iDeCo(イデコ:個人型確定拠出年金) とは?手数料からオススメ金融機関の選びかたまで『iDeCo』を徹底解説!

- 個人型確定拠出年金の加入対象が拡大!!

- 2017年1月から 個人型確定拠出年金(iDeCO:イデコ、別名:個人型401K)の加入対象が拡大しました。

これまでは一部の方しか加入資格がありませんでしたが、今回の制度変更で「サラリーマン(公務員含む)」や「専業主婦」など、20歳以上60歳未満のほとんどの方が加入することができます。老後に備える個人型の年金ですが, 『掛金が全て所得控除』と言う大きな節税効果がありますので利用しない手はありません。今回はこれからiDeCo(個人型改定拠出年金)を始めようと言う方に基礎から業者(運営管理機関)の選び方まで、しっかり説明しちゃいます!

個人型確定拠出年金 (iDeCo:イデコ) とは?

iDeCo(イデコ)は個人型確定拠出年金または個人型401Kと呼ばれる2002年に始まった制度ですが、2017年1月の制度改正で20歳以上60歳未満のほとんどの方が加入できるようになったため、最近また注目を集めはじめました。

確定拠出年金(DC)には「個人型」と「企業型」の2つがありますが、この2つの違いは「個人が掛金を支払う」か「企業が掛金を支払う」かの違いだけです。

なお、生命保険会社が運営している「個人年金保険」とは全く違うもので、控除も別々に計上されます。既に生命保険料控除を受け取っている人もiDeCoで更に給与控除を行えます!

確定拠出年金(DC)には「個人型」と「企業型」の2つがありますが、この2つの違いは「個人が掛金を支払う」か「企業が掛金を支払う」かの違いだけです。

なお、生命保険会社が運営している「個人年金保険」とは全く違うもので、控除も別々に計上されます。既に生命保険料控除を受け取っている人もiDeCoで更に給与控除を行えます!

iDeCoのメリット

掛金が全て所得控除になる!

iDeCoは職業や所属企業の企業型確定拠出年金の加入状況などに応じて掛金(拠出限度額)が変わりますが、イデコではその掛金を全て所得控除として計上できます。例えば 厚生年金のみに加入している企業に所属している場合、年間276,000円が給与控除できると言う事です。仮に年収が400万円の方であれば8万円強も節税できることになります。

■計算式

276,000円 × 30.42% (所得税:20.42% + 住民税:10%) = 83,959円

※所得税率は年収により変動、上記は年収400万の場合。

老後のために銀行貯金するより、iDeCoを活用するほうが控除分お得になります。

年金や退職金としての受取り時にも控除ができる!

iDeCoで貯めた年金は受給開始年の段階で『一時金』として受け取るか、『年金』として受け取るか、を選択できますがその際どちらの方法でも控除を受けることができます。 ちなみに 『一時金』として受け取る場合は「退職所得控除」、 『年金』として受け取る場合は「公的年金等控除」 が適用されます。iDeCo運用で得た利益は全て非課税!

通常、預金や株式投資、投資信託などで得た利益には 源泉分離課税(20.315%) が課税されますが、iDeCoでの運用益は全て非課税になります。 以上のようにiDeCoでは税金面で3つの優遇がありますので、大変お得な年金積立と言えます。iDeCoのデメリット

資金が拘束される

税制面でメリットの大きなiDeCoですが、デメリットも存在します。一つは「資金が拘束されてしまう」と言うこと。 iDeCoは老後の資産形成を目的とした年金制度ですので、原則 60歳まで資金を引き出すことはできません。 その為、結婚や育児などのための貯金とは切り離して考える必要があります。運用は自己責任

iDeCoで運用する金融商品には大きくわけて「元本保証型(主に銀行預金)」と「元本非保証型(主に投資信託)」がありますが、運用先は全て自分で選択するため、運用損が発生した場合は自己責任となります。 既に投資をされている方にとっては常識ですが、念のため。iDeCoの加入条件|サラリーマン・主婦・無職でも入れる!?

これまでも個人型の確定拠出年金は運営されていましたが、2017年1月の制度改正により加入対象の幅が拡がりました。 では、具体的な職業別の加入条件及び掛金の上限額(拠出限度額)を掲載しますので ご自分が対象なのか?を確認してみてください。

iDeCoに加入できる職業・拠出限度額の一覧

| 職業 | iDeCo加入 | 拠出限度額 | 補足 |

|---|---|---|---|

| 自営業者 | ◯ | 月額 68,000円※補足参照 | 「iDeCo拠出額+国民年金付加保険料+国民年金基金」が68,000円以内であることが必要です |

| 学生(20歳以上) | |||

| 無職(20歳以上) | |||

| 専業主婦 (扶養されている配偶者) |

◯ | 月額 23,000円 | |

| サラリーマン | ◆細かく分類される為、別途記載します | ||

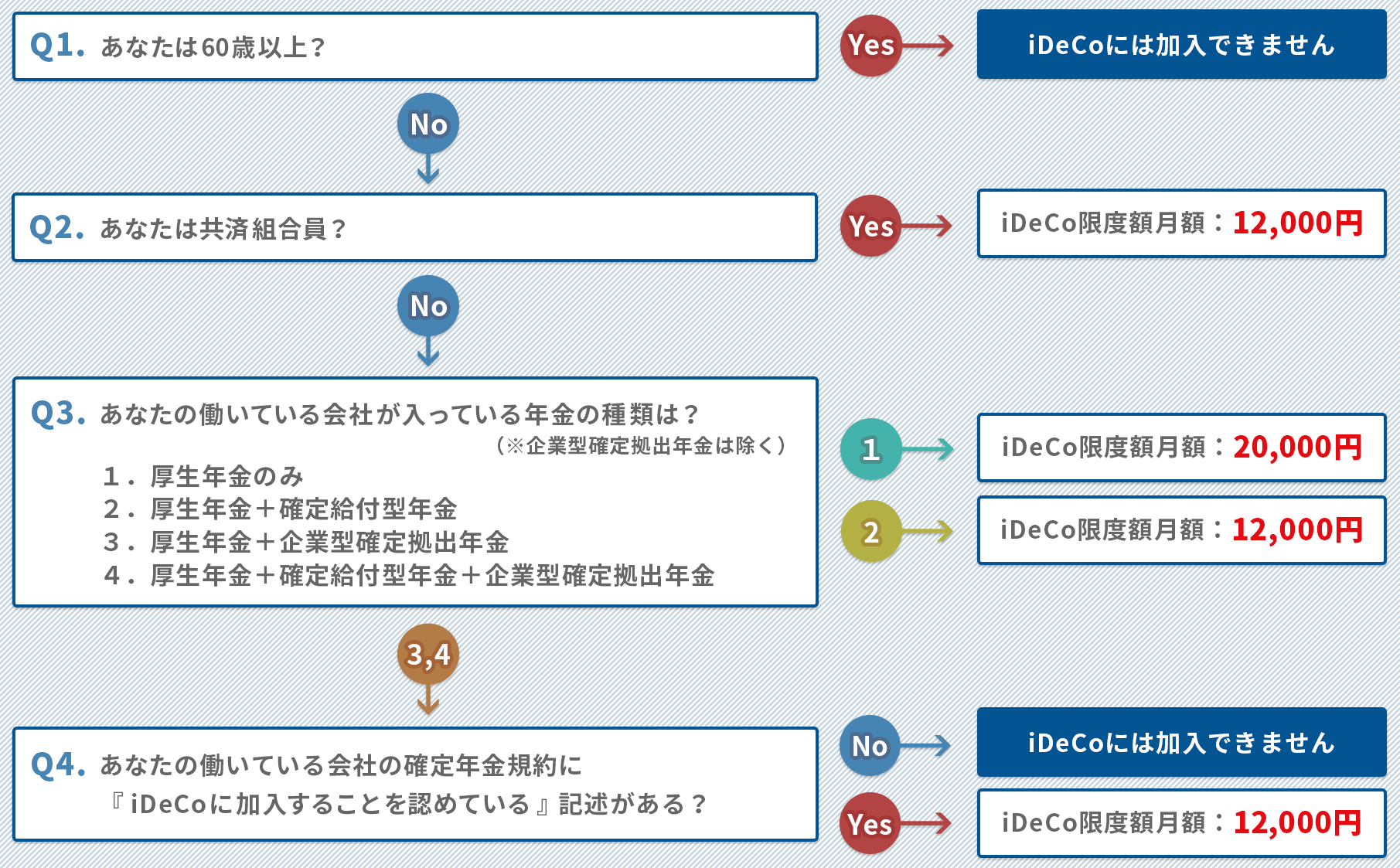

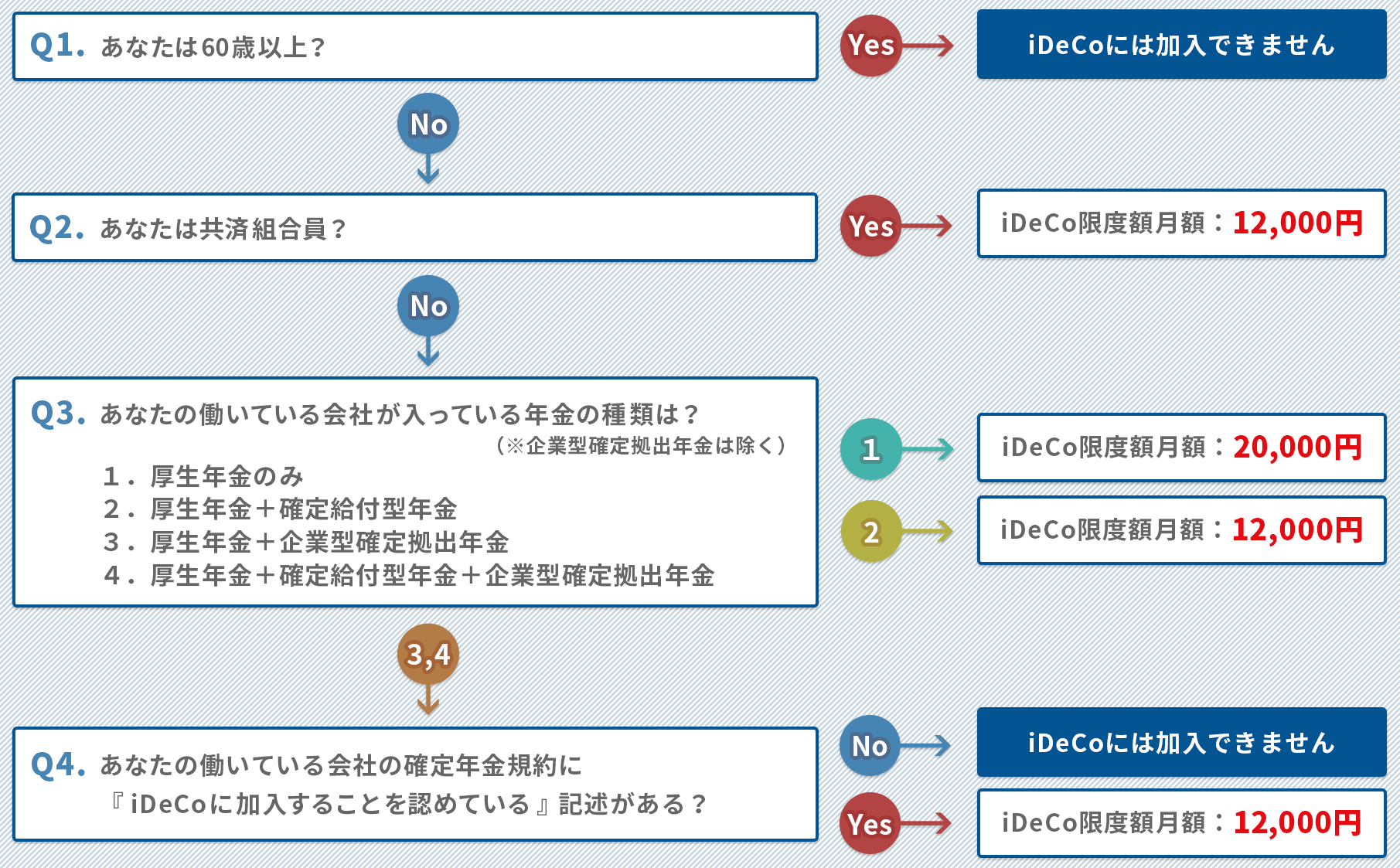

◆サラリーマンの加入条件

iDeCo運用先を選ぶポイント|おすすめの金融機関(運営管理機関)

iDeCoは資金の預け先(運営管理機関と言います)として、銀行や特定の証券会社などの金融機関から選択することができます。 ほとんどの金融機関では 「元本保証型(主に銀行預金)」と「元本非保証型(主に投資信託)」のどちらの商品も用意しています。

では, どの金融機関でも良いか?と言うとそうではありません。iDeCoの運用先を選ぶポイントとしては『手数料』と『運用商品ラインナップ』の2つがあります。

■ iDeCo手数料の種類

1.国民年金基金連合会の手数料

2.運営管理機関の手数料

3.事務委託先金融機関の手数料

「1.国民年金基金連合会の手数料」はどの金融機関でも同額の手数料(初回手数料:税込2,777円、毎月手数料:税込103円)です。

つまり「2.運営管理機関の手数料」と「3.事務委託先金融機関の手数料」が金融機関によって変わる手数料ということです。iDeCo口座は長い間保有する必要があるため、2.と3.の手数料をどれだけ安く抑えれるかが非常に重要なポイントになります。

■iDeCoの運用商品

A.定期預金など(元本保証型)

B.投資信託

C.保険商品

当然ですが運用を行う以上, できるだけ多くの商品ラインナップを用意している金融機関が有利です。

仮に「今は定期預金だけで良いかな。。」と思っていても将来的に投資信託で運用したくなることもあると思いますので、どちらの商品も取り揃えた金融機関で口座申込みすることをオススメします。

では, どの金融機関でも良いか?と言うとそうではありません。iDeCoの運用先を選ぶポイントとしては『手数料』と『運用商品ラインナップ』の2つがあります。

iDeCoを選ぶポイント1:手数料

iDeCo口座にはいくつかの手数料が発生します。 まず簡単にどのような手数料の種類があるか下記します。■ iDeCo手数料の種類

1.国民年金基金連合会の手数料

2.運営管理機関の手数料

3.事務委託先金融機関の手数料

「1.国民年金基金連合会の手数料」はどの金融機関でも同額の手数料(初回手数料:税込2,777円、毎月手数料:税込103円)です。

つまり「2.運営管理機関の手数料」と「3.事務委託先金融機関の手数料」が金融機関によって変わる手数料ということです。iDeCo口座は長い間保有する必要があるため、2.と3.の手数料をどれだけ安く抑えれるかが非常に重要なポイントになります。

iDeCoを選ぶポイント2:商品ラインナップ

iDeCoで運用できる金融商品は大きく分けて以下の3つに分類されます。■iDeCoの運用商品

A.定期預金など(元本保証型)

B.投資信託

C.保険商品

当然ですが運用を行う以上, できるだけ多くの商品ラインナップを用意している金融機関が有利です。

仮に「今は定期預金だけで良いかな。。」と思っていても将来的に投資信託で運用したくなることもあると思いますので、どちらの商品も取り揃えた金融機関で口座申込みすることをオススメします。

iDeCoにオススメの金融機関

-

- SBI証券の評価ポイント

-

豊富な取り扱い運用商品数で様々なニーズに対応

SBI証券では取り扱い運用商品数が豊富な上、iDeCo利用者のニーズに合わせて「セレクトプラン」と「オリジナルプラン」の二つのプランが用意されています。

手数料がお得iDeCoの運用にかかる手数料が業界最安水準!特に毎月かかる口座管理手数料も無料。

初心者の方でも安心!運用商品選びはSBI−iDeCoロボにお任せ!初心者にとっては「運用商品選び」も一苦労。SBI−iDeCoロボは、4つの簡単な質問を通して利用者の投資経験や資産運用へのこだわりを分析し、利用者のスタイルにあった商品を提案してくれる便利なツールです。

-

- 楽天証券の評価ポイント

-

全28種類の豊富な商品ラインナップ

元本保証型の定期預金が1種類、投資信託27種類のラインナップ。特に投資信託は国内外の株式・債券・コモディティなどバラエティ豊富!

管理手数料が無料になるサービス多数!楽天のiDeCoは初年の運営管理手数料が無料。 更に年金残高or掛金累計が10万円を超えると2年目以降の運営管理手数料もずっと無料です!

資産情報がまとめて1つのIDで管理できる!楽天証券の口座を持ってiDeCoを申し込むと1つのIDで証券口座・NISA口座・iDeCo口座など複数の口座を一括管理できます!

iDeCO運営のネット証券比較表

iDeCoやネット証券に関するよくある質問(Q&A)

「iDeCo」に関するよくある質問や疑問について、初心者にもわかりやすく回答します。

- QiDeCo(イデコ)はじめるにはどうしたらいいですか?

- AiDeCo(イデコ)の利用には、証券会社の口座開設後、専用口座を申し込む必要があります。申込み方法は証券会社によって違いますが、ほどんどの証券会社ではログイン後のページにわかりやすい場所に申し込み用のボタンが設置されているので、そこから申し込みが簡単にできます。

- QiDeCo(イデコ)口座開設までどれくらい時間がかかりますか?

- A申込み後、証券会社によって多少違いはありますが、国民年金基金連合会での審査に約1~2ヶ月かかります。

- QiDeCo(イデコ)のお金はどのように受け取れますか?

- A60歳以降にまとめて一括でもらうか、分割でもらう方法があります。

万が一60歳より前に高度の障害になってしまった場合や、死亡してしまった場合には、その時点でもらうことができます(死亡の場合は遺族がもらいます)。 - QNISAとiDeCoどちらで積み立てれば良いですか?

- A目的で選ぶと良いでしょう。老後資金として積み立てるならiDeCo(個人型確定拠出年金)、それ以外の資金を目的とするならNISAを利用すると良いでしょう。

- QNISAとiDeCo両方同時に利用することはできますか?

- Aできます。資金に余裕があれば、所得控除のあるiDeCoを限度額まで利用し残った資金をつみたてNISAで運用するのも良いでしょう。

- Q掛け金の変更出来ますか?

- AiDeCoの掛け金は、毎年4月から翌年3月までの間に1回だけ変更することが可能です。掛け金の積立の休止・再開はいつでもできます。

- Q掛け金はどのように支払うの?

- A毎月の掛金は翌月の26日(金融機関が休業日の場合は、翌営業日)に口座振替等により、納付いただきます。本人の名義口座から口座振替えか、サラリーマンは給与天引きも選択できます。