中央倉庫のニュース

【QAあり】中央倉庫、国内物流は低迷も通期は増収着地、リサイクルビジネス・機械搬出設置輸送ビジネス・M&A効果が寄与

目次

木村正和氏(以下、木村):中央倉庫 代表取締役社長の木村です。本日はお忙しい中、当社の決算説明会にご参加いただき、誠にありがとうございます。短い時間ですが、少しでも当社のご理解につながれば幸いです。よろしくお願いします。

本日は、「経営環境の認識」「2024年3月期の実績」「2025年3月期業績予想」「トピックス」「サステナビリティ」「投資家の皆様へ」の順にご説明します。

当社の概況

まずは、当社の概況です。本社は京都市下京区にあり、創立は昭和2年、本年度で97周年を迎えます。当社は、日本最古の中央市場である京都中央市場からスタートしたため、「中央」倉庫という社名になっています。また、社名に「倉庫」とありますが、保管・輸送・輸入・輸出・梱包など、あらゆる物流をシームレスに提供できることが当社の特徴です。

子会社は、約230台のトラックを保有している中倉陸運、構内作業を行う中央倉庫ワークス、昨年1月にM&Aした京都の梱包会社テスパックです。従業員数は連結701名、単体253名で、東証プライム市場に上場しています。

当社は、2021年12月10日にプライム市場への移行を決定しましたが、当初は条件付きというかたちでした。条件付きでもプライム市場移行を選択したのは、高い目標を目指すことによって一つひとつのジャッジが前向きになり、その積分により会社が良くなると考えたためです。

加えて、現在の役職員、特に執行役員が「経営の課題を後世に残さず、自分たちで解決するんだ」という思いを込めて、プライム市場への移行を決意しました。まだ決して巡航速度とは言えないものの、現在はプライム市場上場維持基準をクリアすることができました。

部・支店は全国に9つあり、その傘下に26拠点の営業所があります。海外は、中国・上海に事務所があります。独立系の倉庫会社として全国津々浦々の会社と連携し、全国配送、すなわち全国の貨物の取り扱いを可能にしました。

1. 経営環境の認識(2023年度を振り返って)

経営環境の認識です。2023年度を簡単に振り返りたいと思います。

「コロナの影響はほぼ終息」ということで、2023年5月8日に新型コロナウイルスが5類感染症に移行し、日常を取り戻しました。しかし、私どものマーケットである企業間物流は、苦しい状況でした。コロナ禍の混乱の中で原材料や部品、半導体などが不足し、各メーカーが前向きに需要を取り込んだため、大きな仮需要が発生しました。一部、巣ごもり需要による仮需要も発生したと思います。

コロナ禍が落ち着いた段階で、流通段階での在庫の過剰が顕在化し、各メーカーにおいて大幅に生産調整することになりました。一部のお客さまで生産調整を行ったため、昨夏はトラックが余りました。さらに、物価高や円安の影響による輸入貨物価格の上昇により消費マインドが低下し、荷動きが鈍化しました。

『日本経済新聞』などでは製造業の最高益が報道されていますが、これは円安や値上げによる効果が大きく、物量自体は伸びていないのが実態です。為替も昨年3月は1ドルあたり133円、足元では156円と、15パーセントの円安となっています。

また、GDPの名目と実質の開きが見られますが、こちらは金額が増えても数量は増加していないことを表していると感じています。

1. 経営環境の認識(2023年度を振り返って)

燃料価格の高止まりや人件費の上昇に加えて、貨物量が若干減少したため、料金改定交渉に支障が生じました。本来であれば「2024年問題」を控え、お客さまと交渉すべきですが、物流業界は競争が厳しく、不十分なかたちで決着・延期して思うように進まない状態となり、損益に大きく影響しました。

また、米中間のサプライチェーン分断の問題や世界的なインフレの進行、国際情勢の不安定化により、国際貨物輸送量の減少や海上運賃単価の下落が生じました。貿易統計を見ても、例えば輸出は金額的にプラスになっていますが、数量的は4パーセント近くのマイナス、輸入については金額・数量ともにマイナスとなっています。

この結果、プライム市場に上場している倉庫会社13社のうち増収となったのは3社、増益となったのは1社のみでした。大手運送会社9社の中で増収は5社、増益は4社となりました。

2024年度についても、中国や欧州の需要の鈍化、円高の影響等により減益を予想する企業、メーカーが多く、業界的にはまだ厳しい状況が続くと考えています。

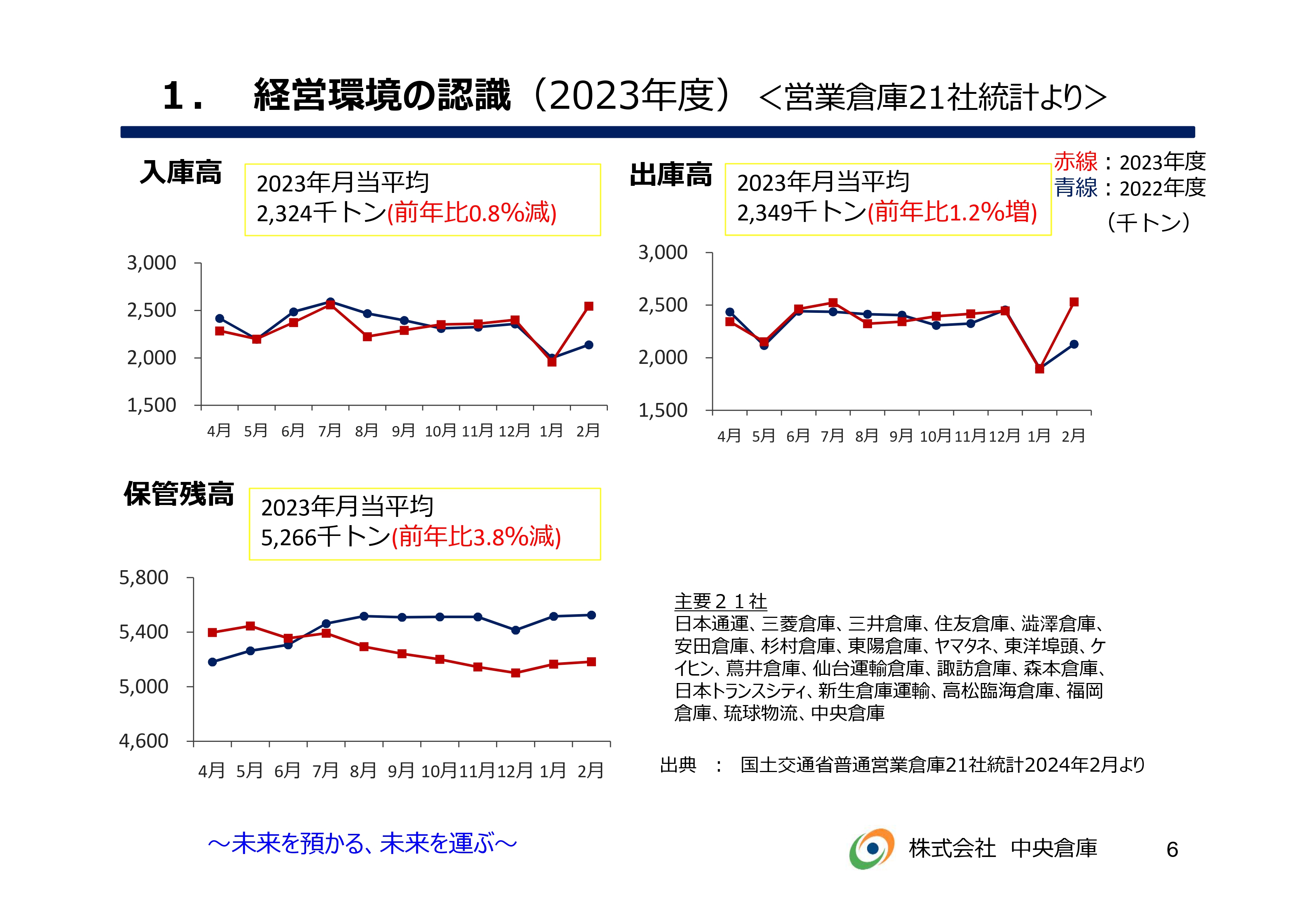

1. 経営環境の認識(2023年度)<営業倉庫21社統計より>

スライドのグラフは、主要倉庫会社が国土交通省に出している「営業倉庫21社統計」です。2023年度の入庫高は前年比0.8パーセント減となりました。出庫高は2月に逆転していますが、年間を通じてほぼ同等の前年比1.2パーセント増、保管残高は前年比3.8パーセント減となりました。

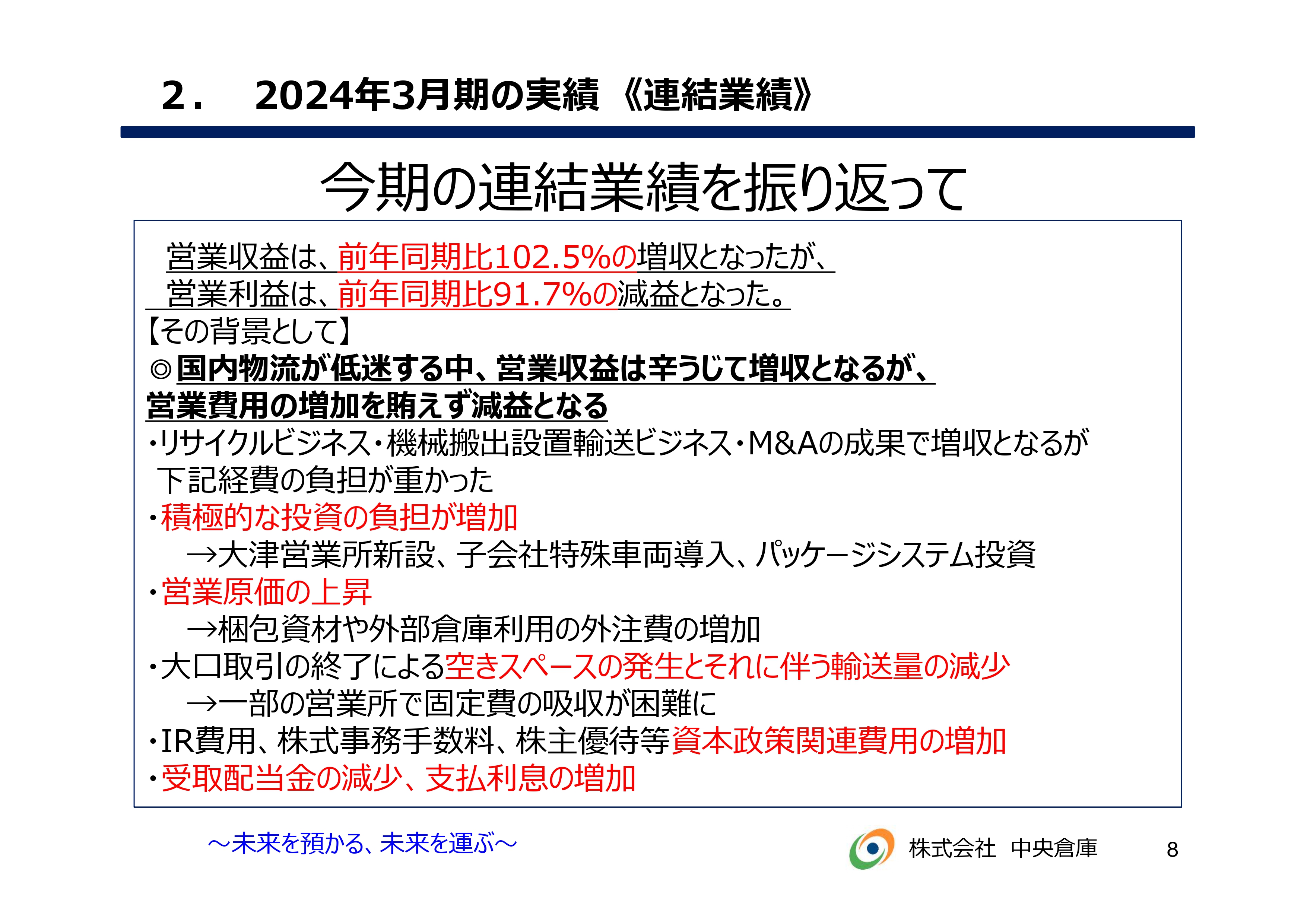

2. 2024年3月期の実績 《連結業績》

2024年3月期の実績についてご説明します。営業収益は前年同期比102.5パーセントの増収、営業利益は前年同期比91.7パーセントの減益となりました。売上高は前年同期比で6億4,200万円増加しましたが、営業経費が8億円近くかかりましたので、結果的には増収減益となりました。

その背景についてご説明します。現在取り組んでいるリサイクルビジネス・機械搬出設置輸送ビジネス・M&Aの効果で、かろうじて増収となりましたが、プライム市場上場のためさまざまな投資を行っており、かなりの経費負担がありました。

大津営業所新設、子会社特殊車両導入、パッケージシステム投資など、積極的な投資の負担が増加し、財務的に大きなインパクトとなりました。本来であれば、このインパクトを吸収して増益にもっていければよかったのですが、そこまでは至りませんでした。

さらに、梱包資材や外部倉庫利用の外注費の増加による営業原価の上昇、大口取引の終了による空きスペースの発生、それに伴う輸送量の減少がありました。こちらは社内でも問題になっています。

最近、今まであまり物流を行っていなかった商社などが、1つの業界や品物に特化したかたちで物流を担うサービスを始めています。その影響もあり、一部の取引先がシフトしました。

また、プライム市場への移行に伴うIR関連費用などの増加、資本政策関連費用の増加、受取配当金の減少、支払利息の増加も影響しています。

2. 2024年3月期の実績 《連結業績》

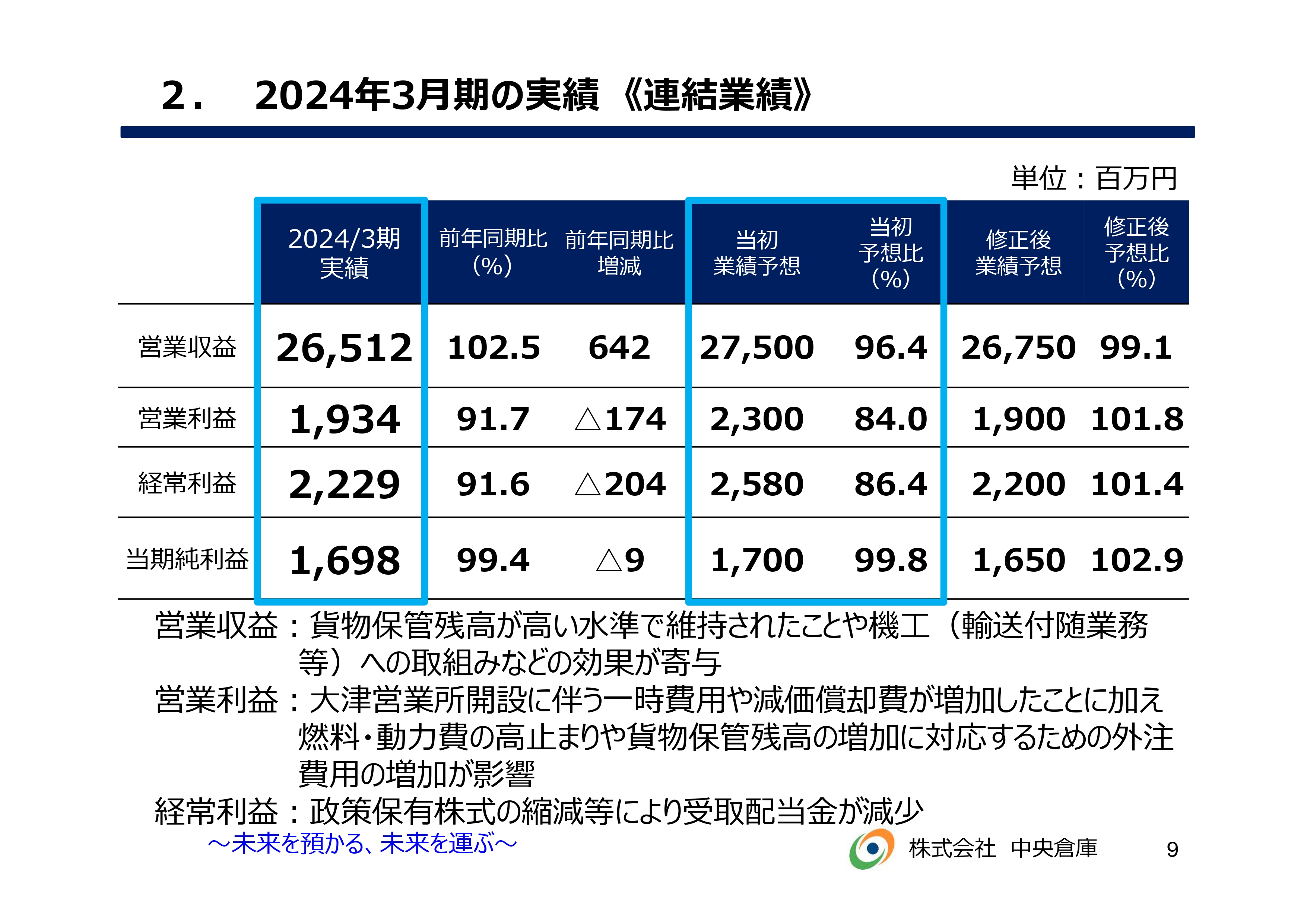

2024年3月期の実績です。営業収益は前年比102.5パーセントの265億1,200万円となりました。当初業績予想は275億円ですので、当初予想比で96.4パーセント、スライド右端の修正後予想比は2月9日に修正した数字です。

営業利益は前年同期比91.7パーセントの19億3,400万円、経常利益は前年同期比91.6パーセントの22億2,900万円、当期純利益は前年同期比99.4パーセントの16億9,800万円となりました。

営業利益は、減価償却費の増加や燃料・動力費の高止まりなどが大きく影響しました。また、これまで営業利益と経常利益には3億円近く差があったものの、それが縮まったのは受取配当金が縮小したためです。

環境が厳しかったとはいえ、当初業績予想に対して営業収益から当期純利益が未達に終わったことは、反省点があると感じています。

2. 2024年3月期の実績(国内物流事業)

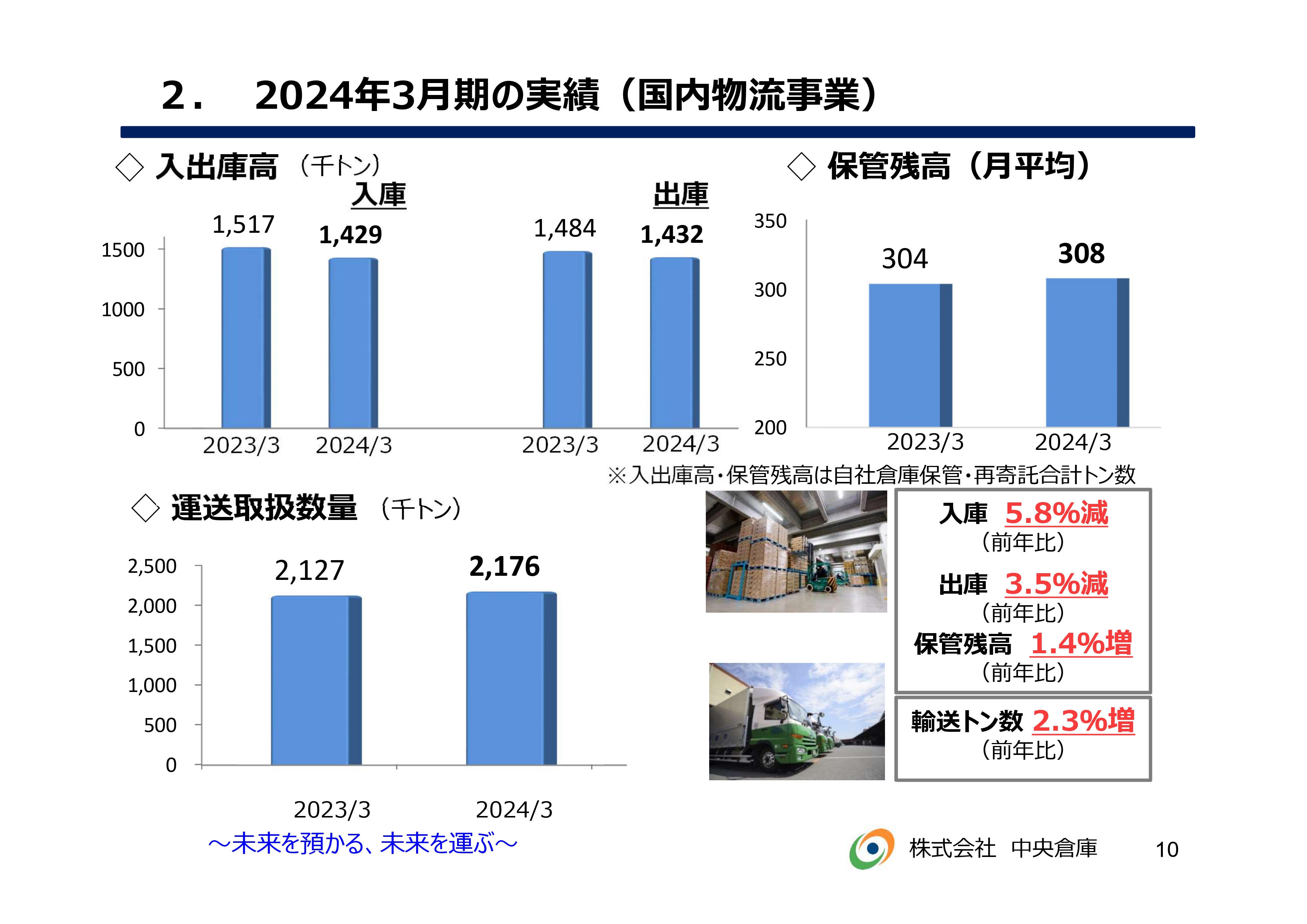

ここからは、セグメント別にご説明します。当社は、国内物流事業、国際貨物事業、不動産賃貸事業と3つの事業がありますが、まずは国内物流事業について、倉庫・運輸に分けてご説明します。

入庫高は前年比5.8パーセント減の142万9,000トン、出庫高は前年比3.5パーセント減の143万2,000トンとなりました。保管残高は、先ほどご説明した「営業倉庫21社統計」ではマイナスとなっていますが、当社のみでは前年比1.4パーセント増とほぼ横ばいでした。

運送取扱数量は、世間全般では減少していますが、当社は新しいビジネスの展開により前年比2.3パーセント増となりました。

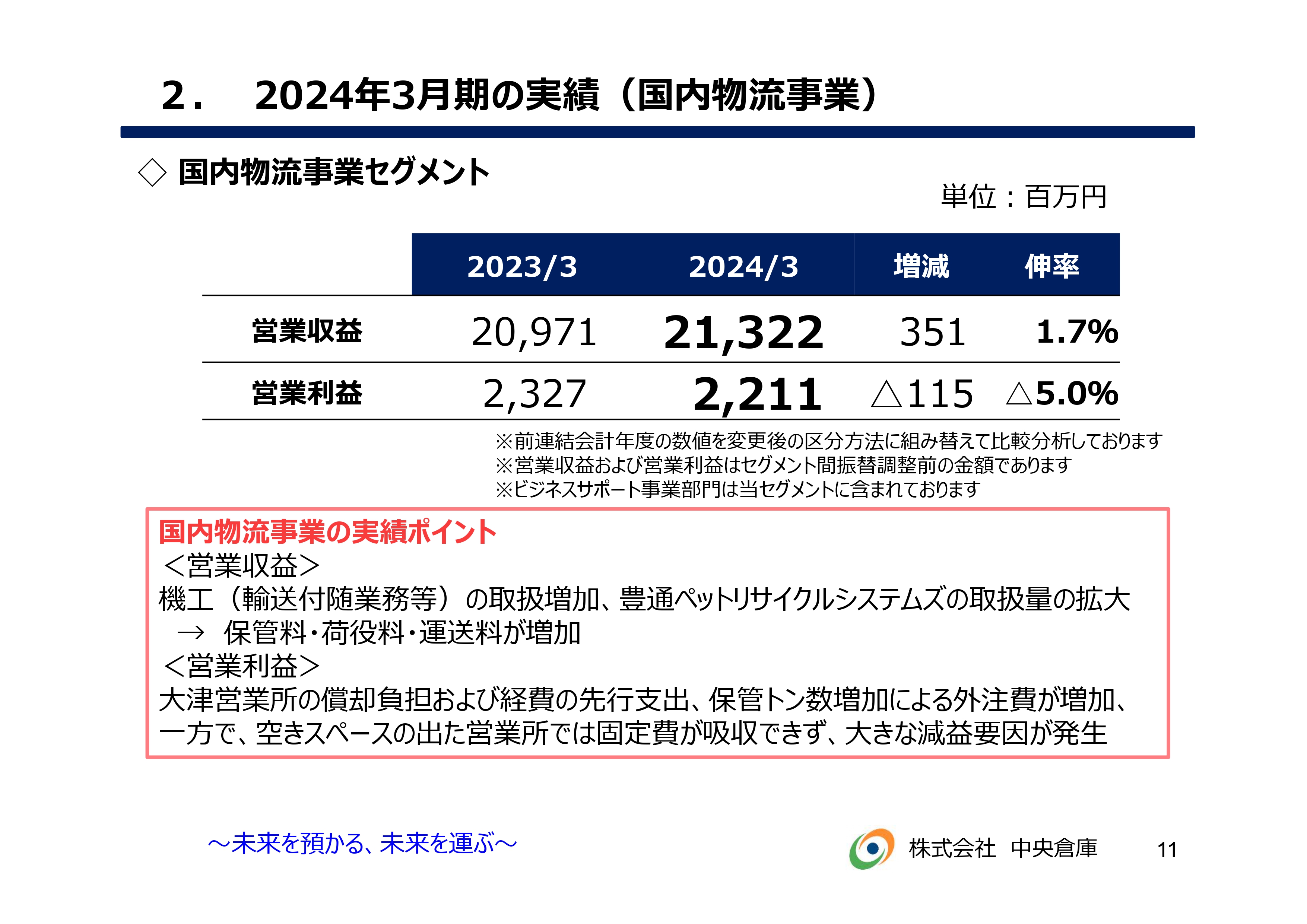

2. 2024年3月期の実績(国内物流事業)

国内物流事業の営業収益は前年同期比1.7パーセント増の213億2,200万円、営業利益は前年同期比5.0パーセント減の22億1,100万円となりました。

2. 2024年3月期の実績(国際貨物事業)

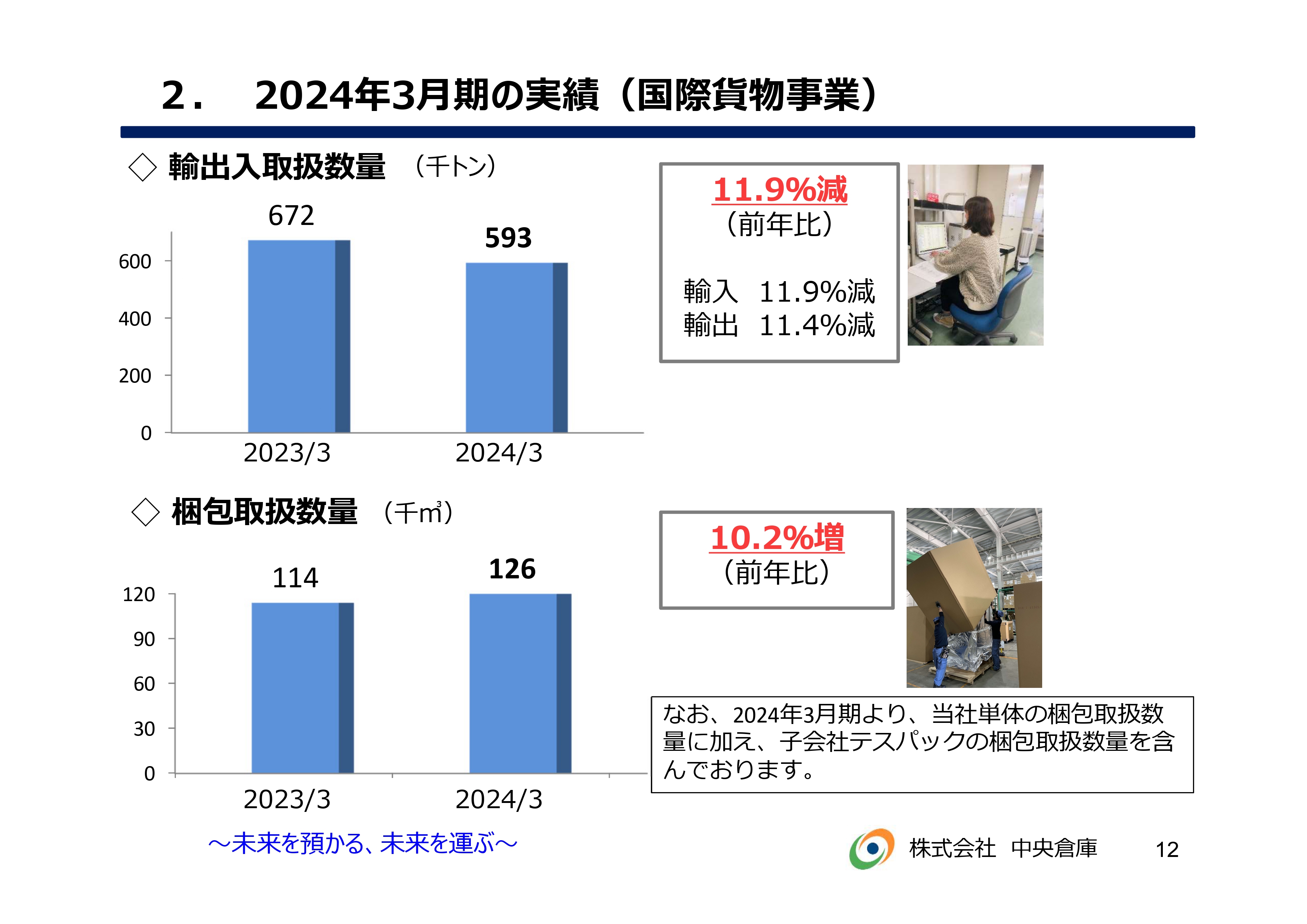

国際貨物事業についてご説明します。先ほど日本の貿易統計では輸出・輸入ともに苦しい状況だったとお話ししましたが、これは私どもも同様で、輸出入取扱数量は前年比11.9パーセント減となりました。内訳は輸入が前年比11.9パーセント減、輸出が前年比11.4パーセント減となりました。なお、輸入・輸出の取扱い割合は9:1となっています。

また、当社は倉庫会社としては珍しく梱包という特殊な事業を行っています。こちらの事業はお客さまの業績が好調に推移したこともあり、前年比10.2パーセント増となりました。スライド右下に掲載しているのは、大型の機械をダンボールで梱包している写真です。

2. 2024年3月期の実績(国際貨物事業)

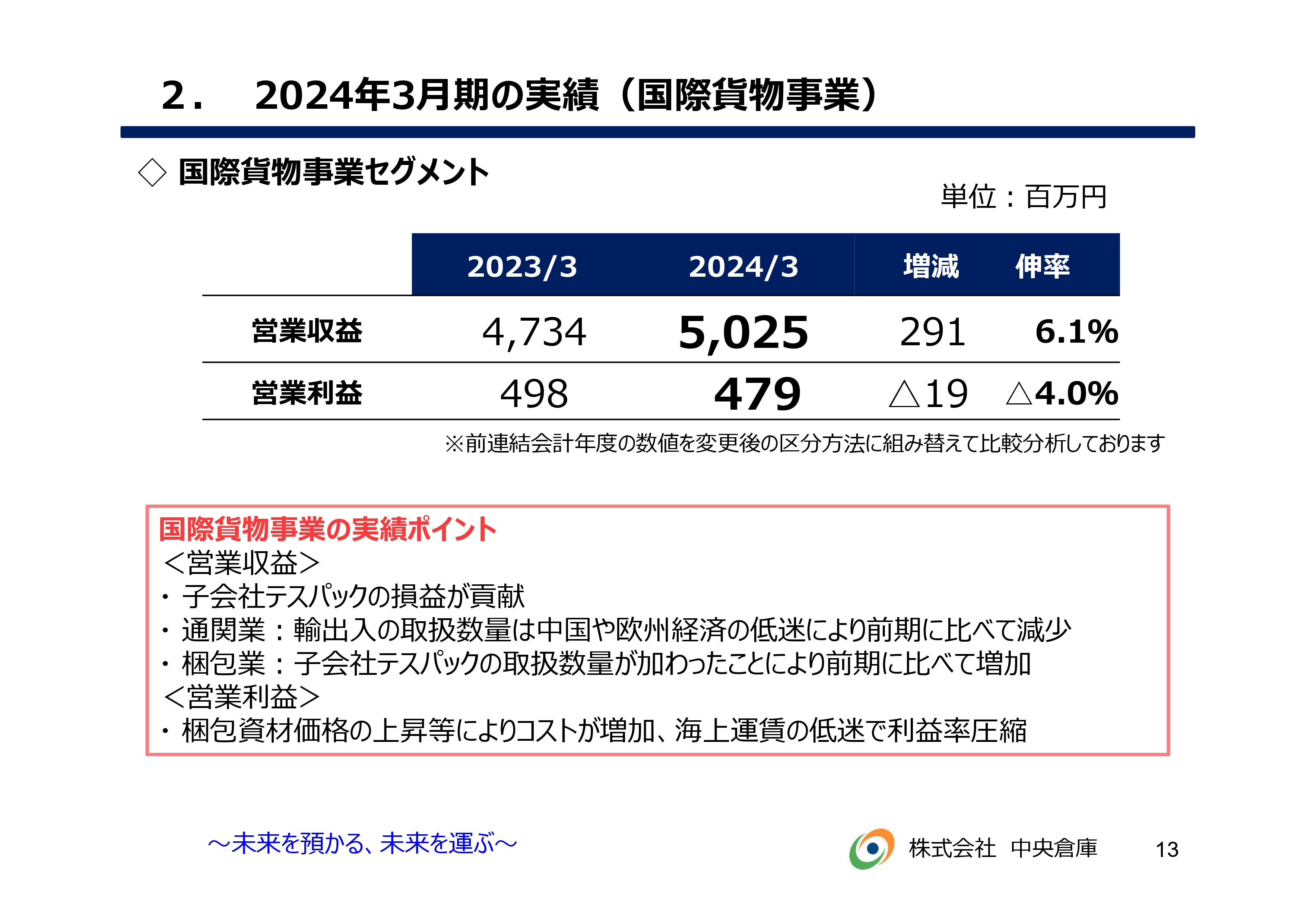

国際貨物事業の営業収益は前年比6.1パーセント増の50億2,500万円、営業利益は前年比4パーセント減の4億7,900万円となりました。

営業収益は子会社のテスパックが貢献しましたが、通関業は、輸出入の取扱数量が前期に比べて減少した影響がありました。営業利益は、梱包資材の価格上昇や海上運賃の低迷などが利益を圧迫しました。

2. 2024年3月期の実績(不動産賃貸事業)

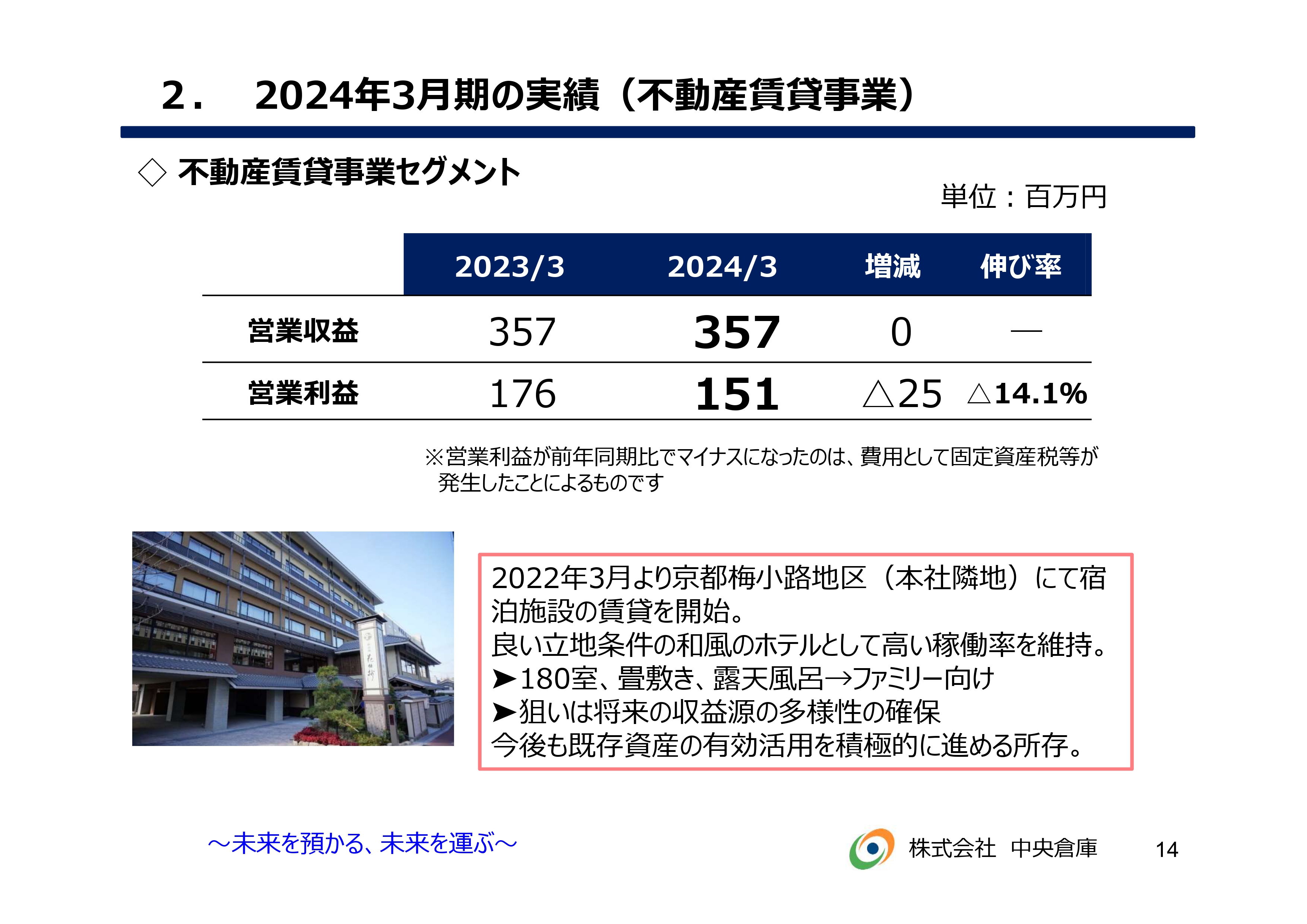

不動産賃貸事業です。2022年3月から宿泊施設の賃貸を開始しています。本社隣地の敷地にあった一部の倉庫を取り壊し、和風のホテルの運営を共立メンテナンスさまに依頼して、当社が賃貸しているかたちです。

近くには、新しくできた梅小路京都西駅があります。客室は180室、畳敷き、大きな露天風呂があるファミリータイプのホテルです。高い稼働率を維持しており、今後、不動産の有効活用を図っていくための指標になったと考えています。

営業収益は3億5,700万円、営業利益は1億5,100万円です。営業利益が前年比2,500万円マイナスになったのは、今期から税金がかかるようになったためです。これだけの安定収益を上げられましたので、今後も伸ばしていきたいと考えています。

2. 2024年3月期の実績(キャッシュ・フロー、その他財務指標)

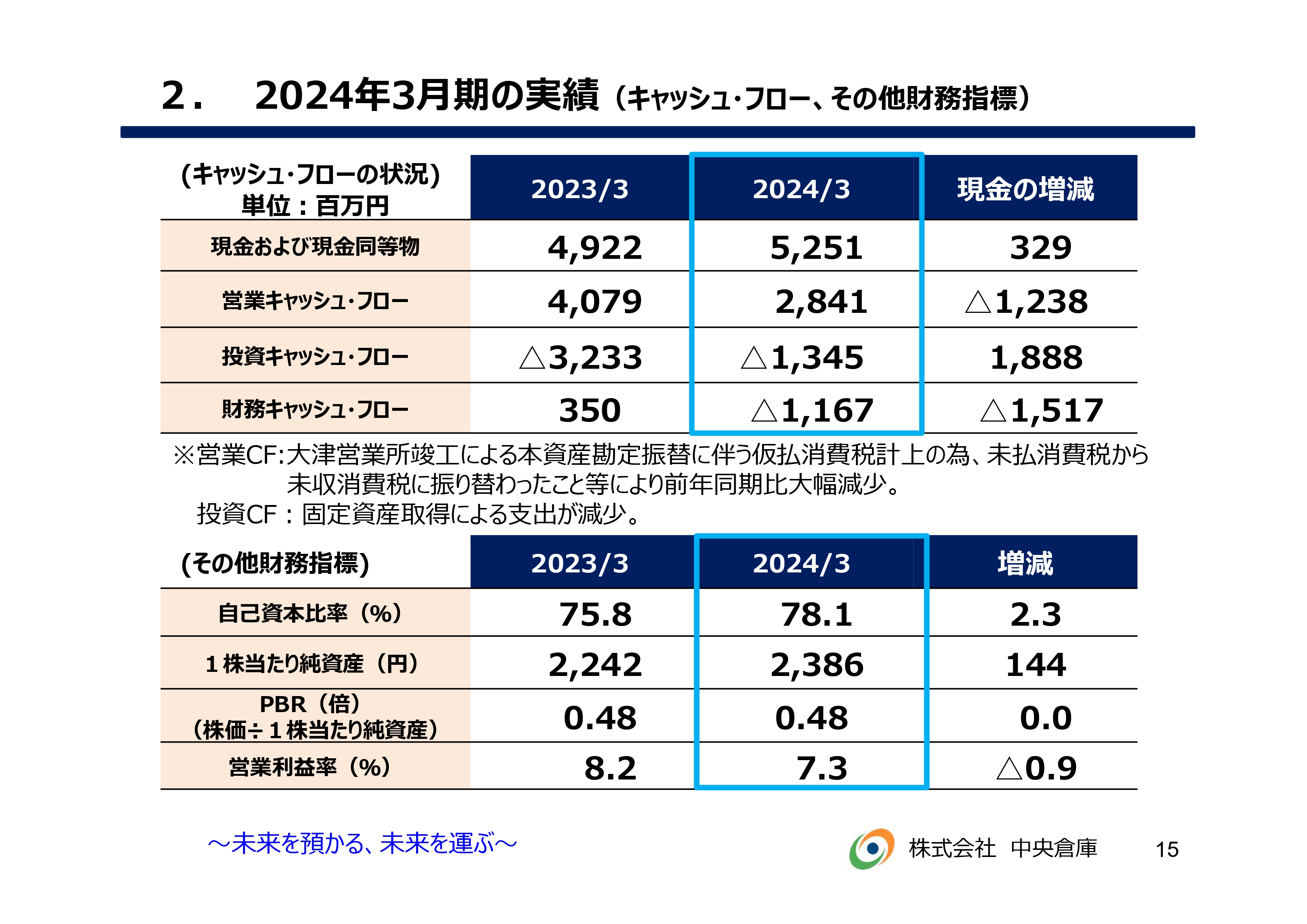

キャッシュ・フローです。2024年3月期の現金および預金同等物は52億5,100万円となりました。ただし、バランスシート上の現金および預金同等物は84億5,100万円となっています。差額が32億円ほどあるのは、長期定期預金に預けているためです。

営業キャッシュ・フローは28億4,100万円のプラス、投資キャッシュ・フローは13億4,500万円のマイナス、財務キャッシュ・フローは11億6,700万円のマイナスです。

結果として、自己資本比率は78.1パーセント、1株当たりの純資産は2,386円となりました。PBRは0.48倍と低迷しており、この部分は課題を残していると考えています。営業利益率は7.3パーセントとなりました。

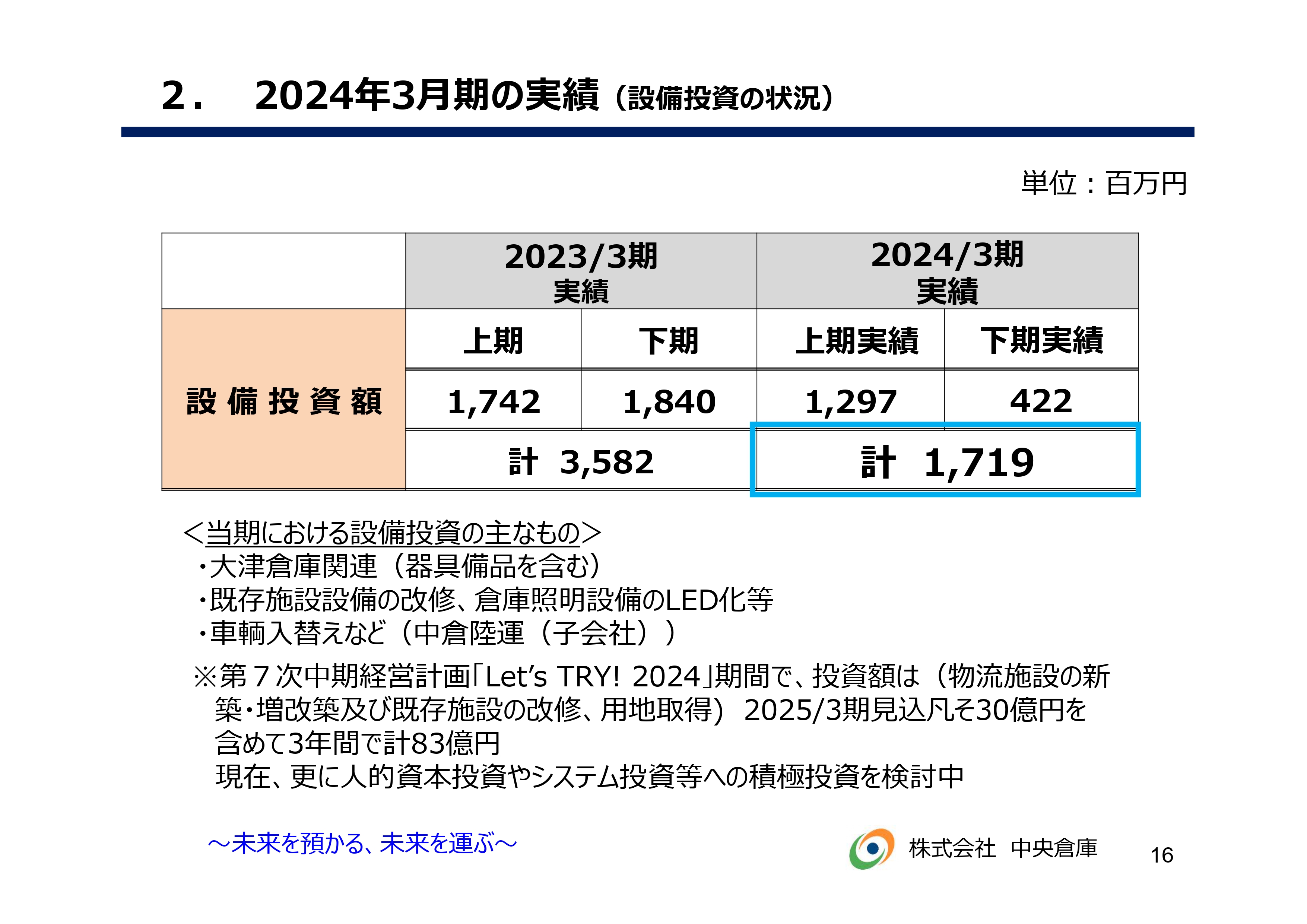

2. 2024年3月期の実績(設備投資の状況)

設備投資の状況です。2024年3月期は17億1,900万円の設備投資を行いました。中期経営計画「Let's TRY!2024」の最終年度である2025年3月期は、約30億円の設備投資を考えています。3年間で83億円の設備投資を行う計画です。

決してこれに満足することなく、今後はハードの設備投資に加え、人的資本投資やシステム投資も積極的に進めていきたいと考えています。

3. 2025年3月期業績予想

2025年3月期の業績予想です。業績予想として、営業収益は275億円、営業利益は20億5,000万円、経常利益は23億5,000万円、当期純利益は17億円で計画しています。

第7次中期経営計画では、もう少し大きな数字になっていましたが、足元の物流環境の厳しさに鑑み、数字を修正しました。

経営環境は中国の景気減速の影響が大きく、引き続き厳しい状態ではありますが、料金の適正化交渉をしっかりと行います。加えて、「2024年問題」への積極的な取り組み、リサイクルビジネスの拡大などを着実に推し進め、修正目標以上の結果を残していきたいと考えています。

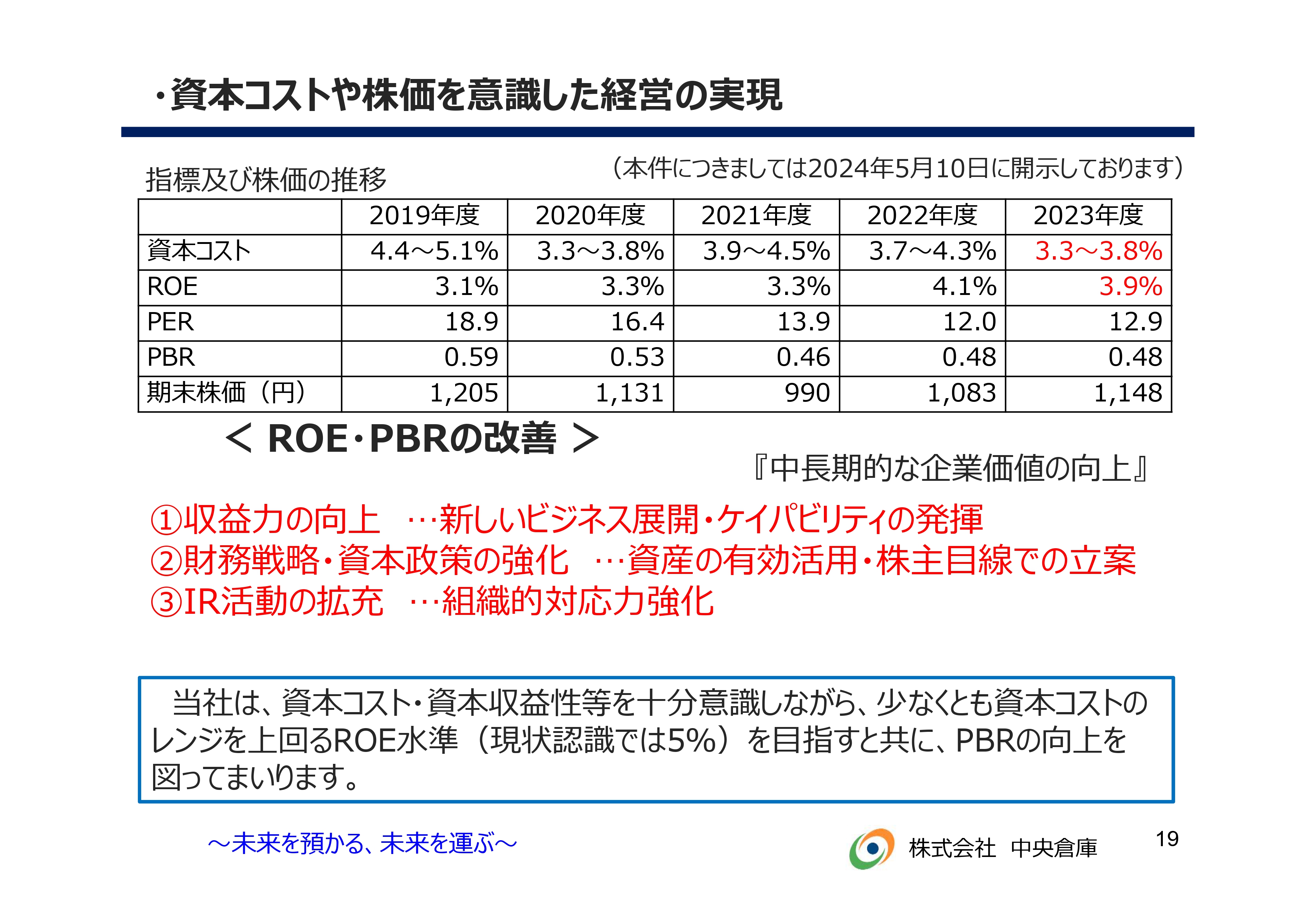

・資本コストや株価を意識した経営の実現

資本コストや株価を意識した経営の実現についてです。プライム市場を選択し、市場と正面から向き合うようになるまで、当社では資本コストや株価を強く意識した経営はできていませんでした。

資本コストや株価を意識し始めてからも、ROEは資本コストをかろうじて上回っているものの、実績的には3.9パーセントと低いままです。現在、東京証券取引所からは「PBR1倍割れ」に対して改善要請が出ていますが、PBRは0.48倍と低迷しています。

また、当社の株価は日経平均の動きや倉庫運送関連業の株式総利回り比較などでも劣後していると認識しています。

当社の総資産は580億円、純資産は456億円、自己資本比率は78.1パーセントです。しかし、売上は265億円ということで、資産の回転率が0.46倍と低いのが実態です。今後は、積み上がる資本や今ある資産をいかに活用するかが問われています。

今後は、収益性の向上のために新しい取組みを着実に展開し、当社の強みを再認識して、ケイパビリティを発揮していきます。財務戦略や資本政策を強化し、IR活動についても、組織的な対応力を強化していきます。

当面は資本コスト・資本収益性等を十分認識しながら、少なくとも資本コストのレンジを上回るROE水準を目指すとともに、PBRの向上に努めます。

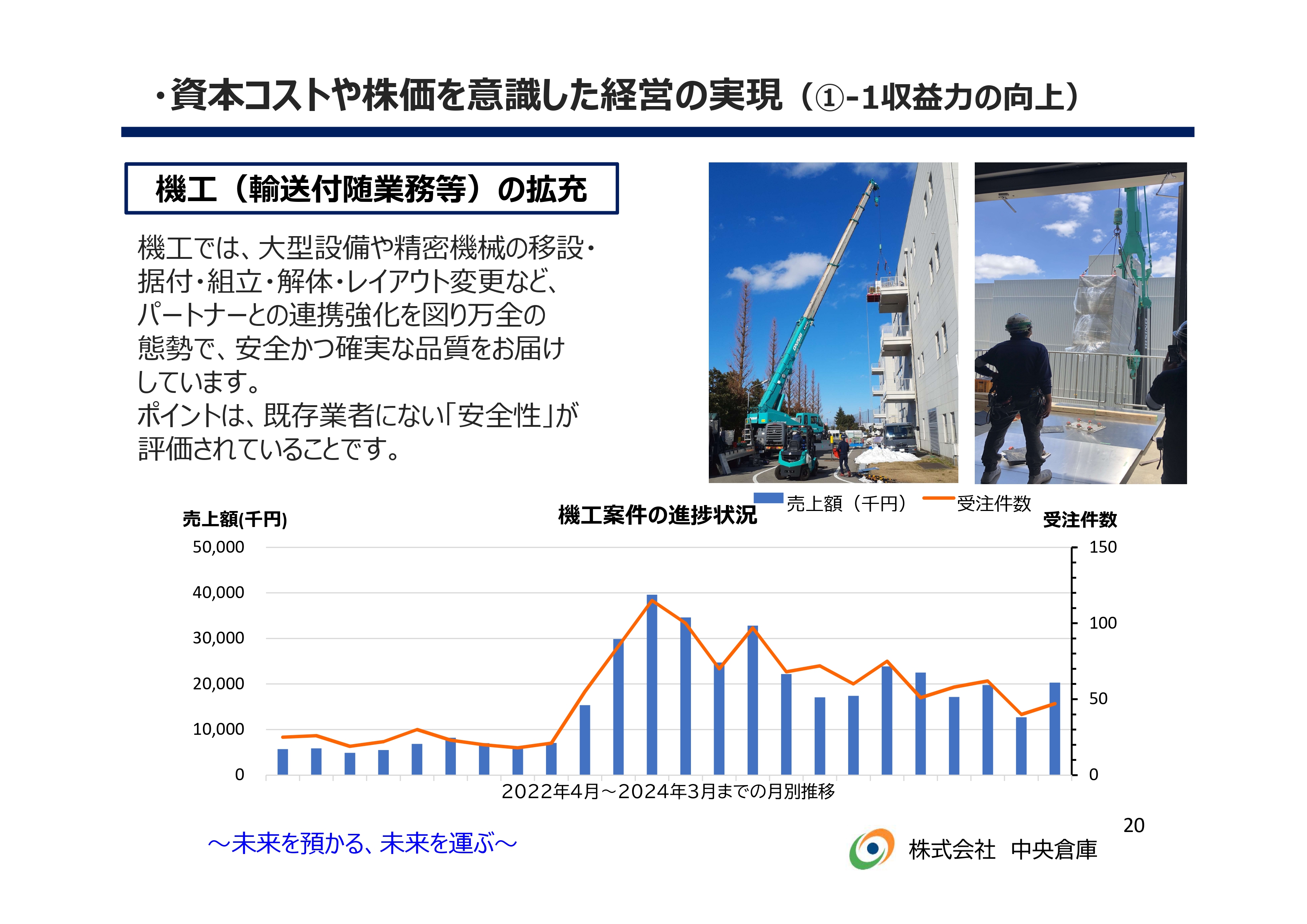

・資本コストや株価を意識した経営の実現(①-1収益力の向上)

収益性の向上について、具体的にご説明します。まずは、先ほど業績に寄与したとお伝えした機工(輸送付随業務等)の拡充です。大型設備や精密機械の移設・設置等を行っており、機工案件は足元で伸びています。

このような事業を行う会社はこれまでもたくさんありましたが、当社が伸びている理由は、小さな工事でも必ず安全責任者を立てるなど、既存の他の業者に比べて高いレベルで安全性を意識していることにあります。

昨今、サステナビリティが重要視されている中で、お客さまからの信頼を勝ち得ることができ、業績は好調に推移しています。

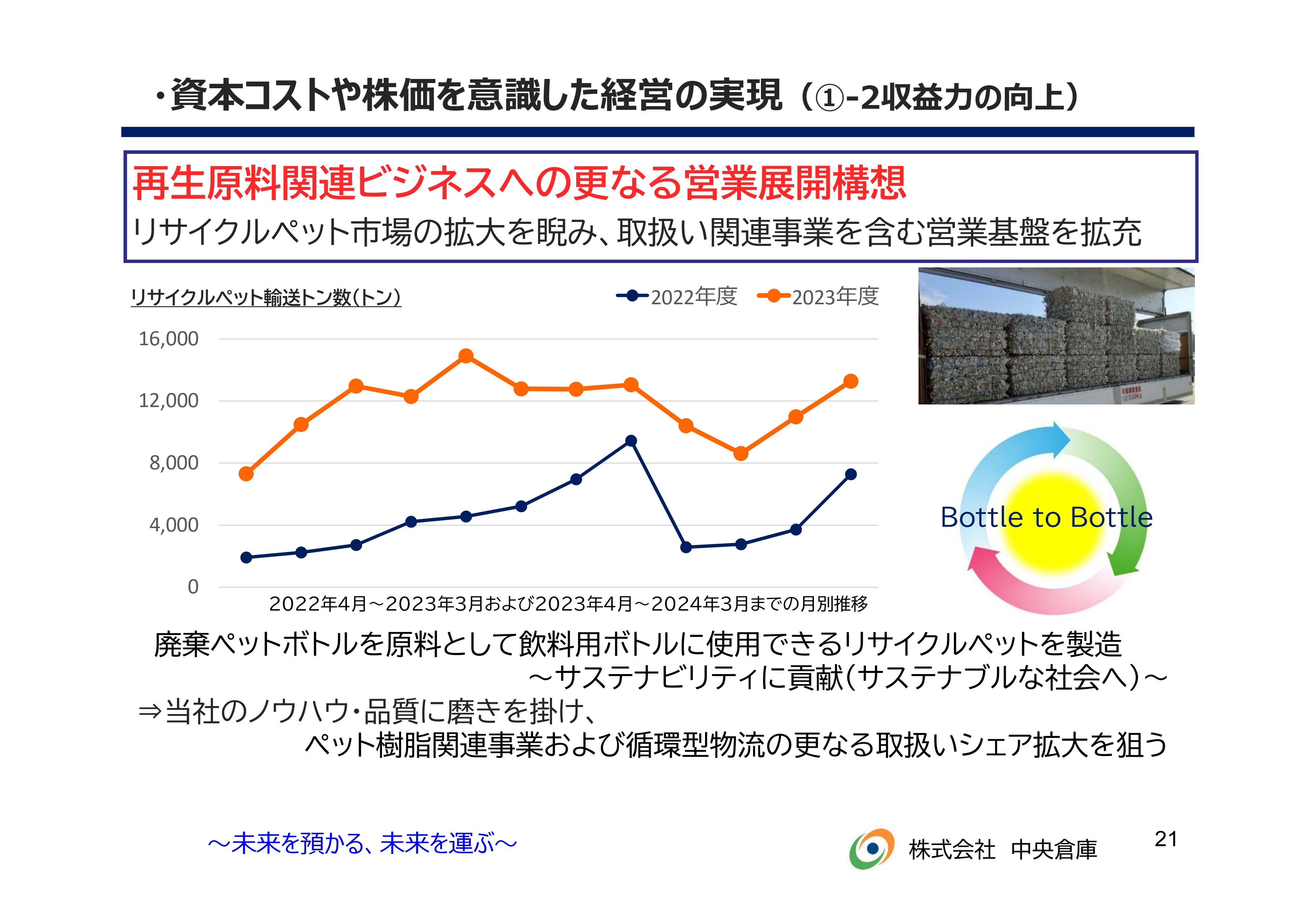

・資本コストや株価を意識した経営の実現(①-2収益力の向上)

リサイクルペット樹脂関連のビジネスについてです。これまでの決算説明会でもお伝えしているとおり、豊田通商さまが廃棄されたペットボトルから新しいペットボトルの原料となるペレットを作る工場を立ち上げました。そちらに当社も出資しており、構内物流やその他の材料や製品を運ぶ業務を行っています。

その波及効果として、同じような案件も獲得できていますので、ペット樹脂関連事業および循環型物流のさらなるシェア拡大を狙っていきます。

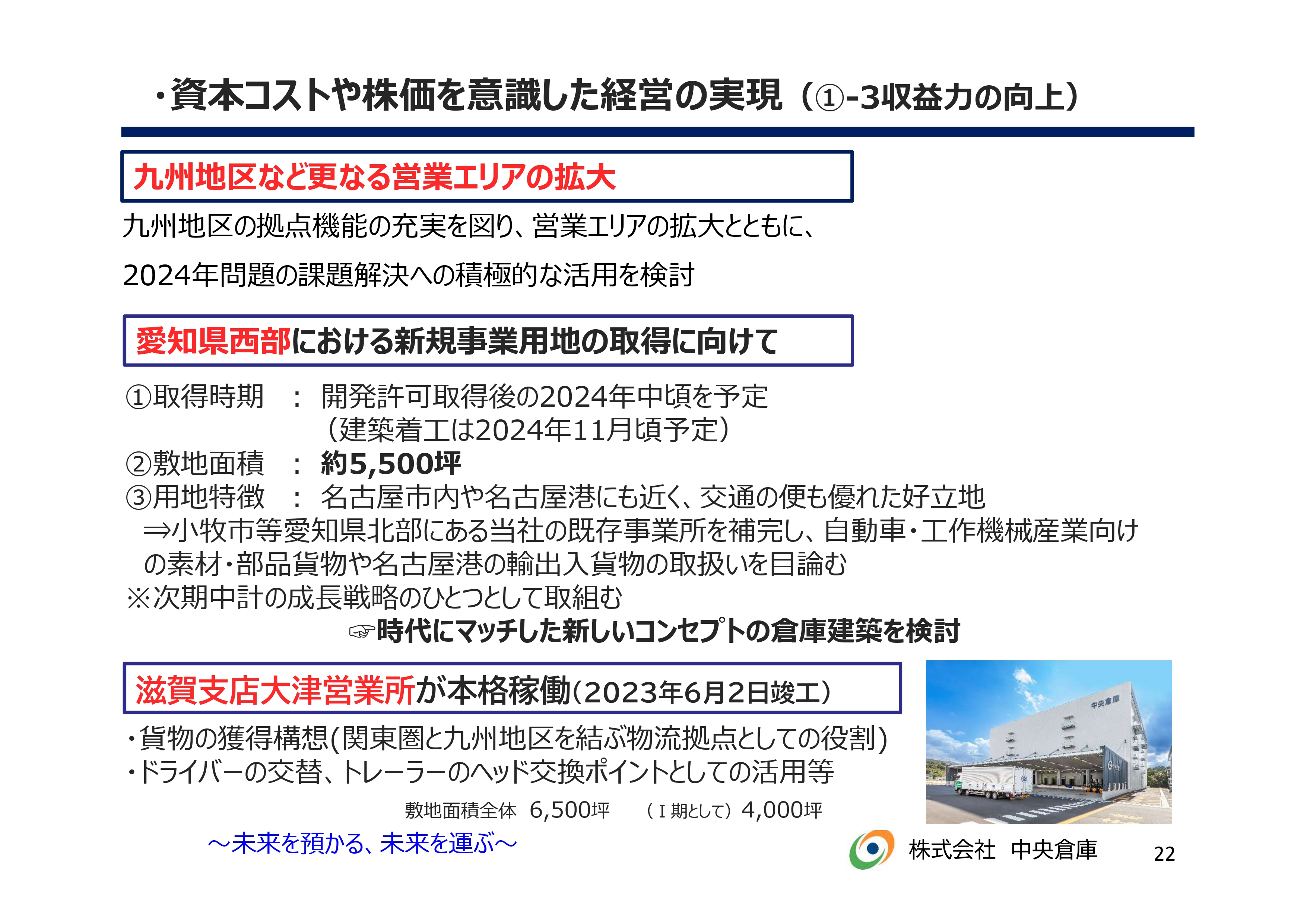

・資本コストや株価を意識した経営の実現(①-3収益力の向上)

九州地区に事務所を新設し、現在その拡張を進めています。ご存知のように、九州は熊本を中心に活況を呈しているため、関連する仕事もしっかり取り込んでいきたいと考えています。

加えて、愛知県西部で新規事業用地を取得し、倉庫を建設する計画もあります。こちらは一定規模の大きな費用がかかります。先ほど、「大津営業所の償却負担があるため、営業では利益的に厳しい」とお伝えしましたが、仮にそのような状況であっても、あえて設備投資を行い、将来の糧になるようなものを作っていきたいと考えています。

特に愛知県の倉庫では、これまで当社が得意としなかった自動車関連の素材や部品などを新しいビジネスとして取り込みたいと考えており、早期に稼働できるようにします。

2023年6月には大津営業所を竣工しました。稼働率は順調とは言えませんので、着実に稼働させていきます。また、今はまだ大きな問題になっている感触はありませんが、「2024年問題」への対応ということで、ドライバーの交替、トレーラーのヘッド交換ポイントなどの需要があると考えており、そのような意味でも大津営業所を活用していきたいと考えています。

・資本コストや株価を意識した経営と取組むべき課題(②資本政策)

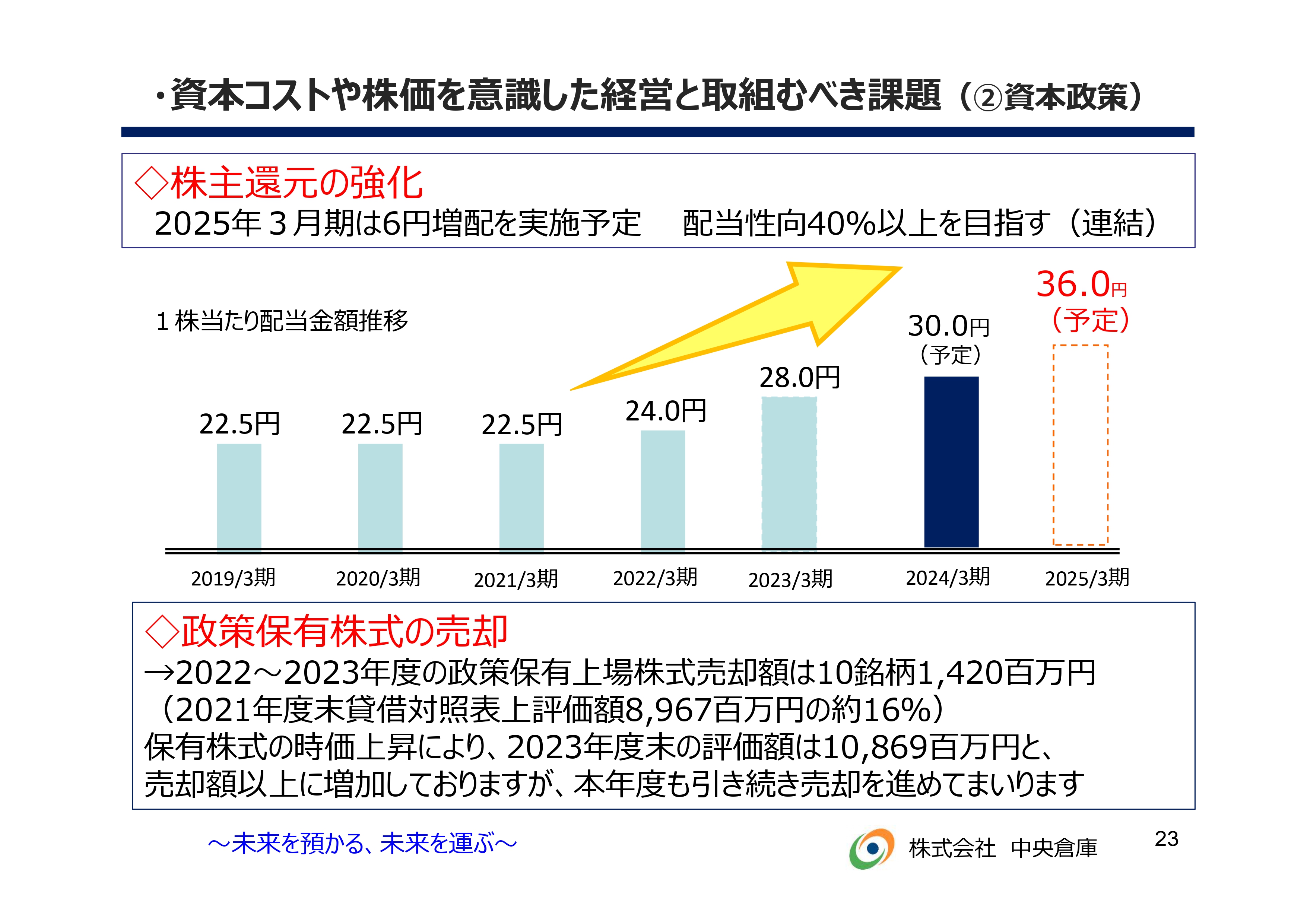

株主還元の強化についてです。2024年3月期は年間30円の配当を予定していますが、2025年3月期は6円増配の36円、また、中期経営計画でお約束したとおり、配当性向40パーセントを目指します。

一方で、政策保有株式の売却も積極的に進めています。株価が上がったため、バランスシート上の効果として示すのはなかなか難しい状況ですが、資産の有効活用の観点からも、引き続き取り組んでいきます。

4.トピックス(2024年問題を前向きに捉える)

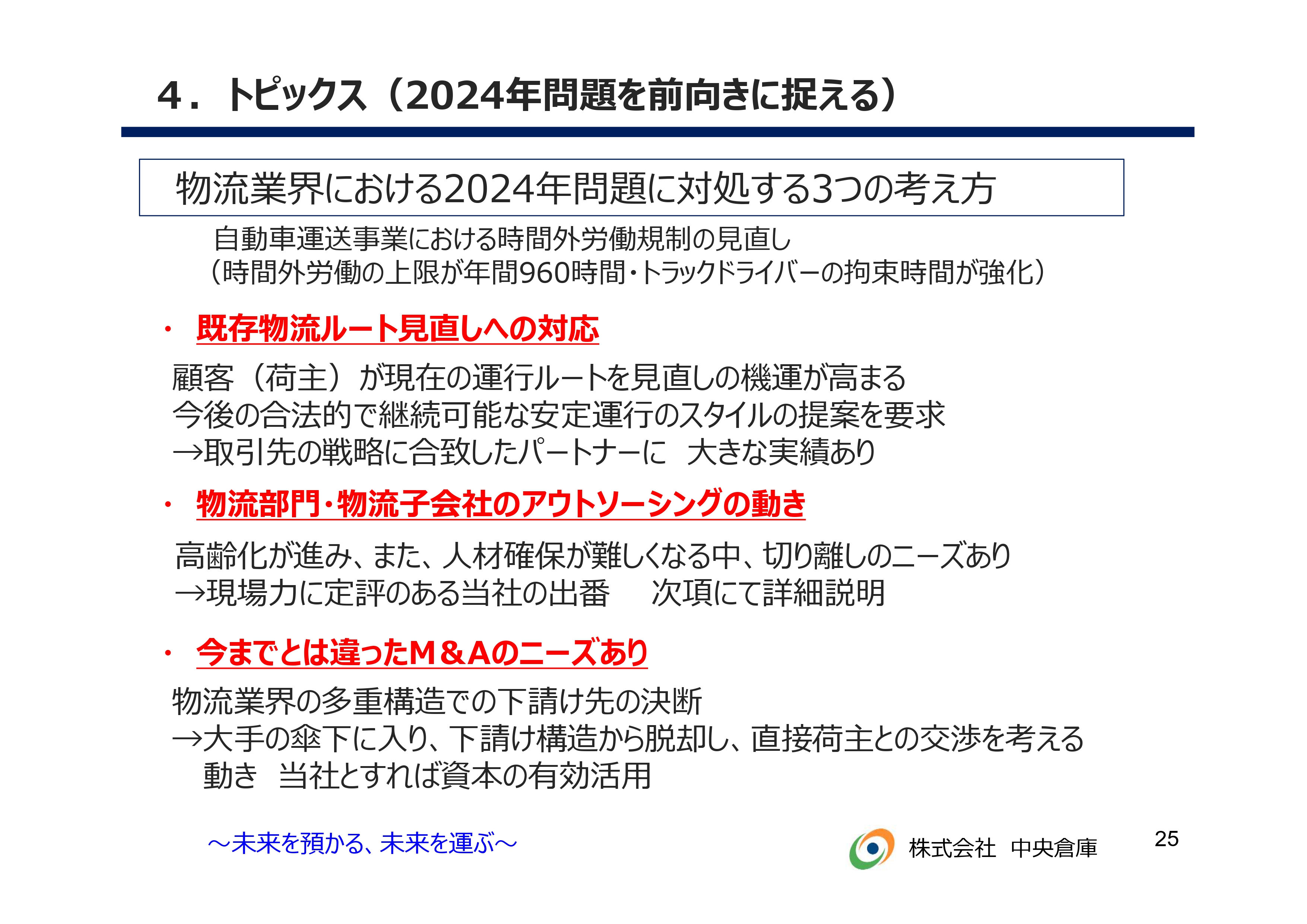

トピックスです。「2024年問題」は、労働時間の削減やトラックドライバーの収入の維持などを目標に、政府としても力を入れています。

倉庫会社としてのデメリットは数多くあります。例えば、これまではドライバーが荷物を積んでいましたが、これからは倉庫会社が荷物を積むことになったり、もしくは、パレット化を推進することでパレット代を顧客から請求されたりすることも考えられます。

また、トラックの待機時間を減らすため荷捌き場を拡張すると、保管スペースが小さくなるなど、解消すべき課題がたくさんありますが、やるべきことも多くあります。

1つ目は、既存物流ルートの見直しです。特に上場会社の大口顧客において、例えば、山陰地方から大阪、名古屋に運ぶルートがあったとしても、新しいルールに基づくと1人のドライバーで運ぶのが難しく、中継地点の設定が必要になります。この新しいモデルに対応していく必要があります。

世の中的には、「新しい提案をしてください」といった安定運行のスタイルの提案を求められますので、そのような要求に応えていくことで、お客さまが考えている戦略に合致したパートナーとして選ばれるような営業活動を行っていきます。

2つ目は、物流部門・物流子会社のアウトソーシングです。これだけ物流環境が厳しくなってくると、お客さまの工場にある物流部門にも影響します。現場では高齢化が進み、人材の確保が難しく、配車もおぼつかない状況になっています。

そのため、物流部門・物流子会社をアウトソーシングするニーズもいくつか出てきています。現場力に定評のある当社としては、そのような仕事を獲得していきたいと考えています。

3つ目は、今までとは違う後継者問題・M&Aのニーズへの対応です。物流は多重構造になっているため、下層の会社は利益率が悪くなります。元請、2次請け、3次請け、場合によっては4次請けまであり、もともと10割で請けているものを、下請けでは6割、7割で請けなければならない状況です。顧客からは「大手の傘下に入って荷主と直接交渉したい」という話も出てきつつあります。

そのようなM&Aニーズに対して、資本の効率的な運営、資産の活用をしっかりと行っていきます。

4.トピックス(アウトソーシングの事例)

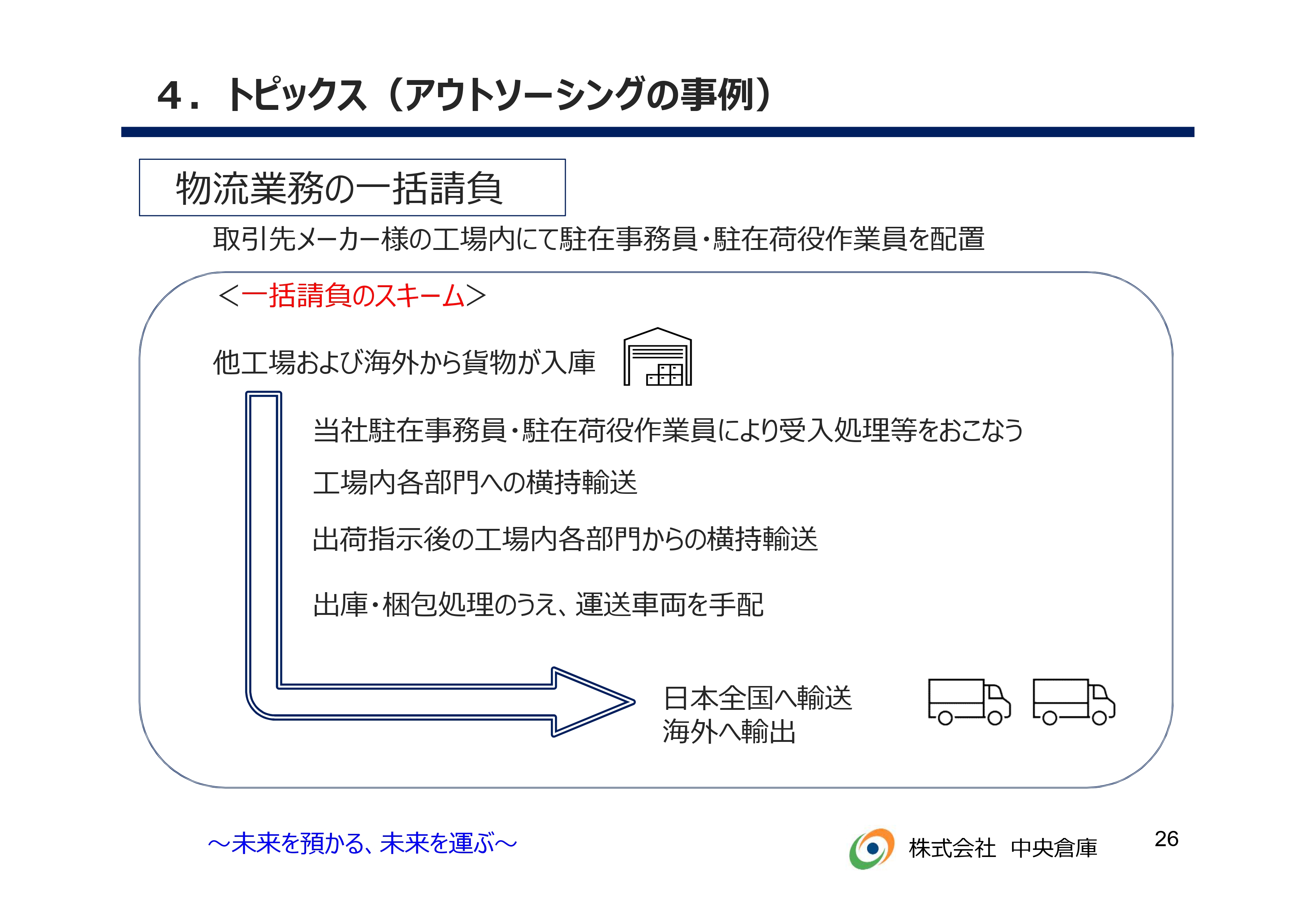

「2024年問題」は、負の部分、やらなければならない部分も多くありますが、攻める部分もあると認識しています。スライドにはアウトソーシングの事例の詳細について記しています。

実例として、工場内の物流部門の高齢化が進み、生産性が悪化する中で、大手のメーカーから一括請負のお話がありました。当然ながら何社か候補先があったと思いますが、私どもの現場力を評価していただき、今年4月から物流部門を一括して受けることになりました。

「3PL」ではありませんが、資本や資産をそれほど使わずに売上を上げていくことができますし、当社はROEが低いという課題がありますので、今後はこのようなかたちの業務を伸ばしていく必要があると考えています。

5. サステナビリティ①

サステナビリティについてです。スライド上部にサステナビリティをめぐる課題を示しています。地球環境への配慮や人権の尊重などは当然ながら、こちらではエッセンシャル機能を発揮することができた事例の1つをご紹介します。

みなさまも記憶に新しいと思いますが、2024年1月1日に能登半島で大きな地震がありました。当社では被災した工場から要請を受け、1月2日から自社便のトラックを出し、被災した工場に水や毛布を運ぶなど、従業員ががんばって対応してくれました。いつもはお叱りを受けることの多い難しい取引先ではあるのですが、初めて感謝のお言葉をいただきました。

工場が被災すると、工場内の機械をいったん出さないと立て直しができません。後日、道路が波打っているような状態のところへ機工部門が出向き、取引先で機械を搬出し別の工場に届けるなどの対応も行いました。

5. サステナビリティ②

女性の活躍に向けた行動計画の推進です。厚生労働省のホームページに各社が目標を掲げており、当社は2021年から2026年までの間に女性の管理職を5名、労働組合ベースでの役職者、主に係長と就任を占める割合を4割にすると謳っています。

実際のところ、物流業界は業態が古い業界のため、女性の管理職5名にはいまだに追いついていませんが、主任や係長ベースでは、現在約47パーセントを女性が担うようなかたちになってきました。

女性活躍に向けた行動計画の推進は、これからの少子化の中、多様性の追求のためにも必要だと思いますので、引き続きしっかりと取り組んでいきます。また、昨年、一昨年とプロ人材の採用も積極的に進めています。

エンゲージメントについては、エンゲージメントアンケートを2回ほど取り、課題を潰していくかたちで取り組んでいます。

人事についてもさまざまな制度改革を行っています。例えば、世間では5パーセント程度の賃上げができたとのことですが、当社はそこまで至りませんでした。ベアではありませんが、制度改革としてプライム市場上場に加え、高い目標を掲げており、従業員に対する還元もしっかり行っていきます。

中倉陸運では働きやすい職場認証制度(三つ星)を取得しました。日本にある約6万社のトラック事業者のうち約2,500社が認定業者になっており、そのうち三つ星は44社ですので、6万社中の44社の中の1社として登録されていることになります。

良い会社であることをしっかりとアピールし、「2024年問題」でドライバーの採用が難しい中でも耐えられるような経営を行っていきたいと考えています。

6. 投資家の皆様へ

最後に投資家のみなさまへ向けて、3つお話しします。

1つ目として、当社はケイパビリティを発揮する会社を目指します。ケイパビリティという言葉はみなさまご存知と思いますが、組織的な能力、組織として持つ力によって他社より有利な強みを発揮することです。この業界の中で私どものクラスの会社が生き残っていくためには、特色のある会社を目指すことが必要だと思っています。

まずは強みのリサイクル事業などでシェアを獲得していきます。

先ほど、梱包事業を行っているとお伝えしましたが、梱包を行っている総合会社は極めて少なく、他は梱包の専門業者がほとんどです。特色を出しやすい梱包事業で、グループ会社であるテスパックとともにさらに伸ばせるように努力していきたいと思います。

当社は資本力もしくは現金比率が高いため、M&Aは避けて通れない手段と考えています。この業界では、連単倍率の高い会社が業績を伸ばしています。当社は連単倍率が1.2倍ほどしかありませんが、高い会社では1.75倍くらいの会社もあります。若干の出遅れ感はありますが、しっかりと対応していきます。

先ほど不動産賃貸事業についてご説明しましたが、一昨年に不動産賃貸事業を新たに始めましたので、こちらも伸ばしていきます。ただ不動産を買って運用するのではなく、基本的には今ある資産を活用し、一方、物流関連施設への新たな投資をしていくという考え方で取り組んでいきます。

2つ目の時代の変化への俊敏な対応については、今回の役員人事を含めて、組織の活性化や新陳代謝、多様性の具体化を図っていきます。

また、設備投資や、マテリアルハンドリングについても新しいものを取り入れていきたいと考えています。人材投資やシステム導入は若干遅れていると認識していますので、時代に対応できるように取り組んでいきます。

3つ目の市場の評価を強く意識した経営の実践については、先ほどお伝えしたとおり、私どもは数年前までは市場の評価をあまり意識しない経営を行っていましたが、プライム市場に移行してからは、条件のクリアという大きな命題があったため、この数年間は注力してきました。

現在、プライム市場で巡航速度に乗ったとは思ってはおらず、やるべきことはたくさんありますが、PBR・ROE、流通株式時価総額、一日平均売買代金、時価総額、株主構成など、さまざまなことが言われる中で、それぞれのベクトルが微妙に違うため、非常に難しいルービックキューブに取り組んでいるような状態になっています。

その中で優先順位をつけて、確固たる方向性を中期経営計画の中で作り、「中央倉庫はこんなかたちで取り組んでいく」といったものをお示しして、経営に反映させていきます。

当面はROE5パーセントの達成に注力し、その次に、市場への向き合い方についてお示しできればと考えています。

ご説明は以上です。ご清聴ありがとうございました。

質疑応答:今回の社長交代と今後の会長の役割について

司会者:「4月26日に、6月の株主総会をもって木村社長が会長になり、谷奥氏が社長になるとの開示を出されていますが、どうしてこのタイミングで社長交代となったのでしょうか? 今後の会長としての役割もあわせて教えてください」というご質問です。

木村:私が社長に就任してちょうど丸7年が経ちました。哲学的なことで申し訳ありませんが、水というのは淀んだら腐ると思っています。水と同じように経営もずっと流れていく必要があり、決して同化させてはいけないと考えています。

私自身としては、会社のことを考え、さまざまな改革を行ってきたつもりですが、決してこの法則の例外ではなく、そのとおりの話かと思っています。プライム市場上場についても、巡航速度とは言いませんが、1つのステージを迎えることができたと考えています。

経営にも変化、組織にも新陳代謝が必要と考えているため、このタイミングで決断しました。今後については、会長というまた違った視座で、企業価値の向上等組織の活性化に尽力したいと考えています。

質疑応答:現場力の強みについて

司会者:「現場力の強みという言葉がご説明の中で何回かありましたが、どのようなところが強いのか具体的に教えていただけますか?」というご質問です。

木村:1つは中央倉庫ワークスという子会社があることです。現場として強みを持っています。私どもがここまで大きくなることができたのは、他の物流会社では難しいと言われる仕事であってもやり遂げる力があったからだと思っています。そのような意味では、それを伝承していくことも考える必要があると思っています。

先ほど、機工、もしくはリサイクルペットボトルのところでもお伝えしましたが、営業の担当者が力をフルに発揮してビジネス展開しています。そのような職員がより力を発揮できる組織を作っていく必要があると考えています。

この銘柄の最新ニュース

中央倉のニュース一覧- 出来高変化率ランキング(9時台)~トウキョベース、ブライトパスなどがランクイン 今日 10:13

- 【↓】日経平均 大引け| 大幅続落、中東情勢を懸念し今年最大の下げ幅 (3月3日) 2026/03/03

- 自己株式取得状況に関するお知らせ 2026/03/02

- 週間ランキング【業種別 騰落率】 (2月20日) 2026/02/21

- 出来高変化率ランキング(9時台)~五洋建、デクセリアルスなどがランクイン 2026/02/10

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

中央倉庫の取引履歴を振り返りませんか?

中央倉庫の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。