855円

日本M&Aセンターホールディングスのニュース

当社の連結子会社である株式会社日本M&Aセンター(以下、日本M&Aセンター / 本社:東京都千代田区 / 代表取締役社長:三宅 卓 / URL:https://www.nihon-ma.co.jp/)がJ-Adviserを担当しておりますGAIA株式会社が、本日、株式会社東京証券取引所(以下、東京証券取引所)が運営するTOKYO PRO Marketへ上場いたしましたことを、下記のとおりお知らせいたします。

GAIA株式会社 会社概要

代表者役職氏名:代表取締役社長 中桐 啓貴

本社所在地:東京都新宿区西新宿三丁目2番11号

設立:2006年2月

事業内容:フィーベース IFA によるファイナンシャル・プランニング業、金融商品仲介業、保険代理業、銀行代理業に係る包括的金融サービス提供事業

証券コード:154A

営業収益:405百万円(2022年12月期)

従業員数:27名(同上)

拠点:東京、大阪

TOKYO PRO Market上場の背景・目的

東京都新宿区に本社を置くGAIA株式会社(以下、GAIA)は「ファイナンシャル・プランニングによって世界中の人々の夢を実現する」をビジョンに掲げる2006年創業の金融商品仲介業者=IFA(Independent Financial Advisor)です。

GAIAは特定の金融機関の営業方針に縛られることなく、中立的な立場からファイナンシャル・プランニングに基づいた専門的な資産運用アドバイスおよび、ポートフォリオに基づいた長期国際分散投資の実行支援を務めています。

顧客やその家族との長期的な関係維持に努めており、2022年12月末時点で東京・大阪を中心とした825世帯のお客様に会員制の「プライベートFPサービス」を提供、金融商品仲介業者として媒介する預かり資産は約493億円です。

具体的な収益は、証券仲介手数料収入、投資顧問料収入、顧問FP報酬、保険代理店手数料収入、その他サービス収入に分類されます。中でも証券仲介手数料収入において、GAIAは創業以来、媒介する資産残高に応じて発生する信託報酬等のフィーによる収益拡大を目指してきました。フィーベース(残高連動報酬)型のビジネスモデルが、顧客との利益相反を排し、顧客の成功に貢献することが自社の利益に繋がる、顧客本位の最善のモデルだと考えてきたからです。

2016年にはフィーベースでの事業構造を確立すべく「楽天証券ラップサービス」(楽天証券株式会社提供、GAIA専用コース。愛称「GMA」)を楽天証券と共に開発し、媒介を開始しました。これにより、同社の知見と長期投資の哲学が詰まったファンドラップをお客様に長期保有いただき残高を積上げることで営業収益の安定性が高まりました。アドバイザーの計画的な新規採用、ならびに幅広い包括的な相談対応が可能になり、顧客やその家族とのより深い関係性の構築が、ご家族や知人の紹介発生にも繋がっています。

GAIAは、知名度・信用力を向上させるとともに、資金調達の優位性を高め、更なる成長を遂げることを目的としてTOKYO PRO Marketへ上場いたしました。

なお、GAIAの上場詳細は、下記サイトをご参照ください。

(東京証券取引所:https://www.jpx.co.jp/equities/products/tpm/issues/index.html)

(GAIA: https://www.gaiainc.jp/ir/)

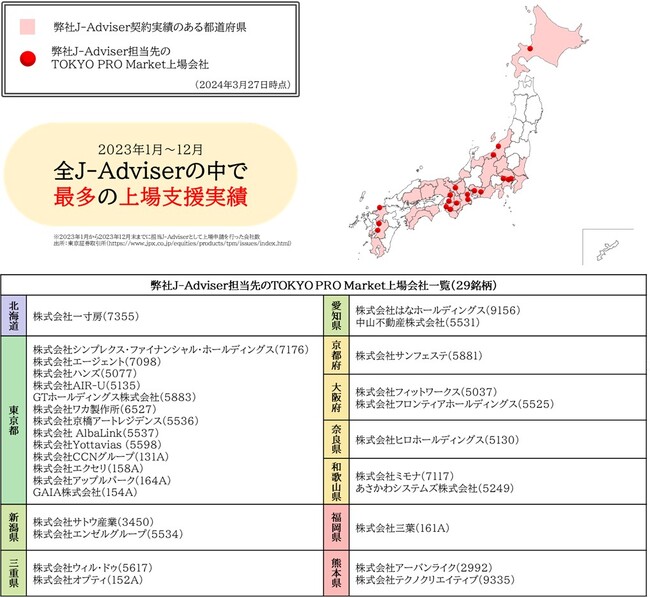

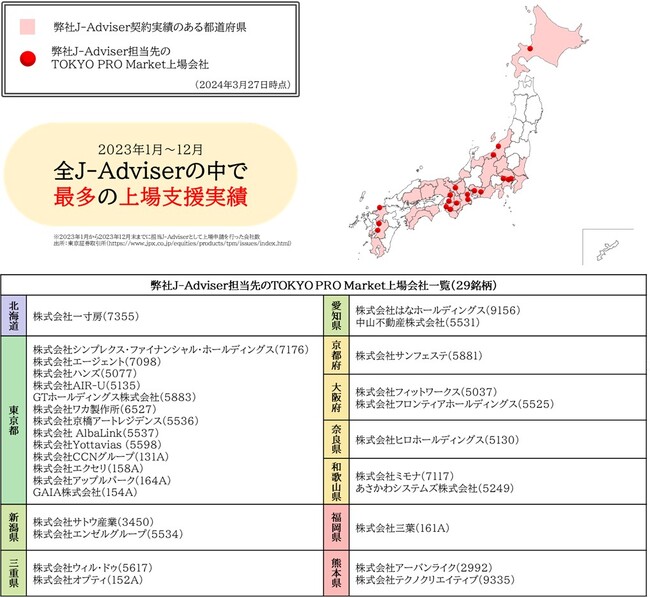

日本M&Aセンターの上場支援実績

日本M&Aセンターでは、企業成長のさらなる促進・円滑な事業承継・一般市場への上場に向けた体制整備を目的にTOKYO PRO Marketへの上場支援に取り組んでおり、既存上場企業含め全国で100社以上のJ-Adviser契約実績があります。

GAIAは、日本M&Aセンターが担当J-Adviserとして上場した第28号銘柄です。

日本M&Aセンターの上場後成長支援

日本M&Aセンターでは、TOKYO PRO Marketへの新規上場をサポートするだけでなく、M&Aのリーディングカンパニーとして、海外進出や新規事業の創出はもちろん、適時開示のアドバイスや組織経営のモニタリングにいたるまで、上場後の成長支援に力を入れております。

また、IPOを支援する監査法人、公認会計士、既存上場企業との連携もより一層強固にしながら、全国に“スター企業”を誕生させ、地域経済の活性化や雇用創出といった真の地方創生の実現に貢献してまいります。

(参考)TOKYO PRO Market 上場支援サービス:https://www.nihon-ma.co.jp/tokyopromarket/

【株式会社日本M&Aセンターホールディングス(東証プライム:2127)】

会社名:株式会社日本M&Aセンターホールディングス

本社所在地:東京都千代田区丸の内一丁目8番2号 鉃鋼ビルディング 24階

事業内容:グループ会社の経営管理等

設立:1991年4月

拠点:東京、大阪、名古屋、福岡、札幌、広島、沖縄、シンガポール、インドネシア、ベトナム、 マレーシア、

タイ(現地法人および連結子会社である日本M&Aセンターの拠点を含む)

【株式会社日本M&Aセンター】

株式会社日本M&Aセンターは、M&A仲介業のリーディングカンパニーとして、「M&A業務を通じて企業の存続と発展に貢献する」ことを企業理念とし、グループ創業以来累計8,500件を超えるM&A支援実績を有しています。会計事務所・地域金融機関・メガバンク・証券会社との連携も深めており、事業承継やM&Aに関する相談機会の創出を加速し、マッチングを強化しています。国内7拠点、海外5拠点(日本M&Aセンターホールディングスの現地法人含む)を構えています。

◆M&A成約件数のギネス世界記録(TM) 認定◆

正式記録名 「M&Aフィナンシャルアドバイザリー業務の最多取り扱い企業」

(対象年度2022年、取扱件数989件)

【本件に関するお問い合わせ先】

株式会社日本M&Aセンター 広報担当 pr@nihon-ma.co.jp

GAIA株式会社 会社概要

代表者役職氏名:代表取締役社長 中桐 啓貴

本社所在地:東京都新宿区西新宿三丁目2番11号

設立:2006年2月

事業内容:フィーベース IFA によるファイナンシャル・プランニング業、金融商品仲介業、保険代理業、銀行代理業に係る包括的金融サービス提供事業

証券コード:154A

営業収益:405百万円(2022年12月期)

従業員数:27名(同上)

拠点:東京、大阪

TOKYO PRO Market上場の背景・目的

東京都新宿区に本社を置くGAIA株式会社(以下、GAIA)は「ファイナンシャル・プランニングによって世界中の人々の夢を実現する」をビジョンに掲げる2006年創業の金融商品仲介業者=IFA(Independent Financial Advisor)です。

GAIAは特定の金融機関の営業方針に縛られることなく、中立的な立場からファイナンシャル・プランニングに基づいた専門的な資産運用アドバイスおよび、ポートフォリオに基づいた長期国際分散投資の実行支援を務めています。

顧客やその家族との長期的な関係維持に努めており、2022年12月末時点で東京・大阪を中心とした825世帯のお客様に会員制の「プライベートFPサービス」を提供、金融商品仲介業者として媒介する預かり資産は約493億円です。

具体的な収益は、証券仲介手数料収入、投資顧問料収入、顧問FP報酬、保険代理店手数料収入、その他サービス収入に分類されます。中でも証券仲介手数料収入において、GAIAは創業以来、媒介する資産残高に応じて発生する信託報酬等のフィーによる収益拡大を目指してきました。フィーベース(残高連動報酬)型のビジネスモデルが、顧客との利益相反を排し、顧客の成功に貢献することが自社の利益に繋がる、顧客本位の最善のモデルだと考えてきたからです。

2016年にはフィーベースでの事業構造を確立すべく「楽天証券ラップサービス」(楽天証券株式会社提供、GAIA専用コース。愛称「GMA」)を楽天証券と共に開発し、媒介を開始しました。これにより、同社の知見と長期投資の哲学が詰まったファンドラップをお客様に長期保有いただき残高を積上げることで営業収益の安定性が高まりました。アドバイザーの計画的な新規採用、ならびに幅広い包括的な相談対応が可能になり、顧客やその家族とのより深い関係性の構築が、ご家族や知人の紹介発生にも繋がっています。

GAIAは、知名度・信用力を向上させるとともに、資金調達の優位性を高め、更なる成長を遂げることを目的としてTOKYO PRO Marketへ上場いたしました。

なお、GAIAの上場詳細は、下記サイトをご参照ください。

(東京証券取引所:https://www.jpx.co.jp/equities/products/tpm/issues/index.html)

(GAIA: https://www.gaiainc.jp/ir/)

日本M&Aセンターの上場支援実績

日本M&Aセンターでは、企業成長のさらなる促進・円滑な事業承継・一般市場への上場に向けた体制整備を目的にTOKYO PRO Marketへの上場支援に取り組んでおり、既存上場企業含め全国で100社以上のJ-Adviser契約実績があります。

GAIAは、日本M&Aセンターが担当J-Adviserとして上場した第28号銘柄です。

日本M&Aセンターの上場後成長支援

日本M&Aセンターでは、TOKYO PRO Marketへの新規上場をサポートするだけでなく、M&Aのリーディングカンパニーとして、海外進出や新規事業の創出はもちろん、適時開示のアドバイスや組織経営のモニタリングにいたるまで、上場後の成長支援に力を入れております。

また、IPOを支援する監査法人、公認会計士、既存上場企業との連携もより一層強固にしながら、全国に“スター企業”を誕生させ、地域経済の活性化や雇用創出といった真の地方創生の実現に貢献してまいります。

(参考)TOKYO PRO Market 上場支援サービス:https://www.nihon-ma.co.jp/tokyopromarket/

【株式会社日本M&Aセンターホールディングス(東証プライム:2127)】

会社名:株式会社日本M&Aセンターホールディングス

本社所在地:東京都千代田区丸の内一丁目8番2号 鉃鋼ビルディング 24階

事業内容:グループ会社の経営管理等

設立:1991年4月

拠点:東京、大阪、名古屋、福岡、札幌、広島、沖縄、シンガポール、インドネシア、ベトナム、 マレーシア、

タイ(現地法人および連結子会社である日本M&Aセンターの拠点を含む)

【株式会社日本M&Aセンター】

株式会社日本M&Aセンターは、M&A仲介業のリーディングカンパニーとして、「M&A業務を通じて企業の存続と発展に貢献する」ことを企業理念とし、グループ創業以来累計8,500件を超えるM&A支援実績を有しています。会計事務所・地域金融機関・メガバンク・証券会社との連携も深めており、事業承継やM&Aに関する相談機会の創出を加速し、マッチングを強化しています。国内7拠点、海外5拠点(日本M&Aセンターホールディングスの現地法人含む)を構えています。

◆M&A成約件数のギネス世界記録(TM) 認定◆

正式記録名 「M&Aフィナンシャルアドバイザリー業務の最多取り扱い企業」

(対象年度2022年、取扱件数989件)

【本件に関するお問い合わせ先】

株式会社日本M&Aセンター 広報担当 pr@nihon-ma.co.jp

この銘柄の最新ニュース

日本M&Aのニュース一覧- <11月25日の5日・25日移動平均線デッドクロス銘柄> 今日 07:30

- 株式会社ダブルツリー TOKYO PRO Market上場申請に関するお知らせ 2024/11/25

- 株式会社ダブルツリー TOKYO PRO Market上場申請に関するお知らせ 2024/11/25

- 信用残ランキング【売り残減少】 アドテスト、川重、さくらネット 2024/11/24

- 【PMI支援】地元優良企業の経営危機をM&Aで救った経営者の決断 2024/11/22

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

日本M&Aセンターホールディングスの取引履歴を振り返りませんか?

日本M&Aセンターホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。