インタースペースのニュース

【QAあり】インタースペース、通期業績予想を上方修正 メディアの広告単価上昇に加え、マーケティングソリューションも伸長

目次

河端伸一郎氏(以下、河端):代表取締役社長の河端です。みなさまお忙しい中、当社の決算説明会にお集まりいただき、誠にありがとうございます。どうぞよろしくお願いします。

それでは、中間期となる2024年9月期第2四半期の決算についてご説明します。本日は、第2四半期決算概要、各事業の状況、中期経営計画の進捗の順でお話しします。

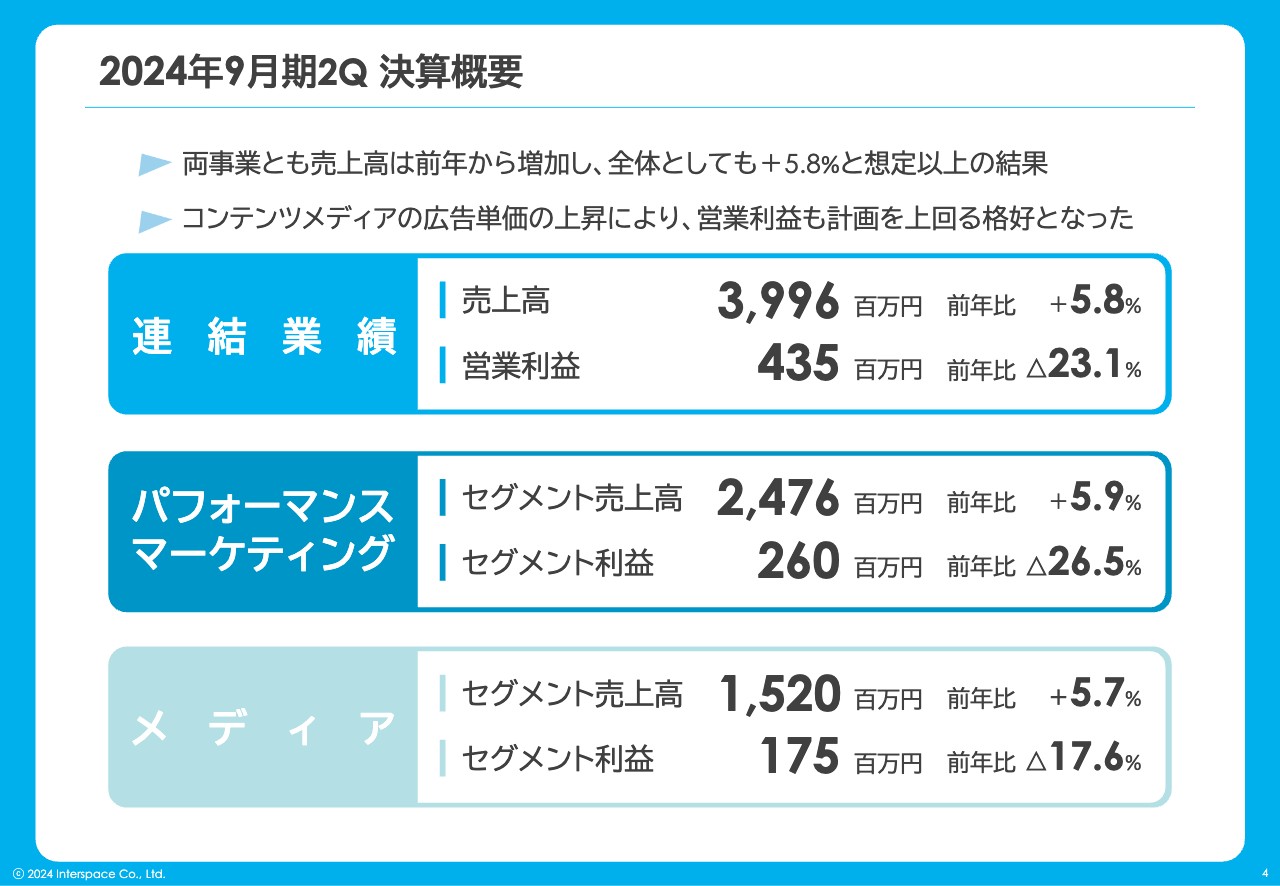

2024年9月期2Q 決算概要

2024年9月期第2四半期の決算概要についてご説明します。当社には、パフォーマンスマーケティング事業とメディア事業という大きく2つのセグメントがあります。この第2四半期では両事業とも、当初計画を上回るかたちで着地しました。

売上高は前年比5.8パーセント増の39億9,600万円となりました。営業利益は4億3,500万円と、計画を上回ってはいますが、前年比で23.1パーセントマイナスとなっています。

各セグメントについてです。パフォーマンスマーケティング事業のセグメント売上高は前年比5.9パーセント増の24億7,600万円となりました。セグメント利益は2億6,000万円と、前年比で26.5パーセントマイナスとなっています。

メディア事業のセグメント売上高は前年比5.7パーセント増の15億2,000万円となりました。セグメント利益は1億7,500万円と、計画を上回ってはいますが、前年比で17.6パーセントマイナスとなっています。

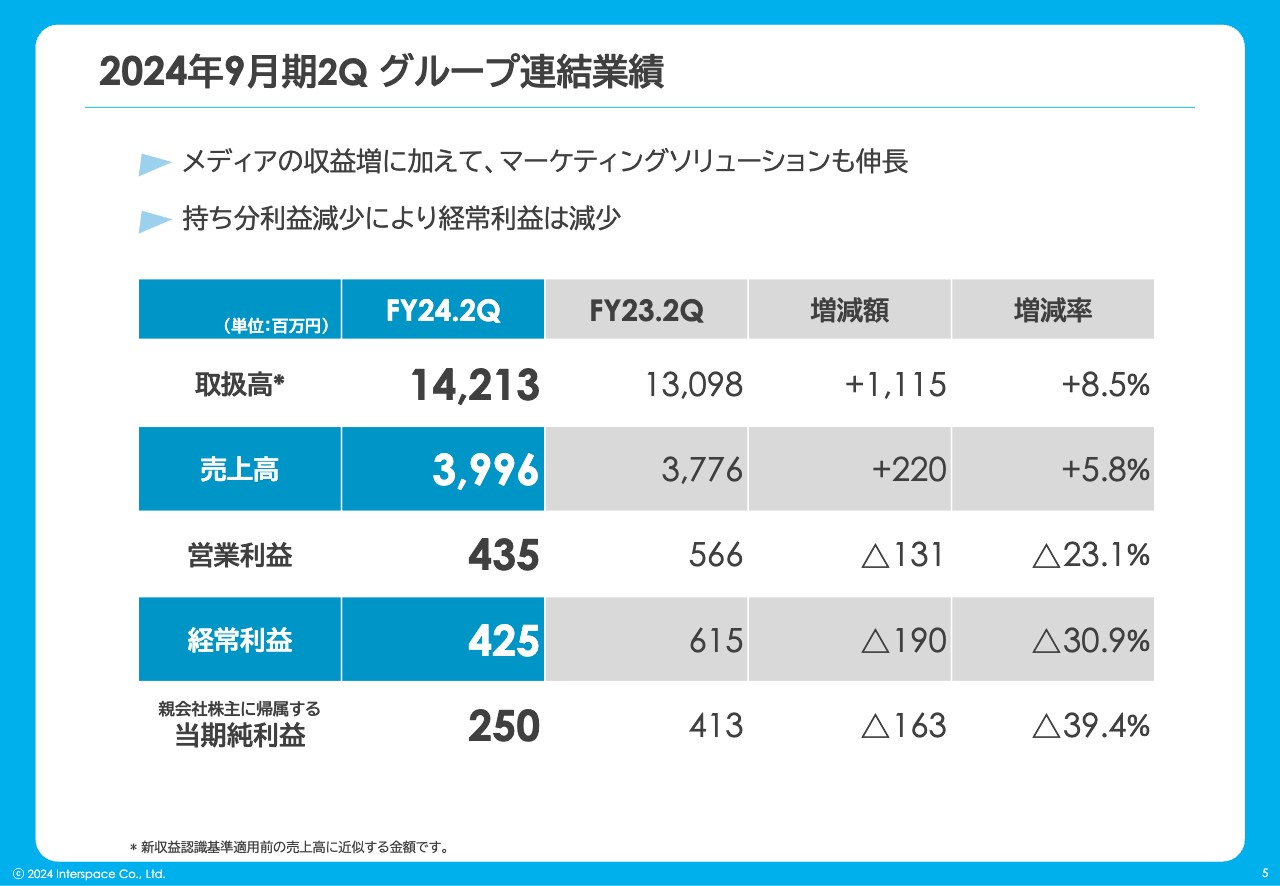

2024年9月期2Q グループ連結業績

取扱高は前年比8.5パーセント増の142億1,300万円となりました。売上高と比較的連動しています。

経常利益は4億2,500万円、親会社株主に帰属する当期純利益は2億5,000万円となり、それぞれ前年を下回っています。経常利益は、持分利益がやや減少したことが影響しています。

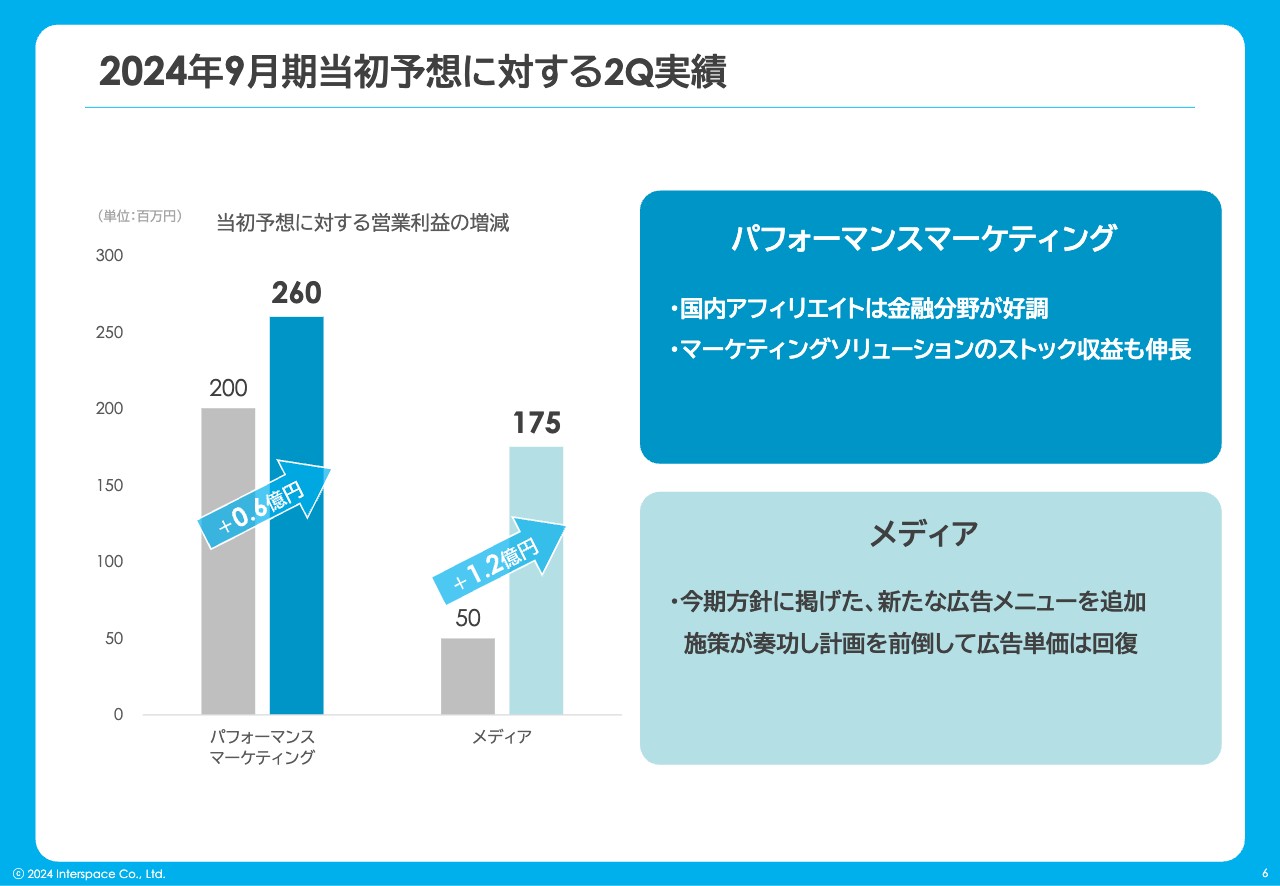

2024年9月期当初予想に対する2Q実績

第2四半期に業績予想の修正を行いました。特に利益が当初計画を上回っていますので、セグメント別にその内容をご説明します。

パフォーマンスマーケティング事業では、国内アフィリエイトにおいて金融分野が非常に好調でした。巷でもよく言われているとおり、国内では一般の方の金融投資熱が非常に高まっており、新たな投資口座などを開くニーズが高まっていることも背景にあると思っています。マーケティングソリューション分野に関しては、「単価×会員数」で算出するストック収益が伸長しています。

メディア事業では、前期は広告の収益単価が下がっていましたので、それに対応すべく、今期方針に掲げた新しい広告メニューを追加しました。その結果、計画以上に前倒しで効果が出たことにより、広告単価の回復に結びつきました。

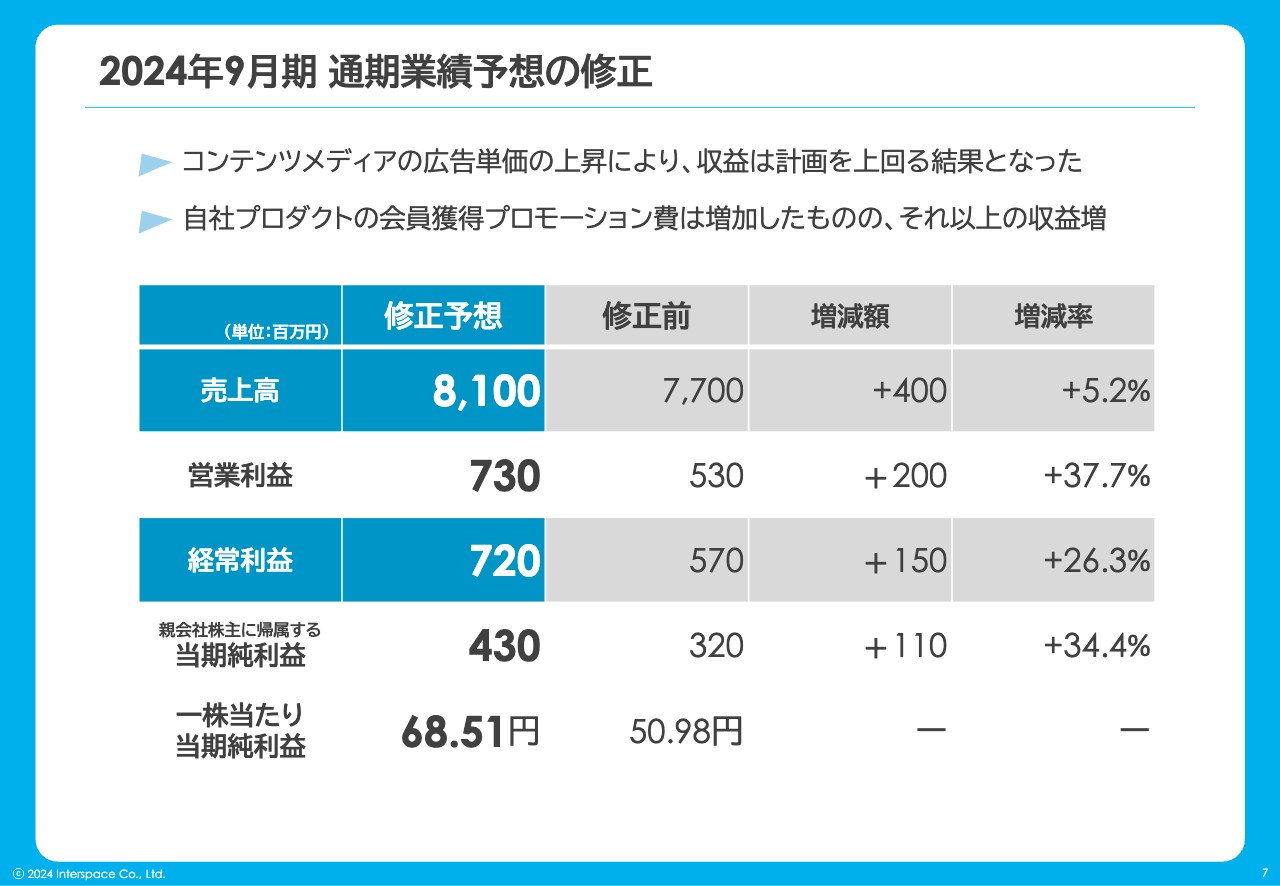

2024年9月期通期業績予想の修正

修正の詳細については、スライドに記載のとおりです。

売上高は、当初計画77億円を81億円に修正しました。営業利益は、当初計画5億3,000万円を7億3,000万円に修正しました。経常利益以下も、ほぼ同様のかたちとなっています。

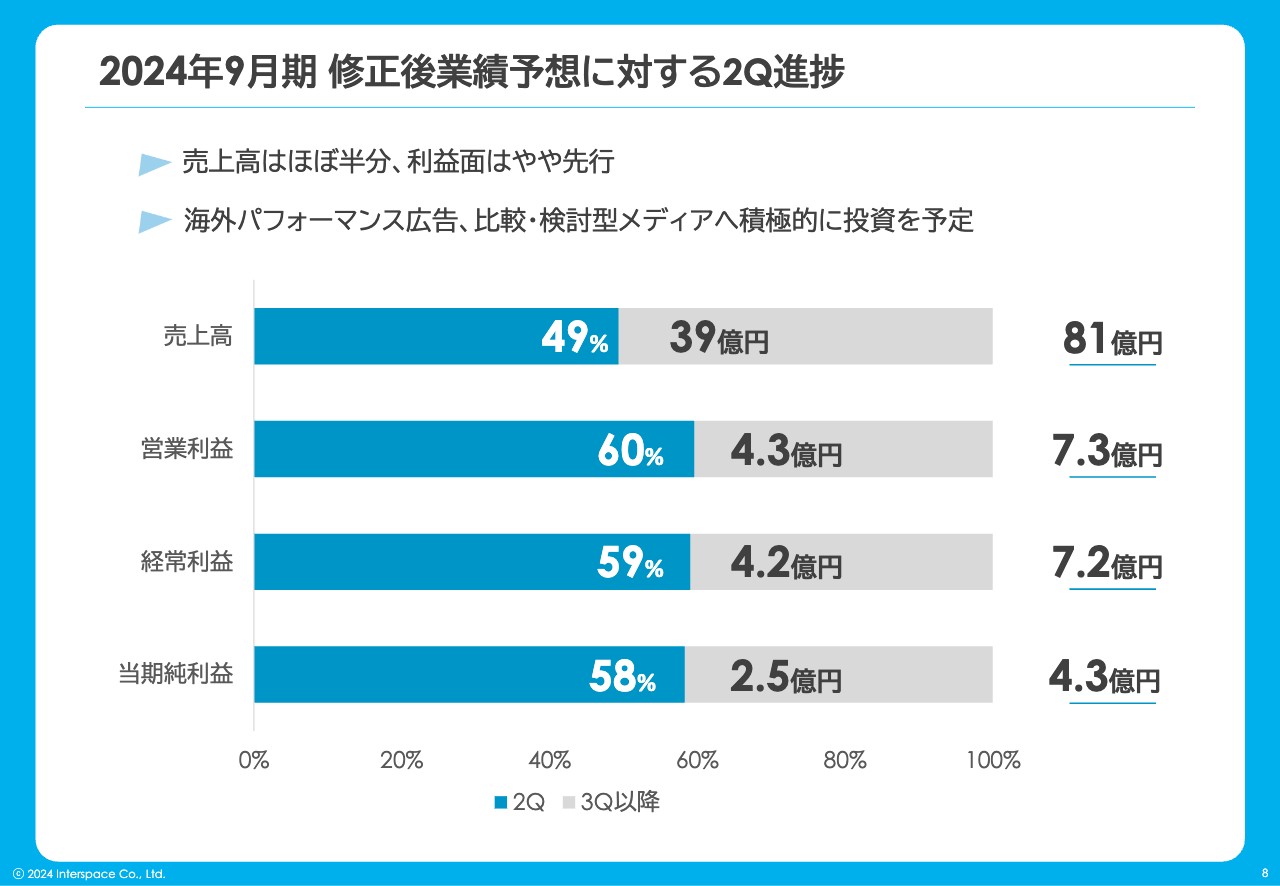

2024年9月期修正後業績予想に対する2Q進捗

修正後の業績予想に対する、第2四半期の進捗についてお話しします。売上高は計画の81億円に対して39億円と、ほぼ半分の進捗となっています。

営業利益、経常利益、当期純利益に関しては、修正後業績予想に対して60パーセント程度の進捗となっています。

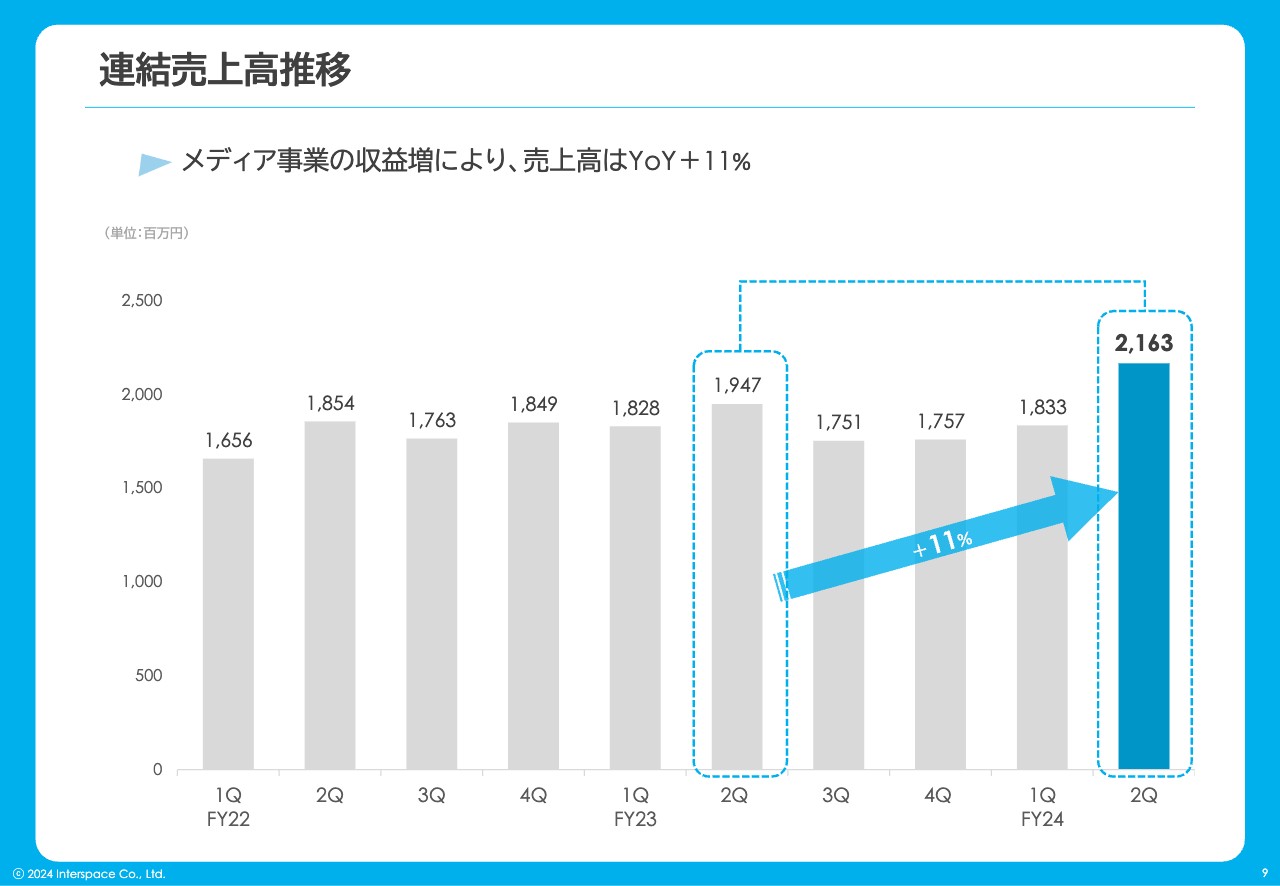

連結売上高推移

連結売上高の推移です。第2四半期は広告の需要期にあたり、その中でも当四半期は、前年に比べて大きく伸長した期となりました。

特にメディア事業では、前第2四半期から収益がやや減少しはじめていましたが、今期は一転して回復傾向にあります。その分が結果として売上にもインパクトを与えています。

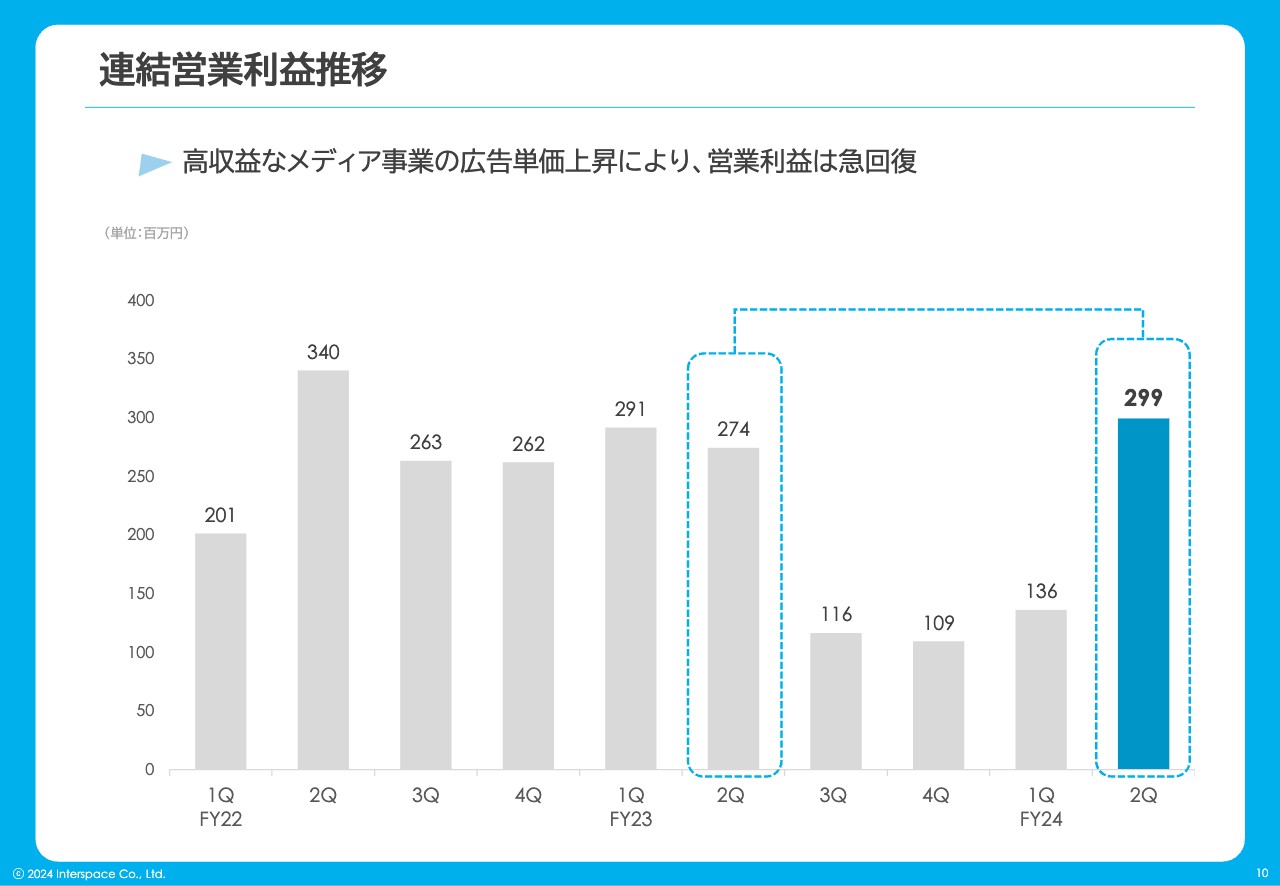

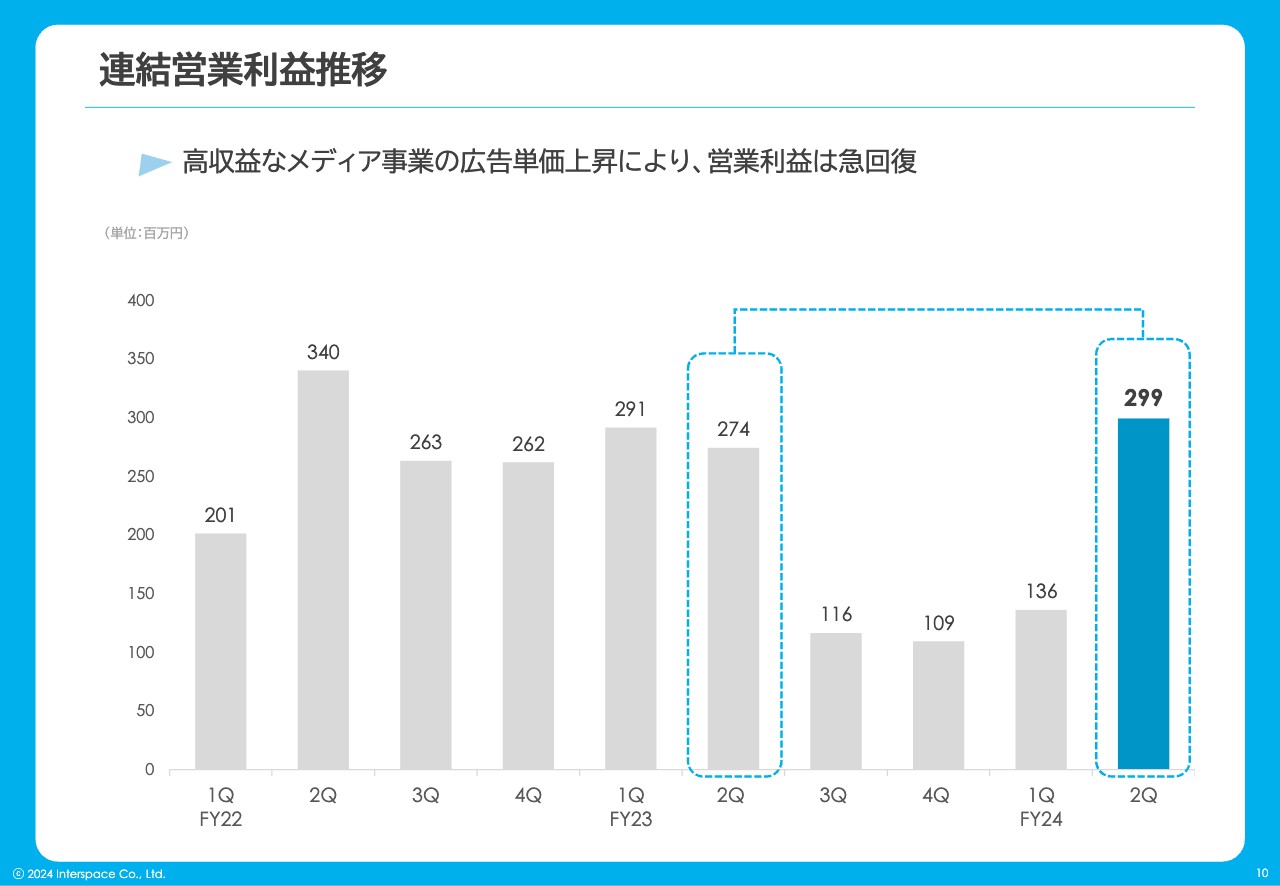

連結営業利益推移

連結営業利益の推移も、前年を上回るかたちで着地しています。前第2四半期の途中から、メディア事業の収益における広告単価が、若干下落し始めていました。

下落し始めたばかりの前第2四半期にはそこまで大きな影響は見られませんが、そこから当第1四半期まで、なかなか回復しませんでした。しかしながら、当第2四半期に関してはある程度回復できたと考えています。

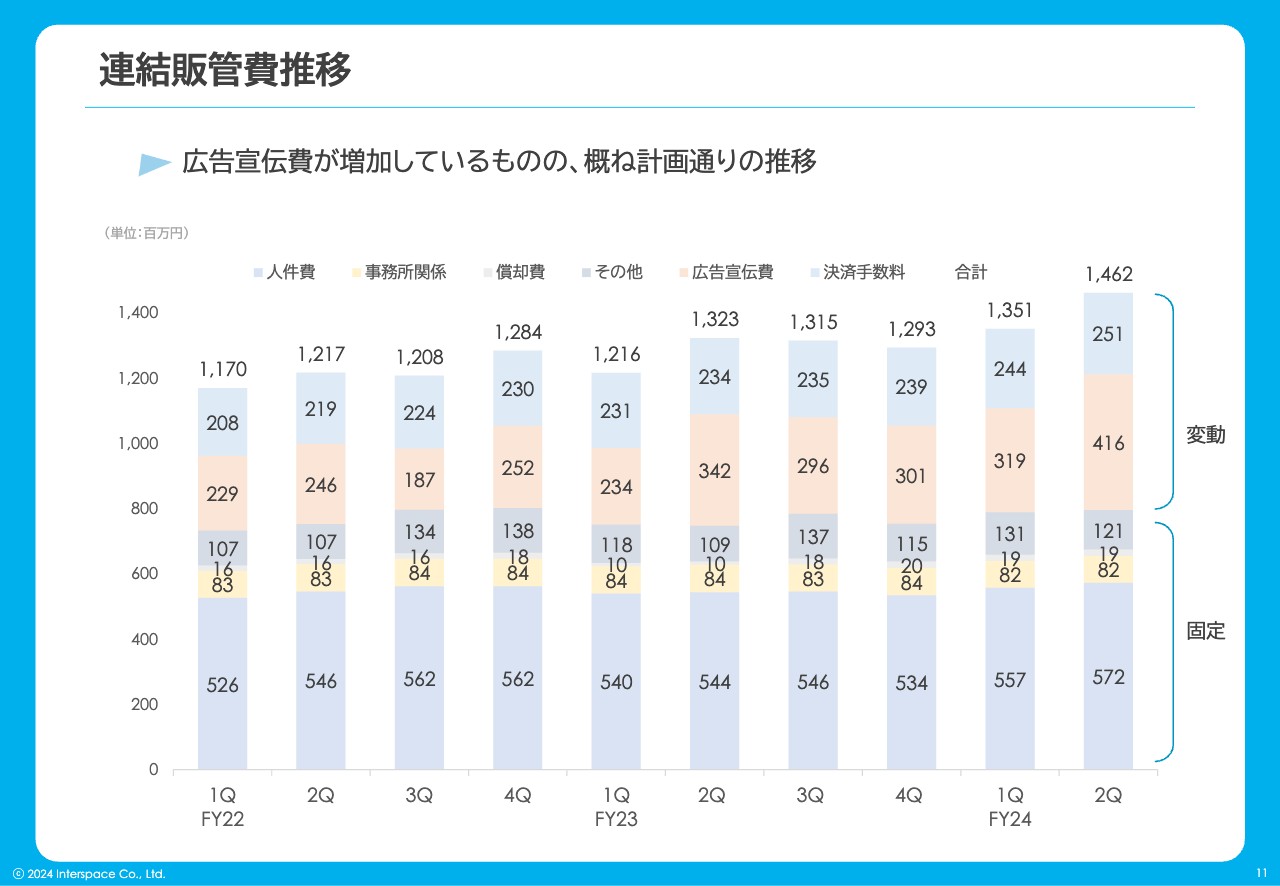

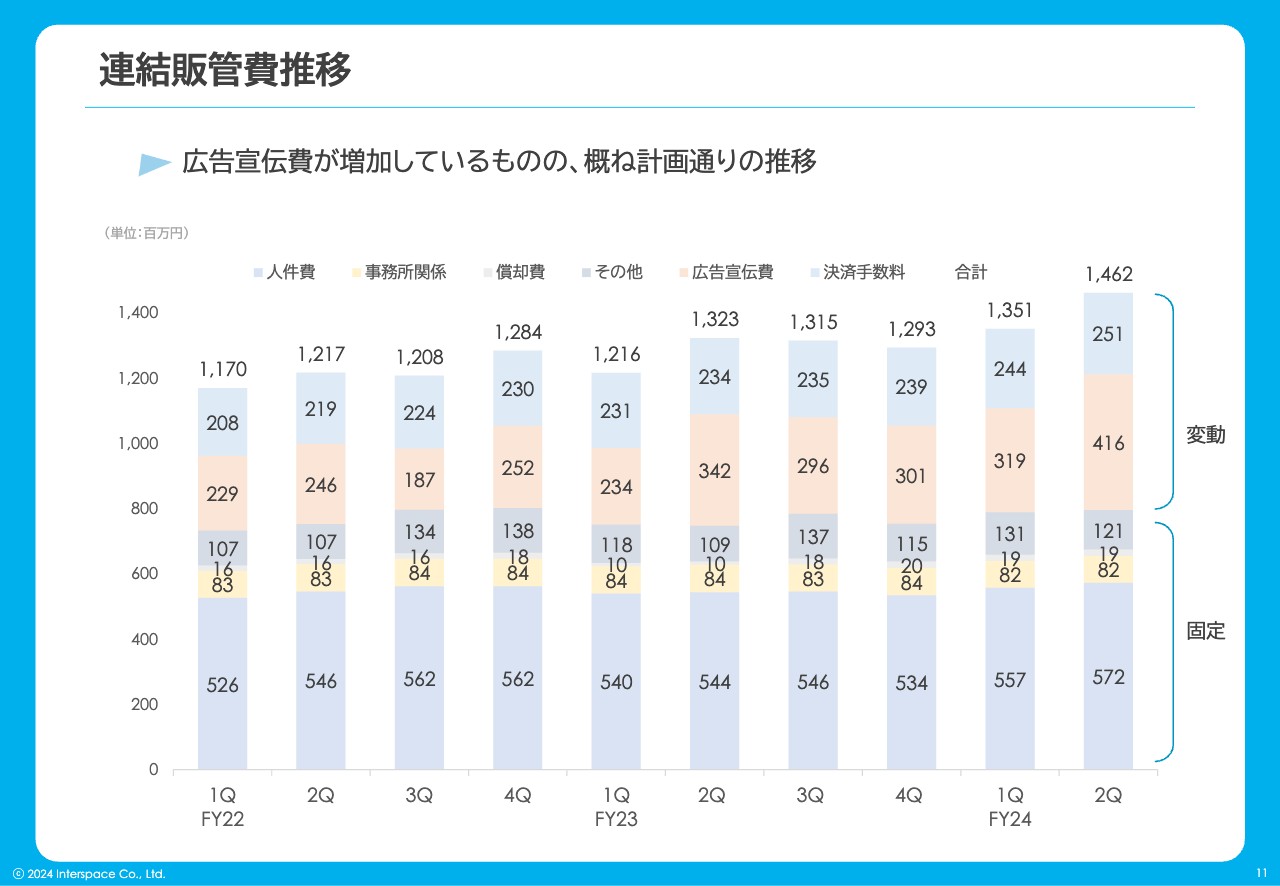

連結販管費推移

販管費の推移については、固定費が微増となっています。変動費の部分では、広告宣伝費が少し増えています。この要因は、パフォーマンスマーケティング事業のマーケティングソリューション分野において、一部スポットの広告を打ったことや、先行的な投資としての広告宣伝費を計上したことが挙げられます。そのような影響から、当第2四半期は他の四半期よりも、広告宣伝費が増加しています。

連結従業員推移

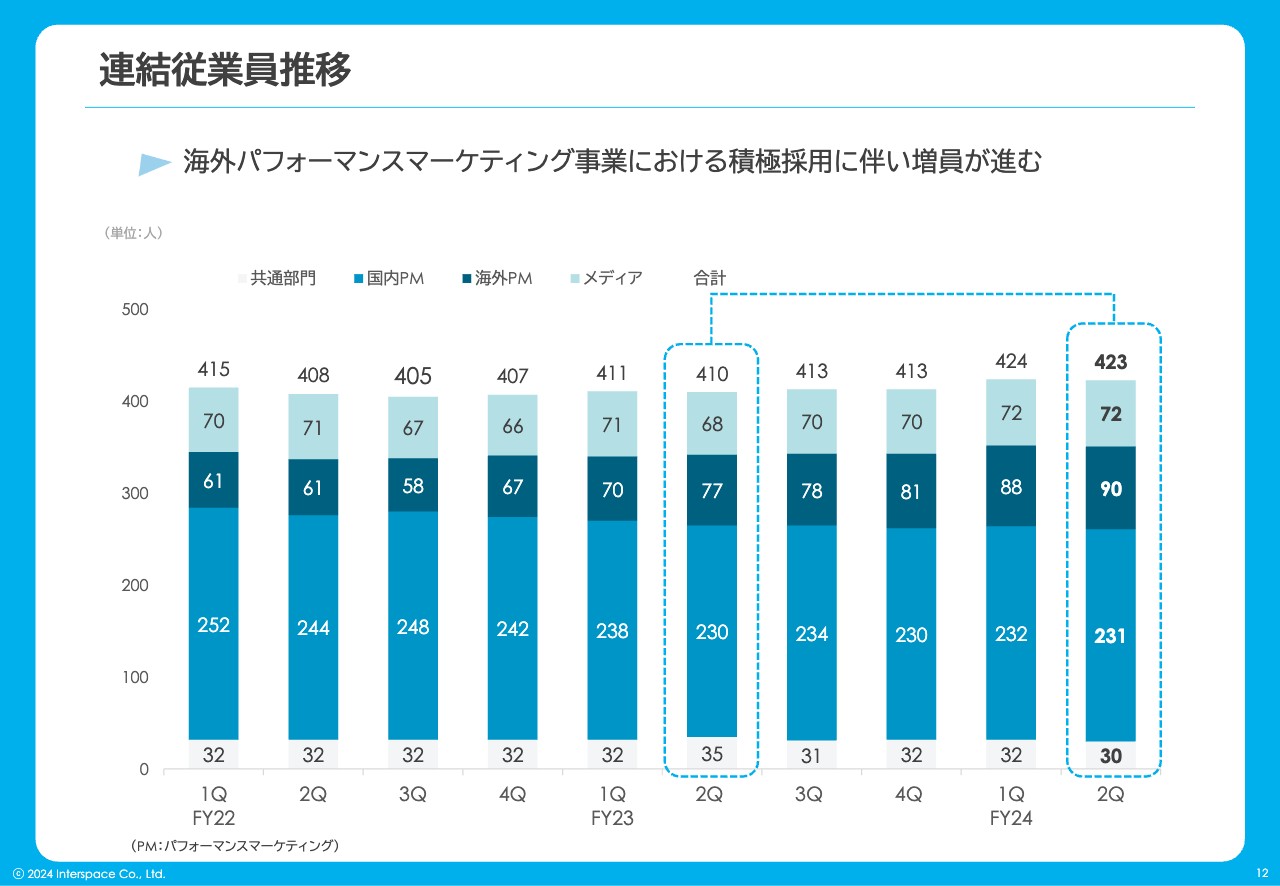

連結従業員の推移です。国内パフォーマンスマーケティング事業はそれほど変わっておらず、メディア事業は微増しました。海外パフォーマンスマーケティング事業は、比較的積極的に採用を行った結果、前年に比べてトータルで13名ほど増加しています。

中期経営計画で、海外パフォーマンスマーケティング事業とメディア事業を伸ばすと謳っているとおり、大量採用というほどではありませんが、人員が増加しています。

連結貸借対照表/連結キャッシュフロー計算書

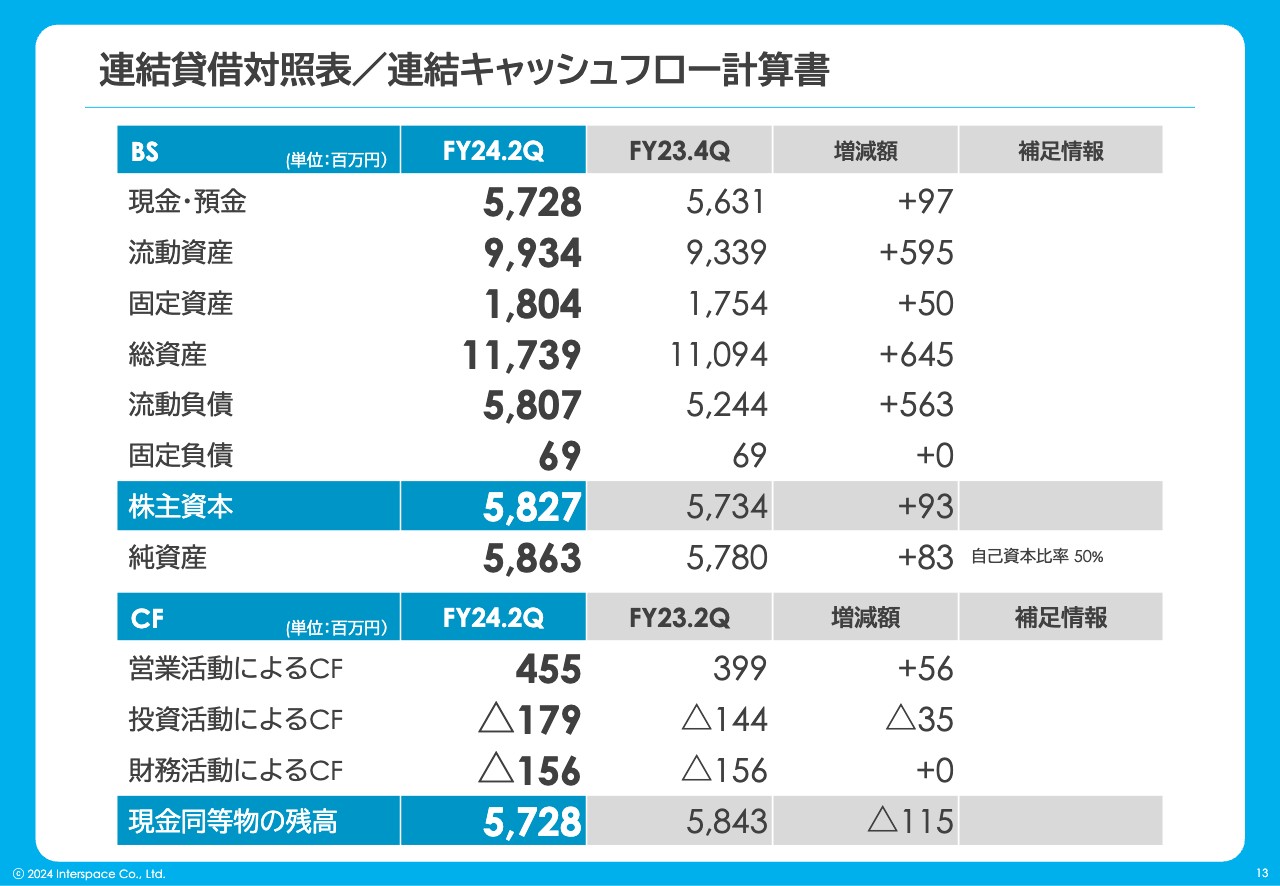

連結貸借対照表(以下、B/S)および連結キャッシュフロー計算書です。比較的、通常の経済活動の範疇となりますので、B/Sについては通常の経済活動の利益あるいはキャッシュフローに応じて動いています。

直接的なB/Sへの活動は、当第2四半期においては特にありません。その結果、現金同等物の残高が積み上がっています。

2024年9月期事業方針

2024年9月期事業方針として、次の3つを掲げています。

1つ目は、比較・検討メディアへの投資推進です。2つ目は、海外アフィリエイトへの投資と、収益モデルの各国への展開です。3つ目は、マーケティングソリューション分野への投資と、アフィリエイトの生産性向上です。

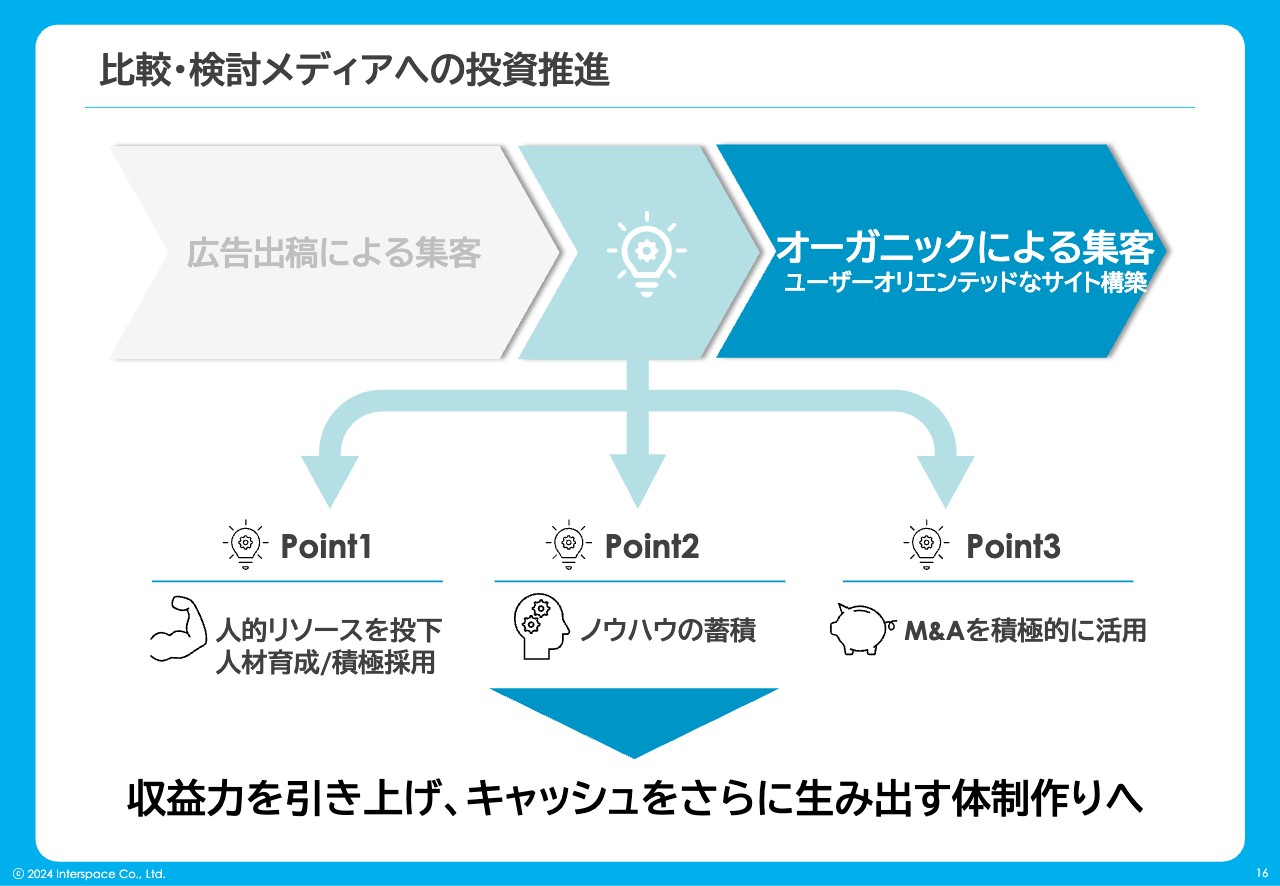

比較・検討メディアへの投資推進

比較・検討メディアへの投資推進についてご説明します。まず人的リソースを投下し、ノウハウを蓄積します。そして自分たちである程度ノウハウを蓄積した後は、オーガニックによる成長や、M&Aを活用した成長もあると考えています。現状は、人的リソースを投下し、ノウハウを蓄積している最中です。

海外アフィリエイトへの投資と収益モデルの展開

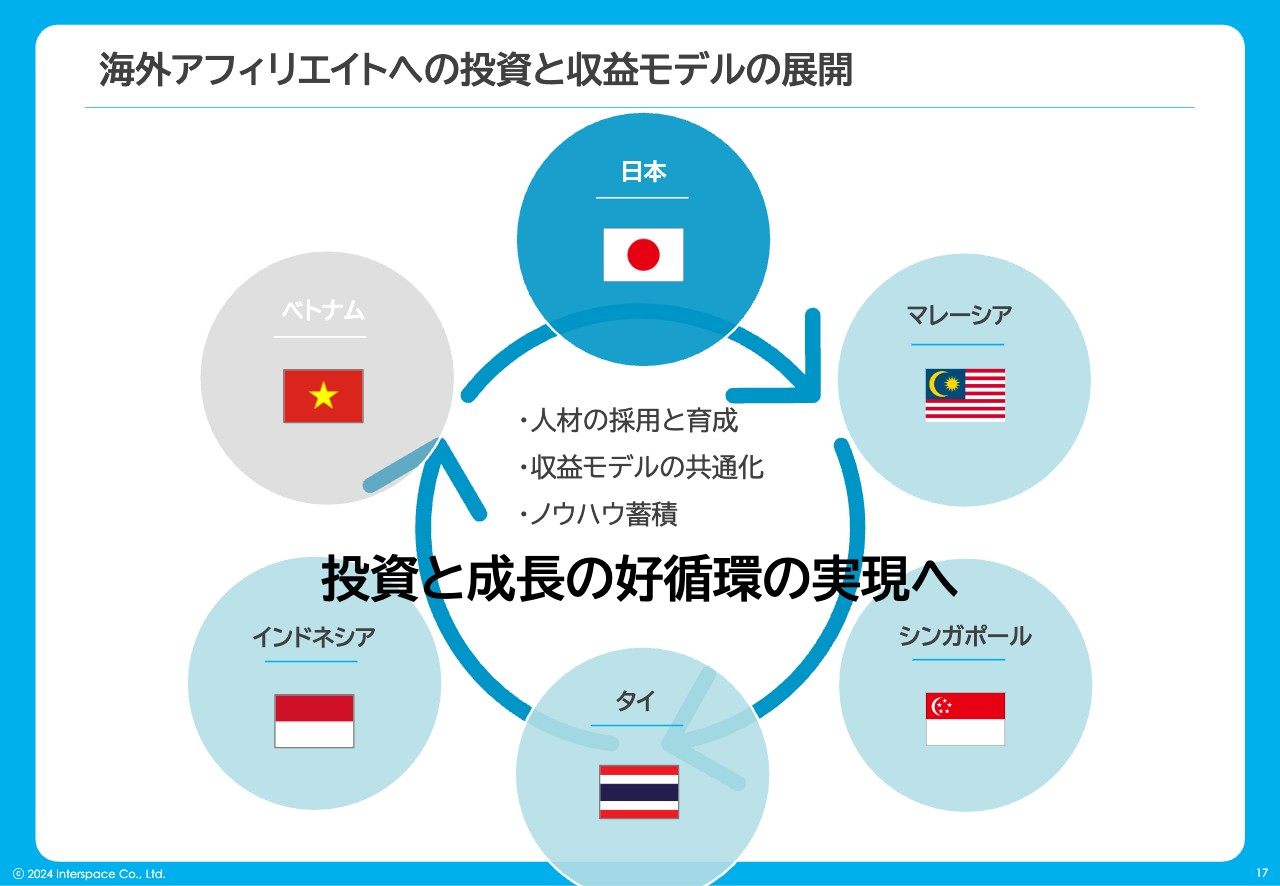

海外アフィリエイトへの投資と収益モデルの展開についてです。日本では、すでに20年以上このアフィリエイトサービスを運営していますので、そのノウハウを各国に展開します。

海外の中ではベトナムが比較的早期に立ち上がってきていますので、そのようなノウハウもまだ成長が追いついていない国にきちんとシェアしていきたいと考えています。各国の成長速度には、ばらつきがありますので、資金とともにノウハウを投下し、人材についてもハイエンド層の積極採用を進めていきます。

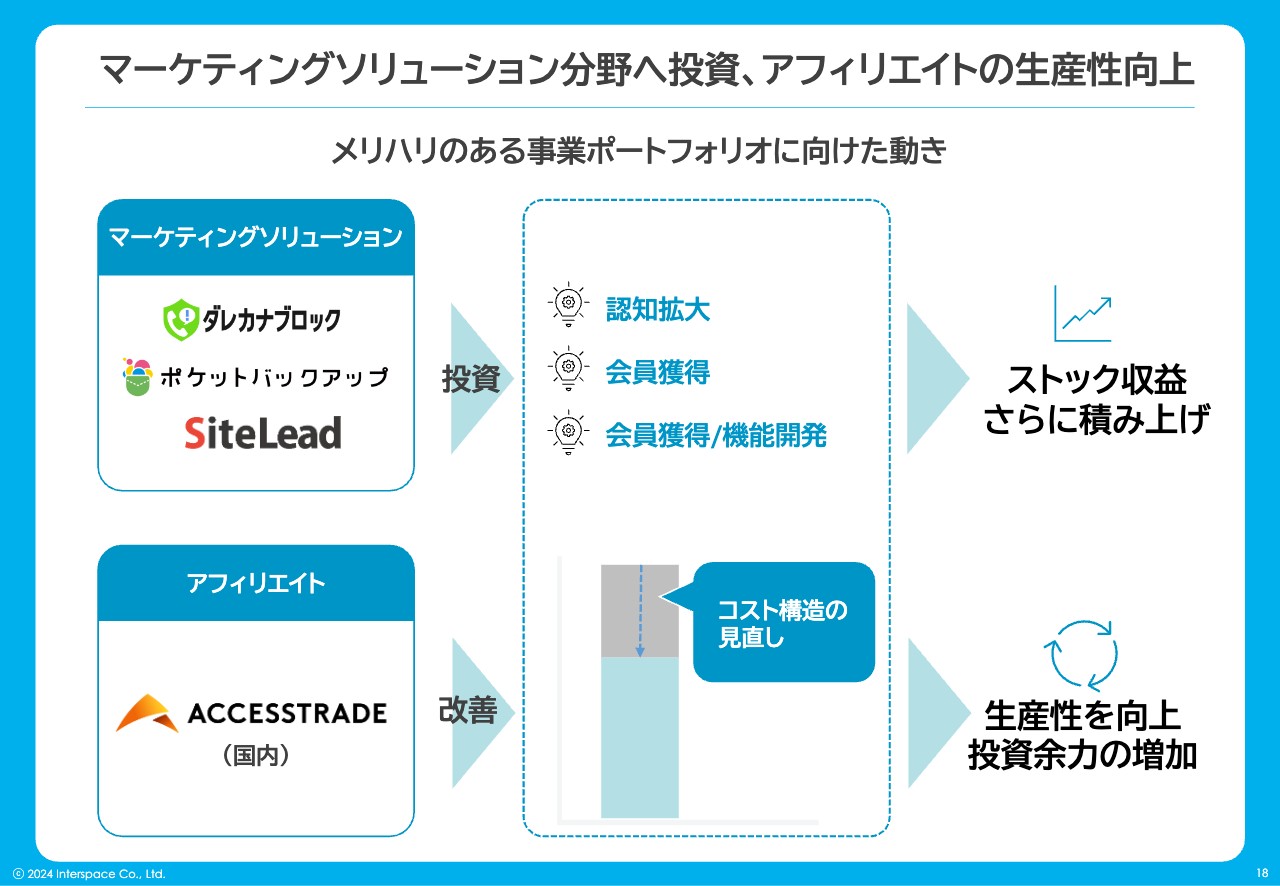

マーケティングソリューション分野へ投資、アフィリエイトの生産性向上

マーケティングソリューション分野です。コンテンツホルダー、ソフトウェアホルダーに対して当社のビジネスソリューションをご提供し、一緒に会員獲得をするというビジネスモデルになっています。

いくつかのプロダクトをすでに展開しています。「ダレカナブロック」「ポケットバックアップ」などは、比較的高年齢層の方に簡単で安心して使っていただける、個人向けのソフトウェアです。

また、「SiteLead(旧・賢瓦)」という中小企業向けのマーケティングソリューションをご提供しています。「単価×会員数」というビジネスモデルになっていますので、これを積み上げていきます。

アフィリエイトに関しては比較的成熟しつつも、少しずつ伸びていますので、コストコントロールしながら進めていきます。

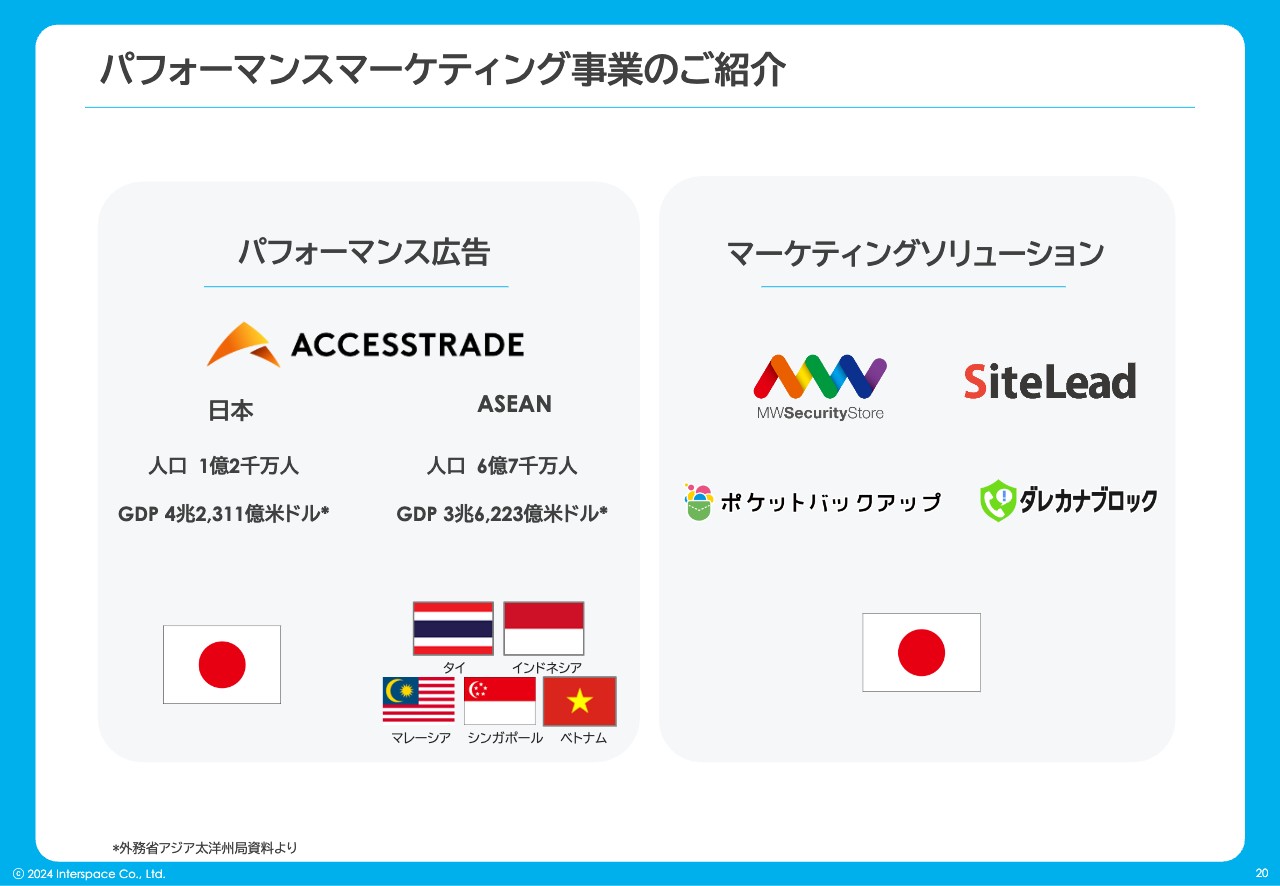

パフォーマンスマーケティング事業のご紹介

パフォーマンスマーケティング事業についてご説明します。パフォーマンスマーケティング事業では、「ACCESSTRADE」というアフィリエイトサービスを、日本およびASEAN各国でご提供しています。

マーケティングソリューションに関しては、個人向けや中小企業向けのソフトウェアを複数ご提供しています。

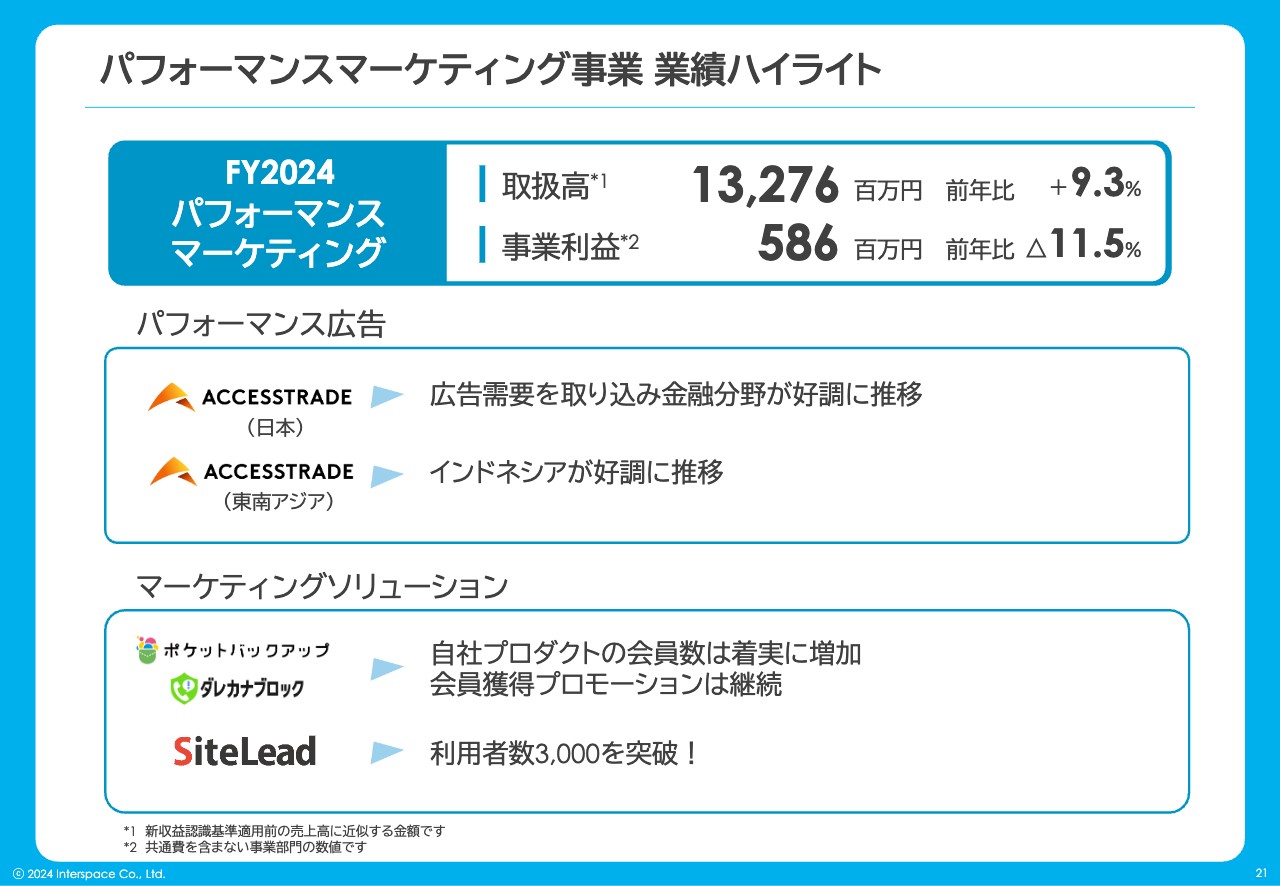

パフォーマンスマーケティング事業 業績ハイライト

パフォーマンスマーケティング事業の業績ハイライトです。パフォーマンスマーケティング事業の取扱高は前年比9.3パーセント増の132億7,600万円となっています。事業利益は5億8,000万円と、前年比でマイナスとなっています。

パフォーマンス広告は、日本は堅調に推移し、東南アジアではインドネシアが比較的順調です。

マーケティングソリューションは「ポケットバックアップ」「ダレカナブロック」の会員数が着実に増加しています。「SiteLead」もグループインして約1年が経ち、少しずつ会員が増えてきた状況です。

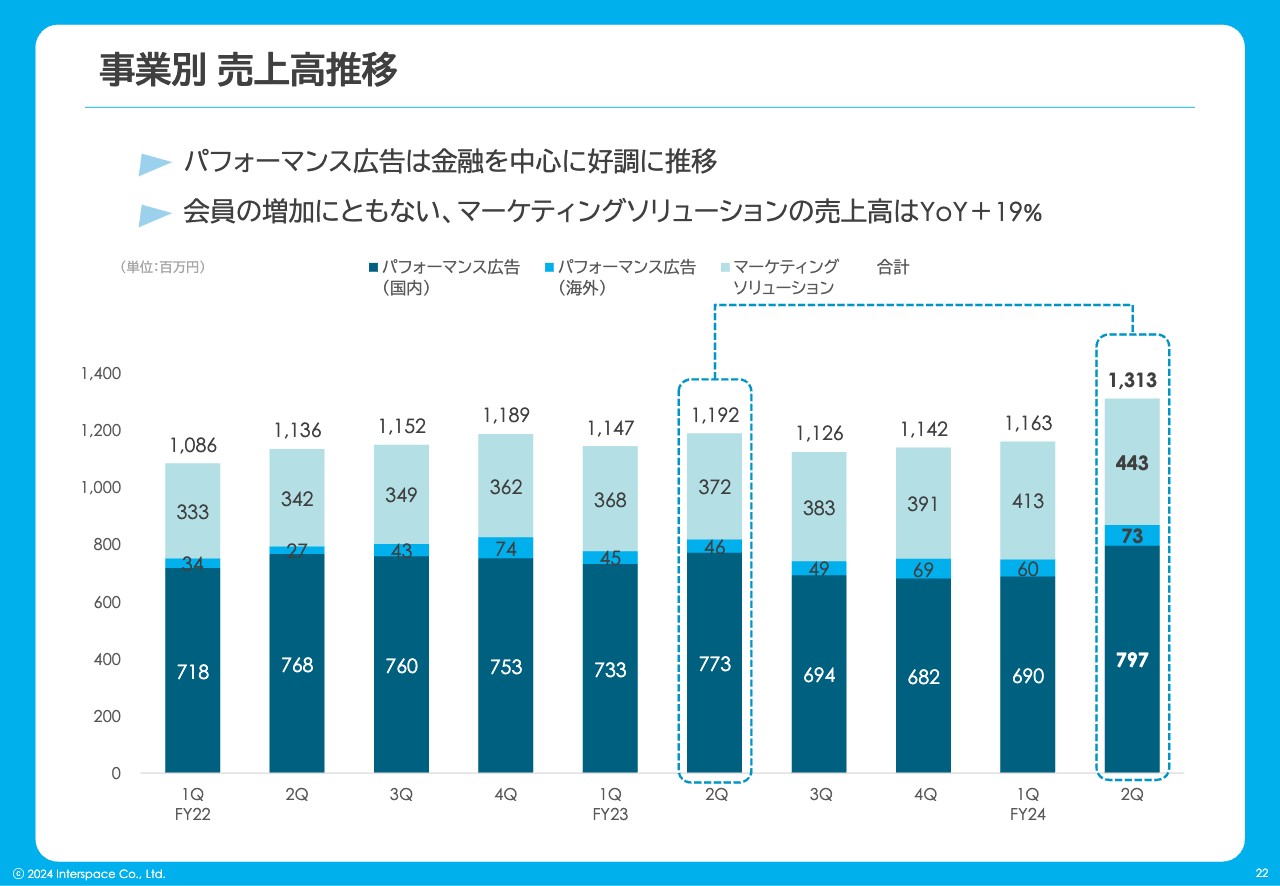

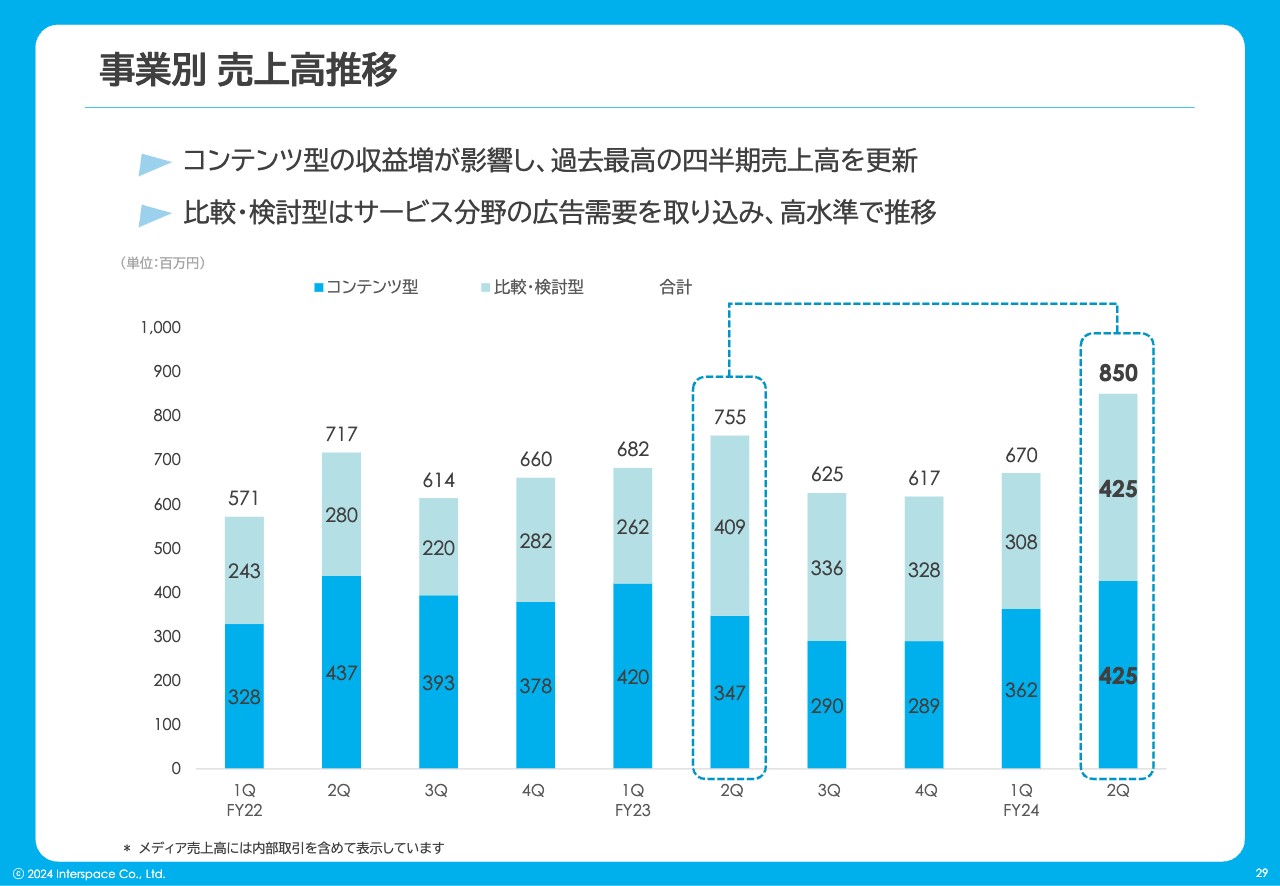

事業別 売上高推移

事業別の売上高推移です。売上高は取扱高といわれる、広告主からいただいた金額から媒体に支払う額を差し引いた数字となっていますので、実質的にはネット売上と呼ばれる純額の計上となっています。

第2四半期のパフォーマンス広告は、金融を中心に非常に好調に推移しました。トレンドで見ても、一進一退ながら少しずつマーケットのシェアは伸びているという状況です。

また、マーケティングソリューションの売上高は成長率が比較的高く、前年比19パーセント増と着実に伸長しています。こちらは「単価×会員数」というモデルで、新しいプロダクトを投入していますので、トータルの会員数が伸びており、解約率も非常に低く、積み上がっている状態です。

グラフの水色で示している海外の部分は連結子会社のみの売上高です。こちらはインドネシアなどが好調で、着実に積み上がっています。

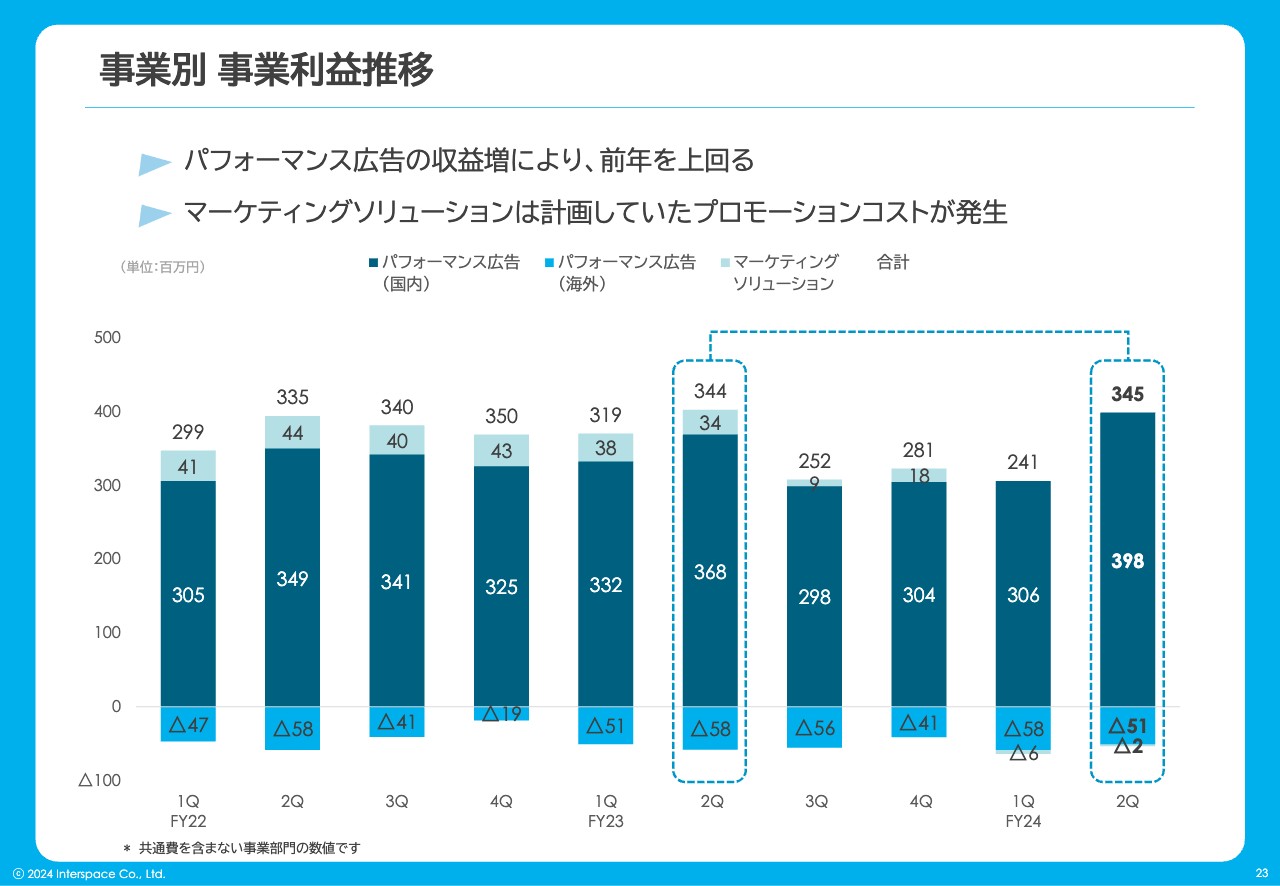

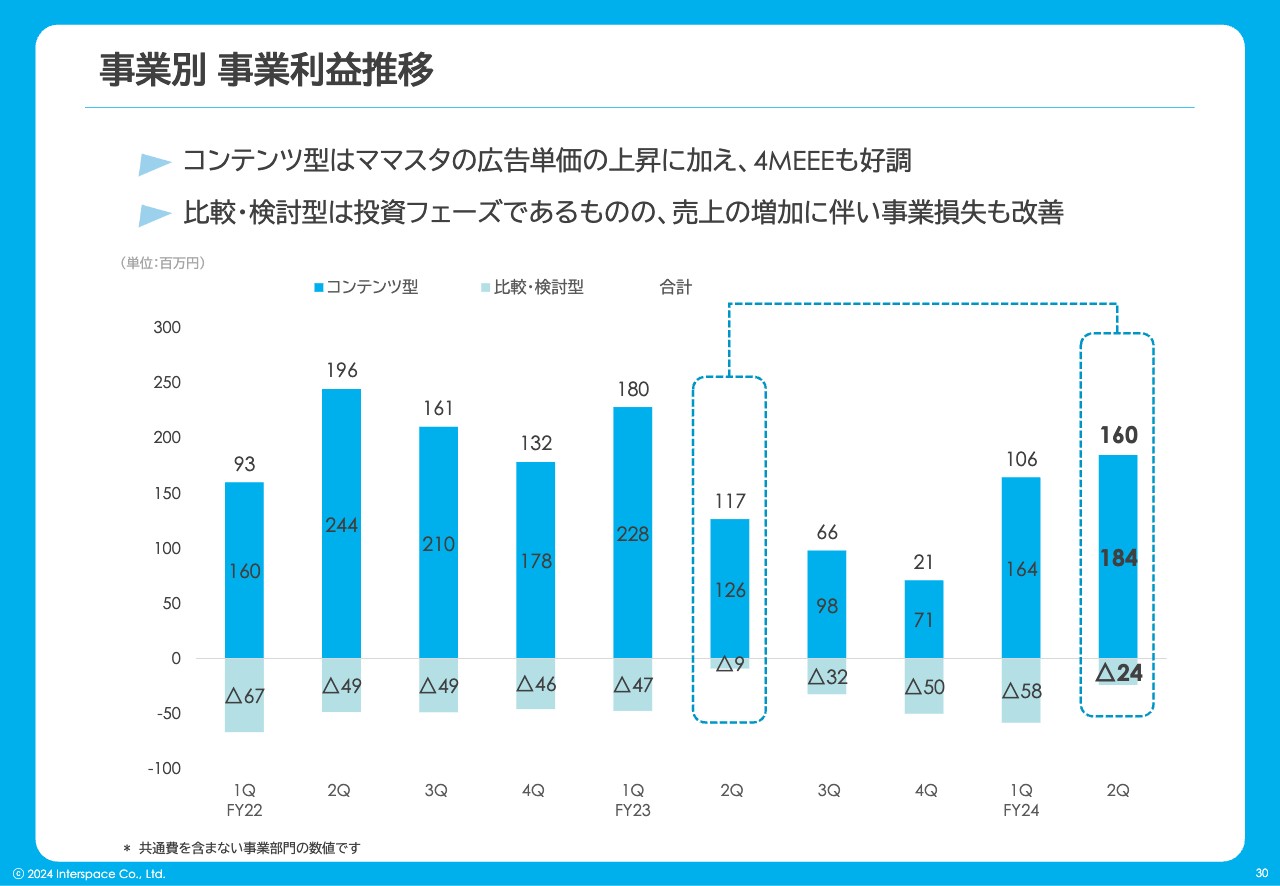

事業別 事業利益推移

事業別の事業利益推移です。国内のパフォーマンス広告は、売上の伸びとともに利益も伸長している状況です。

マーケティングソリューションについては、第1四半期、第2四半期に積極的な広告展開を行っています。その分売上も積み上がっていますが、スポット等を含む広告宣伝費が先行しています。利益は出ていないのですが、計画どおり会員増による売上が増加していますので、将来の収益のための先行投資だと考えています。

海外に関しては、まだ先行投資フェーズです。人員も増やしていますので、それを将来の収益に結び付けるべく取り組んでいます。

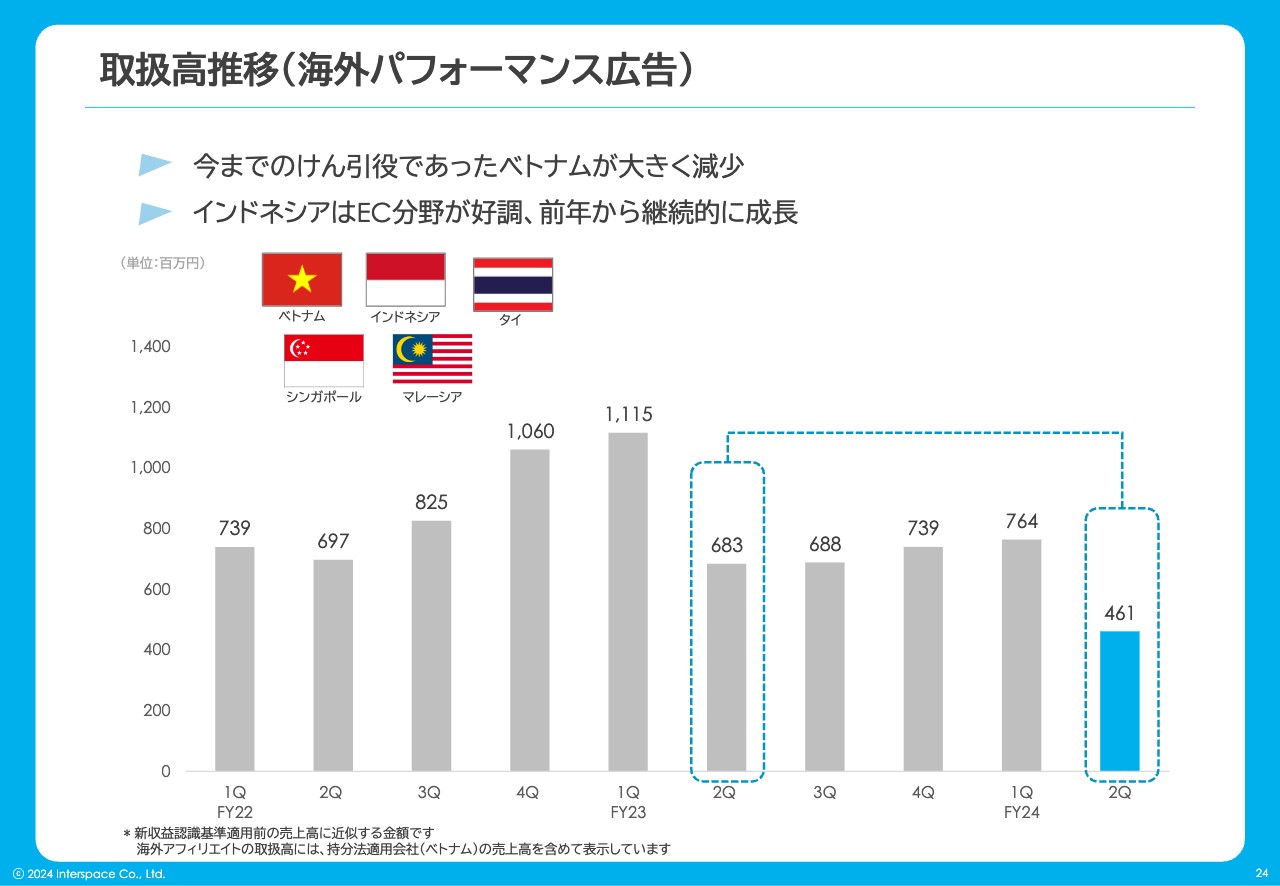

取扱高推移(海外パフォーマンス広告)

海外パフォーマンス広告の取扱高の推移です。今回は、数字的には減少している状況です。連結子会社の売上は比較的堅調だったものの、持分法適用会社であるベトナムの取引額が減少しました。一部金融系クライアント等の取引額が減少したことが影響しています。現在、現地のメンバーと対策を講じている状況です。金融以外のお客さまへの提案や、ベトナム以外の国でのリカバーなども含めて取り組んでいます。

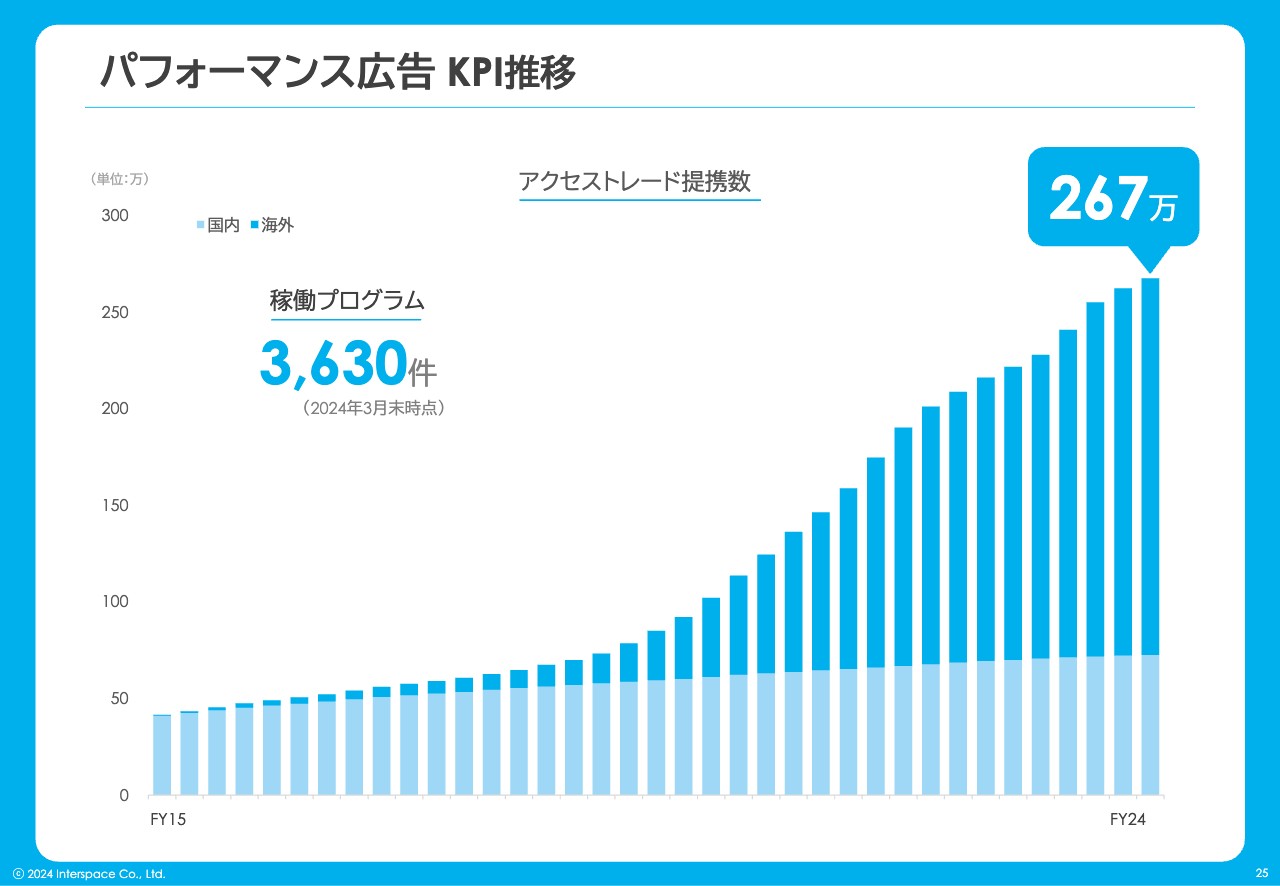

パフォーマンス広告 KPI推移

パフォーマンス広告のKPI推移です。アフィリエイトのアクセストレード提携数は267万件と、順調に増えてきています。特に東南アジアは、掲載メディアの登録が非常に活発であるという状況は変わっていません。稼働プログラム数は3,630件となっています。

メディア事業のご紹介

メディア事業についてご説明します。読み物のコンテンツ型メディアと、なにか意思決定をするための比較・検討型メディアの2つに大きく分かれています。

コンテンツ型メディアはいわゆるディスプレイ形式の広告で、コンテンツの横に広告があるというかたちです。比較・検討型メディアはコンテンツ自体が広告であり、事業者を選んでいただく、主に成果報酬型のビジネスモデルです。

メディア事業 業績ハイライト

メディア事業の業績ハイライトです。売上高は前年比5.7パーセント増の15億2,000万円となりました。事業利益は2億6,600万円で、前年と比較すると下がっています。

この分野は広告単価が下落しており、第1四半期まではそこまで回復できていなかったのですが、第2四半期は回復傾向にあります。そのため、未来を描きやすい状況になっていると思っています。

事業別 売上高推移

売上高の推移です。コンテンツ型メディアについては、例年第2四半期は年間で一番の需要期となりますが、前第2四半期は少し下がっているのが見て取れると思います。当第2四半期は高い水準まで回復しており、過去最高値ではありませんが、それに近い数値となっています。

比較・検討型メディアについては、まだ広告による集客がメインですが、第2四半期の需要期をきちんと取り込むことができ、全体としての売上高は過去最高の数字になっています。

事業別 事業利益推移

事業別の事業利益推移です。このセグメントではコンテンツ型メディアが収益の柱となっており、そちらが回復してきています。比較・検討型メディアも、波はあるものの、足元は少しずつ回復傾向にあります。

広告による集客だけではなく、コンテンツ自体による集客や、自然流入を増やすノウハウを蓄積しながら取り組んでいます。まだ時間はかかると思いますが、将来的には比較・検討型メディアの利益率も大幅に改善していきたいと考えています。

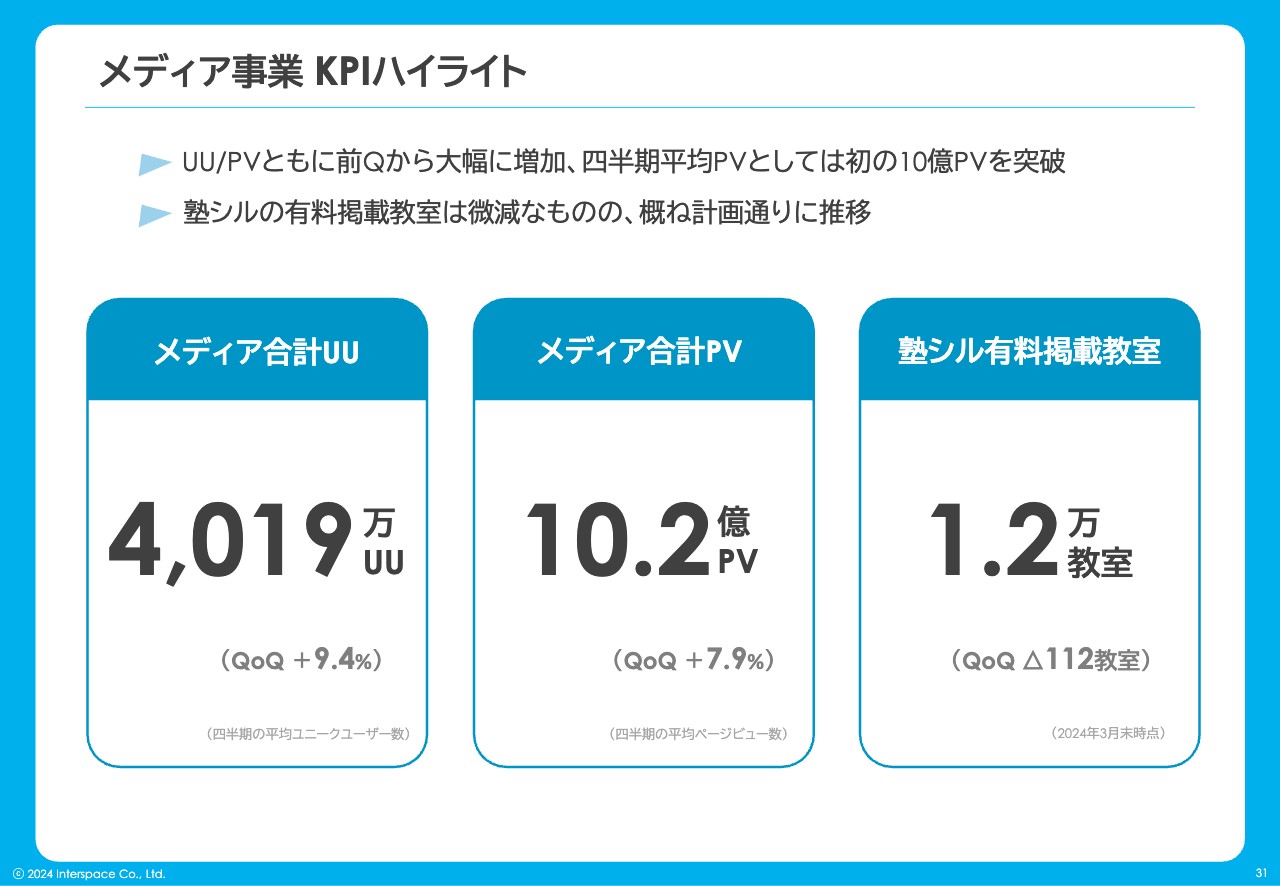

メディア事業 KPIハイライト

メディア事業のKPIハイライトです。メディア合計としては約4,000万UUと、こちらも前四半期より伸びてきており、メディアのトータルページビューも伸長しています。「塾シル」では、有料掲載教室自体がコンテンツとなりますが、こちらも順調です。

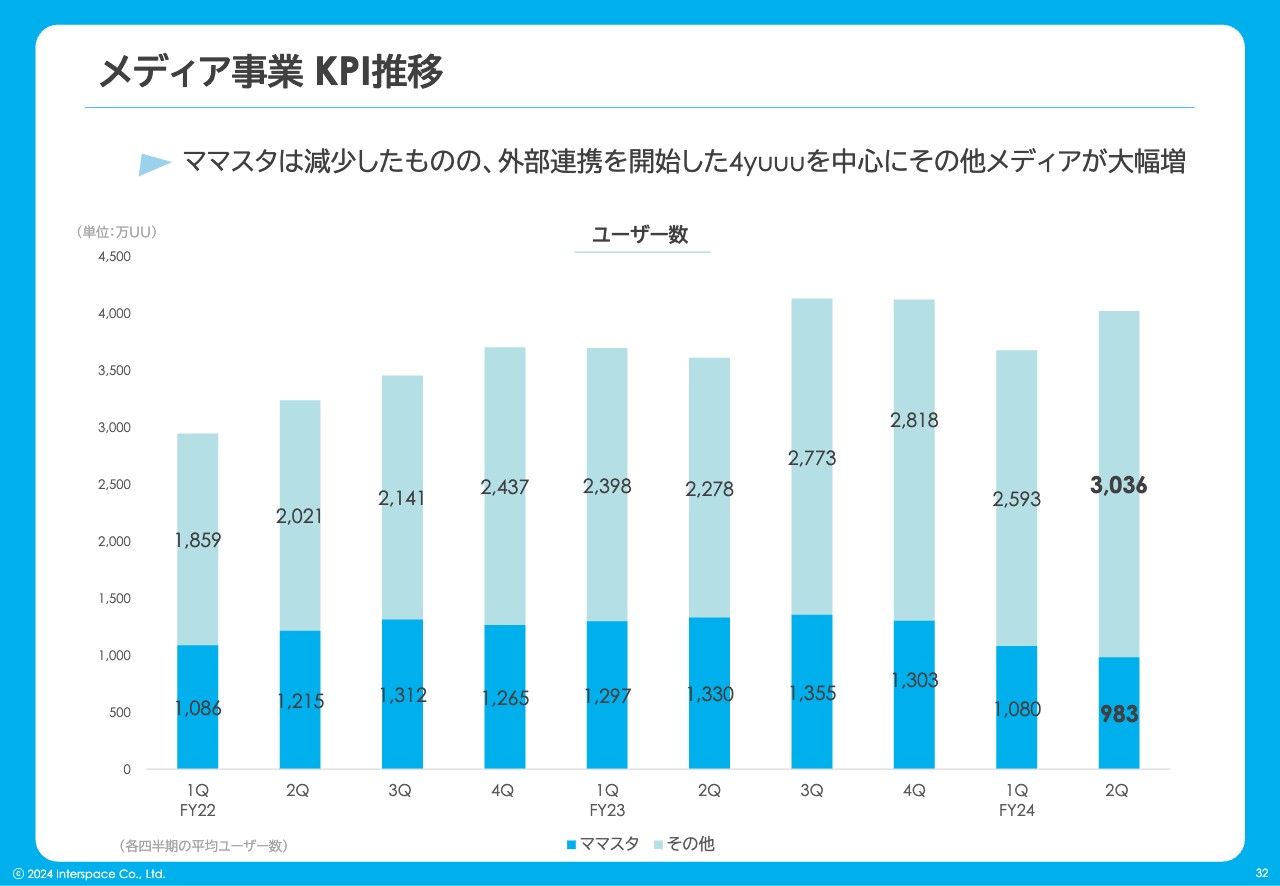

メディア事業 KPI推移

スライドのグラフは「ママスタ」およびその他のメディアユーザー数を示しています。多少ばらつきはありますが、基本的には高い水準でキープできていると認識しています。

中期経営計画に向けて

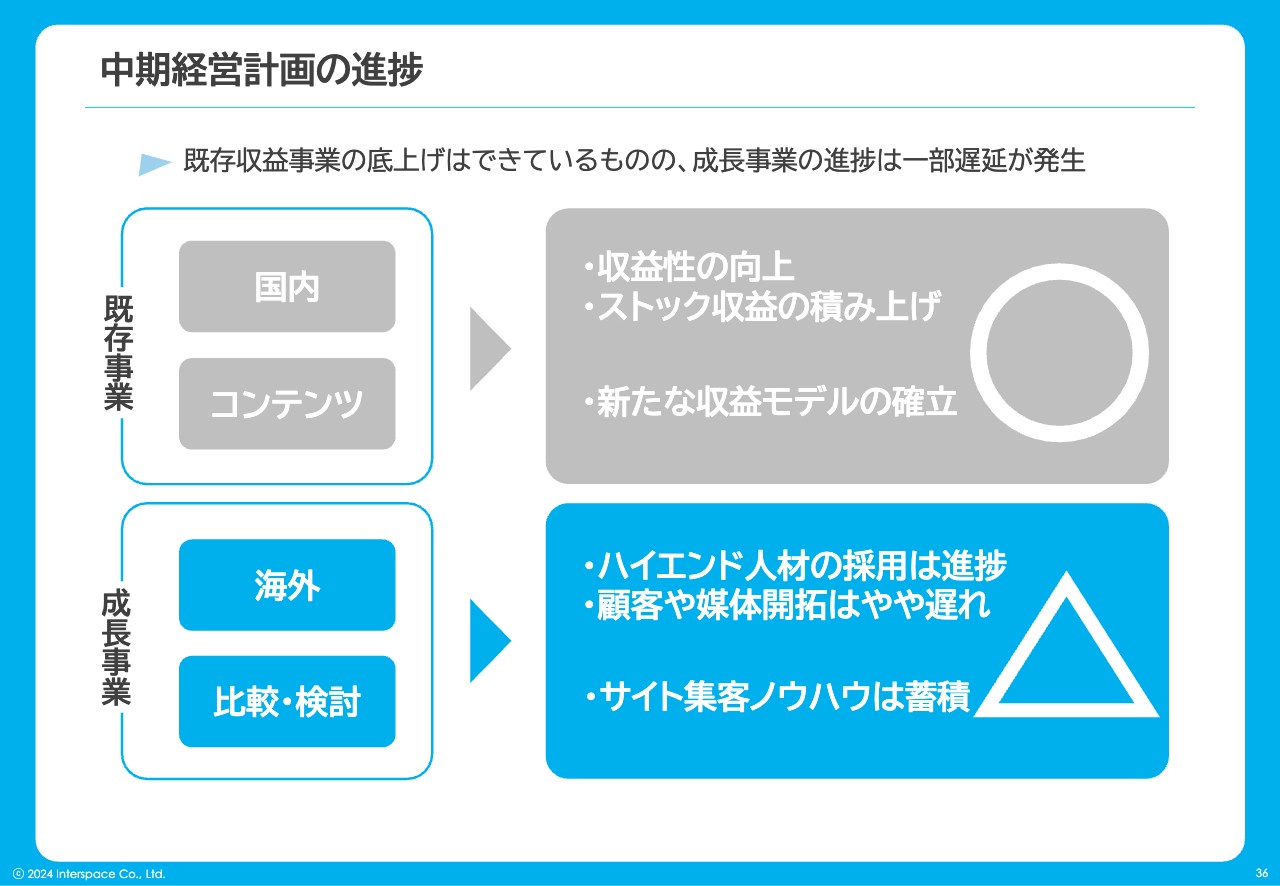

中期経営計画の進捗状況です。中計1年目の半年が経過したところですので、現状の進捗についてご報告します。

パフォーマンスマーケティング領域で、アジアトップのポジションを目指していくため、既存の安定収益化を図りつつ、成長事業への投資はきちんと行っていきます。海外や比較分野などに投資することで、アジアでトップレベルの会社になっていこうと考えています。

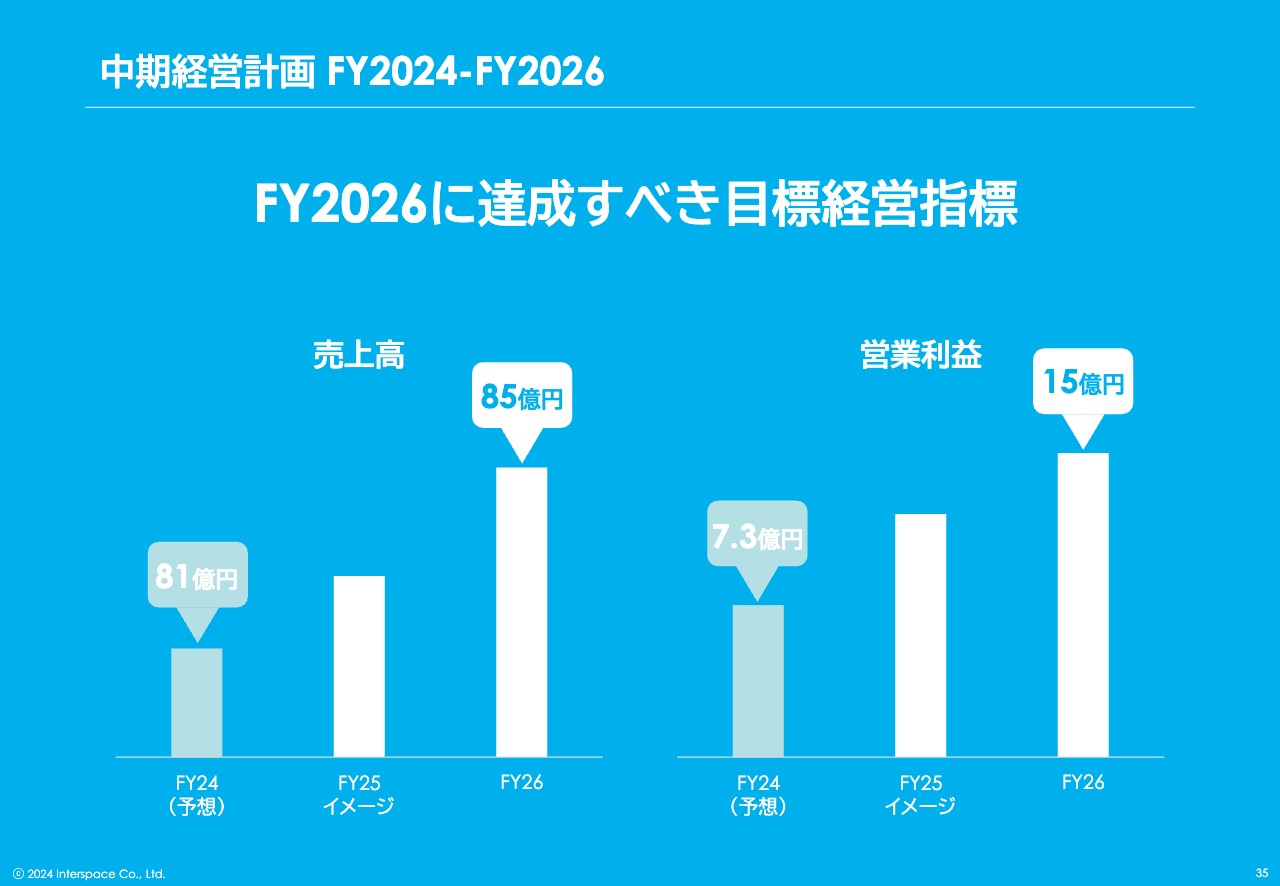

中期経営計画 FY2024-FY2026

経営目標として、売上高は85億円、営業利益は15億円を計画しています。基本的には既存事業を安定成長させながらも、先行投資をしている海外と比較・検討型メディアがいずれもまだ赤字の状況ですので、これをきちんと黒字転換させることが、計画達成のためには必要となります。

中期経営計画の進捗

具体的なアクションについてご説明します。まだ定性的な状況が多いのですが、基本的には既存事業の収益性向上やストック収益の積み上げが実現できています。コンテンツに関しても、新たな収益モデルとして広告の新規メニューなどを導入したことで、広告単価自体が回復しています。

成長事業の海外については、各国の組織力を強化するため、ハイエンド人材の採用活動を積極的に行っており、先行して採用を進めたインドネシアでは結果が出始めています。マレーシアやタイでも積極的に採用を進めています。一方で、顧客や媒体の開拓については、いずれの国においても計画よりやや遅れています。採用した人材が早めに稼働できるように、取り組んでいきたいと考えています。

比較・検討型メディアについては、広告による集客で収益を得つつも、将来的には自然流入検索のほうが収益性は高くなっていくことを見込み、現在はサイト集客ノウハウを蓄積しているところです。ある程度、結果が出てきたメディアも一部ありますので、こちらを横展開できるように準備を進めています。

また、すでにノウハウを持つ人材の採用なども進めています。既存メディアだけではなく、将来の拡大に向けた取り組みの準備をしているところです。

質疑応答:広告宣伝費の状況と今後の投資計画について

質問者:中期経営計画達成に向けて非常に順調に進んでいると思います。第2四半期までの間に広告宣伝費が増えていますが、中計で示されているとおり、今期は投資を積極的に行い、来期以降は従来の水準に戻すのでしょうか?

河端:第2四半期の広告宣伝費は4億1,600万円と、過去と比較すると非常に多くなっています。広告宣伝費には、広告を打てばすぐに回収できるものと、先行投資型のものがありますが、第2四半期は両方とも増えています。その上で、一定の利益が出ている状況です。

先行投資型の広告宣伝費には、スポット型と継続型があります。今後についてお伝えすると、継続型の広告については打ち続けます。例えばマーケティングソリューション分野では継続型の広告を打っていますが、その効果で会員が増えており、自然に広告宣伝費の回収フェーズに向かっていく使い方をしています。継続的ではあるものの、毎月収益を回収できる目処がついている状態で使い続けているということです。

スポット型に使う金額は期によって変動しますが、2,000万円から3,000万円くらいで、そこまで多くありません。今のところはテレビCMなどの大きなスポットを出す計画はないのですが、それが有効である場合には出す可能性もあります。いずれにしても3ヶ年の最終年度にミートできるように、投資を進めるのであれば、前倒しで行おうと考えています。

質疑応答:売上・利益ともに好調な現状について

質問者:広告宣伝費を大きく投下する中で、売上高は過去最高を更新し、営業利益も約3億円を計上しているこの状況は絶好調と考えてよいのでしょうか?

河端:足元の営業利益が伸長した理由には、第2四半期が需要期であることが前提となるものの、基本的には当社のベーシックな収益力が挙げられます。

前年の第2四半期から第3四半期にかけてメディアの広告単価が急激に下落しましたが、新しい広告メニューを作るなどの回復施策を講じた結果、第1四半期の途中から回復し始め、第2四半期に回復しました。新しい広告メニューはまだ始まったばかりですが、今後も収益を上げ続けることができるかが重要です。現状はシーズナリティがあるものの、順調に推移すると見ています。

ただし、広告単価はどんどん上がり続けていくわけではないため、ベースの部分で安定して収益を稼ぐべきだと考えています。今後は比較・検討型メディアと海外アフィリエイトへの投資により売上を伸ばし、赤字を減少させていきます。これが大きな利益の成長につながっていくと思っています。

当社としては、アクションの途中であるこの1年目が、3年間で一番の成果になるよう事業を加速させ、きちんと投資するなら時期を早めてできるだけ早く前倒しで回収をできるように計画しています。

この程度の利益水準をキープすることは現状可能だと考えていますので、その上でさらに成長できるように、今種をまいているというイメージです。

この銘柄の最新ニュース

インタスペスのニュース一覧- 【QAあり】インタースペース、マーケティングソリューションは会員増によりストック収益大幅増 通期連結業績は増収減益で着地 2024/11/19

- <11月15日の5日・25日移動平均線ゴールデンクロス銘柄> 2024/11/16

- 2024年9月期 決算説明会資料 2024/11/13

- [Delayed]Consolidated Financial Results for the Fiscal Year Ended September 30, 2024(Under Japanese GAAP) 2024/11/13

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 … カバー、ラボロAI、プレイド (11月12日発表分) 2024/11/13

マーケットニュース

- 10時の日経平均は747円高の3万9031円、ファストリが124.29円押し上げ (11/25)

-

<注目銘柄>=日製鋼、防衛関連事業に追い風

(11/25)

<注目銘柄>=日製鋼、防衛関連事業に追い風

(11/25)

-

京急と京成が急伸、アクティビストによる株式保有報道に反応◇

(11/25)

京急と京成が急伸、アクティビストによる株式保有報道に反応◇

(11/25)

-

ミタチ産業は急伸、今期上方修正を好感

(11/25)

ミタチ産業は急伸、今期上方修正を好感

(11/25)

おすすめ条件でスクリーニングされた銘柄を見る

インタースペースの取引履歴を振り返りませんか?

インタースペースの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。