ホクトのニュース

ホクト、原材料価格高騰の影響を見込みつつ、三重きのこセンターのフル稼働により今期は増収増益の計画

2022年3月期 連結決算の総括

水野雅義氏(以下、水野):ホクト株式会社の水野でございます。本日はお忙しい中、当社の2022年3月期決算説明会にご参加いただきまして、ありがとうございます。それでは私から説明を始めさせていただきます。本日は決算報告、2023年3月期の通期計画、最近の取組事項についてお話しします。

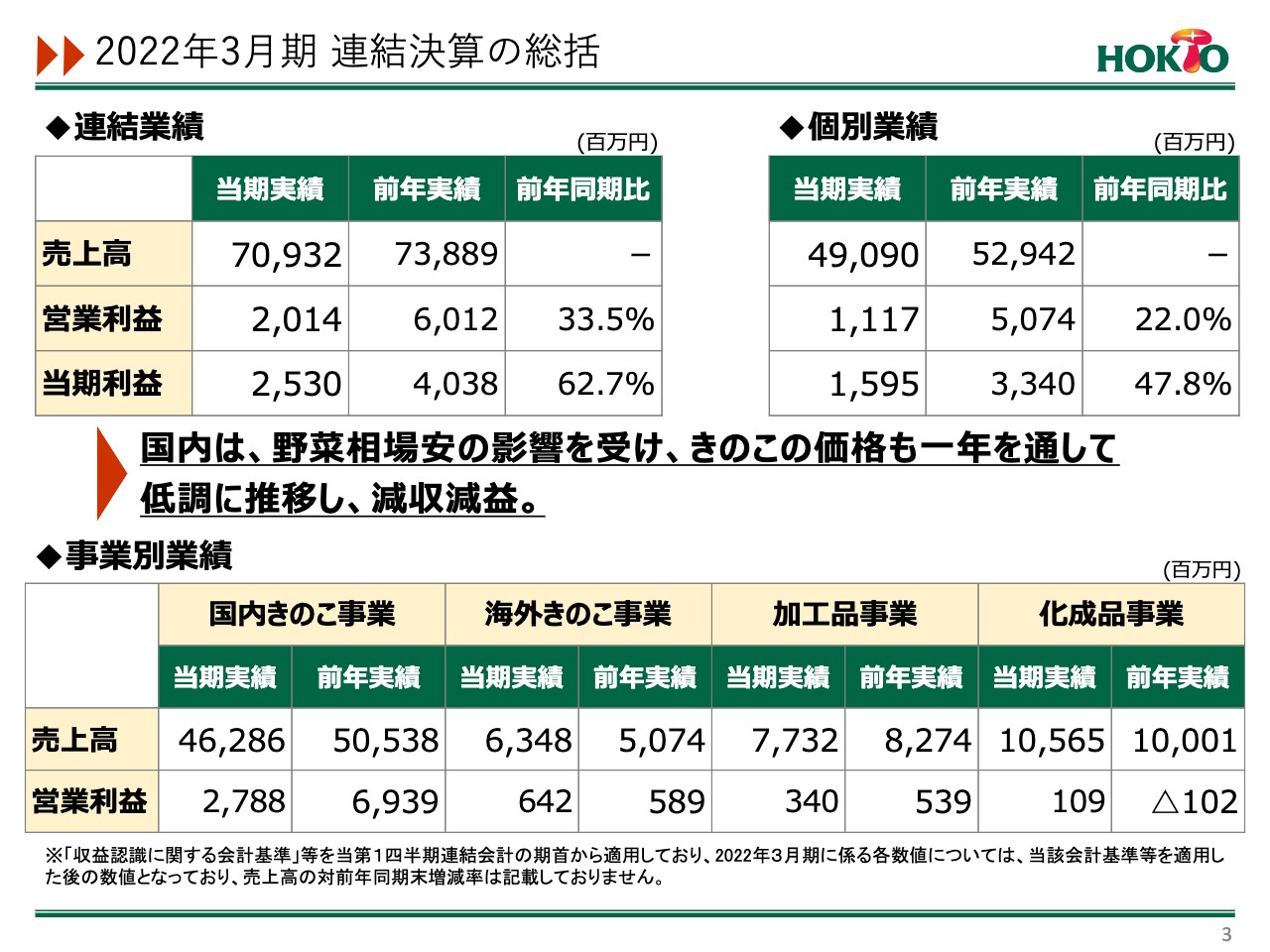

最初に、連結決算の総括についてご説明します。連結の売上高は709億3,200万円、営業利益は20億1,400万円、当期利益は25億3,000万円となっています。ホクト単体の売上高は490億9,000万円、営業利益は11億1,700万円、当期利益は15億9,500万円という数字です。

後ほど触れますが、総括的に言いますと、この年度は野菜の相場が秋冬を中心に非常に低調だったということです。加えて、その前年はコロナ禍ということで巣ごもり需要などがありました。

巣ごもり需要があるのは変わりなかったのですが、料理をする手間に関しては「巣ごもり疲れ」というような状況と言えばよいかと思います。そのようなところで、量が思うほど動かなかったため、価格は低調に推移しました。

みなさまもご承知のとおり、新型コロナウイルスの関係、加えてロシアによるウクライナ侵攻のような世界的な出来事を踏まえ、我々も原材料価格の高騰、電力費の高騰、エネルギー関係の高騰により、製造原価が非常に上がりました。単価安と製造原価が上がったことを合わせて、利益も非常に苦しく、減収減益というかたちに終わりました。

事業別の業績については、ご覧のとおりです。これは後ほどご説明します。ただ、今回は収益認識に関する会計基準等を導入しています。これによって、売上高については前年度との比較ができていません。この点についてはご理解いただきたいと思います。

2022年3月期 連結決算(対前年比)

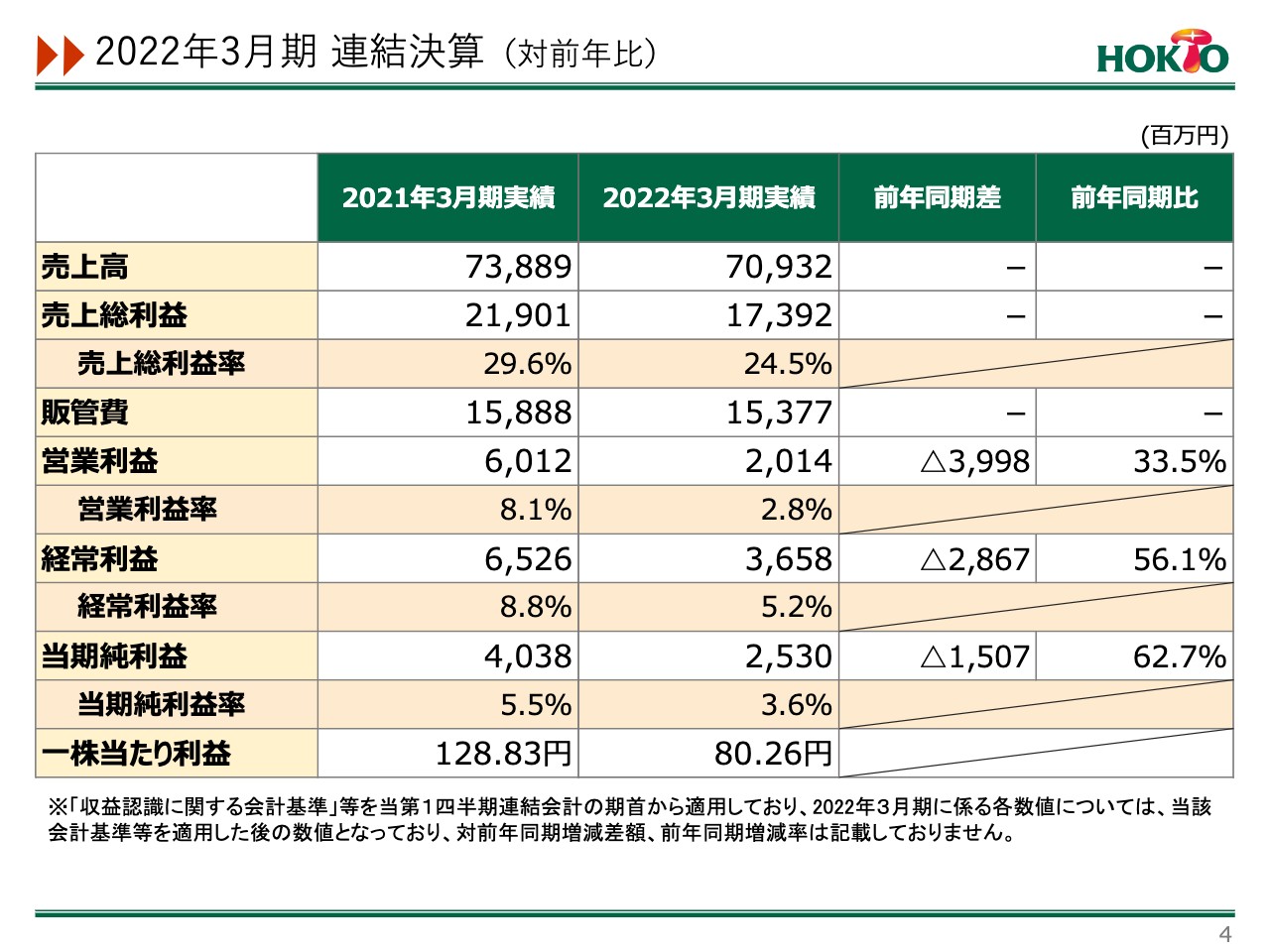

連結の決算です。売上高、売上総利益は前年度に比べて下がっており、売上総利益率も29.6パーセントから24.5パーセントに下がっています。また、販管費も多少下がっています。

こちらが前年同様アップしなかったのも、やはりコロナ禍ということで、広告宣伝、販売促進などが相変わらず難しかった部分がありました。また、原材料高、売上原価のアップ、単価安ということもあって、営業利益は前年の60億1,200万円に対して今回は20億1,400万円と、前年同期比33.5パーセントという落ち込みに終わっています。営業利益率も8.1パーセントから2.8パーセントと、非常に厳しい1年でした。

経常利益率は補助金等があって、営業利益よりも多少上がっています。それでも、その前年の65億2,600万円から29億円弱下がって36億5,800万円となっており、経常利益率も8.8パーセントから5.2パーセントとなっています。

当期純利益も40億3,800万円から25億3,000万円ということで、前年同期比62.7パーセントというかたちです。当期純利益率が5.5パーセントから3.6パーセントとなっています。

1株当たりの利益も128円83銭から80円26銭に下がっています。

2022年3月期 きのこ生産量の推移(連結)

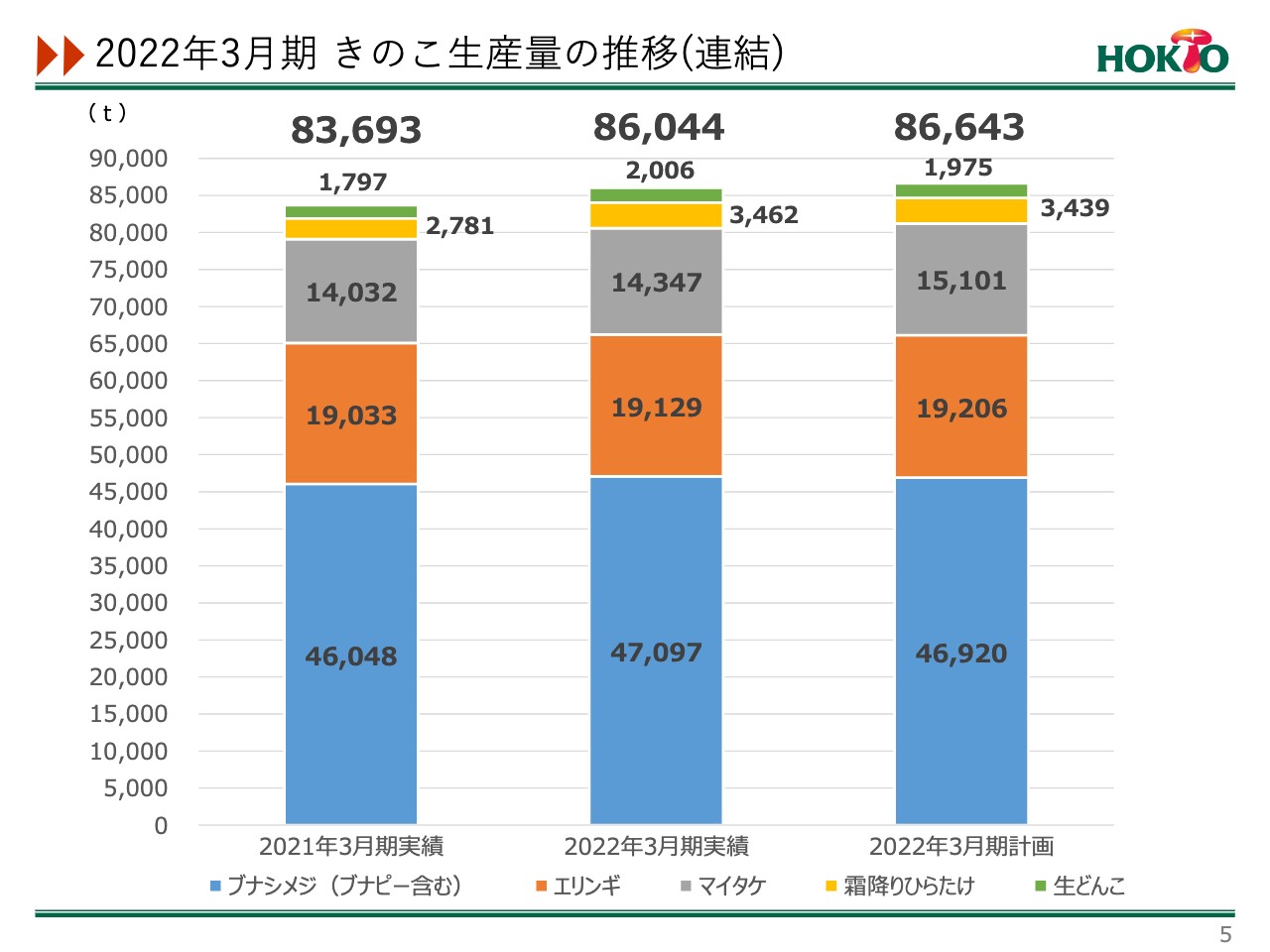

きのこ生産量の推移ということで、スライド中央が2021年度の実績です。左側が前年の実績、右側が2021年度の計画でした。ご覧いただくと、全体の量としてはそれほど変わらず、計画より若干減っているというところです。

三重第二きのこセンターでのマイタケの生産立ち上げなどが、時間的な問題で少し遅れたこともあり、このようなかたちになったということです。

セグメント別概況(対前年比)

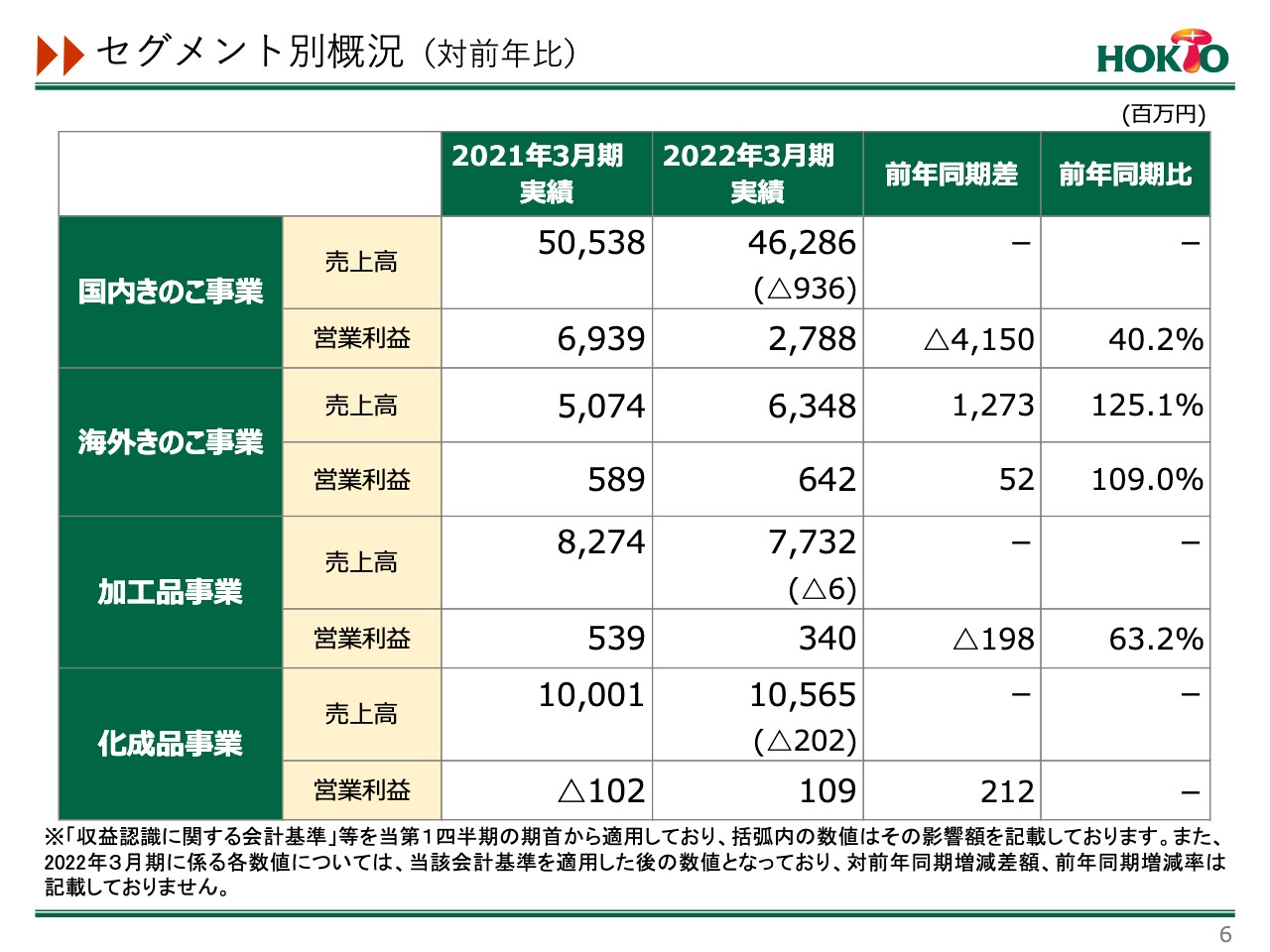

セグメントごとの概況についてお話しします。国内きのこ事業は、本年度の売上高は前年に比べて42億円強遅れの462億8,600万円となっています。営業利益も40億円強落ちており、27億8,800万円という数字になっています。

海外事業については、新型コロナウイルスの影響も一段落したと言いますか、一昨年のような状況からはかなり改善してきたということで、前年同期比で12億7,300万円ほどのプラスという売上高になっています。ただ、営業利益は前年同期比5,200万円のアップにとどまっています。

アメリカも日本と同様に、人件費の高騰やエネルギーの問題、原材料の問題があり、加えて輸送関係、海上コンテナなどの輸送でも日本以上にトラブルが多く、時によっては航空便を使うといったことも実際にありました。そのようなことで、売上高ほど利益は伸びていません。

加工品事業は前年に比べて数字を落としています。この点については、一昨年はレトルト食品を扱っているアーデンが非常に堅調に推移しましたが、その反動が当年度に来たため、ここまで落としているということです。

化成品事業です。コロナ禍ということもあって、スーパーにも堅調に推移している取引先はあるものの、一般ユーザー、特にお土産関係は相変わらず厳しいという中ではありますが、少しずつ回復の兆しが見えてきたという印象もあります。また、当社の豊野工場の稼働がかなり改善し、フルに寄与したことで、この事業としては久々に営業利益が黒字に転換しました。

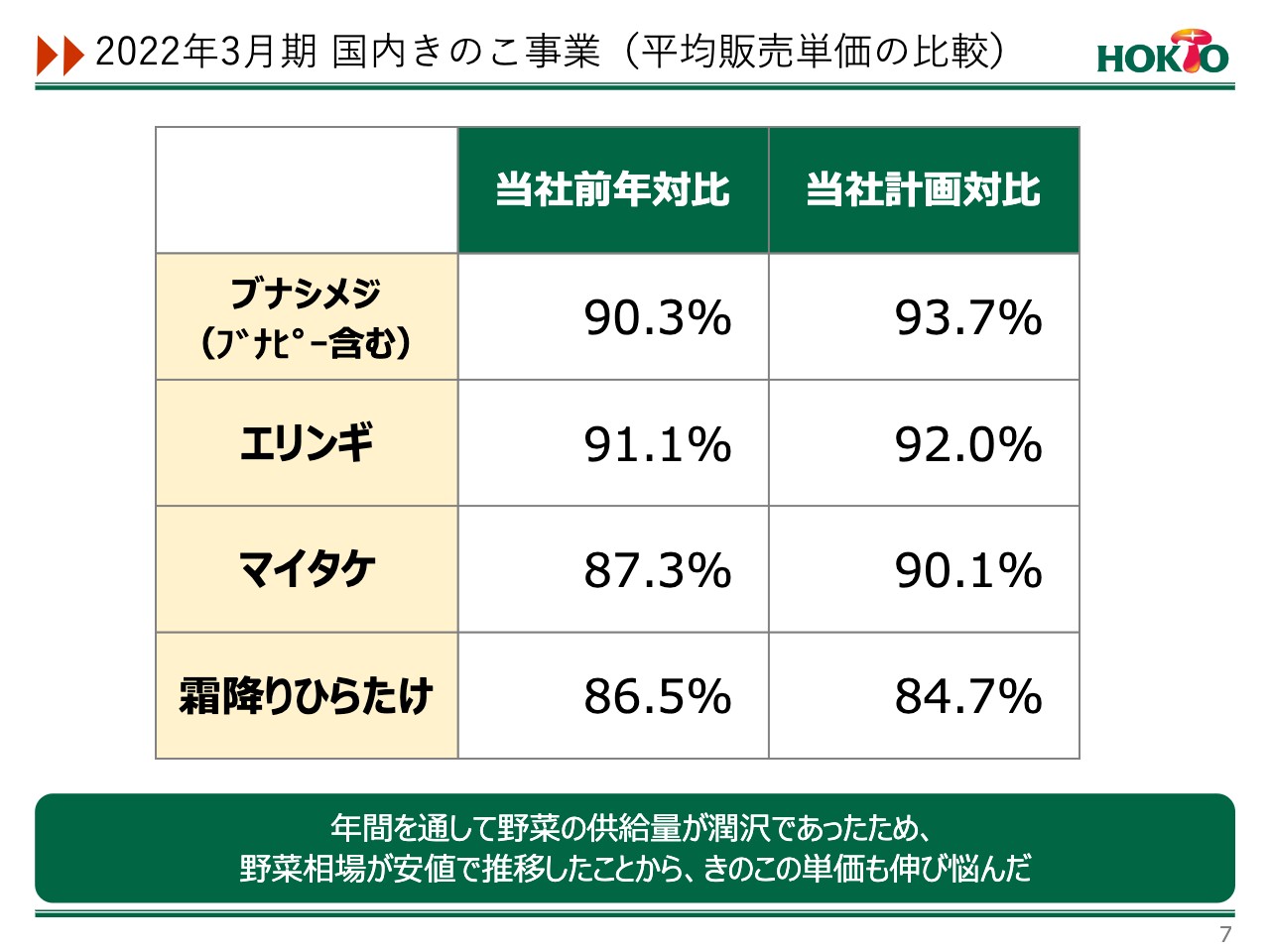

2022年3月期 国内きのこ事業(平均販売単価の比較)

国内きのこ事業の販売単価ということで、スライドをご覧ください。計画に対して、また前年に対しても非常に低調な価格で推移しました。先ほど、冒頭でもお話ししましたが、野菜価格が非常に低迷したため、きのこの単価も伸び悩んだということになります。

後ほどご説明しますが、マイタケに関しては三重第二きのこセンターを稼働させたということもあり、マイタケの生産量が全国的に増えています。そこに単価が追いつかなかったということで、マイタケは少し厳しいかたちになったということです。

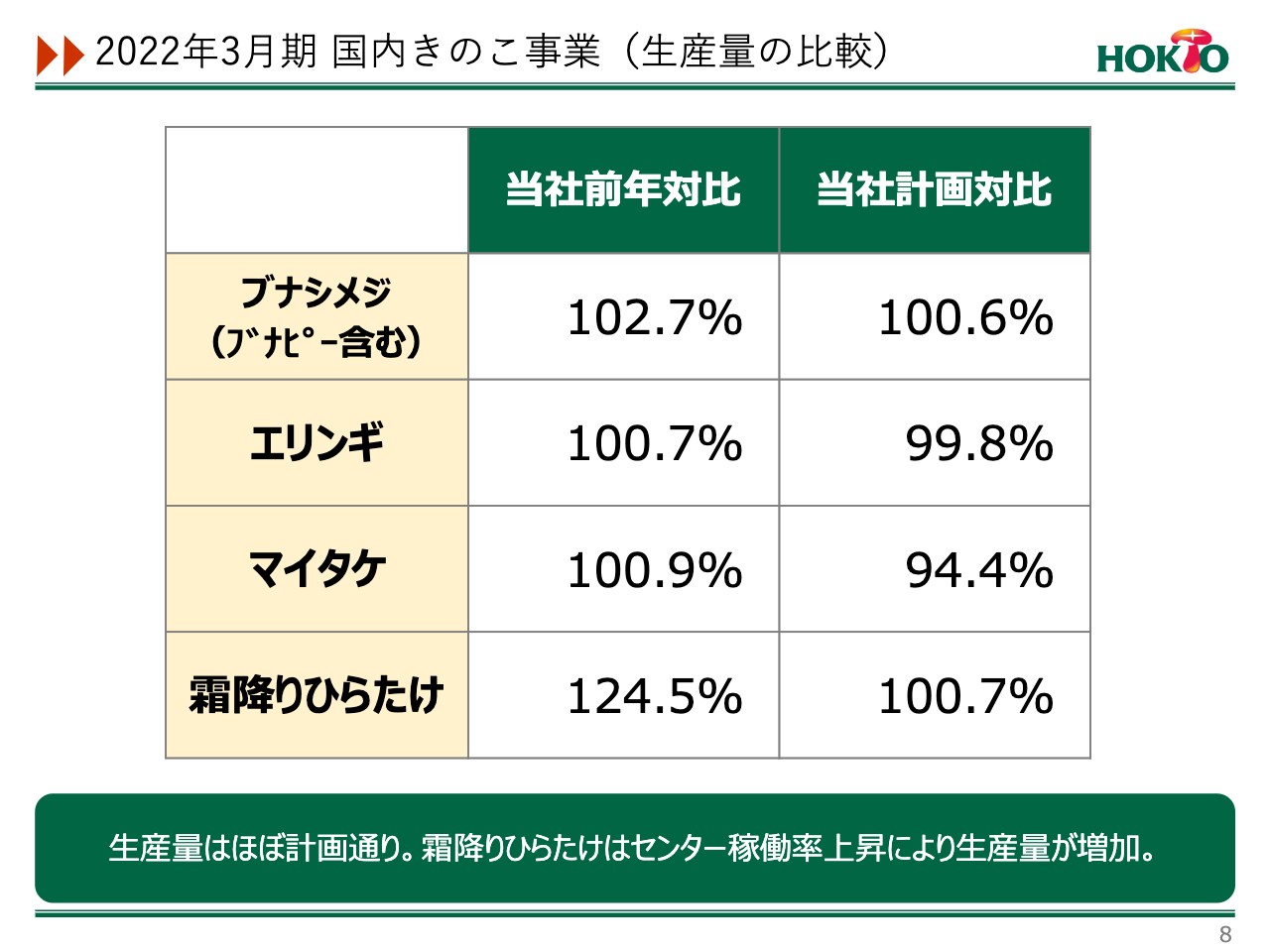

2022年3月期 国内きのこ事業(生産量の比較)

生産量は、例年に比べるとほぼ計画どおりです。ブナシメジは三重第一きのこセンターで「カットブナシメジ」が増えたことで、前年に比べて伸びています。霜降りひらたけについては少し稼働率を上げたため、当初の計画どおりの生産量となっています。

マイタケは計画より落としていますが、こちらは三重第二きのこセンターの立ち上げが、日程的な問題で若干後ろになったということもあり、このような数字に終わっています。今はもうすでに稼働しており、ほぼ順調に流れているという状況です。立ち上げはスムーズに進んでいるのですが、なかなか100パーセントの状態ではなかったというのが、今回の数字の要因だったと思います。

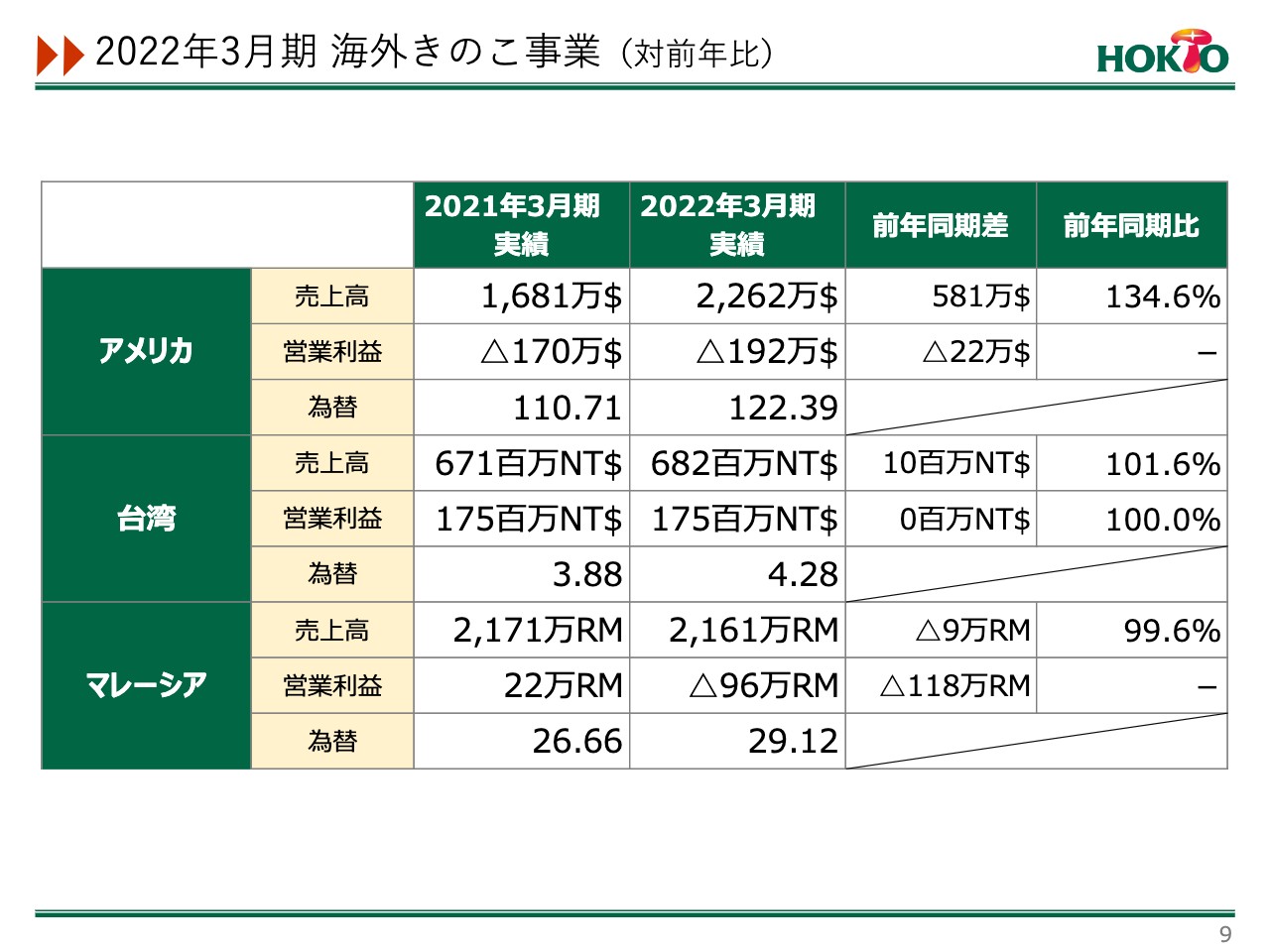

2022年3月期 海外きのこ事業(対前年比)

海外事業について、個別にご説明します。アメリカの売上高はご覧のとおり、前年同期比581万ドルのプラスということで、前年よりかなり伸びています。これは先ほどお話しした、コロナ禍からの改善ということが出てきました。

ただ、先ほどもご説明したとおり、営業利益は前年に比べても非常に厳しい状況でした。原材料・人件費が非常に上がってきたため、そこに販売単価が追いついていないというのが現状です。結果として、このような増収減益というかたちに終わりました。

一方で、台湾は稼働率が100パーセントに近くなっていることもあり、ほぼ計画どおりです。引き合いもかなり強かったのですが、デコボコがあったため、営業利益としては前年とほぼ変わらなかったということになります。

マレーシアについては相変わらずコロナ禍ということで、昨年も世界で一番新規感染者が多いという時期もありました。そのような中で、売上高は前年同期比で9万リンギットのマイナスということになりました。営業利益も先ほどご説明したとおり、原材料費の高騰などのいろいろな問題があり、少し赤字になってしまったということです。

今回、マレーシアから他の国に輸送をかけているのですが、物流が悪くなっていることによって、時によっては実際に届いたら品質がもう劣化しており、売れる状況ではなかったということもいくつかありました。そのようなことも影響し、結果としてマイナスという状況で終わっています。

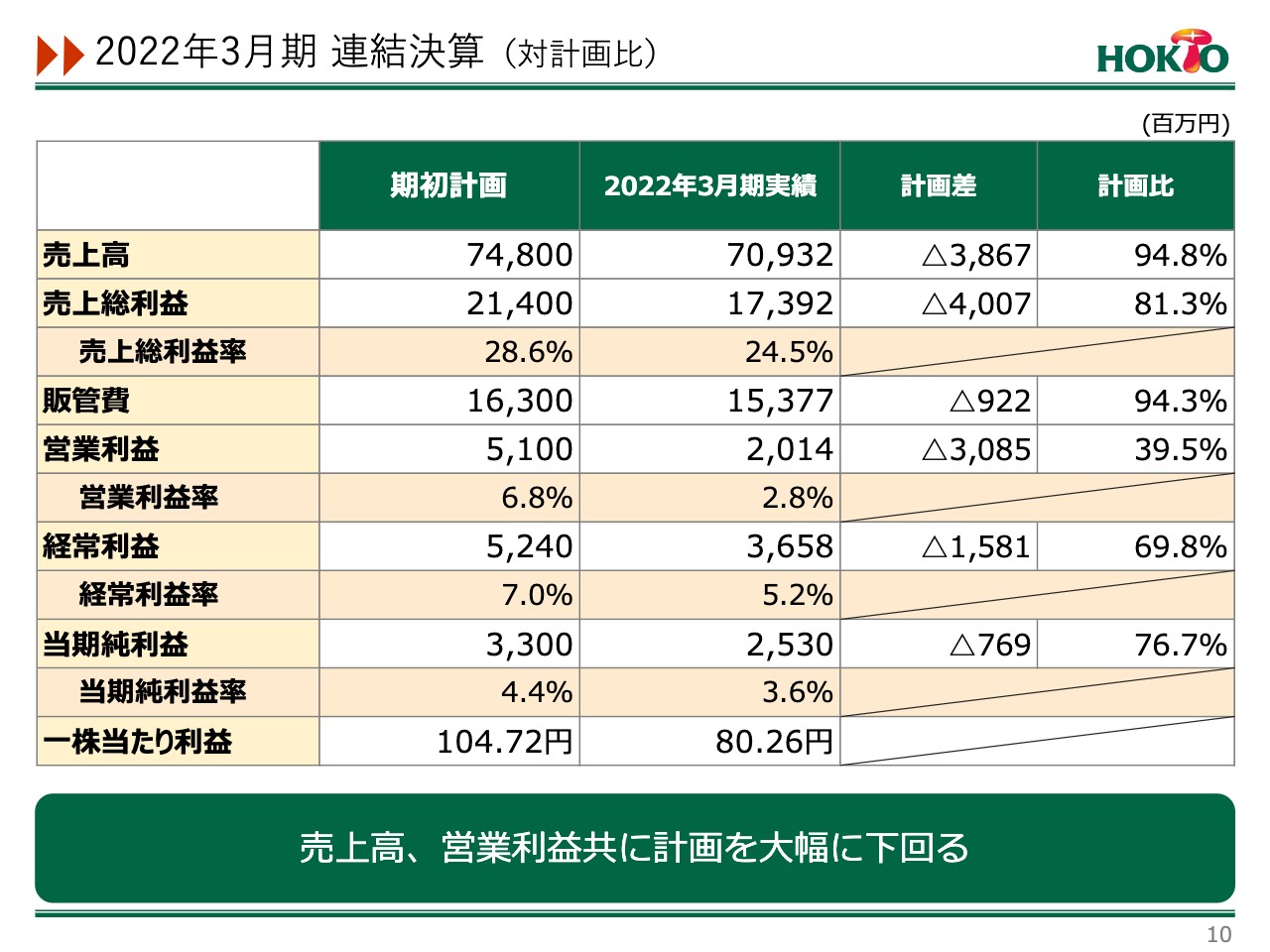

2022年3月期 連結決算(対計画比)

連結決算の計画に対しての比較となります。先ほどのご説明とそれほど変わらないのですが、計画に対し、売上高は単価安により連結で約39億円のマイナス、売上総利益も原材料が上がったことにより約40億円のマイナスとなっています。

販管費は多少抑えていますが、思ったような広告宣伝ができず、販売手数料も単価が安くマイナスに働いたことで、計画よりは少ない販管費で済んだということです。

営業利益は結果として約30億円のマイナス、経常利益は補助金などがあった関係で約16億円弱のマイナスで終わっています。当期純利益も、先ほどお話ししたとおり、計画に対して約7億6,000万円ほど遅れているという結果に終わりました。本年度は非常に厳しかったということです。

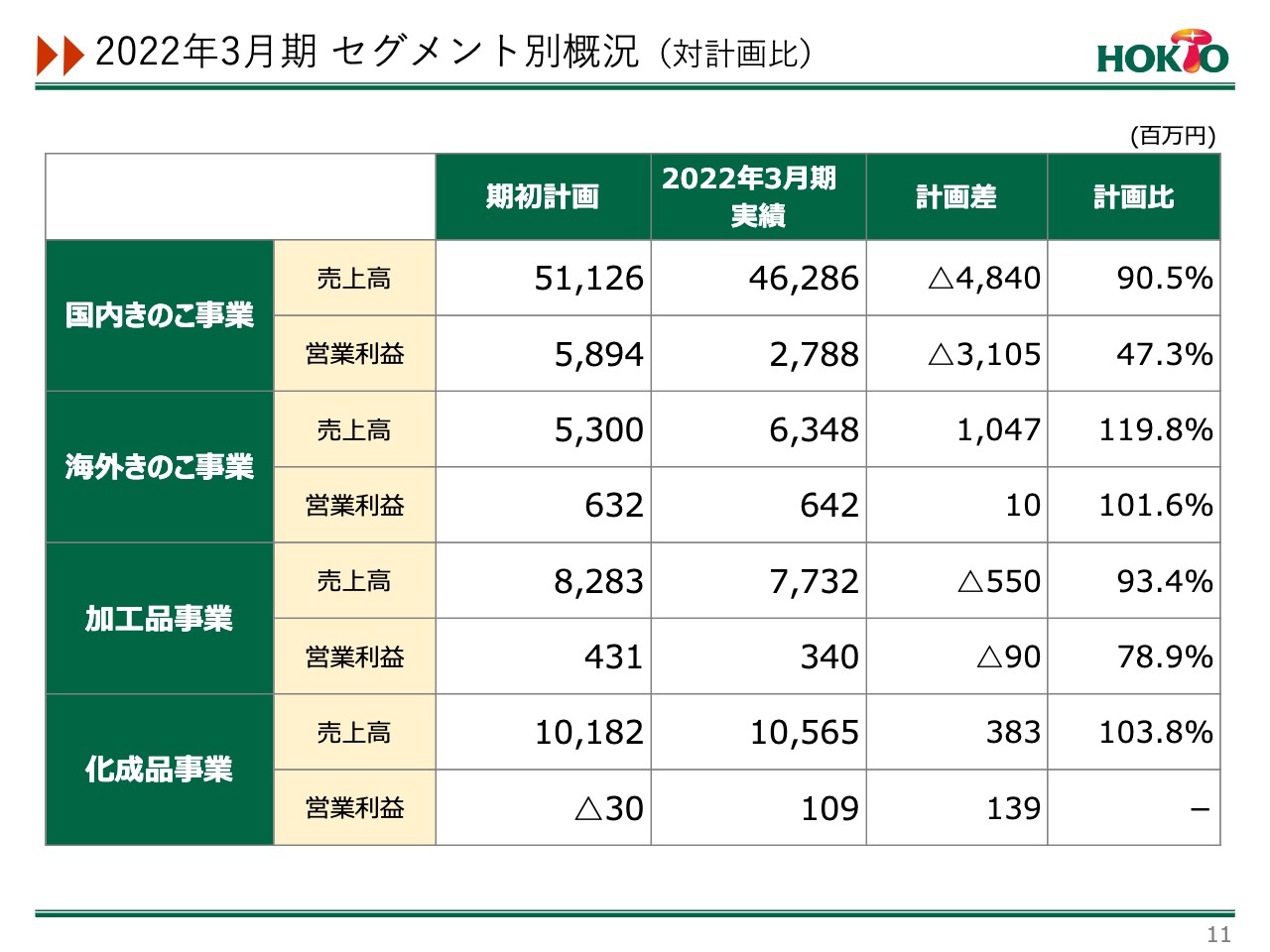

2022年3月期 セグメント別概況(対計画比)

セグメントごとの計画に対しての比較は、ご覧のとおりです。国内きのこ事業は、きのこの販売単価、原材料費の高騰で非常に苦労したというのがこの1年でした。海外事業についても先ほどご説明したとおり、売上はよかったのですが、原材料や人件費などがかさんだことで、営業利益にそれほど大きく寄与することはなかったということになります。

加工品事業は、先ほどご説明したアーデンが、欲張った計画ということではなかったのですが、結果として売上高・営業利益とも計画を下回っています。化成品事業は「回復力」ということで、豊野工場を中心として計画を上回ることができました。

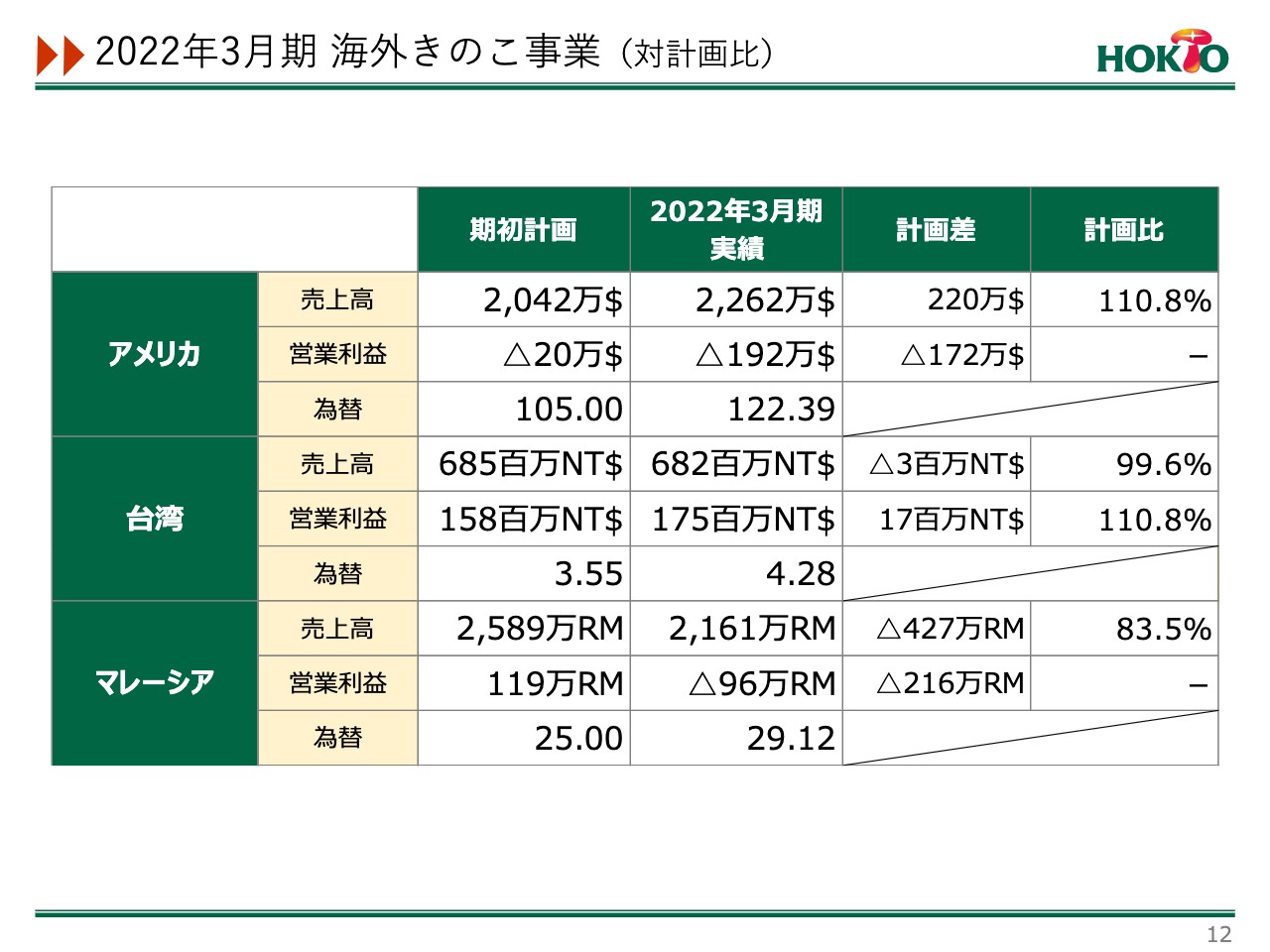

2022年3月期 海外きのこ事業(対計画比)

海外事業の計画との比較についてです。ご覧のように、アメリカの営業利益が大きくマイナスを出しています。

今後どのように考えていくかということですが、人件費などの高騰もありますし、人手不足とも言われています。そのあたりで単価を押し上げる検討をしていかなければいけないということで、アメリカに関しては、事業そのものを立て直すという意味で、コスト面等も含めた単価アップの方向に変えていかなければいけないと考えているところです。

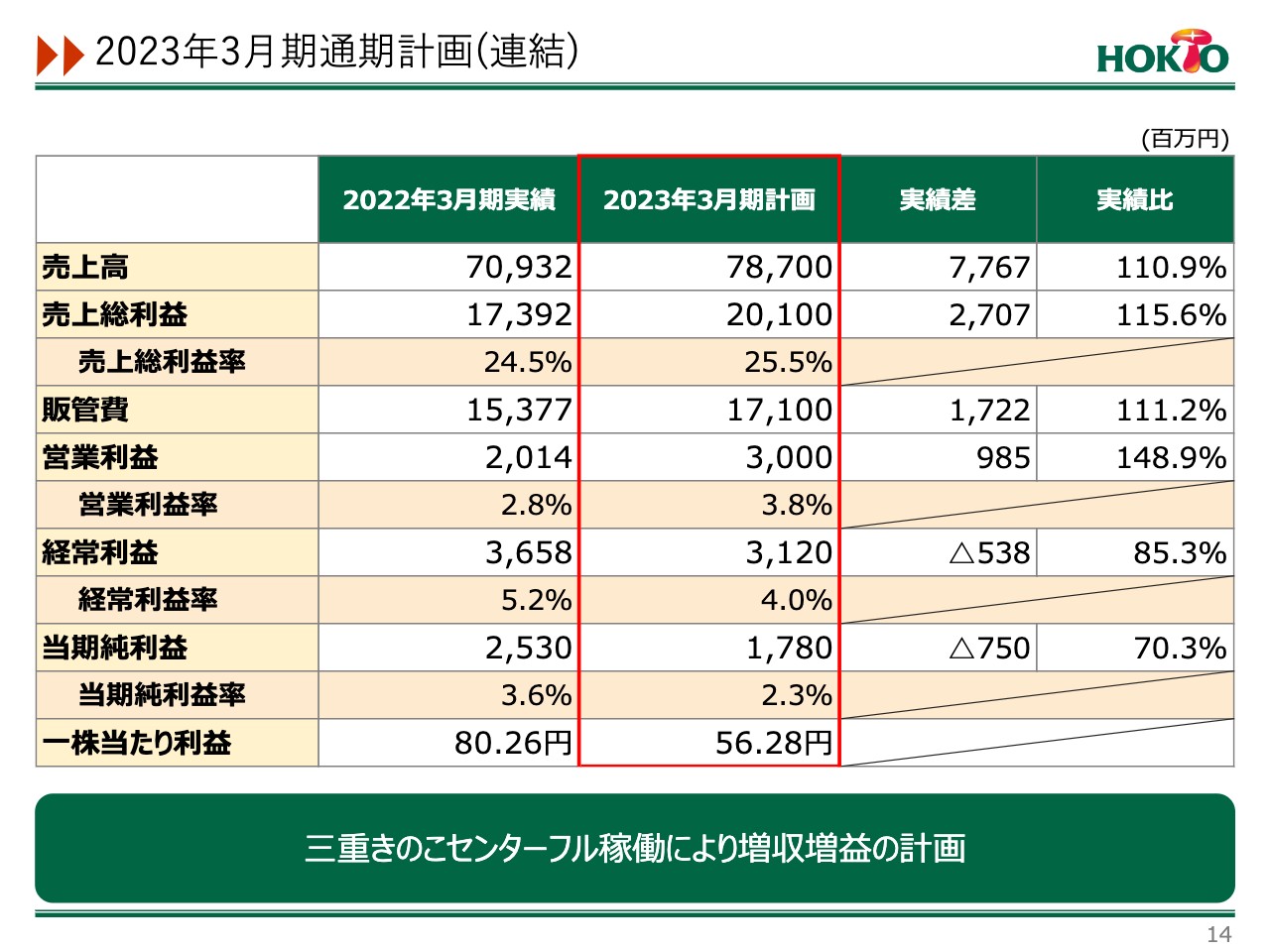

2023年3月期通期計画(連結)

2023年3月期の通期計画についてお話しします。連結売上高は、2022年3月期実績より約77億円プラスの787億円、営業利益は約10億円プラスの30億円の計画です。経常利益は、前年度に補助金などの影響があったため31億2,000万円です。当期純利益も前年の計画より若干落ちて17億8,000万円となっています。

このあたりは為替が円安に働いた影響も多分にあるため、ご理解いただければと思います。また、いよいよ三重きのこセンターがフル稼働となりますので、そのぶん増収増益になる計画です。

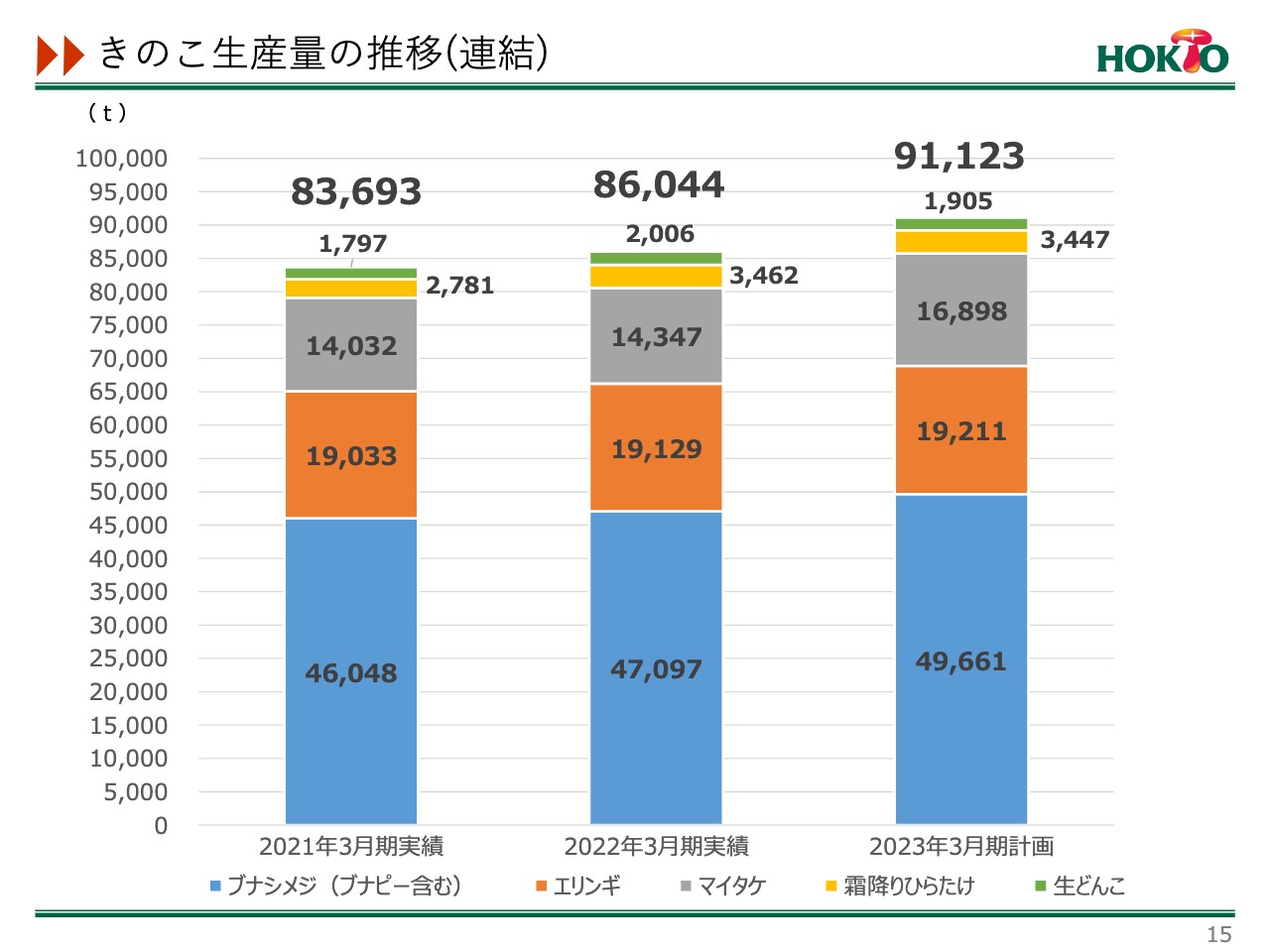

きのこ生産量の推移(連結)

生産量もフル稼働になるため、全体で9万トンを超えると考えています。また、各きのこ生産量の内訳はスライドのとおりです。

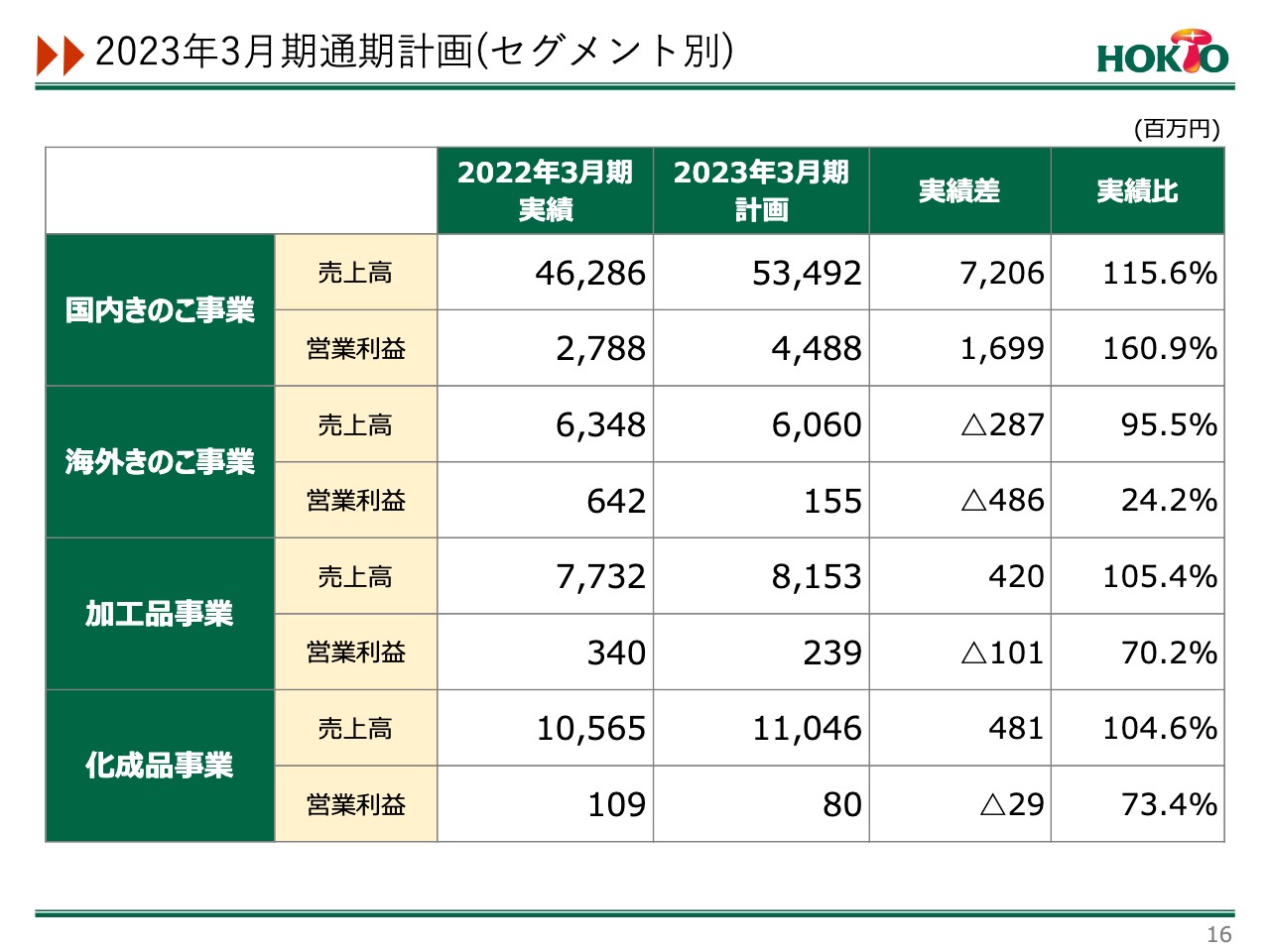

2023年3月期通期計画(セグメント別)

セグメントごとに見ると、一番繁栄しているのは国内きのこ事業です。単価がある程度戻ってくる前提で計画しているため、結果として売上高は約72億円プラスです。これには三重センターの稼働がフルになる点も含まれています。

営業利益はコストアップを計画に入れていますが、「ここまで行ければよい」という点で約17億円プラスです。ただ、4月以降もさまざまな理由で原材料の高騰が続いています。そのような意味では、今後どのように推移するか不透明な部分が多くあるため、このあたりも注視しながら考えていく必要があると思います。

海外きのこ事業についてはアメリカの営業利益のマイナスなどもありますので、後ほどご説明します。加工品事業は、いったんのマイナスから今年はまた戻ってくるのではないかということで、4億2,000万円ほどプラスで81億5,300万円と考えています。

化成品事業についても、豊野工場をはじめとする工場の稼働と、みなさまもご承知のとおりの原油・ナフサなどの影響で包装資材の価格も上がっているため、取引先のみなさまにご理解いただいた中で上乗せを行い、売上高は約110億円で計画しています。営業利益は売上高の計画よりも下回っていますが、どこまで吸収せざるを得ないかにも関わってくると考えています。

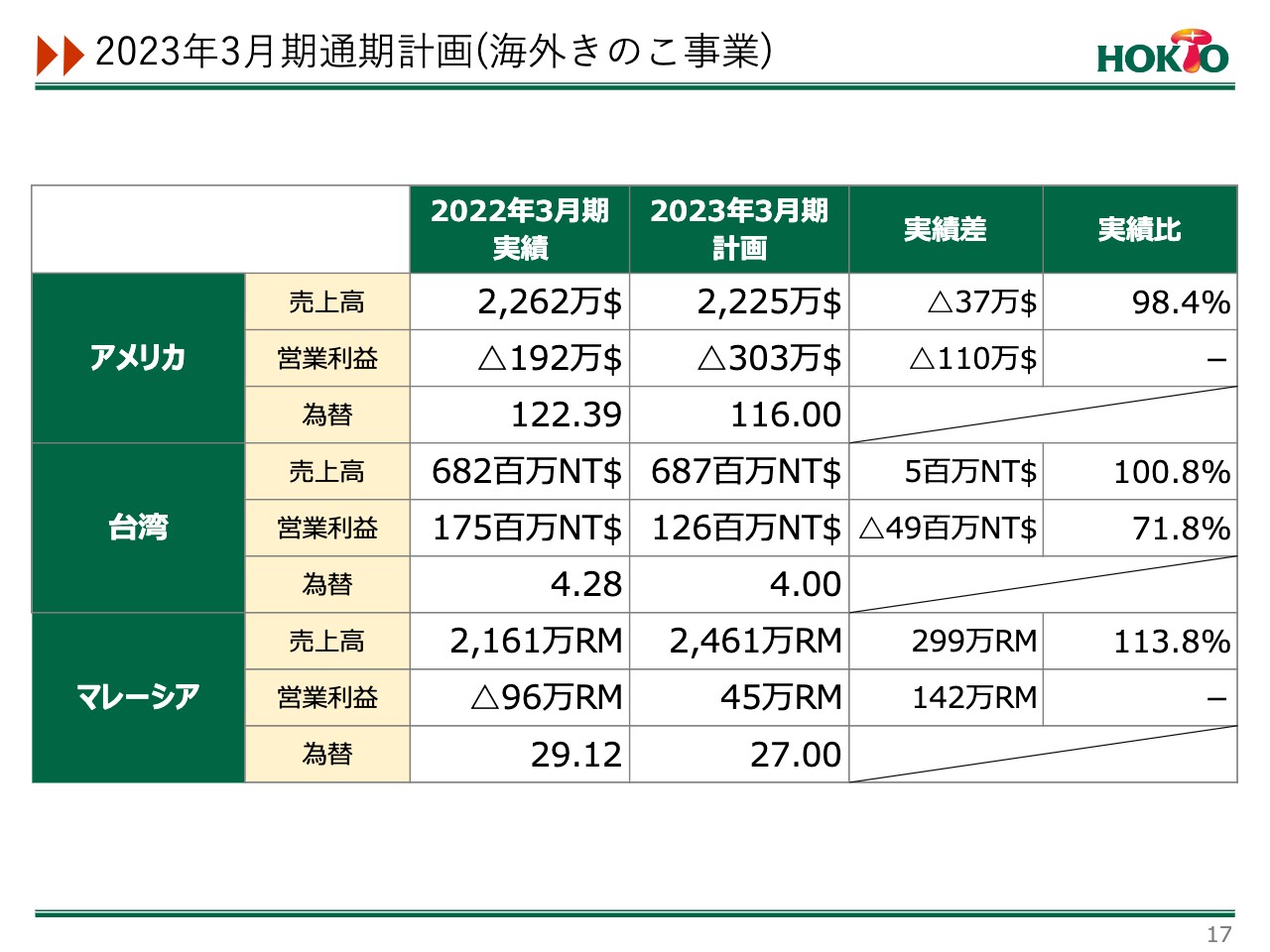

2023年3月期通期計画(海外きのこ事業)

海外きのこ事業の個別の計画です。アメリカの売上高は37万ドルマイナス、営業利益は110万ドルマイナスという計画としています。人手不足もあり、日本で言うところの不需要期のように、生産量を調整することで価格をアップし、今後の動向を模索していこうと考えていますので、生産量も若干減らしています。

台湾は比較的順調ですが、営業利益は実績より落とした計画になっています。こちらは新型コロナウイルスの影響に加え、ロシアのウクライナ侵攻によって建設資材、あるいは建設関係がスムーズに行くための営業戦略や設備にコストがかかってくるため、前年に比べてマイナスとしています。

マレーシアは、新型コロナウイルスの影響が少し落ち着くという予想で、今回は黒字に戻して売上高・営業利益ともに前年の実績に比べてプラスと考えています。以上が通期計画のご説明になります。

最近の取組事項について

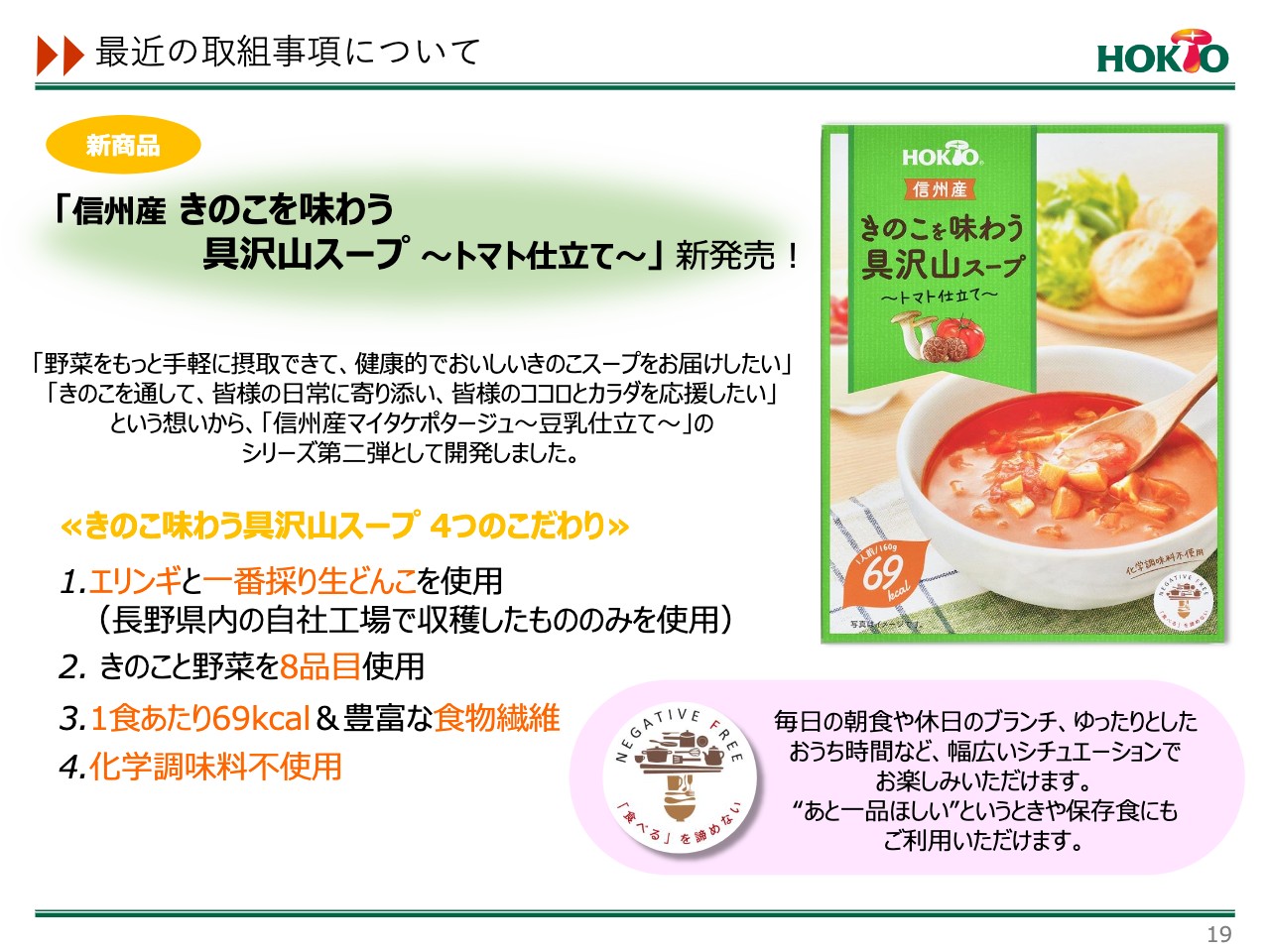

最近の取組事項についてお話しします。まずはオンラインショップで、昨年から「信州産マイタケポタージュ~豆乳仕立て~」や今回の「信州産きのこを味わう具沢山スープ~トマト仕立て~」の販売を開始しました。多くの方にご購入いただき、食べていただいた方からは「おいしい」と聞きます。

こだわりのテーマがいくつかあります。まず、長野県産の自社工場のものを使用することです。また、きのこと8品目の野菜を使用し、低カロリーで食物繊維が豊富な新しいアイテムとして作っており、まずはオンラインで販売に取り組んでいます。

中期経営計画の中でも、加工食品に力を入れようということで、前年度はこちらの2品を発売しました。「きのこをもっと味わっていただくにはどうすればよいか」ということで、今後も引き続き、加工食品事業と連携しながら商品開発を進めていきたいと考えています。

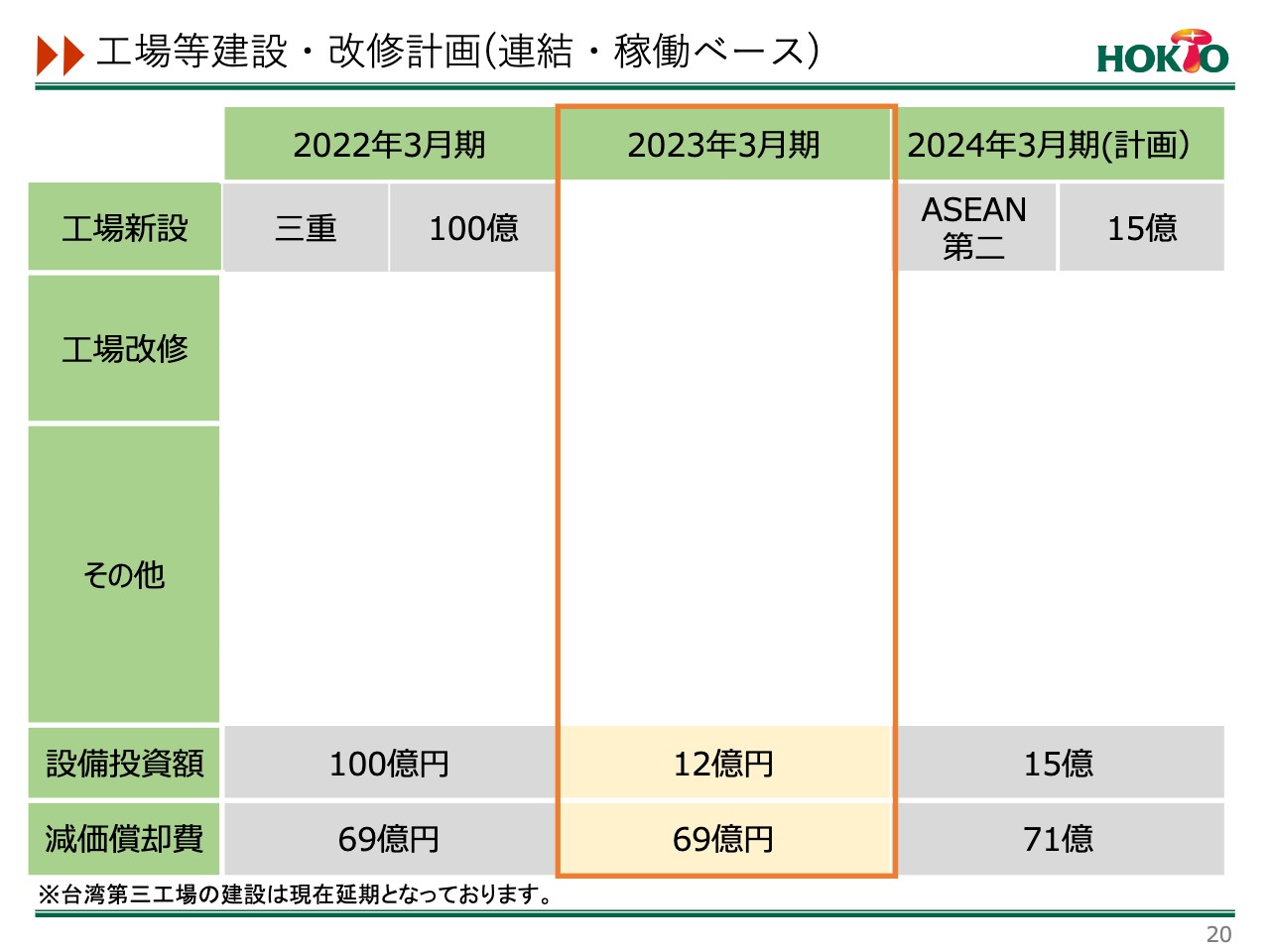

工場等建設・改修計画(連結・稼働ベース)

本年度の建設工事はいったんブランクにしています。当初は台湾が計画にありましたが、ウクライナの情勢などもあり、止めるわけではないものの、いつになるのかについては世の中の流れや今後を見ながら決めていきたいと考えているところです。設備投資額はいろいろな入替で12億円、減価償却は69億円としています。

以上が2022年3月期の決算説明になります。ご清聴ありがとうございました。

質疑応答:今期のきのこ価格の見通し、製造原価高騰への対策、マイタケの生産見通しについて

質問者:3点お願いします。1点目は、今期のきのこ価格の見通しを教えてください。先ほどのご説明の10パーセント増収と生産量2.8パーセント増からすると、単価が7パーセントくらい戻ってくる計算になるかと思います。足元のインフレなどもありますが、きのこの単価が戻ってくると考える背景を教えてください。

2点目は、今期の課題として浮き彫りになった、原材料・電力費の高騰といった製造原価高についてです。どのような取り組みをされて改善していくのか教えていただければと思います。

3点目は、三重のきのこセンターにおいて、前期はマイタケの生産量が全国的に増えて単価が追いつかなかったとのお話がありました。一方で、今期はフル稼働するとのことですが、それによって供給に対して需要が追いてくるのでしょうか? このあたりの見通しについて解説いただければと思います。以上、3点をよろしくお願いします。

水野:1点目の今期のきのこの単価については後ほど事務局からお話しします。

考え方についてですが、昨年の価格の低さは当たり前ではないという前提で今期は計画しています。きのこは気温・気候に左右されるため、それこそ昨年のように野菜が潤沢に出回ることがあると、厳しい状況になる可能性も重々に考えられます。しかし、我々が全体的に昨年も一昨年も計画に基づいているのは、それほど状況が変わっていないと思っているため、計画の単価に戻って推移していく方向で考えているとご判断いただきたいです。

ただ、4月単月の速報値で実際に売上を出していますが、順風とは決して思っていません。コロナ禍においても、2年前に比べれば営業活動や販売促進も多少はできるようになってきています。以前とまったく同じ方法ができるとは思っていませんが、そのような中でもPRは行えると考えています。

2点目の原材料関係についてです。どのように変わっていくのかを考えますと、正直なところ、我々が一番怖いのは原材料が供給されなくなることです。すぐに原材料を安く収めることはなかなか難しいため、それ以外のコストをどのようにして見直すべきかを考えています。

電力費を使わなければよいと思われるかもしれませんが、使わなければきのこは育ちませんので、必要なものは使いつつ、無意味なもの、不必要なものを削減するという努力は、それぞれのきのこセンターで取り組んでいく必要があると考えています。

今回の計画では、昨年の暮れ頃を基準に、原材料の高騰を見込んだ数字を入れています。これ以上悪化すると本当に厳しくなりますが、前提としては年度末を基準に考えています。

3点目の三重きのこセンターの稼働ですが、マイタケは当社だけではなく他も生産量が増えている状態です。本日はお示ししていませんが、参考資料を見ていただくと、マイタケの東京都中央卸売市場の取引高も増えているのが実情です。そのような意味では、どのようにして、より多くの方々に食べていただけるかという取り組みを考える必要があります。

一方で、昨年はマイタケの価格が多少高かったため、消費者は他のきのこと同じ価格の感覚になっていると思います。そのような中で、営業活動につなげていく方法を考えないといけないと思います。淘汰されるものもいくつかあるかとは思いますので、さらにこの1年間、我々自身が許せる範囲でしっかりと営業活動を行い、多くの方に食していただければと考えています。

では、その単価の前提とするものについては、広報IR室からお話しします。

司会者:すみません、今手元に資料がないため、個別の状況をお伝えできないので、後ほどメールでお答えします。よろしいでしょうか?

質問者:はい、恐れ入ります。よろしくお願いします。

質疑応答:原燃料価格の上昇と、「霜降りひらたけ」の増産について

質問者:3点質問します。基本的な考え方について、再度確認させてください。御社のきのこは一般的な相場だと思いますが、現在、原燃料価格がさまざまなところで上昇してきている中で、加工食品メーカーは値上げで売価に反映してきていると思われます。御社でも同じように原燃料価格の上昇を売価に転嫁できるのでしょうか? また、過去のコストアップの局面では、どのようになっていたのか教えてください。

2点目に、アメリカは日本よりもさらに原燃料や人件費アップが影響し、利益が出ない厳しい状況のため、アメリカの事業を抜本的に見直さなければいけないという話があったと思います。方法を変えて、販売価格自体を大きく引き上げることは可能でしょうか? 可能であれば、どのようにすれば実現できるのでしょうか? また、アメリカで可能ならば日本でも引き上げられないのかについて教えてください。

3点目に、「霜降りひらたけ」が増産されていると思いますが、最近スーパーマーケット等で拝見すると、昔に比べてパッケージも変わっていると思いますし、値段が手頃になり、プレミアム感がなくなってきていると見受けられます。

このような状況になっていても、数量を追いかけるほうが御社としては合理的な経営戦略という判断なのでしょうか? それとも、そのようにしないと売れない状況で、仕方ないという判断なのでしょうか?

水野:まず価格についてですが、加工食品の会社では、テレビや新聞報道などで値上げのニュースが出ており、我々にしてみれば本当にうらやましいところではあります。また、場所によってと言いますか、農家でなんとか対応できないかと、農林水産省に働きかけているという話も聞いています。

おそらく、加工食品のような値上げはなかなか難しいと思います。それだけ加工食品はスーパーマーケットや市場などの需要と供給の割合が強いため、そのあたりが我々と加工食品では少し違うのだろうと思います。

一方で、環境問題に左右され、影響を受けることが非常にわかりやすい業界でもあるため、そのような意味ではまったく上げられないわけではないと思います。PRの仕方を工夫し需要が増えれば、数年前の「マイタケ」のように上がることもあるため、多くの方に「きのこを食べたい」と思っていただけるような、働きかけをしていかなければいけないと考えています。このあたりは1年間かけていろいろな模索をしていかなければいけません。営業方法なども、考えていかなければいけないと思っています。

また、研究所でも、機能性の研究も行っています。すぐに反映されるとは思いませんが、きのこのよさをPRすることによって、値上げにつなげていけるように努力できればと思っています。しかし、先ほどおっしゃった加工食品のように、簡単に価格を上げることはできないと思っています。

2つ目のアメリカについての質問は、どちらかと言いますと相場よりも価格を決めるほうが中心になっているため、日本ほど相場には左右されないと考えています。

そのため、量を少し減らして値上げを進めていくことによって、先ほどの加工食品の話ではありませんが、どこまで上げられるのかを試すことは、アメリカにおいては可能だと考えています。

いきなり倍の価格になると影響が大きいため、何回かに分けて値上げしながら様子を見て、1年間で立て直しを図ることにつなげていきたいと考えています。おそらく、価格操作はアメリカのほうが行いやすいため、関係者や取引先とよく話をしながら進めていかなければいけないと考えています。

3つ目の「霜降りひらたけ」については、当初から中期経営計画などで計画していたとおり、稼働率を上げることによって原価を多少なりとも下げることにつなげています。こちらは、固定費が生産量に比例して安くなることにもつながっていきます。

また、新型コロナウイルスの影響により、なかなか店頭での試食販売などができず、「霜降りひらたけ」を知らない方には手に取ってもらえない状況になっています。食べて「おいしい」と思っていただいた方にはリピートしていただけるよう、ゴミの削減にもつながり消費者に喜ばれるピロー包装へ、包装形態を移行しています。そういった面では、プレミアム感が少し落ちていると言われるのも仕方ないと考えています。

まずは食べていただき、「おいしい」「おいしいからまた買いたい」という方が増えることにより、需要の伸びにつながってくれば、相場ものでもありますので、多少でも値を戻せるのではと考えています。全体的には、もう少し需要を広げていこうと取り組んでいるところです。

価格が適正かどうかについては、まだまだいろいろな調査などを行わなければいけないと思っています。店頭での販売活動がまったくできない中では、高い値段で置いておくだけでも品質劣化につながりますので、品質劣化でイメージが悪くなってもいけません。

消費者にとって「手頃」という言い方が正しいのかどうかはわかりませんが、「ちょっと食べてみたい」と思えるような価格帯にすることで手に取っていただき、「このきのこはおいしい。また食べたいな」と思われるような取り組みを進めていきます。ただ、これ以上すぐに生産量が増えるわけではありません。今年の秋を中心に、稼働率としてはほぼ100パーセントに近い状態になると考えています。

質疑応答:シイタケの価格について

質問者:「霜降りひらたけ」は、もともとプレミアム感で売り始めて、結果として、やはり手に取っていただかないといけないというところで、少し値段を下げられたと思います。その後に投入されているシイタケも、多少プレミアムな価格帯にあると思いますが、「霜降りひらたけ」と同じように、今後「もっと稼働率を上げて価格を下げていかなくてはいけない」となるリスクはないのかについて確認させてください。

水野:シイタケを生産している小諸きのこセンターについてはフル稼働になっており、「稼働率を上げるために価格を下げなければいけない」とはなっていません。シイタケは「霜降りひらたけ」と違い、消費者の方が価格帯をわかっているきのこだと思いますので、「霜降りひらたけ」のようにはならず、今年も同じくらいの価格帯で推移していけばよいと考えています。

この銘柄の最新ニュース

ホクトのニュース一覧- ホクト、きのこの単価が堅調に推移し2Qは増収増益 通期見通しは火災に伴う影響を精査し来月発表見込み 今日 11:00

- 一般社団法人 短鎖脂肪酸普及協会への入会について 2024/11/27

- 週間ランキング【業種別 騰落率】 (11月22日) 2024/11/23

- 2025年3月期第2四半期 決算説明資料 2024/11/22

- 週間ランキング【業種別 騰落率】 (11月15日) 2024/11/16

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ホクトの取引履歴を振り返りませんか?

ホクトの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。