青山財産ネットワークスのニュース

青山財産ネットワークス、当期も増配決定 配当性向50%以上・継続的な増配を配当方針に14期連続増配を計画

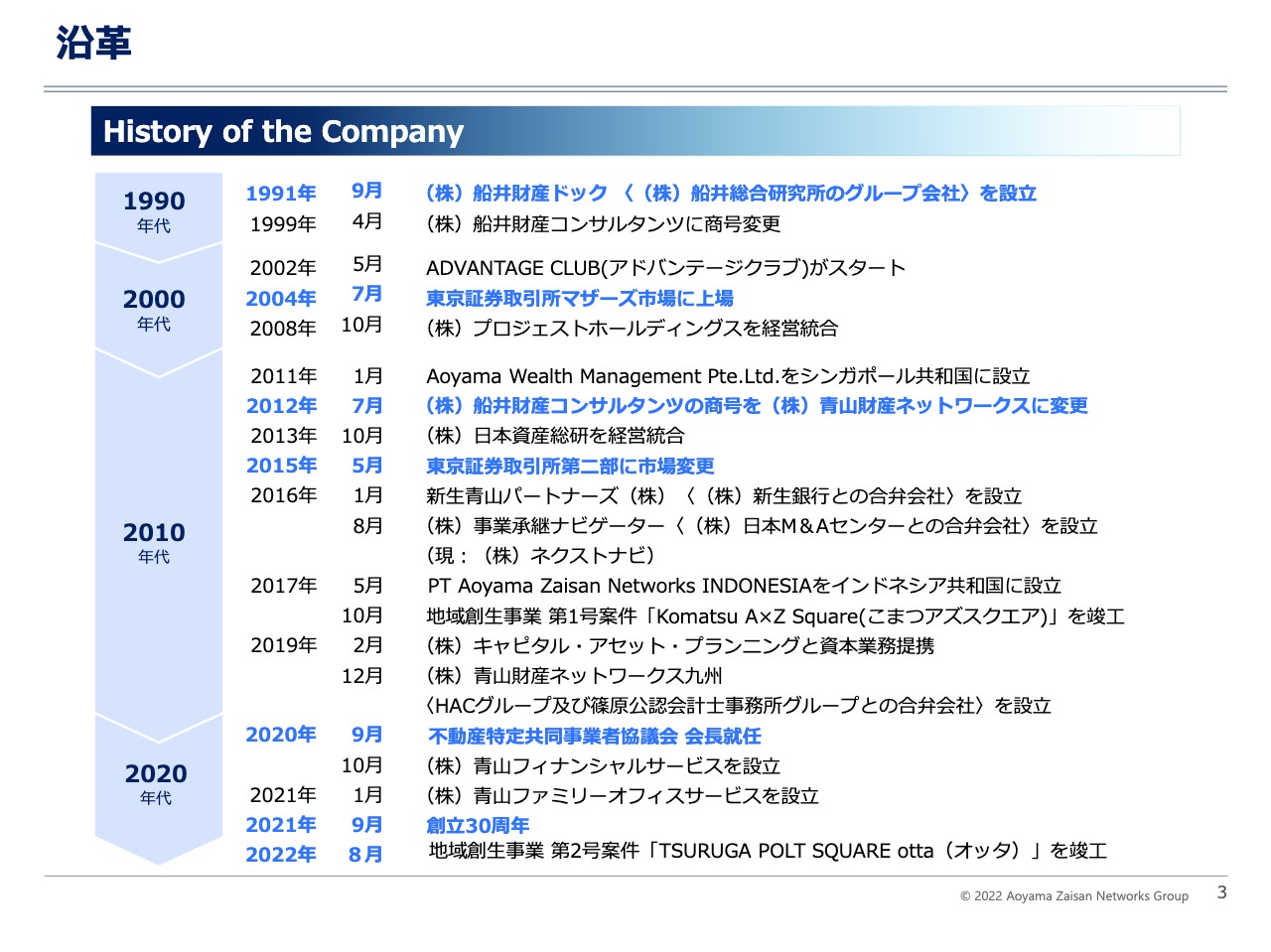

沿革

橋場真太郎氏(以下、橋場):青山財産ネットワークスの橋場でございます。本日はよろしくお願いいたします。それでは当社のプレゼンをさせていただければと思います。

まず、企業概要からご説明します。このスライドでは沿革についてお話しします。当社は1991年9月に大阪にある船井総合研究所のグループ会社として設立されました。2004年7月に東京証券取引所マザーズ市場に上場し、今年で設立31年という状況です。

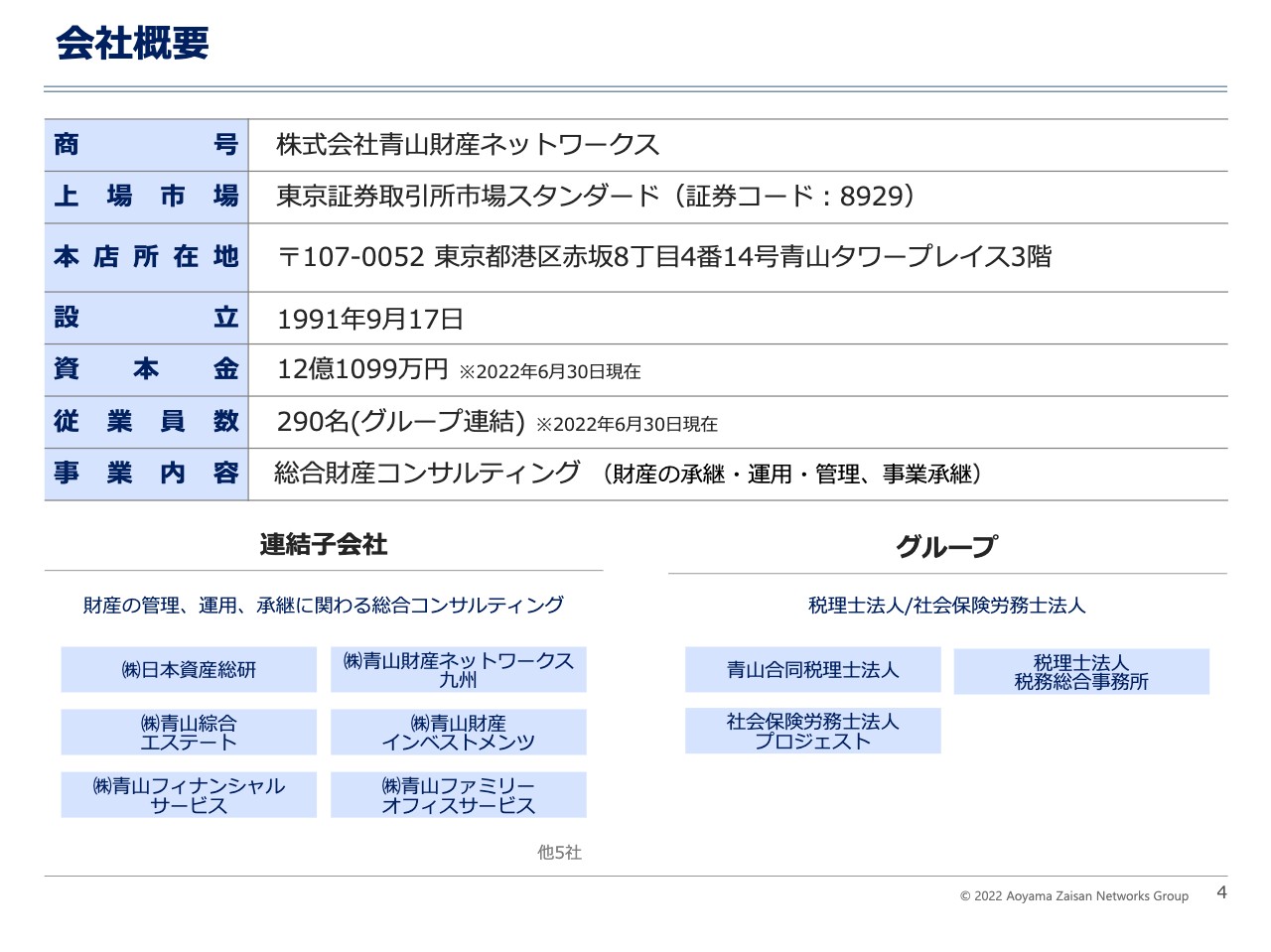

会社概要

橋場:従業員数は約290名で、年末には300名ほどになると予想しています。主だった連結子会社としては、我々と同様のことを地域で行っている日本資産総研や青山財産ネットワークス九州があります。そのほかにも、我々の周辺のサービス事業を展開する会社を保有しています。

グループとしては、青山合同税理士法人、税理士法人税務総合事務所、社会保険労務士法人プロジェストという、いわゆる専門家集団を抱えています。これらをすべて合わせた全体での従業員は、400名ほどになります。当社の社員はなんらかの有資格者がほとんどですので、専門家集団の会社であるとご認識いただければと思います。

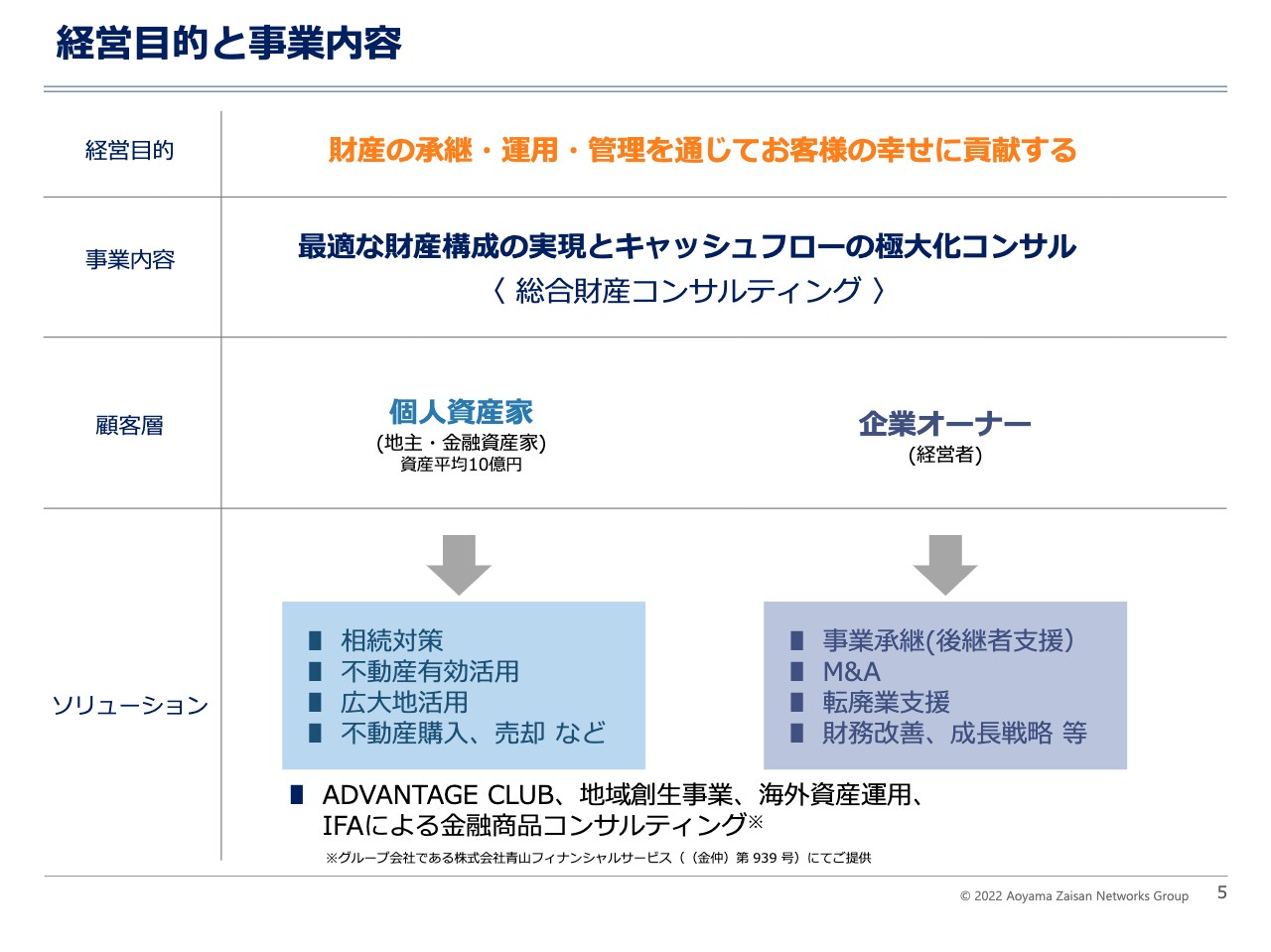

経営目的と事業内容

橋場:スライドには、我々の経営目的と事業内容を示しています。会社の経営目的は「財産の承継・運用・管理を通じてお客様の幸せに貢献する」です。青山財産ネットワークスという名前だけでは少しわかりにくいですが、具体的な事業の内容は「最適な財産構成の実現とキャッシュフローの極大化コンサル」であるとご理解ください。

顧客は誰か、そして価値は何かということについて、スライド下部に提供している価値を記載しています。お客さまのセグメントには個人資産家と企業オーナーの2つがあります。

個人資産家については、相続対策を中心に、我々がお客さまに対してさまざまな悩みの問題解決を行います。企業オーナーについては、事業承継のオーナーですので、経営の承継や財産の承継などの悩みに対して、どのような対策を取るかということをお話しするコンサルを行っています。

具体的な価値について、個人資産家には、相続の対策や不動産の有効活用、不動産の購入や売却などを提供しています。つまり、将来の納税資金の確保、個人資産家のみなさまがお悩みになる遺産分割をどのようなかたちで行うか、また将来誰にどのように資産を残すかなどについて、我々がコンサルティングしています。

企業オーナーについてのコンサル内容は、主に事業承継です。事業承継というと、一般的に上場企業の場合はM&Aの会社が非常に多いのではないかと思われがちですが、我々がメインで手がけているのは、同族承継です。経営の承継をどのようなかたちで誰に行うか、事業承継のオーナーがお持ちの株式を誰にどのようなかたちで承継していくかということを主にコンサルティングしています。

ただし、事業承継の中には同族承継ではない場合があります。従業員やM&Aを選択するケースもあれば、場合によっては転廃業の支援も行います。加えて、事業承継のお手伝いをする上では、どのようなかたちで株価に対応していくかが必要になりますので、財務改善や成長戦略サービスもご提供しています。

周辺の事業としては、我々の主力商品である「ADVANTAGE CLUB」をはじめ、それ以外にも地域創成事業や海外の資産運用も行っています。また、昨年からは金融商品のコンサルティングサービスも始めています。

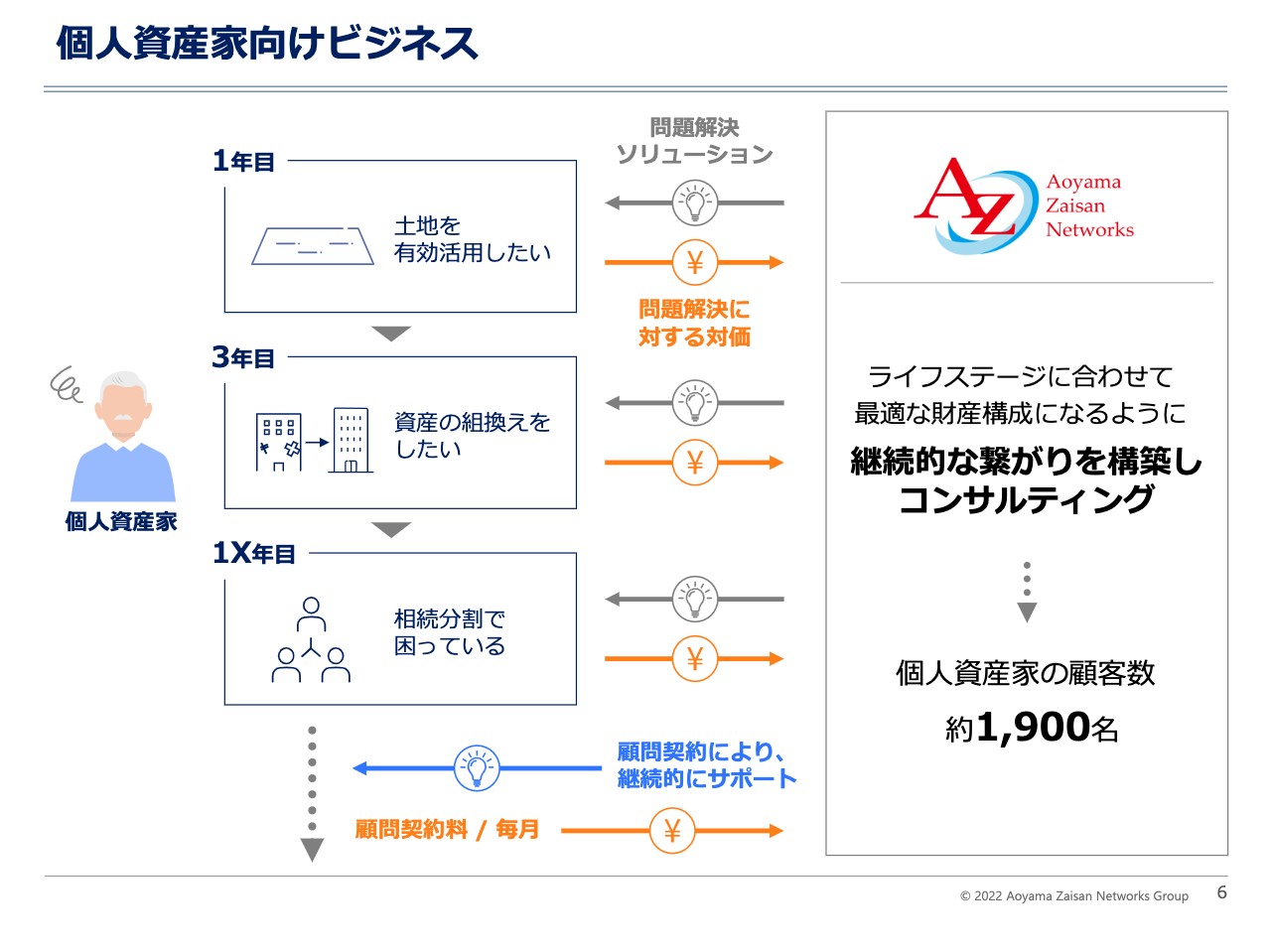

個人資産家向けビジネス

橋場:具体的にどのようなことを行っているのかが少しわかりにくいかと思いますので、一例でご説明します。現時点で、当社には個人資産家のお客さまが1,900名ほどいますが、お客さまと長期的なつながりを持ち、毎年少しずつなんらかの財産コンサルティングをするというビジネスを行っています。

スライドの例では、1年目には土地を有効活用し、3年目には資産の組換えを行うと記載しています。このように、将来的にどのようなかたちで相続を分割するかについて、毎年お客さまに対して具体的な現状分析を行い、中長期的にわたってどのようなかたちで財産構成を行うのが最適か、また、納税資金をどのように確保するかという長期的な課題に対して、毎年少しずつ、さまざまなコンサルティングを行っています。

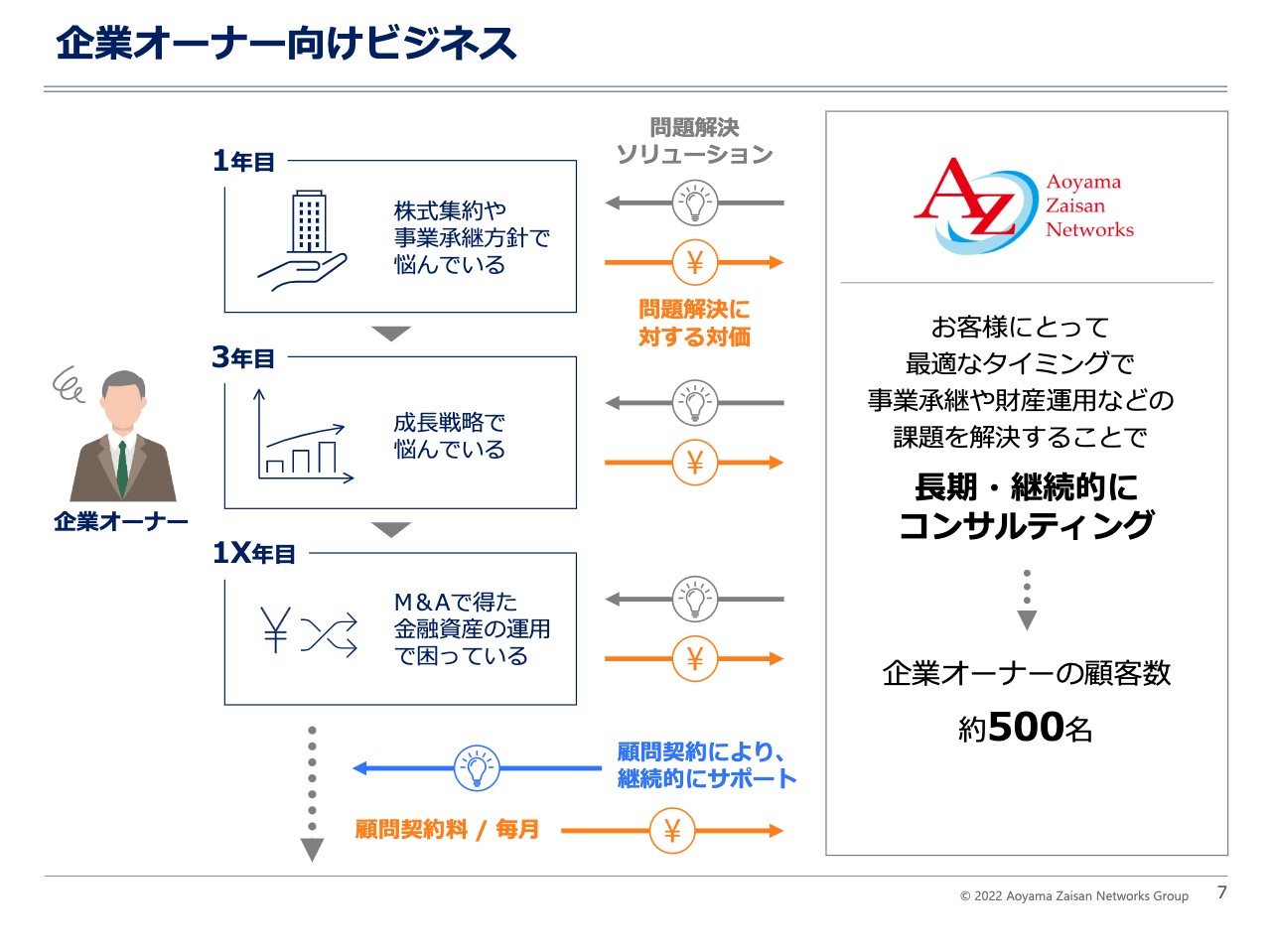

企業オーナー向けビジネス

橋場:一方、企業オーナーについてはお客さまの数が500名ほどいますが、先ほどお話ししたとおり、どのようなかたちで経営の承継を行うか、企業オーナーがお持ちの株式をどのようなかたちで財産として承継させるかなどが、長期的なコンサルティングの課題だと思います。

一例で挙げたように、株式の集約や事業承継方針をどのようなかたちで作ればよいか、また、その間には成長戦略をどのようなかたちにしたらよいか、最終的にはM&Aあるいは同族承継を行うことで得た金融商品の運用はどうすればよいかなどについて、コンサルティングを行っています。

また、企業オーナーの場合は、事業承継が終わった後に先ほどご説明した財産コンサルティングにつなげていくということを行っています。

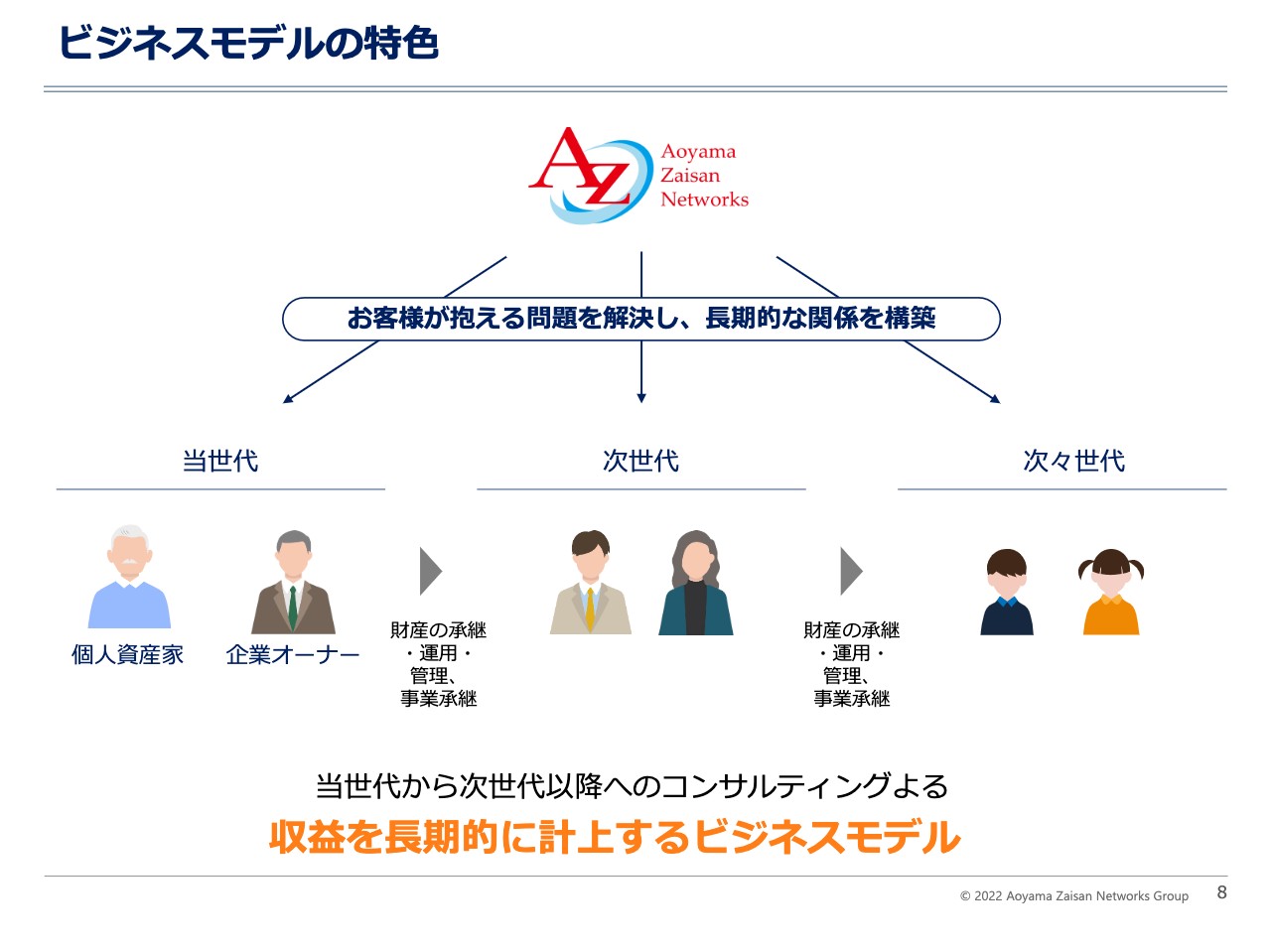

ビジネスモデルの特色

橋場:ビジネスモデルとしては、リカーリングと言いますか、一過性のものではなく、長期的にお客さまとの関係を構築して行うビジネスであることが特色です。個人資産家や企業オーナーとお付き合いを始めて、当世代から次世代、そしてその次の世代というかたちで、100年後を見越してコンサルティングを行っています。

世の中では今、事業承継の企業でのM&Aが花盛りですが、一過性になりがちです。我々は世代間にわたって長期的に収益を上げるモデルを作っており、そちらがビジネスモデルの大きな特色であるとご理解いただければと思います。

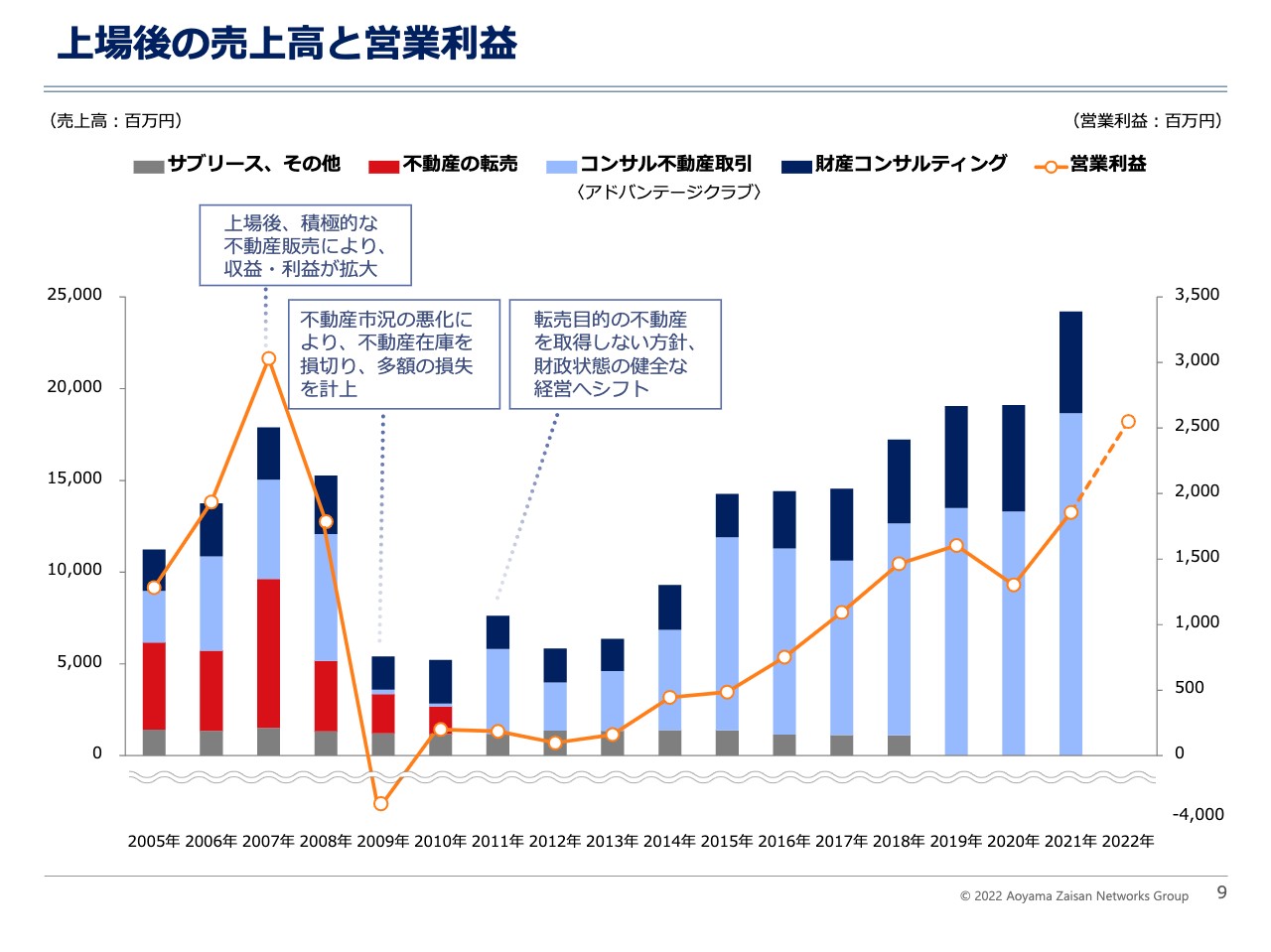

上場後の売上高と営業利益

橋場:昨年も少しお話ししたのですが、スライドに上場後の売上高と営業利益のグラフを記載し、濃い青色と空色、赤色で示しています。一番左の棒グラフをご覧いただくとわかるとおり、2004年に上場した後、2010年まで赤色が少し目立つ部分があります。

こちらは何をしてきたかと言いますと、上場後はいわゆる不動産の転売を行っていました。転売というのは、不動産を保有し、値上がりを狙ってその不動産を売却するということです。

不動産の転売は利益への貢献が非常に大きい一方、非常にリスクが高く、結果的に2009年に大変大きな赤字を計上し、その時点で我々は経営方針の大転換を行っています。具体的には、転売目的の不動産を取得しないということです。後ほどバランスシートのところでも少しお話ししたいと思いますが、今は不動産の販売はしているものの、保有在庫は原則として一切取得しないという方針に変えています。

そこがビジネスモデルの大きな転換になり、結局は2010年から2011年にかけて、コンサルティングをするための不動産、主に「ADVANTAGE CLUB」の取得のみを行い投資家に販売するというかたちに変更しています。

後ほど詳しくご説明しますが、我々のビジネスの根幹は不動産の販売ではなく、あくまでも財産コンサルティングです。2010年から2011年にかけて、財産コンサルティング収益を大きく上げていく方針に転換し、それが今の利益増につながっているということです。

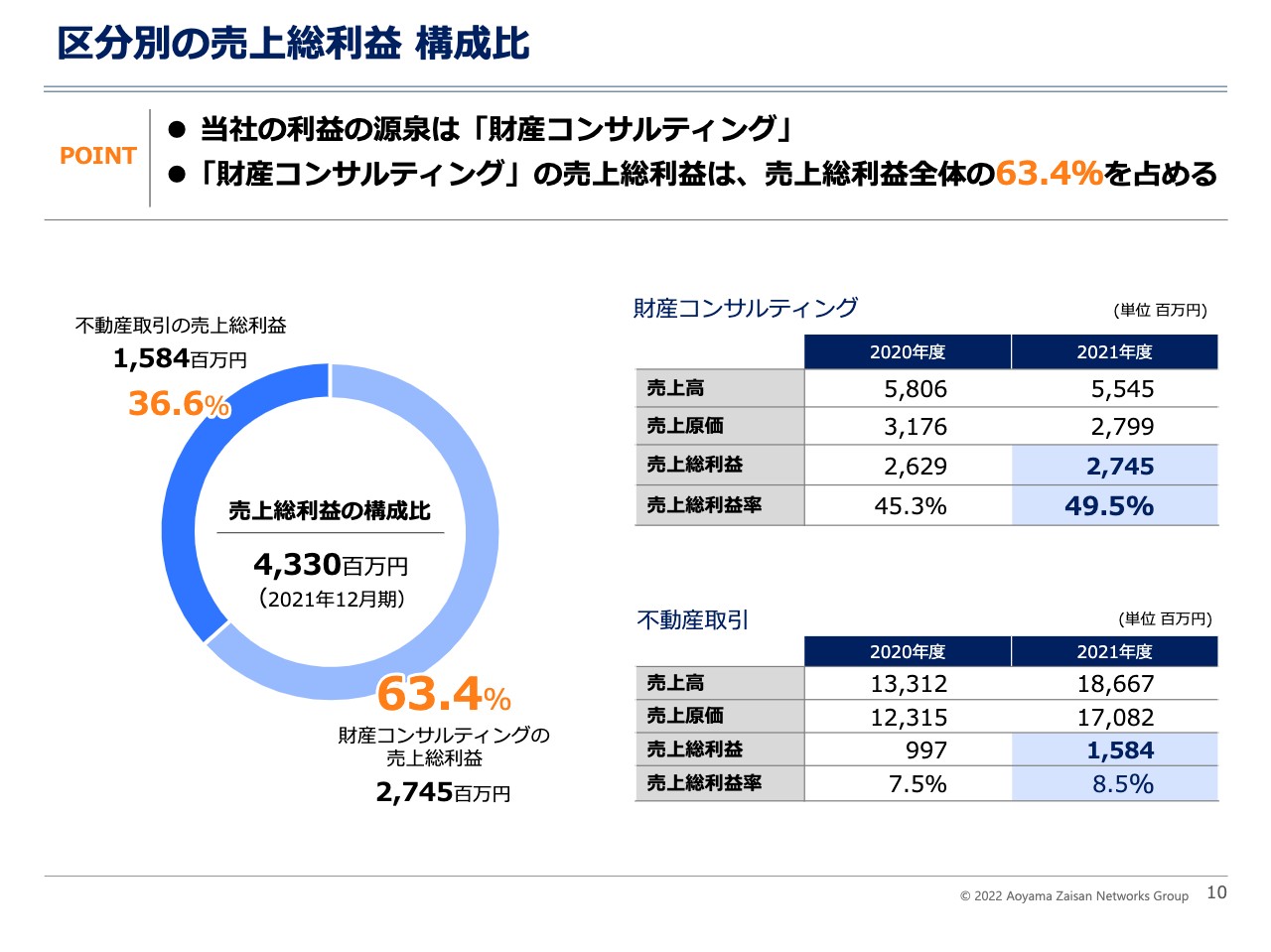

区分別の売上総利益 構成比

坂本慎太郎氏(以下、坂本):先ほどのお話の中では、コンサル不動産取引がかなり増えているということですが、営業利益の増加もほぼこちらが原因になるのでしょうか? 商品については後からお話しいただくと思いますので、営業利益の伸びの部分について教えてください。

橋場:営業利益の源泉は、財産コンサルティングの収益です。こちらのスライドに少し記載していますので、あわせてご説明します。我々の主力事業は、セグメントでは財産コンサルティングと不動産取引の大きく2つに分かれます。

スライド右端に記載しているとおり、2021年度の売上高は財産コンサルティングが55億4,500万円、不動産取引が186億6,700万円でしたが、売上総利益は財産コンサルティングが27億4,500万円、不動産取引が15億8,400万円なっています。こちらからもわかるとおり、基本的な収益の源泉は財産コンサルティングになります。

不動産取引は、あくまでも財産コンサルティングを円滑に行うために供給しているだけのものですので、不動産取引の売上高が大きくなってしまいますが、基本的にはコンサルティング会社の収益構造を維持しているとご認識いただければと思います。

増井麻里子氏(以下、増井):財産コンサルティングの売上総利益が約27億円ということですが、顧客数で割るとだいたい100万円あまりになるかと思います。コンサル費のボリュームゾーンなどがあれば教えていただけますでしょうか?

橋場:財産コンサルティングの売上総利益が27億4,500万円を、現状のお客さまの数であるおよそ2,000名で割ると100万円ぐらいということですが、実は、原価には労務費や紹介料等が入っています。そのため、純粋な財産コンサルティングの売上高は、スライドに記載のとおり55億4,500万円です。

55億4,500万円を約2,000名で割ると、1人あたりのコンサルティング収益はおよそ300万円になります。直近の約10年間のコンサルティング報酬も、1人あたりおよそ300万円となっています。

ボリュームゾーンについては、正直に言いますとかなりばらつきがあります。例えば、今年のように億円単位のM&Aの成立等により収益をいただくケースもあれば、我々の「ADVANTAGE CLUB」という商品を毎年一口ずつ買っていただくお客さまも多数います。

そのような場合は、今年30万円、翌年も30万円、ただし3年後になんらかの財産組換えを行うことにより大きな成功報酬をいただくことがありますので、けっこうばらつきがあるというのが正直なところです。

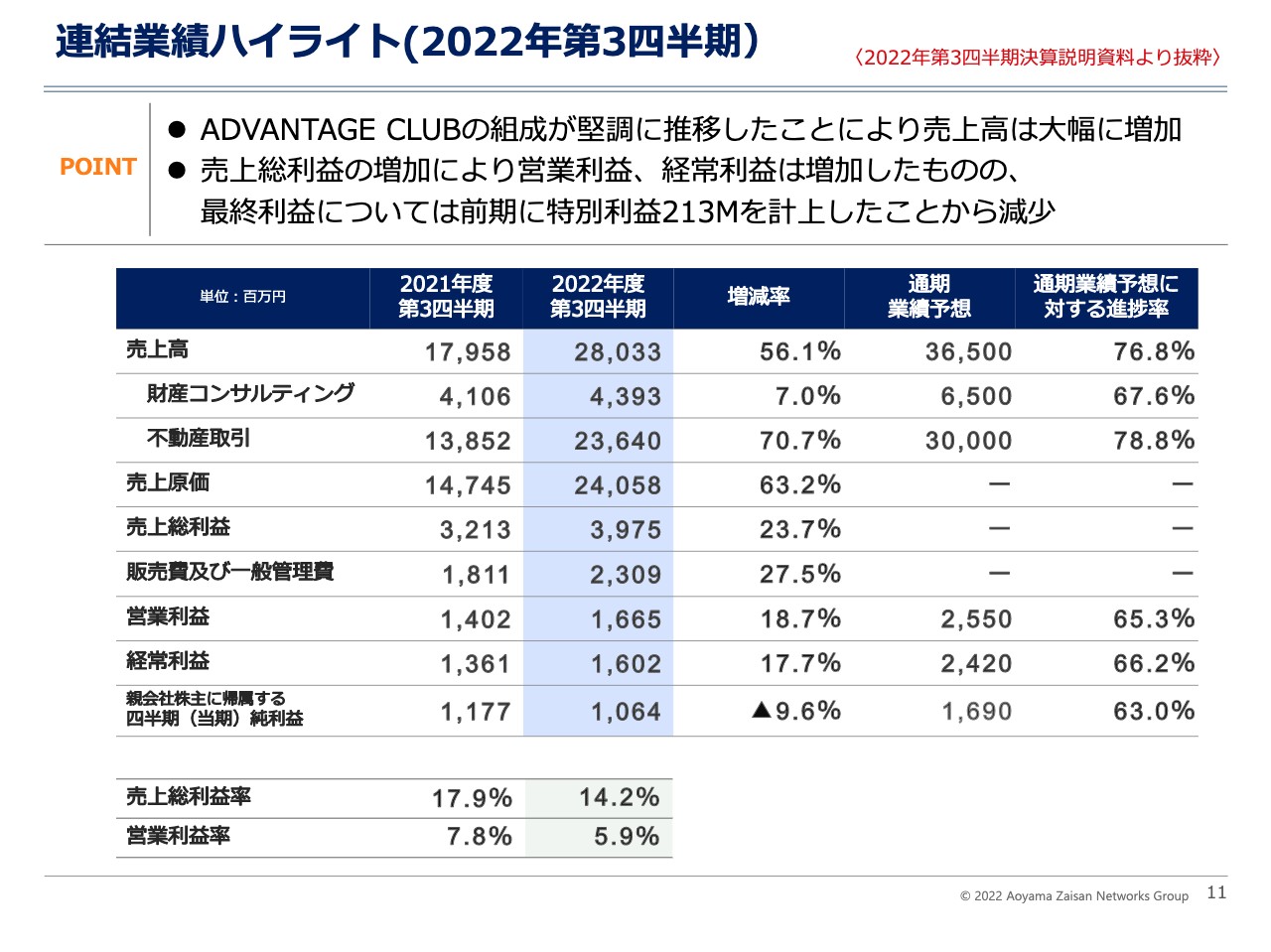

連結業績ハイライト(2022年第3四半期)

橋場:利益率について簡単にご説明したいと思い、11月に発表した第3四半期決算の資料を抜粋してスライドに記載しました。ご覧のとおり、2021年度から2022年度にかけての売上高が、財産コンサルティングは約41億円から約44億円、不動産取引は約138億円から約236億円と、大きく増えています。

売上高の大幅な増加要因は不動産ですが、それにより、営業利益率が昨年度の第3四半期の7.8パーセントから今年度は5.9パーセントに減少しています。こちらが現状、当社が採用している会計です。

先ほどご説明したとおり、我々は財産コンサルティングが収益の源泉です。不動産取引の売上総利益率は、ここ5年から6年間ぐらいは8パーセントほどで推移しています。一方の財産コンサルティングの売上総利益率は50パーセント前後で推移していますので、当社は財産コンサルティング収益を上げることで利益を上げている会社だということをご理解いただきたいと思います。

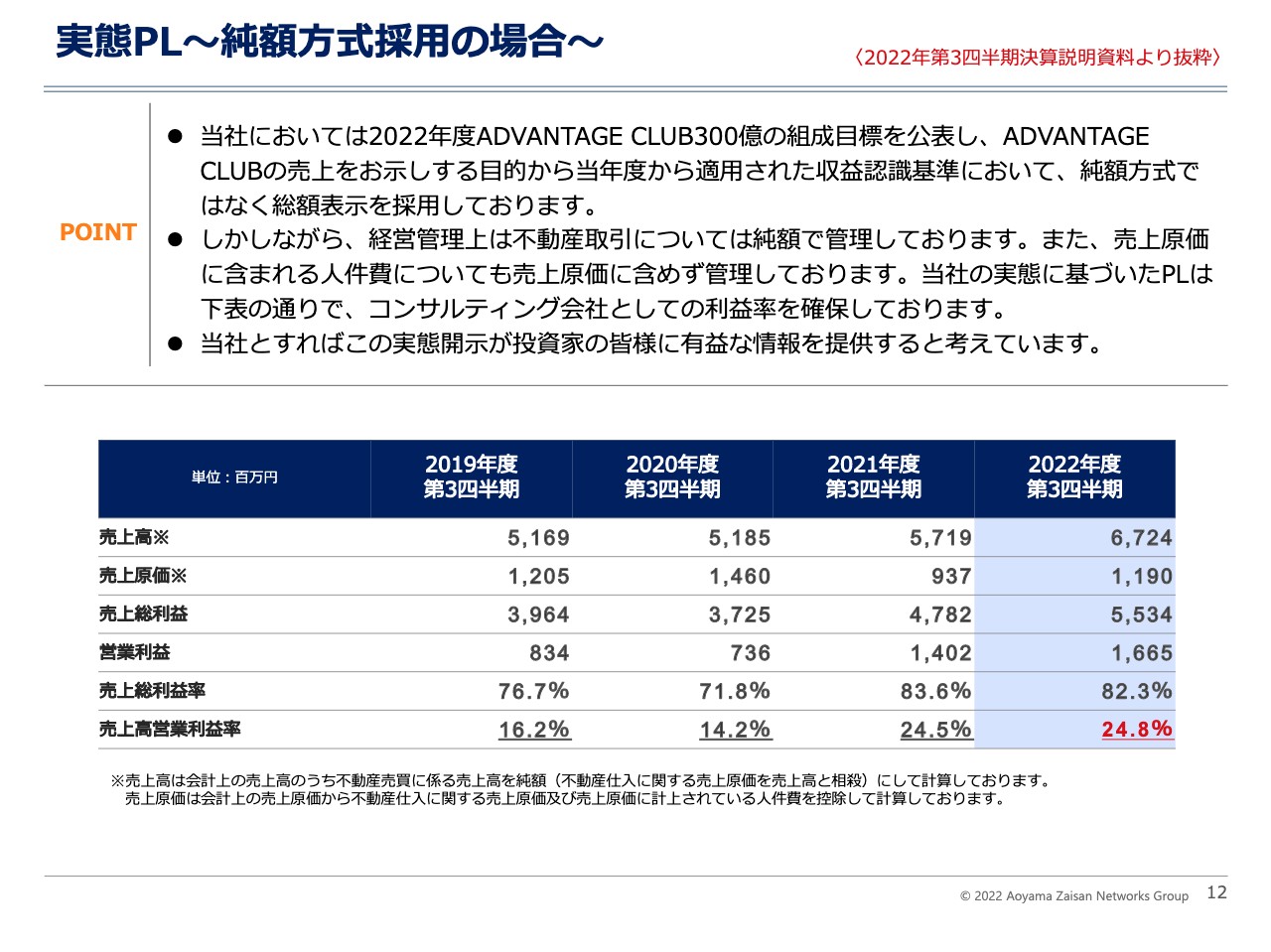

実態PL~純額方式採用の場合~

橋場:また、営業利益率を説明するために、今年11月に発表した資料をスライドに記載しています。今年から会計上の収益認識基準が変わり、総額表示もしくは純額方式の選択を迫られ、当社は12ページに記載しているような総額表示での会計を選びました。しかし、実際の経営上は、スライドのとおり純額(ネット)方式で管理しています。

こちらはどのような意味かといいますと、我々はあくまでも不動産を仕入れた日に「ADVANTAGE CLUB」を提供する姿勢をとっていますので、実際には販売在庫を持たずに不動産を提供していることになり、純額方式を採用できます。

そしてその結果、前のスライドとはまったく違う数字となり、現時点での売上高営業利益率は24.8パーセント、売上総利益率は82.3パーセントとなっています。

我々は2022年度に「ADVANTAGE CLUB」を300万円組成する目標を掲げています。みなさまを困惑させないよう継続的な会計を維持するために総額表示をしていますが、不動産取引においては純額方式で管理しており、その結果、利益率がまったく違う会社になるとご認識いただければと思います。

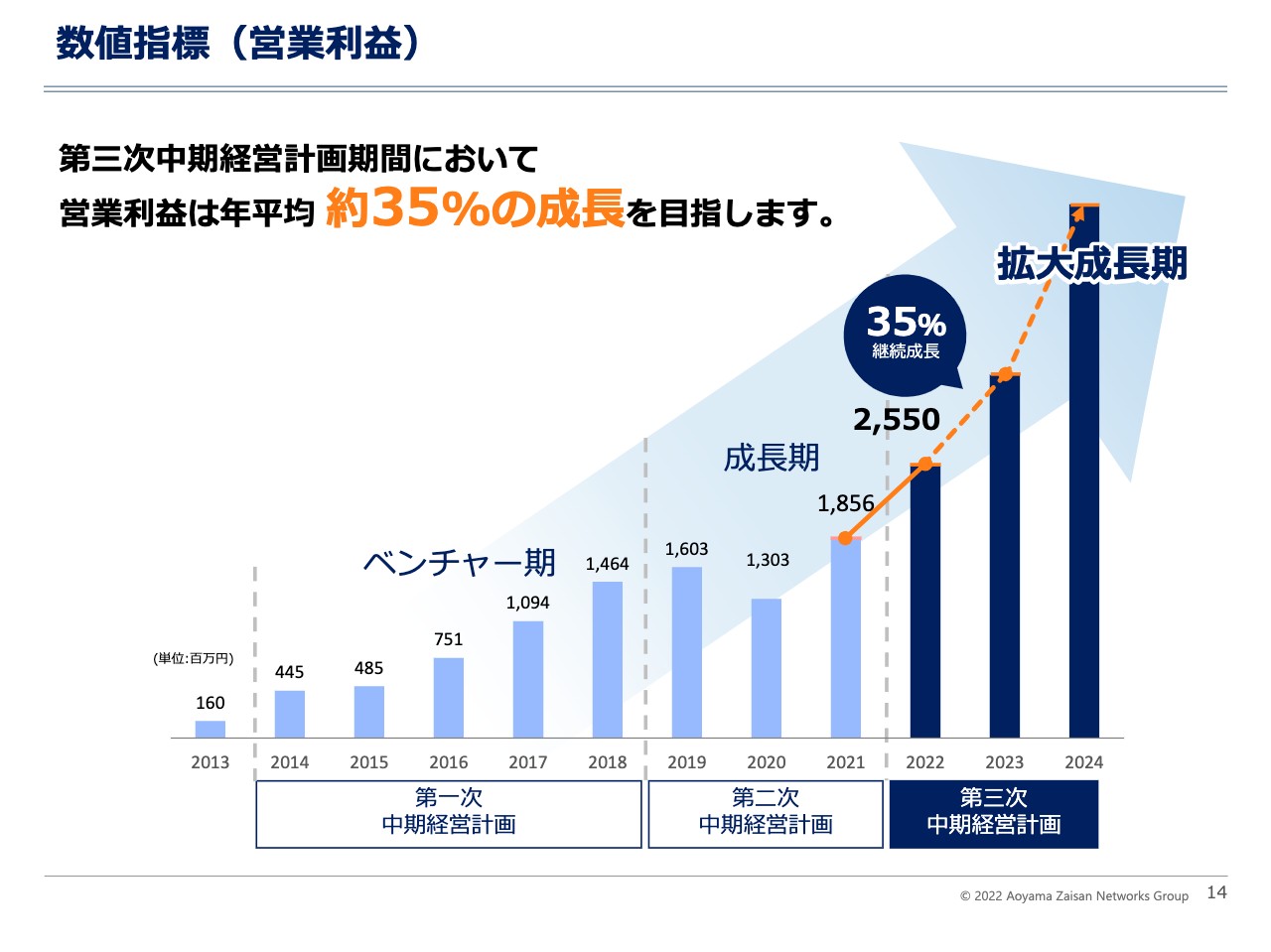

数値指標(営業利益)

橋場:続いて、これからの青山財産ネットワークスの具体的な成長戦略と数字についてご説明します。

前提として、2022年度から2024年度の間は第3次中期経営計画の最中であるとご理解ください。この期間における営業利益は、2022年12月末には25億5,000万円、2023年度と2024年度はそれぞれ約35パーセントの成長を目指すことを決意し、みなさまにはスライドに記載したようなかたちで開示しています。

坂本:営業利益が大幅に拡大される予定となっていますが、こちらは既存の2つの大きな事業である不動産とコンサルのうち、どちらが成長するのか、もしくは新しいものなのかも含めて教えてください。

橋場:先ほどもお伝えしたとおり、利益の源泉はあくまでも財産コンサルティング収益です。財産コンサルティング収益を大きく拡大するためには、当社のお客さまである資産家の数を増やすことが第3次中期経営計画の大きな柱になると考えています。

「ADVANTAGE CLUB」も市場のニーズが非常に高いので、当然のことながらこちらも増加させていきますが、利益成長の源泉はあくまでも財産コンサルティングであるため、そちらのお客さまを増やして収益を獲得することが我々の成長戦略の柱になります。

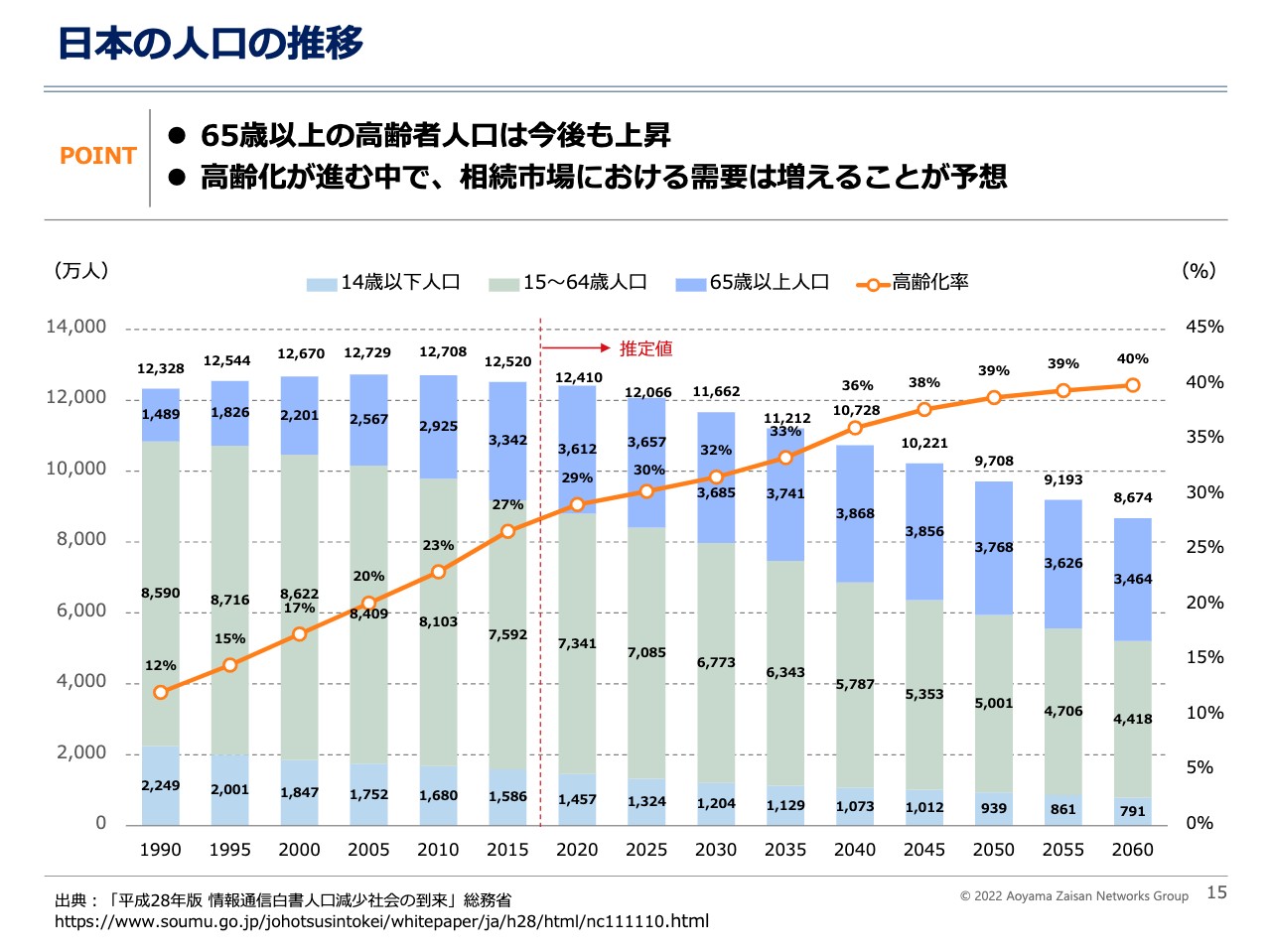

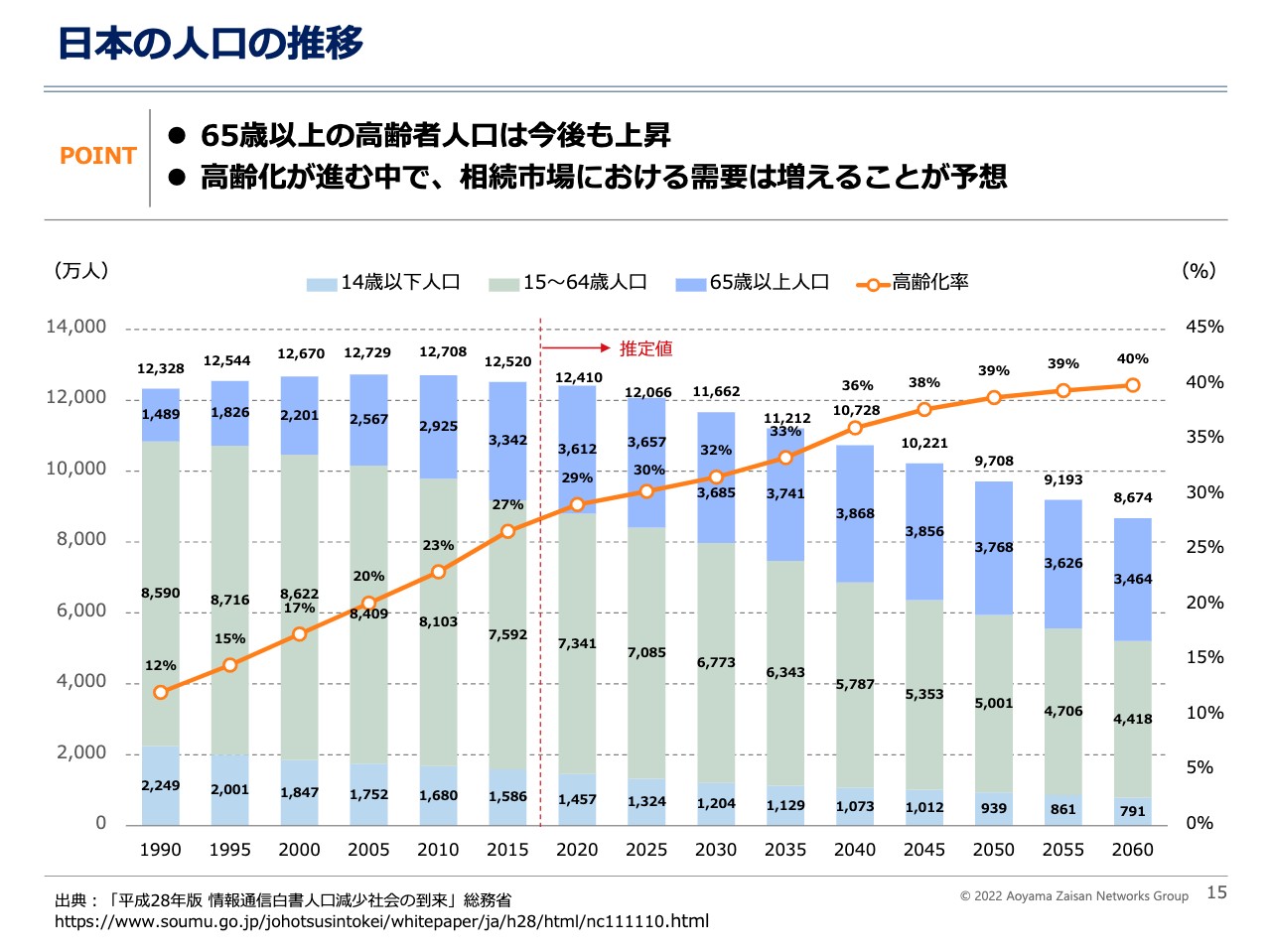

日本の人口の推移

橋場:外部環境について少し触れたいと思います。先ほどよりお伝えしているとおり、我々のお客さまはあくまでも資産家です。スライドに記載しているのは総務省のグラフですが、ご覧のとおり65歳以上の高齢者人口は今後も上昇傾向にありますので、外部環境としては、相続市場における需要はますます増えるだろうと認識しています。

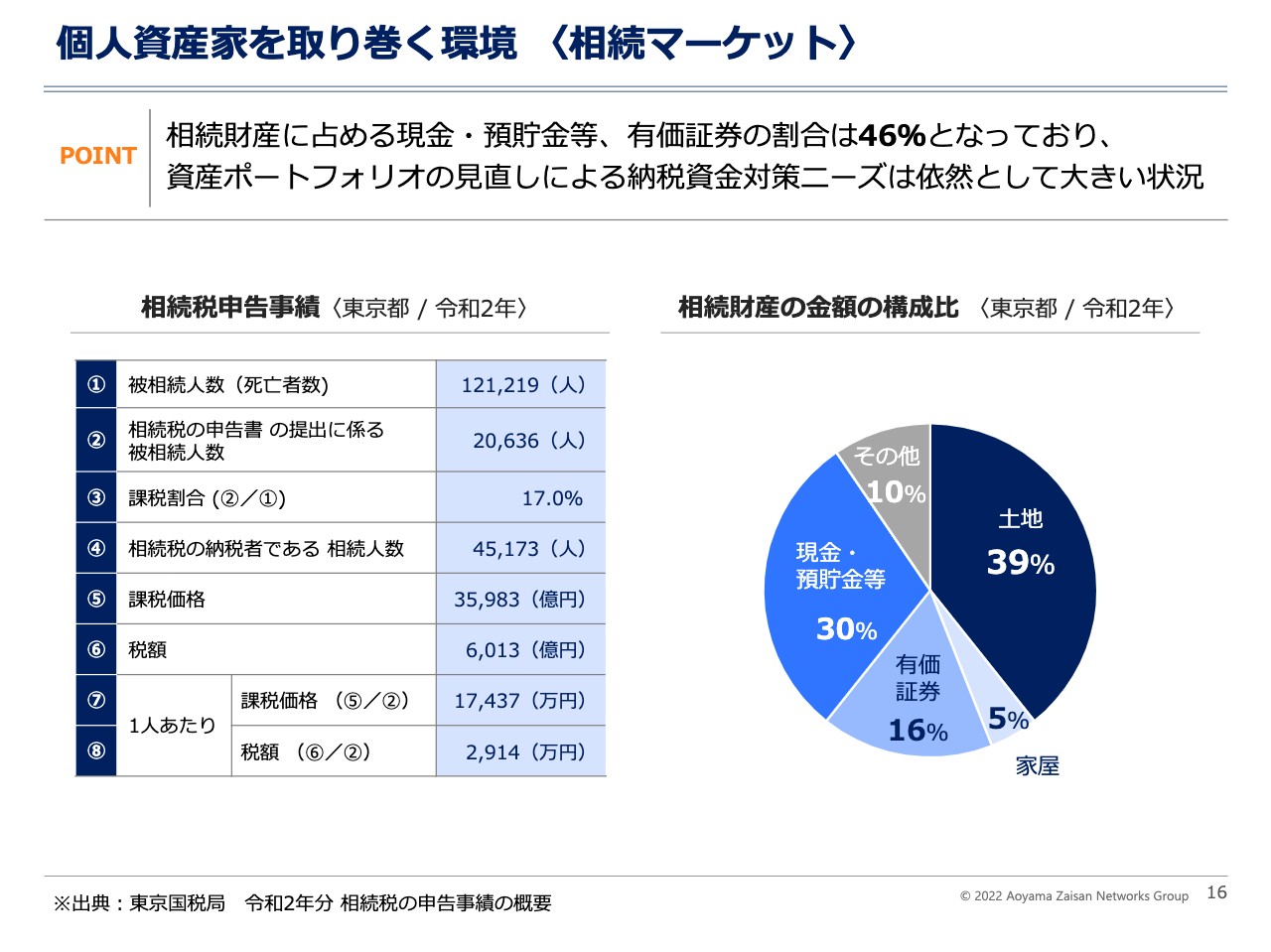

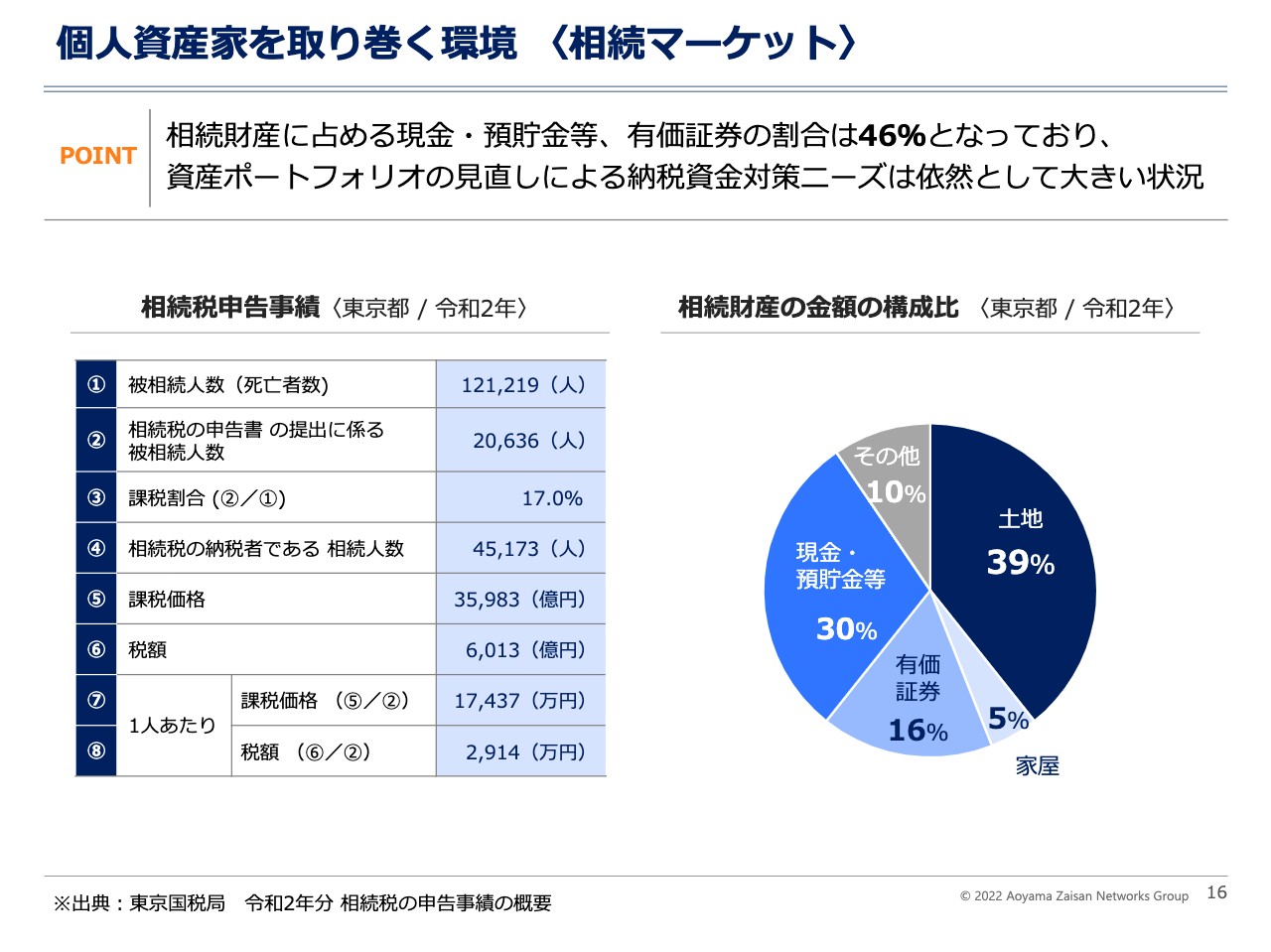

個人資産家を取り巻く環境 〈相続マーケット〉

橋場:スライドには、令和2年における東京都の相続マーケット状況を記載しています。左側が令和2年の東京都における相続税の申告実績です。お亡くなりになった12万1,219名のうち、相続税の申告が必要だった方が2万636名、課税割合は17パーセントとなっています。

また、相続税の納税者である相続人の数が4万5,173名、課税価格は3兆5,983億円とかなりの金額になり、税額は6,013億円で、一人あたりに直すと課税価格は1億7,437万円、税額は2,914万円となっています。2万636名お亡くなりになって、4万5,173名が一人あたり約3,000万円の税金を支払っているというのが、東京都の現状です。

右側の相続財産の金額の構成比を見ますと、不動産が44パーセント、現預金および有価証券が46パーセント、その他が10パーセントとなっています。こちらについては先ほども少しお伝えしましたが、我々がいわゆる個人資産家に対して何をコンサルティングしているかと言いますと、将来的にどのようなかたちで納税資金を確保していくか、相続財産を最適な財産構成にすればよいかということです。

これらに毎年少しずつ変化を加えて、また、まさかの時の備えも含めて対応できるようなコンサルを行っており、過度な節税などのコンサルティングは一切していません。

納税資金を支出するためには一定割合の現預金が当然必要になりますが、現金や有価証券は100パーセント課税対象になります。現在の金融商品は非常に利回りが低いため、どのようなかたちで利回りが高くキャッシュフローを生む資産にするかということをコンサルティングしているとご理解いただければと思います。

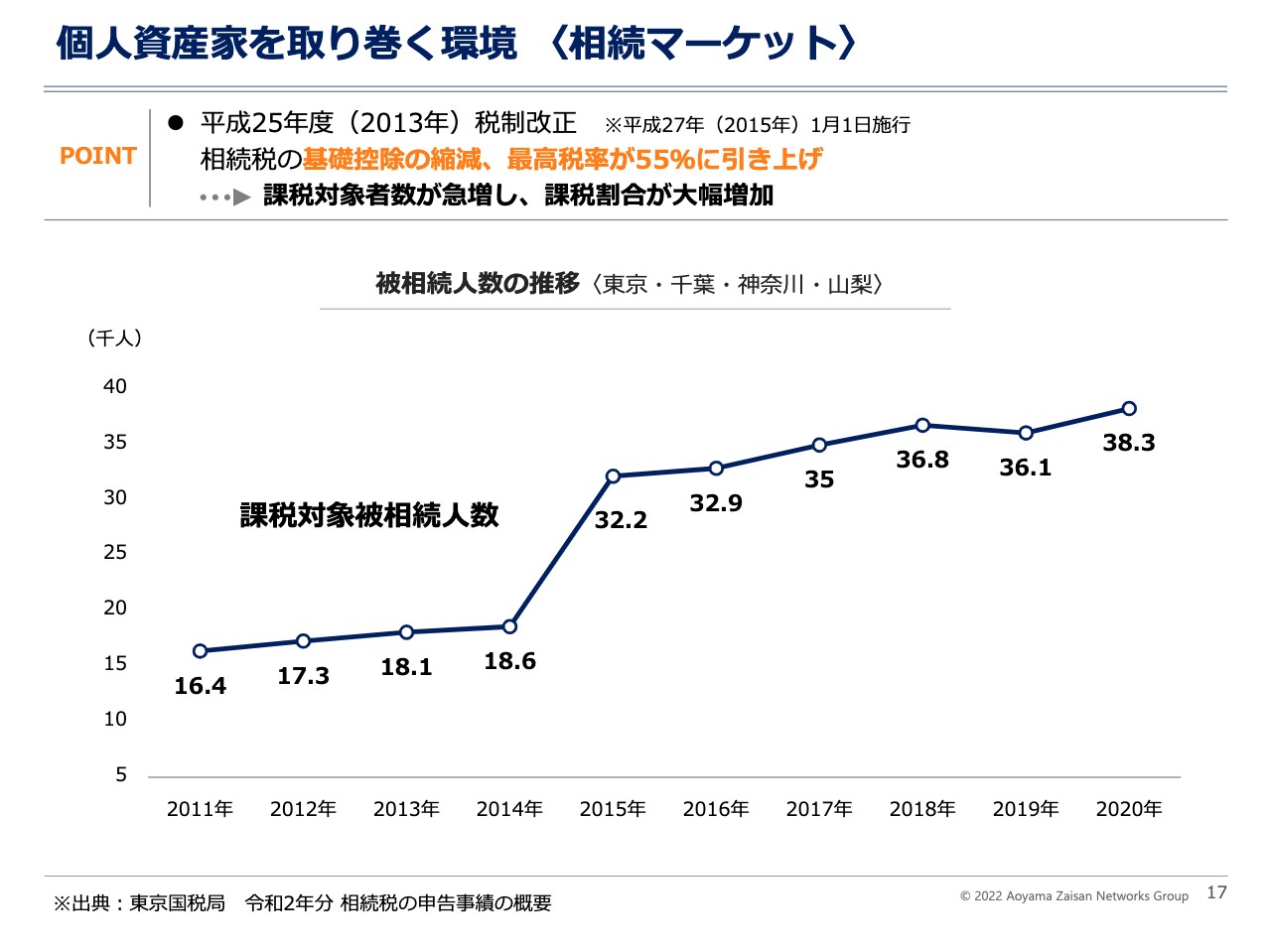

個人資産家を取り巻く環境 〈相続マーケット〉

橋場:スライドのグラフは1都3県の相続人数の推移を示しています。昨今で一番大きかった変化は、もう大分前になりますが、平成25年の相続税の基礎控除の縮小と、平成27年に最高税率が55パーセントに引き上げられたことです。これらにより、課税対象者が非常に大きく増えました。我々の業績も2015年に大きく改善していますが、実はこのような要因もあったと理解いただければと思います。

坂本:基礎控除の縮減により御社のビジネスチャンスが広がったというお話もあるかと思いますが、2015年に相続対象人数が増えたのは、富裕層がこのトピックに気づき、財産保税や納税対策をしなければいけないと思うきっかけになったことも1つの要因かと思います。

実際に、この縮減が関係するかたちでのお客さまは増えましたか? このあたりの縮減のきっかけによって増えた層を教えていただければと思います。

橋場:完全に個人資産家の方が増えました。このようなコメントは差し控えるべきかもしれませんが、今の財政状態からすると、個人資産家に対する課税はやはり今後も続くのではないかと想定されています。私が大学を卒業したのは何十年も前ですが、その時の相続税は今よりもはるかに高い税率でした。

今後どうなるかについては何とも言えませんが、長らく法人税主導だったものが相続税に転換したことにより、非常に敏感になった方が増えたのではないかと思っています。

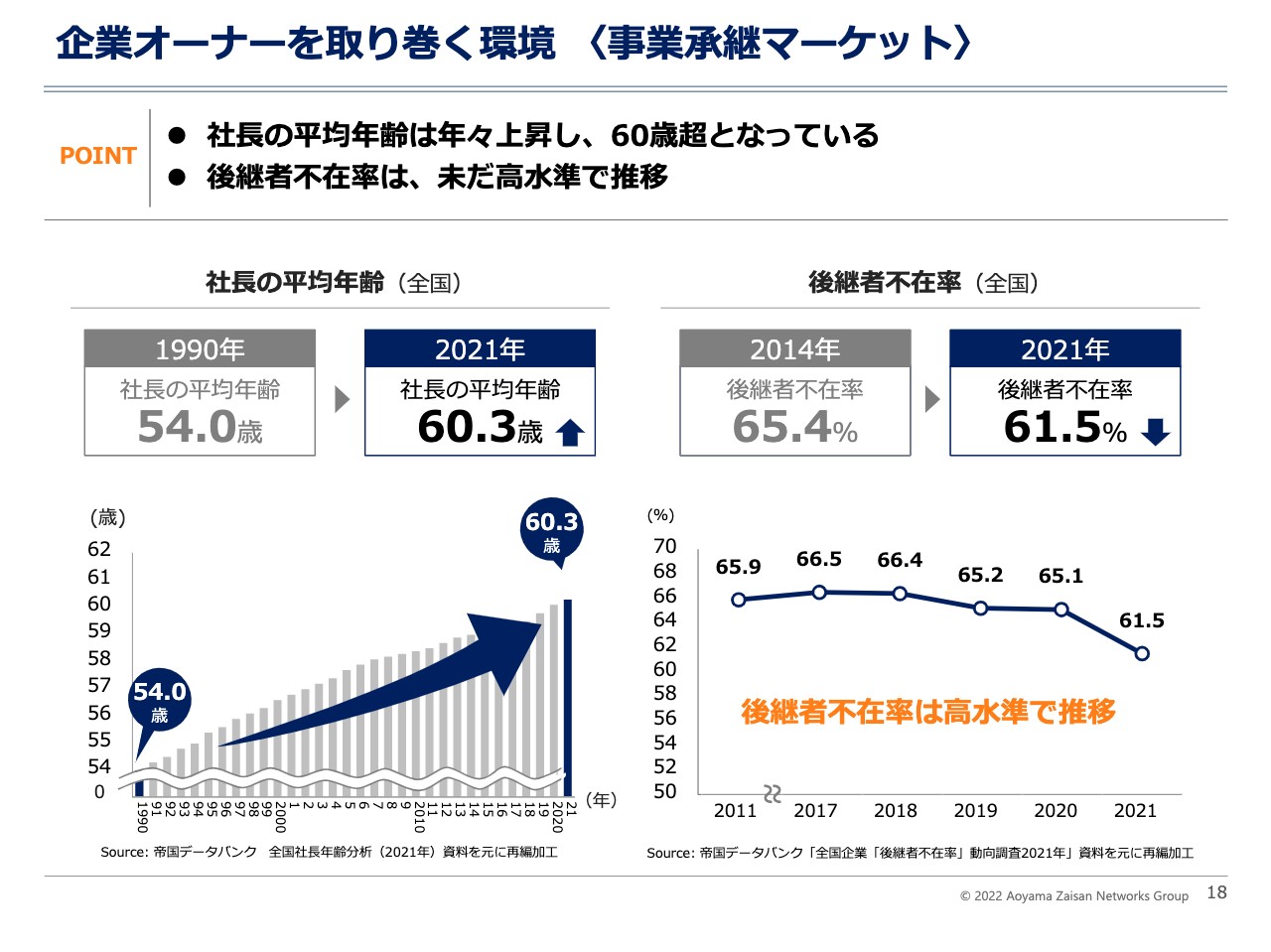

企業オーナーを取り巻く環境 〈事業承継マーケット〉

橋場:事業承継の状況についてです。スライド左側のグラフは代表者の平均年齢、右側は後継者の不在率を示しています。左側のグラフのとおり、1990年は54歳だったのに比べ、2021年は60歳まで上がっています。意思決定ができず、誰にどのように自分の経営権を渡したらよいかをまだ決めかねている状況なのだと思います。

後継者不在率も2011年から2021年まで高水準で推移し、いまだに60パーセント以上の方が後継者の不在に悩んでいます。先ほどのお話も含めたこのような問題は、我々が資産家あるいは事業承継の企業オーナーの方々にコンサルを行う上での外部環境のご説明とご理解いただければと思います。

坂本:御社は財産部分のお手伝いをすることや、グループにもいろいろな会社があるというお話はすでにうかがいました。例えば、事業売却をしたいという方がいた場合も、グループで出口までサポートできるような体制を整えているのでしょうか??

橋場:我々は実は、M&Aもかなり行っています。ただし、事業承継のオーナーから同族承継や十分な承継ができないために、結論としてM&Aを選択するという場合は、我々が売りサイドのFAとなって対応しています。しかし、出口を探す能力は我々にはありません。

坂本:そちらは専門に任せるということですか?

橋場:そのとおりです。我々が資本業務提携している企業にお願いするかたちになるため、M&Aを専業で行っているわけではないということです。

坂本:お手伝いまではするということですね。ありがとうございます。

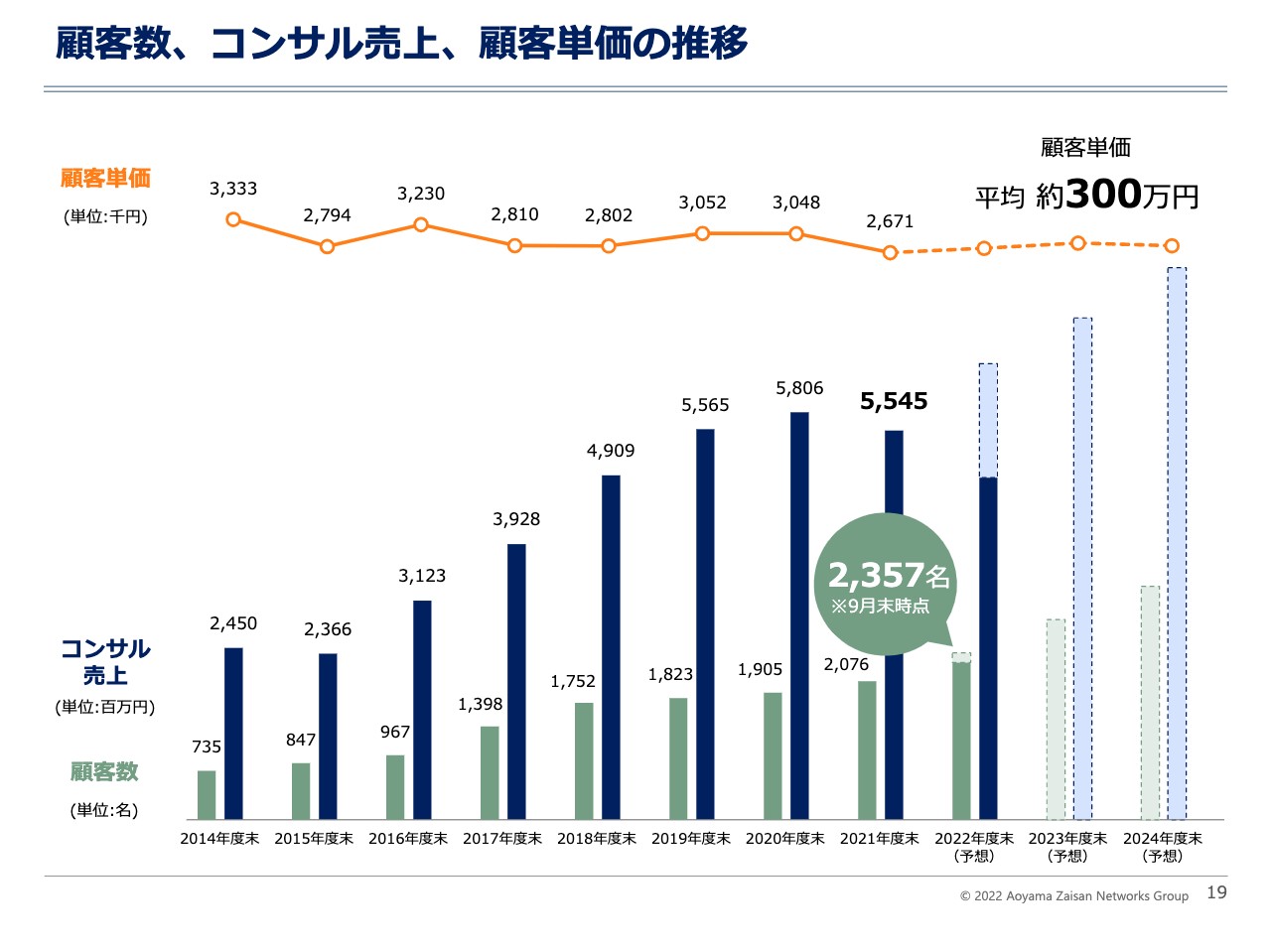

顧客数、コンサル売上、顧客単価の推移

橋場:スライドのグラフは、当社の課題でもあるお客さまの数とコンサルの売上、顧客単価の推移を示しています。こちらはKPIとして毎年資料を開示していますので、当社の成長性を見る上では一番わかりやすいと思い記載しました。

グリーンの棒グラフがお客さまの数、ブルーがコンサルの売上を示しており、これらは比例しています。先ほどご質問いただいたとおり、顧客単価は10年平均で300万円前後を推移しています。

我々は、会社として生産性を上げられるということが言われます。顧客単価を上げるということも重要なのですが、我々はどちらかというと、お客さまの数を増やしていくことを生産性の方向として押さえています。

こちらは、開示したお客さまの数に300万円をかけると、財産コンサルティングの大体の売上が想定されると思います。

坂本:こちらについては「顧客の数を見てください」というお話をうかがいましたが、顧客獲得のスキームや営業方法がありましたら教えてください。

橋場:正直にお話しすると、90パーセント以上が金融機関からのご紹介です。セミナーを開催したりお客さま同士からご紹介いただいたりするケースもないわけではありませんが、実際のところは90パーセント以上がメガバンクや地方銀行、信託銀行、証券会社などからのご紹介で成り立っています。

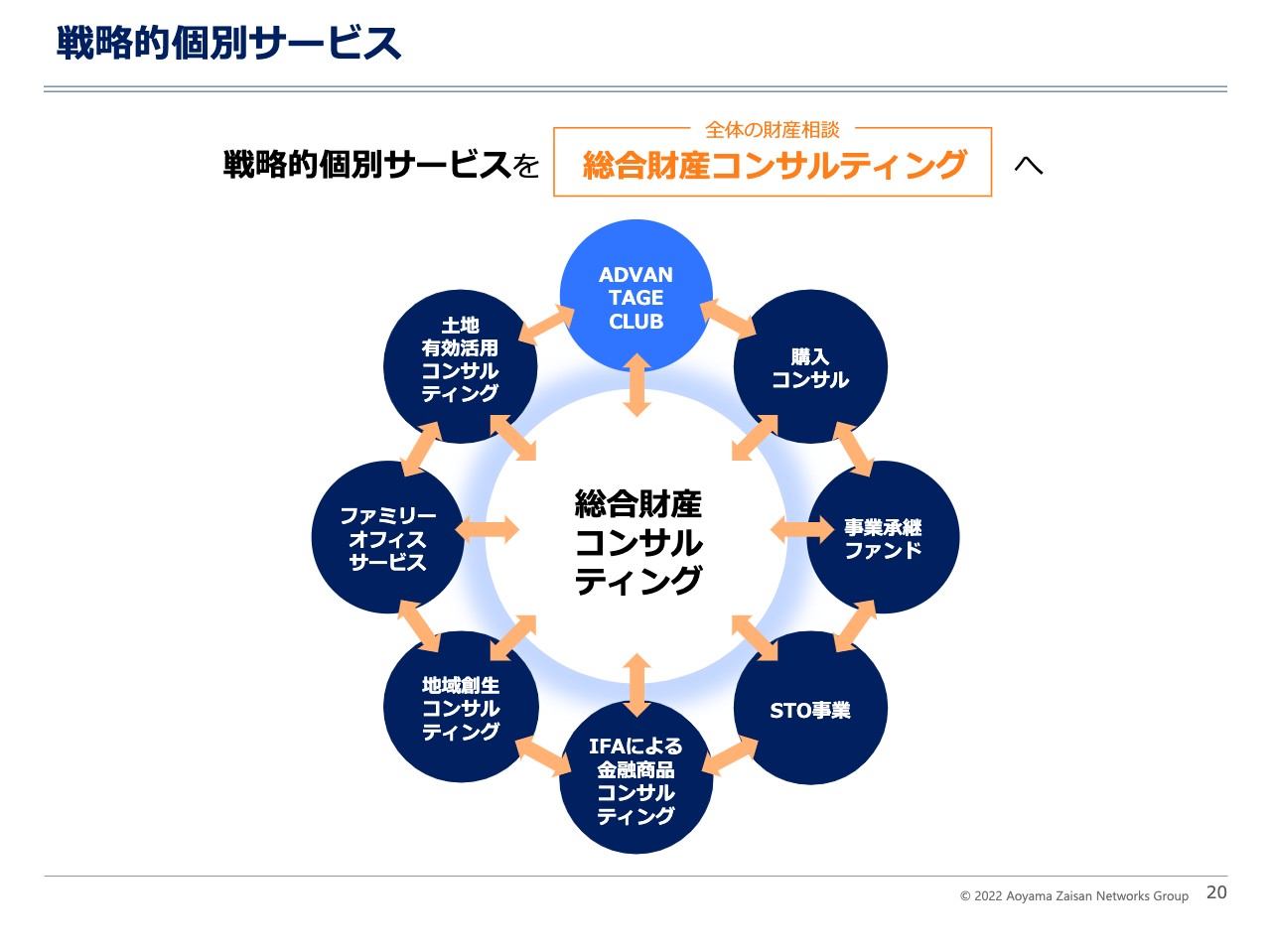

戦略的個別サービス

橋場:我々が中期経営計画で総合財産コンサルティングをする上で、先ほどもお伝えしたとおり、生産性を上げるためにまずは顧客単価よりもお客さま数の増加に取り組んでいます。

従来は総合財産コンサルティングに注力しており、最初から財産コンサルティングを行うお客さまを金融機関からご紹介いただいていました。しかし本年からはそれに加えて宣伝を行い、サービスを提供したところからお客さまを誘導させるかたちに転換しています。

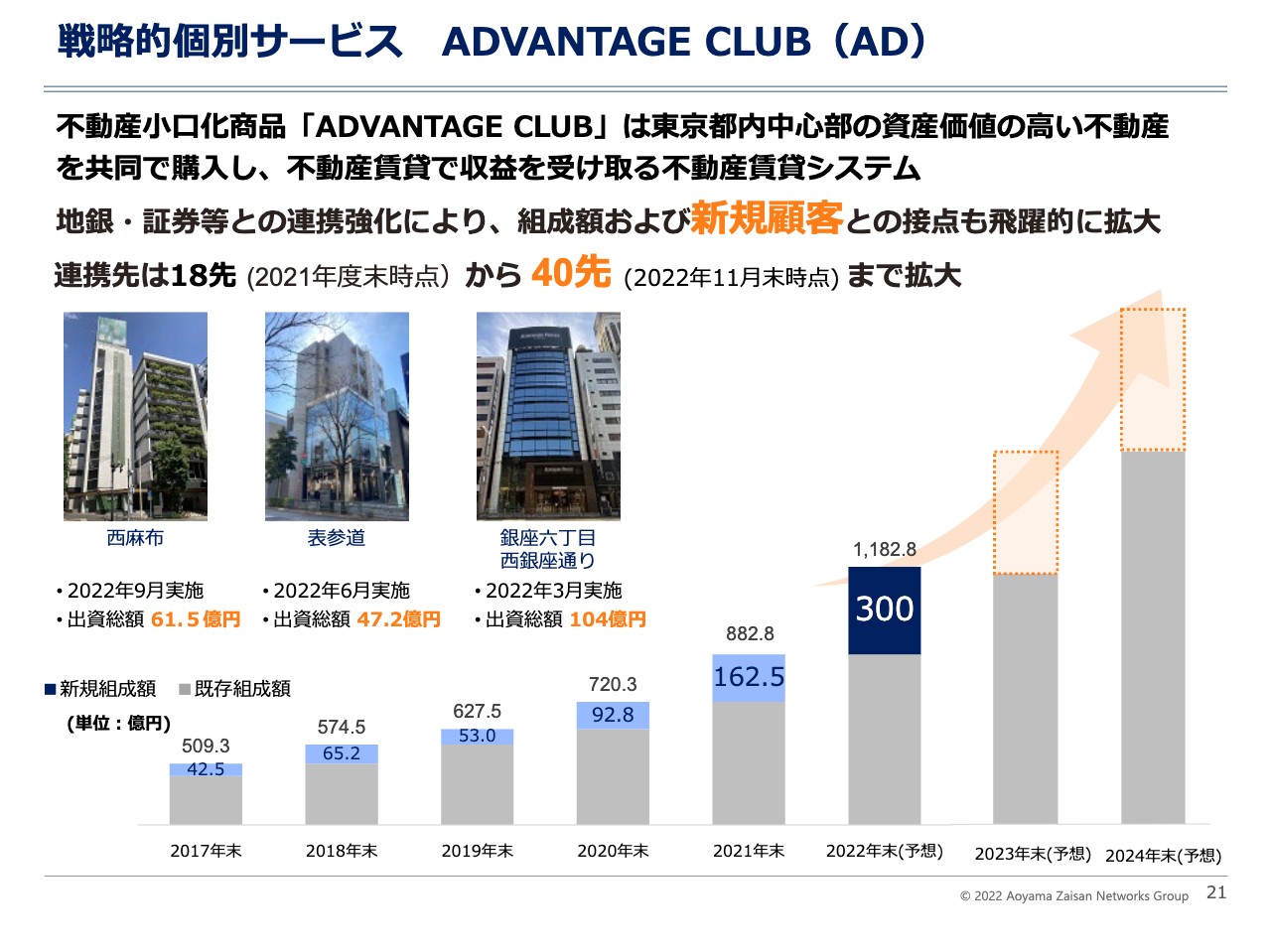

戦略的個別サービス ADVANTAGE CLUB(AD)

橋場:具体的にご説明します。我々の一番のメイン商品は「ADVANTAGE CLUB」です。

こちらは不動産の小口化商品で、これまでは毎年30億円から50億円ぐらいの推移だったところ、市場認知やニーズの高まり、顧客数の増加に伴って組成額を大幅に拡大しています。昨年度の組成額は約162億円でしたが、本年度は約300億円となっており、来年度や再来年度も大幅に拡大していく予定です。

なぜここまで大きく増やしているかといいますと、当社のお客さまのニーズはもちろん、地方銀行や証券会社でもこの商品を販売、媒介していただけるニーズが非常に強まっているためです。今年から、お客さまを増やすために地方銀行や証券会社とともに販売し、将来的にはそちらからもコンサルティングを受託するという体制をとっており、連携先も昨年度の18先から本年度は40先まで増加しています。

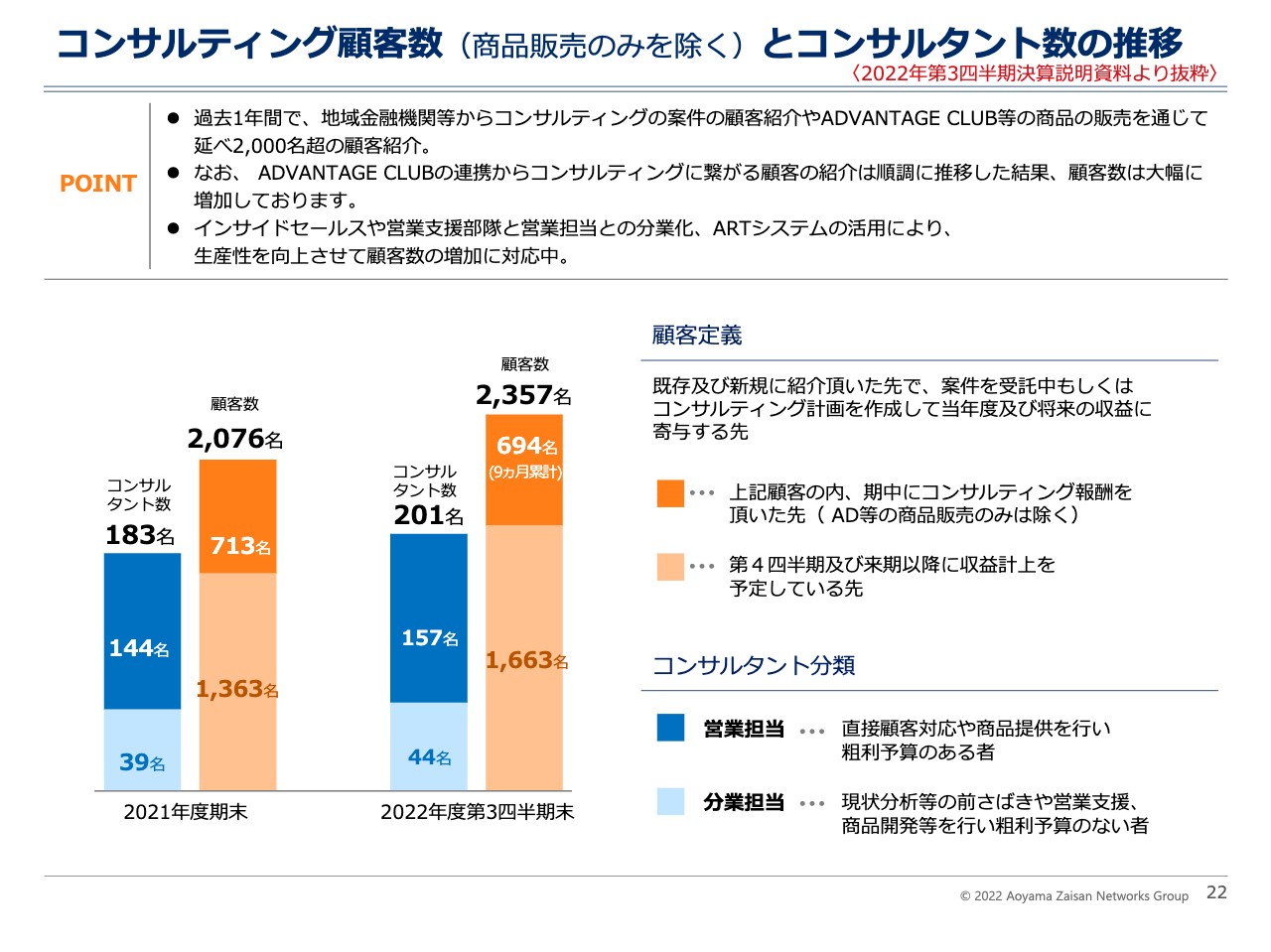

コンサルティング顧客数(商品販売のみを除く)とコンサルタント数の推移

橋場:こちらは先ほど顧客数のところでご説明しましたので割愛します。

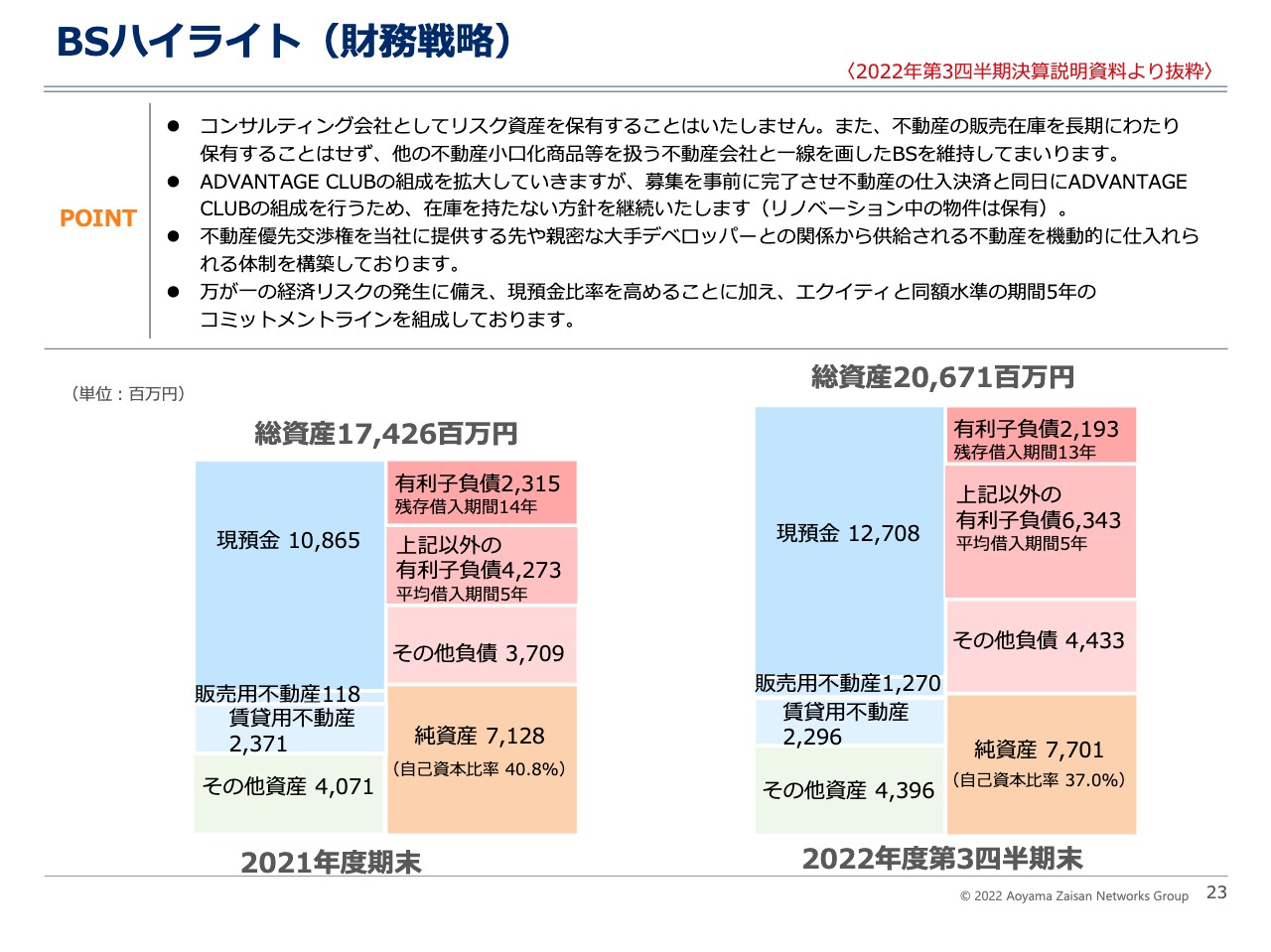

BSハイライト(財務戦略)

橋場:不動産を扱っていることで財務体質にリスクがあるのではないかといった懸念を払拭するために、バランスシートをご用意しました。

スライド左側の図が2021年度末、右側の図が2022年度第3四半期末を表しています。ご覧のとおり、我々は原則として販売用不動産の在庫を持ちません。在庫が非常にリスクになる出来事が2009年にあり、その反省から、在庫を持たない方針は今後も継続します。

現時点において総資産の6割を現預金が占めており、リスクアセットもほとんど保有していないため、安心していただければと思います。

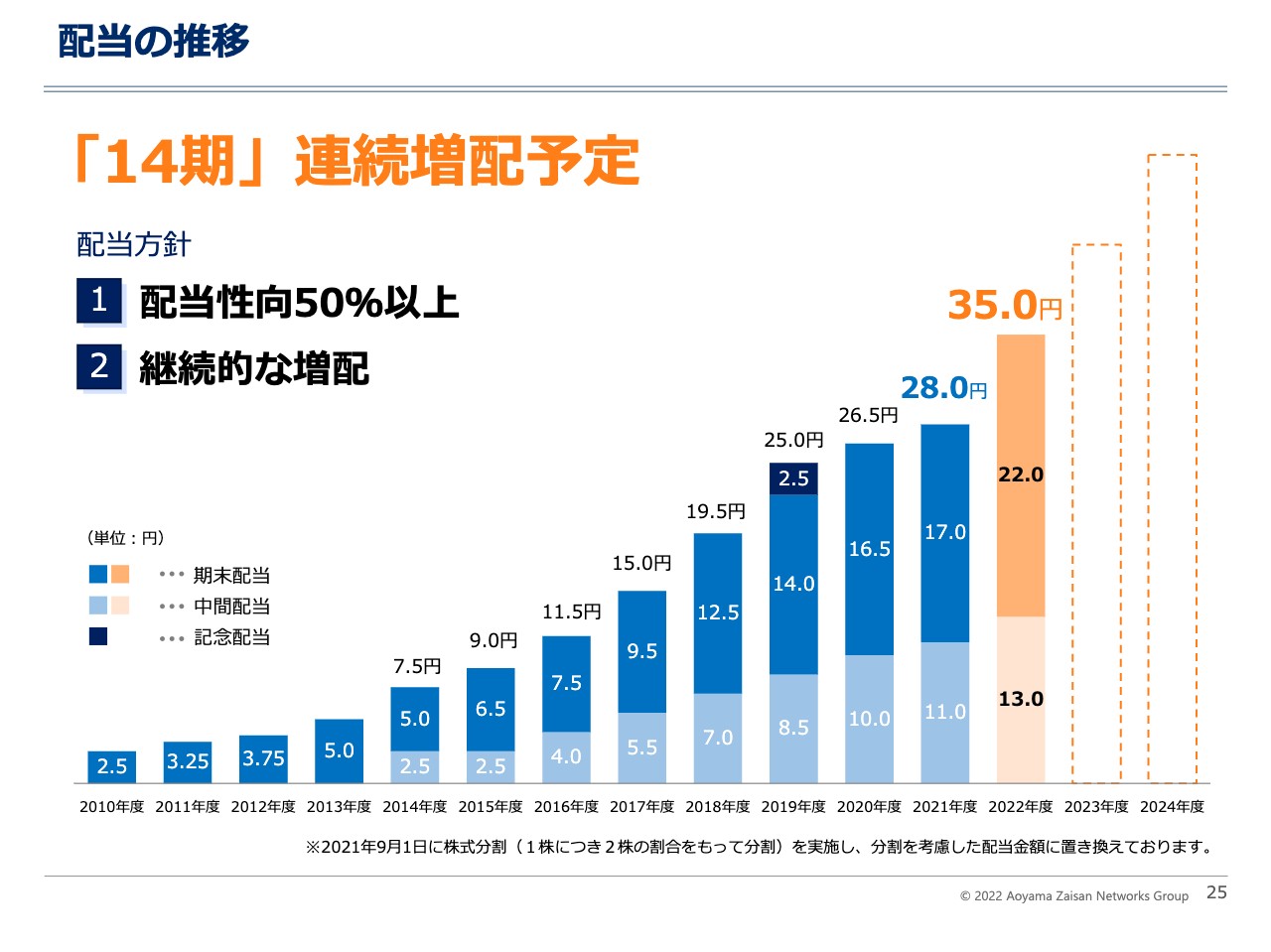

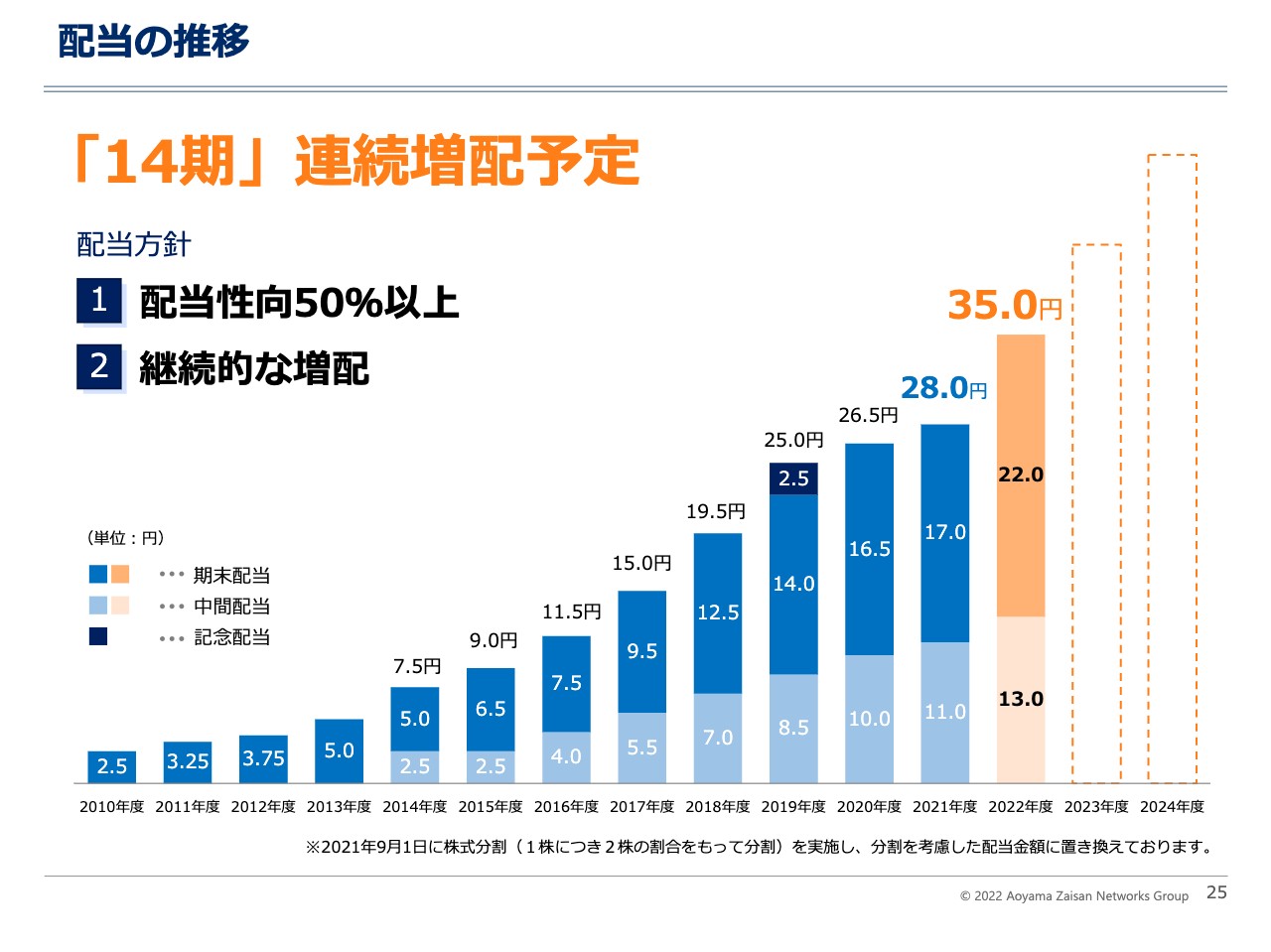

配当の推移

橋場:株主還元についてご説明します。現時点において11期連続増配を行っていますが、今年度、来年度、再来年度に渡る第三次中期経営計画においても、連続して増配を行う予定です。当社の配当方針は「配当性向50パーセント以上」「継続的な増配」であることをご理解ください。今年度は11月11日に増配の発表をしました。

株価動向

橋場:スライドのグラフは、2011年からの株価の推移を表しています。本音としては、株価はもう少し上げたいと考えています。

期末時価総額の推移

橋場:スライドのグラフは、期末時価総額の推移を表しています。振り返るとこのような時代もあったのだと思いますが、2011年の期末時価総額は21億円だったところ、昨年は366億円となりました。時価総額についても大幅に上げていく方針です。

株主優待

橋場:最後に株主優待についてご説明します。株主優待は3パターン用意しています。6月末日の株主を対象にした優待は、2,000株以上の株主には3,000円相当のギフト、20,000株以上を2年以上継続保有している株主には、さらにうかいグループの共通御食事券もしくはうかい特選牛をお渡ししています。

また、12月末日の株主を対象にした優待は、30,000株以上保有している株主にうかいグループの共通御食事券もしくはうかい特選牛、もしくはカトープレジャーグループの施設利用券をお渡しします。

当社では会社と社員に対して、社会貢献活動を行うことを推奨しています。そういった方針も踏まえ、今年からは3,000円相当のギフトの中に、ペット殺処分ゼロへの寄付や子ども食堂への支援など、社会貢献に関するメニューも入れています。このメニューには大変多くの申し込みがあり、我々としても大変よかったと思っています。

以上でご説明を終了いたします。今後も青山財産ネットワークスをよろしくお願いいたします。

質疑応答:財産コンサルティング事業の拡大について

坂本:「今後も財産コンサルティング事業を提供するグループやネットワークを拡大する予定はありますか?」というご質問です。

橋場:M&Aという意味では、常に複数案件を検討しています。財産コンサルティングにつながる周辺企業や志を共にする企業のM&Aは常に検討課題です。また、M&Aとまではいかなくとも、さまざまな連携を強化しています。

質疑応答:得意な分野、不得意な分野について

坂本:「いろいろな企業との提携をはじめ、御社はお客さまへのサポート体制が整っていると思いますが、その中でも得意な分野や不得意な分野があれば、差し支えない範囲で教えてください」というご質問です。

橋場:得意な分野は不動産を軸としたものになります。例えば、相続財産を中心とした事業承継については、他社と違い一気通貫のビジネスモデルが出来上がっています。しかし、先ほどご説明した円グラフのとおり、相続財産には金融資産が大変多くあります。

これまでは、お客さまから財産の明細をいただいた時に、このような金融資産に関するアドバイスがあまりできなかったことが不得意な部分でした。そのため、昨年にはIFAによる金融商品コンサルティングの会社として青山フィナンシャルサービスを設立しました。

さらに、2大運用会社の1つであるアメリカのディメンショナルと組んで、運用商品の提供や金融のアドバイスを行っています。このような体制を作り、不得意な分野を補強しています。

質疑応答:顧客の平均年齢について

坂本:「顧客の平均年齢を教えてください。徐々に高齢化が進んでいるのでしょうか?」というご質問です。

橋場:当社を設立して31年になるため、すでに3世代目のお客さまと取引しているケースもあります。そうすると世代が変わり、年齢的には一気に若返ることになります。ただし、取引先のファミリーの長として多くは60代後半の方になり、お客さまの高齢化は少しずつ進んでいます。

質疑応答:契約維持のための対策について

増井:「世代間に渡ってコンサルティングを行う場合、次世代や次々世代のお客さまから契約を解除されないための対策を行っていますか?」というご質問です。

橋場:我々は一過性ではなく、ライフタイムバリューでお客さまとお付き合いしていくことをビジネスモデルとしています。そのためにはリレーションや人間力が一番重要です。

コンサルティングは数字や格好だけではありません。社員には怒られるかもしれないですが、お客さまには地道ながら人間力を全面に出して対応しています。契約の維持についてもそこが一番のポイントだと思います。

質疑応答:金融機関が商品を多く取り扱うことについて

坂本:「金融機関には販売商品や業務などが多数ある中で、御社の商品が多く紹介されている理由がいまいち理解できません。応募者目線ではなく、金融機関目線で御社の商品を扱うことにどのようなメリットがあるか教えてください」というご質問です。おそらくフィーのお話かと思いますが、いかがでしょうか?

橋場:理由としては大きく分けて2点あります。

1点目は、金融機関がコンサルティングに重点を置いているということです。将来的にお客さまをつなぎとめるためには、やはりコンサルティングが必要です。しかし、金融期間はこれまであまりコンサルティングを行ってこなかったため、我々との連携が必要になってきたのだと考えます。実際に、当社の中には多くの金融機関の方々が出向しており、関係を構築しています。

2点目は「ADVANTAGE CLUB」をご提供することにより、将来的にお客さまとビジネスを行うことと併せて、金融機関には紹介手数料をお支払いしているということです。これら2点が理由だと思います。

坂本:非常に意外でした。現在は低金利なため、金融機関としては紹介手数料がほしいのだと思っていましたが、それだけではないのですね。

橋場:そのとおりです。普通預金で預けているお金を「ADVANTAGE CLUB」に投資してもらえるよう、金融機関に誘導してもらっています。

坂本:お客さまに対しても金融機関に対してもウィンウィンですね。また、出向を受け入れているのもおもしろいと感じました。専門的なアドバイスができる人は非常に少ないので、そちらを勉強して戻ってもらうということですね。

橋場:そのとおりです。将来的には、日本全国でそのようなコンサルティングができるようになればと思っています。

質疑応答:社員のエンゲージメント対策について

増井:「社員が顧客情報を持ち出して独立を考えることもあると思います。社員のエンゲージメントを高めるために何か対策はしていますか?」というご質問です。

橋場:社員のエンゲージメントには大変力を入れており、エンゲージメント指数を把握するために社員に対して定期的にアンケートを行ったり、インセンティブ報酬制度も用意したりしています。

その結果、一般的なコンサルティング会社の離職率は20パーセントから30パーセントくらいだと思いますが、当社は過去5年平均で3パーセント程度と、離職がほとんどないことが数字に現れているのではないかと思います。

質疑応答:相続マーケットの状況と将来について

坂本:「相続マーケットについては金融機関のグループ会社もサービスを行っていると思いますが、御社のサービスとバッティングしませんか? また、相続マーケットの将来についても教えてください」というご質問です。

橋場:相続マーケットについてあらためてご説明します。高齢者人口が増え、資産の大部分が65歳以上に集中しています。また、その資産のほとんどが首都圏に集中しています。これはさまざまなデータに表れており、相続マーケットはますます拡大すると考えています。

金融機関とのバッティングについてです。私も以前金融機関に勤めていましたが、金融機関では後戻りができないように相続税対策をするケースが多く、部分最適になりがちです。一方、我々は全体最適として相続対策を行っています。税金の対策だけを行うとろくなことがありません。

坂本:繰り延べるだけで終わってしまうというのはよくある話です。

橋場:それは決して正しいことではないと思っています。相続税対策として借入を行い、不動産を買わせるのが金融機関あるいは不動産会社のやり方です。

我々は、長期に渡ってみなさまが円滑に納税資金を確保できるようにし、守るべき財産をどのように承継するかをコンサルティングします。そのため、我々と金融機関のやり方は基本的にまったくバッティングしません。

金融機関が我々と連携する背景には、そのような点を理解して当社流のコンサルティングを行いたいという理由があるため、連携の数が大幅に増えてきているのではないかと思います。

質疑応答:「ADVANTAGE CLUB」について

坂本:「ADVANTAGE CLUB」を買うために、金融機関で貸付などは行うのでしょうか?

橋場:基本的にはレバレッジは一切ありません。

坂本:お客さまも預金や財産から「ADVANTAGE CLUB」を買われているのですね。

橋場:おっしゃるとおりです。借入と合わせたレバレッジによる不動産の提供については考えていません。「ADVANTAGE CLUB」は財産の運用において、金融資産などのようにキャッシュフローを確保できるものだと考えています。

また、購入については、利回りが高くても将来性が不透明な地方の不動産を売却し、将来性が見込める都心の不動産に変えてもらうといったご説明をしています。「ADVANTAGE CLUB」の購入に、借入をしてもらうことなどは一切ご提案していません。

質疑応答:株主還元について

増井:「現時点で11期連続増配とし、今後3年間を含めると14期連続増配を予定されています。この増配についてはどのくらいまで伸ばす予定ですか?」というご質問です。

橋場:当社は「100年財産コンサルティング」を提唱しています。そのため、機関投資家には「100年は伸ばします」と言っています。

坂本:たしかに、うかがっているとおり、お客さまの数が増えれば伸びるビジネスモデルだと思います。

橋場:外部環境が非常によい状態の中で、悩みが顕在化しつつあるため、我々のビジネスには追い風が吹いています。こういった外部環境にしっかりと対応していくことが当社の使命だと思っています。

この銘柄の最新ニュース

青山財産のニュース一覧- 法定事前開示書類(株式交換)(株式会社チェスター) 2024/11/22

- 東証スタンダード(大引け)=値上がり優勢、松尾電、抵抗器が一時S高 2024/11/21

- 前日に「買われた株!」総ザライ (2) ―本日につながる期待株は?― 2024/11/21

- 青山財産が5日続伸、国内有力証券は目標株価2050円に引き上げ 2024/11/20

- 前週末15日に「買われた株!」総ザライ ―本日につながる期待株は?― 2024/11/18

「#配当」 の最新ニュース

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

青山財産ネットワークスの取引履歴を振り返りませんか?

青山財産ネットワークスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。