TWOSTONE&Sonsのニュース

Branding Engineer、3Q時点で通期利益目標を達成 更なる中長期的な成長を目指し、各種投資の大幅増強を計画

目次

河端保志氏(以下、河端):株式会社Branding Engineer、代表取締役CEOの河端保志です。本日はお忙しい中、多くの方のご参加を誠にありがとうございます。今回も以前に比べて参加者が非常に増えて、本当にうれしい気持ちでいっぱいです。今期の第3四半期の決算説明をさせていただければと思います。

さっそくですが、目次に進みます。本日の流れとしては、こちらの順序でご説明します。また、今回の資料は当社ホームページのIRページにアップされていますので、もしよろしければ合わせてご確認いただけますと幸いです。

エグゼクティブサマリー①

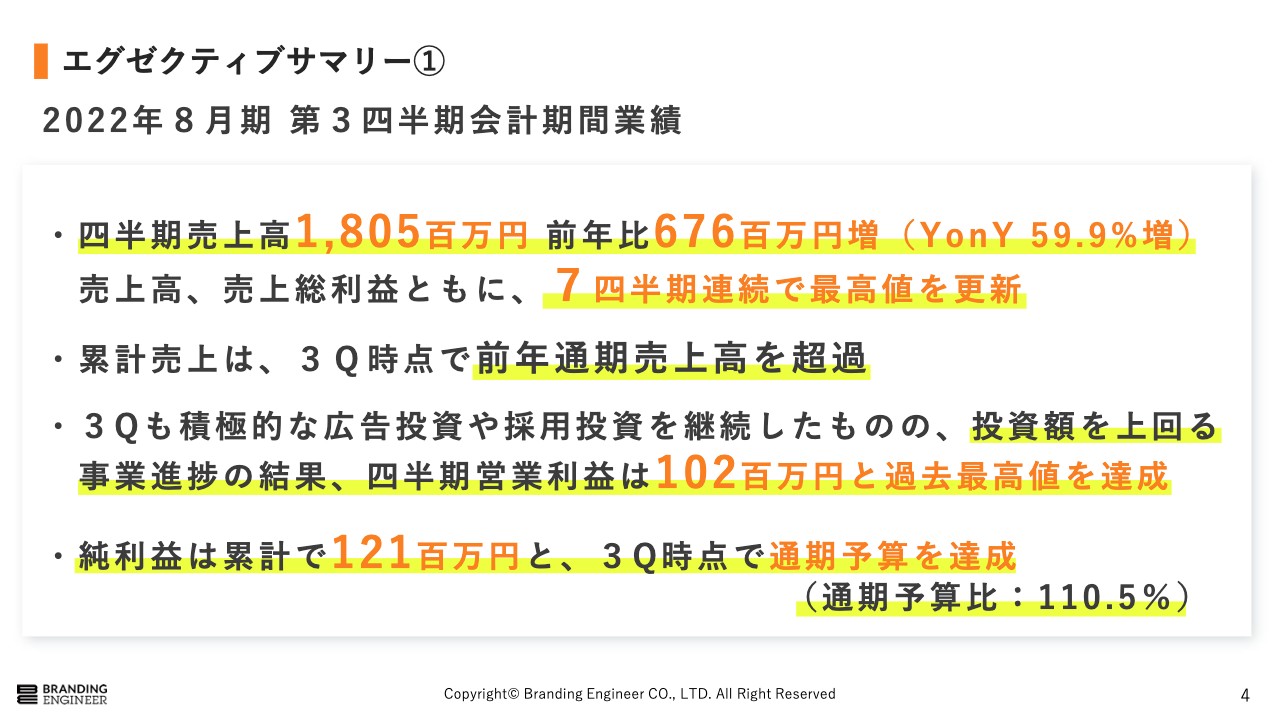

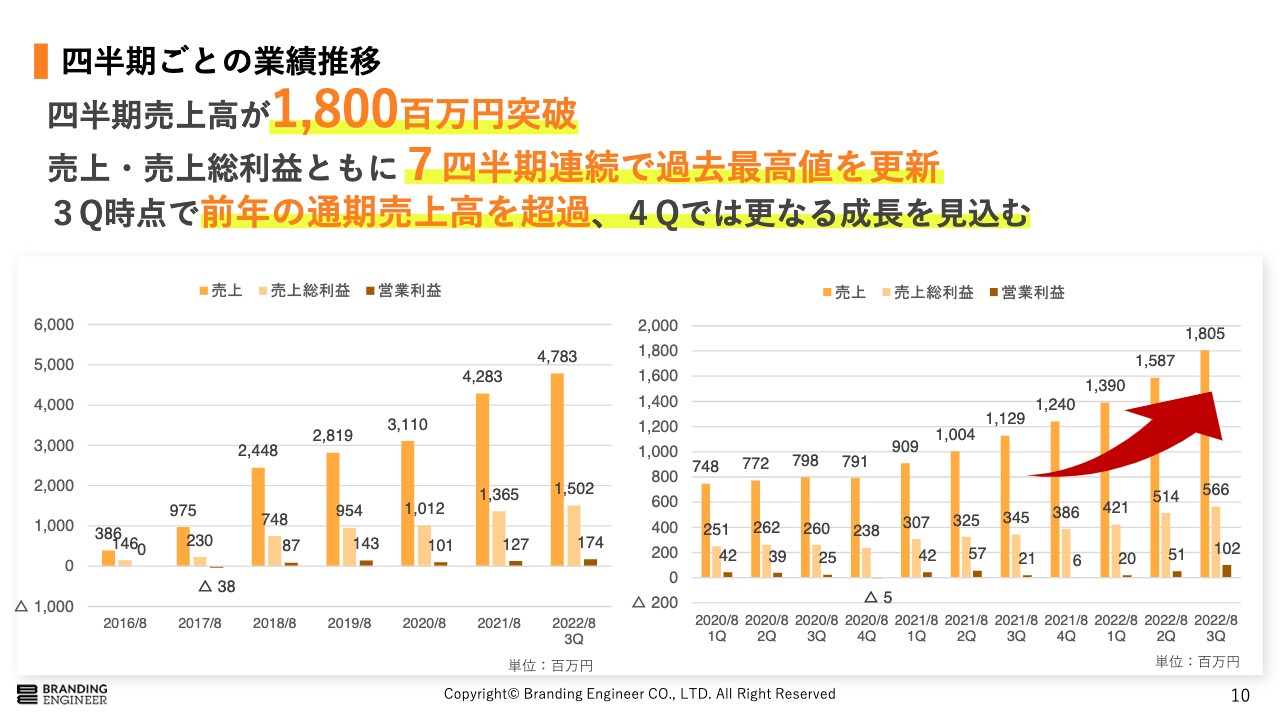

エグゼクティブサマリーです。第3四半期は、第2四半期に引き続き、期初の想定以上の数値で着地しました。四半期の業績は売上高18億円を超え、去年比で言うと6.7億円増加し約60パーセント増となり、売上総利益と合わせて、7四半期連続で過去最高を更新しています。また、第3四半期時点で、すでに前年通期の売上高を超過しており、会社全体としては非常にグロースできていると考えています。

また、第3四半期も第2四半期同様に、ストック収益の源泉であるエンジニア獲得を狙った広告費や、採用関連費へのさらなる積極的な投資を継続しましたが、投資額を上回る進捗の結果、四半期営業利益は過去最高の1億円超えでの着地となりました。

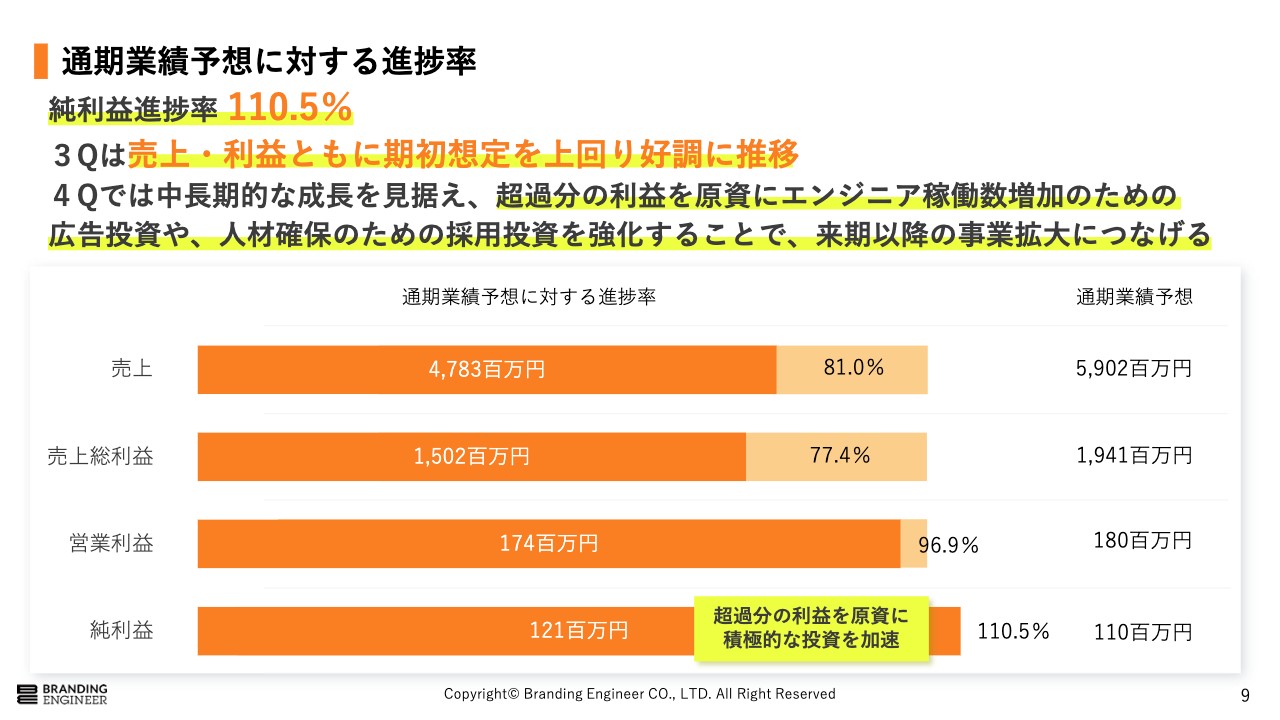

純利益についても、第3四半期累計で1.2億円と、通期予算比で110.5パーセントの進捗となっており、利益面でも非常に成長できていると考えています。

エグゼクティブサマリー②

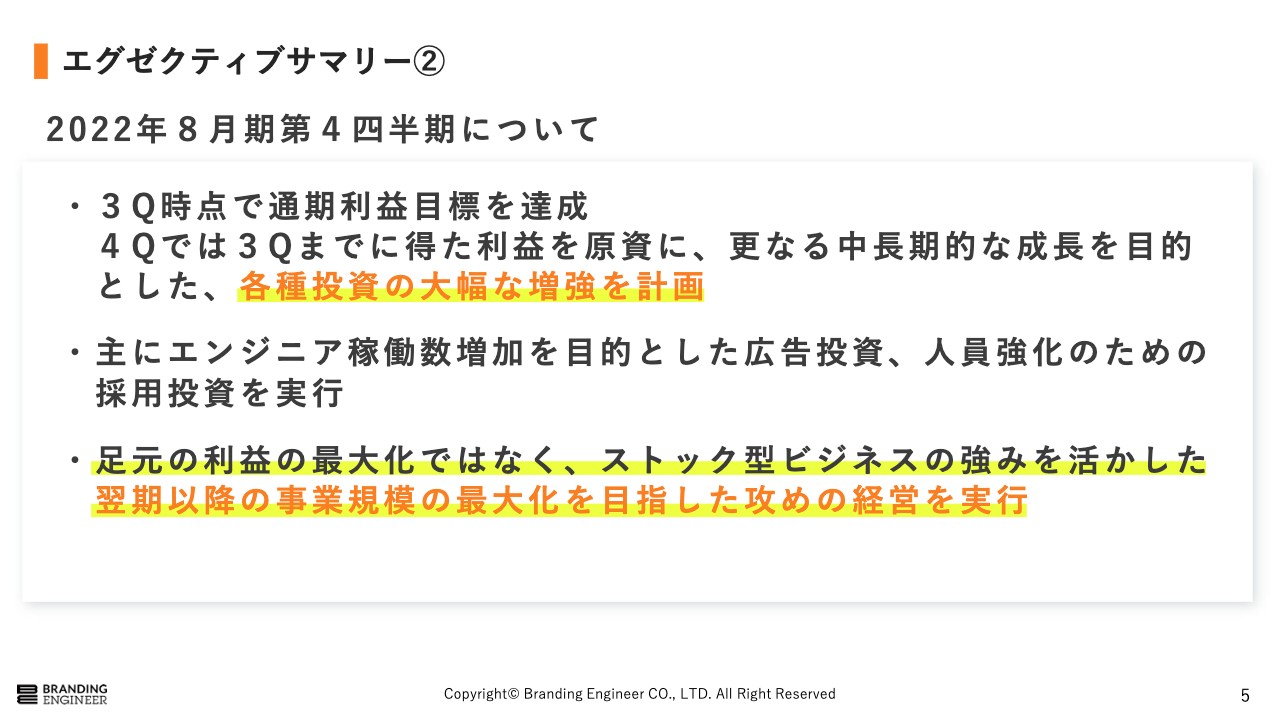

第4四半期の展望です。第4四半期では第3四半期までに得た利益を原資に、中長期的な成長を見据えた各種投資の大幅な増強を計画しています。

当社の事業モデルは、基本的にはストック型収益になっていますので、非常に積み上がりやすい事業になっています。その関係上、基本的には後半になればなるほど利益が出やすくなるかたちのため、正直、第4四半期に関しては、通常よりもかなり投資を乗せなければ利益を超過してしまう可能性が大きくなっています。

そのため、ここを通常よりもかなり強めることによって来期以降の成長に寄与させたいと考えていますが、使い切れない部分が発生した場合は、状況次第でいろいろと考えていこうと思っています。

今後も広告投資をさらに追加しますし、社内の人員強化の採用に関しても積極的に投資を行い、またM&Aによる事業拡大の検討も積極的に行っていきます。このようなかたちで、引き続き時価総額の部分で大きく飛躍できるかたちでの最大化を目指して、攻めの経営を実行していきます。

なお、広告費をストック収益の源泉と表現する理由は、エンジニア獲得の広告費は先行投資的な意味合いを持っており、今年登録したユーザーだとしても、来期のユーザーに稼働するエンジニアの部分へ影響してきますので、そのような意味で先行的な投資と表現しています。

財務数値の前年比較

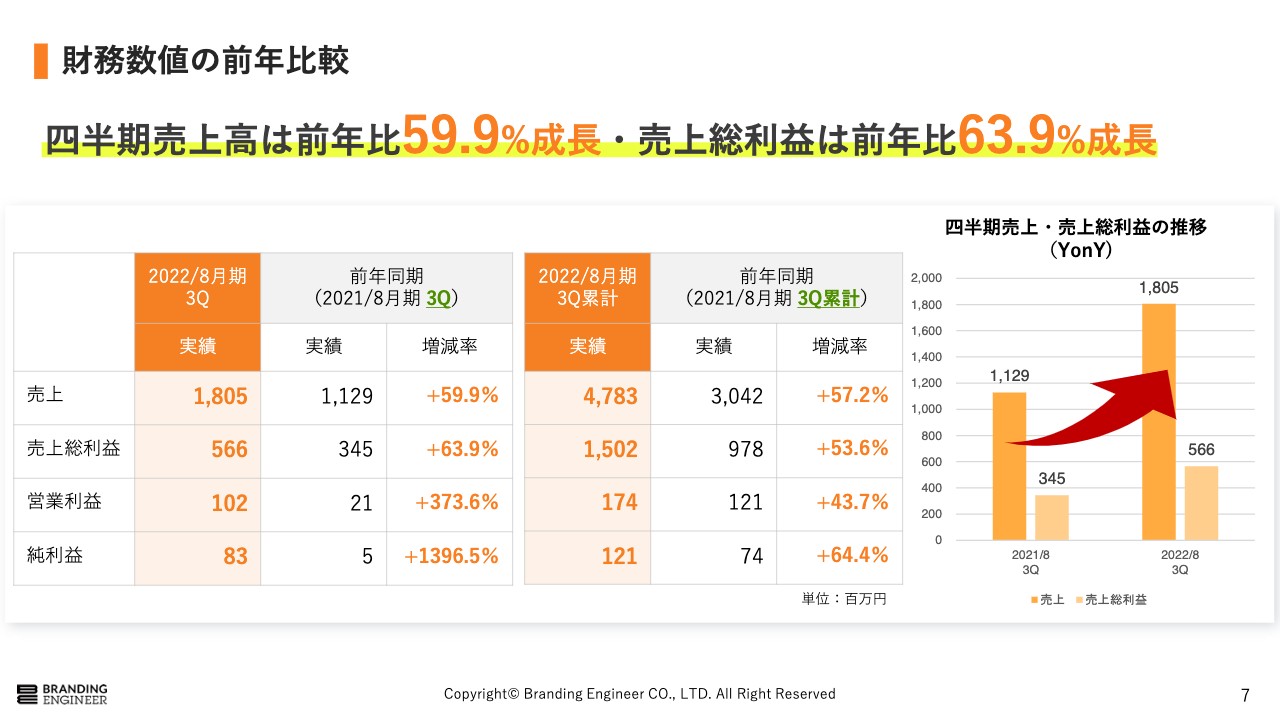

2022年8月期第3四半期の業績は、売上高が前期比で6億円以上増加して、前年同期比59.9パーセント増の18億500万円で着地しました。また、売上総利益も前年同期比63.9パーセント増の5億6,600万円と、双方とも7四半期連続で過去最高値を更新しています。

売上・売上総利益ともに前年比で50パーセント以上成長できており、この成長率は非常によい結果であり、市場の中で比較してもかなり大きな成長率だと考えています。また、営業利益・純利益についても、前年同四半期比で大幅な増加となっており、会社が生み出せる利益の総額についても、売上規模の拡大と併せて飛躍的に成長していると考えています。

当社のようなビジネスに関しては、規模が上がれば上がるほど営業利益率なども改善していきますので、そのぶん投資できる部分のコストが限られてくるところもありますが、これからもどんどん積極的な投資をすることによって、大きな飛躍を目指していきたいと考えています。

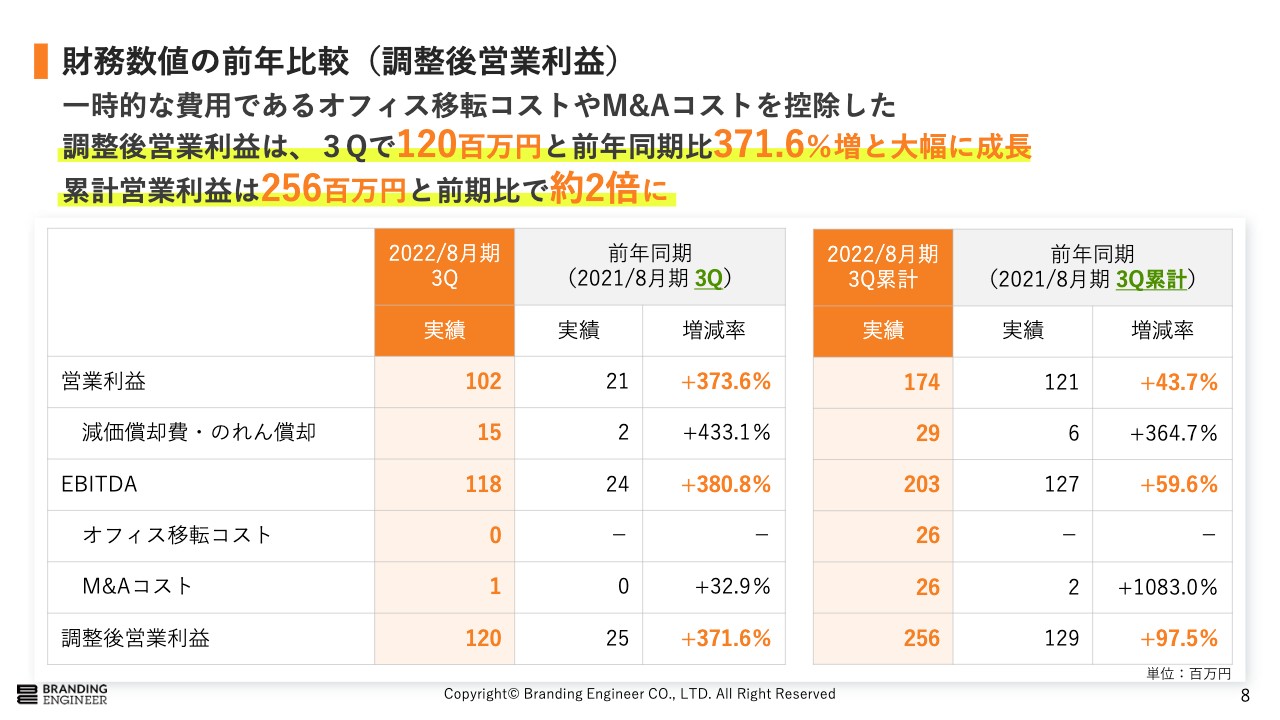

財務数値の前年比較(調整後営業利益)

こちらには、オフィス移転コストやM&Aコストを控除した調整後営業利益を記載しました。

オフィス移転コストやM&Aのコストなどに関しては、今期のみに関わる一時的なコストになりますので、そのようなところを控除した部分で、四半期のEBITDAは1億1,800万円と、前年同期比で400パーセント近い成長となっています。

二重家賃といったオフィス移転コストおよびM&Aコストを控除した、累計期間の調整後営業利益に関しては、2億5,600万円と前期比で約2倍以上の大きな成長を遂げています。

通期業績予想に対する進捗率

通期業績予想に対する進捗率を記載しています。こちらにあるように、かなり順調な状況になっています。現状は売上高のみ81パーセント達成で、売上総利益も77.4パーセントとなっていますが、当社の場合、第4四半期に過去最高売上などを達成している流れもありますので、この流れでいくと、通期に関しては紙上に出している以上の結果が出せるのではないかと考えています。

四半期ごとの業績推移

売上は今回、初の18億円突破となり、売上・売上総利益ともに、上場後7四半期連続で過去最高値の更新を継続しています。足元においても、非常によい状況だと考えています。

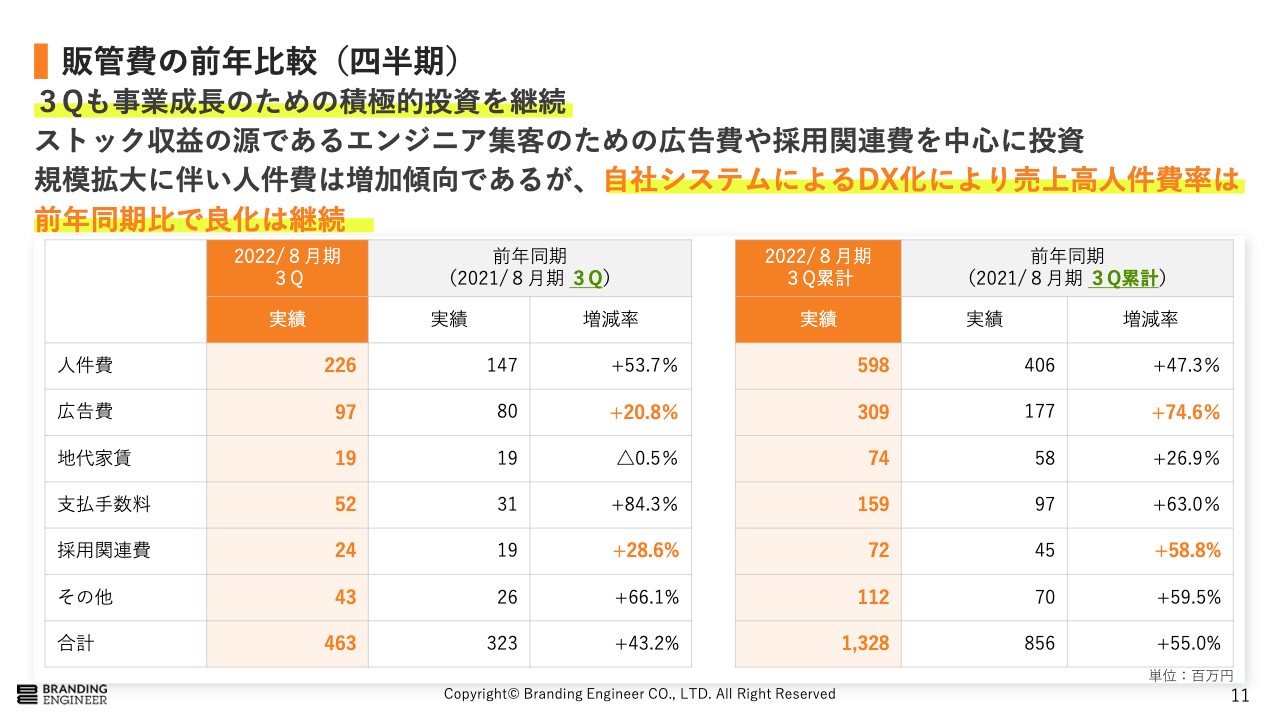

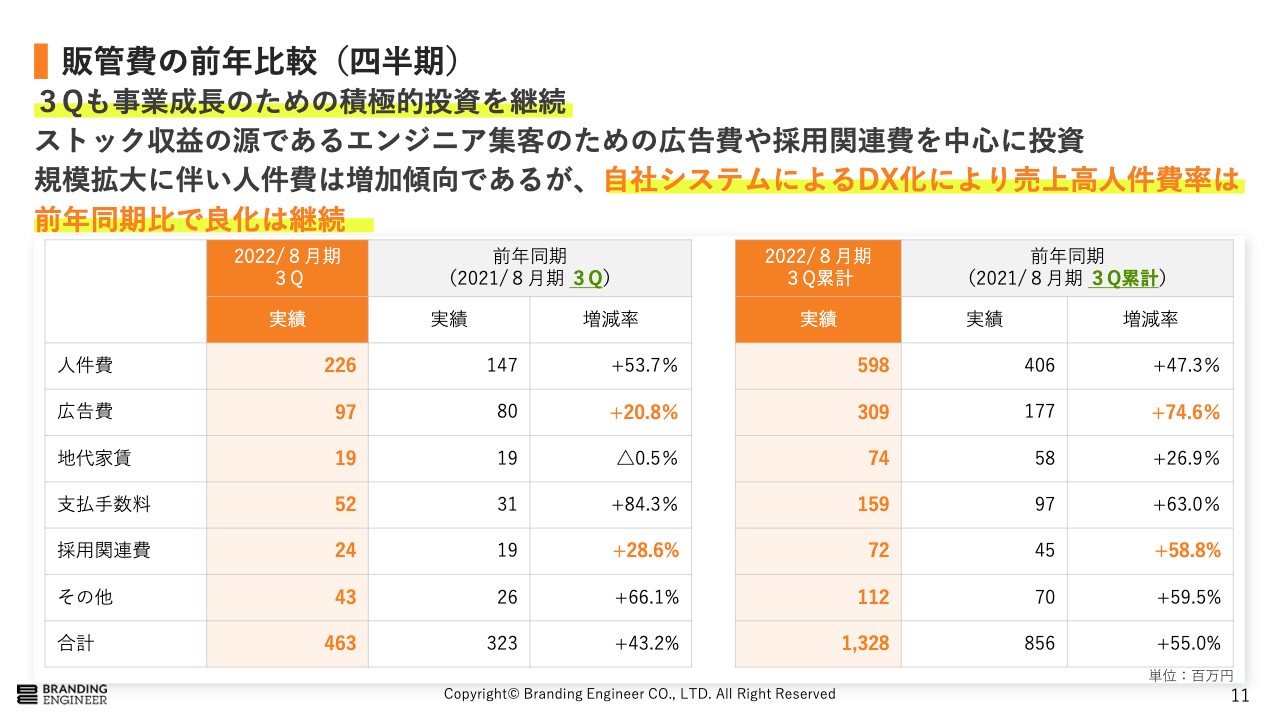

販管費の前年比較(四半期)

第3四半期も第2四半期に引き続き、事業成長のための投資を積極的に実行しました。具体的には、ストック収益の源であるエンジニア集客のための広告費や、人員強化のための採用関連費となっています。それぞれ、累計では前年比で50パーセント以上の増加となっています。

人件費は増加していますが、社内システムの効率化などにより生産性を向上した結果、売上に占める人件費率は前年同期比で継続して良化しており、社内としては効率化を伴った事業拡大ができていると考えています。

また、こちらの投資に関しては、あくまでも一時的な投資ですので、例えばユーザー獲得のエンジンを多少止めれば、かなり利益には寄与できると考えていますが、中長期の大きな成長を見据えた投資を今後も続けていきたいと考えています。

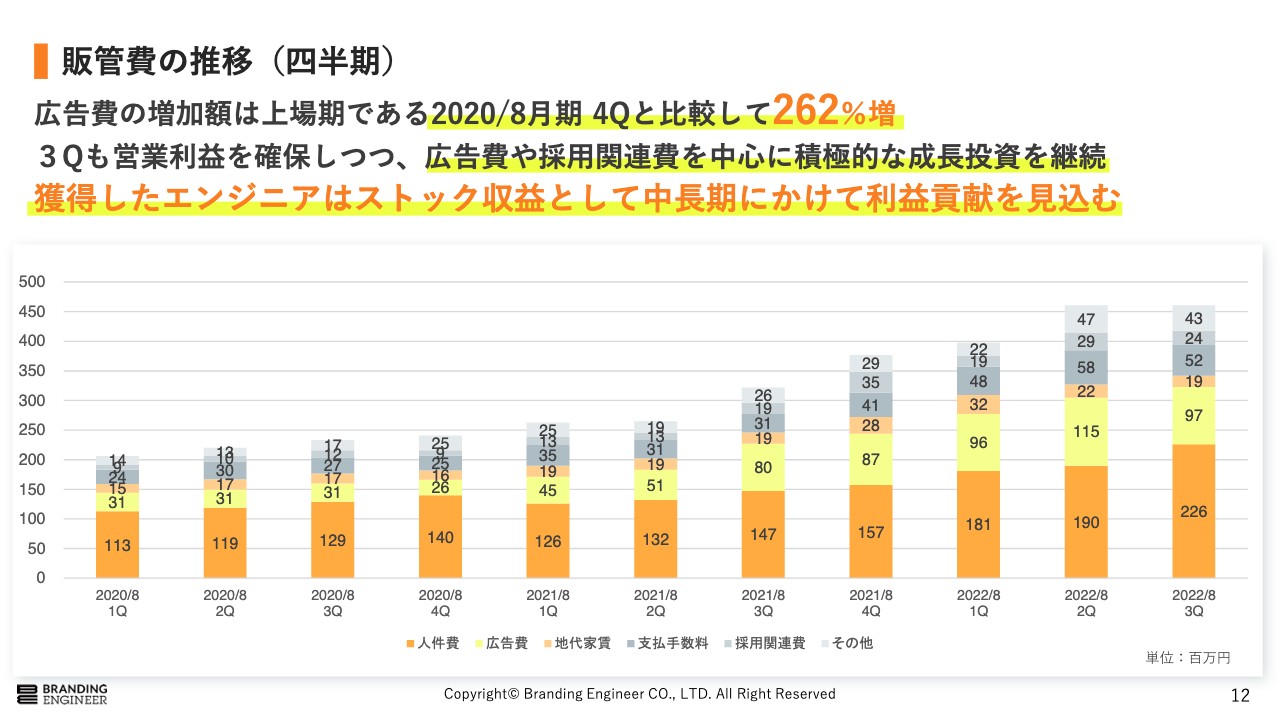

販管費の推移(四半期)

販管費の推移についてです。こちらは毎年、事業規模の成長に合わせてさらに投資を増額しているのがわかる資料になります。

第3四半期は、過去最大の投資を行った第2四半期と同規模以上の投資を行いました。広告費への投資額は、上場期である2020年8月期第4四半期と比較して、262パーセント増と大幅に増加しています。

広告費については投資を続けていることから、「当社の売上規模を維持するためには、広告費が必要なのか?」といった質問をよくいただきますが、そのようなことはありません。

当社の広告費への投資は、先ほどもお伝えしたとおり、先行投資的な意味合いが強いです。広告費によって獲得したエンジニアは短期ではなく、非常に継続率が高く、中長期にわたって売上成長に寄与します。短期的に利益を出すためには、広告費を減額することで営業利益獲得が可能ですが、今後の大きな飛躍のために、こちらは今後も積極的な投資をしていこうと考えています。

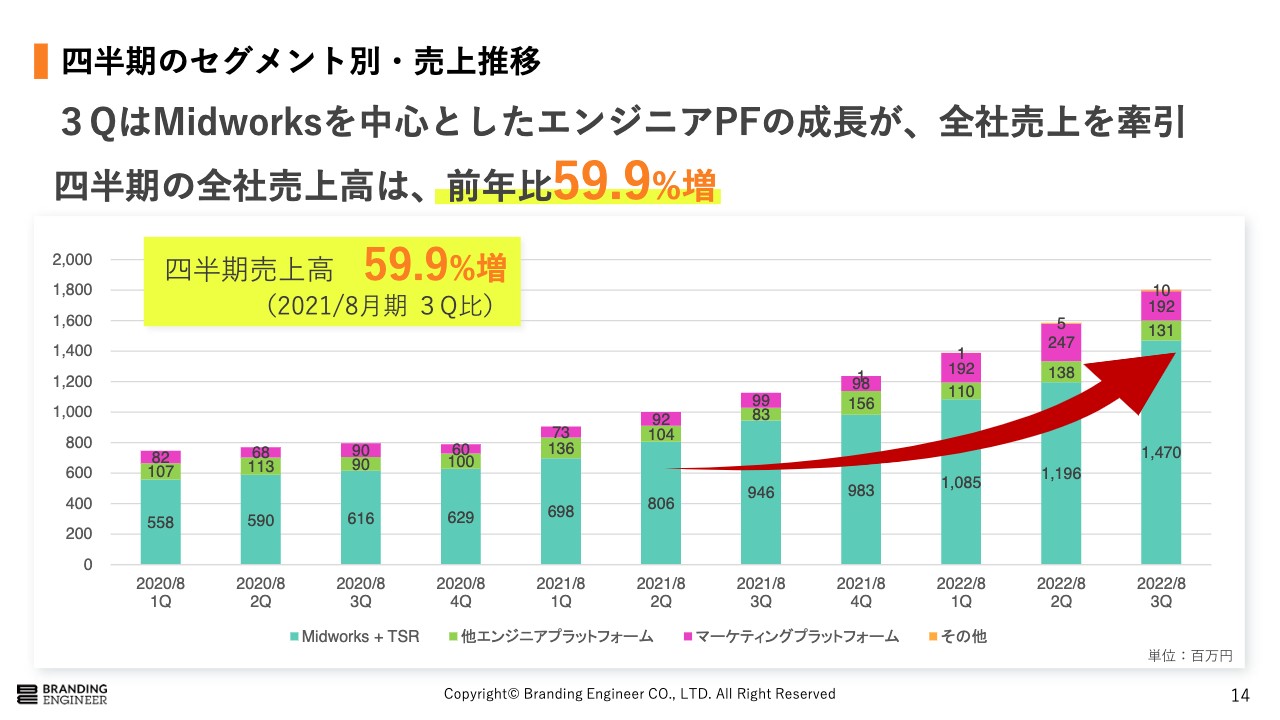

四半期のセグメント別・売上推移

四半期ごとのセグメント別の売上になります。当期よりセグメント変更を実施しており、セグメントは、エンジニアプラットフォームサービスとマーケティングプラットフォームサービスとなっています。

第3四半期は、主にエンジニアプラットフォームサービス内のMidworks事業、およびマーケティングプラットフォームサービスの売上高が全社売上を牽引して、前年同期比で四半期売上高は約60パーセント増加しています。

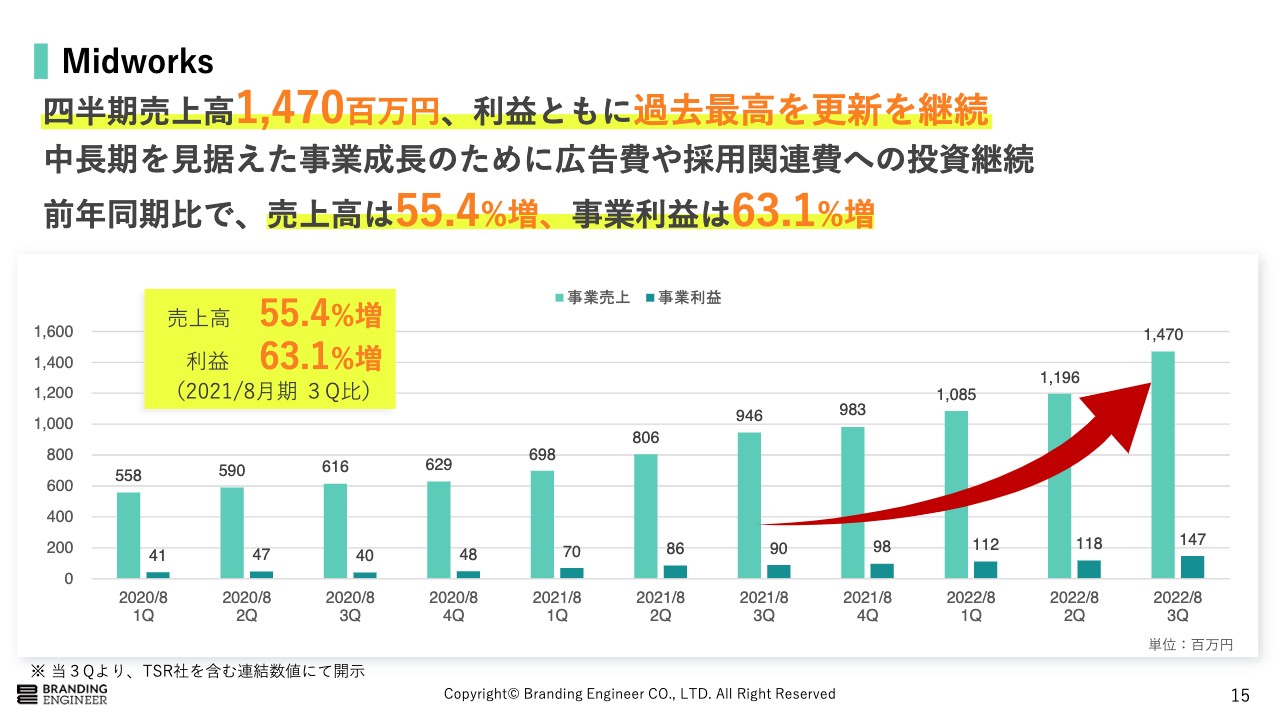

Midworks

Midworks事業の四半期売上推移です。今回の四半期より、TSR社の数字も含む連結数値にて開示しています。

事業売上高、利益ともに継続して過去最高を更新しています。四半期売上高は、前年同期比で55.4パーセント増加し、利益に関しても63.1パーセントの増加と大幅に成長できたと考えています。

前述のとおり、当期もエンジニア獲得のための広告費の投資は積極的に実施しており、将来の成長に向けた順調な事業運営を行えていると考えています。また、今後の第4四半期に関しては、多少広告費の獲得コスト、つまりCPAが悪化したとしても、利益の状況によっては、もう少し広告費を増額することによって、来期につなげていきたいと考えています。

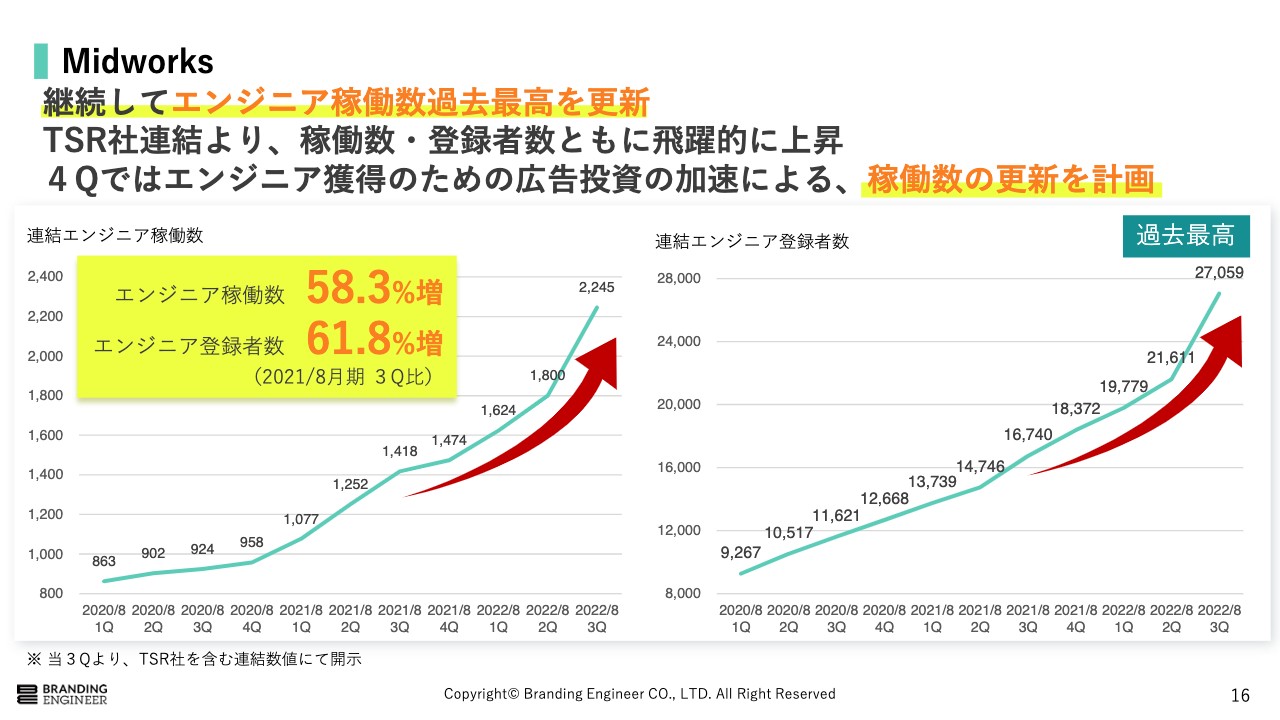

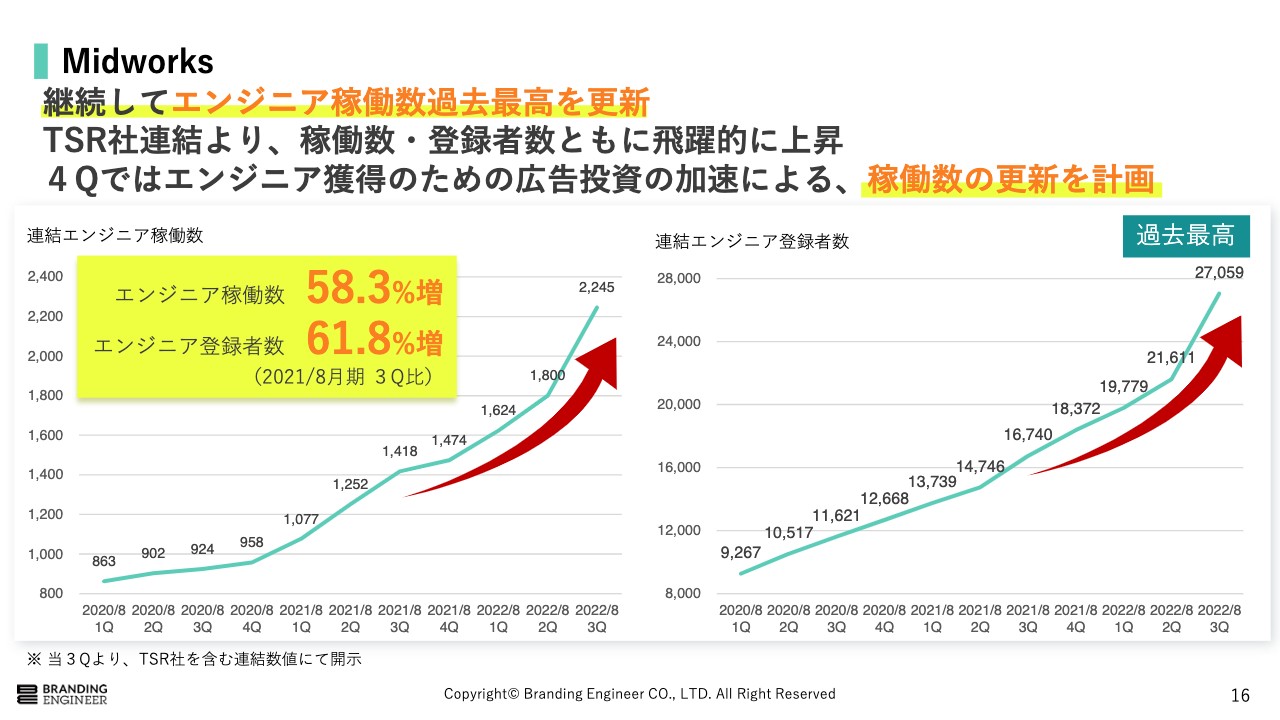

Midworks

第3四半期は、第2四半期に引き続き、積極的な広告投資や独自のマッチングシステムによる効率化などによりMidworks事業が堅調に伸びたことに加え、TSR社の連結もあり、稼働数・登録者数ともに飛躍的に成長しています。

第4四半期も、稼働していただいているエンジニアや当社データベースに登録されたエンジニアのアセットを活かすとともに、積極的な広告投資によるエンジニア登録者数の増加や、社内のマッチングシステムによる効率的なマッチングを行うことで、稼働数・登録者数ともに増加スピードを上げていきたいと考えています。

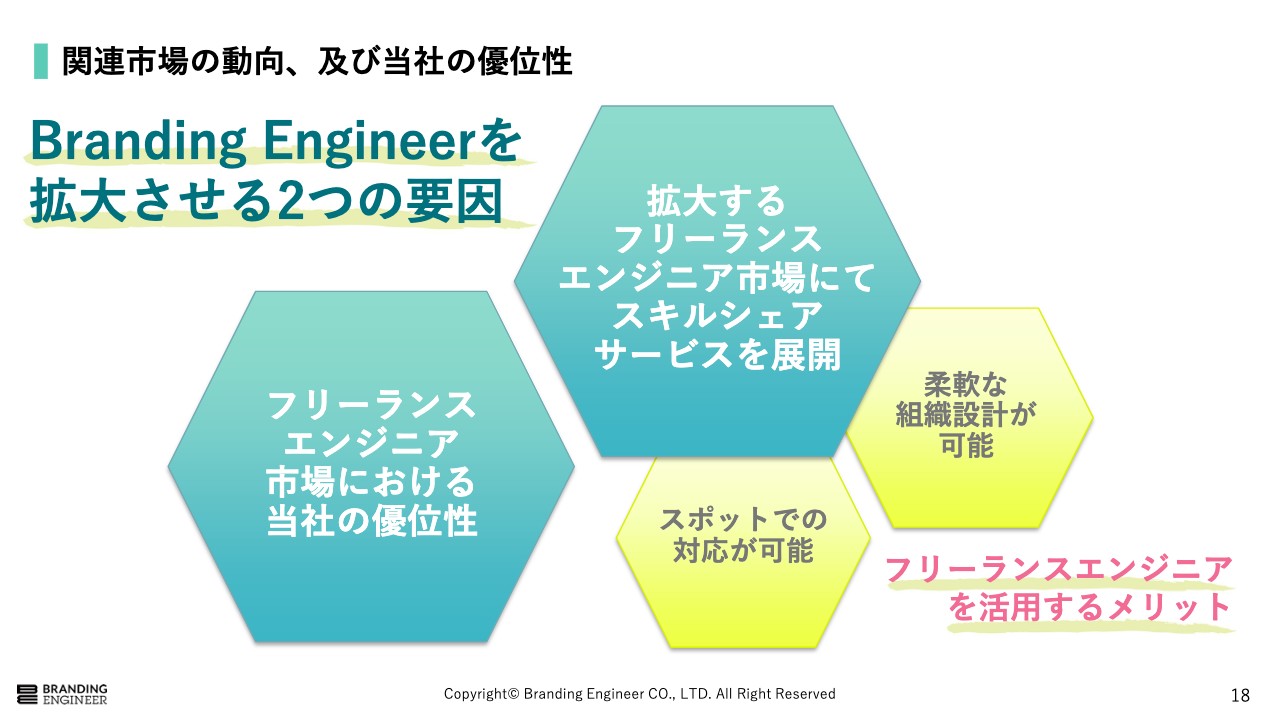

関連市場の動向、及び当社の優位性

関連市場の動向および当社の優位性に関してです。「Branding Engineerを拡大させる2つの要因」と記載していますが、当社がこのコロナ禍の中で7四半期連続で成長している大きな要因としては、こちらにあるように、拡大するフリーランスエンジニア市場において、今注目されているスキルシェアサービスを展開していること。また、その市場において当社が優位性を有していることが理由であると考えています。

まず大枠としては、フリーランスのエンジニアが非常に増えていることが大きな要因になっていると思います。

フリーランスの最大のデメリットは、社員の方に比べて明日仕事がなくなるといった可能性が大いにありえますが、非常に売り手市場であるエンジニアは、有効求人倍率も10倍を超えていますので、フリーランスの最大のデメリットである仕事を失うリスクを最大限排除し、もっともメリットがある部分を最大限享受することによって、今エンジニアの方が合理的にフリーランスを選択しています。

スマートフォンが出たのが2008年くらいになりますので、Webエンジニアが増えてきたのもその辺りからになりますが、その中でずっと事業を行ってきた当社としても、歴史が長いことでフリーランスエンジニアに我々を選んでいただいている。かつエンジニアにとってすごく喜ばれている「Midworks」というパッケージを提供していることが、当社を拡大させている要因になっていると考えています。

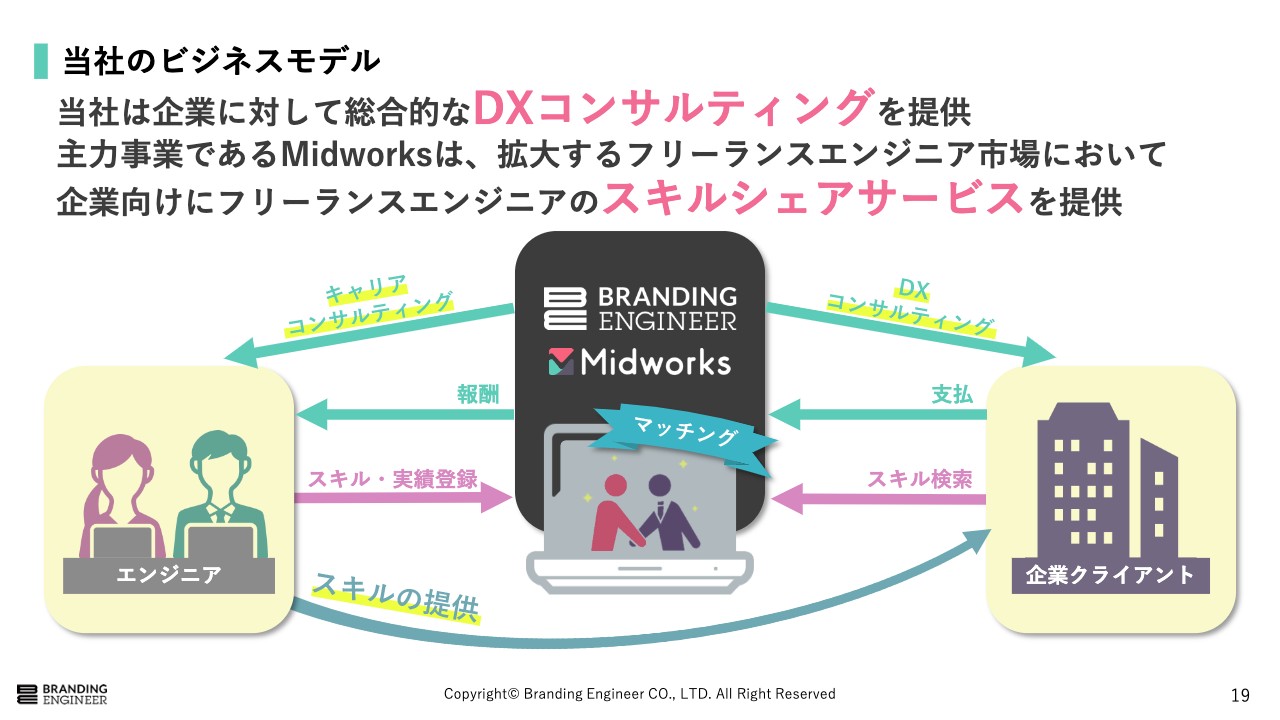

当社のビジネスモデル

より具体的にご説明します。こちらは、当社のエンジニアプラットフォームサービスのビジネスモデルとなります。フリーランスエンジニアを中心としたDXコンサルティングサービスを展開しており、その中でも主力事業である「Midworks」は、法人向けにフリーランスエンジニアの月額制スキルシェアサービスを展開しています。

具体的なサービス内容はこちらに記載のとおりで、当社がフリーランスエンジニアと企業をマッチングすることで、企業はエンジニアのスキルを、エンジニアは仕事と報酬を得ています。

また、単にマッチングを行うだけではなく、当社の創業以来のノウハウを活かして、エンジニアには満足度の高いキャリアコンサルティングを、企業にはエンジニアリソースの提供に限らない総合的なDXコンサルティングを提供できることも特徴であると考えています。

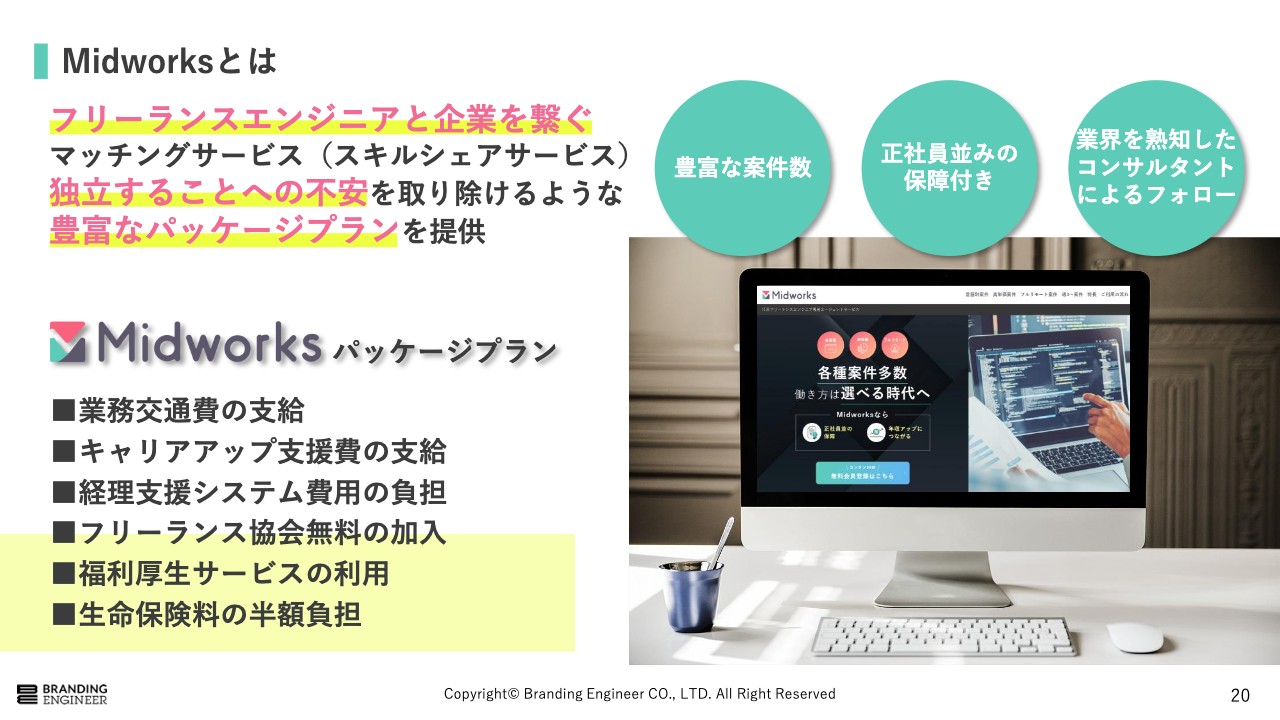

Midworksとは

フリーランスエンジニアと企業をつなぐ「Midworks」のサービスの特徴をご説明します。こちらは、エンジニア目線に合ったパッケージプランを有しています。

通常、独立する際には、福利厚生周りや税金周りなど、諸々の不安が付きまとうものですが、こちらについては専用のパッケージや専門のキャリアカウンセラーによりフォローを入れることで、不安を取り除くだけではなく、保有する豊富な案件からその方のキャリアに寄り添った案件を提案しており、エンジニアの方々からは高い満足度を得ています。

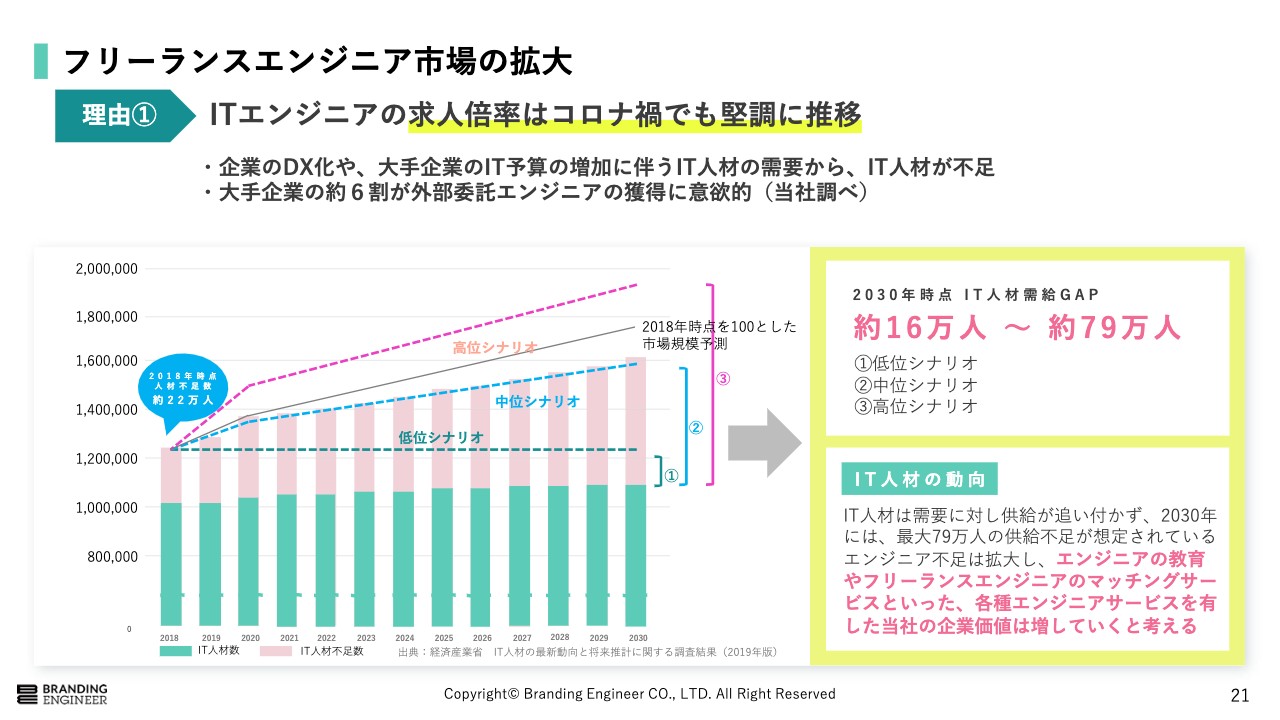

フリーランスエンジニア市場の拡大

エンジニアプラットフォームサービスの根幹ともいえるIT人材の動向についてご説明しますが、みなさまもご存知のとおりIT人材難はますます深刻化しており、今後もエンジニアの求人倍率は、このようなかたちで非常に高い状態が続くと考えています。

フリーランスエンジニア市場の拡大

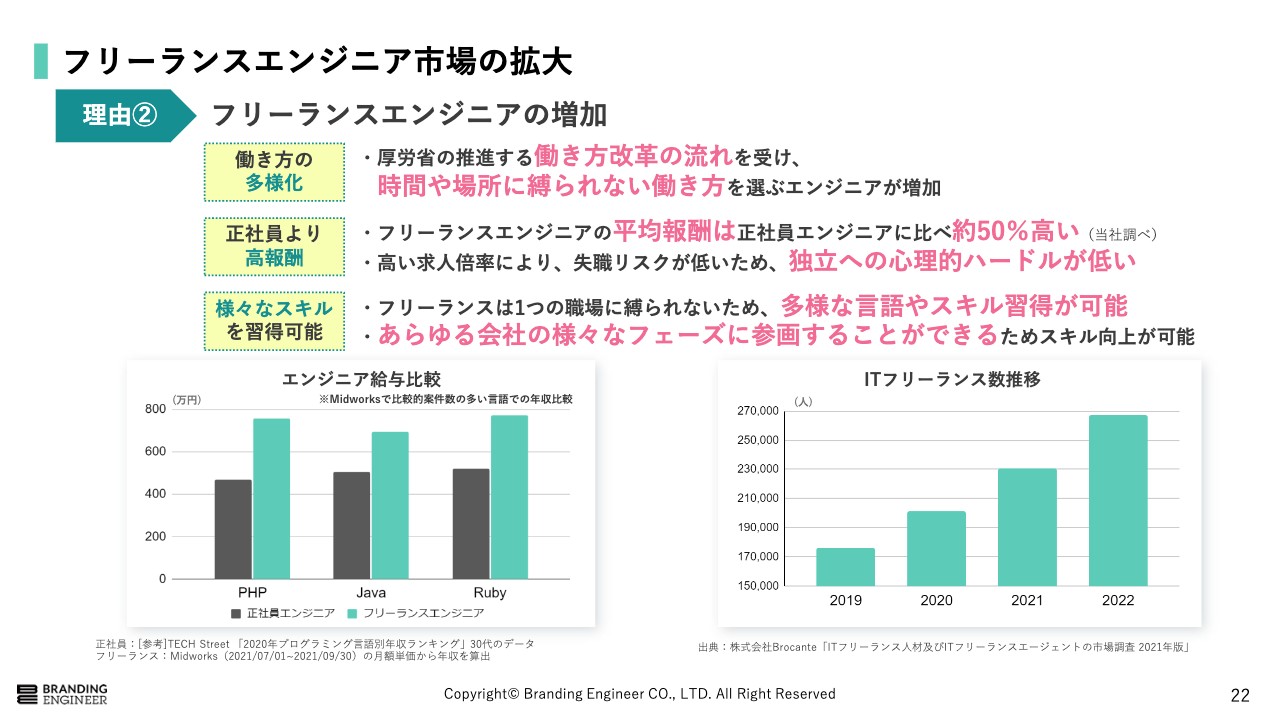

21ページ目では「企業目線のエンジニア需要が高まっている」という説明をしましたが、こちらではフリーランスエンジニアの増加についても、エンジニア目線でご説明します。

最初にご説明したとおり、現在、フリーランスエンジニアは増加傾向にあります。その理由としては、こちらに記載のとおり、3つの理由があると考えています。

1つ目としては、働き方の多様化の軸です。フリーランスの特徴として、時間や場所を自分で選択できます。厚生労働省が推進する働き方改革の影響もあり、このような思考を持つ方が非常に増えてきています。また、コロナ禍の影響もあって、エンジニアの方は営業職の方に比べて、リモートでの働き方に適合していると考えています。

特に最近に至っては、週3や週4など、時短で働きながら地方に住むことによって、生活コストを下げながら比較的高い報酬で裕福な暮らしをされる方も非常に増えてきています。また、海外の案件も含めてボーダーレスな世界へ進んでいく中で、エンジニアの働き方は非常に合っていると考えています。

2つ目としては報酬の軸です。フリーランスエンジニアの平均報酬は、正社員エンジニアと比較して50パーセントも高くなっています。エンジニアの方はフリーランスとなることで収入を上げることのできる可能性が高い状況となっています。

3つ目としては、スキルの軸です。フリーランスの特徴として、1つの職場に縛られないため、多様な言語やスキル習得が可能ということが挙げられます。特に昨今は、終身雇用の考えは、Webエンジニアなどは特に考えてすらいないのが実情です。

会社という枠組みに縛られずに活動できることで、あらゆる会社のさまざまなフェーズに参画することができ、個人のスキル向上につなげることができるのも、フリーランスエンジニアという働き方を選ばれる方が増える理由になっていると考えます。

フリーランスエンジニア市場における当社の優位性

このような背景を元に拡大するフリーランスエンジニア市場において、当社がどのような優位性を有しているのかについてご説明します。

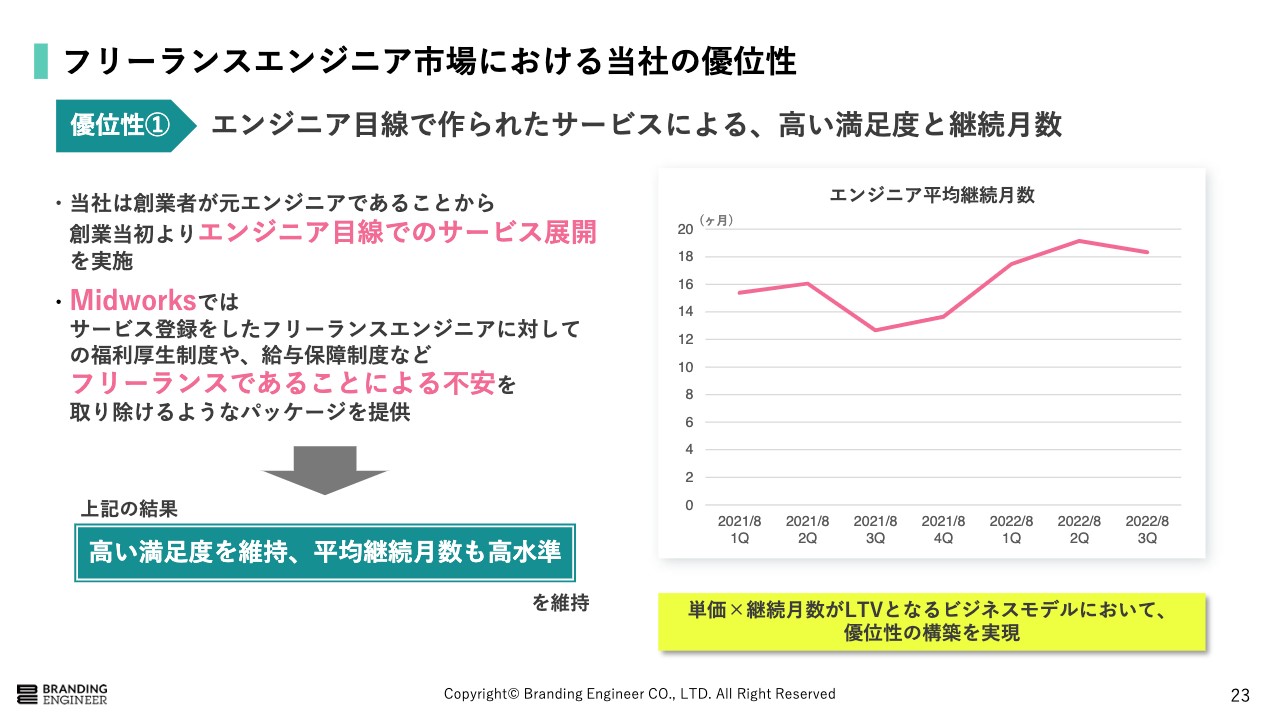

優位性の1つ目としては、エンジニア目線で作られたサービスが生み出した、高い満足度と継続月数が挙げられます。もともと、私と共同創業であるCOOの高原がエンジニアだったため、Branding Engineerはエンジニア目線のサービス展開を特徴の1つとして心がけ、実践してきました。

一般的に当社と同様のサービスを展開する企業は、法人目線による有益なサービス展開を行う傾向がありますが、当社の主力事業である「Midworks」は、登録したフリーランスエンジニアを対象に福利厚生制度や給与保証制度を導入するなど、フリーランスであることで生じる不安を取り除くといった、エンジニア目線で必要とされるサービスを展開してきました。

このようなサービス提供を行った結果、エンジニアの高い満足度を維持することができ、結果として高水準の平均継続月数を保つことができていると考えています。

また、当社はSaaSのようなサービスとは異なり人材サービスであるため、大きなゲームチェンジが起きたとしても、1つのシステムに一気に取り替わることはありません。そのようなことも含め、高い継続率を生み出していることが大きな特徴になっていると考えています。

フリーランスエンジニア市場における当社の優位性

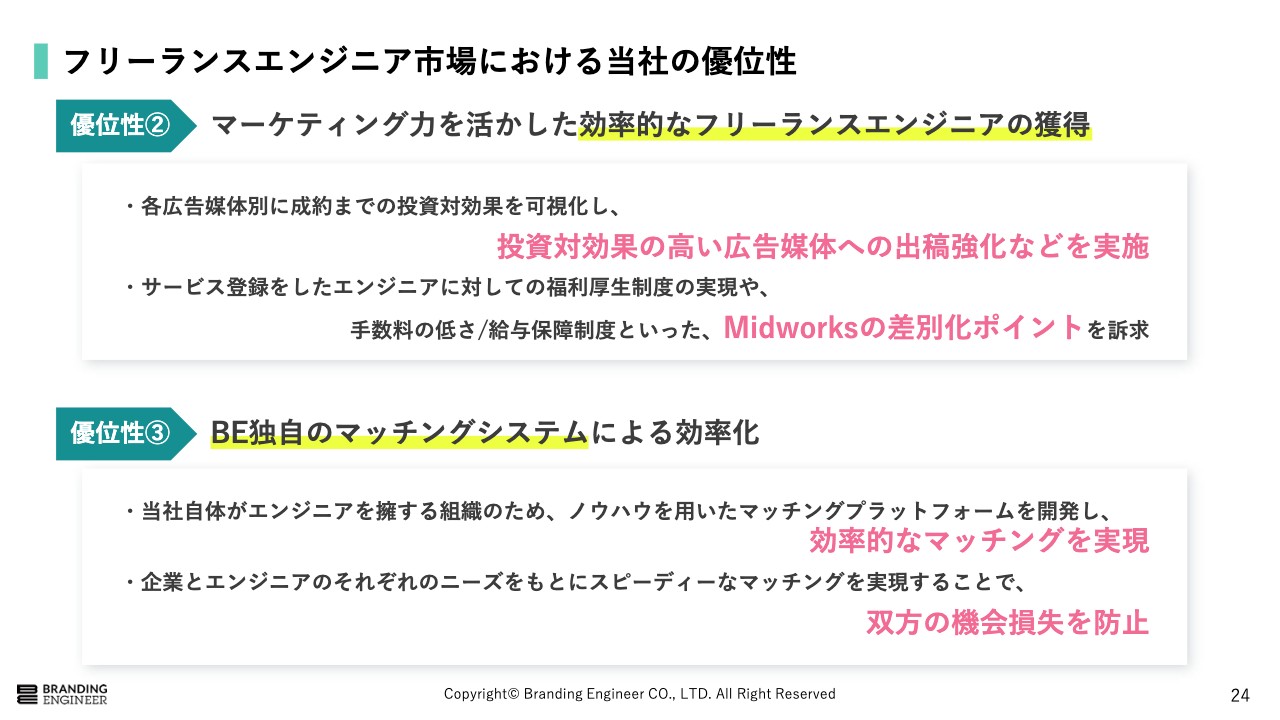

2つ目の優位性として、マーケティング力を活かした効率的なフリーランスエンジニアの獲得ができていることが挙げられます。ウェブマーケティングのコンサルティングを他社にも行えるよう、新しいマーケティング手法などをインハウスにてさまざまな方法により駆使しています。

3つ目の優位性は、当社独自システムにより効率的に企業とエンジニアのマッチングが実現できていることにあります。フリーランスエンジニア市場においては、法人とエンジニア、双方のニーズをすばやく効率的にマッチングさせることで売上の増加につながります。当社は、私自身がエンジニアを擁する組織にいたため、事業運営と開発のノウハウを用いた自社システムを開発・運用し、効率的なマッチングを実現しています。

以上3点が、我々の市場優位性であると考えています。

フリーランスエンジニアを活用するメリット

次に、企業側の視点から見たフリーランスエンジニアを活用するメリットについてお話しします。新型コロナウイルスのまん延などによる昨今の社会情勢における変化から、案件の拡大・縮小が発生するなど、固定的な人員を保ち続けることが経営上難しくなっています。

そういった際に、正社員とフリーランスのエンジニアを絡めた組織設計を実施することにより、柔軟な組織設計や、開発フェーズに沿って必要なスキルを持つエンジニアを必要数アサインするというようなスポットでの組織拡大・縮小対応が可能となります。それにより組織に柔軟性が生じ、効率化やコスト削減を図ることが可能となり、企業側から見た際に大きなメリットになります。

加えて、現在は優秀なエンジニアほどフリーランスを選択しており、フリーランスを活用しなければWebエンジニアのリソースを確保すること自体が難しくなってきています。

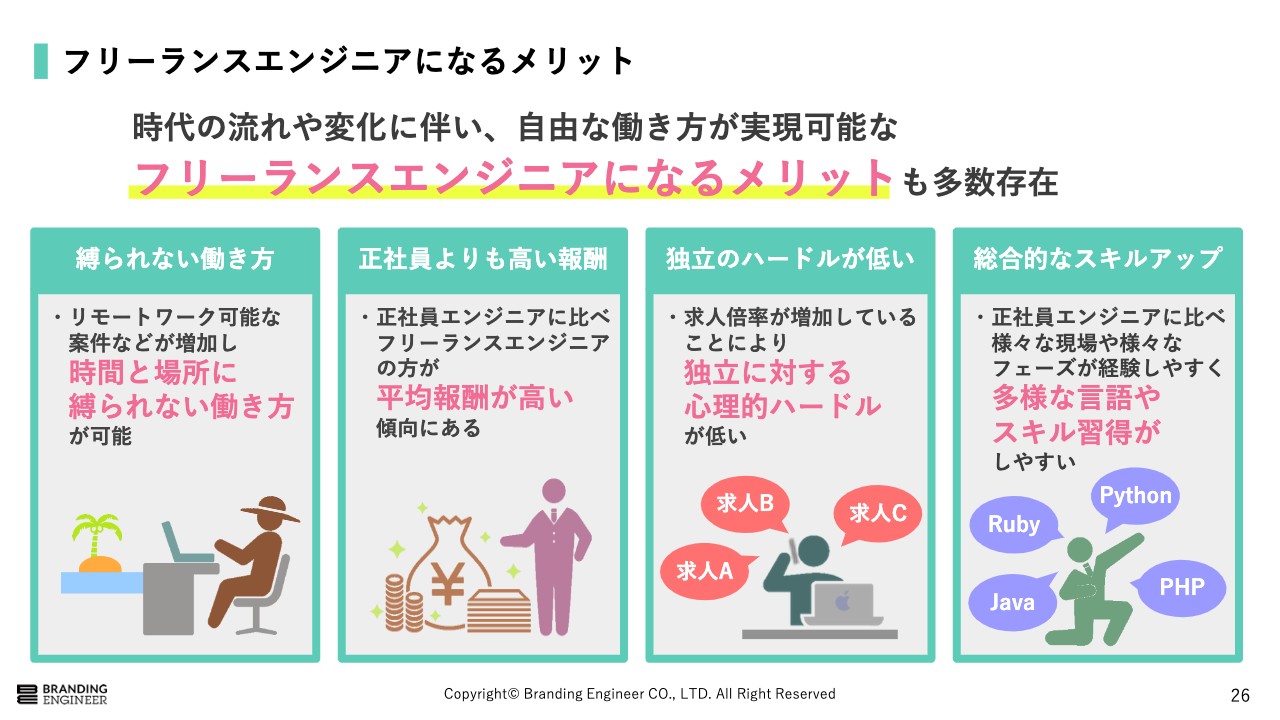

フリーランスエンジニアになるメリット

エンジニア側から見たフリーランスになるメリットをまとめています。リモートワークが可能な案件が非常に増加していることにより、働き方の自由度が増しています。

現在、正社員エンジニアと比較して報酬も高くなっており、求人倍率が高いことで失職リスクも低く、独立に対する心理的ハードルが低くなっています。また、さまざまなフェーズの開発に携われることから、スキルや言語といった総合的なスキルアップが見込めることもあり、今後もフリーランスエンジニアの志望者は増加していく見通しです。

フリーランスエンジニアの働き方は流動性が非常に高いため、当社もいろいろな企業において多様な仕事に触れることができるだろうと考えています。特に、これからの日本情勢には給与を上げていかなければならないという大きな課題がありますが、フリーランスエンジニアになることで流動性を高め、人々の給与が上がっていくといった、社会的にも非常に重要な働き方になるだろうと考えています。

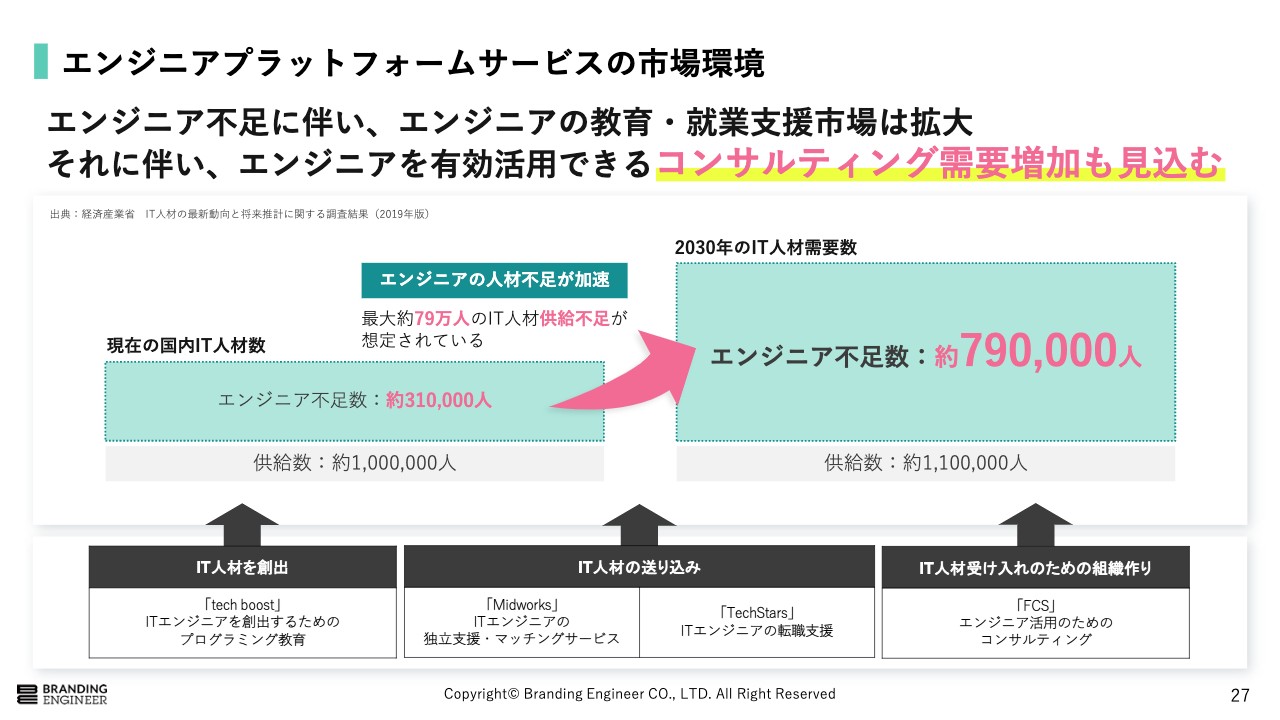

エンジニアプラットフォームサービスの市場環境

以上のような背景から、本ページにてお示ししているとおり、エンジニアの教育・就業支援市場はさらに拡大していく見込みです。

当社はそのような流れに対し、「tech boost」が提供するプログラミングスクールにて、国内エンジニア数を増やします。また、企業に対し「Midworks」からフリーランスエンジニア、「TechStars」から正社員エンジニアのリソース提供を行います。さらに、「FCS」事業がエンジニアをより活用できるよう組織作りを行います。

このような取り組みにより、エンジニア不足に伴い増加するであろう、エンジニア教育・就業支援市場の拡大や、コンサルティング需要の増加に対応していく所存です。

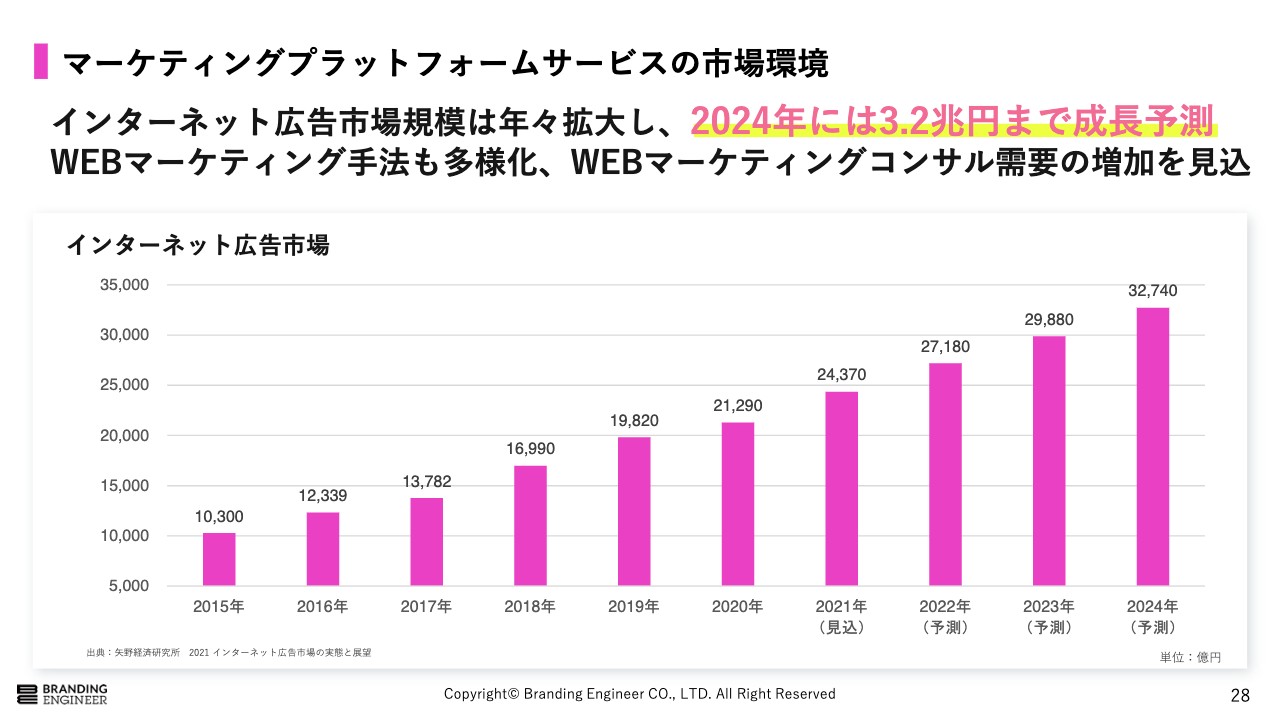

マーケティングプラットフォームサービスの市場環境

また、マーケティングプラットフォームサービスの市場環境は、本スライドでお示しした棒グラフのようなかたちで、今後も成長していくと考えています。

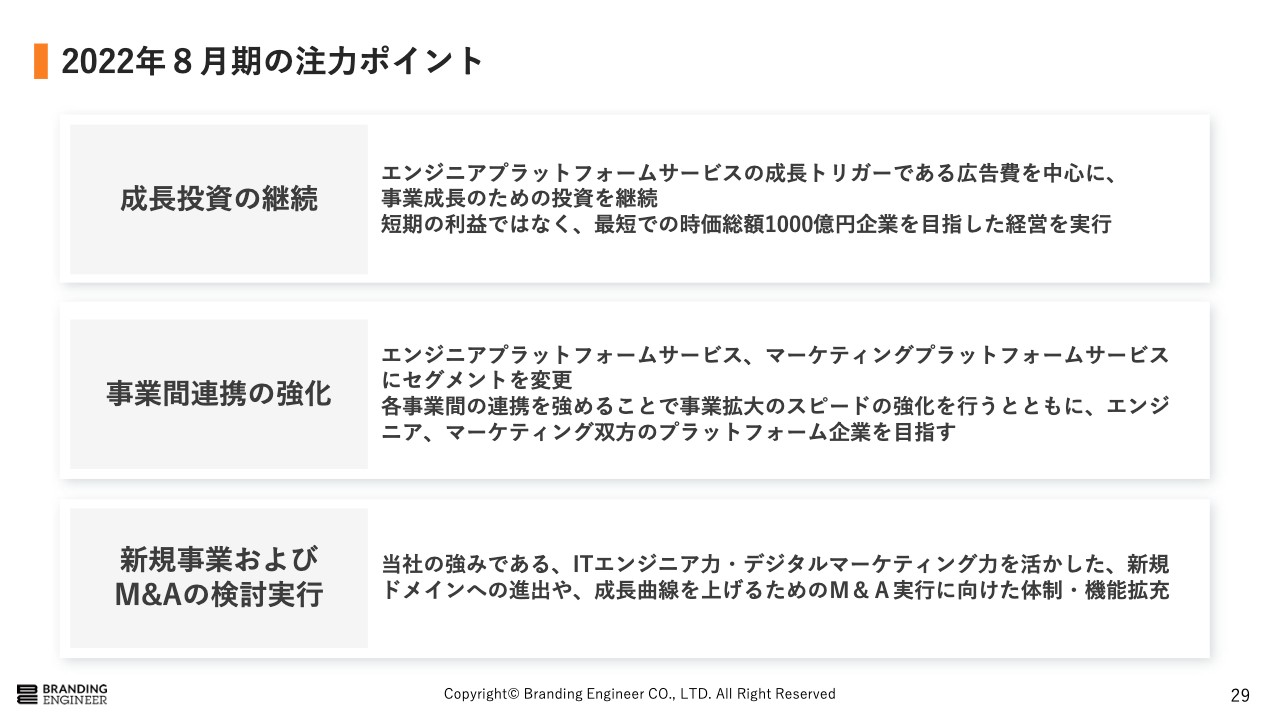

2022年8月期の注力ポイント

ここで2022年8月期の3つの注力ポイントをお話しします。1つ目は、成長投資の継続です。2022年8月期も、エンジニアプラットフォームサービスの成長トリガーである広告費を中心に、事業成長を目的とした投資を継続します。また、社内人員の採用も、引き続き積極的に投資していきます。このようなかたちで、短期の利益ではなく、長期の大きな飛躍を目指した経営を実行していきます。

また、2つ目として事業間連携も深めていきます。セグメントをエンジニアプラットフォームサービス、マーケティングプラットフォームサービスに変更し、各事業間の連携を深めます。これにより事業拡大のスピード強化を行うとともに、エンジニア、マーケティング双方のプラットフォーム企業を目指していきます。

3つ目として、新規事業およびM&Aの投資を検討・実行します。当社の強みであるITエンジニア力やデジタルマーケティング力を活かした、新規ドメインへの進出や、成長曲線を上げるためのM&A実行に向けた体制・機能拡充を図り、さらなる成長を目指していきます。

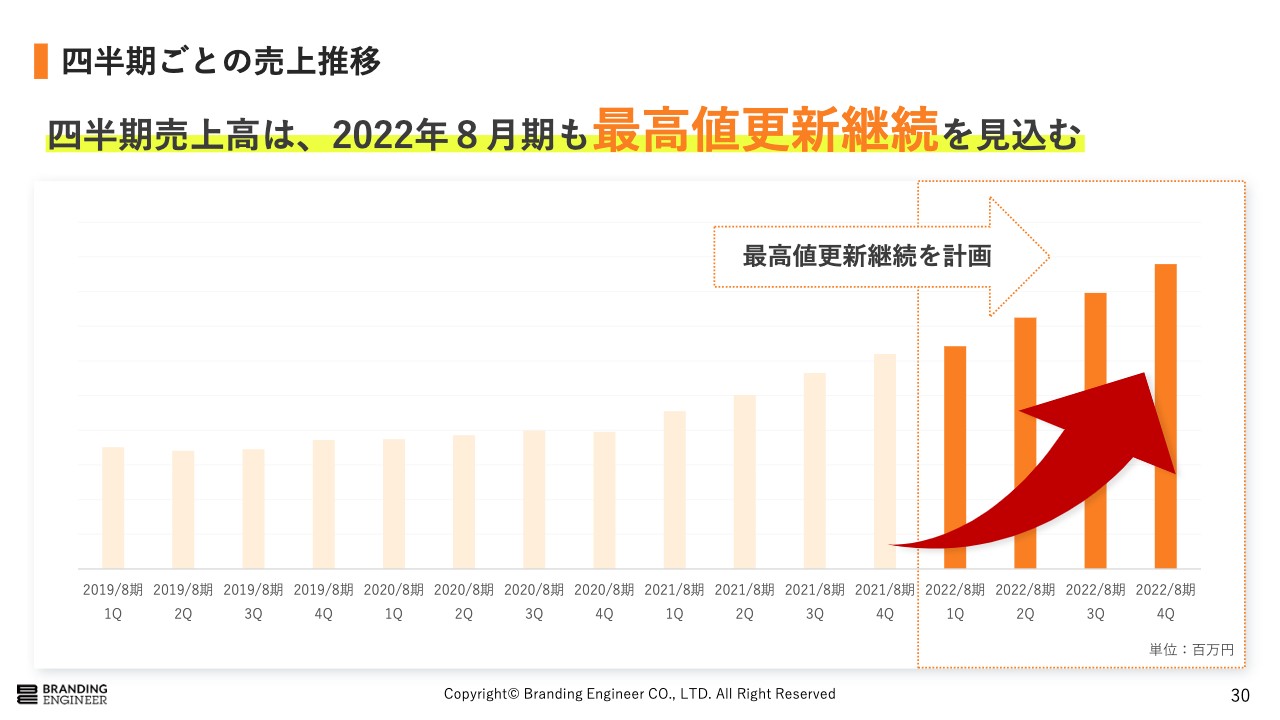

四半期ごとの売上推移

四半期の売上計画についてご説明します。当期は第1四半期から第4四半期まで、毎四半期連続の最高値更新継続を計画しています。つまり、第4四半期も引き続き、過去最高数値の更新を予定しています。

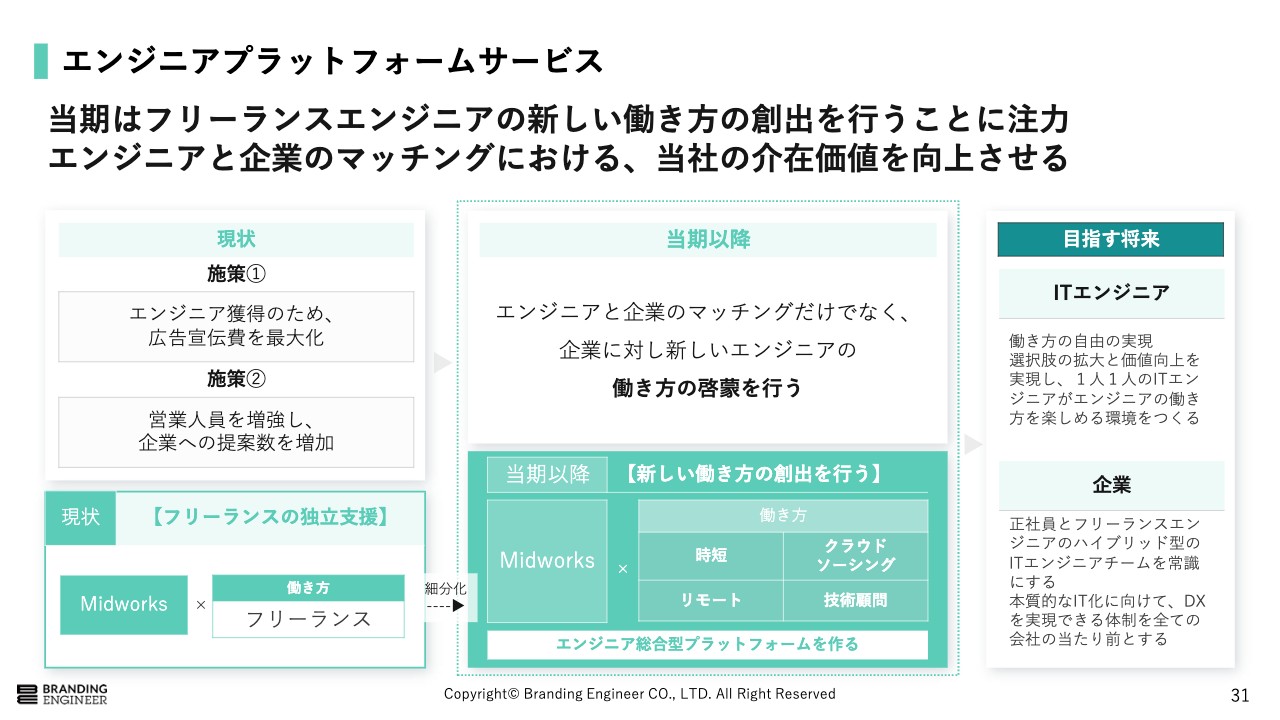

エンジニアプラットフォームサービス

当期のエンジニアプラットフォームサービスにおいては、フリーランスエンジニアの新しい働き方の創出を行うことに注力し、エンジニアと企業のマッチングにおける当社の介在価値の向上を図ります。

具体的にお話しすると、従来は「企業とフリーランスエンジニアのマッチング」となっていましたが、働き方を「時短」「リモート」「技術顧問」「クラウドソーシング」というように細分化し、新しい働き方の創出を行っていきます。将来的には、ITエンジニアには働き方の自由の実現を、企業には本質的なIT化を実現できる体制をそれぞれへ提供していきたいと考えています。

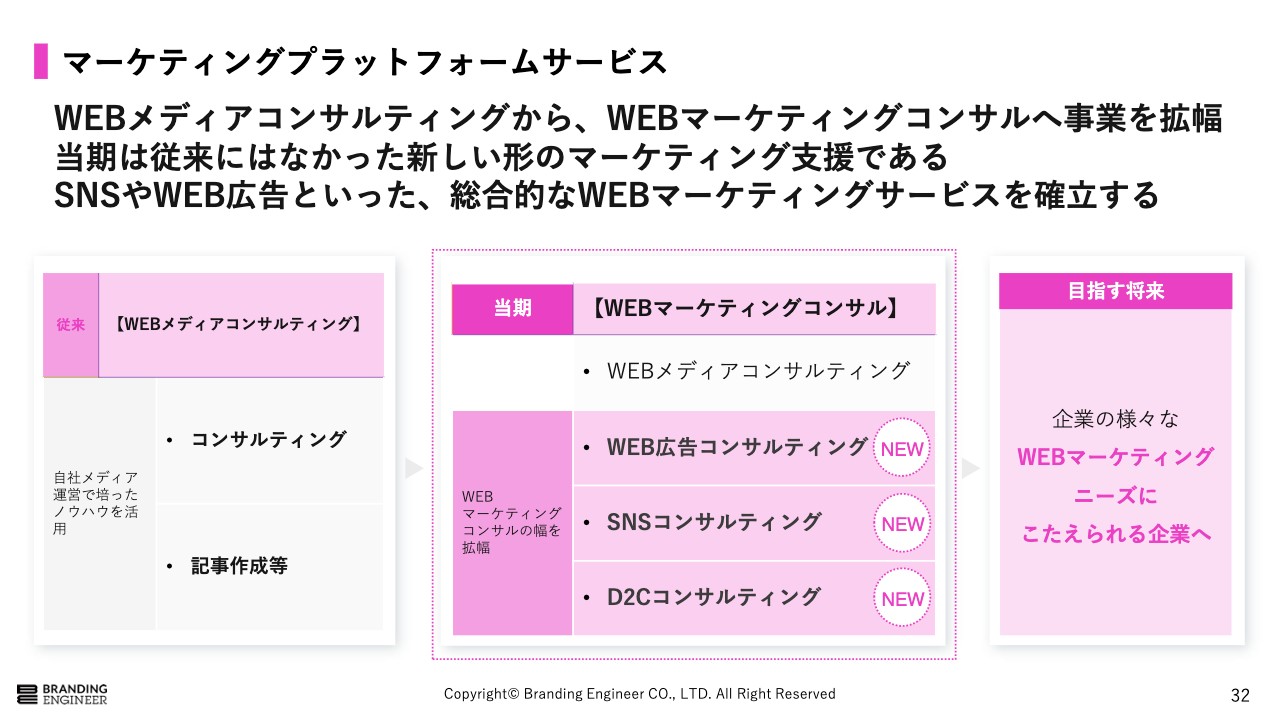

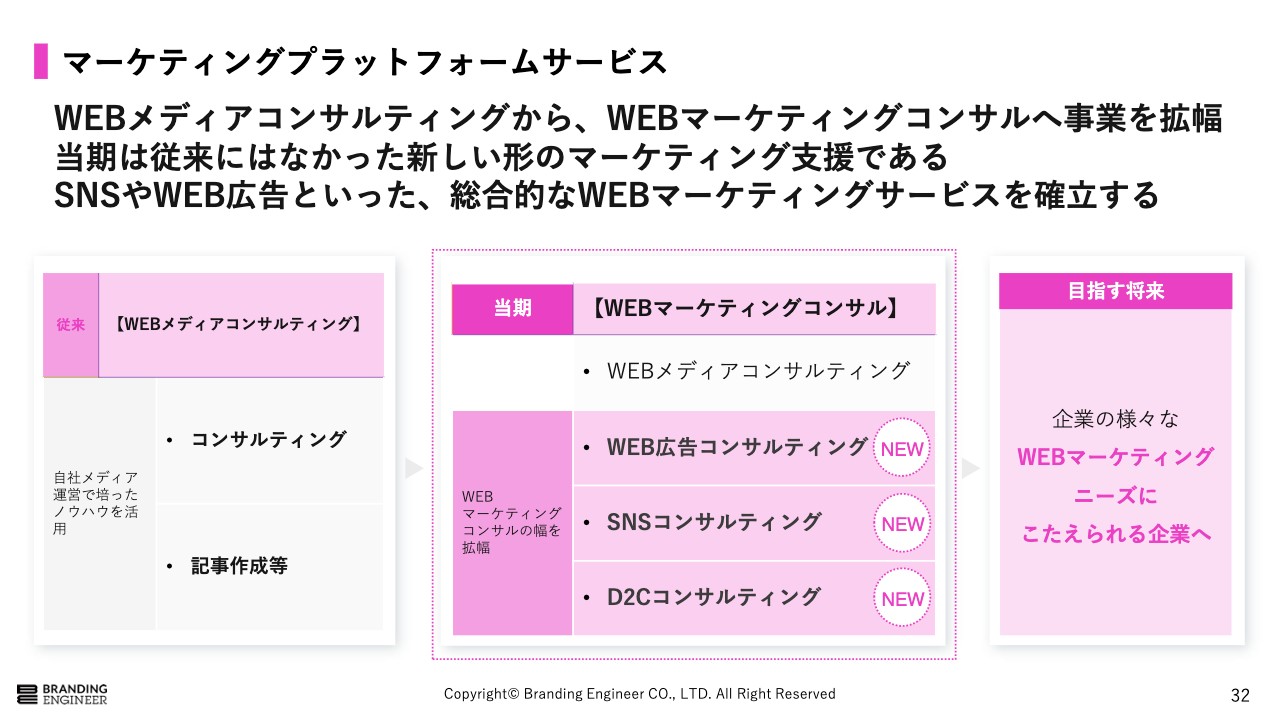

マーケティングプラットフォームサービス

マーケティングプラットフォームサービスに関しては、WebメディアコンサルティングからWebマーケティングコンサルへと事業の振幅を強めていきます。また、ご覧のように、当期からWebメディアコンサルからWebマーケティングコンサルへ事業規模を拡大し、新しい領域のサービス拡充を実施したことにより、第3四半期の売上高も堅調に伸びていますので、第4四半期もこの動きを続けていきたいと考えています。

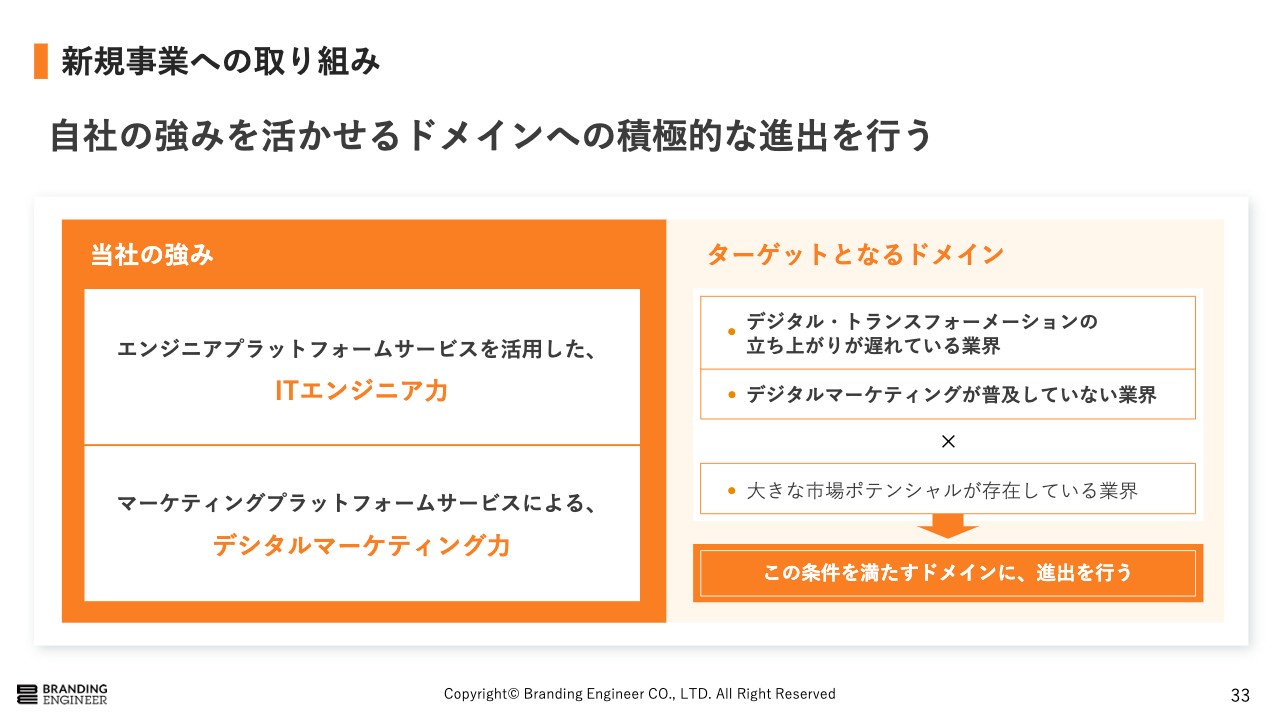

新規事業への取り組み

新規事業への取り組みについてご説明します。当社は、今後も自社の強みを活かせるドメインへの積極的な進出を行っていきたいと考えています。当社における自社の強みとは、「Midworks」を中心とするエンジニアプラットフォームサービスを用いた「ITエンジニア力」と、マーケティングプラットフォームサービスによる「デジタルマーケティング力」だと考えています。

スピード感を持って新規事業を進めていくために、これらの強みを活かせるドメインへ進出する必要があると考えています。具体的には、デジタル・トランスフォーメーションの立ち上がりが遅れている業界や、デジタルマーケティングが普及していない業界を想定しています。

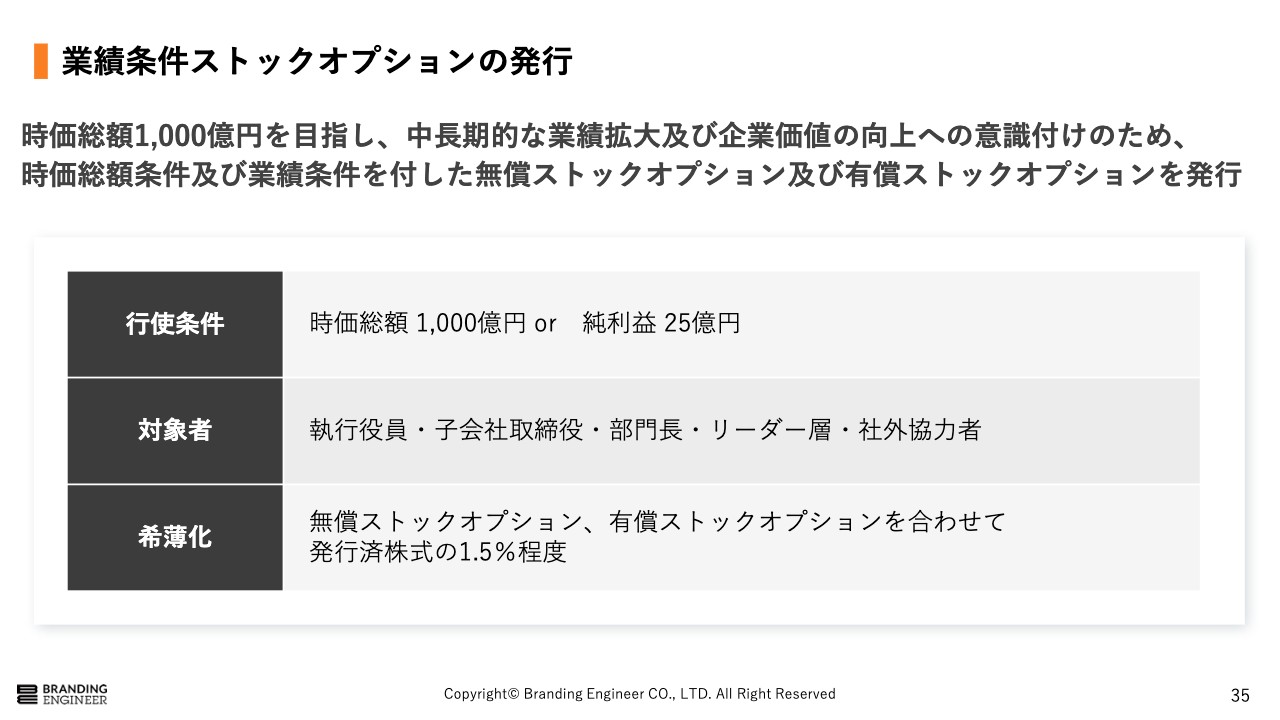

業績条件ストックオプションの発行

当社は時価総額1,000億円を目指して成長していくために、従業員などに対し、中長期的な業績拡大および企業価値向上の意識付けを目的としたストックオプションを発行しています。行使条件を時価総額1,000億円ないし純利益25億円とすることにより、経営層と従業員が一体となり、目標達成を目指して邁進していく所存です。

このようなインセンティブを設計したことにより、社内でもすでに株価などの意識付けが大きく進んでいますし、幹部も大きな飛躍を実現させるために、日夜がんばっている状況です。

以降のページはAppendixとなります。本日は質疑応答を通して、できる限り詳しく補足や回答をしていきたいと思います。

現在、時代が急変してきており、国内情勢をはじめさまざまな経済状況が不安定な状況にあります。そのような大局において当社も多少なりとも何らかのパフォーマンスから影響を出そうと考えています。円安の影響が非常に大きくなっており、実際に円安が進むことによって我々も外貨を売上として稼ぐことができるような会社になっていかなければなりません。そのため、現在は視野の1つとして海外企業を含めた取引などを考え、検討しています。

発表は以上となります。ここからは質問に関して回答していきます。どのような質問にもすべてお答えしますので、忌憚のない質問をいただければうれしく思います。

質疑応答:自己資本比率に対する考えについて

質問:自己資本比率についてどのように考えていますか?

河端:現状、創業者である私と高原が大きく入っている部分です。これに関しては、流動性や浮動株の部分を変えていかなければならないかと考えていますが、市場や頃合いといったさまざまな状況をよく見て判断していこうと考えています。

質疑応答:売上および利益率向上の主な要因について

質問:前期と比べて売上および利益率が伸びた一番の要因は何でしょうか?

河端:上場後に行ってきた組織変革が、年月が経つにつれ、大きく影響してきていると思います。また、当社の独自システムをどんどん改良し続けている部分からも利益率などが大きく発生してきていると考えています。

当社は規模が大きくなればなるほど1人あたりの売上が上がってきますので、それに伴い利益率も必然と上がります。そのため、さらに規模が拡大すれば、まだまだ利益率を伸ばすことができると考えています。

質疑応答:「Midworks」以外の業績が上がった事業について

質問:「Midworks」以外で業績が伸びた事業はありますか?

河端:マーケティングプラットフォーム事業に関しても伸びていますが、当社としては、やはり「Midworks」事業をメインと捉えています。同時に伸びていくことは幸いですが、やはり一番大きなKPIは「Midworks」となりますので、マーケティングは「Midworks」に寄与していくかどうかが非常に重要なポイントだと考えています。

質疑応答:上流工程の案件獲得への具体的な動きについて

質問:「Midworks」は下流工程での案件が多いように見えますが、単価を伸ばすために、上流工程の案件獲得に向けて動いているのでしょうか?

河端:よいご質問をありがとうございます。おっしゃるとおり、当社は、最も下流の工程にあたる開発に関する案件が基本的に多くなっています。一方で、現在はTSR社の買収や大きな上流工程の要件定義など、いわゆるプロダクトマネージャーといわれる部分の案件も増えており、ユーザーも非常に増加しています。

1件あたりのプロジェクトの単価や粗利も大幅に上がるため、今後もこのような部分の案件獲得を積極的に進めていこうと考えています。

質疑応答:「Midworks」における伸び率の鈍化に対する対策について

質問:稼働数を増加させていくだけでは伸び率が鈍化していくと思われますが、これに対しての対策はありますか?

河端:まさにご指摘のとおり、現状の稼働率というのは、自社がWebマーケティングで獲得したユーザーを、解約数より多く新規決定させることから今までの伸び率を達成してきました。しかし、絶対値が大きくなると、離脱率が増えた際に、それ以上に新規決定させていくことは物理的に難しくなります。

当社より大規模である上場企業ではそのような状況を懸念し、年間のM&A数をKPIとして設定し、積極的にM&Aを進めています。我々もそのフェーズに到達した時点で、M&Aを強く積極的に推進しますし、今期も含め翌期以降も頃合いに応じてM&Aを進めていこうと考えています。

質疑応答:TSR社を除いたエンジニア稼働数とエンジニア登録数と広告効率について

質問:エンジニア稼働数とエンジニア登録数を、TSR社を除いたベースで教えてください。オーガニックな状況と広告効率を計算するために知りたいです。

河端:現状、稼働数の7パーセントから8パーセント程度になっています。広告効率についてですが、現状はよすぎるくらいの広告効率になってきてしまっています。ただ、当社の規模が拡大してきているため、広告効率を重要視すると規模に合わせた大きな広告投資ができなくなってきてしまいます。

利益が大きくアッパーしてしまう可能性はあるものの、広告効率が悪かったとしても翌期以降の利益に大きく寄与していきますので、第4四半期に関しては、多少コスパが悪かったとしても、できる限り投資を強めていきたいと考えています。

質疑応答:法人企業数の詳細ベースおよびKPIとしての企業数に対する考えについて

質問:法人企業数もTSR社込みと、TSR社を除いたベースで教えてください。また、KPIとして企業数をどう考えているかも教えてください。

河端:現状、第3四半期に関しては開示していませんが、単体ベースは360社程度となっており、企業数は従来どおり多少伸びてきている部分があります。しかし、当社は企業数を伸ばすことにはまったく注力していないのが現状です。なぜなら、1社あたりの参加人数はまだまだ少ない数のため、1社に強く依存しているかたちではないためです。

むしろ、1社あたりの稼働数をさらに増やすことによって、単価や交渉など大いに強化できる部分があります。そのため、今後は反対に取引企業数をもう少し減らすことによって、大きく飛躍していきたいと考えています。

質疑応答:株の流動性について

質問:株の流動性を上げなければ、機関投資家は買いにくいという状況ですが、これについてどのように考えていますか?

河端:恥ずかしながら、私自身も一度非常に危惧したことがあり、会社として現状についていろいろな調査を依頼しました。その結果、現状では自社の浮動株の部分を、長期目線で見ている機関投資家などが長く持ってしまっています。つまり、直近の売り玉がそもそもなく、市場の時合が非常に悪いため、比較的PERが高い当社には個人投資家などが入りにくい状況になっています。

年末にかけて是正などを行っていくため、これからは非常にポジティブかつ大きなニュースをいろいろとお届けできると思います。都度、いろいろなことを仕掛けていきたいと思っています。

質疑応答:TSR社の売上高が占める割合について

質問:「Midworks」とTSR社の合計売上高のうち、TSR社はどのくらいの割合を占めていますか。

河端:TSR社に関しては、7パーセントから8パーセント程度しか売上がない状態です。

質疑応答:採用費について

質問:採用広告費が増えているようですが、今後もこの傾向は続くのでしょうか?

河端:今後も力を入れて続けていこうと考えています。例えば、単価が高いよい人材だったり、エンジニアにも喜ばれるような企業との取引をそのまま持って来られるような方だったり、大手企業で大きな成果を残している方などに関しては、積極的に採用していこうと考えています。エージェントに多少フィーをアップさせてでも、母集団を増やしていこうと考えています。

質疑応答:原価率の変動について

質問:今後原価率が下がっていく見込みはありますか? 四半期ごとに原価率の変動がありますが、どのようなタイミングで下がっているのか教えてください。

河端:原価率が下がっていく見込みは大いにあると考えています。当社ではプロジェクト型の案件だとよく表現しますが、お客さまの単価や、先ほどお伝えしたような1社あたりの参画企業や稼働数が増えると、案件の単価が大きく上昇し、それに伴い原価率、つまり上りのグロース自体が上がり、それに伴い原価率が下がるということが、今後はいろいろと起きていくのではないかと考えています。

質疑応答:子供向けプログラミング市場への進出について

質問:子供向けのプログラミング教育市場が伸びていますが、今後進出する予定はありますか?

河端:小学校でプログラミングが必修化されたり、少し前の小学生のなりたい職業ランキングで1位のYouTuberに次いで、2位にプログラマーがランクインしたり、プログラミング教育は日本にとって、非常に重要なポイントになってくると考えています。

ただ、現状は子供向けのプログラミング市場について、ビジネスとして実現していくにはまだ厳しい単価設定になっていると思っています。ゆくゆくは、我々のESGの部分として、社会貢献という意味でも地方自治体などと連携して、プログラミングの講師がいない学校に対して講師などを派遣するなど、当社の未来のユーザーになってもらうためにも何か貢献したいと考えています。しかし、現状としては、ビジネスとして取り組むかどうかはまだ検討していない状況です。

質疑応答:Webマーケティングのコンサルティング事業について

質問:Webマーケティングのコンサルティングを新規事業として始めた背景を教えてください。

河端:お客さまからのニーズが非常に多くあったというのが1つあります。当社の「Midworks」のお客さまは、基本的にWeb企業、インターネット企業となっており、大半の企業がWebマーケティングを行っています。

また、当社が大きくグロースしていることやWebマーケティングに非常に強いことは、お客さまからよく理解されており、「うちのWebマーケティングもやってくれないか」と依頼されることがありました。そのため、いつの間にか事業になっていったというのが大まかな背景となります。

質疑応答:登録者の単価や稼働率について

質問:登録者数に占める稼働数や、登録者1人あたりの単価が上がれば、利益率が大きく伸びると思います。現時点で稼働率が高まっていない理由と、単価が上がっていない理由を教えてください。

河端:まず、稼働率については、上がりすぎると反対に今後のポテンシャルが無くなると思っていますが、現状では大きく投資できるタイミングには、登録者数に関する投資を行っていきたいと考えています。登録済みのユーザーに関しては、今後も積極的にアプローチすることができます。

反対に、最も心配し恐れている状態は、登録数が止まり、それに伴い事実上の稼働数は上がっているにも関わらず、その後の成長性が厳しくなる時です。現状は、確かに対応しきれないくらいの登録者数となっていますが、社内体制を整えることによって、転換スピード、つまり登録者の稼働数の部分の転換をより早められると考えています。実現が進めば、さらに投資を深め、登録者数を集めてからの転換スピードを変えられるため、稼働率を徐々に高められると考えています。

実は、単価は徐々に上がってきているのですが、我々のビジネスは稼働数と単価を掛け合わせるビジネスとなっているため、会社としては稼働数に組織制度をおいています。もちろん、単価も伸ばすことができればより良いのですが、現状は稼働数のアップを目指しています。

大きな理由としては、1社あたりの単価、稼働数が増えると、嫌でも単価の部分を上げることができ、営業効率も大幅に上がるためです。当社はベンチャー企業ですので、選択と集中で物事を選んでいかなければなりません。そのため、大きなKPIとして、まずは登録者数を大きく伸ばし、比例して稼働数を伸ばし、稼働数の成長率の物理的な限界や状況が見えたタイミングで、単価の選択を増やしていくということを考えています。

質疑応答:「Midworks」の平均継続月数について

質問:「Midworks」の昨年第2四半期から第3四半期にかけては平均継続月数が大幅に下がっていましたが、今期は高水準を維持できた要因があれば教えてください。

河端:なによりも組織の強化があったと考えています。前年比での登録者数の大幅な増加や、会社の成長に伴う社内の人的リソースがまったく足りなかったことが、平均継続月数の低下の大きな要因になっていました。

その後、第4四半期などで改善できたことにより、元の大きな成長率に戻すことができました。また、当社としては、ただ人を増やさなければならないという状況も良くないと考え、社内システムを徹底的にフルスクラッチし、1から構築することによって、効率的なマッチングが生めていることが、高水準を維持している理由だと考えています。

質疑応答:TSR社のベテランエンジニアについて

質問:TSR社にはベテランのエンジニアが多いとのことですが、そのようなエンジニアが増えるメリットを教えてください。

河端:基本的には経験年数が長ければ長いほど、クライアントからたいへん喜ばれる傾向があります。ベテランのエンジニアが先方に出向き、リソースを提供することによって、ベテランのエンジニアの下に若手のフリーランスエンジニアなどを付けることもできます。若手も学ぶことができ、全体的なスキルの底上げができるため、非常によい循環ができることが大きなメリットであると考えています。

補足になりますが、若手1人では採用されなかった場合も、ベテランのエンジニアがいることによって、若手も一緒に採用してもらえるということも起こり得ます。ですので、ベテランのエンジニアが増える意味合いというのは非常に大きいと考えています。

質疑応答:今後の採用計画について

質問:今回は人件費が増えていますが、どのような人材を増やしたのでしょうか? また、今後はどのような人材を増やそうと考えていますか?

河端:直近は、中間レイヤーとなる経験者などの人材を多く採用しました。また、新卒を非常に重要視して採用した結果、第3四半期に関しては3月、4月、5月の間に、新卒の方が15人近く入社しました。これが人件費が増えた要因だと考えています。

今後は大きな軸で、今まで良い経験をしてきた方や、クライアントごと一緒に持って来られるような人材の採用を実施していきたいと思っています。加えて、若手でも「がんばって何かを成し遂げてやるんだ」というような気概のある人間を採用していきます。今、当社は若手にとっても非常によい機会を与えることができていると考えており、今後もそのような人材に対して魅力的な環境を提供していかなければならないと思っています。

そのためには、社内の人材も非常に重要だと捉えています。事実、人材会社にはマイナビやリクルートといった大企業が数多くありますが、正直なところ、どの会社も事業として行っていることはあまり変わらないと考えています。ただ、会社の雰囲気はまったく違います。

会社の雰囲気や組織というのは、再現性が非常に高いものだと考えています。そのため、強い組織を作ることによって、これからの不安定な社会情勢の中でも勝ち残っていき、なおかつ成長事業に取り組んでいくことによって、2倍も3倍も大きな飛躍を遂げていくことを目指しています。

質疑応答:予算の上方修正について

質問:上方修正をして当然の決算に見えますが、今後も上方修正はしない方針なのでしょうか?

河端:可能な範囲でお話ししますが、理論上はこのままだと修正せざるを得ない状況になっています。上方修正というのは、利益とグロース、つまり売上の2点になると思います。売上に関しては、理論上では、第4四半期に過去最高の売上高を生み出す予定であるため、理論上は修正が必要になってくると考えています。

今は時期を見ており、経営陣は6月、7月の利益の状況なども把握しています。できる限り投資に回していきたいものの、回しきれない部分は発生すると思っているため、状況次第では修正せざるを得ないと考えています。

河端氏によるご挨拶

河端:マーケットが非常に不安定になっているため、当社ができることというのは、とにかく業績を上げていくことで、それでしかみなさまの期待に応えることはできないと思っています。

株主の方にメリットをできる限り提供できるように、社員一同がんばっていきます。また、応援してもらったことを裏切らないこと、何があってもみなさまに結果を残すということを日々意識して精進しています。

みなさまから引き続き暖かいご声援や応援をいただけると本当に嬉しく思います。本日はお時間をいただき、大変光栄でした。引き続きよろしくお願いいたします。

この銘柄の最新ニュース

TWOSTのニュース一覧- コーポレート・ガバナンスに関する報告書 2024/11/29 2024/11/29

- 日経CNBC「トップに聞く」に当社代表河端が出演いたしました 2024/11/29

- 定款 2024/11/28 2024/11/28

- 【導入事例】ワダカルシウム製薬、TWOSTONE&Sonsグループの「Expert Partners Marketing」を導入し、Webマーケティングのインハウス化推進に成功 2024/11/26

- ワダカルシウム製薬、TWOSTONE&Sonsグループの「Expert Partners Marketing」を導入し、Webマーケティングのインハウス化推進に成功 2024/11/26

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

TWOSTONE&Sonsの取引履歴を振り返りませんか?

TWOSTONE&Sonsの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。