DICのニュース

DIC、通期は増収減益 セキュリティインキが好調も、原料価格や通貨安、中国環境規制が利益を圧迫

業績概要

斉藤雅之氏:斉藤でございます。日頃は大変お世話になっておりまして、この場をお借りして、まずはお礼を申し上げます。今回は中計の発表もございますので、先立ちまして昨年度の決算について、私から説明させていただきます。時間の配分もありますので、手短に済ませますが、内容についてはなるべく具体的な数値などを含めたかたちで、ポイントをご説明したいと思います。

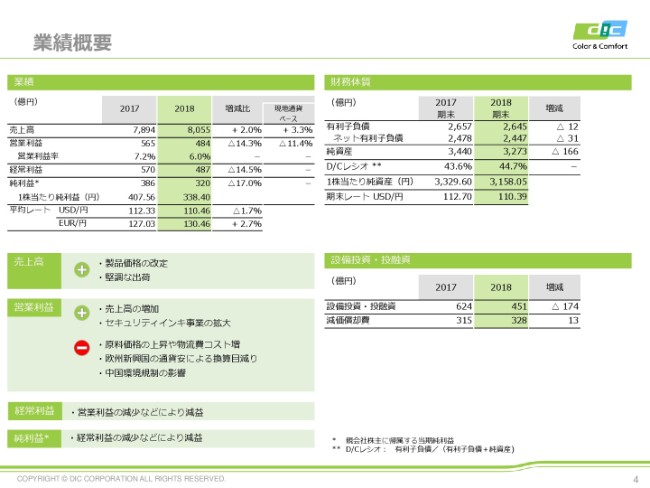

4ページ目をお開けください。連結の年間売上ですが、8,055億円です。売上的に見ますと、増減比2.0パーセント増で、樹脂関係の堅調な出荷、また製品価格の改定もありまして、この成長を遂げることができました。為替のドル・ユーロについては、記載のとおりです。また営業利益ですが、484億円という数字で、14.3パーセントの減益で厳しい結果となりました。

増減益の要因です。数量・品目構成については、ポリマに加えて、アプリケーションマテリアルズ関係の製品、また昨年度頭に買収しましたルミネッセンスのセキュリティインキが、さっそく収益に貢献するかたちで、営業利益の増加要因になりました。

このようにして、数量・品目要因では増えたのですが、減益要因としましては、大きく3点あります。これらが、業績の下振れ要因になったと考えています。

1つは、原料価格や物流コスト増。もう1つは、新興国通貨安。そして、中国の環境規制です。とくに価格ギャップにおきましては、販売価格と原料のギャップをセットにしますと、ネガティブギャップが生じてしまいました。

経常利益については、金融収支の改善と為替損益の改善から、営業利益の減少によって昨年からは落ちましたが、487億円で(前年比で)14.5パーセント減です。純利益については、経常利益の減少に加えまして、プラスサイドは株式の売却益が33億円ほど国内外で出たのですが、オランダの法人税率の低下から、繰延税金資産の取り崩しなどがありまして、結果として320億円でございます。

財務体質については、有利子負債は12億円ほど減少しました。純資産については、CTA……これもドル・ユーロというよりは、新興国通貨、欧米地域やアジアで円高の影響から、212億円ほどマイナスとなりました。結果として純資産は、3,273億円のレベルにとどまりましたが、D/Cレシオで見ますと、44.7パーセントという結果です。

設備投融資が前年から減少しているのは、前年に太陽ホールディングスの株式を250億円弱ですが取得した影響です。

プリンティングインキ

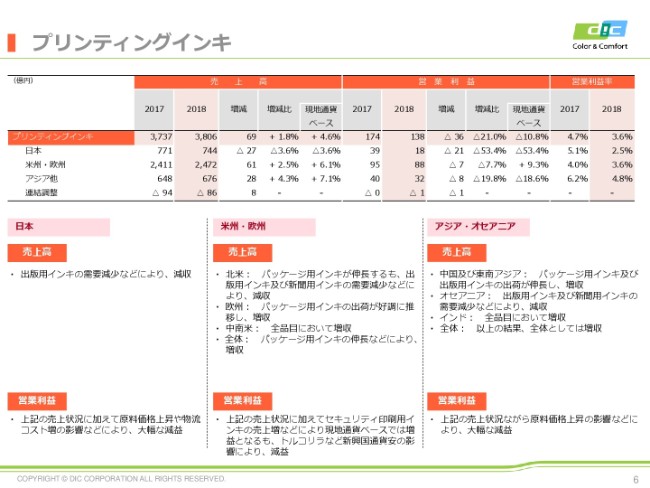

次に、セグメント別に状況を説明していきたいと思います。6ページをご覧ください。プリンティングインキ部門ですが、売上は全体で増収となりましたが、営業利益は前年対比で21パーセント減となり、収益的に非常に厳しい結果になりました。とくに日本市場ですが、新聞インキの(需要)減速スピードが加速したと同時に、昨年年央の気候変動など(の影響)から、パッケージ用の需要も下振れたところで、減収減益を余儀なくされたところです。

また、一部の出版関係については、物流コストの上昇などもあり、値上げがしにくかったということで、値上げのタイミングが年末になったことも収益を圧迫した要因になりました。年末に値上げを打ち出して、2019年度はこのあたりの収支も改善していきたいということです。

欧米市場については、数字をご覧になっていただきますと(わかるとおり)、売上高で2.5パーセントの増収、営業利益で7.7パーセントの減となっています。現地通貨ベースでご覧いただくと、9.3パーセントの増となります。これは、ほとんどがトルコリラの影響です。ドルに対するトルコリラは、具体的には(2018年の)年初が(1ドルに対して)2.95から3(トルコリラ)くらいでしたが、年末で5.35(トルコリラ)でした。

このようなかたちで40パーセントほど下落しています。換算すると、この影響が約十数億円出ているところが、1つの大きなポイントであり、お話しすべきところだと思います。こうして現地通貨ベースで見ますと、それぞれの地域で善戦したと申し上げられると思います。

日本が非常に悪いように見えますが、実は北米や英国も、日本と同じように先進国で同じような症状を呈しています。日本だけが悪いというよりも……(欧州米州地域統括会社の)サンケミカルはプロダクトミックスと、収益の高い地域を持っているため、全体的にはこのようなパフォーマンスを示せたというところです。

加えて、このような状況の中でサンケミカルが堅調だったのは、ポートフォリオを増やそうということでスペシャリティ部分のインキのところで、ルミネッセンスという英国のセキュリティインキの会社の(買収を行いまして、その)貢献度が非常に大きいです。これが即戦力になったところが、堅調な収益につながっています。

アジア・オセアニア市場ですが、こちらも増収減益でした。とくにインドなどの人口の多い国では、パッケージ用のインキは非常に好調な伸びを示しています。数量的には増加傾向にありましたが、オセアニア市場などは日本と同様の状況を呈しています。このようなことから、原料高が加わりまして、日本ほど悪くない結果ではありますが、結果として減益となりました。

ファインケミカル

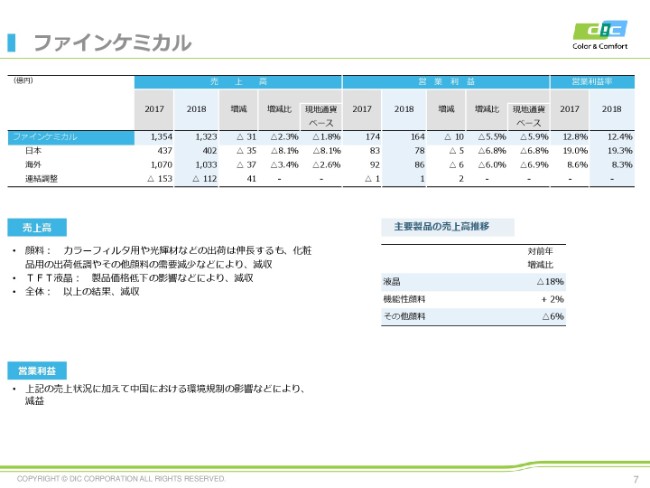

次に、ファインケミカルです。ファインケミカルは売上高、営業利益ともに減少でした。ファインケミカルは、当社のセグメントの中でも、利益を稼いでいきたいセグメントなのですが、今期については厳しい結果に終わったところです。

有機顔料からお話ししますと、カラーフィルタ用については、依然として好調と申し上げていいと思います。グリーン、ブルーともに高いシェアを(獲得しており)、とくにグリーンは高いシェアを維持しつつ、この競合関係は変わっていません。

一方で、化粧品用途については需要が堅調なものの、原料、とくに酸化チタンなどは、だいぶ需給関係は緩和してきているのですが……これが化粧品グレード用の酸化チタンとなりますと、昨年はまだまだという状況でした。これに加えまして、中国の(顔料)中間体が環境規制に基づいて調達が滞ったところが、非常に残念ながら数字の低下に結びついています。ただし、ポジティブサイドとしては、昨年、(高純度)酸化鉄を製造するキャセイの事業を買収しました。

すでにご説明はしているのですが、スキンケアでBBクリームとCCクリームのベースになるところで、非常にファインなグレードの酸化鉄が取れました。いままでもキャセイから原料を購買していたのですが、これにより、さらに品揃え(が充実して)、ハイグレード製品が開発できます。2019年度、2020年度くらいに向けて、これは確実に化粧品部門の戦力になってくると期待しています。

また液晶ですが、対前年比で18パーセント減となりました。当社だけではないと思うのですが、これは中国の液晶メーカーとの競争激化の中で販売価格が非常に大きな幅で低下して、減収減益を余儀なくされたということです。

ただし、液晶パネルは依然として大型化が進み、中国のパネルメーカーも10.5、11世代というかたちで増産計画を進める中で、当社としてはユーザーとの関係をいっそう深めていき、パネルの1本足というよりは、車載のダッシュボード用のパネルなど、まだいろいろと用途の拡大が見込まれますので、ここは厳しい結果でしたが、このようなところを拡大しつつ、ハイグレード分野でのインクジェット方式のQD(量子ドット)へのシフトも両輪で足し合わせながら挽回したいと思います。

ポリマ

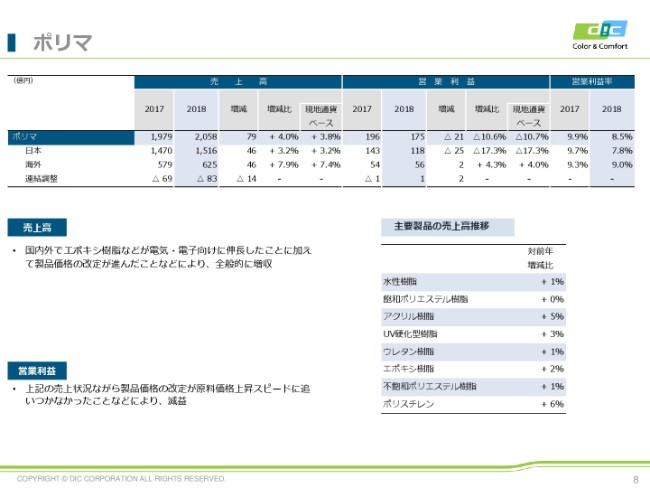

次に、ポリマです。全体としては増収の中で、日本市場は原料の価格転嫁が……10月6日にWTIでの75ドルがピークだと思うのですが、このあたりのタイムラグの影響から、予想外の苦戦を強いられたということです。

ただし国内では、数量的にはエポキシ樹脂やポリスチレンなどの食品パック用のものが順調に推移しています。そのようなコスト環境が改善されれば、ここは明らかにポジティブサイドに転換できていくと見ています。とくに海外については、すでに増収増益基調に転換できました。海外は国内に比べて原料のタイムラグが短い関係から、少なくとも第1四半期から改善の影響は出てきています。

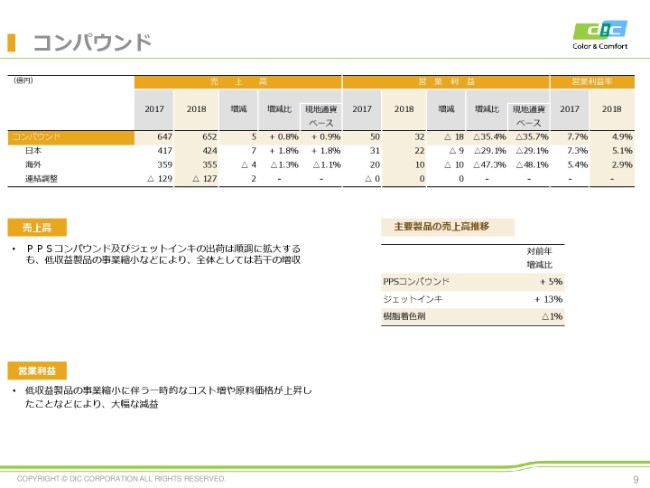

コンパウンド

次に、コンパウンドです。売上が若干の増収の中で、営業利益が35パーセントの落ち込みでした。ただし、この(スライドの)右下に記載していますように、PPS(コンパウンド)やジェットインキは、それぞれ年間で5パーセント、13パーセントの成長をしています。

実はこの分野では、PPSは自動車向けで、欧米も含めて(拡販が)進んでいます。インクジェットも、大手ユーザー向けで堅調に推移しました。ここのマイナス要因はその他の製品で、どちらかと言いますと低収益の旧来型のビジネス……着色剤や塗料の採算悪化と、政策的な事業縮小も行いましたので、コストアップ要因になりました。

ただし、これは引きずるものではございませんので、2019年度以降はPPS・インクジェットのポジティブサイドにより、収益の改善を目指していきたいと考えています。

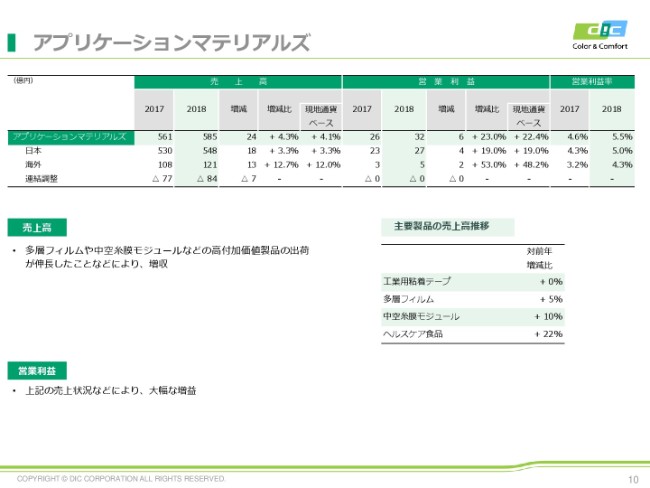

アプリケーションマテリアルズ

次に、アプリケーションマテリアルズですが、ここはご案内のとおり、川下の製品の集合体のセグメントです。(スライドの)右下に記載しているような製品群が主なものです。工業用粘着テープ、スマートフォン向け、それから最近積極的に説明しているのですが、中空糸膜モジュール。これも年間で10パーセントの成長となっています。ヘルスケア(食品)はまだ徐々にですが、それでも22パーセント(の成長)で、スピルリナやリナブルーは着実に規模が増大しています。

ただし1点、工業用粘着テープについては年間成長がゼロとなっています。実は、第3四半期までは大手スマホメーカー向けに(出荷が)非常に好調に推移していましたが、第4四半期で崖から落ちるような、大きな需要の減少がありました。

どちらかと言いますと、中国など……言ってみれば当社だけの問題ではなく、業界全体の傾向を当社も受けたということです。ここは第4四半期に、いままで申し上げてきたトーンとは違う展開に入りましたので、動向を注意しつつ、適切な対応を打っていきたいと考えています。以上、概況をご説明しました。

(P11ページからの)財務諸表については、ご覧いただければと思います。

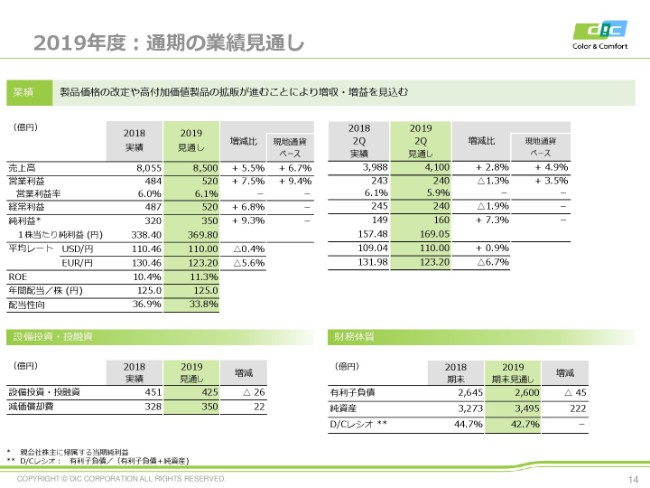

2019年度:通期の業績見通し

最後に、通期の業績見通しです。売上高は8,500億円で、5.5パーセント増となっています。基本的な考え方としては、顔料、ポリマ、パッケージ分野の堅調な出荷が継続する中、日本においては採算的に厳しかった出版分野の値上げを打ち出していますので、これを着実に取っていき、売上の増加を見込みたいと考えています。

営業利益は年間で520億円という数字です。この数字に対して、(前期の)484億円とのギャップをどうするか、そして520億円を達成する中でのリスクはなにかというところがポイントになってくるかと思います。逆を言えば、2018年度の減益要因がそのリスクだとすると、それに対してどのようなことを考えているのかということです。

原料高については、(WTIで)10月に付けました75ドル……その後は50ドル前後で推移していますが、収支計画ではWTIは60ドルで見ています。それに対して、昨年の当社のコストのアベレージでいくと、WTI換算では64ドルぐらいだったと見ています。仮に、年間を通して原油価格が現状の53ドル前後で推移すれば、いまの計画ベースである60ドルに対して、そのくらいが伸びしろになってきます。

ただし、あくまでもこの前提は、売値を値下げせずに維持できれば、これが丸取りになるというところで、(実際は)そういうわけにもいかないと思います。このあたりがどうなっていくか……しっかりと値上げできなかったものがけっこうありましたので、それに対しては、逆に値下げ幅もあまり大きくないと思います。

そこで、昨年の平均コスト、64ドルをベースにどこまで伸びてくるか。逆を言いますと、60ドルからどうかというところが520億円ベースからの……原油ベースで言いますとポジティブサイドになってくると思います。

それから通貨安については、ドル・ユーロは、トルコリラのような大きな変動はないと見ています。2019年度からの中計、もしくは2019年度のコストベースは、先ほど申し上げましたとおり、トルコリラを対ドルで5.95ドルというレベルで再計算していますので、これからさらにトルコリラが下落するようなことがあれば、そのぶんがまたさらにマイナス要因です。しかし、状況としてこれからさらに大きく下落することがないのであれば、これに対しては計画比で下振れ要因にはならないと見ています。

また、中国の環境リスクですが、これがなかなか自力では改善できない部分です。当社も当局などに対していろいろなアプローチをしていまして、またサプライヤーについては、若干のコストアップ覚悟で選定しておりまして、昨年から複数購買を進めています。これを拡大する中で、中国リスクをできる限り縮小化していきたいと考えています。

そうしたポジションの中で、営業利益が520億円です。リスクファクター、それからプラスファクターがあるかと思いますが、それらに加えて、この中ではサンケミカルを若干保守的に……セキュリティインキの数字については2018年が予想外によかったもので、この(スライドの)ように少し固めに見ようかというところです。ベースはそのようなかたちで、また(事業を)展開していく中で、状況についてはお話しさせていただきたいと思っています。

最後に、配当について触れますと、すでに2018年の配当についてはお示ししていました125円の配当を行います。配当性向は37パーセントと、30パーセントから7パーセントほど上振れています。以前お話ししましたように、中計3ヶ年計画の中でアベレージの配当性向を見ますと31パーセントとなります。2018年度はやや不甲斐ない業績ではありましたが、(配当性向は)31パーセント、125円の配当とさせていただきたいと考えています。

財務体質について、有利子負債、D/Cレシオなどは、実は中計の初年度である2019年から取り組んでいる戦略投資(である)2,500億円は、この収支計画、それからバランスシートには織り込んでいません。これはなかなかお話しできないことですので、それがお話しできるときにあらためて、そのようなインパクトを含めてご説明させていただければと思っています。

以上、簡単ではありましたが、2018年度の決算および2019年度の見通しについてご説明申し上げました。それでは、社長より、中期計画についてのお話をさせていただきたいと思います。

この銘柄の最新ニュース

DICのニュース一覧- DIC川村記念美術館の休館開始予定の延期に関するお知らせ 2024/09/30

- 日経平均寄与度ランキング(前引け)~日経平均は大幅安、東エレクとファーストリテの2銘柄で約341円押し下げ 2024/09/30

- 前日に「買われた株!」総ザライ ―本日につながる期待株は?― 2024/09/06

- 野村総研が高い、日経平均への新規採用を好感◇ 2024/09/05

- 秋の日経平均入れ替え、野村総研、良品計画を新規採用◇ 2024/09/05

マーケットニュース

DICの取引履歴を振り返りませんか?

DICの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。