Amaziaのニュース

Amazia、4Qより広告宣伝⽅針を獲得効率重視に変更 売上高は減収も営業利益は四半期で1億円超を計上

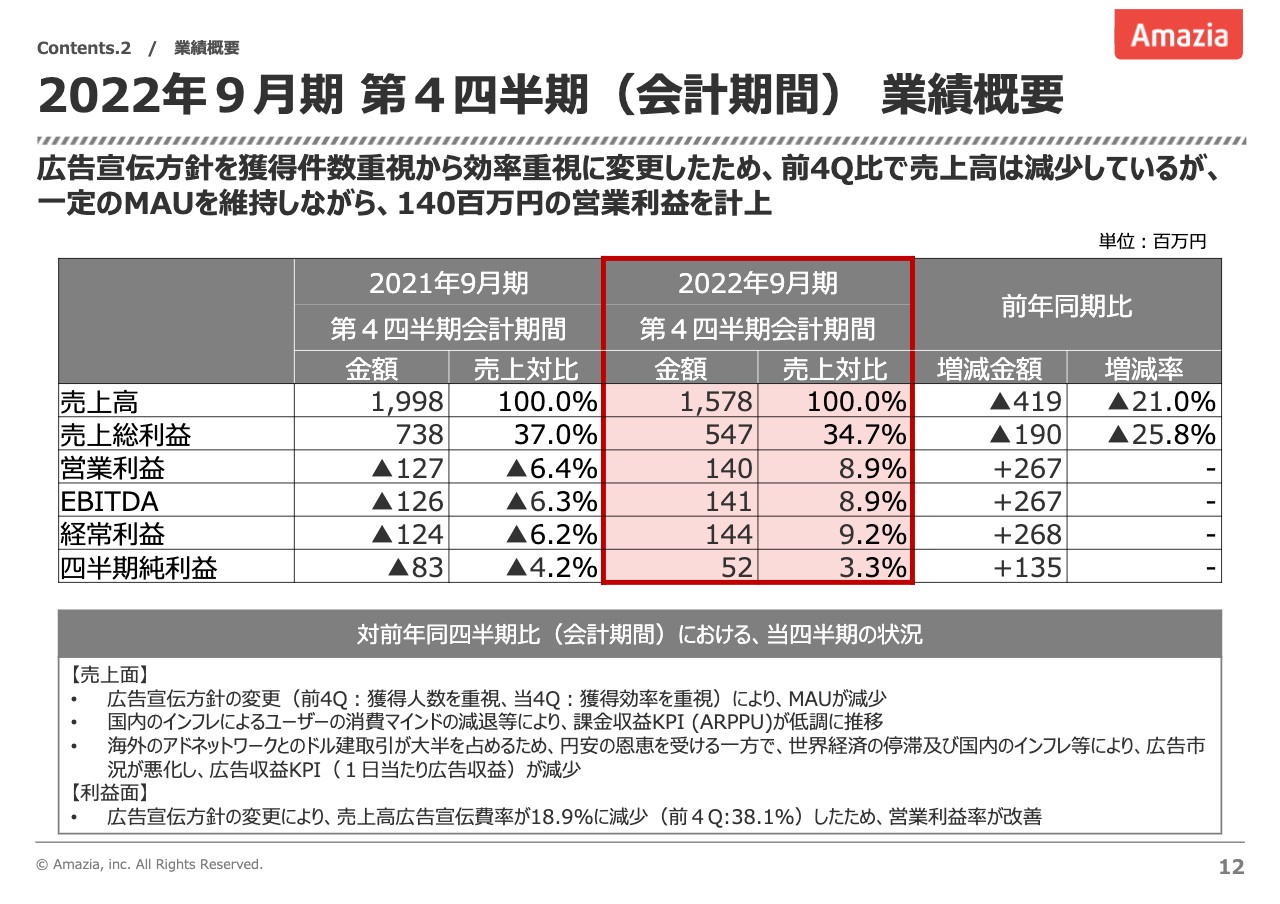

2022年9⽉期 第4四半期(会計期間) 業績概要

佐久間亮輔氏(以下、佐久間):代表取締役社長の佐久間亮輔です。よろしくお願いいたします。はじめに、2022年9月期第4四半期(会計期間)業績概要についてご報告します。

第4四半期は、6月30日に開示した業績予想の修正を受け、積極的な広告宣伝費投下から効率的な広告宣伝費投下へ方針変更を実施しました。その結果、前年の第4四半期比で売上は減少し、15億7,800万円となったものの、MAU(月間利用者数)を維持しながら、1億4,000万円の営業利益を計上することができました。

インフレ・不景気による消費マインド減退等の影響で課金収益KPIが低調に推移してしまっていることや、インターネット広告市場の収益性が世界的に悪化していることを受け、広告収益KPIが減少している点が売上減少の要因となります。

広告費においては、前年の第4四半期の売上高広告宣伝費率が38パーセント程度ありましたが、2022年の第4四半期は19パーセント程度に抑えることができました。

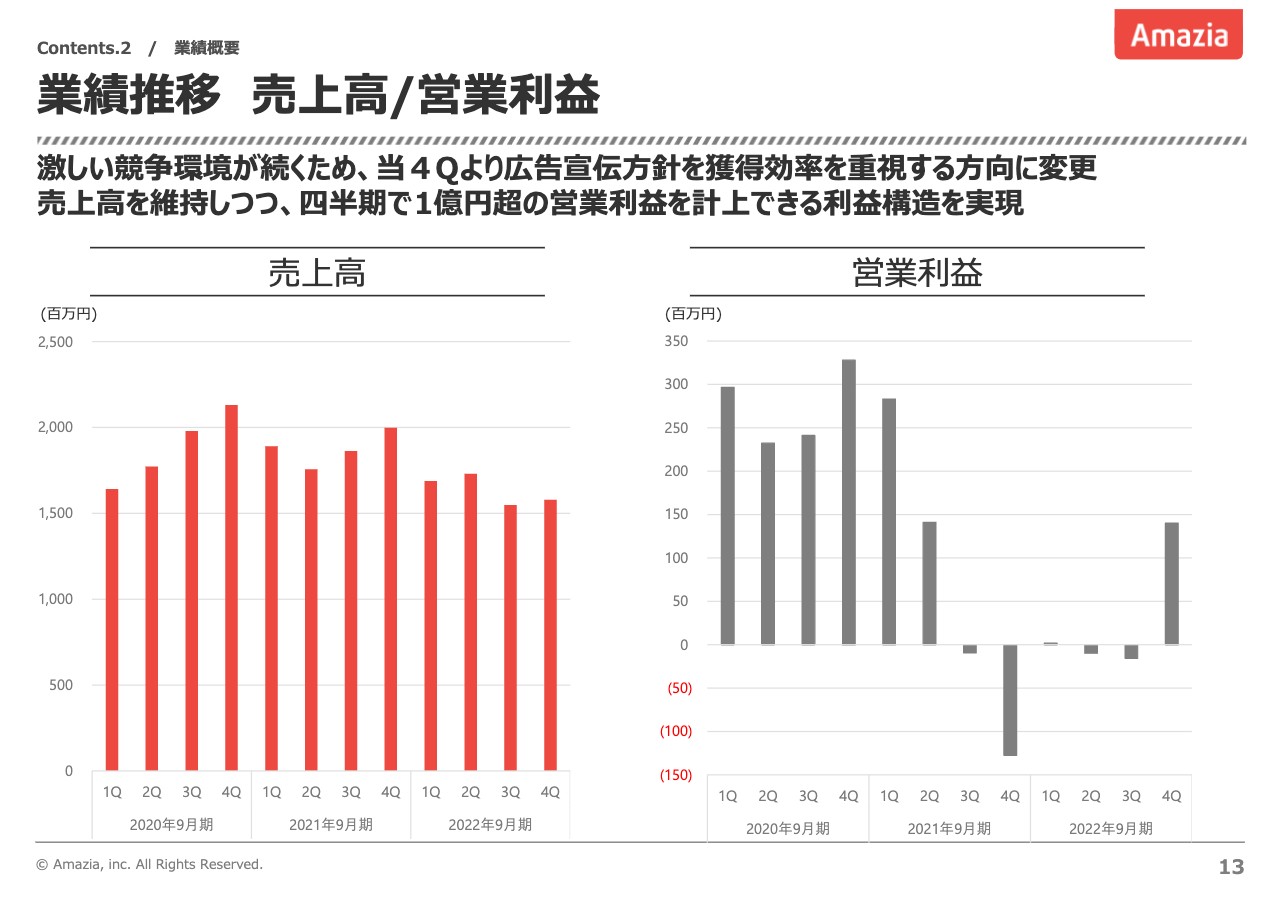

業績推移 売上⾼/営業利益

売上高と営業利益の数字をご報告します。マンガアプリ業界は激しい競争環境が継続していますが、先述の広告宣伝費の方針変更を受け、2022年の第4四半期は、第3四半期と比較して、売上高は維持、営業利益は1億円を超えて計上することができました。通期での黒字も達成しています。

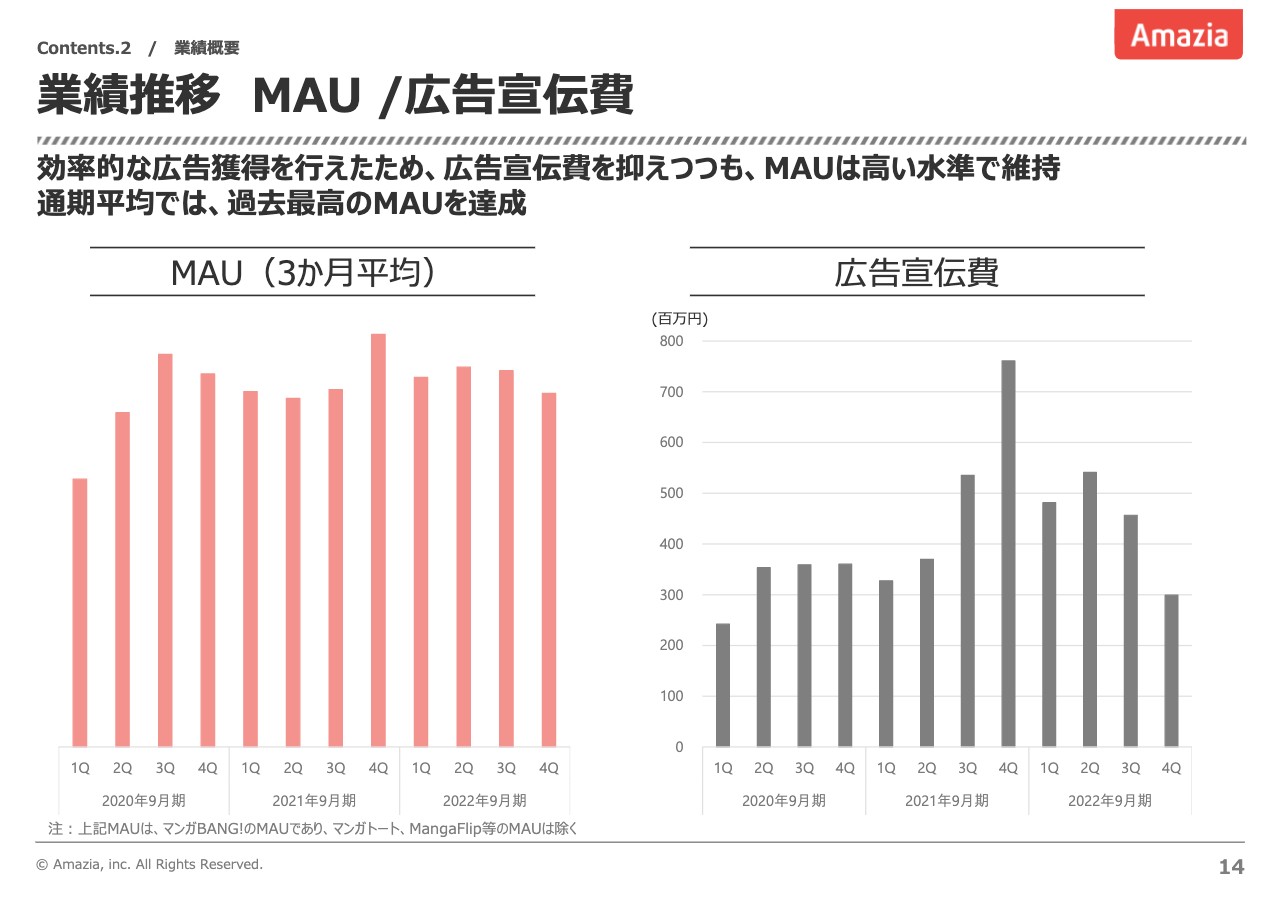

業績推移 MAU/広告宣伝費

第4四半期のMAUについては、方針どおりの効率的なユーザー獲得ができたため、広告宣伝費を抑えつつも、第3四半期比で微減に留めることができました。また、広告費は四半期では3億円程度に抑えることができています。

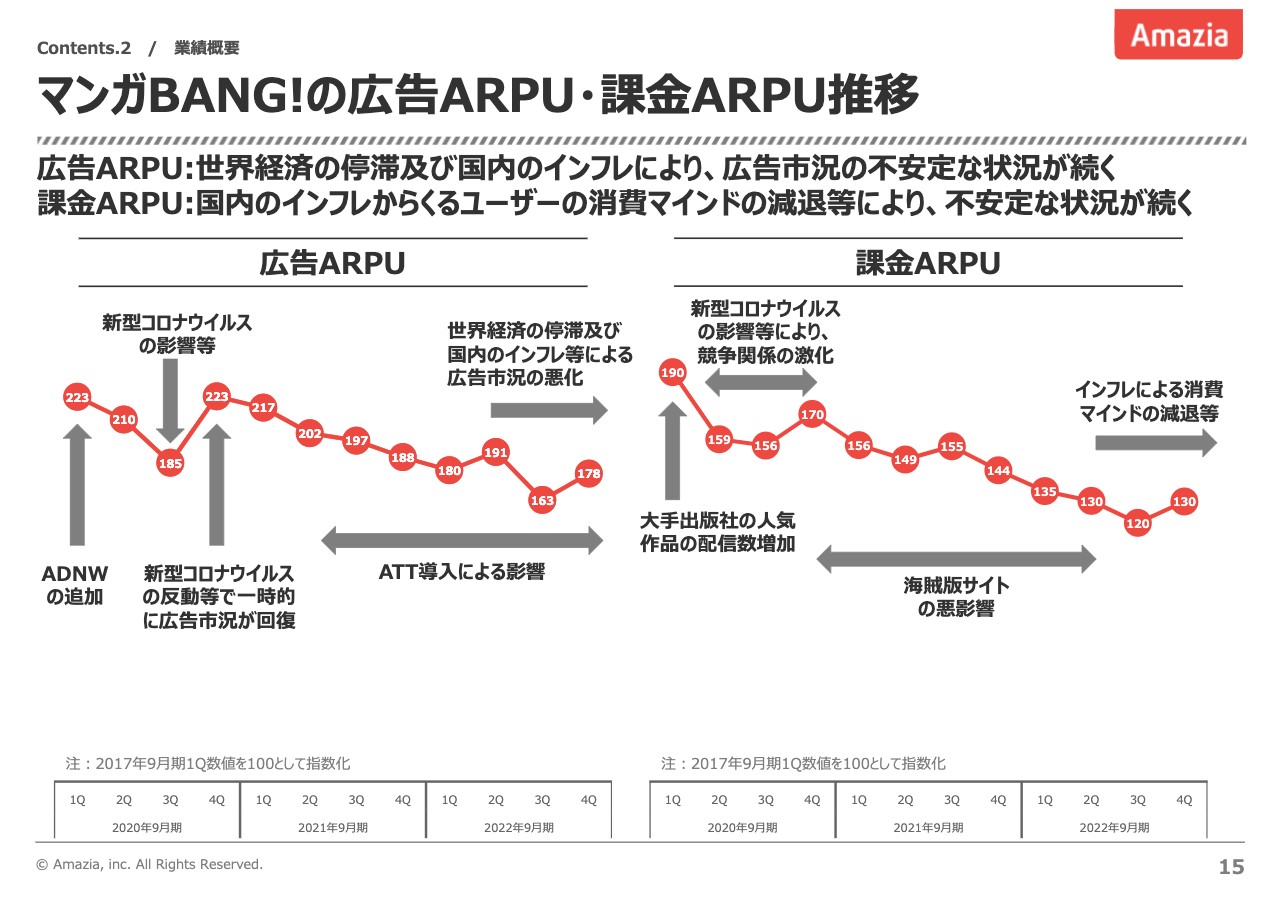

マンガBANG!の広告ARPU・課⾦ARPU推移

広告ARPU・課金ARPUについてご説明します。インフレ・不景気懸念による消費マインド減退やインターネット広告不況ともいうべき状況が続いており、2022年9月期の広告ARPU・課金ARPUは、下がり続けるという状況ではないですが、全体としてかなり低調な水準での推移となっています。

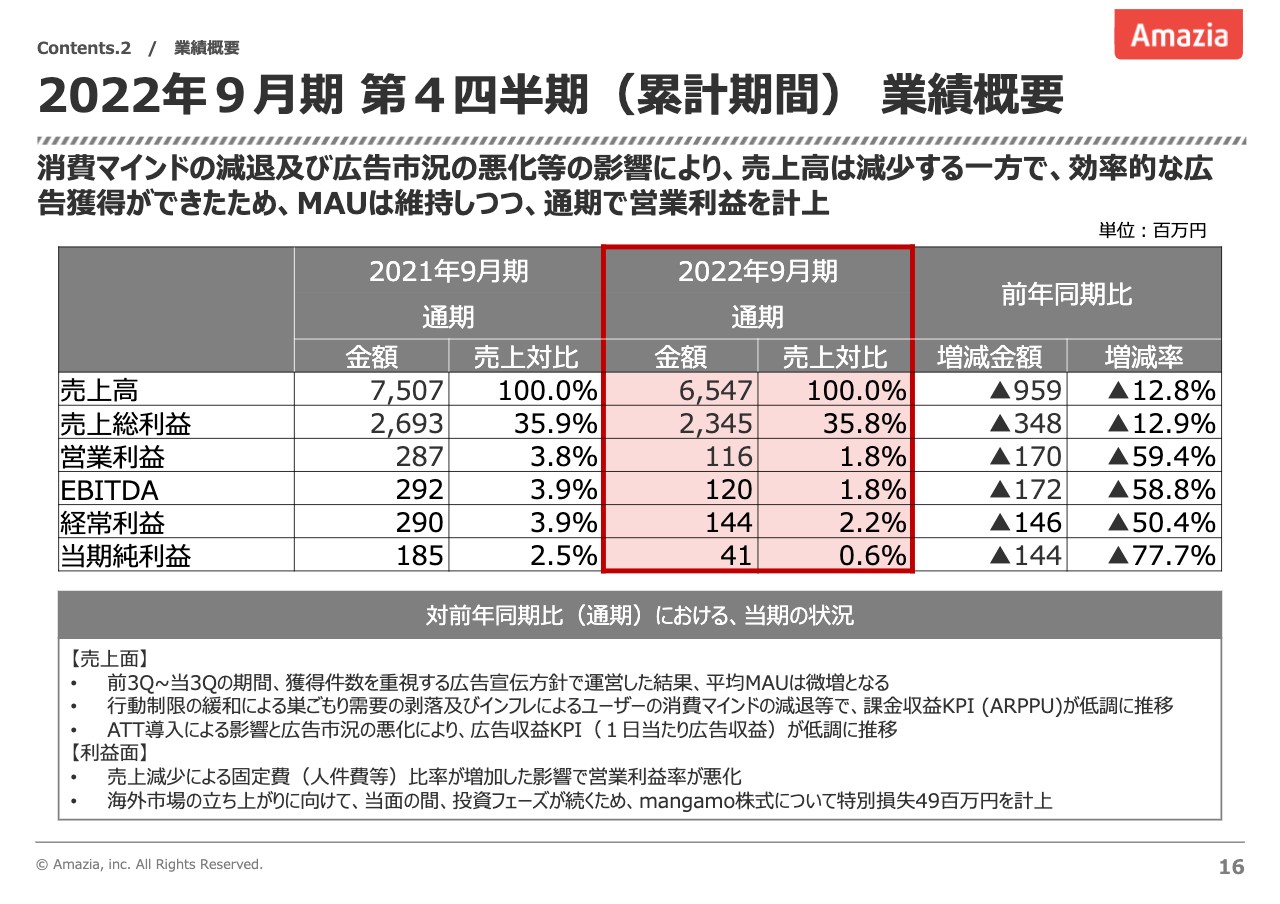

2022年9月期 第4四半期(累計期間) 業績概要

2022年9月期第4四半期累計期間の業績概要です。売上高が65億4,700万円、営業利益が1億1,600万円、経常利益が1億4,400万円、当期純利益が4,100万円となりました。

6月30日発表の修正計画に近しいかたちでの着地となり、通期では営業利益を計上することができました。当期純利益は、2021年10月に出資を行った、海外向け漫画サブスクリプションサービスを展開するmangamo社への出資金の減損につき、計画を下回っています。

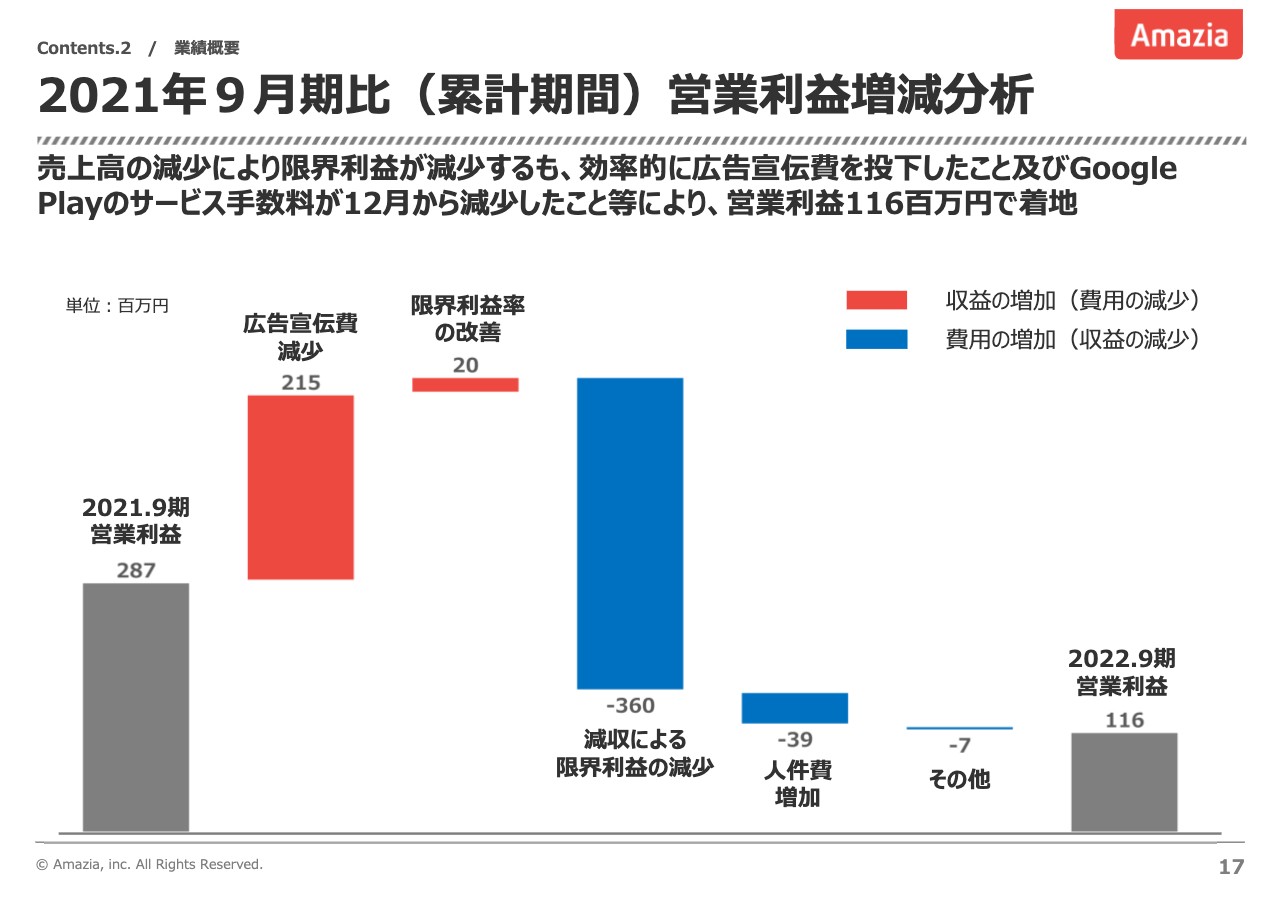

2021年9月期比(累計期間)営業利益増減分析

2021年9月期と比較した営業利益増減分析です。減収の影響が3億6,000万円と大きいものの、広告宣伝費の削減や「Google Play」の手数料の減少もあり、営業利益は1億1,600万円で着地できました。

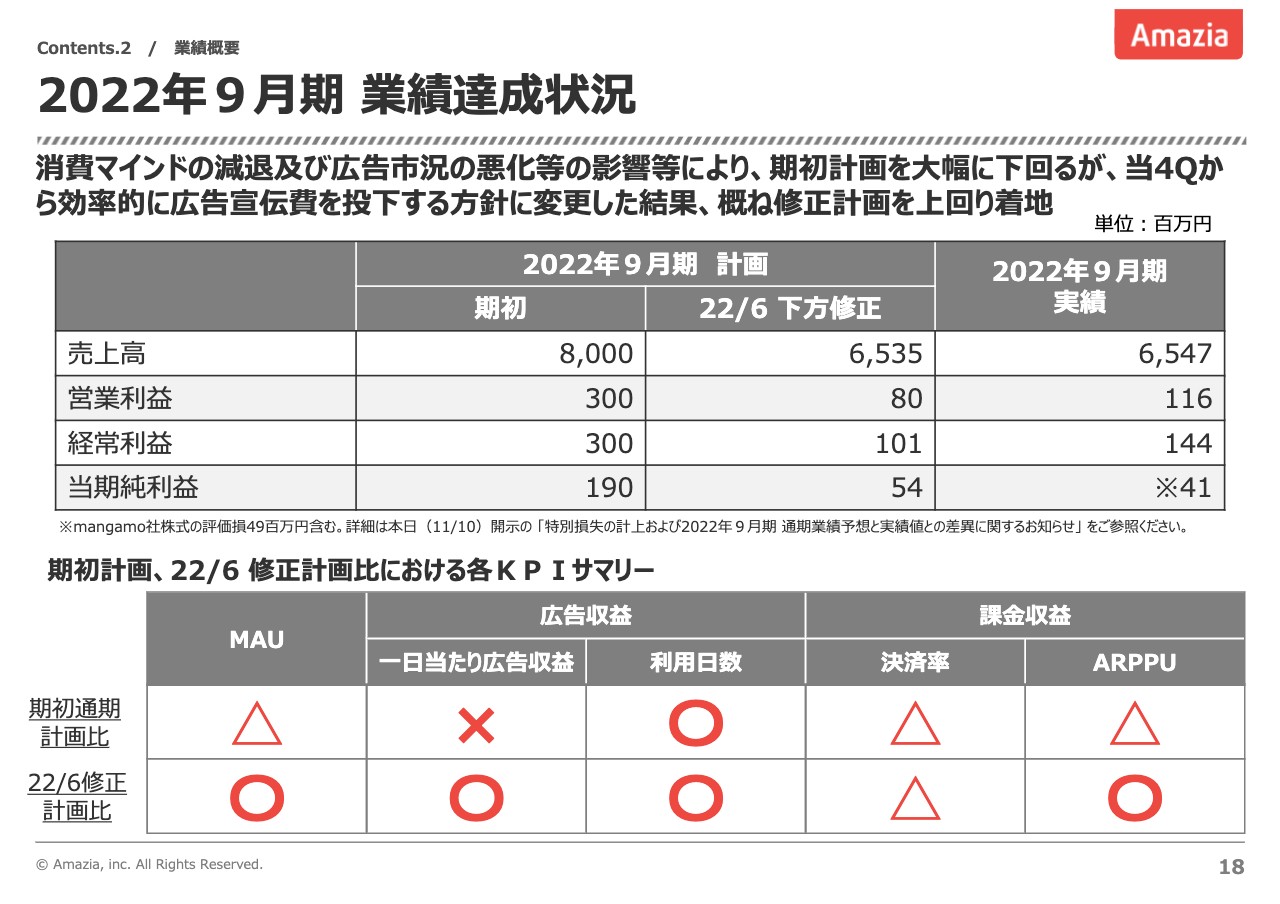

2022年9月期 業績達成状況

2022年9月期の業績達成状況です。課金マインドの減退および広告市況の悪化は、期初の想定以上でした。広告宣伝方針の変更により、修正計画はおおむね達成できたものの、期初計画を大幅に下回ったことを大変申し訳なく感じています。

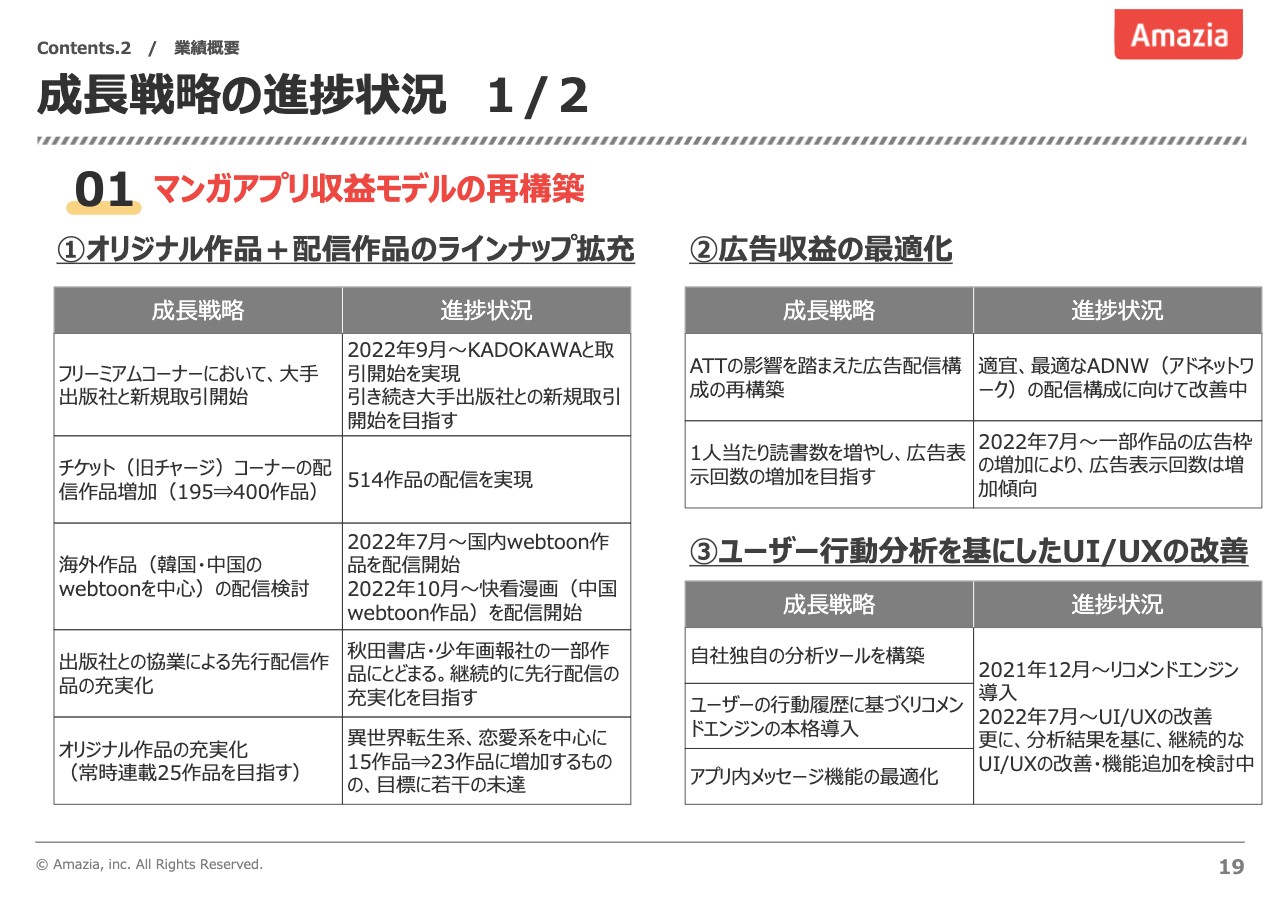

成⻑戦略の進捗状況 1/2

成長戦略の進捗状況です。当社では、期初に3つの成長戦略を立てました。1点目は、「マンガアプリ収益モデルの再構築」です。競争環境が激しくなる中で、「マンガBANG!」ならではの強みを引き出すために、当期はかなりの施策に取り組みました。

「①オリジナル作品+配信作品のラインナップ拡充」については、フリーミアムコーナーにおいて、KADOKAWAとの取引開始を実現しました。また、現時点で実現できていない大手出版社との取り組みについても進捗しています。

チケットコーナーの配信作品増加については、目標の400作品を大きく超える、514作品の配信を実現しました。

縦読みフルカラーが特徴の、新しい漫画のフォーマット「webtoon」についても、2022年7月から「マンガBANG!」で配信を開始しています。また、当期ではありませんが、10月からの取り組みとして、中国の大手漫画アプリ運営会社の「快看漫画」の作品の配信を開始しました。

オリジナル作品の充実化については、オリジナル作品が15作品から23作品に増加しました。目標は若干未達だったものの、体制を含めたチームの構築という点では進展があったと考えています。

以上のように、「①オリジナル作品+配信作品のラインナップ拡充」については、一定の進捗ができたと評価しています。

一方で、「②広告収益の最適化」「③ユーザー行動分析を基にしたUI/UXの改善」については、システムを中心にかなり社内リソースを投下し、さまざまな取り組みを行った結果、KPIに対して若干の改善効果は見られましたが、大幅な影響は実現できませんでした。

具体的には、Apple「ATT」が指定するプライバシー情報、個人情報保護に関する取り扱いを受けて、広告配信構成の再構築を行いました。また、作品の併読数を増やすための機能開発を行いました。併読数については実際に改善しましたが、目標には届きませんでした。

また、リコメンドエンジンの導入やメッセージ機能の導入、分析ツールの導入についても、機能開発という点では着実な成果を上げていますが、それを受けたKPIの改善までは至りませんでした。

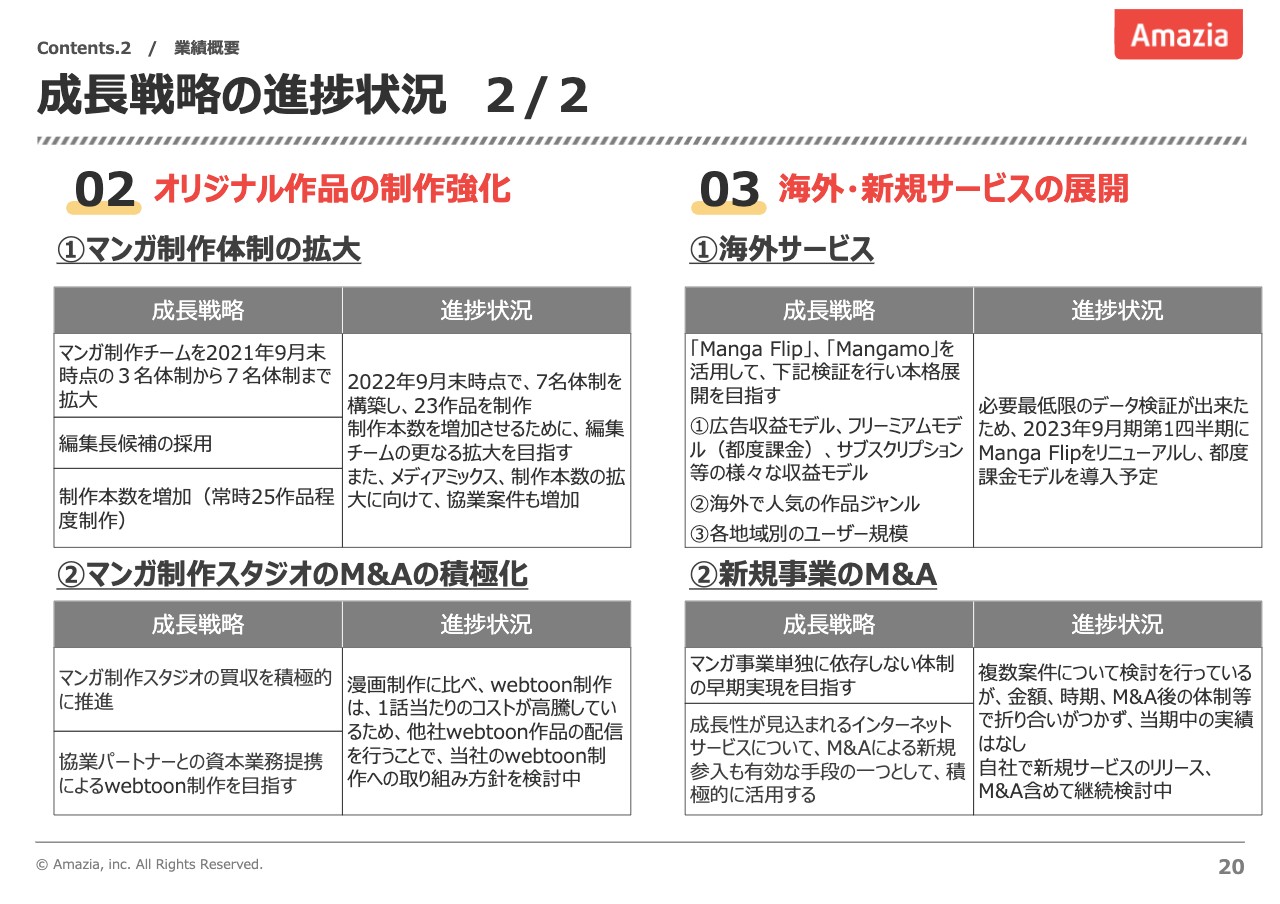

成⻑戦略の進捗状況 2/2

成長戦略の2点目は、「オリジナル作品の制作強化」です。「①マンガ制作体制の拡大」については、オリジナル作品の漫画制作チームが3名体制から、2022年9月末時点で7名体制へと倍増しています。編集長候補の採用については、まだ編集長自体は決まっていませんが、経験者の採用が進んでいます。

作品数の増加および作品制作の体制構築という点では、一定の成果が得られた期であったと評価しています。今後はさらなる編集チームの拡大と、そこからヒット作の創出やメディアミックスの達成を目指しますので、それにチャレンジできる体制を整えられた1年だったと考えています。

「②漫画制作スタジオのM&Aの積極化」については、主に「webtoon」を対象にしています。「webtoon」は、非常に高い成長性を持つ新しいフォーマットであり、私自身も注目していますが、制作については一気に参入者が増え、現状では制作費用が高騰しています。

また、現時点で配信されている日本初の「webtoon」作品を、当社でも7月から配信を開始しましたが、まだ大きな収益を上げたヒット作は生まれていない状況であり、他社からも同様の状況であると聞いています。

当社でも「webtoon」スタジオの参入を検討していますが、上記の状況を受け、「webtoon」の配信自体は行うものの、「webtoon」スタジオの設立はいったん見送ることにしました。今後の「webtoon」の市場動向を見て、あらためて判断したいと考えています。

成長戦略の3点目は、「海外・新規サービスの展開」です。「①海外サービス」では、当期は「Manga Flip」の運営や、先述した「Mangamo」への出資を行い、最低限ではあるものの、当社なりの知見の獲得やデータ検証を実現できたと考えています。それを受け、現在は「Manga Flip」のリニューアルを実施しており、2023年9月期第1四半期には課金モデルを導入予定です。

「②新規事業のM&A」については、社長室を設立し、複数案件のM&Aの検討、出資検討、社内での新規事業の企画立案を行ってきましたが、2022年9月期中に実現に至った案件はありませんでした。今後も自社での新規サービスおよびM&Aの参入を含めて、積極的に検討していきたいと考えています。

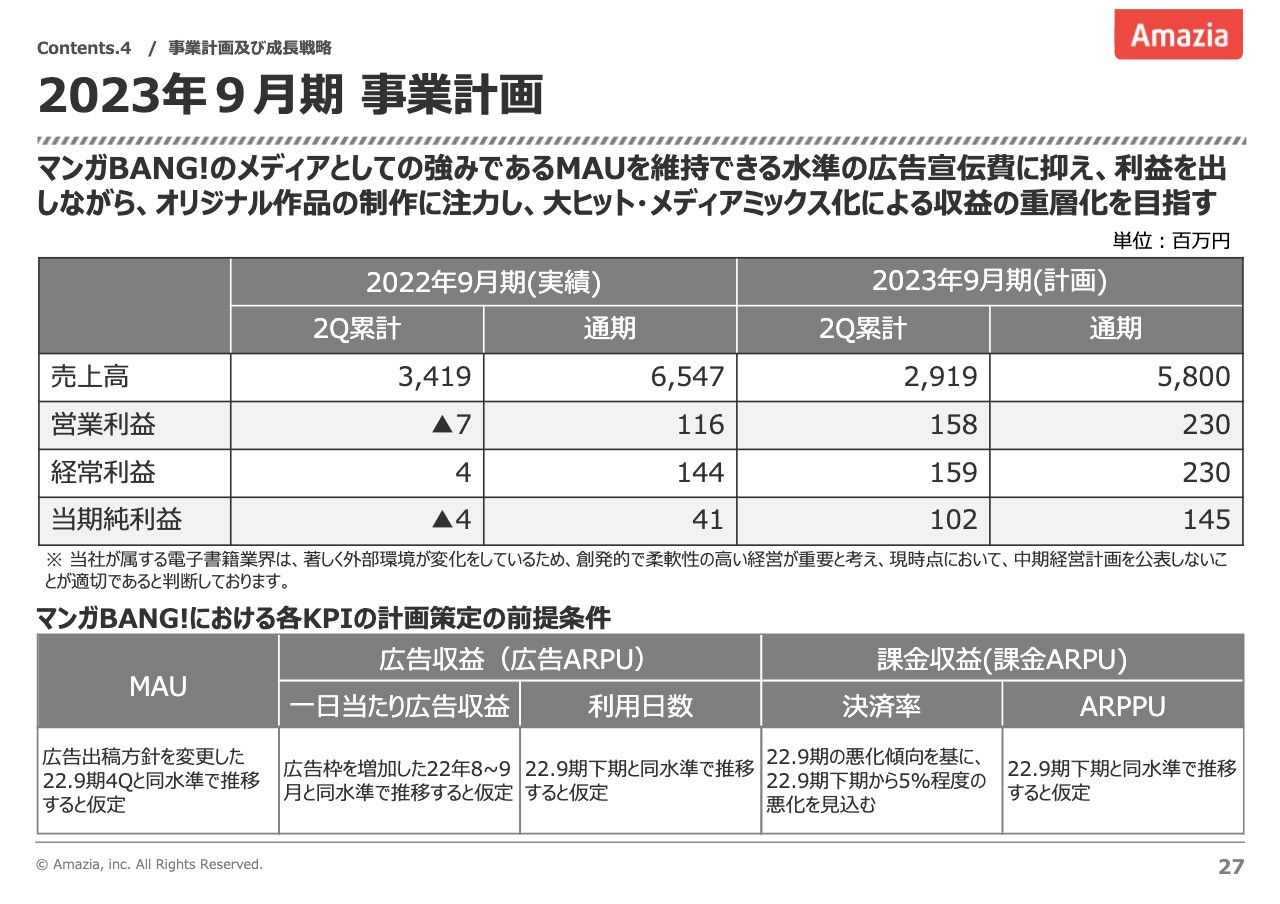

2023年9月期 事業計画

2023年9月期の事業計画です。大まかな方針として、「マンガBANG!」の改善に充てていた人的リソースについて、前期に一定の改善目処がついたため、今期はオリジナル漫画制作や海外マンガアプリにリソースを充当する方針です。

「マンガBANG!」については、メディアとしての強みを維持できるMAUを維持しつつ、利益を出しながら運営し、その利益をもとにオリジナル作品の生産拡大によるヒット作の拡充、メディアミックスでの収益重層化を目指したいと考えています。

また、海外版アプリに関しても、P/L負担を抑えながらも成長を目指し、まずは人的リソースを充当していく方針です。

通期では、売上高58億円、営業利益2億3,000万円を計画しています。KPIは、スライド下部に記載のとおりです。MAUについては、効率的な広告出稿方針を維持する予定であるため、2022年9月期第4四半期と同水準での推移を予想しています。

一日当たり広告収益については、当社の施策が結果として現れた2022年8月から9月の実績と同水準で推移すると仮定しています。利用日数については、2022年9月期の下期と同水準を仮定しています。

決済率に関しては、2022年9月期に悪化傾向があったため、2022年9月期の下期からさらに5パーセントの悪化を見込んでいます。課金ARPUは、2022年9月期の下期と同水準で推移すると仮定しています。KPIについては、今の低調な状態が継続するという前提で事業計画を作っています。

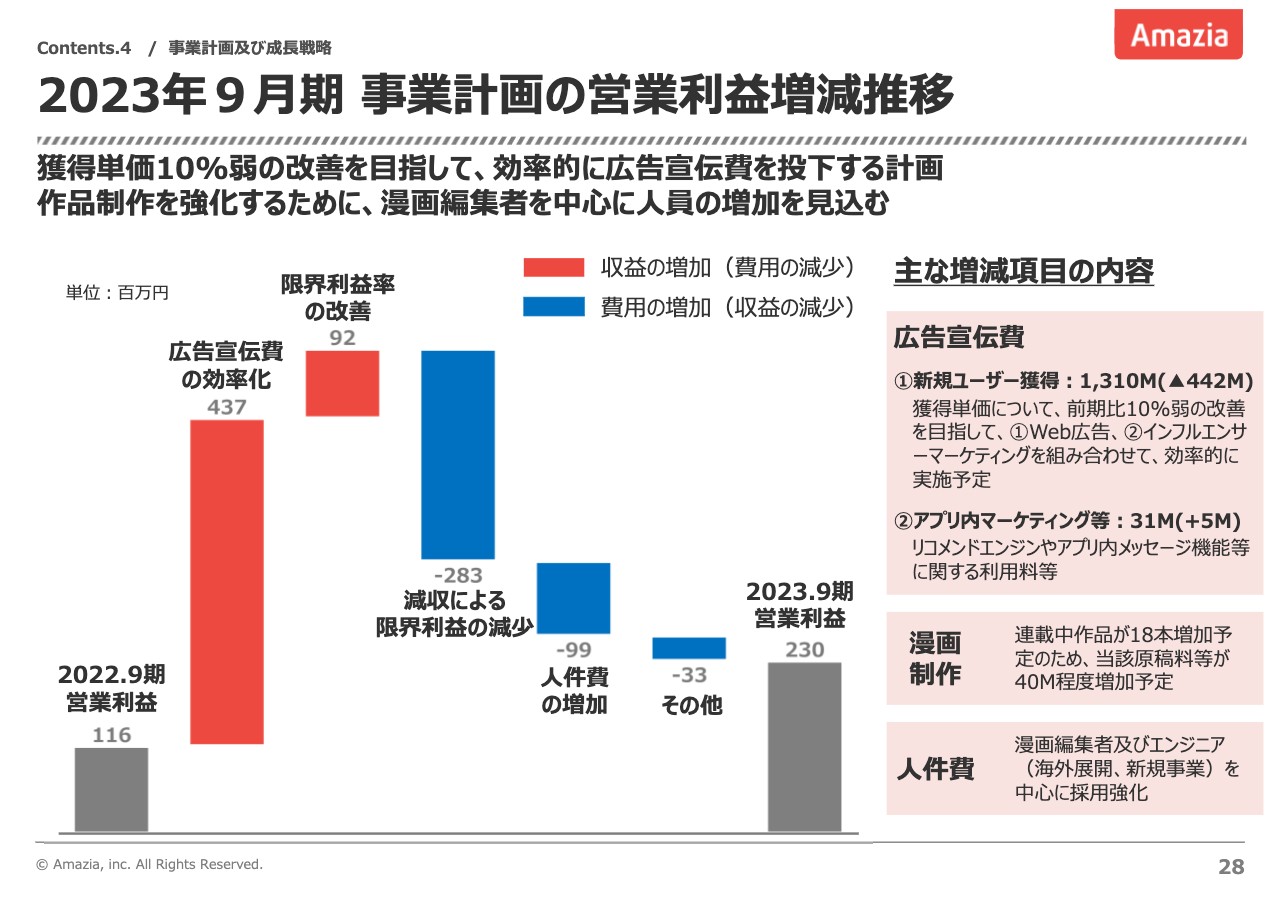

2023年9月期 事業計画の営業利益増減推移

2023年9月期の事業計画における営業利益の増減推移についてです。2022年9月時点の営業利益1億1,600万円に対して、広告宣伝費の効率化策として前期比10パーセント弱の獲得単価の改善を目指すため、4億3,700万円の増加を見込んでいます。

さらに、限界利益率の改善によりプラス9,200万円となりますが、減収による限界利益の減少によりマイナス2億8,300万円となります。また、主なコスト増加要因となる、漫画編集者およびシステムエンジニアの人件費の増加によりマイナス1億円程度を想定し、結果として2023年9月期の営業利益は2億3,000万円を予定しています。

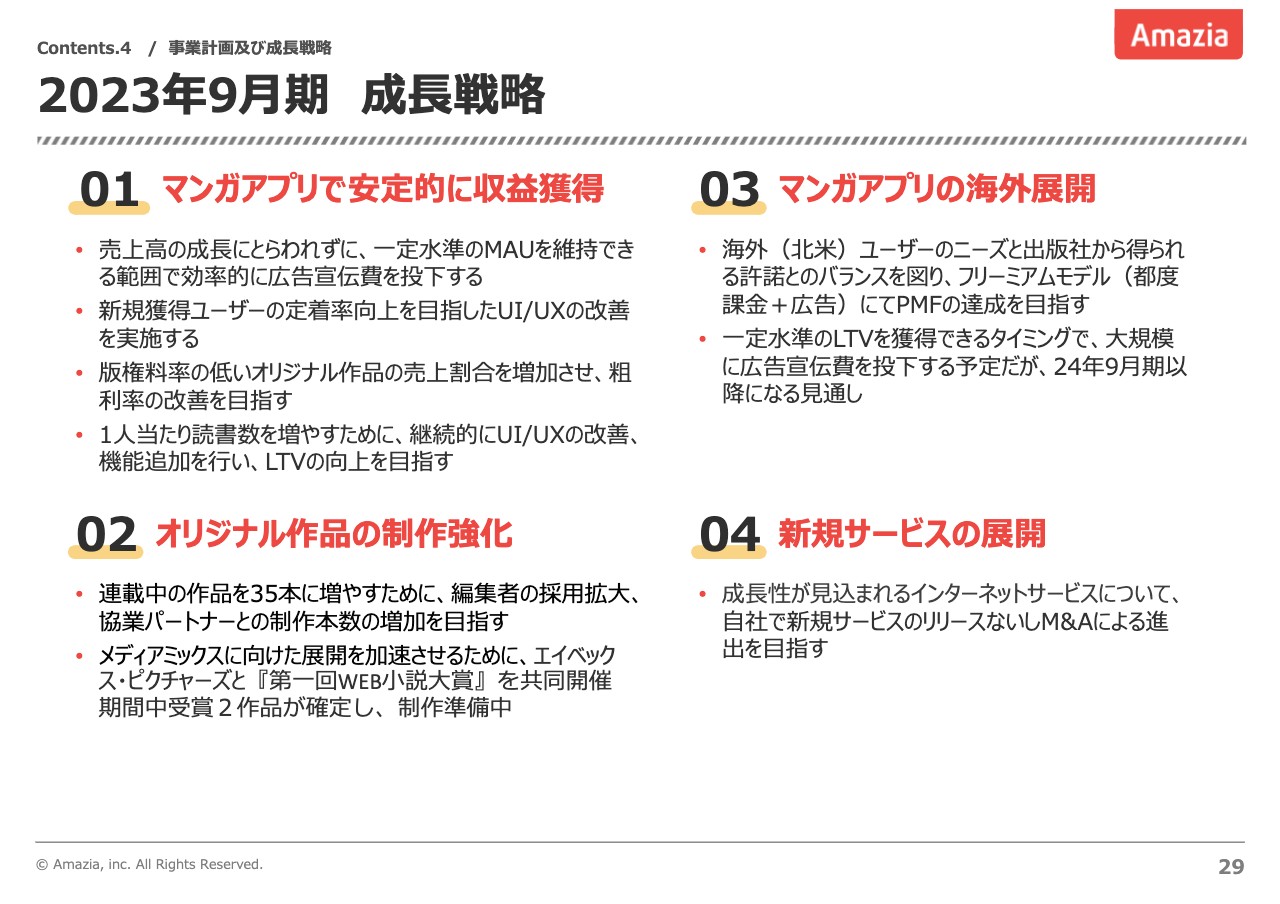

2023年9月期 成⻑戦略

2023年9月期の成長戦略についてご説明します。方針でお伝えしたとおり、「マンガアプリで安定的に収益獲得」を行う方針です。前期に「マンガBANG!」に充てていた人的リソースを、オリジナル作品の制作強化とマンガアプリの海外展開に振り分けるかたちになると思っています。

マンガアプリに関しては、売上高の成長にとらわれず、一定水準のMAUを維持しながら効率的な広告宣伝費を投下する方針を継続します。また、システム改善という意味では、新規獲得ユーザーの定着率向上を目指したUI/UXの改善を、これからも継続して行っていきます。

さらに、版権料率の低いオリジナル作品の売上割合を増加させ、利益率の改善を目指していきます。また、1人あたり読書数を増やすために、UI/UXの継続的な改善を前期に引き続き行っていきます。

「オリジナル作品の制作強化」については、ようやく体制が整いつつあるところですので、作品数の増加を積極的に進めたいと思っています。作品数は35本を目標にし、そのために必要な編集者の採用拡大、協業パートナーとの作品制作の増加を目指しています。

加えて、メディアミックスの実現をかたちにするために、エイベックス・ピクチャーズと共同制作を行っています。そのような作品のIP展開についても取り組んでいきたいと思っています。

「マンガアプリの海外展開」については、第1四半期中に「Manga Flip」のリニューアルを行い、北米ユーザーに向けたフリーミアムモデル、具体的には「待てば無料」と呼ばれる、課金を含めたアプリのリリースを行う予定です。

こちらはまだデータとして不十分な部分があるため、まずはLTV(ライフタイムバリュー)つまり、ユーザーからいただける収益を最大化するように改善を行っていきます。その後、広告宣伝費を投下する予定ですが、まずは分析・機能開発といった人的リソースの充当が優先されるため、P/L負担は、2023年9月期については大きなものではないと見ています。

「新規サービスの展開」についても、積極的に行っていきます。マンガ事業とともに当社の柱となる、マンガ周辺領域を除く新規事業については、引き続き積極的に機会を探し、その領域の新規サービスもしくはM&Aを展開していきます。

当社は新規事業の立ち上げありきであり、安易な参入は避けていく方針ですが、新規サービス、マンガ事業に続く柱の創出は急がれているため、積極的な機会の創出にも臨んでいきたいと考えています。

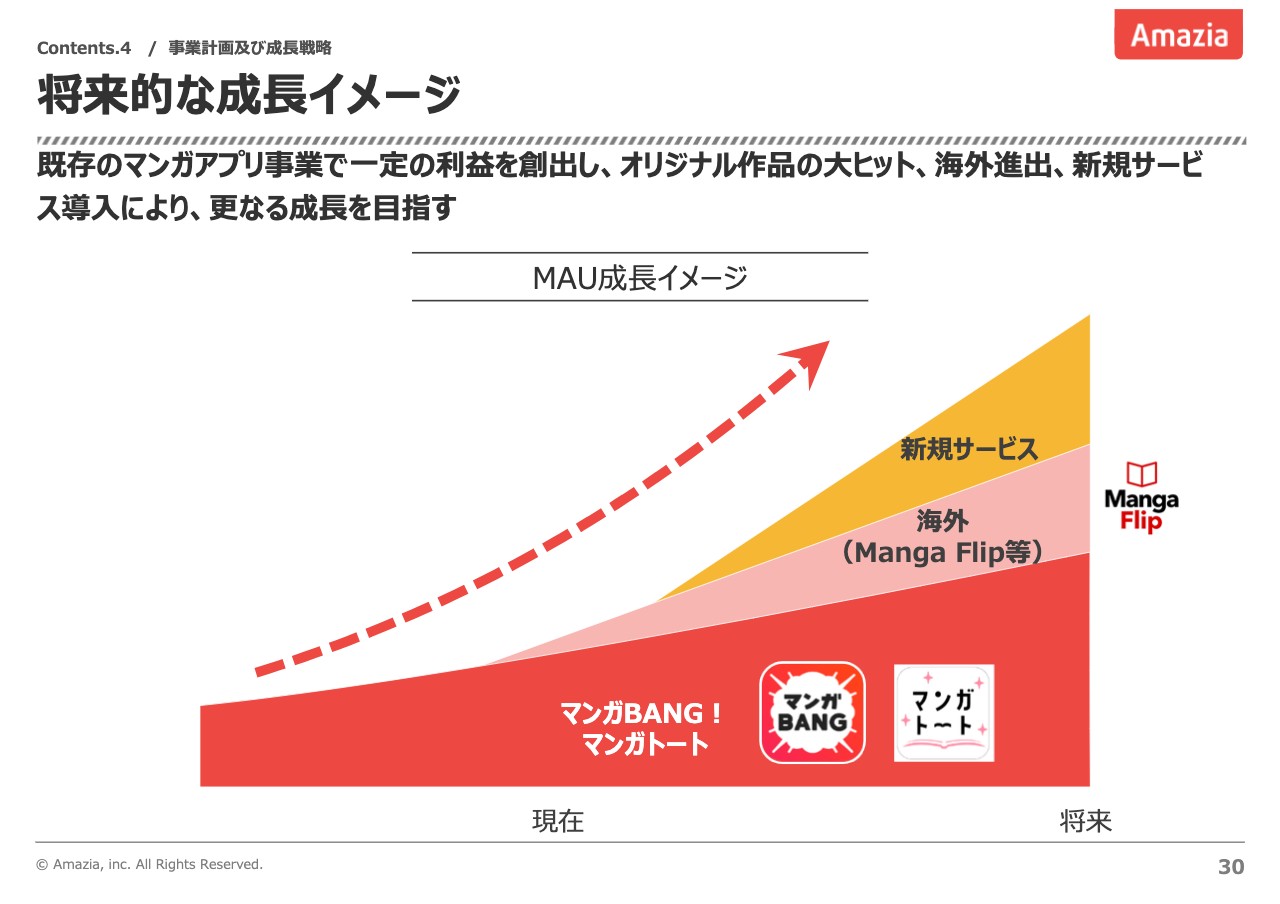

将来的な成⻑イメージ

将来的な成長イメージです。既存のマンガアプリ事業で一定の利益を創出しつつ、オリジナル作品の大ヒット、およびマンガアプリの海外進出、新規サービス導入により、マンガ事業に依存しない、さらなる成長を目指すという方針に変更はありません。こちらの成長イメージを実現できるように、社内一丸となって取り組んでいきます。

以上で、決算説明会のご説明を終了させていただきます。ご清聴ありがとうございました。

質疑応答:競合の状況について

質問者:御社の「マンガBANG!」には独自の強みがいくつかあったと思いますが、そのあたりとの関係性も含めて、競合との競争が今どのような状況になっているのかをご説明していただけますでしょうか?

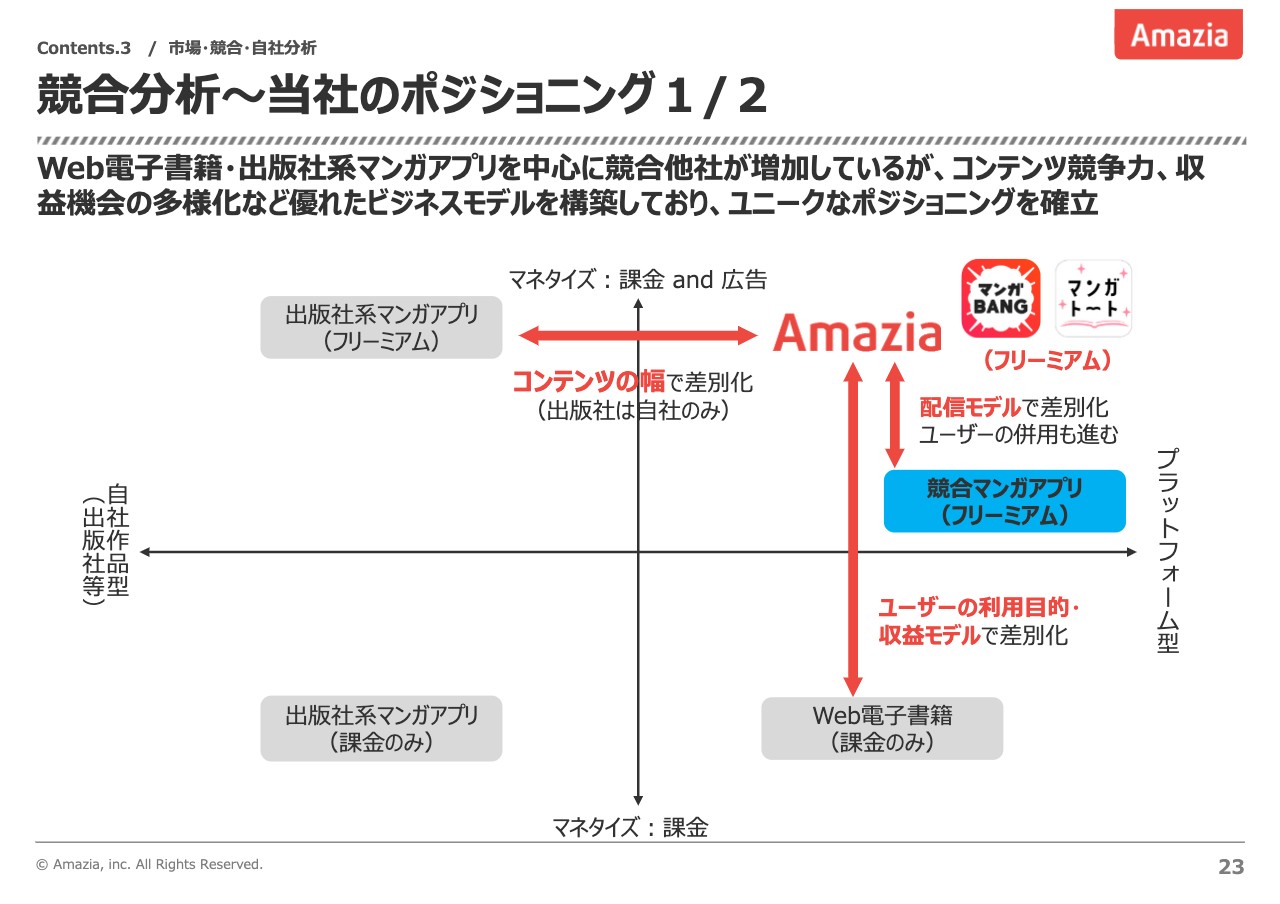

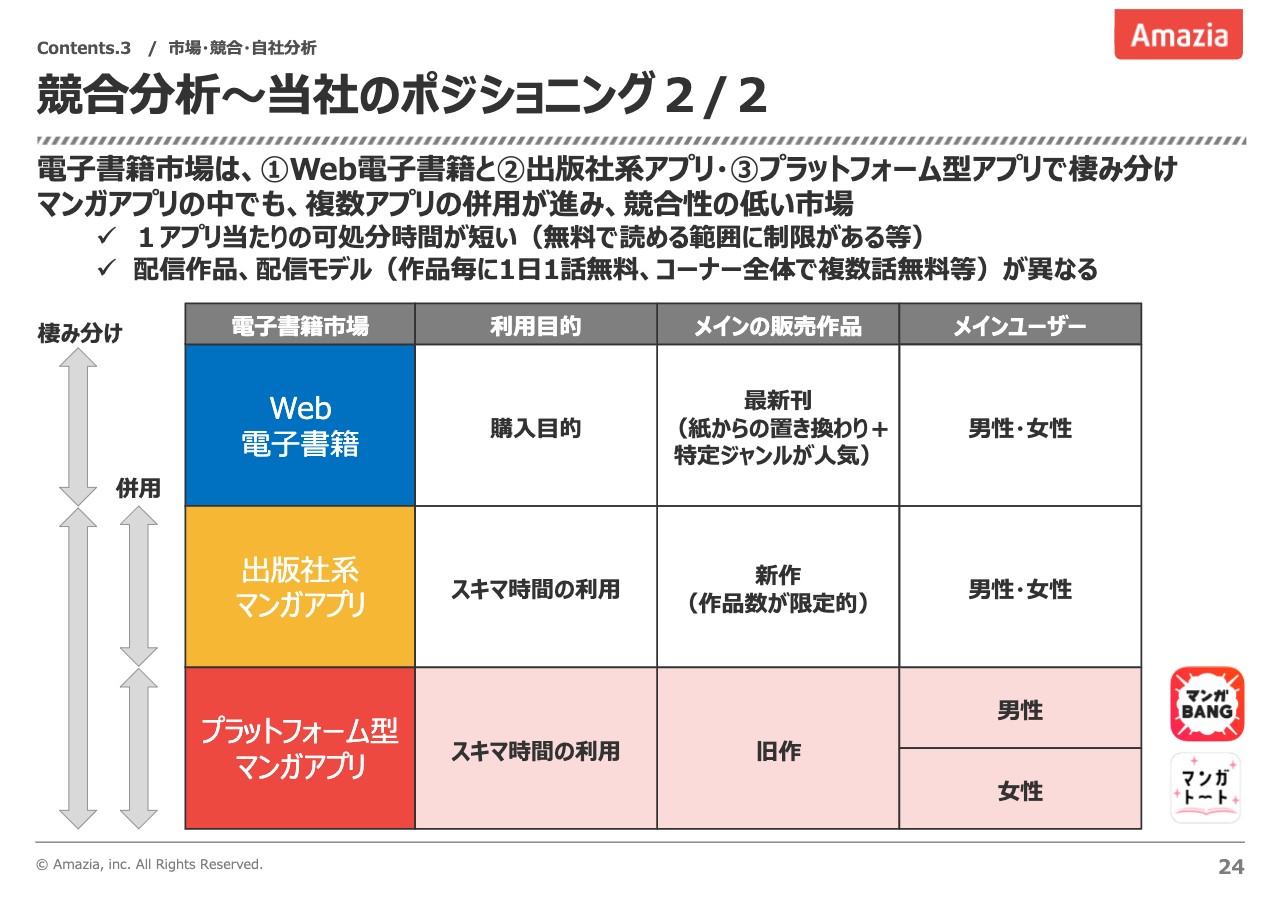

佐久間:当社の優位性については、主な競合として、「ピッコマ」と「LINEマンガ」の2大マンガアプリと比較しますと、相変わらず男性ユーザーが多いという特徴に強みを持っており、独立系としては3番目のポジションを得ていると考えています。

相変わらず、その他の競合サービスとでは、配信作品、配信モデル、ユーザー属性等において、強みがあると考えています。

ただ、マンガアプリについては、おそらくコロナ禍によって一時的にユーザーが急拡大したことを受け、「ピッコマ」「LINEマンガ」の拡大が、当社の得意とする男性ユーザーに多少影響が及んでいるのではないかというところで、競争環境は相変わらず厳しいとお伝えしています。また、巣ごもり需要も落ち着き、2022年9月期の市場成長は、競合他社の値引きやキャッシュバック等を除くと微減にとどまっていることも、競争激化の要因の一つとなっております。

しかし、当社の優位性である男性ユーザーの獲得と、「メダルコーナー」というたくさん無料で読めるコーナーの強みは大きくは変わっていません。

質問者:「ピッコマ」や「LINEマンガ」との競争については、御社では過去の比較的名の知れたタイトルが読めることが優位性のひとつだと思います。勘違いかもしれないのですが、「ピッコマ」や「LINEマンガ」は「webtoon」の印象があります。どちらかというと新しい作品がどんどん出るほうに世の中のニーズがあり、そちらに取られてしまうイメージがあるのですが、いかがでしょうか?

佐久間:当社が集英社や講談社、秋田書店の人気作品や名作を配信しているという強みは変わっておらず、かつ、ユーザーに受け入れられています。しかし、何度か触れてきたように、他のマンガアプリとの比較という意味では、「LINEマンガ」「ピッコマ」は規模がかなり巨大ですので、当社と同じく講談社や集英社の作品も許諾が出ています。

したがって、当社の「作品による差別化」とは、どちらかというと「LINEマンガ」「ピッコマ」、そして当社を除いた他のマンガアプリとの比較になっています。「LINEマンガ」「ピッコマ」と比較すると、作品が似ているというのが現状です。また、おっしゃるとおり「ピッコマ」「LINEマンガ」は、それにプラスして「webtoon」がかなりの比率を占めており、当社が優位性的に負けている部分だと認識しています。そこを補うために、当社でも「webtoon」の配信及びオリジナル作品の制作に注力しております。

この銘柄の最新ニュース

Amaziaのニュース一覧- 2024年定時株主総会招集通知 2024/11/29

- <11月22日の25日・75日移動平均線ゴールデンクロス銘柄> 2024/11/23

- Amazia、事業計画を発表 マンガアプリ事業での収益化とオリジナル作品の制作強化、新規事業の拡大等で収益強化を目指す 2024/11/19

- 2024年9月期 決算説明資料(事業計画及び成長可能性に関する事項) 2024/11/13

- 2024年9月期決算短信〔日本基準〕(連結) 2024/11/13

マーケットニュース

- 本格普及期へ突入、テスラ効果で「自動運転関連」は大相場確変モード <株探トップ特集> (12/23)

-

明日の株式相場に向けて=ビッグデータやクラウド周辺株に勝機

(12/23)

明日の株式相場に向けて=ビッグデータやクラウド周辺株に勝機

(12/23)

- 欧米為替見通し:ドル・円は伸び悩みか、ドル買い地合い継続も過度な円安は抑制 (12/23)

- 23日香港・ハンセン指数=終値19883.13(+162.43) (12/23)

おすすめ条件でスクリーニングされた銘柄を見る

Amaziaの取引履歴を振り返りませんか?

Amaziaの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。