データ・アプリケーションのニュース

データ・アプリケーション、売上高は前年比+31.2%、サブスクリプションの売上が順調に推移 特需によるパッケージ売上の大幅伸長も寄与

2024年3月期第2四半期決算説明

金子貴昭氏:本日はお忙しい中、株式会社データ・アプリケーションの決算説明会をご視聴いただき、誠にありがとうございます。

資料に沿って、2024年3月期第2四半期業績の総括をご説明します。どうぞよろしくお願いします。

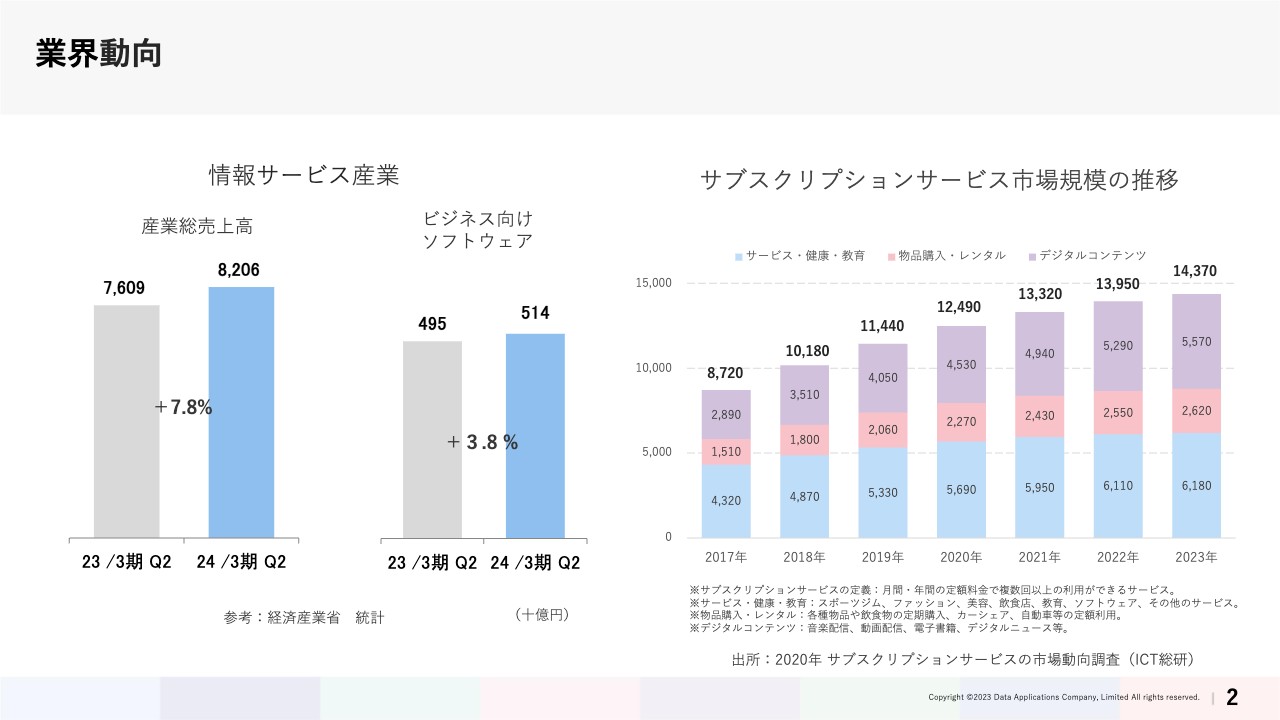

業界動向

まず、業界の動向について簡単に触れます。当社が所属している情報サービス産業全体の景況感を棒グラフで示しています。

当第2四半期の産業総売上高は、前第2四半期比7.8パーセント増の8兆2,060億円、ビジネス向けソフトウェアについては前第2四半期比3.8パーセント増の5,140億円となっています。

参考情報として、当社が売り方として力を入れているサブスクリプションサービスの市場規模も年々増加している状況です。今後もお客さまのニーズに沿って、この販売手法により売上を伸長させていきます。

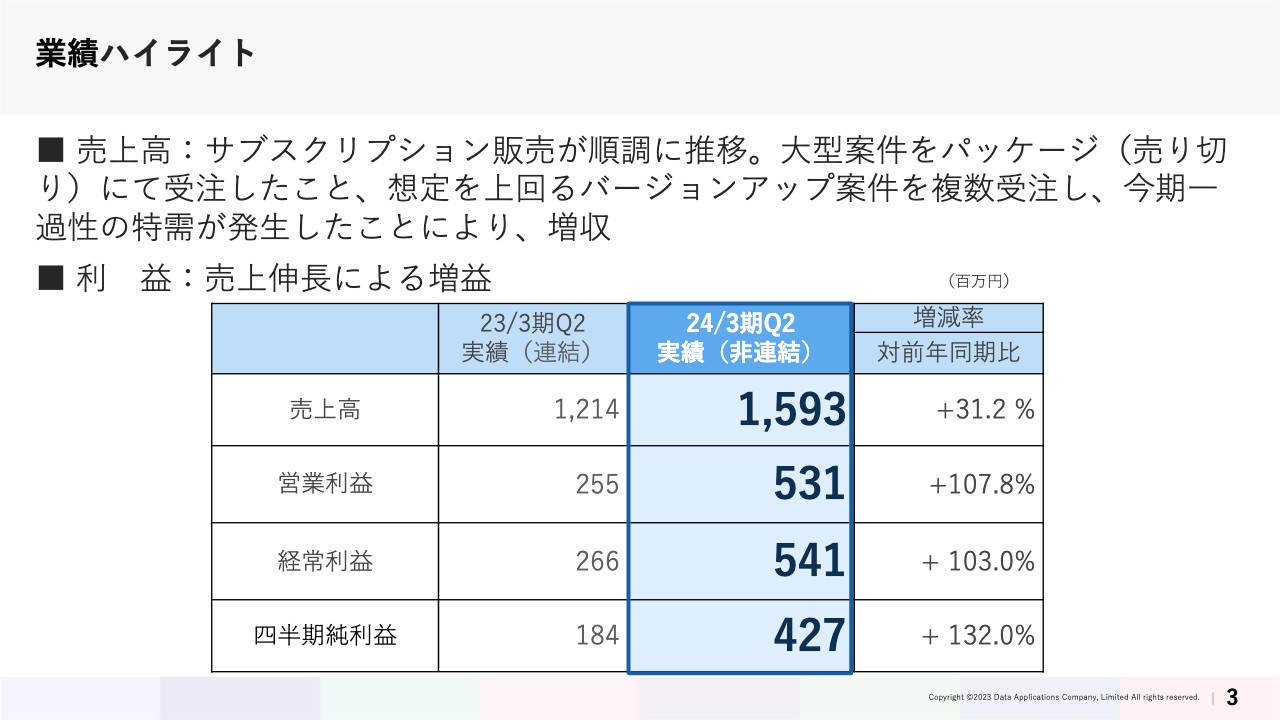

業績ハイライト

業績ハイライトとして、当第2四半期の実績を前第2四半期の実績と比較しています。当社は2023年4月1日付で、子会社であった鹿児島データ・アプリケーションを吸収合併しました。

これにより当社は非連結決算へと移行していますが、鹿児島データ・アプリケーションの売上高はすべて当社との取引によるものだったため、スライドの表以降のデータは、前第2四半期比あるいは前年度末の連結数値との比較分析となります。

総括として、売上高はサブスクリプションの売上が順調に推移するとともに、パッケージ(売り切り)にて受注した第1四半期の大型案件と、第2四半期に想定を上回るバージョンアップ案件が集中し、増収となりました。

利益面については、この増収により、営業利益・経常利益・四半期純利益ともに前第2四半期の実績数値を上回る結果となりました。

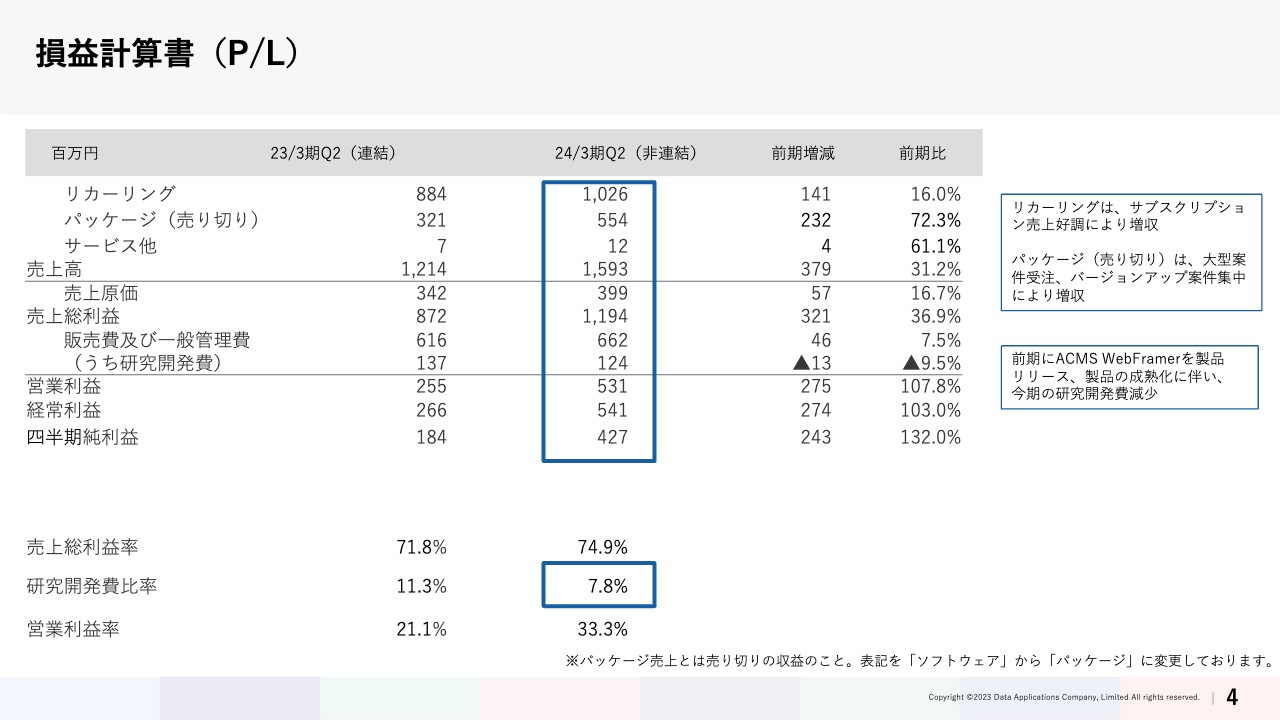

損益計算書(P/L)

第2四半期の業績について損益計算書で詳しくご説明します。売上高について、リカーリングはサブスクリプション売上が好調に推移したことにより増収となりました。ソフトウェアパッケージ(売り切り)についても、大型案件の受注及びバージョンアップ案件が第2四半期に集中したこと等により増収となりました。総売上高は、前第2四半期比3億7,900万円増の15億9,300万円となりました。

売上原価は、12月に予定している本社移転に向けて、現在の事務所の減価償却を割増して進めていることを主要因に、前第2四半期比5,700万円増となりました。販売費及び一般管理費も、本社移転に関連した減価償却費の割増に加え、業務委託費の増加等があり、前第2四半期比4,600万円増の6億6,200万円となりました。

一方で、前第2四半期時点で開発中だった「ACMS WebFramer」が、当期にはすでにリリースされたため開発工数が減少し、研究開発費は前第2四半期比で1,300万円減少しています。

結果として、営業利益は前第2四半期比2億7,500万円増の5億3,100万円、経常利益は前第2四半期比2億7,400万円増の5億4,100万円、四半期純利益は前第2四半期比2億4,300万円増の4億2,700万円となりました。

経営指標として、売上総利益率は74.9パーセント、研究開発費比率は7.8パーセント、営業利益率は33.3パーセントとなっています。

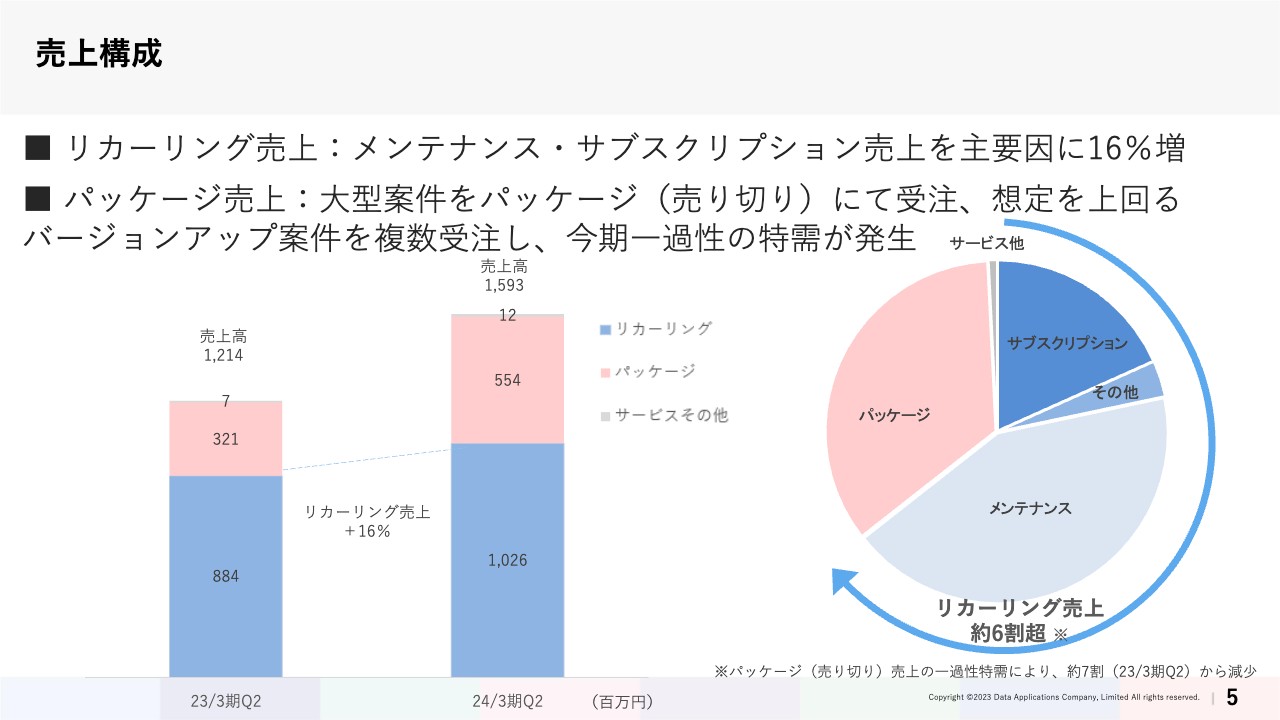

売上構成

売上構成についてです。リカーリング売上は、メンテナンス・サブスクリプション売上の増加を主要因に、前第2四半期比16パーセント増と伸長しています。パッケージ売上は、大型案件や想定を上回るバージョンアップ案件の複数受注により、前第2四半期比72パーセント増の5億5,400万円となりました。

売上高の構成としては、総額15億9,300万円の約65パーセントがサブスクリプション売上やメンテナンス売上といったリカーリング売上です。

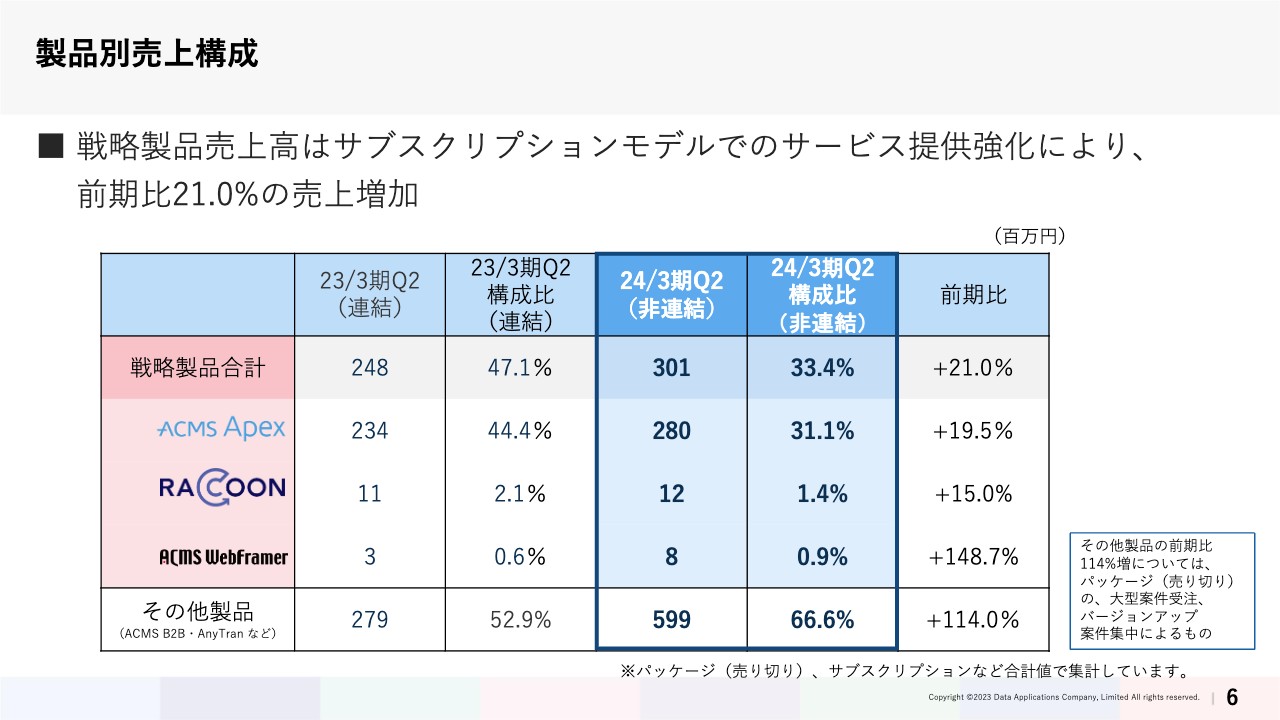

製品別売上構成

補足として、製品別の売上分析です。戦略製品全体の売上は、サブスクリプションモデルでのサービス提供の強化により、前第2四半期比で21パーセント増加しました。

製品別に、エンタープライズデータ連携基盤製品「ACMS Apex」は、大型案件の売上もあり前第2四半期比19.5パーセント増の2億8,000万円となりました。

一方で、データハンドリングプラットフォーム製品「RACCOON」は、前第2四半期比で100万円の増収、Web-EDIシステム基盤製品「ACMS WebFramer」は、前第2四半期比で500万円の増収にとどまり、本格的な売上貢献の目標には及ばす、課題を残す結果となりました。

今後は引き続き、お客さまに対して「ACMS Apex」と「RACCOON」を核にしたデジタル・ビジネス・プラットフォームを提案します。同時に、インターネットEDIへの移行や電子帳簿保存法にも対応可能な「ACMS WebFramer」の拡販などを通し、さらなる事業領域の拡大を目指していきます。

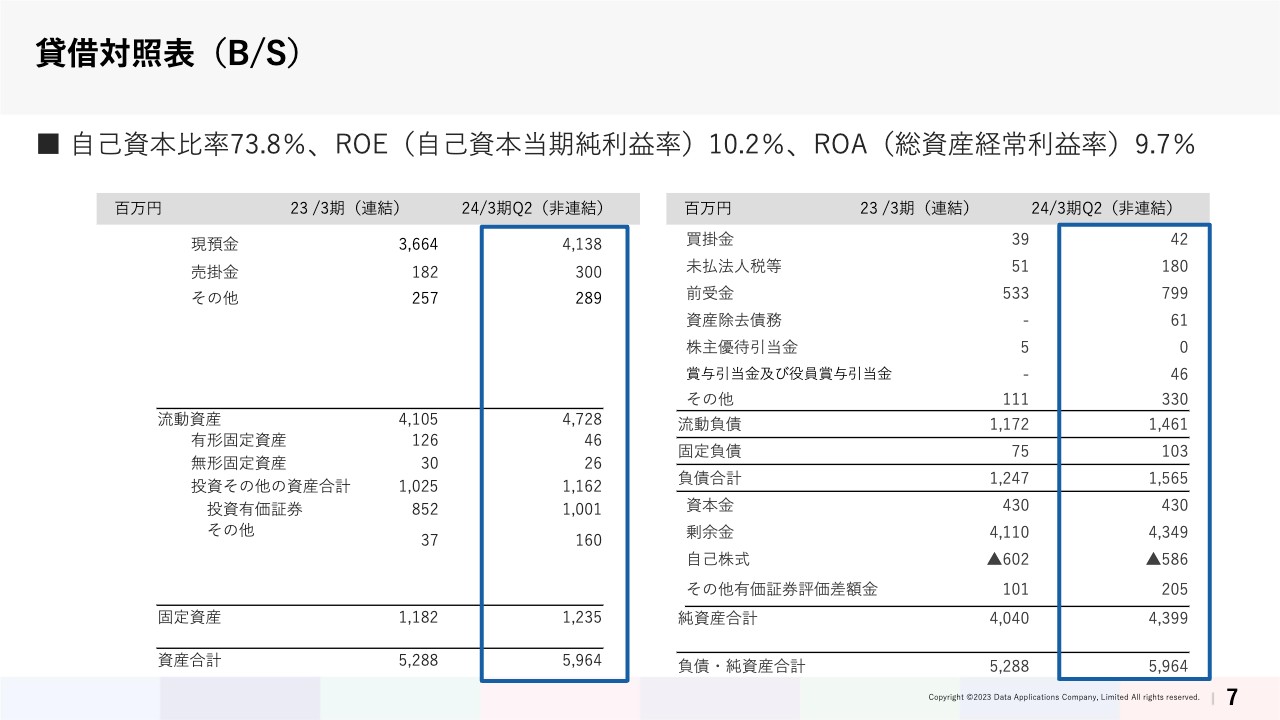

貸借対照表(B/S)

貸借対照表です。資産については、現預金の増加を主要因として、流動資産が前期末から6億2,300万円増加し47億2,800万円となり、資産合計としては、前期末から6億7,600万円増加し59億6,400万円となりました。

負債合計については、流動負債の増加を主要因として、前期末から3億1,800万円増加し15億6,500万円となりました。純資産は、利益剰余金の増加及び有価証券評価差額金の増加により、前期末に比べて3億5,900万円増加し、43億9,900万円となりました。

なお、自己資本比率は73.8パーセント、ROE(自己資本当期純利益率)は10.2 パーセント、ROA(総資産経常利益率)は9.7パーセントとなりました。

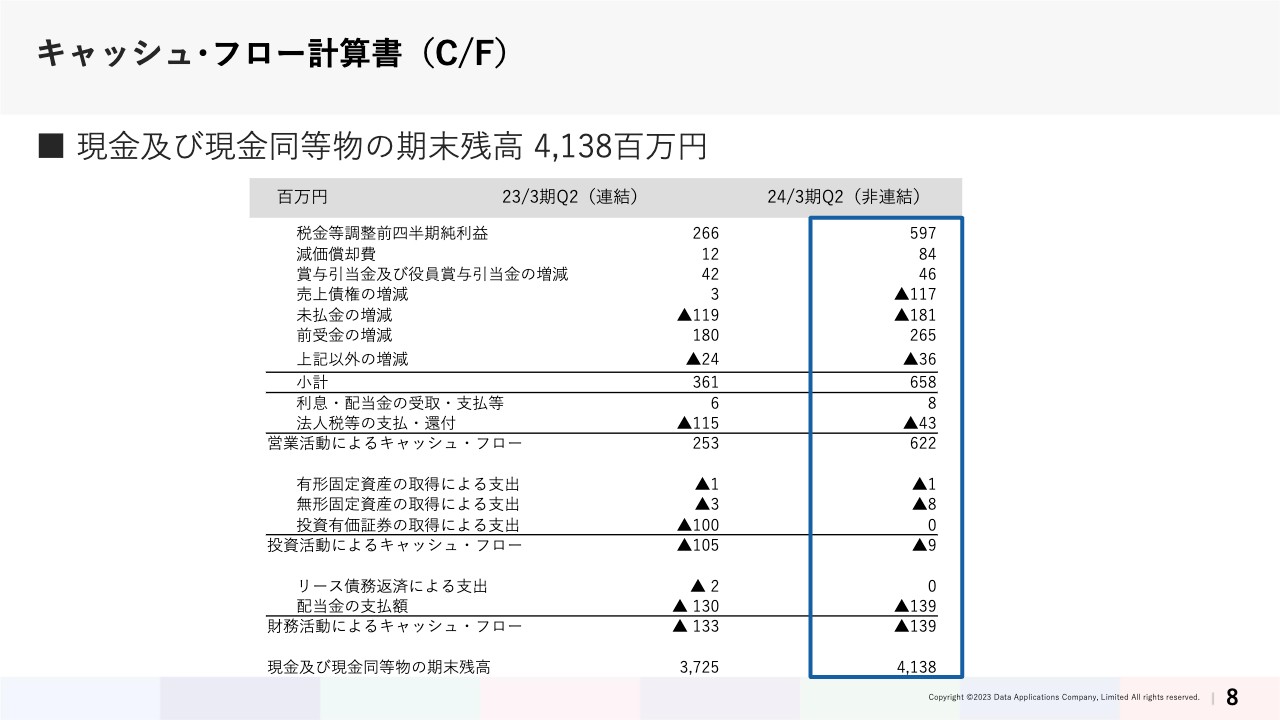

キャッシュ・フロー計算書(C/F)

キャッシュ・フロー計算書についてです。営業活動によるキャッシュ・フローは、6億2,200万円のプラスとなりました。主な理由としては、税金等調整前四半期純利益が5億9,700万円、売上債権の増加が1億1,700万円、未払金の減少が1億8,100万円、前受金の増加が2億6,500万円、賞与引当金及び役員賞与引当金の増加が4,600万円あったことなどによるものです。

投資キャッシュ・フローは、900万円のマイナスとなりました。主な理由としては、無形固定資産の取得による支出が800万円あったことによるものです。財務キャッシュ・フローは、配当の支払いが1億3,900万円あったことにより、1億3,900万円のマイナスとなりました。

以上のことから、現金及び現金同等物の第2四半期末残高は、前第2四半期末残高に比べ、4億1,300万円増加し、41億3,800万円となりました。

以上、2024年3月期第2四半期の業績を総括しました。引き続き、今後の経営方針等については、安原からご説明します。

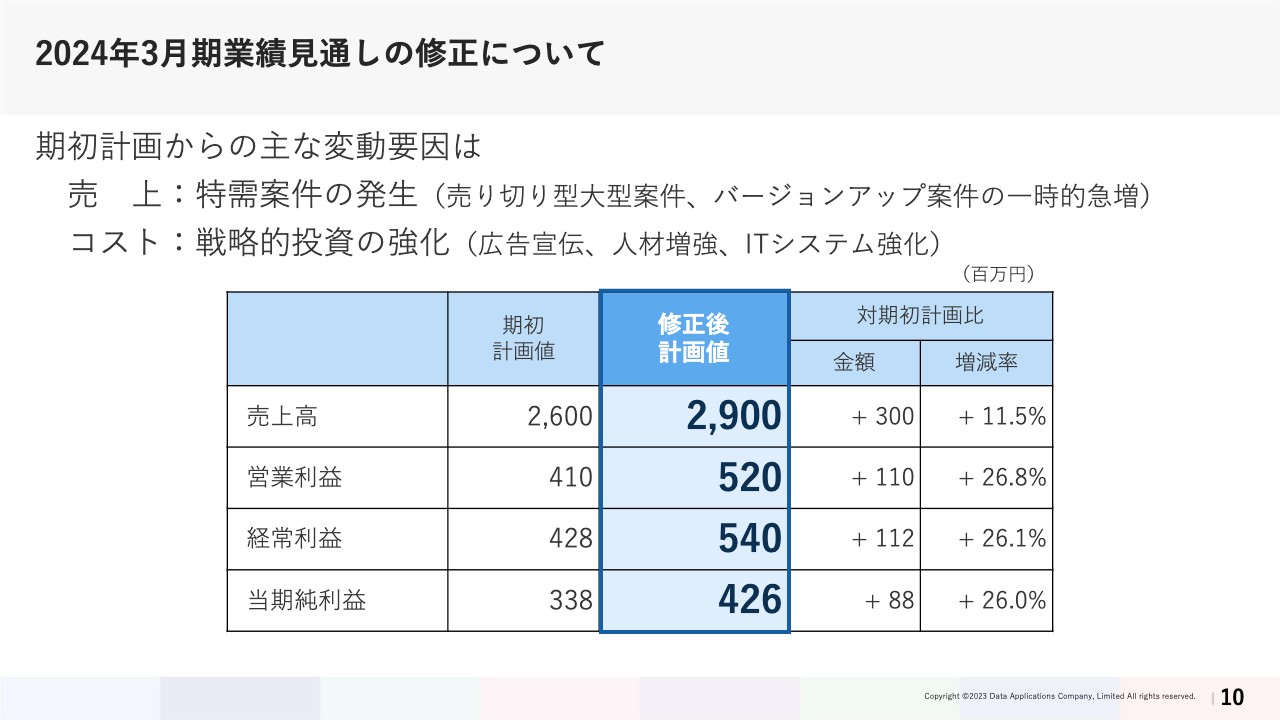

2024年3月期業績見通しの修正について

安原武志氏:代表取締役の安原です。いつもご支援いただき、誠にありがとうございます。

私からは今後の経営方針として、当期の重点施策に対する取り組み状況、そして当期の業績見通しについてご説明します。

はじめに、2023年11月6日に発表した通期の業績見通しの修正についてです。売上高は、期初計画値26億円に対して、3億円増加の29億円に計画を修正しています。

これは主に2つの特需要因によるものです。1つ目は、公共系大型案件について、期初計画時は確度が低く、サブスクモデルでの提案を推進していましたが、それをパッケージ(売り切りモデル)で受注したことです。

2つ目は、「ACMS B2B」において、バージョンアップの案件が期初の想定を大きく上回る件数を受注したことです。こちらは当期のみの一過性の現象となります。この2つの特需要因によって、約2億円の売上増が見込まれます。

コスト面については、この増収を追い風に、戦略的投資を積極的に行う計画としています。中長期的な企業成長を図る上で不可欠となる人材の増強、ハイブリッドワークの定着を企図したシステム整備を含めたIT投資といった、以前より戦略的投資として挙げている項目に加えて、今回は広告宣伝に対する大規模な投資を行いたいと考えています。

当社は、お客さまやEDIを中心とした事業領域での知名度は、それなりにあると自負していますが、投資家のみなさまを含め、社会全体における知名度はまだ低いと認識しています。

今後、新規事業の「Placul」等、これまでの事業領域とは異なる領域への市場展開や、優秀な人材を獲得するためにも、会社の知名度を上げていく必要がありますが、それには大きな投資が必要であり、これまでなかなか計画できていませんでした。

しかし今回、増収による利益の一部を活用することで、今までできなかった規模の広告宣伝活動を実施したいと考えています。未来に向けた投資として、ご理解いただければ幸いです。

このような戦略的投資の強化により、売上の増加と比較すると増加幅はやや少ないものの、営業利益・経常利益・当期純利益において、期初計画値よりも増益を計画しています。

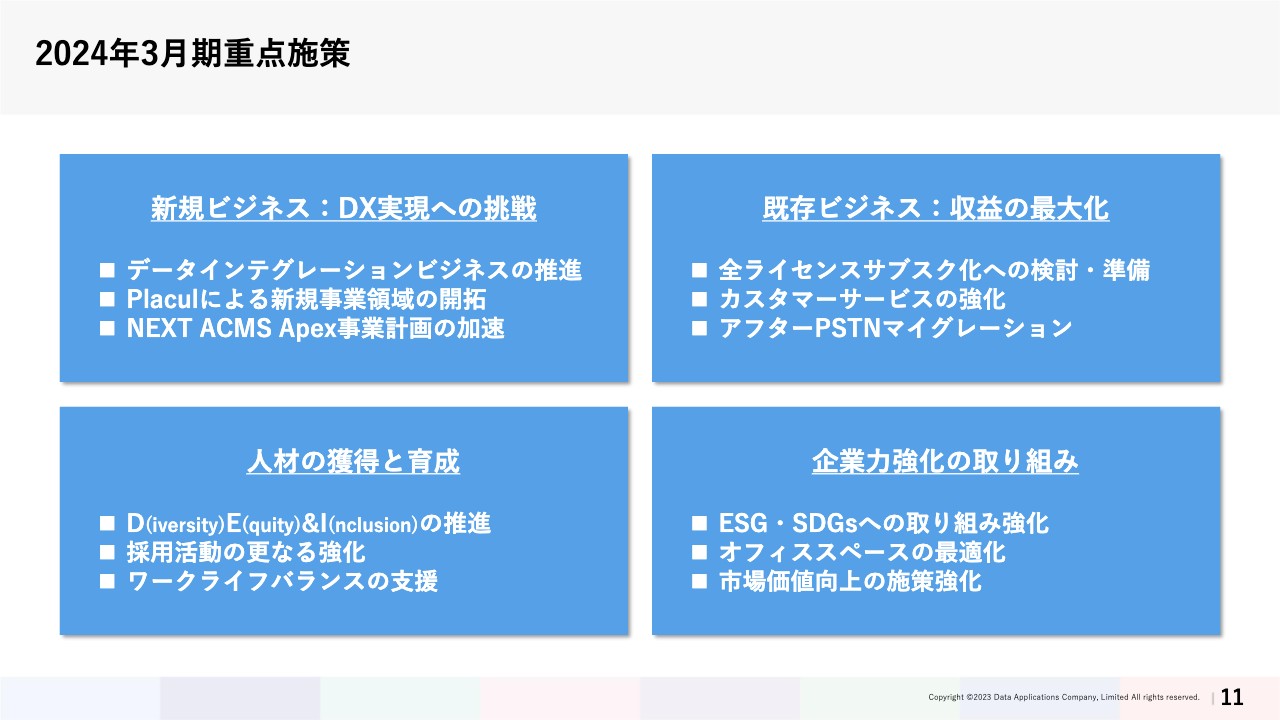

2024年3月期重点施策

当期の重点施策の取り組み状況について、一部ご説明します。5月の決算説明会の際にもお伝えしたとおり、スライドに記載している、新規ビジネス、既存ビジネス、人材の獲得と育成、企業力強化の4点となります。

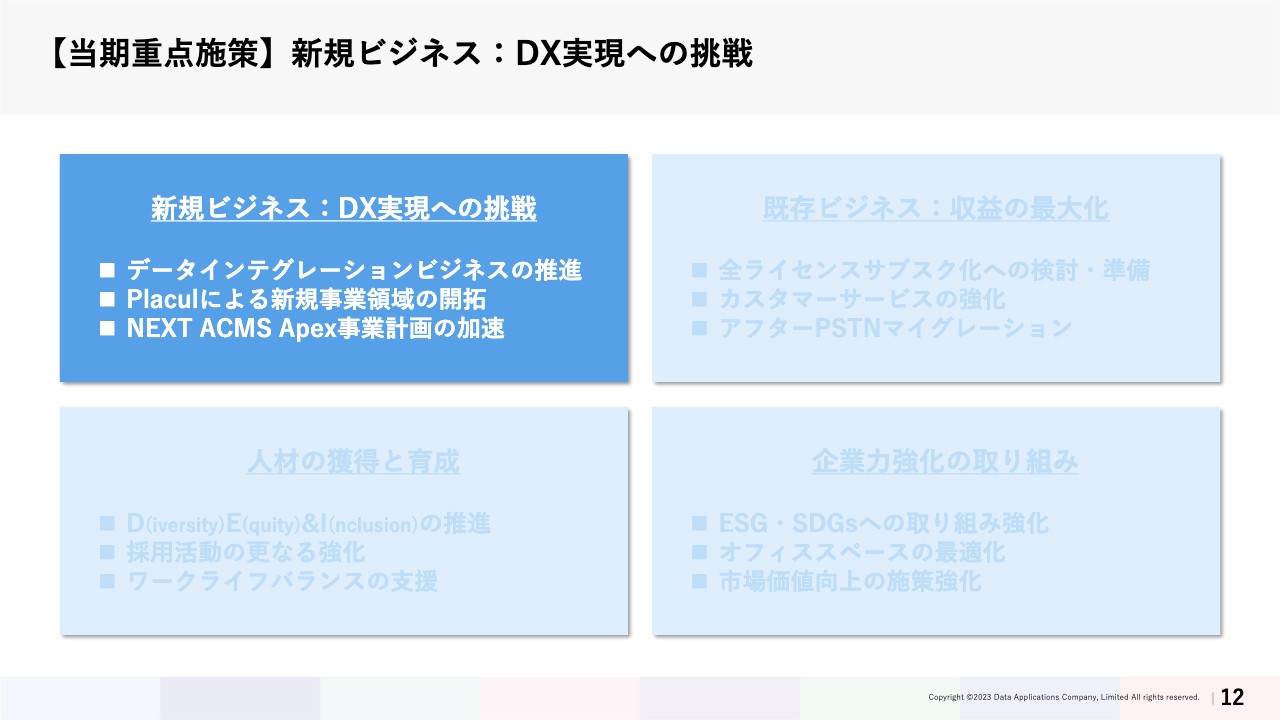

【当期重点施策】新規ビジネス:DX実現への挑戦

1点目は「新規ビジネス:DX実現への挑戦」です。データインテグレーションビジネスの推進については、テクノスジャパンさまとの協業をはじめ、積極的に実施しており、目に見える成果が出つつあります。

「NEXT ACMS Apex」は、当社の基幹プロダクトである「ACMS Apex」の提供形態をサービス型に拡張したものですが、そのサービス内容は具体的に固まりつつあり、現在はビジネスプランを策定している段階です。

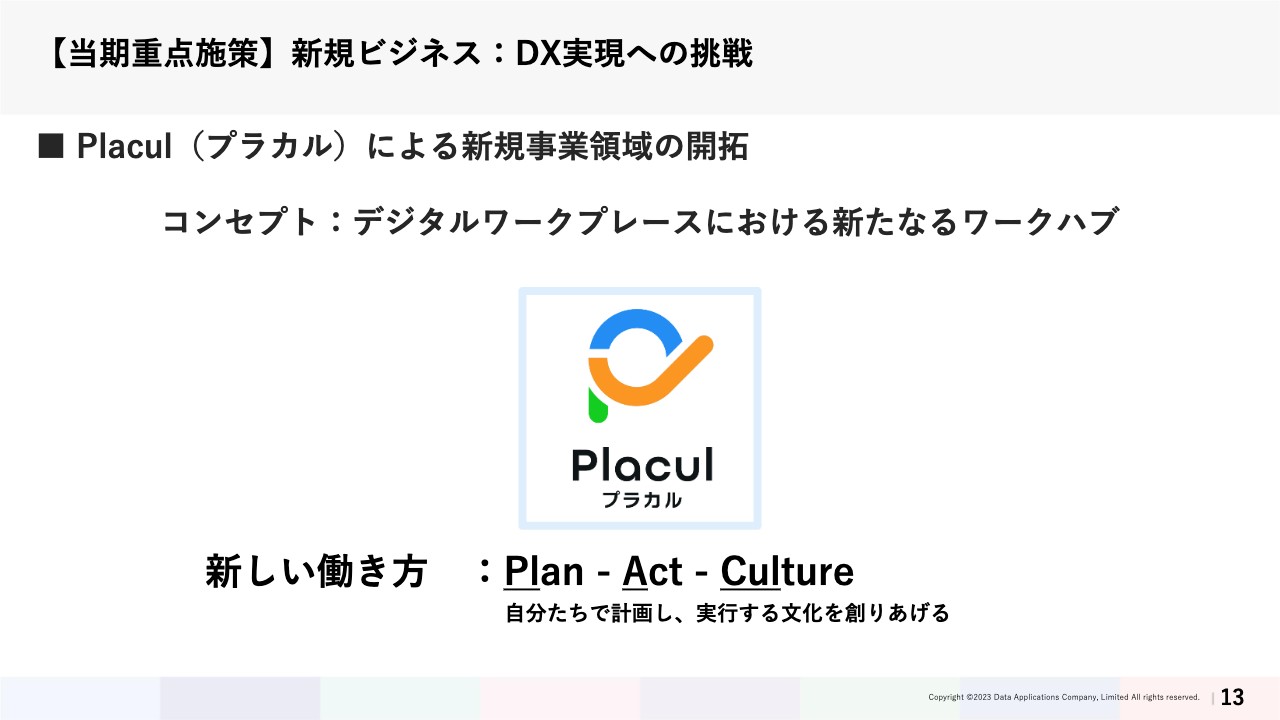

【当期重点施策】新規ビジネス:DX実現への挑戦

「Placul(プラカル)」による新規事業領域の開拓については、「デジタルワークプレイスにおける新たなるワークハブ」というコンセプトで市場に展開していきたいと考えています。

まだサービスの市場リリース前ですので、詳細なご説明は省略しますが、現在、社内での活用を開始しており、来期には市場にリリースできるよう開発を進めています。新たなチャレンジですので、苦労している点も多くありますが、みなさまのご期待に沿えるべく、鋭意努力していきます。

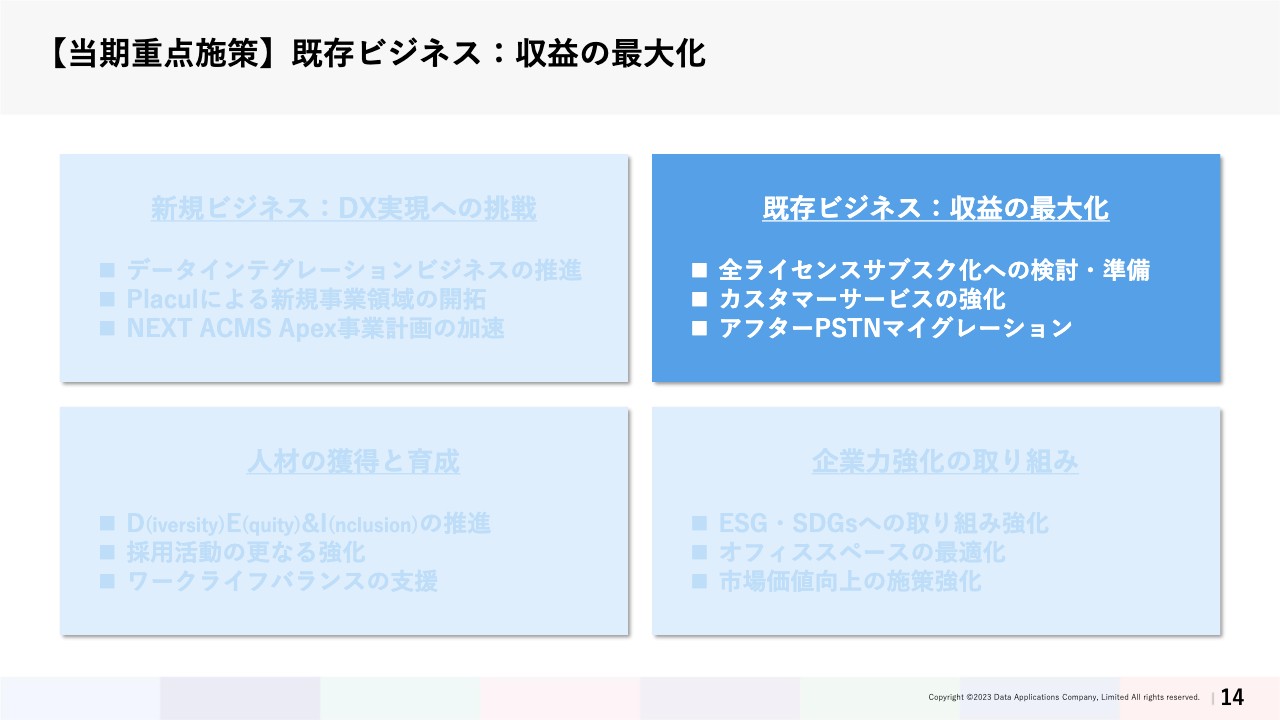

【当期重点施策】既存ビジネス:収益の最大化

2点目の「既存ビジネス:収益の最大化」については、主なポイントとして、全ライセンスサブスク化への検討・準備、カスタマーサービスの強化、アフターPSTNマイグレーションの3点に取り組んでいます。

全ライセンスサブスク化への検討・準備については、特需によるパッケージ売上の大幅伸長の影響もあり、当期上期のプロダクト売上に占めるサブスク売上の比率は前期上期よりも減少しており、全ライセンスサブスク化から遠ざかる結果となっています。

ただし、特需による売上を除いた当期上期のサブスク比率は40パーセントを超えているため、サブスク化への推進は順調に進んでおり、お客さまにも定着してきていると考えています。

中長期的な戦略として、安定的な収益基盤の確立は非常に重要な経営課題であり、全ライセンスのサブスク化は最重要テーマと言っても過言ではありません。引き続き、サブスクでの提案を強化していきます。

【当期重点施策】既存ビジネス:収益の最大化

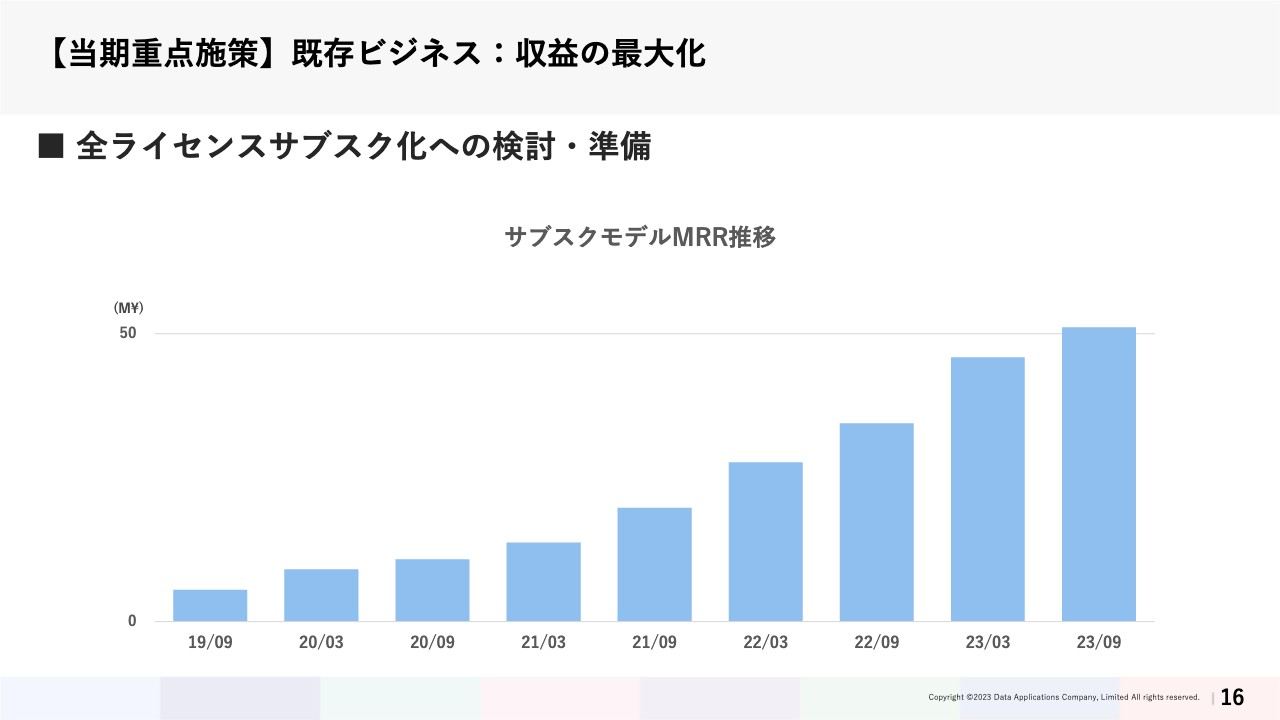

売上高の推移として、サブスクモデル提供開始からの月次売上高を並べたグラフです。半期ごとに最終月の売上高のみを抜粋していますが、順調に伸長していることがおわかりいただけると思います。

新規案件獲得はもちろんのこと、いかに契約を継続してもらうかという点において、顧客満足度の向上や当社なりのCS、CXに対しても検討していきます。

【当期重点施策】人材の獲得と育成

3点目は、人材の獲得と育成です。DE&Iの推進、採用活動のさらなる強化、ワークライフバランスの支援といったテーマを中心に、優秀な人材の獲得、流出防止、パフォーマンスの最大化を目指して活動しています。

【当期重点施策】人材の獲得と育成

採用活動のさらなる強化の一環として、当社の採用サイトをリニューアルしました。当社の魅力をしっかりとお伝えすべく、私のクロスインタビューや役員、社員の声も掲載しています。

若手社員同士、キャリア採用社員同士のクロストークなどのコンテンツもありますので、当社を知っていただくことはもちろんのこと、新卒、中途どちらの立場でも興味を持っていただけるよう情報を発信し、優秀な人材の獲得を推進していきます。

【当期重点施策】企業力強化の取り組み

4点目の企業力強化の取り組みについては、ESG・SDGsへの取り組み強化、オフィススペースの最適化、市場価値向上の施策強化をテーマに活動しています。

オフィススペースの最適化については、来年1月5日から、新オフィス「東京ミッドタウン八重洲」での営業を開始します。オフィススペースは現在の約半分になりますが、ハイブリッドワークの推進により企業活動に支障がないスペースを確保しています。

また、Web会議スペースや1人で集中して業務を行うコンセントレーションスペースなどは設けますが、基本的なコンセプトは従業員同士がコミュニケーションを目的として出社するオフィスとしています。

【当期重点施策】企業力強化の取り組み

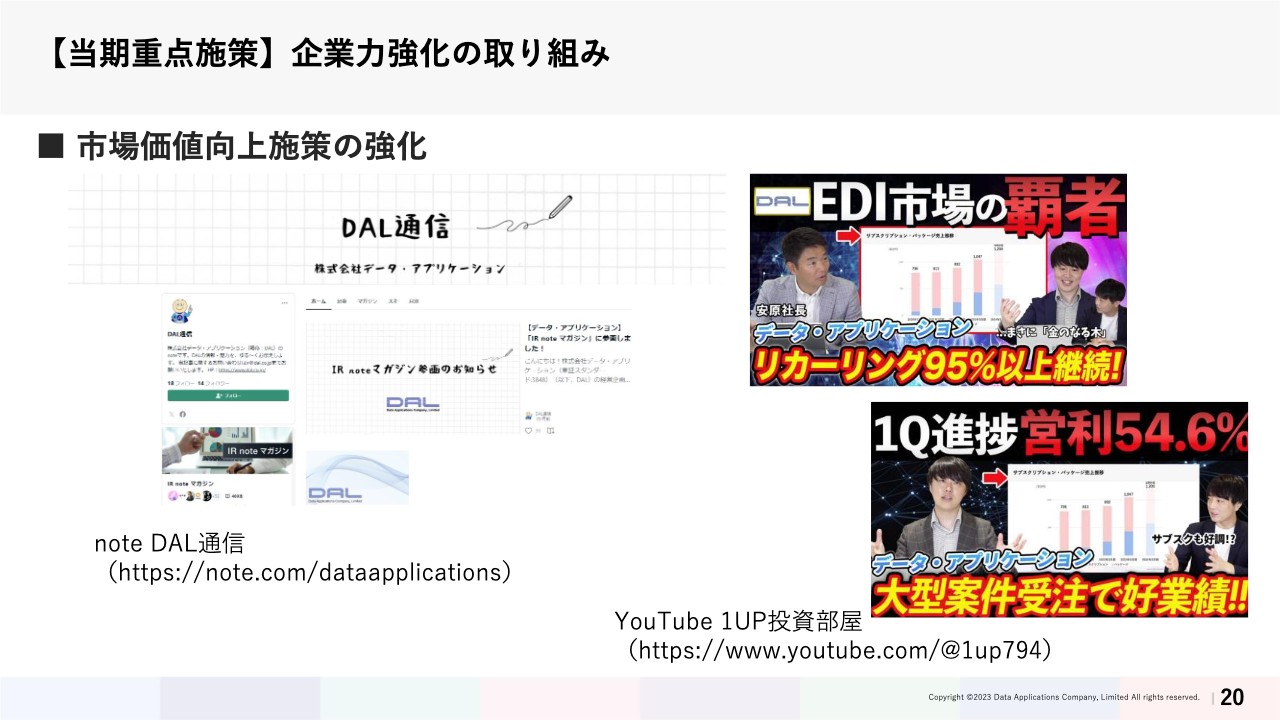

市場価値向上施策の強化として、通期業績見通し修正の際にも触れましたが、会社の知名度、認知度を上げる必要があると考えており、IR活動を積極的に実施しています。

IR活動の1つとして、メディアプラットフォームである「note」にて「DAL通信」を開設しました。適時開示等のような形式的なものではなく、やわらかく当社のことを知っていただけるような情報発信を行っていきたいと考えています。

また、投資家向け「YouTube」チャンネルである「1UP投資部屋」に私のインタビューも含め2回出演し、こちらも多くの方々にご視聴いただいています。今後も積極的な情報発信や取材対応に取り組み、幅広く当社を知っていただき、市場価値を向上させていきたいと考えています。

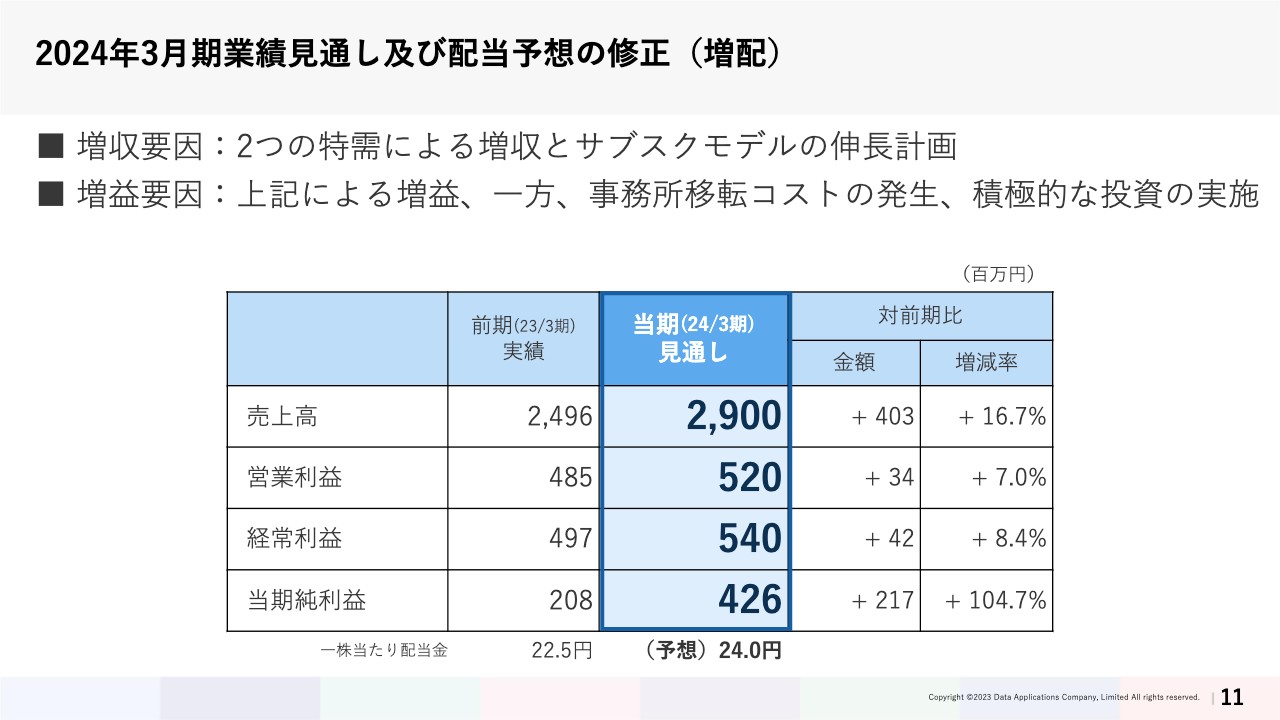

2024年3月期業績見通し及び配当予想の修正(増配)

通期業績見通しについて、前期実績との比較でご説明します。売上高は前期比約4億円増加の29億円、営業利益は前期比3,400万円増加の5億2,000万円、経常利益は前期比4,200万円増加の5億4,000万円、当期純利益は前期比約2億円以上増加の4億2,600万円を計画しています。

1株あたりの配当金については、今年11月15日に発表したとおり、前期比プラス1.5円の24円に予想を変更しています。

中期経営計画 数値目標の達成見込み状況

今年5月の決算説明会の際にもお話ししましたが、当期は現在発表している3ヶ年の中期経営計画の最終年度にあたります。そのため、計画発表時の計数計画に対する現在の計画値について触れたいと思います。

総売上高25億円の目標値に対して当期見通しは29億円です。売上高の中でも安定収益として注力しているサブスクモデルは、中期経営計画発表直前期である2021年3月期の実績比3倍の目標値に対して4倍超、営業利益は3.5億円の目標値に対して、オフィス移転や認知度向上など投資の強化を行いながらも5.2億円と、すべての項目において達成できる見込みです。

当期の計画値を達成することはもちろんのこと、来期以降の成長に向けた営業活動や戦略的投資の検討は継続し、次期中期経営計画ではさらなる成長を図っていきたいと考えています。

私からのご説明は以上です。最後までご視聴いただき、誠にありがとうございました。今後とも当社へのご支援をよろしくお願いします。

この銘柄の最新ニュース

データアプリのニュース一覧マーケットニュース

- 高市政権「高圧経済」で刮目、インフレ長期化追い風の有望商社株7選 <株探トップ特集> (02/17)

- 明日の株式相場に向けて=半導体周辺の化学株に出世候補が目白押し (02/17)

- 株価指数先物【引け後】 ソフトバンクグループにらみの展開 (02/17)

- 明日の為替相場見通し=152円台後半の下値を試す展開も (02/17)

おすすめ条件でスクリーニングされた銘柄を見る

データ・アプリケーションの取引履歴を振り返りませんか?

データ・アプリケーションの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。