データ・アプリケーションのニュース

データ・アプリケーション、特需の反動で減収もサブスク売上は順調に推移 WEEL社買収や新製品発売で事業領域拡大

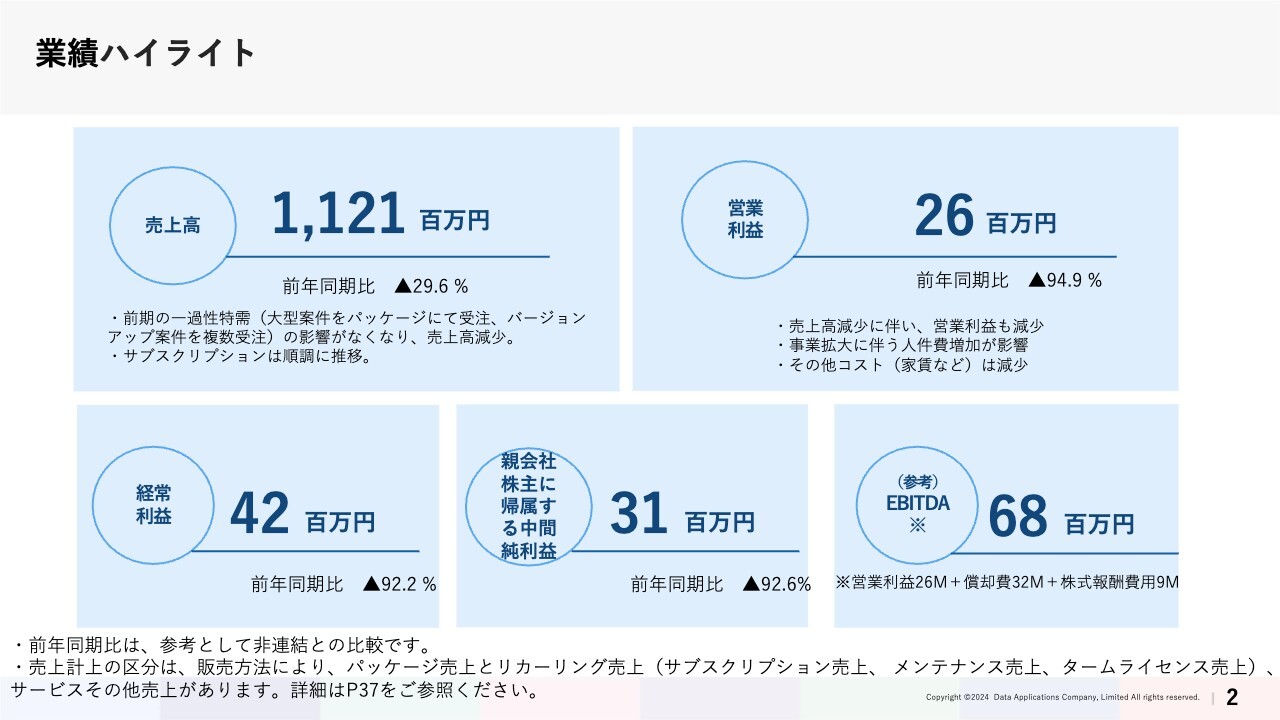

業績 ハイライト

金子貴昭氏:株式会社データ・アプリケーション取締役常務執行役員、経営企画管理本部長の金子です。2025年3月期中間期決算についてご説明します。

2025年3月期中間期、業績の総括です。スライドの数値は業績ハイライトとしての当中間期の実績です。当社は2024年7月に株式会社WEELを買収、子会社化しました。これにより、当社は当中間期より連結決算へと移行しています。

ただし、WEEL社の業績については、貸借対照表上の残高のみ連結し、損益は連結していません。なお、会計処理上、株式取得費用の一部を販管費で処理しています。このスライド以降のデータは、前年同期、あるいは前年度末の非連結数値との比較分析を行っていますのでご了承ください。

当中間期の実績は、売上高11億2,100万円、営業利益2,600万円、経常利益4,200万円、親会社株主に帰属する中間純利益3,100万円、EBITDA6,800万円となりました。

総括として、売上高はサブスクリプション売上が順調に推移した反面、パッケージの売り切りに関しては、前期の一過性特需がなくなったことが影響し、減収となっています。

ライセンス販売の特性として、すでに回収済みの開発コストを上回る売上は、そのまま収益につながる構造となっています。計画に対して売上が未達であれば、それがダイレクトに営業利益の減少となってしまっていることが大きく影響しています。

さらに、事業拡大により人件費増加が影響したことで減益となっています。しかしオフィス移転に伴い家賃分のコストは減少しています。

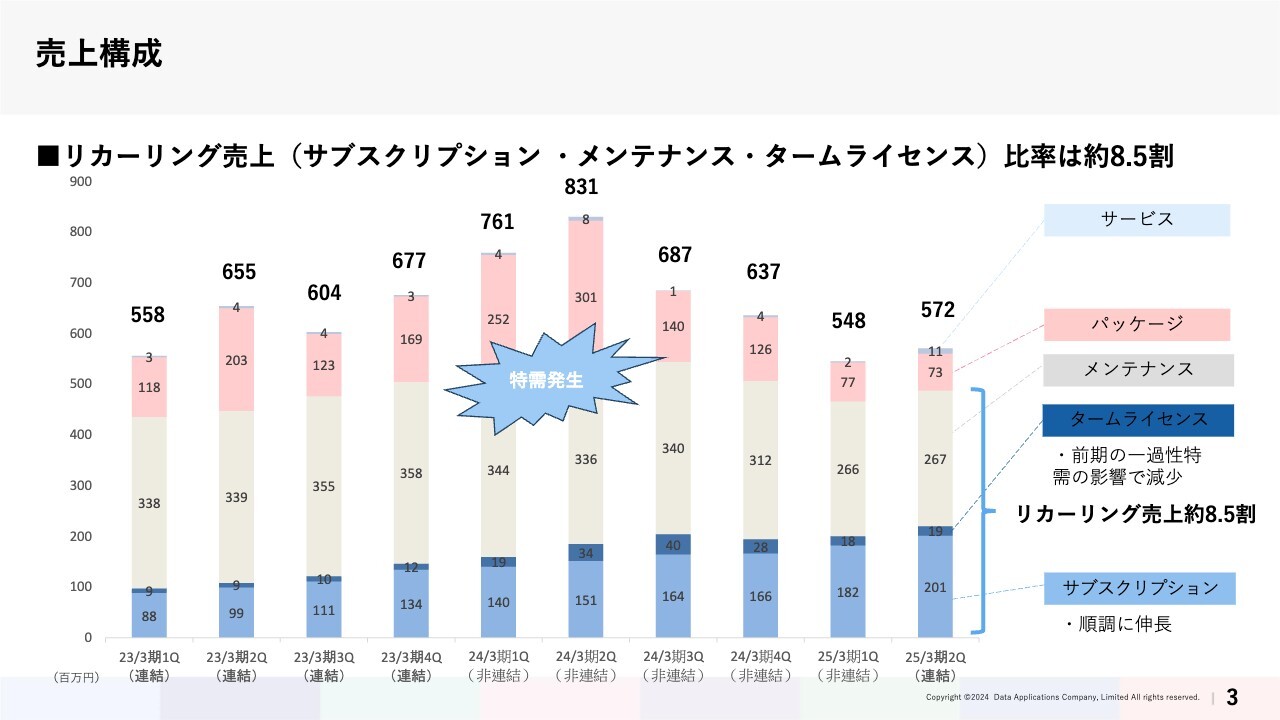

売上構成

売上の構成についてご説明します。2024年3月期上期に大型案件をパッケージにて受注し、バージョンアップ案件を複数受注する特需が発生しました。スライドのグラフに記載のとおり、その特需によって2024年3月期上期はパッケージ売上が伸長しています。また、パッケージ売上には保守料も付随するため、同じく2024年3月上期はメンテナンス売上も増収となっています。

さらに、止めてはいけないシステムをバージョンアップする際には、つなぎとして当社製品の古いバージョンと新しいバージョンが同時並行で使われます。そのため、バージョンアップ案件が発生すると、タームライセンスと呼ばれる、一定期間利用可能なライセンスの販売も増加します。

2025年3月期中間期では、その特需要因がなくなったため、パッケージ・メンテナンス・タームライセンスが減少していますが、サブスクリプションは順調に伸長しています。

なお、ストック型収益であるリカーリング売上は、サブスクリプション・メンテナンス・タームライセンスで構成されており、2025年3月期中間期売上全体の約8.5割となっています。

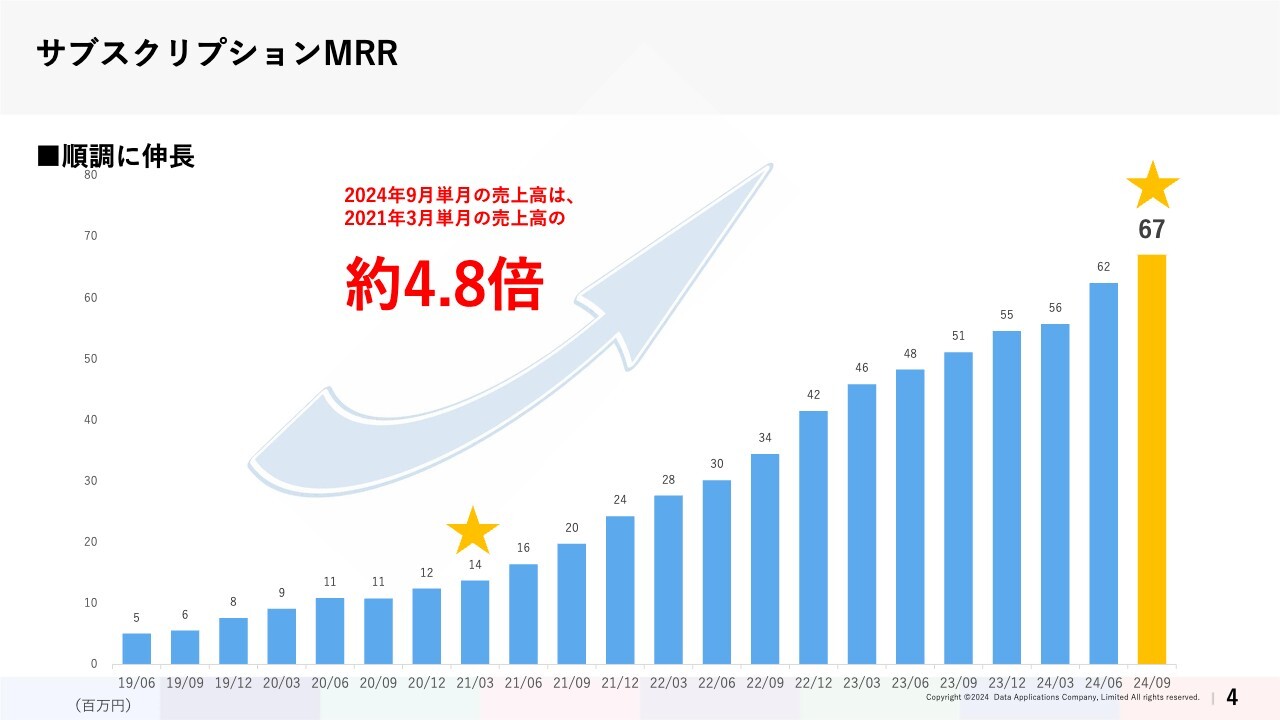

サブスクリプションMRR

スライドのグラフは、サブスクリプション売上のみをMRR(Monthly Recurring Revenue 月次経常収益)にしたグラフで、当社の経営上の重要指標となります。サブスクリプションモデルの特徴として季節要因も少なく、順調に推移しています。

2024年9月単月の売上高は6,700万円で、2021年3月単月の売上高の約4.8倍となっています。引き続き、当社の経営戦略の重要ファクターであるサブスクリプション売上の推進を行い、収益の安定化を目指します。

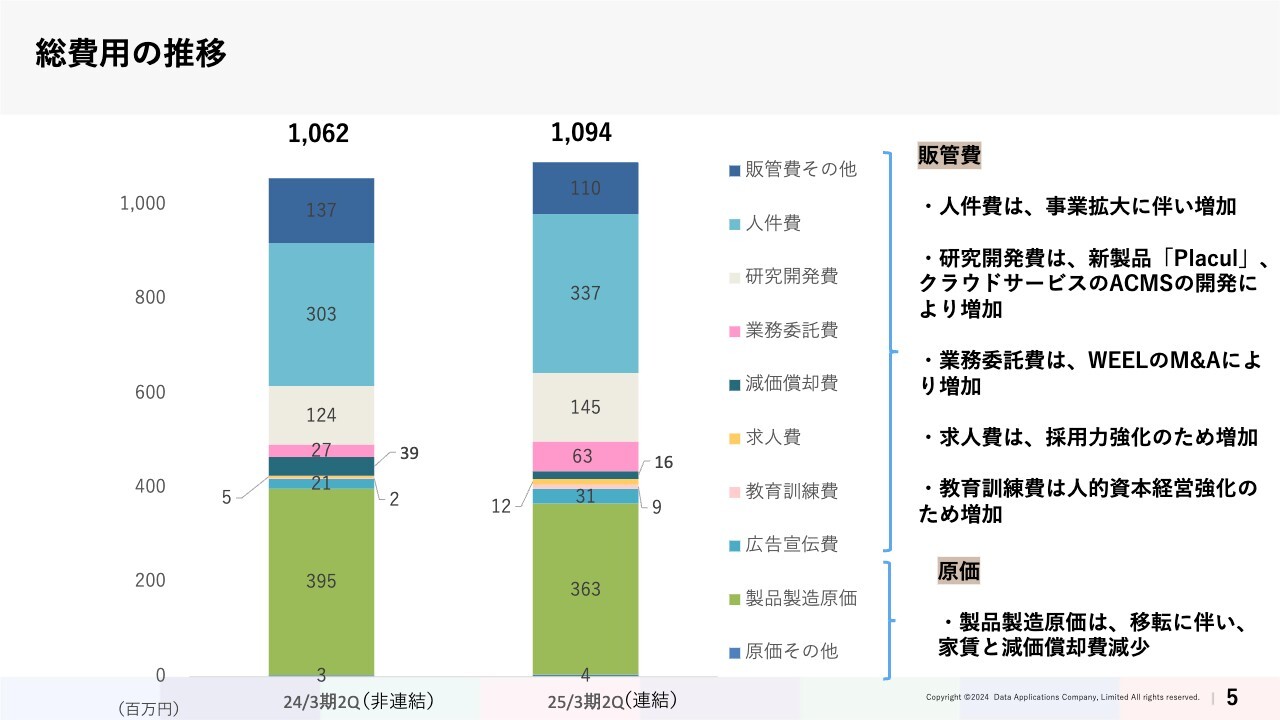

総費用の推移

総費用の推移についてご説明します。まず販管費についてです。人件費は事業拡大に伴い増加しました。研究開発費は、新製品「Placul(プラカル)」、クラウドサービスのACMSの開発により増加しました。

業務委託費はWEEL社のM&Aにより増加、求人費は採用力強化のため増加、教育訓練費は人的資本経営強化のため増加しました。原価については、当社の特性上、労務費が大半を占めますが、製品製造原価は、オフィス移転に伴い、家賃と減価償却費が減少しました。

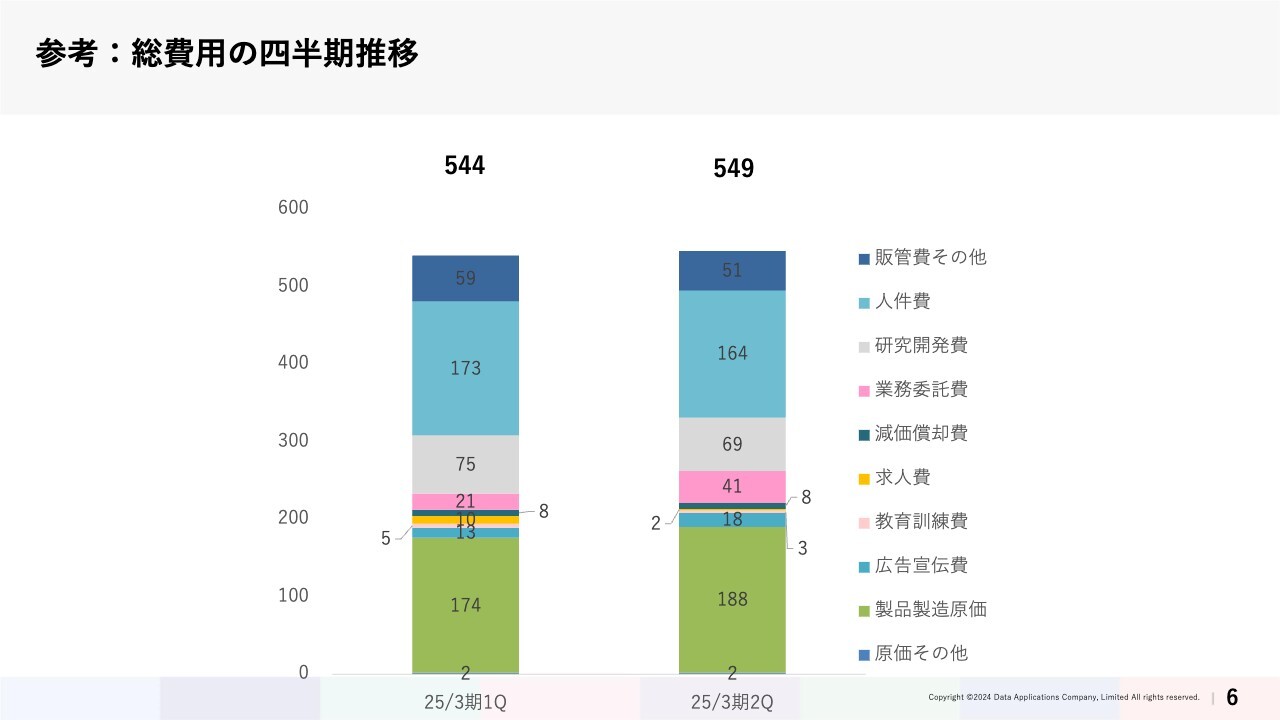

参考:総費用の四半期推移

参考として、総費用の四半期推移はスライドのとおりです。

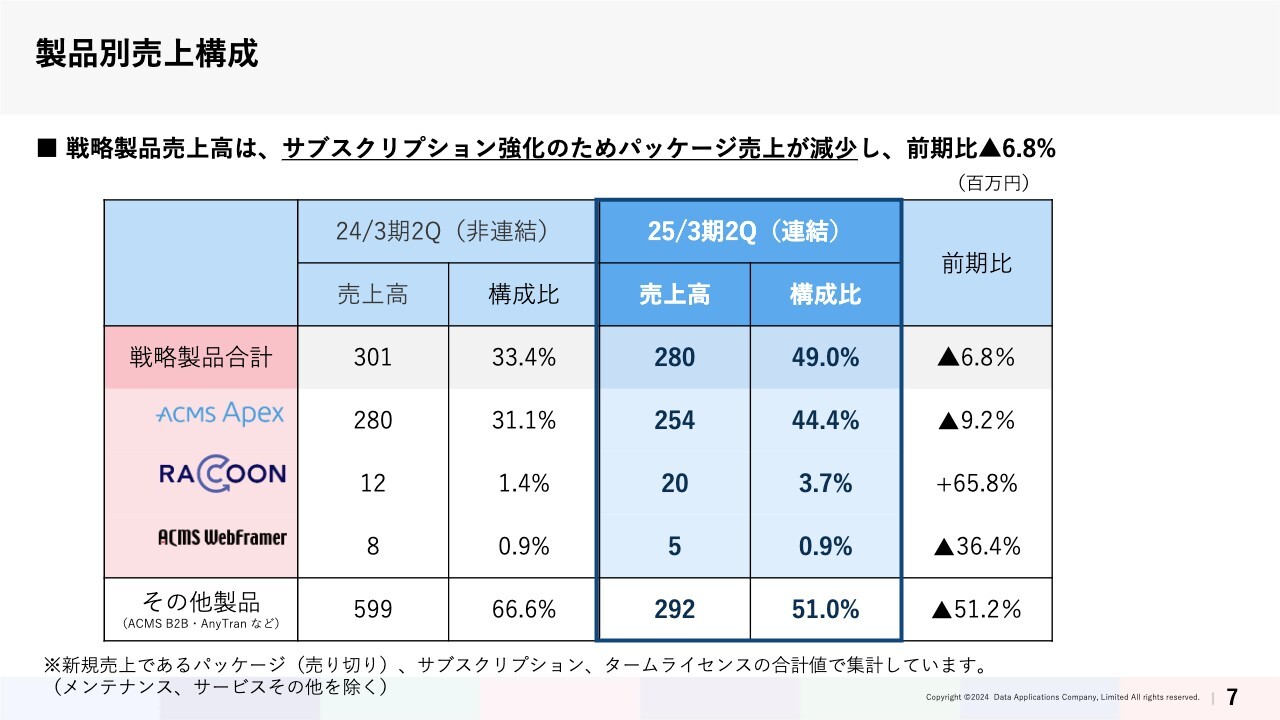

製品別売上構成

製品別の売上分析です。戦略製品の売上高は、サブスクリプションモデルでのサービス強化のため、パッケージ売上が減少し、前期比で6.8パーセント減となっています。こちらはサブスクリプション強化のための一時的な減少です。また、戦略製品の比率が49パーセントとなり、その他製品の比率と同等になってきています。

当社では、収益安定性向上のため、戦略的に「ACMS Apex」などのサブスクリプション販売を強化します。サブスクリプションへの移行により一時的な売上減少が見られるものの、こちらは中長期的な収益安定性を図るためのビジネスモデル転換によるものです。

個別の製品について、エンタープライズ・データ連携基盤製品である「ACMS Apex」は、一過性の特需の影響がなくなり、前年同期対比で9.2パーセント減少し、2億5,400万円となりました。

データ ハンドリング プラットフォーム製品の「RACCOON」は、前年同期対比で約8,000万円の増収、Web-EDIシステム基盤製品の「ACMS WebFramer」は、前年同期対比で約300万円の減収と、本格的な売上に対する貢献という目標には及ばず、課題を残す結果となりました。

今後は、引き続きお客さまに対し、「ACMS Apex」と「RACCOON」を核にしたデジタルビジネスプラットフォームを提案するとともに、さらなる事業領域の拡大を目指していく所存です。

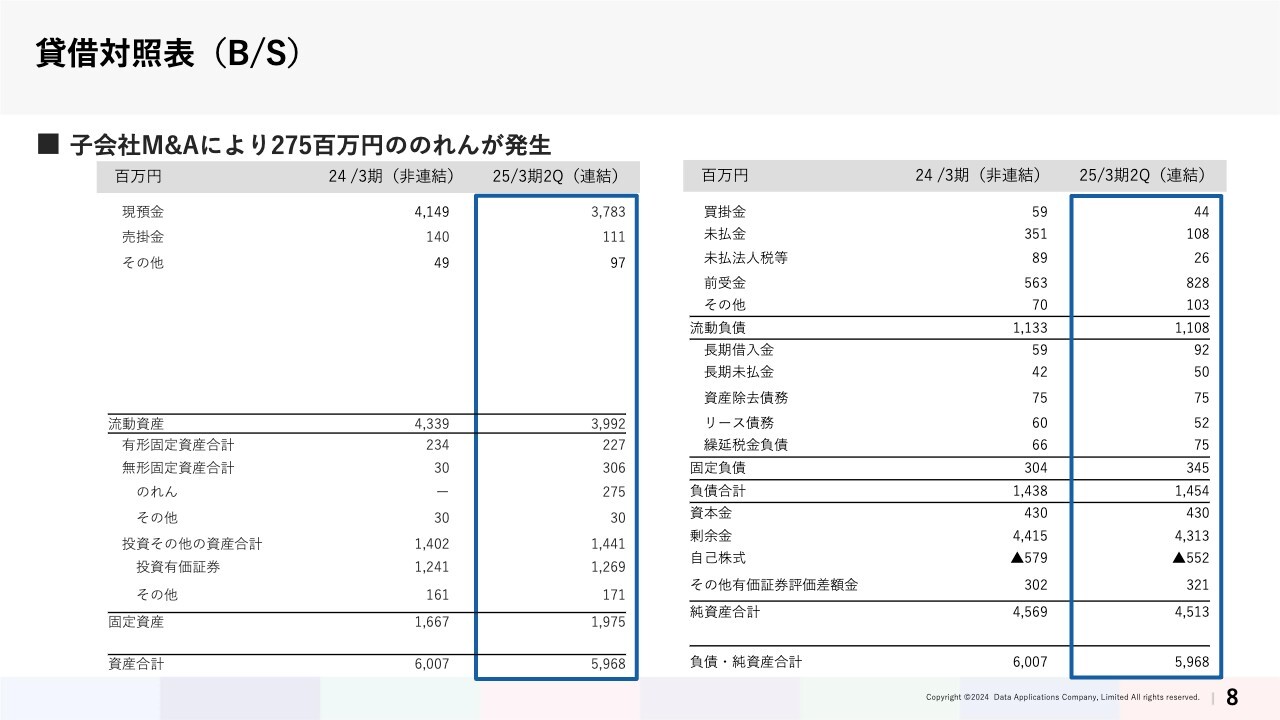

貸借対照表(B/S)

次に、貸借対照表のご説明です。資産については、現預金の減少を主要因として、流動資産が前期末から3億4,700万円減少し、39億9,200万円となりました。また固定資産は、子会社のM&Aを要因としたのれんの増加により、前期末に比べ3億800万円増加の19億7,500万円となりました。結果として、資産合計は前期末から3,900万円減少し、59億6,800万円となりました。

負債合計については、前期末から1,600万円増加し、14億5,400万円となりました。純資産については、利益剰余金の減少により、前期末に比べて5,600万円減少し、45億1,300万円となりました。

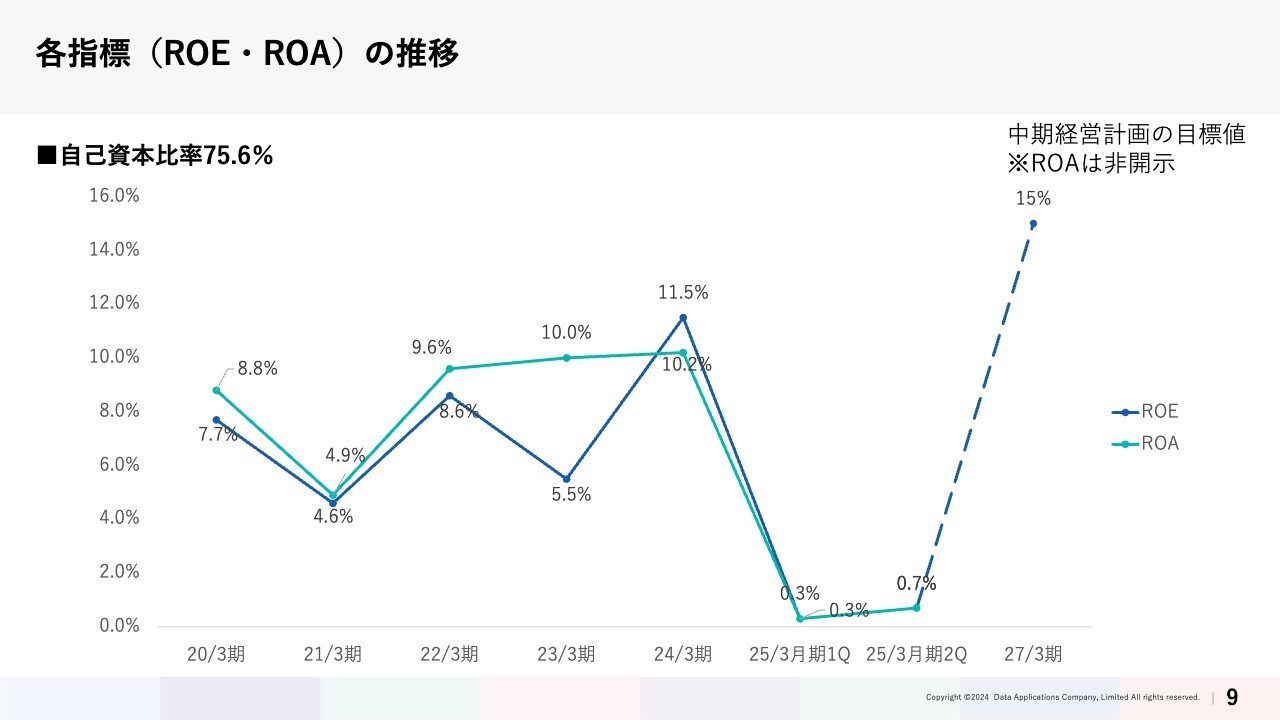

各指標(ROE・ROA)の推移

ROE・ROAの推移はスライドのとおりです。中期経営計画にも掲げている、資本コストや株価を意識した経営の実現に向け、ROEは2027年3月期目標値として15パーセント以上を目指しています。

また、当中間期での自己資本比率は75.6パーセントと、70パーセント以上を維持し、安定的に推移しています。

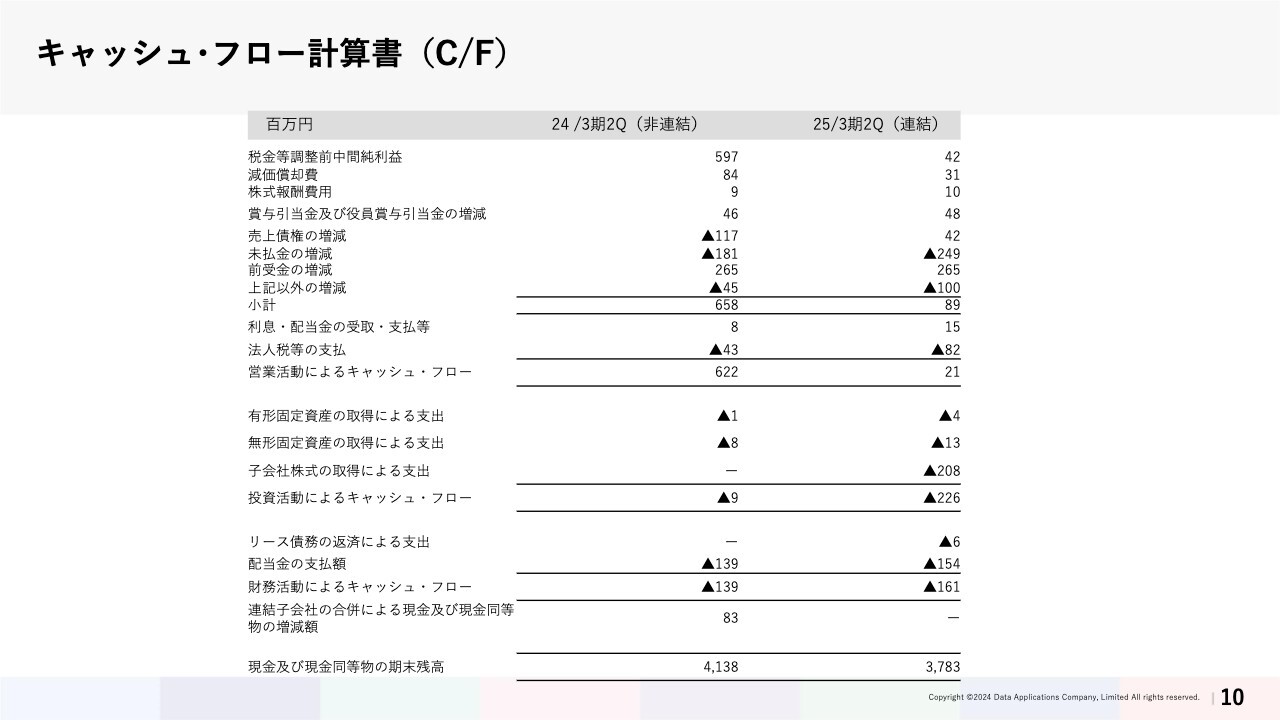

キャッシュ・フロー計算書(C/F)

キャッシュ・フロー計算書のトピックスとしては、四半期での純利益の減少や子会社株式の取得により、営業キャッシュ・フロー、投資キャッシュ・フローともに前中間期に比べマイナスとなっています。

中期経営計画(2025年3月期-2027年3月期)

ここからは、2024年5月に発表した、今年度より3ヶ年の新中期経営計画について、あらためてお話ししたいと思います。

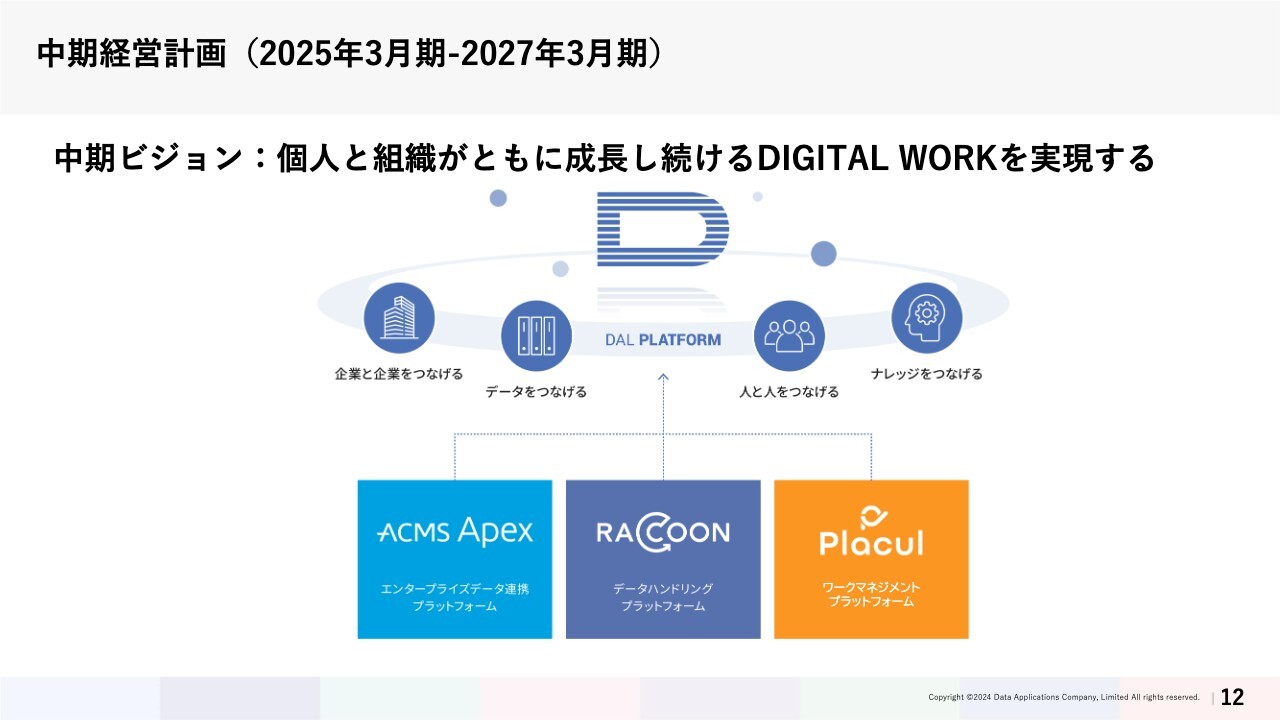

当社はDX化された新しい働き方を「DIGITAL WORK」と定義し、「個人と組織がともに成長し続けるDIGITAL WORKを実現する」を旗印とした、当期から2027年3月期までの3ヶ年の中期経営計画を策定しました。

当社の基幹ソフトウェアであるエンタープライズ・データ連携プラットフォームの「ACMS Apex」、データハンドリングプラットフォームの「RACCOON」は、企業と企業をデータでつなげることで、お客さまの事業を支援していますが、人と人、そして人の持つナレッジをつなげる新たな製品で、ワークマネジメントプラットフォームの「Placul(プラカル)」を加えることにより、社会のあらゆる「つなげる」を実現するDALプラットフォームをお客さまに提供し、お客さまの成長とともに、自社も成長していく未来を描いていきたいと考えています。

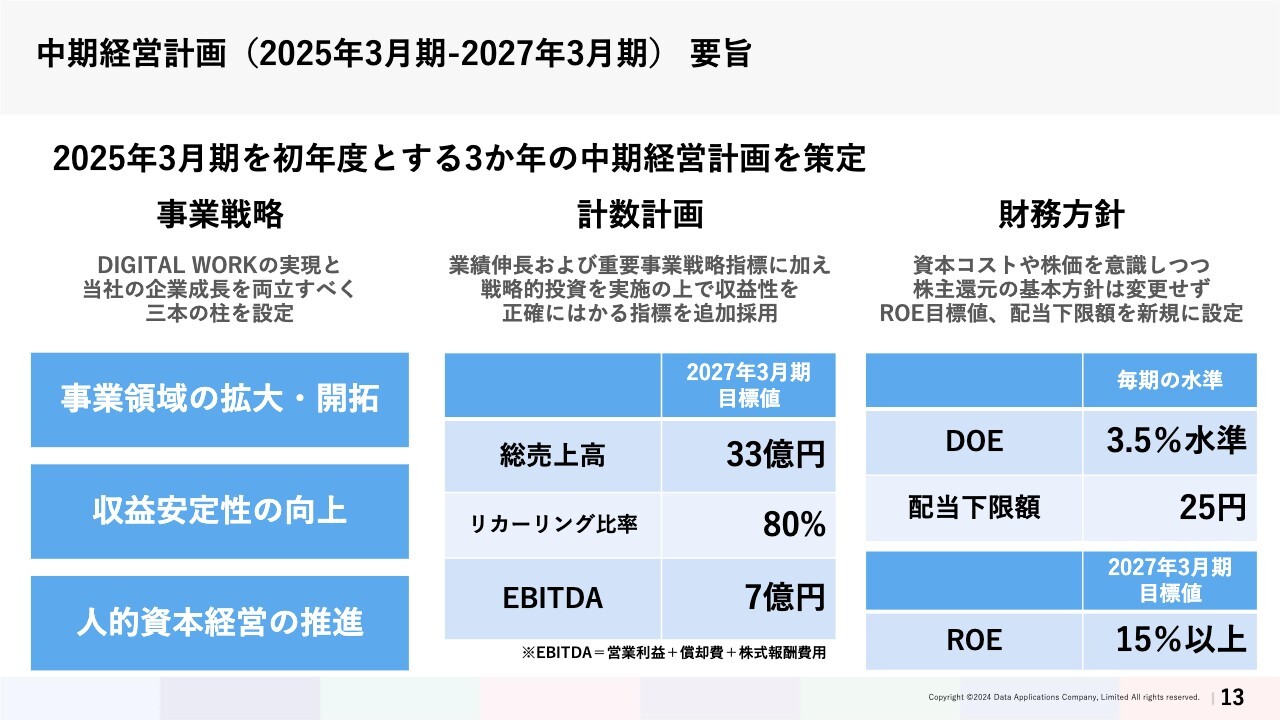

中期経営計画(2025年3月期-2027年3月期) 要旨

スライドに中期経営計画の「事業戦略」「計数計画」「財務方針」における要点をまとめています。事業戦略については、デジタルワークの実現と当社の企業成長を両立すべく、3本の柱を設定しています。

計数計画については、業績伸長および重要事業の戦略指標に加え、戦略的投資を実施する上で収益性を正確に測る指標を追加採用しています。

財務方針については、資本コストや株価を意識しつつ、株主還元の基本方針は変更せず、ROEの目標値ならびに配当下限額を新規に設定しています。

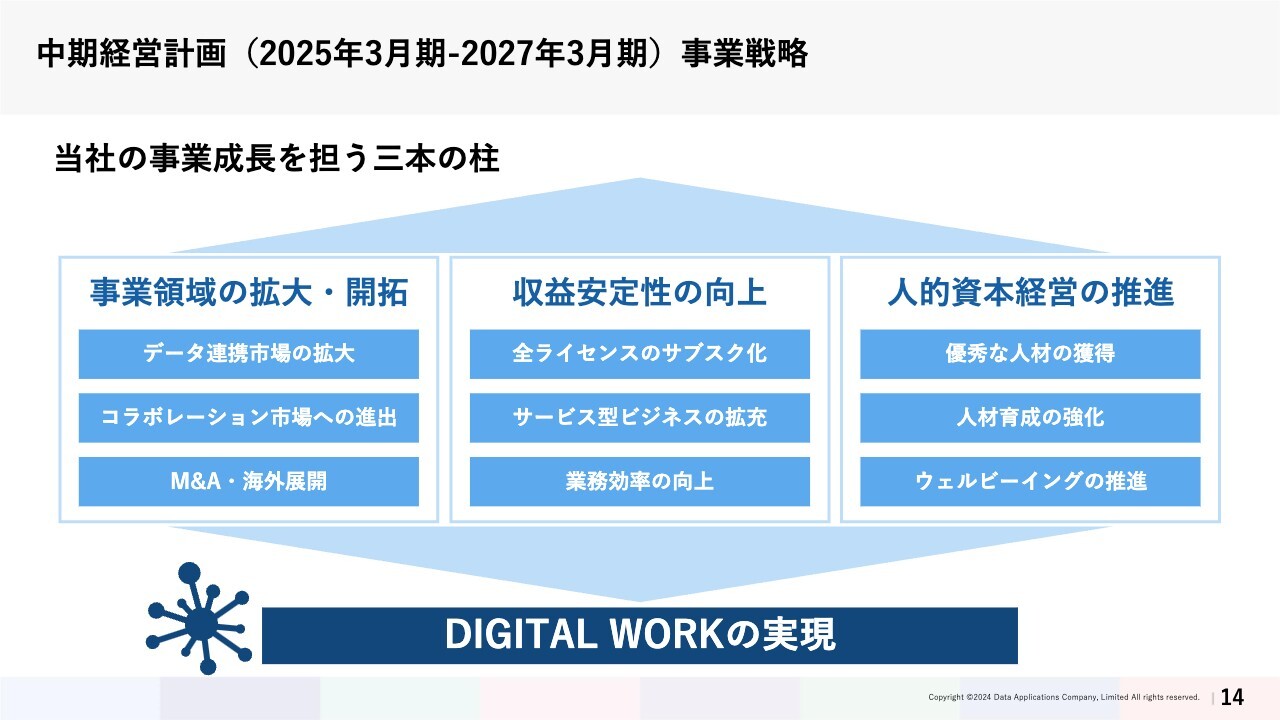

中期経営計画(2025年3月期-2027年3月期)事業戦略

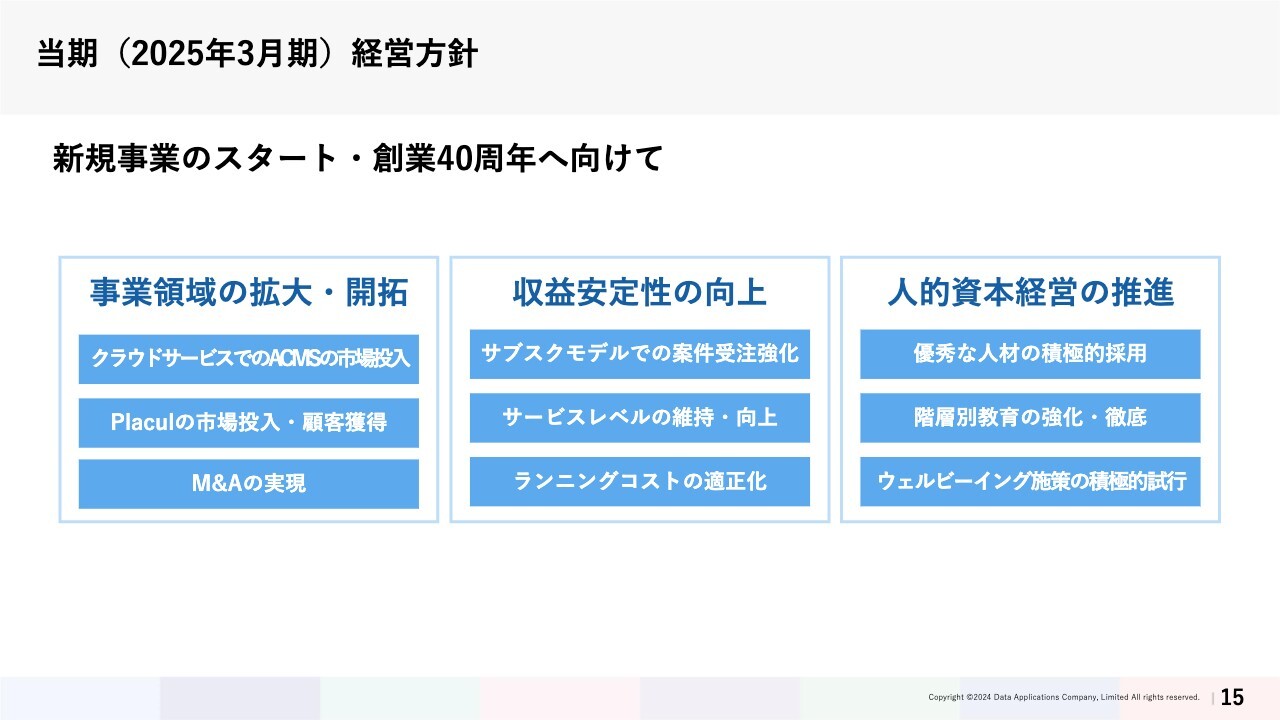

事業戦略については、事業成長を担う3本の柱になる「事業領域の拡大・開拓」「収益安定性の向上」「人的資本経営の推進」を設定しました。これらの戦略を実践することで、当社が目指すデジタルワークの実現を図りたいと考えています。

当期(2025年3月期)経営方針

中期経営計画の1年目に当たる2025年3月期については、スライドに記載の施策を中心として事業を行っています。

Topics:更なる事業領域拡大・開拓

事業領域の拡大・開拓として、クラウドサービスでの「ACMS Cloud」の市場投入については、2025年4月のローンチに向けて順調に開発を進めています。

新製品であるワークマネジメントプラットフォーム「Placul(プラカル)」は、2024年7月に発売を開始し、現在プロモーション活動を実施中です。生成AIを活用したシステム受託開発・コンサルティングおよびAIメディア運営などを行う株式会社WEELが、2024年7月にグループインしました。

これにより、新たなシナジーを生み出し、さらなるサービス向上と事業発展を目指します。これら事業領域の拡大・開拓については、引き続きまい進していきます。

Topics:収益安定性の向上

サブスクリプション売上については、2024年9月単月の売上高が6,700万円と、7,000万円近くを売り上げるなど、順調に伸長しています。今後は全ライセンスのサブスクリプション化を加速させ、さらなる伸長を目指していきます。

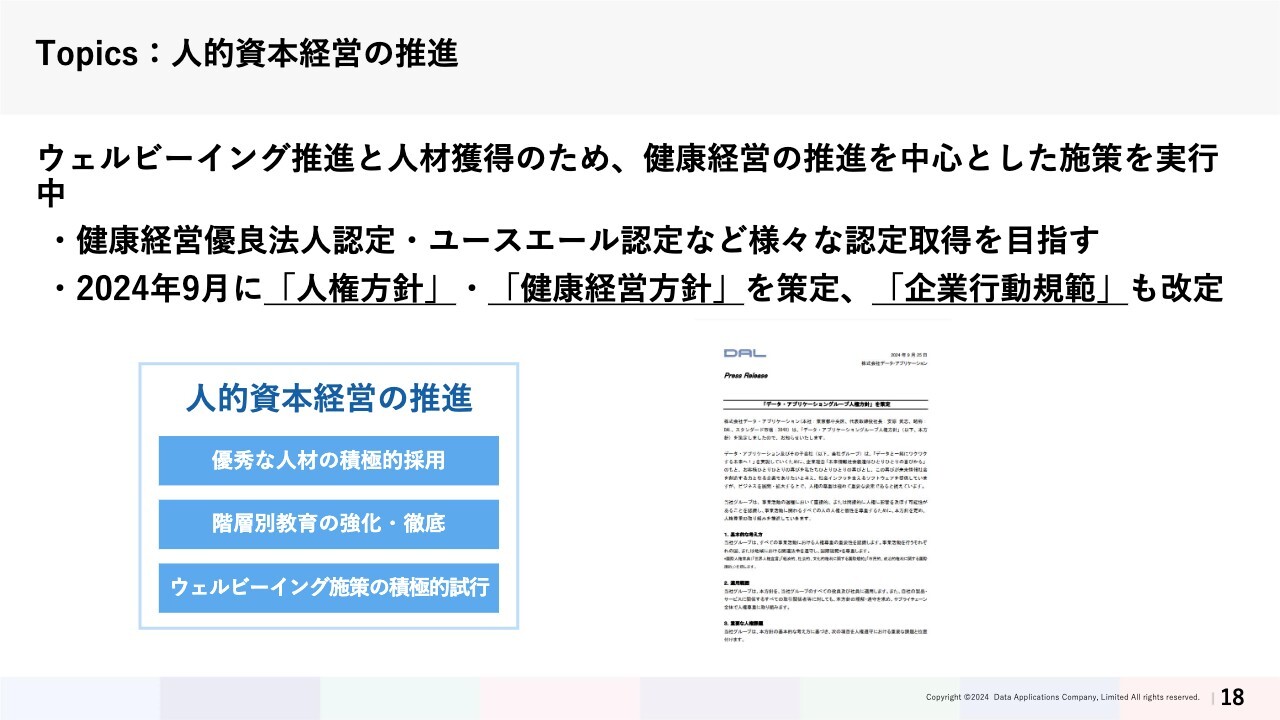

Topics:人的資本経営の推進

人的資本経営の推進に関しては、健康経営の推進を中心とした施策を実行中です。日本健康会議が認定する顕彰制度の「健康経営優良法人認定」や、若者の採用・育成に積極的で、若者の雇用管理の状況などが優良な中小企業を厚生労働大臣が認定する制度である「ユースエール認定」など、さまざまな認定取得を目指し、ウェルビーイング推進と優秀な人材の積極的採用につなげたいと思っています。

併せて、2024年9月に「人権方針」「健康経営方針」を策定するとともに「企業行動規範」も改訂し、当社ホームページで公開しています。

当期(2025年3月期)連結業績見通し

最後に、2025年3月期連結業績見通しです。当社は2025年3月期中間期から連結決算に移行しています。2025年3月期の通期連結業績予想は精査中であり、未定としています。精査できたら速やかにお知らせしたいと思います。

この銘柄の最新ニュース

データアプリのニュース一覧マーケットニュース

- 高市政権「高圧経済」で刮目、インフレ長期化追い風の有望商社株7選 <株探トップ特集> (02/17)

- 明日の株式相場に向けて=半導体周辺の化学株に出世候補が目白押し (02/17)

- 本日の【新規公開(IPO)】情報 (17日大引け後 発表分) (02/17)

- 本日の【新規公開(IPO)】公開価格決定 (17日大引け後 発表分) (02/17)

おすすめ条件でスクリーニングされた銘柄を見る

データ・アプリケーションの取引履歴を振り返りませんか?

データ・アプリケーションの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。