オイシックス・ラ・大地のニュース

オイシックス・ラ・大地、「Oisix」を中心に高水準の成長を継続 会員数は約4万人増加、売上高は前年比113%

2022年3月期決算説明会

髙島宏平氏(以下、髙島):みなさま、こんにちは。本日はお時間をいただきまして、ありがとうございます。前回、2月に海老名の物流センターでトラブルがありましたが、それ以来3ヶ月ぶりになります。

当時は、ほとんど海老名に住んでいるような状態でしたが、その後のセンターのリカバリーの状況や、新型コロナウイルスやインフレ、カーボンニュートラルなど、非常に変化が激しい昨今の状況に対して、どのように対応していくかお話しします。

また、前回の第3四半期決算説明会では、トラブルの背景と今後のリカバリープランについてお話ししましたが、その着地についてもご説明します。

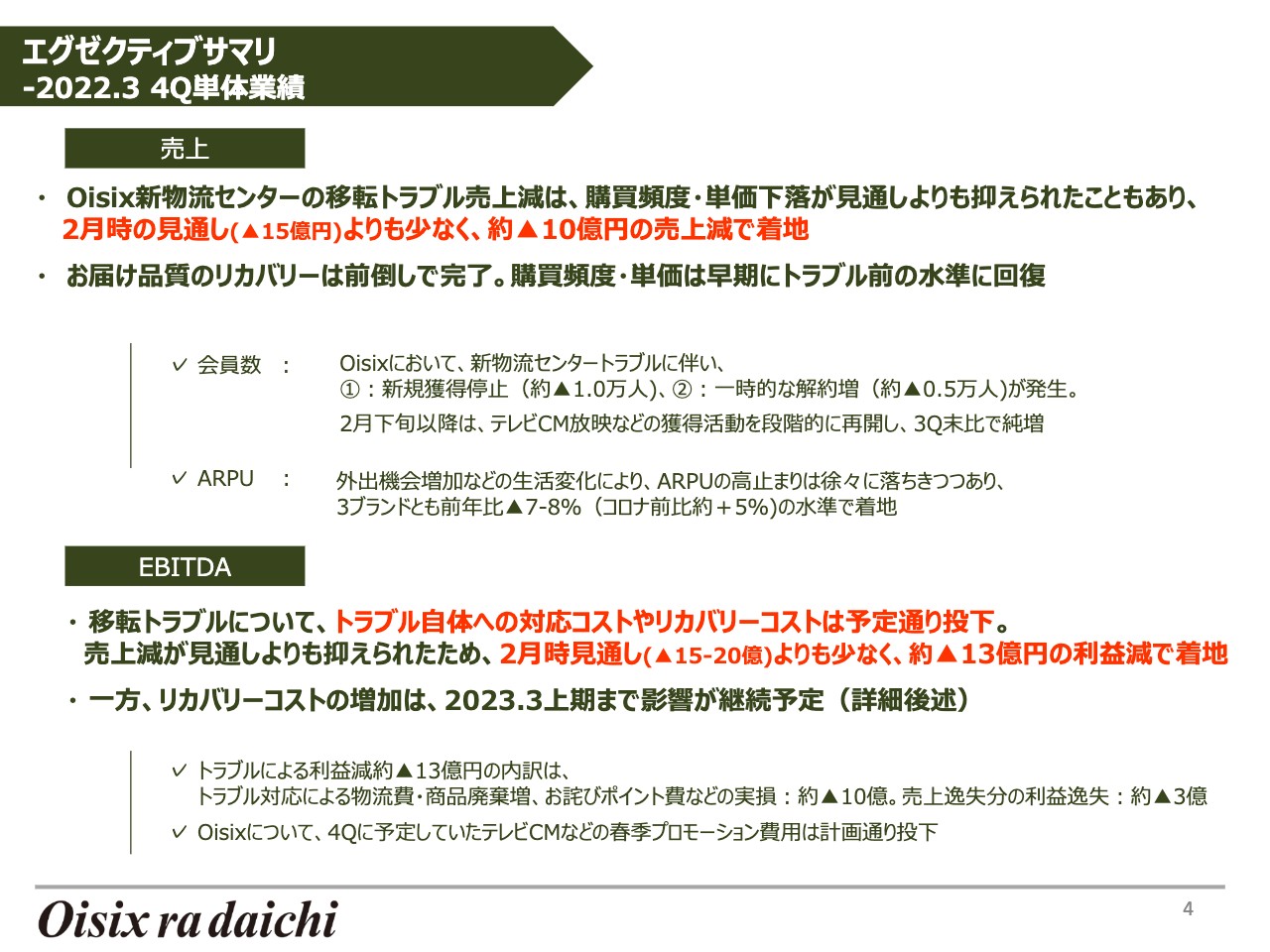

エグゼクティブサマリ-2022.3 4Q単体業績

売上高について、想定では15億円ほどの減少影響と想定していましたが、お客さまの1人あたり売上の減少影響を思ったより抑えることができ、約10億円減の着地になりました。

お届け品質に関しては、トラブル直後は欠品や、届いても十分に品物が入っていないようなことがありましたが、第4四半期中に、トラブル前の水準にまで回復しています。

会員数については、トラブルにより、当初の想定ほどではないものの5,000人ほどの解約がありました。また、その間は新規獲得やプロモーションを一時的に停止していたため1万人ほどの獲得機会が減少し、トラブルがなければ純増していた思われる、1万5,000人ほどの会員数増の損失がありましたが、プロモーションは2月下旬以降再開し、それらをまとめるとほぼほぼ第3四半期末と同等の着地になっています。

利益について、トラブル回収のためのコストは予定どおり投下していますが、それに対して、売上減の見通しが想定よりも少なかったため、2月の見通しよりも少ない約13億円の利益減で着地しました。

一方、後ほどまたお話ししますが、物流センターのコストがまだ十分に下げられていないこともありますので、上半期にしっかりと下げていくことを考えています。

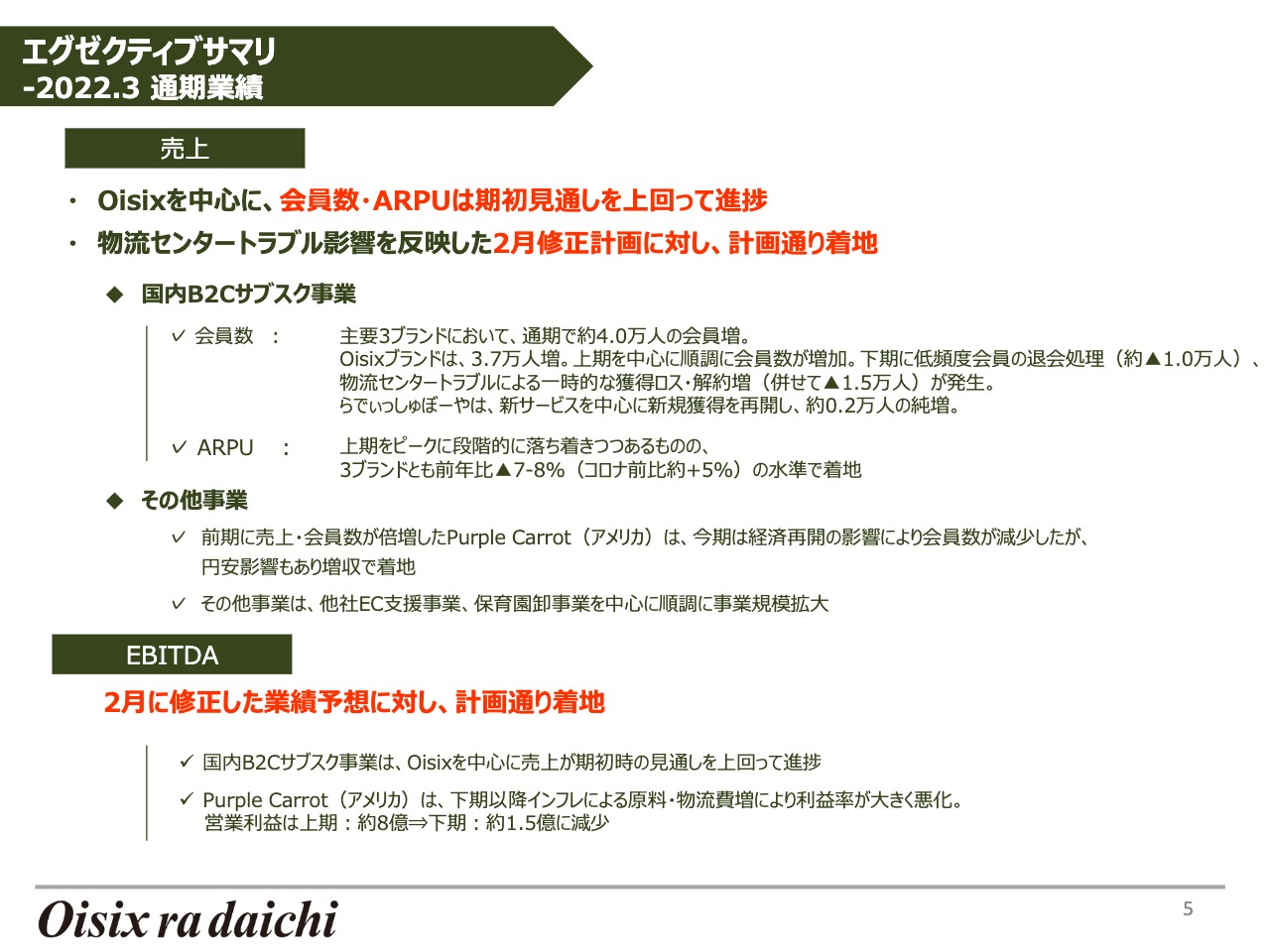

エグゼクティブサマリ-2022.3 通期業績

1年を通じて、トラブル前までは「Oisix」を中心に会員数・ARPUも、新型コロナウイルスの影響を受けると想定していましたが、思ったよりも1人あたりの売上高(ARPU)が高水準で進捗していました。一方で、アメリカなどでは、インフレの影響が非常に大きく出始めています。

利益については、先ほどお話しした海老名のトラブルやアメリカの問題以外は、計画どおりに着地しています。

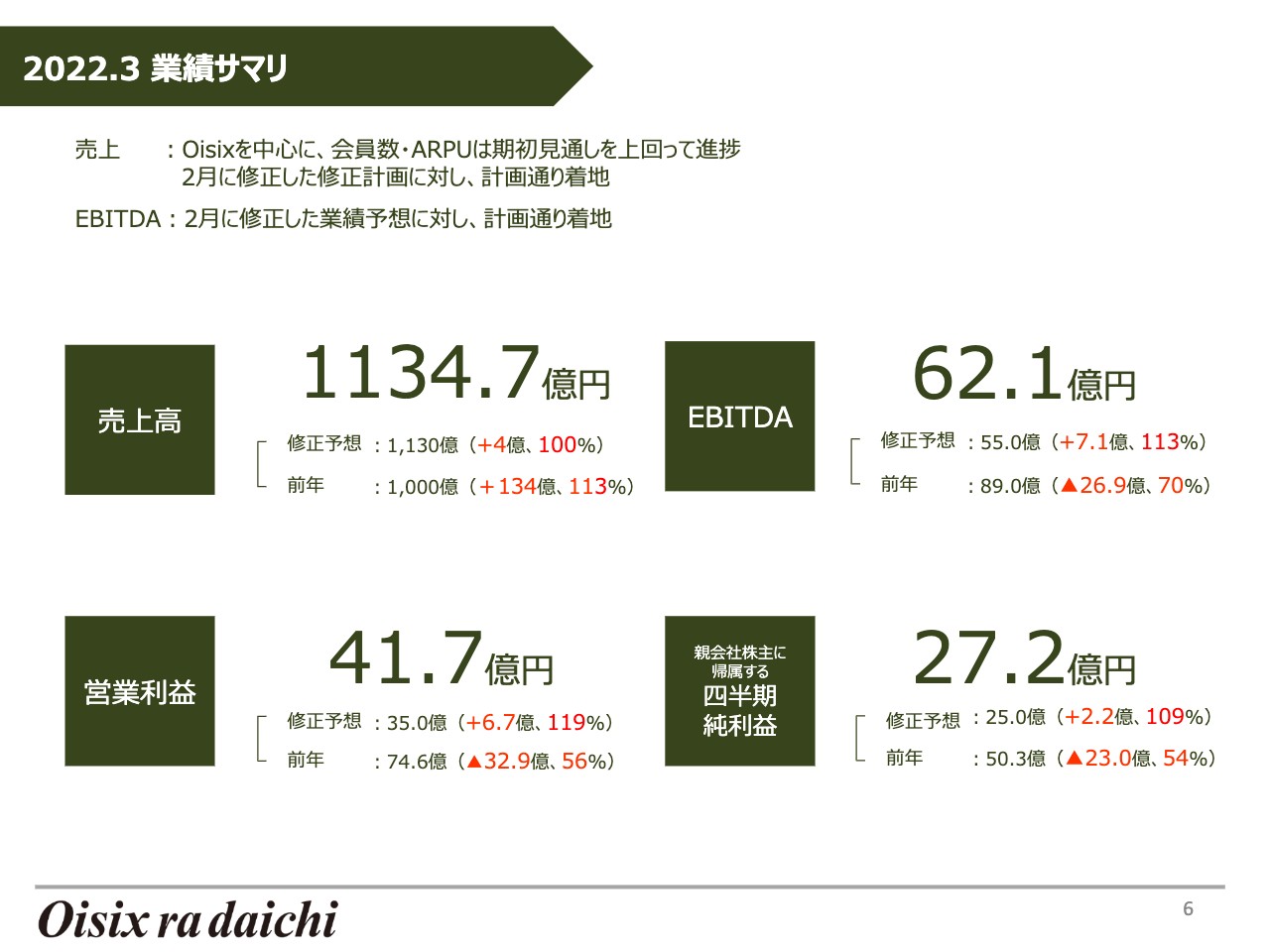

2022.3 業績サマリ

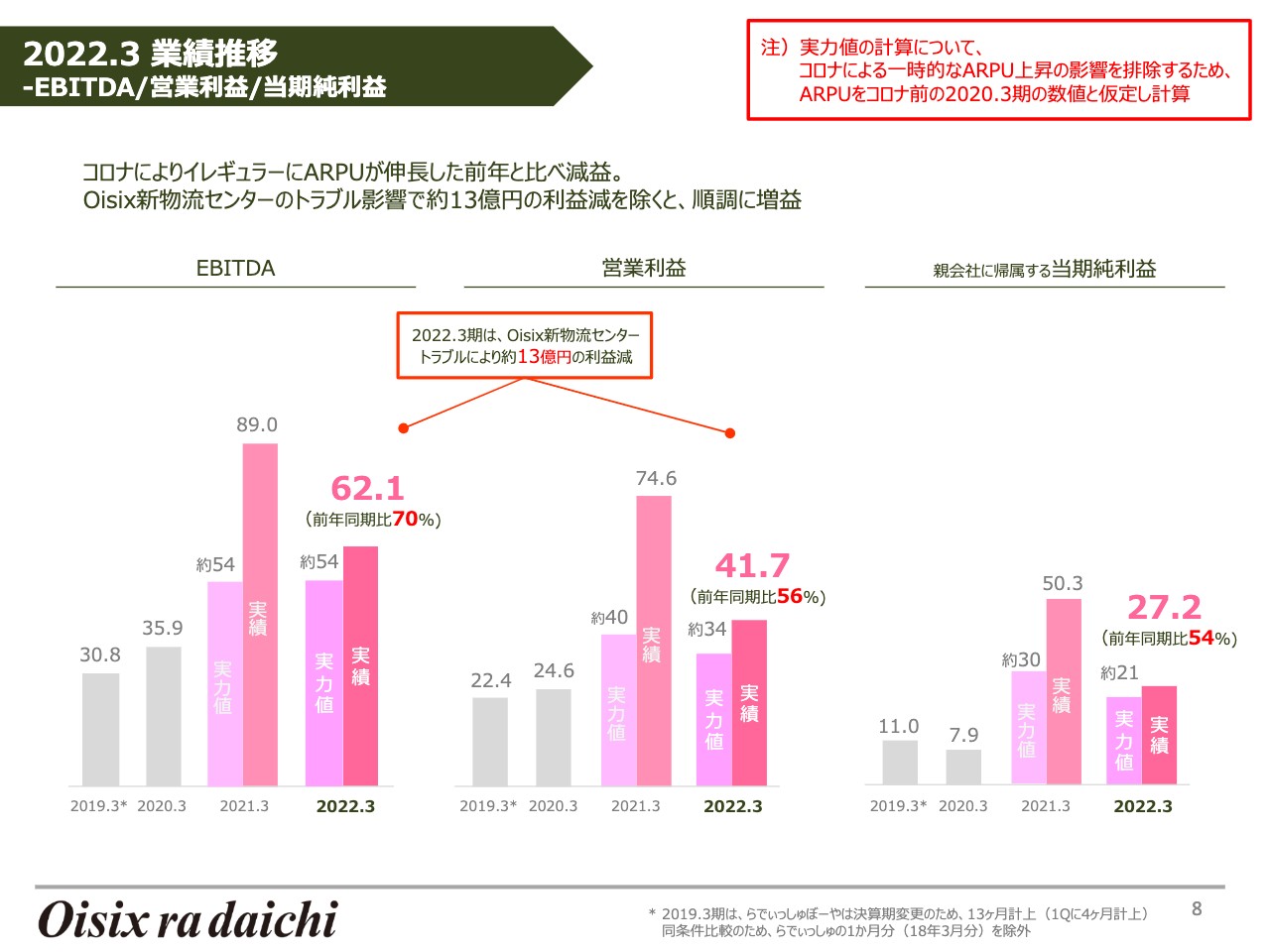

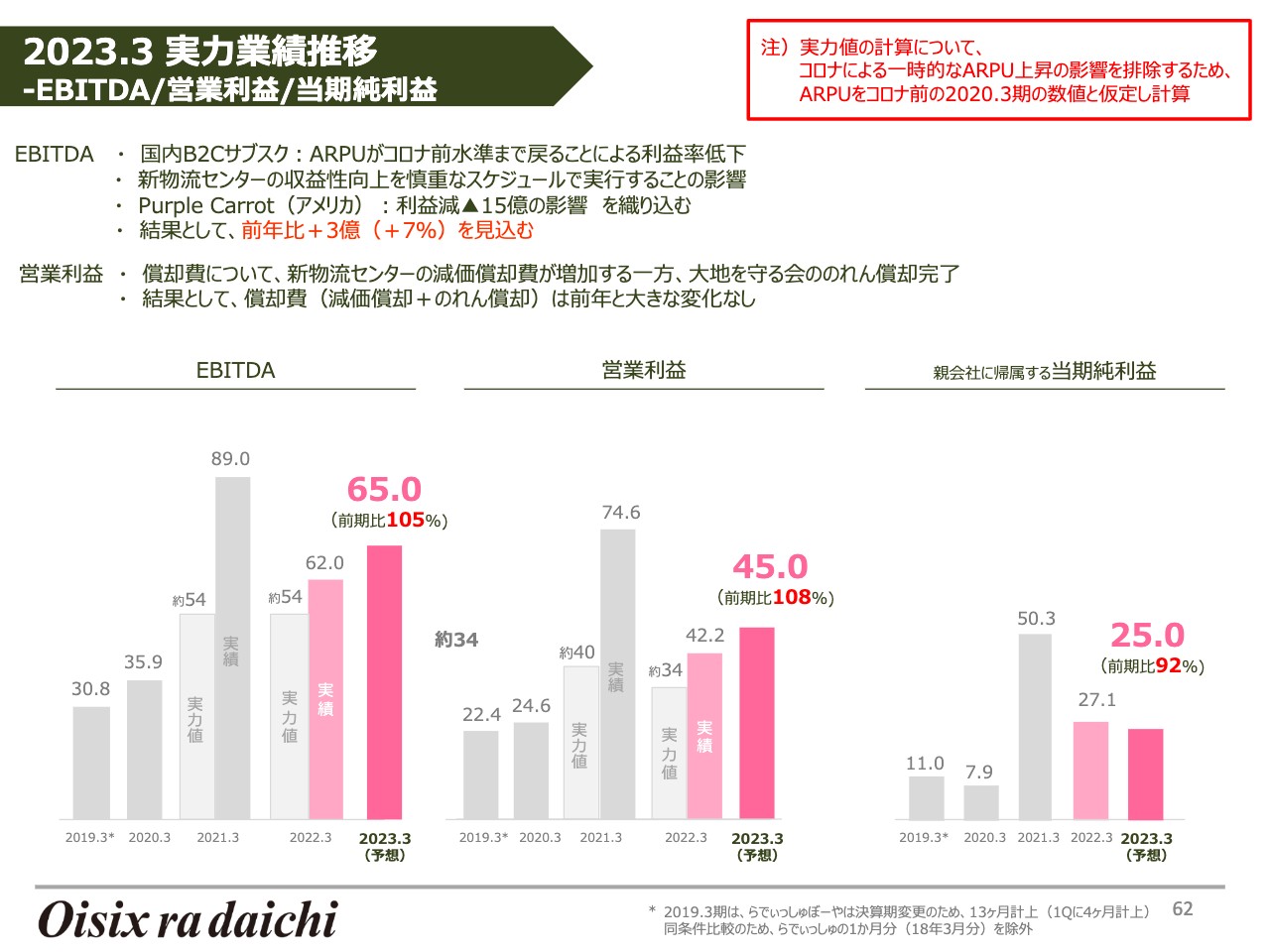

業績サマリです。売上高は1,134億7,000万円、営業利益は41億7,000万円、EBITDAは62億1,000万円で着地しました。

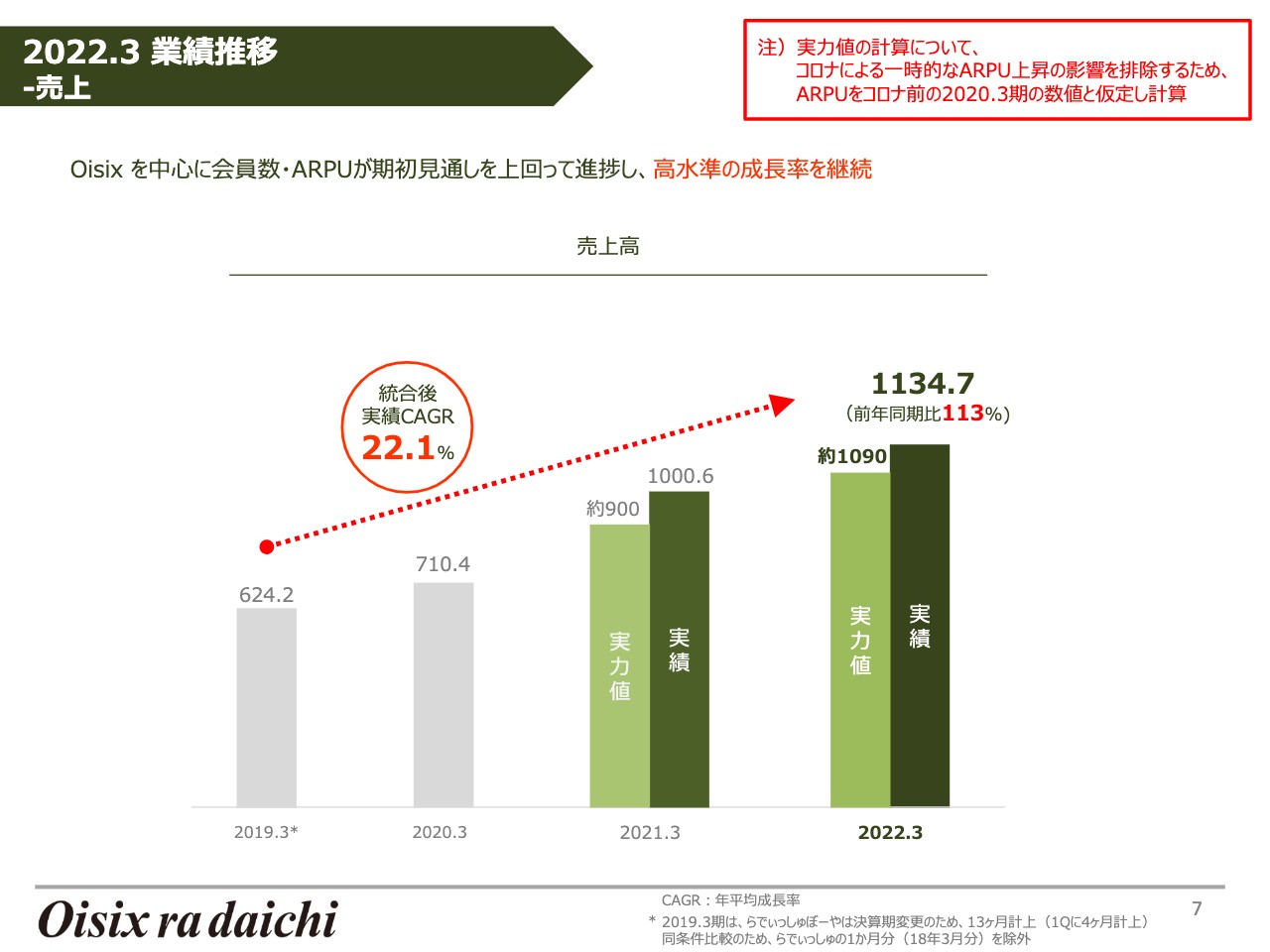

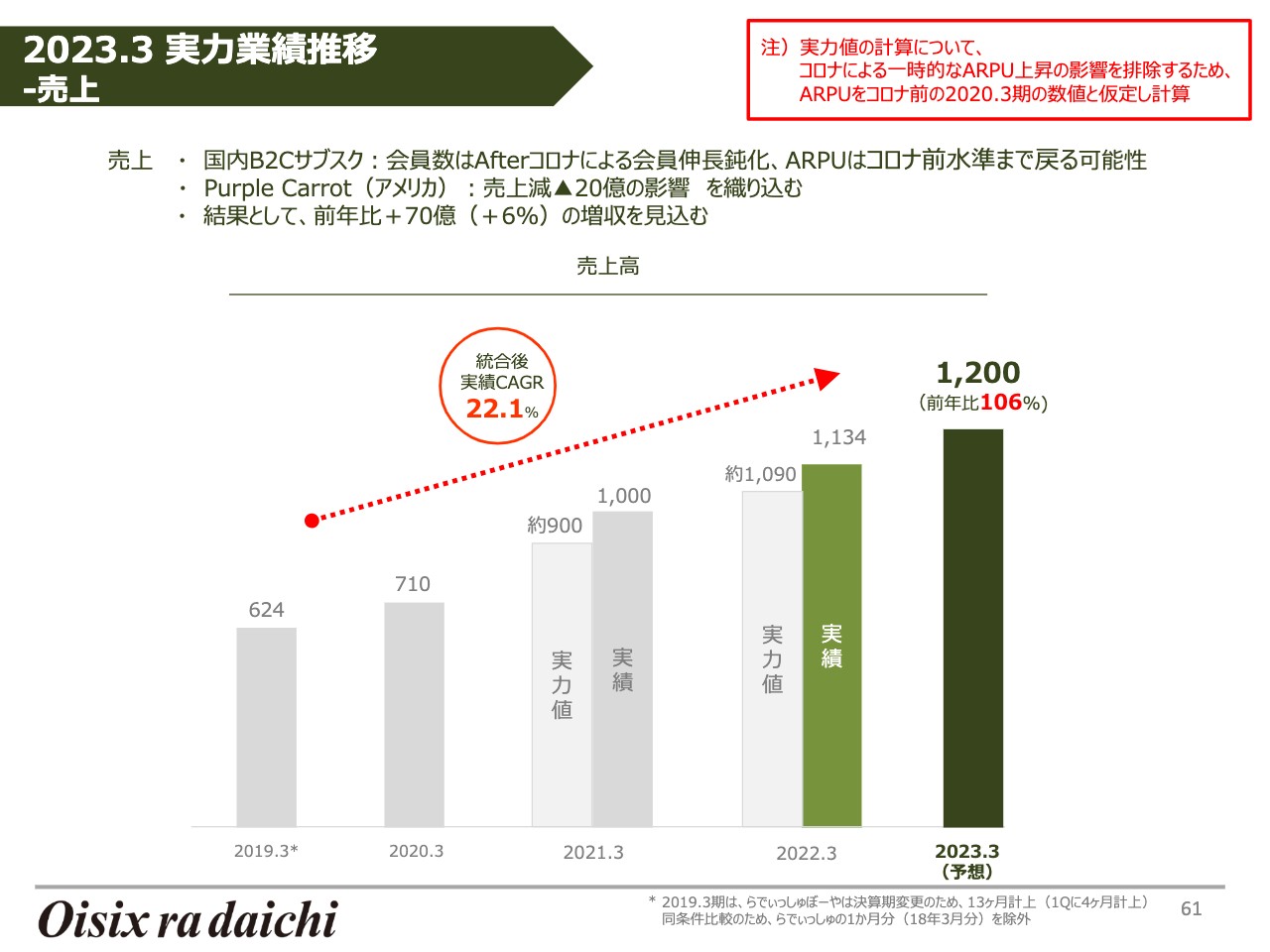

2022.3 業績推移-売上

売上高の推移を経年で見ると、国内宅配3社統合後は、2019年3月期からCAGR22.1パーセントの成長となっています。

スライドに「実力値」「実績」と記載していますが、2021年3月期および2022年3月期のいずれもARPUが増えているのは、やはり感染症による一時的な影響がかなり大きいと想定しています。

そのため、1人あたり売上高の増加を一時的と仮定し、コロナによるARPU増の影響がなかった場合の売上高を「実力値」と呼んでいますが、「実力値」においても、継続して成長しています。

2022.3 業績推移-EBITDA/営業利益/当期純利益

一方で、利益についても「実力値」は同様ですが、EBITDAはほぼ横ばいになっています。センタートラブルにより減少した13億円がなければ、その分「実力値」も上げられたと思いますが、引き続き今期もトラブル影響を受けるため、結果的として、実力レベルでは同じように推移しています。

2022.3 戦略的取り組み進捗-①サステナブルリテール(持続可能型小売業)

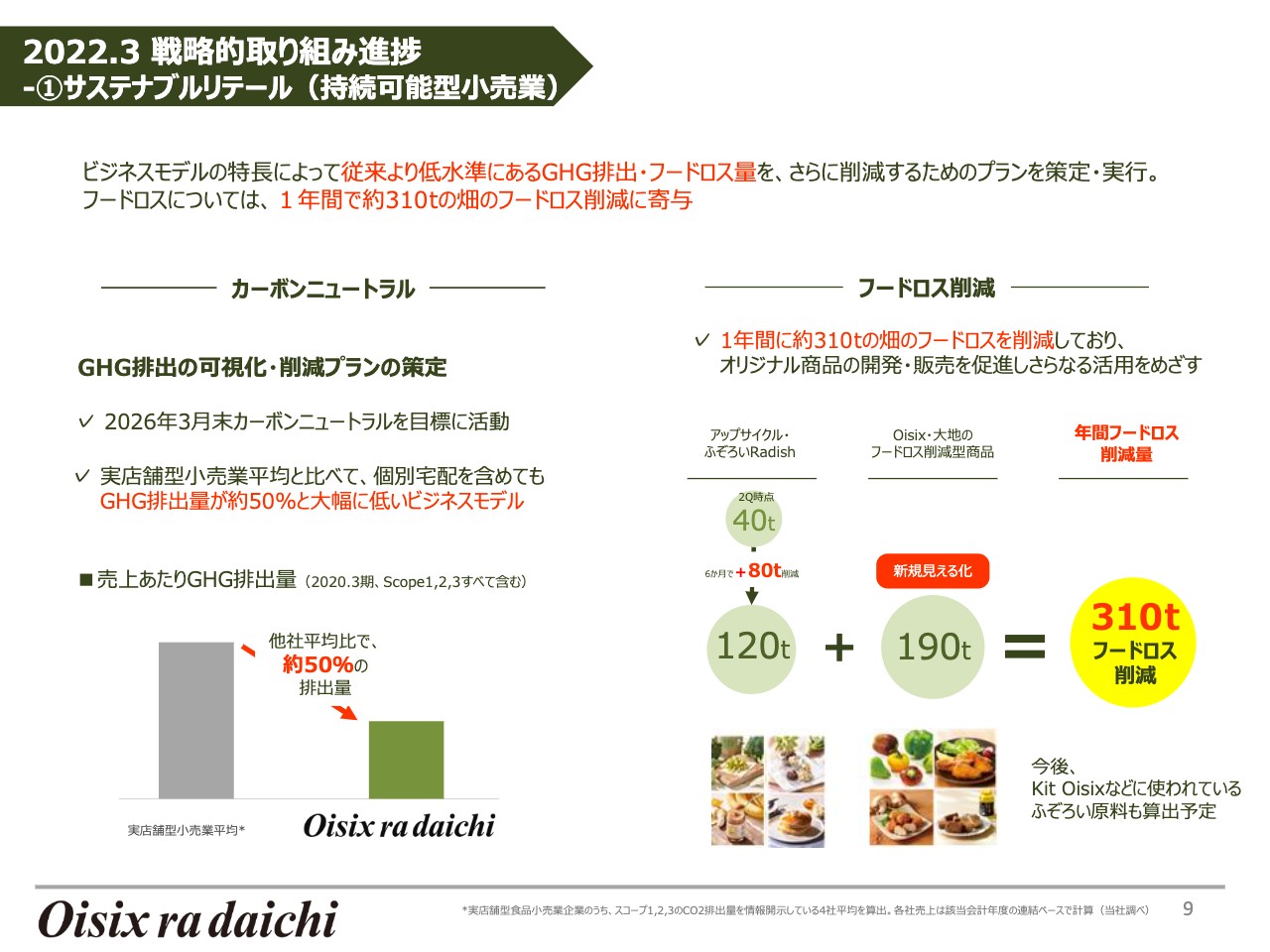

昨年の取り組みについてご説明します。まず、サステナブルリテール(持続可能型小売業)については、我々にとって昨年がサステナブル元年と言える1年で、「見える化」のため、さまざまな活動を行ってきました。

例えば、スライド左側に記載のとおり、「宅配は実店舗という業態に比べて、温室効果ガスの排出が多いのか、少ないのか?」をきちんと調査してみました。計算してみると個別のご家庭への配送分を含めても、実店舗業態に比べて約半分の温室効果ガスの排出で成り立っている業態だとわかってきました。

そして、それを踏まえた上で、フードロスをさらに推進していこうと考えています。我々の業態は、一般の店舗型小売業と比べそもそものフードロスが非常に少ないのですが、さらに畑や生産現場で起きているフードロスを削減するために取り組んできました。

上期は想定より進捗し、また、下期から従来は見えなかったものが見える化したこともあり、前年度では310トン削減できました。

ただし、まだ十分に見える化できていないところもありますので、2023年3月期にはさらに進めていきたいと考えています。

2022.3 戦略的取り組み進捗-②フルフィルメント拡張/③大規模プロモーション

戦略的取り組みについてご説明します。大規模化のため、ビジネスの拡大に対応したシステム増強と、「Oisix」新物流センターへの移転の2つの大きなテーマがありましたが、1つは成功しもう1つは失敗しました。

システム増強については、実は、一昨年に危うい時があり、サーバーなどシステムを増強するプロジェクトを昨年夏に進行していましたが、無事成功して安定稼働できています。一方で、物流センターの大規模化については、大きなトラブルを招いてしまいました。

プロモーションについては、物流センター移転の失敗直後のCM放映となってしまいましたが、サービスレベルを保てるリカバリーができたため予定どおり実施出来ました。現在は、プロモーションによりスキルを身に付けつつある状況です。

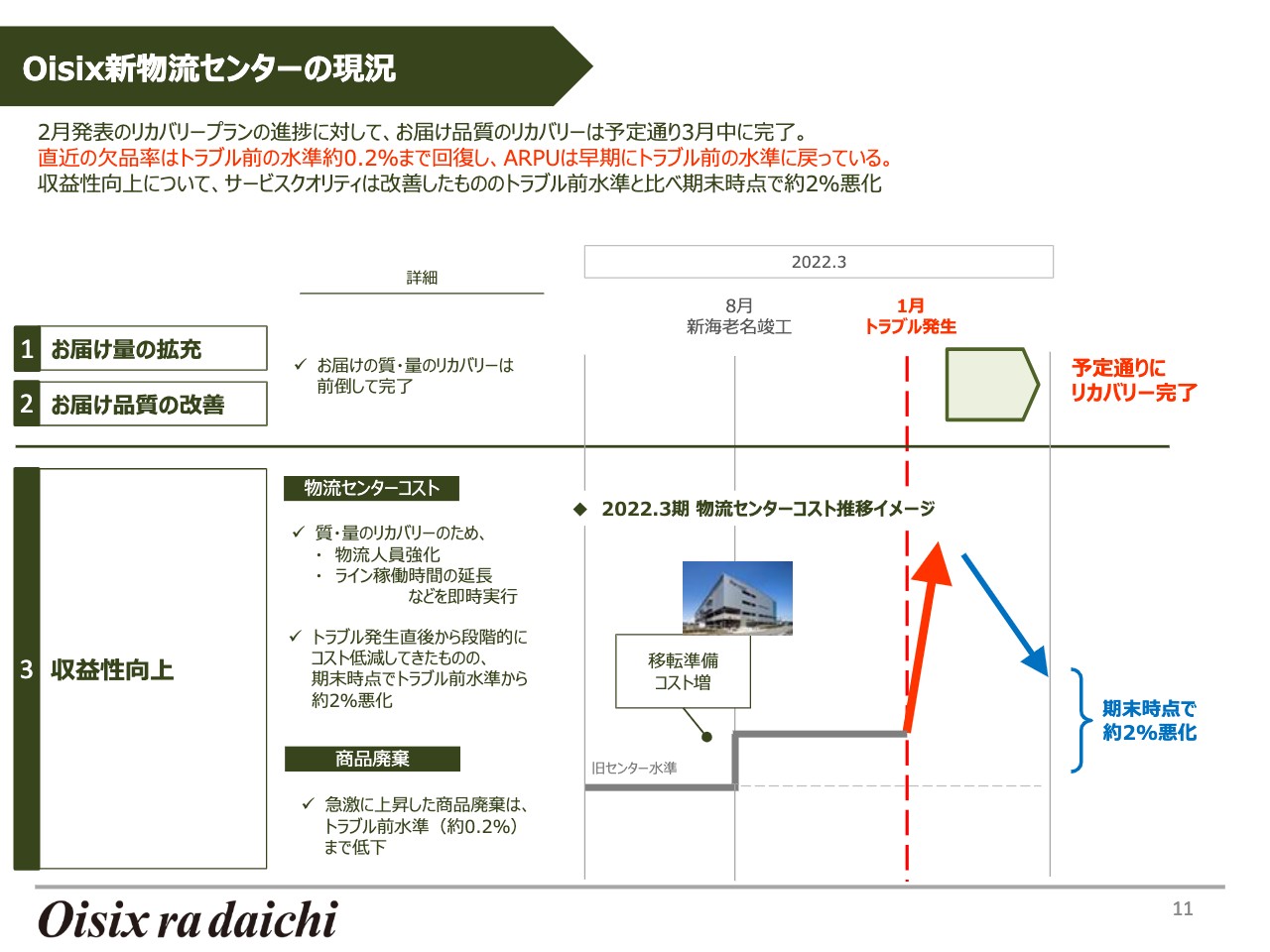

Oisix新物流センターの現況

新物流センターの現状についてです。きちんとすべての品物をお届けする「お届け量の拡充」と、ミスなくお届けする「お届け品質の改善」については、1月にトラブルが起き、特に最初の1週間は非常に悪化しましたが、第4四半期中にリカバリーしています。現状では、センター移転前よりもよい数字のものもいくつか出てきました。

一方でコストに関して、「Oisix」の売上を見ると、センター移転前は物流コスト比率としておおよそ6パーセントの費用が物流センターにかかっていました。移転期間の準備コストで7パーセントくらいになっていましたが、トラブルによって、ひどい時には10パーセントから15パーセントくらいまで一時的に上がりました。

3月末時点で8パーセントくらいになってきていますが、移転前の7パーセント、あるいはその前の旧センターの水準である6パーセントまで、1パーセントから2パーセントの差があるのが、現状の進捗です。

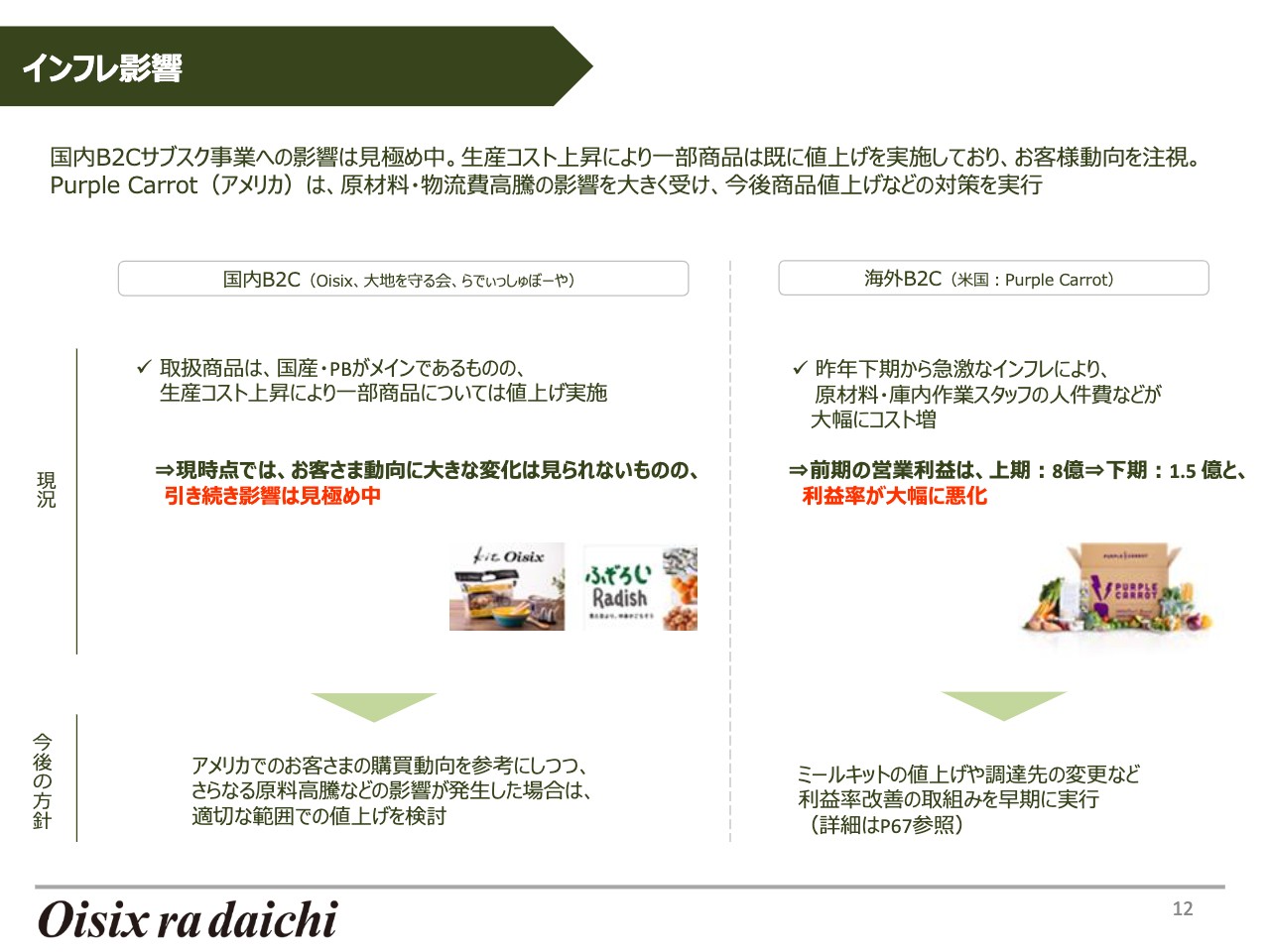

インフレ影響

インフレの影響について、日本では一部原材料の値上げに対応していますが、今のところ大きな影響はありません。

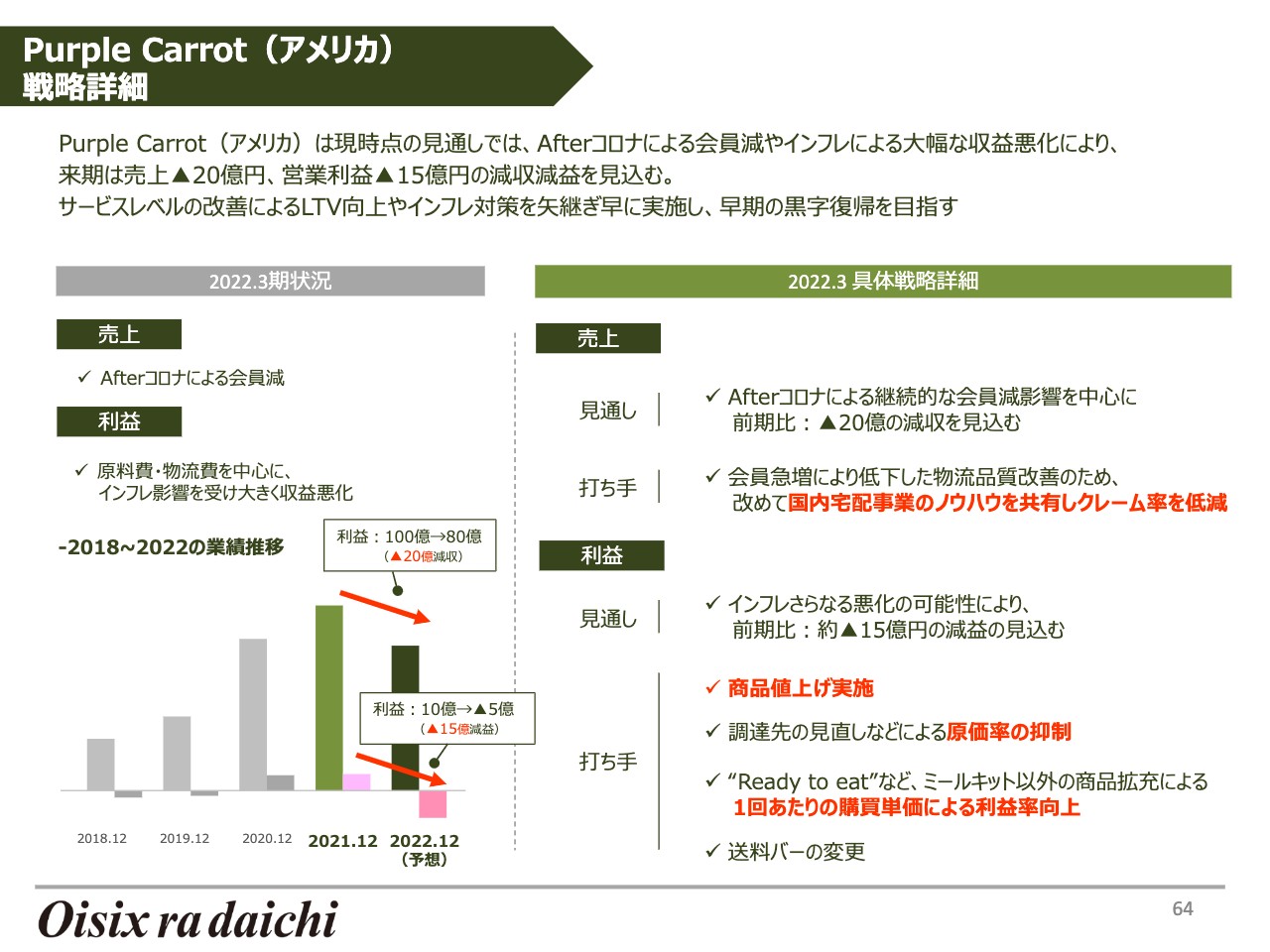

一方、アメリカでは、非常に大きなインフレにより、原材料や物流センターのコストなどがかなり上昇しています。同時に、新型コロナウイルス感染拡大がいったん収束し、外食が増えているタイミングでもあり会員数が減少するなど、アメリカの「Purple Carrot」は少し難しいフェーズに入っています。

今後は、値上げやコスト削減にも取り組んでいきますが、「Purple Carrot」ではインフレの影響を直接的に受け、利益率は大幅に悪化しています。

サステナブルリテール戦略

中期的な成長戦略について、サステナブルリテール戦略は、再掲となりますので、簡単にご説明します。

私たちの現在の戦略を「ビジネスモデルとテクノロジーの力で地球にも人にもよい食を提供する」とし、「サステナブルリテール(持続可能型小売業)」になると掲げています。

B2Cサブスクビジネスの拡大

具体的にビジネスモデルで考えると、当社のメインの業態は、複数の食のサブスクリプションを国内外で展開しています。

ビジネスモデル・テクノロジーの活用(前回2Q決算資料再掲)

スライドの図にあるように、「つくる」から「食べる」を生産者と消費者を直接つないでいます。従来の物流網であればスライドの図の間に地域農協、市場、卸売業者があり、スーパーマーケットなどからお客さまが購入して召し上がる流れでした。

それを我々がさまざまな機能を担い、生産者の供給とお客さまの需要を直接的につなげています。

直接つなぐことを実現できるのは、やはりサブスクリプション(定期購入)により、来週の需要、来月の需要が予測しやすい販売方法のためです。また、生産者との直接的なネットワークがありますので、今月、来月の収穫への影響などの情報も直接入ってきます。

このビジネスモデルを支えるのがテクノロジーです。50万人弱のお客さまの購買データと、4,000軒以上の農家をはじめとしたメーカーの情報を毎週マッチングし、収穫物を無駄なく無理なく使うことができます。

このビジネスモデルを実現することによって、無駄のないサプライチェーンやバリューチェーンを作ることができ、このプロセスが、フードロスを削減できるビジネスモデルだと考えており、これを極めていくことが当社の基本的な戦略です。

1.ビジネスモデル-当社の国内B2Cサブスク規模

これらを踏まえて、ビジネスモデルをご紹介します。我々は、B2C以外の事業もありますが、国内B2Cを全部足した流通総額では約1,200億円の事業規模になります。

自社の売上より少し大きい一番の要因は、流通総額220億円超の「とくし丸」が売上にすべて反映されないとこともありますし、また、NTTドコモや「ISETAN DOOR」との取り組みについて、流通総額すべてが当社の売上金額で表現できないためです。

流通総額は約1,200億円、そして、約60万人の会員の方々が、我々の食のサブスクリプションサービスを使っているということです。

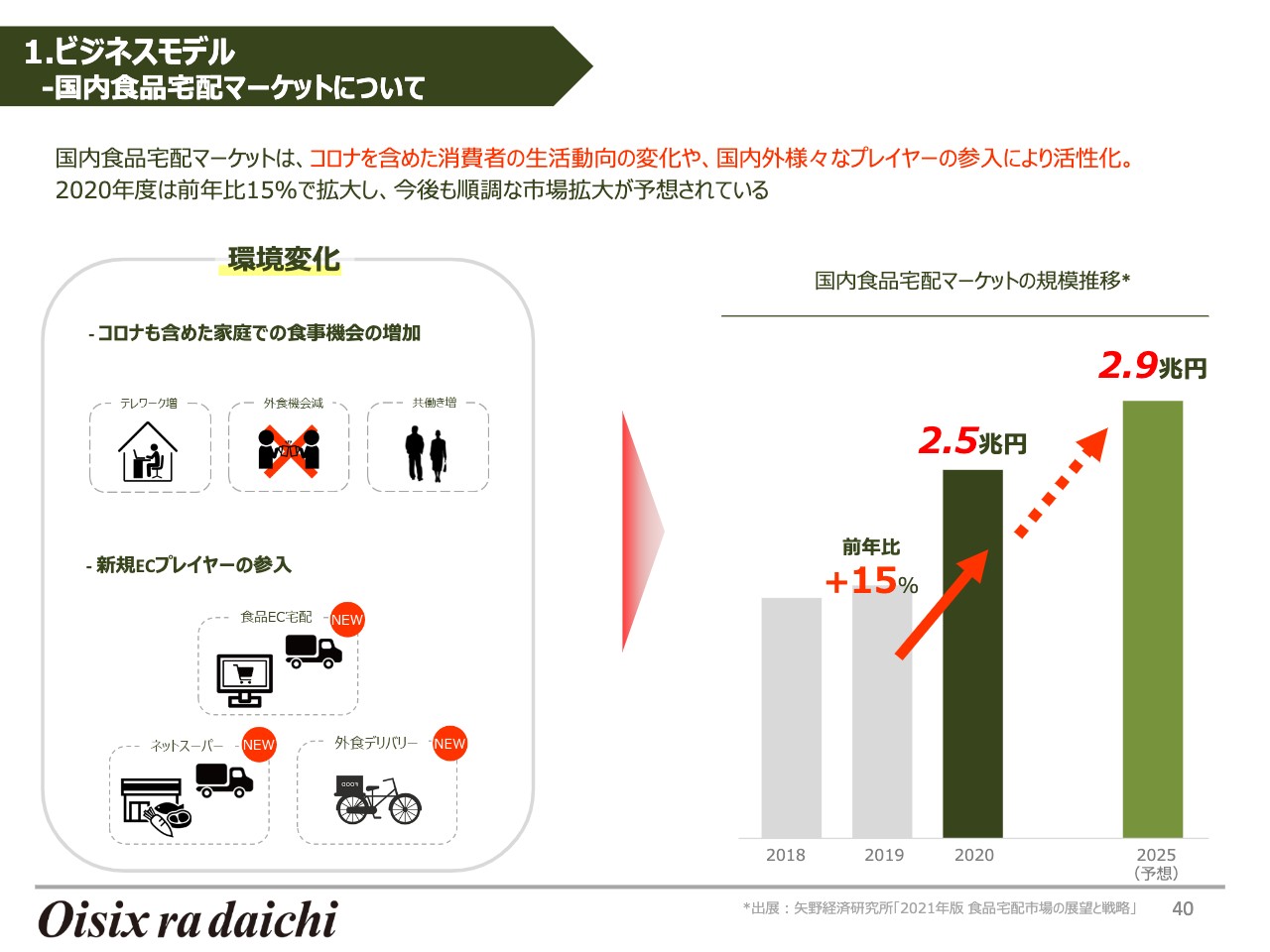

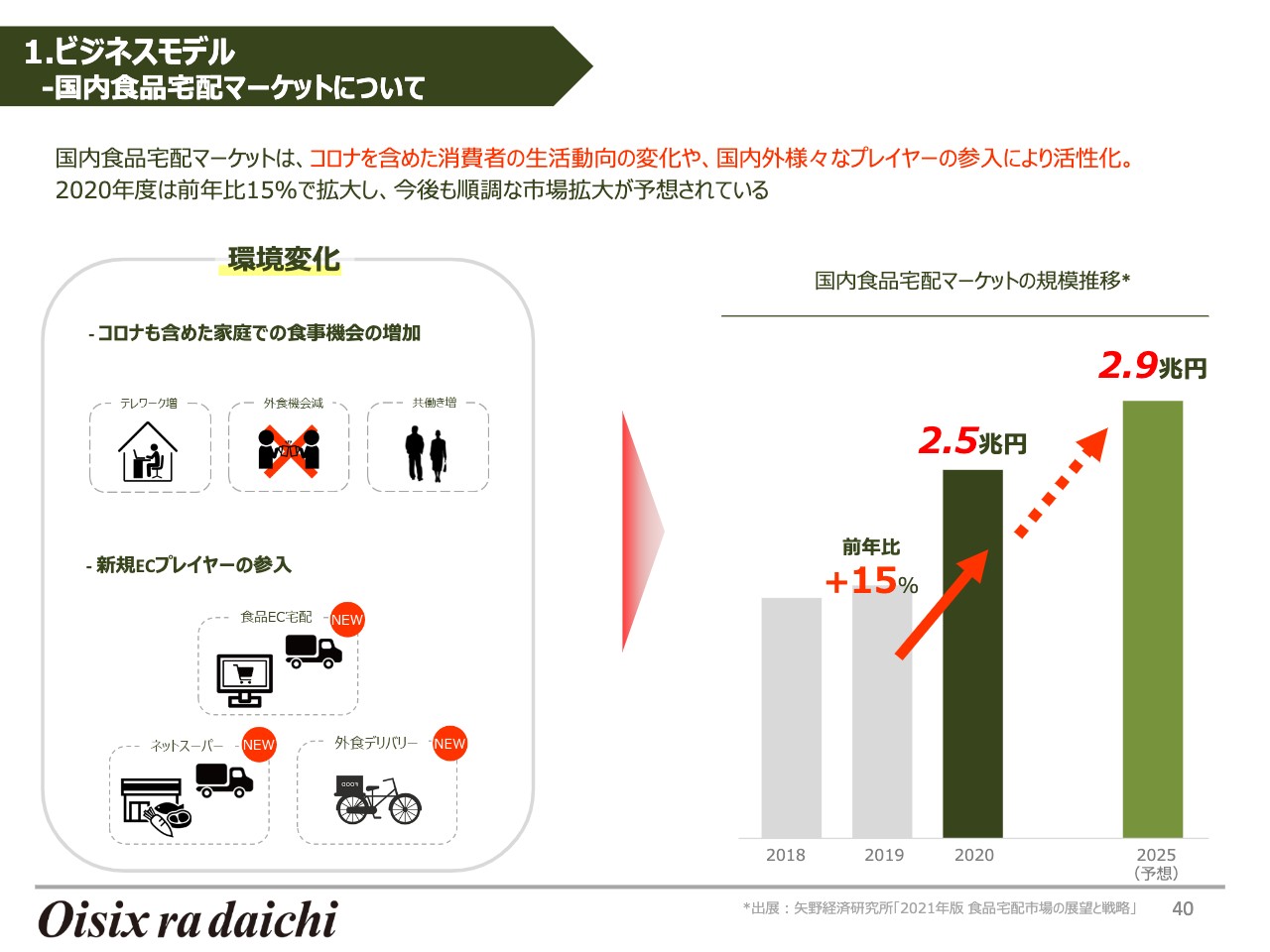

1.ビジネスモデル-国内食品宅配マーケットについて

国内食品宅配マーケットは全体で2.5兆円くらいあり、そのうち5パーセント弱程度が我々のシェアだと捉えています。

1.ビジネスモデル-国内食品宅配マーケットについて

国内食品宅配マーケットは、新型コロナウイルスの影響で急激に伸び、それに伴いネットスーパーや外食デリバリーを含めてプレイヤーが大変増えており、今後もかなりのペースで伸びていくだろうと見ています。

スライドに記載している矢野経済研究所のデータについて、我々の肌感では伸びのスピードはもう少し速く感じますが、既存のデータではこのようなかたちになっています。

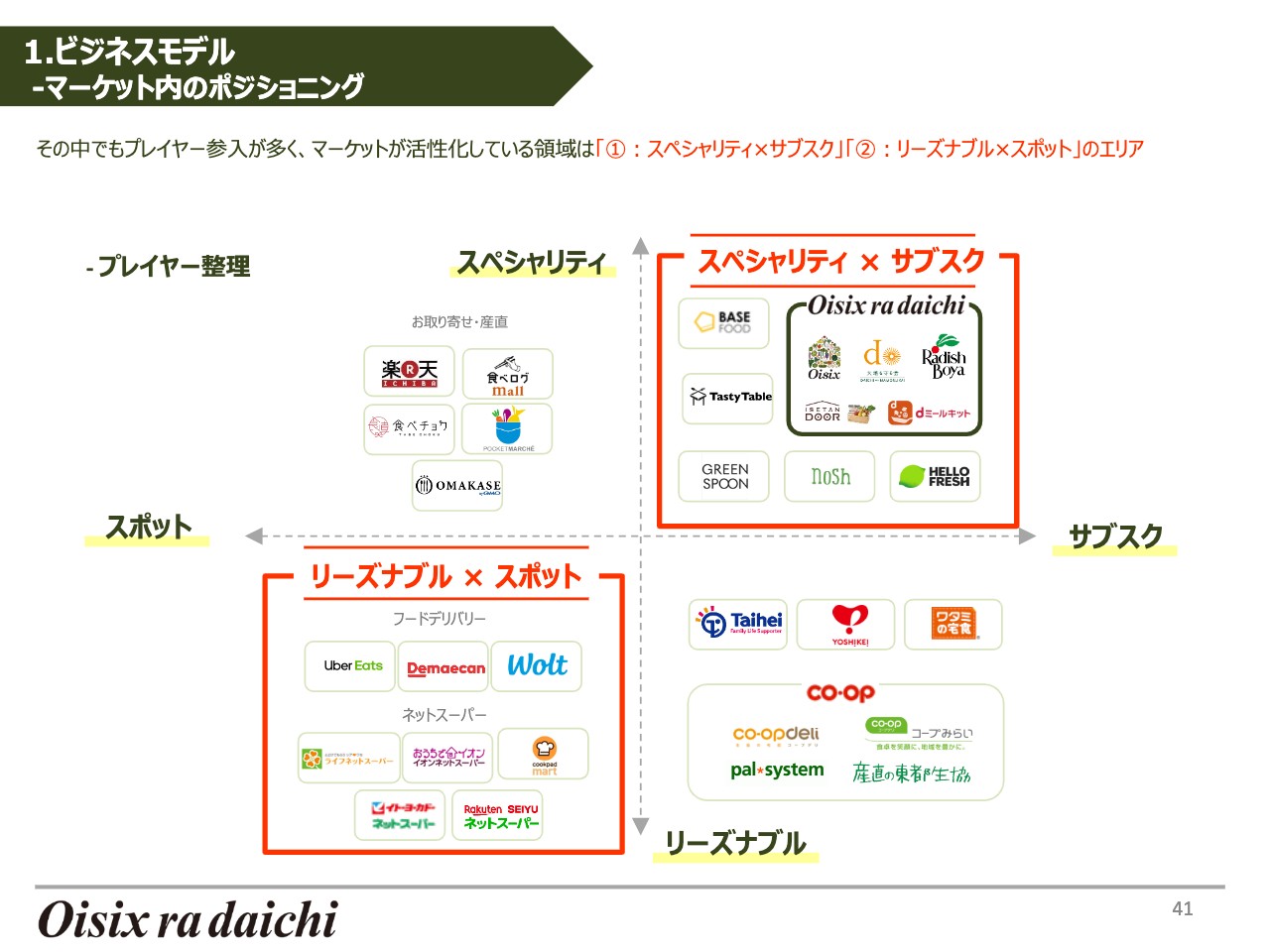

1.ビジネスモデル-マーケット内のポジショニング

食品宅配のマーケットでのポジショニングを整理しました。スライドの縦軸は「一般的にリーズナブルな価格でお買い求めやすいものなのか、それとも特徴のあるスペシャリティか」を表しています。横軸は、「都度購入(スポット)か、定期購入(サブスク)か」といった買い方を表しています。

整理してプレイヤーをプロットすると、2つのマーケットが伸びています。1つは「リーズナブル×スポット」です。ネットスーパーや「Amazon」のようなプラットフォーマーがもともとかなり増えてきたのに対して、この2年から3年くらいで外食デリバリーの大量参入が起きています。「比較的リーズナブルな商品を、都度持ってきてもらう」領域に今、大量のプレイヤーが入ってきています。

もう1つプレイヤーが増えているのは、やはり「スペシャリティ×サブスク」の領域です。さまざまなブランドが日本、海外でも参入してきていると考えています。

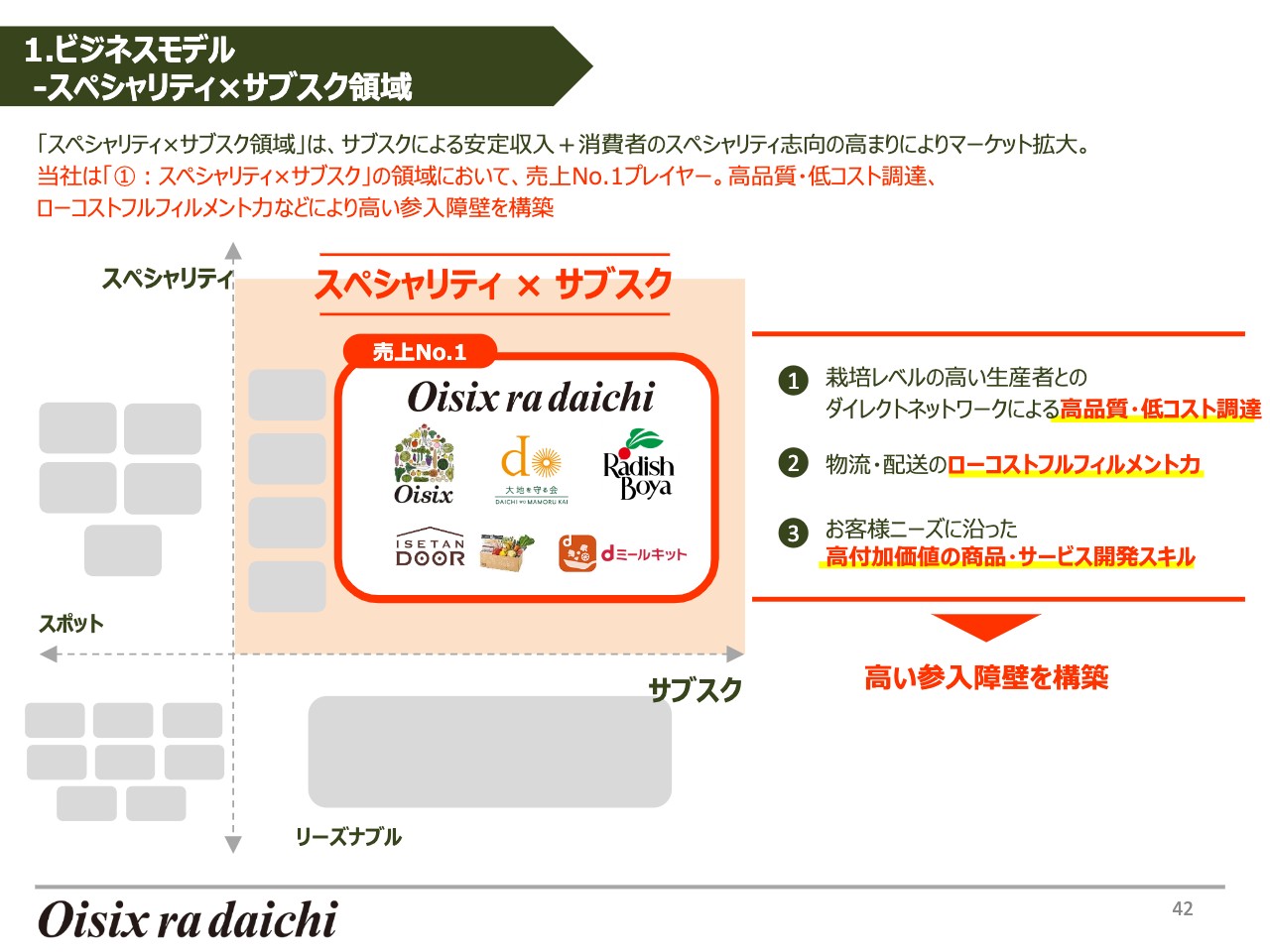

1.ビジネスモデル-スペシャリティ×サブスク領域

当社のビジネスモデルの特徴を3つほど挙げています。

1つ目は直接的な産地を持ち、高品質な商品を低コストで調達ができる点です。2つ目は、移転に失敗したものの、冷蔵・冷凍の配送センターを保有しており、フルフィルメントで他社よりもかなり大きな施設を持っている点です。3つ目が、それぞれのブランドに応じた特徴のあるサービスを提供している点です。

このような中で、「スペシャリティ×サブスク」領域において我々はNo.1だと思いますし、これからもシェアを拡大できると思っています。伸びている食品宅配のマーケットの「スペシャリティ×サブスク」の領域で、しっかりと我々の存在感を出していくことが、基本的な戦略です。

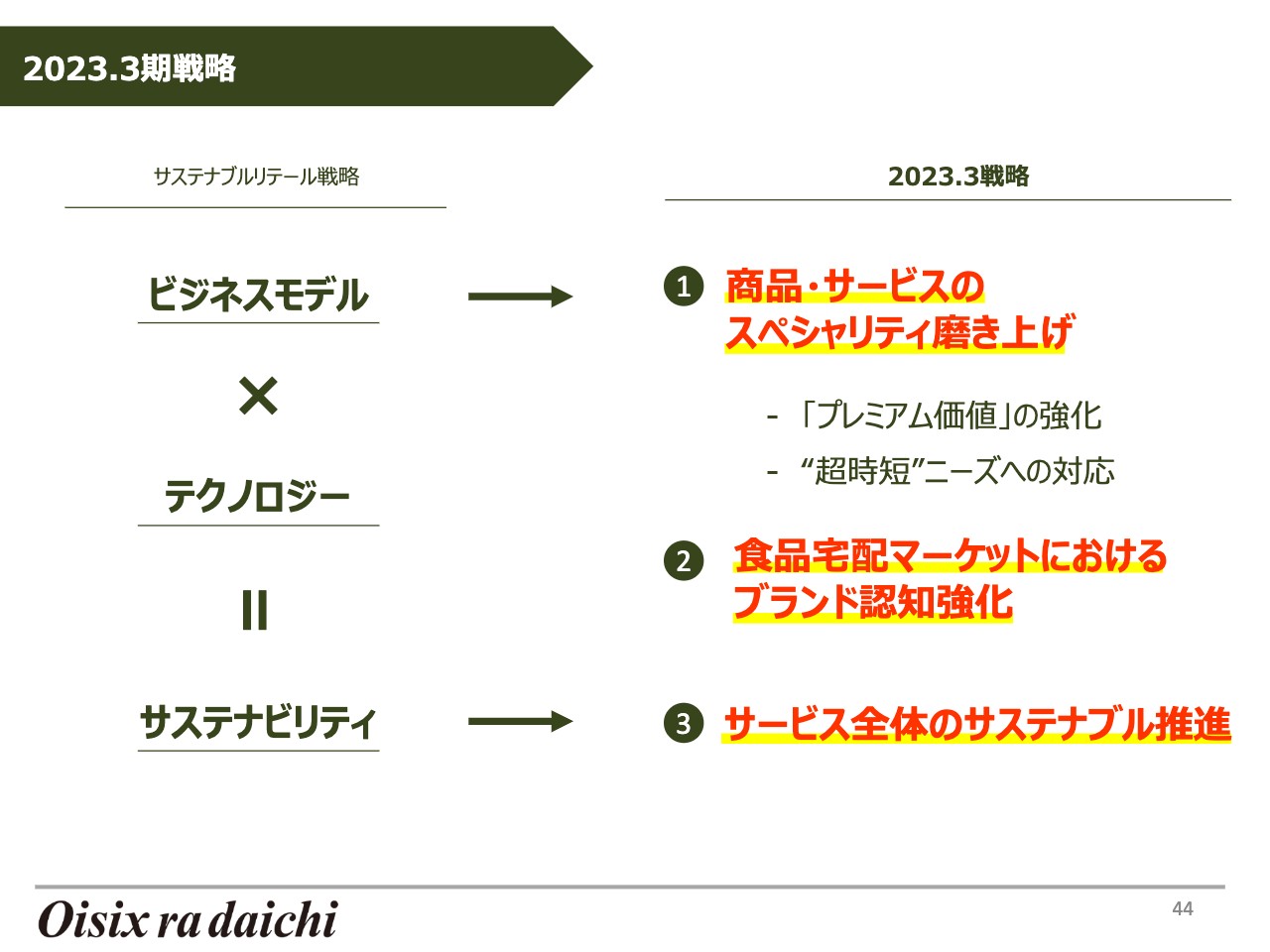

2023.3期戦略

2023年3月期の戦略ですが、ビジネスモデルのブラッシュアップとサステナブル推進に取り組みます。

①商品・サービスのスペシャリティ磨き上げ-「プレミアム価値」の強化

具体的には、サービスレベルでさらに特徴を出していきたいと考えています。1つは、ディズニーとのコラボが非常に好評なのですが、今年度からさらにさまざまなかたちで行えることになったため、これを推進していきます。

また、今後はニーズの高い朝食や昼食など、夕食以外の領域にも広げていくことを考えています。

①商品・サービスのスペシャリティ磨き上げ-“超時短”ニーズへの対応

さらに価値を上げていくことに加えて、時間短縮を実施しようと思っています。スライド左側の「冷凍食品パッとOisix拡充」は、すでに見切り発車的にスタートしたのですが、期待値は非常に高いです。野菜がたっぷりとれる「冷凍食品パッとOisix拡充」を強化していきます。

また、料理初心者の方向けのサービスを展開していこうと思っています。最近のお客さまを見ると、男性による調理が極端に増えていると思います。お子さまがいるということもありますが、例えば、男性が食事当番の日はミールキットを使って、奥さまが当番の日は普通の野菜を使うというようなことも一般的に行われるようになりました。そのため、料理初心者の方でも作れるようなコーナーを増やしていきたいと思っています。

②食品宅配マーケットにおけるブランド認知強化

ブランド認知として、昨年「20th Century」とのCMを放映しましたが、本日から彼らがプロデュースしたコラボミールキットもスタートしています。このあたりのブランド認知のノウハウについては、今までよりもしっかりお金をかけてプロモーションし、広げていきたいと考えています。

③サービス全体のサステナブル推進

サステナビリティについては、今年もかなり力を入れて実施していきたいと思っています。「もったいない原料」は大量にあるため、ミールキットの中でもそのようなものを使った商品や、普段使われていないものを使うアップサイクル商品が対象となります。

現在、当社で人気が出始めているのが「サメ肉の黒酢あん」という、普段なかなか召し上がらないような食品を使った商品で、そのようなものを増やしていきたいと思っています。

あるいは、豊作の時に採れたものや、葉っぱなど、どのように調理してよいかわからないものをまるごと調理できるようにするなど、畑のフードロスも徹底的に減らしていきます。

③サービス全体のサステナブル推進

昨年開始して非常に好評だった「Upcycle by Oisix」の商品群や、「ふぞろいRadish」などの売れ行きは非常に好調ですが、今年もさらに販売を強化し、プラントベースにも力を入れていきます。

③サービス全体のサステナブル推進

また、お客さまからもコメントをいただきますが、資材や段ボール、パッケージのサステナブル化も推進していきます。

国内B2Cサブスク事業の今後の成長イメージ

国内B2Cのサブスクについては、毎年10パーセント以上の成長を続けていきたいと考えています。

事業ポートフォリオの拡張

次に、事業領域の拡張についてご説明します。ここまで、国内B2Cのサブスクの話をしてきましたが、海外B2Cも、香港・上海で「Purple Carrot」をスタートしており、今年はB2Bのサブスクに力を入れていきます。

国内B2Bサブスク事業戦略

国内B2Bサブスク事業戦略を具体的にお伝えすると、これまでも展開していた保育園向けの食材の販売を、単に食材をお届けするだけではなく、「業務用ミールキット」のかたちにしてお届けしていこうと考えています。今も700園の保育園に食材を卸していますが、やはり保育園の人手不足の問題がかなり深刻化しているという部分もあります。

そのため、我々がB2Cで蓄積してきたお子さまの喜ぶ食べ物や、食育の領域における偏食改善のスキルが役に立つのではないかと考え、このサービスを提供していきたいと考えています。

こちらは5年で売上高100億円を目指し、この数字は本日の計画には入っていませんが、新しい事業連携については、おおよそこのくらいをイメージして展開していきます。

収益力強化-1. 商品原価削減

収益力についてです。原価はおおむね予定どおりですが、旧海老名ステーションを機能転換したフードレスキューセンターの稼働が少し遅れています。遅れている以外の問題は特になく進んでいますが、数ヶ月遅れているため、こちらもしっかり稼働させて、原価を下げていきます。

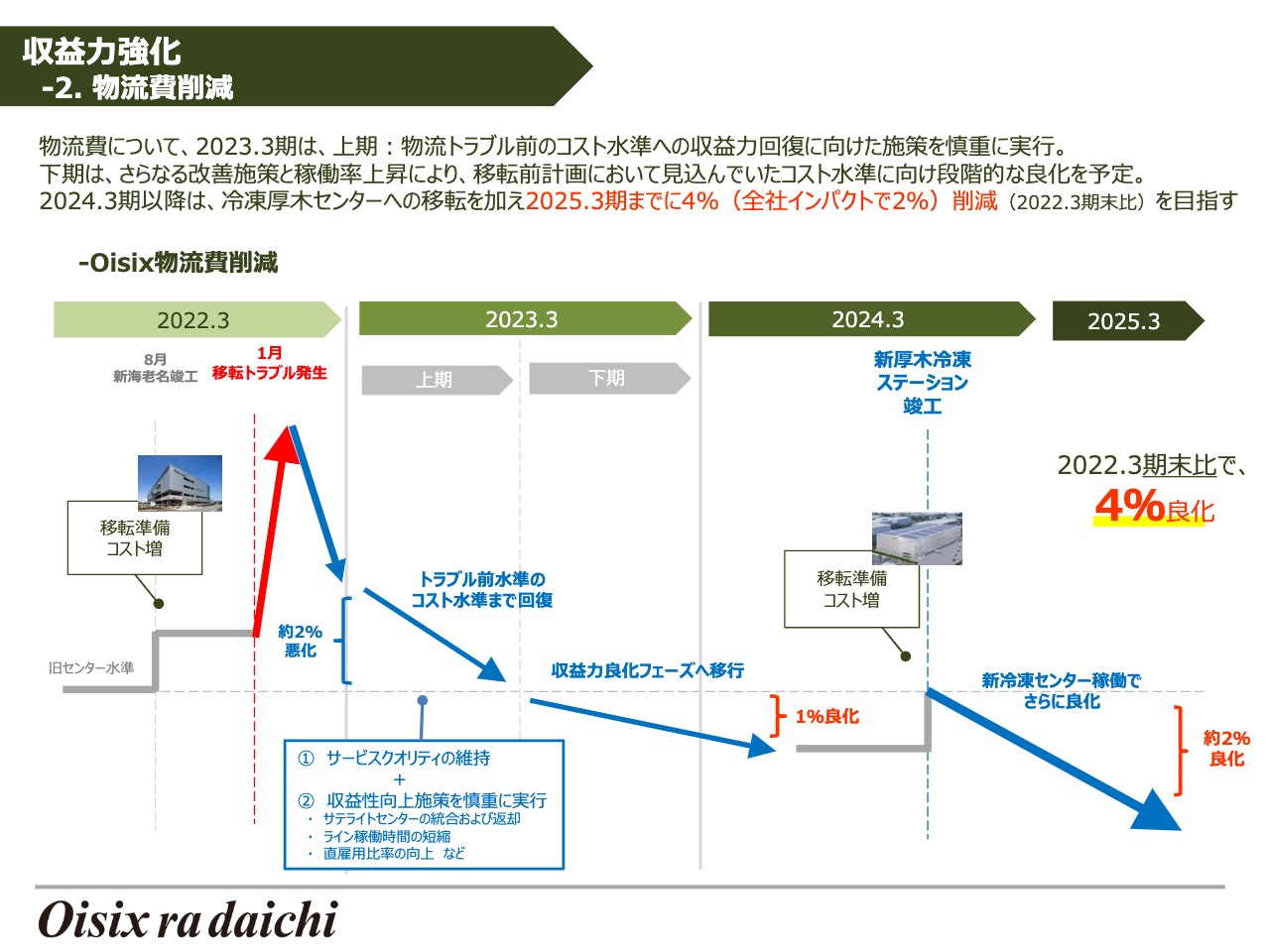

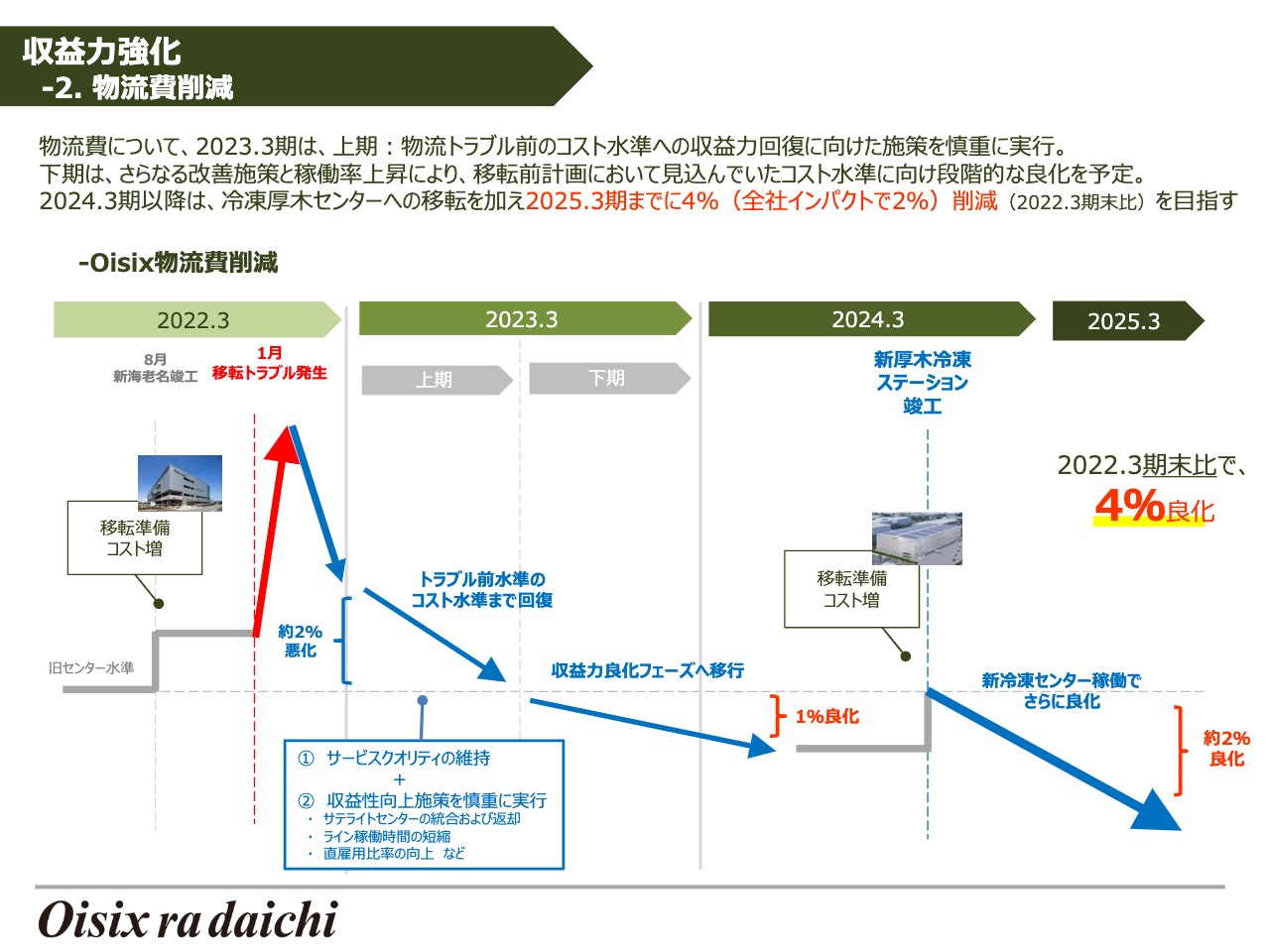

収益力強化-2. 物流費削減

海老名センターですが、先ほど物流コスト比率について「いったん10パーセントから15パーセントくらいまで上がったのが、今は8パーセントくらい」とご説明しました。これを半年かけて、以前の状態の6パーセントにまで戻していきたいと思っています。少し時間がかかっているのは、お客さまに再度迷惑をかけるわけにはいかないので、トラブル直後に思っていた以上に慎重に実行したほうがよいと判断したためです。

また、緊急でいくつかのサテライトセンターを手配しましたが、1ヶ月契約といった短期契約がどうしてもできず、半年契約など少し長い契約になってしまいました。半年間はそちらの費用があるため、この上半期くらいまでかかってしまうと想定しています。

上半期の間にはそのあたりの作業はすべて終えて、移転前に目論んでいた「旧センター稼働時より1パーセント下げる」ということに関しても、仕込みをしっかりと終了させ、下半期には以前より収益がよくなったことを証明したいと考えています。

その上で、今回の海老名センターは冷蔵ですが、来年には新しい冷凍センターへの移転を予定していますので、そちらも含めてコストの低減を考えています。

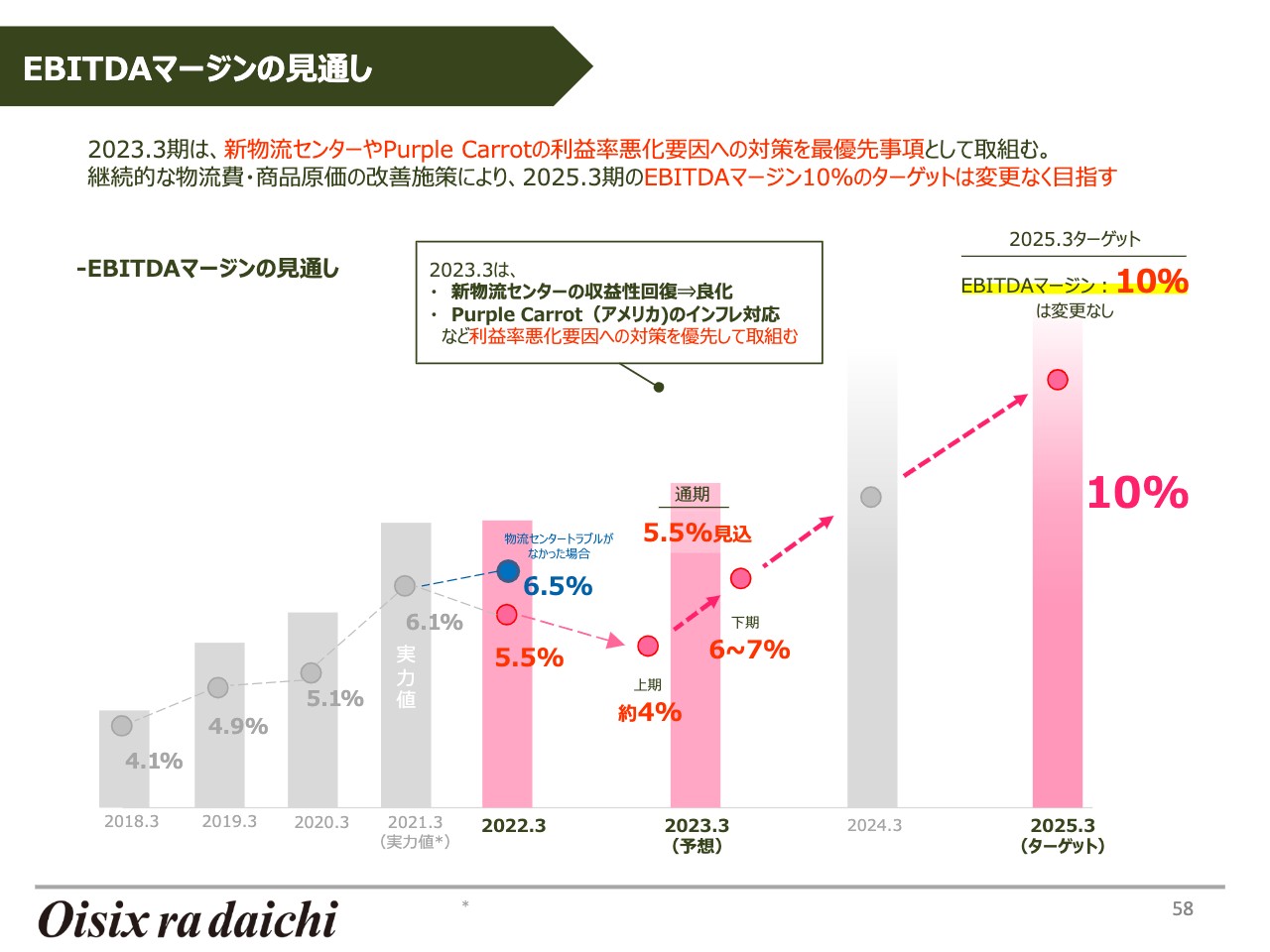

EBITDAマージンの見通し

EBITDAマージンについては、将来的に10パーセントを目指しています。2025年3月期は、ターゲットの変更なく達成できると思っていますが、短期的には、現状から今年の上半期は少し悪化すると思っています。それを一時的に回復させて、しっかり10パーセントに持っていきたいと考えます。

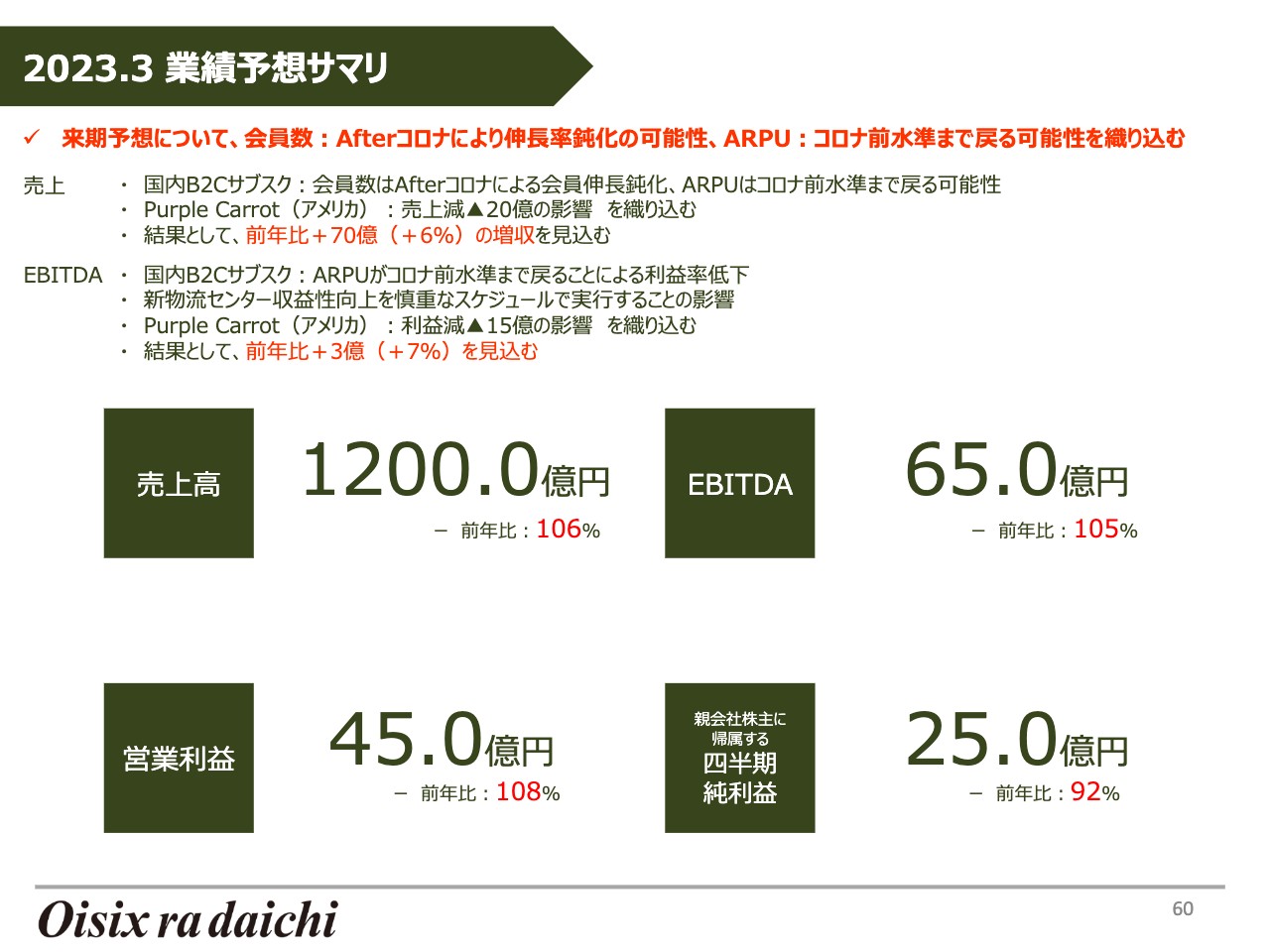

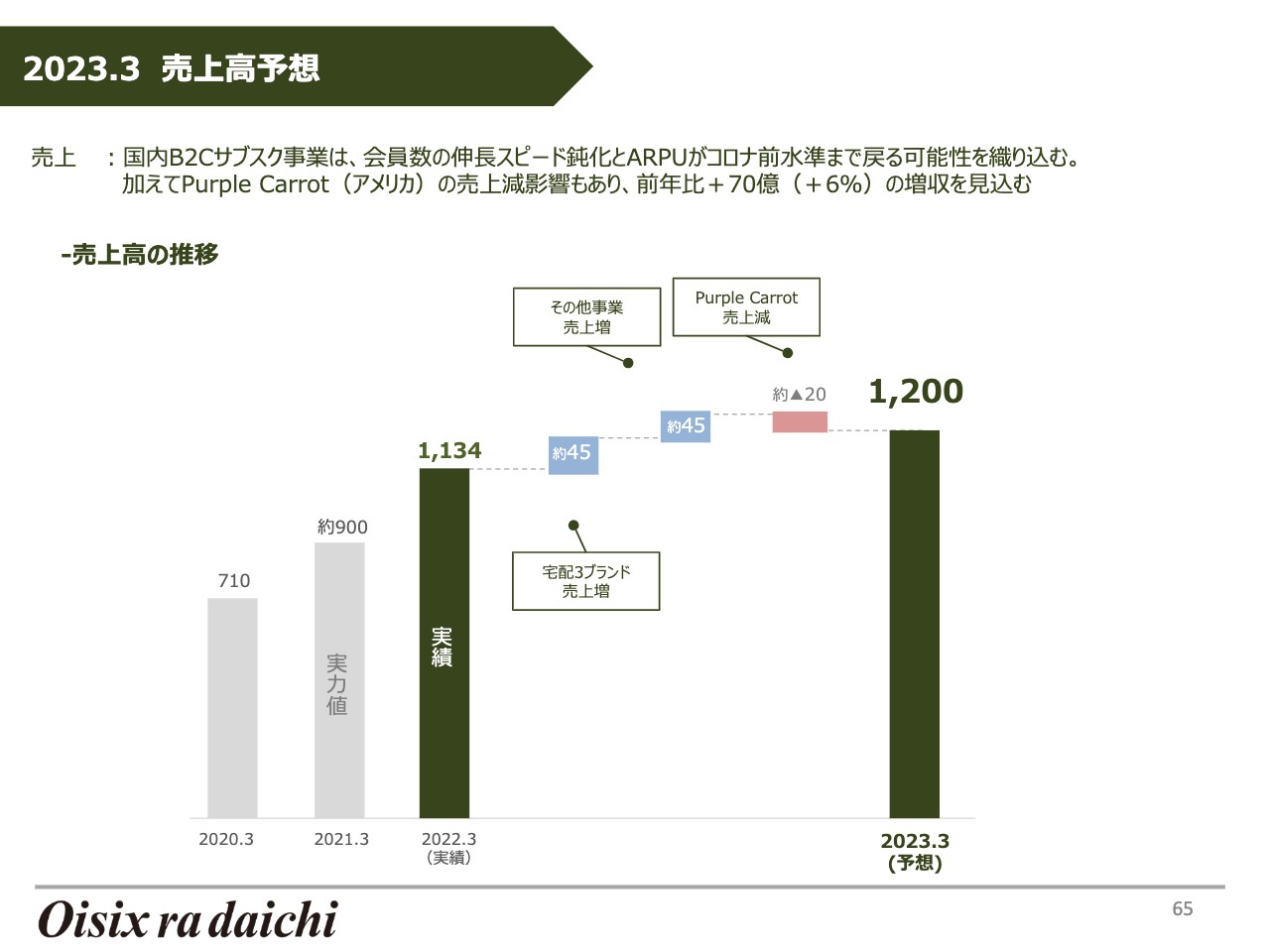

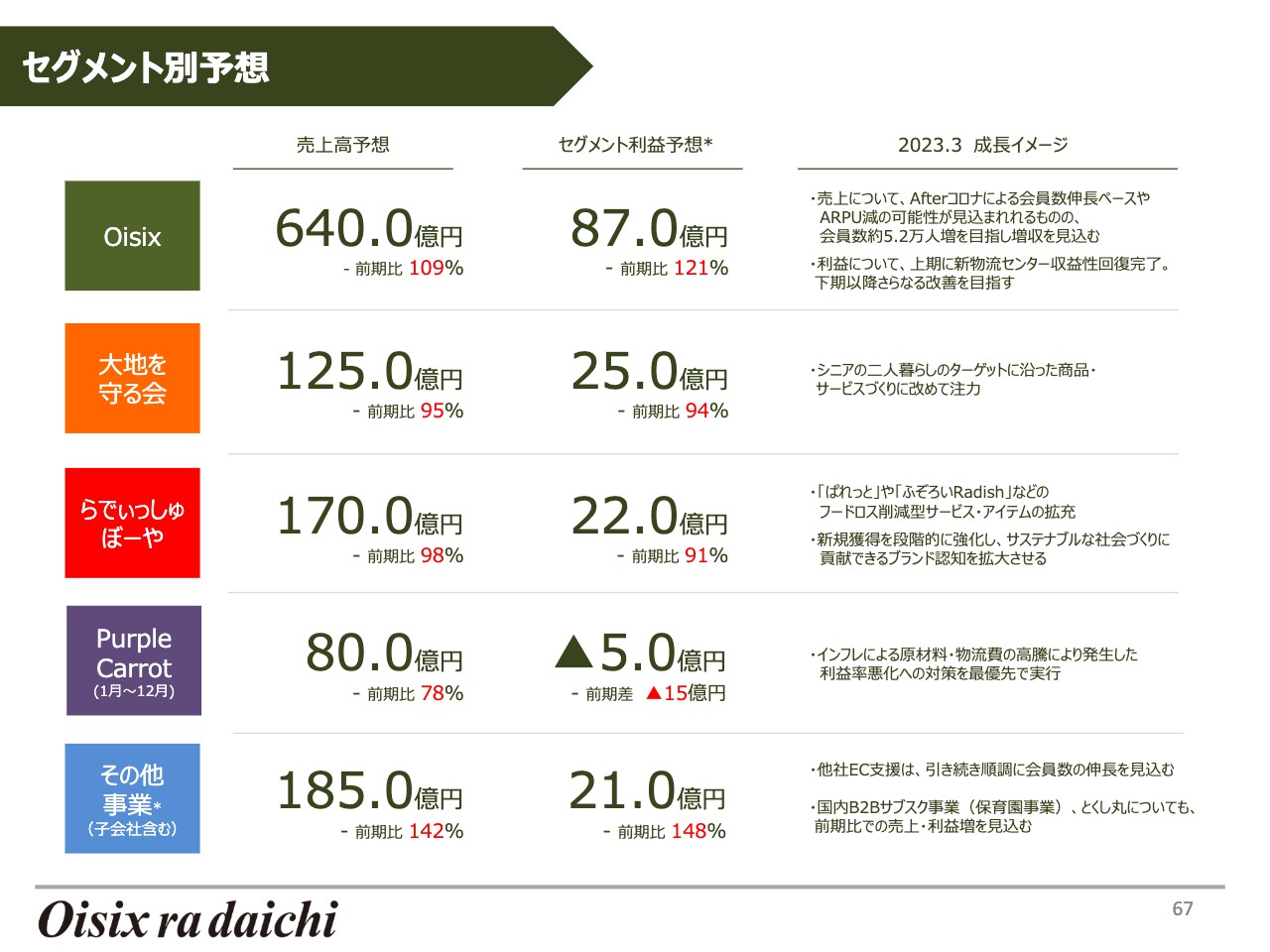

2023.3 業績予想サマリ

今期の計画です。売上高は1,200億円、営業利益は45億円、EBITDAは65億円をターゲットとします。

2023.3 実力業績推移-売上

今期の計画として、もう少し強気の数字を作り、少しでも上げられるのではないかと思っているところもありますが、昨年は期初計画で売上高1,050億円に対して、約1,130億円の着地になっています。「コンサバ度合いを年によって突然変えるのはあまりよくない」というご指摘もいただいたため、このような数字を目標にしたいと思っています。

2023.3 実力業績推移-EBITDA/営業利益/当期純利益

大きなチャレンジとしては、海老名センターのトラブルをしっかりと収束させることに加えて、今期は「Purple Carrot」の利益について赤字を見込んでいます。それを踏まえ、全体として利益を増やしていくということが1つのチャレンジになるかと思っています。

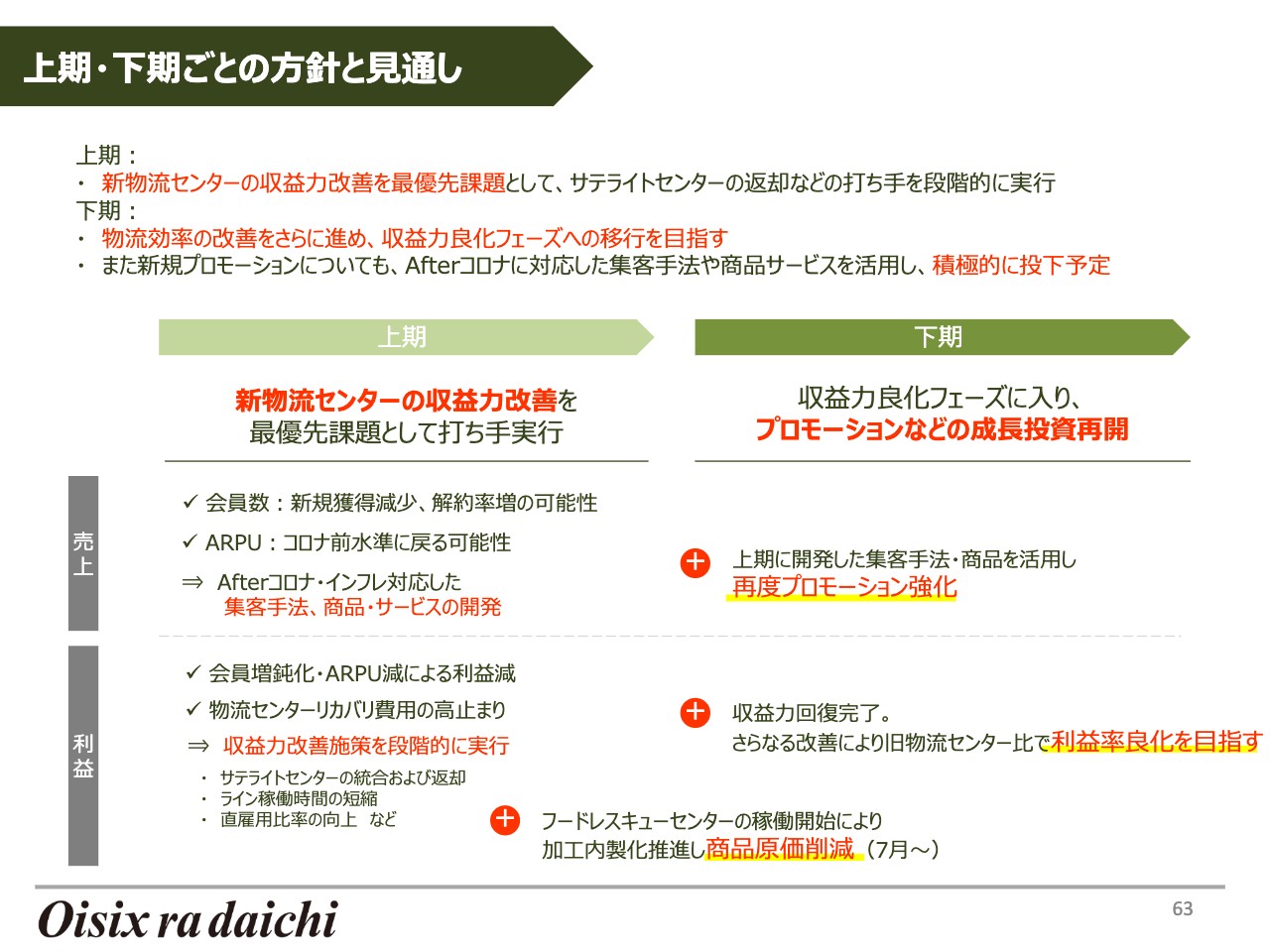

上期・下期ごとの方針と見通し

上期・下期の取り組みですが、上期に関しては物流センターを含めて、収益力の回復に重きを置いています。それ以外にも、新型コロナウイルスの影響を受けていた頃に比べると、Afterコロナによって1人あたりの売上高(ARPU)が減っている分、利益率が下がっていくと予想しています。そのような状況でもしっかり利益が出る体質を作っていくことが、上半期に非常に重要だと考えています。

その上で、下期に大規模なプロモーションを打てるようにしていきます。このように、上期と下期のテーマを分けて進めていきたいと思っています。

Purple Carrot(アメリカ)戦略詳細

「Purple Carrot」については、先ほどからお伝えしていますが、Afterコロナによって売上が下がっています。また、インフレの影響をかなり受けており、利益が出ない状況になりつつあります。これから値上げなどを行いますが、一時的に厳しいフェーズになると見込んでいます。

WeSupport

最後にESGについてです。コロナ禍で、「WeSupport」という医療従事者に食品を提供するというプラットフォームを作りました。多くの食品会社にもサポートいただき、医療従事者のみなさまにも非常に喜んでいただきました。

こちらをひとり親世帯のお子さま向けに転用し、継続的に展開しています。引き続き、34社の食品企業に協力いただいており、大変感謝しています。

直近では、ウクライナから避難されている方向けに食品を提供しています。ご説明は以上となります。ありがとうございました。

質疑応答:実績と今期の計画、新物流センターについて

質問者:今期の計画と実績についてですが、第4四半期のARPUについて、おうかがいします。物流トラブルの影響がある中での「Oisix」のARPUは少し高い印象を受けますが、一方で「大地を守る会」「らでぃっしゅぼーや」のARPUは、頻度・単価ともに第4四半期で下落しているように見えます。こちらの要因と、「Oisix」のARPUの水準が高い要因を教えてください。

また、今期の計画について、営業利益45億円、EBITDA65億円というのは、最低限クリアすべき必達の目標でしょうか? どのようなところをコンサバに見ているのでしょうか?

2つ目は、新物流センターの効果が遅れている点です。サテライトセンターを借りているのは理解しましたが、物流コストは1パーセントから2パーセントほど上がっています。こちらの効果が出てくるのが遅れている要因について、あらためて当初の見立てよりどの部分で遅れているのか、詳しく教えてください。

髙島:1つ目のARPUについて、第4四半期は「Oisix」「大地を守る会」「らでぃっしゅぼーや」も総じてAfterコロナで自由に動けるようになり、ご自宅にいる時間が少し減ったというのが、単価が少しずつ減っている大きな要因です。

加えて「Oisix」ではセンタートラブルもあったため、もう少し減るのではないかと思ったのですが、思ったほど減りませんでした。これから分析しますが、品揃えをかなり絞ったことにより単価も下がると想定していたものの、そこまで下がりませんでした。

一方で、品揃えを絞ったことが解約に少しつながってしまっています。これはお客さまの解約のコメントからもわかっていますので、どちらにしても回復が必要だと思っています。

「らでぃっしゅぼーや」「大地を守る会」に関しては、下がったというよりは、思ったよりは下がっていないと感じています。2019年度(2020年3月期)と比べると、まだ5パーセントくらい高いため、「大地を守る会」「らでぃっしゅぼーや」については、2019年度(2020年3月期)より多く買っていただいていると考えています。

ARPUについては、2019年度(2020年3月期)並みになったことが試算の前提になっています。つまり、どのくらい保守的かと言いますと、「それぞれのブランドが2019年度(2020年3月期)と同じ状態になったとしたら」ということが、試算の前提となっています。

新物流センターのコスト改善の遅れについて、一番大きいのは1月にトラブルが起きた後、お客さまに物を届けきれないという状況の中で、慌ててサテライトセンターをいくつか立ち上げ、そこから出荷を行ったことです。

現状、海老名センターの出荷は随分と安定してきているため、一度、サテライトセンターなどの外部に出したものを、少しずつ海老名センターに戻して合流させているところです。しかしながら、サテライトセンター自体が半年契約になっているため、あまり急いでもコストが変わりません。

それ以外では、海老名のセンターは24時間稼働できるのですが、移転直後から24時間稼働する予定はなく、夜中は止めて運用するつもりでした。それが物流センタートラブルのため、稼働直後から24時間体制になっており、現在も継続しています。

現在はサテライトセンターで運んでいたものを、少しずつ海老名に合流させていますが、同時に深夜操業を止めるのはやはり少し怖いということもあり、24時間操業を続けているというのもあります。

今後の流れとしては、サテライトセンターで運んでいるものを問題なく海老名センターですべて運ぶように変更した上で、操業時間の短縮を行います。その後、固定費で使っている部分の契約が切れれば、コストが下がるのではないかという見込みを立てています。

質問者:1つ目の確認になるのですが、今期のご計画でコンサバに見られているところは、ARPUの部分でしょうか? コストで何かバッファを持たせているのでしょうか?

髙島:「全体的にコンサバに見ているのか」ということについては、ARPUの部分と、やはりアメリカの状況が日本の状況ほど握ることができていないこともあり、アメリカに関して少しバッファを取っています。

質疑応答:来期ガイダンスで保守的に考えている面について

司会者:「来期ガイダンスについて、セグメントごと、あるいはコスト改善などで、保守的に考えている面があったら教えてください」というご質問をいただいています。

髙島:今、ご説明したことを繰り返すかたちになってしまいますが、ARPUに関しては、全ブランドがコロナ禍前の水準(2020年3月期)に落ちることと、アメリカではチームが出している計画よりも悪化することを、可能性として見込んでいます。

また、会員数についても、Afterコロナで解約が増えると予測し、少しコンサバに見ています。

質疑応答:宅配3ブランドの売上高予想の内訳とARPU、物流コストについて

質問者:スライド65ページに、宅配の3ブランドで45億円の売上増と記載されています。「Oisix」「大地を守る会」「らでぃっしゅぼーや」それぞれで内訳の数字を教えてください。

また、コロナ禍前との比較で、「らでぃっしゅぼーや」「大地を守る会」はARPUが5パーセントくらい高いということでした。したがって、3ブランドを合わせると5パーセントの増収かと思いますが、会員数が10パーセントくらい伸びる前提という理解でよいでしょうか?

また、新海老名センターの物流コスト比率は8パーセントですが、それを今期の終わりには6パーセントにしたいというお話がありました。売上高に対して、実際の金額で2ポイント落ちることによって、コストはどのくらい落ちるのでしょうか?

髙島:1つ目の質問については、おおまかにお話しすると、「大地を守る会」「らでぃっしゅぼーや」は売上微減、「Oisix」は売上増を見込んでいます。ARPUは減少しますが、会員は2桁増というのが、基本的な考え方です。

物流コストは「Oisix」の売上高に対する比率となります。「Oisix」の月次の売上には、配送センターを経由するものとしないものがあり、売上高予想の640億円のうち、600億円くらいが配送センターを経由する売上です。

月次では、今期の平均で50億円くらいですので、2パーセントは1億円くらいと考えています。そのため、一気に減るというよりは、上半期かけて2パーセント減らしていくかたちです。

したがって、「1億円×6ヶ月」とまではいかず、3月と9月が同じ売上と仮定すると、物流コスト・配送センターのコストは1億円よくなっているというのが、最終的な金額感になります。

質問者:1億円というのは、月間ですか?

髙島:月間です。月50億円くらいの流通額があり、それに対して2パーセント減りますので、月間で約1億円減るかたちになります。

質問者:そうすると、57ページに記載しているように、2025年の3月期はさらに2パーセント良化するというのは、今後2年間でさらなる改善額があるという理解でよいですか?

髙島:一定の売上ではできないものもあるため、売上を伸ばしていきながら、今後2年間は、物流コスト率のさらなる改善を実現したいと思っています。

また、センターコストのかなりの部分が人件費となっています。先ほどお伝えしたとおりセンターは24時間稼働しており、その上、サテライトの賃料やその人件費もかかっています。

システム全体をしっかりと海老名センターに統合して稼働し、省力化を進め、また、冷凍厚木センターも同様に省力化を進めることによって、物流費削減が実現可能になると考えています。

質疑応答:コスト上昇の影響について

質問者:直近でエネルギーコストなどが上がってきており、今後はさらに上がると思います。今まではそこまでインパクトがないとのコメントがありましたが、今後、コスト上昇にかかるリスクをどのように見ていますか?

髙島:環境変化の影響として、エネルギーコスト以上に、小麦などの原材料の原価が直接的に響いてくる可能性があります。アメリカでは、エネルギーよりも人件費がとにかく上がったため、配送センターの運営費も非常に上がりました。人件費は1.4倍くらいの上昇で、その次に原材料費です。

日本でも、おそらくエネルギーコストよりも、原材料費の上昇のほうがインパクトがあると思います。小麦などの価格の上昇に伴い、パンやパスタがどのくらいの値上がりとなるか、それに対してどのような企業努力をするのかといったことのほうが、影響としては大きいと今の段階では見ています。

質疑応答:ARPUの減少見込みと、日本のインフレによる影響について

質問者:ARPUの減少見込みについて、教えてください。コロナ禍の影響により、ARPUがコロナ禍前の水準に戻ったというお話がありました。

アメリカだけでなく、日本においてもCPIが少しずつ上がっている中で、日本はアメリカと違い、消費者の財布のキャパシティは一定だと考えていますので、生活を少し切り詰めるとなった時に、御社の購買頻度が減るリスクがあるかと思います。

御社は「スペシャリティ」「プレミアム時短」というポジションで、抱えているお客さまは、お金よりも時間のほうが価値が高いという方々が多いため、日本のインフレ影響は受けにくいとお考えでしょうか?

髙島:特にミールキットは他の商品よりも、そのような影響を軽減させやすいと考えています。もちろん、お客さまのお財布のキャパシティが変わらない中で、我々も工夫が必要だと思いますが、同時に我々はフードロス対応のようなものを行える環境になってきています。

フードレスキューセンターができれば、例えば、小さすぎるじゃがいもや大量に穫れすぎたトマトなど、これまで商品化できなかったものを上手に加工して、ミールキットという状態で使うことができます。

これは原価率の改善に反映させることもできますし、ミールキットそのもののプライスに反映させて少し安くすることもできると思っています。

アメリカの「Purple Carrot」は市場から直接買うため、まだ実行できませんが、日本の場合は生産者と直接やり取りしますので、ミールキットや野菜たっぷりの冷凍食品「パッとOisix」は、インフレに対して吸収力があると考えています。インフレの影響がないということではありませんが、ある程度は影響を吸収できると考えています。

質問者:まとめると、今までで価値訴求がうまくできている点に加えて、コスト削減の努力ができるという、2つの合わせ技によって影響を軽減できるとお考えということでしょうか?

髙島:まさに、おっしゃるように考えています。

質疑応答:レストランなどのリオープンによる、人流の変化について

司会者:「『Purple Carrot』の説明であったように、アメリカではレストランのリオープンによってリアル店舗に人が流れたように、今期は日本でも同じようになると想像していますか?」というご質問をいただきました。

髙島:日本でもレストランのリオープンによる変化は、すでに起きています。レストランもそうですが、みなさまがオフィスに行く機会が増えたことで、昼ご飯を家では食べなくなったことの影響のほうが大きいと思います。そのあたりを、ARPUが元の水準に戻ってきていることにより感じています。

ただし、アメリカと違うのは、解約率が上がっていないことです。現段階では、解約が増えているわけではなく、一度使い始めた宅配をかなりのお客さまが使い続けています。したがって、レストランに行くと同時に、宅配も継続的に使うというのが、今の日本の状況かと思います。

質疑応答:コストプッシュによる価格転嫁について

司会者:「原料高や農家のハウス、小麦などのコストプッシュの影響は、容易に価格転嫁できるのでしょうか?」とのご質問をいただいています。

髙島:日本の場合、価格転嫁はそれほど簡単ではないと思っています。「Purple Carrot」はこれから価格転嫁を行いますが、アメリカの場合、価格転嫁は比較的他社もすぐに行うことで、「Purple Carrot」はむしろ遅れています。

しかし、今お伝えしたように、素材をそのまま売るのではなく、ミールキットや冷凍食品などに変換して売っていく中で、よりコストの安い商品に原料を上手に使っていく、あるいは、豊作により放っておけば畑で捨てられてしまうのですが、実はとてもおいしいものを上手に使うことによって、コスト増は吸収可能だと考えています。

質疑応答:「Oisix」以外のブランドの位置づけや成長戦略ついて

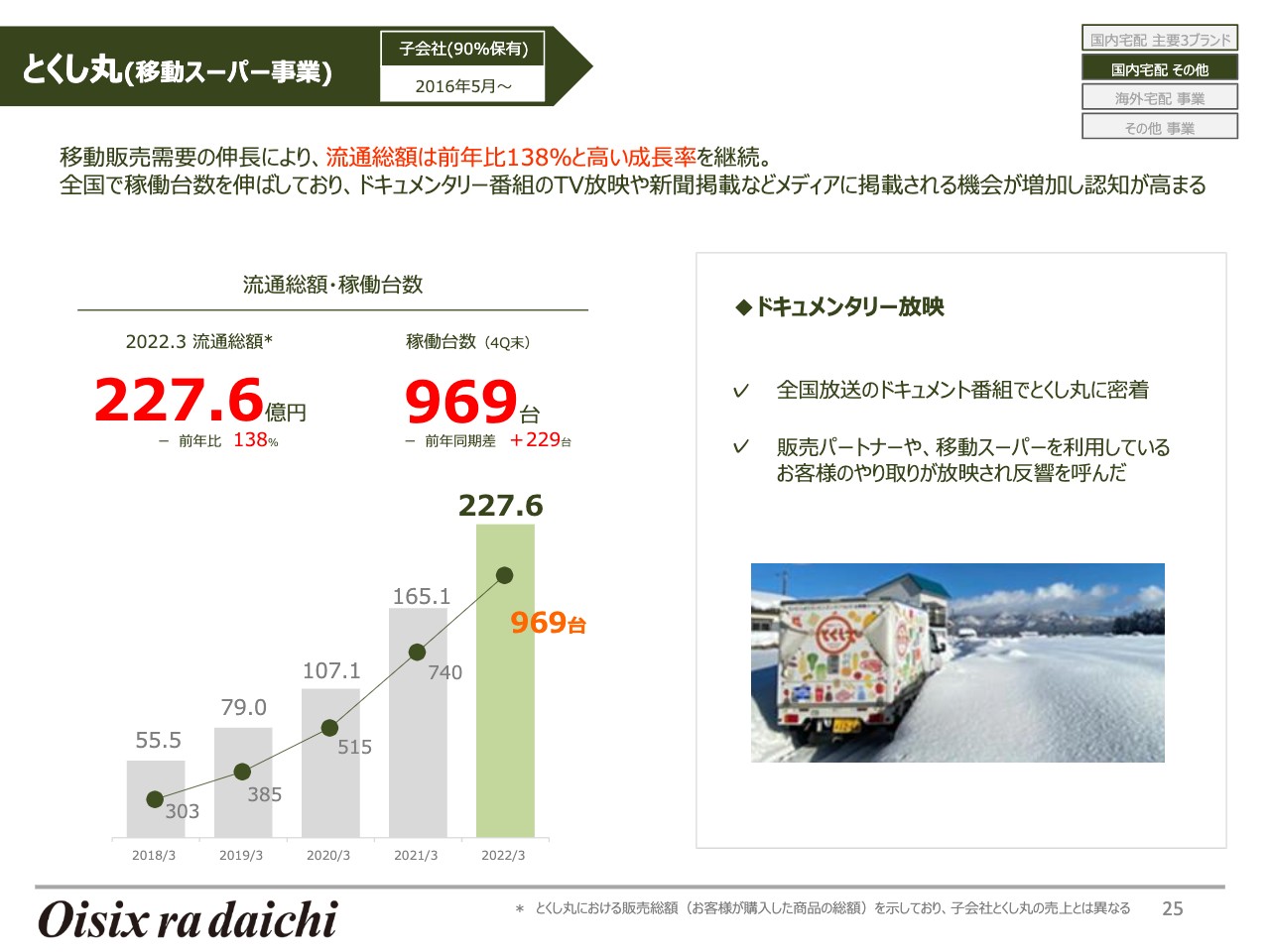

司会者:「中期の戦略において、『らでぃっしゅぼーや』『大地を守る会』『とくし丸』など、『Oisix』以外のブランドの位置づけや成長戦略についても、コメントをいただけますか?」というご質問をいただいています。

髙島:「らでぃっしゅぼーや」「大地を守る会」は、やや微減の見込みにしていますが、もちろん「微減でいいよ」と社内的に言っているわけではありません。「らでぃっしゅぼーや」に関しては、昨年出した「ふぞろいRadish」という新しいサービスが大変ヒットして、伸びています。

「ふぞろいRadish」はサステナビリティの流れに合致していることに加え、「らでぃっしゅぼーや」はもともと料理が好きなお客さまが多く、今までチャレンジしたことのない調理を楽しみながら、「ふぞろいRadish」の商品を使っています。「らでぃっしゅぼーや」では、こちらをしっかりと伸ばしていくことがよいと思っています。

また、「らでぃっしゅぼーや」は50代くらいのお客さまが中心ですが、「大地を守る会」はもう少し上の年代で、60代・70代くらいのお客さまが多くいます。

コロナ禍でより顕著になったのですが、「大地を守る会」は免疫力を高める食生活を普段から送りたいという方々が利用しています。薬ではなく食事で健康な生活を送りたいというニーズに対して、しっかりと商品を提供し、コロナ禍ではどうしても下駄を履いて伸びているところがありますが、オーガニックな伸びを実現していきたいと思っています。

「とくし丸」は昨年も非常に成長しており、もう1,000台を達成すると思います。しかし、買い物難民の方は都内にもまだ多く、マーケットポテンシャルは、おそらく6,000台くらいあると思っていますので、これからも台数を増やしていきます。

一方で、「利益を出さないでいいから、とにかく台数を増やしていきましょう」というのが今までの「とくし丸」の考え方でしたが、1,000台を迎えるにあたり、収益もちゃんと出せる方法を考えようと、今は1,000人のドライバーと相談しながら、今期から収益性を取れるかたちに仕組みを変えようとしています。

質疑応答:アフターコロナによる、経済再開の影響について

司会者:「『Oisix』のセグメントについて、来期はAfterコロナが見込まれる中で、加入者が15パーセント増加するというのは強気に感じます。経済再開の影響が、加入者数の伸びではなくARPUの減少に反映されている理由はありますか?」というご質問をいただきました。

髙島:加入者の15パーセント増加というのは、コロナ禍前の伸び率から来ています。この1年、2年くらいは15パーセントを超えて伸びており、ARPUは、明らかにコロナ禍により伸びました。

ただし、コロナ禍前も共働きの増加や、「Instagram」にアップしても遜色ない食事を短時間で作ることが重要になっている流れはあったため、15パーセントくらいの増加にチャレンジしたいと考えています。

この銘柄の最新ニュース

オイシックスのニュース一覧- 週間ランキング【業種別 騰落率】 (11月1日) 2024/11/02

- オイシックス・ラ・大地のCVC「Future Food Fund」予防医療、終末期向けのシニア向け完全栄養食アイス「Me ICE」などの開発、販売を行う株式会社LacuSへ投資を実行 2024/10/29

- 「肉じゃないとは信じられない!」Oisixで大人気の「P肉まん」とは?「小ぶりで食べきり!ふんわりP肉まん」改良新発売 コンビニでも初展開 ナチュラルローソン134店舗で販売を開始(10/29~) 2024/10/24

- マイクロアド---リテールメディア総合マネタイズ支援サービス「URMS」提供開始に伴い、オイシックス・ラ・大地と提携 2024/10/22

- オイシックス・ラ・大地のCVC「Future Food Fund」プラントベースの蜂蜜を製造・販売するMeliBio Inc.への投資を実行 2024/10/17

マーケットニュース

オイシックス・ラ・大地の取引履歴を振り返りませんか?

オイシックス・ラ・大地の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。