サニーサイドアップグループのニュース

【QAあり】サニーサイドアップグループ、4期連続で過去最高益を更新 ブランドコミュニケーション事業の改善が収益性向上に寄与

アジェンダ

渡邊徳人氏(以下、渡邊):株式会社サニーサイドアップグループ代表取締役副社長の渡邊徳人です。

弊社は8月13日に決算短信を公表した後、一部訂正を発表しています。本日は訂正後の数値をもとにご説明します。本日は、企業概要、2024年6月期連結決算レビュー、事業状況、2025年6月期連結業績予想、中期成長戦略の進捗と課題という順序でご説明します。

事業概要

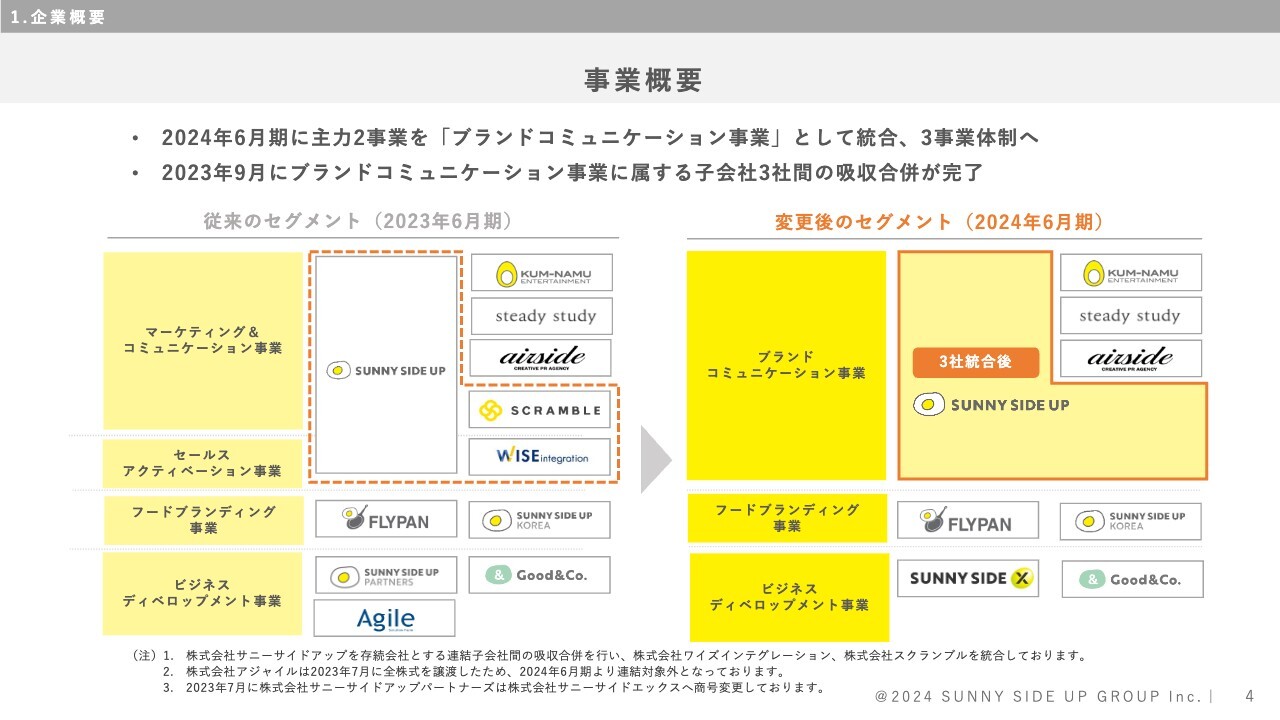

渡邊:2024年6月期に、従来のマーケティング&コミュニケーション事業と、主にセールスプロモーションを行うセールスアクティベーション事業を「ブランドコミュニケーション事業」として統合し、3事業体制としました。

また、2023年9月、ブランドコミュニケーション事業に属する子会社間3社間の吸収合併を完了しました。同事業には、吸収合併が完了した主力のサニーサイドアップのほか、クムナムエンターテインメント、ハイファッションブランドのPRを専業とするステディスタディ、エンターテインメントのPRを専門とするエアサイドの3社があります。

フードブランディング事業にはフライパン、韓国で「bills」を展開するSUNNY SIDE UP KOREAの2社が含まれています。

ビジネスディベロップメント事業は、新規の事業開発を行うセグメントです。かつてはフードブランディング事業も、ビジネスディベロップメント事業の中にありました。事業として成長すれば、1つのセグメントに変えていく方針です。

坂本慎太郎氏(以下、坂本):質問を挟みながら、お聞きしていきたいと思います。ブランドコミュニケーション事業統合の理由と、統合により期待できる効果などを教えてください。

渡邊:統合の理由からご説明します。上場を目指していた2006年、実際に上場の少し前になりますが、ワイズインテグレーションを株式交換にてグループ化しました。同社は企業文化や雇用面など、さまざまな条件が違ったため、性急に合併するのは得策ではないと判断し、組織を変更しながら、時間をかけてグループに組み込んできました。その後、ホールディングス体制への移行を経て、ようやく統合することができました。

次に、マーケティング&コミュニケーション事業とセールスアクティベーション事業をブランドコミュニケーション事業に統合した経緯について、ご説明します。

サニーサイドアップではPRとセールスプロモーションを展開していますが、統合前は2つの会社でセールスプロモーションを担当していました。そのため、PRをサニーサイドアップに依頼したクライアントが、セールスプロモーションをワイズインテグレーションに依頼するといったことも見受けられました。

また、PRの担当者がセールスプロモーションを一緒に提案する機会があったとしても、サニーサイドアップの担当者には自社の予算があるため、ワイズインテグレーションのサービスを積極的に営業する気持ちにはならないこともあったかと思います。しかし会社を1つにすれば、垣根がなくなり、シナジー効果が得られると考え、体制を変更しました。

クライアントからは「同じ会社にまとめてお願いできるのはいいですね」と言っていただけます。上場の頃に考えていた目的が、ようやく達成できました。

坂本:PRとセールスプロモーションについて、同じ方がクライアントとの接点となっている会社もあるかもしれませんが、御社の場合は別になっているのでしょうか?

渡邊:基本的には別ですが、PRの部署がセールスプロモーションの相談を受けた時に、「では、うちの担当者を連れてきます」と言うことができます。垣根がなくなったことで、クライアントも声をかけやすくなったのではないかと思います。

また、セールスプロモーションが先ということもあります。クライアントがPRを他の会社に頼んでいることをセールスプロモーションの部署が知って、PRの部署に声をかけることもあります。

坂本:確かにシナジー効果がありそうです。

提供ソリューション

渡邊:ブランドコミュニケーション事業では、コミュニケーションに関するさまざまなソリューションを提供しています。スライドにあるように、戦略的プランニング、PR、メディアとのリレーション、そして、今はSNSコンテンツ制作のオーダーも非常に多く、デジタル・SNSコンテンツの制作も含まれています。

先ほどお話ししたセールスプロモーションでは、IPコンテンツを活用して商品を企画し、キャンペーンにつなげています。さらに、キャスティングも行っています。また、もともとスポーツ選手のマネジメントを行っていたこともあり、アスリートマネジメントも含まれています。

フードブランディング事業は、オーストラリア・シドニー発祥のレストラン「bills」のブランディングを通じて収益を得るビジネスです。

ビジネスディベロップメント事業は、将来に向けて、新たな事業を創出します。

収益構造

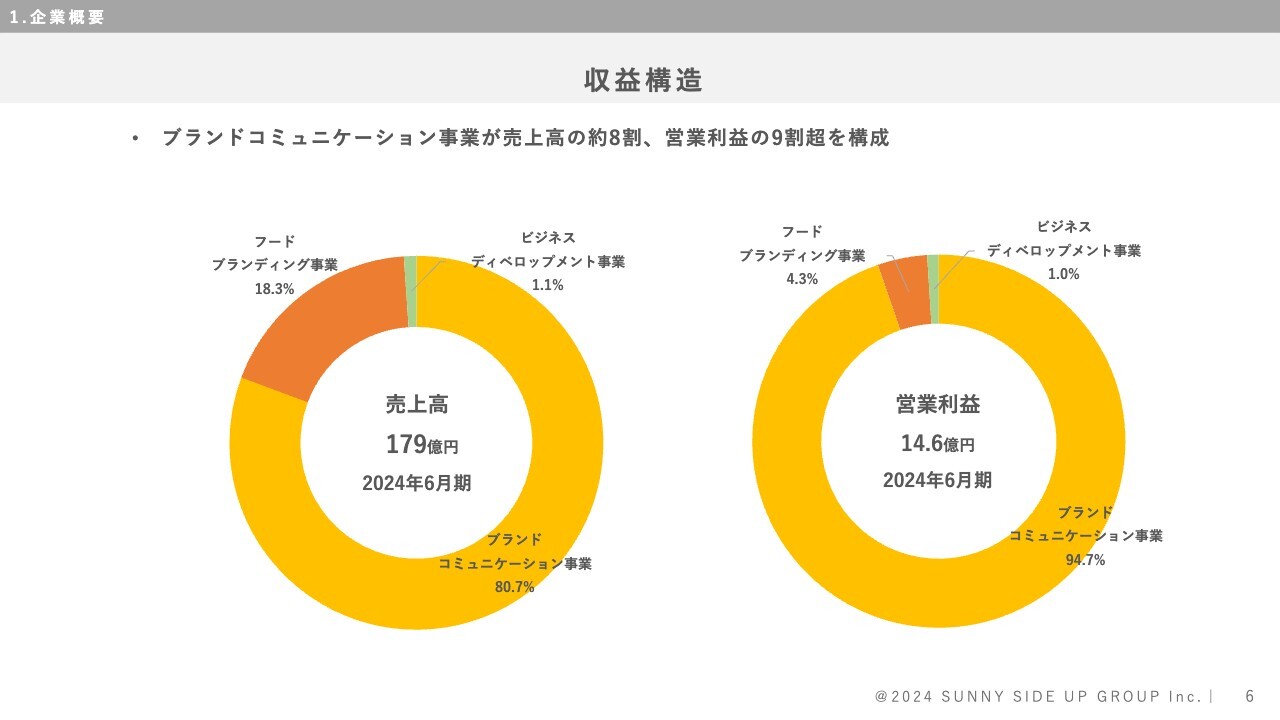

渡邊:こちらの円グラフは収益構造を表しています。2024年6月期の売上高179億円のうち、ブランドコミュニケーション事業が約8割を占めています。また、売上高の18.3パーセントはフードブランディング事業の「bills」が構成しています。

営業利益も同じような比率になっており、営業利益14億6,000万円のうち、ブランドコミュニケーション事業が9割超を構成しています。

連結決算ハイライト

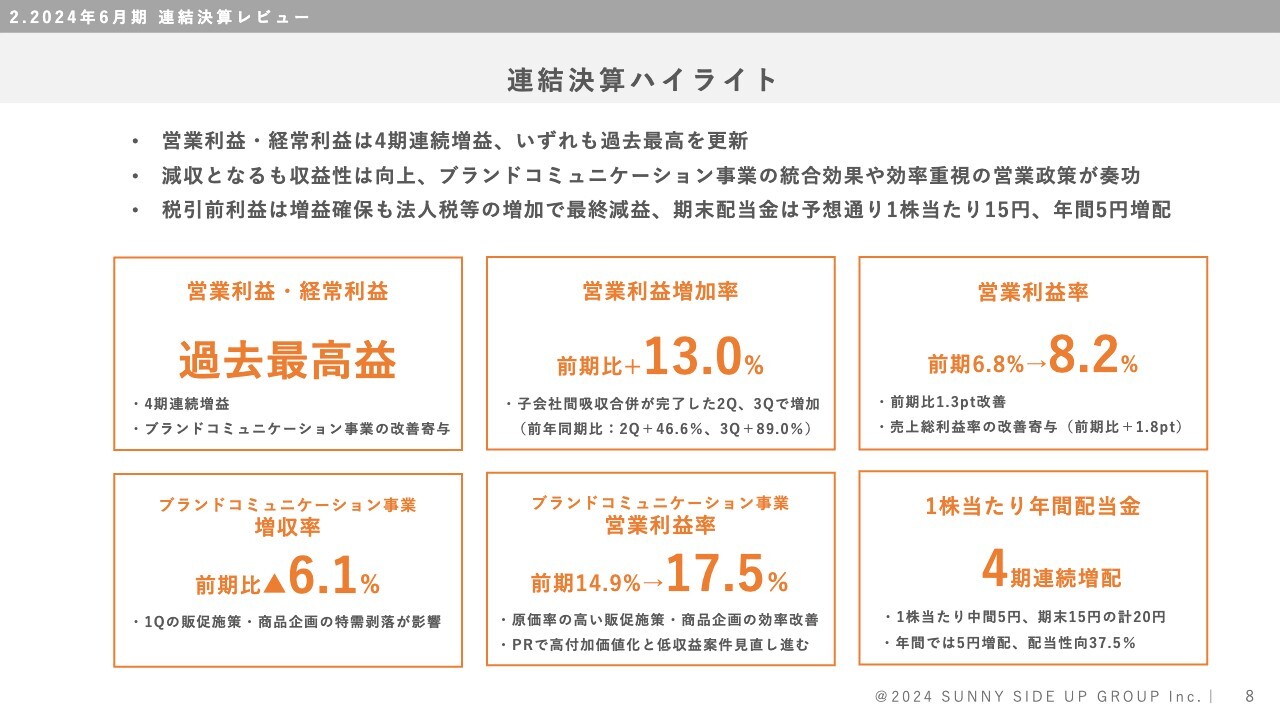

渡邊:2024年6月期の連結決算ハイライトです。営業利益・経常利益は4期連続の増益となり、いずれも過去最高を更新しました。売上高は計画未達となりましたが、ブランドコミュニケーション事業の統合効果や効率重視の営業政策の効果があり、営業利益が改善しました。税引前利益は増益を確保できましたが、法人税等が増加し、最終的には減益となっています。

補足しますと、弊社では業績に応じて社員にインセンティブ賞与を支給しています。これまでは期末にあたる6月末に個別通知を行ってきましたが、金額の決定時期と通知のタイミングが重なり、業務上かなりの負荷となっていたため、翌期に通知するよう変更しました。その結果、2024年6月期に法人税等に影響があり、最終減益となっています。影響額は、賞与約3億円の30パーセント程度です。

最終利益は減益となりましたが、弊社は営業利益を経営指標としており、収益性を重視して取り組んだ結果、過去最高益を達成できたことは成果として捉えています。

また売上高について、弊社はキャスティングのビジネスなどで、収益認識会計基準等の適用の影響を受けてきました。2022年6月期から会計方針の変更に伴い、収益計上方法がネット計上になったためです。キャスティングのビジネスが伸びると、グロスの売上高ではなく、ネットの売上高が増えるかたちです。従来の計上方法であれば、右肩上がりの売上高が維持できたのではないかと思いますが、ネットの売上高が増えれば、営業利益率の改善につながるとも言えます。

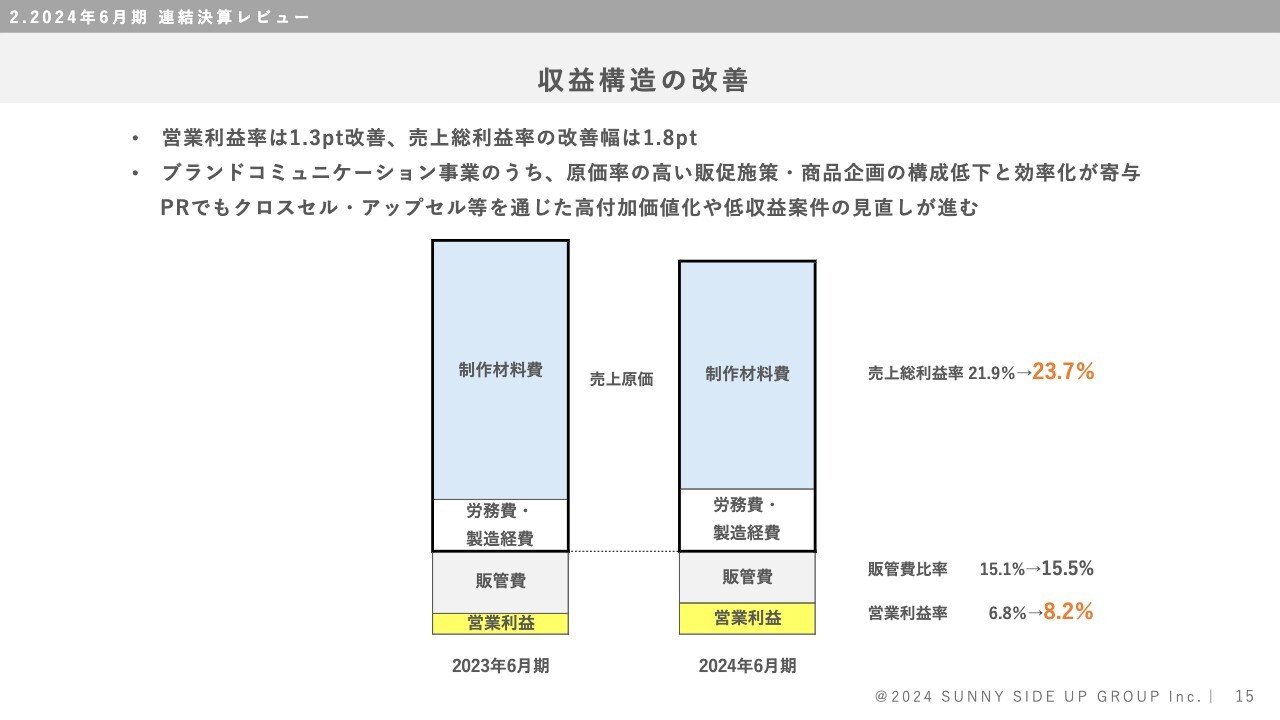

ブランドコミュニケーション事業の営業利益率は、14.9パーセントから17.5パーセントへと上昇しました。ブランドコミュニケーション事業では、原価率の高い販促施策の改善を進めたほか、PRの高付加価値化に向けて単価を上げる施策をとり、効果が出ています。

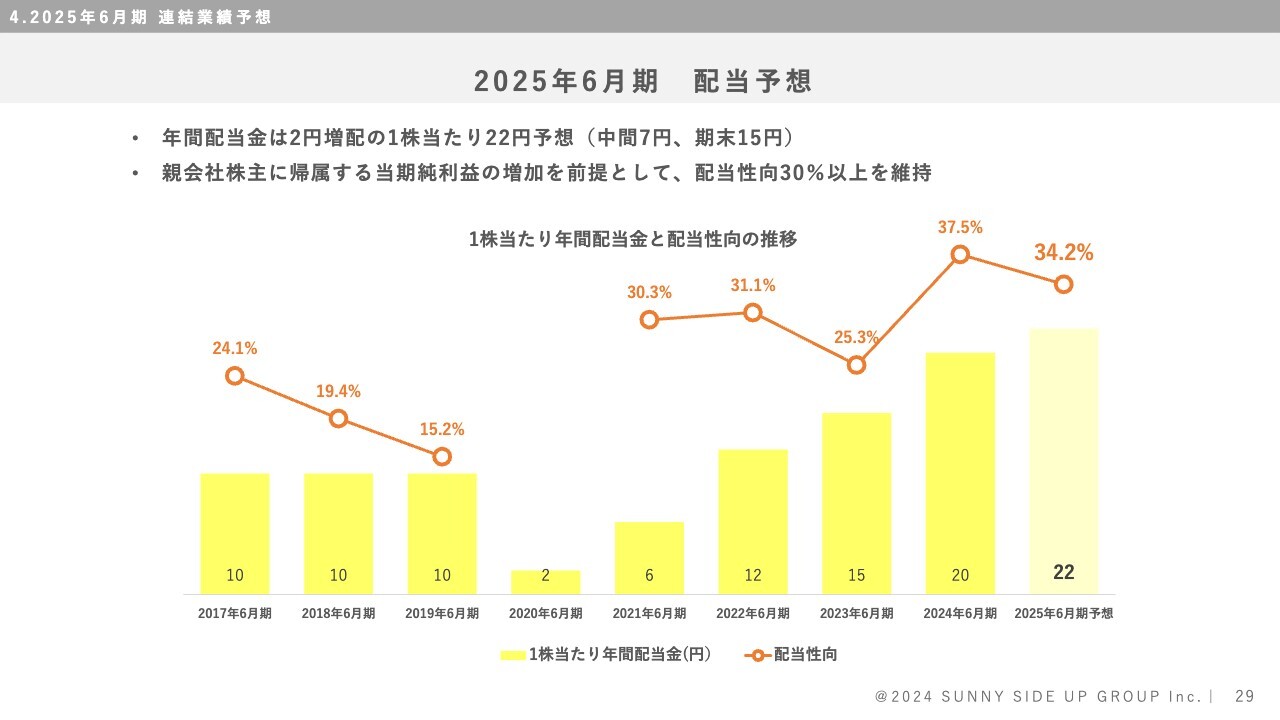

1株当たりの年間配当金は4期連続の増配で、期末配当は1株当たり15円、中間と合わせた年間配当金は1株当たり20円となっています。

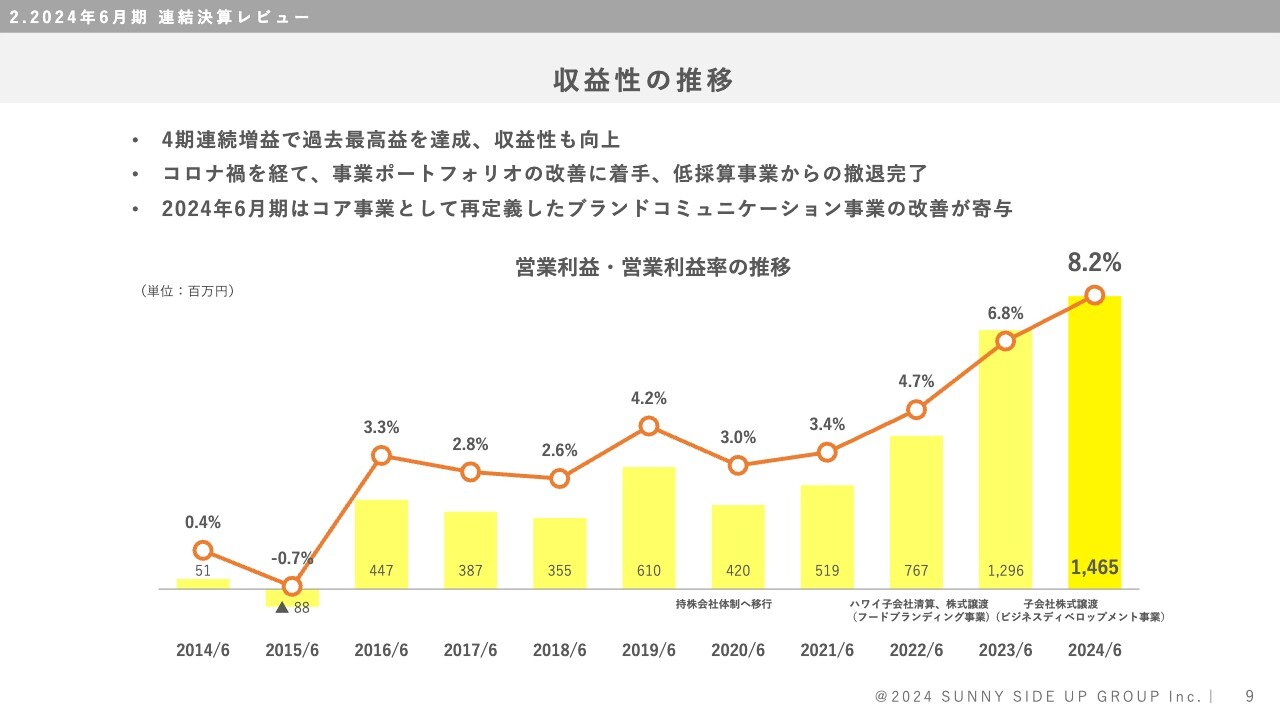

収益性の推移

渡邊:収益性の推移を示したグラフです。4期連続の増益で、過去最高益を達成するなど、統合効果が表れてきています。

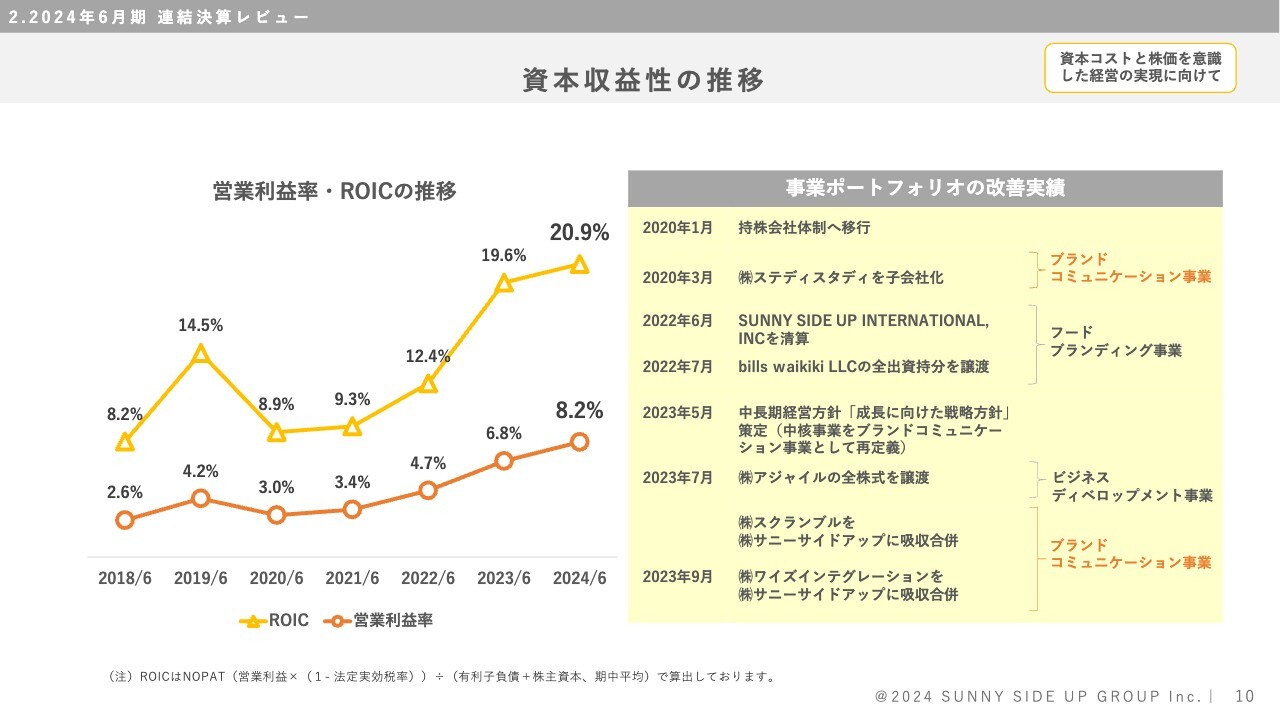

資本収益性の推移

渡邊:資本収益性の推移をグラフで示しています。ROICも上昇しています。営業利益の改善が進んだことにより、他の経営指標の改善にもつながっています。

営業利益率は、2018年6月期に2.6パーセントとかなり低かったのですが、着実に上がってきており、2024年6月期に8.2パーセントとなりました。進行期は、8.9パーセントを目指しています。将来的には、二桁の営業利益率を目指しています。

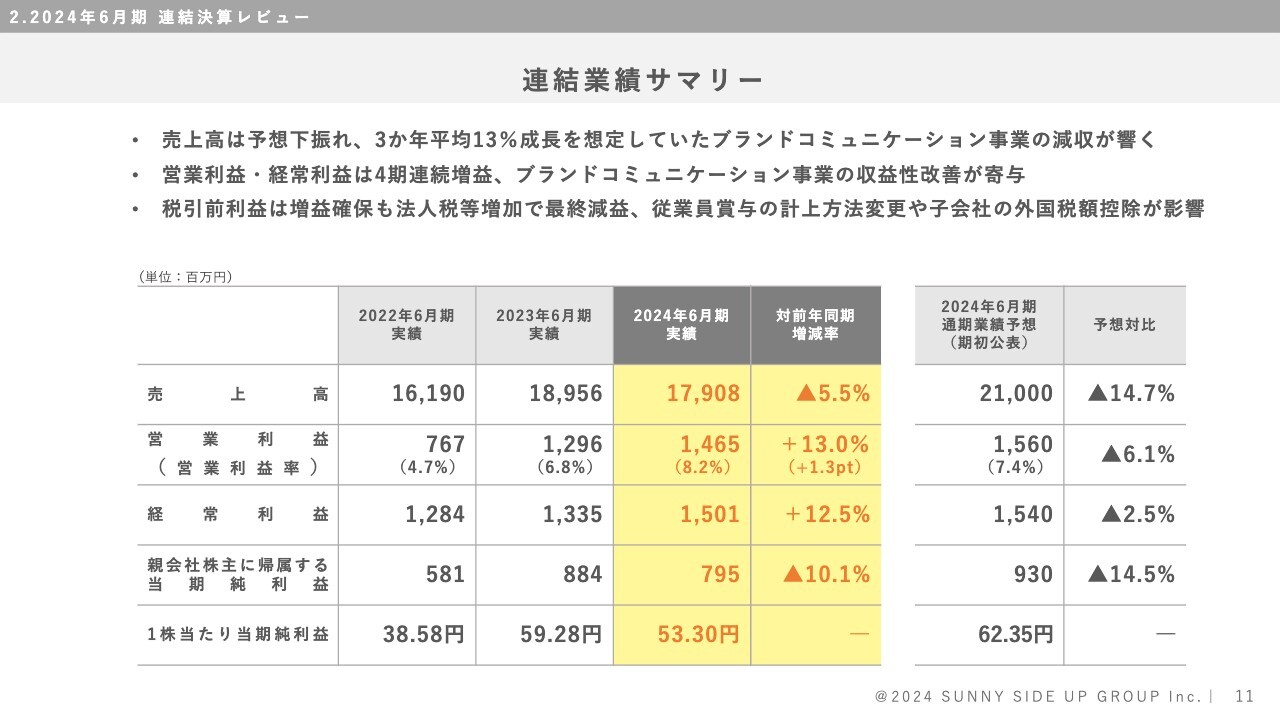

連結業績サマリー

渡邊:連結業績サマリーです。売上高は計画より下振れしました。ブランドコミュニケーション事業は3ヶ年平均で13パーセントの成長を想定していましたが、減収となっています。一方、営業利益、経常利益は4期連続の増益です。

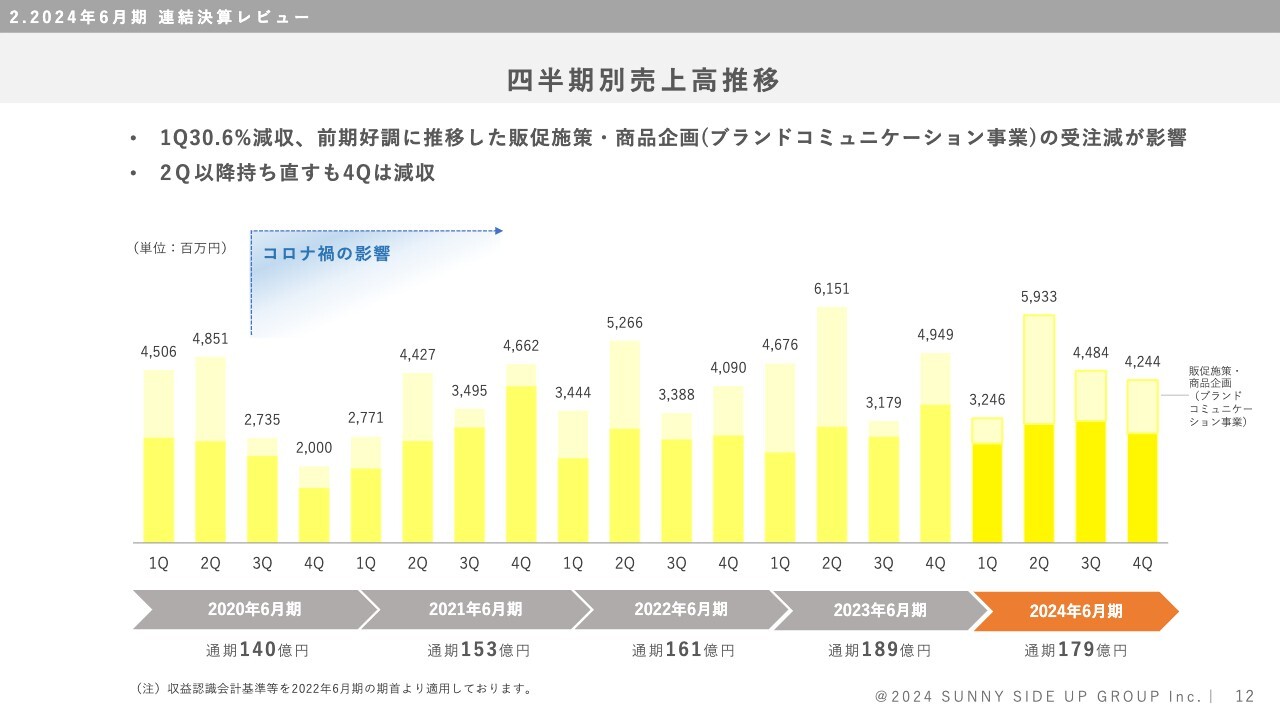

四半期別売上高推移

渡邊:四半期別の売上高推移です。第4四半期は通常、次期に向けてPRの企画提案を行うことが多く、2024年6月期第4四半期は減収となりました。

また、売上高には季節性があります。10月から12月にかけてはハロウィンやクリスマス、年末年始に合わせたPRイベントを行うため、第2四半期の売上高が高くなっています。

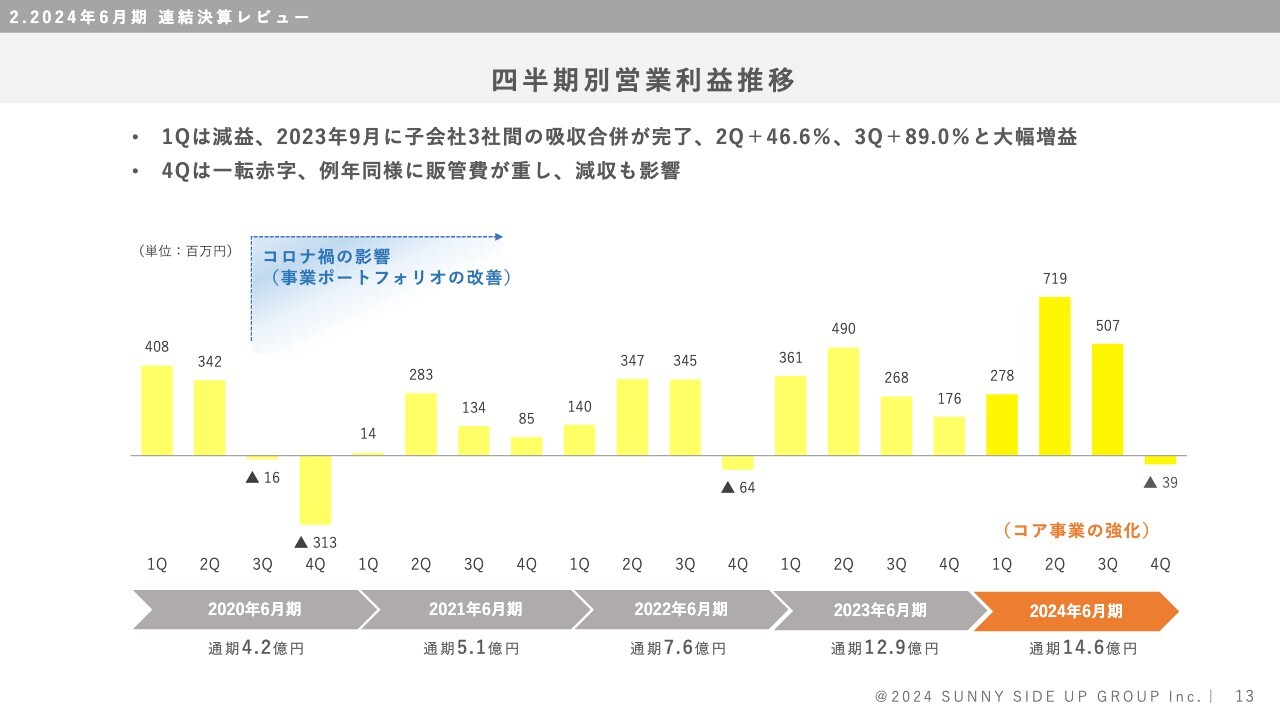

四半期別営業利益推移

渡邊:四半期別の営業利益推移です。第4四半期は減益となっていますが、期末にインセンティブ賞与やその他の経費が多く計上されるなど、販管費計上が多かったことが要因です。

決算発表後の株主や投資家のみなさまからのご指摘を真摯に受け止めており、販管費を平準化するとともに、予実管理の精度向上にも取り組んでいきます。

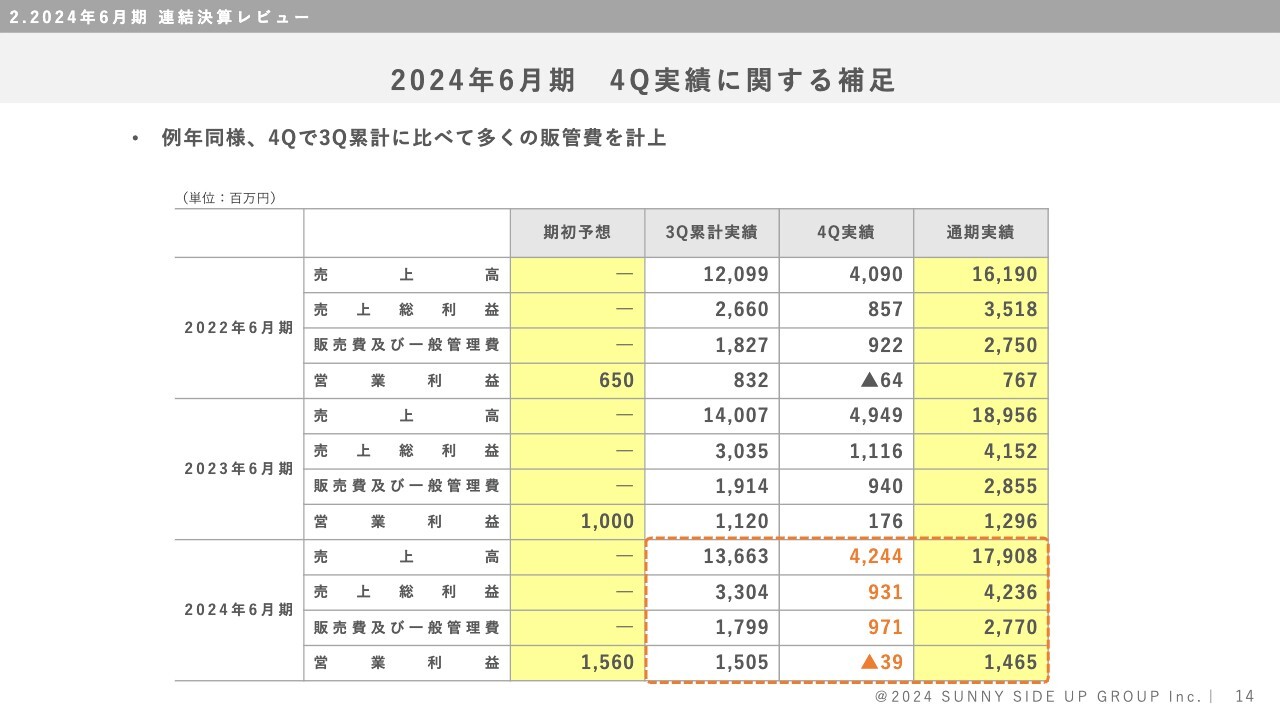

2024年6月期 4Q実績に関する補足

渡邊:先ほどご説明した第4四半期実績に関する補足です。

坂本:第4四半期の利益が落ち込んでいます。進捗率で銘柄を見ている投資家の方もいると思いますので、「四半期で赤字はないだろう」と思っていた方は、今回驚いたかもしれません。こちらは、特殊要因によるものでしょうか?

渡邊:特に税引後利益については、インセンティブ賞与の計上方法が変わり、損金算入時期がずれましたが、2025年6月期は通常に戻ると考えています。

坂本:ここまでの利益の落ち込みはないということですね。

渡邊:今回の利益の落ち込みの大きな理由としては、第4四半期の減収です。翌期に向けて企画提案していたものが、前期のように6月に入らず、7月以降となった点が挙げられます。

坂本:今後、販管費についてはこれまでのような変動はないものの、売上高は第4四半期に変動しやすいということでしょうか?

渡邊:おっしゃるとおりです。

収益構造の改善

渡邊:収益構造の改善の推移を図に表したものです。売上総利益率が向上したことによって、営業利益率が上がったことがお分かりになると思います。

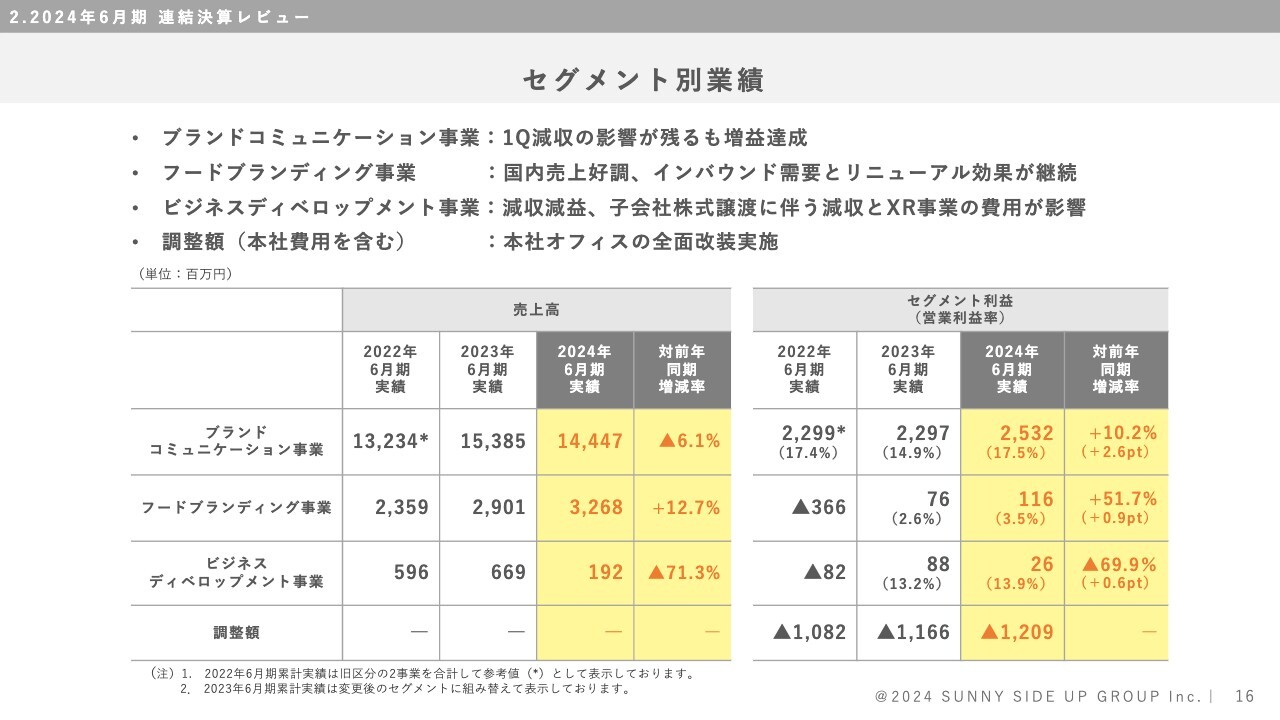

セグメント別業績

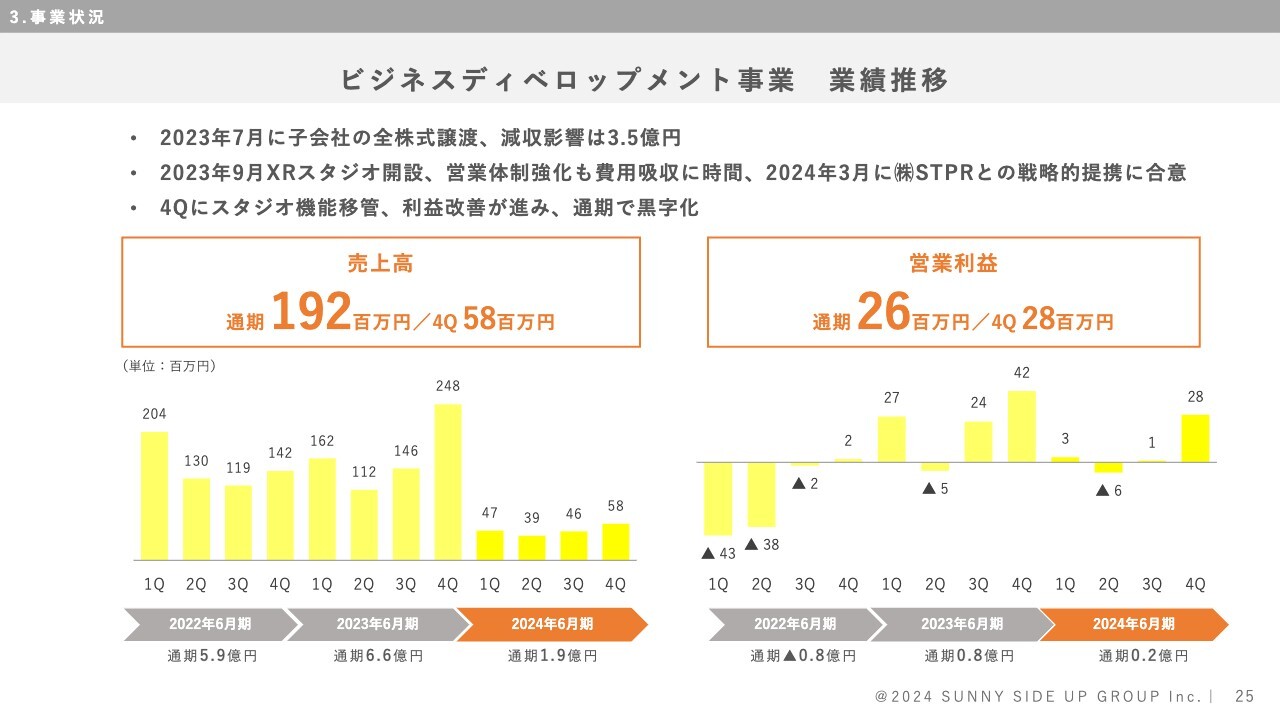

渡邊:セグメント別の業績です。ブランドコミュニケーション事業は、好調に推移しています。フードブランディング事業の「bills」は、コロナ禍を経て非常に良い状況が続いており、売上高・利益ともに確保できています。

ビジネスディベロップメント事業は、前回のセミナーで「XRスタジオを設置して、今後伸ばしていく」とご説明しましたが、PRとセールスプロモーションほどにクロスセルの効果はないと判断し、XRスタジオを外部に移管し、営業窓口として活動していくかたちを取りました。

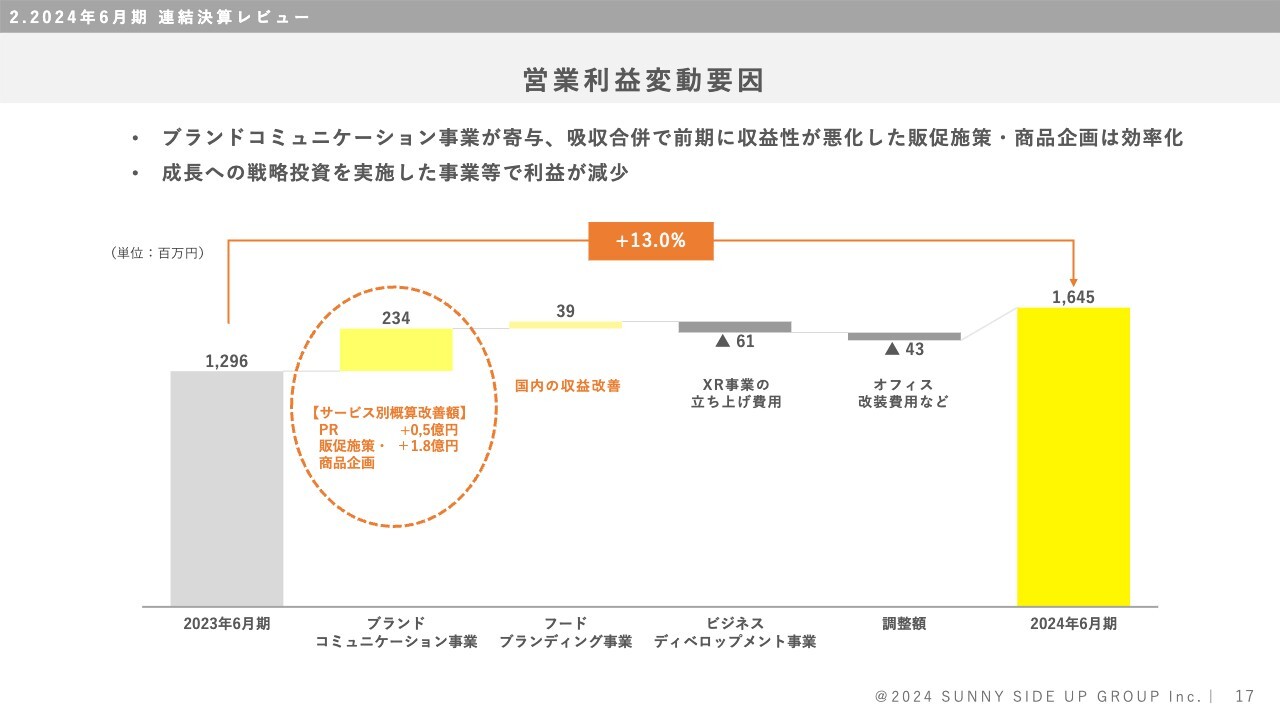

営業利益変動要因

渡邊:営業利益の変動要因を表しています。ブランドコミュニケーション事業とフードブランディング事業の利益が改善に寄与しています。

坂本:2024年6月期の決算においては、ブランドコミュニケーション事業の利益が非常に伸びています。収益性の向上につながった具体的な取組みや施策、トピックなどがあれば教えてください。

渡邊:クライアントに対するサービスの質的向上に注力したことが、収益性の向上につながったと考えています。その結果、毎月のPR契約単価の改定に応じていただくなど、評価もいただけたのではないかと思います。

マーケティングのプロであるリュウ シーチャウをサニーサイドアップの社長に迎え入れ、サービス発注者側の視点を取り入れたことは、提案に応じていただけた一つの要因ではないかと捉えています。

マネジメントや営業施策の変更、加えて社員の意識向上もあり、収益率が改善されたと考えています。

坂本:単価の上昇は全社一律ではなく、次回からの部分もあるのでしょうか?

渡邊:そのとおりです。PRの効果が出たタイミングなどもあると見ています。

坂本:この取組みは、今後も継続していくかたちでしょうか?

渡邊:おっしゃるとおりです。

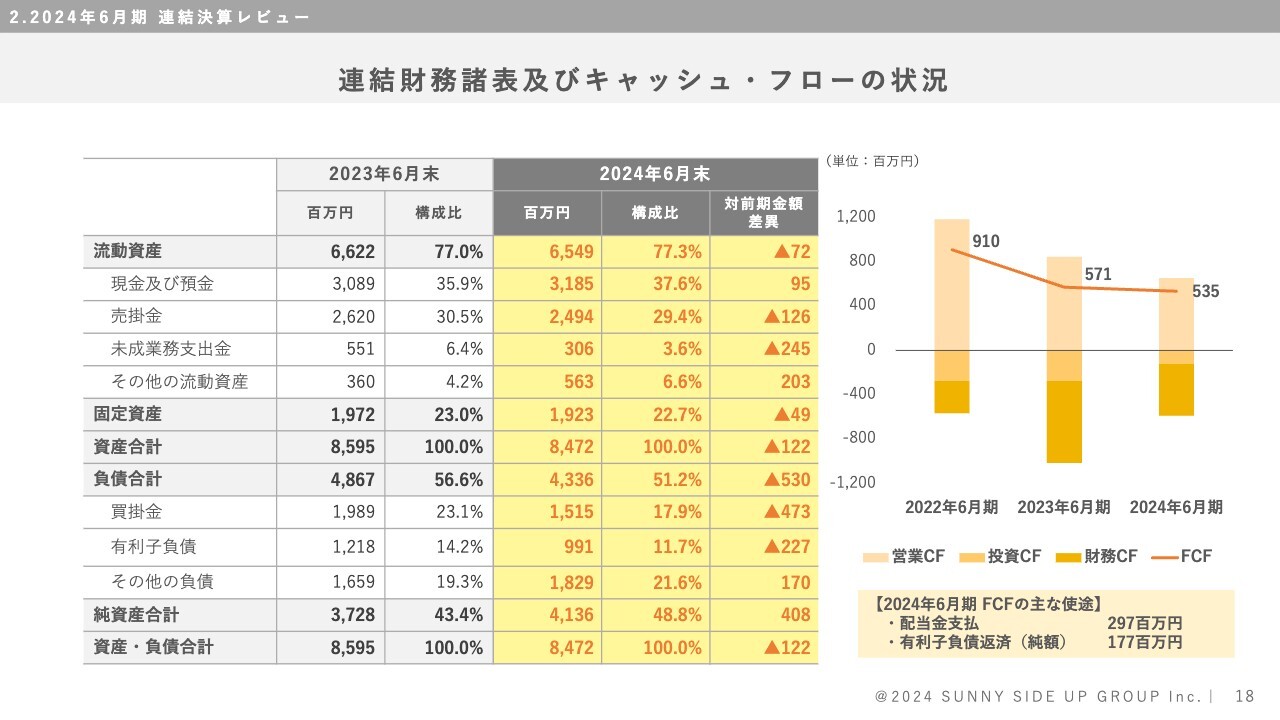

連結財務諸表及びキャッシュ・フローの状況

渡邊:貸借対照表とキャッシュ・フローの状況です。フリー・キャッシュ・フローの主な使途は、配当金の支払いや有利子負債の返済です。

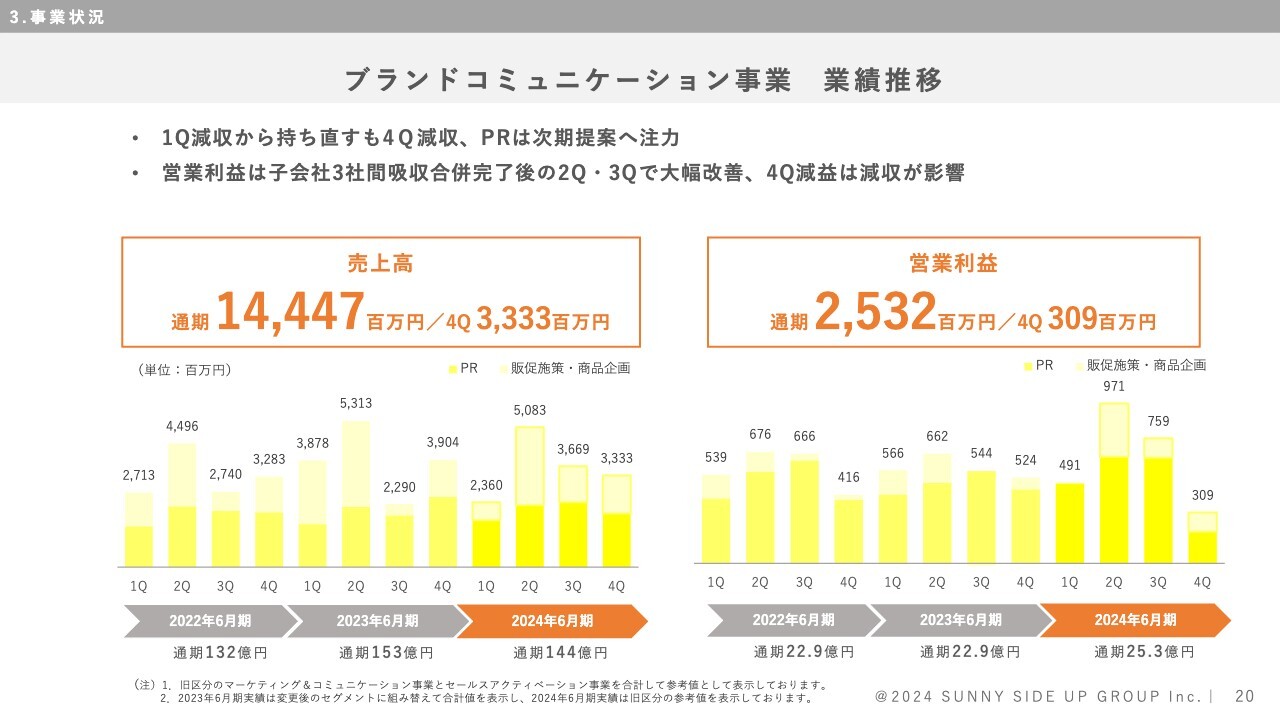

ブランドコミュニケーション事業 業績推移

渡邊:次に事業の状況です。まず、ブランドコミュニケーション事業の業績推移です。

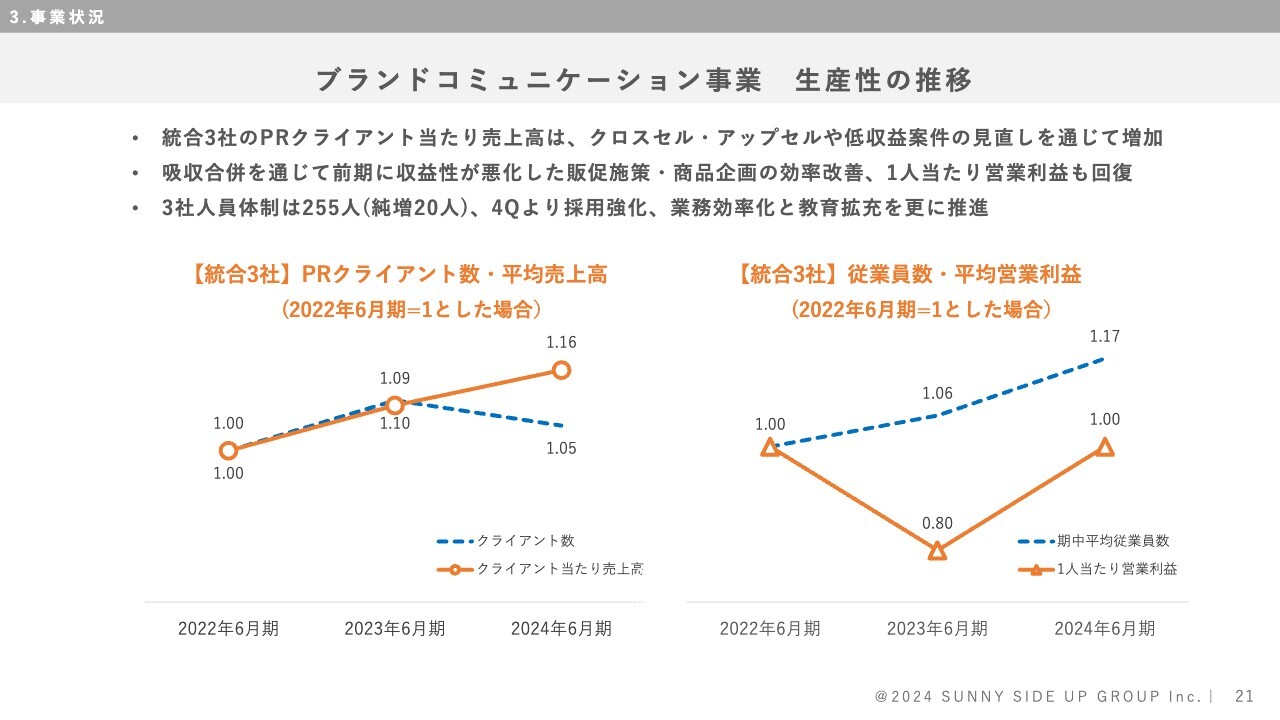

ブランドコミュニケーション事業 生産性の推移

渡邊:吸収合併が完了したサニーサイドアップについて、PRクライアント数と平均売上高、従業員数と平均営業利益などを分析し、改善の進捗を確認しています。これらの指標を執行役員から部長クラスにまで共有することにより、生産性の改善に注力しています。

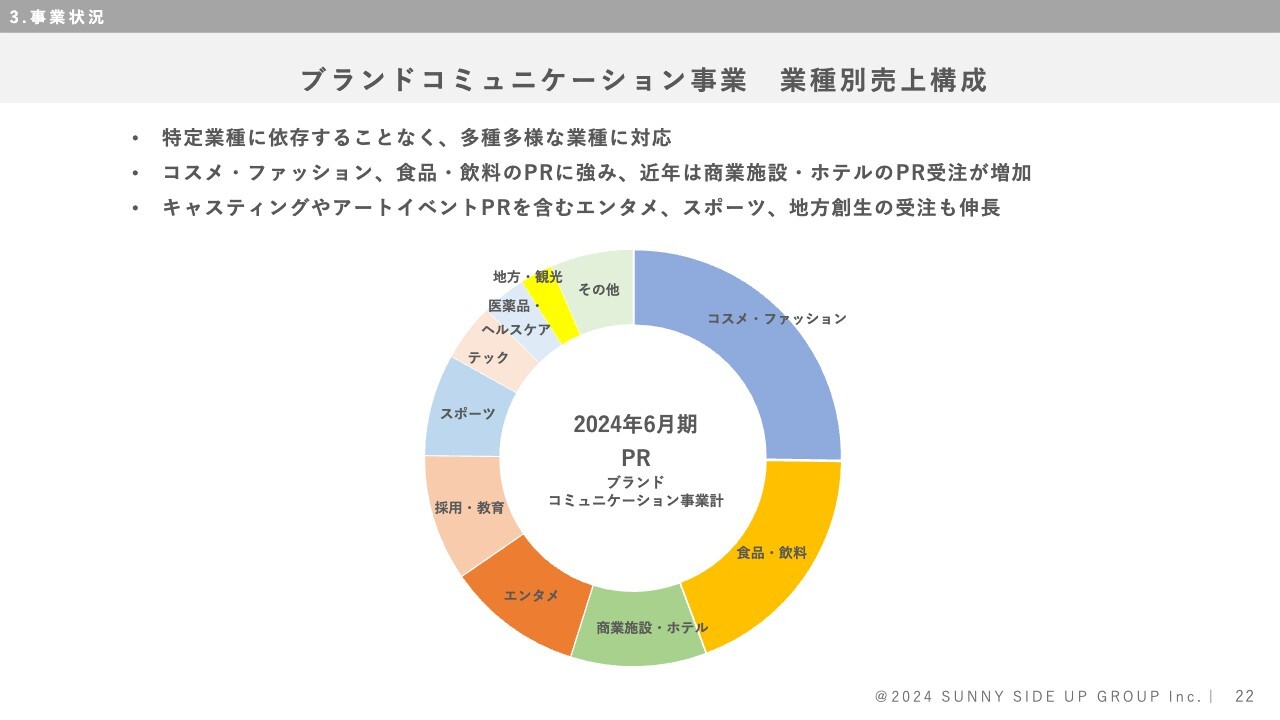

ブランドコミュニケーション事業 業種別売上構成

渡邊:PRの業種別売上構成です。前回のセミナーでもご説明しておりますが、コスメ・ファッション、商業施設など、さまざまな業種のPRを行っており、変わらず順調に伸びています。

坂本:こちらの売上構成比は、コロナ禍が明けてからあまり変化はないのでしょうか?

渡邊:基本的には変わっていません。施設開業のPRは、担当する施設が開業した後、次の開業PRを続けて受注することもあります。

坂本:東京に限らず、再開発は続いていくのでしょうか?

渡邊:はい。弊社では、東京だけでなく、福岡にもスタッフを置いて対応しています。今後は、地方創生ということで、さまざまな県や市のPR活動にも注力していきたいと考えています。

ブランドコミュニケーション事業 ハイライト

渡邊:ブランドコミュニケーション事業のハイライトです。スライドに事例を掲載していますが、大型施設の開業PRです。こちらは開業前からPRを担当しました。

また、渋谷駅周辺の再開発では複数の施設開業PRを担当しました。施設のPRは、開業後もクリスマスイベントなど、さまざまなイベントがあり、PRを通じて集客につなげています。開業後もレギュラーでPRを担当するなど、ビジネスモデル上の強みとなっています。

荒井沙織氏(以下、荒井):大型施設の開業PRを多数受注されていると思いますが、施設PRの分野においての御社の強みを、あらためて教えてください。

渡邊:「他社のPRをしてはいけない」といった協業避止の条項を契約に入れないようにしています。消費者向けの消費財ではありませんので、さまざまな商業施設のPRを受けられるようにしたいと考えています。

また、メディアリレーションも強みで、メディアへの露出などの実績からPR効果をご認識いただけるのではないかと思います。PRを発注する責任者の方々は重責を担っていますので、経験豊富な会社を選びます。これまでの実績が選ばれる大きな理由の1つだと思います。

坂本:財閥系などであれば、自社でPR会社を抱えることなく、プロに任せているのでしょうか?

渡邊:ディベロッパーの大手には広報や宣伝部があります。また、ハウスエージェンシーをお持ちの企業もありますが、PRを自社で行うにしても、人員の問題があります。特に、大型プロジェクトともなると、誘致するメディアも多く、数百人規模の記者会見を開くこともあるため、自社のPR・広報担当を20人配置しても対応しきれないのが現状です。

坂本:御社もこのようなプロジェクトを行う場合には、けっこうな人数で対応されるのでしょうか?

渡邊:プロジェクトチームは、複数の局にまたがっています。弊社の場合、メディアリレーションの専門部署があり、各部署と連携しています。担当する部署以外でも連携することができ、それが強みにもなっています。

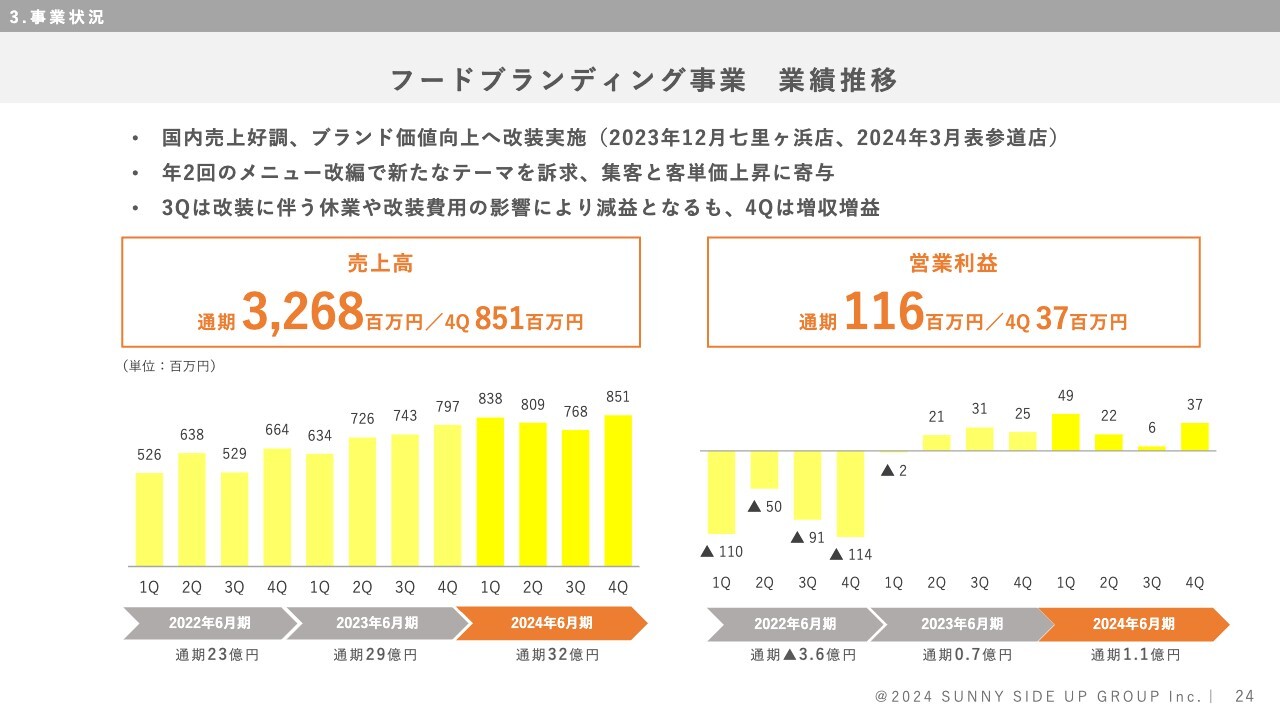

フードブランディング事業 業績推移

渡邊:フードブランディング事業の業績推移です。オーストラリア発祥の「bills」のビジネスです。

コロナ禍は大変でしたが、今は売上高32億6,800万円を達成し、営業利益も1億1,600万円となっています。インバウンドの効果もあり、朝、銀座店に行くと、ほぼ外国としか思えないほどの観光客の方がいらっしゃいます。

日本は観光立国を目指しており、インバウンド需要は今後さらに拡大する可能性もありますので、需要を獲得できればと思っています。

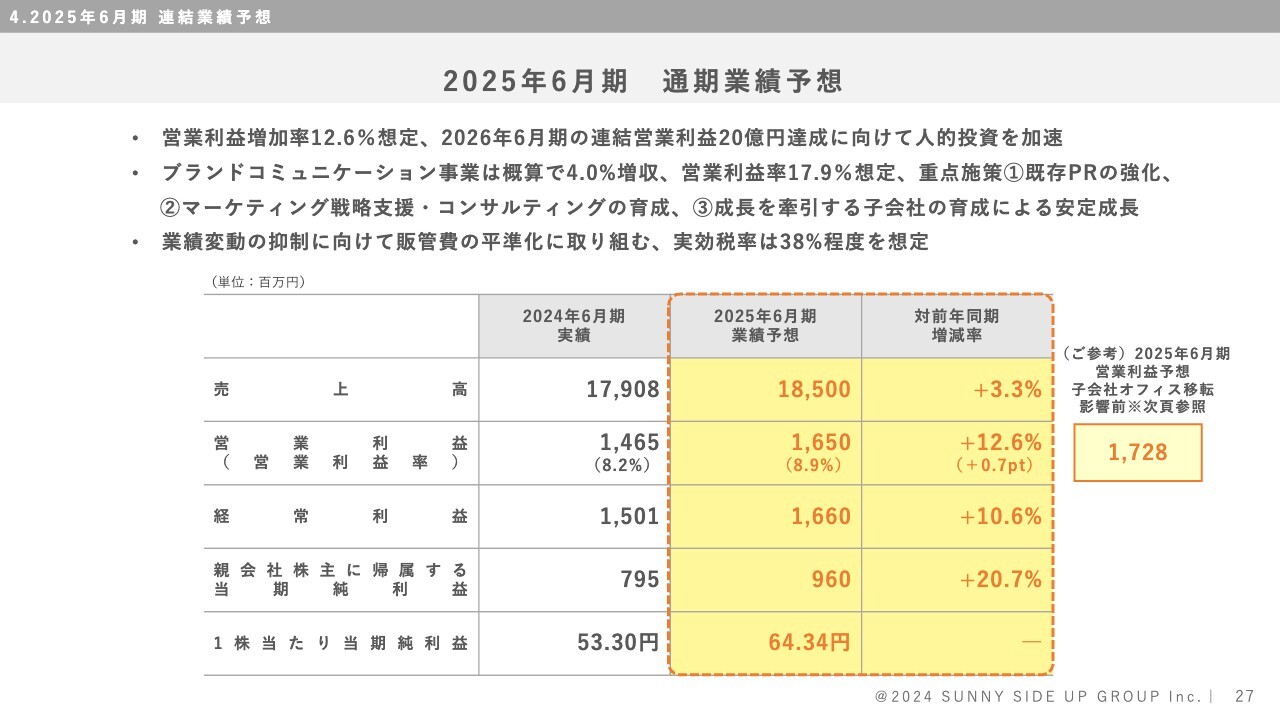

2025年6月期 通期業績予想

渡邊:2025年6月期の通期業績予想です。2025年6月期は、売上高が前年同期比プラス3.3パーセントの185億円、営業利益が前年同期比プラス12.6パーセントの16億5,000万円、営業利益率は2024年6月期の8.2パーセントから、2025年6月期は8.9パーセントを目指しています。

坂本:2024年6月期はブランドコミュニケーション事業の利益が伸びましたが、2025年6月期も継続するイメージでよいでしょうか?

渡邊:はい。今回、スライド右端に営業利益の参考値を記載していますので、ご覧ください。営業利益はもう少し積み上がることを想定していたのですが、次の要因が影響しています。

ブランドコミュニケーション事業では、2020年3月に子会社化したハイファッションブランドのPR会社、ステディスタディが順調に成長しています。主力のサニーサイドアップでは従業員数が250人を超えているのですが、ステディスタディのクライアントも増えてきており、対応する人員を増やす必要があります。

そのため、ステディスタディのオフィス拡張移転を計画しています。その費用増加を見込んだ結果、利益予想に影響しています。

営業利益を当初、17億2,800万円の想定としていましたが、オフィス移転に伴う費用を予定し、16億5,000万円の計画となっています。

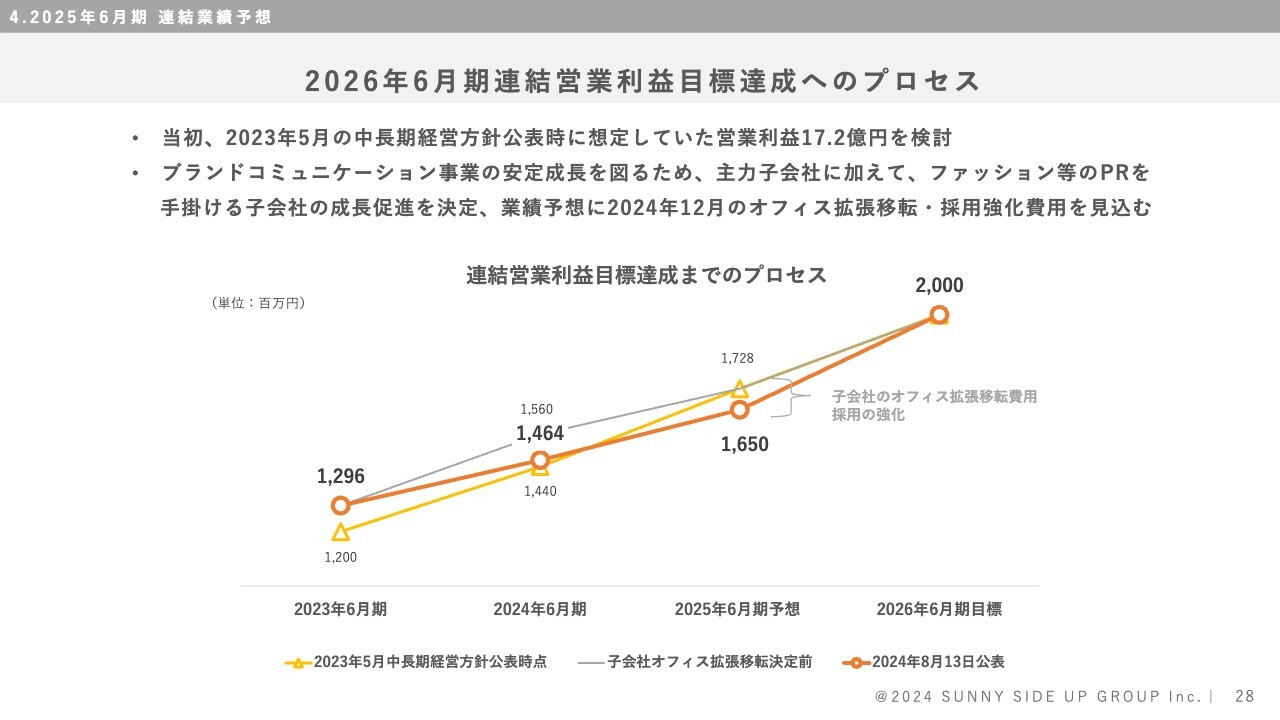

2026年6月期連結営業利益目標達成へのプロセス

渡邊:中長期経営方針に沿って、2025年6月期の営業利益は当初想定より下がるものの、2026年6月期の20億円達成に向けて取り組んでいます。

2025年6月期 配当予想

渡邊:配当予想です。株主さまにはきちんと還元していき、配当性向30パーセント以上を維持したいと考えています。2025年6月期の年間配当金は1株当たり22円、配当性向は34.2パーセントの予想となっています。

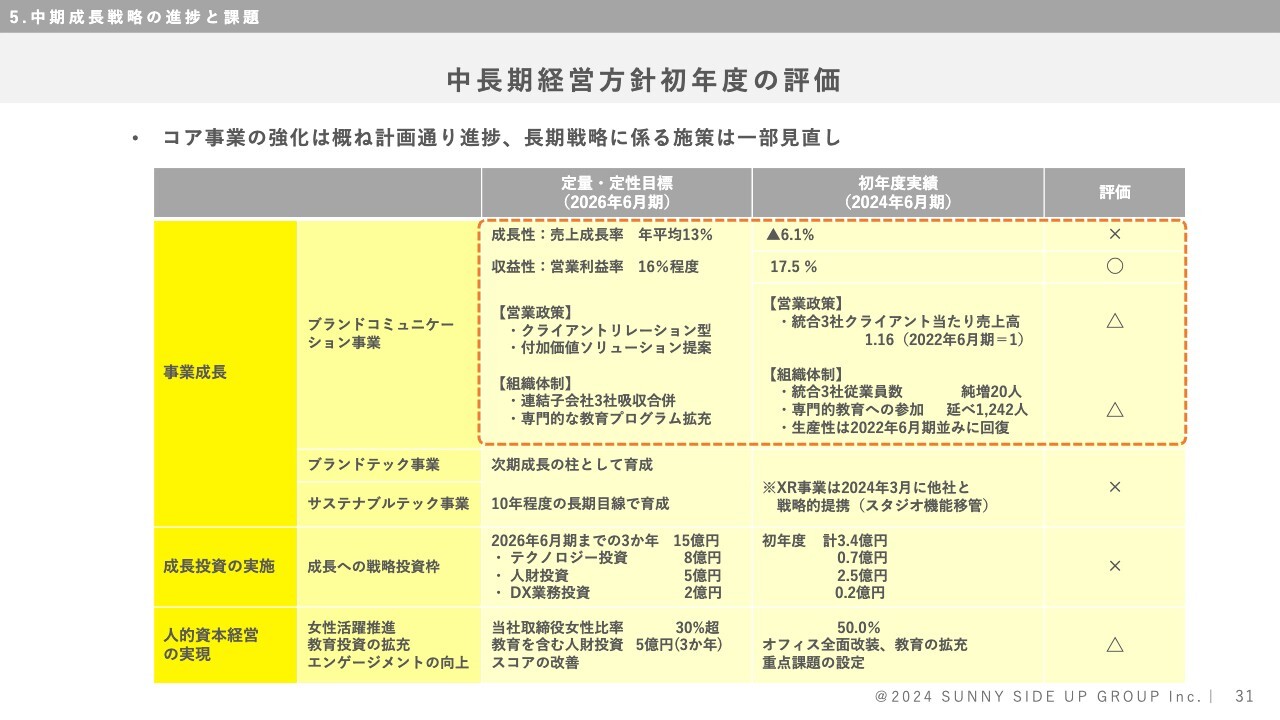

中長期経営方針初年度の評価

渡邊:中長期経営方針初年度の評価です。ブランドコミュニケーション事業で子会社3社間の吸収合併後に改善が進んだことは一定の評価ができると考えています。進行期には遅れている課題も解決していきます。

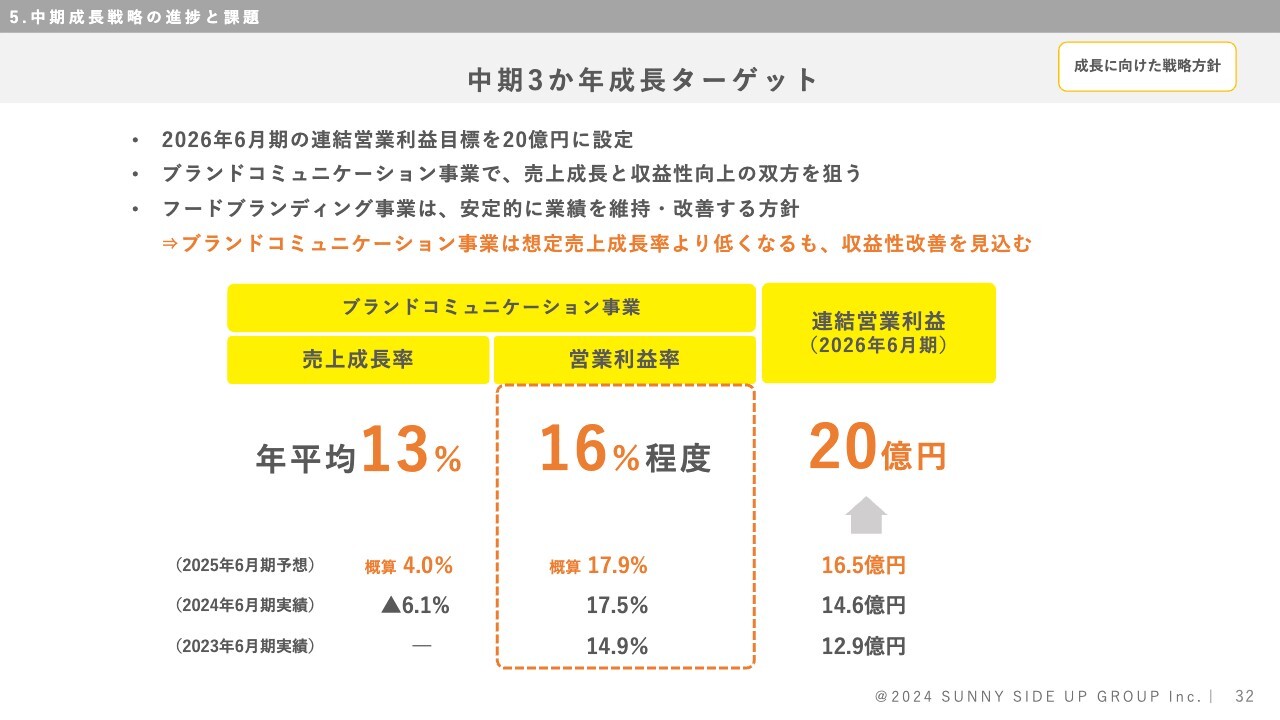

中期3か年成長ターゲット

渡邊:中期3か年計画の成長ターゲットです。ブランドコミュニケーション事業では売上成長率が年平均13パーセント、営業利益率は16パーセント程度、連結営業利益は20億円を目指しています。ただし、進行期のブランドコミュニケーション事業では、増収率をそこまで高く想定しない代わりに、営業利益率をさらに改善する計画です。

坂本:中期経営計画の達成には、主力のブランドコミュニケーション事業の売上・利益率の向上が必要になってくると思います。

先ほど、利益向上策やこれまでの実績などをお聞きしましたが、もう少し長い期間で、ブランドコミュニケーション事業について取り組みたいことや、中期経営計画達成に向けての施策などがあれば、教えてください。

渡邊:ブランドコミュニケーション事業の成長に向けて、ステディスタディを伸ばしていくことが1つです。

同社以降、M&Aを手掛けておりませんが、ブランドコミュニケーション領域のM&Aを検討できる体制を整えていきたいと思っています。

坂本:M&Aは国内が中心ですか? それとも海外も含めて検討するのでしょうか?

渡邊:基本的には、国内中心で考えています。ステディスタディは外資系クライアントが多いのですが、海外企業が日本に進出してくる際にPRを受注することが多いため、自ら海外に行くのではなく、日本に進出するグローバル企業をクライアントとする企業を想定しています。

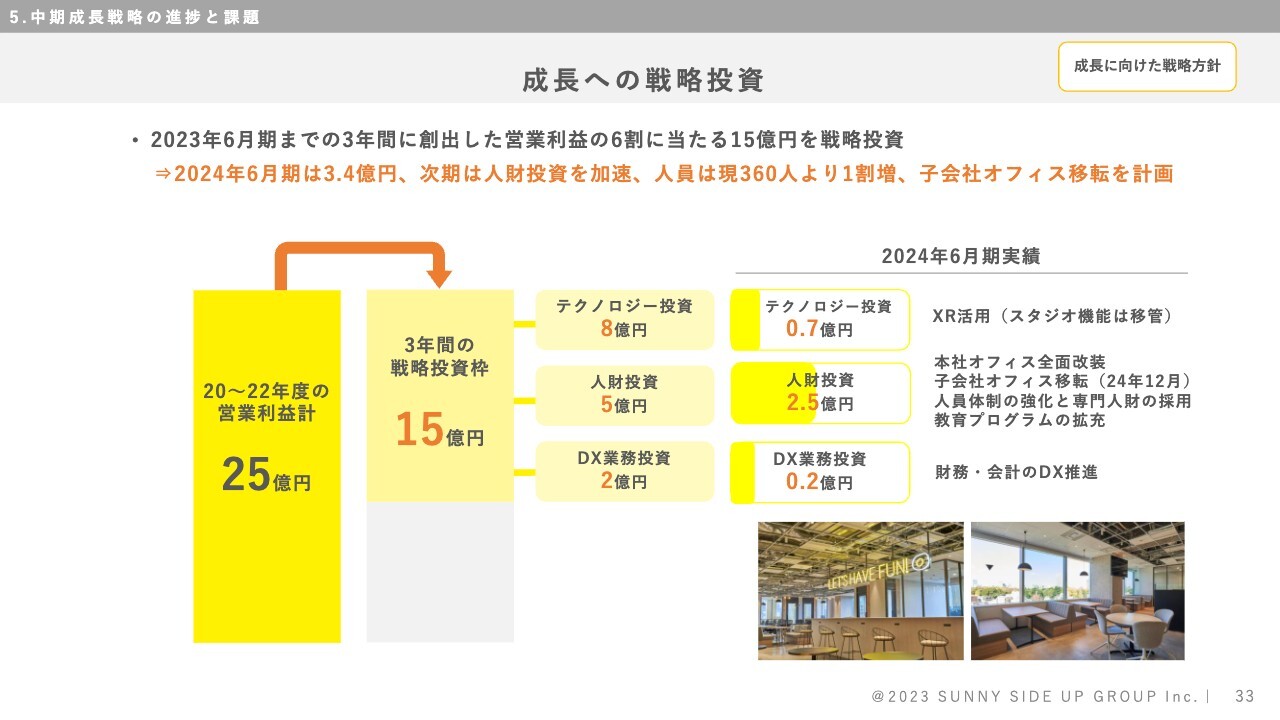

成長への戦略投資

渡邊:成長への戦略投資について、3年間で15億円を戦略投資する計画ですが、進行期は特に人財投資の比重を高めていきます。ステディスタディの採用強化やオフィス拡張移転もその一環です。

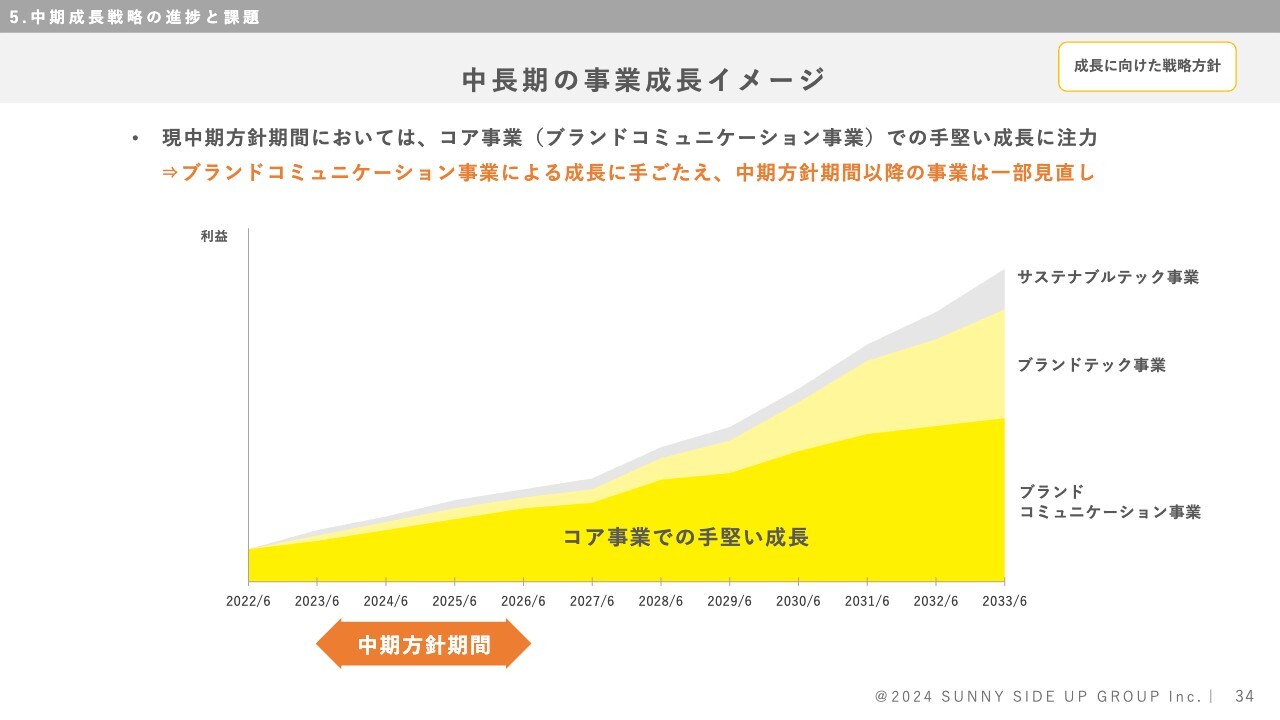

中長期の事業成長イメージ

渡邊:中長期の事業成長イメージです。我々はコア事業であるブランドコミュニケーション事業での手堅い成長に注力します。こちらに関連する事業のM&Aも将来的に検討したいと考えています。

坂本:ブランドテック事業も伸びるかたちですか?

渡邊:XRスタジオの外部移管もあり、一部見直しを行っています。

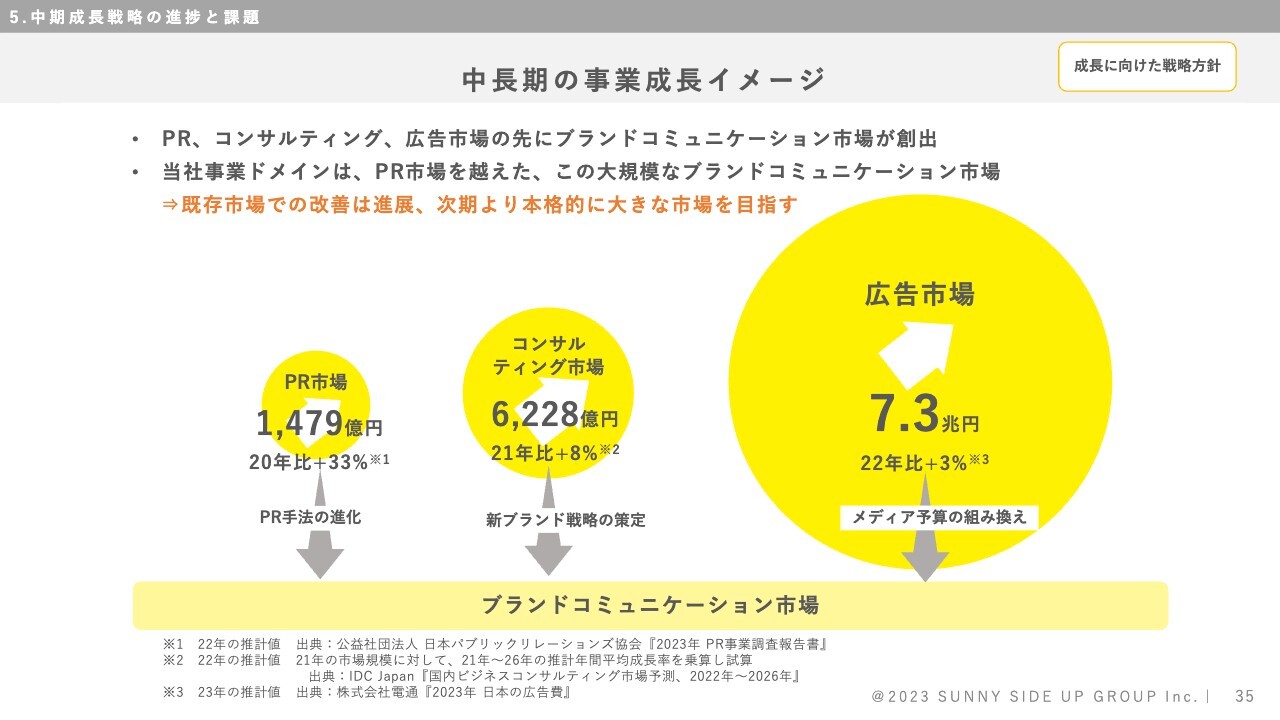

中長期の事業成長イメージ

渡邊:中長期の事業成長イメージです。PR市場は1,479億円、コンサルティング市場は6,228億円、さらには広告市場は7.3兆円です。PRは広告市場に含まれる場合もありますが、現在のPR市場でのビジネスから、より大きな市場を対象にビジネスを拡大したいと考えています。

坂本:これまでの取り扱いサービスの中には、ブランドコミュニケーション領域に含まれるものもありますが、そちらが増えていくということでしょうか?

渡邊:発注側の企業では、「PRは御社に発注しますが、セールスプロモーションは別の会社に依頼します」といったこともあります。PRから見て上流の概念にあたるコンサルティングやマーケティング戦略支援に取り組み、サービスを広げていきたいと考えています。

坂本:企業との最初の接点について、コンサルティングができる方が入ると広がりやすいのでしょうか?

渡邊:一気通貫でワンストップ型でのサービス提供が実現できます。また、ご承知のとおり、コンサルティング会社の収益性は高くなっています。PRの利益率も高いのですが、さらに高い収益性を目指すため、コンサルティングやマーケティング戦略支援に注力していきます。

坂本:川上から取っていくようなイメージですか?

渡邊:おっしゃるとおりです。

坂本:コンサルティングに必要なスキルは、PRの延長線上にあるのでしょうか? それとも、別のスキルが必要になるのでしょうか?

渡邊:PRを専業としてきた担当者を「コンサルティング担当です」とはいきませんので、人財投資を行います。サニーサイドアップの社長として迎え入れたリュウ シーチャウを中心に、新たなチームを1年かけて組成していきます。

既に外部からコンサルティング経験者を採用していますが、企業の広告・マーケティング予算を一括でお引き受けできるよう、変わっていきたいと考えています。

坂本:こちらは伸びそうですね。

渡邊:そうですね。進行期よりスタートしていますので、翌期により成果を出したいと考えています。

坂本:M&Aの可能性もあるのでしょうか?

渡邊:M&Aではなく、良い人財を育成していきたいと考えています。

坂本:ゆっくり育てていくということでしょうか?

渡邊:おっしゃるとおりです。進行期は育成に注力しながら、より大きな市場の獲得を目指していきたいと思います。

坂本:そちらにつながるものを作っているのですね。

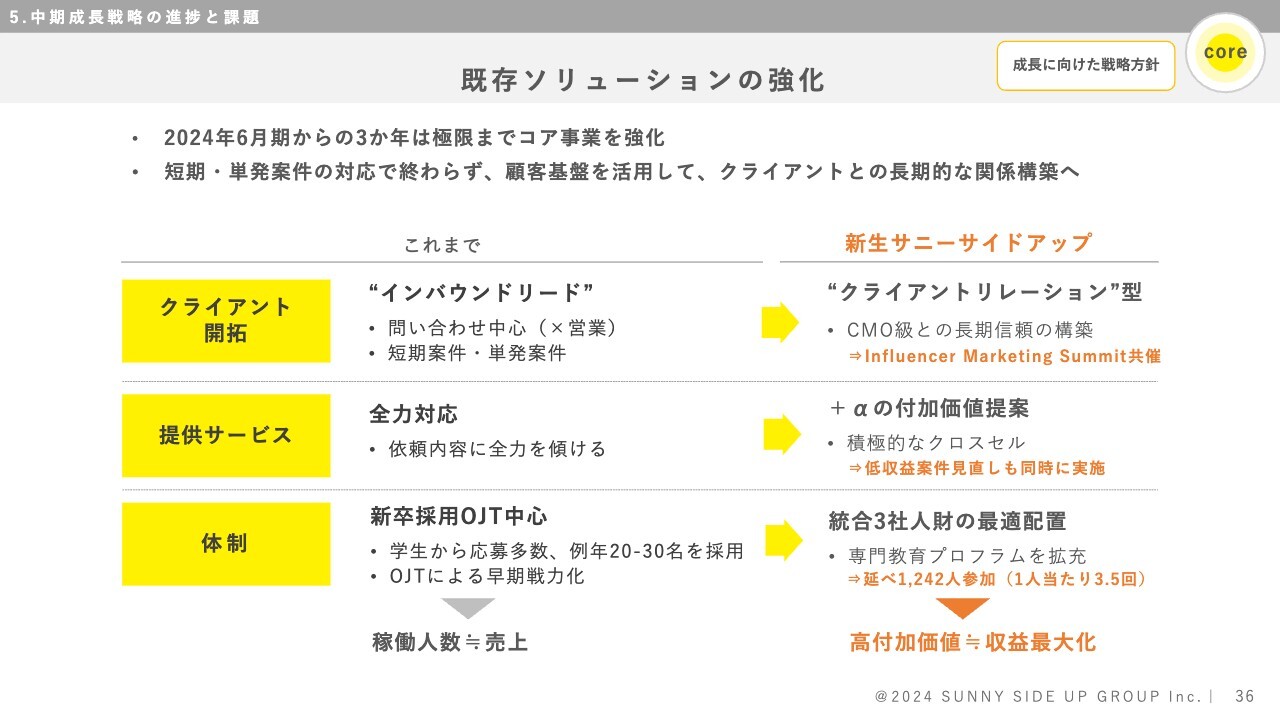

既存ソリューションの強化

渡邊:ブランドコミュニケーション事業では、ステディスタディの成長、コンサルティングやマーケティング戦略支援に取り組むほか、既存ソリューションの強化を進め、特にクライアントとのリレーションを強化していきます。

クライアント開拓

渡邊:クライアントの開拓については、企業のマーケティング責任者と接点を強化し、受注につなげていきます。その事例の1つが2024年2月に開催した「ad:tech Influencer Marketing Summit」です。

クライアントには「自社の施策だけではなく、他社の事例を見てみたい」というニーズがあります。そこで、大手企業各社にご協力いただき、マーケティング責任者を招待してイベントを開催しました。そこから営業につなげ、実際に新たなクライアントを獲得することができています。次回は、別のテーマでイベントを開催する予定です。

坂本:テーマを特化してサミットを行うほうが、マッチングしやすいということでしょうか?

渡邊:おっしゃるとおりです。非常に効果があります。

ブランドコミュニケーション市場での機会獲得

渡邊:ブランドコミュニケーション事業では、既存ソリューションに加え、先ほどのコンサルティングやマーケティング戦略支援を含めて、提供サービスを増やしながら、このようなかたちでブランドコミュニケーション市場で機会を獲得したいと考えています。

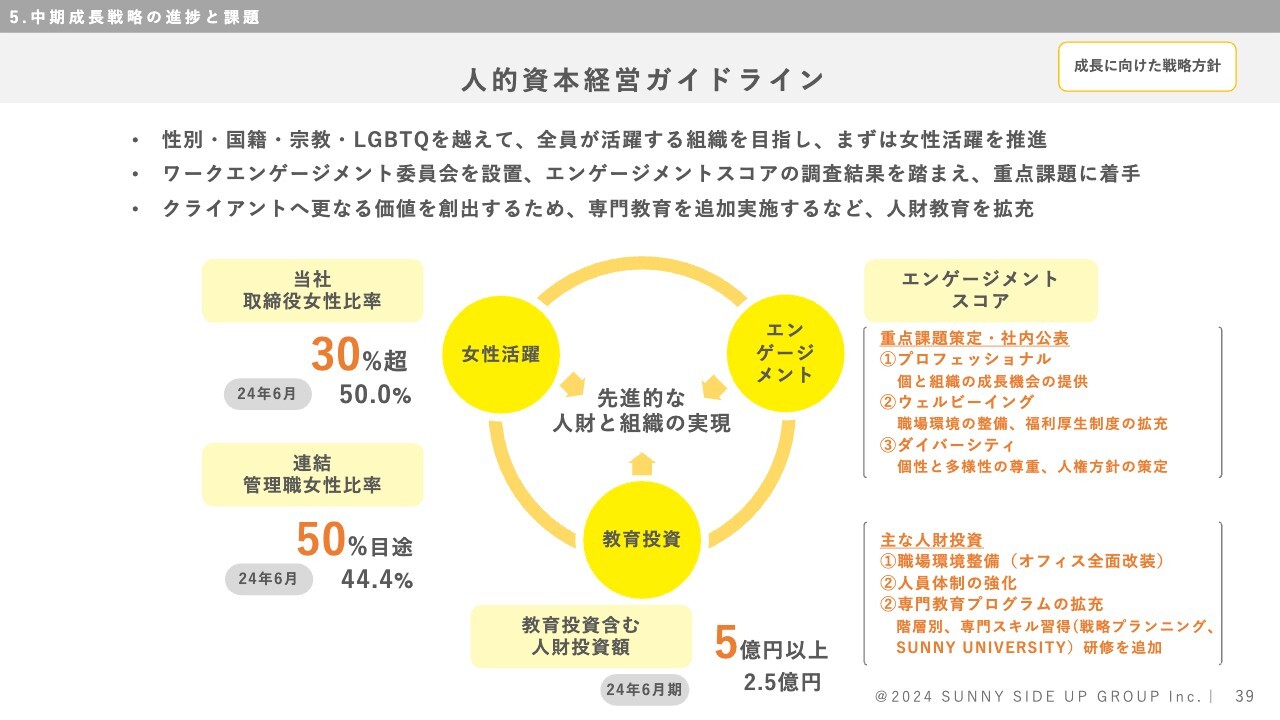

人的資本経営ガイドライン

渡邊:弊社では、人的資本経営に向けて、中長期経営方針で定めた人的資本経営ガイドラインに沿って取組みを進めています。弊社代表の次原悦子やサニーサイドアップ社長のリュウ シーチャウを含めて、女性が活躍しています。当社の取締役女性比率は、現時点で50パーセントとなっています。

サステナビリティへの取組み トピックス

渡邊:また、サステナビリティへの取組みを進め、国際認証制度「B Corp」を取得しました。こちらは取得が難しく、日本ではまだ取得企業は多くありません。サステナビリティに関する取組みについては今後も発信していきたいと考えています。

以上で、弊社のご説明を終わります。

質疑応答:ブランドコミュニケーション事業の契約について

坂本:事前にいただいたご質問をご紹介します。「御社の成長の肝であり、現状の主業務であるブランドコミュニケーション事業について、スポットのものもあると思いますが、ストック収入なのでしょうか?」というご質問です。

渡邊:まず、レギュラー(リテナー)契約はいわゆるストック型です。契約期間が長く、予算も立てやすいです。

スポットのものについては、例えば施設開業のPRはまず、開業までのスポット契約が決まり、そこからレギュラー契約に切り替わる場合があります。

また、イベントのPRの中にも、毎年、特定の時期に必ず行うケースもあります。スポットでも単発で終了するとは一概に言えません。

質疑応答:三菱商事系投資ファンドとの提携による業績への影響について

坂本:「三菱商事系投資ファンドとの提携による業績への影響について、お話しできる範囲で教えてください」というご質問です。

渡邊:先ほど「コンサルティング領域まで行きたい」とお話ししましたが、例えばファンドが企業を買収する場合、経営改革としてまず、経営のプロを社長として送り込むといったことがあると思います。

また、買収後にマーケティング戦略やブランディングを変更することがあると思いますが、経営者を送り込むことはあっても、マーケティングや広報・PRのプロを送り込むことは難しいのではないかと思います。我々はその分野について提案できますので、買収後の効果が出やすくなります。

坂本:商社はいろいろなところに投資しているため、効果的な提携になる可能性が高いということですか?

渡邊:おっしゃるとおりです。実は、提携を発表した丸の内キャピタルさまが株式取得した企業に対し、我々がPRを担当していたことがありました。その評価もいただいており、「次に株式取得した企業も相談できれば」というシナジー効果を期待しています。

坂本:先ほど、御社の業種別の円グラフを見せていただきましたが、多岐に渡ってPRができるという強みもあるのでしょうか?

渡邊:おっしゃるとおりです。

質疑応答:2026年6月期の課題について

坂本:次に、会場からいただいたご質問です。「2026年6月期に、営業利益20億円で課題としていることがあれば、現時点で認識しているものも含めて教えてください」というご質問です。

渡邊:ブランドコミュニケーション事業において、まずは主力のサニーサイドアップによる成長を目指します。さらには、ステディスタディの規模を今の倍程度にしたいという計画もあります。そして、20億円の営業利益達成につながっていくのは、PRから見て川上にあたる、マーケティング戦略支援やコンサルティングの領域です。この領域に注力することで、利益率も大幅に高くなり、相乗効果を得られると考えています。

加えて、フードブランディング事業では店舗展開による改善や他ブランドのサポートで収益を上げていき、各セグメントを合計して、20億円を達成していきたいと考えています。

質疑応答:キャラクターのIPコンテンツについて

坂本:「キャラクターのIPコンテンツとは、どのようなものでしょうか? アニメ等を使ったIPの政府の後押しなどもありそうですが、いかがでしょうか?」というご質問です。

渡邊:具体名はお伝えできませんが、アニメのコンテンツを利用しているものもあり、さまざまなIPコンテンツを利用した商品企画を行っています。

質疑応答:ビジネスディベロップメント事業の事業内容と今後の計画について

荒井:「ビジネスディベロップメント事業について触れられていませんでしたが、事業内容がいまいちわかりません。事業内容と今後の計画について教えてください」というご質問です。

渡邊:ビジネスディベロップメント事業では、新しい事業を開始したり、他の企業に出資したりしています。収益安定までに時間を要するビジネスも含まれます。

このセグメントに含まれているグッドアンドカンパニーは、社会課題を解決するプロジェクトに特化し、ウェルビーイングや女性活躍推進などのPRに取り組んでいます。

また、サニーサイドエックスのXRスタジオの機能は外部に移管しましたが、社員からの「こういう事業をやりたい」といった提案を常に募集しており、それらがビジネスディベロップメント事業に入ってきます。

荒井:今後も前向きに、新たな事業に取り組むのでしょうか?

渡邊:はい。先ほどのコンサルティングはブランドコミュニケーションの領域ですが、会社経営としてはスタートアップとなるため、ビジネスディベロップメント事業にある会社の器を利用して育成する予定です。

坂本:人財を含めて、投資は必要だと思いますが、いかがでしょうか?

渡邊:人財は必要ですので、外部からの方も含めてチームを組成していきます。これは投資が必要というわけでもなく、オフィスを別で構えるわけでもありません。

坂本:こちらが立ち上がって自走していくのは、中期経営計画期間の後になりますか?

渡邊:終わった期の中で種まきをしてきたため、進行期の途中には立ち上がってきます。

坂本:中期経営計画の最終年くらいから回収できる見込みですか? 利益が伸びるタイミングはいかがでしょうか?

渡邊:中期経営計画期間の後半というより、進行期の後半から2026年6月期あたりに利益が上がってくると考えています。

質疑応答:第4四半期の赤字について

坂本:「第4四半期の赤字について気になっています。通期の目標達成は大丈夫でしょうか?」というご質問です。

「大丈夫です」と答えるのは難しいと思いますが、不確定要因は取り除いていますし、赤字の主因は会計上の問題という認識でよいでしょうか?

渡邊:販管費の平準化など、今後是正していく方針です。

質疑応答:経営者のPRに対する意識について

坂本:「これまでの経営者は、広告に比べてPRを軽んじていた傾向があると思います。経営者のPRに対する意識が変わってきたという実感がありますが、事業を行っていて、肌感があれば教えてください」というご質問です。

渡邊:私自身もこの会社に入る前は「PRって何だろう?」と思っていましたが、現在ではPRという言葉が、一般的に使われるようになっています。

日本の経営者の間でもPRという言葉は認知されてきていますので、我々のような会社が代理店を通さずに、直接クライアントと仕事ができているのは、経営者の方々のPRに対する認識の表れだと思っています。

この銘柄の最新ニュース

サニーサイドのニュース一覧- 第三者割当に係る株式譲渡報告確約書(自己株式) 2026/03/02

- 第三者割当に係る株式譲渡報告確約書(自己株式) 2026/03/02

- ビルコム株式会社の株式の取得(子会社化)完了に関するお知らせ 2026/03/02

- 第三者割当による自己株式処分の払込完了に関するお知らせ 2026/03/02

- 個人投資家向けIRセミナー 書き起こし公開に関するお知らせ 2026/02/26

マーケットニュース

- イラン発エネルギー危機で動揺、「省エネ」需要拡大の経験則は有効か <株探トップ特集> (03/10)

- 明日の株式相場に向けて=中東情勢とスタグフレーションの足音 (03/10)

- 本日の【新規公開(IPO)】仮条件情報 (10日大引け後 発表分) (03/10)

- 10日香港・ハンセン指数=終値25959.90(+551.44) (03/10)

おすすめ条件でスクリーニングされた銘柄を見る

サニーサイドアップグループの取引履歴を振り返りませんか?

サニーサイドアップグループの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。