大成温調のニュース

【QAあり】大成温調、上期の営業利益は前年比+27.7%の大幅増 国内の活況な建設需要に加え利益率・生産性の向上が寄与

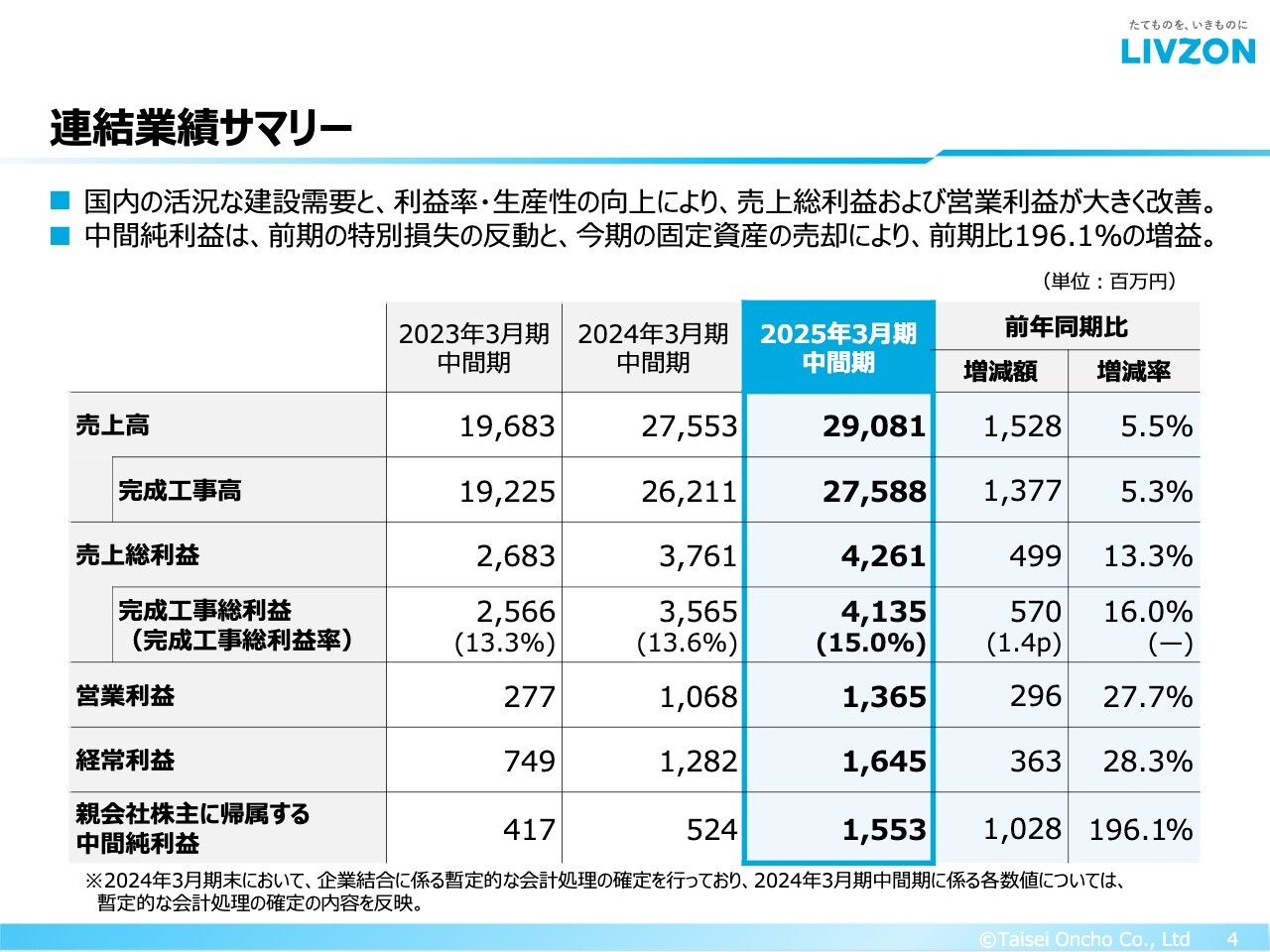

連結業績サマリー

岡田浩二氏(以下、岡田):本日は、大成温調株式会社の決算説明会にご参加いただき、誠にありがとうございます。取締役常務執行役員の岡田です。2025年3月期第2四半期決算概要を私から、中期経営計画の進捗を代表取締役社長執行役員の水谷からご説明します。

2025年3月期第2四半期の決算概要についてご説明します。連結業績サマリーは、スライドに記載のとおりです。国内の活況な建設需要に加え、利益率・生産性の向上が寄与し、売上総利益および営業利益が大きく改善しました。

売上高は前年同期比5.5パーセント増の290億8,100万円、完成工事高も前年同期比5.3パーセント増の275億8,800万円を達成しています。完成工事高の順調な推移と、利益率・生産性の向上により、営業利益は前年同期比27.7パーセント増の13億6,500万円、経常利益は前年同期比28.3パーセント増の16億4,500万円となりました。

親会社株主に帰属する中間純利益は、前期の特別損失の反動と、今期の固定資産の売却により、前年同期比196.1パーセント増の15億5,300万円となりました。

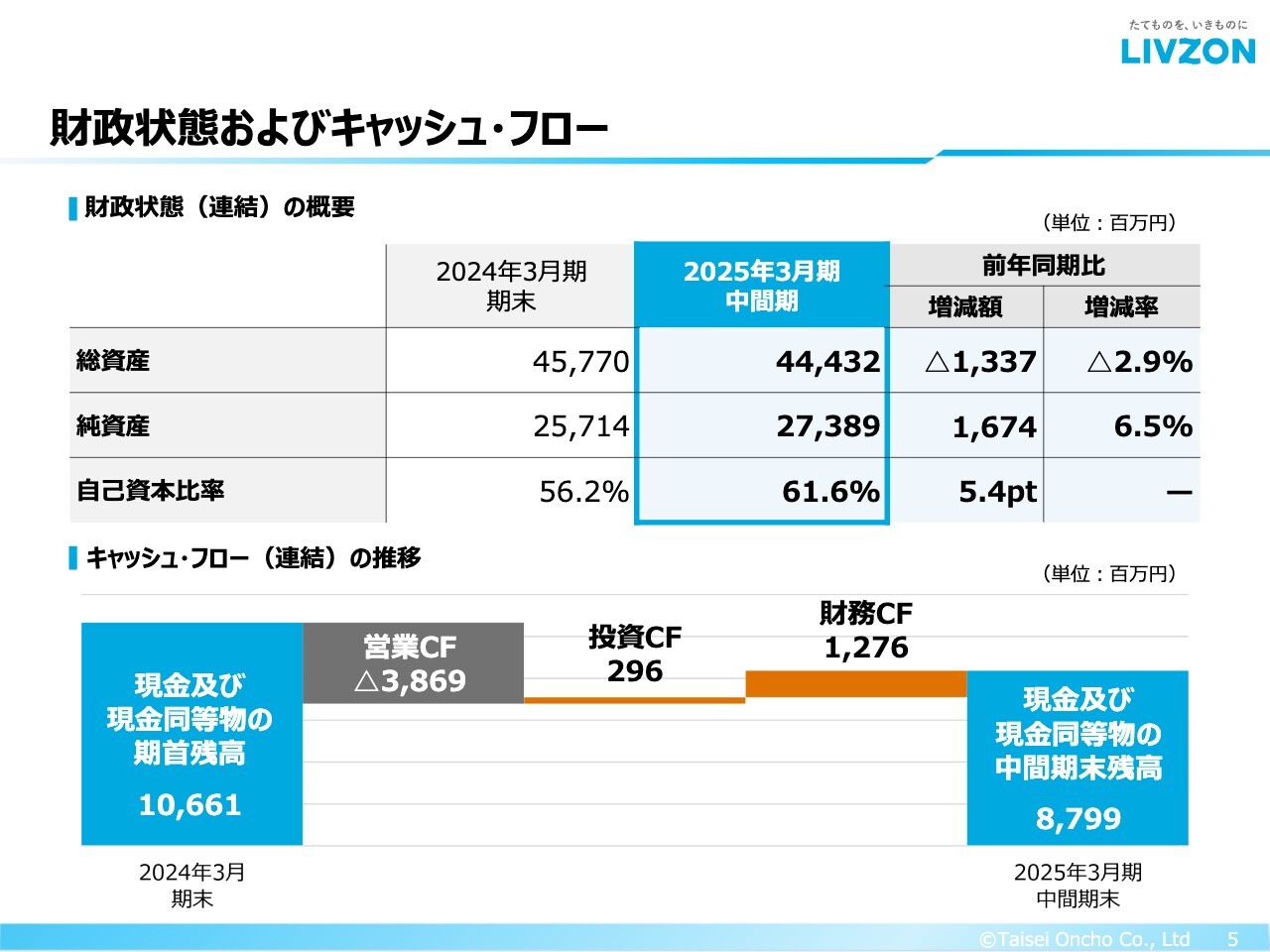

財政状態およびキャッシュ・フロー

財政状態の概要およびキャッシュ・フローの推移についてご説明します。財政状態について、総資産は前期末に比べ、13億3,700万円減少し、純資産は前期末に比べ、16億7,400万円増加となりました。自己資本比率は61.6パーセントです。

キャッシュ・フローの概要についてです。営業活動による資金の使用額は38億6,900万円で、主に仕入債務の減少によるものです。2024年3月27日に「パートナー企業への支払条件変更のお知らせ」にて開示しましたが、手形の支払サイトを120日から60日へ短縮したことにより、仕入債務が減少しました。

投資活動での獲得資金は2億9,600万円で、主に有形固定資産売却からの収入等によるものです。財務活動での獲得資金は12億7,600万円で、短期借入等によるものです。その結果、現金および現金同等物の中間期末残高は、前期末に比べ18億6,200万円減少し、87億9,900万円となりました。

事業セグメントについて

事業セグメントについてです。当社グループは、設備工事事業を基礎とした地域別のセグメントから構成されており、日本、米国、中国、オーストラリアの4つで成り立っています。

日本セグメントについては、当社、ウッドテック、温調エコシステムズが担当しています。日本国内において、主に空調、衛生、電気などの設備工事を展開しています。2023年4月にグループ会社化したウッドテックは、消火設備に強みを持ち、豊富な実績と専門的な知見・経験を有しています。温調エコシステムズは、設備工事事業のほか、冷暖房機器等の販売事業を行っています。

米国セグメントについては、ALAKA'I MECHANICALがハワイで空調および衛生設備工事を展開しています。

中国セグメントについては、2024年6月に社名を変更した大成温調建築工程(上海)が担当しています。主に建築事業を展開するとともに、設備工事事業も行っています。オーストラリアセグメントについては、土地売買による資産運用を行っているのみです。

連結セグメントには含まれていませんが、ベトナムでは、日本の設計、積算業務の一部をオフショアで受託し、提供するなどの事業を行っています。当社は、国内外で多様なプロジェクトに参画し、社会インフラの構築を支えています。

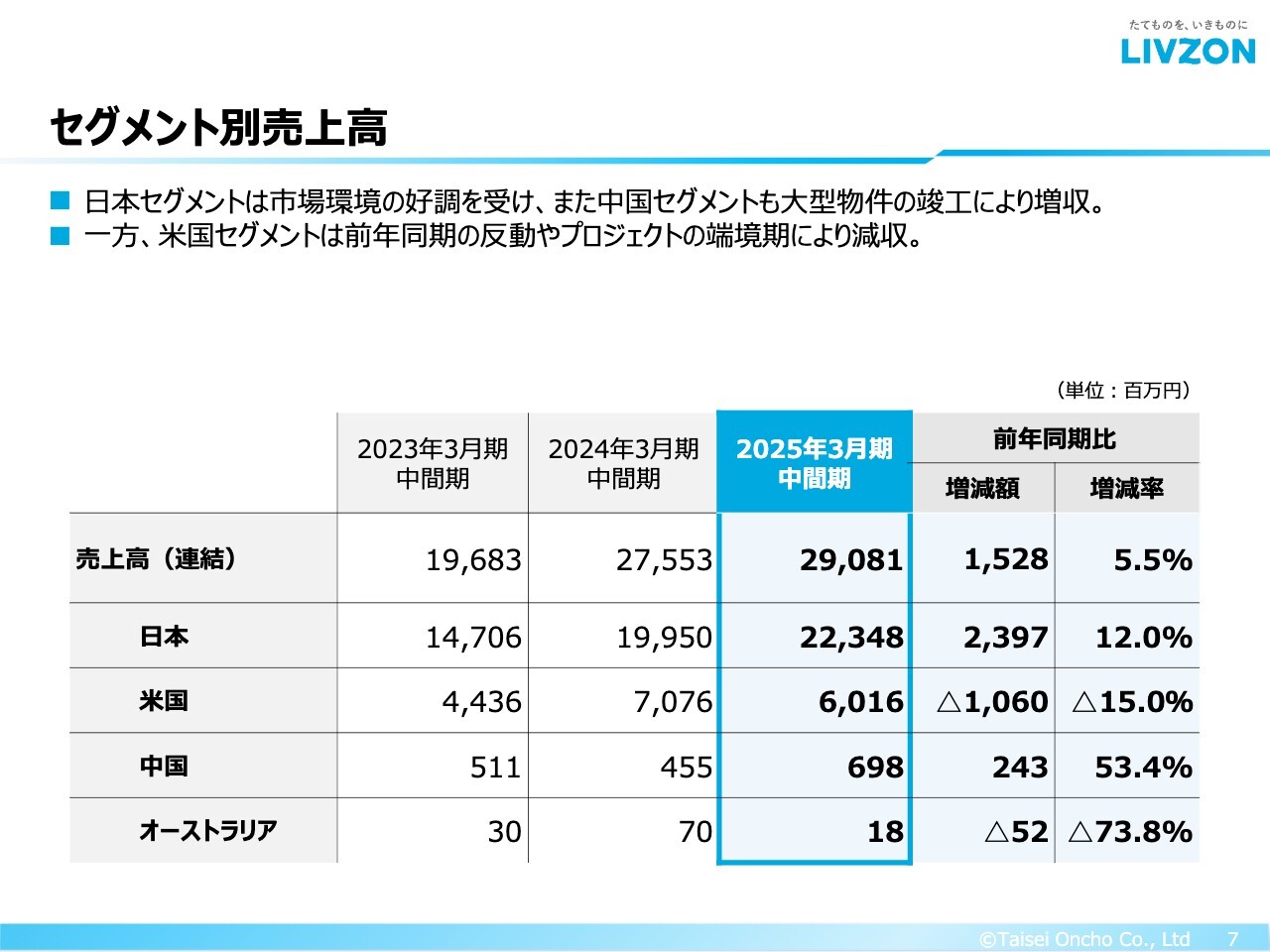

セグメント別売上高

セグメント別売上高についてです。連結売上高は、前年同期比5.5パーセント増の290億8,100万円となりました。

日本セグメントは、市場環境の好調を受け、前年同期比12.0パーセント増の223億4,800万円となりました。

米国セグメントは、前年同期の反動やプロジェクトの端境期により、今期は減収ではあるものの、不動産や建設業は依然として堅調に推移しています。今後も同水準での維持が見込まれています。売上高は、前年同期比15.0パーセント減の60億1,600万円となりました。

中国セグメントは、世界情勢と中国国内の経済成長率の鈍化が影響し、特に日本企業を顧客に持つ中国現地法人では新規投資が見送られる状況が続いており、厳しい受注環境が見込まれています。今期は大型物件の竣工を控えており、市場環境悪化の中でも前年同期比53.4パーセントの増収となりました。

オーストラリアセグメントでは事業運営を行っておらず、土地運用による配当収入が入っています。

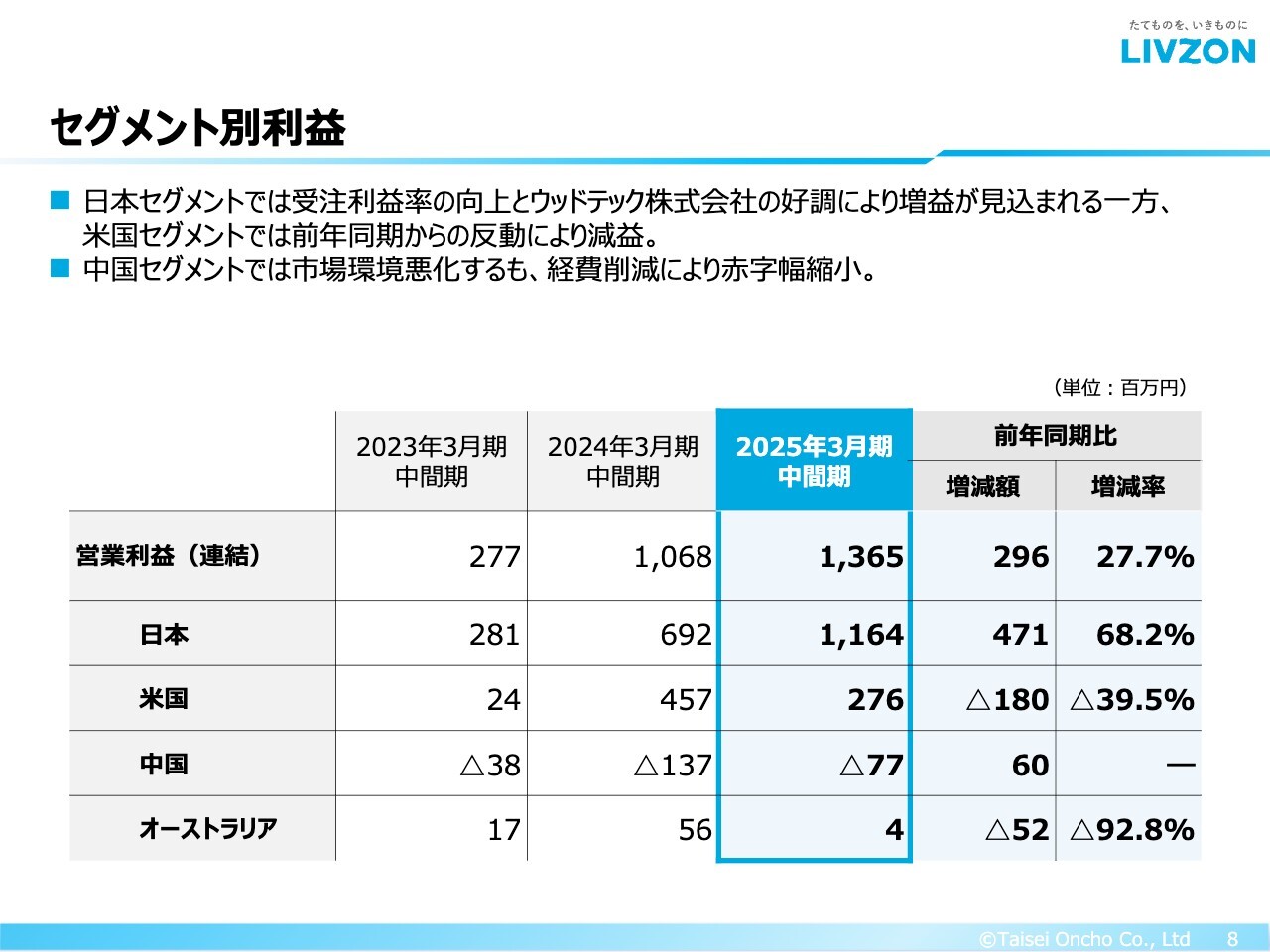

セグメント別利益

セグメント別利益についてです。連結営業利益は、日本セグメントが大きく貢献し、前年同期比27.7パーセント増の13億6,500万円となりました。日本セグメントは、受注利益率の向上とウッドテックの好調により、前年同期比68.2パーセント増の11億6,400万円を達成しています。

米国セグメントは、前年同期からの反動により、前年同期比39.5パーセント減の2億7,600万円となりました。中国セグメントは、市場環境悪化にもかかわらず、経費削減により赤字幅が縮小しています。

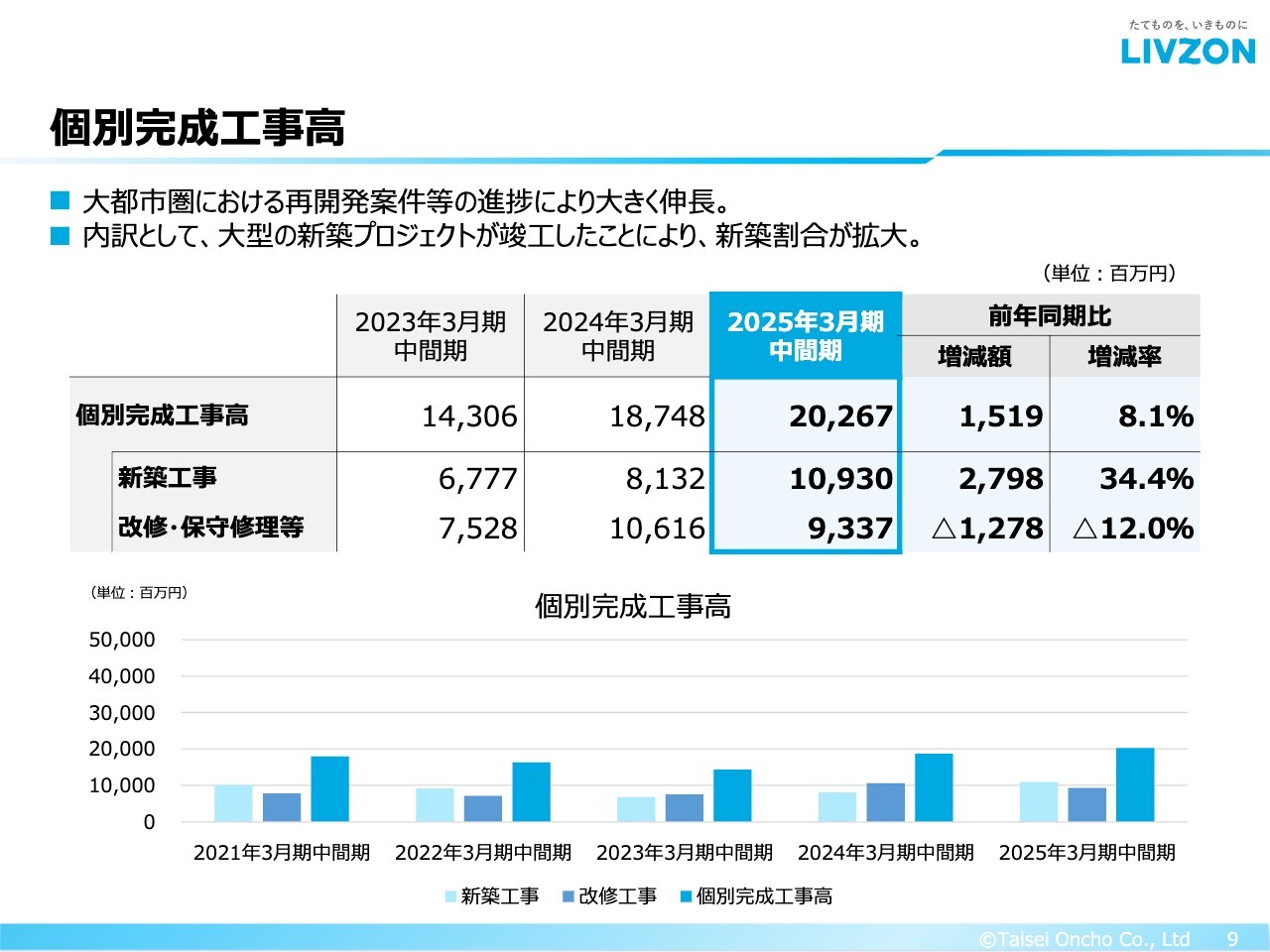

個別完成工事高

個別完成工事高の状況です。工事高の内訳は、新築工事と改修・保守修理等に分かれています。今期の個別完成工事高は、前年同期比8.1パーセント増の202億6,700万円となり、大きな伸びを見せました。

特に、大都市圏を中心とした再開発案件の進捗が寄与し、着実に成長を遂げています。内訳としては、特にレジャー施設や産業施設などの大型物件が竣工し、その影響で新築工事の割合が大きくなっています。

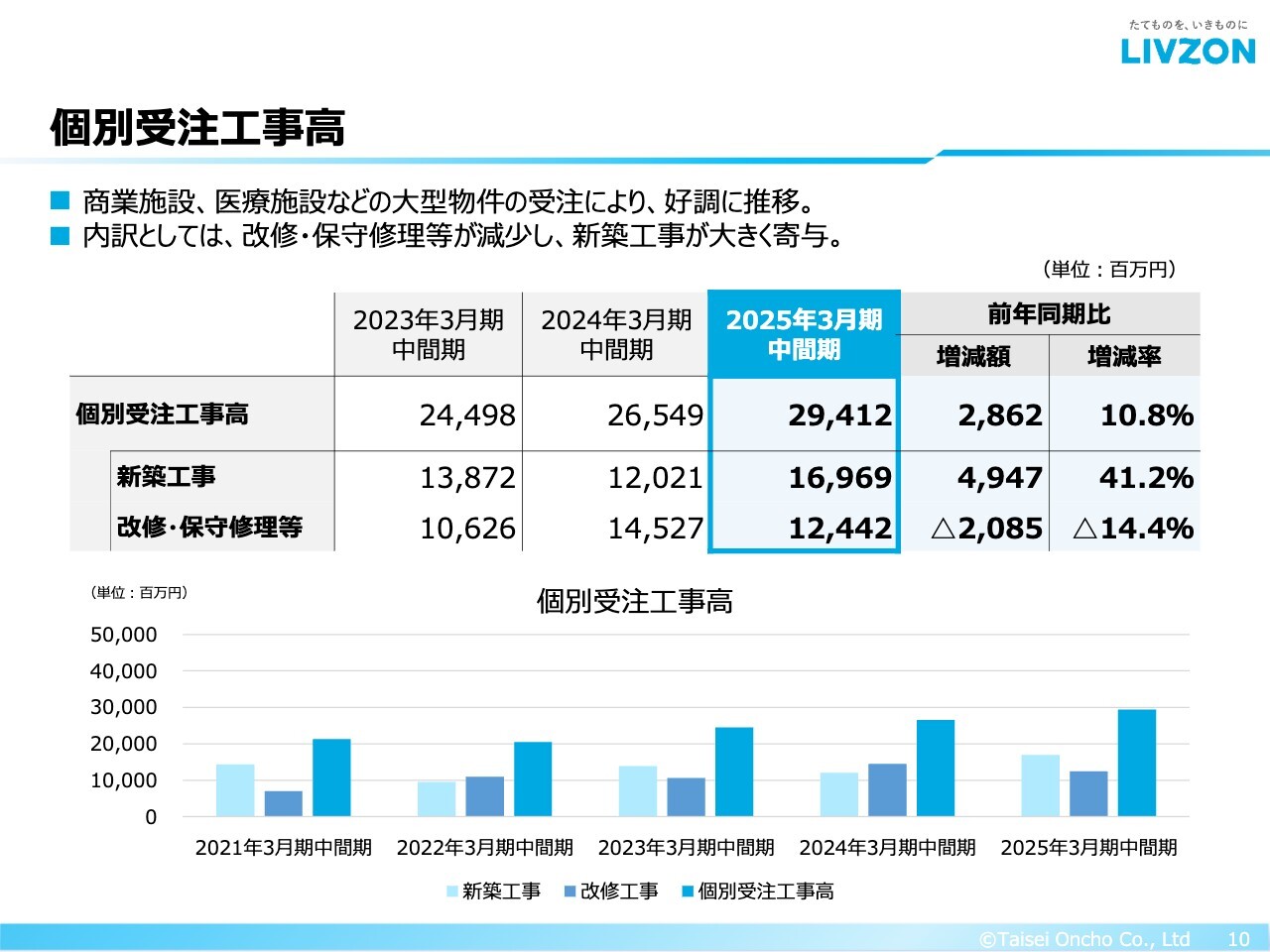

個別受注工事高

個別受注工事高の状況です。商業施設、医療施設などの大型物件を受注したことにより、個別受注工事高は前年同期比10.8パーセント増の294億1,200万円となりました。当社の方針としては、今後、改修・保守修理等の受注を強化し、増加を目指していきます。しかし、昨今は大型の新築工事案件が多いため、現状はその割合は低くなっています。

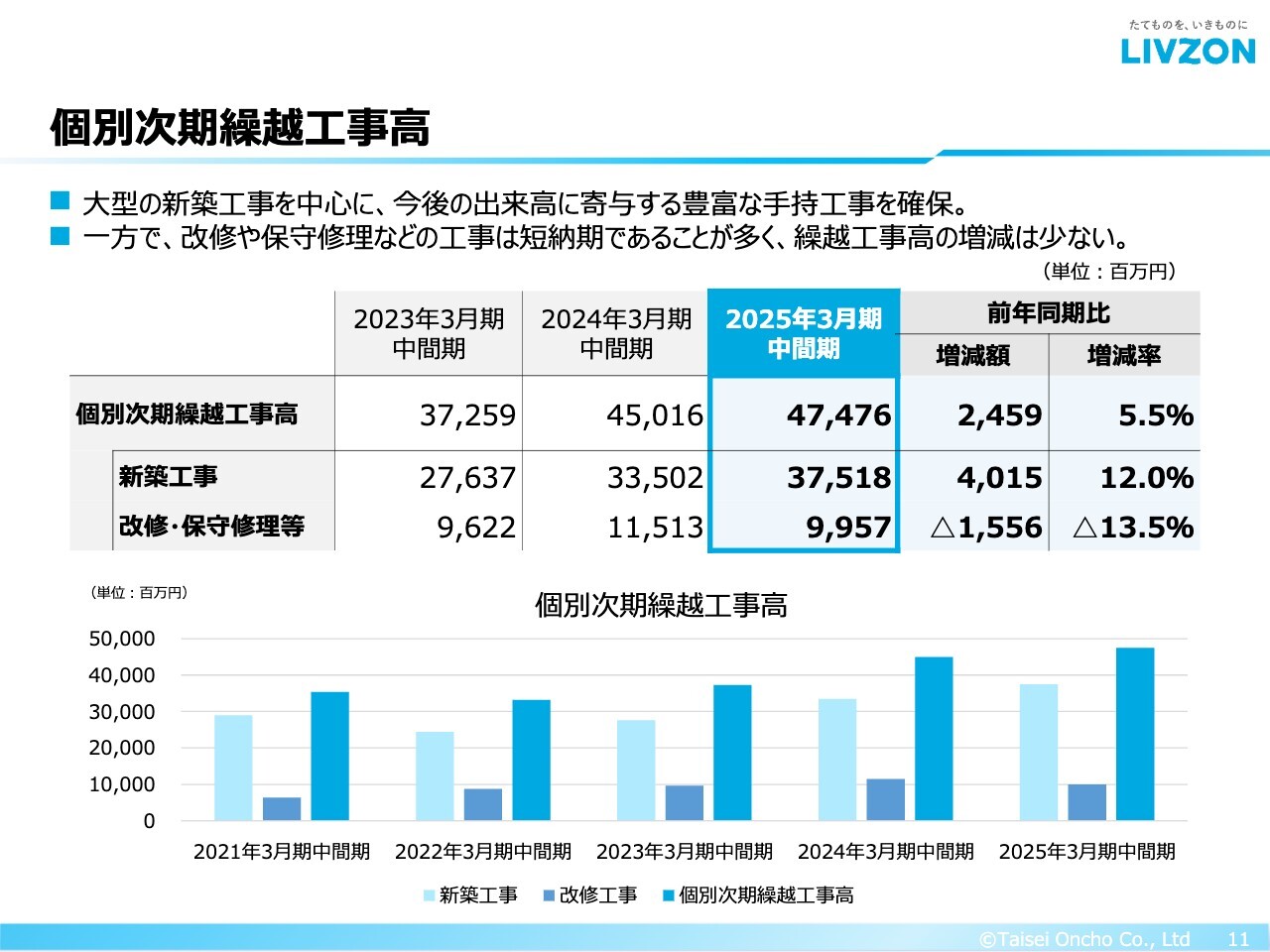

個別次期繰越工事高

個別次期繰越工事高の状況です。今期の個別次期繰越工事高は、前年同期比5.5パーセント増の474億7,600万円となりました。大型の新築工事を中心に、今後の出来高に寄与する豊富な手持工事を確保しています。一方で、改修工事は短納期で対応することが多いため、繰越工事高の増減は少ない状況です。

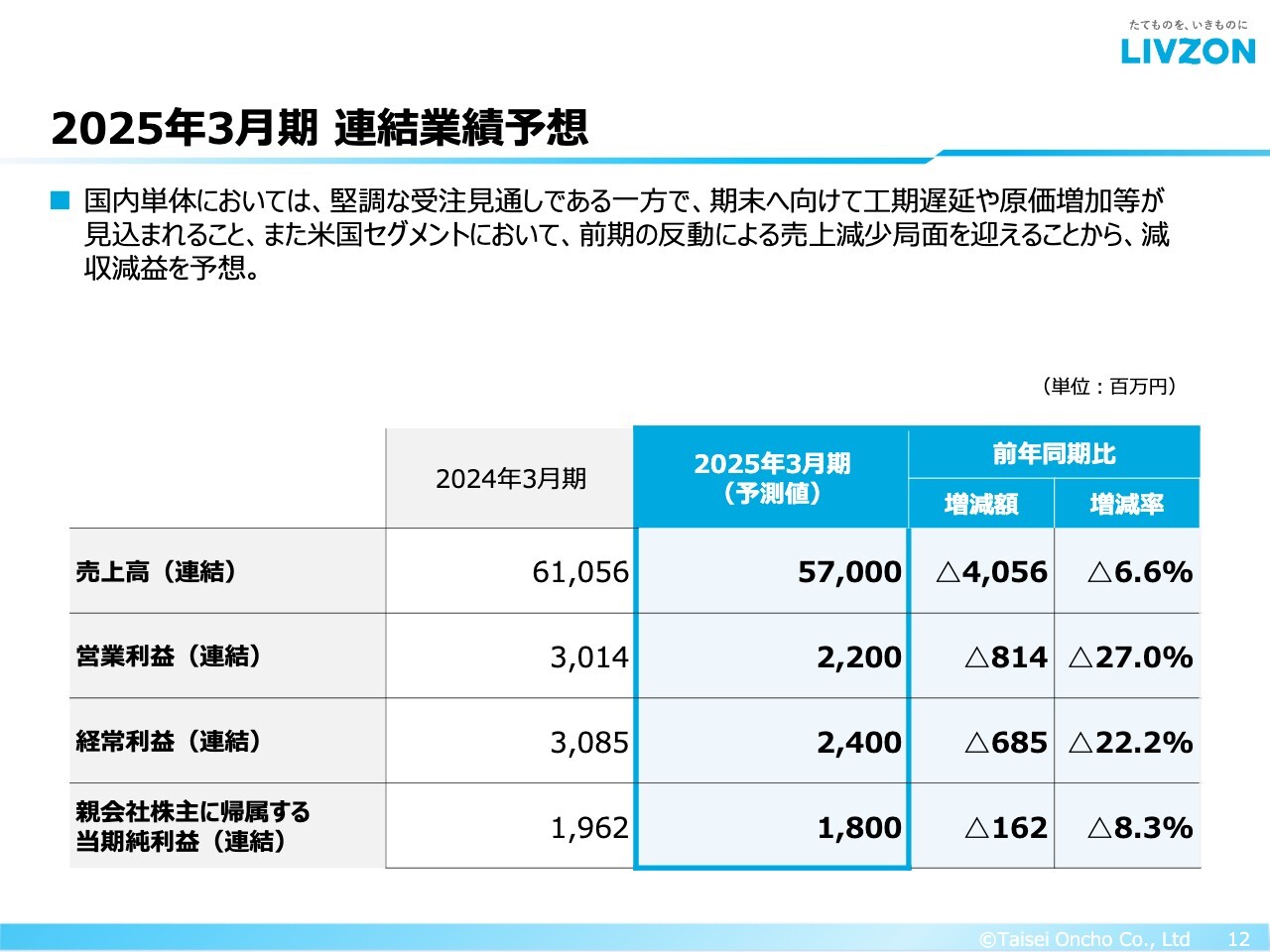

2025年3月期 連結業績予想

2025年3月期の業績予想についてです。期首の時点での見通しは、国内単体では受注環境が堅調に推移しており、引き続き活況な受注が期待されていました。一方で、期末に向けて工期遅延や原価増加等が見込まれること、また米国セグメントにおいて、前期の反動による売上減少局面を迎えると予想したため、今期の業績は減収減益を見込んでいました。

現在、今期の業績においては昨年を上回るペースで順調に推移しています。しかし、今後、国内単体での工期の遅延による業績の伸び悩み等が予想されるため、大幅な伸びは期待できず、現段階での正確な予想は難しい状況です。

業績予想の修正については、修正予想の数値がはっきりとした段階で開示したいと思います。

中期経営計画 LIVZON DREAM 2030 1st half!の位置づけ

水谷憲一氏(以下、水谷):代表取締役社長執行役員の水谷です。中期経営計画の進捗について、私からご説明します。中期経営計画の位置づけについてです。

当社は、2030年に向けた10年間の長期経営ビジョンとして、「LIVZON DREAM 2030」を策定しています。今後、ますます多様化する社会的ニーズに幅広い付加価値を提供する「総合たてものサービス企業」という将来像をその中で描いています。

その実現に向けて、この10年間の戦いを前半戦と後半戦に分けて、前半戦5年間の目標と戦略を策定したものが「1st half!」という位置づけになります。これが終わると、後半戦の5年間の「2nd half!」という流れになっていきます。

前半戦で成し遂げたいポイントは2つあります。1つ目は本業部分の収益性改善、2つ目は成長のための土台作りです。これらの目標をもって、「1st half!」のスタートを切っています。

今般、これらに加えてサステナビリティに関する取り組みを統合することとしました。サステナビリティについて、当社がまったく取り組んでこなかったということでは決してなく、本業の一環として当然のことながら、長期的に持続可能な経営を進めてきました。一方で、対外的な発信という面でまだまだ不足感があったことは反省しています。

今後は、このような情報を整理した上で、サステナビリティに関するレポートも対外的にしっかりと発信していきたいと考えています。こちらについては、後ほどご説明します。

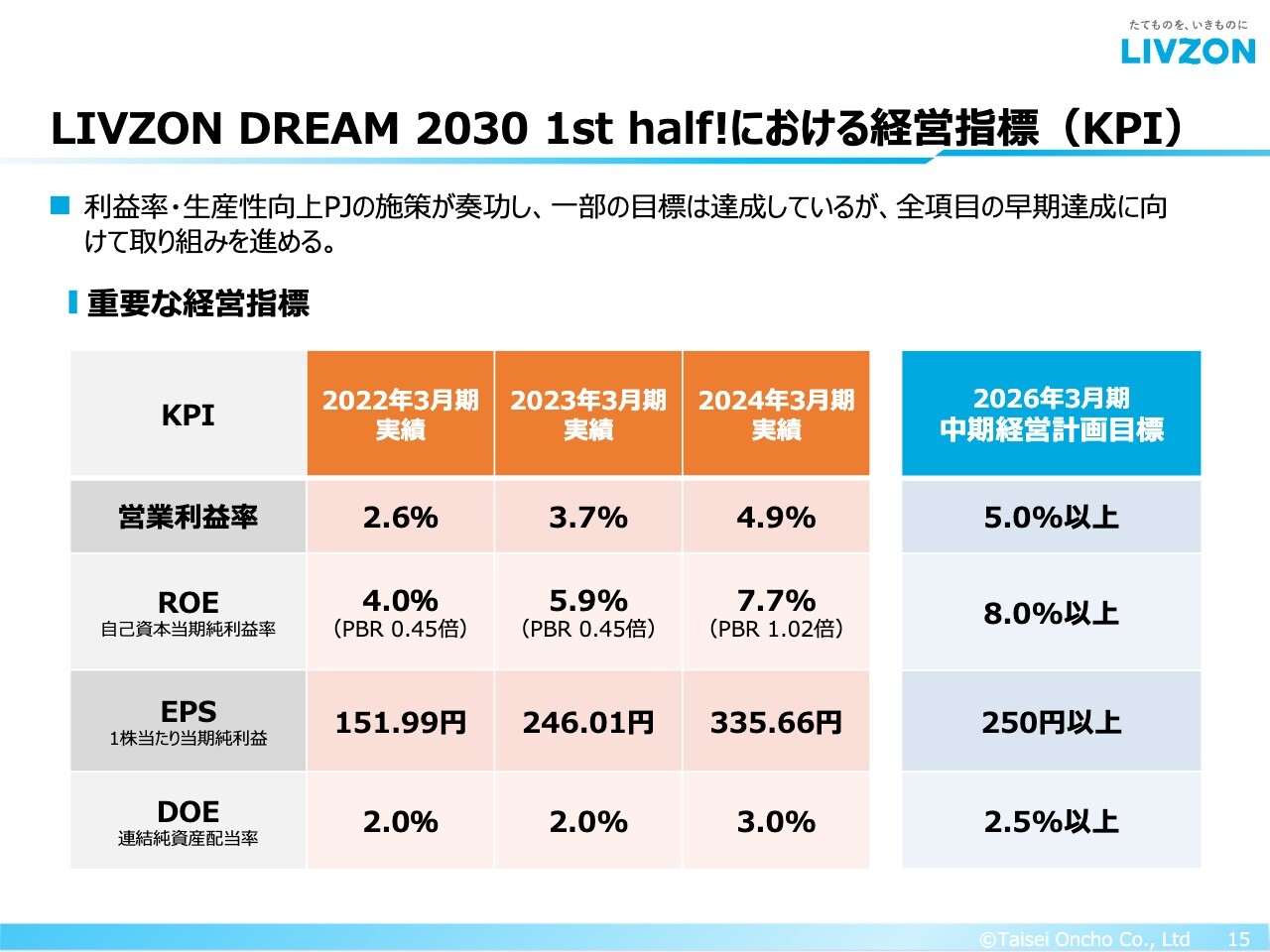

LIVZON DREAM 2030 1st half!における経営指標(KPI)

「1st half!」の目標についてです。スライド右側の青い欄が「1st half!」のKPIです。営業利益率は5パーセント以上、ROEは8パーセント以上、EPSは250円以上、DOEは2.5パーセント以上という目標を立ててスタートを切りました。

スライド左側のオレンジの欄に、各KPIに対する過去3ヶ年の業績推移を記載しています。3ヶ年の推移全体を見るとおわかりになると思いますが、目標に徐々に近づいています。項目によってはすでに達成しているものもあり、業績全般は改善傾向にあります。

主な理由は2つあります。1つ目に、社内での取り組み、利益率・生産性を改善するプロジェクトの成果が出始めていることです。2つ目に、外部環境が追い風になっており、全体のパフォーマンスが上がり基調にある状況だと判断しています。

LIVZON DREAM 2030 1st half!の取り組み

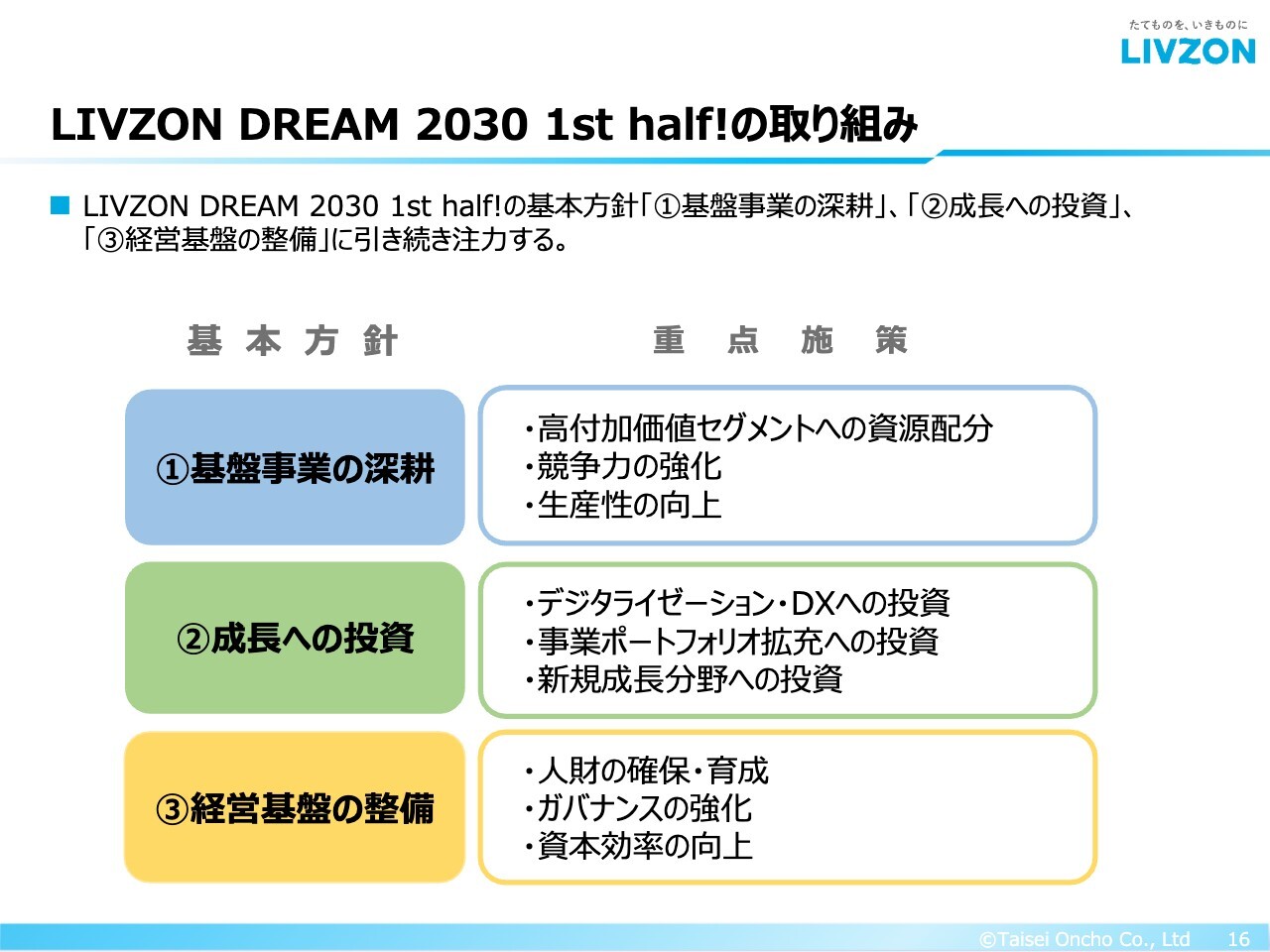

業績の目標について、まだクリアできていない項目もあります。今後、早期に達成するにあたって進めている施策の内容についてご説明します。

「1st half!」では、基本的な方針を3つ掲げています。1つ目が「基盤事業の深耕」、2つ目が「成長への投資」、3つ目が「経営基盤の整備」です。この3つを基本方針として、目標達成に向けて推進しています。

施策の進捗状況 ①基盤事業の深耕

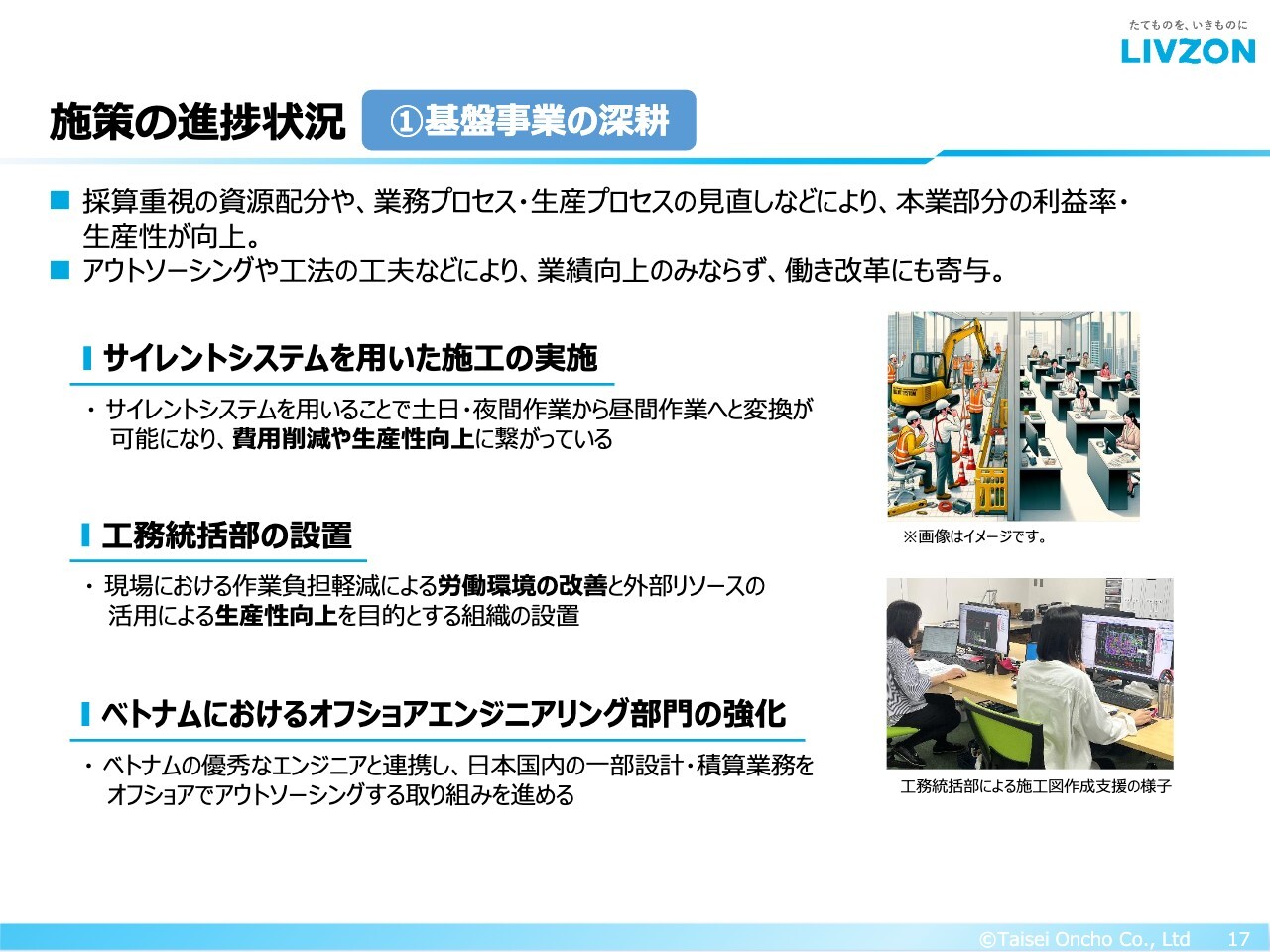

「基盤事業の深耕」についてです。採算重視の資源配分や、業務プロセス・生産プロセスの見直しなどにより、本業部分の利益率・生産性を向上させます。アウトソーシングや工法の工夫により、業績向上のみならず、働き方改革にもつなげる取り組みを進めています。

最近のトピックスとして、「サイレントシステム」があります。改修工事において、特殊な工具や工法を使うことによって、とても静かな工事を行うシステムになっています。

スライド右上に、生成AIで作ったイメージ画像を掲載しています。部屋の片側には静かなオフィス環境があり、反対側では内装や設備工事も含めた工事を行っています。

2023年4月にプレスリリースを行いましたが、改修専門工事会社の丸高工業との業務提携によって、このようなサイレント工法の共同開発を進めている最中です。従前までは、音の出る改修工事は静かな業務を行っている隣でできるものではないため、「夜中に作業しましょう」ということが多くありました。

「サイレントシステム」を使用すると、スライド右上の生成AIで描いた世界観のように、静かな執務空間の隣で、音がしないかたちで改修工事を行えるようになり、昼間に作業ができます。お客さまにとって費用削減になることに加え、働く当社にとっても負荷が減るという一石二鳥の効果があります。

2024年問題への1つの対策として、「工務統括部」を設置しました。プロジェクト現場の作業の一部を本社で集中的に代行する仕組みを構築中です。図面を描いたり、安全関係の書類を書いたりというものになりますが、それらを本社において一元で代行するということを始めています。

代行によってプロジェクトの現場における作業負担軽減、あるいは労働環境の改善といったものばかりではなく、ビジネスの面でも作業効率が高まります。こちらも、一石二鳥の効果を期待して、現在鋭意進めている最中です。

同じようにベトナムでも、国内の仕事をお手伝いしてもらえるような会社を保有しており、オフショアエンジニアリング会社をますます強化している最中です。ベトナムの優秀なエンジニアをベトナム側でたくさん雇って、日本国内で受注している仕事の一部、設計業務や積算業務や図面業務などをオフショアで、ベトナムにいながら、日本に対してエンジニアリングサービスを行うというかたちです。

一連の業務コスト効率を高めることはもちろんありますが、国内の人手不足への対応もあり、こちらも一石二鳥の効果が果たせているのではないかと思います。

これらの関係は、総じて利益率・生産性の面において改善傾向にあるということが、いろいろな実績データにも表れつつあります。今後も、こちらの方向性で鋭意進めていきたいと考えています。

施策の進捗状況 ②成長への投資

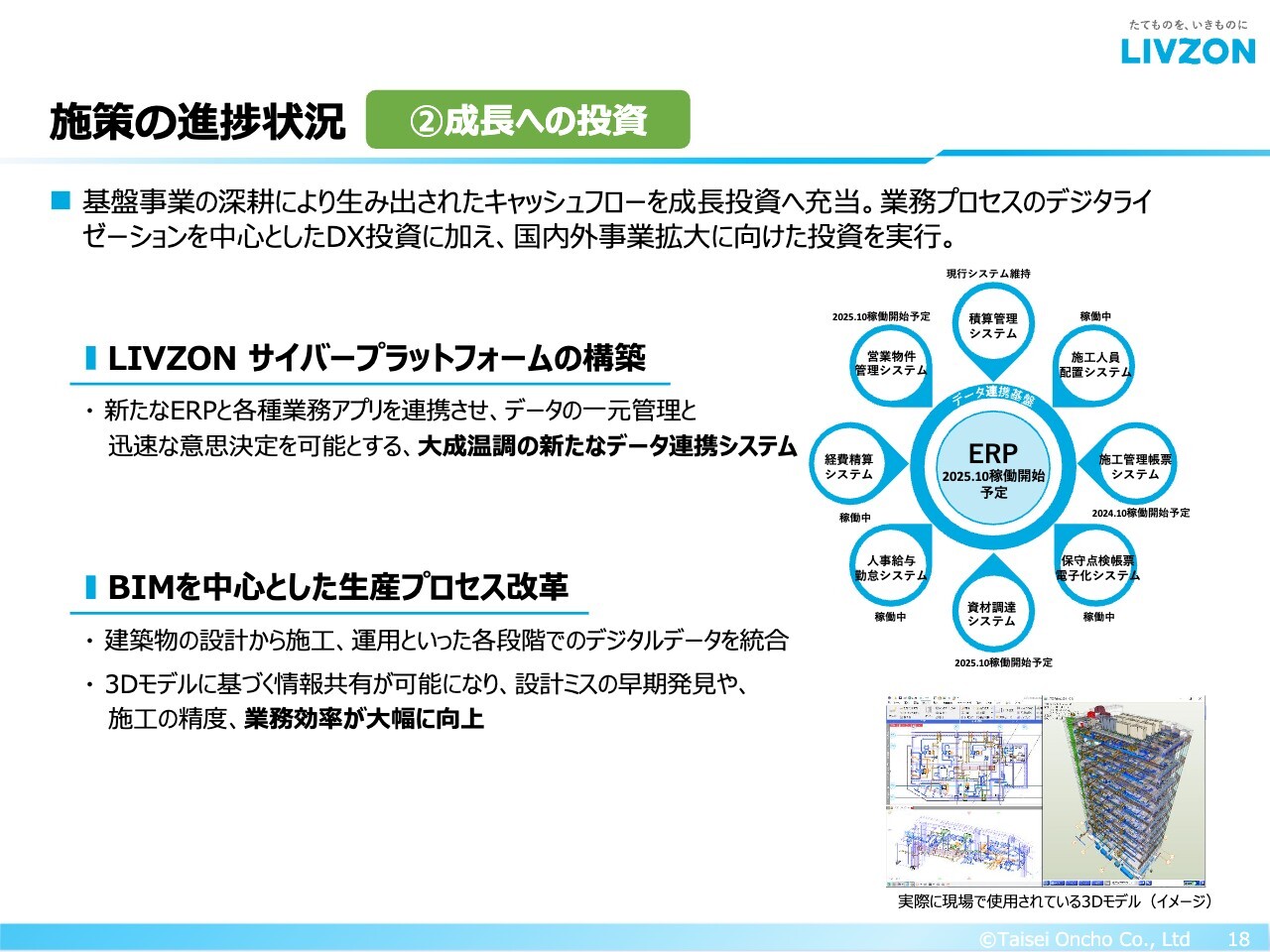

「成長への投資」についてです。「基盤事業の深耕」により生み出されたキャッシュ・フローを成長投資へ充当し、業務プロセスのデジタライゼーションを中心としたDX投資に加え、国内外事業拡大に向けた投資を実行します。

トピックスとして一番大きいのは、当社の新しいデジタル経営インフラである「『LIVZON サイバープラットフォーム』の構築」です。スライド右側に、コンセプトチャートを掲載しています。

構成要素は、大きく分けると3つあります。1つ目はERPです。既存のERPと新しいERPを完全に入れ替えるのがメインの作業です。

2つ目は、業務アプリケーションです。営業部門、設計部門、積算部門、工事部門、サービス部門などのいろいろな部門で、その部門に最適化されたシステム・ソフトウェア・アプリケーションを使っています。今後も、業務アプリケーションの導入を増やしていきます。

3つ目は、これが一番大事な要素として、データ連携基盤です。データ連携基盤を介して、ERPと外側の業務アプリケーションをつなげて、データ連携が可能になります。中央のERPと各種の業務アプリケーションが連携するかたちになり、システム同士の連携によって、データの利活用ができるようになります。

現行のシステムは使いやすいのですが、複雑になってきており、システム同士の連携が取れていないため、個別にいろいろなデータはたまっていくものの、それを組み合わせたり分析したりというデータ連携ができませんでした。

今後、データ連携ができるようになることで、リアルタイムでの経営状況の把握や、進行中プロジェクトの将来予測精度の高まりを期待しています。あるいは、データをつなぎ合わせて分析することによってコスト競争力が高まるなど、複数の効果を期待しています。

業務アプリケーションは、すでに運用を開始しているものと、これから使うものもあります。ERPは来年秋口に稼働開始となるため、来年4月以降に順次準備を始め、10月にはシステムとして運用スタートができる状態にしたいと考えています。

生産プロセス関連のデジタル活用において、「BIMを中心とした生産プロセス改革」を目指します。「Building Information Modeling」の頭文字を取って、「BIM」です。実際に現場での施工が始まる前に、3Dのデジタルデータで再現し、施工に活用していく仕組みです。

プロジェクトのかなり早い段階で、関係者間の情報共有が3Dモデルで可能になるため、設計ミスや施工上の不具合の早期発見につながります。そこで、すべての問題を潰してしまえば、あとは現場で作るだけということで、効率化がだいぶ見込めるシステムであり、業界全体としても期待されています。

BIM対応ソフトウェアへの切り替えを、「LIVZON DREAM 2030 1st half!」の5ヶ年計画で、順次進めています。会社全体の40パーセント程度のソフトウェアが、BIM対応に切り替わっています。残りの60パーセントの普及に向けて順次、投資を続けていきたいと考えています。

成長投資については、成長投資枠を設け、「成長に50億円ほど使っていこう」ということでスタートしています。「LIVZON サイバープラットフォーム」、BIM、M&Aなどにより、ほぼ50億円、予定どおりに近い投資が見込まれている状況です。

今後、さらなる成長に向けて投資できる対象が見つかれば、積極的に投資を行っていきたいと考えています。

施策の進捗状況 ③経営基盤の整備

「経営基盤の整備」についてです。今後の成長を支える環境とリソースを確保するため、多様な人財の活躍を目指した働き方改革を進めるとともに、ESGの取り組みを加速して、企業価値の持続的成長を図ります。

人財の確保・育成については、やはり人手不足で大変な状況です。日本企業各社ともに大変な状況だとは思いますが、当社も人の確保・育成に非常に苦労しています。そのため、なんとか処遇を改善していこうと、2期連続でベースアップを続けています。

当社は60歳定年としていましたが、非常に元気な方が多いため、65歳定年延長制を導入しました。できる施策はすべて実行していこうと、これ以外にも対応を進めています。

本社は大井町にありますが、現在JR東日本が大規模な再開発商業ビル「OIMACHI TRACKS(大井町トラックス)」を建築中です。非常に大きいビルで、プレスリリースでの開示のとおり、こちらへの本社移転を決定しました。

2026年秋口の移転を予定しており、このようなことも就労環境改善の1つと考えています。当社オフィスは複数のエリアに散らばっていた状態でしたが、ワンフロアに圧縮される効果は非常に大きいのではないかと思っています。いろいろなかたちで試行錯誤して、人財の確保・育成を進めています。

株主還元については、次ページ以降でご説明します。

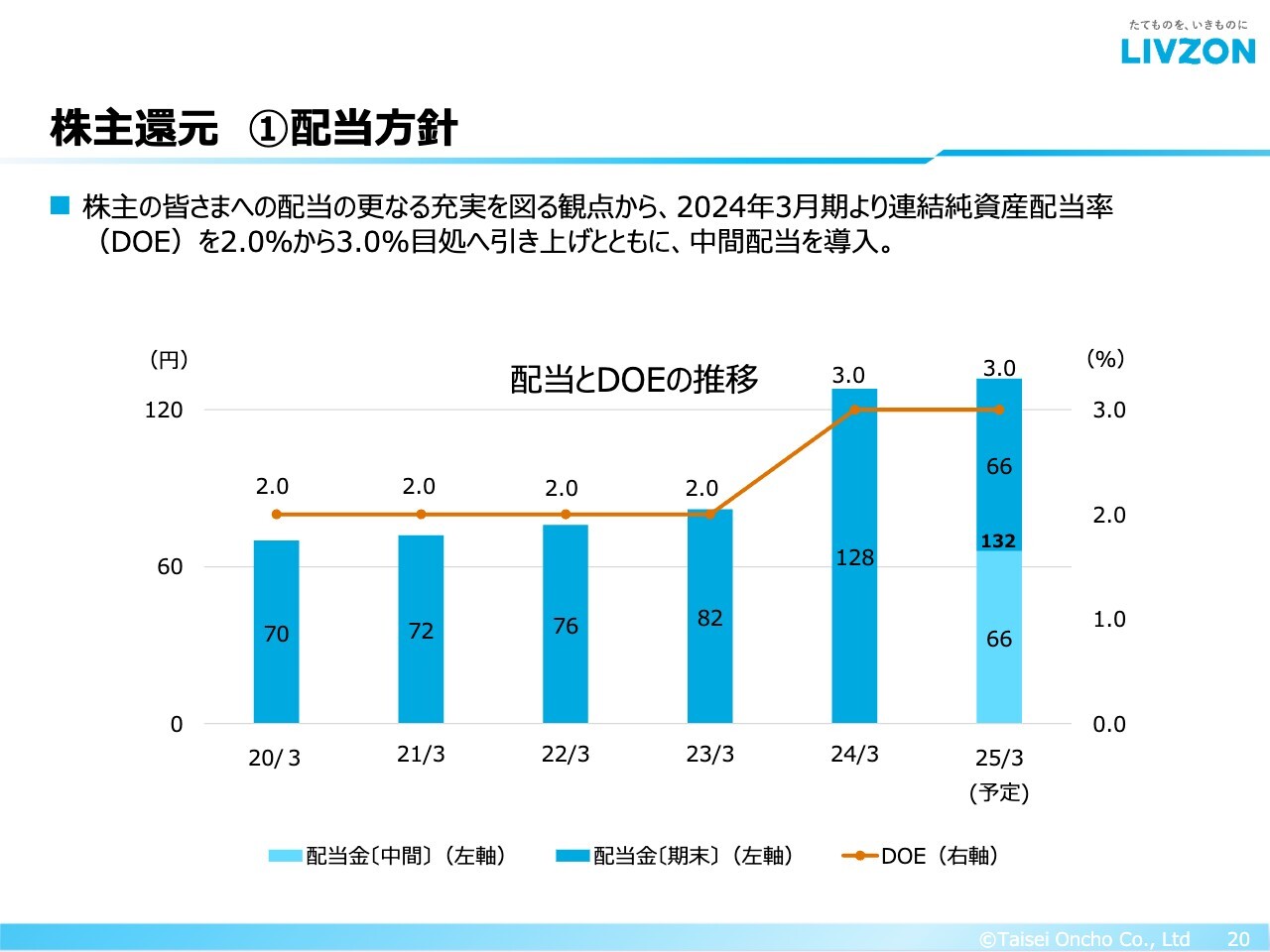

株主還元①配当方針

株主還元についてご説明します。配当方針です。当社は、2023年3月期まで、DOE2パーセントという配当方針で事業運営を進めてきました。より大きく、安定感のある株主還元のため、2024年3月期からDOE3パーセントの方針とともに中間配当の導入を発表しました。

今期においては、中間配当66円を予定どおり実施しました。期末配当も66円の予定で、今期の配当については合計132円の予想を出しています。業績の伸展とともに変動する可能性もあるため、わかり次第ご案内します。

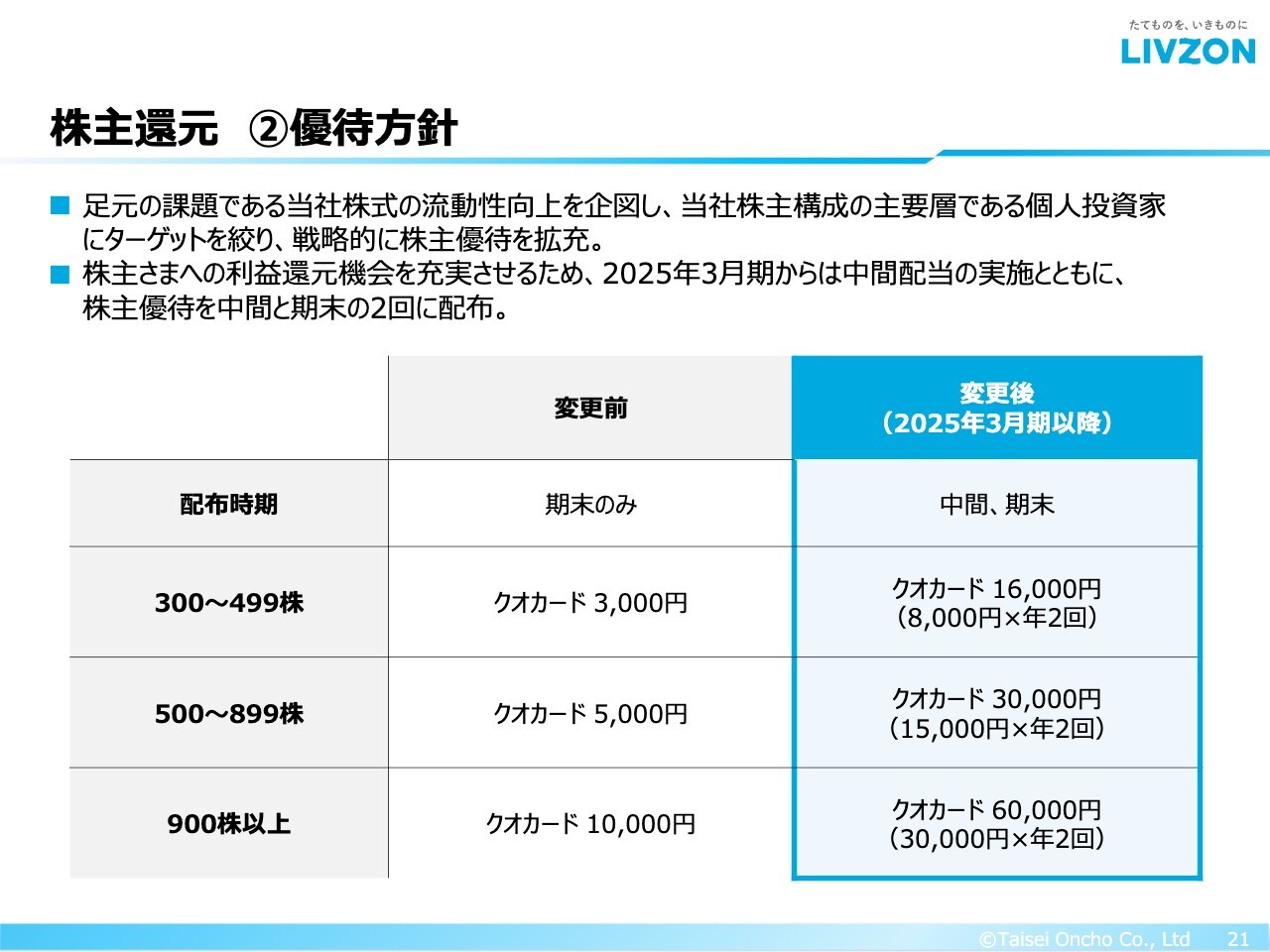

株主還元②優待方針

優待方針です。当社の株式評価を考え、流動性の低さをいかに改善していくかを検討した結果、戦略的な施策として、個人投資家層のターゲットをある程度絞り、クオカードの優待を少し厚くする取り組みを行いました。

変更前は、スライドの表左側に記載したクオカードを配布する方針でした。今期は、配布を中間と期末の2回に増やし、株式持分に応じて、1万6,000円、3万円、6万円のクオカード優待に変更しました。

流動性の問題や今考えている課題の解消が見えてきたタイミングで、将来的な方策を考えていきたいと思っています。

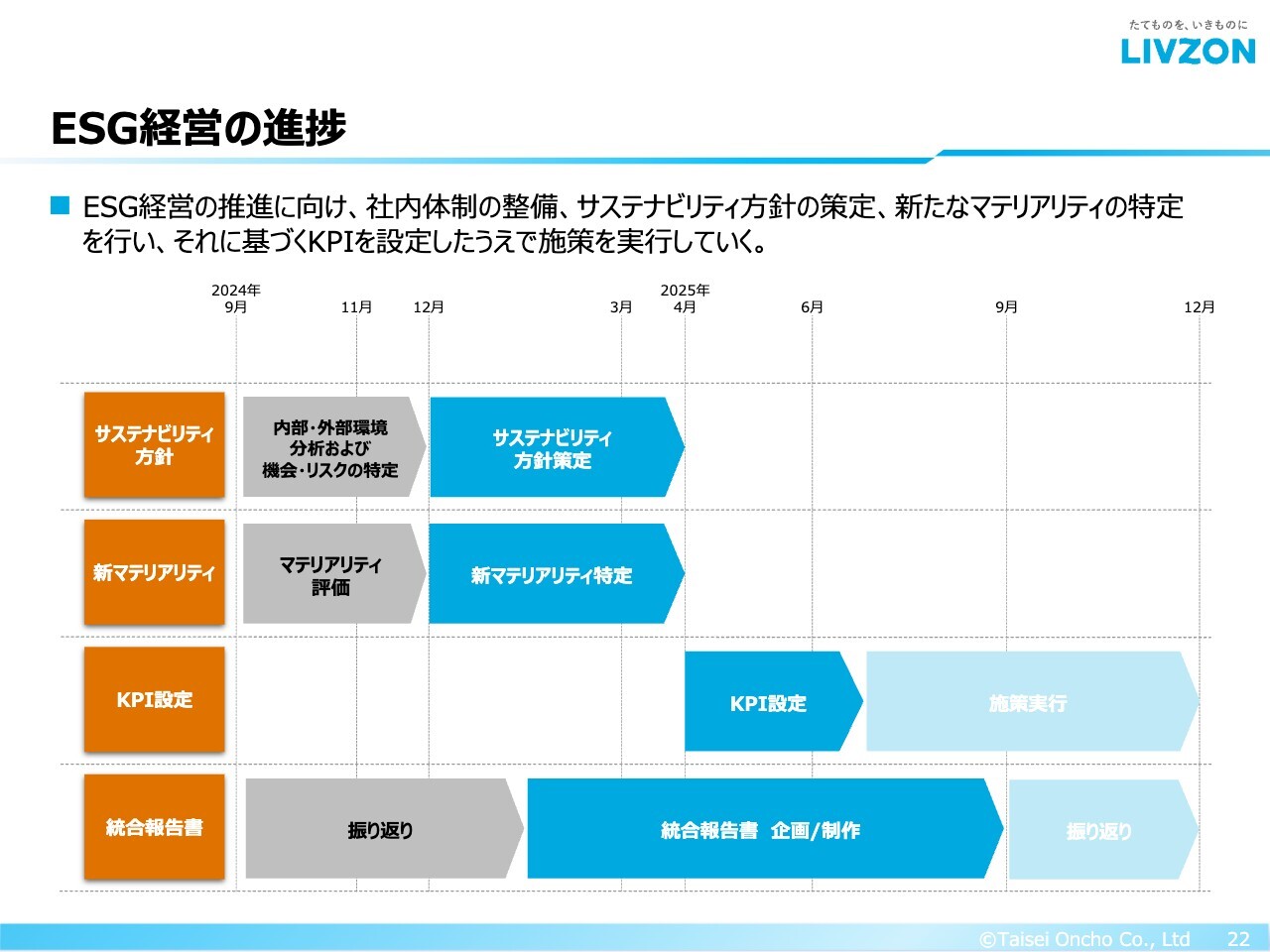

ESG経営の進捗

サステナビリティ関連についてご説明します。スライドに、ESG経営に関する取り組みについて、大まかなマイルストーンを記載しています。まずは、サステナビリティとマテリアリティを年度内に確定させていきたいと考えています。

マテリアリティに紐づくKPIを設定し、施策の実行に移していき、PDCAを回していくのが今後の大まかなマイルストーンになっています。最終的には、統合報告書をアップデートしていきます。

2024年9月に、当社として初めての統合報告書を発行しました。また、1年サイクルを回したものを反映させ、新たな統合報告書を2025年秋口以降に発行予定です。

ESGに関する取り組み①

ESGやサステナビリティ関連の情報発信については、統合報告書を中心に、毎年アップデートしていきます。その中で、本業以外のスポーツ貢献や地域貢献活動などの取り組みを行っています。

ESGに関する取り組み②

「ぺんぎん農園」の開園やクリック募金の実施など、本業以外での貢献を発信していますが、今後は、当社の本業推進そのものが、世の中のサステナビリティに大きく貢献していることをみなさま方に知っていただければと思っています。

統合報告書の内容はさらに充実させていく予定ですので、ぜひご期待いただければと思います。その他ESG関連の取り組みについては、スライドをご覧ください。

以上で、中期経営計画についてのご説明を終わります。ご清聴ありがとうございました。

質疑応答:データセンターの熱対策への対応状況について

司会者:「データセンターの熱対策は大きなマーケットとなる可能性があると思いますが、対応されているのでしょうか?」というご質問です。

水谷:ご指摘のとおり、データセンター自体は、今後も成長が見込めるかなり有望なマーケットと認識しています。ただし足元を見ると、2026年、2027年、2028年あたりまで、データセンターの案件はなく、いわゆる一般の再開発や医療関係施設、工場案件などの相談を受けているため、なかなか手が出ない状況が続いています。

先々においても、データセンターは成長の余地が大きいと思いますので、かなり先の計画に対して準備を進め、今後取り組んでいきたいと考えています。

質疑応答:「サイレントシステム」の採用状況と今後の展開について

司会者:「『サイレントシステム』は何パーセントぐらいの現場で採用されているのでしょうか? 今後、どの程度のペースで使用率を上げていく計画なのか教えてください」というご質問です。

岡田:「サイレントシステム」は、昨年度より丸高工業と取り組みを開始しました。現在では、2箇所から3箇所の現場に対応しています。病院などの居ながら工事に大きく寄与する工法のため、今後も居ながら改修工事の営業を展開していきます。

質疑応答:工期遅延と原価増加の要因について

司会者:「減収減益の通期業績予想を現時点で据え置いています。期末に向けて、工期遅延や原価増加などが見込まれるとありますが、工期遅延は残業規制などによる御社側の事情が大きいのか、それとも施主側などの外部要因が大きいのでしょうか?」というご質問です。

水谷:今後の業績見通しについては、ご指摘のとおり据え置いています。ただし、半期で見た業績はある程度確保できているものの、今後下期に向けて非常に懸念されることが2つあります。

1つ目は、工期の遅延によって、当社が売上を見込んでいたプロジェクトが売上に計上されなくなることです。最近手がけている案件は、1件1件のスケール感が非常に大きくなってきています。そのため、少しずれるだけでも金額的なインパクトがかなり出てきます。

日々の現場は流動的に動いているため、ある程度は工程遅延リスクを見込んでいますが、その先までずれ込む可能性もあり得ることから少し慎重に見ています。理由についてはさまざまですが、当社に起因するものがあったとしても非常に限られた遅れです。

プロジェクト全体に起こりうるものとしては、入ってくるべき物が納期までに入らない、ゼネコン側の仕事がやや遅れるなどがあります。また、プロジェクト初期段階には設計変更が発生しますが、仕様が決まらない状態でただ時間だけが過ぎていくことも多々あり、そこが一番のリスクです。

2つ目は、資機材費の上昇が続いていることです。資機材費だけではなく、外注工事にかかる人のコストも含まれます。ある程度のコスト高騰は見込んでいますが、それを上回るスピードで、製品や人のコストが上昇しています。

この2つを慎重に見極めている状況のため、業績については据え置きとしました。また確実になった段階で、何かしらのご案内をさせていただきます。

質疑応答:アドバンテッジアドバイザーズとの提携効果について

司会者:「これまでの業績拡大の中で、アドバンテッジアドバイザーズとの提携による効果はどの程度あったのでしょうか? 今後の取り組みについても教えてください」というご質問です。

水谷:アドバンテッジアドバイザーズとの提携は、「LIVZON DREAM 2030」のカンフル剤として実施しました。この提携によって、いくつかの共同プロジェクトを進めています。

ある程度顕著に成果が出たものは、当社が取り組んできた本業の利益率・生産性を改善させるプロジェクトです。当社が持っているデータを、アドバンテッジアドバイザーズのいろいろな分析手法を取り入れて活用することで、業績改善につながってきています。

もう1つはDXです。「LIVZON サイバープラットフォーム」の基本的な考え方は、アドバンテッジアドバイザーズと彼らのネットワークの中の専門家を集めて多様に協議した中で、疎結合という思想のもと設計を行いました。

大きいシステムを一度に作るのではなく、コアとなるERPを作った上で、業務アプリケーションを着脱可能にするというコンセプト作りなどにも参加してもらっています。

資本政策関係として、当社は、かねてからキャピタルアロケーション手法を取り入れていませんでした。しかし、入ってくるお金と出ていくお金を着実に把握した上で、どれだけ投資に回して、どれだけ還元に回せばいいか、明確化できました。

その結果、DOEを3パーセントに引き上げて問題なさそうだと判断する際などに、複数の効果が発揮できたと思います。ただし、大方の新株予約権は行使されているため、今後は限られた範囲での協業になると思います。

質疑応答:株式流動性と株主優待について

司会者:「株式流動性の目標値を教えてください。また、その目標が達成された場合、現状の株主優待がなくなる可能性もあるのでしょうか?」というご質問です。

水谷:流動性の目標値はありますが、この場での開示は差し控えたいと思います。目標が達成された場合に優待を継続するかどうかが本題の質問だと思います。一定の目的に基づいて、現在の優待配布を実施しているため、そのタイミングで総合的に判断していきたいと考えています。

質疑応答:国内半導体工場の設備投資拡大に伴う将来性について

司会者:「半導体工場など、国内での設備投資拡大の恩恵が今後どのように出てくるとみられていますか?」というご質問です。

水谷:半導体の投資は、海外からの投資となると大きなスケール感になるため、非常に大きなインパクトがあります。当社が直接的にプロジェクトに関われるかはその時の状況によりますが、直接的に当社のビジネスにつながれば、かなりのプラス要素になります。

あれだけの大きな半導体工場になると、それだけ競争環境がばらつく可能性があります。リソースがすべて大規模プロジェクトに回ると、手薄になるマーケットも当然出てくる可能性があるため、半導体セグメントについては、それらを両睨みで考えていきます。

質疑応答:中国セグメントの業績見通しについて

司会者:「セグメント別利益で、中国セグメントの赤字は期初計画どおりの水準なのでしょうか? また、現状の通期予想の中で、中国セグメントは下期あるいは通期に黒字の予定があるのか教えてください」というご質問です。

水谷:中国事業は、引き続き市場としては、かなり厳しい状況の中で経営しています。赤字については、期初からかなり厳しい見立てをしていましたが、おおむねそれに沿ったような業績で推移しています。

ただし中間の数字を見るかぎり、前年に比べるとコスト削減などにより赤字幅が縮小してきています。現状しばらくは、耐え忍ぶようなフェーズのマーケットだと思いますので、あまり大きなものは期待できない代わりに、赤字は今の水準程度で抑えられるように努力していきたいと考えています。

水谷氏からのご挨拶

水谷:本日は貴重なお時間をいただき、誠にありがとうございました。引き続き大きなテーマに取り組んでいるため、この半年で大きく動くことはあまりないかもしれませんが、非常に大きなチャレンジングな取り組みを進めていることは確かです。

下期や来期についても、連続的に業績が積み上げられるように鋭意進めていきたいと考えています。引き続きご理解いただき、応援していただければと思います。ありがとうございました。

この銘柄の最新ニュース

大成温調のニュース一覧- 東証スタンダード(大引け)=値下がり優勢、ブランジスタ、GキッズがS高 2026/03/03

- 東証スタンダード(前引け)=値下がり優勢、湖北工業、重松製が一時S高 2026/03/03

- 東証スタンダード(大引け)=値下がり優勢、アイビーシー、TVEがS高 2026/02/20

- 東証スタンダード(前引け)=値下がり優勢、アイビーシー、東京衡機がS高 2026/02/20

- 東証スタンダード(大引け)=値上がり優勢、静甲、日ギアがS高 2026/02/19

マーケットニュース

- 波乱相場は権利取りの好機、駆け込みゲット「3月株主優待」妙味株 <株探トップ特集> (03/03)

- 明日の株式相場に向けて=買い場到来か、ここでの選択肢と個別戦略 (03/03)

- NY各市場 1時台 ダウ平均は861ドル安 ナスダックも1.7%の大幅安 (03/04)

- 本日の【新規公開(IPO)】情報 (3日大引け後 発表分) (03/03)

おすすめ条件でスクリーニングされた銘柄を見る

大成温調の取引履歴を振り返りませんか?

大成温調の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。