【QAあり】シーアールイー、各事業が堅調に業績を伸ばし、事業利益は期初予想75億円を大幅に上回り82.5億円(前期比増益)で着地

今回発表のトピックス

亀山忠秀氏(以下、亀山):株式会社シーアールイー代表取締役社長の亀山忠秀です。2024年7月期決算についてご説明します。主にお伝えしたいトピックスは3つです。

第1に、2024年7月期実績は各事業が堅調に業績を伸ばし、計画比増益にて着地しました。

第2に、進行期である2025年7月期の業績予想は各事業順調と見込んでおり、前期比で増収増益予想となっています。

第3に、第2次中期経営計画期間の最終年度である2026年7月期の事業利益予想をアップデートしました。

この3点をご説明することにより、当社の今後の事業展開を投資家のみなさまにご理解いただきたいと思っています。第2次中期経営計画期間も残り2年となりましたが、本日アップデートした計画に向け、着実に成長していきます。

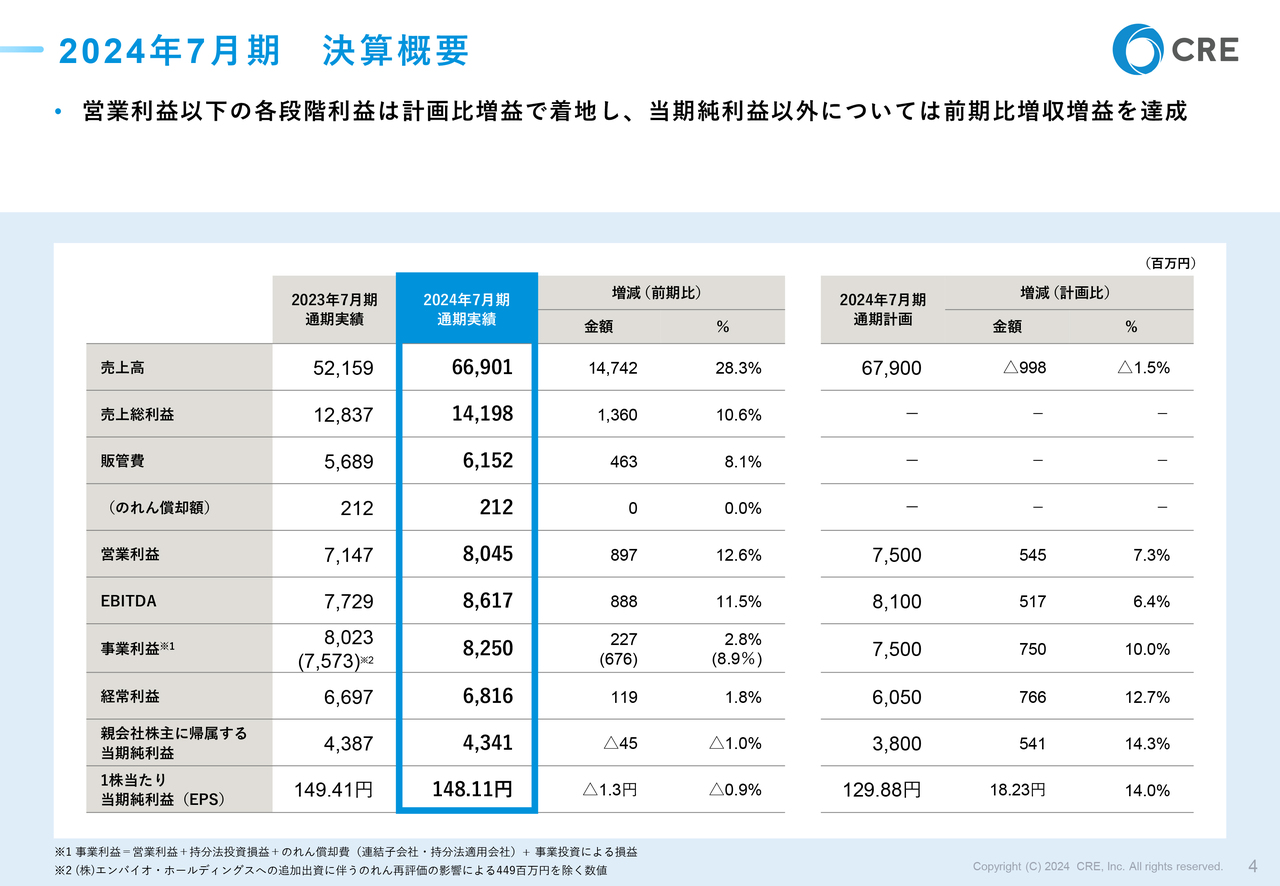

2024年7月期 決算概要

2024年7月期の決算概要です。営業利益以下の各段階利益は計画比増益で着地し、当期純利益以外については前期比増収増益を達成しました。

当社が指標とする事業利益は、期初予想の75億円を大幅に上回り82億5,000万円で、前期比においても増益で着地しました。

当期純利益の前期比減の主な理由は、持分法適用会社ののれんの再評価による影響などにより、前期の実効税率が低かったためです。

セグメント別の業績は、この後詳細にご説明します。物流投資事業、不動産管理事業、アセットマネジメント事業、それぞれにおいて利益が計画値を上回っています。

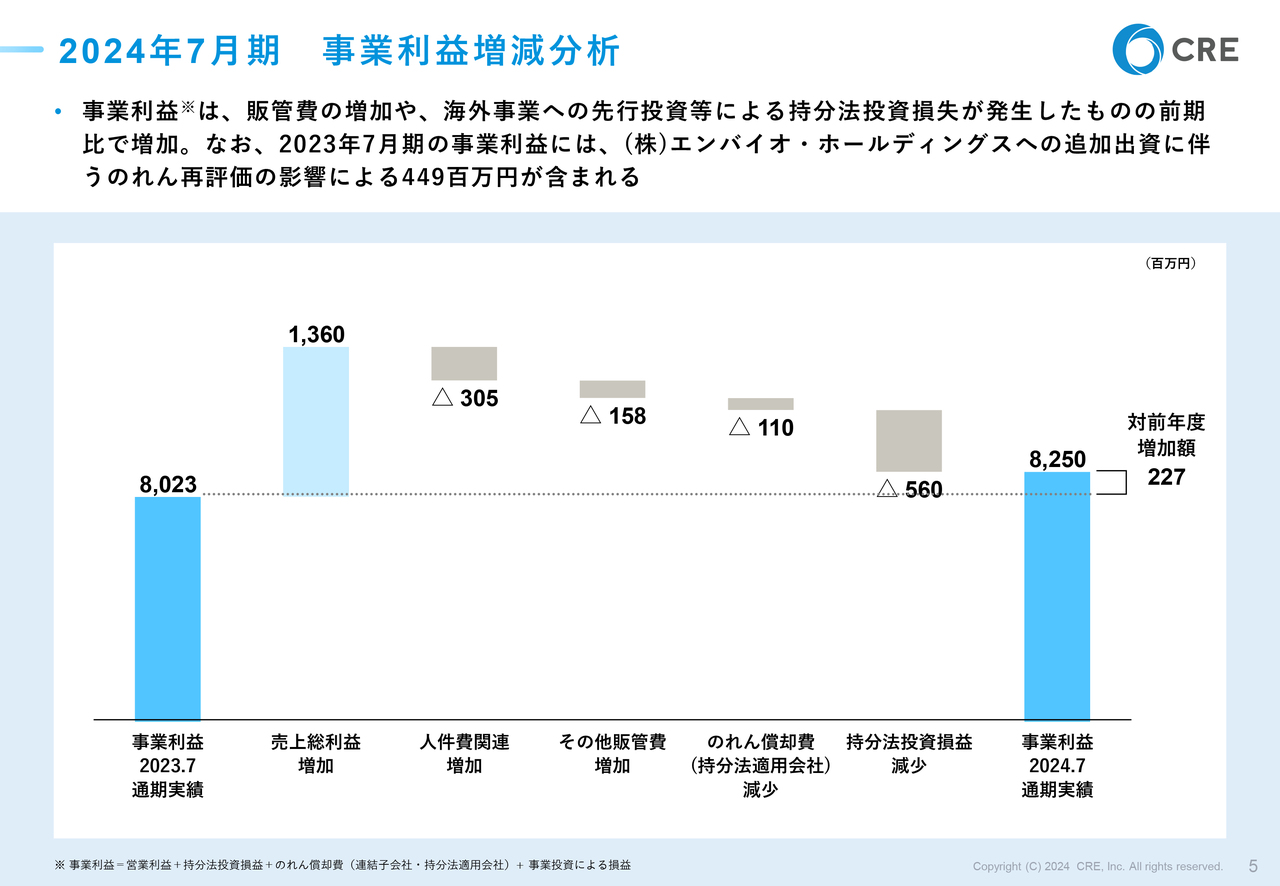

2024年7月期 事業利益増減分析

事業利益に関する前期からの増減分析は、スライドに記載のとおりです。人的投資の強化による販管費の増加や、海外事業への先行投資などによる持分法投資損失が発生したものの、前期比で約2億2,700万円の増加となりました。

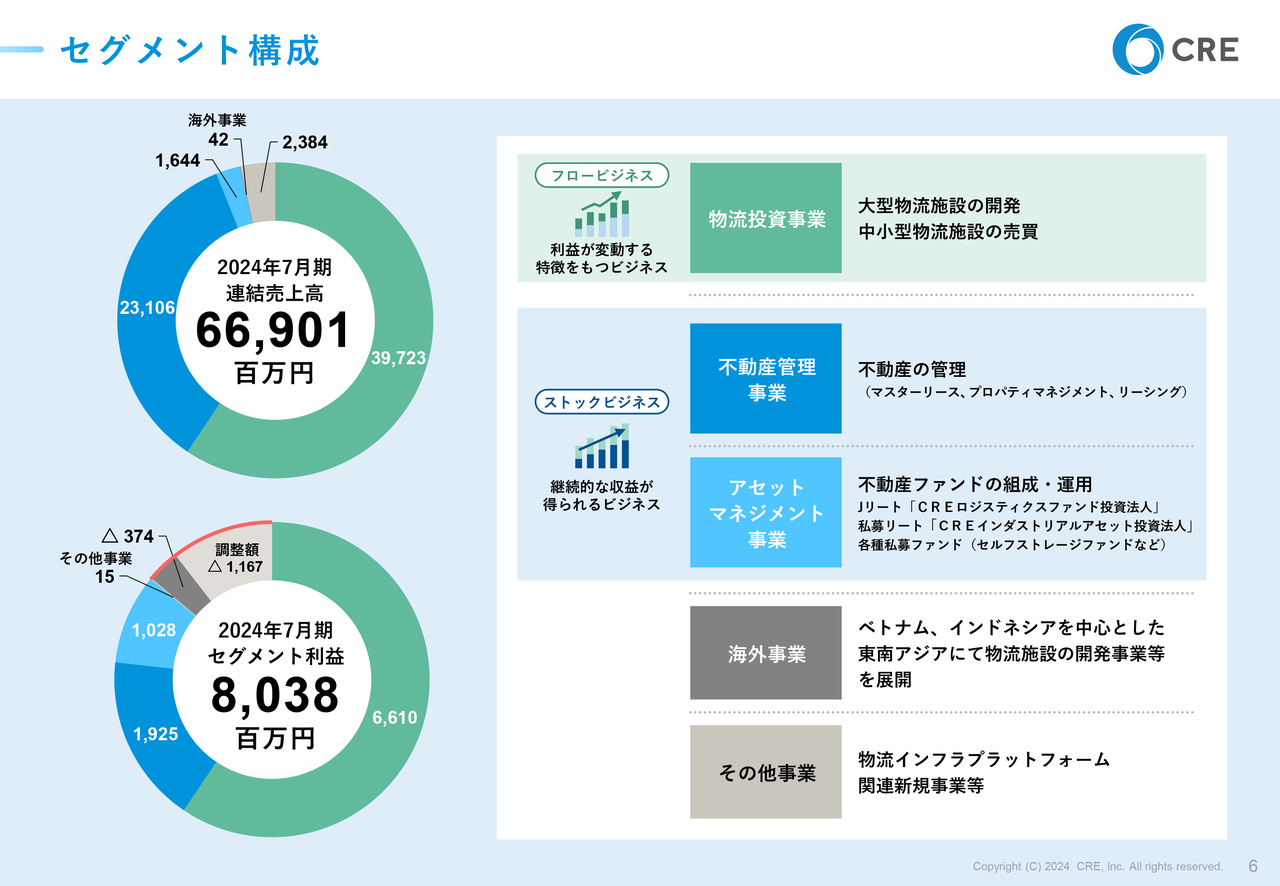

セグメント構成

セグメント別の詳細な業績のご説明に入る前に、当社の事業セグメントはスライドに記載のとおりです。

当社グループは、物流不動産に関するさまざまなサービスを展開しており、物流不動産を開発、管理して、ファンドを作り、運用する一連のすべてをサービス領域として有しています。

物流投資事業では、大型物流施設の開発および中小型物流施設の売買を行っており、物件の規模や売却時期などによって、毎期の利益が変動するフロービジネスとなります。

不動産管理事業、および不動産ファンドを運用するアセットマネジメント事業は、収益が毎期積み上がっていくストックビジネスです。不動産管理事業のマスターリースは、オーナーさまから倉庫を借上げさせていただき、テナントさまへお貸し出しをする転貸のことを指します。プロパティマネジメントでは、不動産の管理受託を行っています。

海外事業では、ベトナム、インドネシアを中心とした東南アジアにて、物流施設の開発事業を行っています。現在はまだ先行投資フェーズですが、積極的な投資を続けています。

以上に含まれない新規事業などが、その他事業となります。

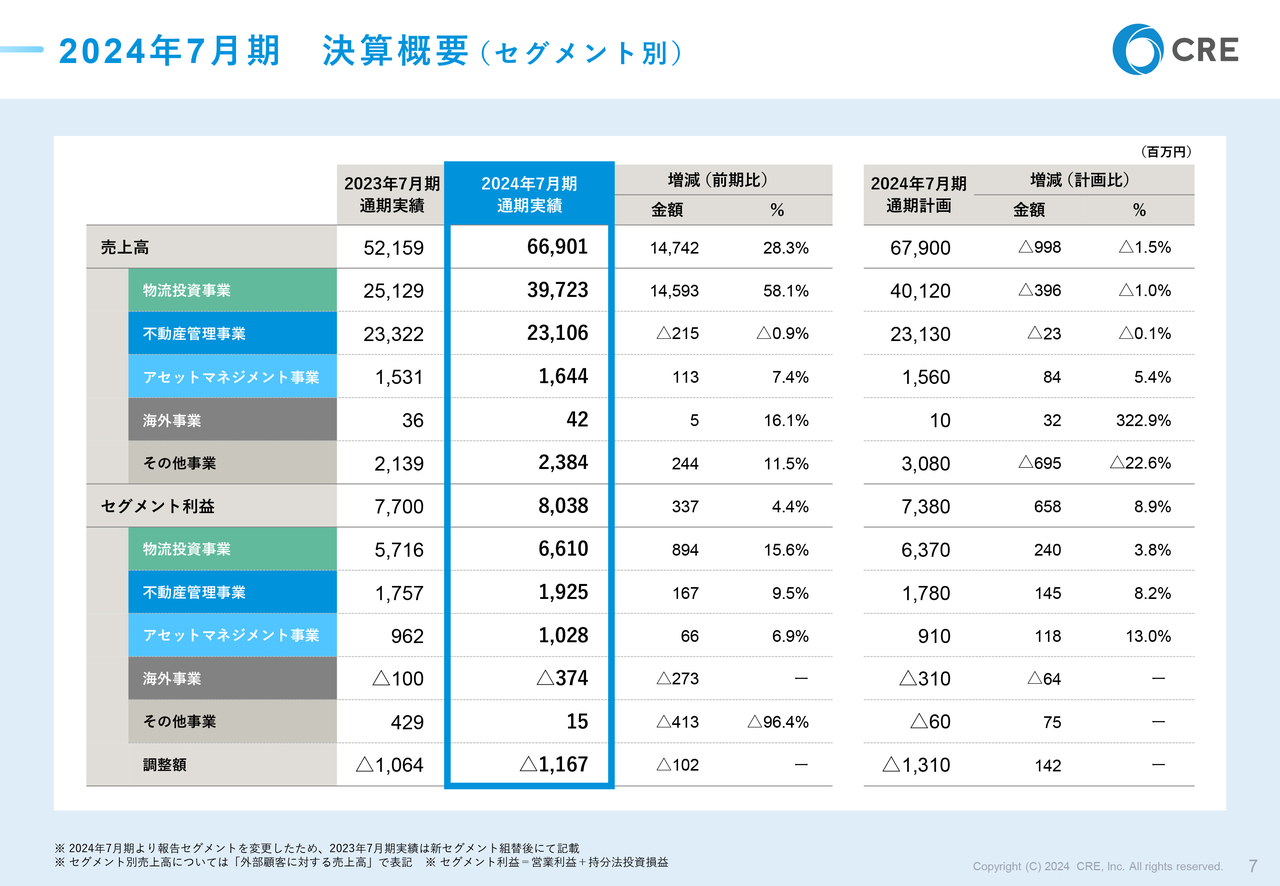

2024年7月期 決算概要(セグメント別)

セグメント別の決算概要はスライドに記載のとおりです。

物流投資事業は、前期比で増収増益です。

不動産管理事業は、前期比で減収となったものの増益でした。

アセットマネジメント事業は、計画では前期比減益予想でしたが、予想を上回って前期比増収増益で着地となりました。

海外事業は、先行投資を続けており、セグメント利益では赤字となっています。

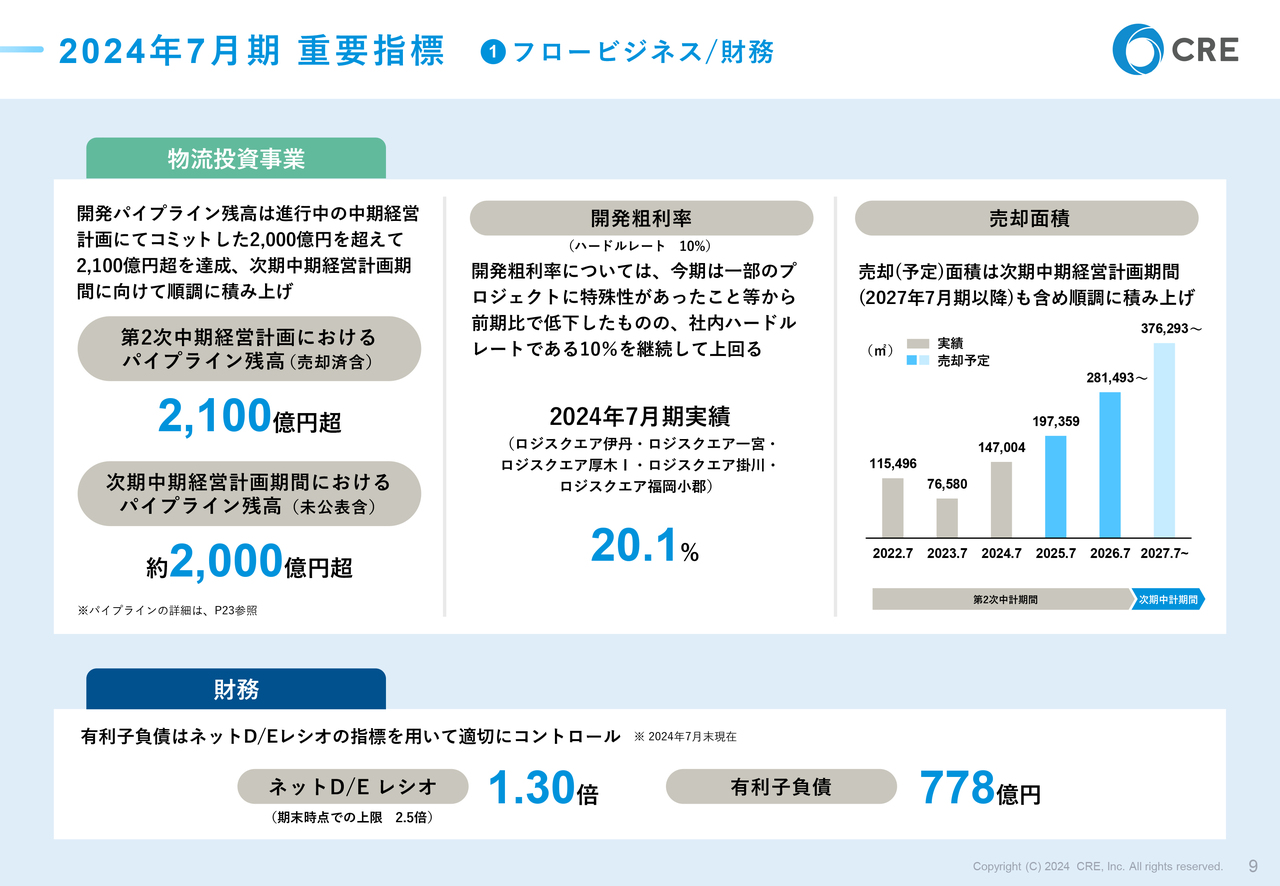

2024年7月期 重要指標 ①フロービジネス/財務

各事業の重要指標についてご説明します。

フロービジネスの物流投資事業における、本中期経営計画期間中の開発パイプライン残高は2,100億円を超えており、次期中期経営計画以降での売却予定物件のパイプライン残高もさらに積み上がり、約2,000億円を超えました。着実にパイプライン残高は積み上がっています。

2024年7月期は「ロジスクエア」5物件を売却し、開発粗利率は平均で20.1パーセントとなりました。

売却物件のうち「ロジスクエア伊丹」は、マーケットリスクを抑えるため、土地取得の前に外部投資家を招聘した特殊なプロジェクトです。通常の開発案件よりリスクを抑えたかたちであるものの、開発粗利率は社内ハードルレートである10パーセント以上をしっかり確保しています。

売却予定面積は、次期中期経営計画期間である2027年7月期以降も含め、しっかりと積み上がっています。

財務指標のネットD/Eレシオは、上限としている2.5倍の約半分の1.30倍、有利子負債は778億円です。「ロジスクエア京田辺A」「ロジスクエア京田辺B」「ロジスクエア朝霞A」「ロジスクエア朝霞B」など、総事業費が500億円を超える大型プロジェクトが控えているため、ネットD/Eレシオはもう少し上昇する見込みです。

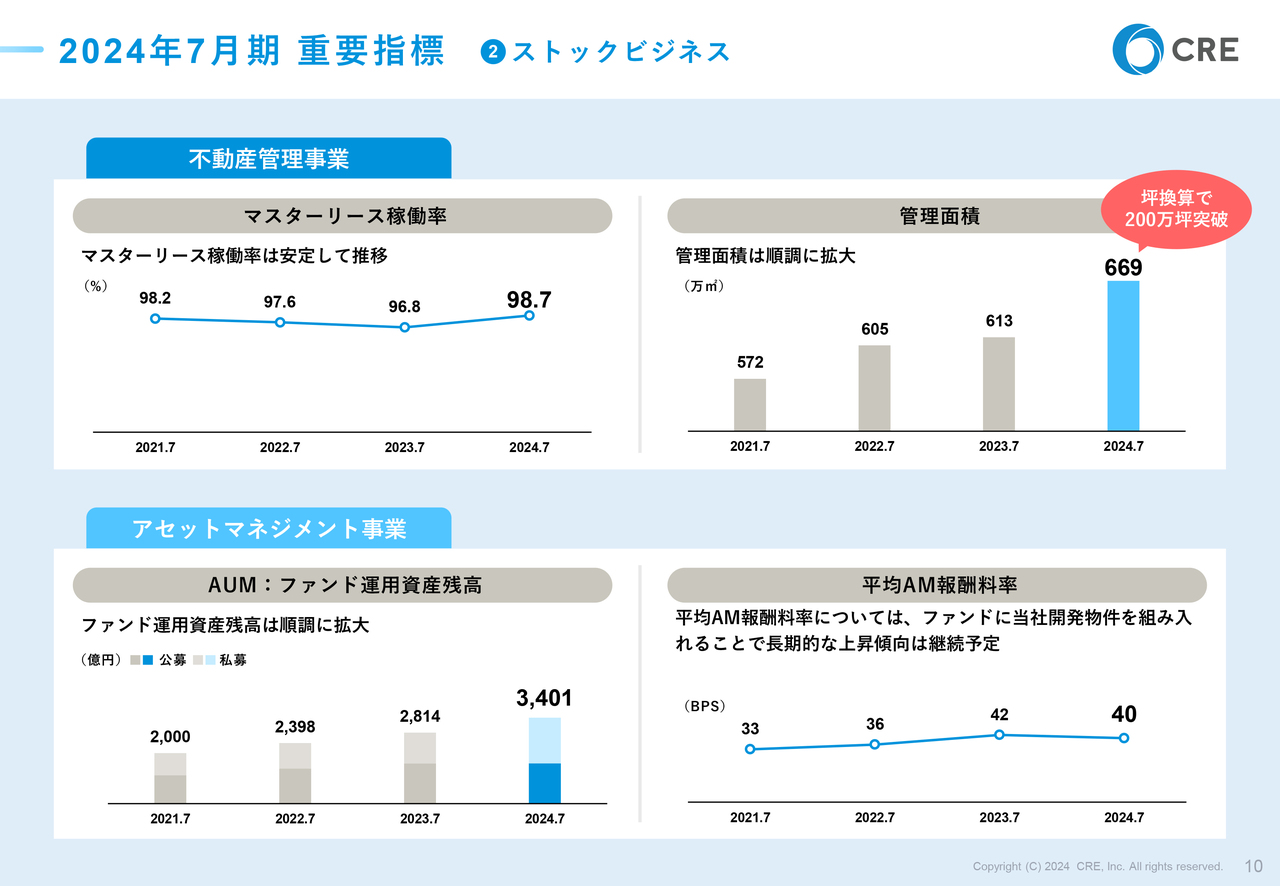

2024年7月期 重要指標 ②ストックビジネス

不動産管理事業の重要指標は、マスターリース稼働率と、マスターリースとプロパティマネジメントを合わせた管理面積です。先行投資として借り上げをした物件のリースアップが完了し、2024年7月末のマスターリース稼働率は98.7パーセントと、前期末時点から上昇しました。2025年7月期のマスターリースは、高い発射台から事業がスタートできます。

マスターリースとプロパティマネジメントを合わせた管理面積は669万平米となり、順調に増加しています。なお、坪換算では管理面積が202万坪となり、200万坪という大台を突破しました。今後は面積の拡大より、収益性の向上に軸足を置き、事業を拡大していきます。

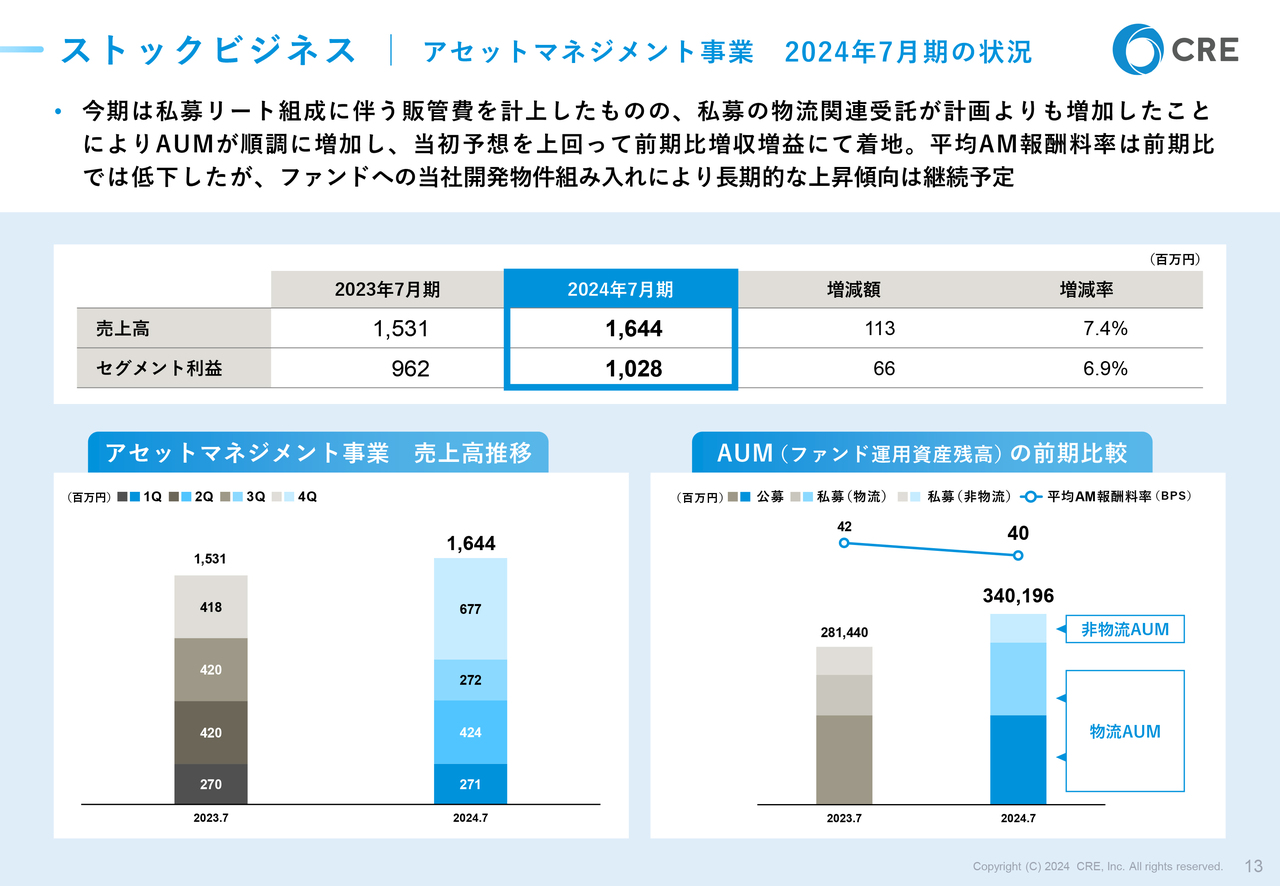

アセットマネジメント事業の重要指標は、ファンド運用資産残高を意味するAUMと平均AM報酬料率です。AUMは前期末比587億円増の3,401億円となりました。4,500億円の目標に向け、着実に成長しています。

物流投資事業の開発物件のファンドへの売却のみならず、外部から取得したセルフストレージファンドの組成も、AUMの成長に寄与しています。

平均AM報酬料率については40ベーシスポイント、0.40パーセントとなっています。ファンドに当社開発物件を組み入れることで、長期的な上昇傾向は継続予定です。

フロービジネス|物流投資事業 2024年7月期の状況

物流投資事業の2024年7月期の業績および事業の状況です。先ほどお伝えしたとおり、前期比で増収増益となりました。各四半期の利益の平準化は志すものの、物流投資事業は物件の売却のタイミングによって四半期ごとの売上・利益が大きく変動し、前年同四半期比の変動も大きくなります。

物流投資事業のセグメント利益は、第3四半期末時点の累計が約4億円でしたが、通期では66億円を達成したように、四半期ごとよりも通期単位で見ていただいたほうが適切だと考えています。なお、2024年7月期は物件売却を第2四半期と第4四半期に実施しています。

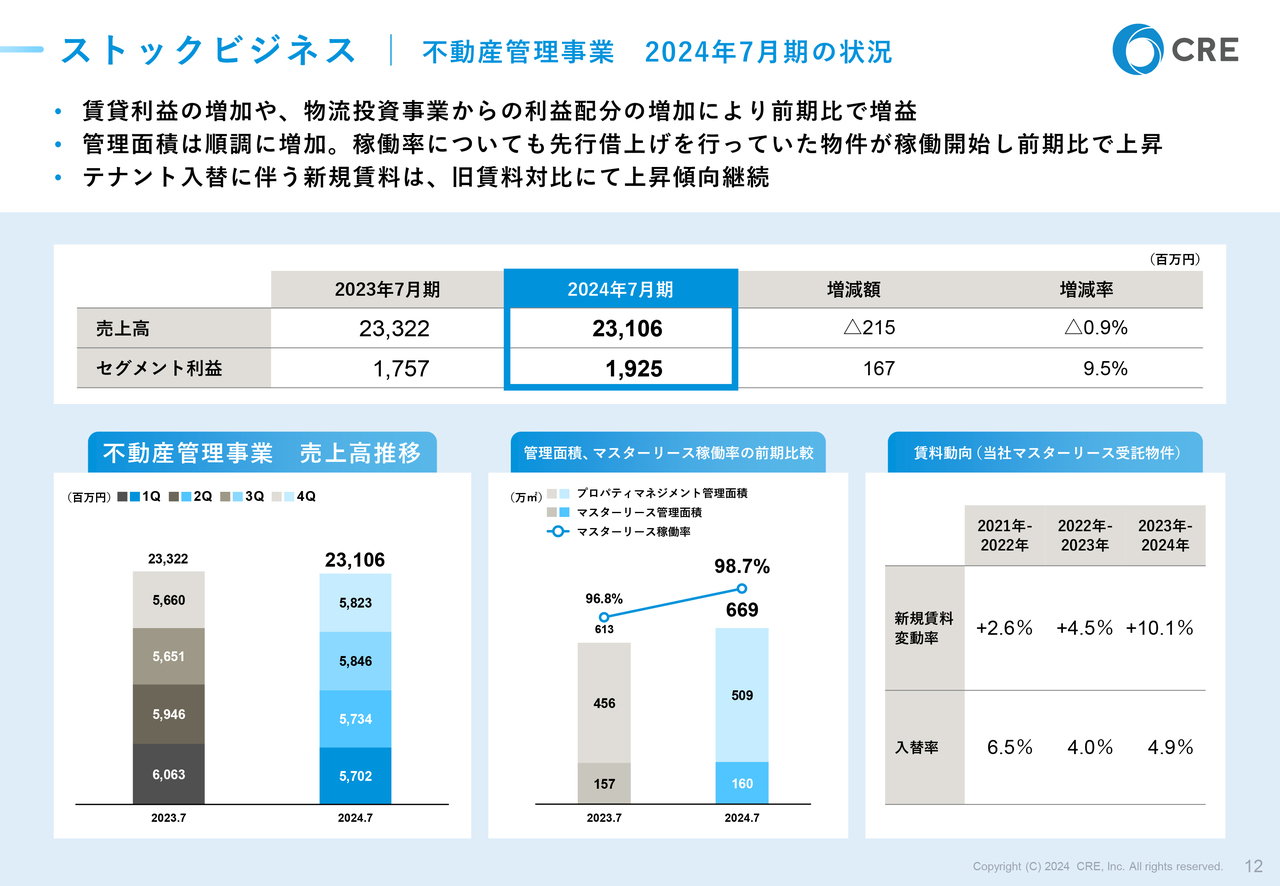

ストックビジネス|不動産管理事業 2024年7月期の状況

不動産管理事業の2024年7月期の業績および事業の状況です。賃貸利益の増加や、物流投資事業からの利益配分の増加により、前期比で増益となりました。

管理面積は主にプロパティマネジメントにおける自社開発物件の受託により、増加しています。また、他社さまからの受託も順調に増加しています。

マスターリースの稼働率も、先行借上げを行っていた物件が稼働を開始し、前期比で上昇しました。

マスターリース受託物件におけるテナントさまの入替に伴う新規賃料は、旧賃料対比にて上昇傾向が継続しています。当社はマスターリースにおいて現在1,300棟を超える物件を管理しており、物件数では日本最大級となっています。

賃料動向の数値が示すとおり、大型物件だけでなくマスターリース事業における小型倉庫の賃料も上昇傾向にあります。オーナーさまとの共存共栄のため、まずは適正な賃料をテナントさまにご提案していきたいと考えています。

プロパティマネジメントは、面積拡大だけではなく収益性をより重視して、物件の管理受託を進めていきます。

ストックビジネス|アセットマネジメント事業 2024年7月期の状況

アセットマネジメント事業の2024年7月期の業績および事業の状況です。2024年7月期は、私募リート組成に伴う販管費を計上したものの、私募の物流関連の受託が計画よりも増加したことにより、AUMが順調に増加し、当初予想を上回り前期比増収増益にて着地しました。

一過性の成功報酬の影響がなくなり、平均AM報酬料率は前期比では低下していますが、ファンドへの当社開発物件の組み入れにより長期的な上昇傾向は継続していく予定です。

ストックビジネス|アセットマネジメント事業

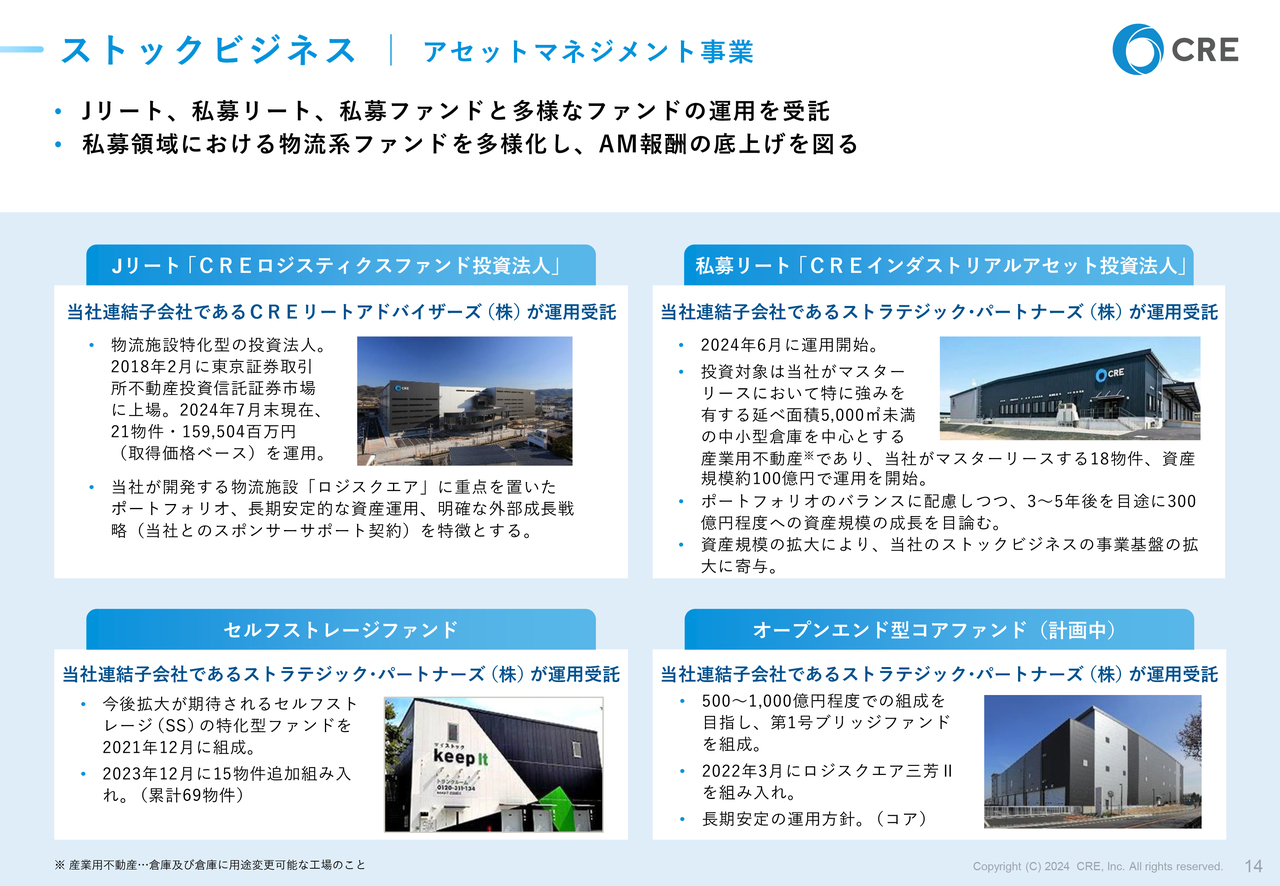

アセットマネジメント事業では、Jリート、私募リート、私募ファンドと多様なファンドの運用を受託しています。

今年6月には、当社がマスターリースする中小型倉庫を組み入れた私募リート「CREインダストリアルアセット投資法人」の運用を約100億円の資産規模にて開始しました。

こちらの私募リートの資産規模が拡大していくことにより、マスターリース事業の成長スピードが上がり、ストックビジネスの事業基盤の拡大に大きく寄与する施策です。

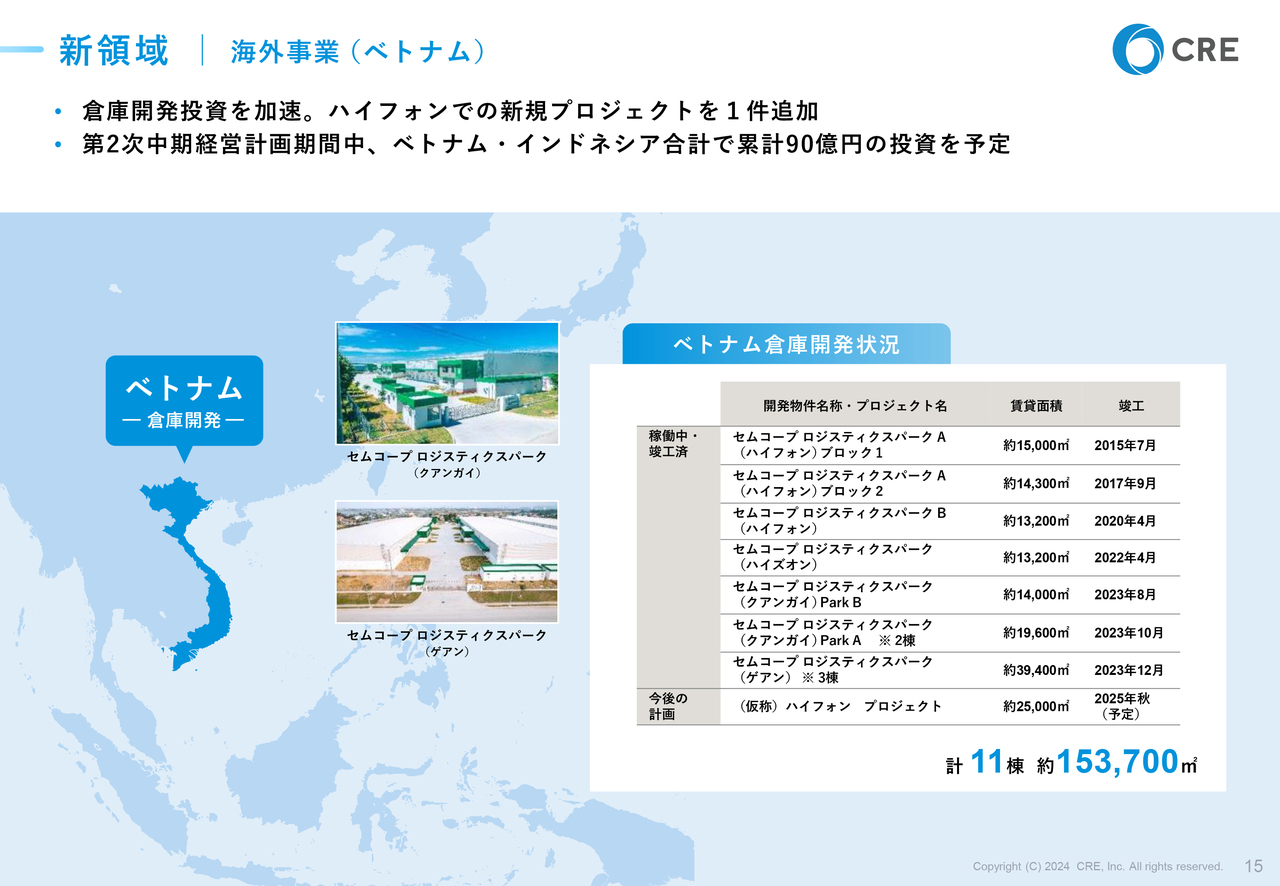

新領域|海外事業(ベトナム)

海外事業は、本中期経営計画期間においては種まき、先行投資のフェーズと位置づけています。

現在は東南アジアのベトナムとインドネシアにおいて倉庫の開発に投資を行っており、順調に投資物件が増加しています。ベトナムでは、公表可能な範囲において11棟の案件が進行中です。

他にも現在検討中の案件も多く、さらに種をまいていく予定です。

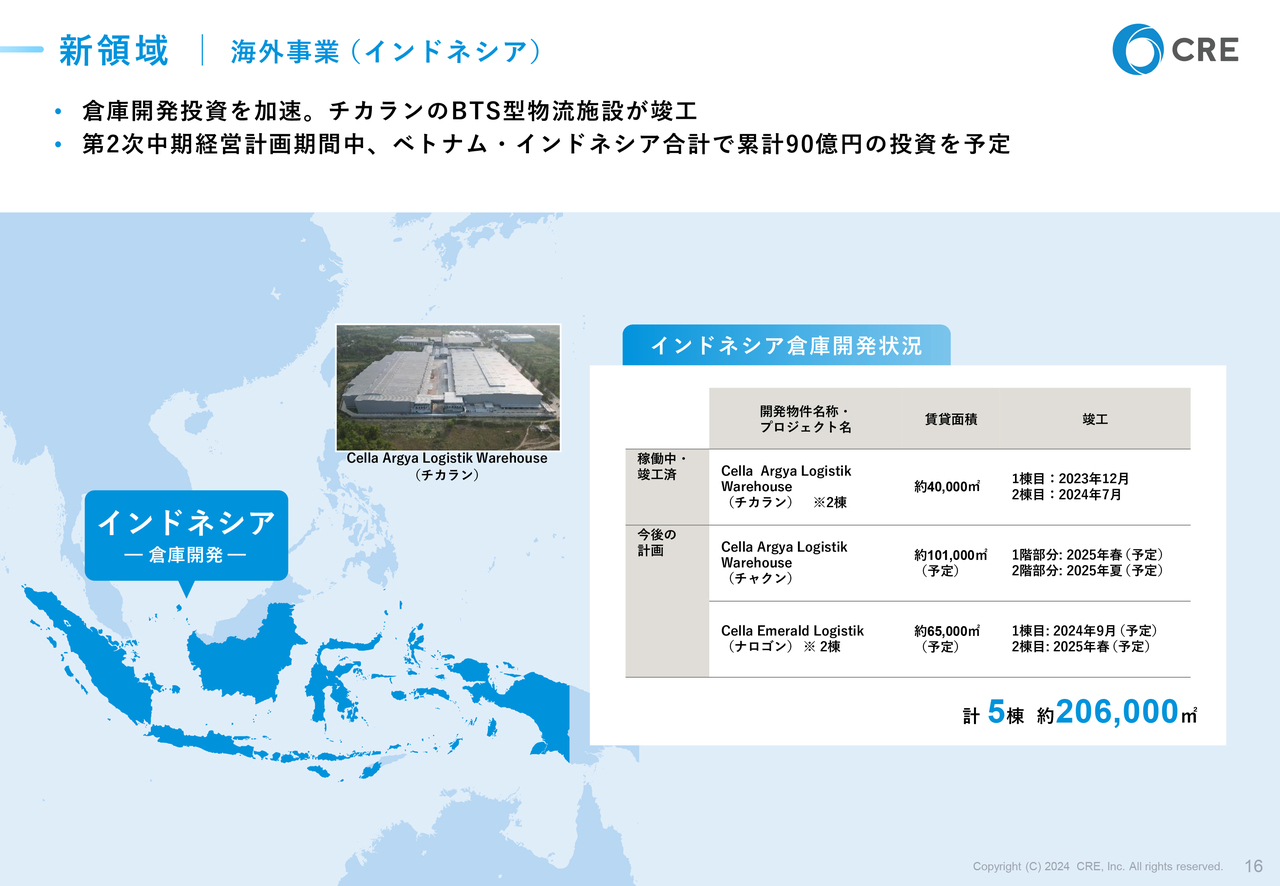

新領域|海外事業(インドネシア)

インドネシアでは、5棟の案件が進行中です。直近では今年7月に西ジャワ州のチカランにおいて、第1号プロジェクトであるBTS型物流施設が竣工しています。

海外事業については、今後も積極的な投資を続けていきます。

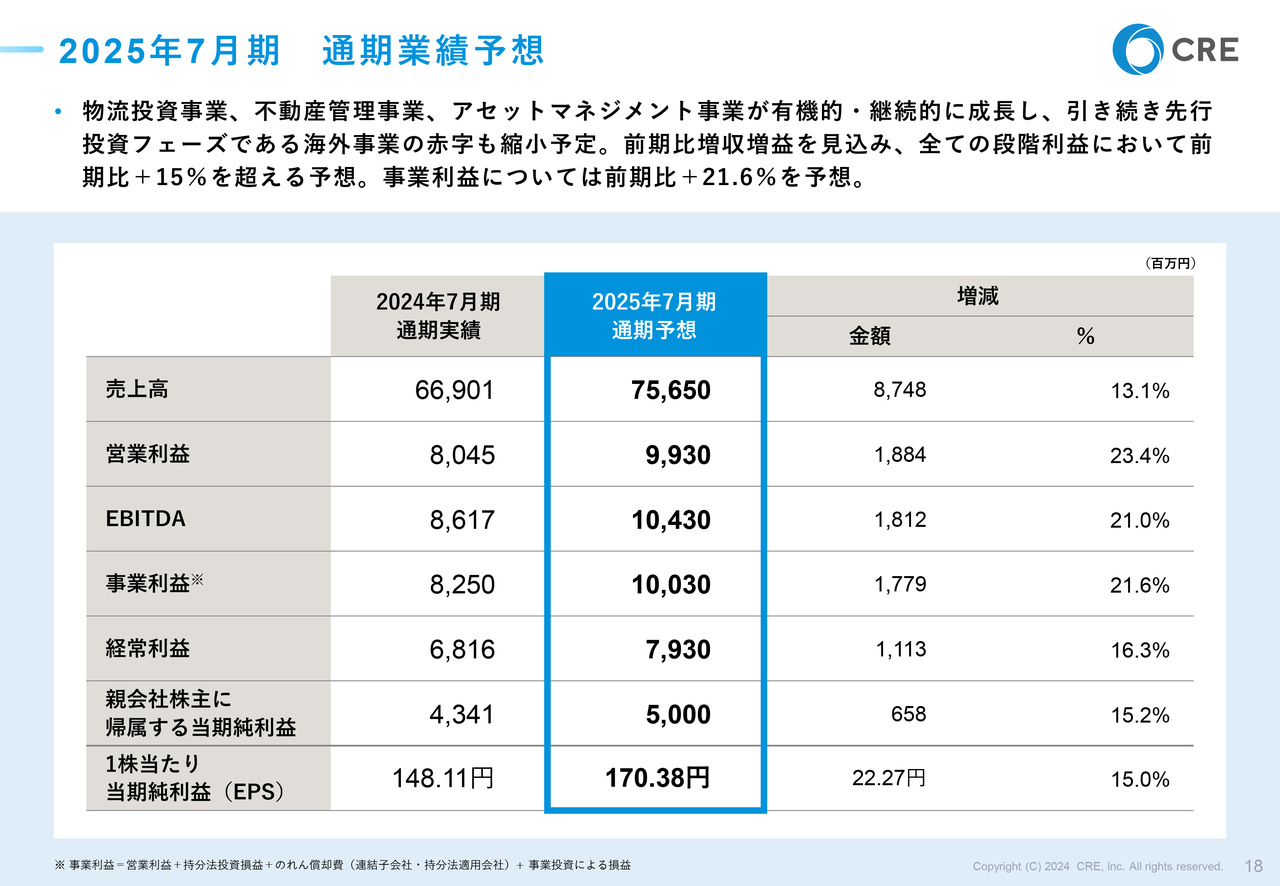

2025年7月期 通期業績予想

2025年7月期通期業績予想です。2025年7月期は、物流投資事業、不動産管理事業、アセットマネジメント事業が有機的・継続的に成長し、引き続き先行投資フェーズである海外事業の赤字も縮小予定です。

前期比増収増益を見込み、すべての段階利益において前期比プラス15パーセントを超える予想です。事業利益は約100億円を見込み、前期比プラス21.6パーセントの予想としています。

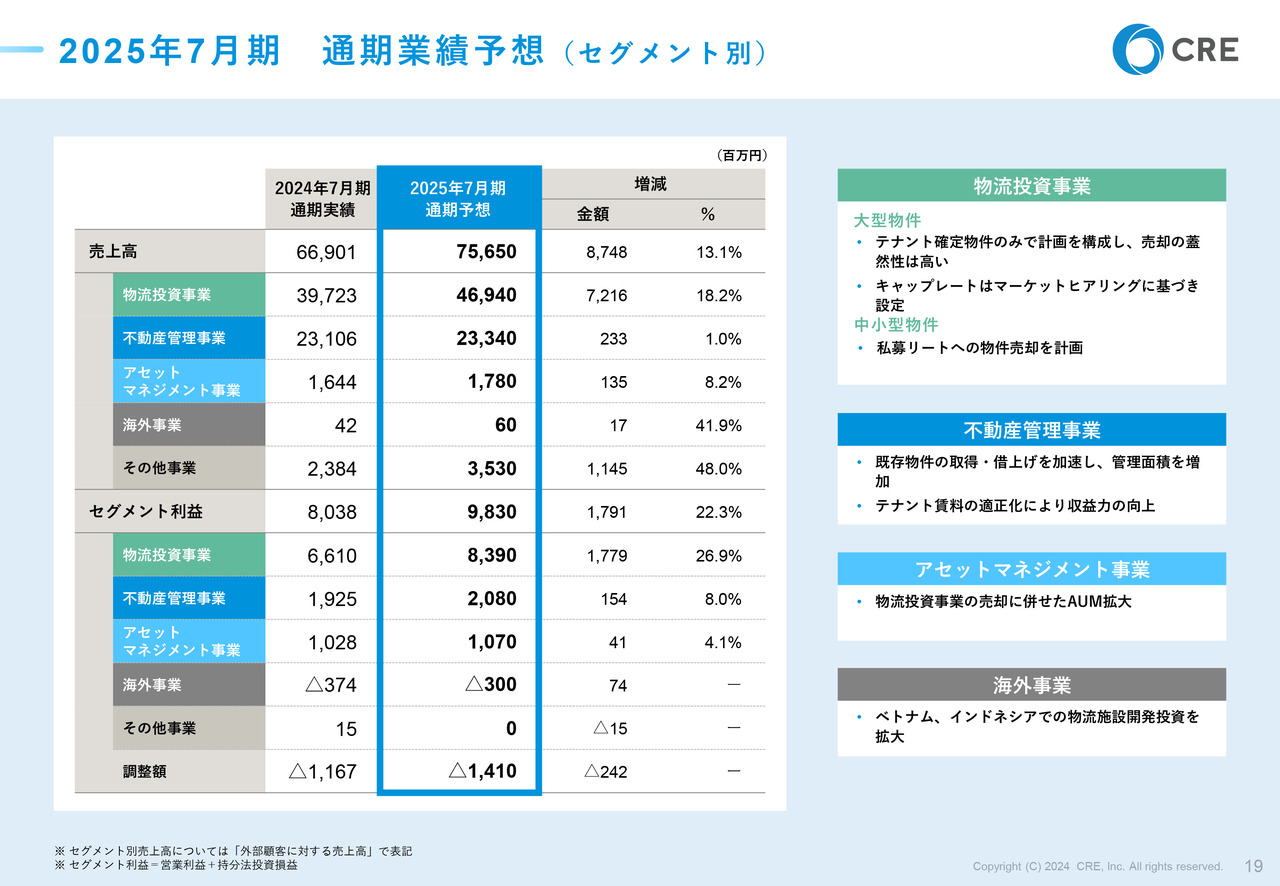

2025年7月期 通期業績予想(セグメント別)

2025年7月期のセグメント別通期業績予想です。

物流投資事業は、「ロジスクエア」5物件の売却を予定し、前期比増収増益の予想です。

不動産管理事業も賃貸収入が増加し、前期比増収増益の予想です。賃貸差益、プロパティマネジメント報酬などを引き続きしっかりと伸ばし、セグメント利益の成長を目指します。

アセットマネジメント事業も増収増益予想であり、物流投資事業での物件売却に伴うAUM拡大を軸に、引き続き成長が続く予定です。

海外事業は投資が順調な一方で、減価償却費などが先行して発生しているものの、損失は縮小する予定です。

2025年7月期 売却予定物件

2025年7月期は「ロジスクエア松戸」「ロジスクエア厚木Ⅱ」「ロジスクエア成田」「ロジシティ小郡」「ロジスクエア京田辺A」の5物件の売却を予定しています。「ロジシティ小郡」は福岡地所さまとの共同開発物件です。

売却予定物件はすべて、テナントさまが100パーセント内定している物件で構成しています。このうち「ロジスクエア成田」は8月に開示しているとおり、売却がすでに完了しています。

「ロジスクエア京田辺A」は、持分の75パーセントを売却予定としています。残りの25パーセントは2026年7月期の売却を予定しています。延べ面積からご想像していただけるとおり、今回の最大の売却物件は「ロジスクエア京田辺A」です。

来年2月の竣工予定のため、下期での売却想定となり、売上高も下期が大きくなる想定です。

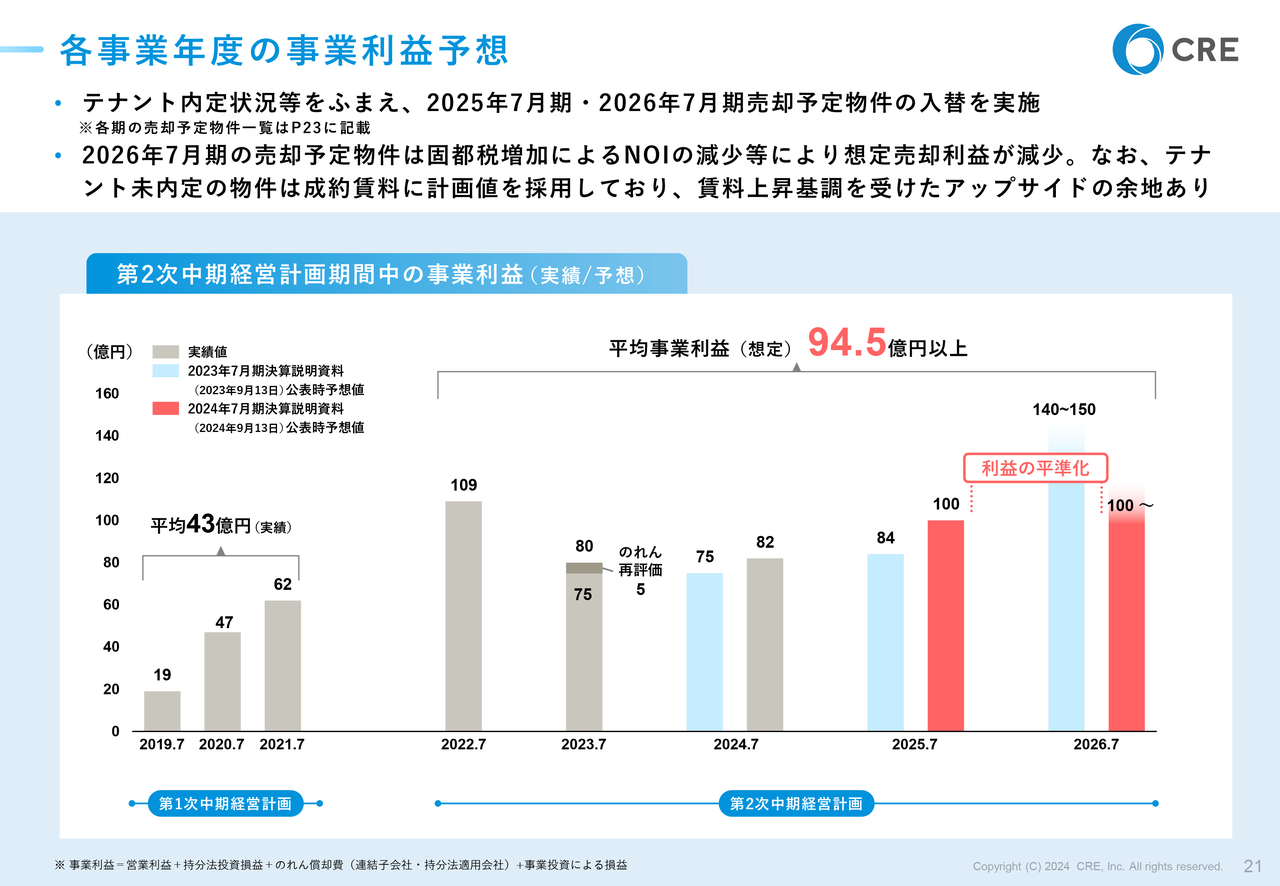

各事業年度の事業利益予想

決算公表に合わせ、第2次中期経営計画期間の最終年度である2026年7月期の事業利益予想をアップデートしました。

第2次中期経営計画期間中のパイプラインについてテナントさまの内定状況などを踏まえ、2025年7月期・2026年7月期の売却予定物件の入替を実施しました。

2026年7月期の売却予定物件は、固定資産税、都市計画税といった経費の増加により、想定売却利益が減少しています。一方で、テナントさまが内定していない物件については、成約賃料に計画値を採用しており、賃料上昇基調を受けたアップサイドの余地は十分にあると考えています。

以上を踏まえ、2026年7月期の事業利益の予想値を100億円以上、とする修正を実施しました。

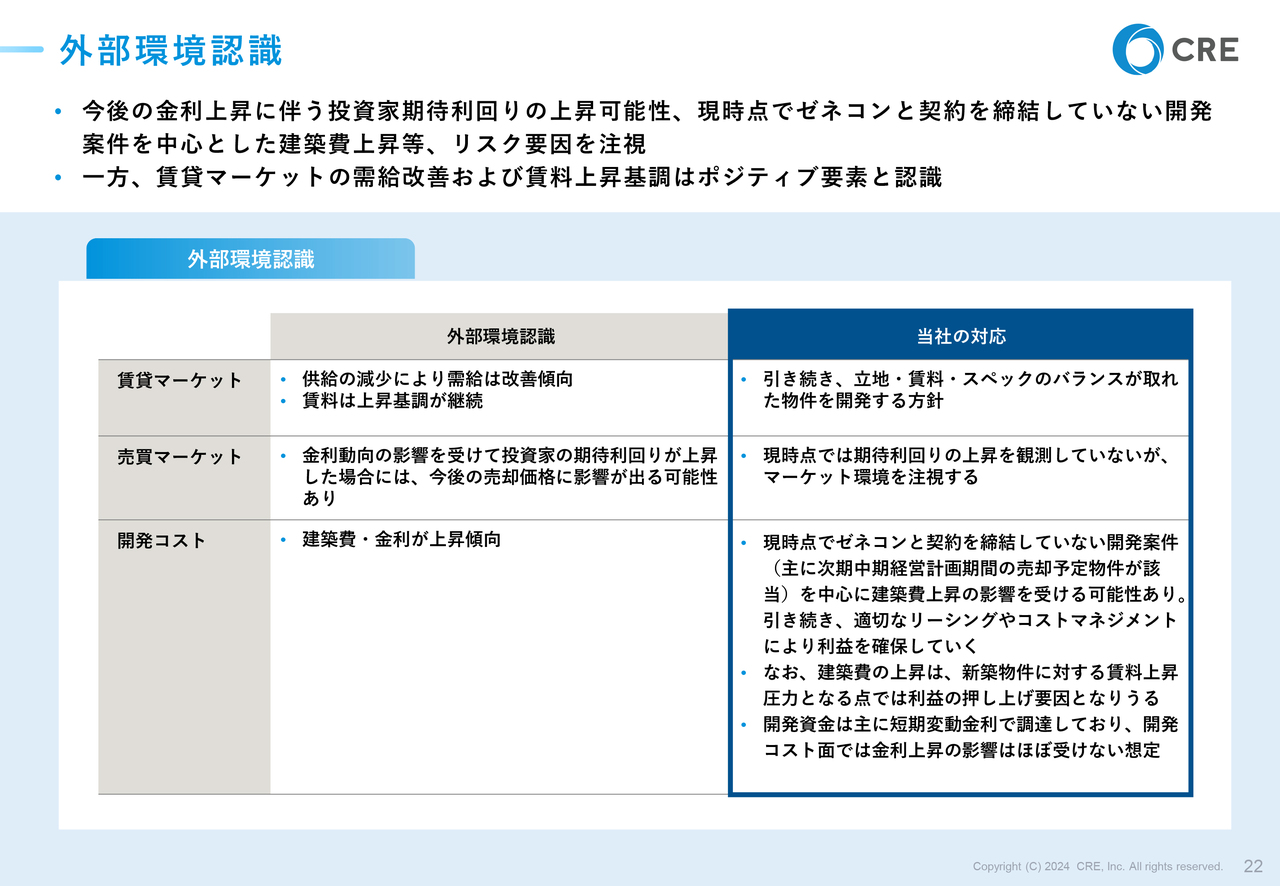

外部環境認識

当社の外部環境認識です。今後の金利上昇に伴う投資家期待利回りの上昇可能性や、現時点でゼネコンさまと契約を締結していない開発案件を中心とした建築費上昇など、リスク要因については注視する一方で、賃貸マーケットの需給改善および賃料上昇基調はポジティブ要素と認識しています。

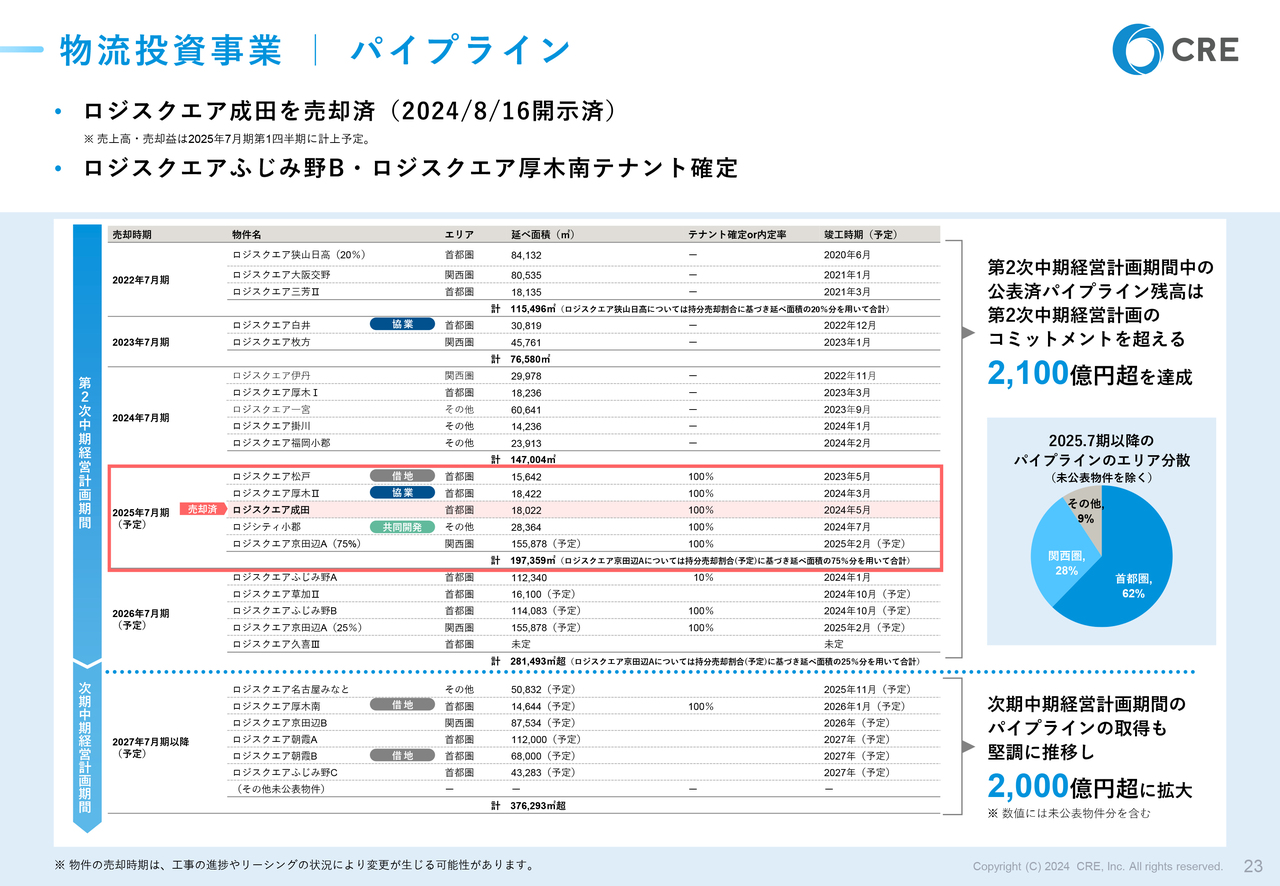

物流投資事業|パイプライン

物流投資事業のパイプラインの状況です。本中期経営計画期間の目標であったパイプライン残高2,000億円は達成し、現時点にて2,100億円まで積み上がっています。

状況のアップデートとしては、2025年7月期および2026年7月期の売却予定物件の入替を行い、また、「ロジスクエア成田」は売却済となりました。

2026年7月期に売却予定の「ロジスクエアふじみ野B」および2027年7月期以降売却予定の「ロジスクエア厚木南」はテナントさまが確定となりました。

なお、各期の物件売却予定面積はスライドに記載のとおりですが、借地案件は土地が借地権であること、共同事業は共同事業者と物件がシェアされることにより、物件の面積対比の売上が小さくなる傾向にありますので、その点はご留意いただけると幸いです。

開発は2027年7月期以降の次期中期経営計画に向けた素地の開発にシフトしており、2027年7月期以降、売却予定のパイプラインは未公表物件分を含めて2,000億円以上に達しました。

収益の波があるフロービジネスですが、将来のパイプラインを厚くすることにより、計画的に波動をより抑えた収益を獲得できると考えています。

テナントさまの誘致に関しても、2025年7月期に売却予定の物件はすべてテナントさまが確定しているため、すでに2026年7月期以降の誘致活動にシフトしています。

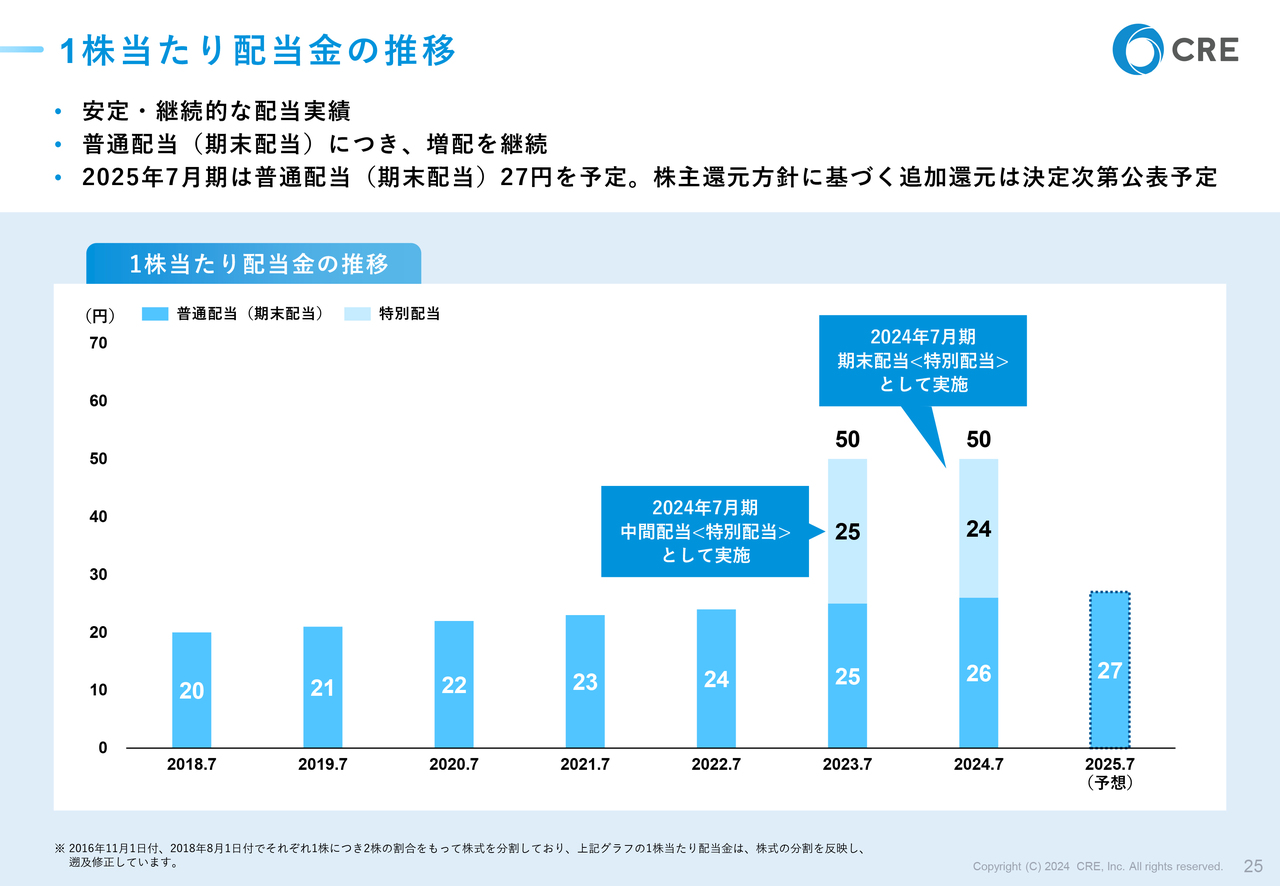

1株当たり配当金の推移

株主還元についてご説明します。当社は期末配当の普通配当につき、増配を継続してきました。

2024年7月期は期末配当として、普通配当26円に加え、特別配当の24円を実施し、合計で1株当たり50円の株主還元の実施を決定しています。なお、2024年7月期の中間特別配当25円は、当社としては2023年7月期の利益に対する還元と考えています。

2025年7月期は、期末配当の普通配当については、累進配当の計画に基づき27円を予想とします。株主還元方針に基づく追加還元は、前期と同様に決定次第、公表する予定です。

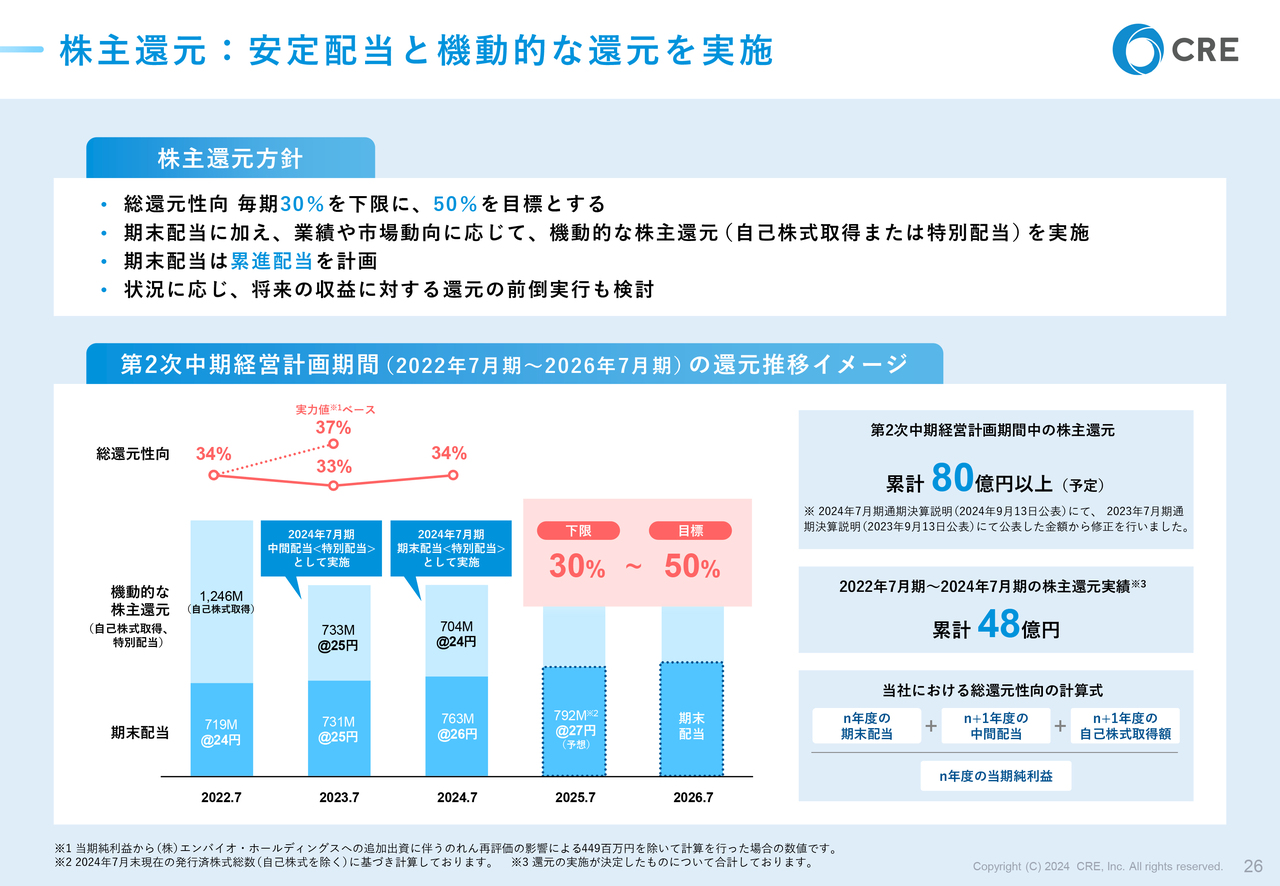

株主還元:安定配当と機動的な還元を実施

当社の株主還元方針として、総還元性向は毎期30パーセントを下限とし、50パーセントを目標としています。

期末配当の普通配当は累進配当を計画しており、それに加えて、業績や市場動向に応じて、自己株式取得または特別配当を通じた機動的な株主還元を実施します。

2024年7月期は期末配当の普通配当と特別配当の実施により、当社における総還元性向の計算に基づくと、総還元性向は34パーセントとなりました。

2024年7月期の中間特別配当25円は、2023年7月期の利益に対する還元として当社では考えているため、2024年7月期の総還元性向の計算には含んでいません。

本中期経営計画期間の株主還元は累計80億円以上の予定としました。こちらをしっかりと実現させていきたいと考えています。また、本中期経営計画期間における物流投資事業の開発パイプラインは2,100億円を超え、着実に積み上がっています。開発パイプラインの進捗により、将来の事業利益計画の実現の確度は上がっていきます。

2024年7月期通期決算のご説明は以上となります。引き続きのご理解、ご支援のほどよろしくお願いします。

質疑応答:各セグメントにおける利益押し上げ要因について

質問者:計画比に対して売上はわずかに未達となったものの、営業利益以下の各段階利益は計画値を上回っています。各セグメントにおける利益押し上げ要因を教えてください。

亀山:物流投資事業については、2024年7月期は、自社開発物件「ロジスクエア」を5物件売却しています。コストコントロールがしっかりとでき、原価が想定を下回ったことから粗利率が想定より高くなったことが主因となります。

不動産管理事業については、物流投資事業から不動産管理事業への利益配分(仲介斡旋手数料等)増加が主因となります。

アセットマネジメント事業については、私募の物流関連の受託が計画より増加し、AUMが順調に増加したことが主因となります。

質疑応答:建築費・金利の上昇による事業への影響について

質問者:建築費、金利ともに上昇傾向にありますが、事業への影響があれば教えてください。

亀山:建築費については、ゼネコンさまとまだ契約を締結していない「ロジスクエア」について、建築費上昇の影響を受ける可能性があります。影響が大きく出る可能性があるのは、次期中期経営計画期間以降ではないかと考えています。建築費は上昇傾向にある認識ですが、テナントさまへ適正な賃料をご提案し、収入を向上させることによって、うまくコントロールしていきたいと考えています。

金利については、「ロジスクエア」の開発に伴う資金は変動金利で調達しており、金利変動の影響は限定的と想定しています。一方で、金利の上昇はリスク増加要因と認識しており、今後も金利動向を注視していきます。

質疑応答:自社開発エリアの賃料動向とリーシング環境について

質問者:物流施設の賃料水準について、他社発行のマーケットレポートによると、首都圏の坪当たりの賃料(2024年4月から6月)が前年同期比で減少しているとのデータもあります。御社の開発エリアでは、すでに賃料が上昇傾向にあるのでしょうか? リーシング環境と併せて教えてください。

亀山:賃料については、大型物件、中小型物件(当社のマスターリース物件)ともに上昇傾向にあると認識しています。一方で、首都圏の大型物件については空室率が比較的高い状況であり、実質賃料については若干弱含みのエリアもあるものの、当社としてはテナントさまのニーズをしっかりと獲得し、適正な賃料のご提案を行うことで利益確保につなげていきたいと考えます。

質疑応答:自社開発物件の売却先について

質問者:上場REITへの物件売却とリース会社への物件売却では、利益率に差異はあるのでしょうか? また、リース会社へ売却後、リース会社からREITへ売却する際にリース会社が売却益を狙うのであれば、御社からの売却価格は安くなるのではないでしょうか?

亀山:上場REITへ当社開発物件を売却する場合と、リース会社へ売却してリースブリッジとする場合では、売却益に大きな差は無いと認識しています。また、売却の都度、市場環境等に鑑みて売却先の見極めを行っています。

質疑応答:事業利益予想のアップデートについて

質問者:2026年7月期の事業利益予想の減額について、テナント内定状況は想定より遅れているのでしょうか? また、固定資産税の増加は当初から想定できた印象ではありますが、新たな大型開発の進捗によって想定より固定資産税が増加したのでしょうか?

亀山:テナント内定状況について、リーシングは全体的に堅調に進捗している認識です。今年初旬に竣工した「ロジスクエアふじみ野A」はリーシング中であるものの、竣工前の「ロジスクエア京田辺A」、また着工前の「ロジスクエア厚木南」ではリーシングが完了している状況であり、物件ごとにお客さまの引合いや、契約のタイミングに濃淡があります。そのため、開発物件の売却順序が入替となることも想定されますが、当社としてはテナント内定率を100パーセントとした上で、確実に売却していきたいと考えています。

また、固定資産税の増加については、物件数の増加ではなく、各物件の固定資産税が少し上がったことに起因しています。今後の開発においては、固定資産税を含め、各経費の予想精度を向上させるよう努めていきます。

質疑応答:2025年7月期の計画について

質問者:2025年7月期の計画について営業利益と経常利益の差が拡大した要因は、持分法投資損失以外に支払利息の増加によるものでしょうか?

亀山:支払利息(等の金融コスト)増加が主因となります。

質疑応答:建築費の上昇と今後の開発粗利率について

質問者:開発粗利率の過去平均実績は23パーセント(ハードルレート10パーセント)とのことですが、今後は建築費の上昇等から過去平均水準の維持は難しいというお考えでしょうか? もしくは、賃料上昇も見込めることから今まで通りの利益水準、もしくはアップサイドが見込めるのでしょうか? また、売却先の内定率についても教えてください。

亀山:過去の各期における開発粗利率には振れ幅があります。当社では、粗利率のハードルレートとして10パーセントという数値を設けており、「賃料」「コストコントロール」「物件の売却利回り(売却価額)」の主な3つの要因により、プロジェクトごとにハードルレートからどの程度積み増しができるかによって、過去の実績につながっています。今後もハードルレートを大きく超える粗利率を実現していきたいと考えます。

また、現状の建築費上昇傾向はマイナス要因と認識しているものの、適正な賃料のご提案、より良い価格での売却により、過去平均並みの開発粗利率を継続していきたいと考えます。

売却先の内定率については、当社としては、グループ外部への売却という意味での売却先内定率というものは存在していません。物流投資事業は単に売却益を得るのではなく、将来のストックビジネス(アセットマネジメント事業、不動産管理事業)の成長ドライバーとして位置づけており、「CREロジスティクスファンド投資法人」や私募ファンドのAUMの成長に寄与するような売却方法を模索していきます。

質疑応答:空室率の上昇によるリーシング(テナント誘致)への影響について

質問者:関東圏では空室率が上昇していますが、御社のリーシングへの影響について教えてください。

亀山:直近2024年6月時点での当社マーケットレポート(年4回発行)より、首都圏の空室率は2024年3月と比較して減少しています。また、2022年、2023年と比較し、2024年、2025年では、首都圏における物流施設の新規供給が少ない状況から、空室率は改善していくと考えています。

当社では、開発物件の竣工後1年から1年半のリーシング期間を設けており、空室率が高い状況であってもしっかりとお客さまに誘致を行い、売却へつなげていきます。

質疑応答:建築費の上昇による用地価格への影響について

質問者:2021年から2022年ごろは物流施設開発ラッシュから用地価格が高騰していたと聞いていますが、建築費の高騰の影響を受け、用地価格は落ち着いてきている状況でしょうか?

亀山:当社としては、用地価格は落ち着いている認識です。用地取得の戦略としては、競争入札は避け、当社の強みである市街化調整区域や土壌汚染地での物件取得を推進していくことで、土地の仕入れにおいて差別化を図り、安価な土地の仕入れが可能な体制としていきたいと考えます。

質疑応答:冷凍冷蔵倉庫開発への参入について

質問者:冷凍冷蔵倉庫への参入についてはどのように考えていますでしょうか?

亀山:冷凍冷蔵倉庫の開発実績数は多くはないものの、過去に冷凍冷蔵設備を実装した倉庫の開発実績(「ロジスクエア日高」)はあります。冷凍冷蔵倉庫については、食生活の変化などからニーズが高まると想定はしていますが、特殊な設備となることからお客さまごとの個別性も高くなります。そのため、足元では、先行開発というよりは、お客さまのニーズにお応えできる形を整えていきたいと考えています。

例えば、「ロジスクエア大阪交野」では、お客さま側で一部冷蔵設備を備えていただきましたが、これは倉庫が冷蔵設備を受け入れられるハードウェア(断熱仕様等)を実装していたために実現したものです。

このように、まずは、冷凍冷蔵設備を使うようなお客さまにも当社の開発した倉庫を選んでいただける仕組みを作り、しっかりとお客さまのニーズを理解した上で、冷凍冷蔵倉庫の先行開発に着手していきたいと考えています。

質疑応答:ROEおよび株主還元について

質問者:ROE15パーセント達成に向けた道筋を教えてください。また、柔軟な株主還元方針(将来の収益に対する還元の前倒し実行)については、必達として取り組んでいくのでしょうか?

亀山:2026年7月期の事業利益予想を「100億円以上」とアップデートしましたが、各事業でしっかりと利益を伸ばし、100億円以上という事業利益を着実に積み上げることで、結果としてROE15パーセント以上は達成できると考えています。

株主還元については、状況に応じて将来の収益に対する還元の前倒し実行も考えられますが、今期に関しては、現状、期末配当の27円を実施予定としています。その上で、総還元性向を毎期30パーセントを下限とし、50パーセントを目標とする株主還元方針に基づく追加還元(自己株式取得または特別配当)については、市場環境や開発のキャッシュポジションを勘案しながら、決定次第公表したいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3458

|

1,699.0

(05/28)

|

+5.0

(+0.29%)

|

関連銘柄の最新ニュース

-

CRE(3458) 当社株式の上場廃止に関するお知らせ 2025/05/28

-

今週の【重要イベント】米CB消費者、エヌビディア決算、鉱工業生産 ... 2025/05/25

-

来週の【重要イベント】米CB消費者、エヌビディア決算、鉱工業生産 ... 2025/05/24

-

CRE(3458) 株式併合並びに単元株式数の定めの廃止及び定款の... 2025/05/12

-

CRE(3458) (訂正)法定事前開示書類(株式併合) 2025/05/02

新着ニュース

新着ニュース一覧-

-

01/11 17:30

-

01/11 10:00

-