【QAあり】富士古河E&C、通期の受注・売上・利益が過去最高 半導体・データセンター分野へのリソース集中などが奏功

Agenda

日下高氏(以下、日下):みなさま、こんにちは。富士古河E&C株式会社代表取締役社長の日下です。本日はご多忙の中、当社の説明会にご参加いただきまして、誠にありがとうございます。

本日の説明会は、新型コロナウイルス感染症対策としてここ数年来行っているとおり、Webでの説明会です。ご参加のみなさまにはご不便をおかけすることがあるかと思いますが、何卒ご容赦をお願いいたします。

最初に、2023年度連結決算の概要について、2019年から2023年まで行ってきた中期経営計画の総括とあわせて取締役管理部門統括の小田茂夫から説明します。

次に、私から新しい中期経営計画の概要について、1年目である2024年度の連結業績予想を中心にお伝えします。

決算概要

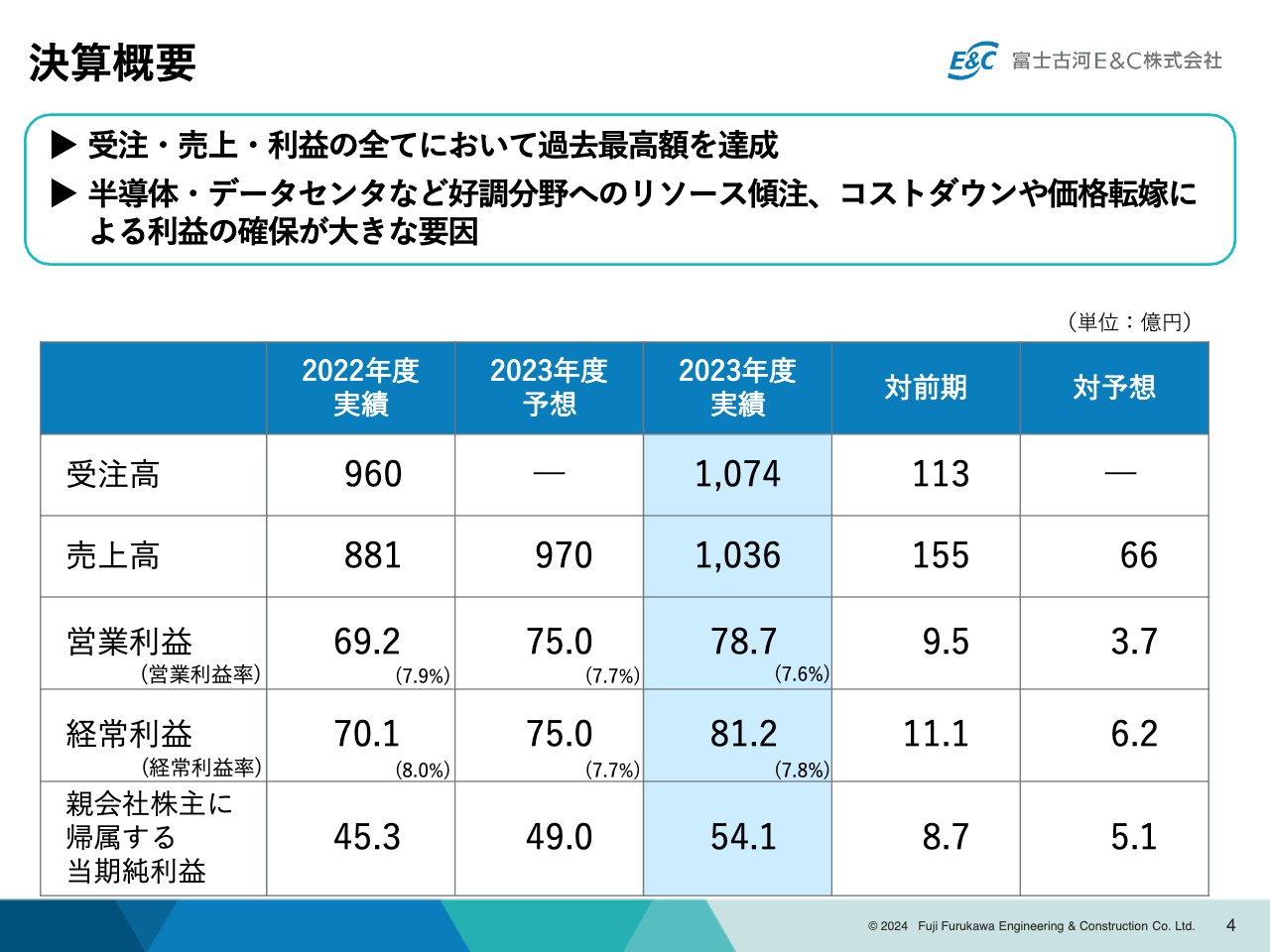

小田茂夫氏:2023年度の連結決算の概要についてご説明します。まず決算の概要です。2023年度の実績は、受注高1,074億円、売上高1,036億円、営業利益78億7,000万円、経常利益81億2,000万円、当期純利益54億1,000万円です。

受注・売上・利益のすべてにおいて、過去最高額を達成することができました。これは特に、半導体・データセンターなど好調分野へのリソース傾注と、コストダウンや価格転嫁などによる利益の確保が大きく寄与したと考えています。

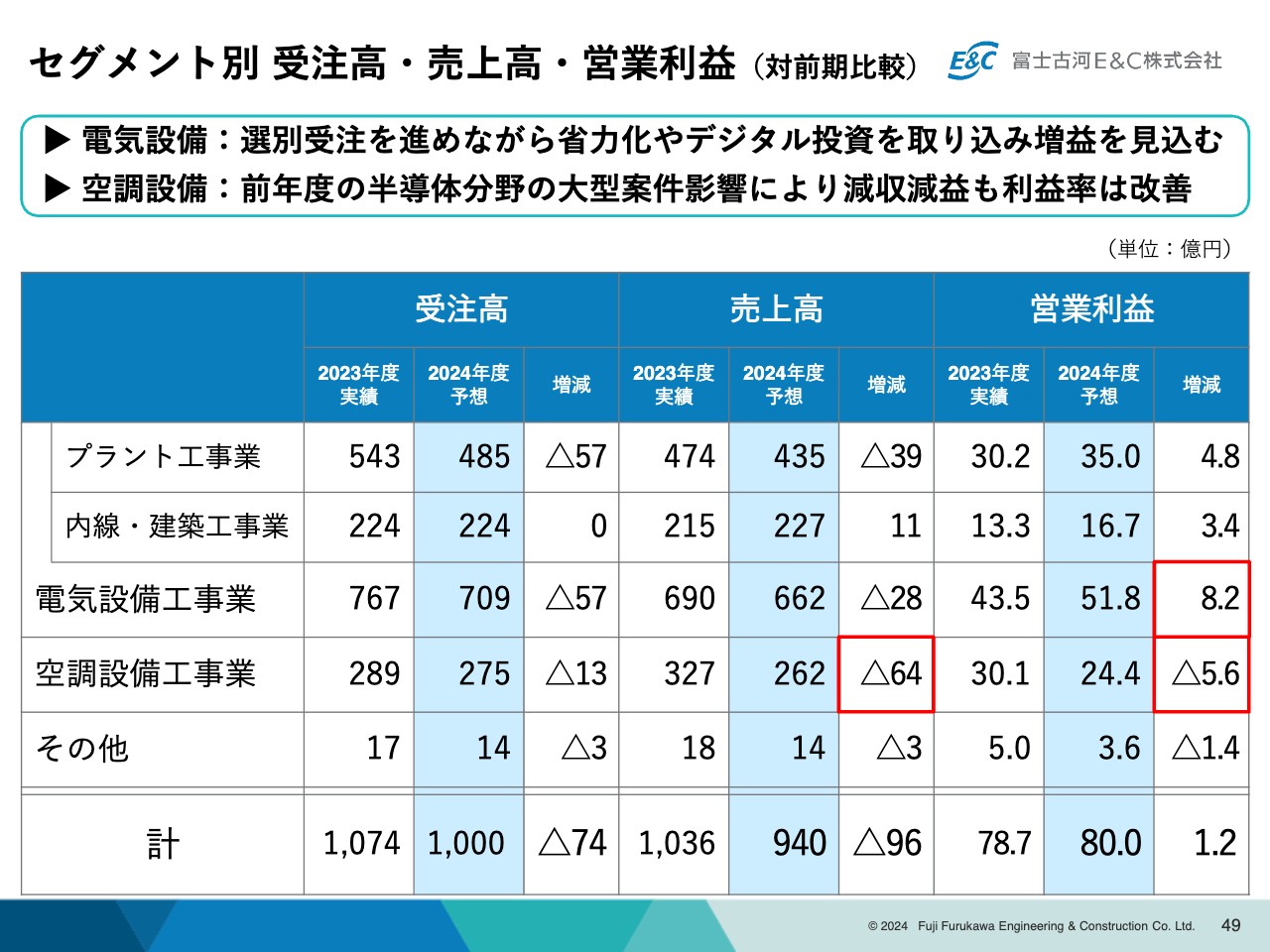

セグメント別受注高・売上高・営業利益(対前期比較)

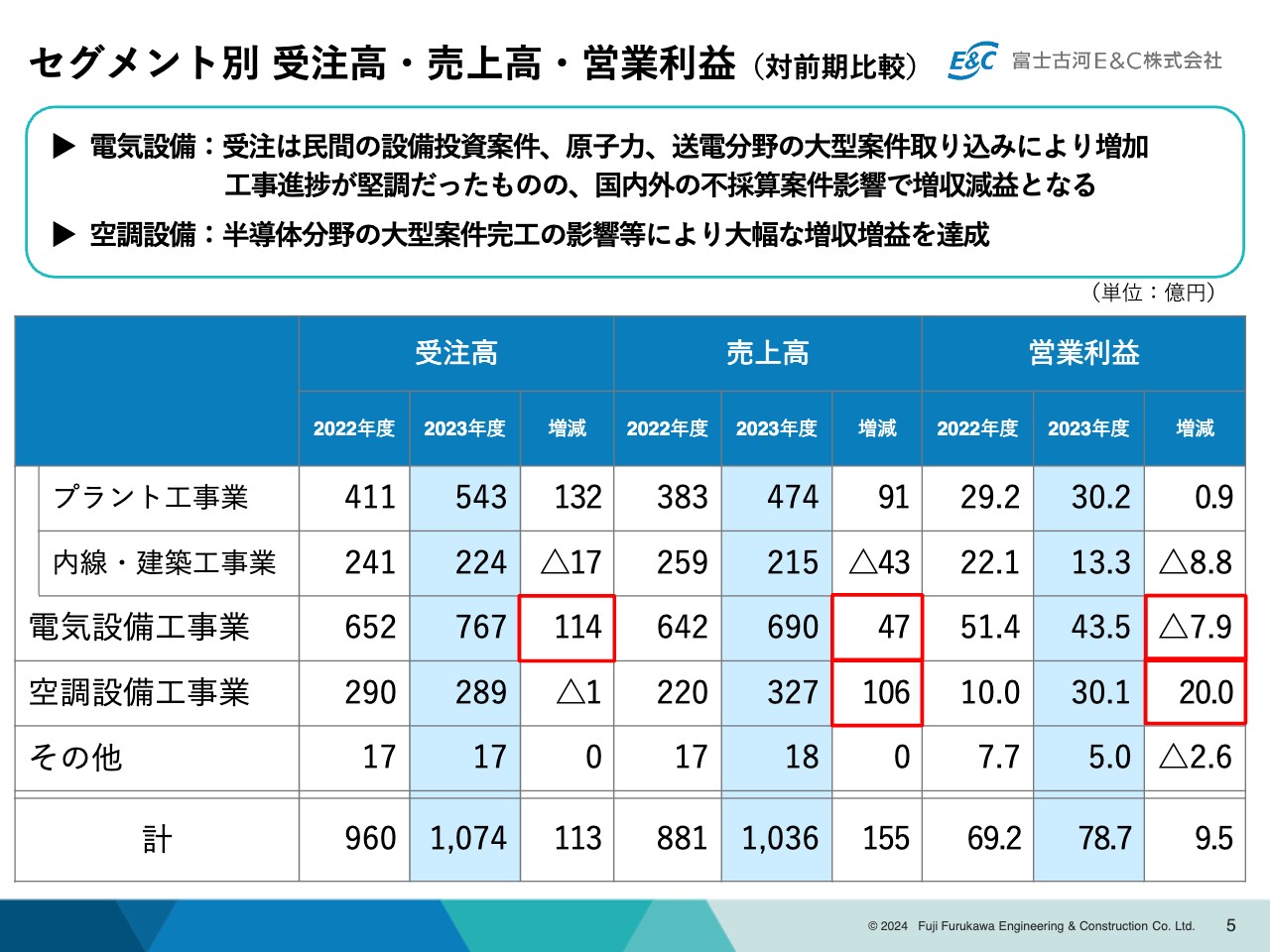

スライドはセグメント別の受注高・売上高・営業利益について対前期との比較表です。赤枠で示したハイライトについてご説明します。

電気設備工事業の受注は、民間の設備投資案件と原子力、送電分野の大型案件の取り組みにより増加しました。工事進捗が堅調に推移し売上高は増加したものの、国内外の不採算案件の影響等で、結果として利益的には減益になっています。

空調設備工事業については、半導体分野の大型案件の完工の影響等により大幅な増収増益を達成しています。

営業利益増減要因(対前期比較)

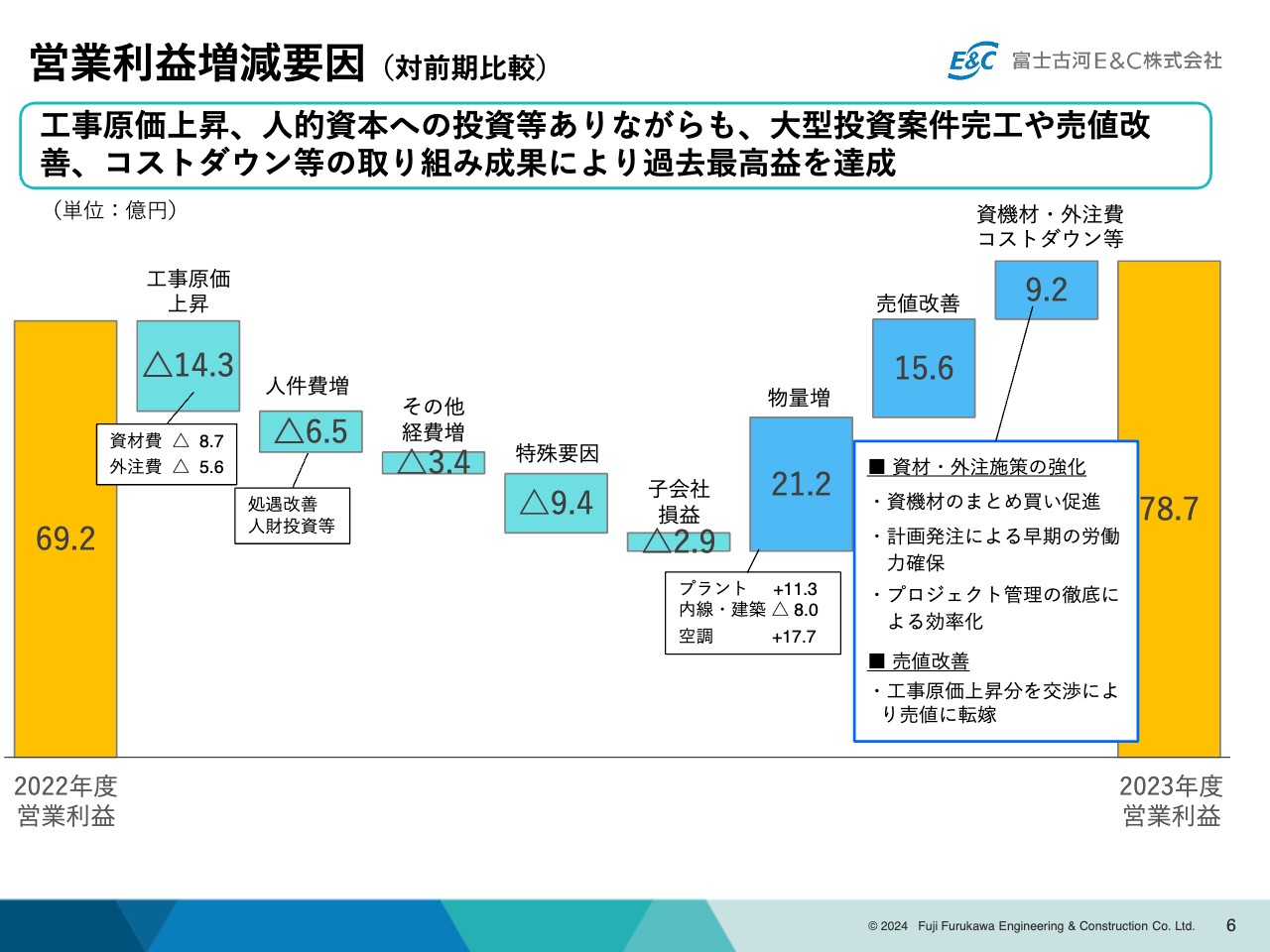

営業利益の増減要因です。前期の営業利益69億2,000万円から、資材費や外注費を中心とした工事原価の上昇や、人的資本への投資等の経費増、特殊要因として国内外の不採算案件の影響がありました。

これらのマイナス要因を、大幅な物量増加や売値の改善、コストダウン等の取り組みの成果により跳ね返し、78億7,000万円の過去最高益を達成しました。

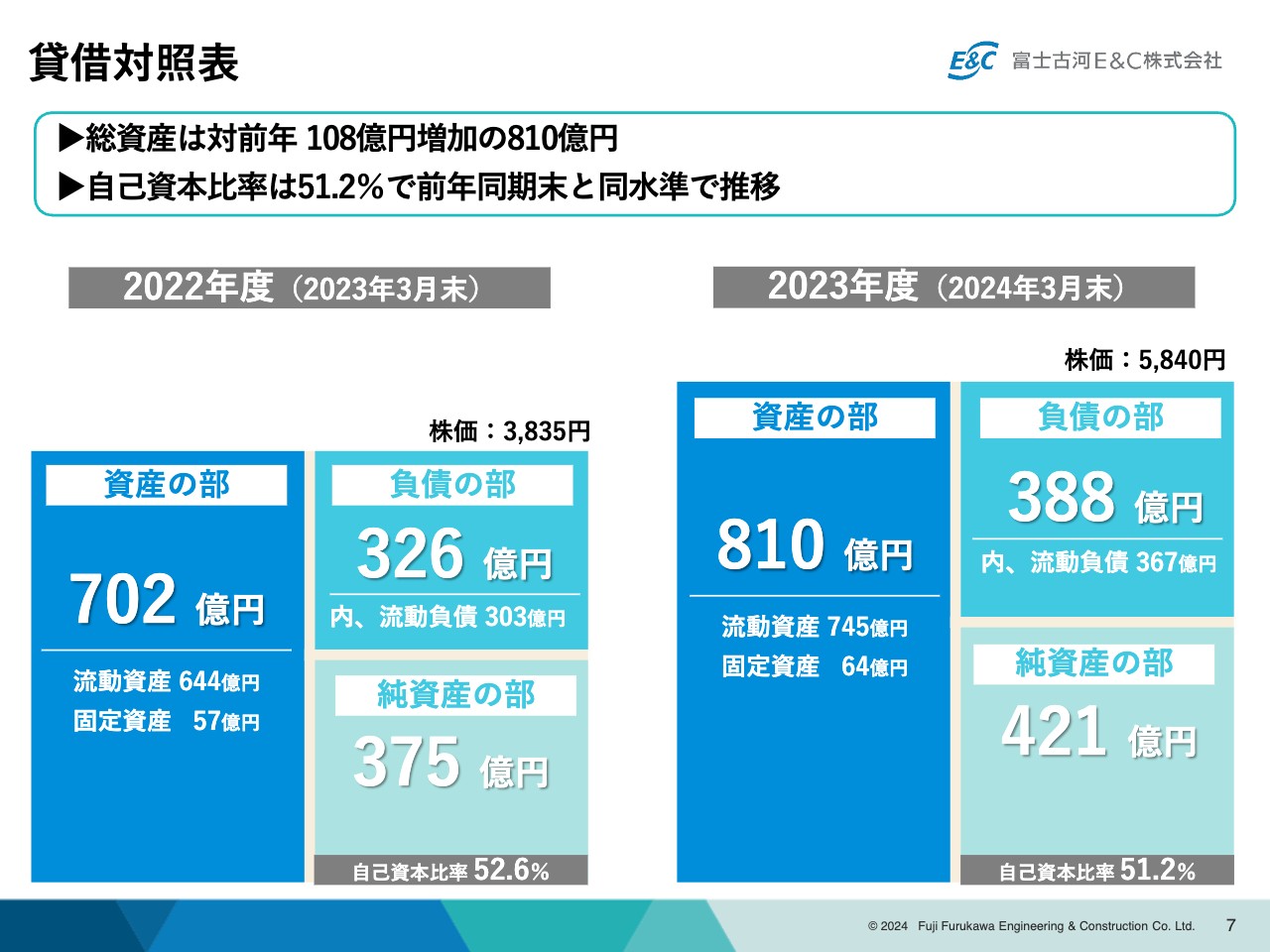

貸借対照表

貸借対照表です。総資産は、対前年108億円増加の810億円、自己資本比率は51.2パーセントで、前年同期末と同水準で推移しています。

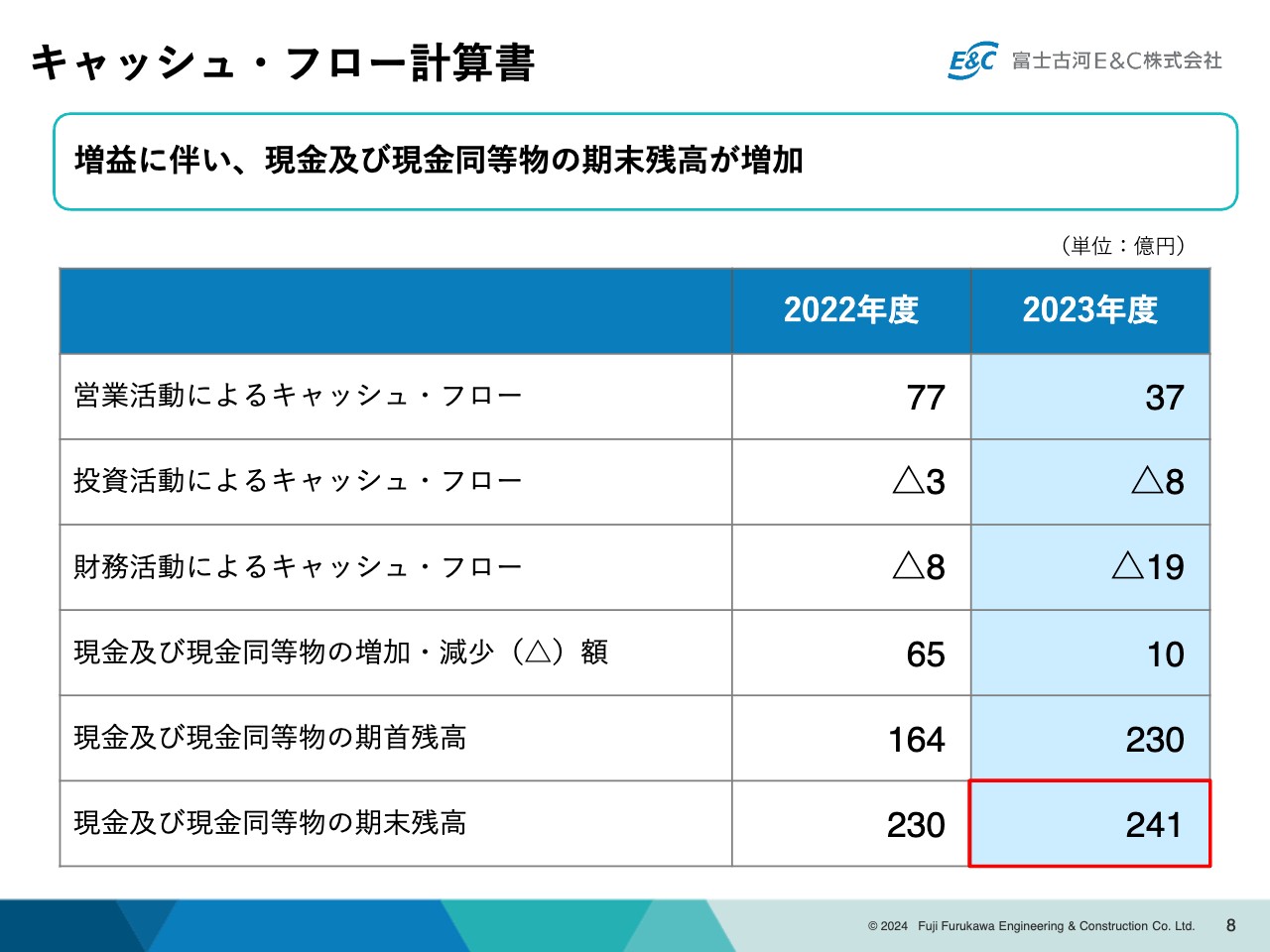

キャッシュ・フロー計算書

キャッシュ・フロー計算書です。増益に伴い、現金及び現金同等物の期末残高が、前期末の230億円から241億円に増加しています。

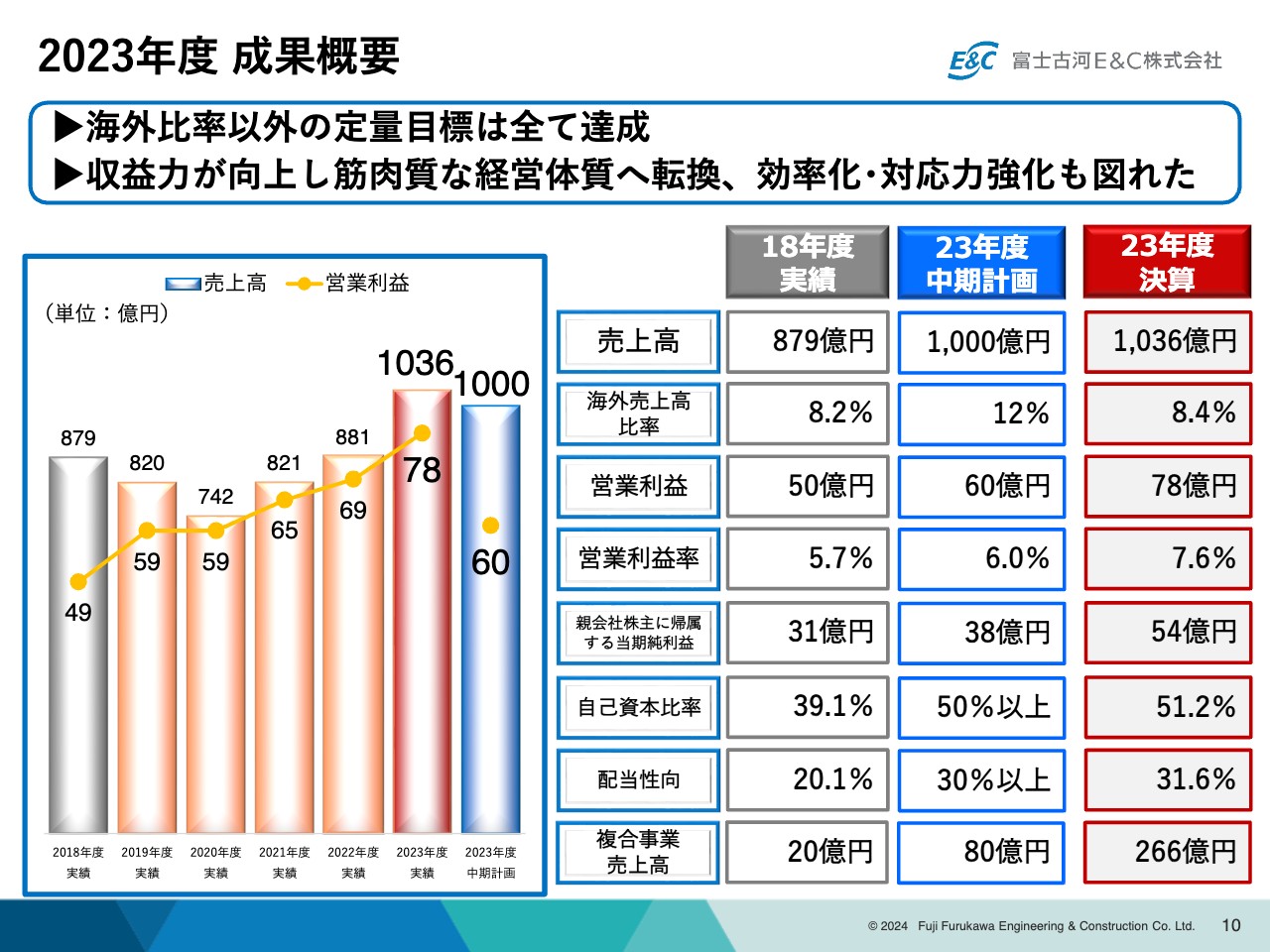

2023年度 成果概要

2023年度を最終年度とする中期経営計画「Next Evolution 2023」の振り返り・総括についてご説明します。

2023年度成果の概要です。スライド右側の表に示すとおり、海外売上高比率を除き、売上高から利益項目すべての項目で定量目標を達成できました。

特に、収益力が向上しました。筋肉質な経営体質へ転換するとともに、効率化・対応力強化も図られてきたと考えています。

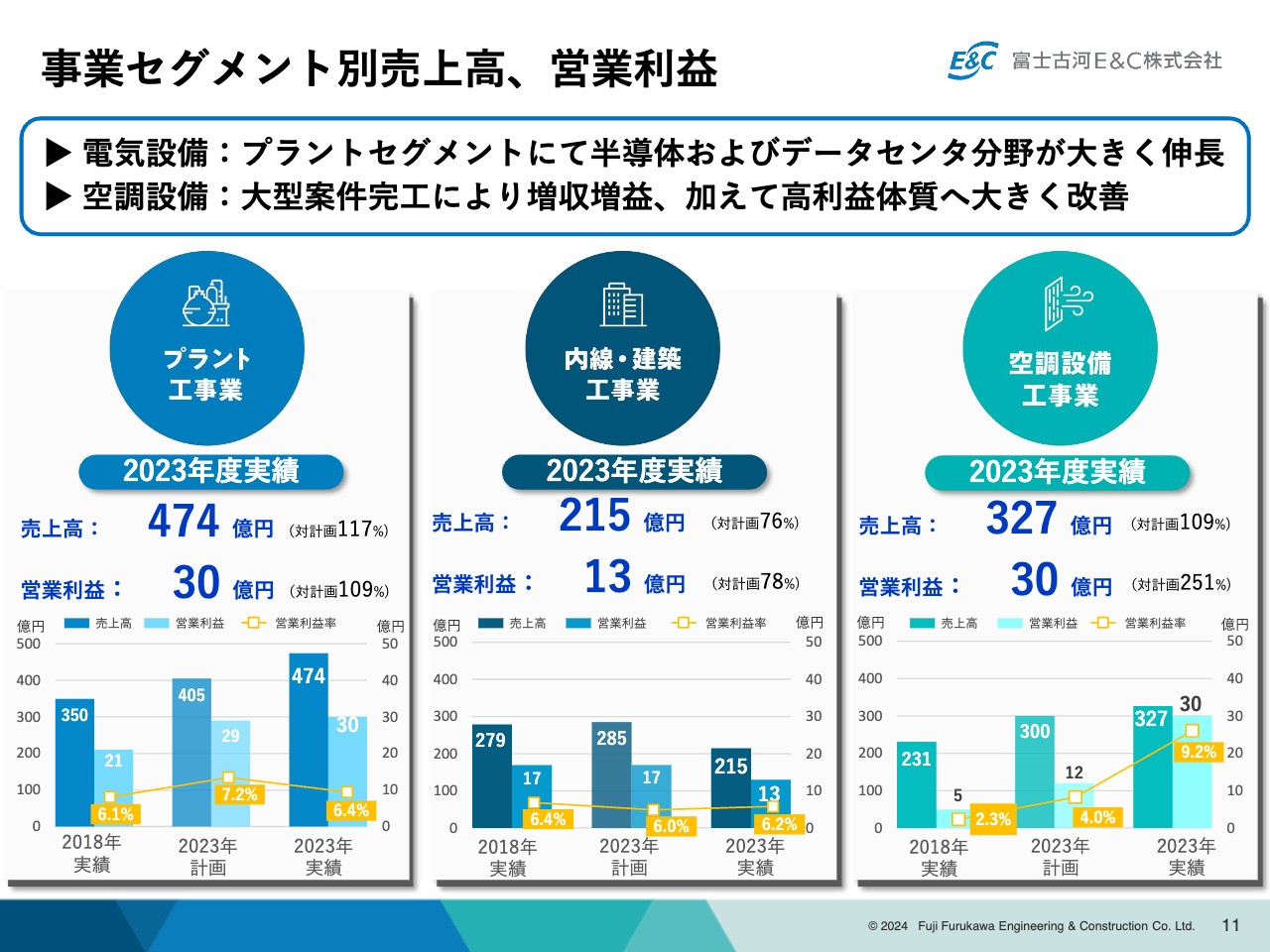

事業セグメント別売上高、営業利益

事業セグメント別の売上高、営業利益の状況です。電気設備工事業のプラント工事業において、特に半導体およびデータセンター分野の事業が大きく伸長しました。売上高、営業利益ともに大きく拡大しています。

空調設備工事業は、半導体分野における大型案件の完工影響等により増収増益を確保するとともに、高利益体質へと大きく改善しています。

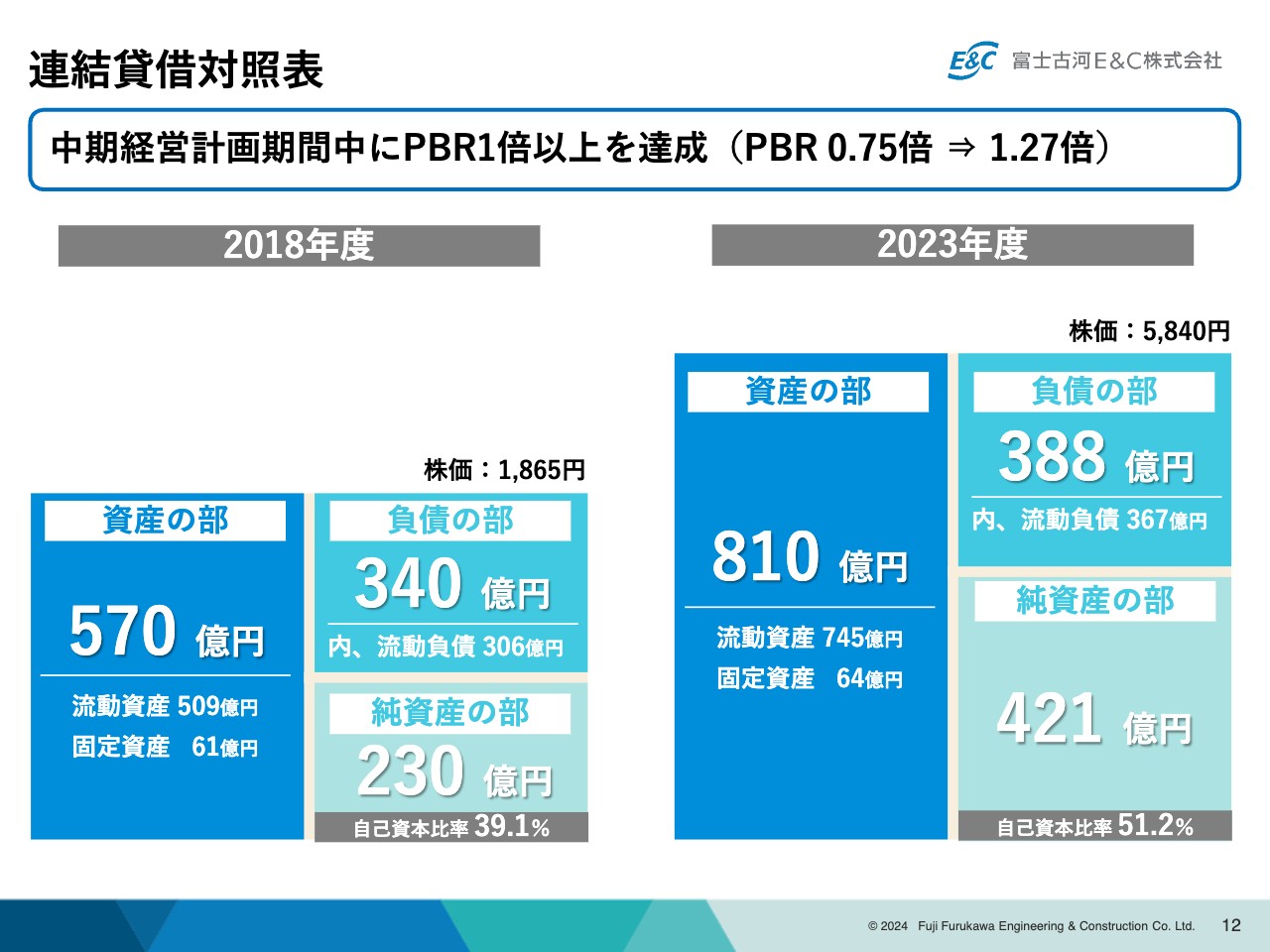

連結貸借対照表

連結貸借対照表です。2018年度から2023年度にかけて、総資産は240億円、純資産は191億円増加しました。

自己資本比率も39.1パーセントから51.2パーセントと、約12ポイントアップしています。また、この間のPBRも1倍以上を達成できています。

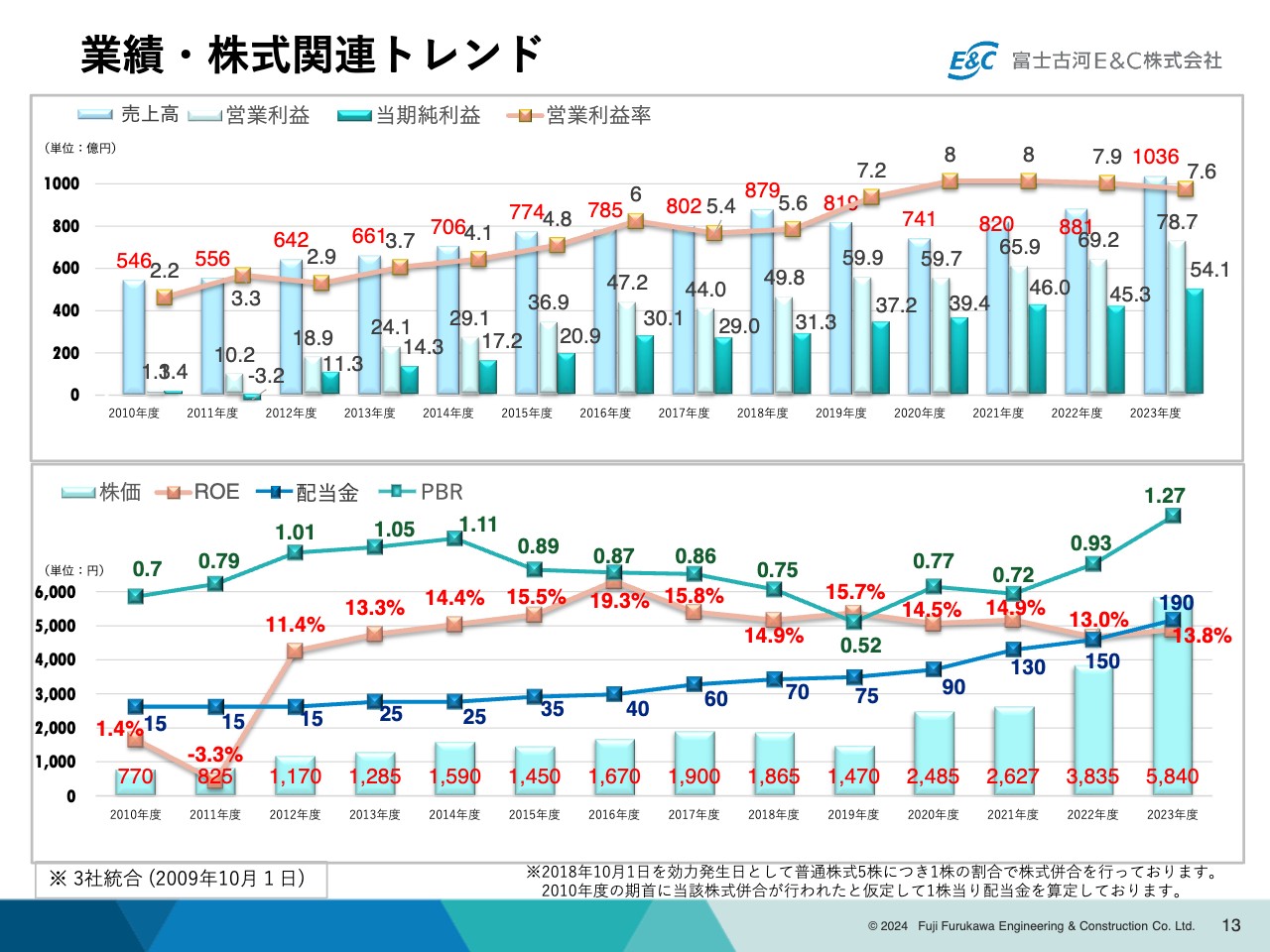

業績・株式関連トレンド

過去の業績・株式関連のトレンドです。スライド上段が売上高・営業利益・当期純利益・営業利益率のトレンドです。スライド下段が株価・ROE・配当金・PBRのトレンドです。

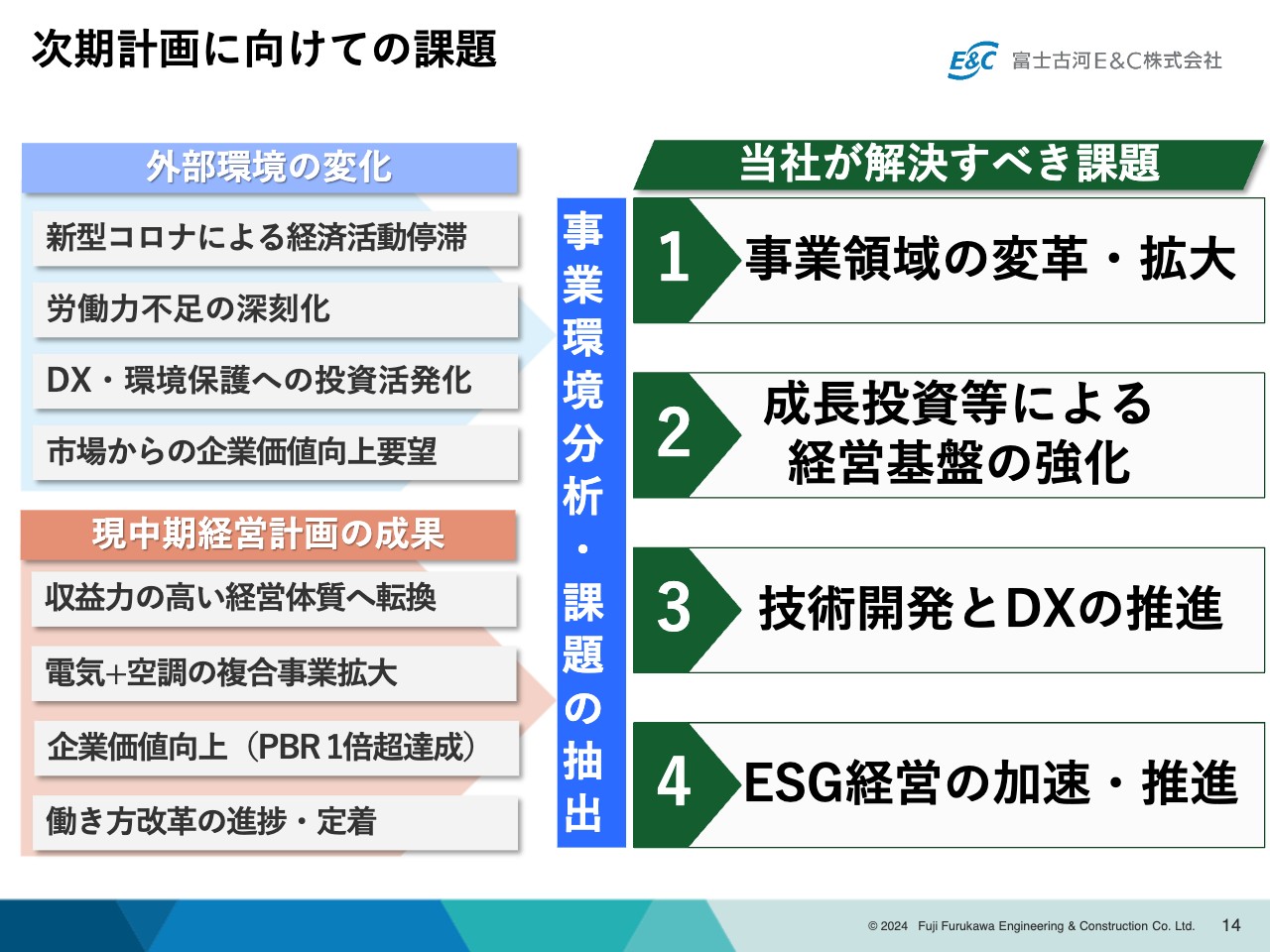

次期計画に向けての課題

次期経営計画に向けての課題です。この5年間、「新型コロナによる経済活動停滞」や「労働力不足の深刻化」「DX・環境保護への投資活発化」「市場からの企業価値向上要望」といった外部環境の変化がありました。

一方当社としても、「収益力の高い経営体質へ転換」「電気+空調の複合事業拡大」「企業価値向上(PBR 1倍超達成)」、そして「働き方改革の進捗・定着」という一定の成果を上げることができました。

これらを踏まえ、今後当社が解決すべき課題として、スライド右側に記載した1番から4番を挙げています。

現在は、特に足元の人手不足、人員不足に対応する人材の確保・育成や、生産性の向上などが大きな課題だと認識しています。

以上で、私からのご説明を終了します。ありがとうございました。

【2024年度~2026年度】中期経営計画

日下:新中期経営計画の概要をご説明します。今回の中期経営計画は「Progress E&C 2026 ~次の100年へ~」です。ご承知のとおり当社は、2024年が創立101年目です。

小田からお伝えしたような経営課題を抱え、環境が大きく変わっている中で「もう一段、二段と経営基盤を強化しなければ、次の100年に向かっていけない」という意識を込めて「前進 E&C 2026」としました。さらに先に向けるための基盤を整備する3年間という思いを込めて、このキャッチフレーズをつけています。

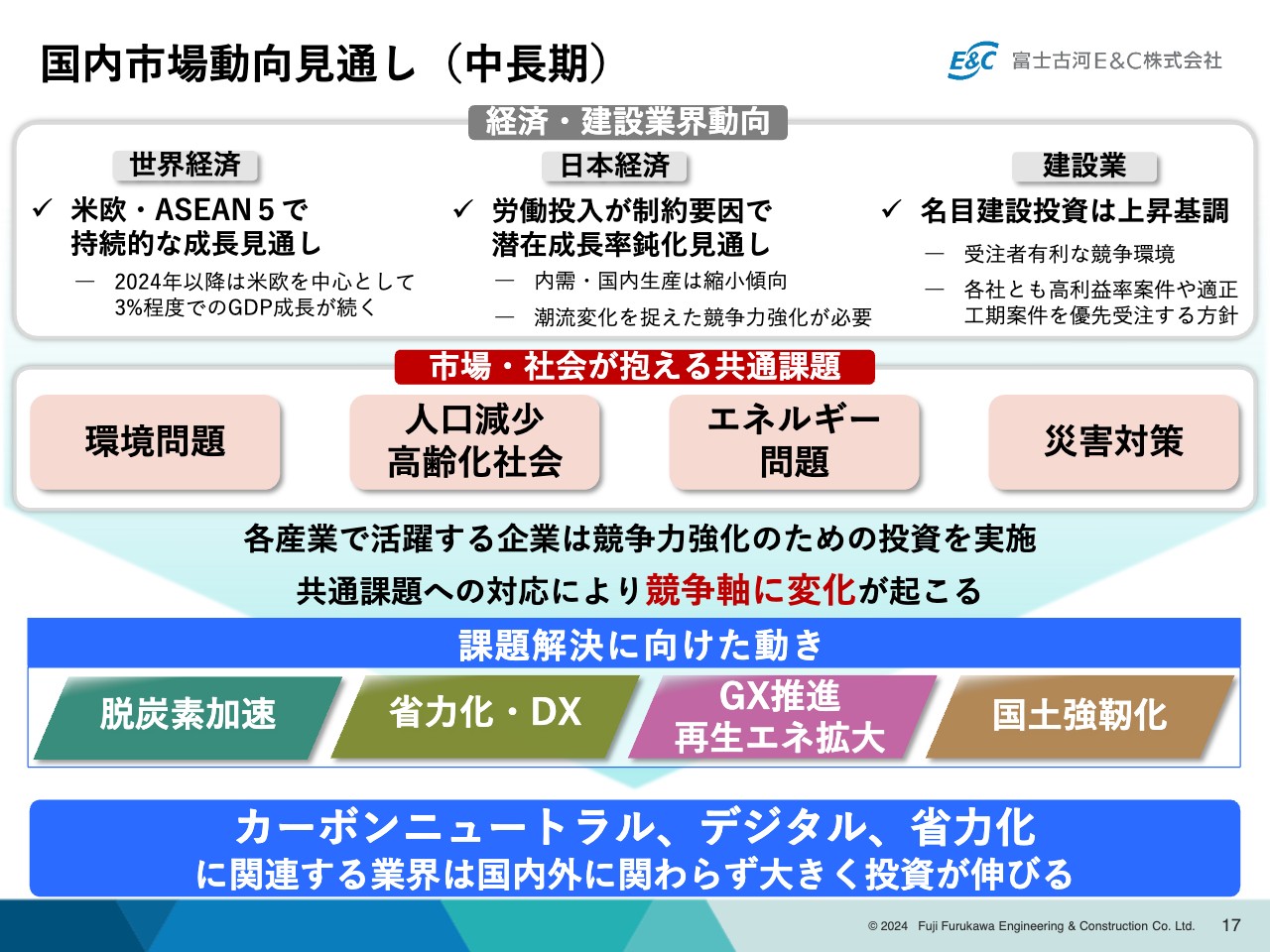

国内市場動向見通し(中長期)

まず、この中期経営計画で目指す姿や価値、業績などの全体像についてご説明します。現状、当社の売上高の92パーセントを国内で確保していることを含めて、少し先の国内の状況をスライドで確認したいと思います。

環境が急激な勢いで変わってきているということは、ご存じのとおりだと思います。共通課題として考えられるキーワードが、スライド中段にピンク色で示している部分です。

「環境問題」「人口減少・高齢化社会」「エネルギー問題」「災害対策」が大きな課題です。それらを解決するために、他社に先駆けて明快な答えを出すことが競争軸であると、中長期的に見ています。

具体的な競争軸は、「脱炭素加速」「省力化・DX」「GX推進・再生エネ拡大」「国土強靭化」です。これらがこれから戦うフィールドであり、競争軸になると認識しています。

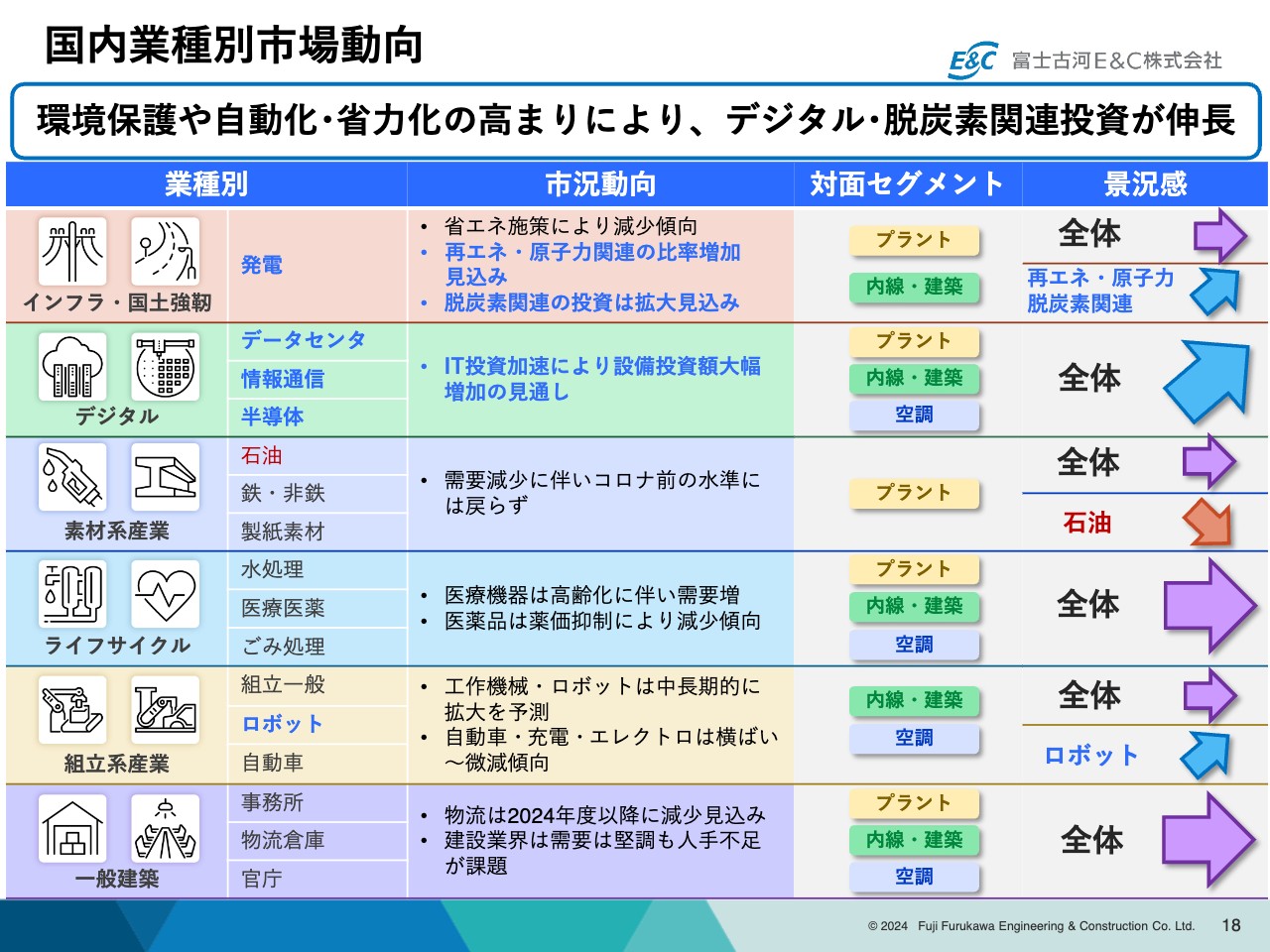

国内業種別市場動向

スライドは「各課題について、どのような業種で考えられるのか?」をはじめ、特に「成長する業種はどのようなところか?」をまとめたものです。

結論として、環境保護や自動化・省力化というキーワードが効果的なのは、デジタルの領域です。また、再生可能エネルギー関係が大きな成長を遂げる業種であると考えています。ロボットの自動化なども、大きな成長があるだろうと見ています。

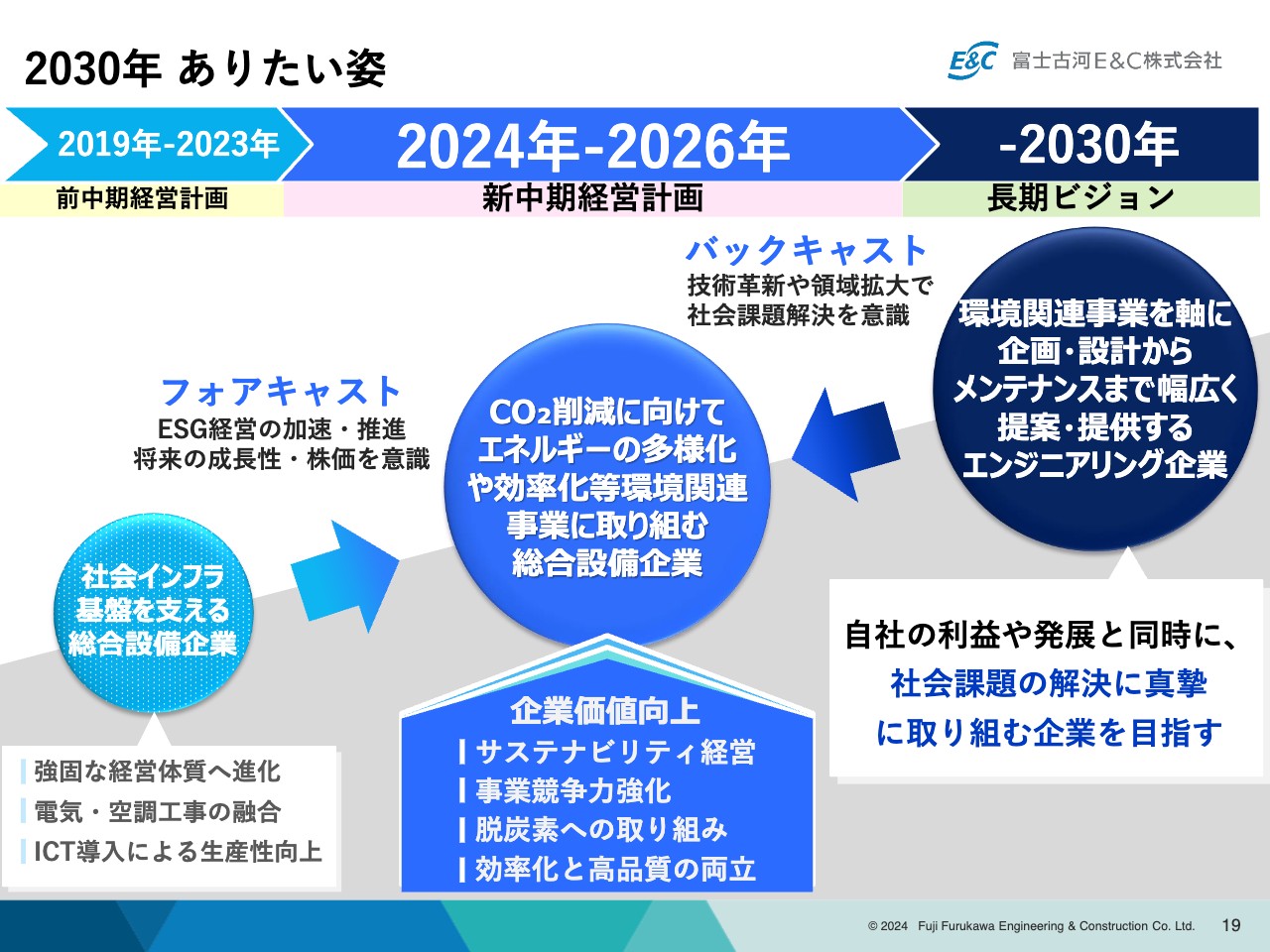

2030年 ありたい姿

今回の中期経営計画を取りまとめるにあたり、まずありたい姿を描き、それを達成するために、この3年間をどのように取り組むかというアプローチで考えてきました。その思考の流れをまとめたものがこちらのスライドです。

中長期のビジョンとして、我々は2030年までに、環境関連事業を軸として、企画設計からメンテナンスまでのエンジニアリングを中心とした企業に変わっていきたいと考えています。

そのために、2024年から2026年までの取り組みを定めました。2023年までに培ってきた、筋肉質で利益を出せる経営体質をさらに進めていく考え方と、2030年にありたい姿に向けて行うべきことをあわせて考えたものが、この3年間の大きな柱になります。

まずCO2削減に向けて、エネルギーの多様化や効率化等の環境関連事業に、事業の中心をシフトします。サステナビリティ経営や事業競争力の強化、脱炭素への取り組みなどによって企業価値を向上させ、将来のエンジニアリング企業に向かっていくための総合設備企業になります。それが、この3年間の大きな目的です。

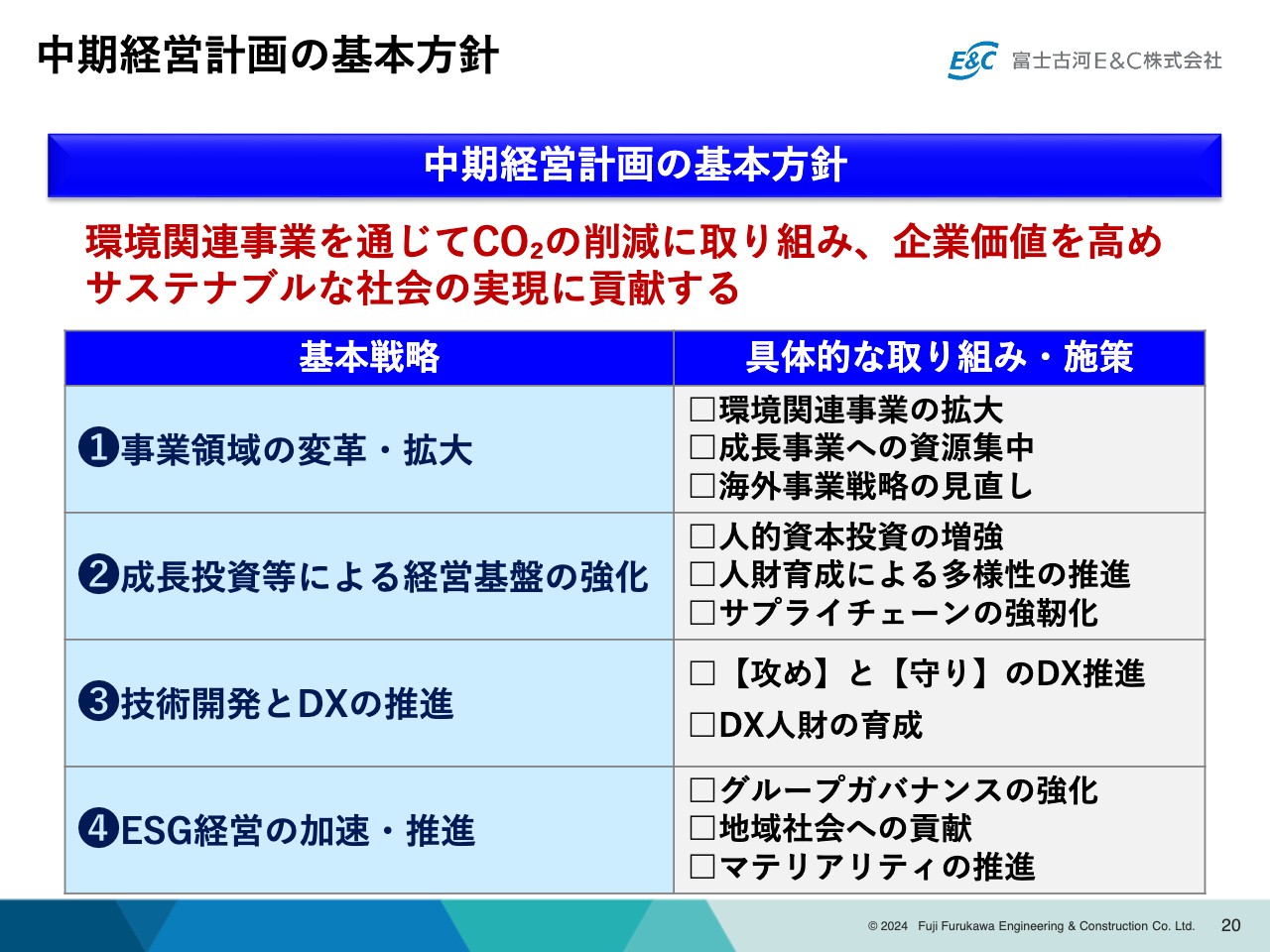

中期経営計画の基本方針

そのようなことを踏まえた、この3年間の基本方針です。事業の中心を環境関連事業におき、企業価値を高め、サステナブルな社会の実現に貢献することが大きな方針です。

基本戦略は、2023年までに取り組んで出てきた4点の課題を解決することです。1番目が、環境事業を中心とした事業構造に変えていくこと、2番目は、効率良く、足元の課題である経営リソースを確保する投資を行い、経営基盤を強化することです。

3番目として、経営基盤強化の大きな中心となる、技術開発とDXです。それらを実行していくESG経営のスタイルをさらに加速・推進していくのが4つ目の戦略です。

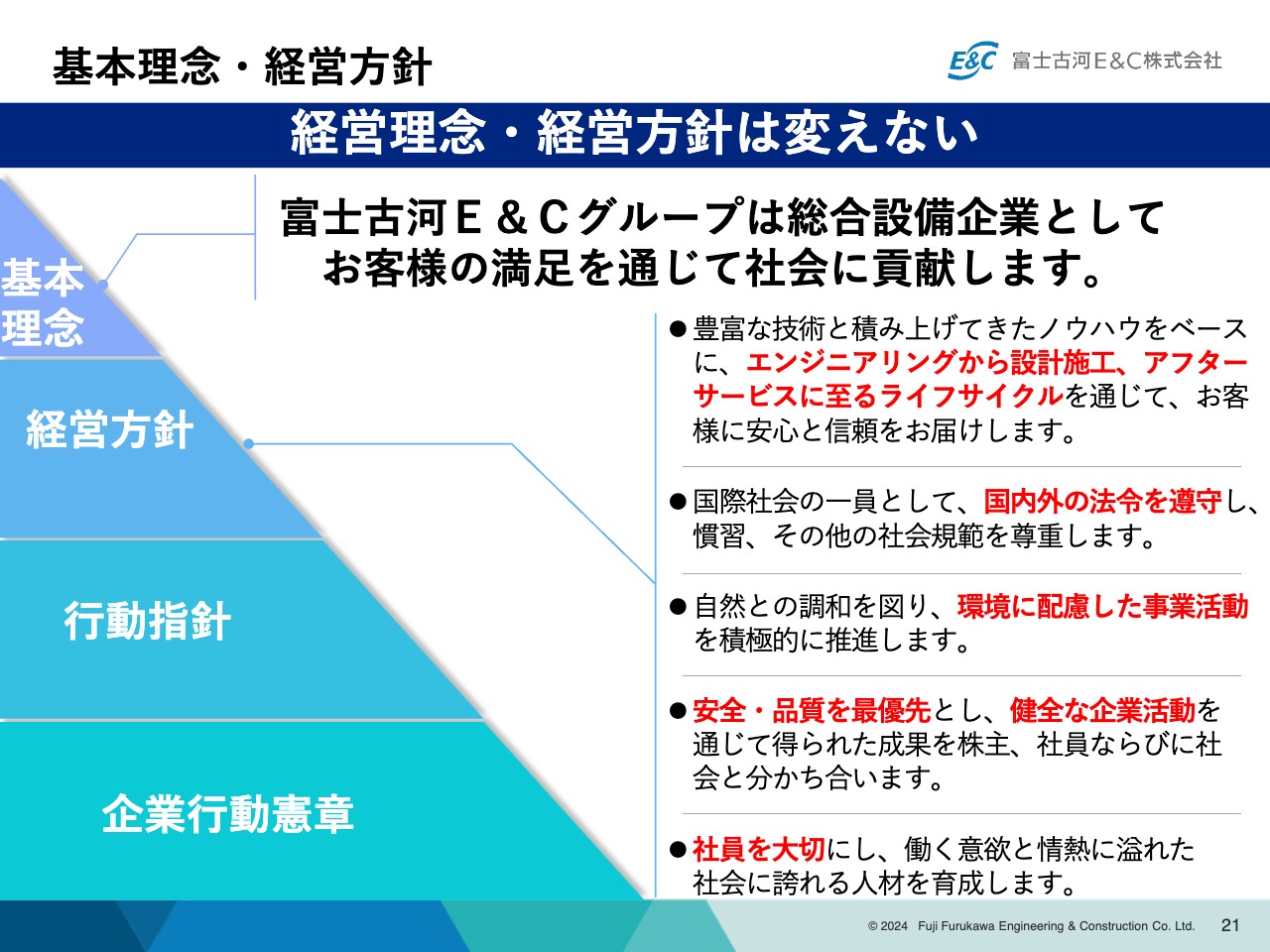

基本理念・経営方針

現在の基本理念・経営方針をまとめたものです。この3年間、我々は従来の経営理念、経営方針は変えないと決めました。スライド右側に記載している経営方針5点のうち、赤字で示したものが、2030年を意識してこの3年間に我々が取り組むべきことです。

この経営理念・経営方針のもとで、この3年間を進めていきたいと思っています。

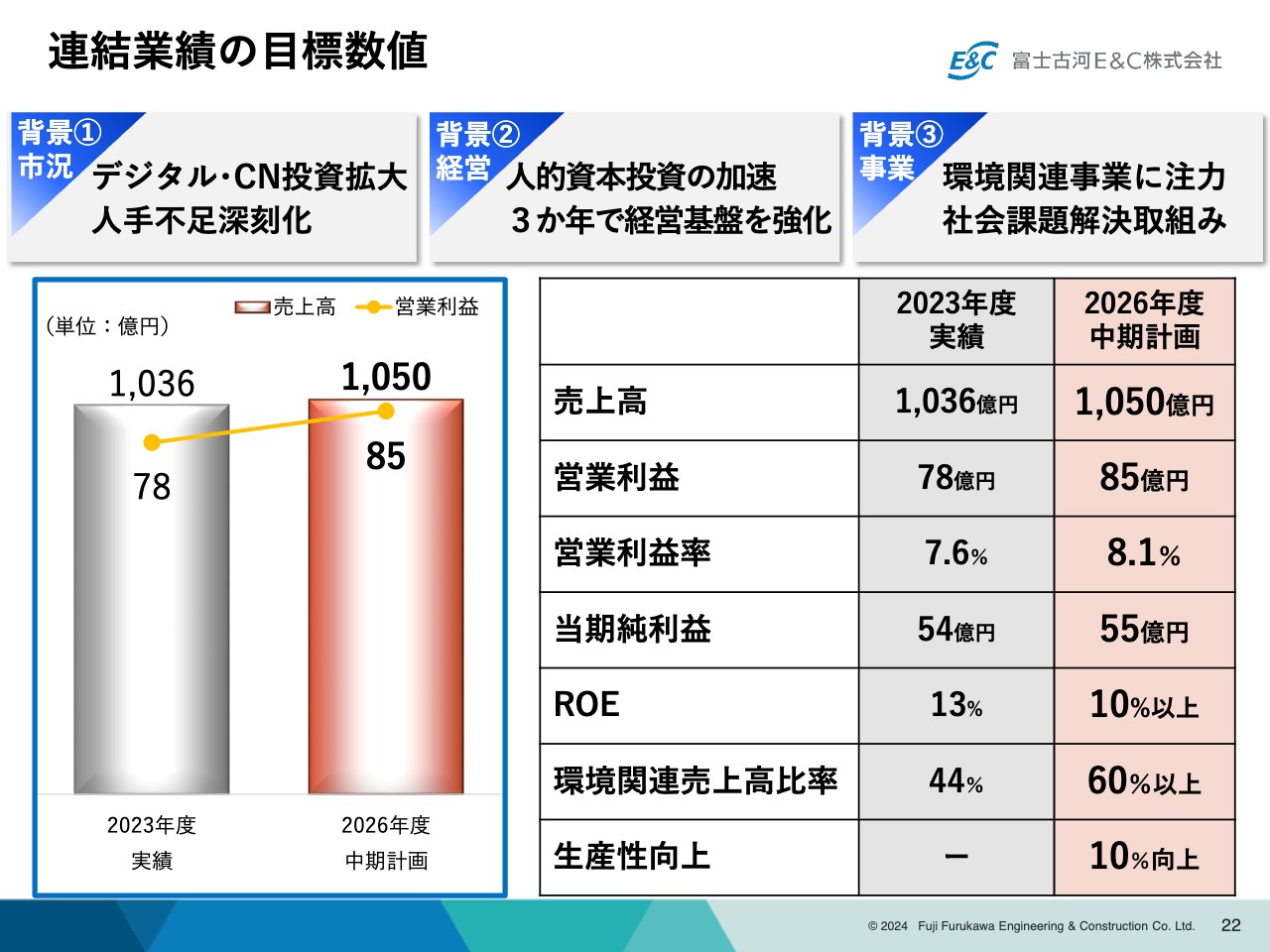

連結業績の目標数値

スライドは、この3年間の連結業績の目標数値とKPIを設定したものです。2026年度中期経営計画の目標売上高は1,050億円、営業利益85億円、営業利益率8.1パーセント、当期純利益55億円、ROE10パーセント以上、環境関連売上高比率60パーセント以上、生産性向上10パーセント向上と掲げています。

本日は、特に環境関連売上高と生産性向上にむけた取り組みについてご説明したいと思っています。

売上高1,050億円は、2023年度と比べて大きな成長はないと考えています。2023年度は創立以来の大きな受注・売上を獲得した年ということや案件差などがあり、このようなかたちになっています。

しかし、営業利益、つまり稼ぐ力には徹底的にこだわり、大きな投資をした上で、利益の改善を果たしたいと考えています。

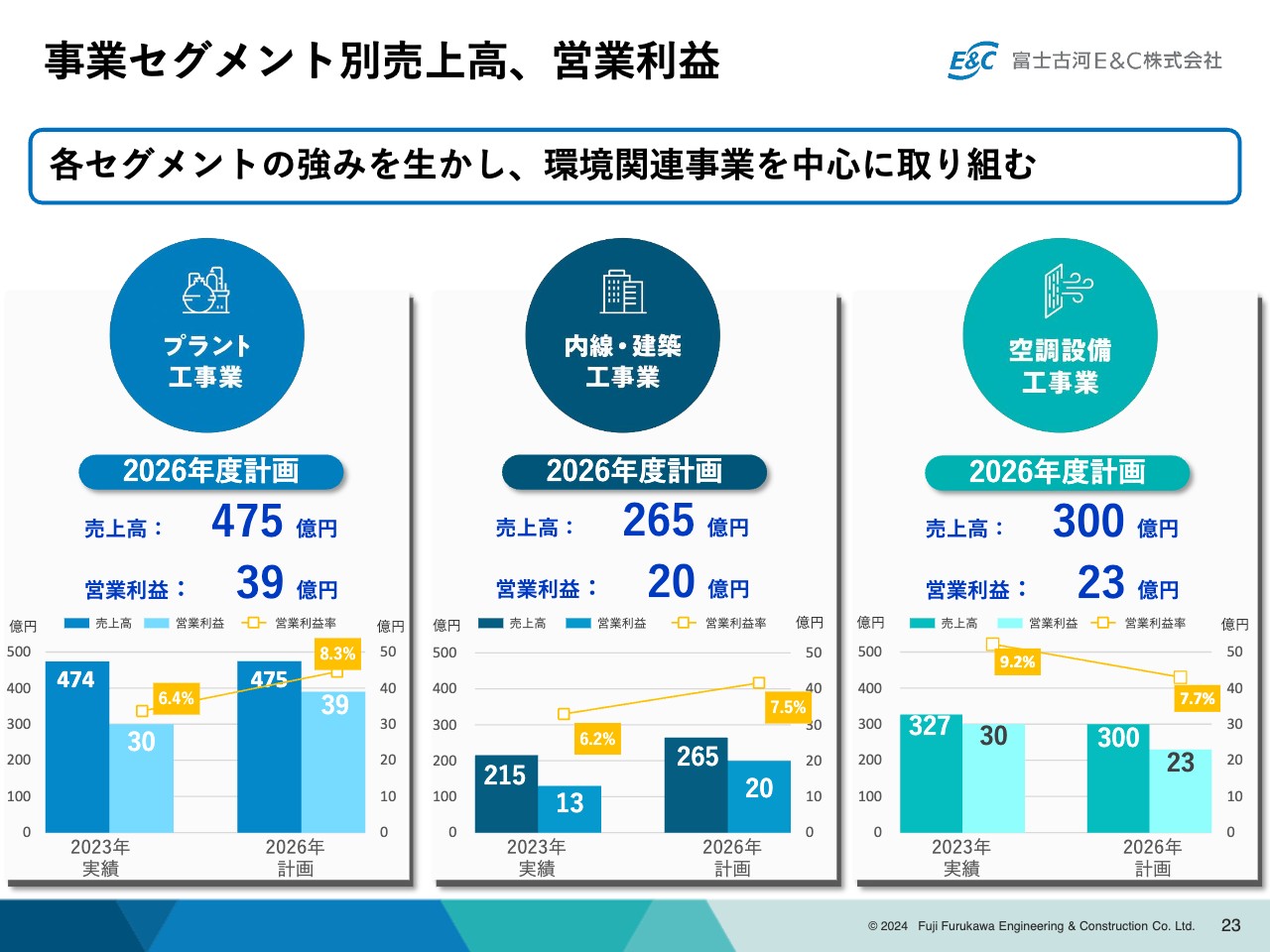

事業セグメント別売上高、営業利益

事業セグメント別の売上高、営業利益です。電気設備工事については、この3年間で内線・建築工事業の売上高が大きく伸びると見込んでいます。営業利益ではプラント工事業が牽引する見込みです。

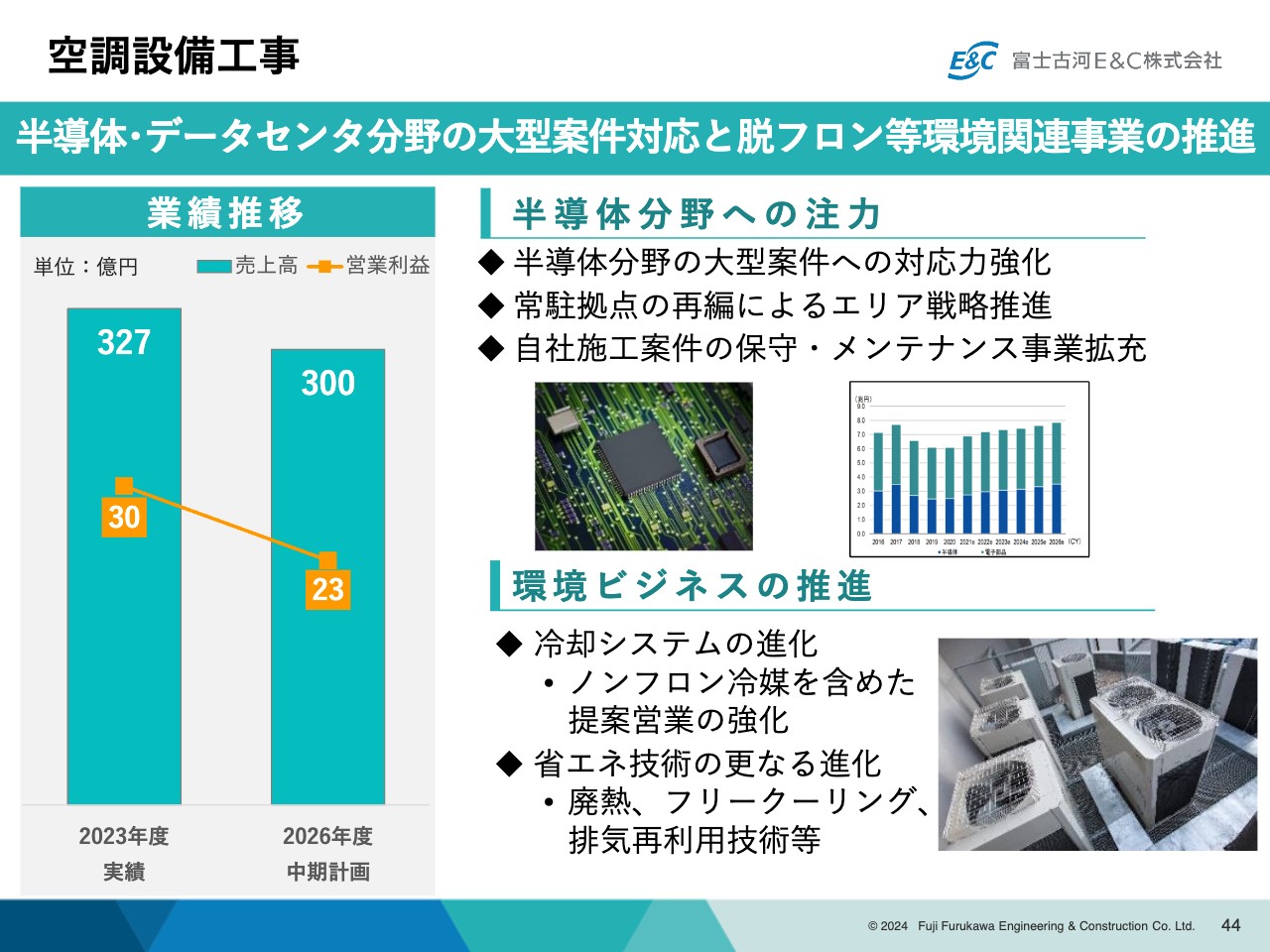

空調設備事業は2023年度に大きな利益を出したこともあり、23億円を目標としています。

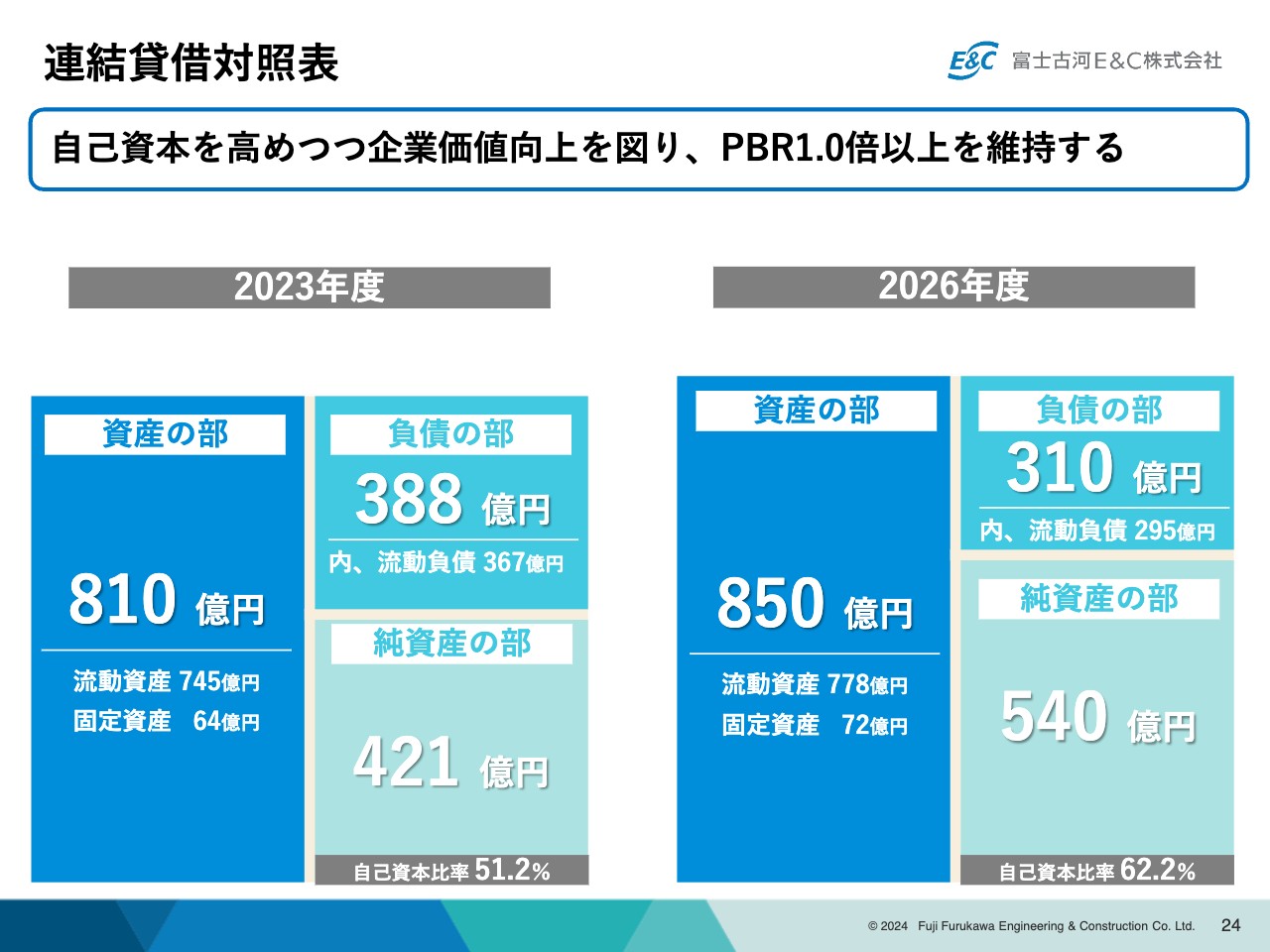

連結貸借対照表

貸借対照表です。自己資本を高めつつ企業価値の向上を図り、PBR1.0以上を維持したいと思っています。2026年度には総資産850億円、純資産540億円に増加すると見込んでいます。

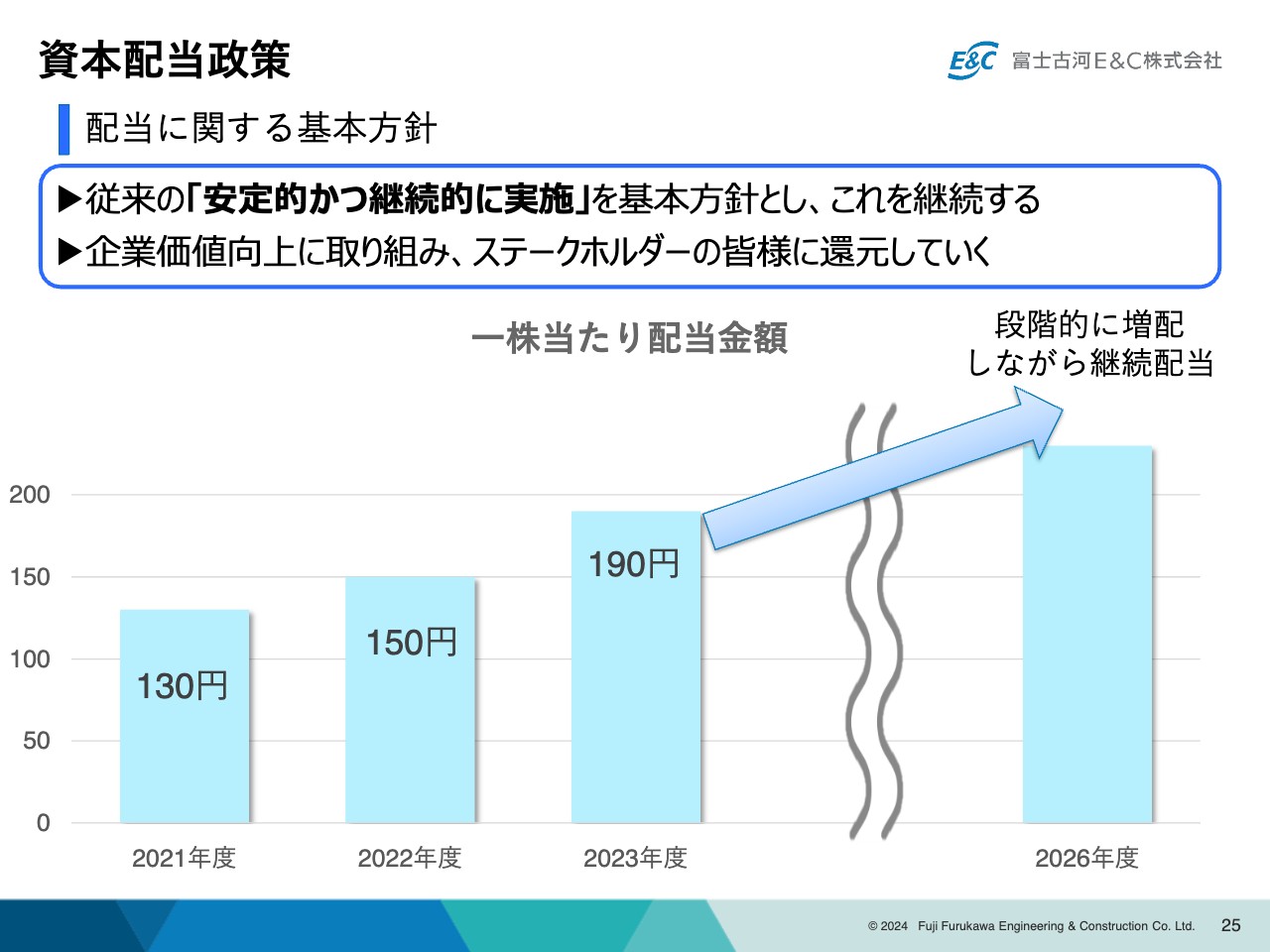

資本配当政策

配当については、従来の「安定的かつ継続的に実施」を基本方針としています。2023年度の配当性向は目標値である30パーセント以上をクリアしました。

利益を出し、さらには純資産も高めていきながら、2026年度に向けてステークホルダーのみなさまに大きく還元していきたいと思っています。配当性向目標はミニマムでも30パーセントというのは、当然のことと認識しています。

中期経営計画における価値創造プロセス

スライドは、我々の価値創造プロセスを、インプットを起点として全体を見渡した相関図にまとめたものです。本日は時間の関係上ご説明しませんが、中期経営計画の全体像を含めて示していますので、ぜひご確認いただければと思います。

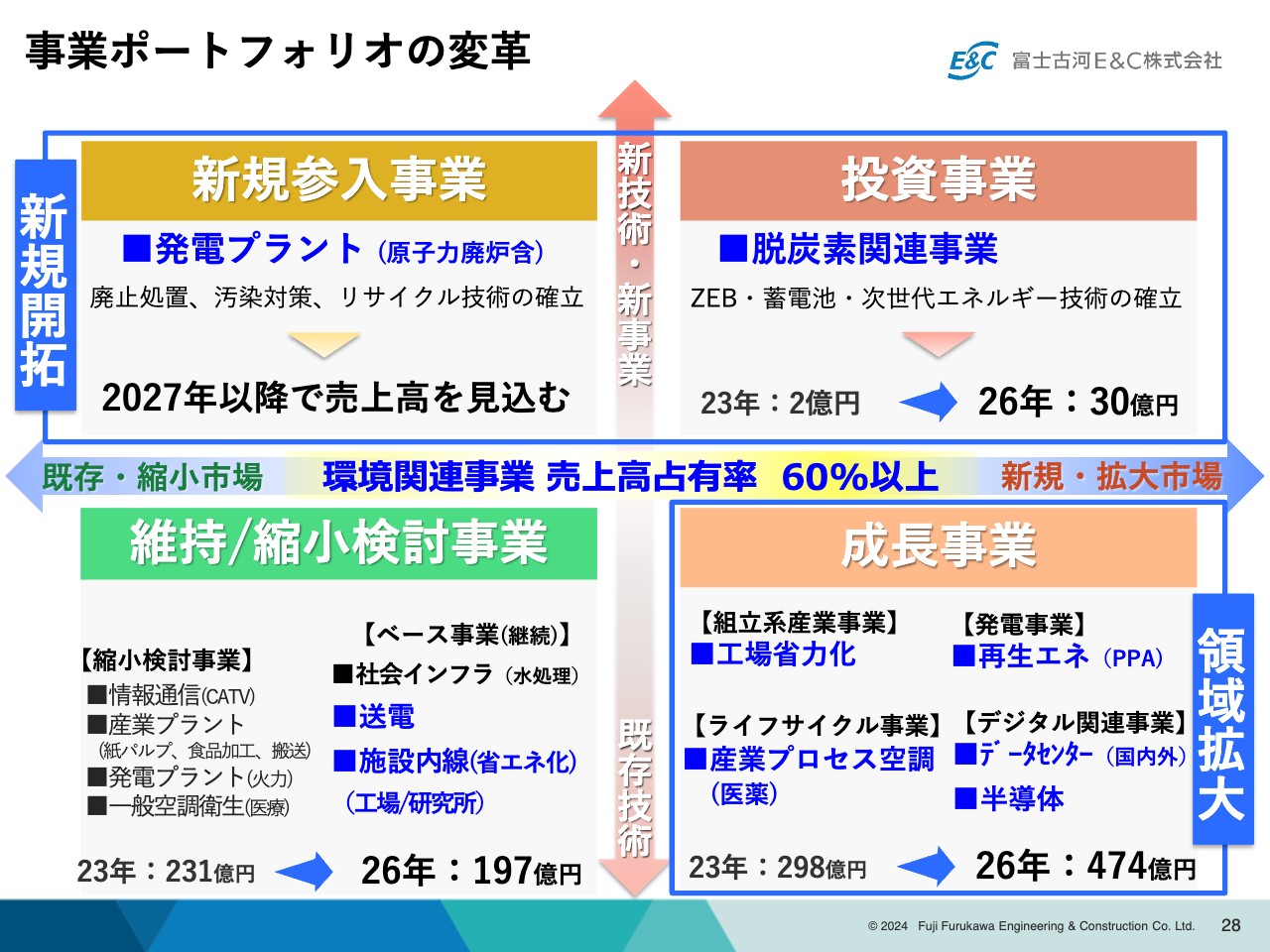

事業ポートフォリオの変革

先ほどお伝えした全体の業績を達成するための基本戦略4点について、ポイントとなるところを少しご説明します。

まず1番目の戦略「事業領域の変革・拡大」についてです。スライドに、事業ポートフォリオの変革の全体像をまとめました。青字で記載した個別事業が、我々の注力していく環境関連事業です。2026年度にはこれらの売上高が全体の60パーセント以上になると考えています。

スライド左下の領域が、維持・縮小を検討する事業です。この領域の物量は大きく減る見通しです。一方で、スライド右下の成長事業は環境事業を中心に取り組み、現状300億円弱の売上高を500億円弱まで拡大したいと思っています。データセンターおよび半導体関連が、そのけん引力になると認識しています。

スライド上段の新規開拓については、3年間では十分に刈り取れない領域もありますが、脱炭素関連事業、いわゆるゼロエミッションの施設の問題、蓄電池・次世代エネルギー関係といったところも、2026年度には売上に貢献できるようにしたいと考えています。さらに、原子炉の廃炉を含む発電プラント関連は、特に研究開発を中心に取り組んでいきます。

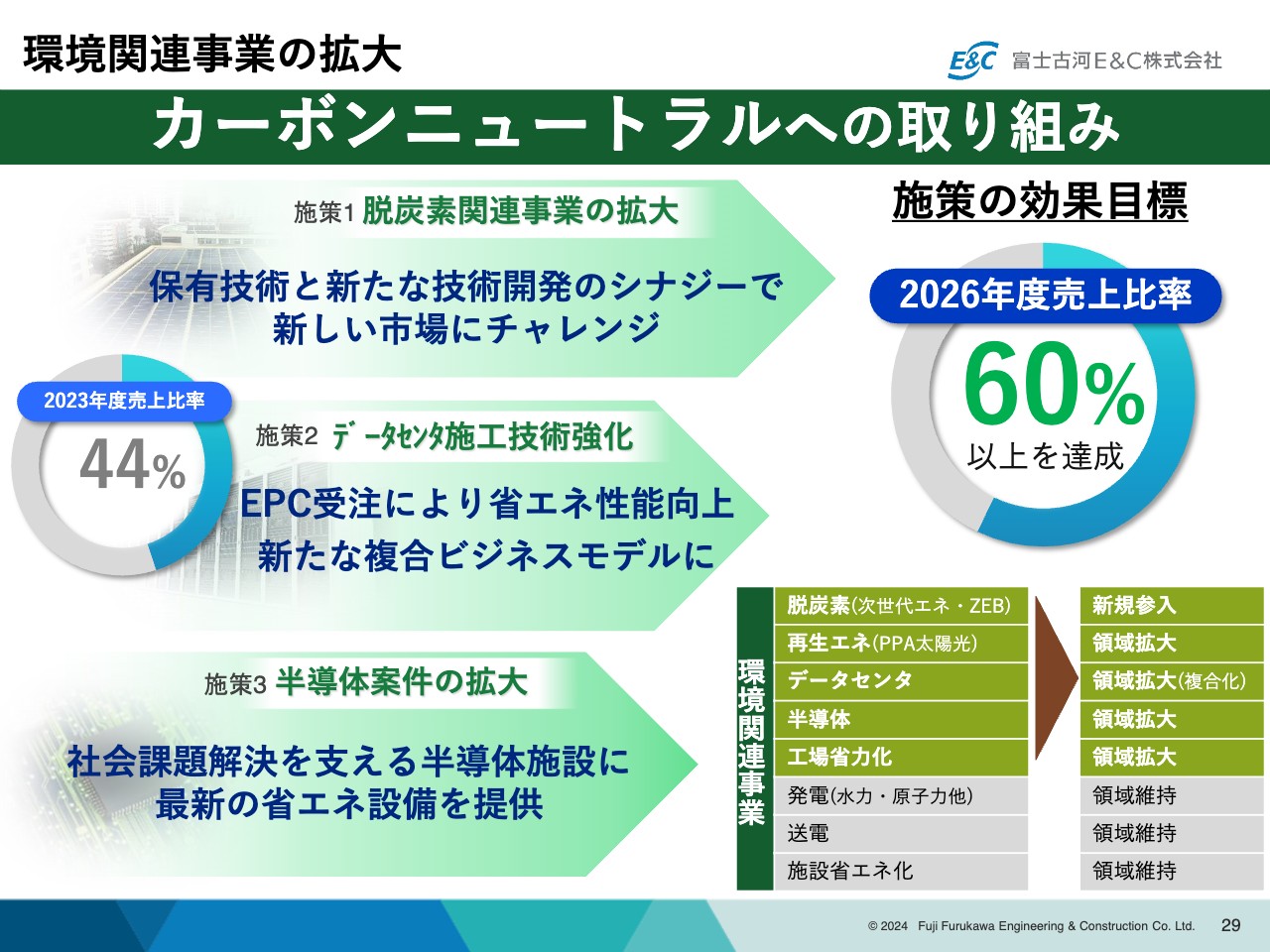

環境関連事業の拡大

環境関連事業の拡大についてです。ここで取り組む施策は大きく3つあります。施策1は「脱炭素関連事業の拡大」です。先ほどの事業ポートフォリオの変革の図では、上段の部分にあたります。保有技術と新たな技術開発のシナジーで新しい市場にチャレンジしていきます。

施策2は「データセンタ施工技術強化」です。EPC全体を受注することにより、省エネ性能向上、新たな複合のビジネスモデルを目指します。工事施工だけでなくエンジニアリング事業まで視野に入れた取り組みにしていくつもりです。

施策3は「半導体案件の拡大」です。パワー半導体のみならず、AI需要を含めた半導体事業は、この3年間も旺盛だと考えています。我々の空調設備工事業を中心にコア技術の複合化をさらに広げていくことで、最新の省エネ設備を提供するという強みに取り組んでいきます。

スライド右下には、環境関連事業において、特に新規参入・領域拡大に取り組む領域を明確にし、記載しています。

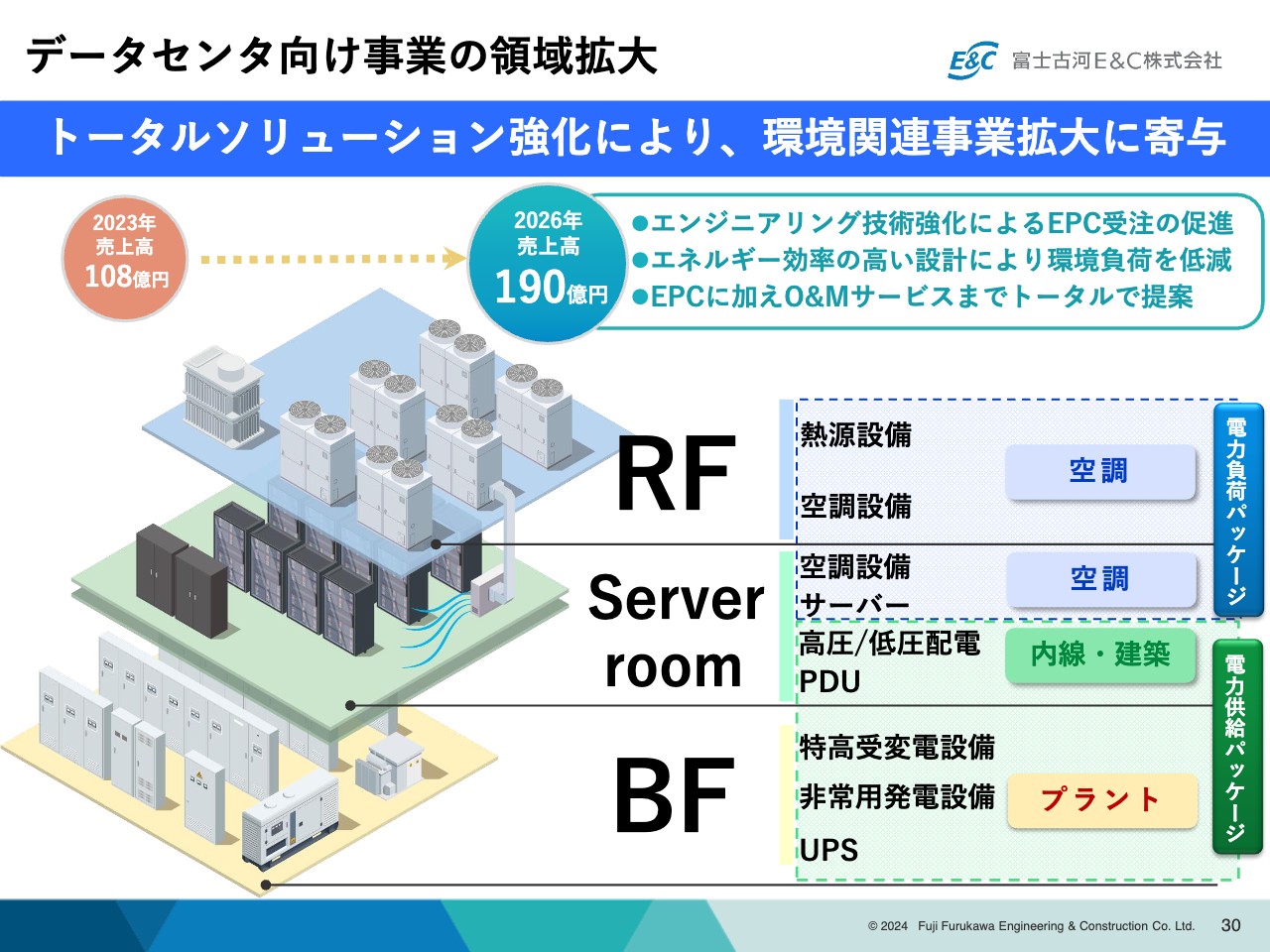

データセンタ向け事業の領域拡大

最も注力していく取り組みが、データセンター向けの事業の領域拡大です。3年間で約80億円強の拡大を目指していきます。

エンジニアリング技術強化により、今まで個々の受注だったものを、電力負荷パッケージや電力供給パッケージとして、可能な限りEPC全体の一括受注を狙います。さらに、企画設計・提案につなげ、エネルギー効率の高い設計により環境負荷を低減するデータセンターをみなさまに提案していきます。

またEPCに加え、O&Mサービスまでトータルで提案するソリューション事業へと変革したいと考えています。2030年の我々のエンジニアリング事業への脱皮の大きなモデルになると捉えています。

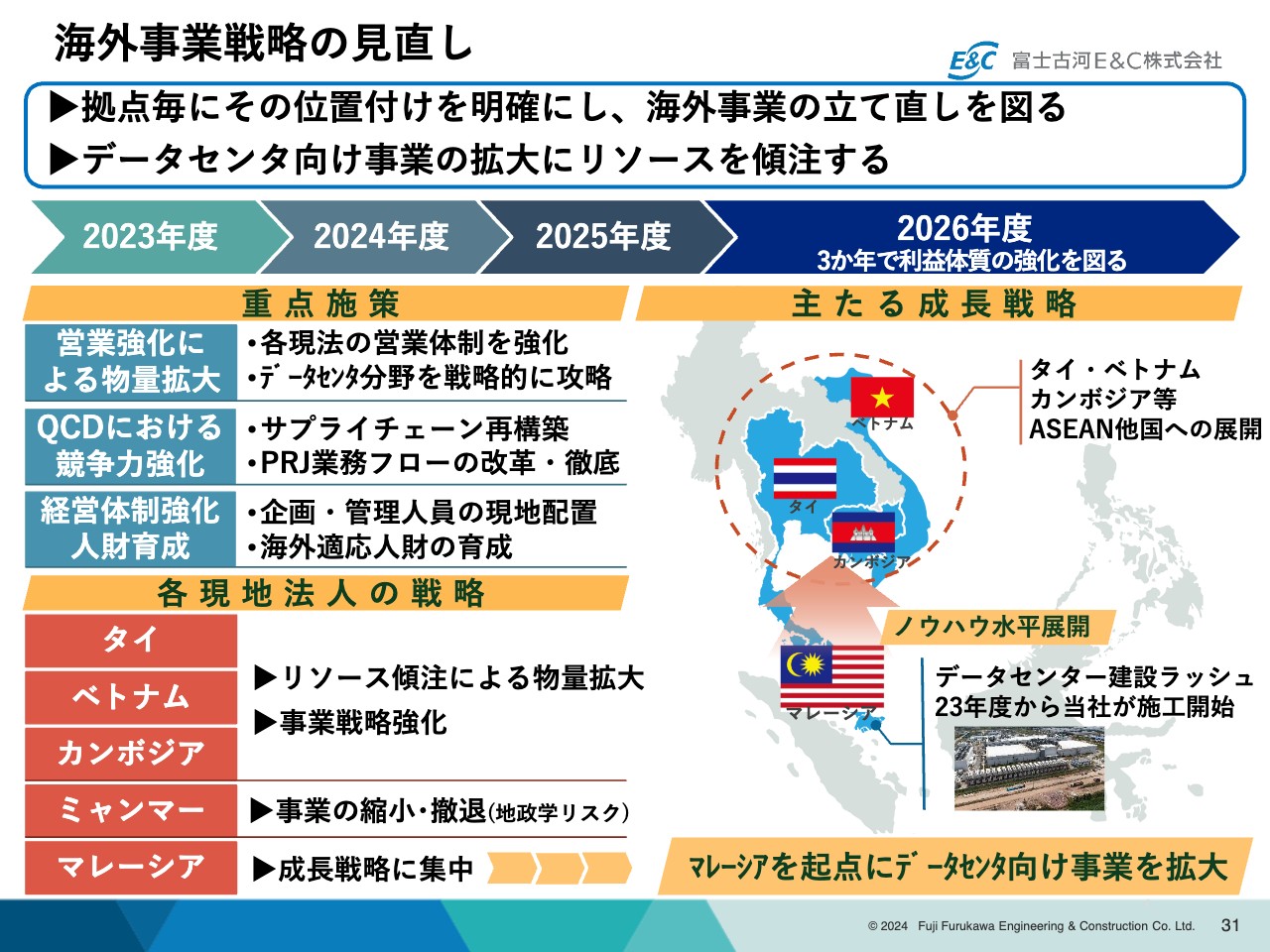

海外事業戦略の見直し

海外事業戦略の見直しについてです。海外事業については、残念ながら2023年度で目標になる物量が達成できず、赤字に転落しているというのが現状です。

2026年度までの3年間において、物量は大きな伸長を期待しないことにしました。まずは利益を確実に出せる体質をしっかり作ることが最大の目標です。

幸いマレーシアで半導体事業、データセンター向け事業が大きく花開き、2024年3月に大規模なデータセンターの完工も果たしました。そのような実績を踏まえ、カンボジア・ベトナム・タイに広がっていくデータセンターを取り込み、新しい海外事業の出発点にしたいと思います。

タイ・ベトナムについては、コロナ禍により日本企業の海外進出が遅れていることもあり、なかなか物量が立ち上がらない状況が続いています。しかし、今お話ししたようなデータセンターをキックとした成長戦略に加え、体制を強化することにより、休眠顧客やローカル化した古い設備をメンテナンスする事業を立ち上げ、安定的な利益体質に変革していきたいと考えています。

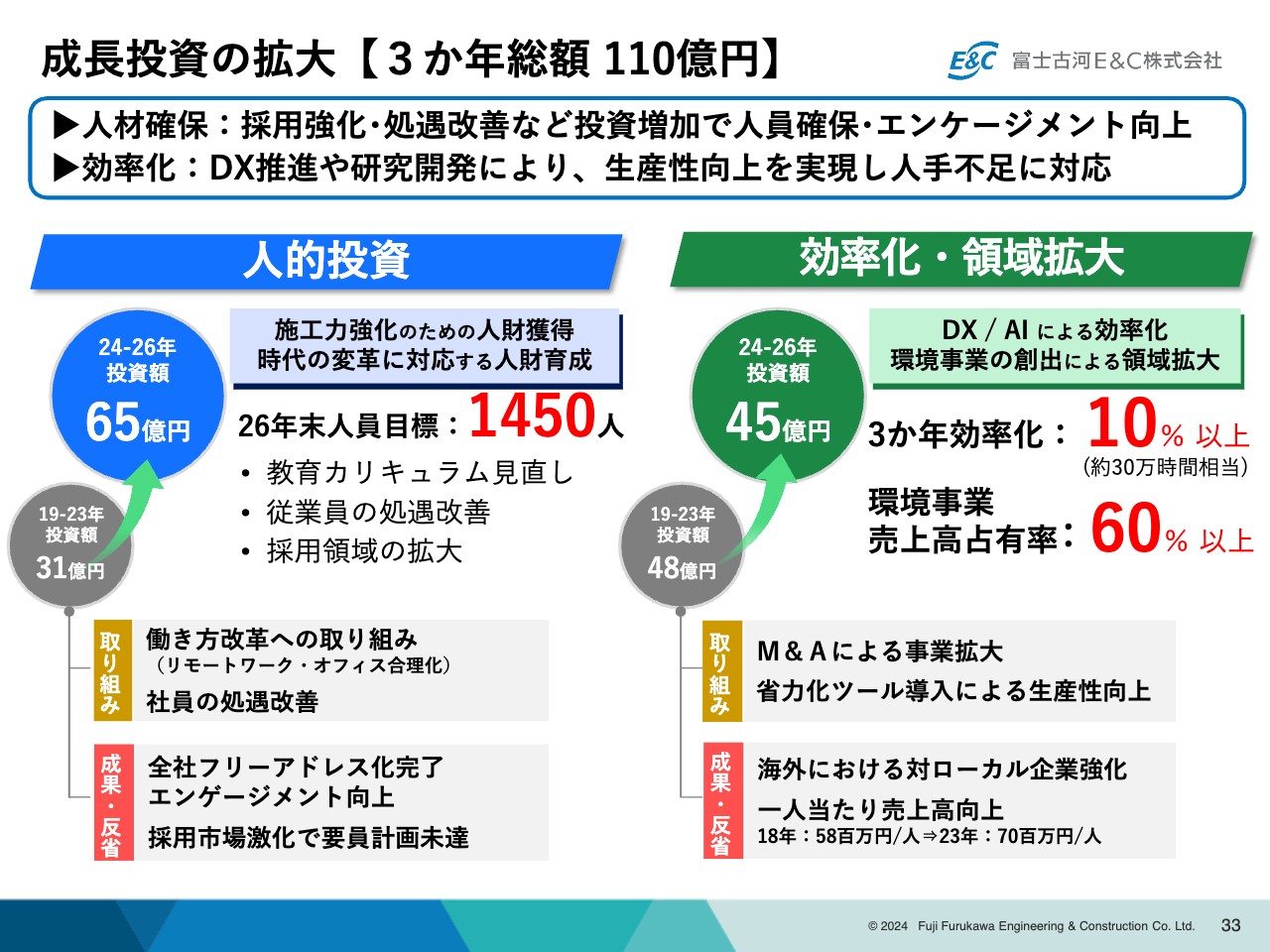

成長投資の拡大【3か年総額 110億円】

2番目の戦略である「成長投資等による経営基盤の強化」についてご説明します。成長投資の全体の枠組みをスライドにまとめました。3ヶ年で新たに総額110億円を投資し、将来の競争力につなげていきます。

2番目の戦略である「成長投資等による経営基盤の強化」についてご説明します。成長投資の全体の枠組みをスライドにまとめました。3ヶ年で新たに総額110億円を投資し、将来の競争力につなげていきます。

後ほど詳しく説明しますが、2026年末までにぜひとも1,450人体制にしていきたい考えです。2019年から2023年の5年間の施策経費は31億円でしたが、次の3年間では65億円の投資を想定しています。

人を確保するだけでなく、「生産性を上げる」「効率化を果たす」「働き方改革をさらに進める」という意味で、効率化・領域拡大の施策に投資します。こちらは3年間で45億円の想定です。

取り組みの成果として3か年効率化10パーセント以上、および、先ほどご説明した事業領域の拡大等も含めた技術開発も含め、環境事業売上高占有率60パーセント以上をゴールとしています。

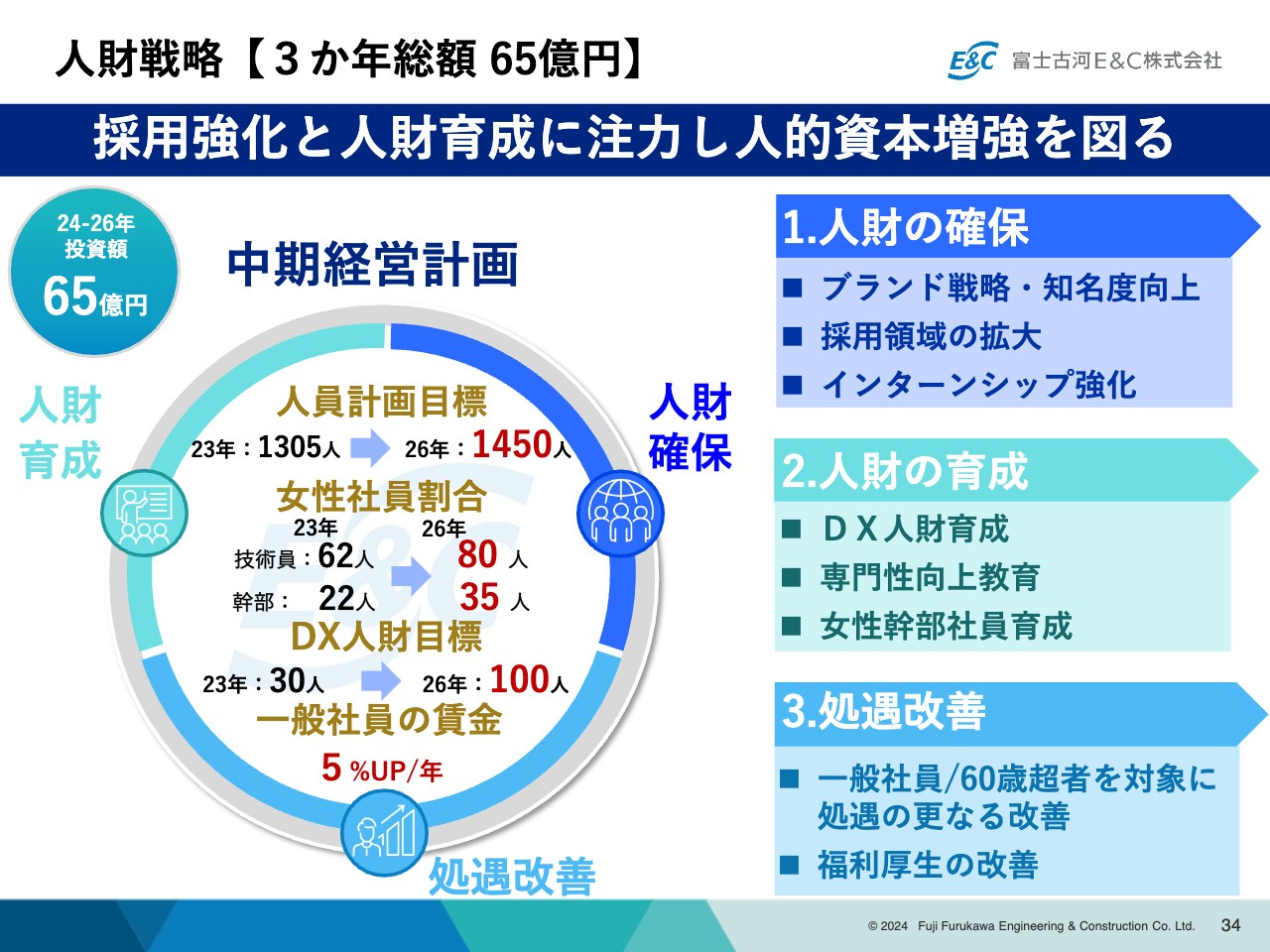

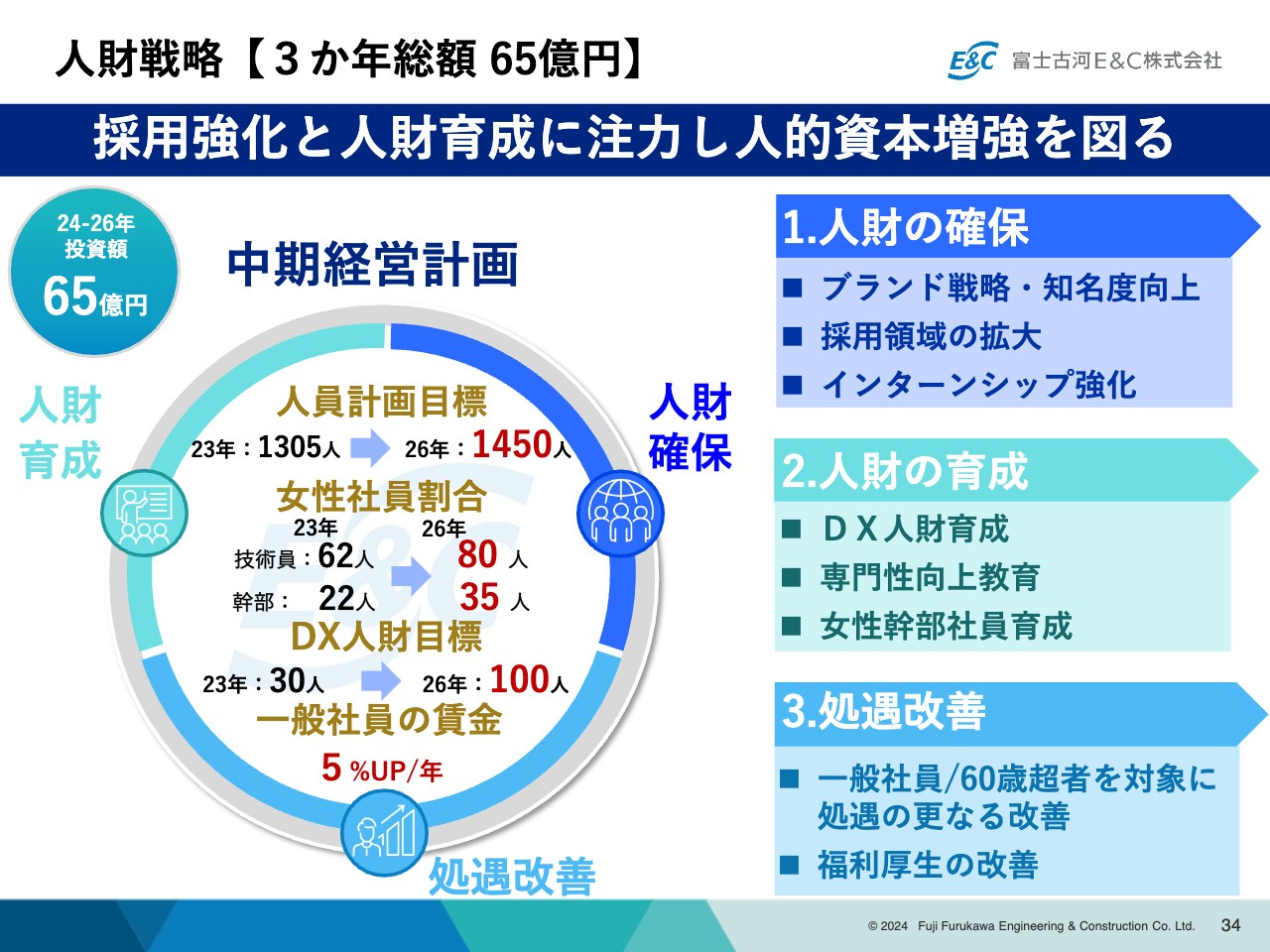

人財戦略【3か年総額 65億円】

人財戦略には65億円を投資し、現在の1,305人から1,450人へと、10パーセント以上の増員を目標にしています。

単に人を増やすだけでなく、女性社員割合やDX人財、また一般社員の賃金アップ率といった数値をKPIに設定します。人財確保・処遇改善・人財育成を、人事部門だけの施策ではなく、全社の最重要施策として、あらゆる方式で取り組んでいきます。

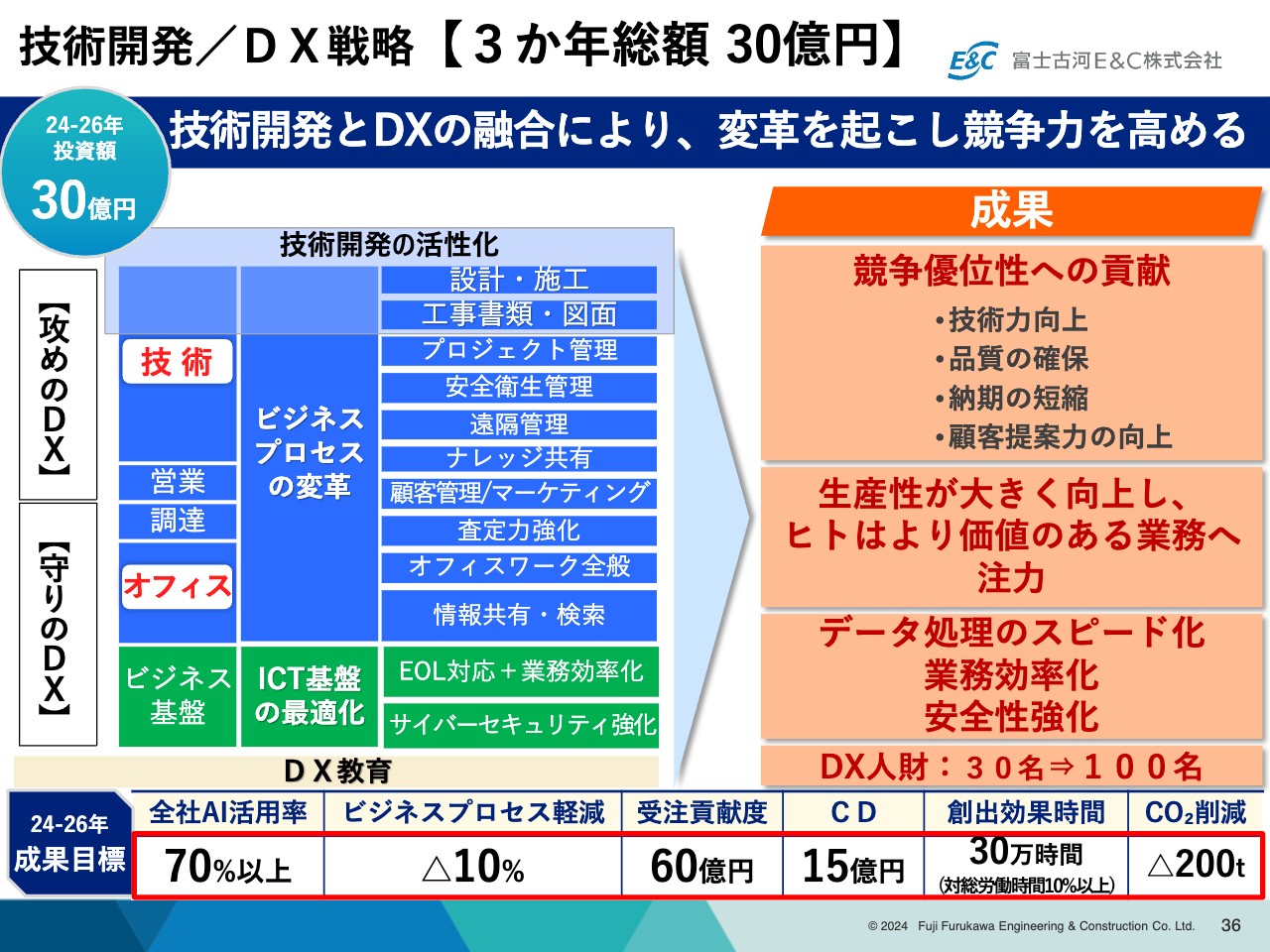

技術開発/DX戦略【3か年総額 30億円】

3番目の戦略である「技術開発とDXの戦略」についてです。今年4月に技術開発部門とDX部門を統合した「技術戦略本部」をスタートさせました。

技術開発とその出口であるDX部門をひとつにし、スピードと実現性を高めるという狙いがあります。こちらの施策には3ヶ年総額で30億円の投資を予定しています。

我々の大きな目玉は、「攻めのDX」と「守りのDX」の2つに分けて取り組むことです。攻めのDXは「競争力の強化」です。働き方を変えるだけでなく、他社に先駆けて、DXを取り入れた現場業務、企画設計からメンテナンスまでのトータルソリューションを進めていきます。

守りのDXは、オフィスやスタッフにおいて、「日々の働き方の効率化」を目指します。生産性の向上はもちろん、データ処理のスピード化も出口になると思います。

スライド下段に記載のとおり、成果目標として、全社AI活用率70パーセント以上をはじめとしたKPIを6点設定しています。創出効果時間30万時間は、全社の総労働時間の10パーセントにあたり、先ほどもご説明した生産性10パーセントアップを目安に考えています。

そのほかにもCO2の削減や、空いた時間で行う、もしくは新たなビジネスモデルを開発することによる受注貢献度などもKPIに設定しています。

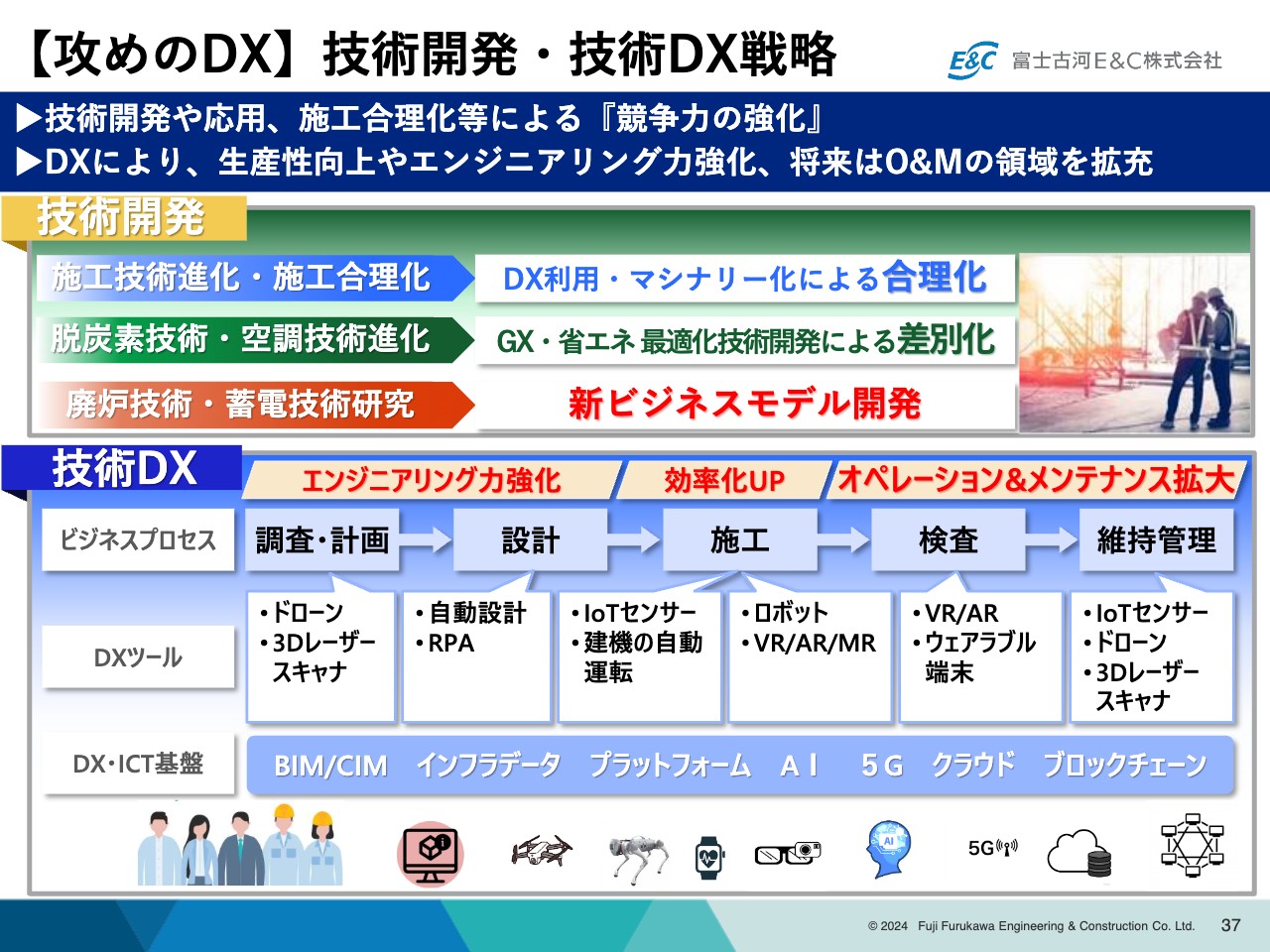

【攻めのDX】技術開発・技術DX戦略

「攻めのDX」における、技術開発・技術DX戦略をご紹介します。3年間で技術開発として取り組むことの1つに、施工技術の進化・施工合理化があります。その出口はまさに「技術DX」です。調査・計画から維持管理まで、我々のバリューチェーンをDXツールで埋めていき、他社に先駆けた施工現場を提案していきます。

新しい働き方により生産性が上がると同時に、お客さまに付加価値をもたらすことができると思っています。技術開発部門とDX部門を統合した最大のメリットを、ここで出していきたいと考えています。

そのほかの技術開発戦略としては、先ほどお伝えした新領域および新技術を仕込むことです。脱炭素技術・空調技術の進化を目指し、GXや省エネ最適化技術の研究開発を大きく増やしていきたいと思います。廃炉技術・蓄電技術研究も、新ビジネスモデルの開発におけるテーマとしているところです。

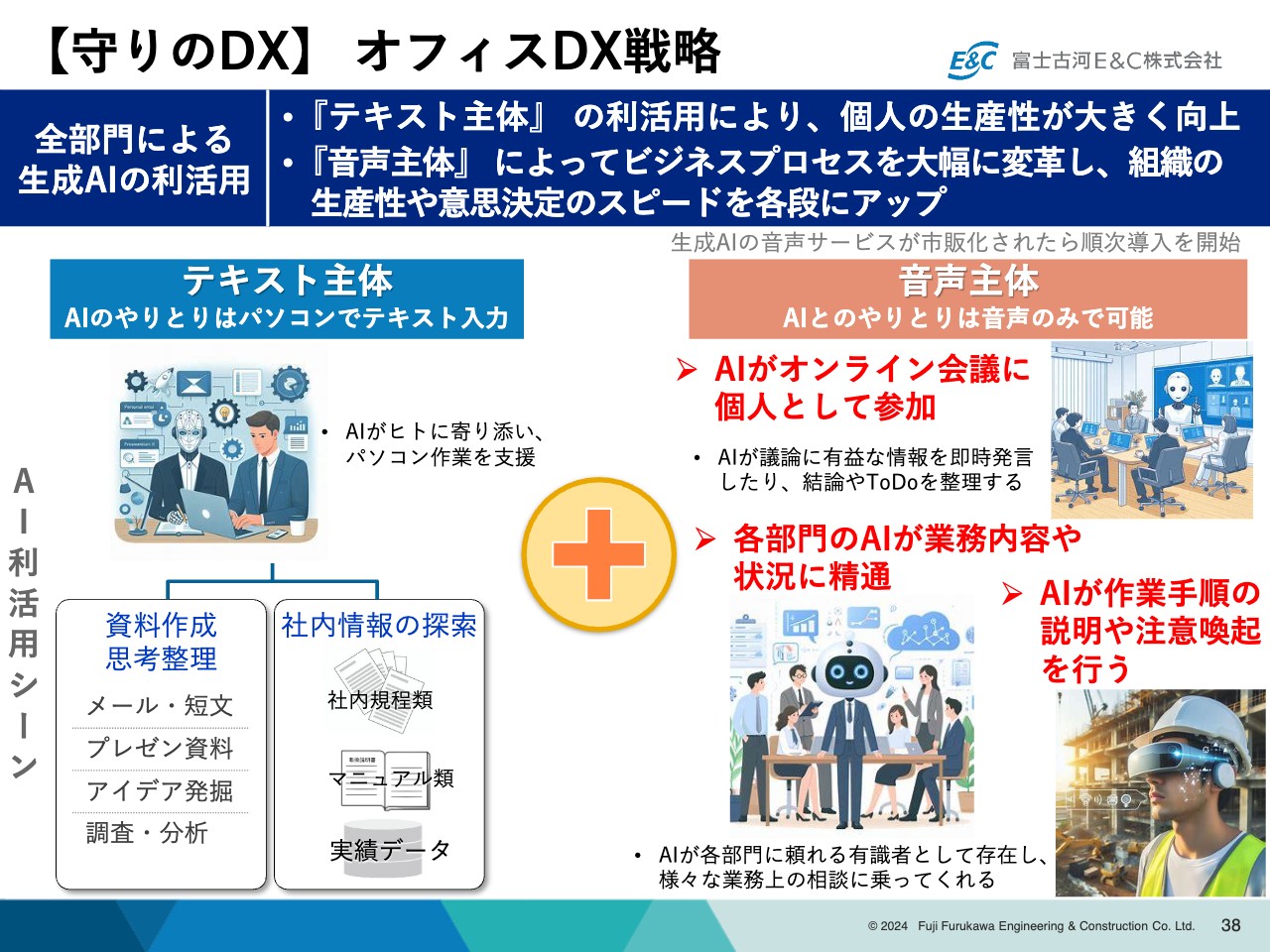

【守りのDX】 オフィスDX戦略

「守りのDX」における、オフィスDX戦略についてご説明します。全部門による生成AIの利活用をキーポイントに、取り組みたいと思っています。

特定の場面でAIを活用する場面は増えてきていますが、それらを大きく広げるのがスライドに示したAI利活用シーンです。AIとのやりとりについて、パソコンのテキスト入力というテキスト主体の現状を拡大し、効率化を果たすことを進めていきます。

さらに、スライド右側に示したように、音声主体のAI活用領域を広げることにも取り組んでいきます。オンライン会議はもちろんのこと、施工現場での活用も視野に入れ、音声主体のAIとのやりとりによる作業手順の説明や注意喚起なども可能になると考えています。

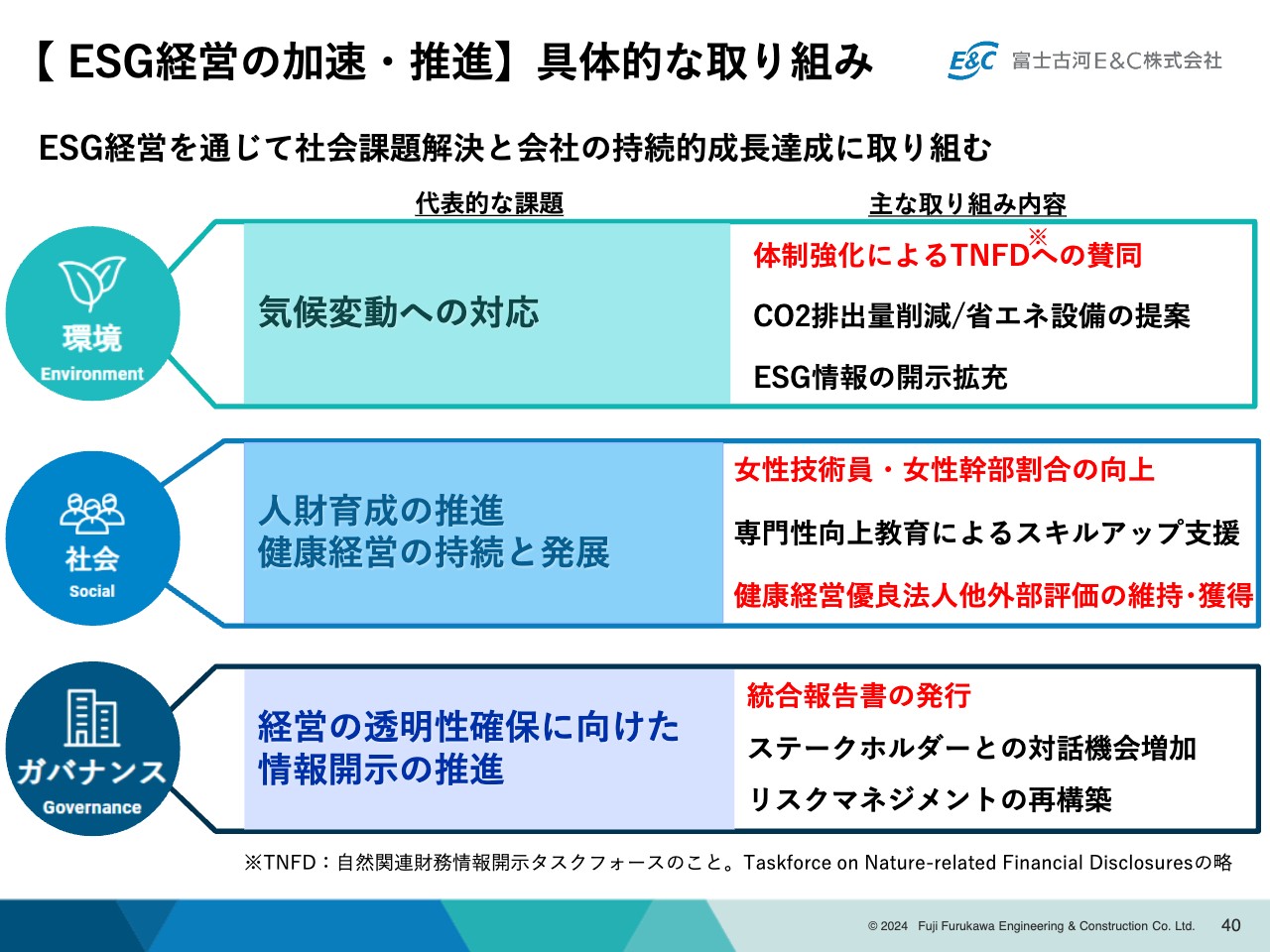

【ESG経営の加速・推進】具体的な取り組み

それらを進めるために、4番目の戦略である「ESG経営の加速・推進」についてご説明します。ESG経営については、我々は2030年に向けたマテリアリティ(重要課題)を開示し、半年に一度、みなさまに進捗をご報告しています。それらを粛々と進めることはもちろん、この3年間は特に注力していきたいと考えています。

環境においては、我々がマーケットでそれなりのポジションを取り、さらに「環境事業を広げていく先端企業である」という認知を得るための戦略として、TNFD(自然関連財務情報開示タスクフォース)に賛同し、来年の今頃には数値等を発表したいと考えています。

社会においては、女性の活躍をさらに重点的に進めたいと思っています。また、健康経営の持続と発展にも取り組みます。従業員が明るく意欲的になり、会社が発展するためのベースに健康経営があると考えています。健康経営優良法人他外部評価において、さらにグレードの高い評価が得られるよう、取り組んでいきたいと思っています。

ガバナンスにおいては、経営の透明性確保が最大のポイントであるため、情報開示を推進していきます。特に我々の大きな課題である、財務的なデータと非財務なデータを合わせた統合報告書を、今年10月頃にはぜひとも発行したいと思っています。

またステークホルダーとの対話の増加、およびリスクマネジメントの再構築も進めていきます。

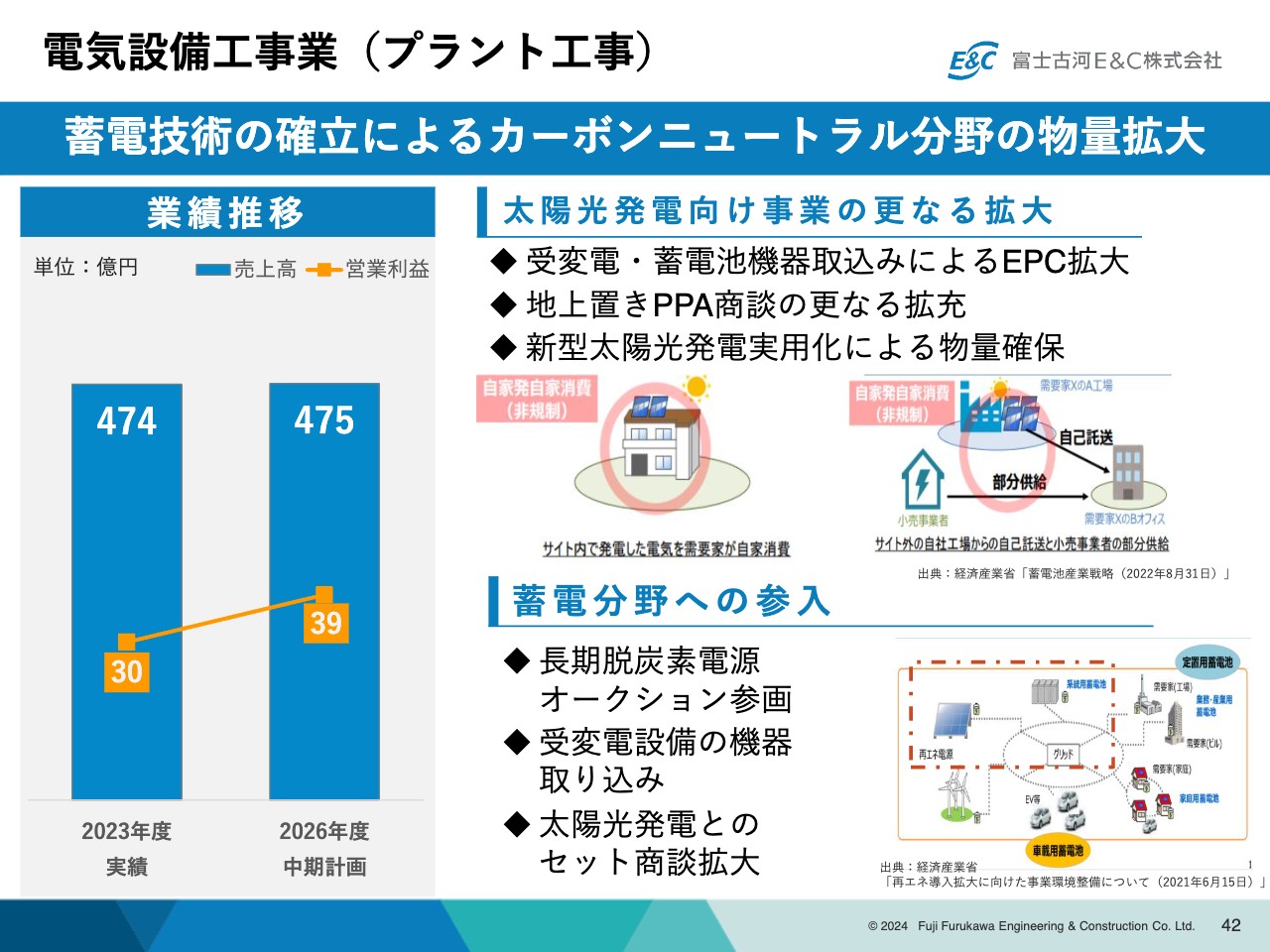

電気設備工事業(プラント工事)

以上の基本戦略4点を踏まえ、取り組み内容をセグメントごとにご説明します。まずは、電気設備工事業のプラント工事です。先ほどご説明したように、売上高はほぼピークである475億円を考えています。

営業利益については、先の中期経営計画では「物量が大きくなったデメリットとして品質問題等があった」と小田からご説明しました。それらを排除して39億円を目指す考えです。

ここでポイントとなるのは、再生エネルギー関連です。太陽光発電向け事業のさらなる拡大として、受変電・蓄電池機器取込みによるEPC拡大、地上置きPPA商談の拡充などがポイントになると思っています。

太陽光発電向け事業に加え、蓄電分野への参入を計画しています。研究開発の加速はもちろんのこと、長期脱炭素電源のオークション参画なども、この3年間で取り組んでいきたいと考えています。

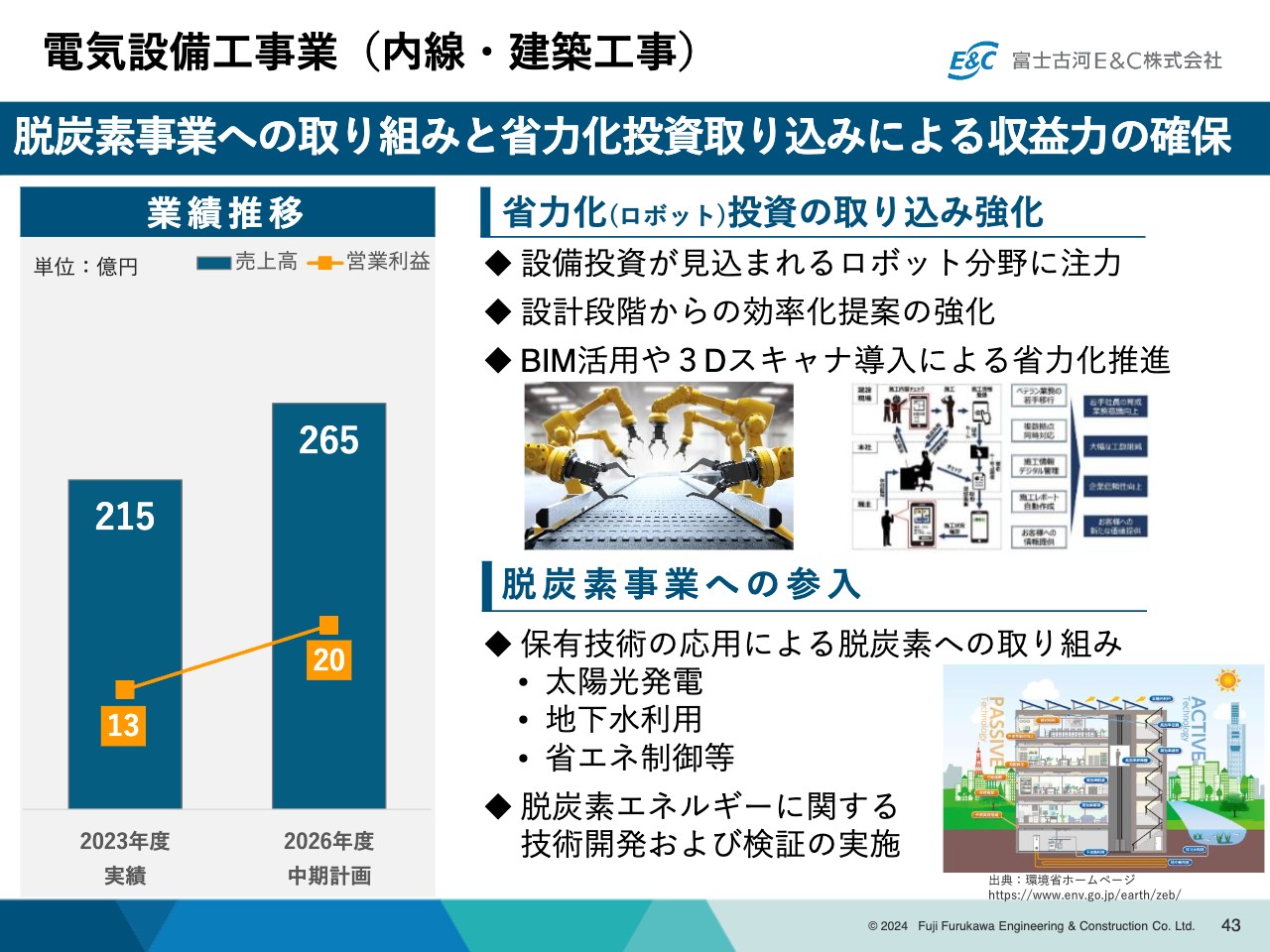

電気設備工事業(内線・建築工事)

電気設備工事業の中の内線・建築工事の取り組みについてです。基本は脱炭素事業への取り組みと、省力化投資取り込みによる収益力の確保です。

ここでは、先ほどの中期経営計画で物量が未達だった反省を含めて、メリハリの効いた環境事業の注力によって物量を大きく拡大し、それに伴い利益も確保していく計画です。

ロボット関係が伸長するという我々の見立てを踏まえ、省力化投資の取り組みを強化していきたいと思っています。設計段階からの効率化提案、BIM活用や3Dスキャナをそれらの領域に提案し取り込むことにより、省力化を推進する活動にしたいと思っています。

保有技術の応用による脱炭素への取り組みについては、施設の省エネを牽引する事業として、太陽光発電・地下水利用・省エネ制御等を考えているところです。

空調設備工事

空調設備工事業です。先ほどからお話ししているとおり、前年度までの中期経営計画では大きな成果がありました。2026年度には売上高300億円、営業利益23億円を期待しているところです。

半導体分野では、大型案件に対する対応力の強化、メンテナンス・保守といった領域のサービス事業の強化にも注力していきたいと思っています。

また、新たに冷却システムや省エネ技術を取り込んだ、いわゆる空調制御システムを提案していくことも、大きな強みになると思っています。

以上が、中期経営計画の大枠の概要になります。

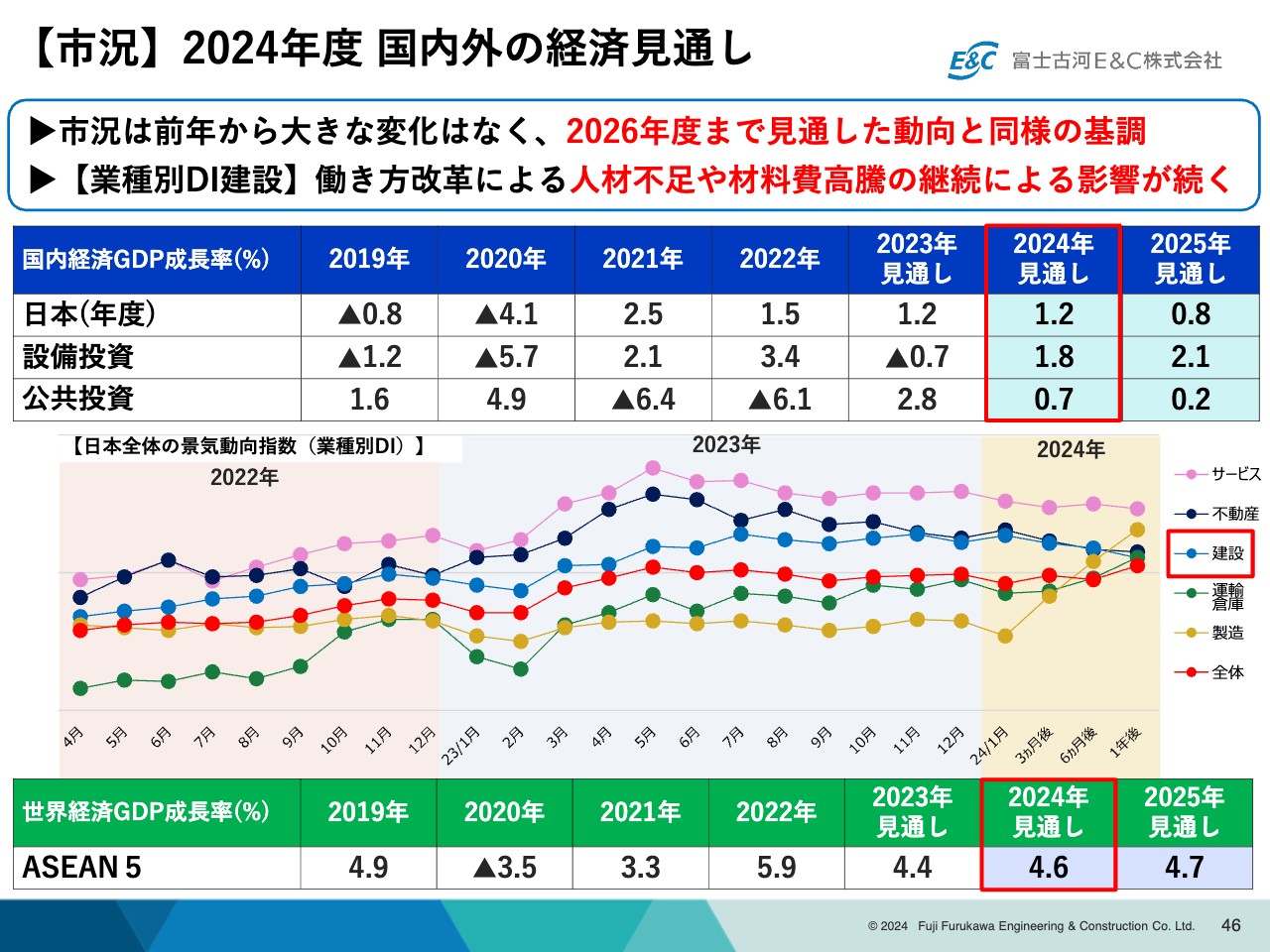

【市況】2024年度 国内外の経済見通し

2024年度3月期の業績予想および取り組みについてご説明します。足元の市場環境については、この3年間の市場動向とかなり似ており、ポイントだけご説明します。

国内の市況は、前年から大きな変化はあまりないと見ています。いろいろな不透明な状況は継続します。人材不足や材料費の高騰などの課題は、相変わらずしばらく続くと見ています。

設備投資については、2024年度の見通しでは、少し上がるというマクロデータが出ています。それらを踏まえると、やはり対応力が課題になると見ています。

海外では、ASEAN5の成長率が前年とほぼ同じということもあり、マクロのデータではなくお客さまを見て、我々の施策を十分行うことで黒字化を果たすことが重要と考えています。

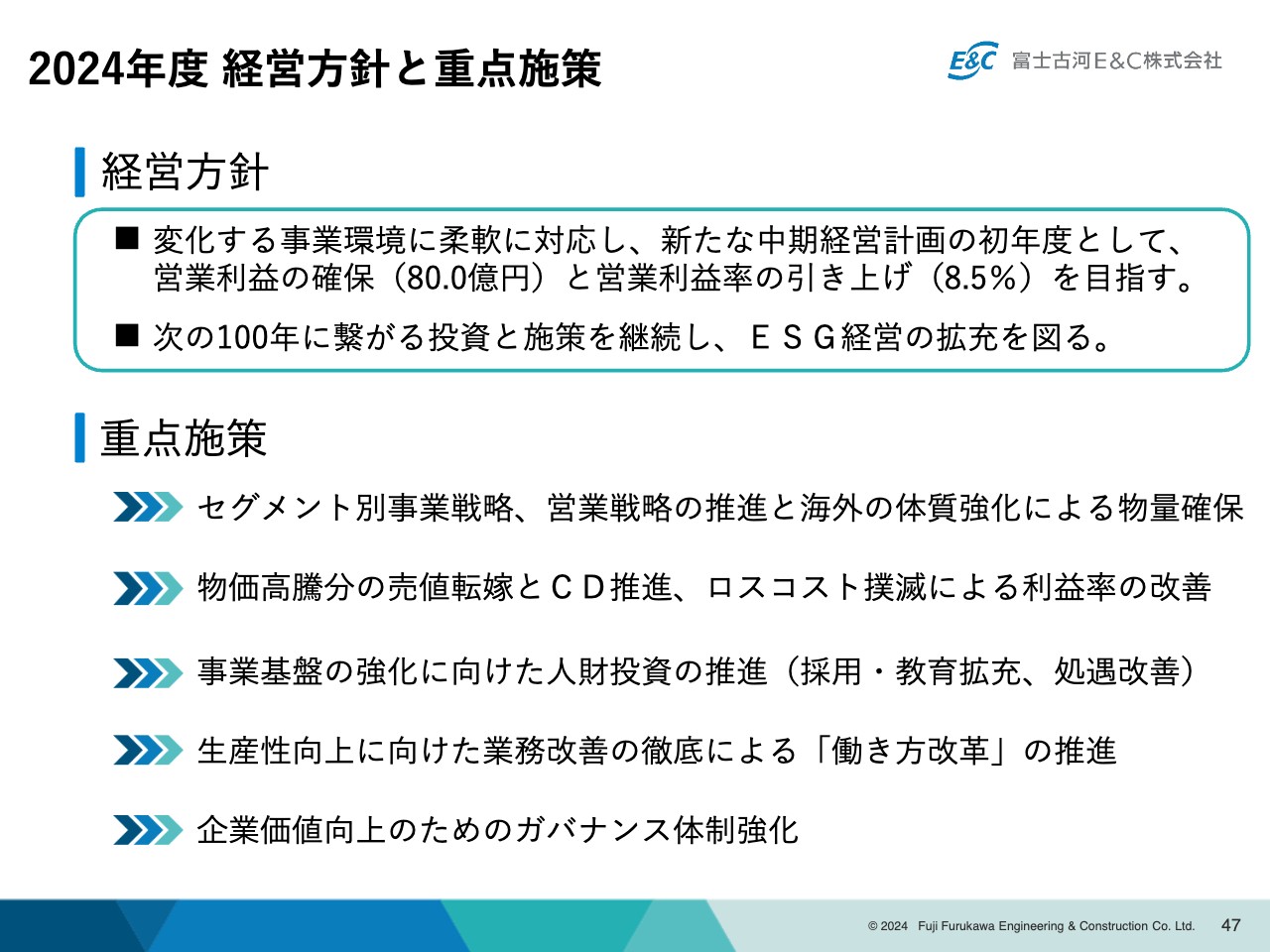

2024年度 経営方針と重点施策

2024年度の経営方針と重点施策です。中期経営計画とほぼ同じになるため、ポイントとしては、営業利益率8.5パーセントを確実に出すことにこだわっていきたいと思っています。

次の100年につながる投資の初年度として着実に実行し、成果を前倒しで刈り取れる施策を推進していくことが、大きな方針になります。

事業基盤の強化に向けた取り組み、生産性の向上に向けた取り組み、ガバナンス体制強化といったところが、将来の2030年に向けた我々の経営基盤強化を図る方針施策になると思っています。成果が出るように着実に取り組んでいきたいと思っています。

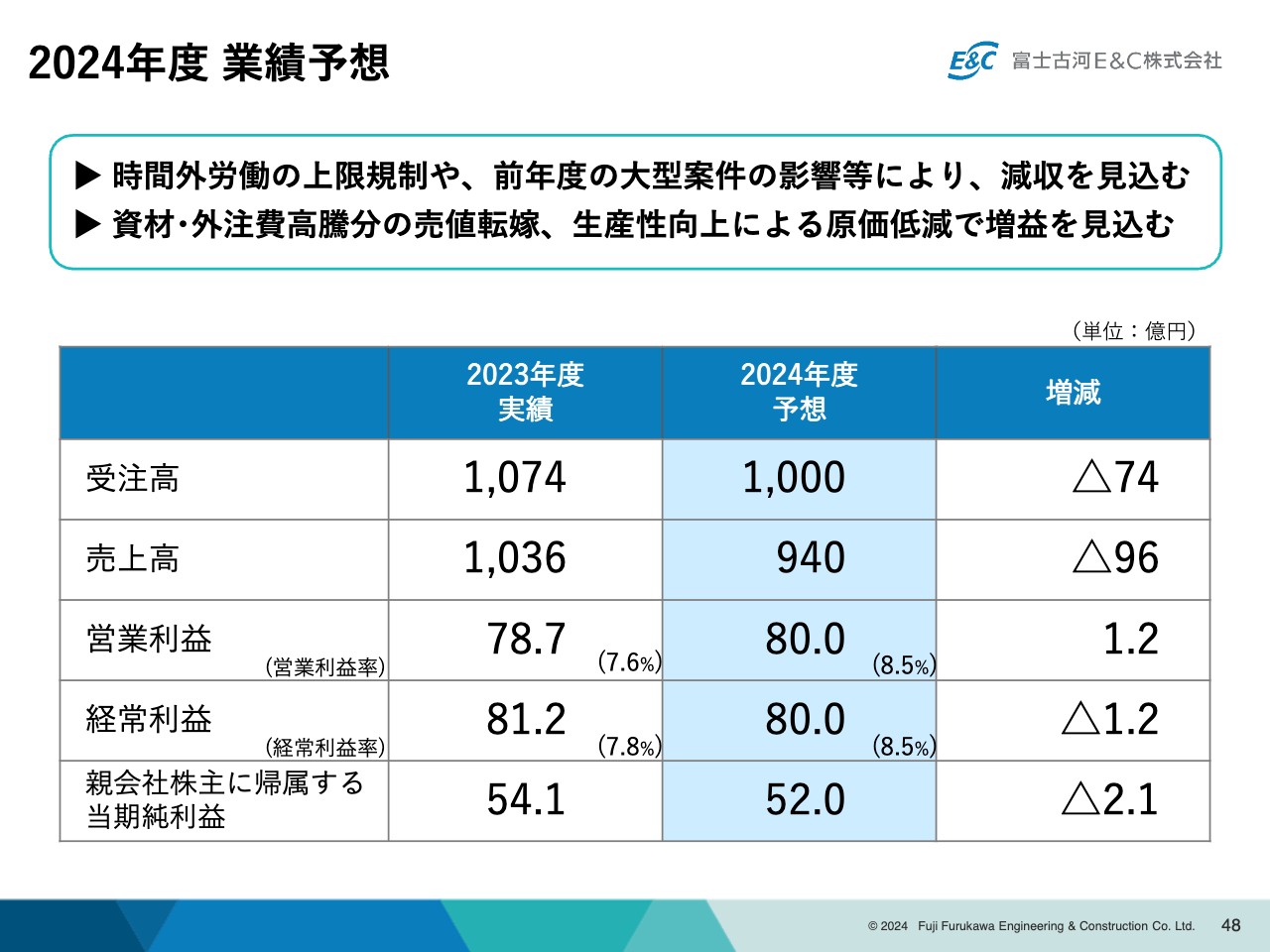

2024年度 業績予想

業績予想です。こちらは4月にすでに発表しているものになります。2024年度は受注高1,000億円、売上高940億円で、売上高は対前期100億円程度の減少になると見ています。

100億円減少し、さらには大きな投資をする中にあっても、営業利益80億円、営業利益率8.5パーセントには徹底的にこだわっていきたいと思っています。

セグメント別 受注高・売上高・営業利益(対前期比較)

セグメント別では、空調設備工事業が案件差等により大きく減収減益になる中、電気設備工事業の利益を大きく改善していくことを見込んでいます。

プラント工事業、内線・建築工事業ともに、利益を十分に出していくことが今年のポイントになります。

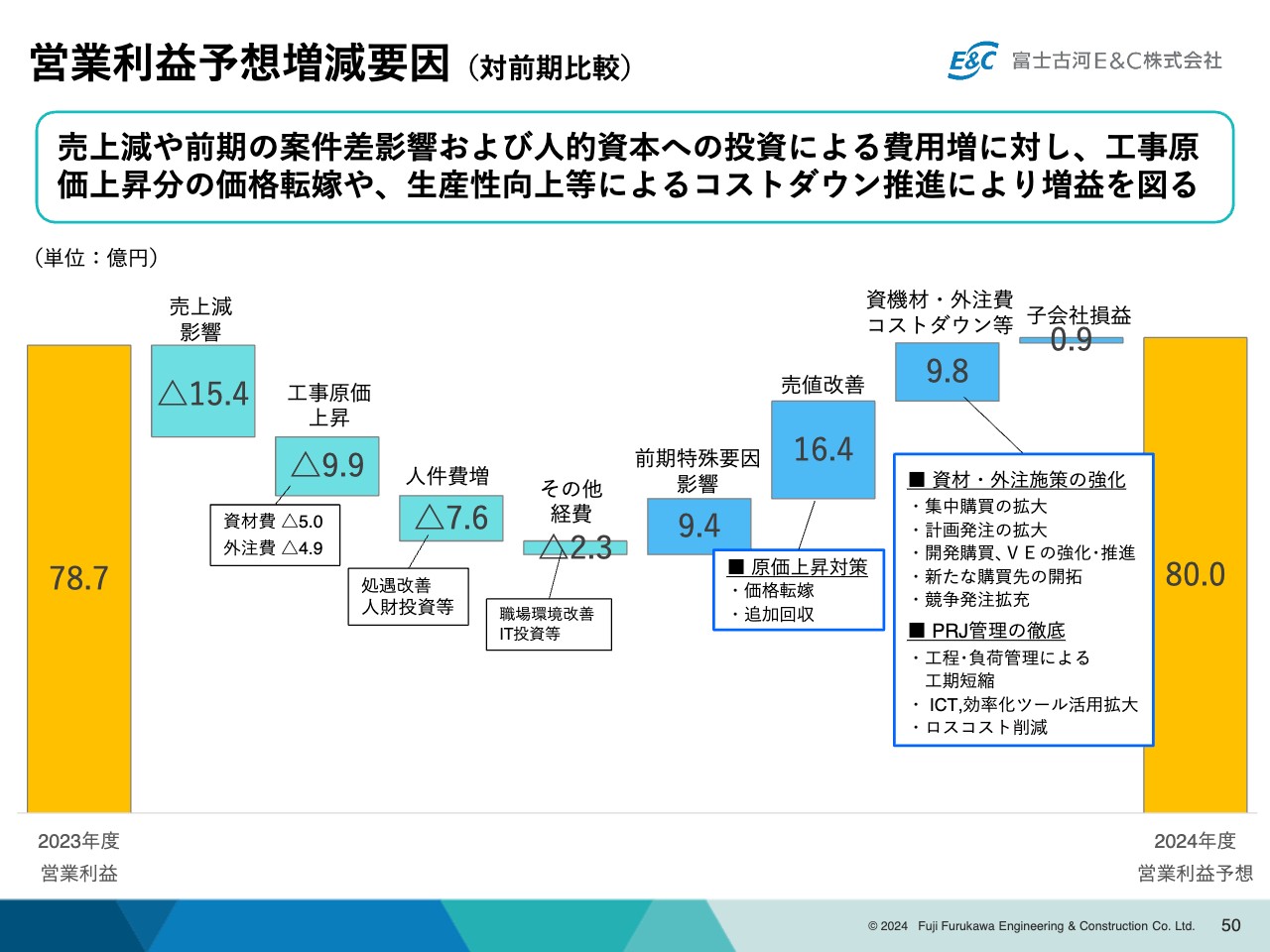

営業利益予想増減要因(対前期比較)

スライドには、2024年度に営業利益80億円を出すための大きなポイントをまとめています。2023年度の営業利益は78億7,000万円です。売上高が100億円減ることによる影響は、16億円弱ということになります。引き続き工事原価の上昇分が約10億円、将来の投資として考えている人件費、その他経費など、いわゆる損益にきいてくる部分としても10億円弱と考えています。

一方、好転する要因としては、品質管理や生産性向上に取り組んでいく中で、1人当たりの業務の煩雑化を防ぐメリットを抽出することも含めた、前期に出たロスコストを出さないようにする取り組みにより9億円強、お客さまへの価格転嫁や、差別化した提案による値売り等を図ることにより16億円強を見込んでいます。

また永遠のテーマである、特に資機材・外注費を中心としたコストダウンをさらに進めることにより約10億円により、利益を出していきたいと思っています。

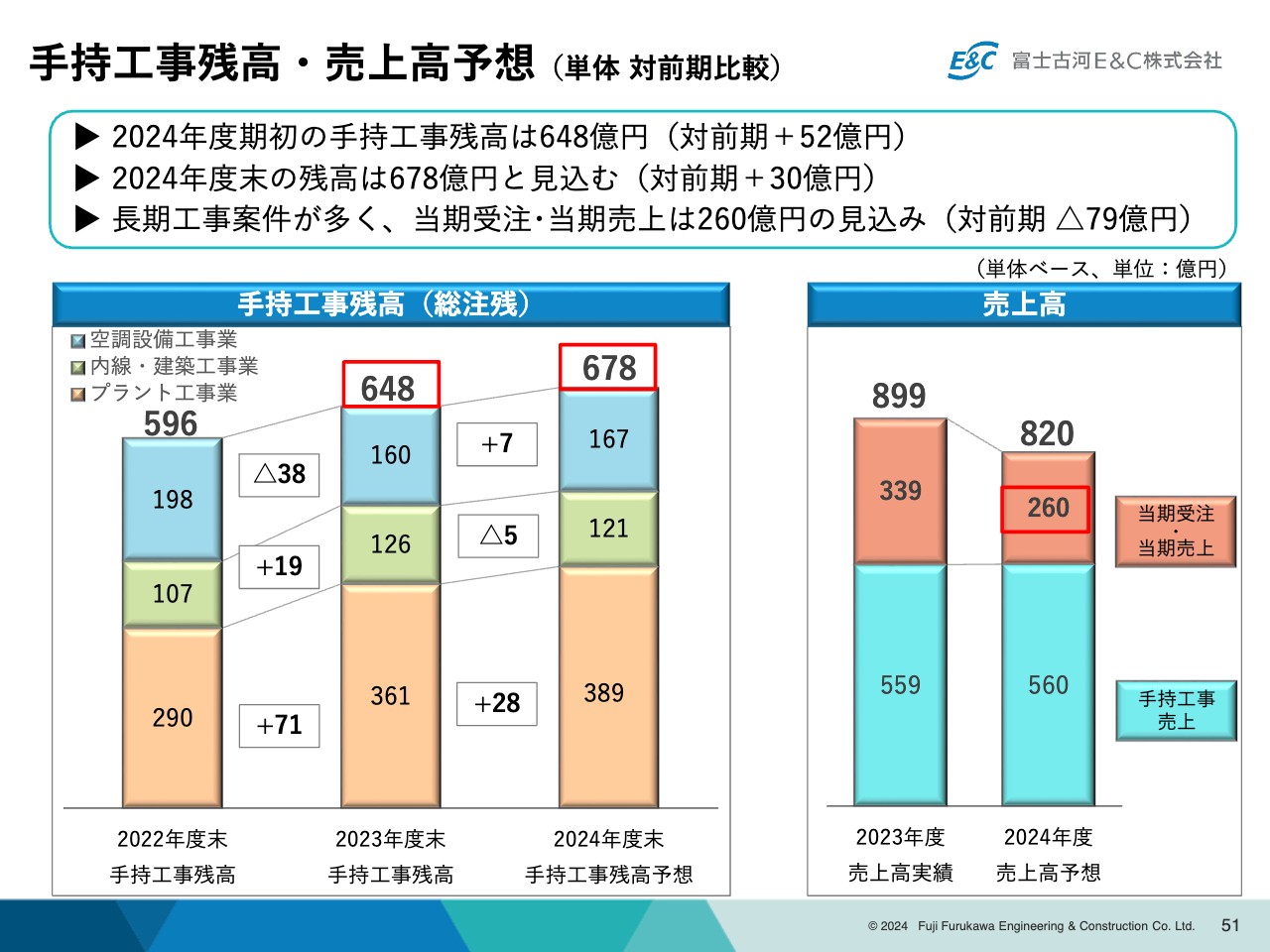

手持工事残高・売上高予想(単体 対前期比較)

物量が100億円減る構造についてご説明します。こちらは単体ベースになります。スライド左側のグラフは、今我々が持っている手持工事残高(総受注残)です。仕事量とご認識いただけたらと思います。スライド右側のグラフは売上高で、どの部分が売上になってくるかを示したものです。

仕事量でいくと、2024年度期初は、対前期で52億円多い状況で仕事がスタートしています。この1年が終わり、2024年度末の売上高が820億円となれば、受注残は680億円弱で2025年度に入るかたちになります。今我々の仕事の中で長期の工事案件、大型案件がかなり大きくなっているため、受注残は年々増えていきます。

1人当たりの売上高・生産性も踏まえると、当期受注・当期売上は260億円で、対前期で80億円弱少なくなると見ています。

まったく同じ量であれば前年度とほぼ同じになりますが、この3年間ではそれにより「ロスコストを出す」さらには「生産性が落ちる」といった状況を変えたいという思いがあり、このような計画にしています。なんとしても利益にこだわっていきたいと考えています。

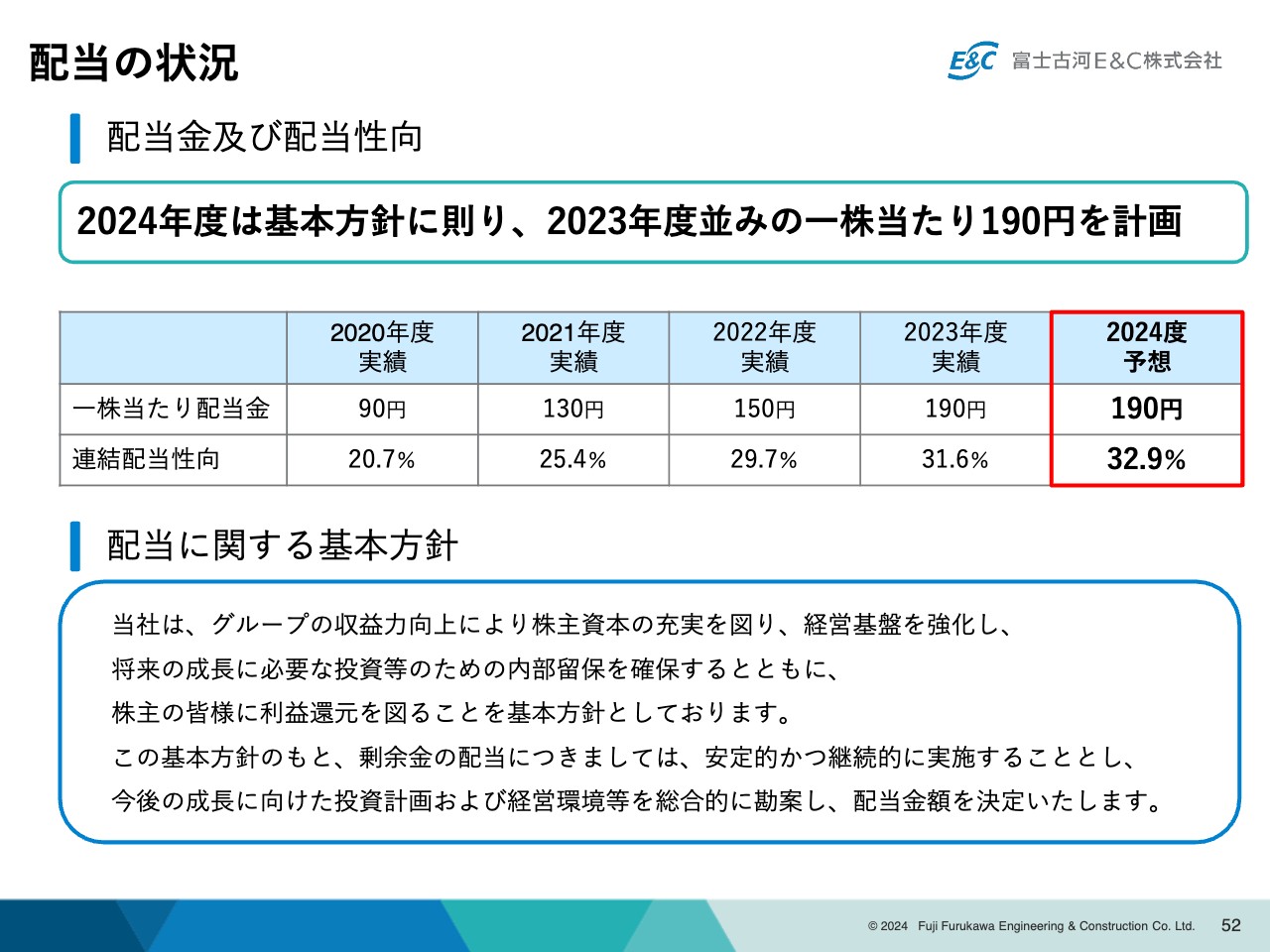

配当の状況

最後に、配当の状況です。こちらも4月にみなさまに開示しています。昨年は為替の問題等で営業利益以外がかなり良かったことも踏まえて、当期利益がほぼ同レベルとなっているため、2024年度の配当も190円と考えています。配当性向は約33パーセントで、今みなさまにご連絡しているところです。

施策の前倒しやコストダウンの推進、ロスコストをさらに縮めることなどによって、本日ご説明した2024年3月期の業績をさらに上振れできるよう取り組んでいきたいと思っています。

以上をもちまして、私からのご説明を終わります。ありがとうございました。

質疑応答:DX人財増員に向けた具体的な取り組みについて

司会者:「中期経営計画の中でDX人財を30名から100名に増員する計画となっていますが、具体的な取り組み等についてご説明ください」というご質問です。

日下:先ほども申し上げたとおり、この4月より技術開発とDXを推進する専門部隊として、技術戦略本部を立ち上げています。そちらの活動の責任者である、技術戦略本部長の牧からご説明します。

牧伸一氏:まず増員については、先ほどご説明した「攻めのDX」と「守りのDX」における技術・営業・調達・オフィス、それぞれのDX活動の一環として人財育成を考えています。

具体的には、ツール等の操作教育や利活用の推進教育、それぞれが隙間時間で学習できるような教育コンテンツの提供などの実施によって人財を育成し、いわゆる増員に取り組んでいきたいと思います。

また、取り組み内容の一例についてご紹介します。技術DXについては、BIMを中核として、設計から施工・メンテナンスまでのプロセスの変革に取り組みます。営業DXについては、商談管理のツールにより営業活動の効率化を目指していきます。

調達DXについては、データベースを構築し、査定力の強化および業務の効率化を推進していきます。オフィスDXについては、生成AIを最大限利用し、個人および組織の生産性向上に取り組んでいきます。

効果測定については、教育の受講者数や利活用の件数などの取り組み状況で行っていきたいと思っています。

日下:私から若干補足します。DX人財の育成はオフラインで行っていると、本当に使える人材が育つかどうかはかなり怪しくなってきます。

2030年に向けた成果を刈り取るという意味で、牧に今追加で頼んでいるのは、1つは全社の業務フローの中で、新しく取り入れたDXを使わないと仕事ができないような仕組みに変えることです。これらを使わないと、我々の日常業務ができないようにするということです。

また、どの単位にするかは別ですが、部門単位でDX推進の責任者を設け、それぞれがKPIやDX人財の育成人数を設定し、今年の下期頃から取り組んでいきたいと考えています。

なんとしても、今年中にそれなりの人員を確保したいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

1775

|

7,160.0

(01/29)

|

+140.0

(+1.99%)

|

関連銘柄の最新ニュース

-

E&C(1775) 2025年3月期 第3四半期決算短信〔日本基準... 2025/01/29

-

E&C、10-12月期(3Q)経常は5%減益、今期業績・配当を未定に変更 2025/01/29

-

E&C(1775) 当社株式の上場廃止に関するお知らせ 2025/01/29

-

E&C(1775) 自己株式の消却に関するお知らせ 2025/01/29

-

29日の主なマーケットイベント 2025/01/29

新着ニュース

新着ニュース一覧-

今日 02:18

-

-

今日 02:12

-

今日 02:02