内外トランスライン、2Qは減収減益 「第2の本業」としてフォワーディング事業の売上・利益拡大をめざす

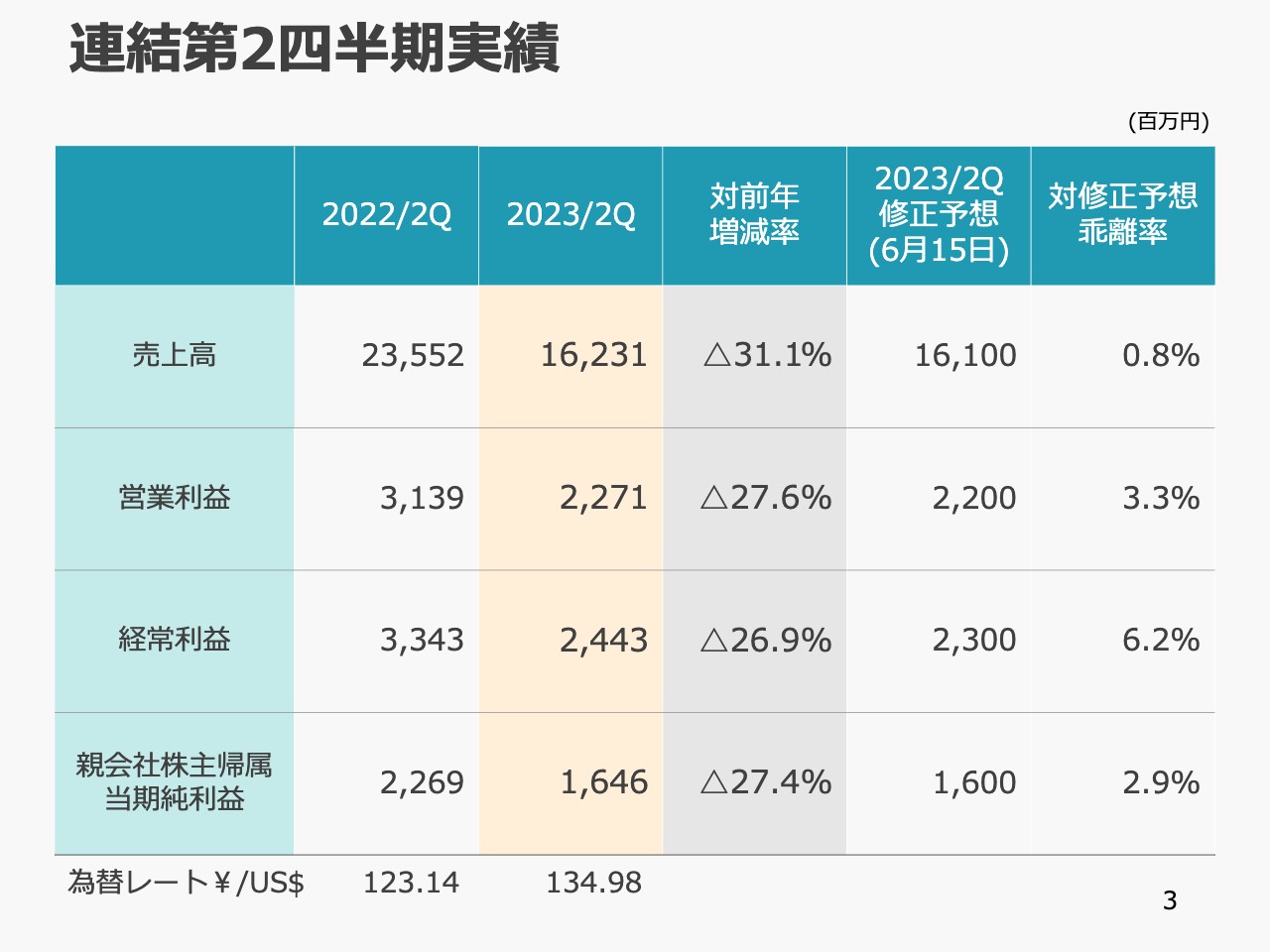

連結第2四半期実績

小嶋佳宏氏:これより、2023年12月期第2四半期決算説明会を開催します。本日はたくさんの投資家の方々にご参加いただき、誠にありがとうございます。厚く御礼申し上げます。

まず、第2四半期の決算概要についてご説明いたします。2023年第2四半期累計期間の連結売上高は162億3,100万円、営業利益は22億7,100万円、経常利益は24億4,300万円、親会社株主帰属当期純利益は16億4,600万円でした。

対前年増減率は、売上高が31.1パーセント減、営業利益が27.6パーセント減、経常利益が26.9パーセント減、親会社株主帰属当期純利益が27.4パーセント減と、減収減益となりました。

6月15日に、第2四半期累計期間の業績見通しの下方修正を行いました。今回の実績と修正予想との乖離率を表の右端に記載しています。売上高は修正予想とほぼ同じで、営業利益、経常利益、親会社株主帰属当期純利益は修正予想より数パーセント上回る結果となりました。

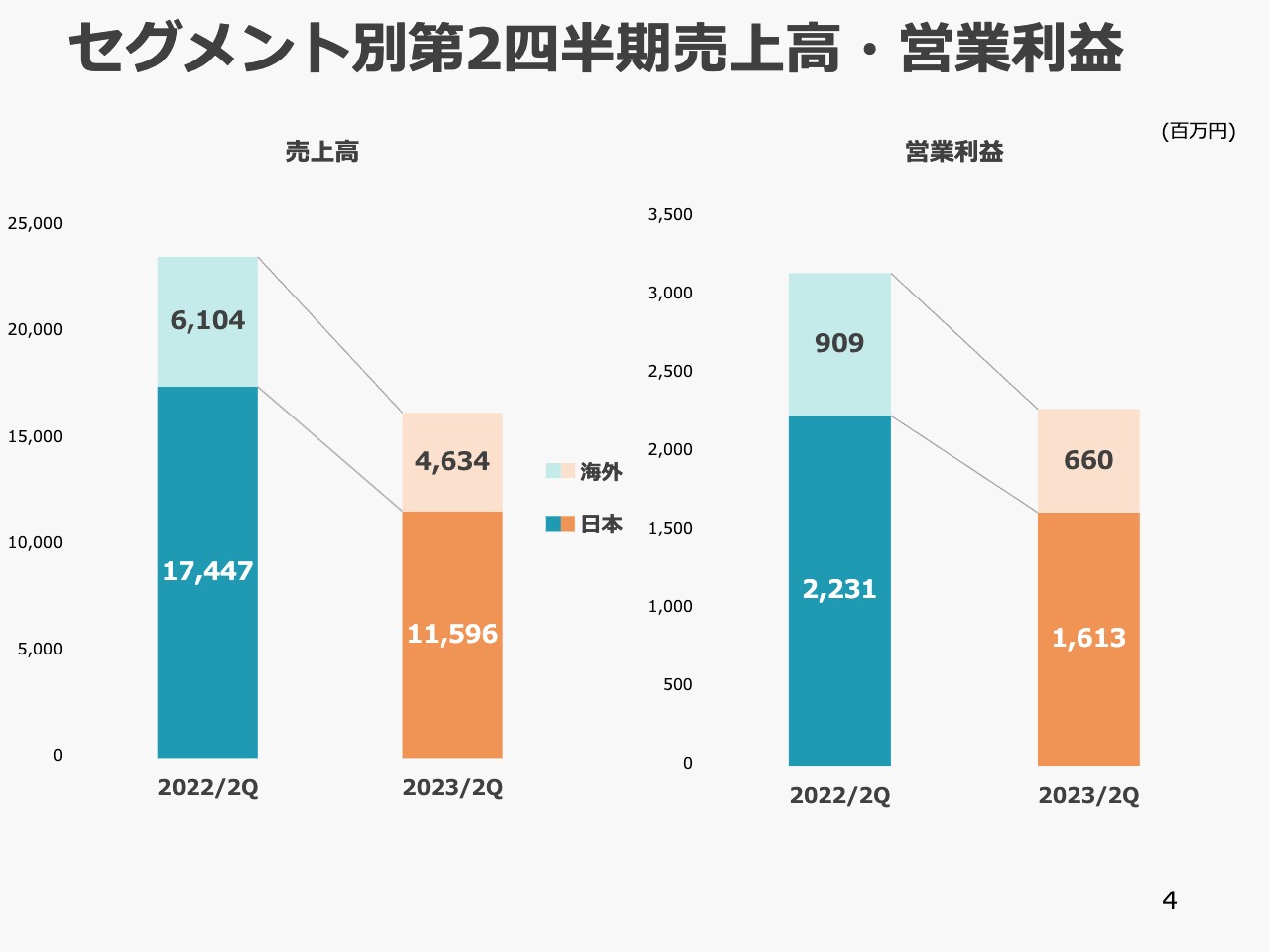

セグメント別第2四半期売上高・営業利益

セグメント別の売上高と営業利益です。当社は、日本の親会社と2つの子会社からなる日本セグメントと、海外現地法人11社からなる海外セグメントに分かれています。セグメント別に売上高と営業利益の前年同期比を棒グラフで表しました。

売上高は、日本セグメントが前年同期比33.5パーセント減少の115億9,600万円、海外セグメントは前年同期比24.1パーセント減少の46億3,400万円です。

右側の営業利益のグラフでは、日本セグメントが前年同期比27.7パーセント減少の16億1,300万円、海外セグメントは前年同期比27.4パーセント減少の6億6,000万円となりました。

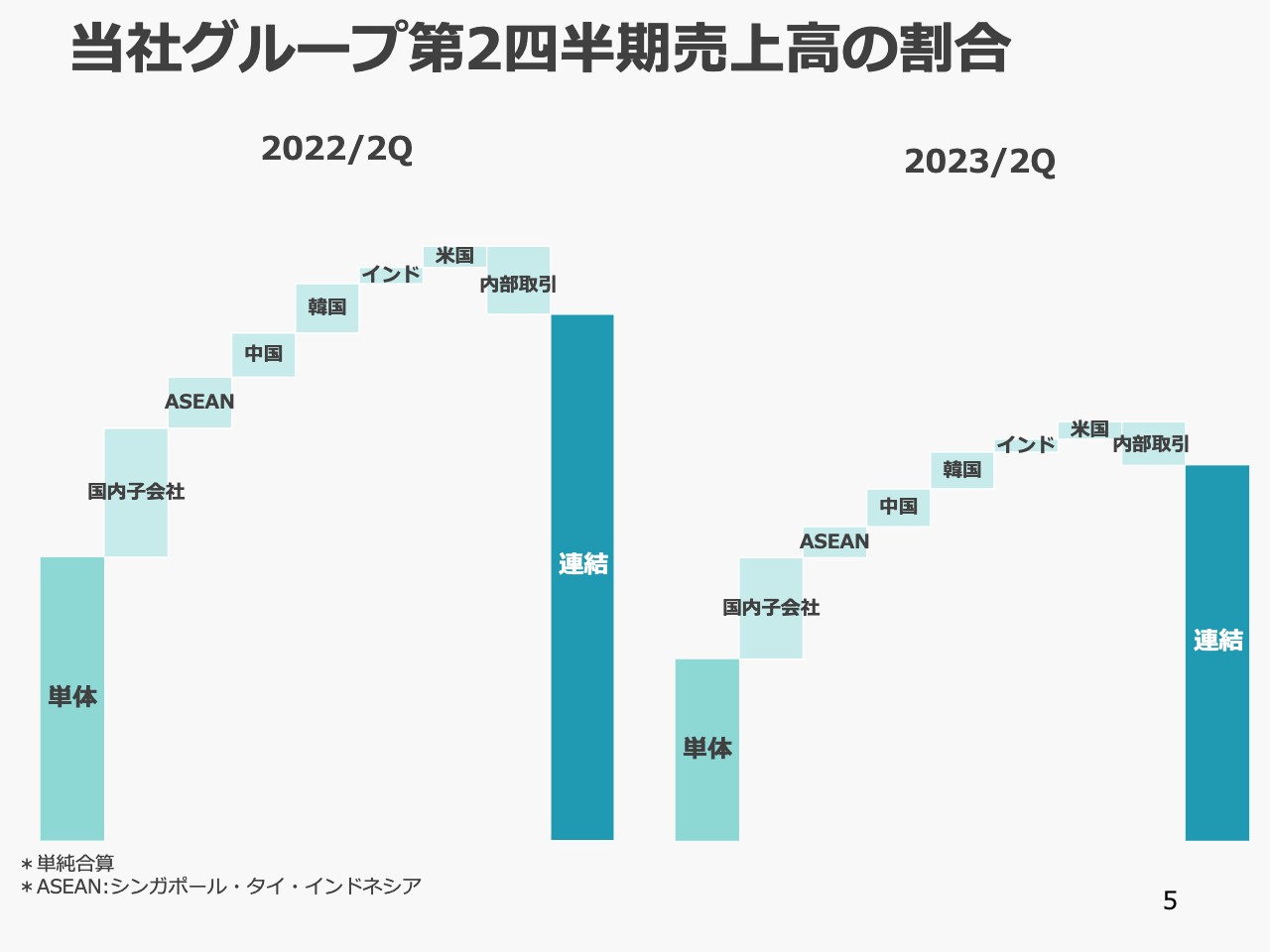

当社グループ第2四半期売上高の割合

2022年と2023年における当社グループ売上高の割合を、単体、国内子会社、海外子会社がある5つの地域に分けて示しています。個々の数値は記載していませんが、全体の第2四半期の売上高が2022年の235億円から162億円と31パーセントほど減少しており、エリア別では特に単体の売上高が減少しています。

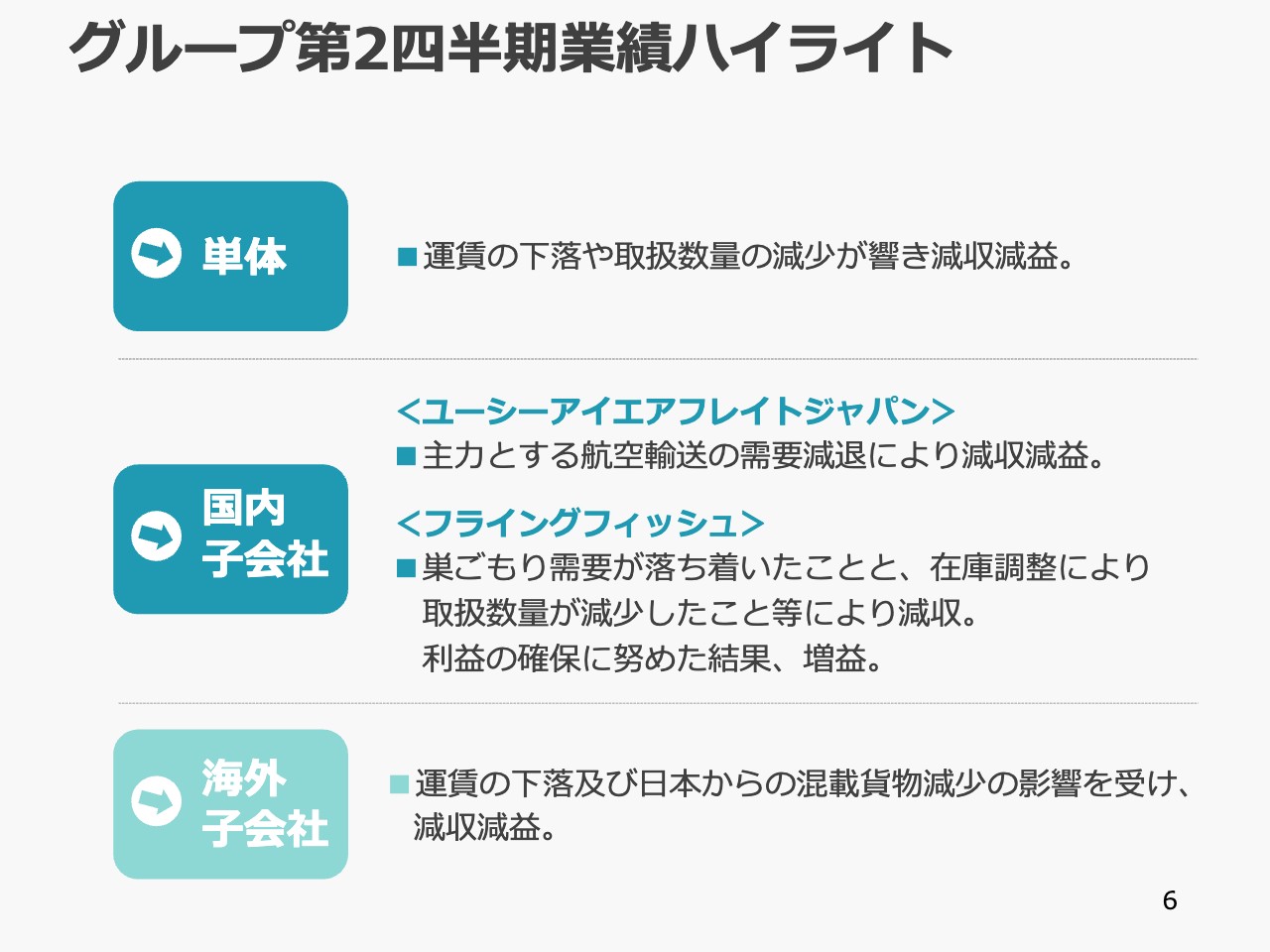

グループ第2四半期業績ハイライト

第2四半期のグループ業績ハイライトについてご説明します。単体は、運賃の下落や取扱数量の減少が響き、減収減益となりました。こちらは後ほど詳しくご説明します。

次に、国内子会社についてです。ユーシーアイエアフレイトジャパンは、航空貨物を主に取扱う会社です。主力とする航空輸送の需要減退により、減収減益となりました。

一方、フライングフィッシュでは、得意とする食品輸入において、昨年まで続いた巣ごもり需要が落ち着いたことと、在庫調整により取扱数量が減少したことなどにより減収となりました。しかし、利益の確保に努めた結果、増益となりました。

海外子会社では、運賃の下落、及び日本からの混載貨物減少の影響を受け、減収減益となりました。

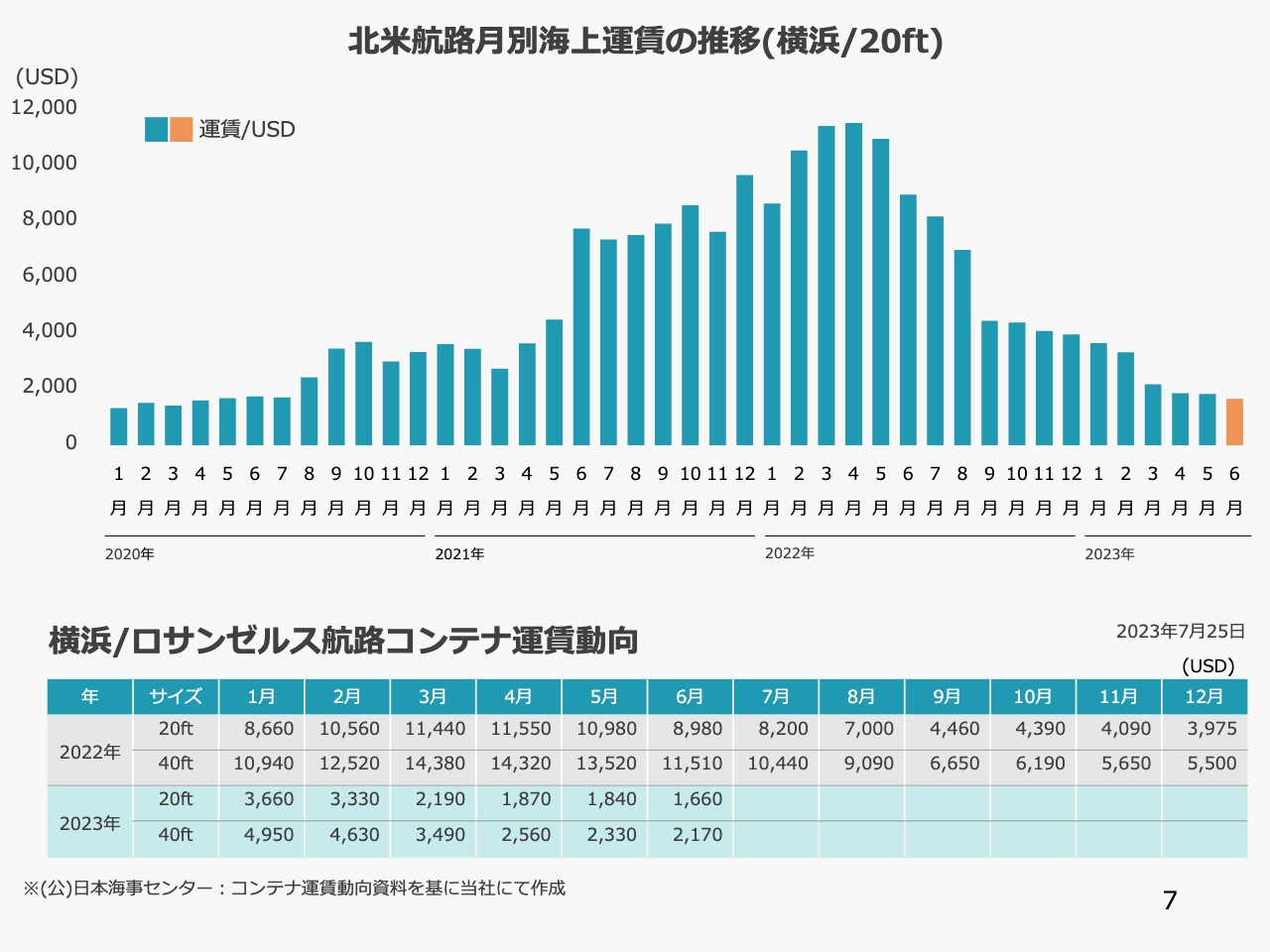

北米航路月別海上運賃の推移(横浜/20ft)

運賃動向についてです。スライドのグラフは、北米航路の20フィートコンテナ運賃の推移を示しています。

2020年8月頃から運賃の上昇が始まりましたが、2022年4月をピークに5月以降は下落し始め、直近ではピーク時の7分の1程度まで下落しています。

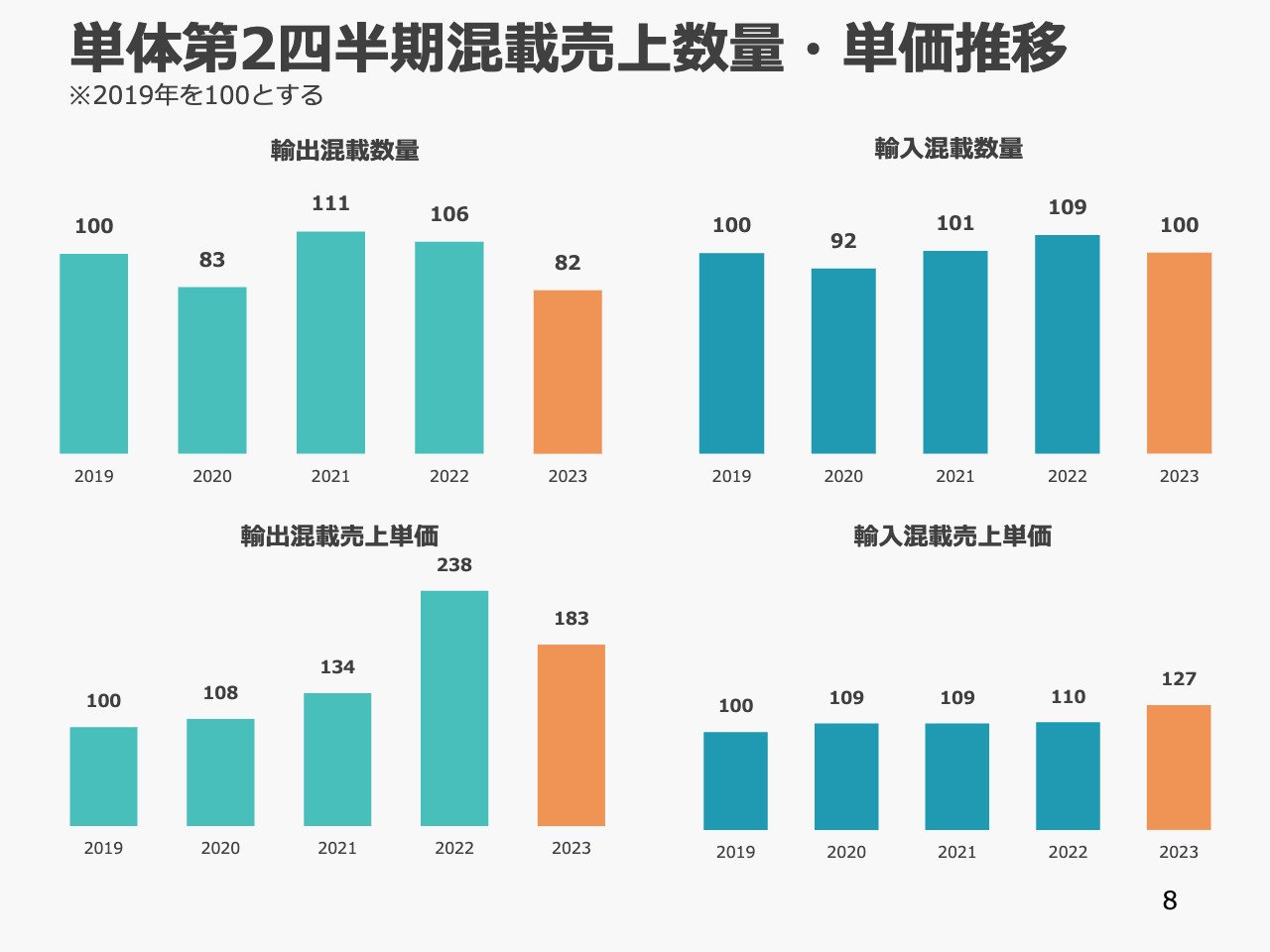

単体第2四半期混載売上数量・単価推移

グループの売上減少に最も影響のあった単体の混載に絞ってご説明します。スライドは、当社単体の第2四半期の混載売上数量と単価の推移です。2019年を100としており、左側が輸出混載で、右側が輸入混載、それぞれ上が数量、下が売上単価です。

左上の輸出混載数量のグラフをご覧ください。2021年以降のコロナ禍においては、世界的なコンテナ不足により、フルコンテナ貨物に仕立てることのできなかった貨物が混載に流れていました。2022年秋頃からはコンテナ不足が緩和したため、再びフルコンテナ貨物として輸送できるようになったことで混載貨物が減少し、前年度比23パーセントの減少となりました。

左下の売上単価については、2022年は運賃が大幅に上昇しましたが、2023年度は前年同期比で23パーセント下落しています。

輸入混載については、右上の数量は前年同期比で8パーセント減少しましたが、売上単価は16パーセント上昇しました。これは輸入の場合、売上は日本側で発生する作業料が主体であるものの、海上運賃は現地で支払われるケースが大半のため、海上運賃下落の影響は限定的であることと、昨年後半のCFSチャージの値上げなどによるものです。

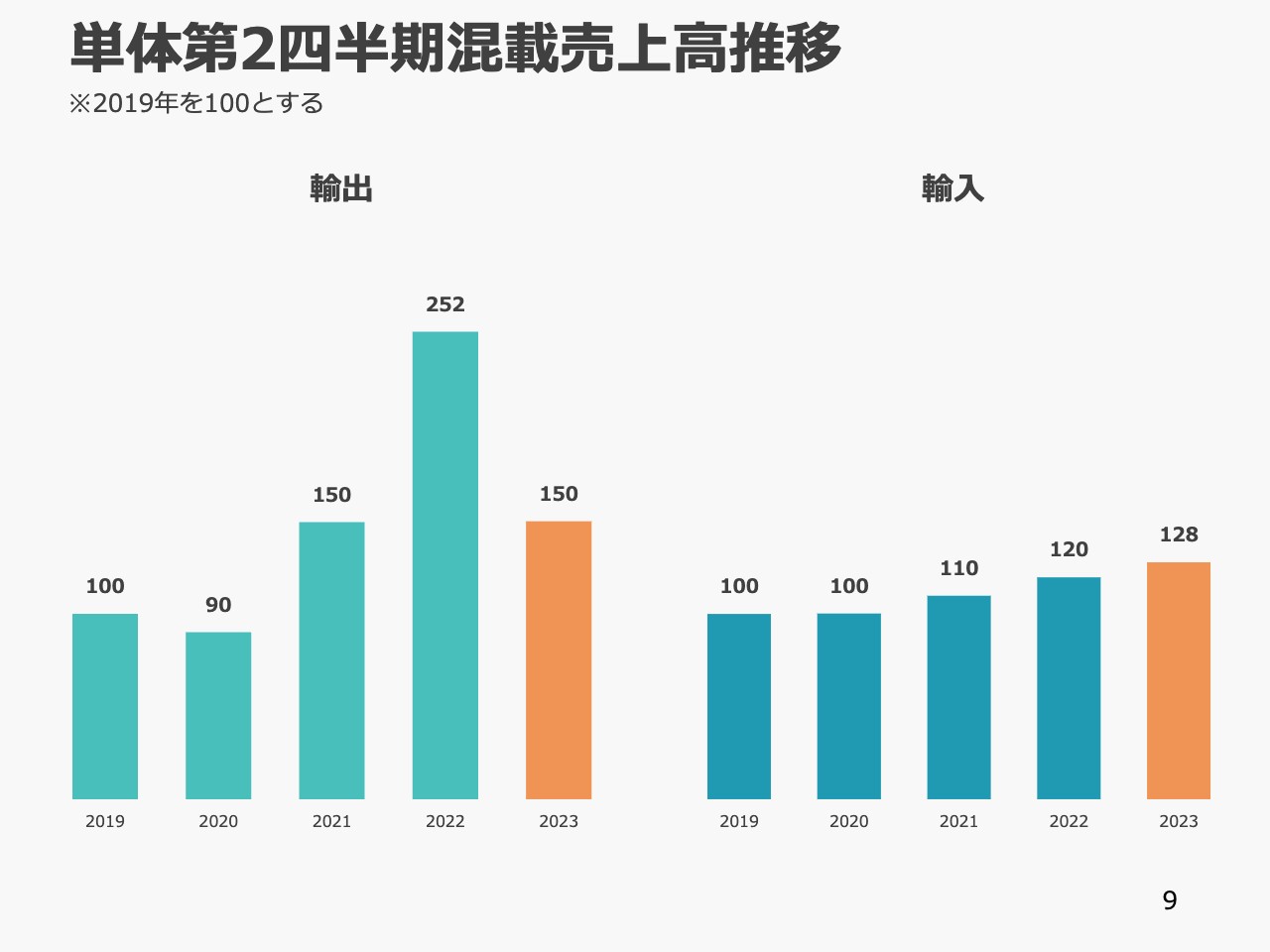

単体第2四半期混載売上高推移

単体の売上高の推移です。輸出混載は、前年同期比で数量と単価が減少した結果、売上高は41パーセント減少しました。一方、輸入混載については、前のスライドでお伝えしたとおり、数量の減少を単価の上昇によりカバーし、7パーセントの増収となりました。

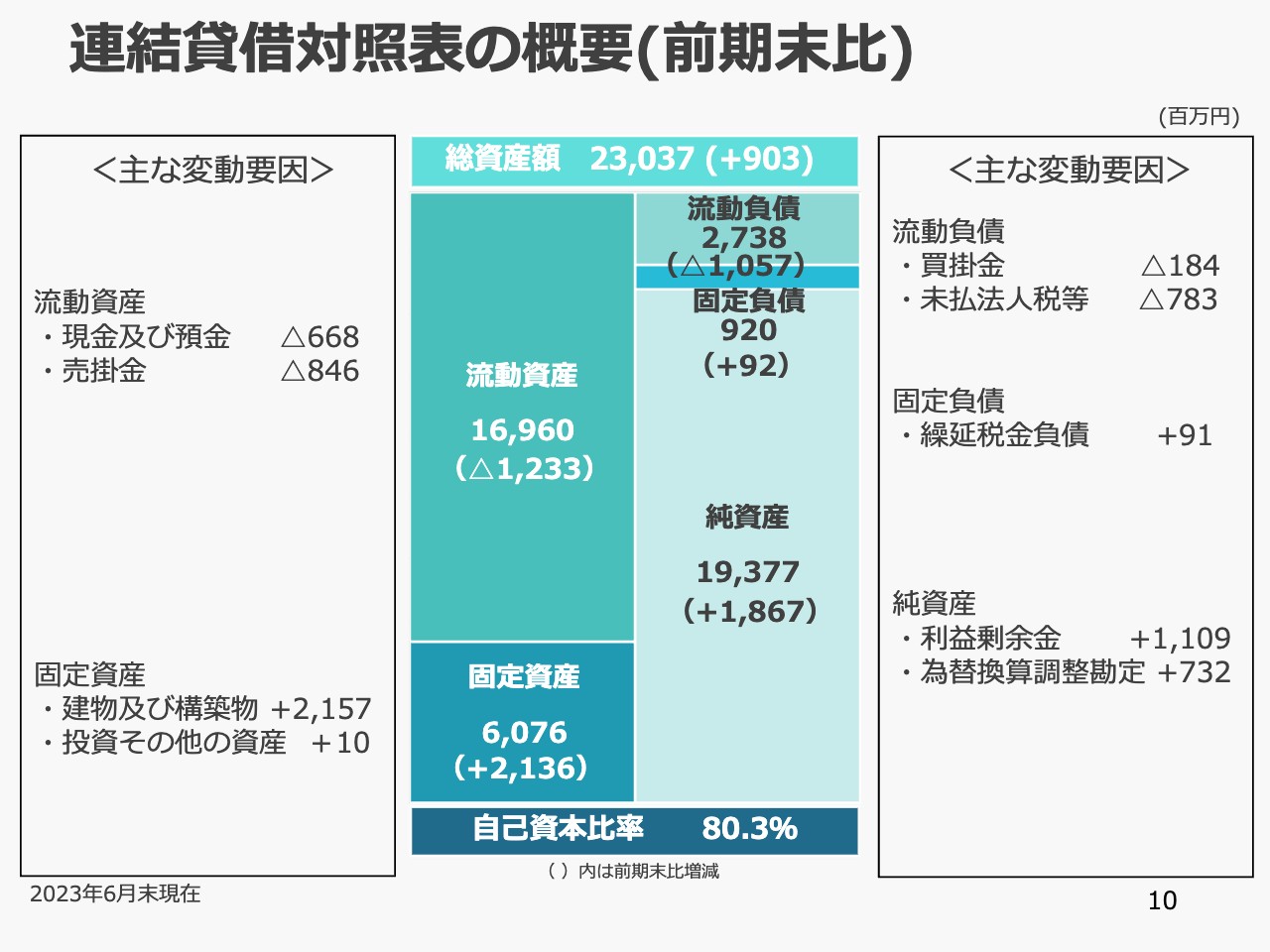

連結貸借対照表の概要(前期末比)

連結貸借対照表の概要をご説明します。当社グループの自己資本は、総資産の8割を占めています。これまで蓄積してきた利益のほとんどが現預金であり、強固な財務基盤となっています。

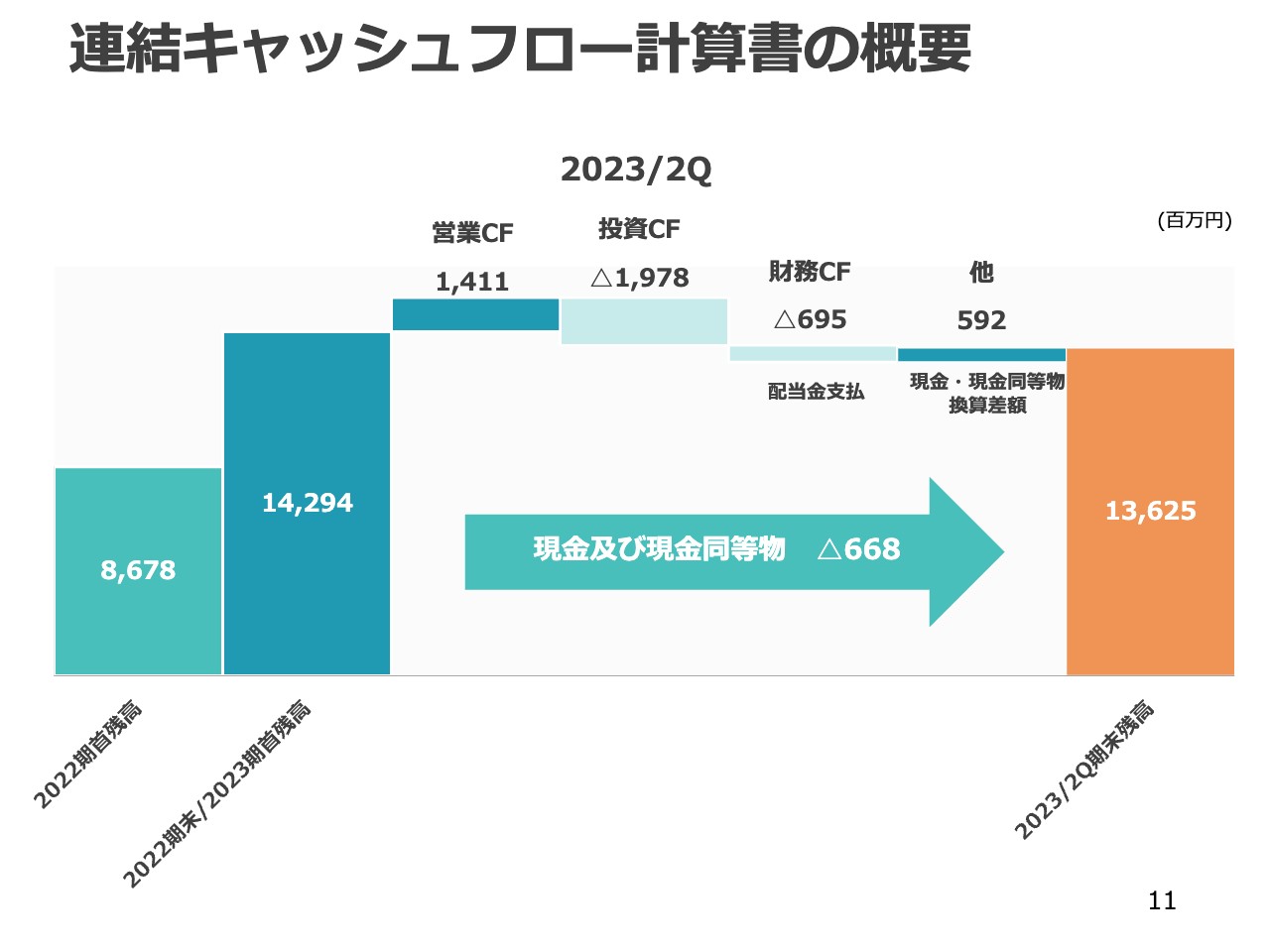

連結キャッシュフロー計算書の概要

連結キャッシュフロー計算書の概要です。詳細は割愛しますが、スライド中央の矢印のとおり、現金及び現金同等物が前期末より6億6,800万円減少し、6月末時点の現預金残高は136億2,500万円となりました。

現金及び現金同等物が減少した主な理由は、今年5月の韓国における物流倉庫の取得代金18億円の支払いによるものです。

当社の投資の推移

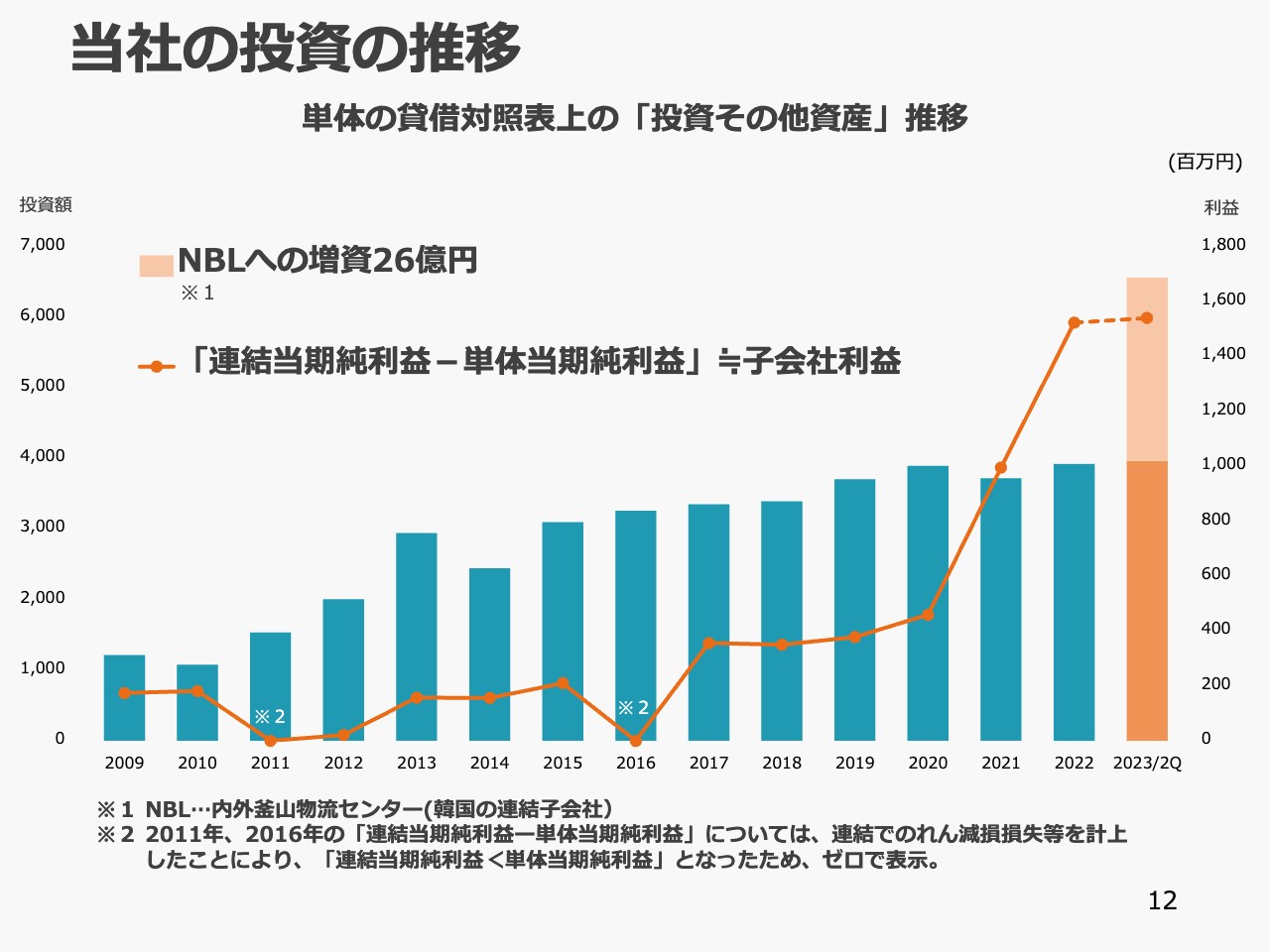

当社の投資の推移です。スライドの棒グラフは、上場以降の単体における貸借対照表上の「投資その他資産」の推移、折れ線グラフは「連結当期純利益から単体当期純利益を指し引いた金額」を子会社利益として表したものです。

「投資その他資産」の主な項目は、関係会社株式と関係会社貸付金であるため、概算ではありますが、当社がこれまでどの程度投資してきたかがおわかりになるかと思います。

具体的には、これまで国内子会社2社とミャンマーを含む海外子会社12社を買収、設立しました。また、韓国での倉庫ビジネス拡大のために26億円を韓国子会社に出資したため、一番右側のオレンジ色の棒グラフが大きく伸びています。

折れ線グラフの「連結当期純利益から単体当期純利益を指し引いた金額」は、基本的には子会社の利益と考えています。こちらも順調に右肩上がりとなっているため、当社がこれまで行ってきた投資が着実に実を結んでいると思っています。当社では今後も積極的に投資を行っていく所存です。

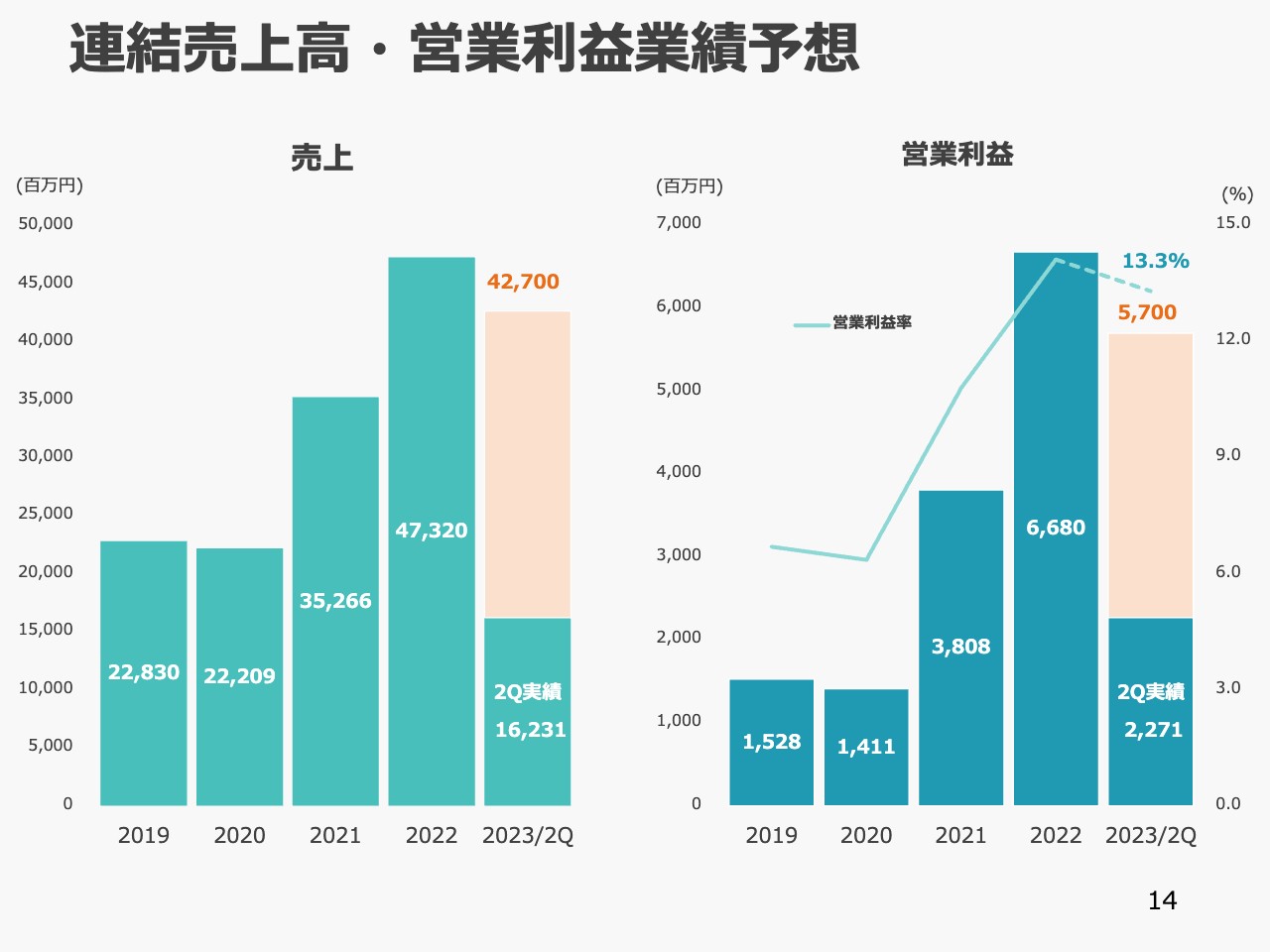

連結売上高・営業利益業績予想

今期の連結売上高・営業利益の業績予想です。今期の売上高は427億円、営業利益は57億円と減収減益を見込んでいます。理由として、2023年度は港湾混雑の緩和による需給バランスの正常化に加え、世界経済の景気後退に伴う輸送需要の減少により、コンテナ運賃が2022年度後半よりも下落すると見ているためです。

なお、6月15日に第2四半期累計期間の業績予想修正を公表しましたが、当社グループを取巻く経済環境が不透明なことから、通期予想は現在精査中です。

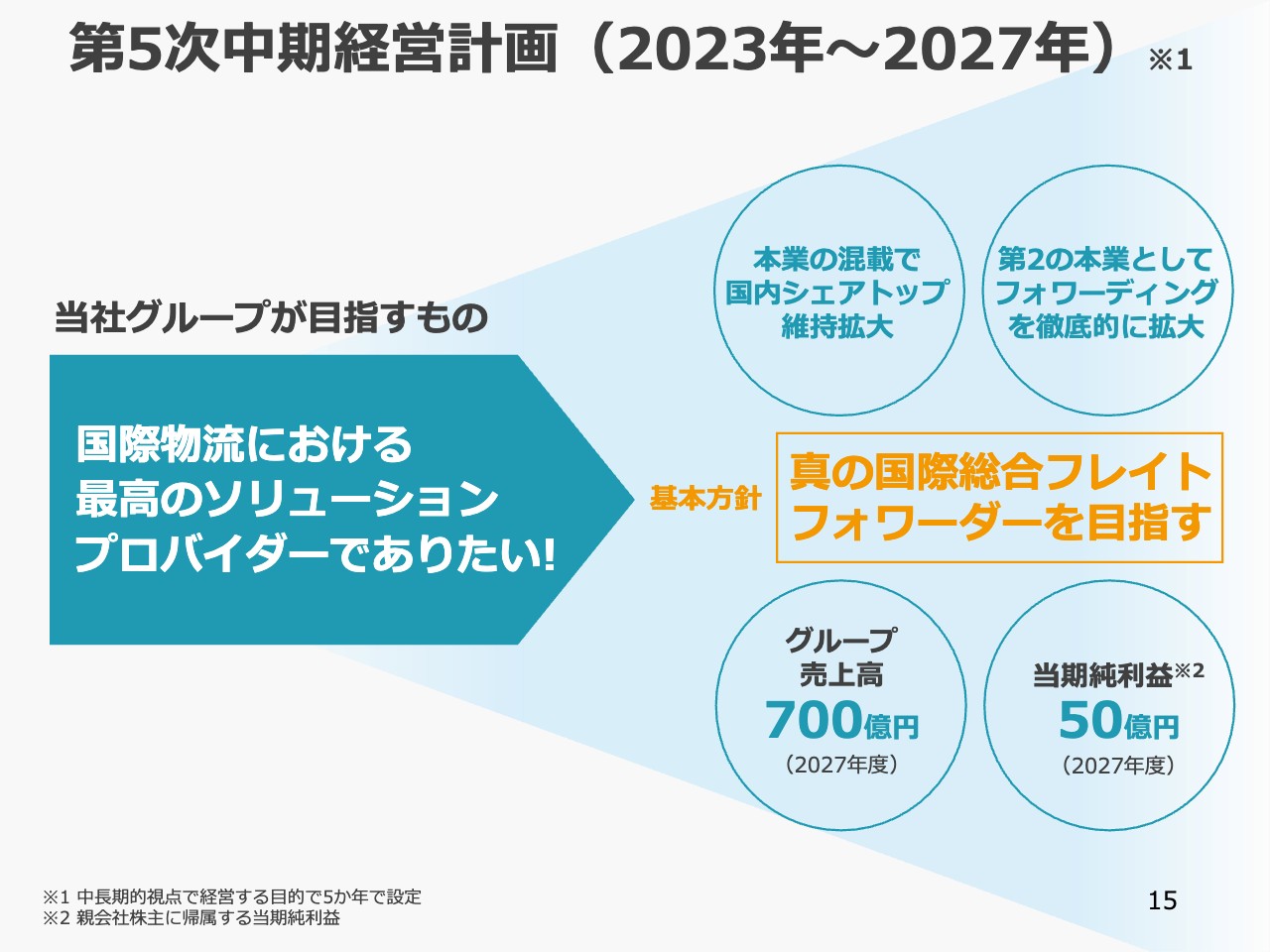

第5次中期経営計画(2023年〜2027年)

今年2月に、2023年度から2027年度までの5年間を対象とした第5次中期経営計画を発表しました。その概要についてご説明します。当社グループは「国際物流における最高のソリューションプロバイダーでありたい」という目標をめざしています。

この目標を達成するために、中期経営計画の基本方針として、本業である混載の国内シェアトップを維持拡大しつつ、「第2の本業」としてフォワーディングを徹底的に拡大し、真の国際総合フレイトフォワーダーをめざしていきたいと考えています。

2027年には、グループ売上高700億円、当期純利益50億円をめざします。なお、この当期純利益とは、親会社株主に帰属する当期純利益を指します。

中期経営計画「施策」

中期経営計画達成に向けた具体的な施策をご説明します。国内については、混載事業では事業ノウハウやネットワークを活かして業界地位を堅持し、安定的収益確保を実現します。フォワーディング事業では、グループ間の最適な組織再編により、売上と利益の増加をめざします。

海外について、代理店に関してはさらなる関係強化を図るとともに、再編を視野に入れた効率的な運用を行います。新規拠点設立としては、今後成長が期待できるエリアでの現地法人や駐在員事務所の設立を検討します。既存拠点の業務拡大としては、現地スタッフによる地場企業向けの輸出営業のインフラを構築し、日本以外への輸出獲得をめざします。

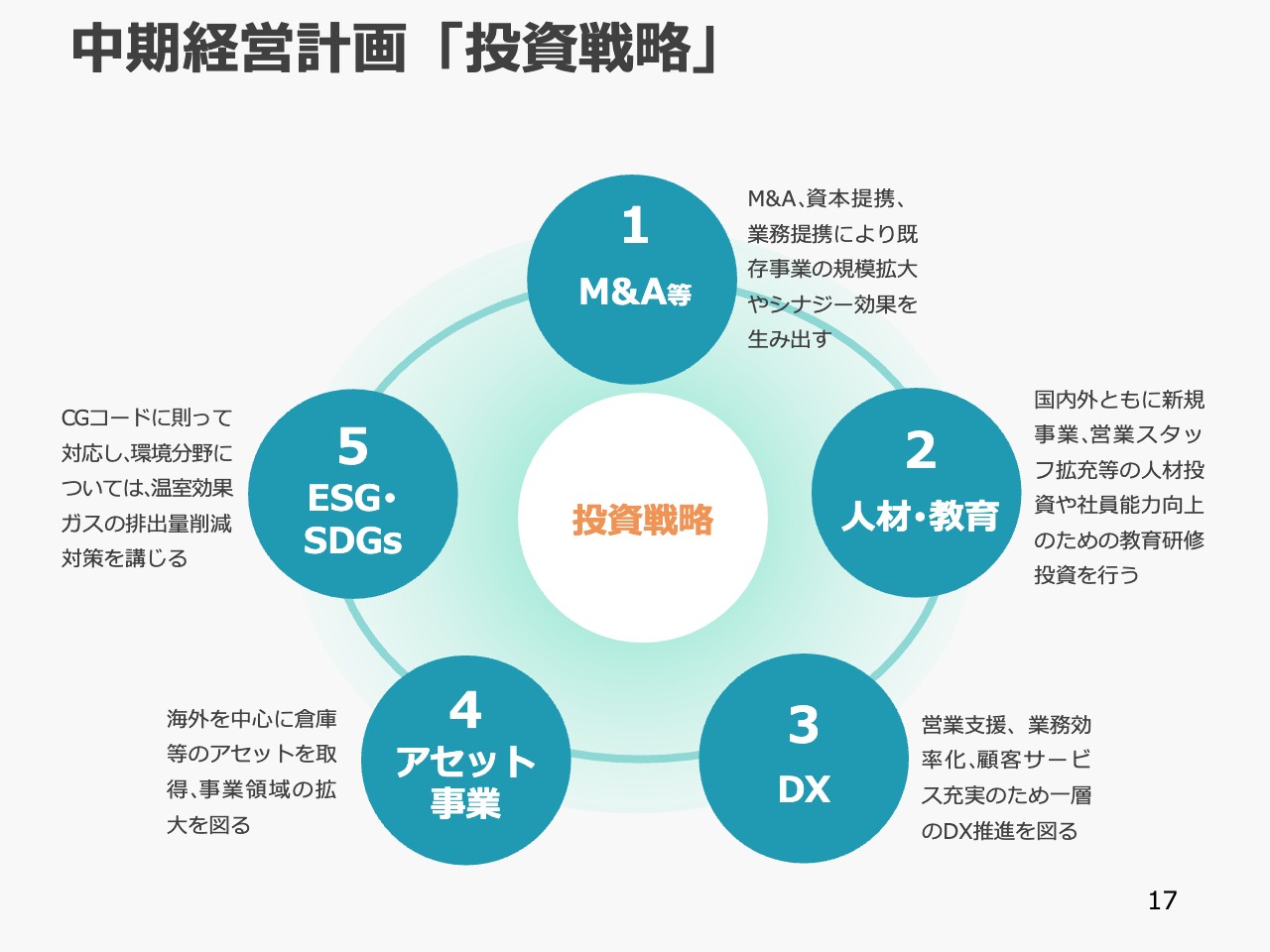

中期経営計画「投資戦略」

これらの施策を達成するための投資戦略です。まずはM&Aや資本提携、業務提携により、既存事業の規模拡大やシナジー効果を生み出します。

人材・教育としては、国内外ともに新規事業、営業スタッフ拡充などの人材投資や、社員の能力向上のための教育研修を行います。さらにDXとして、営業支援、業務効率化、顧客サービス充実のため、一層のDX推進を図ります。

アセット事業としては、海外を中心に倉庫などのアセットを取得し、事業領域の拡大を図ります。ESG・SDGsとしては、CGコードにのっとって対応し、特に環境分野については温室効果ガスの排出量を算出する仕組みを整えていますので、今後は削減対策を講じていきます。

アセット事業「韓国で倉庫を取得」

アセット事業の投資事例です。2023年5月に、韓国の連結子会社である内外釜山物流センター(NBL)が韓国釜山で3万平方メートルの物流倉庫を取得しました。取得金額は約180億ウォン、円貨で約18億円です。親会社である内外トランスラインは、内外釜山物流センターに対して260億ウォン、円貨で26億円の増資を行っています。

物流倉庫の取得により、現在韓国で展開している倉庫ビジネスをさらに拡大させるとともに、インドなど海外で手掛けている倉庫ビジネスも含めて、将来的に貨物輸送事業と並ぶ新たな柱へ育てていくことをめざしています。

SDGsへの取組み

SDGsへの取組みについてです。スライドの左上に記載のとおり、当社は経営理念のもとSDGsと行動規範を関連付け、グループ経営を推進していきます。

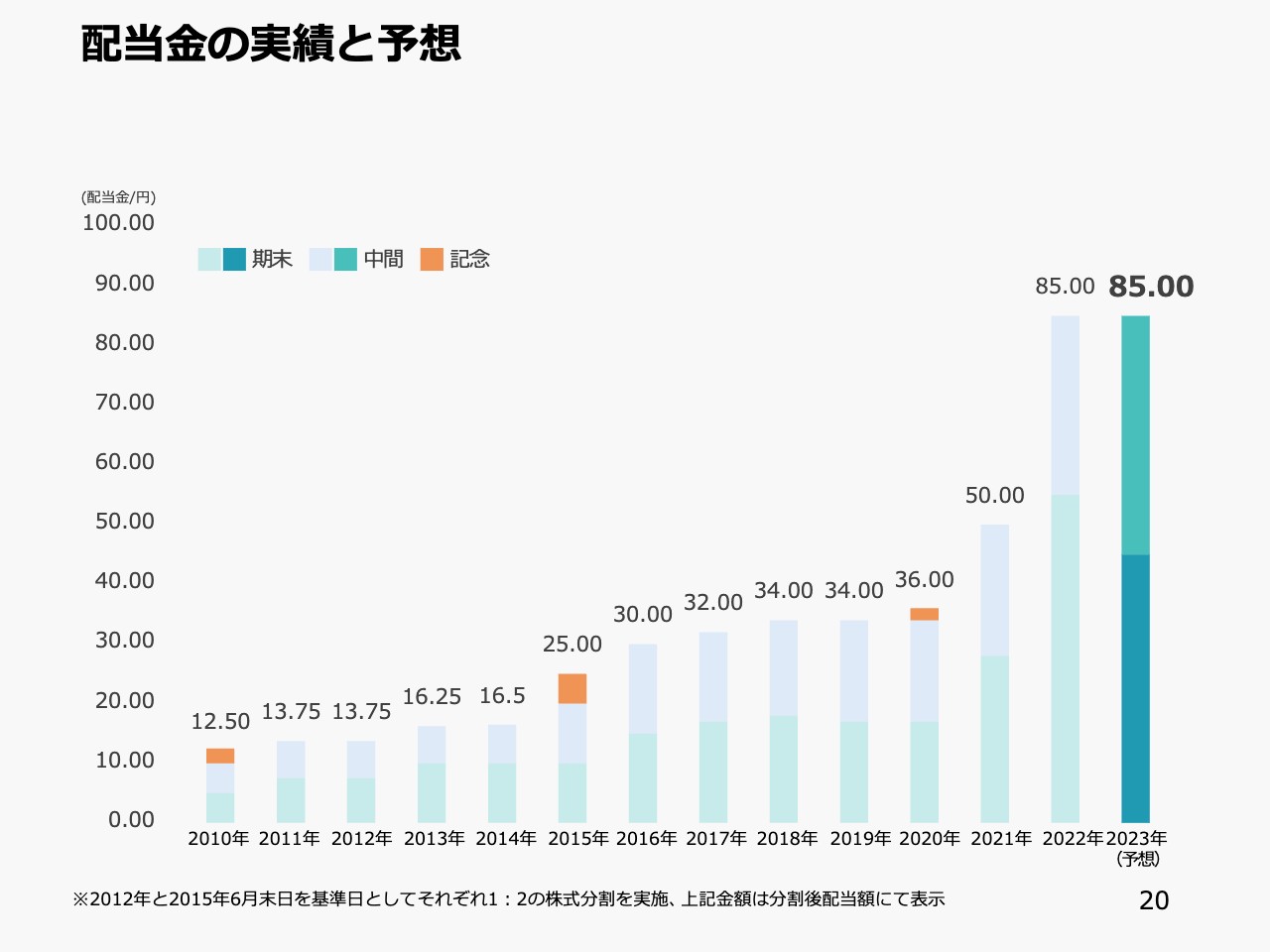

配当金の実績と予想

配当金の実績と予想です。今期は中間配当を40円、期末配当を45円、全体で85円の配当を予想しています。スライドの棒グラフが示すように、これまで減配したことはありません。

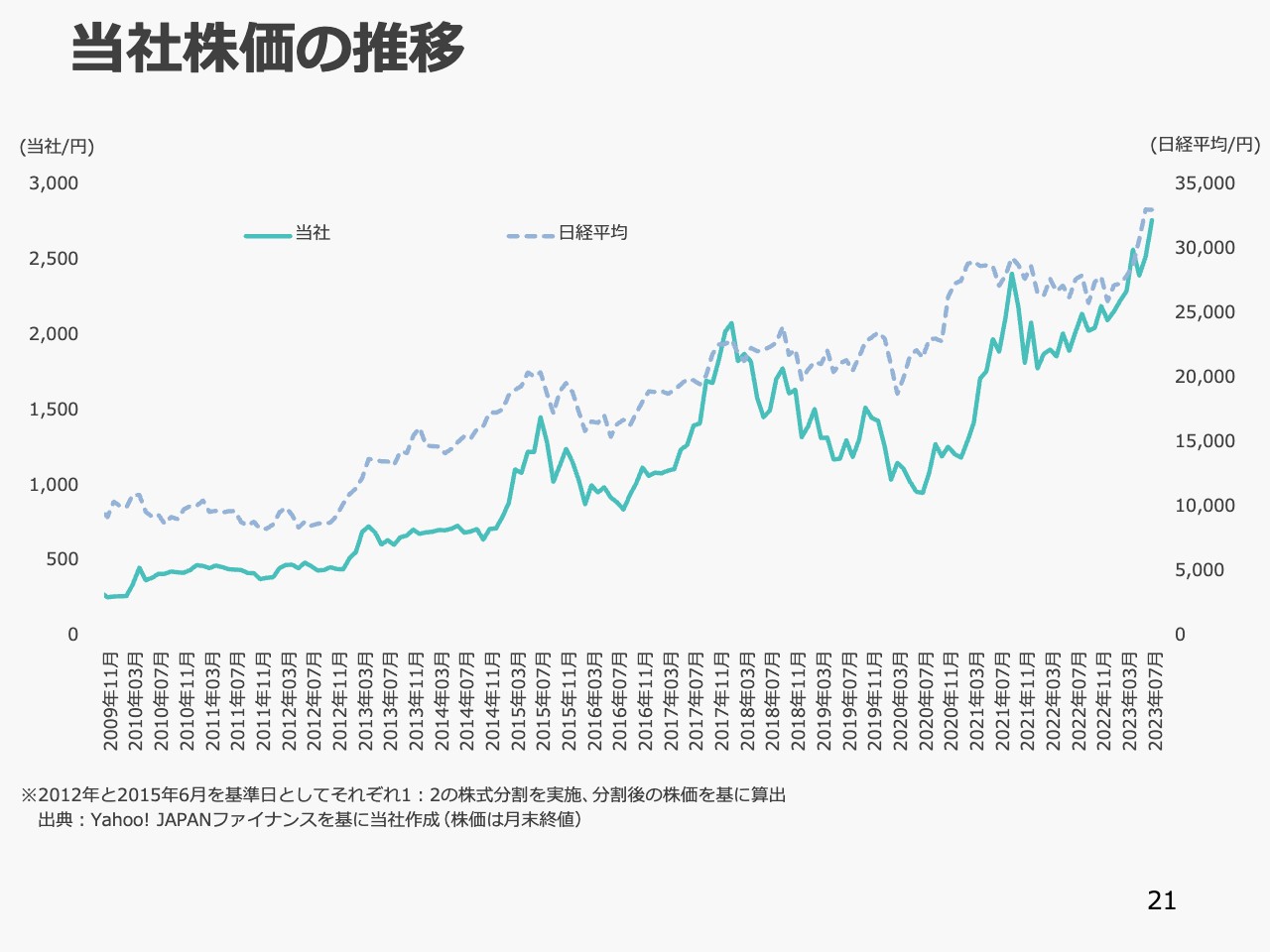

当社株価の推移

当社株価と日経平均の推移をグラフに表しています。当社の株価は浮き沈みがありますが、長期的には概ね堅調に推移しています。

私からの説明は以上です。ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9384

|

4,050.0

(07/08)

|

0.0

(---)

|

関連銘柄の最新ニュース

-

内外トランス(9384) 当社株式の上場廃止のお知らせ 2025/07/08

-

今週の【重要イベント】景気動向指数、FOMC議事録、オプションSQ... 2025/07/06

-

来週の【重要イベント】景気動向指数、FOMC議事録、オプションSQ... 2025/07/05

-

出来高変化率ランキング(14時台)~フルッタ、Rettyなどがランクイン 2025/06/19

-

出来高変化率ランキング(13時台)~三井松島、アズジェントなどがラ... 2025/06/19

新着ニュース

新着ニュース一覧-

今日 17:33

-

今日 17:31

-

今日 17:30

-

今日 17:30