くふうカンパニー、通期業績見通しに対し順調に推移 将来の機動的な資本戦略に備え自己株式取得を決議

目次

穐田誉輝氏(以下、穐田):本日は説明会にご参加いただき、誠にありがとうございます。今回は上期業績について報告を行ったのち、当グループの目指すところと成長戦略についてお話しします。まずは上期の業績についてご報告します。

グループ構成(主要グループ会社を抜粋)

当社のグループ構成です。毎日の暮らし事業と、住まいや結婚といったライフイベント事業、その他の事業と大きく分けています。スライドのとおり、多岐にわたるサービス、もしくは会社から成るグループ構成となっています。

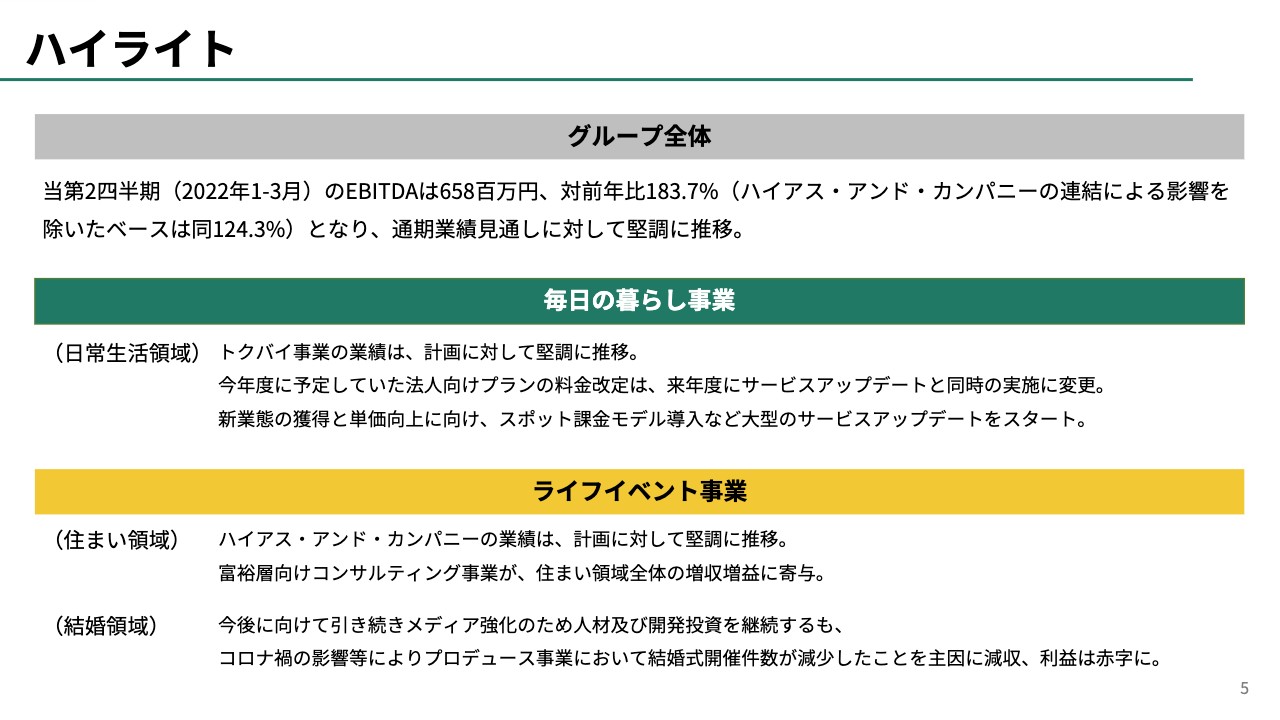

ハイライト

ハイライトです。当第2四半期、2022年1月から3月期のEBITDAは6億5,800万円と、前年比183.7パーセント、ハイアスの連結による影響を除いたベースでは前年比124.3パーセントとなり、通期業績の見通しに対して順調に推移しています。

毎日の暮らし事業に関しては、トクバイ事業の業績が計画に対して順調に推移しています。トピックスとしては、今年度にさまざまなかたちで法人向けプランの料金改定を準備していたのですが、それを来年度に繰り越そうと考えています。

その背景に、業績が堅調ということと、より大きなパイを狙っていこうと考えているということがあります。このあたりに関しては、のちほどご説明しますが、日常生活領域はおおむね順調で予定どおりに推移しています。

ライフイベント事業に関しては、ハイアスが計画に対して順調です。こちらは上場会社ですので、詳細はハイアスの開示資料を見ていただければと思います。

ハイアス以外の住まい領域につきましては、富裕層向けのコンサルタント事業が非常に好調で、住まい領域全体の増収増益に貢献しています。

結婚式のプロデュース等の結婚領域ですが、第2四半期に関しては赤字です。コロナ禍の影響を受けていることもありますが、並行してアフターコロナの戦略として投資を行っています。

毎日の暮らし事業とライフイベント事業は、トータルで非常に順調に推移しています。今後、投資した部分が回収できる、もしくは結婚領域の事業の赤字が解消されることになると、利益成長について期待できるのではないかと思っています。

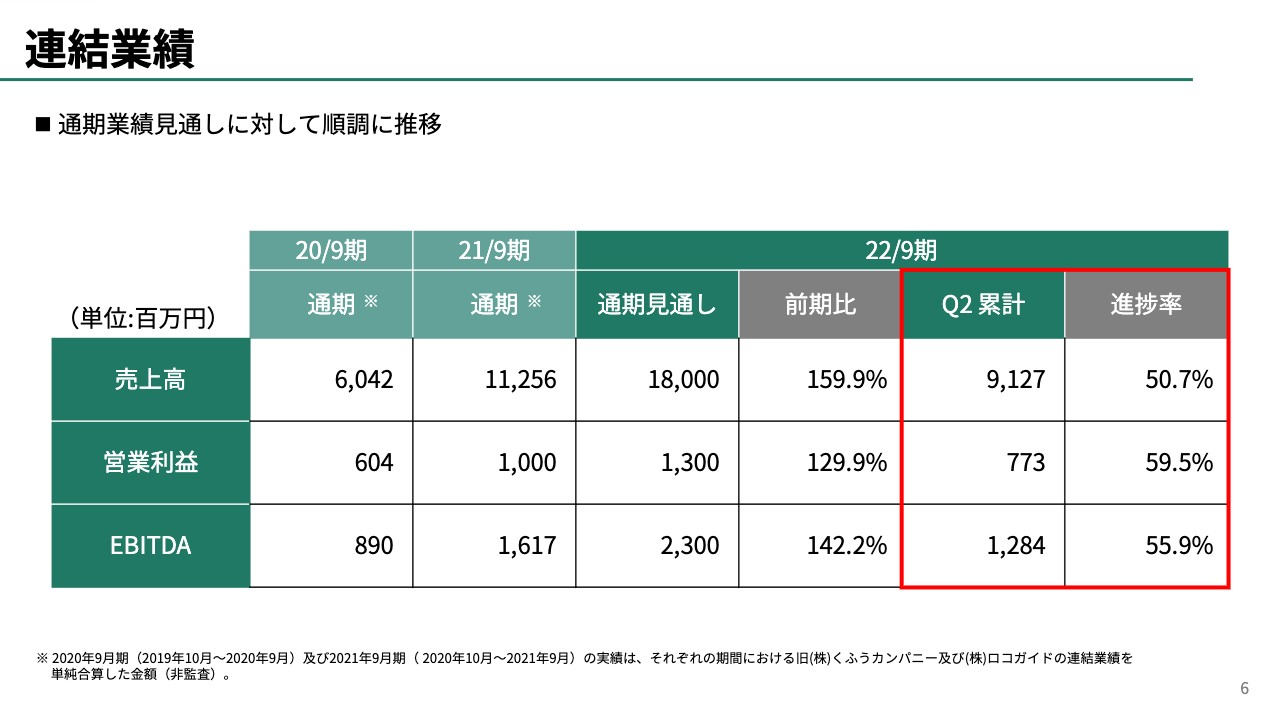

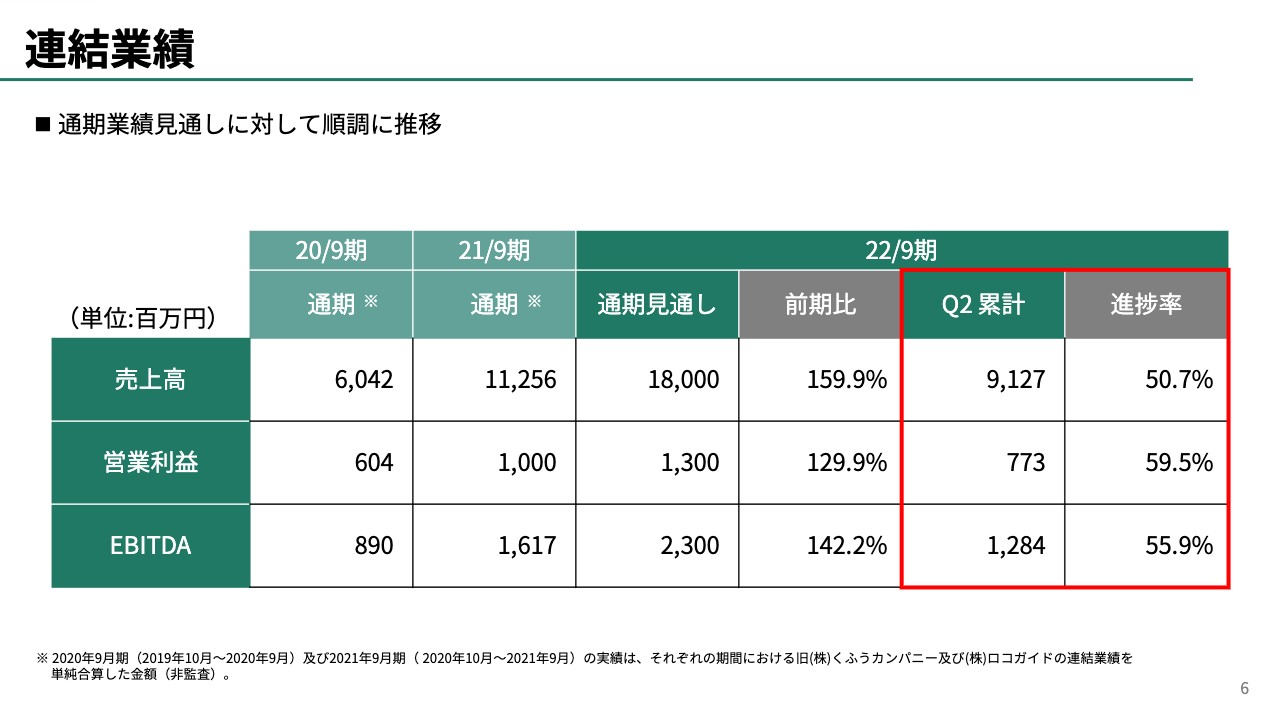

連結業績

連結業績についてです。スライド上の赤枠の部分ですが、第2四半期累計として、通期見通しに対する進捗率は、売上で50.7パーセント、営業利益で59.5パーセント、EBITDAで55.9パーセントとなっています。

今期の業績に関しては達成できると考えており、ここからどれだけ上積みできるかを、下期に向けてがんばっていきたいと思っています。

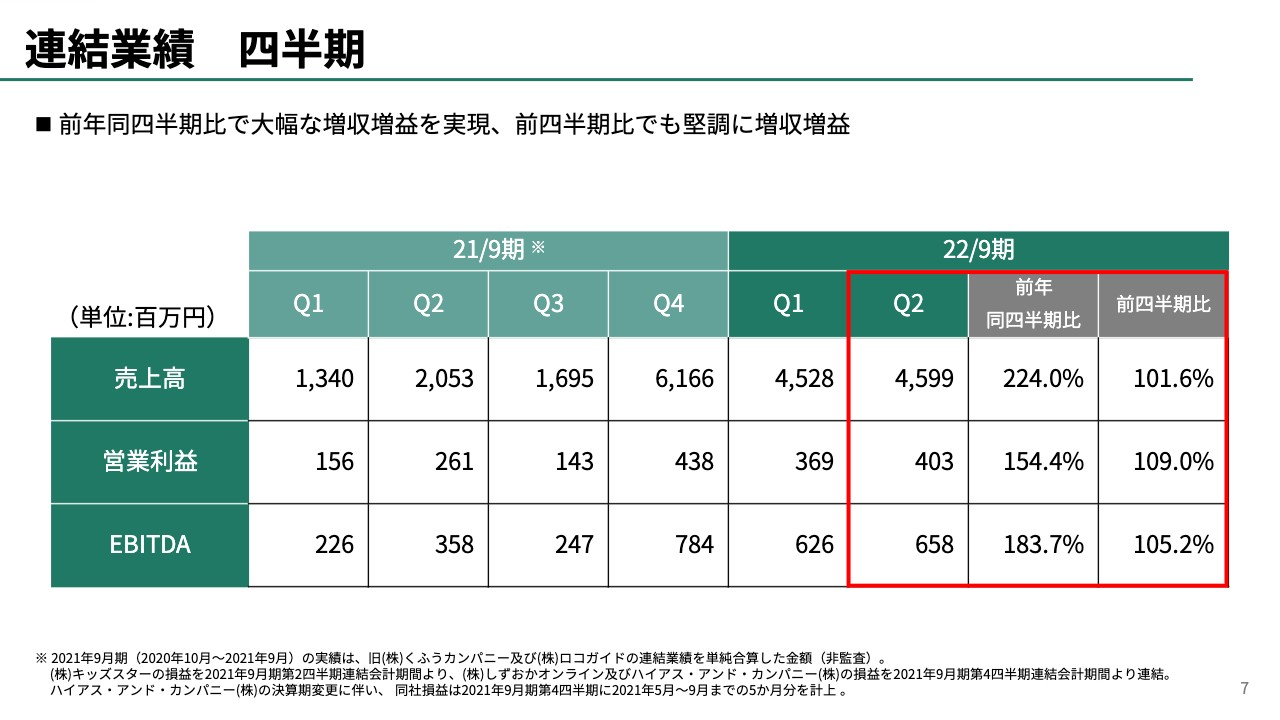

連結業績 四半期

四半期ごとの連結業績です。前年同四半期比で、売上高224パーセント、営業利益で154.4パーセント、EBITDA183.7パーセントと、順調に成長しています。

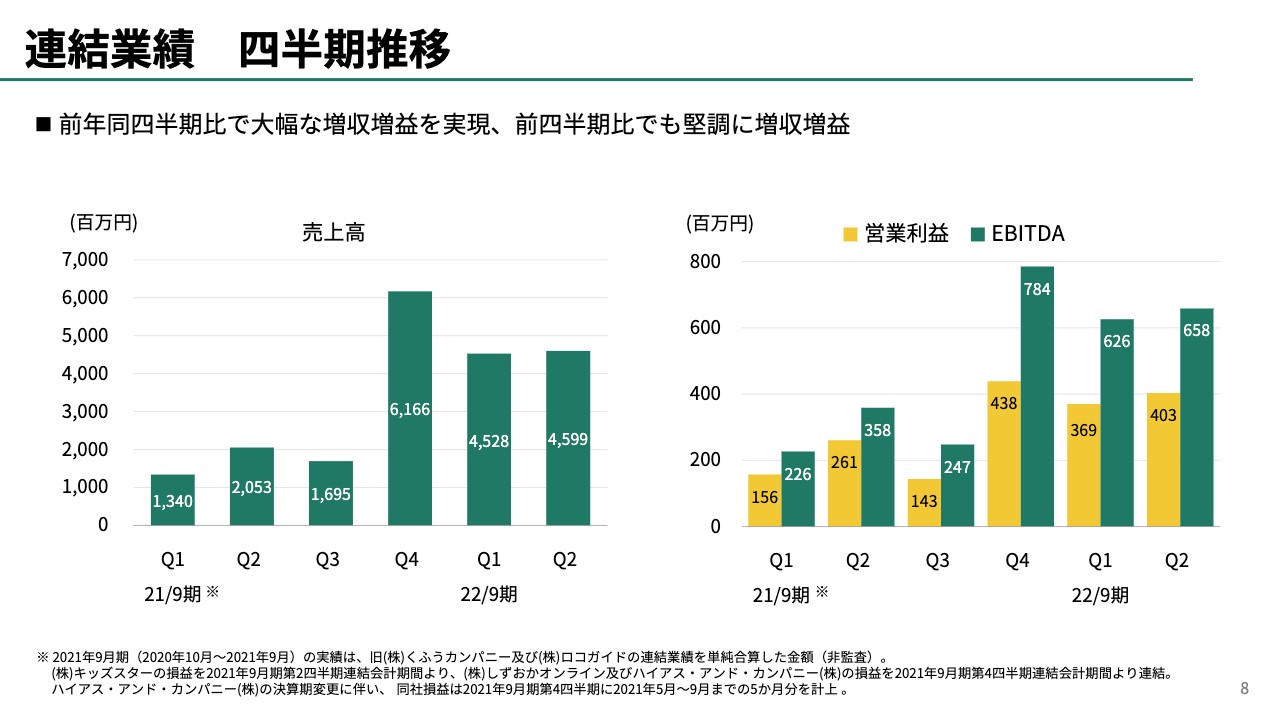

連結業績 四半期推移

連結業績の四半期推移です。前期の第4四半期が特に数字が大きいように見えますが、ここに関して言いますと、スライド下部に注釈がありますが、ハイアスを買収した際に、ハイアスの5ヶ月分の決算を変則的に連結したことが理由です。こちらを3ヶ月相当に直せば、非常に順調な右肩上がりとなり、第1四半期、第2四半期ともに売上、利益が増えてきております。

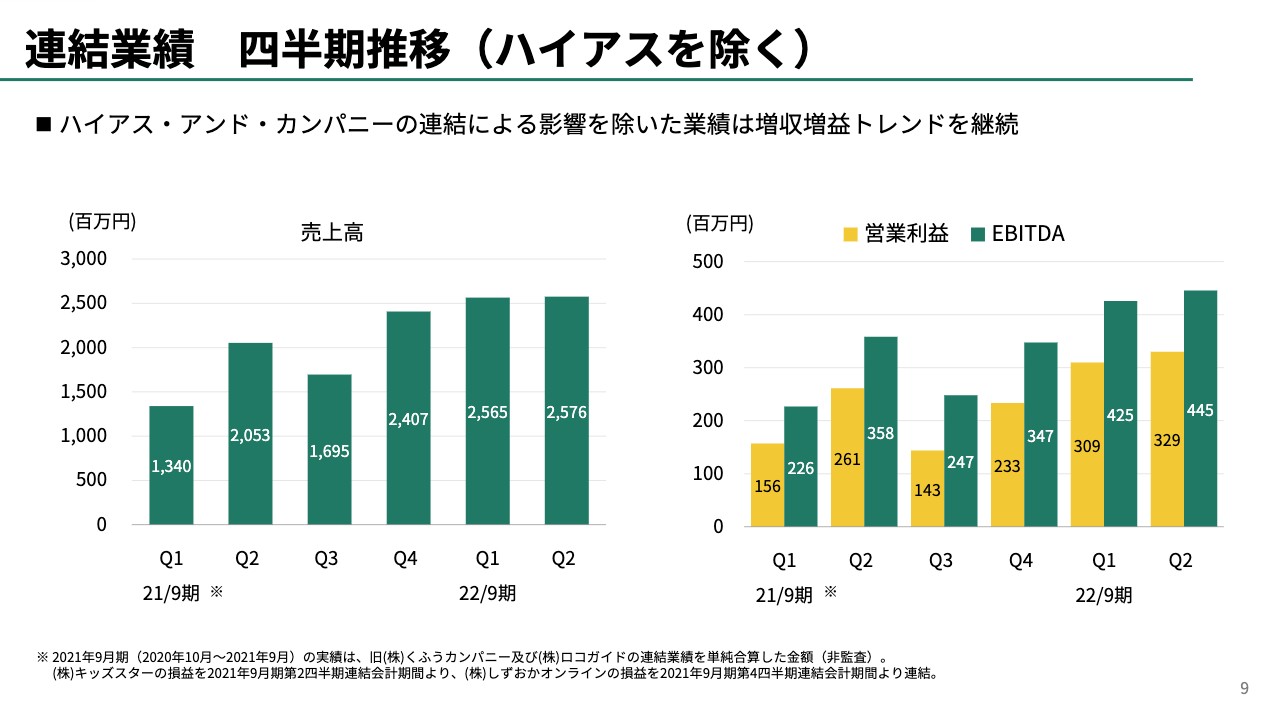

連結業績 四半期推移(ハイアスを除く)

ハイアスを除く四半期推移です。先ほどお話ししたとおり、順調に売上、利益、EBITDAが右肩上がりで増加してきている状況です。

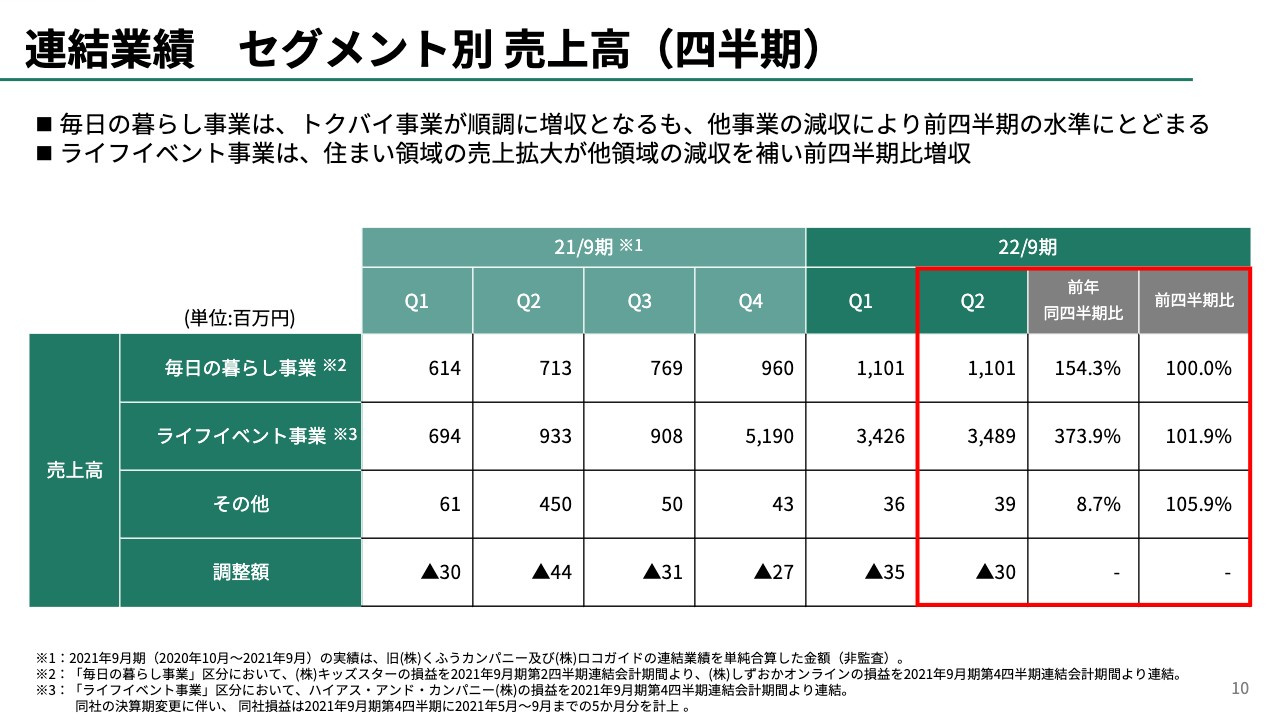

連結業績 セグメント別 売上高(四半期)

セグメント別の四半期別売上高です。毎日の暮らし事業では、前年同四半期比で154.3パーセント、ライフイベント事業に関しては、前年同四半期比で373.9パーセントということで、順調に推移しており、対前四半期でもほぼ同じ、もしくは多少上回る数値で推移しています。

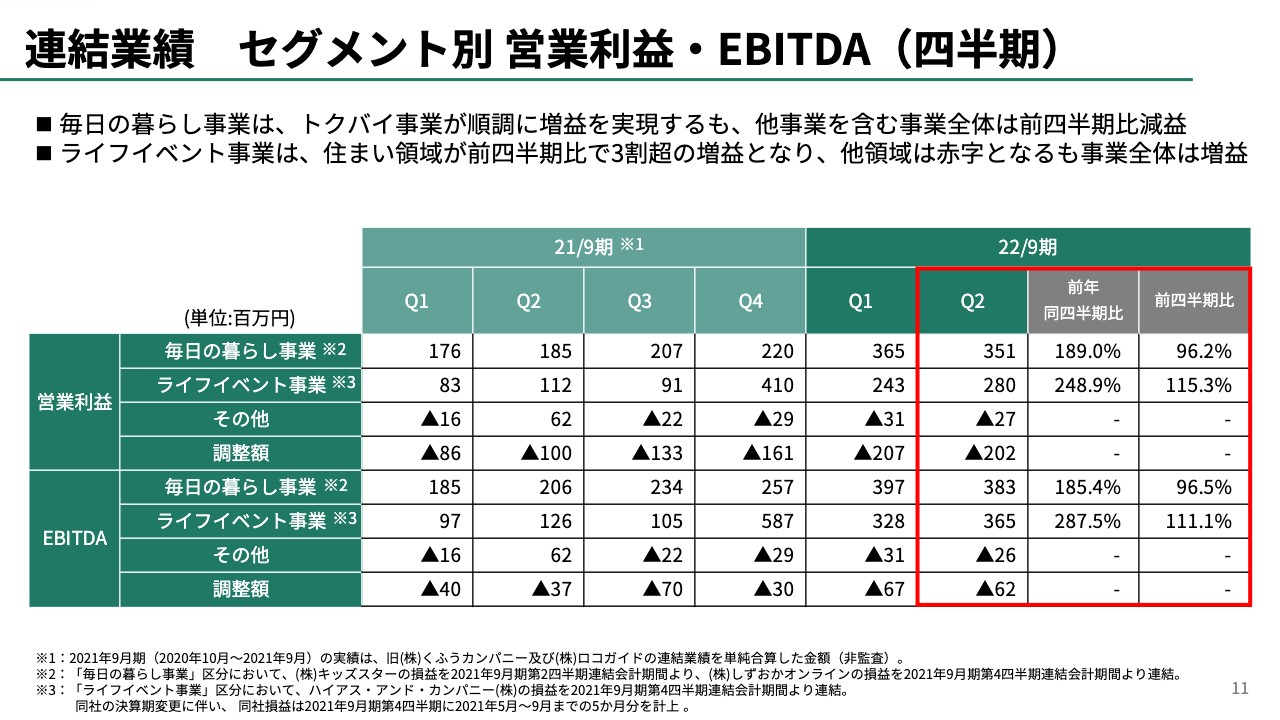

連結業績 セグメント別 営業利益・EBITDA(四半期)

セグメント別、四半期別の営業利益およびEBITDAです。スライドの表に記載のとおり、営業利益に関しては、毎日の暮らし事業は順調で、前年同期比189パーセントになりました。ライフイベント事業に関しても、結婚領域の赤字を補って2億8,000万円の営業利益が出ており、前年同期比248.9パーセントと、こちらも順調に推移している状況です。

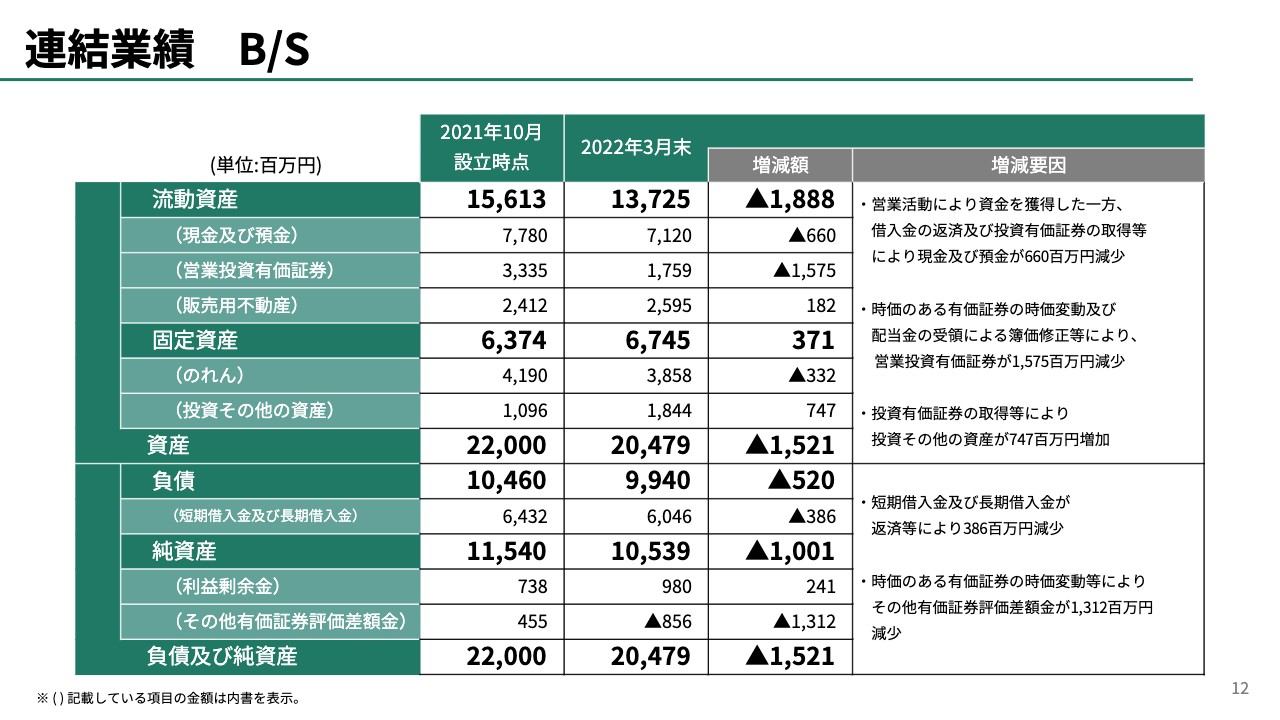

連結業績 B/S

連結のバランスシートです。それほど大きなお金の入り繰りはなく、細かな増減の要因は右側に記載のとおりです。

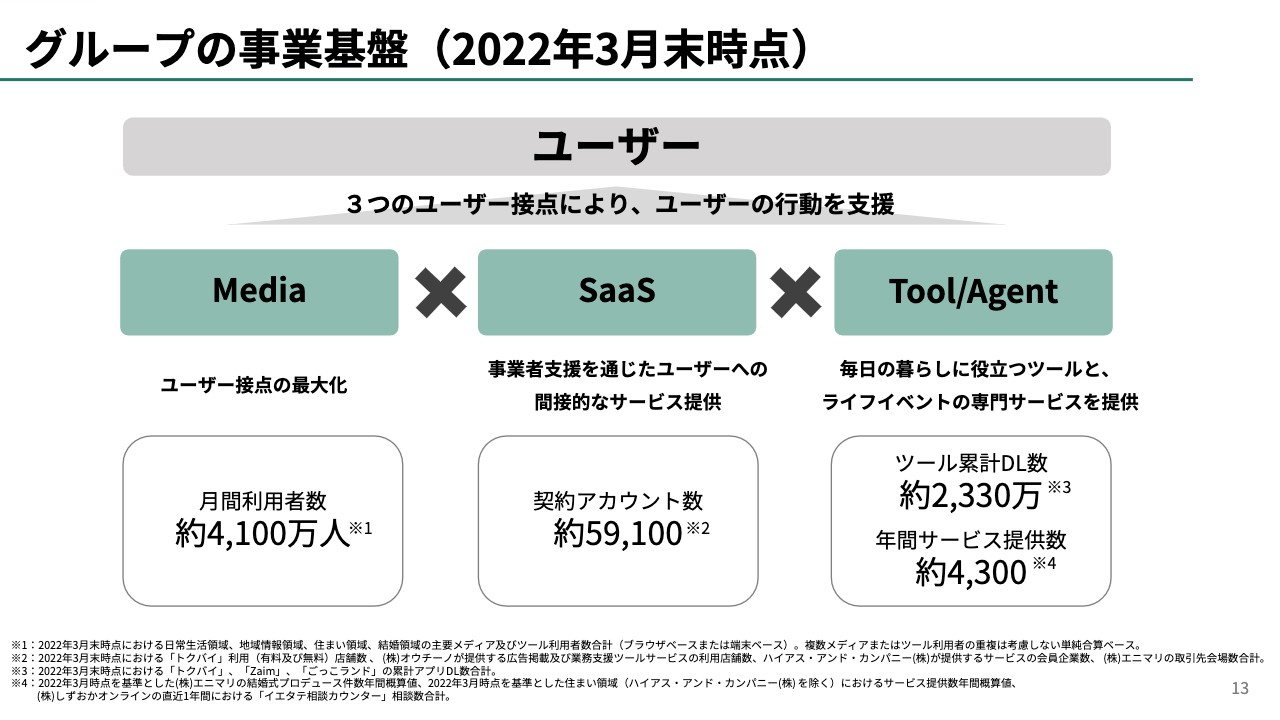

グループの事業基盤(2022年3月末時点)

グループの事業基盤です。我々が重要視しているのはユーザーであり、いかにユーザーを多く集めて、そのユーザーの満足度を高めるかが大事だと考えています。また、それらを掛け合わせた数値こそが我々の企業価値だと思っています。

具体的にどのようにユーザー満足度を上げていくかを、スライドに図示しています。

第1の接点を「Media」としています。サイトでのコンテンツ提供などが主なところだと思いますが、ユーザーとの接点を最大化するということで、月間の利用者数が約4,100万人となっています。

各メディアによって多少重複がある点を考慮するともう少し減ってしまうと思いますが、それでも2,000万人から3,000万人の重複しないユーザーにご利用いただいています。

それに加えて「SaaS」と呼んでいますが、対事業者向けの支援があります。例えばスーパーのチラシの情報など、さまざまな事業者が持つ情報をデータとして提供いただき、それを加工して、ユーザーに見やすいようにツールやメディアを通じてお伝えしています。

その結果、ユーザーの満足度は上がり、必要な情報を手に入れることができる一方、事業者はユーザーが増えることによって売上が上がるというWin-Winの関係を築いてきた状況です。

現在の契約アカウント数は約59,100となっており、営業力やサービスを強化することによって、こちらを今後もどんどん増やしていこうと思っています。我々としては、SaaSに参加されている事業者はクライアントと呼ぶこともできますが、同じコンテンツを作っているパートナーという位置づけでもあります。

さらに、「Tool/Agent」の機能を掲げています。「Tool」というのは、例えば、家計簿アプリのようなかたちで各個人のスマートフォンなどにダウンロードすることで、常に持ち歩き、自分で情報を加工し、使いやすいようにしていくという意味合いのものです。そのようなツールの累計ダウンロード数は、現在約2,330万ダウンロードとなっています。

「Agent」と呼んでいるのは、我々のライフイベント、具体的には一生に1度の結婚式や、住宅の売買のような場面においてどうしても「Media」や「Tool」だけでは補足できない、理解しきれない、不便であるという時に、結婚式ではウェディングプランナー、住宅の売買ではさまざまな資格を持った専門性の高い方々に、オンラインで相談できたり、リアルな相談カウンターを設けて相談できたりというサービスを展開しています。年間のサービス提供数は全体で約4,300となります。

月間利用者数、契約アカウント数、累計ダウンロード数、年間サービス提供数、これらの数字をもっと増やしていって、多くの方に使っていただく、満足度を高めていくということが、我々が今考えている成長戦略です。

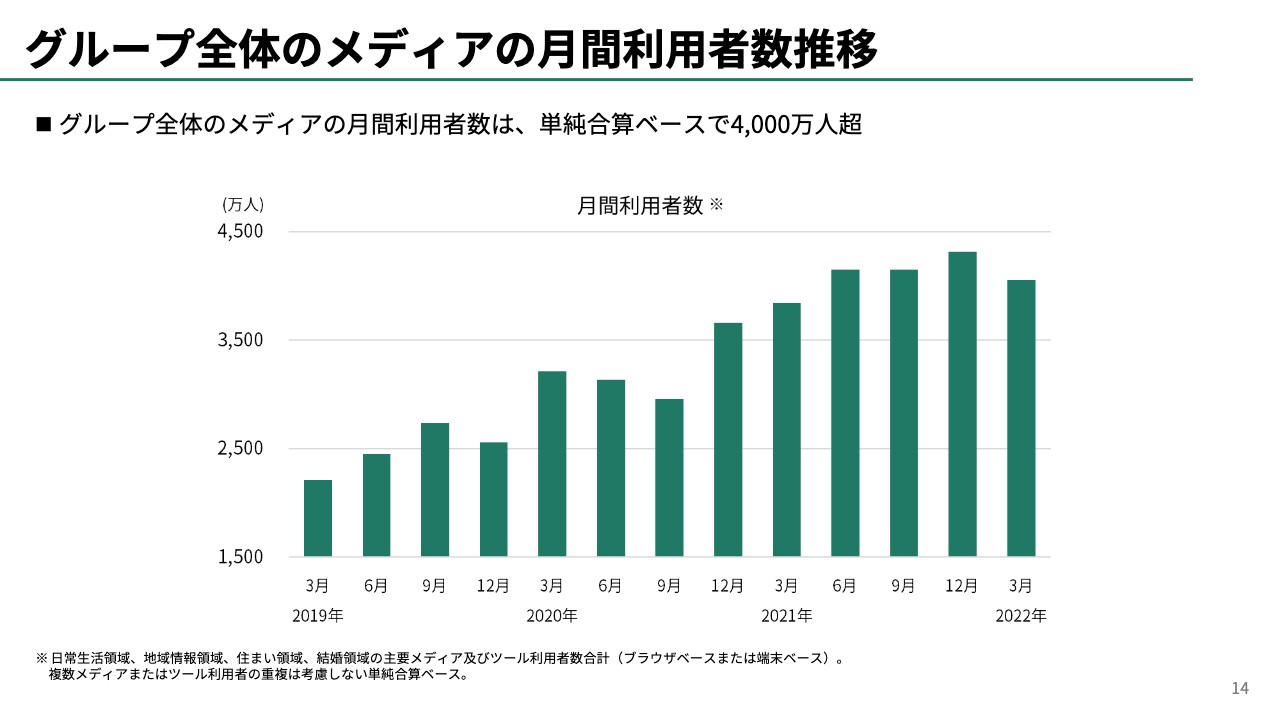

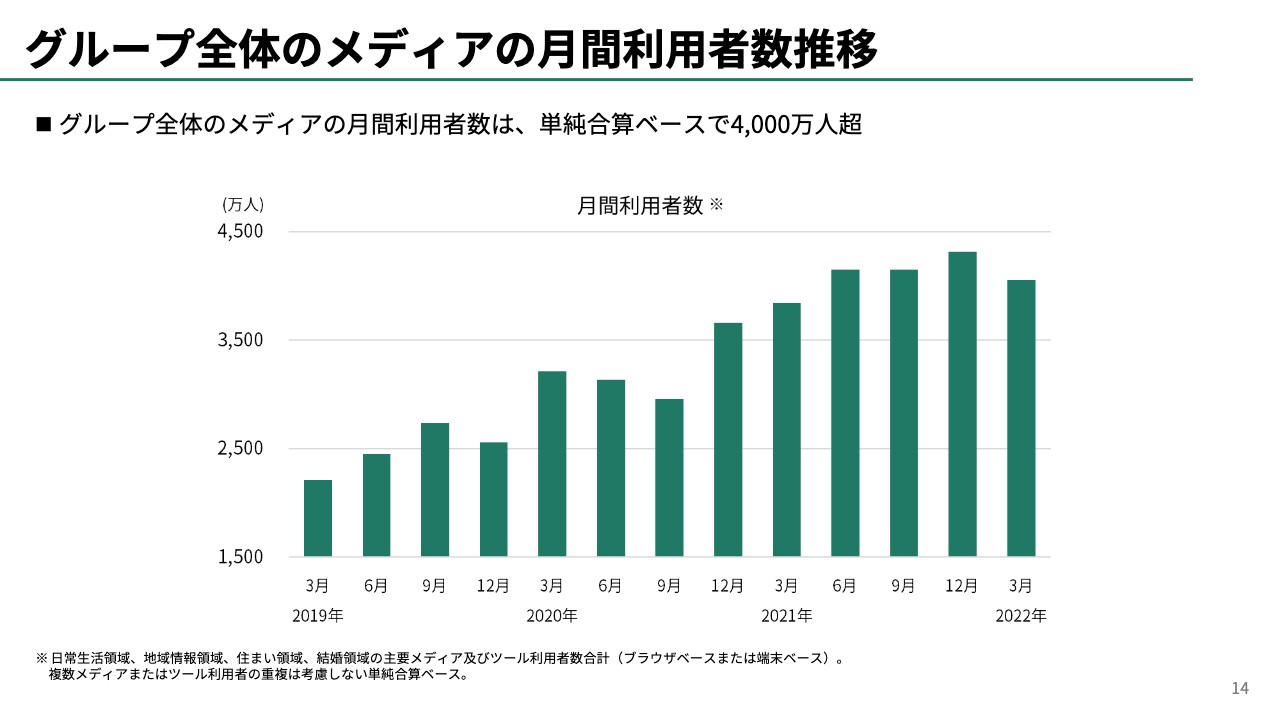

グループ全体のメディアの月間利用者数推移

グループ全体のメディアの月間利用者数の推移です。おおむね順調で、右肩上がりに増加しています。直近の12月と3月を比べると少しへこんでいますが、これは12月の季節性によるものです。

毎年のことですが、年末年始にたくさんのユーザーが訪れる、もしくはイベントに応じて我々のメディアのユーザー数が一時的に増えるということがあります。そのため、12月に比べて3月は多少へこんで見えますが、昨年の3月と比べると増えています。

多少の季節性による増減はありますが、トレンドとしては右肩上がりでユーザー数は増えてきている状況です。

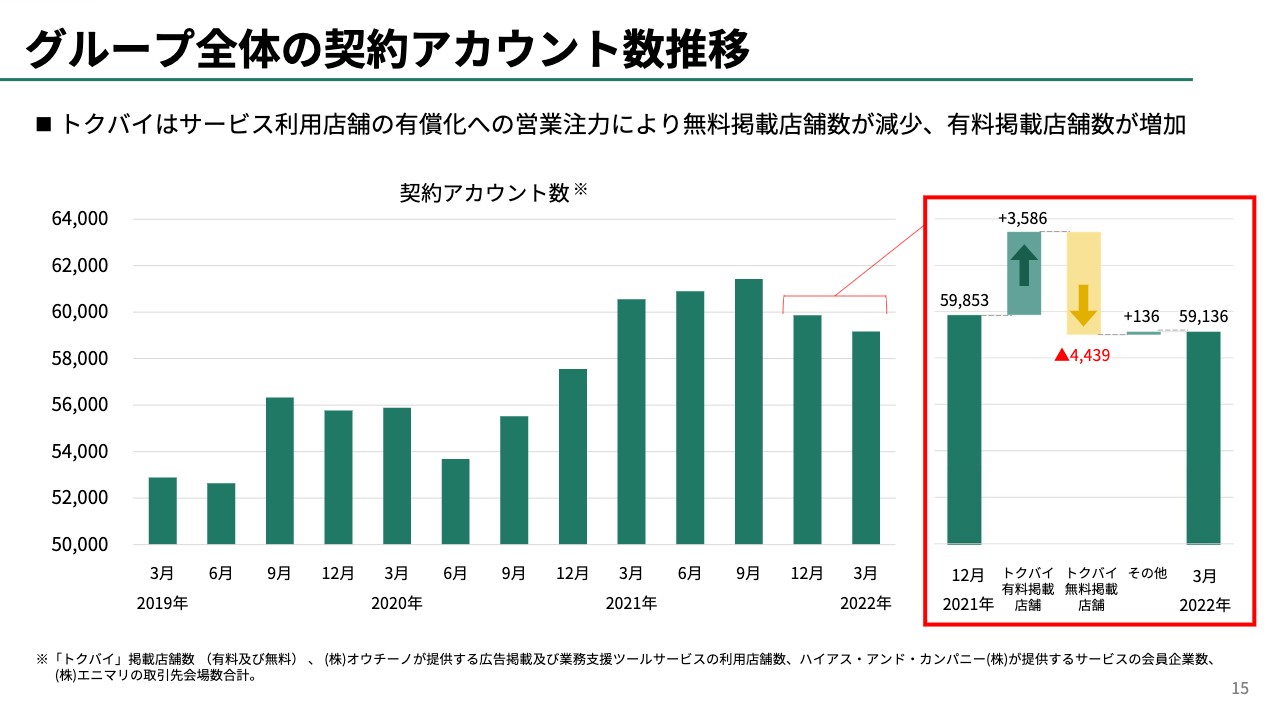

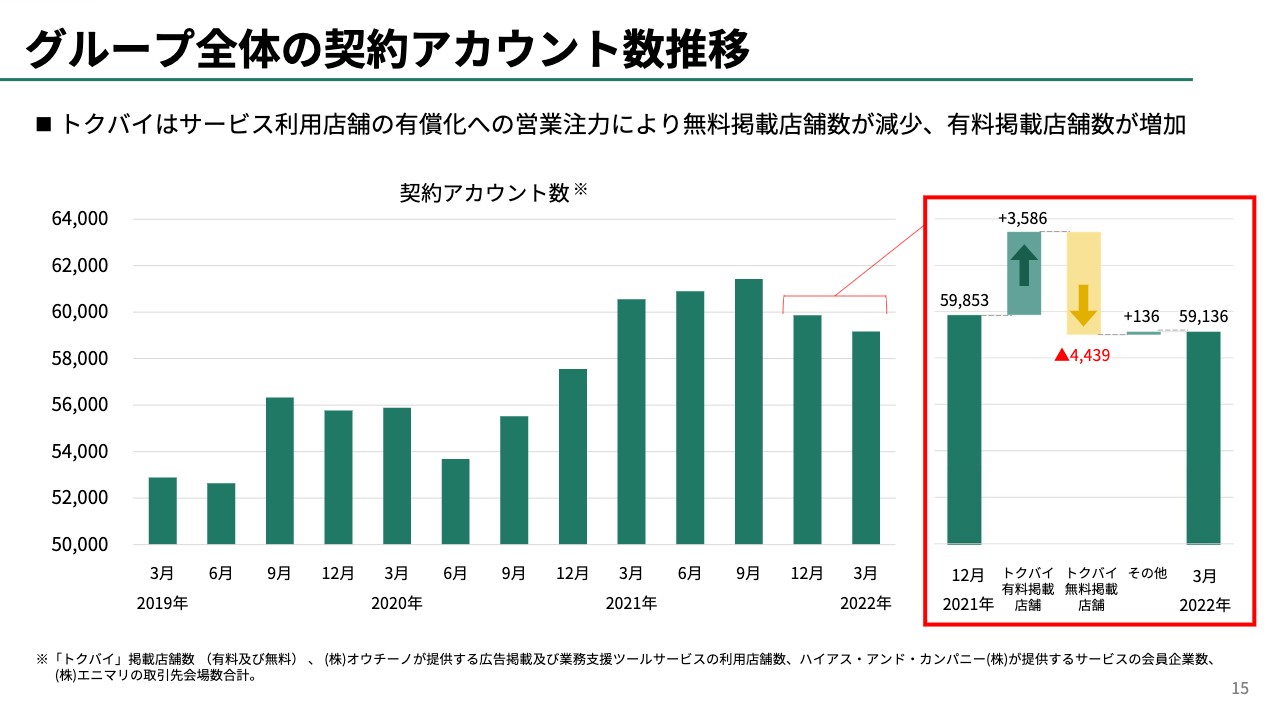

グループ全体の契約アカウント数推移

グループ全体の契約アカウント数の推移です。12月と3月において、契約アカウント数が減少している概略をお伝えしますと、トクバイの無料掲載店舗よりも、有料掲載店舗に対して優先して営業しようという営業戦略の変更があったため、全体のアカウント数は減っていますが、トクバイは売上、利益ともに伸びています。

今後どのように増やしていくかなども含めて、詳細に関しては、後ほどご説明します。数字上少し減っているように見えますが、問題ないと考えています。

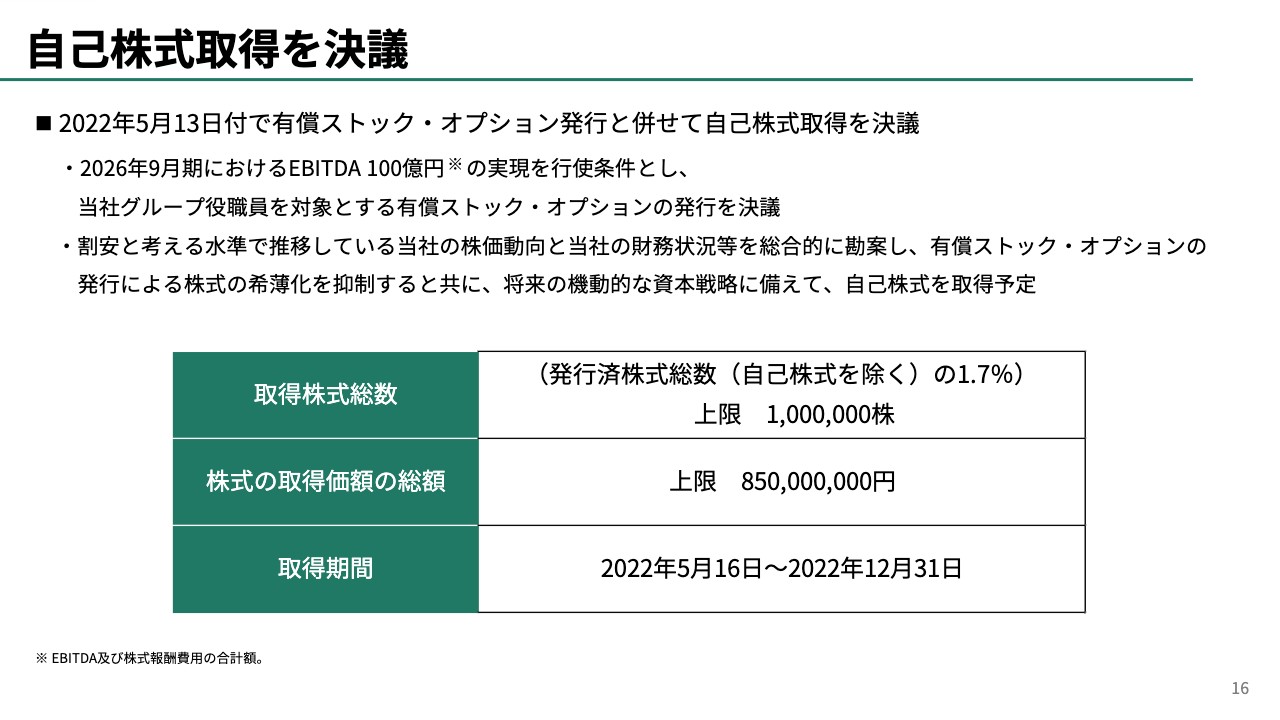

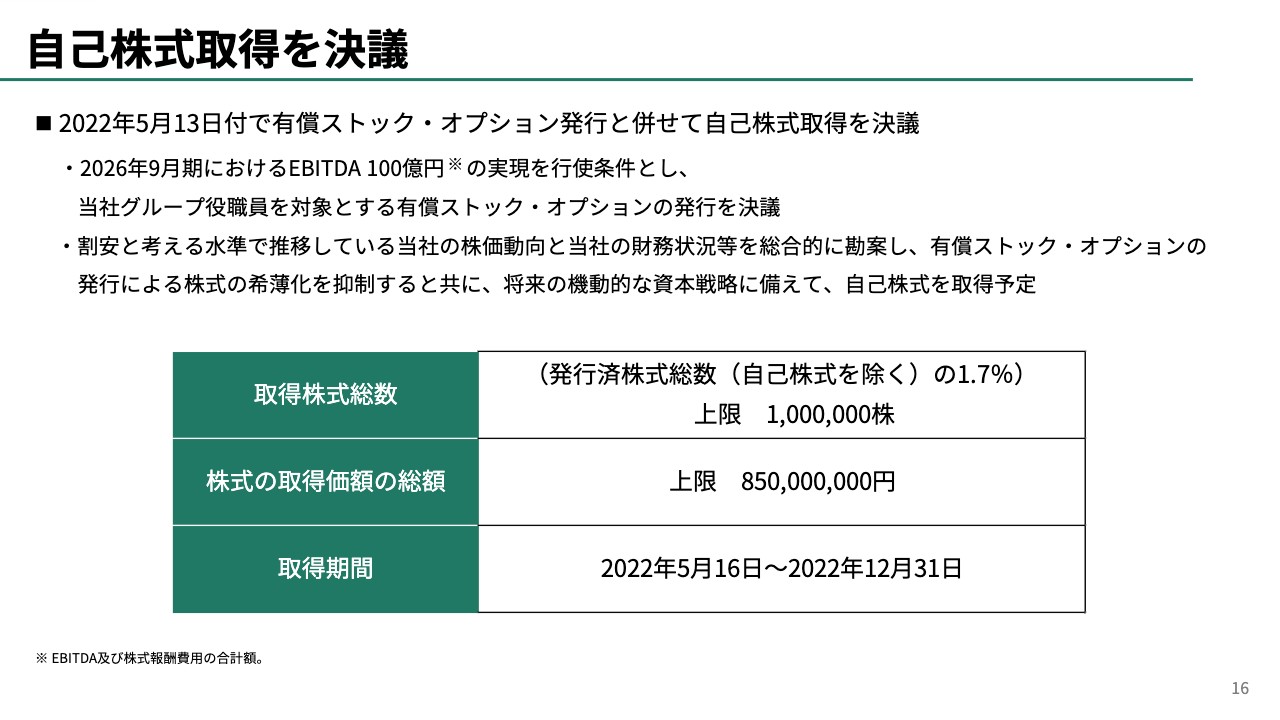

自己株式取得を決議

先週の5月13日付けで、有償ストック・オプションの発行と自社株取得を決議しています。有償ストック・オプションに関しては、2026年9月期におけるEBITDA100億円の達成を行使条件として、グループの役職員を対象に発行を決議しています。

自社株買いに関しては、当社の今の利益水準やこれからの成長性を勘案すると、当社としては株価が安いと判断しており、8億5,000万円、100万株を上限に自社株を取得することを発表しています。

今日の終値で400円に達しておらず、我々としては、株価がまだまだ割安であると判断しています。

手に入れた自社株に関しては、M&Aに使ったり、優秀な人材のスカウトに使ったり、償却したりと、さまざまな選択肢を持っていると思います。まだ正式には決まっていませんが、会社の成長のために、もしくは株価の維持、向上のために活用していきたいと思っています。

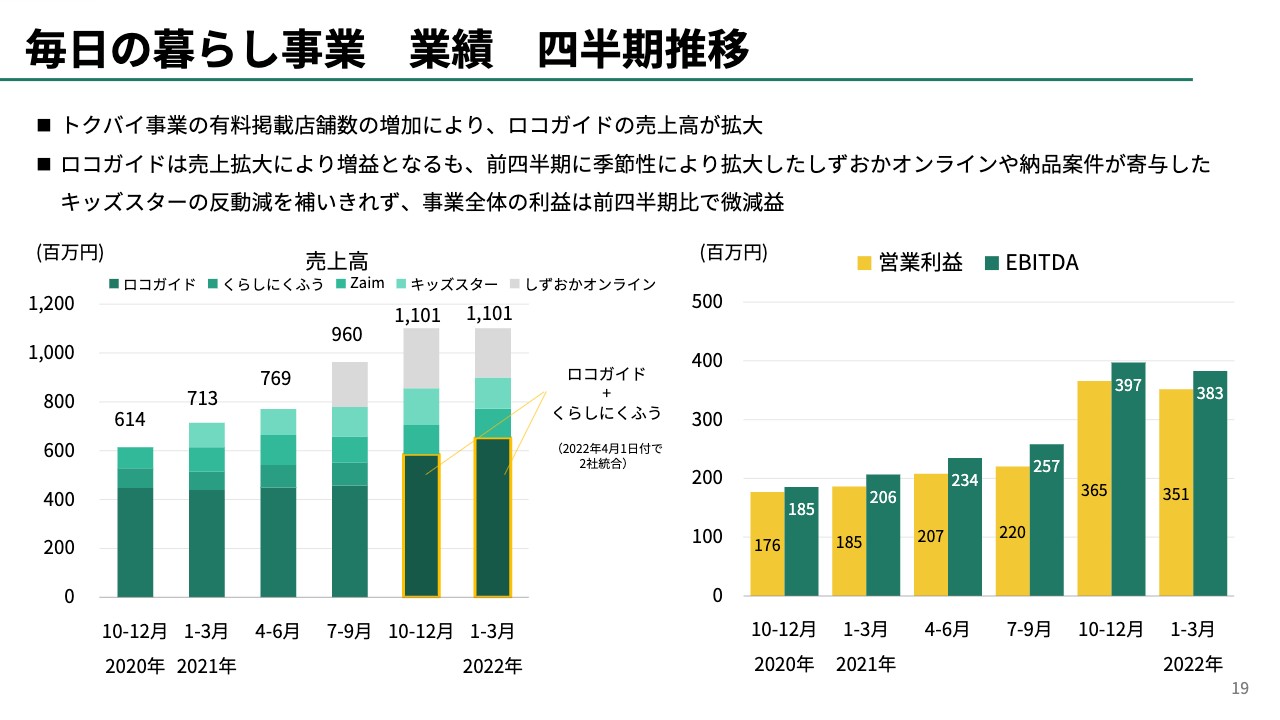

毎日の暮らし事業 業績 四半期推移

堀口育代氏(以下、堀口):毎日の暮らし事業についてご説明します。穐田の説明と重複するところがあるかもしれませんが、ご容赦いただければと思います。

毎日の暮らし事業については、ロコガイド、Zaim、キッズスター、しずおかオンラインなどの日常生活、地域情報関連が含まれます。四半期の推移についてスライドでご説明しています。

前四半期から見ると、売上は横ばいになっています。こちらは先ほども順調とお伝えしましたが、特にトクバイ事業を運営するロコガイドにおいては前期比、前四半期比ともに増収増益になっています。

しかし、前四半期である10月から12月については、しずおかオンラインとキッズスターで、季節性あるいは単発的な企画の売上がありましたので、そちらの反動減を吸収することができず、事業全体ではほぼ横ばいとなっています。

利益に関しても同じように、ロコガイドは増益になっていますが、先ほどの2社の関係上、減益に転じています。前期から見ると売上については150パーセント以上、営業利益についても180パーセント以上と伸びており、順調に推移している状況にあります。

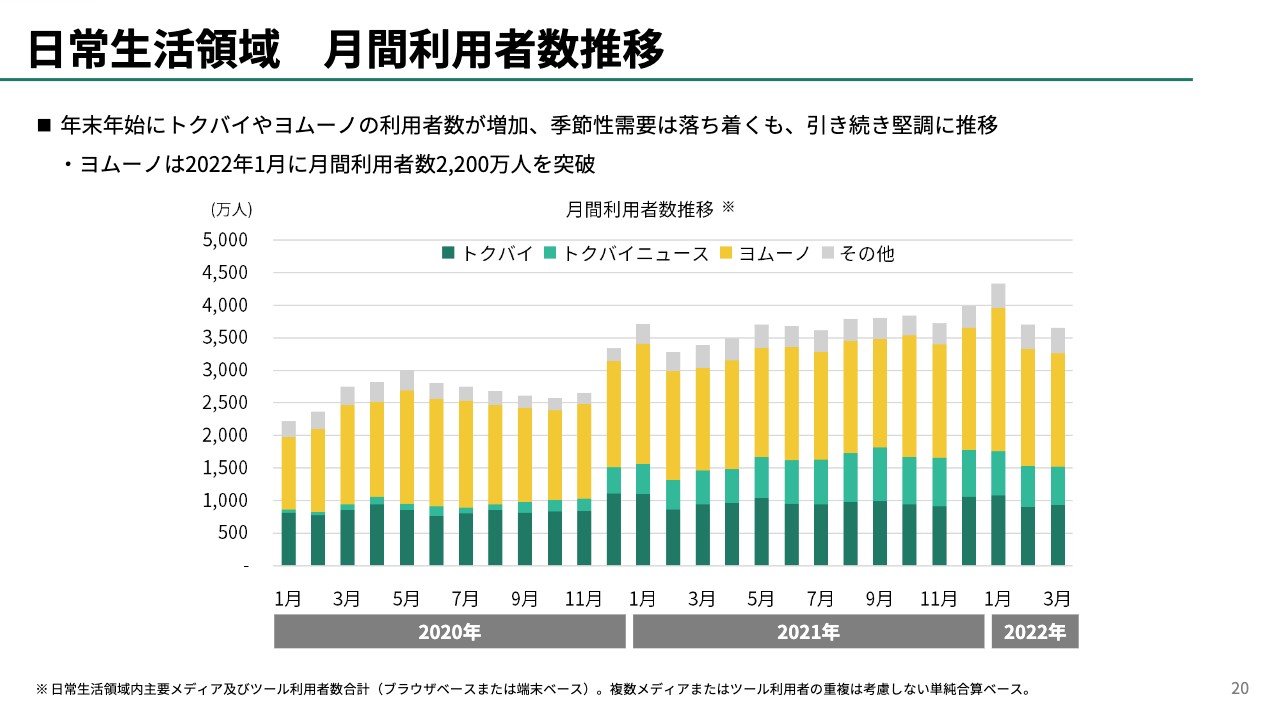

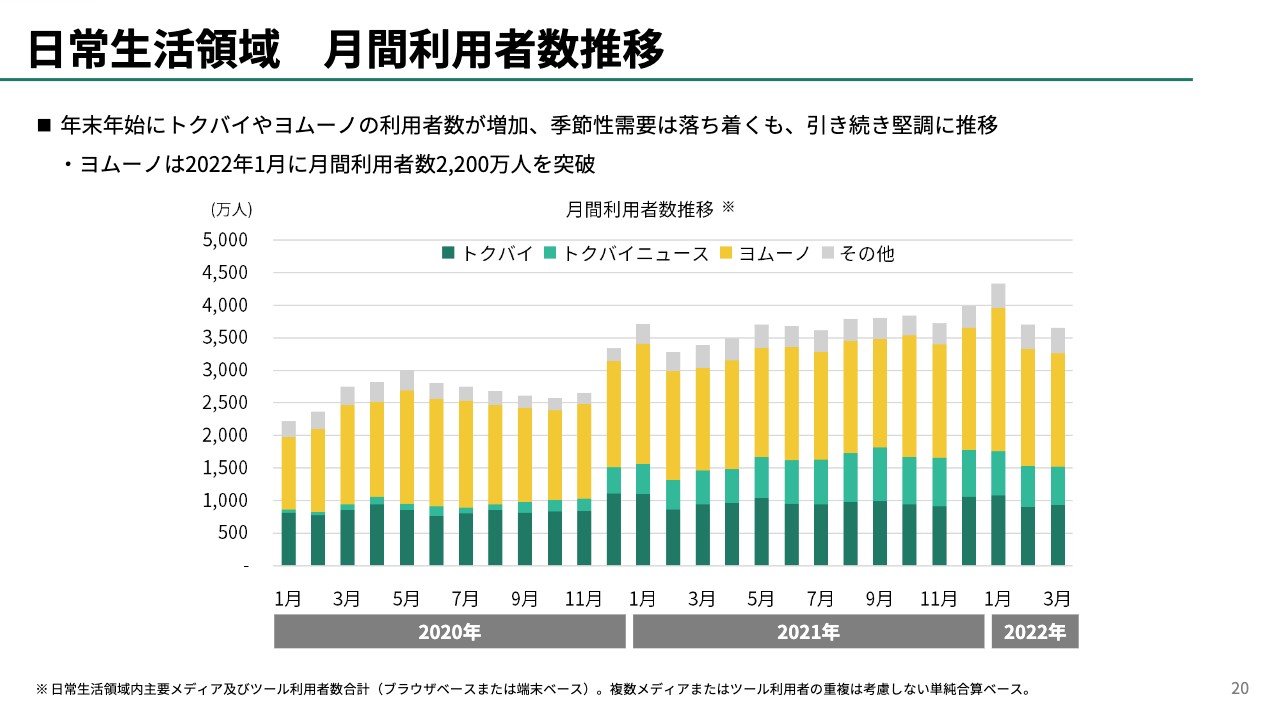

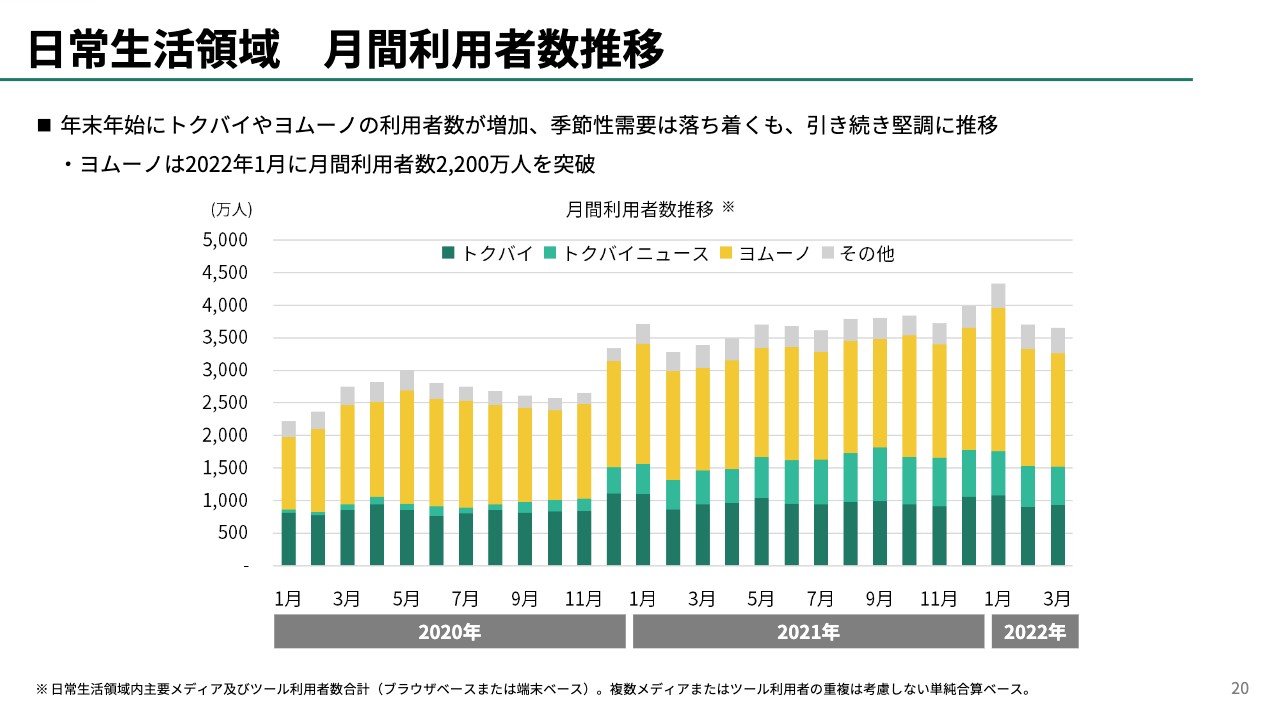

日常生活領域 月間利用者数推移

月間の日常生活領域における利用者数の推移です。先ほどはグループ全体でしたが、日常生活領域が多くのメディアを持っており、こちらの数字がグループ全体の数字を大きく左右します。

スライドのグラフでは、月次の推移を示していますが、ご覧のとおり季節性があります。特に12月から1月は年末年始にかけて、ユーザーが「トクバイ」、および生活メディアの「ヨムーノ」を一番利用する時期になっています。

私どもはそちらを商機と捉えてキャンペーンなどを行い、年内ずっと使い続けてくれるユーザーの数を底上げしており、このようなデコボコになっている状況です。結果として、「ヨムーノ」においては1月に利用者数2,200万人を突破しており、総合生活情報のメディアとしてはナンバーワンとなっています。

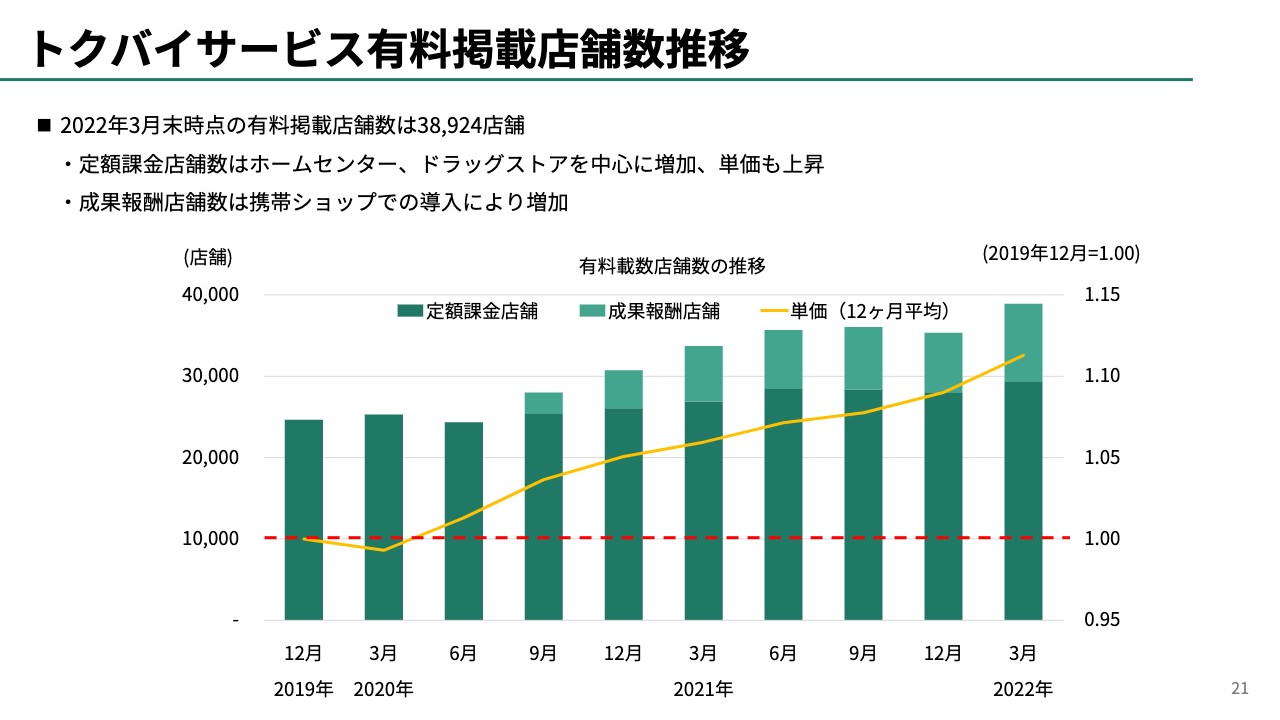

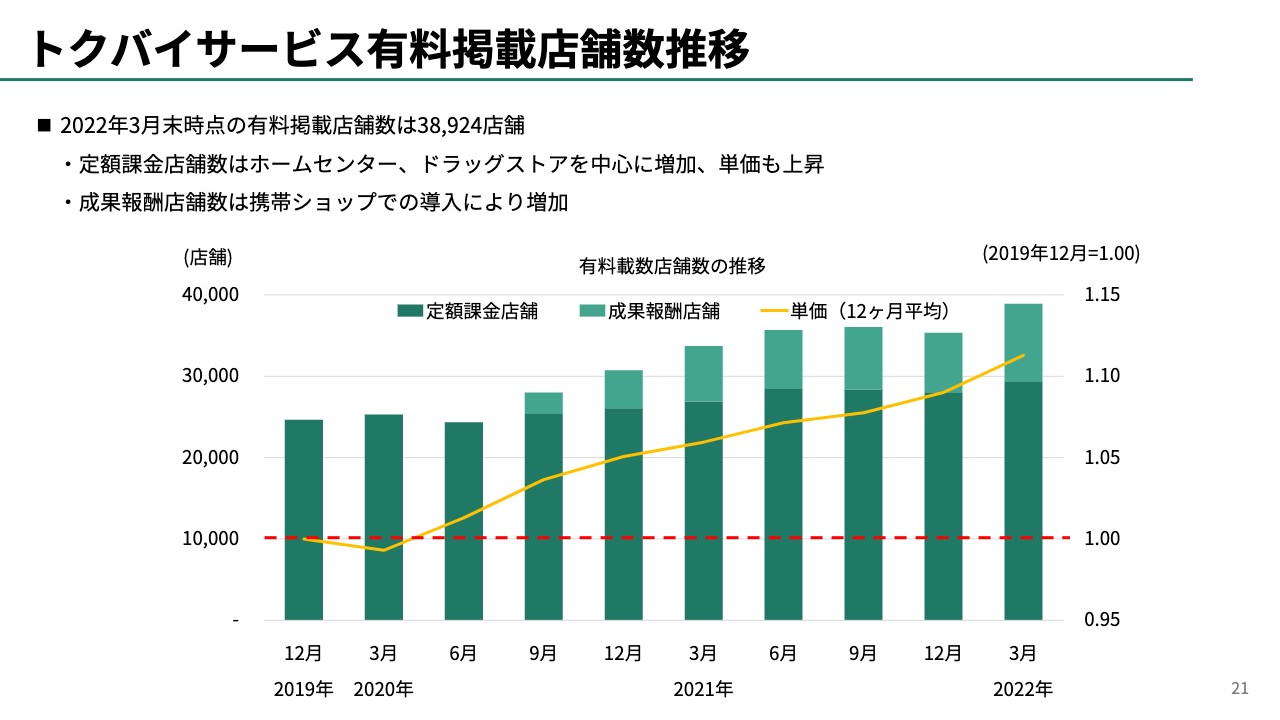

トクバイサービス有料掲載店舗数推移

トクバイサービスの利用店舗数についてご説明します。先ほどは無料掲載も含めたすべての店舗数でしたが、スライドは有料掲載店舗のみです。

有料掲載店舗数は現在3万9,000店舗弱となっており、順調に推移しています。当第2四半期は、小売店、例えばスーパーやドラッグストアなどの予算が決まる時期でしたので、そちらでしっかりと底上げでき、定額課金店舗数は1,300件以上新しく増えています。

加えてこのタイミングで、私どもの既存プランのアップセル、あるいは値引きの是正などを行い、黄色の折れ線グラフが示すとおり、定額課金の単価についても右肩上がりの状況にあります。

無料も合わせた店舗数の拡大については、「トクバイ」を有するロコガイドの業績が非常に順調に推移しているため、あまり活用されていない無料掲載店舗ではなく、有料掲載店舗の拡大に力を入れ、よりよいコンテンツを増やすことによってユーザーを獲得する戦略としています。

料金の改定については、店舗のさらなる拡大を目指し、新業態、もしくは既存のお客さまにさらにアップセルいただけるような料金プランを新たに作りたいと思います。

具体的には、例えば自由度の高いエリアの選定、自由度の高い期間の設定などを固定プランにプラスして設定することで、外食系をはじめ、これから新しく展開しようとしている業態にも適用できるようにし、店舗数のさらなる拡大により、急速にボリュームアップできるような状況にしたいと思っています。

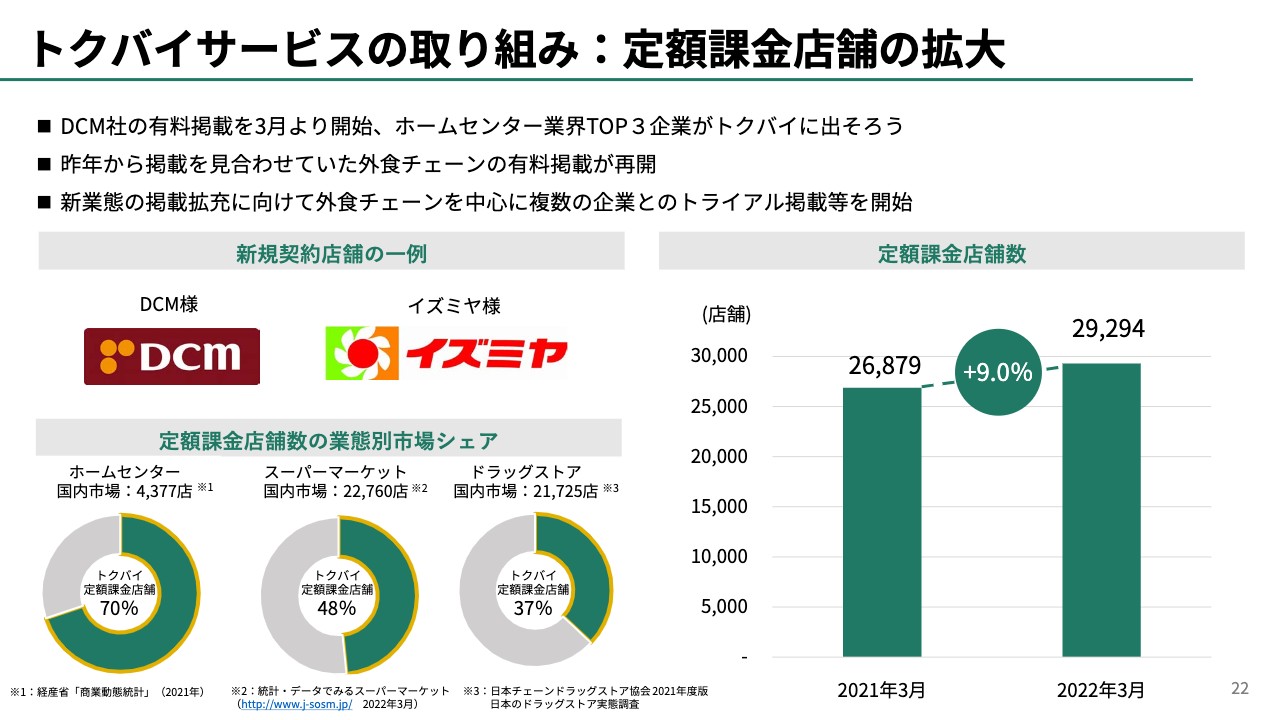

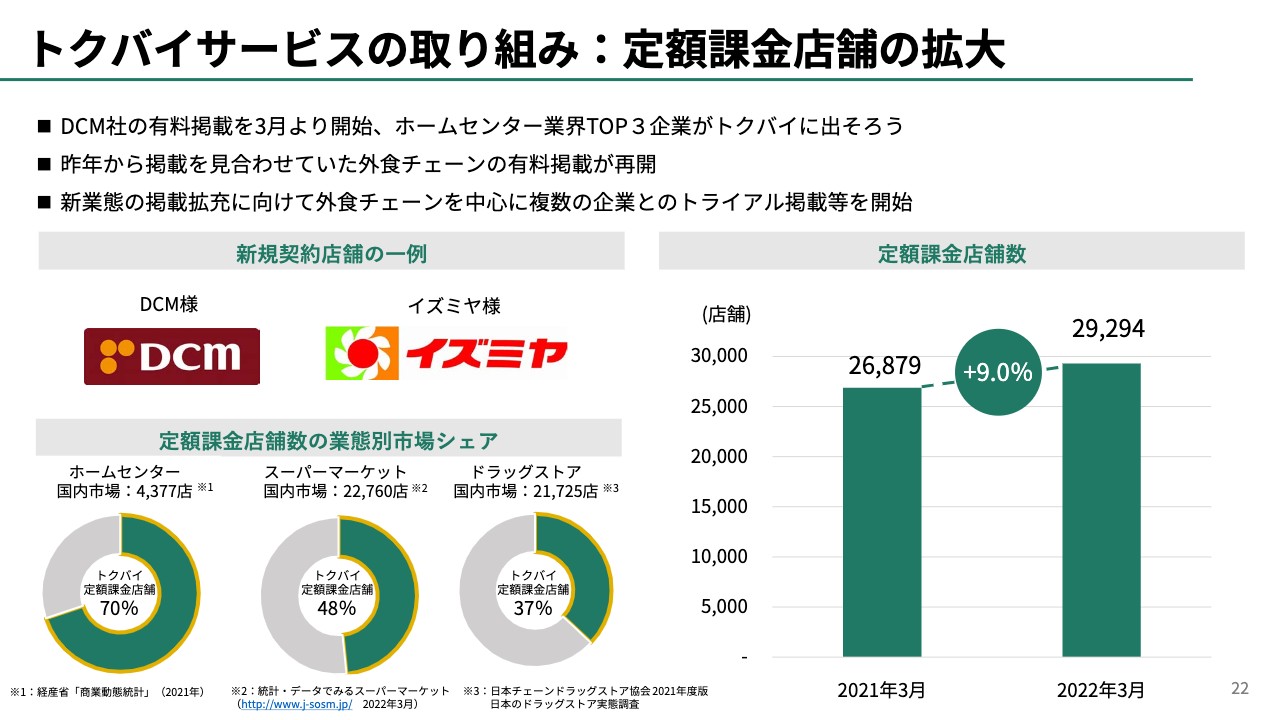

トクバイサービスの取り組み:定額課金店舗の拡大

この第2四半期、1月から3月にご参画いただいたお客さまですが、DCMさまとの新規契約により、業界トップ3といわれる会社が出そろい、ホームセンター業界において7割のシェアを取ることができています。ドラッグストアやスーパーマーケットといった他の業態についても、定額課金店舗数の業界シェアが4割、5割近くになります。

先ほどの説明のとおり、既存のやり方だけではなかなか成長が難しいと思いますので、来期の拡大に向けて、プランをあらためて制定し、既存の業態のアップセルに加え、外食系など新しい業態についてもチャレンジしていけるように、今期中に準備を進めているところです。

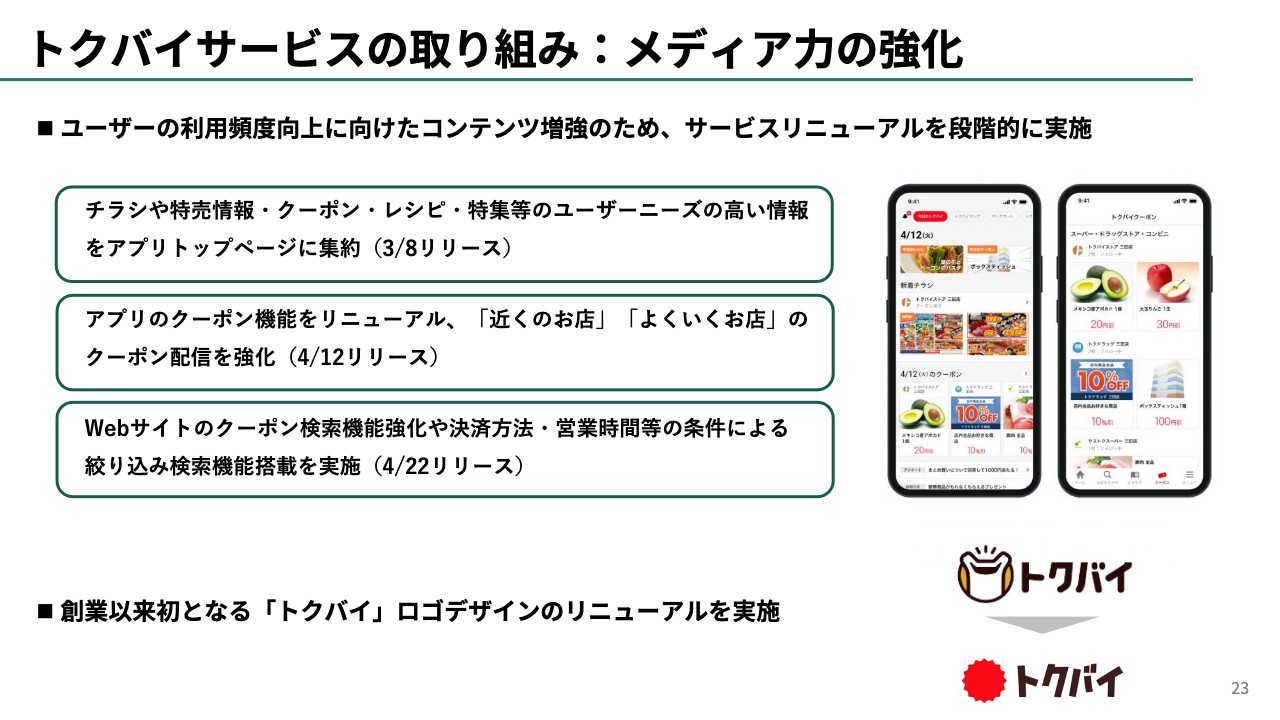

トクバイサービスの取り組み:メディア力の強化

サービス面についても今期から注力し、毎日の利用者数、いわゆるDAUを増やすために、いろいろな施策を急速に展開しています。ほぼ毎月1改定、もしくは1サービスを「トクバイ」に追加するようなペースで、段階的に改定しています。

スライドに記載していますが、例えばクーポンやレシピといったコンテンツや、トップページのリニューアルなどの改定を行っています。ユーザーの使い勝手をよくし、チラシ以外も含めて利用を拡大していけるよう、10月からサービスのメニュー強化をスピード感をもって行っています。

また、「トクバイ」のロゴについては、昨今のSDGs、エコロジーの観点から、レジ袋のロゴではなく、もっと買い物が楽しくなるようにという想いを込めたロゴへと変更し、より一層ユーザーにご注目いただけるサービスへの強化を行っています。

トクバイサービスの取り組み:トクバイとヨムーノの連携

昨年10月より、「トクバイ」と「ヨムーノ」の連携を行っています。

「トクバイ」と「ヨムーノ」のコンテンツの連携をサービス内で行うとともに、広告商品としても、両サービスの相乗効果創出を目指しています。食品メーカーや調理メーカーなどの方々に、たくさんのご利用・ご好評をいただけるような商品開発を進めており、これにより新しい売上を獲得していきたいと思っています。

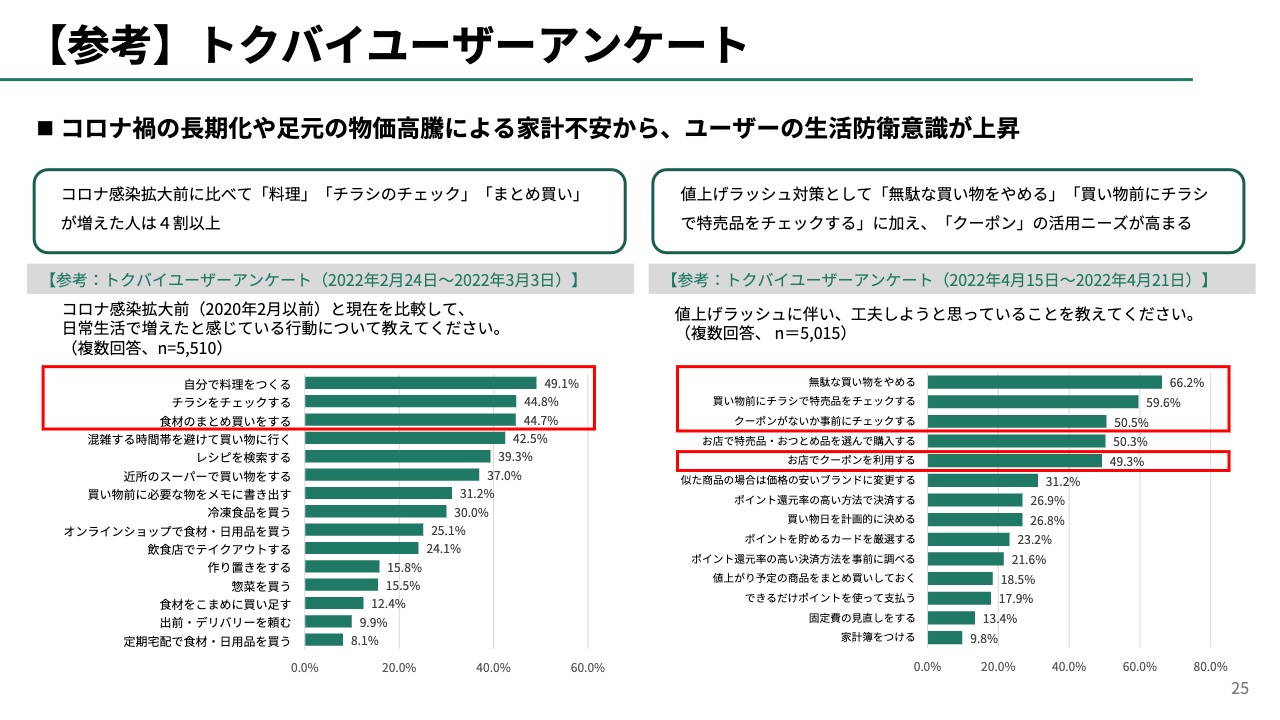

【参考】トクバイユーザーアンケート

ユーザーアンケートを開示していますので、ご参考までにご覧ください。「トクバイ」のユーザーから、特に昨今の物価高、コロナ禍における消費や手持ちの不安があるという声をいただいています。

当社としては、毎日の暮らし事業においては「トクバイ」、暮らしのトレンドマガジン「ヨムーノ」、家計簿アプリ「Zaim」による節約支援など、ユーザーのみなさまの生活の助けになるようなものを、デイリーコンテンツとしてたくさん提供しています。この状況を商機と捉えてさらに拡大していきたいと思います。以上で、毎日の暮らし領域のご報告を終わります。

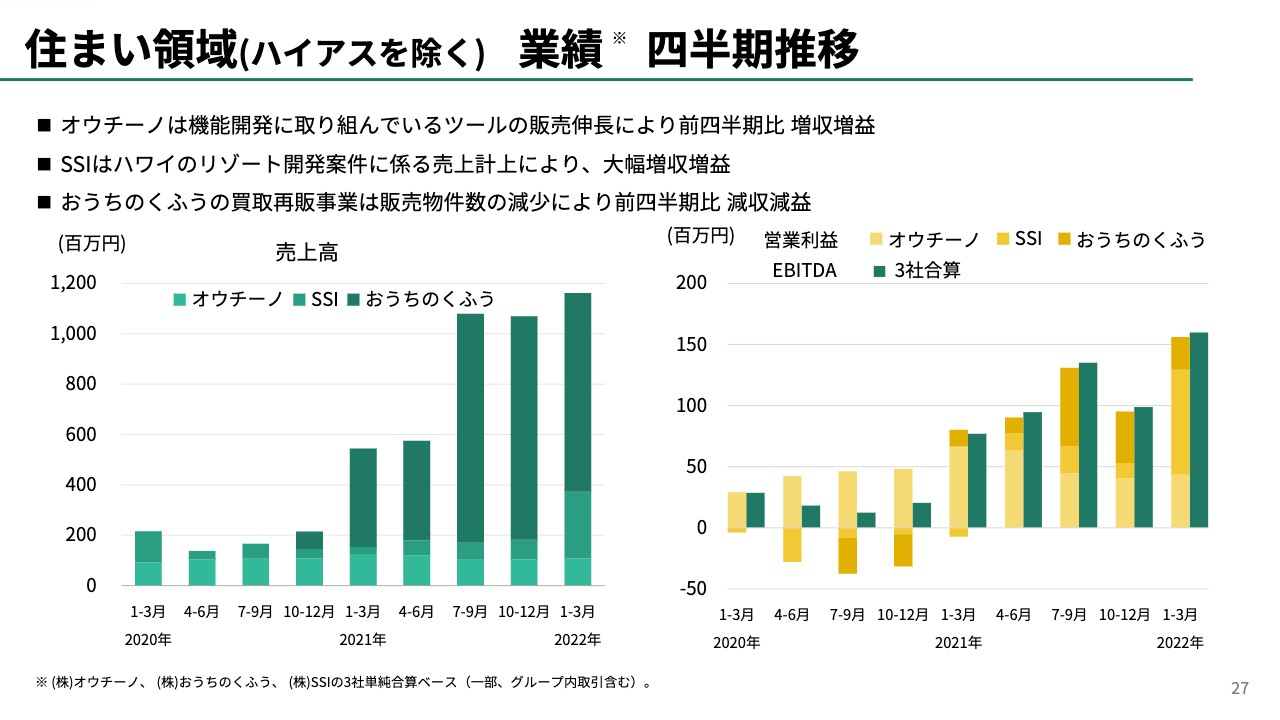

住まい領域(ハイアスを除く) 業績 四半期推移

穐田:ライフイベント事業のうち、住まい領域に関してご説明します。スライドはハイアスを除いていますが、業績の四半期推移です。売上に関しては順調に増えてきています。

特にこの第2四半期に関しては、SSIというグループ会社の富裕層向けのハワイのリゾート案件、こちらは情報仲介のポジションですが、そのような特殊要因などもあり、大幅に増収増益となっています。

既存のおうちのくふう事業に関しては、現在ちょうど在庫を増やしている状況でもあり、次のスライドで詳しくご説明します。

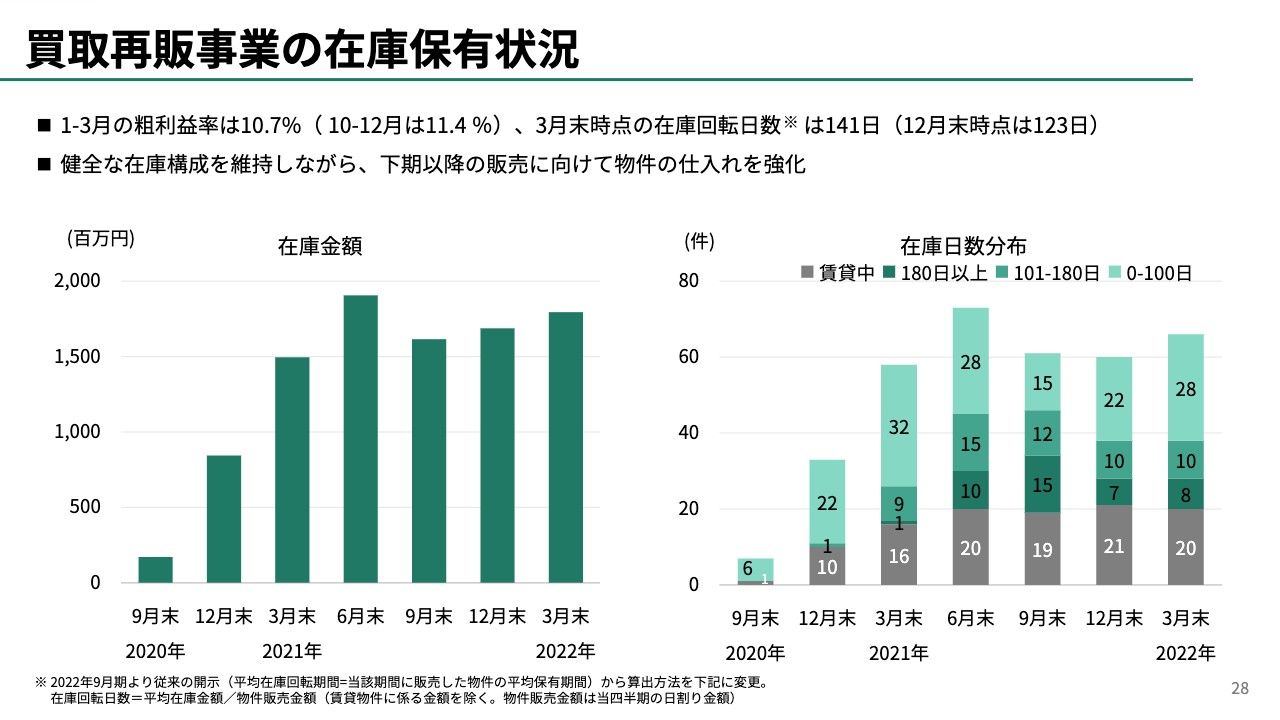

買取再販事業の在庫保有状況

おうちのくふう社が運営している買取再販事業に関してです。在庫の保有状況についてはスライドのとおりで、少しずつ増やしてきています。

粗利に関してはほぼ横ばいですが、現在は在庫回転日数をしっかりとコントロールしつつ、健全性を保ちながら在庫を増やしています。ここから、ある程度強気の販売計画を作ってもよいかもしれませんが、慎重に検討しながら、ほぼ記載のとおりの在庫金額で、現在販売に向けて取り組んでいます。

具体的にはこの後触れますが、これまでと違ったかたちでの住まいの売買、仲介のようなことを行おうと思っており、その実験に向けた仕入れという色合いもあります。

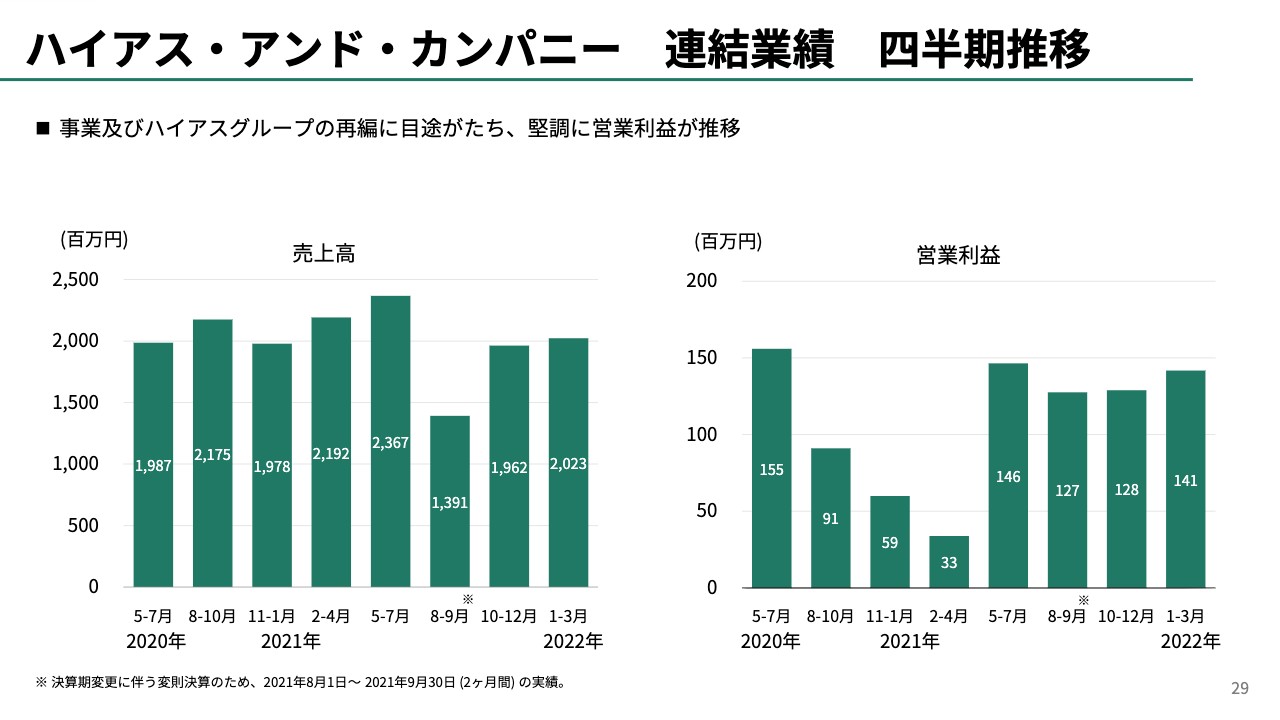

ハイアス・アンド・カンパニー 連結業績 四半期推移

グループ会社であるハイアスの連結業績の四半期推移です。上場企業ですので、詳細は同社の資料を見ていただくのが一番確実かと思いますが、売上に関しては一時的に多少へこんだものの、無駄を省くための再編を行うことによって利益体質になり、足元では順調に、営業利益が右肩上がりに増えてきている状況です。

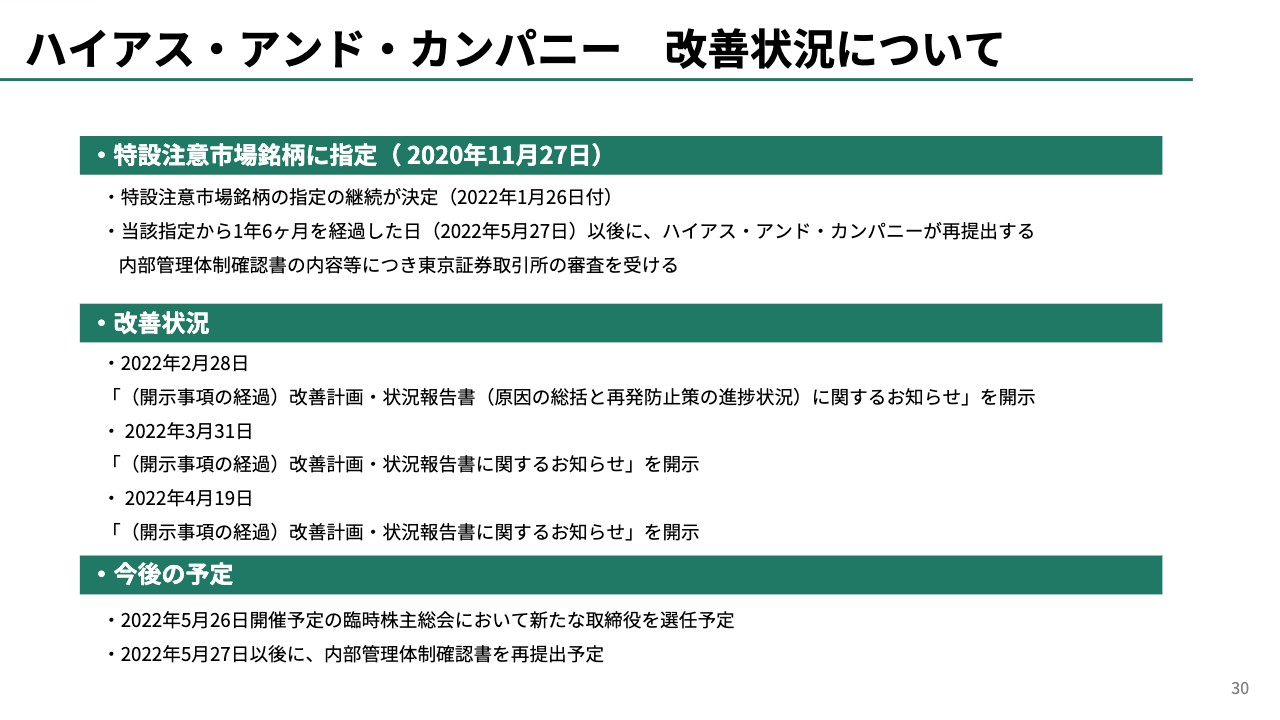

ハイアス・アンド・カンパニー 改善状況について

ハイアスの改善状況です。現在は特設注意市場銘柄に指定されていますが、その後さまざまな改善を経て、今後5月26日に臨時株主総会を開いて、新たな取締役を選任し、その後に内部管理体制などをしっかりと固めることにより、もとの市場に戻ることを目指しています。

詳しいことに関しては、ハイアスの資料を直接ご覧いただいたほうが確実かと思います。

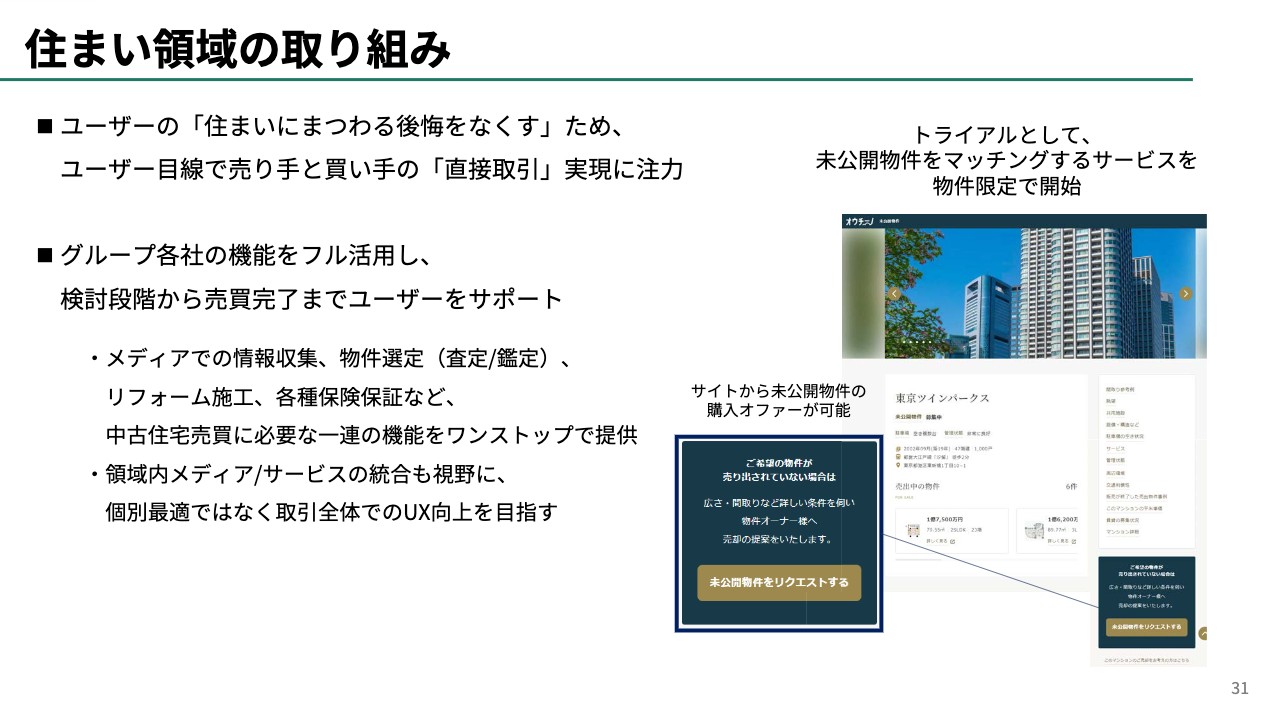

住まい領域の取り組み

先ほども少し触れましたが、住まい領域において新しいことを行っていきたいと考えています。もともと、我々は「ユーザーファースト」を掲げていますが、ユーザーが住まいを売ったり買ったりする時に、必ず後悔しないような取引にしていただきたいと考えています。

そこを徹底しようと思った時に、ユーザー目線で、なるべく売り手と買い手の直接取引に近づくとともに、第3者としてできるだけユーザーの味方となってアドバイスできるような直接取引のお手伝いを行っていきたいと考えています。

そのためには、グループ各社の機能をフルに利用して、売りたい・買いたいという検討段階から実際の売買完了までを、専門性の高いサービスでサポートしていこうと思っています。

まずは、売りたい・買いたいという興味段階にある潜在顧客、もしくは実際に買う・売るとなったときも含めてユーザーにとって有益な情報をメディアで事前にお届けし、我々としてはユーザーニーズをデータとして持っておきたいと思っています。

一方で物件情報も、査定や鑑定などの専門性の高いものに関しては、我々の専門部隊がそれをデータ化して、常にユーザー目線でご利用いただけるようなかたちで加工しています。

実際に買ったり売ったりする際にも、リフォームしたほうが付加価値がついたり、保険があったほうが安心できたりということもあると思います。それらの機能も、保険会社をグループで有したり、ハイアスを通じて工務店網を築いたりすることで実現していこうと思っています。

主にターゲットとしているのは中古物件です。現在、実験的にマンションで取り組んでいますが、中長期的には地方も含めた戸建て住宅の売買仲介もぜひ手がけていきたいと思っています。

実際に、住宅の売買ではさまざまな場面で手数料がかかります。我々はグループで一貫してお手伝いすることによって、合計金額を安くできます。トータルで満足度も高くなるような、直接取引に近いかたちでサービスを作っていきたいと思っています。

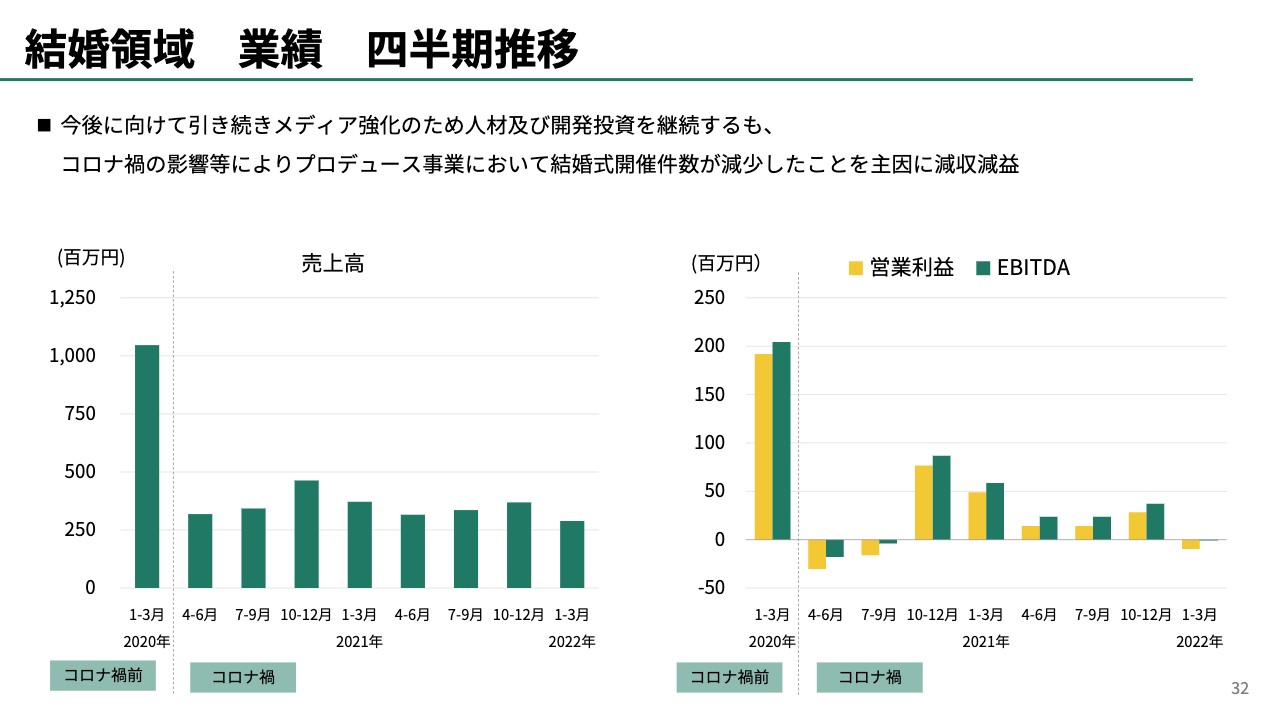

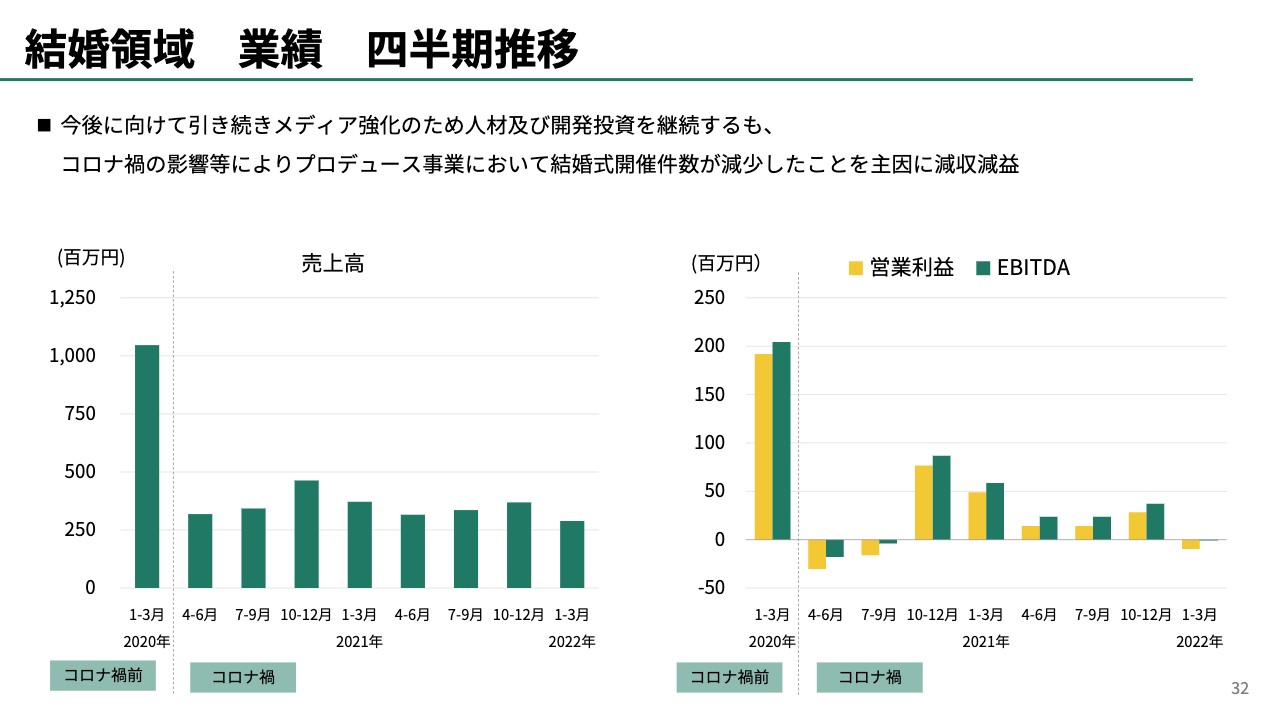

結婚領域 業績 四半期推移

堀口:結婚領域についてご説明します。ちょうど新型コロナウイルスの第6波が、第2四半期と重なりました。残念ながら減収減益、赤字となってしまいました。大きな原因はやはり、プロデュース事業において結婚式の予定がキャンセルや延期で減少したことです。

また、新型コロナウイルスの終息後に向けて、これから状況が変わってくると予想されるため、メディア開発に投資しました。その結果、第2四半期は赤字となっています。

結婚領域の取り組み

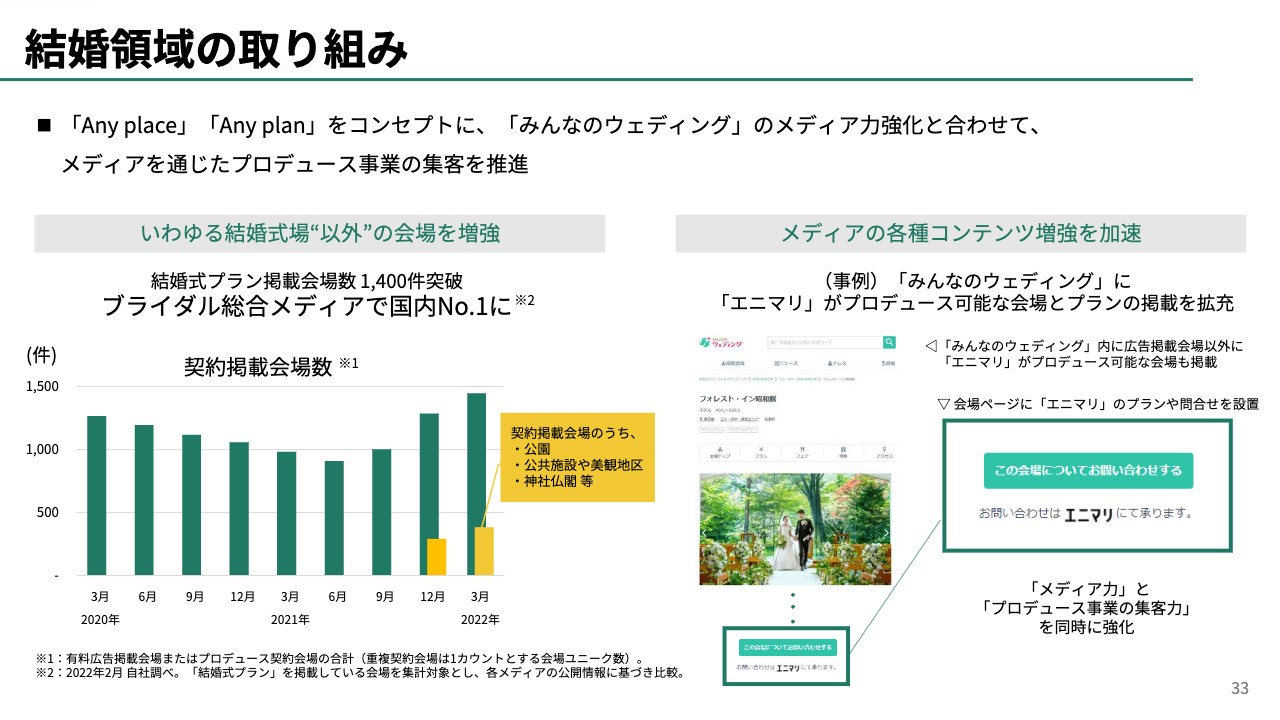

今後、結婚領域では「Any place」「Any plan」をコンセプトに事業を行っていきます。もともと結婚式は、半分以上は行わない、3割程度しか行わないなど、いろいろなデータがあります。我々は挙式数を増やしていくために、さまざまな場所でさまざまなプランがあるとよいと考えています。

新型コロナウイルスの影響で少人数などの新しいスタイルも生まれたりする中で、挙式を実現できる会場を増やしていこうと考えています。その例として、スライドの左側の図の黄色い部分に記載しているようないわゆる結婚式場ではない場所を、開拓しています。

公園やサッカー場などの新しい会場が続々と増えており、スライドには1,400件と記載していますが、現在はさらに拡大し、競合を上回り、掲載数1位となっています。また、掲載しているだけではなく、弊社はプロデュース事業も持っているため、きちんと提供できるようにしています。

結婚式を行わない層は写真撮影のみだったり、デジタルで行うかたちも増えています。そちらのサービスも展開することにより、全体的な組数アップを目指していきたいと思っています。

メディアの強化としては、新型コロナウイルスの流行後に生まれた新しいプランなど、既存のサイトやメディアではお伝えできないフォーマットも出てきました。現在そちらの改善に鋭意注力しており、大規模なリューアルを行っています。

また、スライドの右側に記載しているとおり、従前から取り組もうとしていたメディアとプロデュース事業の連携に注力しており、当社でプロデュース可能な会場については、メディアでのアナウンスも始めています。

いずれも来期、もしくはコロナ禍の終息後や、海外挙式なども含めた市場が戻ってきた時に向けた新しい投資を行っているところです。

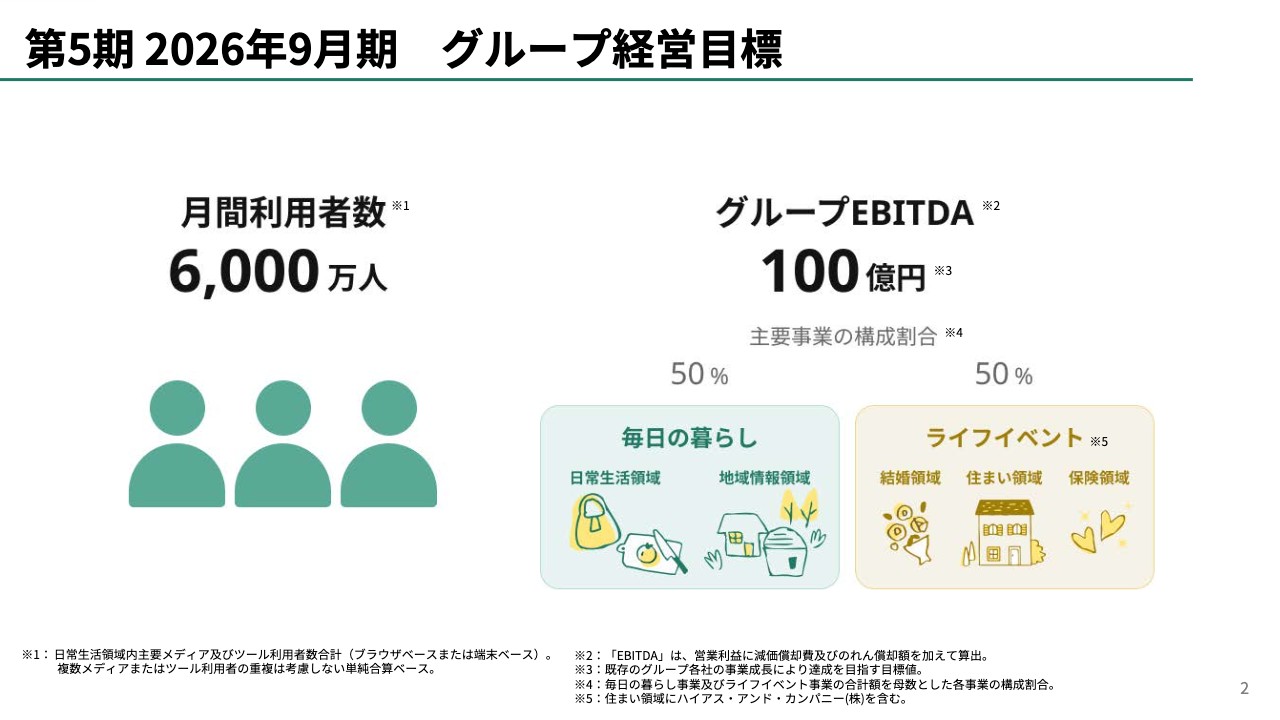

第5期 2026年9月期 グループ経営目標

穐田:当グループが目指すところや、成長戦略についてお話しします。おかげさまでさまざまな会社の統合作業も順調に進み、業績も順調に推移していますので、次の成長に向けた取り組みをご説明します。

資料のタイトルに「サービス、データ、ブランドの統合に向けて」と書かれていますが、一番お伝えしたいのは、グループのシナジーを高めていくことです。第5期2026年9月期の目標としては、月間利用者数6,000万人、グループEBITDA100億円と開示しています。

くふうカンパニーのサービス(主要サービスを抜粋)

目標達成に向けて、どのような施策に取り組んでいくのかご説明します。現在のくふうカンパニーのサービスは、毎日の暮らし事業とライフイベント事業に分かれています。多岐にわたるサービスと多くの会社を抱えていますが、現在はまだ個々のサービスが点在しており、シナジーを活かしきれていない状態です。

くふうカンパニーの考える企業価値

1人でも多くの方に1回でも多く使っていただき、満足度を高め、その掛け算が我々の企業価値だと思っています。毎日の暮らしから、一生に一度のライフイベントまであらゆる場面で、さまざまな悩みや困りごとがあった際の選択肢が増えたり、意思決定に困らない状態を目指しています。

我々のグループのサービスを使い、「選んでよかった」「使ってよかった」と、後悔しない決定ができることが満足だと思っています。こちらをいかに達成していくのかが重要です。

現在はある程度ラインアップが揃ってきましたが、まだ「点」の状態のため、統合をきっかけにさらに進めて、「点」から「線」へ、「線」から「面」につなぎ、これまでの日本にない、新しい生活者のインフラとなるサービスにしていきたいと思っています。

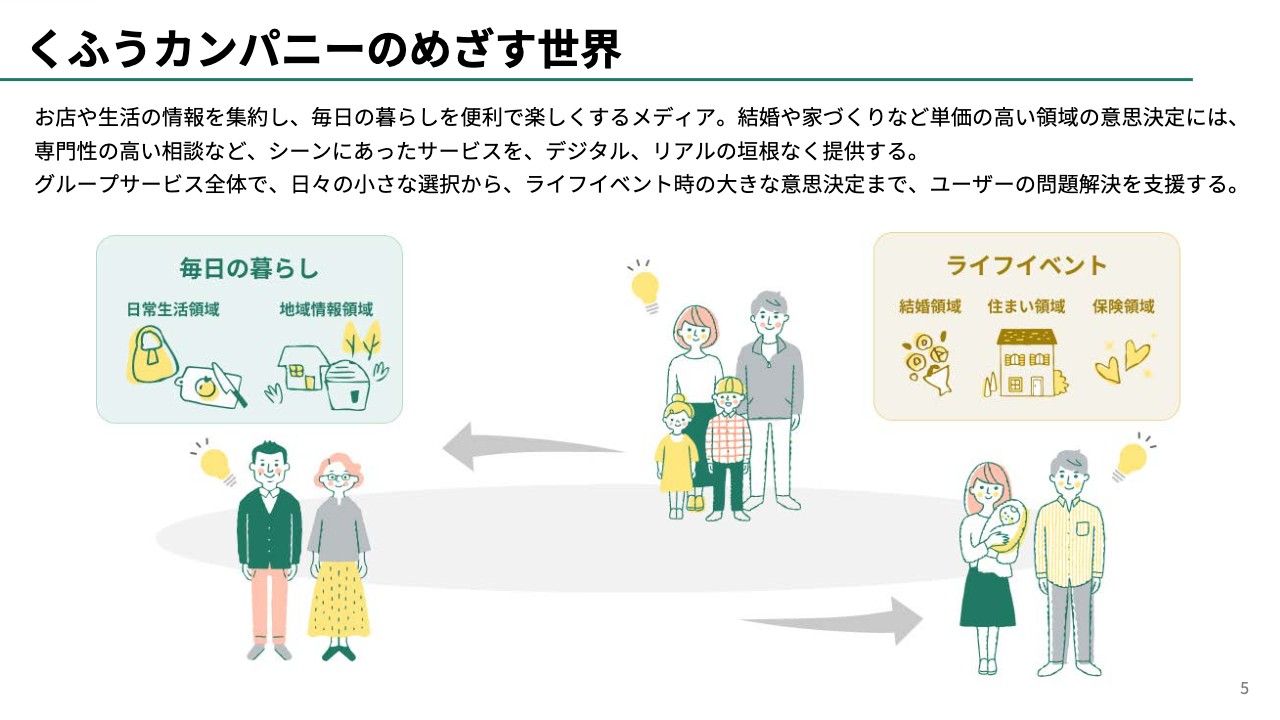

くふうカンパニーのめざす世界

めざす世界についてご説明します。例えば「トクバイ」でチラシを見ながら買い物に行くことや食事の献立を考えること、「Zaim」で毎日の消費活動の記録をすることなどができます。また、「しずおかオンライン」で行っているような地域に密着した有益な情報をお届けするサービスがあります。金額にすると小さいかもしれませんが、毎日の小さな満足を重ねていくサービスです。

さらに結婚や家の売買、子どもの誕生、保険など、一生に一度か数回のライフイベントでも、我々のサービスをご利用いただき、後悔せず満足のいく意思決定ができるよう、取り組んでいきたいと思っています。

今は点在していますが、多様なサービスをどんどん追加し、毎日、毎週、毎月、そして1年に1度、そして一生に一度など、さまざまな場面でご利用いただくサービスカンパニーへの統合を目指しています。

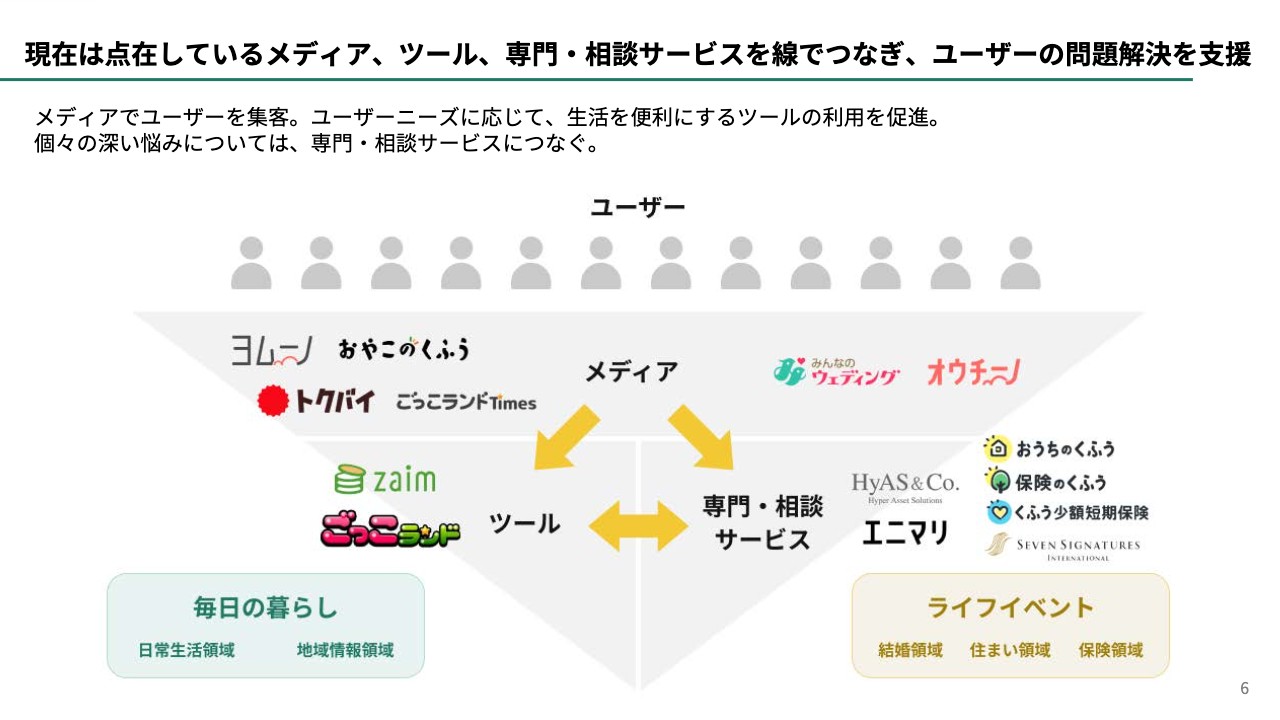

現在は点在しているメディア、ツール、専門・相談サービスを線でつなぎ、ユーザーの問題解決を支援

我々にとって一番上位の概念は、ユーザーです。多くのユーザーを抱え、いかに満足していただくかを常に考えています。一番の接点はメディアだと思っており、メールマガジンやWebサイト、アプリケーションなどを通じてユーザーと頻繁に接触する密接な関係を作ります。

結婚や家選びなどの専門性の高い分野は、業者側に情報が偏っていて、生活者側に不利な点がある場合が多々あります。そのような情報格差や、生活者が損をしたり不利になったりすることを是正するため、有資格者がお手伝いして、すべての意思決定で後悔なく満足できるようなことを考えていきます。

そのためにユーザーを頂点としたメディアやツール、専門・サービスを連携し統合しながらよいサービスを作っていきたいと思っています。

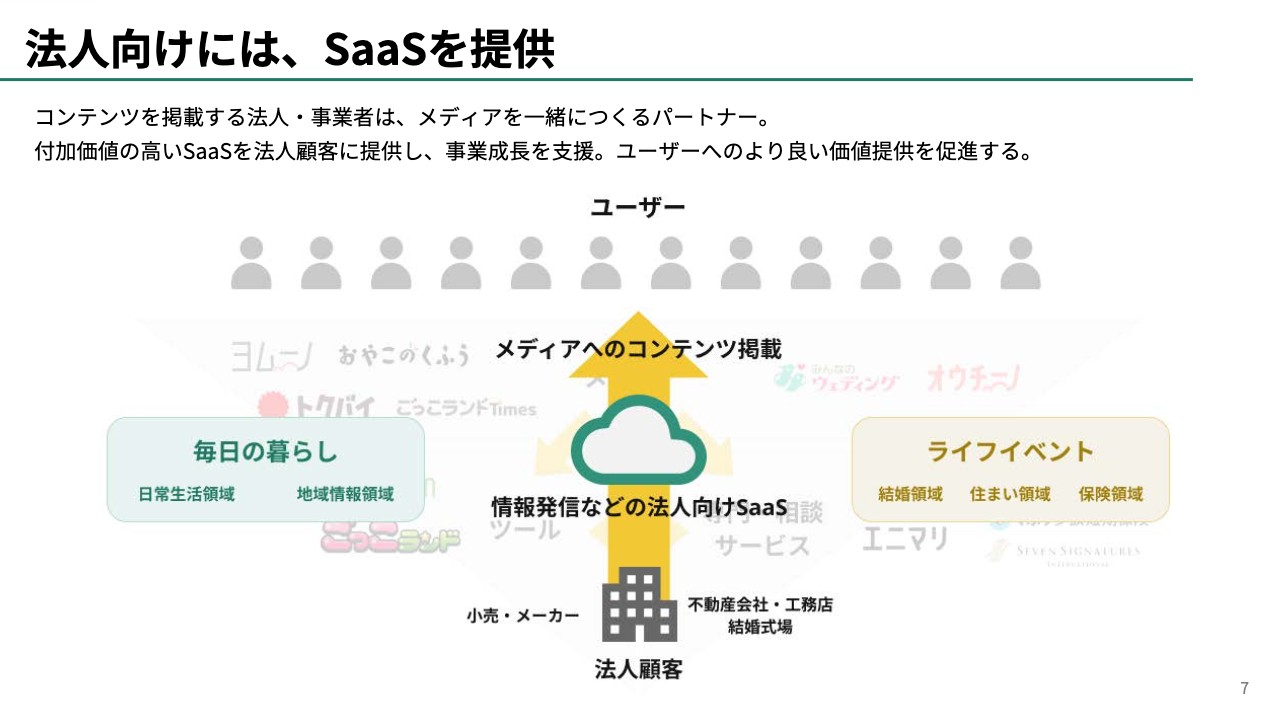

法人向けには、SaaSを提供

法人向けには、SaaSでいろいろなサービスを提供しています。例えば、チラシをデータでいただき、整理してユーザーに合ったかたちでお届けしています。チラシで言いますと紙代が浮いたり、情報の更新頻度が上がったりします。

ユーザー層に合った情報をお届けでき、紙では実現できなかったような価値を、ユーザーや法人顧客に感じていただけています。その結果、売上も上がり利益も増え、その一部を我々も受け取っています。データを活用してつなぎ、ユーザー、我々、法人顧客の三者すべてがwin-winとなる環境を作っていきたいと思っています。

SaaSと呼んでいますが、我々にとって法人顧客は情報を提供いただいている点でコンテンツのパートナーです。いかによい関係を作り、優先的に数多くの情報を素早く提供いただくかが、我々にとってすごく重要だと思っています。

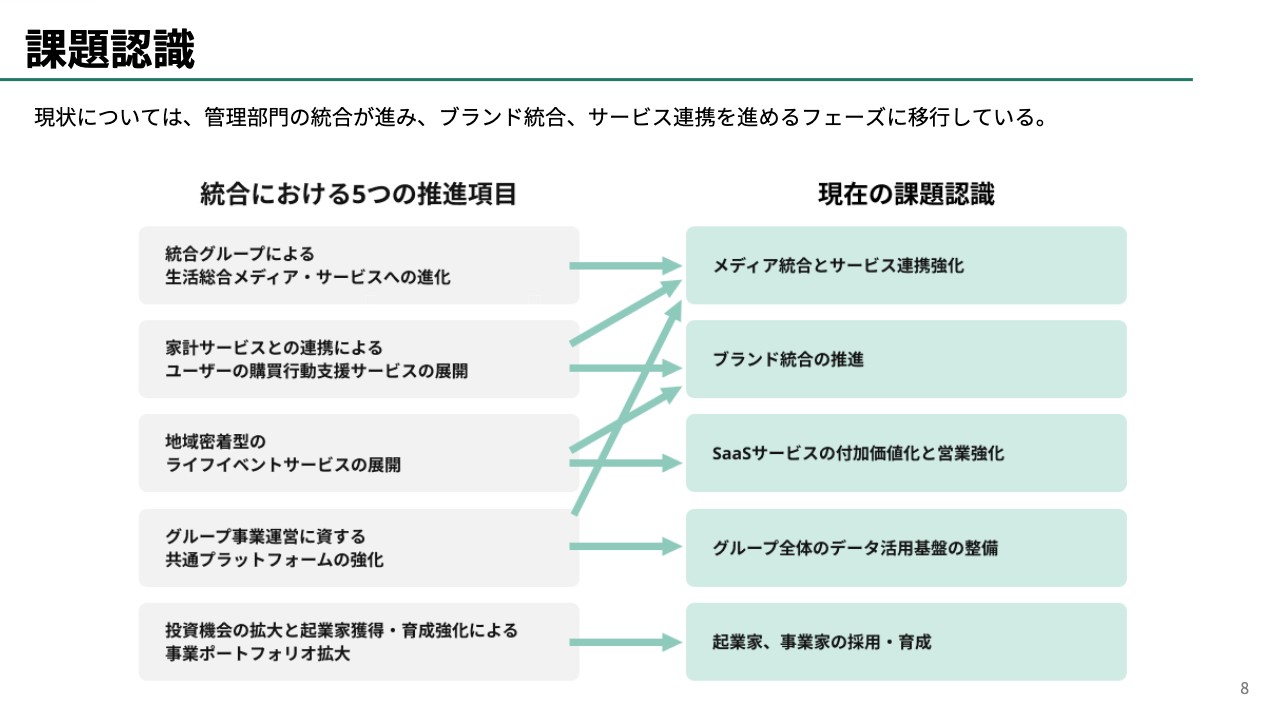

課題認識

過去の説明会では、スライドの左側に記載しているような課題を掲げてきました。その後時間の経過とともに、一部解決済みのものがあったり、新たな課題が出てきたりしていますが、おおむね順調に進んでいます。

社内で完結する管理部門の統合はすでに完了しており、これからはサービスやブランド、本丸であるデータの統合を進めていきたいと考えています。

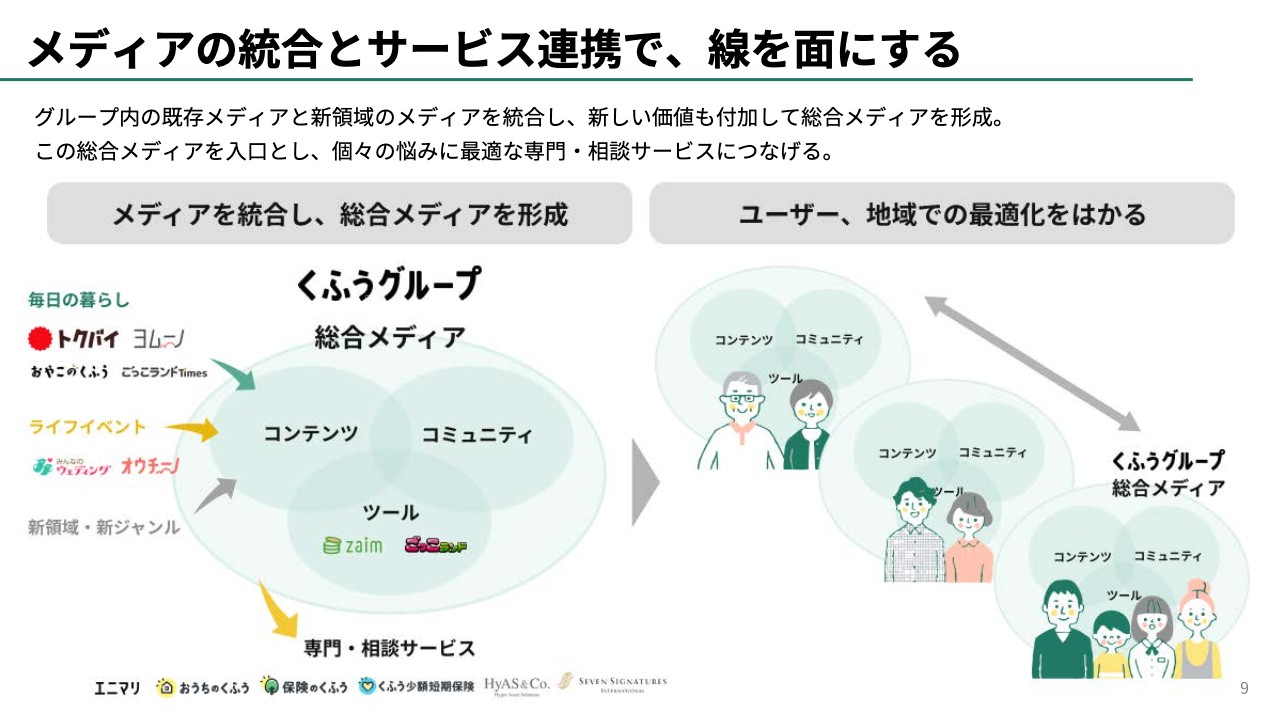

メディアの統合とサービス連携で、線を面にする

メディアとサービスをうまくつなぎ、これまで点在していたサービスを「線」に、そして「面」にしていこうと思い描いています。くふうグループとして、「トクバイ」「ヨムーノ」などさまざまなメディアを運営していますが、これらを統合していきます。

現状ではまだ要素は薄いですが、コミュニティを新しく作って育てていこうと考えています。独立したツールであるZaimやごっこランドなどは、さらにパワーアップしていくことを考えています。

ユーザーベースやデータ、メディア、サービスを統合する一方で、各エリアごとに切り分けたり、対象ユーザーごとにコンテンツを分けるという、地域やユーザー属性による個別最適化サービスにも取り組んでいきたいと思っています。

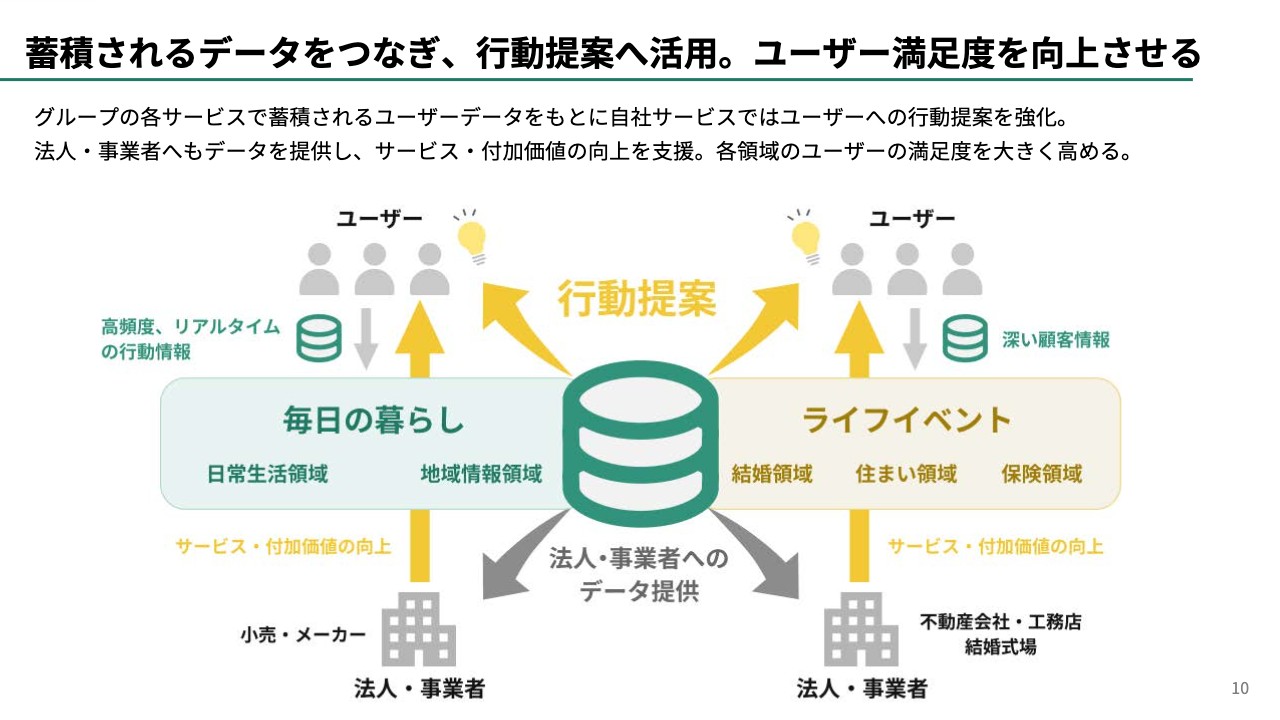

蓄積されるデータをつなぎ、行動提案へ活用。ユーザー満足度を向上させる

サービスやブランド、会社を統合し何をしたいのかと言うと、最終的にはユーザーの満足度を上げるということです。毎日の暮らしに密接するスーパーのチラシや家計簿情報、また、単価は高いですが、一生に何度もない結婚や住宅の売買情報などもすべて統合することにより、行動提案を行いたいと考えています。

他社の検索エンジンなどではデータを集めて広告の最適配信をしたり、ECサイトでは、購買提案で購買履歴のデータを活用したりしていると思いますが、我々が行いたいのは行動の提案です。

日々のデータやライフイベントのデータを蓄積することによって、ユーザーにとって最適な行動提案ができる会社になっていきたいと考えています。そのためには、データやそれをいかに活用するかが重要です。

活用することを、我々は概念として「くふう」と呼んでいます。鮮度が高く個別最適化された多くのデータを集めて、分析し、行動提案することによってユーザー満足度を上げ、生活者にとって必要不可欠なインフラとなるサービスに結び付けていきたいと思っています。

まだ具体的にサービスを世の中に出しているわけではないため、イメージできていない部分はあるかもしれませんが、目指しているのは、生活者にとって必須のインフラとなる行動提案です。

ブランドの統合推進

そのために、点在しているサービスやブランドを統合していきます。くふうグループという名前が、最終的にブランド名になるかわかりませんが、統一することによって成長を加速させていこうと考えています。

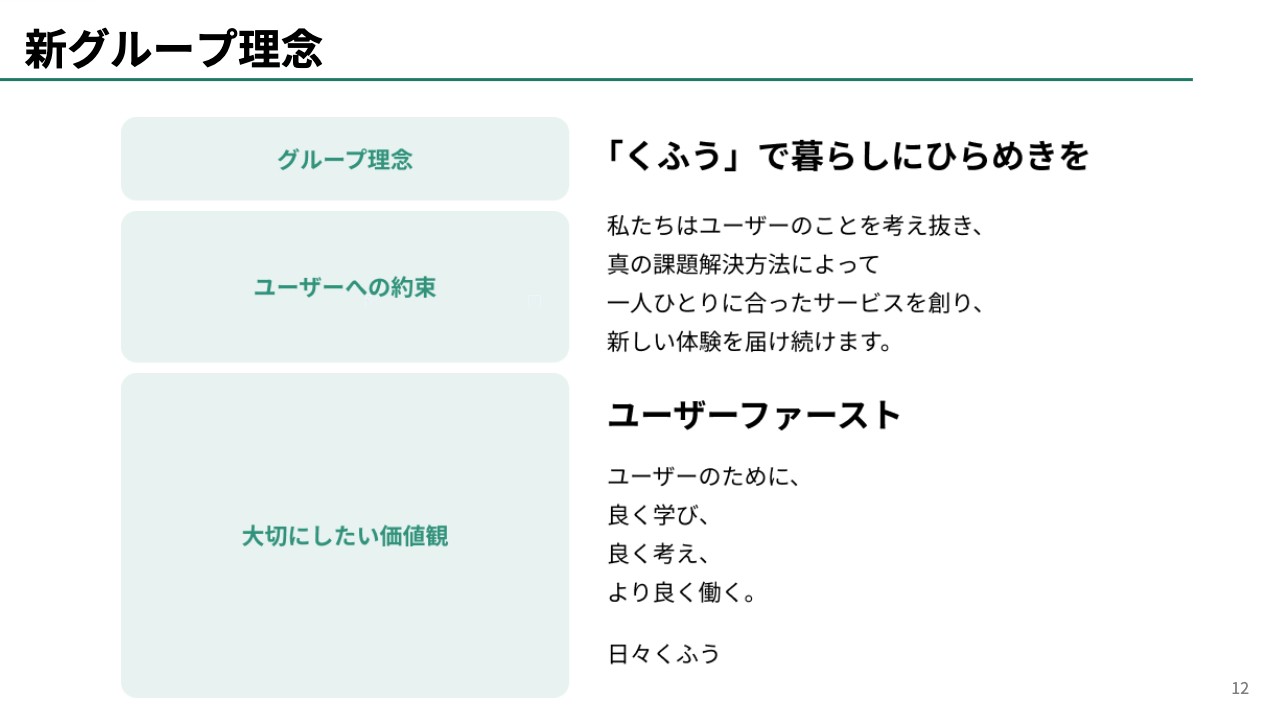

新グループ理念

新しいグループの理念として「『くふう』で暮らしにひらめきを」と掲げています。ユーザーへの約束としては「私たちはユーザーのことを考え抜き、真の課題解決方法によって一人ひとりに合ったサービスを創り、新しい体験を届け続けます。」としています。大切にしたい価値観として、「ユーザーファースト」という単語を使っています。「ユーザーのために、良く学び、良く考え、より良く働く。日々くふう」としました。

これまでさまざまなM&Aや新規事業などを経て、サービスが点在していました。今後、それらをしっかり統合し、もっといろいろな方に使っていただけるようなよいサービスを目指します。

将来的には、すべての日本国民に使っていただき、日本の成功事例をもって、海外の方にも使っていただけるサービスや会社になっていきたいと思います。ぜひ成長を見守っていただければと思っています。

質疑応答:ユーザー数について

司会者:「月間利用者数について前回資料の4,300万人から4,100万人へ減少している理由や、今後の回復見込みを教えてください」とご質問をいただいています。

堀口:先ほどの繰り返しにはなりますが、日常生活領域のグラフを見ていただければ分かる通り、「トクバイ」「ヨムーノ」のユーザー数は、年末年始にピークになります。こちらの時期と比較すると減少していますが、前年同月比では増えており、全体的にはユーザー数が増加基調にあると見ていただければと思います。

今後、領域を拡大するような新サービスを出していくことで、新しいユーザーの獲得を目指していきます。また単純にユーザーの拡大だけではなく、日毎や月間での利用回数も追い、ユーザー接点を増やしていくことを大事にしていきたいと思っています。

穐田:全体では順調にユーザー数が増えています。今後もコンテンツや領域を増やしていくため、ご安心ください。

質疑応答:結婚領域の成長戦略について

司会者:「結婚領域について、新型コロナウイルスの影響や晩婚化、価値観の変化が進む中での今後の成長戦略を教えてください」とご質問をいただいています。

堀口:結婚領域は、おっしゃるとおり、晩婚化や新型コロナウイルスの影響によってスタイルが大きく変わりました。今後どのように変わっていくかはさておき、我々はメディアや対面によりユーザーの声を聞く機会が常にあり、変化を捉えることができます。

それにより結婚式だけでなく、新婚旅行や思い出の写真撮影など、新しい提案もできると思い、新サービスを作っているところです。

全体的には、挙式数を増やすことに重点を置いて取り組んでおり、いろいろな場所やプランを提案することで、既存のサービスだけでなく、結婚を祝うさまざまな方法があるということを広めていきたいと思っています。

また、婚姻届に関するサービスにも注力しています。結婚する方々との接点をたくさん持つことで、新しい需要を取り込み、さらに展開したいと思っています。

穐田:我々のグループはどちらかと言いますとメディアを中心に運用してきており、結婚式のメディアとしては1位、2位を争っています。

新型コロナウイルスが終息すると、反動消費が絶対にあると思っています。そこでうまく波に乗れるように、身軽な体制にもなっているため、楽しみにしているのが現状です。

質疑応答:第3四半期の業績について

司会者:「前期は第3四半期に売上、利益が低迷していますが、業績の季節性を教えてください。今期も第3四半期は他の四半期よりも少し弱くなるのでしょうか?」とご質問をいただいています。

菅間淳氏(以下、菅間):昨年度の第3四半期は、新型コロナウイルスの影響で結婚領域が少し弱く、また昨年の5月に、ロコガイドとくふうカンパニーの統合プロセスが始まり、トレンドでは少しへこんでいるように見えます。しかし、我々には複数の事業があり、突発的に儲かる案件が発生する場合もありますが、ベースとしては継続して四半期ベースで成長を目指しています。今四半期、次の四半期も含めて売上や利益の成長が期待できると考えています。

穐田:特に第3四半期が弱いことはありません。上期と下期を合わせれば、やはり下期のほうが強くなるため、懸念はしていません。もし突発的なことがあれば、迅速に開示しようと思っています。

質疑応答:「トクバイ」の定額課金店舗について

司会者:「『トクバイ』は下半期にどのような業態で定額課金店舗増を見込んでいますか? 既存のスーパーやホームセンターが中心になりますか?」とご質問をいただいています。

堀口:既存の業態は、年間での受注や契約が多いため、3月と4月が一番の商機になります。4月が含まれる下期には、ドラッグストアなどを中心に、新しく入ってくる予定です。

また、外食などでは、新型コロナウイルスの影響が落ち着いてきたことから、トライアルなどの開始も見込んでいます。

穐田:足元では、ホームセンターが伸びてきたと感じています。下期はやはり、ドラッグストアだと考えています。大幅な料金体系の変更は、来年の2月、3月をターゲットとしています。

単価を上げたり、新しいプランを作ったりする方法もあります。また、無料プランを止めるということも考えられますが、その判断は一旦先送りしています。

下期や来期に向けてどうなっていくかは、強気ではありますが、準備しています。「単価が増えていない」という見方もあると思いますが、業績に関してしっかり取り組み、対外的にお約束している数字はしっかりと達成できるようにと考えています。

質疑応答:「トクバイ」の月間利用者数について

司会者:「『トクバイ』の月間利用者数が大きくは伸びていないように見えますが、来期に予定されている料金改定に影響はありませんか?」とご質問をいただいています。

堀口:基本的に今の「トクバイ」と「ヨムーノ」を統合しながら、毎日の利用者数を増やしていく活動をしています。

チラシの利用だけでなく、店舗を利用していただくような活動も行うことで、月間の利用者数を増やしていきたいと思っていますが、単純に利用者数が5,000万人や6,000万人に増えればよいというわけではなく、高い頻度で利用していただく状況にしたいと思っています。

「料金改定に影響がありますか?」という観点については、1店舗当たりの送客数は、他社と比べて非常に多いと思っていますので、影響はないと考えています。よりたくさんのユーザーに店舗に来ていただけるように、料金体系も含めて、コンテンツの充実に努めている状況です。

穐田:スーパー・ドラッグストア・ホームセンターの3業態中心で見ると、ある程度ユーザーを取り尽くした感じはあります。よりユーザー数を増やしていこうと思うと、食品も含めた、他の業態へ進出が必須です。

我々は「トクバイ」という名前だけではカバーしきれないような新しい業態をどんどん取り込み、ブランドの変更なども行い、より多くの方に見ていただけるようにコンテンツを増やしていく、もしくは取り扱っているチラシの量をもっと増やすことなどを考えています。

一方で、値上げに影響するのかどうかという観点で言うと、現時点においても十分安いとは思っています。

これだけ多くのユーザーに、高頻度でご利用いただいているので、本来的にはもっともっと価値があると思っています。しかし、その価値をどう感じていただくか、そして小売店の方々にどういうかたちであればお金を払いやすいのかということを、もう少し詰めなければならないとも思っており、課題もまだまだたくさんありますが、ユーザー数をもっと増やすことができると思いますし、単価も上がっていくと考えています。

質疑応答:「トクバイ」の競合環境について

司会者:「『トクバイ』の競合環境を教えてください。シェアは上がっているというご認識でしょうか? 競争優位性が毀損するリスク要因はありますか?」というご質問です。

堀口:他社の新しいメディアもありますが、我々が注目しているのは、各店舗自身で行われるメディアでの集客になります。店舗が自ら集客を行うことができれば、我々はもう必要ないのではないかと思われることがリスクとして挙げられます。

しかしながら、店舗での集客は既存のユーザーが中心であることや、アプリ開発の労力などを考えると、「トクバイ」では新しいユーザーを増やすことや、既存ユーザーの訪問機会を増やすことができるというメリットがあります。「トクバイ」は新しい価値をまだまだ提供できる余地があり、そのようなかたちで我々の役割を果たしていきたいと思っています。

メディアによって役割に違いはありますが、「トクバイ」のよさは、いろいろなチラシがあることです。そして、他社にもクーポンは多くありますが、スーパーなど、日常で利用できるクーポンが「トクバイ」には豊富にありますので、これらを強みにして、差別化を図っていきたいと思っています。

穐田:競合という観点では常にいろいろな企業が参入しています。大手が参入してきたり、スタートアップ企業が大手と組んだりということもあります。

現時点においては料金体系、ユーザー数で言うと、我々のほうがまだ優位性があると思っていますが、競合他社と圧倒的な差があるかというと、大きな差はないので、もっともっと努力して進めていかなければならないと思っています。

各店舗が自社でメディアを持って、お客さまを囲い込みたいという傾向は、昔から何度も出ては消えてきました。ユーザーから見ると1つのスーパーだけの情報では、やはりどうしてもつまらないですし、実用的ではないと思います。

複数のスーパーを見比べて、自分に合った情報を選びたいという点において、我々のような第三者がさまざまな情報を抱えて整理することへのニーズはなくならないと思います。このニーズにより、各事業者の自社メディアと我々のような第三者メディアが棲み分け、我々が生き残っていけると思っています。

質疑応答:アフターコロナにおける結婚領域の業績回復について

司会者:「アフターコロナで結婚領域の業績は、短期・中期で、どの程度の利益規模まで回復できますか?」というご質問をいただいています。

堀口:コロナ禍の2年間では、コロナ禍でも提供可能な最低限のサービスを開発し、赤字にならないように、いろいろと努力してきましたが、一番注力してきたことはアフターコロナの対策でした。

コンテンツやサービス開発によるオンラインでの集客に加えて取引先の開拓などを我々はしっかり行ってきました。しかし、短期的にはすぐには戻らないと想定しています。結婚式は受注をしてから実際に結婚式を挙げるまで、短くても3ヶ月から6ヶ月、長い方では1年や2年かかるからです。回復には少し時間がかかると思いますが、必ず戻ってくると思っています。

足元では、コロナ禍が少し緩んできたという環境もあり、国内の挙式において少しずつ回復傾向が見えており、期待している状況です。コロナ禍になる前の勢いは取り戻すことができる、そしてそれを上回るかたちで取り戻したいと思っています。

穐田:コロナ禍前までの我々は、結婚領域で年間10億円の利益水準がある程度見えていたので、そちらに戻すのに2年かけるか3年かけるかというところです。コロナ禍が収まることを少し待たなければならないのですが、そこまで難しくないと考えています。

質疑応答:経営統合によるコストに対する効果について

司会者:「経営統合による管理コストや上場コストの削減、合理化効果は、2022年9月期にどの程度見込んでいますか?」というご質問です。

菅間:2022年9月期は、現状、通期の見通しとして営業利益ベースで13億円と開示しています。

経営統合による影響は、当初見通しを組んでいる時は、13億円の利益水準の5パーセントから10パーセントくらいは達成できるのではないかということで、現在もそのように動いています。ただ、下期が残っている中で、まだまだ効率化ができる材料もありますので、よりコスト構造をよくしていければと考えているところです。

質疑応答:予算が余った場合の自己株式追加取得の可能性および自己株式取得時に重視している点について

司会者:「自己株式取得は、現状の株価では予算が半分以上未消化になる可能性があります。予算が余った場合は追加取得も検討されますか? また、今回の自己株式取得では株数と取得金額どちらを重視していますか?」という質問をいただいています。

穐田:これは決議事項であるため、役員会議にかけなければならず、方向性のニュアンスだけをお伝えしますと、予算が余った際には、あらためて、買い続けたいと思っています。

我々自身がインサイダーを持っていると買うことができない、もしくはあらためて決議をしなければならないなどのさまざまな制約がありますが、個人的には、株価が安いと判断している限りはしっかりと自己株を買っていきたいと思っています。

株数と取得金額のどちらかを重視するということは、特にありません。どのくらい時間をかけて買い切るかにもよりますが、その時の成長性、市場環境、株価などを見ながら判断していくべきだとは思います。

菅間:割安により意思決定しているというところが大きいので、結果としては、株数かもしれません。

穐田:決議事項でもあるので、きっちりとお答えができず申し訳ないのですが、現状は「安ければより買っていく」という気持ちが強いです。

質疑応答:「トクバイ」の有料掲載店舗数の変動について

質問者:グループ全体の契約アカウント数推移についてお聞きします。赤の囲みの部分ですが、「トクバイ」の有料掲載店舗数がプラス3,586ということで、こちらが契約アカウント数の総数の推移に影響しているということは、無料が有料に切り替わった数ではなく、いきなり有料掲載店舗を取ることができた数ですか?

片桐優氏(以下、片桐): こちらの数字は、いきなり入ってきているものと、無料から上がっているものの両方が混じっているかたちです。

「無料の店舗が減ると、有料化の母体になるところが減るのではないのですか?」というご質問の意図だと思います。その点についてご説明しますと、まず1つ目に、数の限られている営業のマンパワーを比較的有料化に近いところや、もうすでに有料で契約していただいてるところにフォーカスしています。

一方で、ここで脱落してしまっている店舗は、なかなか「トクバイ」の活用が進んでいない店舗が中心です。具体的には「毎日、毎週単位で、なかなかチラシを出さない」というところです。無償でも、獲得する時に「使いこなせるかな?」と言われていたところでは、脱落が少し出てしまったという状況です。

もともと有料化のポテンシャルが高いところが抜けたということではないため、短期的に業績に響いてくるのではという懸念は、持っていただかなくても大丈夫だと思っています。

質問者:無料で広げて、そのあと有料化するという、いわゆる昔に言われたフリーミアムのモデルというよりは、すでに直接有料で取れるようになってきているのでしょうか?

片桐:そのようなご理解をいただければと思っています。我々が取り込むことができている業態や、その実績をもとに、新しい業態についても無料でのトライアル期間などを設けているのですが、いわゆるフリーミアムの層を厚くするという、初期のフェーズからは、変わってきていますし、営業戦略も変えて臨んでいます。

質疑応答:店舗単価について

質問者:店舗単価の推移ですが、いただいた「トクバイ」サービス有料掲載店舗数推移のグラフにある、12ヶ月平均を示す黄色の線が右肩上がりで、2年で約12パーセント単価が伸びており、すばらしいと思います。

もし実額を教えていただくことが難しいのであれば、影響度合いだけでも分解して教えていただきたいです。具体的には、成果報酬型が入ると自然と平均単価が上がると思うのですが、仮に2年で12パーセント伸びている場合に、「成果報酬型が混じった効果」と「定額課金は定額課金のままだが単価が上がっている部分」に分けると、どのような影響になるのでしょうか?

片桐:チャートの単価は定額課金のみを対象とした移動平均になっています。こちらの資料には載っていないのですが、まず実数値を、少しお話ししたいと思います。グラフの1番左ですが、2019年12月における定額の平均単価は、3,982円です。

グラフの1番右側は、2022年3月にあたりますが、こちらは4,576円で、定額としては、プラス500円以上で、15パーセントくらい伸びているかたちです。

「成果報酬が入ると単価が上がるのではないか?」というご質問については、正直、成果報酬型ではそこまでパフォーマンスのよいビジネスができていないのが現状です。そのため、成果報酬型を入れると、逆に、1店舗当たりの平均単価が下がってしまいます。つまり送客がうまく進んでいるかというと、定額に比べればまだまだ頑張らなければならないと思っています。

詳細を補足しますと、スーパーマーケットでは、3月の時点で、5,000円を超えて5,328円になっています。ドラッグストアは、それより少し低かったのですが、今は堅調に伸びています。一部、アップセルが4月にずれているところもあるのですが、堅調に進んでいます。

質疑応答:現場とのコミュニケーションについて

質問者:ブランドや組織等の統合の方針をご説明いただきましたが、事業が極めて多岐に渡るようになったことによる、物理的な現場との距離感やコミュニケーションの取り方などを、経営者としてどのように変えていくつもりでしょうか? グループの統合に欠かせない重要な議論だと思いますので教えてください。

穐田:「トクバイ」は代表の堀口、片桐に任せ、くふうカンパニーの代表は私が行うことで、グループ全体の最適化を見るようになりました。そのような意味では、「トクバイ」の現場から少し離れています。

あとは、リモートワークにより、多少現場との距離感が出たとも感じています。「もっと会席したい」「みんなと会いたい」という気持ちも強いのですが、現在はどちらかというと「中長期でどのように伸ばしていこうか」「どのようによい人材を採っていこうか」「環境をどのように設定していこうか」「ブランドをどのように統合していこうか」「データをどのように統合していこうか」というようなグループ戦略の部分を私が担当するようになっています。

「私がやったほうがよい」と思うこともなきにしもあらずなのですが、やはり現場にいろいろな権限を持ってもらい、常にユーザーに向きあってもらったほうが、多少バタつくことがあったとしても、最終的には企業価値が上がると思っていますので、できるだけ私の姿を隠していきたいと思っています。

今は代表でもあり、オーナーでもあるので、どうしても現場は私を見がちなのですが、それはよくないと思っています。会社としてはユーザーを見てほしいという気持ちがあるので、私はできるだけ環境設定に徹して、存在感を消せるようになったほうが、会社としてはよいのではないかと思います。

もちろん見るべきところは見ます。投資家との約束、そして株主との約束は私が負っていますので、そちらに関してはきっちり陣取ります。株価についても同様です。ユーザーファーストを徹底して企業価値を上げつつ、市場との対話をきっちり行っていきたいと思っていますが、手探りであり難しいところです。

穐田氏よりご挨拶

たくさん質問をいただけることが、ありがたく思います。期待を感じるというか、背筋が伸びるというか、あらためて、「ちゃんとやらなきゃ」という気持ちになります。

先ほどの「現場と距離が遠くなっているのではないか?」「悪い情報が上がっていないのではないか?」というご質問は、おそらくメッセージとしてもあると思うのですが、ご心配されないよう、現場とうまく情報を密に取り、がんばりたいと思います。ご清聴ありがとうございました。

関連銘柄

| 銘柄名称 | 株価 | 前日比 |

|---|---|---|

|

4376

|

272.0

(15:00)

|

-9.0

(-3.20%)

|

関連銘柄の最新ニュース

-

【トクバイ × Zaim調査】10月は3R推進月間!有料レジ袋は約... 09/27 18:47

-

くふう(4376) コーポレート・ガバナンスに関する報告書 202... 09/26 10:30

-

キッズスターはウリ気配スタート、きょうグロース市場に新規上場◇ 09/26 09:03

-

<09月24日の25日・75日移動平均線ゴールデンクロス銘柄> 09/25 07:30

-

前日に動いた銘柄 part2 弘電社、INTLOOP、ダイワサイクルなど 09/19 07:32

新着ニュース

新着ニュース一覧-

今日 23:30

-

今日 23:20

-

今日 22:37

-

今日 22:30