アイ・パートナーズフィナンシャル、IFA数とAUMの増加に伴い通期売上高は前年比12.6%増を見込む

個人投資家向け会社説明会

田中譲治氏:6月23日に東証マザーズに上場いたしました、アイ・パートナーズフィナンシャルの田中譲治です。よろしくお願いいたします。本日はご参加いただきました個人投資家のみなさまに、深く感謝を申し上げます。

当社は、主たる業務が金融商品仲介業である事業者として、初の上場企業です。また、IFAの業務支援や成功支援を行うプラットフォーマーとしても初の上場企業となります。

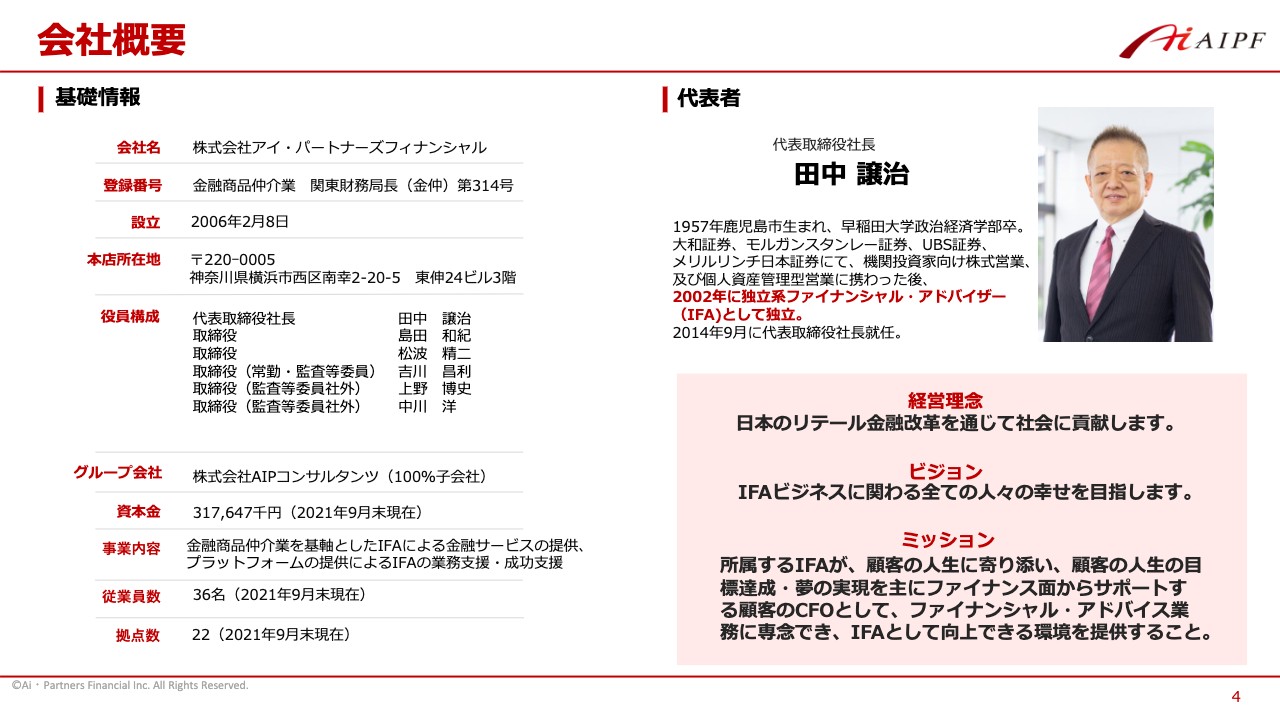

会社概要

会社概要についてご説明します。私は2002年から、当時の日興コーディアル証券と委任契約を結び、IFAをスタートしました。実際に自らIFAに従事し、本当にIFAはお客さまのために働ける仕事だと実感し、「我が国のリテール金融の改革のため、多くのIFAを我が国に増やしたい」という想いからこの会社を作りました。

スライドに経営理念、ビジョン、ミッションをお示ししましたが、当社のミッションとしては、所属するIFAがお客さまの人生に寄り添って、お客さまの人生の目標達成・夢の実現を主にファイナンス面からサポートすることです。言い換えると、IFAが顧客のCFOとしてファイナンシャル・アドバイス業務に専念でき、IFAとして向上できる環境を提供することをミッションにしています。

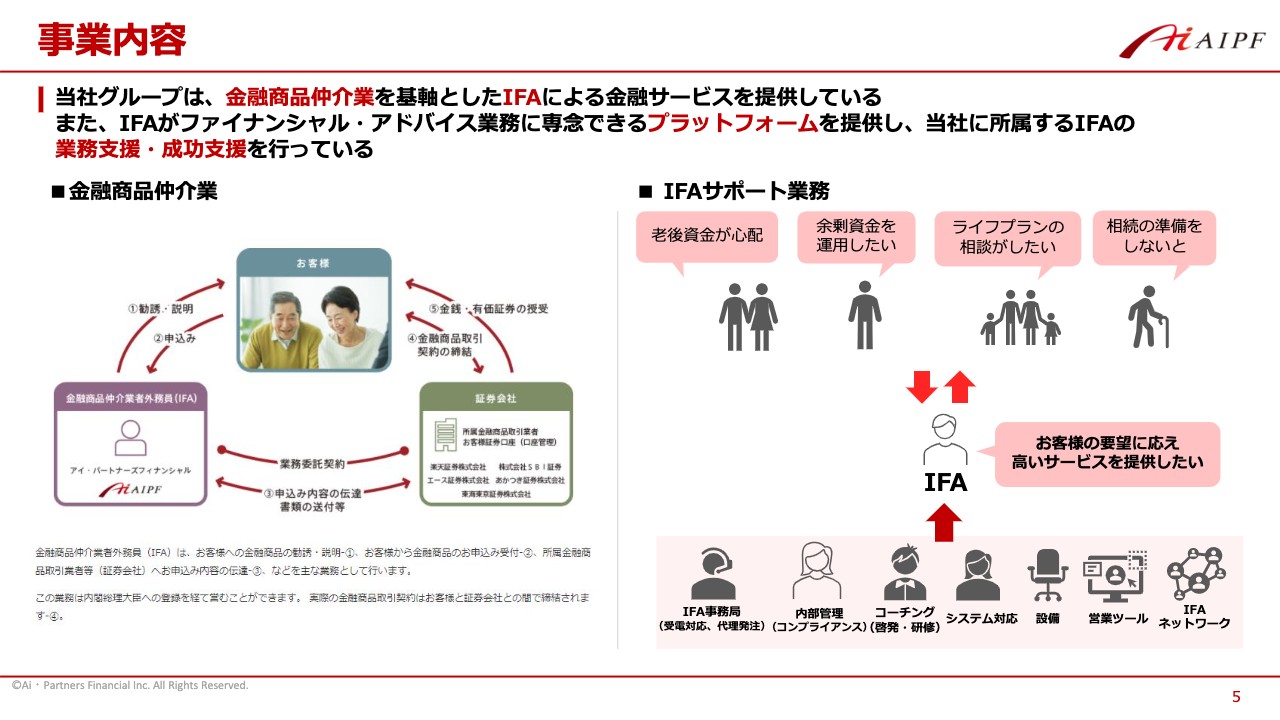

事業内容

次のスライドは事業内容です。当社グループは金融商品仲介業を基軸としたIFAによる金融サービスを提供しています。同時に、所属するIFAがファイナンシャル・アドバイス業務に専念できるプラットフォームを提供し、当社に所属するIFAの業務支援・成功支援を行っています。

スライドの左側の図では、金融商品仲介業について簡単に説明しています。お客さまである投資家の取引の相手方はあくまで証券会社になります。当社は現在、楽天証券、SBI証券、エース証券、あかつき証券、東海東京証券の5社から業務委託を受け、金融商品仲介業を営んでいます。

お客さまの取引の相手方は証券会社になりますので、例えばお客さまとのお金のやり取りは、お客さまと証券会社の間で行っていただきます。お客さまの注文の執行や、約定を付ける、またお客さまの資産をお預かりするようなことは、すべて証券会社が行います。

当社のIFAはお客さまに対する勧誘、説明、注文の受注、各証券会社への発注などを行っております。

右側の図では、当社所属のIFAがお客さまに何を提供しているか、また、当社が当社所属のIFAに対して何を提供しているかということをお示ししています。

当社がプラットフォーマーとして当社所属のIFAに何を提供しているかについてご説明します。

まず、日々のIFAの業務をサポートするIFA事務局を運営しています。IFAが不在時のお客さまからの電話対応やIFAが外出先で受注した場合の注文の執行、あるいは業務に関する日々のIFAからの質問等に対応しています。

内部管理と記載しておりますのは、コンプライアンスです。当社のIFAは当社に所属する証券外務員ですので、当社は所属するIFAの金融商品取引法上の管理、監督、指導等を行う義務があります。

コーチングと記載しておりますのは、IFAの成功支援です。当社の定義するIFAの成功とは、IFAがお客さまからの信頼を得て、IFAが媒介する資産残高、こちらはAUMという言い方もしますし証券会社から見ると預かり資産になりますが、そのような媒介する資産残高をお客さまに増やしていただけることを指します。

媒介する資産残高を多く抱えたIFAが、成功したIFAだと私どもは考えていますので、当社所属のIFAに対して、いかにお客さまの信頼を得て、媒介する資産残高を増やしていくかという方針でのコーチングなどを行い、所属IFAの成功を支援しています。

それ以外に、IFAに対してPCや電話など、IFA業務に必要なIT関係の設備を提供していますので、それらのシステム対応を行う部署や、IFAが営業を行うにあたって使う営業ツール、IFAと情報共有するためのネットワーク環境を提供しています。

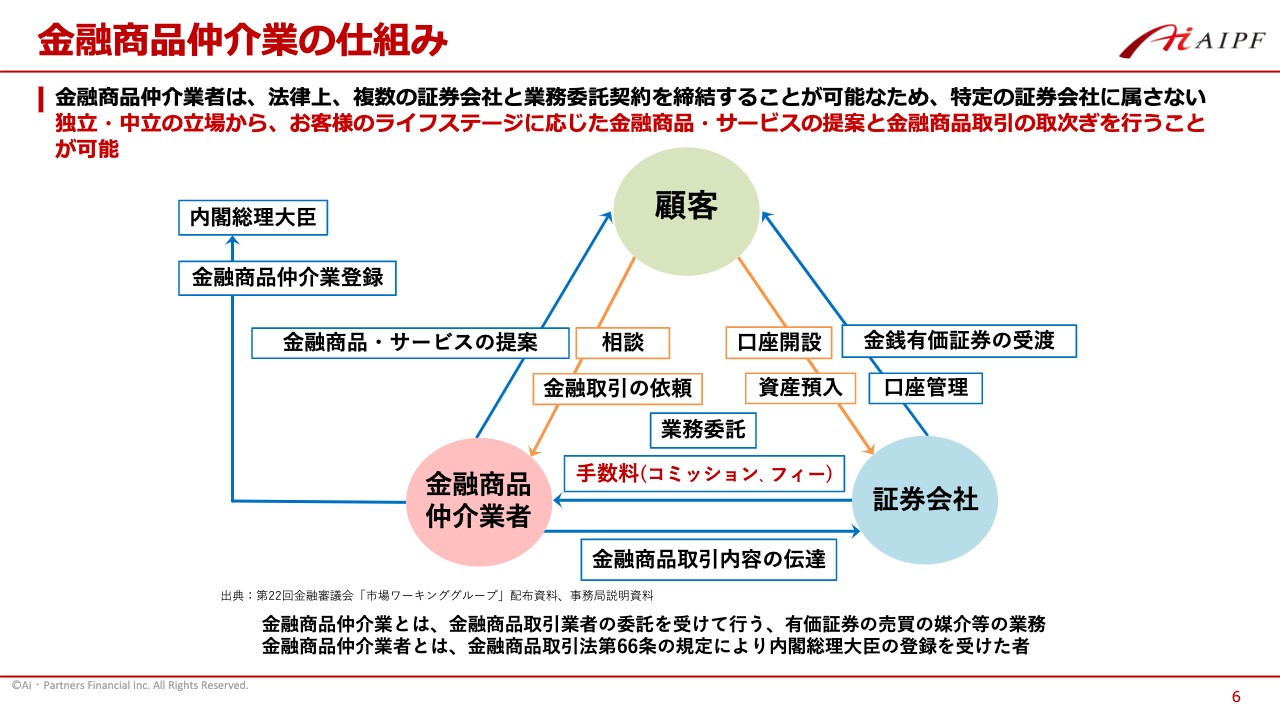

金融商品仲介業の仕組み

6ページでは、金融商品仲介業の仕組みについて詳しくご説明していますが、今回は割愛します。

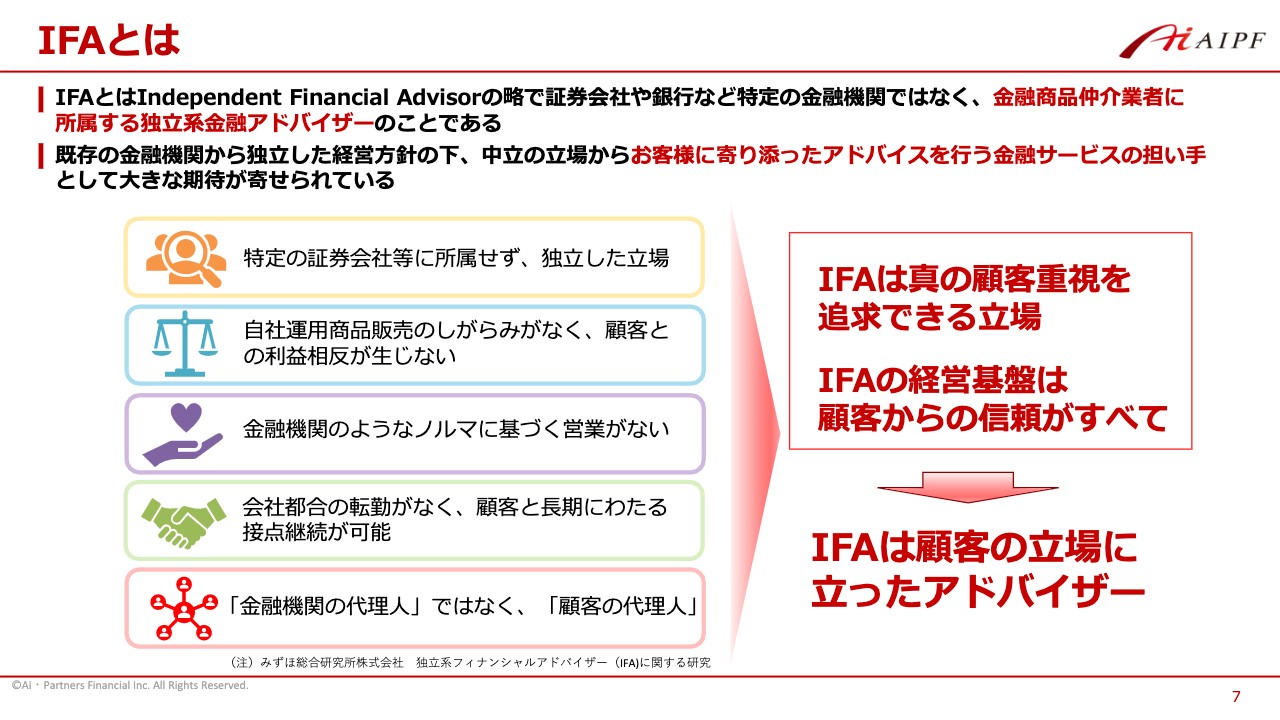

IFAとは

IFAとはどのようなものなのか、簡単にご説明します。我が国においては、一般的に金融商品仲介業者に所属する独立系金融アドバイザーと定義されています。そのようなIFAの中でも、当社のIFAの特徴についてご説明したいと思います。

当社に所属するIFAとの契約形態は委任契約で、雇用契約ではありません。なぜ雇用契約ではなく委任契約という契約形態をとっているのかというと、委任契約であれば、例えばIFAに対して「どの商品をいくら売ってほしい」「毎月これだけの実績を上げてほしい」などのノルマを課すことができません。

当社は、IFAとの委任契約という契約形態にすることで、いわゆるノルマを課すというような会社都合による営業推進ができない体制にしています。つまり、当社のIFAのお客さまと当社との間では利益相反は基本的に起こりえない状況にあり、当社のIFAは真のお客さま重視を追求できる立場に置かれています。

一方で、IFAの仕事はお客さまの信頼の上に成り立つものです。IFAの経営基盤はお客さまからの信頼がすべてですので、お客さまの信頼を裏切るような取引やアドバイス等はできないことになります。

この2点から、当社のIFAは顧客の立場に立ったアドバイザーということが担保できていると考えます。

提供するサービス

当社が提供するサービスについて簡単にご説明します。スライド左側にお示ししている「金融商品仲介サービス」は、お客さまに対する資産の運用・保全・形成のための金融商品仲介業務とIFAビジネスプラットフォーマーとして提供するIFAサポートサービスの2つがあります。右側の「その他の金融サービス」は、子会社のAIPコンサルタンツで行っているものですが、保険代理店として、保険募集業務のサービスを提供しています。当社のIFAは、現在200人以上が所属していますが、そのうち約70名から80名のIFAは保険募集も行っています。また、証券・保険以外の商品やサービスを提供する事業会社、例えばM&A仲介会社や不動産会社など、約30社以上の会社と提携しています。IFAのお客さまからそのような商品・サービスに対するニーズが発生した場合は、対応できる会社をご紹介し、成約すれば紹介手数料が入ってくるというモデルになっており、マッチングサービスとして機能しています。

IFAオフィス

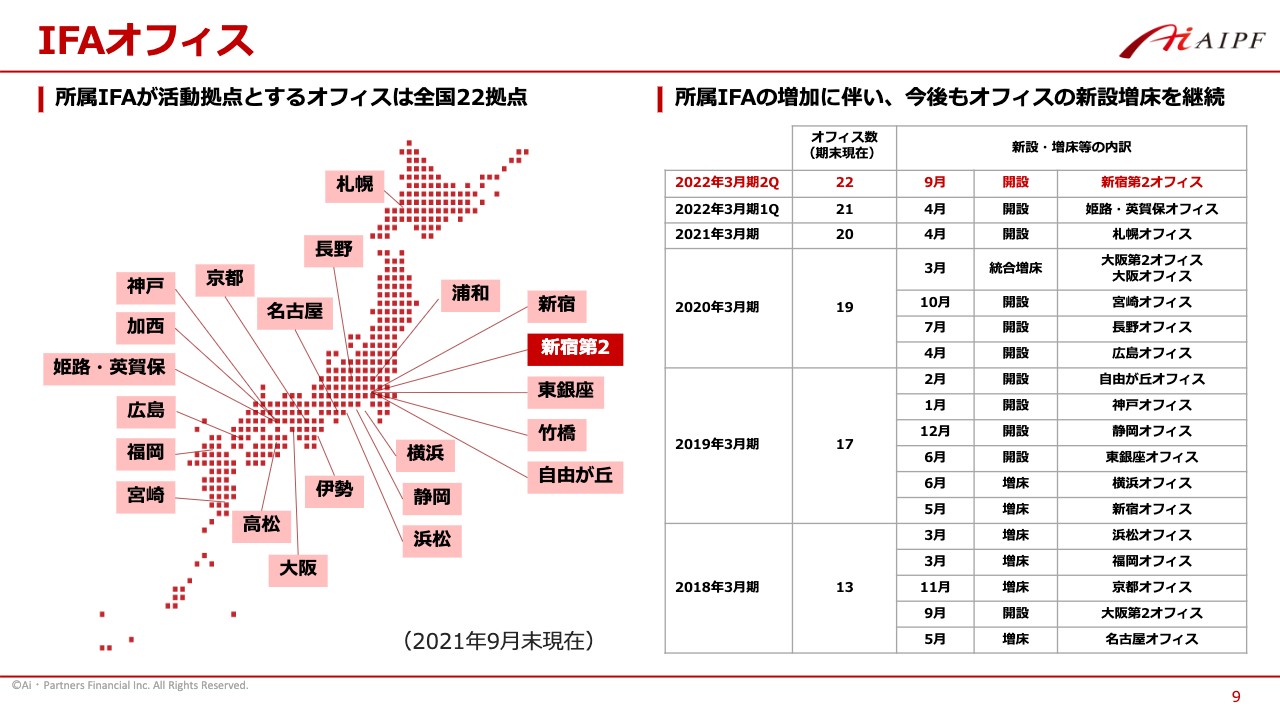

9ページでは、当社所属のIFAが活動拠点とするオフィスについて、場所や数等をお示ししています。現在は全国22拠点のオフィスがあります。直近ではこの9月に、新宿に新宿第2オフィスという、比較的大型のオフィスを開設しています。

事業系統図

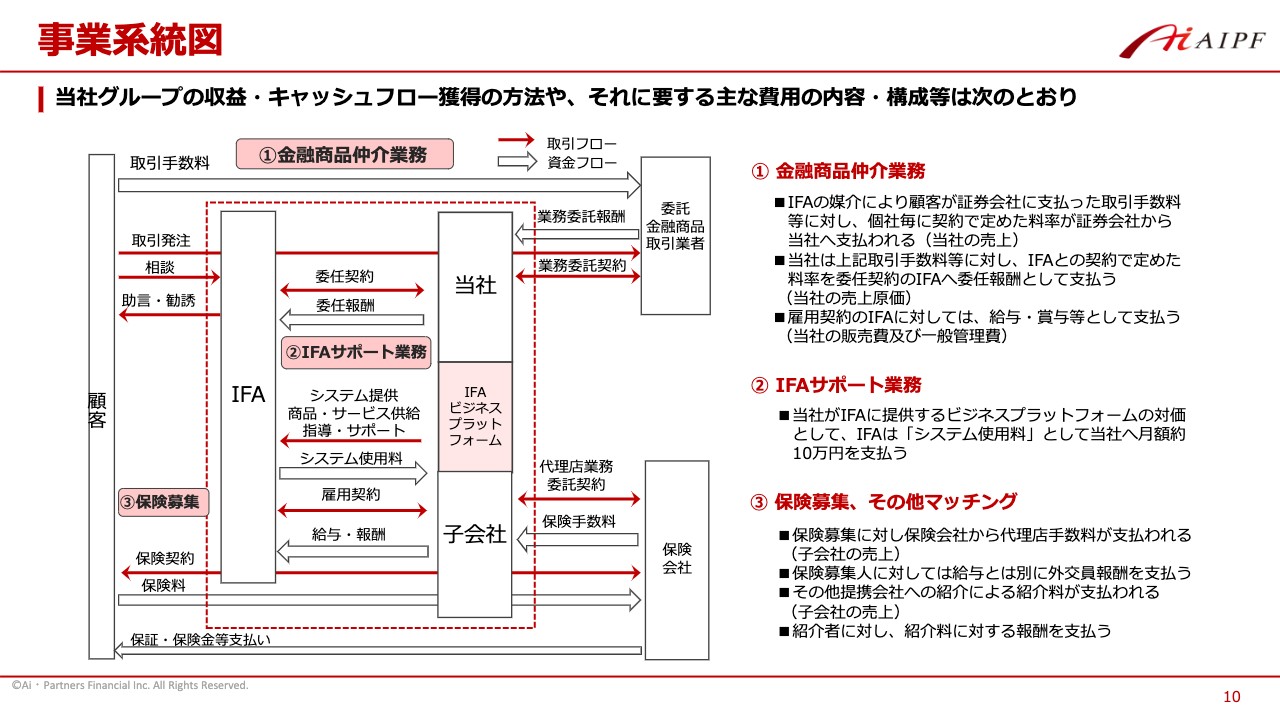

当社の収支構造について簡単にご説明します。当社は、所属するIFAのお客さまが口座を開いた証券会社に対し支払った手数料の何割かを、業務委託報酬としていただきます。この報酬が、当社の売上のかなり大きな部分になります。その中から一定の割合を、IFAに報酬として支払っています。こちらは当社にとっては売上原価です。

また、若干名ですが社員として雇用契約しているIFAもいます。彼らに対しては給与というかたちで支払っていますので、こちらは販管費として処理し、費用計上しています。

スライド右の2つ目に「IFAサポート業務」と記載しております。当社に所属するIFAから、システム使用料と呼んでいる毎月約10万円の費用負担をいただいています。これは当社の売上であり、かつ原価がないため、そのまま粗利に計上されることになります。

3つ目の「保険募集、その他マッチング」については、当社の連結の売上に占める割合は5パーセントもありませんので、こちらの説明については割愛します。

当社の収益構造

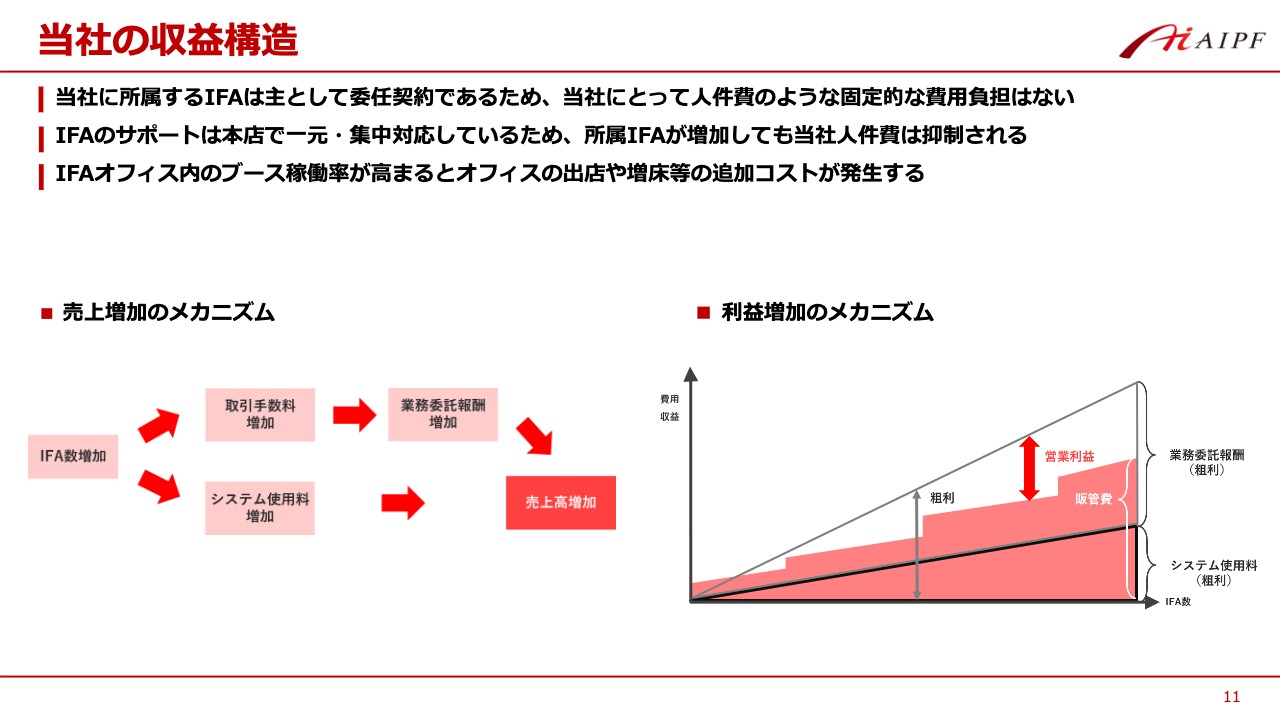

当社の収益構造です。当社は、所属するIFAとの契約形態を、主に委任契約としています。したがって人件費のような、当社が彼らに支払う固定的な費用負担はありません。また、IFAに対するサポート、業務支援、成功支援等は、本店で一元・集中対応しているため、所属のIFAが増加しても、当社の人件費は抑制されるかたちになります。

一方で、IFAに提供しているオフィス内のブースの稼働率が高まると、先ほども今年9月に新宿第2オフィスを出店したとお伝えしましたが、新たにオフィスを出店することになり、増床等のコストが発生することになります。

売上増加のメカニズムは、スライドの左側の下の図でご説明しています。契約するIFA数が増えると、IFAのお客さまが証券会社に払う取引手数料が増加し、結果として当社の売上の大半を占める業務委託報酬が増えることになります。さらに、IFAが当社に毎月支払う約10万円のシステム使用料も増加します。こちらも、当社の売上増加の要因となります。

右側のグラフは、利益増加のメカニズムをお示しするものです。右に向かって上がっている直線は、売上が増えるとともに増える粗利だとご理解ください。

一方で、階段状に上がっている桃色の部分がありますが、こちらは当社の販管費です。販管費については、IFAの数が増えても販管費のうちの人件費は抑制されていますので、なだらかに増えていきます。しかし、例えばオフィスの増床、あるいは出店等があった場合には、階段状に費用が増える構造になっており、それをこちらのグラフで表しています。

はっきり言えるのは、ある程度売上が増え、ある程度粗利が確保できないと利益は出ない体質だということ、また、売上が増えて粗利が増えていけば利益率が増えていく体質だとご理解ください。

IFAが求められる背景

IFAが求められる背景についてお伝えします。昨今、みなさまもご存じかと思いますが、資産形成層の方を中心に、将来に備えた証券市場での資産運用が加速しています。

最近のニュースでは、楽天証券の7月から9月の投資信託の買付金額が、大手証券会社を上回ったという記事が出ています。つまり、買付金額が証券業界で一番多かったということです。これはまさに資産形成層の方を中心に積立投資等が増えている動向が背景にあると思います。証券市場での資産運用が非常に加速している状況です。

スライドの上から2つ目の「顧客の最善の利益を追求する立場に立って、顧客のライフステージに応じ、マネープランの策定などの総合的なアドバイスを提供できるアドバイザーが必要」だという部分について、こちらは金融庁の報告書に書かれている文面ですが、まさにそのようなアドバイザーが必要になってくるだろうと思われます。

このようなアドバイザーの一翼を担うためにも、私どもはIFAが非常に重要だと考えています。したがって、IFAは我が国の国民の安定的な資産形成を実現するために必要なインフラだと確信しています。

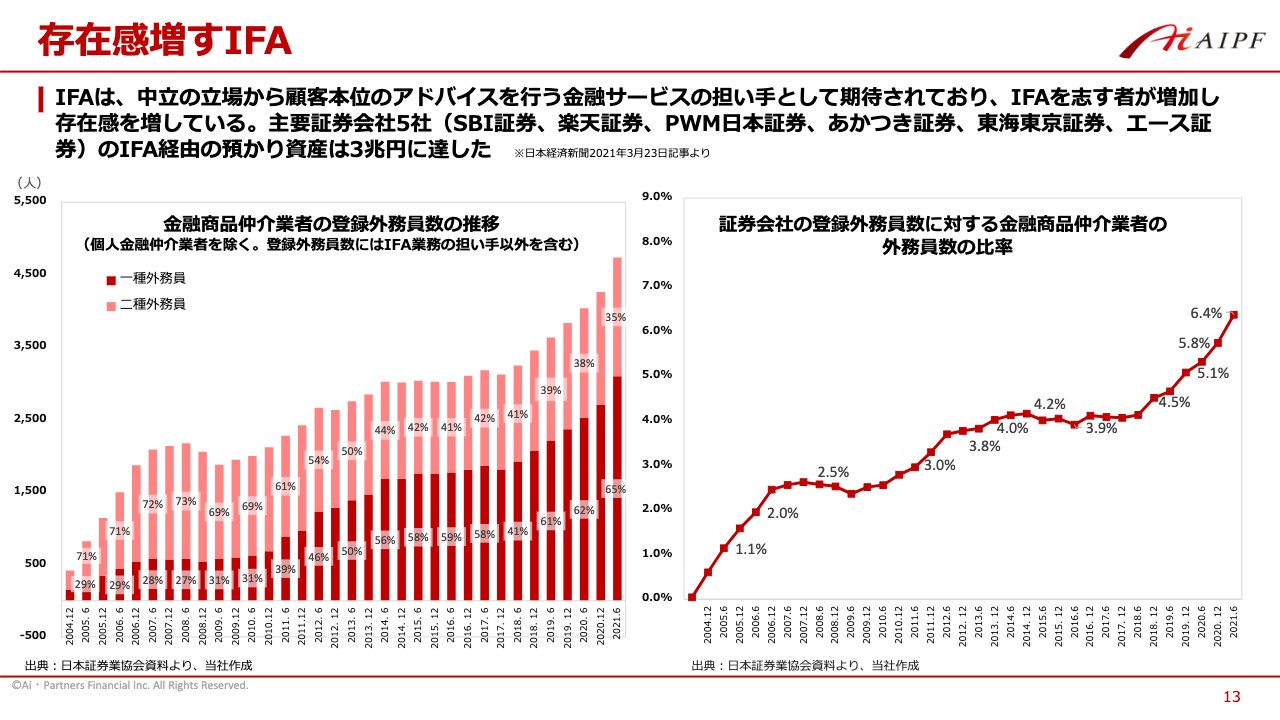

存在感増すIFA

我が国では、一般的に金融商品仲介業者の登録外務員をIFAと呼んでいます。スライド左側の棒グラフは金融商品仲介業者の登録外務員の推移です。今年6月現在で4,500名を突破した状況です。ここに来て、増え方の角度がかなり急になっているように見えます。

スライド右側のグラフは、証券会社の登録外務員数に対する金融商品仲介業者の登録外務員数の比率です。このように見ると、確かに右肩上がりで増えていますが、依然として6パーセント台のレベルにあります。この6パーセント台という数字は、覚えておいていただきたいと思います。

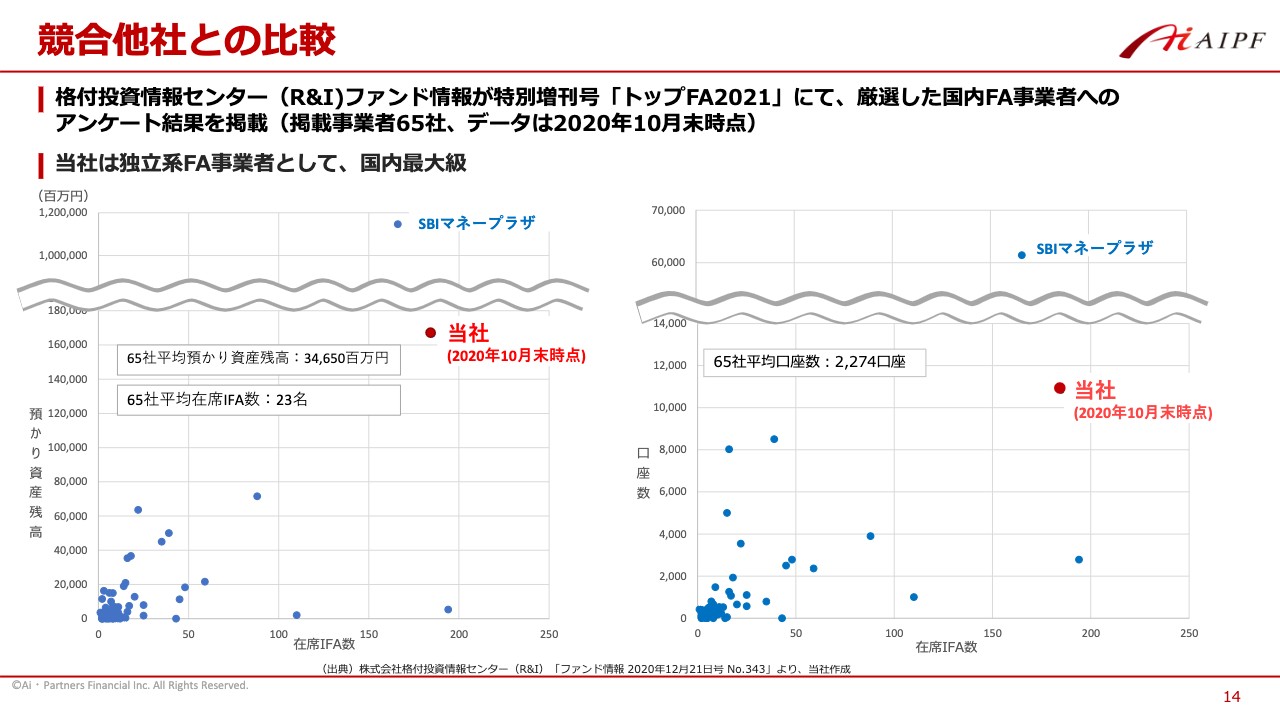

競合他社との比較

格付投資情報センター(R&I)ファンド情報が、昨年末の特別増刊号「トップFA2021」という雑誌で公表した、厳選された国内FA事業者のデータです。データといっても自己申告のため、必ずしも正確ではないかもしれません。しかし、現状ではIFA業界のデータがないためこれを基にして競合他社との比較を当社が作成しました。こちらは昨年10月末時点のデータですので、約1年前の状態だとお考えください。

スライド左側のグラフは縦軸が預かり資産残高、いわゆる媒介する資産残高です。横軸が所属するIFA数です。スライド右側のグラフは縦軸が口座数、横軸は在籍IFA数を金融商品仲介業者ごとにプロットしています。

両方のグラフの右上にSBIマネープラザと書かれています。これはSBI証券の100パーセント子会社の金融商品仲介業者です。独立系ではないため、我々とは少し事業モデルが異なります。

それ以外のプロットしている仲介業者は、基本的には独立系だと認識しています。いずれにしても当社の立ち位置は、他社とは少々離れた位置にあることがご理解いただけると思います。視点を変えれば、非常に零細な金融商品仲介業者が多いとも言えます。

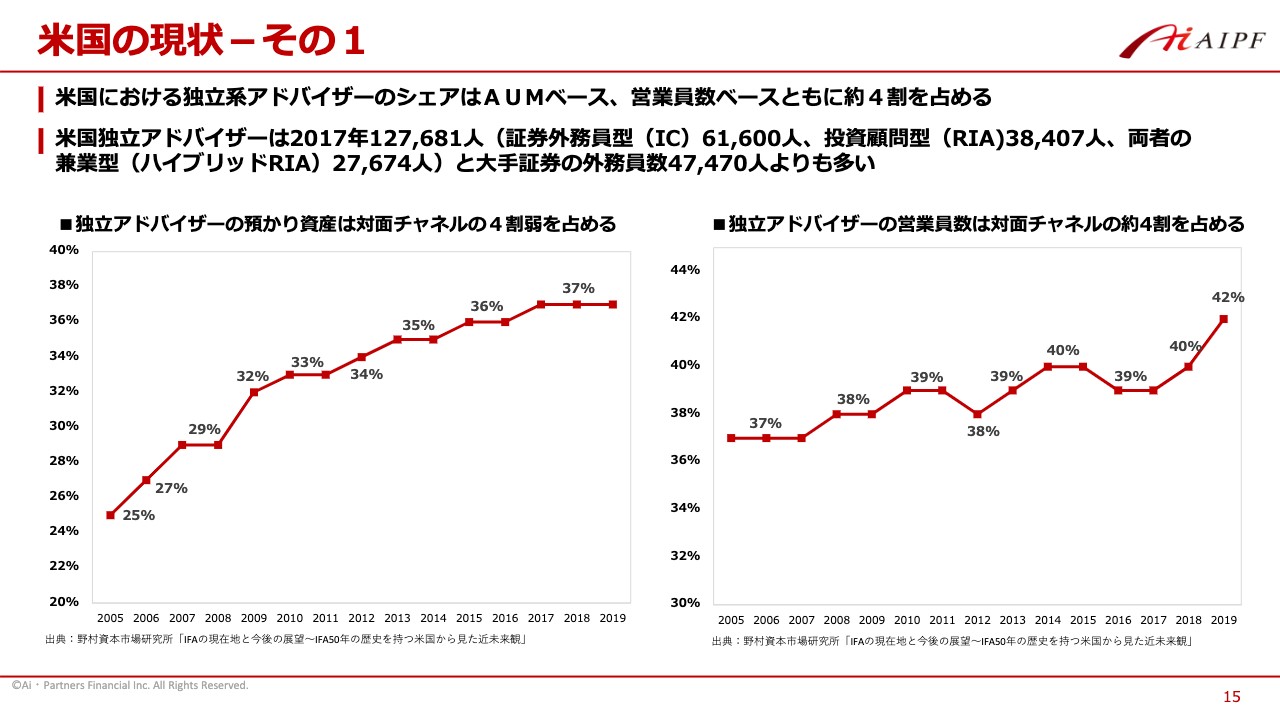

米国の現状-その1

米国の現状です。スライドには、アメリカにおける独立系アドバイザーのシェアをグラフでお示ししています。

スライド左側のグラフは、独立系アドバイザーの預かり資産が対面チャネルのどのくらいを占めているかというグラフです。右側は独立系アドバイザーの営業員数が対面チャネルのどのくらいを占めているかというグラフです。両方のグラフとも、独立系アドバイザーが約4割を占めています。

先ほど、我が国においては、証券会社の登録外務員に対する金融商品仲介業者の登録外務員の比率が約6パーセント台だとお伝えしました。一方、アメリカでは独立系アドバイザーが約4割というレベルです。今後、我が国でもアメリカのように約4割まで占めるようになるかどうかはわかりません。しかしながら、我が国におけるIFAの拡大余地、IFA業界の拡大余地は大いにあると考えています。

米国の現状-その2

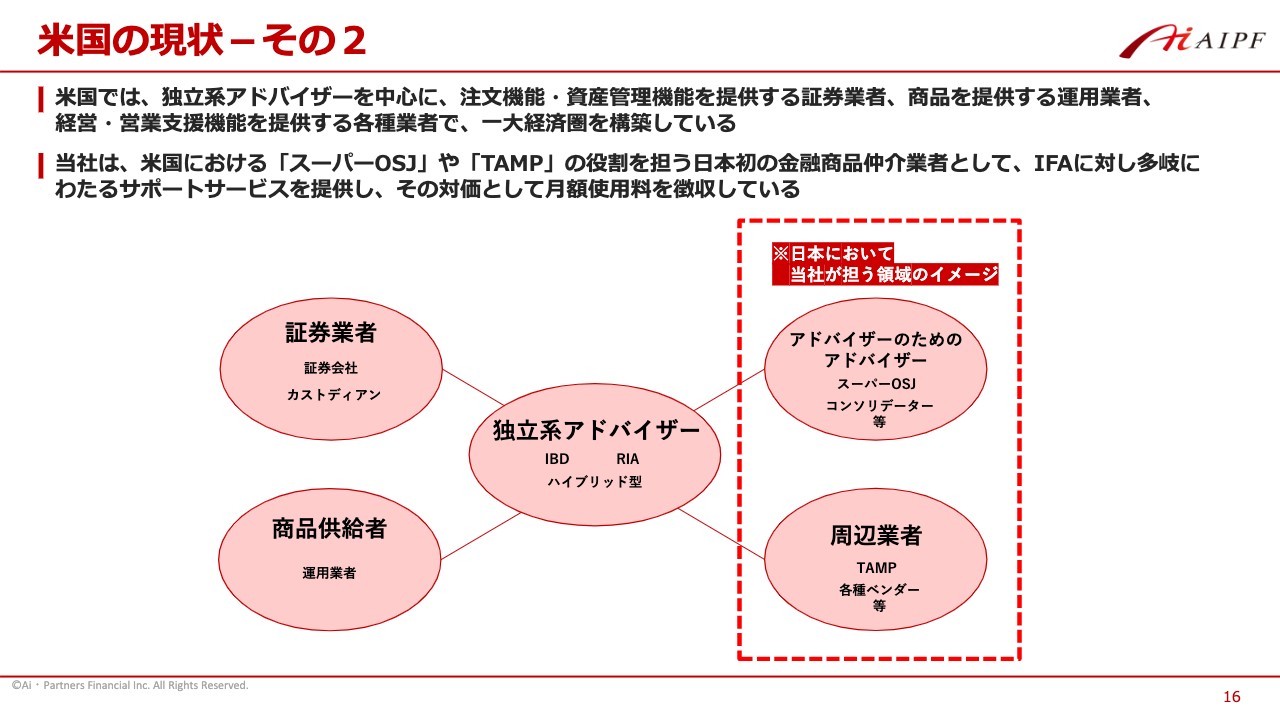

アメリカにおいては、このスライドの中央にある独立系アドバイザーを中心に、一大経済圏が構成されています。つまり独立系アドバイザーの増加とともに、その周辺の業者が拡大しています。

スライドの右側の赤い破線で囲んだ部分に「アドバイザーのためのアドバイザー」「周辺業者」「 TAMP」「各種ベンダー」などと記載しております。「アドバイザーのためのアドバイザー」に関して、私どもは成功支援などを行っており、いわゆる内部管理・コンプライアンスなどの指導も含め、この分野は現状でも行っています。

また「周辺業者」に関して、私どもはいわゆるIFAが使用する営業ツールやお客さまを管理するシステムなどを提供しています。「各種ベンダー」と記載しておりますが、このような分野は現在、私どもも構築しようとしています。

いずれにしても、スライド図の赤い破線で囲んだ部分は、現在の日本において当社が担っている、あるいは今後当社が担っていこうとしている分野です。

独立系アドバイザー、日本におけるIFAが増えるとともに私どもも一緒に成長していきたいと考えています。

成長戦略と今期の取り組み

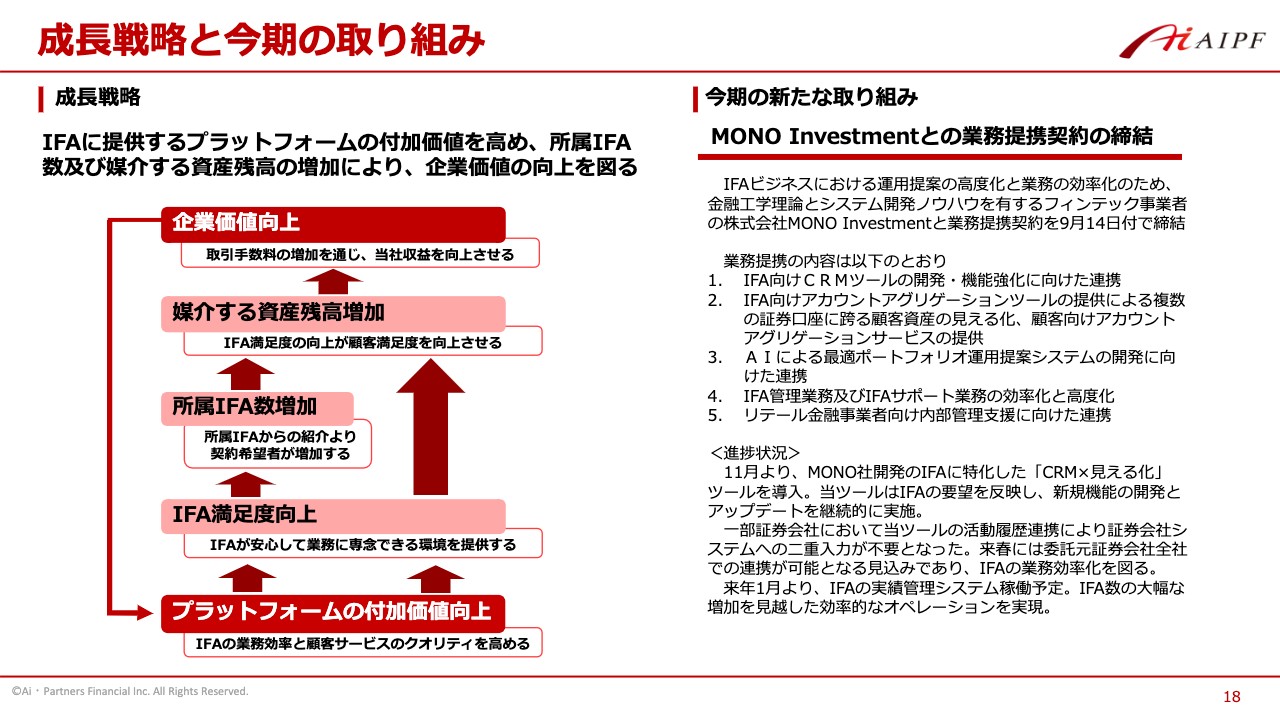

今期計画と成長戦略についてお話しします。まず成長戦略についてです。

もともと当社は所属するIFAの満足度を図り、IFA数を増やし、それと同時に媒介する資産残高を増やし企業価値の向上を図っていくビジネスモデルです。今後もこのビジネスモデルは変更せず、さらに強化していきます。

ただし、これまでIFAの満足度向上を図るために取り組んできた施策は、ほとんどマンパワーで行ってきました。今後は、それに加え、例えばDXやインフラへの投資などで、さらにIFAの業務効率化を図りシステムを使いやすくするなどにより、IFAの満足度も上げていきます。

スライド右側に「MONO Investmentとの業務提携契約の締結」を記載しておりますが、これはDXやシステムへの投資などの一例としてお示ししました。

現在まだ詳細は公表できませんが、今後はこのようなことも進めていきたいと思っています。

2022年3月期計画の前提条件

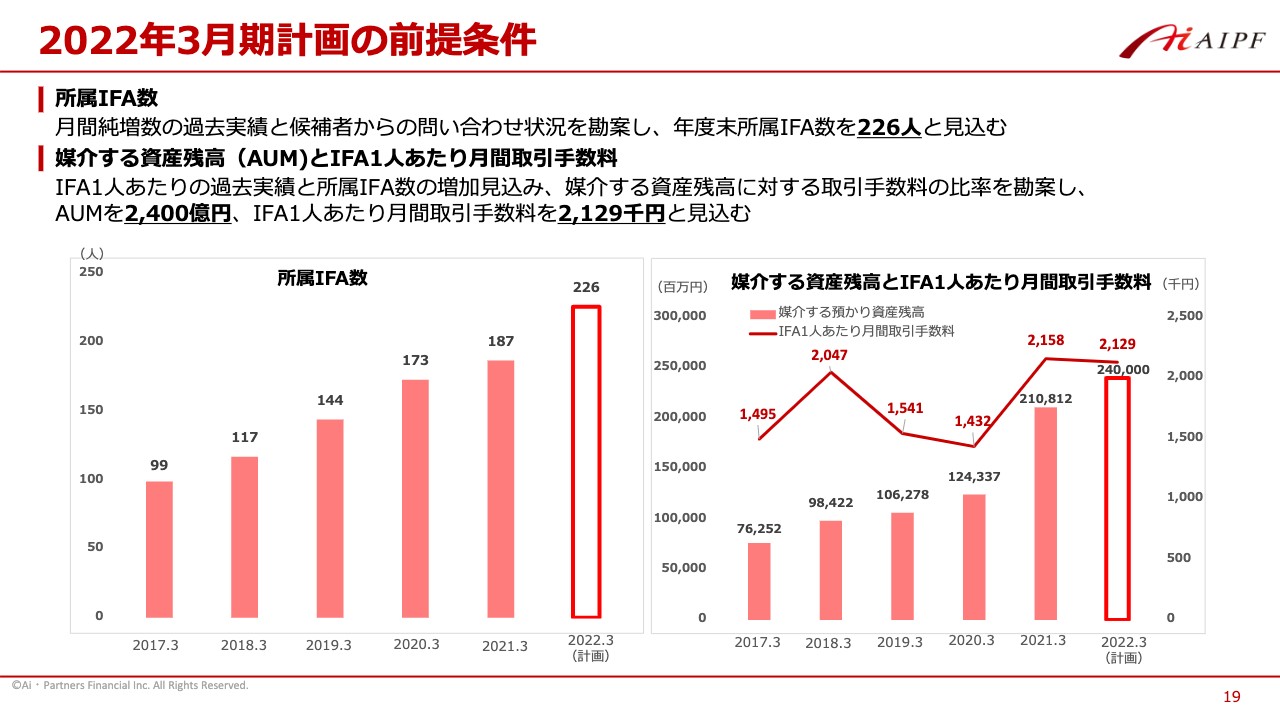

2022年3月期計画の前提条件についてご説明します。

今期の計画にあたり、3つほど前提条件があります。まず、今年度末の所属IFA数を226名と見込んでいます。したがって、昨年度末よりも39名増える計画です。

次に、媒介する資産残高について、昨年度末は約2,100億円のレベルでしたが、今年度末には2,400億円を計画しています。さらに、IFA1人あたりの月間取引手数料を212万9,000円と見込んでいます。

当社の今期の業績予想の売上に関しては、このIFA数に1人あたりの月間取引手数料212万9,000円を掛けたものをベースに、月間の売上高を計算しています。

実を言うと昨年度はIFA1人あたりの月間取引手数料が215万8,000円でした。今年はそれよりも若干少なめの212万9,000円と置いています。この212万9,000円は、昨年度末の媒介する資産残高である約2,100億円をベースに、預かり資産残高に占める手数料のこれまでの平均値をもとに計算した数字です。

昨年下期はマーケットが非常によかったこともあり、通常の平均手数料よりもかなり上振れしました。したがって、それを参考にせず、あくまでもこれまでの平均の媒介する資産残高から計算した平均手数料をベースに、212万9,000円と置きました。

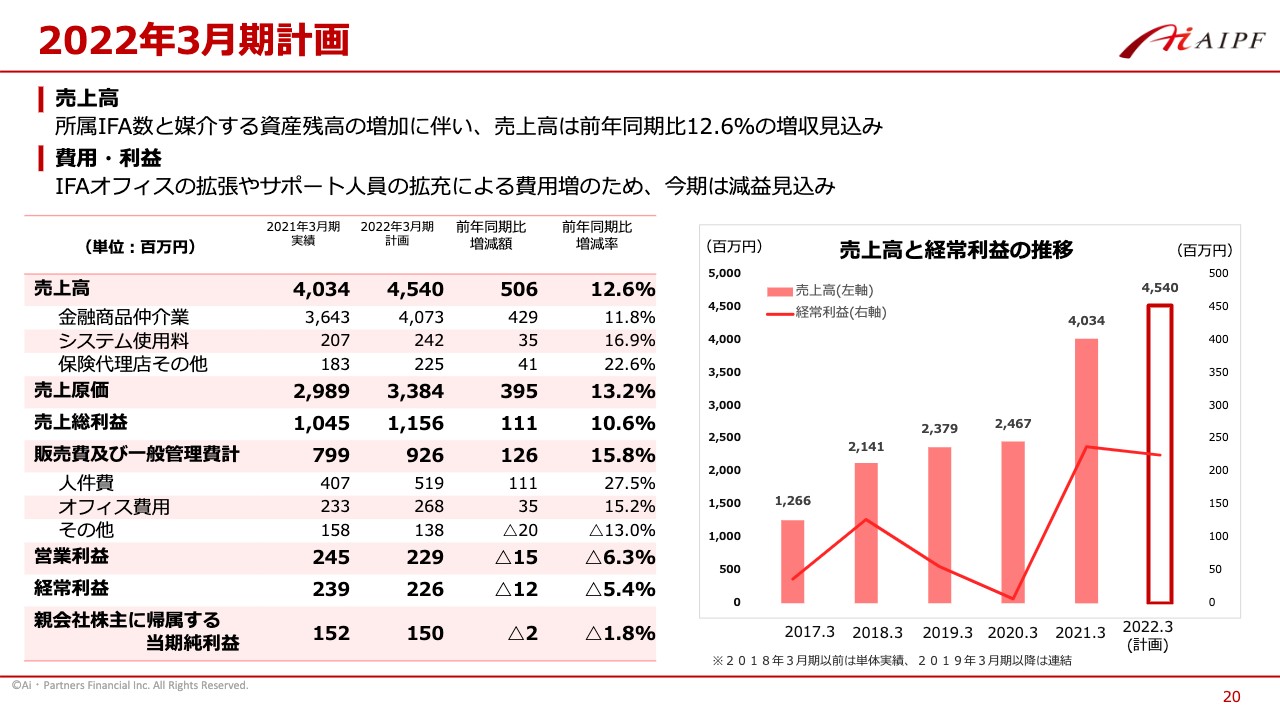

2022年3月期計画

これらの3つの前提条件のもとに立てたのが今年度の2022年3月期計画です。売上高が45億4,000万円、営業利益が2億2,900万円、経常利益が2億2,600万円、当期純利益が1億5,000万円としています。結果として、増収減益予想として公表しています。

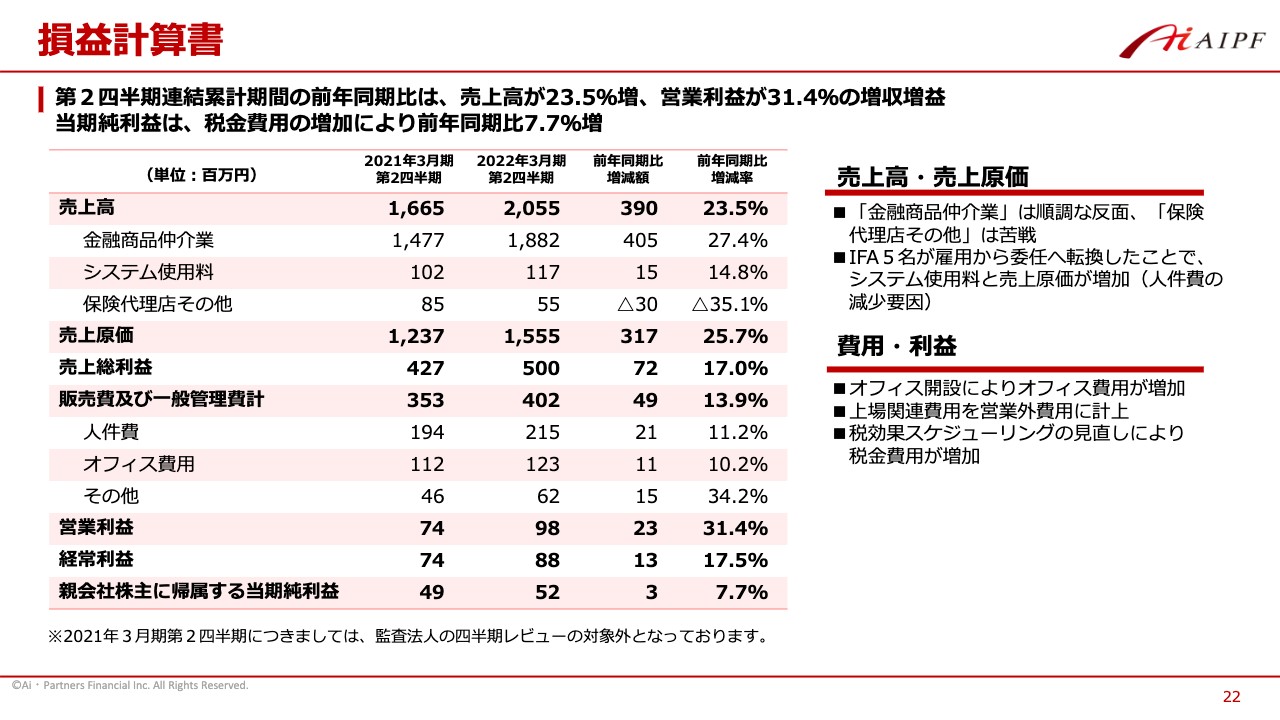

損益計算書

11月11日に発表した2022年3月期第2四半期連結累計期間の決算についてお話しします。売上高は20億5,500万円で、前年同期比23.5パーセント増となりました。営業利益は9,800万円で、前年同期比31.4パーセント増となりました。経常利益は8,800万円で、前年同期比17.5パーセント増となりました。

今期の計画値に対する進捗率について、売上高に関しては45.3パーセントです。営業利益の進捗率は42.8パーセントです。経常利益の進捗率は38.9パーセントです。

経常利益は上場費用の計上という一時的な要因があります。したがって、進捗率は他の数字に比べて低いです。しかしながら、四半期ごとに見ると、この第2四半期は第1四半期よりも業績はよくなっています。

当社は基本的には毎月IFAが増えていき、売上も四半期ごとに増えていくという前提で計画を立てています。そのため、ここまでの業績に関してはほぼ予想どおり、想定の範囲内だと私どもは考えています。

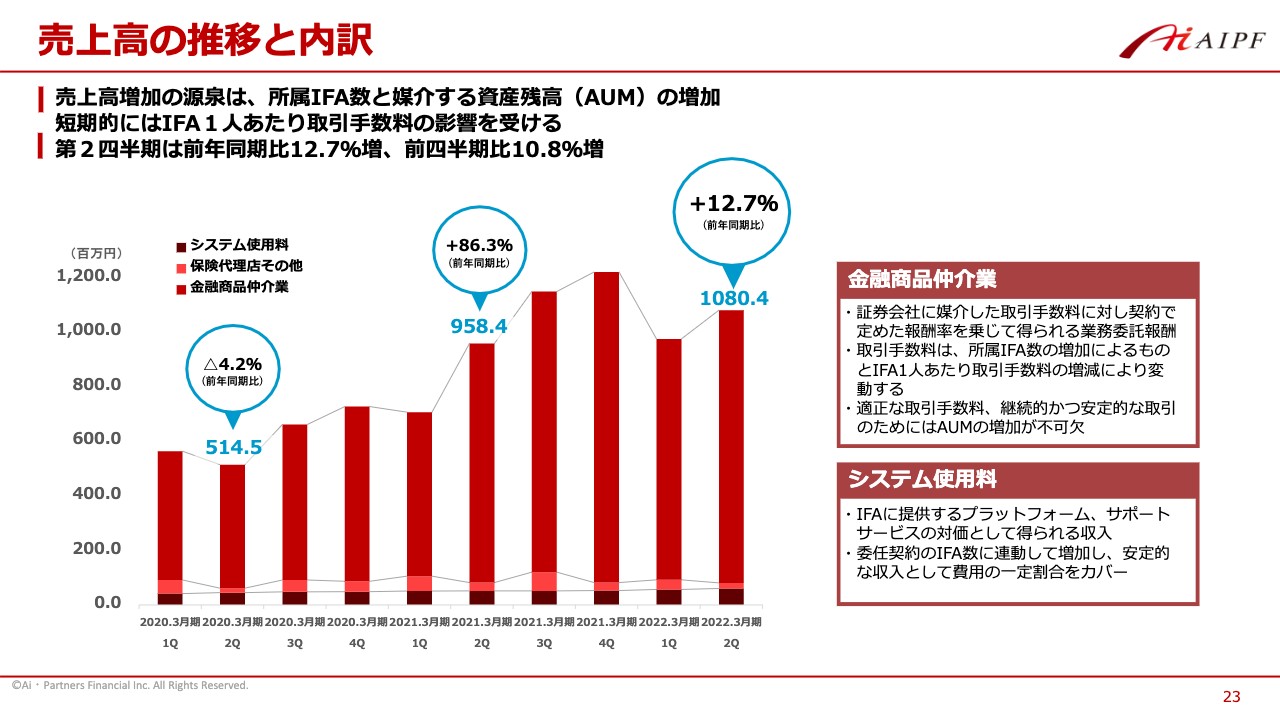

売上高の推移と内訳

売上高の推移と内訳です。内訳についてはスライドの資料をご覧ください。

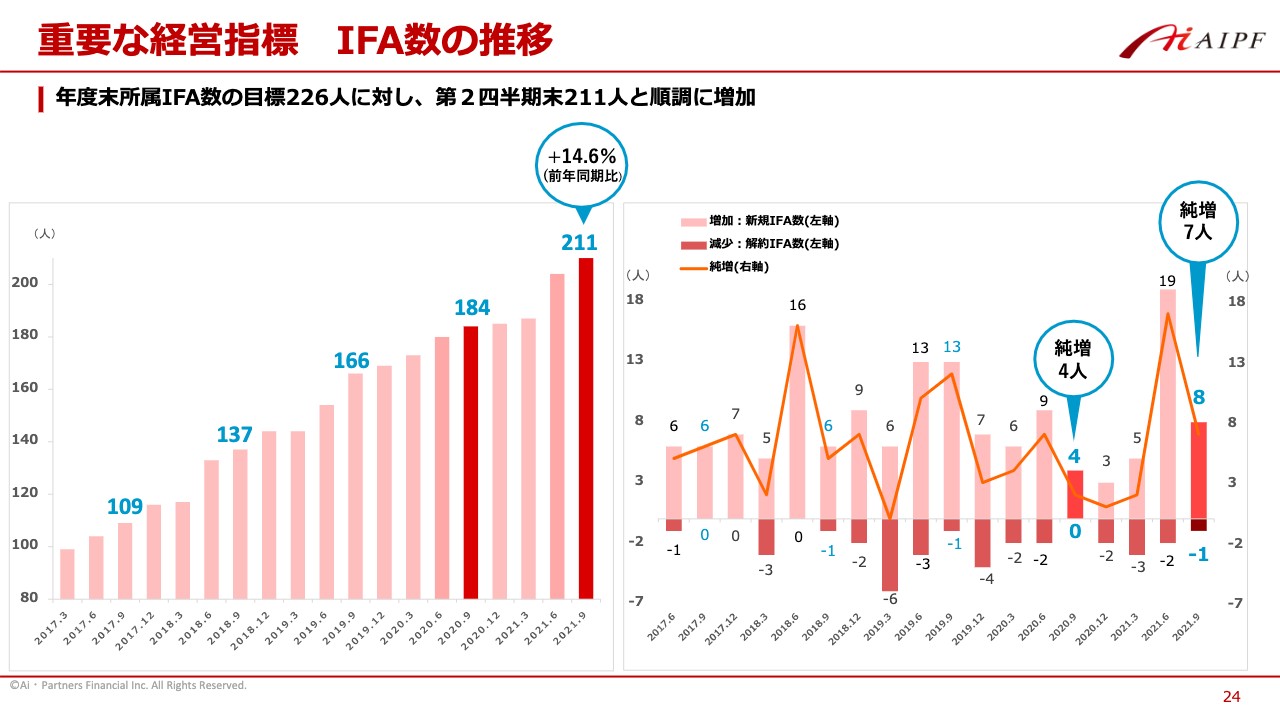

重要な経営指標 IFA数の推移

当社が経営上重視している2つの重要な経営指標の実績についてご説明します。

まずは、当社に所属するIFA数についてです。2021年9月末現在で211名になり、2021年3月末比で24名増えました。例年4月は契約IFA数が多い月です。今年度末の計画値は純増39人の226名と計画しています。これまでで24名増えているため、十分達成可能だと思っています。

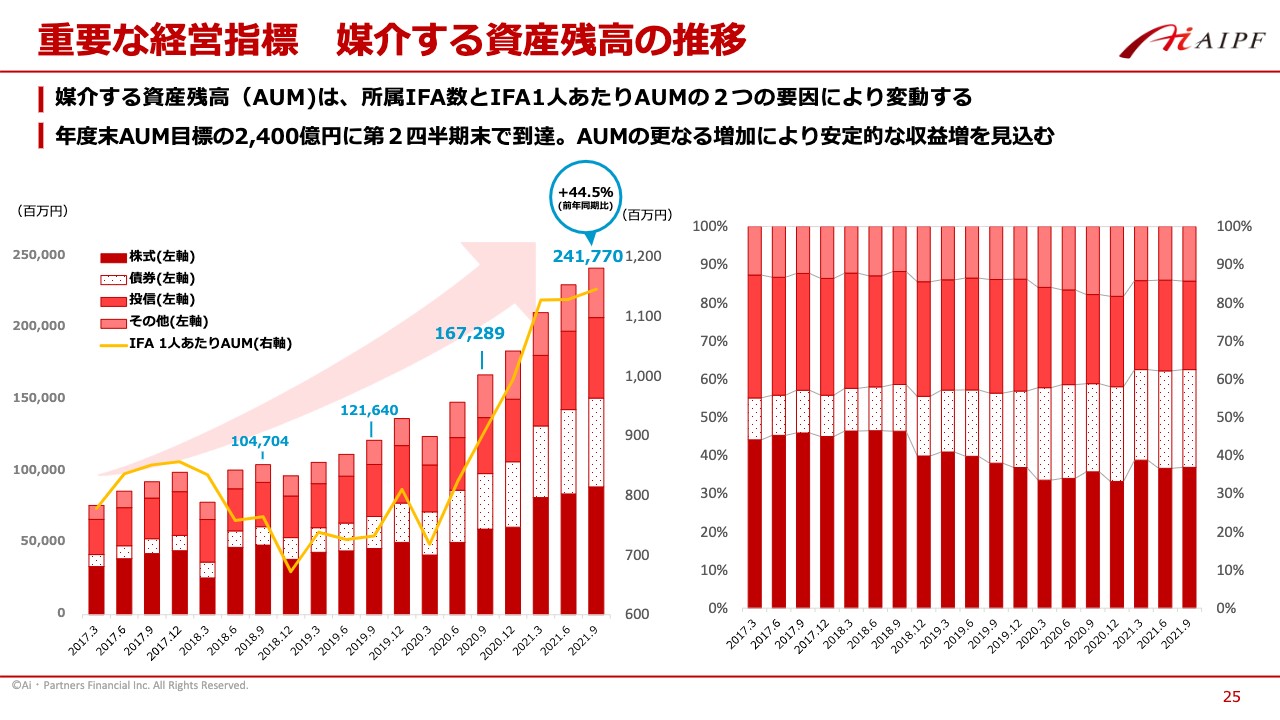

重要な経営指標 媒介する資産残高の推移

25ページでは、2021年9月末の媒介する資産残高をお示ししています。媒介する資産残高は当社にとって重要な経営指標です。

9月末の媒介する資産残高は約2,417億円になりました。今年度末の計画値が2,400億円のため、目標値はすでにクリアしました。今後も、さらに上積みを図っていきたいと思っています。

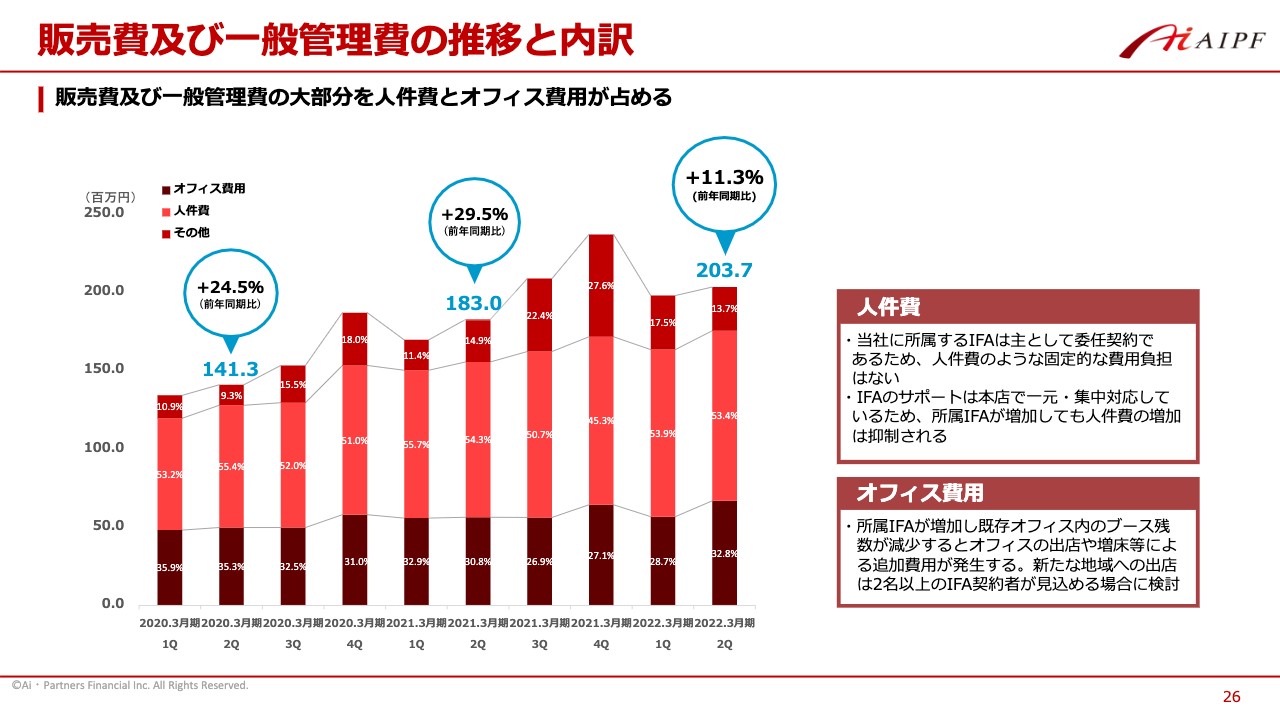

販売費及び一般管理費の推移と内訳

販管費については詳しくご説明しませんが、想定の範囲内となっています。以降の資料に関してはご説明を省略しますので、資料をご覧ください。よろしくお願いします。

以上をもちまして、私からのご説明は終わらせていただきたいと思います。ご清聴、ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7345

|

598.0

(12/11)

|

0.0

(---)

|

関連銘柄の最新ニュース

-

AIPF(7345) 2025年3月期・第2四半期(中間期)決算動... 12/03 16:00

-

AIPF(7345) コーポレート・ガバナンスに関する報告書 20... 12/02 17:27

-

AIPF(7345) (訂正)「組織変更及び人事異動に関するお知ら... 11/29 18:15

-

AIPF(7345) 組織変更及び人事異動に関するお知らせ 11/29 16:00

-

AIPF(7345) 2025年3月期第2四半期(中間期)決算説明資料 11/14 16:00

新着ニュース

新着ニュース一覧-

-

-

今日 12:19

-

今日 12:19