GA technologies、2Qは増収増益 不動産取引のインフラを目指しオンライン化の先陣を切る

PHILOSOPHY/VISION

樋口龍氏(以下、樋口):代表の樋口より、第2四半期の決算についてご説明いたします。まず、「テクノロジー×イノベーションで、人々に感動を。」という我々の理念は創業から変わっていません。同様に、「世界のトップ企業を創る。」というビジョンも2013年から変わっていません。

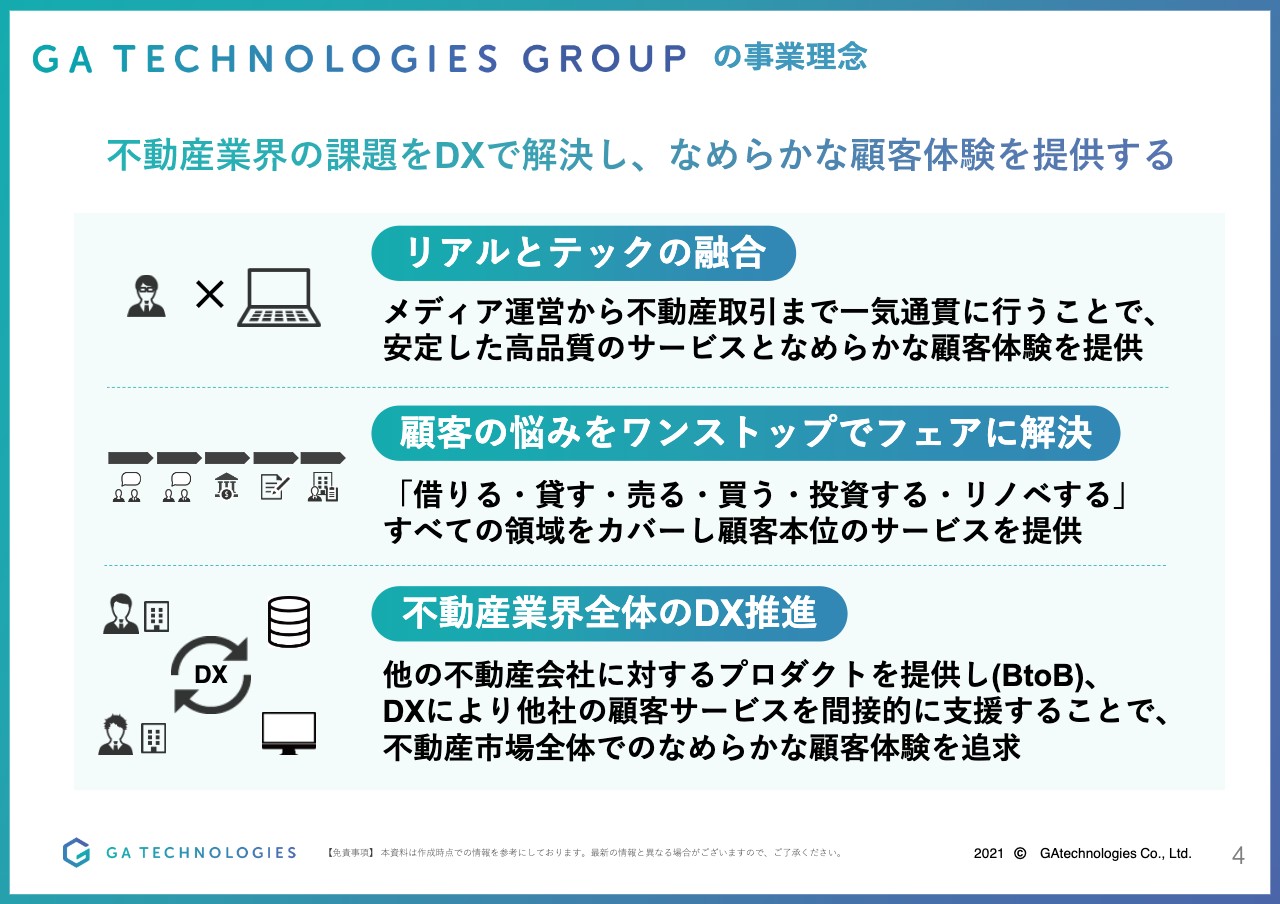

GA TECHNOLOGIES GROUPの事業理念

次に、事業の内容をご説明します。まず、事業理念、弊社の強みです。まず、1つ目は「リアルとテックの融合」ですが、これは創業時から、リアルの組織を運営しながらも、自社でエンジニアを抱えることによって、一気通貫で顧客体験のユーザーエクスペリエンスを上げてきたということです。

2つ目は「顧客の悩みをワンストップでフェアに解決」です。我々は、不動産の「借りる・貸す・売る・買う・投資する・リノベする」をすべてワンストップで行ってきました。

3つ目は「不動産業界全体のDX推進」です。自社の不動産取引だけではなく、12万社と言われる不動産業界全体のDXを推進しています。この3つが我々の事業理念になります。

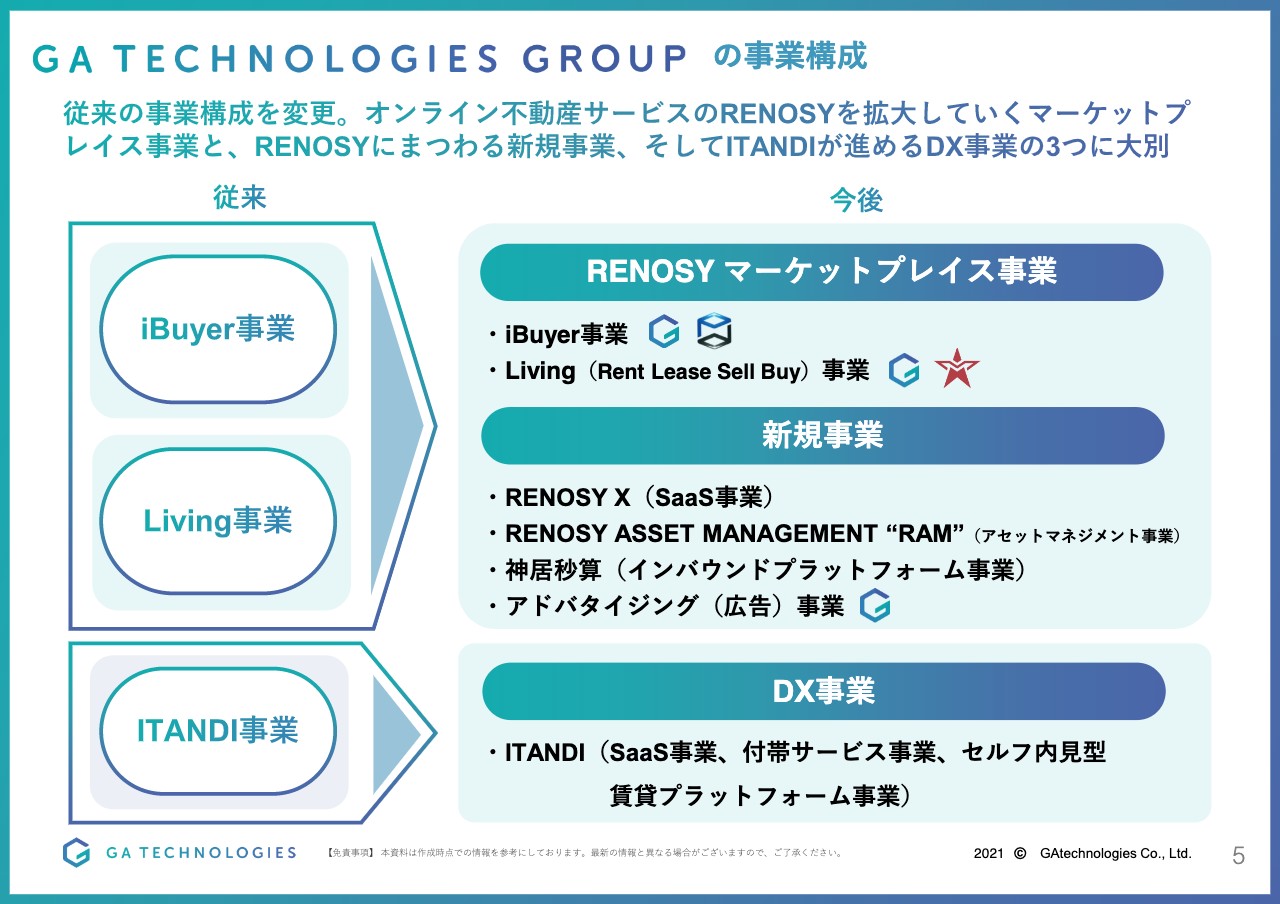

GA TECHNOLOGIES GROUPの事業構成

その中で、この第2四半期から事業構成を変更しました。従来は、スライド左側のように「iBuyer事業」「Living事業」「ITANDI事業」という記載だったのですが、今後は「RENOSY マーケットプレイス事業」、RENOSYに関わる「新規事業」、そして「DX事業」の3つのくくりとします。

理由としては、弊社は新規事業並びにM&Aを活発にしていく会社になるためです。その中で、「RENOSY」のマーケットプレイスを強化するためのM&Aや、「RENOSY」のマーケットプレイスを活かした新規事業、そして、今までITANDI事業とお伝えしていたものをDX事業というくくりにすることにより、今後、賃貸管理会社、賃貸仲介会社だけではなく、売買仲介会社または不動産以外の事業領域にDXを推進し、M&Aを積極的に行っていきます。このようなことから、この3つに変更しました。

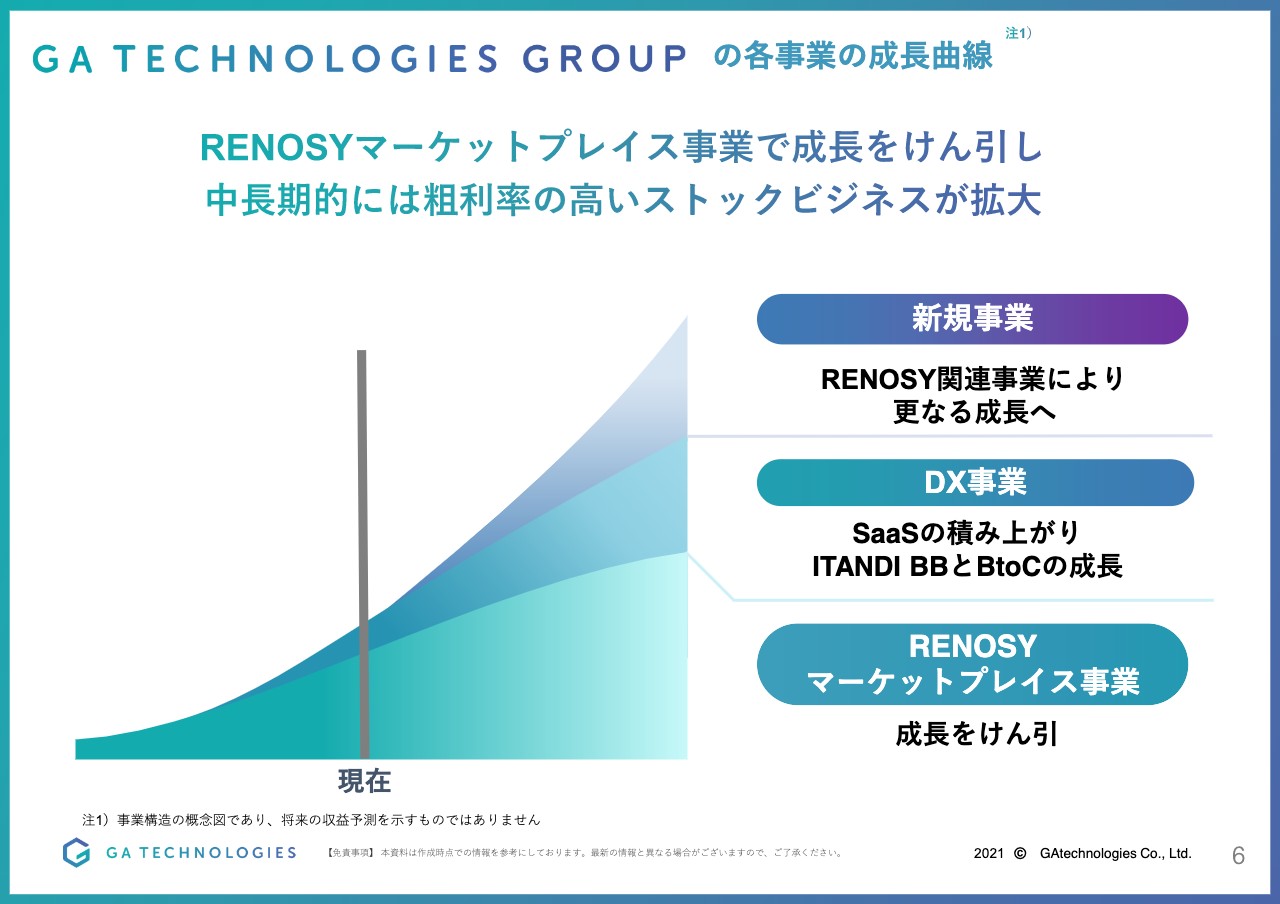

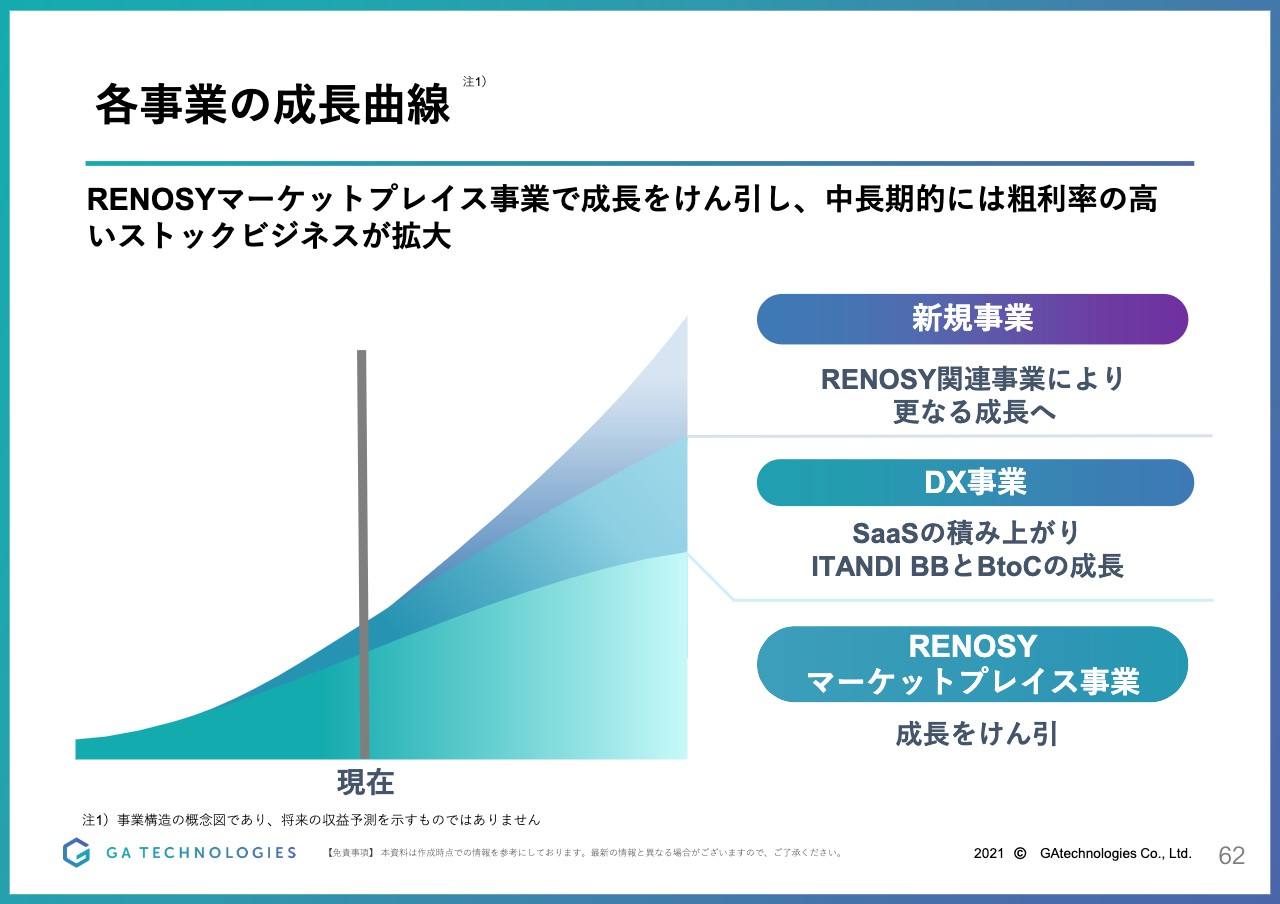

GA TECHNOLOGIES GROUPの各事業の成長曲線

現段階の事業構成としては、RENOSY マーケットプレイス事業が成長を牽引し、その次にDX事業、マーケットプレイスを活かした新規事業が乗ってくるかたちになっています。

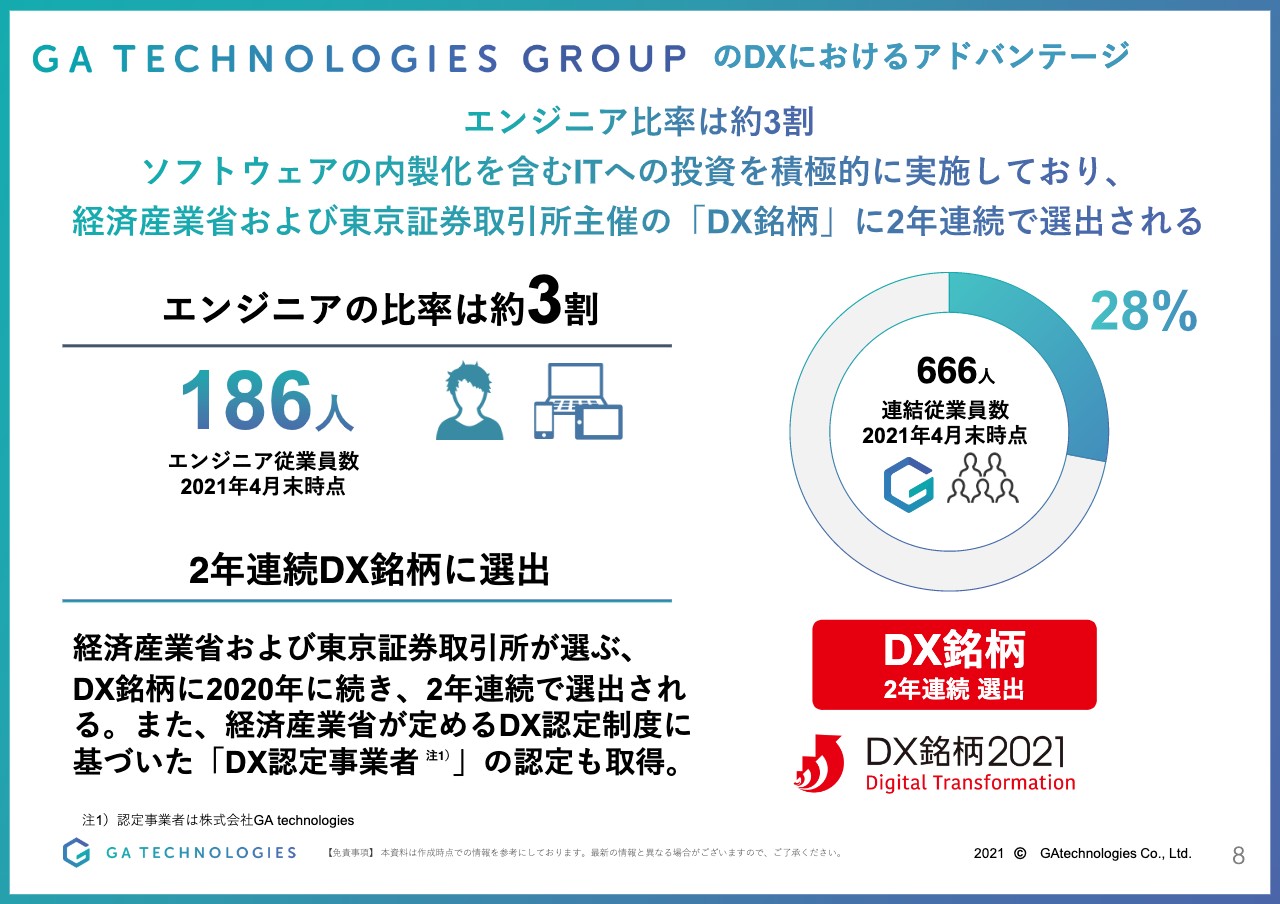

GA TECHNOLOGIES GROUPのDXにおけるアドバンテージ

我々は創業からM&A、新規事業に投資してきました。また、我々は2013年から、ネットとリアルの融合によって、エンジニアの採用を積極的に行ってきました。

その結果、全従業員に占めるエンジニア比率は約3割となっています。そして、マザーズで唯一2年連続でDX銘柄に選ばれました。後ほど、どのような分野にテクノロジーを入れ、不動産業界の何でイノベーションを起こし、何を変えてきたのかをご説明いたします。

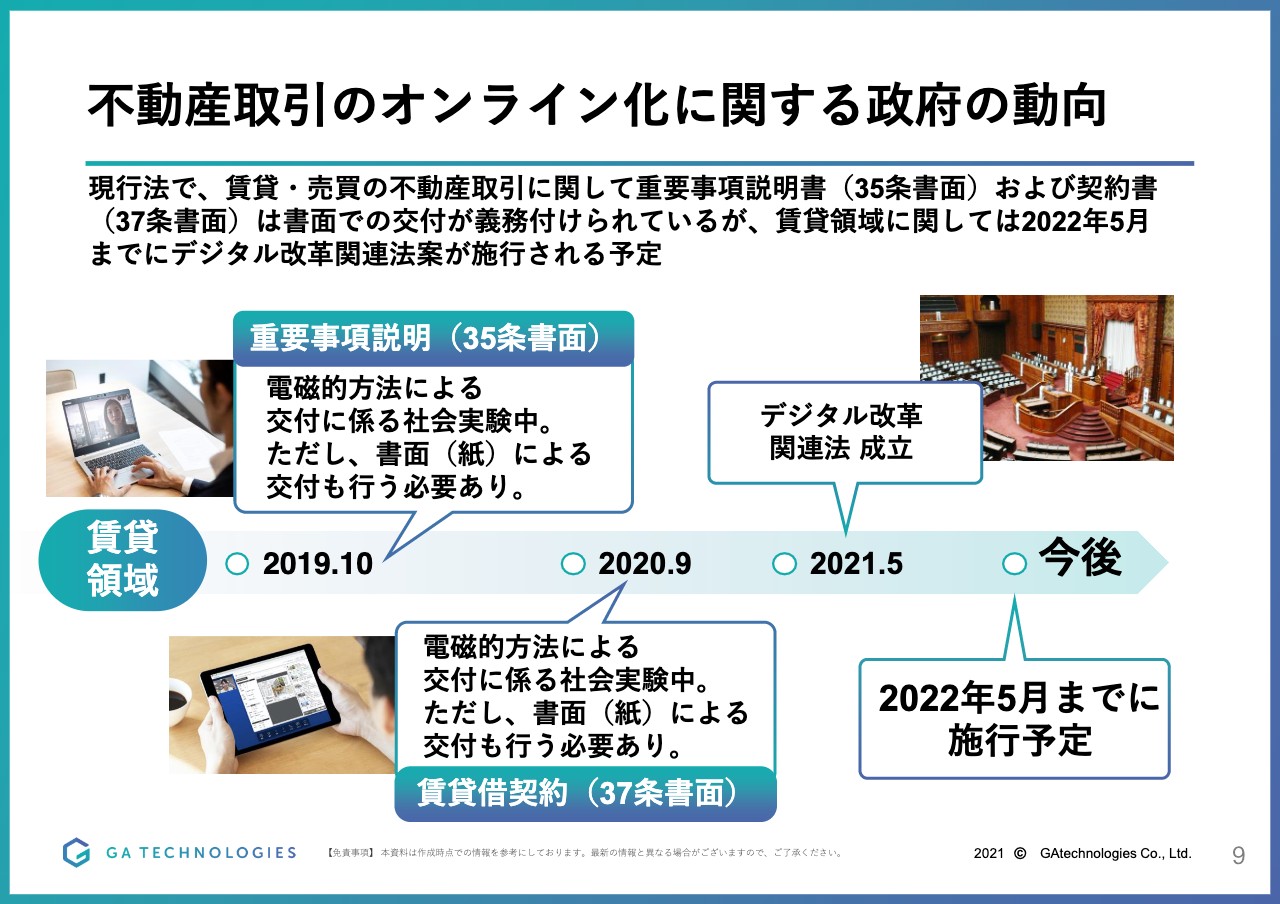

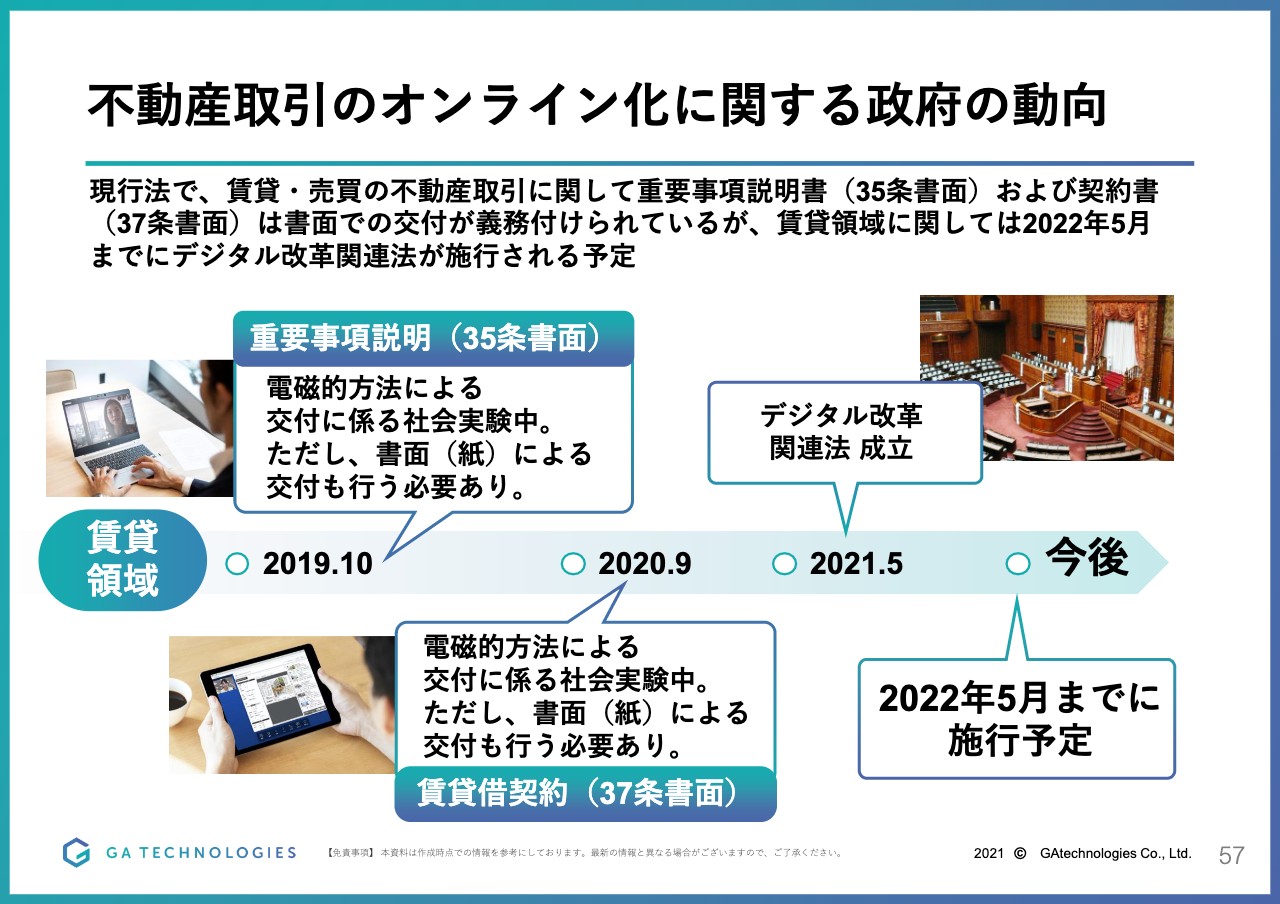

不動産取引のオンライン化に関する政府の動向①

大きなトピックとしては、不動産取引のオンライン化に関する政府の動向です。2021年5月にデジタル改革関連法案が成立し、2022年5月までに施行が予定されています。

これにより、我々グループ全体がどのような恩恵を受け、顧客に対してどのような価値を出していくのか。今、言われているのは、医療におけるオンライン診療で、そして、何年か前から行われているオンライン保険やオンライン証券、オンラインでの旅行の予約を含めて、さまざまな商品がオンライン化されてきたわけです。

今後は不動産がオンライン化していきます。我々が不動産取引をオンラインで実現するのです。今までは、店舗に行って売買契約をし、賃貸を借りていました。それが、オンライン証券、オンライン保険、オンライン診療が伸びていくように、この不動産取引も確実にオンライン化していきます。

なぜ、我々が2013年からDXを進めてきたかと言いますと、世の中には、テクノロジーでオンライン化しない領域はないからです。したがって、今後確実に伸びるのが、このオンライン取引です。我々はネットで完結する世界を目指してきました。

そして、このオンライン化されるすべての不動産取引をグループで一気通貫で行っていくというのが、我々が目指している姿です。これが2013年から取り組んできたことになります。

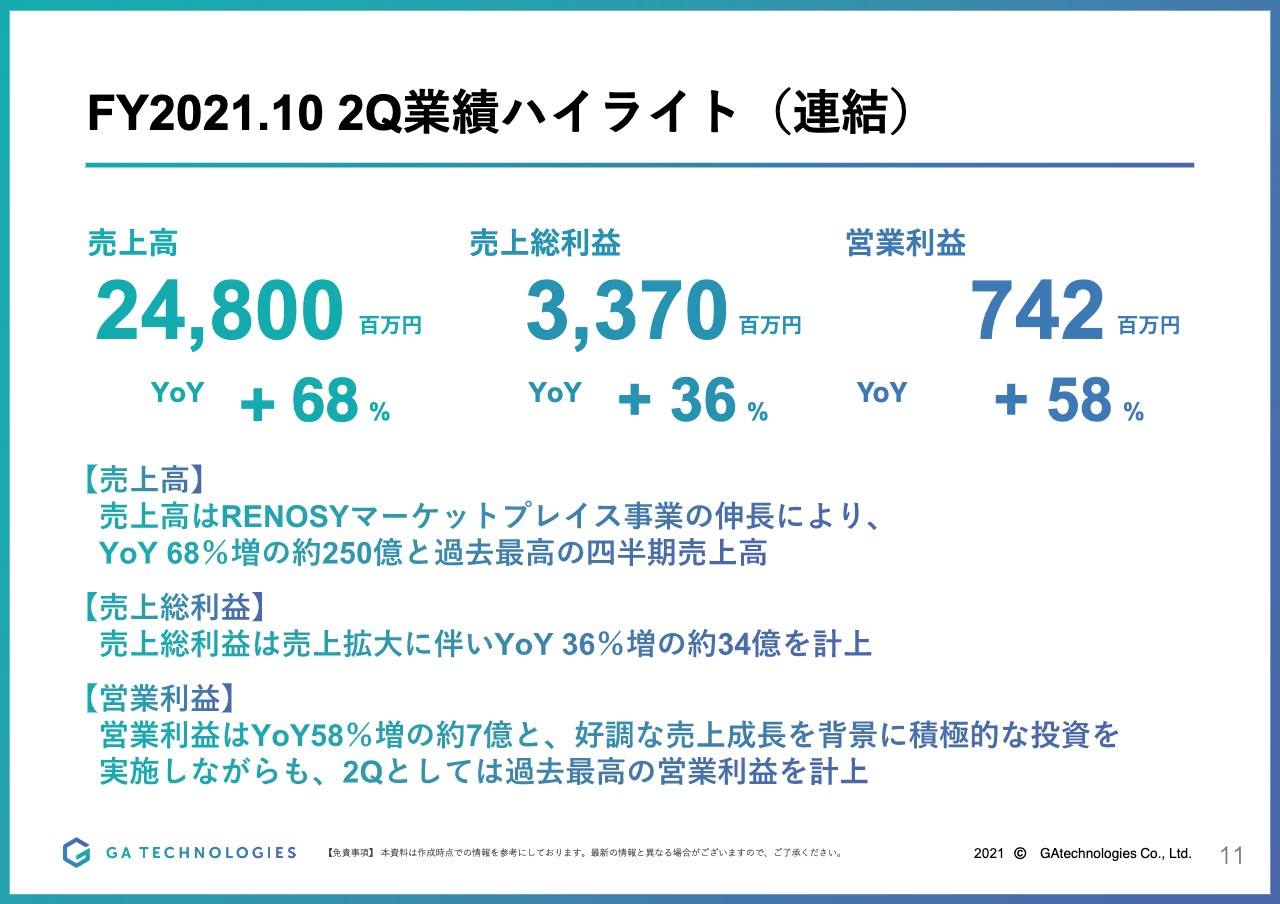

FY2021.10 2Q業績ハイライト(連結)

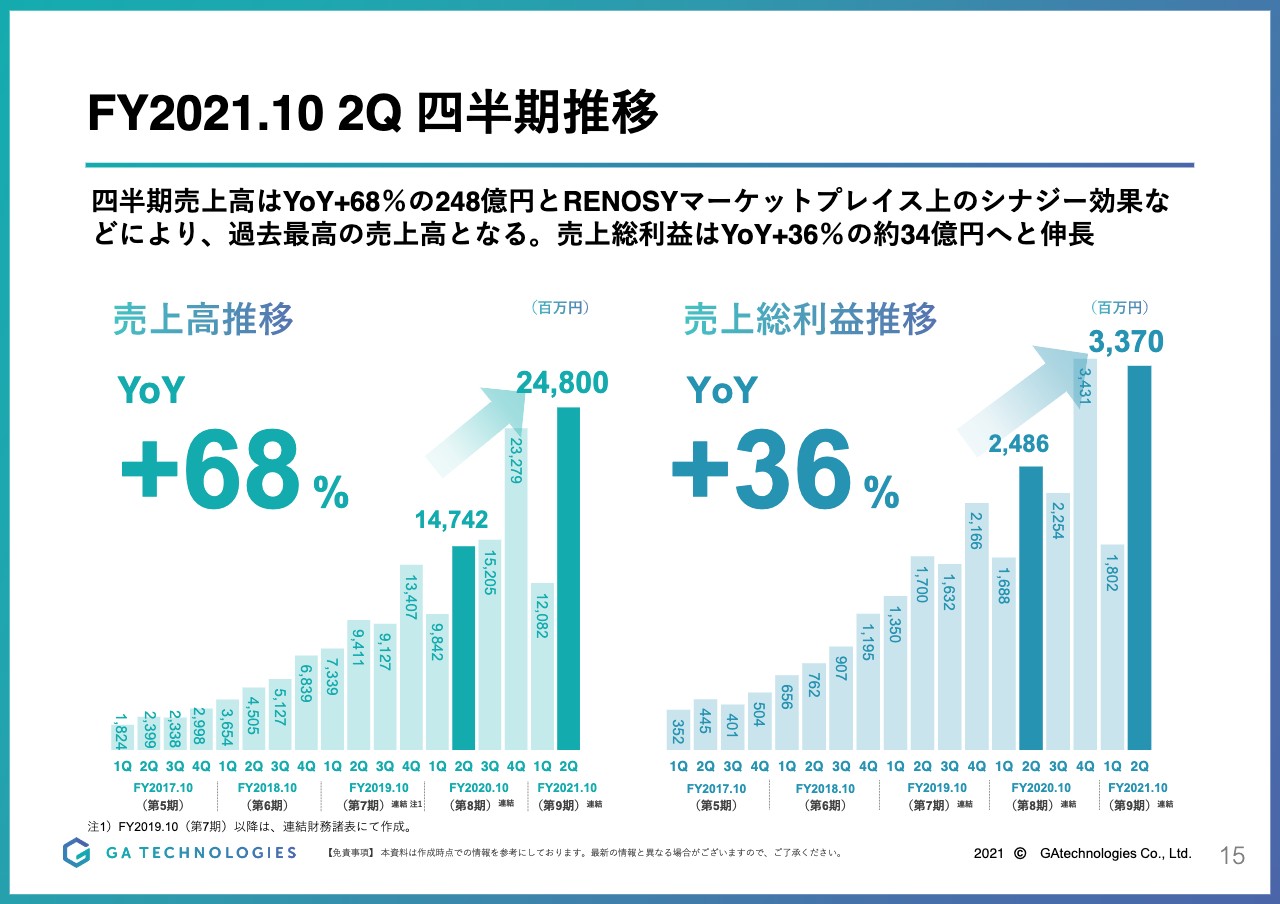

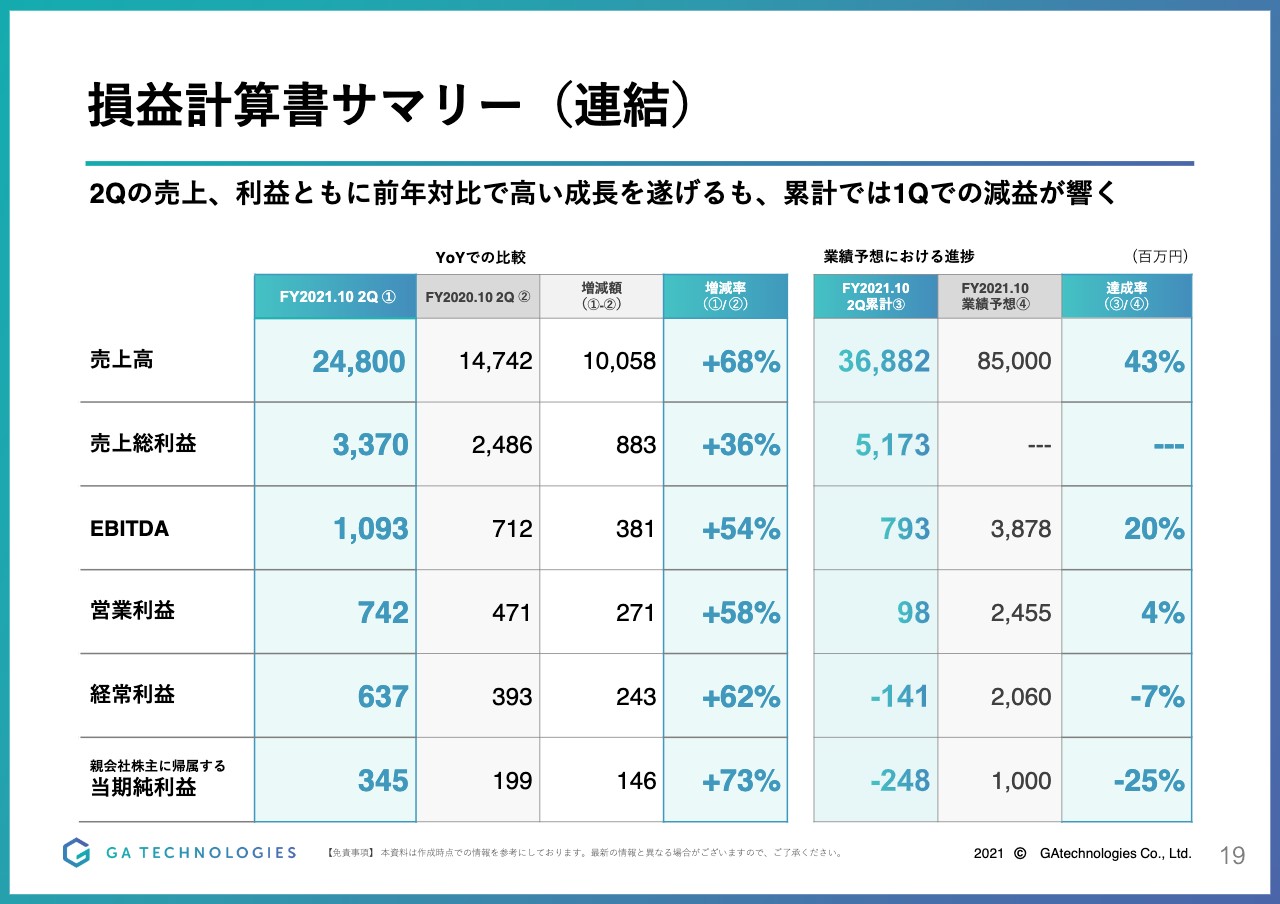

連結の業績を発表します。売上高は約250億円、YoYで約68パーセントと、四半期の最高の成績を出すことができました。売上総利益は約34億円、YoYで36パーセント、営業利益はYoYで58パーセントとなりました。

FY2021.10 2Q事業別サマリー

事業別サマリーです。後ほど詳しくご説明しますが、RENOSY マーケットプレイス事業では、デジタルマーケティングにより会員数の質・量ともに増加しています。そして、冒頭にお伝えしました不動産取引のオンライン化が大きく伸長しています。その結果、売上高が過去最高となりました。

新規事業に関しても、RENOSY マーケットプレイスの強みを活かし、新規事業を行っています。こちらも後ほど詳しくご説明します。DX事業に関しても、管理会社向け、仲介会社向けのSaaSともに契約数が好調に増加していることにより、売上高も拡大しています。

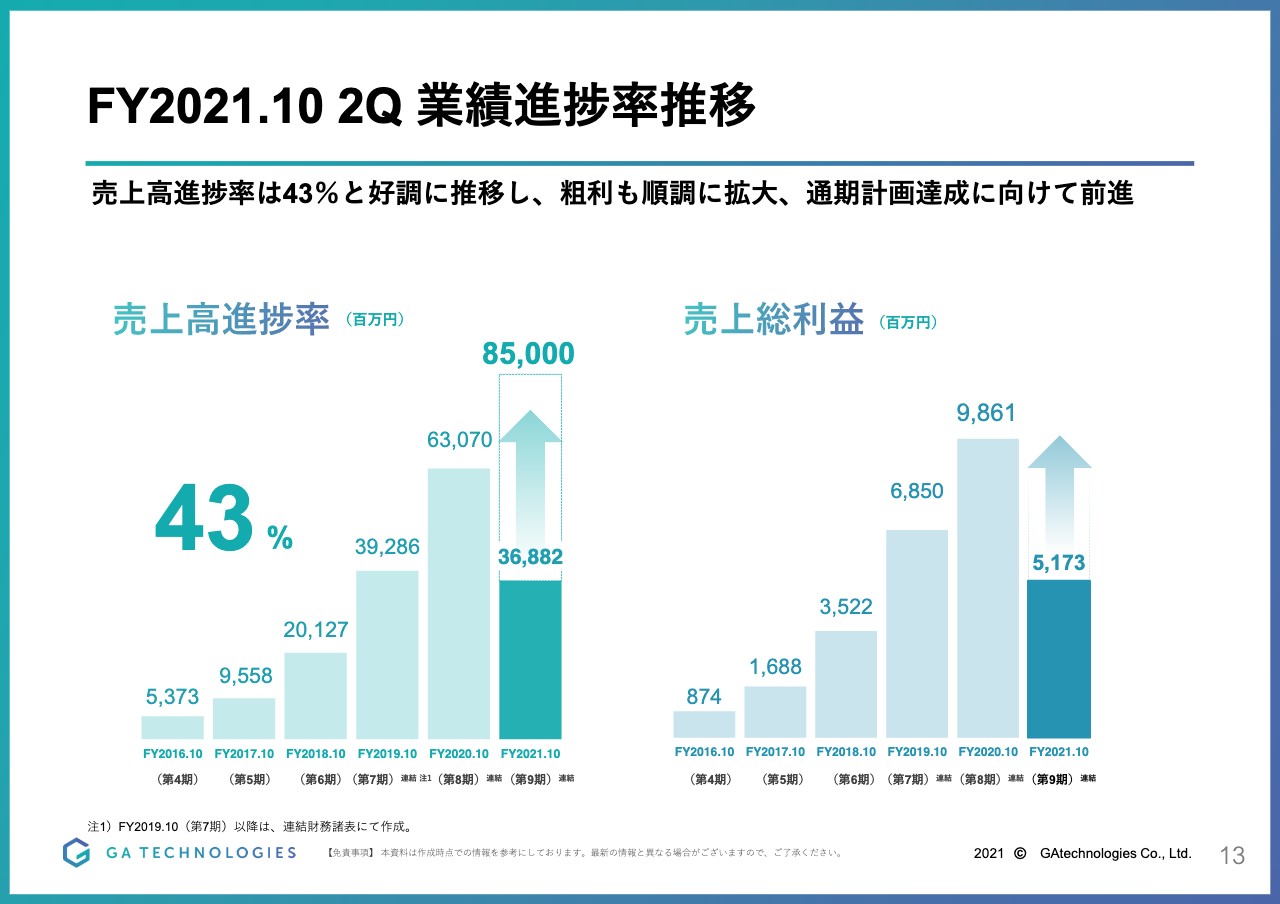

FY2021.10 2Q 業績進捗率推移①

売上高の進捗率は約43パーセントになっています。

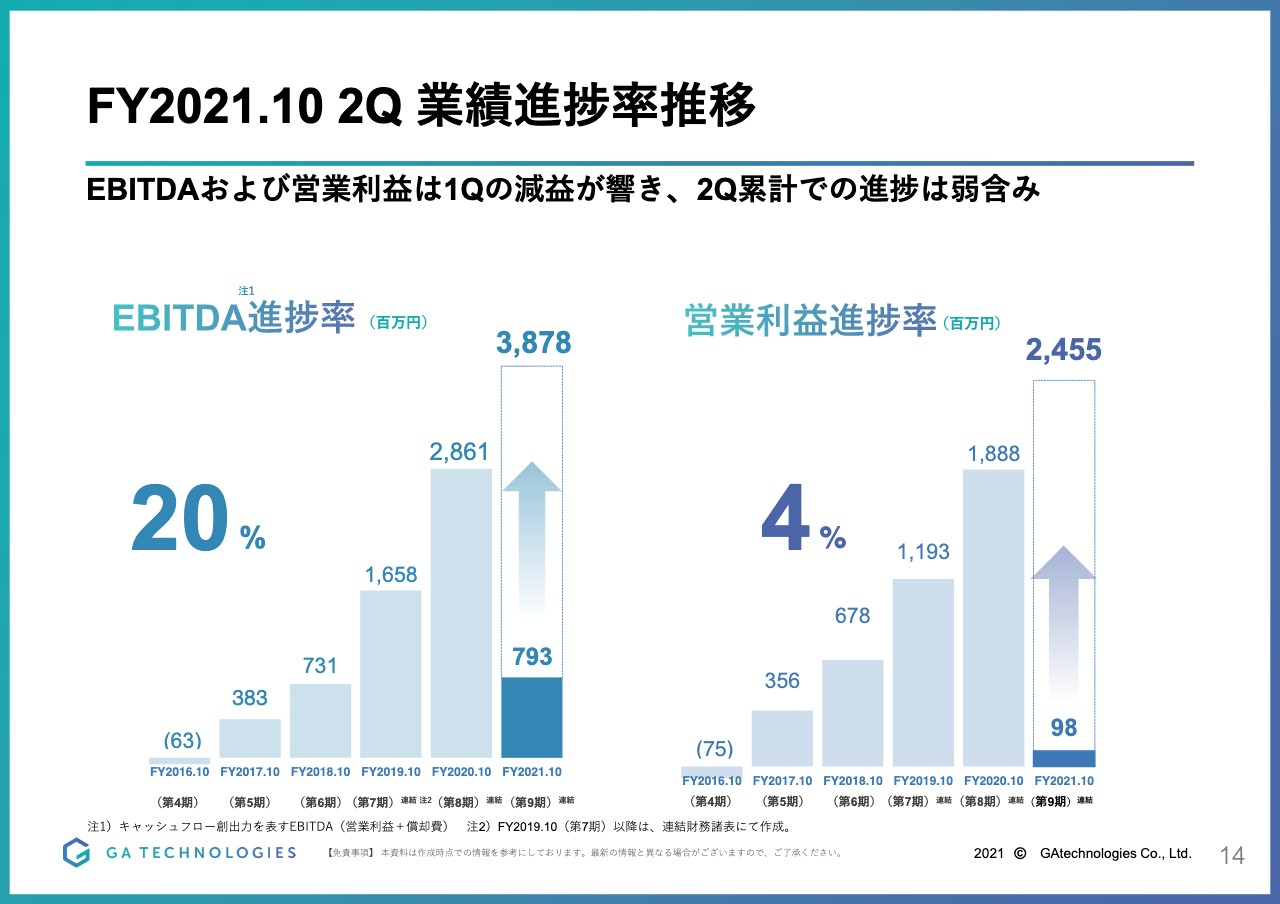

FY2021.10 2Q 業績進捗率推移②

EBITDAの進捗率は約20パーセント、営業利益の進捗率は約4パーセントとなっています。昨年の進捗率が約22パーセントになっていますので、通期に対してどうなのかと思うかもしれませんが、今、グループ全体で優先順位として考えているのは、規模を拡大して、マーケットをしっかりとグループで取得することです。

このマーケットの取得が一番優先順位が高いと思っています。なぜなら、今の不動産領域のオンライン化はパラダイムシフトが起きているタイミングだからです。我々は、1,000億円、2,000億円ではなく、何兆円というマーケットのオンライン化をするか、しないかのフェーズにきています。

そもそも、不動産に限ってはオンライン化はまったくできていません。ですが、我々グループに関してはすでにオンライン化ができているということで、規模の拡大を重要視しています。

FY2021.10 2Q 四半期推移①

こちらは記載のとおりになります。

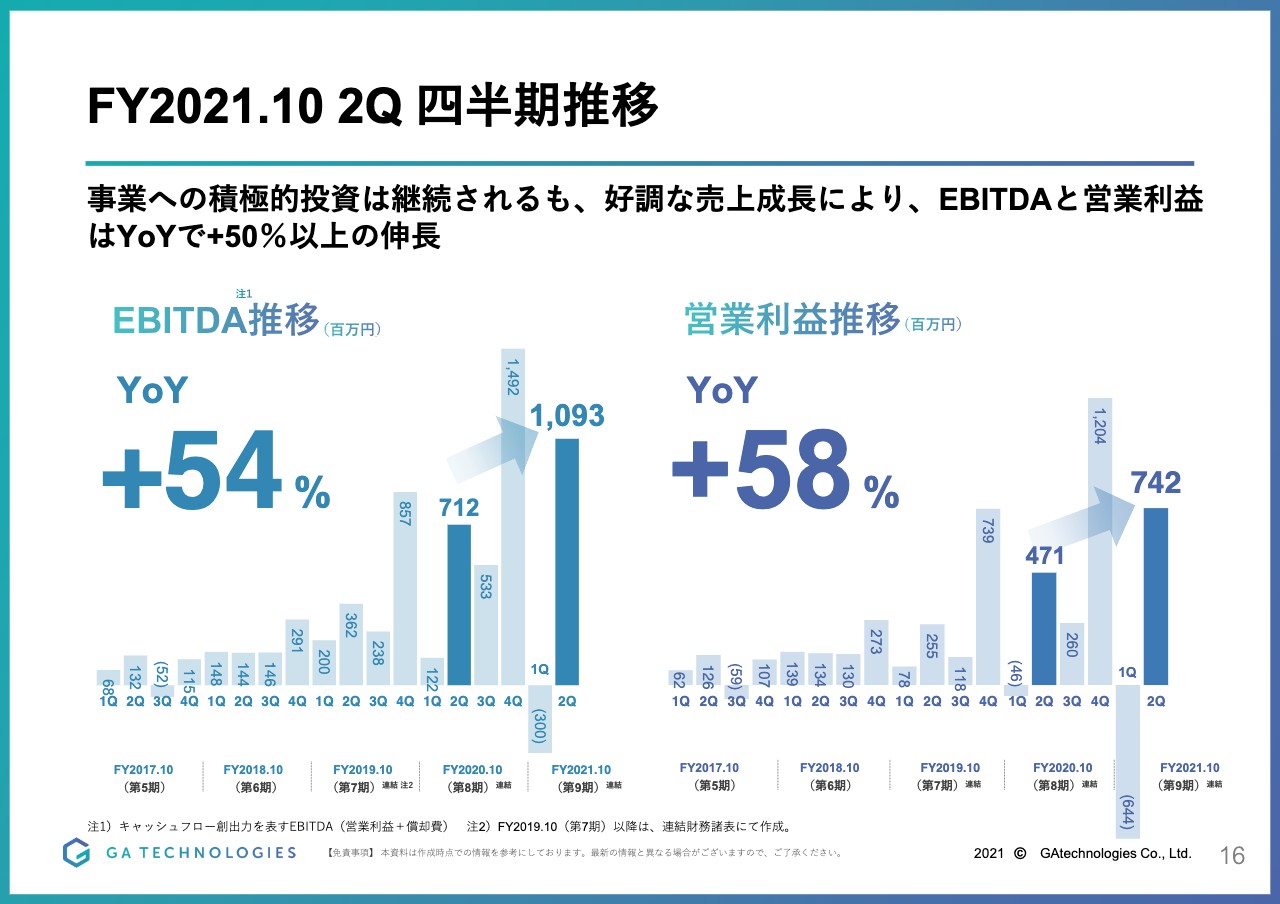

FY2021.10 2Q 四半期推移②

こちらも記載のとおりとなります。

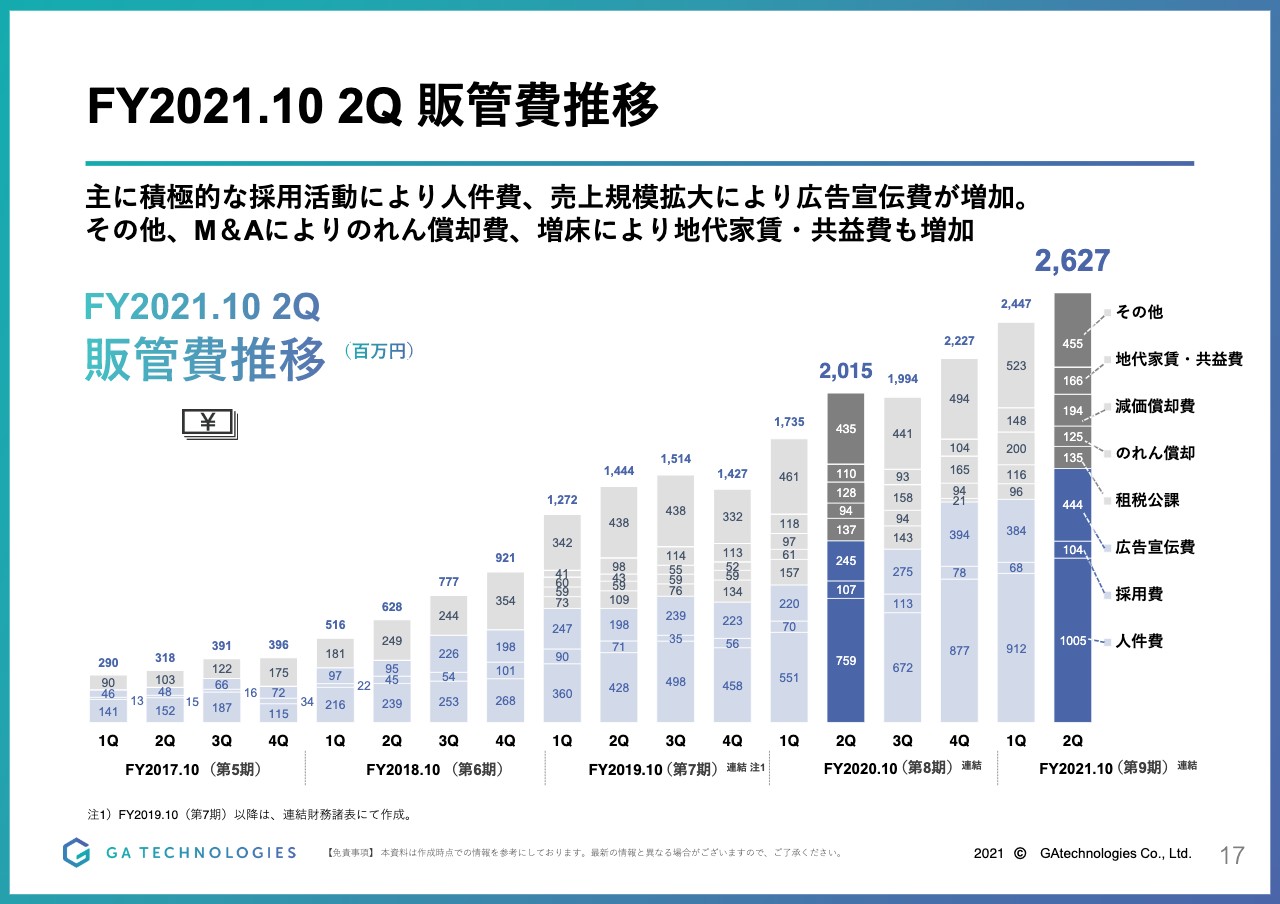

FY2021.10 2Q 販管費推移

販管費に関しては、第2四半期に人件費、採用費、広告宣伝費といったかたちで、マーケットをしっかり獲得するために積極的に使っています。

したがって、コロナ禍になって約1年半ではありますが、採用ならびに広告に関しては変わらず積極的に投資しています。ただ、一方では規律を持ち、選択と集中によって事業のレバレッジもかけています。

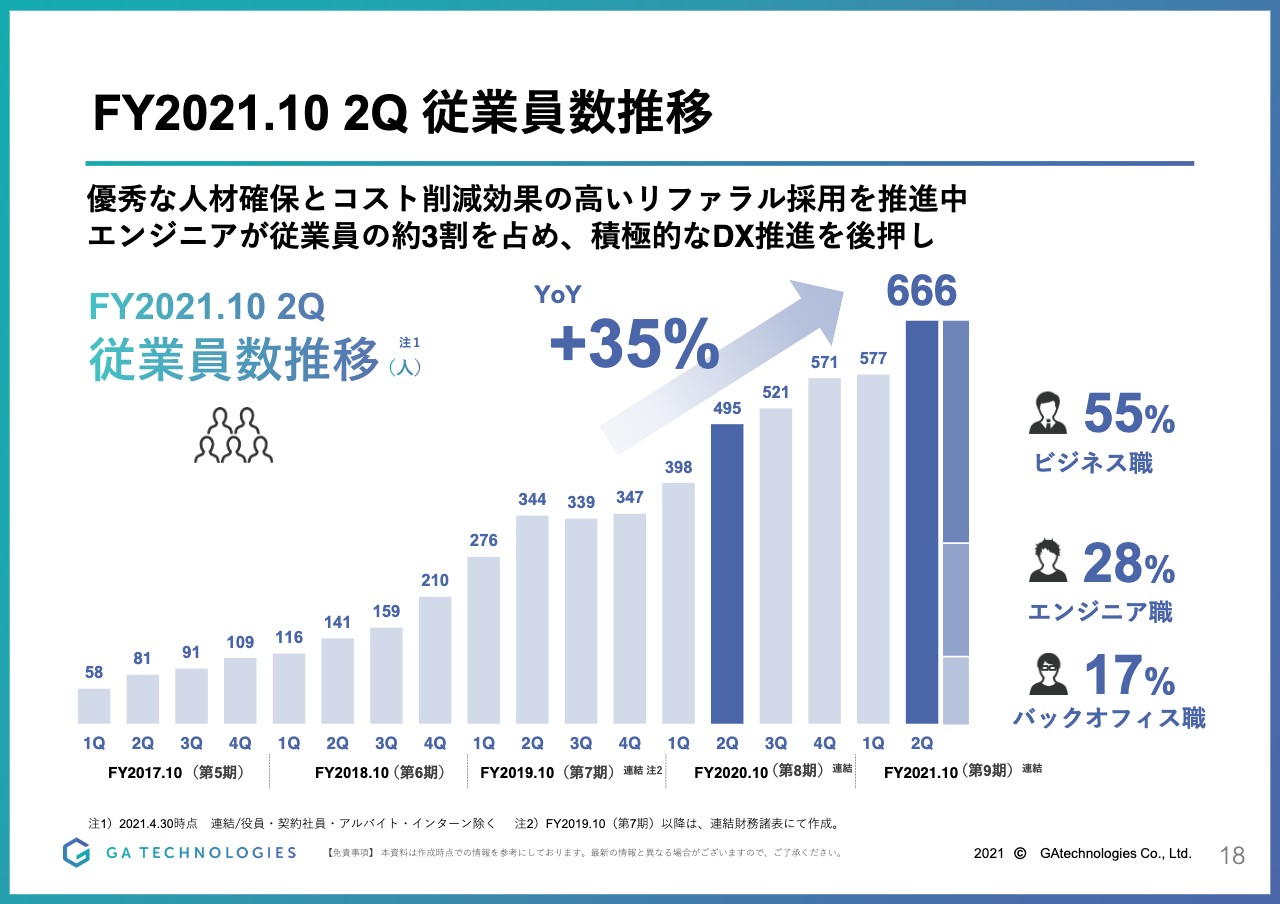

FY2021.10 2Q 従業員数推移

従業員はYoYで35パーセント増となっています。積極的に採用しているのがビジネス職とエンジニア職です。こちらに関しては、今期4月に新入社員が約70名入社しています。その約30パーセントが技術者になっています。

ネットとリアルの一気通貫を行う上では、今後もビジネス職とエンジニア職の採用が重要になりますので、こちらに関しては積極的に採用を行っていきたいと考えています。

損益計算書サマリー(連結)

損益計算書はご覧のとおりになります。

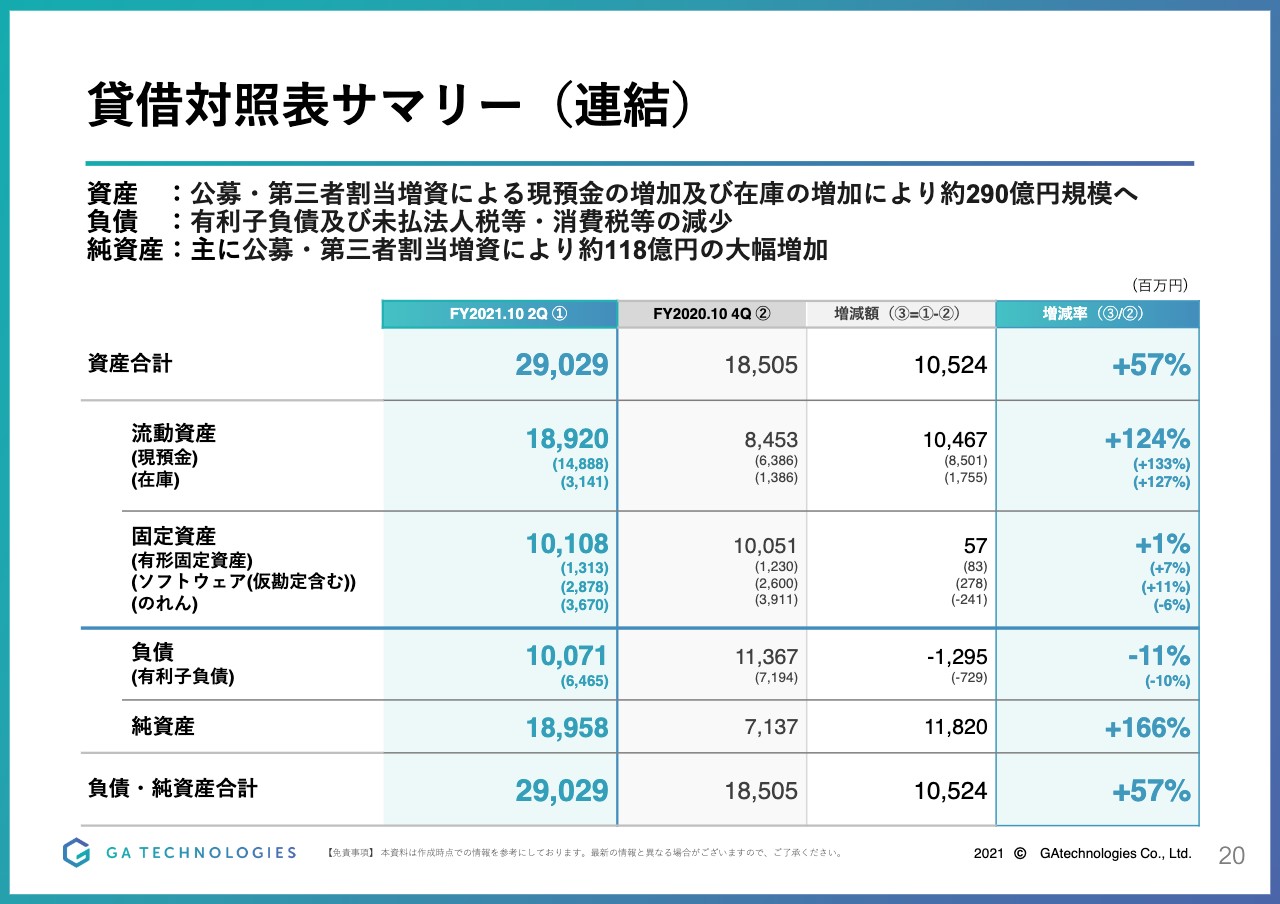

貸借対照表サマリー(連結)

貸借対照表はご覧のとおりになります。

RENOSY マーケットプレイス事業概要①

RENOSY マーケットプレイス事業について詳細をお話しします。まず、RENOSY マーケットプレイス事業の概要です。「RENOSY」のミッションは、スライド上部に記載の「住まい探しと資産運用を、もっとカンタンに。」になります。

なぜ、不動産事業がオンライン化してこなかったのかについてお話しします。テクノロジーが発達して20年経ちますが、未だにオンラインで不動産取引が完結することはありません。しかし、それにはさまざまな要因があります。

「不動産は高額だ」「オペレーションが煩雑だ」「自社にエンジニアがいない」「知見のあるエンジニアもいない」といったことです。このようなさまざまな問題・課題があったことによって、簡単に住まい探しや資産運用の取引をする世界観を達成することができていませんでした。

そこで我々は、創業から「住まい探しと資産運用を、もっとカンタンに。」と考えてきました。「もっとカンタンに」というのは、テクノロジーを活用することによって、いかに手軽に不動産取引を実現するかということです。これを追求してきた結果、月間で約5,000名近くの会員が増加しています。

ここでポイントがあります。この5,000名は属性がわからない5,000名ではなく、ファイナンスが活用できるようなビジネスマンの会員になります。会員もトータルで約20万人まで拡大してきています。

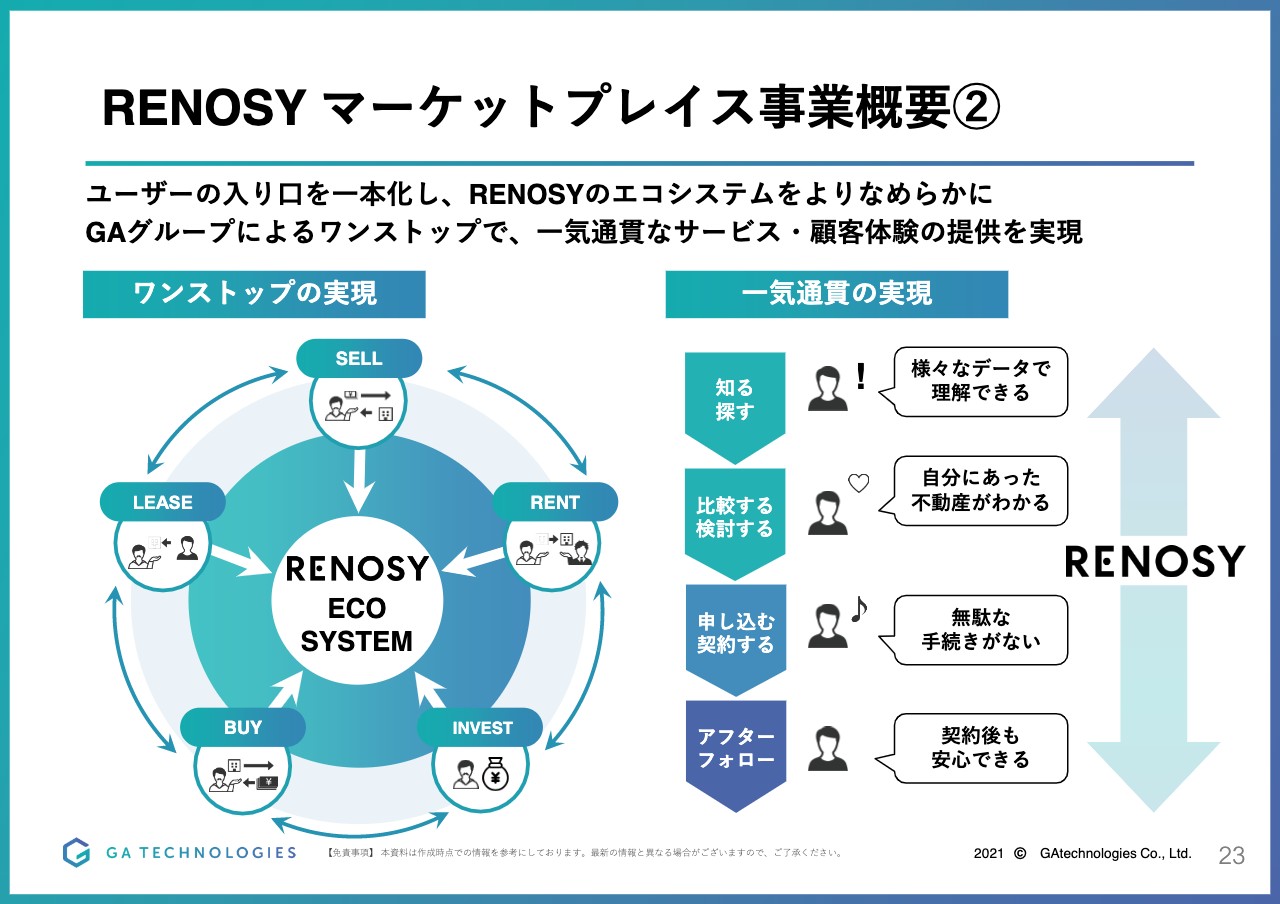

RENOSY マーケットプレイス事業概要②

RENOSY マーケットプレイス事業の概要の2つ目は、「ワンストップの実現」です。スライド左側に記載のとおり、不動産は家を売却したり、借りたり、投資したりします。そして、買った物件を貸したりもします。さまざまなオペレーションが生まれているわけです。

従来の不動産事業者はそこが分業制になっていました。しかし、我々はそれをワンストップですべて実現します。したがって、RENOSYに来ていただければ、不動産のありとあらゆることが実現できます。その結果会員も伸び、選ばれてきました。

もう1つの強みは「一気通貫の実現」です。今まで、メディアと実業の不動産会社は分業制でした。したがって、いくらメディアの使い勝手がよかったとしても、お問い合わせいただいた後は各不動産事業者に契約を任せなければいけません。

そこで我々は、メディアから実業までを一気通貫で行うことによって、顧客のユーザーエクスペリエンスの向上を目指してきました。これが我々の強みになります。

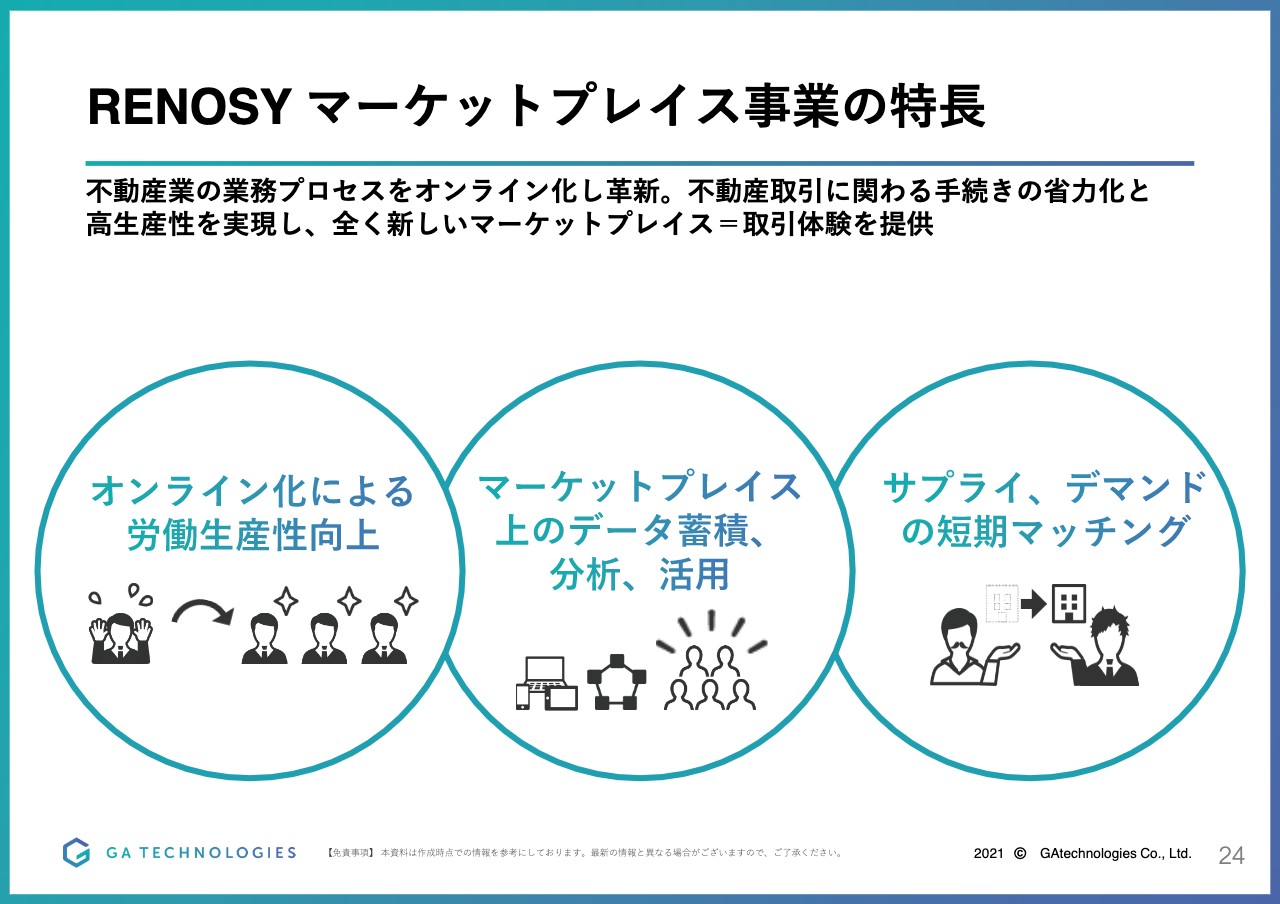

RENOSY マーケットプレイス事業の特長

マーケットプレイス事業の特長です。我々はこの3つに取り組んできました。

まず1つ目は、スライド左側の「オンライン化による労働生産性向上」です。不動産のオンライン取引は0パーセントに近いです。保険で言えば、オンライン取引は約3パーセントですが、不動産のオンライン取引はほぼゼロです。そこで、我々はほぼすべての不動産取引のオンライン化を実現するために取り組んできました。

2つ目は「マーケットプレイス上のデータ蓄積、分析、活用」、3つ目が「サプライ、デマンドの短期マッチング」です。

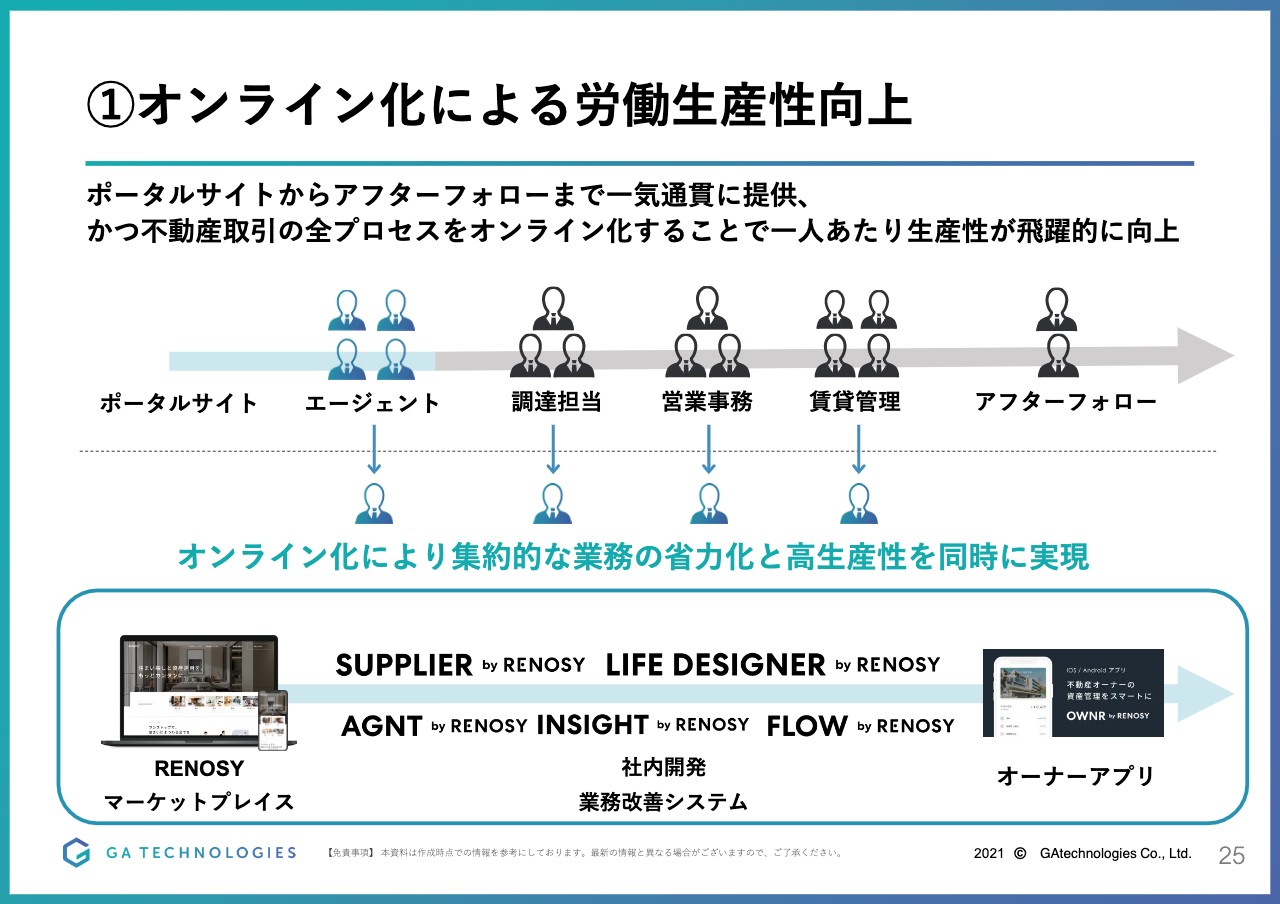

①オンライン化による労働生産性向上

1つ目の「オンライン化による労働生産性の向上」とはどのようなことかと言いますと、顧客はWebで物件を探します。20代、30代の約8割の方は、インターネットから物件の情報を仕入れます。

よって、一見オンライン化されたと思われるかもしれないのですが、不動産取引の場合は、不動産検索はオンライン化されたものの、それ以降のオペレーションがこの20年間アナログのままでした。

物件を検索した後は記載のエージェントに会い、物件を仕入れる担当者がおり、買った後の管理・アフターフォローに続きますが、ここがずっとアナログな取引でした。その結果、オンラインの取引が完結してきませんでした。

スライドの下部をご覧ください。我々はWebサイトを自社で保有し、それ以降の人が介在するオペレーションをテクノロジー化することによって、オンライン取引の世界を実現できるかどうかに取り組んできました。

不動産は必ず宅建の免許を保有している人が取引をしなければいけません。よって、ここの取引が非常にアナログになります。そのため、いかにテクノロジーによって1人あたりのARPAを上げるかどうかが重要になります。

ARPAは、1人あたりのエージェントがいかに不動産取引を、5件、10件、20件と増やすことができるかどうかを測る指標です。テクノロジーを活用しなければ1人あたりの生産性は上がりません。我々はそこに取り組んできました。

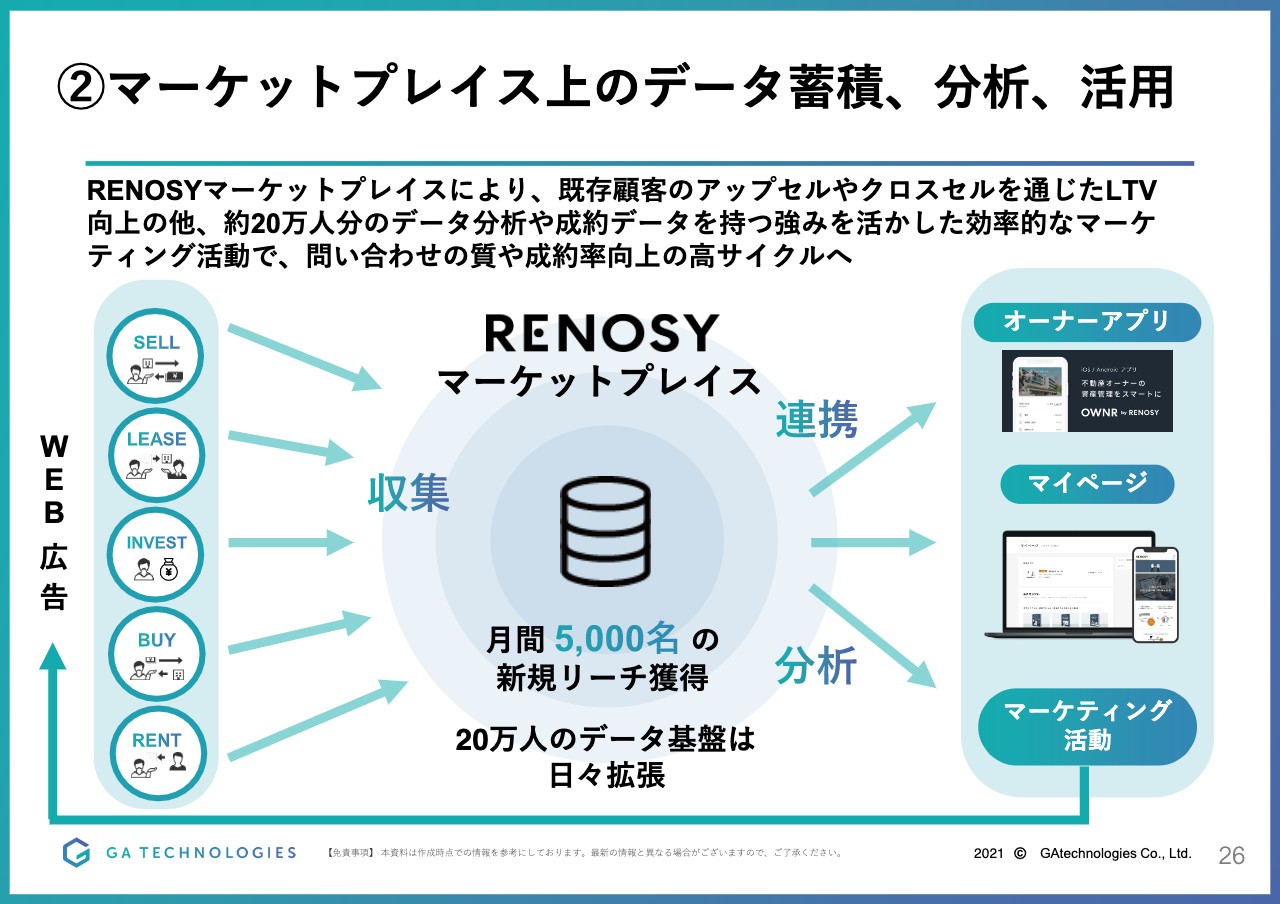

②マーケットプレイス上のデータ蓄積、分析、活用

2つ目の「マーケットプレイス上のデータ蓄積、分析、活用」です。我々は約20万人分、月間5,000名の取引データを扱っています。ここの最大の強みの1つは、この約20万人分の属性データがわかっていることです。

属性データとは何かと言いますと、家族の状況ならびに資産状況、年収などの深いデータです。そして、我々は一気通貫で事業を行っていますので、ラストワンマイルの成約データも取得できています。

この20万人のデータを活用することによって、さらなる効率的なマーケティングに活用することができますし、さまざまなビジネスにつながるのが2つ目の強みになります。

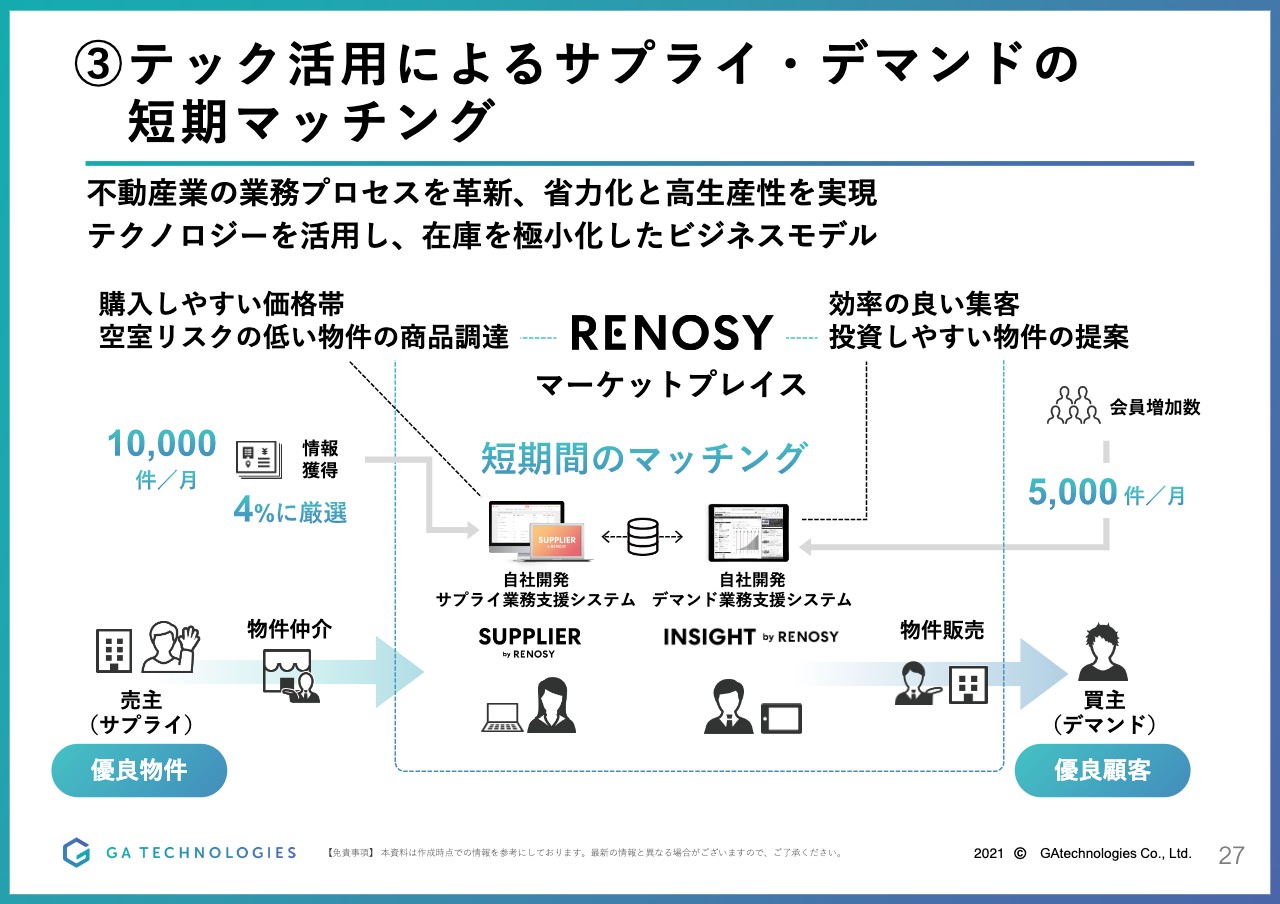

③テック活用によるサプライ・デマンドの短期マッチング

3つ目は「テック活用によるサプライ・デマンドの短期マッチング」です。これが我々の3つ目の強みになります。スライドにあるように、月間約5,000件ほどの会員と物件を効率的に獲得しています。そして、買い手ならびに売り手をテクノロジーで効率的にマッチングしています。

RENOSYマーケットプレイス事業の競争優位性

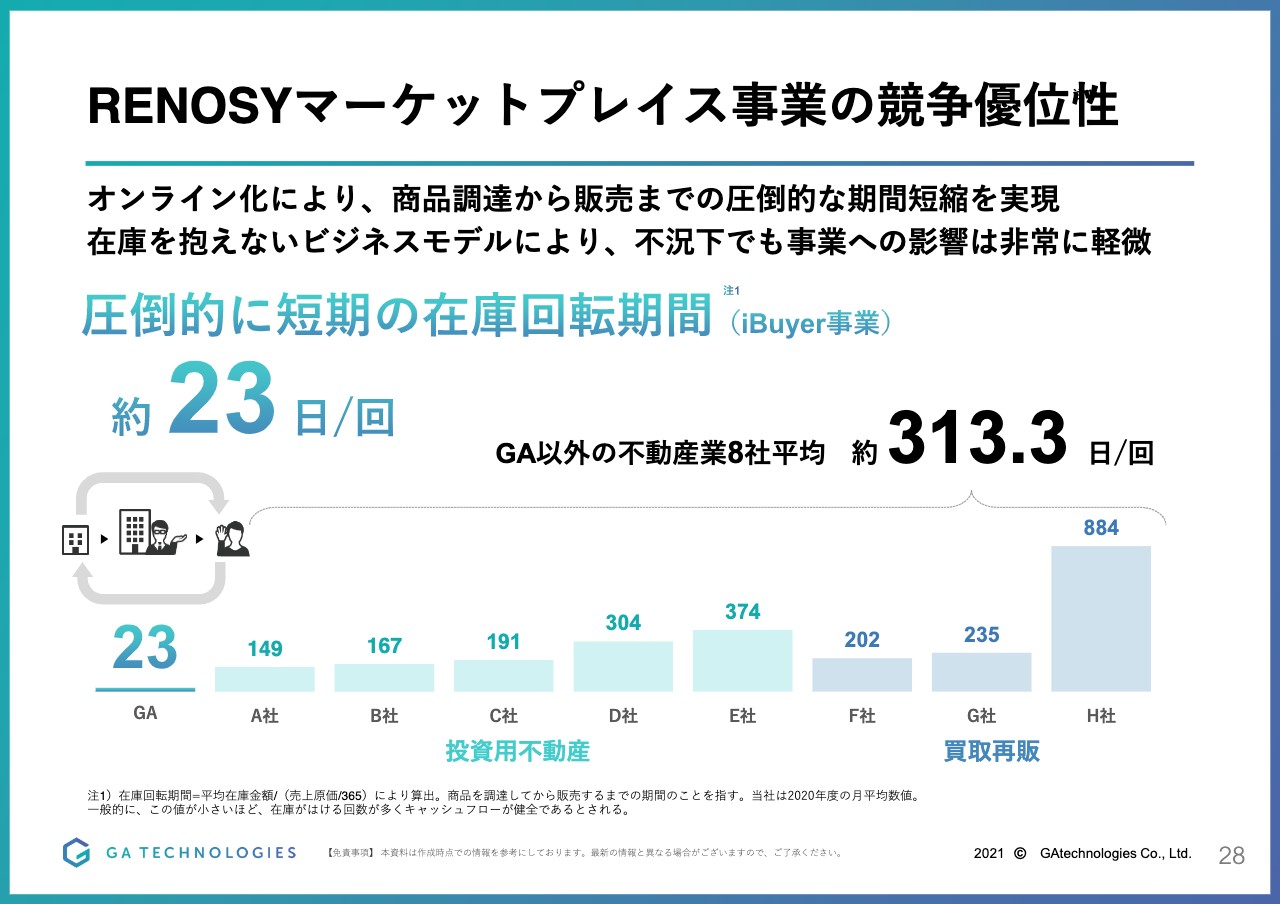

この3つの強みがあることによって、結果的に数値としてどのようなプラスが出ているかと言いますと、圧倒的に短期の在庫回転期間を達成しています。他社平均であれば約313日かかるところを、弊社は23日となっており、圧倒的な財務効率性を誇っています。

では、なぜ圧倒的な財務効率性を誇っているかと言いますと、先ほどお伝えしたオンライン不動産取引、データを活用した効率的なマッチングによるためです。「RENOSY」のマーケットプレイスに物件を預けたり、「RENOSY」のマーケットプレイスに来ていただけたりすれば、平均23日でマッチングが成立します。

ここでマッチングされるのは低単価の商品ではありません。高額な、何千万円という商品が23日でマッチングされます。我々が2013年から不動産DXに取り組んだことによって、これだけの圧倒的な財務効率性を実現することができています。

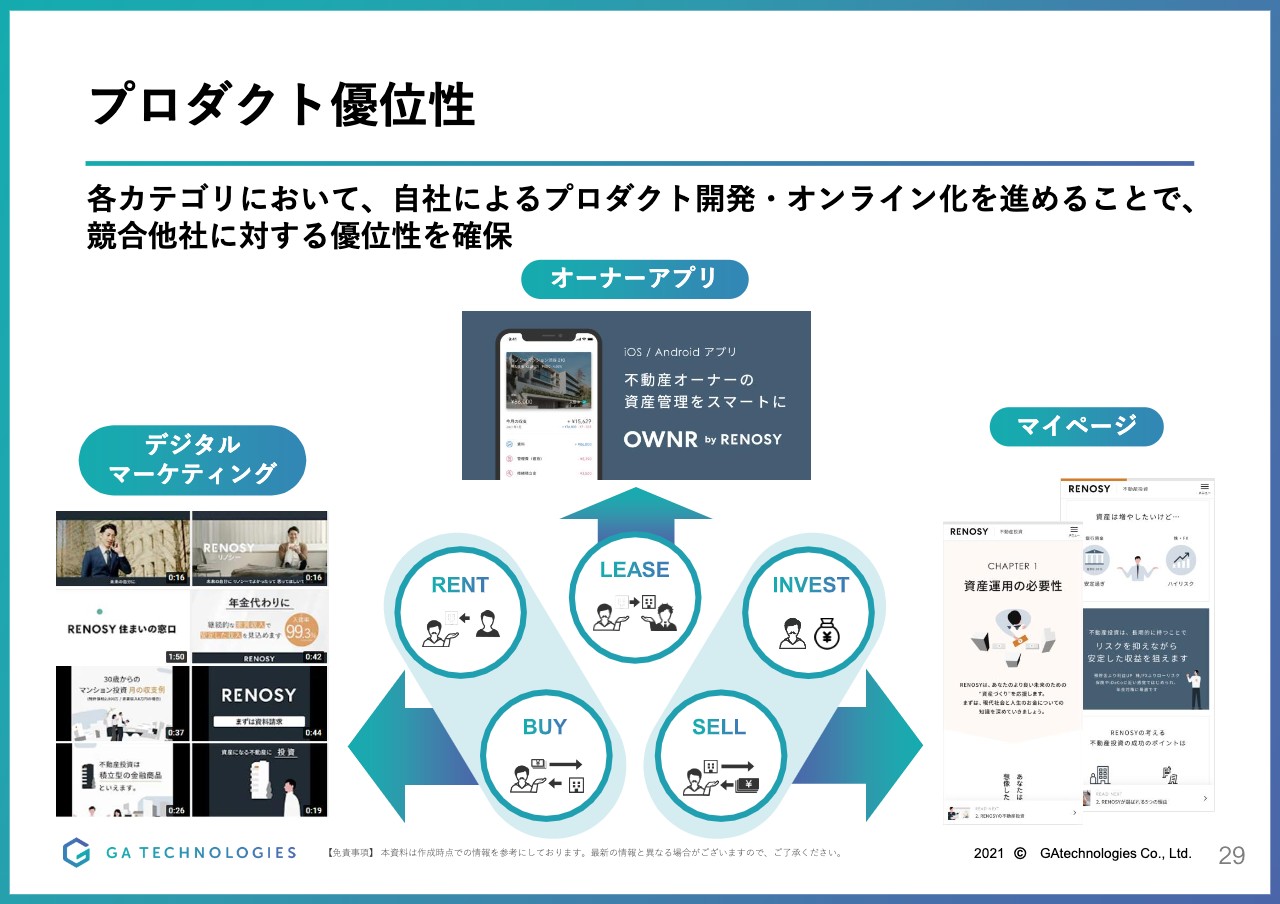

プロダクト優位性

プロダクトの優位性についてもご説明します。我々の「RENOSY」に顧客が集まる理由は、アプリを活用していること、「RENOSY」にマイページがあること、そして、インハウスでのデジタルマーケティングにあります。それぞれご説明します。

プロダクト優位性①オーナーアプリ

まず1つ目はオーナーアプリについてです。今まで、所有した不動産は紙ならびにFAXで物件を管理・保有してきました。2,000万円、5,000万円、1億円という高額な物件を購入したにもかかわらず、自分がどの物件を買い、どのような状況になっているかが常に可視化されていない状況だったわけです。

1億円の物件にもかかわらず、自分の所有不動産がA4の紙でしか管理されていなかった状況を、我々はスマホ上で常に管理・把握できるようにしました。

スライドの左側を見ていただくと、自分自身の管理費・積立金の状況、ローンの返済情報などをスマートフォン1台で見える化しています。今まで不動産業界にはこのようなプロダクトはありませんでした。

プロダクト優位性②マイページ

2つ目はマイページです。マイページとは、自身の物件を登録していただくと、AIにより売却額ならびに推定賃料がダブルで査定可能になるものです。今まで、「物件を売却しよう」「自分の住まいの物件を貸そう」と思った時は、チラシでしか保有している物件の相場を把握することができませんでした。今までは「売りたい」と思ったタイミングで電話しなければいけなかったのです。

しかし、自身の物件をマイページに登録していくことによって、常に自分の物件の情報が手に取るようにわかるというのが、2つ目のプロダクトの優位性です。

プロダクト優位性③デジタルマーケティング

3つ目は、デジタルマーケティングです。我々はインハウスのマーケティングチームを抱えています。よって、基本的に広告の運用ならびに認知度獲得に関しては、すべて自社で行っています。そして、我々は一気通貫によって成約データを保有していますので、効率的なマーケティングを実現することができています。

このような3つの強みがあり、「RENOSY」の会員も短期間で20万人を獲得するところまで至っています。

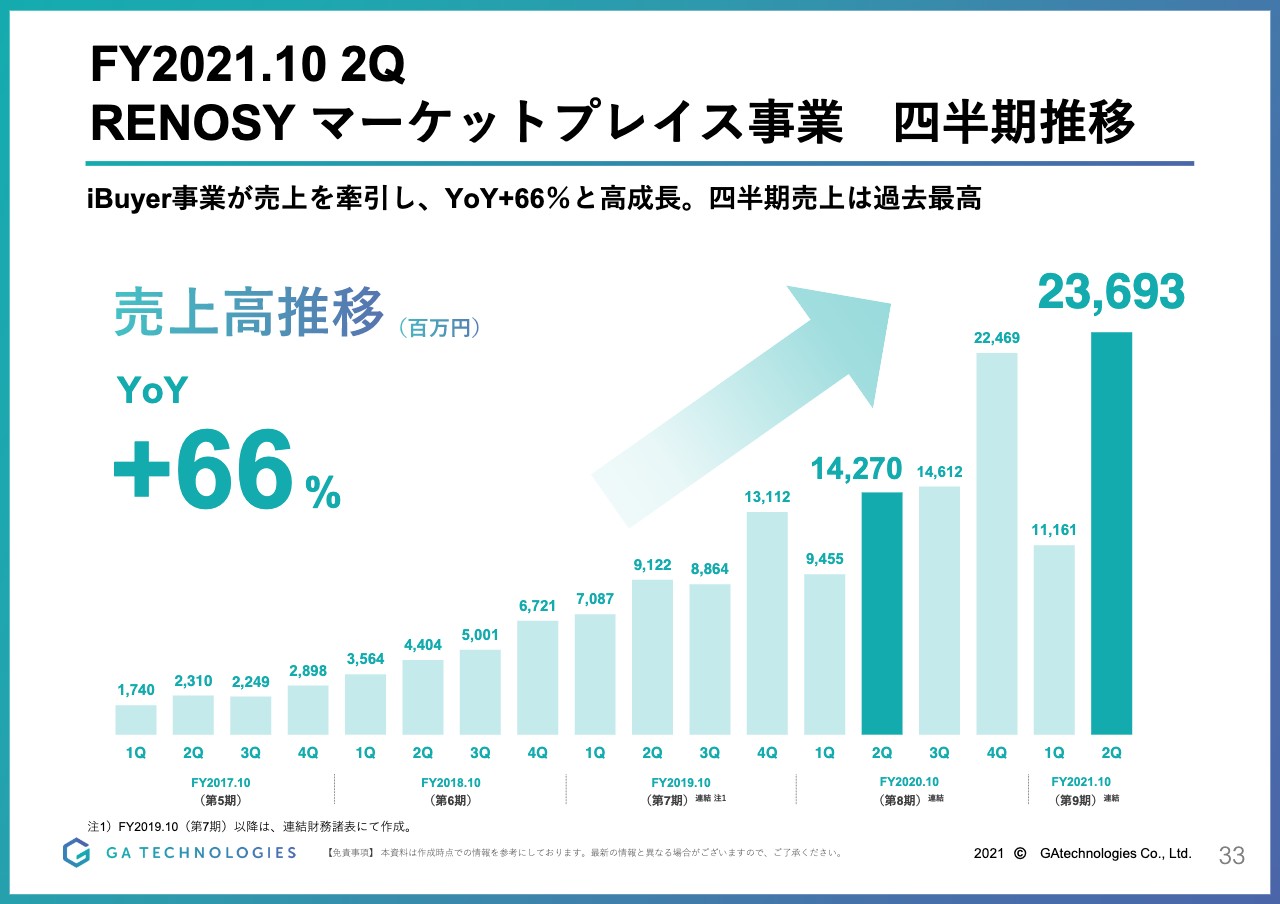

FY2021.10 2Q RENOSY マーケットプレイス事業 四半期推移

その結果、売上高はYoYで約66パーセントと順調に伸びています。

RENOSY マーケットプレイス事業の重要な指標

マーケットプレイス事業が伸びるためには、まず、スライド左側の「RENOSY」の会員数を伸ばさなければなりません。そして、セールスの人員を拡大し、1人当たりのエージェントのARPAを上げていくことが重要なKPIになっていきます。

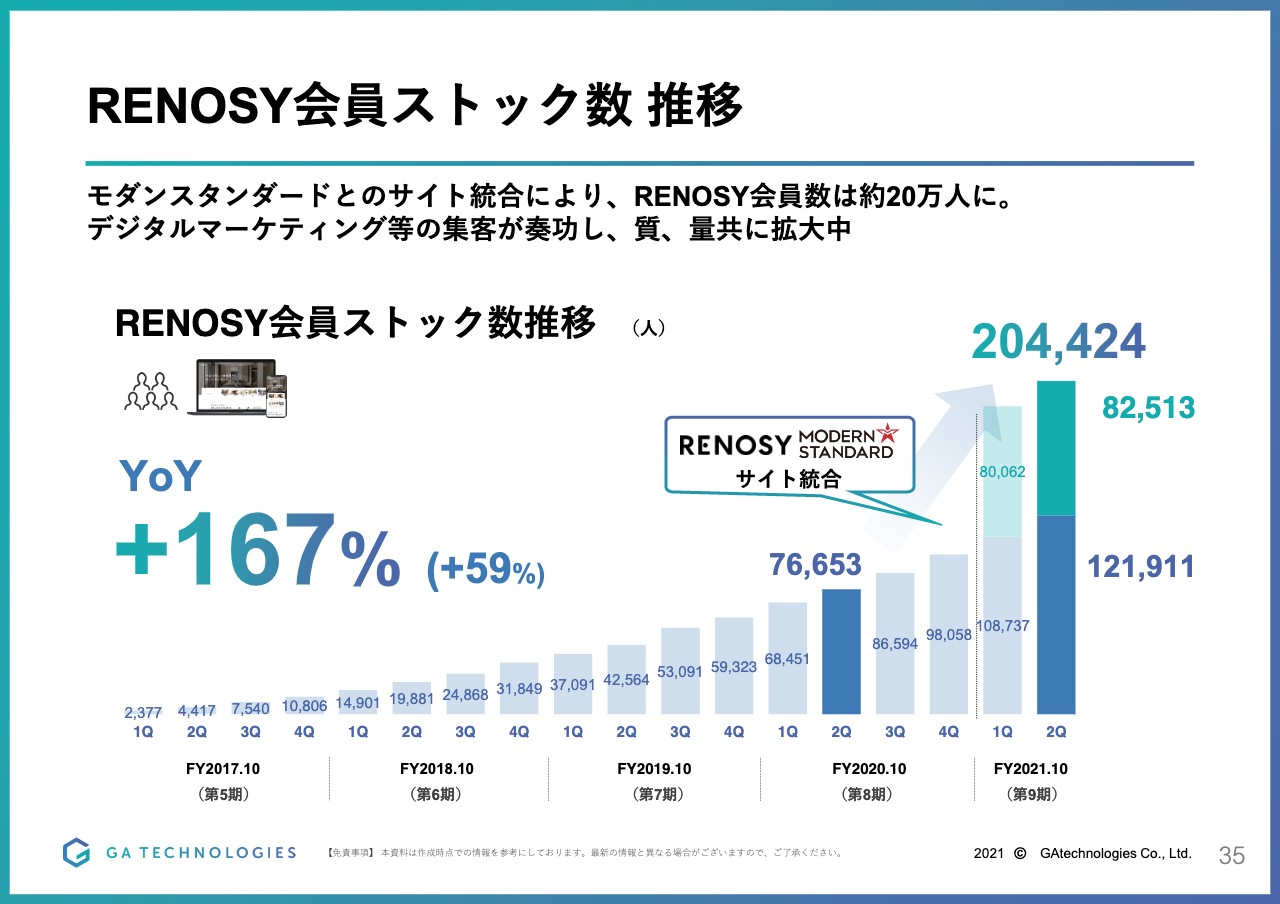

RENOSY会員ストック数 推移

会員数は前年比で約167パーセントとなっています。昨年、「RENOSY」のサイトと「MODERN STANDARD」のサイトを統合したことにより、会員数が一気に伸びています。

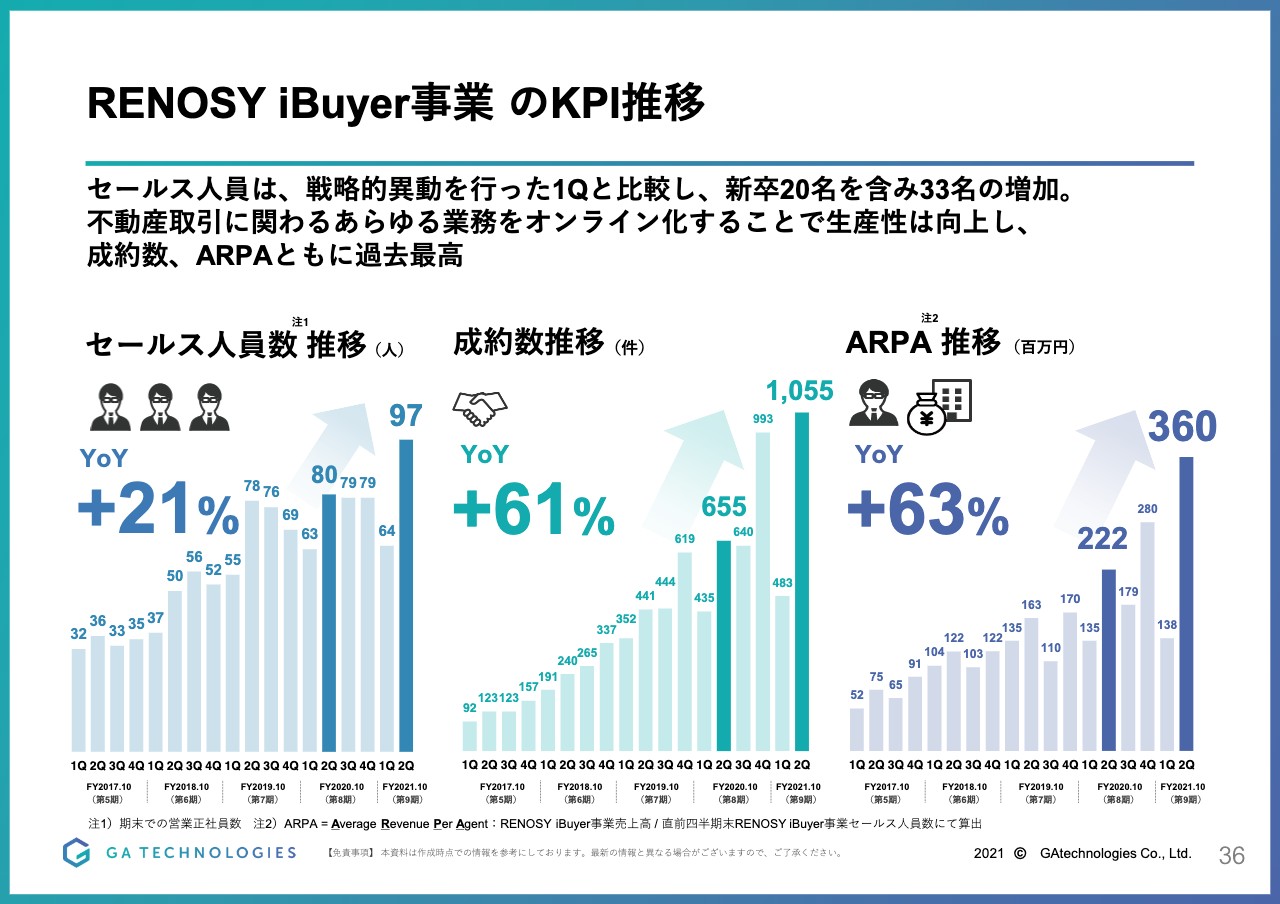

RENOSY iBuyer事業のKPI推移

その結果、人員に関しても前年比で約21パーセントとなっています。成約数は61パーセント、ARPAも63パーセントまでアップしています。これも、すべてはオンラインの不動産取引を目指し、そこに対してさまざまな取り組みをしている結果です。

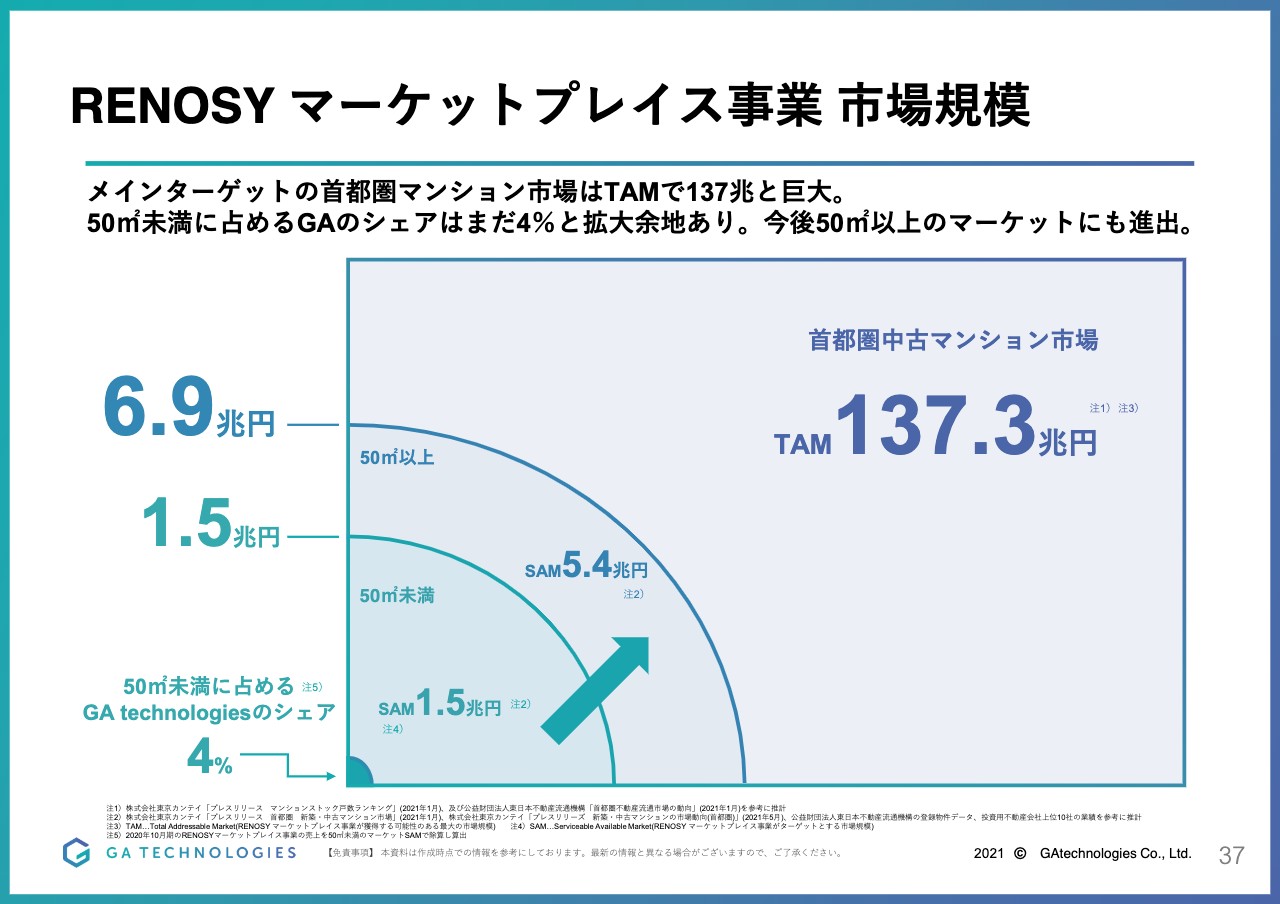

RENOSY マーケットプレイス事業 市場規模

マーケットの規模に関しても、我々はまだまだです。取得しているのは4パーセントになります。この4パーセントを短期間で取得できたのは、不動産のオンライン取引に取り組み続けてきたからです。すべての産業がオンライン取引に移っていますので、オンライン取引を創業から行ってきた結果、我々がこのマーケットを取っています。

今後も、アナログな不動産取引をデジタル化することによって、1.5兆円、6.9兆円のマーケット、そしてより大きな137兆のTAMを取りにいきます。

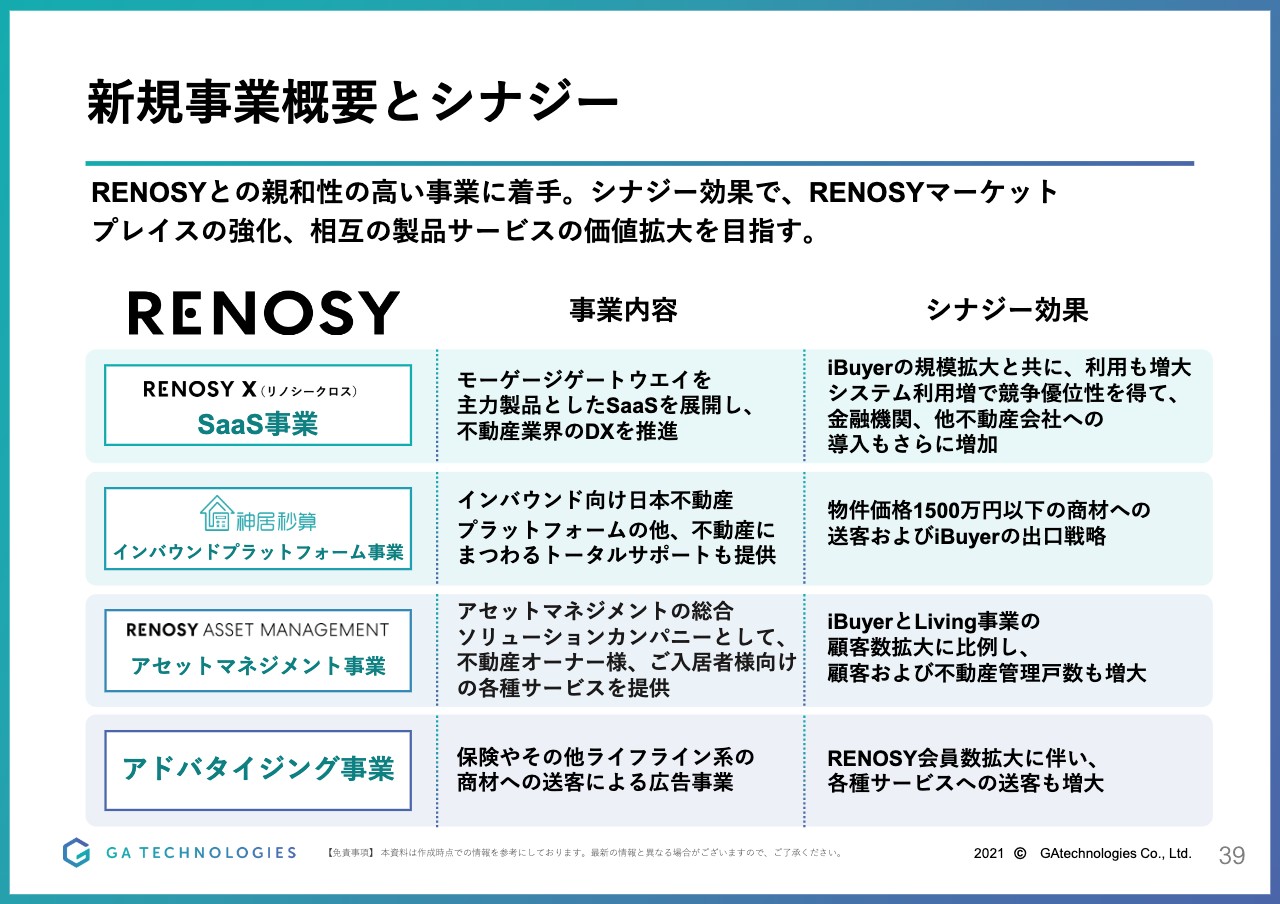

新規事業概要とシナジー

新規事業について、我々の考え方をお伝えします。「RENOSY」の、23日で売りと買いのマッチングが実現しているマーケットプレイスを活用し、それに携わる新規事業を行ってきました。

その中でも、特に我々が力を入れている部分は、まずM&Aしたインバウンドプラットフォーム事業の「神居秒算」そして、アドバタイジング事業です。

インバウンド事業に関しては、新型コロナウイルスの影響で不動産取引自体が伸びているわけではありません。しかし、新型コロナウイルスが明けることによって、確実にインバウンド消費は復活すると思っています。この期間に、いかにプロダクトの優位性を磨くことができるかどうかです。

インバウンドプラットフォーム事業の「神居秒算」は、もともとメディアの運営がベースでした。「RENOSY」と一緒になることによって、今後はメディアの運営だけではなく、「RENOSY」が行っていた一気通貫の顧客のサポートも行っていきます。そのような準備をしていることによって、RENOSY事業とともに、インバウンドプラットフォーム事業も伸びていくと考えています。

また、アドバタイジング事業には、20万人という高属性の会員の方がいます。この会員の方に対して、いかに高収益なビジネスモデルを作っていけるかどうかが重要です。そして、この分野に関しては、ほとんど人手をかけずに高収益なモデルを実現できますので、ここも伸びる事業の1つだと考えています。

RENOSY事業では、自社がファーストパーティとなり、不動産取引をシェア4パーセントから10パーセント、20パーセントまで一気に拡大します。その拡大するプロセスの中で、さらなる会員が獲得できます。

その会員の方に対して、粗利率が高い広告ビジネスを実現していくのが、RENOSY プラットフォーム事業の構想になります。

次に、DX事業についてご説明します。

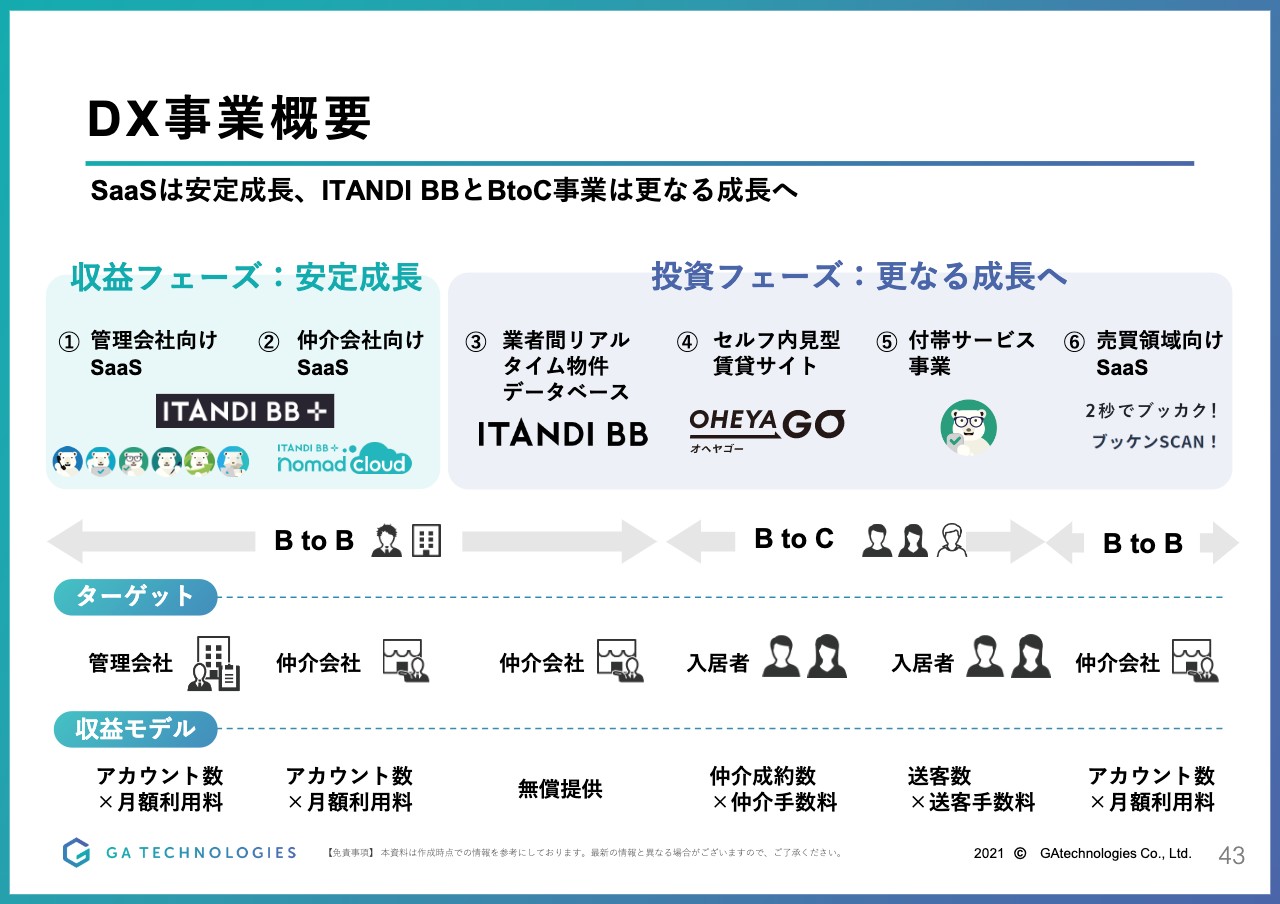

DX事業概要

野口真平氏(以下、野口):DX事業については、野口よりご説明します。まず、DX事業の概要に関してですが、大きく収益フェーズの事業と投資フェーズの事業があります。

収益フェーズの事業に関しては、管理会社向けのSaaSと仲介会社向けのSaaSの双方を総称して「ITANDI BB +」という事業の名称で展開しています。これらの事業に関しては、管理会社と仲介会社の双方の顧客から、月額利用料をストックでいただく、いわゆるストックビジネスとなっています。

投資フェーズの事業に関しては、大きく4つのジャンルがあります。業者間リアルタイム物件データベースの「ITANDI BB」、セルフ内見型賃貸サイトの「OHEYAGO」、付帯サービス事業、売買領域向けのSaaS「2秒でブッカク!」と「ブッケンSCAN!」の事業です。

最後の事業に関しては、本日発表しましたが、6月1日付けで「RENOSY X」よりイタンジ株式会社に事業移管を受け、今後、DX事業として売買領域も含めてSaaS事業を展開していきたいと考えています。

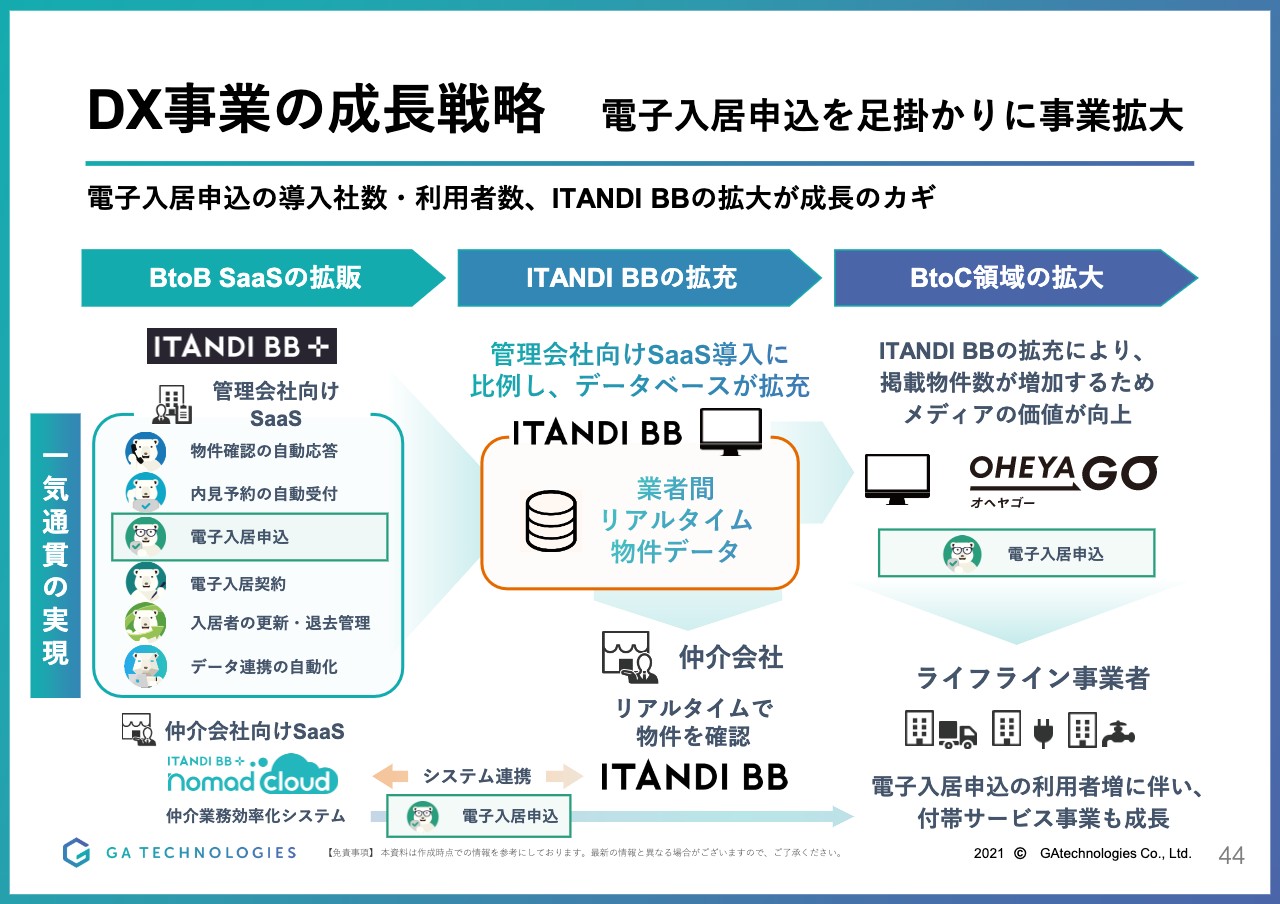

DX事業の成長戦略 電子入居申込を足掛かりに事業拡大

DX事業の成長戦略に関してご説明します。リアルタイムの物件データベースの拡充が、全体の事業の成長ドライバーとなっていきます。このリアルタイムの物件データベースをどのように伸ばしていくのかと言いますと、BtoBのSaaSの事業の拡販となります。

「ITANDI BB +」をはじめとした管理会社向けのSaaS、特に電子入居申込のサービスである「申込受付くん」のサービス拡販を通じて、管理会社よりリアルタイムな物件データベースを、業者間サイトである「ITANDI BB」にご掲載いただいています。

こちらの「ITANDI BB」のサイトは、仲介業者のみが閲覧できるサイトとなっていますが、物件データベースが増えていきますと、利用する仲介会社が増え、サイトとしての価値が上がるようなネットワーク性を持った業者間サイトとなっています。

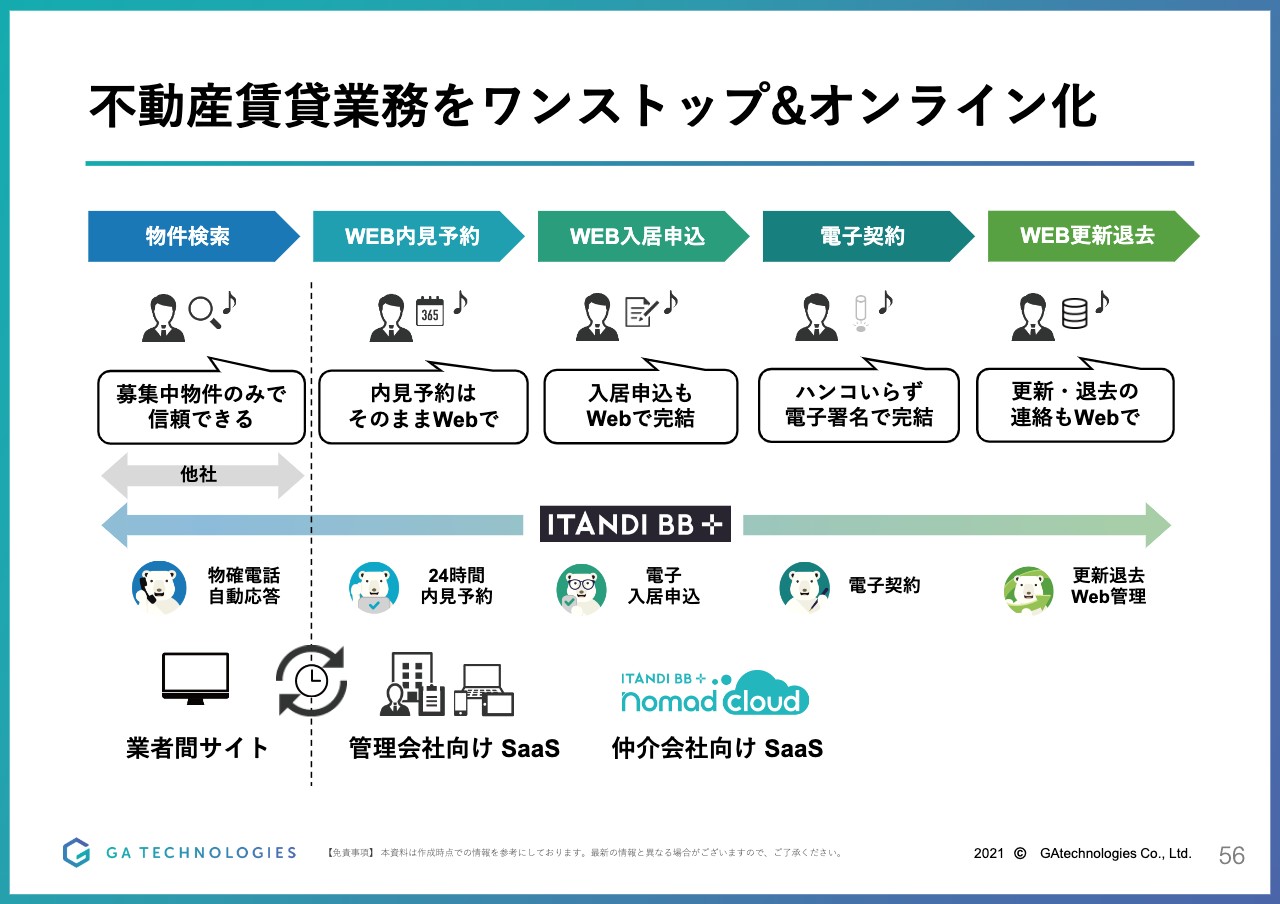

こちらの集まった物件データベースを消費者向けのサービスである「OHEYAGO」へと展開します。また、付帯事業、ライフラインの事業会社にも展開し、「nomad cloud」の物件データベースとしても使っていきます。

すなわち、リアルタイムな物件データベースを拡充していくことが、DX事業全体の成長の底上げとなっていきます。

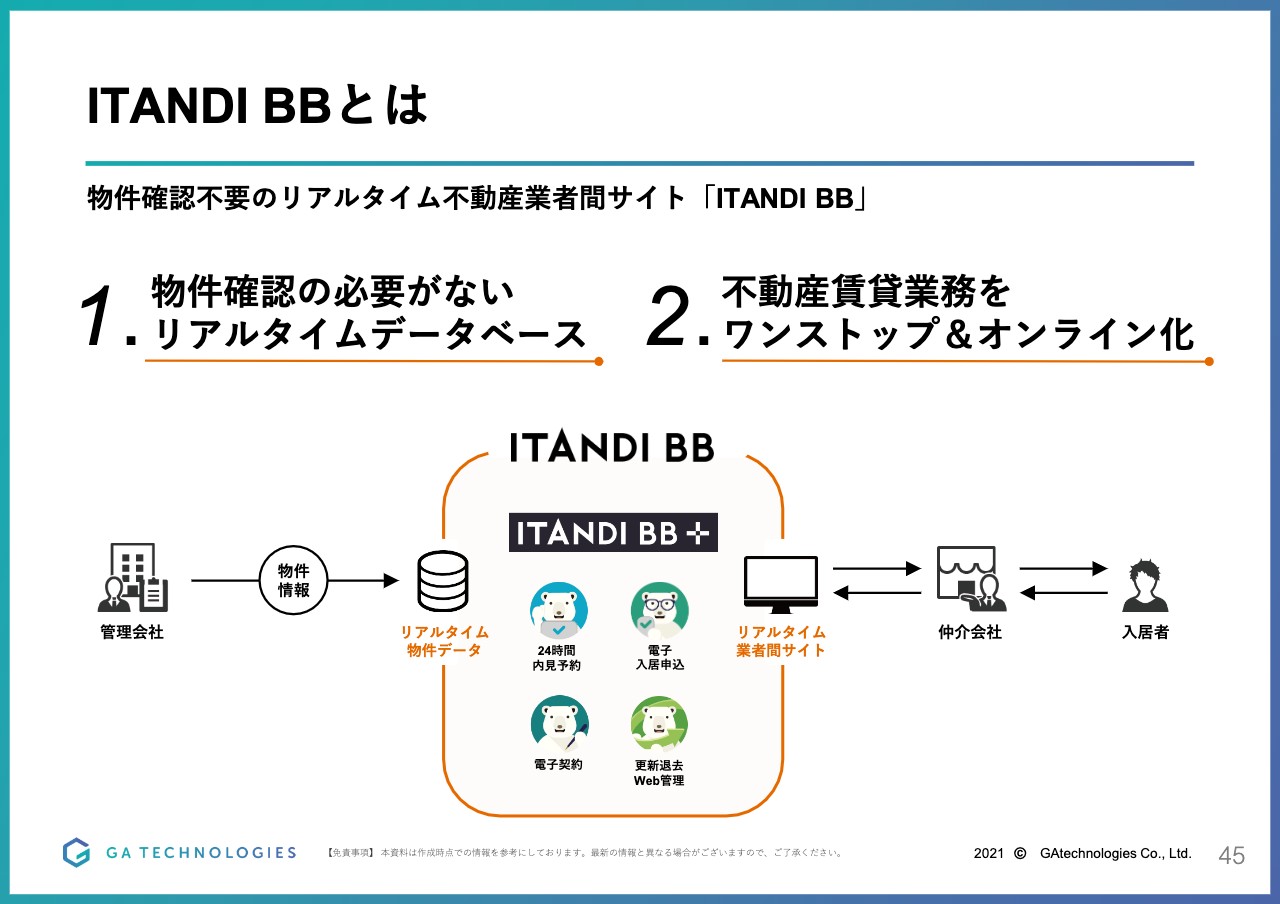

ITANDI BBとは

この「ITANDI BB」というサイトに関して、補足のご説明をします。このサービスは、管理会社の物件情報を掲載しています。この物件データベースを仲介会社が閲覧し、入居希望者にこの物件データベースの情報を提供し、接客をしていきます。

このサイト自体が物件データベースで構築されておりますので、ここのサイトに掲載されているデータ数を伸ばしていくという戦略自体がイタンジ全体の戦略として重要な位置付けとなっていきます。

では、なぜ「ITANDI BB」が市場から評価されているのかというと、まず、物件確認の必要がなく、リアルタイムでの正確な情報によって構成されているため、管理会社、仲介会社双方にとって物件確認をする手間が必要ないということがあります。

また、賃貸業務をワンストップでオンライン化できます。例えば、内見予約の際にもFAXを送ったりする必要性がなく、オンライン上で予約ができます。申し込みもオンライン上ででき、その後の取引もワンストップでオンライン化できるところもご評価いただいています。

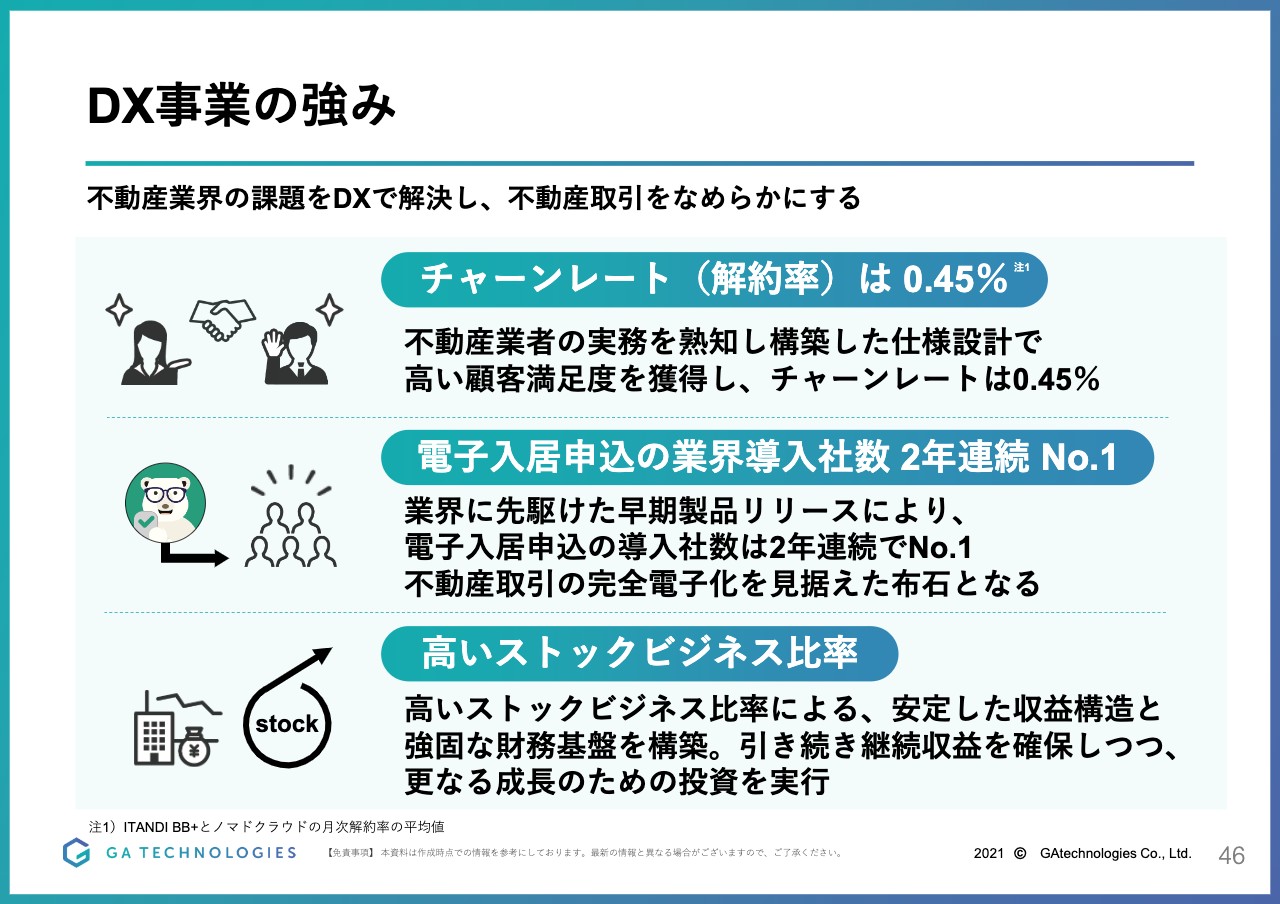

DX事業の強み

DX事業全体の強みは大きく3つあります。1つは、SaaS事業全体としてチャーンレート(解約率)が非常に低く、0.45パーセントとなっていることです。

そして、電子入居申込の「申込受付くん」が業界導入社数2年連続ナンバーワンとなっています。さらに、高いストックビジネス比率となっている点が強みとなっています。

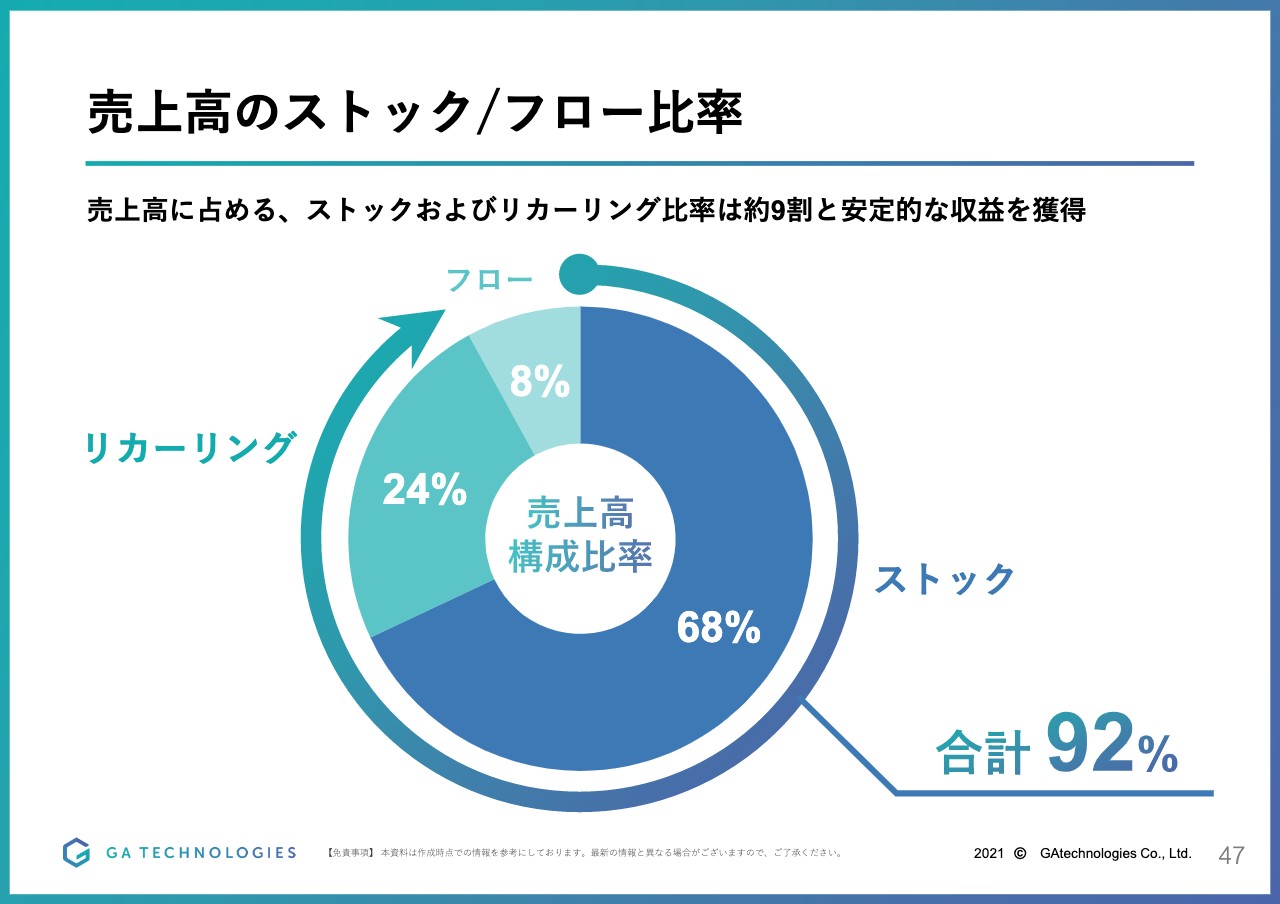

売上高のストック/フロー比率

売上高に対するストック、フローの比率に関してご説明します。ストックとリカーリングの合計で、売上に対して92パーセントの割合となっています。

ストックビジネスに関しては、SaaSで展開している基本料金となり、リカーリングストックに関しては、「申込受付くん」などで月々で発生した件数に応じて利用料をいただくような従量課金のビジネスに分類されています。双方を合計したパーセンテージが92パーセントとなっており、安定的に収益が獲得できるビジネスとなっています。

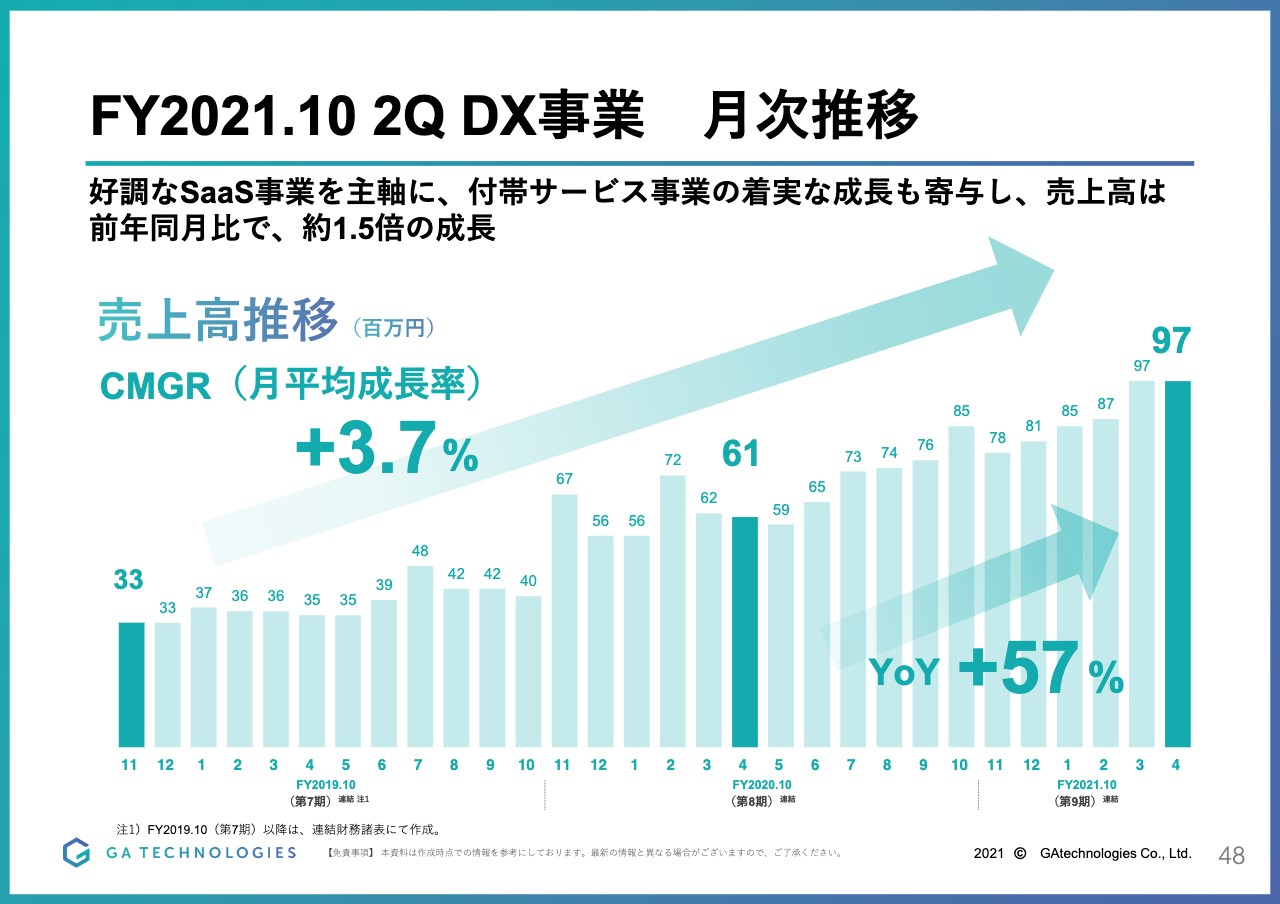

FY2021.10 2Q DX事業 月次推移

では、DX事業における売上高の推移をご説明します。直近の4月を基準値として、YoYで57パーセントの増収となっています。月平均成長率は3.7パーセントで成長しています。

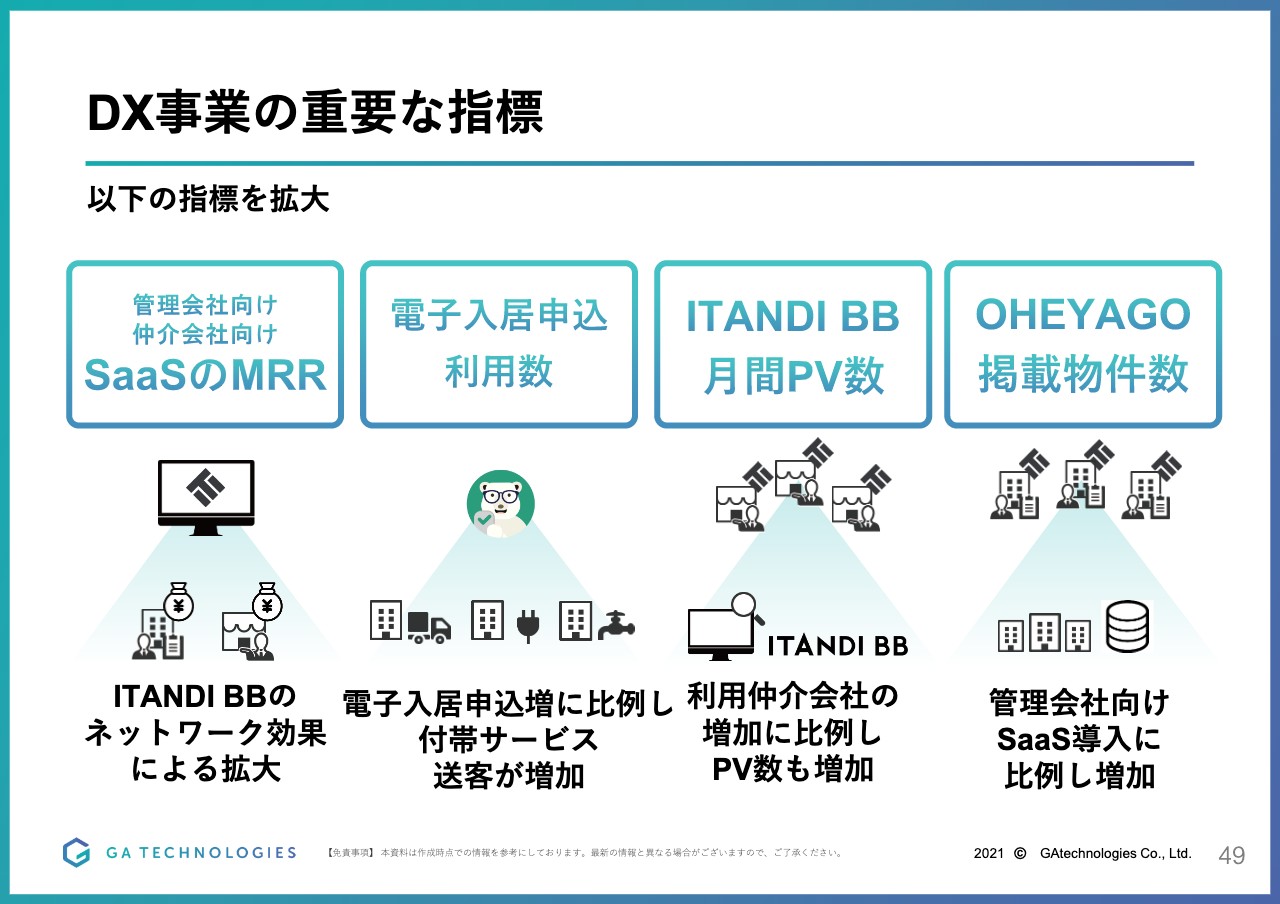

DX事業の重要な指標

DX事業の重要な指標は、SaaSのMRR、電子入居申込の利用数、「ITANDI BB」の月間PV数、「OHEYAGO」の掲載物件数の4つとなります。

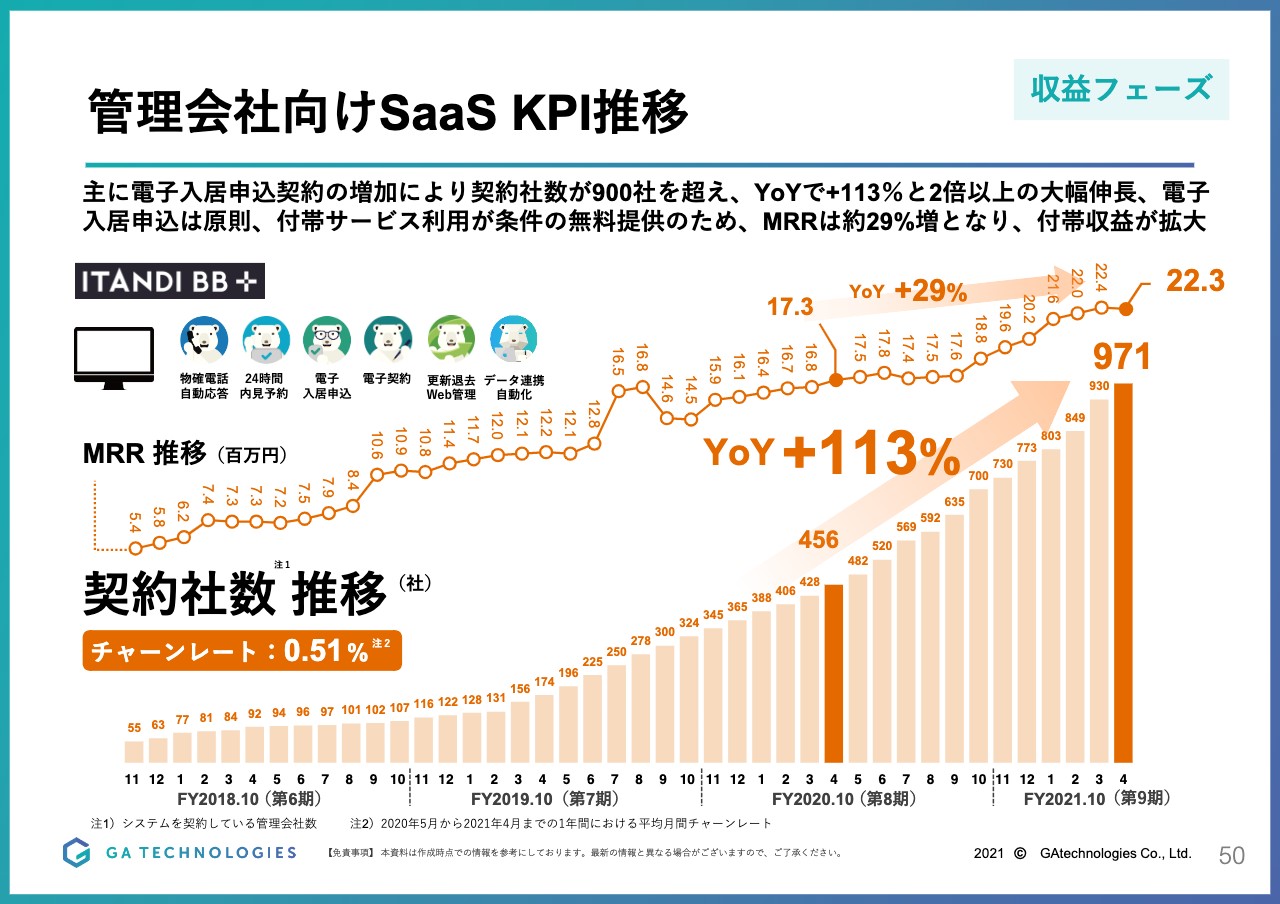

管理会社向けSaaS KPI推移

管理会社向けSaaSのKPIに関してご説明します。管理会社向けのSaaSは契約社数が900社を超えており、YoYで113パーセント増加と、2倍以上の大幅伸長となっています。また、電子入居申込に関しては、原則付帯サービスのご利用を条件として無料提供しています。

したがって、MRRの増加に関しては29パーセントの増加に留まっており、代わりに付帯収益が増加したかたちとなっています。

管理会社向けのSaaSに関しては、チャーンレートが足元で0.51パーセントと非常に低い水準で推移しており、好調と考えています。

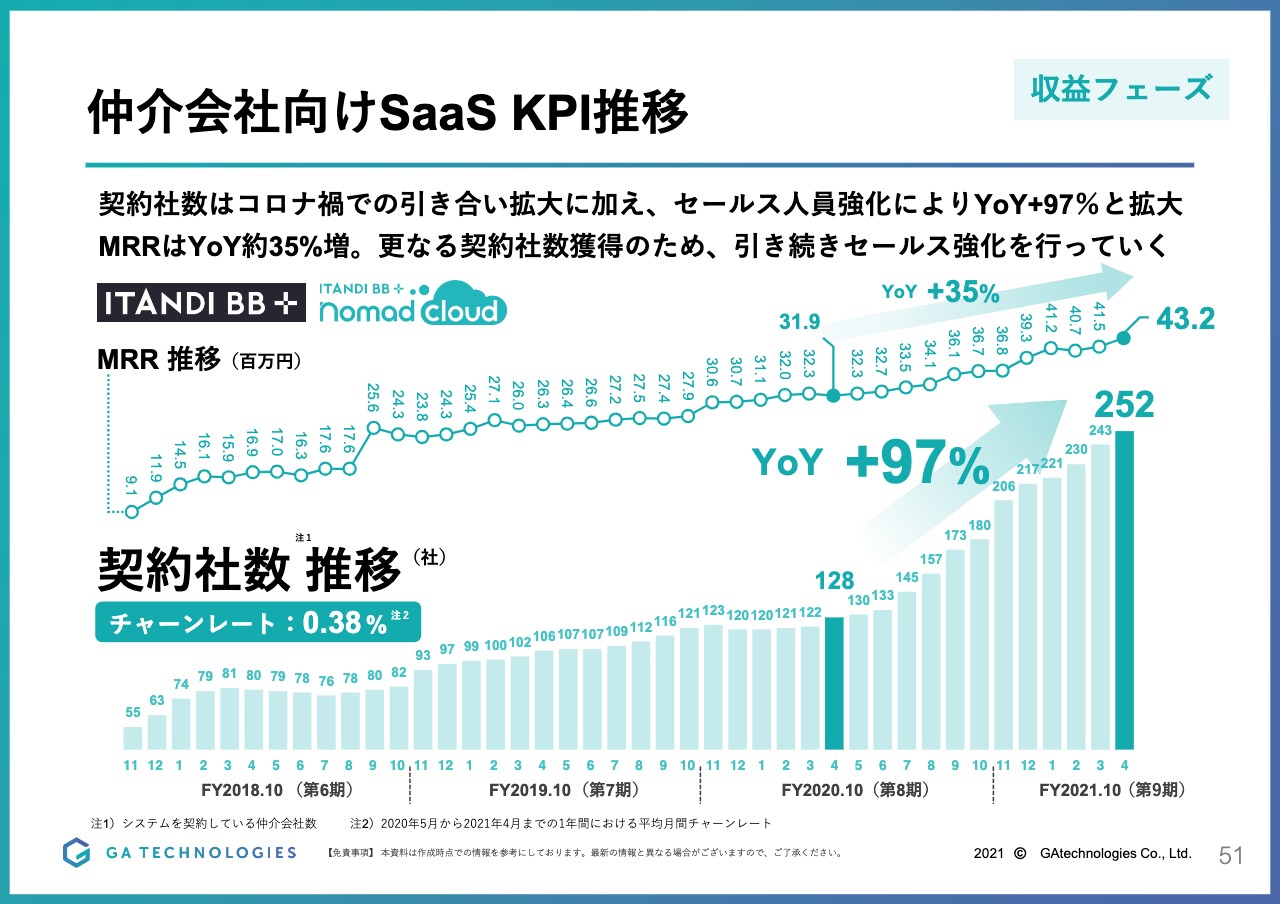

仲介会社向けSaaS KPI推移

仲介会社向けSaaSのKPIも好調に推移しています。契約社数は新型コロナウイルスの影響もあり、引き合いが増加しています。セールス人員も強化をしており、YoYで契約社数がプラス97パーセントと、約2倍となっています。

MRRに関しても、YoYで約35パーセントの増加となり、まだまだ契約社数、並びにMRRも増加できると考えています。引き続き、セールスの強化を実施していきたいと考えています。

「nomad cloud」に関しても、チャーンレートが足元で0.38パーセントと、非常に低い水準を記録しており、好調に推移していると考えています。

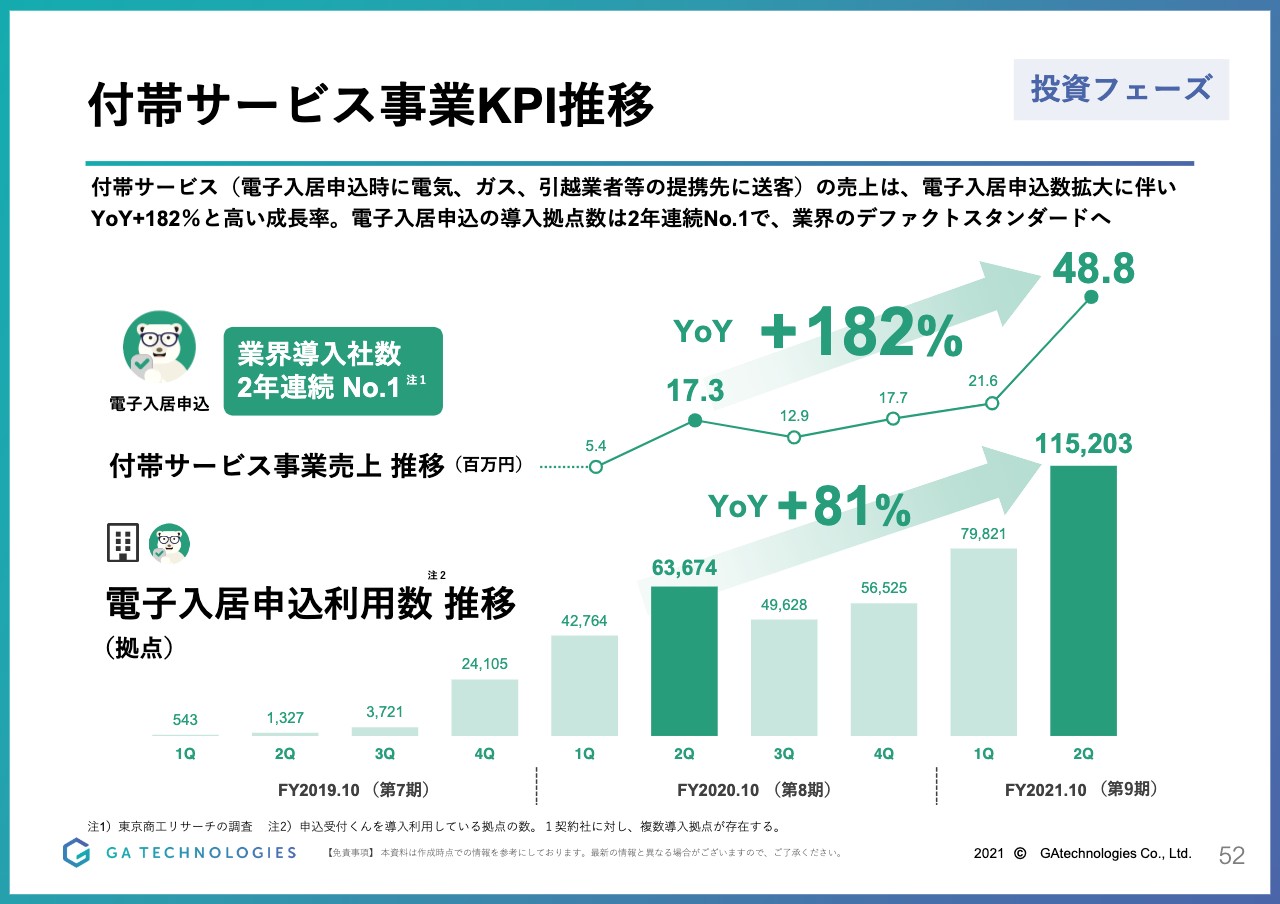

付帯サービス事業KPI推移

付帯サービス事業のKPIに関しては、電子入居申込時に発生する電気やガス、引越業者などの提携先に送客するビジネスとなっています。こちらの売上は、電子入居申込の拡大に伴い、YoYでプラス182パーセントと非常に高い成長となっています。

比較的事業を立ち上げて間もない領域となりますが、電子入居申込数の拡大に伴い、事業として成長してきました。また、電子入居申込の発生数、利用数の推移に関しても、YoYでプラス81パーセントと、こちらも好調に推移しています。

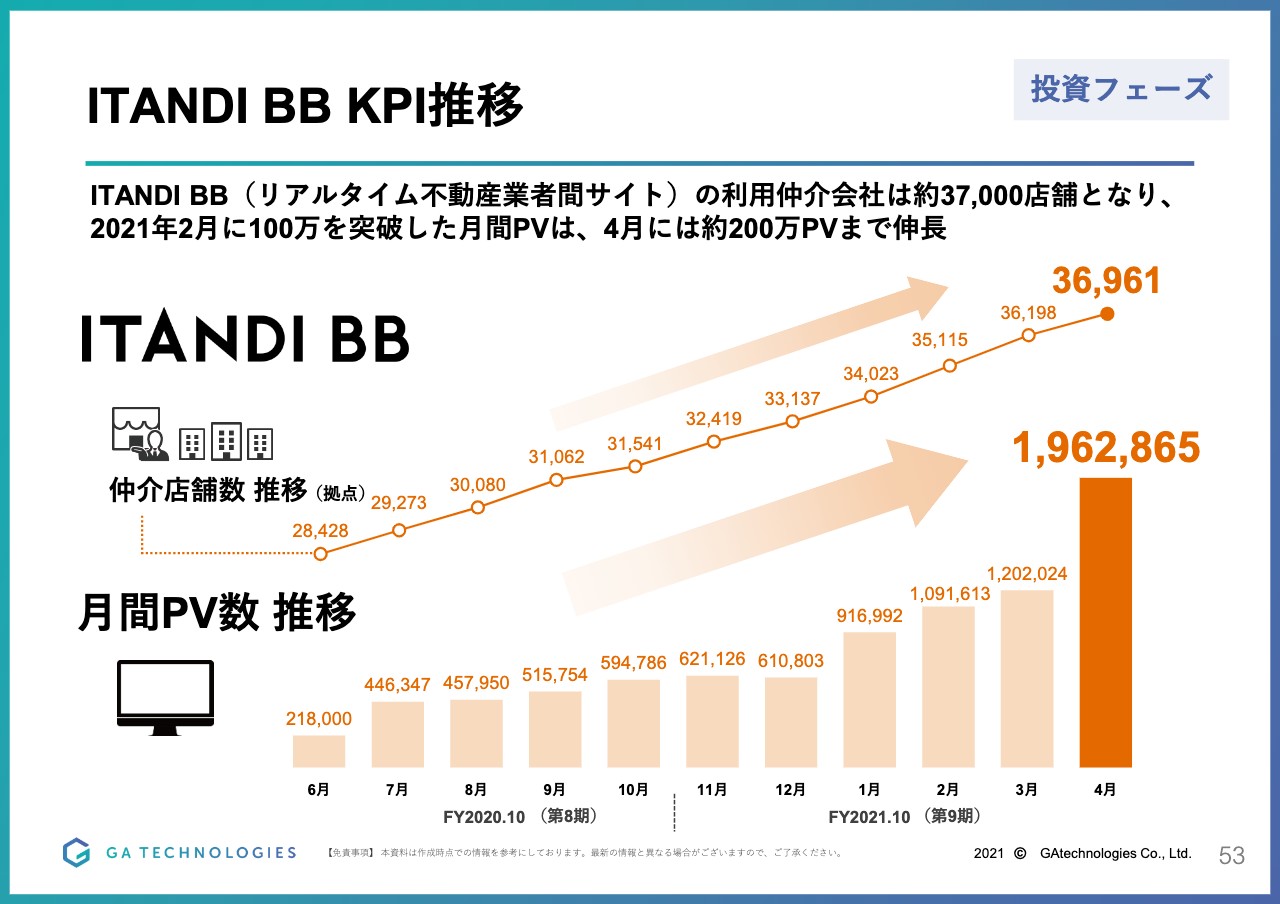

ITANDI BB KPI推移

業者間サイトである「ITANDI BB」のKPIは、利用仲介会社の登録数と月間PV数としています。4月時点で、利用仲介店舗数は3万6,000店舗を超えています。そして、2月に100万PVを突破し、さらに4月には約200万PVまで伸長しています。

急激に成長していますが、こちらは物件数の増大や電子入居申込数の増加に伴い、仲介会社から業者間サイトとしてのプラットフォームという認識が広まってきたものと考えています。

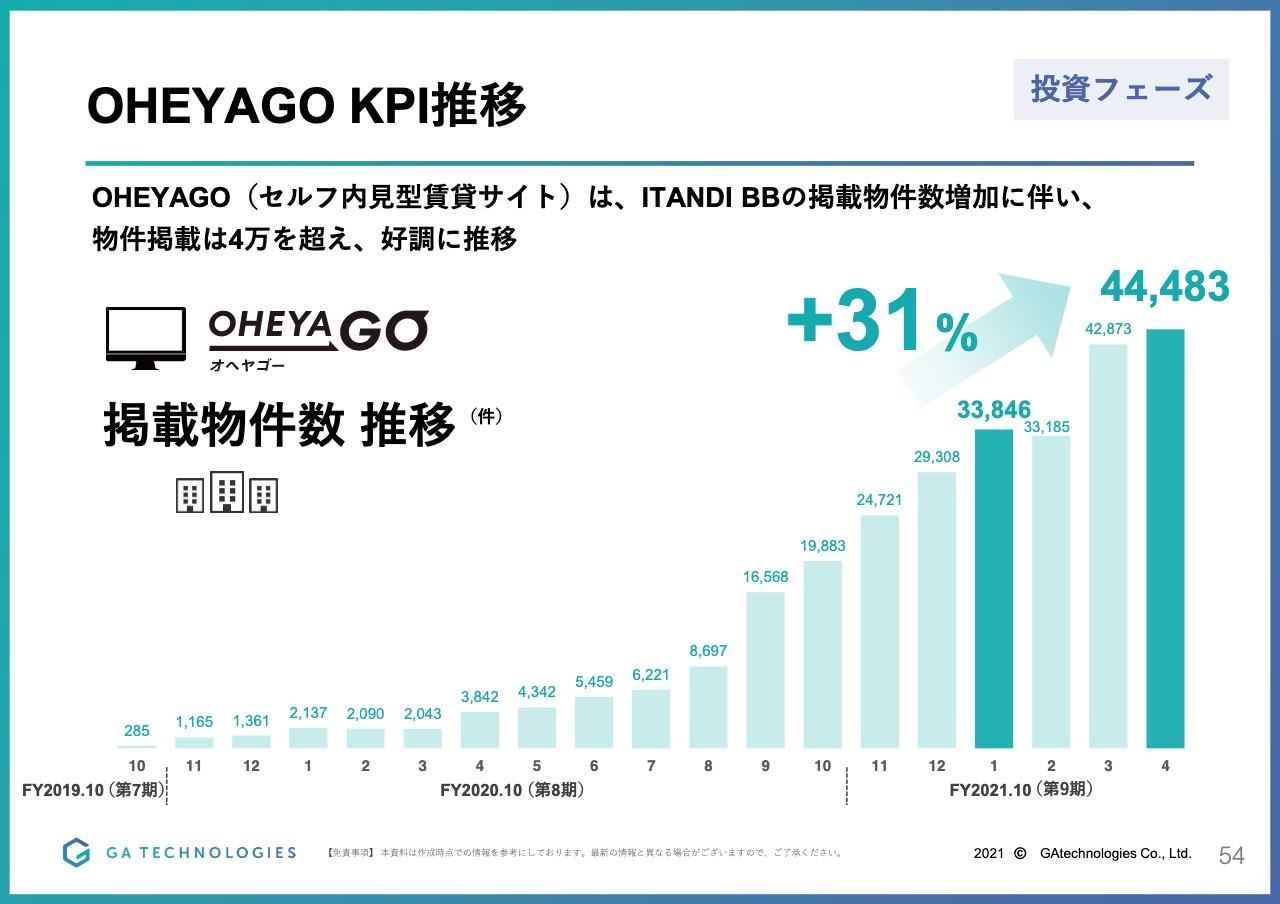

OHEYAGO KPI推移

「OHEYAGO」のKPIに関しても、掲載物件数を指標としています。こちらは掲載物件数が4万件を超え、SaaS事業の伸長に伴い、順調に推移しています。

プロダクト契約企業(一部抜粋)

これらのプロダクトの契約企業の一部抜粋です。特に、大手管理会社の利用シェアとしては、上位50社のうち約60パーセントが当社のサービスをお使いいただいています。これらの不動産業界の大手の企業は物件数の保有シェアが非常に高いため、引き続きこれらの企業と取引を増やし、物件数の拡大に努めていきたいと考えています。

不動産賃貸業務をワンストップ&オンライン化

今後、プロダクトに関しては引き続きワンストップでオンライン化を実施していきます。これまで展開してきたサービスは、いわゆる賃貸業務のリーシング業務でしたが、そこからさらに契約後・入居後のサービス、電子更新や電子退去などのサービスの機能を拡張していき、導入企業を増やしていきたいと考えています。

不動産取引のオンライン化に関する政府の動向②

また、電子契約に関連して、宅建業法の改正が控えています。今年5月にデジタル改革関連法案が成立し、遅くても来年5月までに施行予定となっています。賃貸借契約と重要事項説明に関しては、今回の法改正によってオンラインで完結させることができます。

したがって、当社で展開している電子入居申込、電子契約サービスの利用が一層広まると考えています。このタイミングにあわせて電子契約サービスを普及させていきたいと思います。

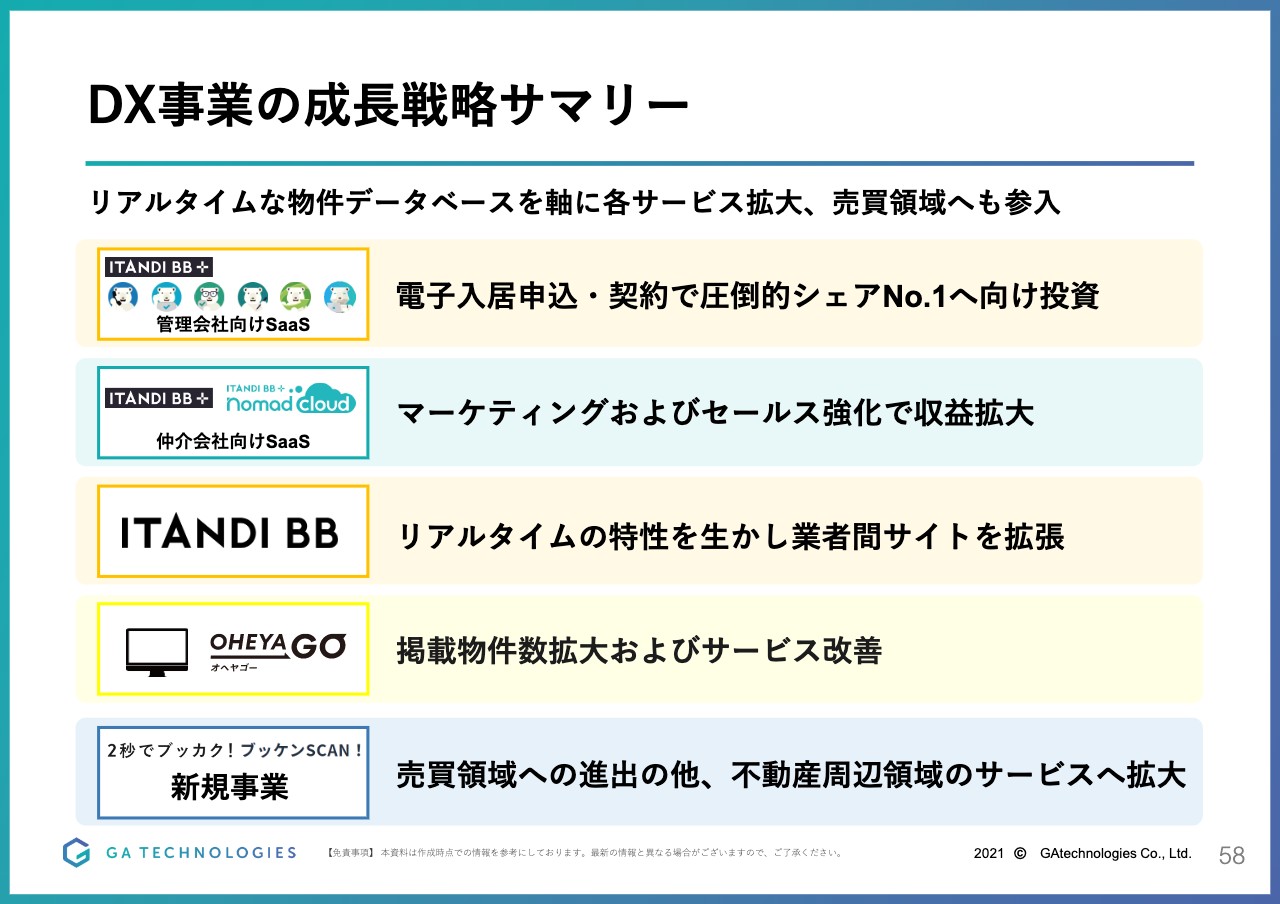

DX事業の成長戦略サマリー

今後のDX事業の成長戦略サマリーです。全体戦略としては、リアルタイムな物件データベースを軸に各サービスを拡大し、売買領域も含めて行っていきます。「ITANDI BB +」の管理会社向けSaaSに関しては、電子入居申込・電子契約で圧倒的なシェアナンバーワンに向けて投資していきます。

「nomad cloud」はMRRを牽引するような事業ですので、マーケティングセールス強化を実施し、収益の拡大に努めていきます。また、「ITANDI BB」はリアルタイムな特性を活かし、業者間サイトとしてネットワーク効果の創出を見込み、より投資していきたいと考えています。

「OHEYAGO」も掲載物件数拡大、サービス改善を行っていきます。また、売買領域の進出に関しては、賃貸の不動産会社は売買の事業も行っていますので、「2秒でブッカク!」と「ブッケンSCAN!」を、アップセル・クロスセルの対象として展開していきたいと考えています。

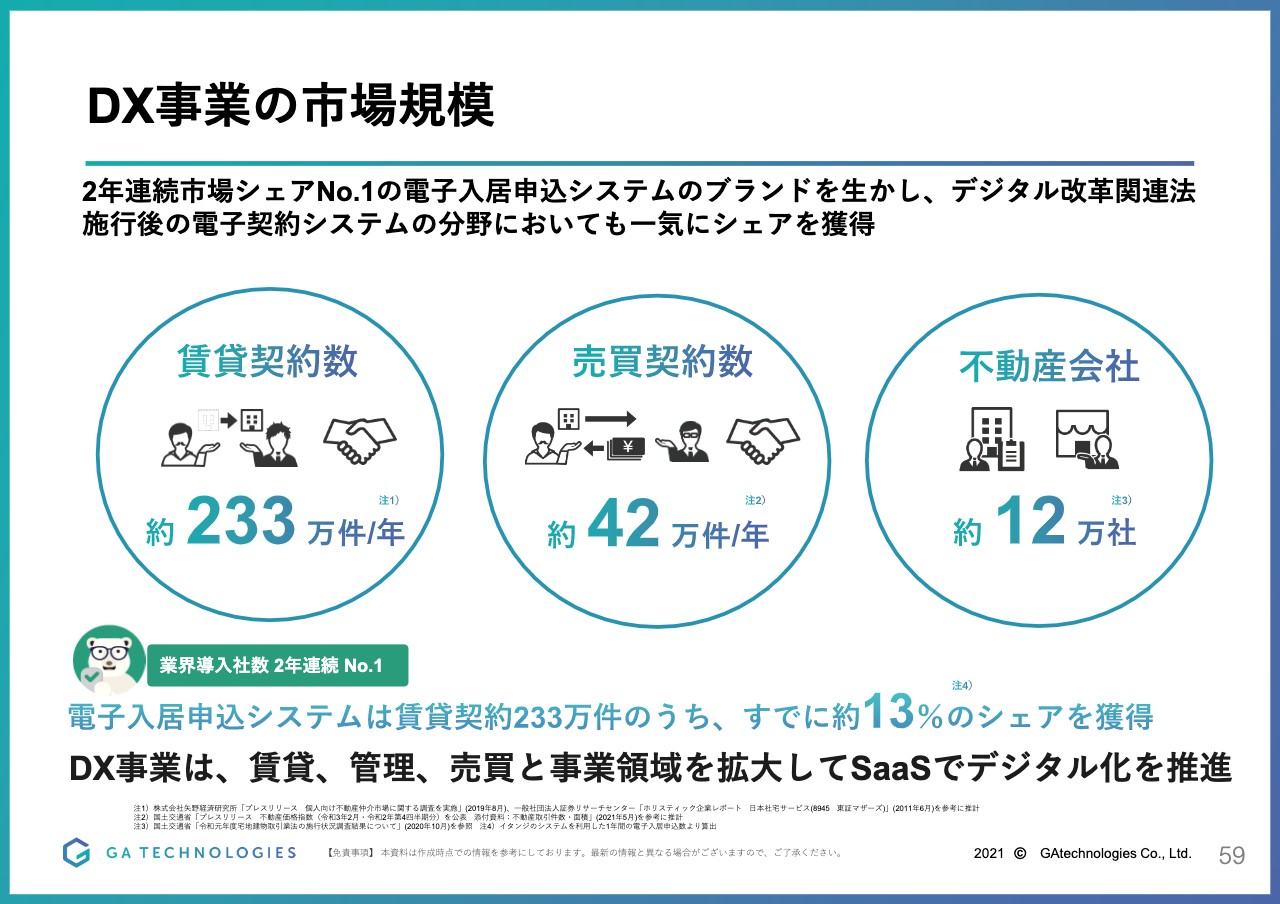

DX事業の市場規模

DX事業の市場規模に関してご説明します。年間で発生している賃貸契約数は約233万件あると言われており、売買契約数は42万件、不動産会社数が約12万社と言われています。

当社で展開している電子入居申込の市場シェアは13パーセント程度となっています。電子入居申込を利用している会社の中では圧倒的なシェアナンバーワンになっていますが、まだまだ不動産会社はデジタル化ができていない割合のほうが多くなっています。

したがって、その分伸びしろがあり、規制緩和あるいは事業のデジタル化に向けて、今後は電子入居申込や電子契約をはじめとしたデジタル化ニーズが一層強まってくると考えていますので、市場全体をデジタル化していくような動きをとっていきたいと思います。

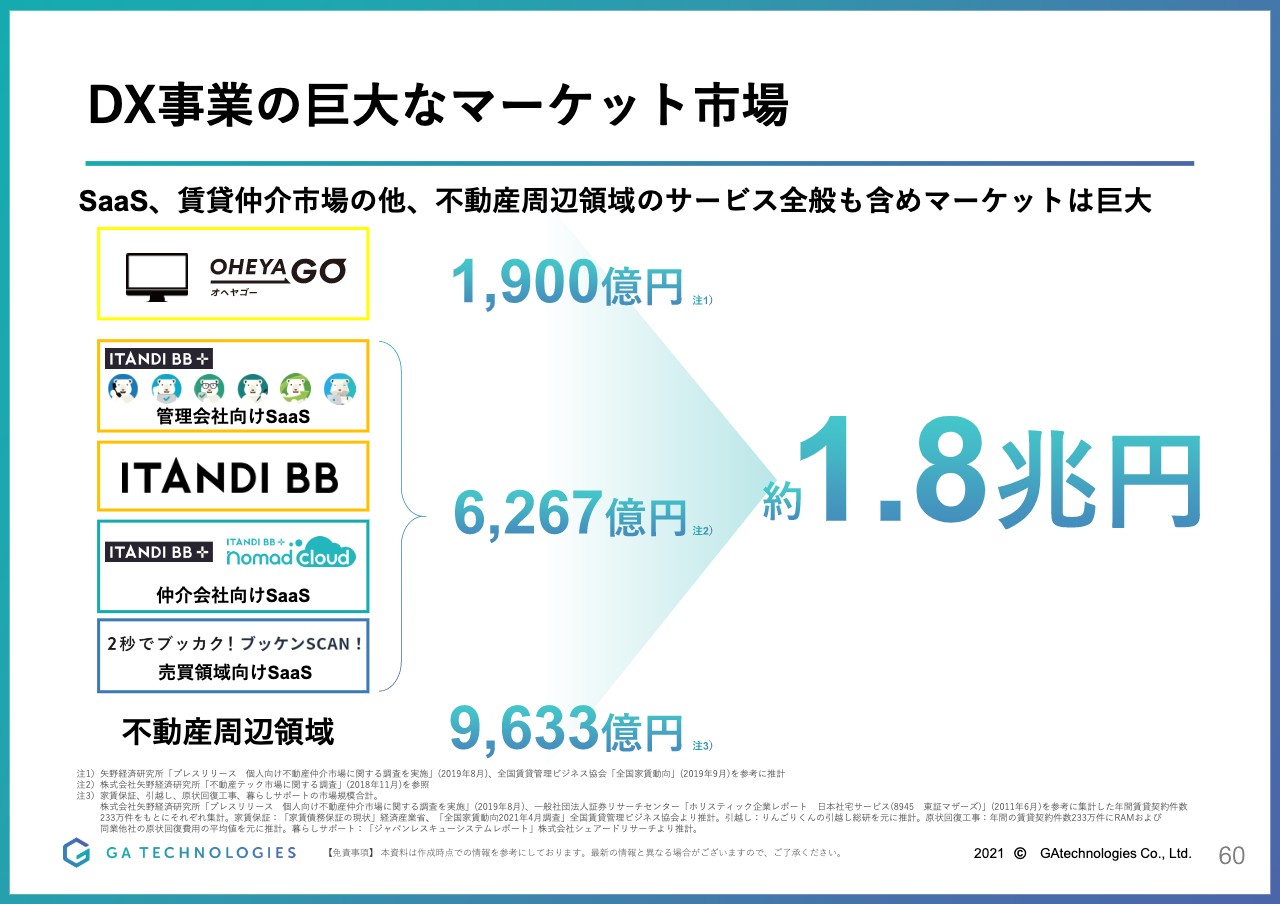

DX事業の巨大なマーケット市場

DX事業の市場規模に関してです。「OHEYAGO」で仲介市場1,900億円、SaaSなどのテック事業で6,267億円、その他不動産周辺領域で9,633億円と、計1.8兆円の巨大なマーケットがありますので、これらに対してDX事業を展開していきたいと考えています。私からのご説明は以上です。

各事業の成長曲線

樋口:今後の成長戦略についてお話しします。ご説明したとおり、我々はRENOSY マーケットプレイス事業とDX事業における売買・賃貸のオンライン化が一丁目一番地だと思っています。RENOSY マーケットプレイス事業は4パーセント、DX事業は13パーセントと、まだまだです。関連領域の事業が複数あると考えていますので、小さくシェアをとっていくのではなく、このシェアをしっかり伸ばしていきます。

したがって、いかにマーケットのシェアを高めていくかが、顧客の利便性を上げ、顧客に選ばれるプロダクトを作ることができるかどうかのポイントだと考えています。

このRENOSY マーケットプレイス事業とDX事業がともに顧客に選ばれるよう、インフラとなれるよう、今期、来期ともに変わらず積極的に投資していきます。現に、コロナ禍の中でも投資を止めずにきた結果、シェア率を高めることができています。

この半期、来期、再来期に関しても、しっかりと不動産取引のインフラになるために投資を行っていきます。我々は設備投資は行いませんので、基本的には人員に投資します。そして、認知度獲得により顧客を獲得するためのマーケティング費用が主な投資になっています。

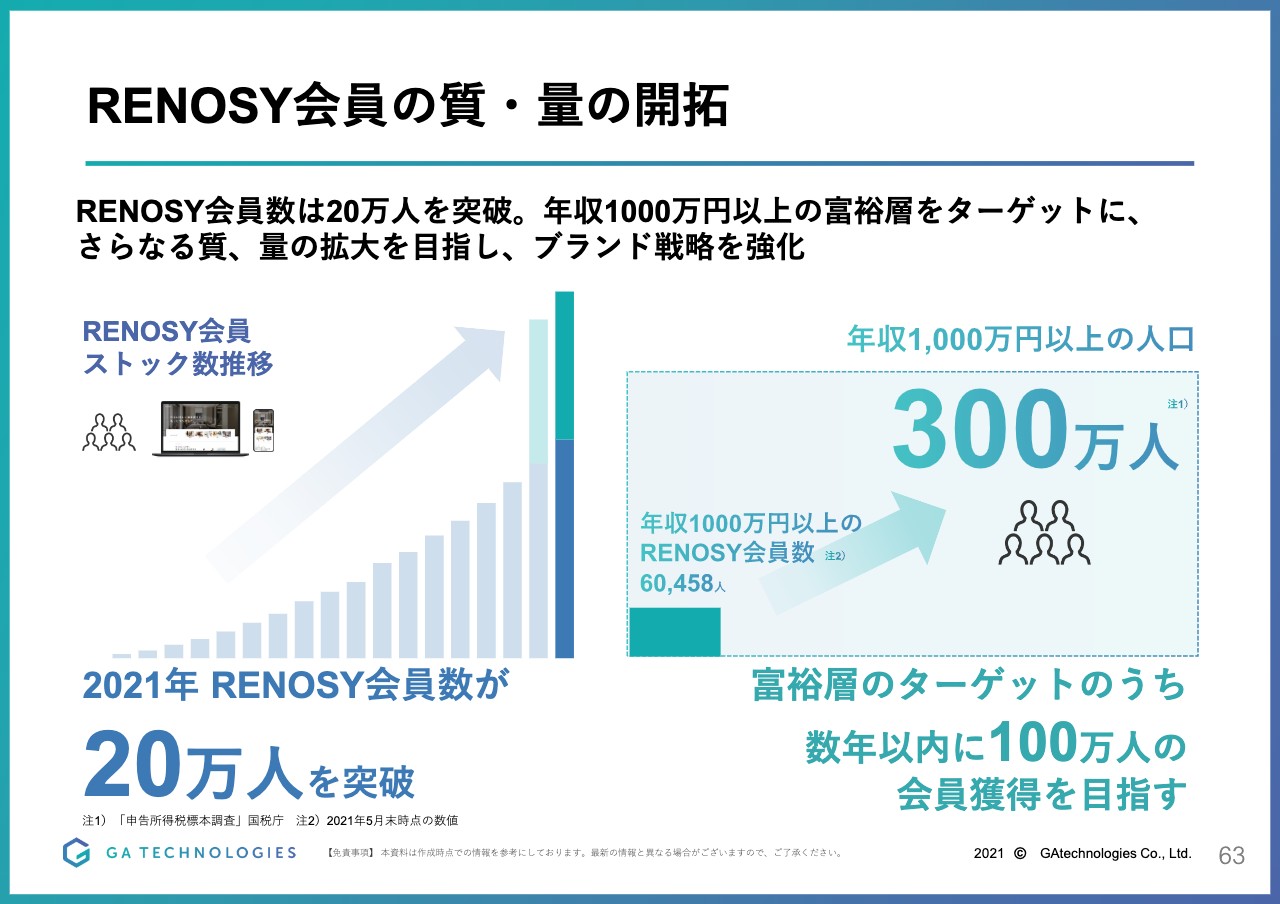

RENOSY会員の質・量の開拓

その中で、「RENOSY」の会員が20万人を突破しました。スライド右側に年収1,000万円以上の人口と記載しています。そのような方は日本に約300万人いると言われていますが、この20万人の会員のうち約6万人が年収1,000万円以上の方となっています。

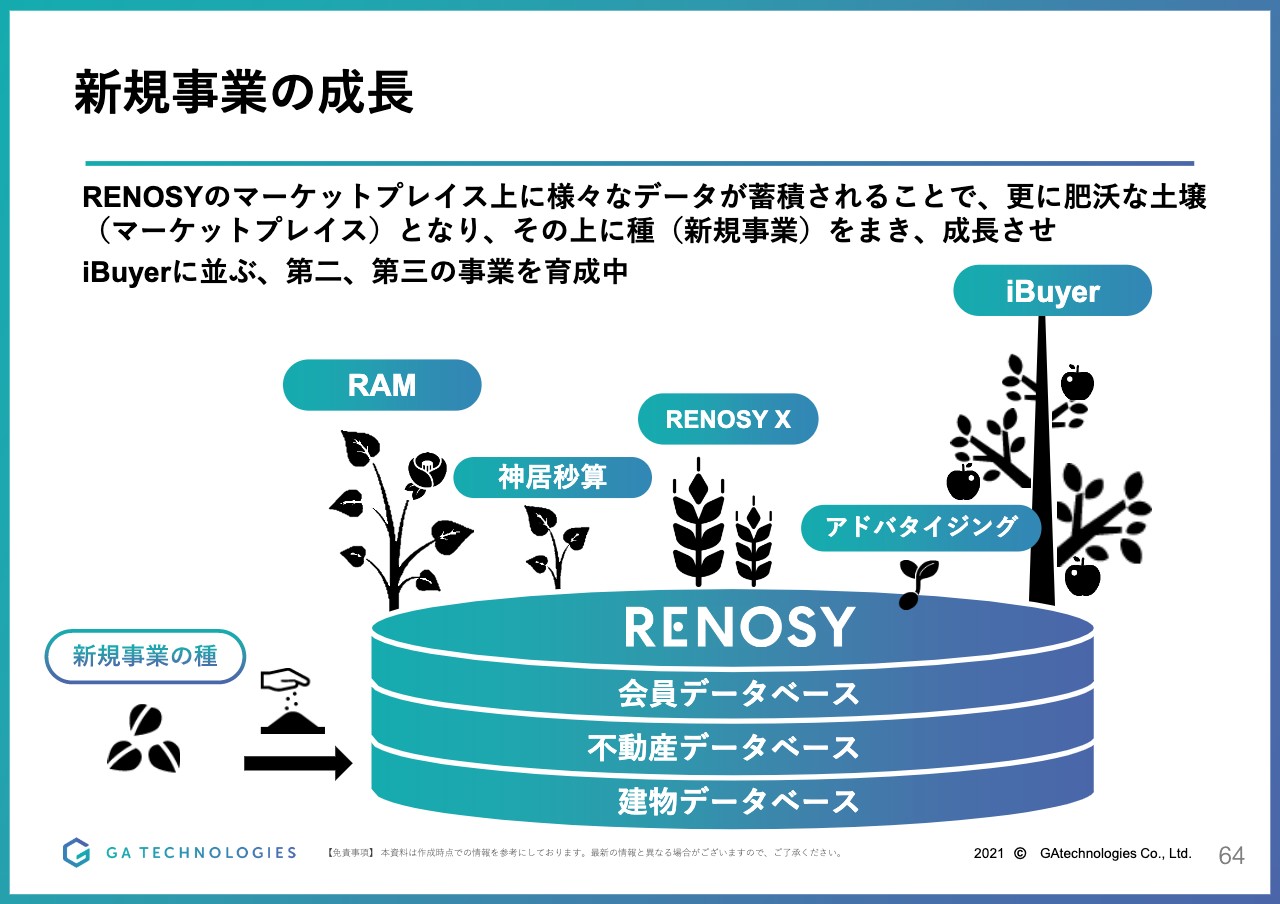

新規事業の成長

我々の強みは顧客のデータにあります。データとはなにかと言いますと、冒頭にお伝えした年収や家族、資産の背景です。要は、顧客のアドレスだけを知っているわけではなく、成約データを含めて、顧客の細かいラストワンマイルのデータを取得しています。

したがって、「RENOSY」の会員を獲得していくことにより、さまざまな事業を行うことができます。そして、RENOSY マーケットプレイス事業を起点に、グループで建物データや不動産の取引データ、顧客の会員データをしっかりと取得していくことにより、結果的に顧客に対して付加価値を提供することができると思っています。

記載のプラットフォームを活かして、立ち上がりが早い新規事業、高収益な新規事業を、第2、第3と作っているタイミングになります。そして、新規事業ではマーケットプレイスを活用していきます。また、DX事業も、既存のマーケットを獲得しながら関連領域を行う新規事業となっています。

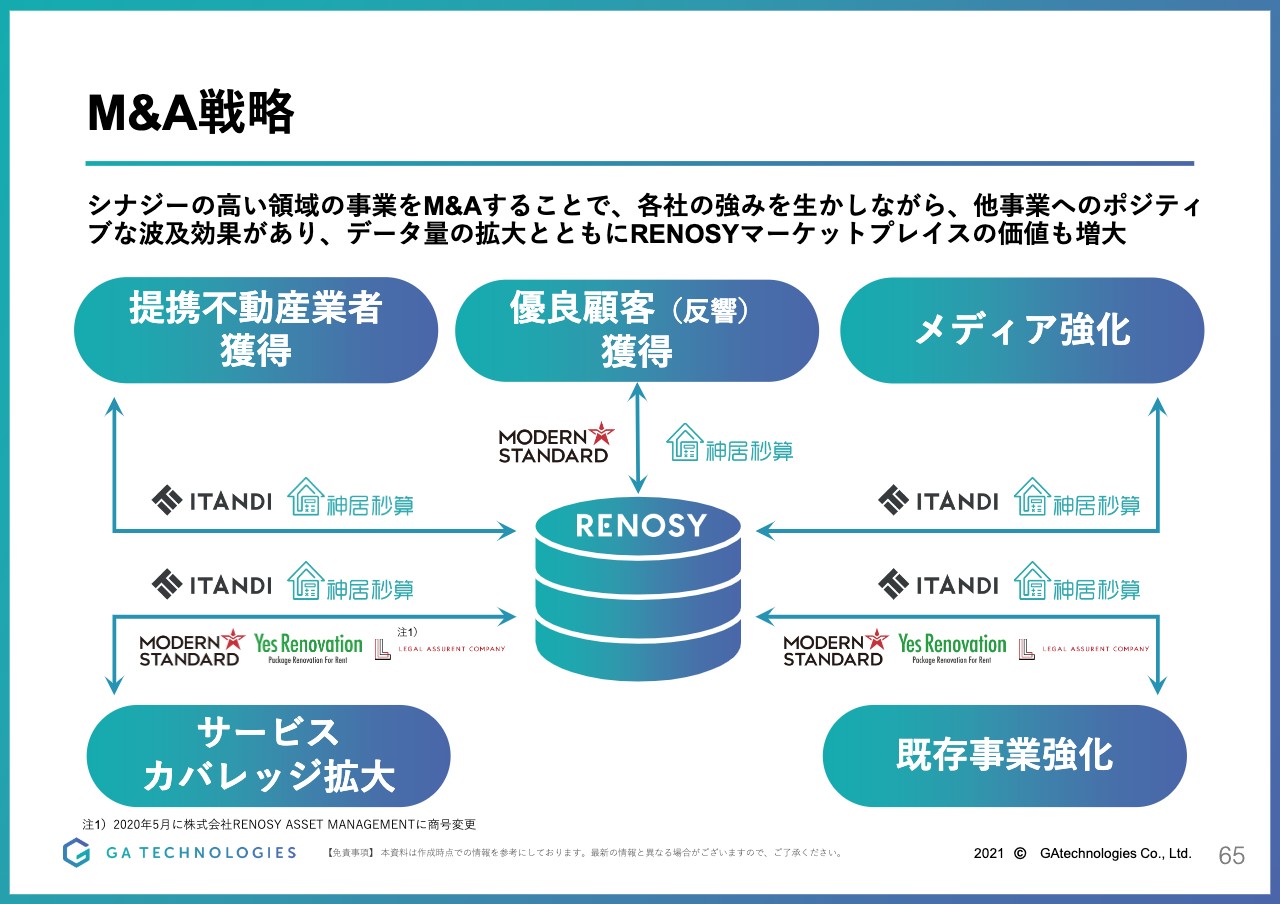

M&A戦略

M&A戦略は従来から変わっていません。

スライドに記載の提携不動産事業者の部分では、SaaSビジネスを行っていますので、いかに提携不動産の事業者を獲得できるかどうかが重要です。また、一気通貫、ワンストップで行っていますので、スライド左下のサービスカバレッジが広がるかどうかも重要な要素です。

さらに、顧客のデータベースだけではなく、不動産データベース、成約データベースを含めた不動産のデータ、加えて優良顧客を獲得できるかどうかです。そして、我々はBtoCの事業を行っていますので、メディアの強化、既存事業の強化も行っています。

この5つに対して、我々は今後もM&Aを積極的に行っていきます。すべては、不動産取引の売買・賃貸ともにインフラになるためであり、この半期、来期も積極的に投資していきます。

その投資は人材、マーケティング、M&Aの分野で行います。なぜかというと、我々は小さくマーケットをとることが目的ではなく、大きなインフラとなる事業を育て、日本の不動産取引、グローバルの不動産取引をなめらかにすることを目指しているためです。

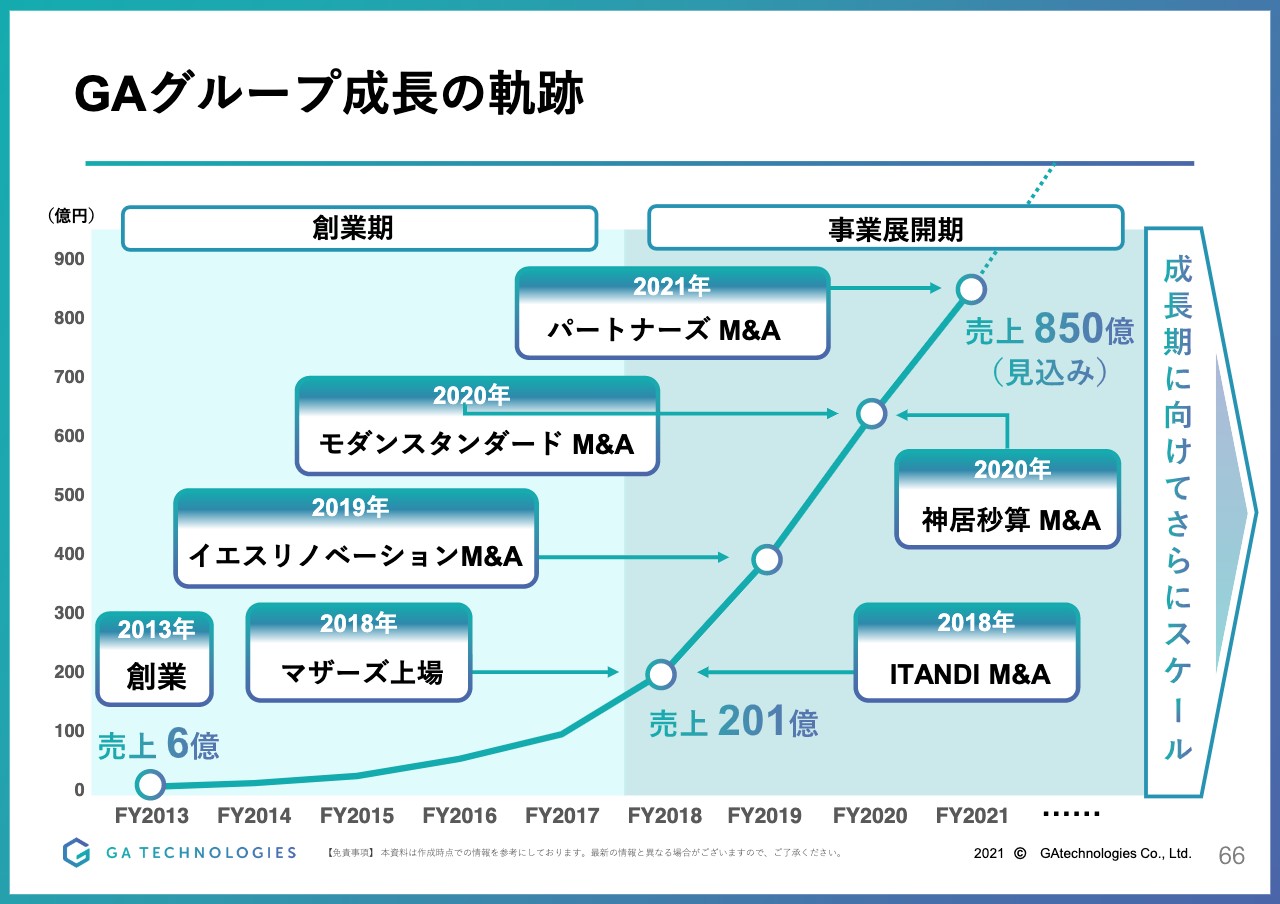

GAグループ成長の軌跡

そして、グループとしてもお伝えしているように、2013年に売上が6億円だったところから、今期見込みでは850億円に成長をしています。これは、小さくまとまらず、人材、エンジニア、マーケティング、M&Aに積極的に投資してきた結果だと考えています。今後に関しても、積極的にマーケットをとるため、インフラになるために投資していきます。

簡単ではありますが、第2四半期の決算説明を終了とします。お忙しい中、ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3491

|

1,216.0

(11/21)

|

+8.0

(+0.66%)

|

関連銘柄の最新ニュース

-

GAテクノ(3491) ネット不動産投資のRENOSY、顧客動向レ... 11/20 11:00

-

出来高変化率ランキング(14時台)~マクロミル、インテリWなどがラ... 11/19 14:56

-

「dearlife by RENOSY」累計賃貸仲介契約数が20,... 11/19 14:18

-

GAテクノ(3491) 「dearlife by RENOSY」累... 11/19 10:00

-

GAテクノ(3491) 神奈川を中心に約7,500戸の賃貸物件を管... 11/15 10:00

新着ニュース

新着ニュース一覧-

今日 06:41

-

今日 06:34

-

今日 06:31

-

今日 06:30