オリエントコーポレーション、通期計画に対し順調に推移 コロナ禍での非対面取引・非接触決済拡大への取り組みを加速

2021年3月期第2四半期 決算ダイジェスト

飯盛徹夫氏:ご多用の中、当社の決算説明会にご出席いただき誠にありがとうございます。本日は、私から説明させていただきます、よろしくお願いいたします。それでは、2021年3月期第2四半期決算説明会資料に基づいてご説明します。まず決算の内容についてご説明し、中期経営方針の進捗状況、株主還元方針の順にご説明します。

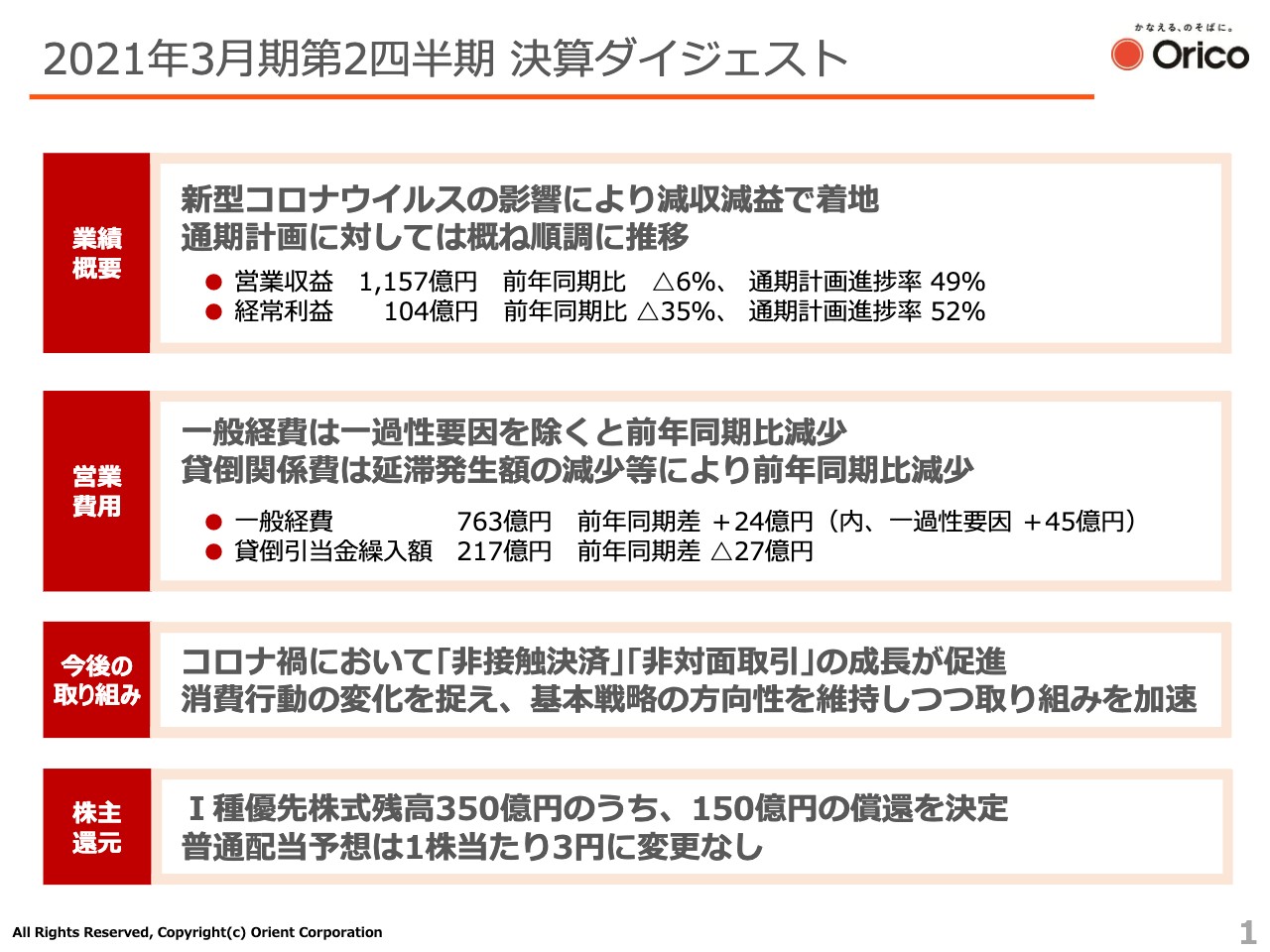

1ページには、今回の決算に関するダイジェストを記載しています。業績は、新型コロナウイルスの影響により減収減益の決算となりましたが、通期計画に対してはおおむね順調に進捗しています。

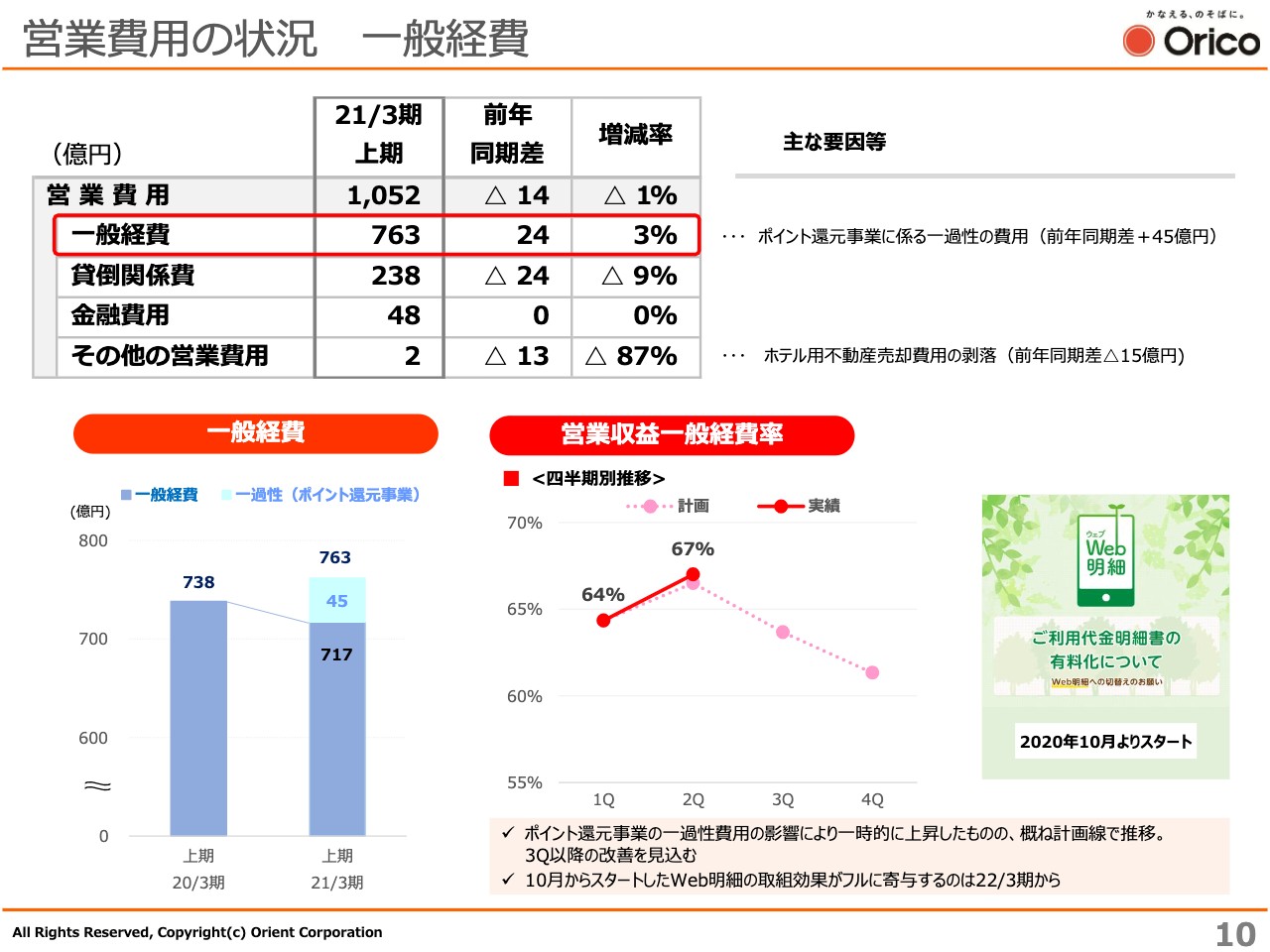

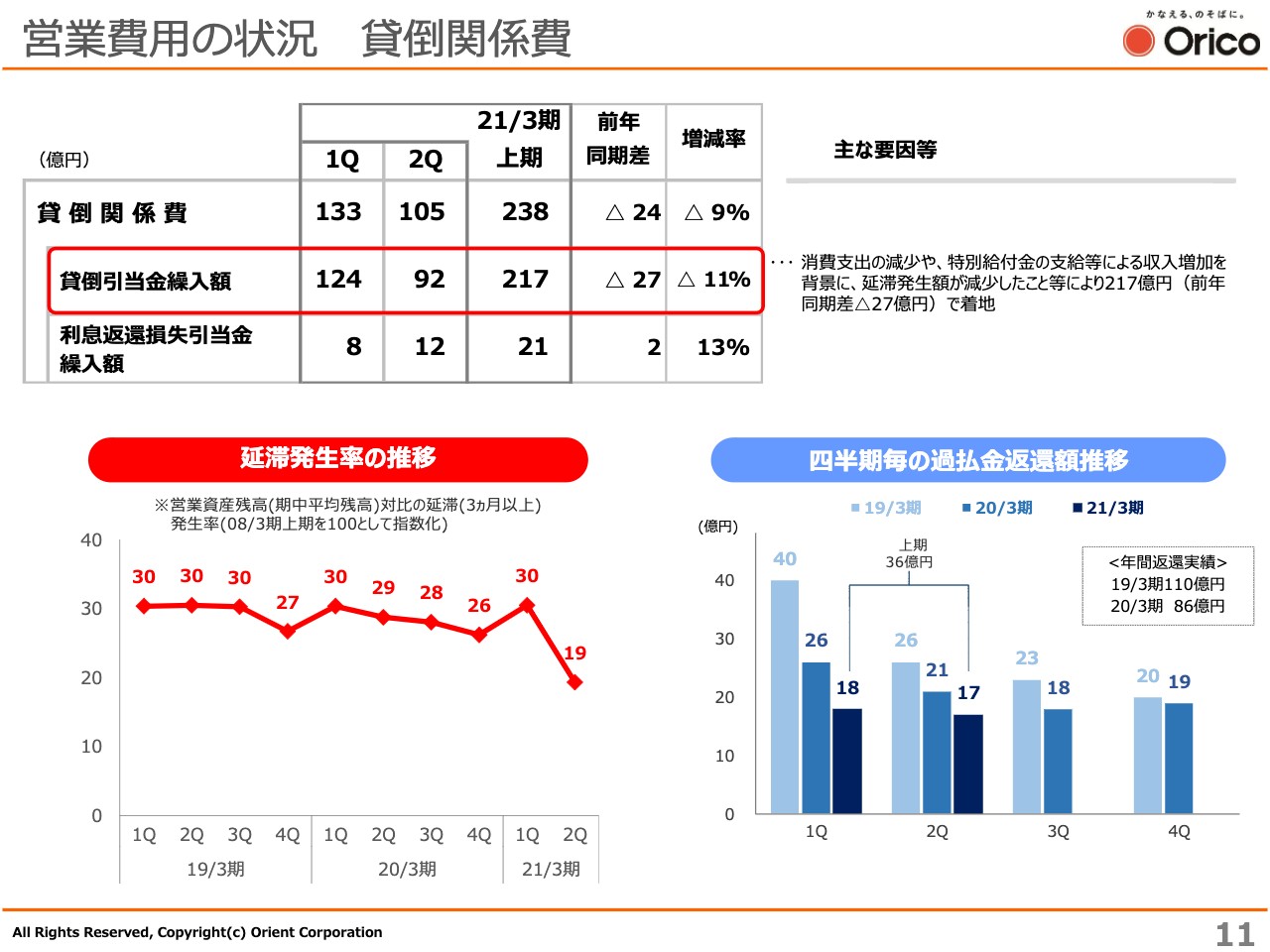

営業費用は、一般経費は一過性要因であるポイント還元事業の影響を除くと前年同期比で減少しており、計画どおりコントロールされている認識です。貸倒関係費用は、延滞発生額が減少したことにより、前年同期比で減少しています。

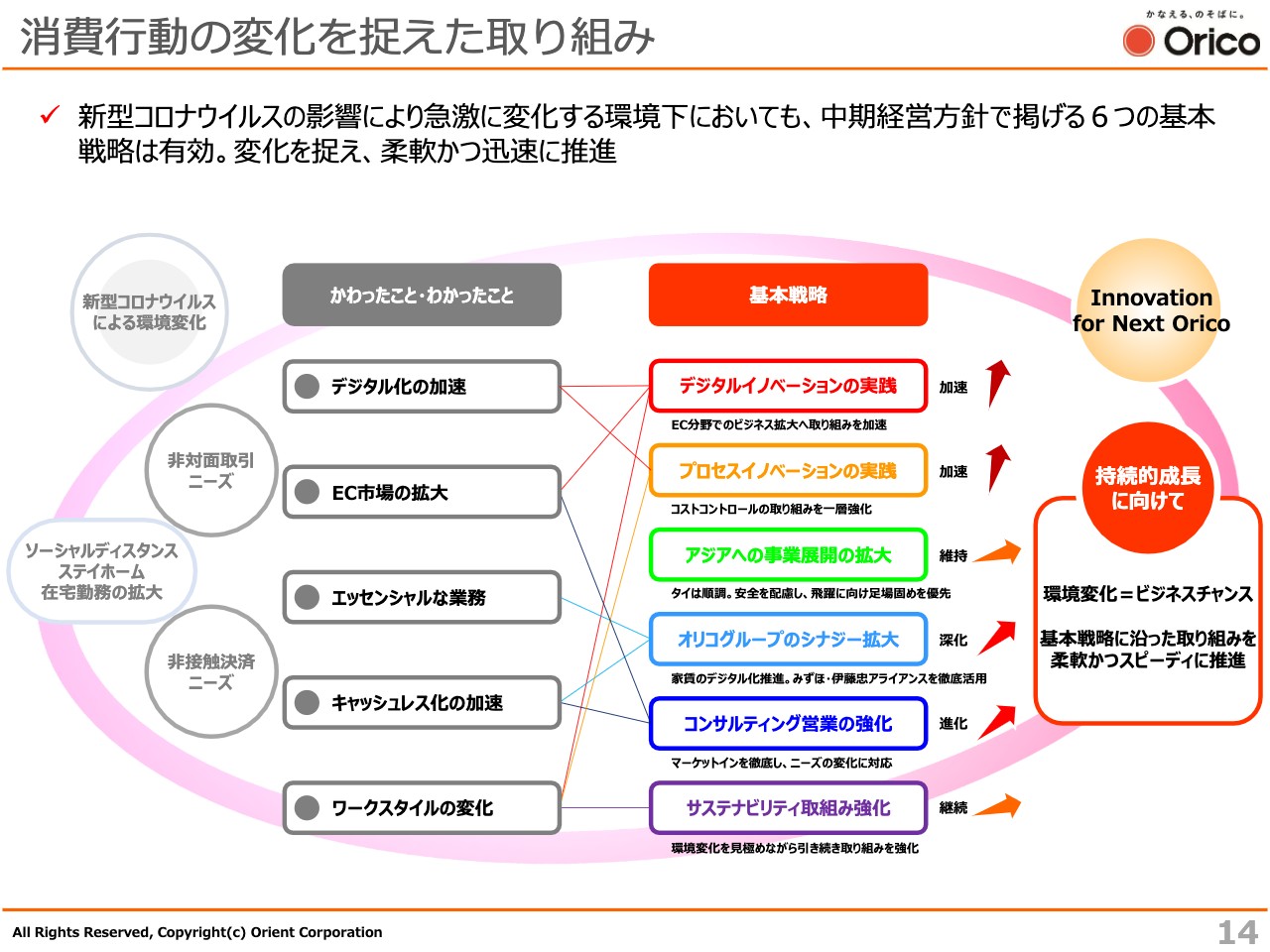

今後の取り組みでは、コロナ禍において「非接触決済」や「非対面取引」といった分野の成長が加速しており、このような消費行動の変化を捉えて、中期経営方針の基本戦略の方向性を維持しつつ、持続的成長に向けた取り組みを加速していきます。

株主還元は、今回I種優先株式残高350億円のうち、150億円の買入償還を行うことを決定しました。普通株式配当予想は1株当たり3円で変更ありません。以上が、今回の決算ダイジェストです。

決算の概要

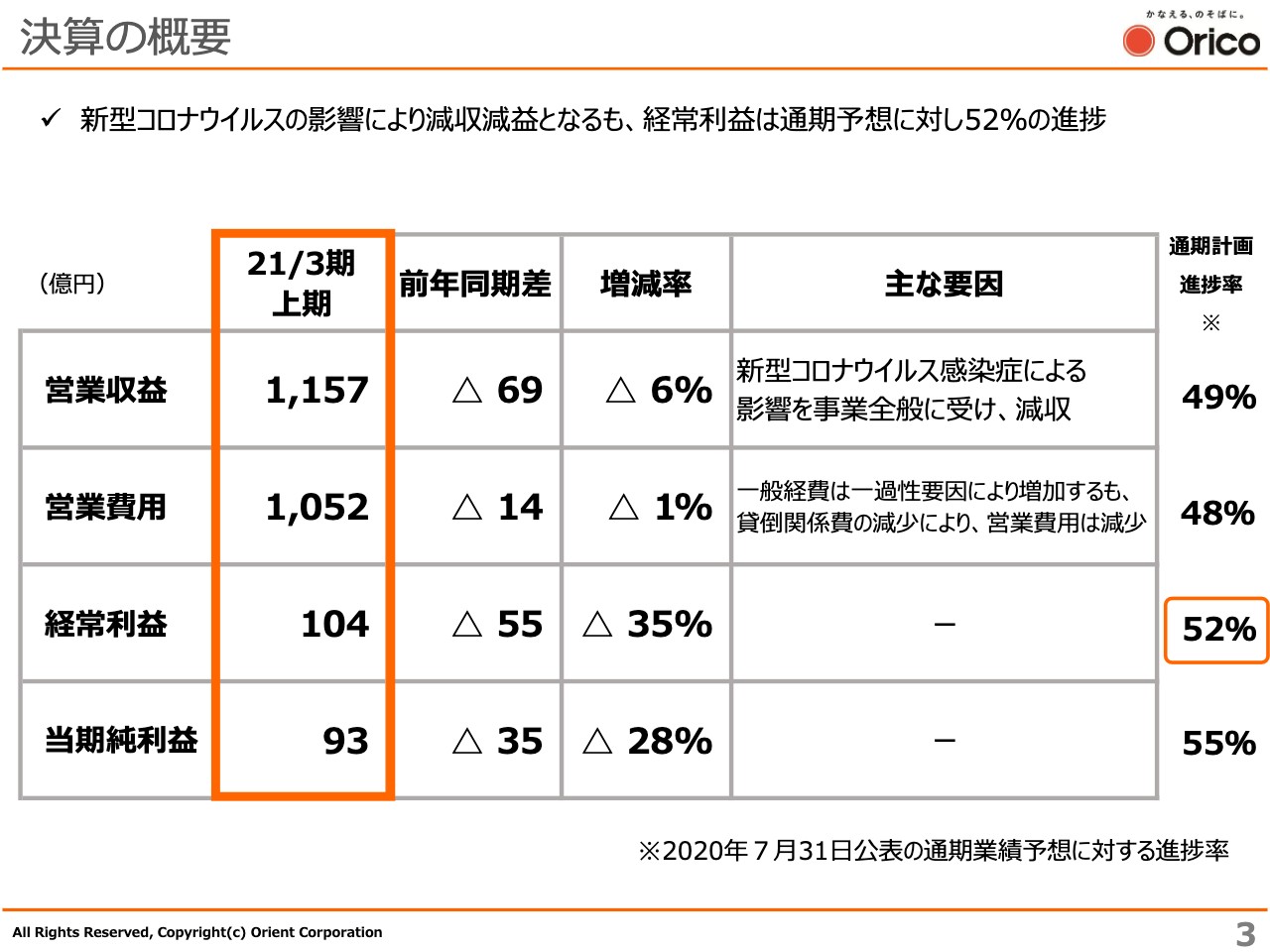

詳細についてご説明したいと思います。まず、上期決算のご説明ですが、3ページが決算の概要です。

営業収益は、新型コロナウイルス感染症の影響を事業全般で受け、遺憾ながら1,157億円、前年同期差69億円の減収となりました。営業費用は、一般経費が一過性要因によって増加しています。一方、 貸倒関係費用が減少したことにより、前年同期差マイナス14億円の1,052億円となっています。

この結果、経常利益は104億円で前年同期差マイナス55億円、当期純利益は93億円で前年同期差マイナス35億円となりました。

表の右側に通期業績予想に対する進捗率をお示ししています。計画に対して経常利益は52パーセント、当期純利益は55パーセントの進捗となっています。

営業収益の状況

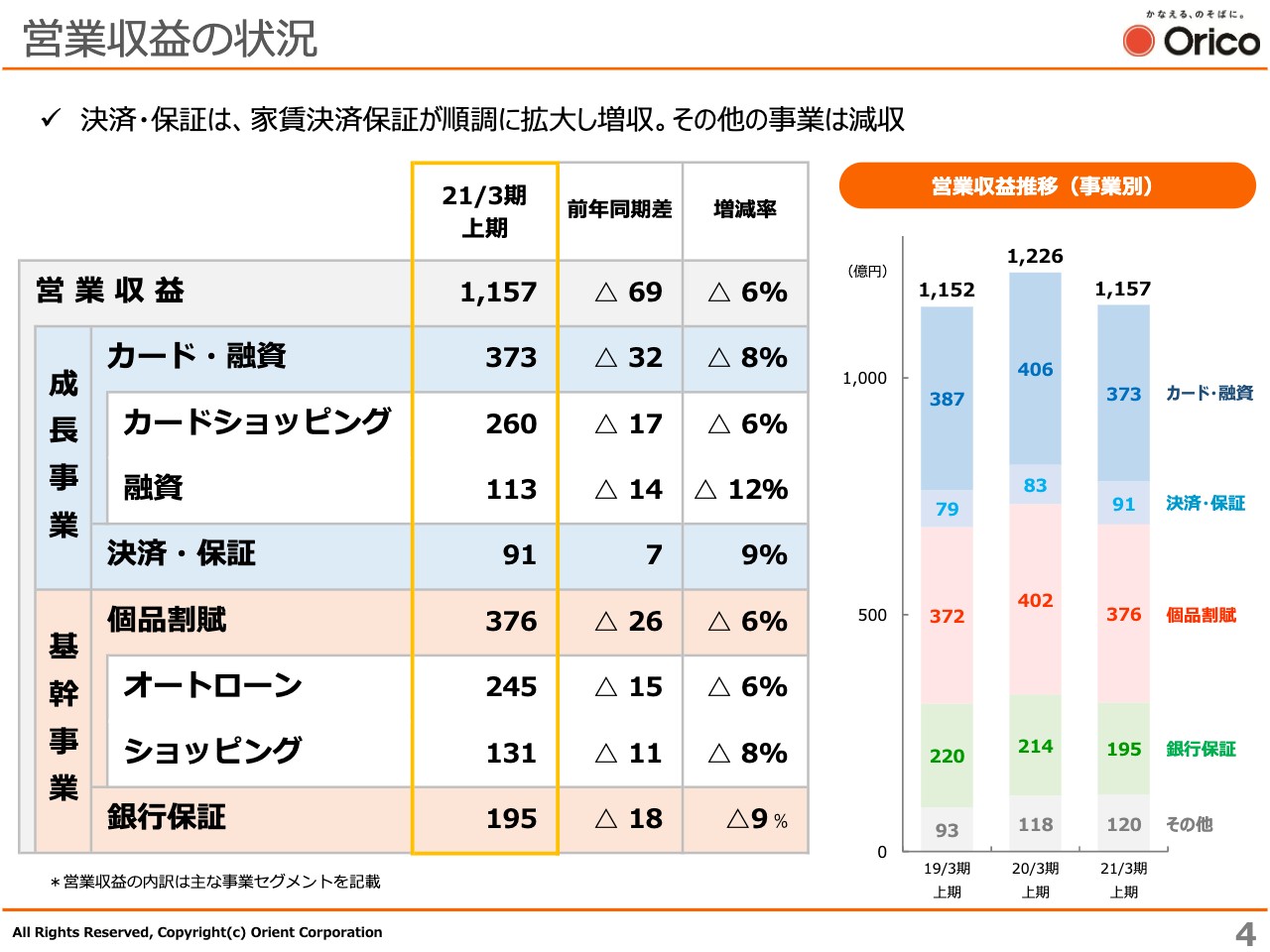

営業収益の内訳についてご説明したいと思います。4ページをご覧ください。新型コロナウイルス感染症の影響を受け、前年同期比でカードショッピングがマイナス6パーセント、融資がマイナス12パーセント、個品割賦がマイナス6パーセント、銀行保証がマイナス9パーセントと、それぞれ減収となっています。

一方、決済・保証については前年同期比プラス9パーセントの増収となっています。この要因は後ほどご説明したいと思います。

新型コロナウイルス感染症による影響

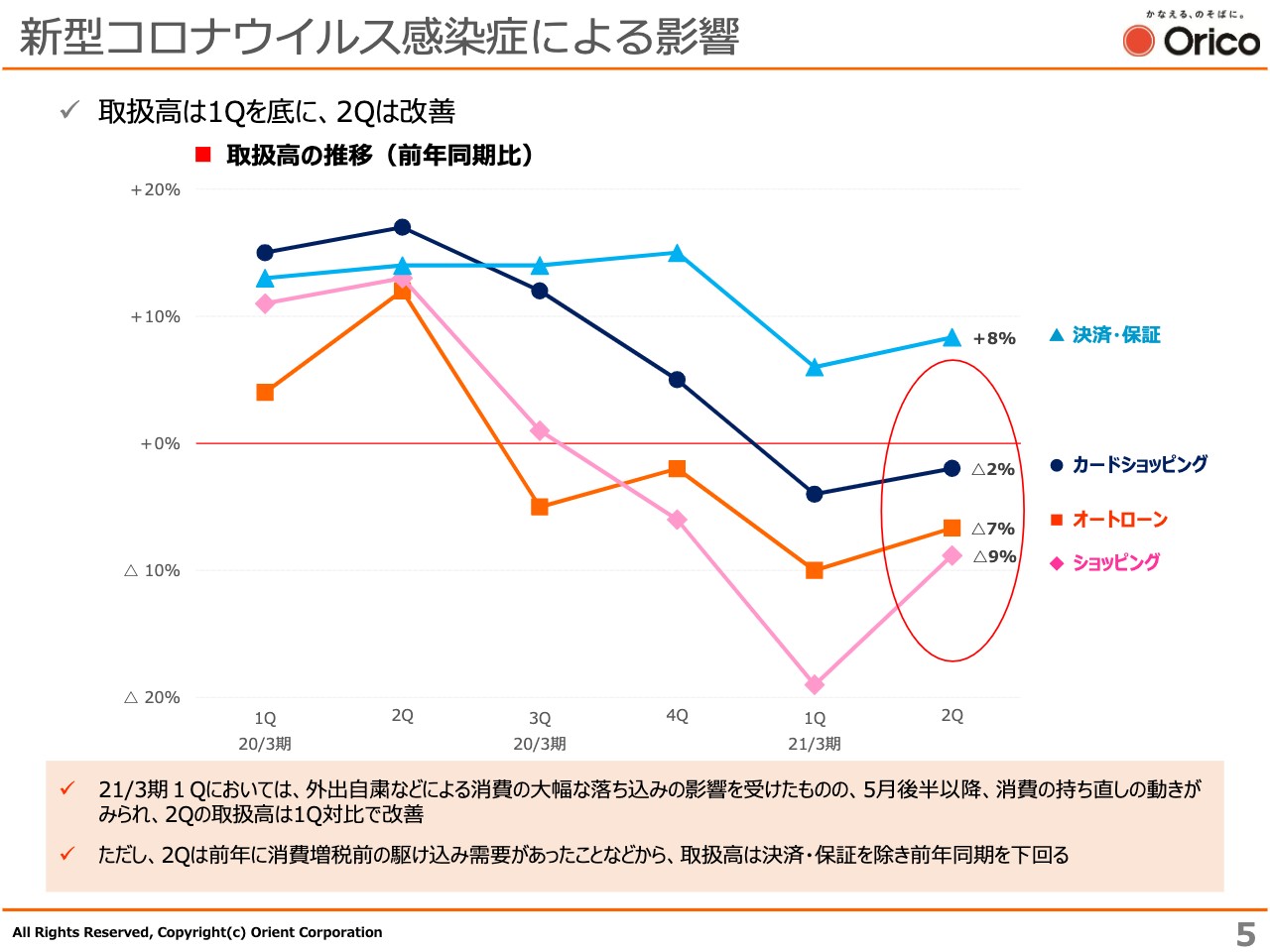

新型コロナウイルス感染症の影響についてご説明します。5ページをご覧ください。4事業の取扱高の前年同期比の推移をお示ししています。

第1四半期においては消費の大幅な落ち込みの影響を受けましたが、5月後半以降は持ち直しの動きが見られ、第2四半期の取扱高は改善傾向で推移しています。ただし前年には、ご承知のとおり消費増税前の駆け込み需要で、かなり大きなものがあったことから、決済・保証を除き、前年を下回る結果となっています。

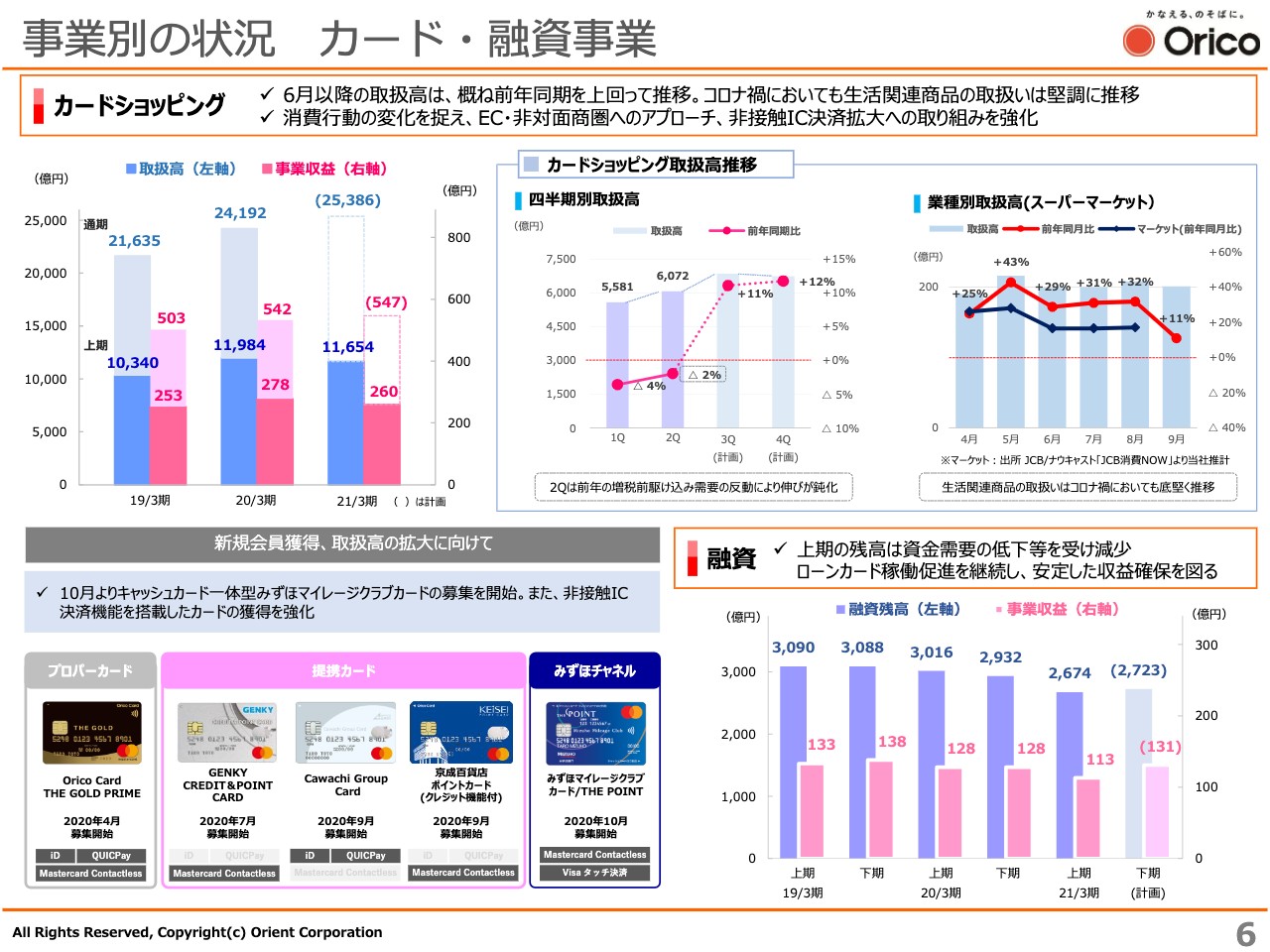

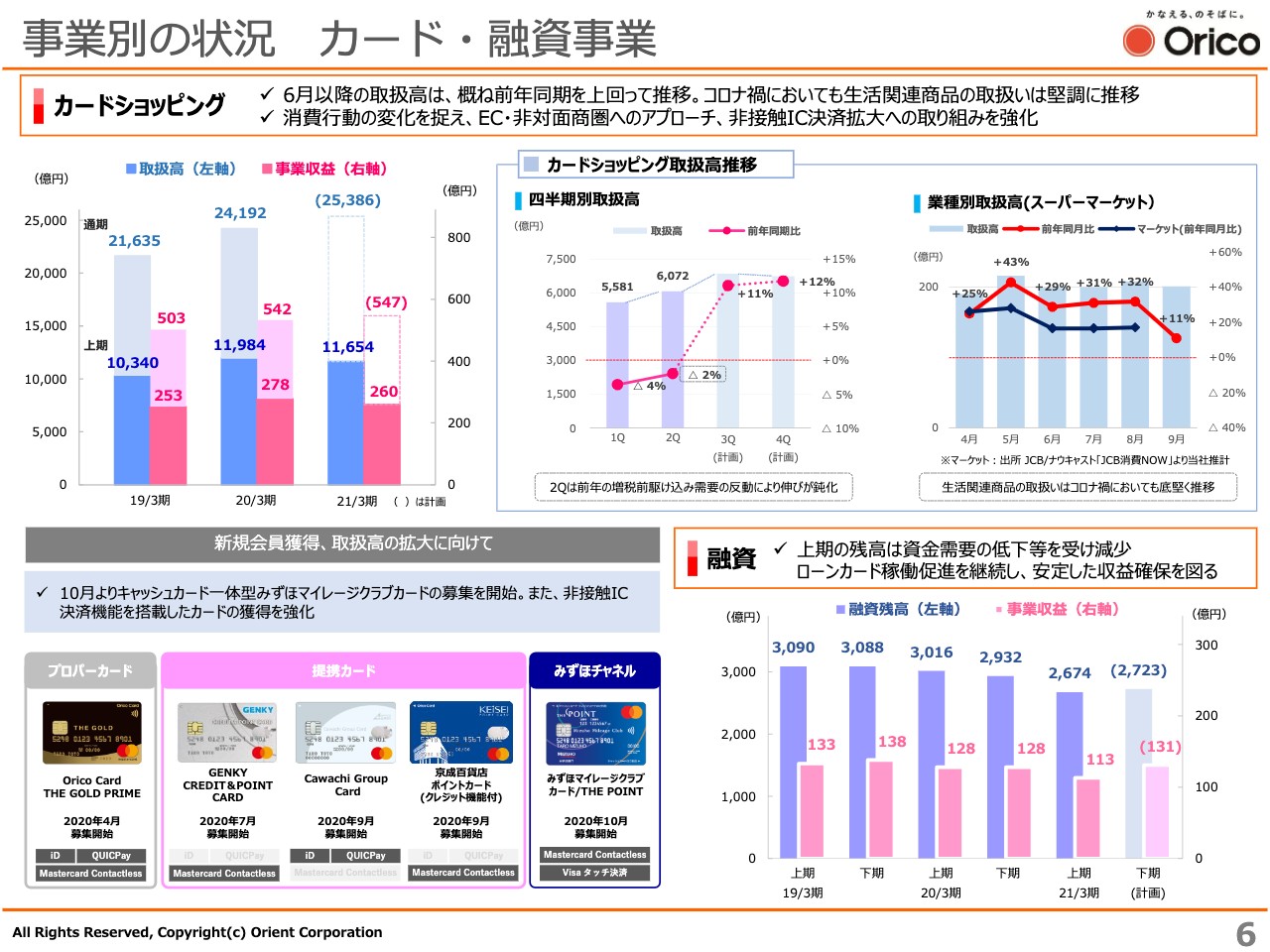

事業別の状況 カード・融資事業

事業別の状況と、今後の見通しについてご説明します。6ページをご覧ください。カード・融資事業ですが、資料左上の青色の棒グラフが取扱高で、ピンク色の棒グラフが事業収益をお示ししています。

上期の取扱高は1兆1,654億円となり、前年同期から330億円減少しています。6月以降、取扱高はおおむね前年同期を上回って推移していますが、4月、5月の消費の落ち込みによる影響、また前年に消費増税前の駆け込み需要があったことから、前年を下回っています。

ただし、コロナ禍においても生活関連商品の取扱いは堅調に推移しています。業種別取扱高のグラフをご覧ください。こちらはスーパーマーケットでの取扱高の推移を月次でお示ししています。

赤い折れ線グラフは、前年同月比の推移をお示ししていますが、ご覧のとおりコロナ禍においても、エッセンシャルな消費については底堅く推移しています。また、その部分において、当社はオーバーパフォームしていることがご覧いただけると思います。

下期については、資料左下に記載している「Mastercard Contactless」や「VISA タッチ決済」といった機能を搭載したカードの獲得を強化するなど、非接触IC決済拡大の取り組みを強化し、通期で約2.5兆円の取扱高を目指していきます。

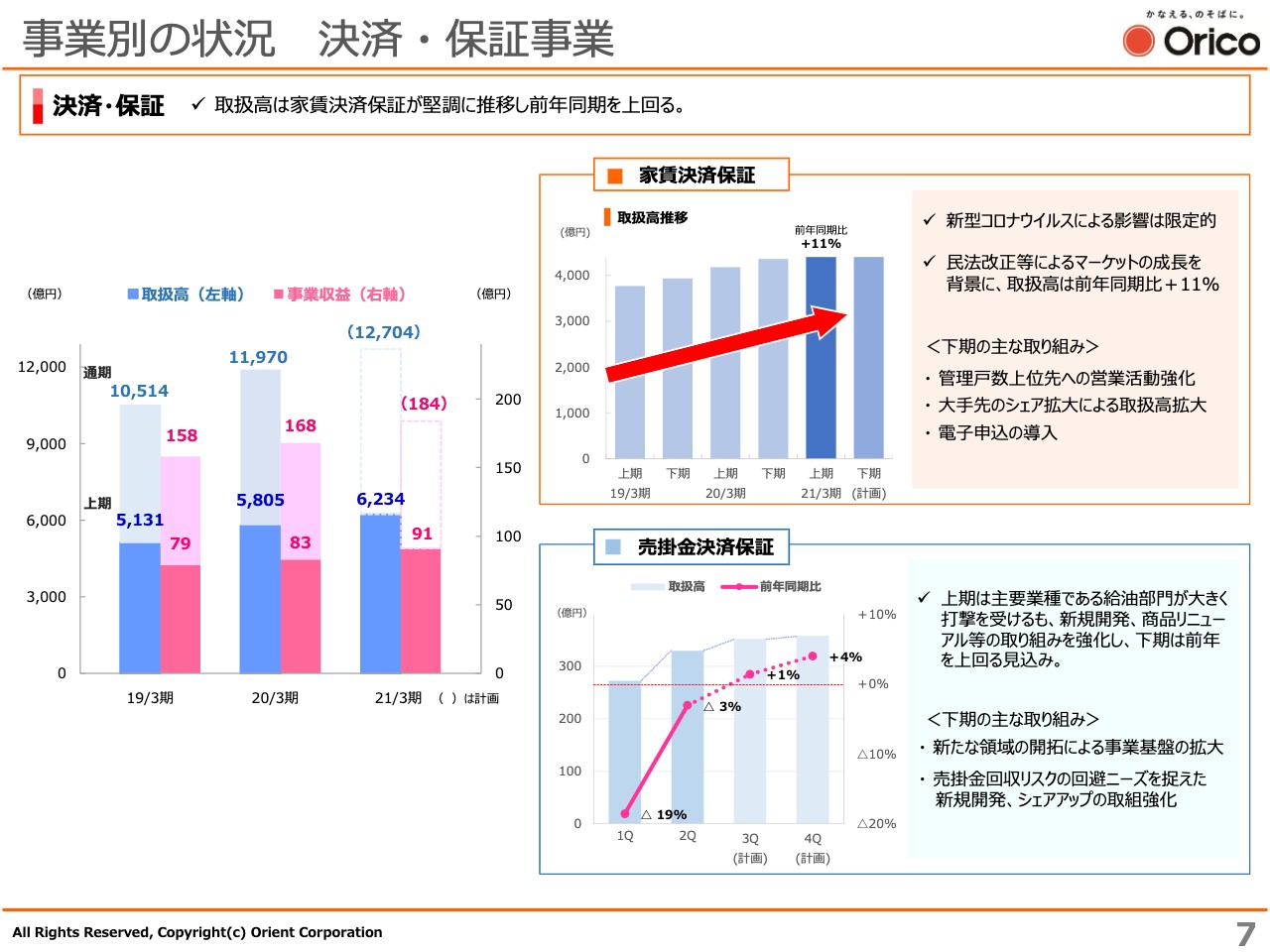

事業別の状況 決済・保証事業

決済・保証事業についてですが、7ページをご覧ください。上期の取扱高は6,234億円となり、前年同期比で429億円増加しています。

家賃決済保証については、新型コロナウイルスの影響は限定的と言えると思います。既存提携先への取り組み強化、またシノケングループなどの新規提携先の開発により、取扱高は順調に推移して前年同期比で11パーセント増加しています。

また、売掛金決済保証については、原油価格の下落、あるいは飲食店の営業自粛といった影響により、上期の取扱高は前年同期比で減少しています。しかしながら、移動制限の解除、飲食店の営業再開とともに取扱高は徐々に回復しており、また、いわゆる「Go To キャンペーン」などでプラスの影響が出てくると思っています。

新規加盟店開発、あるいは商品リニューアルの取り組みを強化して、下期は前年を上回る水準に回復する見込みです。

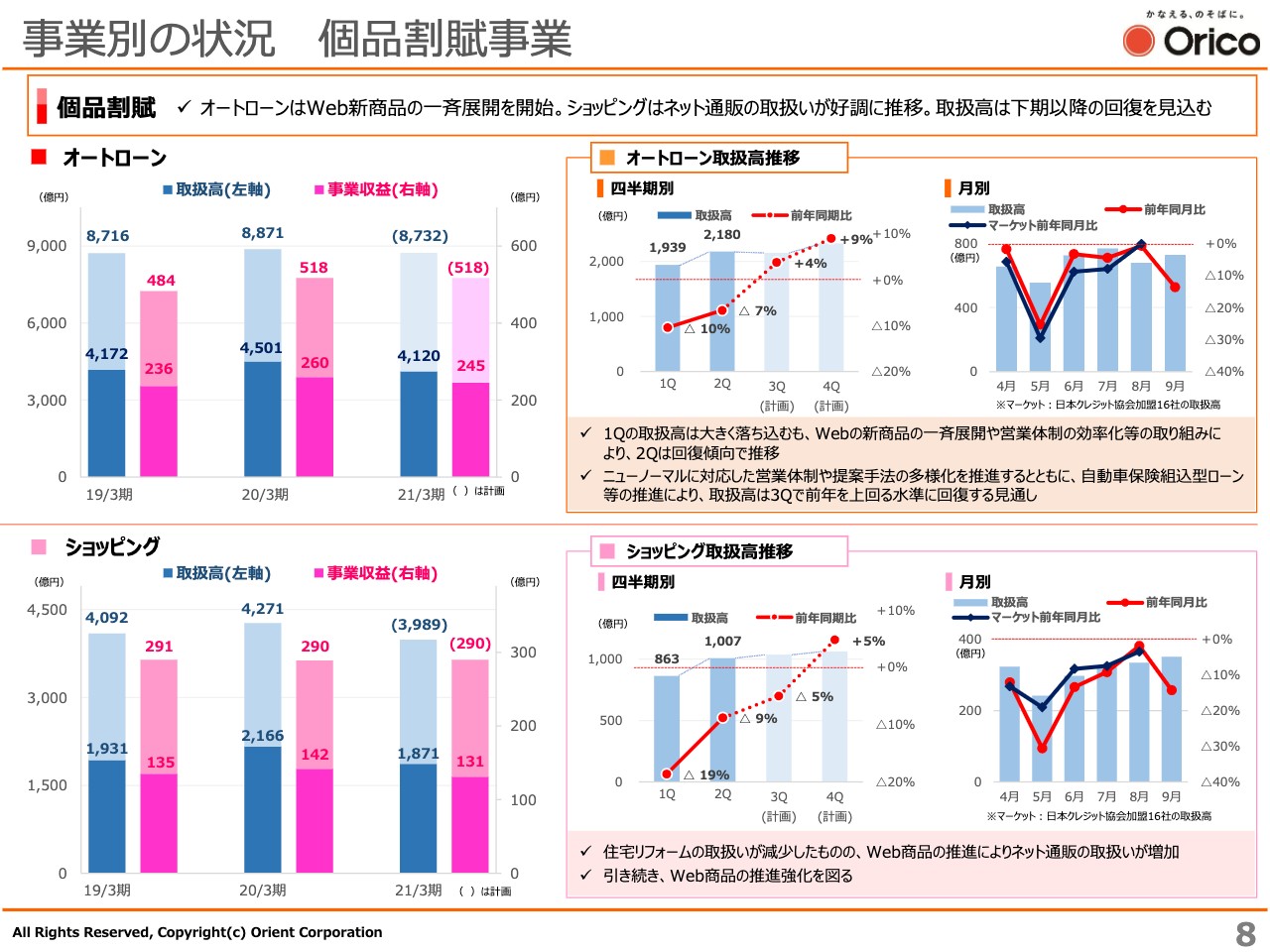

事業別の状況 個別割賦事業

個品割賦事業についてです。8ページをご覧ください。オートローンの上期取扱高は4,120億円となっています。Web商品である「S-Priナビ」の「早期回答スキーム」を3月から導入していますが、これを一斉展開したことなどによって回復傾向で推移しています。ただし、こちらも前年の消費増税前の駆け込み需要の影響があったことにより、上期の取扱高は前年同期を下回っています。

この分野においても、ニューノーマルに対応した営業体制や提案手法の多様化、あるいは自動車保険組込型ローンなどを推進していくことにより、下期以降は前年を上回る水準を見込んでいます。

ショッピングの上期の取扱高についてです。当社はショッピングの中に住宅リフォームの数字を入れている関係もあるのですが、ご承知のとおり、住宅関係は上期、特に第1四半期にサプライチェーンが分断された影響で減少しましたが、ネット通販の取扱いは飛躍的に増加しています。引き続きWeb商品の推進強化を図っていきたいと考えています。

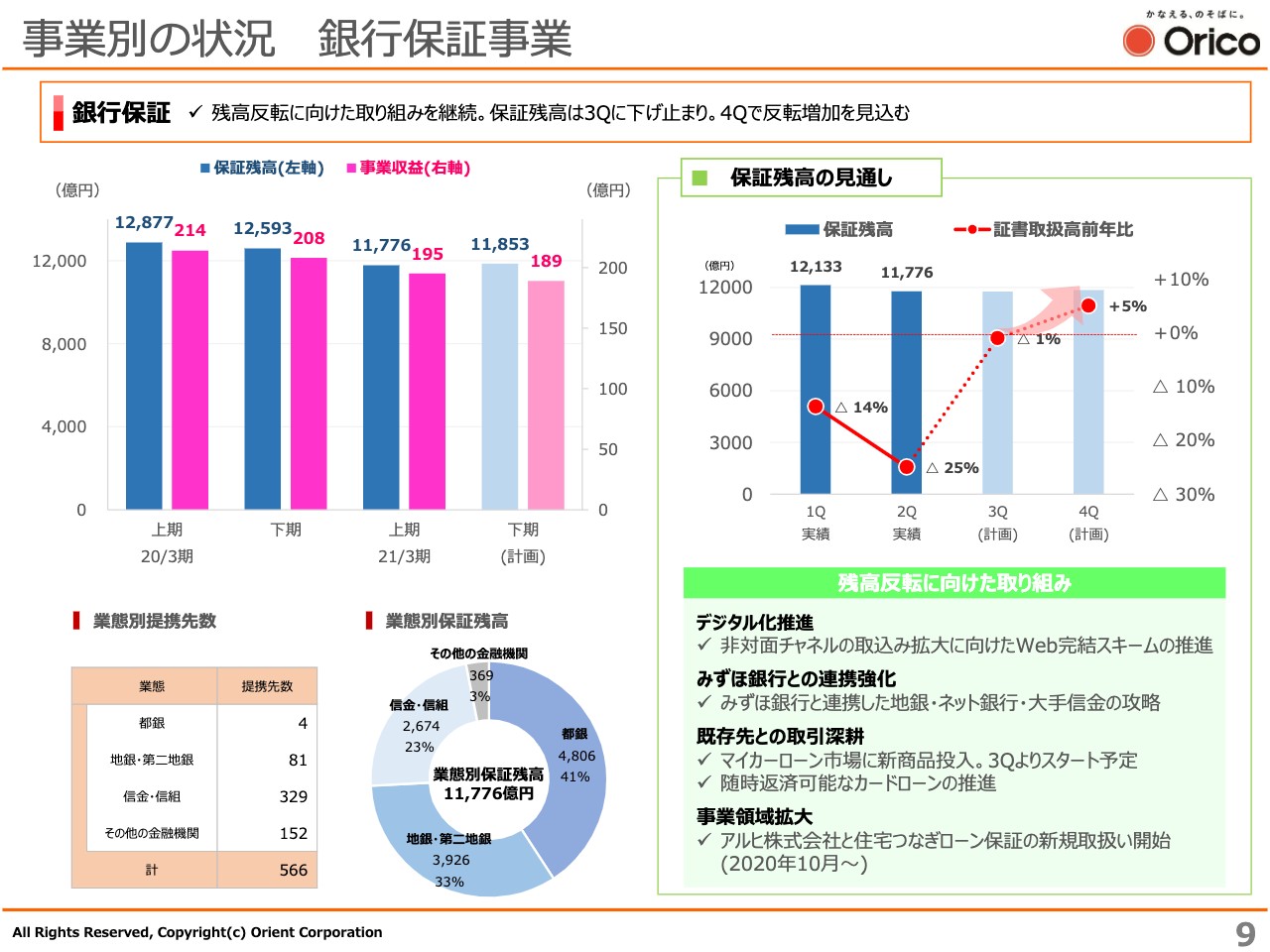

事業別の状況 銀行保証事業

銀行保証事業についてです。9ページをご覧ください。上期末の保証残高は1兆1,776億円です。旅行、宿泊、娯楽といった消費が低迷したこと、あるいは特別定額給付金の支給によって家計の資金が全体的に潤沢になり、資金需要が低迷したことを受けて新規取扱いが減少したことなどにより、保証残高は前年同期比で減少となっています。

資料右下に記載している施策は、すでに10月までにすべて実施しているものですが、これらによって反転攻勢を仕掛けています。保証残高は第3四半期に下げ止まり、第4四半期に反転増加を見込んでいます。

営業費用の状況 一般経費

一般経費等についてです。10ページをご覧ください。こちらは先ほどから一過性の費用と申し上げていますが、ポイント還元事業が45億円増加となっています。ただし、この部分はプロセスイノベーションの取組効果によって、前年同期差では24億円の増加にとどめております。

資料右下の営業収益対比の一般経費率は、上期は一過性要因で上昇していますが、第3四半期以降は改善を見込んでおり、10月からカード利用明細書のWeb化・有料化を開始しています。引き続きコストコントロールをしっかりと進めていきたいと考えています。

営業費用の状況 貸倒関係費

11ページは、貸倒関係費用の状況です。延滞の発生状況について、資料左下のグラフをご覧ください。こちらは、当社がもっとも延滞発生率が大きかった期である2008年3月期の上期の延滞発生率を「100」として指数化したものです。

第1四半期は、4月から5月に管理債権を担当している部門やセンターの人員の出勤制限を行った関係でやや上昇しましたが、第2四半期は「19」でした。これは「ヒストリカル・ロー」という状況です。消費支出の減少や特別定額給付金の支給による収入増加を背景として、延滞発生額が減少したと考えています。

この結果、上期の貸倒引当金の繰入額は、前年同期比27億円の減少となっています。しかし通期では、下期以降の増加を見込まざるを得ない状況だと考えており、全体としては前年並みの着地を見込んでいます。

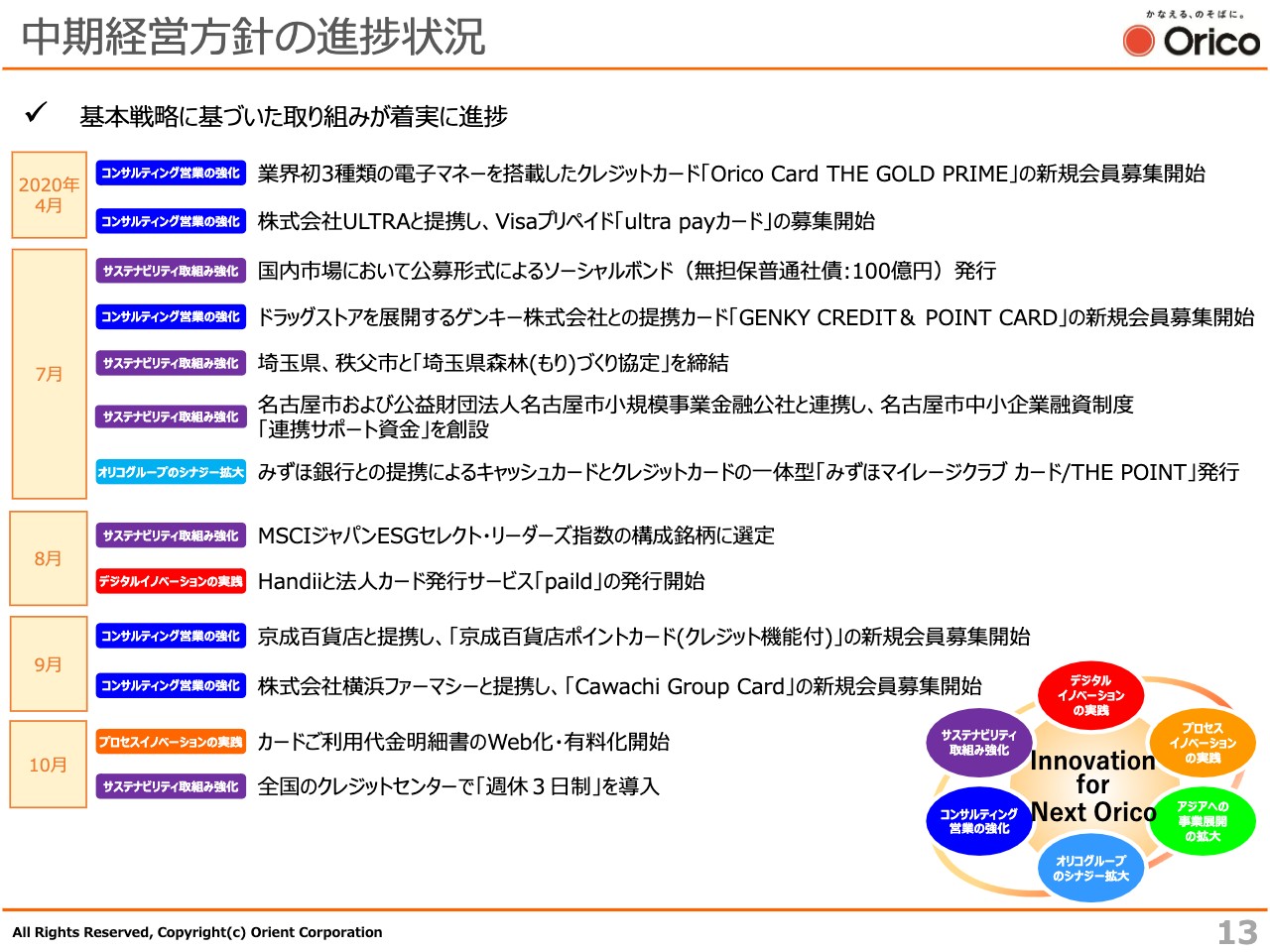

中期経営方針の進捗状況

中期経営方針の進捗状況についてご説明したいと思います。13ページをご覧ください。当社中期経営方針において「Innovation for Next Orico」を基本方針に掲げ、資料に記載の6つの基本戦略に基づき、強固な収益体質の構築と新たなビジネスモデルの創出に向けて、全社一丸となった取り組みを進めています。この上期も、着実に進捗したと申し上げられると思います。

何度も申し上げていますが、この上期は新型コロナウイルス感染症の拡大の影響によって個人消費が大きく落ち込みました。その結果、経営環境に大きな影響があったわけです。

しかし、半年が経過して、このコロナ禍の中でわかったこと、あるいは変わったこと、そして当社の戦略の方向性をしっかりと確認したことについてお伝えしたいと思っています。

消費行動の変化を捉えた取り組み

資料左側をご覧いただきたいと思います。新型コロナウイルス感染症によって、ソーシャルディスタンスの確保、ステイホーム、在宅勤務の拡大など、生活環境は大幅に変化しています。また感染予防の観点から、人との接触を避けるため、非接触決済や非対面取引のニーズが高まっていることはご承知のとおりです。

このコロナ禍でわかったことは、消費行動はオフラインからオンラインへ、リアルからバーチャルへと変化を見せており、デジタル化やキャッシュレス化、ECマーケットなどの成長はさらに加速しているということです。

一方、コロナ禍においても、「衣食住」のうち、特に「食べる」「住む」といった生活をする上で必須なものの需要は底堅いということです。私はそれらを「エッセンシャル」と呼んでいますが、先ほどのスーパーマーケット、あるいは家賃決済保証の取扱高のご説明の中で触れたとおりです。

当社はすでに、中期経営方針の基本戦略において、このような変化への対応について取り組みを進めてきており、この6つの基本戦略は、「ウィズコロナ」「アフターコロナ」の世界においてもしっかりと変えずに進めていくことを再認識したところです。

環境変化をビジネスチャンスとして捉え、引き続き6つの基本戦略に沿った取り組みをさらに加速していきたいと考えています。

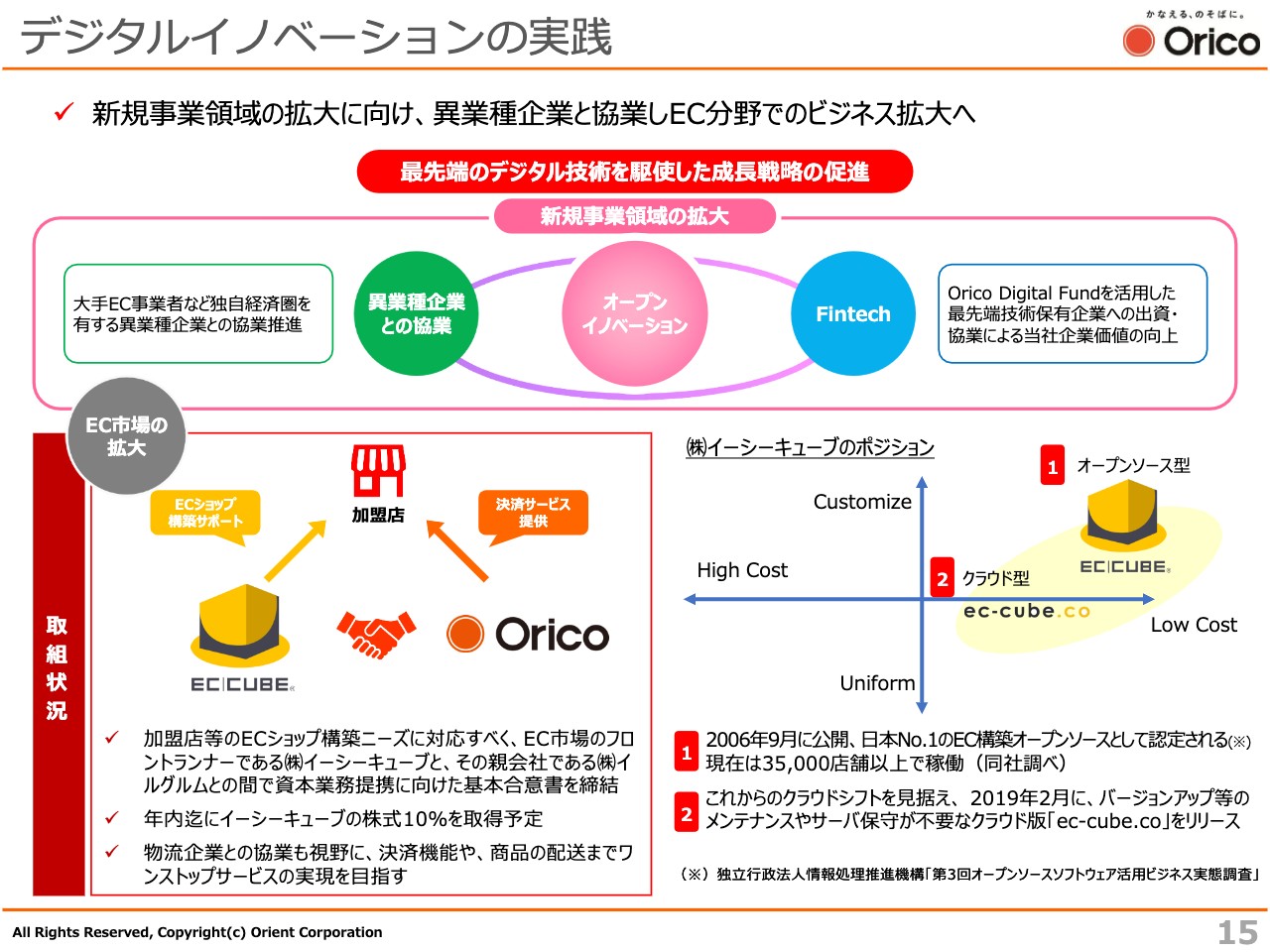

デジタルイノベーションの実践

今、申し上げた基本戦略の取り組み状況についてご説明したいと思います。まず、デジタルイノベーションの実践です。15ページをお開きください。異業種企業との協業などを通じて、新規事業領域の拡大や当社企業価値の向上を目指す取り組みを加速しています。

昨日、ニュースリリースを公表しましたが、拡大するECマーケットにおいて、加盟店のECショップ構築ニーズに対応すべく、EC市場のフロントランナーである株式会社イーシーキューブ、およびその親会社である株式会社イルグルムとの間で、資本業務提携に向けた基本合意書を締結しています。

「Orico Digital Fund」を活用して、年内にイーシーキューブの株式10パーセントを取得予定です。物流、配送企業との協業も視野に、ECショップ事業者に向けて決済と物流をバンドルして提供することで、新たな付加価値の提供を目指していきたいと考えています。

当社事業とのシナジーが見込める先に対しては、積極的に投資を行うことで当社企業価値の向上を図るとともに、新たなビジネスモデルの創出に向けて取り組んでいきたいと考えています。

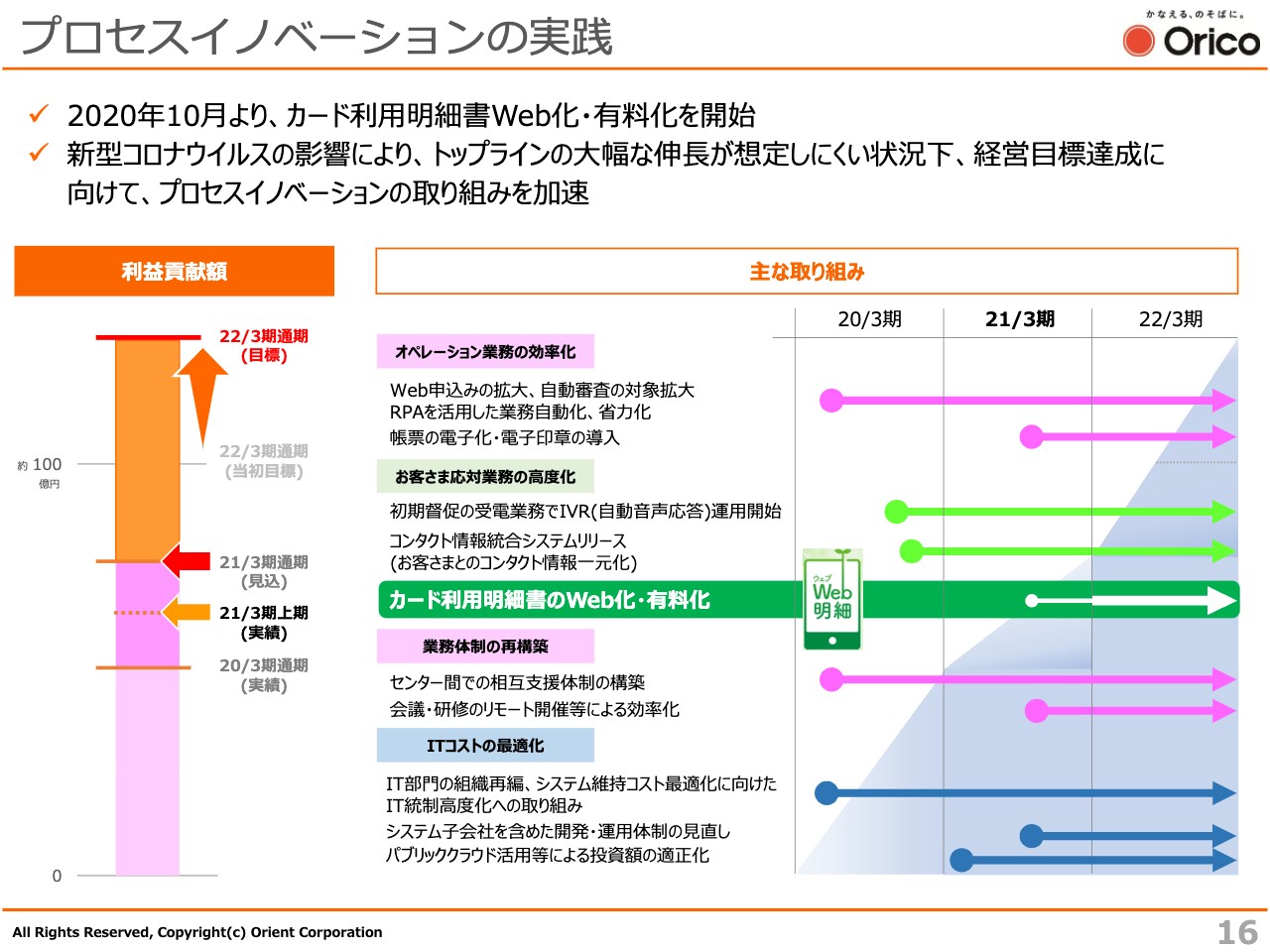

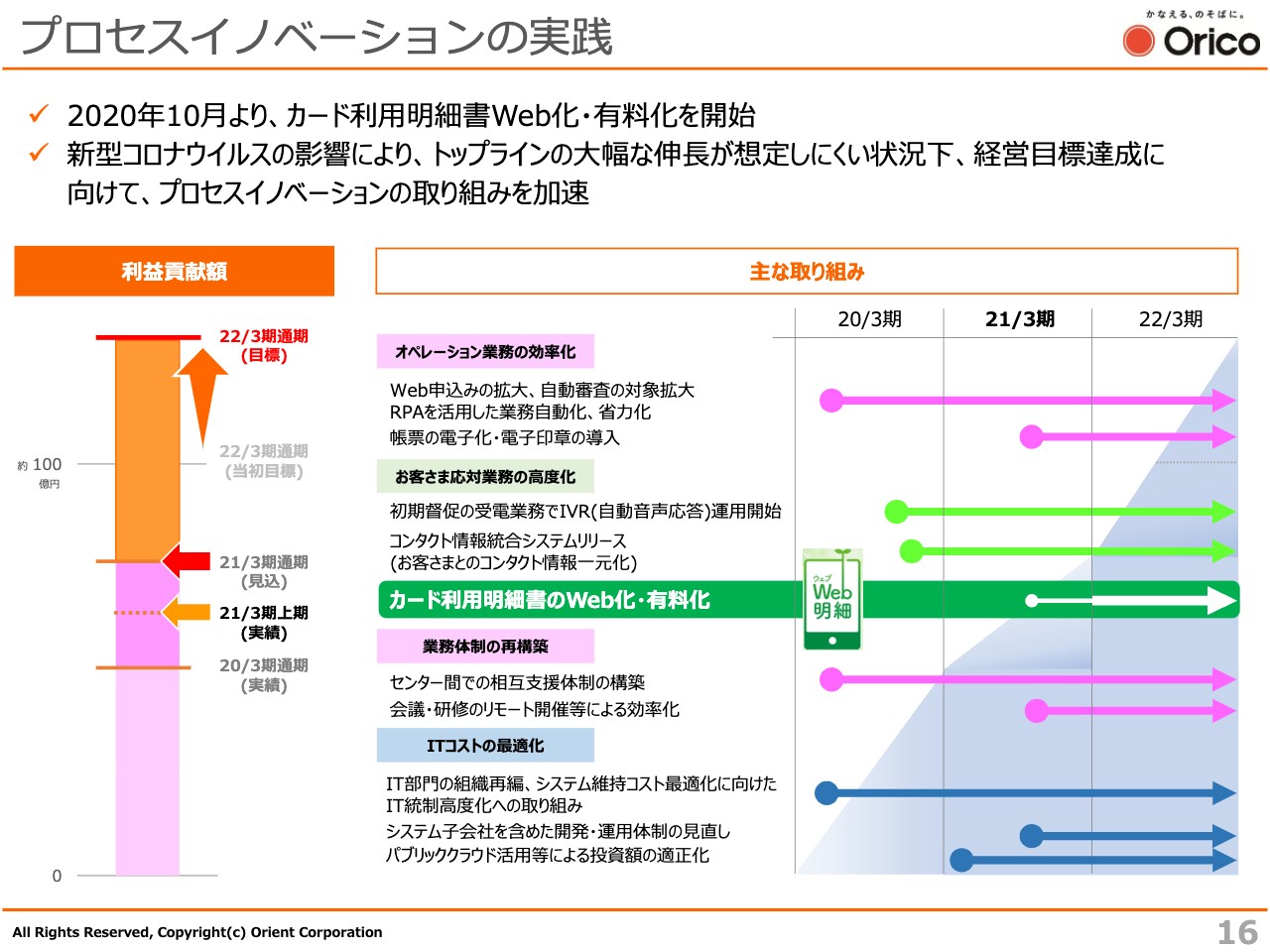

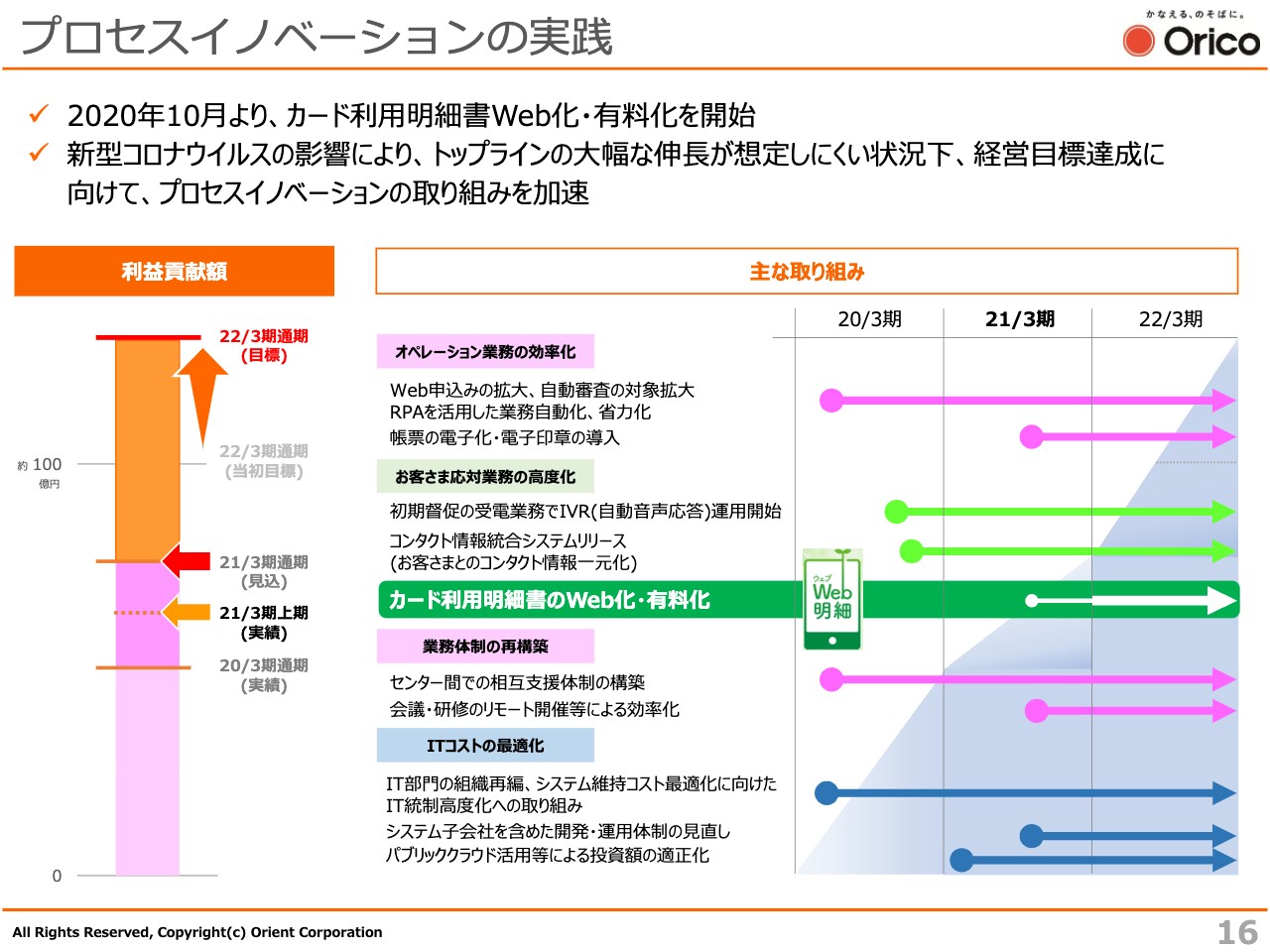

プロセスイノベーションの実践

16ページは、プロセスイノベーションの取り組みについてのご説明です。先ほども申し上げましたが、10月からカード利用明細書のWeb化を推進すべく、明細書を紙で郵送する場合の有料化に踏み切ったところです。郵送物のデジタル化による郵送コストの削減を、さらに推進していきたいと考えています。

また「アフターコロナ」を見据えて、電子化やリモートによる効率化の取り組みを加速させるべく、社内帳票の電子化、電子印章の導入によるペーパーレス化や、各種会議体、研修のリモート開催など、業務体制を見直して変化させることで、非対面コミュニケーションを確立して、経費削減とあわせて業務効率化を図っていきたいと考えています。

実際に、このような取り組みは確実に成果として表れていると感じています。この中計においては、当初、2022年3月期に約100億円の利益貢献を目標としていましたが、これらの取り組みをさらに加速させて130億円程度の利益貢献に手が届くのではないかと考えています。

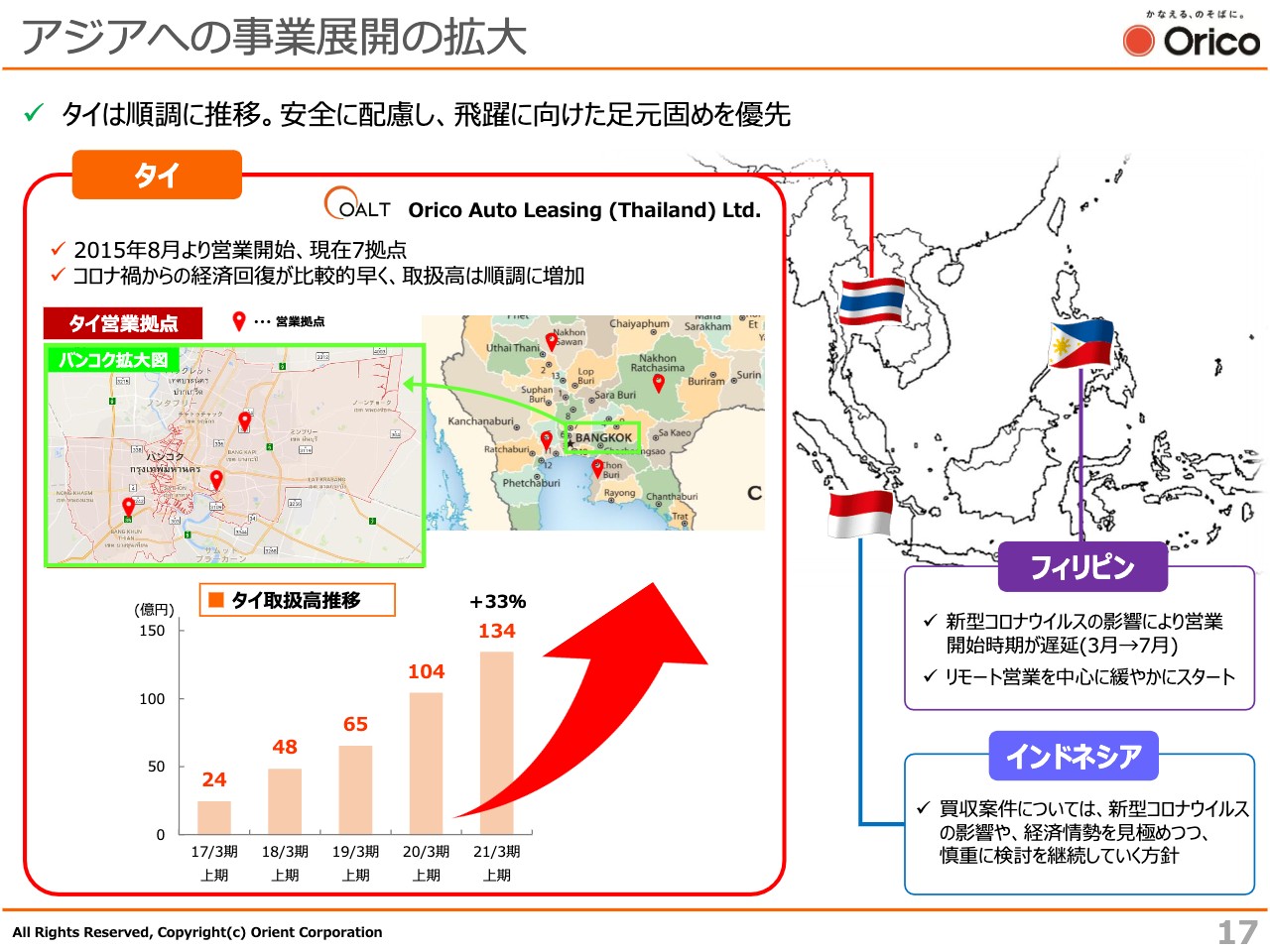

アジアへの事業展開の拡大

17ページをご覧ください。アジアへの事業展開の拡大についてです。資料左側に、タイの状況を記載しています。当社は、タイでは2015年8月から営業を開始しており、順調に事業を拡大し、現在の営業拠点は7拠点です。

みなさまもよくご承知のとおり、タイはコロナ禍からの経済回復が比較的早い地域で、資料をご覧いただいてもおわかりのように順調に拡大しています。引き続き、従業員、お客さまの安全にしっかり配慮した上で、飛躍的な向上のための足元固めをしっかりと進めていきたいと考えています。

フィリピンについては資料に記載のとおりですが、営業を開始しています。しかし、フィリピンもインドネシアも新型コロナウイルス感染症がまったく収まっていない状況のため、プロジェクトを進捗させるのはなかなか難儀だという印象を持っているところです。

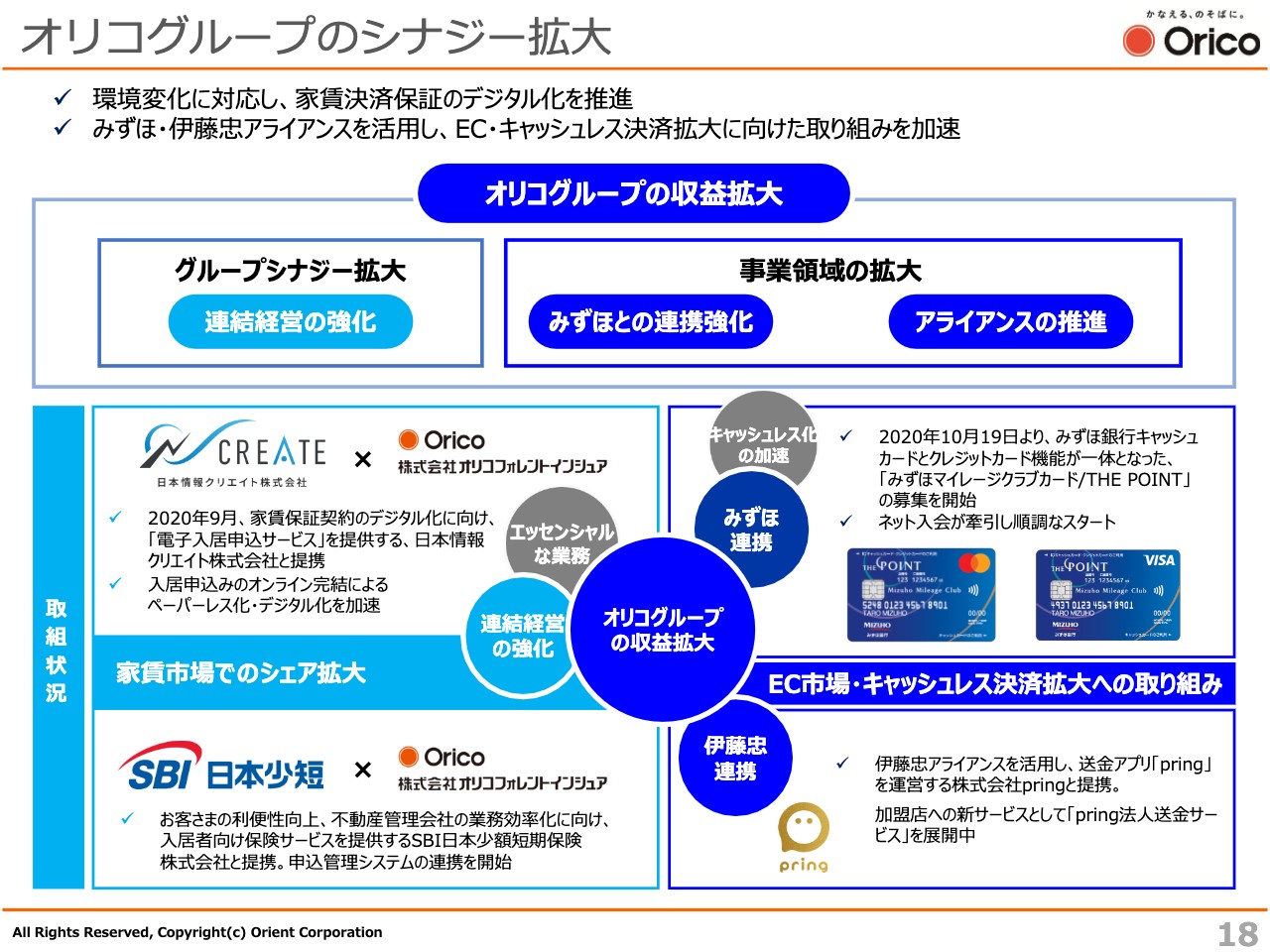

オリコグループのシナジー拡大

オリコグループのシナジー拡大についてです。連結経営の強化というところで、資料左下に、オリコフォレントインシュアの取り組みを記載しています。

非対面取引ニーズの高まりについて、先ほど物販のお話をさせていただきましたが、家賃保証契約でもそのニーズが非常に高まっています。デジタル化に取り組み、お客さまの生活に密着する家賃保証の利便性向上に向けて、家賃市場でのシェア拡大を目指していきたいと考えています。実際にデジタル化、電子化は大変奏功しており、個別名は申し上げられませんが、通常時のほぼ2倍の成約を見ているところもあります。

資料右側はみずほ連携の取り組みです。「みずほマイレージクラブカード/THE POINT」は、みずほ銀行のキャッシュカードとクレジットカード機能が一体となった商品で、これをラインナップに加えて10月19日から募集を開始しており、順調なスタートを切れています。

10日間で3,300件ほどの申し込みがあり、平均すると1日330件です。その前の3ヶ月のみずほ連携の「THE POINT」が1日80件から90件のため、4倍近い申し込みということです。これから新入社員に向けた口座獲得に合わせて、ここも飛躍的な拡大を目指しているところです。このようなアライアンスを活用して、EC、キャッシュレス決済拡大に向けた取り組みを開始しています。

資料には記載していませんが、住宅リフォームのローンをお客さまに提供するにあたっての団信も、日本生命とWeb化がすでに決まっており、来年度に提供したいと考えています。

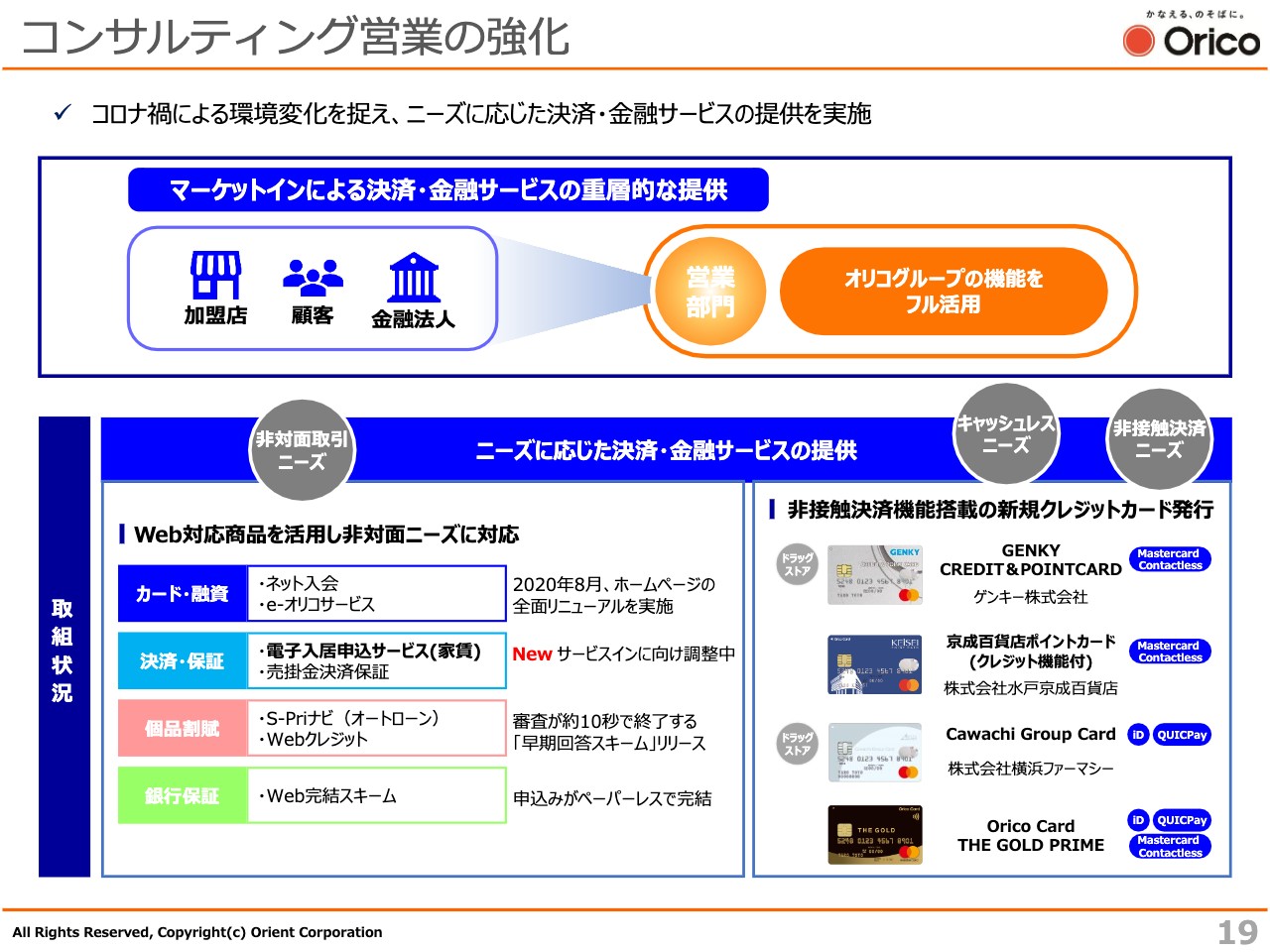

コンサルティング営業の強化

当社は、このグループ機能をフルに活用して、マーケットインの発想を徹底しながら、加盟店やお客さまのニーズを的確に捉え、競争力、付加価値のある商品やサービスの提供の強化を図っていきたいと考えています。

今年度はコロナ禍により、非対面ニーズ、非接触ニーズがさらに高まっています。資料右側に例を記載していますが、これらのニーズに合致した非接触カードの提供を、提携各社の消費が好調な分野に提供しているところです。

先ほど説明したイーシーキューブとのアライアンスも加盟店のEC化ですので、このようなニーズに応じた決済・金融サービスの提供にも力を入れて取り組んでいきたいと思っています。

サステナビリティ取組み強化

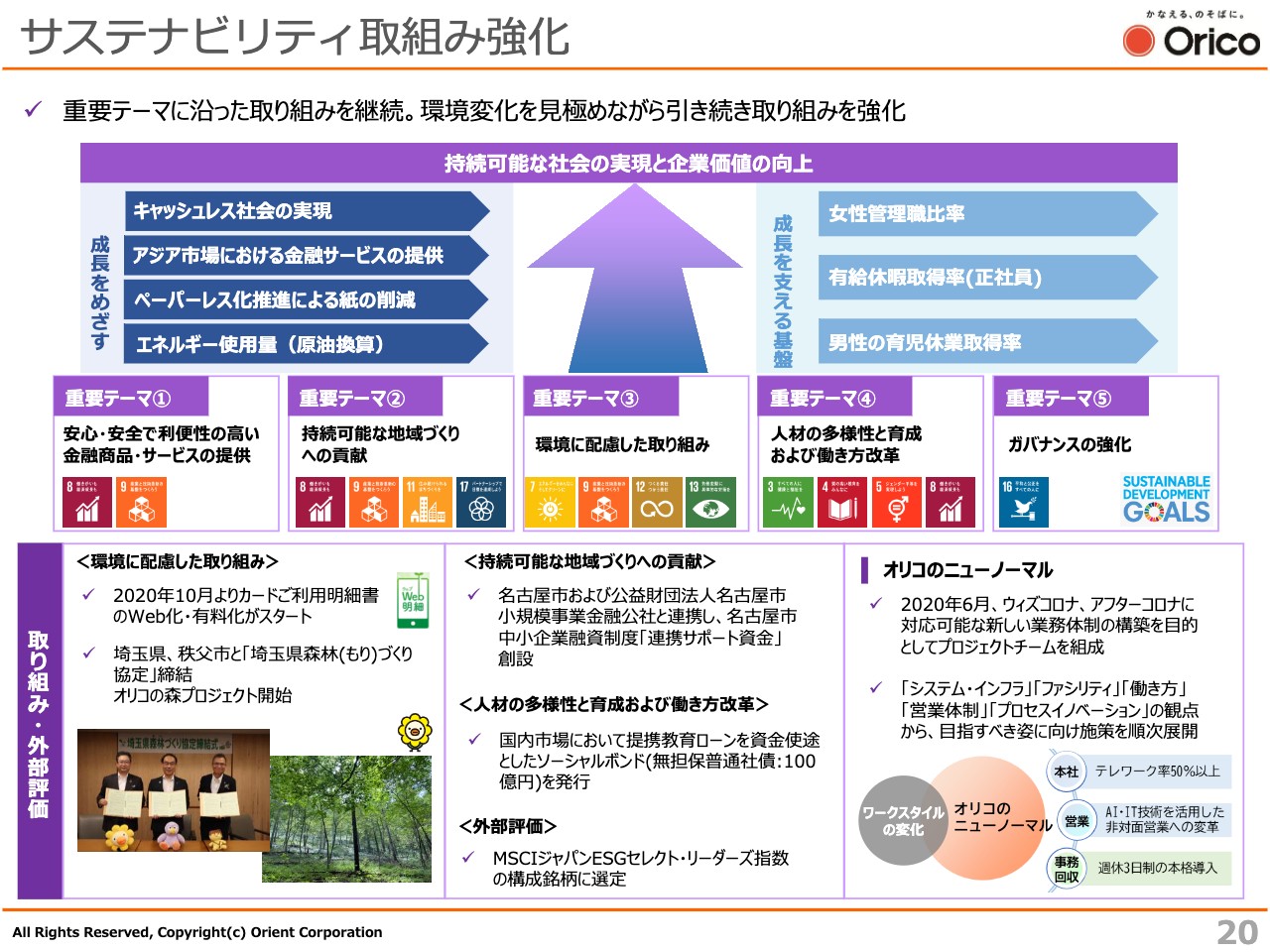

サステナビリティの取組み強化についてです。20ページをご覧ください。資料中段にお示ししている5つの重要テーマに則り、各種取り組みを進捗させているところです。

資料下段には、当社の取り組みや外部評価についてお示ししています。環境に配慮した取り組みでは、先ほどのWeb化を徹底して推進することによってペーパーレス化を進めていくということです。カード利用明細書についてのお話をしましたが、これらに加えて、本社でのコピー用紙の削減などを通じて紙の使用量20パーセント削減をKPIに挙げています。

また、長期的な環境保全への貢献を目指すため、埼玉県および秩父市と「埼玉県森林(もり)づくり協定」を締結し、当社社員の環境に対する意識の醸成を図るため「オリコの森プロジェクト」を開始しています。

持続可能な地域づくりへの貢献としては、名古屋市および公益財団法人名古屋市小規模事業金融公社と連携して、中小企業の支援や地域経済の活性化を目的とした金融サービスの提供も開始しています。また、国内市場において、提携教育ローンを資金使途としたソーシャルボンドを発行するなど、重要テーマに沿った取り組みは着実に進捗しています。

このような取り組みは、社外機関からも高い評価をいただいています。外部評価として「MSCIジャパンESGセレクト・リーダーズ指数」に初めて私どもが選定されたことも、その評価の表れだと考えています。

資料右下ですが、「オリコのニューノーマル」と記載しています。2020年6月に、「ウィズコロナ」「アフターコロナ」に対応可能な新しい業務体制を構築することを目的として、プロジェクトチームを組成しています。

すでに週休3日制を全クレジットセンターへ導入しており、現在、本社のテレワーク率50パーセント以上、AIやIT技術を活用した非対面営業に向けて順次施策を展開しているところです。

当社を取り巻くステークホルダーにとって、持続可能な社会の実現と企業価値の向上を着実に具体化していきたいと考えているところです。

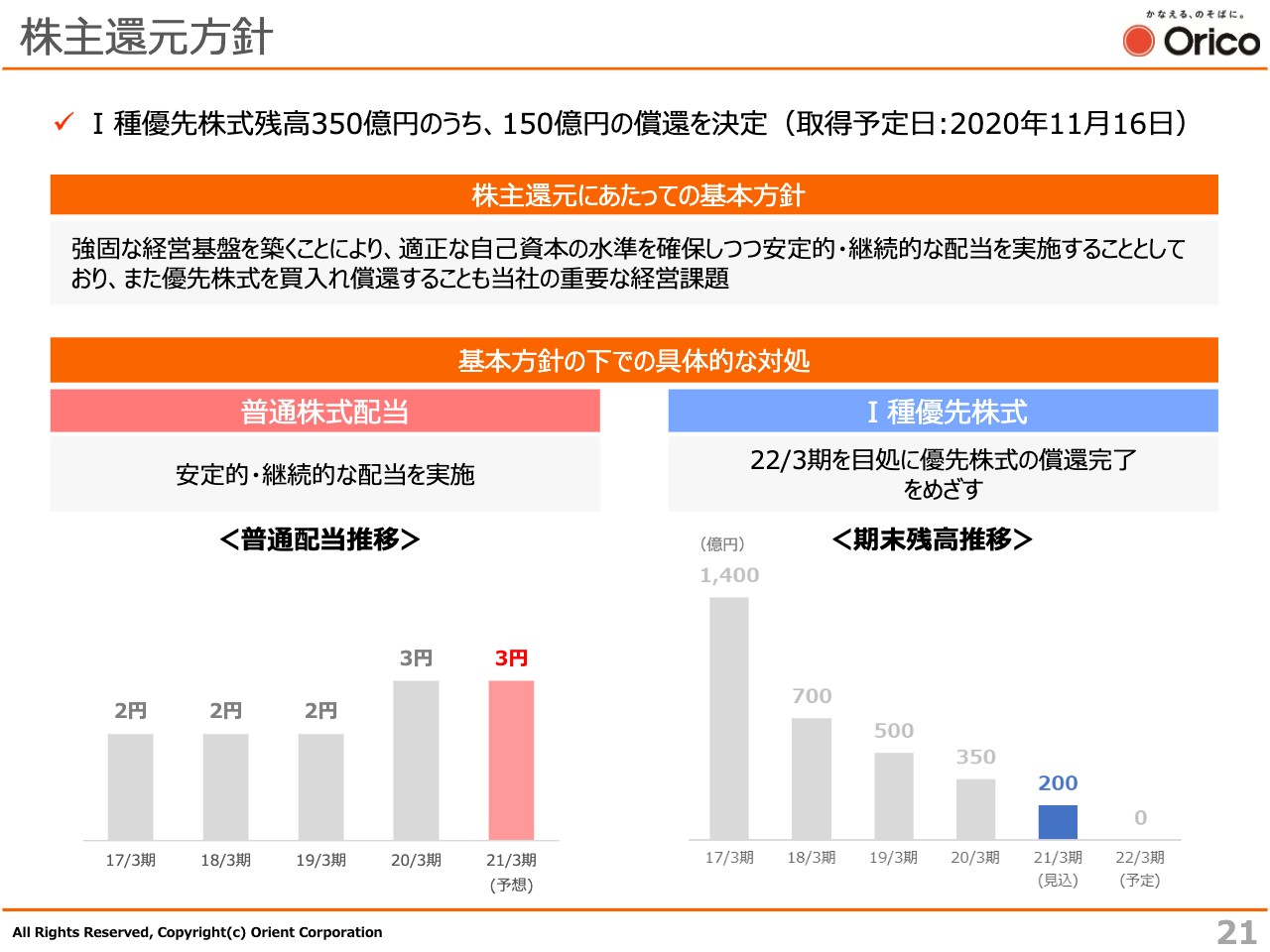

株主還元方針

株主還元方針についてお話をしたいと思います。21ページをご覧ください。当社の株主還元にあたっての基本方針は、資料上段に記載しているとおりです。2021年3月期末の普通株配当予想はすでに公表しているとおり、前年据え置きの1株当たり3円としています。

また、Ⅰ種優先株式は、具体的な対処として2022年3月期をめどに償還完了を目指すとしていますが、今回、残高350億円のうち150億円の償還を決定しました。引き続き、普通株配当については安定的、継続的な配当を実施し、優先株式については計画どおりの償還完了に向けて取り組んでいきたいと考えています。

資料の説明は以上となりますが、最後に一言、申し上げたいと思います。新型コロナウイルス感染症の影響による環境変化をしっかり見極め、ビジネスチャンスに変えることで、企業価値を高めていくことが非常に重要となっています。

そのためには、何よりもスピーディーに、そして柔軟に対応していくことが肝要であると考えているところです。

今日のご説明の中でも触れたとおり、我々は消費行動の変化を捉えて、拡大するEC分野への対応や、キャッシュレス化、デジタル化の波を捉えた施策の展開など、中計の基本戦略を加速させて着実に進めているところです。

これらの取り組みをさらに進めていくことによって、中期経営方針、最終年度の経営目標達成に向けて邁進してまいりたいと考えています。私からは以上です。ご清聴ありがとうございました。

質疑応答:非接触決済の需要の変化やプロセスイノベーションの利益貢献について

質問者1:1点目が、非接触決済のニーズについてです。これから需要獲得を狙っていくとのお話でしたが、現状で需要の変化は見えてきているのでしょうか? また、取り組みとしては新規カード発行などで需要獲得を狙っていくと思いますが、今後の取扱高に対する期待感もあわせて教えてください。

例えば、6ページの四半期の取扱高を拝見すると、第3四半期に水準が上昇するかと思いますが、それがこの中に入っているのか、それとももう少し長い目線で効いてくるのかについて教えてください。

2点目が、プロセスイノベーションの利益貢献額についてです。16ページのところで「今後は130億円程度」といったお話がありましたが、当初計画の100億円に対して上回っています。上回る30億円の主な要因は何でしょうか? 大きな理由があれば教えてください。

飯盛:1つ目は、非接触ニーズについて、需要の変化を感じたことがあるのか、また今後の取扱高に対する期待をどう考えているのかについてです。2つ目は、プロセスイノベーションの上乗せ分30億円の内訳をどう考えているのかについてです。

まず1つ目ですが、非接触ニーズについて、私は、経済産業省が旗を振っていた「キャッシュレス(での決済比率を)20パーセント台から40パーセントへ引き上げる」といったことについては、実は疑問を感じていました。

日本ほど通貨が信用できる国はあまりありません。例えば、夜に繁華街からタクシーに乗って自宅に帰る際、1万円札を出したときに偽札だと思うタクシー運転手はあまりいません。

みなさまも経験があると思いますが、アメリカでは高額紙幣を出すと完全に疑って見るわけです。また、中国ではそもそも使えません。さらに、日本のように全国津々浦々のコンビニでATMを置いている国もありません。

今回、非接触を1つのテーマとして掲げましたが、新型コロナウイルスによって、通貨の信頼性や通貨を取り扱う利便性を上回るほどの恐怖を植え付けられたと思いました。4月や5月は、銀行で「誰が使ったかわからない紙幣を使うのは嫌だから、新券に変えてほしい」と訴えるお客さまがかなりいらっしゃったとのことです。

そこで、「ここはトレンドが変わるな」ということで、思い切って非接触に舵を切っていこうと考えています。したがって、需要の変化という意味においては、大きく「キャッシュレス」で見ていただきたいと思います。

数字が正確ではないかもしれませんが、日本の物販におけるキャッシュレス化の比率は、2014年では物販全体が149兆円のうち、確か4.4パーセントくらいだったと思います。2019年には、残念ながら物販全体が137兆円まで減ったと思いますが、その中で6.8パーセントの取扱いです。2020年度は、おそらくものすごく増えていると思います。

このEC、キャッシュレス化が進むと同時に、例えば百貨店での買い物において、店員は手袋をしてカードを預かるような状況でもあります。そして、「端末のボタンを押してください」となるわけですが、押す人は素手のため嫌がるような場面にもけっこう遭遇しています。その意味で、トレンドとして確実に定着してきています。

取扱高の部分は先ほどもご説明しましたが、ドラッグストア等も含めて、提携カードでも非接触カードをどんどん出しています。しかし問題は、非接触カードが使える端末がまだ全体で200万台弱であることです。

MasterとVISAが一気に進めていますが、カードを発行しても使えるところがなければ一気に増えることにはならないため、それも含めて、少し長期的なスパンで考えています。

次に、プロセスイノベーションですが、30億円の積み上げの内訳は大宗がシステムに関わるところです。従来と異なる方法にすることで、特に保守、運用費用をグッと抑えることを考えています。

それに加えて、働き方改革の中で、結果として時間外労働が随分減り、人件費も減っています。ご承知のように、人件費の場合は株価の状況によって退職給付費用が上下するため、あまりストレートに見えてこないのですが、この部分も貢献すると見込んでいます。

ご承知のとおり、一般経費が全体で1,600億円のうち電算費用が360億円ほどかかっています。ここは、コスト削減や工夫によって落とせる余地がまだあるということで、いくつかの施策によって30億円からさらに積み上げていきたいと考えています。

質疑応答:中期経営方針の経営目標達成見込みやキャッシュレスにおける収益性について

質問者2:1点目ですが、プロセスイノベーションの進捗や、コロナ禍の後の取扱いの回復ペースを踏まえて、来期の中計最終年度の経営目標について、どのようなことを考えていますか? 据え置き、あるいはトップラインは少し下げてもコストで吸収して350億円を達成できると考えているのか、そのあたりをお聞かせください。

2点目ですが、キャッシュレス全体にまつわる議論の中で、収益性に関するところです。ご承知のとおり、キャッシュレス検討会ではまた加盟店手数料に関する議論がされており、当然ながら「イシュアフィー」をどうするかのテーマに移っていく中で、この議論の行く末と言いますか、最悪の場合はハードローが入って上限規制といった話になると、非常にネガティブだと思っています。

ここはどのようなかたちで議論が進んでいくと想定されているか、社長のご私見で構いませんので、お聞かせいただければ幸いです。

飯盛:プロセスイノベーションの進捗状況と回復ペース等々で、とくに来年の収益の350億円をどう考えるかについて、そしてキャッシュレスの収益性について加盟店手数料の問題を含めてどう考えているかについてお話しします。

プロセスイノベーションですが、昨年は100億円の目標に対して50億円でした。今年は上期が終わったところで、64億6,000万円くらいの効果が出ており、今年中に80億円を少し超えるところまで効果を出現させることができると思っています。

先ほど申し上げましたが、130億円の積み上げの中で、今年度に手を付けているシステムについては、ご承知のとおり上期にできたものでも半分しか効かず、今進めているものはほぼ効きませんが、来年は成果を実現できるということで、だいたい130億円は完全に手の内に入っているとお考えいただきたいと思います。

また、利用明細のWeb化について、今年度は13億6,000万円くらいの見通しだと思いますが、来年度は39億円くらい積み上がります。

今申し上げたことと来年度の計画とで関係があるわけですが、今年度の経常利益の計画が200億円で、中計では350億円のため、みなさまからすると「途方もない」という印象をお持ちかもしれません。先ほどのご質問にもあったとおり、正直に言いまして、トップラインはそこまで上積みすることは望めないと思っています。

当社は、営業収益が2,400億円に対して、経常利益は昨年が240億円という会社です。つまり9割がコストのため、コストコントロールによって、350億円という数字は必ずしも手が届かないところではないという実感を持っています。

今の見込みでは300億円くらいまでは手が届くかなという感じのところまで進んでいますので、効果の実現をもとに、ぜひ中計でお約束した「経常利益350億円」「一般経費率60パーセント未満」「ROE 10パーセント以上」の3つをしっかり果たしていきたいと考えています。

2点目は、キャッシュレスの収益性について、加盟店手数料の上限規制が入るかもしれないことに対してどう考えているかというご質問です。これは「キャッシュレスに取り組む」ということだけで、何か大きく収益を期待したり、飛躍することは考えていません。

加盟店のみなさまとともに、利便性が高く、安全な決済手段を提供することによって、加盟店各社の経済圏の中で当社のカードをしっかりと活かしていきたいということです。

端的に申し上げれば、その結果として、キャッシングもリボルビングもありますので、そこで収益を上げていく、あるいはデータビジネスにも活用していきたいと考えています。

加盟店手数料の上限規制の問題ですが、私どものカード加盟店は、提携カードが中心です。残念ながら、今のハードローが大きな影響を与えるほど加盟店手数料をいただいている先はほとんどありません。正直に言いまして、仮に(決済手数料が)「3.25パーセント」という数字になった場合、ほぼ影響はありません。それから、いわゆるブランドのインターチェンジレートもいろいろと議論しているところです。また「CAFIS」との間での費用負担の話もしっかりと議論しているところです。

今のところ、当社に大きな影響があると考えられるものは、レギュレーションやその他の動向の中にはないため、しっかりとカードを作っていくということです。

キャッシュレスについて、もう1点申し上げます。キャッシュレスは2つあり、1つはオンライン、1つはリアルでのキャッシュレス、つまり非接触のことです。生活必需品という意味で「エッセンシャル」という言葉を使っていますが、このスーパー等の領域では、今でもけっこう現金を使っています。

その最大の理由は、グロッサリーは収益率が低いからです。今は申し上げられないのですが、これからいろいろな研究を通じて当社のカードを決済手段として使っていただくことにチャレンジしていきたいと思っています。

結果として、オンラインにおけるキャッシュレス、リアルにおけるキャッシュレスでのフロントランナーになっていきたいと思います。どちらかというと、現状は後ろの方に属していますので、しっかりとまくっていきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8585

|

839.0

(15:30)

|

+11.0

(+1.32%)

|

関連銘柄の最新ニュース

-

オリコ、館林信用金庫とお取引先さま支援に向け2商品の取り扱いを開始 12/02 13:48

-

オリコ、長崎県央農業協同組合とWeb完結2商品の取り扱いを開始 11/25 13:47

-

完全カードレスタイプのクレジットカードが選択可能に!「Da-iCE... 11/22 18:47

-

【QAあり】オリコ、みずほ・楽天・イオンと連携し、デジタル分割払い... 11/22 13:00

-

オリコ(8585) [Delayed] Notice of Cha... 11/18 17:00

新着ニュース

新着ニュース一覧-

今日 15:50

-

-

今日 15:48

-

今日 15:47