BASE、3Q売上高は前年比62.4%増 グループ全体の流通総額は四半期で175億円と高成長を継続

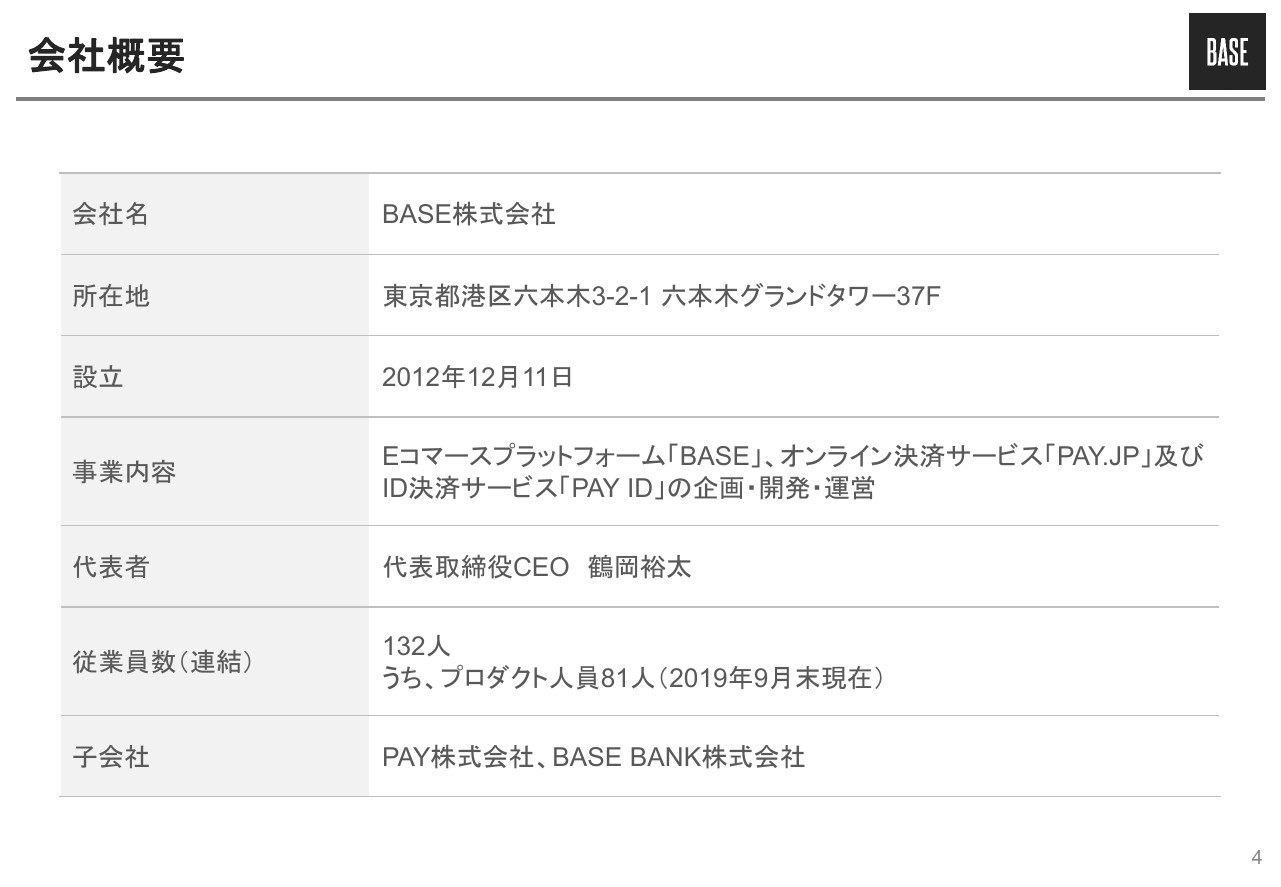

会社概要

鶴岡裕太氏(以下、鶴岡):BASE株式会社代表の鶴岡と申します。前半は、私が事業等の説明をさせていただき、後半は原田より業績発表をさせていただきたいと思います。よろしくお願いします。

4ページ目ですが、基本的な会社概要から説明させていただきます。我々は、10月25日に上場させていただきました。2つの子会社がありまして、ペイメント事業がメインのPAY株式会社と、金融事業のBASE BANK株式会社という会社がBASE株式会社の100パーセント子会社です。我々はこの3つの企業で成り立っている会社になります。設立は2012年12月11日で、7年弱が経過しています。

代表は、創業のころから私が務めさせていただいており、現在は130名強のスタッフ・メンバーでプロダクトを作っています。そのうち、80名以上のメンバーがプロダクトを作っているエンジニアなどの職種で、基本的にはサービス、Webプロダクトを作りながら、お客さまにさまざまな価値を提供しているかたちになっています。

ミッション

5ページ目に、我々のミッションを記載させていただいていますが、「Payment to the People, Power to the People.」というミッションになります。

我々は創業のころから、個人など、すごくスモールなチームがインターネットを使ってどんどん強くなっていくと思っており、その結果、もっといい世の中に繋がっていくという思いを持ってプロダクト作りをしています。

個人や小さなチームに、さまざまな方法を通じてペイメントのソリューションを提供しながら、もっと簡単にインターネットを通じて商売できるようになっていくということで、個人や人々がもっと強くなっていく、そのような世の中に貢献していきたいと考えてこのミッションを掲げています。

すべてのプロダクトが、このミッションのもとに作られています。

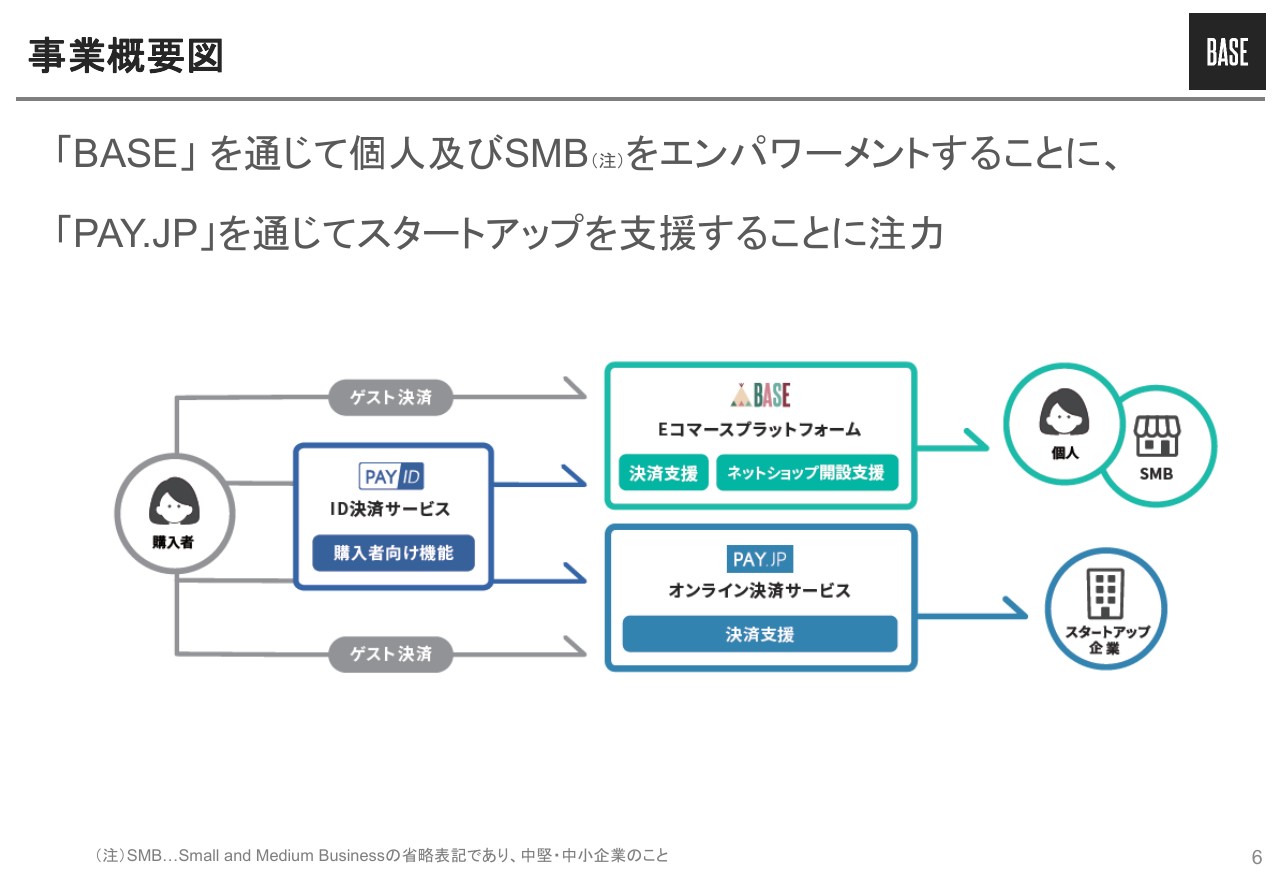

事業概要図

6ページ目では、大枠の事業概要を記載しています。スライドに3つ、大きく色ごとにボックスで囲ませていただいているのですが、右上に記載している「BASE」というサービスが、創業の2012年から取り組んでいる主力サービスとなっています。

「BASE」というサービスに関しては、個人やスモールなチームが、自分だけのネットショップを作りたいと思ったときに、簡単にネットショップを作ることができるWebサービスです。「BASE」でネットショップを作ると、決済(サービス)まで自動的についている、そのようなユーザー体験を提供しています。

ですので、「BASE」というサービスに関しては、おしゃれで簡単にネットショップができるという価値と、ペイメント、決済ソリューションを意識することなく使うことができるといった2つの価値を提供しています。

右下に記載している「PAY.JP」というサービスについてです。「BASE」と同じく決済を提供しているのですが、ネットショップを作れるといった付加価値を提供しているわけではなく、こちらに関してはペイメントのみの価値を提供しています。よって、「BASE」も「PAY.JP」も決済を提供しているプロダクトになります。

少しややこしくて申し訳ないのですが、「BASE」と「PAY.JP」に関しては、完全に別々のプロダクトです。対象ユーザーが被ることもなく、KPIと主要数字も異なります。完全に別々のプロダクトを、別々のチームで作っています。

左側に書いている「PAY ID」が、唯一、購入者に向けて提供しているサービスです。右側の「BASE」と「PAY.JP」というサービスは、事業者さま、マーチャントさまに提供しているサービスですので、購入者から見ると、「BASE」と「PAY.JP」というサービスは、(表には)見えません。

「PAY ID」というID決済サービスについてですが、「PAY ID」を持っていれば「BASE」や「PAY.JP」の加盟店で簡単にお買い物ができるといったID決済サービスになります。

現状においては、右側の「BASE」と「PAY.JP」の2つのサービスで、ほぼ100パーセントの収益を上げているといった状況です。

【BASE事業】Eコマースプラットフォーム「BASE」①

それぞれ、簡単に事業内容に触れさせていただきます。8ページ目が、「BASE」というWebサービスです。

スライドに記載されているトップページからもお分かりのとおり、「BASE」というサービスに訪問いただいても商品が買えるわけではありません。Amazonさまや楽天さまのように、ここに商品が載っていて、ここですぐ決済ができるわけではないのです。

我々はあくまでも、事業者さま、マーチャントさまがメインユーザーであり、「BASE」というサービスができることは、ネットショップを作るといったところです。

メールアドレスやパスワード、お店のURLを任意で決めていただいたものをこのページで入力して、「無料でネットショップを開く」というボタンを押していただくと、数秒で自分だけのネットショップを作ることができるサービスになっています。

よく知られているショッピングモール型のプロダクトとは異なり、「BASE」はそれぞれのショップが別々のURLを持ち、別々のデザインを持っています。ですので、今まであったような大きなショッピングモールのECサイトとの一番の違いは、集客をご自身で行っていただく必要があるということです。ここが、「BASE」と今まで(のECサイト)との大きな違いです。

どうしてこういったことができるのかについてですが、やはりSNSやインターネットが普及したからです。すごく大きなショッピングモールに集客を依存しなくても、自分たちで集客できるようになっており、「BASE」はそのような時代の変化によって成長させていただいているプロダクトです。

それゆえに、コモディティ化した商品を売っているわけではなく、自分のブランドの商品などを売っています。最近「D2C」という言葉が世の中に出てきているとおり、そうしたブランドの商品……SNSで自分でマーケティングすることに価値があるということで、多くのブランドさまにご利用いただいているプロダクトになっています。

【BASE事業】Eコマースプラットフォーム「BASE」②

9ページ目に、BASE事業の特徴を大きく4つ記載しています。まず、初期費用、月額費用が無料といったところが、ここまで「BASE」がご支持いただけた最大の要因だと思っています。

既存のネットショップを作れるサービスは、今まで日本にもあったのですが、既存サービスはペイメント機能が別の会社に依存しており、カートはカートの会社、ペイメントはペイメントの会社にそれぞれ契約いただいて、それを組み合わせて使っていただくかたちでした。

カートの会社は初期費用や月額費用がメインのビジネスモデルでしたが、「BASE」に関してはペイメントがすべて内包されており、ビジネスモデルをペイメントに寄せていますので、カートでのマネタイズが必要ないといった大きな事情があります。

また、我々は個人やスモールなチームを対象にプロダクトを提供していますので、彼らが最初にリスクを取らずにそのような(ネットショップを作る)ことが実現できるようにということで、「BASE」を使うだけであれば手数料等はいただいていません。その代わり、(商品が)売れたタイミングで手数料をいただくというビジネスモデルです。

次に2つ目のポイントです。「BASEかんたん決済」というサービス自体が、我々の本丸の機能となっています。「BASE」を使ってネットショップを作っていただくと、必ずこの「BASEかんたん決済」という決済を導入いただきます。そして、そこで商品が売れるたびに一定の決済手数料をいただいていまして、それが我々のおもな収入源となっています。

ポイントの3つ目が、豊富なテンプレートです。我々のショップオーナーさまは、基本的にはスマートフォンからネットショップを作成しています。よって、スマートフォン1台あれば、自由自在にかっこいいネットショップを作ることができます。

4つ目のポイントは、さまざまな拡張機能を用意していることです。最初はみなさま、売上0円なのですが、直近では大きい加盟店さまは月間の売上が数千万円ぐらいまで育っていくなか、どんな規模感のショップさまであっても使える機能を多く用意しています。

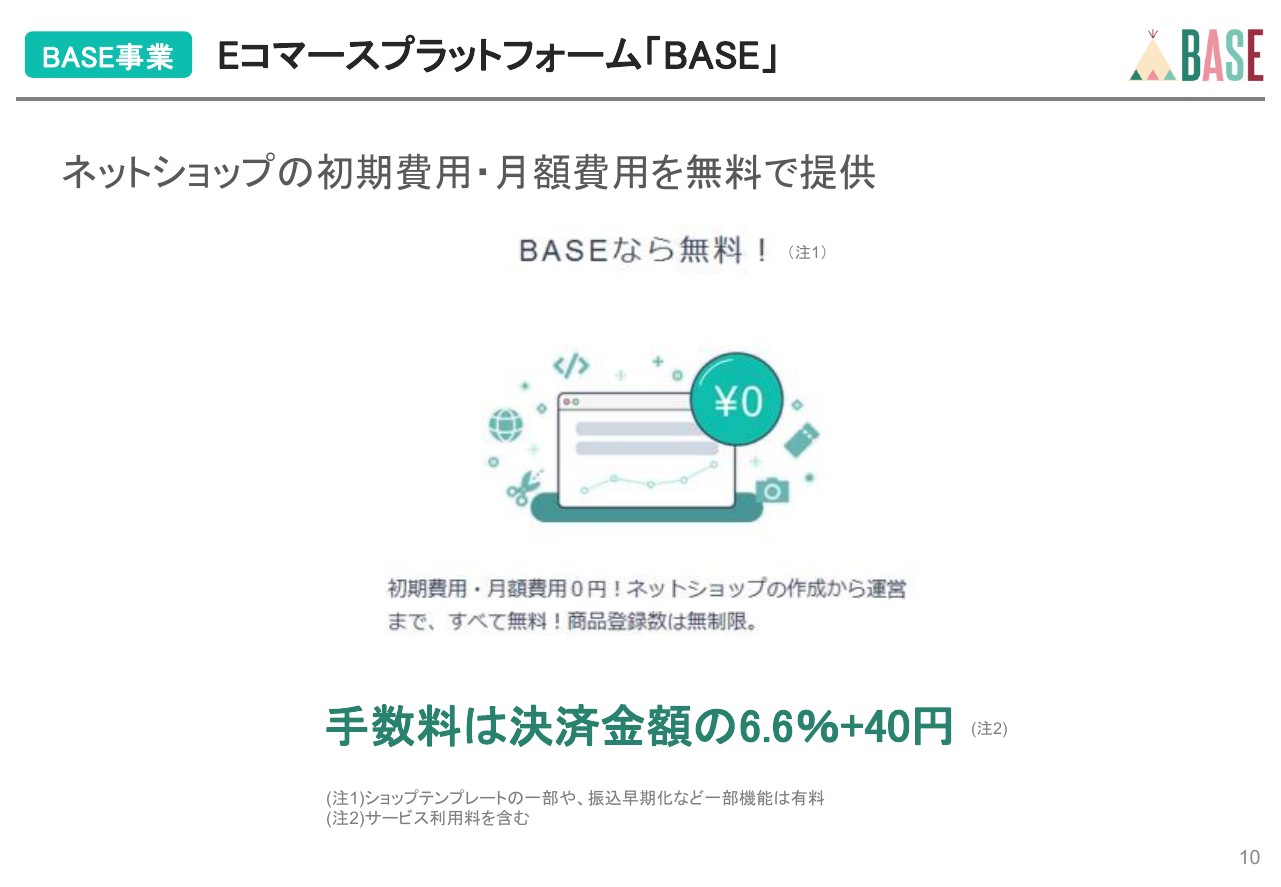

【BASE事業】Eコマースプラットフォーム「BASE」③

10ページ目が、我々のビジネスモデルです。先ほどもご説明したように、基本的にはネットショップを作るだけであれば無料です。その代わり、売れたタイミングで「6.6パーセント+40円」という手数料を、トランザクションごとにいただいています。

よって、商品が売れるたびに「6.6パーセント+40円」という手数料を加盟店さまからいただいています。

【BASE事業】Eコマースプラットフォーム「BASE」④

11ページ目に、「BASEかんたん決済」の詳細を記載しています。「BASEかんたん決済」の内容ですが、「BASE」でネットショップを作ると、「BASEかんたん決済」を必ず使っていただきます。

中身は、クレジットカード決済やキャリア決済、コンビニ決済、後払いが使えるのですが、このようなものの集合体を「BASEかんたん決済」と呼んでいます。

ですので、学生の方や、ビジネスをするうえでまだまだ信頼や与信がない方は、このような決済ソリューションを最初から使うのは、なかなかハードルが高かったという現状があるのですが、「BASE」を使うと、立場や規模感に関係なく、(サービスを使用して)数分後から決済ソリューションを使えるようになります。これが、我々が新たに提供している価値で、どの方法で決済されても、「6.6パーセント+40円」という手数料を一律でいただいています。

【BASE事業】Eコマースプラットフォーム「BASE」⑤

12ページ目が、デザイン性に関してです。「BASE」を使ってネットショップを作っていただくと、スライドのようなネットショップを作ることができます。直近は、比較的ECが先行している地域・国においては、ショッピングモールの次にストアフロント型と呼ばれる独自のネットショップサイト、自社ECサイトの発展が著しいと思っており、「BASE」もその1つに入ると思っています。

ですので、記載しているように、ブランドさまごとに完全にオリジナリティを持ったデザインでネットショップを運用することができます。その代わり、先ほどお話ししたように、基本的には集客はご自身で行っていただきます。そのようなところが「BASE」の特徴となっています。

【BASE事業】Eコマースプラットフォーム「BASE」⑥

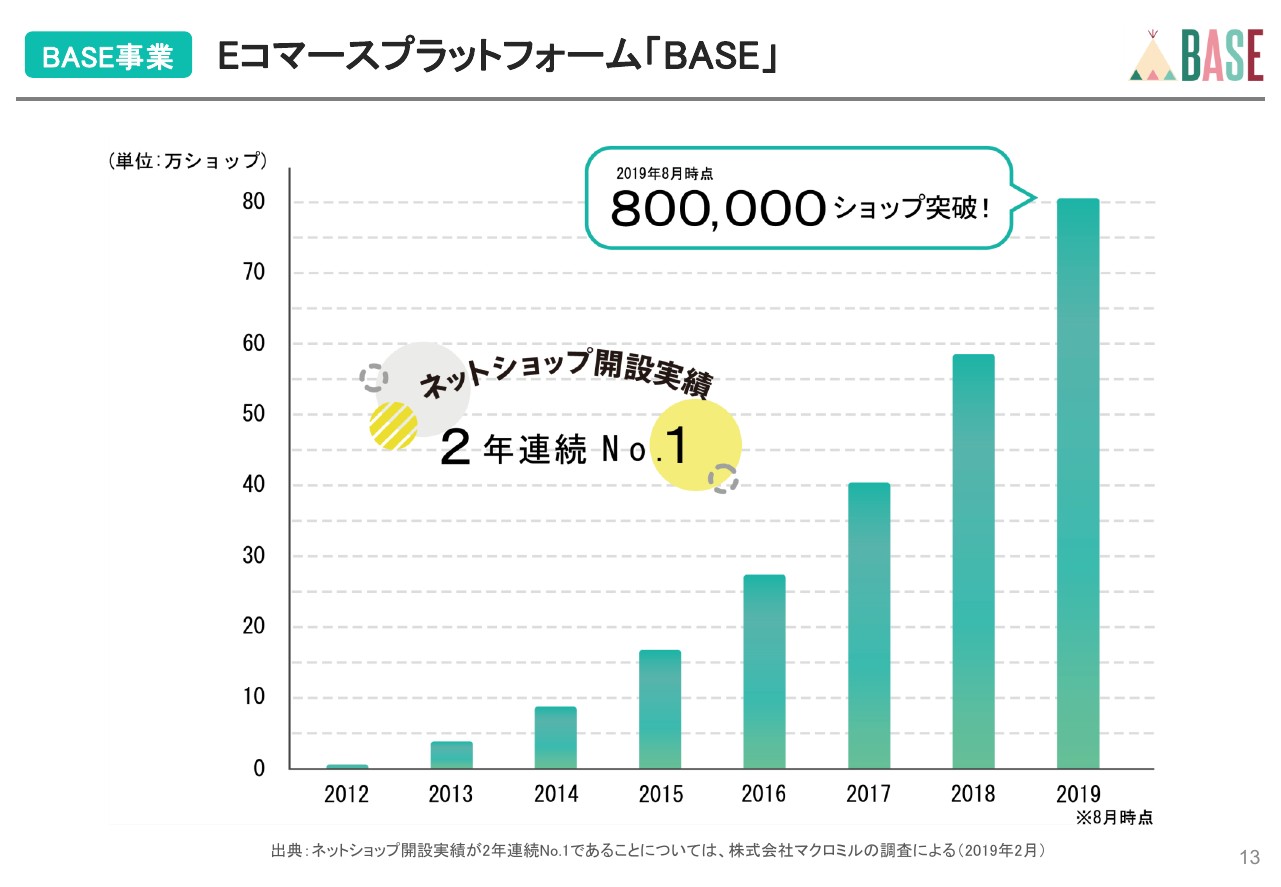

13ページ目は、そうしてできたネットショップの数に関してです。直近、2019年8月時点では、80万を超えるネットショップを作っていただいており、日本においては一番多くネットショップを作っているプラットフォームになっています。

【BASE事業】個人・SMBのエンパワーメントを促すユニークなビジネスモデル①

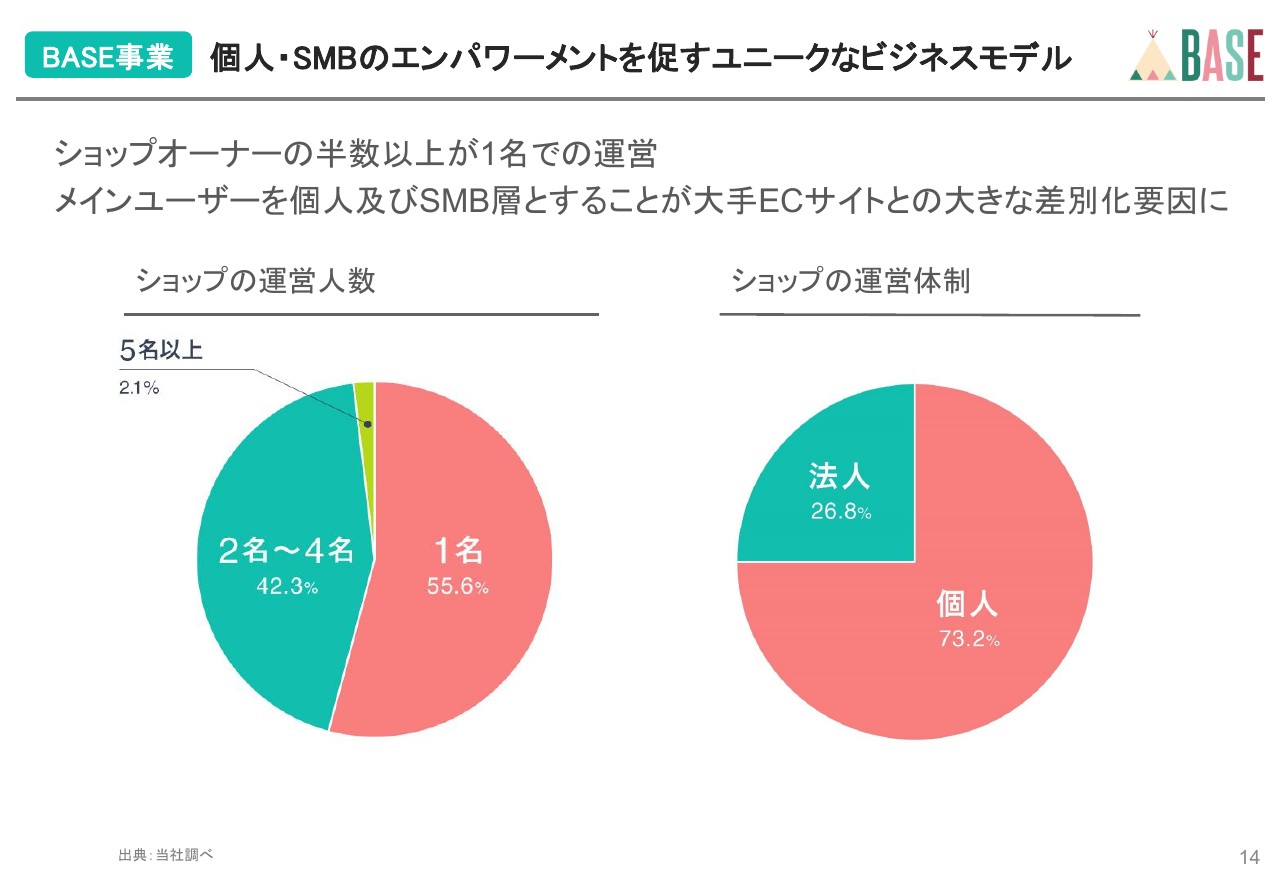

14ページ目では、「BASE」をご利用いただく方の特徴を記載しています。基本的に「BASE」をご利用いただく方は、ほぼ100パーセントのショップで、4人以下の方々で運営されています。運営体制を見ても、法人よりも個人が多いことから、今までネットで商品を売られていた法人さまとは、まったく違う加盟店さまにご利用いただいているのがわかると思います。

実態を見ても、もちろん中には大きなショッピングモールから我々(のサービス)に移行してくるブランドもあるのですが、一番多いのは、初めてネットショップを作る人で、「BASE」を選んでネットショップを開設されます。そのような意味では、まったく新たに自分のネットショップやブランドを作られる方に「BASE」をご利用いただいています。

我々からしても、このような方々がリスクなく、簡単にチャレンジできる世の中を作っていきたいという思いがありますので、我々の思いと一致した方々にご利用いただけている状況だと思っています。

【BASE事業】個人・SMBのエンパワーメントを促すユニークなビジネスモデル②

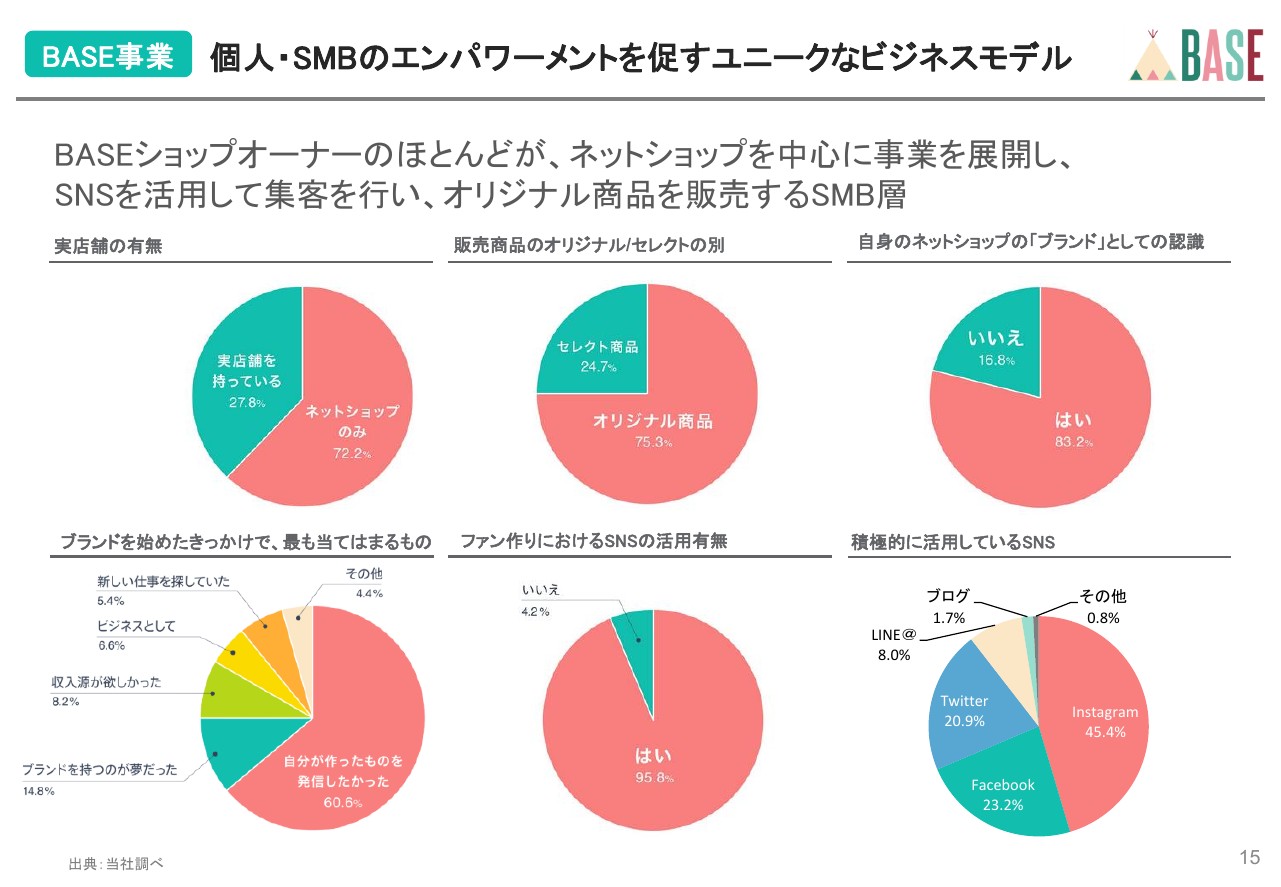

15ページ目では、より詳細な特徴を記載しています。いくつか特徴的なところをお話しさせていただきます。スライド左上のグラフのところですが、実店舗を持っておらず、「ネットショップから自分のブランドを始めます」という方々が多かったり、上段の中央のグラフに関しては、どこかから商品を仕入れて売っているわけではなく、完全に自分で商品を作っており、オリジナルの商品や自分のブランドのものを売られている方が多かったりします。

下段の中央のグラフについてですが、SNSを使っている方々がほぼ100パーセントを占めており、このようなことから、加盟店属性は、今まで他のショッピングモール等に出店されていた方とはまったく違うかたちになっていると思います。

【BASE事業】個人・SMBのエンパワーメントを促すユニークなビジネスモデル③

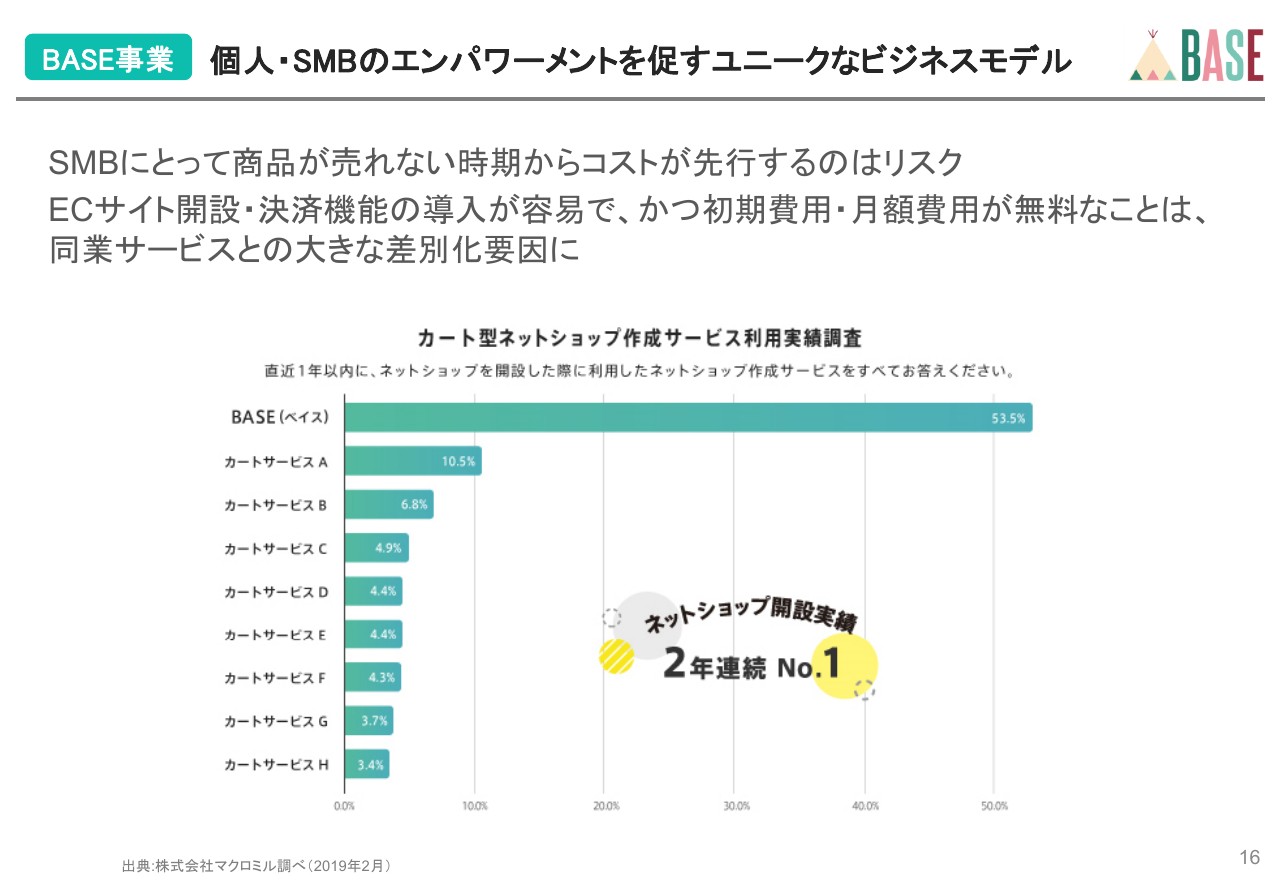

16ページ目が、マーケットシェアに関してです。先ほど、「80万ショップを超える方々にご利用いただいている」といったお話をさせていただいたのですが、直近1年の日本においては、半数以上の方々が「BASE」というサイトを使ってネットショップを作っていただいている状況になってきています。

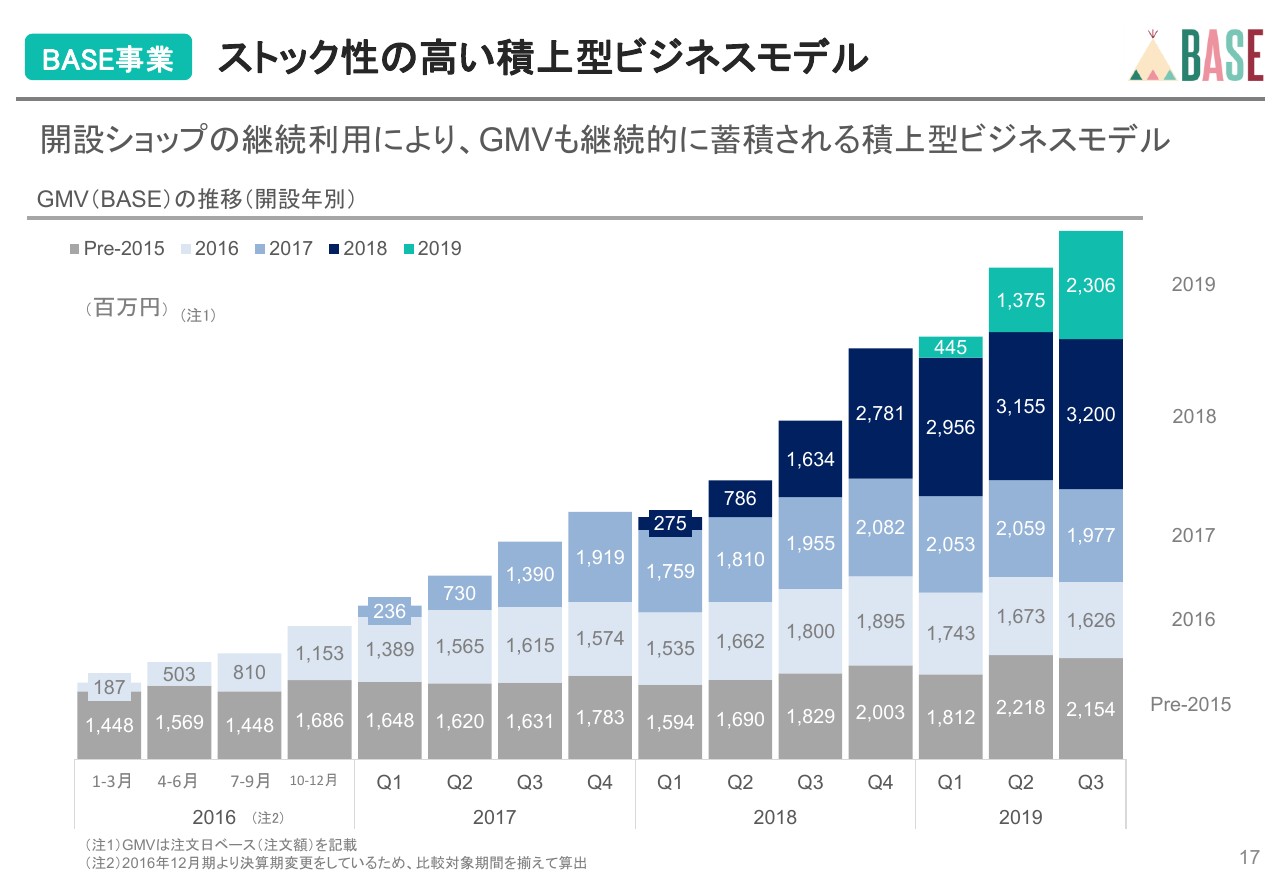

【BASE事業】ストック性の高い積上型ビジネスモデル

17ページ目が、「BASE」のストック性に関してです。さまざまな投資家さまとお話をさせていただくと、我々は小さな加盟店を多く支えていますので、「どんどんGMVが減っていくのではないのか」というご質問もいただきますが、我々のプラットフォームにおいては、一度商品が売れたショップさまにおいては、基本的には長く売れ続けていきます。

その意味で、月額課金をいただいているサービスではないのですが、(流通額が)どんどん積み上がっていくのが特徴です。

【BASE事業】成長戦略

18ページ目が、今後の成長戦略に関してです。大きく4つを掲げさせていただいています。スライドの上の2つ、「サービスの認知向上・新規ユーザーの獲得」「プロダクトの強化」は、ここ数年、ずっとファーストプライオリティのもので、今後も当面はここが第一優先かと思っています。ここは、GMVを増やしていくといったところです。

「BASE」に関してですが、「BASE」を使っていただく方のなかで、「BASE」で実際に商品が売れるショップの数、また1ショップあたりの平均売上が、我々のGMVが成長していくためにはすごく必要なファクターとなっています。ですので、そこを引き続き引き上げていきたいということです。

下の2つ、「データ活用の強化」「決済機能以外の付加価値向上」は、ちょうど今年度ぐらいから始めているところです。今までペイメントを通じた価値提供がメインだったのですが、それ以外のご支援も始めたいというところで、いくつか取り組みを始めています。

【BASE事業】成長戦略~決済機能以外の付加価値~①

いくつか事例をご紹介させていただきます。19ページ目が、ポップアップショップの支援です。先ほどのショップの特徴にもあったのですが、「BASE」を使っていただく方は実店舗を持たれていない方も多いとは言え、ネットショップがうまくいくと、実際のショップを出店したいと思われる方も多いです。

ただし、加盟店の規模が小さくて信頼・与信を持たれていないため、簡単にショップを借りるのが難しいといった課題があります。そのような課題を解決するために、株主の丸井さまなどと取り組ませていただいているのですが、我々が(店舗に)一等地を持っていて、「BASE」の加盟店であれば簡単にその場所を使えます。そのような付加価値の提供を始めています。

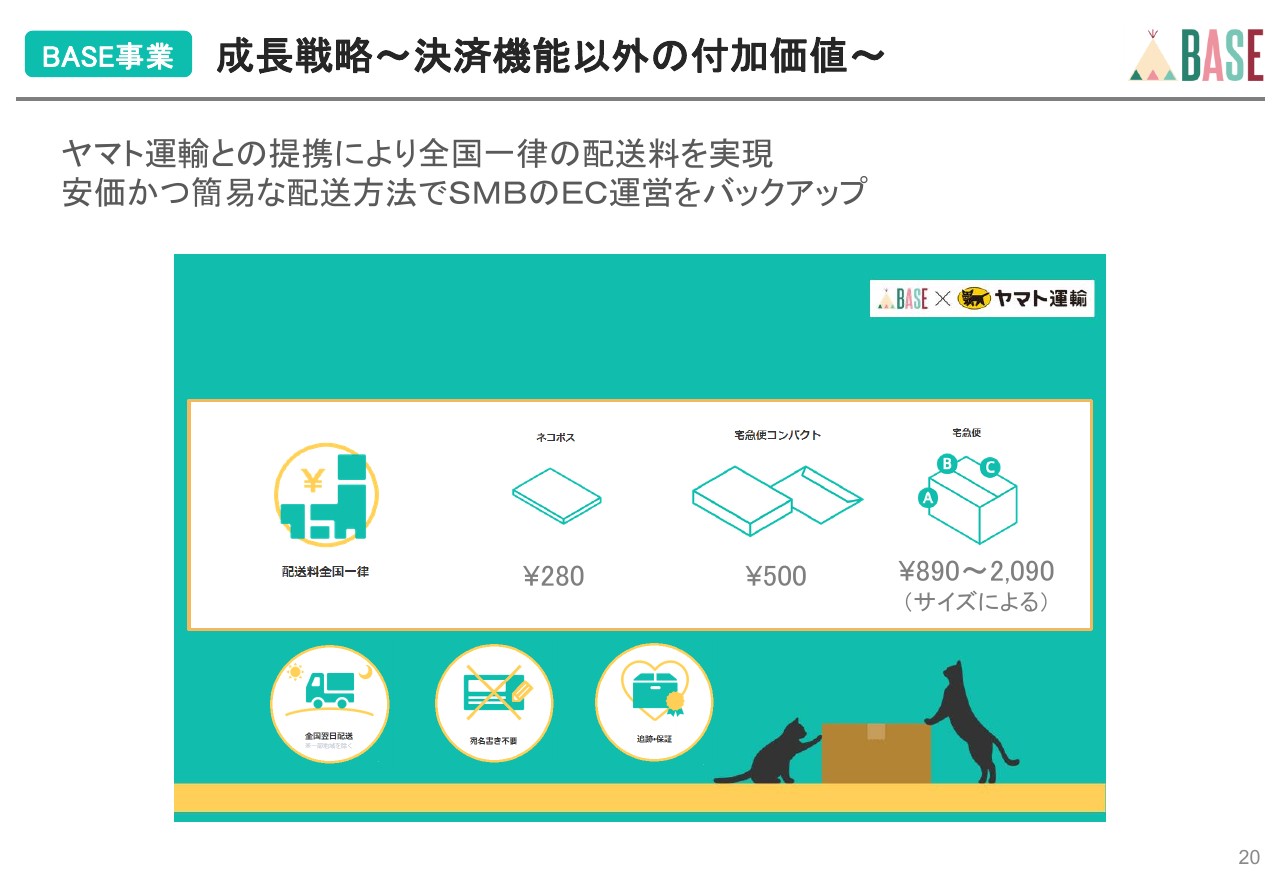

【BASE事業】成長戦略~決済機能以外の付加価値~②

20ページ目はロジスティックに関してです。実店舗を借りるといった課題と同じで、加盟店の規模感がすごく小さいため、配送料が高くなります。そのような課題感があるなか、我々がヤマトさまと提携させていただき、一律のレートで、「BASE」を使うだけで安い配送料で商品を送ることができます。

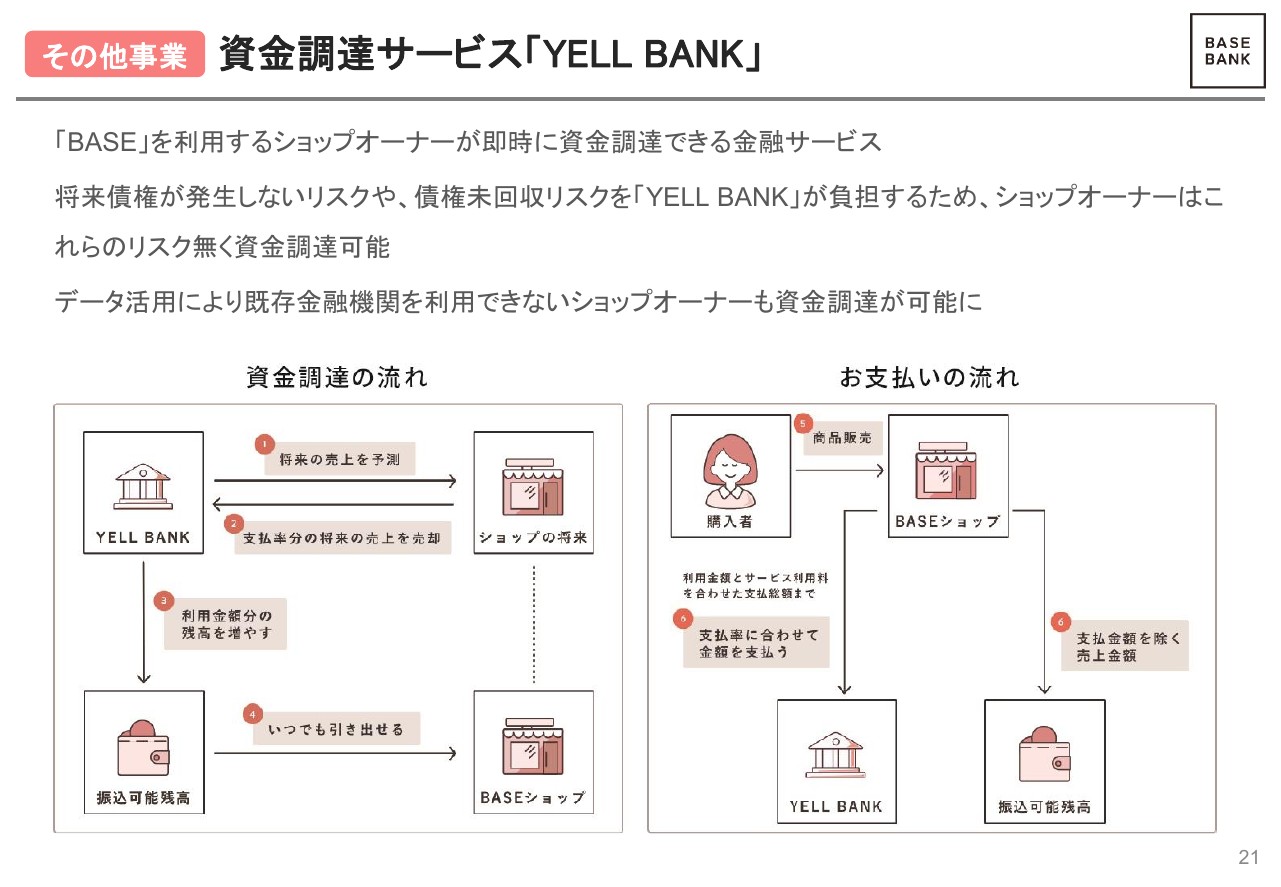

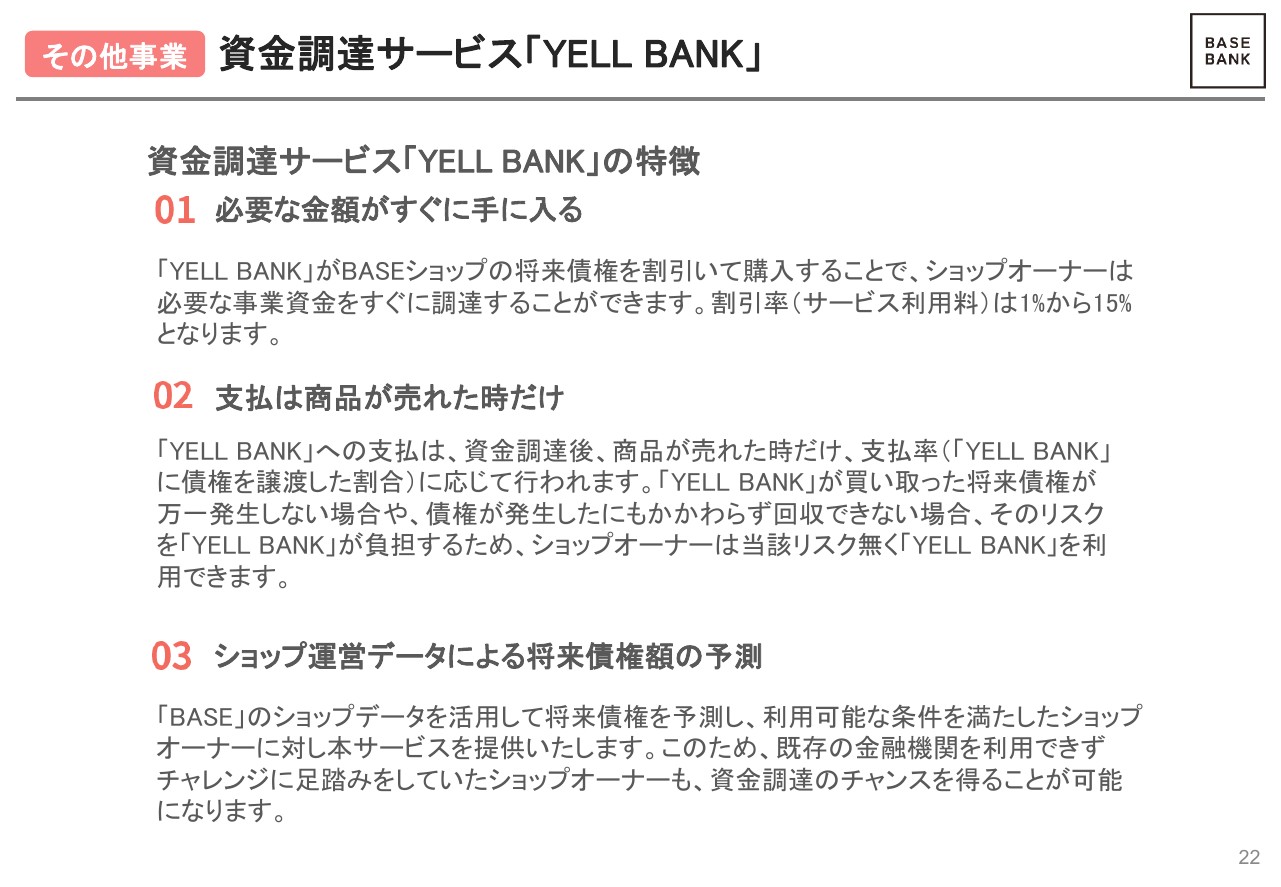

【その他事業】資金調達サービス「YELL BANK」①

21ページ目です。こちらは、子会社のBASE BANKという会社が作っている「YELL BANK」というサービスで、「BASE」の加盟店に対して資金提供も始めています。

我々は、すごくスモールなチームが強くなっていく未来を信じており、加盟店さまにリスクを取らせないという我々の強い思いもありますので、「YELL BANK」というサービスに関しても、資金調達するリスクをいかに減らせるかにチャレンジしています。

BASE BANKという会社は貸金のライセンスも持っており、もちろん貸金も提供できるのですが、将来の債権を買い取るかたちで、加盟店に資金提供を行っています。データの活用にもつながっているのですが、それぞれのショップさまのデータをきっちり解析して、将来の売上を予測し続けています。

その予測した売上に対して、将来発生するであろう債権を我々が買い取らせていただいて、資金提供するというかたちを取らせていただいています。

加盟店さまから見ると何がよいかと言うと、実際に我々にお金を支払うのは、商品が売れたタイミングのみでよいという点です。その後、商品が売れなければ我々にお金を支払わなくてよいですし、商品が売れるのであれば我々にお金を支払っていただきます。そのような本当にリスクのないユーザー体験を作るべく、このようなスキームで加盟店に資金提供を行っています。

【その他事業】資金調達サービス「YELL BANK」②

22ページ目が、「YELL BANK」の主要な特徴です。まず、必要な金額がすぐ手に入ります。事前に審査して、その後、審査を通った加盟店にのみオファーを出していますので、資金を調達するというワンアクションを取っていただくと、次の日にはもう我々の審査なく振り込まれているといったユーザー体験を作っています。

支払いは商品が売れたときだけですので、仮に商品が売れなければ我々に支払わなくてよいところや、また肝となっているのは将来債権の予測です。こちらは、機械学習チームなどが必死に取り組んでいるのですが、将来売上を予測することによって、このユーザー体験を実現できています。このようなところが、「YELL BANK」の特徴となっています。

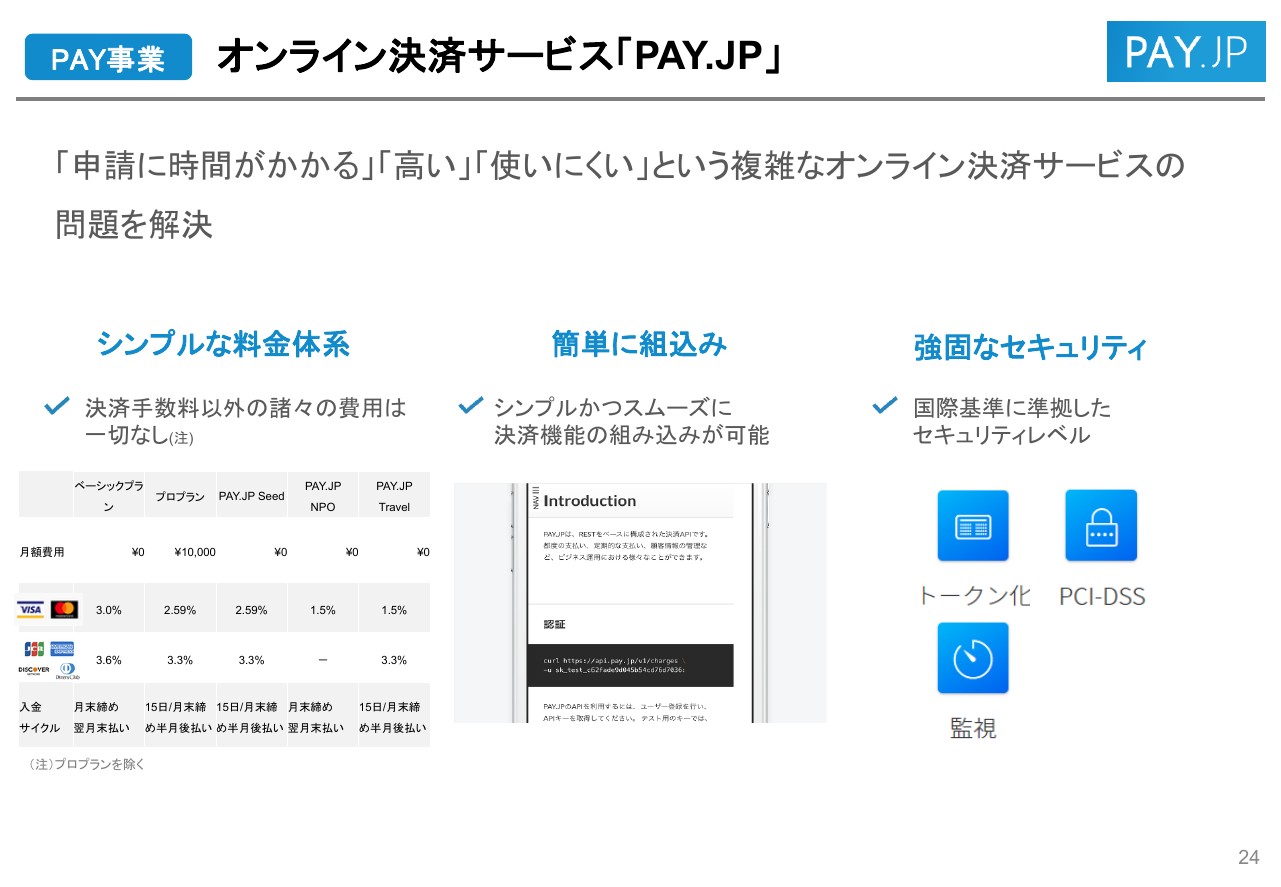

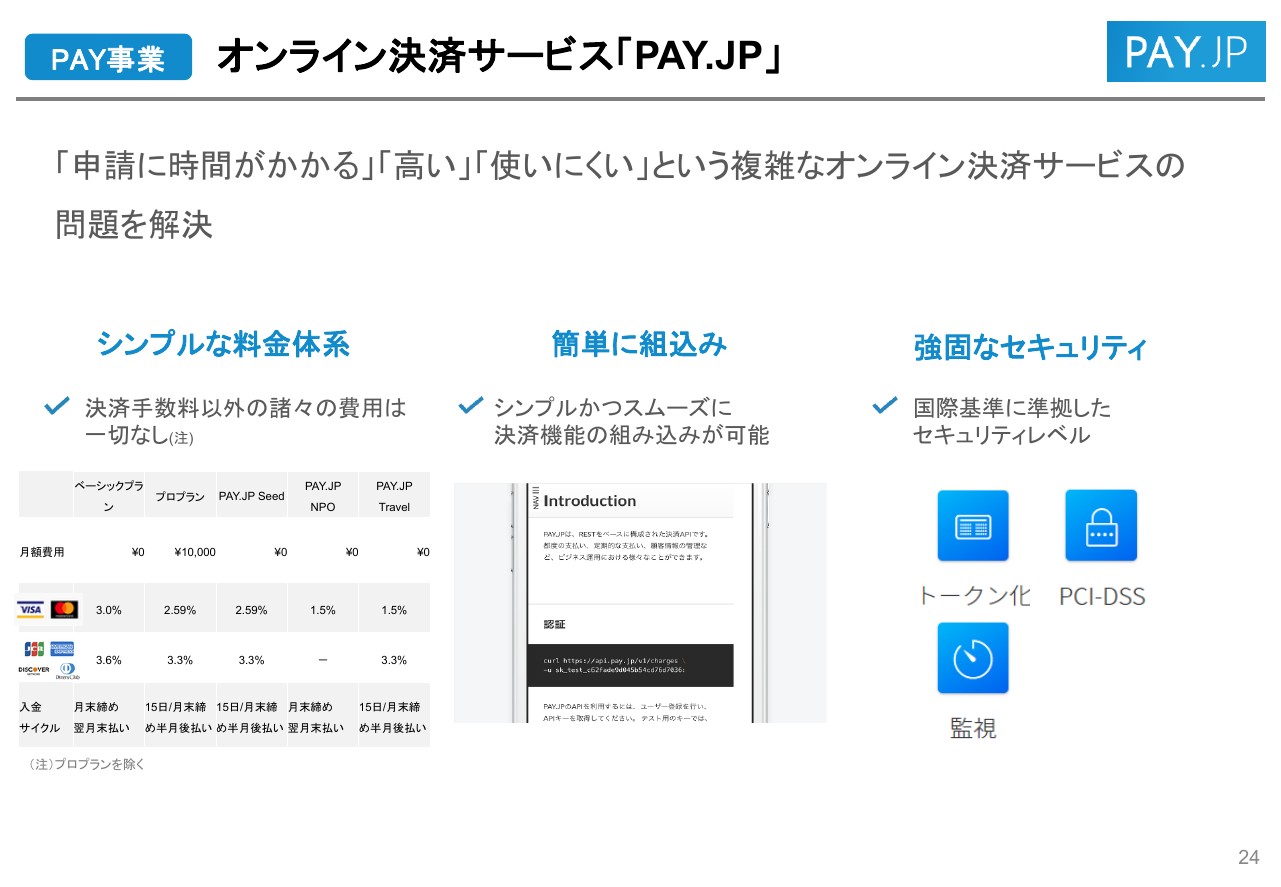

【PAY事業】オンライン決済サービス「PAY.JP」①

23ページ目が、「PAY.JP」というサービスのご説明です。こちらは、子会社のPAY株式会社という会社で作っているサービスです。「BASE」と同じところは、決済を提供していて、決済手数料をいただいているところです。

異なるところは、「BASE」にある「ネットショップを作る」といった付加価値があるわけではなく、完全にペイメントのネットワークをラップして、APIというかたちでスタートアップエンジニアに提供しています。

【PAY事業】オンライン決済サービス「PAY.JP」②

このスライドに(「PAY.JP」の)特徴を記載しています。料金体系が世の中にオープンになっていたり、すごく簡単に組み込めるライブラリが用意されていたりします。

昨今、いろいろと問題になっているセキュリティ面も簡単に巡視できたりというところが大きな特徴となっており、最近はスタートアップ企業を中心に提供を始めています。

【PAY事業】オンライン決済サービス「PAY.JP」③

25ページ目に、「PAY.JP」をご利用いただいているスタートアップ企業さまの一例を記載しています。

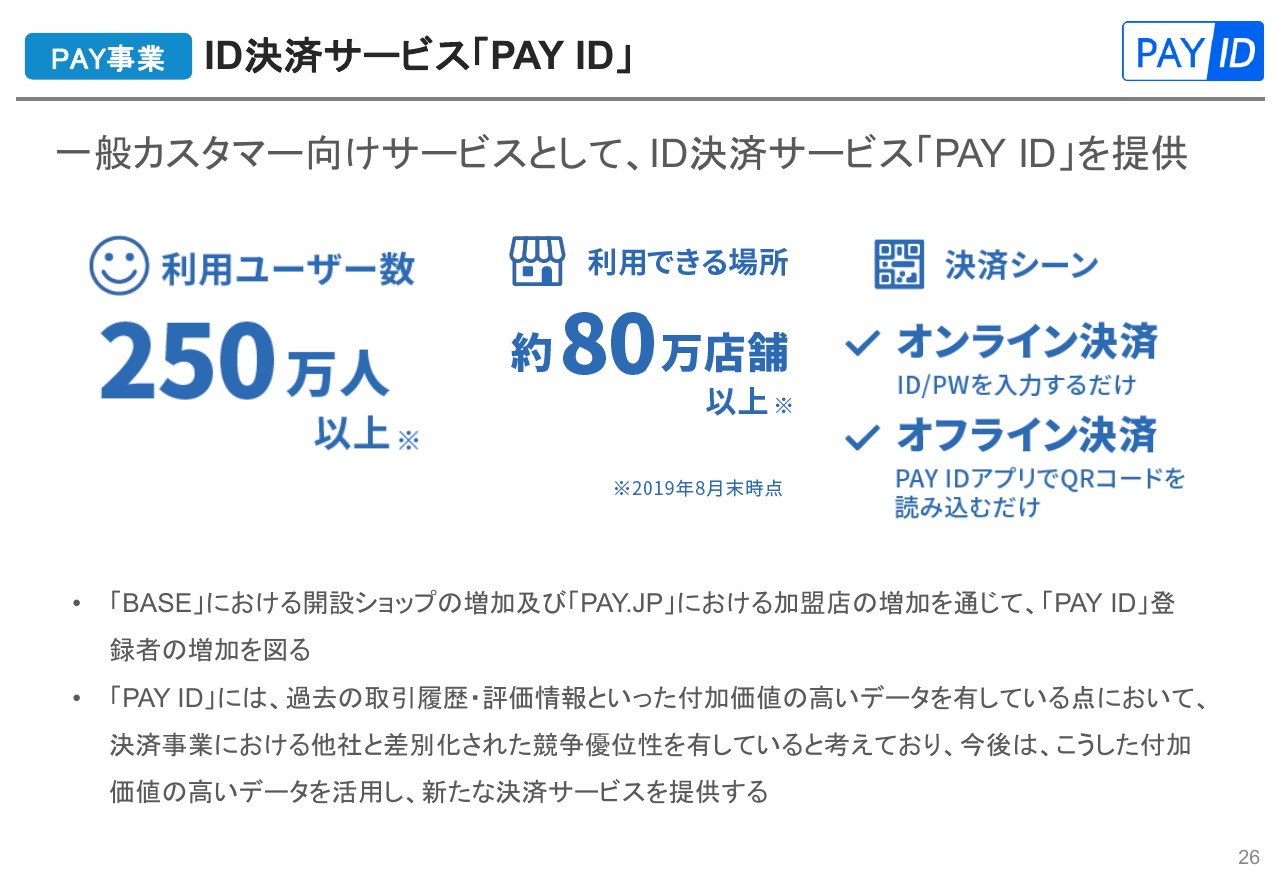

【PAY事業】ID決済サービス「PAY ID」

26ページ目は、冒頭の事業概要図で説明させていただいた「PAY ID」という購入者向けのプロダクトについてです。

「BASE」というサービスと、「PAY.JP」というサービスは、ともに事業者さまやマーチャントさまに向いていますので、購入者さまからはその存在は見えません。ただし唯一、この「PAY ID」というサービスが、購入者さまから見えるサービスとなっています。

例えば「BASE」のとあるブランドショップでお買い物しようとした場合、そのショップの特定の購入アカウントはなく、この「PAY ID」というアカウントを作っていただくという構造になっています。ですので、「PAY ID」というIDを持っていれば、すべての「BASE」のショップさんで簡単にワンクリックで商品が買えます。

ショップはURLがばらばらで、世界中に点在しているのですが、購入者に関しては共有しています。そのようなユーザー体験を提供しているのが、「PAY ID」というプロダクトになります。事業の説明は以上となります。

続いて、業績について原田より説明させていただきます。

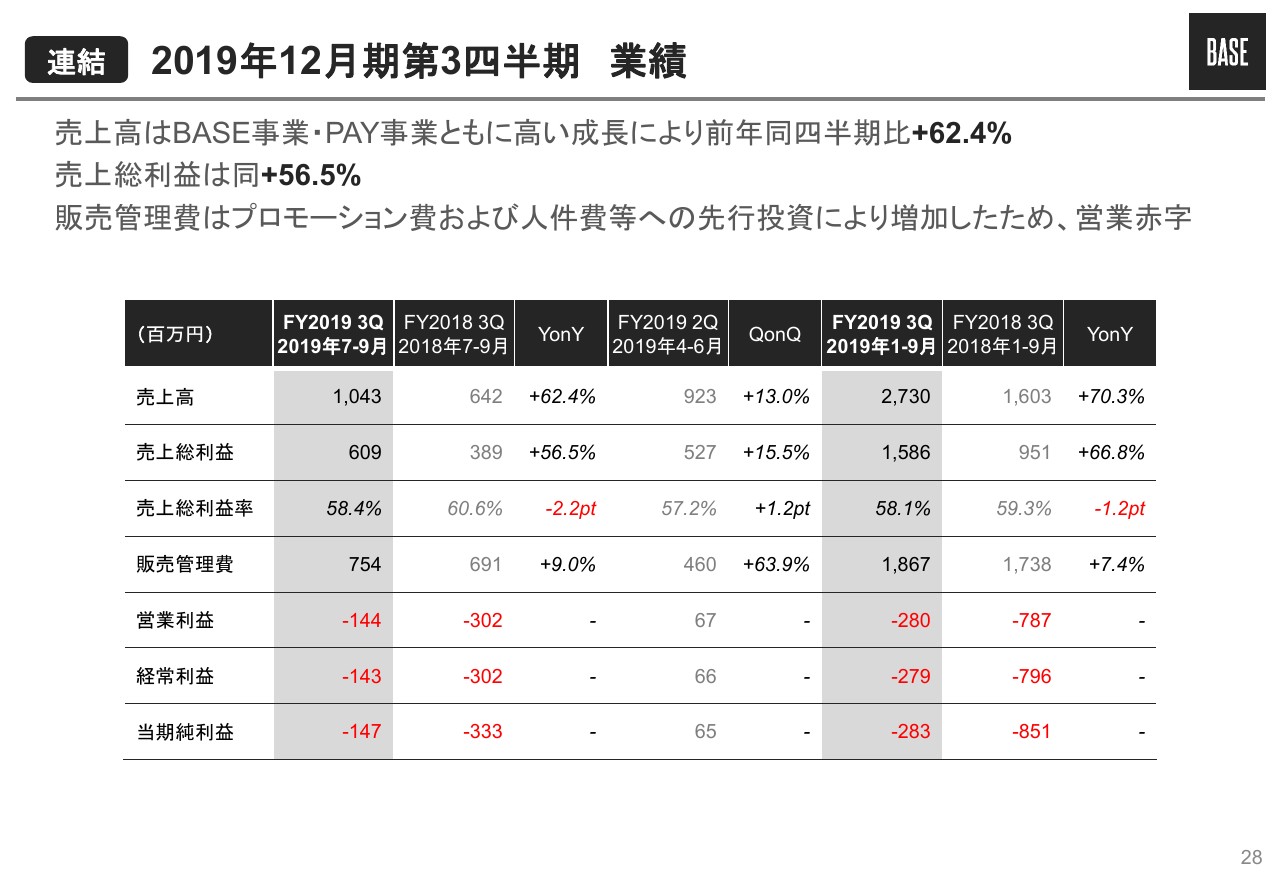

【連結】2019年12月期第3四半期 業績

原田健氏(以下、原田):取締役CFOの原田です。よろしくお願いします。私からは、第3四半期の業績について説明させていただきます。

28ページ目の第3四半期の業績サマリーをご覧ください。スライド左側のグレーでハイライトしている部分が、第3四半期の3ヶ月の業績となります。売上高が10億4,300万円、前年同期比で62.4パーセントの成長で、売上総利益は前年同期比で56.5パーセントの成長となっています。この四半期も引き続き、高く成長できたと思っています。

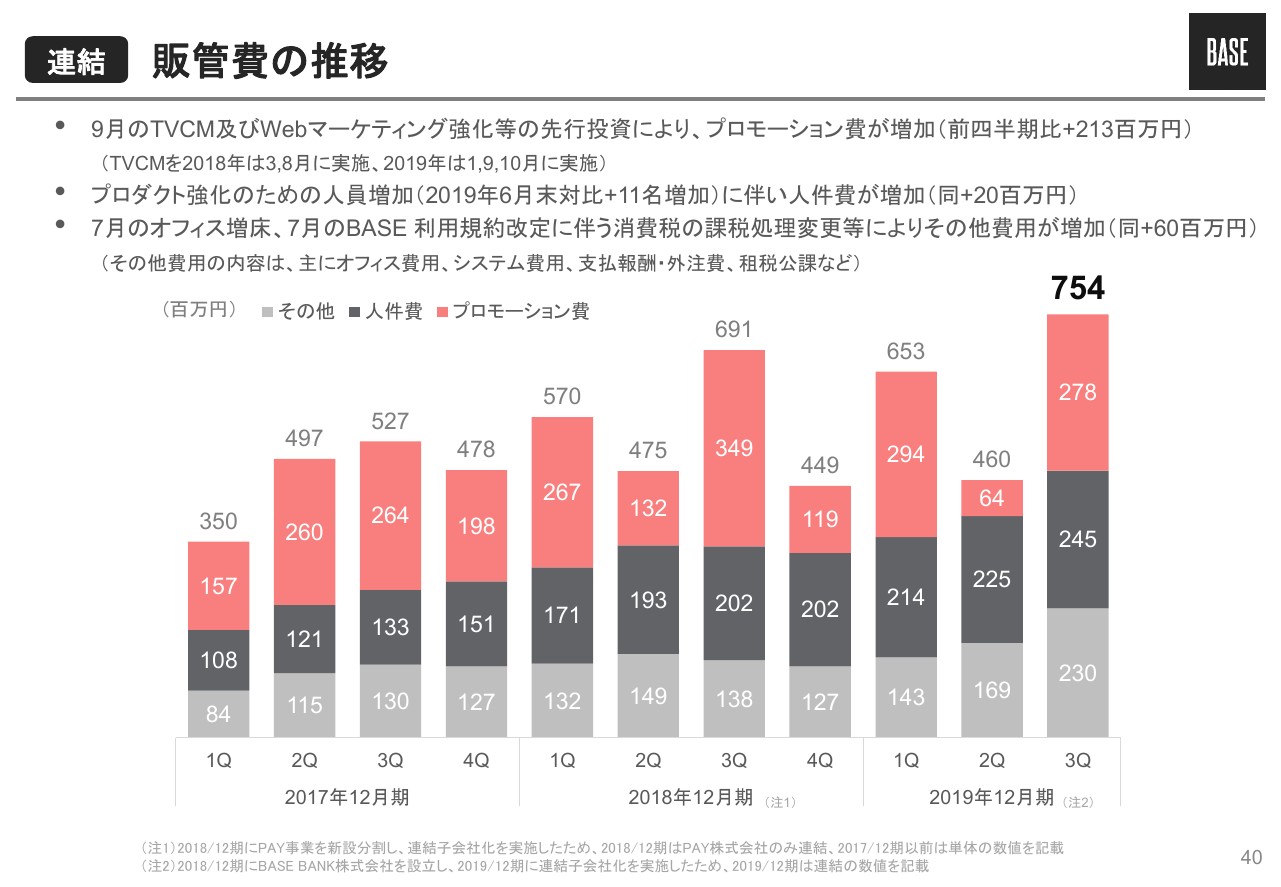

一方、販管費は7億5,400万円です。第2四半期が4億6,000万円でしたので、前四半期比で3億円ほど増加しています。

従来から、認知度獲得や顧客獲得のための広告宣伝を積極的に行っていますし、プロダクト強化のための人材採用に力を入れており、これらの積極的な先行投資を引き続き行っています。その結果として、この第3四半期は販管費が増加しています。

よって、営業利益に関しては1億4,400万円のマイナスとなっていますが、前年同期比では損失額が半分程度になっています。以上が、この3ヶ月の業績となります。

一方で、スライド右側のグレーでハイライトしているところが、第3四半期までの累計数値となっています。前年同期比で売上は70.3パーセントの成長で、売上総利益は66.8パーセントの成長となっており、累計で見ても高い成長となっています。

成長率について、累計数値のほうが3ヶ月の数値よりも高くなっていますが、こちらの要因としては、前年後半から今年上期に対して、かなり成長が高まったところがあります。

成長率で見ますと、上期より下期が低くなっていますが、成長自体が弱まっているということではなく、順調に推移していると考えています。

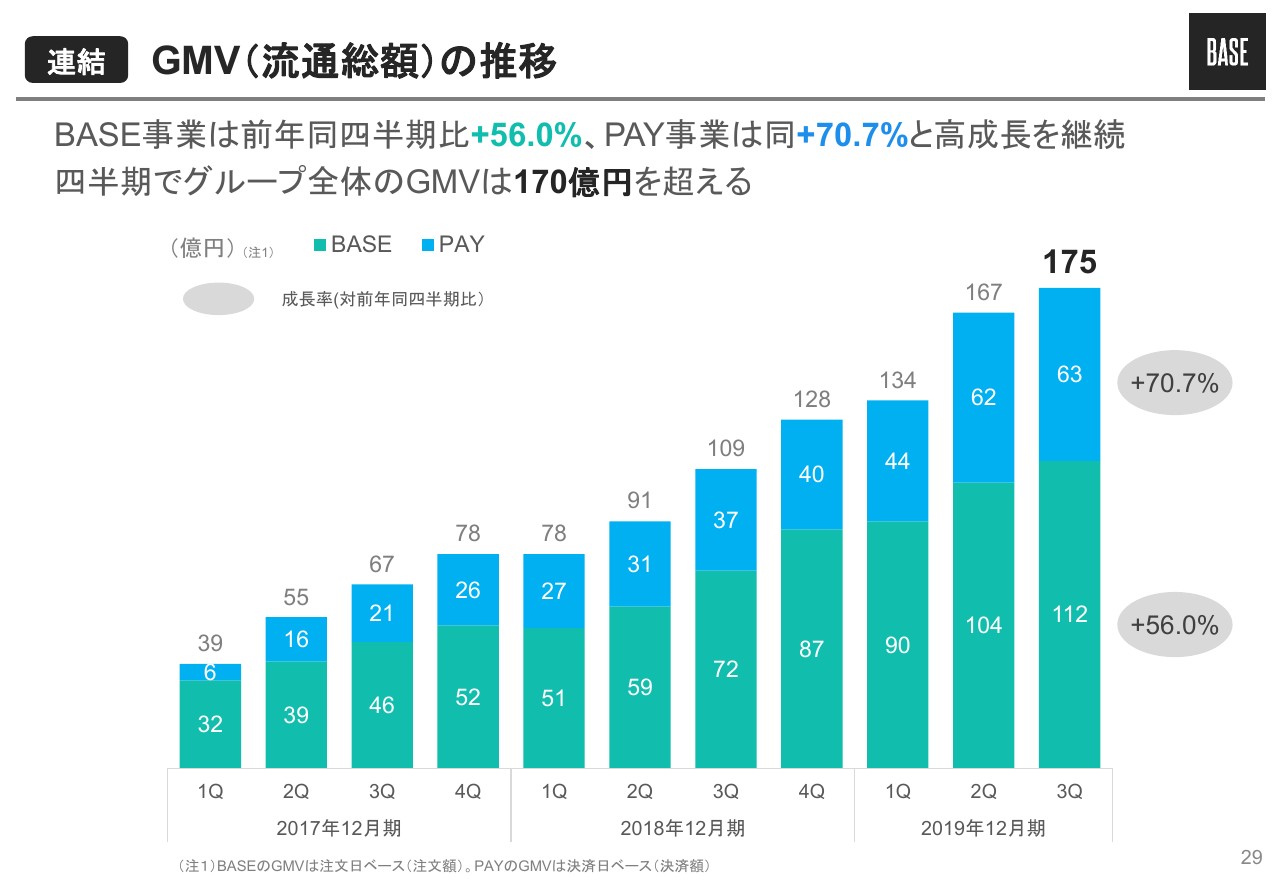

【連結】GMV(流通総額)の推移

29ページ目は、我々のKPIであるGMVの推移です。緑色がBASE事業、青色がPAY事業のGMVとなります。このグラフは、BASE事業とPAY事業のそれぞれのGMVで、重複する部分はありません。よって、この合計値がグループ全体で生み出しているGMVとなっています。

(前年同期比で)BASE事業は56パーセントの成長、PAY事業は70.7パーセントの成長と、引き続き高い成長ができており、グループ全体のGMVとしては170億円を超えています。

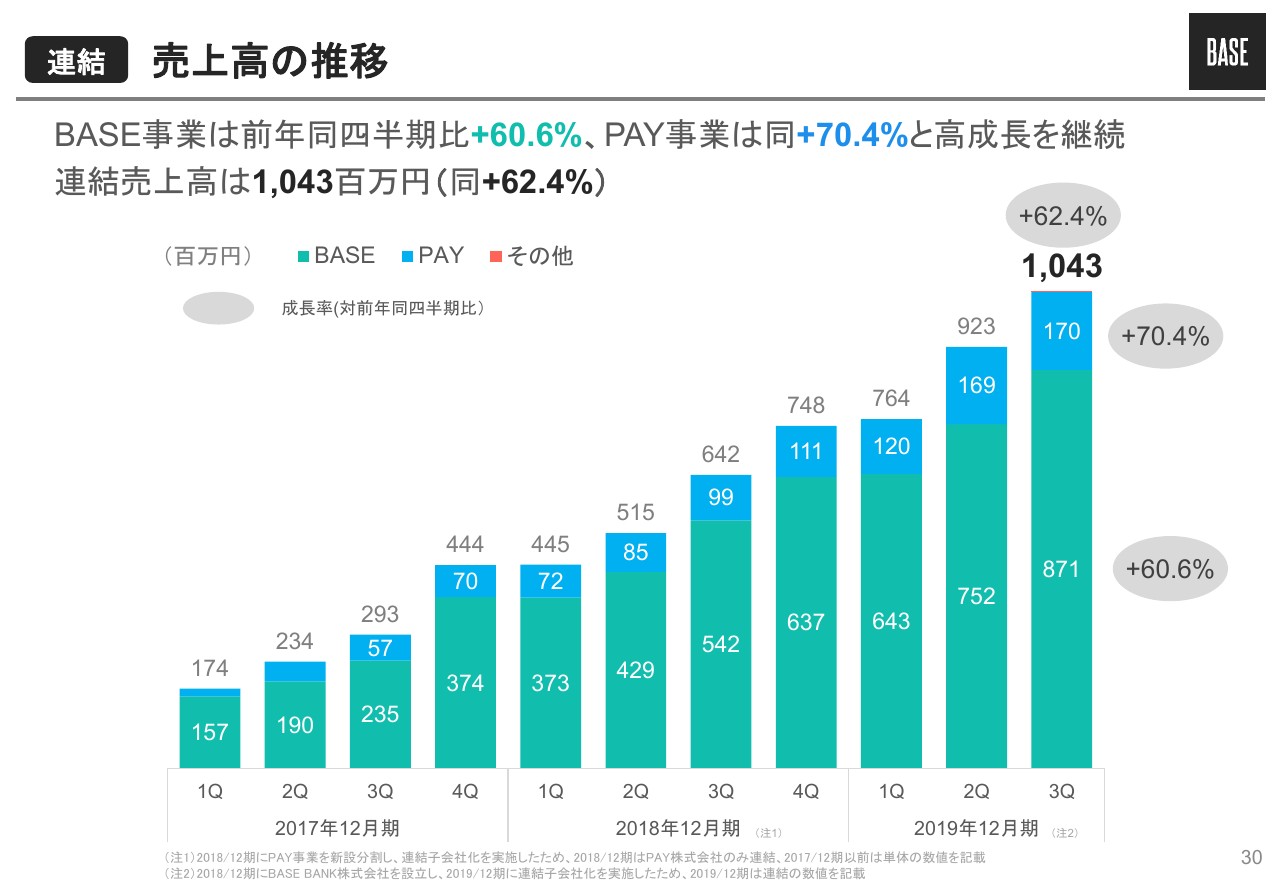

【連結】売上高の推移

30ページ目が、連結の売上高推移となります。我々はBASE事業、PAY事業ともに、決済に対する手数料収益が売上となるビジネスモデルですので、売上はGMVに連動するかたちとなっており、GMVが伸びると売上高が伸びる構造となっています。

この四半期では、連結で10億4,300万円でした。内訳は、BASE事業が8億7,100万円で、前年同期比60.6パーセント成長、PAY事業が1億7,000万円で、70.4パーセントの成長となっています。

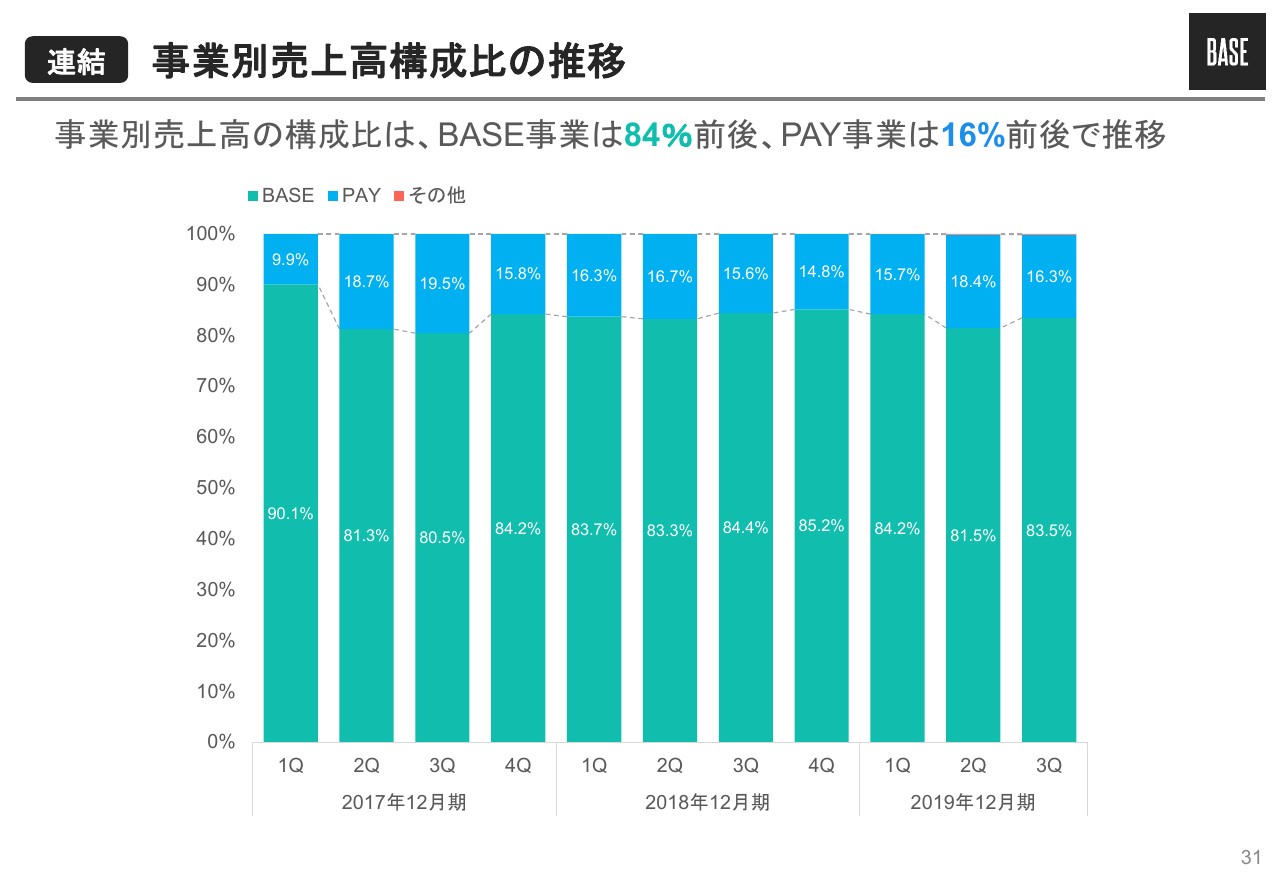

【連結】事業別売上高構成比の推移

31ページ目には売上高構成比の推移を記載していますが、BASE事業が84パーセント前後、PAY事業が16パーセント前後で推移しています。

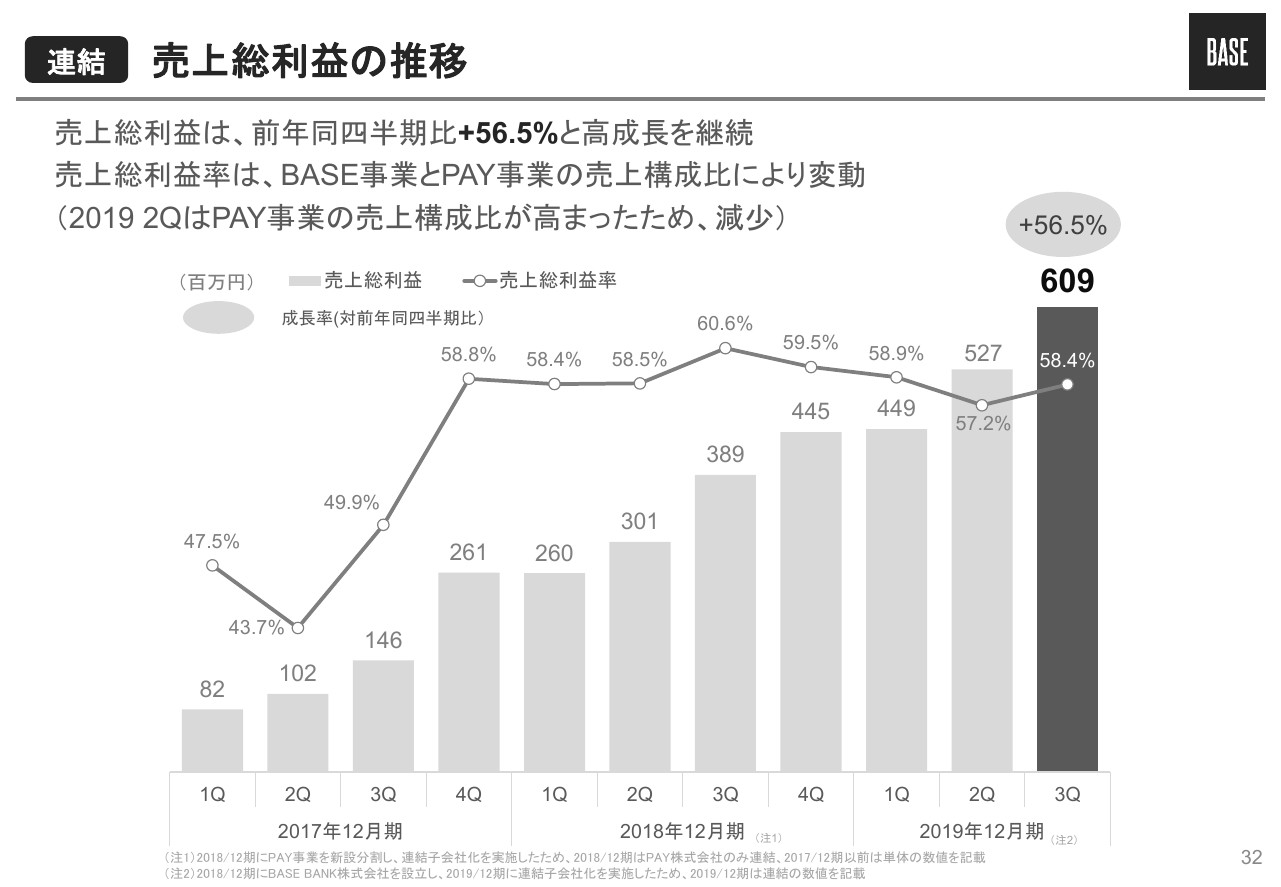

【連結】売上総利益の推移

32ページ目が、売上総利益と売上総利益率の推移となります。我々の売上原価は、外部の決済パートナーへ支払う決済手数料で、すべて変動費になっています。そのため、売上総利益は限界利益となっており、こちらもGMVの増加に伴って変動する構造となっています。この四半期は、売上総利益は6億900万円で、(前年同期比)56.5パーセントの成長です。

一方、売上総利益率に関しては(前年同期比)58.4パーセントとなっており、第2四半期に比べて1.2ポイントほど上昇しています。BASE事業が67パーセント程度で、PAY事業が10パーセント程度でしては、事業別の利益率の差がけっこう大きいため、売上総利益率ですが、BASE事業とPAY事業の構成比によって変動しています。

第2四半期においては、PAY事業の売上の構成比が高まったため、利益率が落ち込んでいますが、第3四半期はそれが解消されて高まっているという状況です。

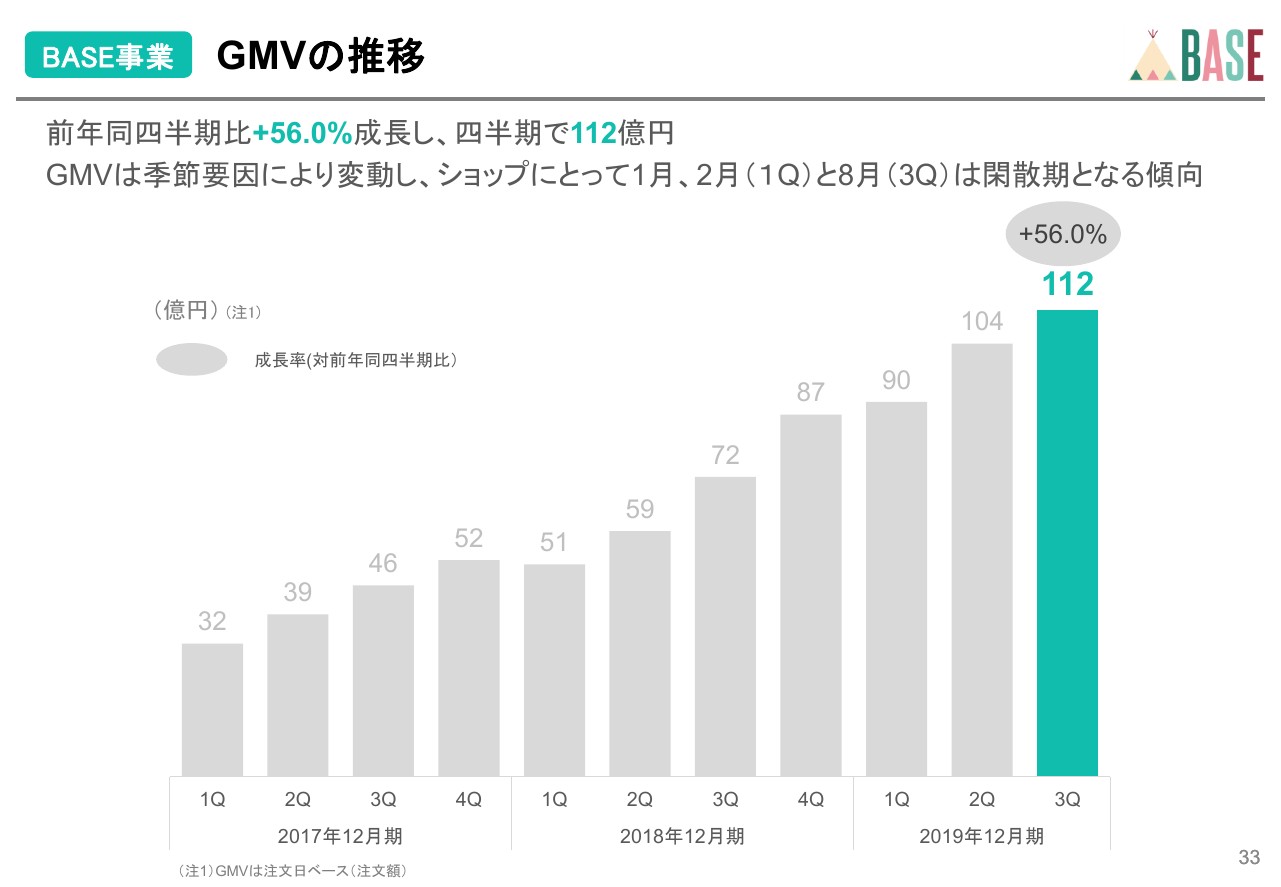

【BASE事業】GMVの推移①

続きまして、33ページ目を説明させていただきます。こちらは、BASE事業単独のGMV推移で、この四半期は112億円と伸びています。

GMV自体はシーズナリティがあり、次の第4四半期の12月が一番伸びる時期で、第1四半期の1月、2月や(第3四半期の)8月というタイミングが、他の月に比べると落ち込む時期となっています。

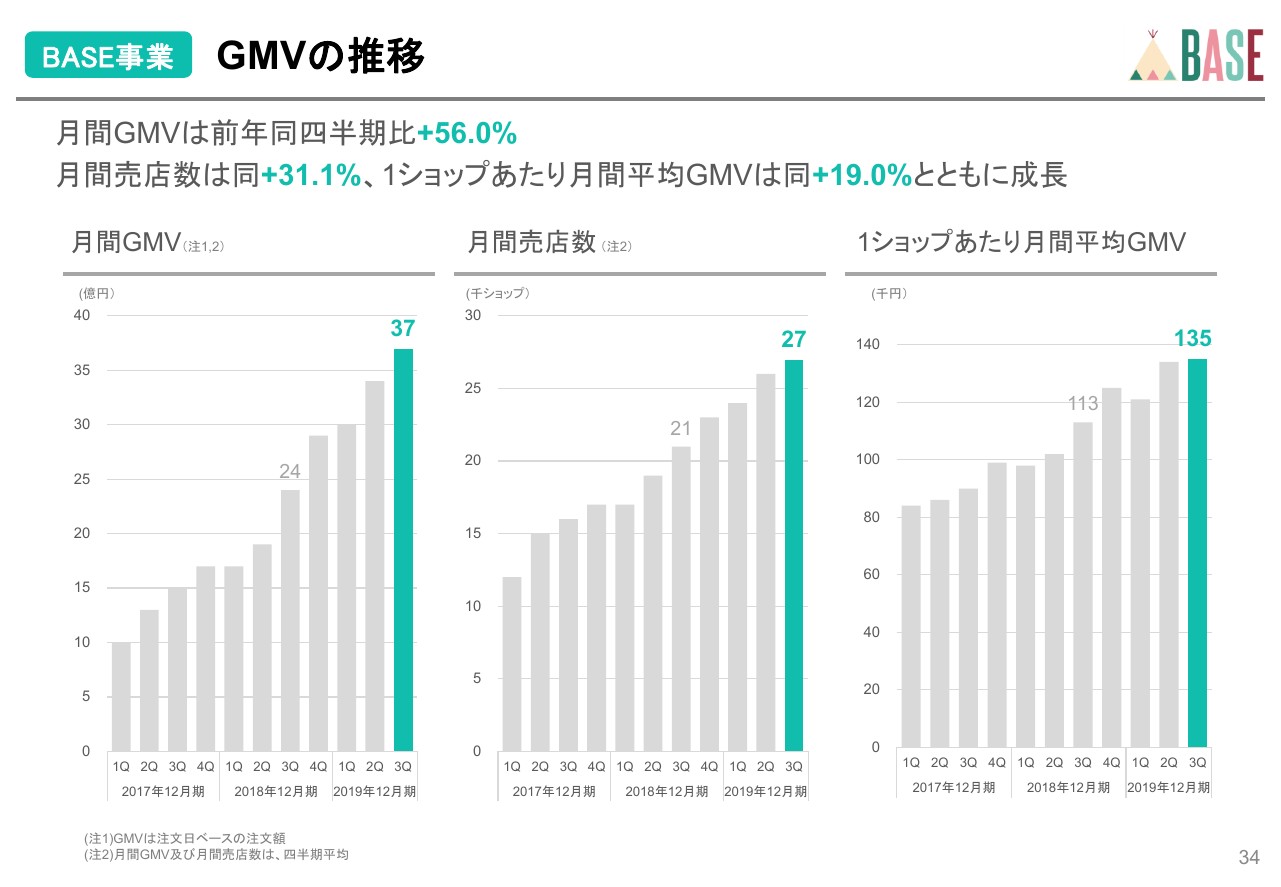

【BASE事業】GMVの推移②

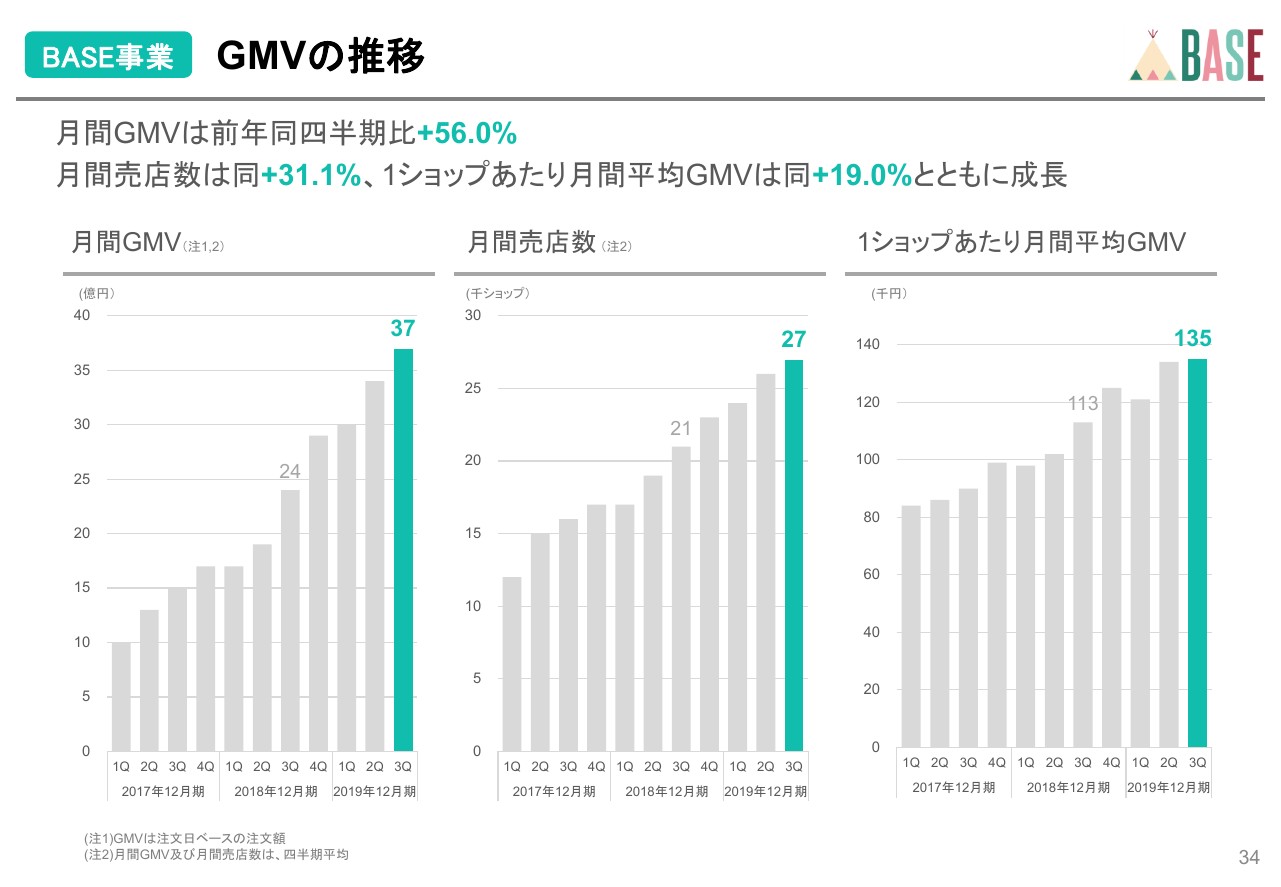

34ページ目は、GMVの成長を理解するために、GMVを分解したグラフとなっています。我々は、GMVを月間の売店数と、1ショップあたりの月間平均GMVに分解して、それぞれの数値の成長を追っています。

スライド中央の月間売店数は、その月に売れたショップ数の四半期の平均値で、この四半期は2万7,000ショップが売れているということです。

右側の1ショップあたりの平均GMVですが、これは月間のGMVを、月間の売店数で割ったもので、約14万円となっています。これは、ショップさまの月商にあたるものです。

月間GMVが(前年同期比)56パーセントの成長を遂げています。その背景としては、スライド中央にある月間売店数が31パーセント、(スライド左の1ショップあたり)月間平均GMVが19パーセントと、両指標ともに成長している部分で、この両指標が成長することが、GMVが大きく成長できている背景となっています。

もう少し具体的にご説明します。中央の売店数を成長させるためには、ショップを開設しようとする方に、「BASE」というサービスで知っていただき、そのあとに他サービスと比較してもらって、「BASE」を選んでいただいて、実際にショップ開設につなげていただく(のが重要です)。

そこで開設したショップをサポートして、実際に売れるようにまでなっていただくということが重要であると考えています。

スライド右側の平均GMVに関しては、基本的にはショップさまの努力によるものが大きいのですが、我々としてやるべきことは、ショップさまの成長を阻害しないようにプロダクト力を高めていくことです。結果として、成長されたショップさまに継続して使い続けていただくことが大事だと考えています。

この月間平均GMVなのですが、四半期によってばらつきがあります。こちらは、けっこう大きな個別ショップさまの売上変動に影響を受けるからです。この第2四半期では高くなり、第3四半期は横ばいのように見えますが、第2四半期は個別のショップさまの売上がかなり伸びたという背景があり、このようなかたちになっています。

【BASE事業】GMV(決済額)、テイクレート、売上高の推移

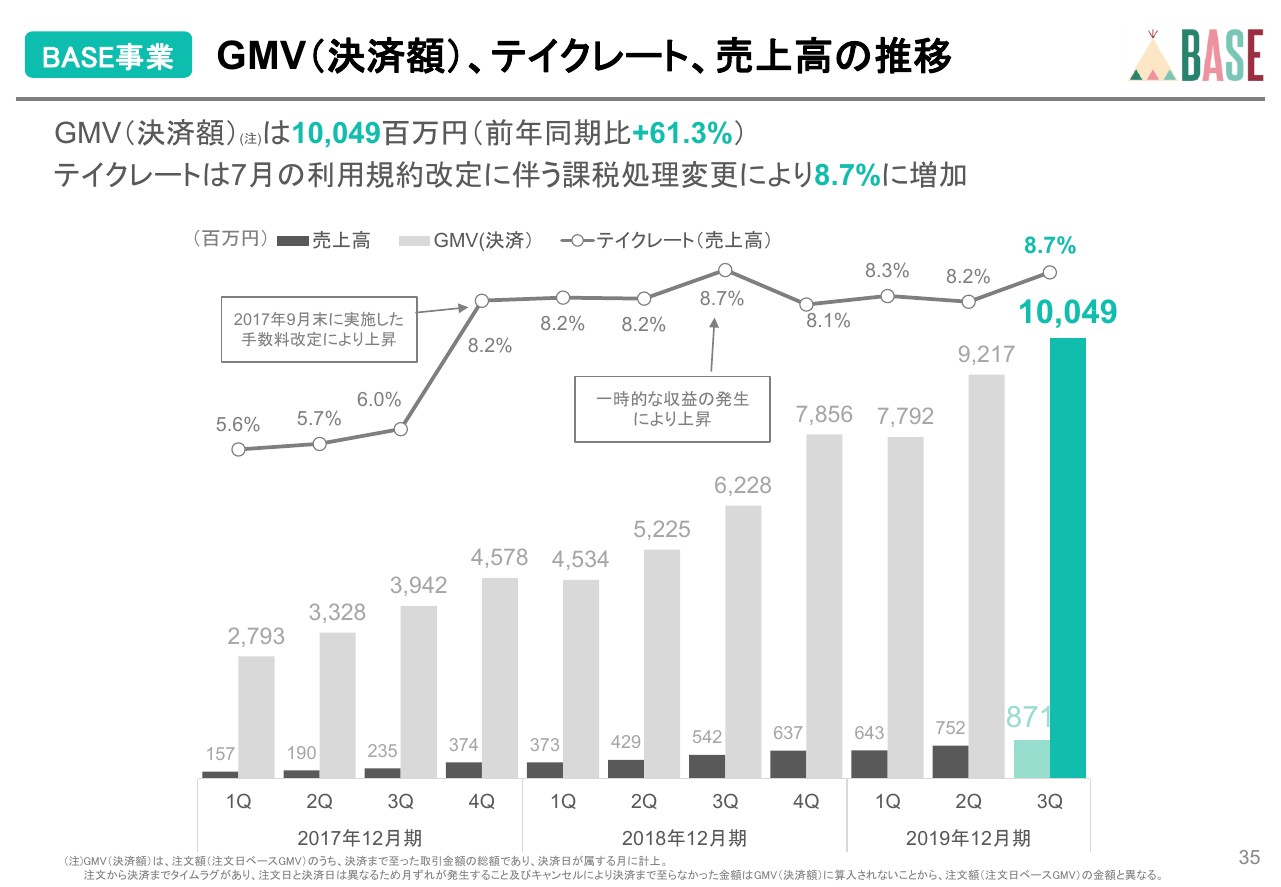

次に、35ページ目の説明をさせていただきます。これは、「BASE」のGMVの決済額、決済ベースのGMVとテイクレート、売上高の推移となっています。

決済ベースのGMVが何かというところですが、先ほどの33ページ目のGMVとの違いについてお話しします。33ページ目の注文ベースのGMVについては、その月に注文があったGMVです。35ページ目のGMVは、注文されたGMVのうち、実際に決済まで至ったGMVとなっています。

注文から決済まではタイムラグがありまして、決済種別ごとにそのタイミングというのは異なるのですが、注文のタイミングと決済のタイミングで月ズレが発生するケースであったり、注文後にキャンセル等で実際に決済まで至らないといったケースなどがあるため、注文ベースと決済ベースの数値がずれているかたちです。

実際に我々が手数料を受け取るタイミングは、注文のタイミングではなく、決済のタイミングになりますので、決済ベースのGMVが売上に直接連動するGMVとなっています。この決済ベースのGMVですが、この四半期で初めて100億円を突破し、前年同期比で見ると61パーセントの成長となっています。

一方、折れ線グラフはテイクレートになっています。このテイクレートの内容ですが、決済手数料の「6.6パーセント+40円」がメインで、それ以外には一部の有料機能であったり、一部の決済の際に購入者さまから受け取る手数料で構成されています。

この四半期は8.7パーセントとなっており、前四半期に比べて増加していますが、この理由は7月に利用規約を改定しており、それによって課税処理が変更された、その影響を受けています。のちほど、具体的に説明させていただきます。

BASE事業の売上に関して、決済ベースのGMVとテイクレートによって変動することになりますが、2017年9月に料金改定を行い、テイクレートが大きく上昇しています。それ以降に関しては、テイクレートの改定は行っていませんので、基本的にはGMVの増加に伴って売上が伸びているという構造です。

【BASE事業】事業別売上高、売上総利益の推移

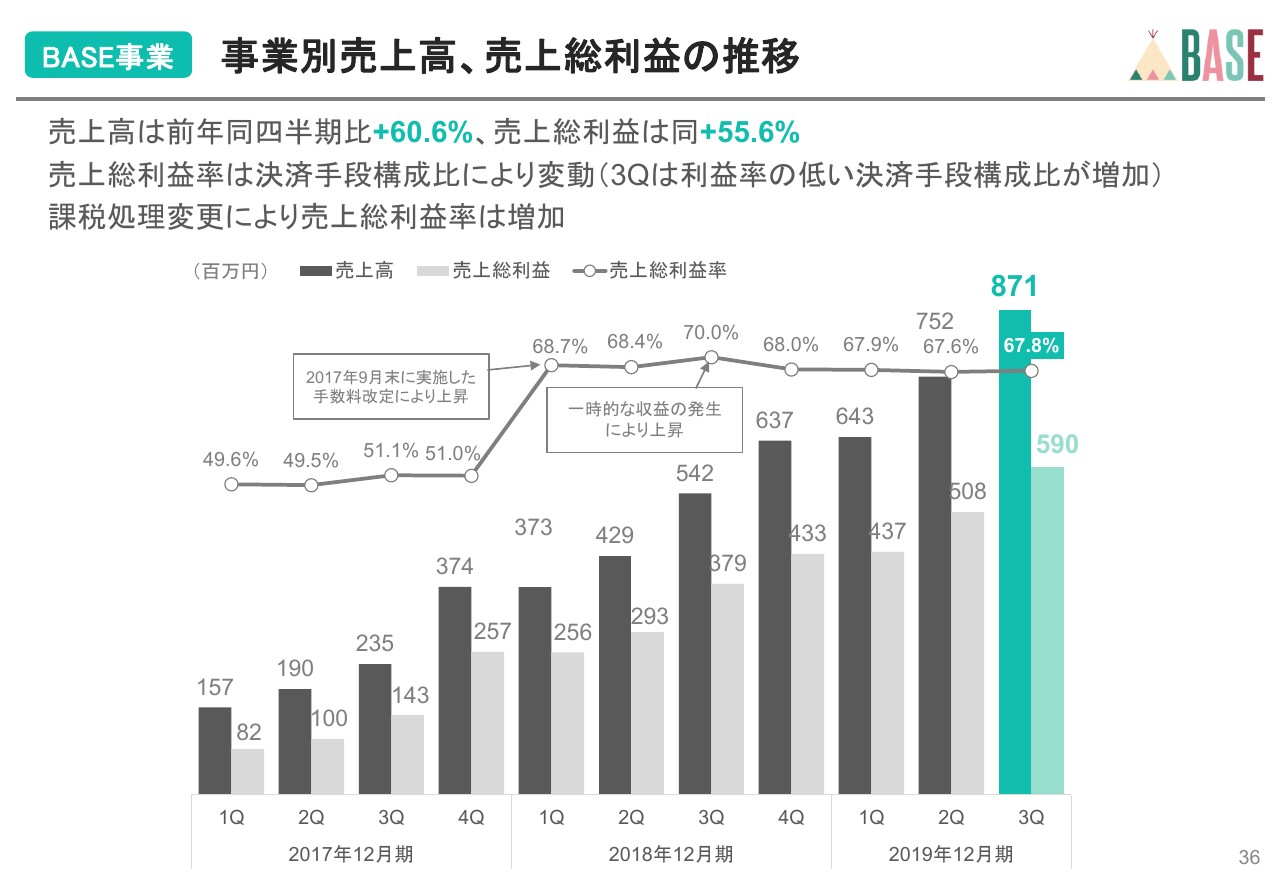

36ページ目の売上高と売上総利益について、ご説明します。売上高に関しては(前年同期比で)60パーセントの成長となっていますが、基本的には先ほどのGMVの成長によるものになります。

一方の売上総利益ですが、前年同期比で55パーセントの成長となっています。「BASE」の売上原価は、先ほど申し上げたとおり外部の決済パートナーに支払う決済手数料で、売上総利益が限界利益となっています。

GMV対比で見ますと、売上のテイクレートが8.7パーセントでしたが、GMVのうち2.8パーセントほどが原価であり、5.9パーセントが売上総利益に計上されています。

売上総利益の成長率が売上の成長率より若干低くなっていますが、こちらは売上総利益率によるものです。去年の第3四半期に一時的な収益が発生した関係で、去年の第3四半期は70パーセントと利益率が高くなっているのですが、それが平準に戻り、現在の67.8パーセントとなっており、その影響で成長率がやや落ち込んでいるように見えています。

【BASE事業】利用規約改定に伴う課税処理変更の影響

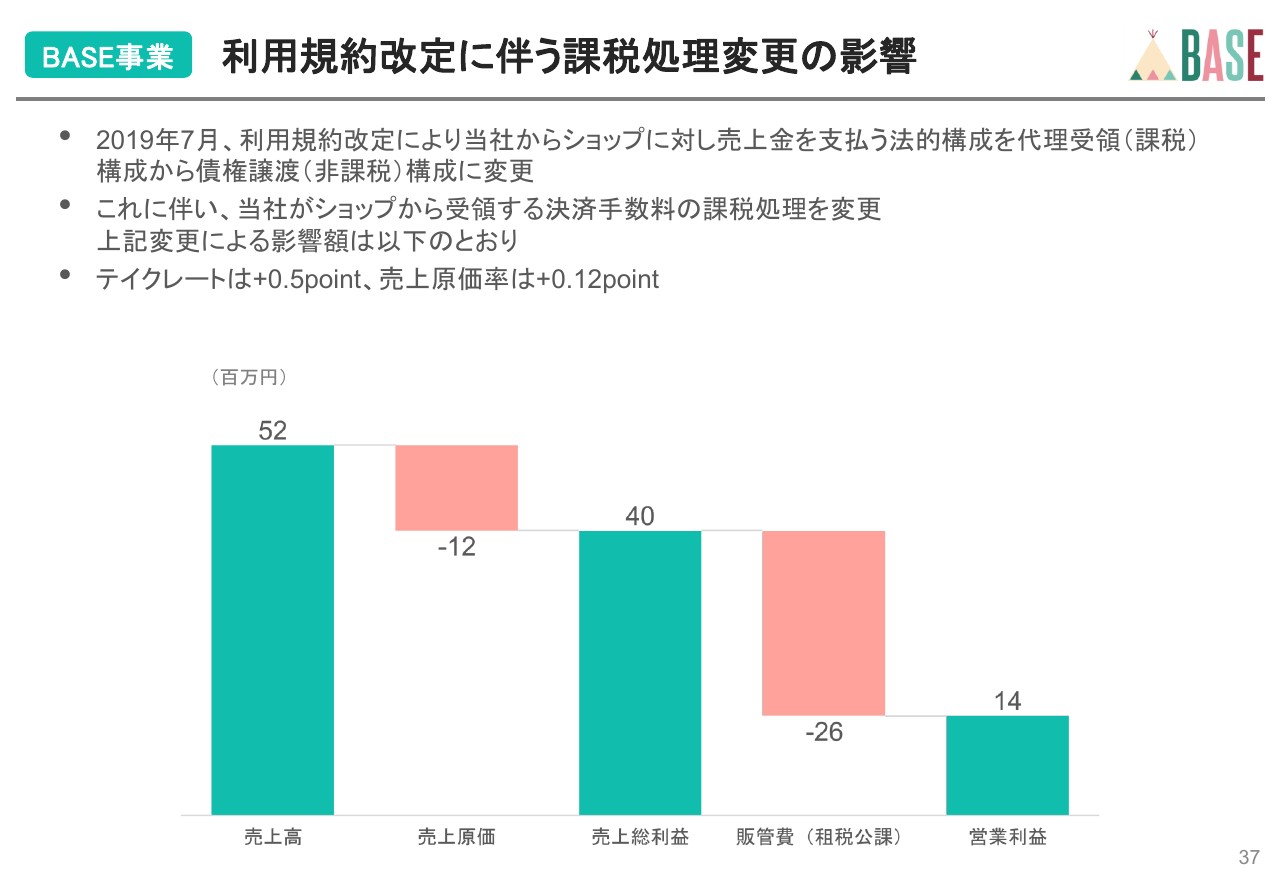

37ページ目では、7月の利用規約の改定について説明させていただきます。利用規約の改定ですが、我々からショップさまに対して売上金を支払う際の法的構成を、それまでは代理受領というかたちで行っていたのですが、7月のタイミングで債権譲渡型に変更することを目的として規約を改定しています。

我々がショップさまから受領する決済手数料についてですが、それまでは課税処理で行っていたのですが、7月以降は非課税処理に変更しているというところで、影響を受けています。この影響による金額は、こちらのグラフに記載してあるとおりで、テイクレートが約0.5ポイントほど増加し、一方で売上原価率も0.12ポイント増加しています。

販管費も増加しまして、租税公課が増加しています。これは、消費税の課税売上割合というものが変わることで、控除できない消費税が発生するため、その分、租税公課が増えるかたちとなっています。結果として、営業利益に与える影響はプラス1,400万円となっています。

今回の利用規約の変更なのですが、このような財務的なところを狙ったものではありません。法的構成を変えることで、よりサービスの健全性を高めることを目的に行っています。

以上がBASE事業についてのご報告となります。

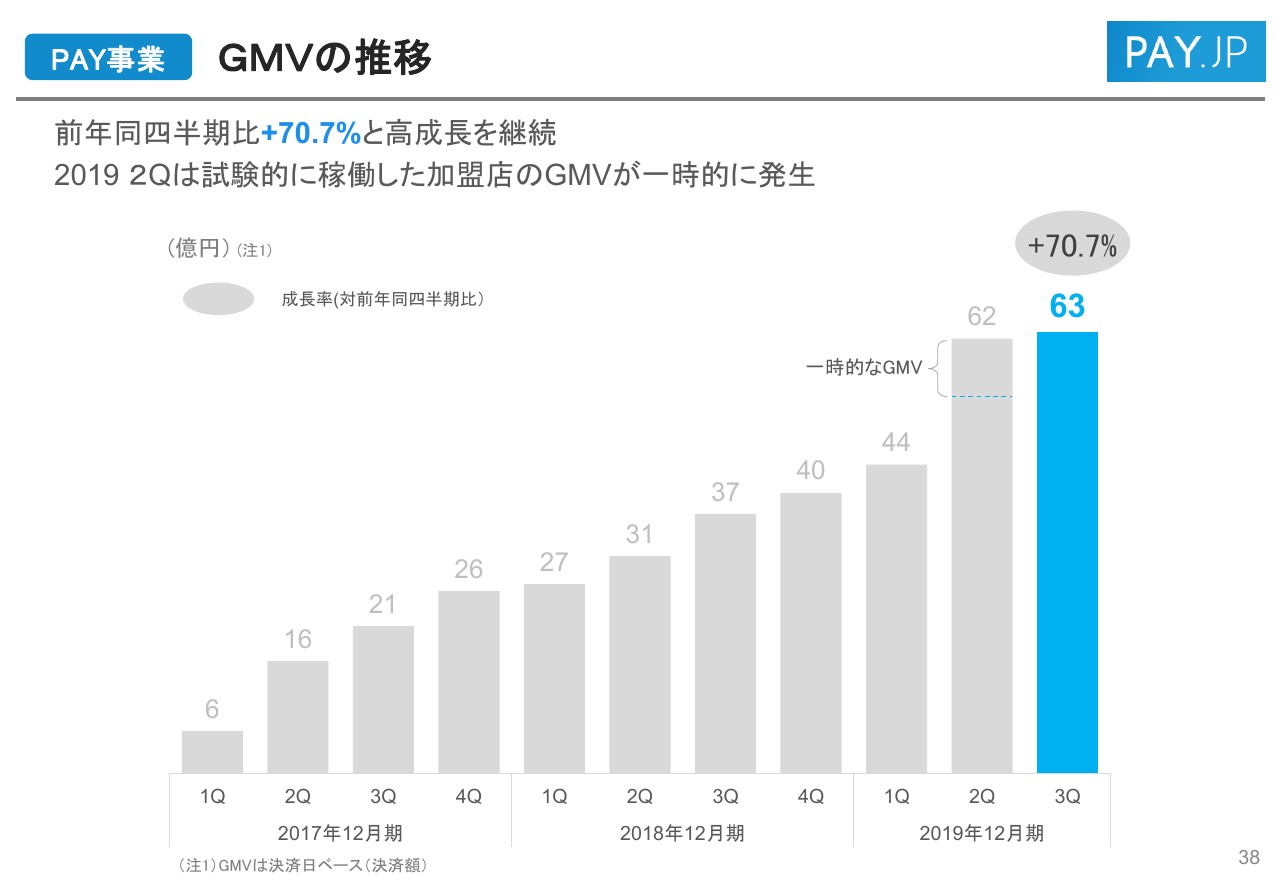

【PAY事業】GMVの推移

次に、PAY事業について説明させていただきます。こちらのスライドが、PAY事業のGMVの推移となっていますが、この四半期は63億円で、70パーセントの成長を遂げています。

グラフをご覧いただきますと、第2四半期が大きく増加して、第3四半期が横ばいのように見えます。この原因は、第2四半期に一時的に試験稼働の加盟店の決済額が発生した関係で、第2四半期が大きく増加しているように見えます。一時的に発生したGMVが、(2019年12月期第2四半期のグラフの)点線で描いているところですが、そこを除きますと、この第3四半期も順調に推移していると考えています。

【PAY事業】事業別売上高、売上総利益の推移

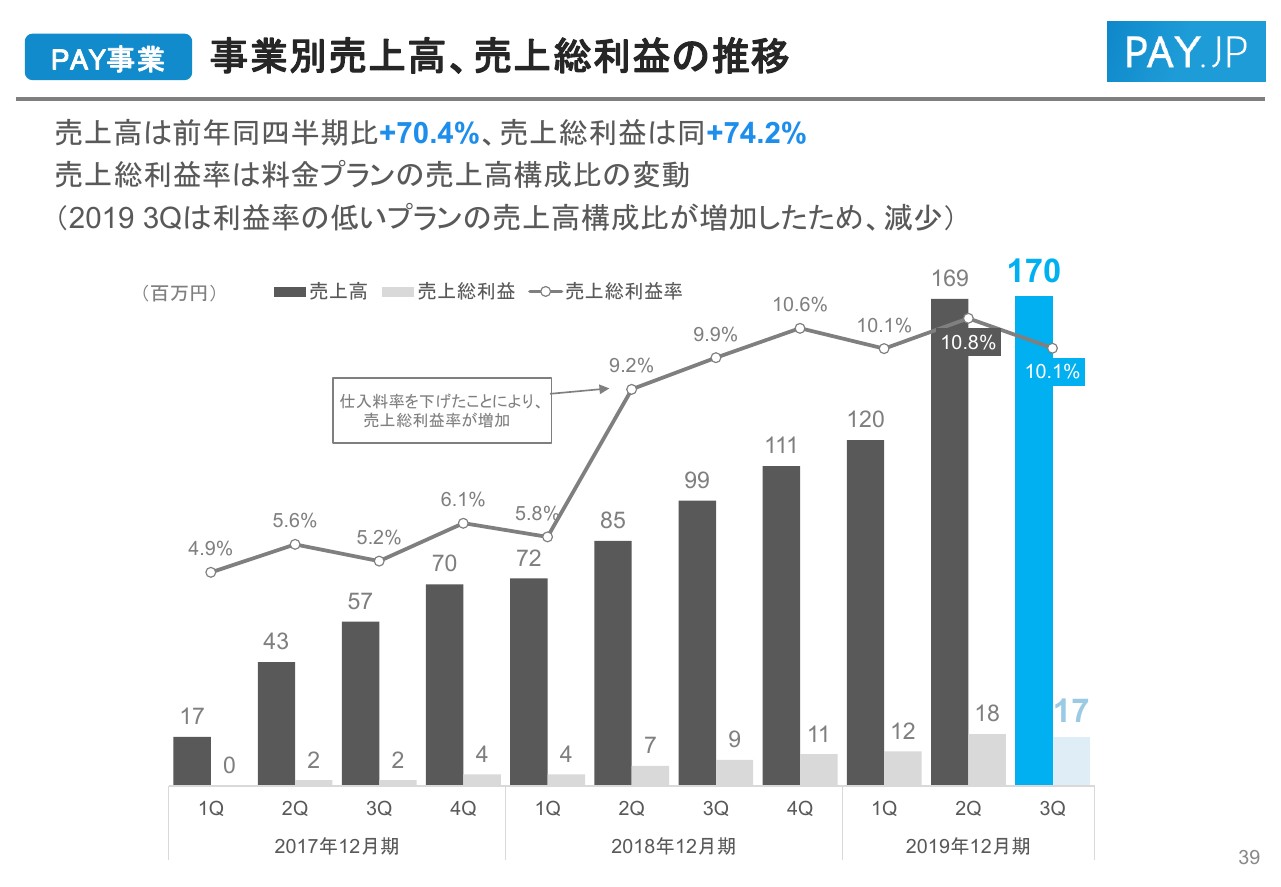

39ページ目が、PAY事業の売上と売上総利益になります。PAY事業の収益構造に関しては、BASE事業と同じで、GMVによって売上と売上総利益が変動する構造となっています。

ただし、テイクレートが大きく異なっており、BASE事業は8.7パーセントと申し上げましたが、PAY事業に関しては、売上はGMVに対して2.7パーセントで、原価が2.5パーセントです。よって、売上総利益はGMVの0.2パーセントという構造になっており、BASE事業に比べて収益性が大きく低いかたちになっています。

ですので、GMVの成長による売上や売上総利益の寄与度が、「BASE」に比べて大きく低いということです。

PAY事業の売上ですが、この四半期はGMVの成長により、前年同期比で70パーセント、売上総利益も74パーセントとなり、高い成長ができたと思っています。以上がPAY事業のご説明となります。

【連結】販管費の推移

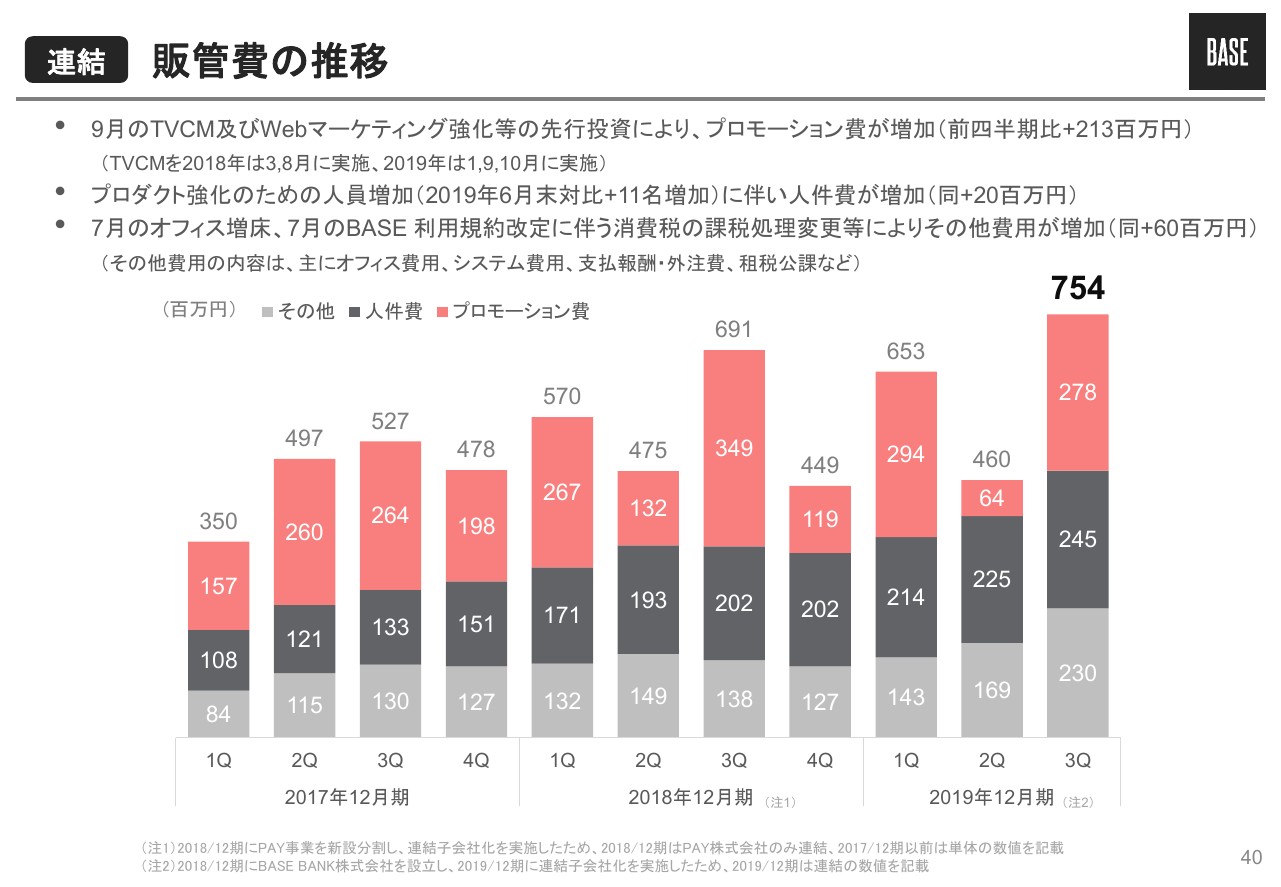

販管費の説明になりますが、販管費に関しては、「プロモーションコスト」「人件費」「その他」の3つに区分しています。先ほど説明させていただきましたが、我々が今後も高い成長を維持していくためには、継続的に先行投資を行っていく必要があると考えています。

具体的には、認知度向上や新規ショップ獲得のためのプロモーションや、プロダクト強化のための人員採用に投資しています。

プロモーション費用に関しては、BASE事業のショップ開設者に向けたコストとなっていますが、認知度向上のためのテレビCMや、ショップ獲得のためのWeb広告に投資している状況です。この四半期におきましては、テレビCMとWeb広告をかなり強化したため、プロモーション費が前四半期よりも大きく増加しています。

一方で、プロダクト強化に向けた採用に関しても順調に進んでおり、それによって人員が増え、人件費が増加しているかたちです。

「その他」の費用に関しても増加していますが、内容としては、7月にオフィスを増床したことでオフィス賃料が上がったことや、先ほどご説明したとおり、利用規約の改定に伴って租税公課が増えたため、この四半期は増加しています。

以上が販管費についてです。プロモーションや採用などの先行投資については、引き続き第4四半期も継続して行ってまいりますが、今後はGMVの成長や利益水準に鑑みながら、コストコントロールを適切に行っていきたいと考えています。

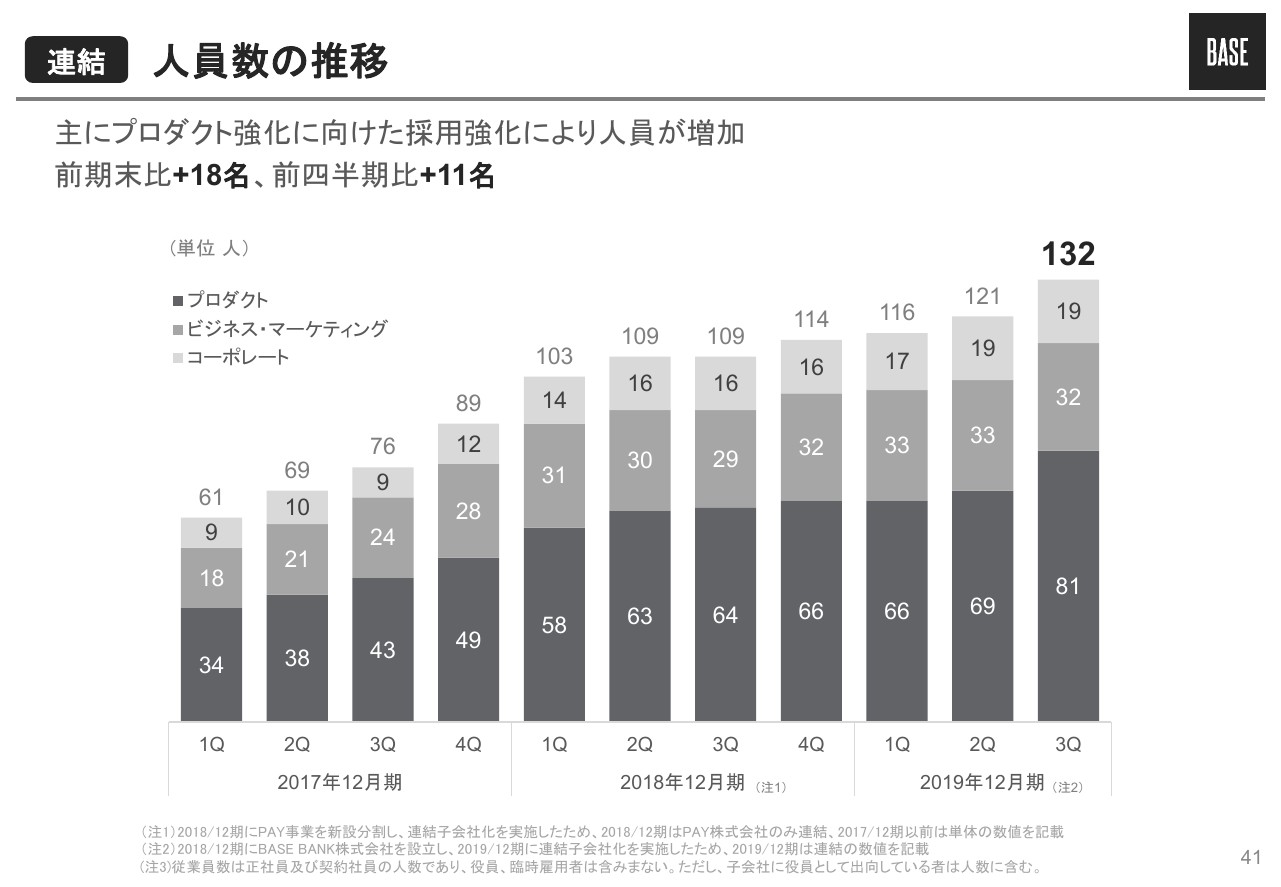

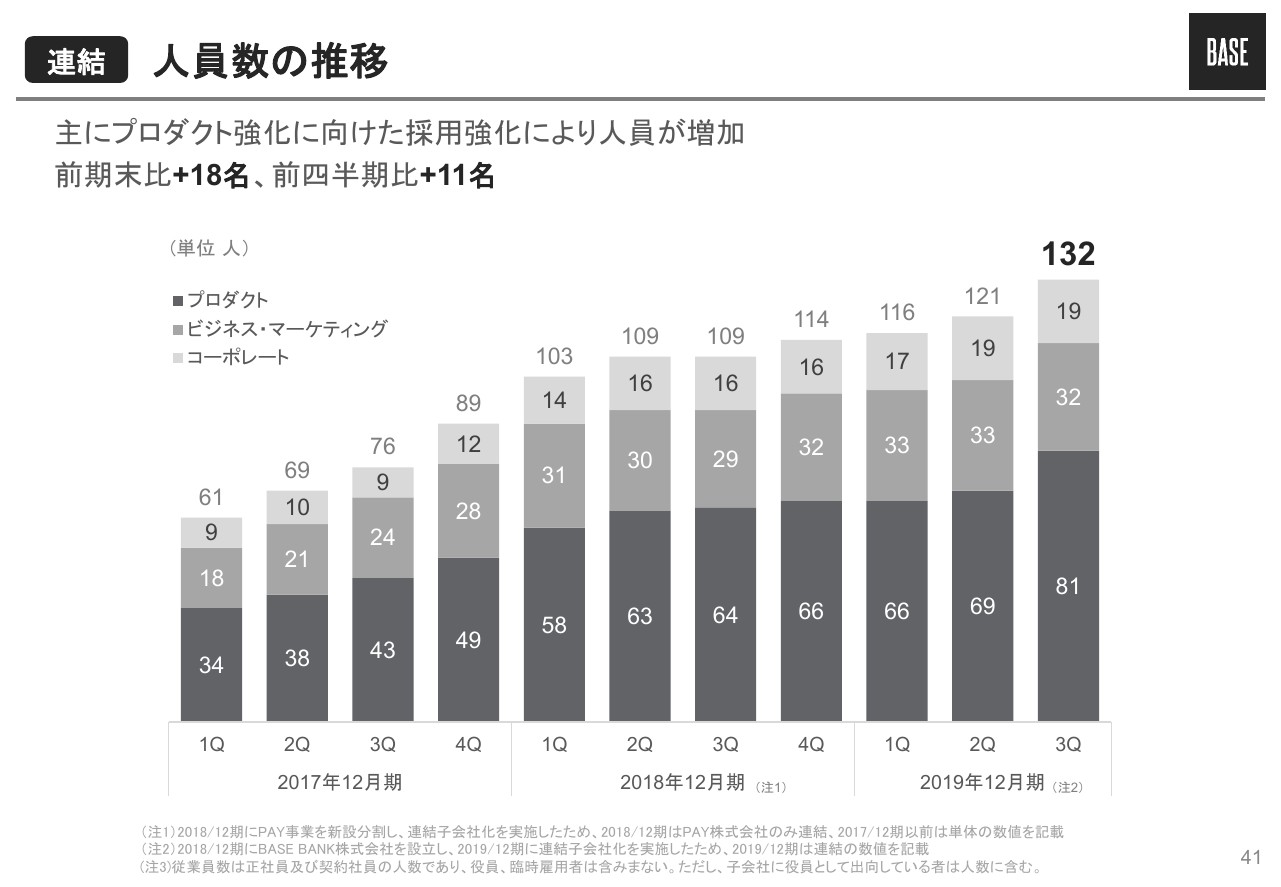

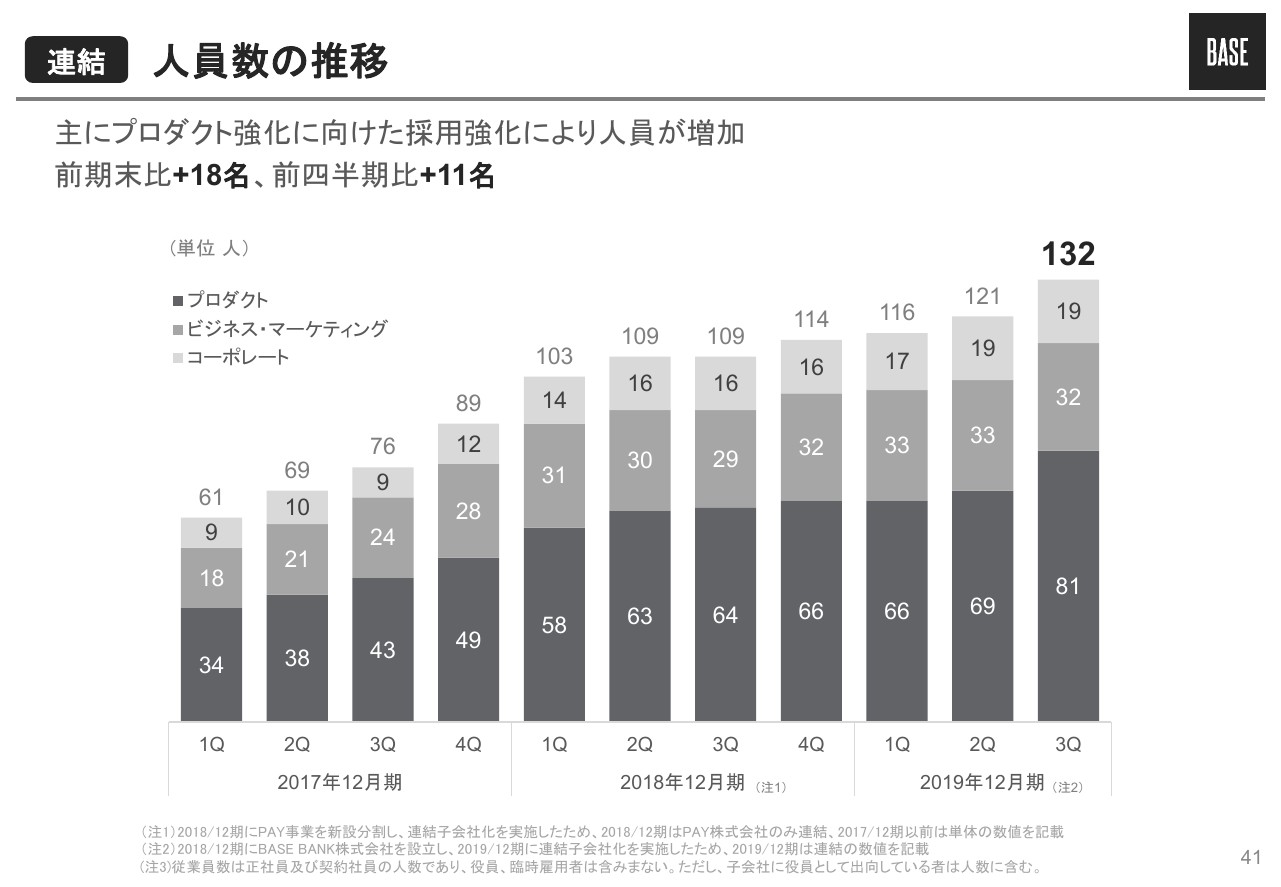

【連結】人員数の推移

41ページ目が、人員数の推移になります。人員数は、9月末で132名ということで、前期末比でプラス18名、前四半期比でプラス11名と順調に増加しています。

職種別内訳はグラフのとおりですが、81名がプロダクト人員で、エンジニアやデザイナー、ディレクターといった職種がここに含まれています。

我々としては、プロダクトを強化していきたいと考えていますので、ここの人材を引き続き積極的に採用していきたいと考えています。採用ペースとしては、今までどおり年間で20人から30人というかたちで進めていく予定です。

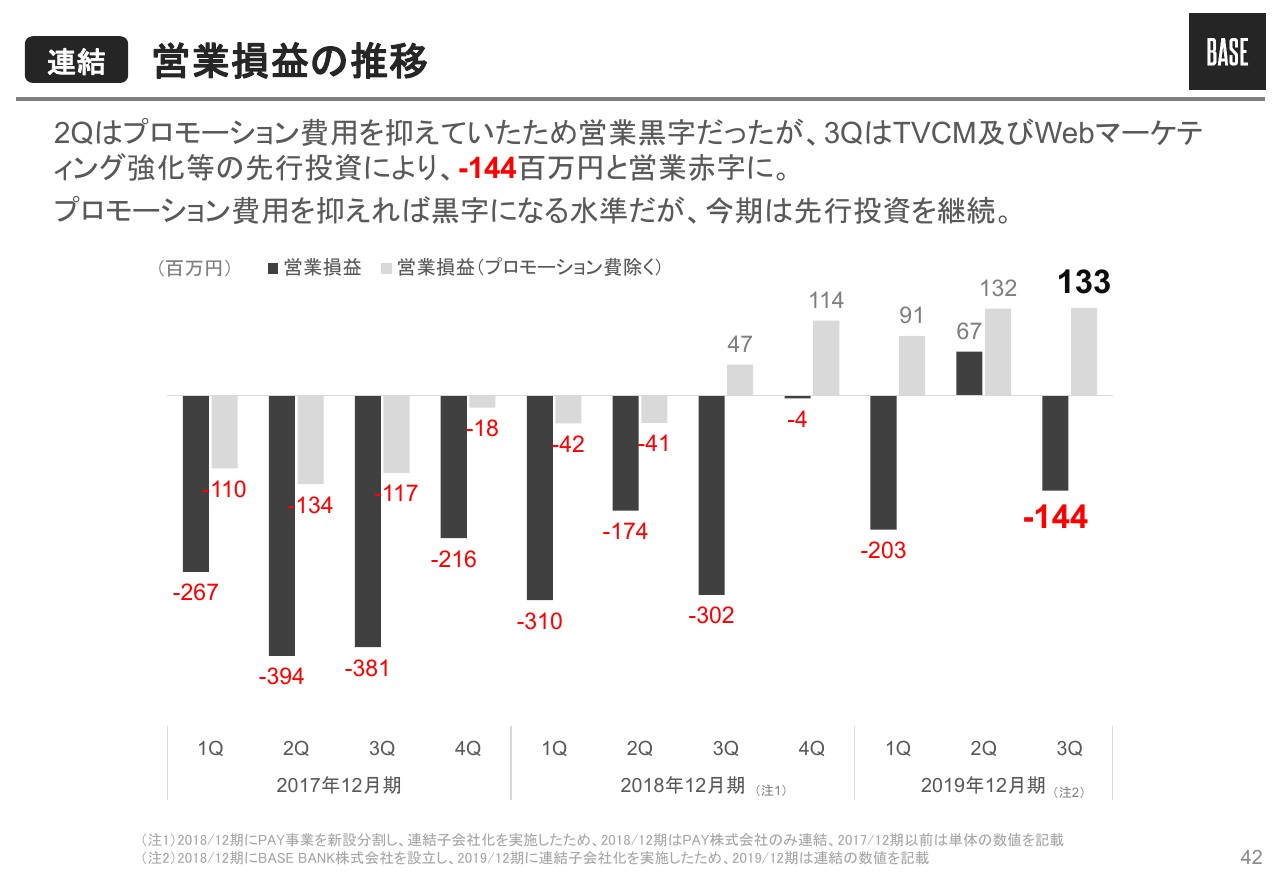

【連結】営業損益の推移

42ページ目が、営業損益の推移となります。第2四半期は、プロモーションコストを抑えた関係で営業黒字となっていますが、この第3四半期は、先ほど申し上げたとおりプロモーションを積極的に行ったため、1億4,000万円の赤字となっています。

前年の下期以降に関しては、プロモーション費用をコントロールすれば黒字になる水準まで来ていますので、プロモーションコストに関しては、今後はコントロールしつつ、一方で先行投資も継続していきたいと考えています。以上が、第3四半期の業績の説明となります。

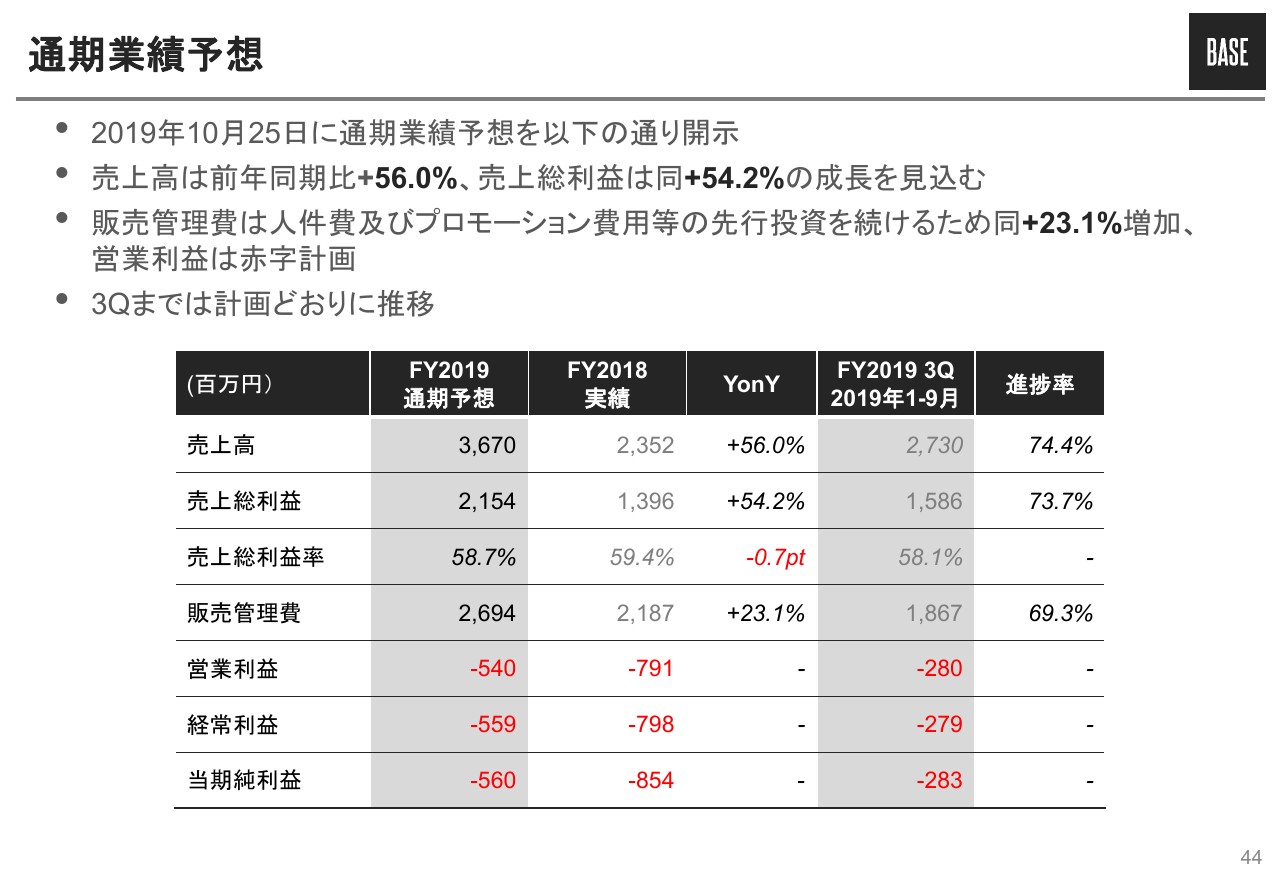

通期業績予想

通期の業績予想について説明させていただきます。通期業績予想については、上場日の10月25日に開示しているものと変更なく、売上高36億円、売上総利益21億円、営業損益5億4,000万円の赤字という計画です。

第3四半期までの進捗は、スライド右側の進捗率に記載していますが、計画どおり順調に推移しています。今期においては、引き続き先行投資フェーズですので、通期赤字の計画となっています。

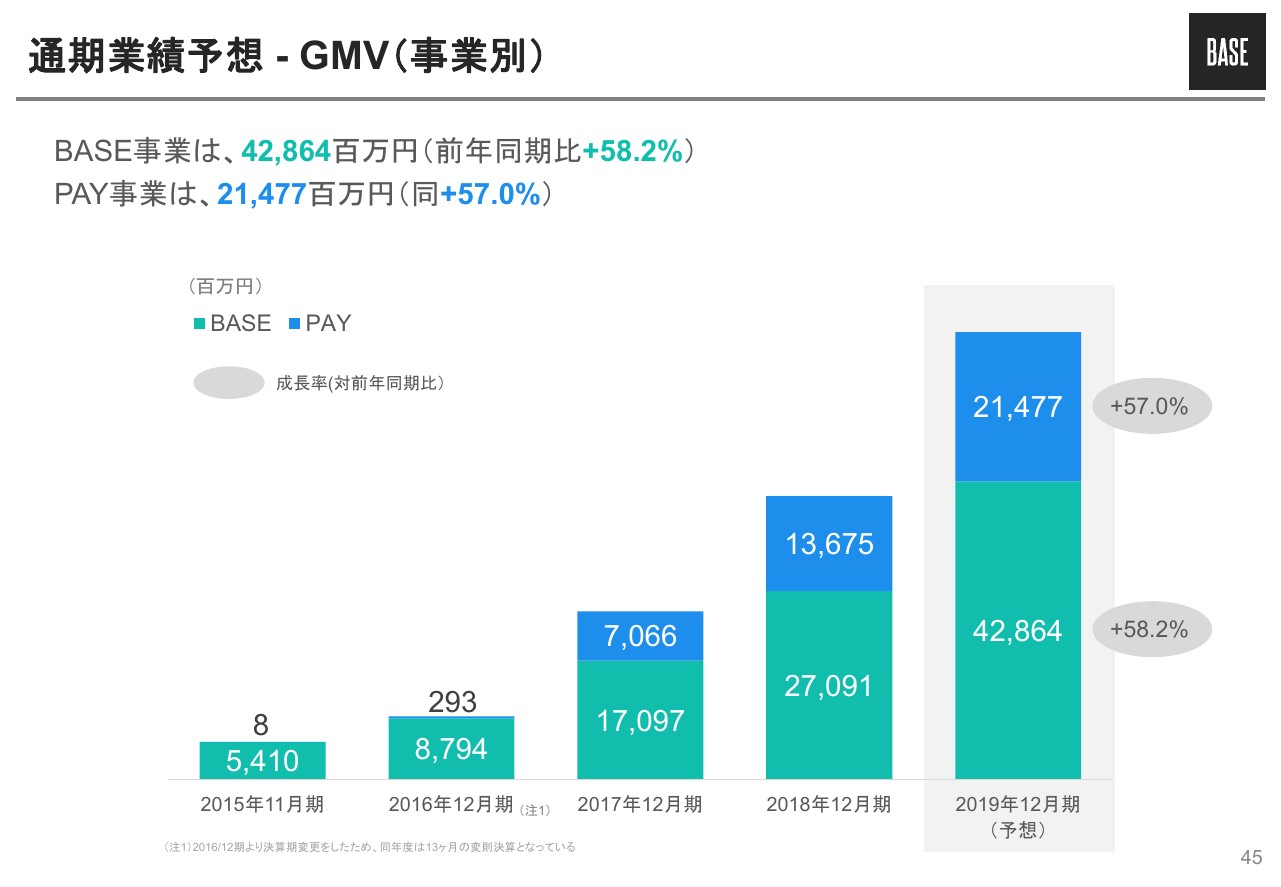

通期業績予想 - GMV(事業別)

45ページ目に内訳を記載していますが、GMVは、BASE事業が428億円、前年同期比で58パーセント、PAY事業が214億円、前年同期比で57パーセントの成長を計画しています。

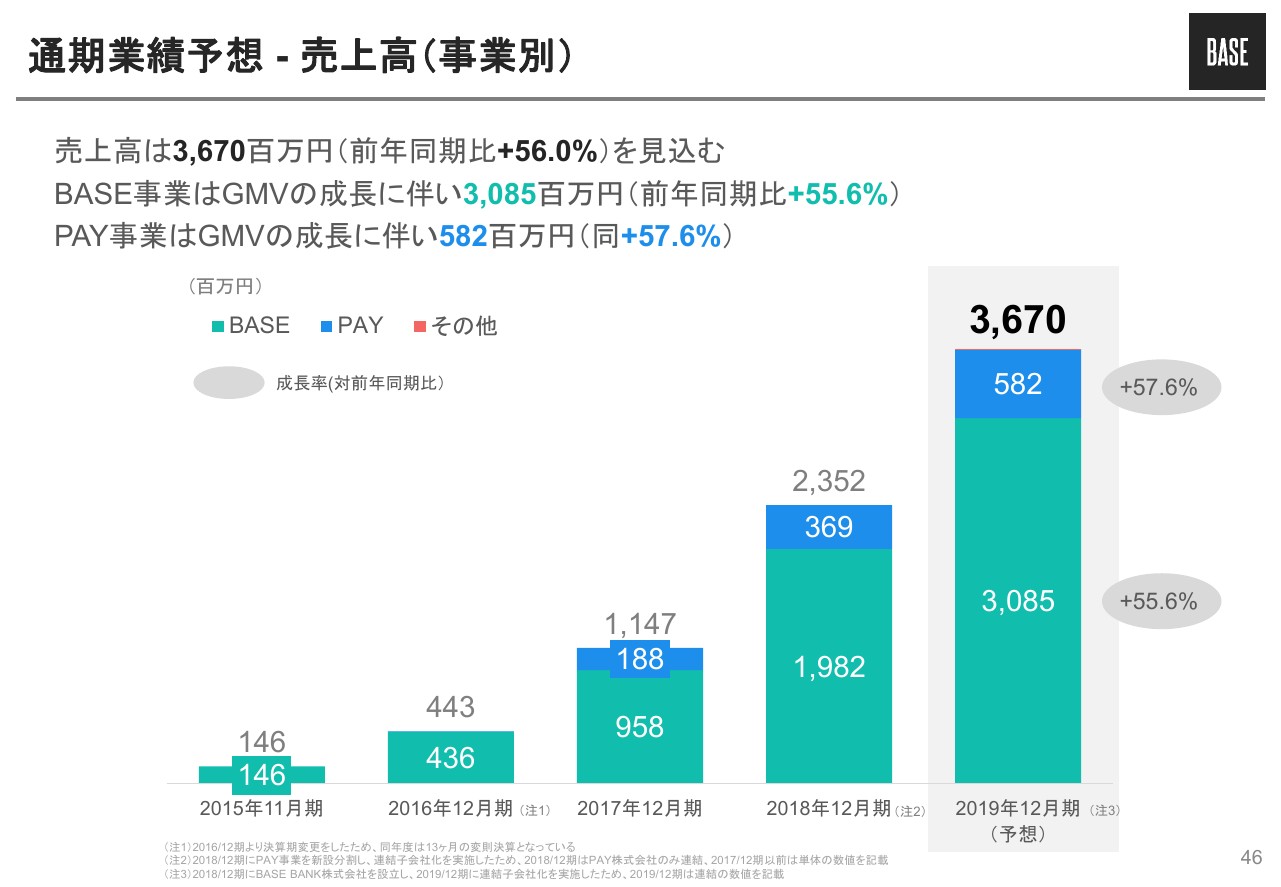

通期業績予想 - 売上高(事業別)

続いて売上ですが、先ほどのGMVの成長により、BASE事業が30億円、PAY事業が5億8,000万円、連結が36億7,000万円で、前年同期比で56.0パーセントの成長を見込んでいます。

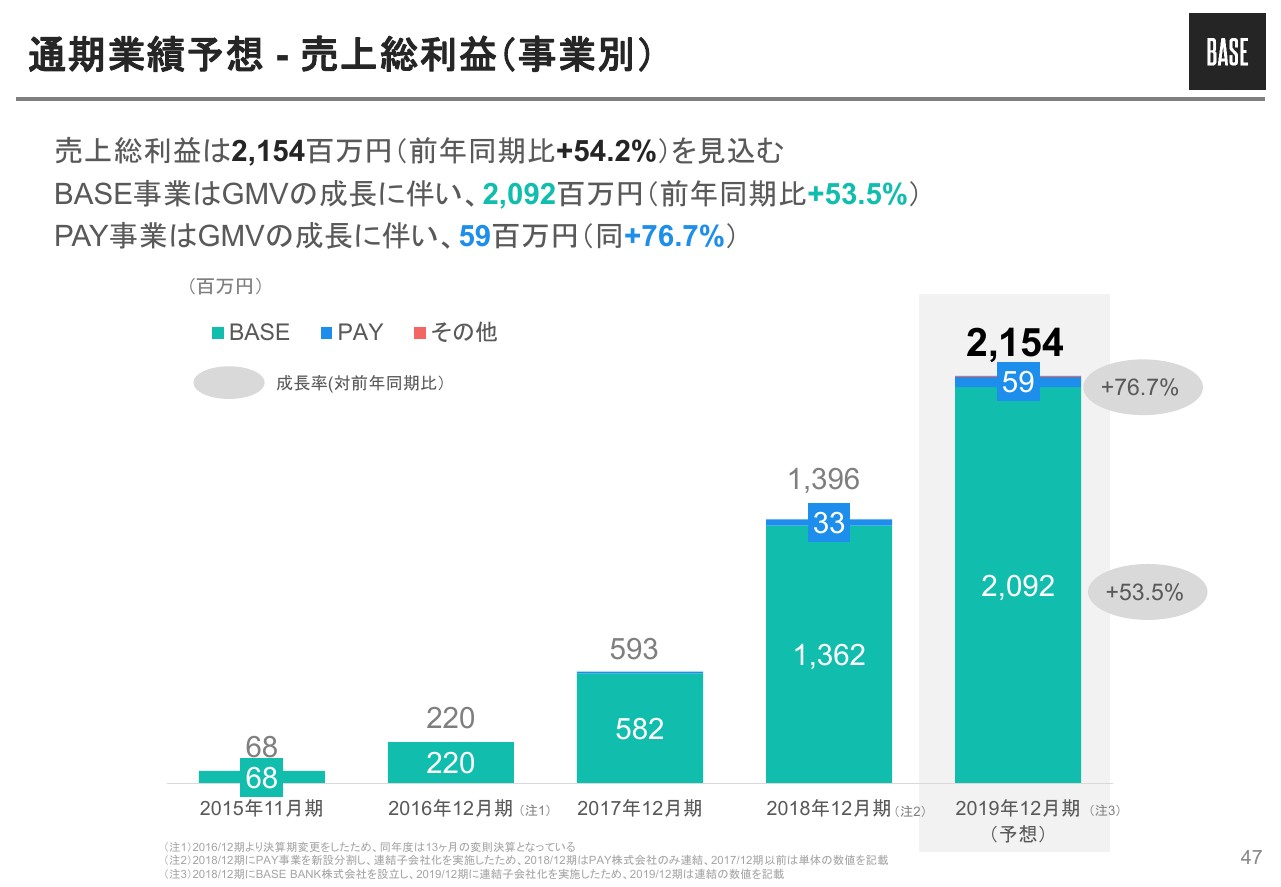

通期業績予想 - 売上総利益(事業別)

47ページ目が、売上総利益です。こちらはGMVの成長に伴いまして、BASE事業が20億円、PAY事業が5,000万円、連結ベースで21億5,000万円を見込んでいます。

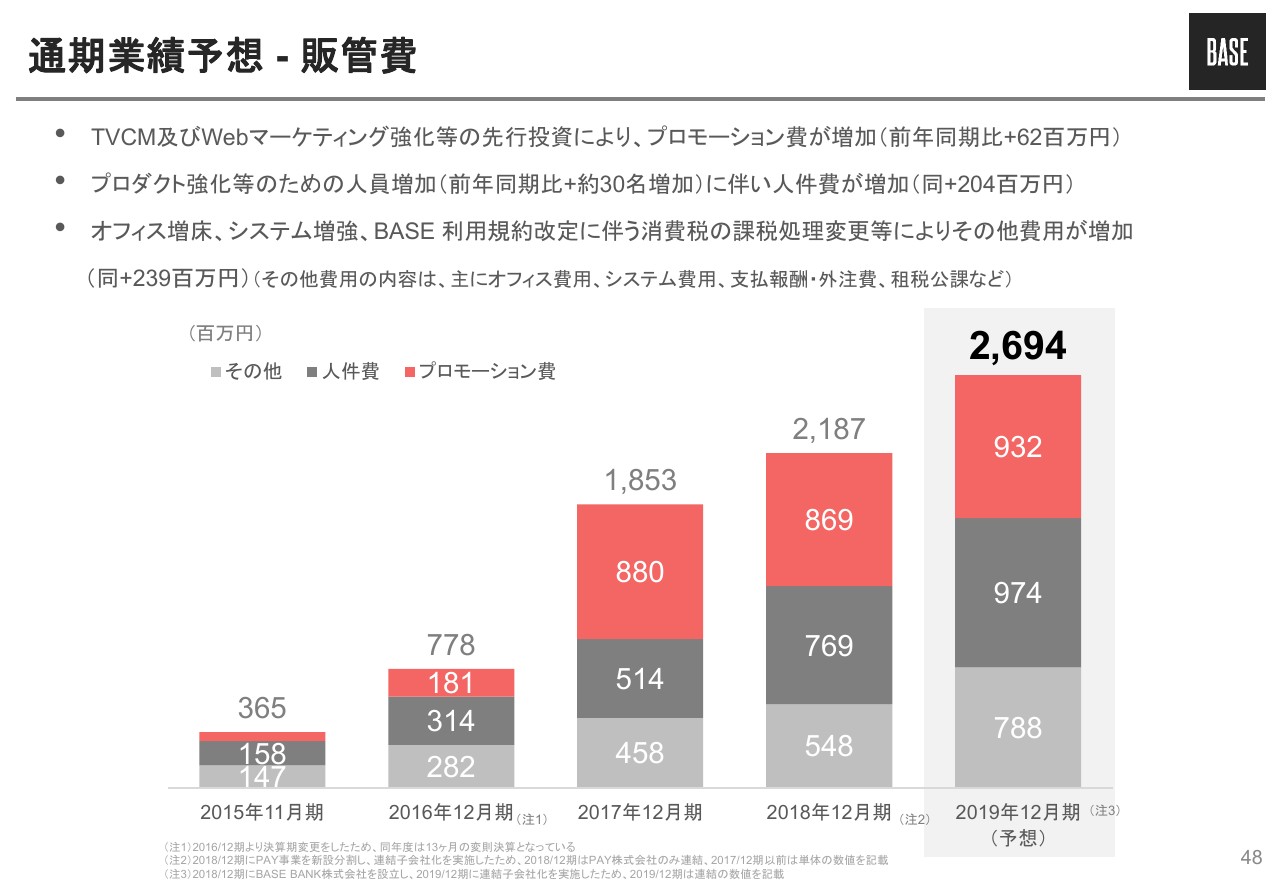

通期業績予想 - 販管費

48ページ目は販管費になりますが、プロモーション、人件費といった先行投資を今期も継続して、26億9,000万円を見込んでいます。

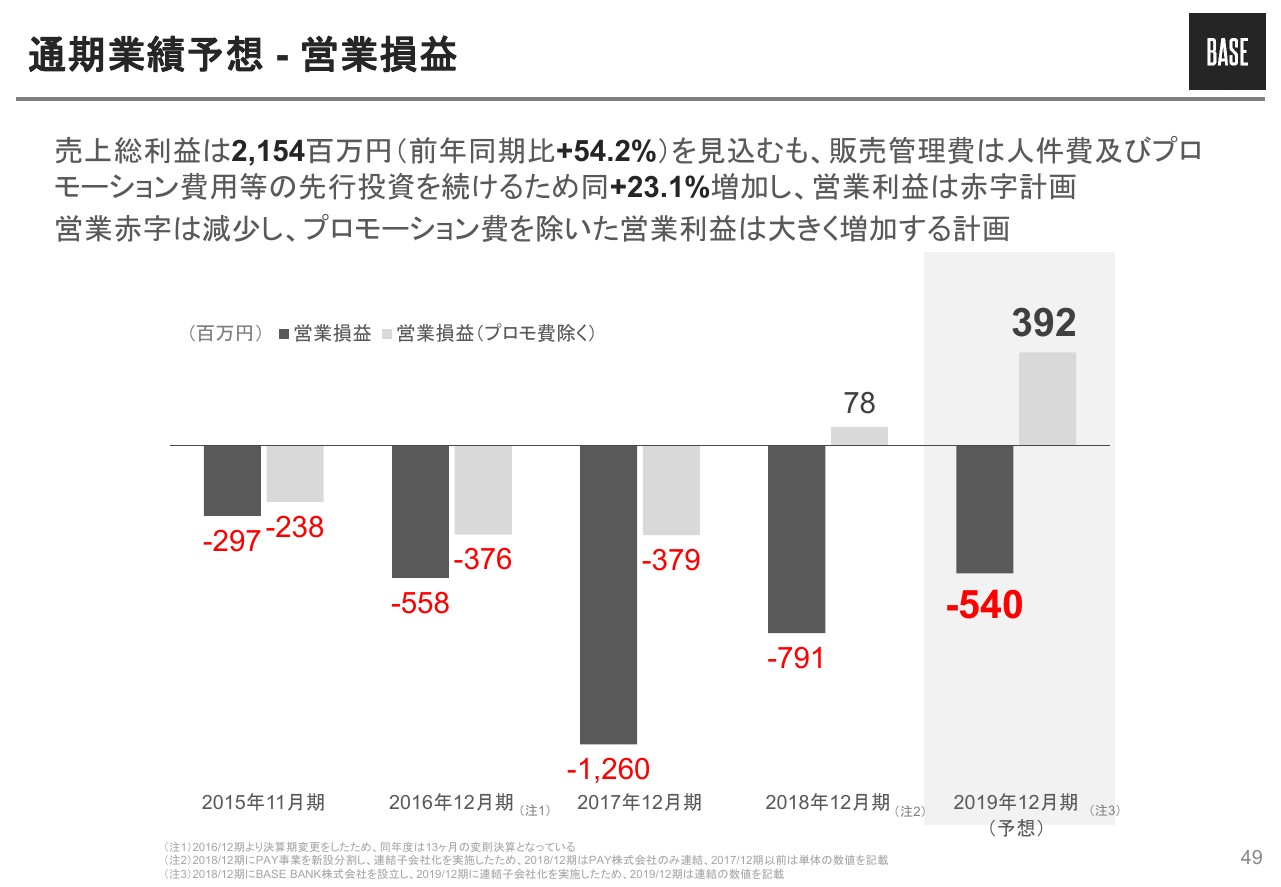

通期業績予想 - 営業損益

最後に、営業損益です。5億4,000万円の赤字見通しですが、プロモーション費用を除いた営業損益に関しては、前期の7,800万円から今期が3億9,000万円と、ここは大きく改善できていると思います。

営業損益自体も、前期の7億9,000万円に対して今期は5億4,000万円と、ここも大きく改善していると考えています。

以上が業績予想となります。

質疑応答:他社サービスと比較した優位性について

質問者1:3点ほど、おうかがいします。まず1点目が、御社のカート機能と決済機能のところに関してですが、他社さまと比べてということをおうかがいしたいのではないのですが、あくまで一例として、例えばGMOペパボさまのサービスがGMOイプシロンさまと提携しています。そうすると、御社と外部の決済代行企業のかたちと同じスキームに見えるわけです。

かつ、決済機能を店舗さまがインストールするうえで、スムーズさとが全然(他社と)違うというところについて、座組としては御社のようなことは他社さまも可能だと思います。

現時点では、手数料率なり店舗さまなりの利便性とつながる背景のところで、どういうところに違いが出てくるのでしょうか? 技術的なところが違うとすると、我々がわかる範囲内でおうかがいできればと思います。

2つ目です。先ほど、SNSの重要性が拡大するとともに集客が可能になってきたということでした。これもあくまで仮定なのですが、例えばInstagramさまなどが決済機能を盛り込んで、Instagram上だけで購入するといったことをできないこともないと言いますか、そのような可能性もあるのかなと思います。

ここまでSNSの重要性が高まってくると、SNSさま自体がそれで儲けられると思うかどうかはさておき、そのような可能性もあるなかで、そのような枠組みが店舗さまにとって、自分の店舗を持つというかたちで、(SNSと)別々で店舗を持つかたちと、そのようなSNSを活用するかたちとで、購入者から見た場合にどういう違いが出てくるのかをおうかがいしたいです。

3つ目が数字面です。34ページ目で、御社は全体的に高成長を続けているなかで、四半期ごとで前年比で見るとでこぼこしていくところについて、確かに2019年12月期は第1四半期、第2四半期、第3四半期で見ると、過去にそれほど長いトラックレコードがあるわけではないのですが、第2四半期の1ショップあたりの月間平均GMVが跳ね上がっているように見えます。

ですので、第1四半期、第3四半期は自然なのですが、第2四半期が突出しているということになります。これだけショップさまが多く分散しているはずなのに、このようにドカンと平均が上がるのは……どういうことが起こって上がったり下がったりするのかということで、我々は今後(その点を)リスク要因として見るべきなのかも含めて、一例としてご解説いただければと思います。

鶴岡:ご質問ありがとうございます。それでは順番にお答えします。まず1問目が、カートと決済のシームレスな部分、繋がりに関してです。

他社さまの事情に関してわかり兼ねるのですが、加盟店の審査です。危険な物を売っていないか、どういう人が商品を売っているのかというのも、すべて自社で管理させていただいています。もちろん、社外のパートナーさまにもご協力いただいていますが、比較的その部分に投資してきた過去もあったりしますので、そのあたりがほかとの違いで、現状、我々がこのような独特の構造を作れていると思っています。

質問者1:1点だけ、補足でおうかがいしたいのですが、先ほどの「YELL BANK」に関して、御社はトラックレコード上で金額的に売れたというだけではなく、いつ、どんなものが売れたかというデータがあり、それがかなり蓄積したデータとして(溜まっていて)、それが非常に重要で、かつ新しい店舗の審査でも意義をなしているという理解でよろしいでしょうか?

鶴岡:我々は、決済側から見ても、通常の決済会社では取れないような、「誰が、どこで、何を買った」「どういう端末を使って買った」など……やはり、通常の決済会社さまとは情報量もデータもまったく異なるかたちで自社に集まっていますので、そのような観点ももちろんあると思います。

次に、SNSに関してです。Instagramさまなども、最近ショッピング機能に注力されていると思いますので、我々も大切なパートナーさまだと認識していますし、定期的に情報交換させていただいているのも事実です。

これも他社さまの状況のため、実際にどういうお取り組みをされるかはわからないのですが、基本的にはお互いがパートナーとして、依存し合えるような関係性になっていけるのかなという感覚で、日々コミュニケーションを取らせていただいています。

3点目に関しては、山村からお答えします。

質疑応答:第2四半期のGMVが突出していることについて

山村兼司氏(以下、山村):COOの山村と申します。よろしくお願いいたします。3つ目のご質問に関してですが、先ほどから鶴岡がお話しさせてもらっているように、月商の平均も今は約14万円ぐらいです。小さなチームを応援していくというかたちは変わらないのですが、直近の状況で言いますと、(月商が)数千万円、数億円単位のショップさまが入ってくるケースも見られています。

この第2四半期に関しては、一時的にそのような強いショップさま(がサービスを利用するといったこと)が重なったということで、一時的に平均が上がっています。

第3四半期に入り、また全体の売店数が伸びていますので、そこも含めて平均の値が安定してきています。過去から小さなチームを応援し続けてきて、最近ではもう少し大きなショップさまが入ってくるケースも見られており、その関係のなかで平均のGMVが変動するというかたちです。

質問者1:確認なのですが、御社はゼロから立ち上げるようなショップさまが多いという理解だったのですが、例えば第2四半期に関しては、すでに自分でECを展開していて、それなりのボリュームを持ったところが「BASE」上に移管するなど、一般論としてそのようなことがあるということでしょうか?

山村:ケースとしては少ないです。この第2四半期で発生したショップさまも、登録自体は2014年や2016年のように昔から運営されていたショップさまです。SNSの活用がかなり進んできたり、ブランドが強くなってくるなかで、一気に売上を伸ばされるというケースが最近見られているといった傾向が強いかなと思っています。

質疑応答:PAY事業への投資について

質問者2:BASE事業とPAY事業のセグメント利益を見たときに、それぞれ業績のフェーズが異なるのかなと考えています。

先ほど、年間で20名から30名の採用計画で、採れたらいいなというレベルで見られていましたが、テレビ広告プロモーションは、主にPAY事業を中心に投資フェーズが続けているということでしょうか? それとも、BASE事業は投資フェーズが続いているということでしょうか?

この2つの事業における業績の局面を、マネジメントの視点ではどう捉えているかという点について教えてください。

原田:セグメント利益に関しては、おっしゃるとおりです。PAY事業はBASEに比べてかなり収益性が低いビジネスですので、ここが黒字化するにはかなり時間がかかるかなと思っています。

ですので、今後1年から2年でここが黒字化するというようなビジネスではありませんし、利益率が低いため、ここへの投資はかなり限定的に考えています。

採用に関しても、PAY事業は年間で1名や2名といったペースですし、マーケティングコストもほぼかけていないため、PAY事業に対する投資は限られていると思っています。

先ほど申し上げたマーケティングコストや人員への投資は、本当にBASE事業のところがメインです。BASE事業に関しては、プロモーションコスト次第では利益が出るような水準になっていますので、通期の黒字化のタイミングはそう遠くないかなとは考えています。

質問者2:1点、フォローアップで教えてください。PAY事業と違って、BASE事業はかなりユニットのエコノミクスが測りやすいと言いますか、わかりやすい事業だと思います。

ただし、それをわかったうえで投資しているということは、やはりまだ「ガサ」として取れるという判断をされていらっしゃるという理解でよろしいでしょうか?

原田:おっしゃるとおりです。

質疑応答:採用方針について

質問者3:採用状況についてですが、今はどのようなスキルセットをお持ちの方を採られていて、どのような部署に配置したいのかについておうかがいしたいです。また、2022年、2023年あたりでは、どのような組織立ての構想をお持ちでしょうか?

山村:採用の件に関しては、私からお答えします。先ほどからお話をさせてもらっているように、プロダクトの会社ですので、引き続きエンジニアであったり、プロダクトをマネジメントできる人材の採用に、積極的に投資しています。そこは今後も変わらない方針でいますので、引き続きそこに取り組んでいきたいと思っています。

質疑応答:店舗規模による手数料の変動について

質問者4:他社さまのサービスで、例えばWixさまやWordPressさまなど、似たようなサービスがあるかと思うのですが、例えば事業規模が大きい会社ですと、他社さまのほうが手数料が安かったりするかもしれません。

その部分に関して、手数料6.6パーセントというのは、例えば事業のサイズと関係なく一律なのでしょうか? それともそこは調整可能なのでしょうか? また、御社が持つ競争優位性についても教えてください。

鶴岡:基本的には、手数料は現状では原則として統一の手数料です。ただし、先ほど山村からもお話があったように、ゼロから始まった店舗でも本当に短期間で大きくなっていくところが、この1年から2年間くらいで続々と出てきています。

そのような店舗に関して、これから別の観点でケアするという可能性はもちろんあるとは思っています。現状においては、「(売上が)いくらを超えると手数料がどうなる」といった決まりがあるわけではなく、基本的には統一の手数料を取らせていただいています。

我々が対象にしたセグメント、チームの規模感から、GMVがすごく巨大になるといった例は今後もどんどん増えていくと思っています。そのような方々に対しては、また新たな手数料であったり支援プランみたいなのも必要になってくるフェーズに入っていくかなとは思っています。

競争優位性に関してですが、まず1つは、最初にリスクがなかったところが一番大きかったと思います。国内のほかのプラットフォームを見ても、売れるまでは完全にノーリスクで、自分だけのネットショップを作れるといったサービスが基本的にはありませんでした。やはり、我々が対象にしたいスモールなチームの方々からすると、そこがすごくウケたと思います。

また、我々の感覚値にはなってしまいますが、意外とネットワーク効果が強いかなと思っています。現状でも自然増が半分以上、6割前後くらいです。ですので、我々はマーケティング費用を使わなくても、主にクチコミでどんどんショップができている状況です。

今までネットショップを作るような規模感ではなく、本当にスモールな方々ですので、みなさまは横のつながりを持たれていて、「ネットショップを作るなら、BASEがいいよ」といったかたちです。

そうしたサービスがないなかで、一番最初に飛び込めたサービスでもあると思います。やはり、一番最初のネットワーク効果を生み出す銘柄になれたというのが、いまだに巨大な自然増をもって成長できている(要因だと思います)。

そして、最後はプロダクトで、やはり使いやすさです。スマートフォンからでもネットショップを作れるサービスは今までなかったユーザー体験だったと思います。

質疑応答:今後のプロモーション費用について

質問者5:プロモーション費用について、今後の方向性を教えてください。

今の話ですと、クチコミでけっこう(店舗が)増えるということで、過去3年を見るとそこまで大きくプロモーション費用が増えてないような印象です。今後も、9億円、10億円くらいのレベルで(費用を投じて)いくのでしょうか? それとも、あるときにグッと踏むような……今のプロダクトのままでいくと、どういった方向感かを教えてください。

原田:プロモーションコストに関しては、今期は9億3,000万円の計画です。来期に関しても、基本的には踏んでもこの程度の水準かなと思っています。これが、15億円、20億円といった水準になることは、今のところ想定していません。

理由としては、プロモーションの内容としてテレビCMとWeb広告の2種類があり、テレビCMに関しては完全に認知度向上のためのもので、大きくテレビCMを展開したことで短期的に売上が上がるようなビジネスではありません。よって、一定程度の認知度を確保できる範囲内にとどめたいと思っています。

Web広告に関しても、潜在的にショップを開設したいという方はいらっしゃると思うのですが、短期的にショップを開設したい方はそこまで多くないと思います。Web広告も(費用を)かければかけるほどユーザーが増えるかというと、そのような性質のものではないため、ある程度のCPAを保てる範囲内での投資にとどめる予定です。

来期に関しては、今期と同じ程度のテレビCMを展開するかどうかによって変動します。今期と同水準かもしれませんし、もう少し減る可能性もあると思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4477

|

251.0

(11/12)

|

-2.0

(-0.79%)

|

関連銘柄の最新ニュース

-

【QAあり】BASE、3Q売上高はYoY+33.5%、売上総利益は... 11/11 13:00

-

前日に動いた銘柄 part2 安江工務店、日本情報C、KADOKA... 11/11 07:32

-

決算プラス・インパクト銘柄 【東証スタンダード・グロース】 … B... 11/09 15:00

-

新興市場見通し:主力銘柄の決算が本格化、グロース市場250指数は2... 11/09 14:12

-

前日に動いた銘柄 part2 安江工務店、日本情報C、KADOKA... 11/09 07:32

新着ニュース

新着ニュース一覧-

今日 06:03

-

-

今日 05:50

-

今日 05:48