イノテックのニュース

【QAあり】イノテック、売上利益ともに概ね拡大傾向で推移 ハードウェア、 ソフトウェア、サービスなど自社製品が寄与

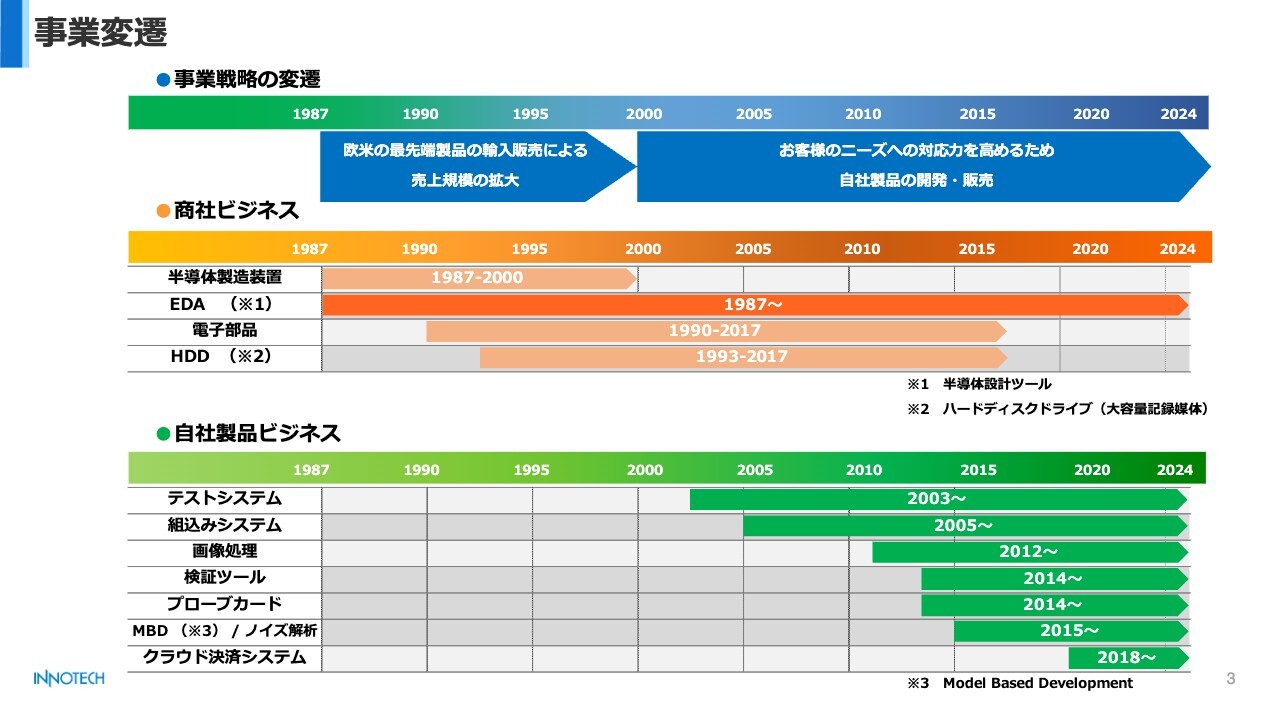

事業変遷

棚橋祥紀氏(以下、棚橋):イノテックの棚橋です。本日はよろしくお願いします。個人投資家のみなさまにとって、イノテックという会社は、あまり馴染みのない会社ではないかと思います。

本日は、イノテックが何をしている会社なのか、どのようなところに強みがあるのかなどをご説明し、少しでも興味を持っていただけたらと考えています。

まず、事業変遷をご説明します。イノテックは1987年に設立されました。当時は、半導体関連を取り扱う商社でした。みなさまの中にも、「イノテックって半導体商社ですよね?」と認識されている方も多いのではないかと思います。

設立当初から2000年頃までは、半導体製造装置や半導体を設計するためのソフトウェアであるEDA、電子部品、ハードディスクドライブを輸入し、日本の企業に販売するという商社ビジネスを展開していました。しかし、諸般の事情もあり、半導体製造装置事業、電子部品、ハードディスク事業からは撤退しました。

2000年頃からは、テストシステムや組込みシステムなどの自社製品ビジネスを立ち上げました。また、買収により、他社をグループ内に取り込むことで徐々に業態を変えてきています。

先ほどの図を見ると、現時点のビジネスはほとんどが自社製品になっています。東証の業種分類も「卸売業」から「電気機器」に変更しています。もちろん商社ビジネスも残っており、ソフトウェアもけっこうあるため、ハードウェアを工場で作っているメーカーとは若干イメージが違うかもしれませんが、自社製品を扱うメーカーに近い業態になってきています。

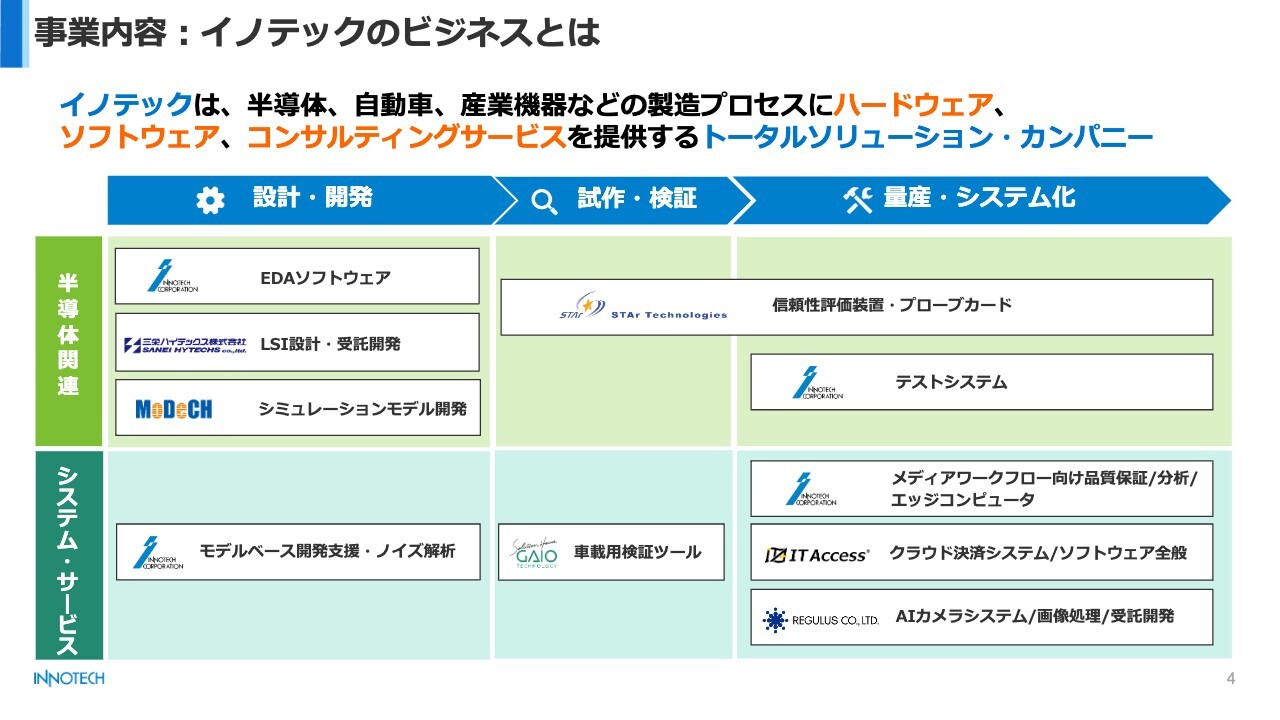

事業内容:イノテックのビジネスとは

イノテックのビジネスについてご説明します。イノテックは、いろいろなお客さまにハードウェア、ソフトウェア、コンサルティングサービスを提供しています。

大きく2つの分野に分かれています。デバイスとしての半導体に関する分野と、システム・サービスの分野です。

半導体関連の分野は、設計・開発に関わるいろいろなサービスや商品を提供している事業と、半導体のテストなどを行う機械を提供する事業、そして半導体以外の事業の3つのセグメントで成り立っています。売上は、この3つの事業がだいたい同じぐらいの規模という状況です。

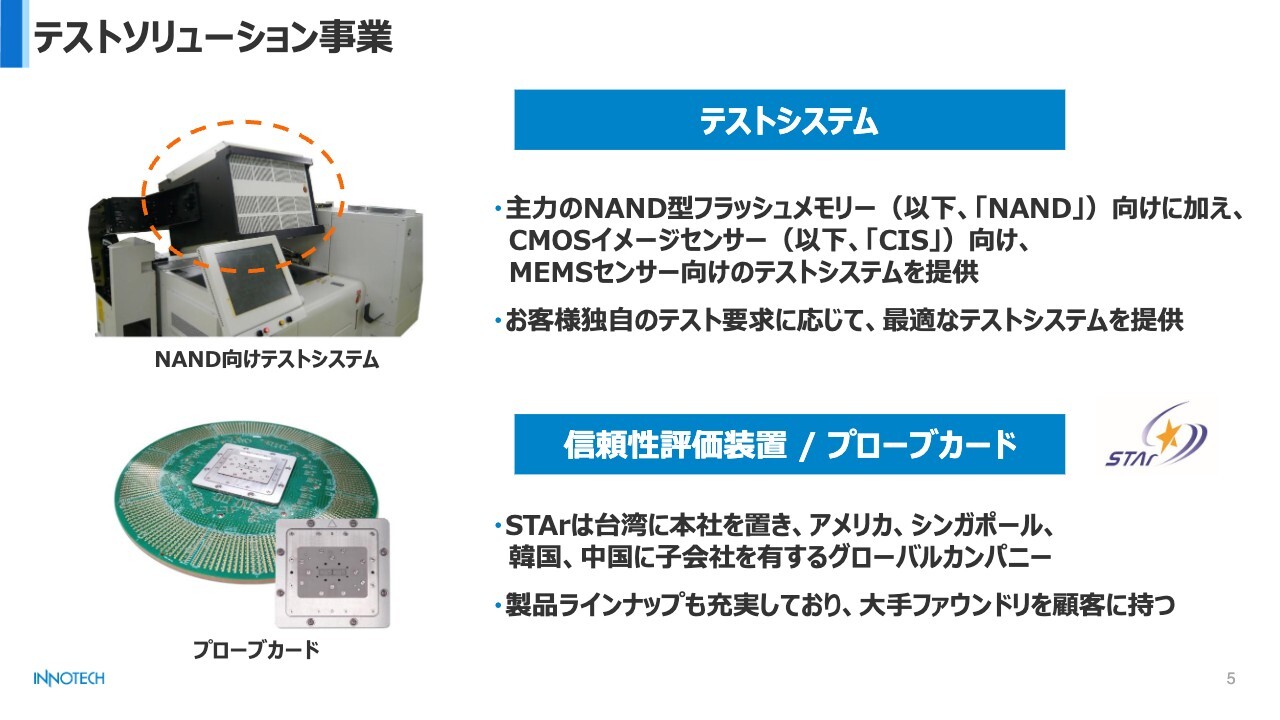

テストソリューション事業

まず、テストソリューション事業についてご説明します。こちらは、デバイスとしての半導体そのものに関するテストを行う機器を提供しています。イノテック本体で行っているテストシステムの事業は、商社時代に立ち上げた最初の自社製品ビジネスになります。

商社として半導体製造装置を扱っていた時に、我々がお客さまの要望をメーカーにお伝えしても、なかなかその要望に沿った商品が出てきませんでした。その後、我々が半導体製造装置の商社ビジネスから撤退した時に、お客さまから「このようなものをイノテックさんで作れないのですか?」とご質問をいただいたのがきっかけで始まった事業です。

お客さま独自のテスト要求に応じて、それに最適なシステムを提供しています。つまり、我々は汎用的に使えるものというよりは、あるデバイスに対して専用のテスターを提供しているのが特徴です。

特に、NAND型フラッシュメモリー用のテスターが大半を占めています。フラッシュメモリーとは、スマートフォンなどの記憶媒体に使われているものです。

次に、信頼性評価装置とプローブカードについてです。こちらは、2014年に買収したSTAr Technologiesという台湾にある子会社で行っている事業になります。

台湾には現在、世界中からさまざまな半導体の製造を請け負っている大きな会社があります。特定の会社ではありませんが、そのような半導体の製造を受託している会社向けに、信頼性評価のための装置、例えば、さまざまな条件で半導体がきちんと動くかどうかや、半導体そのもののパフォーマンスを測定するような機械を提供しています。

あわせて、プローブカードという、ウエハーとテストをする機械の間をつなぐようなものを提供しています。

半導体をテストする機械といっても、イノテックではNAND型フラッシュメモリーという特定の半導体に特化したもの、STAr Technologiesは、半導体の製造を受託する会社向けのいろいろなソリューションを提供しています。

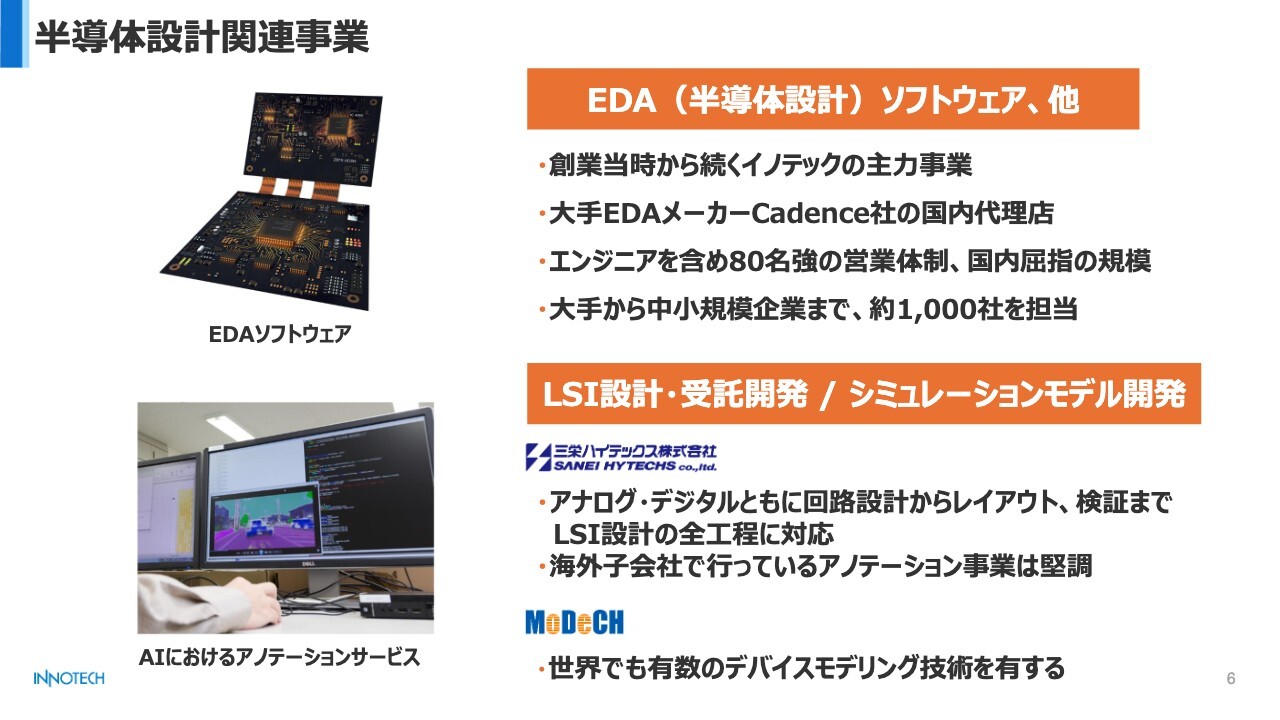

半導体設計関連事業

半導体設計関連事業です。まず、EDA(半導体設計)ソフトウェアについてご説明します。

半導体を設計するために使うソフトウェアや設計の自動化ツールの大手EDAベンダー、Cadence Design Systemsの製品を日本のお客さまに販売するという、商社ビジネスを行っています。こちらは、半導体設計関連事業の売上のかなりの部分を占めている事業です。

さらに、幅広い技術的なサポートをしており、営業スタッフよりも技術サポートをする技術者が大半を占めています。

次に、三栄ハイテックスでは、半導体の設計そのものをサービスとして提供しています。半導体を製造している会社から開発の一部を受託したり、半導体設計を行う技術者を派遣したりしています。広範囲に半導体設計に関わるサービスを提供しており、多数の技術者を有している会社です。

そして、モーデックは最近買収した会社です。半導体などを設計する時にはシミュレーションをします。例えば、どのようなデバイスがどのような動きをするのかを、実機を使わずにシミュレーションして、いろいろなパフォーマンスを計測し、開発していきます。モーデックは、シミュレーションにおいてどのように電気的な動きをするのかを数学的にモデル化する技術に特化した会社です。

このように、イノテックと子会社2社で、半導体の設計をサポートする事業を行っています。

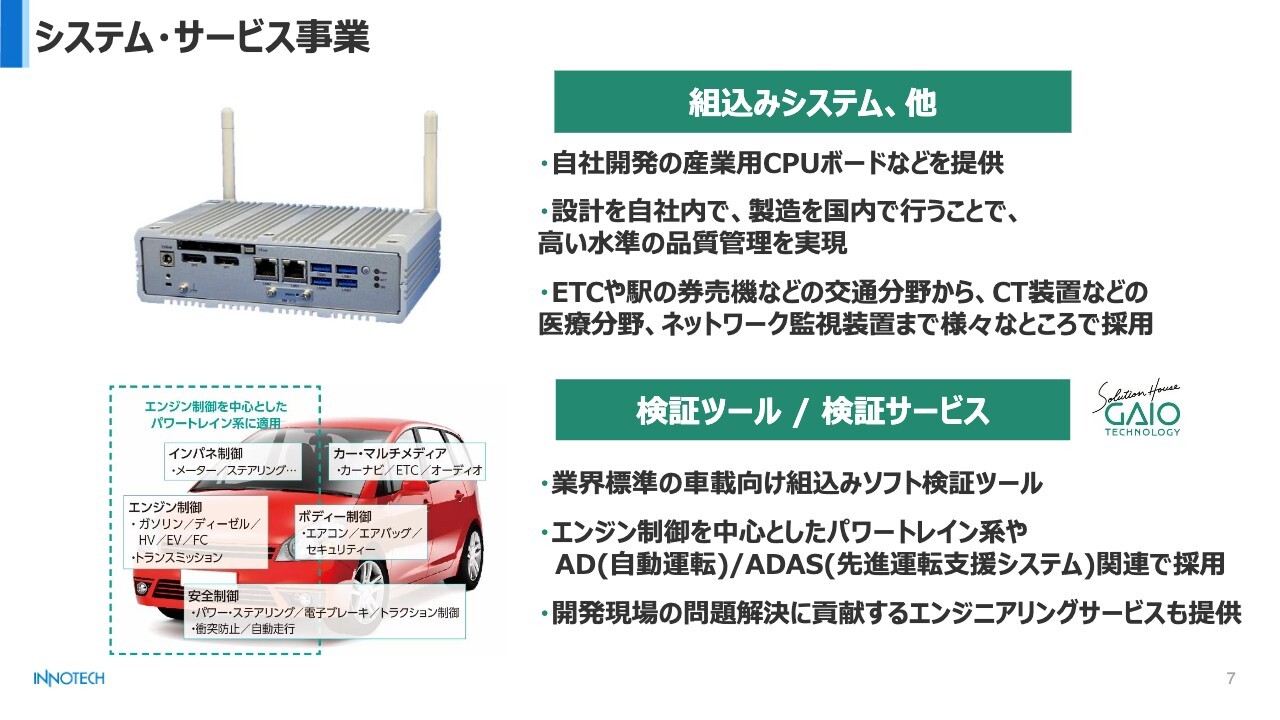

システム・サービス事業

システム・サービス事業についてです。こちらは半導体以外の、もう少し最終製品に近いハードウェア、ソフトウェア、あるいはサービスを提供している事業になります。

まず、イノテック本体で行っているのが組込みシステムの事業で、自社開発の産業用CPUボードなどを提供しています。こちらはCPUを積んだ緑色のボードで、コンピュータのようなさまざまな機器に組み込まれているものです。

また、スライドの写真にあるようなボックス型も含めて、さまざまな特定用途のエレクトロニクス機器の中に組み込まれる産業用コンピュータも提供しています。

我々は、自社で開発し、国内の会社に製造委託しています。したがって、同じような事業を行っている海外メーカーには、価格では勝つことができません。しかし、ETCや駅の券売機などの交通分野から、医療分野、ネットワーク監視装置などのインフラ関係において、信頼性を重視されるお客さまに我々の製品を採用いただいています。

次に、検証ツール、検証サービスについてご説明します。2014年に買収したガイオ・テクノロジーという子会社があります。

自動車に関しては、エンジンやブレーキ、トランスミッションなどいろいろなものがソフトウェアでコンピュータ制御されています。自動車会社はそのようなソフトウェアを開発するわけですが、そのソフトウェアが仕様どおりに動くかどうかを、実際に車を動かすのではなく、コンピュータ上のシミュレーションで検証します。

ガイオ・テクノロジーは、そのような検証ツールを提供しています。また、検証サービスそのものを受託し、サービスとして提供することも行っています。

自動車開発においては、実機を使わずシミュレーションで開発を進めていく手法が主流になってきました。そのようなことから、買収以降、非常に大きく業績を伸ばしている子会社です。

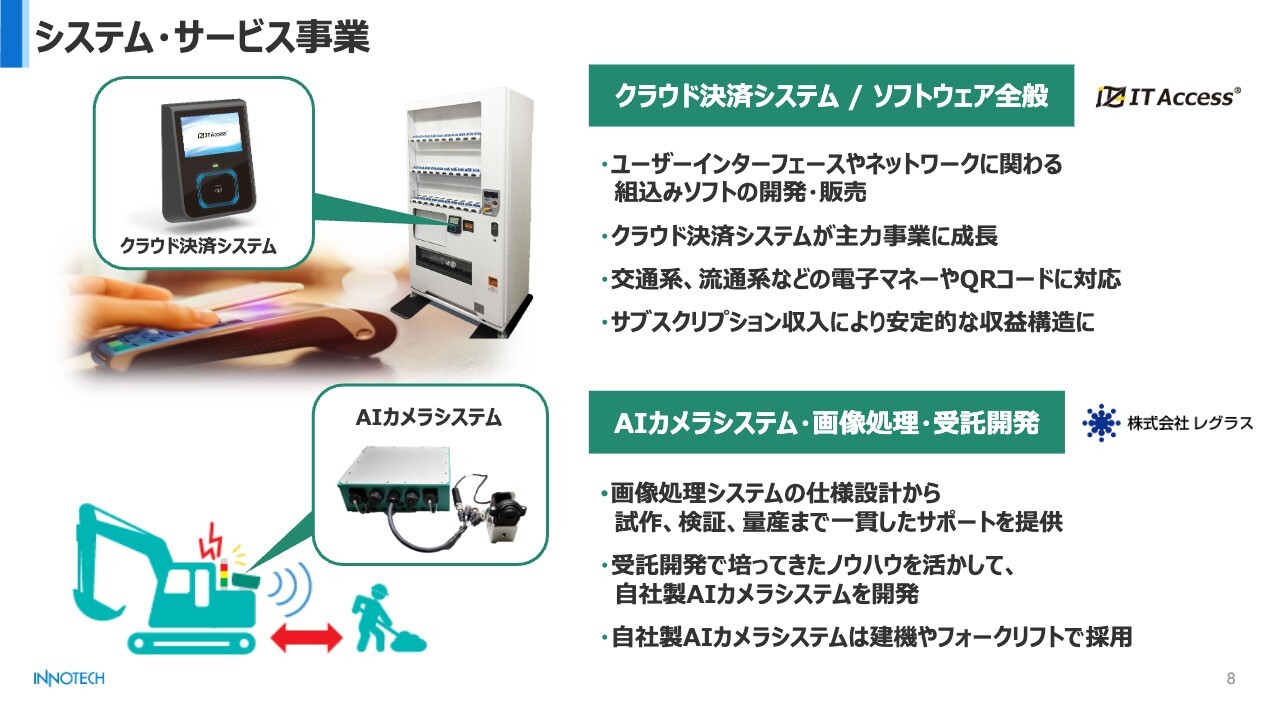

システム・サービス事業

続いて、アイティアクセスという会社についてです。こちらはエレクトロニクス機器の組込みソフトの開発、あるいは一部商社として他社のソフトウェアをさまざまな機器に移植するといったことを行っています。具体的には、カーナビなどのユーザーインターフェースに関するソフトウェアの開発などを行っています。

アイティアクセスの主力事業は、数年前から始めたクラウド決済システムの事業です。これは数年前からアイティアクセスで始めたもので、スライドの写真のような、クラウド決済システム端末、いわゆる電子マネーの決済端末を開発しています。現在は、飲料メーカーの自動販売機に採用していただいています。

この製品はクラウド決済システムで、端末そのものに決済機能がないのが特徴です。電子マネーで飲料を買おうとすると、端末からネットワークで中央のコンピュータとやり取りし、決済処理されます。そのため、端末を安く提供でき、飲料メーカーが導入しやすくなっています。

同時に、ネットワークでさまざまなやり取りをするため、売上データがリアルタイムでわかったり、不具合が発生しても遠隔地からソフトウェアの書き換えができたりと、いろいろなメリットがあります。こちらの売上が非常に伸びており、今やアイティアクセスの売上の半分以上を占めています。

次に、2012年に買収したレグラスという子会社についてご紹介します。レグラスは、エレクトロニクス分野でも画像処理に関する技術者が集まった会社です。買収当時はいろいろな会社から画像処理に関する開発を受託していました。

我々は、スケールメリットを出せる事業を始めたいと考え、AIカメラシステムという独自のカメラシステムを開発しました。現在は、ショベルカーのような建設機械、あるいは倉庫などで利用するフォークリフトで多く採用いただいています。

このようなものでの作業時、周りで作業している人を検知することは、かなり高度な技術です。今、そのような場面で人を検知することができるカメラを提供する事業が伸びてきています。

過去の業績推移

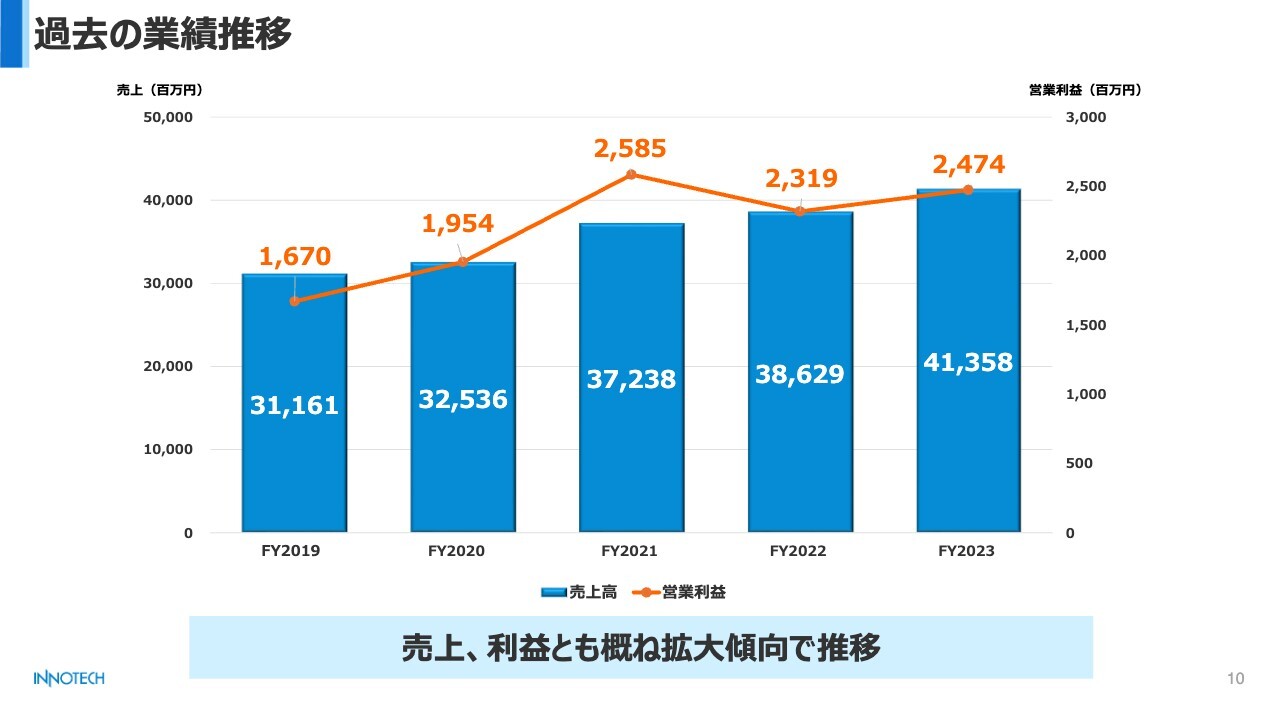

スライドは、直近5年間の各売上と営業利益の推移です。直近5年間で、連結売上高は300億円程度から400億円超に、営業利益も16億円程度から25億円前後へと増えており、順調に成長してきています。

スライドのグラフは2019年度からですが、2015年度から2017年度の利益は10億円程度で、そこから順調に拡大してきている状況です。

自社製品売上比率の推移

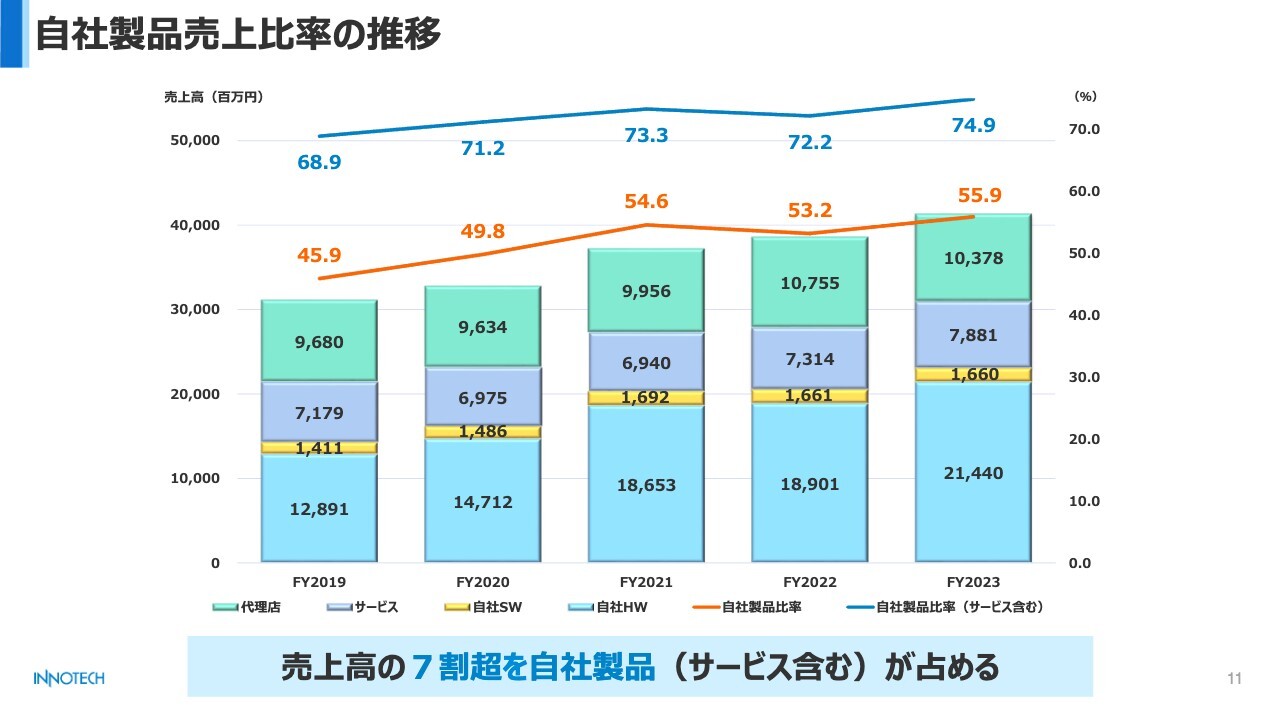

その中で伸びているのは、自社製品ビジネスです。大きく業態転換し、2019年度の段階で主要な商社ビジネスから撤退しました。

スライドの棒グラフの一番上にある緑色の部分が商社ビジネスです。こちらも増えていますが、それ以上に自社製品のビジネスが増えていることから、この5年間で成長を遂げてきています。

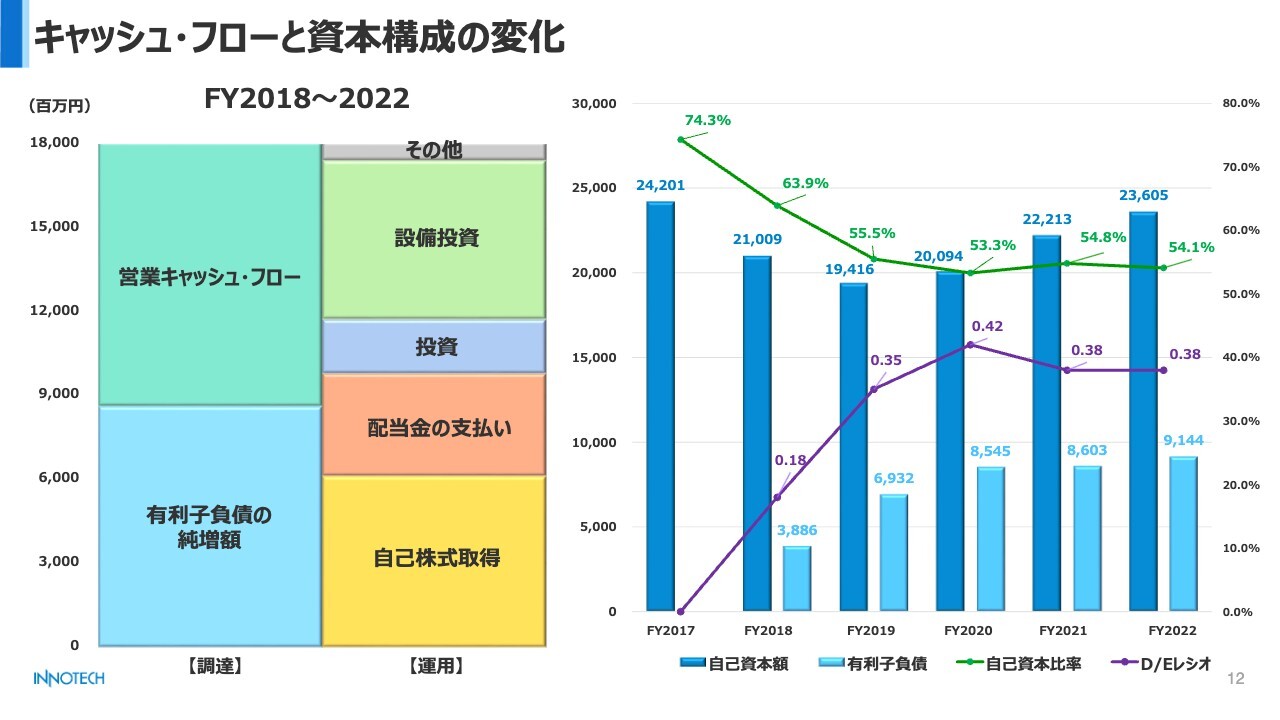

キャッシュ・フローと資本構成の変化

一方、財務もこの数年で大きく変化しています。これは、商社ビジネスから自社製品ビジネスに移り変わってきたことによるものです。商社時代はいろいろな商品を大量に扱っていました。売上が大きい一方、仕入れも大きく非常に多くの運転資金が必要だったのです。

スライド右側のグラフで、濃い青色は自己資本、水色は有利子負債、つまり借入金を示しています。商社ビジネスから完全に撤退した2017年度時点では借入金がなくなっている状態で、これは良いような感じもしますが、資本効率を考えるとビジネスをしていく上でそこまで健全ではありません。

また、商社ビジネスから撤退し、売上規模がやや小さくなったイノテックにとって、自己資本約240億円は多すぎではないかということもありました。

そこで、スライド左側のグラフに黄色で示しているように、2018年度から2022年度でかなり大胆に自己株式取得を実施し、その分を借入金で賄うことにより、資本構成を大きく変化させたのです。

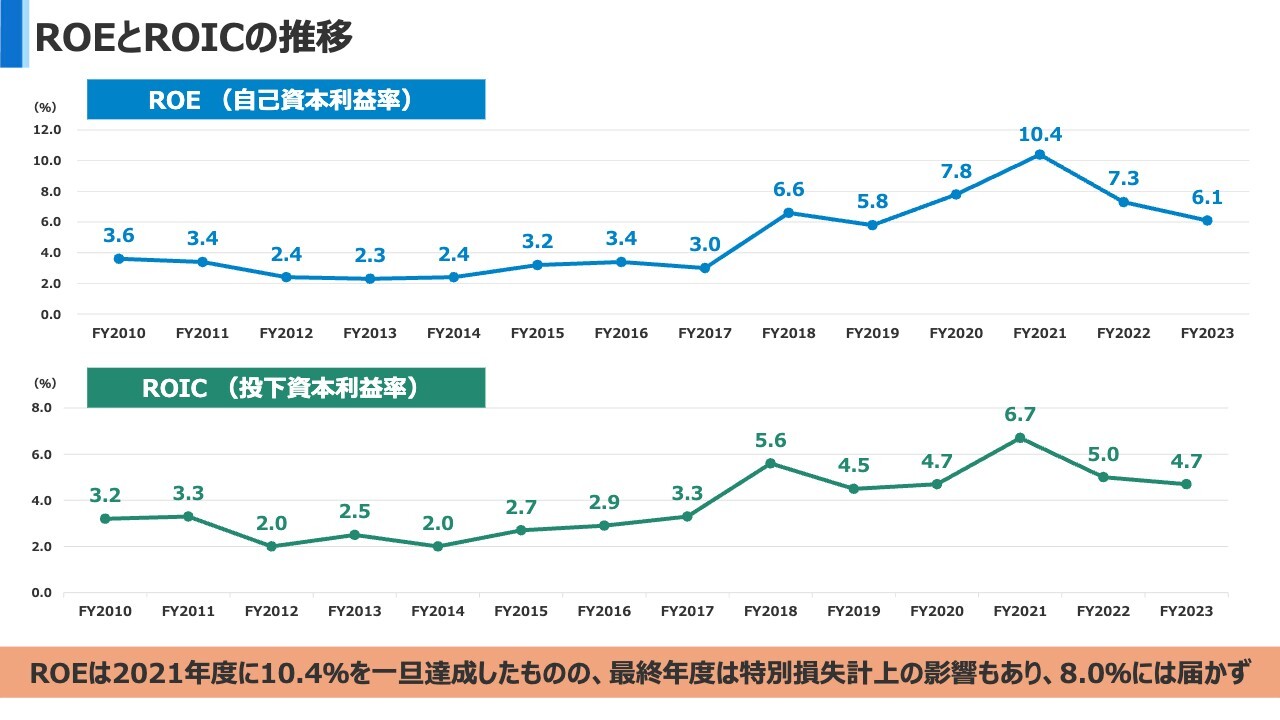

ROEとROICの推移

その結果が、スライド下部に示しているROICです。分母は自己資本と有利子負債で、借金も自己資本も含めてどれぐらいのお金を使い、どの程度の利益を出しているかを表しています。

売上、利益が順調に伸びていることを背景に、こちらの数字が良くなってきています。加えて、資本構成を変化させることにより、ROEが改善してきています。

まだ十分な水準ではないかもしれませんが、この数年間でビジネスの拡大、財務構成の変化により、株主に対する利益率をある程度高めてきたとご理解いただければと思います。

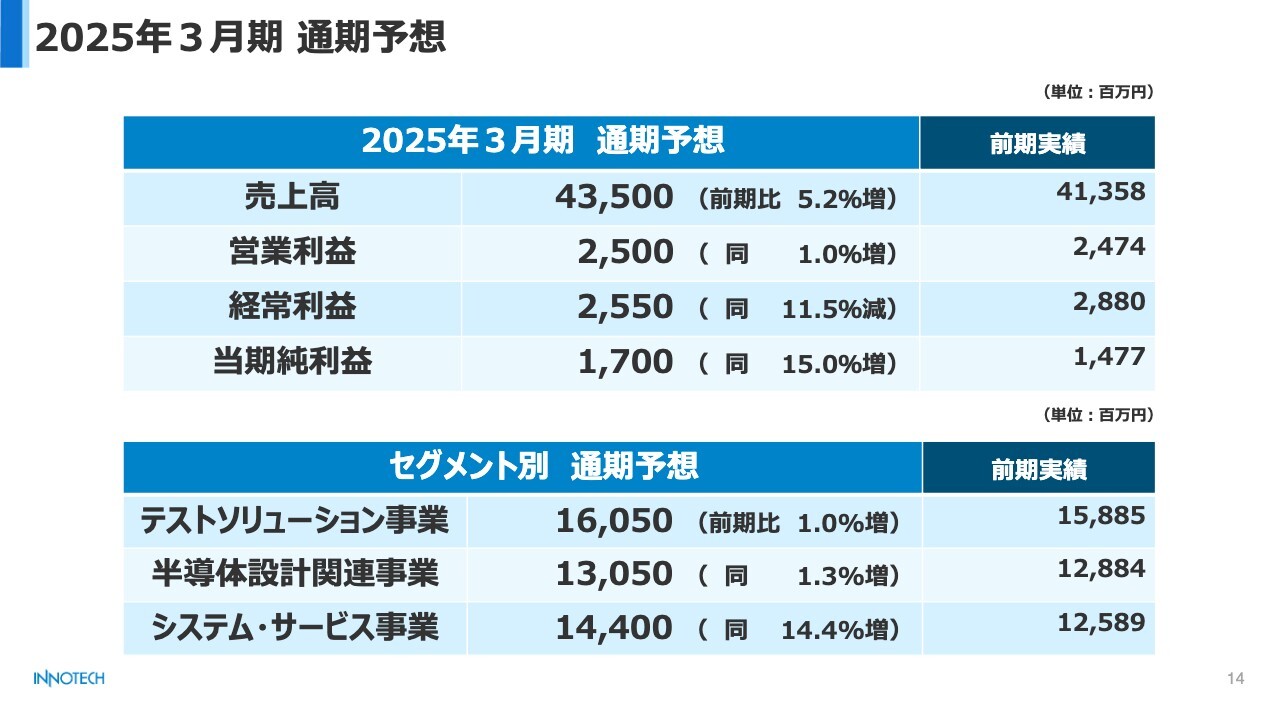

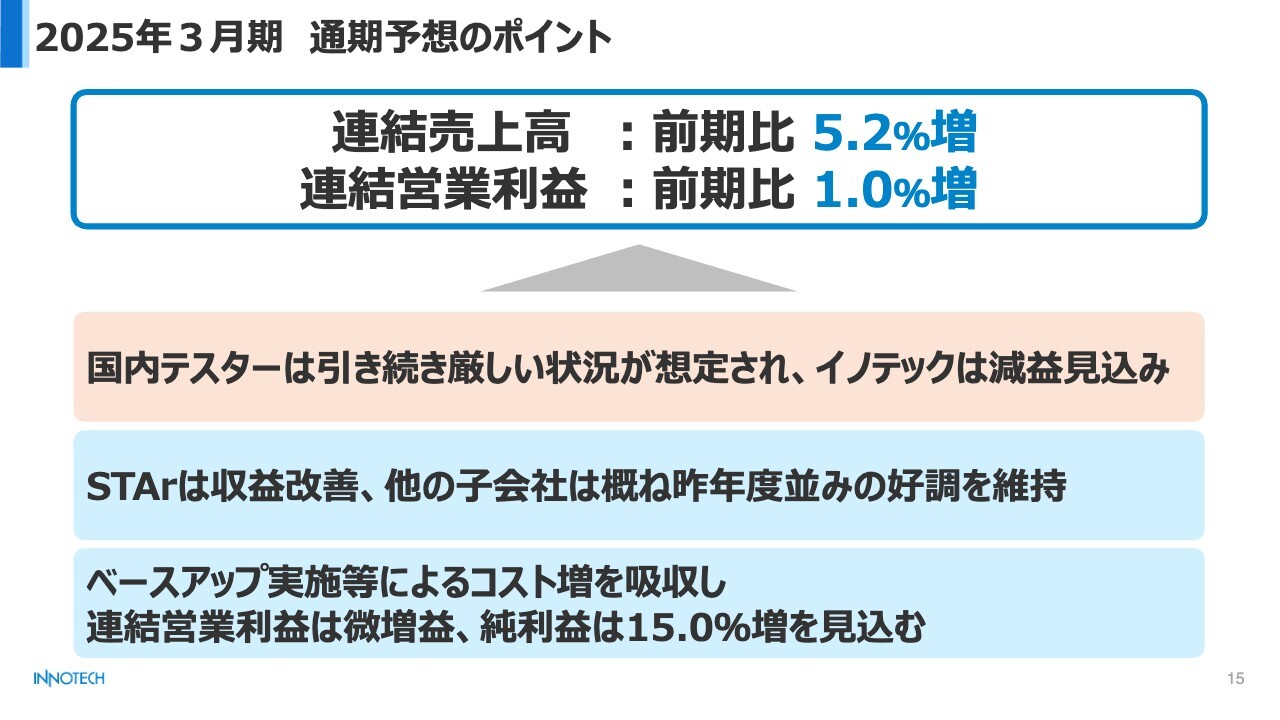

2025年3月期 通期予想

今期の業績についてです。前期実績に対し、今期の営業利益はおおむね横ばいになると考えています。当期純利益は前期比15パーセント程度の増加です。

3つのセグメントの中で、主にシステム・サービス事業の成長を見込んでいます。

2025年3月期 通期予想のポイント

営業利益があまり変わらない予想となっていますが、その中身としては、NAND型フラッシュメモリー向けのテスターを提供している国内テスター事業の売上において、前期と同様に今期も需要がなかなか戻ってこない状況です。そのため、イノテック本体は減益を見込んでいます。

一方、システム・サービス事業は伸びると予想しています。その中でも、アイティアクセスやガイオ・テクノロジーが行っている事業は大きく伸びると考えています。

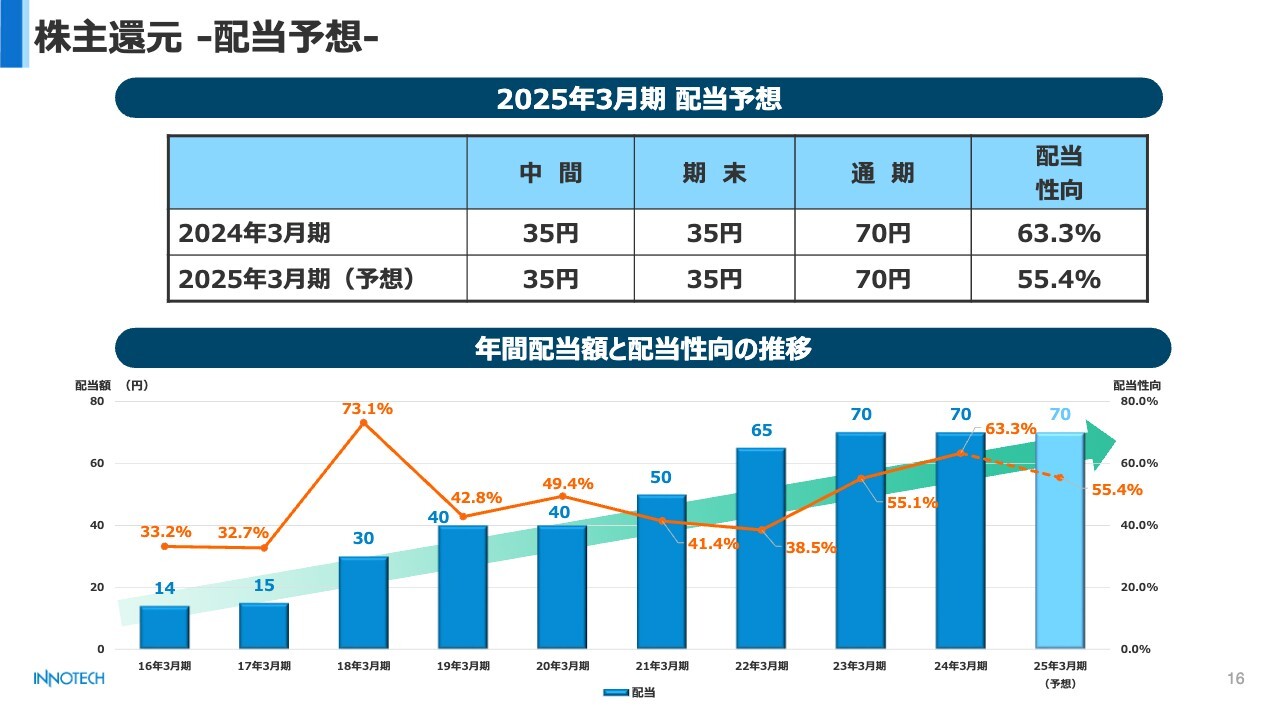

株主還元-配当予想-

このような業績で、配当を安定的に増やしていきたい中、目安としては配当性向50パーセント程度とお伝えしています。スライド下部の折れ線グラフでは、配当性向はちょうど50パーセントになるわけではありません。低い時は38.5パーセント、高い時は直近で63.3パーセントなど、業績の振れがあることから配当性向も振れていきます。

逆に、確実に配当性向50パーセントとしていくと、配当が増える時もあれば減る時もあるというかたちになってしまいます。そのようなことをなるべく避け、安定して配当を徐々に増やしていき、利益のだいたい50パーセントを配当したいと考えています。

今期も順調にいけば、通期で70円の配当になるかと思います。

環境認識

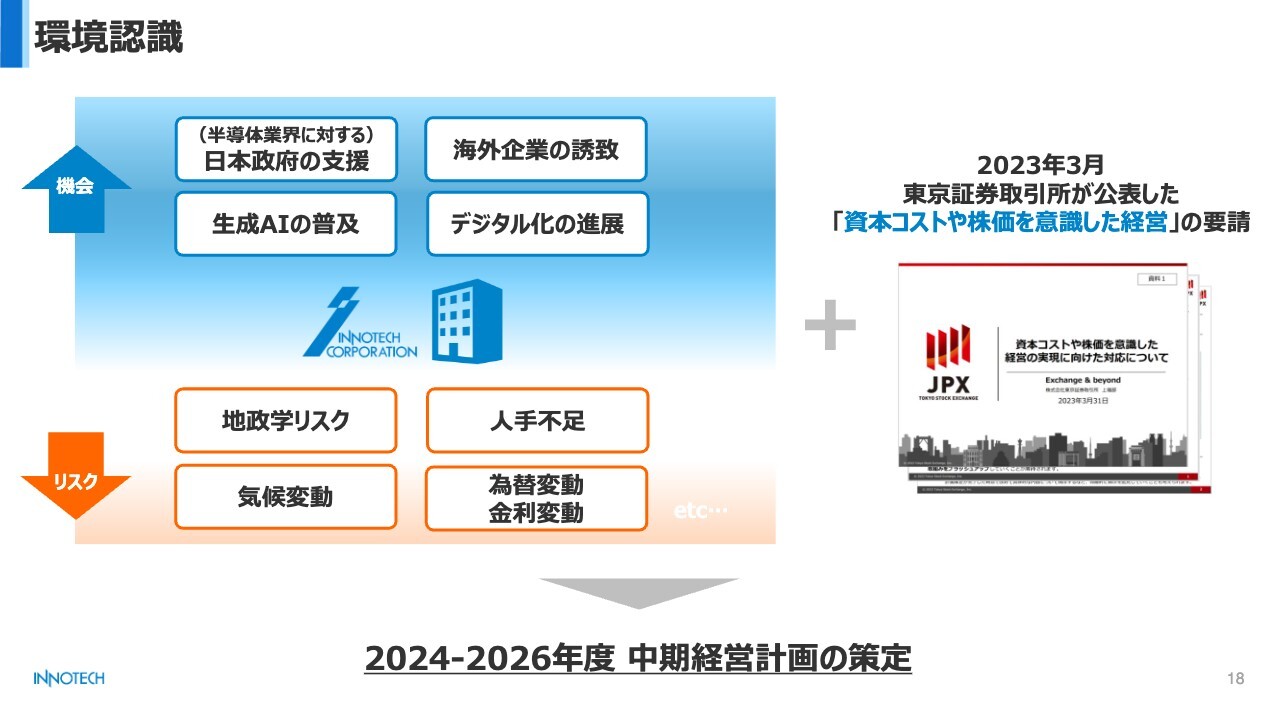

次に、中期経営計画についてです。我々は今年3月に、今年度からの3ヶ年計画を公表しました。中期経営計画を作るにあたり、我々が属する半導体あるいはエレクトロニクス業界はわりと追い風が吹いており、長期的には拡大していくチャンスがある業界だと考えています。ただし、その分、変化も競争も激しい業界です。

また、もう少し広い目でエレクトロニクス業界の外を見ると、為替や金利、地政学リスクも含め、世の中自体の変動も非常に激しい状況になってきています。

そのような環境で、我々はいかに安定してビジネスを拡大していけるか、みなさまに安心してイノテックに投資していただけるかが非常に重要だと思っています。そのような視点から、東証が公表している「資本コストや株価を意識した経営」を意識しつつ中期経営計画を作りました。

全社経営戦略 – 目指すべき姿

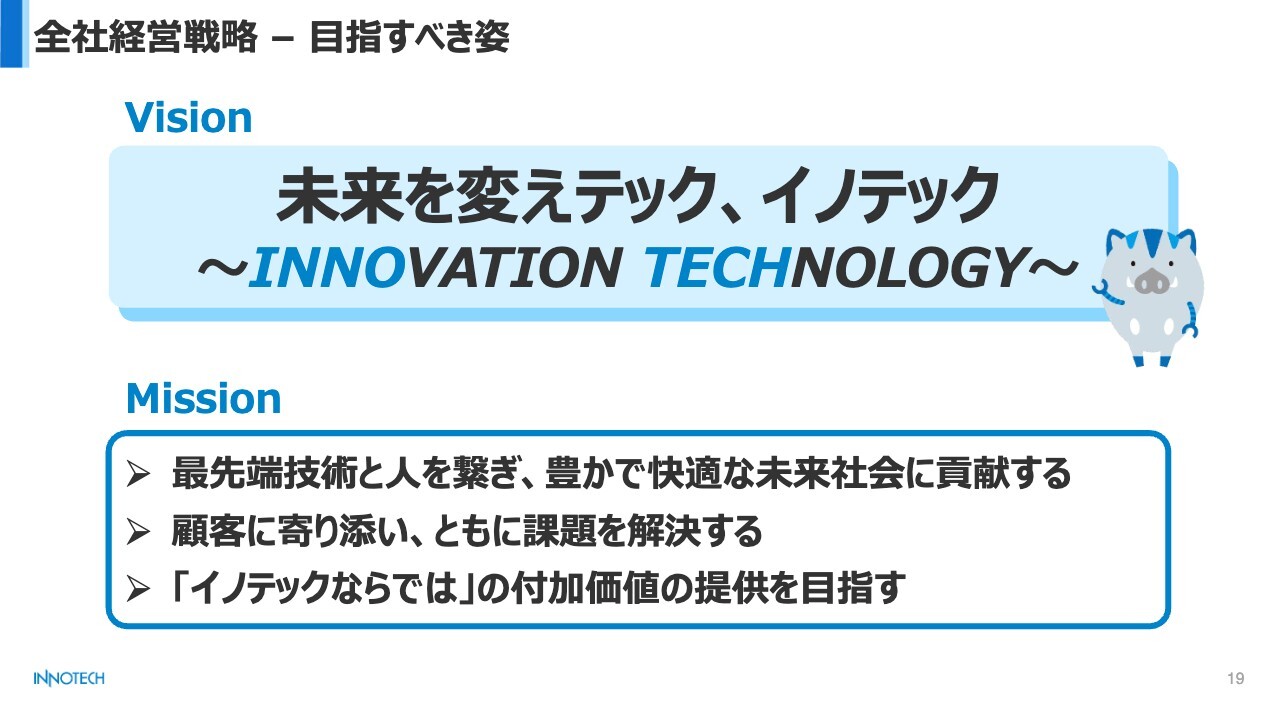

中期経営計画に関わる、我々の大きな意味でのビジョンやミッションについてお話しします。ビジョンは「未来を変えテック、イノテック」です。語呂合わせのようなところがありますが、商社とはいっても、もともとイノテックは社名にあるとおりイノベーションとテクノロジーを重視していこうという会社です。

そのようなところを見据えつつ、事業をしっかりと行っていこうということです。多少業態を転換しましたが、今も商社のビジネスは含まれていますし、もともとは商社だったことも含め、我々自身が技術を生み出すのではなく、世の中の最先端技術を利用して人々の暮らしを豊かにしていきます。

そして、我々は商社のため、お客さまの要望を聞き、それに対する解決策を提示します。お客さまの要望をしっかりと聞くところが我々の特徴になるかと思います。

メーカーというと、自身で新しい技術を開発し、それを世に問うていくスタイルの会社もあります。もちろん、そのような会社がなければ技術は発展していきません。しかし、我々はそのようなことを行うのではなく、世の中にある技術をうまく使い、お客さまの問題を解決していき、お客さまの製品の付加価値を上げていきます。それが、イノテックならではの付加価値の提供だと考えています。

数値目標

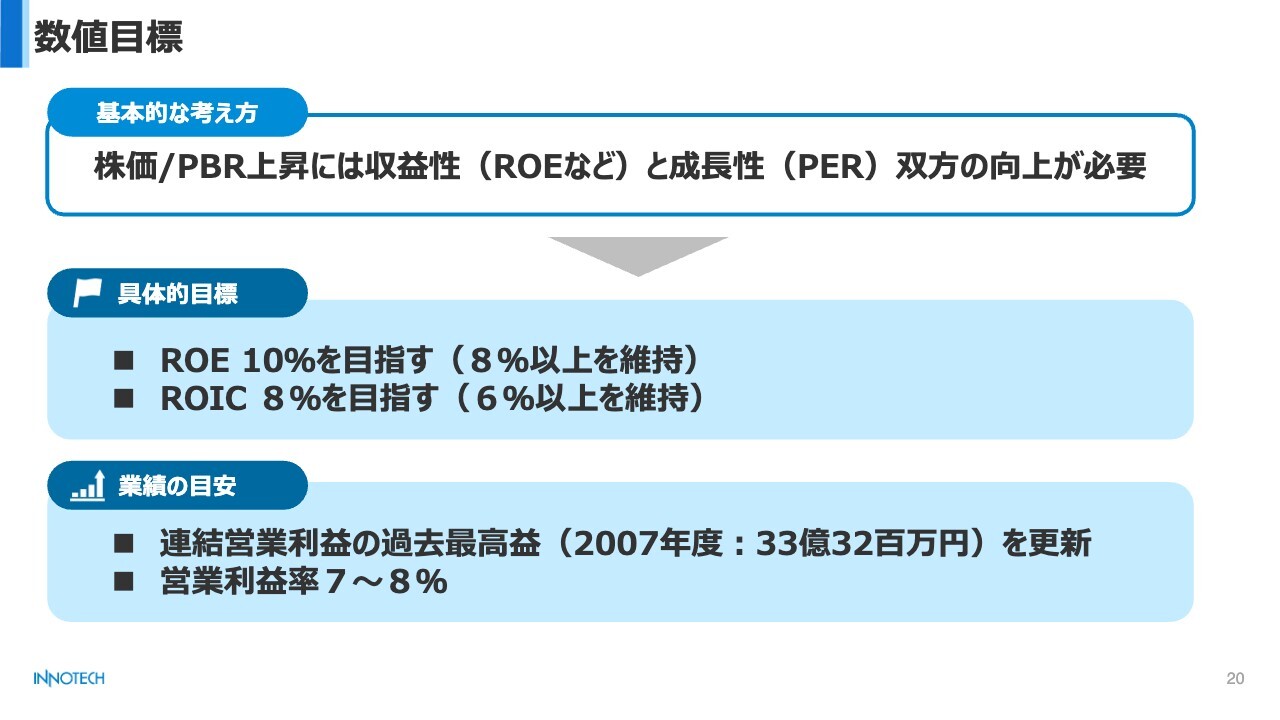

中期経営計画の期間では「資本コストや株価を意識した経営」を念頭に、ROEの目標達成と、現状の25億円程度の営業利益から、商社時代における過去最高益である33億円の更新を目指しています。

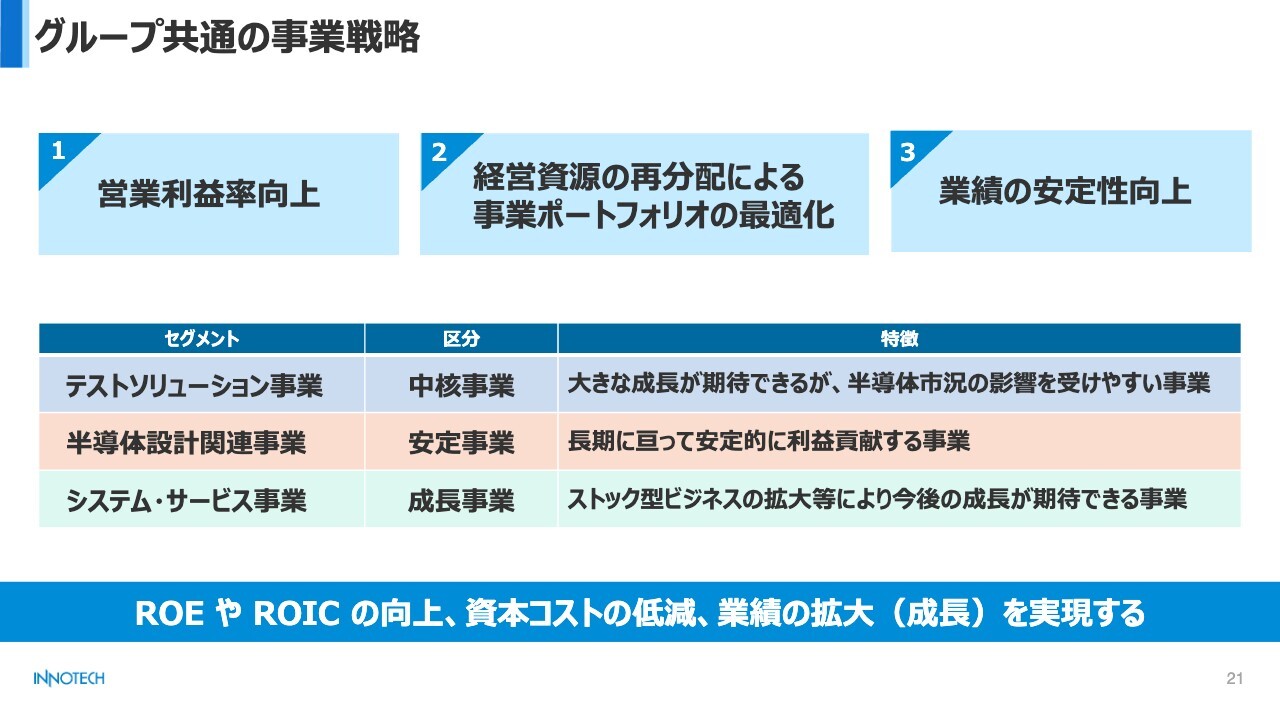

グループ共通の事業戦略

具体的な事業戦略としては、これまで商社から自社製品のビジネスへ積極的に業態転換してきた中で、新事業の立ち上げや新たな会社の買収がありました。そのようなそれぞれの事業をしっかりと拡大していくことに重点を置いてきました。

これからは、各事業の営業利益率改善やさらに力を入れていく事業といった、メリハリをつけることをとおして、変化の激しい時代において業績を安定させ、向上させていくステージに入ってきていると考えています。

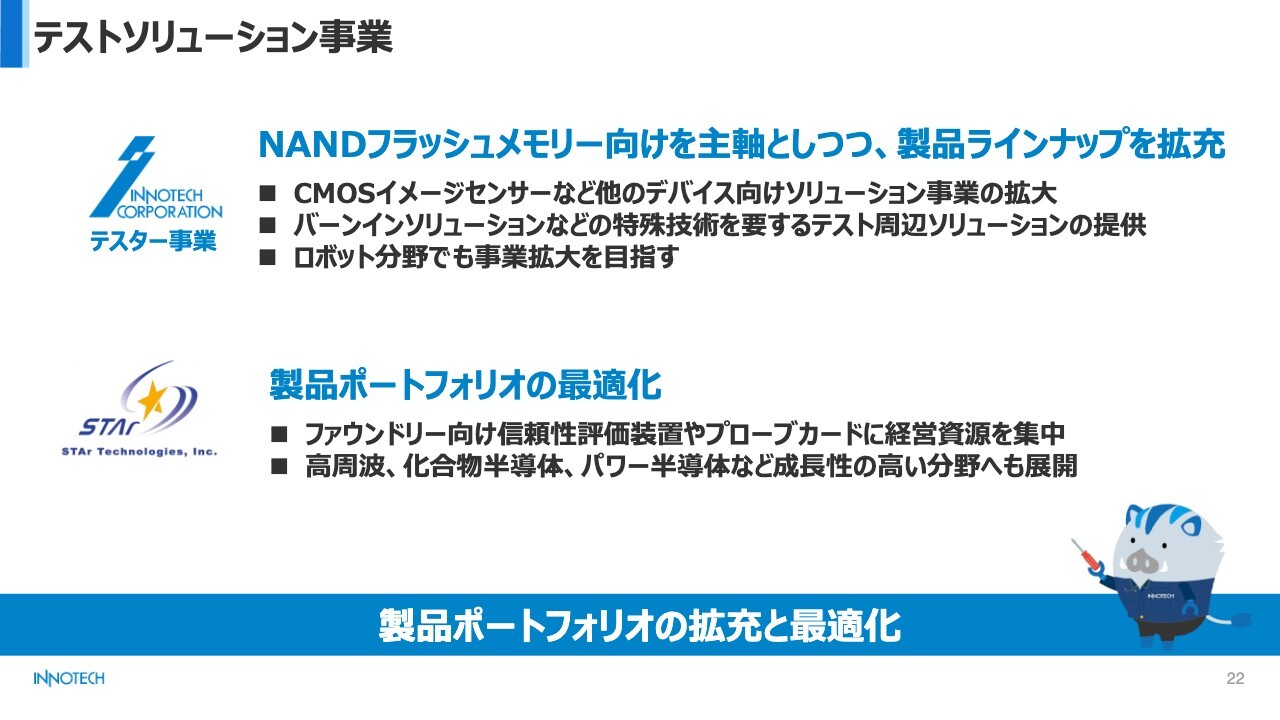

テストソリューション事業

各事業の戦略についてです。テストソリューション事業において、現在の国内テスター事業はNAND型フラッシュメモリー向けにかなり依存しているところがあります。そのため、こちらも引き続き伸ばしつつ、製品ラインナップも拡充していき、他の半導体テスターもしっかりとビジネス化していきます。

STAr Technologiesに関しては、直近で売上が大きく拡大しました。強みであるとご説明したファウンドリー、つまり半導体の製造を受託するようなお客さま向けの製品に、経営資源をより集中していった方がよいのではないかと考えています。

そのため、国内のテスターはビジネスを拡大しますが、海外の子会社であるSTAr Technologiesにおいては経営資源を集中していきます。若干異なるかたちに見えるかもしれませんが、トータルとして製品ポートフォリオを最適化していきたいと考えています。

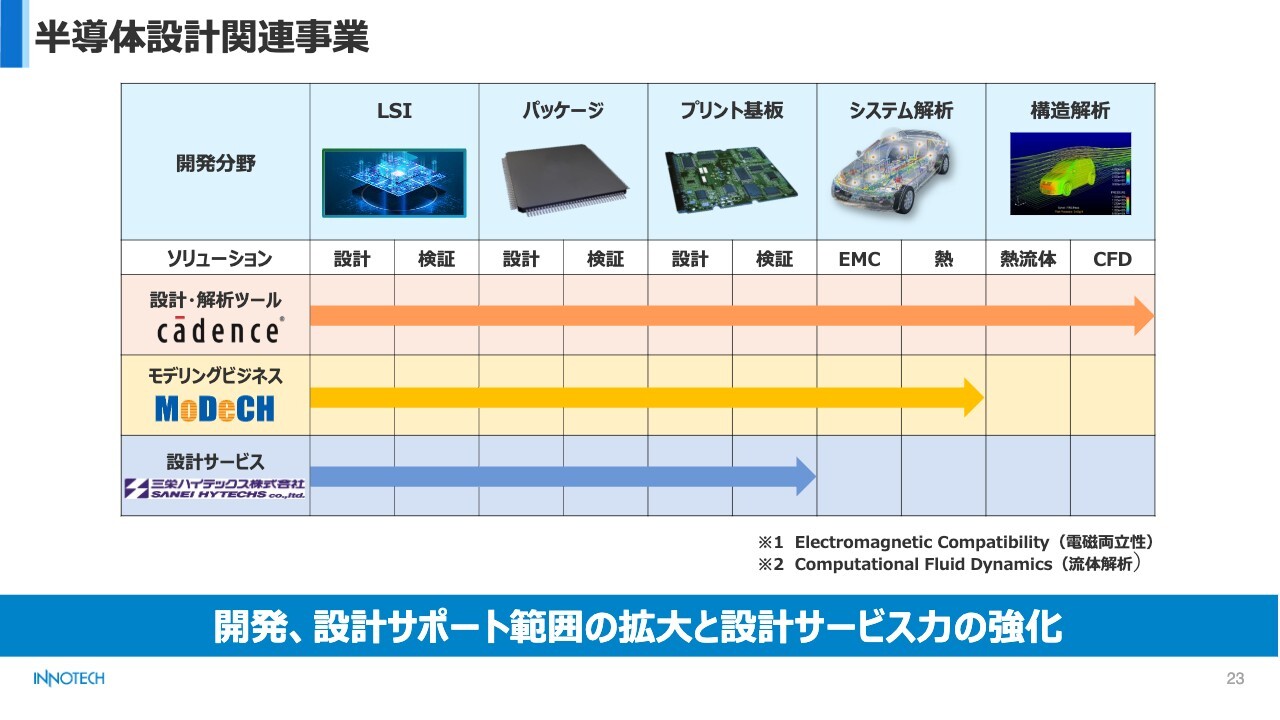

半導体設計関連事業

半導体設計関連事業では、半導体設計に関わるさまざまなサービスを提供しています。この分野には、いろいろな自動化ツール、ソフトウェアによる開発シミュレーションがあります。半導体の設計だけではなく、システム解析や構造解析といった最終製品の開発にも、シミュレーションのようなソフトウェアが使われます。

そのような範囲の広がりと同時に、設計ツールを提供するところから、設計サービスそのものをどんどん提供していくかたちで、ビジネスの拡大を図っていきたい考えです。

システム・サービス事業

システム・サービス事業は多岐にわたり、スライドに例を出しています。

我々は商社を源流としたメーカーで、お客さまの要望に沿ったカスタマイズをしていくことが得意です。ただし、非常に特定的なカスタマイズはそれだけで終わってしまうため、ある程度のマスマーケットに対応するようなカスタマイズ製品を提供していきます。そのようなカスタマイゼーションによって、システム・サービス事業を伸ばしていきたいです。

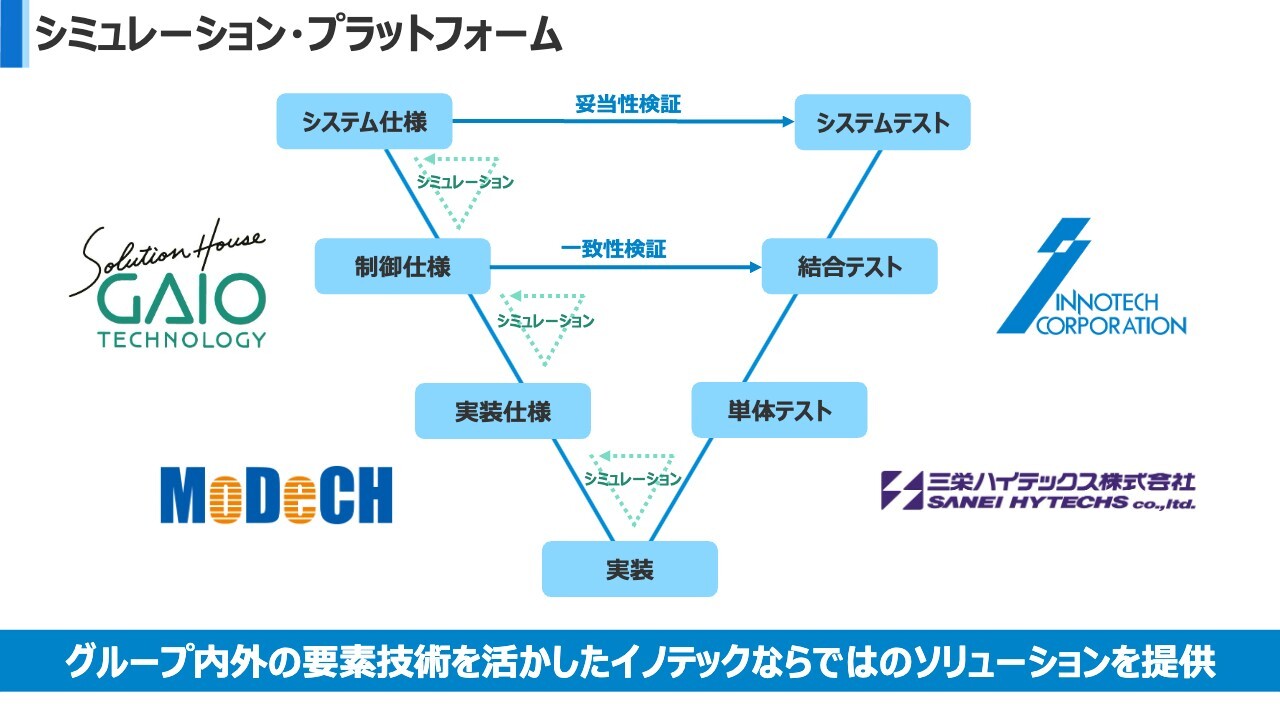

シミュレーション・プラットフォーム

シミュレーション・プラットフォームです。今、開発において、実機を使わずにシミュレーションを行って開発していく手法をとるようになっています。そのようなところのお手伝いとして、我々が買収したいくつかの会社が、異なる開発の工程に向けてサービスを提供しています。

今までは、それぞれの会社が少しずつ違う工程に向けて、グループ内でもサービスを提供していたのですが、そのようなものを統合して、イノテックグループとしてより付加価値の高いサービスを提供していけるのではないかと考えています。この中期経営計画の期間に、そのようなところにも取り組んでいきたいです。

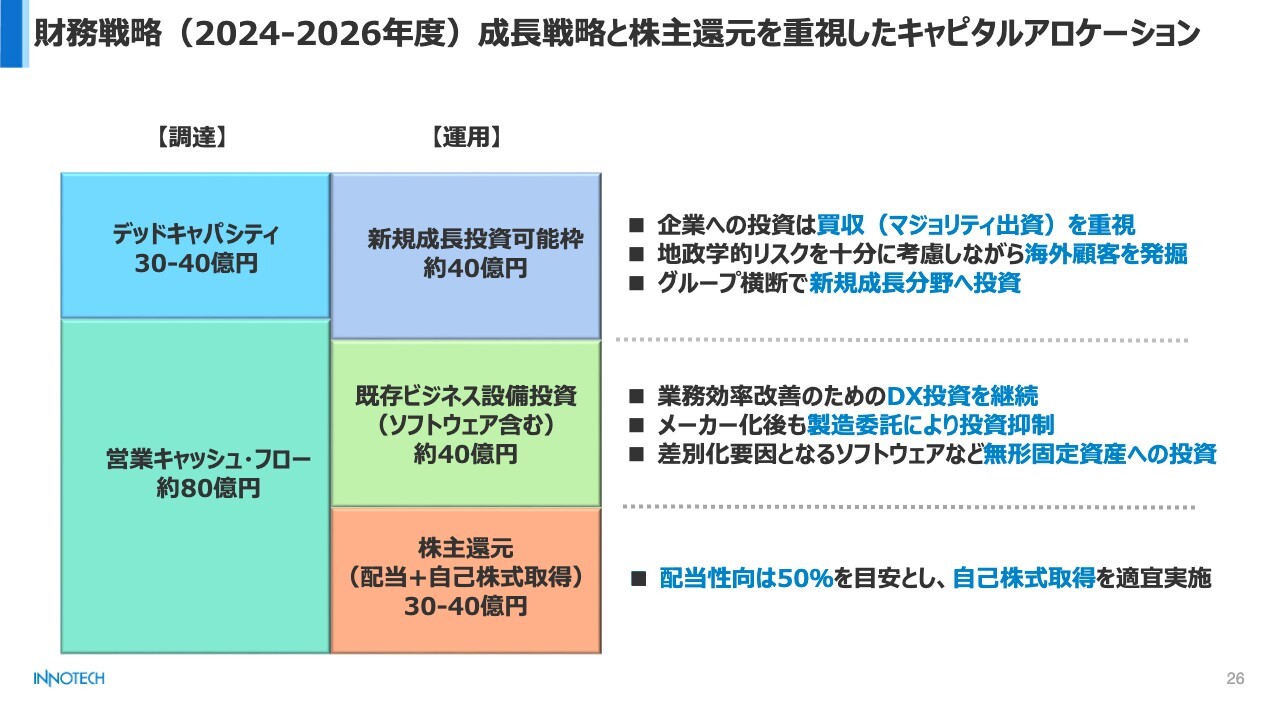

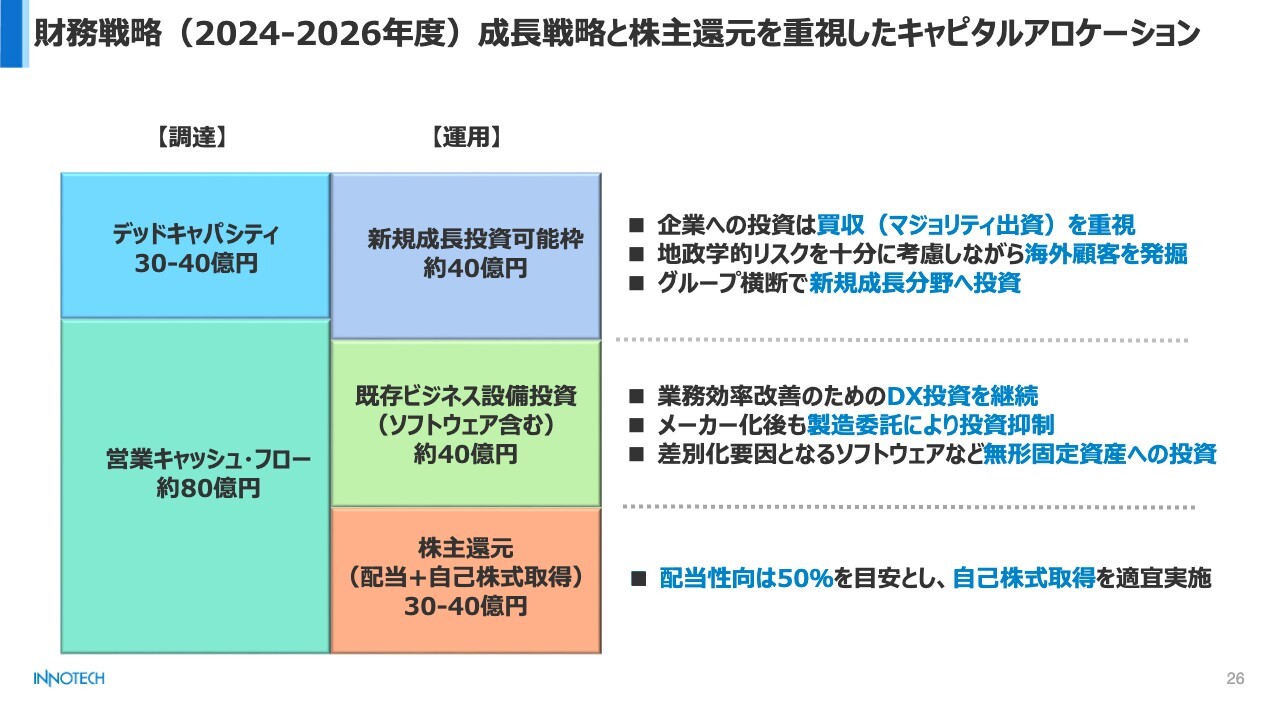

財務戦略(2024-2026年度)成長戦略と株主還元を重視したキャピタルアロケーション

財務戦略です。営業キャッシュ・フローの中から、株主還元、既存ビジネスに関する投資についてご説明します。

スライドに緑色で示した設備投資は、実際はもう少し少ないかもしれませんが、そのようなことを行ったとしても、我々は財務的に借入金を増やす余地があり、新規の成長への投資に一定程度のお金を使っていく余地はあると考えています。

今、我々の各子会社が成長を担っている部分がありますが、同じように企業の買収も、チャンスがあれば積極的に行っていきたいです。

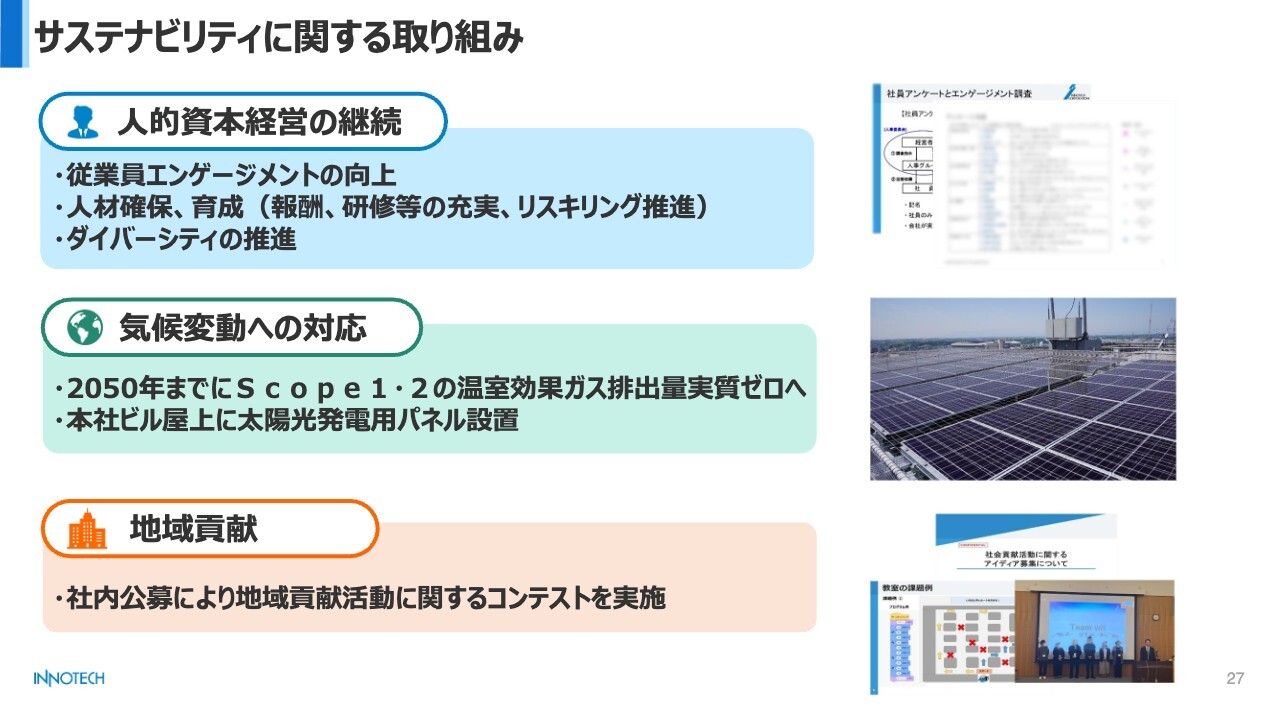

サステナビリティに関する取り組み

サステナビリティに関する取り組みについてです。我々は工場を持たないメーカーで、温室効果ガスなどを多く出すような、環境負荷の大きい事業をしているわけではありません。その中でも、当然、気候変動への対応を積極的に行っていきます。

我々にとってのサステナビリティで重要なのは、やはり人的資本経営をしっかりしていくことかと考えています。そのようなところも含めて、継続的に企業価値を拡大していくことを目指していきます。

質疑応答:海外事業の国別内訳について

司会者:「海外事業の国別利益内訳を教えてください」というご質問です。

棚橋:我々はもともと輸入商社で、お客さまはほぼすべて日本企業でした。その傾向はあまり変わっていません。商社だった時は海外の製品を日本の企業に売るのが我々の使命だったのですが、自社製品を扱うようになって、海外のお客さまにも自由にアプローチできる環境になっています。

ただし、言い訳のようですが、そのような状況になった後、新型コロナウイルス感染症の蔓延があり、なかなか海外のお客さまにアプローチできずに今まできています。そのため、イノテック本体の事業あるいは国内の子会社に関しては、海外の売上はまだ非常に少ないと考えていただいてよいかと思います。

一方で、台湾のSTAr Technologiesは、海外のお客さまがほとんどです。こちらの売上が連結のだいたい3割を占めています。主にアジアのお客さまが多く、台湾、中国のお客さま向けの売上、利益が増えている状況です。

司会者:これからさらに広げていこうということですね。

棚橋:そのとおりです。新型コロナウイルス感染症を理由にするのは良くないかもしれませんが、我々が思っていたほど、国内で取り扱っている製品を海外のお客さまに売ることが進んでおらず、これはこれからの大きな課題であると考えています。ぜひ、積極的に展開していきたいです。

質疑応答:金利上昇の影響について

司会者:「今後の金利上昇は、御社の業績に影響がありますか?」というご質問です。

棚橋:日本の金利は上昇していくだろうという考えの中でのご質問ですね。

司会者:日本銀行が利上げを決めたこともあります。

棚橋:我々は自社株買いをして借入金をかなり増やしましたが、もともとそれほど高い金利ではない状況で、金利負担はあまり大きくありません。多少金利が上昇しても、それほど大きな影響はないかと思っています。

一方で、台湾のSTAr Technologiesは、台湾ドルはもちろん、アメリカドルでの借り入れも少しあります。今、こちらの金利がかなり高くなっていますが、少し下がってくるのではないかという見通しもあるようです。

国内外の金利動向をトータルすると、大きな影響はないかと思います。

質疑応答:為替の影響について

司会者:「為替が大きく変動していますが、どのくらいの水準を想定していますか? 為替感応度はいかがでしょうか?」というご質問です。

棚橋:我々は今年1月から3月ぐらいに今期の予算を検討していました。その時の為替は140円台から150円に届くか届かないぐらいで、予算自体はそのような水準を想定して作っています。

ただし、我々は国内のお客さまが多く、それほどドルの売上が多いわけではないため、我々にとって為替はそれほど大きな影響がありません。

EDAの事業に関しては、Cadence Design Systemsというアメリカの会社からソフトウェアを輸入して日本の会社に販売していますが、実は日本の会社ともドルベースで取引しています。

司会者:そうなのですか。

棚橋:ほとんどがそうです。こちらはドルとドルのため、やはり為替の影響はそれほど大きくないと考えていただいてよいかと思います。

司会者:円で取り扱っているところもあれば、ドルを取り扱っているところもあるため、うまく相殺され、リスクヘッジできているような気がします。

棚橋:円のところは完全に円で、そこには為替の変動はあまり関係がありません。ドルを取り扱っているところは、例えば円安になると売上が膨らみますが、費用も膨らみます。両方膨らむというかたちになるため、その影響は、他社に比べるとそこまで大きくないといえるかと思います。

質疑応答:半導体の市場環境について

司会者:「いわゆる半導体市況はピークアウトしたとも見えますが、市場環境をどうお考えですか?」というご質問です。

棚橋:半導体市況については、私の口から「こうです」と言うのはなかなか難しいのですが、現状、我々が感じているところとしては、半導体の中でもいろいろな種類があるため、種類によってわりと濃淡がある気がしています。

しばらく好調だったのはパワーデバイスといわれるもので、逆にメモリーに関しては長い間不況でした。メモリーはようやく状況が良くなってきたところです。我々はいろいろな半導体の設計に関わっていますが、テスターはフラッシュメモリーにかなり特化しています。フラッシュメモリーはようやく価格が少し戻ってきた状況です。

もちろん、一部の製品に関しては、少し需要が下がってきている半導体もあります。しかし、メモリーに関してはこれから少し良くなっていくと考えており、そのようなところをチャンスとして捉えていきたいと思っています。

質疑応答:M&Aについて

司会者:「M&Aはこれまでもしてきたと思いますが、事業戦略にはなかったように思います。M&Aの検討などはしないのでしょうか?」というご質問です。

棚橋:スライドのグラフ上部に、新規成長投資可能枠として40億円とあります。こちらは絶対的な数字ではないのですが、ある程度想定しているキャッシュ・フローや、株主還元、設備投資と、自己資本、負債のバランスに関して、我々の業態であれば自己資本の半分ぐらいまでは有利子負債を増やしても大丈夫だろうと考え、そのようなかたちで運用していくと公表しています。

これを踏まえると、もう少し借入金が増えても問題はないということです。新規成長投資可能枠の40億円に固執するわけではないのですが、第一に買収を重視していきたいです。具体的には、マジョリティ出資です。

我々は2012年から2014年ぐらいに、レグラスやガイオ・テクノロジー、STAr Technologiesといった主要な子会社を買収しています。それ以降も小さな会社に出資していますが、こちらは主にマイノリティ出資で、買収ではない50パーセント以下の比率での株式の取得によってビジネスの関係を持つケースが多かったのです。

我々は企業を買収してグループの中に取り込んで事業を成長させていくほうが、成功体験が多くなっています。マイノリティ出資がすべて悪いわけでもないですが、我々の近年に関しては、あまり成果が出なかったものが多い事実があります。

そのような意味でも、企業の買収、M&Aは、もちろんそれ自体が目的ではなく、我々の事業戦略を達成するための手段です。何がなんでも買収、M&Aということではないですが、我々の業態にとって非常に重要な事業戦略の手段であると考えているため、これからも重視していきます。

質疑応答:第1四半期業績の背景と上方修正について

司会者:「第1四半期の好調の要因と、上方修正の可能性についてお聞きしたいです」というご質問です。

棚橋:先週末に第1四半期の決算を発表しました。前期第1四半期に比べると、大幅な増益となっています。ただし、我々にとってはおおむね予想どおりか、少し良いぐらいかと思っています。

前期に比べて良かったのはシステム・サービス事業で、アイティアクセスやガイオ・テクノロジーといった子会社の業績が良くなっています。

アイティアクセスに関しては、ご説明した決済端末の売上が順調です。これはもちろん、端末を売ることによって売上や利益は得ているのですが、それだけでなく、その後クラウドでいろいろとサービスを提供している関係で、月々いくらかの利用料をいただいています。

つまり、端末の売上が累積でたまっていくと、それだけサービス収入が増えていく構造になっています。それらがかなり積み上がってきて、アイティアクセスの業績を成長させています。

また、ガイオ・テクノロジーに関しては、自動車業界がお客さまです。今期は自動車会社からの需要が非常に旺盛です。

一方で、NAND型フラッシュメモリーなどの国内テスター事業は引き続き厳しい状況で、第1四半期や第2四半期以降の状況も楽観視できない部分があります。

状況が良い事業もあるのですが、ややリスクを抱えている部分もあるため、通期の業績予想の上方修正の可能性については慎重に判断していかなければいけないと考えています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:「STArの中国での利益状況について教えてください」というご質問です。

回答:STArの売上の伸びの多くは中国向けが要因となっており、国別売上でも台湾向けを超える状況となっています。利益率は他地域向けに比べ若干低めですが、STAr業績に大きく貢献しています。

<質問2>

質問:「これから一番伸びる事業は何でしょうか?」というご質問です。

回答:スライドの21ページにあるとおり、3つのセグメントでは、テストソリューション事業とシステム・サービス事業の成長が大きくなることを想定しています。足元で一番大きく伸びている事業はシステム・サービス事業で、特にアイティアクセスのクラウド決済事業は累積台数に応じてサービス収入が得られるビジネスモデルとなっているため、今後も順調な成長が見込まれます。

一方、国の政策や生成AIなどの普及による半導体産業の拡大の機会を捉え、テストソリューション事業の成長にも大きな期待をしています。

<質問3>

質問:「イノテックは競争市場でどのような優位性を持っていると考えていますか? 海外視点と国内視点でお願いします」というご質問です。

回答:イノテックの特徴は、商社とメーカーの両面を持っているということですが、より具体的にはお客さまの細かい要望にも応えるカスタマイズ製品を一定の市場に横展開して収益性を高めることで優位性を確保することができると考えています。

海外市場については、現時点ではイノテックのプレゼンスはまだまだですが、逆に我々のビジネスを拡大していくチャンスは大いにあると考えます。

<質問4>

質問:「ROEをどこまでは達成するという目標は掲げていますか?」というご質問です。

回答:早期に10パーセントを達成し、安定的に8パーセント以上を継続することを目標としています。2022年度に一度10パーセントを超えていますが、その後2年間は8パーセントを下回る水準となっており、もう一段の改善が必要と認識しています。

<質問5>

質問:「クラウド決済において、近い将来に新たな技術搭載の予定はあるのでしょうか?」というご質問です。

回答:クラウド決済端末では、いくつかの新製品を今期投入していきます。印刷QRコードによる決済機能や顔認証決済、クレジットカードのタッチ決済などの新たな技術を搭載します。自動販売機向けの販売拡大に加え、他の用途での利用も増やしていきたい意向です。

この銘柄の最新ニュース

イノテックのニュース一覧- 決算プラス・インパクト銘柄 【東証プライム】 … キオクシア、サンリオ、川重 (2月6日~12日発表分) 2026/02/14

- 週間ランキング【値上がり率】 (2月13日) 2026/02/14

- 週間ランキング【業種別 騰落率】 (2月13日) 2026/02/14

- 前日に動いた銘柄 part1フルヤ金属、古河電気工業、日産化学など 2026/02/12

- 前日に「買われた株!」総ザライ (1) ―本日につながる期待株は?― 2026/02/12

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

イノテックの取引履歴を振り返りませんか?

イノテックの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。