AB&Companyのニュース

AB&Company、コロナ禍でも過去最高の132店舗純増を達成 当期利益は前年比60%超伸長

会社概要

市瀬一浩氏(以下、市瀬):本日は、AB&Company2021年10月期通期決算説明会にご参加、ご視聴いただき、誠にありがとうございます。私は代表取締役の市瀬一浩でございます。本日はどうぞよろしくお願い申し上げます。

本日は貴重なお時間をいただき、誠にありがとうございます。スライドに沿って会社概要と事業概要をご説明していきます。企業概要、事業概要は私が説明し、2021年10月期の実績と2022年10月期の予想はCFOの永島がご説明します。

会社概要を簡単にご説明します。私は美容師の資格を取り、東京の青山、表参道で美容師としてのキャリアをスタートしました。その中で低賃金・長時間労働・高離職率が常態化する美容業界を是正したいと強く考えたことが、2009年に東京都豊島区で1店舗目を創業した背景になっています。

沿革ですが、2009年に直営店を創業し、順調に店舗を増やしてきました。2013年1月にさらなる成長を求め、独自のフランチャイズを開始しました。

2016年8月にフランチャイズ店が100店舗に増え、直営店も増加し、IPOを視野に考えるようになりました。大きなイベントですが、2018年3月にCLSA Capital Partnersと資本提携を行うことになりました。

CLSA Capital Partnersには、私がIPOを視野に入れているということをしっかりと伝え、双方同意の上で資本提携しました。2019年11月には47都道府県すべてにおいて店舗展開し、2021年9月の時点で650店舗を達成できました。

企業理念

企業理念になります。13年前から変わらない当社の大切な企業理念ですが、「スタイリストファースト」を信念に、お客さまに幸せと喜びを提供し続けていきたいと考えています。先ほどもお伝えしたように、長時間労働・低賃金・高離職率を是正できれば、美容業界はさらに成長できると信じています。

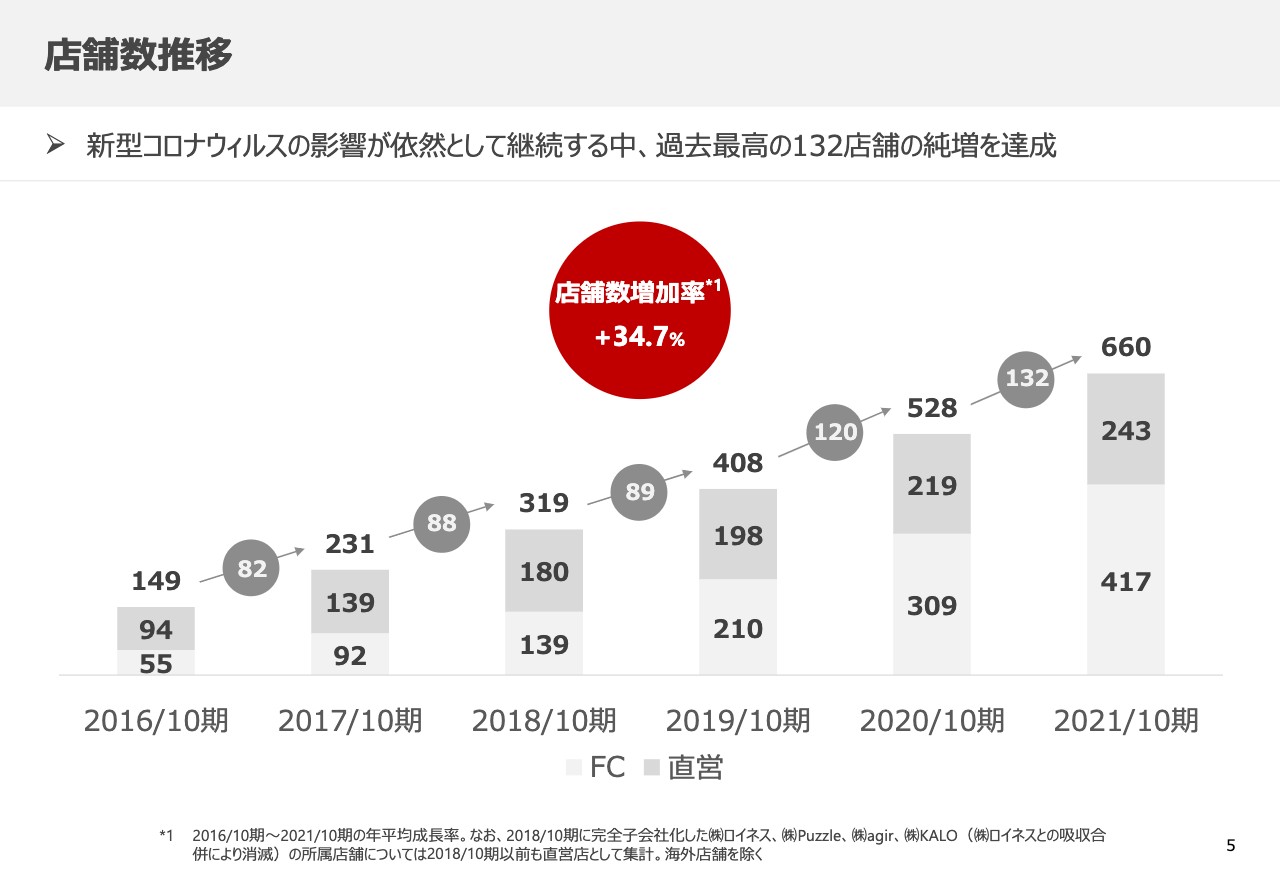

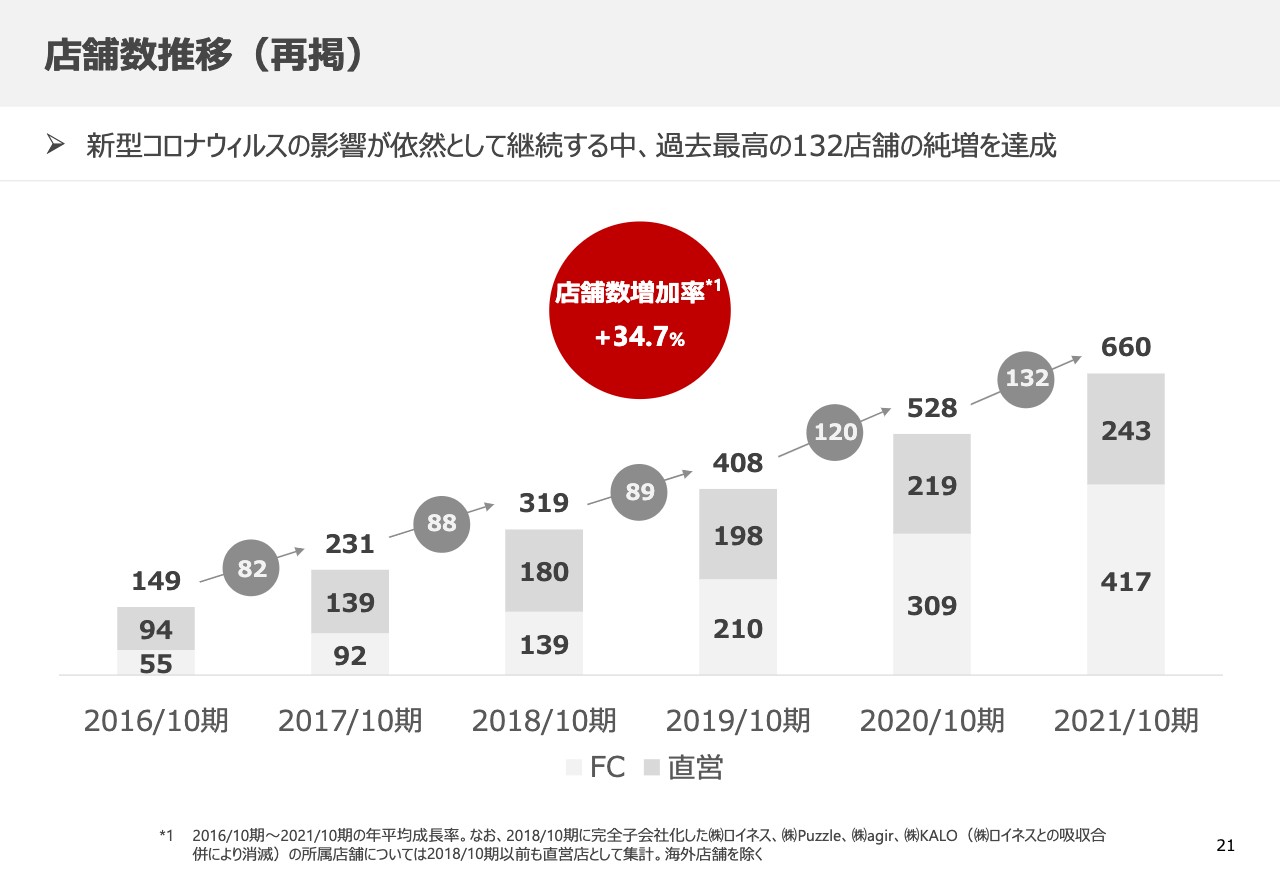

店舗数推移

店舗数の推移になります。私たちは47都道府県で店舗展開を加速していますが、2020年と2021年は新型コロナウイルス感染症の大変な状況の中、過去最高の132店舗の純増を達成しました。当業界の平均店舗増加率は0.5パーセントですが、当社は34.7パーセントと非常に高い水準で増加していると自負しています。

スライドのグラフに直営243店舗、フランチャイズ417店舗と記載していますが、今後もフランチャイズのオーナーをしっかりと育て、店舗を増やしていきたいと考えています。

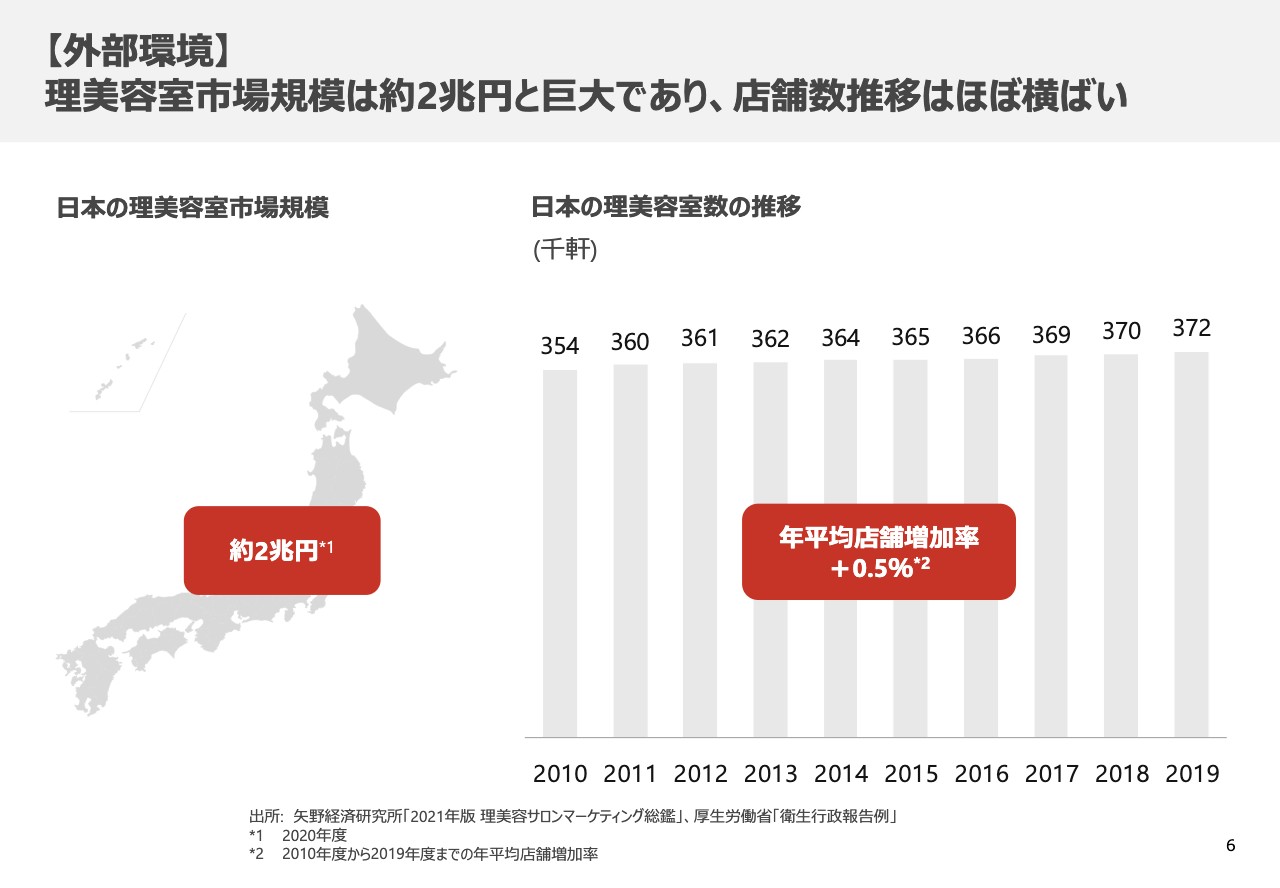

【外部環境】理美容室市場規模は約2兆円と巨大であり、店舗数推移はほぼ横ばい

外部環境について簡単にお話しします。みなさまご認識のことと思いますが、市場規模は約2兆円で、店舗数の推移はほぼ横ばいです。

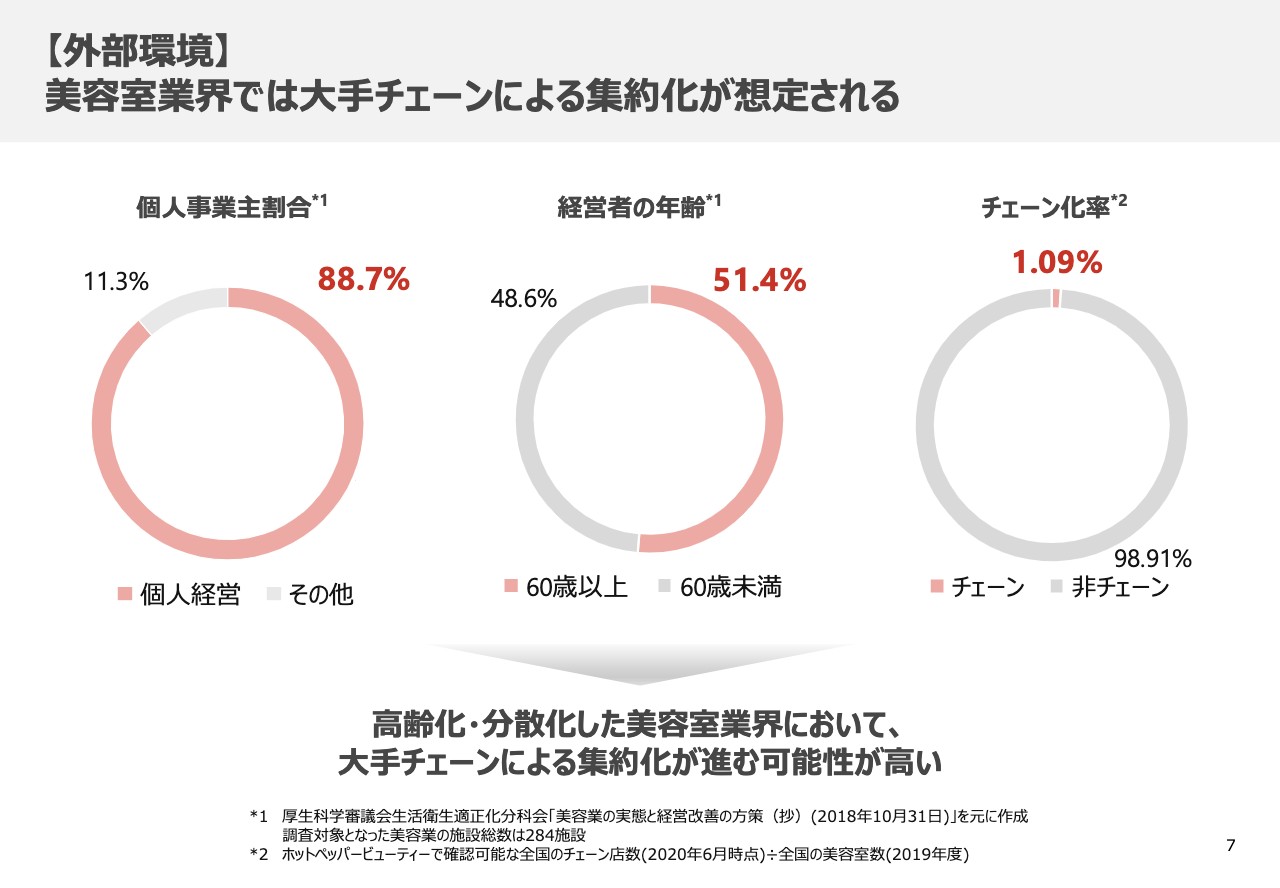

【外部環境】美容室業界では大手チェーンによる集約化が想定される

美容業界では大手チェーンによる集約化が今後加速していくことが想定されます。その理由は3つあります。1つ目は個人事業主の割合について、80パーセント強を個人経営の方々が占めていることです。

2つ目は経営者の年齢について、60歳以上の方が半数以上を占めていることによります。3つ目はチェーン化率について、全国でまだ1パーセント強しかないことです。業界の特性上の課題がたくさんあると理解していますが、個店が多い中、チェーン化がさらに進んでいくと予想しています。

私たちは現在660店舗から670店舗ありますが、ノウハウや知見をさらに溜めていきながら業界をリプレースしていきたいと考えています。こちらもしっかりと結果を作らなければいけませんが、企業理念にもあるように「スタイリストファースト」にヒントがあると思います。

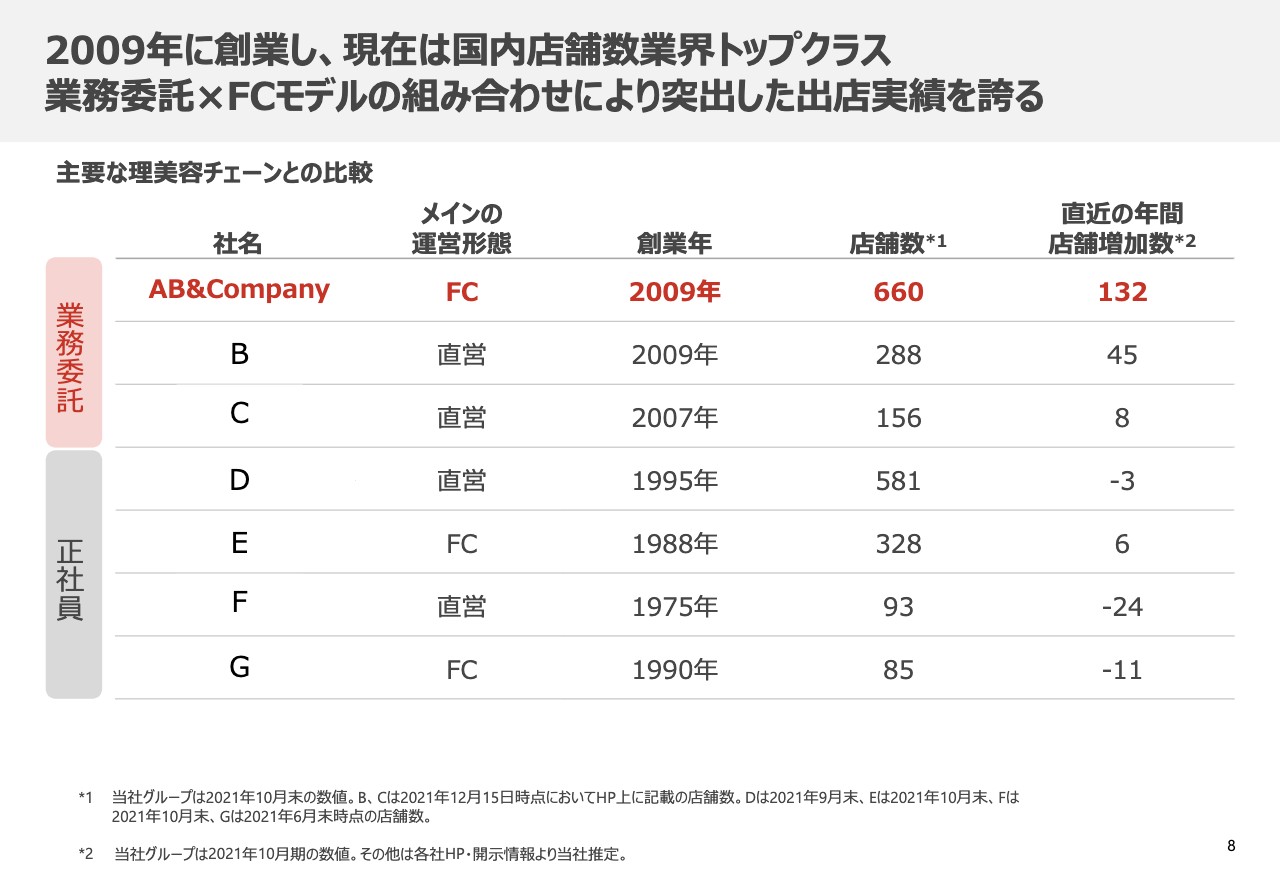

2009年に創業し、現在は国内店舗数業界トップクラス

主要な理美容チェーンとの比較です。当社は特徴的な業務委託とフランチャイズの組み合わせにより、突出した出店実績を誇っています。スライドの表の上部に業務委託サロンを3社記載していますが、当社はメインの運用形態でフランチャイズを軸に展開しています。それが理由となり、直近の年間店舗増加数は132店舗という結果につながっていると理解しています。

当社グループの強み

当社グループの強みになります。3つのキードライバーがあり、1つ目が顧客獲得力、2つ目がスタイリスト獲得力、3つ目が出店力です。

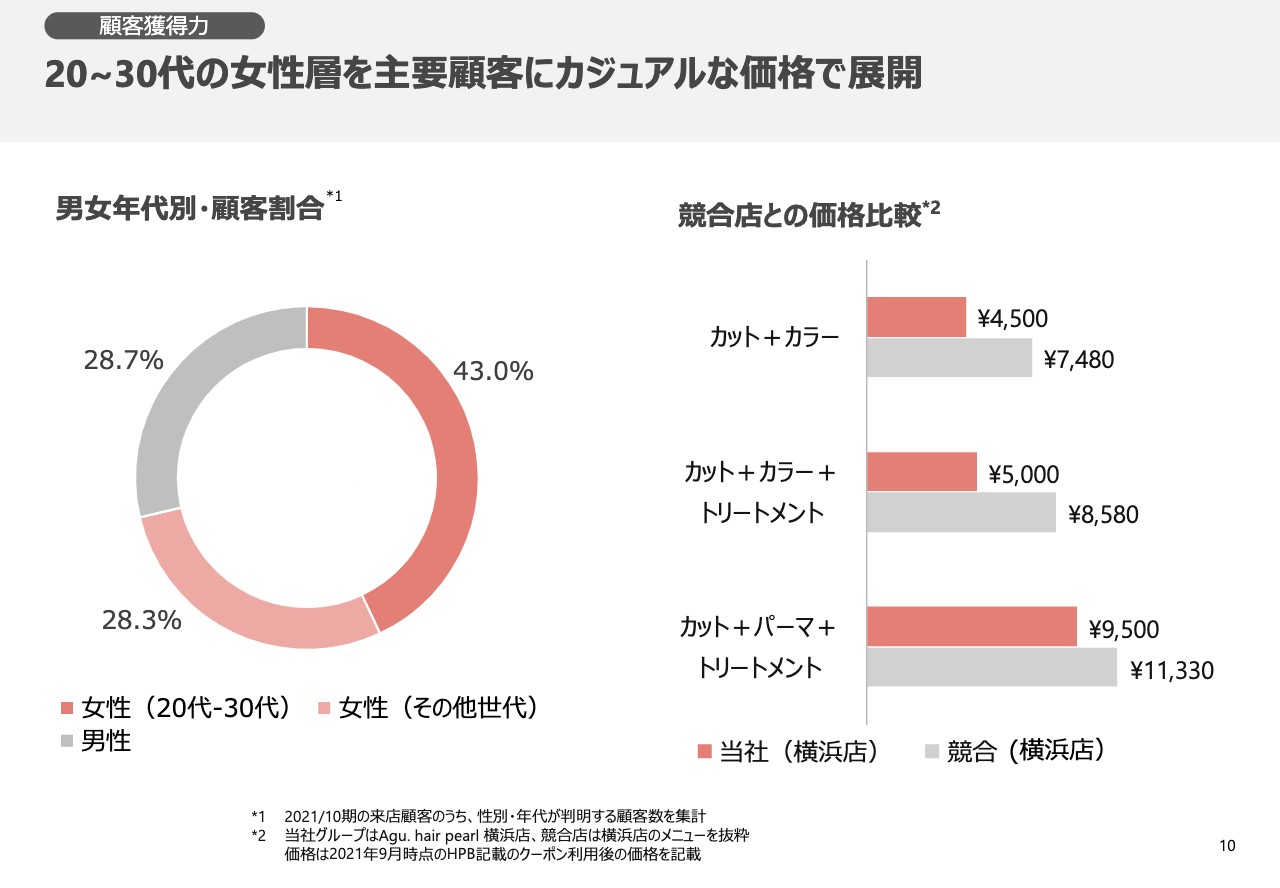

顧客獲得力 20~30代の女性層を主要顧客にカジュアルな価格で展開

1つ目の顧客獲得力からご説明します。まず20代から30代の女性層を主要顧客に、カジュアルな価格で展開しているところが強みと認識しています。スピード感を持つことで、集客かつ成長につながっていくと考えています。

代表的なところをお伝えすると、カラーカットを当社は4,500円で行っていますが、競合他社は7,000円から8,000円前後でサービスを提供しています。この3,000円前後の差分がスピード展開、または早期に集客に結びつくキードライバーになっているところです。

リピーターの積み上げ、そして、新規のお客さまにもたくさん来ていただかなければいけません。スタイリストをしっかりと育てることがキードライバーにもなる中、たくさんのお客さまにご来店していただくことが非常に大事なことです。

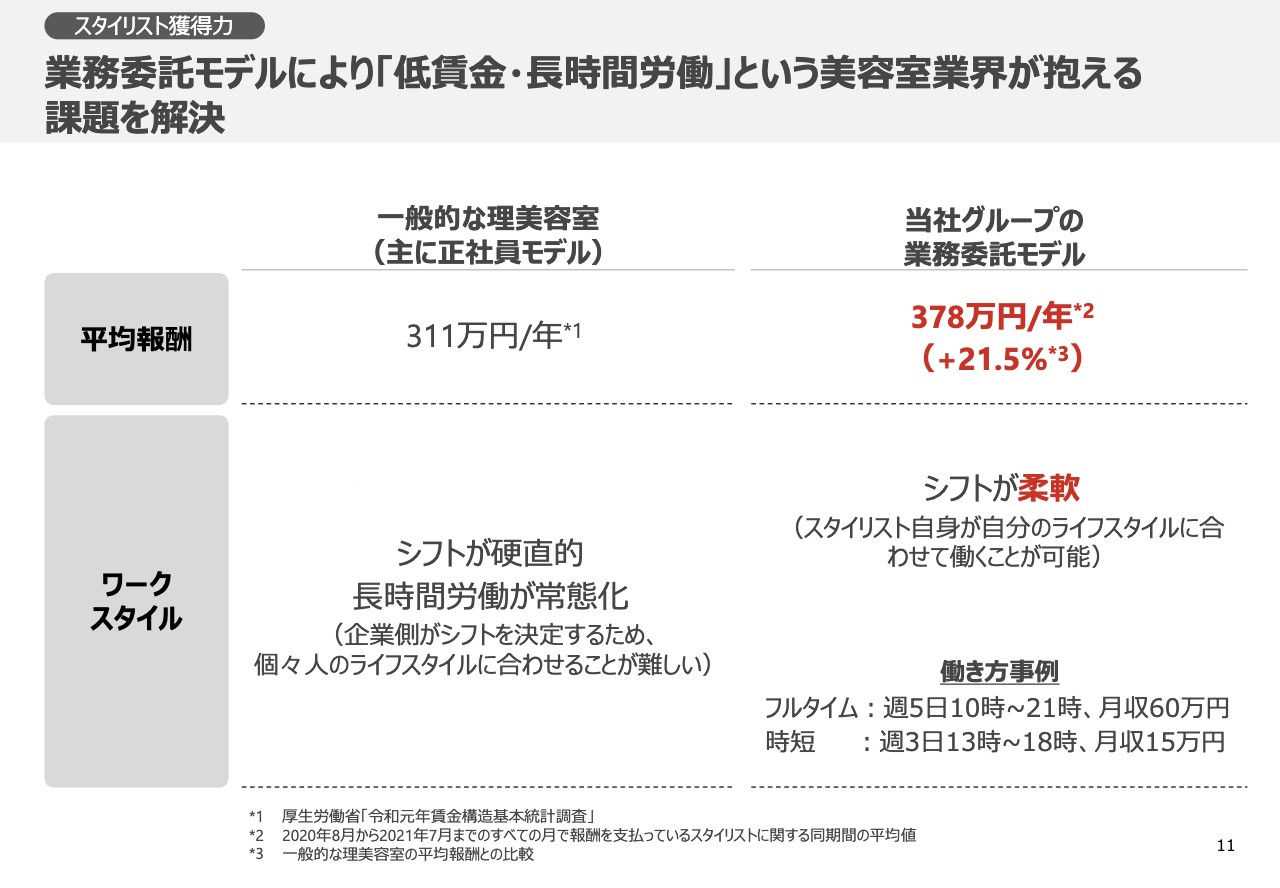

スタイリスト獲得力 業務委託モデルにより「低賃金・長時間労働」という美容室業界が抱える課題を解決

スタイリスト獲得力の強みです。強みは3つありますが、1つ目は業務委託モデルにより低賃金・長時間労働という美容業界が抱える課題を解決しています。

スライド表の平均報酬の比較にあるとおり、一般的な理美容チェーンの平均報酬額は311万円のところ、当社グループは378万円となっています。これが提供できているため、低賃金の課題は解決できていると思います。

ワークスタイルについても、当社グループでは現在3,000名強のスタイリストがいますが、フレキシブルな働く環境をしっかり提供しています。

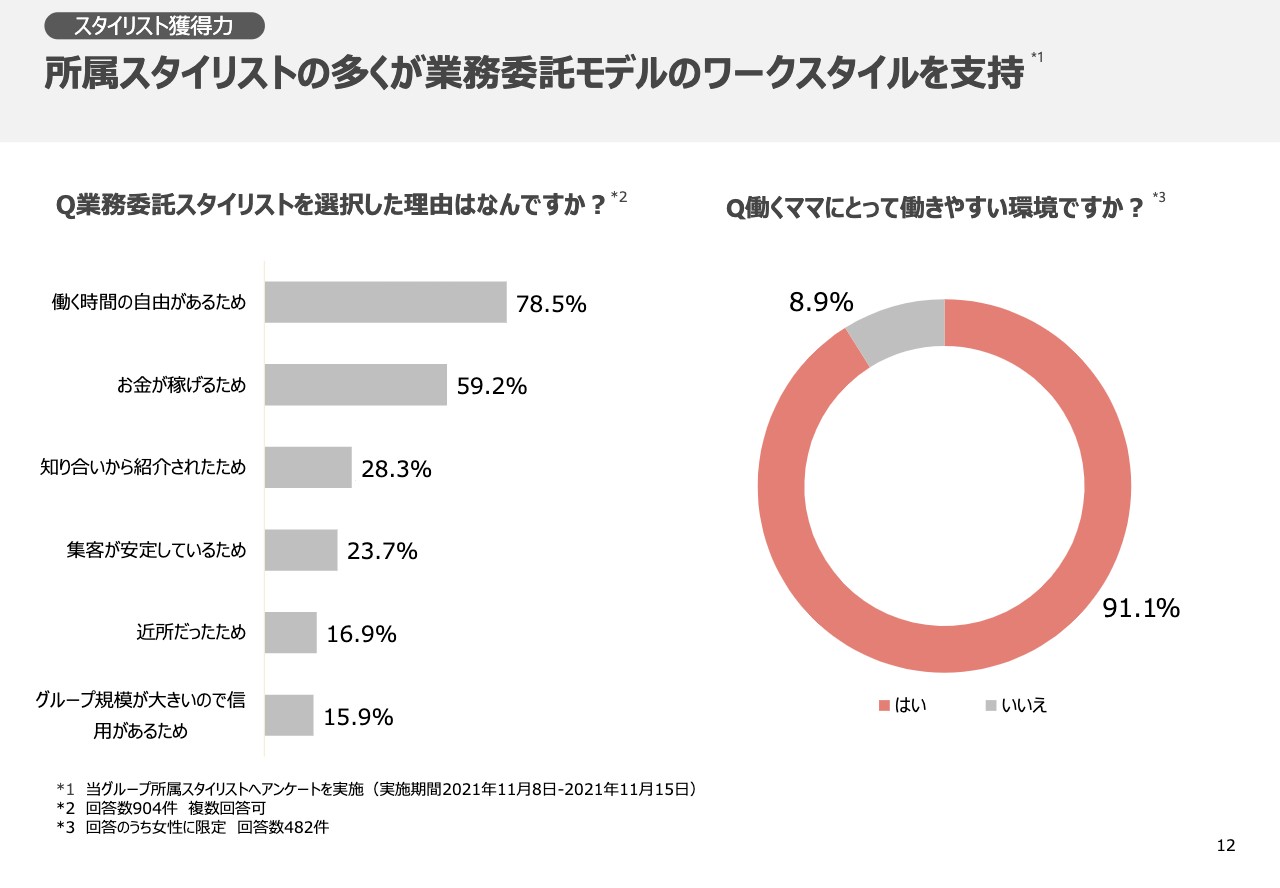

スタイリスト獲得力 所属スタイリストの多くが業務委託モデルのワークスタイルを支持

スタイリスト獲得力の2つ目の強みです。所属スタイリストの9割が業務委託スタイリストです。その方々に年2回のアンケートを実施しています。

アンケートでは、業務委託スタイリストを選択した理由などを聞いています。また、3,000名強のスタイリストの中でも「ママさん美容師」の方々が数多く働いている状況です。

そのような「働くママさん美容師」に、働きやすい環境かと質問したところ、9割以上の「ママさん美容師」が「働きやすい」と回答したことは、当社の強みだと自負しています。

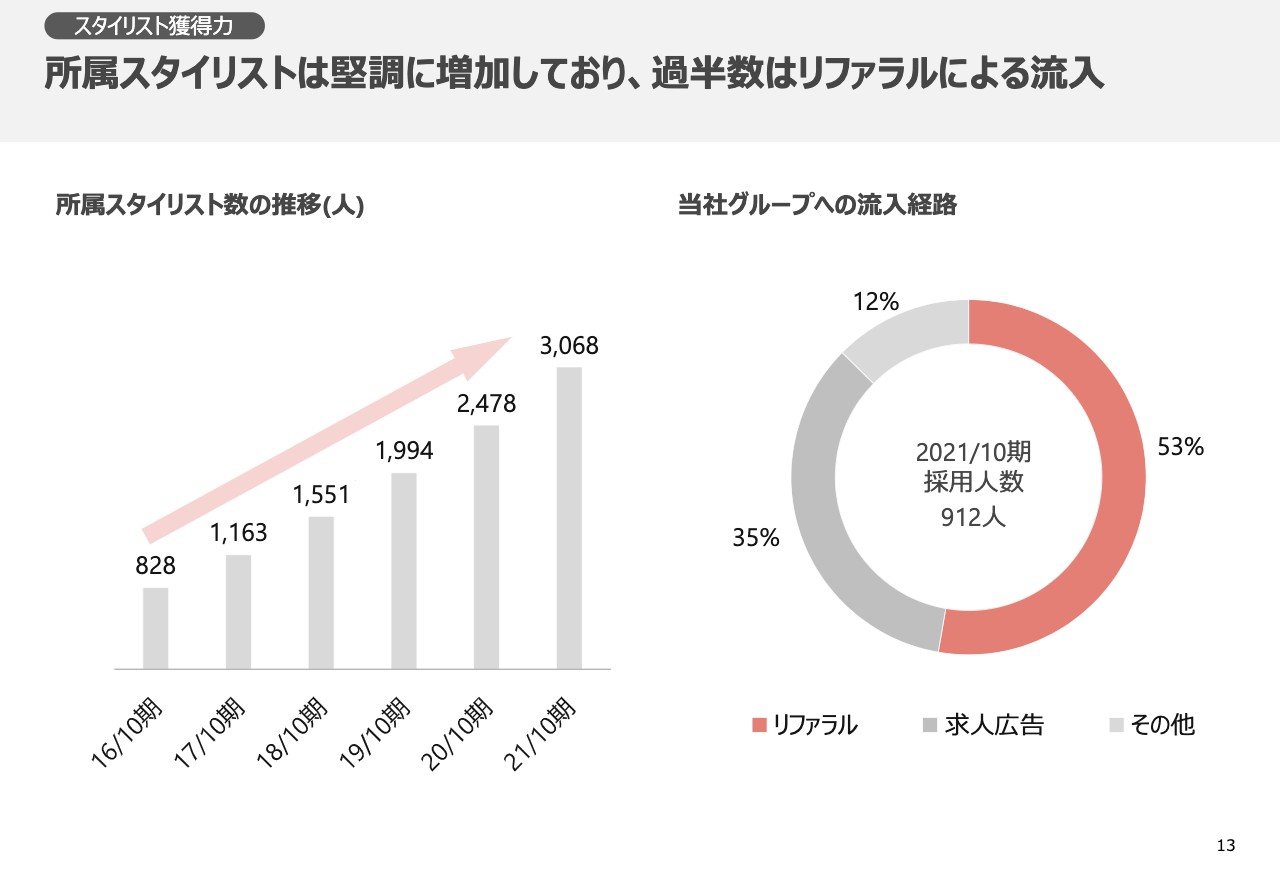

スタイリスト獲得力 所属スタイリストは堅調に増加しており、過半数はリファラルによる流入

スタイリスト獲得力の3つ目の強みになります。所属スタイリストの方々に友人の美容師を紹介していただき、現在リファラルでスタイリストが増えているところです。

所属スタイリストは現在3,000名強いますが、毎年500名から600名のスタイリストが上積みで増えています。

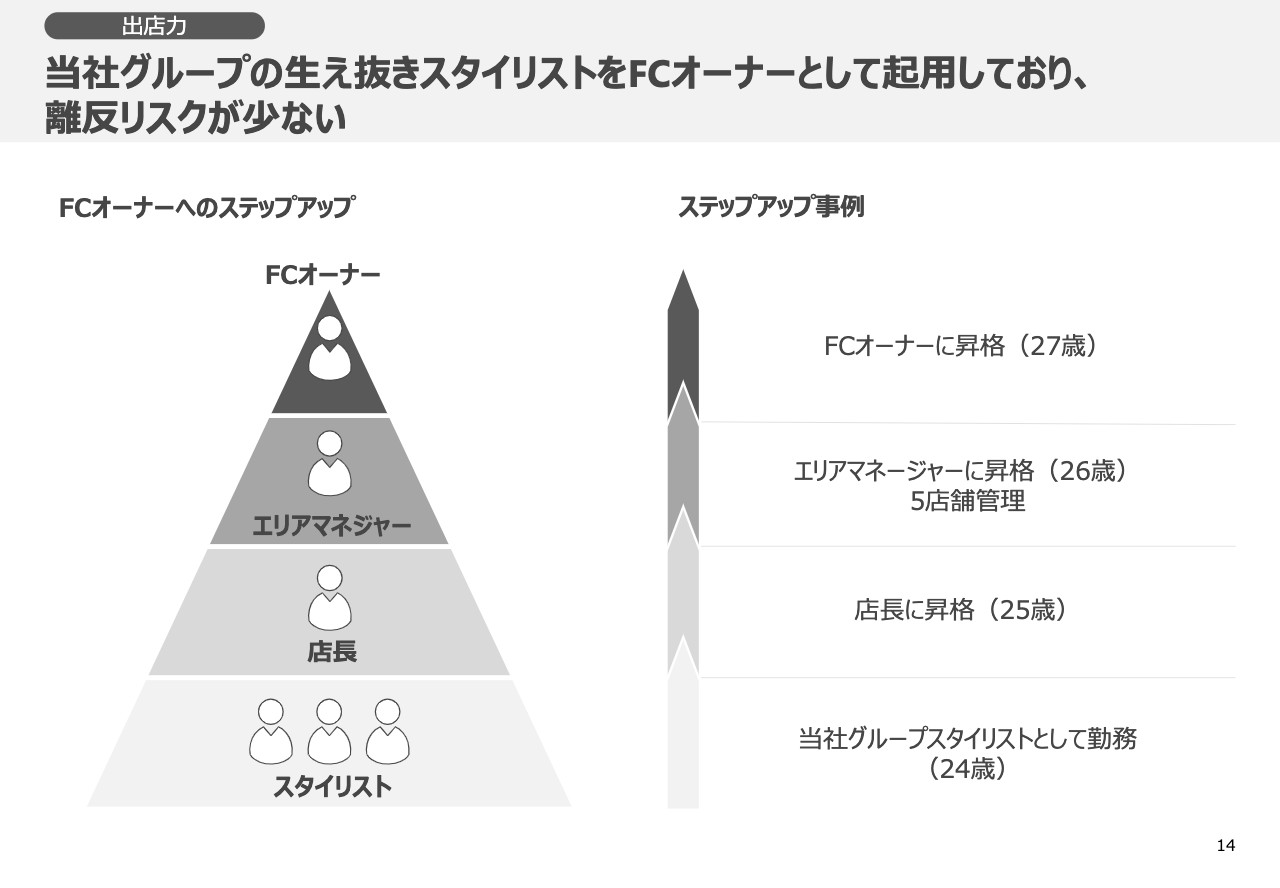

出店力 当社グループの生え抜きスタイリストをFCオーナーとして起用しており、 離反リスクが少ない

出店力についてご説明します。3つのポイントがありますが、1つ目は、当社グループは生え抜きのスタイリストをFCオーナーとして育てていくところに強みとしています。

この業界は離職ないし離反などが数多くありますが、しっかりとキャリアパスやキャリアデザインを描くことにより、離職や離反のリスクをしっかりとグリップしていきたいと考えています。

キャリアパスを描くことにより、Agu.グループで長く仕事ができますので、スタイリストの紹介により増えているということです。

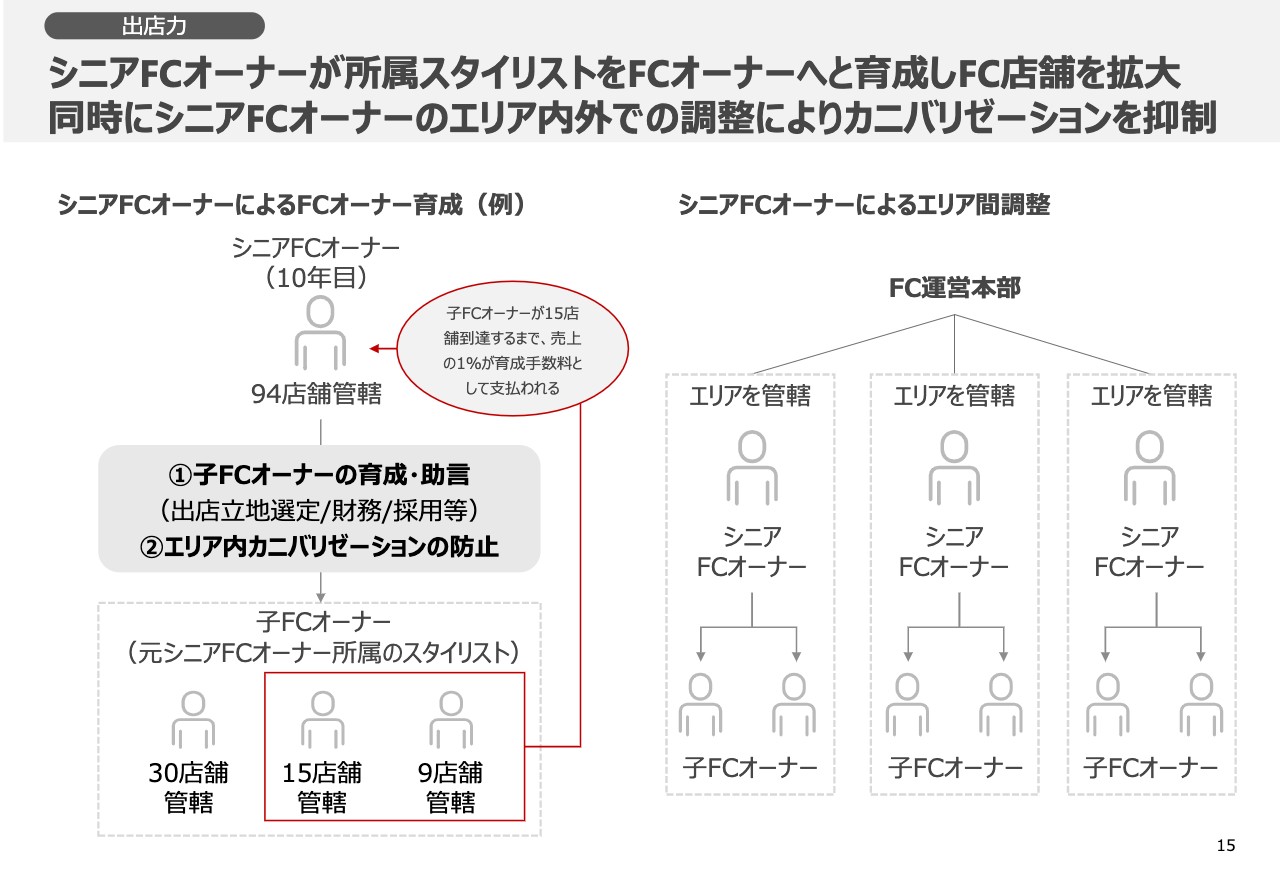

出店力 シニアFCオーナーが所属スタイリストをFCオーナーへと育成しFC店舗を拡大

こちらも出店力に結びつくのですが、現在、FCオーナーは31名強となっています。FCの店舗が多数ある中、シニアのFCオーナーが所属スタイリストをFCオーナーへ育成していきます。

結果として店舗を拡大しているという点は非常に強みであり、特徴的な部分ではないかと思っています。

同時に、本部を中心にFCオーナーたちとみなさまでコミュニケーションを取っています。シニアのFCオーナーがエリアの内外を調整して、カニバリゼーションを抑制していることが、競合他社に負けないような強みになっていると理解しています。

FCオーナーがFCを育てるというのは、なかなかないカルチャーです。私たちはこれから先、店舗数を1,000店舗や2,000店舗に増やす計画ですが、その中でこのカルチャーを大切にし、さらに育てていきたいと考えています。

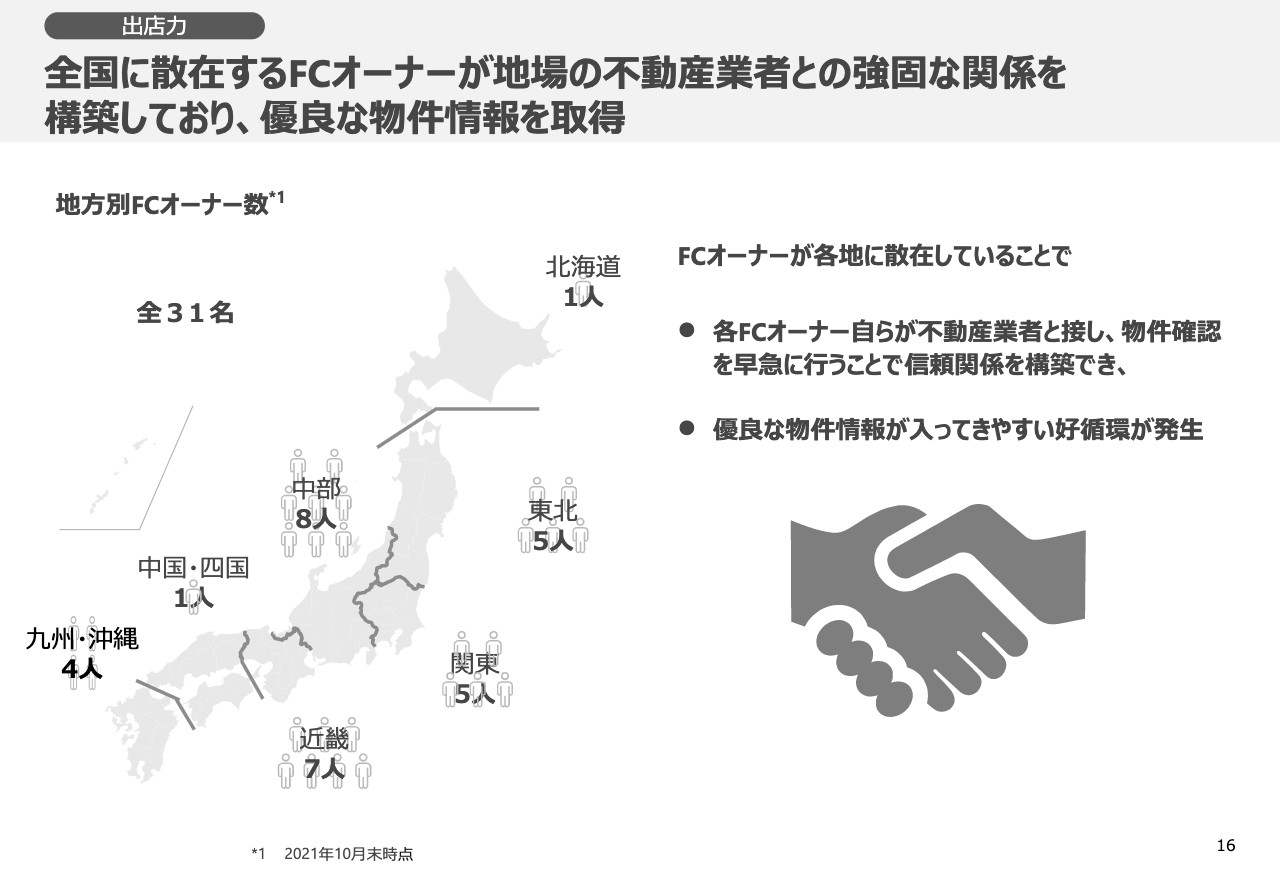

出店力 全国に散在するFCオーナーが地場の不動産業者との強固な関係を 構築しており、優良な物件情報を取得

全国にいるFCオーナーたちが、地場の不動産業者と強固な関係を築いています。優良な物件情報を早期に取得するところが非常に強みとなり、競合他社に対して優位性を実現できています。

スライド左の図のとおり、全国に31名のFCオーナーがいますが、毎年3名から5名くらいのFCオーナーが誕生している状況です。中長期においてもFCオーナーを増やしていき、FCの店舗を増やしていきたいと考えています。

FCオーナーを何人まで育てていけるのかについては、経営陣やFCオーナーたちと話し合いながら計画していきたいと思います。

2021年10月期の通期実績と予想については、CFOの永島からご説明させていただきます。

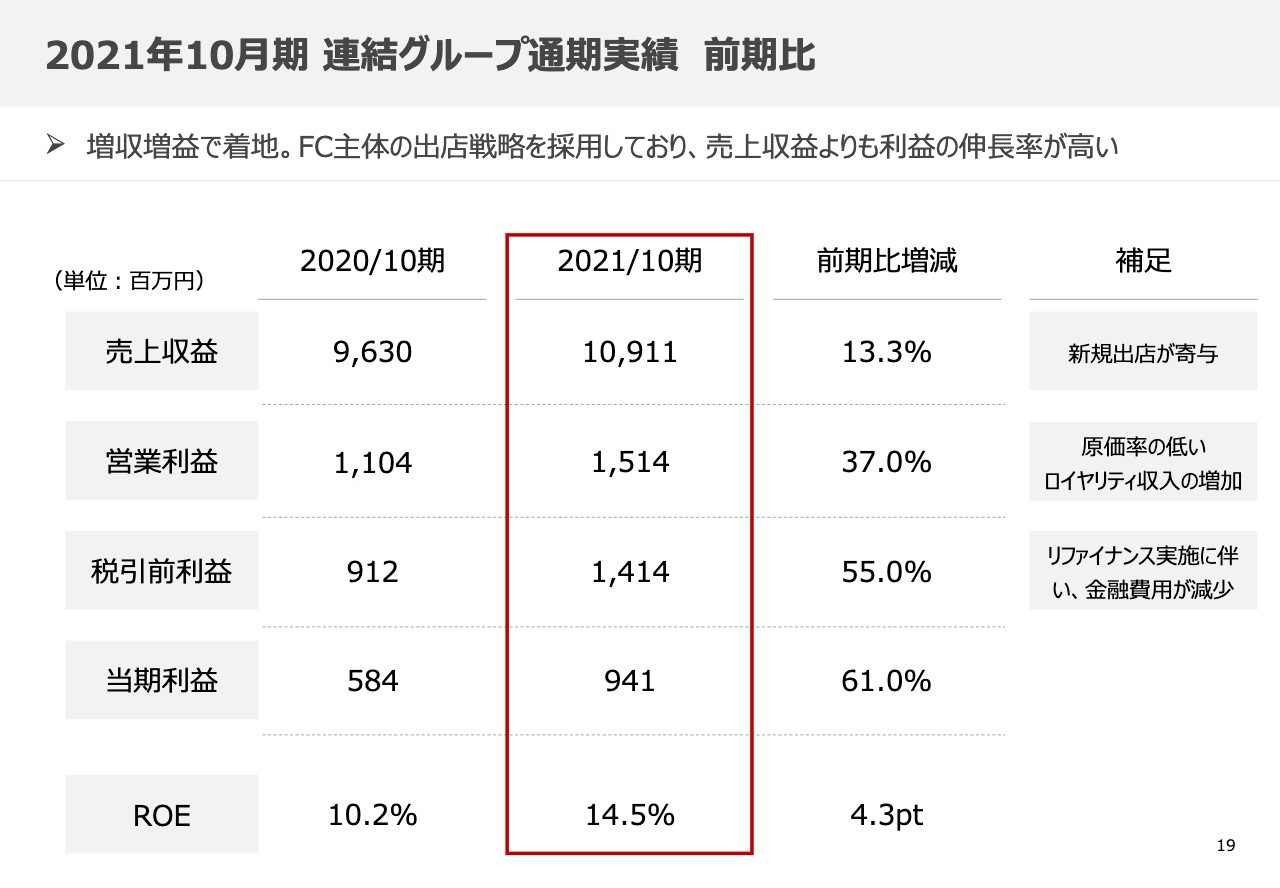

2021年10月期 連結グループ通期実績 前期比

永島光氏(以下、永島):私、永島から前期2021年10月期の通期の実績、ならびに今期2022年10月期の予想についてご説明します。

19ページには、前期2021年10月期の実績を昨年対比で記載しています。前期は通期の12ヶ月にわたり新型コロナウイルスの影響を受けましたが、積極的な出店に伴い、売上収益は109億円、前期比プラス13.3パーセントで着地しています。

営業利益については、フランチャイジーを中心とした積極的な出店により利益率の高いロイヤリティビジネスが好調だったことから、前期比プラス37パーセントの15億1,400万円となりました。

当期利益については、前期比プラス61パーセントの9億4,100万円で着地しています。ROEは14.5パーセント、EPSは63.87円となっています。

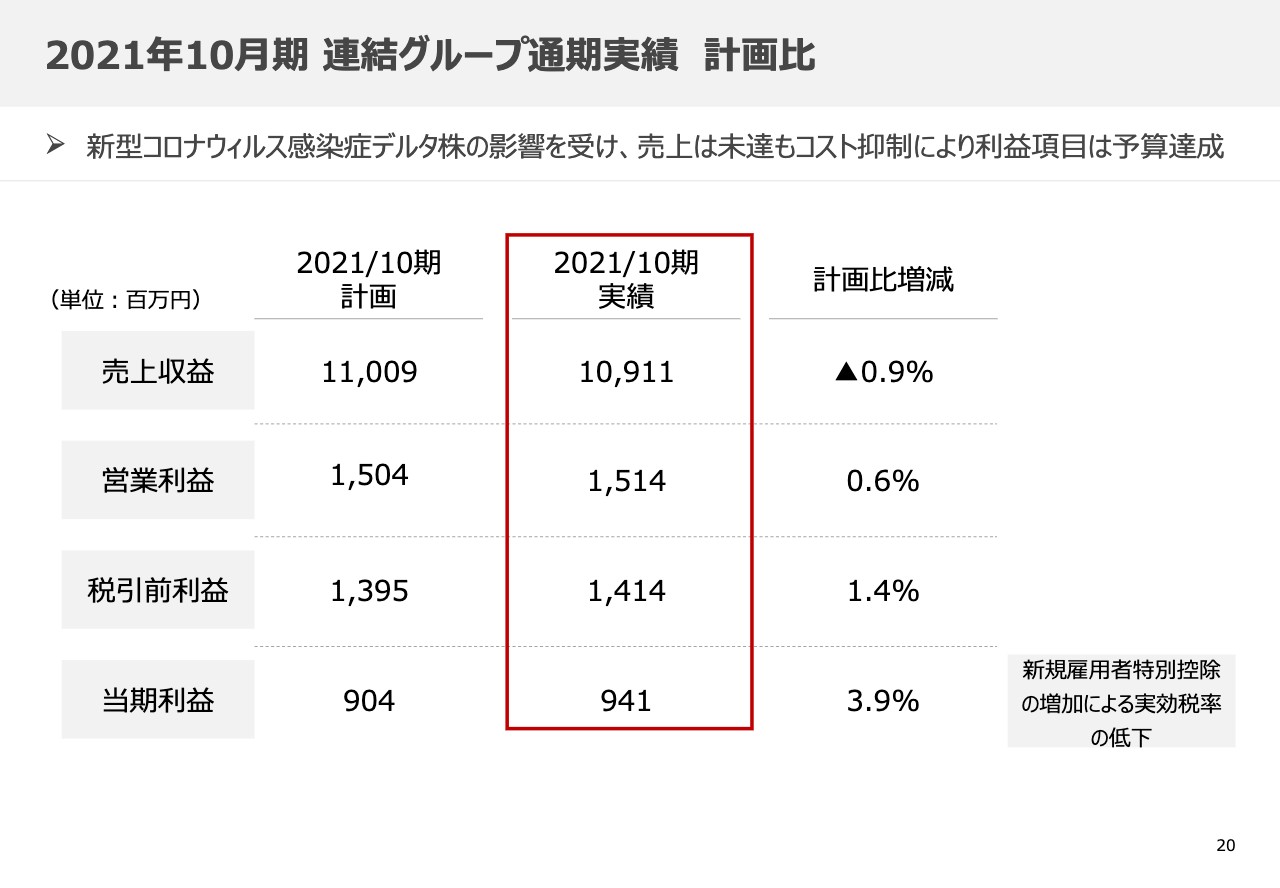

2021年10月期 連結グループ通期実績 計画比

上場日の11月19日に発表した計画の着地見込みとの比較です。8月、9月に襲来した新型コロナウイルスの第5波の影響はかなり大きく、結果として、売上収益は前期比で約1パーセントのマイナスとなっています。ただし、コスト削減でこちらを吸収し、営業利益・税引前利益ともに計画を上回る着地となっています。

当期利益については、新規雇用者特別控除などの実効税率の低下により、前期比プラス3.9パーセントの9億4,100万円で着地しています。

店舗数推移(再掲)

21ページは5ページと重複しますが、今期も新型コロナウイルスの影響が継続する中、過去最高の132店舗を純増していることを表しています。そのうち直営が24店舗で、フランチャイジーが108店舗です。

来期はプラス150店舗の店舗純増を予定しており、そのうち直営が20店舗、フランチャイジーの出店は130店舗の計画です。

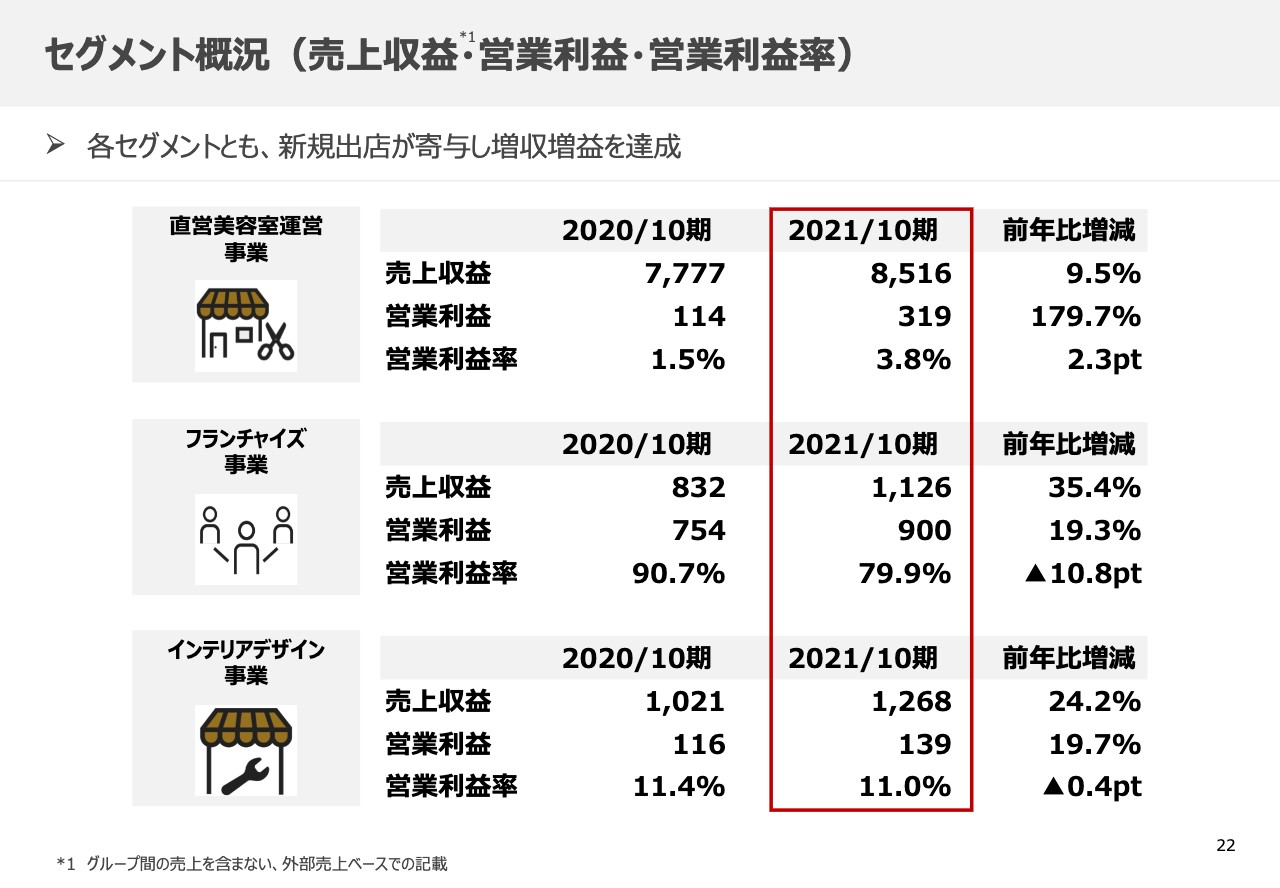

セグメント概況(売上収益・営業利益・営業利益率)

セグメント別の収益状況です。当社の事業収入は大きく3つあります。1つは直営美容室の運営事業で、直営で展開している243店舗のいわゆる美容室収入になります。

2つ目がフランチャイズ事業で、メインの収入はフランチャイジーが運営している店舗からのロイヤリティ収入になります。

3つ目は、インテリアデザイン事業です。建.LABOという子会社で当グループのすべての出店を請け負っているため、そちらの施工収入になります。

すべての項目に関して成長のドライバーは出店になりますので、好調な出店に伴い、全セグメントで好調に推移しています。

直営美容室収入に関して、2021年10月期の営業利益率を3.8パーセントと記載していますが、いろいろな方から「直営美容室事業は収益性があまり高くないのですか?」とご質問をいただくため、その点について24ページで補足します。

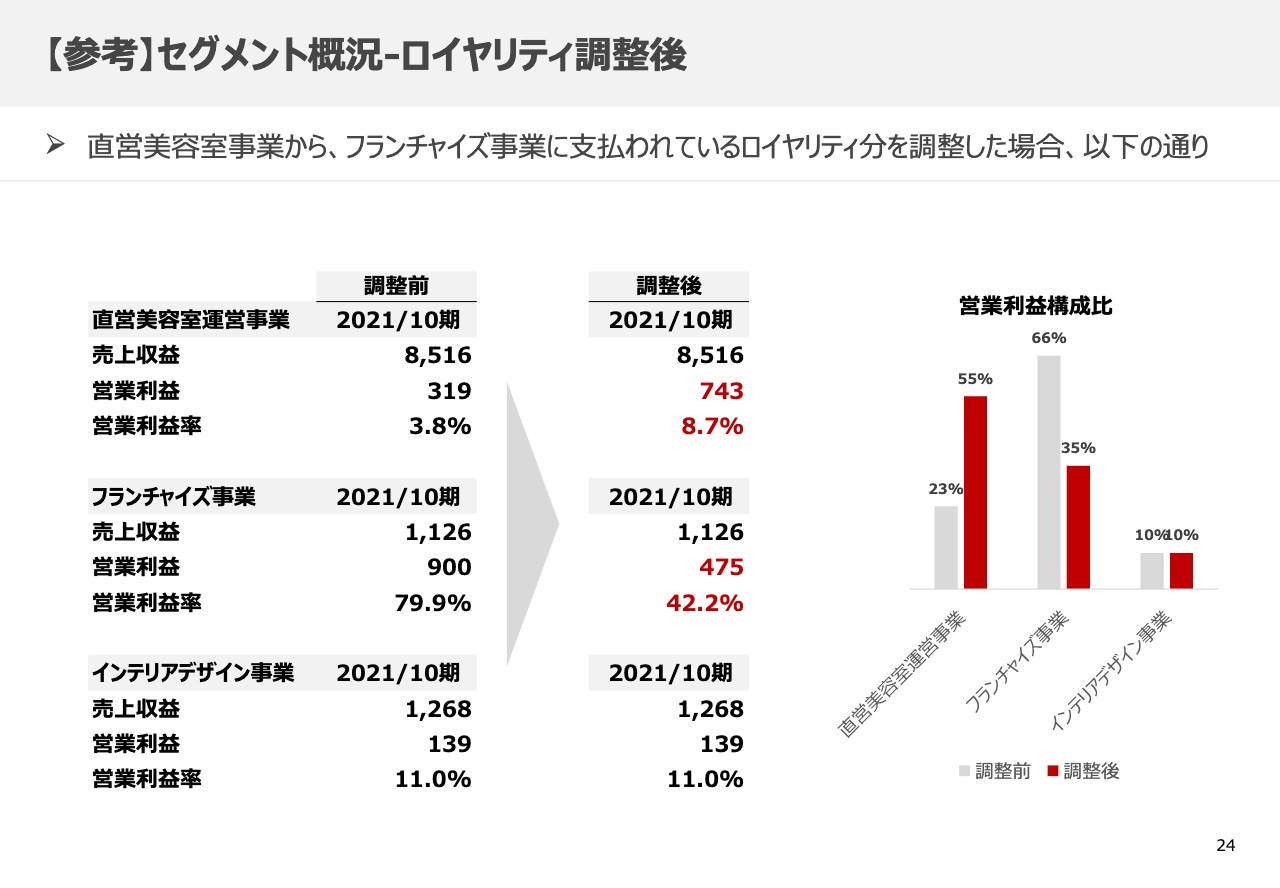

【参考】セグメント概況-ロイヤリティ調整後

直営美容室事業の収益率が財務会計上低く出ている点に関しては、理由が2つあります。1つは、直営美容室は通常はフランチャイザーが直接運営することが多いのですが、我々の直営美容室は運営子会社を通じて展開しているため、直営の店舗についてもロイヤリティを支払うかたちで会計処理しています。

そのため、表面上は3.8パーセントの営業利益率ですが、実際にはロイヤリティを内部取引で5パーセント支払っているため、8.7パーセントくらいの利益率になります。

2つ目は、美容室事業は損益分岐点が比較的高い事業のため、新型コロナウイルスの影響などでトップラインが少し削られると利益率が大きく落ちる傾向があります。

したがって、通常新型コロナウイルスの影響がなければ、美容室事業というのは、12パーセントくらいの営業利益が出る比較的利益率の高いビジネスです。この点だけ補足させていただければと思います。

既存店売上昨対比推移

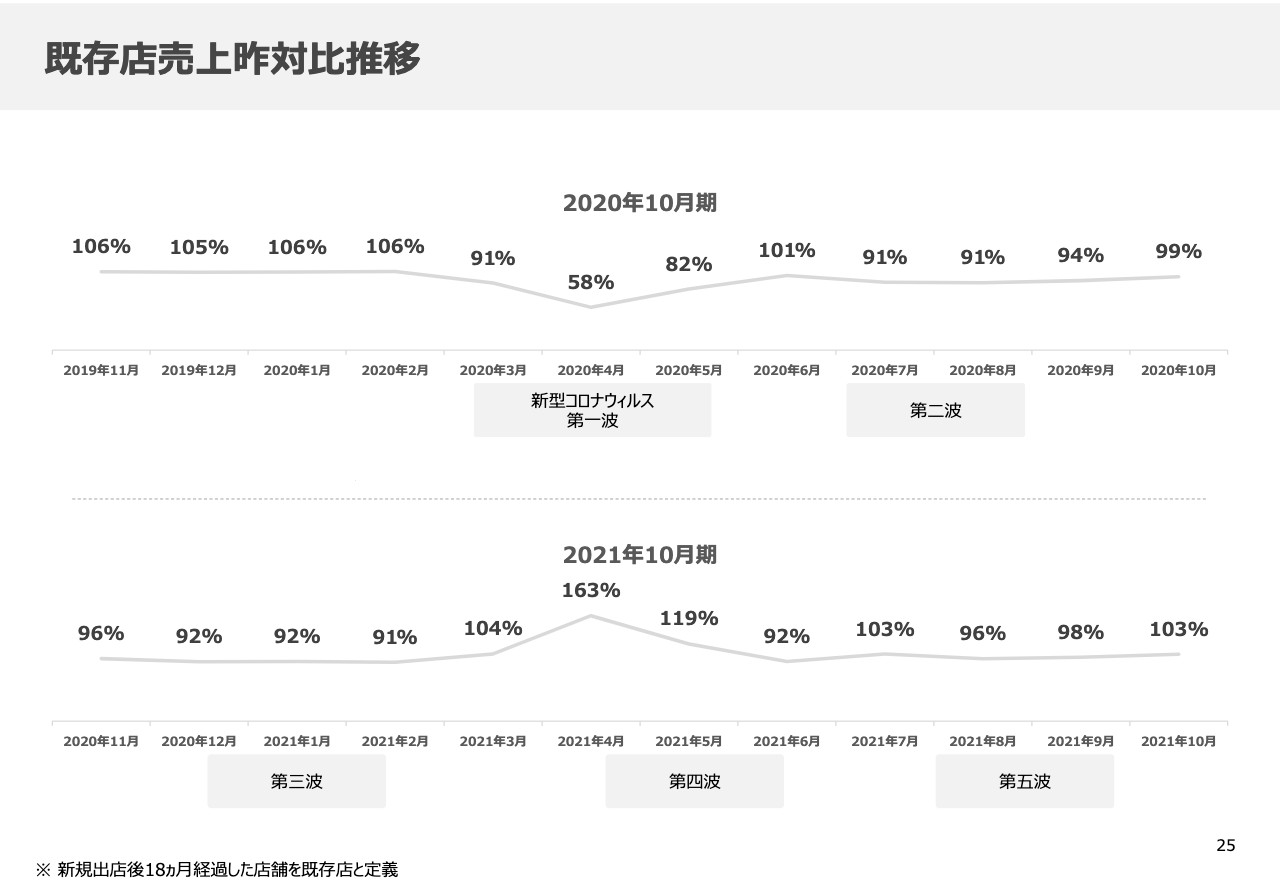

同店舗における、昨対売上高の推移になります。新型コロナウイルス感染拡大の第1波から第5波までの推移と並行して記載しています。

2020年4月の新型コロナウイルス感染拡大の第1波の影響は非常に大きいものでしたが、第2波、第3波、第4波に関しては、100パーセントまで戻らないものの、実はそれほど大きい収入減はなかったと認識しています。

しかし、2021年8月、9月に襲来したデルタ株が起因となる第5波は若干影響がありました。それ以降、2021年10月以降は昨対で100パーセントを越す水準で推移しています。

ちなみに既存店売上高ですが、当社は新店出店後18ヶ月を経過した店舗のみを「既存店」としています。

その理由は、新たに出店し1年経った店舗は成長を続けている段階で、スタイリストも増える傾向にあるためです。だいたい18ヶ月経過するとスタイリスト数も安定し「成熟店舗」になると認識しています。

直営美容室運営事業 - 直営店舗のKPI実績推移

直営店舗のKPI実績推移についてお話しします。当社は「店舗数」「国内店舗あたりスタイリスト数」「スタイリストあたり客数」「客単価」の以上4項目を「4大KPI」とし、ウオッチしています。この4つを掛け合わせると、実質的に、対顧客売上高になります。

スライド左から3列目の「スタイリストあたり客数(1ヶ月平均)」をご覧ください。やはり、新型コロナウイルスの影響によりこの指標が大きく落ち込んでいます。2019年10月期に1人のスタイリストが1ヶ月に施術するお客さまの数は132人でしたが、118人、112人と減少しました。

こちらはいろいろな要因が複合的に関係しているものの、一番大きな原因は髪を切ることがイベント事に結びついているためです。例えば、卒業式や入学式、夏の帰省、クリスマスパーティ、年末の帰省、結婚式なども含め、このようなイベント数が減るにつれて、お客さまの来客頻度は下がります。

また、在宅勤務の方が非常に増えていることも、美容室に通う頻度が落ちる原因と考えています。

一方、スライド右に示している「客単価」については、逆に上がる傾向にあります。当社が値上げしているわけではなく、美容室を変えるお客さまが減った分、ロイヤルカスタマー化している傾向となり、1回に使われるお金が若干増えています。例えばトリートメントの追加のようなかたちで、客単価が増えています。

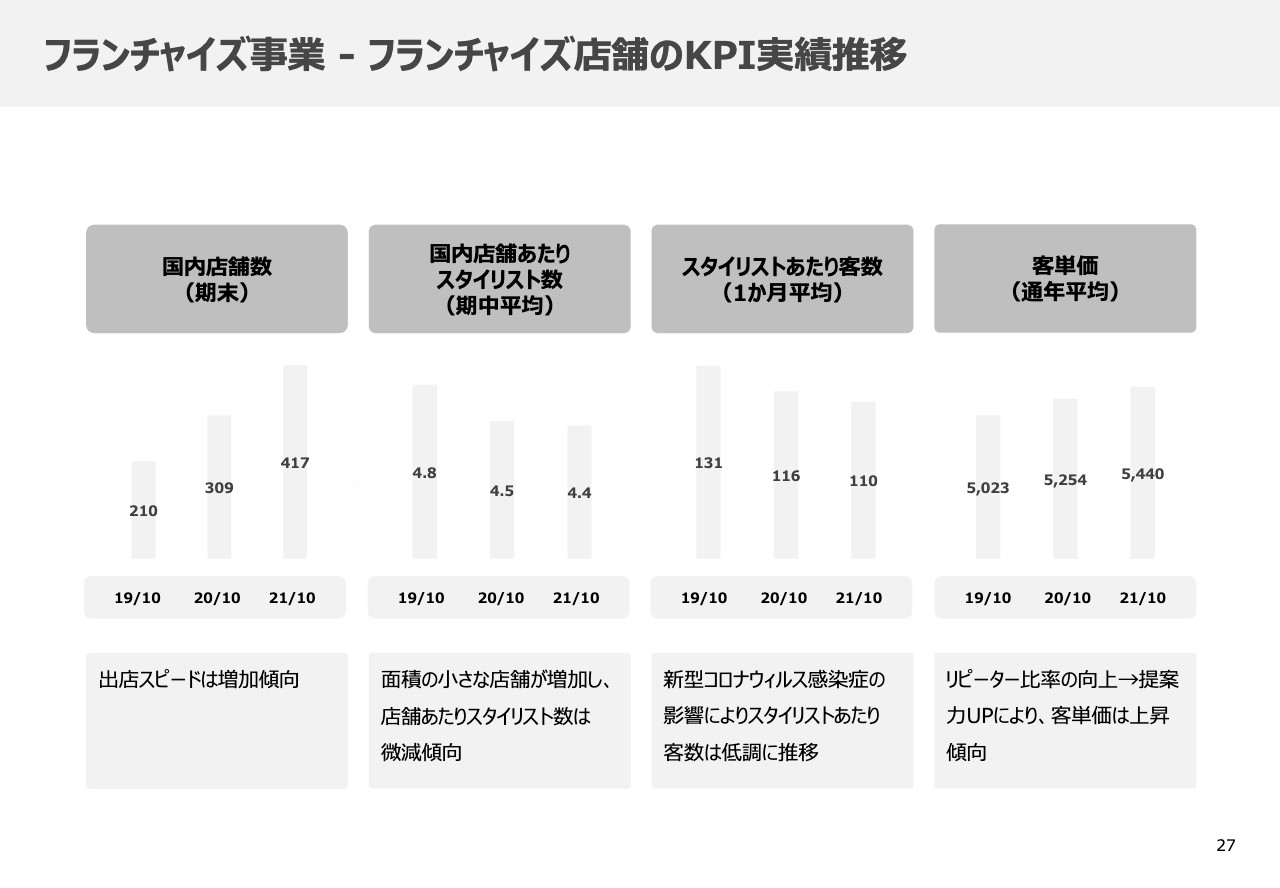

フランチャイズ事業 - フランチャイズ店舗のKPI実績推移

また、フランチャイズ店舗のKPIについても、おおむね同様の動きとなっています。

ただし、スライド左から2番目の「国内店舗あたりスタイリスト数」が4.8人、4.5人、4.4人と減少傾向にあることのみ、異なっています。これはフランチャイジーが積極的に店舗出店していることが理由となっています。

当社は、1店舗あたりのスタイリスト数が6人、7人となると、だいたい2人、3人を切り出し別店舗を立ち上げます。

そして、新店からも募集を募っていくかたちで、アメーバ的に分裂しつつ店舗を増やしているため、「国内店舗あたりスタイリスト数」がどんどん増えていけばよいとは考えていません。

そのような意味では、先ほどご説明した「既存店昨対比」につきましても、100パーセントを大きく上回る水準での推移は想定していません。

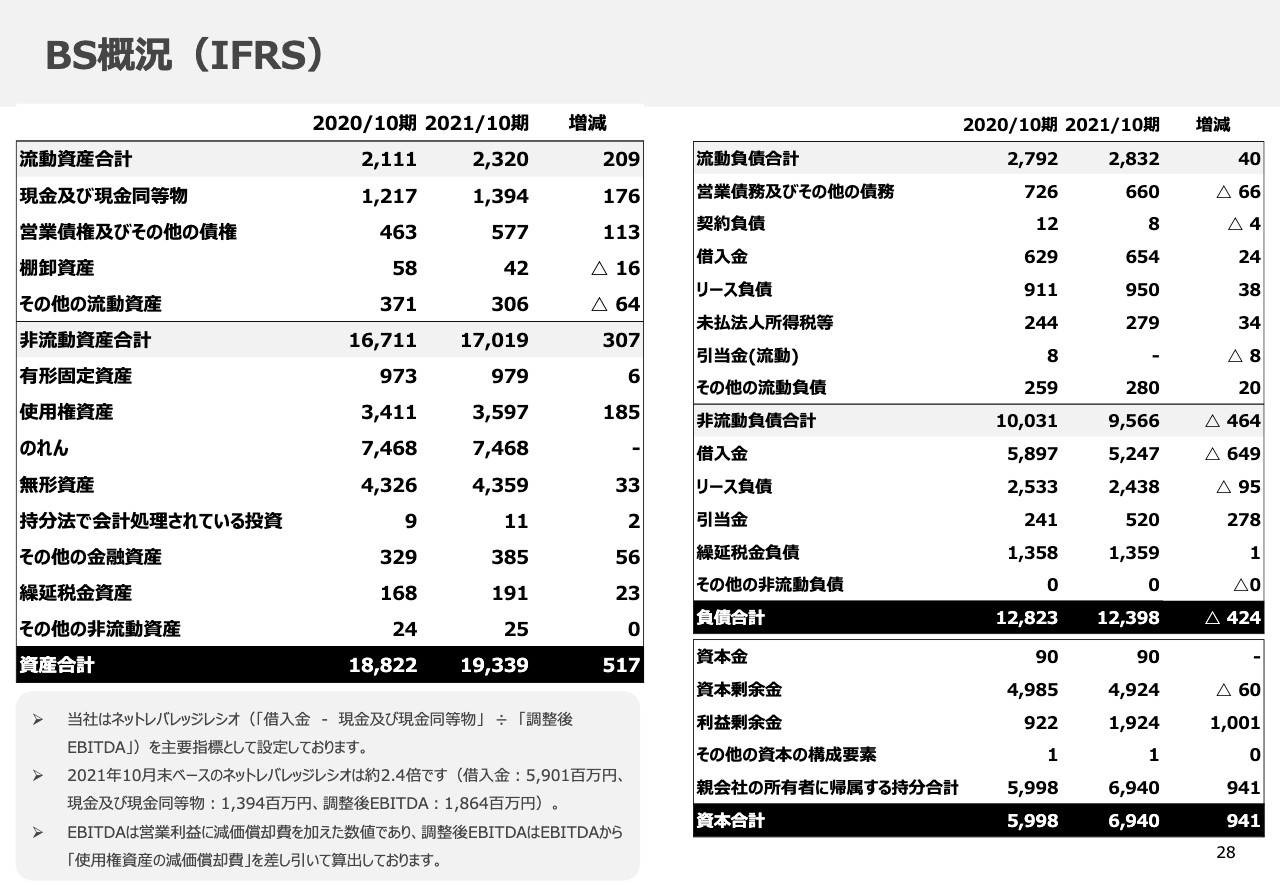

B/S概況(IFRS)

スライドは、B/Sですが、IFRSにより会計処理を行っています。特記事項が2点あります。まず、AB&Companyは2018年に6社を買収し設立されました。したがって、実質的に「のれん」「無形資産」項目が合わせて約120億円計上されています。

当時、買収のため調達した借入金も、負債側に約60億円入っています。ただし、2018年から収益力がおおよそ倍になり、経営陣として、のれん棄損の可能性や、返済金の原資に困ることはまずないと考えています。

借入に関しても、いわゆる有利子負債から現金を引いた実質借入金のレバレッジレシオは前期末約2.4倍まで落ちています。

さらに、IFRSによる会計処理の特徴ですが、使用権資産が約36億円計上されており、両建てのかたちでリース負債が約36億円計上されています。

この大半は、美容室として使用する店舗を借りる権利が資産として計上されています。借入期間の家賃が負債計上されているものであり、実際は借入権利と支払う可能性がある負債のため、当社がこのリースを組み、借金しているわけではありません。

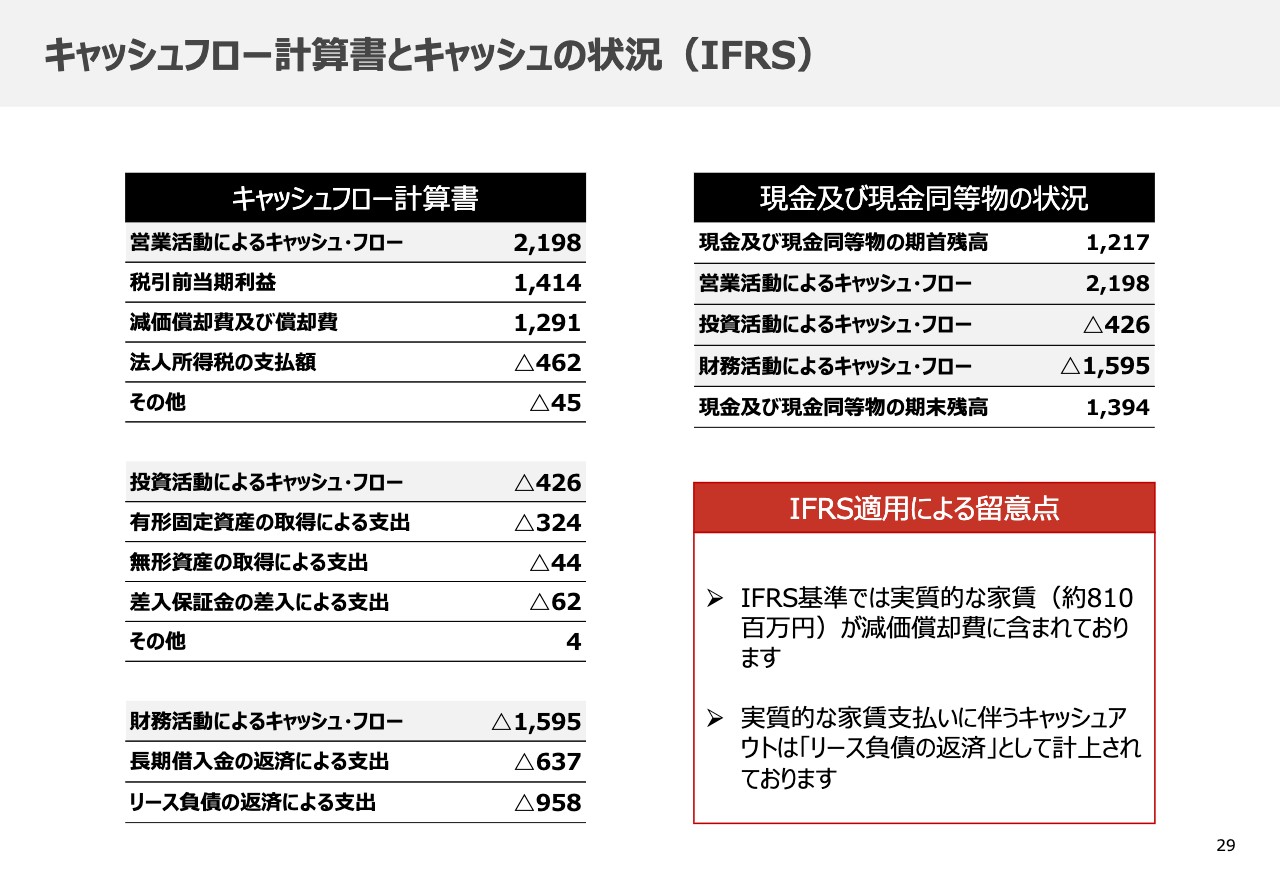

キャッシュフロー計算書とキャッシュの状況(IFRS)

キャッシュフローについてもIFRSによる会計処理が影響している部分があります。減価償却費12億9,100万円と記載していますが、約8億1,000万円は実質的な家賃にあたります。これは使用権資産が取り崩されているため、家賃が減価償却費へ入ってしまっています。

そして、キャッシュフロー計算書の一番下にある「リース負債の返済による支出」も、実際はキャッシュアウトではなく、家賃の支払いになります。このような点がIFRSは非常にわかりにくいですが、後ほどご質問にてお受けします。

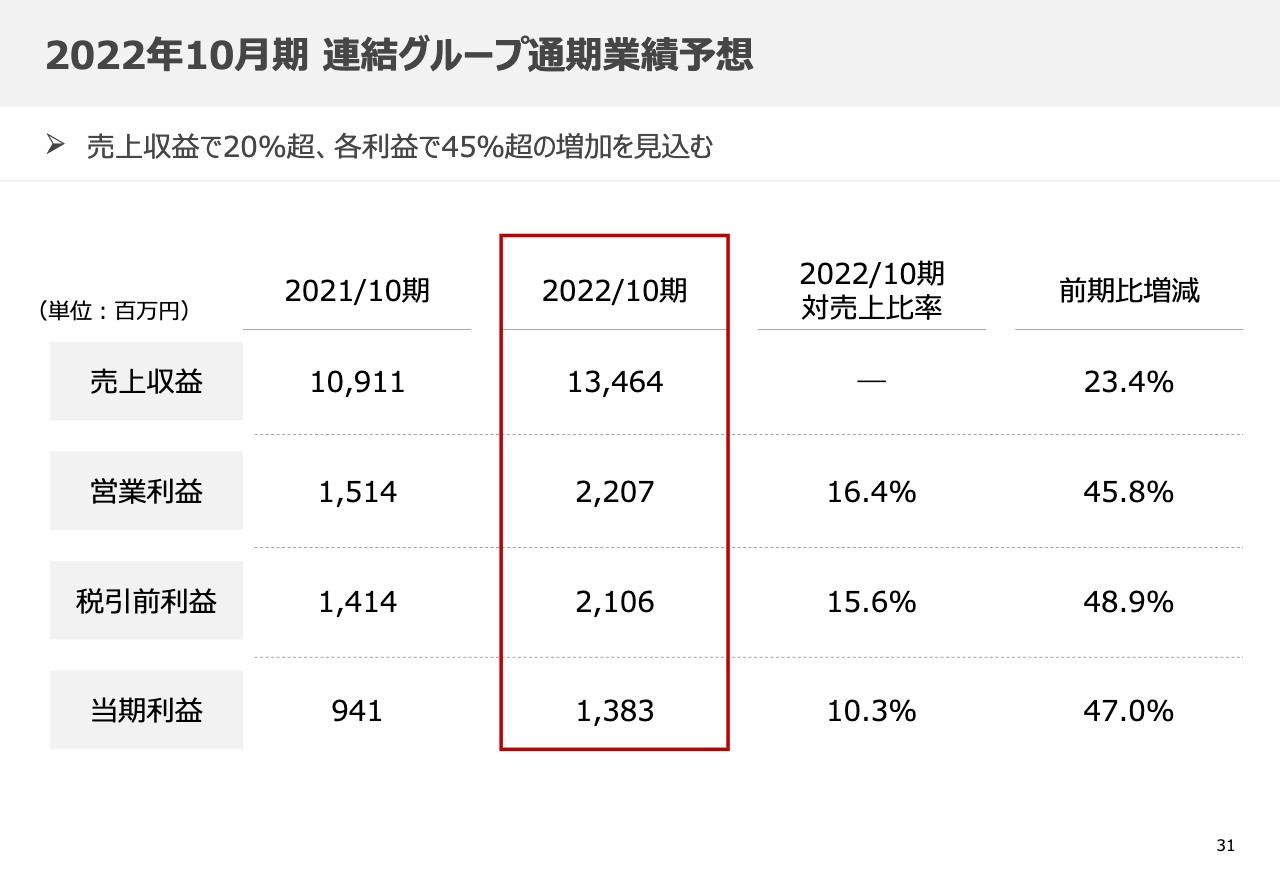

2022年10月期 連結グループ通期業績予想

今期予想についてです。こちらは前期比で記載しています。今期は売上を構成するKPIのうち、お客さまの来店頻度は、新型コロナウイルスワクチン、大衆薬の普及により若干改善すると予測し、売上収益は約134億円、前期比プラス23.4パーセントを予定しています。営業利益は約22億円、前期比プラス45.8パーセント、当期利益は約13億8,300万円、前期比プラス47パーセントを見込んでいます。

配当性向は、2022年10月期から30パーセント程度を目標に協議しています。

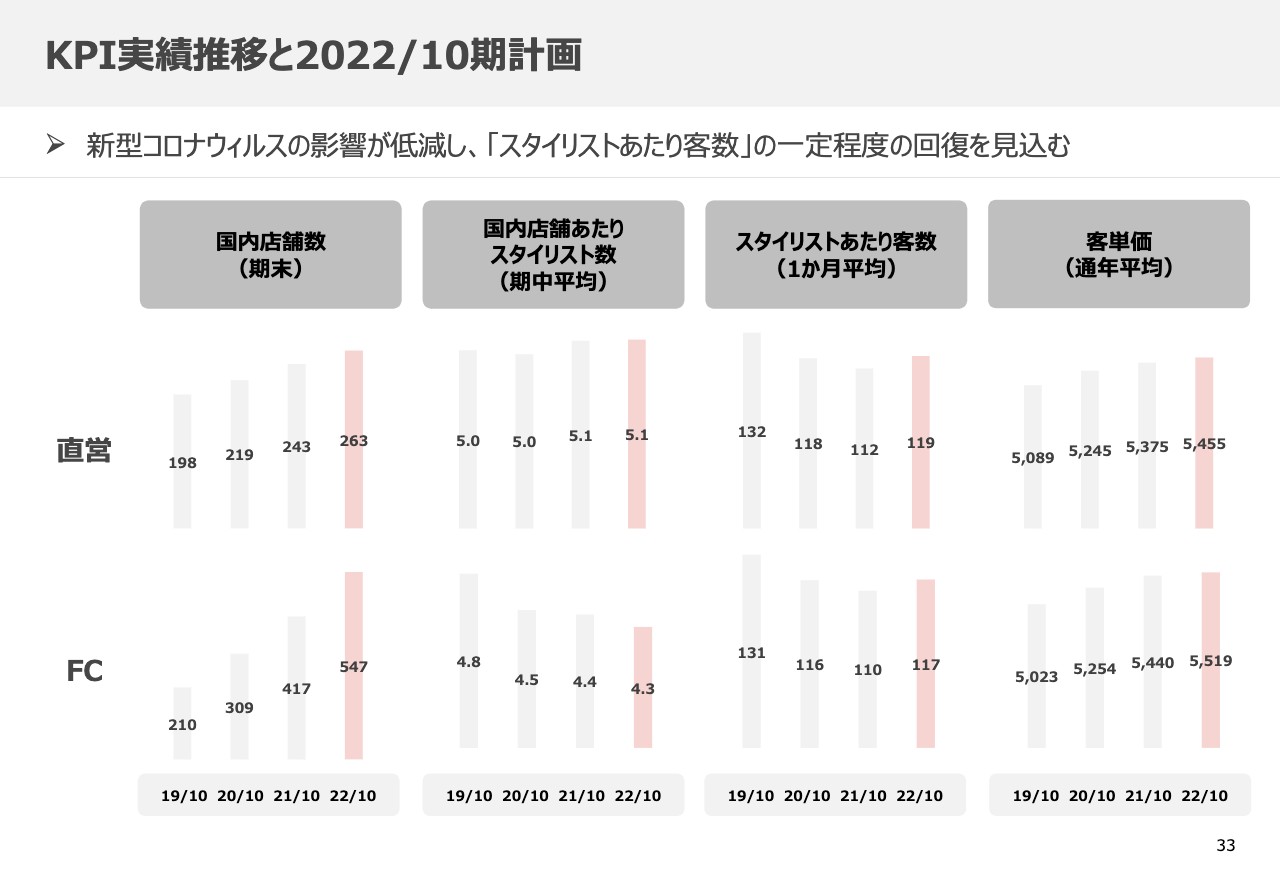

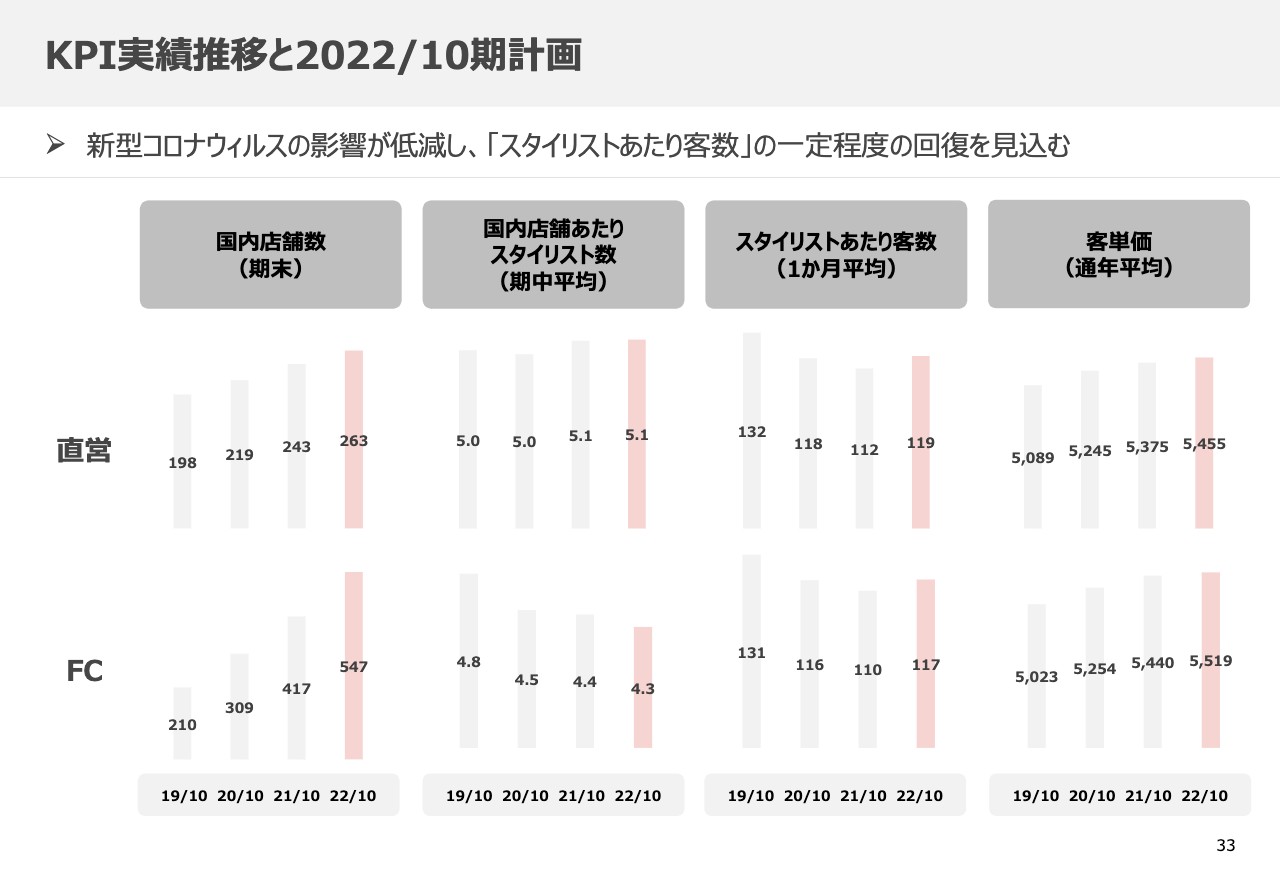

KPI実績推移と2022/10期計画

スライドは、先ほどお伝えした今期見込みを構成するKPIについて図解化しています。「国内店舗数」は先ほどお話ししたとおりです。「国内店舗あたりスタイリスト数」についても大きな変化は予定していません。

左から3番目にある「スタイリストあたり客数」に関しては、直営(上段)では今期112人であったものを119人に、FC(下段)では110人が117人になるかたちとし、若干ですが改善見込みです。「客単価」も引き続き改善する前提のモデルを組みました。

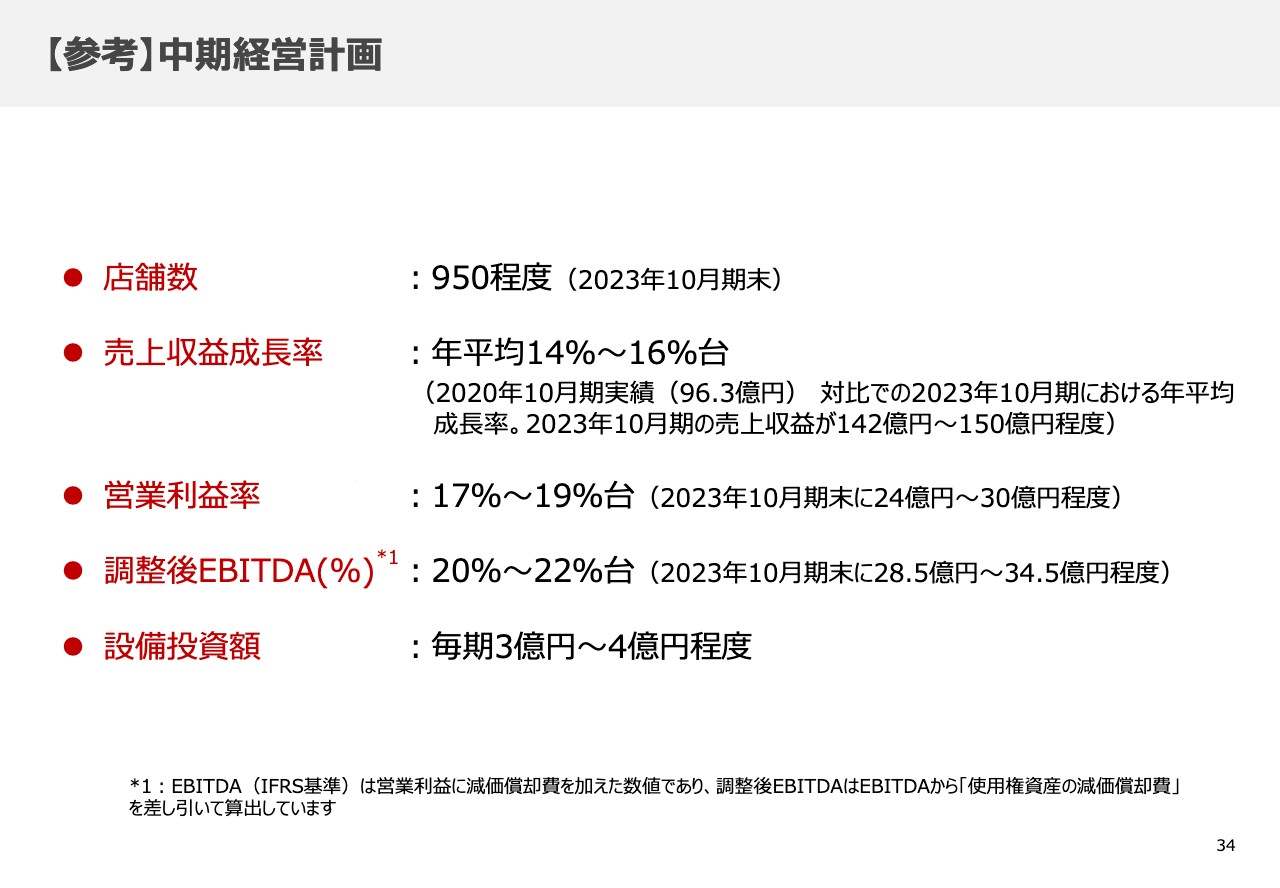

【参考】中期経営計画

当社ホームページに記載している中期経営計画と同じものを34ページに記載しています。この中期経営計画が達成できなくなるような事象は、今のところ発生していないと認識しています。

質疑応答:出店とチェーン店の展開のイメージ、客数の回復を見込んでいる背景について

質問者1:質問は3つあります。1つ目は、出店についてです。御社のような業態はどのような立地に展開するのが適切かがわかっていないため、教えていただきたいです。特に、御社独自のものがあればお願いします。

最近の出店場所の確保について、さまざまな他業態も含めて競合がどのような状態で、出店したいと思う場所に出店できているのでしょうか?

また、「FCオーナーが地元の不動産業者と非常に密接にコンタクトをとっている」というお話がありましたが、直営店の出店はどのようになっているのかなど、大きく出店についておうかがいしたいと思います。

2つ目は、外部環境のところで「チェーン化が進んでいく」というお話がありましたが、この進み方は、いわゆる個人事業主が高齢化で淘汰されていく一方で、御社のようなチェーン店がどんどん出店していくことで業界図が変わっていくというイメージでしょうか?

理美容室数は横ばいということですので、既存の店がなくなって新しい店ができるという構図になると思っています。

このようなイメージで合っているのか、それとももう少しドラスティックにM&Aなどが起こり得るのか、そのあたりの見立てについて教えてください。

3点目は若干細かいところですが、今期の業績の前提で「スタイリストあたりの客数の回復を見込んでいる」とご説明がありました。この背景と言いますか、根拠があれば教えてください。

市瀬:1つ目の出店場所の選定ですが、これから先、来期以降も含めて地方展開を強化していきたいと考えています。

FCオーナーの成長が当社のキードライバーになると考えていること、また、FCオーナーたちに店舗を展開してもらわなければいけません。選定において成長を考慮し、FCオーナーとコミュニケーションを重ねながら、地方やロードサイド、地方の雑居ビルや古民家など、美容室にできそうなところから着手していきたいと考えています。

現在31名強のFCオーナーが日本全国にいるとご説明しましたが、さらに増やしていく予定です。また、「不動産業者と強固な関係を築いている」とお伝えしましたが、こちらもさらに関係を深めていきたいと思っています。

今は新宿のフランチャイザー本部の事務所でフランチャイズのすべてを集中管理していますので、そちらの出店場所の確保も含めて本部に情報が集まってくる状況です。

また、FCオーナーたちが足を使って現地を見て、物件を探して契約している状況は変わっていません。これから先も両軸で場所の確保をしっかりと強化していきたいと考えています。基本的にはまず地方をメインにシェアを取っていきたいと思っています。

永島から説明があったとおり、毎年5店舗から10店舗ずつ上積みし、出店数をどんどん増やしていきたいと考えてはいますが、直営は毎期20店舗から30店舗の出店で成長していきたいと思っています。それ以外に関しては、すべてFCオーナーに成長していただきたいと考えています。

2つ目のご質問については、基本的にはM&Aなどドラスティックなところまでは考えていないものの、いくつかあるブランドのうち、まずは「Agu.」という美容室のブランドをしっかりと店舗展開させていきたいと考えています。

47都道府県においても西日本、四国、九州などはまだまだ展開できていないところがあり、FCオーナーが少ないエリアもありますので、FCオーナーとともに店舗展開をしっかりと行っていきたいと思っています。

また、スタイリストを早期に獲得し、顧客を獲得するところに力を注いでいきたいと考えています。

永島:3つ目の今期の計画に組み込まれている「スタイリストあたり客数」について回答します。33ページに記載のとおり、もともと132名のお客さまが1人のスタイリストのもとに毎月通っていましたが、落ち込んでいます。しかし、若干ですが回復すると見ています。

どこまで回復するかは、新型コロナウイルスの影響に伴い、イベントがどこまで復活するか、在宅がどこまで長引くのかの2点が大きく影響すると考えています。

ワクチンの普及が相まって、今年は入学式や卒業式が行われる可能性も高くなっているため、その後のイベントも徐々に回復するのではないかと考えています。

在宅についても、非常に多くの会社で出社が始まっています。当社も含めて在宅ワークが徐々に解除されていることを考えると、スライドの数字くらいの回復は見込めるのではないかという前提のもと、計画を作っています。

質疑応答:出店スピードと出店数拡大の実現可能性について

司会者:「同業他社と比べて圧倒的なスピードで出店を実現できている要因を教えてください。また、今期は800店舗、来期は950店舗で、中長期的に市場シェア1パーセントである2,500店舗を目指すとしていますが、実現の可能性はどの程度あるのでしょうか? 実現可能とする理由もご説明いただければと思います」というご質問です。

市瀬:先ほどお伝えしたとおり、当社は「顧客獲得力」「スタイリスト獲得力」「出店力」の3つの強みがあり、これらはまだまだ加速させていくことができると理解しています。

次の質問の答えにも通ずるところですが、業界の水準で26万店舗というデータの記載があり、市場シェア1パーセントの2,600店舗くらいまでは巡航スピードで成長できると考えています。

まずはこの3つの強みをしっかりと加速させていくと同時に、47都道府県に数多くいるFCオーナーをしっかりと育てていきます。

また、FCオーナーがFCオーナーを育てていくというカルチャーを私も含めて成長させ、加速させ、啓蒙活動していくことが、今後成長するキードライバーになると信じています。達成できる確度は、私自身は非常に高いと考えています。

質疑応答:LBOを行った理由について

司会者:「LBOを行う必要があった必然性について教えてください。FCを直営化したかったなどの目的があったのではないかと推測しますが、合併など別の方法もあると思います。LBOでは高成長フェーズにあるにもかかわらず、所有と経営が分離しすぎています。

多額の無形資産と負債の計上など大きなデメリットがあり、いびつな状況となるのが大きな懸念点です。買収先、買収元の双方の創業者が金銭的に早くエグジットしたかったなどの理由があったのでしょうか?」とご質問です。

市瀬:2018年に私がCLSAの方と協議して、資本提携という背景に至りました。私は美容師の資格を持っており、お客さまの髪の毛を切りながら、スタイリストを育てていくところにおいては自信がありました。

チームを作ってチームを大きくしていくところについても自信がありましたが、フランチャイズを大きくしていく、管理体制も含めて成長させていく知見とノウハウはまったくありませんでした。

2013年からフランチャイズを独自で始め、FCオーナーにもがんばっていただいていたものの、今後フランチャイザーとしての役割を果たしていけないのではないかという危機感にも襲われたのは事実です。

店舗数も人もさらに増えて成長できると確信しており、IPOを視野に入れていましたが、管理体制の知見とノウハウがまったくなかった部分が大きかったです。

管理体制の知見とノウハウをCLSAの方々に注入していただいたり、人材の紹介や管理体制を作っていただくところも含め、「IPOしたいので、私の足りないところをぜひお願いします」ということで合意に至りました。

2013年3月に資本提携に至った背景を、まずご説明させていただきました。

永島:LBOに関しては、メリット・デメリットがあることは承知しています。ただし、1つ圧倒的なメリットがあるとすれば、迅速に経営管理体制を整えられるということです。

例えば、私はLBOの直後にジョインしましたが、その時はバックオフィスメンバーが7人くらいしかいませんでした。現在は私も駒田も合流し、だいたい50人体制で上場に耐えうるバックオフィスを運営しています。そのようなことができるのは、ファンドの力を借りているためであり、1つの大きなメリットだと理解しています。

当時、市瀬が所有していた会社だけでなく、フランチャイジーも含めて6社をLBOで買収しましたが、上場後の会社の規模や会社としての安定感などをファンドと協議しながらM&Aを行ってきました。結果的に、今はサイズ的にも安定感を持って非常によい状態に持っていけたと認識しています。

質疑応答:ブランド力や収益力におけるグループ内の差異と今後の方針について

司会者:「買収によりグループに入ったブランドや店舗と、既存のブランドや店舗において、ブランド力や収益力などに差があるのでしょうか? ブランドが『Agu.』『FADE&LINE』など複数あることと、B-first、ロイネス、 Puzzleなどの会社が複数あることがどのように関連しているのかがよくわからないため、教えてください」とのことです。

永島:「Agu.」を経営している3社のフランチャイジーが買収対象に入っていましたが、店舗ごとの収益構造は基本的にまったく変わりません。また、運営会社を合併させずグループ入りさせたことについては、地域的な面がありました。また、同じブランドとして運営していても各会社により育まれたカルチャーがあるため、運営会社を3社買収しましたが、合併させないほうがよいだろうという結論に達しました。

もう1つのご質問にあった「FADE&LINE」というブランドは買収したのではなく、一部のオーナーから「将来的にはメンズも手掛けていきたいから、こういうブランドを立ち上げてみたい」といった起案した例となります。

市瀬:私から補足すると、現在「Agu.」「FADE&LINE」「Chill Dry Head Spa」といろいろなブランドを展開していますが、業界の特徴としてスタイリストにお客さまが付くため、中長期的にも1つのブランドにすることは考えていません。

新規事業においても、現在「Agu.」として670店舗超の美容室を展開していますが、フランチャイズオーナーの起案により、親和性がある事業は横展開できるものから始めていきたいと考えています。

また、始めるとしても必ずスケールすることが前提にあります。そして、可能であれば47都道府県において、今後もブランドをアメーバのようにどんどん増やし続け、フランチャイズオーナーにフランチャイザーとして店舗をしっかり「サービス」として提供し続けていきたいと考えています。

質疑応答:今後の利益率を高めるポテンシャルについて

司会者:「中期計画で来期の営業利益率を17パーセントから19パーセントとしていますが、そこから先、利益率をどこまで高められるポテンシャルがあるのでしょうか? 25パーセント超えなどは可能なのでしょうか?」とのご質問です。

駒田道洋氏:当面は営業利益率20パーセントを目標にしたいと考えています。その先の数年後には、営業利益率25パーセントあたりも不可能な水準ではないと認識しています。

質疑応答:サービスをカジュアル価格で提供できる理由について

司会者:「カジュアル価格、つまりカラー・カットを他社が7,000円から8,000円で提供しているところ、なぜ御社は4,500円で提供できるのでしょうか? ここでは利益を上げず、他で利益を上げる仕組みなのでしょうか?」とのご質問です。

永島:店舗の収益モデルが、お客さまに安く施術を提供できる一番のキーになっています。第一に、ネット集客型のため立地を選びません。

メジャーな美容室は駅近の1階にあるガラス張りの店舗でよく運営していますが、それと比べると、当社が運営する店舗は家賃的に3分の1くらいのイメージとなります。

また、600店舗、700店舗を経営していることにより原材料費もかなり安く抑えることができます。そのため材料費は個店が調達する半額くらいです。その結果、浮いたお金をお客さまとスタイリストに還元しています。

さらにもう1点あります。当社特有のビジネスモデル上の特徴として、当社のオーナーは1社で50店舗、60店舗の美容室を展開していきます。そのため、1店舗からオーナーが自分の利益を搾取せず、たくさんの店から利益を薄く取ればよいかたちになります。オーナーの利益は、1店舗あたり非常に少ない金額で済むということです。

ひいては、さらにお客さまだけでなくスタイリストにも利益還元できる好循環になっていると理解しています。

質疑応答:アメリカでの店舗展開について

司会者:「米国に海外店舗を有していると思いますが、海外店舗が収益貢献するフェーズはいつ頃と見込んでいますか?」とのご質問です。

市瀬:現在ハワイに1店舗とニューヨークに1店舗ありますが、ともに順調に推移しています。ニューヨークにおいても、2020年から2021年のコロナ禍で非常に大変な時期に現地のスタイリストの方々は10名ほどいますが、がんばって乗り越えてくれました。

今は回復しており、2022年、2023年とさらにスタイリストが増え、店舗展開できるように、まずはベースを作りにいきます。私の個人的な目標になりますが、これから先、海外で美容室を店舗展開し成長させていくのは、必ず北米だと考えています。

日本の理美容をアメリカに持って行くのではなく、アメリカではアメリカ式の美容室を展開していきたいと考えています。業務委託モデルはアメリカでは通常のため、非常にフィットすると思います。

ただし、私たちがアメリカに行って店舗展開するにはハードルが高いことは承知しています。まずは1店舗、2店舗、3店舗としっかりと実績を積み上げていきながら、店舗展開していきます。

日本国内でも30店舗、50店舗になったあたりから、しっかりと回り出しました。この業界は地味ですが、地道に人を育てていかなければならないというミッションがあります。

私の中に高い目標はあるのですが、まずは1つずつ、目の前にある課題をクリアして、いずれは、みなさまに高い目標をしっかりと公約できる状況までもっていきたいと考えています。

質疑応答:集客の仕組みが強みとなる理由について

司会者:「集客の仕組みが強みになっている理由を教えてください。『ホットペッパービューティー』を使い、SEO対策をしている点はどの美容室もそれほど差がないと思います」とのご質問です。

市瀬:ご質問のとおり「ホットペッパービューティー」に掲載しただけで、たくさんのお客さまにご来店いただけるとは私は理解していませんし、そのように私たちも認識しています。

13年間「ホットペッパービューティー」に助けられながら事業を展開してきましたが、その中で蓄積した知見やノウハウがあります。

現状、新宿のオフィスにマーケティング部隊が5名から6名ほどいます。当社グループは670店舗あり、スタイリストが3,000名強所属しています。年間で360万人のお客さまに来ていただいていますが、この670店舗を毎日しっかりと張り付いて見ています。

フランチャイズのオーナーとこまめにコミュニケーションを取りながら「ホットペッパービューティー」の広告最適化を実現できていると理解しています。

言葉では非常に簡単に伝わってしまうのですが、670店舗について毎日しっかり見ていることや、30数名のフランチャイズのオーナーと毎日コミュニケーションを取り続けることは、他の美容室の経営者にはできることではありません。

今後も店舗展開をさらに加速させていく中で、マーケティングチームを、7名、8名、9名と次々に増やしていきたいと考えています。将来は日本全国にチームを配置し、40名、50名になるフランチャイズのオーナーをしっかりとサポートできる体制をフランチャイザーとして提供していきたいと考えています。

市瀬氏よりご挨拶

市瀬:本日は2021年10月期決算説明会に足をお運びいただき誠にありがとうございました。これからも企業理念にあるとおり「スタイリストファースト」を信念にがんばっていきたいと思っています。

店舗数、成長率、利益率においても、しっかりと尽力して達成できるように成長していきたいと考えているため、長い目で応援していただければ幸いです。引き続き今後ともよろしくお願いします。本日はどうもありがとうございました。

この銘柄の最新ニュース

AB&Cのニュース一覧- [PTS]ナイトタイムセッション17時30分時点 上昇125銘柄・下落61銘柄(東証終値比) 2024/11/20

- 出来高変化率ランキング(14時台)~マクロミル、インテリWなどがランクイン 2024/11/19

- 出来高変化率ランキング(10時台)~GENOVA、マクロミルなどがランクイン 2024/11/19

- 国内店舗月次営業速報(2024年10月)のお知らせ 2024/11/06

- 週間ランキング【値下がり率】 (11月1日) 2024/11/02

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

AB&Companyの取引履歴を振り返りませんか?

AB&Companyの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。