コスモスイニシアのニュース

コスモスイニシア、営業利益が通期予想を上回り前期比+50.7% 宿泊事業は過去最高益、FY25は4期連続の増収増益を予想

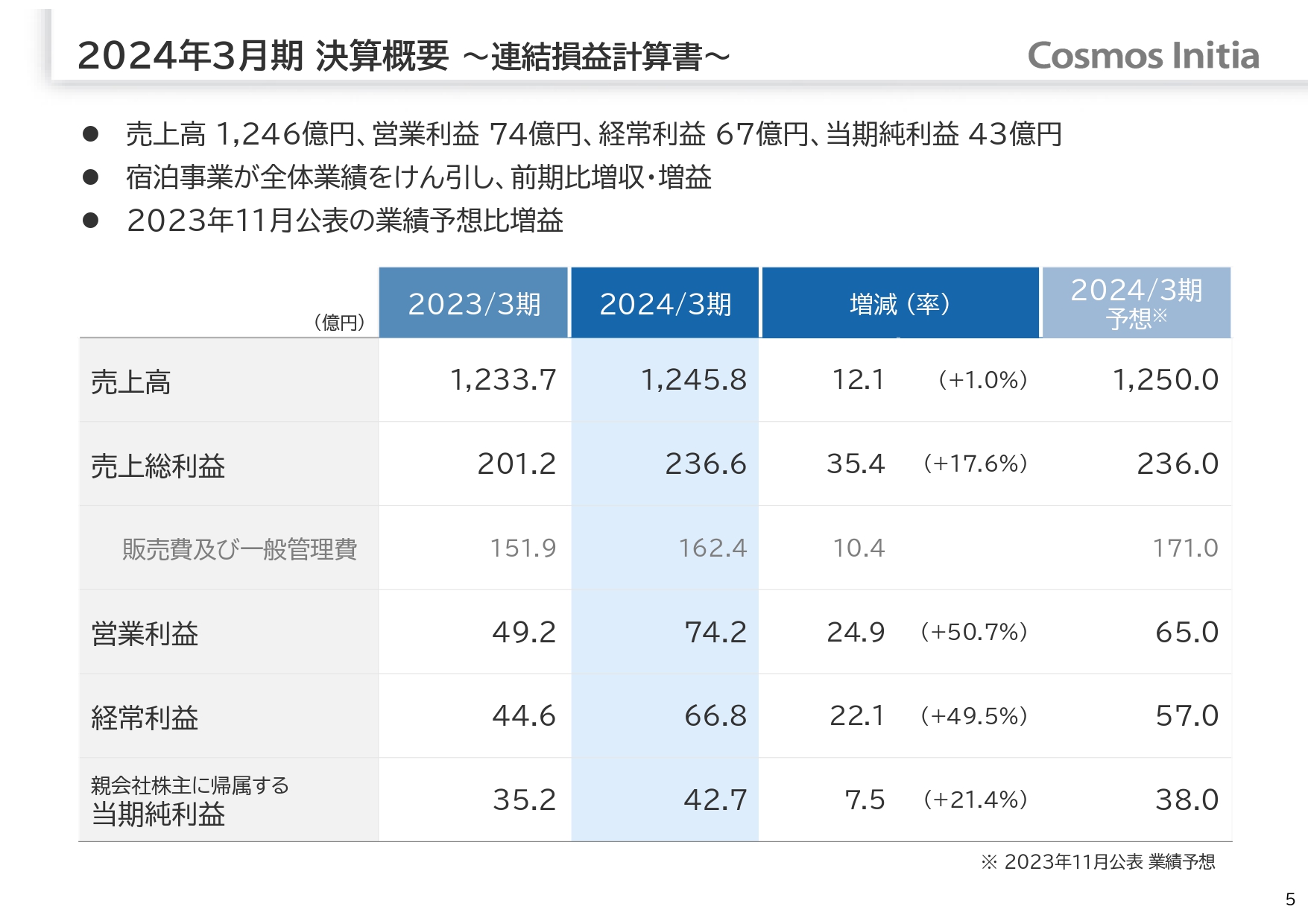

2024年3月期 決算概要 〜連結損益計算書〜

髙智亮大朗氏:株式会社コスモスイニシア、代表取締役社長の髙智亮大朗です。本日は弊社の決算説明会にご参加いただき、誠にありがとうございます。それでは、2024年5月9日公表の資料に沿って、2024年3月期決算説明を始めます。

はじめに、2024年3月期の決算概要をご説明します。スライド5ページは連結損益計算書です。売上高は1,245億8,000万円、営業利益は74億2,000万円、経常利益は66億8,000万円、親会社株主に帰属する当期純利益は42億7,000万円で、前期比増収・増益となりました。

2023年11月公表の業績予想比においては、売上高が若干の未達となったものの、売上総利益率の改善や販管費の削減などにより、営業利益以下の利益は予想を上回る水準で着地しました。

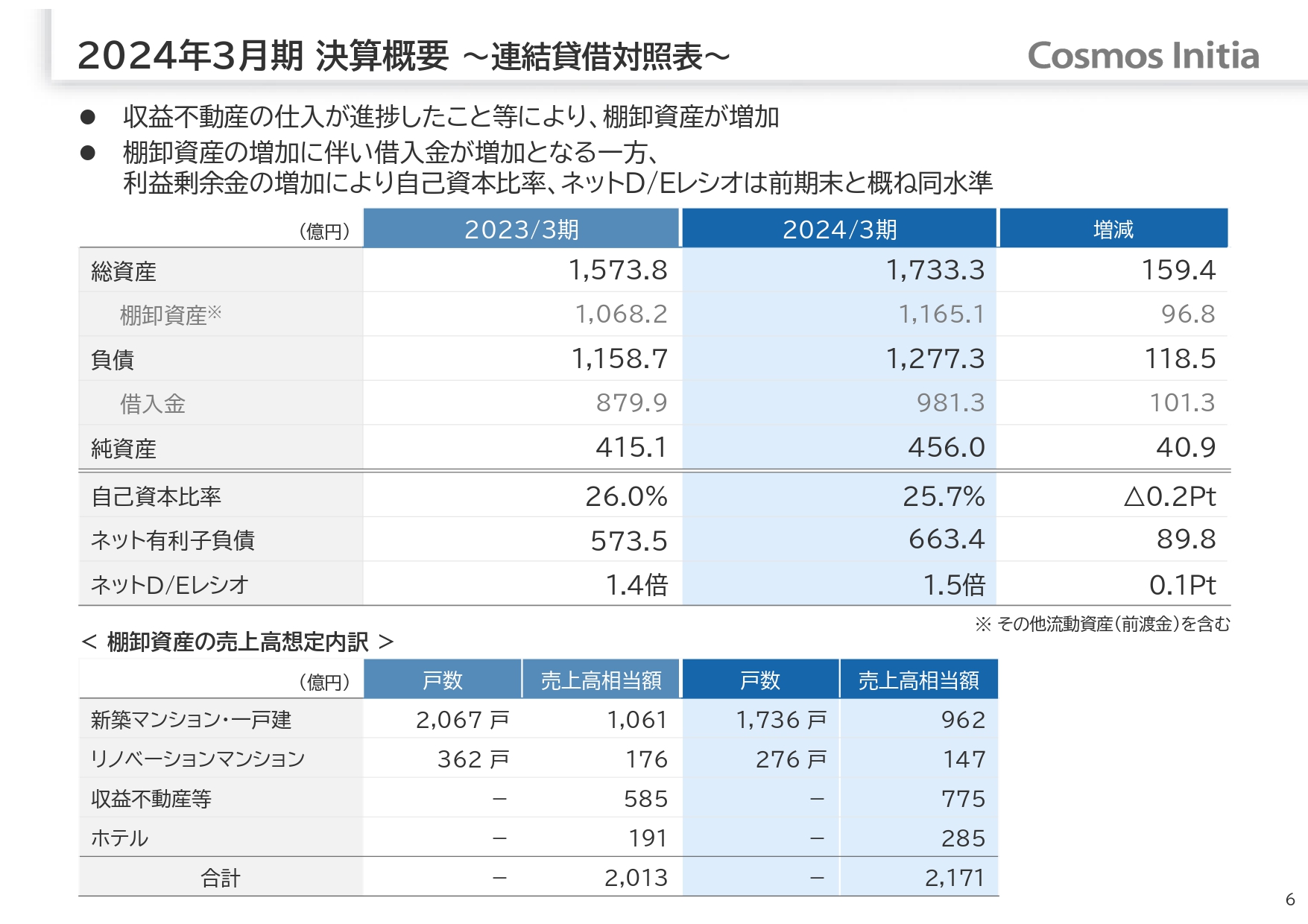

2024年3月期 決算概要 〜連結貸借対照表〜

連結貸借対照表です。2024年3月期は収益不動産、及びホテルの仕入が進捗したことにより、棚卸資産及び借入金が増加しました。一方で、利益剰余金の増加による純資産の積み上がりにより、自己資本比率、ネットD/Eレシオは前期末と概ね同水準となっています。

スライド下段の表は、棚卸資産の売上高想定内訳を示しています。新築マンション・一戸建、収益不動産を中心に、当期末時点で合計2,171億円相当を保有しています。前期末比では160億円程度の増加となりました。今後も計画に沿った仕入に努めていきます。

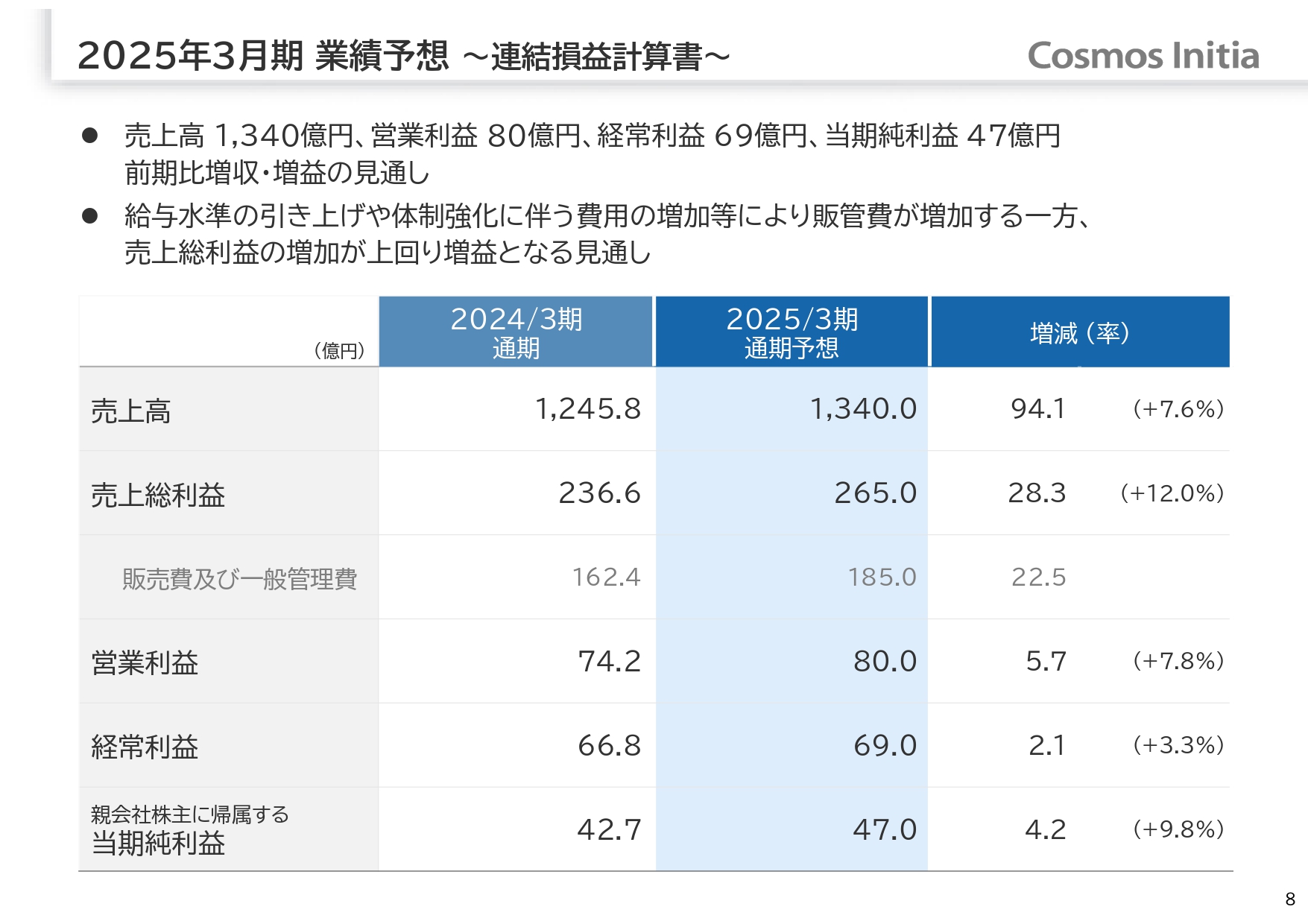

2025年3月期 業績予想 〜連結損益計算書〜

2025年3月期の業績予想についてご説明します。連結損益計算書です。売上高は1,340億円、営業利益は80億円、経常利益は69億円、親会社株主に帰属する当期純利益は47億円を見通しています。

販売費及び一般管理費については、給与水準の引き上げや体制強化に伴う費用が増加する一方、売上総利益の増加が上回り、増益となる見通しです。

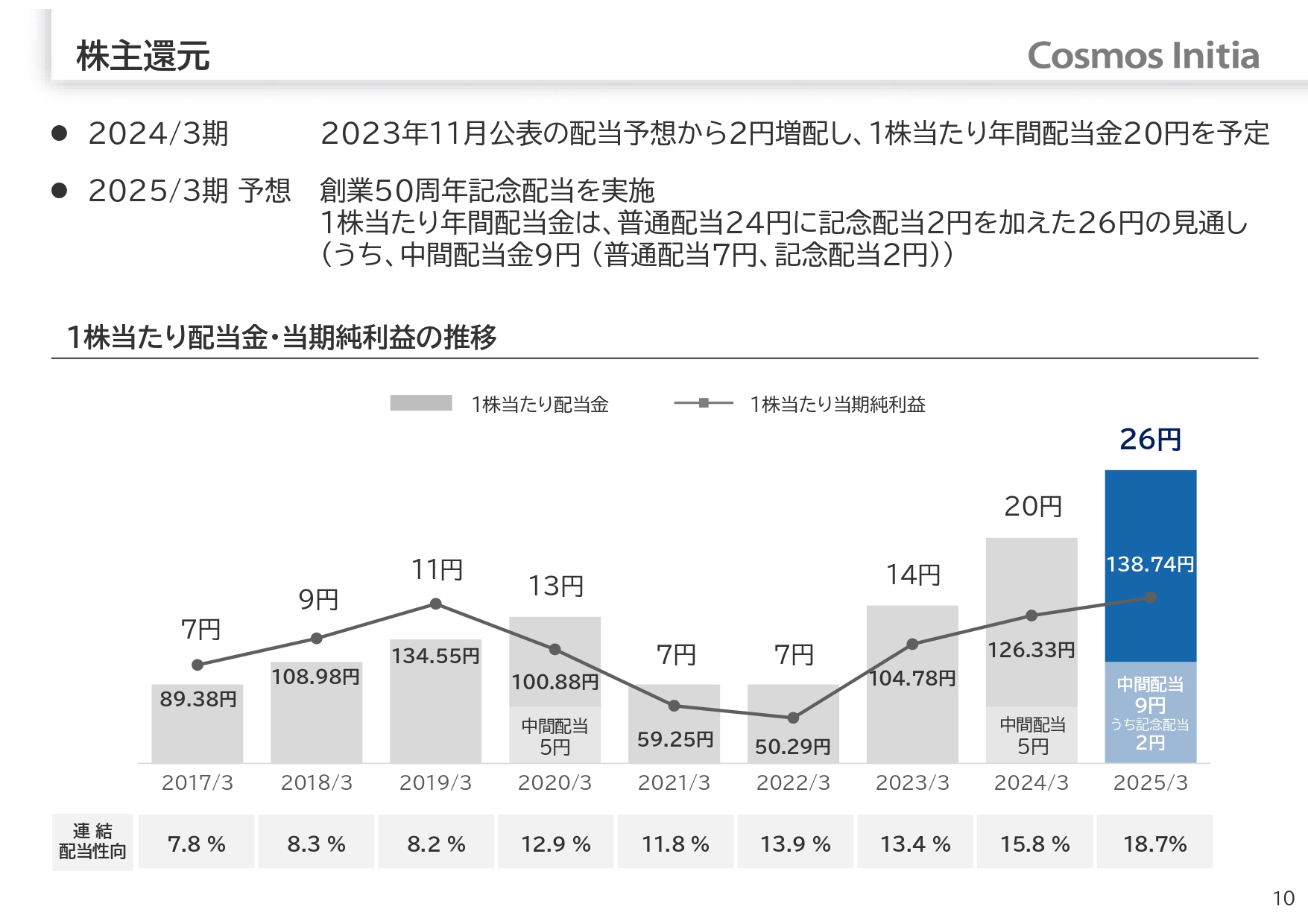

株主還元

株主還元についてです。2024年3月期の1株あたりの年間配当金は、2023年11月公表の配当予想から2円増配し、20円を予定しています。

また、当社は2024年2月に創業50周年を迎えたため、2025年3月期に記念配当の実施を予定しています。1株あたりの年間配当金は、前期比で6円増配となる26円となる見通しです。この内訳について、中間配当金は普通配当7円に記念配当2円を加えて9円、期末配当金は普通配当17円とする見通しです。

セグメント情報

2024年3月期の実績と2025年3月期の業績予想を、報告セグメント別にご説明します。当社の報告セグメントは、レジデンシャル事業、ソリューション事業、宿泊事業、工事事業です。

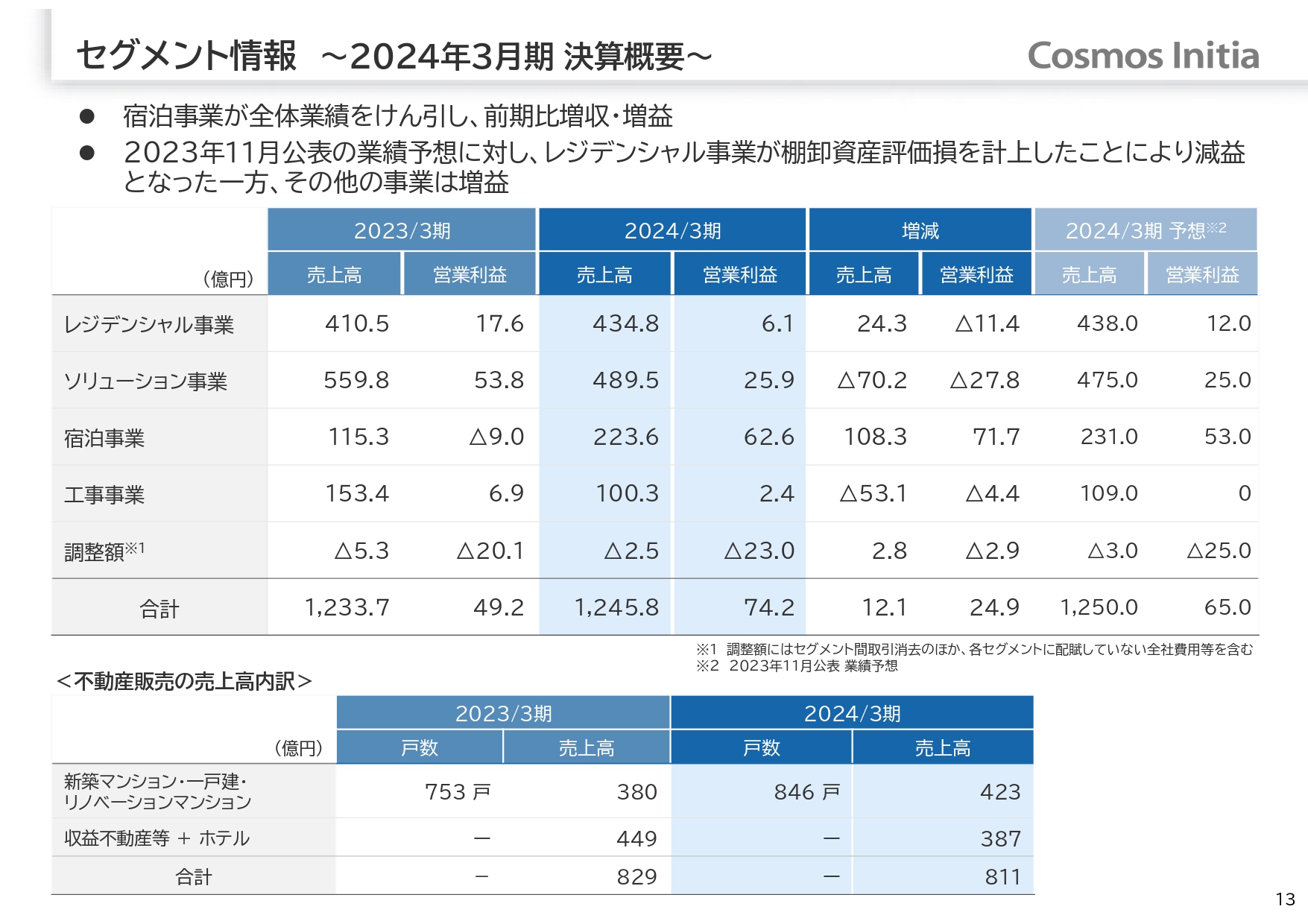

セグメント情報 〜2024年3月期 決算概要〜

報告セグメント別の2024年3月期決算概要です。前期比では宿泊事業が全体をけん引し、大幅増益となりました。2023年11月公表の業績予想に対しては、レジデンシャル事業を除き予想を上回る着地となっています。

スライド下段には、売上高のうち不動産販売の商品種別の内訳を示しています。詳細については後ほどご説明します。

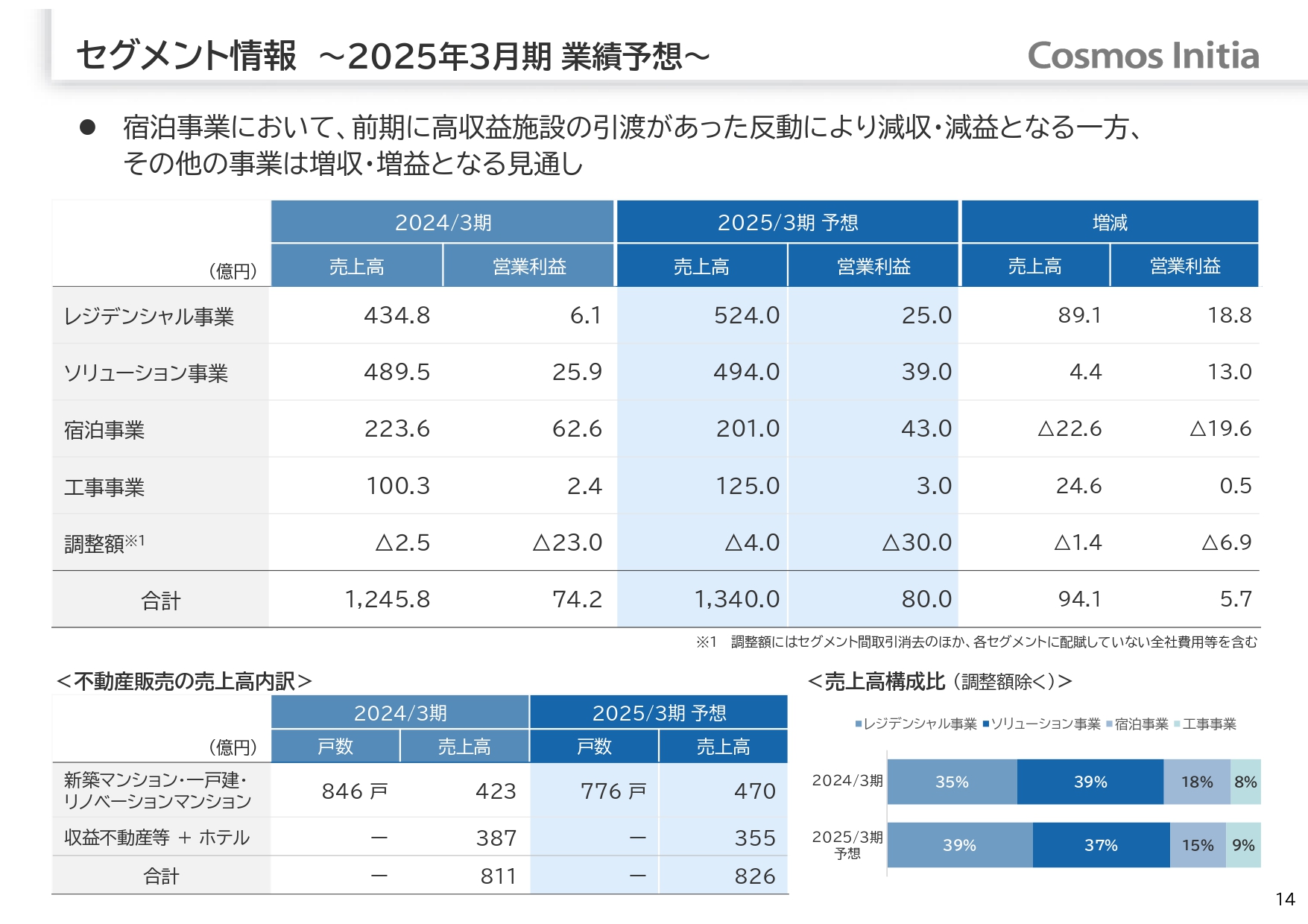

セグメント情報 〜2025年3月期 業績予想〜

2025年3月期の報告セグメント別の業績予想です。

宿泊事業において、前期に高収益施設の販売・引渡があった反動により減収・減益を見込む一方、その他の事業は増収・増益となり、全体においても増収・増益となる見通しです。詳細については、この後のセグメント情報でご説明します。

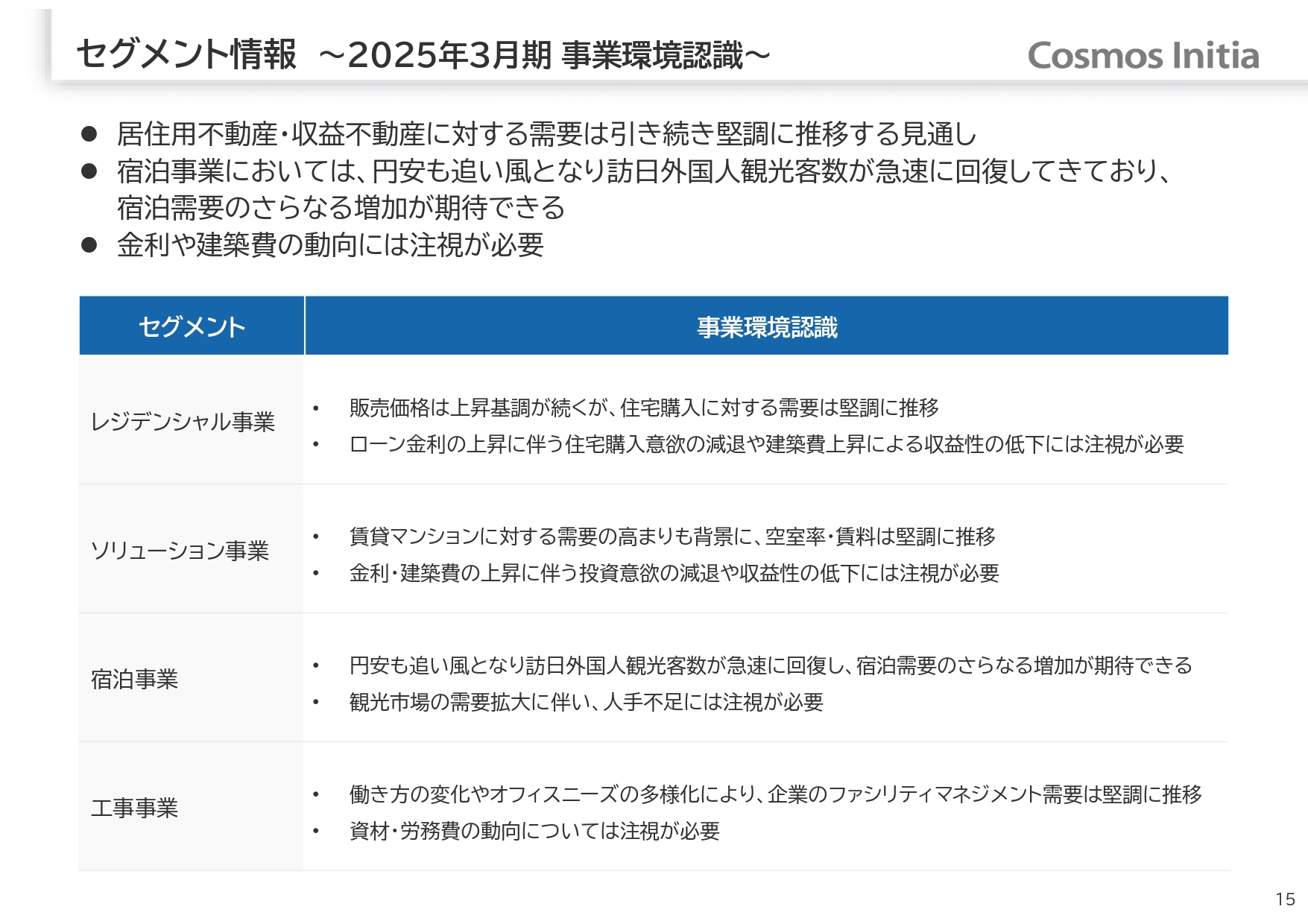

セグメント情報 〜2025年3月期 事業環境認識〜

先ほどお伝えした業績予想の補足として、進行期における当社の事業環境認識をご説明します。

レジデンシャル事業、ソリューション事業については、居住用不動産や収益不動産に対する需要が堅調に推移すると見ています。

一方で、金利や建築費の動向には注視が必要という認識です。建築費の上昇は当初の想定を上回っており、今後はさらなる上昇リスクを念頭におき、事業推進や新規案件への投資判断を進めていきます。

宿泊事業は円安も追い風となり、訪日外国人観光客数が急速に回復する中、宿泊需要のさらなる増加が期待できます。一方で、観光市場の人手不足には注視が必要です。人手不足等による運営コストの増加にも留意しながら進めていきます。

工事事業については、コロナ禍をきっかけとした働き方の変化やオフィスニーズの多様化により、企業のファシリティマネジメントに対する需要は堅調に推移すると見ています。一方で、資材価格や労務費の動向には注視が必要です。

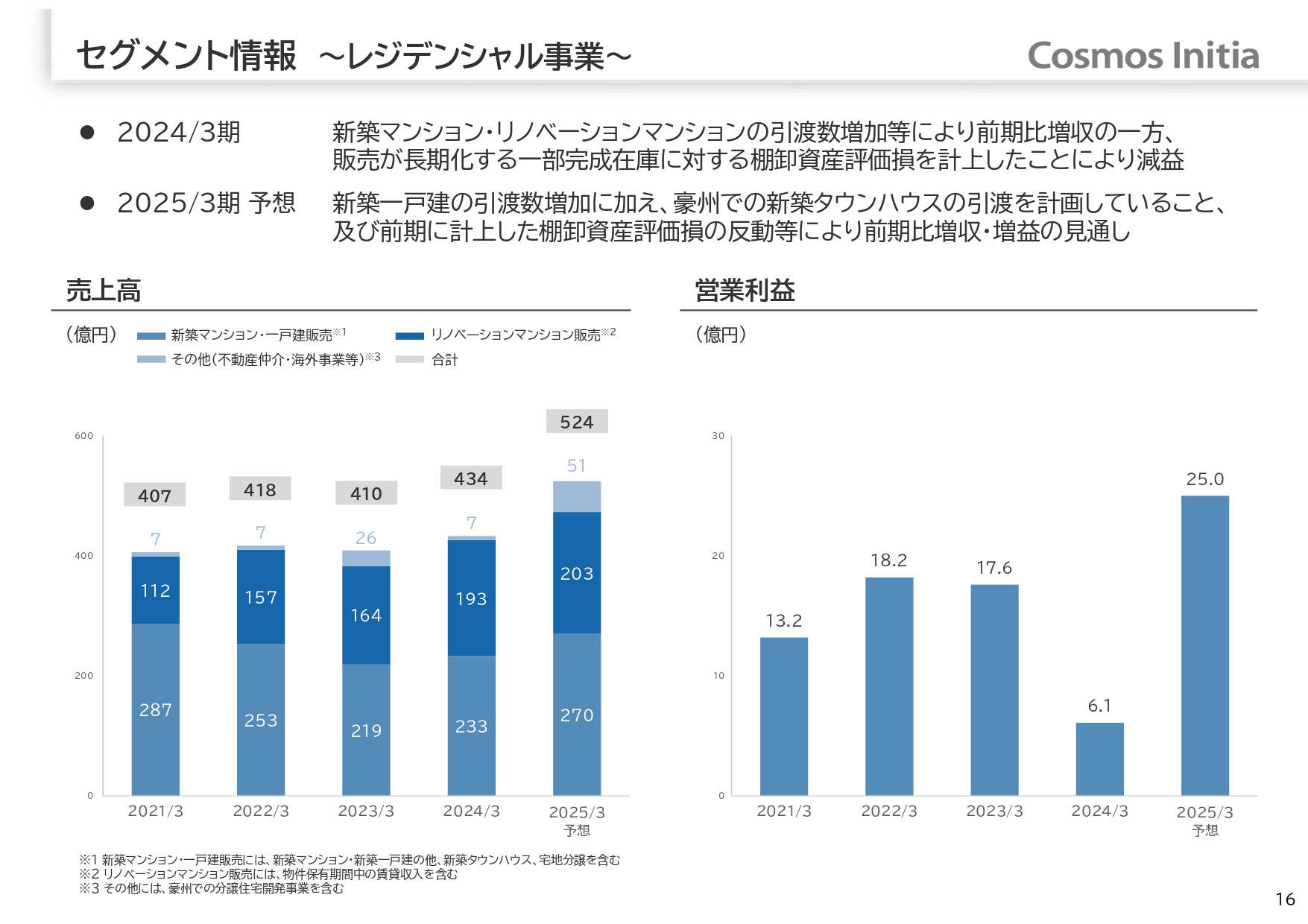

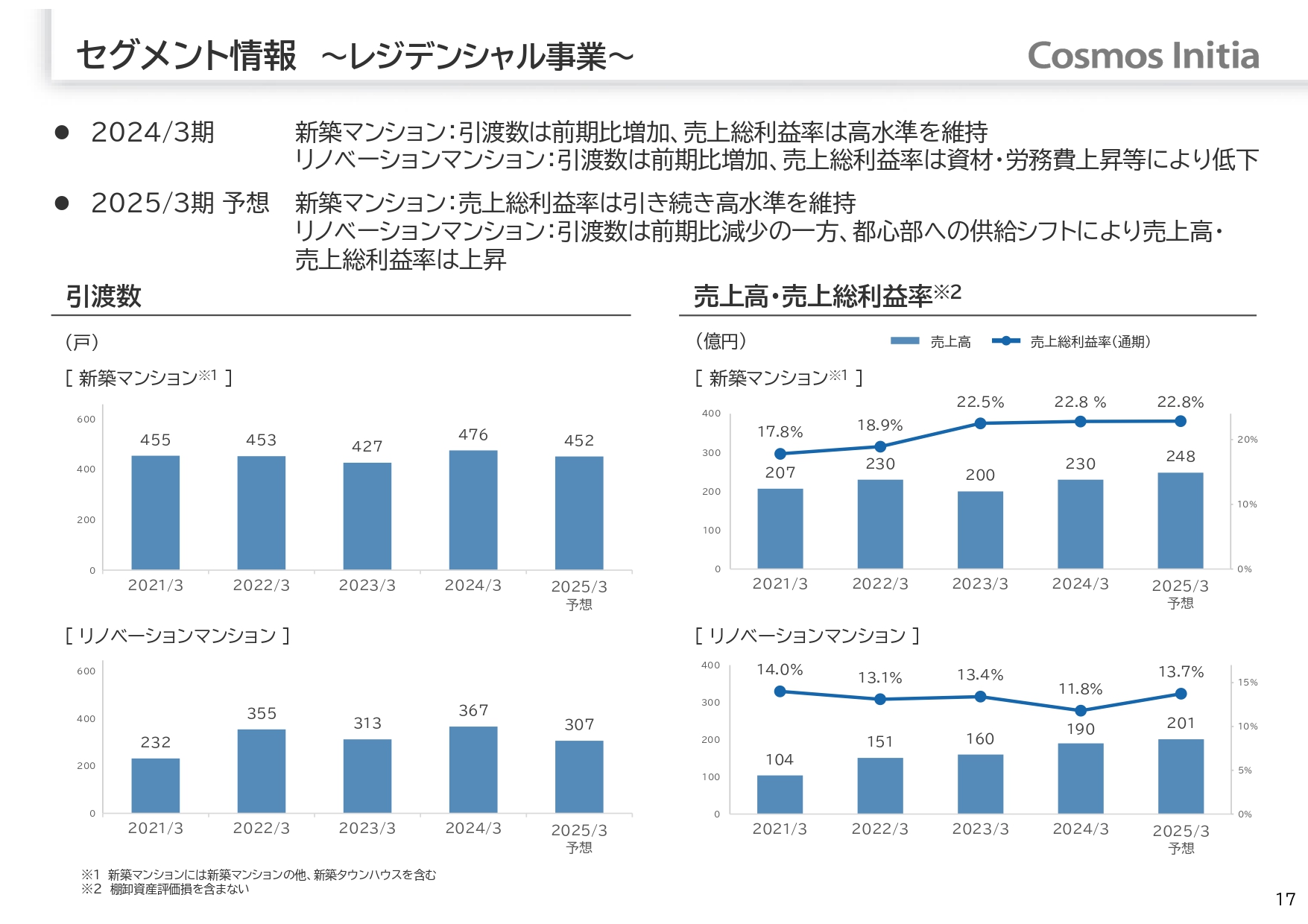

セグメント情報 〜レジデンシャル事業〜

レジデンシャル事業についてです。2024年3月期は売上高434億円、営業利益6億1,000万円となりました。新築マンション・リノベーションマンションの引渡数増加等により、前期比増収の一方、販売が長期化する一部完成在庫での販売コストの増加等により、棚卸資産評価損を計上したことにより減益となりました。

2025年3月期は、新築一戸建ての引渡数の増加に加え、豪州での新築物件の引渡や、前期に計上した棚卸資産評価損の反動等によって前期比増収・増益となり、売上高は524億円、営業利益は25億円となる見通しです。

セグメント情報 〜レジデンシャル事業〜

レジデンシャル事業における引渡数などの主要指標です。2024年3月期は新築マンション、リノベーションマンションともに、引渡数が前期比で増加しました。

売上総利益率については、新築マンションが高水準を維持した一方、リノベーションマンションは資材・労務費の上昇等により低下しました。

2025年3月期も、新築マンションの売上総利益率は引き続き高水準を維持する見通しです。リノベーションマンションは引渡数の減少を見込むものの、都心部への供給シフトにより、売上高、売上総利益率は向上する見通しです。

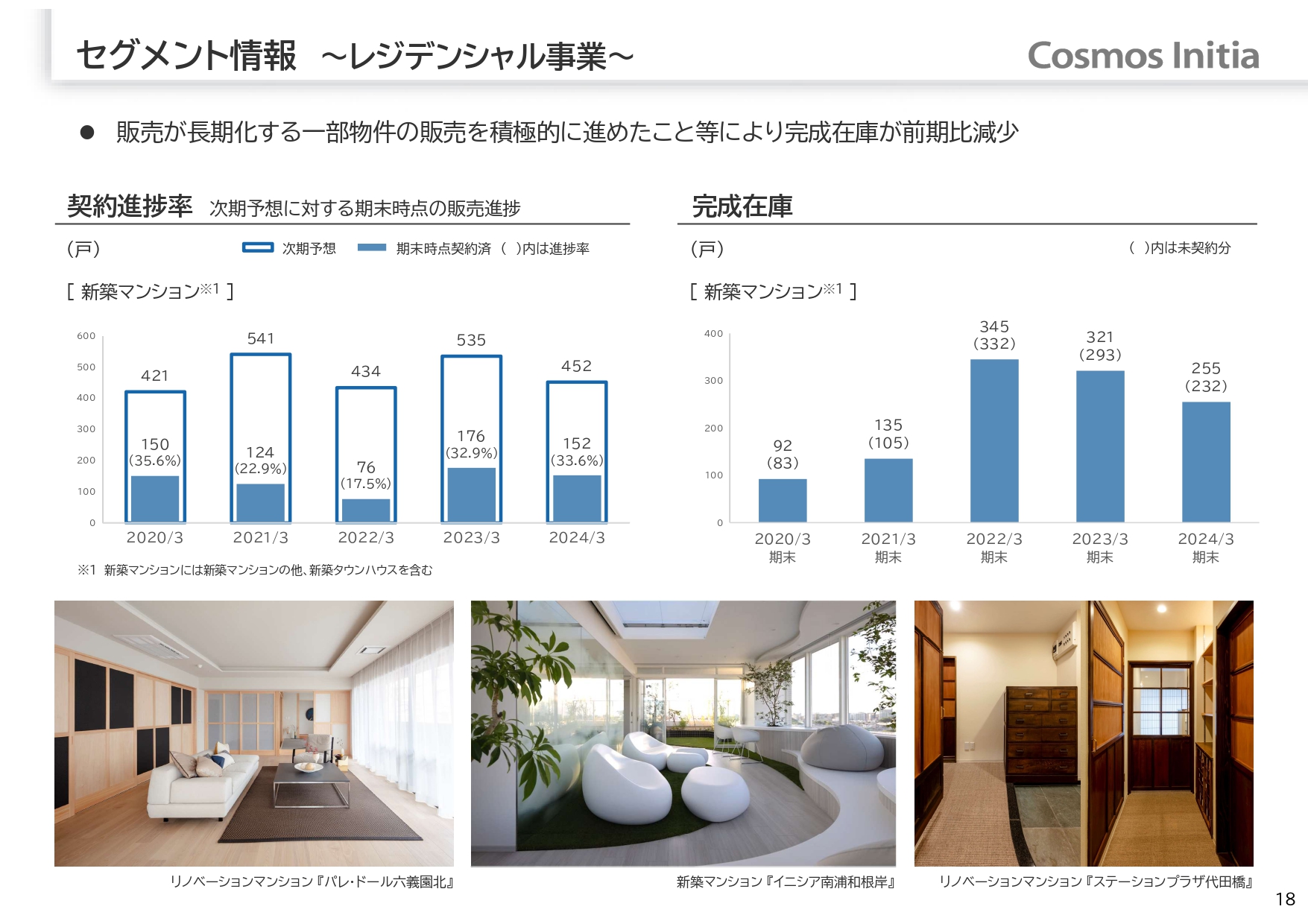

セグメント情報 〜レジデンシャル事業〜

新築マンションの契約進捗率は、2024年3月期末時点で3割超となっており、順調に積み上げが進んでいます。完成在庫については、販売が長期化している一部物件の販売が進捗したこと等により、前期比で減少しています。

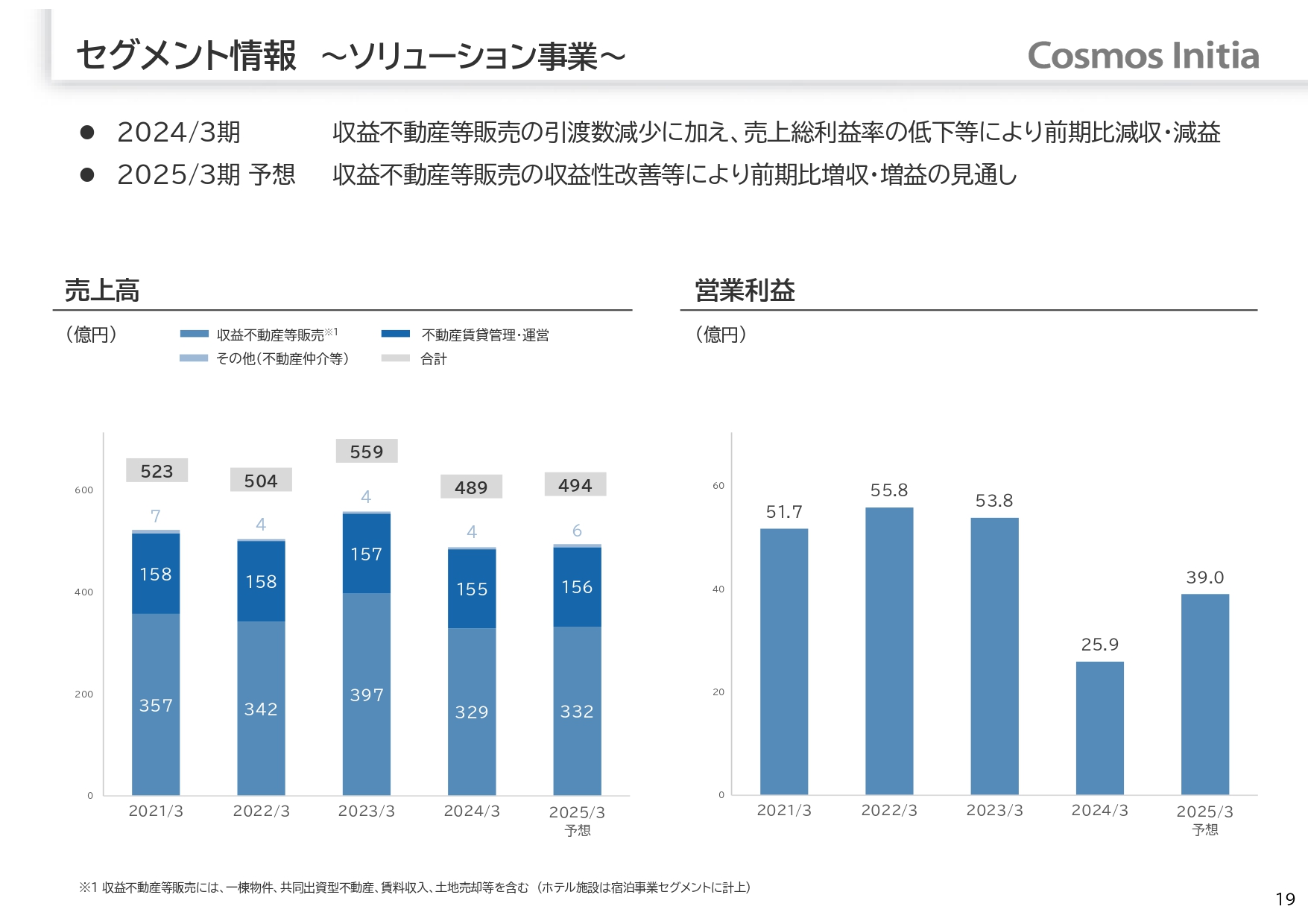

セグメント情報 〜ソリューション事業〜

ソリューション事業です。2024年3月期は売上高489億円、営業利益25億9,000万円で、前期比で減収・減益となりました。これは、2023年3月期の宿泊事業の停滞を見越し、収益不動産等の販売を前倒しで計画販売したことによる反動と、売上総利益率の低下等によるものです。なお、11月に公表した業績予想に対しては、予想を上回る着地となっています。

2025年3月期は、収益不動産等販売の収益性改善により、売上高494億円、営業利益39億円、前期比で増収・増益となる見通しです。

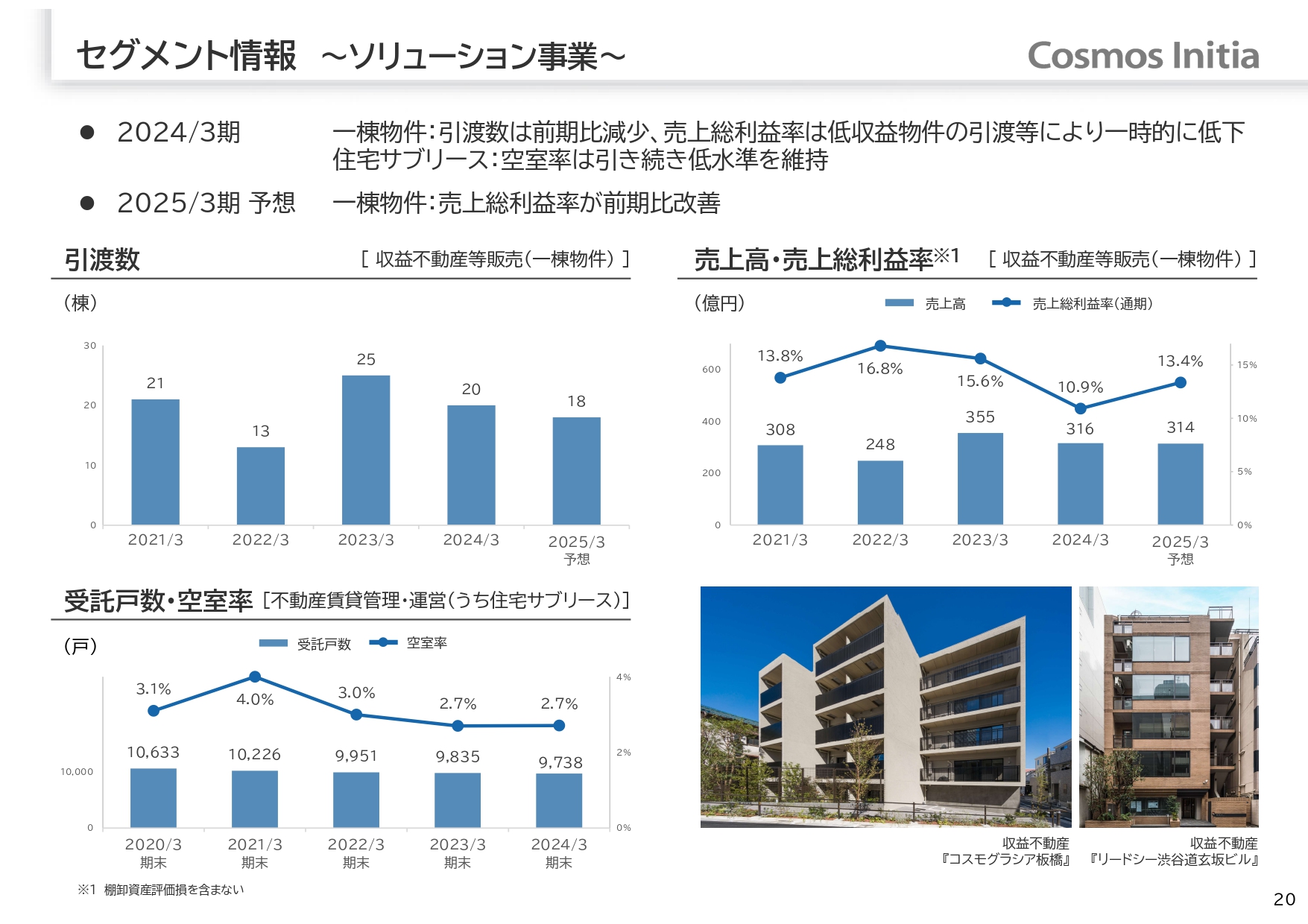

セグメント情報 〜ソリューション事業〜

ソリューション事業における引渡数などの主要指標です。2024年3月期は、収益不動産等販売の引渡数が前期比で減少しました。売上総利益率は、低収益物件の引渡があったことなどにより一時的に低下しています。

また、不動産賃貸管理・運営における住宅サブリースの空室率は、引き続き3パーセントを下回っており、低水準を維持しています。

2025年3月期は、収益不動産等販売の引渡数については前期と同程度を見込んでいるものの、売上総利益率は前期比で改善の見通しです。

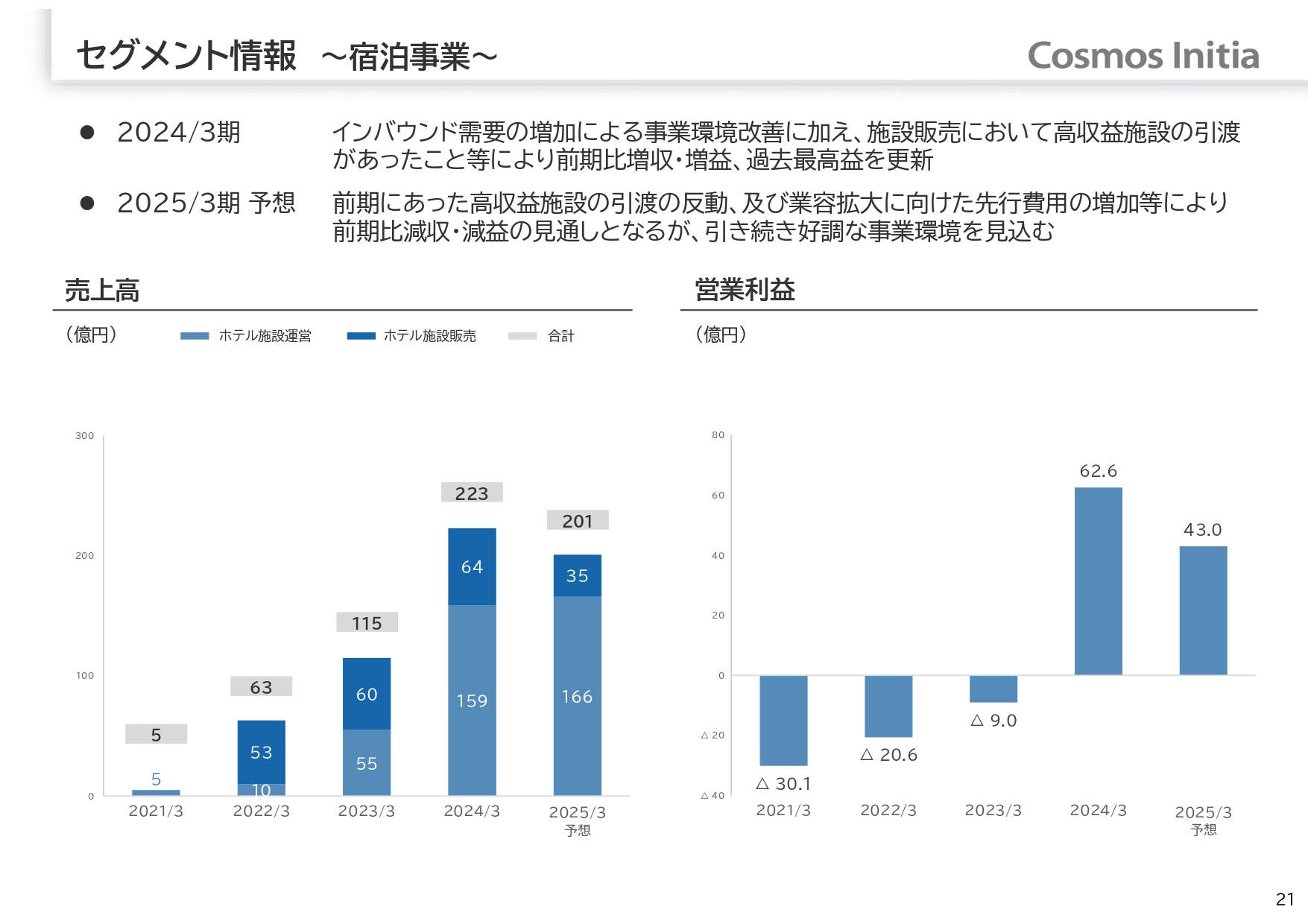

セグメント情報 〜宿泊事業〜

宿泊事業です。2024年3月期は、インバウンド需要の増加による事業環境改善に加え、高収益施設の引渡があったこと等により、前期比で増収・増益の売上高223億円、営業利益62億6,000万円となりました。宿泊事業としては、過去最高益を更新しています。

2025年3月期は、前期にあった高収益施設の引渡の反動に加え、業容拡大に向けた先行費用の増加等により、前期比で減収・減益となる売上高201億円、営業利益43億円を見通しています。

一方で、事業環境は引き続き良好であると捉えており、計画を上回る業績を達成できるよう取り組んでいきます。

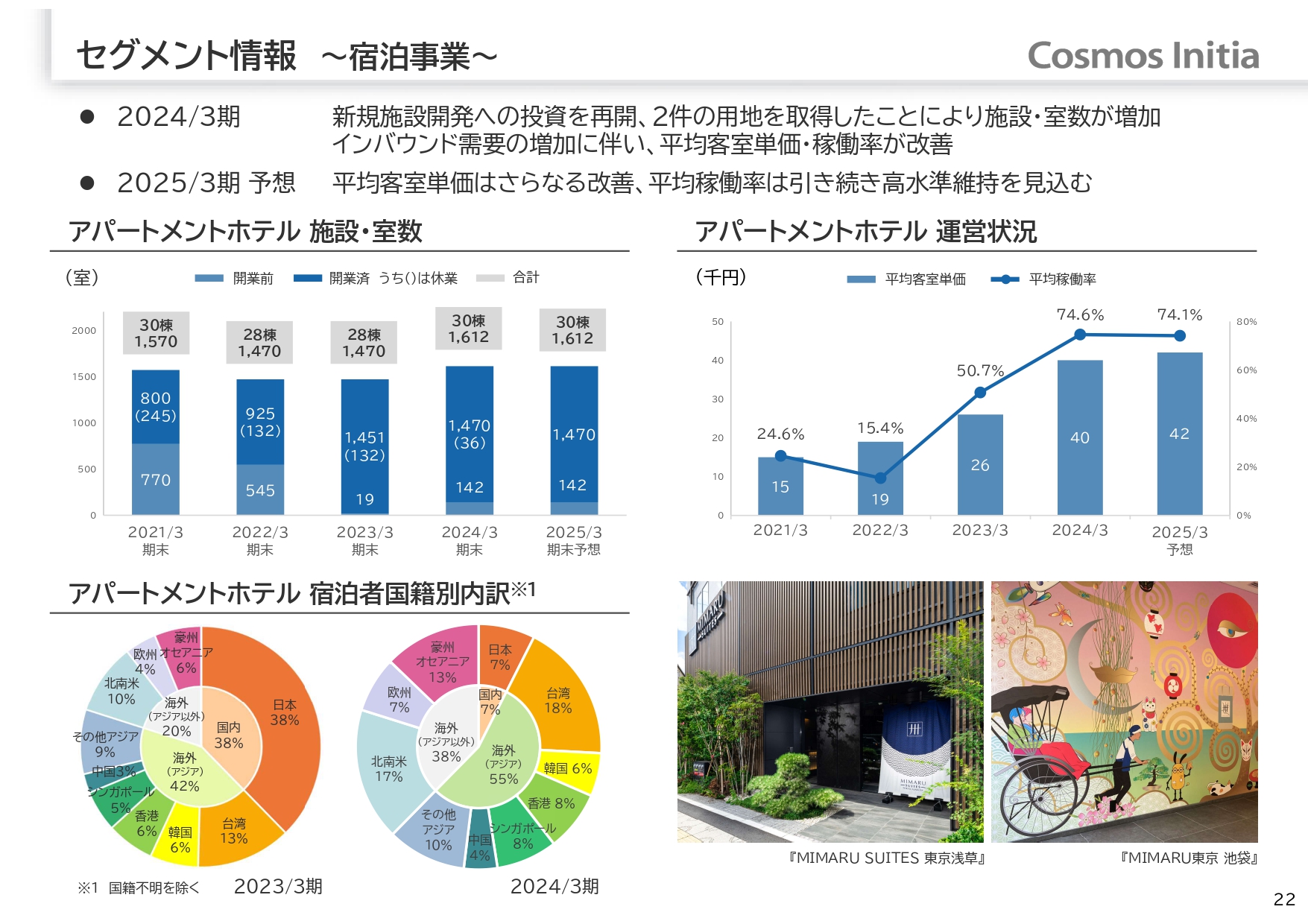

セグメント情報 〜宿泊事業〜

宿泊事業における施設数などの主要指標です。アパートメントホテルの施設数は、2024年3月期に新規施設開発への投資を再開したことに伴い、開業前の施設を含めると期末では30棟1,612室と、前期末比で増加しました。2025年3月期も引き続き新規施設開発に取り組み、施設数を増加させていきます。

次に、アパートメントホテルの運営状況です。2024年3月期は年間の平均稼働率、客室単価ともに大幅に改善し、年間の平均客室稼働率は74.6パーセント、客室単価は4万円となりました。2025年3月期については、平均客室単価は前期比で上昇し、平均稼働率は引き続き高水準を維持することを見込んでいます。

続いて、宿泊者の国籍別内訳です。2024年3月期はインバウンド需要の回復により、メインターゲットである外国人の割合が前期比で増加し、コロナ禍以前の水準となりました。

スライド左下の円グラフのとおり、宿泊者の9割超が外国籍で、宿泊者全体の内訳としては、 日本を除くアジアが55パーセント、アジア以外が38パーセントとなっています。

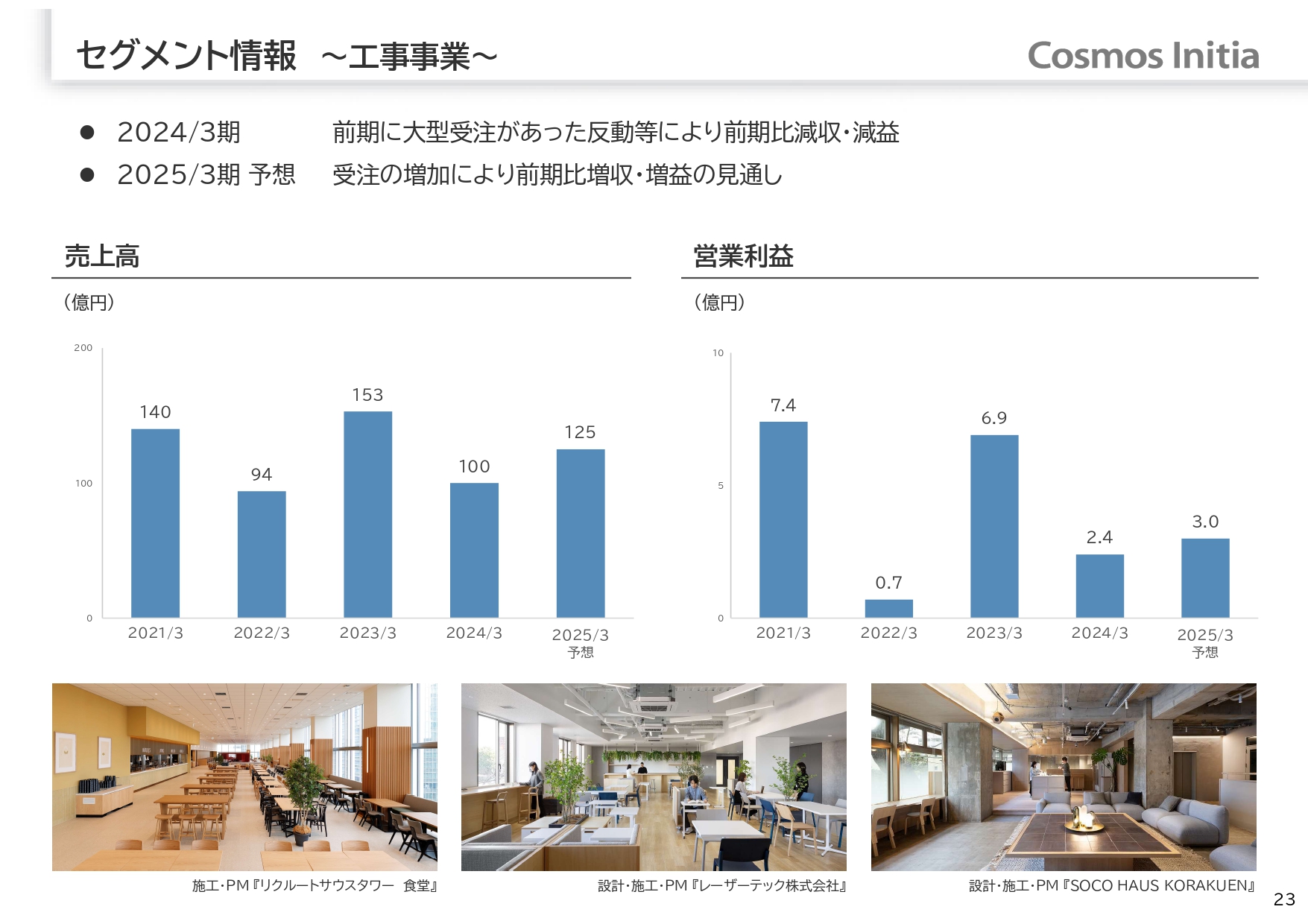

セグメント情報 〜工事事業〜

工事事業です。2024年3月期は、オフィスファシリティ工事において前期に大型案件の受注があった反動等により、売上高は100億円、営業利益は2億4,000万円となりました。

2025年3月期は、人員の確保、提案力の強化による受注機会の増加により、前期比で増収・増益となり、売上高は125億円、営業利益は3億円となる見通しです。

中期経営計画2026(基本方針)

2022年5月に公表した「中期経営計画2026」の進捗状況をご説明します。

まずは、中期経営計画の基本方針です。当社のミッションである「Next GOOD お客さまへ。社会へ。一歩先の発想で、一歩先の価値を。」のもと、重点テーマである「事業・財務基盤の強化」「新たな事業創造」「ESG経営の実践」を通して、業績の回復・向上とともに企業価値のさらなる向上を目指しています。

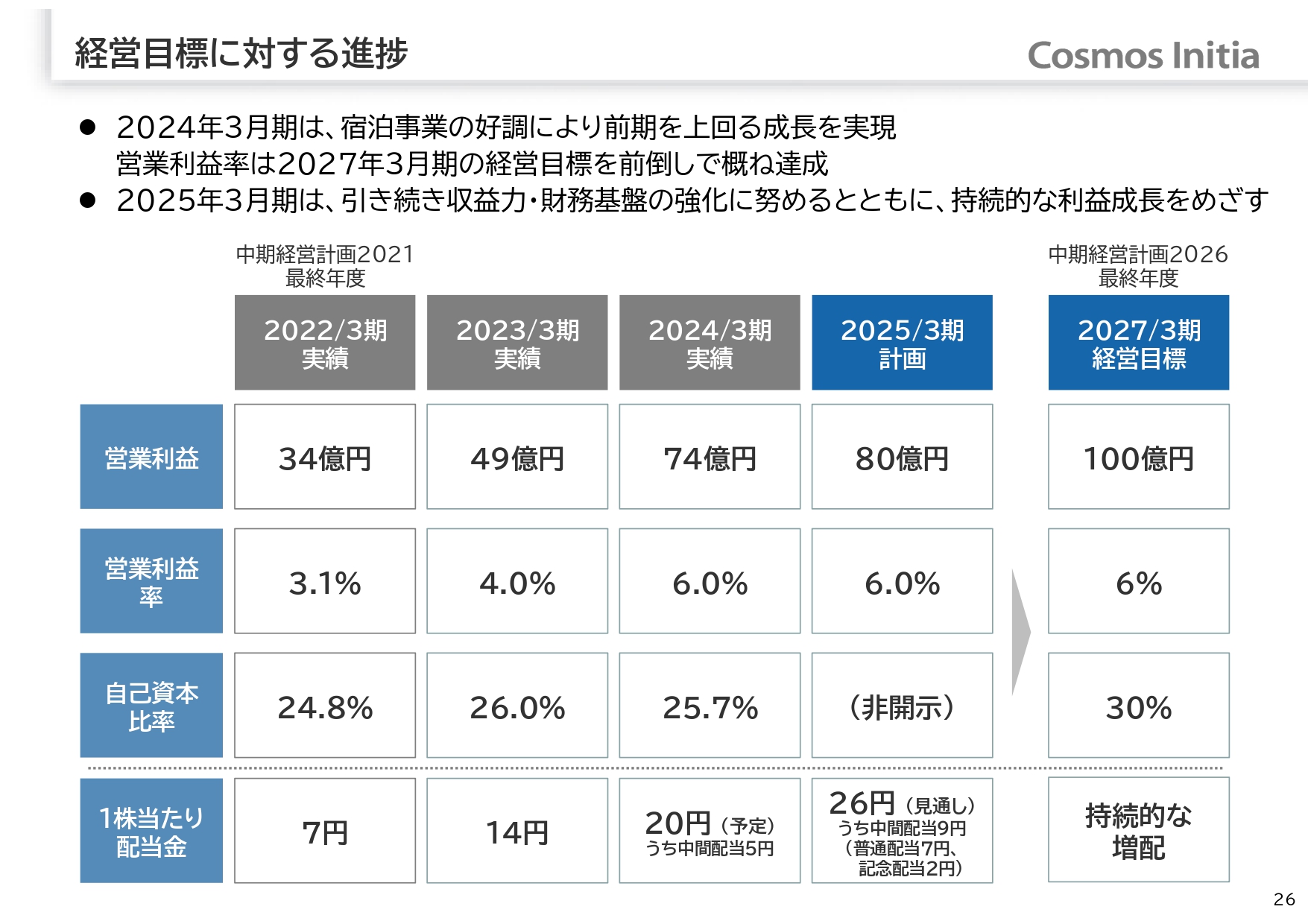

経営目標に対する進捗

経営目標に対する進捗です。「中期経営計画2026」の2年目となる2024年3月期は、宿泊事業の好調により、前期を大幅に上回る成長を実現しました。また、営業利益率は最終年度の経営目標である6パーセントを前倒しで概ね達成しています。

2025年3月期は、引き続き収益力と財務基盤の強化に努めるとともに、持続的な利益成長を目指していきます。最終年度に向けては、建築費の高騰の影響が大きく出てくることが予想されるものの、販売努力等により、計画した経営目標の達成をしっかりと目指します。

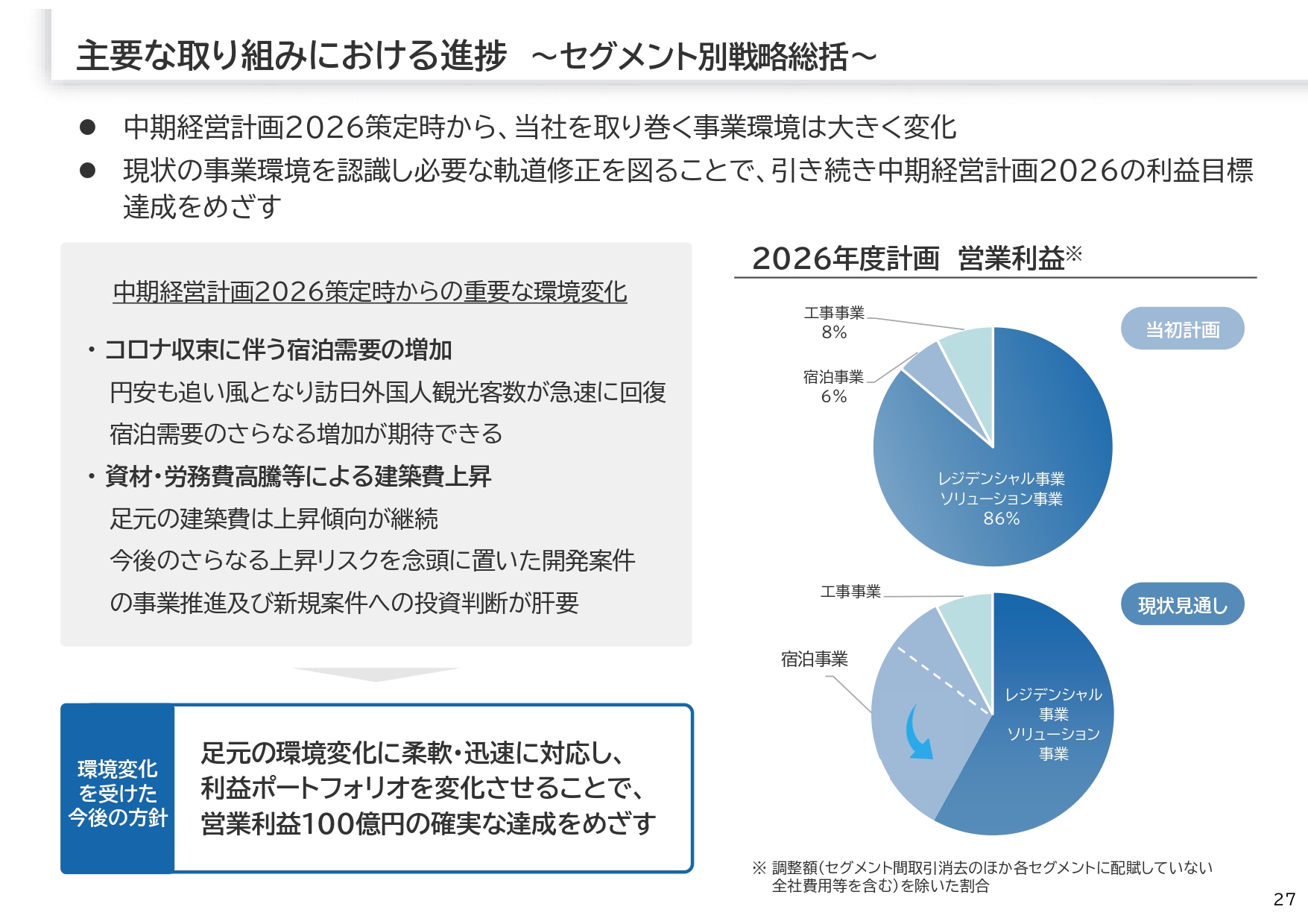

主要な取り組みにおける進捗 〜セグメント別戦略総括〜

セグメント別戦略の総括です。コロナ禍収束に伴う宿泊需要の増加や、資材・労務費高騰等による建築費の上昇など、当社を取り巻く事業環境は「中期経営計画2026」の策定時から大きく変化しています。

宿泊事業については、足元の業績に照らしても相応の改善が期待できると考えています。一方で、資材・労務費高騰による建築費上昇は、計画策定時の想定を上回る状況であり、レジデンシャル事業、ソリューション事業を中心に今後の業績への影響が懸念されます。

このような事業環境の中、当社としては好調な宿泊事業の比重を高めながら、全体を補うことを念頭に、事業ポートフォリオを柔軟・迅速に再編する考えです。引き続き、最終年度の経営目標である営業利益100億円の確実な達成を目指します。

主要な取り組みにおける進捗 〜セグメント別戦略 (レジデンシャル事業)〜

レジデンシャル事業における主要な取り組みの進捗です。「永く住み続けられる街・住まい・コミュニティづくり」を目指し、マンションの安全性・快適性をより長く維持する長期修繕計画において、現状は約12年周期の大規模修繕に高耐久仕様を取り入れることで、約18年周期への延長を実現する新長期修繕計画の実装を開始しました。

今後の事業戦略としては、現中期経営計画の方針を継続しつつ、冒頭の総括でも触れたとおり、建築費の上昇リスクを念頭に置いた事業推進及び新規案件への投資判断を進めていく方針です。

主要な取り組みにおける進捗 〜セグメント別戦略 (ソリューション事業)〜

ソリューション事業における主要な取り組みの進捗についてです。当社独自の不動産コンテンツであるシェアレジデンス「nears(二アーズ)」について、新規案件の仕入を推進しています。引き続き、不動産運営コンテンツの開発と展開に注力することで、収益不動産等販売に関連した受託機会の増加や、運営収益の向上を図ります。

また、今後の事業戦略については、レジデンシャル事業と同様に、建築費の上昇リスクを念頭に置きつつ、新築と中古ストック再生の割合などを見極めながら、収益用不動産等販売の事業拡大と収益性向上の両立を図っていく方針です。

主要な取り組みにおける進捗 〜セグメント別戦略 (宿泊事業)〜

宿泊事業における主要な取り組みの進捗についてです。すでにご説明したとおり、アパートメントホテル「MIMARU(ミマル)」の新規投資を再開し、期中に大阪市内で2件の開発用地を取得しました。また、当社においては京都エリアで最大規模となる「MIMARU京都 河原町五条」も、コロナ禍で休館しておりましたが、期中に営業を再開しています。

将来的には、現在の運営室数の約2倍となる3,000室を目途に、アクセスの良い都市部を中心とし、引き続き運営受託と自社開発の両輪で事業拡大を図っていく方針です。

主要な取り組みにおける進捗 〜セグメント別戦略 (工事事業)〜

工事事業における主要な取り組みの進捗についてです。当社の連結子会社である株式会社コスモスモアは、創立35年の節目に、株式会社GOOD PLACEへ商号変更し、新たなブランドコンセプト「Make a GOOD PLACE」を策定しました。

今後とも、空間設計・デザインやコンサルティング・マネジメントの総合力を強化し、事業拡大と収益性向上を目指します。

主要な取り組みにおける進捗 〜新たな事業創造 (海外事業)〜

新たな事業創造領域に位置づけている、海外事業の主要な取り組みの進捗についてです。現在、オーストラリア・ベトナム・アメリカの3拠点において、現地パートナー企業と連携し、プロジェクトを推進中です。

オーストラリアでは、現地パートナーとのJVにて、シドニーエリアで4つの分譲住宅開発プロジェクトを推進中です。

ベトナムでは、現地パートナーと組成した戦略的パートナーシップのもと、ホーチミン市近郊エリアで、分譲住宅開発事業を推進中です。

アメリカでは、現地パートナーと協業し、第1号物件となる中古賃貸アパートメントをテキサス州ダラスエリアで取得し、再生販売事業を推進しています。

主要な取り組みにおける進捗 〜デジタル推進〜

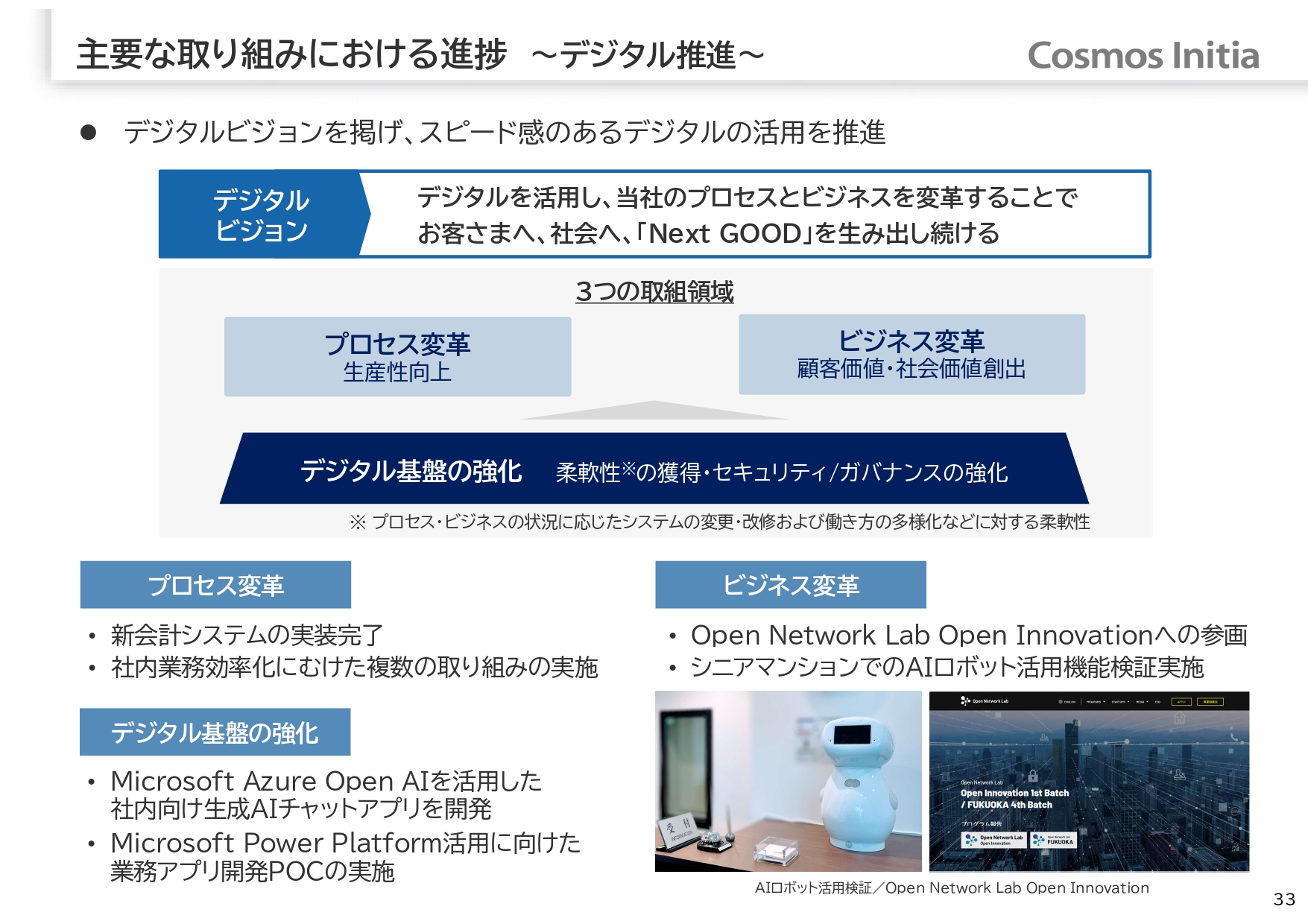

デジタル推進の取り組みについてです。デジタルビジョンとして、「デジタルを活用し、当社のプロセスとビジネスを変革することで お客さまへ、社会へ、『Next GOOD』を生み出し続ける」を掲げ、3つの取り組み領域として、プロセス変革、ビジネス変革、それらを支えるデジタル基盤の強化を設定しています。

プロセス変革では、新会計システムの実装が完了し、その他に社内業務効率化に向けた複数の取り組みを実施しました。

ビジネス変革領域では、株式会社デジタルガレージが運営する「Open Network Lab ─ Open Innovation ─」へ参画し、スタートアップ企業との共創によるサービス開発などを進めています。

デジタル基盤の強化については、Open AIのプロダクトを活用した社内向け生成AIチャットアプリや業務アプリの開発を推進しており、今後も引き続き、これらのデジタル推進にも積極的に取り組んでいきます。

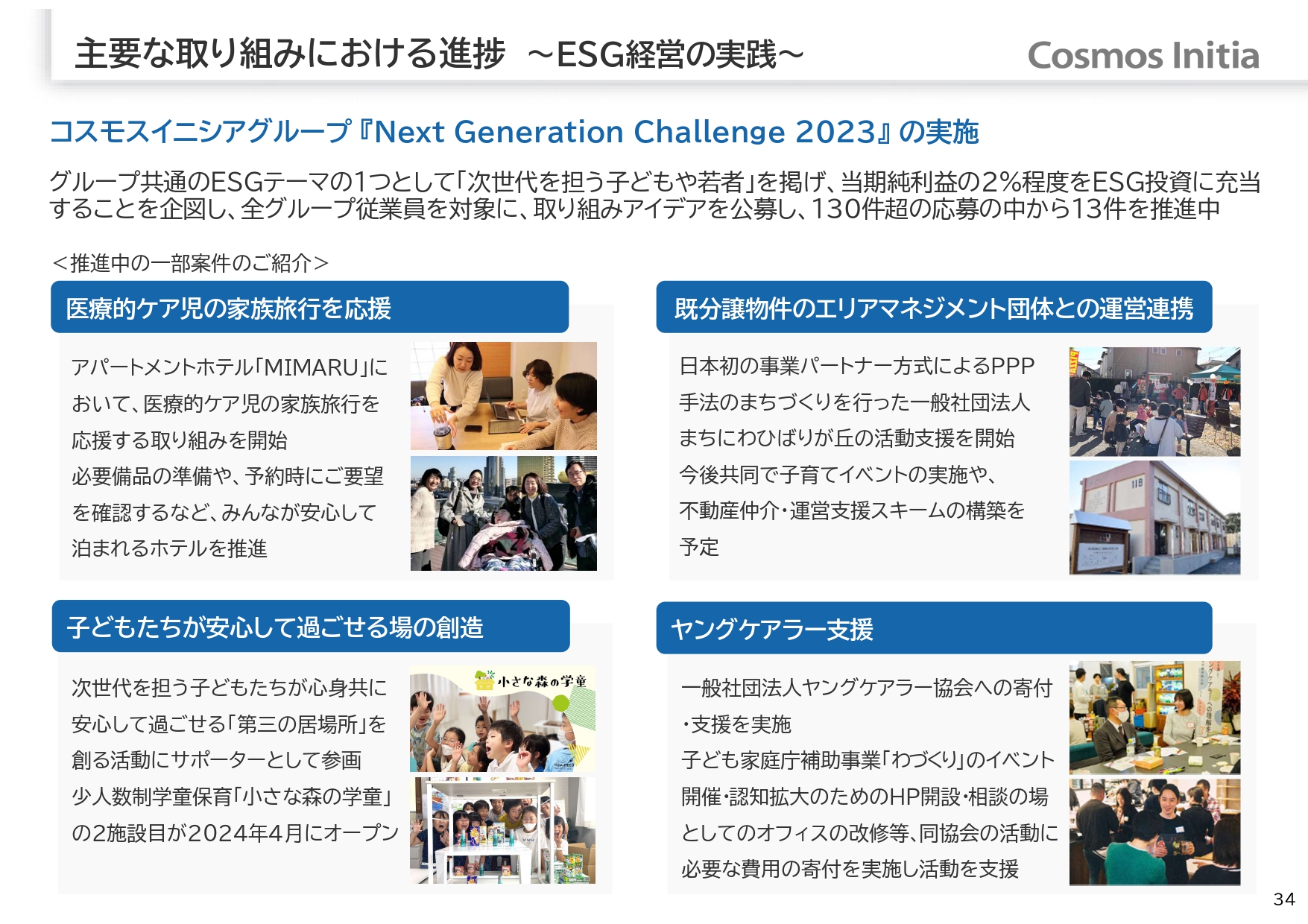

主要な取り組みにおける進捗 〜ESG経営の実践〜

ESG経営の実践においては、グループ共通のESGテーマの1つとして「次世代を担う子どもや若者」を掲げ、「Next Generation Challenge 2023」を実施しました。

これは、当期純利益の2パーセント程度をESG投資に充当することを企図し、全グループの従業員を対象に、取り組みアイデアを公募するものです。130件超の応募の中から、現在13件を推進中です。スライドには、注力テーマに関連するこれまでの取り組み事例を示しています。

今後、さらに取り組みを強化推進し、社会から当社グループへの理解や期待を高めていきます。また、同時に従業員の士気向上にもつなげるなど、継続的な社会への貢献とともに、継続的な企業価値の向上が図れるよう、しっかりと取り組んでいきたいと考えています。

資本業務提携

2024年1月に、当社は大和ハウス工業、共立メンテナンスとの3社間で、資本業務提携契約を締結しました。本契約の締結に伴い、当社は大和ハウス工業の子会社から、大和ハウス工業及び共立メンテナンス双方の持分法適用会社となりました。

当社としては、これまで培ってきた新しい発想を取り入れた不動産開発力を強みに、3社間での連携促進とシナジーを発揮し、当社事業の中長期的な成長と企業価値の向上を引き続き目指します。

コスモスイニシア創業50周年

当社は、2024年2月8日に創業50年を迎えることができました。長きに渡り社業を継続できましたのは、お客さま、お取引先さま、株主さまをはじめとする数多くの方々からのご愛顧とご支援の賜物です。この場をお借りし、みなさまに心よりお礼を申し上げます。今後とも末永くご愛顧のほど、よろしくお願いします。

以上で2024年3月期決算説明を終了します。ご清聴ありがとうございました。

この銘柄の最新ニュース

コスモスイニのニュース一覧- 持分法適用会社の異動(連結子会社化)の完了に関するお知らせ 2026/02/27

- 「個人投資家向け事業説明会」説明動画・質疑応答要旨公開のお知らせ 2026/02/26

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … 理経、コスモスイニ、ZETA (2月9日発表分) 2026/02/10

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 … 理経、コスモスイニ、明和地所 (2月9日発表分) 2026/02/10

- 本日の【株主優待】情報 (9日 発表分) 2026/02/09

マーケットニュース

- 来週の【重要イベント】米消費者物価、米個人所得、メジャーSQ (3月9日~15日) (03/07)

- シカゴ日経平均先物 大取終値比 1715円安 (3月6日) (03/07)

- 米国市場データ NYダウは453ドル安と続落 (3月6日) (03/07)

- NY株式:NYダウは453.19ドル安、弱い雇用統計や原油高を嫌気 (03/07)

おすすめ条件でスクリーニングされた銘柄を見る

コスモスイニシアの取引履歴を振り返りませんか?

コスモスイニシアの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。