三菱HCキャピタルのニュース

【QAあり】三菱HCキャピタル、中計初年度は順調な滑り出し 航空事業の伸長等により純利益は期初予想を超過、過去最高益を更新

2024年3月期決算説明

久井大樹氏(以下、久井):三菱HCキャピタル代表取締役社長執行役員の久井です。本日はご多用のところ、当社の決算説明会にご出席を賜りまして、誠にありがとうございます。

本日は、まず私から、先ほど開示いたしました2024年3月期決算概要資料の全体感をお話しします。続きまして、2024年3月期の決算実績および2025年3月期の業績予想について、取締役常務執行役員の佐藤からご説明します。

また、2023年度よりスタートしています中期経営計画「2025中計」の進捗については、私からご説明します。どうぞよろしくお願いいたします。

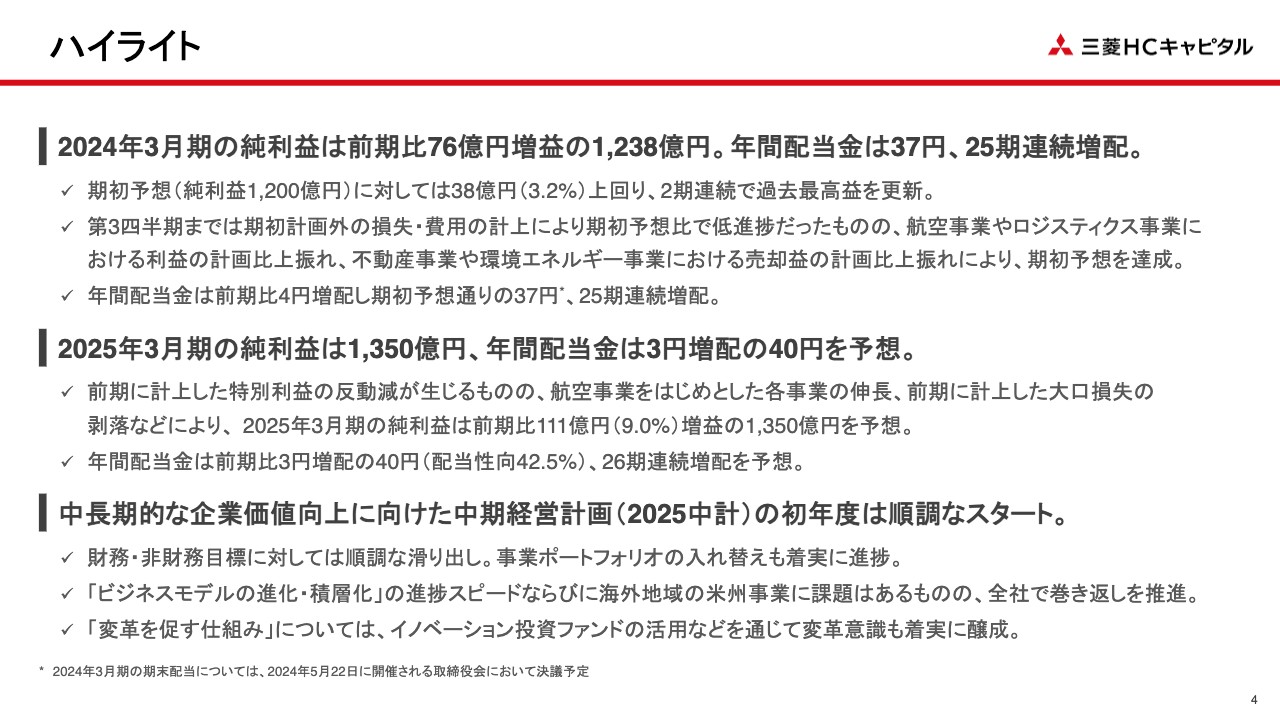

ハイライト

ハイライトです。2024年3月期の業績について、純利益は前期比76億円増益の1,238億円となりました。期初予想の1,200億円を上回り、2期連続で過去最高益を更新することができました。1株当たりの年間配当金は期初予想のとおり、前期比4円増配の37円とし、25期連続増配となります。

2025年3月期の通期業績予想について、純利益は前期比111億円増益の1,350億円、1株当たりの年間配当金は前期比3円増配の40円を予想しています。

「2025中計」について、中長期的な企業価値向上に向け、初年度は順調なスタートとなりました。詳細は後ほどご説明します。

決算実績

佐藤晴彦氏(以下、佐藤):取締役常務執行役員の佐藤です。2024年3月期の決算実績についてご説明します。

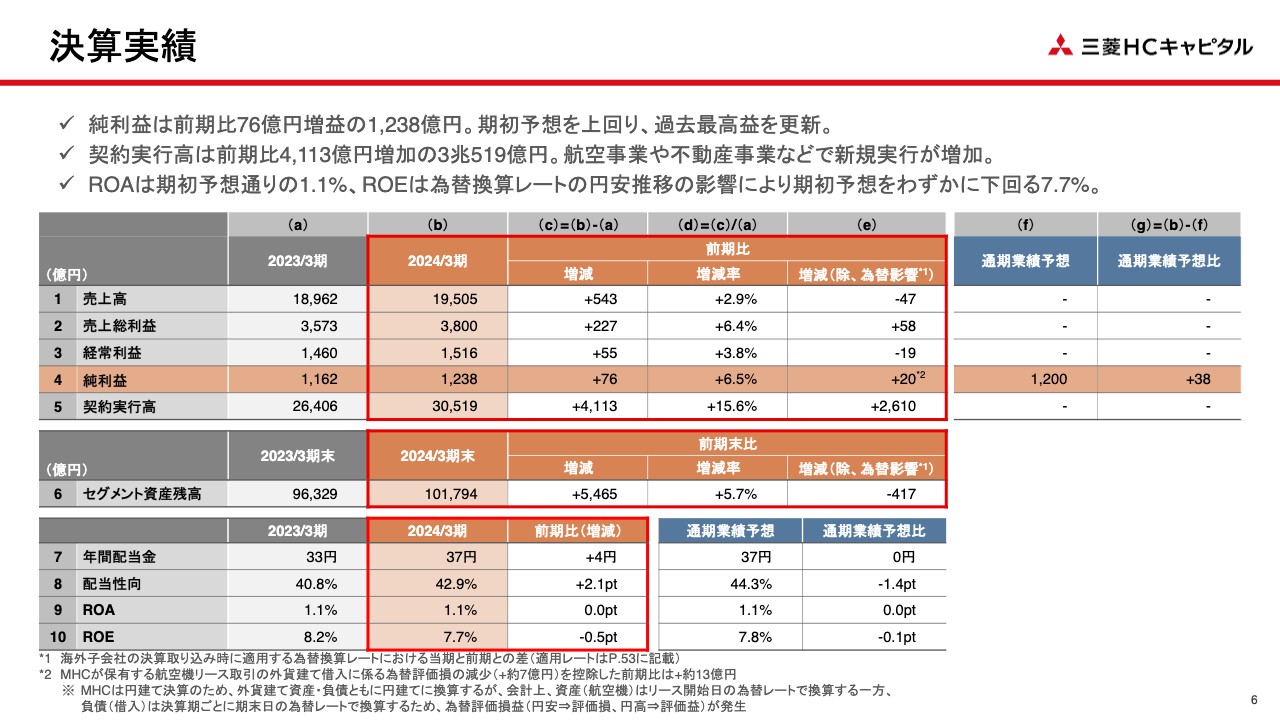

純利益は、前期比76億円増加し、6.5パーセント増益の1,238億円となりました。第3四半期までは、期初計画外の損失や費用の計上があったことで、期初予想に比べて低進捗でした。

航空セグメントやロジスティクスセグメントの利益が計画に比べて上振れたこと、不動産セグメントや環境エネルギーセグメントにおいてもアセット売却益が上振れたことなどにより、期初予想を38億円上回るとともに、2期連続で過去最高益を更新することができました。

契約実行高は、航空セグメントや不動産セグメントなどで新規実行が増加したことにより、前期比4,113億円増加し、3兆519億円となりました。

ROAは、期初予想どおり1.1パーセントとなりました。ROEは、為替レートが期初想定よりもやや円安に推移した影響などにより、期初予想をわずかに下回る7.7パーセントとなりました。

純利益の前期比 増減要因

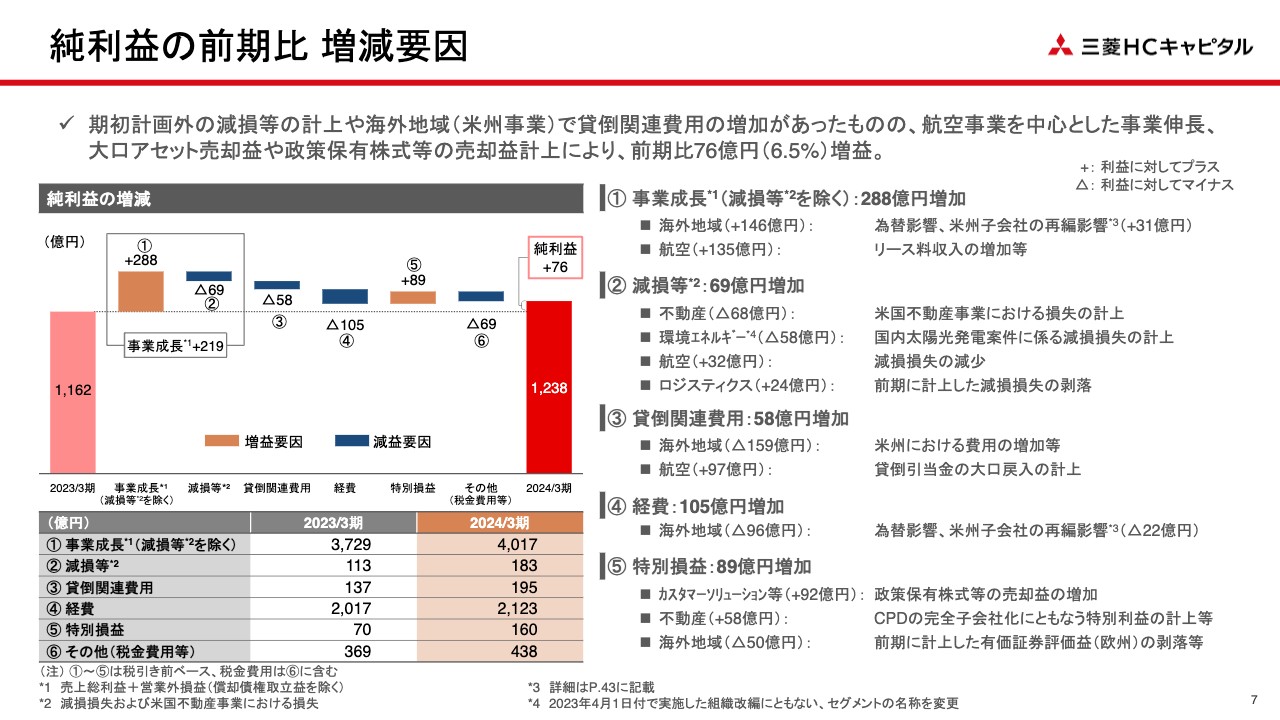

スライドに、純利益の前期比での増減要因をウォーターフォールチャートで詳しく示しています。左端のピンク色の棒が2023年3月期の純利益1,162億円、右端の赤色の棒が2024年3月期の純利益1,238億円です。

その間に、増益要因をオレンジ色の棒で、減益要因を青色の棒で示しています。なお、スライドに記載した事業成長から特別損益までの要因は、税引き前ベースの数値であり、その他(税金費用等)に税金などを控除した最終的な純利益を記載しています。

事業成長は、減損等の損失を除いたベースで示しています。海外地域セグメントにおいて、為替の影響、米州子会社の再編にともなう決算取込期間の調整による増益効果がありました。また航空セグメントにおいて、市場の回復や新規資産の積み上げ、エンジンリースの稼働率の向上などによるリース料収入の増加があり、前期比288億円の増益要因となりました。

減損等は、事業成長のうちの減損等を示しています。航空セグメントにおいて減損損失が減少した一方で、環境エネルギーセグメントにおける国内太陽光案件での減損損失の計上や、不動産セグメントにおける米国市場悪化を背景とした損失の計上などが、前期比69億円の減益要因となりました。

貸倒関連費用については、航空セグメントにおいて貸倒引当金の大口の戻入がありました。一方で、海外地域セグメントの米州地域において、コロナ禍で好調だった運送セクターの市況悪化を背景に、主力事業であるトラックファイナンスで費用が増加したことなどにより、前期比58億円の減益要因となりました。

経費については、海外地域セグメントにおける為替の円安影響や、米州子会社における再編の影響により、前期比105億円の減益要因となりました。

特別損益については、政策保有株式等の売却益が増加したことや、不動産関連のセンターポイント・ディベロップメントの完全子会社化にともない、段階取得に係る差益を計上したことなどにより、前期比89億円の増益要因となりました。

以上の結果、2024年3月期の純利益は前期比76億円増益の1,238億円となっています。

カスタマーソリューション

セグメント関連情報についてご説明します。カスタマーソリューションセグメントについては、前期に計上した不動産リースに係る大口売却益の剥落や、貸倒関連費用の増加、前期に計上した一部案件における受取保険金の剥落などが発生しました。

しかしベース利益は増加し、政策保有株式の売却益も増加したことなどにより、セグメント利益は前期比横ばいの381億円となりました。

セグメント資産残高については、事業ポートフォリオ変革の一環として、首都圏リースおよびディー・エフ・エル・リースを連結除外したことにより、前期末比で若干減少しています。

海外地域①

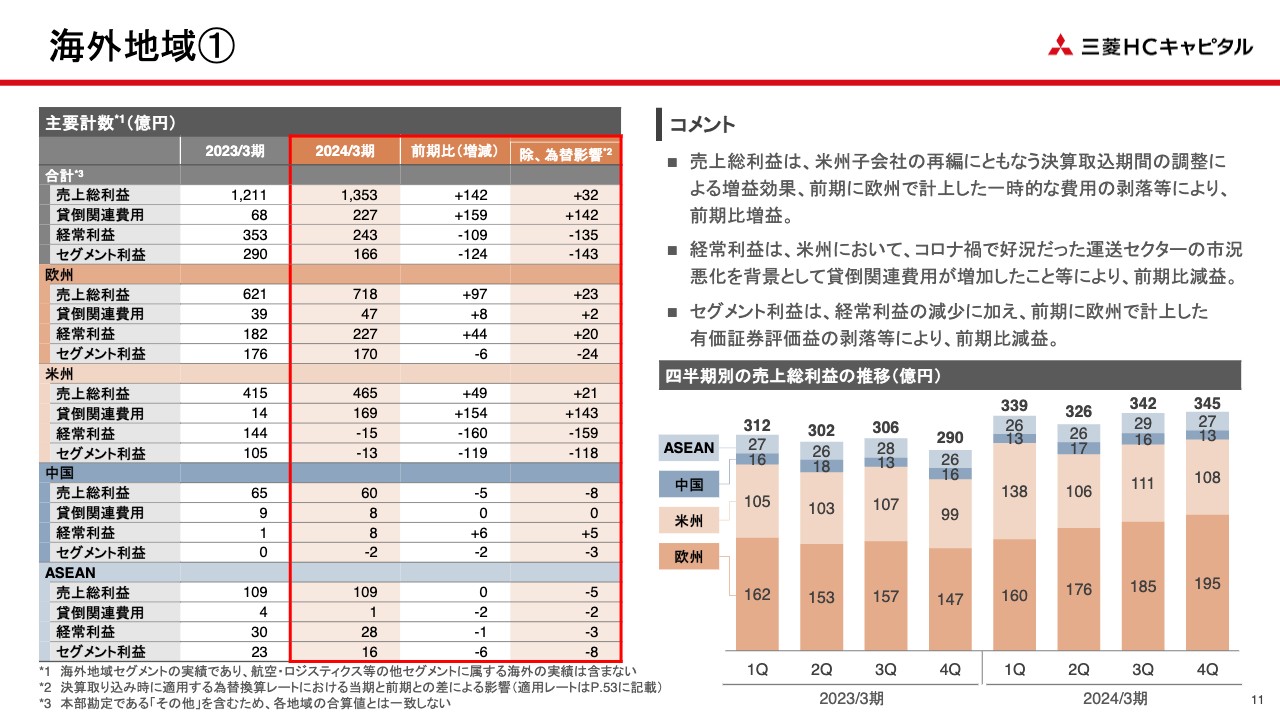

海外地域セグメントについては、米州子会社の再編にともなう決算取込期間の調整による増益影響、そして前期に欧州で計上した一時的な費用の剥落などはあったものの、米州における貸倒関連費用の増加や、前期に欧州で計上した有価証券評価益の剥落などにより、セグメント利益は前期比124億円減少の166億円となりました。

契約実行高やセグメント資産残高については、スライド12ページに記載しています。後ほどご覧ください。

米州事業においては、運送セクターの運賃下落など、市況悪化を背景に貸倒関連費用が大きく増加しましたが、スライド右下のグラフに示しているとおり、売上総利益は安定的に推移しています。

また、この運賃の下落については底打ちした可能性が高いと考えており、2024年後半には前年同期比でプラスに転じると予想されています。過去のトレンドを見ても、この運賃と当社の延滞率には相関関係があることが確認されており、運賃が増加に転じることで貸倒関連費用も徐々に改善していくと予想しています。

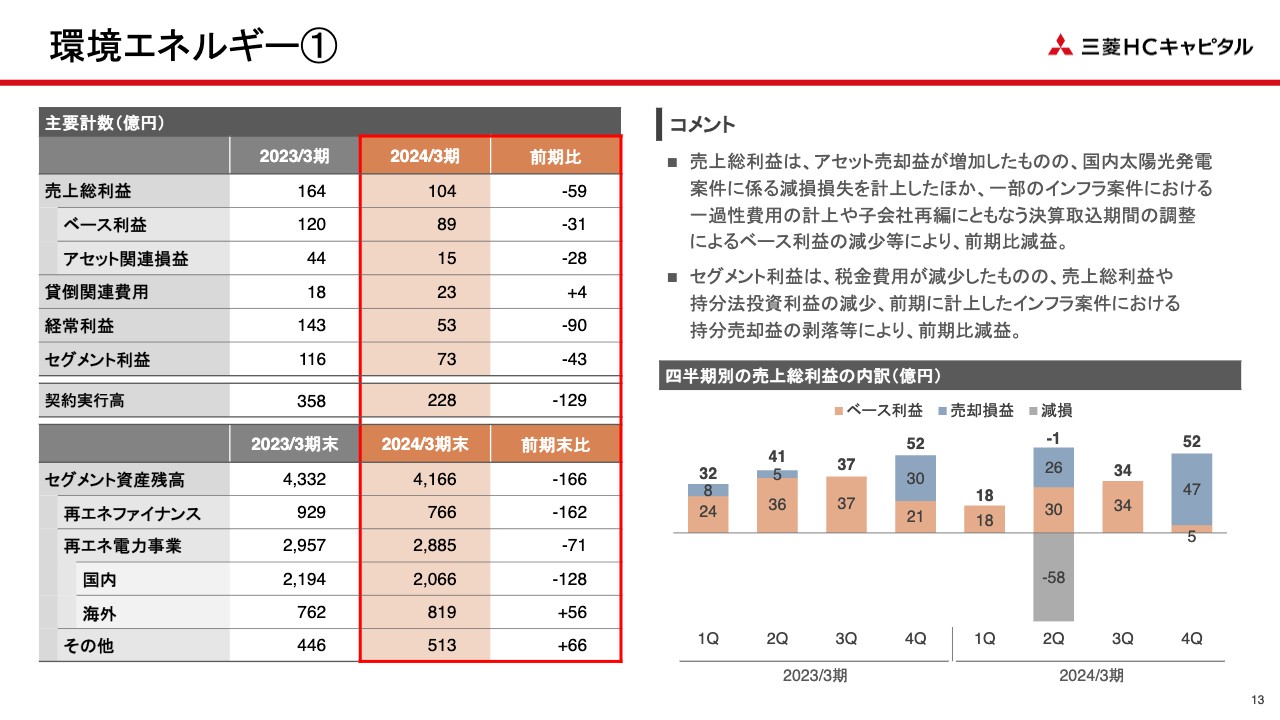

環境エネルギー①

環境エネルギーセグメントについては、アセット売却益は増加したものの、国内の太陽光案件において減損損失を計上したこと、一部のインフラ案件において一過性の費用を計上したこと、持分法投資利益が減少したことなどにより、セグメント利益は前期比43億円減少の73億円となりました。

スライド右下のグラフに四半期別の売上総利益の推移を示していますが、第4四半期のベース利益が落ち込んでいます。先ほどお伝えした、一部のインフラ案件において一過性の費用を計上したことなどによるものであり、これを除くと安定的に推移しています。

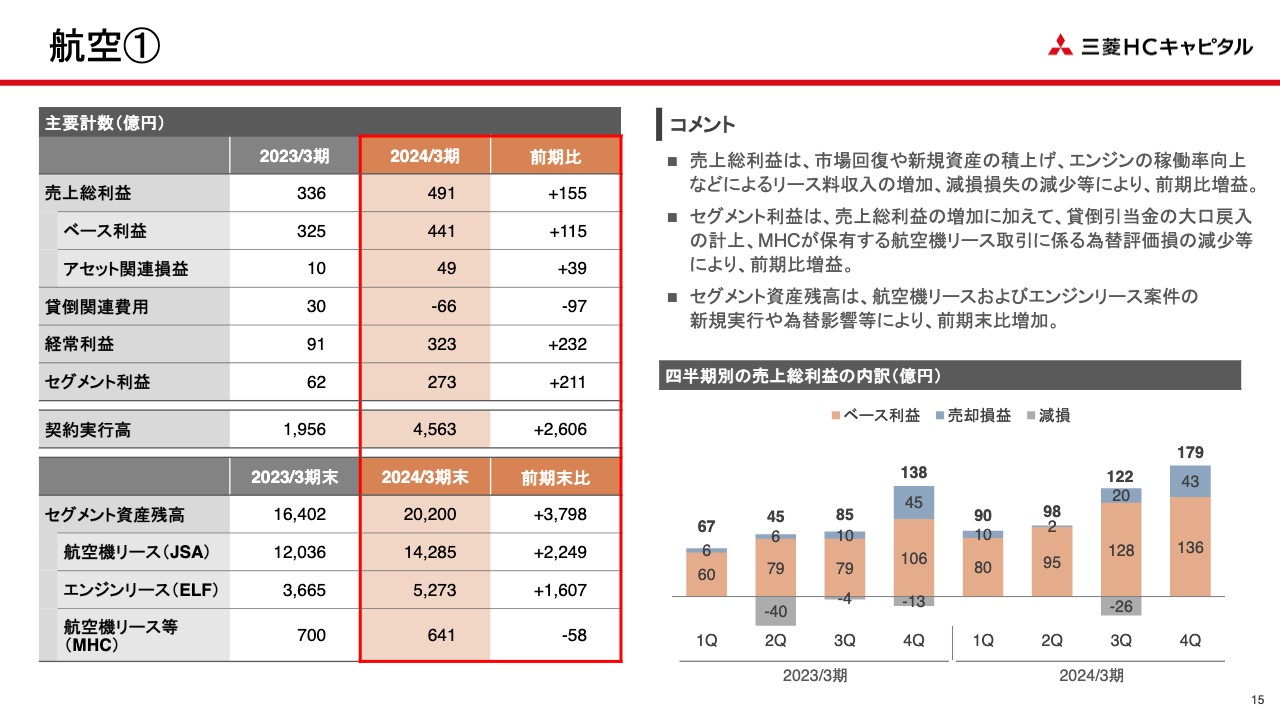

航空①

航空セグメントについては、市場回復や新規資産の積み上げ、エンジンの稼働率向上などによるリース料収入の増加、減損損失の減少、そして貸倒引当金の大口の戻入などにより、セグメント利益は前期比211億円増加の273億円となりました。

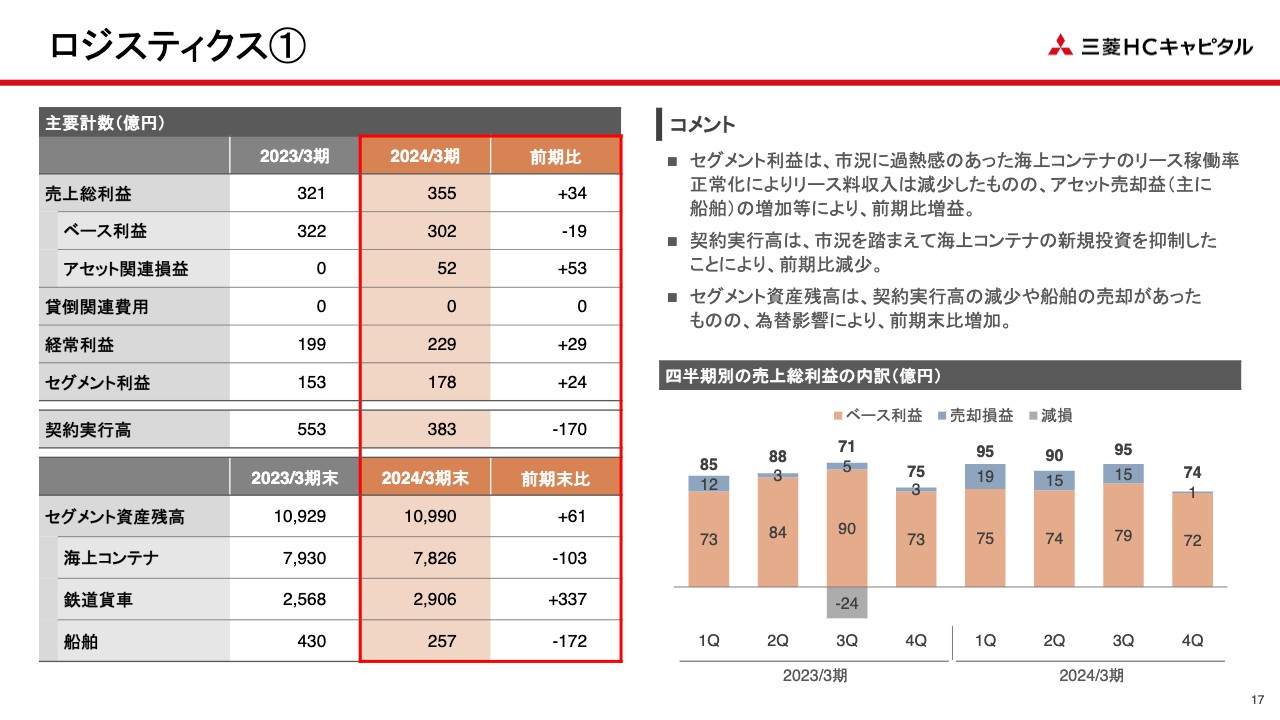

ロジスティクス①

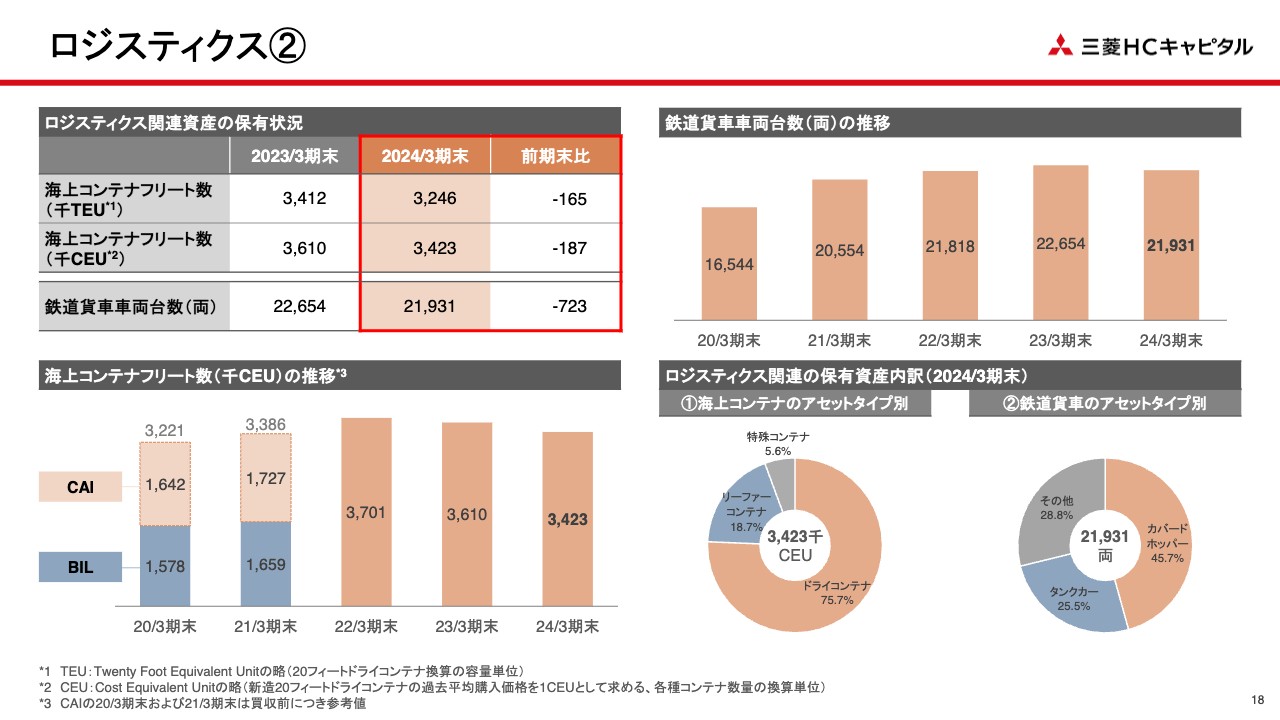

ロジスティクスセグメントです。海上コンテナリース事業において、これまで少し過熱感のあったコンテナ稼働率の正常化にともないリース料収入が減少した一方で、船舶を中心としたアセット売却益の増加等により、セグメント利益は前期比24億円増加の178億円となりました。

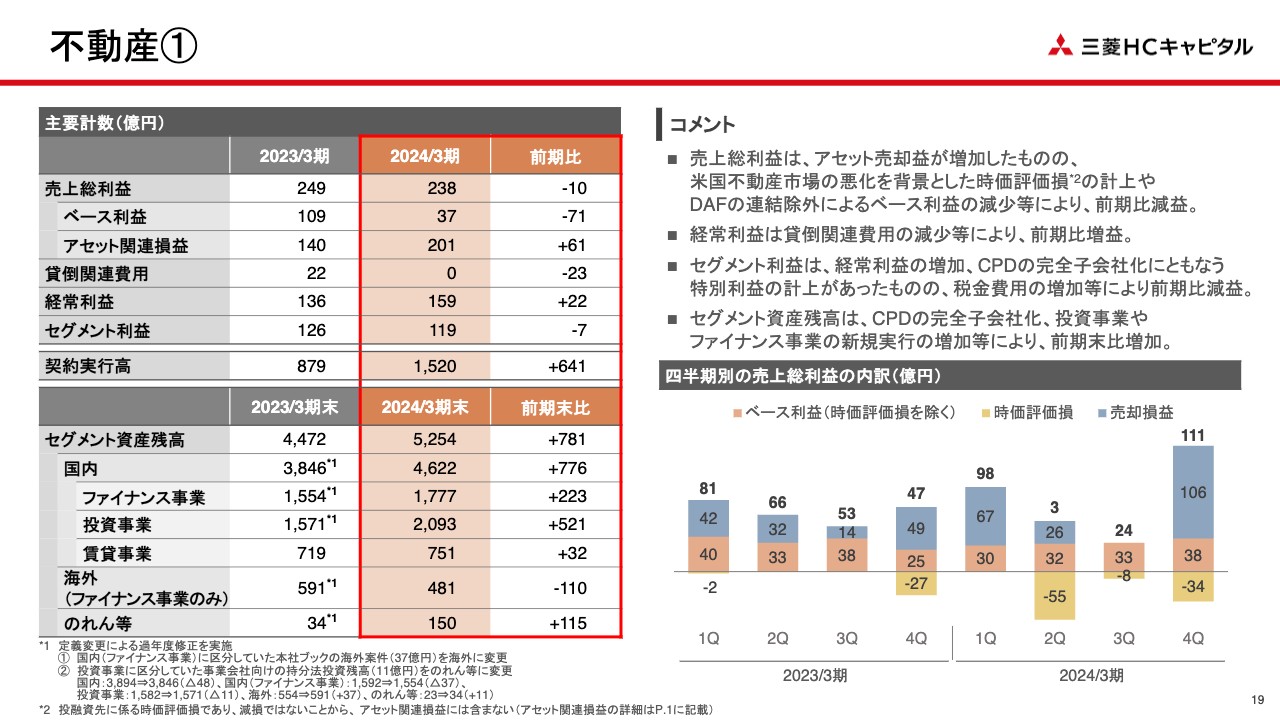

不動産①

不動産セグメントについては、アセット売却益の増加や、センターポイント・ディベロップメントの完全子会社化にともなう段階取得に係る差益の計上などがあった一方で、米国不動産市場の悪化を背景とした評価損失の計上や、ダイヤモンドアセットファイナンスの連結除外影響などにより、セグメント利益は前期比7億円減少の119億円となりました。

米国不動産における評価損失については、投融資先における時価評価損であり、会計上は減損損失とは異なることから、スライドの表のアセット関連損益には含めず、ベース利益に含めて示しています。

一方で、性質上は減損損失に似たものでもあるため、スライド7ページで示したウォーターフォールチャートでは減損等に入れて示しています。

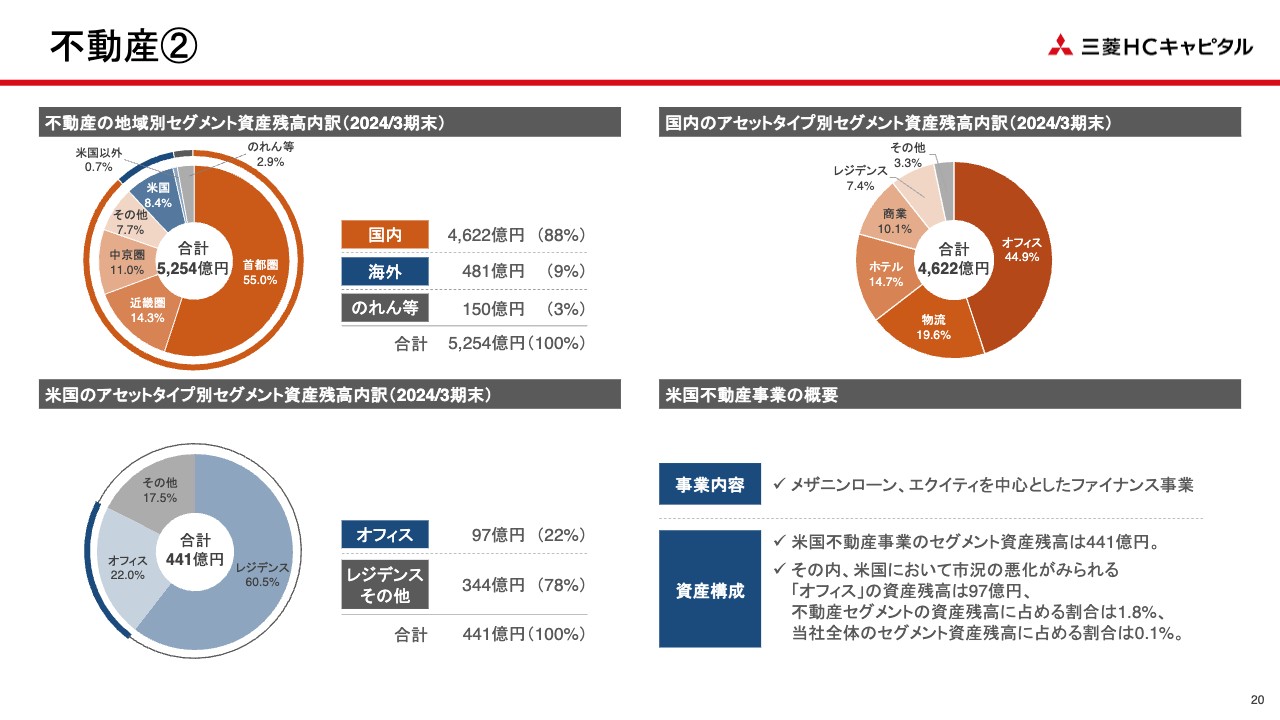

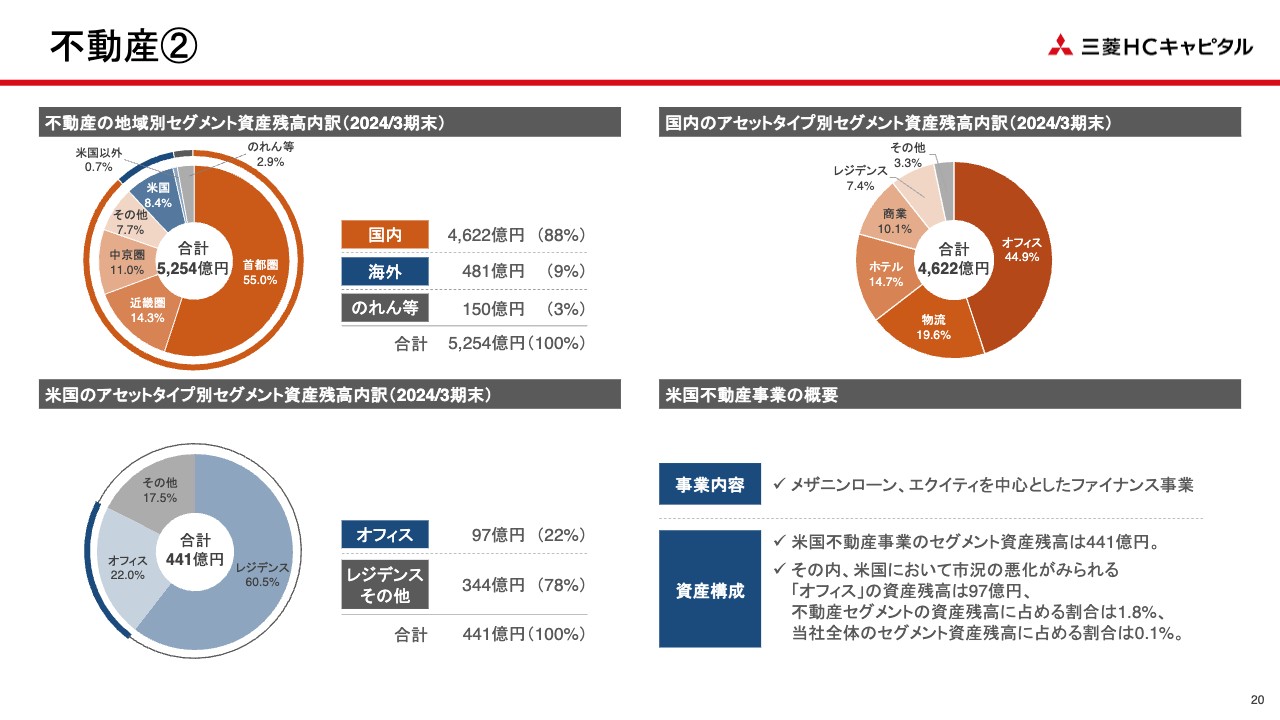

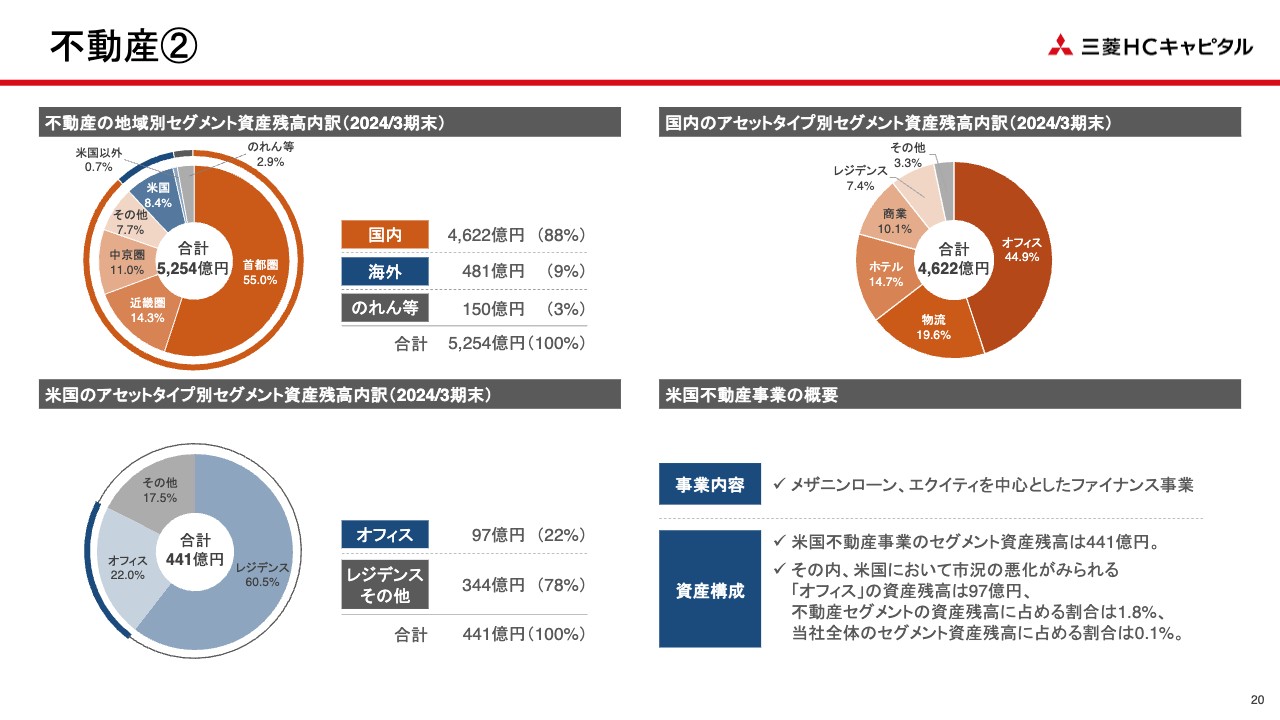

不動産②

スライド左下のパイチャートで示しているとおり、当社の米国不動産におけるセグメント資産残高は現状441億円となっています。

このうち、米国において市況悪化が見られるオフィスの資産残高は97億円となっており、不動産セグメントの資産残高に占める割合は1.8パーセント、また連結全体での割合はわずか0.1パーセントと、極めて限定的な規模となっています。

なお、米国における新規の契約実行は停止しています。

モビリティ

モビリティセグメントについては、子会社の再編にともない、三菱HCキャピタルオートリースを連結除外した影響等により、セグメント利益は10億円減少の27億円となりました。

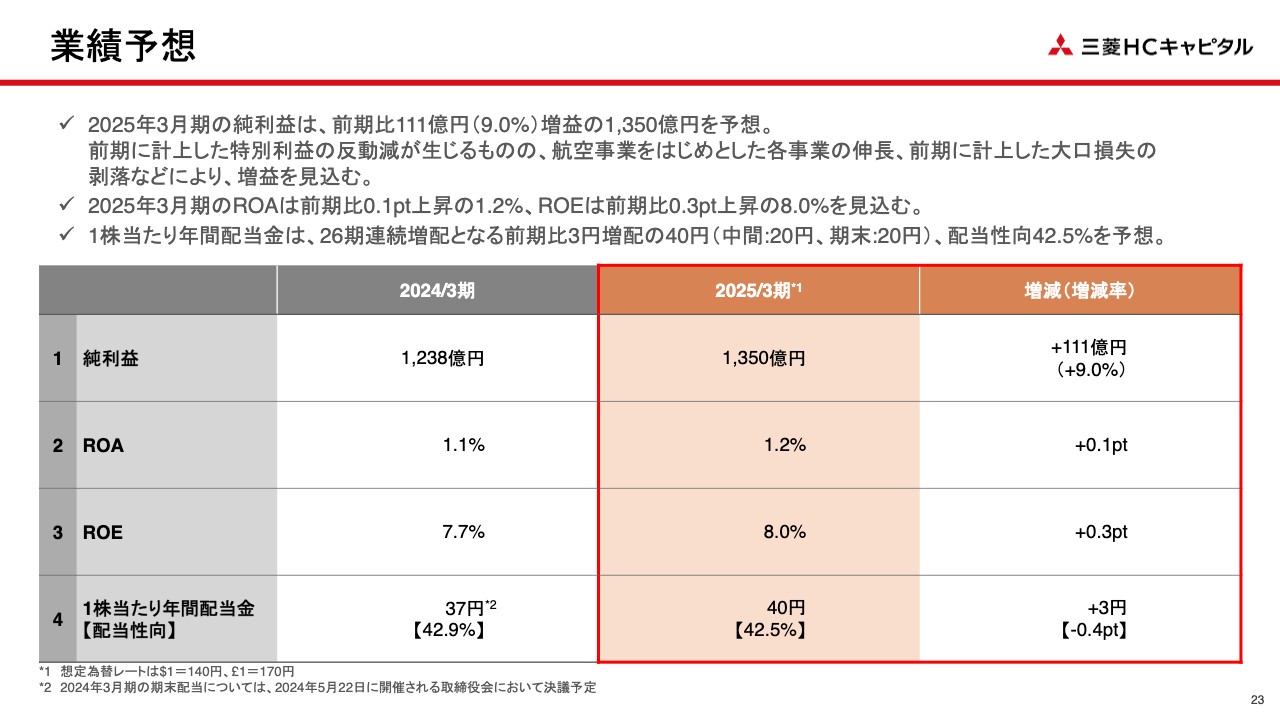

業績予想

2025年3月期の業績予想についてご説明します。2025年3月期の純利益は、前期に計上した特別利益の反動減はあるものの、航空セグメントをはじめとした各セグメントの事業伸長や、前期に計上した大口損失の剥落などにより、前期比111億円増益の1,350億円を見込んでいます。

ROAは前期比0.1ポイント上昇の1.2パーセント、ROEは前期比0.3ポイント上昇の8パーセントちょうどを見込んでいます。1株当たりの年間配当金は、26期連続の増配となる前期比3円増配の40円を予定しています。なお、純利益1,350億円を前提とした配当性向は42.5パーセントとなります。

中長期的な企業価値向上に向けた取組み

久井:中期経営計画「2025中計」の進捗についてご説明します。2023年度より、三菱HCキャピタルとして初めての中期経営計画となる「2025中計」を始動しました。

中期経営計画の初年度となる2023年度は、三菱HCキャピタルが新たなフェーズに移行する上で非常に重要な1年と位置づけ、変革をテーマにさまざまな取り組みを実施してきました。多くの成果を創出した一方で、課題として浮き彫りになった点もありました。

佐藤から2023年度決算についてご説明しましたが、視点を「2025中計」、さらにはその先も含めた中長期的なところに置いてお話しします。

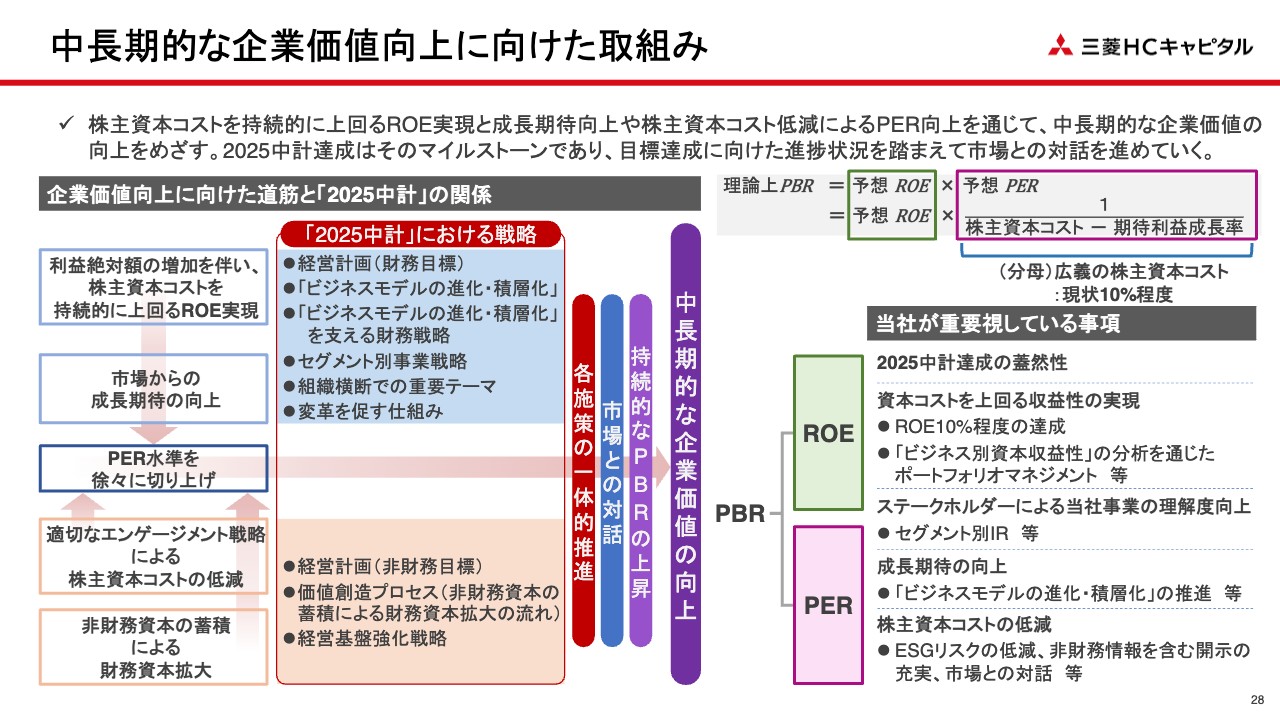

弊社は中長期的な企業価値の向上を目指しており、「2025中計」達成はそのマイルストーンであり、目標達成に向けた進捗状況を踏まえ、市場との対話を進めていく考えです。

三菱HCキャピタルは着実に前進しており、持続的に企業価値を高めていく会社であると確信していただけるよう、本日の決算説明会のみならず、さまざまな機会を活用し、みなさまとの対話を深めていきたいと考えています。

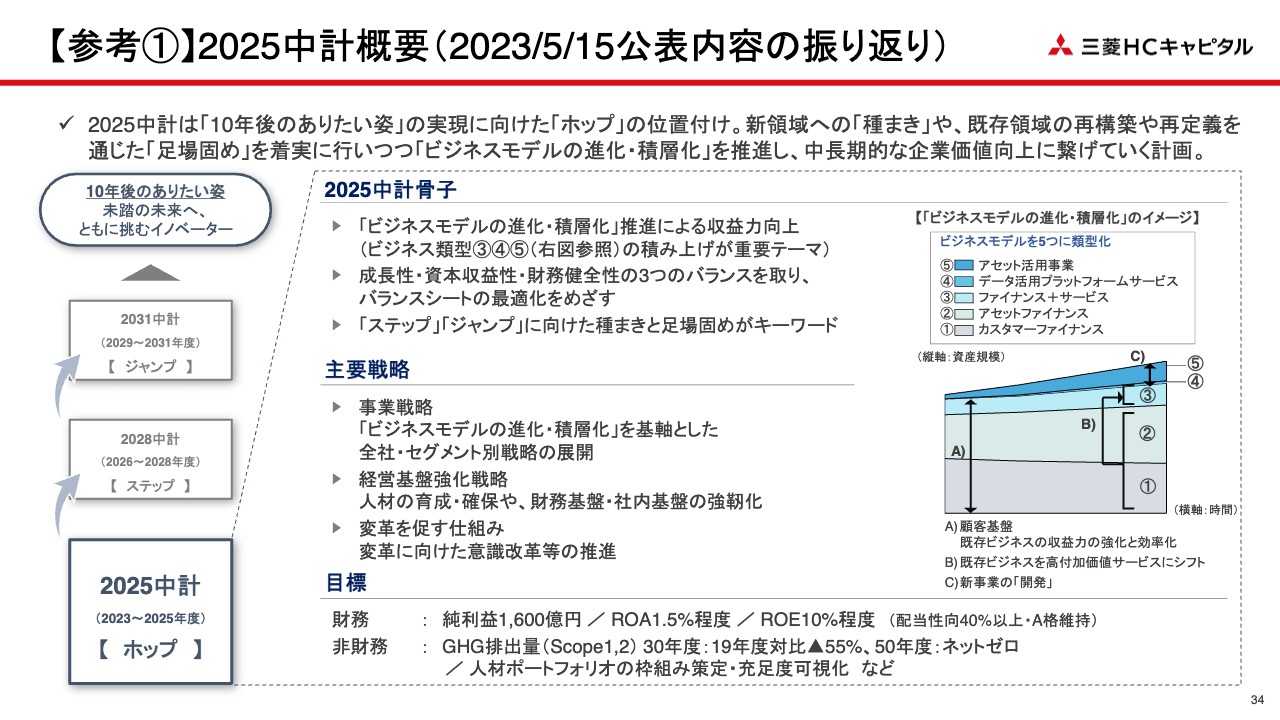

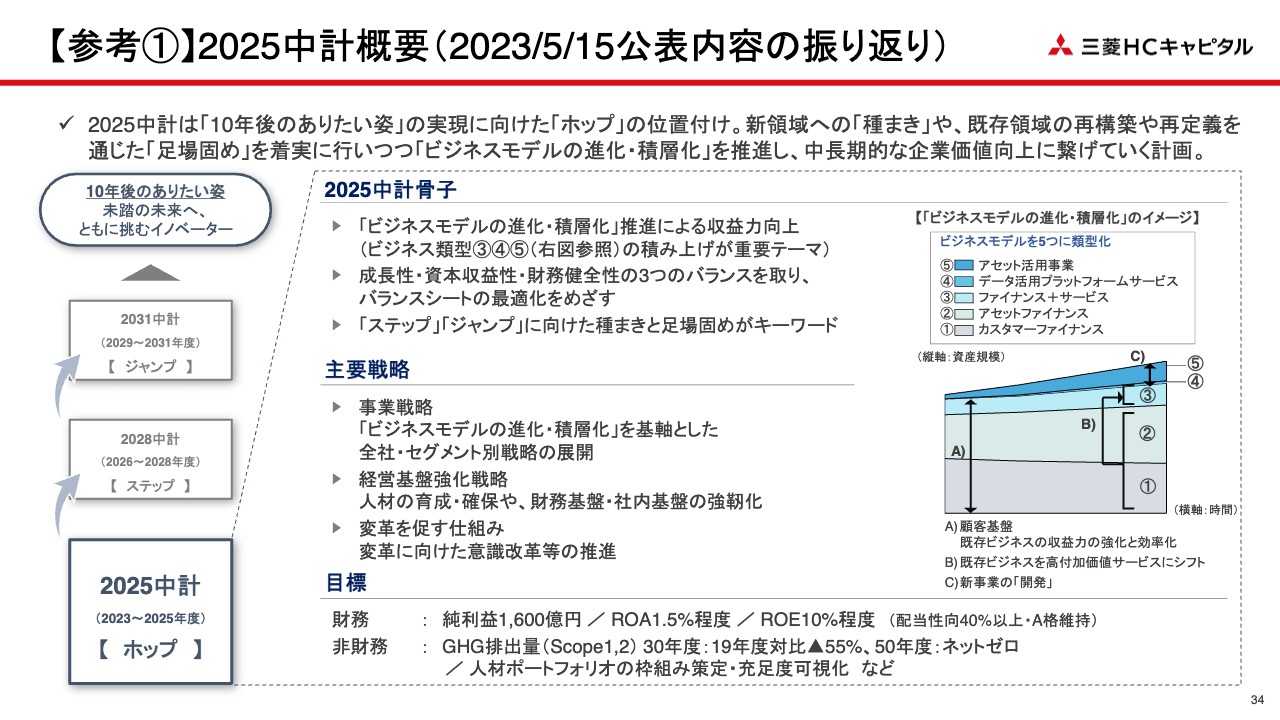

スライド34ページに「2025中計」の概要をまとめていますので、適宜ご参照ください。

スライド左側には、企業価値向上に向けた道筋と「2025中計」の関係を図示しています。当社としては「2025中計」における戦略や、それに基づく各施策の着実かつ一体的な推進、そしてそれらの状況を踏まえて市場と対話することが、持続的なPBR上昇を含めた中長期的な企業価値向上につながると考えています。

スライド右側に、企業価値を測る1つの指標であるPBRを、ROEとPERの2つの観点からどのように向上させるべきか、弊社として重要視している事項を記載しています。

弊社の株主資本コストが現状10パーセント程度という認識のもと、ROE10パーセント程度を「2025中計」の財務目標の1つとした上で、「2025中計」達成を目指し、その蓋然性を高めていく必要があると考えています。

収益性を高めるためにも、新規投資を含む資産の入れ替えや、事業ごとの戦略とリスク特性を踏まえたリスク・リターンの最適化を含むポートフォリオマネジメントが重要だと考えています。

一方で、IRで投資家のみなさまとお会いすると、「リース会社はいろいろやっていて、何をやっているのかわかりにくい」「リース会社もたくさんあるけど、御社の特徴は何なのか」といったご指摘、ご質問をいただくことも間々あります。

ステークホルダーのみなさまに、弊社の事業をより理解していただく努力も必要であると痛感しており、2024年度からは事業別IR説明会等もスタートさせます。

また、収益性の向上に加え、弊社に対する成長期待という面においては、「2025中計」の骨子の1つである「ビジネスモデルの進化・積層化」、すなわち、従来型の単純なリースやファイナンスから、高付加価値、高ROAのビジネスへのシフトを推進し、単なる既存ビジネスの延長線の姿ではない成長を果たし、市場からの評価を高めていきたいと考えています。

加えて、ESGリスクの低減や、開示をベースとした対話なども通じて、株主資本コストの低減にも努めていきます。

2025中計進捗状況

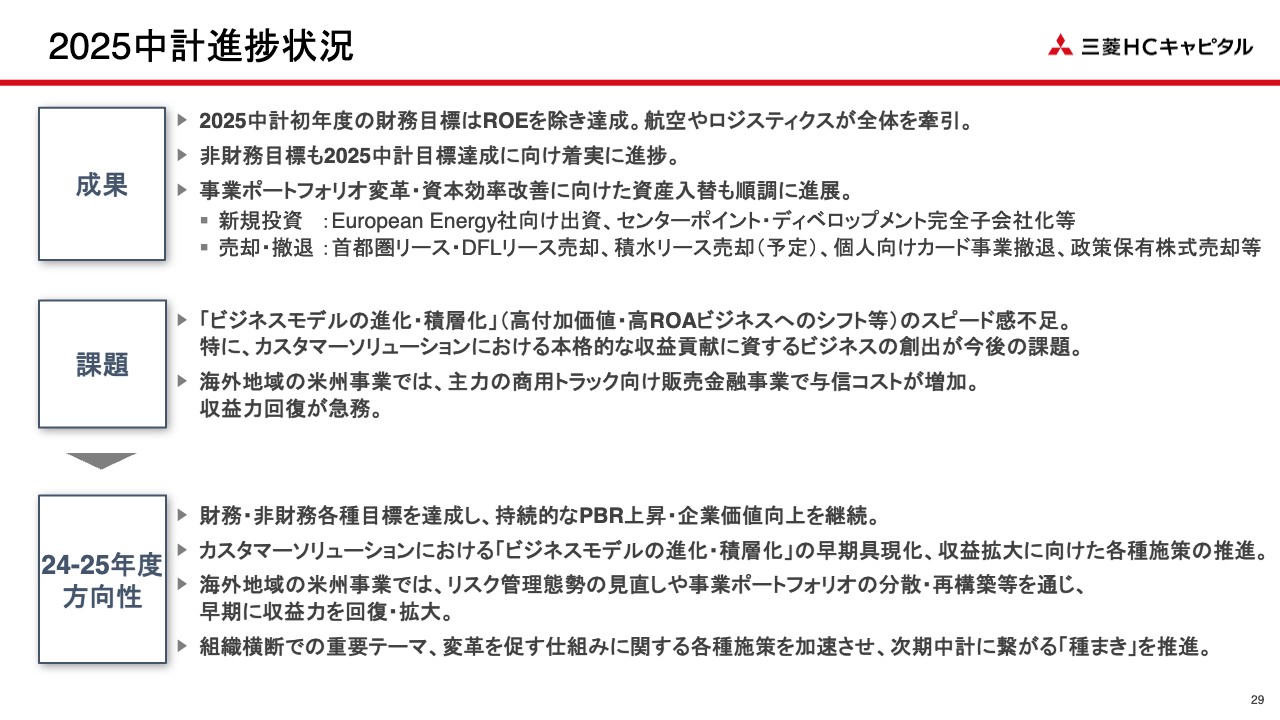

「2025中計」初年度の進捗状況と、それを踏まえた中計の残り2年の方向性の全体感をご説明します。

成果としては、「2025中計」初年度の財務目標は、円安影響でわずかに計画未達となったROEを除いて達成し、非財務目標も着実に進捗しました。また、先般発表しましたが、デンマークのEuropean Energy社への約1,100億円の出資を実行したほか、グループ会社再編を実行するなど、事業ポートフォリオの最適化に向けた取り組みを着実に推進しました。

一方で、「2025中計」達成に向けた課題が2点見えてきました。1点目は、既存ビジネスの収益力強化や高付加価値ビジネスの積み上げを目指す「ビジネスモデルの進化・積層化」です。

「ビジネスモデルの進化・積層化」のスピード感が不足していると感じており、特に弊社の基盤セグメントであるカスタマーソリューションにおいて、本格的な収益貢献やROA向上に資するビジネスの創出が課題だと認識しています。

2点目は、佐藤からの2023年度決算説明の中でもありましたが、海外地域のうち、米州事業の業績、特に主業である商用トラック販売金融分野での与信コストが急増しており、早期の収益力回復が急務と考えています。

これらを中期経営計画初年度の成果と課題を踏まえ、中期経営計画残り2年の方向性を考えています。まず、財務・非財務それぞれの各種目標を確実に達成し、市場からの信頼や期待を維持、向上させながら、企業価値を拡大し続けます。

課題の1点目で挙げたカスタマーソリューションにおいては、全社ベースで各種施策を講じ、「ビジネスモデルの進化・積層化」に資するビジネス創出、本格的な収益貢献、ROA向上の動きを加速します。

課題の2点目の米州事業に関しては、外部評価も踏まえたリスク管理態勢の見直しや、事業ポートフォリオの分散・再構築等を通じた適切なリスクとリターンの実現によって、早期の収益回復と拡大を図っていきます。

全体像としては、現中期経営計画「2025中計」は、次期、さらにはその次の中期経営計画を視野に入れており、10年後に向けた3次にわたる中期経営計画「ホップ」「ステップ」「ジャンプ」の「ホップ」にあたる中期経営計画だと捉えています。従って、後ほど詳しくお伝えする「組織横断での重要テーマ」や「変革を促す仕組み」に関する各種施策を加速させ、次期、次々期中期経営計画につながる種まきを推進していきます。

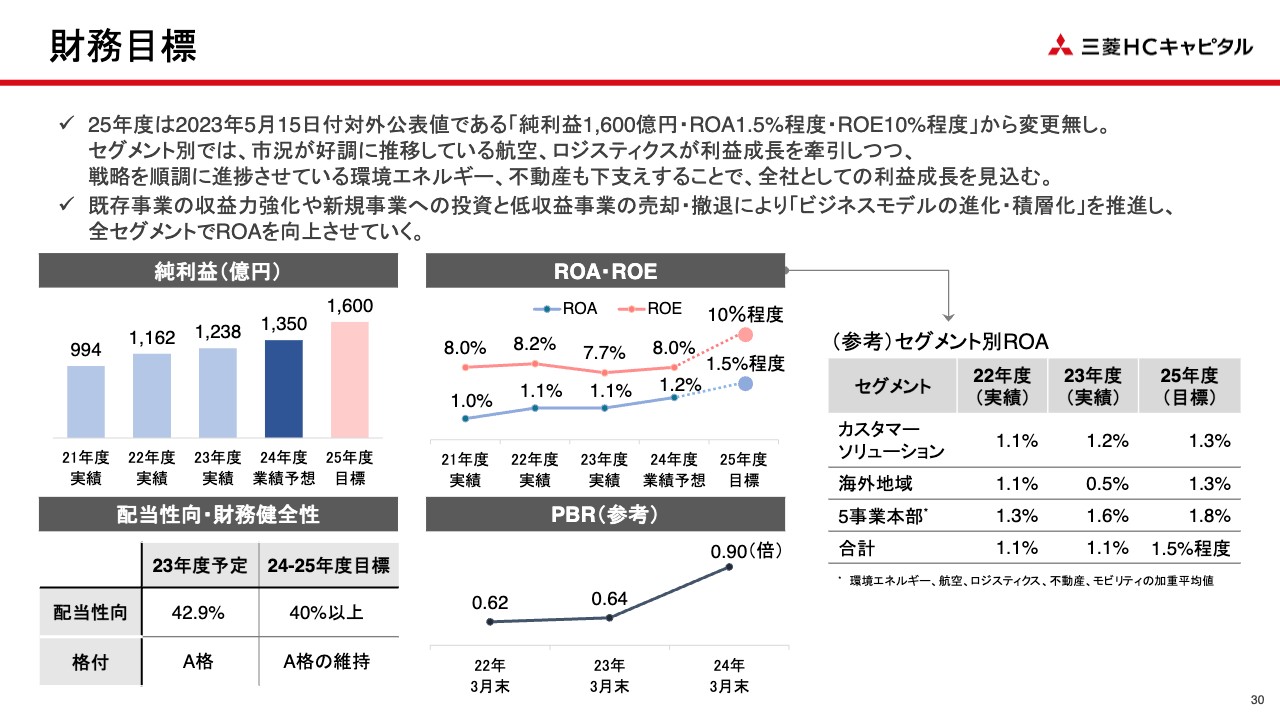

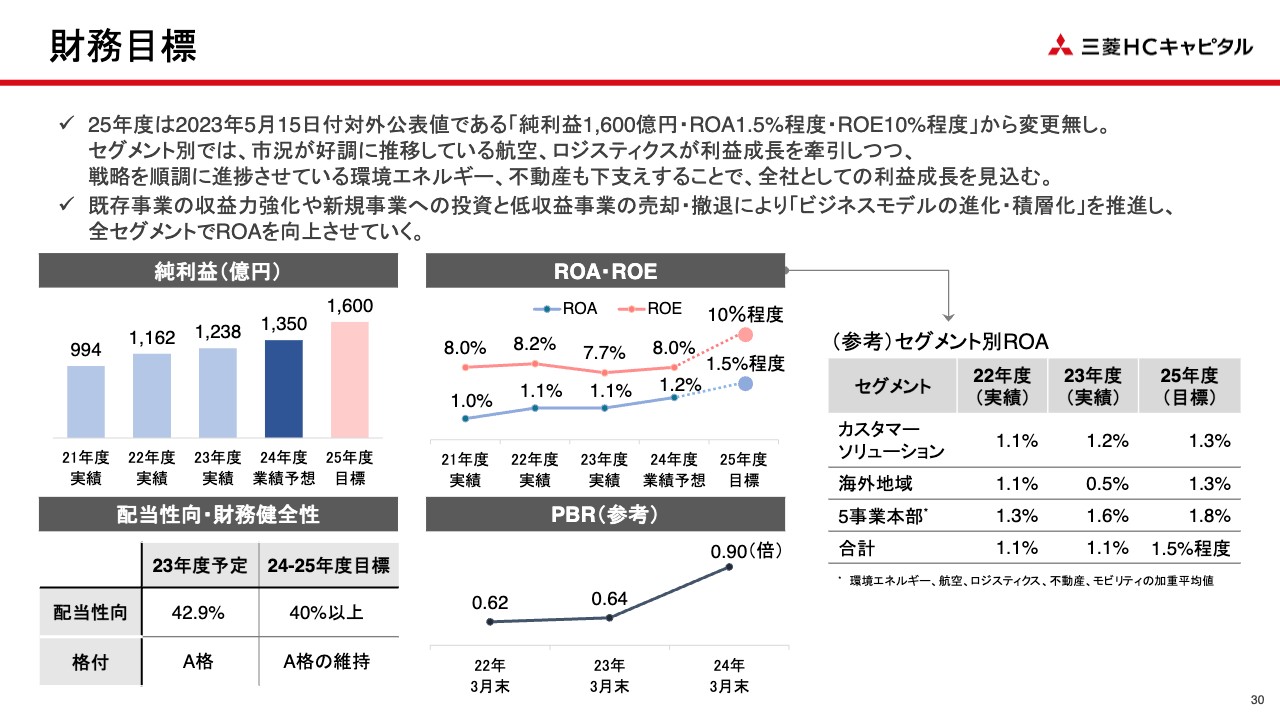

財務目標

全社の財務目標です。2025年度の純利益、ROA・ROEの目標や、財務戦略に関する方針は、「2025中計」策定時点から不変です。純利益は1,600億円、ROAは1.5パーセント程度、ROEは10パーセント程度を目指します。

市況が好調に推移している航空セグメント、ロジスティクスセグメントによって牽引しつつ、戦略を順調に進捗させている環境エネルギー、不動産も下支えすることで、全社としての利益成長を見込みます。

2023年度に減速した海外地域、米州事業の収益力回復を含む既存事業の収益力強化、さらに引き続き新規事業への投資と低収益事業の売却・撤退を進めることで、全体のROAを向上させていきます。ご参考として、スライド右側に大きな括りでのセグメント別ROA推移を掲載しています。

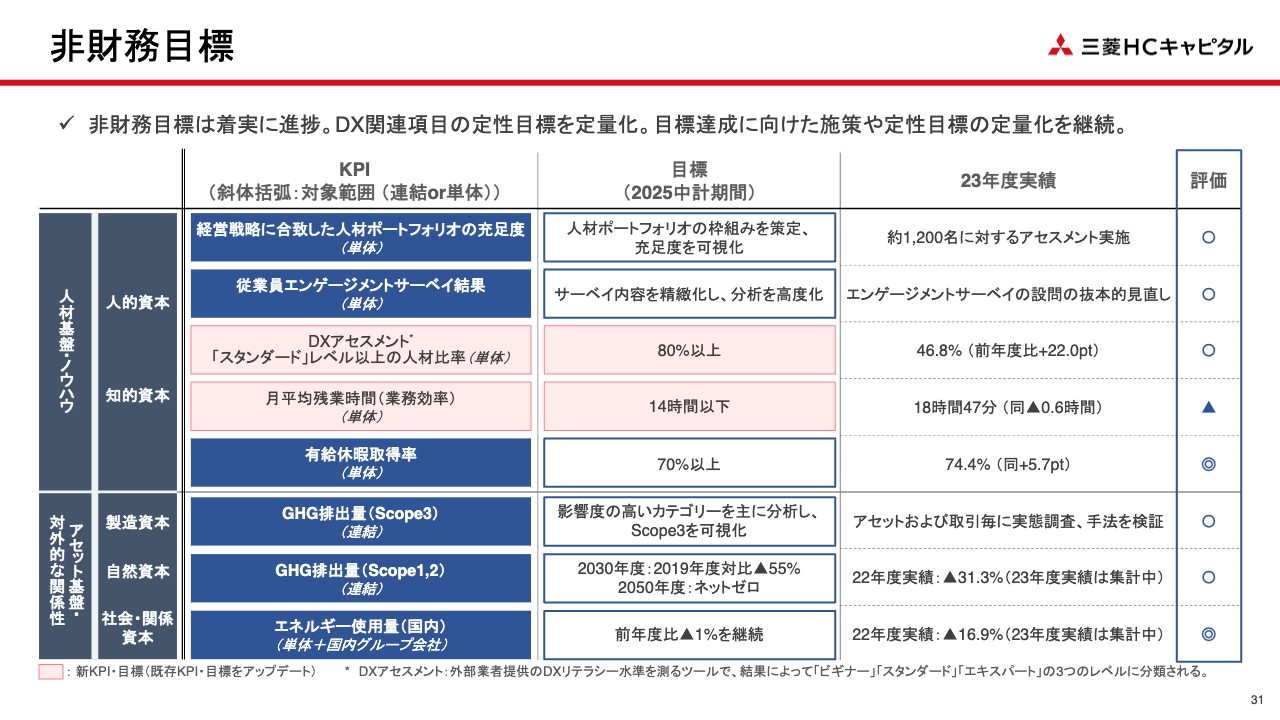

非財務目標

非財務目標です。情報量が多いため、詳細のご説明は割愛しますが、スライド右端の評価欄のとおり、全体としては目標達成に向けて、予定どおり進展しています。

スライド中央のピンク色のボックスについては、昨年の2023年公表時点では定性的だったDX、業務効率化関連の新KPI・目標を定量化しました。今後、人的資本関連の項目に関しても、定性目標の定量化やそれに基づく施策実行を進めていきます。

これまで「2025中計」関連の資料において、女性管理職比率と育休、産休利用率の目標を対外的に明示していました。しかし、昨今の多様性の観点から、男性、女性という画一的な区分の目標開示は、グローバル企業にとって適切ではないと考え、これらの目標を本資料から除いています。ただし、内部的には管理、フォローしていきます。

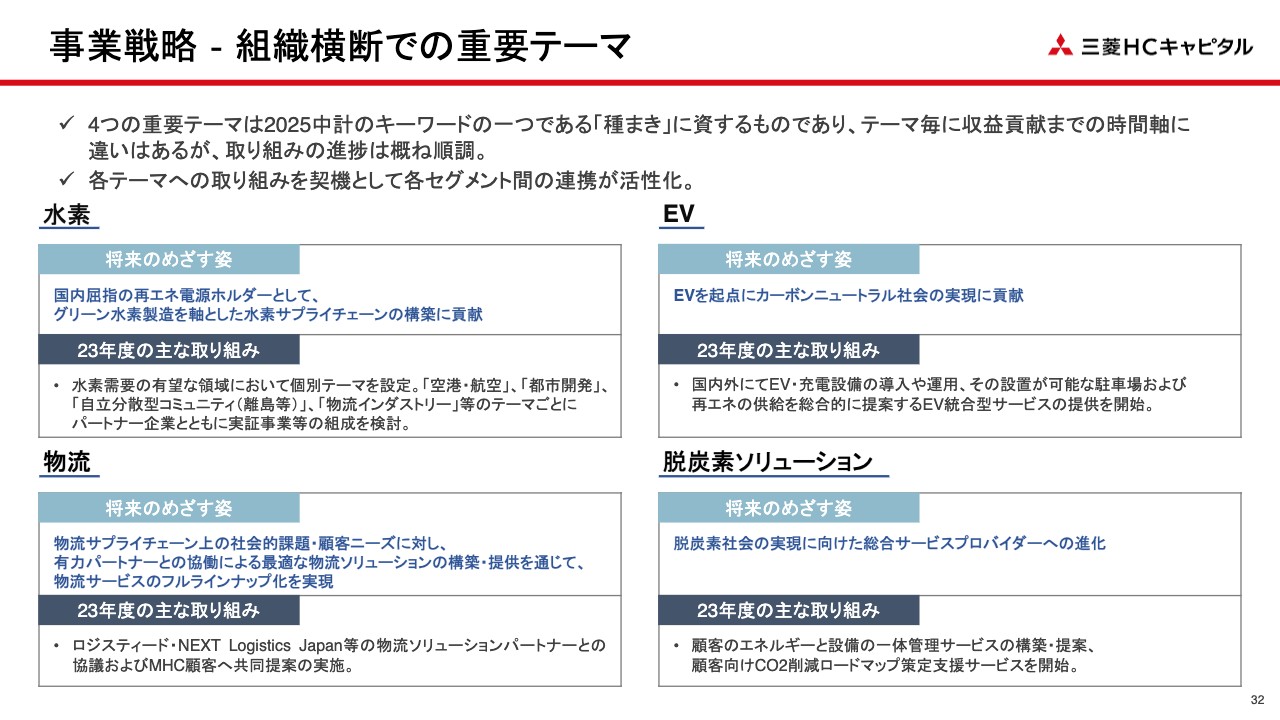

事業戦略‐組織横断での重要テーマ

事業戦略のうち、複数セグメントが組織横断的に取り組んでいる重要な4つのテーマについてご説明します。テーマごとに市場環境や収益貢献までの時間軸などが異なるため、テーマ特性に応じた将来の目指す姿を設定しています。短期間で定量効果が創出されないテーマも含まれますが、「2025中計」のキーワードの1つである「種まき」に資する取り組みとなります。

水素では、長期的な時間軸から取り組みを推進しています。水素分野の有望領域において、例えば空港・航空などの個別テーマごとに、パートナー企業との実証事業の体制構築を検討していく計画で、すでに複数の具体的なプロジェクトがスタートしています。

EVでは、短中期的な時間軸から取り組みを推進しています。すでに、EVの導入・運用に必要な機能を広範囲に提供できる統合型サービス提供を開始しました。2023年9月にプレスリリースしましたが、初期費用なしでEV、充電機器の導入や運用、設置が可能な駐車場および再エネの供給を、統合的に提案するサービスの提供を開始しています。

さらに、2024年3月にプレスリリースしましたが、温室効果ガス排出量の削減支援システム、およびEVのフリートマネジメントシステムの提供などを手掛ける企業との資本業務提携契約も締結しました。

2024年度以降、EV分野は早期に収益化していく計画です。

物流では、中長期的な時間軸から物流サービスのフルラインナップ化の実現を目指しています。物流DXなどの課題に関する検討を進めています。

主な事例として、日立キャピタル株式会社時代からの事業パートナーであるロジスティード株式会社(旧株式会社日立物流)と、NEXT Logistics Japan株式会社との共同ビジネスです。NEXT Logistics Japan株式会社は、日野自動車株式会社が中心となって立ち上げた企業で、物流、荷主各社、および弊社も出資しています。

このように、すでに複数の具体的プロジェクトが進んでいます。

脱炭素ソリューションは、かなり広範なテーマになりますが、個別テーマとしては排出権、蓄電池の活用、SAF(持続可能な航空燃料)など、複数の分野で検討を進めています。短中期的な時間軸からは、CO2可視化、省エネ等のワンストップサービスの構築・提供に向けて、お客さま向けにCO2削減ロードマップ策定支援サービスなどを開始しています。

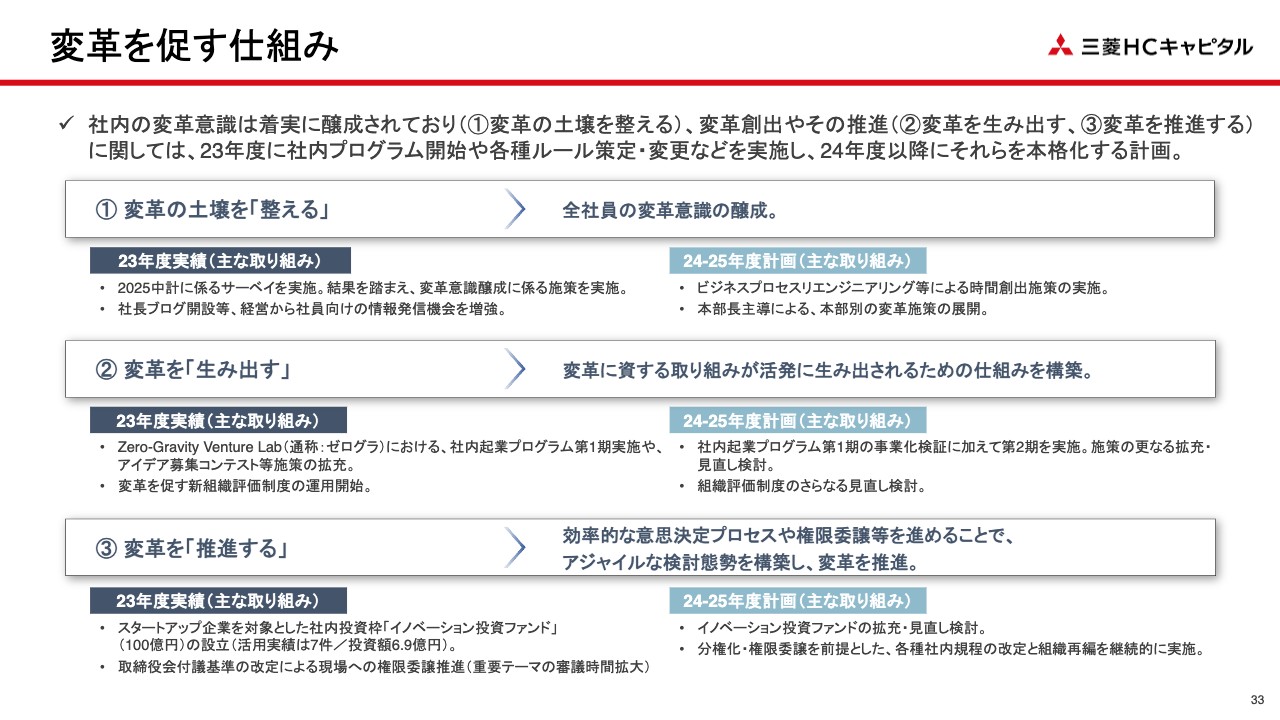

変革を促す仕組み

変革を促す仕組みについてご説明します。

弊社は3年前、旧三菱UFJリース株式会社と旧日立キャピタル株式会社が統合して誕生した際、新たな経営陣で新統合会社の将来像を議論しました。その中で、「10年後には、リース会社の枠を越えた企業になってなければいけない。そのためには、従来の延長線上ではない変革が必要だ」という意見で一致しました。

どの業界や企業にも共通の課題だと思いますが、会計基準の変更などを含めて、逆風の吹くリース業界にとっては喫緊の課題だと認識し、「2025中計」の開始以降、3つのアプローチから変革を推進しています。

1つ目は、変革の土壌を「整える」です。経営主導で、全社員の変革意識を醸成します。2023年度は全社サーベイの結果に基づき、変革意識を醸成する施策を実行し、その効果を確認しました。今後も弊社を、さらに挑戦する会社にすべく、経営トップである私自身からの発信も含めて、多様な取り組みを継続していきます。

2つ目は、変革を「生み出す」です。変革に資する取り組みが、活発に生み出されるための仕組みを構築します。

2023年度は、「Zero-Gravity Venture Lab」(通称:ゼログラ)と呼ばれる、新規ビジネス開発の加速を促す取り組みの一環として、社内起業プログラムをスタートしました。エントリーがあった35件中2件が最終審査を通過し、現在それらの事業化検証を進めています。

同様のプログラムを今年度も実施するとともに、組織評価制度も変革を促すための見直しをするなど、新規ビジネス開発を促進していきます。

3つ目は、変革を「推進する」です。効率的な意思決定プロセスや権限移譲などを進めることで、アジャイルな検討体制を構築して変革を推進します。

2023年度から開始した、スタートアップ企業を対象としたイノベーション投資ファンドに関しては、これまでに7件、総額6億9,000万円の活用実績がありました。まだ個々の投資は少額にとどまっていますが、現場への権限移譲の結果、スピード感と責任感ある投資判断が助長されており、変革が確実に進んでいると実感しています。

投資枠は100億円に設定しているため、積み上げ余地はまだ十分にあります。本投資枠の活用促進を今後も図っていきたいと考えています。

【参考①】2025中計概要(2023/5/15公表内容の振り返り)

「2025中計」の概要です。

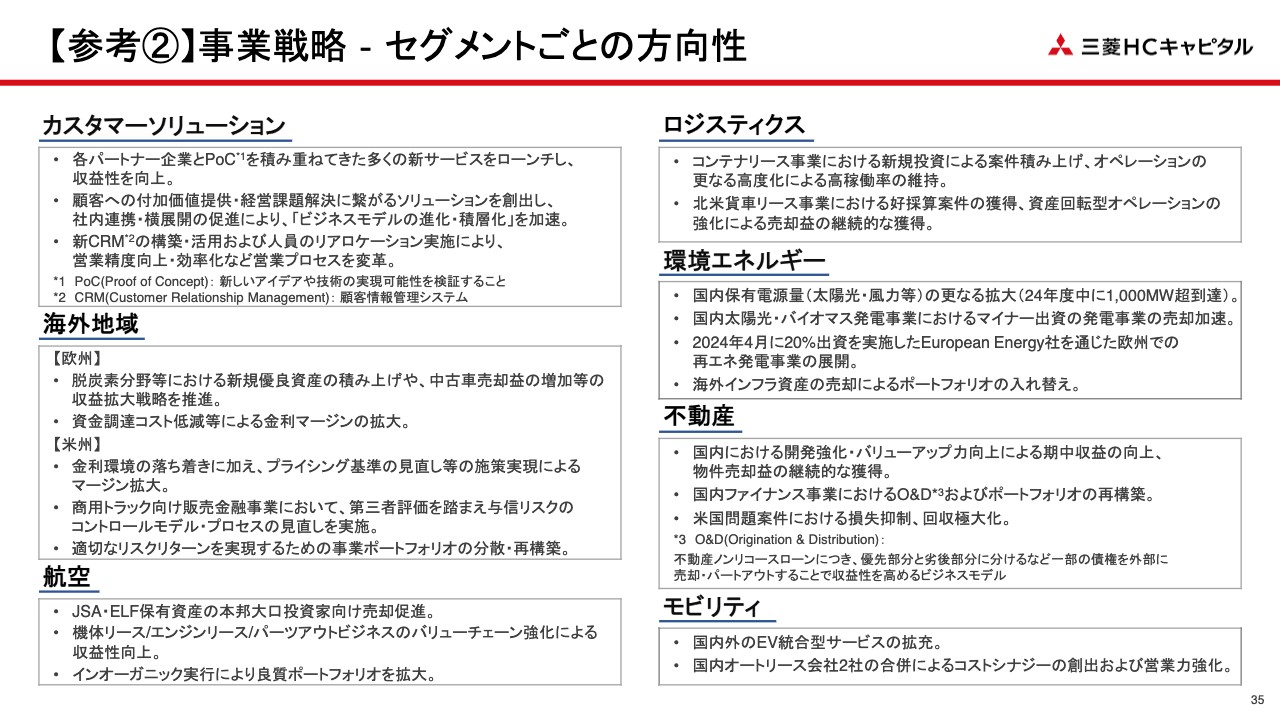

【参考②】事業戦略‐セグメントごとの方向性

セグメント別の事業戦略の方向性です。

今後も弊社は、「2025中計」の目標達成に向けて、全社一丸となって取り組みを推進していきます。加えて、今回のように、「2025中計」や今後のあるべき姿に関する進捗状況、各種目標の達成確度などを、みなさまと共有し、対話する場を継続的に設けて、相互理解を深めていければと考えています。

質疑応答:今後の財務戦略について

質問者:2024年3月に日銀がマイナス金利を解除して、これから円金利の上昇が見込まれる金融環境だと思います。資金調達の部分でどう調達コストを抑えていくのかについて、調達で工夫されている点、これから工夫していく点などあれば教えてください。

また、リース料は基本的に固定の場合が多いと思いますが、今後の金利上昇をどのようにリース料に織り込んで、転嫁していくのでしょうか? 営業戦略なども合わせて教えてください。

佐藤:当社としては、これから当然金利が上昇していくことは見越しています。円という通貨自体が、我々のマザー通貨であるため、いかに効率的に調達していくのかというのは大きな課題です。

ただし、ここにとっておきの秘策はなかなかありません。そのため、従来どおりの社債、銀行からの借入と組み合わせたかたちで、最適な調達を実施していきたいと考えています。

金利上昇については、これからインフレ、物価の上昇が進んでいくと思いますが、おそらく徐々に緩やかに進んでいくと見越しています。営業面では、海外で非常に急激な金利上昇が一昨年、昨年とあったため、マージンの圧縮が課題の1つではありました。

それと比較して、日本の場合は徐々に上がってくる見込みであるため、徐々に上がる度に、リース料に転嫁させ、乗せていくことで、大きな収益の圧迫はなく、進めていけるのではないかと考えています。

一方で、みなさまおっしゃっているかと思いますが、金利の上昇局面というのは、ほぼ30年ぶりのことです。そのため、当社の営業担当も含めて、いかに金利の上昇局面に、上手にお客さまと折り合いをつけながら、商売を拡大していくのかについては、非常に大きな課題だと思っています。

現場の営業担当と一緒に進めている状況ですが、大きな問題なく乗り越えられると思っています。

質疑応答:金利変動リスクに対する調達戦略について

質問者:調達には社債と借入がありますが、今後の金利上昇を織り込んで、金利変動リスクを減らすために、長期固定借入の増加などの戦略はあるのでしょうか?

佐藤:当社の場合、ALM(Asset Liability Management)をかなり保守的に行っている会社です。アセットサイドの固定金利のアセットに対しては、しっかりと固定していくことで、「ミスマッチリスク」と呼んでいる不要な長期・短期のリスクは原則取らないことにしています。

商売によっては長いアセットや短いアセットもありますが、それに合わせて全体のポートフォリオとしてALMを行っています。全体のバランスを見ながら、リスクを取らないようなかたちでの調達をこれまでも続けてきましたので、これからも継続していきます。

質疑応答:中期経営計画上の今期ROEの停滞理由と改善要素について

質問者:中期経営計画の進捗状況について教えてください。2026年3月期のROE目標が10パーセント程度ですが、2025年3月期のガイダンスが8パーセントであるため、ギャップが非常に大きいように見えます。今期のROEがあまり上がらない理由を教えてください。また、最終年度に急激に改善する要素があるのでしょうか?

佐藤:おっしゃるとおり、中期経営計画進捗のROEは2025年3月期が8パーセント、2026年3月期が10パーセント程度という計画で、かなり大きなジャンプアップが必要であるという状況であることは十分認識しています。

約1年半前に中期経営計画を策定した時は、為替の前提を「1ドル130円」として策定していました。当社は、バランスシート上の外貨資産および負債がかなり大きい会社です。そのため、円安が進むと、結果的にROEの分母である「E(自己資本)」が膨らむ効果があります。

2023年度も2024年度も、円安が相当に進んでいる状況下、相対的に利益は順調に進捗しているものの、E(自己資本)のほうが大きくなり、結果的にROEがややビハインドしている状況です。

対策としては、まずは2025年度の純利益1,600億円達成に向けて、少なくとも1,600億円をボトムラインとして確実に達成していくことです。なかなかコントロールはできませんが、為替がやや円高に進んでいく場合には、相まってROE10パーセント程度を達成できるのではないかと考えています。

ただし、ROEの分母のコントロールはなかなか難しいため、まずは分子の達成を着実に進めていく方針です。

質疑応答:2023年度と2024年度の純利益のギャップについて

質問者:2023年度と2024年度の純利益のギャップが少し大きいように見えるのですが、今期計画が保守的なのか、あるいは来期にジャンプアップする要素があるのか教えてください。

佐藤:純利益について、2024年度の目標は1,350億円とお伝えしました。2023年度の目標が1,200億円、2025年度の目標が1,600億円でしたので、2024年度の目標は1,400億円規模を期待されている方が多いのではないかと想像しています。

実は、今回の業績予想は、我々としては1,400億円規模を達成したいという気持ちを表しています。実力値としては十分可能だと考えています。

2023年度に種まき費用として予定していた約100億円のうち、半分ほど使いましたが、残り半分は使い切れませんでした。後ずれした部分があり、2024年度に使う計画となっています。

そちらを織り込んだ上での1,350億円ですので、実力値としては1,400億円を達成できると考えています。2025年度に向けた駆け上がりについては、全社一体となって取り組んでいくしかないと思っています。まだ1年間ありますので、まずはカスタマーソリューションセグメントの施策推進により、しっかりと収益性をアップしていきます。

航空セグメントとロジスティクスセグメントの市況は非常に好調ですので、さらなる成長を目指していきます。2023年度においては欧米がかなり苦戦しましたが、2024年度に向けて、金利のマージン回復、与信コストの挽回も含めて、プラス要因として働いていくと考えています。

環境エネルギーセグメントにおいても、European Energy社への出資により、シナジーを取り込んでいけると思っています。

このように各セグメントが伸びる中で、2026年度には純利益1,600億円を達成可能だと考えています。

質疑応答:「ビジネスモデルの進化・積層化」の現状分析と対策について

質問者:「ビジネスモデルの進化・積層化」に関して、スピード感が不足しているとのお話でした。その要因と具体的な各種施策について教えてください。

久井:先ほども申し上げましたが、やはり我々がやらなければいけないと思っているのは、国内のビジネス、カスタマーソリューションセグメントです。収益額が一番大きい一方で、ROAは1.1パーセント、1.2パーセントぐらいにとどまっています。

遅れていると感じる理由としては、国内のビジネスをしている我々のメンバーはリース業界での経験が長く、意識改革がなかなか難しいということがあります。価格競争にさらされた中でビジネスをしてきたため、どうしても「価格で勝負する」という意識を変えられないという現実があります。

それこそが、意識改革に力を入れている理由の1つです。「変革を促す仕組み」を中長期的に作っていく必要があると思っています。

「ビジネスモデルの進化・積層化」によって、国内のカスタマーソリューションセグメントの収益力、ROAを上げていくかについては、主に今足元で行っていることが3点あります。

1点目は、新規サービスのローンチです。PoC(Proof of Concept:新しいアイデアや技術の実現可能性を検証すること)として、すでに日立グループをはじめとしたパートナー企業と新しいビジネスについて協議を重ね、新たなサービスを構築し、できたものから早期にローンチしていきます。

スライド右側の図のとおり、このようなビジネスは「ビジネスモデルの進化・積層化」で、単純なリース、ファイナンスではなく、サービスやデータを活用したビジネスです。そのため、ROAも高いビジネスになります。

2点目は、弊社の顧客基盤の中からまずは少数のお客さまから始めますが、お客さまの経営課題に対する提案ビジネス、すなわち、課題解決型提案ビジネスを展開することです。

そう簡単にできるものではないことは重々承知していますが、このようなビジネスを行うことで、競争にさらされないビジネス、付加価値の高いビジネスを行う実践を始めています。

3点目は、競争の激しい従来の単純なファイナンスリースやオペレーティングリースにサービスやデータ活用を組み合わせて、新たなビジネスとしてお客さまへ提供することです。

質疑応答:米州の収益力回復における改善要素について

質問者:米州の収益力回復について教えてください。不動産も含めて、基本的に収益力が落ちたのは、マクロ影響による貸倒の増加や物件価格の下落が要因のように見えます。これに対して、御社が能動的に改善できる要素には、どのようなものがあるのでしょうか?

久井:米国不動産事業の資産残高は約440億円で、およそ6割はレジデンシャル、つまりアパートですので、特に大きな問題は発生していません。

一方で、新聞等での報道もあるとおり、オフィスはマーケット全体がかなり落ち込んでいますので、ここがリスク要因と考えています。スライド左下のグラフのとおり、オフィスの資産残高は97億円ですので、ここで打ち止めです。これまでも引当、減損してきましたが、最大損失が出たとしてもここまでとなります。

もちろん、既存ビジネスからさらに貸倒、減損が出る可能性はありますが、新たなビジネスはもう行っていないため、不動産でこれ以上の追加損失が出るような影響は限定的です。

一方で、トランスポーテーション、つまりトラックの販売金融の損失については、当社特有の問題ではなく、マーケット全体の問題です。統計によると、当社の延滞率はマーケット全般より低い状態にあります。

このまま損失が出るのを待つわけではありません。2024年春から米州地域本部だけでなく、東京の審査も含めたコーポレートセクション全体が絡んで対策を練り、実施に移しています。具体的には、4点の対策があります。

1点目は、ガバナンスの強化です。今回、米国のポートフォリオに大きな損失が出ましたが、カナダにも損失が出ました。当社の米州現地法人の中で、カナダのチームがやや独自性が強かったこともあり、米国とカナダの経営管理体制を一体化し、各種コミッティを共同で行うようなかたちにして、ガバナンスを強化していきます。

2点目は、審査モデルや業務プロセスの見直しです。従来のモデル審査をしている部分が大きいため、第三者の診断も入れて、見直しを行っています。

3点目は、売却機能の強化です。マーケットが悪くなると、耐えきれなくなったトラック業者がリースの物件を返却してきます。これを当社では「リポゼス資産」と呼んでいます。これをまた中古マーケットで売ると、中古市場が崩れているため売却損が出て、損失の大きな部分となります。

実は、この売却機能を外部に依存しており、必ずしも我々の希望するような価格や方法での売却ができず、インセンティブが働かないところがあります。ここから脱却して、一部内製化するなど、当社と取引のあるディーラーと連携、あるいはジョイントベンチャーを組み、売却機能の強化を行っています。

4点目は、ポートフォリオ・ミックスの転換です。当社海外地域セグメントの米国現地法人のビジネスの約半分がトランスポーテーション、つまりトラックビジネスです。この中でも、ボラティリティが比較的高い大型トラックに偏重しているため、ボラティリティの低い中型・小型の部分にポートフォリオを少し分散する、トランスポーテーション内でのポートフォリオ分散を行っています。

また、トランスポーテーションに偏重したポートフォリオを、不動産や飛行機を除く一般のリース、ファイナンスを行っているポートフォリオの中で、トランスポーテーション以外のビジネスへの分散を現在検討しています。

質疑応答:海上コンテナ、鉄道貨車事業の見通しの詳細について

質問者:ロジスティクスセグメントに関して、市況要因もある中で、価格がなかなか上がらず、アセットの回転ペースが落ちてくる可能性があると考えています。海上コンテナ、鉄道貨車の見通しの詳細を教えてください。

佐藤:海上コンテナは、インカムゲインと資産回転型のキャピタルゲイン両方を兼ね備えながら進めているビジネスです。しかしながら、まだまだ売却損益は比率としては大きくないため、主にインカムゲインで稼いでいるビジネスモデルとなっています。

コンテナ市況は一昨年度、昨年度と非常に好調な状況が続いていましたが、多少過熱感のあった稼働率は少し下がると考えていました。返却されるコンテナにリースをつけて返したり、期限が切れたコンテナの契約を延ばしたりといった、当社の事業会社であるCAI社による地道な努力により、一昨年度の99パーセント台の稼働率に対して、昨年度も99パーセントに近い比率を維持できました。

昨年度から、紅海情勢の不安によりスエズ運河が通行しにくくなっています。また、パナマ運河の水位が下がっていることから、パナマ運河の運行にもかなり時間がかかっています。加えて、今年はアメリカのボルティモアで港湾の事故がありました。

このように物流がいったん滞ると、運行時間が長くなることで、逆にコンテナの需要が伸びることがあります。結果として、非常に好調な状況が続いています。

これが一過性のものなのか、継続するものなのかは、しっかり見極めなければいけないと思いますが、いずれにしてもCAI社の非常に卓越したアセットマネジメント力があるため、なんとか乗り切っていけるのではないかと考えています。

時間軸を示すのは難しいのですが、キャピタルゲインも少しずつ伸びていき、2つを合わせて安定的な収益が生めるようなビジネスになっていけばと考えています。

鉄道貨車についても同じようなビジネスモデルですが、より長期のアセットを持っているビジネスです。資産の回転がようやく始まったところで、組み合わせながら行っていきます。

資源価格の高騰や古い貨車の退役もあり、市況はやや締まってきている認識です。これはよい状況で、リースの需要が伸びてきているということです。安定的なマーケットにより、当面は安定的な成長ができるのではないかと考えています。

質疑応答:今後の不動産出資の考え方について

質問者:国内不動産に関して、御社の場合は特にオフィスのウエイトが高いかと思います。足元の不動産価格がかなり上がってきている上に、今後5年ほど先を見たときに、首都圏を中心にオフィスが一層増えるような見通しになっているかと思います。今後の不動産出資についての考え方を、時間軸を含めて教えてください。

佐藤:当社は、いろいろなアセットを保有しています。確かに、オフィスはコロナ禍でのワークスタイルの変化により、稼働率が下がったところもありましたが、ようやく上昇が見られています。特に、高い利便性やグレードを備えたビルについては、比較的需要が戻ってきていますので、当社のビルはようやく低迷から抜け出すことができたと考えています。

その他には、商業施設、物流施設、レジデンス、ホテルといったさまざまなアセットを保有しています。物流施設については、昨年度に子会社化したセンターポイント・ディベロップメント社を使っています。物流施設は飽和が近いのではないかと言われていますが、地方への分散も進んでいますので、それも含めてしっかりと開通することで伸ばしていきたいと思っています。

ご存知のとおり、ホテルについてはインバウンド需要が伸びていますので、ここは堅調に推移していくと見ています。

この銘柄の最新ニュース

三菱HCキャのニュース一覧- 執行役員の異動に関するお知らせ 2026/03/02

- 信用残ランキング【買い残増加】 NTT、楽天グループ、三菱UFJ 2026/03/01

- 三菱HCキャピタル、純利益1,349億円で大幅増益 不動産・航空の好調が寄与 2026/02/25

- 信用残ランキング【買い残増加】 ラインヤフー、IHI、NEC 2026/02/22

- 今週の【上場来高値銘柄】双日、三井金属、大崎電など201銘柄 2026/02/21

マーケットニュース

- 東京株式(後場寄り付き)=日経平均株価は前場終値比で下げ幅広げる (03/04)

- 「核融合発電」が10位、国内スタートアップの動き活発化<注目テーマ> (03/04)

- 後場に注目すべき3つのポイント~中東危機の長期化や原油高を警戒 (03/04)

- <みんかぶ・個人投資家の予想から>=「買い予想数上昇」3位にJエレベータ (03/04)

おすすめ条件でスクリーニングされた銘柄を見る

三菱HCキャピタルの取引履歴を振り返りませんか?

三菱HCキャピタルの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。