クラシコムのニュース

【QAあり】クラシコム、既存事業の拡張やカルチャーアセットへの投資、エンゲージメントチャネルの拡大を目指し、さらなる成長へ

MISSION

山口揚平氏(以下、山口):クラシコム取締役CFOの山口です。本日は休日の開催にもかかわらず、本当にありがとうございます。では、事業内容について私から簡単にご説明していきたいと思います。

当社は創業以来、「フィットする暮らし、つくろう。」というミッションを立てて事業活動を行ってきました。この「フィットする暮らし」をもう少し具体的にお伝えすると、それは「自分の生き方を自分らしいと感じ、満足できること」であると考えています。

我々の事業活動を通して、関わり合っていただくユーザーをはじめ、さまざまなステークホルダーの方の「フィットする暮らし」に少しでもお役に立ちたいという思いで事業活動を行っています。

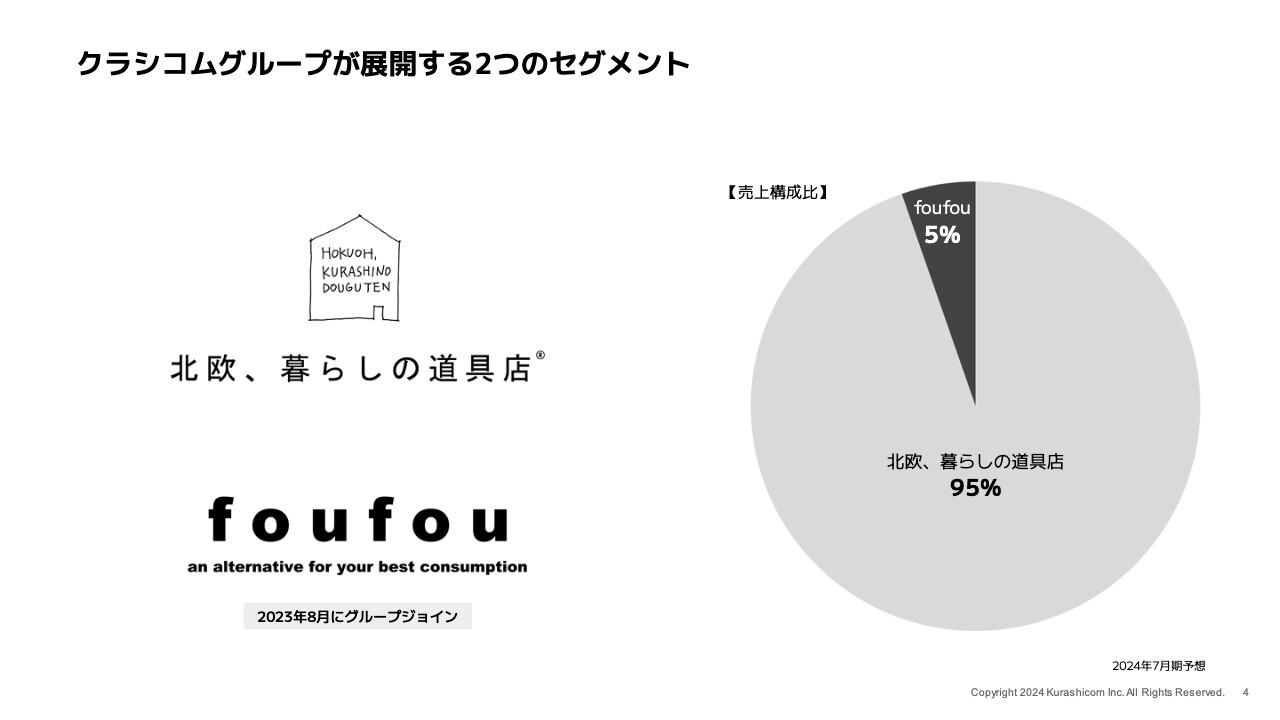

クラシコムグループが展開する2つのセグメント

山口:まずは具体的にどのような活動から売上を上げているのか、事業概要についてご説明したいと思います。

当社のグループには、2つのセグメントがあります。1つが「北欧、暮らしの道具店」という祖業です。もう1つが今期期首にグループに入った「foufou」というブランドです。

スライド右側の円グラフからもわかるとおり、売上の大半は「北欧、暮らしの道具店」で上げています。

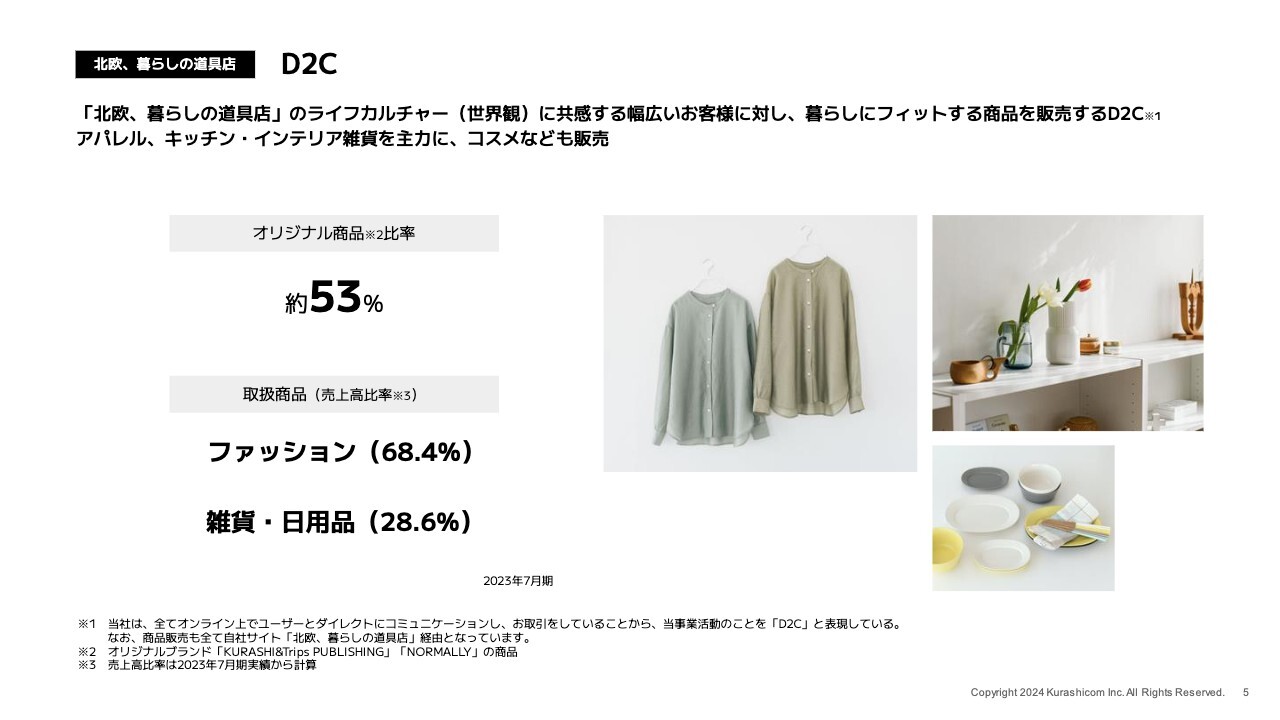

D2C

山口:「北欧、暮らしの道具店」の中には、実はさらに2つの事業ドメインがあります。

そのうちの1つがD2C事業です。当社のライフカルチャーに共感していただいている多くのお客さまに対して、暮らしにフィットするさまざまな商品をインターネット上で直接販売しています。このD2C事業が「北欧、暮らしの道具店」の売上の大半を占めています。

商品としては、スライドにも掲載しているアパレルや、インテリア、キッチン用品等さまざまなものを取り扱っています。

坂本慎太郎氏(以下、坂本):スライドにはオリジナル商品比率が約53パーセント、取扱商品はファッション、雑貨・日用品と書かれています。各種取扱商品の中で、オリジナル商品の割合はどのくらいなのでしょうか?

山口:オリジナル商品も基本的にはファッションと雑貨・日用品です。ファッションの割合がかなり高くなっています。

坂本:オリジナル商品は御社が企画して、外部で作ってもらうかたちですか?

山口:おっしゃるとおりです。工場などは自社で持っていません。

坂本:なるほど。ファブレスなのですね。

山口:当社はインターネット上で販売を行っていますが、1つの特徴として、自社のサイトでのみ販売ができていることがあります。「楽天市場」などのようなモールには出店していません。

坂本:では商品が欲しい場合には、御社のサイトに行かなければいけないのですね。利用されている方の年齢層や男女比などを教えていただけますか?

山口:直近の調査では、お買い物いただいている方のほとんどは女性です。30代以上の方が多いのですが、最近では60代以上にだんだん広がってきている傾向があります。

坂本:商品の企画の際、やはりオリジナル商品もそのボリュームゾーン向けに開発されているのですか?

山口:基本的にはそのとおりなのですが、当社の場合は長く使っていただけるような商品が多いです。エイジレスで使っていただけるものを志向しています。

先ほども少し触れていただきましたが、オリジナル商品の比率は2023年7月期の時点で、全体の半分を超える53パーセントくらいになっています。

売上の構成比としては、ファッションが68.4パーセントで、雑貨・日用品が28.6パーセント、その他が数パーセントです。最近始めているコスメなどは、その他に含めています。

ブランドソリューション

山口:「北欧、暮らしの道具店」には、もう1つの売上の立て方として、ブランドソリューション事業での企業向けサービスがあります。

「北欧、暮らしの道具店」には強いブランド力と多くのコアな顧客基盤のほか、スライドに挙げているような、多様なコンテンツ制作で培った高い企画制作能力もあります。これらの強みを活用し、さまざまなソリューションを提供しています。

わかりやすい例としては、スライド左上にある「BRAND NOTE」があります。いわゆるタイアップ広告のようなかたちで、クライアント企業の商品について、当社のスタッフがコンテンツを作り、当社のサイトに掲載するサービスです。

「BRAND NOTE」から始まり、本当にいろいろなサービスに広げてきました。現在では200を超えるブランドにサービスを提供しています。

最近では、味の素社と協働で商品の開発と販売を行っていく「暮らしの素プロジェクト」を発表し、さまざまな方面からかなり反響をいただきました。

したがって「ブランドソリューション」事業は売上としてはそこまで大きくはないのですが、当社の認知度向上にも貢献するサービスとなっています。

ファッションD2Cブランド「foufou」

山口:「北欧、暮らしの道具店」以外のもう1つのセグメントが「foufou」です。デザイナーのマール・コウサカさんが2016年に立ち上げたファッションD2Cのブランドです。

売上としては「北欧、暮らしの道具店」と同じようにメインは自社サイトでのECで販売を行っています。「foufou」は1つだけ店舗があるほか、過去には有名な百貨店でのポップアップショップの出店などによっても売上を上げたこともありました。

規模としてはまだ小さいのですが、このように「北欧、暮らしの道具店」とはまた違う売上の立て方もできているため、これからの成長が楽しみな事業だと思っています。

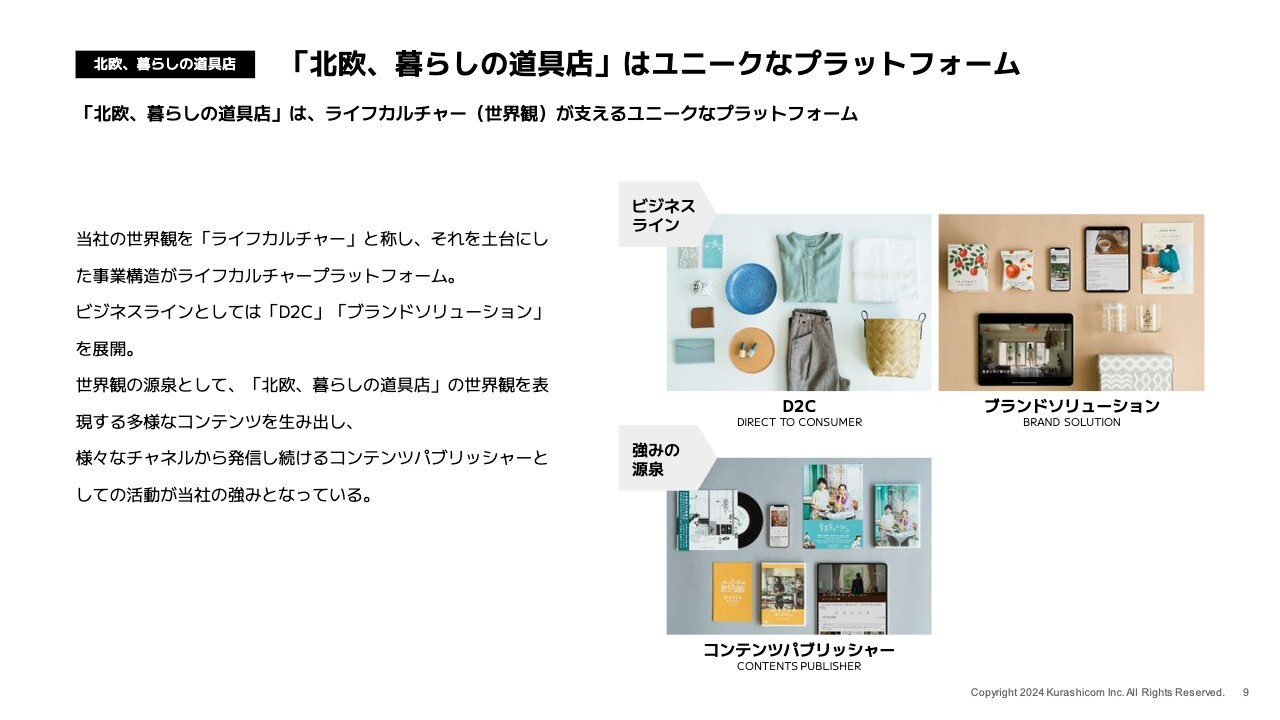

「北欧、暮らしの道具店」はユニークなプラットフォーム

山口:ここまで、どのようなかたちで売上を上げているのかについてお話ししてきました。ここからは事業の特徴についてもう少しご説明していきたいと思います。

先ほどお伝えしたとおり、売上の大半が「北欧、暮らしの道具店」のD2Cで上がっていますので、ECの事業者だと認識されていると思います。

それは間違いではないのですが、当社としては一般的なEC事業者と比べて大きく異なる点があると思っています。そこを捉えて自分たちの事業を「ライフカルチャープラットフォーム」事業と呼んでいます。聞き慣れない言葉かと思いますが、ご説明していきたいと思います。

坂本:その前に1点おうかがいします。御社は北欧というテーマを中心にされており、もう見るだけでかなりイメージが湧いてきます。このような「世界観」を中心に作られていると思います。

どのような強みをもって、ECサイト中心の事業を進めているのか教えてください。

山口:今おっしゃっていただいたとおり、我々はライフカルチャーを「世界観」として表現し、我々の「世界観」を表現するさまざまなコンテンツをインターネット上のあらゆる場所に流通させています。それが他のEC事業者との大きな違いを生み出していると思っています。

それがどのような違いかというと、基本的には通常のEC会社では、顧客と接点を作り、再度購入を促すために、大きくコストをかけてマーケティングやプロモーションを行っていると思います。

一方、我々の場合は「世界観」を表現したコンテンツを数多く出していくことによって、コストをそこまでかけずに、コンテンツの力で顧客の創造と関係維持ができていると考えています。

坂本:それに加えて、オリジナルの商品が半分以上あるため、御社でしか買えないというスタイルもやはり強みですよね?

山口:そのとおりです。そのような特徴を踏まえ、我々としてはコンテンツパブリッシャーとしてコンテンツを生み出し広げていく活動こそが、強みの源泉だと考えています。

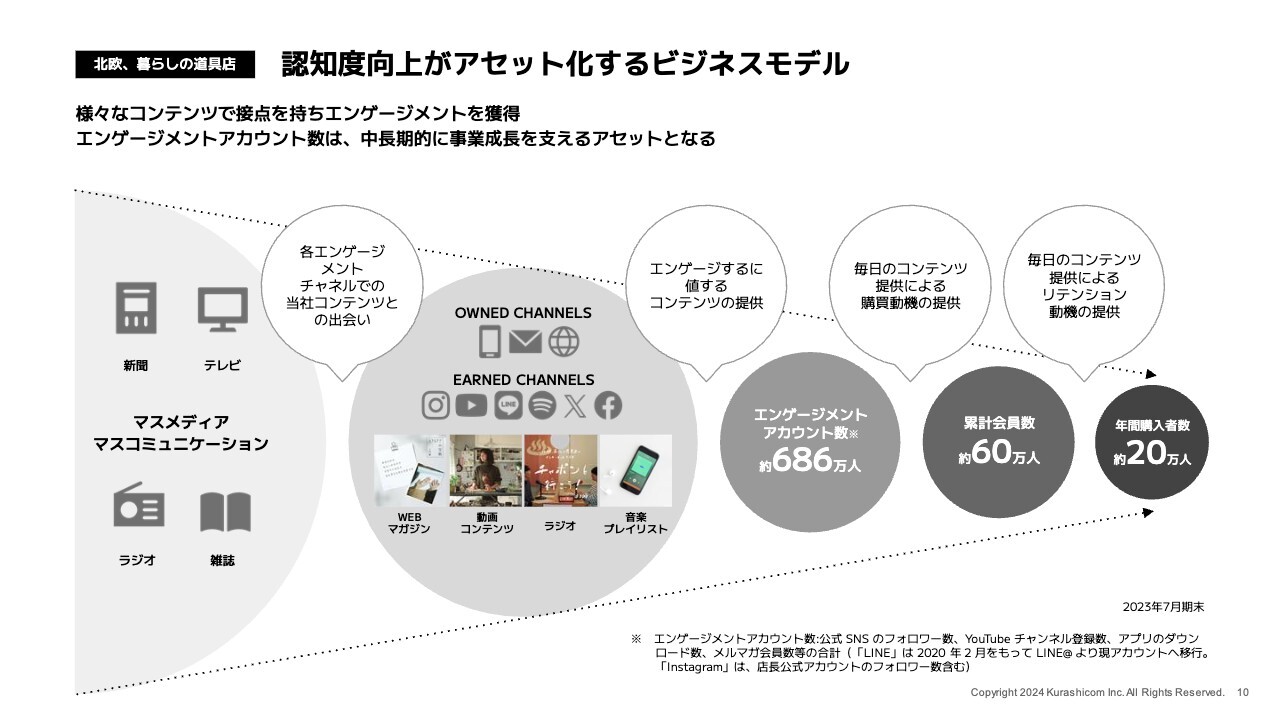

認知度向上がアセット化するビジネスモデル

山口:それらのコンテンツがどのように売上につながっていくのか、スライドのチャートでもう少し詳しくご説明しています。

左から2つ目の大きな丸が、先ほどご説明したコンテンツパブリッシャーの活動です。本当にさまざまなコンテンツを、自社のサイトのみならず「YouTube」「X」「Facebook」など数多くのSNSでも配信しています。

コンテンツの中身にもさまざまな種類があります。もちろん当社の商品をご紹介するものもありますし、それ以外にも料理のレシピや、ドキュメンタリー、エッセイなど、本当に純粋に楽しんでいただけるコンテンツも数多く取り揃えています。

そのようなコンテンツが数多くインターネット上にあることで、まず接点が生まれます。その上で、引き続きコンテンツを受け取りたいと思ってくださった方がエンゲージメントをしてくれます。

このエンゲージメントとは、例えばアプリであればインストール、「YouTube」であればチャンネル登録、それ以外のSNSであればフォローなど、なんらかのアクションを取ってくださることを指しています。

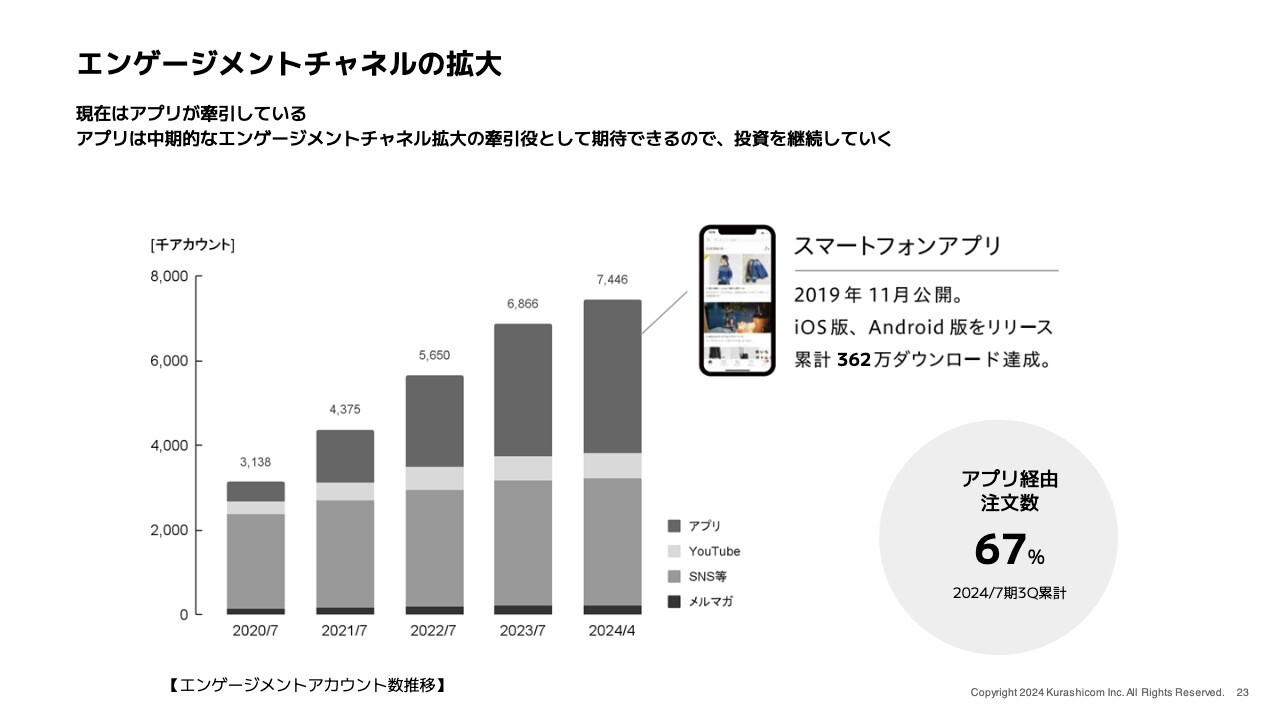

このお客さまには、当社からプッシュでコンテンツを送れる状態になっています。このエンゲージメントアカウント数が、昨年末時点で686万アカウントまで積み上がっています。

坂本:御社ではコンテンツの発信において、おそらくSNSやメディアもとても大事にしているところだと思います。やはりほぼ内製化して進められているのでしょうか?

山口:内製化しています。

坂本:SNSを内製されているということは、そこにけっこう多めに人員を割かれているのですか?

山口:おっしゃるとおりです。

坂本:企画や見え方なども大事になってくると思いますので、ある程度の割合の方がいらっしゃるということですね。

山口:今、コンテンツを主に作っているメンバーは30名前後います。

坂本:かなり多いですね。

山口:もちろん部分的に外部にお願いすることもありますが、コンテンツは自分たちでしっかりと責任を持って作り、それを発信していくことを基本にしています。

先ほどの続きになりますが、お客さまからエンゲージメントをいただくと、毎日のようにコンテンツを送れるようになります。コンテンツを楽しんでいただくと、その中には商品についてのコンテンツもありますので、自然と商品への購買動機が出てくるようになります。

そこから暮らしの中にそのような商品を取り込みたいと思っていただいた方が購入に至るというかたちで、自然と購入に流れていく状況が作れていると思っています。昨年末時点では、一度でもご購入いただいたことのある会員の方が、累計で60万人ほどに上っています。

通常であればここでいったん関係性が薄れると思うのですが、その前にエンゲージメントをいただいていますので、ご購入後も引き続き日々コンテンツを送り届けることができ、それを楽しんでいただく関係が続きます。それによってリテンションも高まっていきます。結果として、昨年は20万人を超える方々にご購入いただいています。

これがコンテンツから購入に至り、さらにリテンションにもつながっていく流れとなります。「世界観」を共有して関係性ができていますので、長くお付き合いいただく方が大勢いらっしゃることも1つの特徴だと思っています。

このほかに、今はまだしっかりと取り組めていないのですが、スライド左側にも記載しているマスメディアとの関係性があります。昨年来『カンブリア宮殿』で取り上げていただくなど、マスメディアに露出することもありました。そこで一時的に認知度が上がり、当社としても追い風を受けました。

それが結局一時的な認知の上昇であったとしても、コンテンツに触れていただければエンゲージにつながります。その一時的なマスメディアによる認知度向上が、我々にとっては結果的に継続した関係性作りにつながっていく可能性が高いと考えています。

そのため、今後はそのようなマスメディアも活用し、プラットフォームをより大きくしていきたいと思っています。

荒井沙織氏(以下、荒井):Webマガジンや動画コンテンツなど、さまざまなものがある中で、やはりこの北欧のライフスタイルや世界観がお好きな方が集まると思います。この中ではどのコンテンツが一番人気で見られているのでしょうか?

山口:判断が難しいのですが、全体的に本当によく見ていただいています。

荒井:例えばWebマガジンから入られた方が、「素敵だから動画コンテンツも見てみよう」など、横につながって広がっていく感じでしょうか?

山口:おっしゃるとおりです。

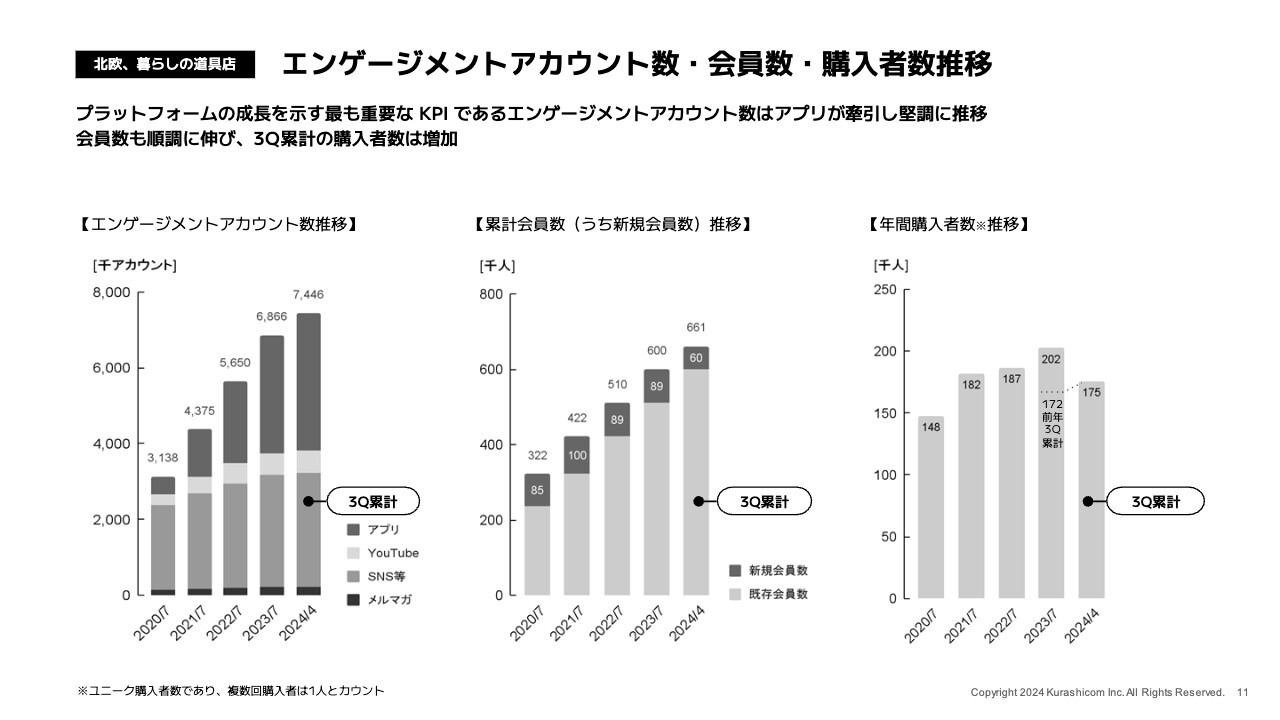

エンゲージメントアカウント数・会員数・購入者数推移

山口:スライドでは3つのグラフで、我々のプラットフォームの規模が拡大してきた推移を表しています。

左側のグラフがエンゲージメントアカウント数です。昨年末時点で686万だったところから、9ヶ月を経た2024年4月期第3四半期末には740万アカウントまで伸びています。中央のグラフは累計会員数のグラフで、こちらも順調に伸びています。

右側のグラフは年間購入者数を示したグラフです。2024年7月期はまだ9ヶ月間の実績しかありませんので、昨年1年間と比べると下がって見えますが、2023年7月期第3四半期までの実績と比較するとしっかりと伸びています。

一見すると「伸びが小さいのでは?」と感じられるかと思います。しかし、先ほどお伝えしたように、昨年は『カンブリア宮殿』に取り上げていただき、「北欧、暮らしの道具店」の15周年キャンペーンも大きく打ちました。

2024年7月期はそのような特殊要因が発生していない点を踏まえて考えると、しっかり伸ばすことができていますので、当社としてはかなりポジティブに捉えています。

坂本:暖冬で今一つアパレルの販売が伸びなかったという影響もありますか?

山口:確かに暖冬による影響もありましたが、どちらかと言えば月ズレのようなイメージです。

坂本:例年よりも遅れて寒くなったというところですね。

コロナ禍では、巣ごもりによって通販系の会社は非常に伸びていたと思いますが、御社はその後にかなり伸びていますよね? それはやはりメディアにさらに力を入れたからでしょうか? あるいはコロナ禍に認知をじっくり温めてエンゲージにつなげていったのか、どちらが大きかったのでしょうか?

山口:後者だと思います。当社としても、もちろん巣ごもりでの追い風は若干受けました。そこで新しく会員になっていただいた方々と、引き続き関係性を続けられていることが、その後の成長につながっていると思っています。

坂本:他社などを見ていても、やはり売上を落としている企業もけっこう多いのです。その点では御社はかなり特殊ですよね。売って終わりではないのだなということが、この成長からもよくわかります。

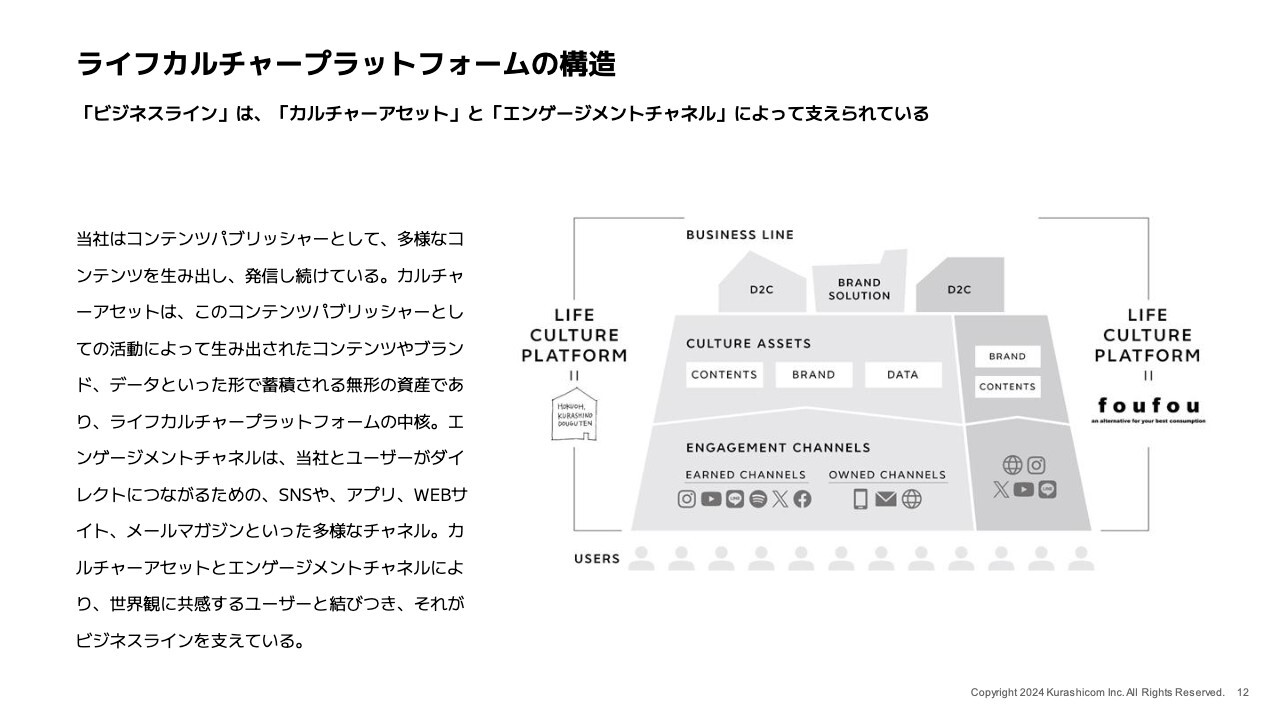

ライフカルチャープラットフォームの構造

山口:今までお伝えしてきた「ライフカルチャープラットフォーム」をもう少し構造的に表したものが、スライド右側の図です。

一番上の層が「ビジネスライン」です。売上を上げているD2Cやブランドソリューションの活動です。上から2番目の層・3番目の層が「ビジネスライン」を支えています。

2番目の「カルチャーアセット」の層が、当社として一番大事だと考えている、ユニークさを担保している部分です。

コンテンツを発信するところから出てくる、コンテンツそのものや、コンテンツから醸成されるブランドイメージ、そしてさまざまなアクションを取っていただくことから積み重なるデータです。

この無形の資産がしっかりとたまっていくことが価値を生んでいくと考えていますので、「カルチャーアセット」の層が我々のコアだと捉えています。

そしてその価値をしっかりとみなさまにお伝えしていき、つながりを継続していく部分が、3番目の層の「エンゲージメントチャネル」となります。

このように、我々は「世界観」を軸としてお客さまとつながっています。これが土台となってビジネスが展開されているところが、ユニークなポイントだと考えています。

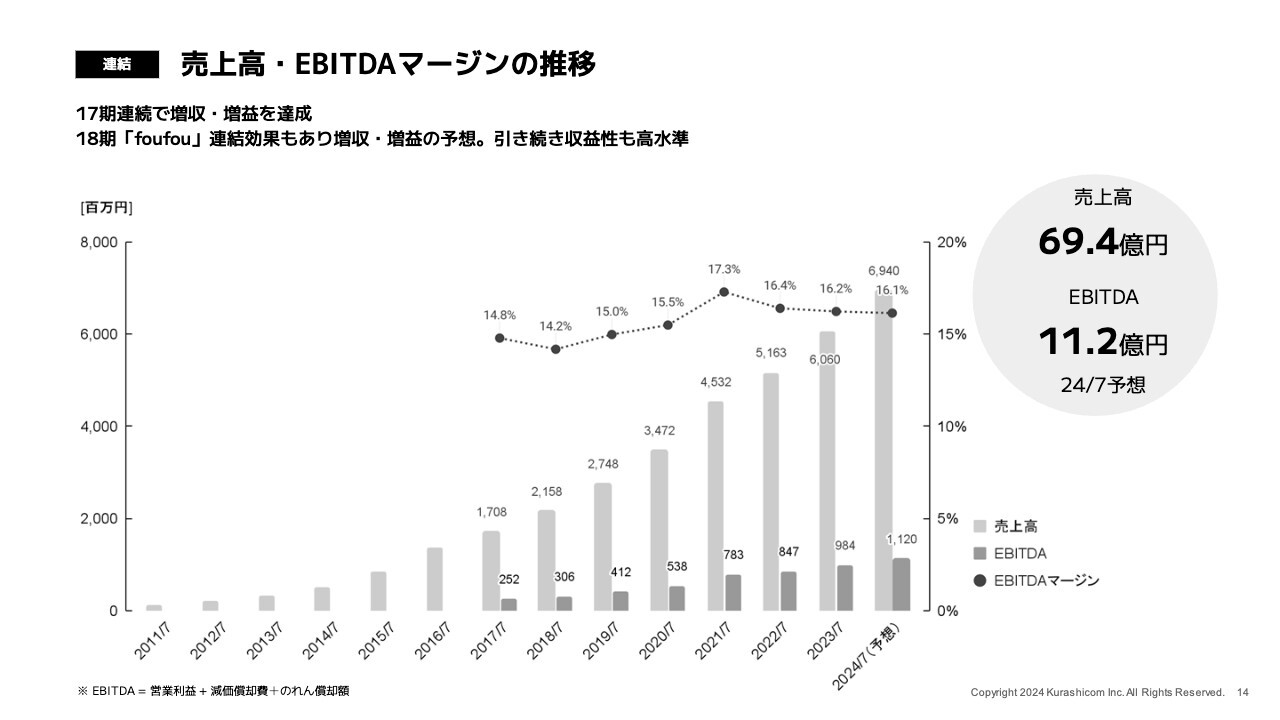

売上高・EBITDAマージンの推移

山口:財務の特徴についても簡単にご説明します。スライドのグラフは、長期間での売上高とEBITDA、EBITDAマージンの推移を示したものです。

2024年7月期は順調にいくと売上高69.4億円、EBITDA11.2億円となり、創業以来18期連続の増収増益で着地できる見通しです。

1つの特徴として、しっかり利益を上げながら着実に成長を続けていることがご覧いただけると思います。ぜひそこをご理解いただきたいと思っています。

正直に言いますと、派手な成長はありません。しかし、例えば上場申請期の2020年7月期と2024年7月期とを比べると、売上高では20億円弱増え、増加率としても1.4倍弱になっています。さらに2年さかのぼり、4年前と比べると、売上高、EBITDAともに倍になっています。

ものすごく一気に伸びることはないのですが、着実に成長を重ねることで、数年単位で振り返ると実は「意外と大きくなっているな」という成長を遂げてきています。

坂本:6年で売上が3倍くらいになっていますので、このような成長ができているということは、やはり物流量がかなり増えてきていると思います。設備投資や物流費のコストもこなしながら、きちんと利益が上がっていくような構造になっているのかと思います。

この後、業績が伸びたとしても、今のかたちは継続できそうですか? それとも、意外とどこかで物流システムを再整備しなければいけないような課題が出てくるのでしょうか? グラフで見ても純増がきれいに伸びていますので、物流面の見通しをおうかがいしたいです。

山口:規模の拡大に伴い、ネックになりそうなところに対する手当てはかなり早め早めに行っています。

坂本:なるほど。設備投資をしなければどこかで落ちんでいますよね。

山口:そのとおりなのです。今おっしゃっていた物流投資も、実は一昨年に行っています。およそ100億円の売上まで耐えられるような下地はすでに作っています。

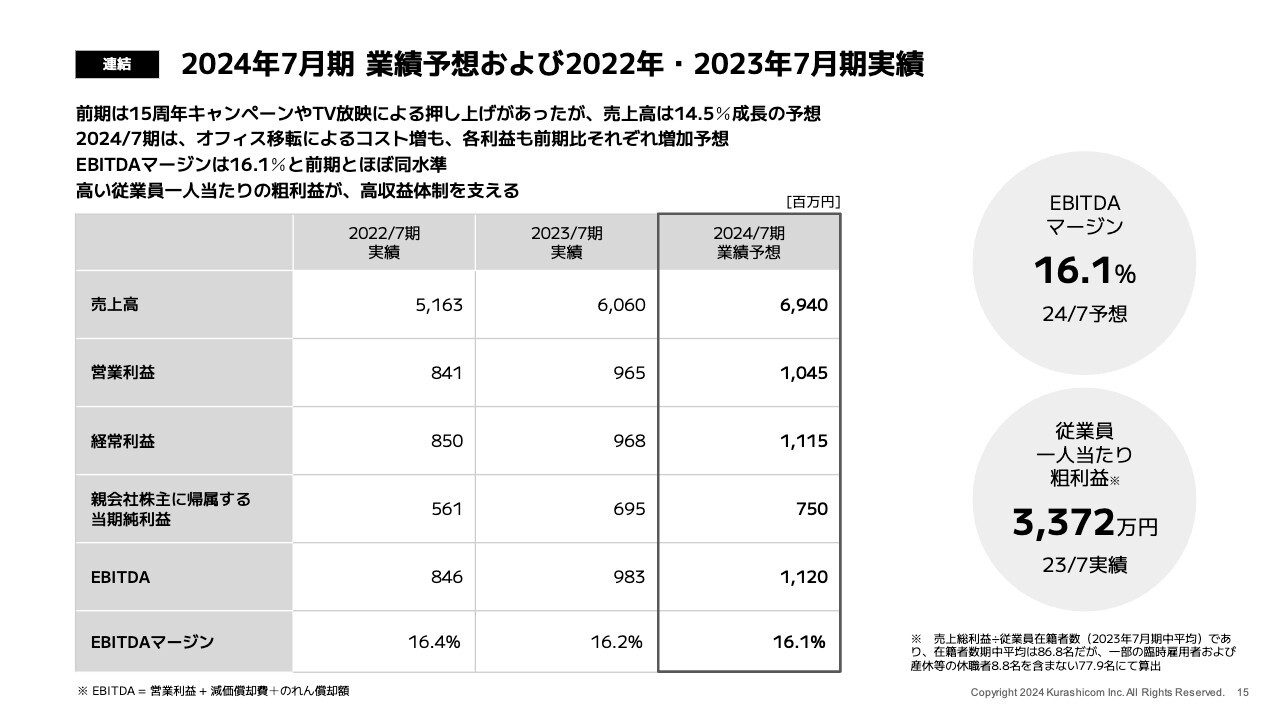

2024年7月期 業績予想および2022年・2023年7月期実績

山口:スライドの表は、2024年7月期の着地も含めた直近3年の売上高と各利益の推移です。2024年7月期の売上高については、2023年7月期から14.5パーセント成長の予測です。

先ほどもお伝えしたとおり、2023年7月期に『カンブリア宮殿』等での少し押し上げ効果があったところから比較すると、きちんと伸ばせていると考えています。

坂本:非常に高い収益率を維持されてきた理由には、当然オリジナル商品の多さがあると思います。そのためには在庫管理を含めた管理と先見性が必要だと思います。このあたりで御社が取り組まれていることについて、可能な範囲でもう少しお話をお願いします。

山口:本当にいろいろな要素があります。コストについては非常に効率性を意識していることもありますが、収益性の高さについては大きなポイントは2つあると思っています。

1つは、定価消化率がとても高いことです。もちろんセールも行ってはいるのですが、ほぼセールを行わずに、95パーセント以上を定価で販売できています。それがそもそもの粗利益の高さにつながっています。

同様に高い粗利益を生んでいるもう1つのポイントが、モール等に出店していないことです。

坂本:モール等については、投資家視点と利用者視点からは「これだけポイント還元があるなら、出店者はそれ以上に取られているんだろうな」とも感じます。

山口:「出店することで取られている」と言ってしまうと語弊がありますが、出店にはコストが発生します。モール等に出店せずに、きちんと売上を上げていることによって、非常に高い粗利益を出すことができています。

坂本:ECで商売をしている同業他社には、いくつもサイトを持って専門店化するところが多いですよね? 専門店化することによる強みもあると思いますが、御社の場合はサイトはほぼ1つです。この部分でも管理コストがかなり抑えられるということはありますか?

山口:確かにそのとおりだと思います。

そのほか、スライド右下にも記載している2023年7月期の従業員1人当たりの粗利益が非常に高くなっています。このような生産性の高さも高収益体制を支えています。

坂本:この後にも説明があるかもしれませんが、広告宣伝費はどのくらいを目安に使っているのでしょうか?

山口:今回の資料では広告宣伝費に触れていないのですが、ここ数年はだいたい売上高の6パーセントから7パーセントくらいです。

坂本:それはかなり低いですね。売上高に対して、だいたい2桁に乗るくらいの割合に設定されているところが多いのだと思っていました。

山口:コンテンツの力で顧客創造や関係維持ができていることが、このような数字にも表れていると思っています。

坂本:SNSなどは内製化されているということですので、広告宣伝費をかけないのであれば、ある程度コストは決まってきますね。

山口:そうですね。

坂本:今後についても同様の広告宣伝費を考えているのですか? どこかで勝負をかけようという考え方もあるかと思いますが、いかがでしょうか?

山口:先ほど少し触れたマス広告のような部分には、これから取り組んでいきたいと思っています。そこで広告宣伝費のバランスがどのようになるかは我々も試算しつつ、また何かバランスが崩れる時は、しっかりご説明をしながら取り組んでいきたいと思っています。

坂本:よく個人投資家から聞かれる質問だと思いますが、御社がオリジナル商品を作る際には、おそらく海外の工場に発注されるパターンが多いと思います。その際の為替感応度はどのようになっていますか?

山口:直接外貨での取引はありませんので、為替がダイレクトに影響することはありません。しかし間接的には影響を受けており、ここ2、3年はやはり値上げによるコスト増が発生しています。

コスト増に関しては、今のところ販売価格にしっかり反映できていますので、結果的には収益性に影響が出ていません。

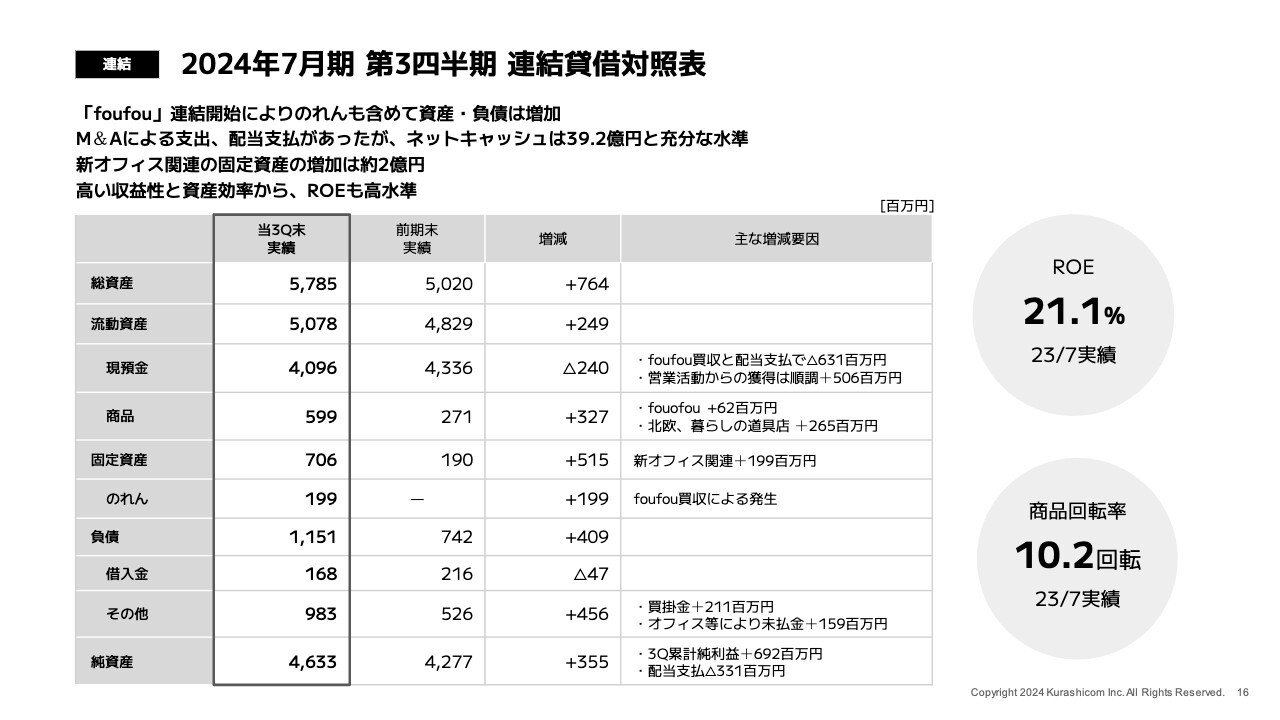

2024年7月期 第3四半期 連結貸借対照表

山口:貸借対照表についても簡単に触れたいと思います。スライドの表は2023年7月期末と2024年7月期第3四半期末との比較です。期首に「foufou」を買収していますので、全体的に増え、買収時にのれんが2億円ほど発生しています。

また、2024年7月期は新オフィスに移転していることによって固定資産が2億円程度増えていますが、全体として財務的に何か問題があるような動きはありません。

かなり集約していますので、わかりづらいかと思いますが、基本的には非常にシンプルで、無駄のないB/Sだとご理解いただければ幸いです。

坂本:これだけの現預金があり、買収を行ってもまだ残っているということは、在庫回転や資金効率が良いビジネスをされているということだと思います。特に商品回転率は非常に高いですよね?

私も同業他社や小売などの動きを見ますが、最近はITと物流の発達によって、他のアパレルと比べても商品回転率が上がってきています。昔の大手などで、売上は落としたものの利益は確保して継続しているパターンでも、在庫回転率が良くなっています。

驚異的な資金効率になっていることについて、今までお話しいただいたことと重なる部分もあるかもしれませんが、もう少し教えていただけますか?

山口:商品回転率はかなり意識しています。なぜ今、この商品回転率を実現できているかというと、理由の1つとしてSKUを絞れていることがあります。少しずつラインアップを増やしてきていますので増加傾向にありますが、およそ2,000SKUで今の規模となっています。

坂本:1つのサイトで、これだけ売上を上げているにもかかわらず、2,000SKUしかないのですね。これは相当少ないですよね? 1万SKUくらいあっても、おかしくないレベルだと思います。

山口:SKUが少ないことで何がいいかというと、一つひとつの商品開発にしっかり時間をかけられますし、思ったより売れなくても、コンテンツの力を使って売り切ることができています。それが商品回転率につながっています。

坂本:商品の在庫や売れ行きなどが、販売部門だけでなく、コンテンツの制作にまで共有されているのですね。「この商品がけっこう余っているから、ちょっとプッシュしてください」「紹介を多めにしてください」といったような社内連携がされているのでしょうか?

山口:イメージしていただいているとおりです。

坂本:なるほど。これはとても大事なことだと思います。そのような連携も行いながら、旬を逃さず売っていくのですね。よくわかりました。

山口:ROEについては、去年の実績で21パーセントを超えています。これは資本コストなどを十分に超えるような水準だと思っています。B/Sは非常にシンプルですので、無駄がないことで、資本効率や資産効率も高く維持できています。

坂本:これだけ現金があれば、もう誰もなにも言わないだろうと思います。

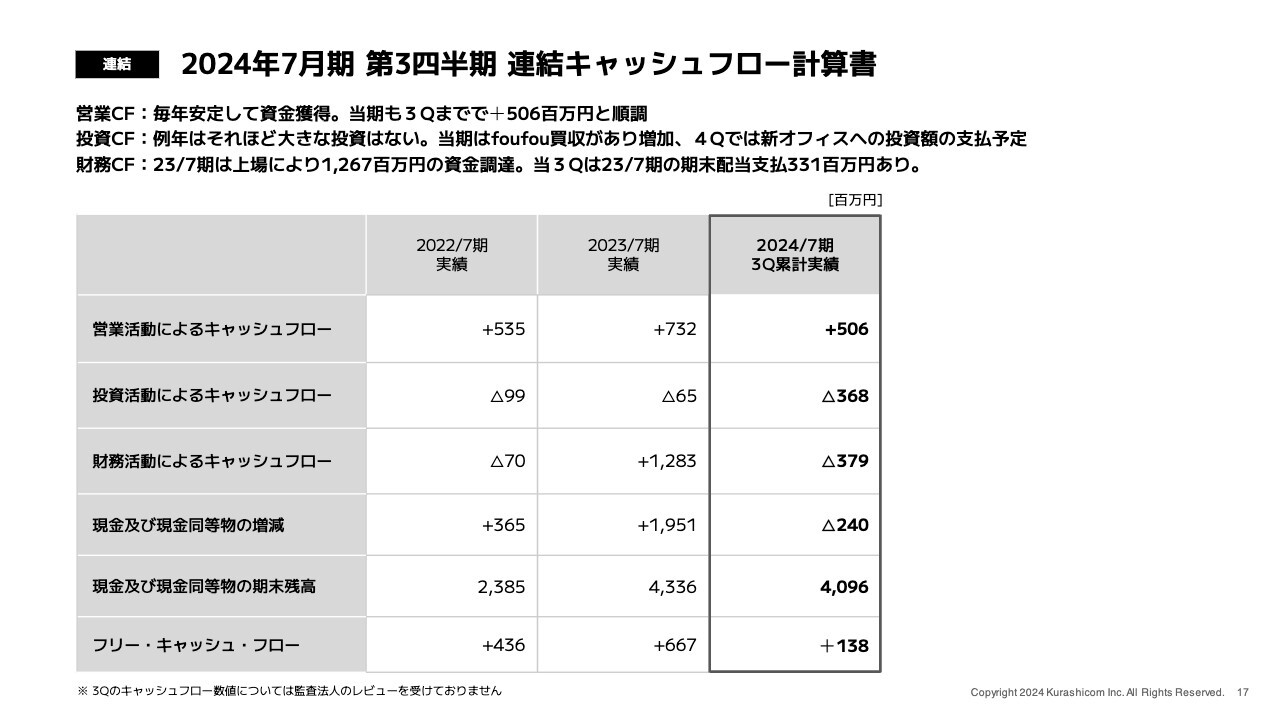

2024年7月期 第3四半期 連結キャッシュフロー計算書

山口:キャッシュフローについても簡単にご説明します。営業活動によるキャッシュフローについては、毎期安定して利益に応じたかたちで資金を獲得できています。

当社の場合、投資活動は投資対象が人やマーケティングの部分などになりますので、固定資産への投資はふだんそれほどは出てきません。2024年7月期第3四半期については3億7,000万円くらいマイナスが出ていますが、これは「foufou」の買収資金です。

このようなトピックがない限り、投資活動によるキャッシュフローにはそこまで大きな金額は出てこないとご理解いただければと思います。

財務活動によるキャッシュフローにもそこまで大きな動きはありませんが、昨年は上場したことで資金を調達し、大きくプラスになりました。

2024年7月期第3四半期は約3億8,000万円のマイナスになっていますが、株主還元で2023年7月期の期末配当として3億3,000万円を支払っているため、このような金額感になっています。

キャッシュフローも基本的には非常にシンプルです。動きがある場合にはしっかりとみなさまにもお伝えしながら、予測しやすいようなかたちでこれからもコミュニケーションを取っていきたいと考えています。

坂本:配当についての質問もたくさん寄せられています。非常に厳格なルールを基に配当されている点は、プロ寄りの投資家としては非常に予測しやすいですし、それが普通だと思っています。

しかし、個人投資家には意外と安定した継続配当を求める人もいます。個人的にはそれに対しては株価で還元すればいいと思っているのですが、今後も利益分を配当することを基本に方針を立てていくのでしょうか? それともベースがあって「これだけは払いますよ」と方針を作っていくのかなど、配当方針のイメージを教えていただけますか?

山口:基本的には上場直後に公表した今の方針を継続していくつもりです。当社としてはグロース市場にも上場していますので、まず大前提としてしっかり成長し、それによって企業価値が上がり、株価にも反映されてくることがベースになると捉えています。

ただ、先ほど言っていただいたとおり、現金もそれなりにはありますので、成長していく中でも株主還元に回せる分がある時には積極的に配当を行いたいとこのようなルールを作っています。

確かに変動要素がある方針ですので、まだみなさまに受け入れられきってはいないと思いますが、1つのおもしろいやり方として見ていただければありがたいと思っています。

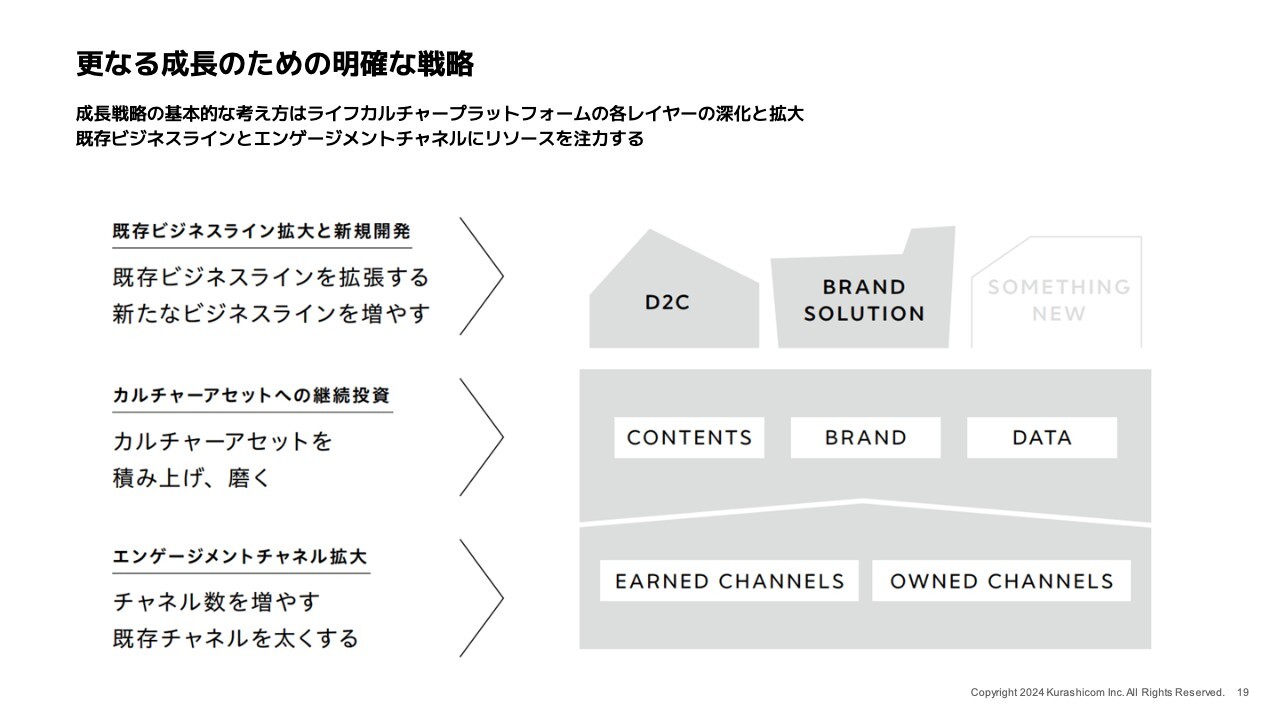

更なる成長のための明確な戦略

山口:最後に成長戦略についてご説明します。先ほどご説明したビジネス構造における3つの層それぞれにしっかりと投資していくことが基本的な成長戦略です。これによってバランスの良い成長を遂げていきたいと考えています。

既存ビジネスラインの拡張 | D2C

山口:1つ目の「ビジネスライン」の層に対しては、一番規模も大きい「北欧、暮らしの道具店」のD2Cをしっかり伸ばしていくことに注力します。

当社の中では以前から供給面の戦略を「カテゴリの花束」戦略と呼んでいます。取り扱う商品のカテゴリを少しずつ増やし、また既存商品のカテゴリの中でも、拡充を続けることによって購買動機を増やせると考えています。

購買動機をしっかりと増やせれば、購入者数も増え、さらに購入者1人当たり売上高も増えてくると考えているため、この「カテゴリの花束」戦略をしっかり続けていきたいと思っています。

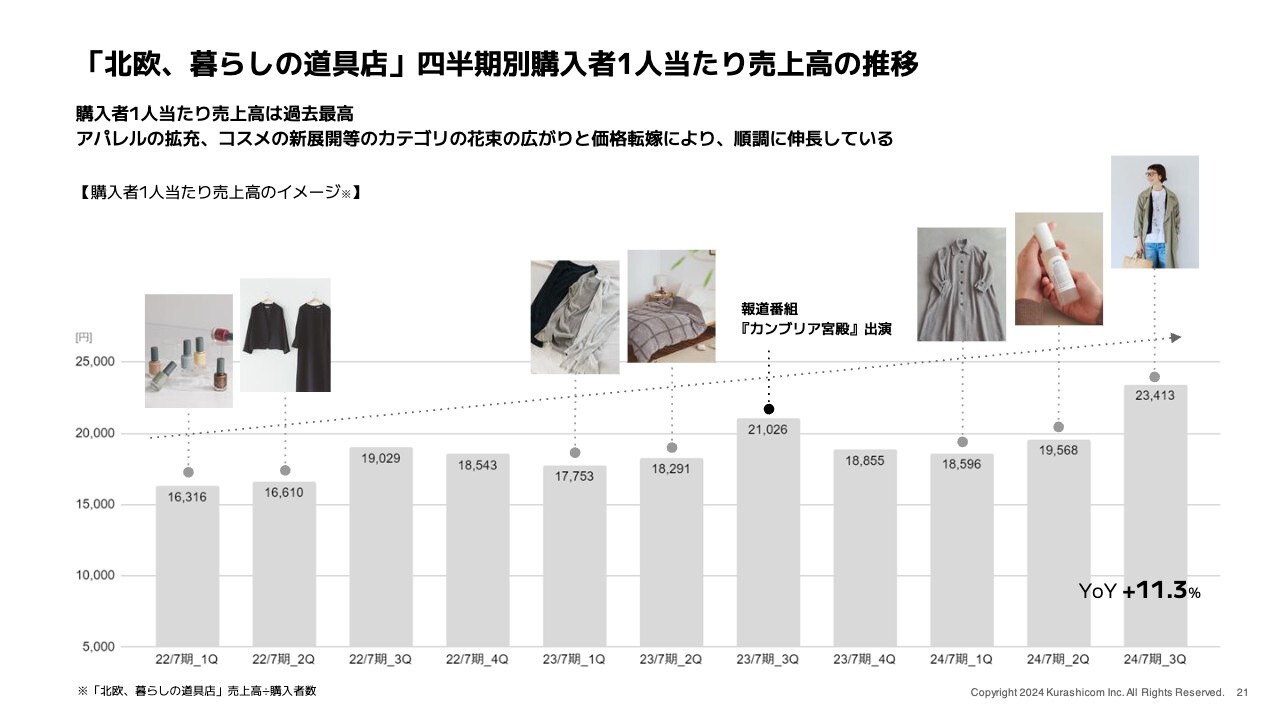

「北欧、暮らしの道具店」四半期別購入者1人当たり売上高の推移

山口:スライドでここ最近の「カテゴリの花束」戦略への動きを簡単にご紹介しています。2022年7月期から見ていくと、スライド左側に写真を載せているネイルカラーやブラックフォーマルはこのあと何度も再販し、かなり販売できている商品です。

中央左の写真は初めてアンダーウェアにトライした商品です。中央右は「毛布にもなる布団カバー」で、寝具の1つとして非常にご好評をいただきました。こちらも今期再販し、飛ぶように売れていました。

また、2024年7月期に入ってからも第1四半期にはコート類で非常に多くの新作を出し、第2四半期には初めてのスキンケア商品として「シンボリックオイルインミスト」という商品を出し、すでに累計1万本を販売しています。

第3四半期においては、マザーハウスとのコラボを筆頭にさまざまなコラボ商品を展開しました。このように「カテゴリの花束」を少しずつ広げることに取り組み、結果としてスライド下部に示した、四半期別の購入者1人当たり売上高もしっかり伸ばすことができています。

カルチャーアセットへの継続投資

山口:続いて、2つ目の層である「カルチャーアセット」です。これは我々のユニークさを担保している重要な部分ですので、継続してしっかりと投資を行っていきたいと思います。

投資対象としては、制作する人への投資や制作コストです。規模に合わせて適切な水準で継続して投資を続けることで、「世界観」を守りながら、より楽しんでいただけるコンテンツを引き続きたくさん出していきたいと考えています。

エンゲージメントチャネルの拡大

山口:最後に下の層である「エンゲージメントチャネル」です。ここ数年、スマートフォンアプリがその伸びを牽引しており、まだ伸ばせる部分だと考えています。引き続き、スマホへのインストールをしっかりと訴求するような広告投資を続けていきたいと思っています。

また、今まで行ってこなかったマーケティングやプロモーションなどの活動からも需要面を支えることはできると思いますので、これから少しずつ取り組んでいきたいと思っています。

このように供給面から需要面までさまざまな部分に対してバランスよくしっかり取り組むことで、これからも着実に、少しずつ成長を重ねていきます。

「しばらく見ていないが最近はどのようになっているのか」と見ていただいた時には、意外と規模が大きくなっている、そのような成長ができればいいなという思いで経営していますので、温かく見守っていただければと思います。

質疑応答:今後の売上伸長について

坂本:「今後の売上の伸長についての想定があれば教えてください」というご質問です。

コスメ事業にトライというお話もありましたが、このあたりはいかがでしょうか?

山口:現状ではコスメというカテゴリで開示していないため、具体的な数字はお伝えできないのですが、2024年7月期は前年比200パーセントを計画しており、足元は順調に進んでいます。引き続きしっかりと新商品を開発しながら伸ばしていきたいと考えています。

質疑応答:M&Aの今後の可能性について

坂本:成長戦略の部分で次のM&Aの可能性について、お話しできる範囲で教えていただけますか?

山口:今期に「foufou」をM&Aしましたが、これはいわゆる横軸のM&Aでした。もちろんそれだけではなく、縦軸のM&Aやカテゴリを増やすようなM&Aもあると思います。

今は我々としても「foufou」をしっかり伸ばすことに注力しているところですので、M&Aでものすごく伸ばしていくような戦略はありません。

坂本:一般的によくあるパターンとして、社名をサイト名にすることが多いのだと思っていたのですが、御社はそのようなことはされていませんよね? これは「foufou」のように、別名でサイトを増やしていく予定だからでしょうか?

社名とサイト名は同じでもよいのではないかと思いますし、上場した意味としておそらくその宣伝効果もあると思います。社名をサイト名にしなかった理由はなにかありますか?

山口:そこはあまり考えていなかったかもしれません。

坂本:そうなのですね、「世界観」に関連した理由があるのだろうかと思ったのでうかがってみました。

質疑応答:海外戦略について

坂本:海外へ進出について、例えばアジアの所得が上がってくると、御社のような「世界観」への憧れはあると思います。すでに手を打っているかもしれませんが、海外戦略についておうかがいできればと思います。

山口:海外については、もちろん可能性はあると思っていますが、まだ我々は国内で60億円、70億円規模ですので、まだまだ伸ばせると思っています。そのため、まずは国内を伸ばしていく方が効率的に成長できると考えています。

坂本:メディア戦略でも多言語化するのは意外と大変ですからね。

質疑応答:成長戦略の指標について

坂本:「御社の売上は漸増傾向にあり、第3四半期においては購入者1人当たり売上高が過去最高に達しています。先ほどご説明いただいた『カテゴリの花束』戦略を大きくしていくことについて、消費者がどこまでついてこられるかという現実的な問題があります。

成長という観点では、購入者1人当たり売上高と購入者数で決まると思うのですが、戦略戦略として指標面でどのようなものを考えられていますか?」というご質問です。

例えば、購入者1人当たり売上高が伸びていけば、当然売上高も伸びてくると思いますが、一方で単価を落としてお客さまを増やす考え方もあると思います。どちらを重視されているのか、それとも両方なのかなども含めて教えてください。

山口:今のところ、「購入者数を何年後にここまで伸ばす」というような、明確な目標はありません。ただ、この「カテゴリの花束」戦略を行うことで、もちろん購入者数にも、購入者1人当たり売上高にもインパクトがあると思っています。

「カテゴリの花束」戦略にしっかり取り組んでいくことは、両方の指標に対して良い影響があり、安定して成長することにつながると考えています。

坂本:しかし、本当に単価が高いですよね。本当にファンが大勢いるのだなと思います。

山口:本当にありがたいことだと思っています。

質疑応答:配信料収入について

坂本:「営業外収入に、配信料収入というものがあります。これはどのようなものなのでしょうか? YouTube配信による収入などでしょうか?」というご質問です。

山口:おっしゃるとおり、Youtubeの配信によるものです。

坂本:ずいぶん観る人がいるということですね。

山口:この配信料収入は売上には含めていません。

質疑応答:広告宣伝費の投資額の増加について

坂本:「第4四半期で広告宣伝費の投資額を増加させるとのことですが、どこにお金を割くのか、お話しできる範囲で概要を教えてください」というご質問です。

山口:足元の第4四半期は実験的に広告宣伝費を増やしています。対象は今までどおりです。1つはアプリのインストールを訴求するための広告で、エンゲージメントアカウントを伸ばしていくものです。

もう1つが今期から始めたもので、Web広告と呼んでいるものです。これはアプリのインストールではなく、当社のサイトや商品をよりダイレクトに訴求するような広告です。

第4四半期ではこの両方の金額を実験的に増やしており、その効果を測定しているところです。

質疑応答:実店舗の展開について

坂本:「実店舗の展開は考えていないのでしょうか?」というご質問です。

実際に触れられないと商品購入に至らない層は一定数いると思いますが、ポップアップを行ったことがあるのかなども含めて教えてください。

山口:実店舗については、「北欧、暮らしの道具店」では1店舗もありません。今後もしばらくは手を出さず、ECでまだ伸ばせると考えています。

坂本:よくある「買えないけれど見られる」というパターンもあまり考えていませんか?

山口:確かにニーズとしてあると思いますので、最近ではアパレルの試着会のようなものを開催し、実際に手に取っていただける機会を作ることは行っています。

坂本:ロイヤルカスタマーのような、コアなファンの方が集まるような機会ですね。

質疑応答:株主優待について

荒井:「株主優待の採用は考えていないのでしょうか? 御社の場合、自社のクーポンを株主優待に採用することで、個人投資家への認知度が上がるのではないかと考えています」というご質問です。

山口:非常によくいただくご要望なのですが、ポイントとして2つあります。1つは株主に対する還元としては、やはり株価の上昇と還元で報いていきたいという思いがあります。

もう1つは、優待を行えば、当然そのための当社側の対応コストもかかってきます。正直、出来高が少ない中で優待を行うと、さらに長期保有の方が増えてしまう懸念もあります。

坂本:流動性についても考えているということなのですね。

山口:それらを複合的に考えると、株主優待はなかなかすぐに手を出せるような施策ではないと考えています。

質疑応答:味の素社とのコラボ商品について

荒井:「味の素とのコラボの商品はいつ頃、『北欧、暮らしの道具店』で販売される予定ですか?」というご質問です。

これは冒頭の方でお話しいただいていた事例に関するご質問ですね。

山口:すみません、どこまで公表していたのかがわからないため、ここでは回答できかねます。

質疑応答:EBITDAを指標にしている理由について

坂本:「EBITDAを指標にしている理由を教えてください。大きなM&Aや設備投資がない限りEBITDAを使用する意味は少ないと感じました」というご質問です。

質問者の方はそう感じたということですが、成長という観点では、御社は成長されていますので、私としては使える指標だと思います。この部分についてもう少し教えてください。

山口:実は、以前は経常利益や営業利益を指標にしていたのですが、M&Aを行うことがすでに見えており、それなりにのれんも発生することがわかっていました。そのような影響を度外視し、これからはキャッシュの裏付けがあるEBITDAで評価していきたいと考え、切り替えています。

坂本:今後を考えてということですね。非常によくわかりました。

荒井:私も事前にサイトを拝見しましたが、見ているだけで心地よくなるような、楽しい商品がたくさんありました。ぜひ視聴者のみなさまも、一度サイトを訪ねてみてください。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:御社では、コンテンツ制作等を手掛け、独自の世界観を醸成しながらエンゲージメントアカウントを獲得し続けてきています。最近、エンゲージメントアカウント数が鈍化しているようにもみえます。コンテンツ制作も一時期のドラマ化などから少し落ち着いておられるようにもみえますが、新規アカウント獲得への課題感や戦略をおうかがいしたいです。

回答:エンゲージメントアカウントについては、引き続きアプリが牽引役になると考えており、そこを伸ばす方針です。今までのアプリDL広告の継続と今まで取り組んでいないマスメディアを活用したマーケティングなどを組み合わせて獲得することに、今後は取り組んでいきたいと考えています。

<質問2>

質問:自社製品のアパレル商品は昨年好評だったものを今年も販売しているようですが、購入者はリピーターが多いのでしょうか? それとも新規に購入される方が多いのでしょうか?

回答:人気のある商品については、再販商品として翌年以降販売することもあります。そういった商品は初回購入のきっかけにもなっています。また、既存ユーザーでも前回に売り切れてしまっていて再販時に購入いただいたり、過去同じ商品を購入された方も色違いを購入いただくというかたちで再度購入いただくこともあります。

<質問3>

質問:味の素とのコラボ商品は、いつ頃「北欧、暮らしの道具店」で販売される予定ですか?

回答:発売時期は未定のため、今後のリリースをお待ちください。

<質問4>

質問:還元について質問です。期末ネットキャッシュと広告費を除く販管費の2年分を比較して、期末ネットキャッシュのほうが多ければ還元可ということですが、昨期の販管費の2年分は24億600万円で今期予想は30億8,400万円でした。

どちらも還元可能ということですが、今期の宣伝広告費を除く販管費の2年分が6億円程度増えているのが気になります。これはオフィス移転等が含まれているため、来期の宣伝広告費を除く販管費の2年分は今期よりも減ると考えてよいでしょうか?

回答:事業規模の拡大に伴い、販管費を除く2年分の水準は上昇します。人件費やコンテンツの制作費用、オフィス賃料、その他システム利用料など全体的に販管費は増加していくためです。オフィス移転の一時的なコストは来期発生しませんが、それ以外の全体的な増加のほうが大きいとお考えください。

<質問5>

質問:SKUのうち、北欧家具はどの程度の割合ですか?

回答:サイドテーブルなど小さな家具は若干ありますが、家具の取り扱いは限定的です。今後開発していきたい分野と考えています。

この銘柄の最新ニュース

クラシコムのニュース一覧- 今週の【上場来高値銘柄】大成建、クスリアオキ、ゆうちょ銀など119銘柄 2025/12/27

- 本日の【上場来高値更新】 クスリアオキ、藤コンポなど40銘柄 2025/12/26

- [Delayed]Summary of Results for the Three Months Ended October 31, 2025 2025/12/25

- クラシコム、連結売上高は四半期として過去最高を更新、EBITDAは前年比2.4倍の高成長で1Qは好調な滑り出し 2025/12/23

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】 … ファンディノ、ノースサンド、山岡家 (12月12日~18日発表分) 2025/12/20

マーケットニュース

- 明日の株式相場に向けて=AIDC、人工ダイヤ、国土強靱化の新星 (02/12)

- 東京株式(大引け)=日経平均4日ぶり小反落、初の5万8000円台乗せも過熱感 (02/12)

- イノバセルの公開価格は1350円に決定、2月24日グロース市場に新規上場 (02/12)

- 明日の為替相場見通し=ドル円は上値の重い展開か (02/12)

おすすめ条件でスクリーニングされた銘柄を見る

クラシコムの取引履歴を振り返りませんか?

クラシコムの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。