クラシコムのニュース

【QAあり】クラシコム、成長戦略であるマーケティング投資拡⼤が奏功し、新規購⼊者数が伸⻑ 業績予想と配当予想を上方修正

AGENDA

青木耕平氏(以下、青木):株式会社クラシコム代表取締役社長の青木です。本日はお忙しい中、当社の説明会にお集まりいただき、誠にありがとうございます。それでは、2025年7月期第1四半期の決算説明を始めます。

本日お話しするアジェンダは、大きく分けて2つです。1つは2025年7月期第1四半期の決算概要および業績予想の修正で、後ほどCFOの山口から詳しくご説明します。

もう1つは、成長戦略の進捗状況です。前期決算説明で発表した2025年7月期以降3ヶ年の成長戦略について、最初の四半期が終わりました。そのため、この期の成長戦略における進捗および得られたインプットについて、私からご説明します。

2025年7月期第1四半期業績のハイライト

まずは2025年7月期第1四半期の業績ハイライトです。クラシコム単体の売上高は18.5億円、YoY12.0パーセントと、過去最高の水準です。

連結売上高は「foufou」減収によりYoY7.7パーセントですが、過去最高となりました。こちらを含めても、今期の売上高の計画値を上回って着地することができました。その結果、スライドの一番右側に記載したとおり、業績予想・配当予想を上方修正で更新するかたちになりました。

連結EBITDAは、マーケティング投資に注力する今期からの成長戦略により、広告費を大きく増加させています。その関係もあり、YoYで54.8パーセントの減益となりました。

一方、今回の成長戦略の柱である、新規購入者を増やし、全体の購入者数を増やしていくところは、四半期ベースで過去最高の9.9万人、YoY11.7パーセントと、しっかり伸ばすことができました。

山口揚平氏:取締役CFOの山口です。私からは、第1四半期および足元までを含めた全体感についてお話ししたあと、その詳細をご説明します。

今、青木がお話ししたように、第1四半期は順調に進捗しました。足元も非常に良い状態をキープできています。当期から取り組んでいるマーケティング投資の拡大が、この結果につながっています。アプリダウンロードなど、日々のマーケティング活動からこのような良い成果が確認できています。

このように、安定・継続した活動から成果が出ているため、第1四半期というタイミングではあるものの、上方修正を決断しました。それに伴い、配当予想も引き上げることができました。以上が全体感です。

2025年7月期 第1四半期 損益計算書(対 前年同四半期実績)

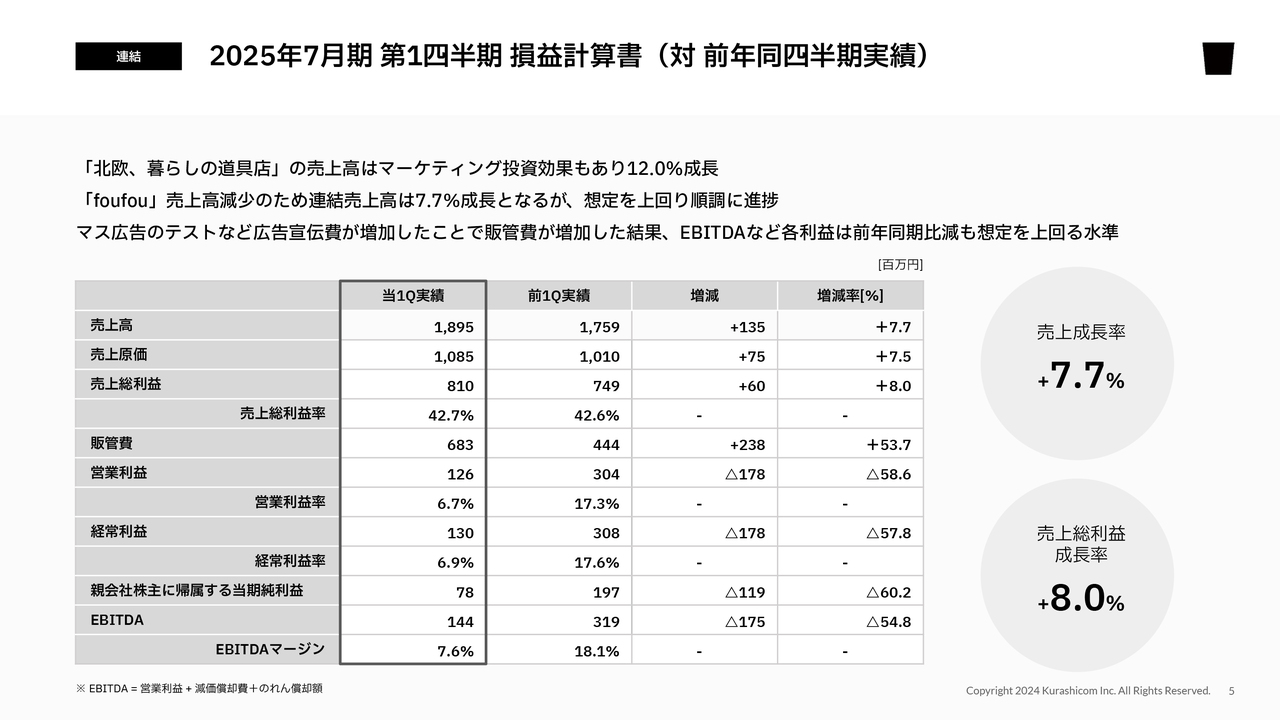

詳細をご説明します。まず、連結ベースでの第1四半期の結果は、スライドに記載のとおりです。

連結の売上高は、約18.9億円です。マーケティング投資効果もあり、12.0パーセントと高い成長を達成できましたが、「foufou」が減収となったため、連結では7.7パーセントの成長にとどまりました。しかし、全体としては想定を超える結果となりました。

原価構造は、第1四半期で特に大きな変化はありません。したがって、売上総利益も売上の伸びに比例したかたちで、しっかりと伸ばすことができています。その結果、売上総利益率は42.7パーセントと、前年同期よりも若干改善することができました。

販管費は、前年同期から約2.4億円増の約6.8億円と、大きく増加しています。これは主に、先ほどからご説明しているマーケティング投資の拡大によるものです。このように、販管費が大きく伸びているため、各利益は前年同期比で減少しています。

EBITDAは約1.4億円、EBITDAマージンは7.6パーセントですが、各利益は売上が想定以上、販管費・コストが想定内となっているため、想定を上回る水準での着地となりました。

2025年7月期 第1四半期 セグメント別業績(対 前年同四半期実績)

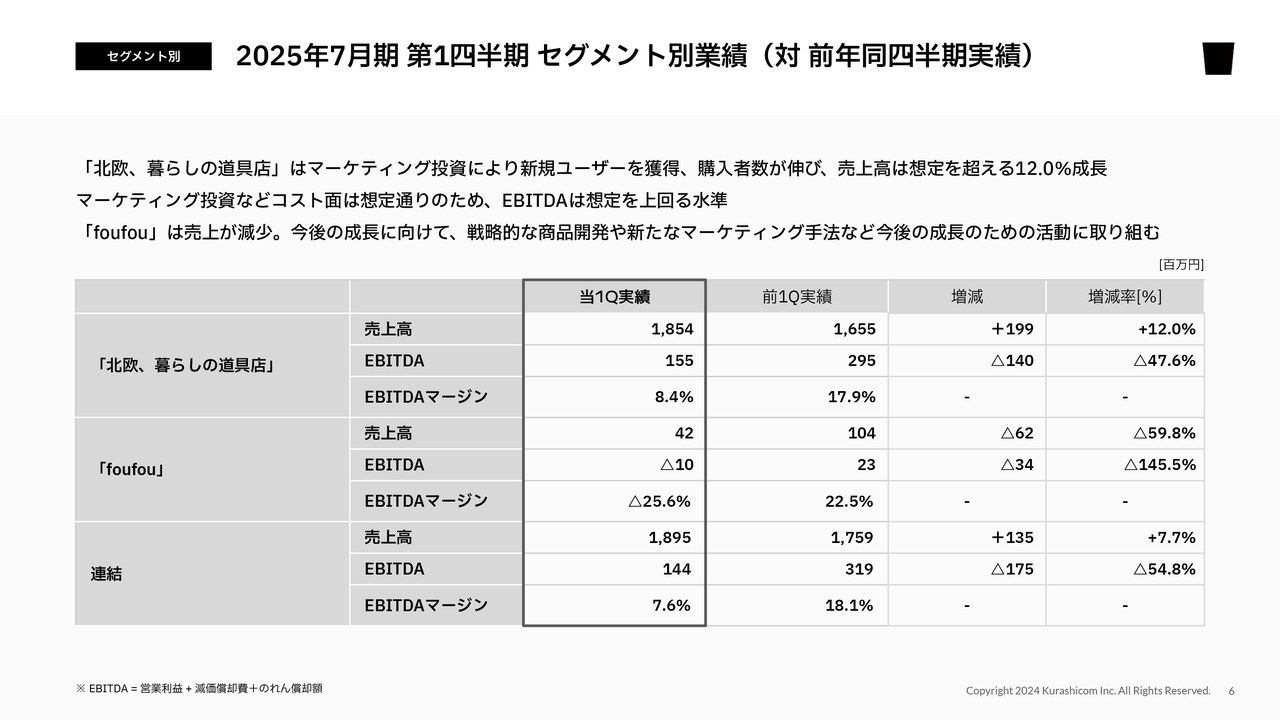

第1四半期の状況を、セグメント別にご説明します。「北欧、暮らしの道具店」の売上高は18.5億円、成長率は12パーセントと、高い水準になっています。前期第1四半期の成長率が5パーセント程度だったため、そこと比べると、かなり高い水準で成長できています。

マーケティング投資によって、新規ユーザーもしっかりと獲得できており、購入者数も伸びていますので、このような結果が得られています。マーケティング投資など、コスト面が増えているため、EBITDA約1.5億円となりましたが想定を上回る水準です。

一方、「foufou」の売上高は6,200万円減少し、4,200万円で着地しました。売上高がそれほど伸びなかったため、EBITDAなど、各利益がマイナスとなっています。

ただし、昨年度のPMI1年目において経営基盤をしっかりと固めた結果、売上高が伸びれば利益につながる収益構造が確立できています。したがって、第1四半期は売上が減少したものの、今後は売上の拡大に注力していきます。

現在は、価格面を含めた戦略的な商品開発や新たなマーケティング手法の検証に、必死で取り組んでいます。

販管費の状況

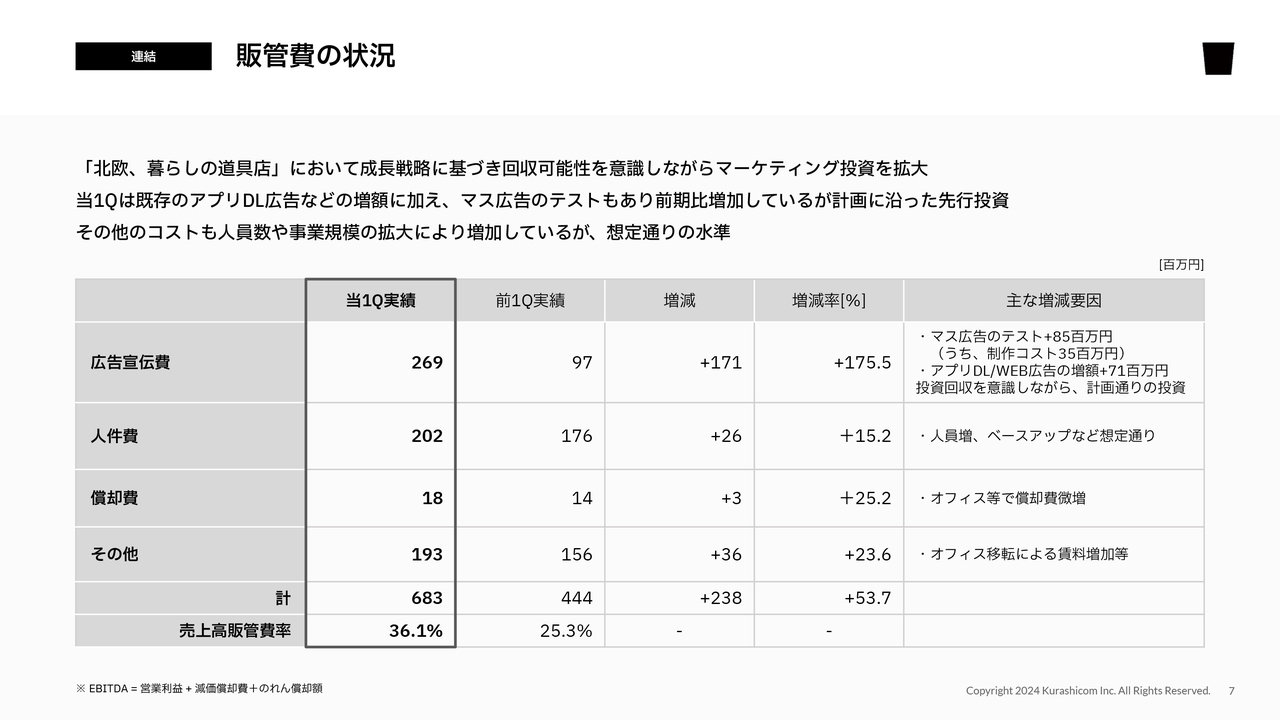

連結ベースでの販管費の状況をご説明します。全体としては、2.4億円増の6.8億円となりました。一番増えているのは広告宣伝費で、前年同期比1.7億円ほど増加しました。こちらは成長戦略に基づき、回収可能性を意識しながらマーケティング投資を拡大した結果です。

1.7億円増の内訳については、主に2つあります。1つ目は、9月に関西圏限定で行ったテレビCMのテストです。こちらで広告宣伝費を8,500万円ほど使いました。その中の3,500万円が制作コストのため、媒体費としては、約5,000万円使ったことになります。

2つ目は、日々のマーケティング活動であるアプリダウンロードなどの、従来展開している施策の増額です。それにより、7,100万円ほど増えました。このように広告宣伝費は大きく増加していますが、年間10億円の規模感で計画的に使っており、適切に運用できています。

人件費は約2億円と、前期比で2,600万円ほど増えています。こちらは人員増やベースアップなどが主な要因であり、想定どおりです。償却費やその他の費用も少しずつ増えていますが、オフィスの移転によるものです。したがって、販管費全体では増えているものの、適切にコントロールできているとご理解ください。

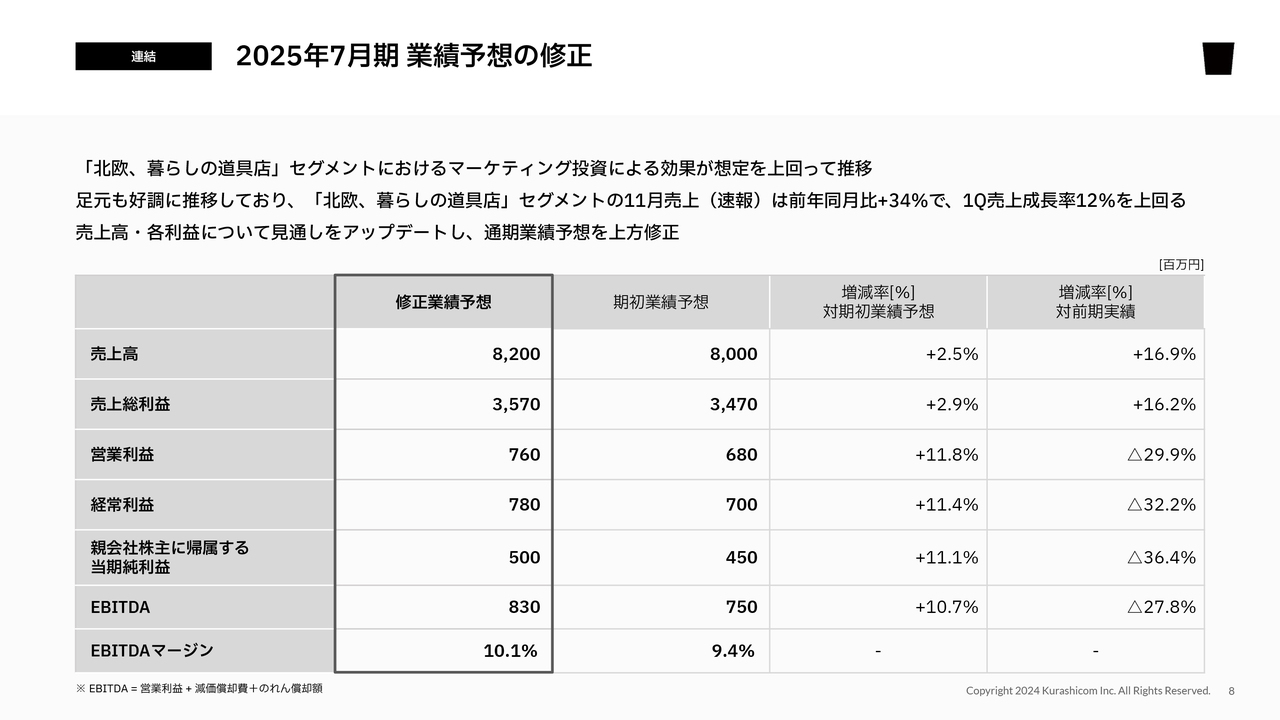

2025年7月期 業績予想の修正

このように第1四半期は、非常に良い状態で進捗できています。

また、足元も非常に好調に推移しており、「北欧、暮らしの道具店」セグメントの11月売上(速報値)は、前年同月比で34パーセントの成長となっており、第1四半期の成長率12パーセントを大きく上回るかたちで、好調な状態を維持できています。このような結果を受け、各セグメントの予想をアップデートし、業績予想の上方修正を決断しました。

連結ベースでは、スライドに記載したとおり、当初は売上高80億円を予想していましたが、2億円増の82億円にアップデートしています。前期比では16.9パーセントの成長です。

コスト面は、大きく見直していませんので、売上高の増加に伴い、各利益が増えています。EBITDAはもともと7.5億円の想定でしたが、8,000万円増の8.3億円、EBITDAマージンは10パーセントを超える水準を見込んでいます。

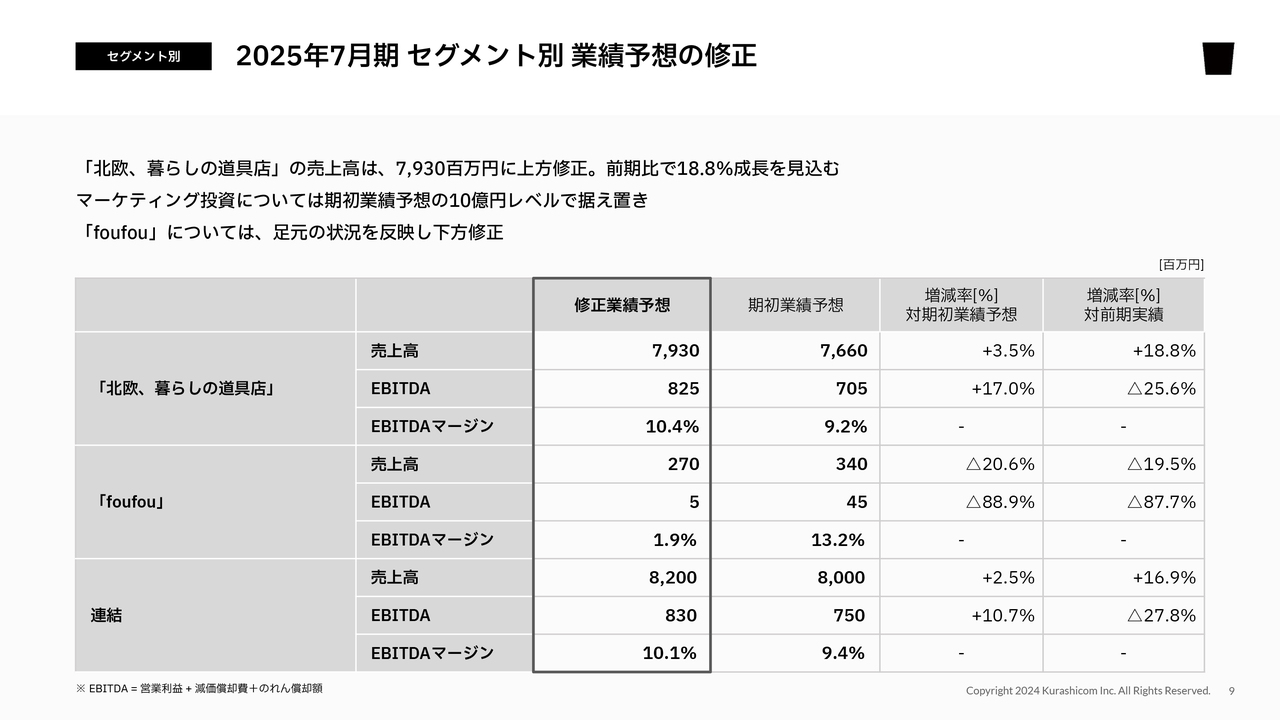

2025年7月期 セグメント別 業績予想の修正

セグメント別の業績予想です。「北欧、暮らしの道具店」の売上高は79.3億円と、当初の予想から2.7億円増額しています。前期からの成長率では、18.8パーセントと高い成長を見込んでいます。前期の成長率は10パーセント程度でしたので、今期はそれを大きく上回り、成長する見通しです。

費用面は、大きく変更していません。売上の増加にあわせてEBITDAを1.2億円増やし、8億2,500万円を見込んでいます。

「foufou」は、足元の状況を反映して下方修正しましたが、連結では上方修正しています。

2025年7月期 第1四半期 連結貸借対照表

その他の財務的なトピックスをここからご説明します。貸借対照表について、前期末からの動きを簡単にご説明します。

総資産は大きく変動していません。流動資産も、全体では大きな変動がありません。しかし内訳を見ると、現預金は約4.7億円減少しています。こちらは、第1四半期で、法人税や配当金といった大きな支払いがあるためです。

一方、商品は前期末比で3億円ほど増加しています。第1四半期末は10月で、本格的に気温が下がる11月以降に向けて、秋冬商品の準備を増やすタイミングです。前期末の7月と比べて在庫は大きく増えますが、季節性によるものとご理解ください。

固定資産および負債は、大きな動きがありません。純資産は若干減少していますが、第1四半期の純利益7,800万円を上回る配当の支払いがあったためです。しかしながら、自己資本比率は84.1パーセントと、財務的に健全な状態を維持できています。

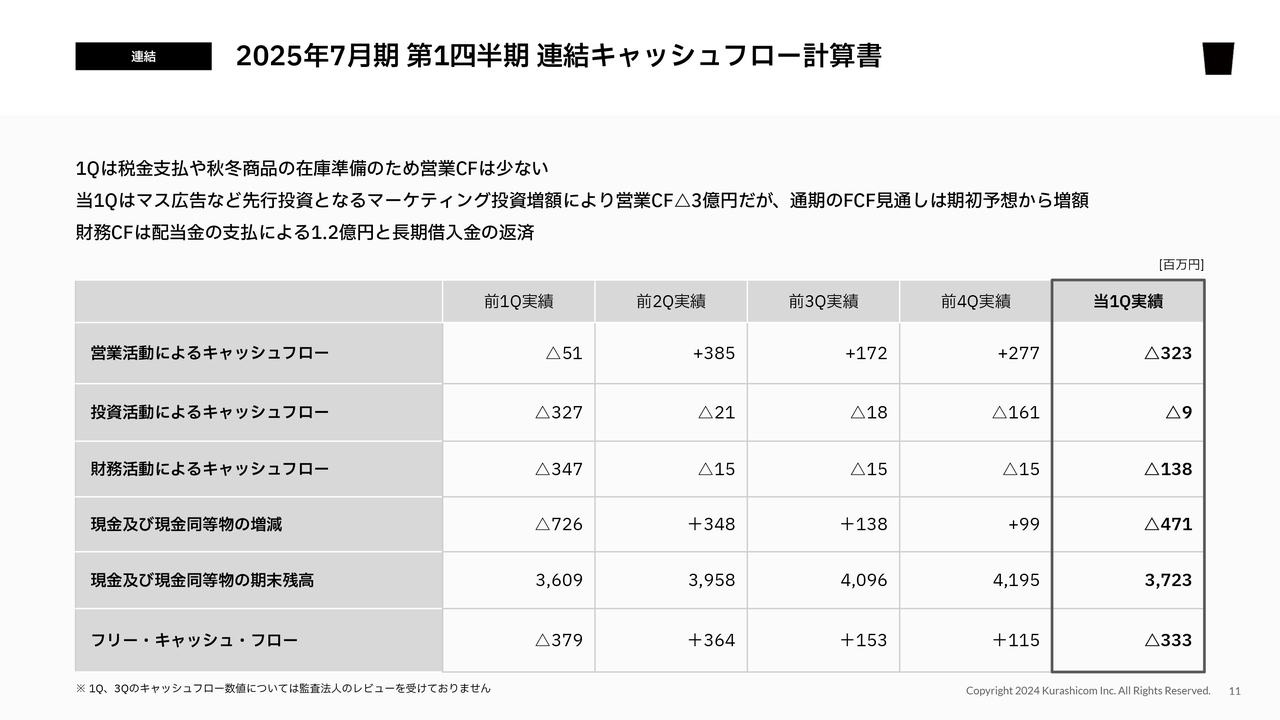

2025年7月期 第1四半期 連結キャッシュフロー計算書

キャッシュフローの状況についてご説明します。スライドの一番右側が、第1四半期の実績です。営業活動によるキャッシュフローは、第1四半期は税金の支払いがあり、また在庫を増やす期間のため、キャッシュフローとしては伸ばしづらい時期になります。昨年度も、5,000万円ほどのマイナスでした。

今期はそれに加えてマーケティング投資の増額を行っているため、営業キャッシュフローは3億円を超えるマイナスです。しかし、こちらは当初の想定と比較すると、良い結果になっています。

業績予想も上方修正していますので、通期フリーキャッシュフローの見通しも増額しています。投資活動によるキャッシュフローは、第1四半期はほぼゼロでした。財務活動によるキャッシュフローは、1.2億円の配当支払いと借入金の返済で、1.4億円程度のマイナスとなっています。

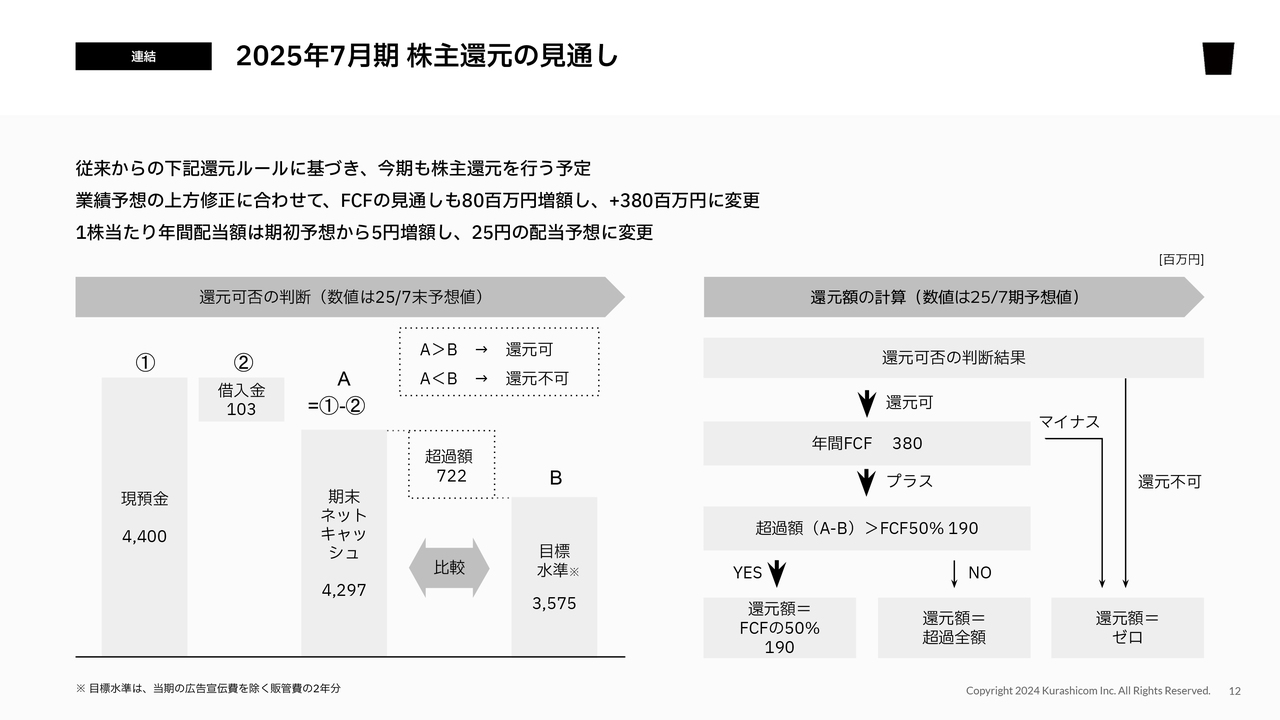

2025年7月期 株主還元の見通し

株主還元について、今回のアップデートも含めてご説明します。当社の還元に関する考え方・ルールは、従来のご説明から変更はありません。

スライド左下のチャート、キャッシュポジションの観点から、還元するかしないかを判断しています。当期の目標水準は、36億円弱を想定しています。

一方、期末のネットキャッシュは43億円程度を想定しています。キャッシュポジション的には、期末に7億円ほど超過すると見込んでいます。超過があるため、今期も株主還元はしっかり行う計画です。

実際の還元額は、スライド右側のフローチャートに基づいて計算します。年間のフリーキャッシュフローは期初の時点で3億円の見通しでしたが、8,000万円増額の3.8億円と見ています。超過額が十分ありますので、還元額は、現状MAXとしているフリーキャッシュフローの50パーセント、1.9億円を還元額として見込んでいます。

したがって、1株当たり年間配当額は、期初予想から5円増額し、25円に変更しました。業績面に関するご説明は以上です。

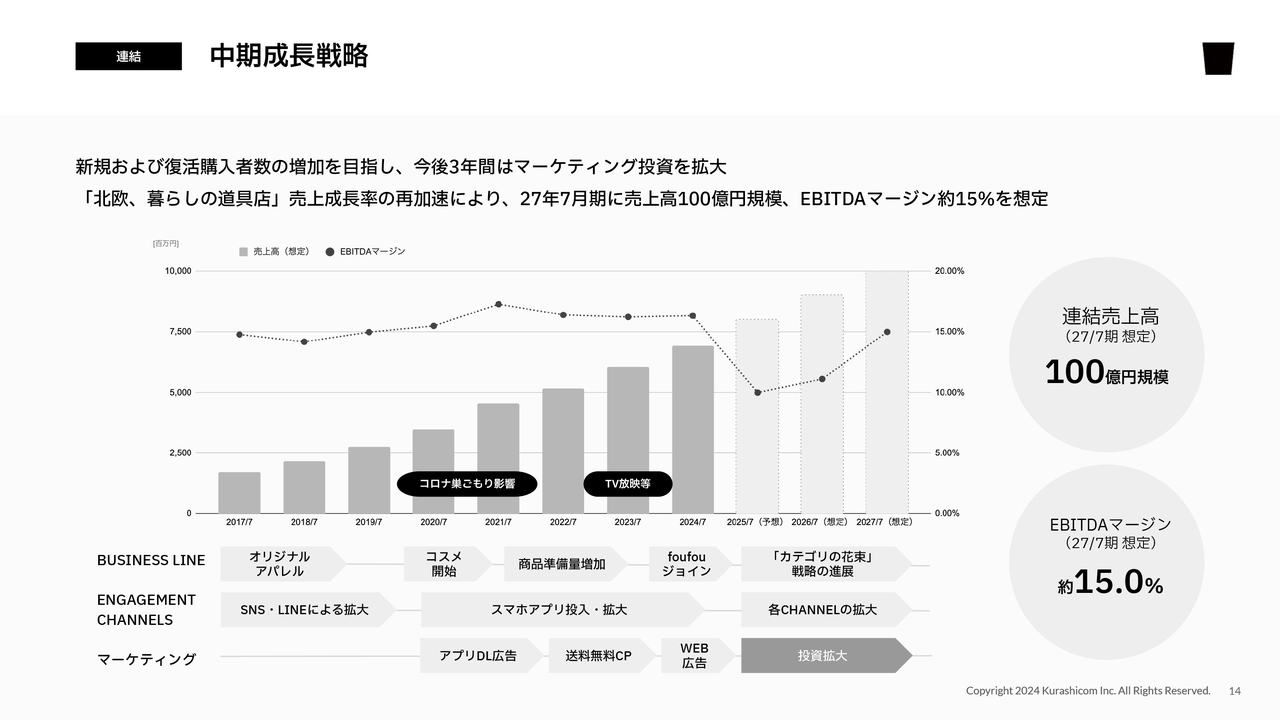

中期成長戦略

青木:2025年7月期以降、3ヶ年の成長戦略発表後、最初の四半期です。この期間にどのような成果やインプットが得られたのか、私からご説明します。

進行期から3年間の中期成長戦略についてです。今期より、広告宣伝費の予算を増額し、年間10億円程度としています。この10億円を3年間毎年投資し続けるかたちで、課題となっていた新規顧客の獲得を上向きにします。

継続のお客さま、休眠から復活してくるお客さまは、これまでも増え続けていました。しかし、直近1年から2年は、新規顧客の獲得がダウントレンドになっていました。そのため、こちらをしっかり立ち上げれば、成長率を向上することができるのではないかと見て投資しています。

2027年7月期には、連結売上高100億円規模を達成し、その時点で、EBITDAマージン約15パーセントをしっかり確保できる収益構造に戻していきます。

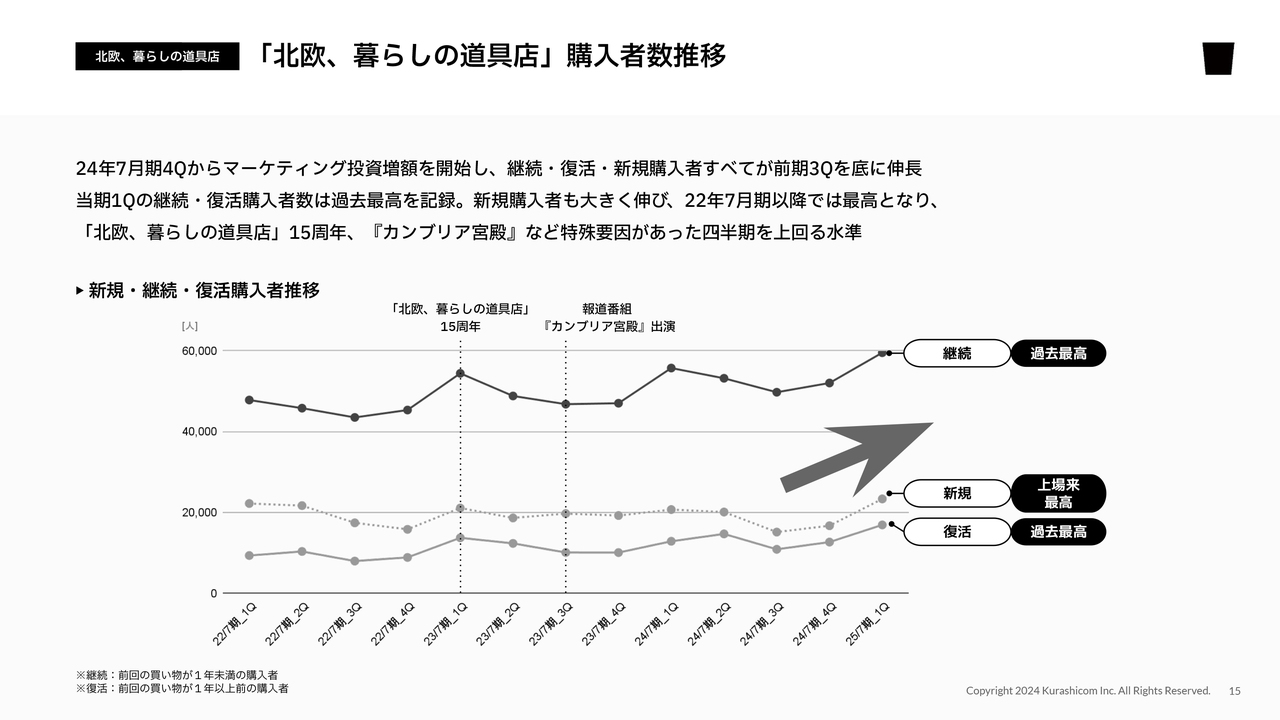

「北欧、暮らしの道具店」購入者数推移

当第1四半期は、引き続き復活・継続のお客さまが増えており、過去最高となっています。新規購入者の獲得は伸び悩んでいたものの、第1四半期で成果が出てきています。上場来最高、過去までさかのぼっても有数の規模感で、新規購入者を獲得できる状況となっています。

足元では、こちらをさらに加速させる兆候が見えてきました。上場後、多くの新規購入者を獲得した、2023年7月期第3四半期の『カンブリア宮殿』放送時を、大きく上回る成果が得られています。

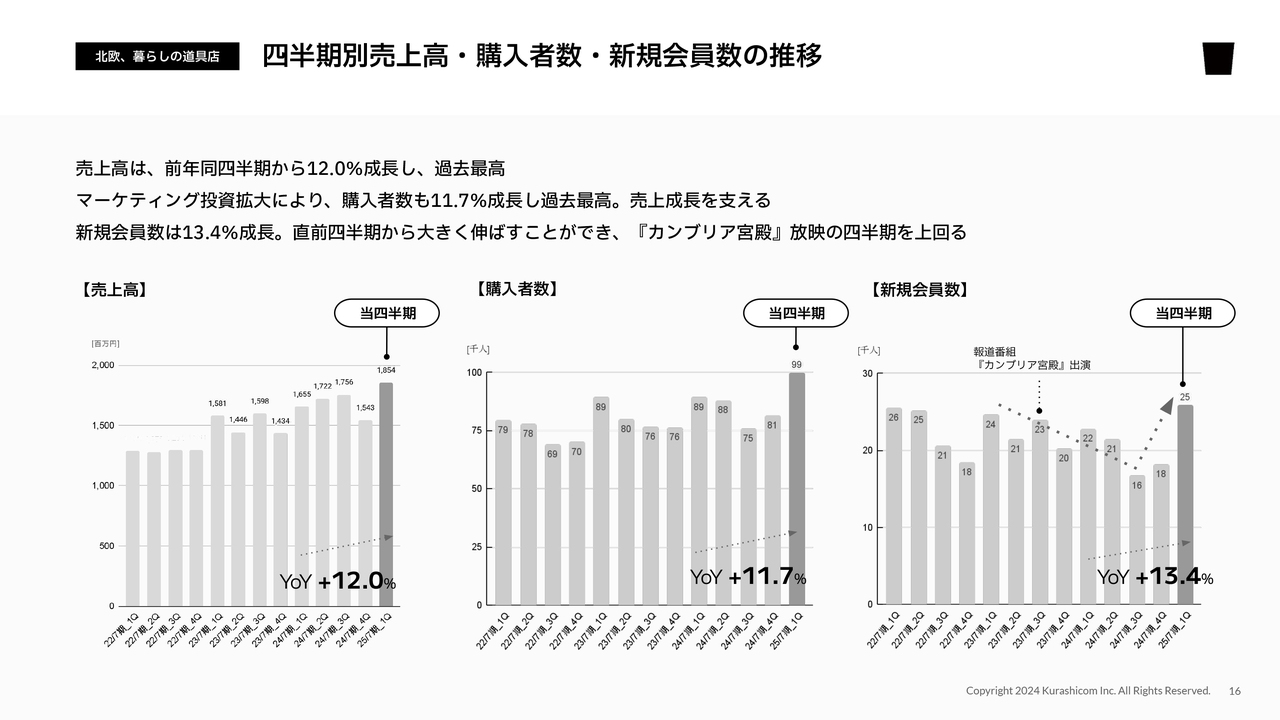

四半期別売上高・購入者数・新規会員数の推移

第1四半期の売上高は、山口からご説明したとおり、YoYで伸ばし、過去最高の水準となっています。購入者数もしっかりと伸び、過去最高を更新しています。

また、一番の懸念であった新規会員数は、この1年くらい下降トレンドをたどっている状況でした。しかしYoY13.4パーセントと反転させ、大きく伸ばすことができました。

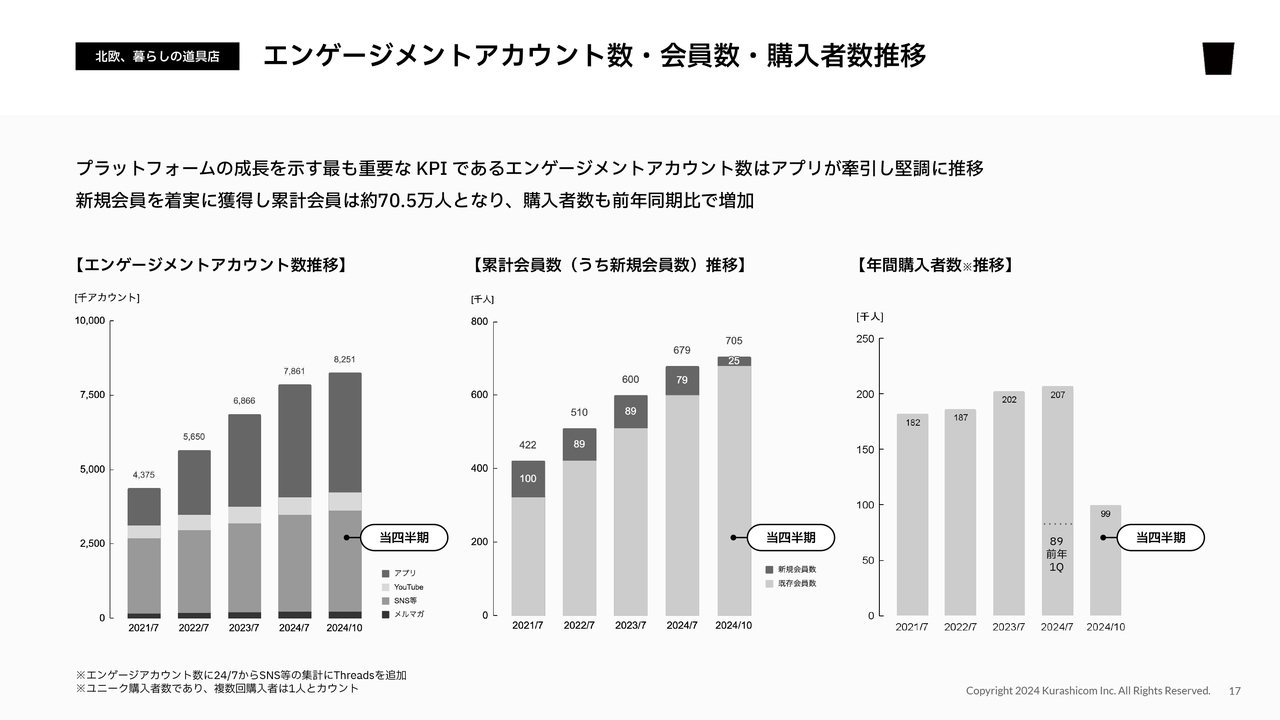

エンゲージメントアカウント数・会員数・購入者数推移

我々が重要指標として挙げているエンゲージメントアカウント数・累積会員数・購入者数の推移について、ご説明します。

2024年7月末から10月末までの3ヶ月間で、エンゲージメントアカウント数を50万人程度増加させることができました。こちらの大半は、アプリのダウンロードとなっています。マーケティング投資の奏功により、ダウンロードが加速しました。その結果、第1四半期のみで会員数をしっかりと増やすことができました。

期の4分の1を消化した時点で、2万5,000人程度の新規会員を獲得できています。このペースをさらに加速していくと、年間獲得数は過去最高水準での推移が期待できます。それに伴い、年間購入者数もしっかりと増加しているため、通期の購入者数を大きく伸ばせると期待しています。

1Qに実施した主なマーケティング投資の内容と効果

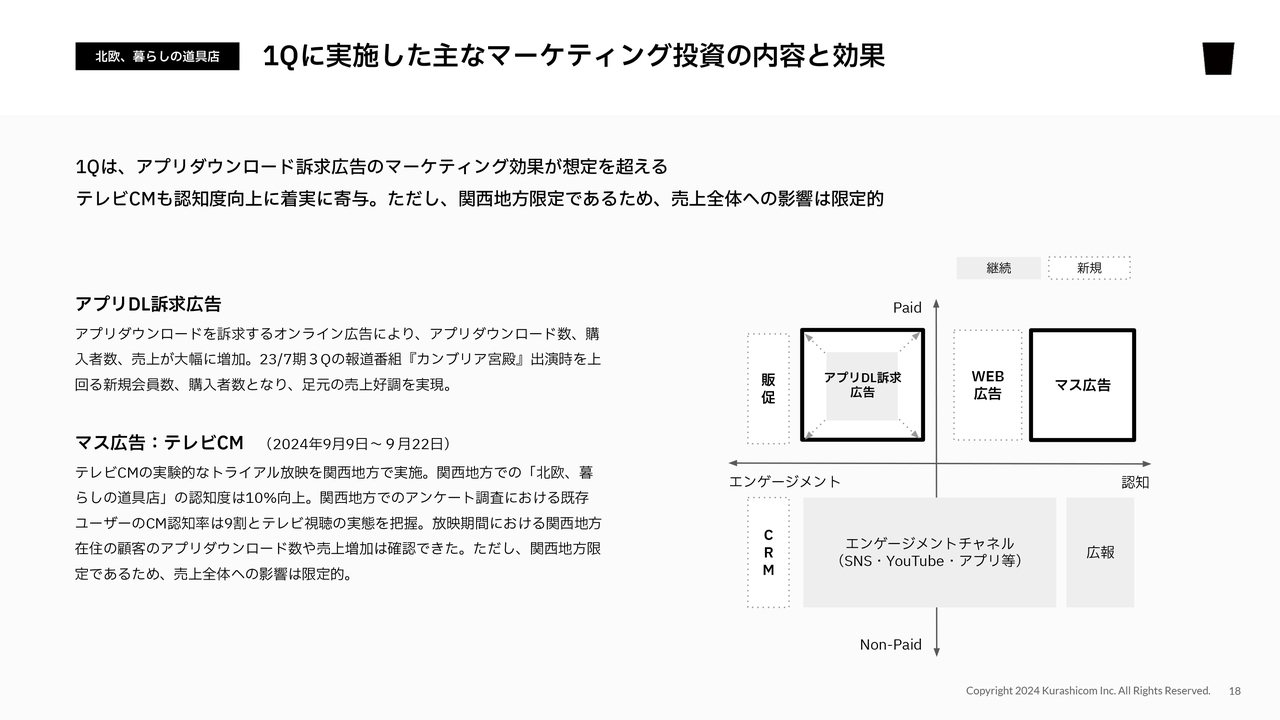

成果を出すことができた、第1四半期の広告・マーケティング投資についてです。投資先は、スライドに黒枠で記載した2つです。1つはマス広告のテスト、もう1つはアプリダウンロード訴求広告です。

こちらは従来から行っていたのですが、手法を工夫したり、磨き込みを行ったりして、効率を一定維持した中で増額していきました。この2つが成果を生んだと考えています。

アプリダウンロード訴求広告は、前期の月平均約2.5倍の金額を、効率を保ちながら消化できています。こちらは想定以上にうまくいっていると認識しています。第1四半期のアプリダウンロード増と、新規会員獲得の売上増は、この取り組みによるものだと見ています。

マス広告にもそれなりの額を投資していますが、こちらは関西圏限定の取り組みです。そのため、売上またはアプリのダウンロードそのものに、そこまでの成果が得られるとはもともと想定していませんでした。

マーケティング投資拡大による第1四半期の成果は、スライド左側に記載のアプリダウンロード訴求広告の予算増が、大きな後押しになっています。第2四半期も、成果が得られているアプリダウンロード訴求広告にしっかりと予算を投下し続けています。そのため、マーケティング予算の運用は、第1四半期以上に効率良くできていると認識しています。

マス広告について、関西圏限定でテレビCMを試しました。アプリのダウンロードや新規会員を即増やす取り組みとして試したわけではありません。「刈り取り型広告」と言われる運用型の広告を、効率良く運用し続けるためには、認知や好意を持ってくださっている方を、1人でも多く増やしておくことが必要です。

認知・好意を増やすことと、運用型の広告でアプリダウンロードを訴求していくことの2軸が重要だと考え、関西圏限定で試しました。実際に、関西地域でのターゲットの認知度は、10パーセント程度向上しました。

また、関西地域の既存ユーザーや、過去に買い物をしたことがある方たちへのアンケート等も行いましたが、回答した方の9割程度は、この期間中にテレビCMを認知したということでした。そのような結果が、数千件単位で返ってきています。

我々は、ターゲットがテレビを十分に視聴していない状況で、テレビを媒体として使うのは難しいと考えています。それが確認できることを、一番恐れていました。

特に40代以上の女性のお客さま、我々の中心顧客のうち、インターネット、SNS、動画共有サイトなどを積極的に使っていない方たちに、知っていただく機会を得たいと考えていました。巷では、テレビの視聴率がだんだん下がっていると言われていますが、今回、この年代の方たちがしっかりとテレビを視聴しており、認知度が向上したことを確認できました。

ただし、アプリのダウンロード訴求広告、すでに認知・好意を持っていただいている方にアプリのダウンロードをおすすめするオンラインマーケティングは、想定以上に大きな成果を上げています。ですので、10億円の広告予算をマス広告とオンラインマーケティングにどのように配分していけば、最も成果が出るのかについては、精査を続けています。

今期中のマーケティング効率のみを考えれば、アプリダウンロード訴求広告に予算を使っていくのが合理的だと思います。したがって、この前提が崩れない限り、マス広告に大きく投資していく可能性は少ないと考えています。

とはいえ、今期はまだ期間が残っていますので、現状が変われば変更もあり得ます。このあたりは引き続き、大きな広告費の枠組みの中で検討していきます。投資先については、流動的にベストを尽くしていきたいと思います。

カテゴリの花束戦略の進捗

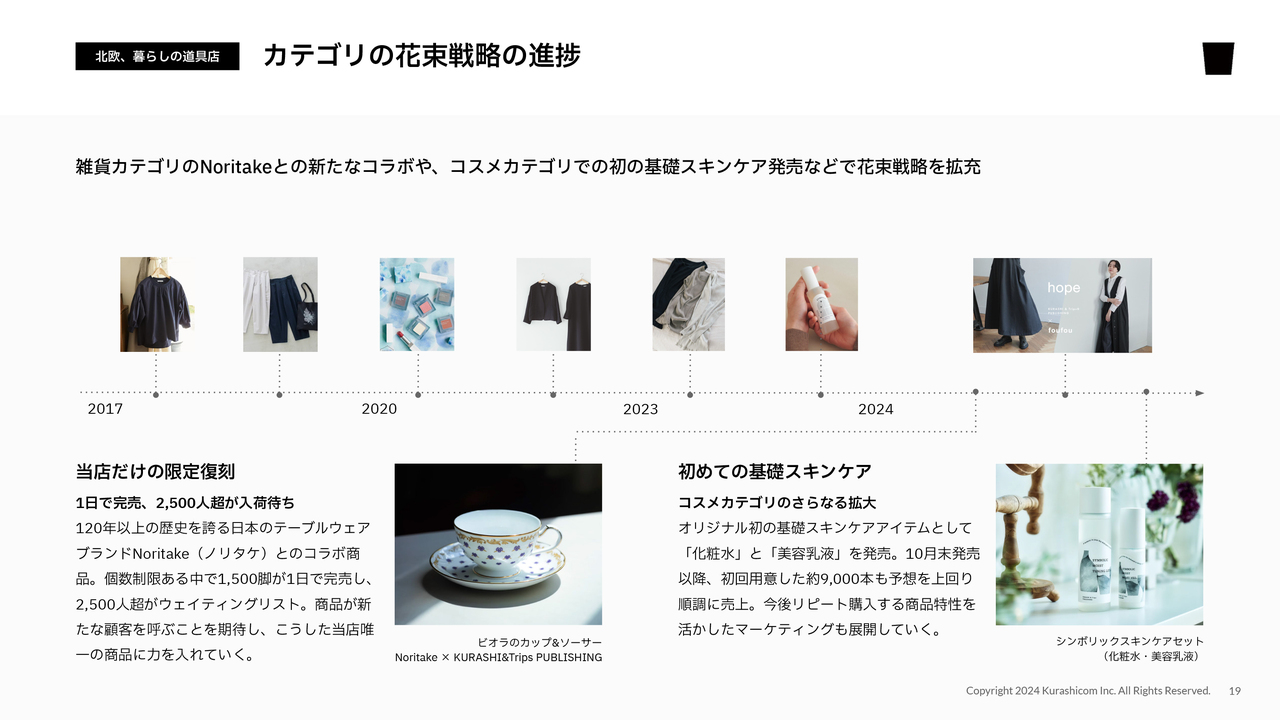

今回、「北欧、暮らしの道具店」の事業が非常に伸びています。マーケティングの後押しはもちろん、我々が創業以来コツコツと続けてきている「カテゴリの花束戦略」も拡充しています。つまり、我々があまり重点的に扱っていなかったようなカテゴリを、しっかりと取り扱って増やしていくことにより、お客さまの購買動機・購入機会を増やしていく活動です。

このような活動を地道に重ねていくことにより、お客さま1人当たりの年間注文額が、しっかりと上がってきています。直近では、グループジョインした「foufou」とのコラボ商品を発売し、大きく売上に貢献しました。

また、我々はコスメカテゴリ、ビューティカテゴリを地道に育ててきました。その中で、ビジネス的には、最も可能性のある基礎スキンケア商品として、化粧水や美容乳液などを初めて投入しました。初回ロットとして9,000本発注しましたが、あっという間に減り、さらに発注を重ねています。こちらは10月末に発売したばかりで、約1ヶ月と少ししか経っていませんが、すでに2回目の追加発注を検討しています。

さらに、国内の伝統ある高級食器メーカーのブランド「Noritake(ノリタケ)」の、過去にあった品番を、我々がプロデュースして復刻し、独占的に販売するチャレンジを始めています。こちらは1,500脚と、食器類では比較的多いロットで発注しましたが、1日で完売しました。現在2,500人以上の方がウェイティングリストに並んでいます。

この取り組みは単発的なものではなく、「Noritake」のアーカイブの中から、魅力的な商材を一緒に復刻し、我々が独占的に販売する枠組みを継続できる可能性もあります。国内外問わず、そのようなメーカーは多数存在します。そのため、大きな成功が得られたことにより、さまざまな事業者と交渉しやすくなっています。実際に、さまざまな検討が水面下で進んでおり、今後が楽しみな、大きな領域になっていると考えています。

foufouグループジョイン2年目の進捗と成長戦略

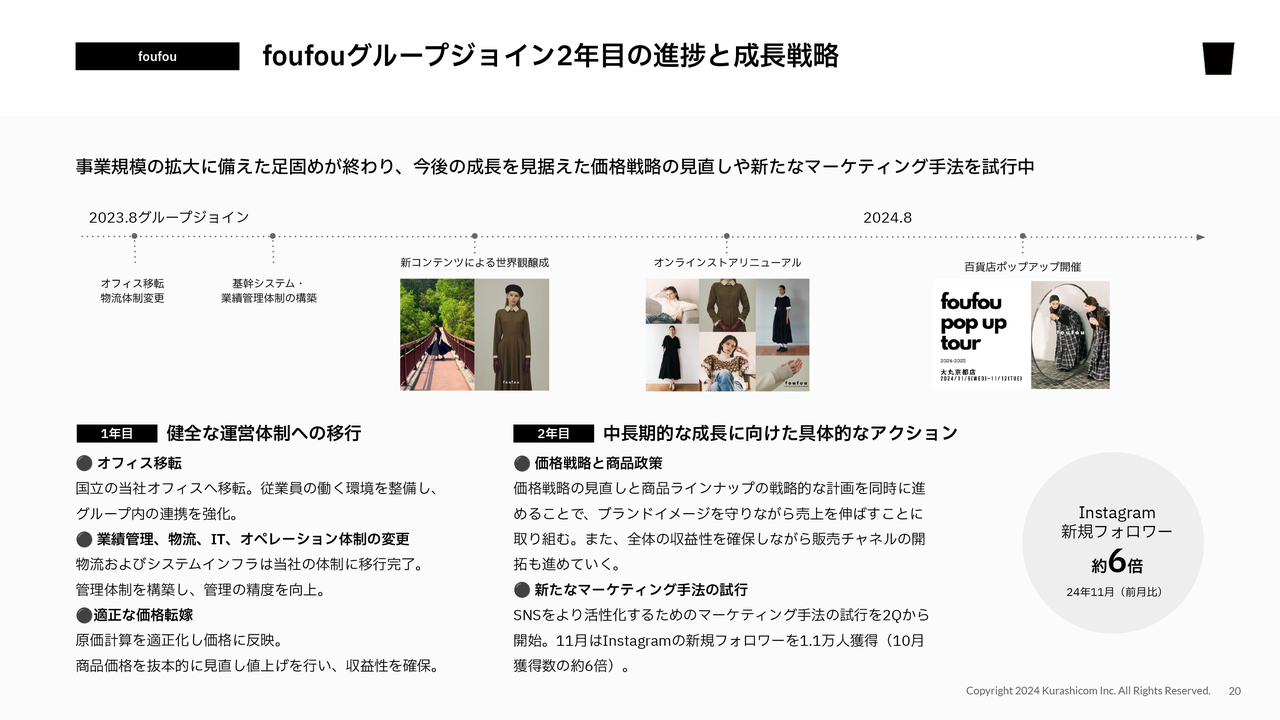

「foufou」について、第1四半期は当初の業績予想を大きく下回るかたちで推移しました。我々としても、新しく手掛ける事業の業績を予想する難しさを感じています。

「foufou」は、会社として購入したというより、1事業をスピンオフしたため、新たに経営体制を作ることから始まりました。したがって、インフラや経営管理などの部分を、一通り安全運転できる状況を作ることに注力してきました。そのような中、前期第1四半期は業績予想に近いところまで伸び、利益も出すことができました。

しっかりと利益を出す体制を作る中で、昨年から値上げにも取り組みました。そのような背景もあり、今期の秋冬の重衣料が出てくる季節になった段階で、それなりに値段が上がるプライスゾーンになることが顕在化しました。そのため、お客さまがなかなかついていけない部分もあったと見ています。さらにSNSにおいて、アルゴリズムの変更などがあり、集客に影響しました。このように、いくつかの要因があったと考えています。

価格については、利益をしっかりと確保する中、企画や商品群の部分でバランスを取り、適切に利益配分していくかたちでMDを磨いています。その中で、買いやすい企画を作っていくことができないか、模索しているところです。

また、SNSを中心とした新たなマーケティング手法をいくつか開発し、11月頃から成果が出てきています。この1ヶ月で、約1.1万人の新規フォロワーを獲得することができました。こちらは10月の獲得数の約6倍にあたります。10月時点では8万人前後と、それほど大きなアカウントではなかったため、かなり大きなインパクトとなっています。現時点では、再現性をもって運用できると見ています。

「foufou」についても、ここから成長軌道に戻せるよう、供給面、またマーケティングの需要開拓に取り組んでいきたいと思っています。

質疑応答:四半期ごとの広告宣伝費について

司会者:「第1四半期の広告宣伝費は2億6,900万円とのことでした。どの四半期も、年間の予算額である10億円の4分の1程度を目安にしているのでしょうか?」というご質問です。

青木:広告予算を四半期で4分割して見ているというより、その時のベストな配分にしようと考えています。したがって、緩急をつける必要があれば、緩急をつけていくことになると思っています。

ただし結果的に、オンラインの広告に割く割合が多くなっていくと、多少の凸凹はありつつも、必然的に4分割に近いものに収束していく可能性はあると思います。

基本的には通期で10億円というパッケージの中に収めることと、その中で最大の効率を得るためにどうしたらよいかという観点で、意思決定しています。

質疑応答:マーケティングの強化について

司会者:「早い段階での業績予想修正は、投資家に対して親切な対応だと受け止めました。マーケティング効果が想定を越えて売上が増えた分、利益も上方修正しているのだと思います。マーケティングをさらに強化して、より高い効果を狙う考えはありますか?」というご質問です。

青木:現状の好調さがあるのであれば、さらに投資を行い、より伸ばせるのではないかと想定してのご質問ではないかと思います。

我々のような物販の事業者が、今期中に調達できる品番の発注は、現時点でほぼ完了しています。したがって、今年度、売上化できる商品の在庫量には有限性があり、調達と組み合わせてどこまで伸ばせるかを十分考慮した上で、今回の業績予想を上方修正しています。

広告の調子が良いため、投資を増やせば今期の売上にすべて組み込むことができるかというと、そうではありません。その考え方では、商品が足りなくなり、足かせになる可能性があります。

今期、我々の想定を大きく上回る奥行きがあるとすれば、来期の発注にしっかりと反映させ、同じ広告予算でもより多くの売上を上げられる状況を作ることになると思います。あるいは、より多くの広告を使い、売上を伸ばすことになると考えています。

しかし、発注で大きなリスクを取りすぎると、それが在庫増につながります。すると、我々が創業以来最も重要視している、バランスシートの健全性を毀損することもあり得ます。そのため、慎重に発注しながら効率的に計画どおりに売上を伸ばして、利益も確保していきたいと思います。このようなことに、バランスを持って取り組んでいきます。

質疑応答:新規顧客へのリピート戦略について

司会者:「マーケティング成果もあり、今回、新規顧客が増えていることを確認できました。この新規は、これまでとは違うアプローチで獲得したため、従来のような継続とは異なるリピート動態となる可能性もあると思います。今回獲得できた新規層に、どのようにリピートしてもらうかという戦略について教えてください」というご質問です。

青木:予算増額のテストは、前期6月頃から段階的にオンラインで行っていますが、この方法で獲得しているアプリダウンロードユーザーの購入転換率や、平均LTVなどは、従来のお客さまとほぼ変わらないことが確認できています。現時点において、「多く獲得しているから、ユーザーとのエンゲージメントが薄い」「それらのお客さまが、あまり購入していない」といったことは、まったく起きていません。

通常の「カテゴリの花束戦略」を推進していくことにより、購入機会・購入動機をしっかりと増やしていくこと、また、アプリのユーザー体験をしっかりと向上させていくことで、各指標を伸ばしていきたいと考えています。

コンバージョンレートやLTVなどの各指標において、現状、数値が悪化する見込みはありません。ただし、これを重ねていった時にどうなるかについて、現時点での推測は難しいため、注視していきたいと思っています。

質疑応答:マス広告の効果について

司会者:「マス広告の効果が想定以上となったとのことでした。例えば、効果が出るタイミングが想定より早かった、アプリダウンロードから購入につながった移行率が高かった、購入金額が大きかったなど、詳しい解説をお願いします」というご質問です。

青木:地域限定だったため、マス広告自体が売上やアプリ新規会員の増加に大きく貢献していることはないと、現時点では考えています。

ただし該当地域において、我々の認知度を大きく向上させる効果はありました。また、テレビCMが我々のターゲットにしっかりと認知されている状況も確認できました。それにより、一定のアプリダウンロードや売上のリフトが起きたことは、成果として認識しています。

一方で、四半期ベースで実現する売上やアプリダウンロードの費用対効果という観点で、オンラインマーケティングと比較すると、オンラインマーケティングでアプリダウンロードを獲得するほうが、圧倒的に効率が良くなっています。単純に足元の売上を伸ばすために投資するのであれば、オンラインマーケティングのほうが、効率が良いと考えています。

しかしオンラインマーケティングは、余地が無限にあるものではありません。この余地が足りなくなってきた時には、多くの方の認知を獲得できるマス媒体でのコミュニケーションが必要になると考えています。

今回、テレビCMによって得られた一番の効果は、「そのような事態になった時に、何をして、どのような配信の仕方をすれば認知を広げられるのか」がよく理解できたこと、そして、我々の想定するユーザー層が今もしっかりとテレビを視聴していることを確認できたことです。

なお、新規のダウンロード、会員数、売上が増えた部分については、アプリダウンロード訴求広告の予算を大きく増額したにもかかわらず、効率が下がっていません。ダウンロードした方が購入転換し、期間内のLTVを上げている状況が、売上増をもたらしていると考えています。

質疑応答:アパレル製品の売上見込みについて

司会者:「残暑の続いた期間でしたが、第1四半期のアパレル製品の売上実績はいかがでしたか? また、第2四半期の見込みを教えてください」というご質問です。

青木:アパレル製品に関しては、第1四半期、第2四半期ともに想定を大きく上回っており、好調だと認識しています。

質疑応答:「foufou」が苦戦した要因について

司会者:「『foufou』が苦戦した要因は何ですか?」というご質問です。

青木:我々は、大きく2つの要因があると分析しています。1つ目に、経営管理をしっかり行う中で、必要な粗利を稼ぐことを目的に、一定の値上げを行ったことです。

値上げは、春夏の時期に行いました。秋冬になると重衣料中心になり、値段も高くなります。したがって、値上げ幅がお客さまにより強く意識される状況があったのではないかと見ています。このあたりの価格戦略を、今後どのように展開していくかについては、しっかりと検討していきたいと考えています。

2つ目に、「foufou」の集客チャンネルは、以前から「X」や「Instagram」などのSNSにかなり依存しています。SNSには、アルゴリズムの変更や、流行の変遷などがあり、そのような影響を受けてうまく伸ばせない時期が続いています。

先ほどご説明したとおり、10月頃から新しい方法にトライし、11月にはその結果がしっかりと出ています。この手法はある程度、再現性があると考えており、しばらく様子を見ながら、新たな成長の軌道を見出していきたいと考えています。

質疑応答:味の素との協業プロジェクトの進捗や、今後の方針について

司会者:「味の素との協業プロジェクトは、直近でも記事が出ており、今後が楽しみですが、取り組みの進捗や今後の方針など、フォローしていただけると助かります」というご質問です。

青木:味の素との協業の取り組みは、非常にやりがいのある仕事です。味の素も我々との取り組みに満足しているものと考えています。

一方で、これは我々の業績に大きなインパクトを与えるような規模感の取り組みではありません。この取り組みが我々の業績に大きく影響する、または株価に影響するようなことはあまり想定していません。

このような協業は、他の日系の大企業を含めて非常に関心を呼んでおり、多くの引き合いがあります。我々のブランドソリューション事業は、もともとコンテンツのタイアップを中心としたサービスになっていました。しかし現在は、経営イシューにおける課題解決の相談が増えています。味の素との協業は、そのような相談に対応できる新たなサービス開発の取り組みとして、我々にとっても、大きなインプットになると考えています。

ブランドソリューション事業は青天井に伸びていくものではありません。しかし業界において、質が高く常にリスペクトされる事業、そしてしっかりと安定的に成長していく事業であることを望んでいます。今回の共同プロジェクトに限らず、今期、なかなか他社にはできないようなソリューションを提供できていることは、非常に良い成果だと思っています。

質疑応答:味の素と共同で開発した商品の販売時期と、業績予想への影響について

司会者:「味の素とクラシコムの共同プロジェクトで開発した商品は、いつ頃販売されますか? 2025年7月期の業績予想に織り込まれていますか?」というご質問です。

青木:味の素との取り組みにおける商品販売時期については、現状未発表の情報ですので、正確な日付等はご回答を差し控えます。

味の素との取り組みは、我々にとって大きな学びであり、コーポレートブランディングにおいても非常に重要な位置づけである戦略的な取り組みです。

しかしながら、発売時期がいつになり、どのような結果であっても、事業全体に大きなインパクトを与えるような規模感ではないことをご理解いただきたいと思います。

質疑応答:月次の売上速報の開示について

司会者:「月次の売上速報を毎月公開していくことは、検討されないのでしょうか?」というご質問です。

青木:月次の売上速報の開示は、現時点では考えていません。

質疑応答:他の顧客層へのアプローチと、SNS以外のマーケティング施策について

司会者:「顧客が『foufou』の価格転嫁についてこられなかった点は、対象とする顧客層の年齢層の違いもあるのではないかと推察しています。価格についてこられる顧客年齢層へのマーケティングについては、どのように捉えていますか? 『Instagram』など、SNS中心ではない施策は必要ないのでしょうか?」というご質問です。

青木:そもそも顧客が価格転嫁についてこられていないかどうかも、現時点においては仮説にすぎないため、現実を注視しながら取り組んでいきたいと思っています。

現在の価格戦略も、明確に転換しているというよりは、顧客にとってメリットがあり、事業者としても健全に運営できる数字とはどのようなものなのか、調整しながら検討している段階です。

ただし、顧客層を大きく変えることは、ブランドとしていつも意識しているものではありますが、こちらは諸刃の剣になる場合があり、非常に慎重に行う必要があると思います。ブランドとして真っ先に考えるべきことは、今のお客さまとしっかり付き合い、その方たちに喜んでいただくことです。その延長線上で顧客層が広がっていくのであれば、それがベストだと考えています。

「今の顧客層との付き合いがうまくいかないから、別のお客さまを取り込んでいこう」という取り組みは、ブランドビジネスにおいては、なかなか厳しいと見ています。まずは今のお客さまに満足いただき、事業成長できる数字を見つけていくことが大切だと考えています。

SNS以外のアプローチについても、今期中、または来期の初めまでにできることに取り組んでいます。すでに取り組んでいることとして、有名百貨店のポップアップの全国展開があり、順次進めています。その他にも、リアルとオンラインを融合した、これまでに行っていなかったような取り組みを、随時発表していきます。

質疑応答:下落傾向である株価について

司会者:「株価が下落傾向にありますが、どのように分析していますか?」というご質問です。

青木:前回の決算発表で出したガイダンスは、減益になることを前提としていましたが支持されず、それが株価に反映されていると思います。裏を返せば、利益を想定どおりに積み上げていくことで、あらためて、信頼を獲得していくことになると思います。

本日、第1四半期の決算発表を行い、上方修正を発表しました。株主と投資家のみなさまは、「言ったとおりのことができているのか」「成長戦略をしっかり進められているのか」を見ていると思っています。発表時においては、そこに対して十分な信頼を得られませんでした。それが、株価に反映されたと思っています。

今後、自分たちで計画したことを可能な限り着実に実現し、信頼を積み上げていきたいと考えています。

質疑応答:「北欧、暮らしの道具店」の認知度について

司会者:「『北欧、暮らしの道具店』の知名度が一般的に低いのは、リアル店舗がないことに尽きると思います。東京都心でトラフィックのあるエリアに出店することで、新規顧客を獲得でき、かつ顧客とのエンゲージメントをより高められると思いますが、オフライン店舗をメディアとして活用する考えはないのでしょうか? 多店舗展開する必要はなく、一部の限られた立地に限定的に出店するだけでも十分だと思います」というご質問です。

青木:「北欧、暮らしの道具店」の認知度が、相対的に低いという認識は、我々とのずれがあると思います。

繰り返し認知度調査をしていますが、有名な小売ブランドやメディアと比べて、相対的に認知度が低いという状況は、現時点で確認されていません。むしろ認知度はそれなりにあります。ただし、まだ開拓の余地はあると考えています。

店舗を何店舗か出しただけで、認知度はそれほど上昇しないと見ており、今の認知度を短時間で大きく変えていく一番の早道は、マス広告だと考えています。

インターネット上のあらゆるチャンネルにはコンテンツが出ていますし、広告もたくさん回っています。したがって、認知に伴い、「なんとなくいい感じだな」という好意を獲得できれば、そのような方たちがアプリをダウンロードし、アプリユーザーになり、購入転換する流れがある程度安定的に再現できると思います。すべてのリソースをこちらに投入することが、中期的な成長において、最も効率が良いと考えています。

質疑応答:物流コストに関する課題と、バランスの調整について

司会者:「物流コストは、より課題が露呈しており、サプライチェーンを抱える多くの会社で、課題が顕在化していると認識しています。御社は一定の送料を設定されていると思いますが、各ステークホルダーを念頭に置いた際のバランスを調整するような考えはありますか?」というご質問です。

青木:「バランスを調整する」という意図を正しく捉えられているかどうか、自信がありませんが、まず物流についてお話しします。

昨今、物流費の高騰がニュースになっていますが、我々の物流費率は、ここ数年一定に保たれています。さまざまな効率化の取り組みの中で、若干改善できています。長期的にそれを維持できるかどうかはわかりませんが、物流費率が事業にインパクトを与えるほど変動する見込みはまったくないのが現状です。

もちろん、外部環境によって大きく左右される可能性はあります。しかし直近期と進行期において、物流費率が問題になるとは考えづらいですし、近い将来、何か大きなインパクトに振り回されることは起きづらいと思います。

我々は、各ステークホルダーと連携しながら緊密なコミュニケーションを取っています。外部委託している物流倉庫、また運用しているパートナーとも、単なる外注先としてではなく、ともに投資し、効率性を改善しています。

「何もしなくても物流費率は保たれている」ということではありません。さまざまなコストが上がっていく傾向にありますが、不断の改善の努力を積み重ねる中、トータルでは物流費をコントロールできている状況です。

「値上げによる大きなインパクトがあるのではないか」という心配はあるかと思いますが、物流の効率を維持し向上していくことにコミットする中で、物流費率が保たれており、物流費をコントロールできているとご認識ください。

質疑応答:外部環境の変化に伴う顧客の購買行動の変化について

司会者:「賃金上昇と消費に関する外部環境の変化に伴い、顧客の購買行動の変化を感じる部分はありますか?」というご質問です。

青木:我々の事業の好調さについては、ご説明したとおりです。しかし、社会全体が消費に積極的な空気になっていると感じられるほど、外部環境は良好ではないと思っています。

もちろん、賃金の上昇などが起こっていることは理解しています。一方で、気持ちが明るくなるようなニュースばかりではない状況の中で、顧客が消費に積極的になるような要因は見出しにくいと考えています。

ただし、消費者としての購買意欲やセンチメント、また賃金の状況がどうであれ、現実的な成長ができるよう、我々は事業展開してきました。したがって、外部環境における消費動向を気にしながら経営したことはありません。

これからも、外部環境はそこまで気にせず、自分たちができることに集中し、最善を尽くしていきたいと考えています。

質疑応答:今後、SKUが増える際の管理面等の課題について

司会者:「『カテゴリの花束戦略』のもと、さまざまな楽しい商品が出てきており、いつも楽しみに拝見しています。SKUの動向は正しく把握できていませんが、今後SKUが増える際の管理面の課題や、企画から販売までの人材リソースの手当など、多岐にわたるがゆえの課題はありますか?」というご質問です。

青木:新しい商品の企画投入数は、前期比で増加しておらず、基本的に昨年並みです。しかしマーケティング投資をすることにより、1つ当たりの消化率が上がっています。また、より多くの在庫を発注し、消化させることによって売上が伸びています。そのため、特段増員することなく、売上の増加を実現できています。今後も人材面、組織の手当等が大きく必要になることは考えにくい状況です。

一方で、売上や粗利の額に応じて、組織が堅実に拡大すれば、ケイパビリティがより広がって、そのケイパビリティが新たな成長機会を生むサイクルがあります。そのため、売上増加のために増員するよりは、中期的な将来に向けて、組織としてできることをしっかりと増やしていきます。中期的な成長機会を実現化させるための、人材面での手当を、日々意識しながら経営しています。

質疑応答:ライブコマースを導入する可能性について

司会者:「今後、ライブコマースを導入する予定はありますか?」というご質問です。

青木:ライブコマースは、2010年代頃から断続的にテストしていますが、「業績に大きなインパクトを与えるような要素にはならない」という結果しか出ていません。また、手間がかかり、負担も大きいことから、現時点では有力な投資先であると認識していません。ただし、将来的には変化する可能性があると認識していますので、業界動向や成功事例は常に研究しています。

したがって、今期中にライブコマースを導入する可能性はありませんが、中長期的に取り組まないと決めているわけではありません。

質疑応答:インフルエンサーとの関係性について

司会者:「『北欧』から連想されるような世界観は、ライフスタイル分野でのインフルエンサーの影響も大きいと認識しています。最近もこのようなインフルエンサーを会社に招き、さまざまなタイアップもありそうで、さらなるエンゲージメント創造のスタートになるかと期待しています。このような取り組みに、どのような期待感を持たれていますか?」というご質問です。

青木:インフルエンサー、あるいは個人で、プラットフォーム上でさまざまなメディアを展開している方が増えています。そのような方たちが、我々のお客さまにも非常に大きな影響力を持っていることは認識しています。また、そのような個人でメディアを運営している方の多くが、我々の顧客でもあります。

我々の顧客として、または我々のお客さまに大きな影響を与える、親和性のある素敵なコンテンツをたくさん届けている方たちとして、良い関係を築きたいと思っていますし、我々もその方たちから多くのことを学びたいと思っています。そのような方たちに対して、我々が貢献できることは何かも知りたいと考えています。

インフルエンサー、個人でメディアを運営されている方たちと、短期的な案件に取り組んだり、「我々のことを宣伝してください」とお願いしたりするよりも、長期的、包括的に連携できる関係性を作れないかと模索しています。

我々は、「短期的にこのような活動をして、これで売上を上げていきます」という意図で活動を行っていません。広報によるメディアリレーションの活動もIRも、同じような考えで行っています。

PRであれば、「我々のことをメディアに載せてください」といろいろな方にお願いするよりは、しっかりと情報提供し、メディアの方たちが困っていることに対して、我々が貢献できることがあれば貢献します。このように良い関係を築く中で、興味を持っていただいたものを、テレビなど、さまざまなメディアに日常的に取り上げていただける状況を作ることを考えています。

インフルエンサー、個人でメディアを運営している方々とも、同様にしっかりと関係性を作ります。そして、その方たちが何を必要としているかを理解し、我々が先に大きな貢献をすることによって、関係性を強固なものとします。場合によっては、そのような方たちが我々を支援してくださることを期待しています。

質疑応答:「クラシ手帳2025」が前倒しで終了した背景について

司会者:「『クラシ手帳2025』が昨年より1ヶ月ほど前倒しで終了したようですが、発行部数などを絞ったといった要因もあるのでしょうか? それとも、想定以上に購入機会が多かったということでしょうか?」というご質問です。

青木:我々の想定を超える売上が実現しました。配布部数を絞ることはしていませんが、結果的に、想定よりもやや早く配布が終了することになりました。

この銘柄の最新ニュース

クラシコムのニュース一覧- 今週の【上場来高値銘柄】大成建、クスリアオキ、ゆうちょ銀など119銘柄 2025/12/27

- 本日の【上場来高値更新】 クスリアオキ、藤コンポなど40銘柄 2025/12/26

- [Delayed]Summary of Results for the Three Months Ended October 31, 2025 2025/12/25

- クラシコム、連結売上高は四半期として過去最高を更新、EBITDAは前年比2.4倍の高成長で1Qは好調な滑り出し 2025/12/23

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】 … ファンディノ、ノースサンド、山岡家 (12月12日~18日発表分) 2025/12/20

「#配当」 の最新ニュース

マーケットニュース

- 来週の株式相場に向けて=高値急騰後の一服場面か、日本版「HALO」株に期待感 (02/13)

- 東京株式(大引け)=697円安と続落、利益確定売りで5万7000円割れ (02/13)

- 13日香港・ハンセン指数=終値26567.12(-465.42) (02/13)

- 来週の為替相場見通し=高市首相の施政方針演説に注目 (02/13)

おすすめ条件でスクリーニングされた銘柄を見る

クラシコムの取引履歴を振り返りませんか?

クラシコムの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。