クラシコムのニュース

【QAあり】クラシコム、「北欧、暮らしの道具店」の好調を受け売上高・各利益共に予想を上方修正 スキンケア商品等が堅調に推移

AGENDA

青木耕平氏(以下、青木):みなさま、本日はお忙しいところ弊社の決算説明会にご参加いただき、誠にありがとうございます。株式会社クラシコム代表取締役社長の青木です。2024年7月期第3四半期の決算説明を始めます。

まず、本日のアジェンダです。私から全体のハイライト、当社の事業概要をご説明します。続いて、取締役CFOの山口より、2024年7月期第3四半期の決算概要および業績予想の修正についてご説明し、その後、2024年7月期の第3四半期の事業ハイライトをあらためて私からご説明します。

本日のハイライト

本日のハイライトです。売上高はYoYでプラス13.5パーセントと、引き続き力強く成長することができています。また、前期の第3四半期については、『カンブリア宮殿』という大きなテレビ番組に取り上げていただいたことで、かなりの特需が発生した時期です。その時期と比較したYoYでも継続して成長できました。

この成長の背景には、「北欧、暮らしの道具店」の堅調な成長があったことはもちろん、今期からグループジョインした「foufou」の売上利益を取り込んだことによります。

我々が売上以上に重要な指標とするEBITDAも、第3四半期YoYでプラス19.4パーセントと、非常に大きく伸ばすことができています。その結果、EBITDAマージンは我々の目標水準である15パーセントを大きく超え、ほぼ20パーセントという、我々の業態としては非常に大きな成果を残せた四半期でした。

そのような足元の順調な業績もあり、売上・利益ともに期初予想を上方修正しました。この後詳しくご説明したいと思います。

前期の第3四半期においても、おおよその通期のフリー・キャッシュ・フローの見通しが立った段階で、配当予想を公開しましたが、今回は当初よりご説明している株主還元ルールに基づいて算定した結果、1株あたり10円としています。

MISSION

事業概要についてご説明します。創業以来、私たちのミッションは「フィットする暮らし、つくろう。」と表現してきました。「フィットする暮らし」をもう少し厳密に言うと「自分の生き方を自分らしいと感じ、満足できている状態」であると定義しています。

私たちの事業の成果やアウトプットが、我々に関わる人たちの「フィットする暮らし」、すなわち「自分の生き方を自分らしいと感じて満足できている状態」を、1歩でも2歩でも前に進めるものでありたいという願いを込めて事業を展開しています。

クラシコムグループが展開する2つのセグメント

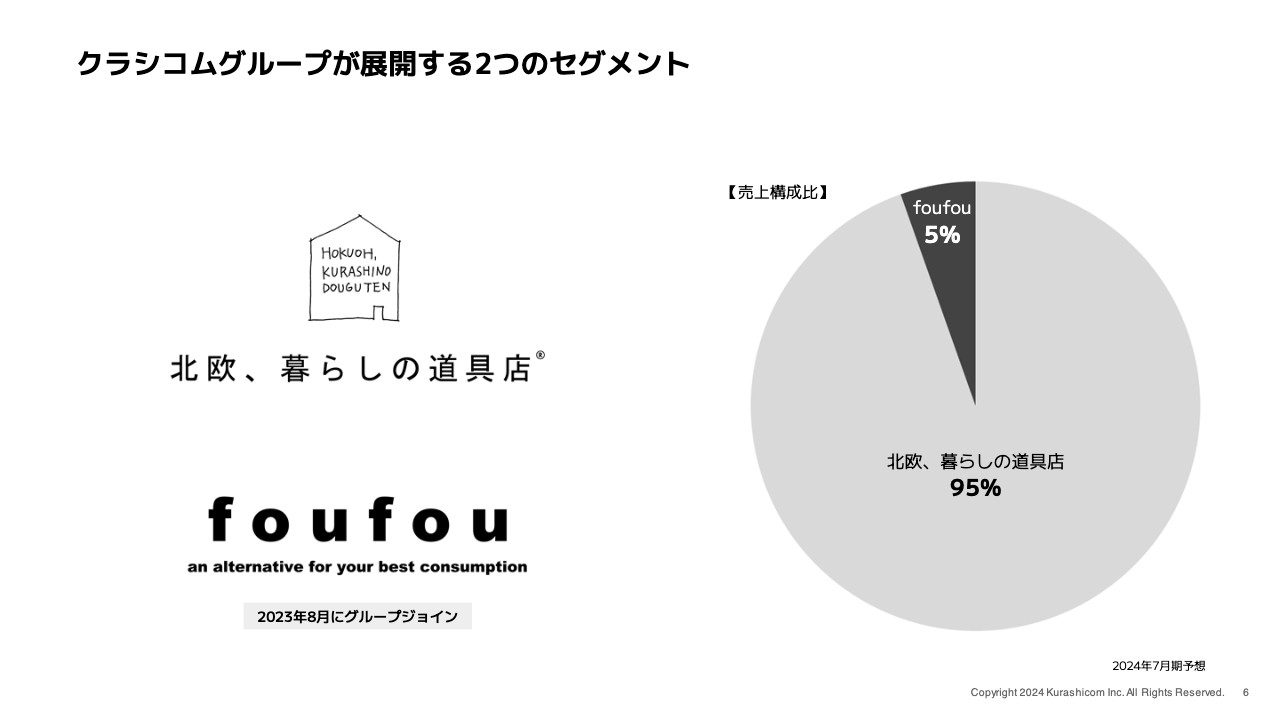

このようなミッションを掲げる当社は、2つのセグメントを運営しています。祖業である「北欧、暮らしの道具店」という事業と、2023年8月にM&Aによってグループジョインした「foufou(フーフー)」というD2Cファッションブランドです。

売上の構成比については、円グラフでおわかりのように大半は「北欧、暮らしの道具店」です。「foufou」社は現時点で全体の5パーセント程度と、軽微な影響になっています。

「北欧、暮らしの道具店」はユニークなプラットフォーム

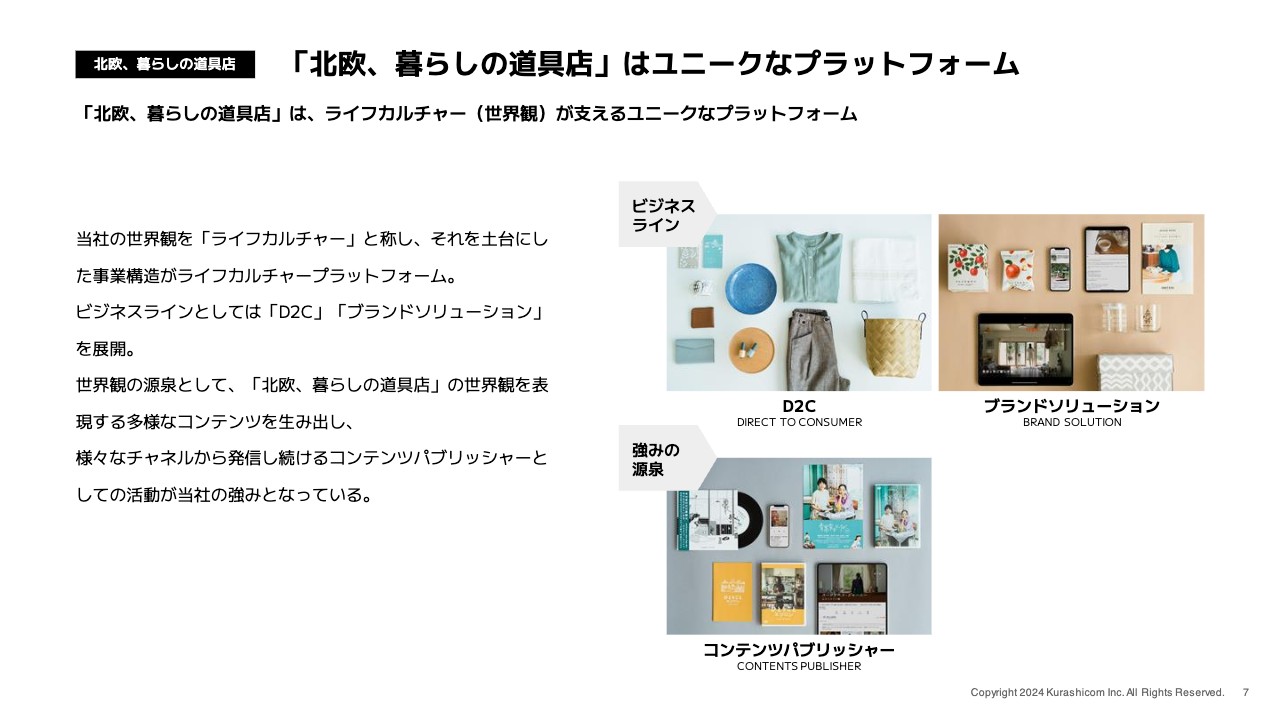

「北欧、暮らしの道具店」の事業概要について、ご説明します。私たちは「北欧、暮らしの道具店」を「ライフカルチャー(世界観)が支えるユニークなプラットフォーム」と表現しています。

「ライフカルチャープラットフォーム」という言葉は、我々自身が作った言葉ですので、投資家のみなさまは「eコマースやD2Cのサービスと何が違うのか?」と疑問に感じられるのではないかと思います。

確かに、「北欧、暮らしの道具店」の収益の大半は、D2Cと「ブランドソリューション」の2つのビジネスラインによるもので、売上の95パーセント以上がD2Cです。ダイレクトに顧客に販売する事業であるため、投資家のみなさまが我々の比較対象として、通常のeコマースやD2Cの事業者を挙げることも無理のないことだと思います。

ただし一方で、我々には一般のD2Cやeコマースの事業者とは明確に違うユニークなポイントがあります。それは、顧客の創造と顧客との関係維持のプロセスが、まったく異なるということです。

我々は、インターネット上のあらゆるチャネルで、さまざまなパッケージのコンテンツをお届けすることにより、お客さまとの出会いを作っています。しかし、一般的なeコマース・D2Cの事業者は、お客さまとの出会いは広告から始まっています。

我々はさまざまなコンテンツをさまざまなチャンネルで作ってきました。Web記事のようなものから、「YouTube」を使ったドラマ・ドキュメンタリーの配信、あるいは劇場映画、ポッドキャスト、音楽プレイリストといった、さまざまな媒体チャネルを通じ、日々多くのコンテンツをお客さまに届けることにより、我々のことを知っていただき、そこから関係が始まるというのが大きな特徴です。

例えばSNSやYouTubeをフォローしていただいたお客さまに、コンテンツを送り続けることにより、購入機会を提供し購買へ転換していくという構造があります。購入顧客に転換した後も、エンゲージメントしていただいているため、引き続きコンテンツを送り続けることによって、「購入顧客である状態」を維持しやすい状況が担保されることになります。

一般的なD2Cやeコマースは、広告等で知っていただくところまでたどり着いた後に、顧客のみなさまと接点を深め継続的に買っていただくための方法は、おそらくほとんどの場合がポイントやクーポンといった販促になるのではないかと思います。

ここに我々との明確なプロセスの差があり、別の業態を運営していると考えているため、自分たちのサービスを「ライフカルチャープラットフォーム」と自称するに至っています。

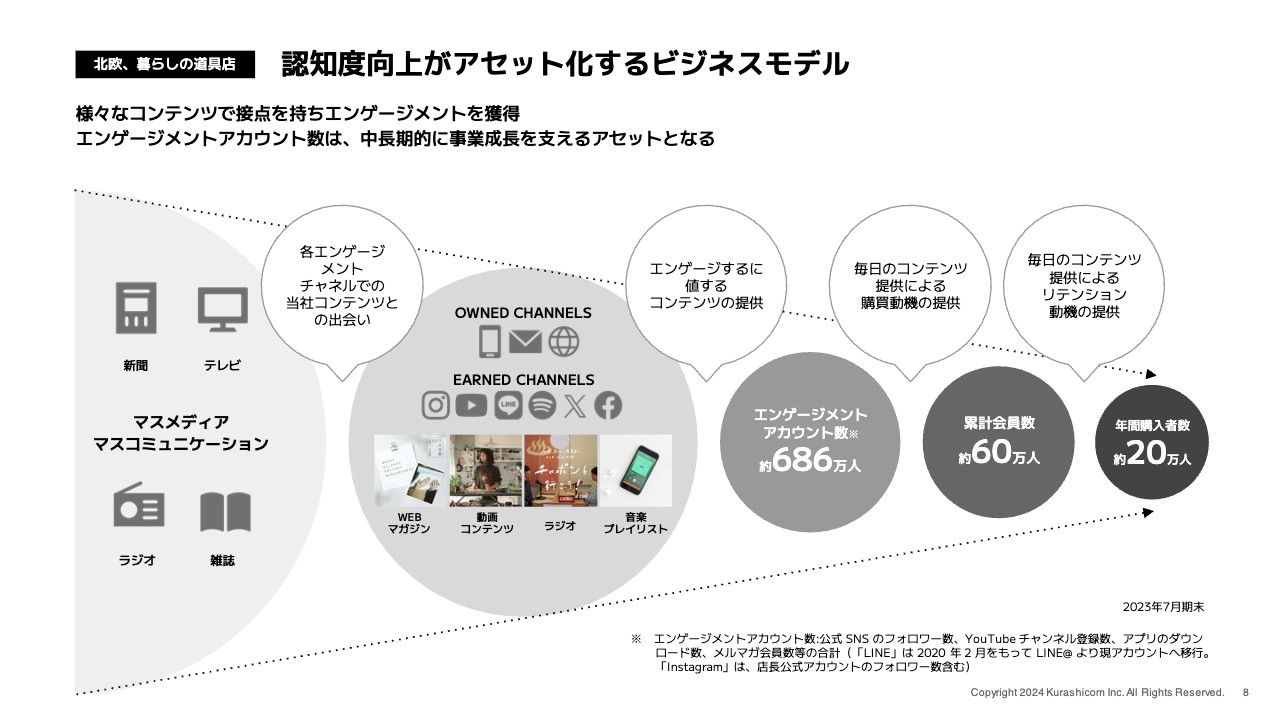

認知度向上がアセット化するビジネスモデル

コンテンツを通じてお客さまと出会い、購入顧客に転換していただくというビジネスモデルにフォーカスし、チャートで示しました。

左から2番目の丸の部分が、さまざまなエンゲージメントチャネルを通じて、本当にいろいろなパッケージのコンテンツを配信している様子を表現しています。このように、インターネットのあらゆるチャネルで、存在感を持った大きなアカウントを保有しています。

コンテンツに出会ったお客さまには、引き続きそのような世界観のコンテンツを受け取りたいという動機が形成されます。SNSであればフォロー、「YouTube」であればチャンネル登録、あるいは、アプリのダウンロード、メールマガジンの登録など、さまざまなチャネルでコンテンツを受け取るという意思をエンゲージメントというかたちで表現していただき、以降は我々のコンテンツが定期的にお手元に届く状態が担保されます。

なんらかのかたちで、そのようなエンゲージメントをいただいたアカウント数は、2023年7月期末に686万人に達しており、足元ではさらに増えています。コンテンツを定期的に送り続けることにより、徐々にエンゲージメントアカウントからお買い物顧客に転換していき、累積会員数は60万人に到達しています。

すでにご購入いただいた方も、購入直後からコンテンツが届き続けるため、結果的に一度購入しただけではなく、長期に渡ってお付き合いいただける方が増え、アクティブ率の高い年間購入者数の増加が実現できるという構造です。

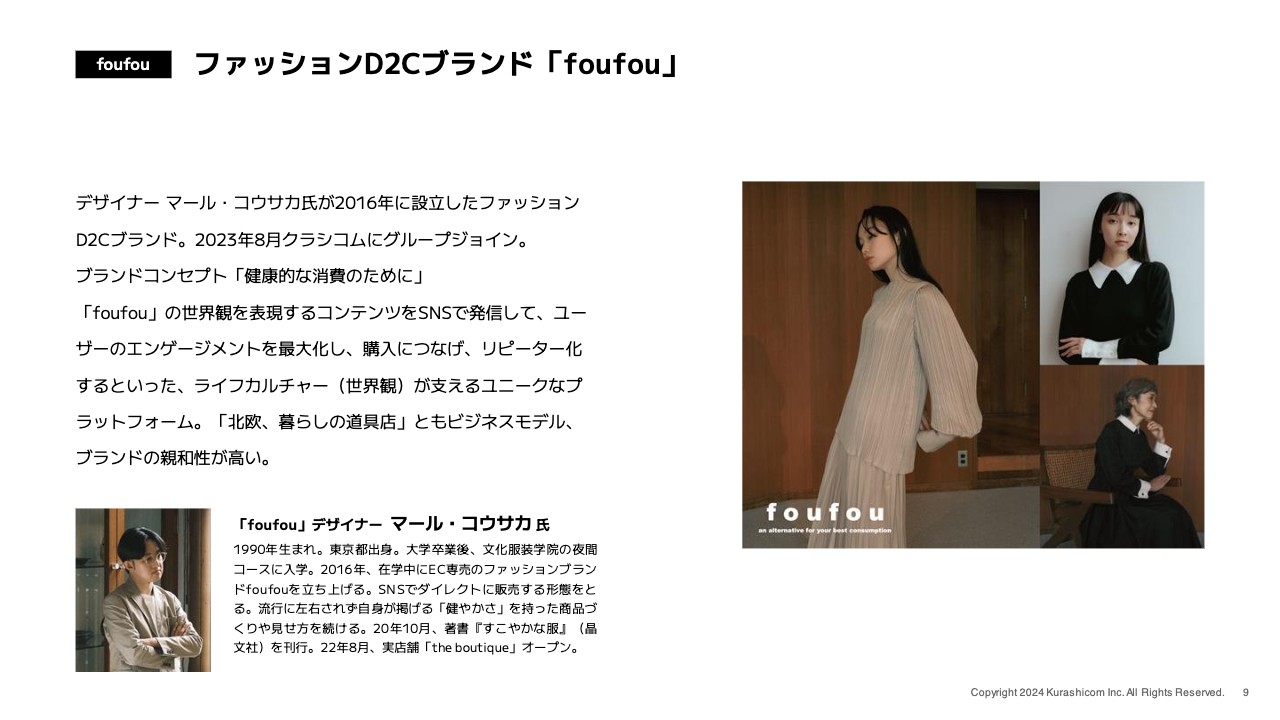

ファッションD2Cブランド「foufou」

ファッションD2Cブランド「foufou」についてご説明します。こちらは、いわゆるインターネット発のファッションブランドです。我々と同様に、自分たちで企画した商品を自分のチャネルで直接販売するD2Cという業態を選択しています。

彼ら自身もSNSを中心に魅力的なコンテンツを配信することでフォロワーを増やし、その方たちに商品情報を提供することで購入顧客化していくような業態になっています。サイズは違えど基本的な構造が似ており、我々と親和性があるということが、グループジョインしてほしいと思った理由のひとつです。

今年がグループジョインして最初の期であり、PMIとしては非常に順調に進捗していると考えています。

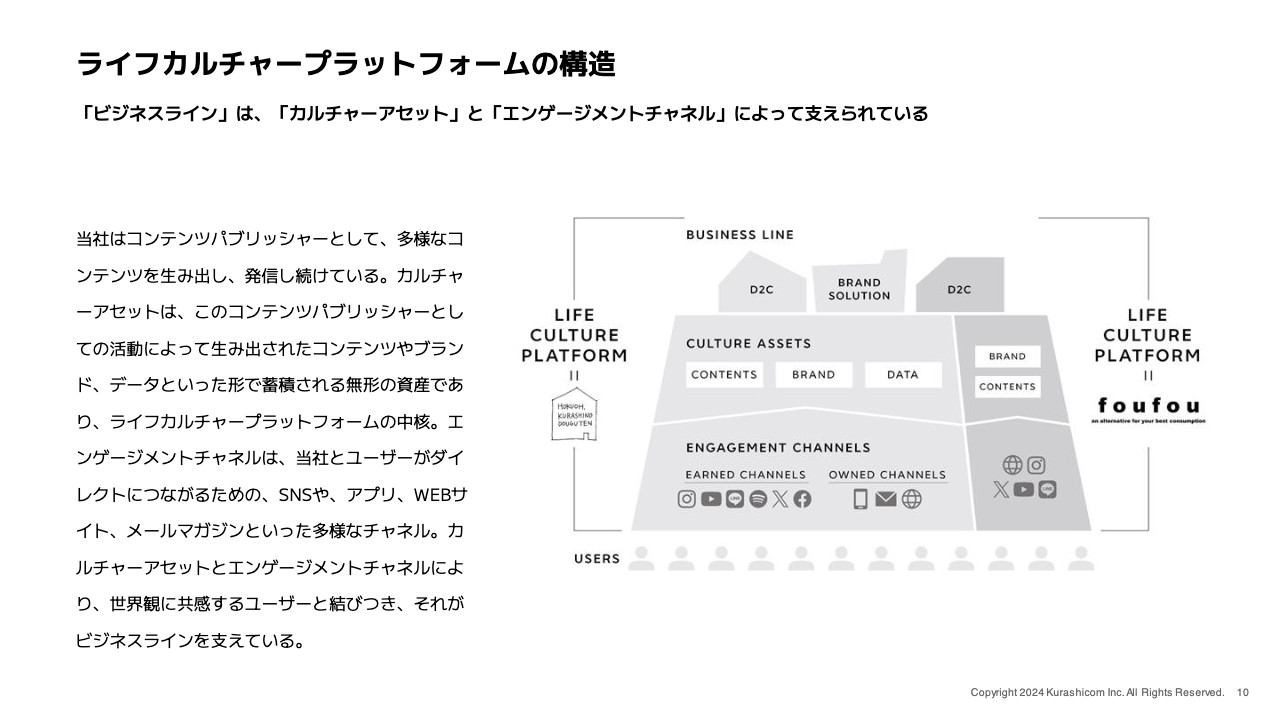

ライフカルチャープラットフォームの構造

ここまでご説明した事業概要を簡単にまとめたチャートです。上部のビジネスラインの部分を見ていただくと、「北欧、暮らしの道具店」というD2C、また、そのケイパビリティを利用したBtoBのブランディングソリューションのビジネス、「foufou」のファッションブランドの運営という状況となっています。

しかし、我々の本質はさらにその下にある土台の部分にあります。我々の「世界観」を感じていただくコンテンツ発信を中心としたカルチャーアセット、および、我々の「世界観」とつながりコンテンツを受け取り続けたいということで、我々が運営するさまざまなエンゲージメントチャネルをフォロー、登録、ダウンロードしてくださる人がどんどん増えていく状況が、土台の部分に表現されています。

さらに、「世界観」に魅力を感じてエンゲージメントチャネルにつながってくださるユーザーは、決してD2Cのお客さまだけではありません。例えば求職者の方、投資家の方、メディアの方など、我々が経営していく上で協調していく、協力を仰いでいく、力を貸していただくステークホルダーの方も、多くつながっています。

これにより、例えば非常に優秀で我々にフィットした人材を、採用コストをほとんどかけずに、スピーディに採用できるといった状況も、「ライフカルチャープラットフォーム」が機能している1つの表れであると考えています。

ユーザーとしてフォローくださっている方の中には、実際にBtoBのクライアントの広報の立場の方がおられ、生活者として我々のことを好きということで、お仕事を発注くださるということはよくある出来事です。

また、多くの投資家の方もエンゲージメントチャネルにつながっていただくことにより、我々のビジネスの魅力をご理解いただけると思います。ある意味、IRのチャネルにもなっているということが、このプラットフォームの特徴です。

事業概要のご説明は以上です。

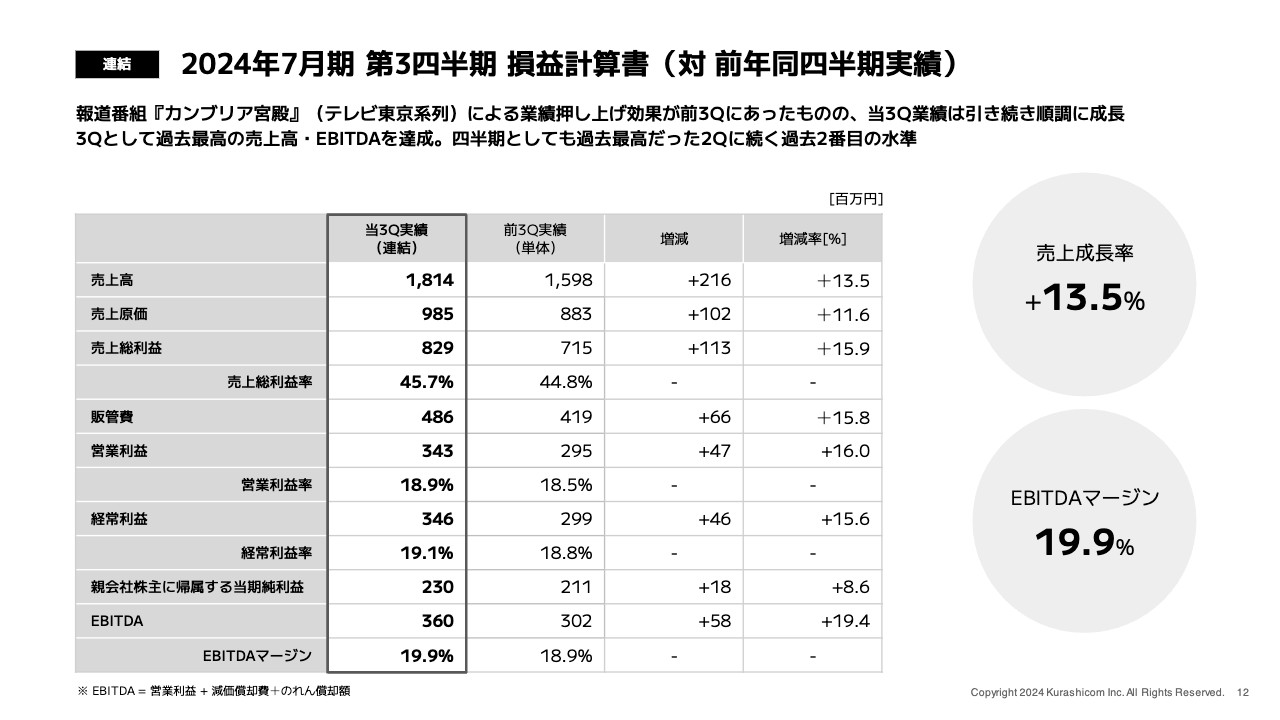

2024年7月期 第3四半期 損益計算書(対 前年同四半期実績)

山口揚平氏:私からは業績についてご説明します。第2四半期に続き第3四半期も非常に良い業績を残せました。上方修正についても、詳細をご案内します。

まずは、第3四半期の結果についてです。売上高は18億1,400万円となっています。ハイライトでお伝えしたように、前期は『カンブリア宮殿』の影響で業績の押し上げ効果、売上の一時的な押し上げ効果がありました。

今期はそのような特殊要因がなかったにもかかわらず、前年同期比で13.5パーセント成長できています。

また、売上総利益率も若干ですが改善し、販管費の増加を上回って、売上総利益が増加しています。その結果、EBITDAとしては3億6,000万円、前年同期比19.4パーセント増加となっています。

EBITDAマージンは19.9パーセントと、目安とする15パーセントを超えており、第2四半期と同じように非常に高い収益性を上げることができています。

第3四半期としては過去最高の売上高とEBITDAを達成し、四半期としては過去最高の第2四半期にはわずかに届かなかったものの、ほぼ同水準で着地しました。

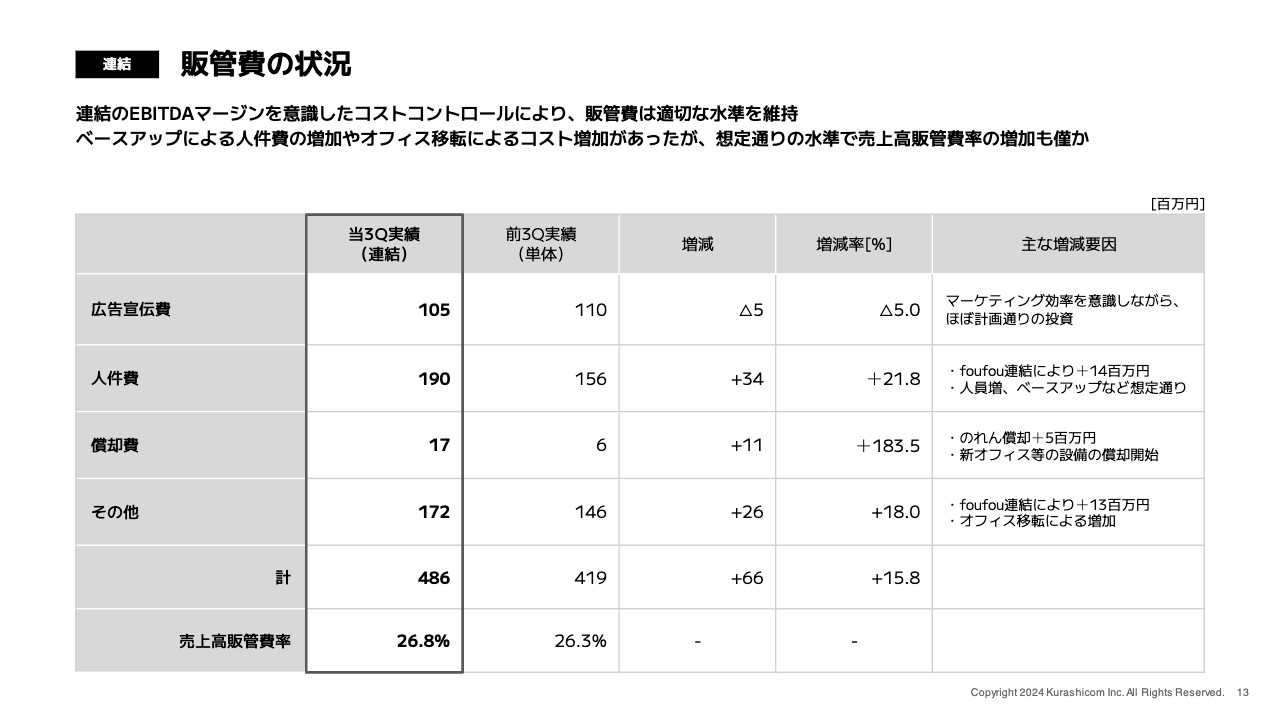

販管費の状況

販管費はトータルで6,600万円増えています。第3四半期のハイライトとしては、オフィスの移転がありました。それに伴う一時的なコストの発生や家賃の増加等が起き、その他の部分の増加につながっています。また、設備の償却も開始したため、償却費も増加しています。

人件費は3,400万円増えています。こちらは「foufou」連結の影響とクラシコムの人員増、また、2月から開始したベースアップなどの影響によるものです。こちらは想定どおりの内容ですので、引き続き成長投資として適切な額を投資していきたいと思っています。

広告宣伝費については、第3四半期はマーケティング効率を意識しながら堅実な運用を行い、表のような結果になっています。

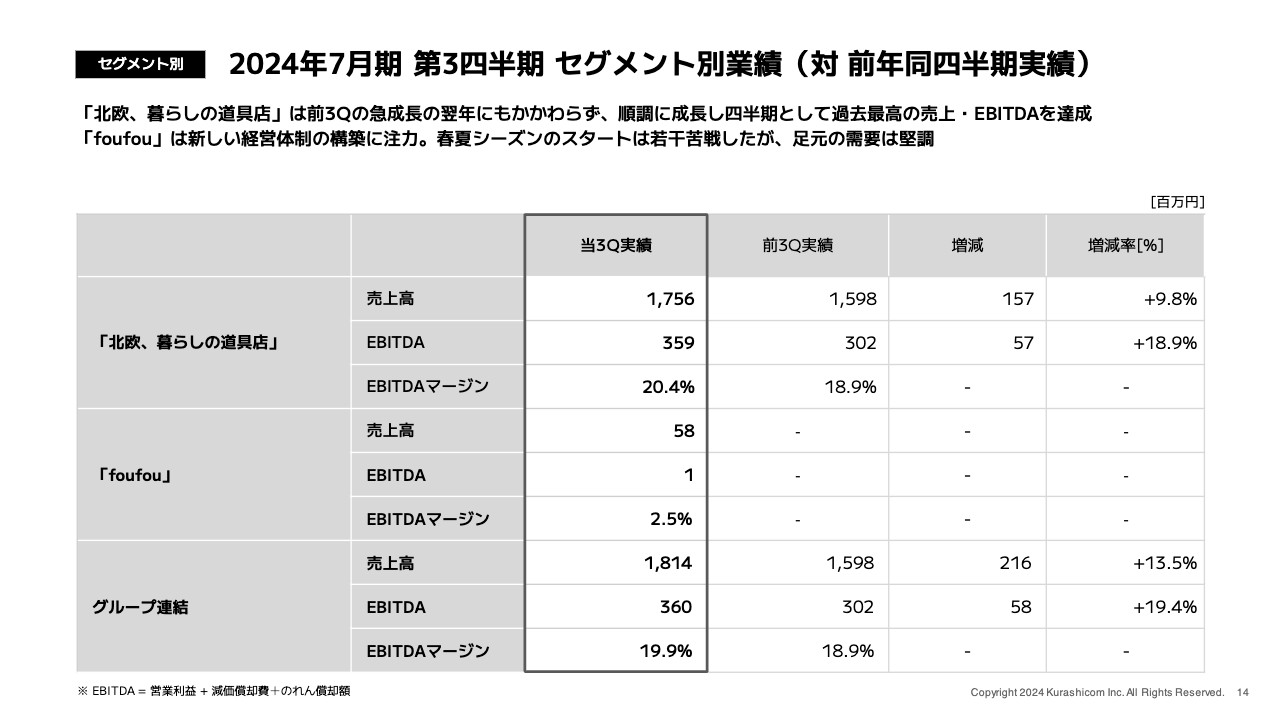

2024年7月期 第3四半期 セグメント別業績(対 前年同四半期実績)

第3四半期の業績について、セグメント別にご説明します。「北欧、暮らしの道具店」の売上高は前年同期比で9.8パーセント増加し、EBITDAは19パーセント近い伸びとなりました。当該セグメントに限って言えば、第2四半期を抜いて過去最高の業績です。

「foufou」については売上高が5,800万円となり、第1四半期、第2四半期の水準から若干下がっています。春夏シーズンのスタート時期に若干苦戦しこのような結果になりましたが、最近行ったWeb展示会やサンプルセールなどは非常に好調で、足元も堅調に推移しています。

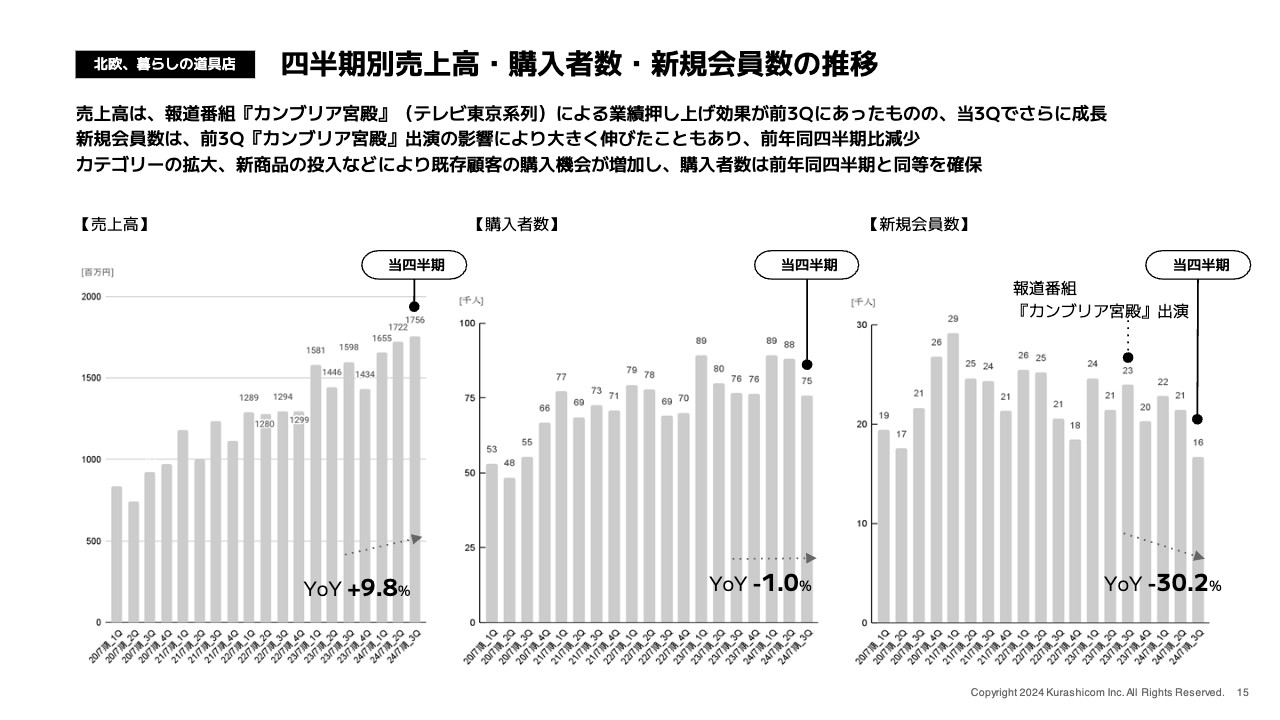

四半期別売上高・購入者数・新規会員数の推移

「北欧、暮らしの道具店」セグメントのKPI等についてご説明します。グラフは四半期別の売上高、購入者数、新規会員数の推移です。先ほどお伝えしたように売上高は前年同期比で9.8パーセント増加しています。一方、一番右のグラフの新規会員数に関しては、『カンブリア宮殿』の放映があった昨年の第3四半期と比較すると、かなり減少しています。

中央の購入者数のグラフのとおり、購入者数は同水準をキープできました。新規会員数は減ったものの既存顧客の購入増がカバーしており、こちらについてはかなりポジティブなことであると捉えています。

購入者数がほぼ横ばいで売上高が伸びているので、1人当たりの売上高が伸びているということになります。

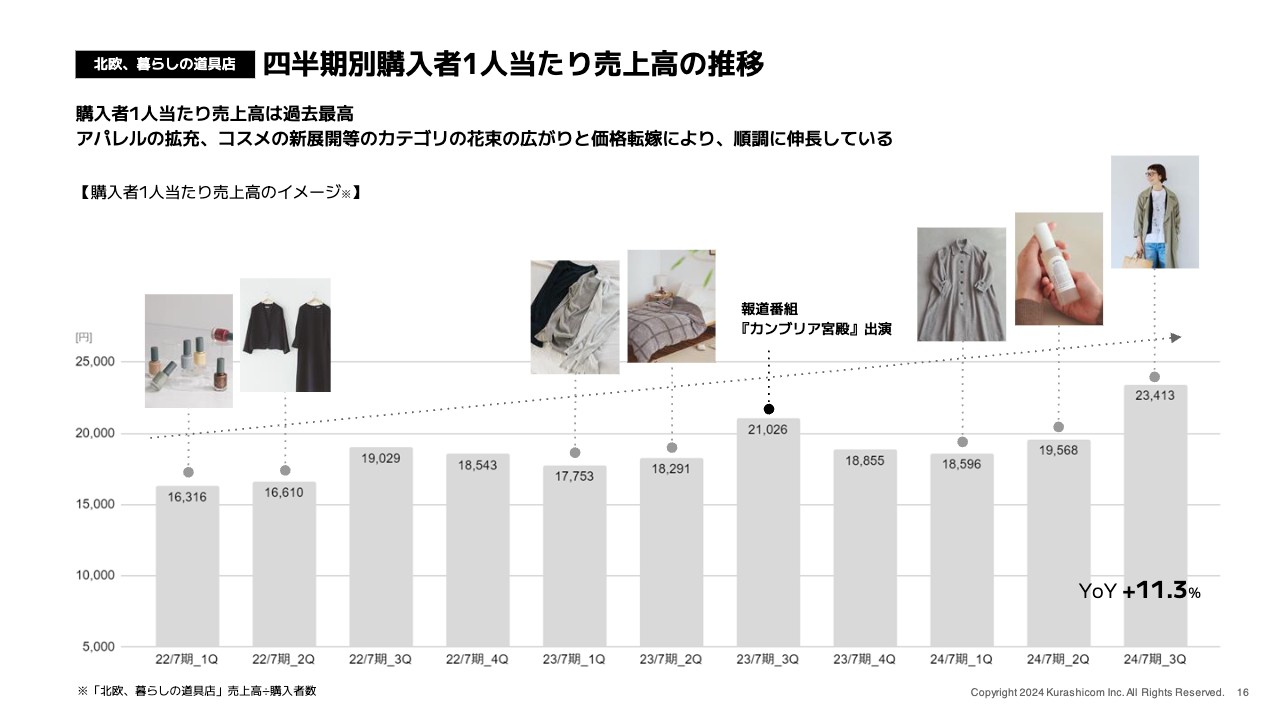

四半期別購入者1人当たり売上高の推移

四半期別の購入者1人当たりの売上高の推移です。先ほどのKPIのところで使用した売上高と購入者数のデータを使い、若干簡便的に出している数字である点はご理解ください。

ご覧のとおり、第3四半期は1人当たりの売上高が前年同期比11パーセント伸び、過去最高となっています。グラフは2022年7月期からの推移であり、季節の変動が若干あるものの、基本的には右肩上がりです。少しずつ1人当たりの売上高が増えていることが、最近の傾向となっています。

このような結果を得られている要因は、当社が以前からお伝えしている「カテゴリの花束戦略」を地道に続けていることであると考えています。

2022年から見るとネイルカラー、ブラックフォーマル、アンダーウェア、寝具、新しいコート、スキンケア用品、多数のコラボ商品といったかたちでカテゴリを広げ、また、そのカテゴリの中でも新規性のある取り組みを少しずつ積み上げていくことで、お客さまの購買動機につながる機会を増やすことができています。

1人当たりの売上高が伸びてきていますので、「カテゴリの花束戦略」は引き続き取り組んでいきたいと思います。

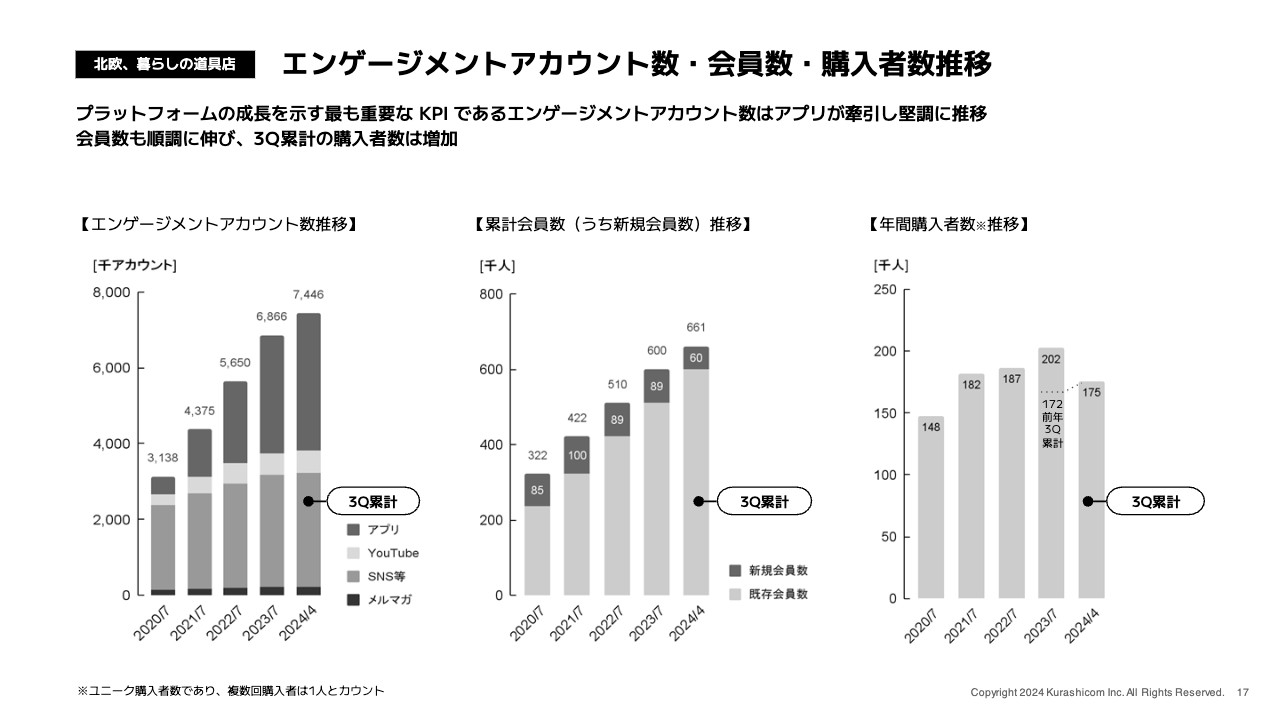

エンゲージメントアカウント数・会員数・購入者数推移

プラットフォームの基盤を表す、3つのKPIについてご説明します。エンゲージメントアカウント数は、2024年4月末時点で744万6,000アカウントとなり、前期末から約60万アカウント増やすことができています。累計会員数は6万人増え、66万1,000人です。年間購入者数も、昨年の第3四半期比で伸びています。

昨年に関しては、第1四半期に15周年の大きなキャンペーンを行ったことと、第3四半期は『カンブリア宮殿』の効果があったことにより、購入者がかなり伸びやすい環境でしたが、昨年と比較しても、今期は伸びているという状況です。

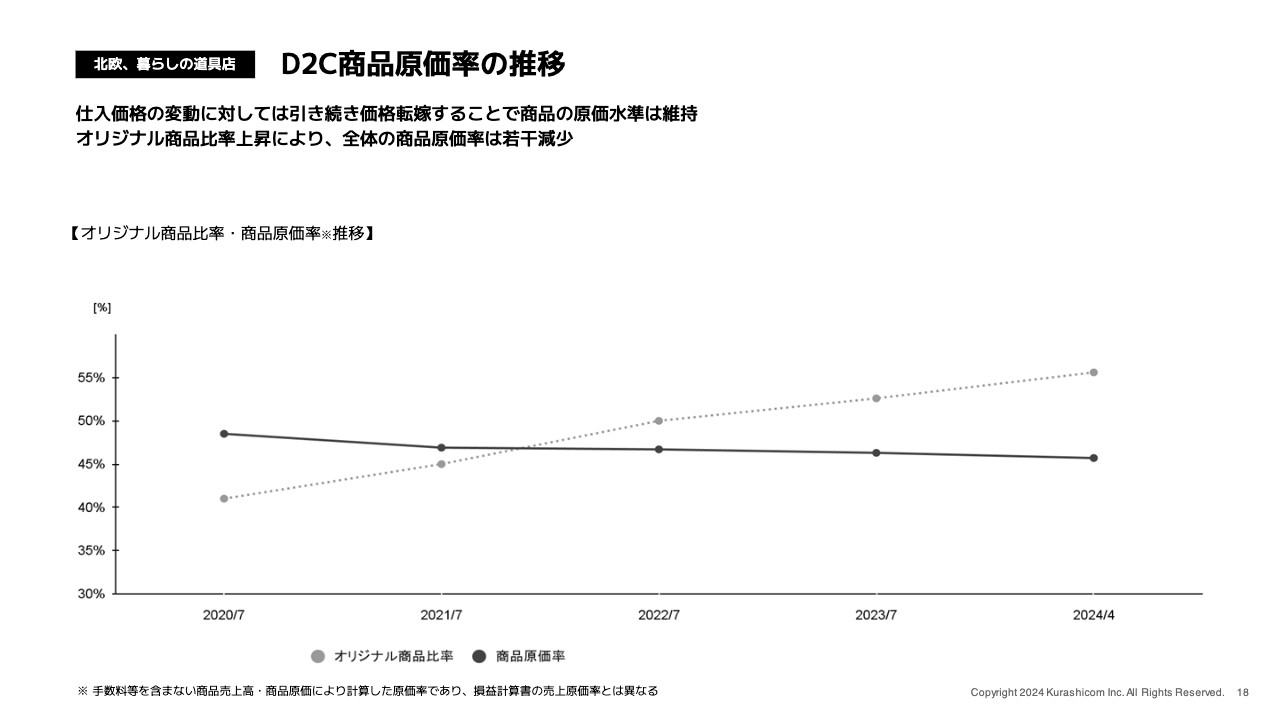

D2C商品原価率の推移

商品原価率です。こちらは従来どおりの状況となっています。実線が商品の原価率、点線がオリジナル商品比率です。

仕入価格の変動が起きた場合に、引き続き価格転嫁することで対応しているため、それぞれの商品の原価水準は維持できています。オリジナル商品の比率が若干上がっていることに伴って、全体として見た商品原価率は改善傾向が続いています。

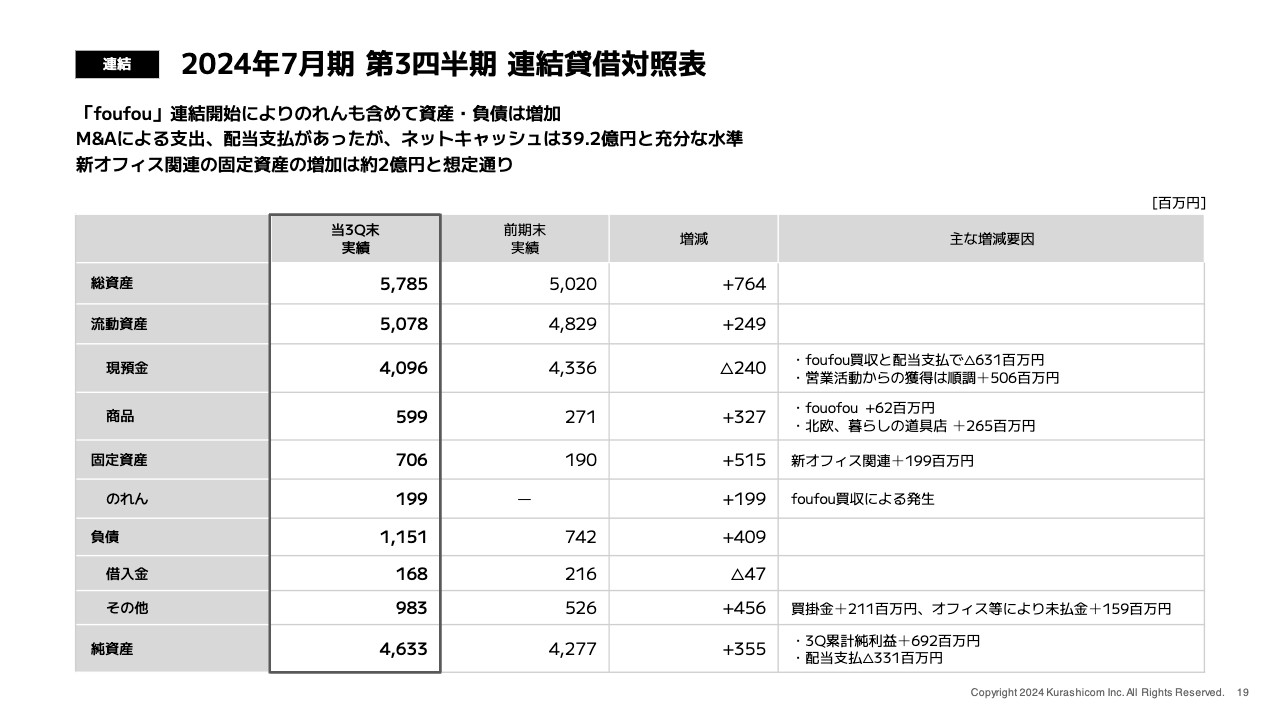

2024年7月期 第3四半期 連結貸借対照表

貸借対照表です。前期末との比較をご説明します。まず大きなトピックスとして、期初に「foufou」の連結を開始したことにより、さまざまな資産・負債が増加しています。

第3四半期のトピックスについて、新オフィス関連の固定資産が約2億円増加しています。その他営業系の債権・債務は、季節性もありますので、前期末と比べると増えていますが、財務的に気にしなければならない状況は起きていません。

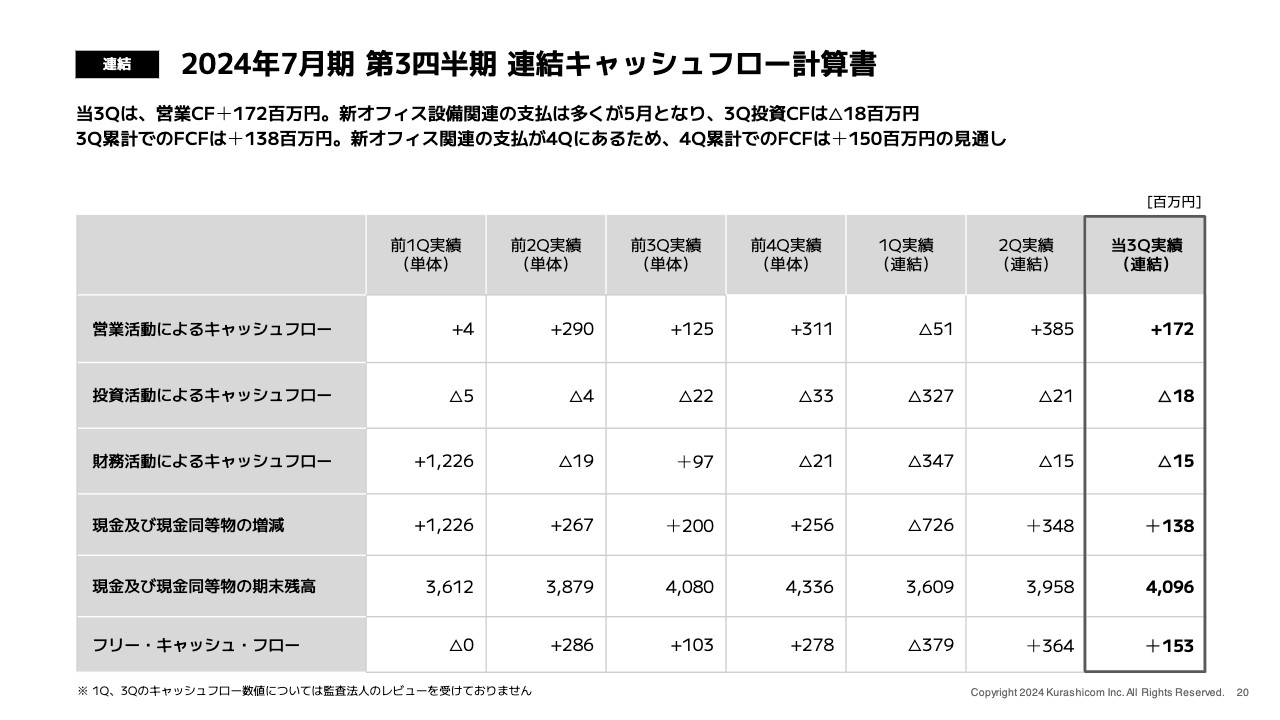

2024年7月期 第3四半期 連結キャッシュフロー計算書

キャッシュフローの状況です。第3四半期において、営業活動によるキャッシュフローは約1億7,000万円です。

投資活動によるキャッシュフローはマイナス1,800万円です。先ほど、第3四半期に投資が2億円ほどあったとお伝えしましたが、支払いの多くが5月となったため、第4四半期のキャッシュフローで出てくるとご理解ください。

ここまでの実績および第4四半期の見通しを踏まえ、今期のフリー・キャッシュ・フローは年間で1億5,000万円の見通しです。

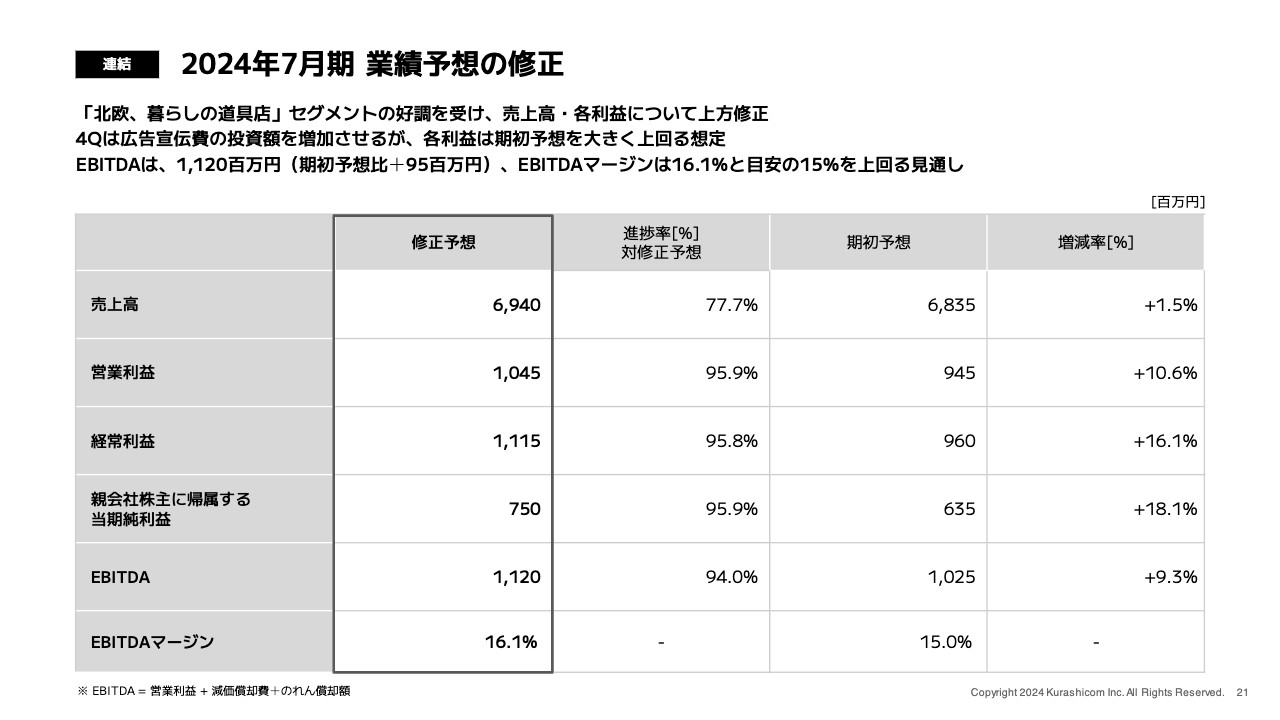

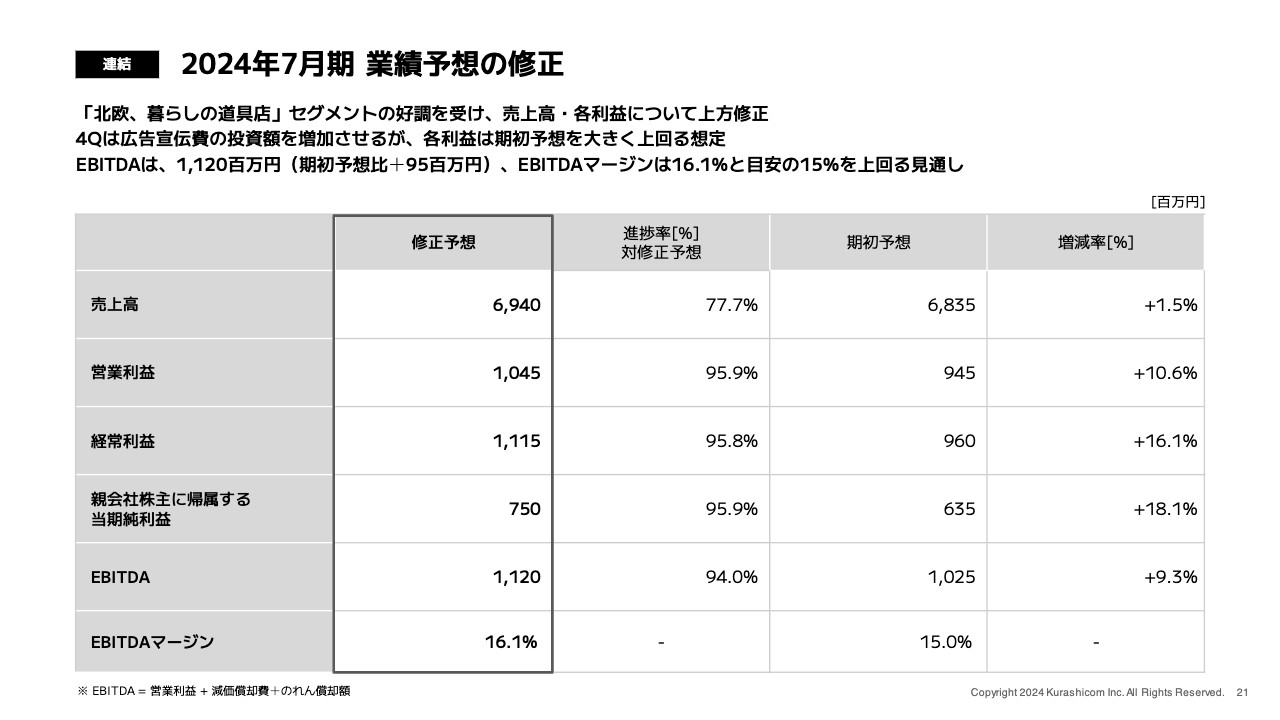

2024年7月期 業績予想の修正

業績予想は今回、連結で上方修正を行いました。「北欧、暮らしの道具店」セグメントの好調を受け、売上高・各利益ともに上方修正しています。売上高は期初の予想から1.5パーセント増やし、69億4,000万円としています。各利益は、それ以上に大きく上回る想定です。

経常利益および当期純利益は、第2四半期に行った不要な保険の解約による利益がありましたので、営業利益やEBITDAよりも大きく伸びる見通しです。

進捗率に関して、1点補足します。営業利益からEBITDAまでの各利益の進捗率が非常に高くなっていますが、第4四半期で、実験的に広告宣伝費を増やす取り組みを行っているためです。その結果、第4四半期の利益が少し小さくなる見通しですので、このような進捗率になっています。

ただし年間で見ると、EBITDAは11億2,000万円、EBITDAマージンも16.1パーセントと、非常に高い水準になる見通しです。マージンについても、昨年とほぼ同じレベルになると予想しています。

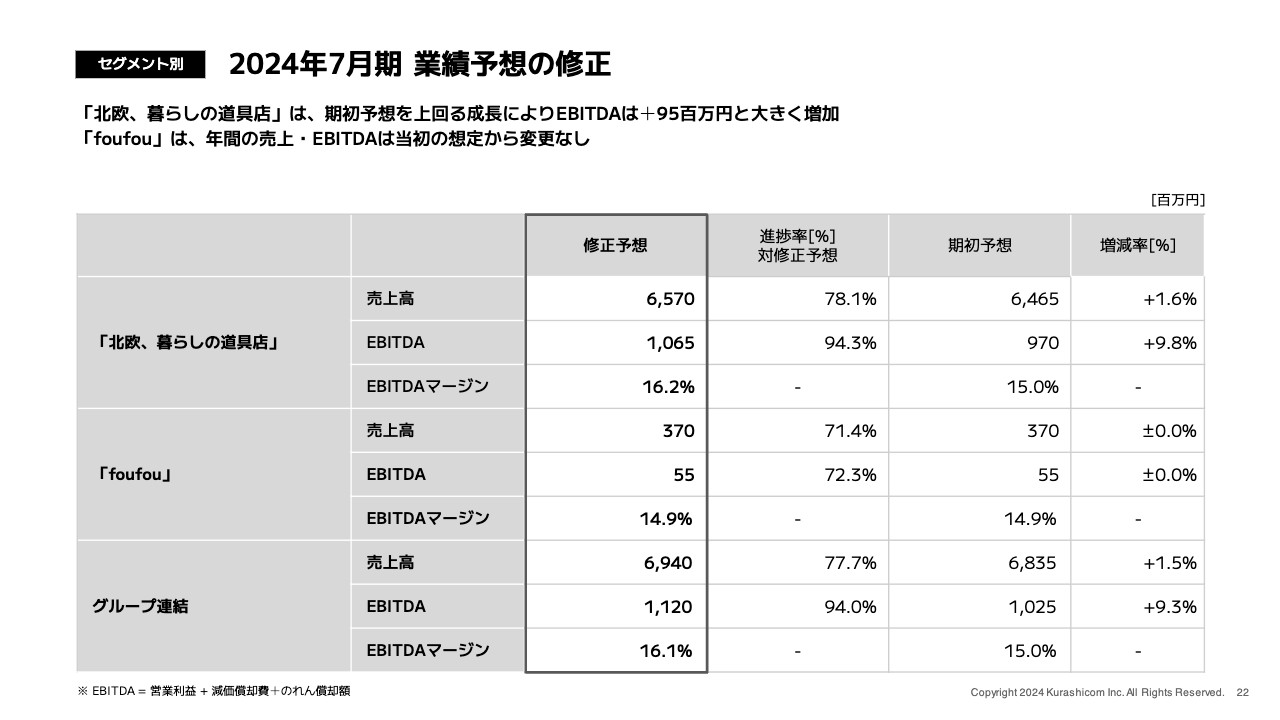

2024年7月期 業績予想の修正

スライドは、セグメント別の業績予想です。「北欧、暮らしの道具店」は、好調を受けて売上高・EBITDAともに上方修正しています。

「foufou」は年間売上高・EBITDAともに当初の想定から変更していません。結果として、グループ全体では上方修正となっています。

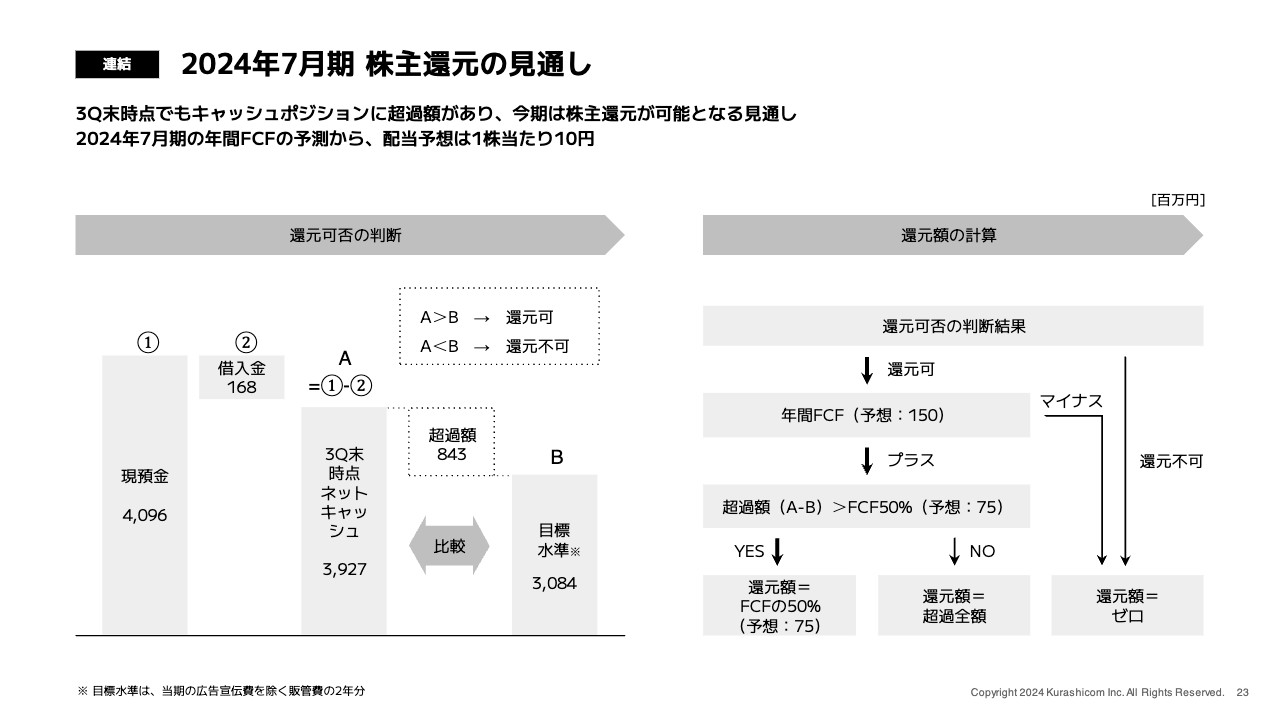

2024年7月期 株主還元の見通し

株主還元についてです。株主還元のルールは、従来ご説明している内容から変更はありません。

まずキャッシュポジションの観点から、還元する・しないを判断していますが、第3四半期末の時点でネットキャッシュは約39億円と、目標水準を約8億円上回っています。したがって、期末においても十分な超過があると見通しており、今期も還元できると判断しています。

先ほどお伝えしたとおり、年間フリー・キャッシュ・フロー1億5,000万円を見込んでいます。還元額は年間フリー・キャッシュ・フローの50パーセントが上限となります。超過額が十分ありますので、上限の50パーセントである7,500万円を原資にできると考えています。

今期においても「還元は配当で」と考えていますので、先ほど、1株あたり10円の配当予想を提出したところです。業績面に関して、私からのご説明は以上となります。

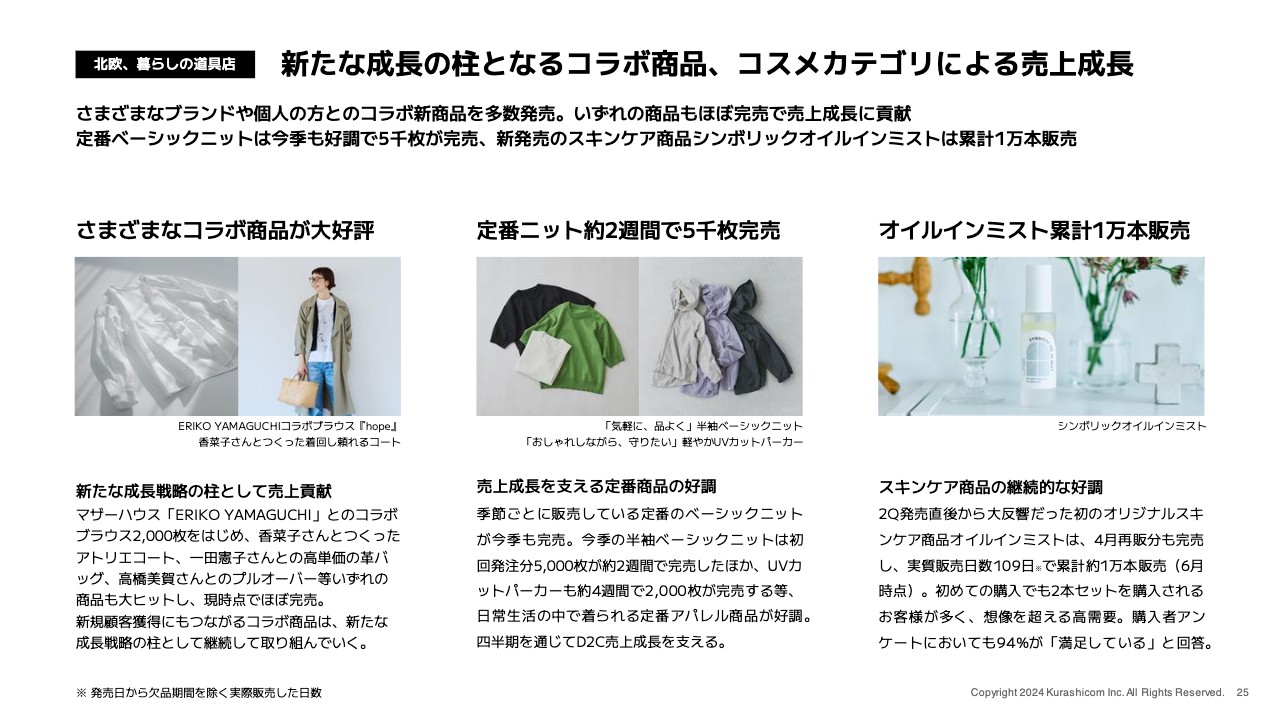

新たな成長の柱となるコラボ商品、コスメカテゴリによる売上成長

青木:私からあらためて、当四半期の事業ハイライトをご説明します。まず「北欧、暮らしの道具店」事業のハイライトです。

今期は、スライドの3つのトピックスが挙げられると思っています。1つは、さまざまなコラボ商品です。著名な方とコラボレーションしたり、他のブランドとコラボレーションしたりして作った商品が非常に好評です。また、新しいお客さまを呼び込んでくれています。

もう1つは、定番ニットやUVカットパーカーといった非常に定番色が強いベーシックな商品が、どれもしっかりと売れていることです。この状況は、非常に希望があると感じています。

企画性の強いものだけではなく、このような商品こそが、売上利益あるいは利益の土台を支えています。ですので、この企画が引き続きしっかりと伸びていることは、我々にとって非常にうれしい事実です。

またアパレルに続き、今後、我々の事業を支える可能性があるカテゴリとして、数年前からコスメやスキンケア分野に力を入れています。

初めてのスキンケア商品として、第2四半期に「オイルインミスト」を発売しました。途中、欠品期間がありましたが、欠品期間を除いた実質販売日数109日で、累計販売数1万本を超える状況が確認できています。

初のスキンケア商品がここまで大きな成功を収めたことは、想定を大きく超える成果です。我々がスキンケアの分野で、お客さまに喜んでいただける可能性があることが一定検証されたとして、新商品の開発・導入の準備が着々と進んでおり、これからが楽しみだと思っています。

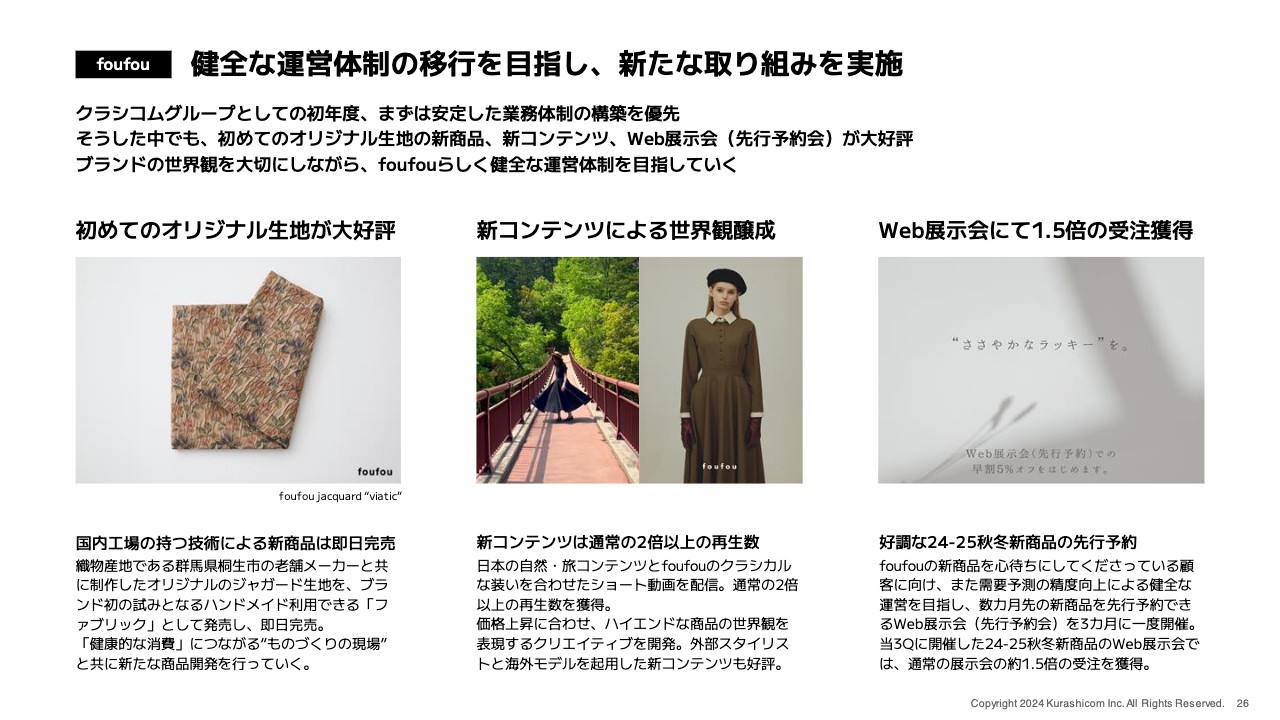

健全な運営体制の移行を目指し、新たな取り組みを実施

「foufou」の事業ハイライトは、スライドに記載の3点です。

1つ目に、「foufou」のIPとしてオリジナル生地があります。これまで、この生地でお洋服を作って販売してきました。この生地自体、非常に付加価値の高いものです。生地だけで販売しても、十分に利益を生み出すことができますので、生地単体での販売をテストしてみました。こちらも、即日完売といった成果が出ましたので、「確かにニーズがあるのだな」と確認できました。

今後、この展開をどのようにしていくかは、全体のバランスの中で考えていくことになると思います。しかしながら、1つの可能性を当四半期に見いだすことができたのは、喜ばしいことだと考えています。

2つ目に、「foufou」がジョインすることで適正な利益を確保できるようにと、当期からそれなりの値上げを敢行しています。「foufou」は、その値上げにふさわしい新しいプレステージ感のあるコンテンツ開発を、1つのミッションとして目指していました。

そのような新コンテンツが足元で非常に大きな成果を上げることで、第4四半期に入ってからの動きも非常によくなっています。第3四半期のコンテンツ開発の中から、未来に期待の持てる結果が生まれてきており、それが1つのトピックスとして、我々に希望をくれていると感じています。

3つ目に、半年くらい先の販売商品を予約で受注するWeb展示会(先行予約会)を、定期的に年2回くらい開催しています。今回初めて、売れ残った商品をセールで買っていただくのではなく、半年以上先に買っていただくことで、ささやかながら「早割」をつけました。

こちらを実験的に行ってみた結果、前回開催時に比べて、約1.5倍の受注を獲得できました。お客さまにフェアに喜んでいただきながら、我々も売上収益をしっかりと確保できる新しい販売手法として、将来に期待が持てる施策の1つだと考えています。

質疑応答:業績予想の上方修正について

司会者:「業績予想を上方修正されましたが、通期の見通しが保守的だと思います。第4四半期は来期に向けての投資を行うため、利益が減るということなのでしょうか?」というご質問です。

青木:先ほどCFOの山口からもご説明があったとおり、来期以降の成長戦略の礎とすべく、第4四半期には一時的に広告費を増額します。そこでどのくらいの成果が出るか確認することを想定しています。

現時点においては、その実験が生み出す成果が不確実なため、純粋に費用計上のみを取り込んだ、保守的な予想となっています。大きく上振れすることは想像しにくいのですが、成果によって上振れする可能性は残されていると思います。

ただし上振れする程度であれば、実験を重ね、来期以降の成長戦略の土台をしっかりと作り、その上で来期以降のガイダンスをより正確なものとして、投資家のみなさまに提示できるようにしたいというのが我々の思いです。

我々は期初予想にあたり、利益の計画値として、「基本的には常にEBITDA15パーセントで計画していこう」という意思を持っています。ですので、それ以上の上振れが出た場合には、積極的に未来の成長に投資していきます。

費用性のものも、投資するチャンスだと捉えていますので、第4四半期は利益面で少しタイトになると予想しており、このような業績予想となっています。

質疑応答:株主還元のルールについて

司会者:「配当については、ルールのとおり決定されたものと認識しており、このルールもフェアかつ長期的な目線を踏まえて、制度として個人的には良いと思っています。一方で、配当がダイナミックに変化することへの戸惑いにより、結果的に市場にサプライズを与えている点もあるかと思います。最近ではDOEなどを設定し、安定配当を謳う会社も増えています。制度のわかりやすさと市場へのメッセージの狭間で、どのような課題認識を持たれていますか?」というご質問です。

青木:一定のサプライズによって、市場にセンシティブな反応が起こり得ることについて、我々も同じように課題認識を持っています。

株主還元のルールを発表する前に、投資家の方や経営者の方に相談しました。「一定にするため、当初は配当を控えて成長に投資するコミュニケーションをしたほうがいいのではないか」というアドバイスもいただいています。

ただし、配当を出せるのに出さないのはアンフェアだと思っています。ですので、前期のように十分なキャッシュポジションがあり、期中に成長のための投資のキャッシュを使わなかった時は、しっかりと余力を還元していきます。

一方で、今回の上場も含め、調達したキャッシュを使って将来の成長のために投資しなければ、中長期的な成長が担保できない状況です。キャッシュが出ていっているにもかかわらず、さらに配当を出すことは、成長を謳っているグロース企業の振る舞いとして、現時点において適切ではないと考えています。

少ないほうで安定させるのがフェアだとは考えていないため、配当を出せる時にはしっかりと出していきます。しかしながら、将来に対して投資がかさむ可能性があるのは、成長を志す企業として当然のことです。

配当を出せない時には、「申し訳ないのですが、成長に投資させてください」とご説明します。また、株主還元のルールをあらかじめ明示することによって、投資家のみなさまの予測可能性を、きちんと担保し、ご説明を丁寧に行うことで、信頼を得ていきたいと考えています。

ただし株価がセンシティブに反応する可能性は、課題認識として持っていますので、ご理解いただきたいと思います。この状態が良いとは考えていませんが、株価がセンシティブに反応しないために、投資家のみなさまの利益が毀損されるのは本当に良いのかどうか、継続的に検討しています。

株主還元のルールを発表したのは、わずか1年ほど前です。このルールを、大した根拠もなく軽々に取り下げることはありません。少なくとも、中期的にこの範囲で行っていく中で、適切なかたちを模索していきます。

質疑応答:自社株買いについて

司会者:「好業績にもかかわらず、株価が軟調です。自社株買いは考えていませんか? 流動性の観点から、自社株買いは難しいのでしょうか?」というご質問です。

青木:株主還元の際には、自社株買い・配当双方について、毎回フラットにどうあるべきか議論して結論を出しています。

我々は、上場して10数億円くらい調達し、2年も経っていません。公開価格前後で推移している状況で自社株買いを行い、ただでさえ少ない流動性をさらに少なくすれば、今以上の出来高の減少を招く恐れがあります。

今も十分少ないと認識していますが、この状況がさらに悪化すると、より大きなチケットサイズを必要とする機関投資家の方が、ますます入りにくくなります。これは個人投資家の方にとっても、良いことではないと考えています。

自社株という資産を取り込めることにおいて、発行体としてはメリットしかありません。しかし、株主のみなさまの利便性や、今後の成長期待を考えると、わずか33パーセント程度の流動比率を自社株買いによって下げてしまうことは、中長期的にも短期的にも株主のみなさまのためにならないと思います。

当面、自社株買いという選択肢は取りにくいと思っています。もちろん、株価や流動性の状況によって、どのようなかたちで還元するのか、投資家のみなさまやその他のステークホルダーにとって、何がベストなのかを踏まえ、フェアな判断を下していきたいと考えています。

質疑応答:「foufou」の復調について

司会者:「foufou」が足元で復調していますが、どのような施策変化を促し、復調されたのでしょうか? 今後、より安定した事業となっていくための課題感を、どのように見据えていますか?」というご質問です。

青木:復調とおっしゃいましたが、これが復調なのか、単純な季節性によって起こっているのか、我々としてもまだつかめていないのが率直なところです。

「foufou」自体は、もともと未上場企業が保有していた1つの事業にすぎません。業績予想を行い、正確に管理していくケイパビリティを持たない事業として買収しています。我々が買収してから十分な情報を得て、我々の中で試行錯誤しながら、適切に業績予想ができるよう、最大限努力しています。

一方で、季節性がどのように変動していくかの情報はまだ不十分なところがあります。「北欧、暮らしの道具店」ほどに高い精度で業績予想ができるのか、月ごとの変動まである程度見通せるのかは、わからないと思っています。

したがって、基本的には増減がありながら、第4四半期の施策から得られる、想定する売上利益を考えれば、当初予想の範囲で収められるのではないかと見ています。

ただし、PMI作業自体は非常に進んでいます。例えば、物流システムを完全に我々の土台の上に乗せること、システムに関して我々の開発体制の中に全部つなげていくこと、経営管理や在庫のコントロールの方法も、すべてクラシコムのノウハウを注入しています。

ですので、我々が買収段階で予想していたよりも早い時期に収益性を担保しつつ、売上を一定維持することができています。

現状、「北欧、暮らしの道具店」ほど売上の正確な事前予想ができなくても、しっかりとマネジメントして、どのような場合でも、一定の利益を創出できる状況を作ることが、今期の1つの大きな目標だと考えています。

ガイダンスの精度は、次第に上がっていくと思います。今期も「ガイダンスの中でできるだろう」と、見通しの中で考えていますので、そこまで不安視はしていません。

先ほどトピックスで挙げたとおり、「foufou」も、販売手法や商品の作り方、企画の内容、コンテンツの作り方、デリバリーの仕方など、数々の実験を行う中で、少しずつ効果が現れてきています。今後、展開できるものも見つかってきていますので、それもあわせて、足元の業績に結びついているのではないかと考えています。

質疑応答:現状の消費関係を踏まえた先行きについて

司会者:「『北欧、暮らしの道具店』の1人あたり売上高が伸長し、アクティブ率も上がっているということですが、可処分所得にも限度がある中で、どこまでロイヤル顧客がついてこられるのかという点が気になっています。価格転嫁による作用もあるようですが、長く愛用いただく上での、適切な花束の大きさにも考慮が必要と思います。現状の消費関係を踏まえて、どのような先行き感を持たれていますか?」というご質問です。

青木:少し前に出ていた経済の統計を見ると、25ヶ月くらい連続で実質賃金が低下しています。少なくとも、そのような市場の状況があると考えると、消費環境は決して良いとは言えないと思います。

25ヶ月間ほどの時間軸の中で、資材費や納入費が上がれば、直ちに価格転嫁でそれを反映する方針でやってきています。そこにお客さまがしっかりとついてきてくれて、売上・利益ともに成長できている現状について、お客さまにも大変感謝しています。

この事業戦略が、中長期にわたって、お客さまにとっても、その他のステークホルダーにとっても、ベストだと考えています。

ただしご質問にあったとおり、どこまで大きくなるかは、「やってみないとわからないところもあるかな」と思っています。

今のところなにか阻害要因があってこれ以上上がりそうにないということを示すシグナルが出ているわけではありません。そのため、引き続き積極的にカテゴリの花束を増やしながら、徐々にではありますが、お客さまがお持ちの可処分所得の中で我々に使っていただけるサイズ感を増やしてもらえるような、それに値するようなサービスに進化させていくことに引き続き取り組んでいきたいと考えています。

質疑応答:TSRを重視したダイナミックな株主還元の中身について

司会者:「株主還元方針のサマリーに、『TSRを重視したダイナミックな株主還元』と明記されています。残念ながら、上場後のTSRは芳しくない中で、これを重視するダイナミックとはどのような施策を期待していけば良いでしょうか?」というご質問です。

青木:ここでお伝えしているのは、基本的に現状の株価がついてきている、ついてきていないという問題とはまた別に、基本的には事業規模、利益率、利益額などを伸ばし続けている範囲において言えば、基本的にそれが正しく反映していけば、株価は上がっていくだろうし、投資家にとってはそのこと自体が事業価値を上げることになるだろうと考えています。

一方で、事業規模が、中期的にも拡大余地があまりなく、必然的に投資先がそこまで見込めないという時には、利益率は高いために利益はしっかり創出されるものの、成長が一定鈍化するタイミングはあると推測します。

「これを推進すれば伸ばせるのではないか」というところがあれば、そのような場合でも引き続き投資を行っていくため、キャッシュは出ていくと思いますが、そのようなものが見当たらない時には、しっかりと株主還元を行っていきます。

恣意的にそれを行うというよりは、投資が出ていけば、必然的にフリーキャッシュフローが減って、株主還元のための原資が減っていきます。一方で、投資がない時には、十分に還元できる原資が残るということになります。

ただし、我々がTSRを重視してダイナミックに還元していくというのは、配当や高還元銘柄になることよりは、きちんと事業を伸ばしていくことで、基本的には時価総額が上がっていくことを望んでいます。

ただし、一方でそのために打てる手のようなことがいったん見当たらない、あるいは待ちのタイミングがあるというような時には、積極的に還元していくということを想定して、ダイナミックな株主還元と表現をしています。

質疑応答:広告宣伝増加の方向性や期待度合いについて

司会者:「実験的に第4四半期で増やされる広告宣伝は、どのような方向性を見据えたものでしょうか? 試験的になされるということで、なんらかのきっかけやモチベーションがあると思われるものの、可能な範囲で方向感、期待度合いを共有いただけませんか?」というご質問です。

青木:我々は、今まで広告費の大半を、アプリのダウンロード促進のためだけに使ってきました。そのような中で、今期の予算の中でも、売上の7パーセント前後ぐらいを広告費に使うということをここ数年続けてきています。

しかし、アプリだけで伸ばしていくことが果たして広告費の使い方として良いのかということで、少し前からメタ社やGoogle社などの媒体を使って、商品やWebのお店を訴求するようないわゆるWebの広告運用を実験的に行っています。

ある程度限られた規模で実験を行っている中で、良い成果が出ているということがあるため、これが予算を増額していっても効率を一定維持しながら実現できるのか、また、予算増額がどこまでいくと、どのぐらい効率が落ちるのかのようなことを段階的に実験して把握したいという目的があり、それを足元の第4四半期で実行しています。

質疑応答:味の素との協業に期待することについて

司会者:「味の素との協業が発表になりましたが、どのようなことを期待されていますか?」というご質問です。

青木:我々の「ブランドソリューション」事業は、もともとは我々のメディアのコンテンツの枠やコンテンツそのもの、コンテンツを作る力、ケイパビリティの販売で売上・利益を創出してきました。

ただし、昨今、そのようなメディアビジネスで我々が求められているというよりは、「我々のようになるための支援が欲しい」というお声かけをいただくことが非常に増えてきました。このような潜在的なクライアントからのニーズに対してお応えするためにも、単純なコンサルティングやマーケティング支援のようなものでは、なかなかクライアントとの期待値をすり合わせることが難しいです。

あるいは売上・利益を実際に安定的に立てていくことがなかなか難しいという状況があるため、どのようなモデルであれば、クライアントの潜在的なニーズを、安定した売上・利益につなげられる新しいパッケージを生み出すことができるのだろうかということが我々の足元の研究課題になっています。

そのような中で、このようなコラボレーションを1つパッケージにしていくことは、今後の我々の「ブランドソリューション」事業を発展させていく上で1つのきっかけになり得ると考えており、すでに味の素のリリースを出したあと、国内の他のナショナルクライアントからも同様の取り組みができる可能性あるのかというような引き合いはすでに数多くいただいています。

リソースの関係もあり、それ自体が我々の今後の事業を支えるかどうかは、今回の取り組み次第かと思っています。これらを軽々と引き受けて、効率を落としたり今後の成長の阻害要因になったりしないようにするためにも、どのぐらい増やしていくかということは慎重に考えていこうと思ってはいるものの、味の素とのプロジェクトに関しては非常に良いかたちでスタートを切れたと考えています。

質疑応答:「foufou」とジョインしてPMIを継続する中での想定外について

司会者:「『foufou』とジョインしてPMIを継続する中で、あらためて想定外だったことをポジティブ・ネガティブ両面があれば教えてください」というご質問です。

青木:想定外ということは実はあまりなく、ある意味想定どおりです。やはり最初にお伝えしたように、「北欧、暮らしの道具店」事業よりは業績予想を確実にすることが難しいだろうと考え、それでも大丈夫な業績予想にしているということはあるものの、我々は「foufou」事業と「foufou」のお客さまについてまだまだ学ばなければいけないところはあると考えています。

想定外に良かったこととして、やはりPMIのいわゆる事業の継続や安定収益を出せる状況を作るのにもう少し時間かかる可能性もあるかとは考えていたのですが、半年ぐらいで、わりと組織的なことや働き方、物流システム、経営管理などがすべてある程度クラシコム水準にまで持ってくることができています。

しっかり時間を使って利益を出しながら次の成長の芽を育てていけることにおいては、ある程度安心感を持っているというのはあるかもしれません。

「想定を極めて正確にできている実感がない」という想定のため、想定外ということはないものの、「北欧、暮らしの道具店」に比べればまだ読みにくいところがあると感じているのは事実です。

質疑応答:新規会員数の減少の捉え方について

司会者:「新規会員数の減少についてどう捉えているか教えてください」というご質問です。

青木:新規会員数の減少自体は、基本的にはQonQで見ると、少なくとも直前期が若干上振れ幅があり、特に新規顧客数に関しては売上以上にかなり大きく伸長したという意識があるため、新規会員数が下がっていること自体にさほど危機感を持っている状況ではありません。

ただし、一方でこの後にどうなっていくかはよく見ていかなければいけないと思っています。一定のレベル感で新規のお客さまを獲得し続けられるように引き続きいろいろな手を打っており、それが一定成果も生んでいることを確認しているため、先行きに関してなにかすごく大きな不安を持っていることはまずないと思っています。

また、新規だけに頼って売上を伸ばしていくのは極めて不安定なものだとも感じています。特に我々は長い運営によって、現在は既存会員がたくさんいる状況にありますので、既存会員のアクティブ率を高めていくことや、1人あたりの購入金額、LTVの向上に手を打っていることが、結果として期中の1人あたり売上が右肩上がりで上がっていっている現状に繋がっています。

したがって、新規の獲得は減少傾向に見えるかもしれないものの、一方で、1人あたりの購入は増えており、購入者数も増加している状況のため、あまり悲観的に見ているということはありません。ただし、それはあくまでも今後の推移が一定堅調であることが前提になると思われるため、新規の獲得が堅調にできるよう、引き続き力を尽くしていきたいと考えています。

質疑応答:アパレル商品の現時点における前年比での売上の伸びについて

司会者:「引き続き、アパレル商品好調とのリリースを出していましたが、2024年春夏アパレル商品の現時点での売上の前年比での伸びはどのぐらいでしょうか?」というご質問です。

青木:アパレル単体のここまでの前年比は現在開示している情報ではないため、具体的な数字を述べることは控えますが、規模感では前年比で十分に成長しており、まだまだ成長の余地はある状況のため、我々としてもこのカテゴリの成長は今後も期待しています。

質疑応答:物流の2024年問題の影響について

司会者:「物流の2024年問題の影響はどのぐらいありましたか?」というご質問です。

青木:現状はまったくないというのが足元の状況です。受注あたりの物流費、あるいは売上に対する物流費等もまったく変動がありません。ただし、このような物流の環境下であるため、いつ何どき何が起こるかわからないということもあり、物流の効率化などに対する手当はさまざま、継続的に行っており、今も生産性が徐々に改善し続けています。

質疑応答:新オフィス移転後に良かったと感じることについて

司会者:「新オフィスへ移転後に、これは良かったと思ったことはありますか?」というご質問です。

青木:まずオフィスの移転の動機づけについてですが、「すごくかっこ良く、素敵なオフィスを作りたい」というよりは、まず我々がもともと本社として10年近く使っていた物件が、古くからある商業施設の一部をコンバージョンするかたちでオフィス化して使っていました。

それゆえに、上場企業として求められるセキュリティレベルや入退室の正しい管理、防犯の問題などについては、なかなか基準に達するのが難しい施設であったと考えています。

一方で今回、入居できたJRの施設は、立ち上がる時からどのような仕様にするかを話し合って決められたこともあり、正直おそらく多摩地区の中でオフィスを構えるという制約事項の中においては、相当レベルで高いセキュリティ、防犯性、あるいは安全性のようなことを担保しつつも、都心でオフィスを構えるよりは坪単価も割安に抑えることができたと考えています。

せっかく作るのであれば、採用競争力にもなり、みんなが行きたくなるような居心地の良い、今いる人たちの満足度も上がるようなものにしたいと思って、適正な範囲の中で良いものになるように投資を行いました。

多摩地区の中で上場企業として一定レベル以上のセキュリティ、防犯性、安全性、規模を確保することを考えると、本当に千載一遇のチャンスだったと考えており、これを捉えることができたことが最大のメリットだったと考えています。

質疑応答:欠品による販売機会損失の改善について

司会者:「欠品による販売機会損失を、今後どのように改善していくお考えでしょうか?」というご質問です。

青木:欠品の販売機会ロスを最小化しようとすると、これは逆に作りすぎや用意のしすぎを引き起こすことになり、結果として利益率を引き下げ、キャッシュフローを悪化させるという、財務の健全性にダイレクトにヒットする問題を起こしかねないと考えています。

もちろん、在庫は適切に持つように、タイトすぎないようにと、我々の適正在庫水準を徐々に拡張させているものの、一方で今のバランスが、欠品によって発生する機会ロスと、欠品を「絶対にあってはならないこと」としないことによって得られている在庫回転率の高さや財務健全性、プロパーの消化率の高さによる収益性の高さが実現できていることも事実です。

そのため、現状においては全体のバランスで言うと今の状況が最適ではないかと考えています。ただし、事業の状況、お客さまの量、扱っているカテゴリの増え方によって、当然もう少し在庫を積んでいったほうがバランスが良くなることはあるかと思います。

現在、いわゆる物販の会社としての在庫金額としては十分に少ない量で展開しているため、多少増えたところで、健全性はまったく変わらないと考えています。少しずつ増えていくことはあるかもしれませんが、欠品を一定許容するからこそ得られる財務の健全性や、収益性の高さがあるのもまた事実です。創業以来一貫して、そちらを重視した経営を行ってきていることが我々の1つの特徴であるため、その件はご理解いただければと考えています。

質疑応答:出来高の伸び悩みへの対処について

司会者:「御社株式は最近、貸借銘柄になったものの、いまだ出来高が乏しく、先ほどお話のあったとおり、新たな投資家が参加しやすい環境を作っていく上で課題があるようにも思います。この対処としては、どのようなことを検討されていますか?」というご質問です。

青木:このような話については、機関投資家のみなさまとCFOのディスカッションの機会の中でご指摘をいただくことがあり、その際によくご提案いただくのは、今経営者が保有している株式を市場に放出することによって、流動比率を高めることはどうかということです。

現状出来高が少ないのも我々の注目度が足りないこともあるとは思うものの、かなり多くの部分が長期で保有してくださっている機関投資家、あるいは個人に持たれており、そもそもそこまで売られていないこと、および、例えば上場以来の株式のチャートを見ていただくとわかるように、利幅のボラティリティもどんどん縮んでいっている中で長期保有、安定保有する人たちの割合が増えていることが、結果論として出来高の伸びを抑えているというところが一定程度あります。

ただし、一方でそのような出来高の中で、さらに買い進むことに不安を感じる投資家の方もいらっしゃるため、株価が上がりにくい状況というのも当然にありうると考えており、これはどのようなバランスがベストなのかは、インパクトも大きいために軽々には決められません。

したがって、今のところは経営者が売り出したり、新株を発行したりするようなかたちで、流動性をさらに高めるということはまったく計画も予定もしていません。そのため、我々としては今のところは、できるだけ我々の事業の魅力をご理解いただく機会を作り、より多くの方に買いたいと思ってもらえる、あるいは株価が下がった時には買い増したいと思ってもらえるような銘柄になっていくよう努力していきたいと考えています。

質疑応答:リアル店舗による接点のあり方に対する認識について

司会者:「リアル店舗による接点のあり方について、『foufou』の事例も踏まえてどのような認識を持たれていますか? 以前、スポットでそのような場があることにも意欲を示されていたと記憶しています」というご質問です。

青木:私どもは前期までの間で、試着イベントのようなものを何度か開催するなどして、リアルで実際に触れていただく場も実験的に展開してきたため、引き続きリアルの場をどう作るかについては、良いかたちがあれば試してみたいと考えています。

ただし一方でリアルの店舗を増やし、それで売上を上げていくということは、我々の効率性や収益性を鈍化させて、膨張させていくということに近い施策だと考えており、現在はこのD2Cで効率よく、あるいは収益性高く成長できている途上にあります。

そのため、中途半端に店舗展開に手を出すことによってリソースを分散化させ、結局成果がそれほど出なかったり、売上が増えたものの利益率が下がってしまったり、バランスシートが大きくなって、資本効率が下がってしまったりというようなことを避けたいと考えています。

そのため、基本的には、お客さまとイベント的やコンテンツ的に接点を持つ場としてのリアルというのは、今後も企画し得る可能性は留保しているものの、成長戦略としての店舗展開は、現状としては考えていません。

ただし、D2Cで何をしてもこれ以上伸ばすのは難しいというタイミングが長期的にきて「伸ばすにはそれしかない」という時であれば、それはしかるべきタイミングだと考えるとは思います。

また、場合によっては店舗展開で売上を伸ばしていくかたちも模索する可能性はあるかと思うものの、少なくとも短期的・中期的にそこに踏み出す可能性は極めて薄いと考えています。

質疑応答:株主への新オフィスの見学について

司会者:「株主総会後、株主に対して、新しいオフィスの見学を検討するのはいかがでしょうか?」というご質問です。

青木:現状は、株主総会はオフィスとは違う場所で行うことを想定しており、株主に見学等の機会を設けることは予定していません。今後そのような機会が作れるかどうかは継続的に検討していきたいと考えています。

質疑応答:秋冬に向けてのチャレンジ計画や期待している新カテゴリについて

司会者:「秋冬に向けてチャレンジを計画している、期待している新カテゴリ、新製品などがあれば教えてください」というご質問です。

青木:いろいろな準備が進んでいますが、そのあたりの詳細については、次の決算発表で来期のガイダンスを出す時に、より確度高くご説明したほうが良いと思うため、現時点においては細かい話は差し控えさせていただければと思います。

この銘柄の最新ニュース

クラシコムのニュース一覧- 今週の【上場来高値銘柄】大成建、クスリアオキ、ゆうちょ銀など119銘柄 2025/12/27

- 本日の【上場来高値更新】 クスリアオキ、藤コンポなど40銘柄 2025/12/26

- [Delayed]Summary of Results for the Three Months Ended October 31, 2025 2025/12/25

- クラシコム、連結売上高は四半期として過去最高を更新、EBITDAは前年比2.4倍の高成長で1Qは好調な滑り出し 2025/12/23

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】 … ファンディノ、ノースサンド、山岡家 (12月12日~18日発表分) 2025/12/20

マーケットニュース

- 明日の株式相場に向けて=AIDC、人工ダイヤ、国土強靱化の新星 (02/12)

- 東京株式(大引け)=日経平均4日ぶり小反落、初の5万8000円台乗せも過熱感 (02/12)

- イノバセルの公開価格は1350円に決定、2月24日グロース市場に新規上場 (02/12)

- 明日の為替相場見通し=ドル円は上値の重い展開か (02/12)

おすすめ条件でスクリーニングされた銘柄を見る

クラシコムの取引履歴を振り返りませんか?

クラシコムの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。