アイホンのニュース

アイホン、3期連続で過去最高売上達成、利益面も大幅増 北米や国内・集合住宅市場のリニューアルが好調を牽引

本日の内容

磯村直輝氏:みなさま、こんにちは。当社の決算説明会をご視聴いただき、誠にありがとうございます。本日は3つの項目に分けてご説明を進めていきます。

経営環境

はじめに、2024年3月期の決算のハイライトです。まずは、2024年3月期の経営環境について振り返ります。

長期にわたり、当社事業に多大な影響を及ぼしてきた部品の供給不足について、第1四半期で想定以上に回復が進んだため、下半期以降は概ね正常化しています。これに伴い、国内・海外両市場とも前年度から繰り越していた納入残が解消されました。

為替変動については、想定以上に円安が継続したことにより、海外販社における売上の増加があった一方で、海外生産子会社では部品のコストアップが生じ、グループ全体としては利益が減少しました。

営業面ではコロナ禍から生まれた非接触・非対面のニーズは、引き続き高水準を維持しているものの、インフレや中国の不動産バブル崩壊の影響による案件の遅延など、新たな懸念も生じています。

また、業界全体の問題として、設備工事の人手不足が顕在化しており、当社の国内事業の中心である集合住宅のリニューアル工事にも影響を与えつつあります。

工事業者の人手不足の状況から、メーカー選定にあたって工事業者の影響力が高まりつつあるなど、業界内のパワーバランスに変動の兆しも見られ、今後の営業活動において注視が必要と感じています。

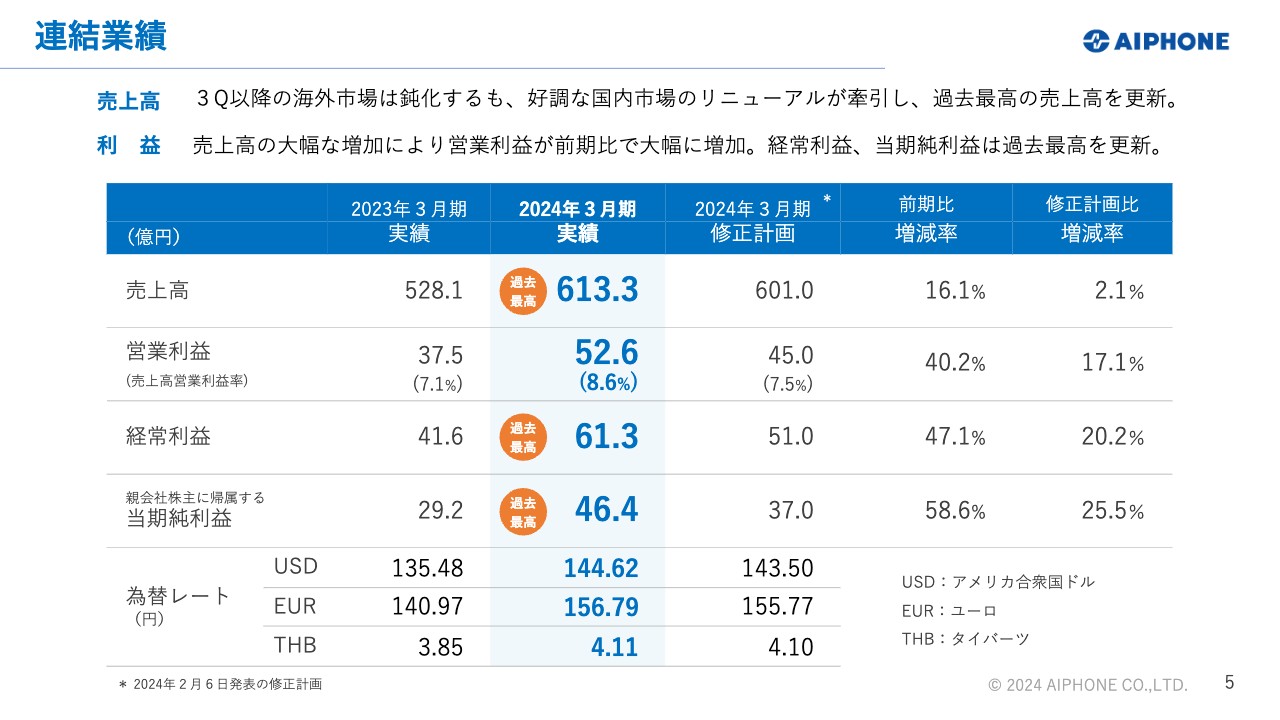

連結業績

このような経営環境の中、連結の業績結果について、売上高は613億3,000万円、前期比16.1パーセントの増加となり、3期連続で過去最高を更新しました。

国内においては、部品の供給不足に起因する商品供給の不安定な状況が解消されたことにより、集合住宅のリニューアル売上が大幅に増加したことや、価格改定の効果もあり、大幅な増収となりました。

海外においては、欧州経済の不安定な状況が長期化している影響により、主要国であるフランスの販売が減少したものの、商品供給の正常化を背景に、北米のバックオーダーが解消したことや為替の影響もあり、こちらも大幅な増収となりました。

利益については、大幅な増収に伴う利益の増加が、為替の影響などによりマイナス影響を上回ったことで、営業利益、経常利益、親会社株主に帰属する当期純利益ともに大幅な増益となりました。なお、経常利益、当期純利益は過去最高となっています。

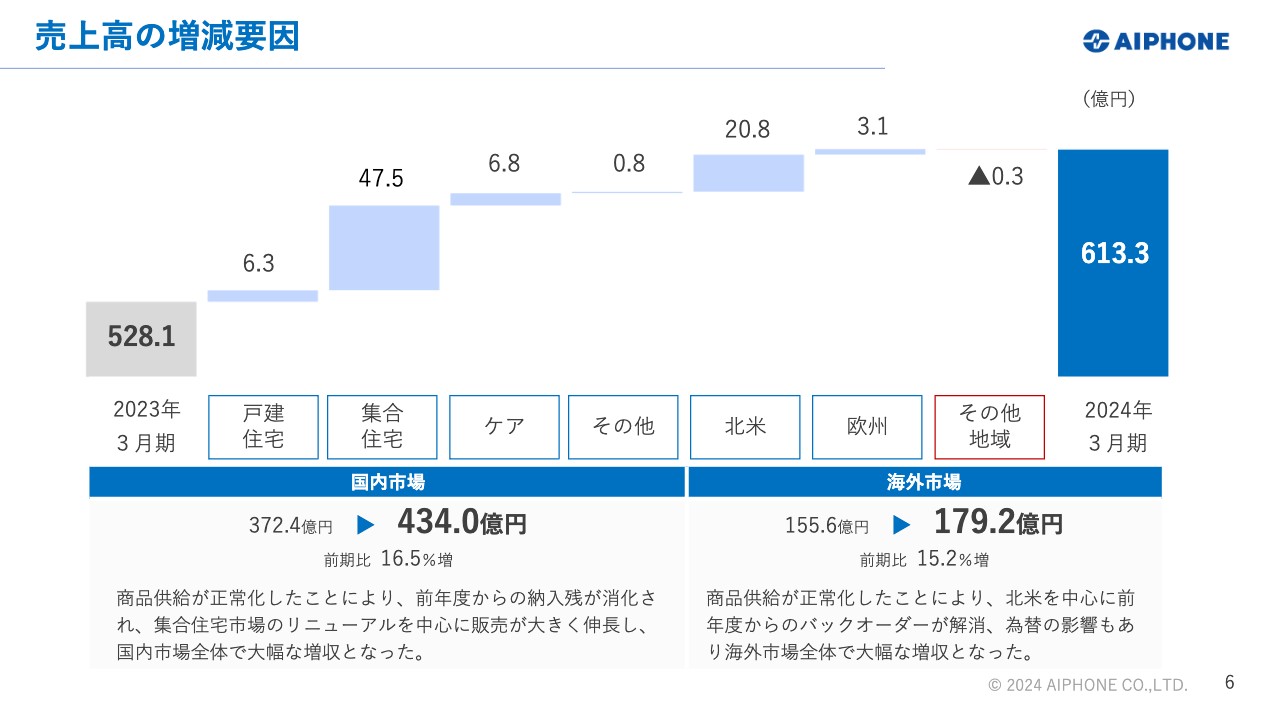

売上高の増減要因

各市場における売上高の前期比較を表したグラフです。国内市場においては、集合住宅市場のリニューアルを中心に販売が大きく伸長し、売上高は前期比16.5パーセント増と大幅な増収となりました。

海外では、北米を中心にバックオーダーが解消されるとともに、為替の影響も受け、売上高は前期比15.2パーセント増と、こちらも大幅な増収となりました。

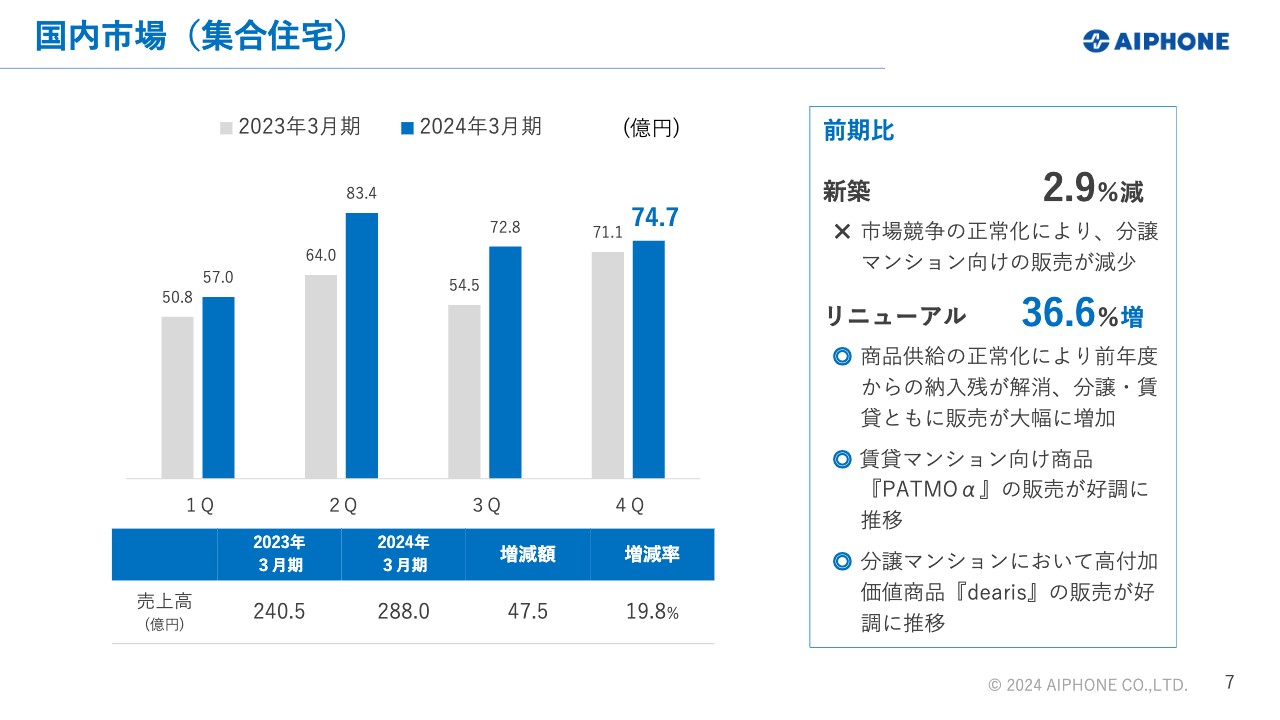

国内市場(集合住宅)

各市場の状況について要点を絞ってご説明します。国内市場に関しては、売上のウェイトの多くを占める集合住宅とケア市場を中心にご説明を進めていきます。

売上構成で最も大きな集合住宅市場の売上高は、前期比19.8パーセント増の288億円となりました。主な要因は、部品不足による供給制限という最大の懸念材料が早期に払拭されたことにあります。

内訳として、新築住宅市場においては分譲マンション向けの販売は減少したものの、リニューアルの市場においては、前年度からの納入残が解消されるだけでなく、分譲マンション・賃貸マンションともに販売が好調に推移し、集合住宅市場全体の大幅な売上増加につなげることができました。

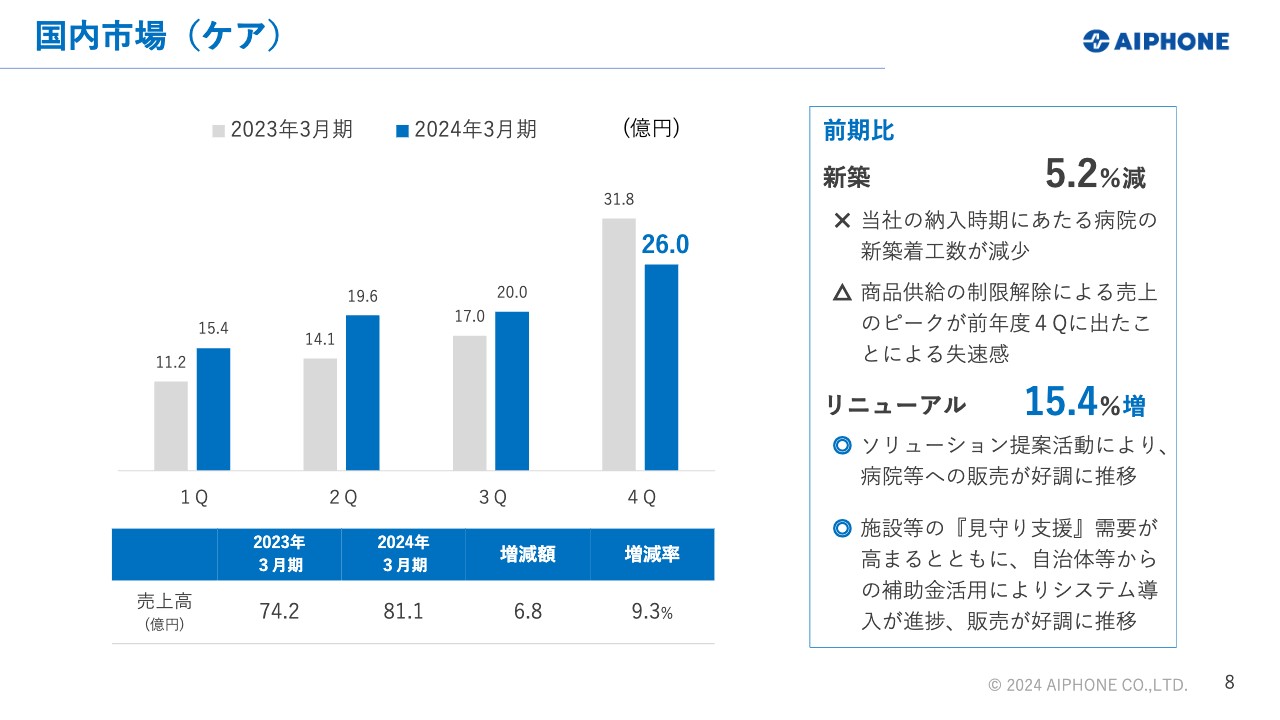

国内市場(ケア)

ケア市場の売上高は、前期比9.3パーセント増の81億1,000万円となりました。新築において病院の着工数の減少が大きく影響し、前期比で減少となりましたが、リニューアルについてはソリューション提案活動による成果が得られ、病院などへの販売が好調に推移しました。

また、医療・介護従事者の人手不足を背景に、「見守り支援」に対するリニューアル需要の高まりや、自治体などからの補助金によるシステム導入支援の継続も、ケア市場全体の売上の増加要因となりました。

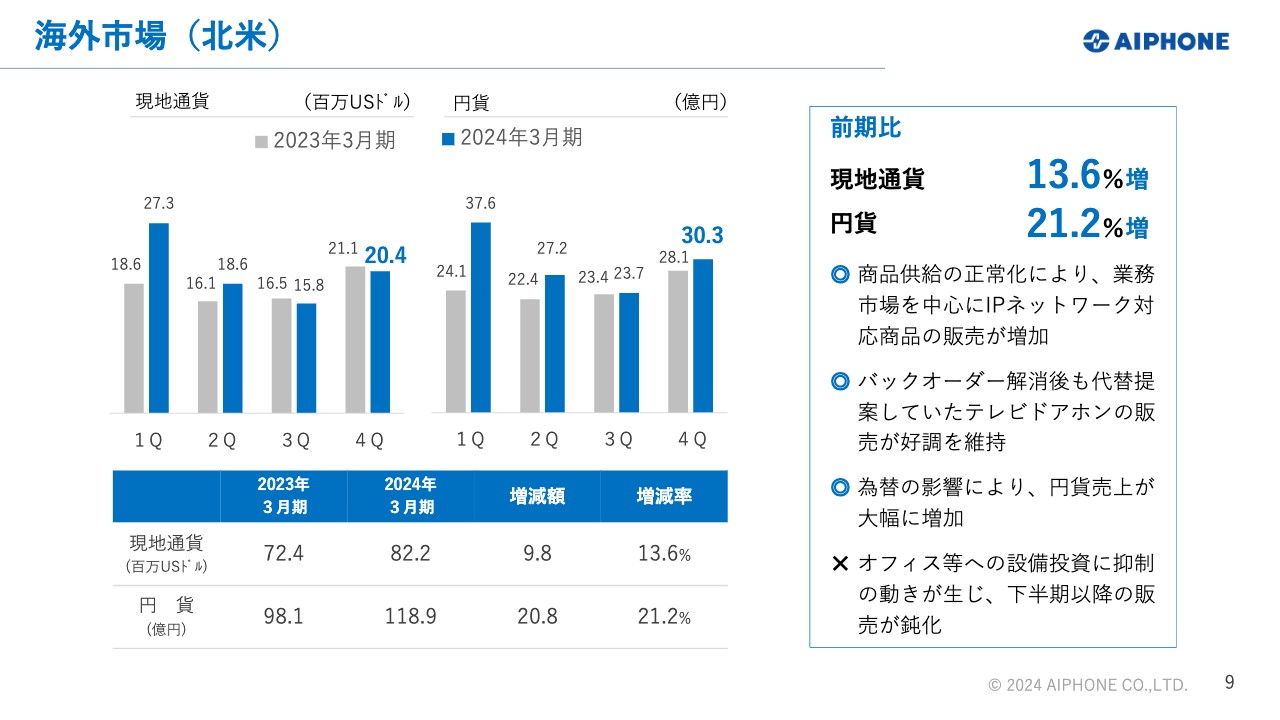

海外市場(北米)

海外市場についてです。海外売上のウェイトの大半を占める北米、欧州を中心にご説明します。

まず、北米の売上高ですが、現地通貨ベースで前期比13.6パーセント増、円貨ベースでは前期比21.2パーセント増の118億9,000万円となりました。なお、現地通貨、円貨ともに過去最高の売上高となっています。

要因として、商品供給の正常化により、業務市場を中心にIPネットワーク対応商品の販売が増加したことや、バックオーダー発生時の代替商品であったテレビドアホンを継続して販売できたことも関係し、小規模案件を中心に販売が好調だったことが挙げられます。

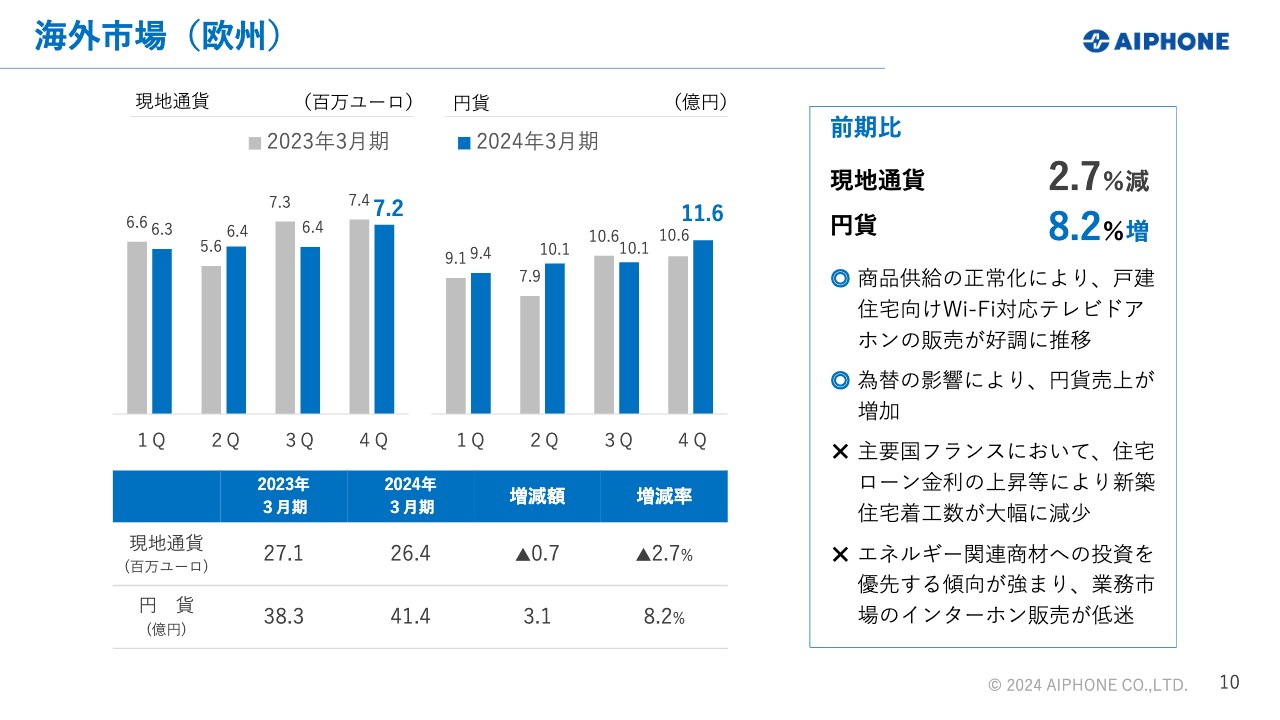

海外市場(欧州)

欧州の売上高は、現地通貨ベースでは前期比2.7パーセントの減少となりましたが、円貨ベースでは為替の影響により、前期比8.2パーセント増の41億4,000万円と、過去最高の数字となっています。

現地通貨ベースでの売上が減少したことについては、主要国のフランスにおいて、住宅ローン金利の上昇などにより、新築住宅の着工数が大幅に減少したことや、長引くウクライナ紛争の影響により、エネルギー関連商材への投資が優先される傾向が強まったことで、業務市場における販売が低迷したことが大きく影響しました。

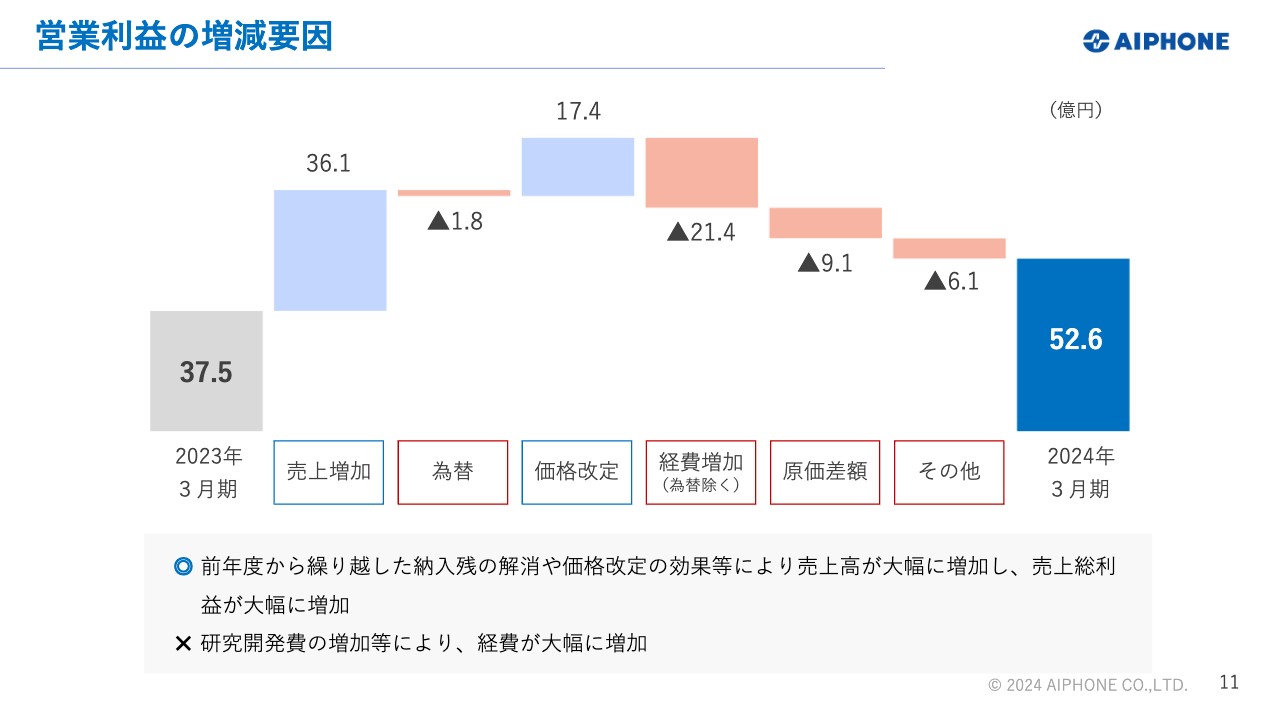

営業利益の増減要因

このような結果を受けて得られた営業利益の前期比較を、グラフに示しています。

研究開発費の増大などによる経費の増加はあったものの、前年度から繰り越した納入残の解消や、価格改定の効果などによる売上高の大幅な増加が影響し、前期の営業利益を大きく上回る結果となりました。

なお、2024年2月6日付の修正計画において、営業利益を45億円と下方修正しましたが、結果として約8億円上振れしています。修正計画の開示時点では、当社グループにおいて最も利益貢献度が高い北米を中心に、設備投資や個人消費に陰りが見え始めたことで、売上の伸びが大きく鈍化すると見込んでいました。

結果として、海外市場の伸びはやや鈍化したものの、代理店への販売が想定以上となったことや経費の期ずれなどもあり、利益は当初想定した水準に近い状態にまで上げることができました。

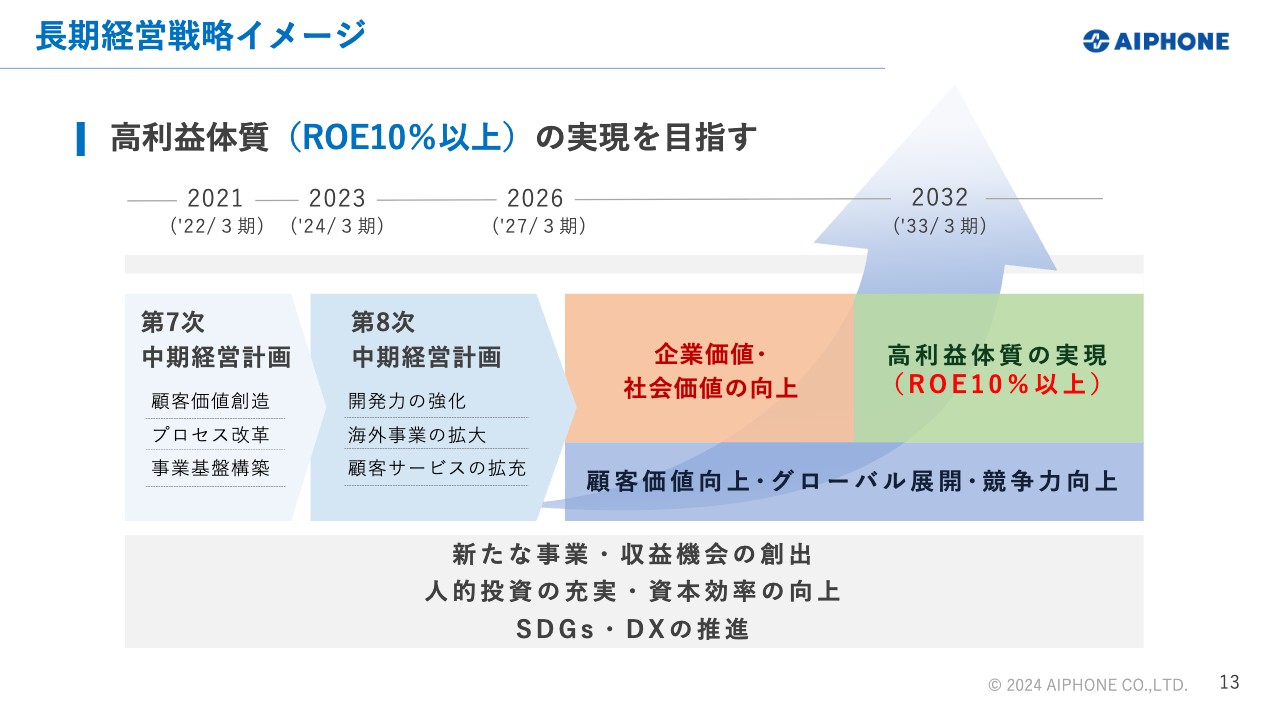

長期経営戦略イメージ

今年度で2年目を迎えた第8次中期経営計画の更新内容についてご説明します。具体的な更新内容をお伝えする前に、長期戦略に対する第8次中期経営計画の位置づけや中期方針について、あらためてご説明します。

長期経営戦略のイメージ図をスライドに示しています。足元の国内市場環境としては、この先も、集合住宅市場を中心に10年はリニューアルの拡大が見込める状況にあります。このような国内成長が見込めるうちに、成長の軸足を海外市場にシフトしていく中期的な方針に変更はありません。

そのような大きな方向性に加え、社会課題となっている再配達問題の解決に向けたソリューション提案である「Pabbit」など、周辺事業への取り組みもさらに拡大・加速していきます。こちらのトピックスについては後ほど詳細をお知らせします。

引き続き利益貢献度の高い海外市場への成長投資を含め、これまで以上に効率的かつ確実に利益を生み出す仕組みによる高利益体質を実現し、長期的にはROE10パーセント以上を目指していきます。

第8次中期方針

そのような長期経営戦略を踏まえ、当社の第8次中期方針としては「顧客と社会の期待に応え、発展し続ける企業体質をつくりあげる」を掲げています。

この方針においては、直接的な顧客にとどまらず、ESGやSDGsといった社会からの期待に応えるとともに、5年後、10年後も発展し続けられる強靭な企業体質を作り上げることを狙いとしています。

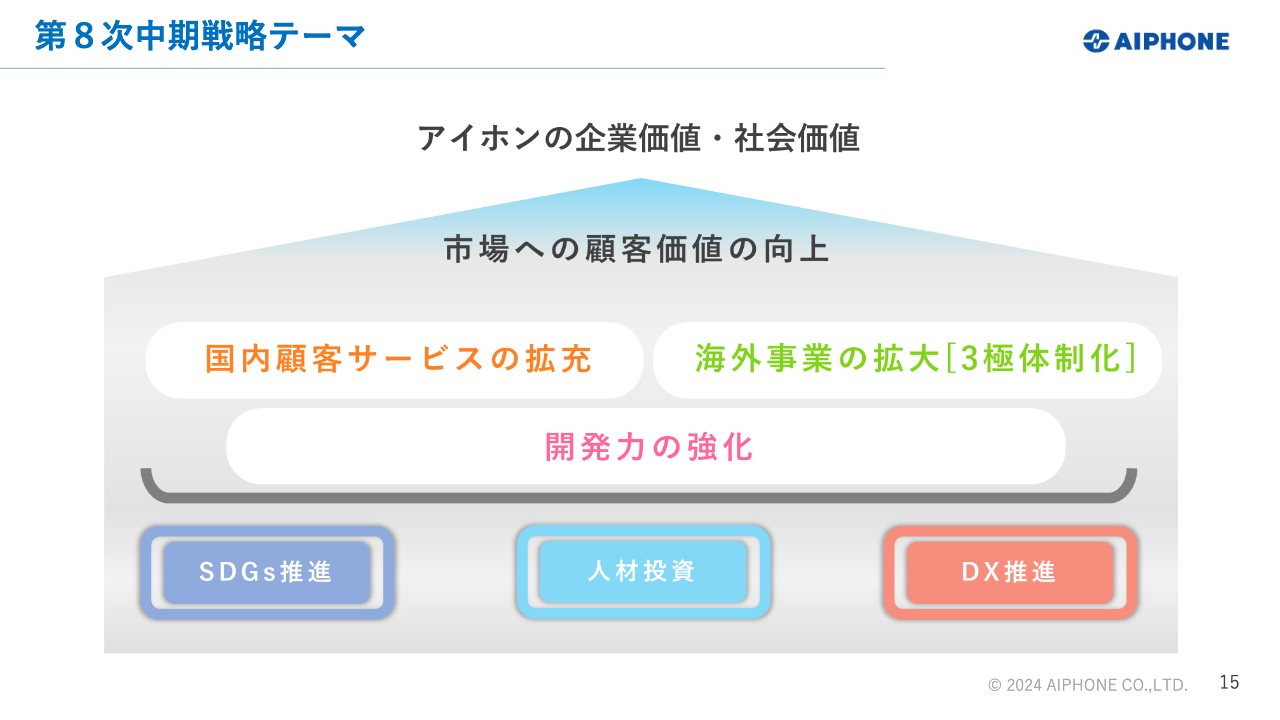

第8次中期戦略テーマ

第8次中期戦略テーマの概念図です。まず重要な戦略テーマとしては、国内顧客に向けたサービスの拡充、3極体制による海外事業の拡大、それらを実現するための開発力の強化の3つを掲げています。

最下段に記載のある成長基盤の充実により、着実に戦略テーマに取り組むことで、顧客価値の向上につながり、ひいては当社の企業価値と社会価値の向上につながると考えています。

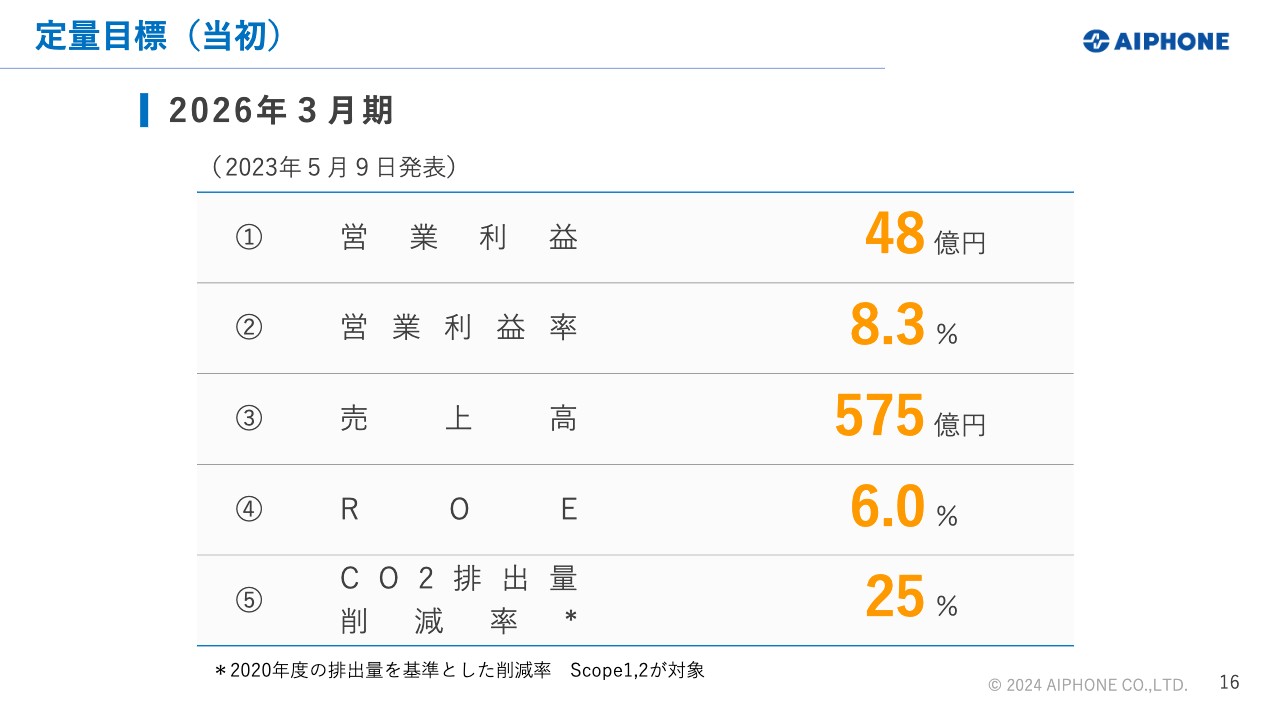

定量目標(当初)

なお、当初の第8次中期最終年度の定量目標については、スライドに記載の内容で計画しました。利益をしっかりと生み出すこと、そして、サステナビリティ経営に欠かすことのできないESG関連目標であるCO2排出量の削減についても、しっかりと計画に落とし込み活動を進めてきました。

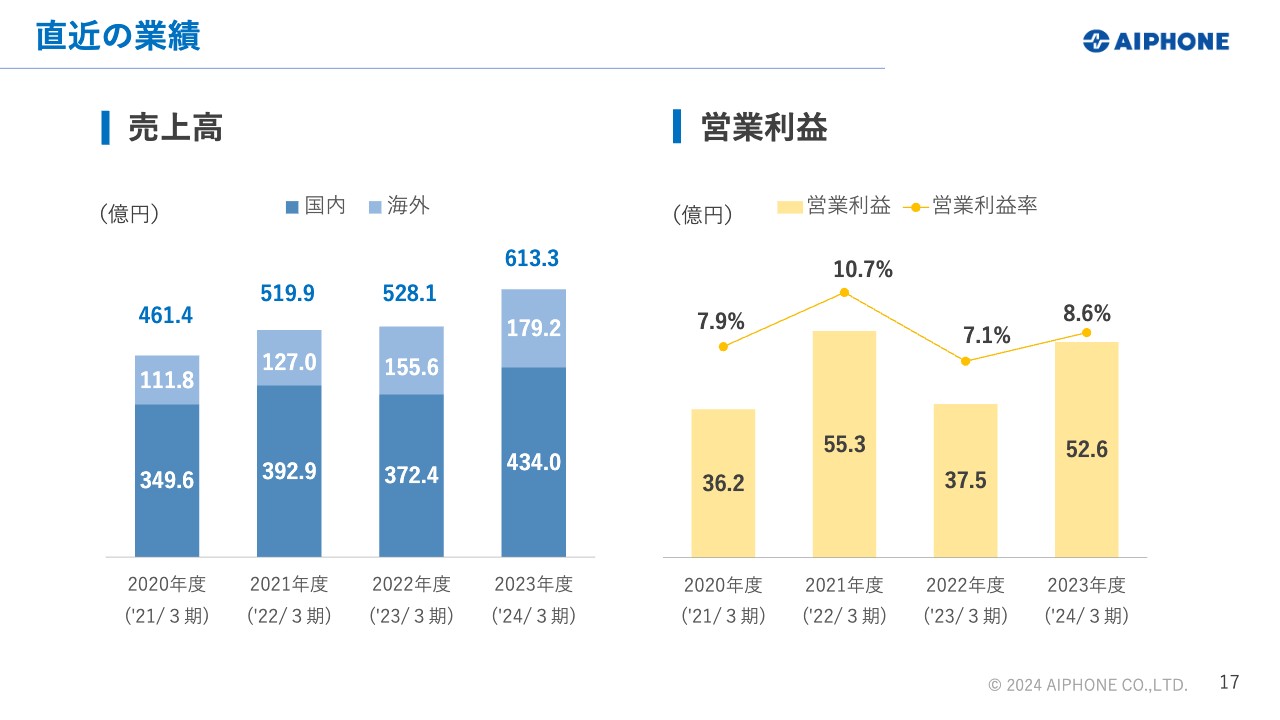

直近の業績

しかし、こちらのグラフにもあるように、2024年3月期の業績においては、中期経営計画初年度にして当初計画を上回る着地となりました。

為替変動や海外の経済動向による影響が想定以上に大きくなっていることや、価格改定による効果に加え、部品不足の影響が想定以上に早期に回復することができたといったことが、第8次中期経営計画立案時の当社を取り巻いた経営環境、前提条件に大きな変化を生じさせたことによります。

このような状況を踏まえ、このたび、第8次中期経営計画の最終年度にあたる2026年3月期の定量目標を引き上げることとしています。

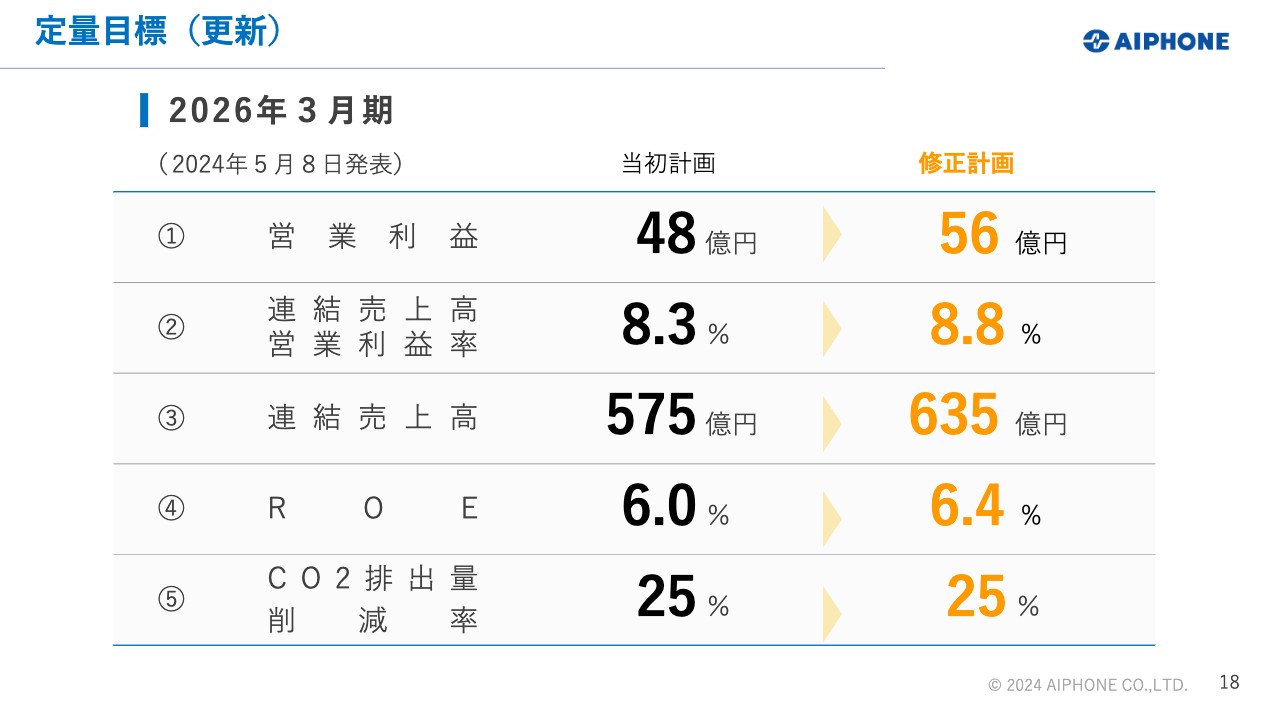

定量目標(更新)

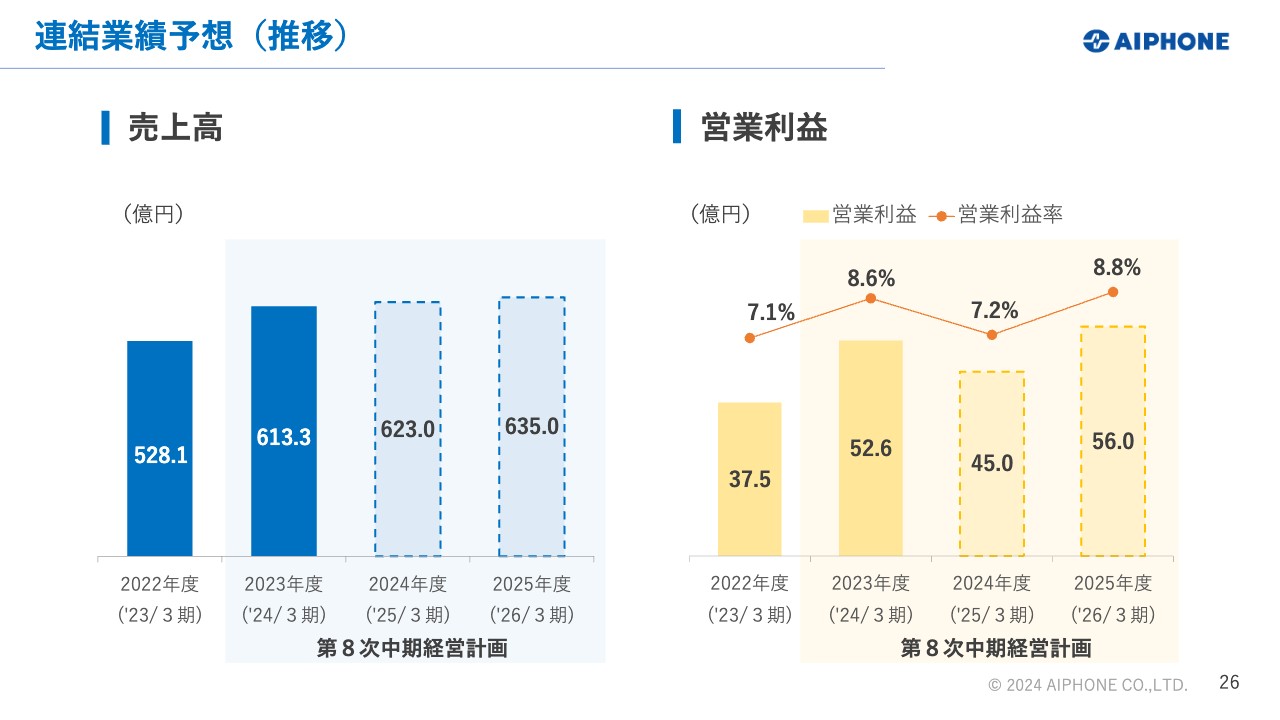

更新後の目標は、スライドのとおりです。営業利益は当初計画から16.7パーセント増の56億円、売上高は10.4パーセント増の635億円、ROEは6.4パーセントと、このように目標を更新しています。

なお、ROEの目標に関しては、株主・投資家のみなさまが求める水準からはまだ十分な目標であるとは言えませんが、この第8次中期経営計画期間は当初から、次の9次、10次の中期経営計画において、刈り取りをするための準備期間に位置づけていることをご理解ください。中長期的にROE10パーセント以上の実現を目指す過程、あくまでも通過点として捉えていただきますようお願いします。

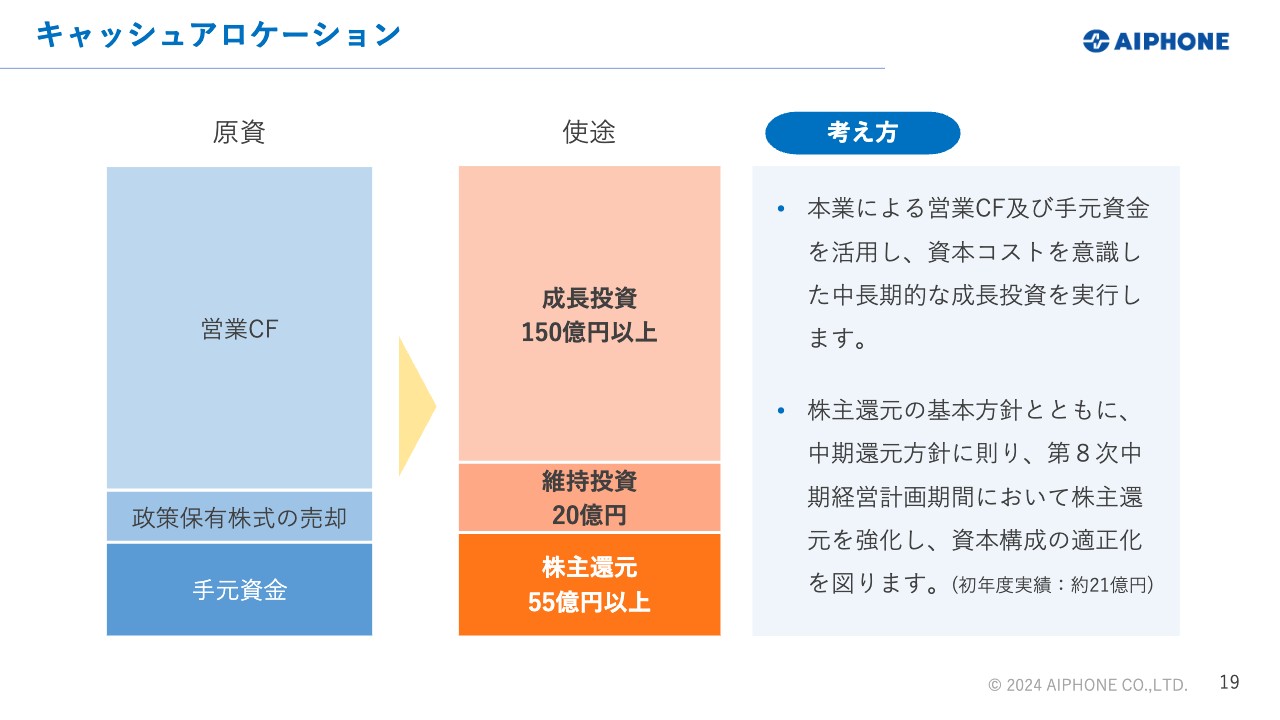

キャッシュアロケーション

第8次中期経営期間におけるキャッシュアロケーションです。引き続き資本コストを意識しつつ、本業による営業キャッシュ・フローおよび手元資金を活用し、中長期の成長に向けた国内外の営業戦略や製品開発戦略などに対し、積極的な投資を行うことを想定しています。

なお、今年度については、事業拡大に向けた中核人材の育成や採用などに対する積極的な投資を推し進めるとともに、従業員の給与のベースアップも実施しています。

また、株主還元については基本方針および中期還元方針に則り、初年度においては、すでに当初計画を上回る規模の還元を実施する予定です。引き続き中期経営計画期間中の株主還元方針に基づき、資本構成の適正化を図っていきます。

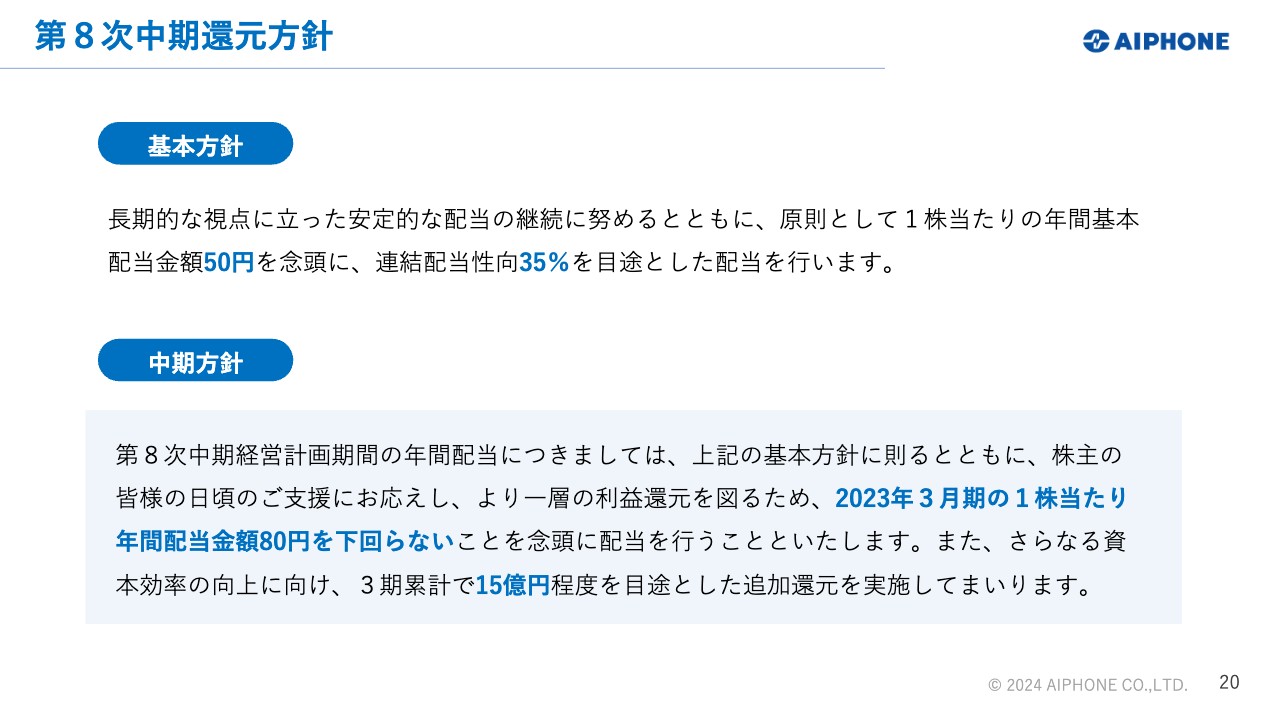

第8次中期還元方針

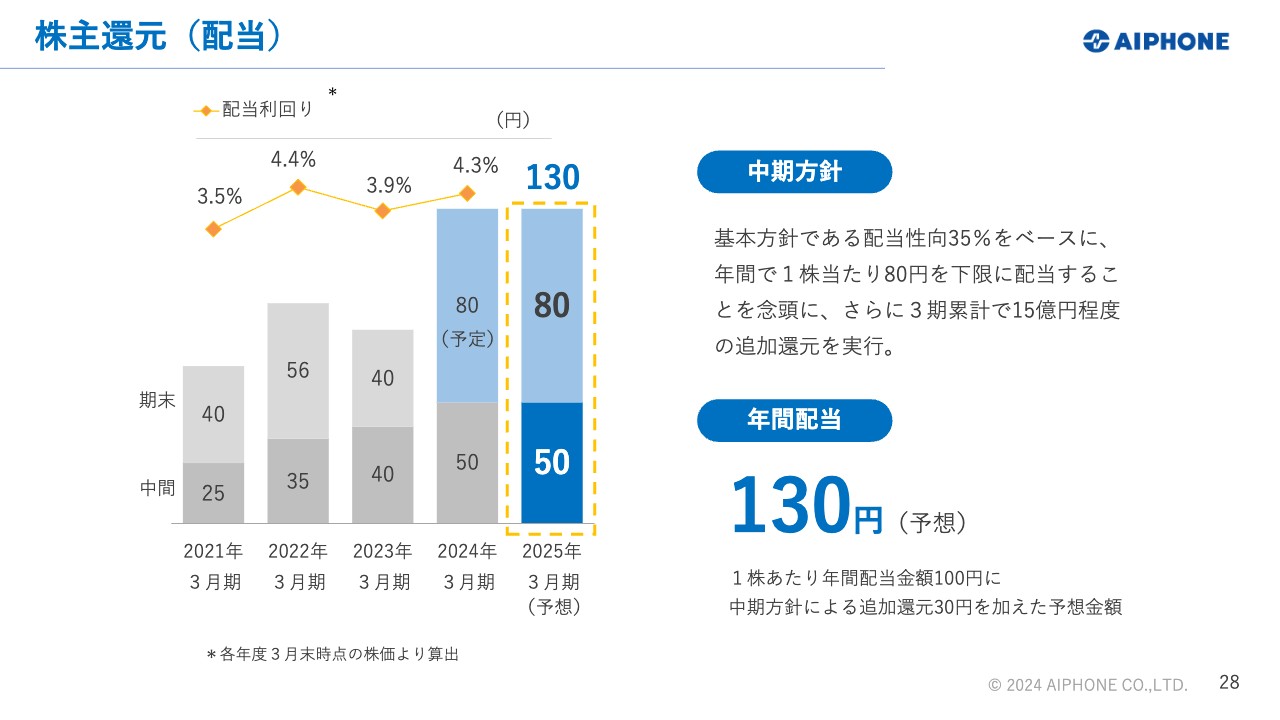

中期還元方針です。具体的には、第8次中期経営計画期間において、2023年3月期の1株あたりの年間配当金額である80円を下限として配当を行う内容です。

また、さらなる資本効率の向上に向け、3期累計で15億円程度を目途とした追加還元を実施することとしており、初年度においては約5億円、1株あたり30円の追加還元を実施していきます。

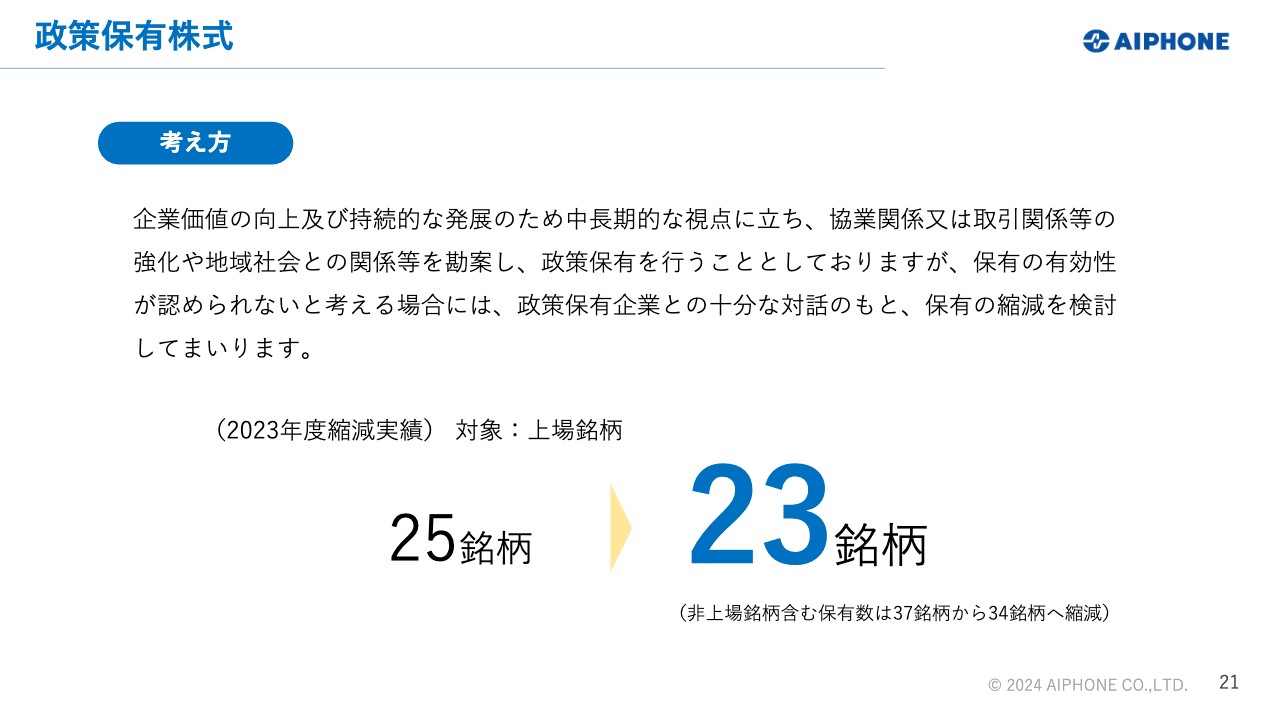

政策保有株式

政策保有株式においては、保有の有効性の検証を進めるとともに、有効性が認められないものに関しては、保有先の企業との十分な対話のもと、引き続き保有の縮減を検討していきます。

なお、2024年3月期においては、期初時点で保有していた上場株式25銘柄から23銘柄に縮減しています。

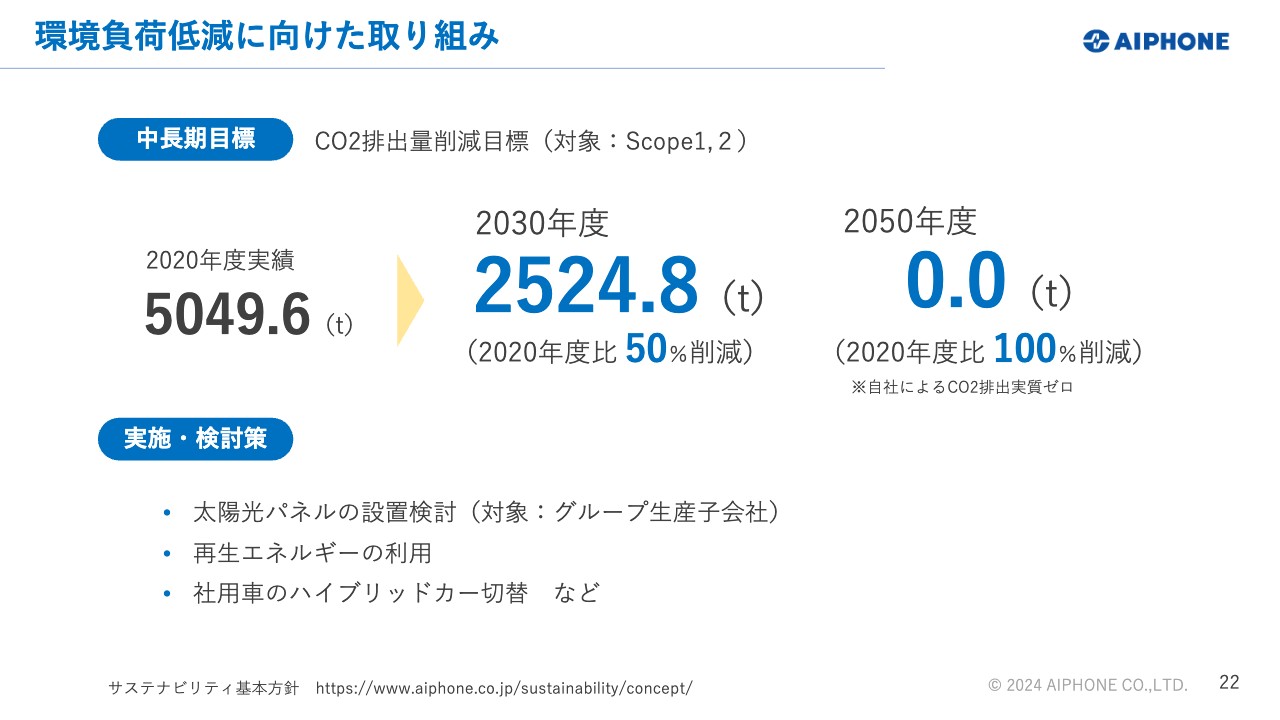

環境負荷低減に向けた取り組み

環境負荷低減に向けた取り組みとして、サステナビリティ基本方針のもと、2023年度に社長の鈴木を委員長とするサステナビリティ経営推進委員会を発足し、2030年度に2020年度実績比50パーセント削減、2050年度には同100パーセント削減となるよう、CO2排出量の自社排出量の実質ゼロを目指した活動を進めました。

その結果、再生エネルギーの利用、営業におけるハイブリッドカーへの切り替え、生産子会社における太陽光パネルの設置検討などの施策が進みつつあります。

なお、今年度は名称を「サステナビリティ経営推進会議」と格上げし、環境への取り組みに加え、当社従業員に向けた取り組み、いわゆる人的資本経営の実現のための投資や、エンゲージメント向上に向けた各種施策の推進などを中心に、取り組みを広げていきます。

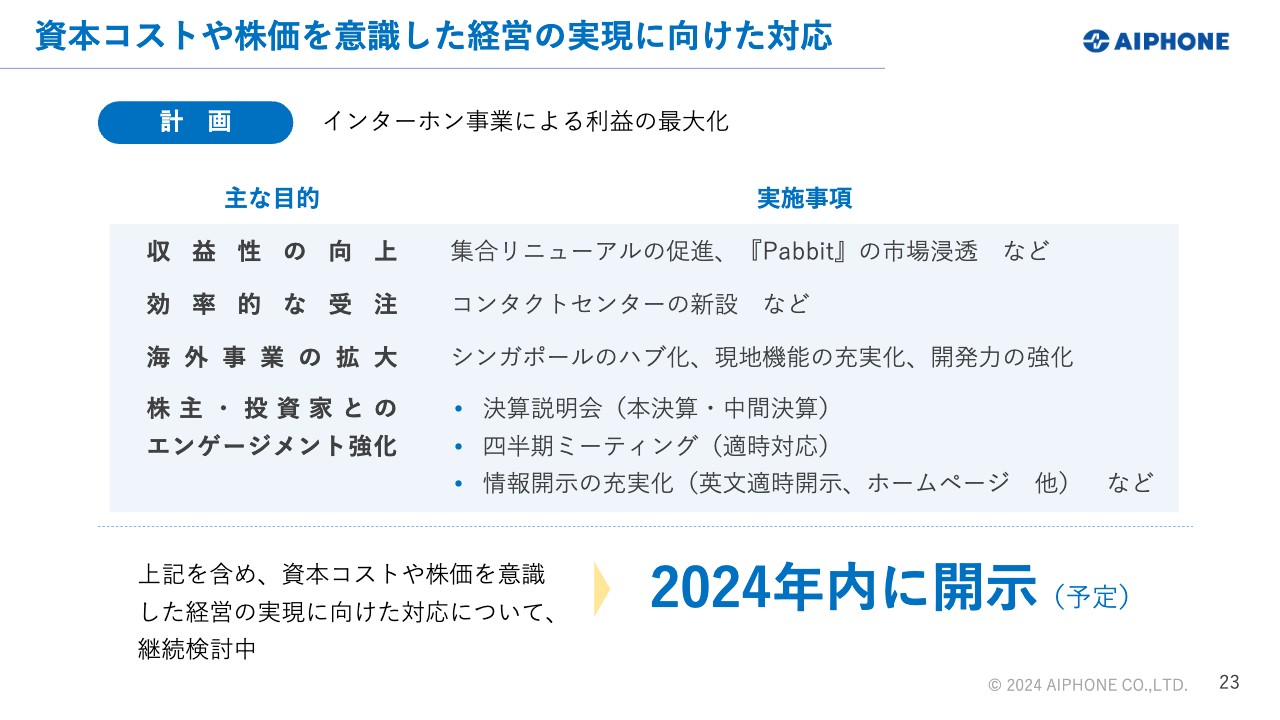

資本コストや株価を意識した経営の実現に向けた対応

中期経営計画の項目のご説明の最後になりますが、資本コストや株価を意識した経営の実現に向けた対応についてです。先ほどご説明した8次中期経営計画の定量目標の上方修正や、長期的な高利益体質の実現、継続的なROE10パーセント以上の実現に向けて、より具体的な施策を検討しています。

ROEの向上に対する当社の基本的な姿勢としては、本業であるインターホン事業を中心とした利益の最大化です。利益最大化に向けたこれまでの取り組みとしては、「Pabbit」サービスの浸透や、国内集合住宅のリニューアル受注の促進などが、その主なエンジンです。

そのために、より効率的な受注に向けた社内組織の編成や、長期的な海外売上比率の拡大に向けて現地機能の拡充と開発力強化を着実に進めていきます。これらを含め、資本コストや株価を意識した経営の実現に向けた対応の詳細においては、2024年内の開示を目指し、あらためてその内容の検討を進めているため、今しばらくお待ちください。

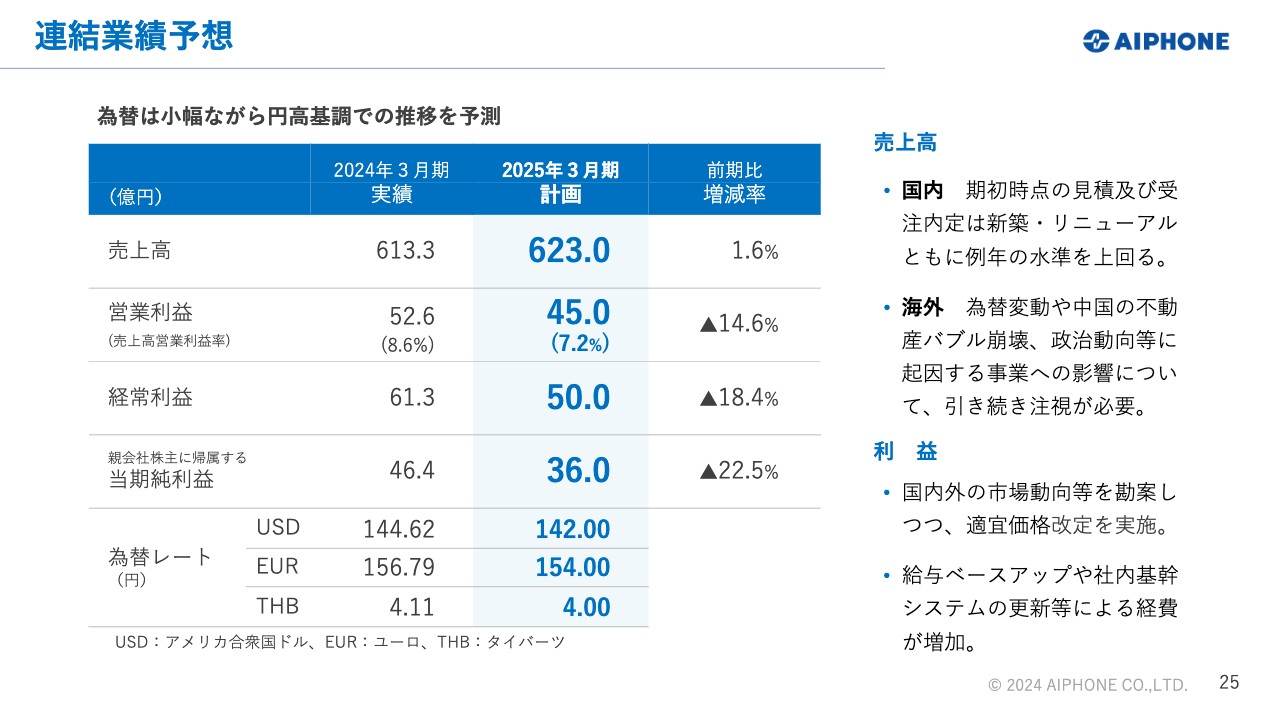

連結業績予想

今年度となる2025年3月期の業績見通しについてご説明します。連結業績については、売上高は前期比1.6パーセント増の623億円、営業利益は前期比14.6パーセント減となる45億円を計画しています。

まず、売上高に関して、国内市場においては、期初時点の見積もりおよび受注内定は新築・リニューアルともに例年の水準を上回っており、売上高の増加に向け受注活動を強化していきます。

海外においては、直近で1ドル160円を超えるなど円安傾向が続いており、引き続きその変動には注視が必要な状況です。また、昨年度末から徐々に影響が顕在化しつつある中国の不動産バブル崩壊や、アメリカの政治動向などに起因する事業への影響についても同様に注視しつつ、海外市場の成長に向けた取り組みを推進していきます。

利益に関しては、国内外の市場動向などを勘案しつつ、適宜価格改定を実施することで適正利益の確保に努めていきますが、ベースアップや社内基幹システムの更新、強化など経費の増加、海外売上拡大のための開発投資の増大など、強靭な企業体質の確立に向けた投資が重なることから、前期比では減益を見込んでいます。

連結業績予想(推移)

今年度計画を含む第8次中期経営計画期間の業績計画の推移は、グラフのとおりです。増収は続きますが、積極的な成長投資により一時的に利益が減少します。中期経営計画の達成に向けて、また、さらにその先の飛躍を見据えて、今年度も取り組みを進めていきます。

新たな取り組み

中期経営計画の説明でも触れましたが、当社がPacPort社と共同開発した、伝票番号や荷物の情報などによってマンションなどのオートロックを解錠し、玄関前まで配達を可能にするシステム「Pabbit」について、最近のトピックスをご紹介します。

2024年5月16日にリリースしましたが、Amazon社が提供するサービス「Amazon Key」の利用が「Pabbit」採用物件においても可能となりました。当社の分譲マンション向けの主力商品である「dearis」に搭載されている「Pabbit」の仕組みの中で「Amazon Key」の利用が可能になることで、集合住宅の入居者は、より多くの商品を置き配で受け取ることが可能になります。

今後販売されるオートロックシステムの主力商品には、「Pabbit」機能が標準搭載される予定であり、国内集合住宅市場において、新築・リニューアルを問わず、当社の優位性が高まっていきます。

このように「Pabbit」を武器として、モノ売り・コト売りの両面で、さらなる収益の拡大につなげていきます。

株主還元(配当)

最後に、株主還元についてご説明します。2024年3月期においては2024年2月6日付の発表のとおり、期末配当を80円とし、中間配当と合わせて年間で1株あたり130円の配当を予定しています。

なお、2025年3月期の株主還元においては、減益計画ではあるものの、リニューアルの拡大や「Pabbit」事業の進展など、中長期的な成長を見据えた取り組みが着実に進んできているため、今後も利益を生み出し続けることができる見込みがあります。

したがって、2024年3月期に続き、年間配当の100円に、8次中期経営計画期間における追加還元30円を加えた1株あたり130円の年間配当を念頭に、株主のみなさまのご期待にお応えしたいと考えています。

決算概要および第8次中期経営計画の更新、今年度の見通しについてのご説明は以上となります。みなさまのご期待に添えるよう、過去最高の業績達成に向けて、グループ一丸となり着実な企業成長を果たしていきたいと考えています。

ご清聴いただきまして、誠にありがとうございました。

この銘柄の最新ニュース

アイホンのニュース一覧- 機構改革及び人事異動に関するお知らせ 2026/02/06

- 決算マイナス・インパクト銘柄 【東証プライム】引け後 … 任天堂、イビデン、デンソー (2月3日発表分) 2026/02/04

- 出来高変化率ランキング(14時台)~アスリナ、東祥などがランクイン 2026/02/04

- 出来高変化率ランキング(13時台)~レカム、ラクスなどがランクイン 2026/02/04

- 出来高変化率ランキング(10時台)~高知銀行、レカムなどがランクイン 2026/02/04

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

アイホンの取引履歴を振り返りませんか?

アイホンの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。