コンヴァノのニュース

コンヴァノ、9月・12月と都市圏の大型商業施設に新規出店 全国旅行支援等による人流増を見込み採用も加速

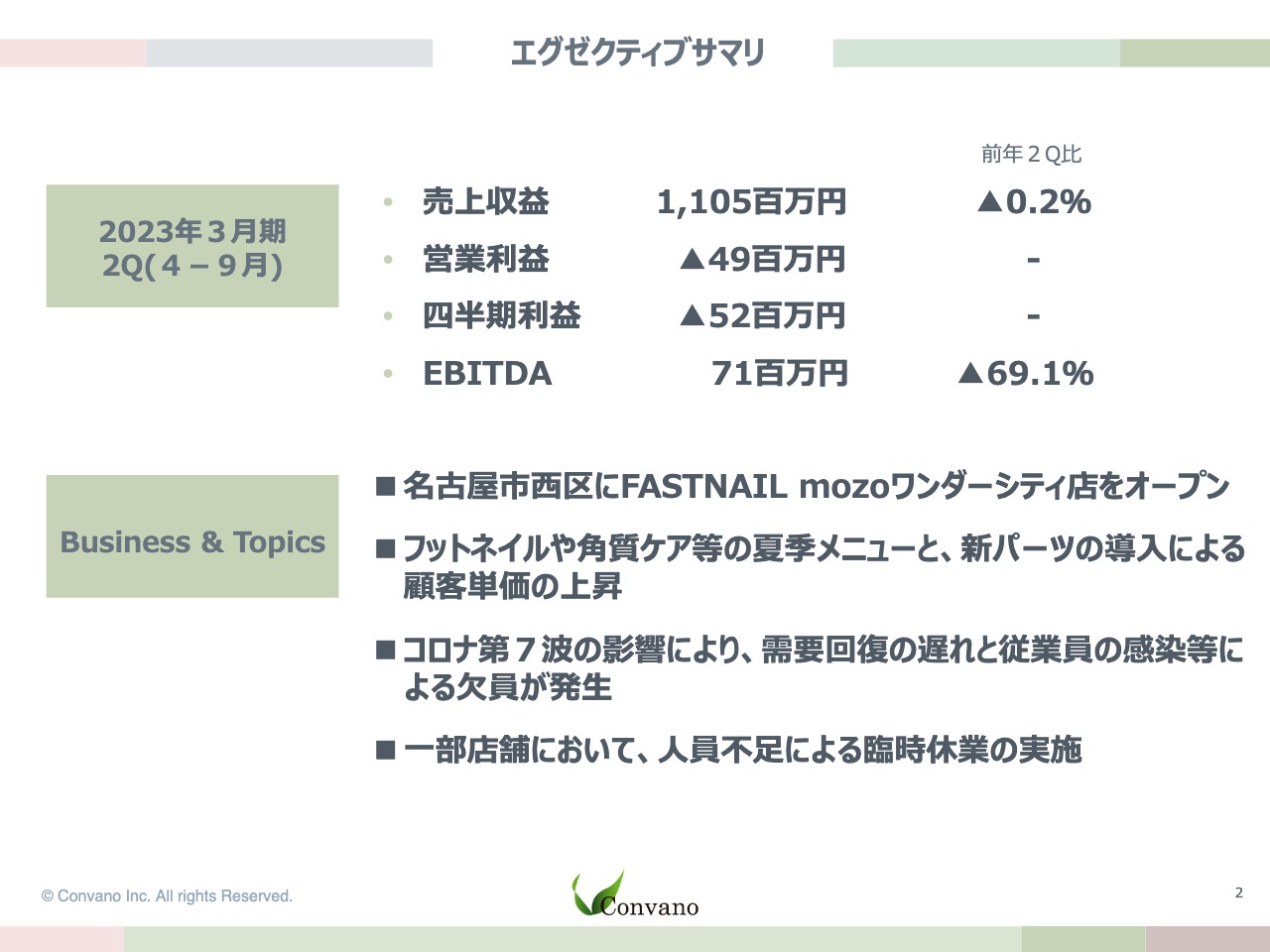

エグゼクティブサマリ

壷井成仁氏(以下、壷井):みなさま、こんにちは。本日は株式会社コンヴァノの2023年3月期決算説明会をご覧いただき、誠にありがとうございます。代表取締役の壷井成仁でございます。それでは、今期の決算概要についてご説明します。

まず、数値のサマリです。売上収益は11億500万円、営業利益はマイナス4,900万円、四半期利益はマイナス5,200万円となりました。こちらは会計期間ではなく、累計の数字です。

トピックスは、ポジティブ要因として、9月に名古屋市の大型商業施設「mozoワンダーシティ」に新規出店しました。詳細は後ほど写真も交えてご説明します。また、客単価が大きく上昇し、過去最高となりました。

一方で、マイナス要因として、新型コロナウイルス感染拡大の第7波の影響が大きかったと言わざるをえません。この業界は、当社に限らず季節変動が非常に大きいのですが、最初の繁忙期である真夏にこれまでにない感染拡大が発生し、需要の低下も見られました。また、従業員やその家族の方の感染も相当数発生し、臨時休業せざるをえない店舗も発生しました。

これらは外的な環境要因ですが、内的な要因として、人員不足に起因する一部店舗における臨時休業もマイナスに影響しています。

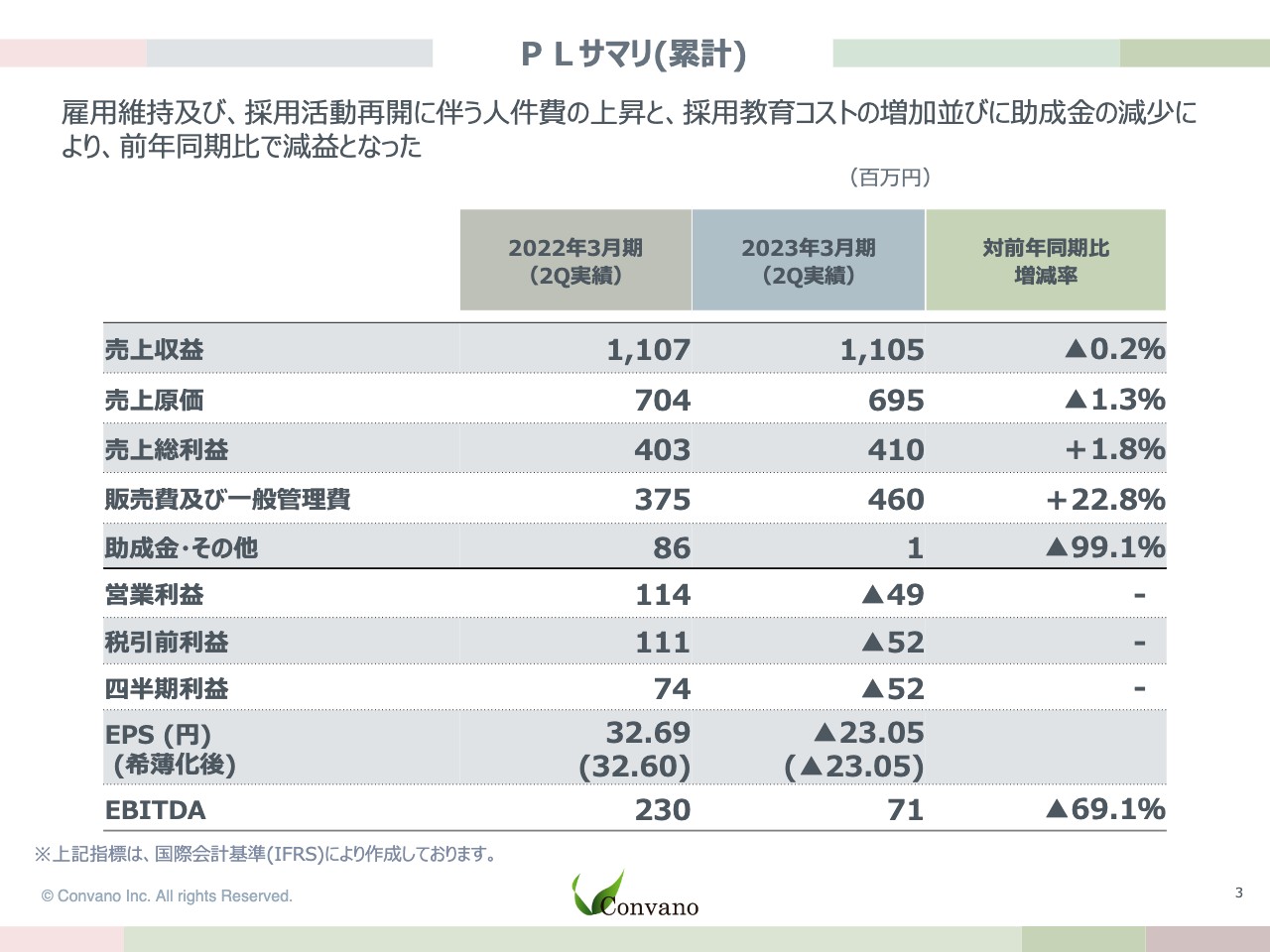

PLサマリ(累計)

累計期間のP/Lです。売上収益は昨年とほとんど変わっておらず、売上原価もほぼ同水準でした。それに比べて、販売管理費は前年同期比22.8パーセント増加しています。昨年度は中途採用の活動を中断していましたが、本年度は再開したため、採用募集費や研修生の人件費が増加していることが大きく影響しています。

また、昨年は雇用調整助成金を受給していましたが、本年度は売上の著しい低下がなくなり受給の要件を満たさなくなったため受給していません。これらの結果、営業利益は残念ながらマイナス4,900万円となりました。

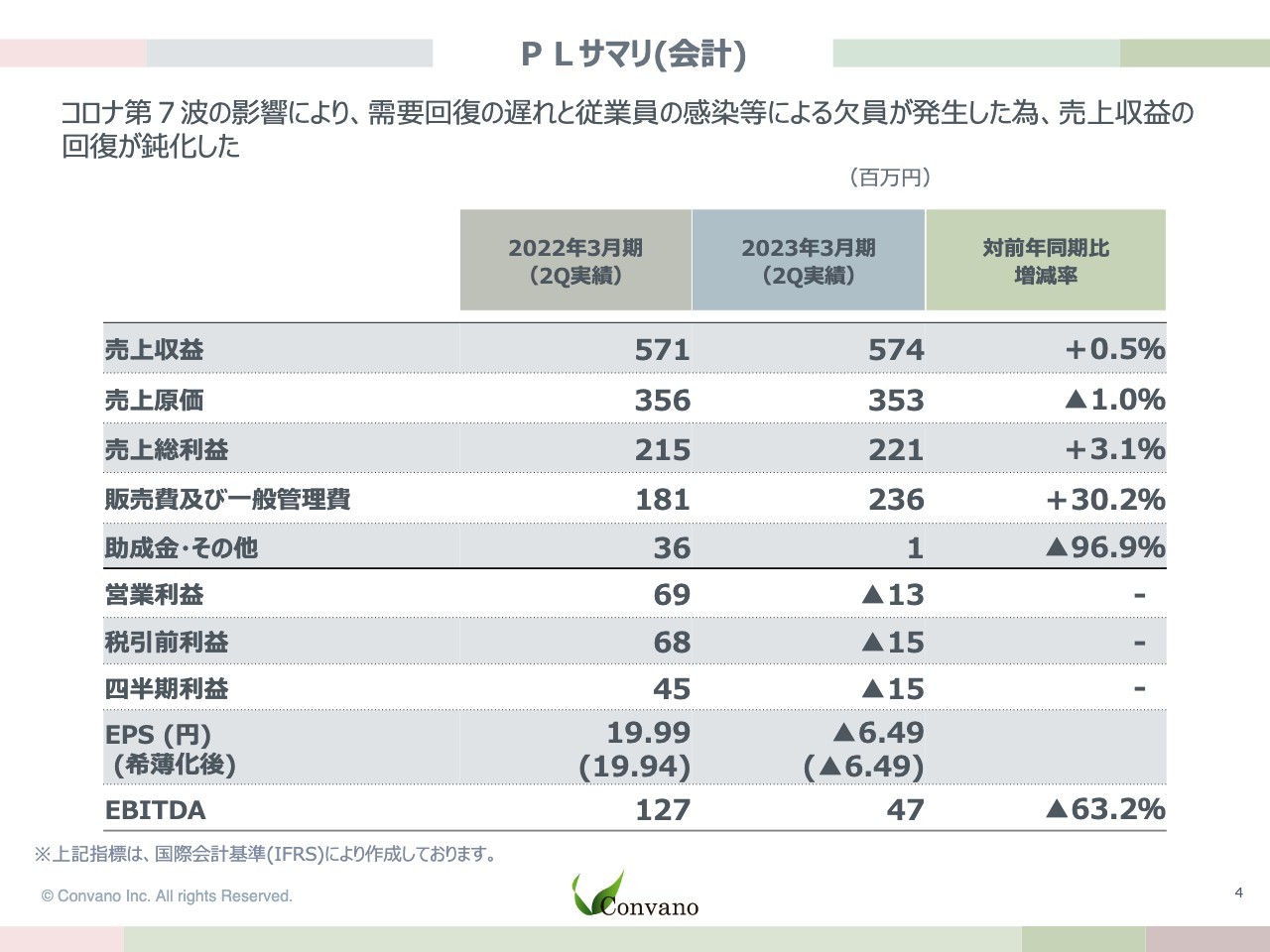

PLサマリ(会計)

会計期間のP/Lです。本来は7月、8月は繁忙期ですので、売上収益が伸びて黒字になることを目論んでいたのですが、昨年と同水準の売上となってしまい、わずかながら赤字での着地となりました。7月、8月の既存店の対前年売上がマイナスだったことが大きく影響しています。

9月以降はプラスに転じており、明らかな回復基調となっています。コストに関しては先ほどお伝えしたとおり、採用活動の再開、助成金の未受給などが影響しています。

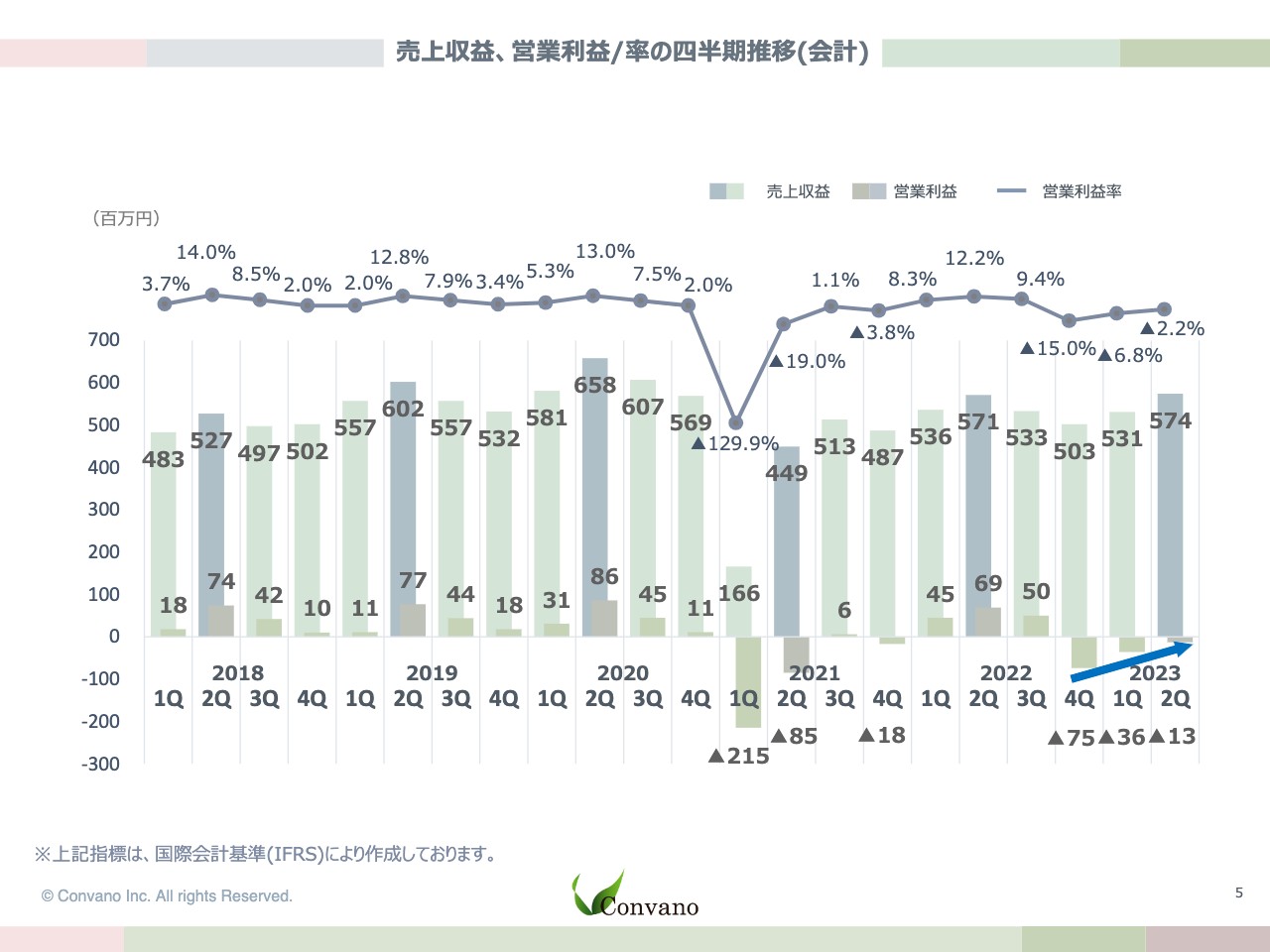

売上収益、営業利益/率の四半期推移(会計)

3ヶ月ごとの売上収益・営業利益・営業利益率のグラフです。今回初めて決算説明をご覧いただく方もいらっしゃるかと思いますので、少し補足します。

グラフの中央付近で売上収益が大きく下がっています。これは2020年にコロナ禍が最初に発生した際、4月、5月の2ヶ月間はほぼ全店で休業したためです。6月には営業を再開しましたが、売上収益は半分程度の回復となりました。

その後は急速な回復に向かいましたが、外的な要因として、たび重なる緊急事態宣言やまん延防止等重点措置の発出などで人流抑制が続いたため、コロナ禍前の売上収益6億円という水準には戻りきっていません。

また、内的な要因として、コロナ禍の状況にあって、これまでと同じように採用活動を続けて人数だけを増やし続けるわけにはいきませんでしたので、中途採用を1年半ほど中断しました。

正社員数は、コロナ禍発生直後の6月がピークで400名近く在籍していましたが、採用活動の中断により80パーセント程度まで減少しました。なお、現在は採用活動を再開・強化していますので、90パーセント超まで回復しており、一部の店舗で発生している休業日は次の繁忙期の12月には解消できる見込みです。

まだ若干の赤字ではありますが、グラフ右下をご覧のとおり、足元の営業利益は改善に向かっていることがおわかりいただけるかと思います。

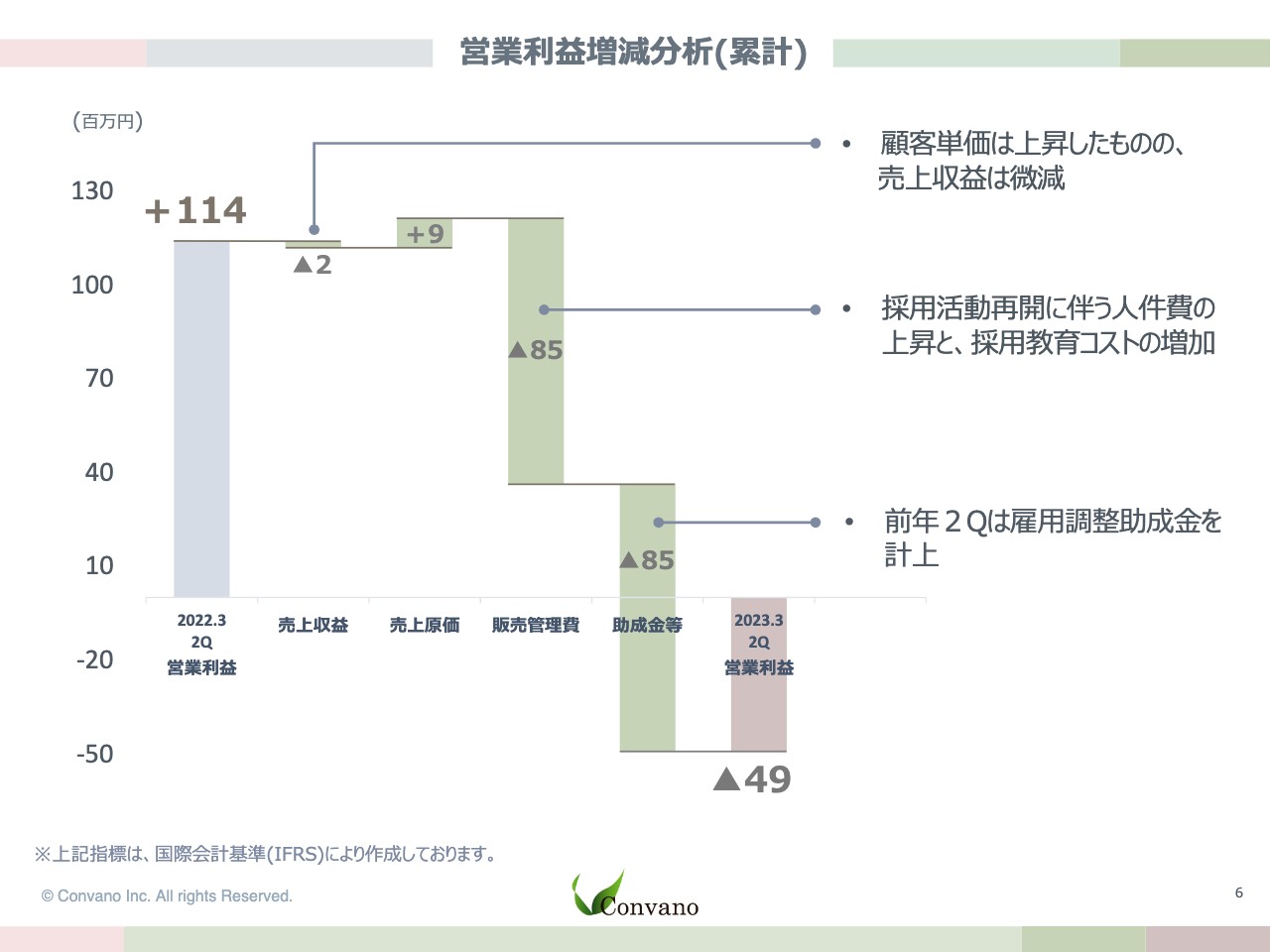

営業利益増減分析(累計)

2022年3月期第2四半期の営業利益と、本年の営業利益との増減要因を視覚的に表したウォーターフォールチャートを示しています。

売上収益のグラフは本来なら上に大きく伸びて、増加するコストを吸収する見込みでしたが、客単価は大きく向上したものの、繁忙期に新型コロナウイルス感染拡大の第7波が発生したことにより、昨年度とほとんど変わらない結果となりました。

売上原価については、売上収益がほとんど変わらなかったため大きな変動はありません。販売管理費は、主に昨年中断していた採用活動の再開、それに伴う人件費の増加により増えています。助成金は本年は受給していませんので、昨年の受給分がそのままマイナス要因となっています。

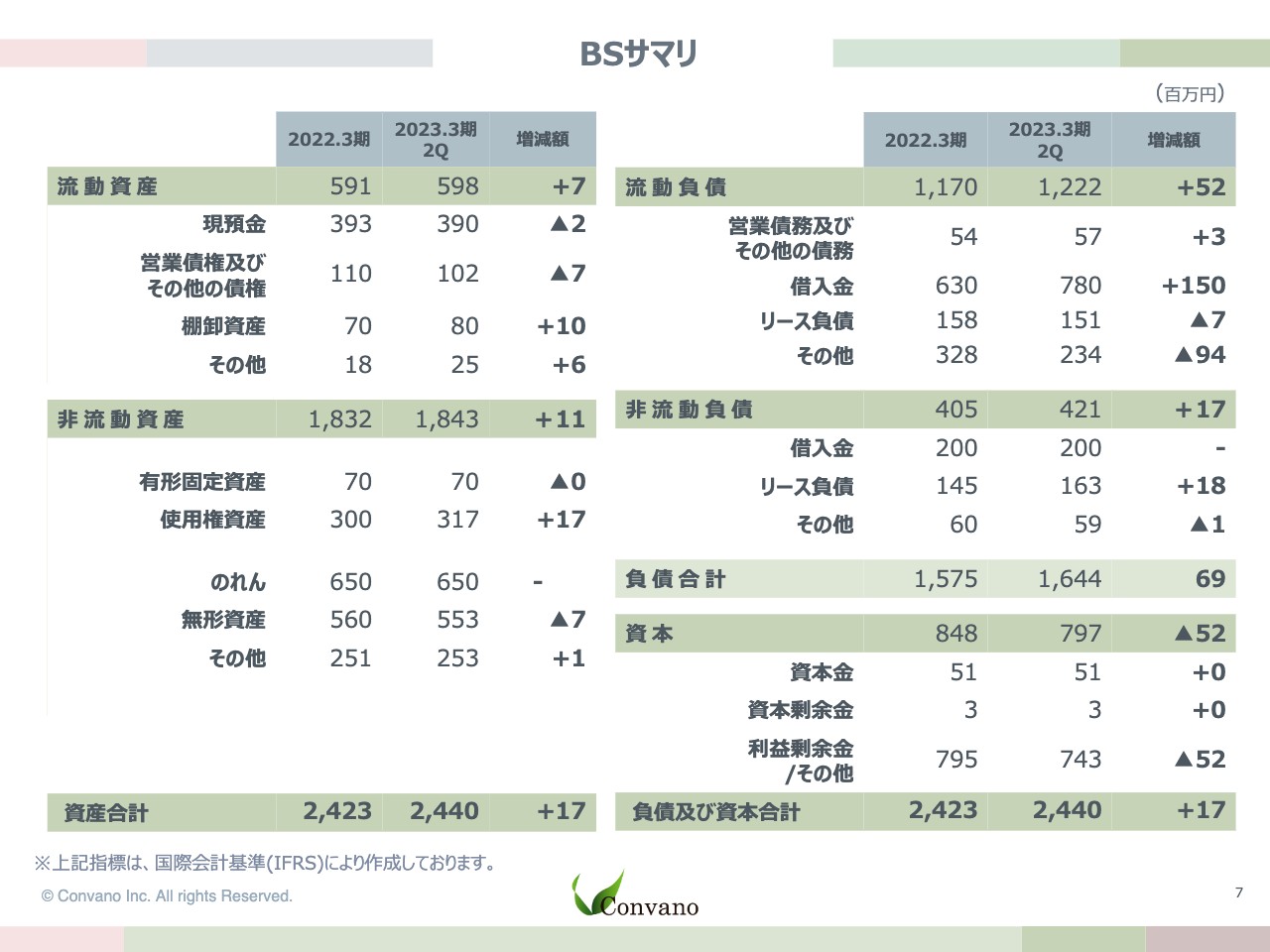

BSサマリ

B/Sに関しては大きな変化はありませんが、短期借入を少し増やし、運転資金を確保しています。また、当社設立時に発生した長期借入のタームローンの返済はすでに終了しています。

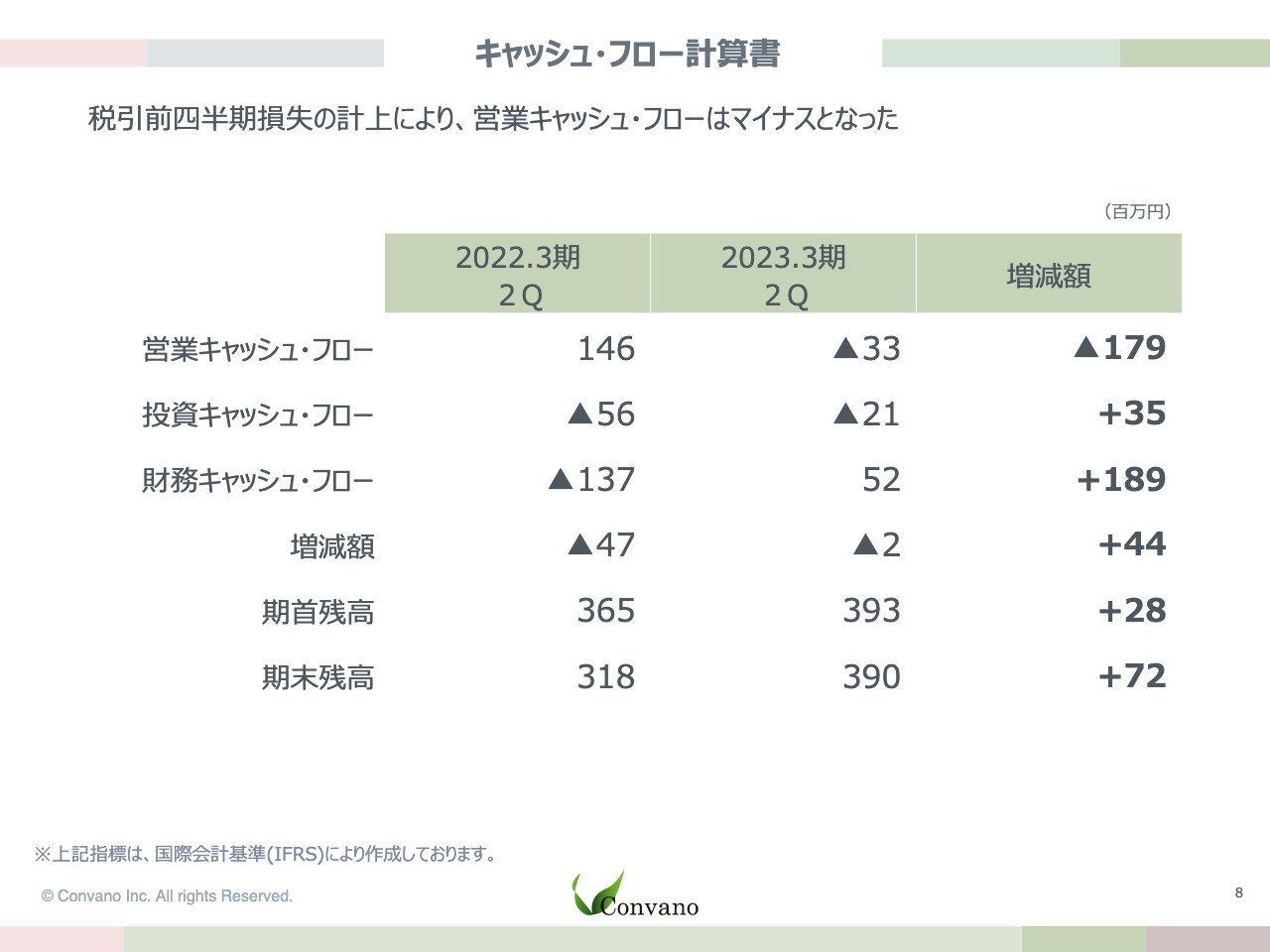

キャッシュ・フロー計算書

キャッシュ・フローの前年比較です。本年の営業キャッシュ・フローのマイナスは、営業利益がマイナスであったことが要因です。投資キャッシュ・フローの増加は、主に新店を4月と9月に出店したことが要因となっています。

財務キャッシュ・フローの増加は、タームローンの返済と短期借入の増加が要因です。この結果、期末残高は3億9,000万円となりました。

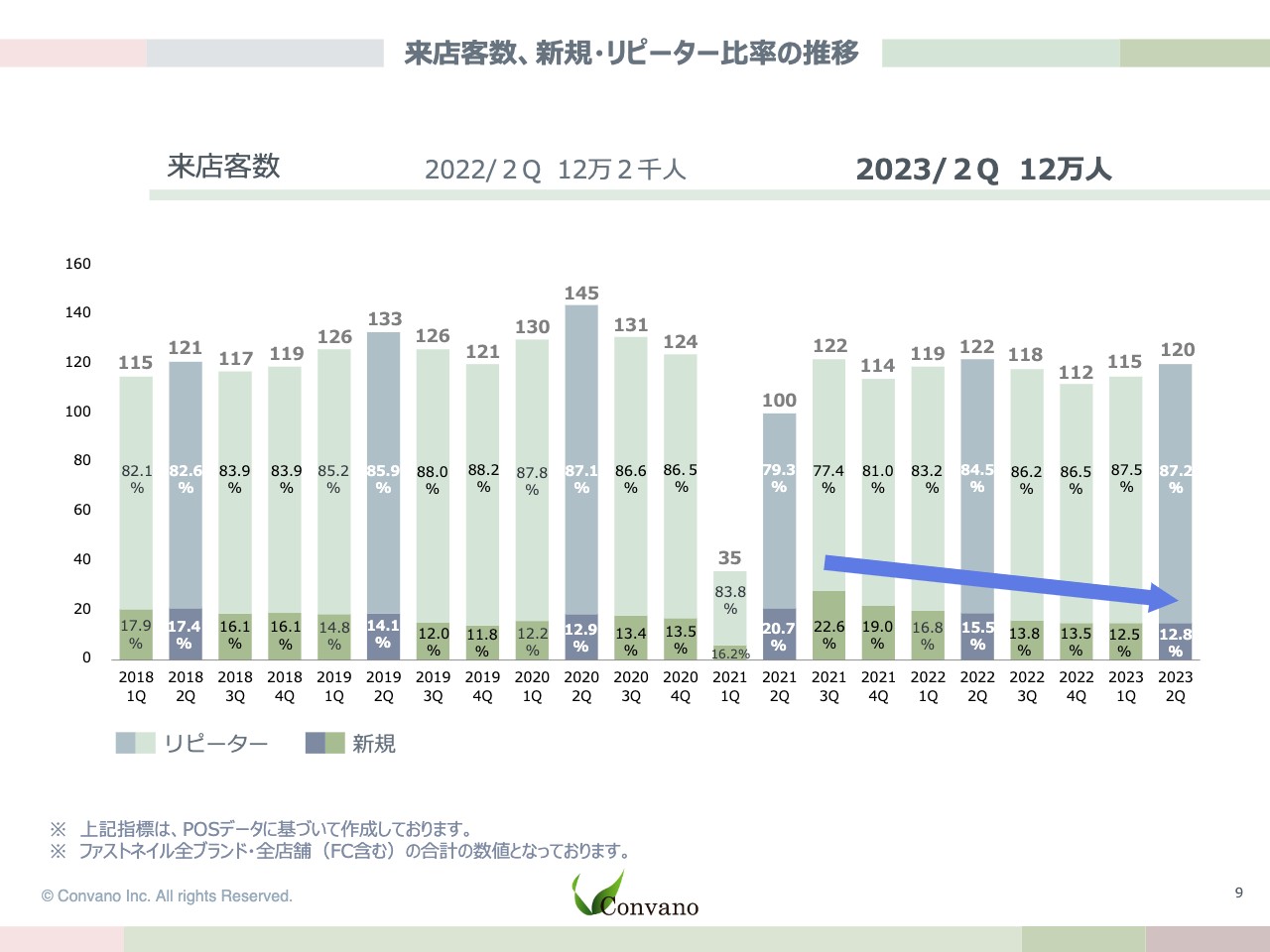

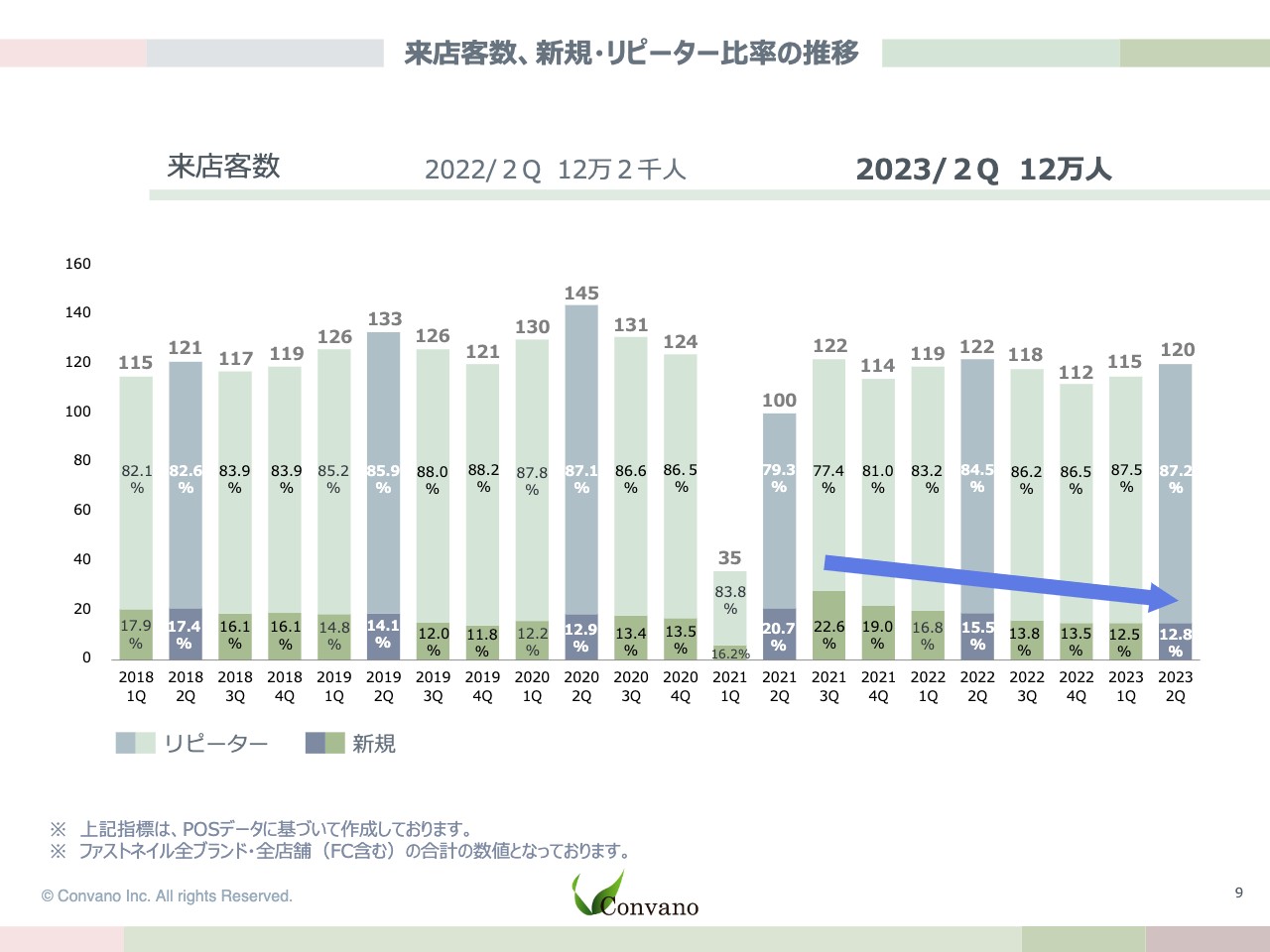

来店客数、新規・リピーター比率の推移

来店客数と新規・リピーターの比率を表すグラフです。この会計期間には、12万人のお客さまが来店されましたが、コロナ禍前は13万人、14万人といった水準でしたので、まだ回復途上だと受け止めています。

先ほどの売上利益のグラフと同様に、2020年4月、2020年5月の営業中止によって、来店客数も大きく低下しました。その後営業を再開しましたが、回復の勢いが芳しくなく、コストを投下して新規顧客の獲得を強化しました。その結果、一時期は20パーセントを超える新規顧客が来店し、売上の回復を図りましたが、この新規顧客の多さは当社の目指す正常な比率ではありません。

グラフ上では、一見すると新規顧客が減ってしまったかのように見えます。しかし、これはリピーターへの移行が進むにつれて、新規顧客の比率がコロナ禍以前の水準まで下がるように、意図的にコントロールしている結果だとご理解いただければと思います。

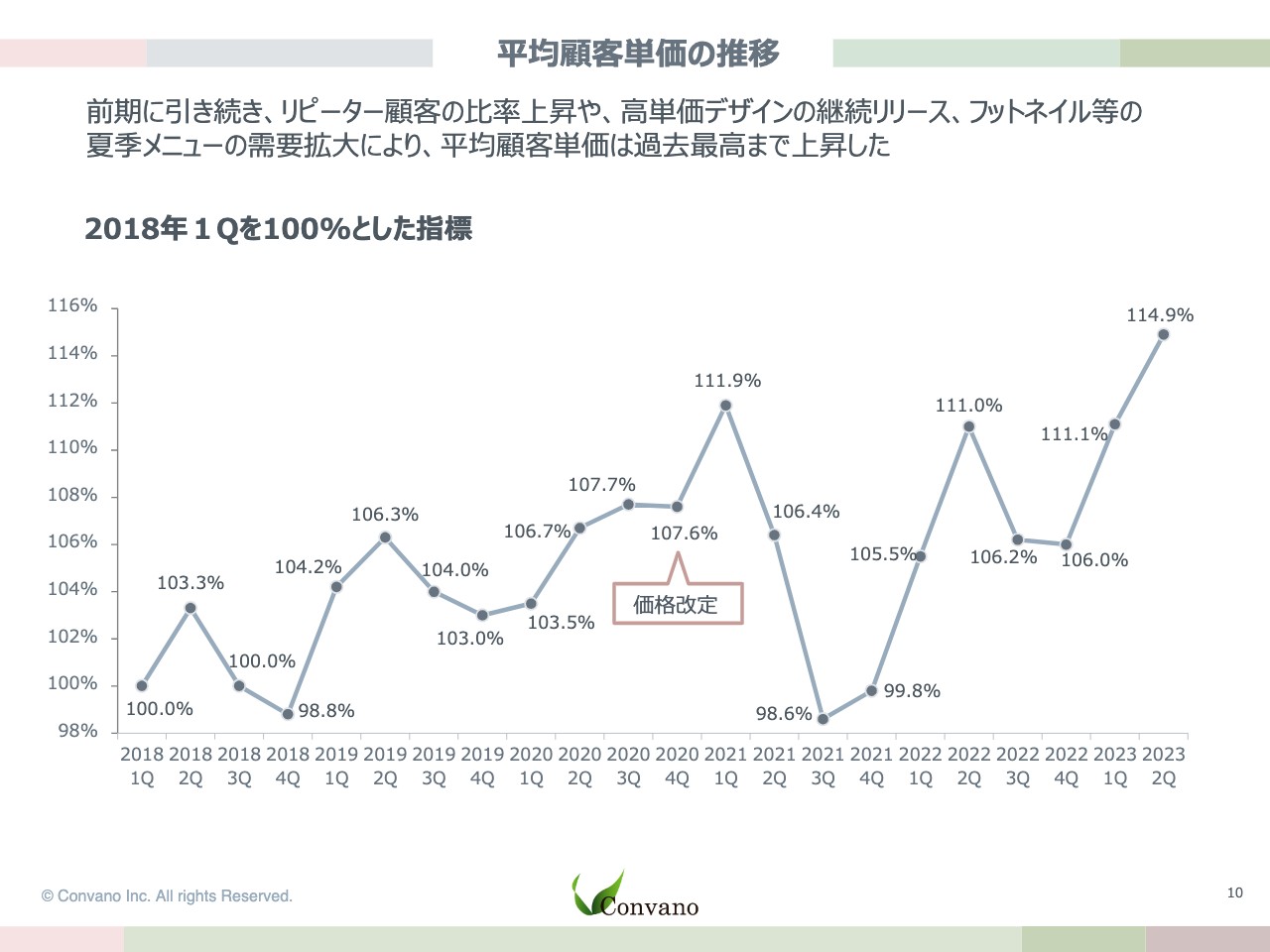

平均顧客単価の推移

過去から現在までの顧客単価を比較したグラフです。2018年第1四半期の単価を100%とした場合の指数表示となっており、今回の会計期間が過去最高となりました。

基本的には、新規顧客よりもリピーターのほうが顧客単価は高くなりがちです。リピーター比率の高まりと、夏季メニューの好調が顧客単価に大きく影響しています。

そして、このグラフの期間以降のお話になりますが、10月に一部の価格を改定しました。今のところ、顧客数の減少にはつながっていません。

顧客単価は通常、過去のグラフからも読み取れるように、第2四半期から第3四半期に向かって大きく下がります。しかし、今のところ大きく低下することなく推移しているため、これからよい結果を期待できそうだと考えています。

店舗の状況

新規出店に関するご報告です。9月に名古屋の大型商業施設「mozoワンダーシティ」に出店しました。こちらはイオンの商業施設です。当社は越谷レイクタウンのイオンにも出店しており、そちらに続いて、日本で2番目の規模だと聞いています。

今回の物件は非常にビジビリティもよく、多くのお客さまに認知してもらえる好立地だと考えています。また、名古屋地区でのブランド露出に大きく貢献してくれるよい物件だと期待しています。

12月には大阪のなんばウォークへの出店が決まっています。大阪府にお住まいの方には、なんばウォークの2番街にある「くじらパーク」の近くと言えばご理解いただけるかと思います。こちらも大変人通りが多く、よい場所だと考えています。

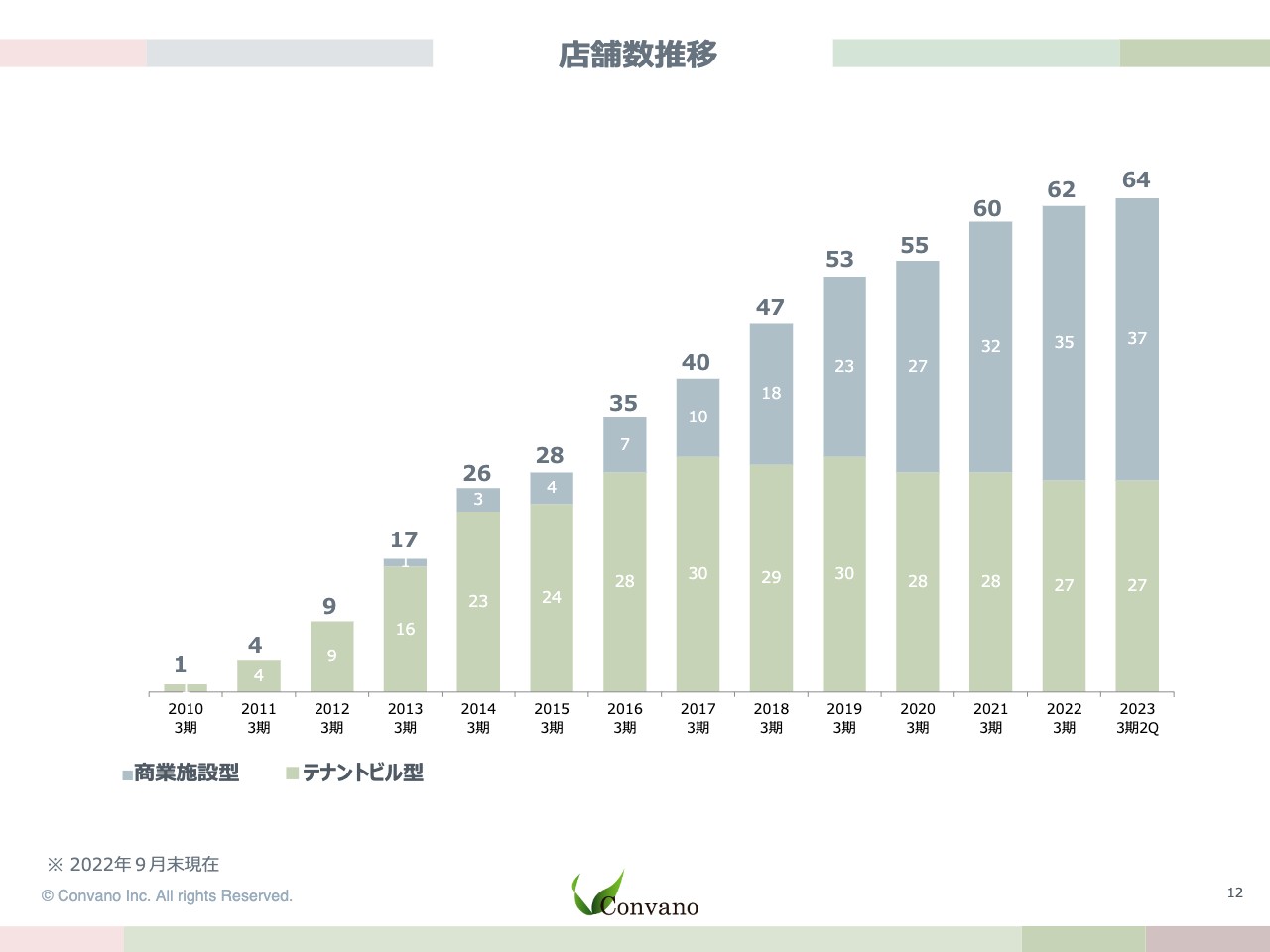

店舗数推移

以上の結果、現在の店舗数は64店舗となりました。そのうちの37店舗、約60パーセントがビジビリティのよい商業施設への出店となっています。

なお、前回までは決算説明のスライド内に、会員数の推移を示す棒グラフを掲載していましたが、今回から割愛することにしました。

理由として、会員数のグラフは言い換えると新規顧客の累計数とほぼ同義になるためです。これまでもこれからも、新規顧客が増えていく限りは間違いなく、右肩上がりの変化に乏しい棒グラフになっていきます。定点観測として変化や推移をご覧いただくには、情報の有用性に少し欠けると判断し、今回から割愛しました。どうぞご理解いただければと思います。

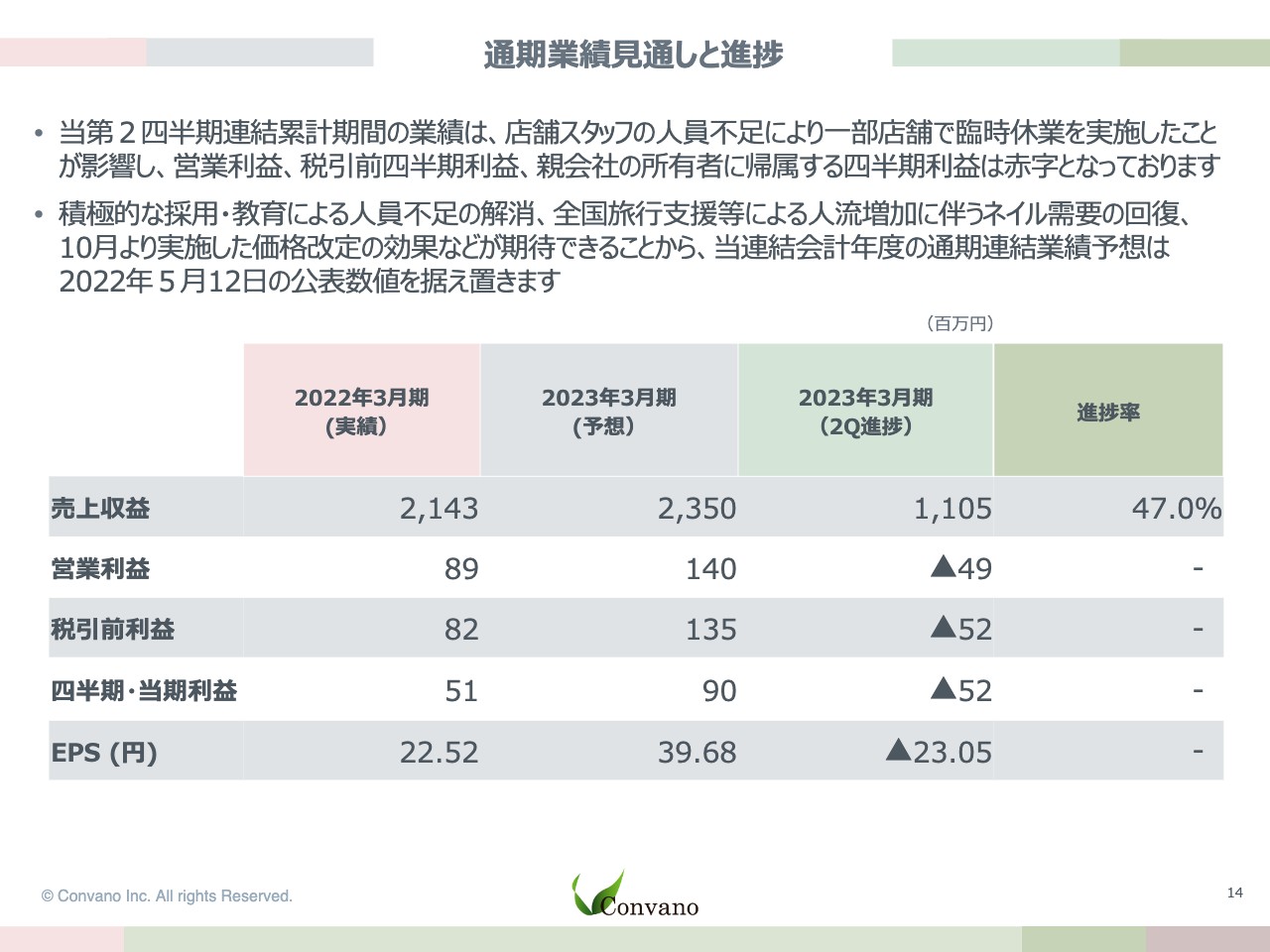

通期業績見通しと進捗

横山周平氏:取締役副社長の横山周平です。私からは、通期の業績見通しと取り組みの進捗についてご説明します。

2023年3月期の通期の連結業績予想は、売上は23億5,000万円、営業利益は1億4,000万円、税引前利益は1億3,500万円、当期利益は9,000万円としています。通期に対する進捗率は47.0パーセントとなっています。

収益性については、店舗スタッフの人員不足を原因とし、一部の店舗で臨時休業したほか、採用活動の再開に伴う人件費の向上や教育コストの上昇により、赤字となっています。

しかし、継続して積極的な採用や教育活動を行っており、ネイルの需要に関しても、全国旅行支援等による人流の増加が追い風になると思っています。

10月に実施した価格改定や新メニューの導入の効果に加えて、人員不足の解消が期待できるため、公表値を据え置き、通期予想に対する変更は行いません。

2023年3月期の重点テーマ

本年度に行っている重点テーマと主な活動についてご説明します。まずは、採用強化と人材育成の推進についてです。コロナ禍収束後の業績拡大と需要を見据えた人員確保や、リピーター顧客の離脱の低減という観点から、採用チームの強化を行いました。具体的には、入口となる採用面接の機会の拡大や、説明会等の開催頻度を増やし、積極的な採用活動を継続して行っています。

また、入社後の体制として、知識や技術のブラッシュアップだけではなく、店舗配属後の不安を解消すべく、メンター制度を全国で導入しました。加えて、西日本での採用と教育活動を強化すべく、東京での開催とは別に、現地での研修開催の仕組みを構築しました。

次に、 集客力のあるデザインやメニューの開発についてです。季節やトレンドに合わせたデザインやメニューの開発を行うため、お客さまと日々接している店舗スタッフを巻き込み、トレンドデザインを考案するコンペティションを開催しました。その他にも、本部による例年のデータ分析を通じて、新しいメニューのリリースを実施しています。

また、集客の足りない店舗や時間帯に対しては、利用を促すための時間帯限定クーポンを導入しています。

2023年3月期の重点テーマ

従業員満足度の向上も重点テーマの1つです。引き続き、お客さまに喜んでいただけるサービスを常に提供するためには、従業員一人ひとりがいきいきと働ける環境の整備が重要だと思っています。十分な従業員数の確保はもちろん、インナーブランディングの向上、労働環境、待遇の改善などに引き続き取り組んでいきます。

本年度の4月から従業員のライフステージの変化や多様な働き方の実現と給与水準の見直しを目的として、新しい雇用区分を導入し、すでに適用しています。

当社では若いスタッフも多く活躍しています。ネイル関連の数少ない上場企業として、従業員の経営への参画意識やモチベーションの向上に取り組んでいます。また、福利厚生の一環として、従業員持株会制度を導入しました。

そして、厳選した優良物件への出店についてです。4月出店のテラスモール湘南店、9月出店のmozoワンダーシティ店ともに優良物件にて出店の機会をいただきました。西日本エリアでは採用も順調に進んでおり、12月には大阪のなんばウォーク店の出店も予定しています。

引き続き、人員の確保とのバランスを注視しながら、今後の出店についても進めていきます。また、フランチャイズでの出店も厳選しながら進めていきます。以上、業績の見通しと取り組みについてご説明しました。

質疑応答:新規顧客率の低下の要因について

壷井:「新規顧客率の低下の要因は何ですか?」というご質問です。

顧客数推移のグラフでもご説明しましたが、新規比率が下がってしまっているのではなく、意図的にこの水準に抑えているのだとご理解いただければと思います。

もちろん、新規のお客さまをゼロにするわけにはいきません。しかし、新規顧客は客単価が低めですし、当社のサロンのシステムを理解してもらうためにご説明する時間も必要です。さらに、アプリもダウンロードしてもらいますので、リピートのお客さまに比べて店舗で関与する時間や集客コストがかなりかかります。

そのため、コロナ禍の初期には新規のお客さまが20パーセントを超える時もありましたが、現状では、これまでの経験から12パーセントから13パーセント程度が適正なのではないかと判断しています。このように意図的に数字を抑えているものとご理解ください。

質疑応答:従業員の充足と離職対策について

「従業員の充足と離職対策を教えてください」というご質問です。

コロナ禍による中途採用の中断と従業員の不足、それを原因とする休業日の設定については12月に解消できる見通しです。そのため、現時点では人手不足の状況はいったん解消したと判断しています。

しかし、出店に大きく舵を切るには、やはり余剰人員が必要となります。そのために今年度末に向けて増員の強化は続けていきたいと思います。

離職対策に関しては、先ほど横山からもご説明しましたが、例えばメンター制度の導入によってコミュニケーションを高めるということを実施しています。しかし、人員不足によって従業員に負荷がかかっている状況を1日も早く回避することが何よりの離職対策になるのではないかと感じており、今はそちらに注力しています。

繰り返しになりますが、コロナ禍による店舗休業については12月にほぼ解消できる見通しです。

質疑応答:人員不足の中でも出店を続けている理由について

「人員不足なのに出店しているのはなぜですか?」というご質問です。

今期は12月のなんばウォーク店を含めて3店舗出店しています。既存店への人員補充を優先しているため、むしろ3店舗に抑制しているとご理解いただければと思います。

人員補充の進捗には地域差があり、関東以外の地域では人員の補充をすでに完了しています。休業日の設定もありません。そのため、名古屋と大阪は関東に先んじて出店に舵を切りました。

理想的には人員の充足と出店のタイミングがマッチすればベストなのですが、いかんせん商業施設の場合は、出店の判断から実際の開店までかなりの期間が必要になります。それが施設全体のオープンなら、1年前に契約することもあります。

そのため、タイミングをぴったりマッチさせるのは難しいのですが、戦略的にどうしても出店したい好物件があれば、多少の無理は承知で契約を結ぶこともあります。しかし、箱だけできても人が配置できなければ意味がありませんので、基本的には人員とのバランスを常に考慮しながら今後も出店していきたいと考えています。

質疑応答:月次の数値の公表について

「月次の数値は公表しないのですか?」というご質問です。

月次の数値とは、一般的には既存店の売上高の前年比較などのことですが、対前年の数字自体は単純に前年との割り算であり、前年には前年の、本年には本年の数字の背景があるかと思います。

それらも併せてご理解いただかないと、パーセンテージだけでは数値の良し悪しだけが独り歩きします。前年が悪ければ本年は良くなって当然でしょうし、あるいは前年が良ければ本年のハードルは高くなります。それらも含めて結果と言ってしまえばそうなのですが、ましてや昨今のように外的要因が非常に大きい場合は、背景の理解がなおさら重要になります。

本来はそこまで詳細な背景をご説明し、ご理解いただいた上で数値を見ていただければと思いますが、それを月次で繰り返すのは現状のリソースでは難しく、現在は四半期ごとの発表でご容赦いただいています。どうかご理解くださいますと幸いです。

壷井氏からのご挨拶

以上で、株式会社コンヴァノの2023年3月期第2四半期の決算説明を終わります。新型コロナウイルス感染拡大の第8波の到来も懸念材料ではありますが、今回は以前ほど積極的には人流抑制も行われないようですし、この後は12月、1月、3月と、当社にとっての繁忙期が3ヶ月も残っています。

我々にはまだまだ、できることもするべきことも多くあります。みなさまのご期待に沿えるよう、がんばってまいりますので、これからも引き続き応援をよろしくお願いいたします。本日は最後までご視聴いただき、誠にありがとうございました。

この銘柄の最新ニュース

コンヴァノのニュース一覧- 週間ランキング【値上がり率】 (11月1日) 2024/11/02

- 東証グロース(前引け)=値上がり優勢、SapeetがS高 2024/10/30

- 東証グロ-ス市場250指数は4日続落、消去法的な低位株物色が続く 2024/10/25

- 東証グロース(大引け)=値下がり優勢、ベースフード、ジェリビンズが一時S高 2024/10/25

- <10月23日の5日・25日移動平均線ゴールデンクロス銘柄> 2024/10/24

マーケットニュース

コンヴァノの取引履歴を振り返りませんか?

コンヴァノの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。