キュービーネットホールディングスのニュース

【QAあり】キュービーネットHD、国内採用が好調に推移 人員状況の改善に伴い販促施策の強化・出店計画の遂行に取り組む

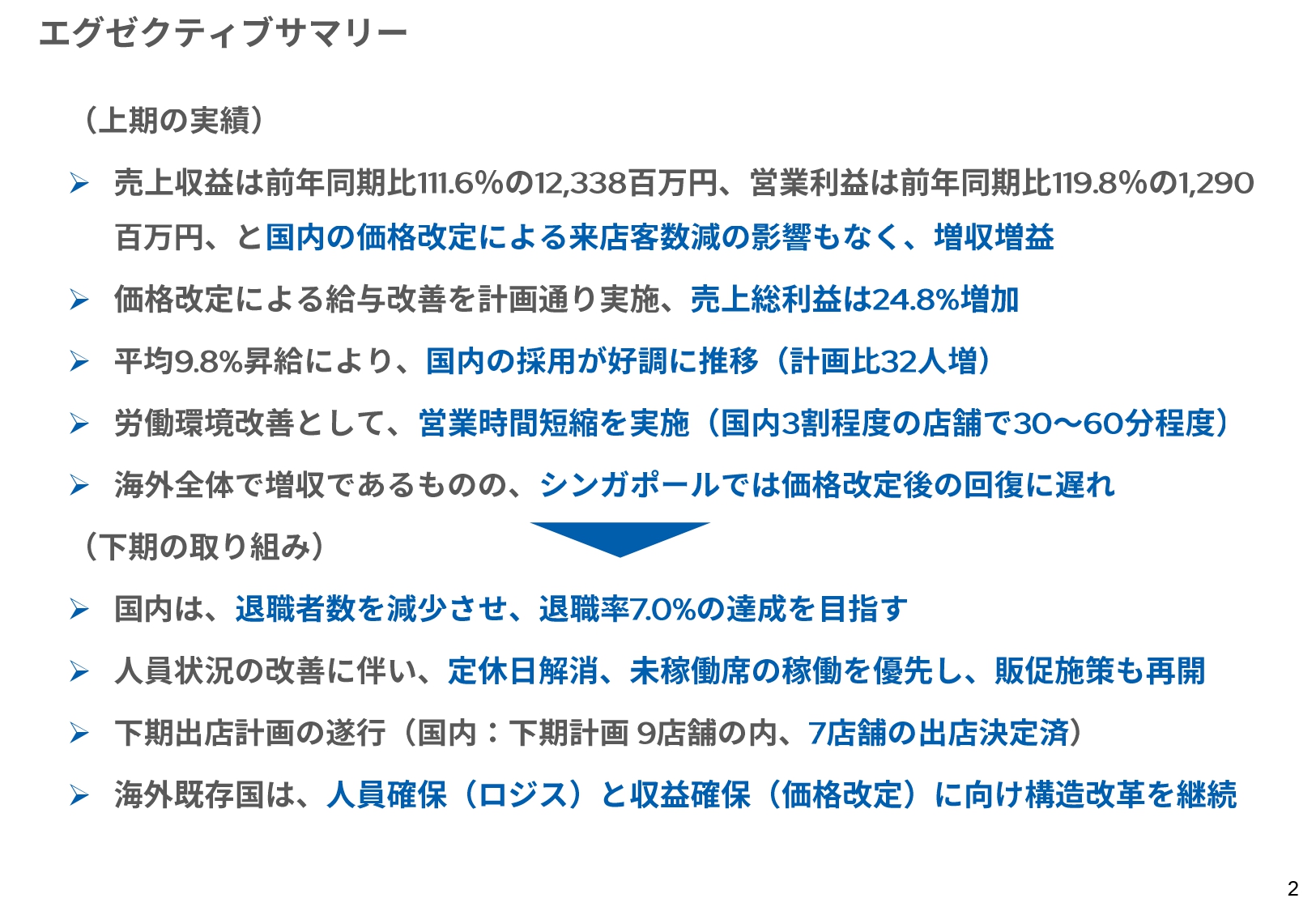

エグゼクティブサマリー

北野泰男氏(以下、北野):キュービーネットホールディングス株式会社、代表取締役社長の北野でございます。本日はご多忙の中、弊社の上期決算説明会にご参加いただき誠にありがとうございます。

さっそくですが、資料に基づき、2024年6月期上期の実績と下期の取り組みについてご説明します。

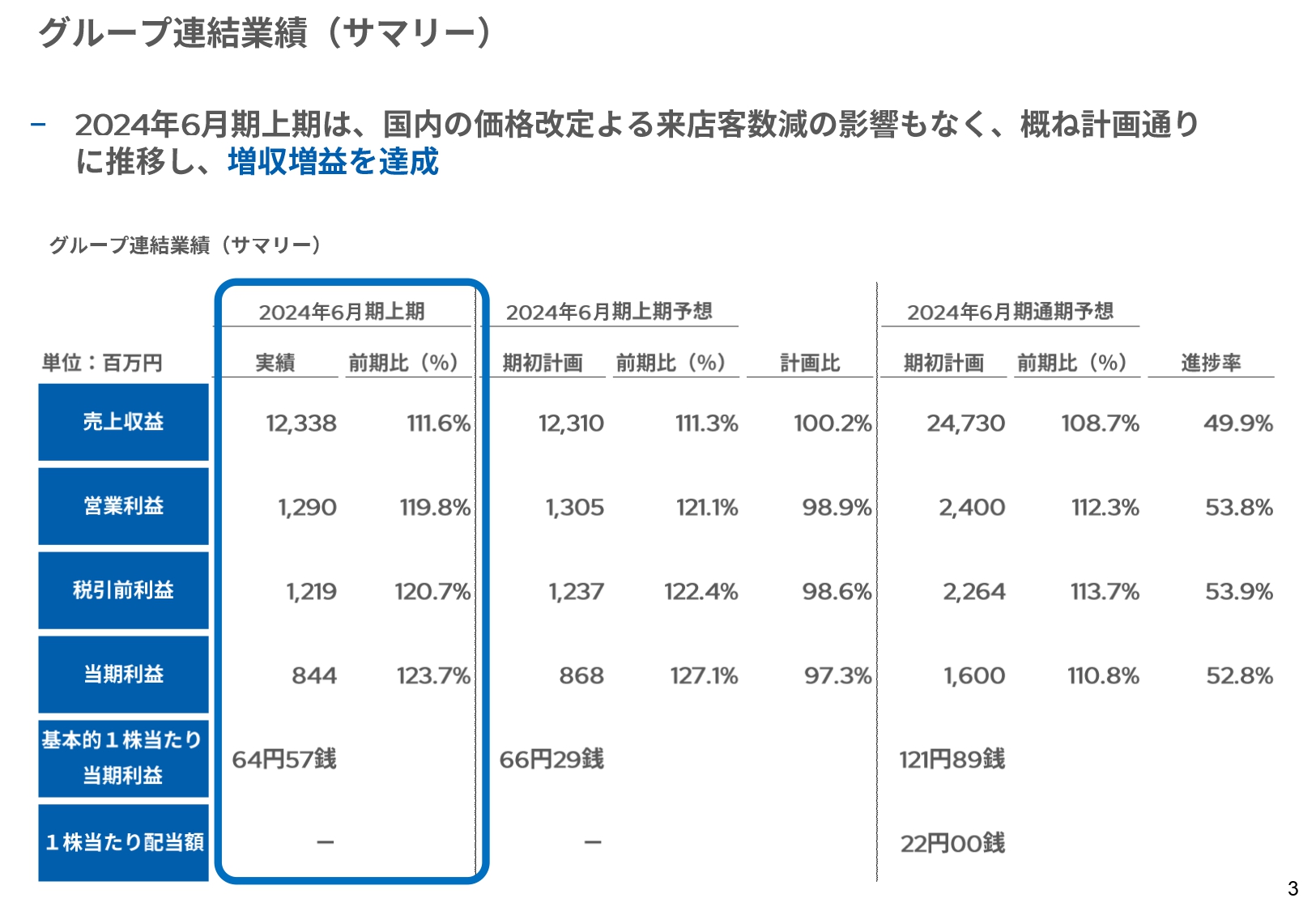

グループ連結業績(サマリー)

上期のグループ連結業績についてご説明します。日本国内は2023年4月、台湾とアメリカは2023年1月よりサービス価格を改定しました。それによる大きな需要の減少は見られず、売上収益は計画比100.2パーセント、前年同期比111.6パーセントの123億3,800万円と、ほぼ計画どおりの実績となりました。

また、営業利益は計画比98.9パーセント、前年同期比119.8 パーセントの12億9,000万円、当期利益は計画比97.3パーセント、前年同期比123.7パーセントの8億4,400万円となりました。

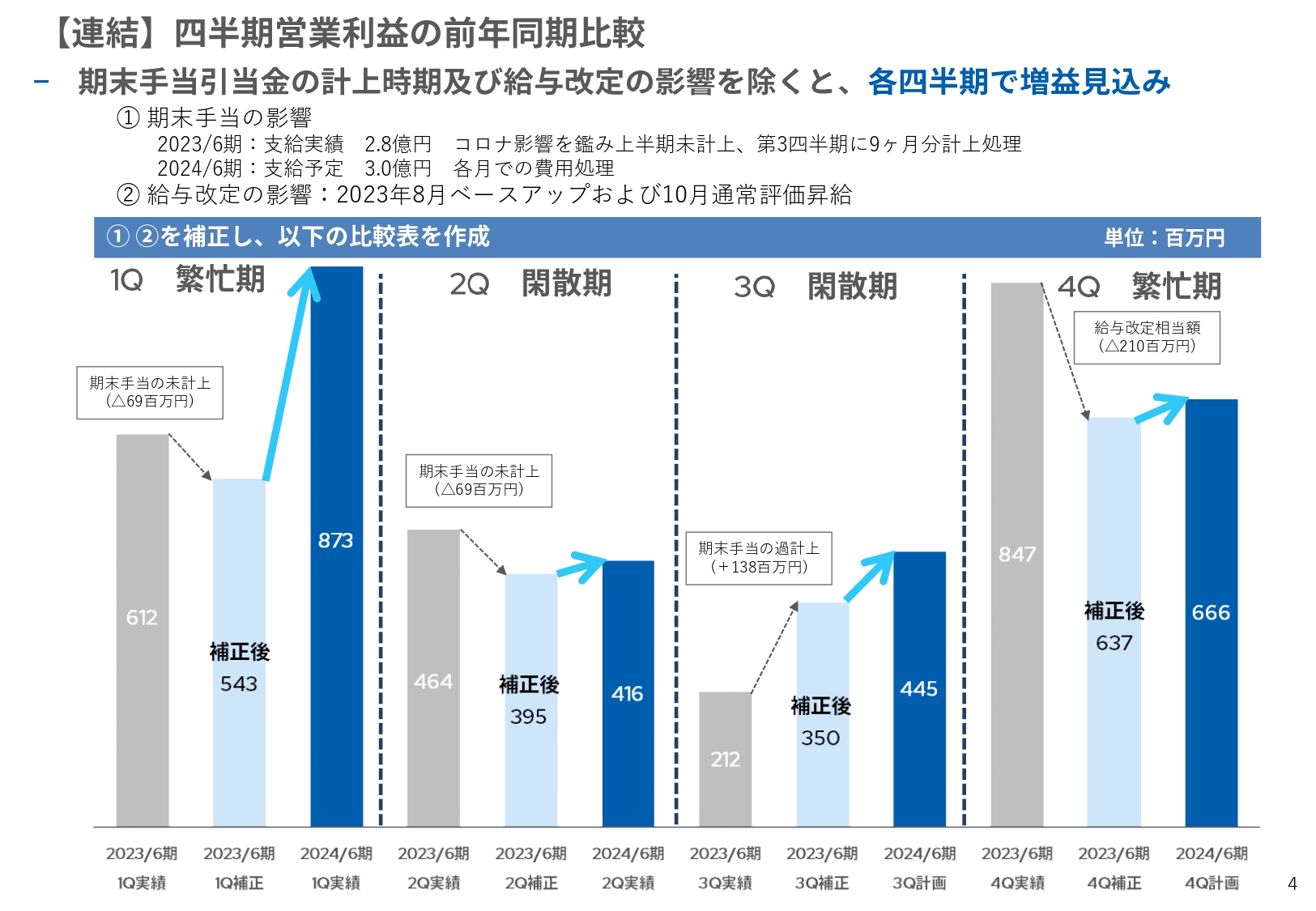

【連結】四半期営業利益の前年同期比較

四半期営業利益の前年同期比較です。例年と異なる費用計上が2点あり、少しわかりづらくなっているため詳細をご説明します。

1つ目は、前期と今期の期末手当の計上時期の相違についてです。昨年度より、業績の回復に伴い期末手当の支給を再開していますが、2023年6月期は上期時点でコロナ禍の影響が残っていたことから、期末手当の引当金計上は収束見極め後の第3四半期に9ヶ月分を一括計上しました。

2024年6月期は、期初より均等に引当金を計上しています。そのため、前期第1四半期および第2四半期の営業利益水準は、今期の水準に比べてそれぞれ6,900万円ほど多くなっています。一方で、前期第3四半期の営業利益は、引当金の一括計上により今期水準に比べて1億4,000万円程度少なくなっています。

2つ目は、日本国内における価格改定の実施時期と、その目的であるスタイリストの待遇改善の時期ずれによる影響についてです。国内のサービス価格改定は2023年4月に実施した一方で、給与改定は2023年8月および10月に実施したことから、前期第4四半期および今期第1四半期は、価格改定による収益増の影響のみを受けて大幅に増益となっています。

したがって、今期第2四半期から、待遇改善実施後の当初計画どおりの収益構造に入ったとご理解ください。

これらの引当金計上時期の相違を補正した上で比較すると、スライドに記載した水色の矢印のとおり、今期第1四半期および第2四半期の営業利益は、前期水準を上回る実績となっていることがわかると思います。

また、下半期の営業利益計画についても繁忙期における適切な利益計画となっており、現在の人員回復状況から十分達成可能な水準であると考えています。

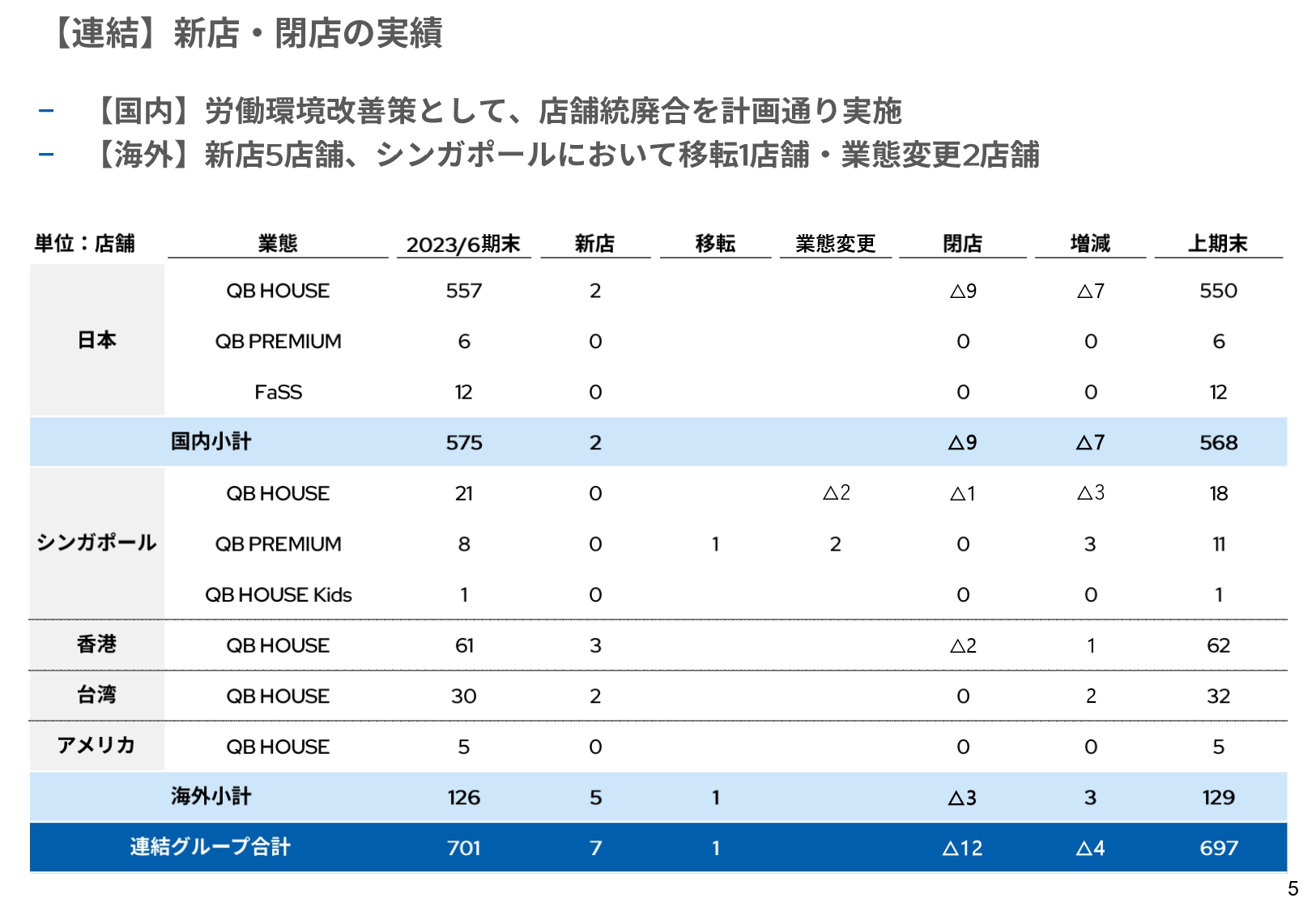

【連結】新店・閉店の実績

グループ全体の出退店の概要です。

国内においては、出店を2店舗、閉店を9店舗実施し、2023年12月末時点での国内総店舗数は568店舗となりました。閉店した9店舗の内訳は、店舗の統廃合が6店舗、閉館や駅改修工事による施設側都合の閉店が3店舗です。

海外においては、出店を香港で3店舗、台湾で2店舗実施しました。シンガポールでは、施設側都合による移転を1店舗実施しました。閉店については香港で2店舗実施し、海外全体の総店舗数は前期末比3店舗増の129店舗となりました。

また、シンガポールにおいて「QBHOUSE」から「QB PREMIUM」への業態変更を2店舗実施しています。海外の閉店理由については、施設側都合によるものが1店舗、契約期間満了に伴うものが1店舗です。

これらの結果、上期を終えた時点でのグループ総店舗数は697店舗となりました。

【国内の新規出店】

国内における上期の新規出店についてご紹介します。「QBHOUSE そよら武蔵狭山店」は、前身のイオン武蔵狭山店にも「QBHOUSE」として入居しており、大変繁盛していました。建物建て替えで4年ぶりの再出店となり、大いに集客が期待できる店舗です。

「QBHOUSE ららテラスTOKYO-BAY店」は、JR南船橋駅直結という大変利便性の高い施設に入居した店舗で、こちらも高い集客力が期待できます。

国内において、上期は店舗の統廃合および既存店のチャンスロス改善に注力したため新規出店は2店舗に抑制していますが、下期は当初計画している9店舗の新規出店を目指しており、現時点では7店舗の出店が決定しています。

【海外の新規出店】

海外における上期の新規出店についてご紹介します。香港では、3店舗の新規出店を実施しました。「QBHOUSE ホンハム店」はMTRの駅に、「QBHOUSE パーミーパン店」はにぎやかな住宅商業エリアに、「QBHOUSE APITA2店」は香港島の日本人が多く住む住宅エリアに、それぞれ出店しています。

台湾では、上期に2店舗の新規出店を実施しました。「QBHOUSE チェンピンユウロンチェン店」は大型商業施設に、「QBHOUSE 北車K区店」は台北駅の地下街に、それぞれ出店しています。

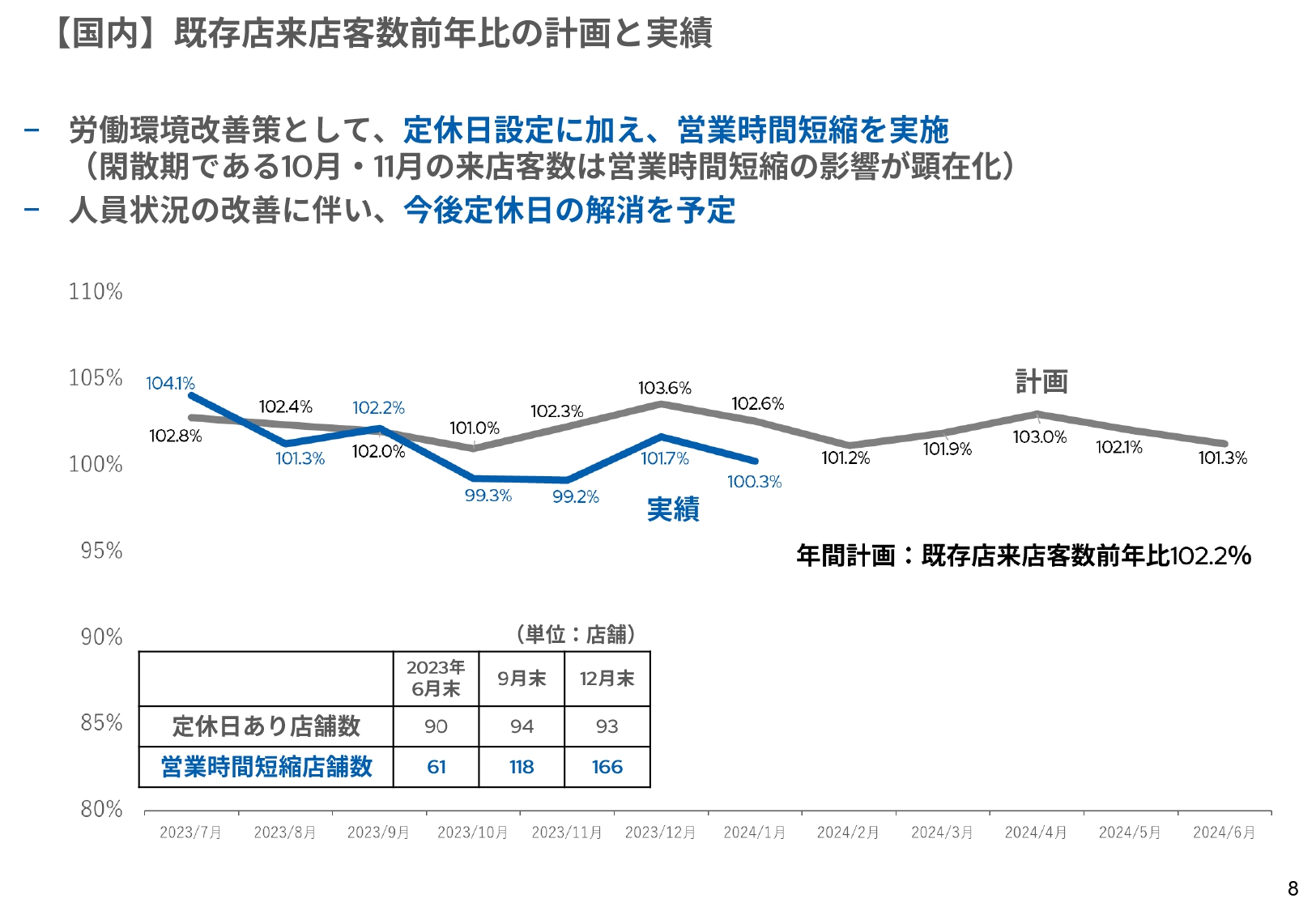

【国内】既存店来店客数前年比の計画と実績

国内における既存店来店客数の前年比での計画と実績です。 第1四半期は、台風やお盆期間による一部休業の影響等があったものの、来店客数と相関の高い気温が平均より高めに推移したことから、計画を若干上回って推移しました。

第2四半期は、定休日の店舗数がほぼ横ばいで推移したことで、特に閑散期である10月と11月は計画を下回る水準で推移しました。現在は人員状況が回復基調であることから、下半期においては未稼働席の稼働や定休日の解消が進み、既存店のさらなる回復が見込まれます。

なお、営業時間短縮施策は労働環境の改善が目的ですので、今後も継続して取り組んでいく予定です。

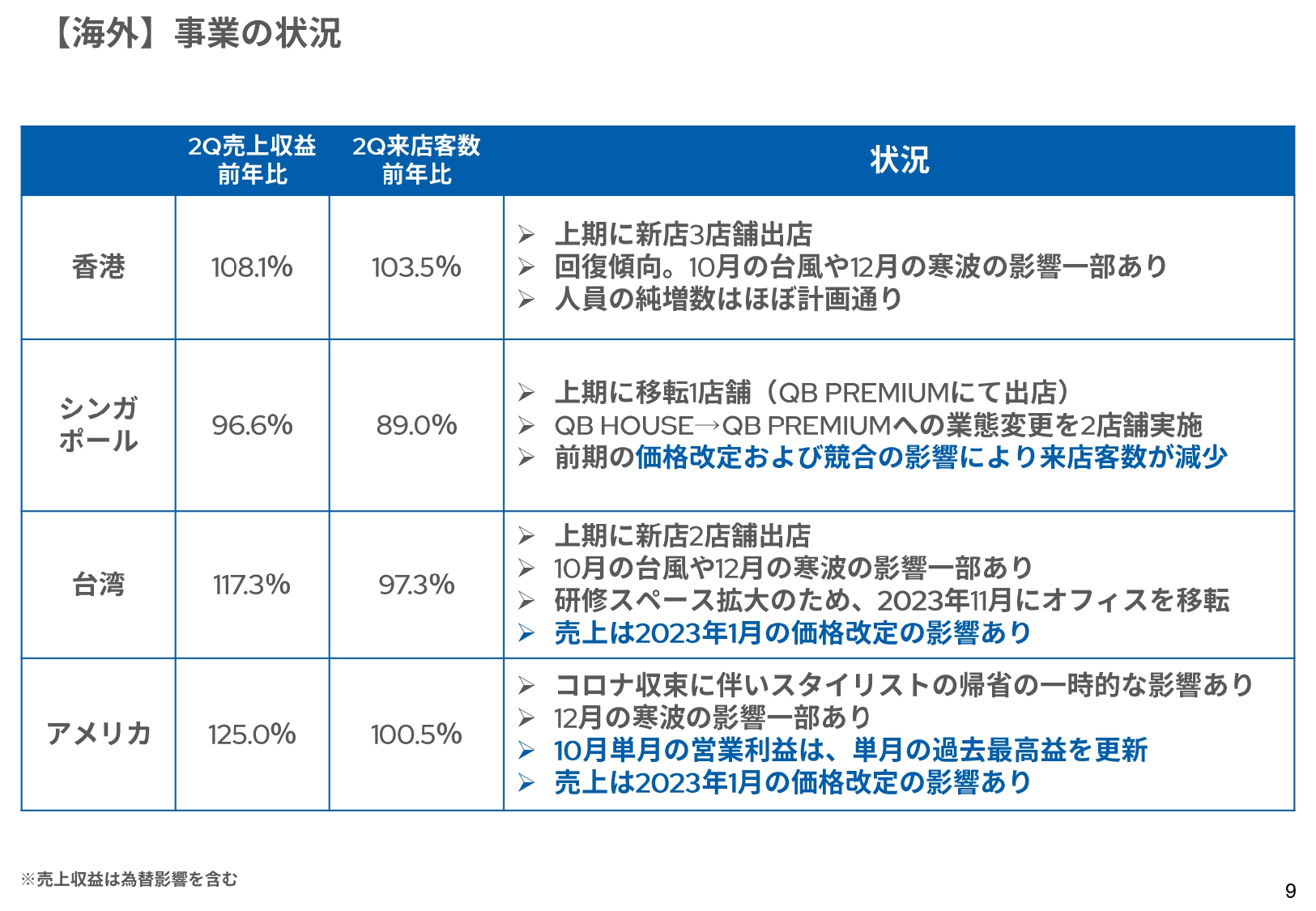

【海外】事業の状況

海外各国の状況です。現在62店舗展開している香港については、前期はコロナ禍の影響から回復が遅れていましたが、今期の来店客数は前年比103.5パーセント、売上収益は108.1パーセントと確実に回復してきています。

現在30店舗展開しているシンガポールについては、前年比の来店客数が89.0パーセント、売上収益が96.6パーセントとなっています。競合環境も最も激しく、価格改定による失客影響が想定を上回っていますが、好調を維持している「QB PREMIUM」ブランドへの業態転換を進めながら、業績回復に努めます。

現在32店舗展開している台湾については、値上げ前の前年比で来店客数が97.3パーセント、売上収益が117.3パーセントとなっています。認知度の向上に伴う店舗開発力が高まってきていることから、採用および人材育成をさらに強化します。そのため、研修施設の拡大やトレーナーの増員などに積極投資し、さらなる成長を目指していきます。

アメリカでは現在、ニューヨークに5店舗展開しています。上期はコロナの収束に伴うスタイリストの一時帰国が続いたことによる席稼働率の低下や、大寒波等の影響を受けましたが、前年比の来店客数は100.5パーセント、売上収益は125.0パーセントと計画どおり推移しました。

これまでに3回の価格改定を実施してきましたが、サービスクオリティの面で高い評価を得ているため、順調に新規顧客を獲得しています。今後もさらなる成長を目指し、物件開発を進めていきます。なお、海外売上の前年比については、為替影響を含んでいることにご留意ください。

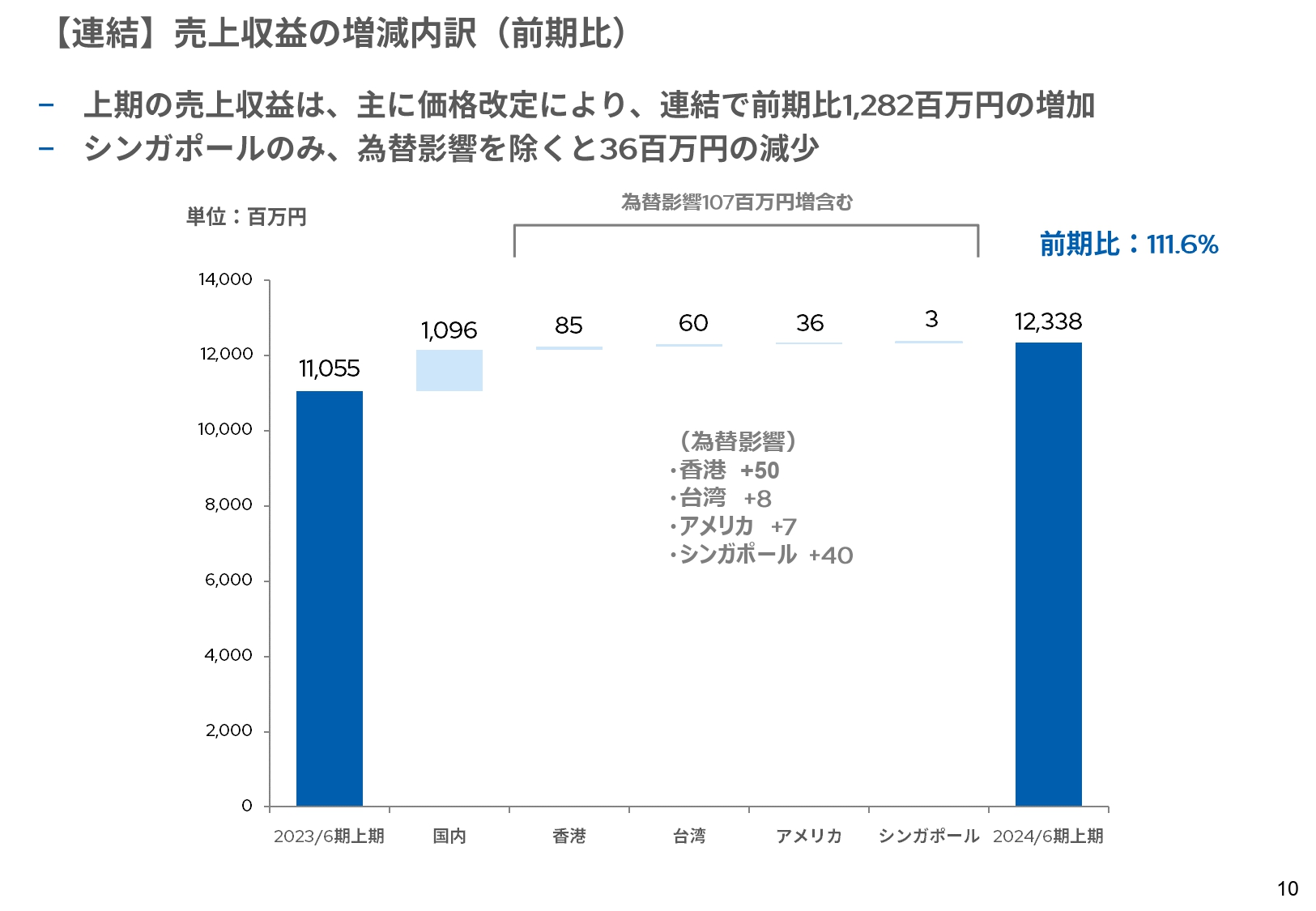

【連結】売上収益の増減内訳(前期比)

売上収益の増減内訳です。売上収益は、国内が10億9,600万円の増加、香港が8,500万円の増加、台湾が6,000万円の増加、アメリカが3,600万円の増加、シンガポールが300万円の増加となっています。

その結果、売上収益合計の連結実績は前期比12億8,200万円増の123億3,800万円となりました。なお、この中には為替によるプラス影響を1億700万円含んでいます。

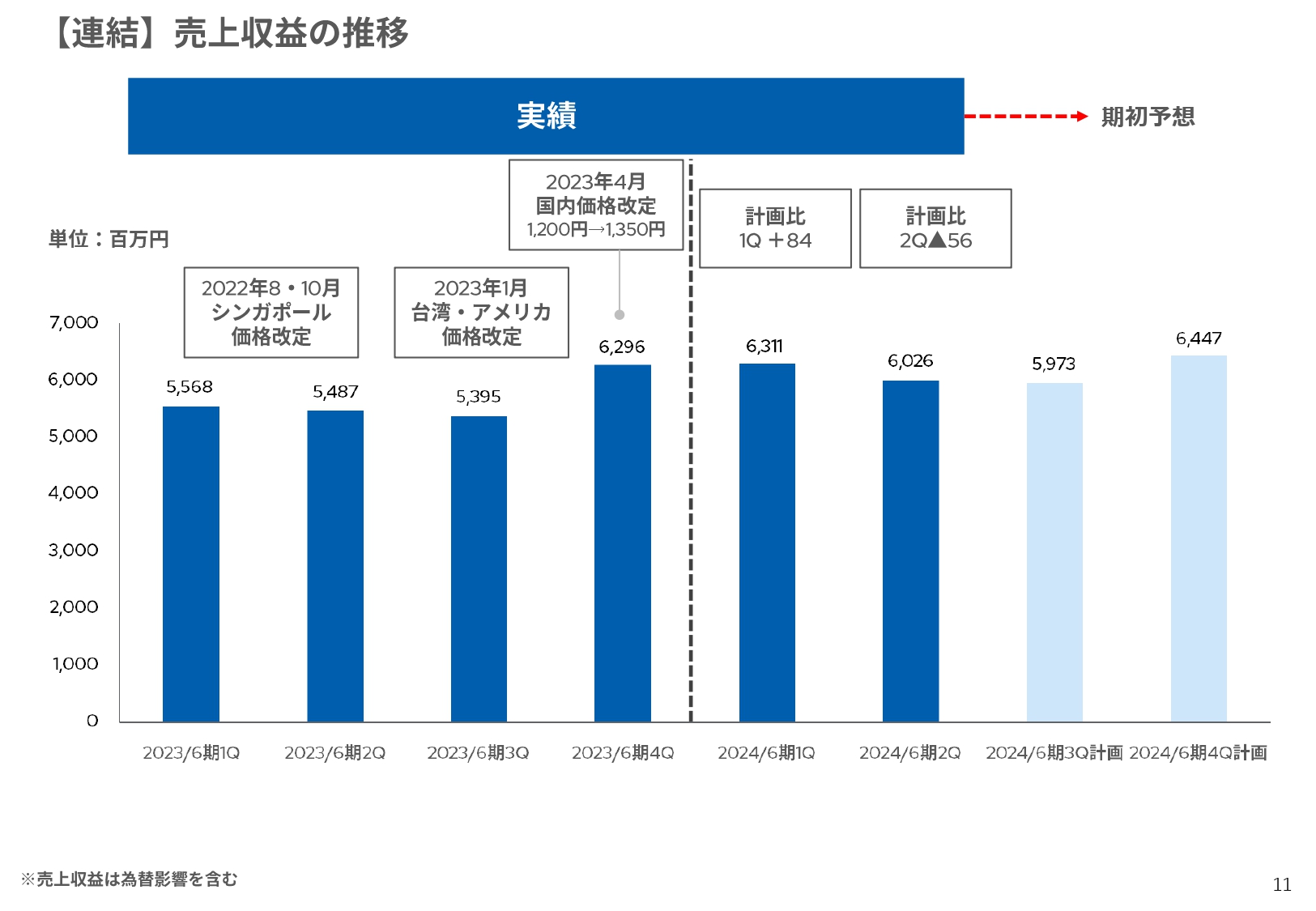

【連結】売上収益の推移

四半期ごとの売上収益の推移です。第1四半期は計画比プラス8,400万円、第2四半期は計画比マイナス5,600万円となりました。

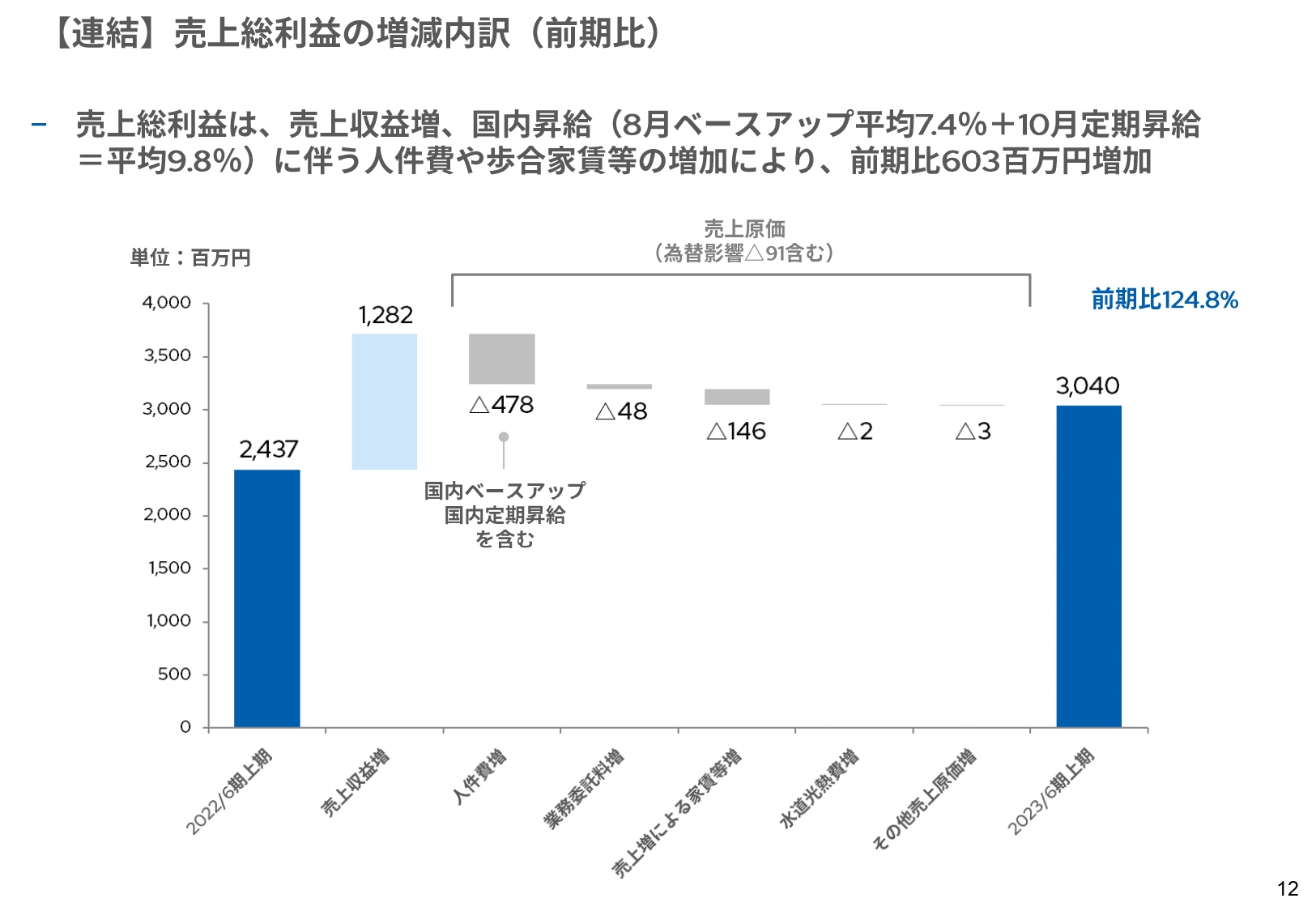

【連結】売上総利益の増減内訳(前期比)

売上総利益の増減内訳です。売上原価は、国内における価格改定の目的であったスタイリストの給与水準について、2023年8月に平均7.4パーセントのベースアップを、10月に評価に応じた定期昇給を実施しました。

結果として平均9.8パーセントの昇給を実施したことにより、人件費が前期比で増加しています。その他、売上増による業務委託料の増加や店舗売上増に連動した歩合家賃費の増加等があり、売上総利益は前期比6億300万円増の30億4,000万円となりました。

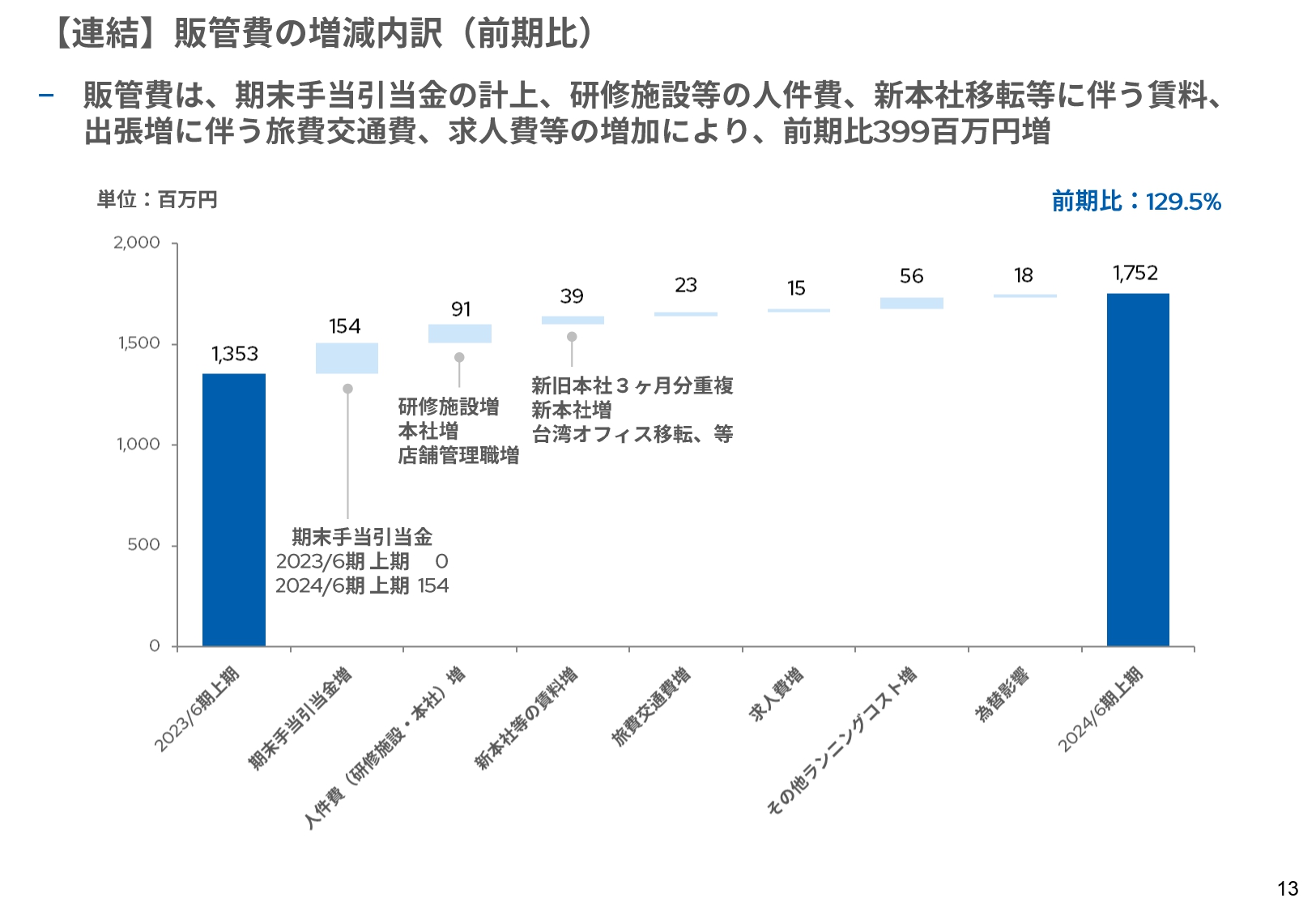

【連結】販管費の増減内訳(前期比)

販売管理費の増減内訳です。前述のとおり、前期上期はコロナ影響が残っていたため、期末手当引当金の計上を見送っていました。一方で、今期上期においては、国内の期末手当として1億5,400万円の引当金を計上しています。

また、「LogiThcut PROFESSIONAL STYLIST SCHOOL(以下、ロジスカットスクール)」の研修生の入社が計画を上回っていることや、本部組織の強化による人員増、店舗管理職の増員等に伴い、販管費における人件費が増加しました。

加えて昨年11月には、人材育成を積極化すべく、研修スペースを約1.5倍に拡大することを目的に日本本社を移転しました。国際会計基準上では、契約開始月から家賃の償却を開始することが定められているため3ヶ月分の新旧本社家賃の重複計上が発生し、一時的に賃料が増加しています。

その他、出張費用の増加、採用強化に伴う求人費の増加、為替影響などを含め、販管費は前期比3億9,900万円増の17億5,200万円となりました。

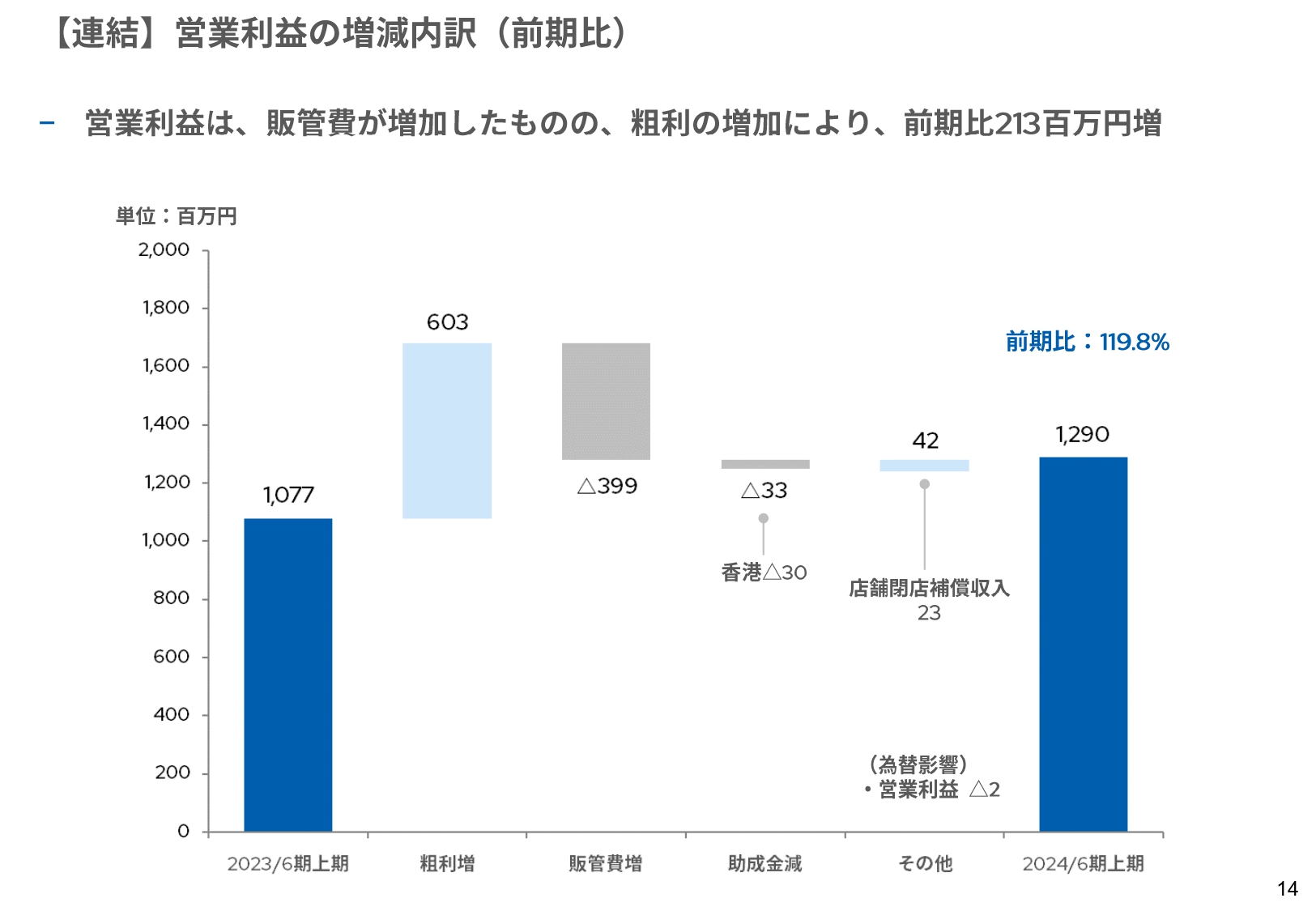

【連結】営業利益の増減内訳(前期比)

営業利益の増減内訳です。売上総利益や販管費の増減内訳でご説明してきたこと以外では、香港における国からのコロナ関連の助成金がなくなった影響や、国内における閉店時の補償収入の計上などがありました。

その結果、営業利益は前期比2億1,300万円増の12億9,000万円となっています。

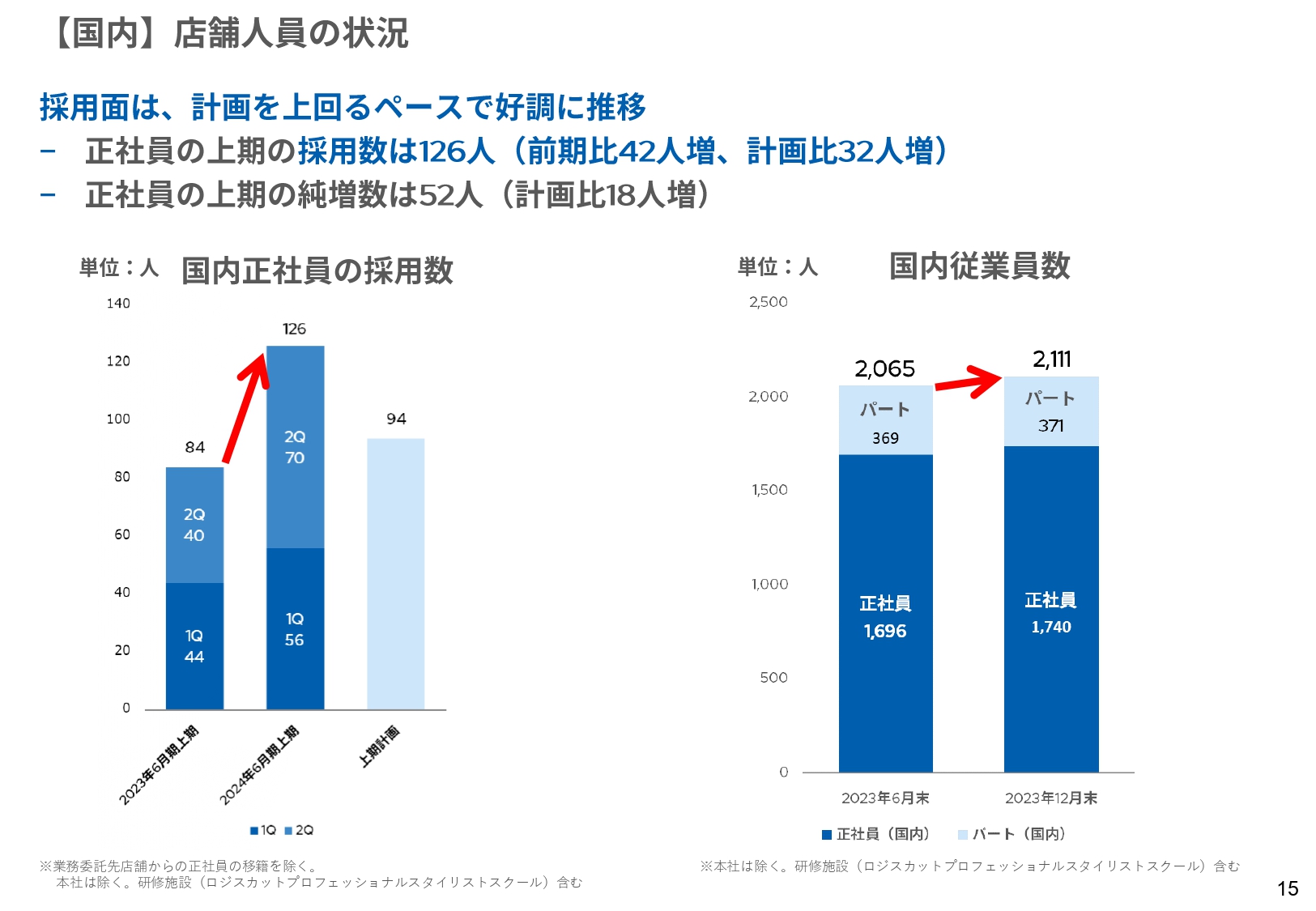

【国内】店舗人員の状況

国内における店舗人員の状況についてです。正社員の採用数は、前期上期の84人から今期上期は126人となり、前期比で42人増加しました。計画比でも32人の増加となり、既存社員の待遇改善実施後に新たな条件を設定して人材を募集したところ、10月以降は計画を上回るペースで新規採用が推移しています。

採用数の内訳は、経験者が計画比22人増の82人、カット未経験者である「ロジスカットスクール」の研修生が計画比10人増の44人となっています。

なお、早期退職とならないように、経験者においても1ヶ月から2ヶ月、長ければ3ヶ月の研修期間を設けてオペレーションに慣れる取り組みを強化しており、未経験者である「ロジスカットスクール」の研修生においては、最短6ヶ月の研修期間を設けています。そのため、実際に店舗稼働率の向上に寄与するのは下期、特に第4四半期以降になる見込みです。

2023年12月末時点の国内従業員数については、パートを含め前期末比で46人の純増となっています。

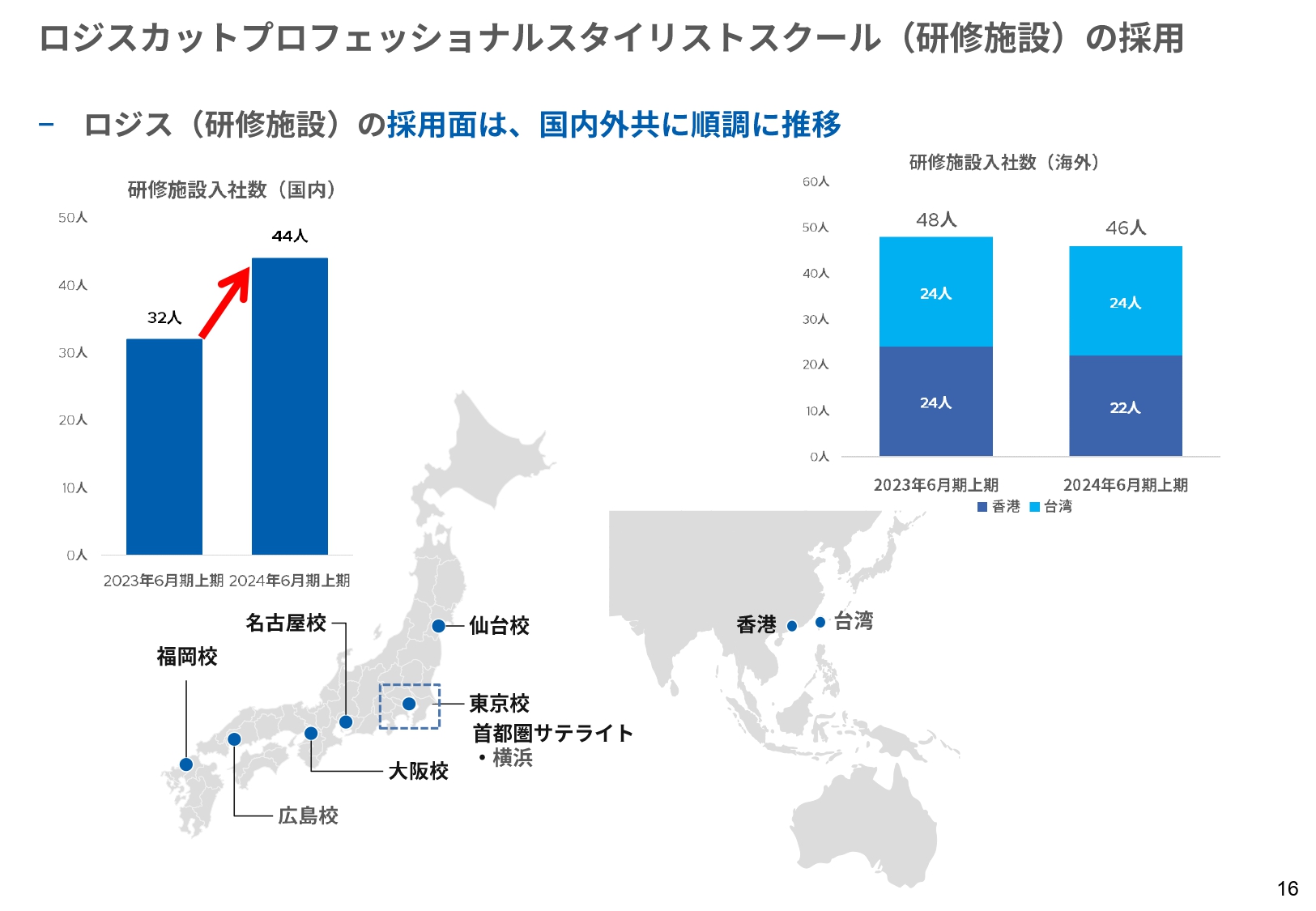

ロジスカットプロフェッショナルスタイリストスクール(研修施設)の採用

「ロジスカットスクール」の採用状況です。カット未経験者である研修生の採用は、前期比プラス12人と順調に推移しています。また「東京ロジス」と「台湾ロジス」は上期に研修スペースを増床しており、引き続き、当社最大の強みである人材育成力をグローバルに強化していきます。

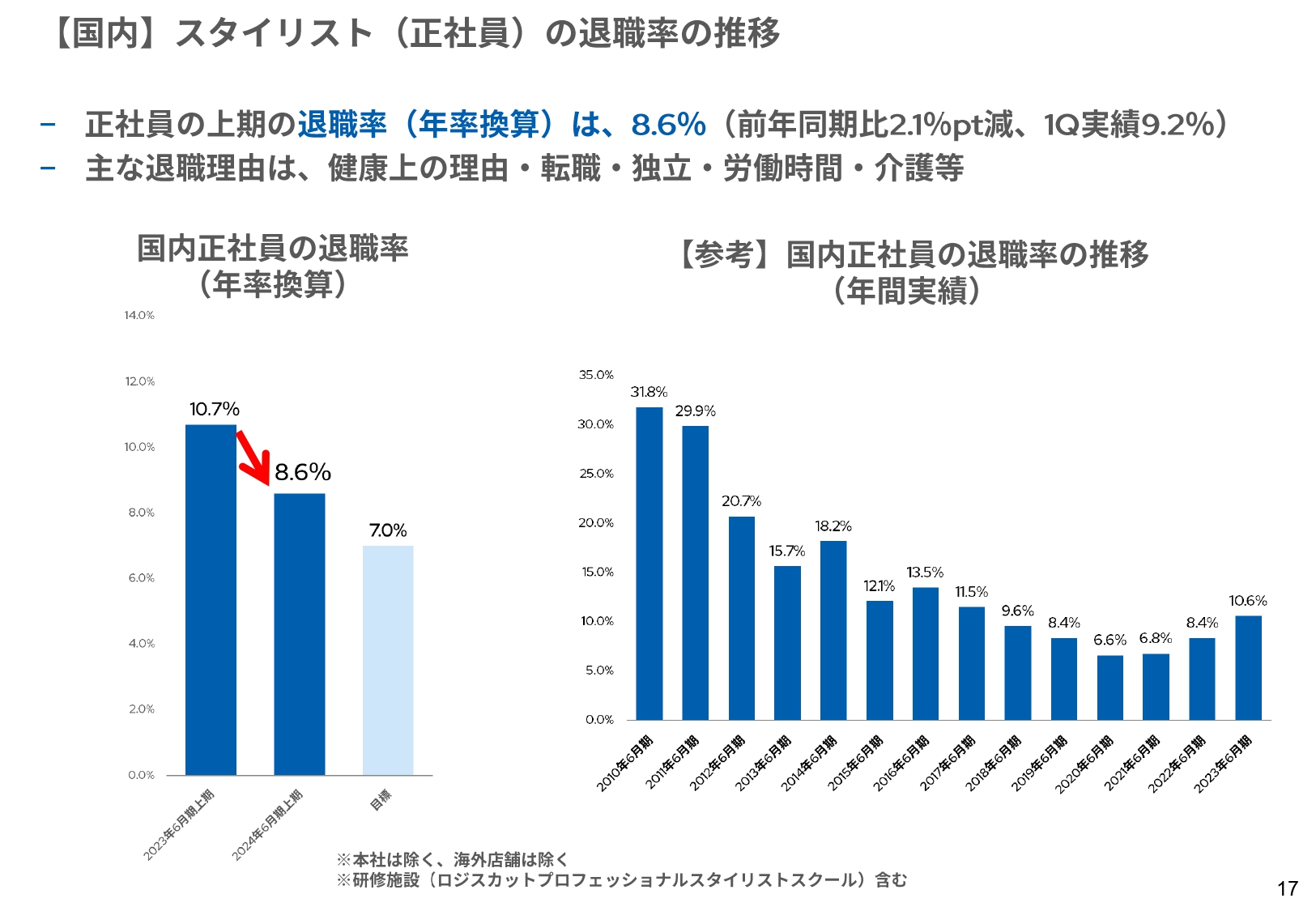

【国内】スタイリスト(正社員)の退職率の推移

国内正社員の退職率についてです。第1四半期の実績は9.2パーセント、上期累計の実績は8.6パーセントとなりました。現時点では年間目標の7パーセントに対して若干未達の状況ですが、確実に改善が進んでいます。

退職理由については、待遇改善の実施により給与を理由に退職する方は減少しましたが、引き続き、体調面や親の介護、独立、営業時間の長さなどが上位となっています。当社としては、長く働きやすい環境を作ることで、中期的には退職率を5パーセント水準まで改善することを目指しています。

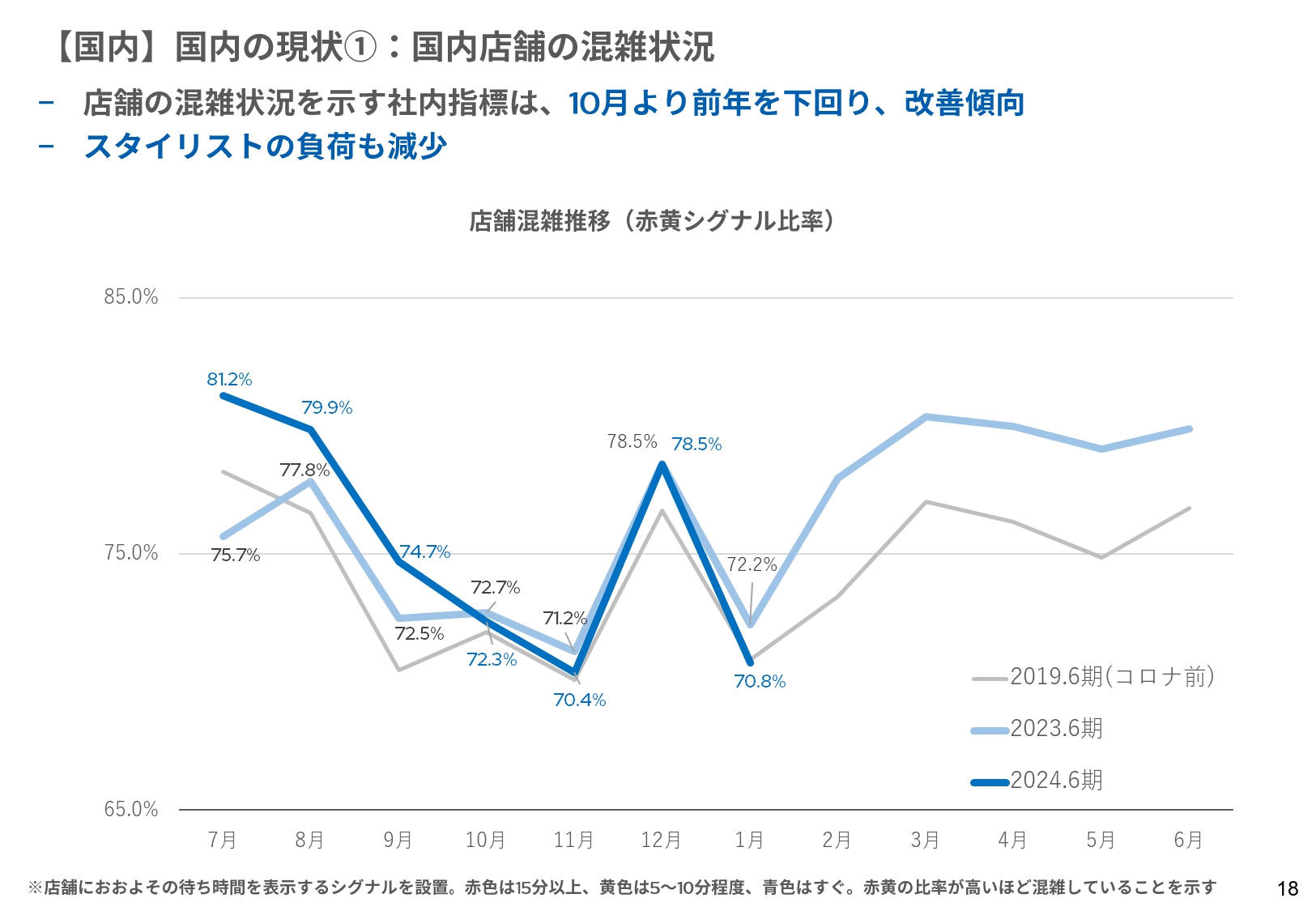

【国内】国内の現状①:国内店舗の混雑状況

国内店舗の混雑状況についてです。国内の「QBHOUSE」は、店舗のおおよその待ち時間を赤・黄・青の3色でお客さまにお知らせしています。赤色は15分以上、黄色は5分から10分の待ち時間、青色はすぐにご利用可能という意味の表示になっています。

店舗の管理指標として、赤色と黄色を合わせた混雑率を重要指標としています。第1四半期までは、人員状況の悪化からコロナ禍以前を超える水準が継続しており、スタイリストに大きな負担がかかっていました。しかし、直近では店舗人員が純増しているため、改善傾向となっています。

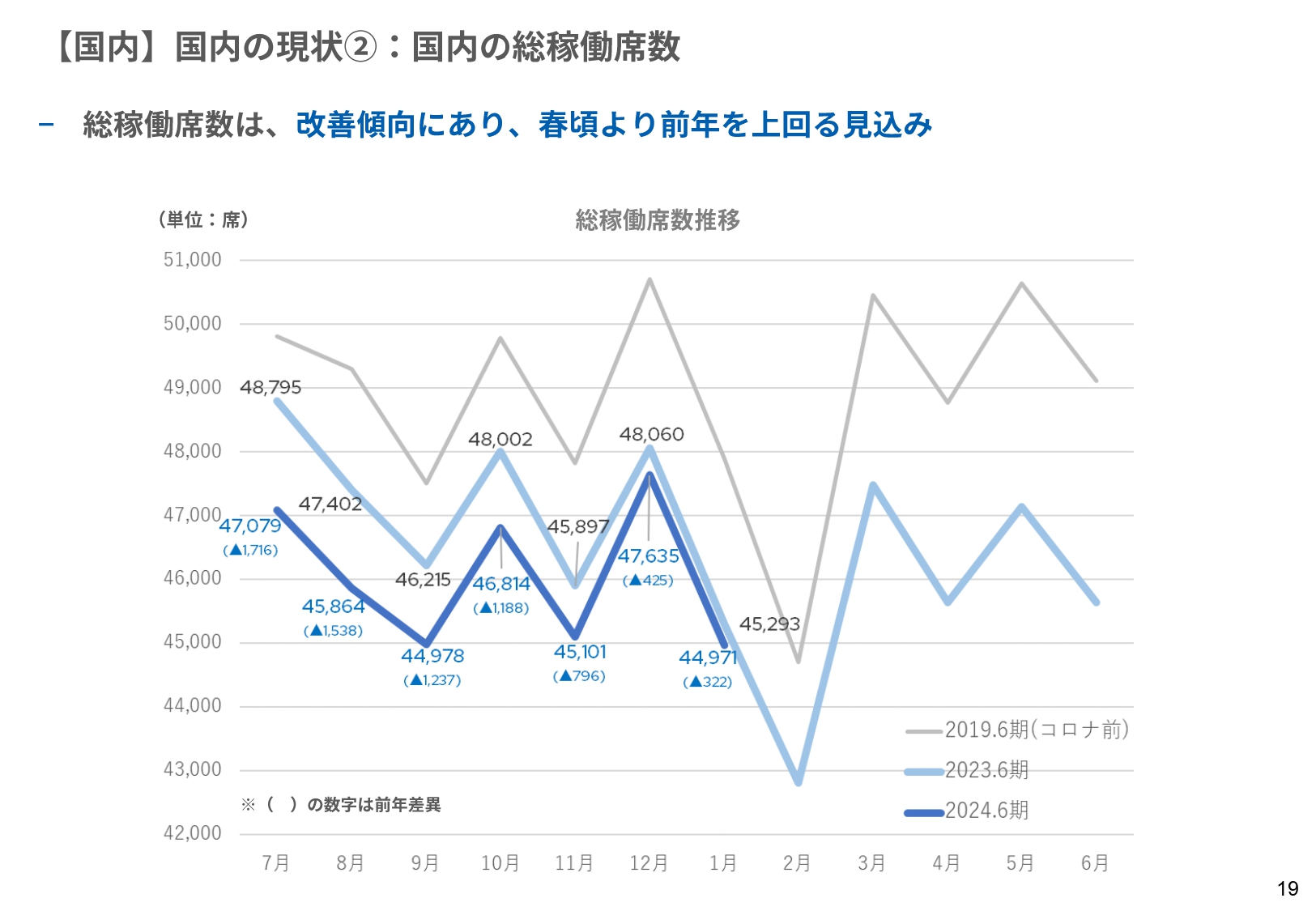

【国内】国内の現状②:国内の総稼働席数

国内の「QBHOUSE」の総稼働席数の推移です。前年同月とのかい離幅は徐々に減少し、前年並みの水準に近づいてきました。足元の入社が順調なことと「ロジスカットスクール」研修生の在籍者数が前年同期比で増加していることに加え、新規出店も重なりますが、総稼働席数は第3四半期後半から第4四半期以降に前年を上回ると見込んでいます。

総稼働席数の推移から、前ページの混雑状況改善の理由は、需要の減少ではなく稼働席数の増加であることがご理解いただけると思います。

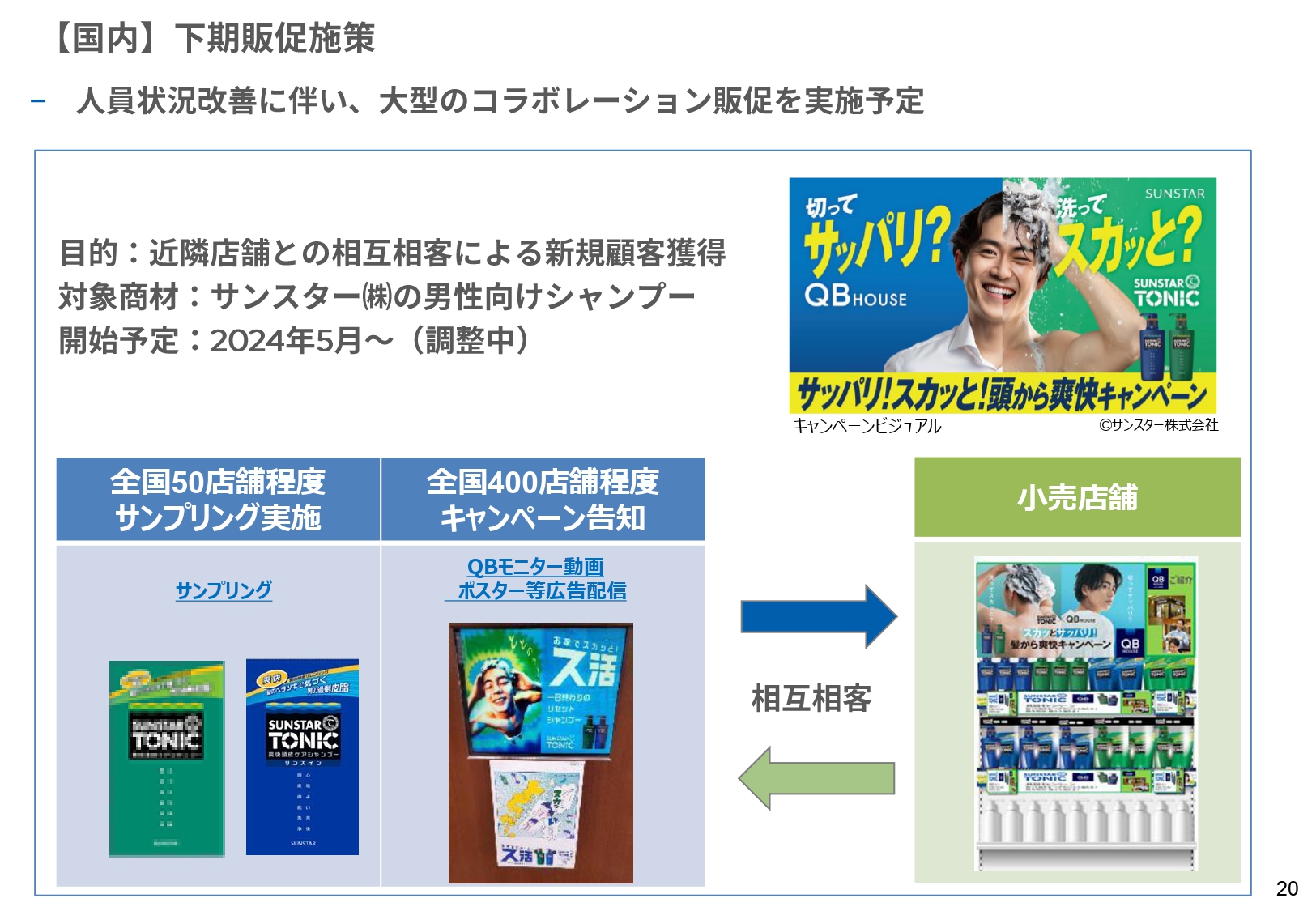

【国内】下期販促施策

販促強化策の具体例についてです。人員状況が改善してきたため、下半期は販売促進活動を強化していく予定です。

5月より、サンスター株式会社との大規模なコラボレーション販促を計画しています。これまで実施してきた「QBHOUSE」店舗でのサンプリングを中心にした取り組みが、お客さまから好評を博していることを受け、両社のコラボ感をさらに進めた消費者キャンペーンを併せて実施する予定です。

これまでと違ったリテール商品の売場でのブランド認知の機会を増やすことで、新規顧客への訴求をさらに強化したいと考えています。今後も、このような他企業とのコラボレーションを含めた戦略的なアプローチを積極的に検討し、ブランドエクイティの育成に努めていきます。

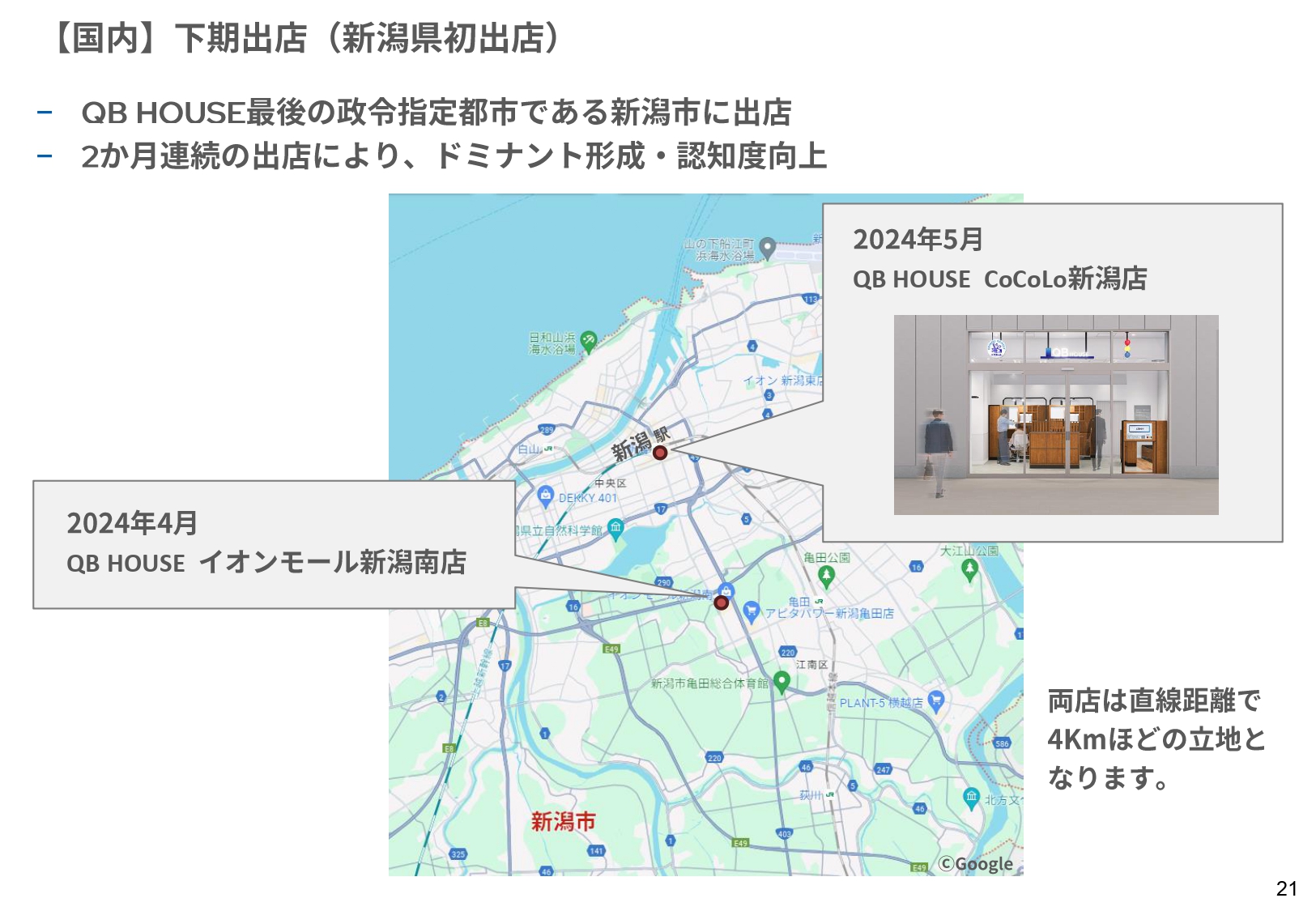

【国内】下期出店(新潟県初出店)

新たな国内都市への出店についてです。下半期の出店計画には新潟県への出店が含まれています。政令指定都市としては最後の未出店地域であり、4月・5月と続けて出店する予定です。

具体的な出店場所についてです。1店舗目は県内屈指の大型商業施設である「イオンモール新潟南店」、2店舗目は新潟駅直結で地元での話題性が高い「CoCoLo新潟店」へ出店予定です。早期に認知度の向上を図り、ドミナント形成を進めていきたいと考えています。

【海外】カナダ(トロント)1号店の出店

海外の新たな国への出店についてです。下半期に海外で5ヶ国目となるカナダのトロントに第1号店の出店を決定し、今年5月のオープンを目指して準備を進めています。

トロントは人口290万人とカナダ最大の都市で、近年はアジア系の移民が急増していますが、黒い髪質を丁寧かつリーズナブルな金額で扱えるお店はまだ少ないです。加えて、就労ビザもニューヨークより取得しやすい状況のため、北米の都市の中でも多店舗展開しやすい魅力的なマーケットであると判断しました。

2号店、3号店の出店場所についても検討を始め、早期に認知度向上を図っていきたいと考えています。以上が、2024年6月期の上期実績および下期の取り組み概要です。

北野氏からのご挨拶

コロナ禍を経て、消費者のニーズのみならず、働く人々の職場に対する期待も大きく変化しました。私自身、すべての新入社員や多くの既存社員と接する中で、それを強く実感しています。

また、「ロジスカットスクール」研修生をはじめとした社員の成長ぶりを目の当たりにするたびに、一人ひとりの能力向上へのサポートや能力を発揮しやすい環境の整備に、これまで以上に積極的に取り組むことで、成長の質を回復させることができるという確信が深まっています。

これからも社員一丸となってサービスの価値を磨き、持続可能で豊かな社会環境の実現に貢献していきますので、引き続きご支援を賜りますよう何卒よろしくお願い申し上げます。ご清聴ありがとうございました。

質疑応答:第2四半期の月次が計画を下回った要因について

質問者:10月から12月にあたる第2四半期の月次が、計画と比べて少し弱かったと思います。こちらの、要因分解について教えてください。

北野:退職率改善施策の1つとして、昨年より営業時間の短縮に取り組んできました。夏頃から取引先やデベロッパーに対して要望し、10月に営業時間短縮の承認が多数得られたため、10月と11月に時間短縮を一気に進めています。しかし、お客さまに認知されるまでに時間がかかったため、10月と11月は減少したと考えています。

採用についても、10月からは新しい給与水準で募集しているため好調ですが、10月以前は改定前の給与で募集していました。それにより稼働席数が高まりませんでした。この2点が大きな要因となっています。

質問者:計画には、営業時間の短縮を織り込んでいますか? 第3四半期と第4四半期で徐々にキャッチアップをする見込みでしょうか?

北野:営業時間の短縮については、認知が広がれば落ち込みは底を打つと考えています。それよりも定休日のインパクトのほうが大きいため、「ロジスカットスクール」卒業生の店舗配置により、第3四半期以降は定休日設定店舗数の減少と既存店の席稼働向上に注力していきます。

質問者:第3四半期はそれらに注力し、第4四半期は採用を増やしながら出店していくという認識でよいでしょうか?

北野:おっしゃるとおりです。

質疑応答:海外出店の考え方について

質問者:国内では、今までのような首都圏の駅前だけではなく、地方部を含めて出店を増やしているとご説明がありました。海外出店についての考え方も教えてください。

北野:店舗数が一番多い香港については、コロナ禍の影響が少し軽減されて巡航速度に戻ってきています。また、現在プラスで動いている台湾でも相当認知度が上がってきており、駅構内の開発時にお声がけいただくことがかなり増えてきています。したがって、この2ヶ国については引き続き、年間で平均3店舗から4店舗出店していけると考えています。

シンガポールは少し成熟したマーケットであるため、競合他社との競争が非常に激しくなってきています。そのため、新規出店や移転も行いますが、既存店舗は基本的に「QB PREMIUM」へと業態転換し、収益構造の改善に努めていこうと考えています。

質疑応答:値上げの条件やベンチマークとしている指標について

質問者:今後、御社がさらに値上げしていく場合の条件を詳しく教えてください。物価など、ベンチマークにしている指標があるのでしょうか?

北野:我々は、水道光熱費などのエネルギー費に頼って店舗をオペレーションしていないため、かかるのはほぼ家賃と人件費です。人材獲得が成長の一番のキーポイントになりますので、採用マーケットにおける競争力を高めるために値上げをし、さらに働きやすい環境を作るための資金を確保していきたいと思います。

また、それをお客さまに受け入れていただくためには、足元の混雑状況を改善してチャンスロスを低減した上で、よりよいサービスをしっかりと提供します。それによって価格改定に十分ご納得いただける体制を作り、価格改定を検討していきたいと考えています。

質問者:マクロの消費者物価的な指標は、今後どれぐらいのペースで上がっていくと想定されていますか?

北野:我々が日々向き合っているのは家賃と人件費です。先日も、政府より4パーセントから5パーセントの人件費アップが発令されました。そのため、長期的というよりは、この1年から2年の短期間でコストが上がっていくのではないかと思っています。

したがって、これまでの価格改定は4年に1回ぐらいのペースで行っていましたが、より短期間で準備・検討していかなければいけないと考えています。

質疑応答:上期の総評について

司会者:「上期の総評をお願いします。計画に対して上回っている部分や未達となっている部分を、業績や採用、稼働などの面でご教示ください」というご質問です。

北野:上回っているのは採用の部分で、10月以降は好調に推移しています。

下回っている部分については、国内では上期において総稼働席数を改善することができませんでした。また海外、特にシンガポールでは価格改定後の回復が遅れており、予算未達となっているため、テコ入れしていかなければいけないと考えています。

質疑応答:スタイリストの採用・育成について

質問者:スタイリストが不足しているとのことですが、美容師を辞めた方を御社の「ロジスカットスクール」に入学させて、スタイリストに育てるといった取り組みはされているのでしょうか?

北野:我々は全国の専門学校を回り、寄付講座としてカットの講習などに取り組んでいます。今は専門学校でも実践的な技術指導を行うよう国から指導されており、我々のような実技を行っているトレーナーを受け入れて、カットの練習に取り組んでいます。

この寄付講座を本格的に始めて2年目になりますが、やはり学生の方々は総合美容を志向されている人が多いです。一番に取得したい技術としてヘアカット技術があり、若い人たちの中にも少しずつですが、専門学校を卒業して最初に「QBHOUSE」に入社するという人が増えてきています。

一方で、専門学生も全員が20代というわけではありません。最近増えているのは、50代からのキャリアチェンジです。今まで主婦だった方が、子育てを終えて新たな人生を構築するために美容師の資格を取得されるケースが増えてきています。

そのような方々が、総合サロンでシャンプーやビラ配りなどから始めるのはかなり過酷です。そのため、6ヶ月という短期間で集中して技術研修ができる「ロジスカットスクール」への関心が非常に高まっています。

昨年は16人入社され、そのうちの約半分は40代や50代の未経験者です。こちらをさらに強化しながら、新卒生の採用も成長の1つの柱に組み込むべく、継続して活動していきたいと考えています。

質問者:つまり、美容師資格を持った新卒生のほか、美容師としてブランクがあった方や40代50代になってから「ロジスカットスクール」に入社した方が、「QBHOUSE」のスタイリストとして現場に立っており、その2本立てがすでにワークしているということでしょうか?

北野:おっしゃるとおりです。新卒のほうはまだ立ち上げたばかりですが、後者はもうかなりワークしています。

質疑応答:スタイリストの資格による店舗区分について

質問者:理容師と美容師の資格は、まったく別物ということでよろしいでしょうか?

北野:カットする技術は共通ですが、付帯しているパーマやカラー、髭剃りなどは、資格によってできる業務が変わってきます。我々の場合は、両方に共通しているカットだけを提供しています。

ただし国家資格としては、理容師と美容師は一緒に働けないことになっています。「QBHOUSE」でも、理容店舗が4割、美容店舗が6割と分かれており、資格によって働く場所を変えなければいけないという制約があります。

質問者:「QBHOUSE」の4割に当たる理容店舗には、理容師資格を持った人しかいないということですね。店舗としては、それぞれ理容所と美容所として届出を分けているのでしょうか?

北野:そのとおりです。残りの6割は美容師のみが働いている店舗になります。そして、店舗の入口に、それぞれの届出書を掲示することがルールになっています。

質問者:専門学校を卒業する人の中には、美容師を目指す方が多いと思います。美容店舗を増やしていくことは、御社の利益率などにも関係ありますでしょうか?

北野:我々の強みの1つは、やはりスピードです。短時間でたくさんのお客さまをカットするにはバリカンワークが必要になりますが、そのような機材を上手に使えるのは理容師が多いです。そのため理容師は、例えば駅店舗などの忙しい店舗で働く機会が比較的多いと感じています。

一方で、最近出店場所として増えている商業施設などでは、女性のお客さまやお子さまもかなり増えてきています。お客さまに合わせて多様な髪型に整えることは美容師のほうが慣れているため、商業施設は美容師中心で店舗作りをすることが多くなっています。大まかにはこのような分け方で配置している状況です。

質問者:将来的に、カミソリを使うなど理容師しかできない業務を広げていくことは考えていますか?

北野:国内の「QBHOUSE」や「QB PREMIUM」で髭剃りを広げていくという考えは、現時点ではありません。例えば、欧米ではおしゃれとして髭をデザインする方が多く、当社もニューヨークではシェービングのサービスを提供しています。

一方、日本では髭文化に対するニーズが欧米よりも低く、時間効率や手間など、水関連の設備をつけてサービスを提供するのは費用対効果が低いと感じています。そのため、現時点ではシェービングという領域に入っていく志向はあまり高くありません。

質疑応答:各ブランドの価格戦略について

質問者:御社の価格と既存の理容室・美容室の価格のスプレッドは、御社が値上げしても拾える範囲だと考えています。この差がどれぐらいまで縮まった時に、御社の利用者に影響が出てくると想定していますか?

北野:我々のようなヘアカットのみを提供しているチェーン店舗は地方を中心に多いですが、今は店舗が微減している状況です。これは特に地方において、働く人たちの獲得が厳しいことによるものだと考えています。その意味では、ポジティブに価格を下げるという戦略で、我々の領域の価格帯、例えば2,000円以下の業態が急激に増えていくことは、あまり想定していません。

我々は今「QB PREMIUM ⼤⼿町メトロピア店」で、2,000円のサービスを提供しています。しかし「QBHOUSE」で、カットとプラスアルファのサービスを提供してその価格にするかどうかは、検討していかなければいけません。2,000円までの領域の中で、ライバルの競合状況を鑑みながら価格戦略を練っていくというのが「QBHOUSE」の戦略の基本的な軸として捉えているところです。

質問者:「QB PREMIUM」では1人当たりどのくらいの時間がかかるのでしょうか?

北野:20分弱だと思います。その20分の中にはカットだけではなく、スタイリングができたり、時間予約ができたりするという付加価値が含まれます。

質問者:20分というカット時間は、マニュアルどおりに行えば、ほかの理容室や美容室でも変わらないと思います。そのため、今後は価格を上げる可能性もあると考えてもよろしいでしょうか?

北野:「FaSS」というブランドでは現在、2,400円の価格でサービスを展開しています。「QB PREMIUM」と「FaSS」ではお客さまの属性が多少異なり、「FaSS」は女性のお客さまが多くなっています。「QB PREMIUM」では、価格戦略としてもその領域まで上げていきたいという考えを、中期的には持っています。

質問者:値上げした場合のお客さまの反応はいかがでしょうか? お客さまは横ばいで推移しているのでしょうか?

北野:「QBHOUSE」で1,350円に値上げした後の来店客数については、ほぼ横ばいです。「QB PREMIUM」や海外、特に欧米では「安いと不安だ」という心理が働くからか、値上げをして逆にお客さまが増えたという事象もあります。

それぞれの都市や店舗の立地によってさまざまな反応があると思いますが、現時点では値上げによって大きく失客することは、シンガポール以外ではないという状況です。

質疑応答:競争が激化しているエリアについて

質問者:シンガポールのように競争が激化しているエリアは、ほかの都市や地域にもありますか?

北野:シンガポールにおいて競争が激化している1つの要因は、商業施設の運営方針にあります。シンガポールには「家賃を払えば入居させる」というスタンスのデベロッパーが多く、同じ施設に同カテゴリで4店舗から5店舗入ることがあります。その中でカニバリが起こって売上が下がり、価格競争がさらに激しくなっている状況です。

一方で、日本や台湾、またそれ以外の都市では、各カテゴリで1社、多くても2社ぐらいに絞り、施設の中で食い合うことがないようにリーシングしています。そのため、競争環境が急激に激しくなっている店舗はそれほど多くないと思っています。

質問者:デベロッパーの問題であり、御社の業態に問題があるわけではないということですね。

北野:デベロッパーのスタンスの違いが、やはり一番大きいです。

質疑応答:新規出店の進捗について

司会者:「下半期の目標である9店舗のうち、国内の新規出店7店舗は決定済みのことですが、残り2店舗についての確度はいかがですか?」というご質問です。

北野:営業からは、8店舗目も決まりかけていると聞いています。残り1店舗については、採用状況を見ながらオファーを検討することになると考えています。

中には、店舗開発でご相談いただいた物件が、局地的に人員が不足しているエリアということもあります。そのような意味では、人員が充足しているエリアへ積極的に出店することも考えています。この9店舗については、できる限り達成したいと思っています。

質疑応答:来期以降の採用計画と出店の考え方について

司会者:「人材採用と退職率低減が順調です。来期以降の採用計画や出店の考え方についてご教示ください」というご質問です。

北野:来期については、コロナ禍前の水準を目指していきます。コロナ前の水準とは、概ね200人強の採用と100人程度の退職による純増100人程度で、国内30店舗の新規出店をまかなうという状態です。

こちらがコロナ禍前に安定成長していた時の水準のため、ここまで戻していくことがまず来期の目標のスタートになります。今期は残り4ヶ月ありますので、この目標が足元の状況によって実現可能かどうかを社内で検討し、来期の予算を発表していきたいと考えています。

この銘柄の最新ニュース

QBNHDのニュース一覧- すかいらーくなど 2026/01/09

- [Summary] Monthly Data(December 2025) 2026/01/06

- 国内店舗売上高前年比(2025年12月)についてのお知らせ 2026/01/06

- 2026年6月期株主優待制度に関するお知らせ 2025/12/15

- QBNHDがしっかり、11月既存店売上高が16カ月連続前年上回る 2025/12/03

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

キュービーネットホールディングスの取引履歴を振り返りませんか?

キュービーネットホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。