ヒラノテクシードのニュース

【QAあり】ヒラノテクシード、営業利益率改善や運転資本圧縮を図り「長期ビジョン2030」資本コスト以上のROEを目指す

目次

岡田薫氏(以下、岡田):本日は大変お忙しいところ、弊社の2023年度連結決算説明会にご参加いただき誠にありがとうございます。ヒラノテクシード取締役社長の岡田です。どうぞよろしくお願いします。本日は4つのアジェンダに沿ってご説明します。まずは2023年度通期の実績についてハイライト、全社、セグメント別にご説明した後、来期の見通しについてお話しします。

会社概要

会社概要になります。第3四半期から大きな変更はございません。

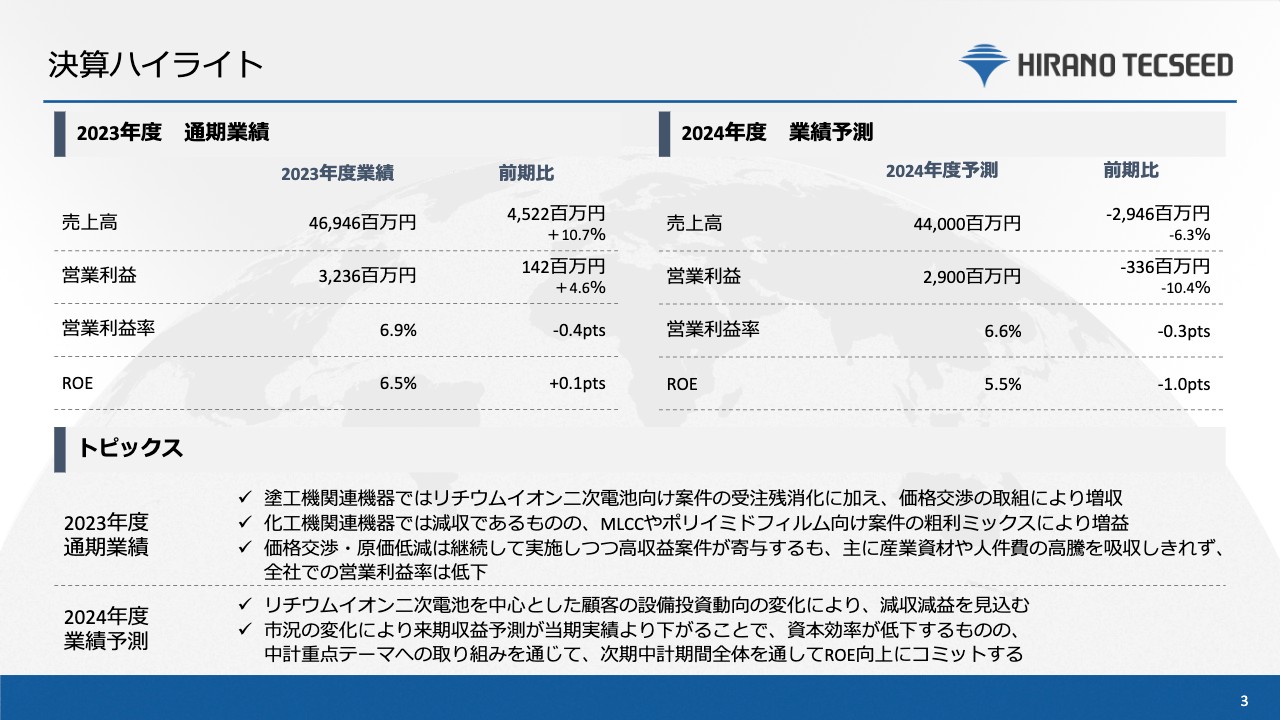

決算ハイライト

本決算の説明に先立ち、まずはみなさまに今期の業績のハイライトをお伝えします。2023年度通期業績については増収増益となったものの、収益面の面では営業利益率が前年より低下しました。今年度は、売上高は前年比で45億2,200万円上回り、469億4,400万円で着地する結果となりました。

化工機関連機器の減収があったものの、塗工機関連機器のリチウムイオン二次電池向けの電極塗工装置の受注残消化に加え、継続して取り組んでいた価格交渉の結果が実り、売上高を押し上げました。

営業利益実績は前年比で1億4,200万円を上回り、32億3,600万円で着地する結果となりました。増収により営業利益額は押し上げられました。収益性の面では価格交渉や原価低減に向けた施策を継続して実施していましたが、主に産業資材や人件費の高騰を吸収しきれずに、営業利益率は低下しています。

続いて、通期の業績予想についてご説明します。売上高については、主にリチウムイオン二次電池を中心とした顧客の設備投資動向の変化により、440億円と今期の収益より低い予測を出しています。

営業利益についても29億円と、減収に伴い今期より減益する見込みです。産業資材や人件費の高騰等、厳しい環境が続きますが、部品あるいは装置の共通化や標準化やDX化による生産性の向上、装置の性能アップによる付加価値向上分の価格交渉による利益改善施策への取り組みなどを継続して行うことで、営業利益率の低下を最小限にとどめる計画です。

来期は減収減益の見込みにより資本効率が低下するものの、収益源の多様化による粗利ミックスや生産性改善による納期短縮等、中期経営計画重点テーマへの取り組みを行うことで、次期中期経営計画全体を通して資本コスト以上のROEを目指す計画を立てています。次期中期経営計画の内容については、決算説明の後のパートにてご説明します。

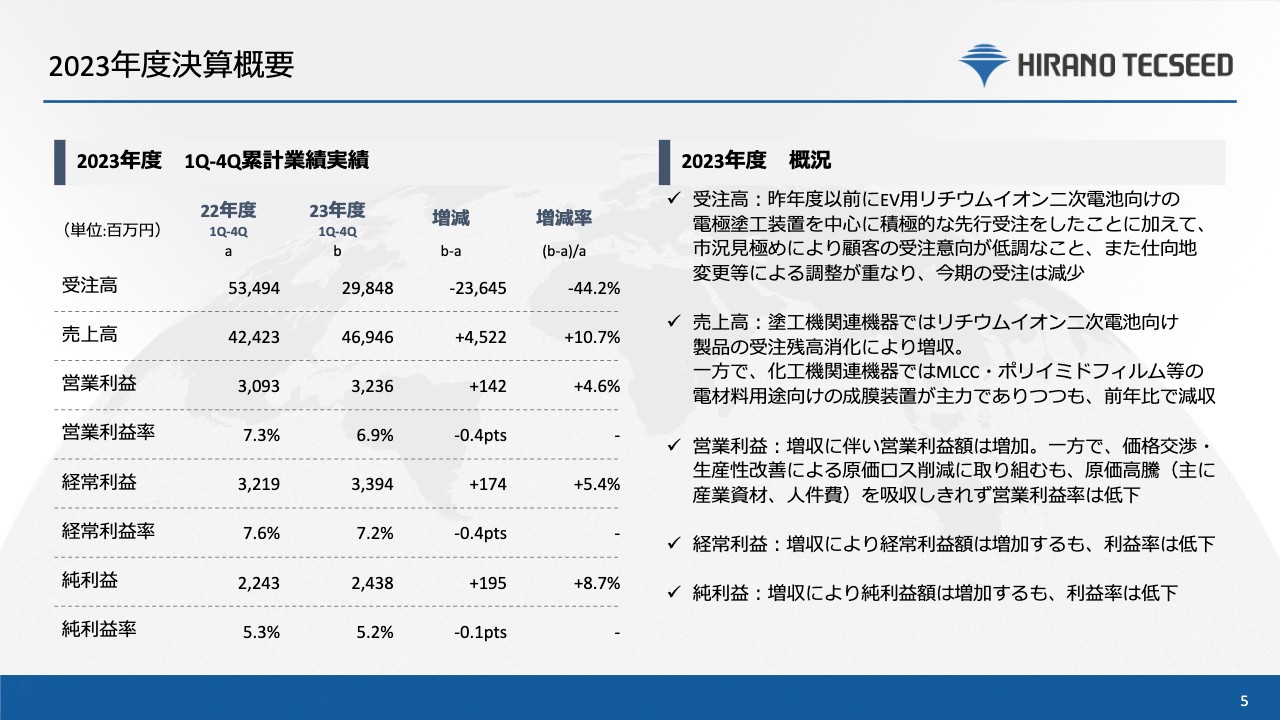

2023年度決算概要

続いて2023年度の実績の概要をご説明します。受注高は前年比で236億4,500万円減少し、298億4,800万円でした。

昨年度以前にEV用のリチウムイオン電池向けの電極塗工装置を中心に積極的な先行受注をしたことに加え、市況の見極めにより顧客の受注動向が低調なことや仕向地変更による調整等が重なり、減少する結果となりました。売上高は前年比で45億2,200万円増加し、469億4,600万円でした。

化工機関連機器は前年比で減収となったものの、塗工機関連機器ではリチウムイオン二次電池向けの電極塗工装置の受注残消化や価格交渉により増収という結果になりました。

営業利益は前年比で1億4,200万円増加し、32億3,600万円でした。主に産業資材あるいは人件費の原価高騰により、前年比で0.4ポイント低下し、6.9パーセントとなりました。

セグメント別の増益と減益の要因については、後ほど詳細をご説明します。経常利益、純利益についても増収により利益額は増加したものの、利益率では前年比で低下しました。

2023年度 セグメント別業績

2023年度セグメント別の業績をご説明します。各セグメントの受注高、売上高、営業利益をお伝えします。

まずは塗工機関連機器についてです。受注高は前年比で222億8,000万円減少し、242億2,200万円となりました。売上高は前年比で61億9,500万円増加し、373億7,400万円となりました。営業利益は前年比で11億8,300万円増加して、31億6,800万円となりました。

次に化工機関連機器についてです。受注高は前年比で6億700万円減少し、41億4,900万円となりました。売上高は前年比で19億2,300万円減収し、78億5,000万円となりました。営業利益は前年比で8億1,100万円増加し、12億5,700万円となりました。

各セグメントの業績の市況環境等の詳細については、後ほどご説明します。

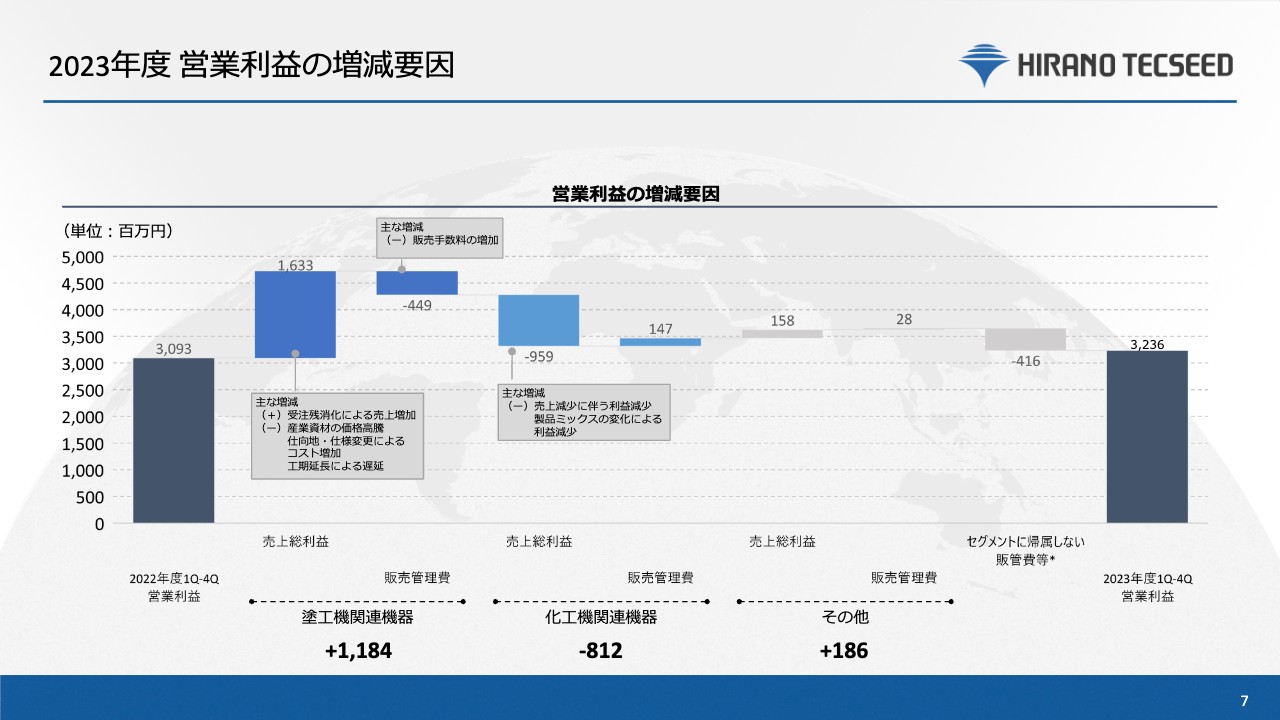

2023年度 営業利益の増減要因

2023年度営業利益の増減要因です。スライドのグラフは営業利益を前年と比較したステップチャートです。前期と今期の営業利益、増減要因を示しています。左側の営業利益の増減要因についてご説明した後に、今後の対策についてお伝えします。

まずは塗工機関連機器についてご説明します。売上総利益については産業資材の価格高騰や仕向地や仕様変更によるコスト増加、工期延長による遅延に伴うコスト負担があるものの、案件受注による売上増加により前年比で16億3,300万円の増加となりました。

販管費については、海外のお客さまへの販売に伴う販売手数料の増加により4億4,900万円の減少となりました。以上により、塗工機関連機器全体では11億8,400万円の増加となりました。

次に化工機関連機器についてご説明します。売上総利益については売上減少に伴う利益減少に加え、製品ミックスの変化により前年度と比べ付加価値の低い製品の販売が多かったことから、9億5,900万円の減少となりました。

以上によって、化工機関連機器では8億1,200万円の減少となりました。その他については割愛します。今期の営業利益は32億3,600万円でした。

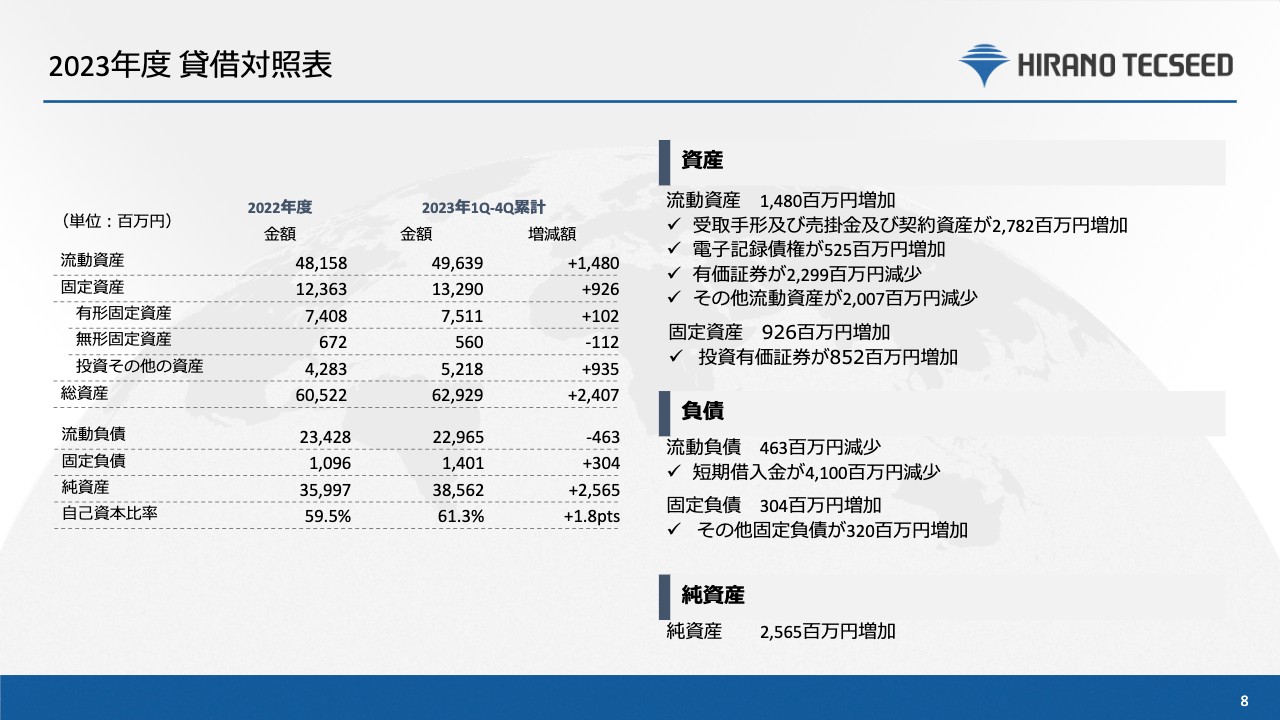

2023年度 貸借対照表

続いて、2023年度貸借対照表です。まずは資産についてご説明します。流動資産は売掛金及び契約資産、電子記録債権、有価証券等の増減により前年比で14億8,000万円の増加となりました。固定資産は投資有価証券の増加により、前年比で9億2,600万円の増加となっています。

次に負債についてご説明します。流動負債は短期借入金の返済により前年同期比で4億6,300万円の減少となりました。固定負債は、その他固定負債の増加により前年比で3億400万円の増加となりました。

以上により、今期の純資産は前年比で25億6,500万円増加し、自己資本比率は59.5パーセントから61.3パーセントとなりました。

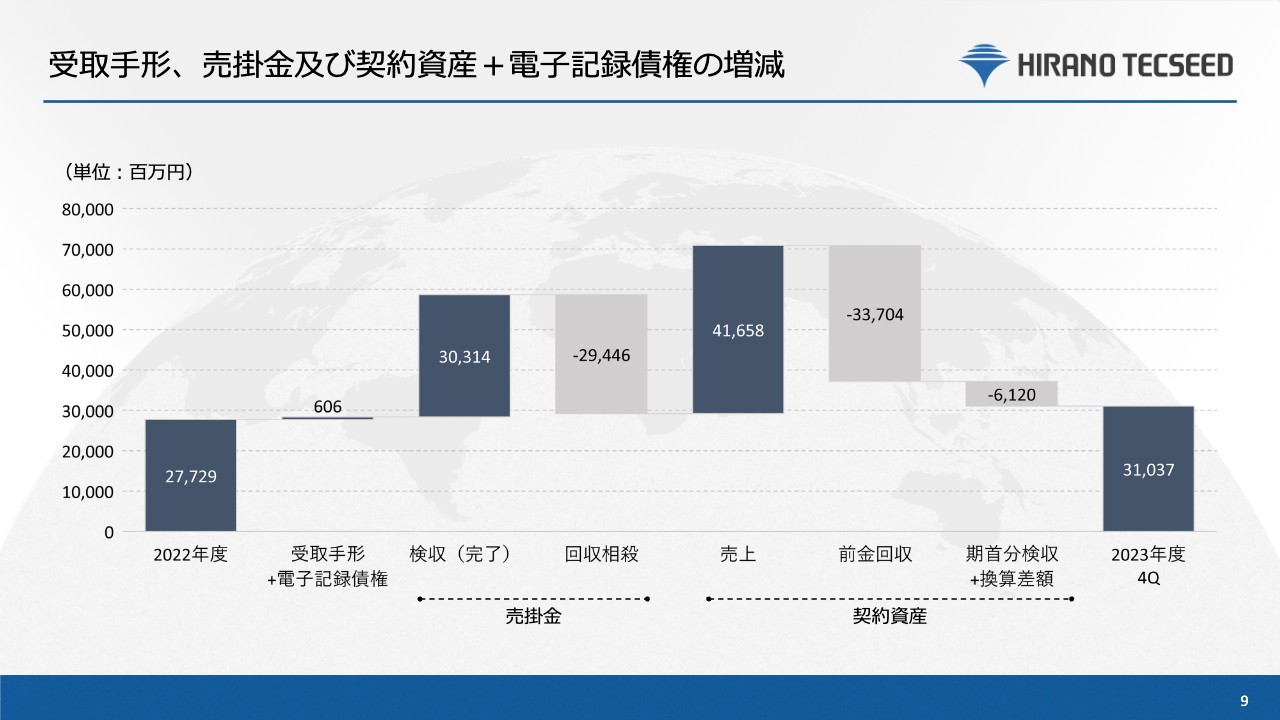

受取手形、売掛金及び契約資産+電子記録債権の増減

受取手形、売掛金及び契約資産、電子記録債権の増減については、受取手形と売掛金、契約資産、電子記録債権の増加を前年同期と比較したチャートにしています。受取手形、電子記録債権は6億600万円増加しました。検収済みの売掛金は303億1,400万円増加しました。

回収相殺分については、294億4,600万円の減少となります。契約資産における売上は、416億5,800万円増加しました。前金回収分は、337億4,000万円の減少となります。期首検収分も。61億2,000万円の減少となります。以上により、今年度までの電子記録債権を含む売掛金及び契約資産は、310億3,700万円となりました。

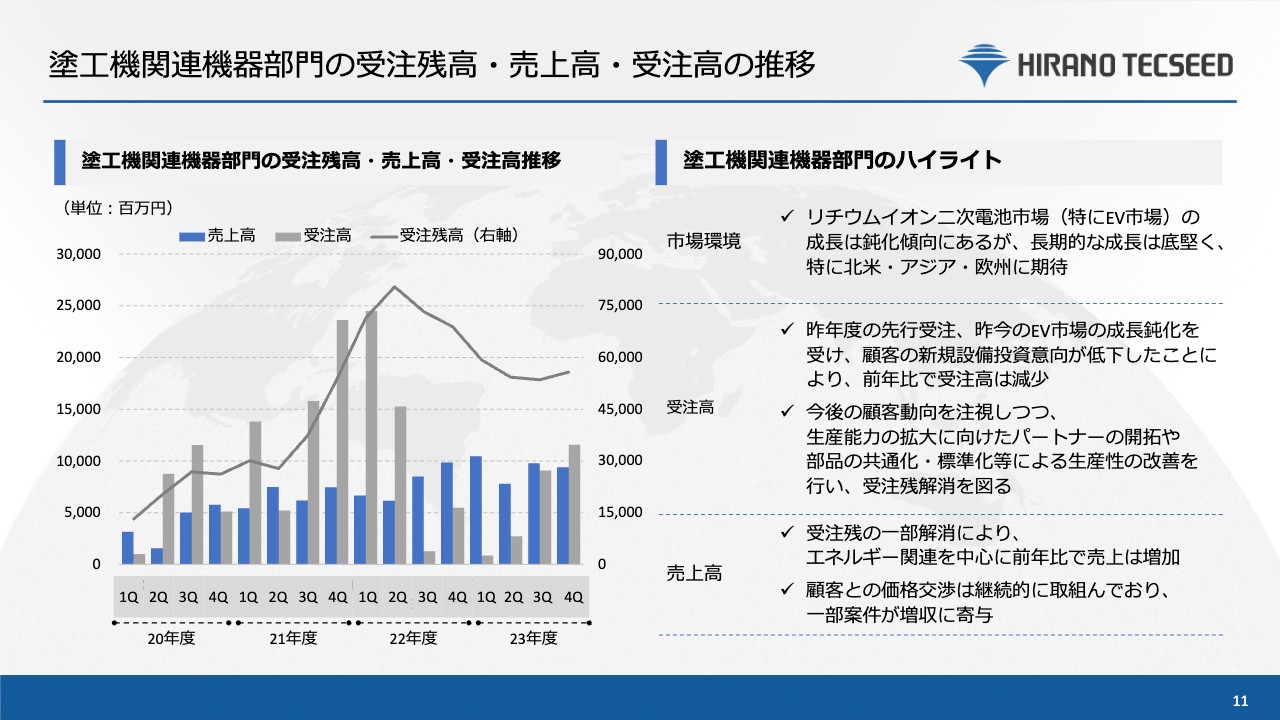

塗工機関連機器部門の受注残高・売上高・受注高の推移

続いて、2023年度セグメント別実績についてご説明します。塗工機関連機器部門の受注残高・売上高・受注高の推移では、各セグメントのトピックについてご説明します。

市場環境については、足元のEV向けを中心としたリチウムイオン電池の設備投資動向は鈍化傾向にありますが、中長期的な成長が底堅く、北米・アジア・欧州における将来的な市場の成長が期待できます。

受注高については、EV市場の継続成長を見込んだ先行発注による昨年度の受注高の増加に加え、市況の見極めによりお客さまのご発注の意向が低下したということと、仕向地の変更を理由とした工期延長に伴う調整により、足元の受注高は前年と比べ継続的に低下傾向にあります。

一方、中長期的にはさらなる市場成長を見込んでいます。お客さまの設備投資の動向を注視しつつ、ビジネスパートナーの開拓・強化や生産キャパの増強、部品の共通化・標準化を実施して、継続して受注残の積上解消を図っていきます。

売上高については、受注案件の消化に加え、継続して行っている価格交渉によりエネルギー関連を中心に前年比で増収となりました。

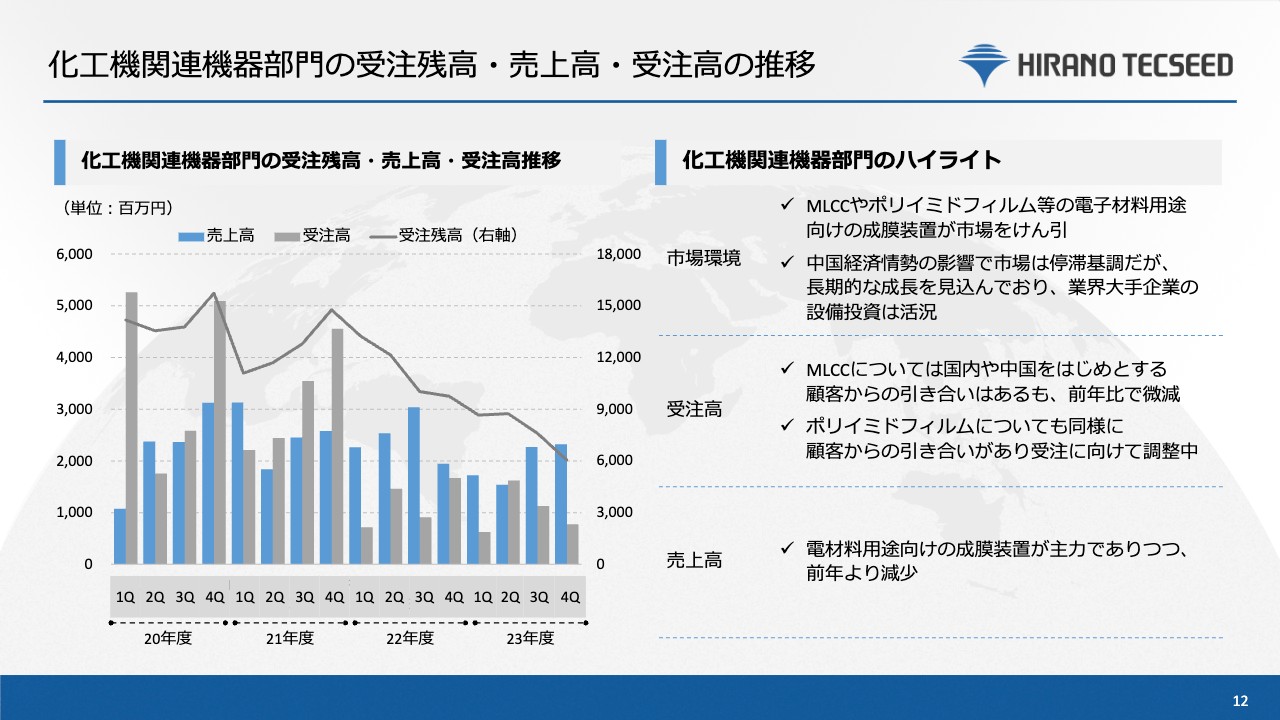

化工機関連機器部門の受注残高・売上高・受注高の推移

化工機関連についてご説明します。市況環境はMLCC(積層セラミックコンデンサ)やポリイミドフィルム等の電子材料向け用途の成膜装置が市場を牽引しており、特に中国からの引き合いが増加しています。市況は中国経済の影響で停滞気味です。長期的な成長を見込み、業界大手企業の設備投資動向は活況と見ています。

国内や中国をはじめとするお客さまから発注していただいたものの、受注高は前年比で微減となりました。電子材料用途向けの成膜装置が主力ですが、売上高は前年比で減少となりました。

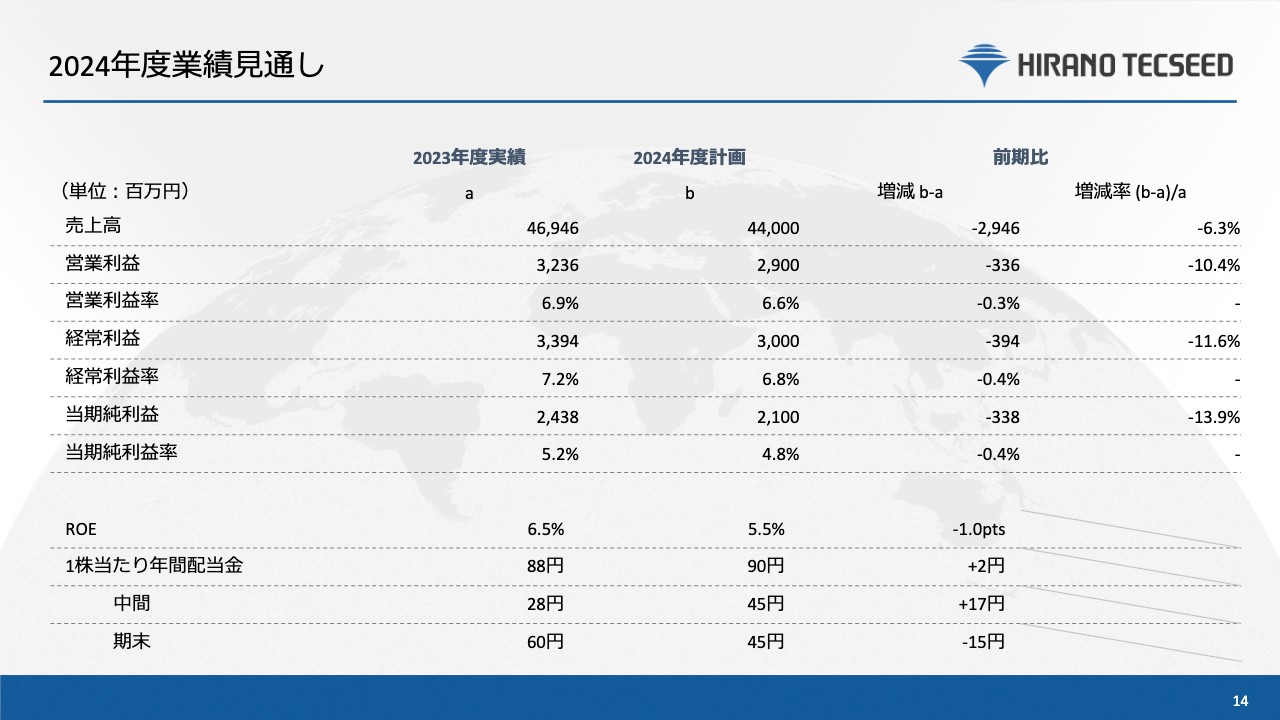

2024年度業績見通し

2024年度見通しです。業績については冒頭でもお伝えしたとおり、顧客の設備投資動向の変化により売上高は440億円で営業利益は29億円と、2023年度と比べ減収減益する計画としています。

利益率については、産業資材や人件費の高騰など厳しい環境が続きますが、部品・装置の共通化あるいは標準化、DX化による生産性の向上、装置の性能アップによる付加価値向上分の価格交渉による利益改善施策への取り組みなど継続して行うことで、利幅の低下を最小限にとどめる計画です。

株主還元については、来期は減収減益の見込みにより資本効率が低下するものの、収益源の多様化による粗利ミックスや生産性改善による納期短縮等、中期経営計画重点テーマへの取り組みを行うことで、次期中期経営計画全体を通じて資本コスト以上のROEを目指す計画を立てています。

2023年度における年間配当金は、88円となりました。2024年度以降はDOE3.5パーセントまたは配当性向60パーセントのいずれか高い金額を目安に配当額を検討しています。1株当たり年間配当金は90円の予定です。

市況の変化により厳しい業績計画にはなりますが、中期経営計画期間内で営業利益率の改善あるいは運転資本圧縮に取り組むことにより、安定的・継続的な株主還元に努めていきたいと思っています。

以上で、今期決算のご説明を終わります。2024年度は、「長期ビジョン2030」のStage2の開始年度です。当社の課題である「収益性の改善」「生産性の向上による運転資本の圧縮」に取り組むことで、資本コストを上回るROEの向上を目指していきます。

目次

2024年度から2027年度の中期経営計画の詳細についてご説明します。こちらがアジェンダです。

まずは、経営理念、「長期ビジョン2030」といった全体感をご説明した上で、外部環境の変化、重点取組テーマの詳細、キャピタルアロケーション、ESG・サステナビリティの取組についてお話しするという流れで進めていきます。

経営理念

経営理念をまとめています。昨年度に「長期ビジョン2030」で示したとおりの内容です。トータルコンセプト、ミッション、ポリシー、モットーをご説明しています。

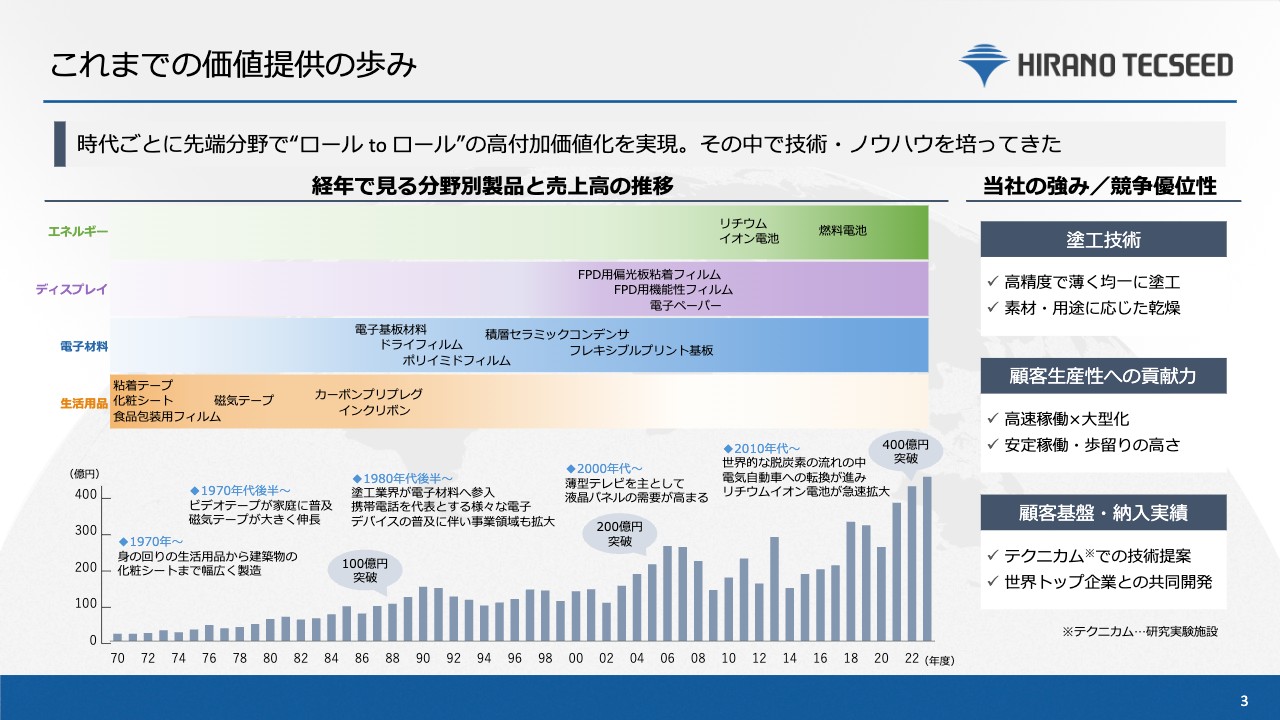

これまでの価値提供の歩み

これまでの価値提供の歩みについてです。こちらも「長期ビジョン2030」の中で示した内容となっています。スライドのグラフは、当社が今までどのような変遷を通じて世の中に価値を提供してきたかを示しています。

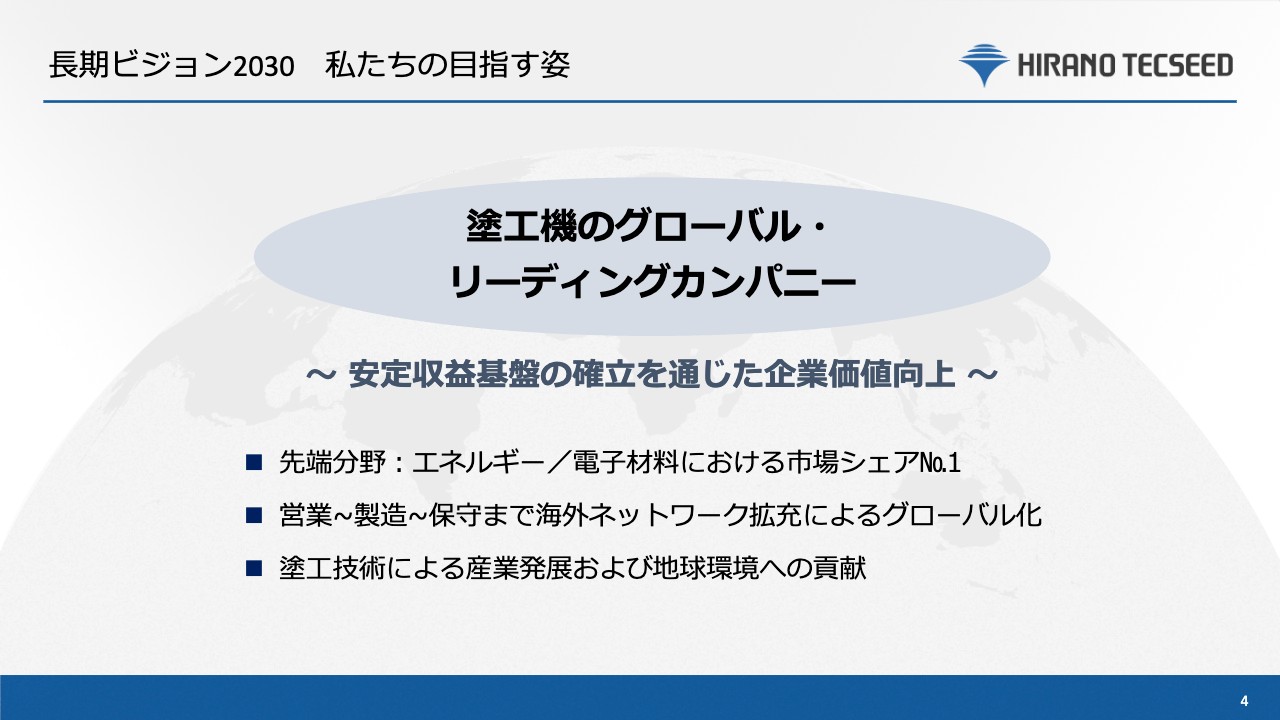

長期ビジョン2030 私たちの目指す姿

「長期ビジョン2030」における私たちの目指す姿についてです。こちらも昨年に開示しています。企業活動を通じて社会に貢献し、さらなる成長を続けるため、昨年5月にトータルコンセプトである「人と技術と未来を創る」を軸に長期ビジョンを策定しました。その内容はスライドに記載のとおりです。

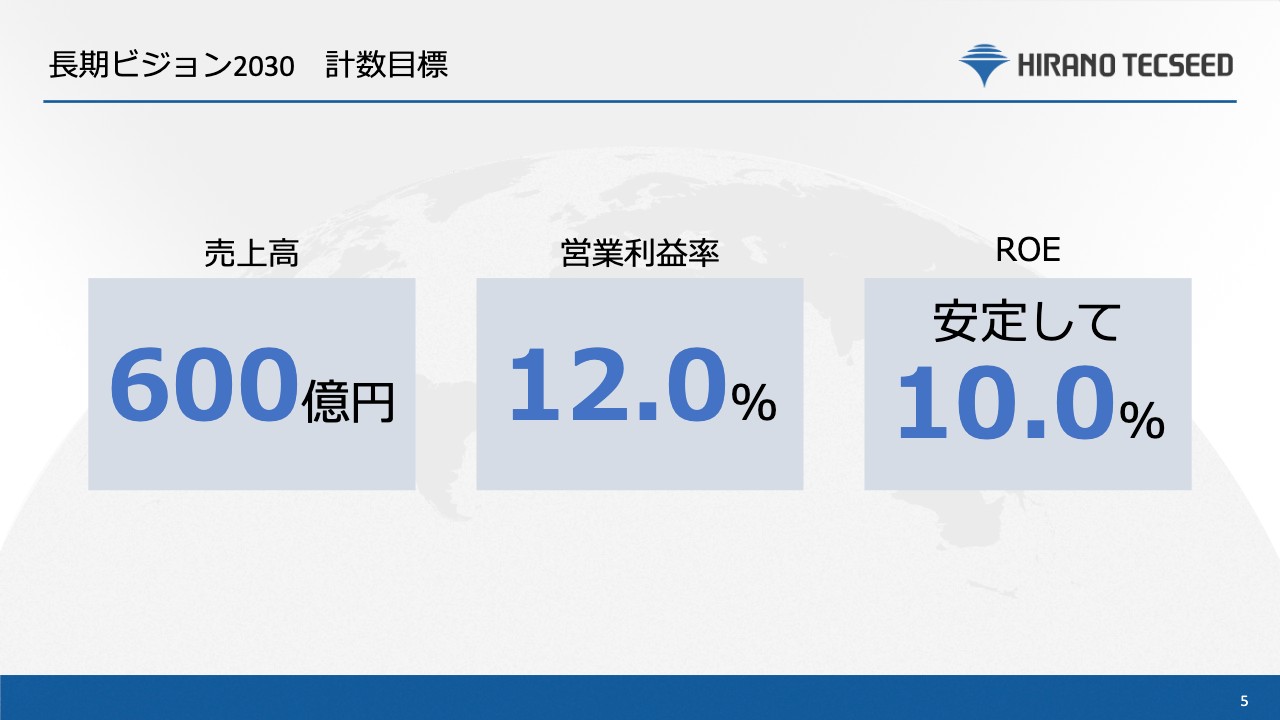

長期ビジョン2030 計数目標

「長期ビジョン2030」の計数目標を振り返ります。2030年度に売上高600億円、営業利益率12パーセント、ROE10パーセントを目標としています。

当社の主力分野であるエネルギー分野は、中長期的な成長ストーリーは不変であるものの足元の市場の見通しは不透明です。不安定な事業環境にあっても、計数目標の確実な達成に向け、可能な限りリスクマネジメントに努めて事業を推進していきます。

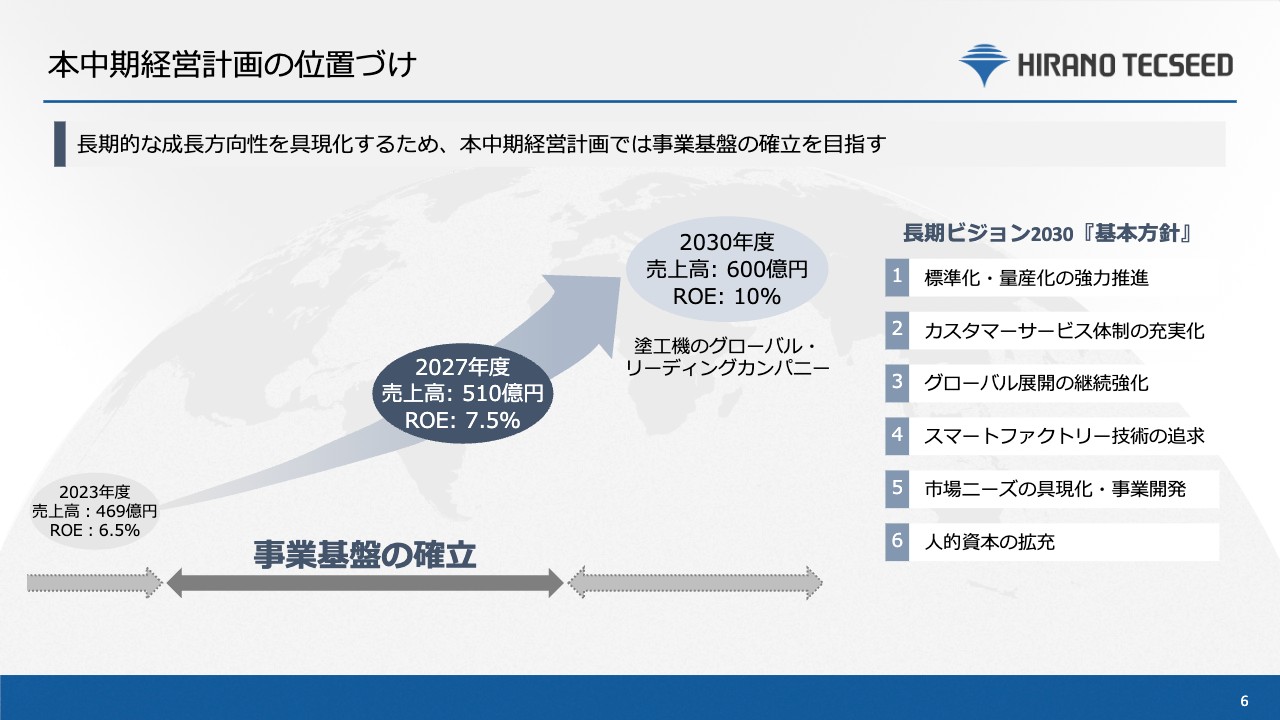

本中期経営計画の位置づけ

長期ビジョンにおける計数目標の達成に向けた、今年度から始まる本中期経営計画の位置づけについてご説明します。

2023年5月に長期ビジョンを策定した時は、本中期経営計画の位置づけを「収益性・生産性の向上」としていましたが、先ほどからお話ししている外部環境の変化を鑑み、あらためて「事業基盤の確立」としました。「長期ビジョン2030」における数値目標、基本方針に変更はありません。

スライド右側に記載のとおり、「標準化・量産化の強力推進」「カスタマーサービス体制の充実化」「グローバル展開の継続強化」「スマートファクトリー技術の追求」「市場ニーズの具現化・事業開発」「人的資本の拡充」の6つを基本方針として、塗工機のグローバル・リーディングカンパニーを目指します。

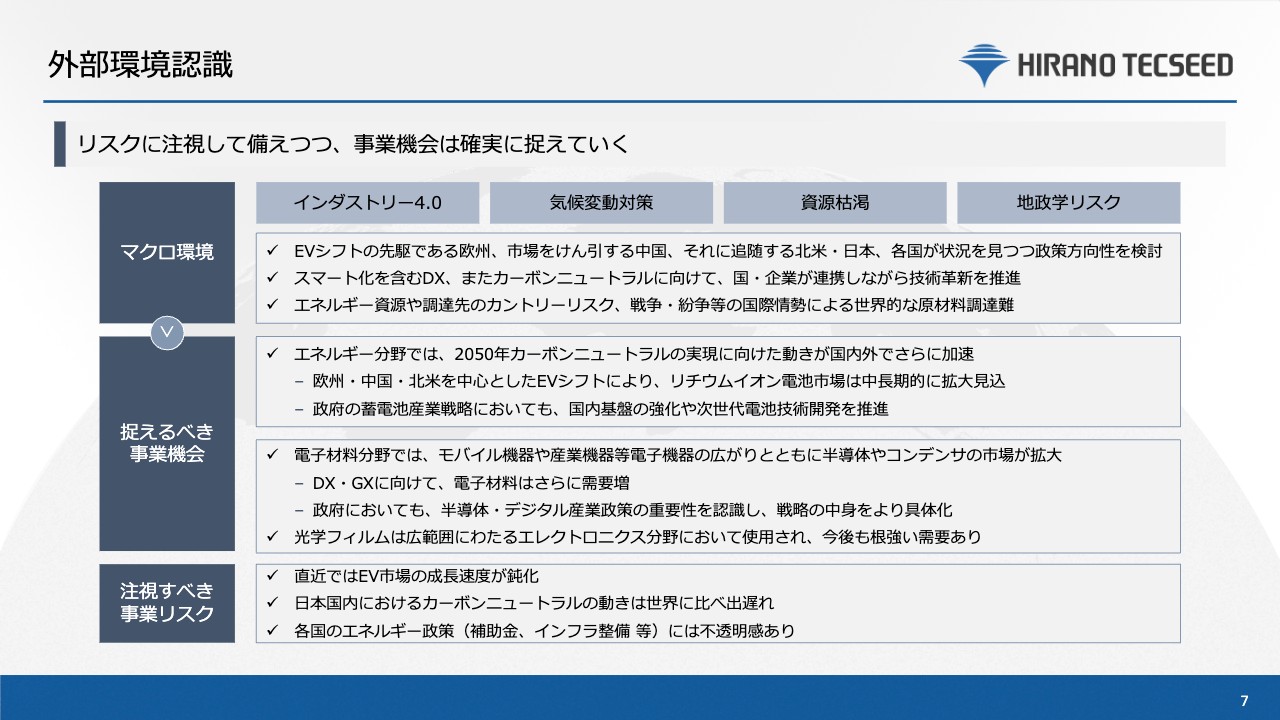

外部環境認識

外部環境の認識についてご説明します。当社の事業に影響を与えるマクロ要因は、インダストリー4.0、気候変動対策、資源枯渇、地政学リスクなどさまざまではありますが、これらにより以下を当社が捉えるべき事業機会として認識しています。

エネルギー分野では、2050年のカーボンニュートラルの実現に向けた動きが国内外において加速しており、リチウムイオン電池向け市場は中長期的に拡大する見込みです。

政府の蓄電池産業戦略においても、国内基盤の強化や次世代電池の技術開発の推進が行われています。

電子材料分野においても、モバイル機器や産業機器等電子機器の広がりとともに半導体やコンデンサの市場が拡大しており、当社にとって追い風であると捉えています。

一方で、直近ではEV市場の成長が鈍化し、エネルギー市場の短期的な見通しは不透明となっています。足元では、エネルギー分野の一部顧客において、仕向地の変更や受注の付け替え等の動きが見られています。

リスクに備える体制を整備しながら、事業機会を確実に捉えていきます。

前中期経営計画(2021年度ー2023年度)の振り返り

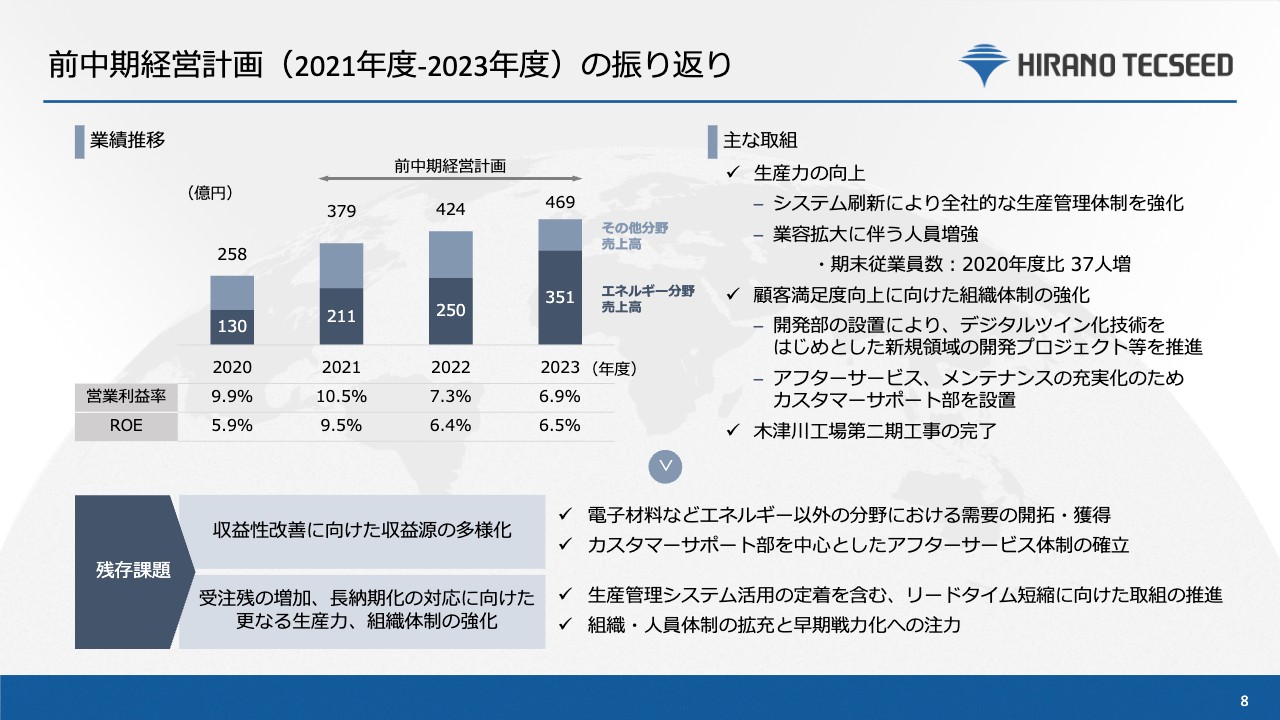

前中期経営計画の振り返りとあわせて、事業環境下における本中期経営計画の重点取組テーマについてご説明します。まずは、前中期経営計画の振り返りです。

前中期経営計画期間において、売上高は2020年度の258億円から約1.8倍の469億円まで増加しました。中でもエネルギー分野の売上高は、2020年度の130億円から約2.7倍の351億円と、大きく増加しています。

売上高は増加傾向にあるものの、営業利益率は、産業資材、人件費などの原価高騰もあり低下傾向です。これまで好調であったエネルギー市場は足元では不透明感が強まっているため、事業ポートフォリオの見直しも含め収益性の改善を進めていきます。

前中期経営計画期間における主な取り組みとして、生産性の向上を実施しました。システムを刷新し、全社的に生産管理体制の強化を行っています。

期末の従業員は、2020年度に比べて約10パーセント増の37人増加しています。

顧客満足度向上に向けた組織体制の強化も実施済みです。前中期経営計画期間においては、開発部とカスタマーサポート部を新設しました。開発部の新設により、デジタルツインをはじめとした新技術開発や、コストダウンに向けた研究開発の体制を整えています。カスタマーサポート部の新設においては、顧客と円滑な連携を取れる体制を整えています。

このような取り組みを実施してきましたが、外部環境の変化もあり、収益性改善に向けた収益源の多様化と、受注残の増加、長納期化の対応に向けたさらなる生産・供給能力、組織体制の強化は、今後も継続して検討していくべき課題であると認識しています。

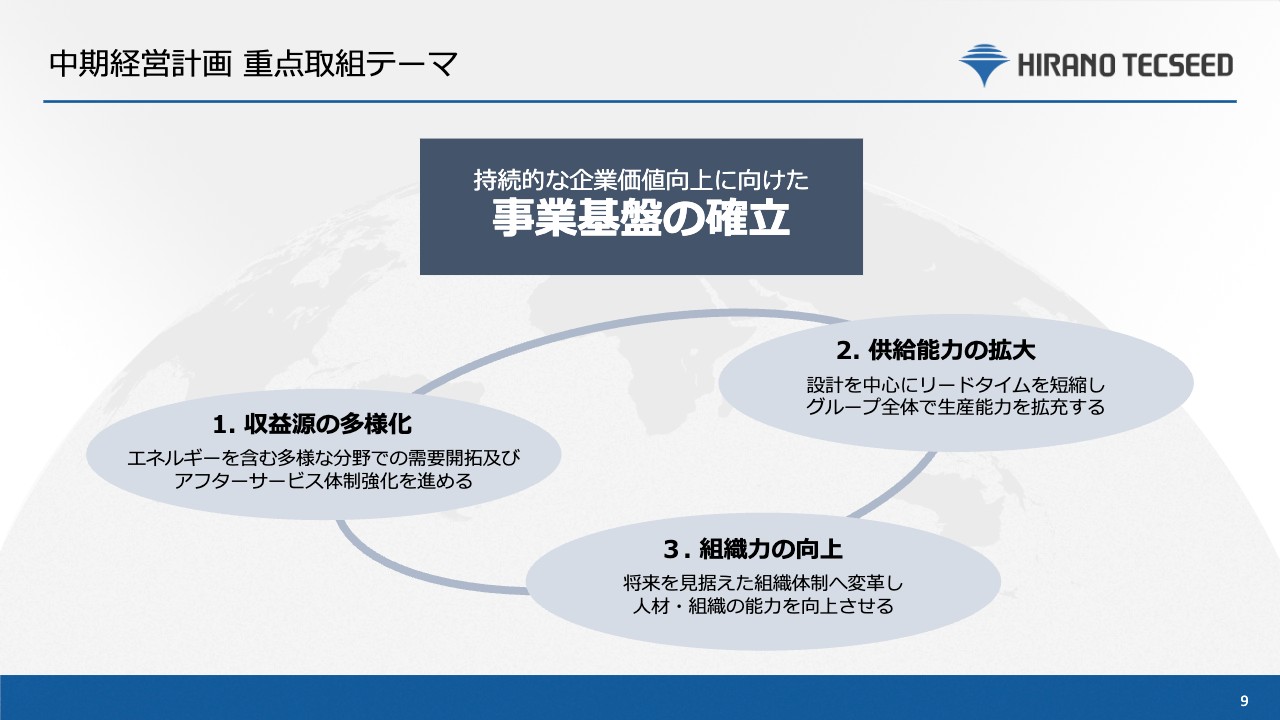

中期経営計画 重点取組テーマ

振り返りを踏まえた上で、本中期経営計画における重点取組テーマについてご説明します。本中期経営計画においては、3つの重点取組テーマを掲げています。

1つ目は「収益源の多様化」です。エネルギーを含む多様な分野での需要開拓及びアフターサービス体制の強化を進めます。

2つ目は「供給能力の拡大」です。設計を中心にリードタイムを短縮し、グループ全体で生産能力を拡充します。

3つ目は「組織力の向上」です。将来を見据えた組織体制へ変革し、人材・組織の能力を向上させていきます。

次ページから、それぞれの取組の詳細についてご説明します。

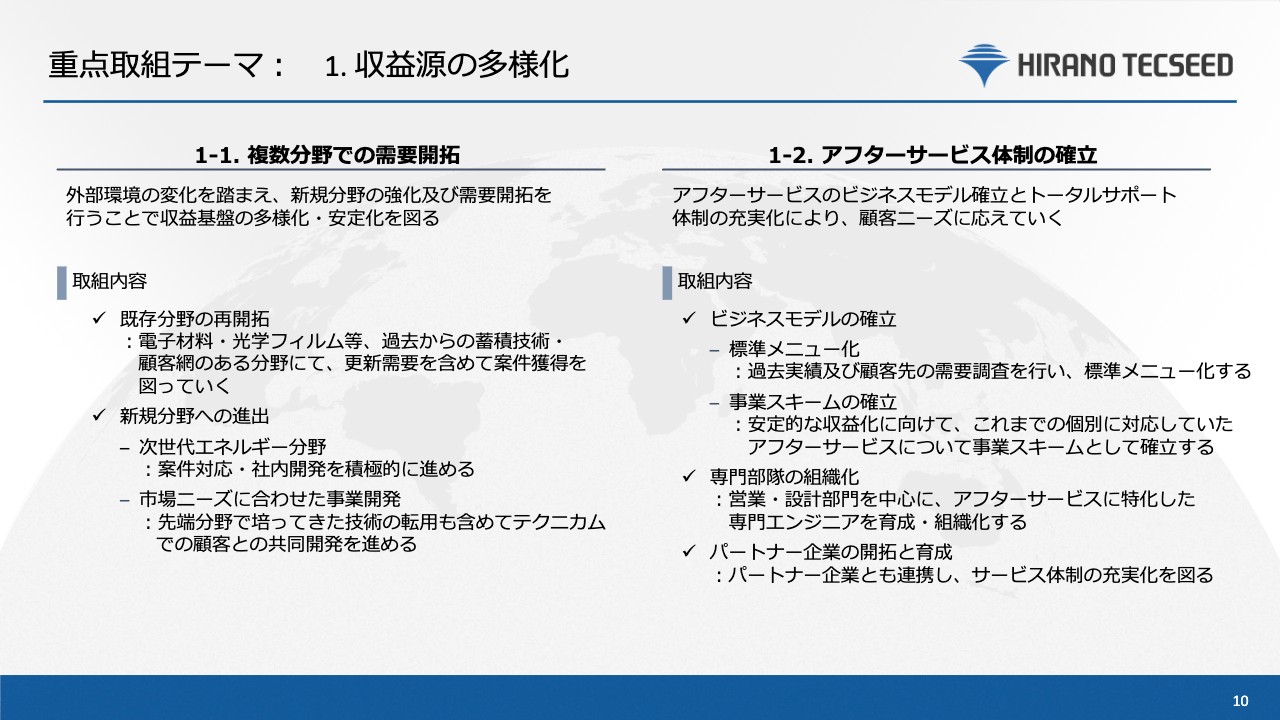

重点取組テーマ: 1. 収益源の多様化

収益源の多様化についてです。大きく分けて2つの取組を予定しています。

まずは、「複数分野での需要開拓」です。今後は過去からの蓄積技術や顧客網のある分野において、更新需要も含めた案件獲得を強化していきます。また、新規分野への進出も並行して進めていきます。特にエネルギー分野においては、次世代エネルギー分野の案件対応・社内開発を推進します。

次に、「アフターサービス体制の確立」です。カスタマーサポート部の新設により、組織体制は整備済みです。今後はカスタマーサポートの標準メニュー化を進め、安定的な収益化に向けて、事業スキームとしての確立を目指していきます。

人材については、営業・設計部門を中心に、アフターサービスに特化した専門エンジニアの育成を予定しています。さらに、パートナー企業との連携を強化し、サービス体制の充実化を図っていきます。

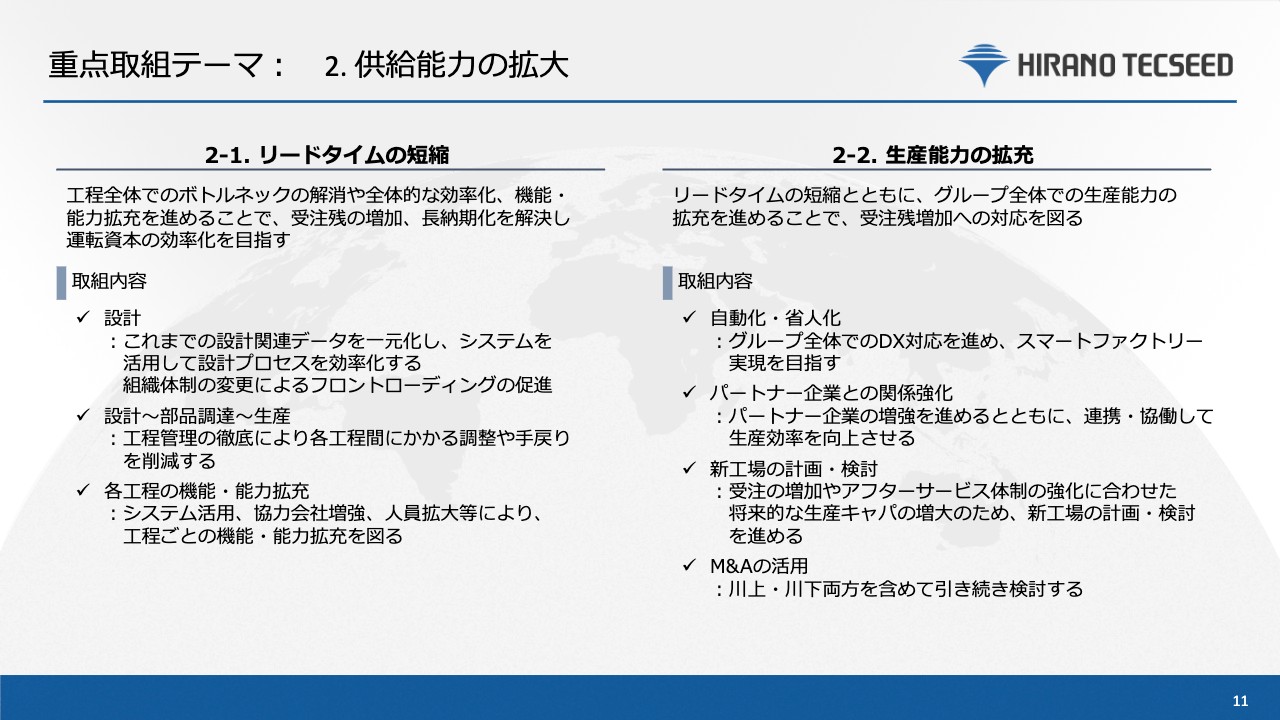

重点取組テーマ: 2. 供給能力の拡大

供給能力の拡大に向けた取組です。こちらも、大きく分けて2つの取組を予定しています。

まずは「リードタイムの短縮」です。従来、課題として認識している受注残の増加や長納期化に対し、リードタイム・工数の短縮をより強化していきます。リードタイムの向上は運転資本の効率化にもつながるため、ROE、PBRの向上にも寄与します。生産管理システムはすでに刷新済みです。今後は、システムの活用の定着化を進めていきます。

次に、「生産能力の拡充」です。DXによる自動化・省人化、パートナー企業との関係強化を進めていきます。また、新工場の建設やM&Aの実施も検討を進めています。こちらについては、後ほどお話しするキャピタルアロケーションにてご説明します。

重点取組テーマ: 3. 組織力の向上

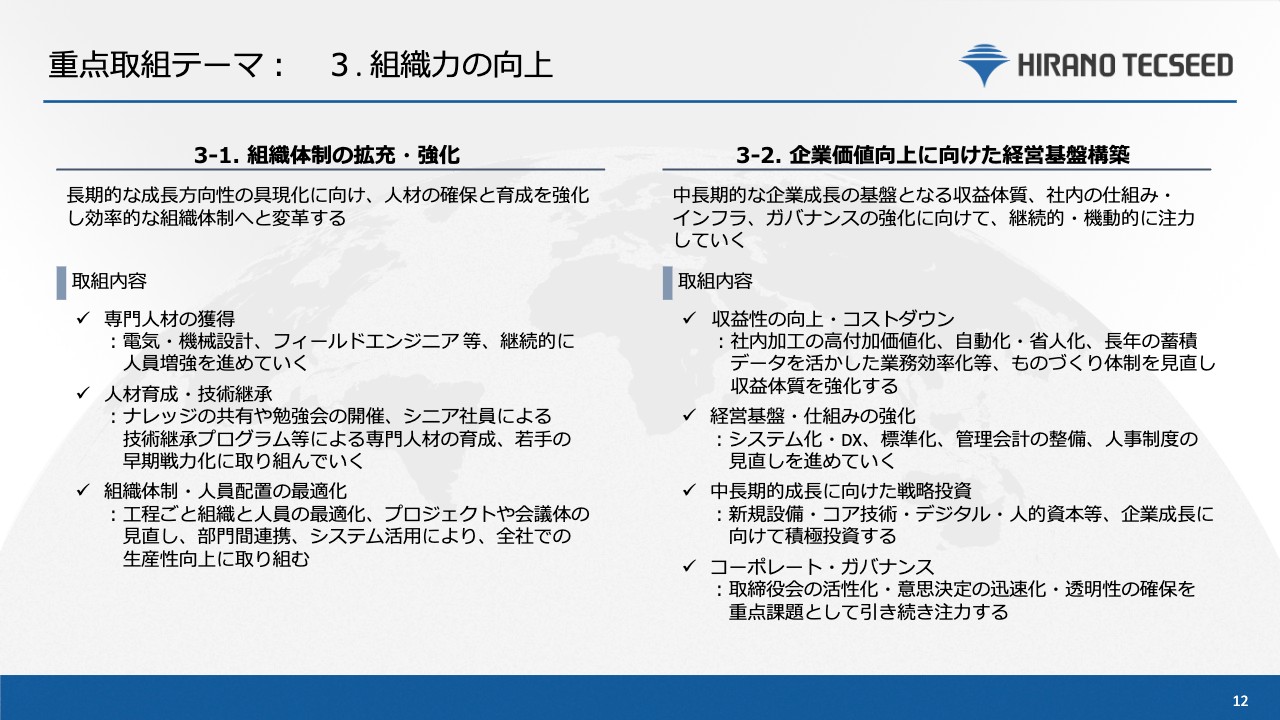

組織力の向上に向けた取組についてご説明します。

こちらも、大きく分けて2つの取組を予定しています。

まずは、「組織体制の拡充・強化」です。長期的な成長方向性の具現化に向け、人材の確保と育成を強化していきます。電気・機械設計、フィールドエンジニアなど、専門人材の獲得を継続的に進めていきます。また、人材育成・技術継承にも注力し、専門人材、若手の早期戦力化を目指します。

次に、「企業価値向上に向けた経営基盤構築」です。中長期的な企業成長の基盤となる収益体質、社内の仕組み・インフラ、ガバナンスの強化に向け、継続的・機動的に注力します。システム化、標準化、管理会計の整備、人事制度の見直しを進める予定です。

成長に向けた戦略投資については、後ほどキャピタルアロケーションにてご説明します。重点取組テーマのご説明は以上です。

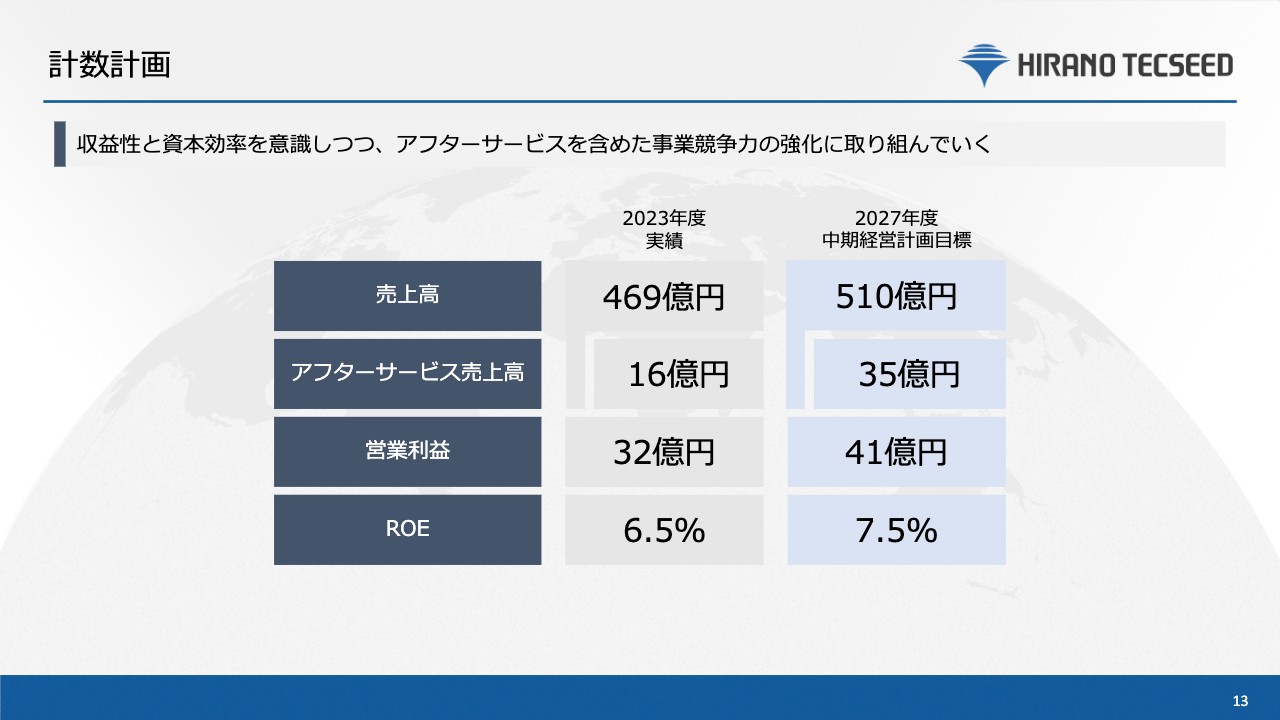

計数計画

本中期経営計画における計数計画をご説明します。本中期経営計画の到達年度である2027年度の財務目標について、売上高は510億円、アフターサービス売上高は2023年度の16億円から35億円へ、営業利益は41億円、ROEは7.5パーセントと定めました。本中期経営計画期間では、新たにアフターサービス売上高を重要財務目標の1つとして設定します。

当社の強みの1つは、顧客基盤と納入実績です。以前からアフターサービスに対するお客さまからのご要望に対応していましたが、今後は前中期経営計画期間で新設したカスタマーサポート部を中心に、本格的にビジネス展開を進めていきます。顧客満足度の向上に加え、当社の安定した収益構造の確立にもつながると確信しています。

PBR改善、資本効率化のROEの向上も当社の課題の1つです。収益源の多様化による収益性の向上、リードタイム短縮による運転資本効率化を通して、ROEの向上を目指します。

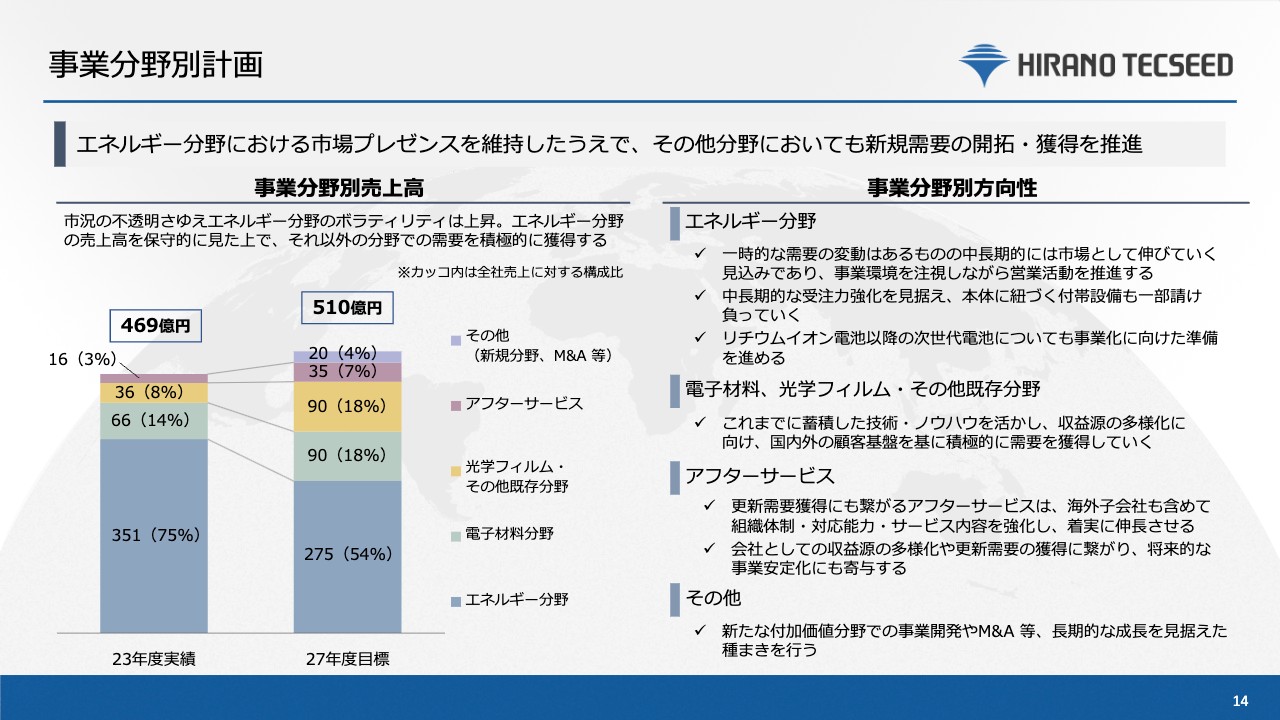

事業分野別計画

計数計画達成に向けた事業別の方向性についてご説明します。エネルギー分野においては、お伝えしているとおり、足元の市況が不透明であるため、保守的な目標を設定しています。事業環境を注視しながら営業活動を推進していきます。

また、市場プレゼンスの維持のため、本中期経営計画期間においては本体に紐づく付帯設備の対応がこれまで以上に増加する見通しです。事業環境、その他分野の受注状況とあわせて、総合的な判断のもと対応を進めていきます。

電子材料、光学フィルム、その他の既存分野については、これまで蓄積してきた技術やノウハウを活かし、国内外の顧客基盤をもとに需要の開拓に注力していきます。

アフターサービスは、より一層の組織体制の強化、対応能力、サービス内容を強化し、安定した収益基盤としての確立を目指して取り組んでいきます。

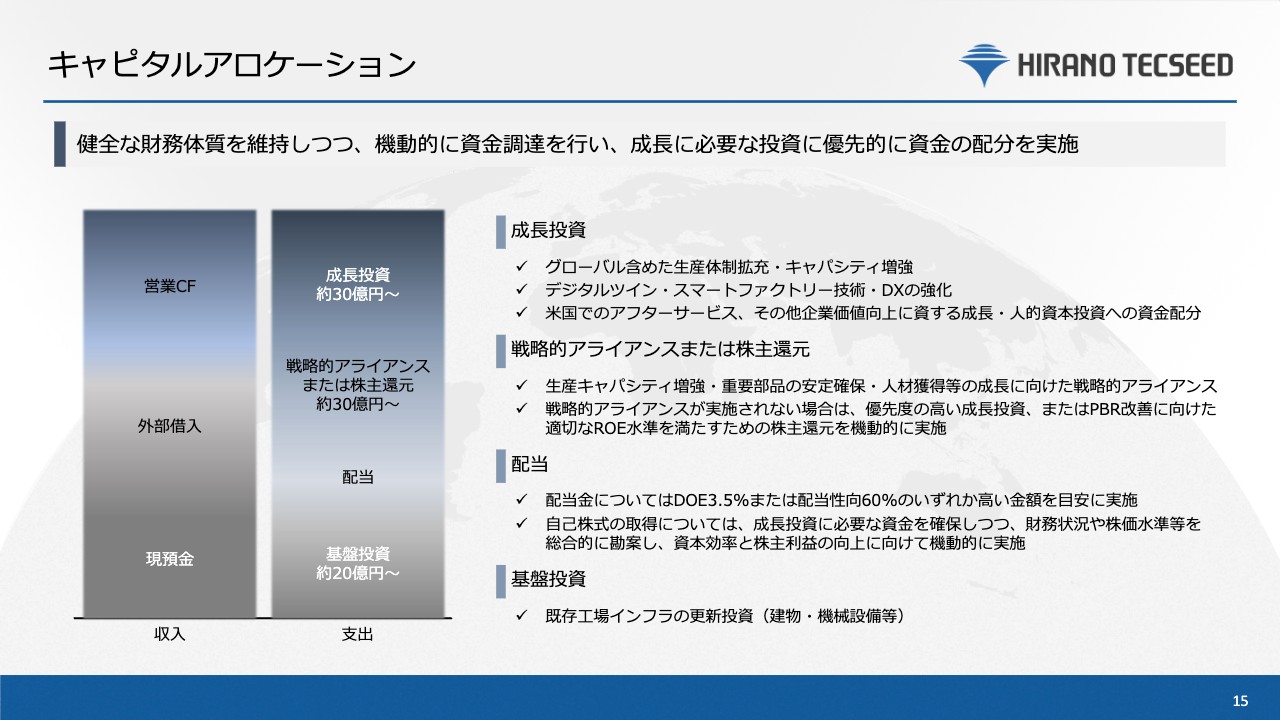

キャピタルアロケーション

健全な財務体質の維持を前提として、成長に必要な投資に優先的な資金の配分を進めていきます。成長に必要な投資として、主要な投資を3つ想定しています。

1つ目がグローバルを含めた生産体制の拡充・キャパシティの増強です。2つ目がデジタルツイン・スマートファクトリー技術・DXの強化です。3つ目が米国でのアフターサービス、その他企業価値向上に資する成長・人的資本投資への資金配分です。

戦略的アライアンスについては、業務提携やM&Aも視野に入れつつ、生産キャパシティの増強、重要部品の安定確保、人材獲得など将来的な成長に向けて必要なケイパビリティを保有するアライアンス候補企業の探索を進めていきます。

一方、戦略的アライアンスを実施しない場合は、確度の高い成長投資または当社が目標とする資本効率実現のため自己株式取得を含む株主還元を機動的に実施していきます。配当は、DOE3.5パーセントまたは配当性向60パーセントのいずれか高い金額を目安に実施します。

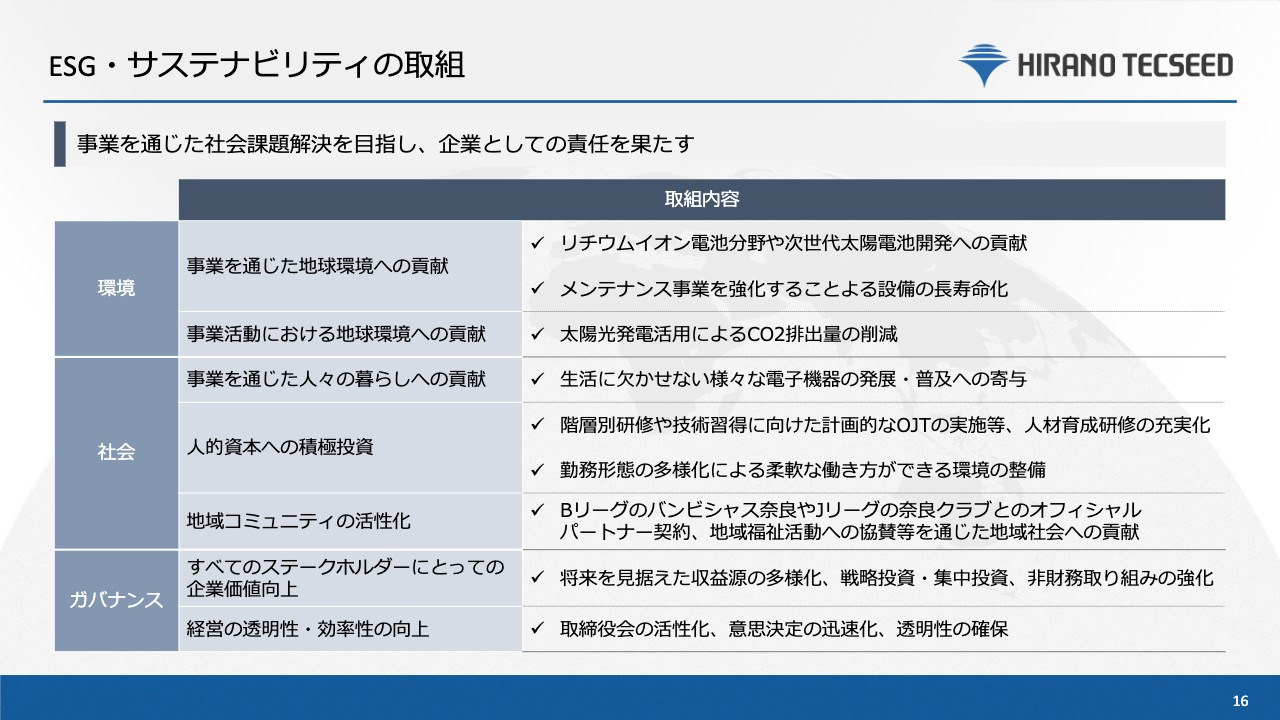

ESG・サステナビリティの取組

スライドに記載のとおり、環境、社会、ガバナンスとそれぞれに定めた取り組みを推進していきます。以上で中期経営計画の説明を終わります。不安定な事業環境ですが、本中期経営計画で策定した重点取り組みテーマに基づき、長期ビジョンの達成と企業価値の向上を進めていきます。

質疑応答:受注高の落ち込みについて

司会者:「2023年度に受注高が大きく減少したが、受注高の落ち込みは今後も続くのでしょうか? 回復の見込みや改善に向けた取り組みを教えてください」というご質問です。

岡田:受注高の落ち込みは、電気自動車用のリチウムイオン電池向けの電極塗工装置を中心に積極的な先行受注をしたことに加えて、先ほどからお伝えしているとおり市況の見極めによりお客さまの受注動向が低調になったことが要因です。

また仕向地変更も挙げられます。バイデン政権がIRAを発表したことに伴い、中国で作ったものはアメリカで補助金が出なくなったため、仕向地をアメリカに変更するなどの調整が重なり、受注高が減少しました。

今後の取り組みとしてはこれまでに築き上げた顧客基盤をもとに、エネルギーだけではなく電子材料光学フィルムの分野においても、積極的な受注獲得に向けた営業を進めていきます。

質疑応答:営業利益率の悪化について

司会者:「2023年度実績の売上高は増加する一方、営業利益率が悪化している要因を教えてください」というご質問です。

岡田:要因は原価高騰にあると考えています。仕向地や仕様変更により、調達コストが上昇しました。仕向地によって国の規格が違うため、調達し直す必要があるといったことも発生しています。

また、それにより、生産性が非常に低下したことで、人件費も増加しました。当然、円安の影響もあります。当社は円建てで事業を行っているため、そのような影響が非常に大きいということがあります。改善に向けては、取引条件の見直し交渉等を行っています。また、部品の内製化率向上も積極的に進めようとしています。

質疑応答:各種施策の進捗について

司会者:「部品装置の共通化、標準化、DXによる生産性向上、生産体制拡充、キャパシティ増強の取り組みの進捗を教えてください。具体的には顧客からの引き合いに対し、御社が回答している納期はどのくらいまで短縮できていますか? また、直近四半期の受注が126億円ありましたが、納期はいつで25年3月期売上にどの程度寄与しますか?」というご質問です。

岡田:塗工機関連機器については、お客さまの工場の立ち上げ計画に基づき生産しています。標準化等については、リチウムイオン電池等の電極機械は一度に複数台の注文があります。

当社は今まで1台の機械で1つの仕様で行ってきましたが、複数台の仕様をまとめて顧客と決定し、複数台同時に製作するという意味で標準化を進めることがある程度できるようになっています。また、今期の受注が売上に寄与するタイミングは、2026年度中旬まで大きな効果が出ると見込んでいます。

質疑応答:アフターサービスに注力する背景について

司会者:「アフターサービスに注力する背景を教えてください」というご質問です。

岡田:以前から、お客さまからアフターサービスに対するご要望が多くありましたが、十分な対応ができませんでした。売上高が伸びてきたということで、人的リソースを新規顧客に向けてきた面もありました。

そのような中、前期の中期経営計画においてカスタマーサポート部を設立しました。今期の中期経営計画においてアフターサービスの専門組織を作ることで、顧客へのスムーズな対応が可能になると確信しています。

今度はお客さまからの提案、あるいは当社からお客さまに積極的に提案を行っていきたいと考えています。アフターサービス事業の売上高や利益率は高く、また当社が納めた機械は当社でしかアフターサービスができないこともあり、事業規模を大きくして収益性を伸ばしていこうと考えています。

質疑応答:リチウムイオン電池に匹敵する分野について

司会者:「中長期的にリチウムイオン電池に匹敵する分野はありますか? MLCCは、単年度で100億円超えになることはないように思います。年間で50億円規模程度の受注になる分野はありますか?」というご質問です。

岡田:市場ニーズに基づき、当社の研究実験施設に「テクニカム」というものがあります。そちらでお客さまと新規分野の共同開発を進めています。次のテーマは模索中で、現時点では発表できるものはありません。

質疑応答:ROE向上に向けた取り組みについて

司会者:「ROE向上に向けた取り組みを教えてください」というご質問です。

岡田:現状のROEが、株主資本コストを上回っていない点は認識しています。本中期経営計画期間は、電子材料分野や光学フィルム分野、新たな需要の獲得、アフターサービス事業の確立により収益性の向上を図っていこうと考えています。

また、新システムの導入や生産性の拡大を進めていきます。あるいはリードタイムを短縮し運転資本の効率化を目指そうとしています。加えて、IR活動を強化し、積極的な開示や株主とのエンゲージメントを通じて、企業価値向上に向けた姿勢を示していきたいと思っています。

質疑応答:売価引き上げ交渉や新規市場への進出について

司会者:「2024年3月期に売価引き上げ交渉はどのくらいできているのでしょうか? また、2025年3月期には売価引き上げ効果は出てこないのでしょうか? 電子材料や光学フィルムの中期成長性について、具体的な販売地域や最終製品などは出てきているのか、ペロブスカイト太陽電池の製造工程で御社の塗工機は使われないのか教えてください」というご質問です。

岡田:価格交渉について詳細はお伝えできませんが、実際に交渉は行っています。ペロブスカイト太陽電池は、将来的に成長が見込まれる市場の1つだと認識しています。

新規市場への進出は、また進捗があり次第ご報告します。

質疑応答:運転資本の圧縮に向けた取り組みについて

司会者:「運転資本の圧縮に向けた取り組みを教えてください」というご質問です。

岡田:運転資金の増加は、長納期化および仕向地の変更に伴う納品の遅れによる入金の減少が要因として挙げられます。一方、納品に向けて当然機械を作っていかなければならず、仕入れを先行して行っていることが一番大きな理由です。前受金をいただく、リードタイムを短縮する、など運転資金回収のために対策は打ち始めています。

リードタイムの短縮は重点取り組みテーマとして挙げており、設計を中心とした組織の変更やシステムの活用、工程管理体制などを強化して推進していきます。

質疑応答:利益率改善の取り組みについて

司会者:「長期ビジョンに掲げる利益水準の達成に向けて、利益率改善の取り組みはどのようなものがありますか?」というご質問です。

岡田:増収減益の要因としては、原材料の高騰や仕様変更による調達コスト増があります。また仕向地の変更により、ほかのお客さまの注文を納期的に受注できず、機会のロスが発生しています。

質疑応答:アスターサービスの契約について

司会者:「アスターサービスは定額契約ですか? それともサービスごとに受領するものですか?」というご質問です。

岡田:今までにも1年に1回などの定期的な機械のメンテナンス契約をしているお客さまもいます。しかし、そうしたことをしていないお客さまもいるため、顧客ごとにサービスのあり方を今後検討して交渉していこうとしている段階です。

この銘柄の最新ニュース

ヒラノテクのニュース一覧- 2026年3月期通期連結業績予想の修正に関するお知らせ 2026/02/13

- ヒラノテク、今期経常を一転6%増益に上方修正 2026/02/13

- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/13

- 2025年度第3四半期連結決算説明資料 2026/02/13

- [Summary] Financial Results for the Nine Months 2026/02/13

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ヒラノテクシードの取引履歴を振り返りませんか?

ヒラノテクシードの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。