BBDイニシアティブのニュース

【QAあり】BBDイニシアティブ、主力SaaSの安定成長に加え事業再編等に取り組み、DX事業売上は前年比+19.4%

INDEX

稲葉雄一氏:みなさま、こんばんは。BBDイニシアティブ株式会社代表取締役社長グループCEO稲葉雄一です。どうぞよろしくお願いします。

本日のインデックスです。スライドに記載のとおり、グループ再編について、2023年9月期第3四半期の業績、2023年9月期の通期業績予想の順でご説明します。1つ目のグループ再編についてでは、BBDイニシアティブが2023年4月3日に東証グロース市場に上場した後の動きについてもお話しします。

グループ再編について

グループ再編についてです。BBDイニシアティブ株式会社は2023年4月3日付にて、単独株式移転の方法により、ナレッジスイート株式会社の完全親会社として設立されました。これにより、ナレッジスイートグループは持株会社体制に移行し、BBDイニシアティブグループとして新たに始動しました。

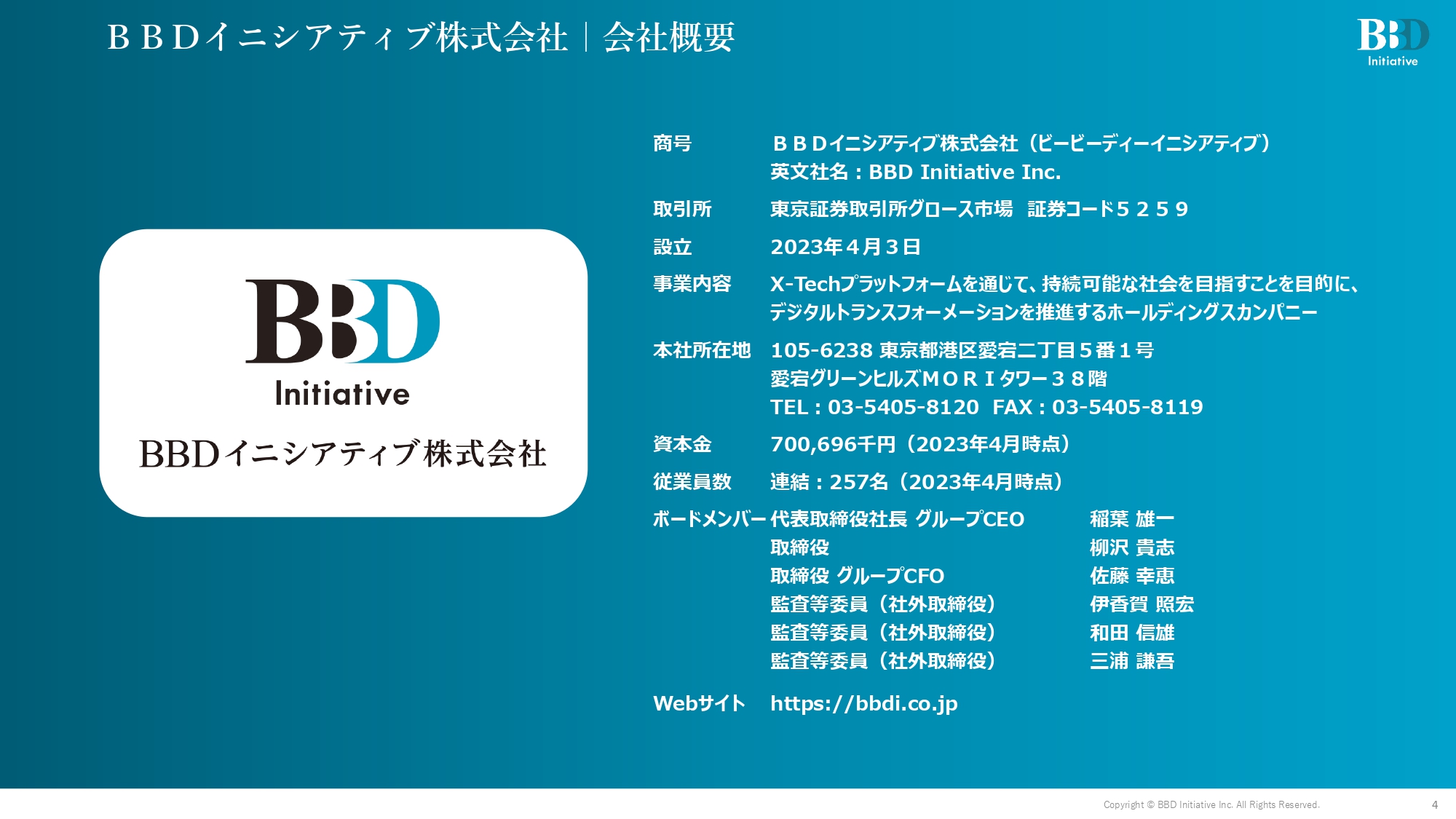

BBDイニシアティブ株式会社|会社概要

会社概要です。東証グロース市場への上場により証券コードが変わり、5259となりました。BBDイニシアティブ株式会社の設立日は2023年4月3日です。本社は愛宕グリーンヒルズMORIタワー38階に変わり、従業員数は変わらず連結で257名です。

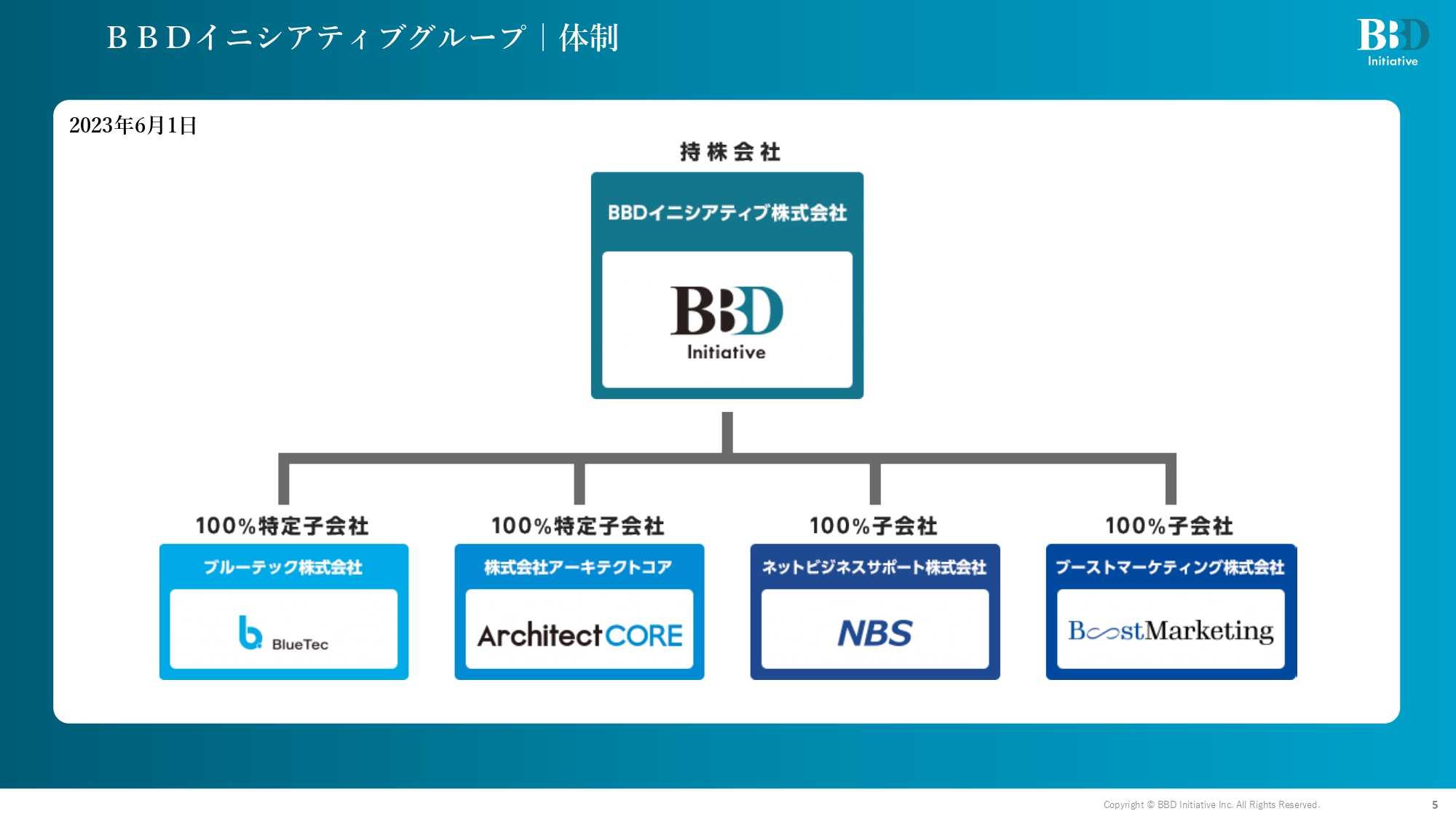

BBDイニシアティブグループ|体制

BBDイニシアティブグループの体制についてです。持株会社はBBDイニシアティブ株式会社となります。スライド左下に記載のブルーテック株式会社は、ナレッジスイートとDXクラウドの合併に伴い、新たな社名をブルーテックとしています。

ブルーテックに加え、SESエンジニアを100名ほど抱えるアーキテクトコア、インサイドセールス向けのマーケティングデータを提供するネットビジネスサポート、広告の最大化を支援するキャスティング事業として、タレントの肖像サブスクリプションを提供するブーストマーケティングの全4社が、BBDイニシアティブグループの事業会社として稼働しています。

ブルーテック株式会社|会社概要

2023年の6月1日付けでナレッジスイートとDXクラウドが合併し、ブルーテック株式会社として新たにスタートしました。従業員数は133名、事業内容はセールステック事業で、BtoB向けのSaaSを提供しています。

ナレッジスイートから変わらず、設立日は2006年10月で、本社所在地は神谷町駅前にあるUD神谷町ビル7階です。ブルーテックのメンバーの一部は愛宕グリーンヒルズMORIタワーでも働いており、中部、関西、九州に営業所があります。

BBDイニシアティブ株式会社|コーポレートアイデンティティ

コーポレートアイデンティティです。「BBD」の意味についてよく質問を受けますが、「多様性のための架け橋(Building Bridges for Diversity)」の頭文字を取ったものです。

BBDイニシアティブ株式会社|経営陣

経営陣の体制です。常勤では、代表取締役社長グループCEOの私と、取締役グループ会社統括責任者の柳沢、取締役グループCFOの佐藤がおり、加えて社外取締役3名がいます。今までと変更はありません。

BBDイニシアティブグループ|MISSION|企業理念

私どもは「ありがとうをX-Tech(クロステック)する」という企業理念を掲げています。

その意味は、スライドに示したように「『ありがとう』の対義語は『当たり前』。なかなか気づく事のない『当たり前』に気付いた時、『ありがとう』と思える、そんな気持ちを大切にしたい。世の中の『有り難し』事をクロステックして行くことで、世の中を便利に『当たり前』であることに感謝される世界を作る。『ありがとうをクロステックする』私たちBBDイニシアティブが掲げる思いです。」となっています。

便利が当たり前で「ありがとう」という言葉が出てこない世の中、要するに、「ありがとう」が私たちの生活の中に自然に溶け込むような世界を、「ありがとうをX-Tech(クロステック)する」という言葉に込めています。

BBDイニシアティブグループ|VISION|ビジョン

ビジョンは「Digital Inclusion(デジタルインクルージョン)」というキーワードのもと、「テクノロジーを通じて、世界中の人々が参加し、平等に利益を受ける機会を提供することで社会に希望を与える」こととしています。

BBDイニシアティブグループ|VALUE|バリュー

バリューは「テクノロジーを通じて、生産性を30パーセント向上させる」ことです。

BBDイニシアティブグループ|WAY|行動指針

行動指針には、「人の夢を否定してはならない。人の背中を押せる人であれ。」「価値は継続にあり。継続のない成果は価値に値しない。」「コミュニケーションは相手を認めることから始める。」「あり方は時代の流れ。時代の流れに沿ったやり方を考える。」「業務を時間で語らず、成果で語ることで価値が生まれる。」の5つを掲げています。

こちらはホームページにも記載していますので、ぜひ見ていただければと思います。

2023年9月期第3四半期 業績ハイライト

2023年9月期第3四半期の業績についてご説明します。

まずは業績のハイライトです。連結売上収益はYoYプラス10.7パーセントの26億5,100万円となりました。営業利益は1億1,600万円、営業利益率は4.4パーセント、DX事業の売上収益はYoYプラス19.4パーセントの12億8,900万円です。

グループSaaSのARRは15億円を突破しました。こちらの数字には、OEMで提供しているSaaSは一切含まれていません。

2023年9月期ホールディングス化に伴う取り組み

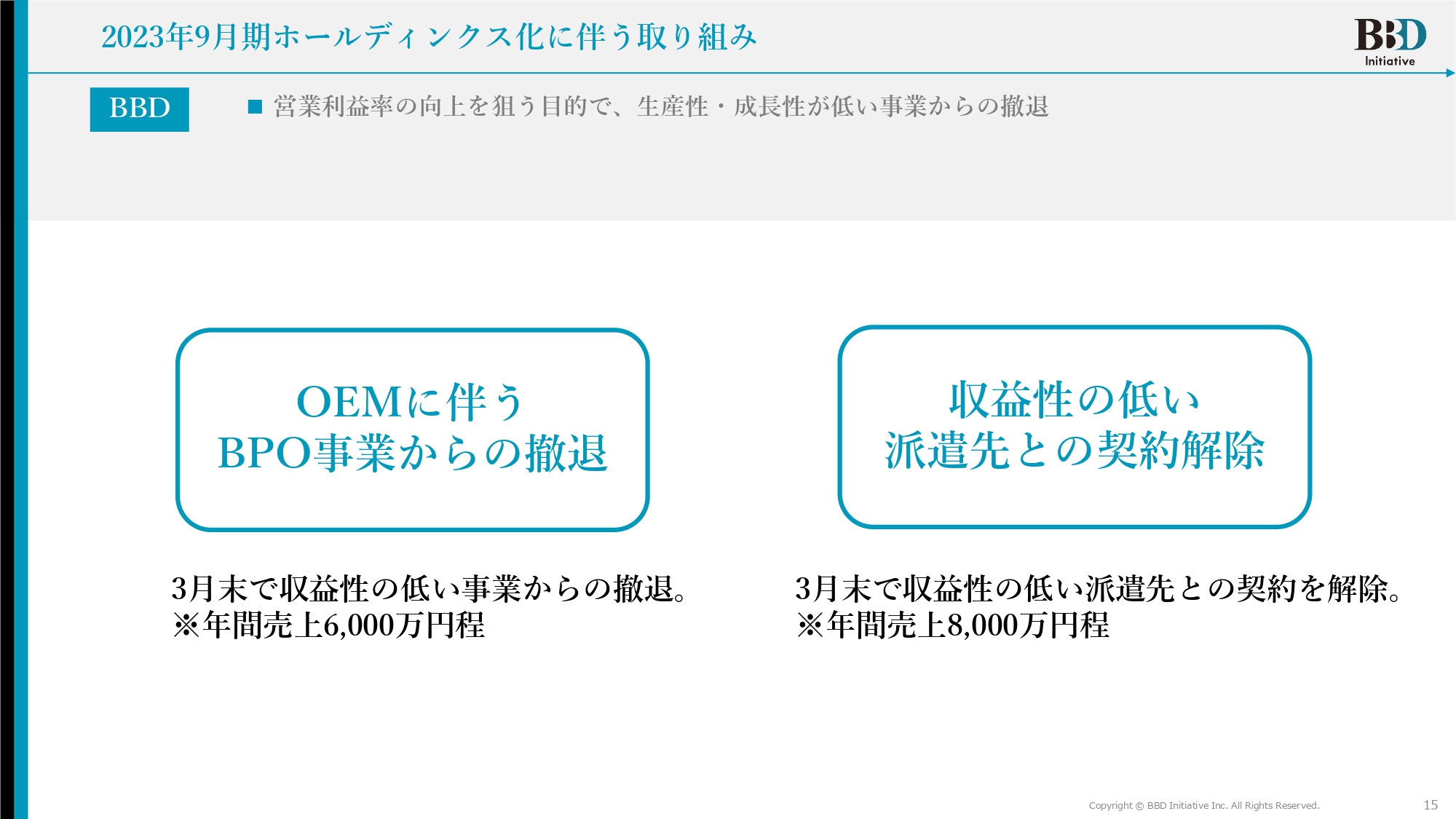

従前から、営業利益率向上を目的に、生産性・成長性が低い事業から撤退するとお伝えしてきましたが、ホールディングス化に伴い、3月末をもって2つの事業から撤退しました。

1つはOEMに伴うBPO事業からの撤退です。労働集約型の動きが大きな負担になっていたことに加え、営業利益が非常に低かったため、徹底することにしました。具体的にはお話ししませんが、年間売上6,000万円ほどの収益性が低い事業を、3月末でショットごとの売上に切り替えています。

もう1つは、収益性の低い派遣先との契約解除です。BPO事業のSaaSのうち、収益性の低いエンジニア派遣先との契約を3月末で解除しました。年間売上8,000万円強になります。

あえて口にはしませんが、派遣している優秀なエンジニアたちに対しては、毎年昇給していかなくてはなりません。しかし、長年価格交渉に応じていただけず、私どもの負担がどんどん大きくなっていきました。

派遣人数が増える中で、単価などの交渉がうまくいかず、今後も収益性の悪化が広がっていくことや、優秀なエンジニア社員にしっかりと収益を還元したいという理由から、3月末でいったん引き揚げました。

連結決算 概要 2023年9月期第3四半期

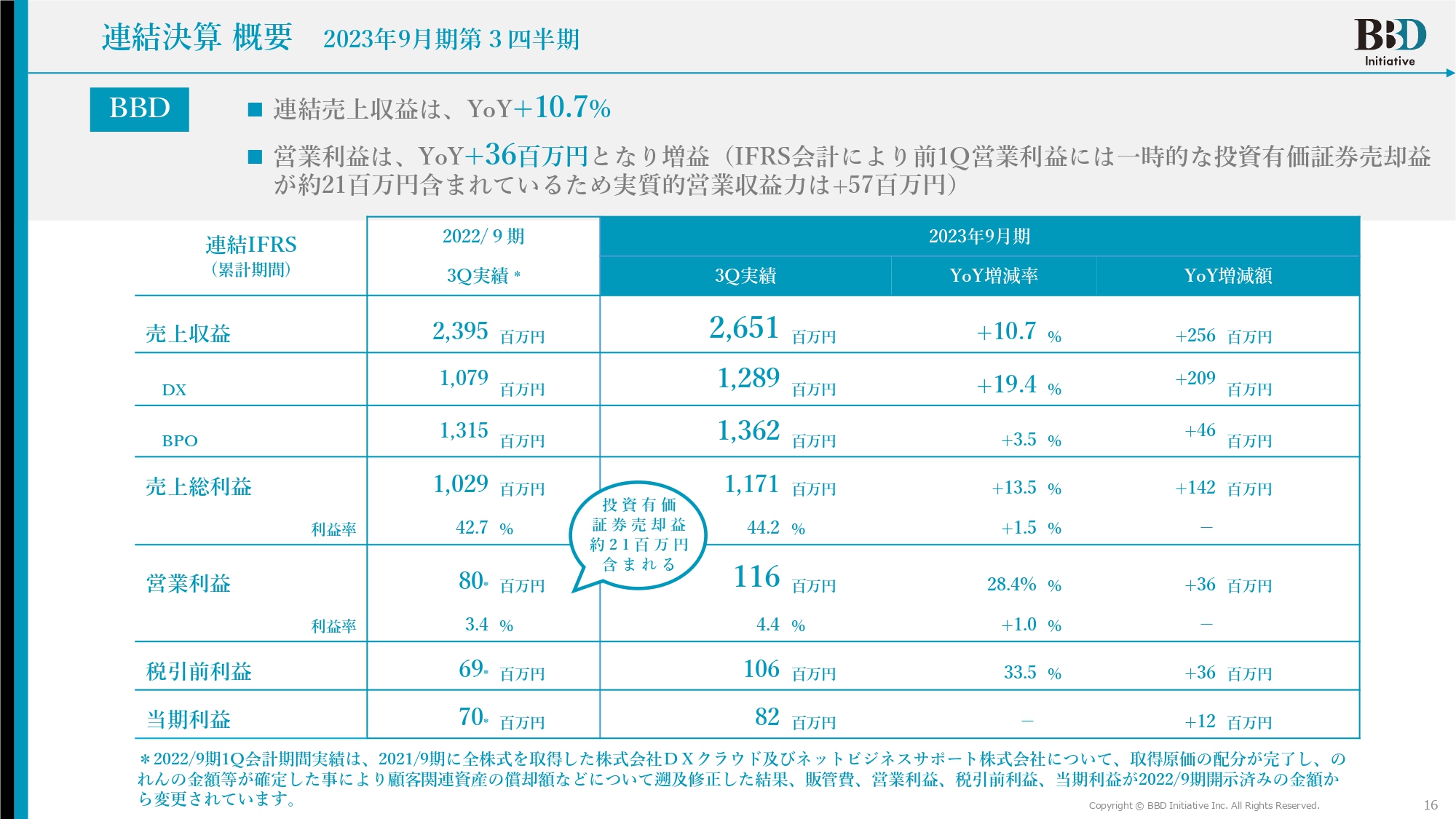

決算概要です。先ほどもご説明したとおり、2023年3月期第3四半期の売上収益は26億5,100万円となりました。2022年9月期第3四半期が23億9,500万円ですので、YoYで10.7パーセント、2億5,600万円増加しています。

そのうち、DX事業の売上収益は12億8,900万円です。2022年9月期第3四半期の10億7,900万円から、YoYで19.4パーセント、2億900万円増加しています。BPO事業の売上収益は少し伸び悩み、YoYプラス3.5パーセントの13億6,200万円となりました。

2022年9月期第3四半期の営業利益は8,000万円です。スライド中央に吹き出しで記載しているとおり、前期は有価証券の売却益が約2,100万円あったため、営業利益率は3.4パーセントで、実質の営業利益はおよそ5,900万円でした。

2023年9月期第3四半期の営業利益は1億1,600万円で、倍ほどの数字になっています。前年同期の営業利益を8,000万円とすると、YoYで28.4パーセント増加しています。営業利益率が営業利益額を大きく上げていますが、営業利益率はまだ4.4パーセントですので、今回の撤退も含めて伸びしろは十分あると考えています。

連結売上収益(IFRS) 推移 2023年9月期第3四半期

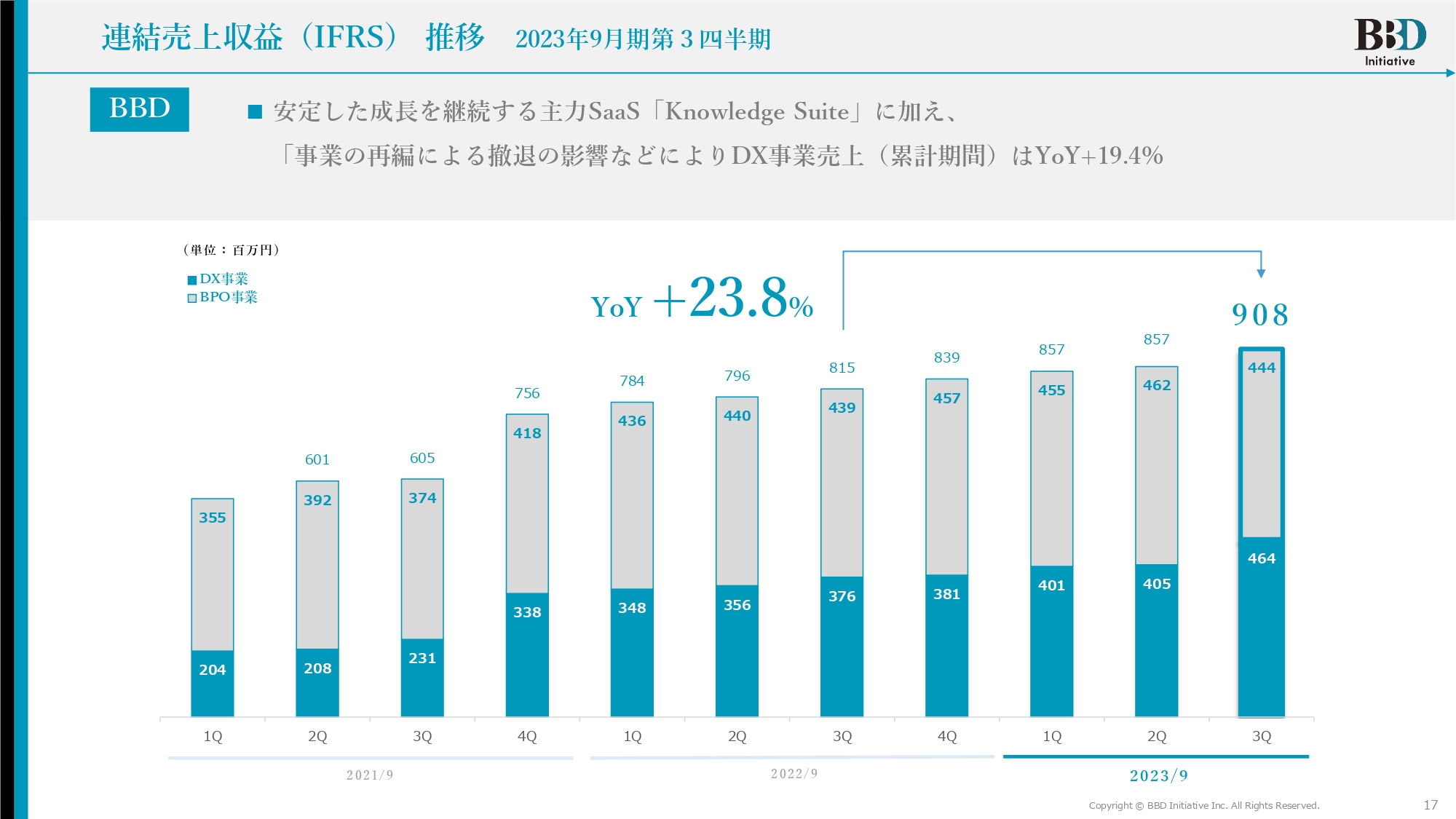

連結売上収益の推移です。スライドに記載のとおり、YoYで23.8パーセント増加しました。棒グラフの濃いところがDX事業、薄いところがBPO事業になっています。DX事業が大きく成長し、BPO事業は少し停滞しました。事業再編のための撤退の影響が少なからずあることを踏まえると、一時的に売上収益としては落ちるかもしれません。

しかし、ホールディングス化を機に、ドラスティックに物事を考えて成長したいと考えています。そして、今後の営業利益や営業利益率を少しずつでも改善できるよう取り組んでいきます。

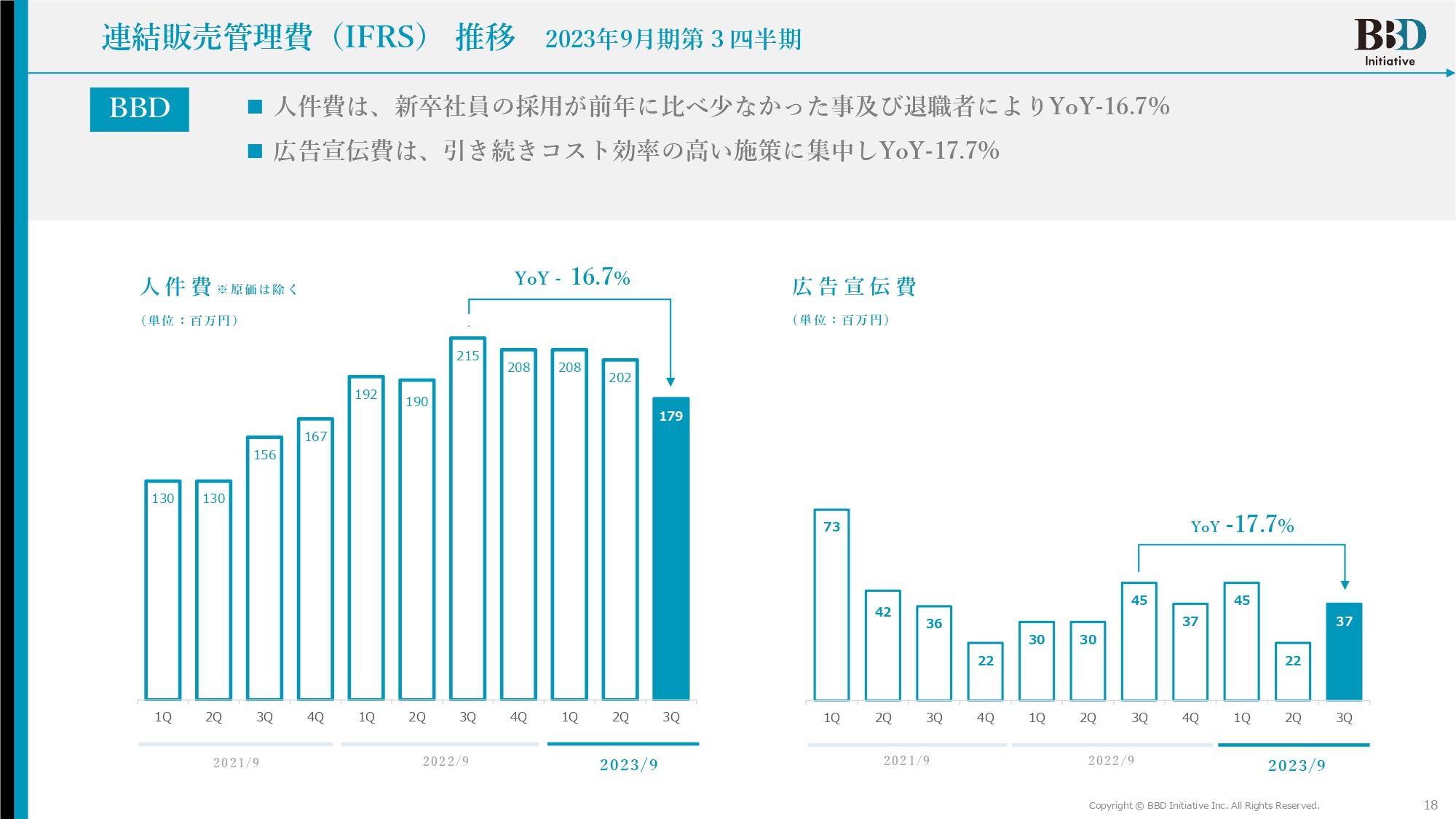

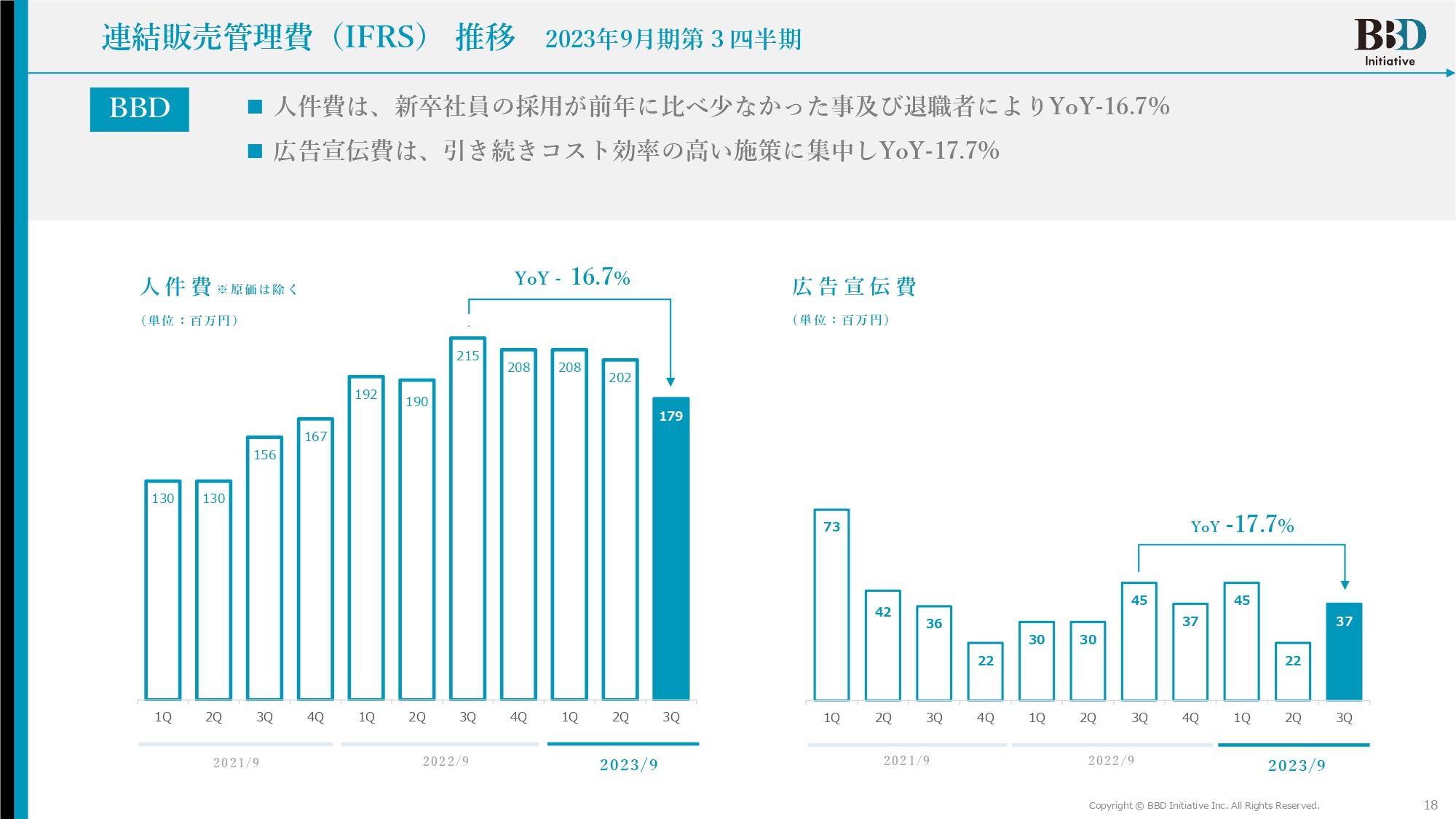

連結販売管理費(IFRS) 推移 2023年9月期第3四半期

連結販売管理費の推移です。人件費は前年に比べ新卒採用が少なかったことと、退職者が多かったことにより、YoYで16.7パーセント減少しました。

広告宣伝費についてです。前期、前々期はテレビCM等を使い大々的に広告宣伝を行いましたが、結果としてはあまり効果がなく残念な投資となりました。今期はそのようなこともなく、効率的な施策に注力し、YoYで17.7パーセント減少しました。私どもは地に足の着いたプロモーションを得意としていますので、十分に考えた投資を行い成長していきたいと思っています。

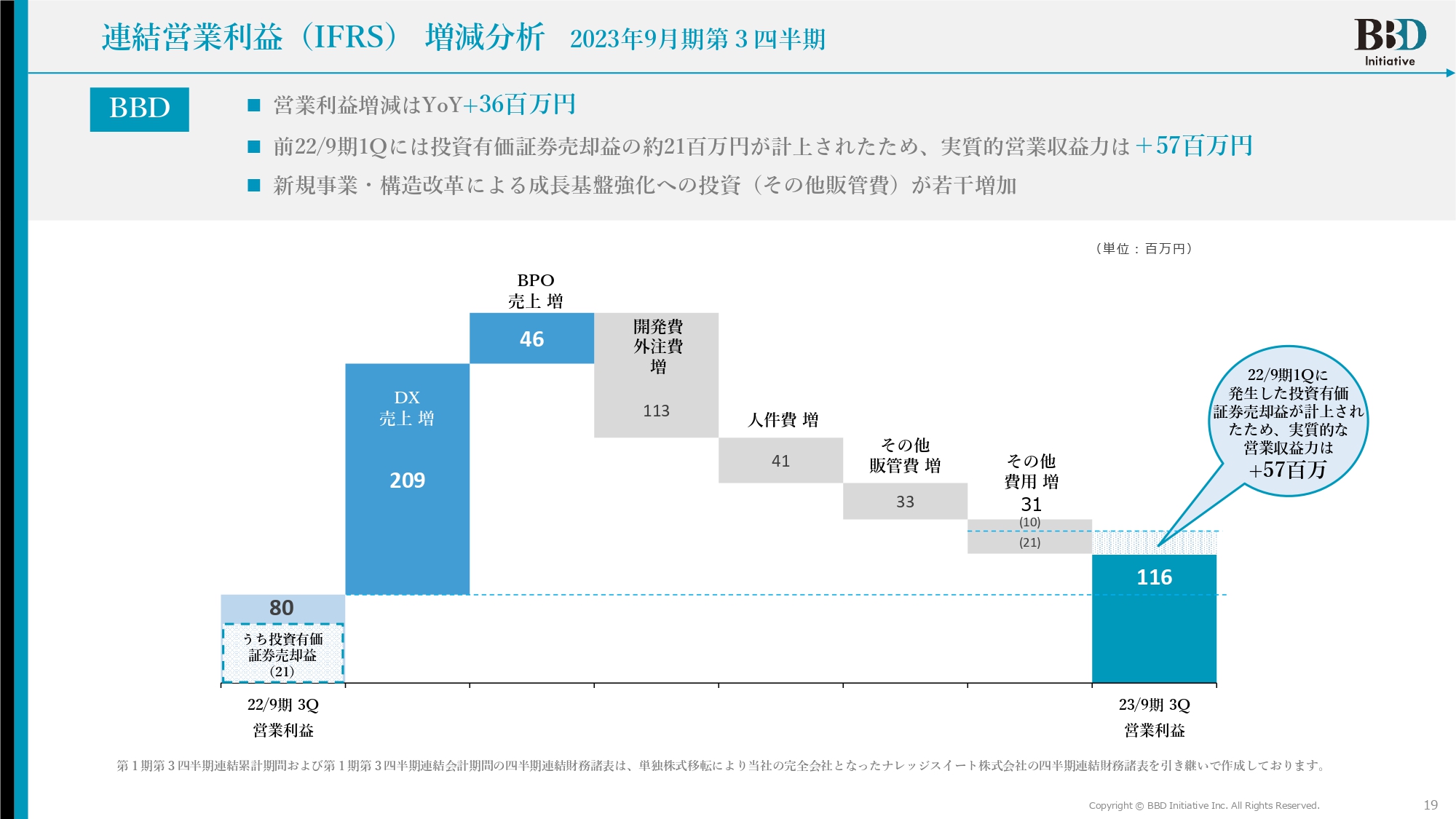

連結営業利益(IFRS) 増減分析 2023年9月期第3四半期

連結営業利益の増減分析です。先ほどご説明したとおり、スライド左端の8,000万円のうち、約2,100万円が有価証券の売却益による昨年の特別利益です。こちらを差し引くと、今回大きく成長していることがわかります。

とは言え目標に対してはまだ小さな数字ですので、これからも収益性と営業利益率を高めていけるように事業を展開していきます。

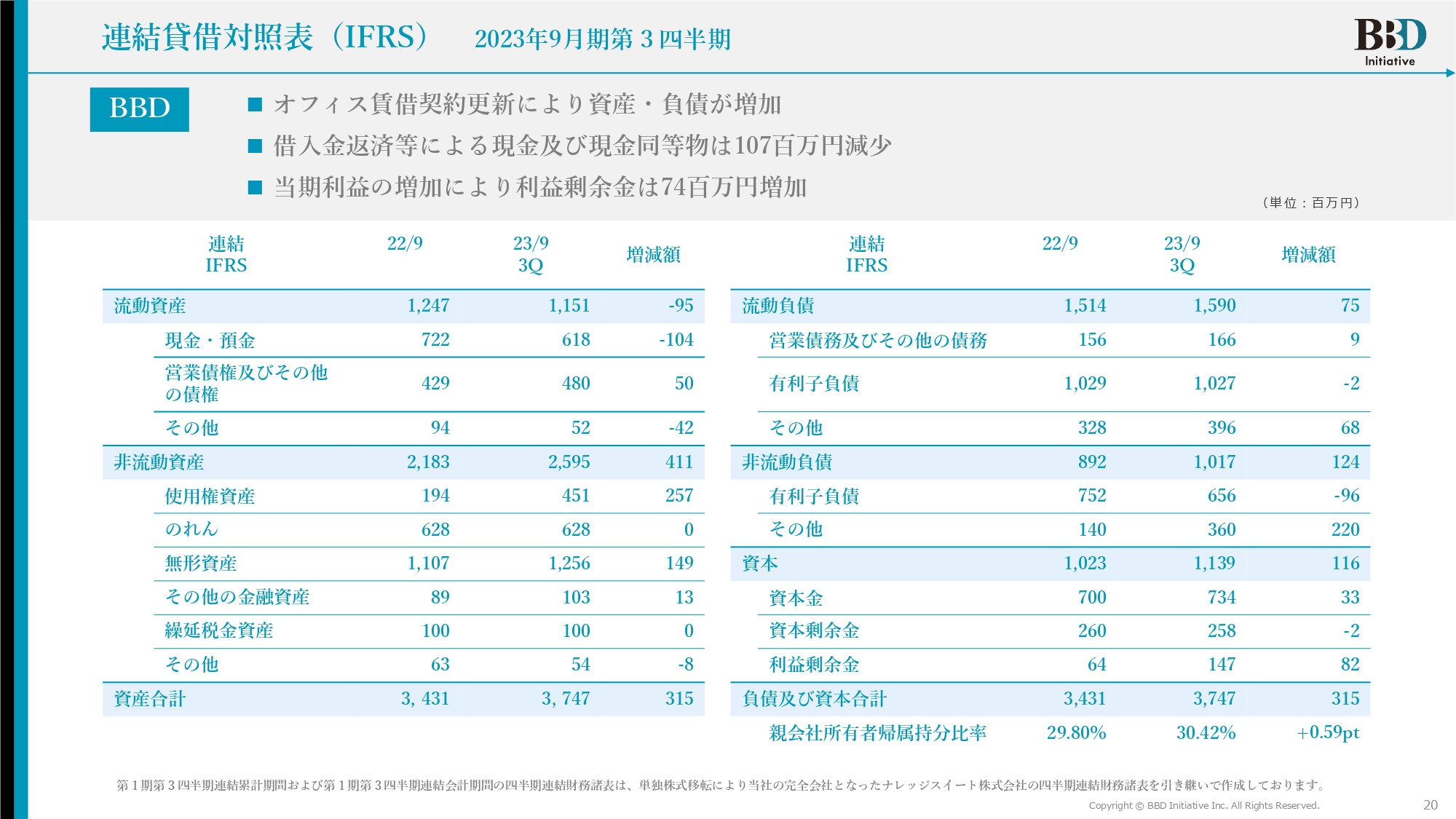

連結貸借対照表(IFRS) 2023年9月期第3四半期

連結貸借対照表です。オフィスの賃借契約更新により資産や負債が増加しています。また、借入金返済の現預金が1億円強減少しています。資産合計は37億4,700万円で、親会社に帰属する持分比率は30.42パーセントと、0.59ポイント上がっています。

グループトピックス①

トピックスです。こちらは以前からお伝えしていますが、「X(旧Twitter)」や「note」にて、私からさまざまな発信をしています。今回の決算説明でお話しする内容も「note」にまとめています。ご登録いただくといち早く情報が得られますので、ぜひご覧ください。

グループトピックス②

もう1つのトピックスとして、日本経済団体連合会(経団連)に入会しました。デジタルトランスフォーメーション(DX)を通じて社会的課題の解決を目指し、社会や個人のウェルビーイングの向上に貢献していければと考えています。

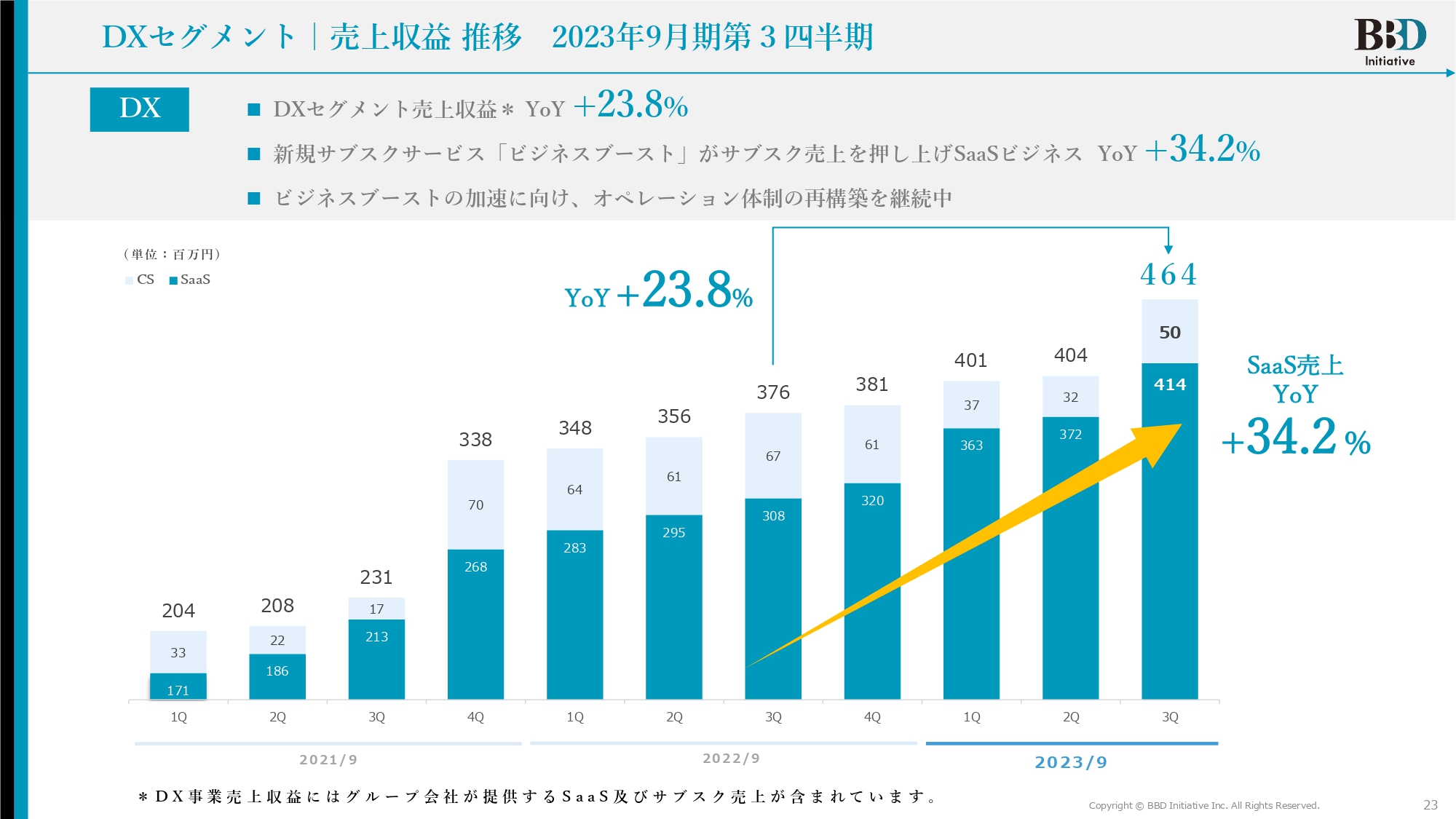

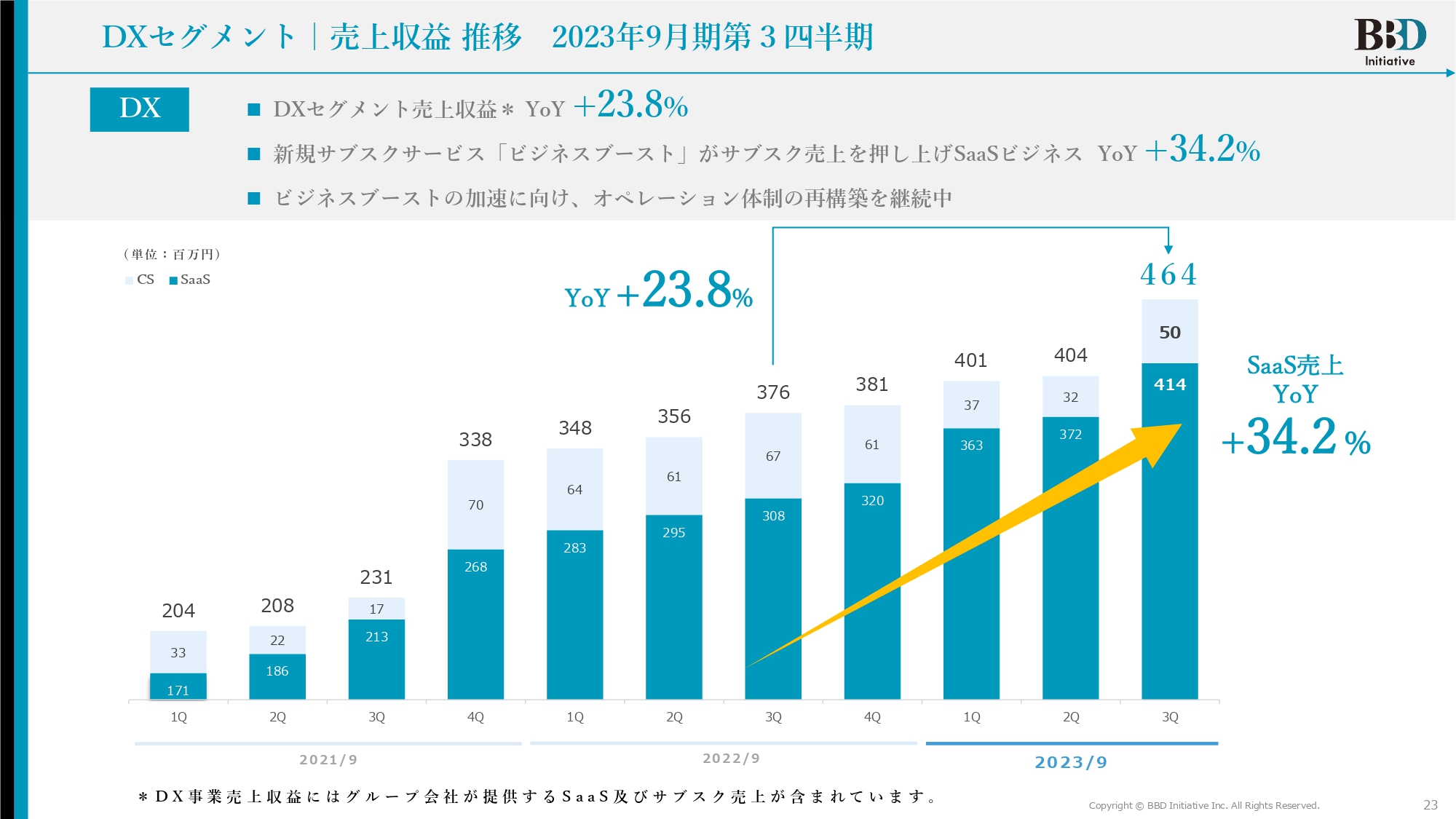

DXセグメント|売上収益 推移 2023年9月期第3四半期

DXセグメントについてです。スライドの棒グラフは、薄い水色がCS(カスタマーサクセス)、濃い水色がSaaSの売上を示しており、DXセグメントはこれらの売上の積み上げにより構成されています。

セグメント全体の売上収益はYoYで23.8パーセント増加しました。SaaSだけで見るとプラス34.2パーセントです。新規サブスクリプションサービスである「ビジネスブースト」は、まだオペレーション体制が整っていないため、採用を含めて再構築を進めています。非常に良いビジネスモデルで収益性を確保していますので、しっかりと育てていければと考えています。

今回苦戦しているのはCSです。導入支援のコンサルがなかなか受注できず、大きな数字につながりませんでした。サブスクリプションはしっかり積み上がってきていますが、導入支援に関しては非常に難航しています。

なお、先ほどもご説明したとおり、こちらにはOEMの数字は含まれていません。

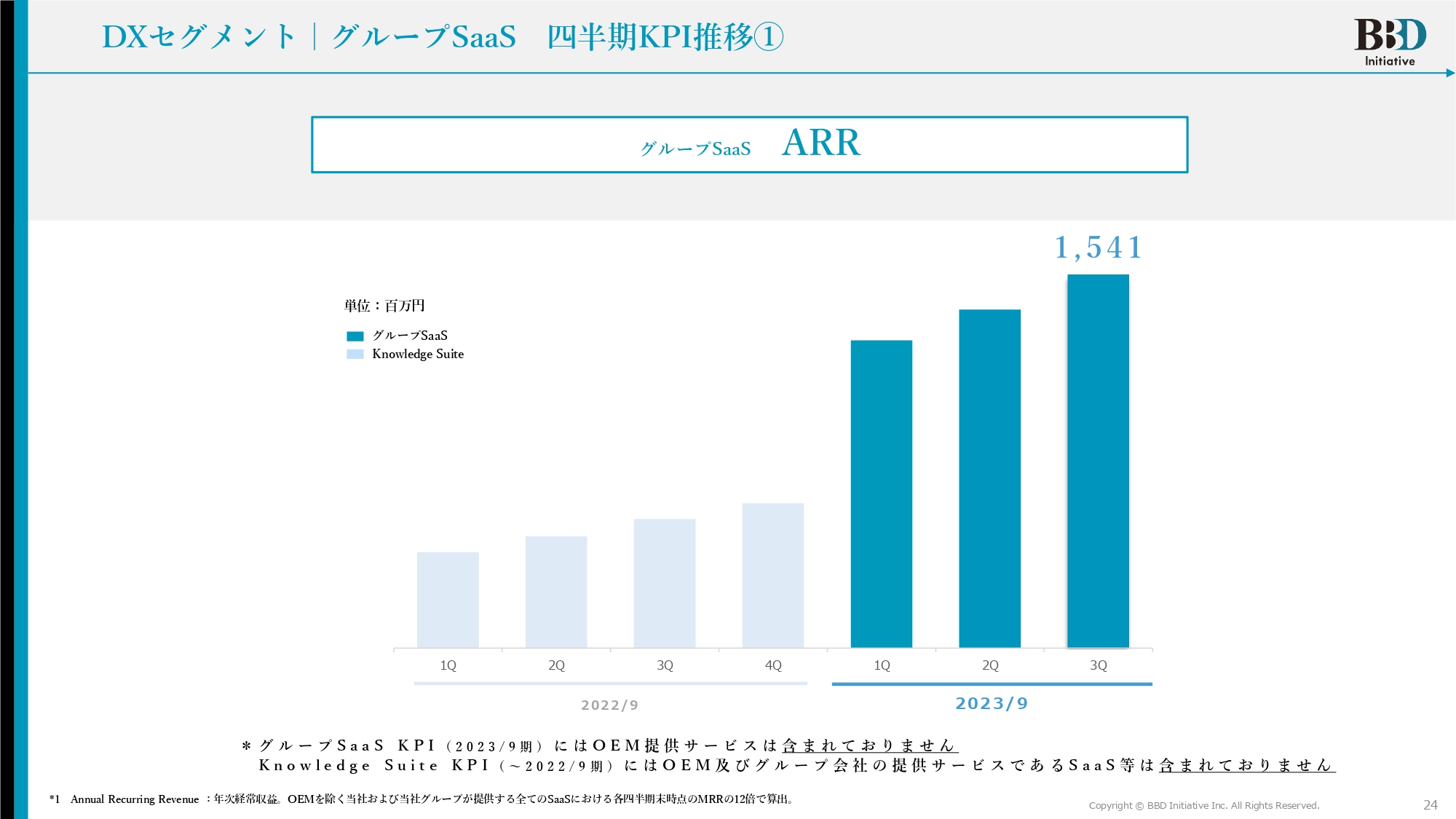

DXセグメント|グループSaaS 四半期KPI推移①

グループSaaSのARRが15億円を突破しました。スライドのグラフは、薄い水色が「Knowledge Suite(ナレッジスイート)」単体、濃い水色がグループSaaSを表しています。こちらの数字にもOEMは含んでおらず、純粋に私どもが提供しているサービスを積み上げた結果です。

「Knowledge Suite」単体でもすでに10億円は余裕で突破しており、大きく成長しています。

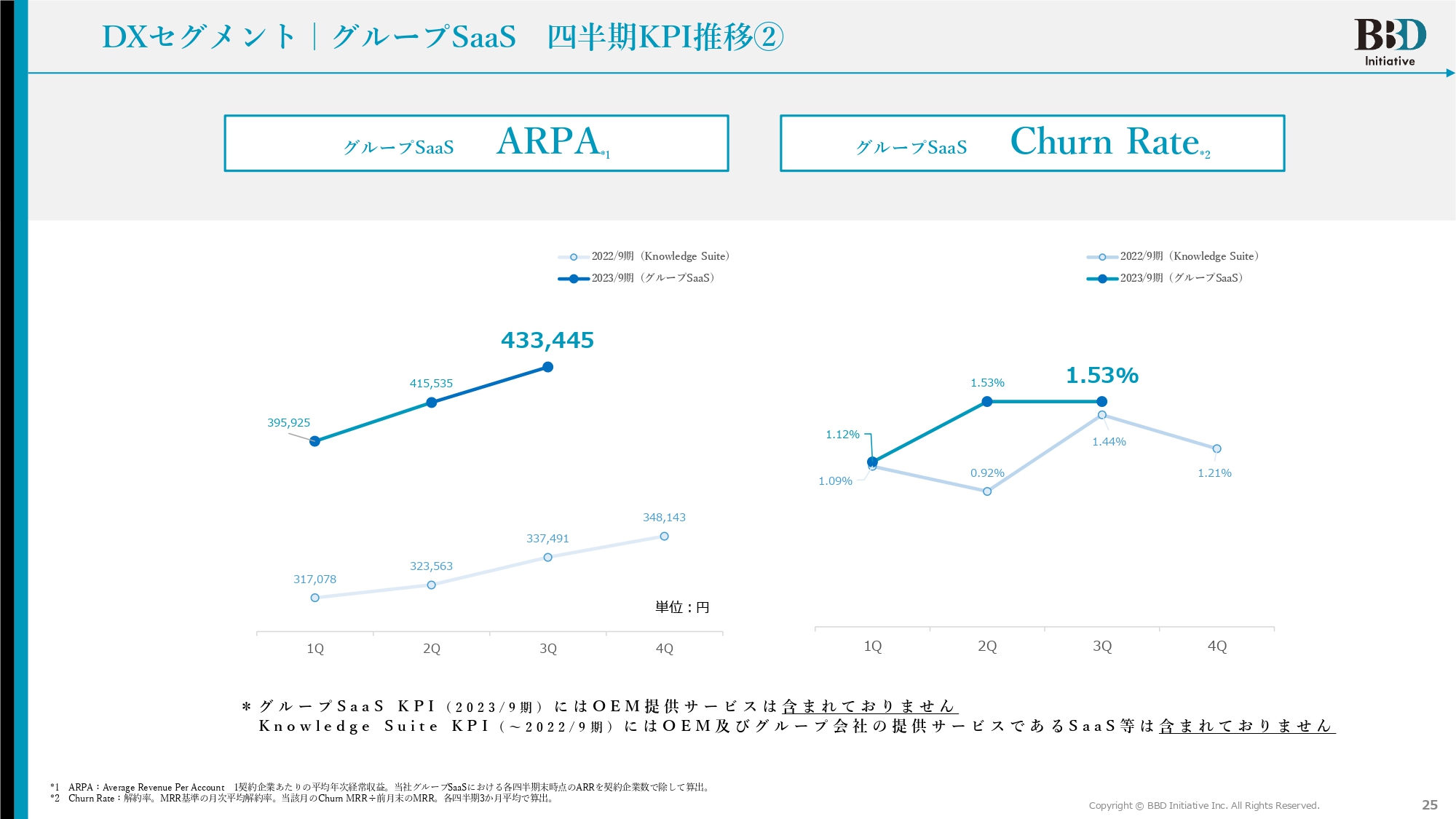

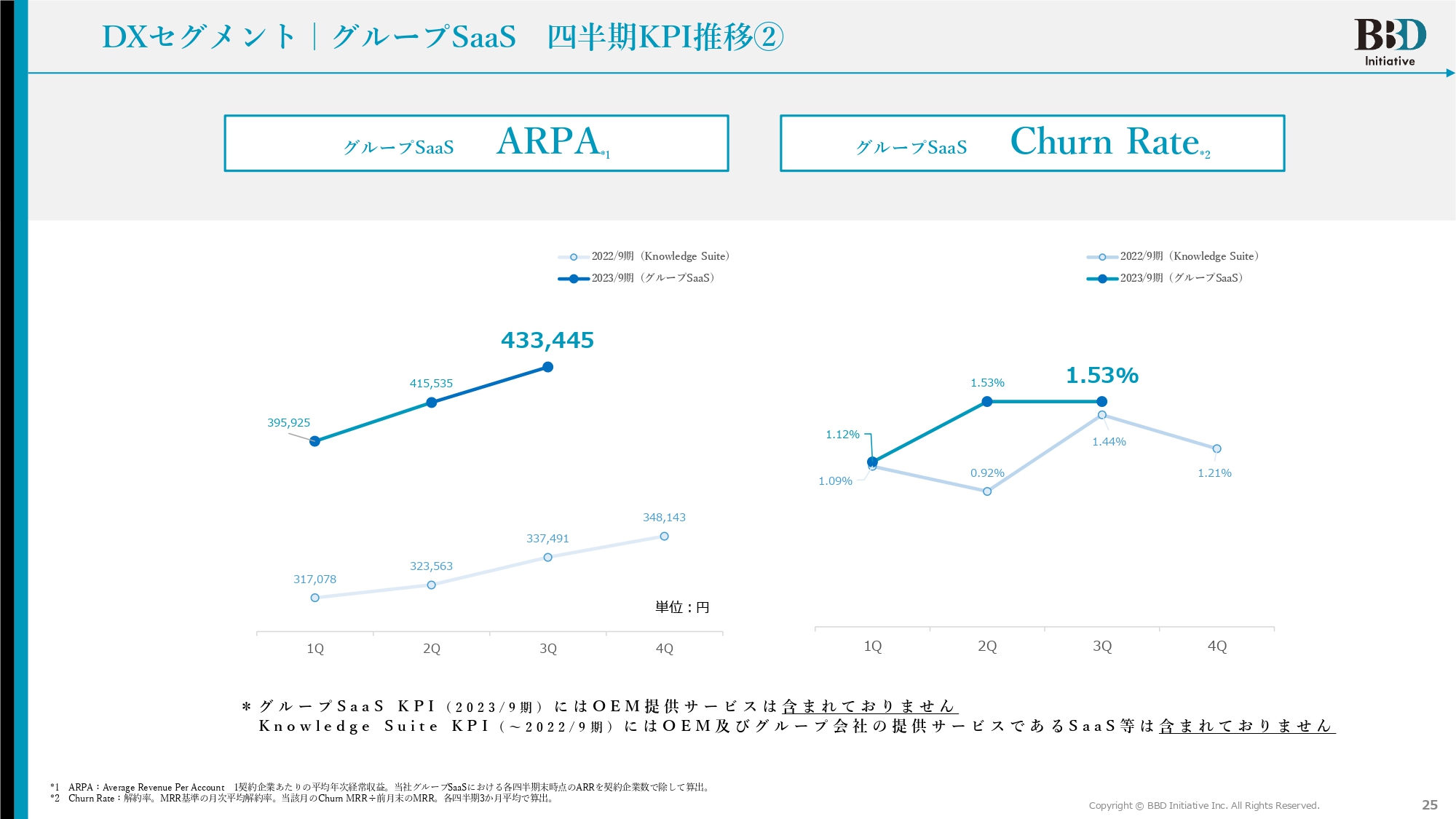

DXセグメント|グループSaaS 四半期KPI推移②

ARPAは43万3,445円に成長しました。しかし、チャーンレートは1.53パーセントですので、1パーセントを切るよう取り組んでいきたいと考えています。顧客サポートを含め、しっかりと対応していきます。

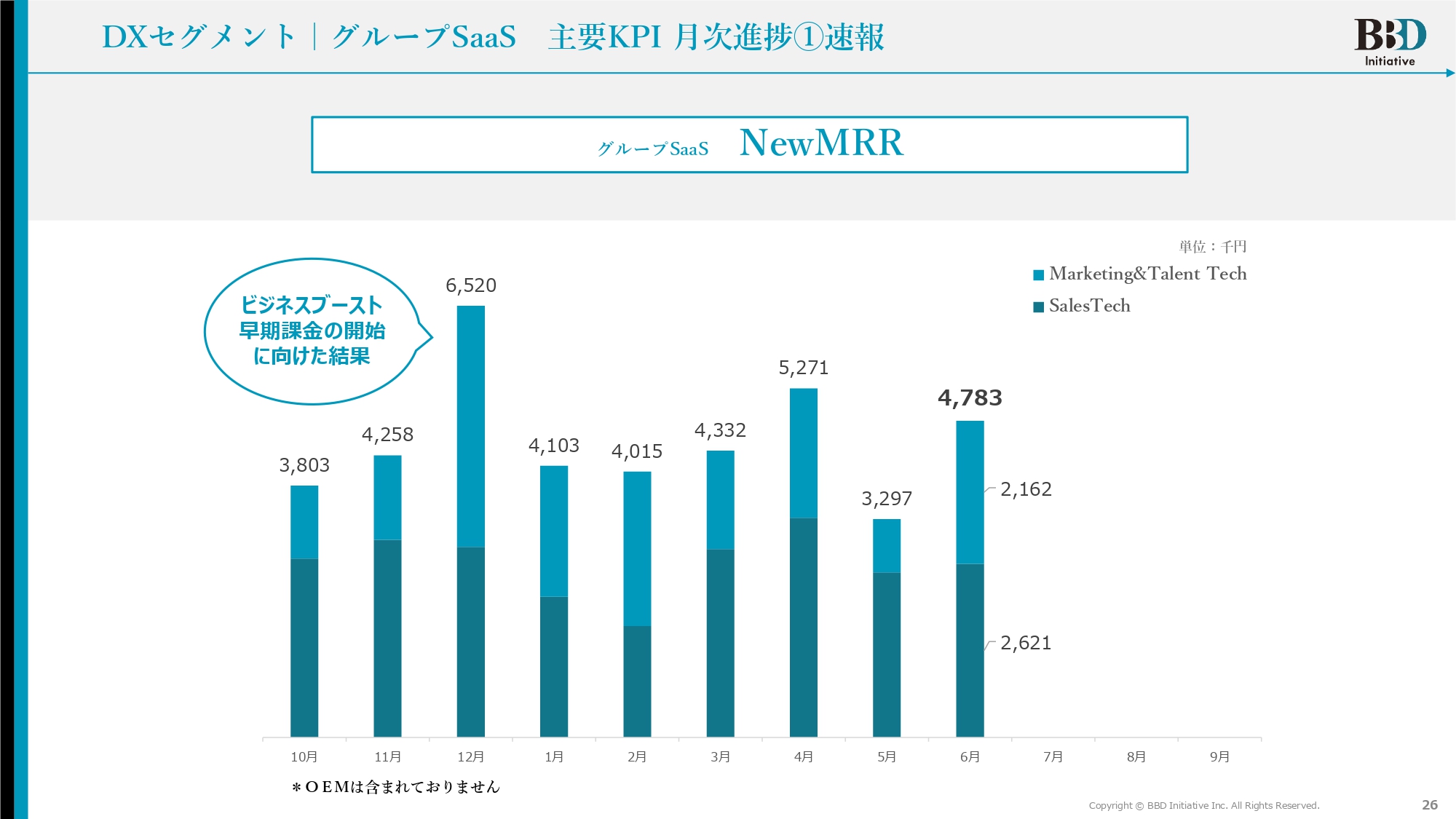

DXセグメント|グループSaaS 主要KPI 月次進捗①速報

NewMRRは、セールステック事業とマーテック・タレントテック事業を合わせて478万3,000円となりました。グループSaaSにおいてNewMRRを着実に積み上げていくことも、私どもの課題です。しっかりと体制を作り、今までどおり成長できればと思っています。こちらもOEMの数字は含んでいません。

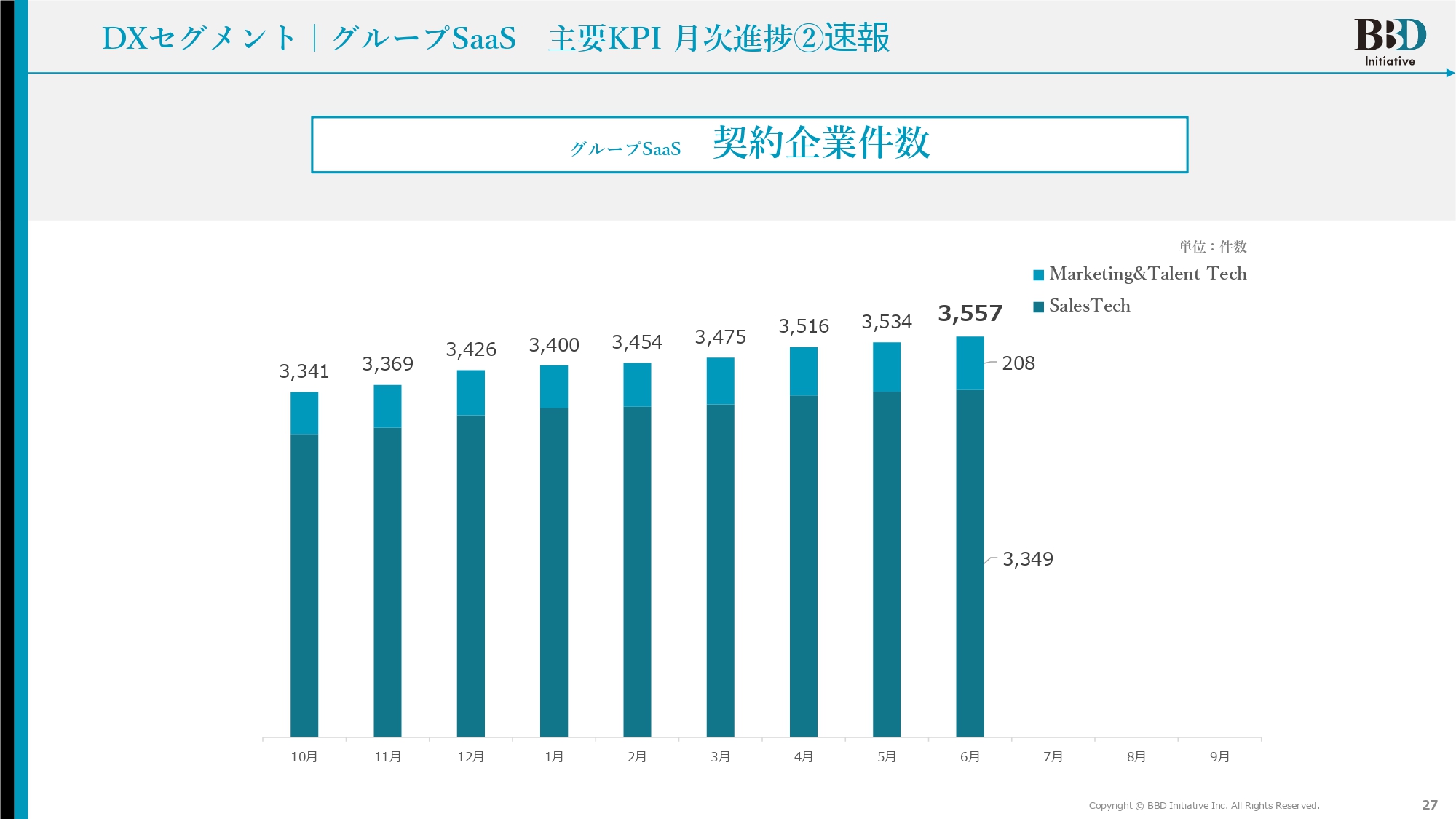

DXセグメント|グループSaaS 主要KPI 月次進捗②速報

契約企業数は3,557社となり、微増している状況です。

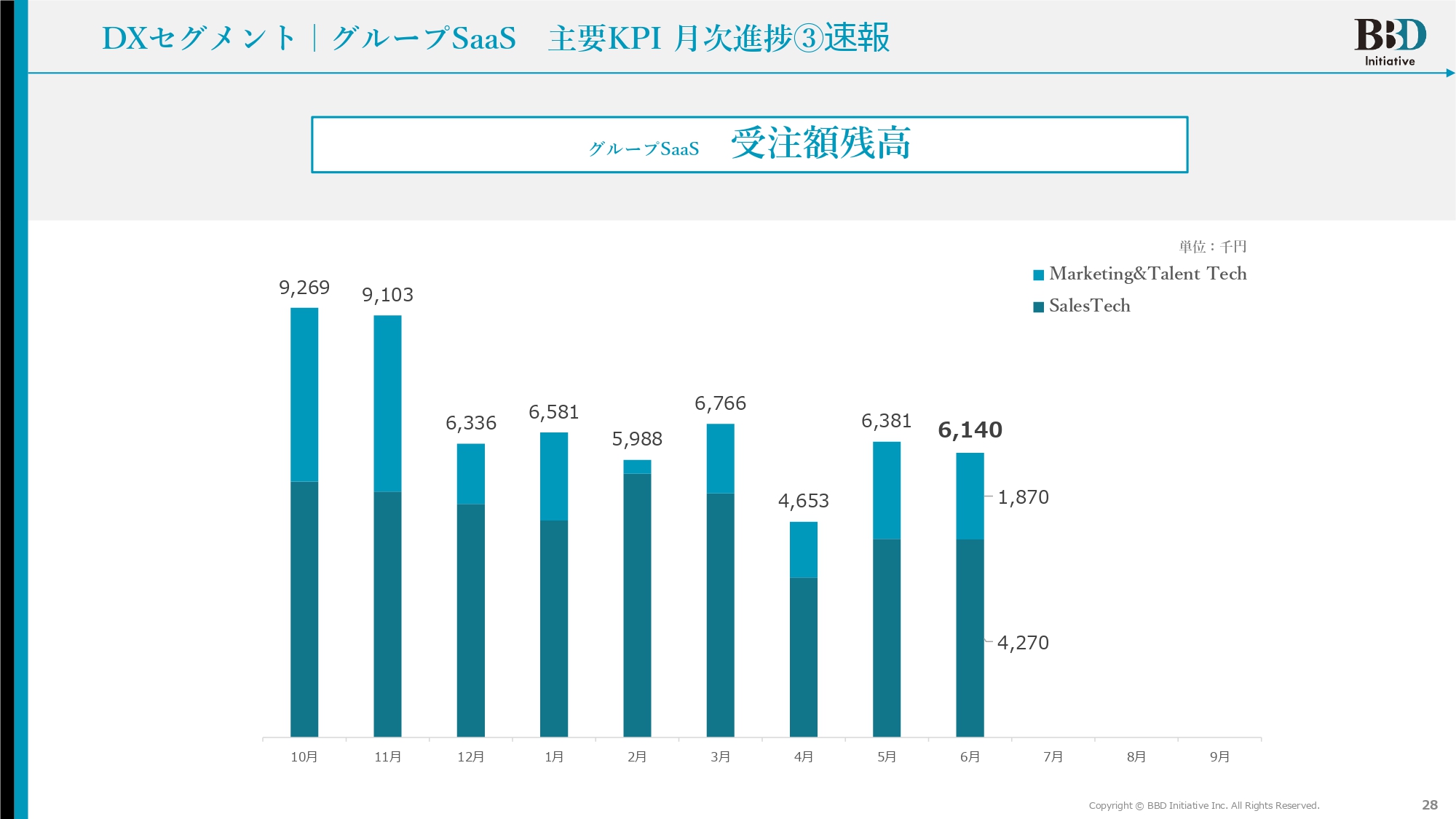

DXセグメント|グループSaaS 主要KPI 月次進捗③速報

受注額残高は600万円ほどになっています。

DXセグメント|トピックス①

グループSaaSのKPIをマンスリーレポートとして配信しています。6月度はグループCFOの佐藤幸恵から進捗をご報告しました。

DXセグメント|トピックス②

タレントテック事業の「ビジネスブースト」を利用された企業の事例をご紹介します。

とよた真帆さんの起用によって問い合わせが130パーセントに拡大しました。ターゲットに合わせたタレントを起用したことで潜在顧客へアプローチできるようになり、サイトへの流入や問い合わせが大幅に増えました。

今後も、このような成功事例について、インタビュー記事のかたちでリリースしたいと思っています。近々で対談を行いますので、そちらの取材記事も載せられればと考えています。どうぞご期待ください。

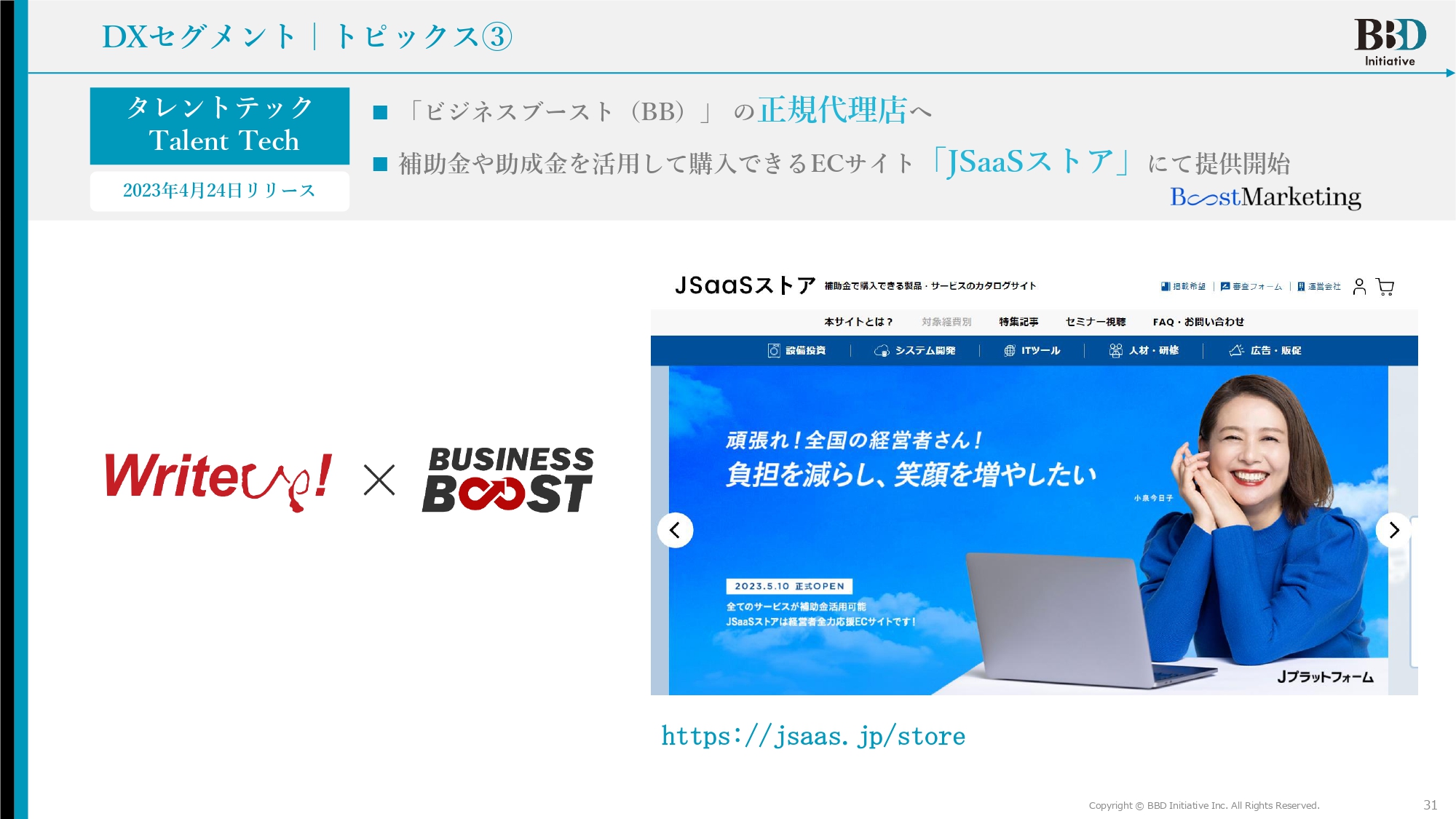

DXセグメント|トピックス③

こちらは4月24日にリリースされましたが、ライトアップ社の「JSaaSストア」でも新たに小泉今日子さんが起用されています。

DXセグメント|トピックス④

TAGホールディングスの導入事例です。セールステック事業の「Shelter(シェルター)」を導入いただきました。こちらはローコード・ノーコードでいろいろなアプリケーションを作ることができるプラットフォームです。社内業務やさまざまなデータの統合にご活用いただいています。

DXセグメント|トピックス⑤

次世代型「Knowledge Suite」として、「ChatGPT」を実装したデモを「YouTube」に公開しました。実際のビジネスチャットの会話を見ることができますので、ぜひご覧ください。

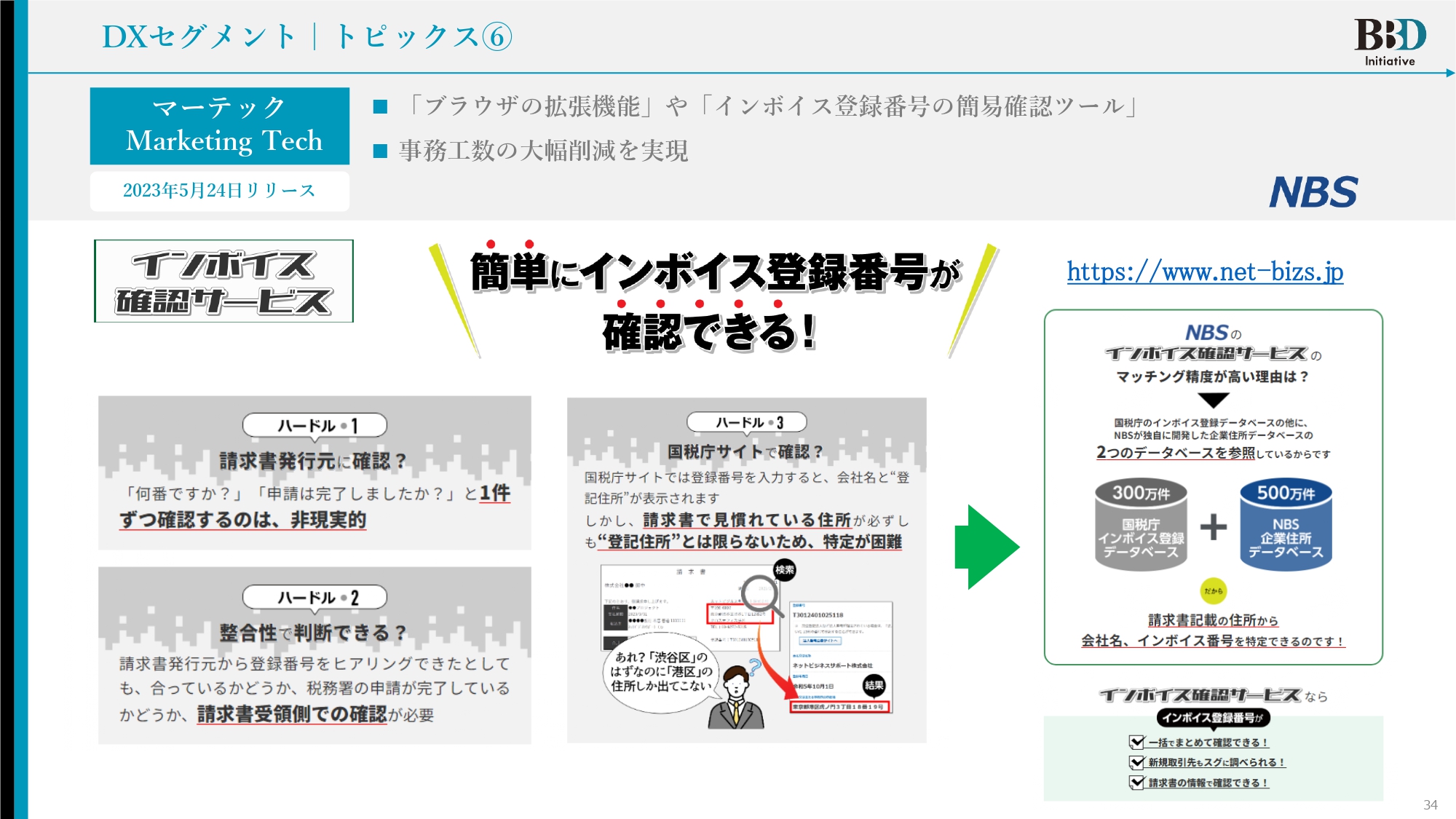

DXセグメント|トピックス⑥

マーテック事業では「インボイス確認サービス」をリリースしました。こちらはブラウザで右クリックするだけでその会社のインボイス登録番号を確認できる、非常に便利なサービスです。ぜひサイトにアクセスして、ご覧いただければと思います。

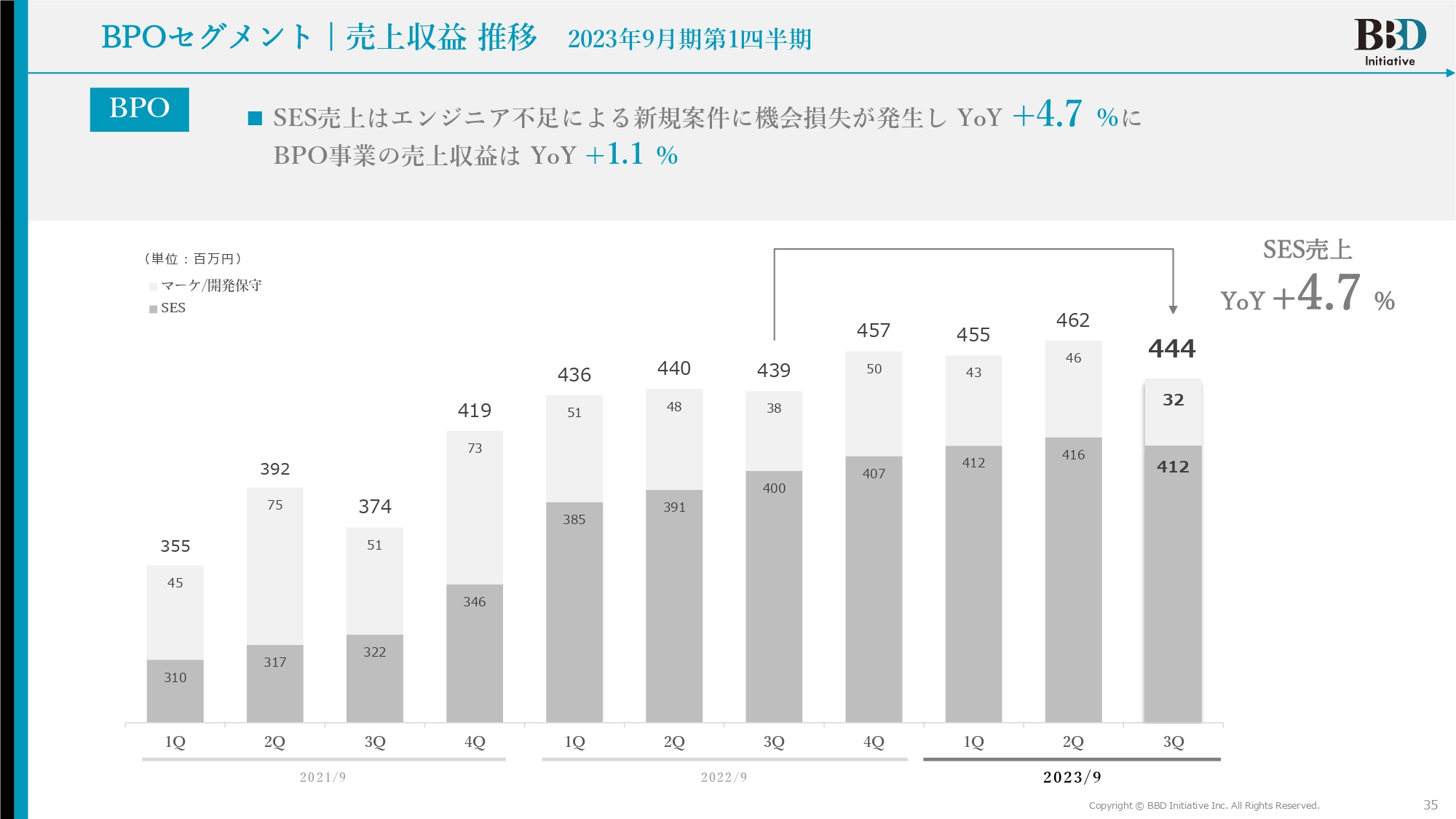

BPOセグメント|売上収益 推移 2023年9月期第1四半期

BPOセグメントについてです。エンジニア不足により新規案件の機会損失が発生し、売上収益はYoYプラス4.7パーセントに留まりました。

伸び悩んでいる要因としては、先ほどもご説明したとおり、3月末時点で収益性の悪い派遣先から撤退したことも影響しています。第3四半期は毎回少し足踏みしますが、そのような背景があったこともご理解いただければと思います。YoYではしっかりと成長していますので、ご安心ください。

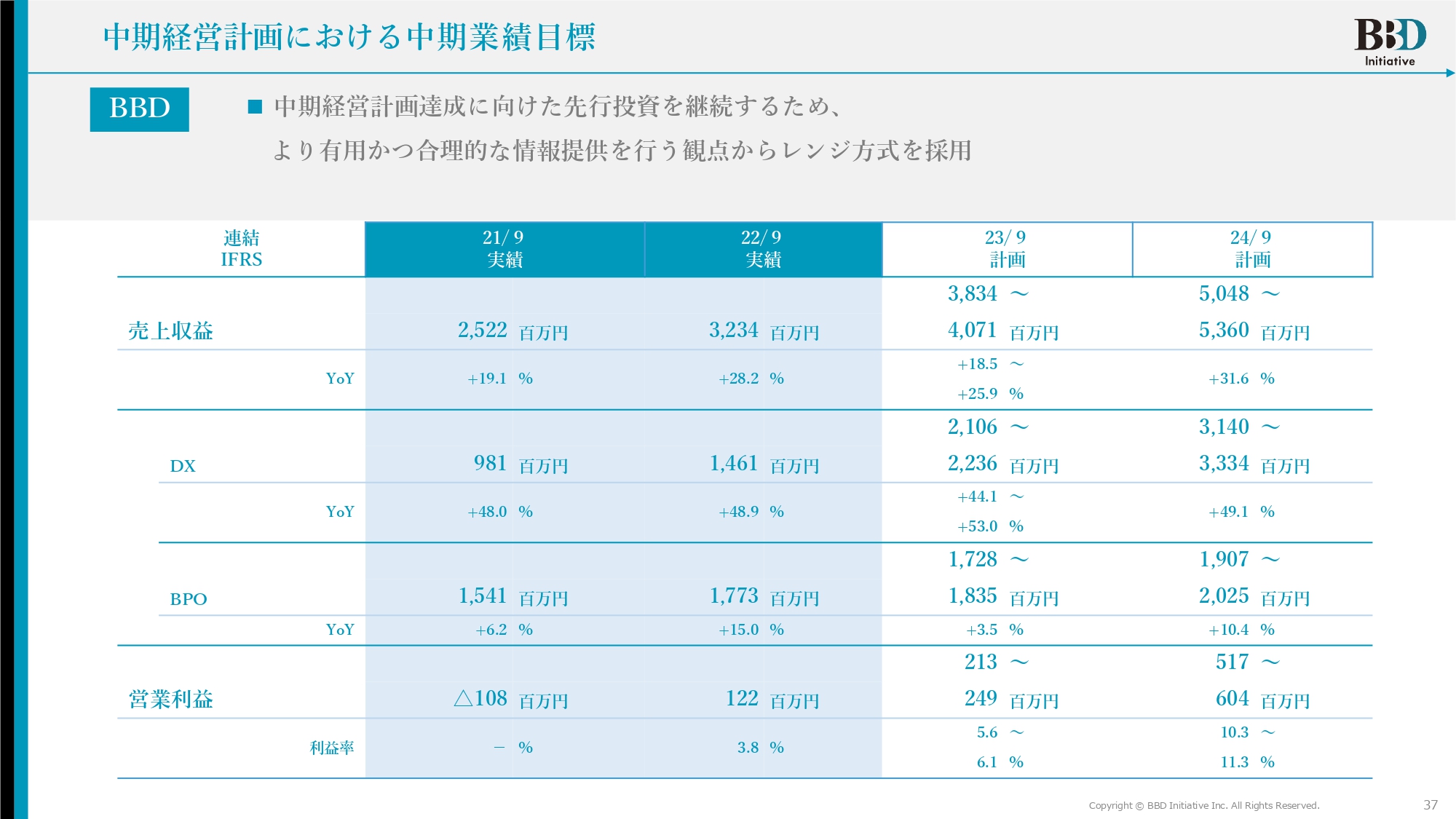

中期経営計画における中期業績目標

通期の業績予想についてです。中期経営計画における2023年9月期の目標は、売上収益が38億3,400万円から40億7,100万円です。内訳として、DX事業が21億600万円から22億3,600万円、BPO事業が17億2,800万円から18億3,500万円です。

営業利益は2億1,300万円から2億4,900万円としています。営業利益は若干足踏みしている状況ですが、収益性の高いところにシフトしながら、着実に積み上げていけるよう努力しています。

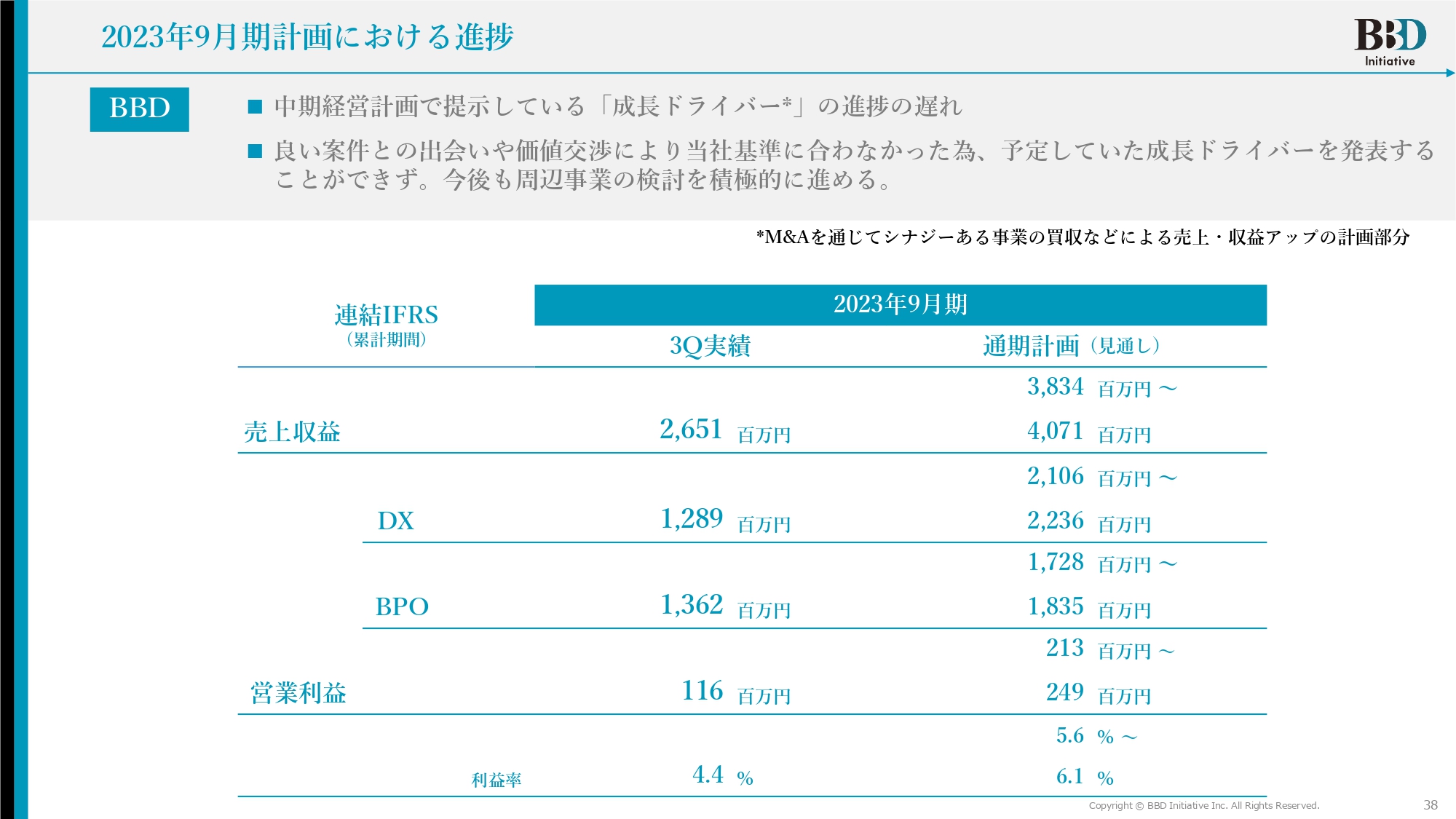

2023年9月期計画における進捗

売上収益の進捗は26億5,100万円です。営業利益は鈍化しており、1億1,600万円となっています。営業利益率が少しずつ上がっている実感がありますので、成長を続けていければと思っています。

今期の中期経営計画に対する進捗は、全体的に若干遅れています。理由は成長ドライバーの進捗の遅れです。M&Aによる売上・収益アップを成長ドライバーとして見込んでいますが、なかなか良い出会いがなく、無理に手を出すつもりもないため、発表することができませんでした。

それにより計画が下振れており、大変申し訳なく思っています。ただし、事業そのものは着実に伸びていますので、引き続きご注目いただければと思います。

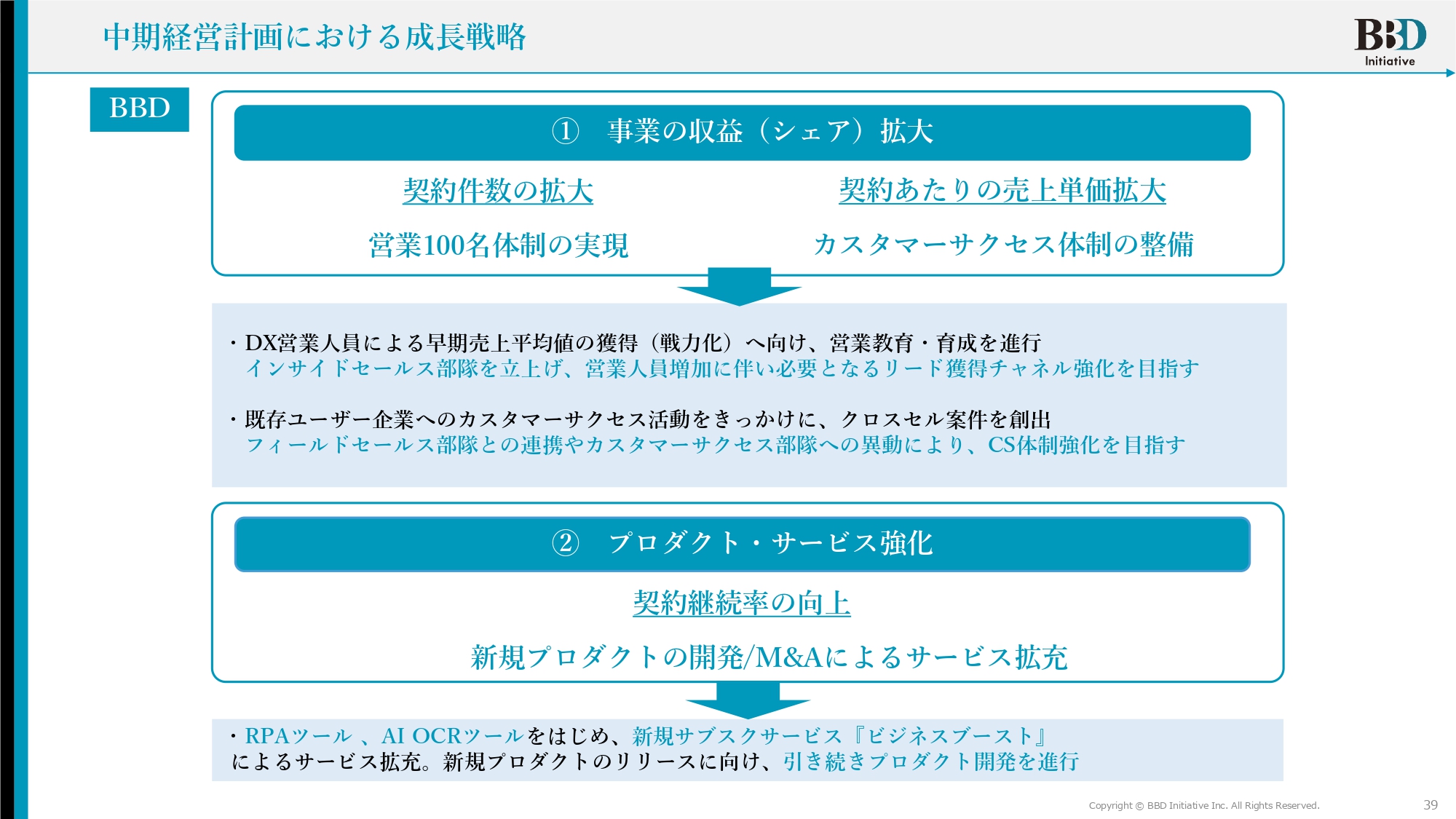

中期経営計画における成長戦略

中期計画における成長戦略についてです。スライドに記載のとおり、事業の収益拡大とプロダクト・サービスの強化に取り組んでいます。

営業100名体制の実現については、離職や採用活動の不振が影響し、若干遅れています。カスタマーサクセス体制の整備については、契約単価は上がっているものの、受注は厳しい状況です。新規プロダクトの開発については、特に「ビジネスブースト」によるサービス拡充に取り組んでいます。

質疑応答:今後の配当方針見通しについて

「今後の配当方針についての見通しを教えてください」というご質問です。

配当に関してはしっかりと考えていますが、現時点では具体的なことをお伝えできません。まずは営業利益の確保を優先したいと考えています。成長ドライバーに関しても、ただ売上を伸ばすだけではなく、利益率やシナジーの検討も必要です。その上で、できるだけ早いタイミングで配当計画をお伝えできればと思っています。

質疑応答:人員確保の状況について

「人員確保の進捗状況を教えてください」というご質問です。

人員確保については、離職に加えて新卒の採用人数が若干減っていることもあり、苦戦しています。そのため、営業人員100名体制の実現についても非常に難しい状況です。教育を強化するなど、今の体制で売上収益の拡大や各事業の成長を達成したいと考えています。

質疑応答:第3四半期における売上増の要因について

「第3四半期単体での売上が過去最高ですが、人員を確保したことが数字につながっていると捉えてよいでしょうか?」というご質問です。

ただいまご説明したとおり、人員については営業メンバーを中心に若干減っています。新たに採用した営業人員も、部署異動によって営業以外のところで稼働することもあり、人員数自体は伸び悩んでいます。

売上の拡大は、受注効率が上がった結果だと考えています。売上そのものは目標より低いですが、YoYではすべての事業がプラスに転じています。だからといって誇れるような数字ではありませんので、ブルーテックの体制強化を含め、引き続き取り組んでいきます。

質疑応答:プロダクトの戦力化および売上の状況について

「この1年で、各プロダクトの戦力化や売上拡大はどの程度進んでいるのでしょうか?」というご質問です。

SaaSに関しては、MRRの上に課金されるかたちで毎月着実に積み上がっています。

しかし、スライドのグラフを見るとわかるとおり、売上に対するCSの割合が2021年9月期よりも少なくなっています。コロナ禍の影響もあり、有償の導入支援サービスを使わずに自社でマニュアルを整備しようと考える会社が非常に増えており、受注が取りづらい状況にあるからです。

そのため、計画値に達するには現在の2倍から3倍ほどの受注が必要です。

質疑応答:国産クラウド化の影響について

「政府による国産クラウド化の流れは、御社に影響しそうですか?」というご質問です。

今のところ影響はないと思います。詳細はお伝えできませんが、政府の国産クラウド化の流れについては、少し離れた場所からいろいろな検証や研究をしている状況です。

質疑応答:営業利益率達成の手応えについて

「営業利益率10パーセントを目指しているとのことですが、手応えはいかがでしょうか?」というご質問です。

少しずつ伸びていることはおわかりいただけると思いますが、急激な成長はなかなか難しいです。できるだけ早く10パーセントに到達できるように取り組んでいきたいと思います。

質疑応答:グループ再編後の利益構造・成長ポテンシャルについて

「ホールディングス化によりグループ再編のきっかけを得ていますが、基本的な利益構造や成長ポテンシャルは、ナレッジスイートをそのまま引き継いでいると考えてよろしいでしょうか?」というご質問です。

グループ会社におけるプロダクトのポジショニングの流れで言えば、おっしゃるとおりです。

要するに、スライドのように縦横の体制が変わったということです。先ほどご説明したとおり、成長ドライバーに含まれる中小企業を総合的に支援するサービスは、子会社の中の1事業として組み込んでいません。子会社として横展開していこうと考えています。

他のサービスもいくつか考えられる中で、総合的にどのように支援できるかというと、私どもはエンジニアを派遣するサービスやSaaSを提供しています。そのため、DX×HRの領域が、今後の中小企業の成長ドライバーになるのではないかと思っています。これからも、そちらに注力していきたいと考えていますので、ぜひご期待ください。

ただし現時点では、ホールディングス化でかたちを整え、おっしゃるとおりの動きを行っているところですので、もう少し動きが明確になるまでお待ちいただければと思います。長い期間になるとは考えておらず、短期のうちに実現できるように考えています。

質疑応答:新規プロダクトのリリースについて

「新規プロダクトのリリースは積極的に行っていますか?」というご質問です。

おっしゃるとおり、積極的に行っています。

質疑応答:社内体制や採用・人材の定着について

「サービス自体は伸びていると思いますが、社内体制や採用、人材の定着などが気になります」というご質問です。

ご指摘のとおりだと思います。サービスについては、波はあるものの着実に伸びています。一方で、今回のホールディングス化により、社長交代や体制変更などの余波がいろいろなところで起きています。また、採用や人材の定着を含め、私どもの考えから若干ずれていた部分もありました。

例えば、以前はナレッジスイートでの採用は上場会社での採用となっていました。しかし今は、持株会社のBBDイニシアティブは上場会社ではあるものの、その下にある事業会社は上場会社のグループ会社です。そのような意味で、新卒を含めた採用のパワーが若干落ちているように思います。

これらを踏まえ、今後はBBDとして採用を行いながら事業会社に振り分けるなど、いろいろなやり方を考えていきたいと思っています。

質疑応答:今後の事業成長の方向性について

「今後は、何を軸に事業を成長させるのでしょうか? 方向性がわかりづらいため、今一度ご説明をお願いします」というご質問です。

国内のIT人材は、2030年までに79万人が不足すると言われています。全体的に人口が減少していることを踏まえても、日本の労働人口がどんどん低下していくことは事実です。

では、その少ない労働人口をどのように取り合うかと言うと、今後は安定志向を求め、大きく攻める就職活動をする人は少なくなるのではないかと考えています。つまり、大手から採用が決まるため、中小やベンチャーの採用が難航するということです。

そこで、人材のBPOと業務の効率化にかかわるDXが、これからの10年、20年の大きな転換軸になります。今までDXだけだったものが、HR領域と掛け合わせたかたちになるのではないかと考えています。

ただしDXにより、ソフトウェアや業務効率化を図るITの操作自体を理解している人間を社内に置けなくなります。その観点で言えば、これからはBPOを含めたソフトウェアやIT部分のDXと、それを操作するために臨機応変に動けるHR領域の、複合的な成長が注目されていくのではないかと思っています。

質疑応答:第4四半期に過去最高を出す根拠について

「今期は下方修正されていませんが、第4四半期に過去最高を出す根拠をご教示いただけると幸いです」というご質問です。

現時点で、過去から比べるとYoYで最高の数字を出していると思っています。そのため、ここから下振れて落ち込むとは思っていません。今後も成長を止めることなく、着実に動きを作っていければと考えています。

質疑応答:離職率について

「離職率は何パーセントでしょうか?」というご質問です。

詳しい数字は計算できていませんが、今年に入ってからは少し高めになっていると思います。

質疑応答:社名変更の浸透状況について

「単純に、社名を変更すると投資家に浸透するまでに時間がかかる印象です。社名変更後の取引先などへの浸透状況はいかがですか?」というご質問です。

以前にもお話ししましたが、私どもは社名よりもサービスとサービス名で取り引きをしているため、そちらの浸透度のほうが強いです。

おっしゃるとおり、投資家への浸透は時間がかかる印象ですが、取引先に関しては社名の変更により支障が出たということはありません。おそらく、各サービス名が全部変わると大きな打撃になるとは思いますが、社名変更では問題ないと思います。

投資家のみなさまへの浸透については、数字や私どもの取り組みをしっかり見せることで、また1から浸透できるように努めていきます。

質疑応答:M&Aによるシナジー効果と今後の戦略について

「これまでのM&Aによるシナジー効果をどのように評価されていますか? また、今後のM&Aの戦略について差し支えない範囲で教えてください」というご質問です。

私どもはミニマム上場をしており、上場した時の売上は約7.5億円です。その中で、これまでに5社のM&Aを行いましたが、PMIを含め非常に良いかたちで私どもにシナジーが生まれています。

また、M&Aを行ったすべての会社がしっかりと成長しているところが、私どもの自慢です。エンジニアを派遣したりナレッジスイートの開発に置き換えたりと、非常に良いかたちで提供できていると自負しています。上場してから過去1回も、M&Aを含め減損を行っていません。

私どもは、買い方も含め自社でいろいろなルールを持っています。無理にビットしてオークションのように競り合う買い方や、背伸びをした動きは一切行わず、感情を抜いて数字だけで語れるようなM&Aしか行っていません。M&Aに関しては、自信を持って成功していると、みなさまにお伝えできる部分だと思っています。

質疑応答:ブルーテックという社名の理由と経緯について

「ナレッジスイートとDXクラウドを合併した際に、ブルーテックという社名にした理由と経緯について教えてください」というご質問です。

以前からお話ししているとおり、私どもは「Knowledge Suite」という1つのサービスに依存することは考えていません。全体のサービスの1つとして「Knowledge Suite」があると考える必要があります。そうしなければ今後、売上がしっかり伸びている他のサービスが一切見えなくなってしまいます。

つまり、中小企業を支援するサービスは「Knowledge Suite」だけではないと考えているため、社名を変更しました。ブルーテックは、ブルーオーシャンとテクノロジーを合わせて作った社名です。

質疑応答:チャーンレートが下がらない原因と対策について

「KPIのチャーンレートが下がらない原因と対策などがありましたら教えてください」というご質問です。

導入支援の受注が伸び悩むと、平均チャーンレートが1.5パーセント程度になります。こちらは、過去にも同様の現象が起きています。

これには直接的な要因があります。グループSaaSの契約期間は1年ではなく3ヶ月や6ヶ月が主流で、1ショップごとに契約するサービスです。「1年のうちに3ヶ月だけ必要」というかたちで使われるサービスのため、1回の契約期間が終わると解約され、必要になった時点でまた加入するという流れになっています。

例えば、契約期間が6ヶ月であれば6ヶ月後にいったん解約し、その後また必要になったタイミングで再度加入いただくというかたちです。このようなサービス形態が、チャーンレートが下がらない要因として挙げられます。

稲葉氏からのご挨拶

私どもにとって、M&Aは特に大きな成長ドライバーとなり、営業利益に繋がっています。

ここ数年のうちにできるだけ早く、営業利益率の向上やM&A、配当の話を行いたいという考えでホールディングス化に取り組んでいます。いきなり来年にすべての目標を達成することは非常に難しいですが、着実に事業を行い、目に見えるかたちで達成してお伝えしていきたいと考えています。

BBDイニシアティブは新しい会社ではありますが、今後も見続けていただければと思っています。引き続き、BBDイニシアティブをよろしくお願いします。次回の決算説明会も、ぜひご参加いただければ幸いです。ありがとうございました。

この銘柄の最新ニュース

BBDイニシのニュース一覧- BBDイニシアティブ---1Q減収なるも、生成AIネイティブアプリの販売を推進 2026/02/16

- BBDイニシ、10-12月期(1Q)最終はトントンに落ち込んで着地 2026/02/13

- 2026年9月期 第1四半期決算補足説明資料 2026/02/13

- 2026年9月期 第1四半期決算短信〔IFRS〕(連結) 2026/02/13

- 新興市場見通し:主要企業の決算を受けた大型株主導の相場展開 2026/01/31

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

BBDイニシアティブの取引履歴を振り返りませんか?

BBDイニシアティブの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。