グンゼのニュース

【QAあり】グンゼ、通期業績は減収も、アパレルの構造改革・収益改善により増益 EC・直営店ルートが引き続き伸長

2024年3月期決算説明

佐口敏康氏(以下、佐口):代表取締役社長の佐口です。本日はお集まりいただき誠にありがとうございます。当社の前期決算についてご説明します。

昨年もこの場で為替やウクライナ情勢など、我々が想像していなかったことが起きるとお話ししましたが、今度はイスラエルで地政学的リスクが発生したり、円安が進んだりといった状況になりました。

また、国内では2023年5月に新型コロナウイルスが5類に移行し、アフターコロナということで活気が出てくるのではないかと思っていた矢先、2024年元日に能登半島地震が起こりました。当社からも製品を被災地に届けるなど、できる限りのご支援をさせていただきました。1日も早い復興を祈っています。

昨年度の実績については、残念ながら減収増益となりました。もともとの目標値に未達となったことは残念ですが、先ほどお伝えした為替や地政学的な問題、また原材料や電力等の価格高騰などを考えると、最善を尽くしたと思っています。

その中でも、前年度より構造改革、値上げ等に取り組んできた結果、アパレル事業は前年に比べるとよい数字になってきました。しかしながら、プラスチック素材に関しては、全体的な素材の減少傾向のあおりを受け、苦戦しました。

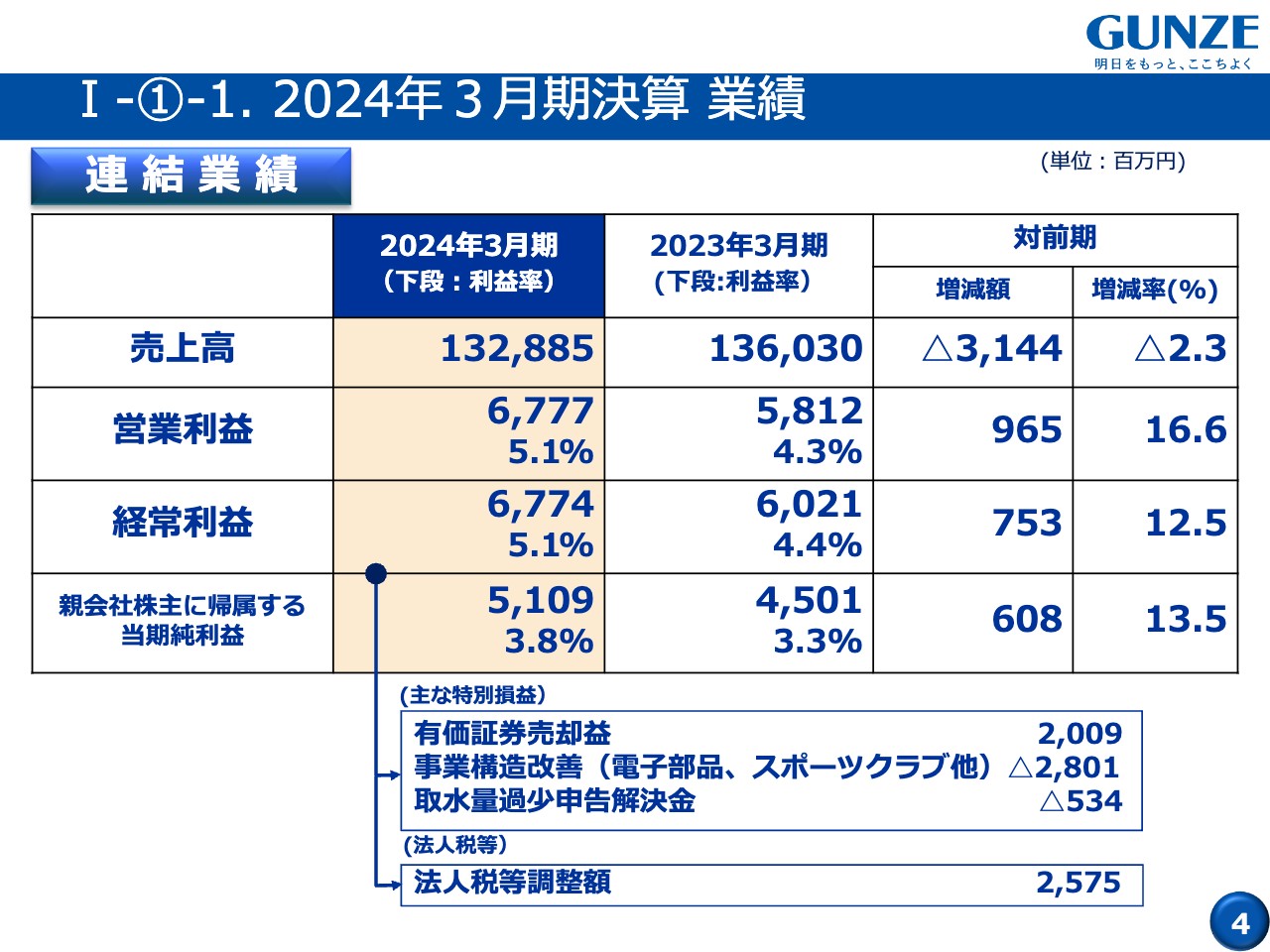

I-①-1. 2024年3月期決算 業績

澤田博和氏(以下、澤田):財務経理部長の澤田です。決算概要についてご報告します。

まず、2023度の連結業績についてです。スライドの4ページをご覧ください。売上高は、1,328億8,500万円で前期比マイナス2.3パーセント、31億4,400万円の減収となりました。

減収の要因として、2022年度はライフクリエイト事業において不動産のスポットでの売上がありましたが、2023年度はそれがなくなっています。また、電子部品分野でフィルム部門を事業譲渡した関係で、その売上がなくなり、約30億円減となっています。

営業利益は67億7,700万円で、前期比9億6,500万円の改善となりました。先ほど社長からもお話がありましたが、特にアパレル事業の改善効果が大きいと感じています。経常利益は67億7,400万円で、前期比7億5,300万円の増益となりました。

2023年度は電子部品分野、スポーツクラブ分野などで、約28億円の事業構造改善費用を計上しました。また、子会社で発生した取水量の過少申告解決金として5億円強の特別損失を計上することとなりました。

一方で、政策保有株、有価証券の売却益を20億900万円計上しています。また、今まで計上できずにいた子会社への投資に対する税金の戻りの効果を約25億円計上しました。

その結果、最終利益は51億900万円で、前期比6億800万円の増益となりました。

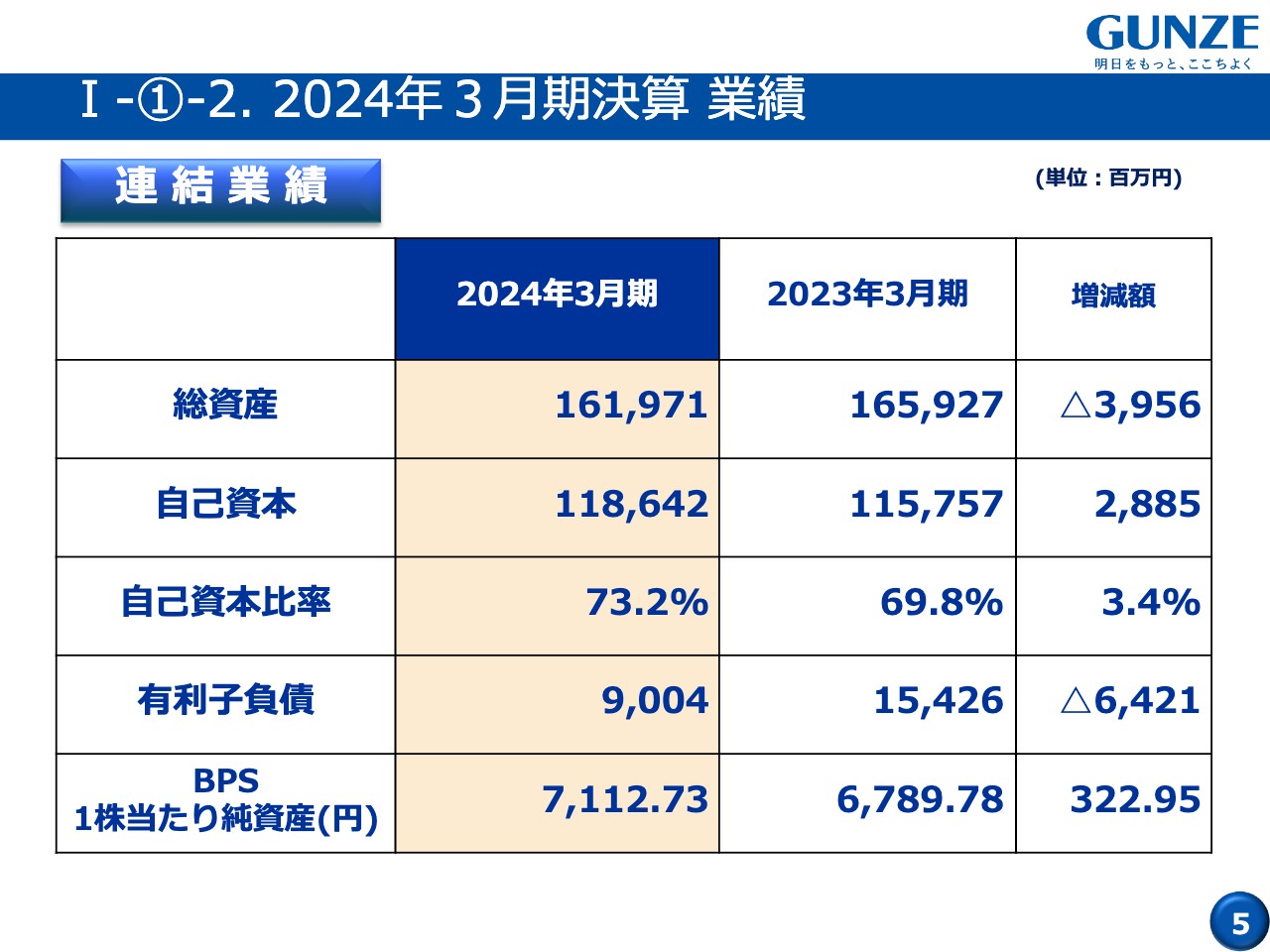

I-①-2. 2024年3月期決算 業績

総資産は1,619億7,100万円で、39億5,600万円の減少となりました。こちらは政策保有株を売却したことが主な内容となっています。

自己資本は1,186億4,200万円で、前期より28億8,500万円増加しています。こちらは当期利益の計上によるものです。その結果、自己資本比率は73.2パーセント、前期比3.4ポイントアップと、きわめて健全な状態です。

一方、有利子負債は90億400万円で、前期より64億2,100万円減少しています。

BPS、1株当たりの純資産は7,112円で、前期比322円増となっています。

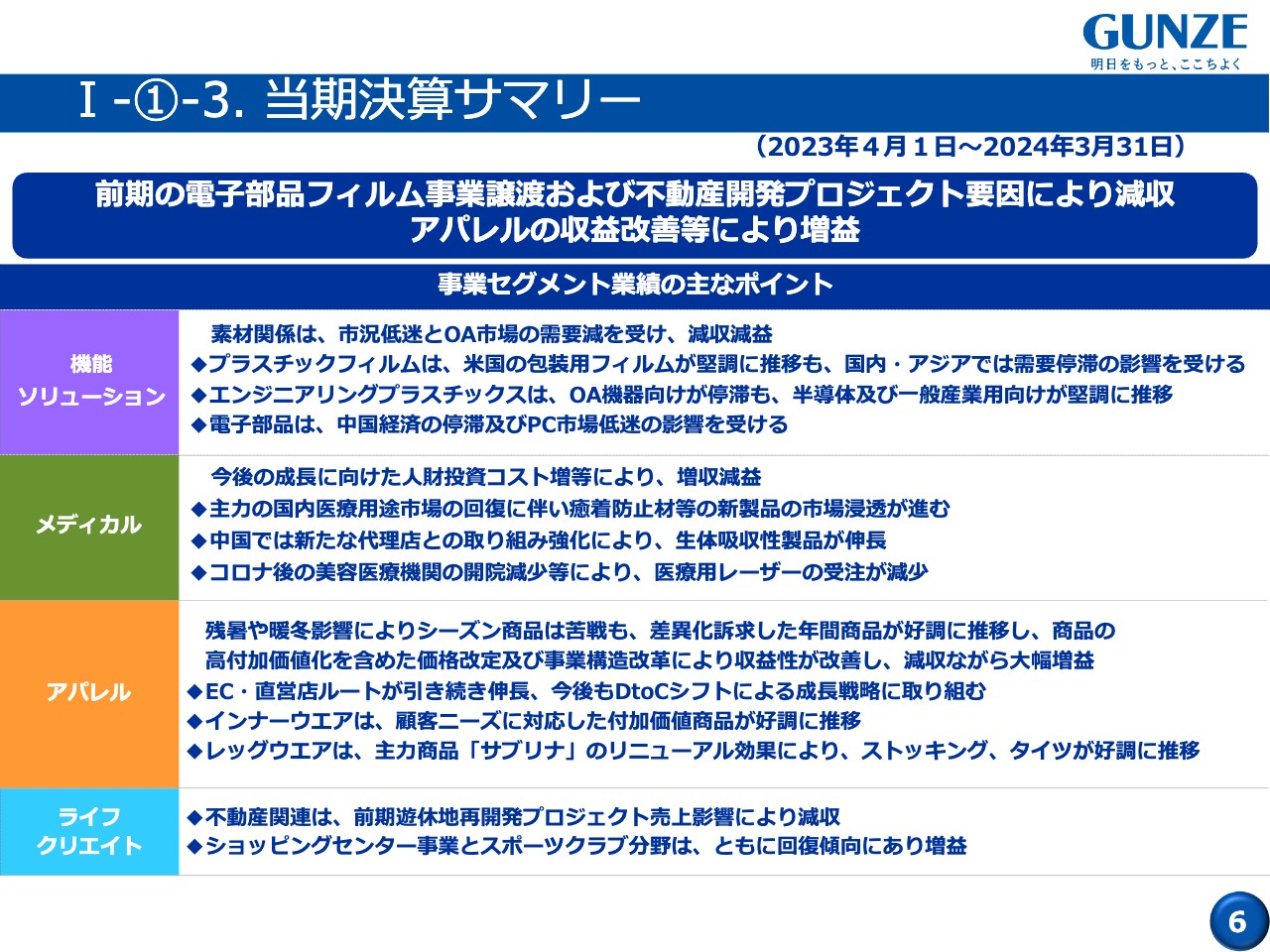

I-①-3. 当期決算サマリー

事業セグメント別の主なポイントをご報告します。

まず、機能ソリューション事業についてです。素材関係は、やはり市況低迷の影響を受け、減収減益となっています。

特にプラスチックフィルム分野は、アメリカでは堅調に進んだものの、国内・アジアにおいては需要停滞の影響を受けました。

エンジニアリングプラスチックス分野では、OA機器向けが停滞しましたが、半導体および一般産業用途向けが堅調に推移しています。

電子部品分野は、中国経済が停滞していることに加え、PC市場の低迷の影響を受けました。

次に、2023年度から1つのセグメントに区分したメディカル事業についてです。こちらは、今後の成長に向けた人財投資コストが先行投資のようなかたちで出たこともあり、増収減益となりました。

特に主力の国内販売については、医療用途市場の回復に伴い、癒着防止材等の新商品が非常に活況を呈しました。

中国では、新たな代理店等の取り組みが功を奏し、生体吸収性製品が伸長しました。しかし、年初からお伝えしているように、美容医療機関の開院数が減少していることもあり、医療用レーザーの受注が減少しました。

アパレル事業は、残暑や暖冬の影響を受けて、シーズン商品は苦戦しました。しかし、差異化訴求した年間商品が好調に推移し、商品の高付加価値化を含めた価格改定や事業構造改革が進んだ結果、減収ではあるものの、大幅な増益となりました。

こちらの内容としては、EC・直販店ルートが引き続き伸長しています。また、インナーウエアは、いわゆる高付加価値品の商品が好調に推移しました。レッグウエアは、主力商品である「サブリナ」のリニューアル効果により、ストッキングやタイツが好調に推移しました。

ライフクリエイト事業は、特にショッピングセンター事業とスポーツクラブ分野において新型コロナウイルスによる影響に苦しみましたが、ともに回復傾向にあり、増益となっています。

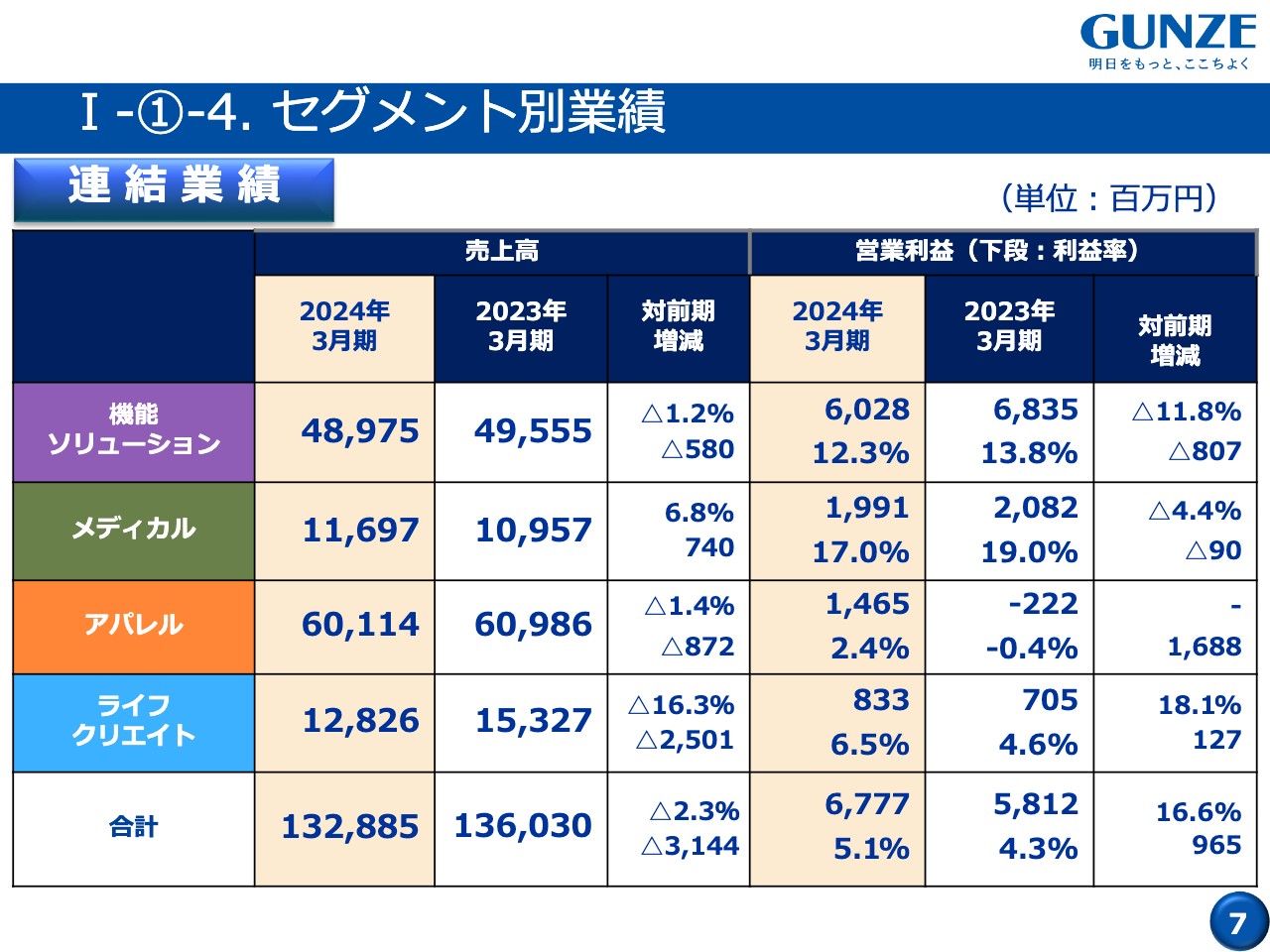

I-①-4. セグメント別業績

機能ソリューション事業の売上高は489億7,500万円で、前期比マイナス1.2パーセント、営業利益は60億2,800万円で、前期比8億700万円の減益となりました。

メディカル事業の売上高は、116億9,700万円で前期比6.8パーセントの増収になりましたが、費用が膨れていることもあり、営業利益は約20億円と前期比9,000万円ほどの減益となりました。

アパレル事業の売上高は、601億1,400万円で前期比1.4パーセントの減収となりましたが、昨年の赤字から黒字転換し、営業利益は前期比16億8,800万円の増益で、14億6,500万円の利益を計上することができました。

ライフクリエイト事業の売上高は128億2,600万円です。先ほどもお伝えしましたが、2022年度はスポットの売上があり、それがなくなったことで前期比16.3パーセントの減収となりました。しかし、営業利益は前期より1億2,700万円改善し、8億3,300万円を計上しています。

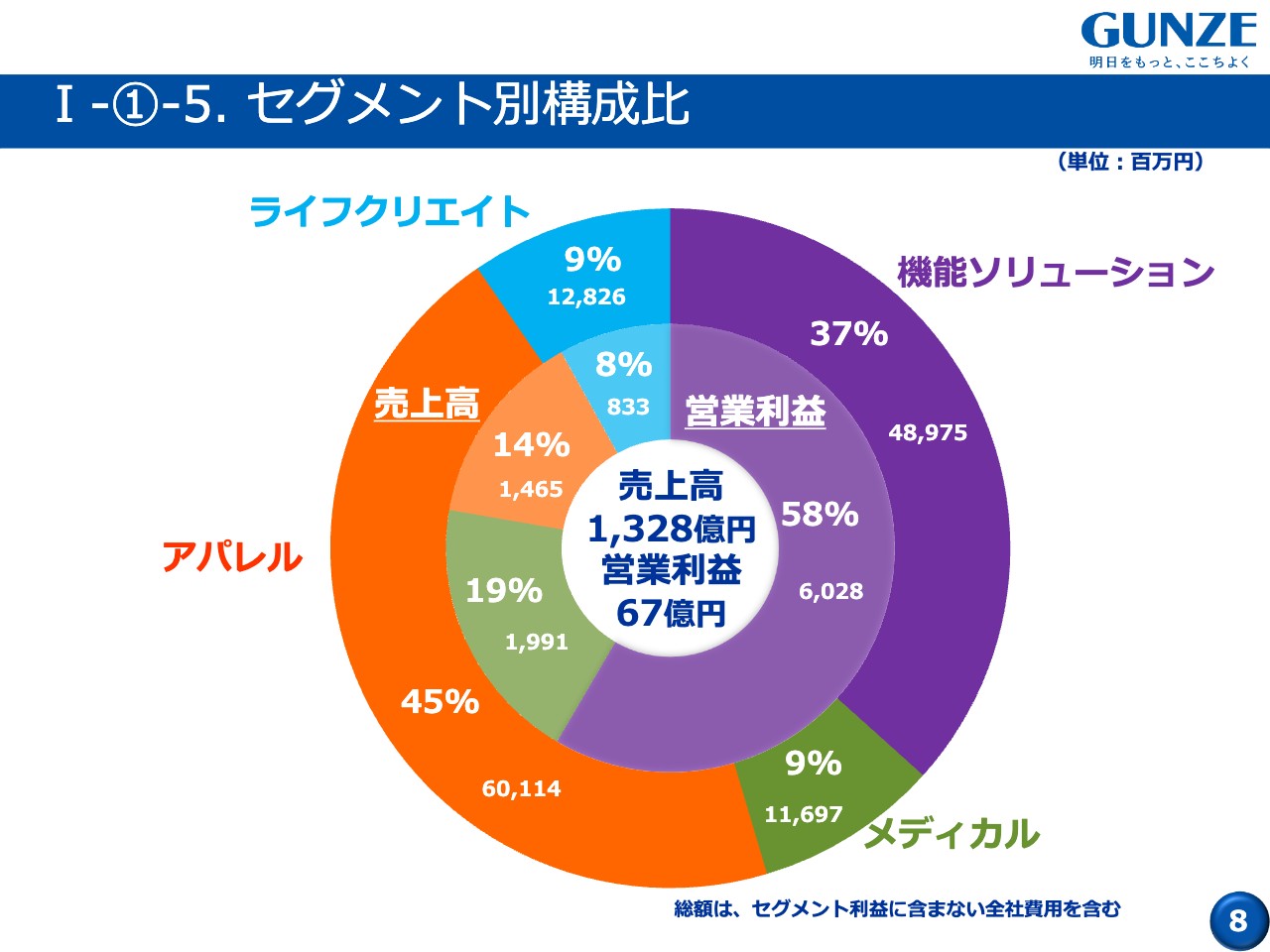

I-①-5. セグメント別構成比

セグメント別の営業利益構成比です。全体的なウェイトについては昨年と大きく変わっていませんが、機能ソリューション事業のウェイトが58パーセントまで下がりました。一方で、アパレル事業は昨年のマイナスから14パーセントまで回復しています。

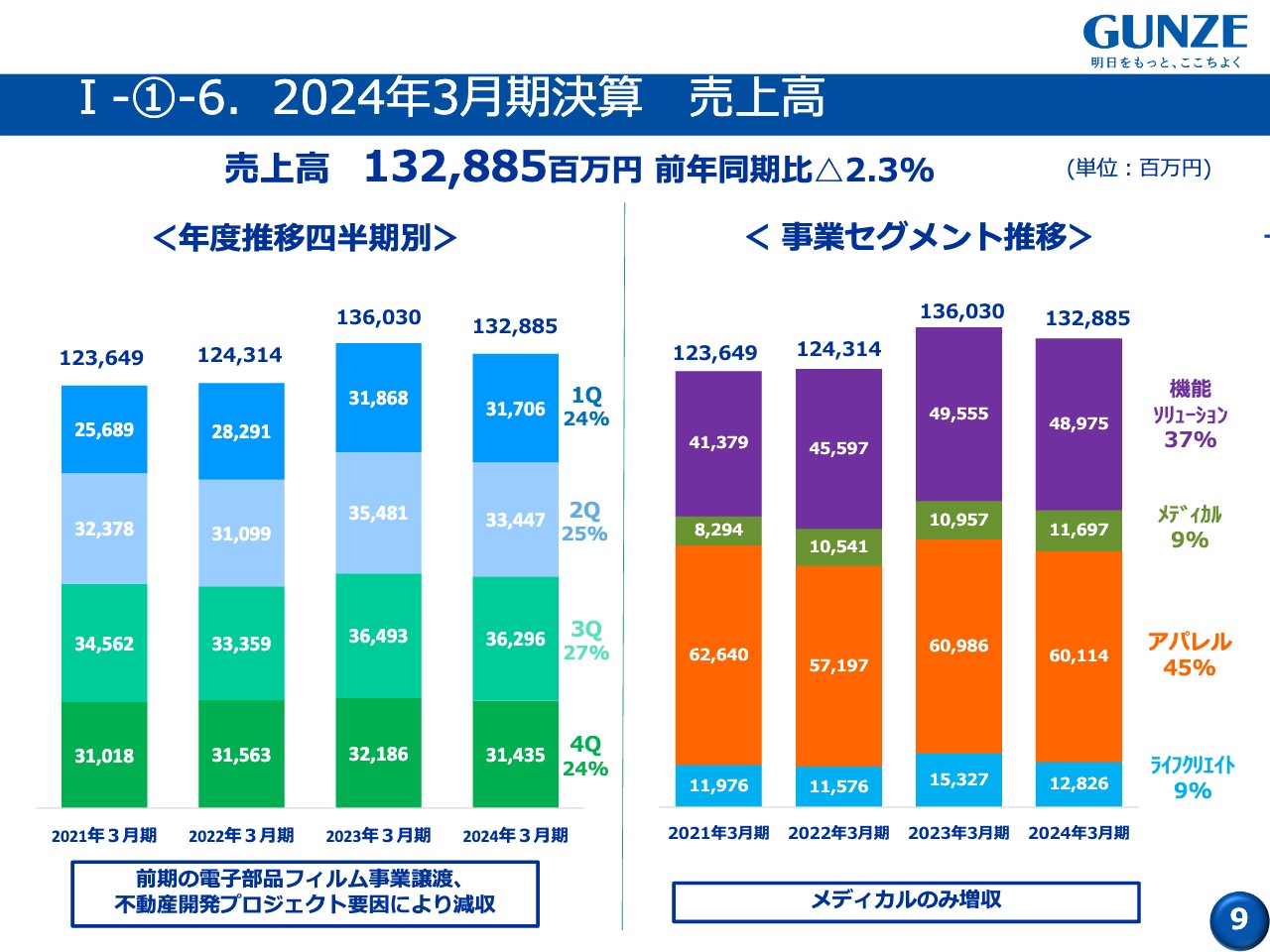

I-①-6. 2024年3月期決算 売上高

四半期別の売上高の状況です。残念ながら各四半期で減収となりました。事業セグメント別の推移もメディカル事業のみ増収となっています。

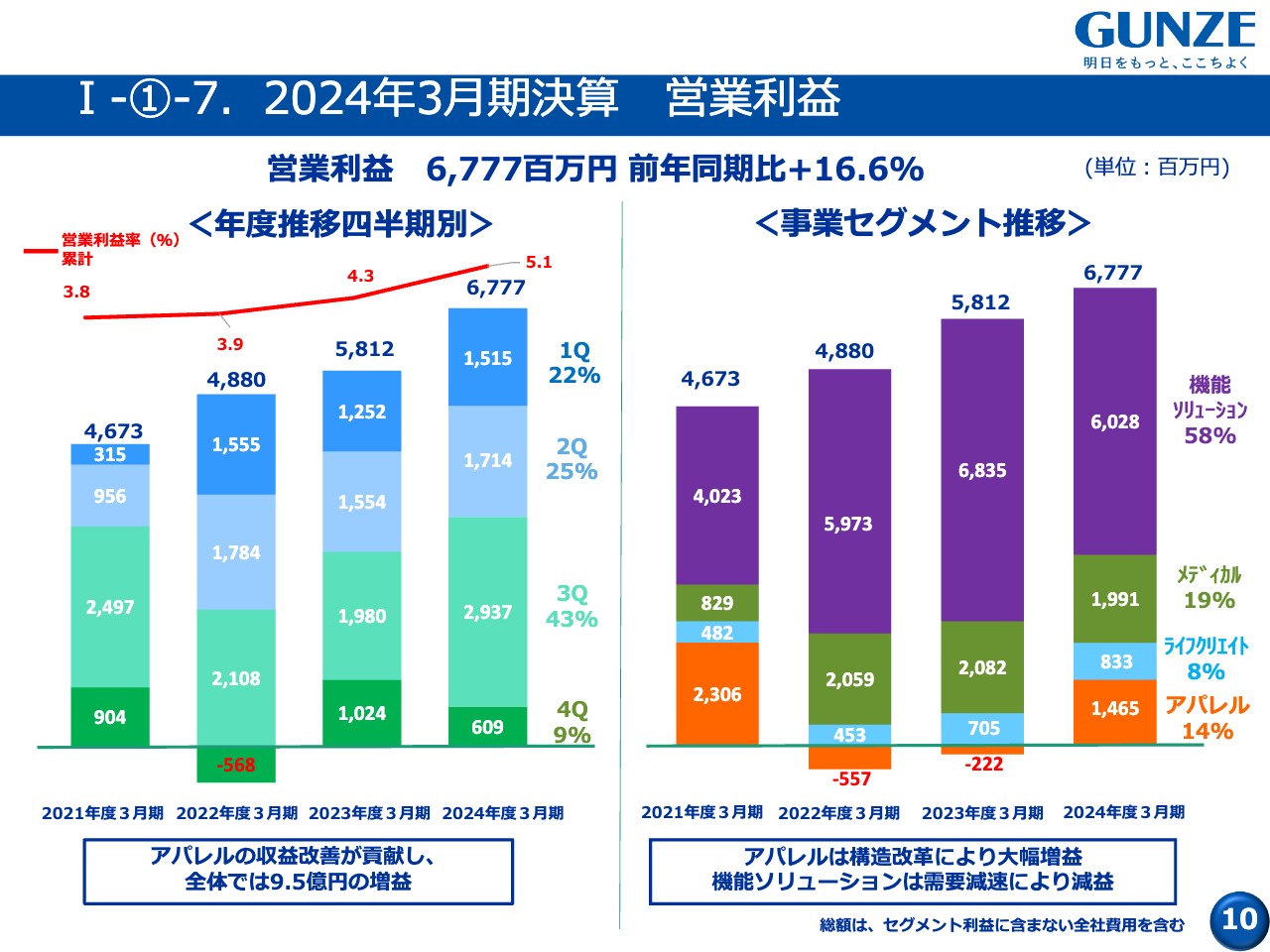

I-①-7. 2024年3月期決算 営業利益

四半期別の営業利益の状況です。2023年度は第1四半期、第2四半期、第3四半期と、四半期ごとに増益することができましたが、最後の第4四半期のみ減益となってしまいました。

セグメント別に見ると、アパレル事業は構造改革により大幅な増益となり、機能ソリューション事業は需要減速で減益となっています。

I-①-8. 四半期別業績推移

四半期別の業績推移です。第4四半期の売上高は2.3パーセントの減収、営業利益も4億1,500万円の減益となりました。

特に機能ソリューション事業は、プラスチック・電子部品分野が引き続き厳しい状況でした。また、アパレル事業においても、この第4四半期は春夏物が不振だったことに加え、円安が増益の効果を薄めてしまいました。

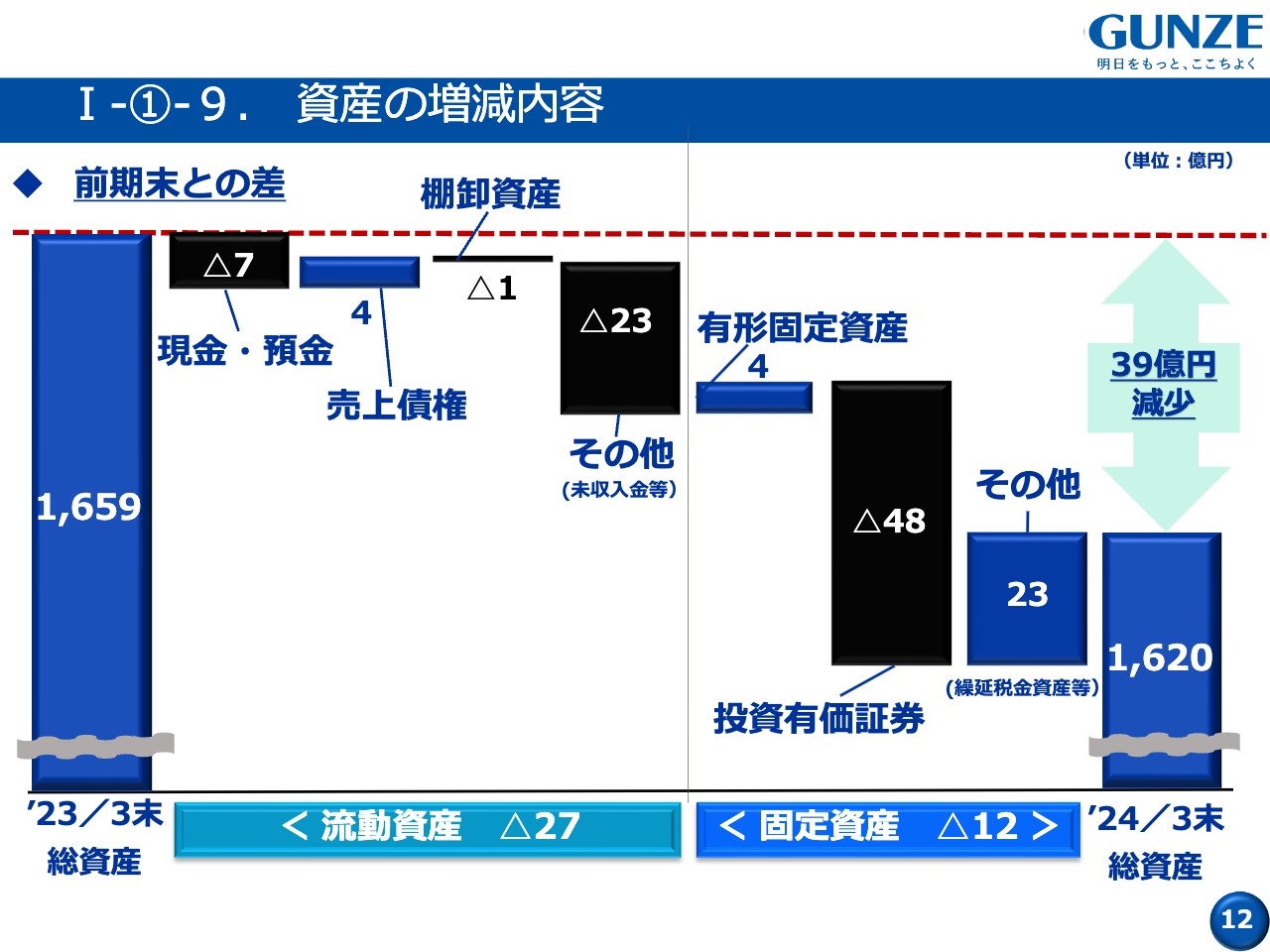

I-①-9. 資産の増減内容

資産の増減内容です。前期末より39億円減少し、1,620億円となりました。この理由として、投資有価証券の減少に加え、昨年末にあった未収の還付税金がなくなったことが挙げられます。

一方で、今回は繰延税金資産の計上分の増加があるため、差し引きすると39億円の減少となっています。

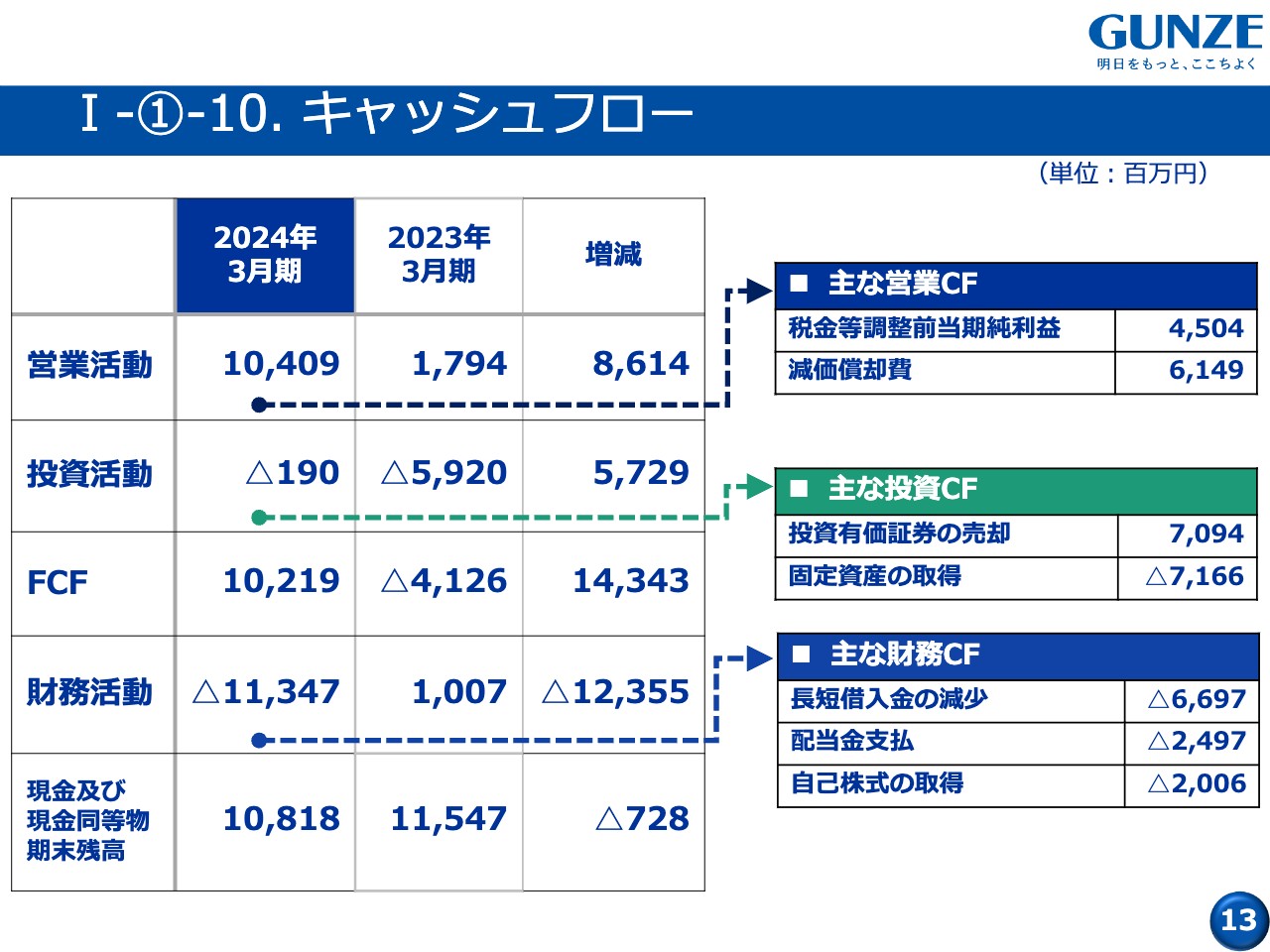

I-①-10. キャッシュフロー

キャッシュフローの状況です。営業活動によるキャッシュフローは、昨年の原料供給不安の影響により、在庫をかなり積み増したという経緯があります。その関係もあり、昨年の約18億円に対し、2024年3月期は100億円を超える営業キャッシュフローを得ることができました。

また、固定資産の取得で71億6,600万円の支出がありましたが、そちらは投資有価証券の売却で対応しています。そして、先ほどの営業キャッシュフローの100億円を使って、まず約67億円の借金を返し、残りの約45億円を株主還元に使いました。

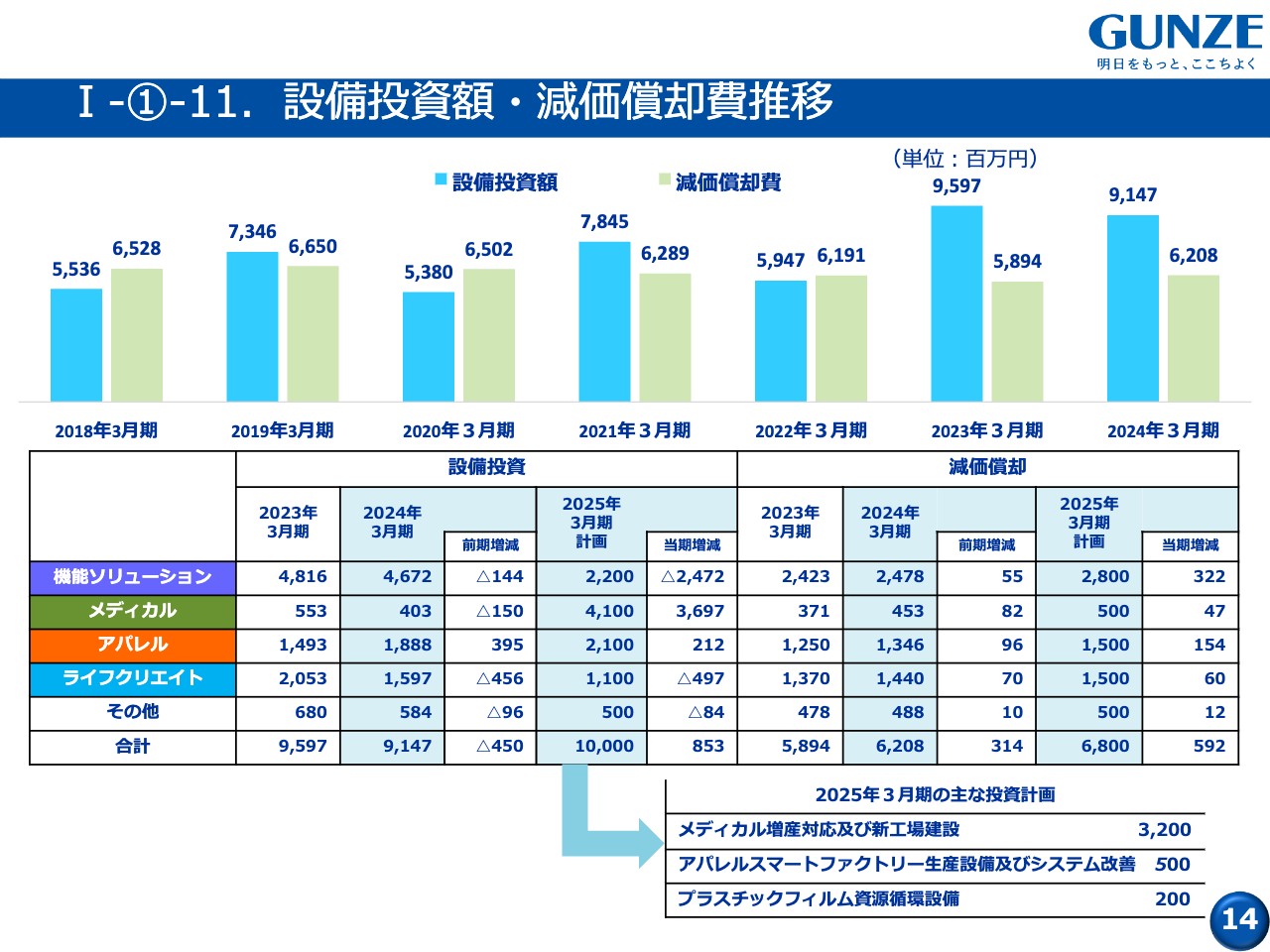

I-①-11. 設備投資額・減価償却費推移

設備投資額と減価償却費の推移です。設備投資額は91億4,700万円で、2期連続で減価償却費を上回る積極的な投資を行っています。なお、2024年度も100億円の設備投資を計画しています。

主な内容としては、メディカル事業の増産に対応するための工場増設、アパレル事業の効率化に向けた設備投資やシステム投資、プラスチックフィルム分野ではさらなる資源循環に向けた設備投資を計画しています。

I-②-1. 2024年3月期事業概況

事業セグメント別の概況をさらに細かくご説明します。

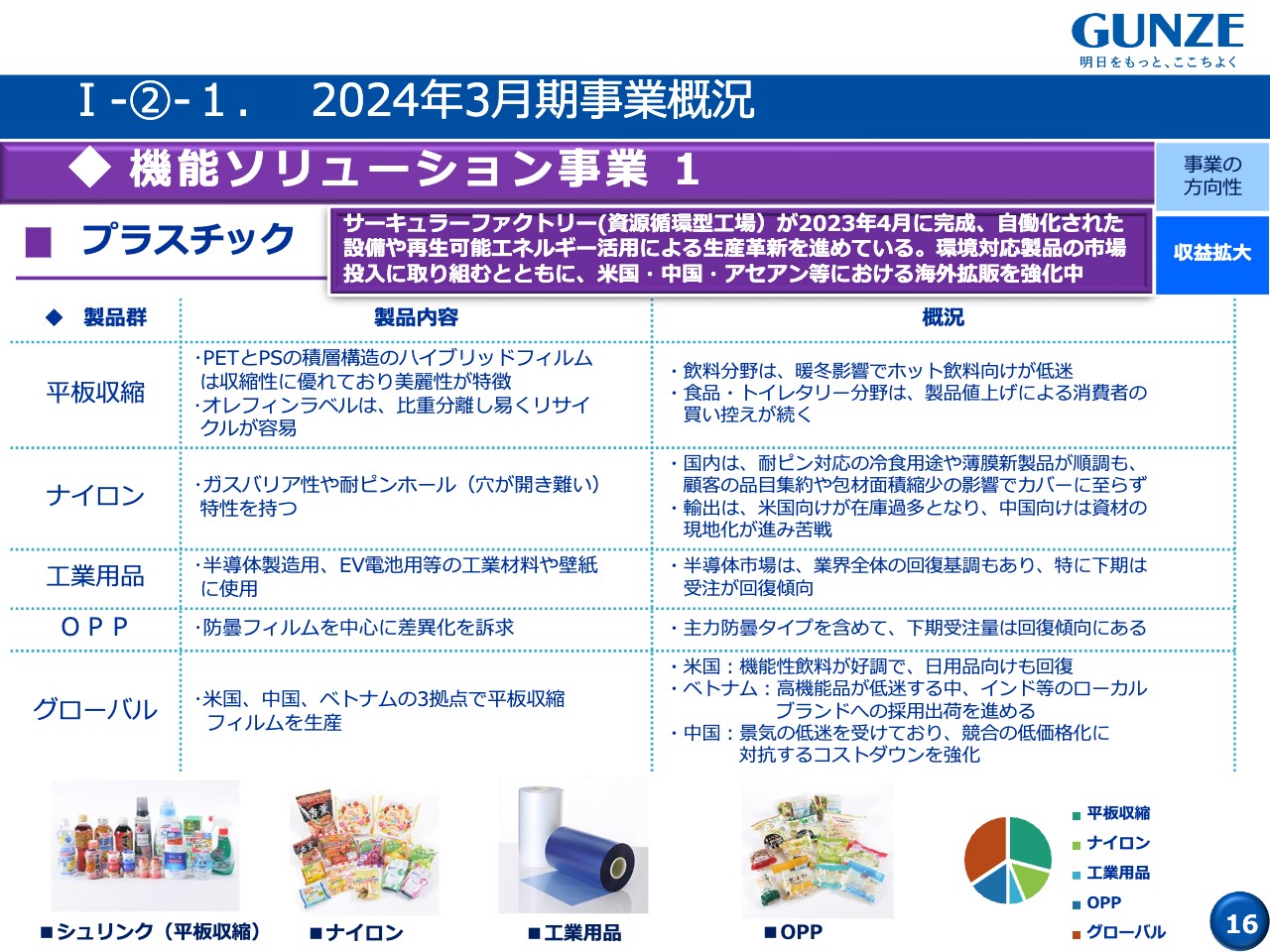

機能ソリューション事業のプラスチックフィルム分野については、2023年4月にサーキュラーファクトリーが完成し、設備の自動化や再生可能エネルギーの活用による生産革新を進めているところです。さらに、環境対応製品の市場投入を積極的に行うとともに、米国・中国・アセアン等における海外拡販を強化中です。

主な製品別の状況をご説明します。

平板収縮について、飲料分野は暖冬の影響もあり、当社が得意としているホット飲料向けが低迷しました。食品・トイレタリー分野も、製品の値上げによる消費者の買い控えが今も続いています。

ナイロンについて、国内では耐ピンホール対応の食品関係や薄膜新商品が堅調に推移しました。しかし、やはり顧客の包材面積が縮小している影響で、カバーには至っていません。また、昨年は輸出関係で、アメリカ向けの在庫が過多となったり、中国向けは資材の現地化が進んだりと非常に苦戦しました。

工業用品は、半導体市場が特に下期以降、かなり回復傾向にあります。OPPについても、下期の受注量は回復傾向となっています。

グローバルは、米国で機能性飲料が好調に推移しました。しかし、ベトナムでは高機能商品、いわゆる高額商品が厳しくなり、中国では全体の景気低迷に加え、競合の低価格化にも苦しみました。

I-②-2. 2024年3月期事業概況

エンジニアリングプラスチックス分野は、主力であるOA市場向けのシェアの維持と、新用途開発によって、健康・医療関連と産業機器向け製品のさらなる拡販を目指しています。

昨年の状況について、OA向けの機能商品はプリンター市場の低迷の影響を受けましたが、オフィスの複合機向けは回復基調でした。

そして現在、伸長させている非OA向けは、半導体向け製品の市場が厳しかったものの、安定的に出荷することができました。また、新用途向けは各産業とも、堅調に推移しています。

I-②-3. 2024年3月期事業概況

メディカル事業は現在、米国・中国での販売強化と、新製品の継続的な投入によって、事業拡大を加速中です。製品別にご説明します。

組織補強材は特に中国で、販売代理店の連携強化や市況の回復が大きく、堅調に推移しました。骨接合材も日本・中国ともに、新製品の投入により順調に拡大しています。特に中国においては、初めて中国産の製品を出荷することができました。

人工皮膚は特に米国・中国において、代理店との協力関係強化により順調に拡大しました。そして、昨年の新商品である癒着防止材の「テナリーフ」は、上市以来、非常に評価されています。さらなる販売増に対応するため、工場の増設を進めているところです。

医療用レーザーや仕入品は、苦戦したところです。

I-②-4. 2024年3月期事業概況

アパレル事業では、インナーウエアのコストがかなり上昇してきていますが、組織再編と価格改定を実施し、収益を強化しています。いわゆる差異化技術を活用した「KIREILABO」などの高付加価値商品が評価されたことも増益につながっており、ECチャネルや直営店舗での販売も好調に推移しています。

特にメンズアパレルの「BODY WILD」は、24SS(2024年の春夏物)からリブランドし、アウターの展開を含むトータルアパレルブランドへの変革を進めているところです。

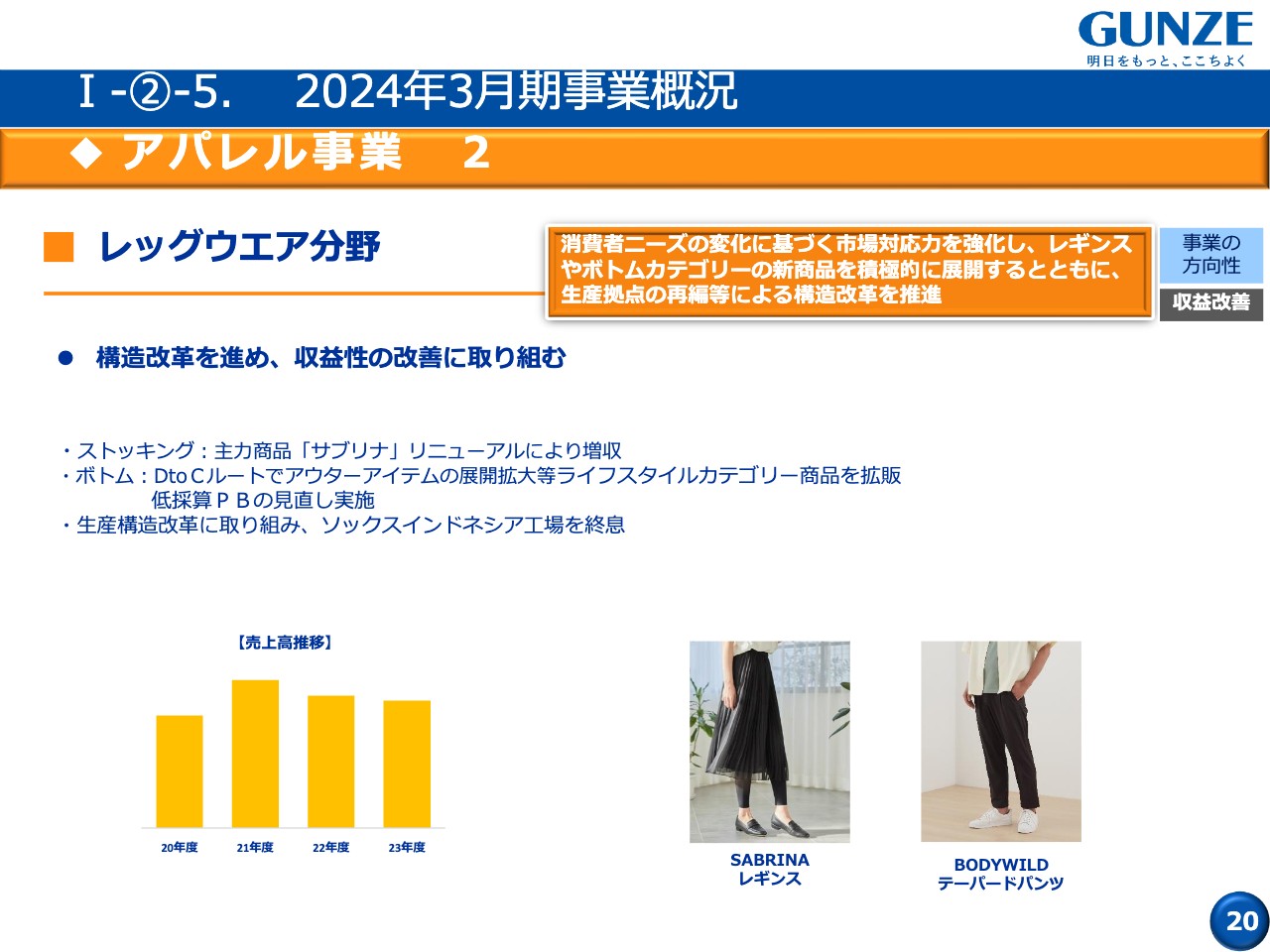

I-②-5. 2024年3月期事業概況

レッグウエア分野では引き続き構造改善を進め、収益性の改善に取り組んでいるところです。ストッキングは「サブリナ」のリニューアルにより増収となっています。

また、生産構造の改善を目的に、2022年度、中国でパンストの工場を閉鎖しました。2023年度は新たにソックスに関係するインドネシアの工場を終息させるなど、さらなるコスト改善を図っています。

I-②-6. 2024年3月期事業概況

ライフクリエイト事業におけるショッピングセンター事業の現況です。昨年まで実施したリニューアルの結果、来客数は回復傾向にあります。

スポーツクラブ分野はお客さまがかなり少なくなり苦戦しているため、2024年にかけて5店舗の閉店を計画しています。この閉店に伴い、構造改善費用を計上しましたが、このあたりは合理化を進めているところです。

緑化分野については、万博関連の大型案件の納品も始まり、順調に推移しています。

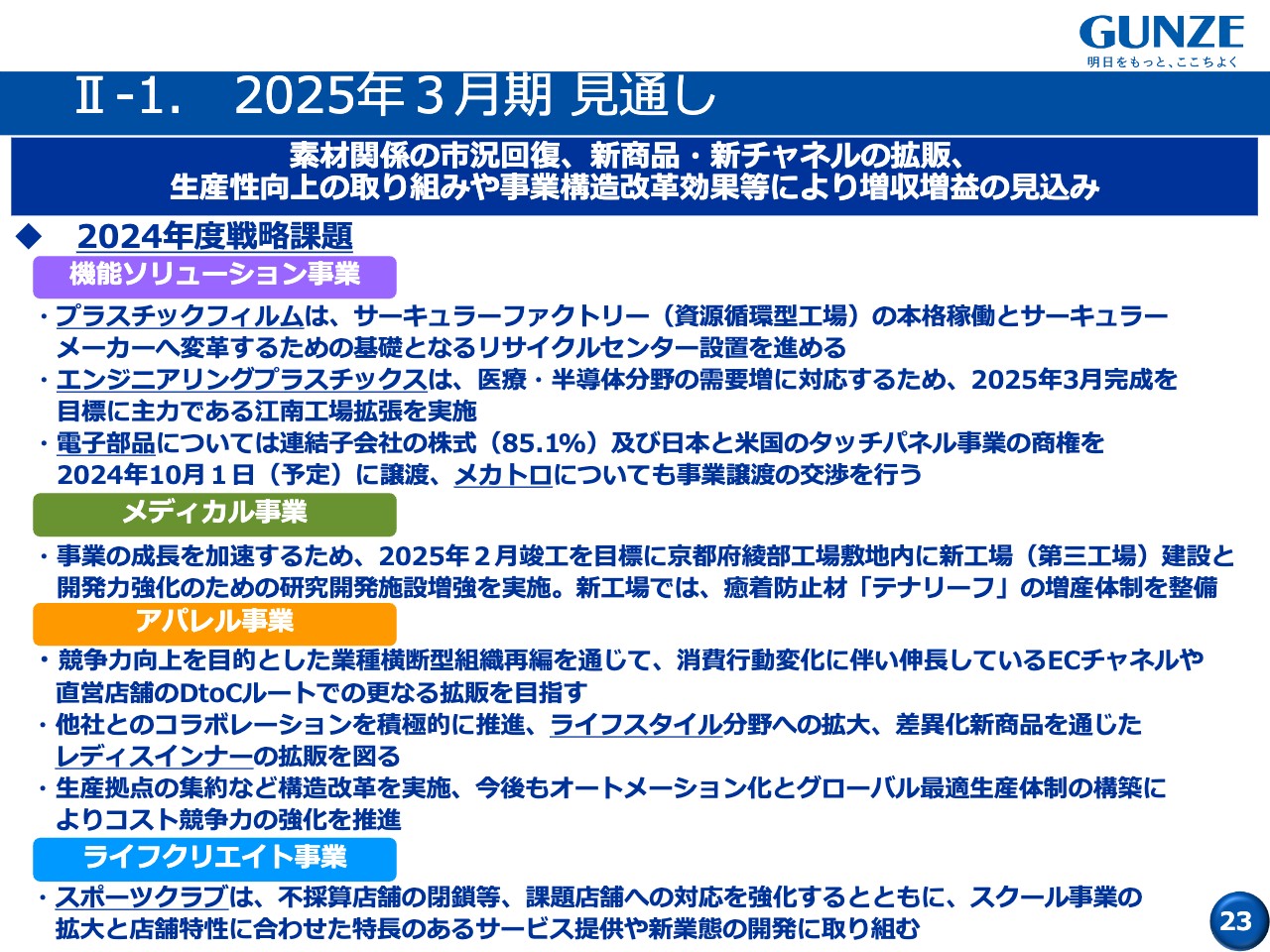

II-1. 2025年3月期 見通し

次期の業績見通しをご説明します。全体として、素材関係は市況が回復する見込みです。新商品・新チャネルの拡販や生産性の向上などに取り組み、さらなる事業構造改善の効果を捻出することによって、増収増益を計画しています。

機能ソリューション事業では、プラスチックフィルムの製造に向けてサーキュラーファクトリーが本格稼働します。さらに、当社がサーキュラーメーカーに変革するためのベースとなるリサイクルセンターの設置も進めているところです。

エンジニアリングプラスチックス分野は、医療・半導体分野の需要がさらに旺盛となっています。そのため、2025年3月の完成を目処に、江南工場の拡張を進めているところです。

電子部品分野は、すでに公表しているとおり、残ったタッチパネル事業についても譲渡を進めています。また、メカトロ事業についても事業譲渡の交渉を推進しているところです。

メディカル事業では、2025年2月を目処に、京都府綾部の工場敷地内に第3工場を完成させます。開発力を強化するため、研究開発施設の増強も進めています。なお、新工場では「テナリーフ」の増産を進めていきます。

アパレル事業については昨年、業種横断型の組織再編を実施しました。この再編を通じ、ECチャネルや直営店舗のDtoCルートでの拡販を目指します。さらに、他社とのコラボレーションも積極的に推進し、いわゆるライフスタイル分野を拡大していくとともに、レディスインナーのさらなる拡販も図っていく考えです。

生産側では生産拠点の集約効果が期待できるため、今後もオートメーション化、グローバル最適生産によって、コスト競争力の強化をさらに進めていきます。

ライフクリエイト事業については、特にスポーツクラブ分野でかなり大きく構造改善を図った効果が出てくる見込みです。成長に向け、スクール事業の拡大と店舗の特性に合わせたサービス提供、新業態の開発に取り組んでいきたいと考えています。

II-2. 2025年3月期連結業績予想

次期の業績予想です。売上高は1,400億円で5.4パーセントの増収、営業利益は90億円で22億円の増益、経常利益も同じく90億円で22億円の増益、そして最終利益は75億円で24億円弱の増益をそれぞれ予想しています。

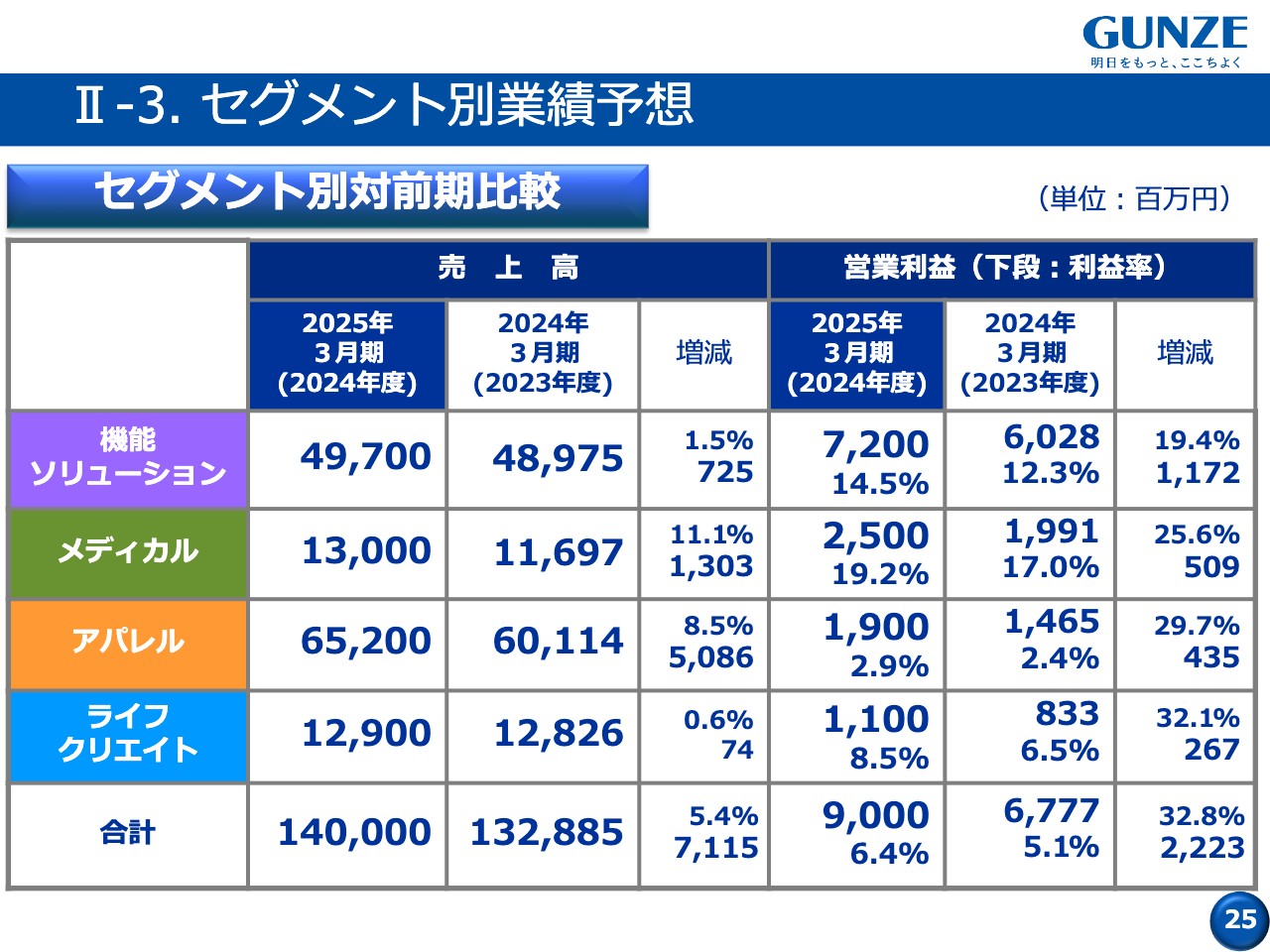

II-3. セグメント別業績予想

セグメント別の内訳です。機能ソリューション事業は、売上高497億円で1.5パーセントの増収、営業利益は72億円で11億7,200万円の改善を見込んでいます。

メディカル事業は、売上高130億円で11パーセントの増収、営業利益は25億円を見込み、5億円を超える増益を計画しています。

アパレル事業は、売上高652億円で8.5パーセントの増収に加え、営業利益も19億円で4億円強の改善を見込んでいます。

ライフクリエイト事業については、スポーツクラブ分野の合理化による売上減があるため、増収幅は0.6パーセントを予想していますが、営業利益は11億円で2億6,700万円の改善を見込んでいます。

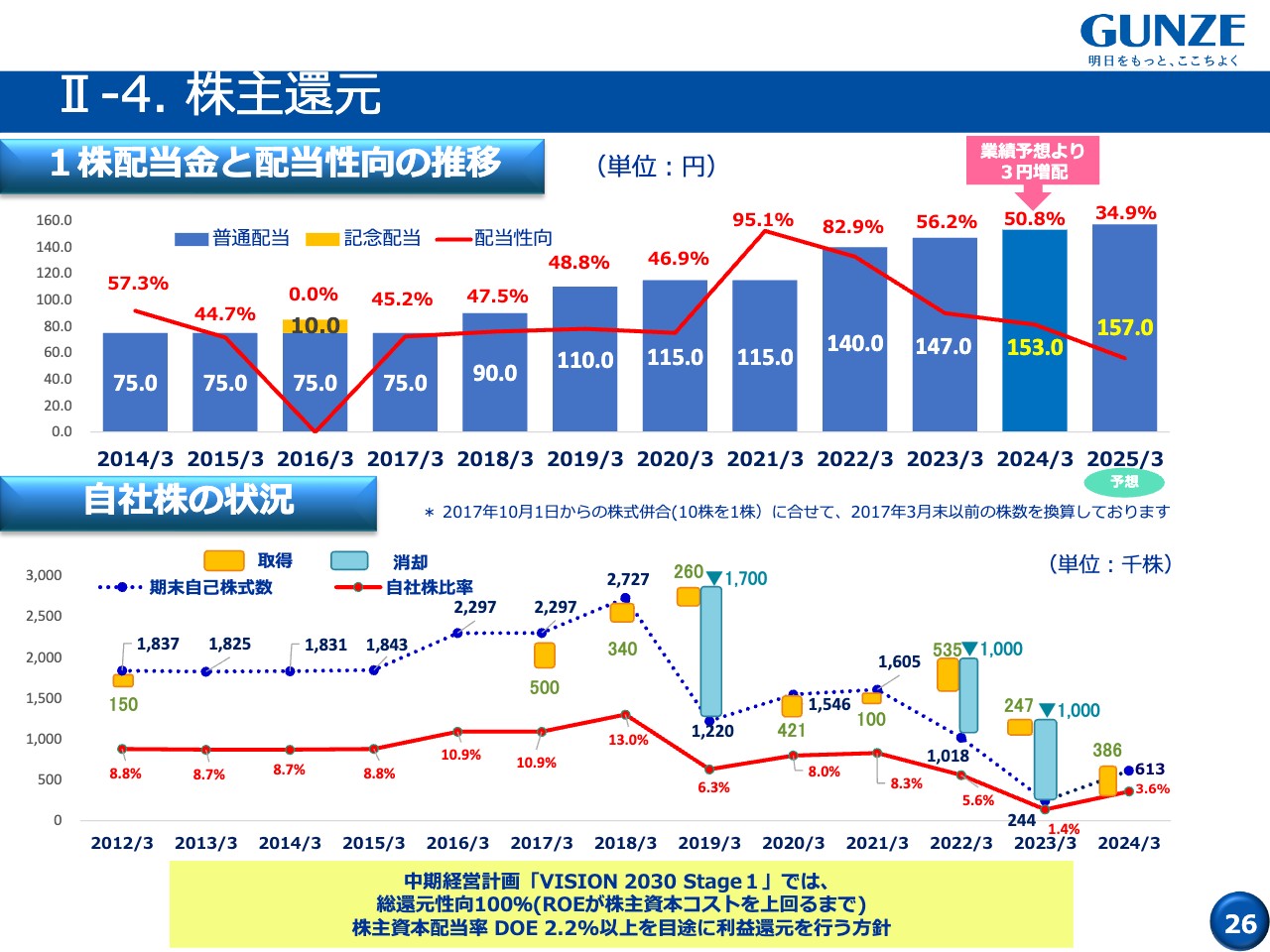

II-4. 株主還元

株主還元の状況です。中期経営計画の「VISION 2030 Stage1」で、総還元性向は100パーセント、DOEは2.2パーセント以上を目標に掲げています。

したがって、昨年分の配当は本日公表したように153円とします。年初の予想では150円だったため、3円の増配となりました。来期の配当は157円を予想しています。

2023年度は、残った20億円で自社株の取得を行い、総還元性向は100パーセントを維持しました。

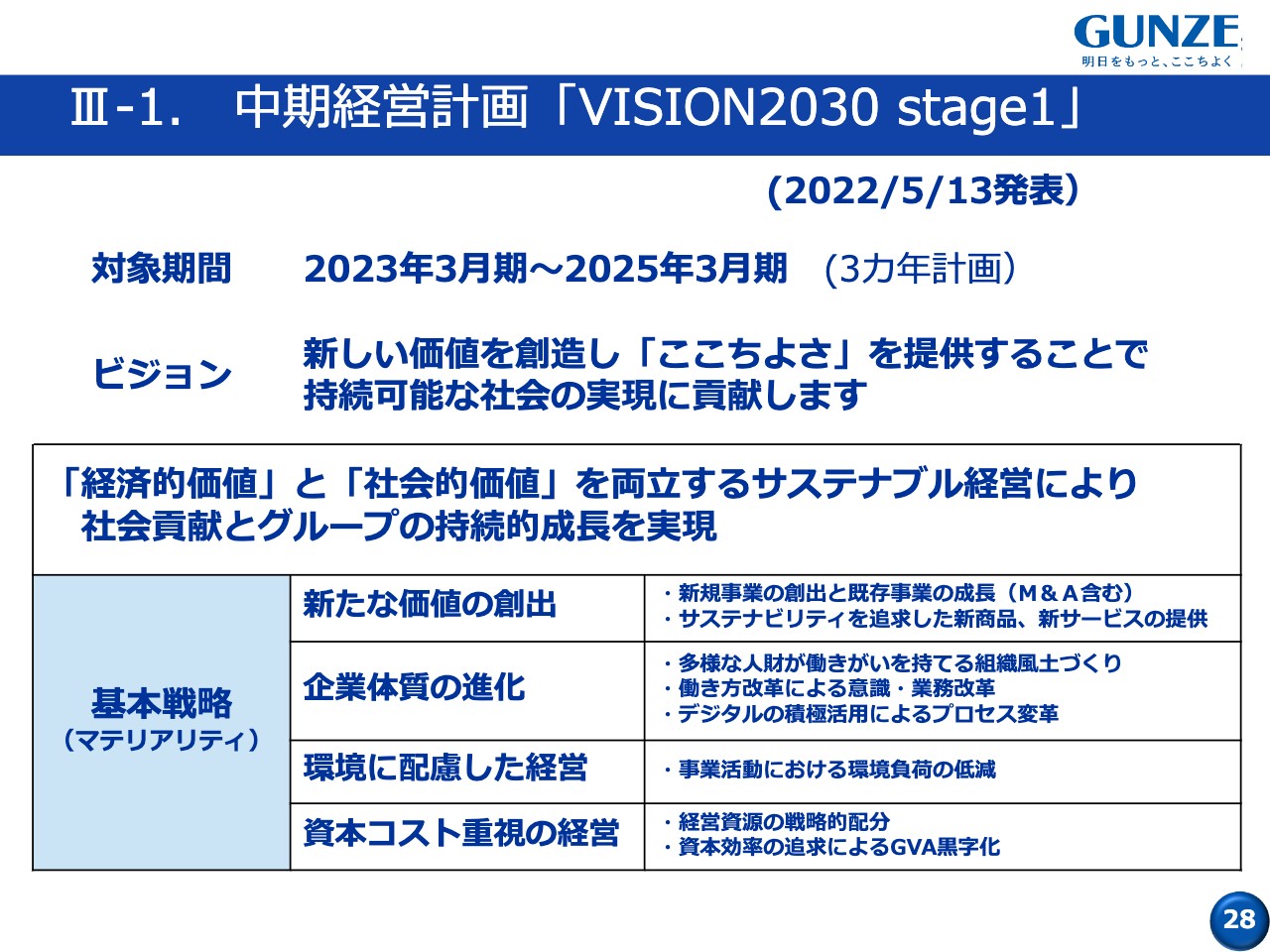

III-1. 中期経営計画「VISION2030 stage1」

岡高広氏:経営戦略部の岡です。どうぞよろしくお願いします。私からは、中期経営計画「VISION 2030 stage1」の進捗状況と、次期中期経営計画に向けた方向性をご説明します。

なお、中期経営計画「VISION 2030 stage1」は2022年5月13日に発表しており、スライドの28ページにもその内容を記載しています。本日はその進捗状況をご報告します。

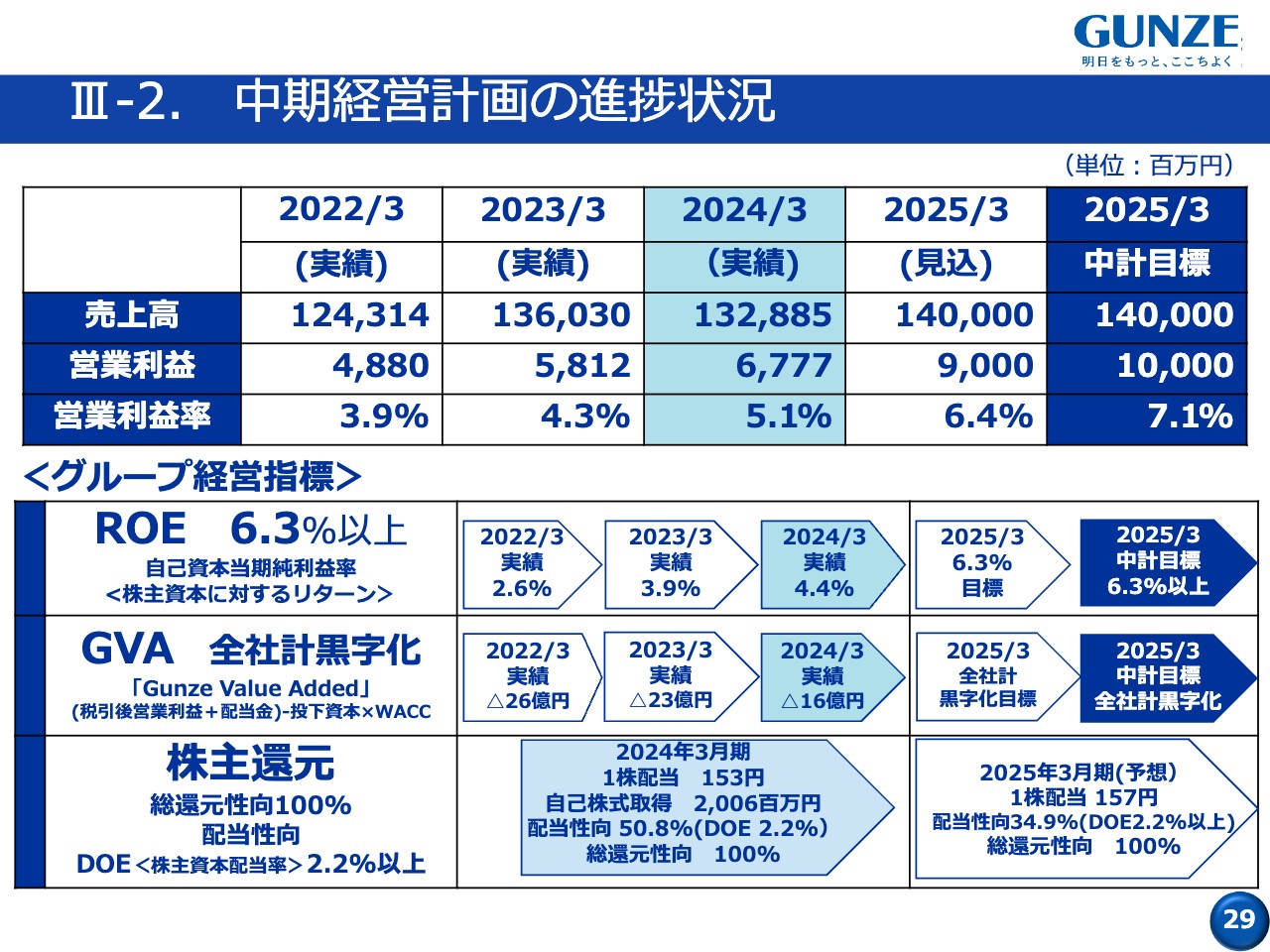

III-2. 中期経営計画の進捗状況

中期経営計画の進捗状況です。2025年3月は、売上高1,400億円、営業利益90億円を見込んでいます。目標値は営業利益のみ少し下げていますが、その他のROE、GVAに関しては目標どおりとなる見込みです。

最終的な予想として、ROEは6.3パーセント、GVAは黒字化を目指します。これを踏まえ、1株あたりの配当は157円と予想しています。

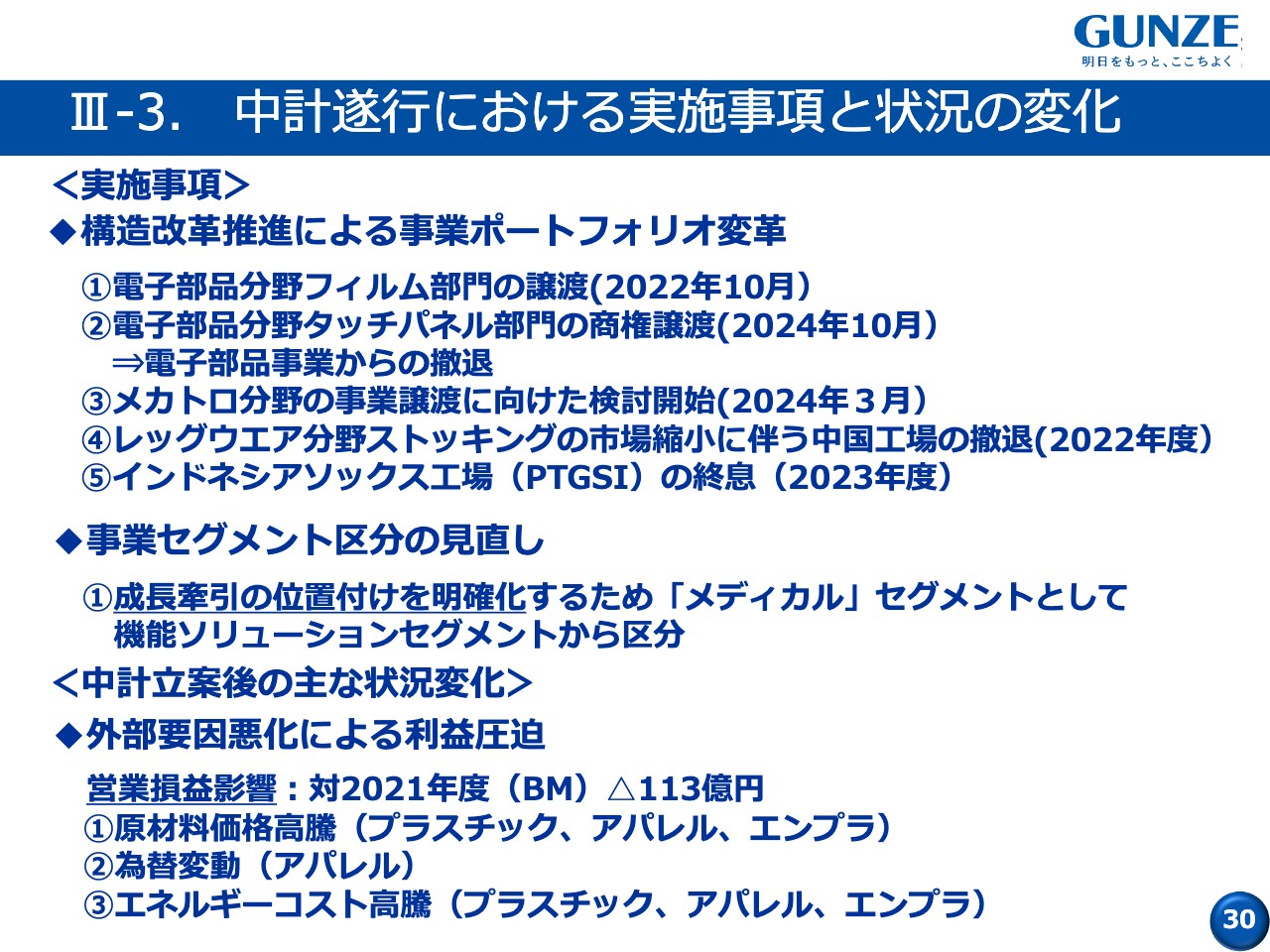

III-3. 中計遂行における実施事項と状況の変化

中期経営計画遂行における実施事項と状況の変化です。

実施事項の1番目と2番目に記載の電子部品事業では、まずフィルム部門を2022年10月に譲渡し、その後、タッチパネル部門も2024年10月の譲渡に向けて進めています。したがって、10月には電子部品事業から完全に撤退できる状況となります。

3番目のメカトロ分野はしばらく赤字が続いており、事業譲渡に向けての検討を開始したことを2024年3月に発表しています。こちらも現在、譲渡に向けた話し合いを行っている状況です。

4番目と5番目は、アパレル事業のレッグウエア分野についてです。ストッキングは市場の縮小に伴い、中国工場を撤退しています。インドネシアのソックス工場も終息させ、別の工場に生産を移しています。

そして、2023年度発表した事業セグメント区分の見直しについては、メディカル分野をセグメントとして独立させ、成長けん引の位置づけを明確化しました。

中期経営計画立案後の主な状況変化としては、外部要因の悪化による利益圧迫が挙げられます。実際に、中期経営計画を立てる以前の状況、つまりベンチマークから、外部要因による影響が113億円出ています。

外部要因は大きく3つあり、原材料価格の高騰、為替の変動、エネルギーコストの高騰です。特に1番目の原材料価格の高騰と、3番目のエネルギーコストの高騰に関しては、スライドに記載のとおり、主要3部門それぞれがすでに影響を受けています。

その中でも増益できた背景には、このような構造改革と各構成員のがんばりがあります。

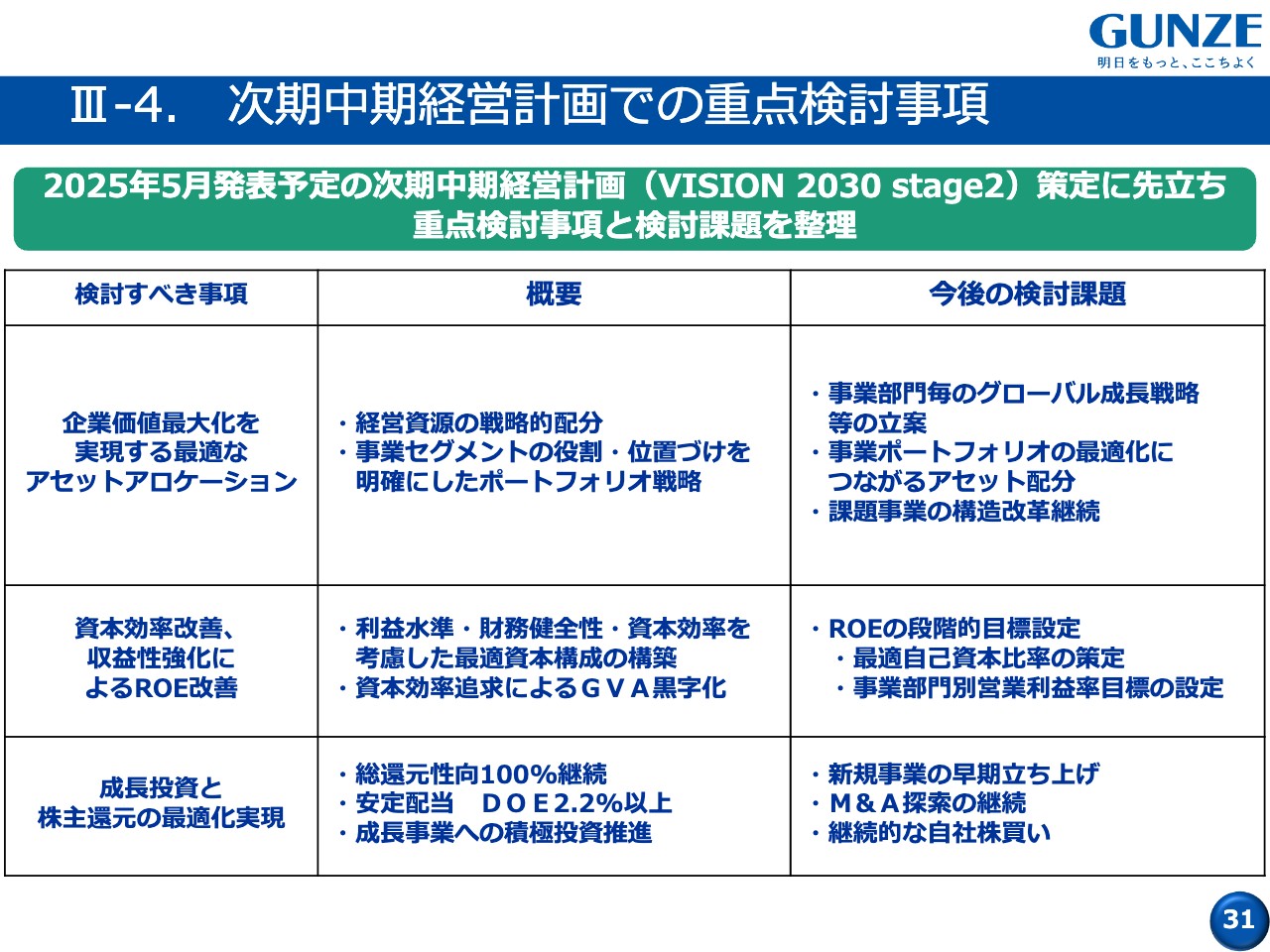

III-4. 次期中期経営計画での重点検討事項

次期中期経営計画は今年1年かけて作り上げ、発表できるようにしたいと思います。ここでは「VISION 2030 stage2」に向けて何を実行していくかを簡単にご説明します。

「企業価値最大化を実現する最適なアセットアロケーション」では、経営資源の戦略的配分を行っていきます。すでに行っていますが、さらに強みを伸ばし、弱みを改善します。グローバル市場を見据えた明確な成長戦略を打ち出していきたいと考えています。

「資本効率改善、収益性強化によるROE改善」では、一般的に見劣りしないようなROEの目標値を立て、「VISION 2030 stage2」も推進していきたいと考えています。

「成長投資と株主還元の最適化実現」では、総還元性向100パーセントを継続し、安定配当としてDOEは2.2パーセント以上を堅持するように取り組みます。そして、先ほど澤田からお話ししましたが、自社株の取得に加え、成長事業への積極投資を続けていきます。

32ページ以降では、31ページで述べた内容を細かく分析しています。

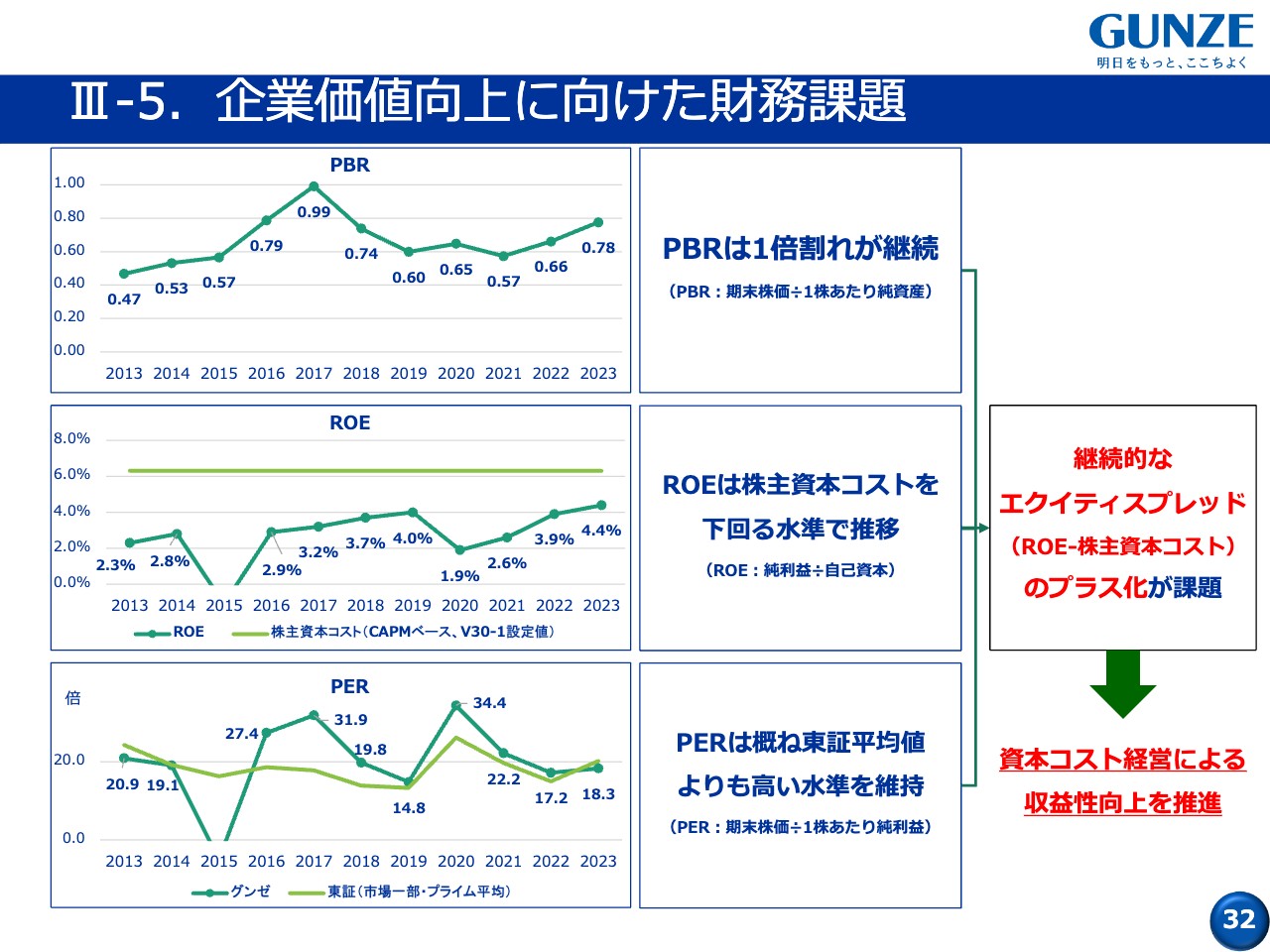

III-5. 企業価値向上に向けた財務課題

澤田:先ほど岡よりご説明あった財務的な課題について、掘り下げてご説明します。

まずは今の状況です。最も話題となっているPBRは前期末が0.78倍で、いまだ1倍割れが継続している状況に変わりありません。その主な構成要素であるROEは4.4パーセントと、こちらは改善傾向にありますが、当社が中期経営計画を立てた際に「株主資本コストは6.3パーセントだろう」と設定した数値に対し、やはりまだ下回った水準で推移しています。

PERは18.3倍で、こちらは東証プライム市場の平均値と同程度のため、評価されていると考えています。当社としては、継続的なエクイティスプレッド、つまりROEと株主資本コストの差額をプラスにしていくことを課題と認識し、資本コスト経営を推進しています。

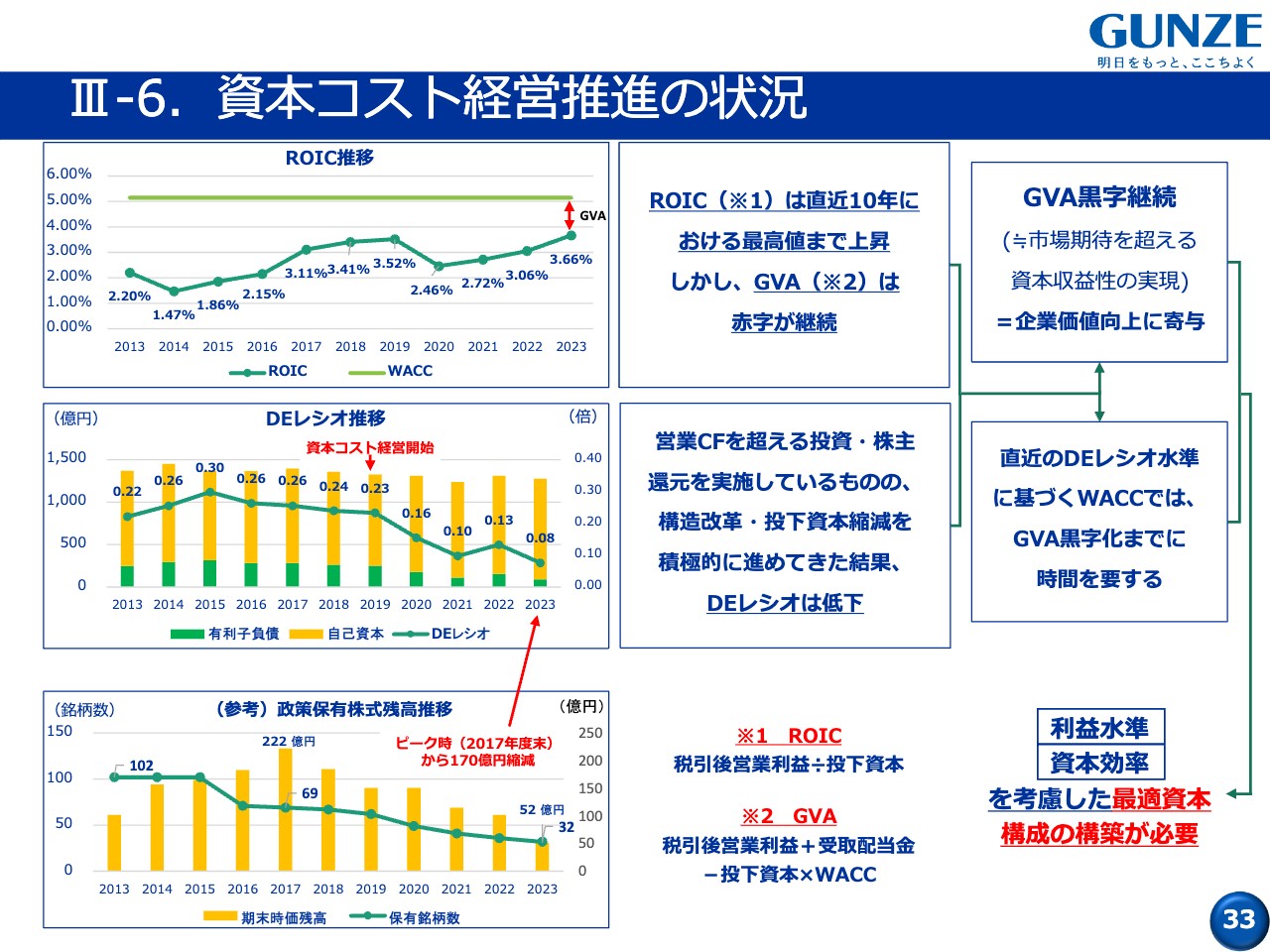

III-6. 資本コスト経営推進の状況

資本コスト経営推進の状況です。主な重点推進事項として、GVAとROICを指標として取り組んでいます。昨年のROICは3.66パーセントと、当社が設定しているハードルレート(WACC)の5.15パーセントには足りていませんでした。

その差額のスプレッドをGVAとし、当社では金額に換算して目標としています。このGVAも赤字となりました。したがって、GVAを黒字化し、それを継続することが企業価値向上に寄与するものと考えています。

そして、先ほど言ったWACCは、株主資本コストと負債コストの平均のコストになります。このWACCを考える上で、デットとエクイティ、つまり借入等と資本のバランスが重要ではないかと考えています。

スライド中段のグラフをご覧ください。DEレシオがどんどんと下がり、今は0.08倍まで下がってきています。これは株主還元を100パーセント行っている一方で、構造改善も進めていることが要因です。

さらに下段のグラフで示しているとおり、政策保有株の縮減をどんどんと進めています。その結果、借入のウェイトが非常に少なくなり、DEレシオがここまで下がってきました。逆をいえば、株主資本コストのウェイトが上がってきていることになるため、WACCはかえって上昇しています。

今度は逆に、GVA黒字化のハードルが上がってくることになるため、次期中期経営計画に向けては、これから出てくる利益水準や資本効率の観点から、最適な資本構成を構築していく必要があると考えています。

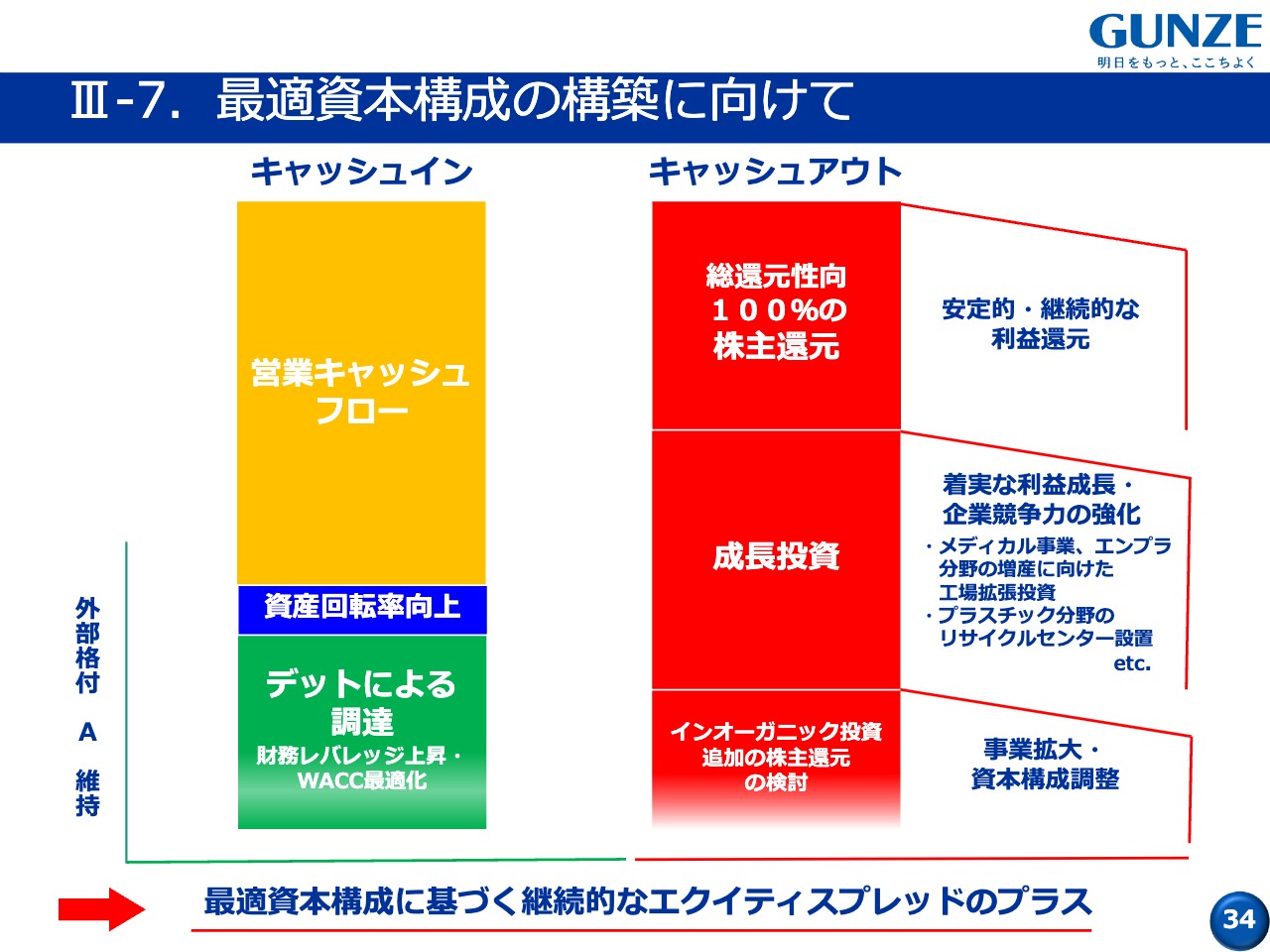

III-7. 最適資本構成の構築に向けて

最適資本構成の構築に向けた概念図です。これからは、キャッシュインとして営業キャッシュフローを確実に得ていくことに加え、まだあると認識している遊休資産の活用や削減を含め、資産回転率の向上によって追加のキャッシュを捻出していきます。さらに借入も行い、いわゆる財務レバレッジを十分に活かしていく考えです。

キャッシュアウトとしては、株主還元や今後の成長に向けた成長投資、場合によってはM&Aなどを含めたインオーガニック投資を行っていきます。これらによって、最適な資本構成を目指していくことを、今の体制では考えています。

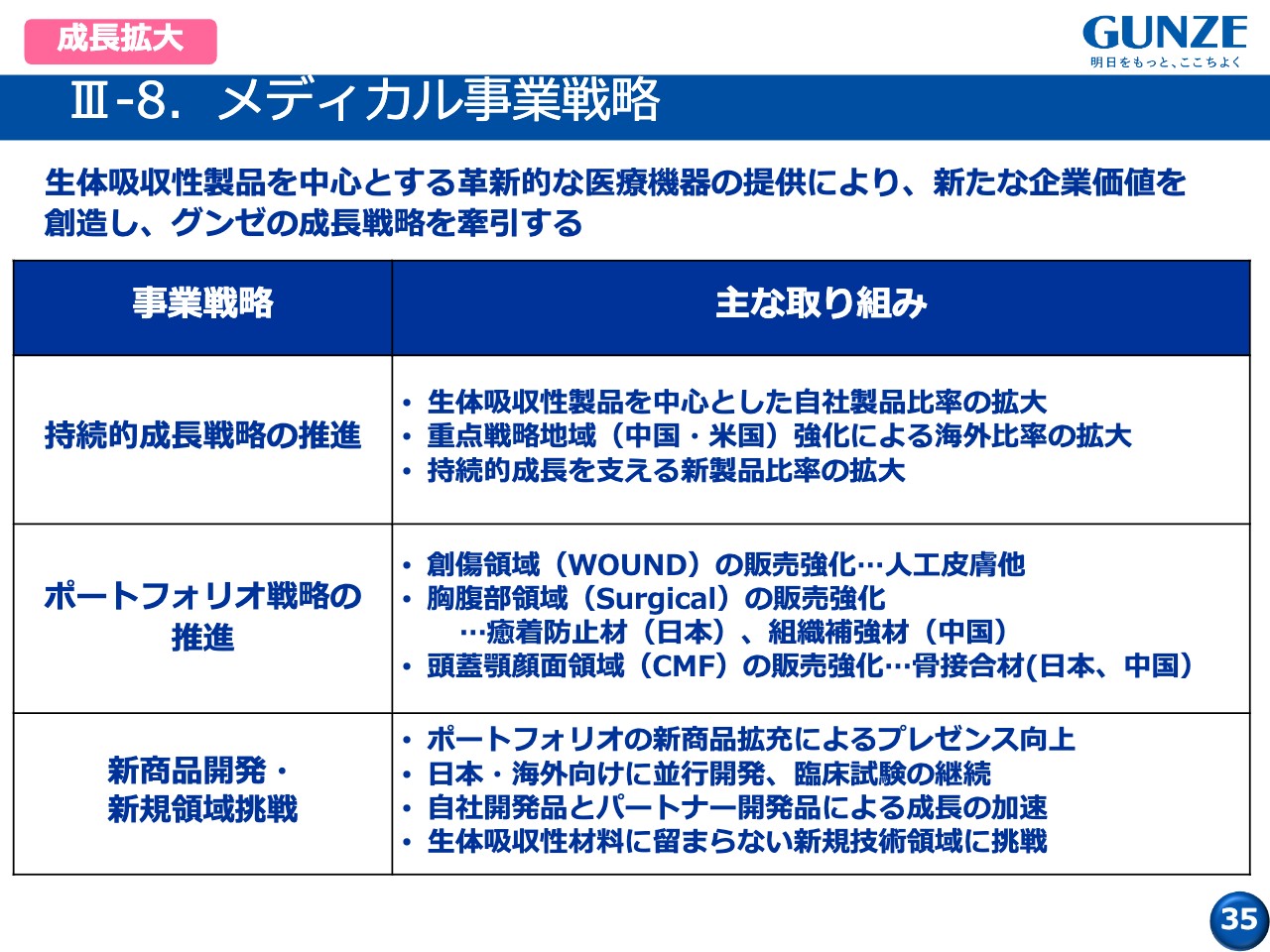

III-8. メディカル事業戦略

佐口:各事業の主な事業戦略をご説明します。

まずはメディカル分野の事業戦略を、スライドに3点掲げました。こちらは成長の軸として引き続き期待しています。

表の上段の持続的成長戦略の推進については、もともと販売会社をM&Aでグループ化していますが、まだ自社製品を十分に販売できていません。そのため、主な取り組みとして、自社製品の比率をもう少し上げていくほか、今好調に推移している中国や米国といった海外比率を拡大していきます。

創傷という傷の分野に関する販路は十分に構築できましたが、まだラインナップが進められていないところがあるため、ラインナップを強化することで創傷全域を取り込む方向で進めていきます。

胸腹部も同じような意味合いで記載しています。1つの販路が徐々に構築できてきたため、その周辺にあるものを取り込んでいく方向で進めていきます。

メディカル分野の新商品は、治験などに時間がかなりかかるため、表の下段の新商品開発・新規領域挑戦についても並行して進めていきます。

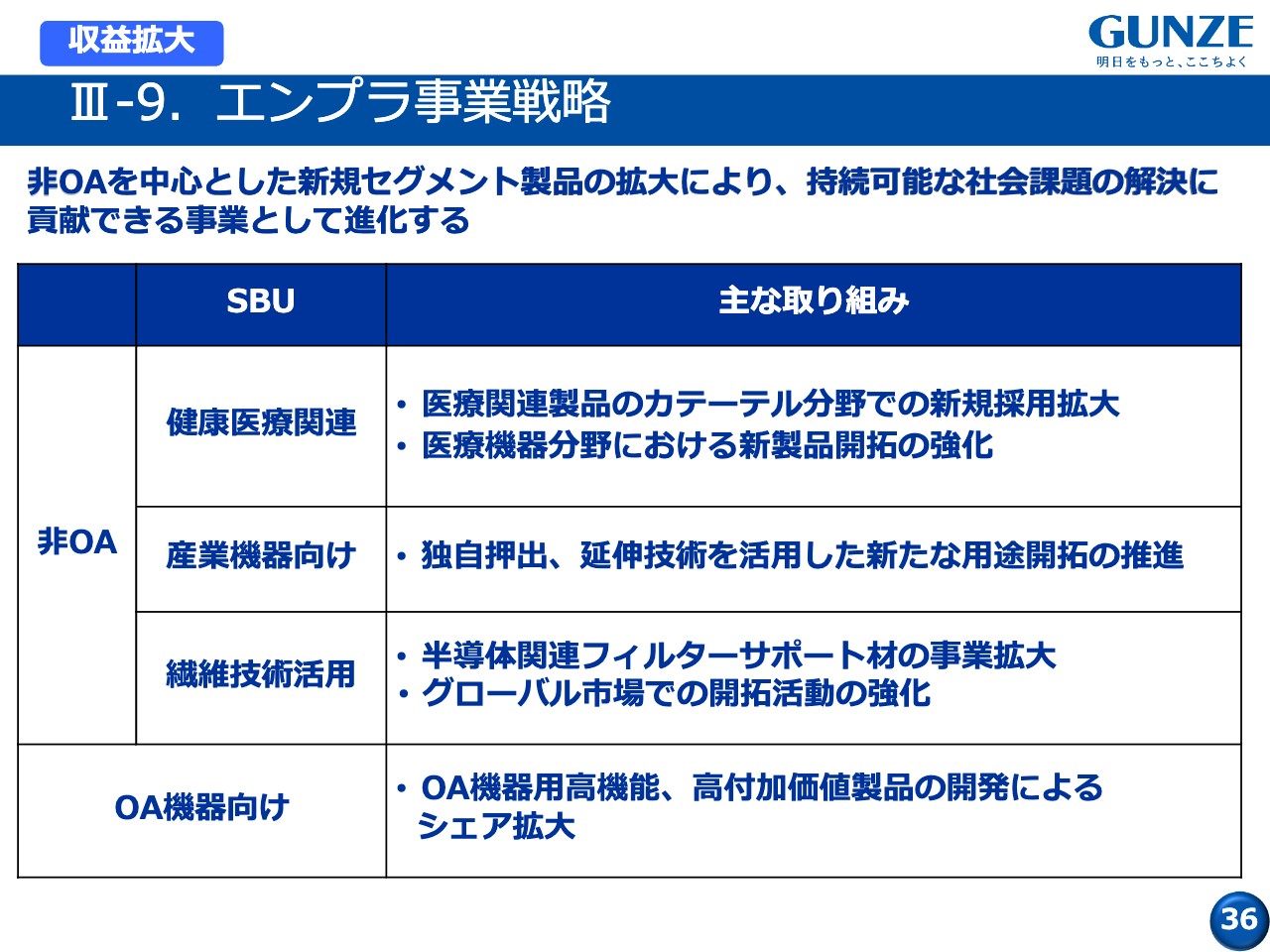

III-9. エンプラ事業戦略

エンジニアリングプラスチックス分野の事業戦略です。「非OAを中心とした新規セグメント製品の拡大により、持続可能な社会課題の解決に貢献できる事業として進化する」とスライドに記載していますが、表の下部にあるOA機器向けが、もともと7割強を占めていました。しかし、今は非OAが伸び、半々ぐらいの比率に近づいてきています。

非OAの代表的な事業は、カテーテル分野です。健康医療関連ではカテーテル、産業機器向け、繊維技術活用ではフィルター関係が軸になってきています。

エンジニアリングプラスチックス分野の事業はいずれも非常にニッチな部分です。コアな技術を使ってお客さまのニーズを実現しているため、一つひとつの事業体制は小さいですが、競争が少ない分野で展開している商品といえます。

大きくどんどんと伸びるかたまりがある分野ではないため、このようにニッチを拾い上げて具現化し、生産に移行するところが、エンジニアリングプラスチックス分野の持ち味です。このようなことを今後も粛々と進めていくための仕組みがすでにできあがっているため、それに乗って進めていきたいと思います。

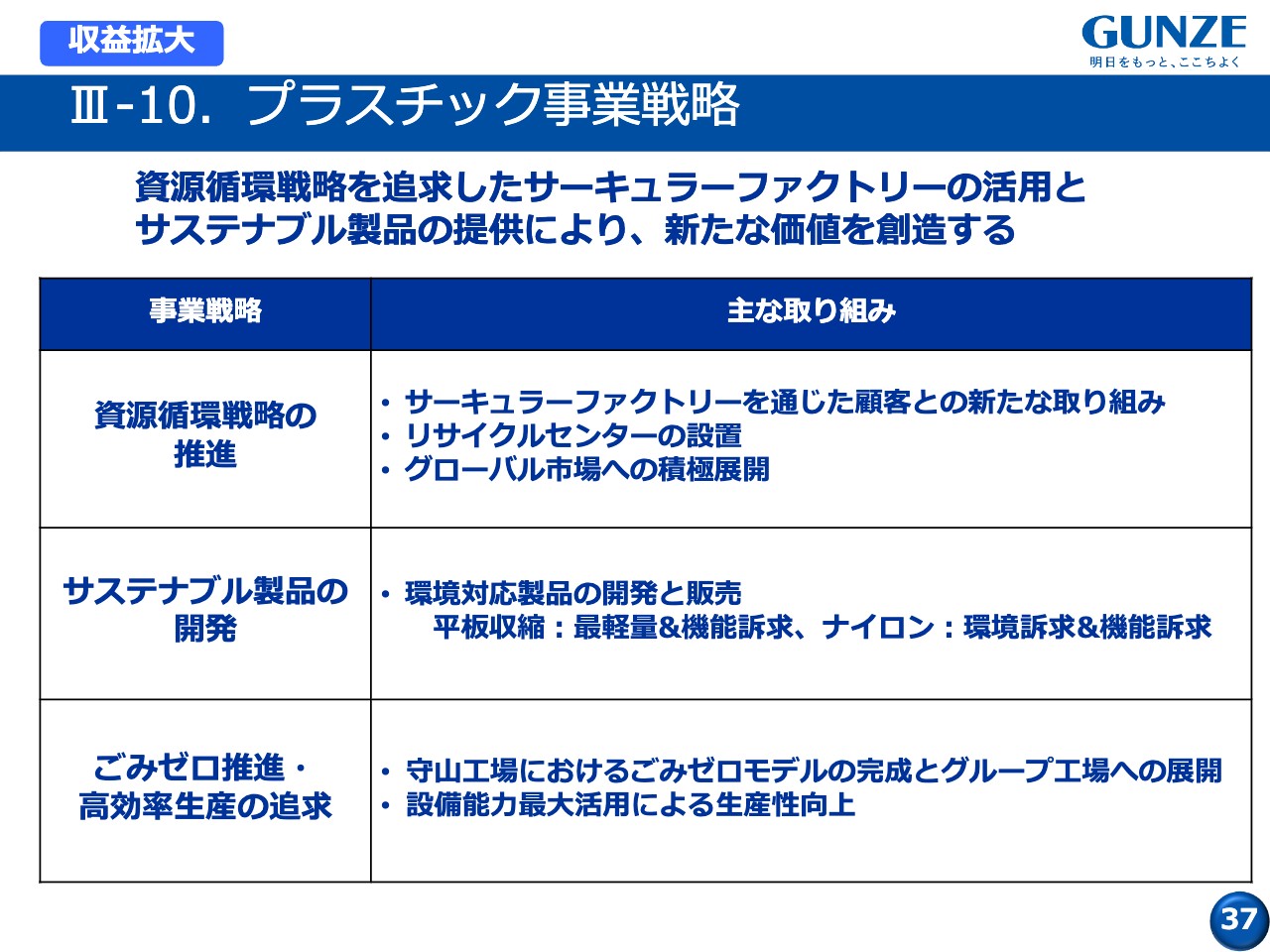

III-10. プラスチック事業戦略

プラスチックフィルム分野の事業戦略です。昨年、守山工場の敷地内にサーキュラーファクトリーという工場を完成させ、その活用を進めています。

表の上段にある、資源循環戦略の推進については、もともとプラスチックの環境に対する問題などがありました。「サステナビリティの中でこの問題をどのように考えるか」という意識で、当社はこの資源循環戦略を打ち出しました。

そして、サーキュラーファクトリーを昨年完成させ、今はすでに稼動中です。それと同時に、このサーキュラーファクトリーをお客さまなどに公開し、当社の取り組みに同調し、協力していただくという活動を進めています。

昨年6月以降、いろいろなお客さまに声をかけ、サーキュラーファクトリーを見ていただいています。実際にこの工場を見られた方もいるかと思いますが、中に見学者通路なども完備しており、見学の環境を整えた工場となっています。

お客さまを中心に、現在すでに1,600名ぐらいの方に来ていただきました。このあたりも実際の取り組みとして、すでに現れてきているところもありますが、今後より完成につながっていくと思います。

それをさらに後押しするものが、リサイクルセンターです。このリサイクルセンターの役目は、プラスチックのそれぞれの異なる素材を元に戻すことで、これを作り上げていきます。

すでに資源循環戦略によって循環することで、ロスを極端に減らせています。それをグローバル市場へ展開するということは、各工場に展開していくことになります。表の下段に「ごみゼロ推進・高効率生産の追求」とありますが、そちらと同じ意味合いになります。

また、中段にあるサステナブル製品の開発では、環境対応製品として、薄膜化や減量化、再生原料などを入れ込んだ商品をラインナップできているため、こちらを進めていきます。

表の下段は先ほども言いましたが、ごみゼロ推進・高効率生産の追求です。現在すでに、工場から出るごみは、ゼロに限りなく近づいていますが、これをすべての工場に展開していきます。

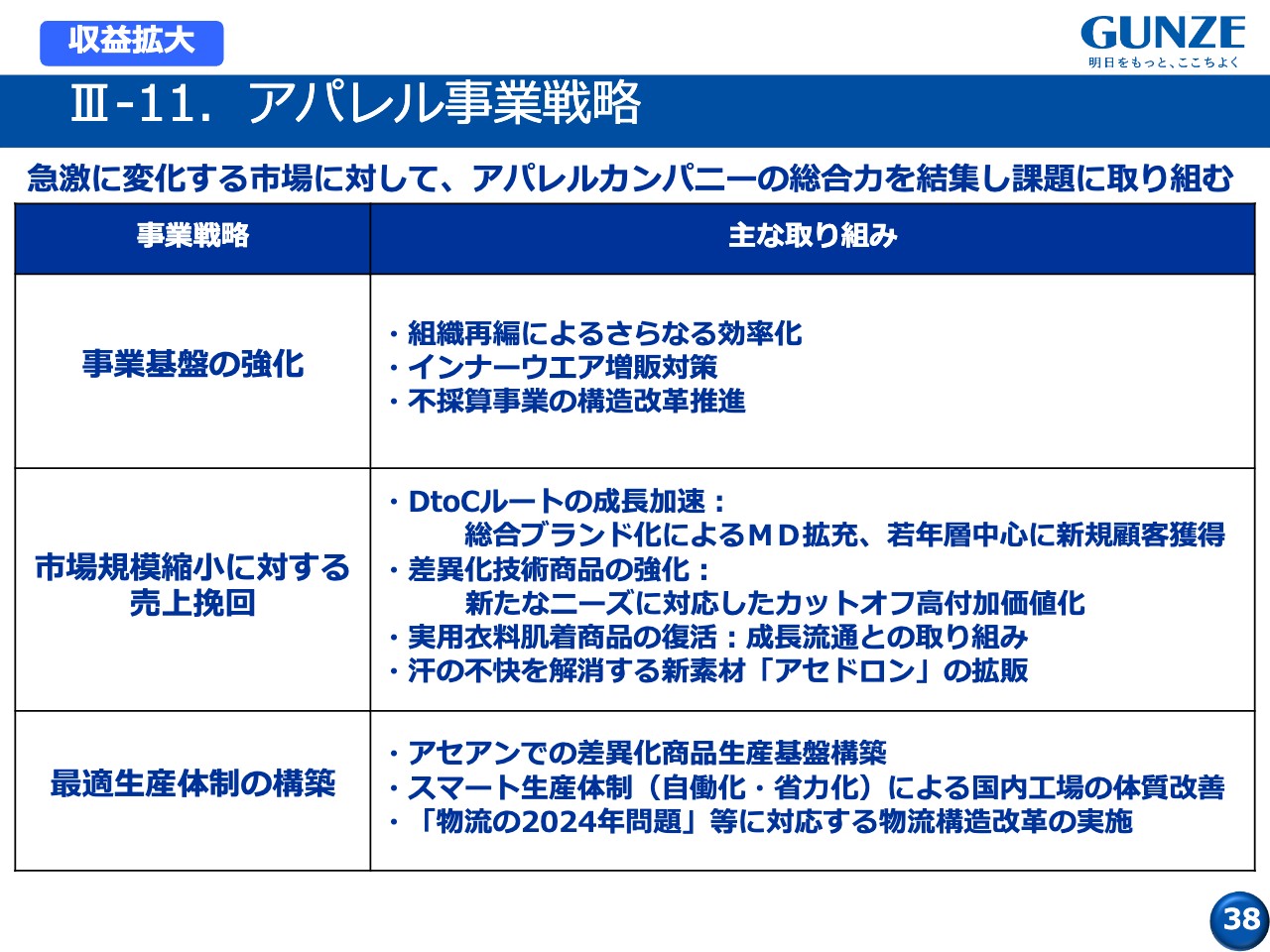

III-11. アパレル事業戦略

アパレル事業の事業戦略です。先ほど澤田からお伝えしたように、構造改革や値上げなどの実施により、当社のアパレル事業は2023年度、非常に改善できています。

表の上段に、事業基盤の強化とありますが、組織再編によるさらなる効率化に取り組みます。売り場は変わりつつあるため、それに対して効率化していく考えです。不採算事業の構造改革もさらに進めていきます。

主な取り組みの1つに、インナーウエアの増販対策がありますが、こちらは中段の「市場規模縮小に対する売上挽回」につながります。特に実用衣料肌着商品の復活に関しては、当社の「快適工房」などの実用衣料肌着商品が値上げの影響などにより減少しているため、既存ルートを改善し、インナーウエアの増販を今期はもう1度やり直していく考えです。

DtoCルートの成長加速については、当社としてもかなりECやSPAといわれる店舗の取り組みが進んできたため、さらに力を入れてウェイトを高めていきます。

また、新商品として「アセドロン」というブランドを投入しました。こちらを積極的に拡販していこうと思います。

表の下段に、最適生産体制の構築とありますが、アセアンでの差異化商品の生産基盤を構築します。今の為替レートでも、アセアンでの生産のほうが競争力は高いため、そちらの差異化商品の生産を整えていく考えです。

スマート生産体制については、以前もご報告したように、極端な自働化・省力化、そして日本国内の工場の体質改善を今進めているところで、そちらを軌道に乗せていきたいと思います。

そして、当社は物流部門としてグンゼ物流を保有していますが、2024年問題に対応するため、物流構造改革を実施します。売り場も変わってきているため、従来の物流も変えていかなければならず、構造改革を進めていきたいと思っています。

III-12. アパレル事業戦略 注目商品

こちらのスライドは、先ほどご紹介したアパレル事業の「アセドロン」という商品の紹介です。「アセドロン」の「アセ」は汗を意味します。不快感に直結する汗を、吸い取る機能と、それを乾かせる点に優れた商品です。

下段に「サッ・シュッ・パッ」というキーワードがありますが、「サッと汗を吸い込んで、シュッ、パッと乾かしていく」ということです。6月からテレビCMを流し、全国展開していきます。すでに4月から店頭に並べており、ECサイトでの販売も進めています。

III-13. 成長事業への投資

こちらはすでに発表済みですが、成長事業への投資として今期に出てくるものをまとめています。

メディカル分野は、当社創業の地である京都府綾部市において、2025年2月の竣工を目標に、綾部工場敷地内に新工場の建設と、研究開発施設の増強を実施しています。すでに地鎮祭も終わり、予定どおりに進んでいるため、スライドに記載のスケジュールどおりに進むと思います。

エンジニアリングプラスチックス分野は、需要増が見込まれる医療・半導体分野の需要に対応するため、2025年3月の完成を目処に、主力である江南工場での設備増強を進めているところです。こちらも順調に工事が進んでいるため、ほぼ予定どおりに進むと思います。

プラスチックフィルム分野は、先ほどお話ししたように、サーキュラーファクトリーが昨年完成しました。リサイクルセンターについては、既存の建物の中に機械を入れていく作業になります。こちらも機械が今、順次入ってきている状況のため、ほぼ予定どおりに進められるかと思います。

質疑応答(要旨)

<全体について>

質問:2025年3月期の業績予想はいずれのセグメントも増収増益予想であるが、その主な要因は?

回答:アパレル事業は、次の3点です。1つ目は、価格改定により販売数量が落ち込んだ実用衣料のシェア回復。2つ目は、新商品「アセドロン」を中心とした機能商品の売上貢献。そして、3つ目は、現在好調である直販ルートのさらなる拡販です。

メディカル事業は、新規投入した癒着防止材「テナリーフ」が市場に受け入れられ、さらなる拡販が見込めます。また、中国市場における新規代理店ルートが好調で、今後も売上拡大が見込まれます。

エンプラ事業は、新工場設置効果で既存製品の伸びが期待できます。

プラスチック事業は、前年の暖冬によるホット飲料向けの収縮フィルムの落ち込み、また、食品値上げによる市況の冷え込み等が解消されます。昨年は特殊要因(半分は原料値上げ、半分は市況悪化)により対前年8億円ほど利益が落ち込みましたが、これらは今年度、回復が見込まれます。これらの回復に加え、海外での拡販分を見込んでいます。

—

質問:エンプラ江南工場およびメディカル綾部工場の新設は、今期の業績に効いてくるのか?

回答:それぞれの工場の竣工が、2025年3月、2025年2月となるので、これら新工場での増産効果は来期以降に効いてきます。ただし、工場新設効果が、既存製品に好影響を与え始めています。

—

質問:グンゼは、経営改革が遅いというイメージであったが、ここ数年の構造改革の進捗は目を見張るものがある。社風を変えるような取り組みがあったのか?

回答:会社である限りは、利益を増大しなければなりません。それを阻害していた要因が当社の場合、多すぎました。さまざまな不良資産、遊休地があちこちにあり、まずこれらの整理に時間がかかりました。

それからもう1つ背中を押されたのは、株式の持ち合いを解消していくという世の中の流れがあり、これから次の世代を担うみなさまがうまくコントロールしていこうと思ったときに、この課題をしっかりと整理しておく必要があると考えました。

<機能ソリューション事業について>

質問:今期、プラスチック事業が大きく改善する理由は?

回答:市場は、プラスチック減量化の流れから大きく伸びることはないと判断しています。

しかし、サーキュラ―ファクトリー戦略の市場浸透について、すでに1,600名程の方に工場を見学いただき、フィルムをリサイクルして原料に戻す取り組みは理解していただいたと手応えを感じています。これらの原料を使用した環境対応製品の投入により、売上は大きく改善すると判断しています。

<メディカル事業について>

質問:メディカルの中国事業が好調であった理由は?

回答:コロナ禍により学会での拡販活動ができなかったこと、また、手術件数が減少したこと等が解消しました。そのうえで、新規代理店の拡販活動が順調に推移したことが好調の要因です。

<アパレル事業について>

質問:今期、アパレル事業の為替レートはどのように想定したのか?1円の円安がどの程度業績に影響を与えるのか? また、為替対策として生産拠点の海外比率を変更することはあるか?

回答:本年度の為替レートは、上期150円/ドル、下期145円/ドル、通年で147円/ドルで設定しました。

1円の円安は、引き続きマイナス1億円/年の影響があります。為替対策として生産の海外比率を変更することは考えていませんが、市況の変化によっては各拠点の生産調整・在庫調整はあり得ます。

この銘柄の最新ニュース

グンゼのニュース一覧- グンゼ、ソフトバンクG◆今日のフィスコ注目銘柄◆ 2026/01/22

- 完全子会社の吸収合併(簡易合併・略式合併)に関するお知らせ 2026/01/21

- 自己株式の取得状況に関するお知らせ 2026/01/09

- グンゼ:アパレル事業の構造改革と、成長事業との両輪で収益体質へ転換を進める 2026/01/07

- 前場に注目すべき3つのポイント~日経平均株価は史上最高値の更新が射程に入る~ 2026/01/06

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

グンゼの取引履歴を振り返りませんか?

グンゼの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。