ピエトロのニュース

ピエトロ、前期反動減で減収も営業利益前期比127.6%と増益 レストラン業績改善、通期で増収増益計画

目次

高橋泰行氏(以下、高橋):みなさま、こんにちは。本日はお忙しい中お越しいただきまして、ありがとうございます。ただ今より、第2四半期の決算説明会を行います。

本日は、はじめに当社の事業構成について簡単にお話しした後に、第2四半期の決算概要についてご説明します。続いて、現在取り組んでいる新しいマーケティング戦略についてご説明した後に、通期の見込み・計画をお話しします。

最後に中長期での取り組みとして、事業成長戦略と東証の新区分、サステナビリティの取り組みについてご説明します。どうぞよろしくお願いします。

また、今回の説明に関して、留意事項としてみなさまにあらかじめご了承いただきたいことがあります。当社はすでに発表したとおり、当期から新しい「収益認識に関する会計基準」を適用しています。それに伴い、売上高の計算方法が従来とは異なり、前期までと比べて、売上高の表記額が前期比で1割強減っています。ただし、利益額は変わっていません。

資料の中で、新会計基準での数値は「売上高」と表記する一方、商品別の売上など旧会計基準での数値は「販売額」という表記にしています。新会計基準での「売上高」と旧会計基準での「販売額」では会計基準が異なるために、一部数値が一致しないところがあります。あらかじめご理解のほどをお願い申し上げます。

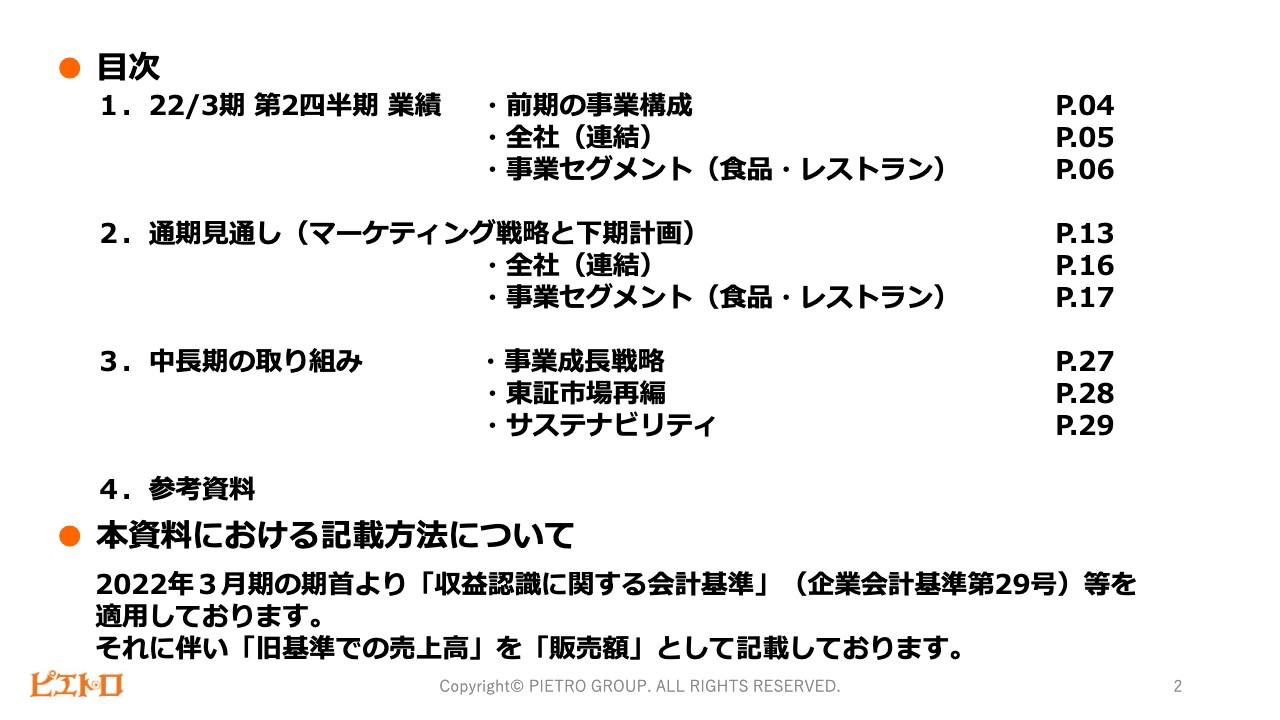

事業構成(前期販売額ベース)

当社の事業構成を簡単にご説明します。スライドに記載の事業構成のグラフは、左側が2年前の2020年3月期で、右側が昨年度の2021年3月期の事業構成です。

当社はパスタ専門店として創業して以来、レストラン事業と、そこから生まれたドレッシング・パスタ関連商品・スープなどの、主に3つのカテゴリーを基軸とした食品事業の両輪で成長してきました。食品事業では、基本的に業務用は扱わず、原則、家庭用のみとなっていますが、現在では販売金額の7割以上を食品事業が占めています。

レストラン事業は、以前、利益が出せずに閉店が続いていましたが、ここ数年の構造改革の効果が出てきており、新型コロナウイルス流行前には黒字事業に回復していました。9月末時点では、海外・フランチャイズも含めて34店舗を展開しています。

新型コロナウイルスによる営業時間の短縮・休業などの影響で、全社におけるレストラン事業の販売金額は、2020年3月期の25パーセント台から減少し、前期は16パーセント台まで下がってきています。しかし、新型コロナウイルス収束後を見据え、今期は5店舗を出店し、利益貢献とともに食品事業とのシナジー効果を向上させていく考えです。

その他事業については、本社ビルのオフィス賃貸事業のみとなっています。

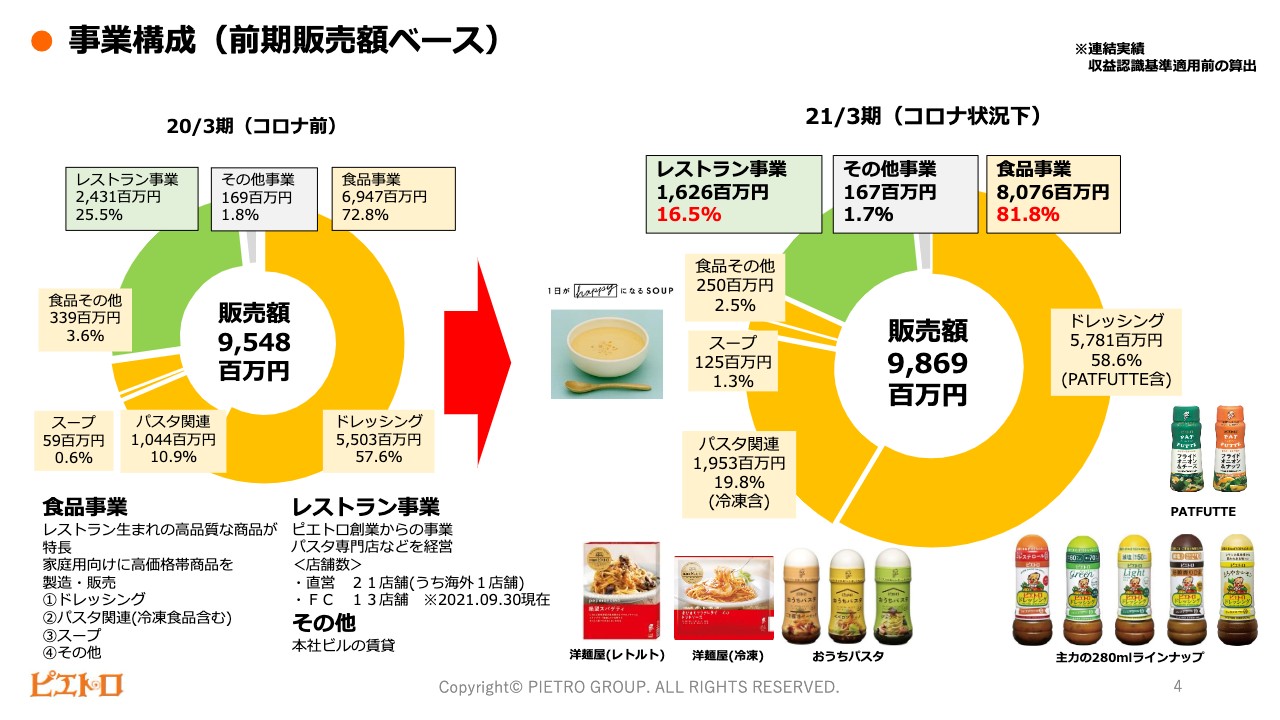

全社 業績(連結)

今期第2四半期の連結業績についてご説明します。売上高は42億7,500万円、前年同期比98.3パーセント、営業利益は2億9,100万円、前年同期比127.7パーセントとなりました。経常利益は2億8,800万円、前年同期比129.4パーセント、当期純利益は1億5,600万円、前年同期比150.3パーセントとなりました。

売上では、食品事業で前期の第1四半期の巣ごもり需要の反動が大きく、減収となりましたが、利益では3段階ともに増益となっています。

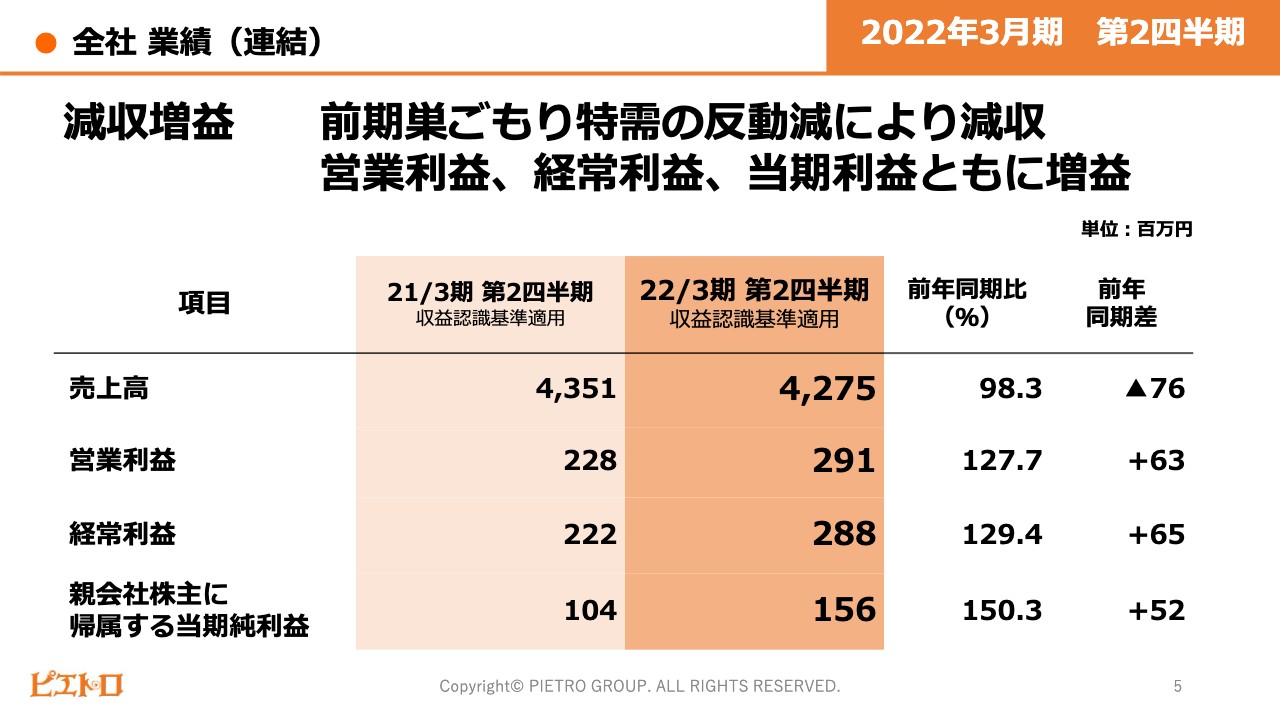

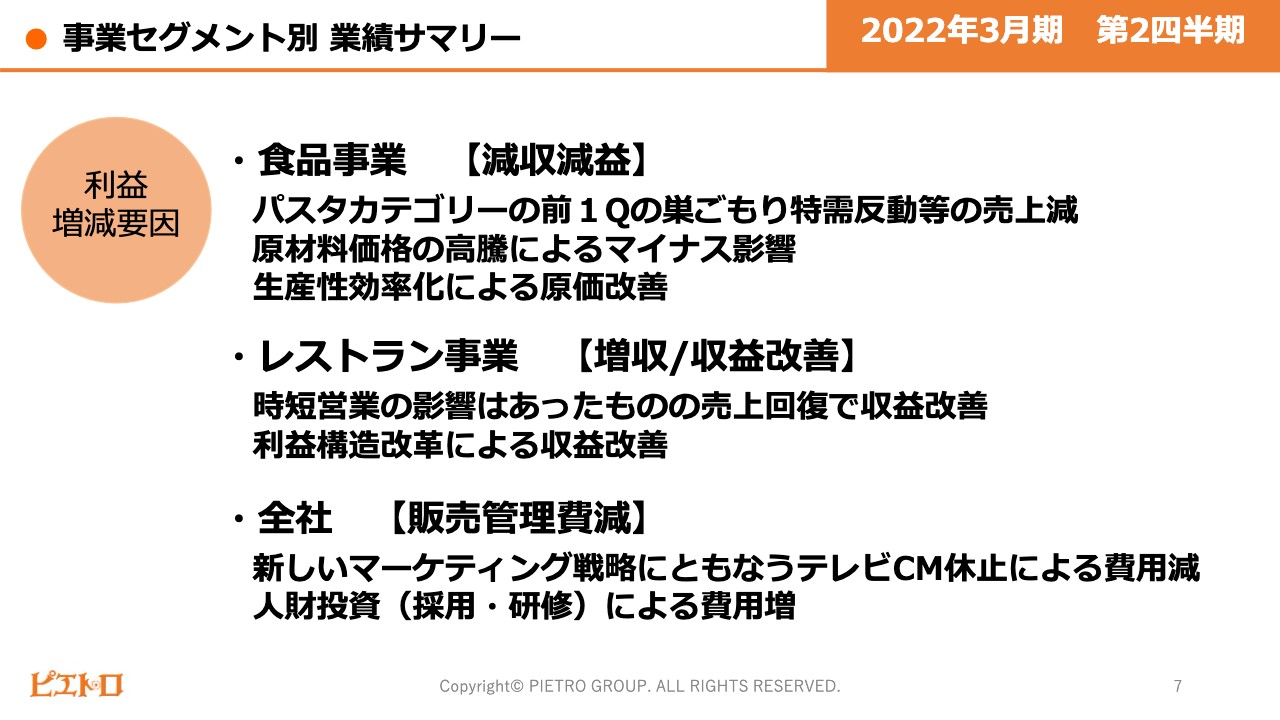

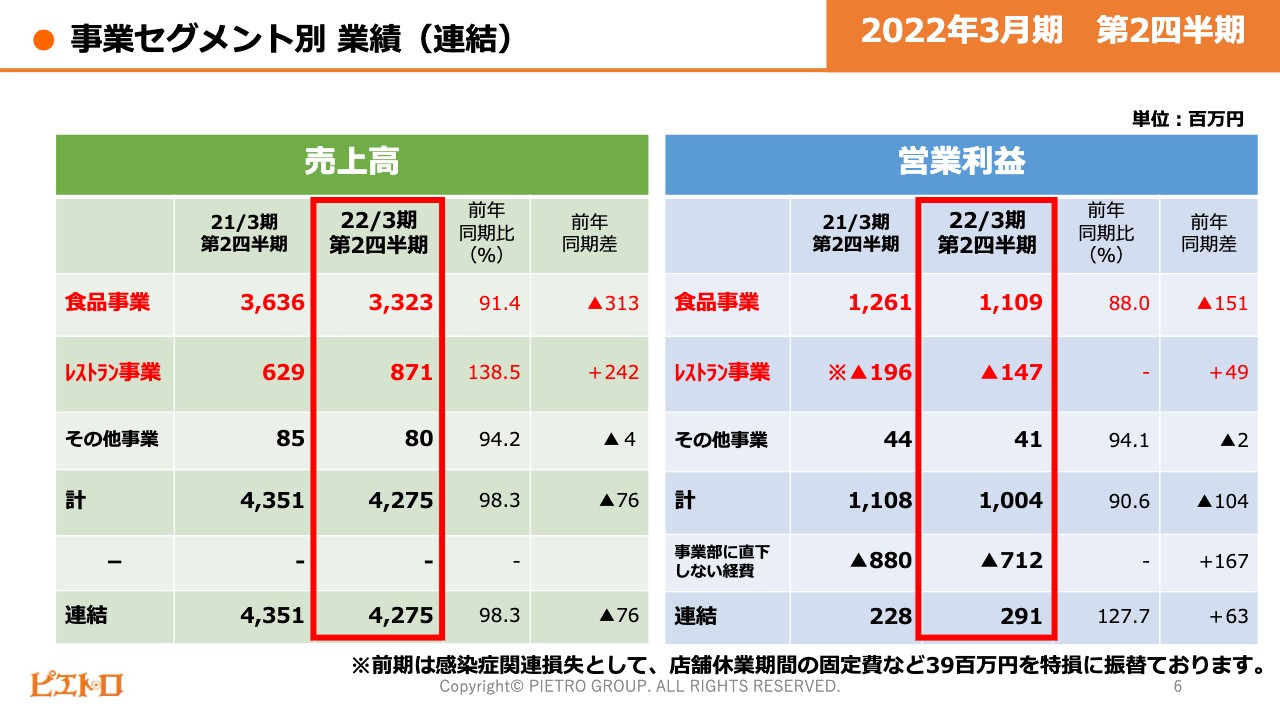

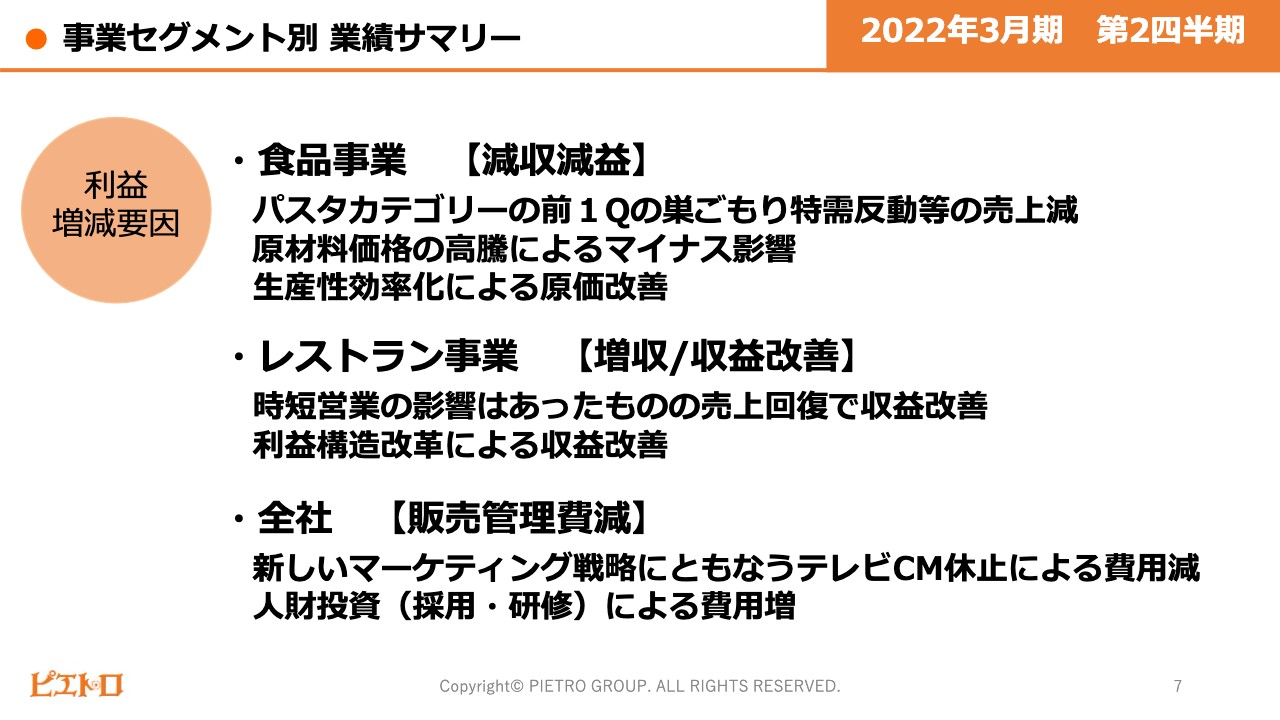

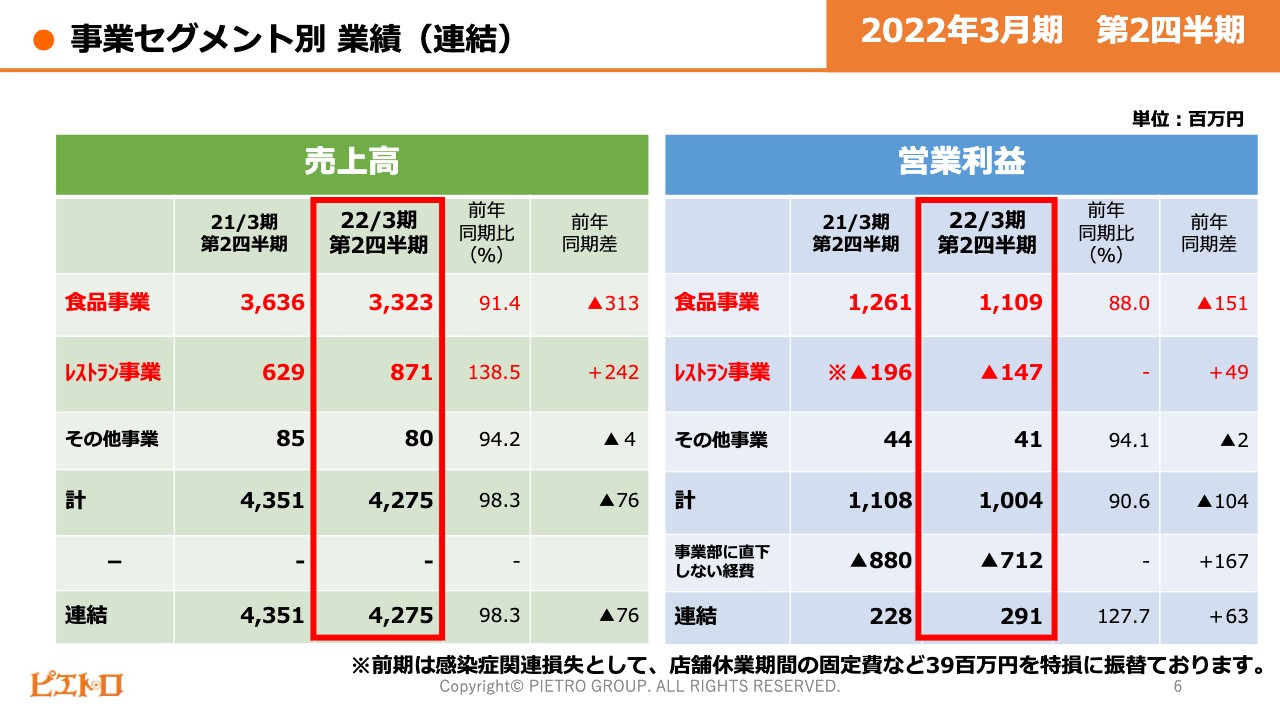

事業セグメント別 業績(連結)

事業セグメント別の業績サマリーです。スライド6ページに記載の表と7ページも合わせてご覧いただければと思います。

食品事業は、売上高は33億2,300万円、前年同期比91.4パーセントで、営業利益は11億900万円、前年同期比88パーセントとなりました。

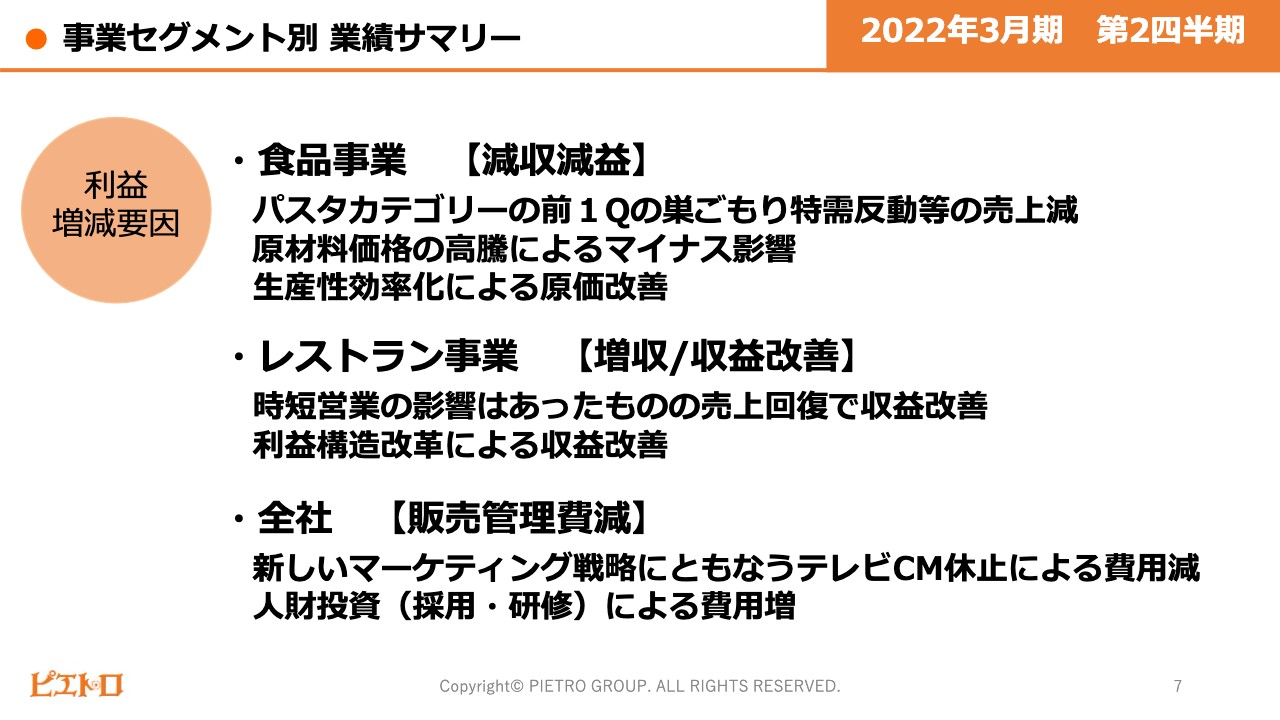

事業セグメント別 業績サマリー

先ほどお伝えしたとおり、食品事業の売上は、特にパスタカテゴリーにおいて第1四半期の巣ごもり特需の反動減が大きく、全体で減収となっています。

利益面では、売上減による粗利の減少に加えて、植物油などの原材料価格高騰の影響を受けています。また、工場での生産性向上については利益改善ができましたが、合計では減収減益となっています。

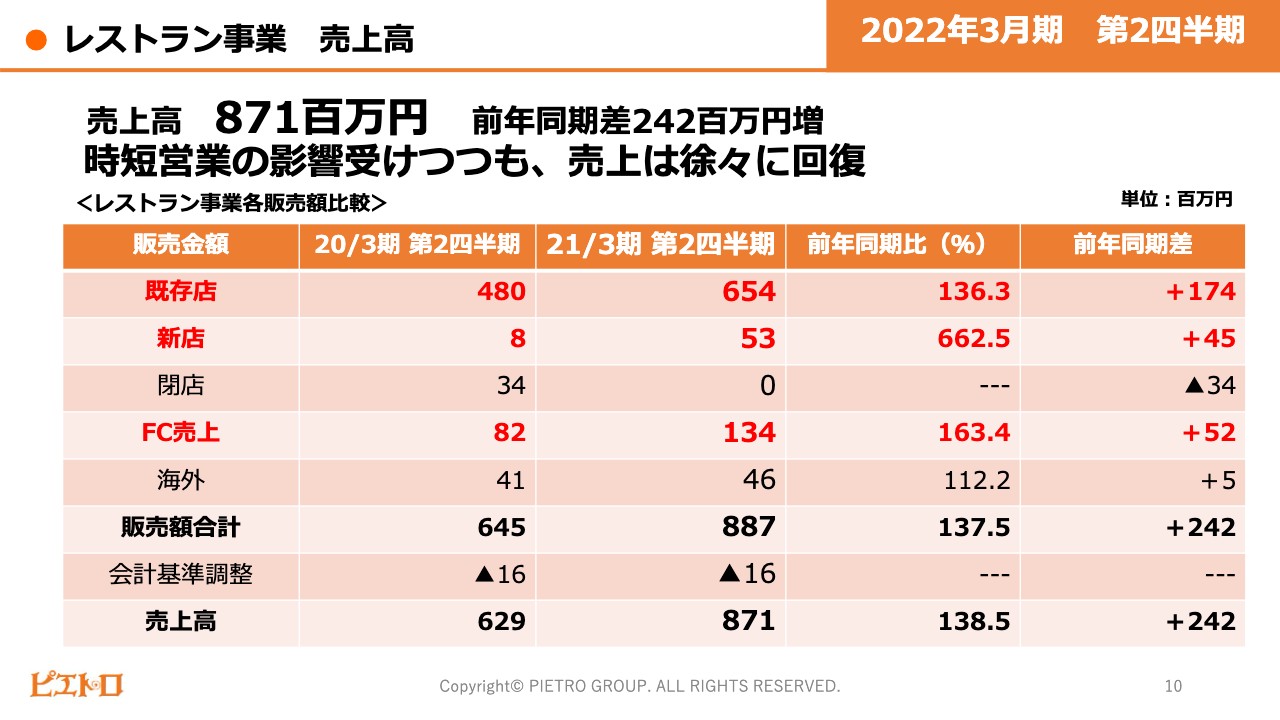

レストラン事業は、売上高は8億7,100万円、前年同期比138.5パーセントで、営業利益は1億4,700万円の損失となりましたが、4,900万円の収益改善ができています。

レストラン事業は、前期と比べて営業時間短縮の影響があったものの、売上が回復したことに加えて、利益構造改革の効果が進み、レストラン事業のセグメント合計で増収し大幅な収益改善となっています。

家賃収入などのその他の事業は、売上高は8,000万円、前年同期比94.2パーセントで、営業利益は4,100万円、前年同期比94.1パーセントとなりました。

事業部に直下しない全社の経費としては、新たなマーケティング戦略により、昨年実施したテレビCMを休止したことなどにより費用減となっています。一方で、中長期で会社の発展を図るための採用・研修などの人材投資に注力したことで費用が発生し、販売管理費全体では1億6,800万円の経費減となり、これが増益要因となっています。

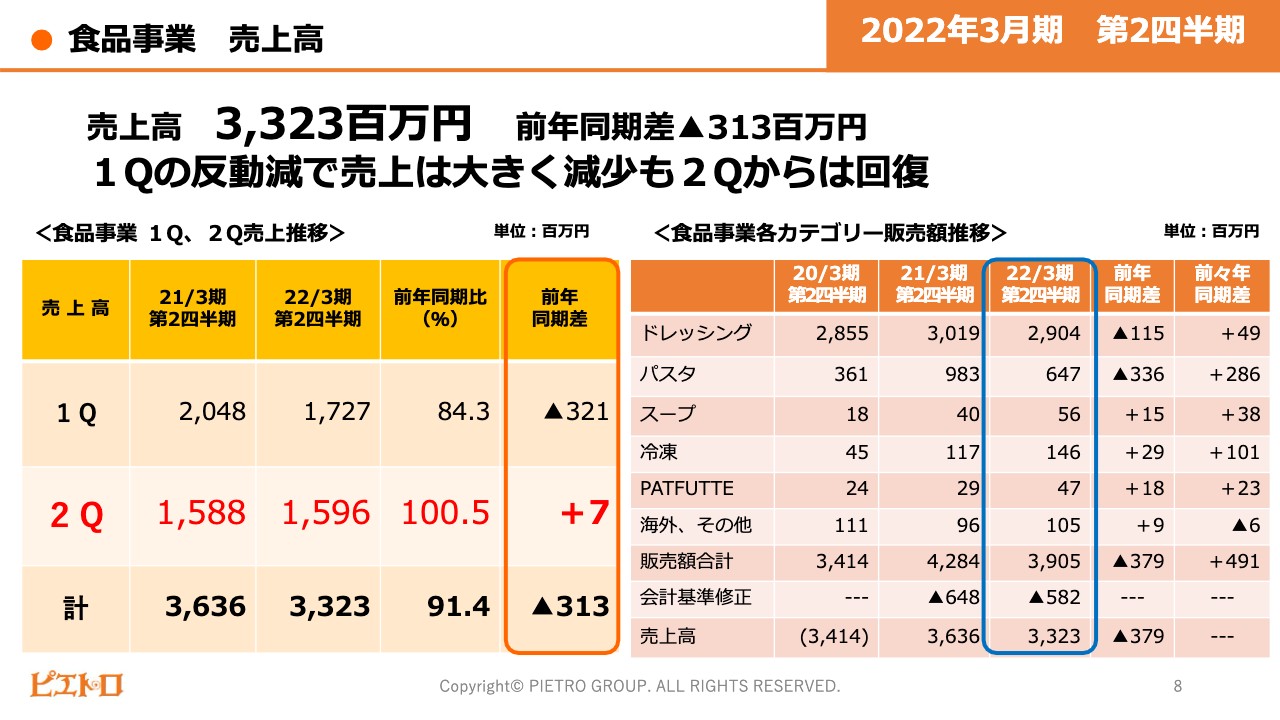

食品事業 売上高

セグメント別の概要を、食品事業の売上からご説明します。先ほどから何度もお伝えしているとおり、第1四半期は巣ごもり特需の影響を受けて、前年同期比3億2,100万円の減収となりましたが、第2四半期は前期並みまで回復しています。

スライド右側には、3期分の商品カテゴリー別の販売額を記載しています。前年との比較では反動を受けて減収となりましたが、2年前の前々年との比較では、主力のドレッシング・パスタともに売上が増加しています。また、後ほど詳しくご説明しますが、スープ・冷凍食品・「PATFUTTE(パットフッテ)」の新カテゴリー商品などが、毎年着実に成長しています。

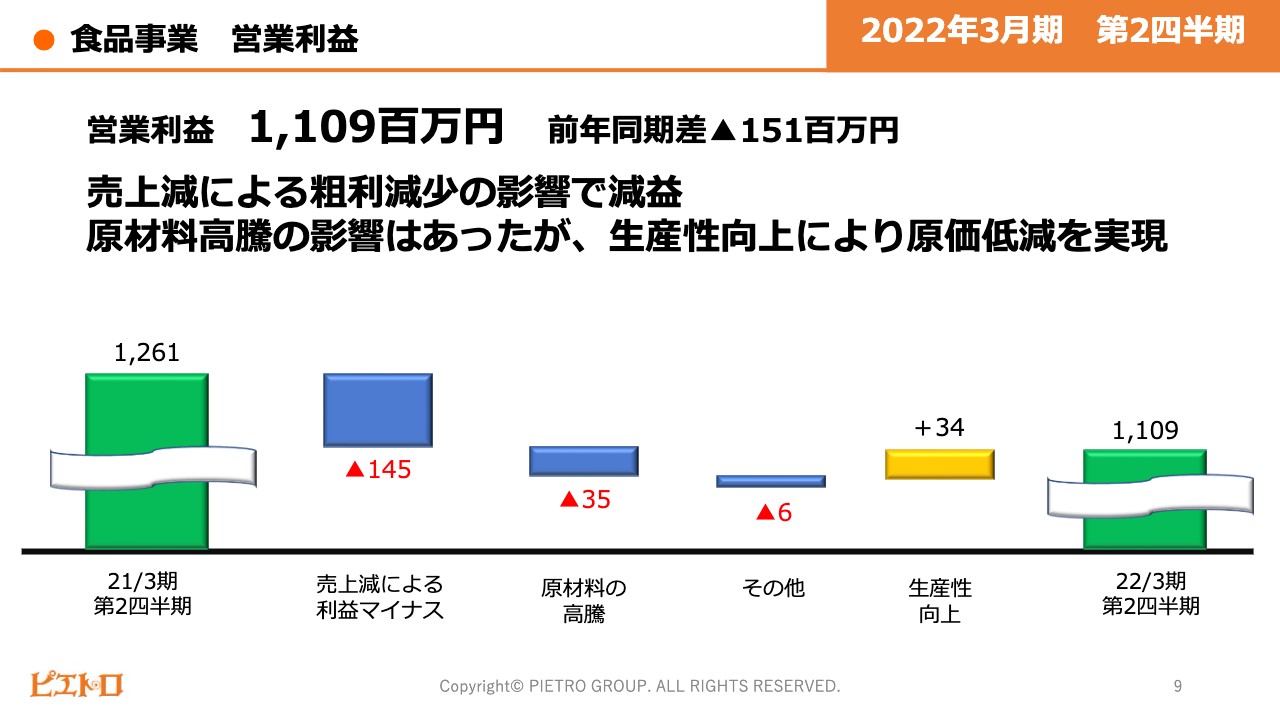

食品事業 営業利益

食品事業の営業利益についてご説明します。前期の営業利益は12億6,100万円でした。マイナス要因として、売上高減少による利益マイナスが1億4,500万円、原材料の高騰で3,500万円の減少がありました。プラス要因としては、生産性向上による原価低減で3,400万円のプラス効果があり、食品セグメントの利益は前年同期差で1億5,100万円の減少となりました。

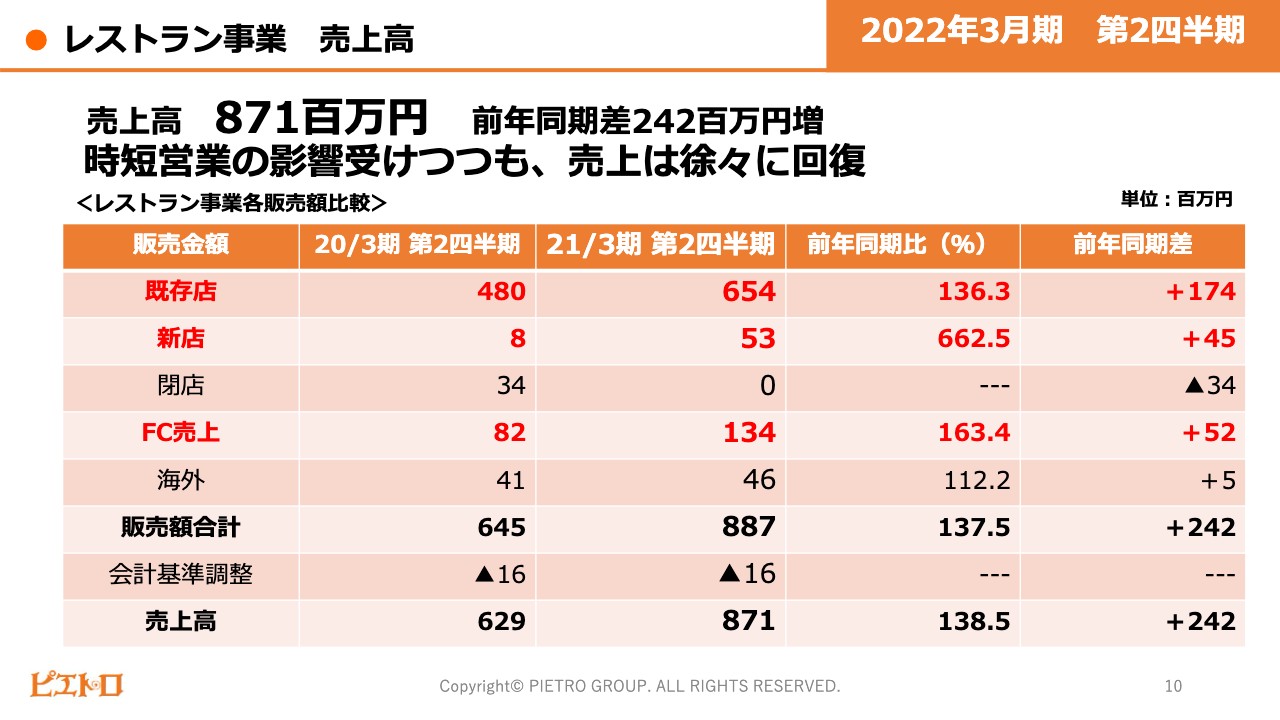

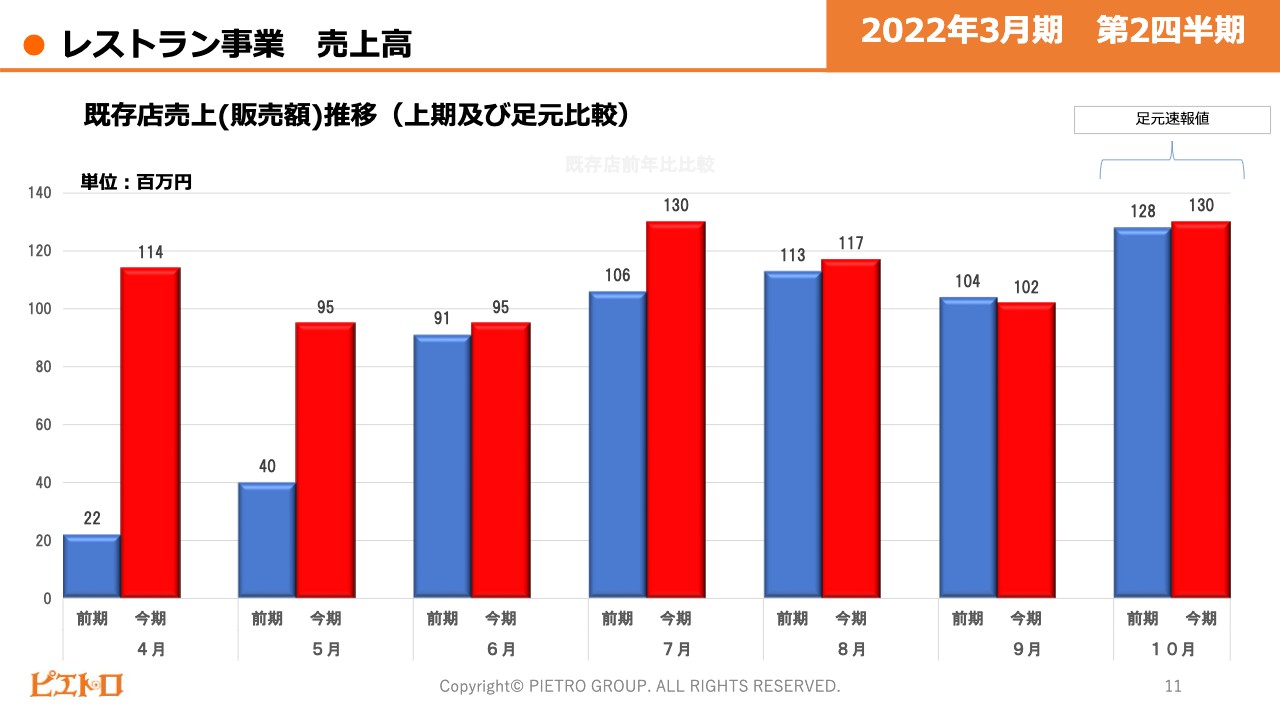

レストラン事業 売上高①

レストラン事業の売上についてご説明します。前期に引き続き今期も新型コロナウイルスの影響で、営業時間の短縮などの制限を受けましたが、売上は大幅に回復に向かいました。

レストラン事業 売上高②

既存店の月別の販売金額です。前期の4月・5月は、緊急事態宣言による施設の休館などで、31店舗中15店舗の終日休業を余儀なくされました。それに対し、今期はいろいろな制限があったものの、全面休業などはありませんでした。4月と5月の影響が大きく出ています。

第4波と第5波の間の7月は、スライドに記載のとおり前年より売上が増加し、新型コロナウイルス流行前の数字と比較して9割ほど回復しています。

前期から今期の販売額の主な回復要因として、既存店での1億7,400万円の増加があります。また、新規で8店舗出店した成果として4,500万円増加していますが、閉店の影響で3,400万円減少しています。フランチャイズ出店による売上は5,200万円の増加となっており、合計で、前年同期から2億4,200万円の増収となりました。

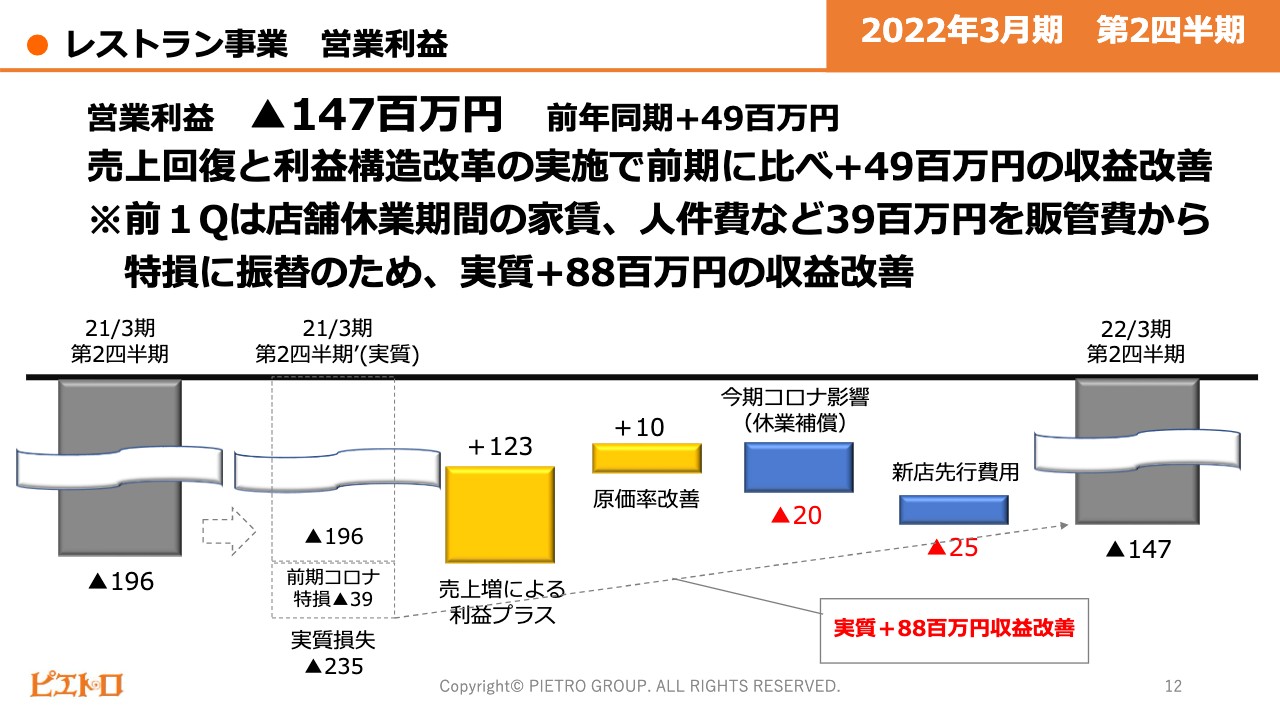

レストラン事業 営業利益

レストラン事業の営業利益についてご説明します。前年度の第2四半期においては1億9,600万円の損失でした。しかし、店舗休業期間の家賃や人件費などの販管費の特損への振替が認められており、こちらが3,900万円あったため、実質損失額は2億3,500万円となりました。

今期の主なプラス要因としては、売上高増加に伴う収益増加が1億2,300万円で、原価率の改善が1,000万円ありました。マイナス要因としては、従業員に対する休業補償分(営業時間の短縮の分)が2,000万円ありました。また、新規出店に伴う費用が2,500万円あり、レストラン事業の営業利益は、前年同期比で4,900万円の収益改善となりました。

先ほどお伝えした前期の特損分を加味すると、レストラン事業では半期で実質8,800万円の収益改善を果たすことができたことになります。

以上で、第2四半期までの事業報告の概要のご説明を終わります。

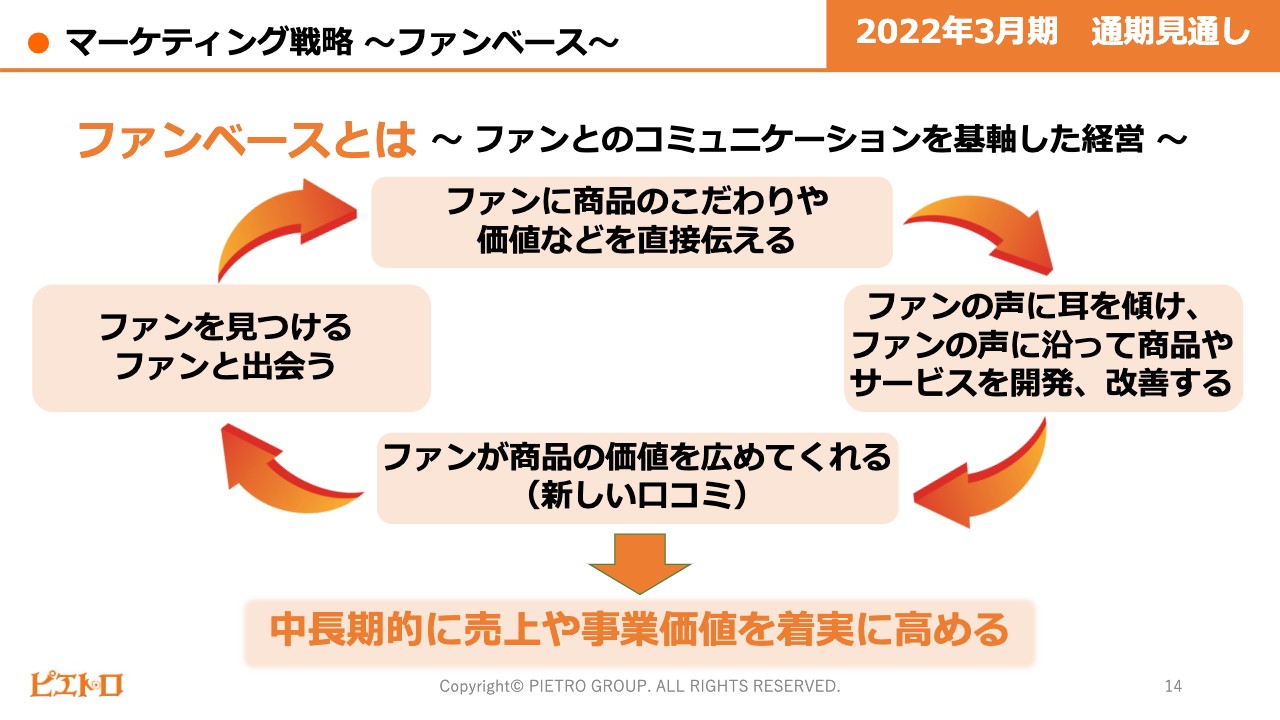

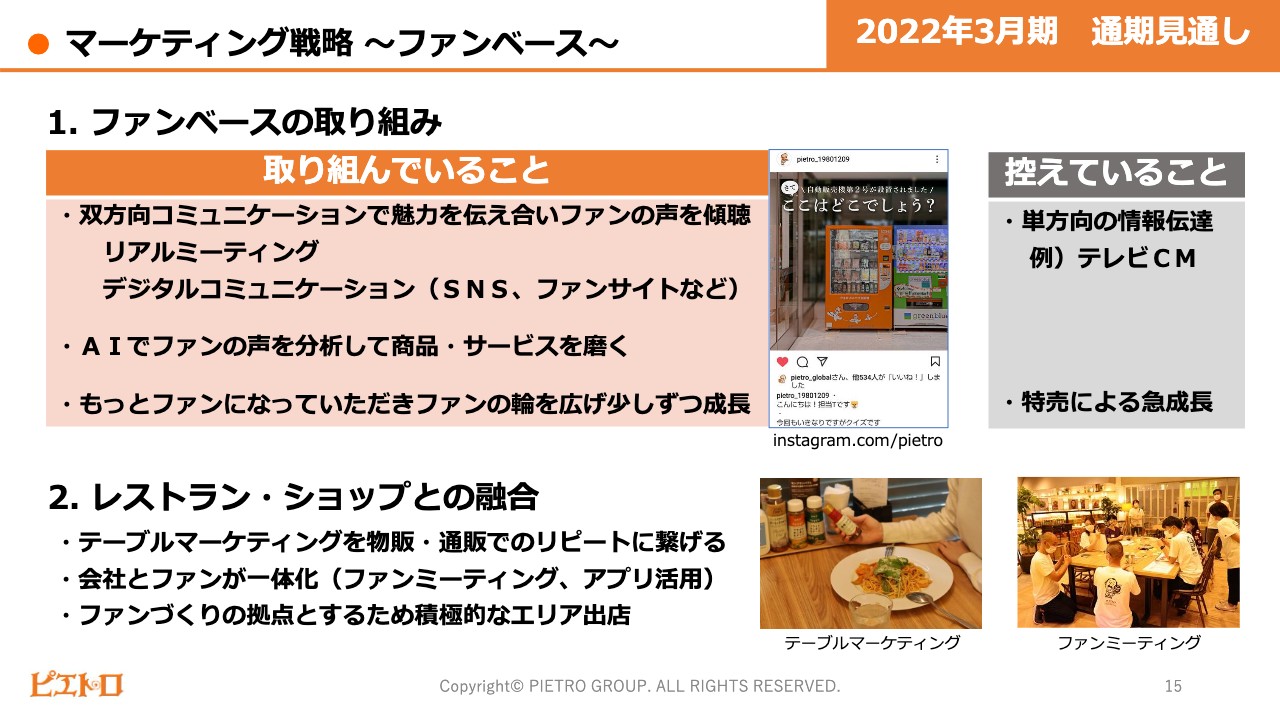

マーケティング戦略 ~ファンベース~①

2022年3月期の通期見通しの前に、現在取り組んでいる「ファンベース」という新しいマーケティング戦略についてご説明します。近年、人口減少や市場成熟・ネット社会到来による情報量の増大などにより、テレビなどのマス広告の効果は一般的に低下傾向であるといわれています。当社は従来より、口コミなども大事にしながら事業を拡大してきましたが、今後は、よりいっそう企業理念・商品価値に共感していただけるファンの方々を大切にするマーケティング戦略を展開することにしています。

ファンを見つけて、その方と出会い、当社の商品価値・こだわりなどを直接お伝えし、さらにファンの声に真摯に耳を傾け、その声に沿った商品やサービスの開発・改善に取り組み、ファンの方々からブランド価値を口コミやSNSなどで広めていただきます。このサイクルを通じてファンの輪が広がることで、ゆっくりでも着実な中長期の成長を目指していきたいと考えています。

マーケティング戦略 ~ファンベース~②

具体的には、リアルなミーティングや「Instagram」などのSNSを用いた双方向のコミュニケーションを通じて、当社の商品やメニューなどの魅力を直接お伝えし、ファンの方々からお気に入りのポイントなどの率直な声を傾聴することを進めていきます。

また、そのような声をAIなどで分析し、商品やサービスを開発したり磨きをかけることで、さらにファンになっていただくと、ファンの方々が知人や友人にもお勧めいただけると考えています。このように当社を応援いただけるユーザーを少しずつでも着実に増やし、継続的な成長につなげる考えです。

したがって、双方向コミュニケーションとは対極のテレビCMなどのマス広告や適正な利益を伴わない拡販については、当面原則行わない考えです。

一方、ファンベースとともに、レストランや直営ショップを活用したプロモーションにも力を入れていきます。中でも、「テーブルマーケティング」と呼んでいる、レストランのテーブルにお勧めの商品を並べて、味を体験してもらい、物販コーナーや通信販売でのリピートにつなげる取り組みには、特に手応えを感じています。

この他、店舗でのファンミーティングの実施や、導入したアプリを活用し、来年1月から全事業共通のポイントサービスを開始するなど、これからもファンの方々と一体となった取り組みを進めていきます。また、これらの取り組みを主要都市・全国に広げるために、積極的なエリア出店を計画しています。

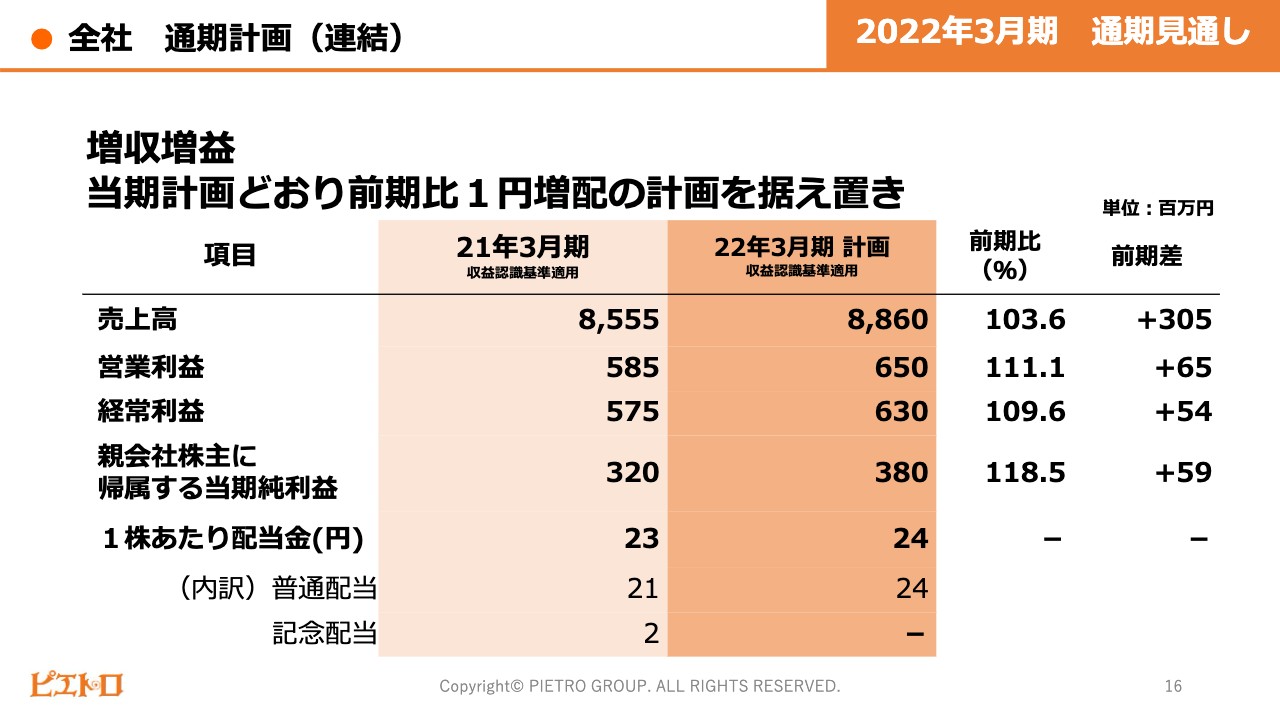

全社 通期計画(連結)

2022年3月期の通期見通しについてご説明します。通期は年初の予想を据え置き、増収増益を計画しています。

2022年3月期の連結業績予想は、概要として、食品事業では第1四半期にあった特需反動が解消されることと、レストラン事業では大幅な売上の回復・新店舗の出店効果を見込んでいます。したがって、通期の成績では連結売上高は88億6,000万円、前期比103.6パーセント、営業利益は6億5,000万円、前期比111.1パーセント、経常利益は6億3,000万円、前期比109.6パーセント、当期利益は3億8,000万円、前期比118.5パーセントを計画しています。

また、配当についても、当初の計画どおり1円増配の24円を見込んでいます。

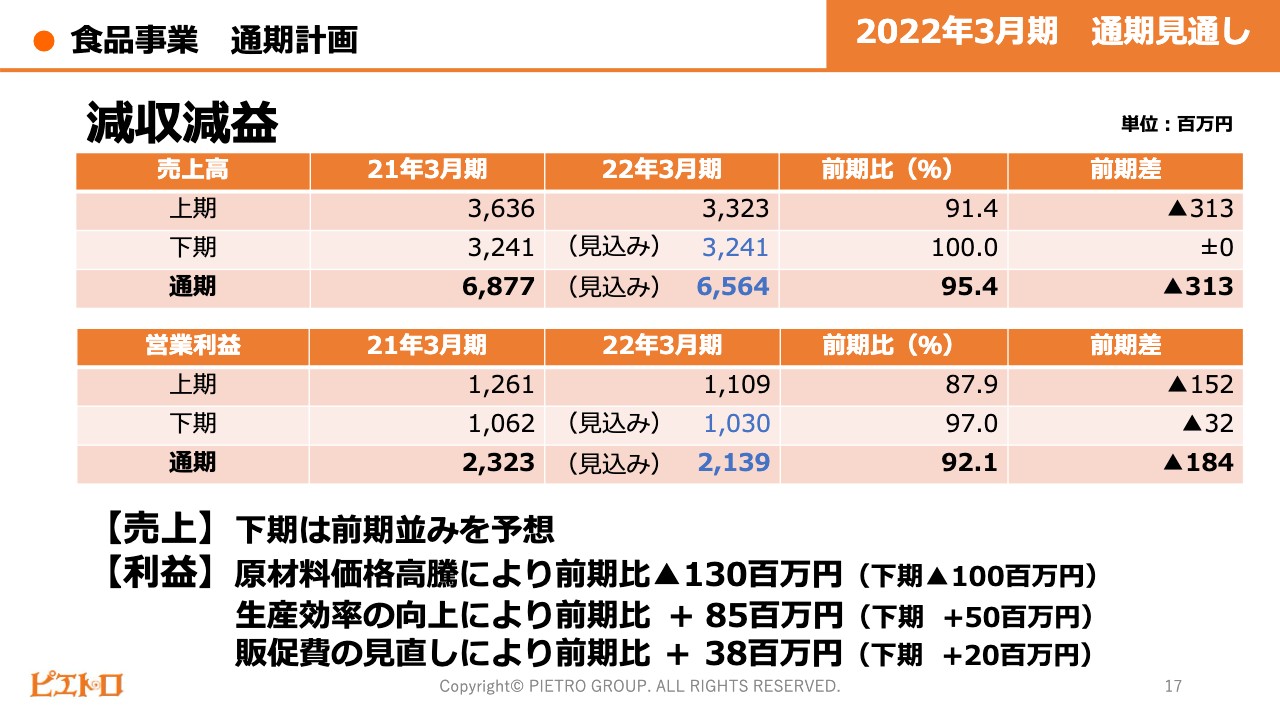

食品事業 通期計画

事業セグメント別の計画についてご説明します。食品事業の売上高は65億6,400万円、前期比95.4パーセントを見込んでいます。下期では前期並みまでの回復を見込んでいますが、通期では3億1,300万円の減益となる見込みです。また、営業利益は21億3,900万円、前期比92.1パーセントを見込んでいます。

これは原材料の油の価格高騰がさらに進行し、油以外のものを含めて原材料全般の値上げにより、下期で1億円、通期では1億3,000万円の費用の増加を見込んでいるものです。

一方で、工場での生産効率の向上により、下期で5,000万円、通期では8,500万円の利益改善を見込んでいます。また、価値訴求を進め、販促費を伴う売り方を見直すことで、下期で2,000万円、通期で3,800万円の販促費の減少および利益確保に努めていきます。

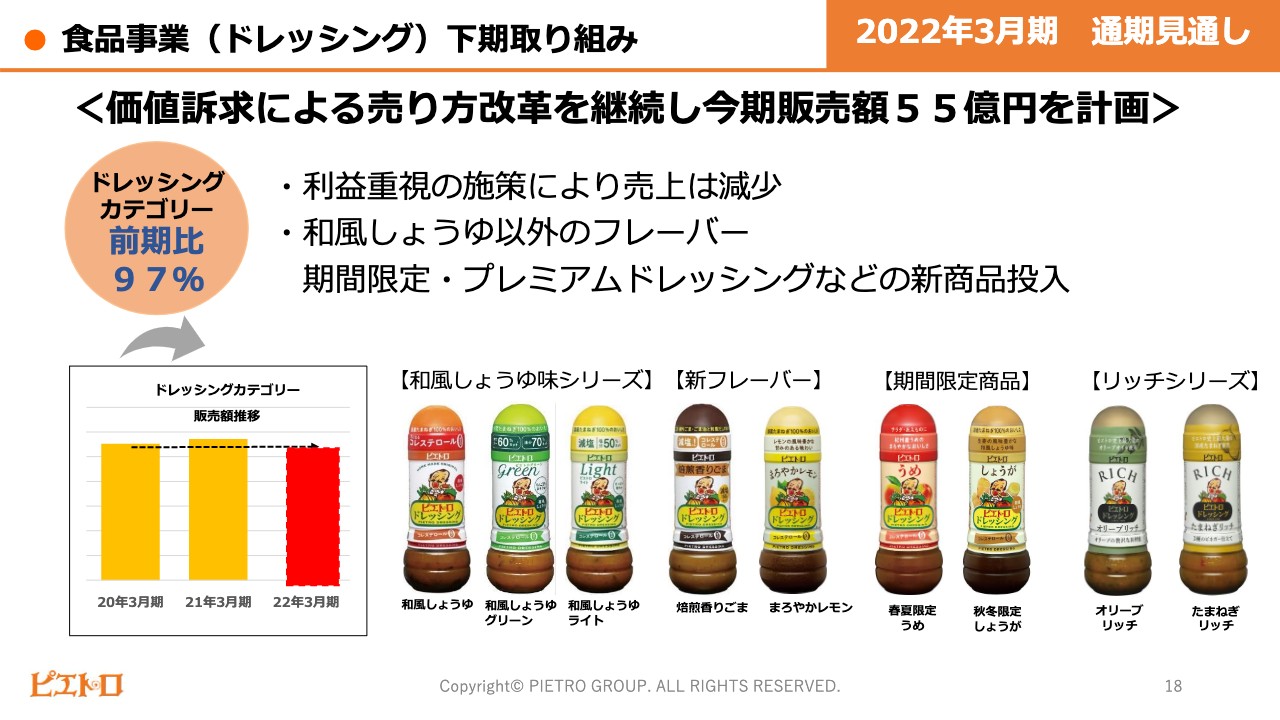

食品事業(ドレッシング)下期取り組み

食品事業の各商品カテゴリー別の戦略および施策についてご説明します。まず、ドレッシングカテゴリーですが、2年前の2019年に創業初となる値上げを行いました。それ以来、中長期での成長を図るために、売上だけを追いかけない価値訴求、利益重視の戦略を進めています。

ドレッシングカテゴリーでは、今期は食材価格の高騰という逆風を受けて、さらに販促費を抑えた営業施策を展開しておりますので、上期に続き、通期でも売上の減少を見込んでいます。一方で利益率は改善しており、今後は、先ほどご説明したようなファンベースなどのPULL(プル)マーケティングに注力していく考えです。

また、「焙煎香りごま」や「まろやかレモン」など、主力の「和風しょうゆ」以外のフレーバーの店頭化が進んだことにより、上期も前期より売上を伸ばしています。さらに、「うめ」「しょうが」などの季節限定商品や、ニッチなプレミアム市場向けの「リッチシリーズ」など、新たな商品を開発・市場投入し、ドレッシングのセグメント全体での活性化および認知度向上を図っていきます。

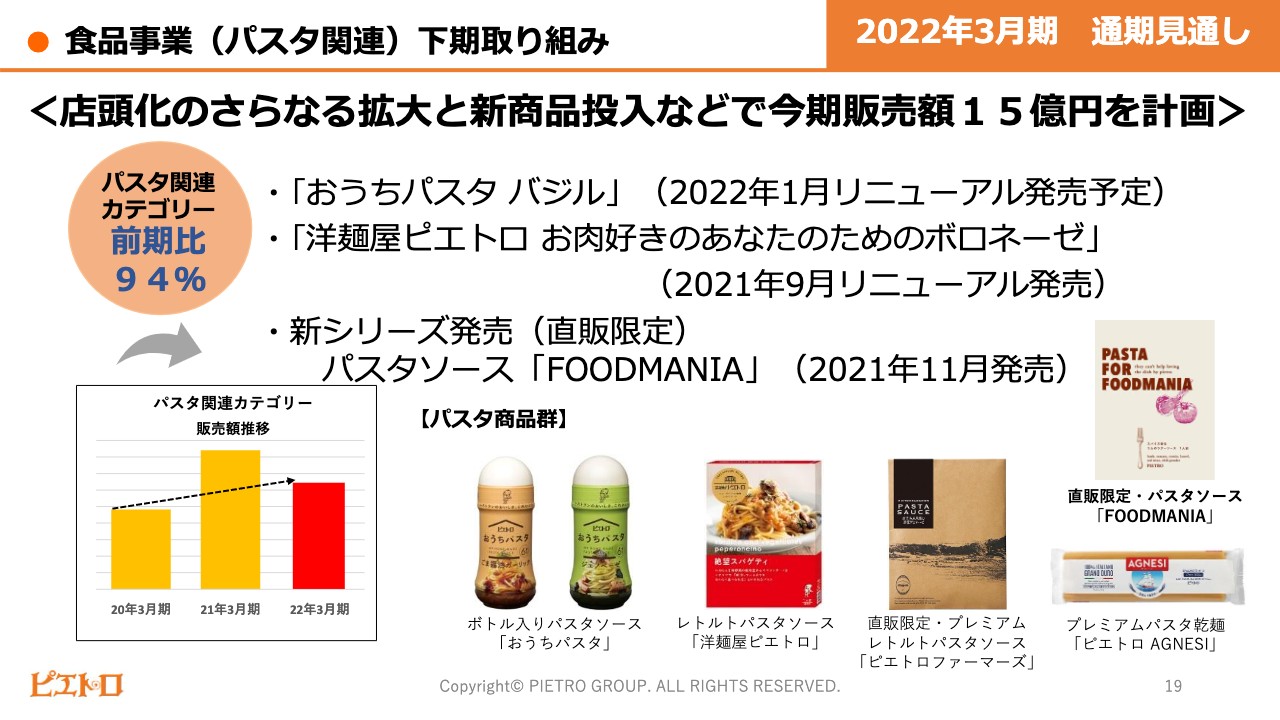

食品事業(パスタ関連)下期取り組み

成長ドライバーの1つと位置づけているパスタ関連カテゴリーについてです。ボトル入りパスタソースの「おうちパスタ」と、レトルトパスタソースの「洋麺屋ピエトロ」ともに昨年の特需から店頭化がさらに進んでいます。

上期は前期からの反動があり、通期でも前期比では売上減を見込んでいますが、2年前と比較すると、カテゴリー売上では約1.8倍と順調に伸びており、今後も店頭化および認知度の向上を進め、中期目標の30億円を目指していきます。

またこの下期には、1月に「おうちパスタ バジル」をリニューアル発売するほか、直営限定でより嗜好性の高い、特に食通の方に喜んでいただけそうなラム、ゴルゴンゾーラと、多少マニアックな食材を用いた新しいパスタソースブランド「FOODMANIA(フードマニア)」を立ち上げ、SNSを用いた販促などを活用し、冷凍のパスタ商品群の認知度向上と売上増を図っていきます。

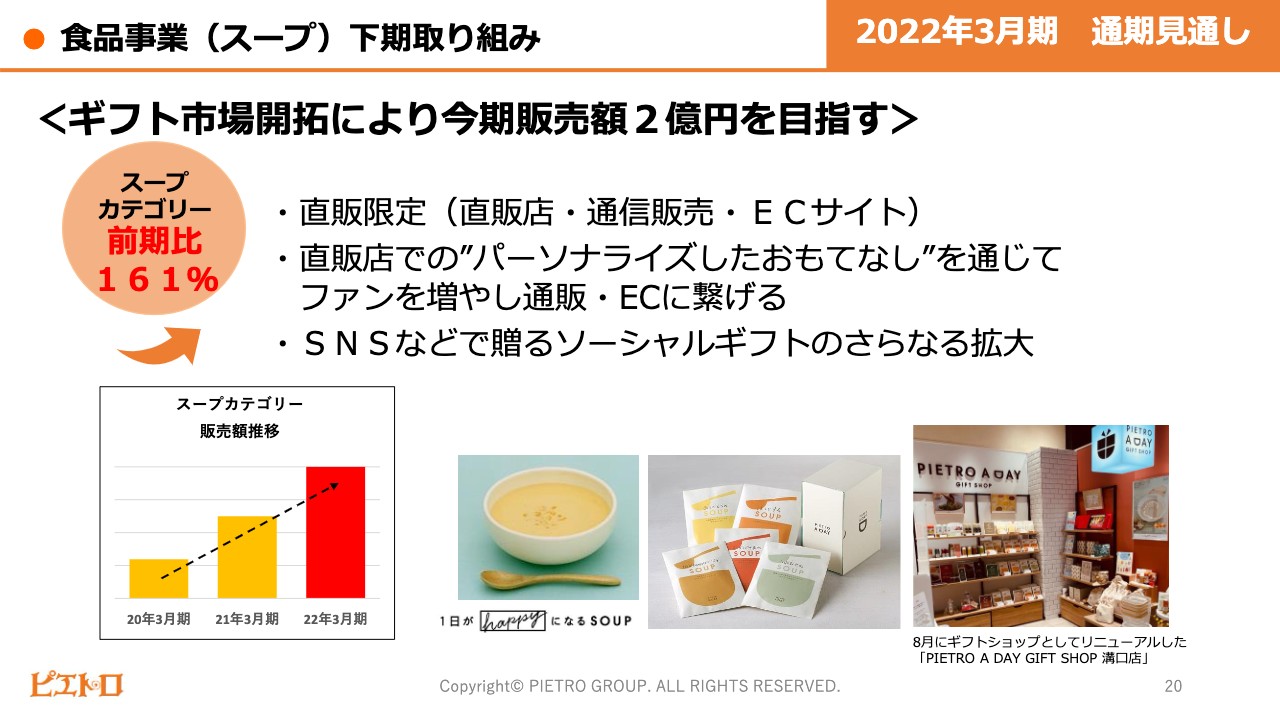

食品事業(スープ)下期取り組み

第3の柱としているスープカテゴリーですが、2019年春の商品発売以来、自社のレストランや直営ショップ、通信販売、ECサイトなど、直販ルートで商品ブランドを育成しています。

直営ショップは、昨年、名古屋にオープンした後、今期は大阪、福岡に直営ショップを開きました。また横浜店と川崎市の溝口店については、よりギフトを意識した改装を行い、横浜店は、イートインスペースも活用してご試食の機会を提供するなど、お一人おひとりのお客さまに向けてパーソナライズしたおもてなしを行っており、徐々にファンやリピーターを増やし、通販・ECにもつなげていく考えです。

なお、ギフトでは、SNSで贈るソーシャルギフトの販売でも手応えを感じており、贈った方にも、贈られた方にも新しくお客さまになっていただき、季節ごとの限定商品も開発・投入して、スープシーズンの下期での拡大を図り、通期では前期比161パーセントの売上2億円を目標にしております。

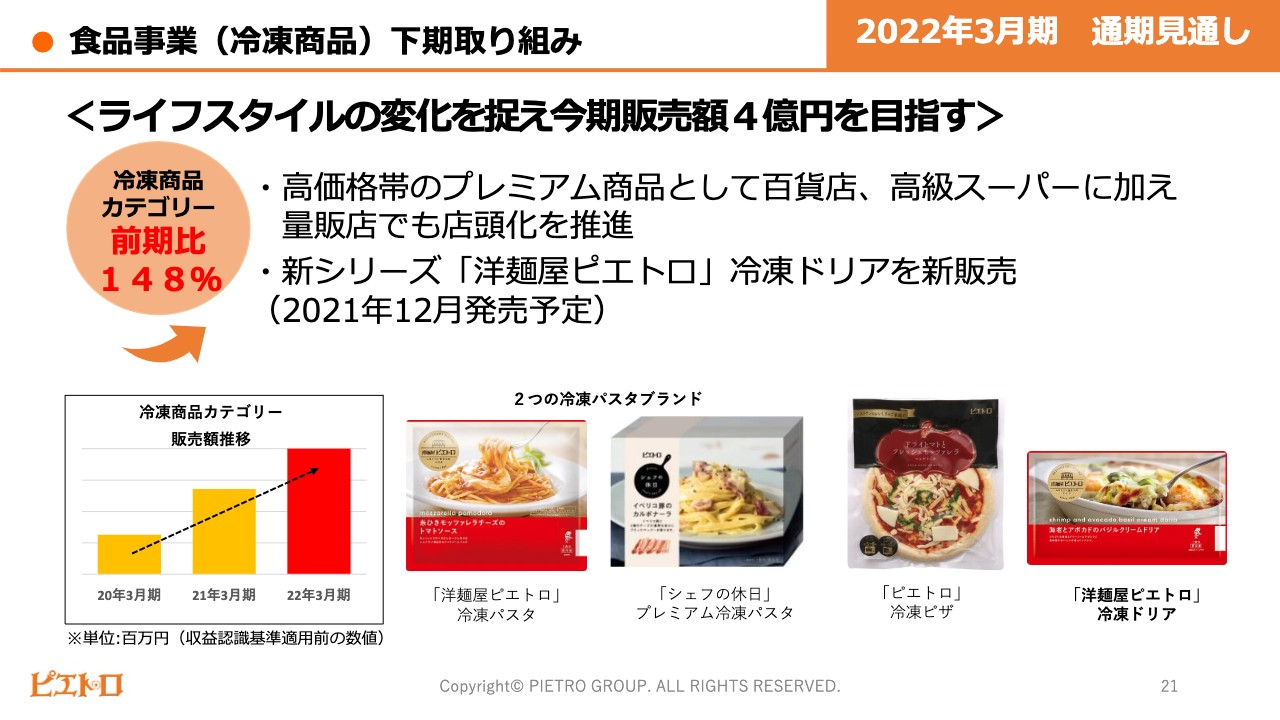

食品事業(冷凍商品)下期取り組み

成長の大きい冷凍商品カテゴリーについてご説明します。この冷凍カテゴリーは、従来パスタカテゴリーの中に含めておりましたが、さらに大きな成長が見込めることから、今期より新しいカテゴリーとして独立させています。

昨今はライフスタイルの変化により、冷食市場も好調に拡大していますが、当社はその中でもハイエンド、プレミアムセグメントに特化した成長戦略を取り、当社通販・ECでの展開に加えて、百貨店、高級スーパー、量販店でもパスタやピザの店頭化を推進しています。

さらに新商品として、この12月に冷凍ドリアの新しいシリーズを発売し、通期では前期比148パーセントの売上4億円を目標にしています。

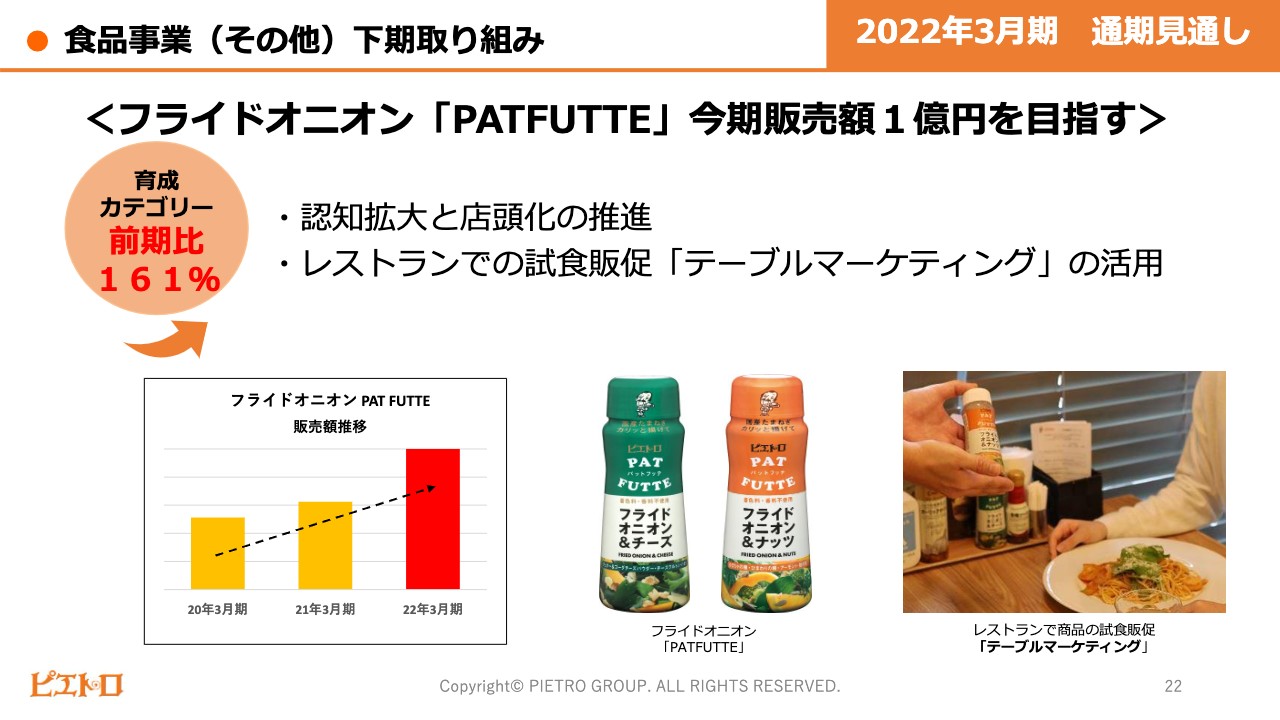

食品事業(その他)下期取り組み

食品事業の最後に、規模は小さいですが、今後の成長を楽しみにしているフライドオニオンの「PATFUTTE」という商品をご紹介します。当社のフライドオニオンは、ドレッシングと同じ国産たまねぎを使用し、さらに当社工場で職人が手で揚げて作るこだわり品です。まだ認知度および店頭化率は低いですが、リピート率が高く、売上が年々増加している商品です。

こちらは、先ほどもご案内した「テーブルマーケティング」と私どもが呼んでいる、レストランのテーブルに置いて、ご自由に使っていただくことで試食していただき、認知していただく販促が功を奏し、レストランショップでの売上ランキングでも常に上位にいる商品です。

今後も流通での店頭化と同時に、「テーブルマーケティング」での知名度向上やファンの獲得を重ね、今期の売上は前期比161パーセントの1億円を目指しています。

食品事業は以上です。

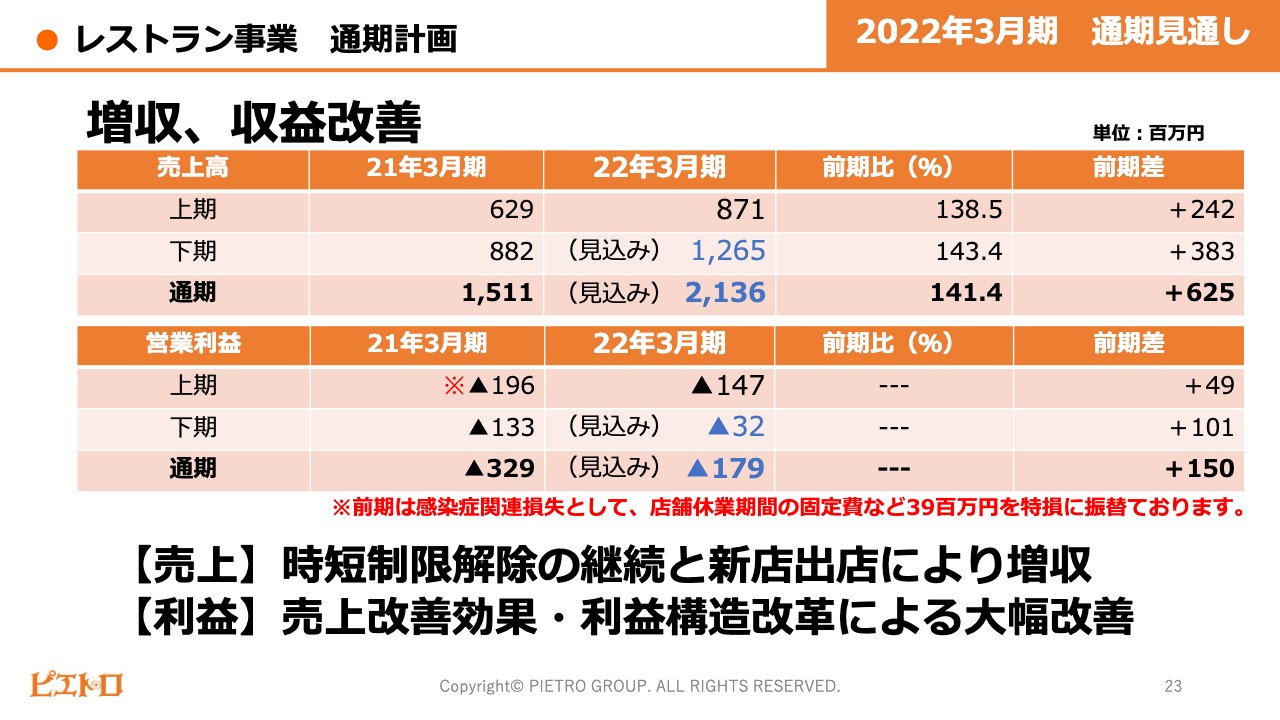

レストラン事業 通期計画

次にレストラン事業の計画についてご説明します。レストラン事業は、通期で21億3,600万円、前期比141.4パーセントを計画しています。先ほど来のご説明のとおり、時短制限解除の継続と、新規出店による増収を見込んでいます。

また営業利益においては1億7,900万円の損失を計画しています。これは売上の改善による効果と利益構造改革による増益効果で、通期で前期比1億5,000万円の改善を見込んでいるものです。

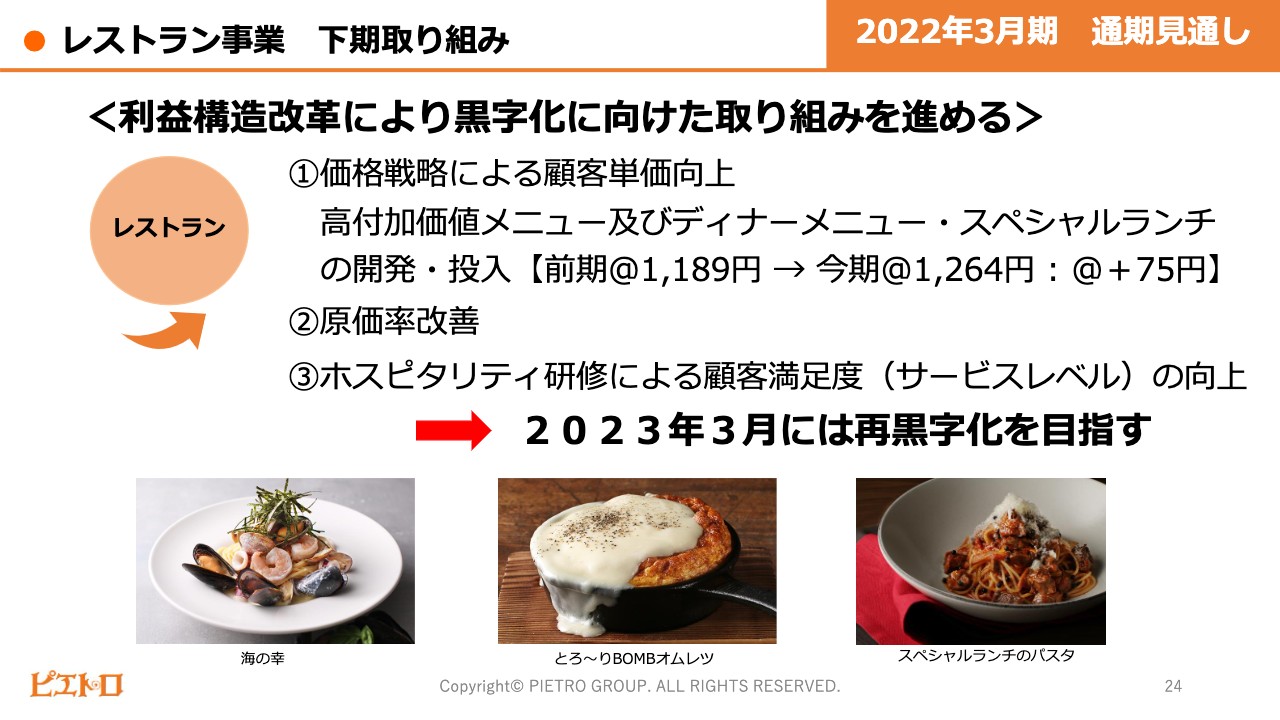

レストラン事業 下期取り組み①

レストラン事業の施策については、3点ほどご説明します。まず1番目は、価格戦略による顧客単価の向上です。高付加価値メニューやディナーメニュー、スペシャルランチの開発・投入などにより、今期も前の期に比べて顧客単価が75円上がっていますが、今後もランチメニューなどはなるべく据え置きつつ、その他の商品では、よりお客さまに喜んでいただける提案を進め、単価上昇を図っていきたいと考えています。

2番目は原価率の改善です。店舗での分析によるフードロスの減少、研修の強化などといった地道な努力により、今期は原価率が1.1パーセント改善しております。今後もあらためて、あらゆる角度での検証・改善を行っていきます。

3番目は、ホスピタリティ研修の充実です。就業前の研修などの強化も含めて、顧客満足度とリピート率のさらなる向上を図っていきます。このような取り組みにより、利益構造を改革し、来期の2023年3月には黒字化を目指して進んでいます。

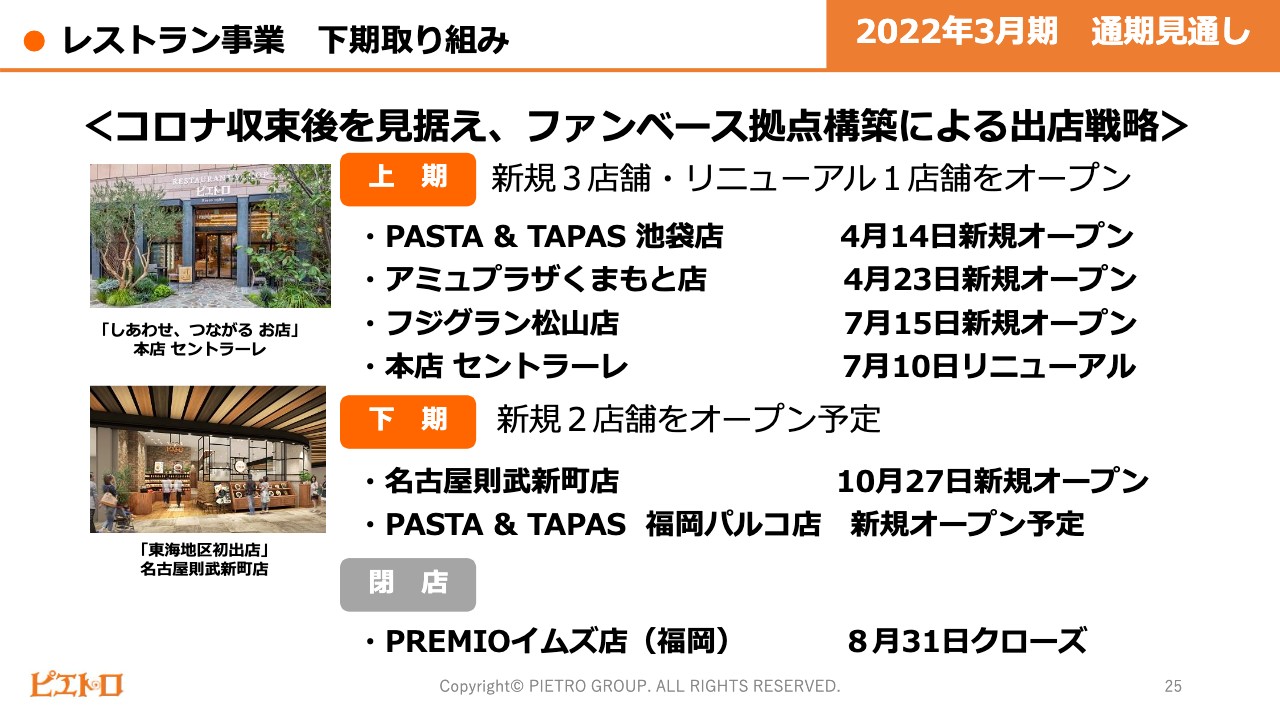

レストラン事業 下期取り組み②

出店戦略についてです。この上期については、スライドのとおり、新規の3店舗と「本店 セントラーレ」のリニューアルも合わせ、計4店舗を新たに出店しています。このほかに下期では、すでにオープンしました「名古屋則武新町店」のほか、12月には新業態「PASTA & TAPAS」での福岡パルコ店の出店を計画しています。なお、施設の閉館に伴い、「PREMIOイムズ店(福岡)」を8月末で閉店しています。

レストランの説明は以上です。

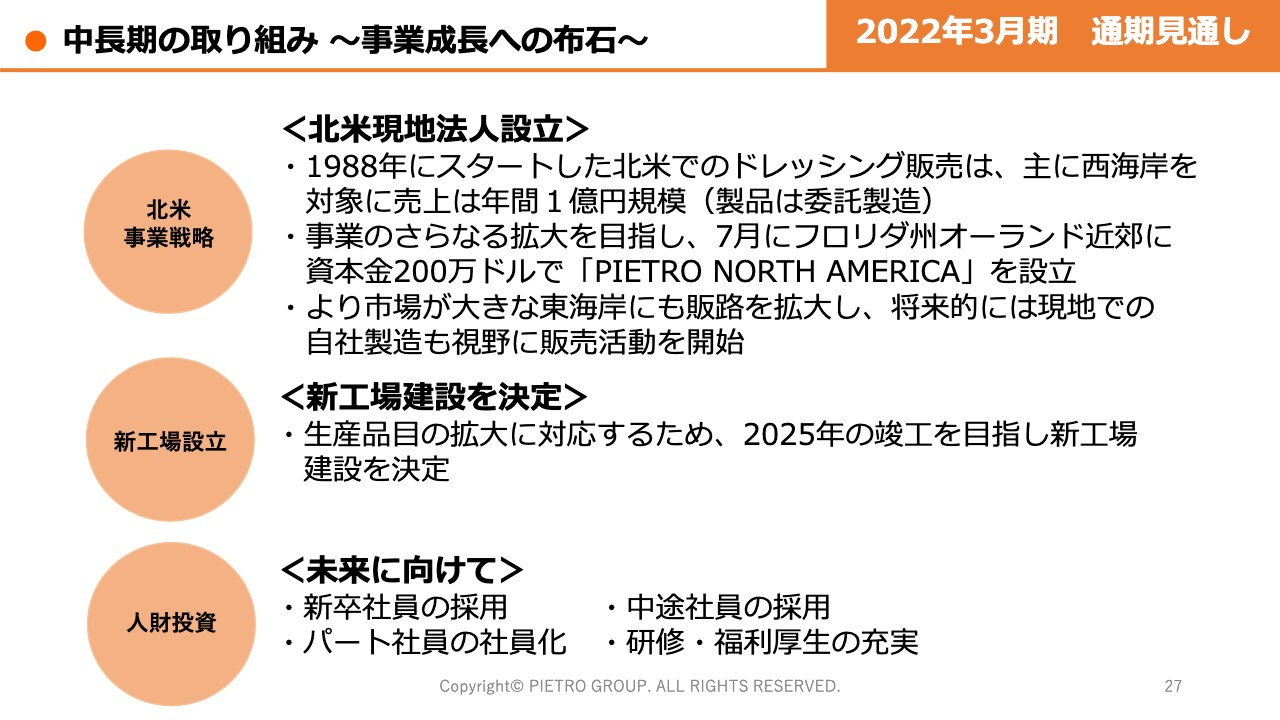

中長期の取り組み ~事業成長への布石~

中長期での取り組みについてご説明します。1点目は北米の事業戦略です。お話が戻りますが、1988年に開始したアメリカにおけるドレッシング販売が、主に西海岸を中心に販路を拡大し、現在では年間約1億円ほどの規模となっています。

アメリカでの健康志向、日本食志向が高まる中で、本格的な事業の拡張を図るために、今年7月に、アメリカのフロリダ州に資本金200万ドルで、現地子会社「PIETRO NORTH AMERICA」を設立しました。

新会社設立を機に、より市場の大きい東海岸に販売のターゲットを広げ、新規顧客の獲得を図っていきます。将来的には現地での自社製造も視野に入れながら、米国事業のさらなる拡大を図ってまいります。

2点目は、新工場の設立です。すでに公表したとおり、生産品目の拡大に対応し、既存3工場体制での非効率を解消するため、2025年の竣工を目指し、新工場計画をスタートさせています。将来的には、現工場の2倍の生産能力にする構想を持って、計画を進めています。

3点目が、人財投資です。今後の事業のさらなる発展のために、新卒および中途採用の強化に加え、社員の働きがいを向上させ、社員が安心していきいきと働き続けられる環境作りを実現するため、各種制度の拡充を含めた人財への投資を上期実施しました。これは今後も継続していきます。

以上の取り組みによって、中長期的な企業価値の向上の基礎とする考えです。

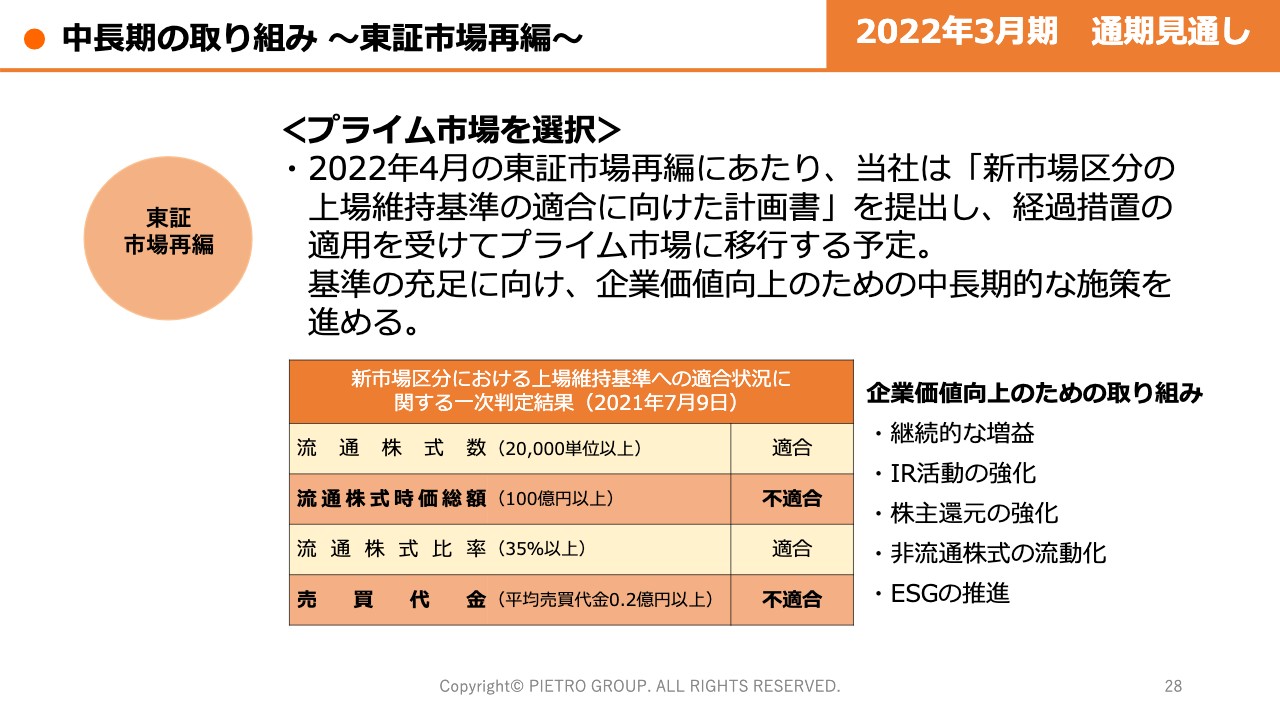

中長期の取り組み ~東証市場再編~

東証市場再編への対応についてご説明します。今年9月に公表したとおり、2022年4月から適用の東京証券取引所の新市場区分について、当社はプライム市場を選択する方針です。この方針に基づき、本日「新市場区分の上場維持基準の適合に向けた計画書」を提出しました。

スライド内の表のとおり、新市場区分における上場維持基準のうち、流通株式時価総額および売買代金について、現状では不適合となっていますが、中長期的な企業価値向上を図るべく、継続的な増益、利益の確保、また機関投資家や個人投資家に向けたIR活動の強化、対話機会の充実を含む株主還元の強化、非流通株式のさらなる流動化、ESGの推進によるサステナビリティ経営の実践などに取り組みながら、2026年3月期までに全基準への適合を目指します。

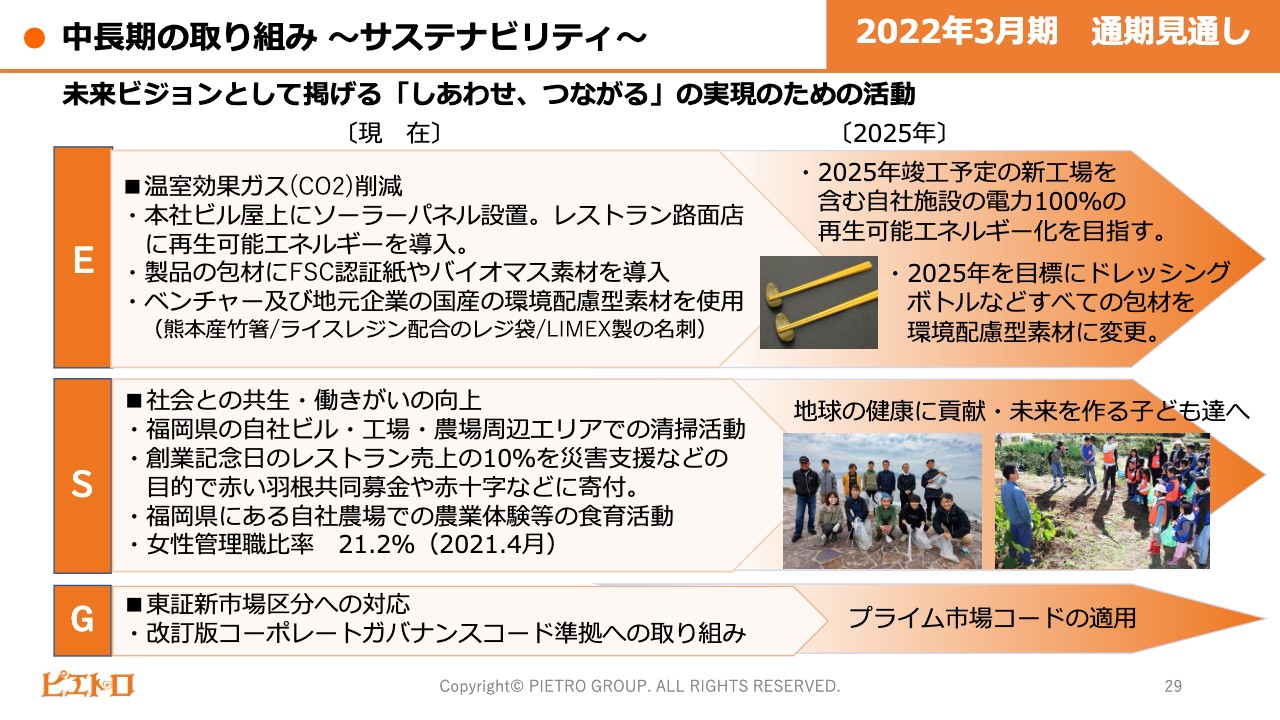

中長期の取り組み ~サステナビリティ~

当社のサステナビリティの取り組みについてご説明します。当社は、「環境負荷の低減」「社会との共生・社員の働きがいの向上」「ガバナンスの充実」が、企業価値の継続的な向上に不可欠な要素であると考え、例え小さな1歩であっても、できることから順次取り組む方針です。

環境面では、主力のドレッシング事業において、2025年を目標に、自社製品の容器を100パーセント環境配慮型素材に切り替えることで、脱炭素の取り組みを推進します。また、同じく2025年を目標に、本社ビルや竣工予定の新工場、郊外型自社店舗における使用電力を、太陽光発電を含めた再生可能エネルギーへ100パーセント転換していきます。

社会との共生については、「野菜嫌いをナオソ。」を合言葉に、2014年から取り組んできた食育イベント「幼稚園キャラバン」や、自社グループ農場での農作業体験学習などのイベントが、新型コロナウイルスの影響により一時中断を余儀なくされていますが、状況を見極めながら、こちらを順次再開していきたいと考えています。

社員の働きがいの向上については、一例として、管理職に占める女性比率が2割を超えるなど、対応が進みつつある点もありますが、現状に満足することなく、これからも社員一人ひとりが成長を実感しながら、いきいきと働ける職場環境や制度作りに取り組んでいきたいと思っています。

ガバナンスについては、東証新市場区分への取り組みにあわせ、コーポレートガバナンスコードへの対応を迅速に進めていきます。

このようなサステナビリティの取り組みと、本日ご説明しました、今期および中長期の取り組みを着実に進めることで、当社の企業価値の継続的な向上を目指していきます。

2022年3月期第2四半期の決算概要についてのご説明は以上です。今後ともピエトロへのご支援をお願い申し上げます。ご清聴ありがとうございました。

質疑応答:新型コロナウイルスの影響の見通しについて

質問者1:新型コロナウイルスの影響の見通しは、ドレッシング事業とレストラン事業でそれぞれ違うと思いますが、下期に向けて今後どのような影響があるのでしょうか?

高橋:レストラン事業は、新型コロナウイルス流行前までの回復は見込んでいませんが、先ほどご説明いたしました単価の上昇などでお客さまの数をカバーできればと考えています。売上高では、2年前(コロナ前)に近い数字まで追いかけていきたいと思っていますが、お客さまについては2年前までは戻らないかと考えています。

ドレッシングなどの食品事業は読みにくいところがありますが、例えば、冷凍食品は引き続き多くのご注文をいただいており、順調に伸びています。

10月は小売店の売上が非常にグロッサリー調味料を含めて苦戦していると伺っており、それが緊急事態宣言解除の影響があるのかないのかまだ見極めができていませんので、引き続き、しっかりと状況を把握しながら対応していきたいと考えています。

質疑応答:円安の影響について

質問者1:先ほど原料高の話もありましたが、油に影響があるように伺いましたが、円安が進んでおり、小麦も値上がりしていると思います。原材料で影響が出ているのはどのようなものがあり、円安の影響はどの程度あるのでしょうか?

宮川慎一氏(以下、宮川):現在このように円安が進んでいますが、為替については相場によって変わるため、原材料のコストがいかにどうなるかということでみています。

当社の原材料コストでは、食用油が一番大きなウエイトを占めています。先ほどお話ししたように、上期だけで3,000万円のコストアップになっておりますが、下期や来年度に向けてですと、下期が一番高くなると思っています。来年は高止まりするのではないかと考えており、売り方の改革を含めて、できるだけコスト吸収をしていきたいと思っています。

小麦は輸入のパスタを使っており、相場的には2割程度上がるといわれていますが、在庫があります。来年度は製粉メーカーも値上げをするということですが、当社はイタリアから直輸入しているため、そこまでは上がらず、できるだけコストを抑えていきたいと思っています。しかし影響はあります。

また、ナフサ関係がとても高騰しており、容器・ラベル関係、中国の絡みで段ボールなどについてもいろいろなお話がきています。

そのようなことも含めて先ほど社長から申しました、1億円程度のコストアップもあるのではないかという見方をしています。

質疑応答:食用油の使用方法について

質問者1:食用油は御社の場合どのようなケースで使われるのですか?

宮川:ドレッシングは油と酢と、醤油も使っており、食用油は主原料でかなり使っています。「おうちパスタ」も油を使っているため、主原料と考えていただければよいと思います。

質問者1:ドレッシングの主原料ということですね。

宮川:はい。

質疑応答:プライム市場について

質問者2:東証市場再編について、プライム市場になるにはなかなかハードルが高いと思いますが、プライム市場を選んだ狙いや意気込みなどについてお聞かせください。

高橋:私どもの今の時価総額の規模で言いますと、スタンダードへ行くほうが楽ですし、なんの苦労もいらないというのは間違いないと思います。

しかし、今後の会社の発展や社員の幸せ、株主様の幸せを含めて応援していただくことを考えた時に、このまま簡単な道を選ぶのか、それとも、もう1つ上のステージに向けて全社で真剣に取り組むのかを選択した時に、プライム市場に向けて、もう1段階上の会社を目指すことがあるべき姿だろうということで、社内で何度か討議し、そのように決断しました。

少し違うかもしれませんが、先代社長の創業者の村田の言葉に「常に一流の会社であるという気概を持ってやってほしい。規模は小さくてもいいけれども、一流の会社を目指していくんだ」という言葉が残っています。その言葉も含めて一流を目指して上昇することが、会社の発展にも社員の幸せにもつながっているだろうと思った次第です。

質疑応答:冷凍食品の売上上昇について

質問者3:食品事業の売上高を拝見すると、冷凍食品がかなりの勢いで伸びているとお見受けします。どのようなところに要因があるとお考えでしょうか?

高橋:冷凍の店頭化が進んでいることについては、要因の1つは、営業が本当にがんばっていることだと思います。一店一店、汗をかいて訪問し、食べていただき、その方から「よし、置いてみよう」と言っていただけることについては、敬意を評したいと思っているのが1つです。

もう1つはおいしさです。当社の冷凍食品は、基本的にはレストランと同じ原材料を使い、調理方法もレストランの厨房と同じことを工場で行って、できあがったものを急速冷凍しておりまして、かなり手間をかけています。

その手間のため、800円近く、中には1,200円する冷凍食品もあり、当初発売した時は、本当にこの値段でお客さまに買っていただけるのだろうか、とは思いましたが、やはりきちんと作っていけば評価してくださるお客さまがいらっしゃいましたので、そこについては安心しましたし、やってよかったと思っています。

そのようなハイエンドがそれほど大きいわけではありませんが、よろこんでいただいている、評価いただいているお客さまがいらっしゃることを頼りに、今後はこの冷凍のレストランの素材や、よりおいしいもの、お客さまが家庭の中でレストランと同じようなおいしさを味わっていただけるものをさらに提供していきたいと考えています。

質疑応答:レストラン事業について

質問者4:レストラン事業についておうかがいします。他社がかなり閉店する中で、御社の出店攻勢が際立っているかと思うのですが、「ファンベースマーケティング」の場としての出店について、新規出店した店舗で手応えなどがあれば聞かせてください。

高橋:先月に出店した名古屋則武新町店についてです。タイミングよく、緊急事態宣言が解除されるタイミングでオープンしました。名古屋則武新町店は中京地区初出店でした。

「ピエトロの知名度ってどれくらいあるのだろうか」という思いもあり、実はけっこう不安があったのですが、おかげさまで今、大盛況です。これは大成功の部類に入るだろうということで、うまくいっています。

一方で、「PASTA & TAPAS 池袋店」や「アミュプラザくまもと店」などについては、オープンした日に緊急事態宣言が出るなど、タイミング悪く出鼻をくじかれたところもあり、徐々には伸びていますが、今のところまだ当初の目標を達成していないところもあります。

ただ熊本については、今回の緊急事態宣言が解除され、JRの駅を使われる方が増えていくにしたがって、先週、先々週よりは計画の数値に近づいてきましたので、これはもう回復してくるのではないかと思っています。

他の店についても徐々に実績が上がってきていますので、どれだけ時間がかかるかなどはありますが、近いうちに計画どおり進むのではないかと思っています。

質問者4:その地域ごとでの食品事業への波及効果も狙っていくということでしたが、実際に名古屋、東海地区でのレストランオープンによる食品事業への好影響はもうすでに出ているのでしょうか?

宮川:レストランを出したのが10月27日ですので、その影響があるかと言われると、まだ検証できないのですが、東京、名古屋、大阪、福岡のあたりはしっかりと地盤を固めたいと思っているエリアです。そして、中京地区の名古屋はずっとレストランの空白地帯でした。

レストランの前に「PIETRO A DAY SOUP SHOP & CAFE」のお店をセントラルパークという名古屋のテレビ塔の下に出したのですが、こちらのほうも盛況です。そのような面では名古屋のお客さまに、SNSなどにたくさん投稿いただき、非常に認知度のアップにつながっていると考えています。名古屋については、食品営業の売上も飛躍的な伸びを示しているところです。

質問者4:四国の松山のほうはどうなのでしょうか?

宮川:四国についても、スーパーのフジ様の本社のある松山に「フジグラン松山店」を出店しており、こちらはかなり話題になっています。またそのような流通企業とのコラボレーションも進んでおり、相乗効果が出ていると考えています。

質疑応答:新工場について

質問者4:新工場は春先3月に古賀市と立地協定ですよね? 先月くらいに設計会社などを取締役会で承認されていたかと思いますが、立地協定以降で敷地面積や建設の概要など、決まったことがあれば教えてください。

高橋:公表については、プライム市場ということも目指してタイムリーに公表していきたいと思っていますので、今日この場でお話しできることはありませんが、こまめに公表していきたいと思っています。

また、できたらまわりから見ていただいても楽しい工場にしていきたいと思っていますので、またお話がありましたら、ぜひ聞いていただければと思います。

質疑応答:増益要因について

質問者5:細かいところですが、今回の、減収でありながら増益になったということで、増益要因について1つ確認したいです。食品事業で生産性効率化、レストラン事業で利益構造改革と書いてありますので、そのあたりは、おそらく地道な努力をなされたかとは思うのですが、何か具体的な内容を教えていただけたらと思います。

高橋:レストランの利益改革については、やはり本当に地味に一点一点問題を潰していき、みんなで取り組んでいくということもあります。

先ほど、単価が上がったというお話をしましたが、値段が上がっただけでもお客さまは離れていくわけですから、本当にそのような価値があるかどうかをお客さまにお尋ねしながら、地道に一つひとつ見直すように慎重に上げてきて、ここまで来れたというところがあります。

ですので、何か「パッとやってドーンと上がる」ということではないわけです。今回は、レストランがかなり利益回復したことが、すごく上期では手応えを感じています。また、そのような日頃の努力がみんな報われたという思いがありますので、このまま下期に向けてレストランが増益のキーになっていくと思っているところです。

工場の改善も一つで何千万円という改善はめったにないですので、何百万円、もしかすると何十万円というようなことを、一人ひとりが全員1つ考えて取り組んでいくことが、この数字の積み重ねになっていると思います。そのほうが尊いと思っています。聞いていると、まだ「がんばります」と言っていますので、引き続き地道な改善を積み重ねていければと思っています。

質疑応答:新型コロナウイルス収束後の事業ポートフォリオについて

質問者5:ポートフォリオについてです。コロナ禍前と現在で見ますと、巣ごもり需要の反動もあり、構成比が変わってきていると思います。新型コロナウイルス収束後に向けて、理想的な会社のポートフォリオのかたちはどのようなものをイメージされているのかをお聞きしたいです。

高橋:レストランについては、先ほどもお話ししましたが、コロナ禍の状況がもう少し改善されてくれば、売上も利益もしっかりできるような体質になったと思っていますので、先ほどの食品事業とのシナジーも含めて、もう少し全国のそれぞれの都市に出店していこうと考えています。

とはいえ、何百店、何千店のような大規模チェーン店ではなく、大きい都市に1店、2店くらいありながら、その店が本当にきちんと社員研修もでき、料理の質や店員のホスピタリティなどのクオリティーについて、本当にお客さまに満足いただける、品質を保てる範囲で出店していこうと思っています。

ポートフォリオについては、イメージとすると、コロナ前の4分の1くらいがレストランというのが、バランスはよい気もしますが、レストランの違う新業態なども検討していますので、そこが伸びてくるとポートフォリオも変わってくると思います。

この銘柄の最新ニュース

ピエトロのニュース一覧- 2025年3月期 第2四半期(中間期)決算短信〔日本基準〕(連結) 2024/11/13

- 業績予想の修正に関するお知らせ 2024/11/13

- ピエトロ、今期経常を27%下方修正 2024/11/13

- <10月30日の年初来安値更新銘柄> 10月31日 2024/10/31

- 東証スタンダード(大引け)=値下がり優勢、ビューテHD、ハウスコムがS高 2024/10/30

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ピエトロの取引履歴を振り返りませんか?

ピエトロの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。