ファーマライズホールディングスのニュース

【QAあり】ファーマライズHD、売上高は前期比113.1%と好調に推移 調剤薬局・物販事業セグメントが寄与

令和7年5月期 第1四半期 決算説明資料

秋山昌之氏(以下、秋山):ファーマライズホールディングス株式会社代表取締役社長の秋山です。本日はお忙しいところ、お集まりいただき誠にありがとうございます。それでは、令和7年5月期第1四半期の決算説明を始めます。よろしくお願いいたします。

本日のご説明は3部構成となっています。

1-決算説明 決算ハイライト

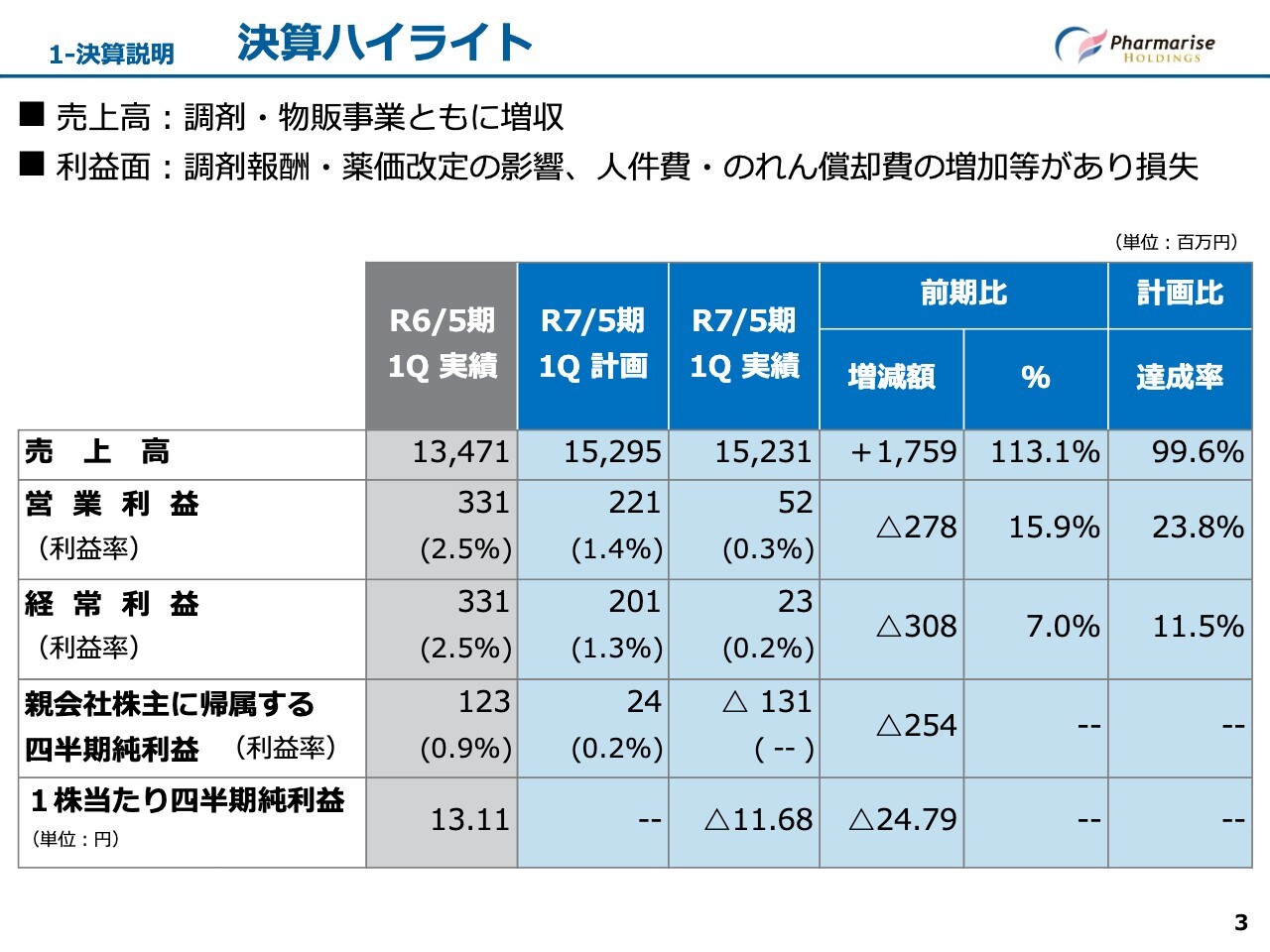

令和7年5月期第1四半期の決算についてご説明します。まずは決算ハイライトです。

売上高は前期比17億5,900万円増の152億3,100万円となりました。調剤薬局事業における調剤報酬・薬価改定の影響があったものの、応需処方せん枚数の増加や技術料算定の順調な進展、GOOD AID社のM&Aによる店舗数拡大に伴う調剤売上高の増加、コンビニエンスストア部門等の好調により、増収となっています。

利益面においては、調剤薬局事業における調剤報酬・薬価改定の影響に加え、人件費および連結のれん償却費が増加した結果、営業利益は5,200万円、経常利益は2,300万円となり、親会社株主に帰属する四半期純利益は1億3,100万円の損失となりました。

1-決算説明 連結損益計算書

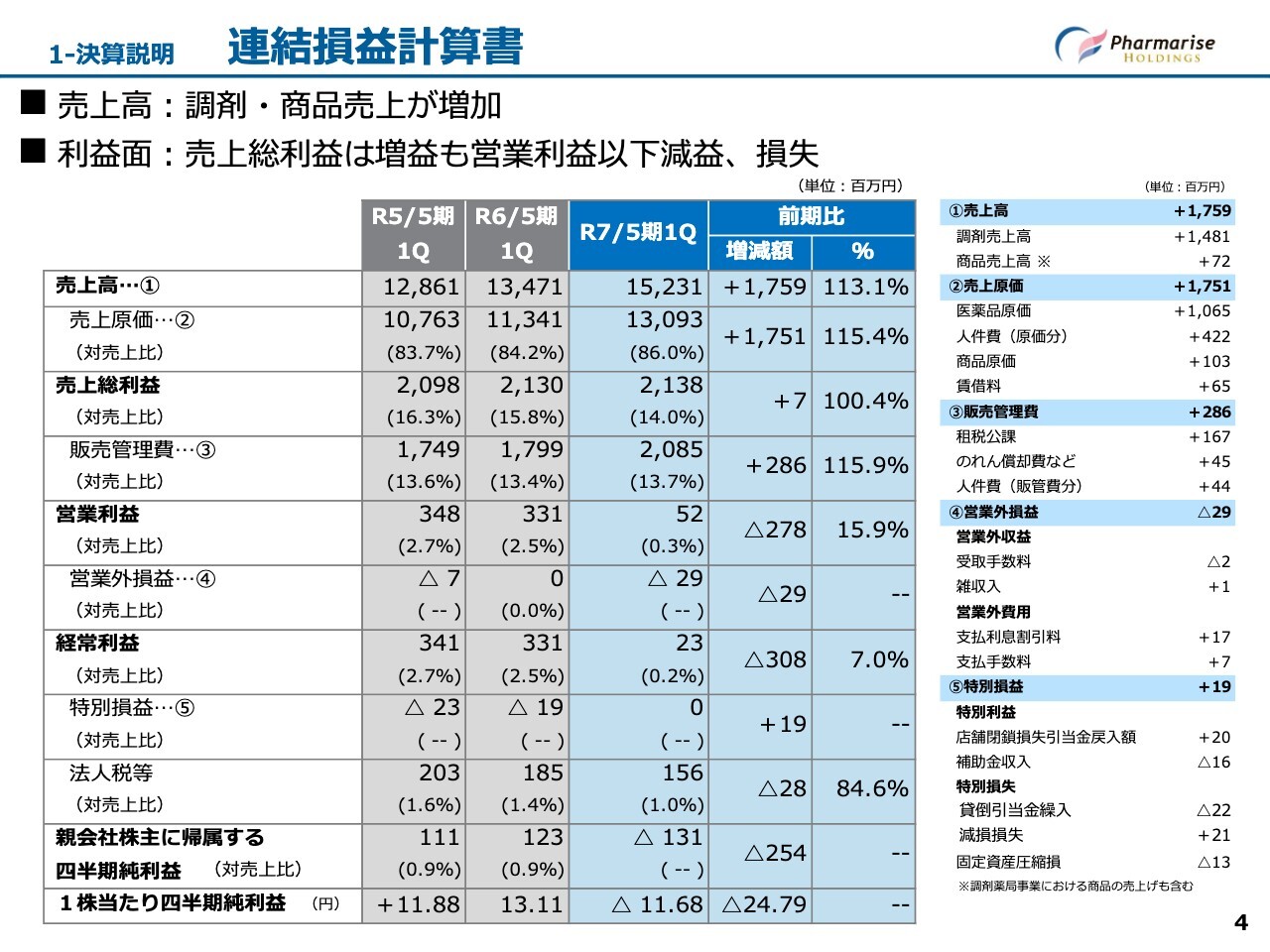

連結損益計算書についてご説明します。売上高は前期比13.1パーセントの増収となりました。主な内訳としては、調剤売上高が14億8,100万円増、商品売上高が7,200万円増となっています。

売上総利益は21億3,800万円となりました。店舗数の増加による医薬品の仕入れや、施設・在宅調剤処方せん応需の増加に対応するための人件費が増加したものの、増収額内に抑えきることができ、前期比700万円の増益となりました。

営業利益は前期比2億7,800万円減の5,200万円となりました。これは販管費および一般管理費が前期比で2億8,600万円増加したことによるものです。主な要因として、M&Aによる調剤薬局の店舗数増加に伴う租税公課が1億6,700万円増加、のれん償却費などが4,500万円増加、人件費が4,400万円増加しています。

経常利益は前期比3億800万円減の2,300万円となりました。主に営業外費用として、GOOD AID社の株式取得に伴う資金調達に係る金融費用が増加したことが要因です。

親会社株主に帰属する四半期純利益は、法人税等が1億5,600万円となり、前期比2億5,400万円減の1億3,100万円の損失となりました。

1-決算説明 連結貸借対照表

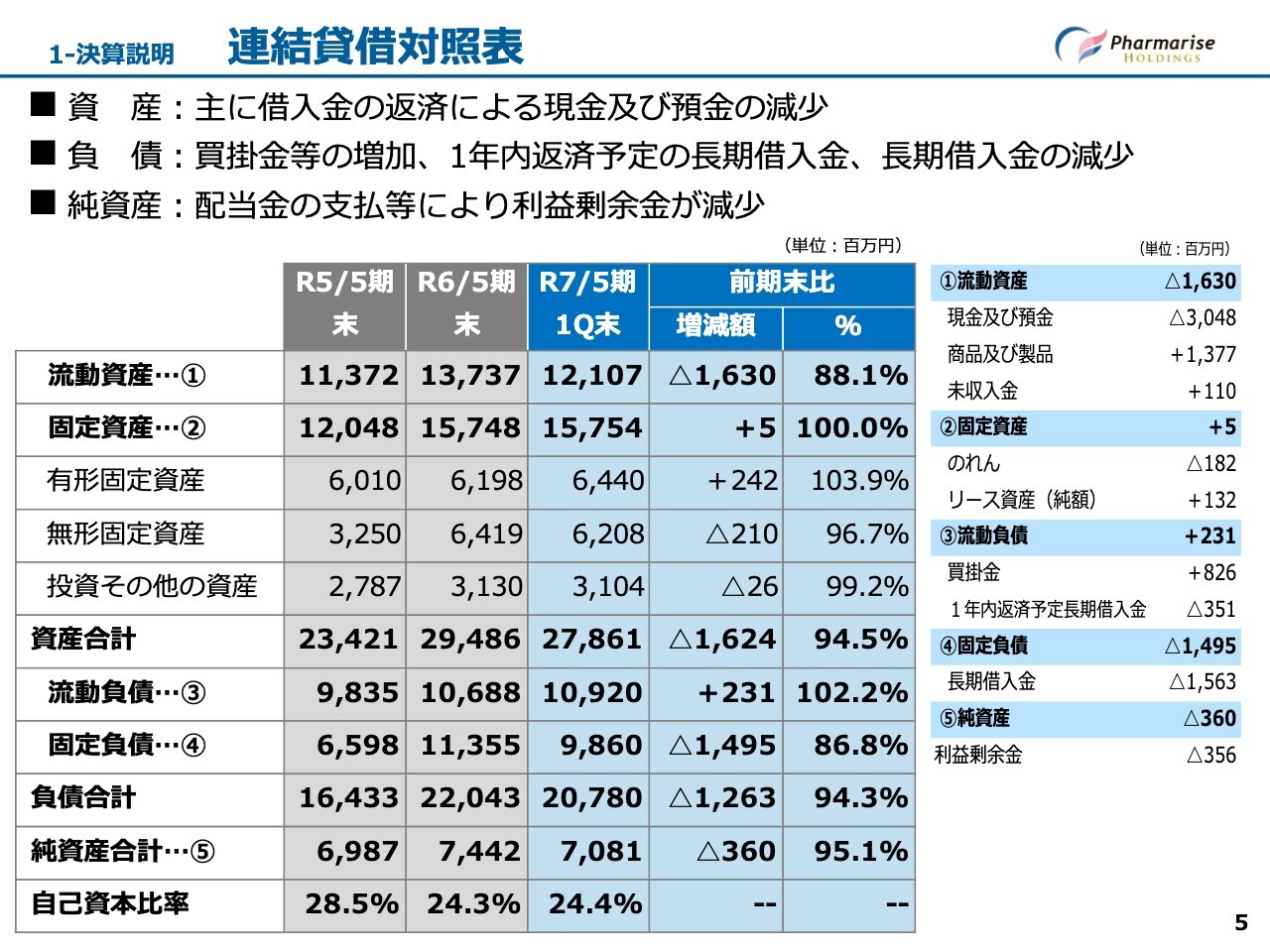

連結貸借対照表についてご説明します。当第1四半期末における資産合計は、前期末比で16億2,400万円減少し、278億6,100万円となりました。内訳として、流動資産が16億3,000万円減、固定資産はほぼ変わらず500万円増となっています。

流動資産の変動要因についてご説明します。現金及び預金が30億4,800万円減少しているのは、前第4四半期に、グループ入りしたGOOD AID社の金融費用削減を目的とした借り換え等に備え資金調達を実施したためです。当第1四半期に、同社分を中心に借入金を19億1,400万円返済したことが主な要因となっています。

キャッシュフロー的には、当期のEBITDAが4億円強に対し、アウトフローとして借入金が19億1,400万円減少、商品及び製品の増加を主要因として運転資金が6億円強増加、夏季賞与支給分で4億5,000万円強、前期下半期分の法人税の支払いが3億円弱となっています。

先に触れた商品及び製品は期末に残高を削減している反動で、第1四半期は増加する傾向にあり、前期末比では13億7,700万円増加しました。しかし、そのうち5億8,000万円は会計上の調整値ですので、実質的には7億9,600万円の増加となっています。ちなみに、前年同期の増加額は7億8,800万円でしたので、反動による増加額は前期とほぼ変わらない水準となっています。

固定資産についてご説明します。有形固定資産は、グループ店舗の通信ネットワーク強化に係るリース資産、電子処方せん対応のための工具器具備品の拡大を主として、2億4,200万円増加しました。

一方で無形固定資産は、のれんが1億8,200万円減少したことが主要因となり、合計2億1,000万円減少しました。投資等その他の資産も、差入保証金の減少等により2,600万円の減少となりました。

負債合計は、前期末比12億6,300万円減の207億8,000万円となりました。主な変動要因として、借入金が19億1,400万円減少した反面、商品及び製品の増加に伴い買掛金が8億2,600万円増加しています。

純資産合計は、前期末比3億6,000万円減の70億8,100万円となりました。主な要因は、親会社株主に帰属する四半期純利益が1億3,100万円の損失を計上したこと、前期末の配当金として2億2,400万円を支出したことにより利益剰余金が3億5,600万円減少したことです。

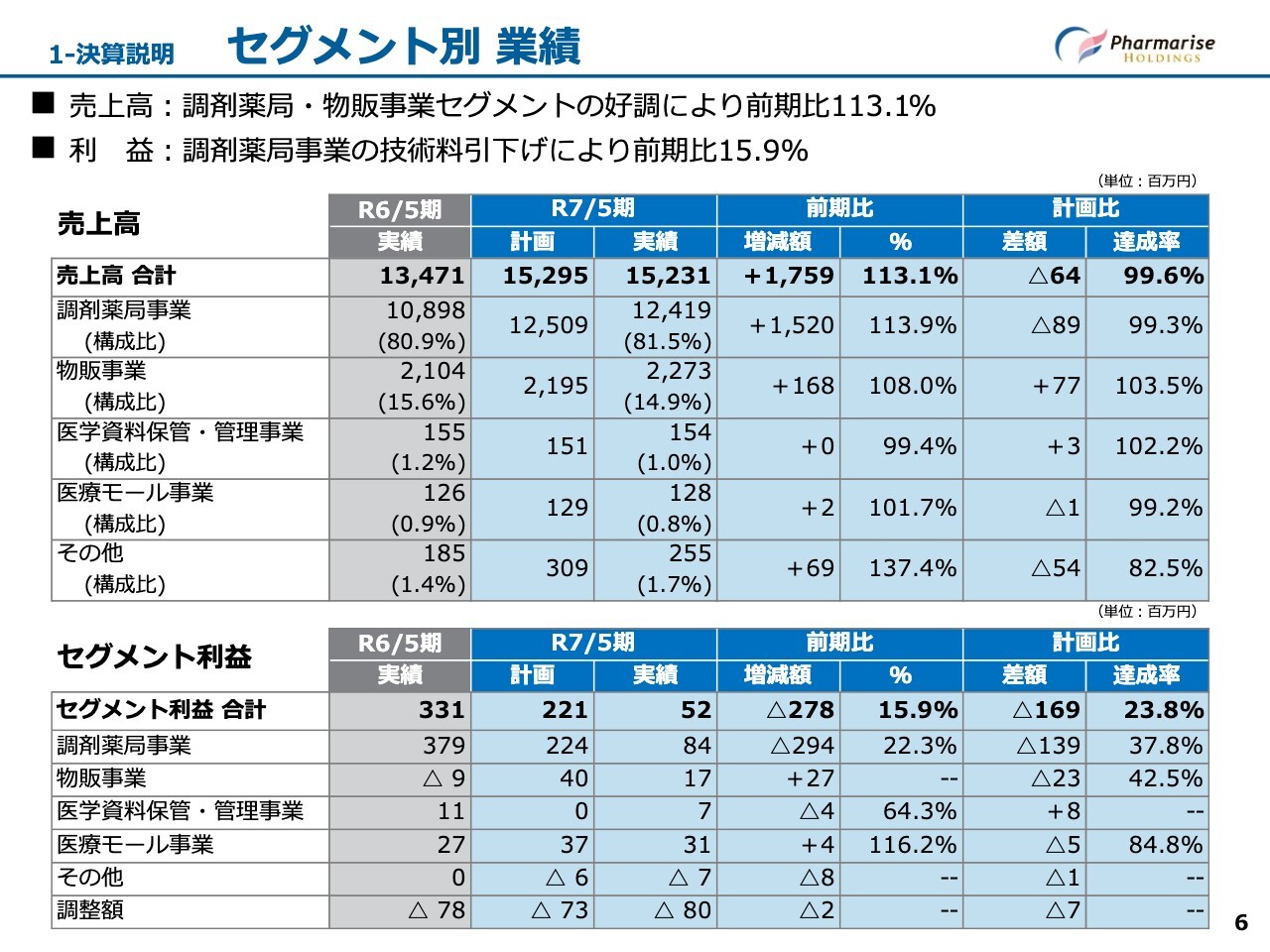

1-決算説明 セグメント別 業績

セグメント別の業績です。スライド上段の表がセグメント別の売上高、下段の表がセグメント利益を示しています。こちらのスライドでは、主に調剤薬局事業および物販事業セグメントにおける売上高の動向についてご説明します。

まずは調剤薬局事業です。売上高は前期比15億2,000万円増、13.9パーセントの増収となりました。主な要因は、前期にM&Aで取得した店舗数増加です。処方せん応需枚数は前期比14万3,000枚増、13.1パーセントの増加で、平均処方せん単価は0.5パーセントの増加となっています。

計画比では、セグメント売上高が8,900万円の未達でした。平均処方せん単価は計画を3パーセント上回りましたが、処方せん応需枚数は計画比マイナス4万2,000枚、マイナス3.3パーセントの未達となっています。処方せん応需枚数の未達分を、処方せん単価上昇分でリカバーすることができませんでした。

次に、物販事業です。売上高は前期比1億6,800万円増、8.0パーセントの増収となりました。コンビニエンスストア部門は1億5,300万円増、12.9パーセントの増収、ドラッグストア部門は900万円減、1.2パーセントの減収となりました。

増収の主要因は、ファミリーマート千代田PA下り店および中野鍋屋横丁店を新規オープンしたことによる来店顧客数の増加です。計画比では、セグメント売上高が7,700万円、3.5パーセントの予算超過となりました。

これら2つのセグメント以外の事業の合計売上高は、前期比7,100万円増、計画比では5,200万円の未達となっています。下段のセグメント利益については、次のスライドでグラフを用いてご説明します。

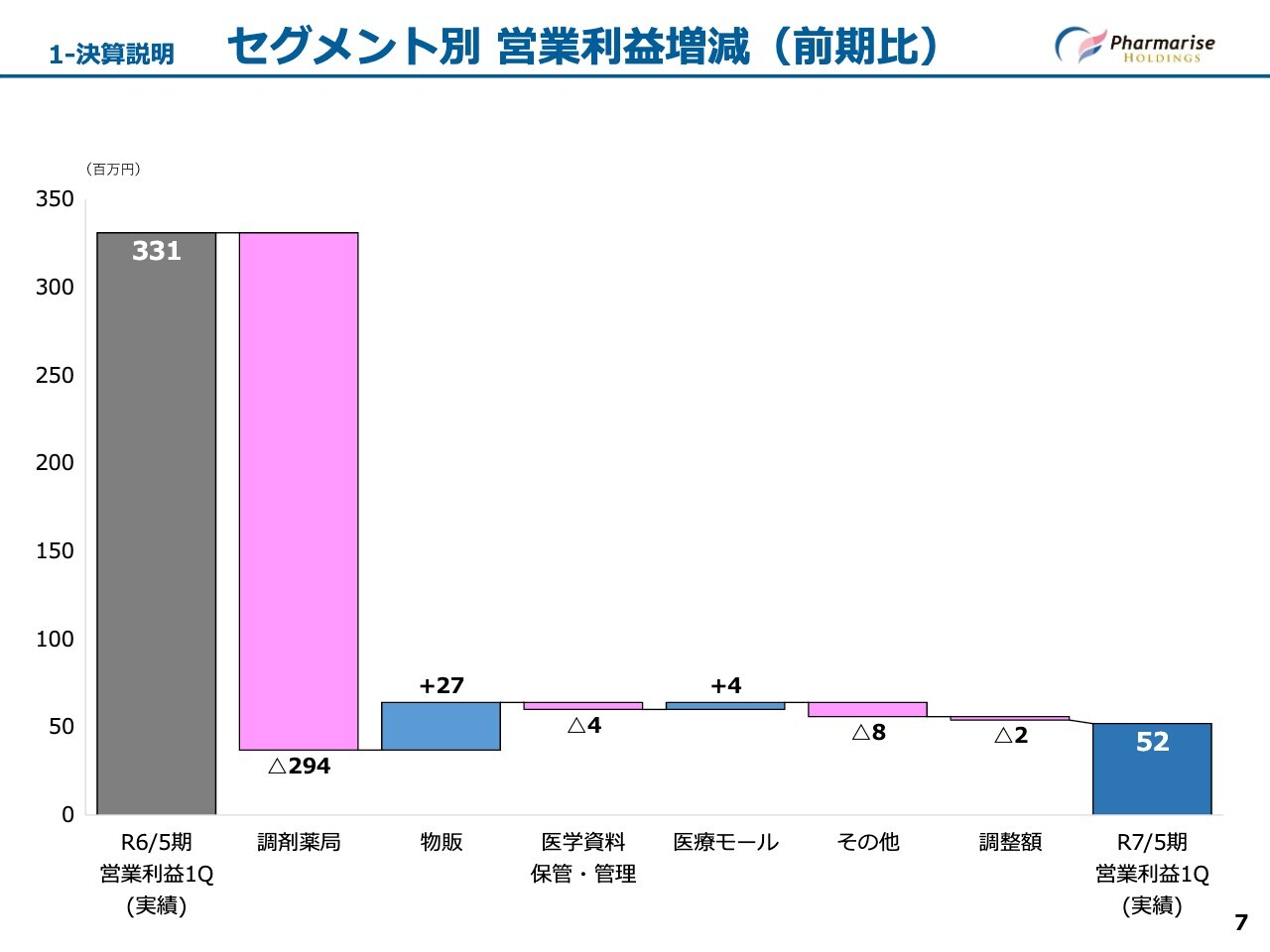

1-決算説明 セグメント別 営業利益増減(前期比)

スライドのグラフは、セグメント別営業利益の前期差異の増減を表しています。一番左が前期の実績営業利益で3億3,100万円です。その右隣から各セグメントの営業利益増減の結果を示しており、一番右が当期の実績営業利益で5,200万円となっています。

調剤薬局事業においては、売上高が前期比15億2,000万円増加したものの、売上原価が15億4,100万円増加、販管費が2億7,200万円増加したことを主な要因に、セグメント利益は2億9,400万円の減少となりました。

物販事業においては、売上高が前期比1億6,800万円増加、売上原価が1億3,200万円増加、販管費が900万円増加したものの、セグメント利益は2,700万円の増加となりました。

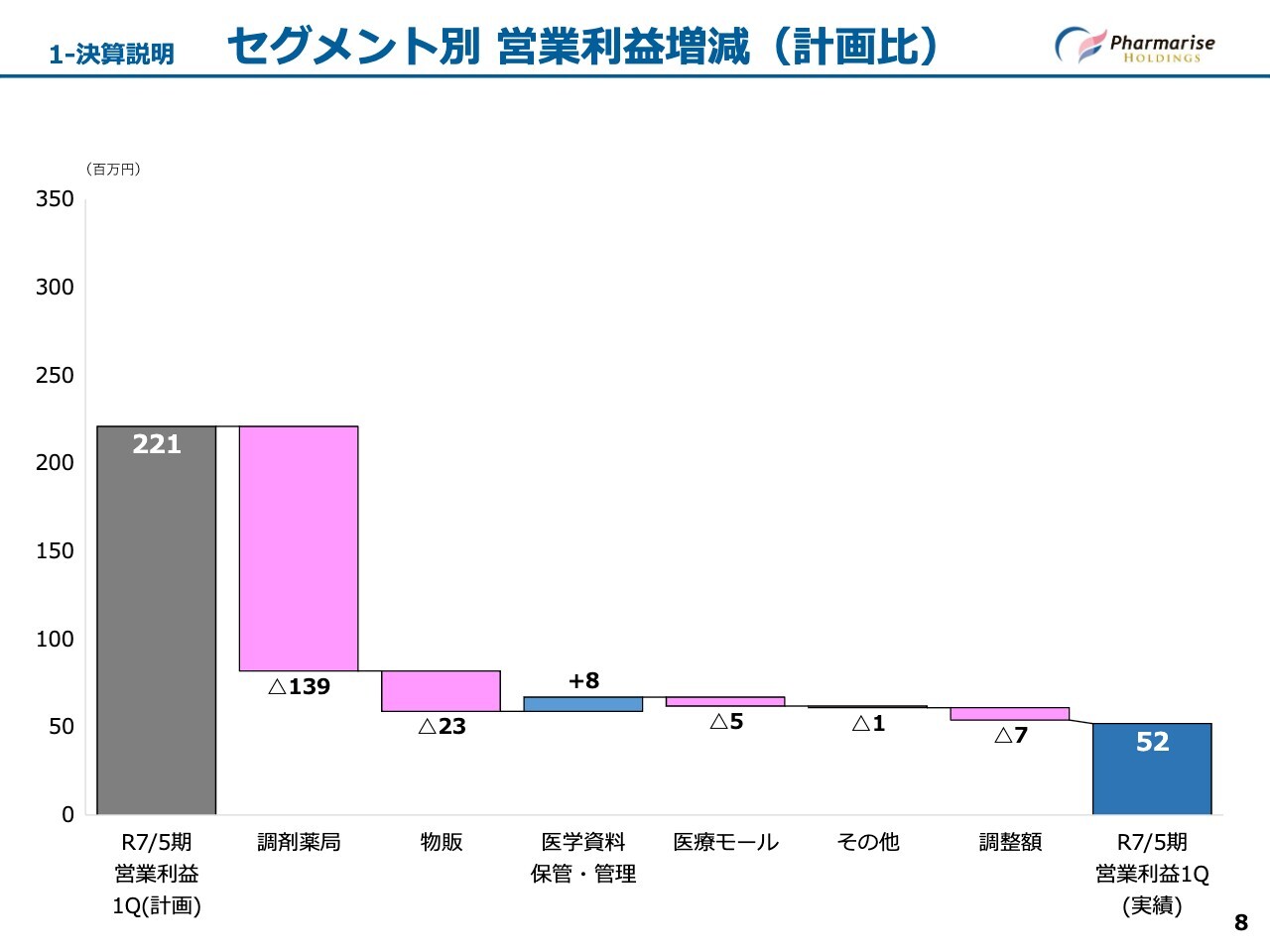

1-決算説明 セグメント別 営業利益増減(計画比)

スライドのグラフは、セグメント別営業利益の計画差異を表しています。調剤薬局事業および物販事業のセグメント利益の差異要因についてご説明します。

調剤薬局事業においては、売上高が計画比で8,900万円減少し、売上原価も800万円減少しました。一方で販管費が5,800万円増加し、セグメント利益は1億3,900万円の減少となりました。

物販事業においては、売上高が計画比で7,700万円増加し、売上原価も8,800万円増加しました。また、販管費も1,100万円増加ということで、セグメント利益は2,300万円の減少となりました。

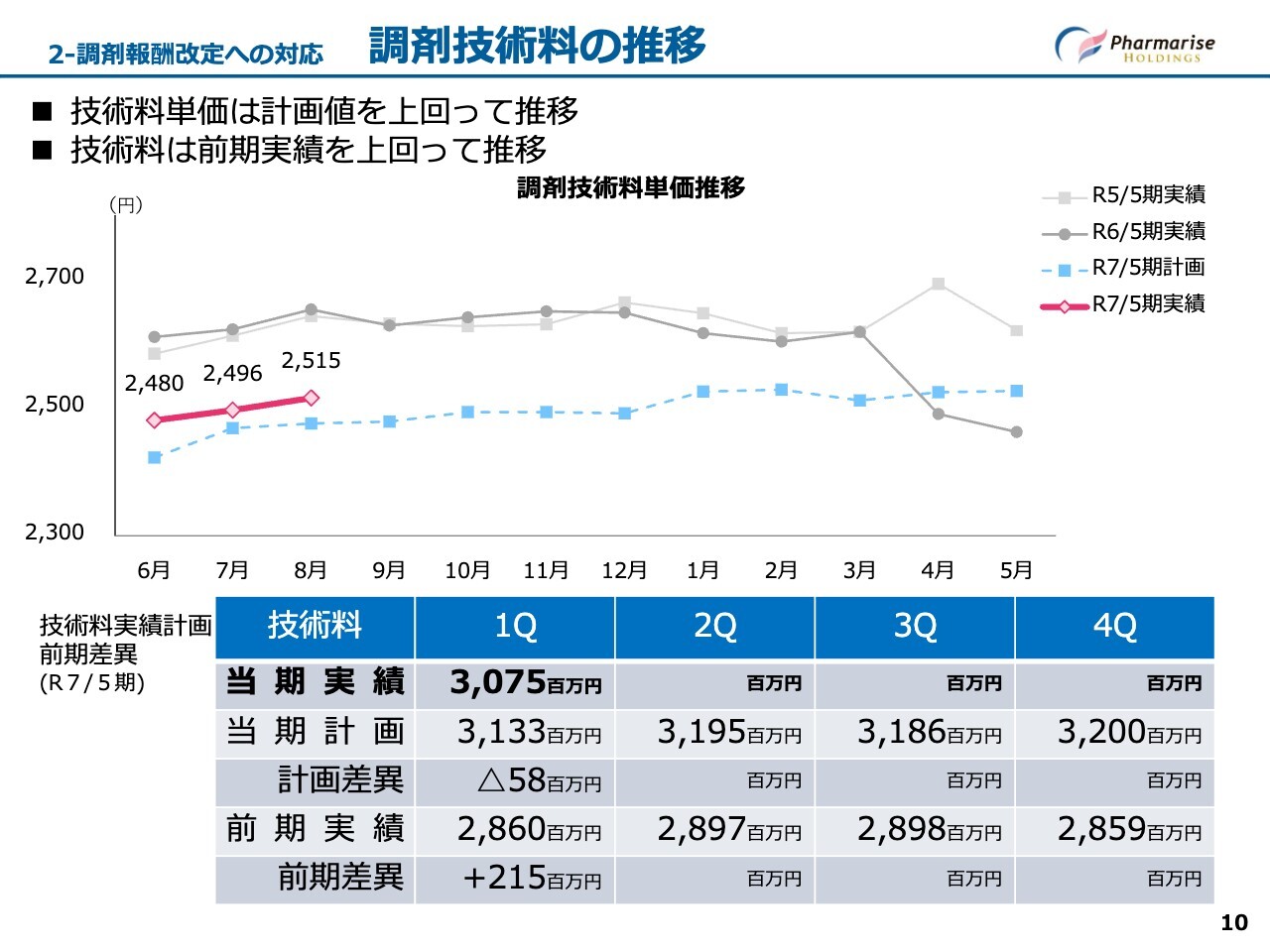

2-調剤報酬改定への対応 調剤技術料の推移

調剤報酬改定の対応についてご説明します。スライド上段のグラフは、直近2年間の調剤技術料単価の推移と、令和7年5月期の調剤技術料単価の計画値と実績値を示したものです。施設基準の技術料算定計画の進捗が良く、技術料の高い在宅・施設調剤の増加を要因として、技術料単価は計画値を上回って推移しています。

スライド下段の表は調剤技術料の前期差異を示したものです。M&A等による処方せん応需枚数増加によって、前期実績から2億1,500万円増加しているものの、計画値については計画していた処方せん応需枚数が未達であることから、5,800万円下回って推移しています。

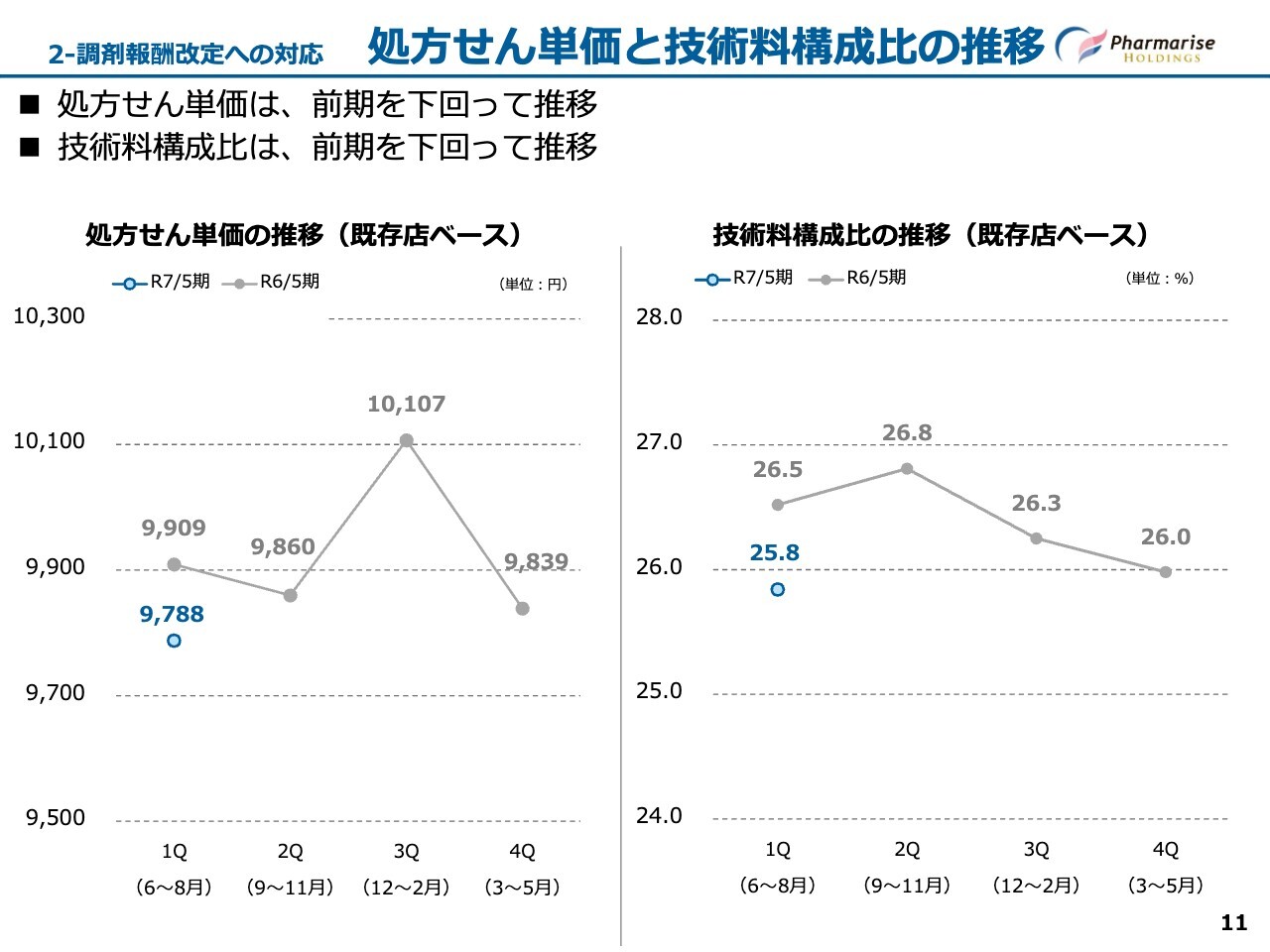

2-調剤報酬改定への対応 処方せん単価と技術料構成比の推移

スライドのグラフは、左側が既存店ベースの処方せん単価の推移、右側が技術料構成比の推移について、令和6年5月期と令和7年5月期の四半期ごとの実績を示したものです。

処方せん単価は、前期第1四半期を下回り9,788円となりました。技術料構成比は25.8パーセントと、同じく前期第1四半期を下回って推移しています。

処方せん単価減少の理由は、薬価改定およびグループの合計店舗数が300を超えたことによる調剤報酬の引き下げです。また、技術料構成比率の低下は、薬価改定の影響よりもグループ合計店舗数300超えによる調剤報酬引き下げの影響が大きくなったためです。

技術料単価は、前期第1四半期比で3.8パーセント減、薬剤料単価は前期第1四半期比で0.3パーセント減と、技術料単価のほうが減少している状況です。よって、処方せん1枚当たりの利益率が下がっており、前期第1四半期比で営業利益率を大きく引き下げる原因となりました。

2-調剤報酬改定への対応 調剤薬局事業 売上高分析

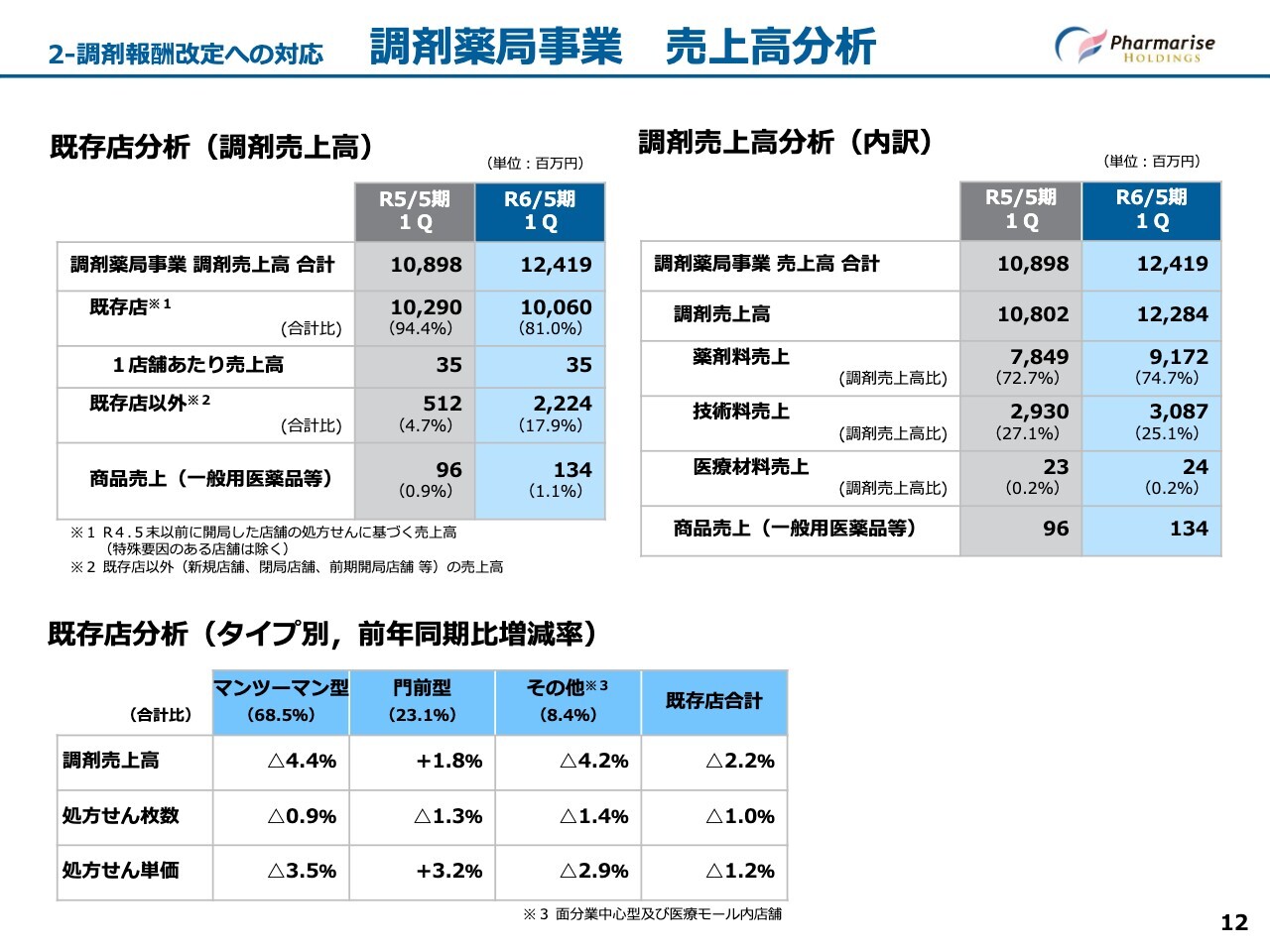

調剤薬局事業における売上高分析です。スライド右上の表が全店舗における売上高、左上の表が既存店調剤店舗における前期と当期の第1四半期の数字を表しています。

左の表における既存店の調剤売上高は、前期の102億9,000万円から100億6,000万円と、2.2パーセント減少しました。一方で、商品売上高は前期の9,600万円から1億3,400万円と、39.6パーセント増加しています。

下の表は、既存店におけるタイプ別の前年同期比増減率です。既存店全体としては、調剤売上高が2.2パーセント減少しました。これは処方せん枚数が1パーセント減少したことと、処方せん単価が1.2パーセント減少したことによるものです。

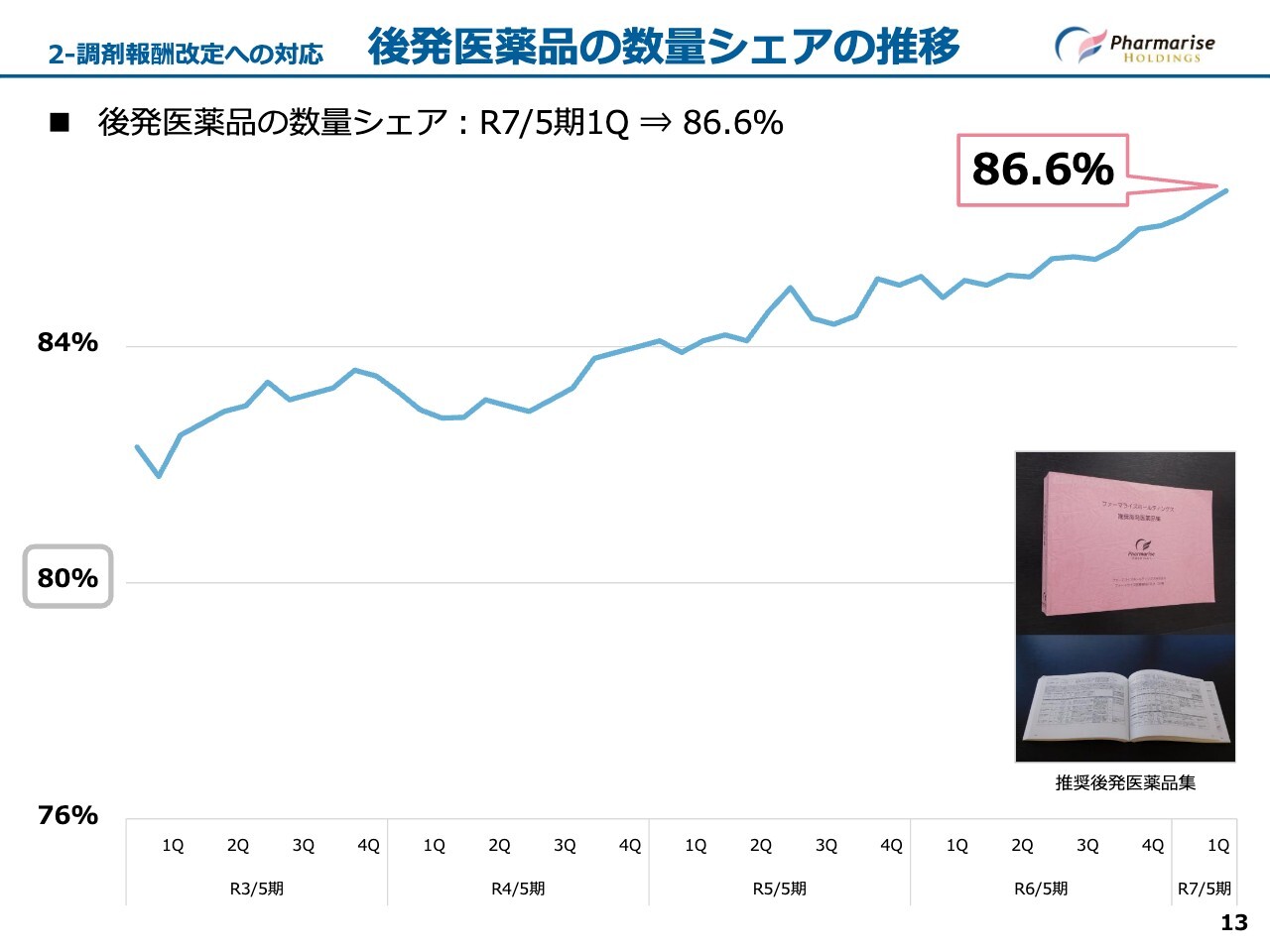

2-調剤報酬改定への対応 後発医薬品の数量シェアの推移

スライドのグラフは、当社における後発医薬品の数量シェアの推移を示しています。

当社のDI室が推奨する後発医薬品を各店舗で取り揃え、患者さまに安心して選択してもらえる体制を整えています。その結果、当期第1四半期時点での後発医薬品の数量シェアは86.6パーセントまで伸びました。

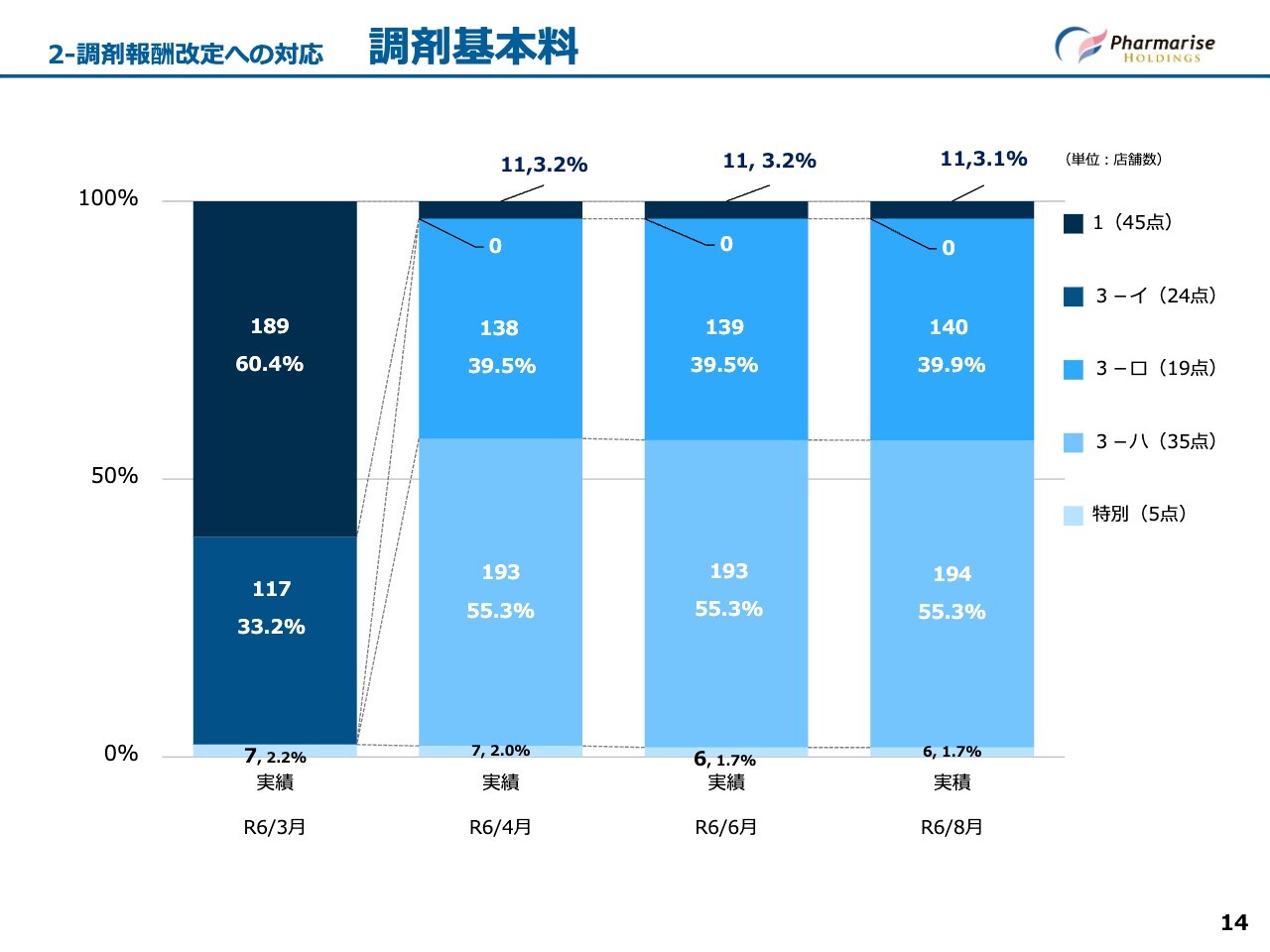

2-調剤報酬改定への対応 調剤基本料

調剤基本料の状況についてご説明します。スライドのグラフは左から令和6年3月、令和6年4月、令和6年6月、令和6年8月の実績を示しています。前年度に、グループの合計店舗数が300を超えたため、本年4月に調剤基本料の区分変更がなされました。

調剤基本料「1」の店舗は「3-ハ」へ、調剤基本料「3-イ」の店舗は「3-ロ」へ変更となり、グラフの分布が大きく変わっています。このタイミングで全体的な調剤基本料の引き下げが起きました。

その後、本年6月に調剤報酬改定が行われましたが、このタイミングでの区分変更はほとんどありませんでした。8月現在も大きな変動はありません。

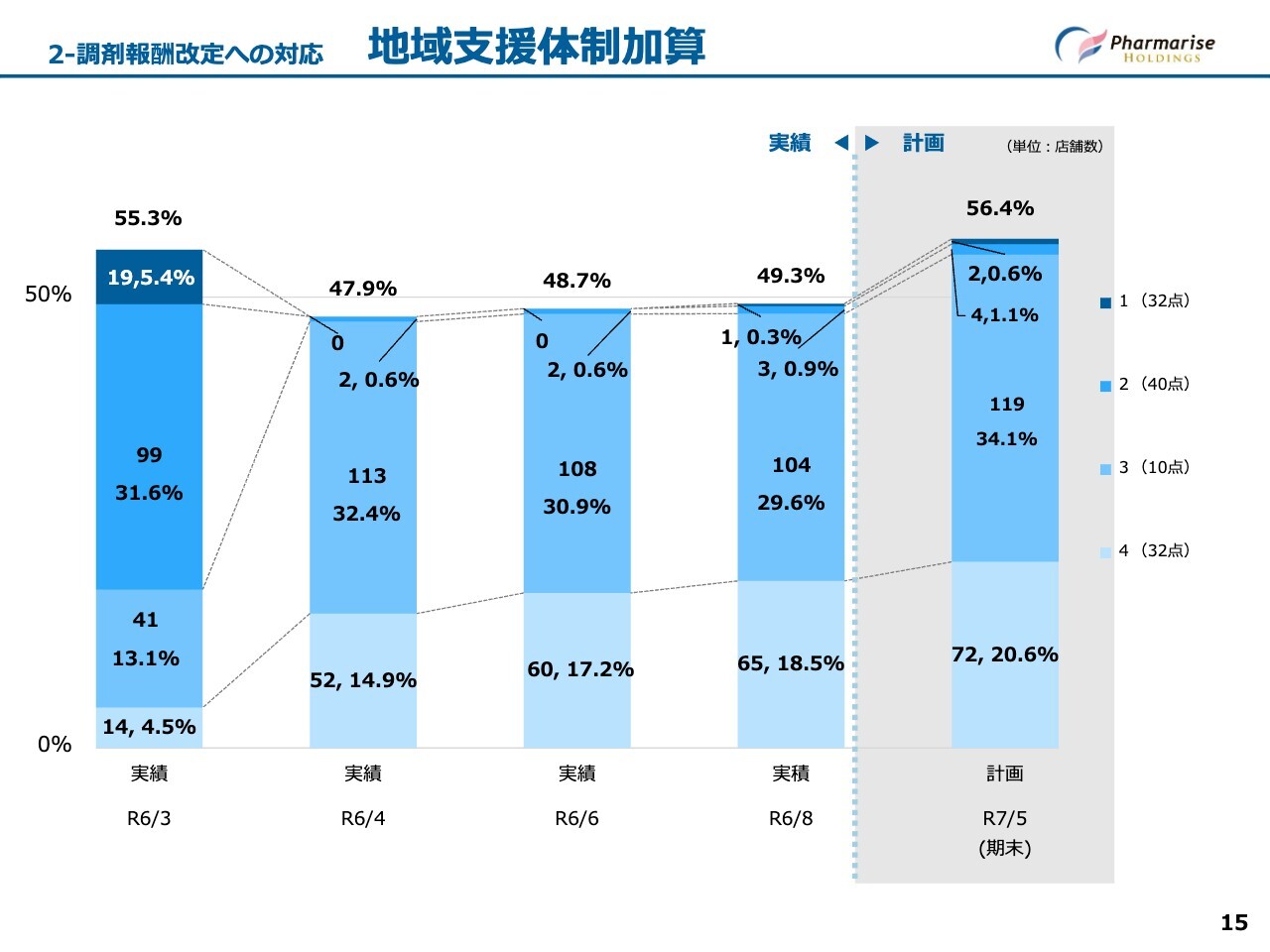

2-調剤報酬改定への対応 地域支援体制加算

地域支援体制加算についてご説明します。スライドのグラフは、先ほどと同様に左から令和6年3月、令和6年4月、令和6年6月、令和6年8月の実績を示しており、一番右側は令和7年5月の計画です。

地域支援体制加算は、調剤基本料の算定区分によって影響を受けます。先ほどご説明したとおり、本年4月にはグループの合計店舗数が300を超えたことによる区分変更が起こり、加算「1」「2」が大きく減少し、加算「3」と「4」が中心となりました。その結果、算定点数が大きく減少しました。

算定店舗数も55.3パーセントから47.9パーセントへ減少しましたが、8月時点では173店舗、49.3パーセントまで回復しています。今後は、加算「3」の新規算定や加算「3」から「4」へのランクアップを進め、今期末には算定店舗を56.4パーセントまで伸ばす計画となっています。

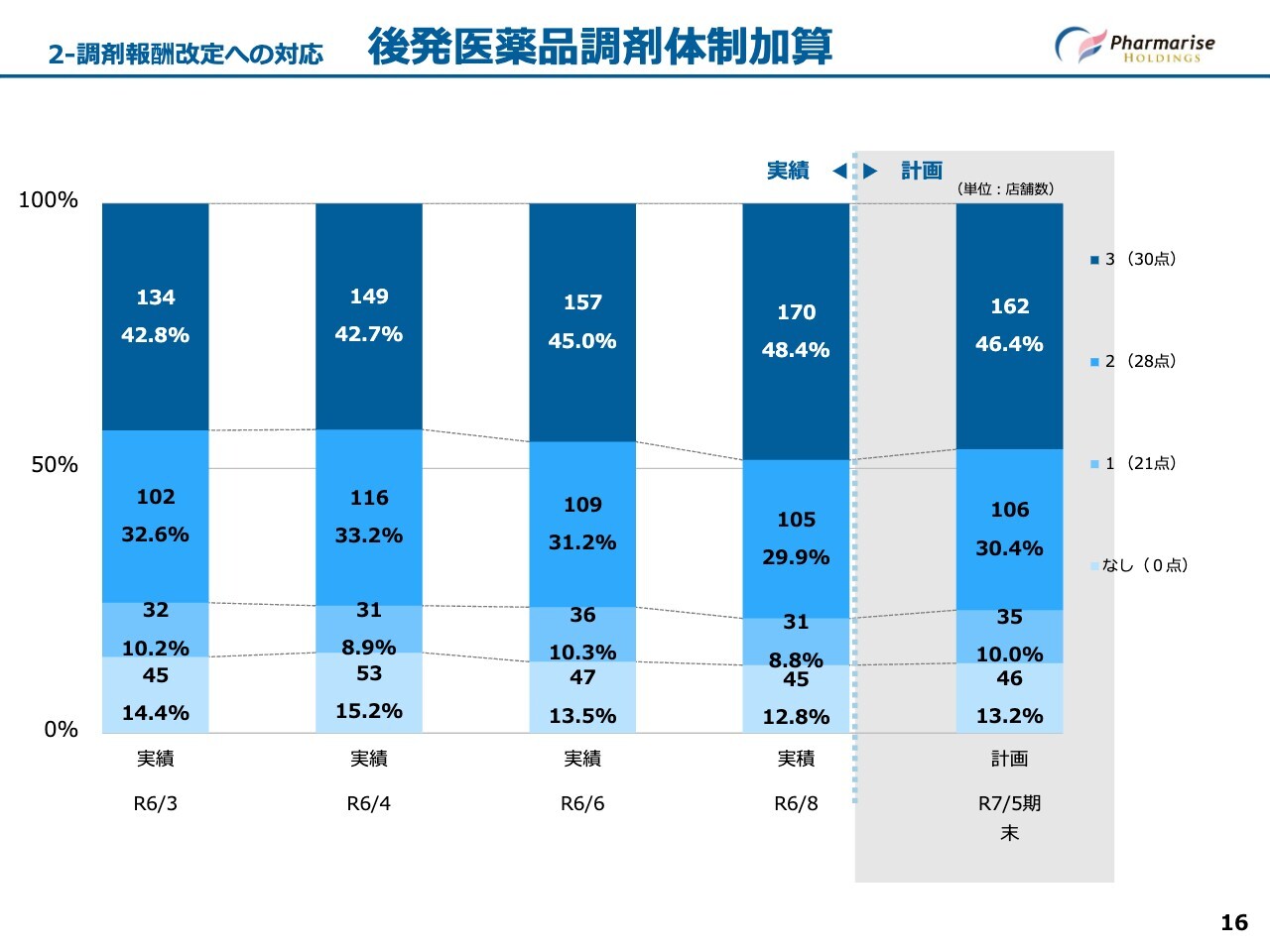

2-調剤報酬改定への対応 後発医薬品調剤体制加算

後発医薬品調剤体制加算の状況です。先ほどと同じく、スライド左から令和6年3月、令和6年4月、令和6年6月、令和6年8月の実績を示しており、一番右側は令和7年5月の計画です。

後発医薬品調剤体制加算は、グループの合計店舗数300超えによる区分変更はなく、調剤報酬改定においても算定要件変更がなかったため、同条件での推移となります。算定区分のランクアップが順調に進み、すでに算定区分「3」は今期末計画を上回る実績となっています。

8月時点での算定店舗は306店舗、87パーセントとなりました。

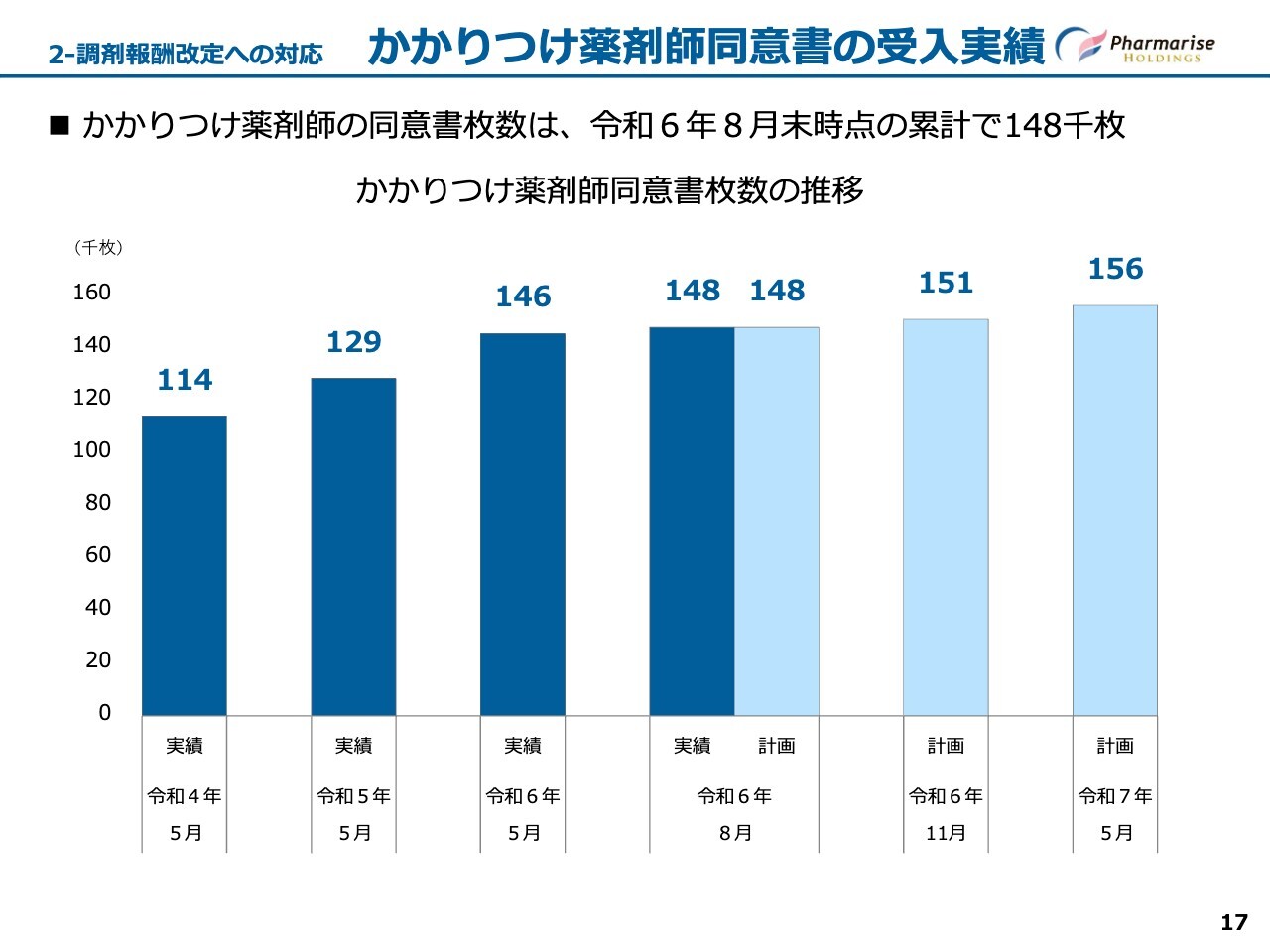

2-調剤報酬改定への対応 かかりつけ薬剤師同意書の受入実績

かかりつけ薬剤師同意書の受入実績です。今期は、新規のかかりつけ患者が1万人増加する見込みです。令和6年8月末時点での同意書枚数累計は14万8,000枚と、計画どおりに推移しています。

なお、令和7年5月末時点では15万6,000枚を計画しています。引き続き、当社の薬局薬剤師をかかりつけに選んでいただけるよう、努力していきます。

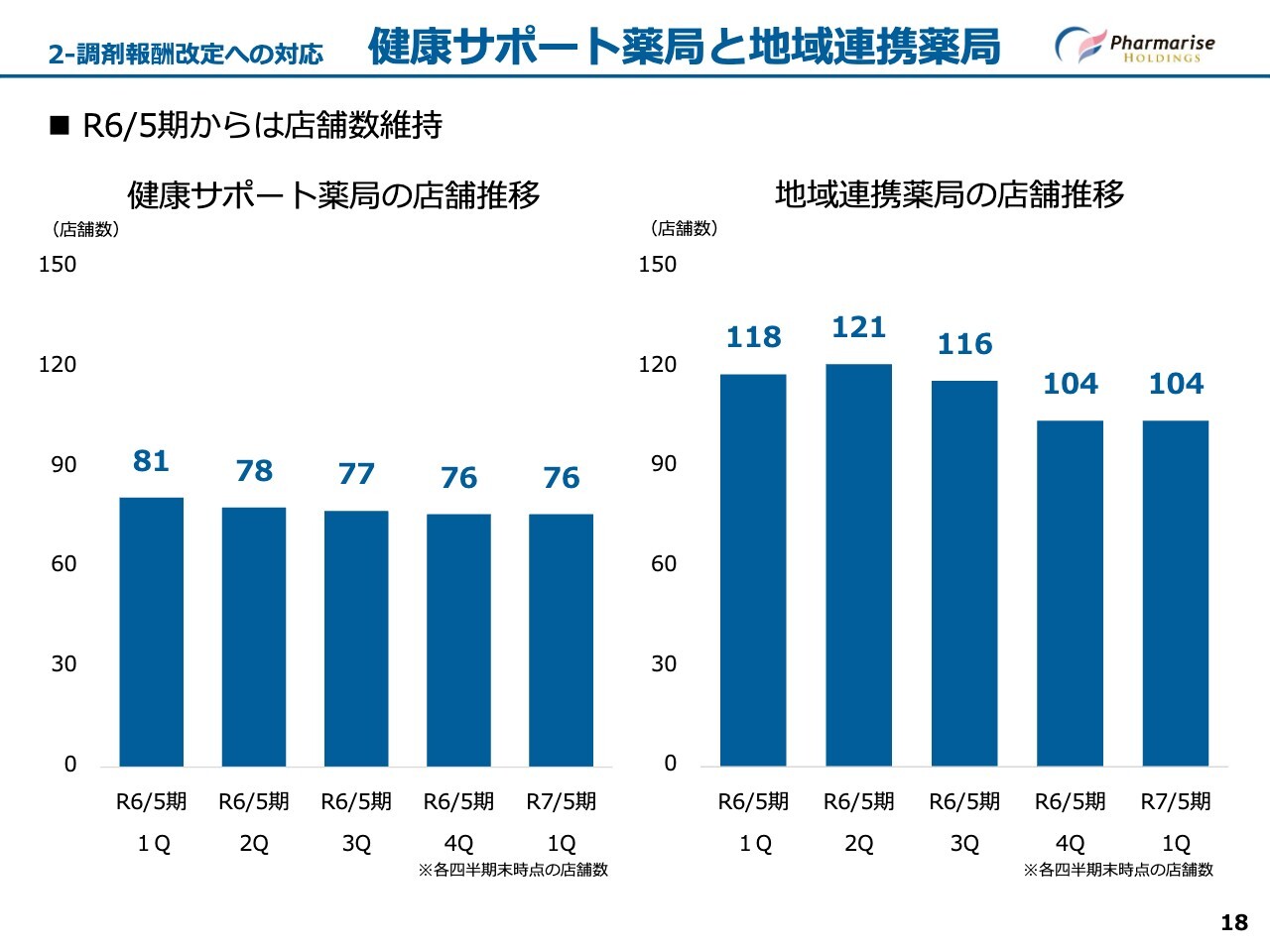

2-調剤報酬改定への対応 健康サポート薬局と地域連携薬局

引き続き、健康サポート薬局の基準適合および地域連携薬局の認定にも力を入れています。スライド左側のグラフが健康サポート薬局の店舗推移、右側のグラフが地域連携薬局の店舗推移を示しています。

令和6年8月時点での健康サポート薬局は76店舗、地域連携薬局は104店舗です。厚生労働省で発表されている地域連携薬局の認定数を見ると、月推移では減少している時もあり、直近は頭打ち傾向のようです。当社グループでも同様の傾向が見られます。

背景としては、所属する薬剤師の要件が退職や異動により条件を満たさなくなり、辞退するケースがあります。

また、こちらのスライドには示していませんが、専門医療機関連携薬局は3店舗となっており、引き続き新規の認定を目指して取り組んでいます。

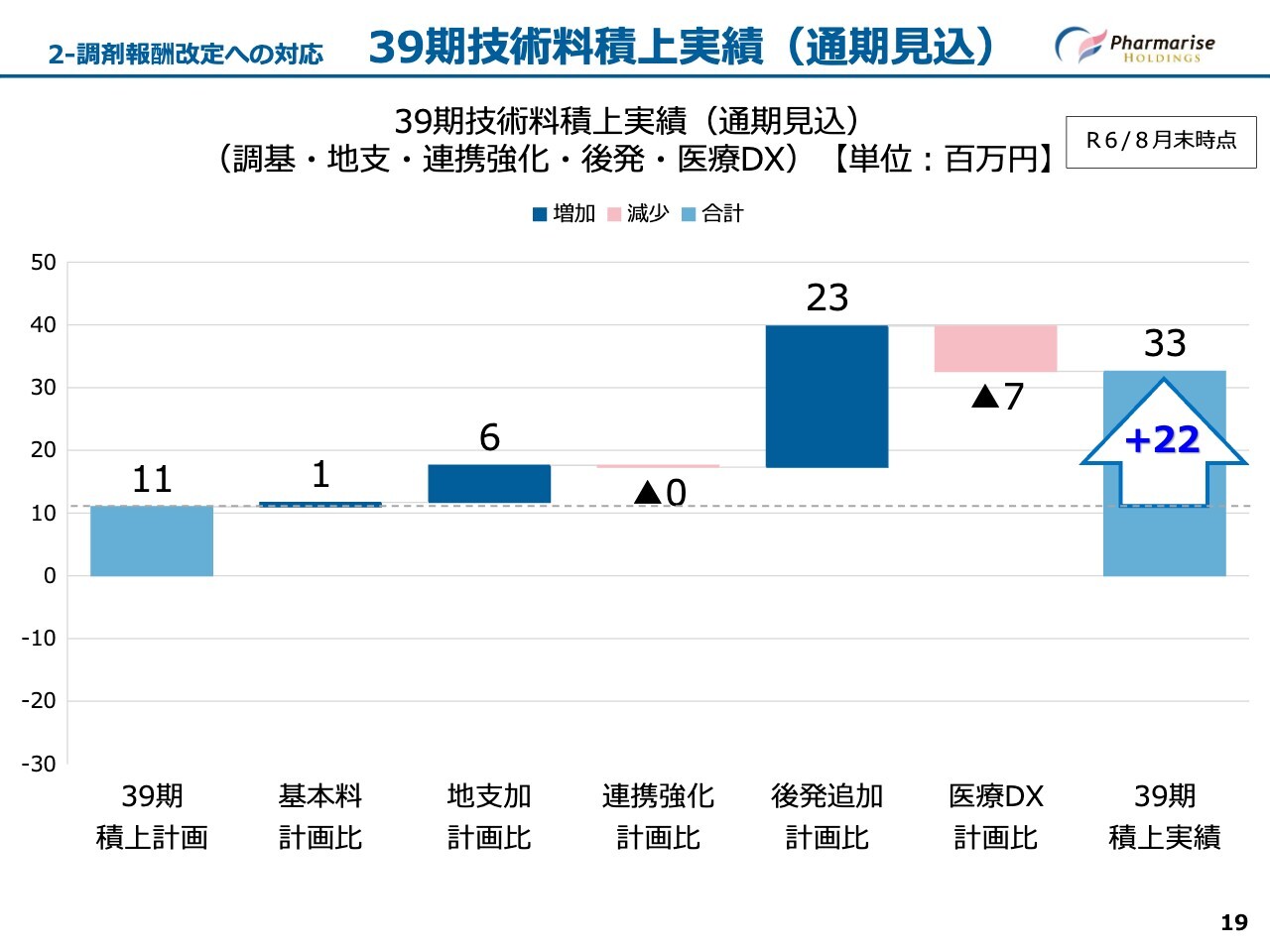

2-調剤報酬改定への対応 39期技術料積上実績(通期見込)

令和6年8月時点における技術料の通期見込みの状況です。地域支援体制加算および後発医薬品調剤体制加算は計画よりも進捗が良く、新規および再算定、あるいはランクアップが多く見られました。したがって、計画比で上振れとなる見込みです。

しかしながら、医療DX推進体制整備加算が計画より700万円ショートしています。原因としては、当該点数は患者さまごとに月に1回算定するため、他の施設基準点数よりも患者来局数に左右されやすく、想定よりも下回っていると考えられます。

総合計としては、当初計画よりも2,200万円上振れることになり、今後さらに計画を上回ってくるものと期待しています。

3-中期経営計画 中期経営計画数値の見直し

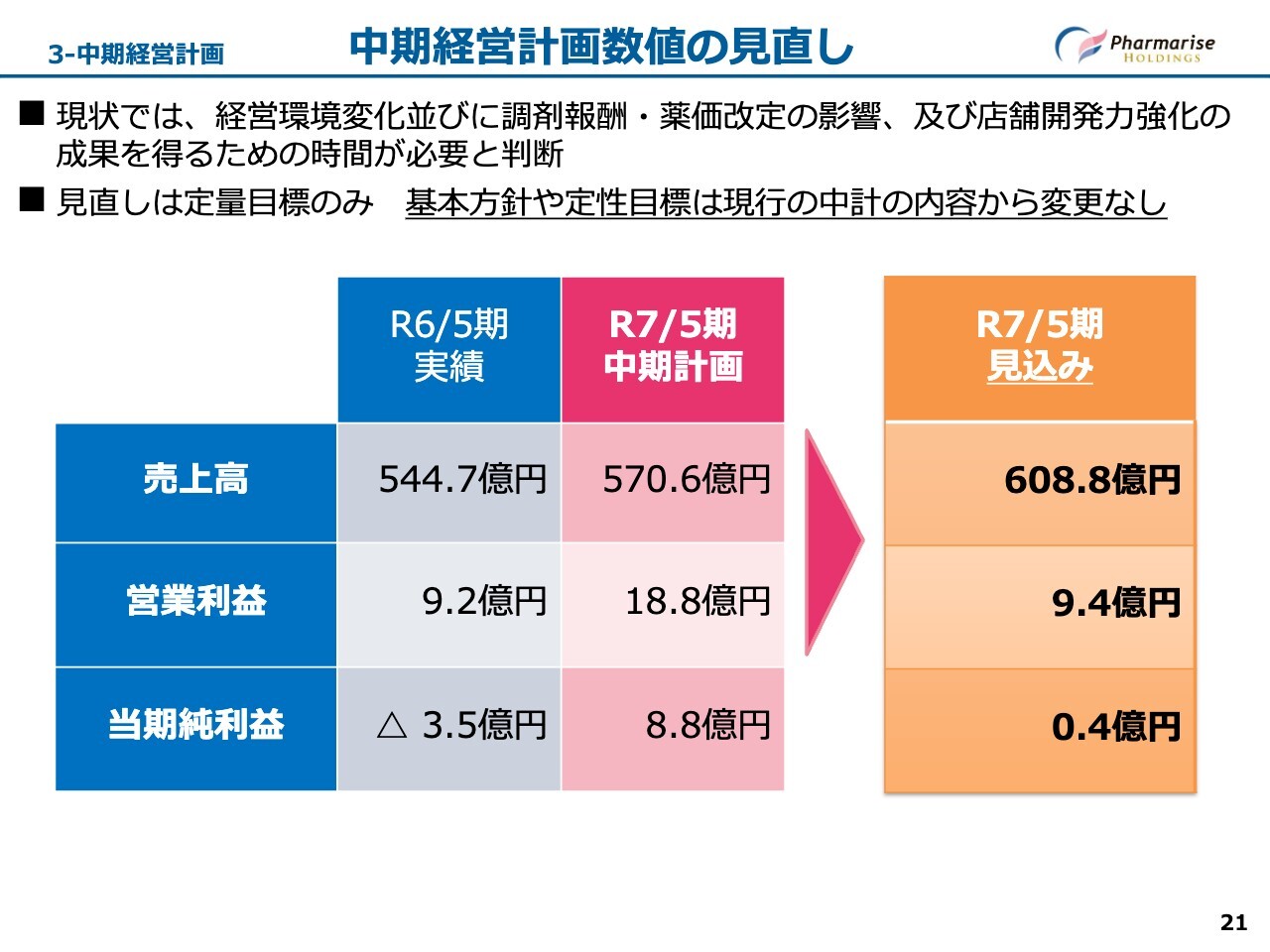

中期経営計画についてご説明します。こちらのスライドは、令和6年5月期末の決算説明会で示したものです。

当社グループは令和3年12月24日に中期経営計画を公表し、計画達成に向けて取り組んできましたが、調剤報酬・薬価改定の影響および店舗開発力強化の成果を得るための時間が必要となるなど、経営環境が変化したため、定量目標の見直しを行いました。

令和7年5月期の見込みは、売上高を608億8,000万円、営業利益を9億4,000万円としています。

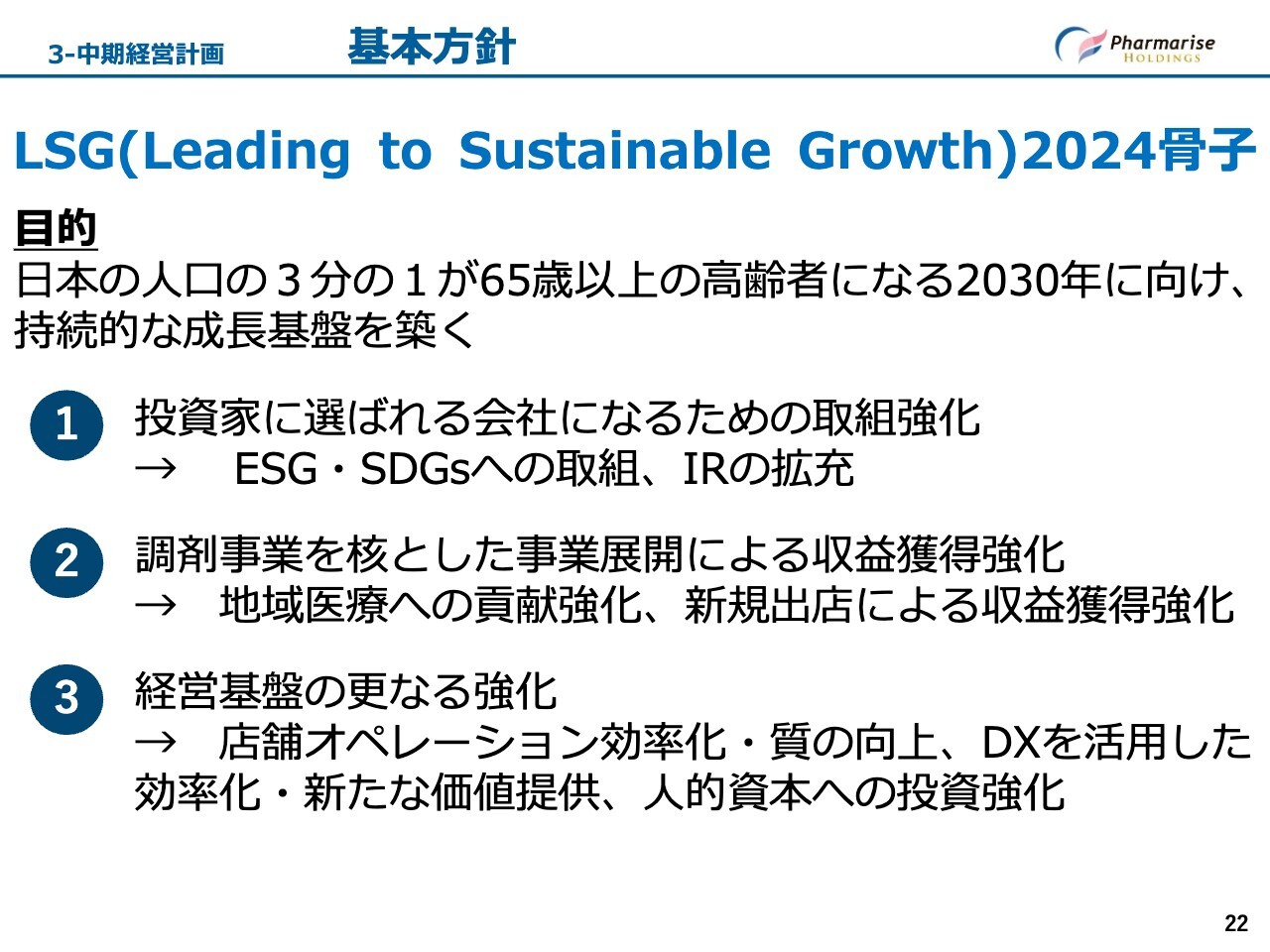

3-中期経営計画 基本方針

基本方針については変わりありません。

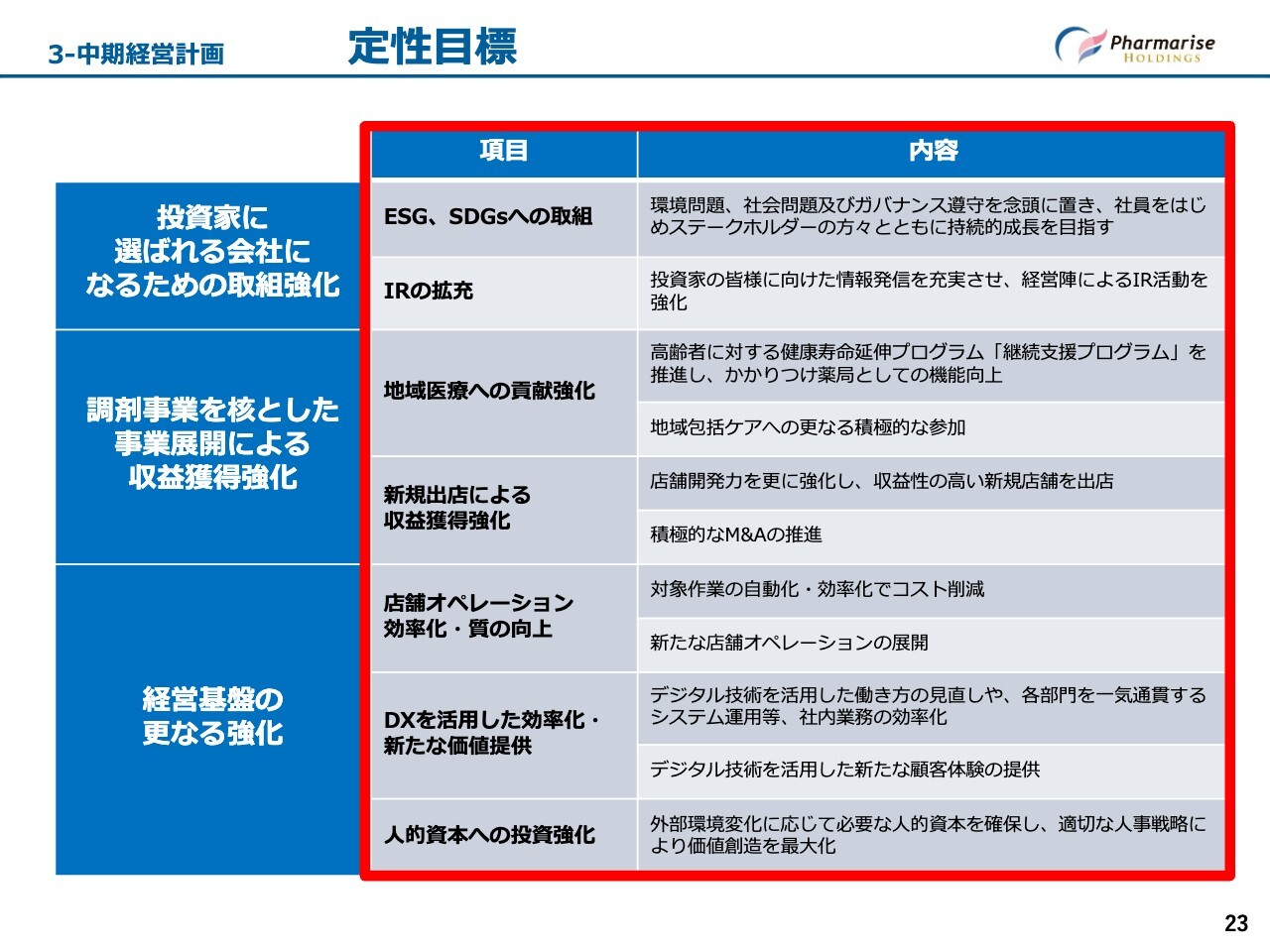

3-中期経営計画 定性目標

中期経営計画の定性目標は、3つの大項目の中でさらに各項目に分けられています。直近の活動状況については、この後「調剤事業を核とした事業展開による収益獲得強化」および「経営基盤の更なる強化」を中心にご報告します。

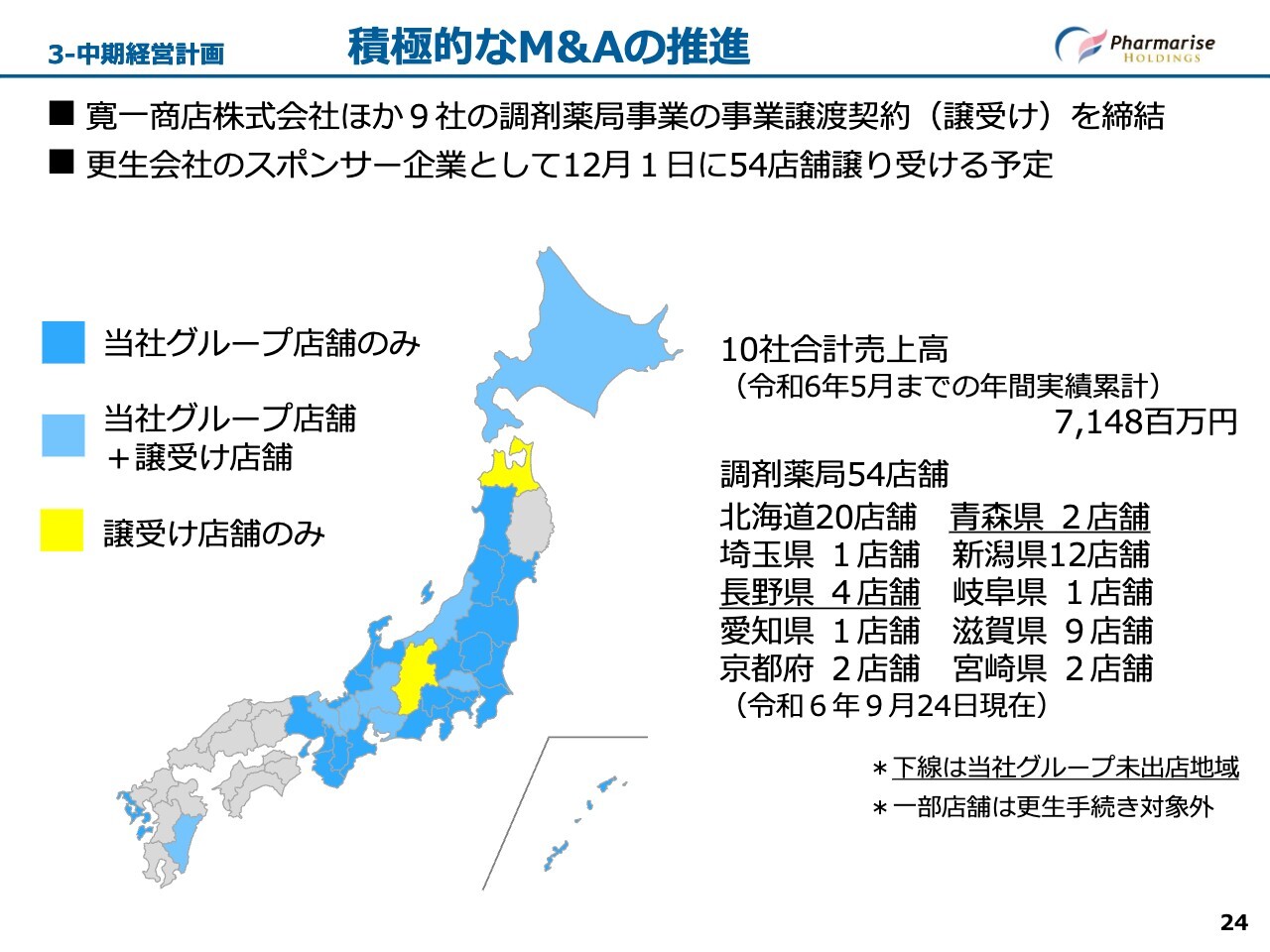

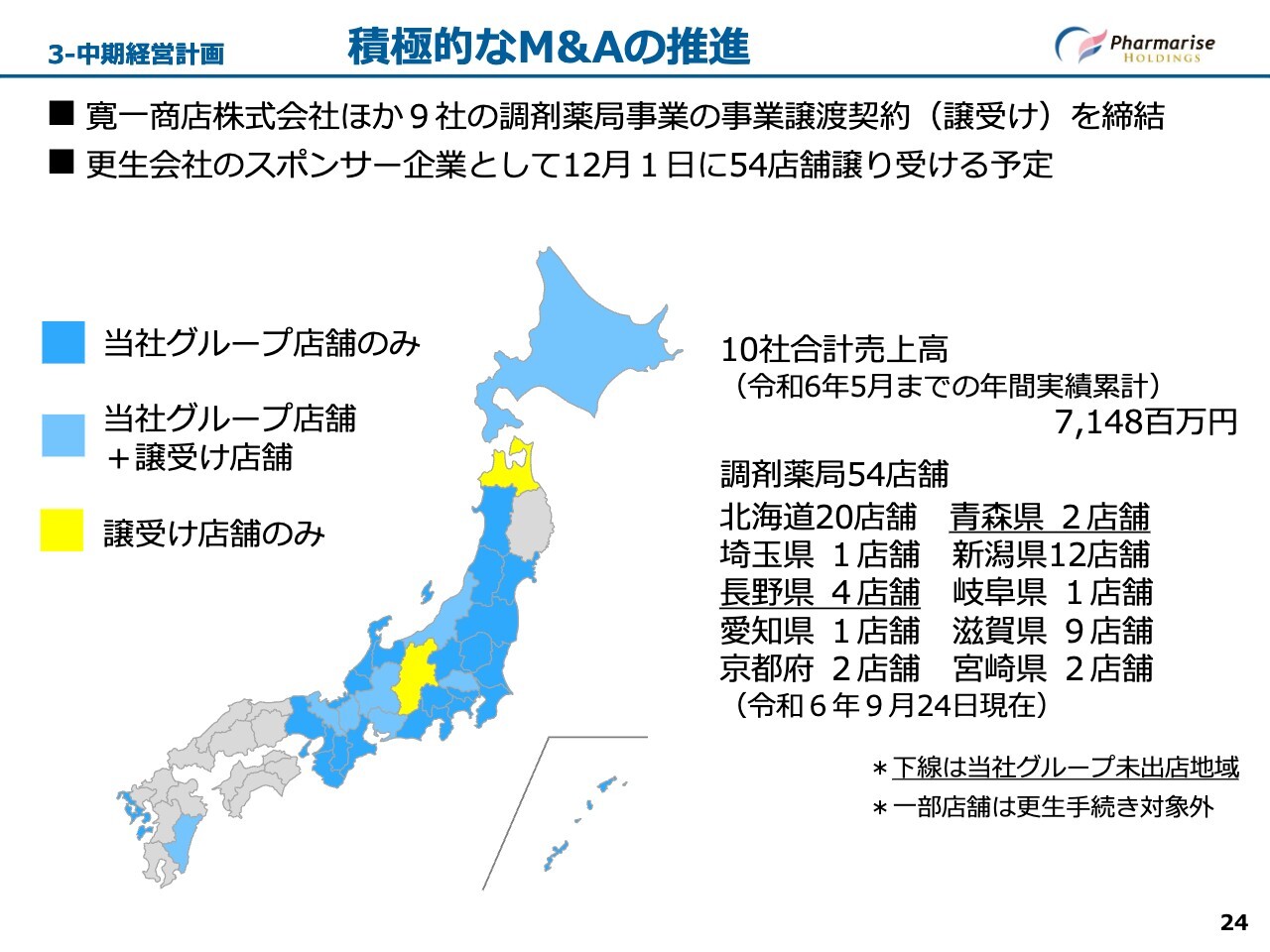

3-中期経営計画 積極的なM&Aの推進

積極的なM&Aの推進として、本年1月末にGOOD AID社の株式を取得しました。さらなる事業拡大のため、本年9月には更生手続き中である寛一商店株式会社ほか8社および関連会社1社と事業譲渡契約を締結し、更生会社のスポンサー企業として本年12月に54店舗を譲り受けることになりました。

本件は金額条件面だけでなく、事業の継続性に重点を置いてスポンサー選定手続きをしていたとのことでしたが、選ばれた理由の1つとして大きかったのは、店舗が重なる地域が多いことです。これにより、事業拡大だけでなく、ドミナント強化等の事業増強や発展といったシナジー効果も見込まれています。

現在は、12月のクロージングに向けて準備を進めています。今後の業績に与える影響については、判明次第速やかにお知らせする予定です。

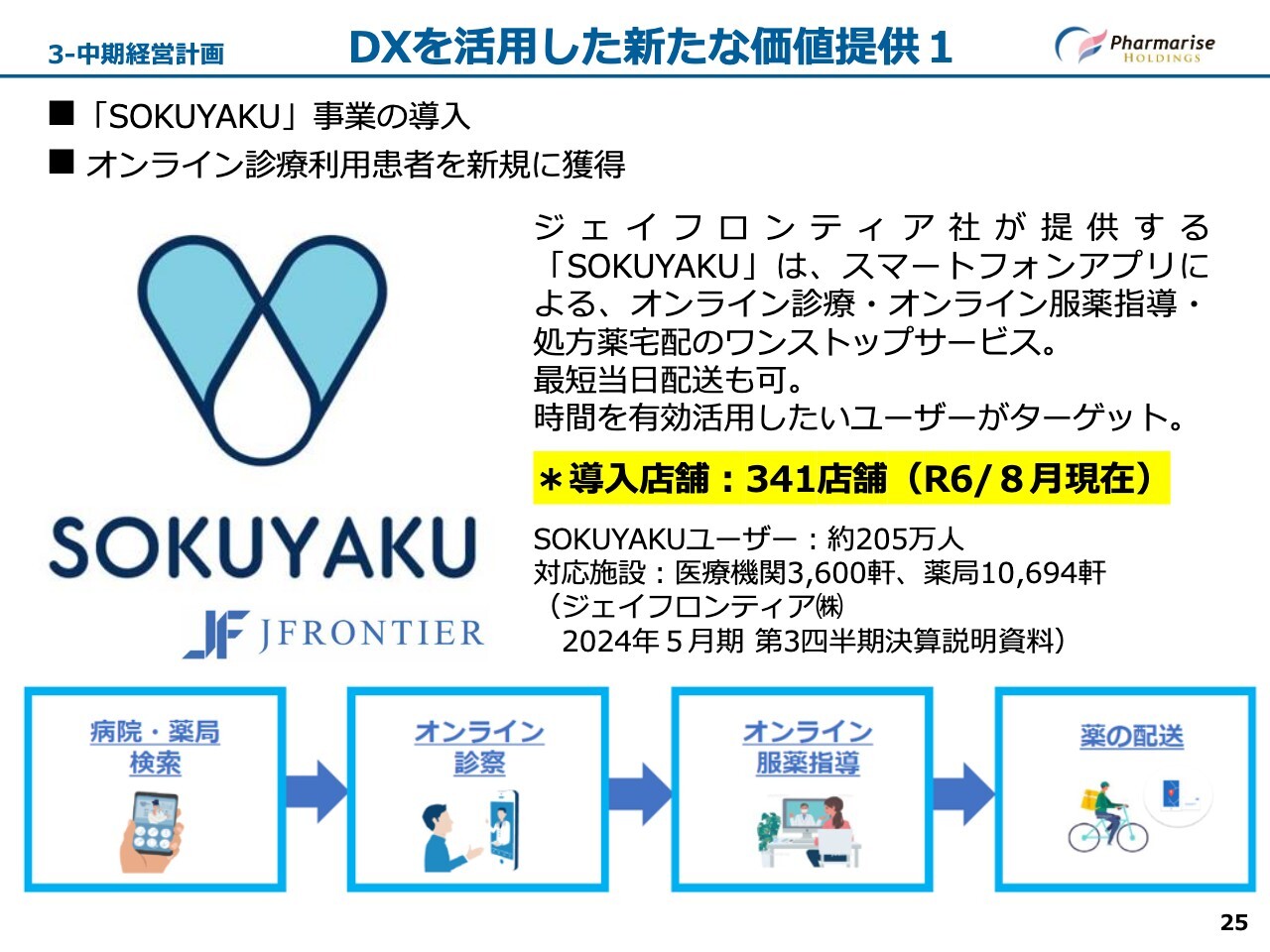

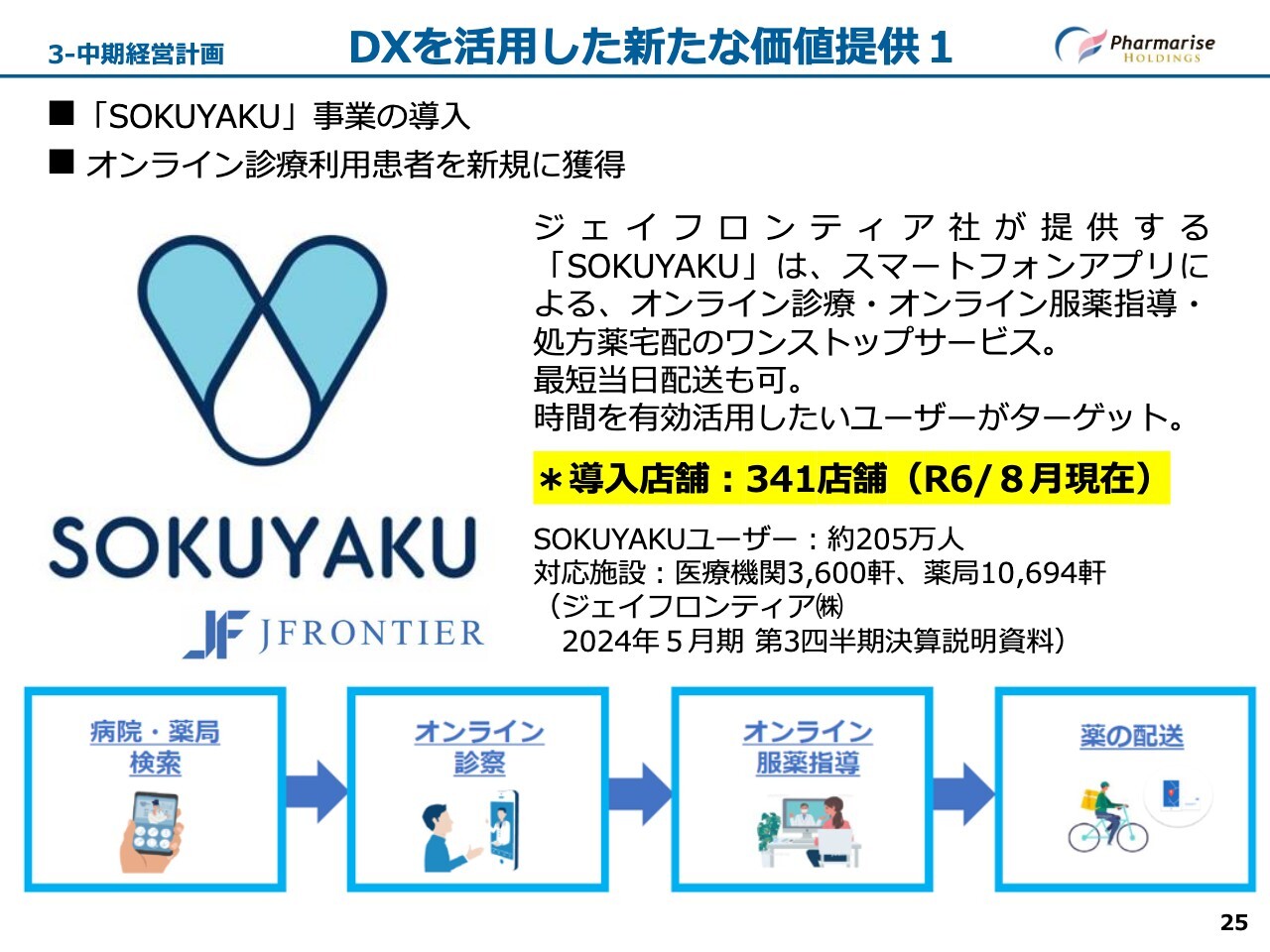

3-中期経営計画 DXを活用した新たな価値提供1

DXを活用した価値提供として、ジェイフロンティア社が提供する「SOKUYAKU」を新たに導入しました。こちらは、スマートフォンアプリでオンライン診療の予約からオンライン服薬指導、処方薬宅配までをワンストップで行うサービスです。

時間を有効活用したいユーザーである「SOKUYAKU」登録会員をターゲットとし、普段当社グループ薬局を利用する機会が少ない、オンライン診療・服薬指導を活用する新たな患者さまを獲得するため、サービスを開始しました。

本年8月時点で341店舗に導入が済んでおり、順次導入を進めて全店で利用可能としていきます。今後も同様のオンライン診療・服薬指導サービスについては都度検討し、薬局利便性の向上に取り組んでいきたいと考えています。

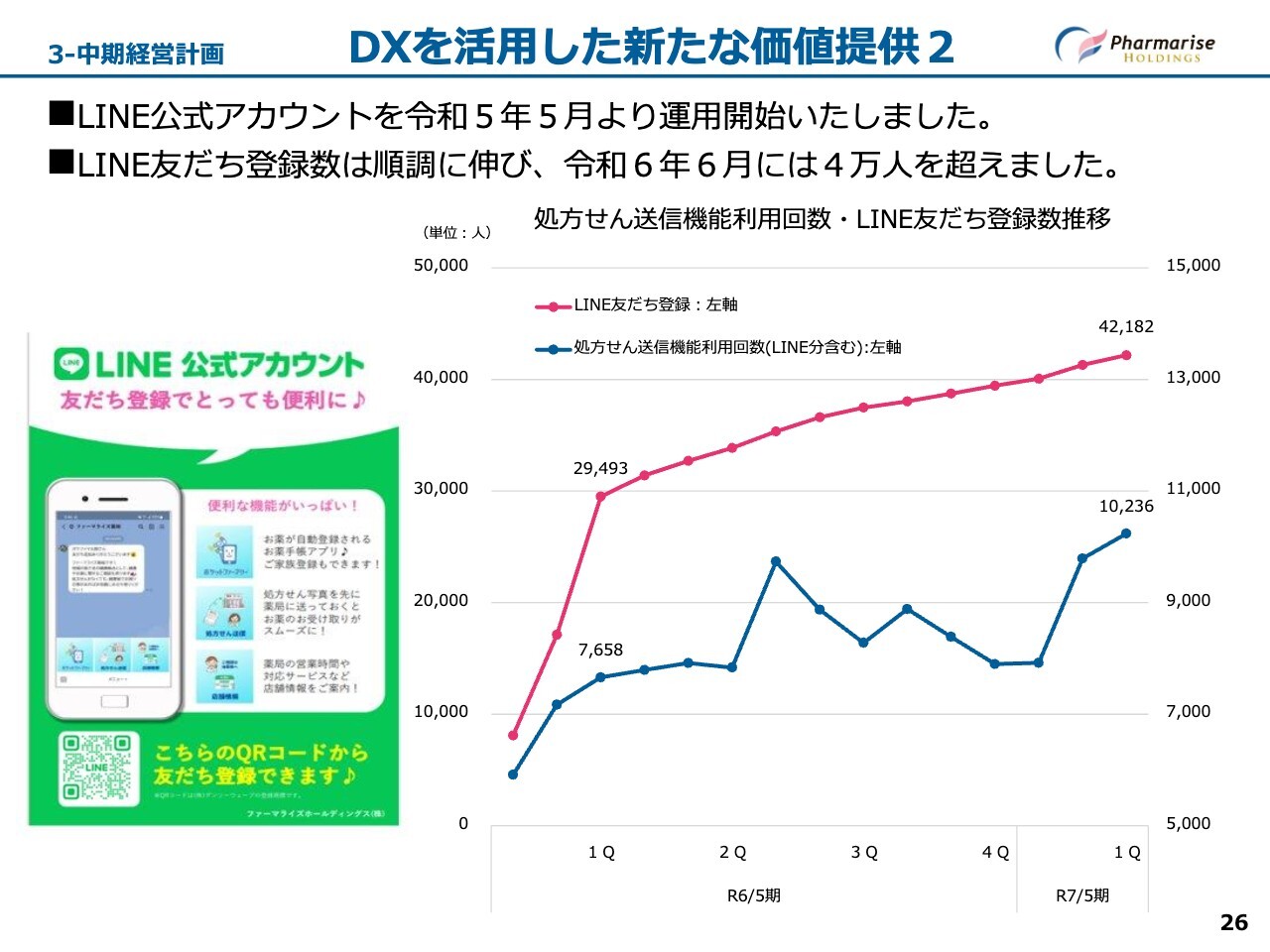

3-中期経営計画 DXを活用した新たな価値提供2

令和5年5月より、「LINE公式アカウント」の運用を開始しました。登録者数は令和6年6月に4万人を突破し、8月末時点で4万2,000人と順調に推移しています。

また、処方せん送信機能利用回数は8月に1万人を突破し、引き続き利用者数が増加しています。既存の「ポケットファーマシー」からの利用者が6割強、「LINE」からの利用者が4割弱程度となっており、今まで「ポケットファーマシー」を利用したことのない患者さまに友だち登録をしてもらい、処方せん送信機能をご利用いただくことで、利便性を高めることができています。

「LINE」利用者には、順次「ポケットファーマシー」への登録を呼びかけ、「ポケットファーマシー」自体の登録者数増加にもつなげています。

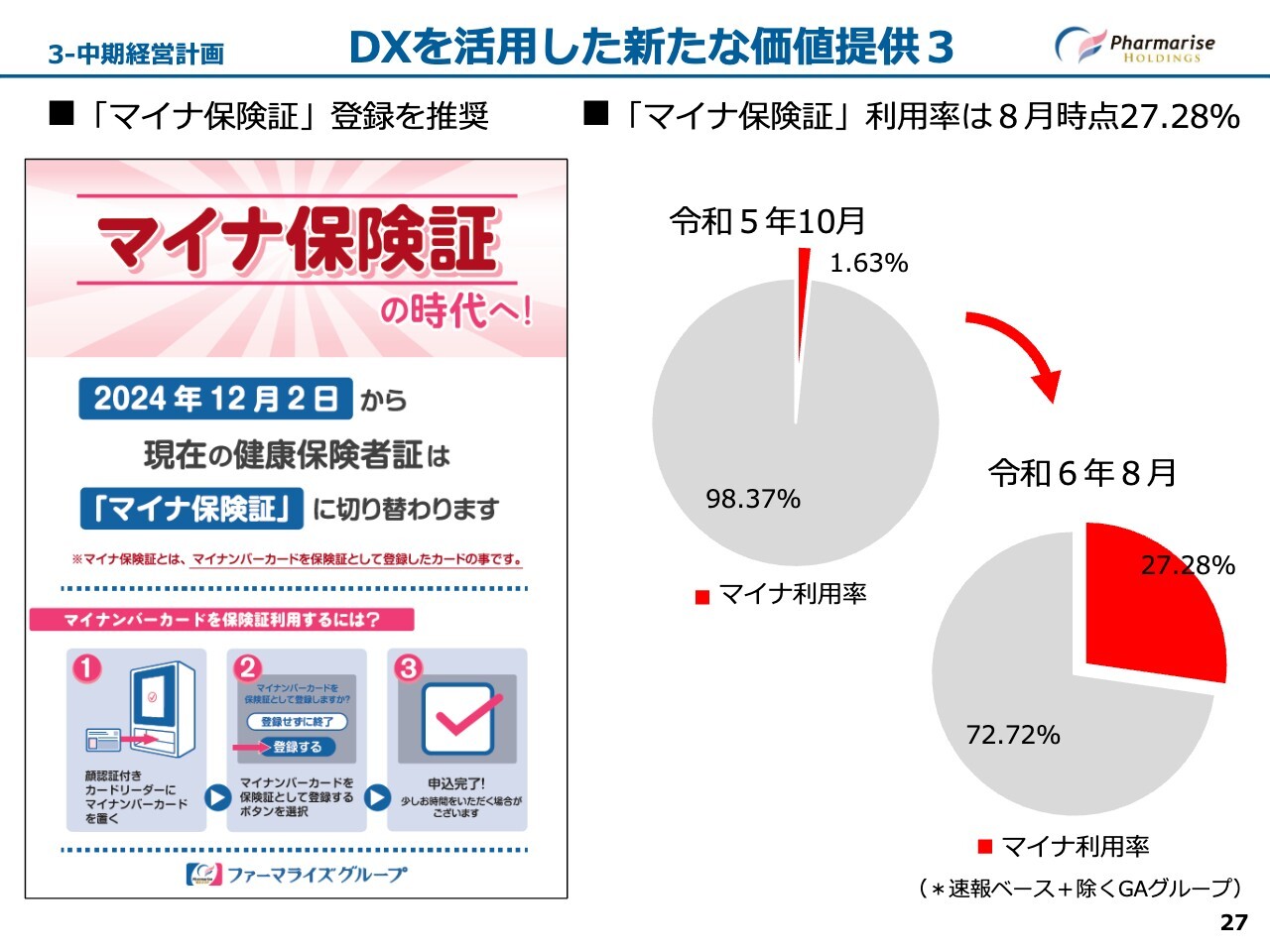

3-中期経営計画 DXを活用した新たな価値提供3

引き続き、当社では「マイナ保険証」の登録を推進しており、利用率は延伸しています。当社における令和5年10月の「マイナ保険証」利用率は1.6パーセントでしたが、令和6年8月現在では27.28パーセントまで増加しました。

「マイナ保険証」利用率は、本年10月より調剤報酬における医療DX推進体制整備加算の実績要件に追加され、利用率5パーセント以上が条件です。当社ではほとんどの店舗で算定可能となっており、利用率が上がるとさらに高い点数が取れるようになります。

10月時点においては、313店舗で医療DX推進体制整備加算の最高区分である加算「1」を算定しています。

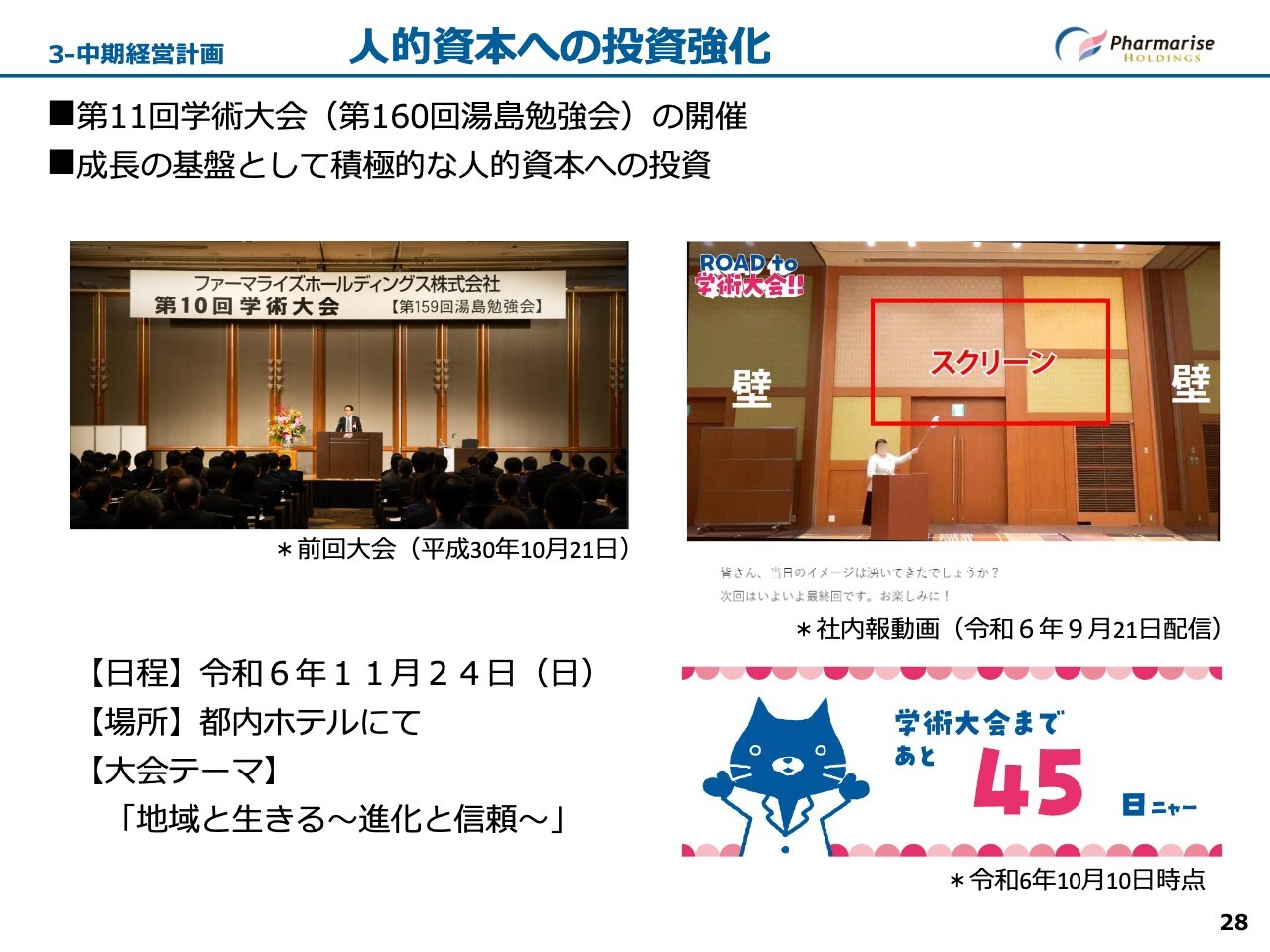

3-中期経営計画 人的資本への投資強化

人的資本への投資強化の一環として、当社では学術大会や勉強会を開催しています。前回の決算説明会ですでにご案内済みですが、本年11月24日に社内学術大会を開催します。新型コロナウイルスの影響で期間が空いていたため、開催は約6年ぶりとなります。

社員の発表演題数は過去最多の予定で、全社員が一堂に会する一大イベントに盛り上がってきているところです。また、学術大会の開催に向けた実行委員のご紹介やこれまでの歩みなどを社内報で動画としてアップするなど、社内の機運も高めてきています。

今大会は「地域と生きる~進化と信頼~」をテーマに、地域で期待され求められる薬局の役割や機能、常に新しい知識や技術を追求する学習意欲、そして患者のニーズおよび医療安全を最優先に行動することを目指しています。

以上をもちまして、令和7年5月期第1四半期の決算説明を終了します。ありがとうございました。

質疑応答:寛一商店の事業を譲り受けた理由と今後の展望について

質問者:寛一商店についてお聞きします。このような案件はどのようにしてお話が回ってきて、なぜ事業譲渡契約を結ぶことにしたのでしょうか? 将来的な展望など、何か開示できるような話があればうかがいたいです。

秋山:これは後からお話を聞いたところではありますが、寛一商店の会社更生法適用申請の後、管財人から60数社にお声がけがあったそうです。その中の1社として仲介業者からご紹介いただき、当案件に取り組むことを決めました。

当社に一番マッチすると思った理由としては、スライドのとおり、当社の出店地域と寛一商店グループの出店地域がほぼ重なっていることが大きかったです。スライドに黄色で示されている青森と長野はこれまで当社からの出店がありませんが、それ以外の地域はすべて重なっています。

近隣に当社のグループ店舗もありますので、そちらとの相乗効果も見込めますし、運営する上での効率化も見込めるのではないかと思っています。

加えて、事業を譲り受けた薬局にしっかりとテコ入れし、薬局の質やレベルの向上に取り組めることは、当社グループの強みでもあります。詳細はこれから決めていくことになりますが、薬局でのいろいろな加算や技術料をしっかりと算定できる体制を整えたり、人員配置を適正化したりしながら、事業を再生していきたいと考えています。

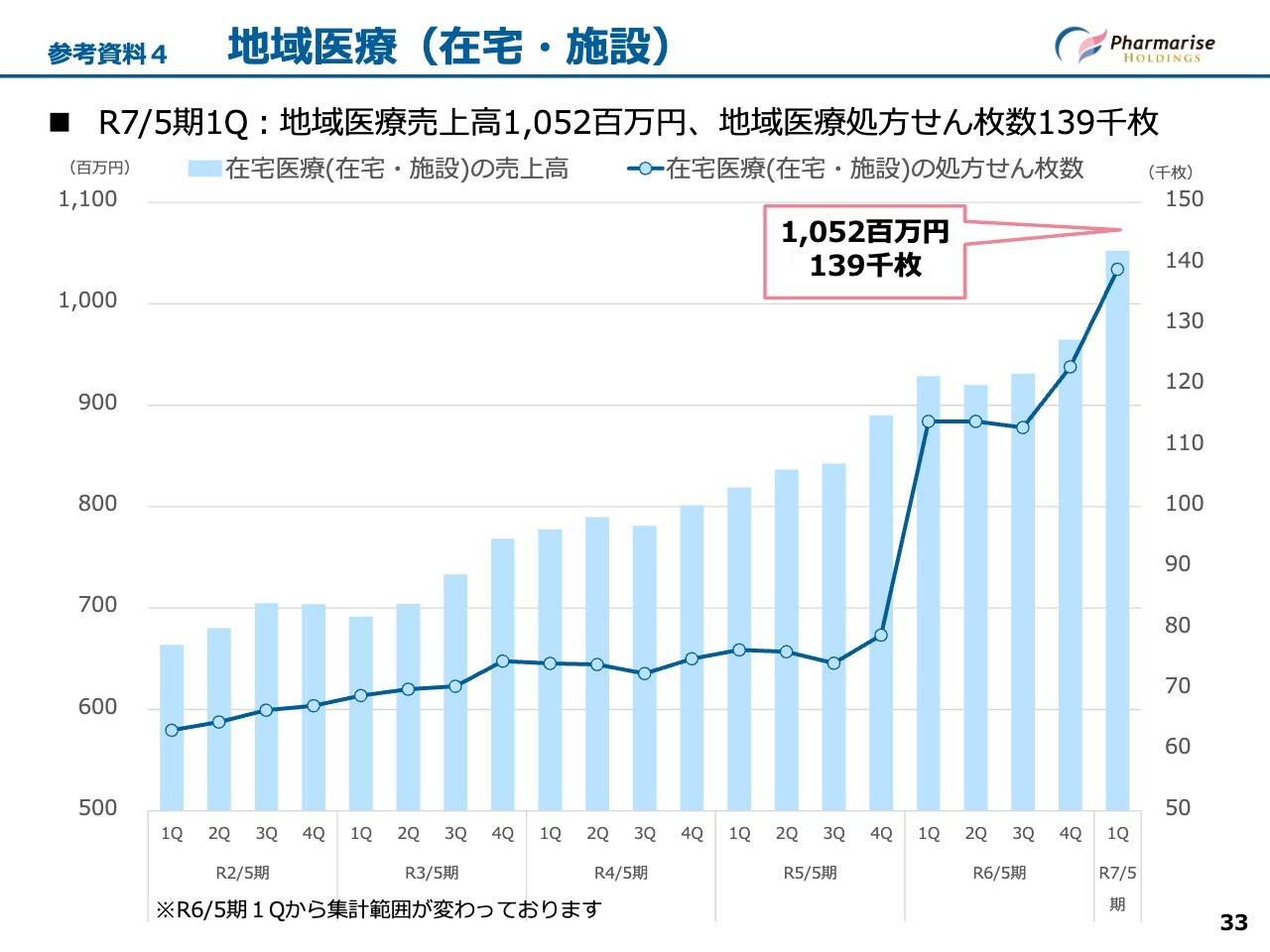

質疑応答:在宅医療が伸びる背景や今後の取り組みについて

質問者:在宅医療が第3四半期からかなり伸びると見込まれていますが、その背景と展望について教えてください。また、店舗内のオペレーションや人的なシフトへ負荷がかかるのではないかと思いますが、そのあたりの取り組みについてもお聞きしたいです。

秋山:スライドのグラフには、急に伸びている箇所が2ヶ所ほどあります。これは、GOOD AID社がグループインしたことで集計に時間がかかり、3ヶ月分が一気に計上されたためでもありますが、GOOD AID社の在宅施設患者数をグループ全体の数に取り込んだことによって、このように大きく伸びています。

また、店舗のオペレーションに負荷がかかることについては、確かにそのようなところはあります。現在、これまでになかった傾向だと感じているのは、施設入所者の往診同行です。ドクターの往診に薬剤師が同行して処方の提案やアドバイスをするという業務が、最近非常に増えています。

施設の調剤と言うと、以前はお薬を一包化してお届けするだけでした。しかし今はそれだけではなく、施設側としてもサービスの質を上げるために、丁寧な往診や服薬指導を求められています。そのような背景もあり、そちらへだいぶ時間を費やすようになってきています。

こちらについては、往診同行しながらも全体的に効率化ができるような取り組みを模索中です。私としては、このような時間と手間暇のかかる丁寧なサービスは、将来的に調剤報酬上で何かしらの評価をしていただけないかとも考えています。

質疑応答:処方薬宅配ワンストップサービスの現状について

質問者:ジェイフロンティア社の「SOKUYAKU」事業を導入するというお話がありましたが、先日発表された調査では「処方薬宅配に必要性を感じていない」という意見が多数寄せられていました。ワンストップサービスの現状として、実際の利用者状況やどのように受け取られているかをお聞きしたいです。

秋山:当社では「ポケットファーマシー」や「ポケットミーティング」というシステムを提供していますが、これはどちらかと言うと、ファーマライズグループの薬局を利用している患者さま向けのサービスです。

一方で「SOKUYAKU」は、オンライン診療を受けた方に選んでもらえるように、これまで当社と接触のなかった新たな患者さまを取り込むためのサービスとして始めました。利用開始から間もないですが、すでに「SOKUYAKU」を通じてオンライン服薬指導や薬の配達を利用される方が出てきています。

どの程度伸びるかについては、その調査結果から見ると少し時間がかかるかもしれませんが、新たな患者さまを獲得するためのツールとしては期待しています。加えて「SOKUYAKU」は薬局側のコストがかからないため、サービスの提供体制を整えたという背景もあります。

また「SOKUYAKU」とは別に、「あんよ」というお子さま向けのオンライン服薬指導サービスも利用しています。こちらはニッチな分野ではありますが、母親が薬局で長時間待ったり新たな感染を心配したりすることがなくなるため、利用者が伸びてきています。今後はこのあたりも、新たな処方せん獲得という点で期待したいサービスです。

質疑応答:未病予防への取り組みについて

質問者:未病予防についてです。私の行く薬局には「眠りSCAN」という商品があり、自分が考えている眠りの不調と、可視化されたデータではいろいろな違いがあると感じました。

結果的には自分が思っているよりも健康状態は良好だったのですが、薬局の価値提供という意味では、とても丁寧に相談に乗っていただき安心感を得られ、また何かあれば処方薬も含めてお世話になりたいと思ったほどです。

そこで、今御社が取り組んでいることや、未病予防に対する新たな知見や成果などがあれば教えてください。

秋山:「眠りSCAN」と同じようなサービスかはわかりませんが、当社が運営する薬局の一部でも、眠りについての相談サービスを試験的に始めています。そこで出た結果についていろいろな相談に乗ったり、あるいはその延長線上で、例えば漢方薬や健康食品などを提供するところまで持っていきたいと思っています。

一部ではありますが、このような未病予防の取り組みも新たに始めています。

この銘柄の最新ニュース

ファマライズのニュース一覧- [Delayed]Consolidated Financial Results for the First Six Months of the Fiscal Year Ending May 31, 2026 (Japan GAAP) 2026/01/15

- 決算マイナス・インパクト銘柄 … しまむら、日本オラクル、西松屋チェ (12月19日~25日発表分) 2025/12/27

- 決算マイナス・インパクト銘柄・引け後 … 象印、平和堂、ナガイレーベ (12月25日発表分) 2025/12/26

- 決算マイナス・インパクト銘柄・寄付 … 平和堂、ナガイレーベ、宝&CO (12月25日発表分) 2025/12/26

- 令和8年5月期第2四半期(中間期)決算短信〔日本基準〕(連結) 2025/12/25

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ファーマライズホールディングスの取引履歴を振り返りませんか?

ファーマライズホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。