東京エレクトロン デバイスのニュース

東京エレクトロンデバイス、上期は前期比増益増収を達成し、期初業績予想を大きく上回り着地 通期業績予想を上方修正

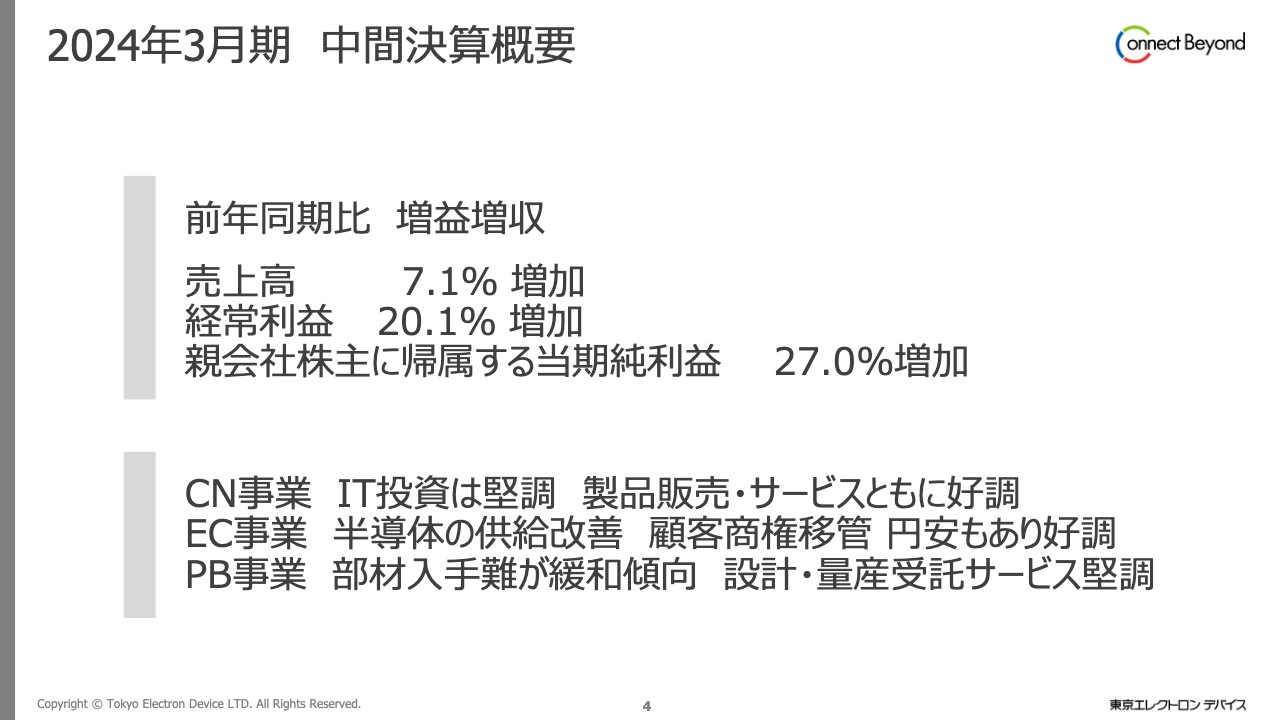

2024年3月期 中間決算概要

佐伯幸雄氏:佐伯でございます。私から2024年3月期の決算についてご報告します。まずは中間決算の概要です。売上高は7.1パーセント増、経常利益は20.1パーセント増、親会社株主に帰属する当期純利益は27.0パーセント増となり、増益増収を達成することができました。

各事業別のハイライトです。CN事業は、IT投資が堅調に推移した影響で製品販売・サービスともに好調な販売となりました。EC事業は、半導体の供給が改善したことに加え、顧客商権の移管や円安もプラスに作用し、好調な結果となりました。PB事業は、部材入手難が緩和傾向にあります。その影響で、設計・量産受託サービスは堅調な推移を示しました。

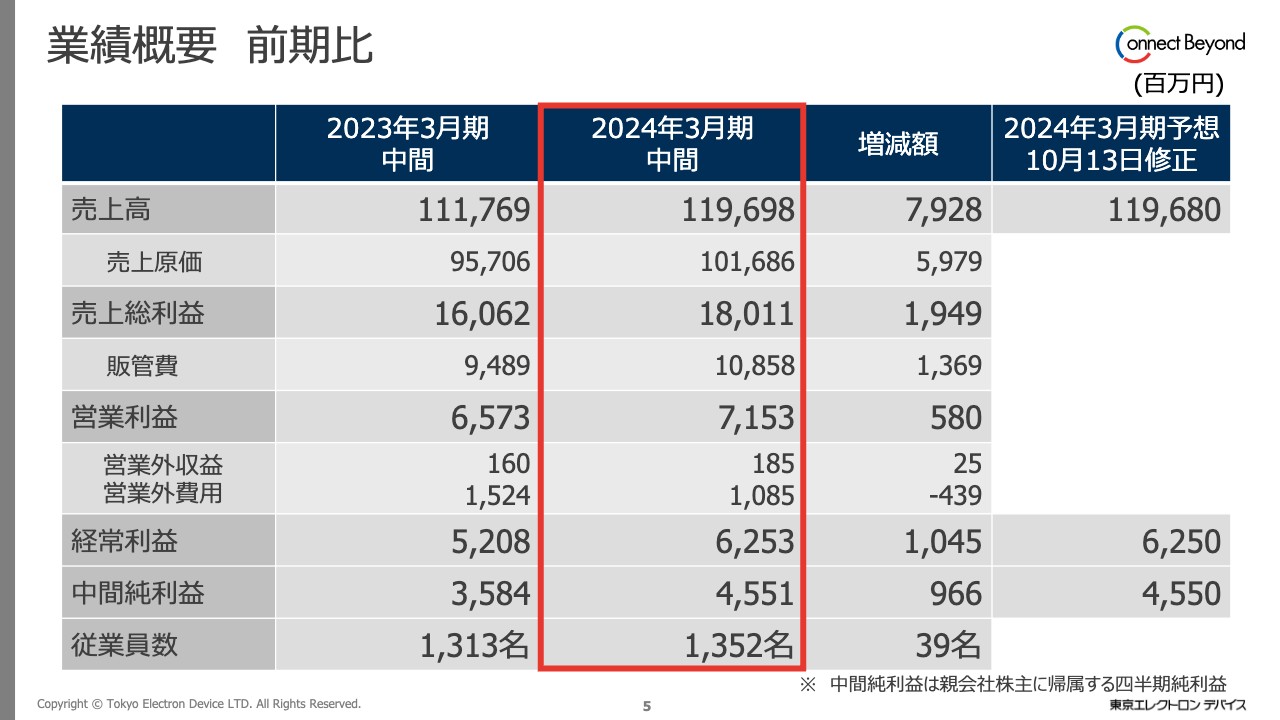

業績概要 前期比

業績概要です。冒頭にお話ししたとおり、増益増収となっています。売上高は前期比で79億2,800万円増加し、1,196億9,800万円となりました。それに伴い、売上総利益も増加しています。

一方で、販管費は人件費を中心に前期比で13億円ほど増加しました。その結果、経常利益は前期比10億4,500万円増の62億5,300万円、純利益は前期比9億6,600万円増の45億5,100万円となりました。

スライドには10月13日に公表した業績予想修正の数字を載せています。期初の業績予想に対する結果としては、売上高が11パーセント増、経常利益が25パーセント増、純利益が28パーセント増と、当初の計画を大きく上回る結果となりました。

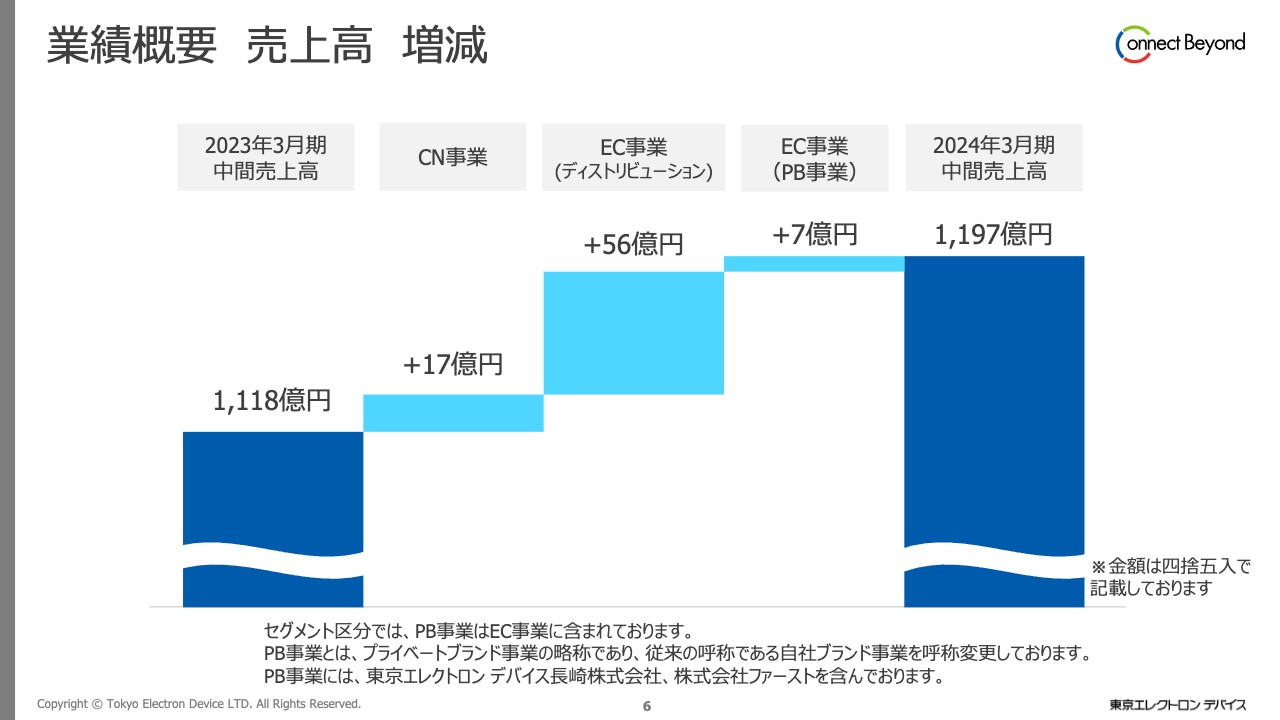

業績概要 売上高 増減

売上高の増減についてです。前期中間期の売上高1,118億円に対し、CN事業で17億円の増加、EC事業のディストリビューション部門で56億円の増加、PB事業で7億円の増加となりました。

その結果、当中間期の売上高は1,197億円となり、いずれの事業・部門ともに前期に比べて売上を伸ばす結果となりました。

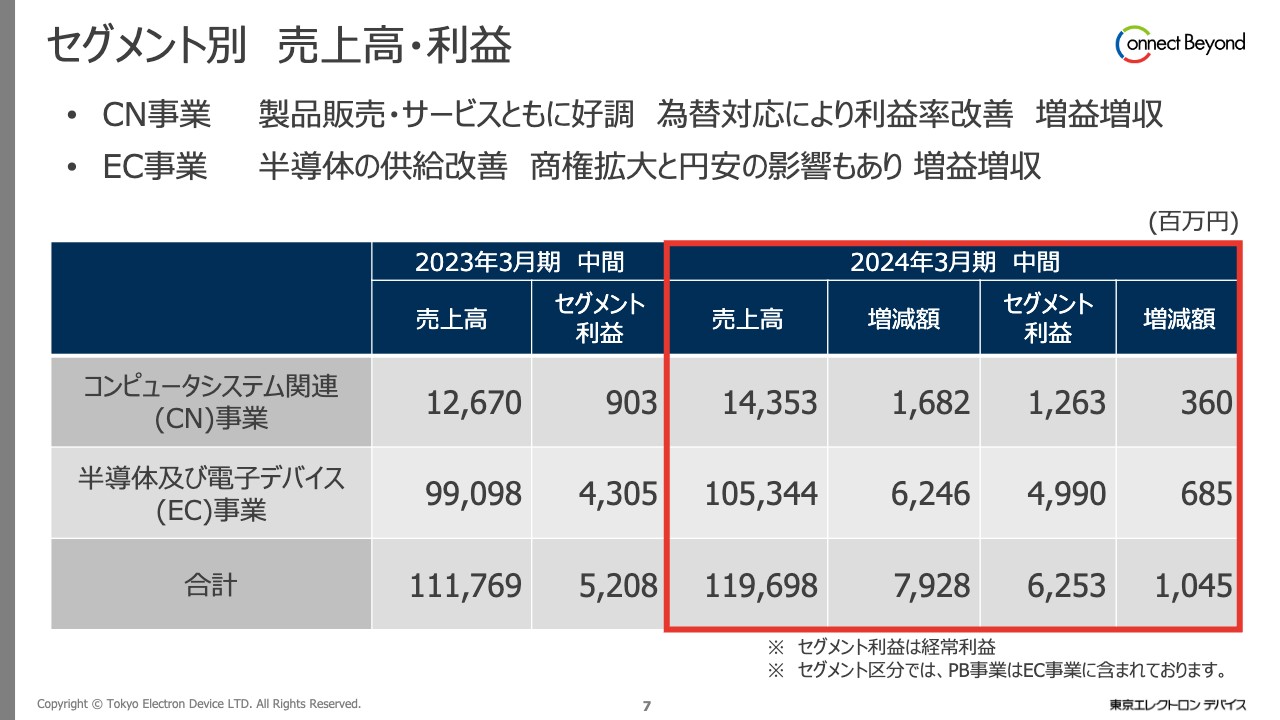

セグメント別 売上高・利益

セグメント別の売上高と利益の状況です。CN事業は製品販売・サービスともに好調に推移し、売上高は前期比16億8,200万円増の143億5,300万円、セグメント利益は前期比3億6,000万円増の12億6,300万円となっています。

前期は急激な円安に対する為替の対応が間に合わず、利益率を抑える結果となりましたが、今期は為替に対する対応が順調に進み、利益率が改善して増益増収となっています。

EC事業については、売上高が前期比62億4,600万円増の1,053億4,400万円、セグメント利益は前期比6億8,500万円増の49億9,000万円となっています。先ほどお伝えしたとおり、半導体の供給改善や商権の拡大、円安の影響などがあり、こちらの部門でも増益増収となりました。

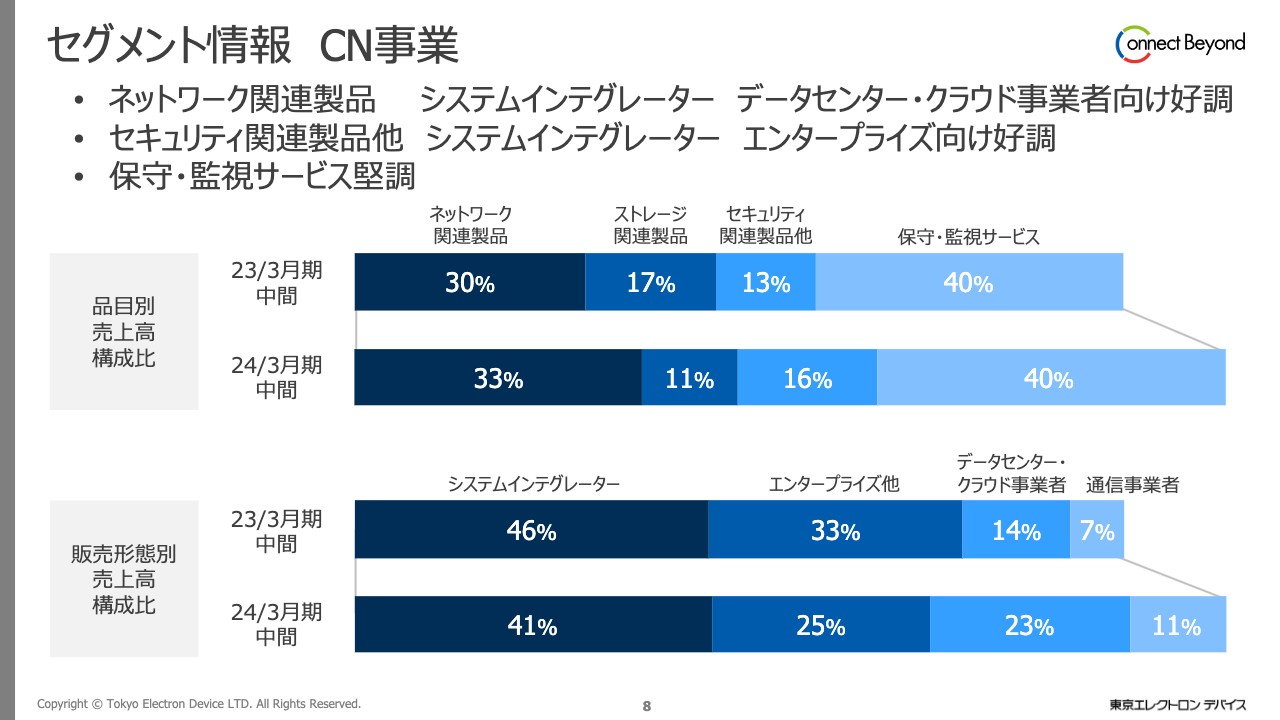

セグメント情報 CN事業

セグメント情報です。CN事業については、品目別に見ると、ネットワーク関連製品とセキュリティ関連製品が好調に推移しました。また、保守・監視サービスも堅調な推移を示しています。

販売形態別では、データセンター・クラウド事業者向けのネットワーク関連製品や、通信事業者向けの保守・監視サービスなどが好調に推移しました。

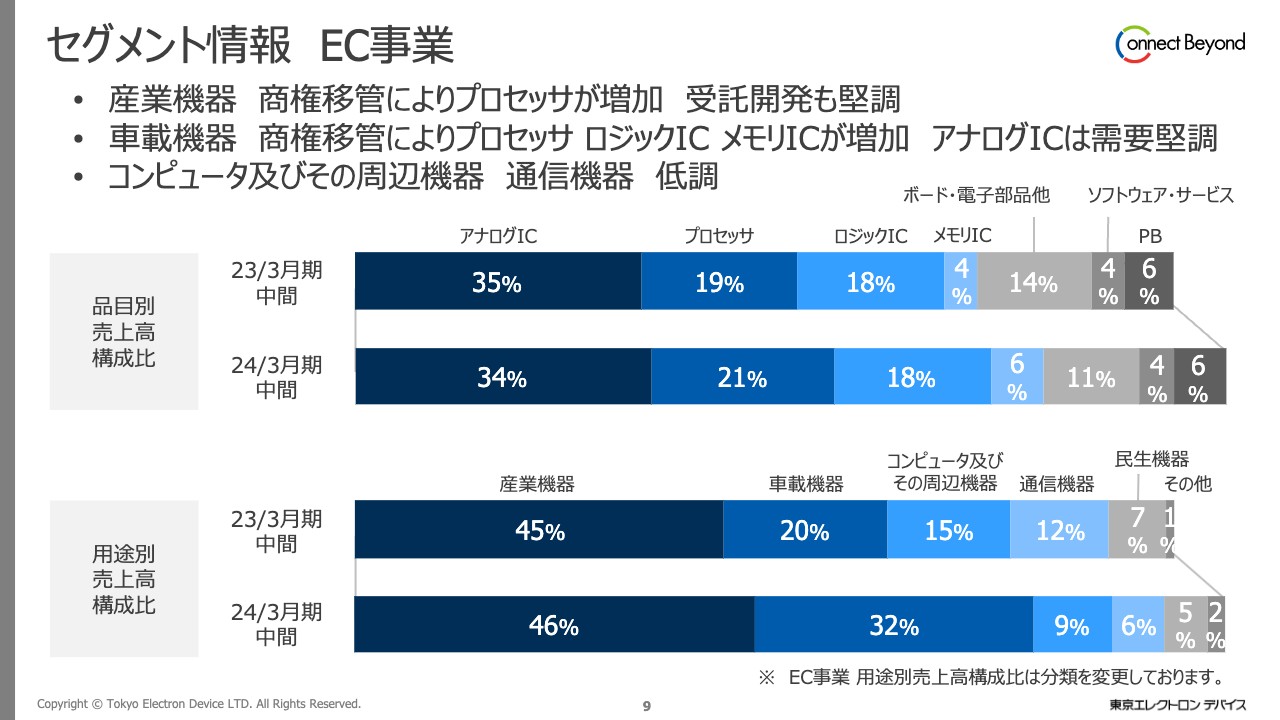

セグメント情報 EC事業

EC事業についてです。品目別に見ると、商権移管により、プロセッサやメモリICの売上高が増加しています。

用途別では、産業機器向けは、商権移管によりプロセッサが増加したことに加え、部材調達難が緩和したことで受託開発も堅調に推移しました。

車載機器向けについては、同じく商権移管によりプロセッサ、ロジックIC、メモリICが増加しており、アナログICの需要も堅調でした。一方で、コンピュータ及びその周辺機器については低調に推移しています。

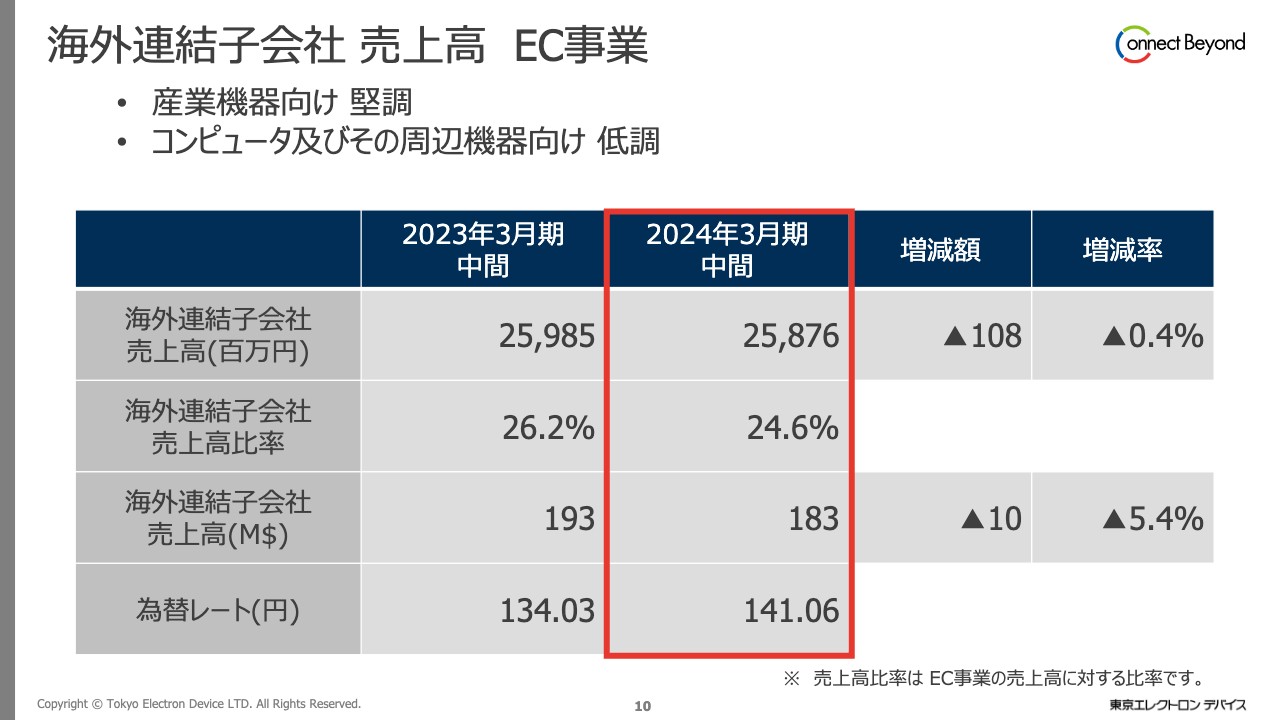

海外連結子会社 売上高 EC事業

海外連結子会社の状況です。円ベースの売上高は前期比1億800万円減の258億7,600万円となりました。EC事業の売上高比率は24.6パーセントとなり、若干下がっています。

売上高をドル建てで見ると前期比1,000万ドル減の1億8,300万ドルとなり、ドルベースの減少が大きくなっています。スライドに記載のとおり、為替レートが前期比で7円ほど円安となったことから、円ベースでは若干の減少にとどまりました。

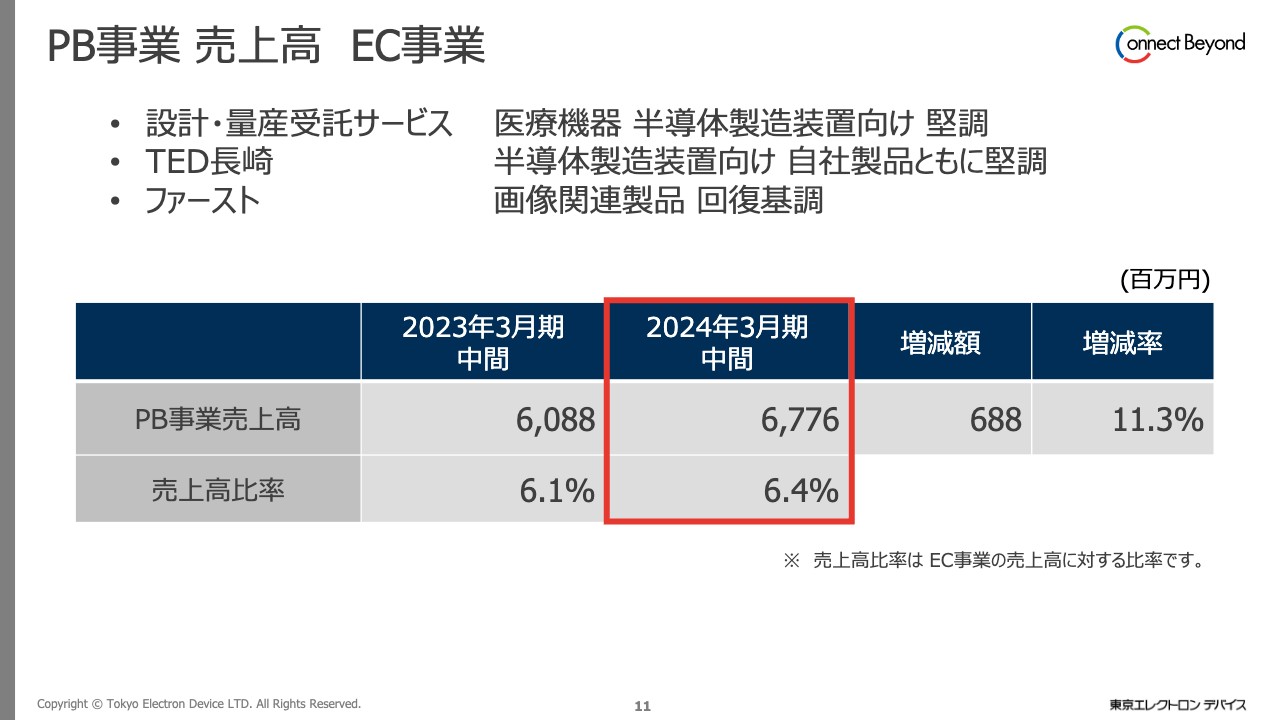

PB事業 売上高 EC事業

PB事業についてです。売上高は前期比6億8,800万円増(11.3パーセント増)の67億7,600万円となりました。設計・量産受託サービスについては、医療機器や半導体製造装置向けの売上が堅調に推移しました。

関連子会社のTED長崎では、半導体製造装置向けと自社製品が堅調に推移しています。ファーストについては、画像関連製品の分野が回復基調となっています。全般的に、部材調達難の緩和により製造が進捗し、売上高の増加につながりました。

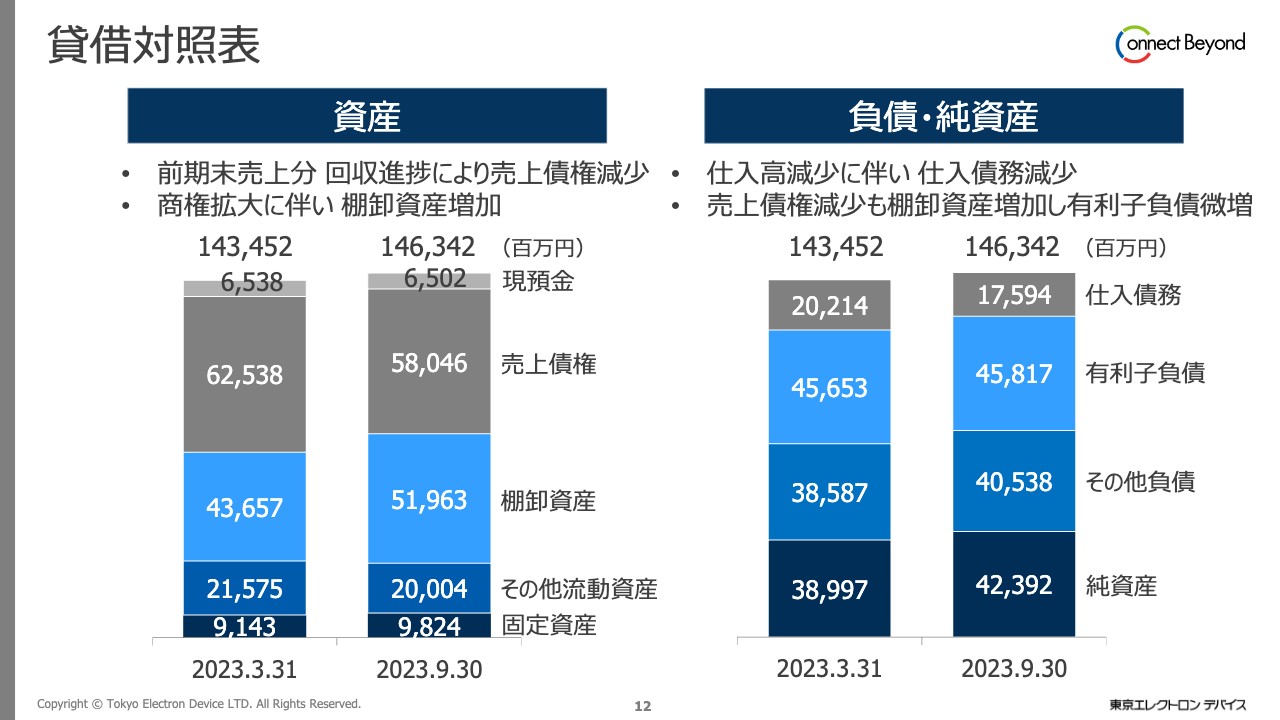

貸借対照表

貸借対照表です。2023年9月末の総資産は1,463億4,200万円となり、前期比で若干増加しています。

変動が大きかったのは売上債権と棚卸資産です。売上債権については、前期末の売上が大きく、その回収が進捗したことから大幅に減少しています。棚卸資産については、商権拡大に伴って在庫を積み増したため、在庫残高が大きく増加しました。

負債・純資産については、仕入高の減少に伴い仕入債務が減少しています。売上債権の減少と棚卸資産の増加により、有利子負債は微増となりました。純資産は、当期利益の積み増しにより増加しています。

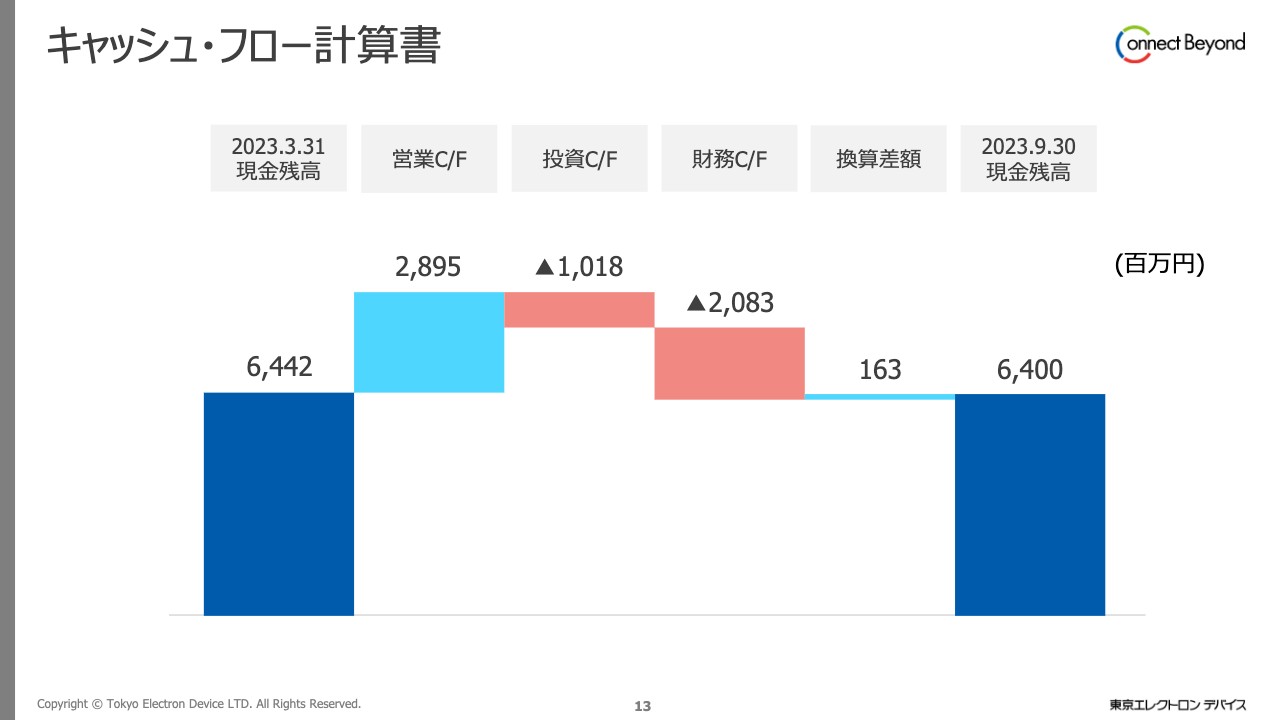

キャッシュ・フロー計算書

キャッシュ・フロー計算書です。営業キャッシュ・フローは、利益増や売上債権の減少などの資金増加要因が大きく寄与して28億9,500万円増となり、久しぶりの増加となりました。

一方で、投資キャッシュ・フローは、固定資産の取得ならびに来年移転する新本社の敷金の支払いなどがあり、マイナス10億1,800万円となりました。

財務キャッシュ・フローは、借入の返済はなかったものの配当金の支払いなどがあり、マイナス20億8,300万円となりました。

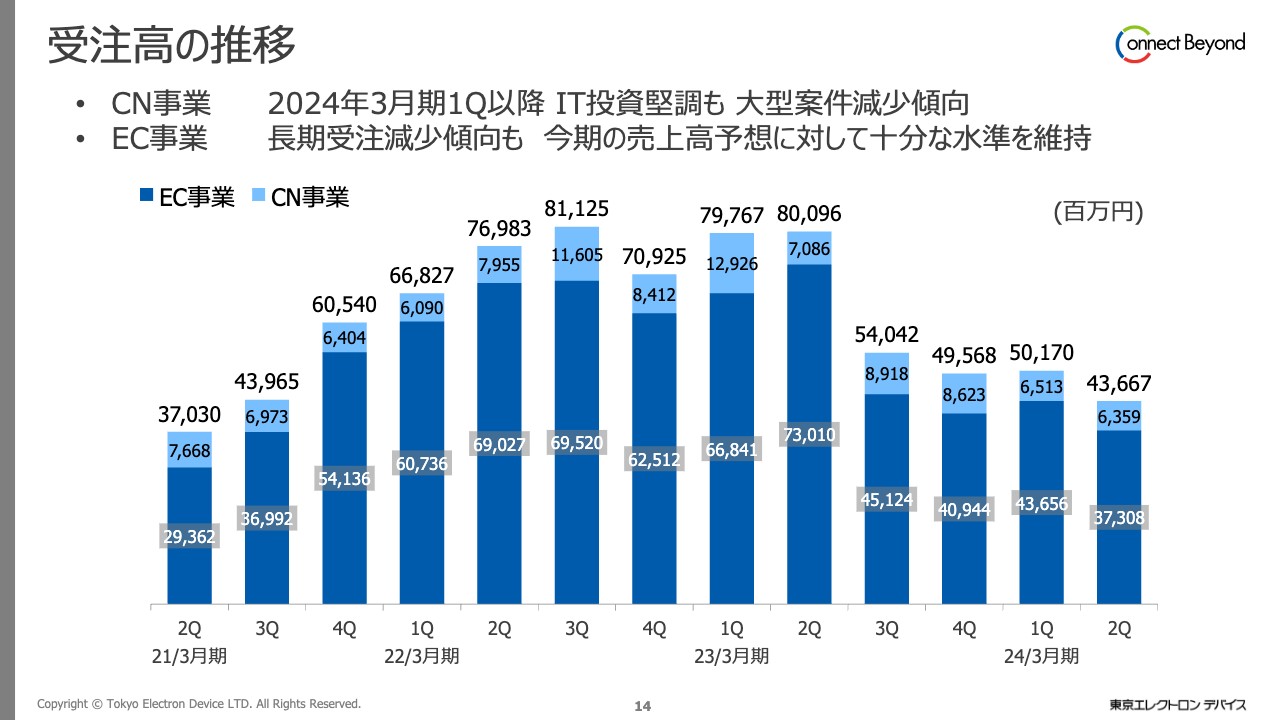

受注高の推移

受注高の推移です。スライドに記載のとおり、受注高は前期第3四半期から若干低めに推移しています。

CN事業については、この第1四半期以降、IT投資全体では堅調に推移しているものの、前期にあった大型案件が減少傾向であることから、若干低めの受注傾向となっています。

EC事業についても、前期は長期の受注が大きく入っていましたが、そちらが減少傾向にあります。ただし、金額ベースでは、今期の売上予想に対して十分な水準を維持しています。

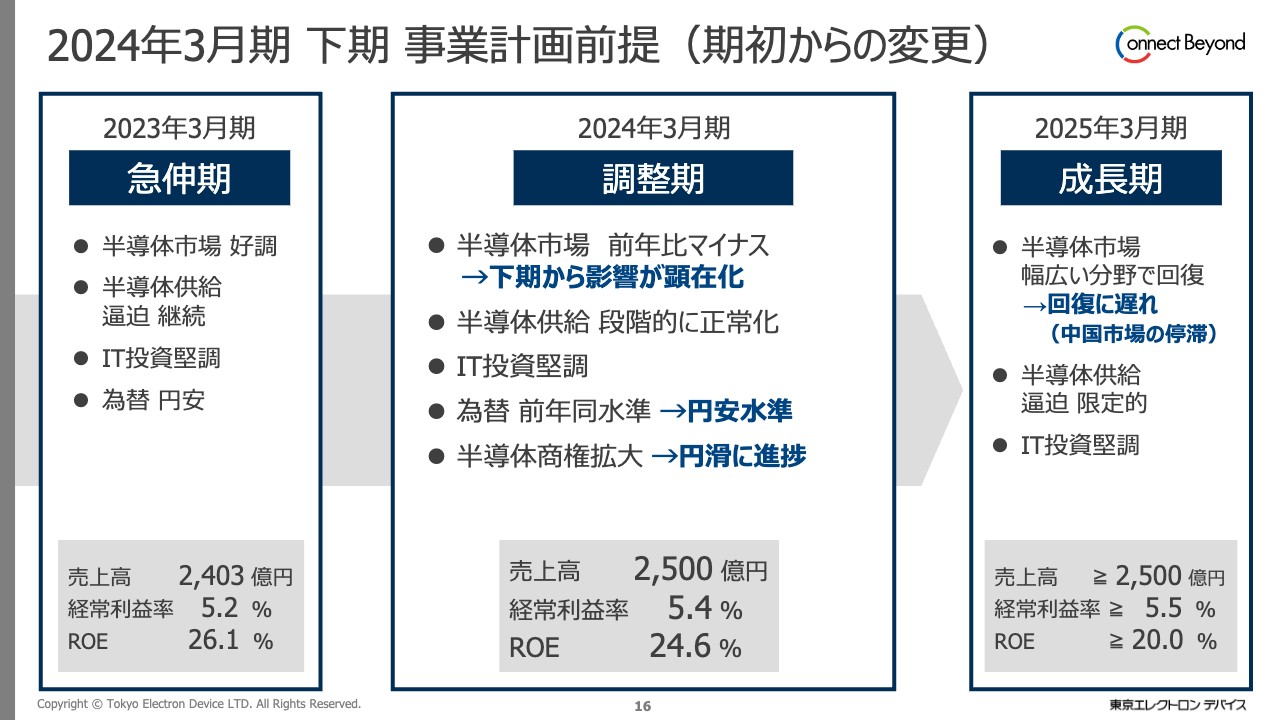

2024年3月期 下期 事業計画前提(期初からの変更)

徳重敦之氏(以下、徳重):徳重です。本日はご多忙の中、当社の決算説明会にご参加いただき、誠にありがとうございます。私から業績見込みと中期経営計画についてご説明します。こちらのスライドは、期初にお伝えした事業計画前提に、現時点での変更を追記したものです。

2024年3月期は踊り場となる調整フェーズとしていました。大きな背景の1つに、半導体市場の停滞を見込んでいましたが、上期は市況停滞による影響は軽微でした。下期から影響が顕在化するものの、通期での影響は当初の想定を下回ると考えています。

為替は前年と同水準を想定していましたが、現在の為替動向を踏まえ、前期比で円安水準としました。また、半導体商権の拡大は円滑に進捗していますが、半導体メーカーによる直販化などに起因する減少の本格化は、下期以降になる見込みです。

これらのことから、下期も想定を上回る見込みであり、通期の業績予想は前年比で増益増収と計画しています。なお、2025年3月期については、中国市場の停滞により、半導体市場の回復が想定よりも遅れるものと考えています。

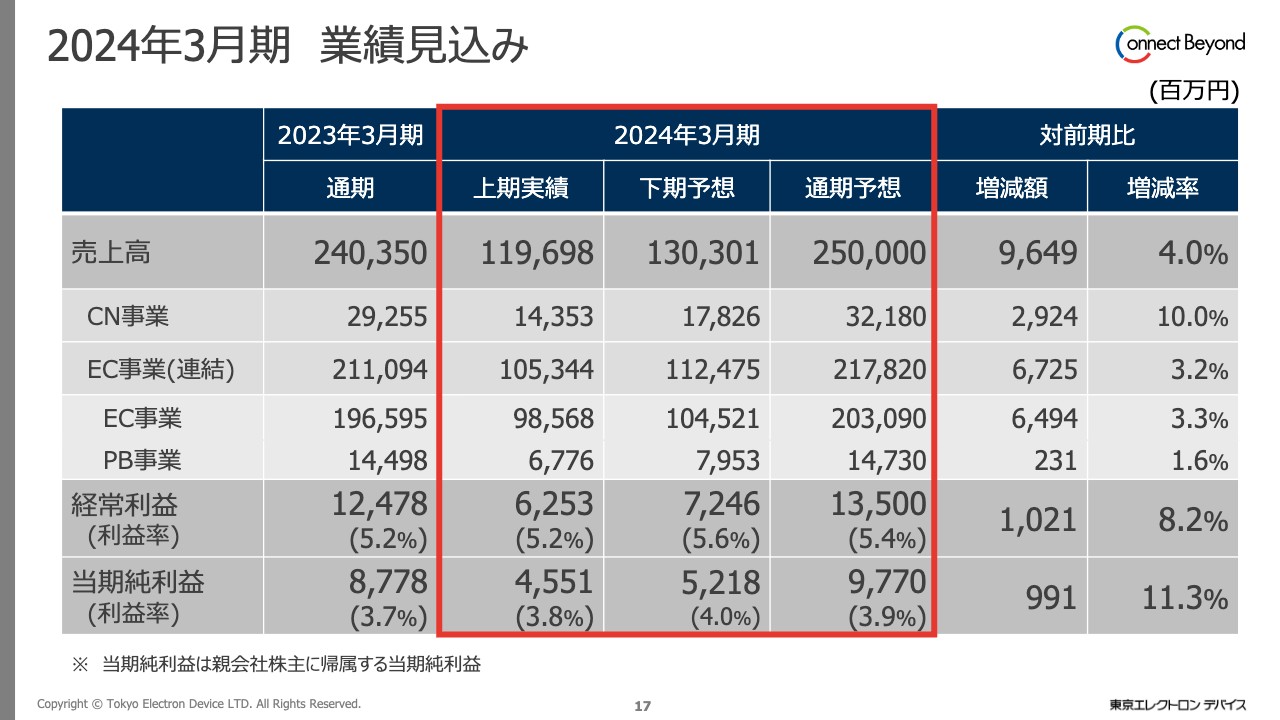

2024年3月期 業績見込み

下期の前提を考慮し、上期に続いて下期も連結業績予想を上方修正し、売上高は前期比約96億円増の2,500億円、経常利益は前期比約10億円増の135億円、当期純利益は前期比約10億円増の97億7,000万円としました。

対前期増減率は、売上高で4.0パーセント増、経常利益で8.2パーセント増となっています。セグメント別の売上高では、CN事業が321億8,000万円、EC事業2,178億2,000万円を計画しています。

期初の段階では今期を調整期と想定していたものの、増益増収を計画しており、売上高、経常利益、当期純利益ともに3年連続して当社設立以来のレコードとなります。

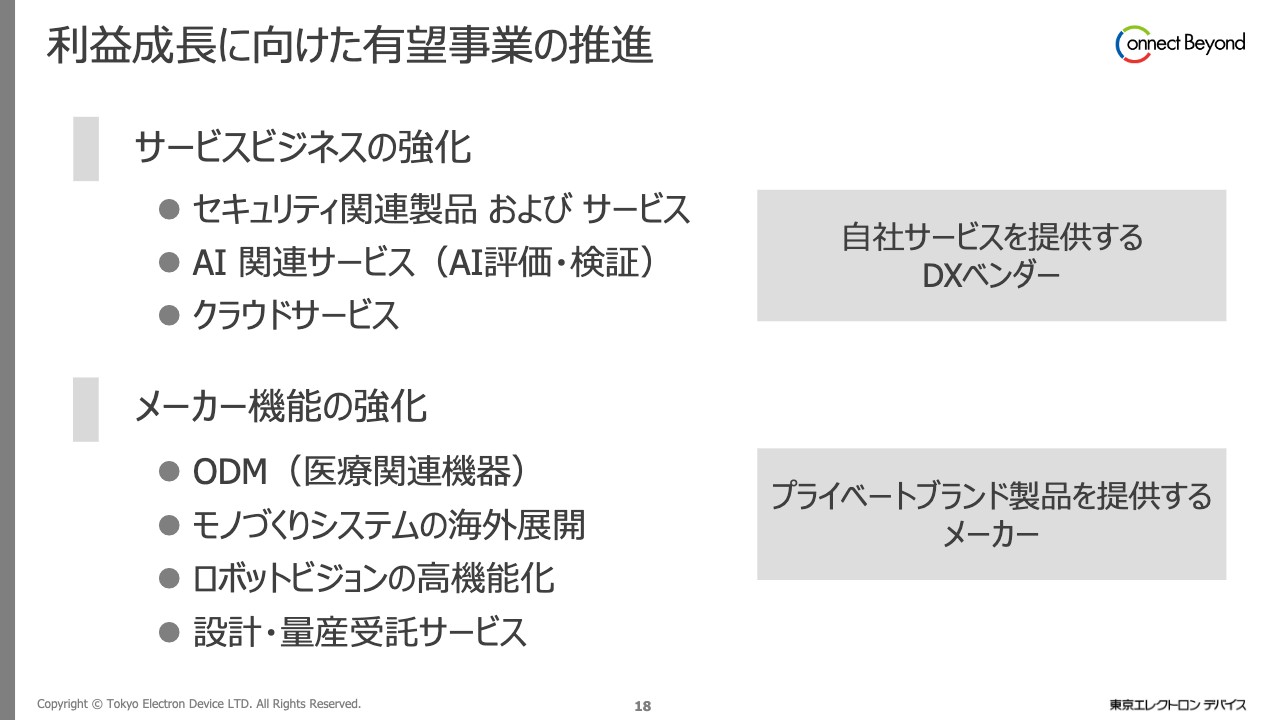

利益成長に向けた有望事業の推進

利益面におけるさらなる成長のために、CN事業とPB事業に引き続き注力していきます。 利益成長を加速するため、これまでサービスビジネスの強化とメーカー機能の強化に取り組んできました。共通する重要なポイントは、自社による独自製品や独自サービスの提供だと考えています。

PB事業ではODM製品やプライベートブランド製品に注力しており、いくつかの事業で進展が得られています。CN事業においても、技術商社機能を活かして自社サービスを提供するDXベンダーへの進化を目指しています。

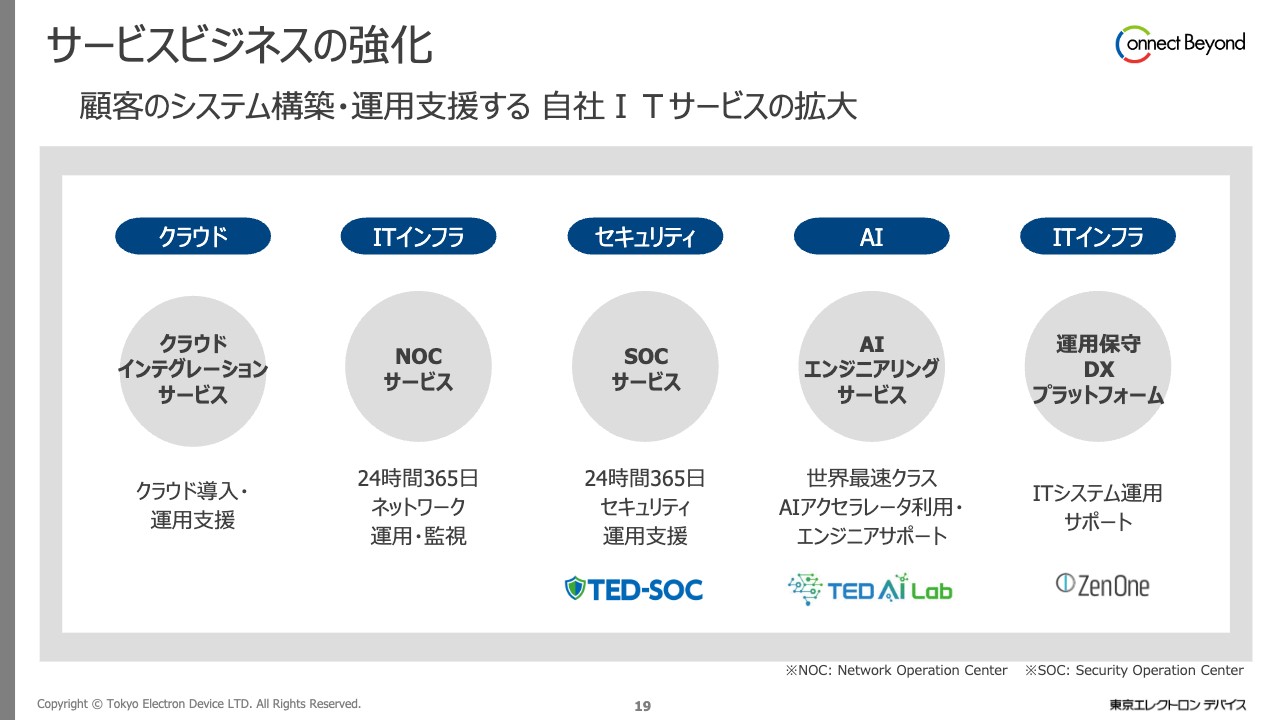

サービスビジネスの強化

サービスビジネスの強化における当社の取り組みについてご説明します。当社は、高い成長性が期待できるクラウド、ITインフラ基盤、セキュリティ、AI分野を中心に、新規性、専門性の高い製品サービスを提供してきました。

加えて、現在はお客さまのシステム構築や運用を支援するサービス開発にも注力しています。自社独自のサービスとして「TED-SOC(TEDセキュリティオペレーションセンター)」でのセキュリティ監視サービスや、AI検証支援サービス、そしてインフラ基盤保守の自動化サービス「ZenOne」などを提供しています。今後も、お客さまの課題を解決できるサービスの開発・提供を進めていきます。

また、IT機器を販売し保守サポートを提供するという従来のビジネス形態だけではなく、お客さまの広い範囲により多くの製品を導入してサービスをご利用いただくリカーリング型のビジネスを志向し、継続的な収益確保を目指していきます。

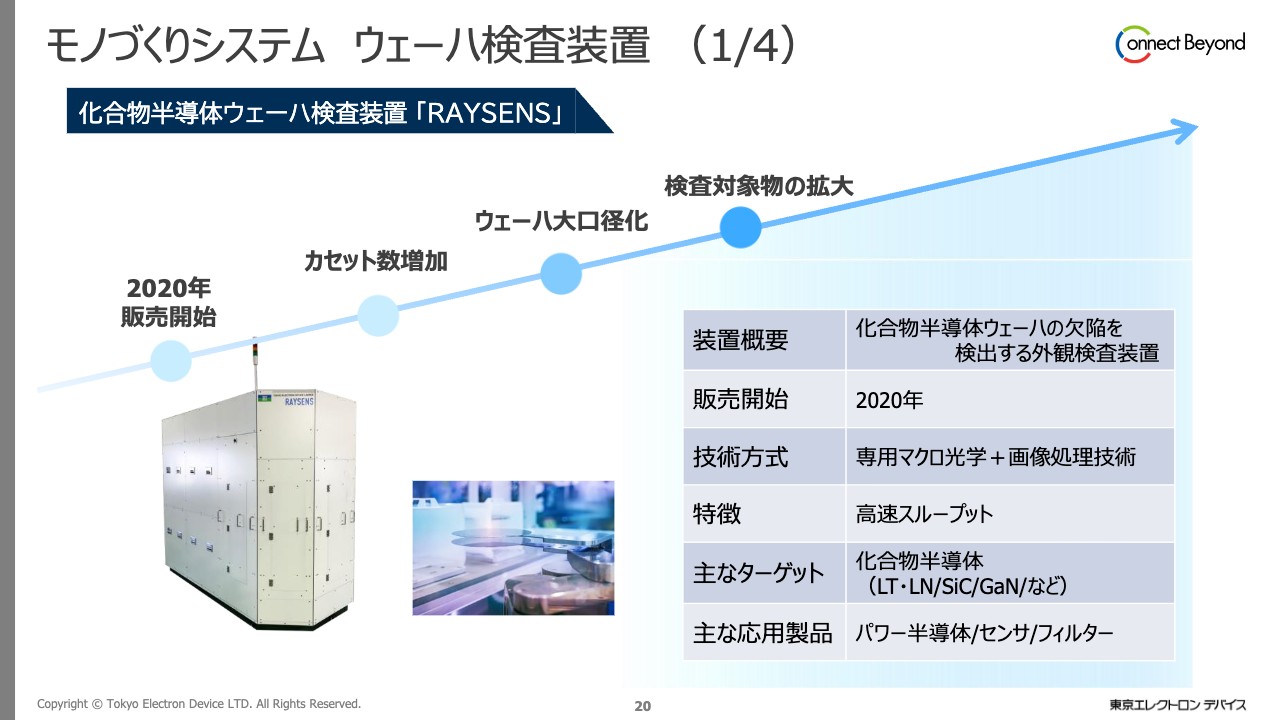

モノづくりシステム ウェーハ検査装置 (1/4)

メーカー機能の強化の一環として事業譲り受けを行ったウェーハ検査装置事業について、担当の篠田よりご説明します。この事業は、継続的な利益成長の柱になることを期待しています。

篠田一樹氏:篠田です。私からウェーハ検査装置事業についてご説明します。「RAYSENS」は化合物半導体ウェーハの外観検査装置です。目視による検査に代えて、ウェーハの傷、欠け、ムラなどの製造不良の自動検査が可能で、半透明な化合物半導体を高速で処理できることが特徴です。

本事業は、画像処理技術のファースト、光学技術を専門にしている企業及びメカ・機構設計に強みを持つ企業と連携し、事業化に至りました。

当社は、このウェーハ検査装置を2020年から販売しており、これまでカセット数の増加や大口径化など、機能を拡張してきました。今後は、パワー半導体向けに成長が期待されるSiC(シリコンカーバイド)やGaN(ガリウムナイトライド)などに対応できるよう開発を進めていきます。現在は、ヨーロッパやアジアへの営業活動に注力しています。

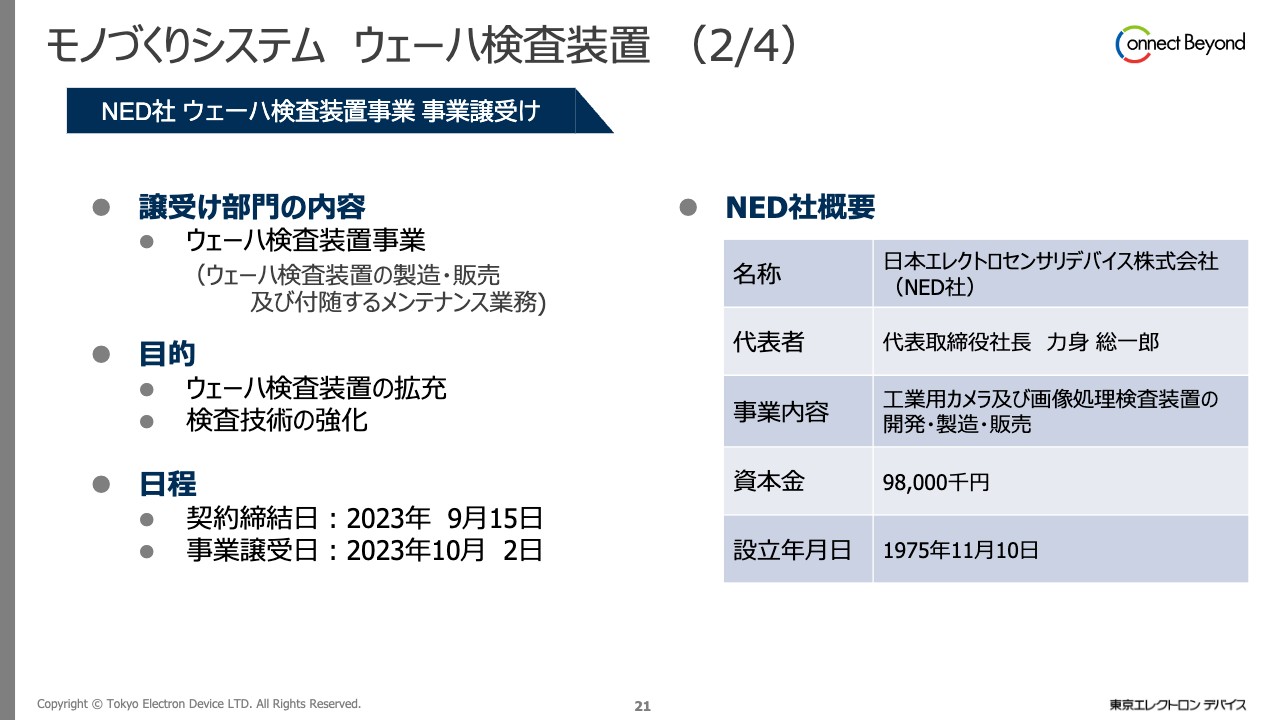

モノづくりシステム ウェーハ検査装置 (2/4)

本事業の成長を加速すべく、この度、日本エレクトロセンサリデバイス社(NED社)よりウェーハ検査装置事業を譲り受けました。これにより、NED社のウェーハ検査装置事業に関連する製造・販売及び付随するメンテナンス業務を、2023年10月2日より当社へ移管し業務を開始しています。

NED社は当該事業では、装置納入において長年の実績があり、特にシリコン分野での顧客や検査技術のノウハウを有しています。この事業譲り受けを通じて、事業領域の拡大と収益性の向上を推進していきます。

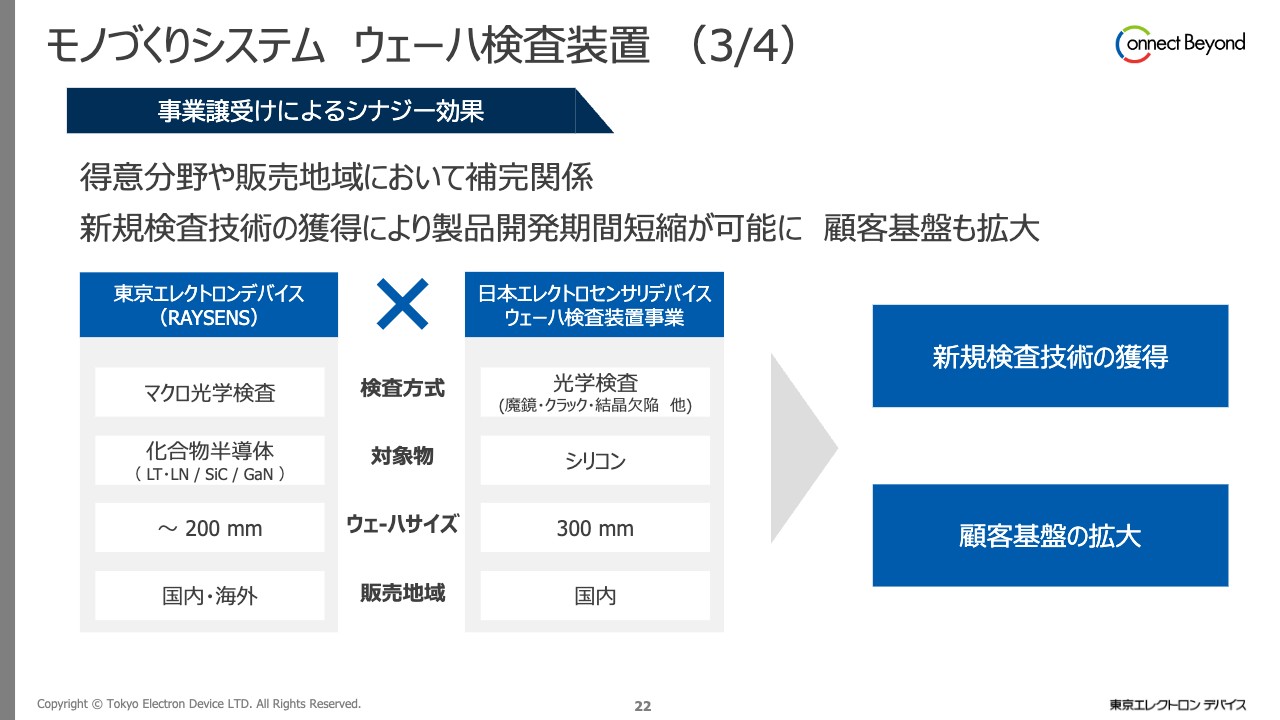

モノづくりシステム ウェーハ検査装置 (3/4)

今回の事業譲り受けによるシナジー効果について、当社とNED社の領域や得意分野をまとめたものをスライドに記載しています。

検査方式は、当社がマクロ光学、NED社が魔鏡、クラック、結晶欠陥などです。検査対象物は、当社が化合物半導体、NED社がシリコンで、ウェーハサイズは当社が200ミリ以下、NED社が300ミリです。販売地域は当社が国内・海外、NED社が国内と主要項目で補完関係にあります。

両リソースの融合は当社にとって新たな技術獲得となり、製品開発期間の短縮が可能になりました。この点が今回の事業譲り受けにおける最大の効果であると考えています。

さらに、当社「RAYSENS」の顧客である化合物半導体ウェーハメーカーに、NED社の顧客であるシリコンウェーハメーカーが加わることにより、顧客基盤の拡大が図れることも大きな効果です。また、高い技術力を持つ人材を確保できたことも大きなメリットの1つです。

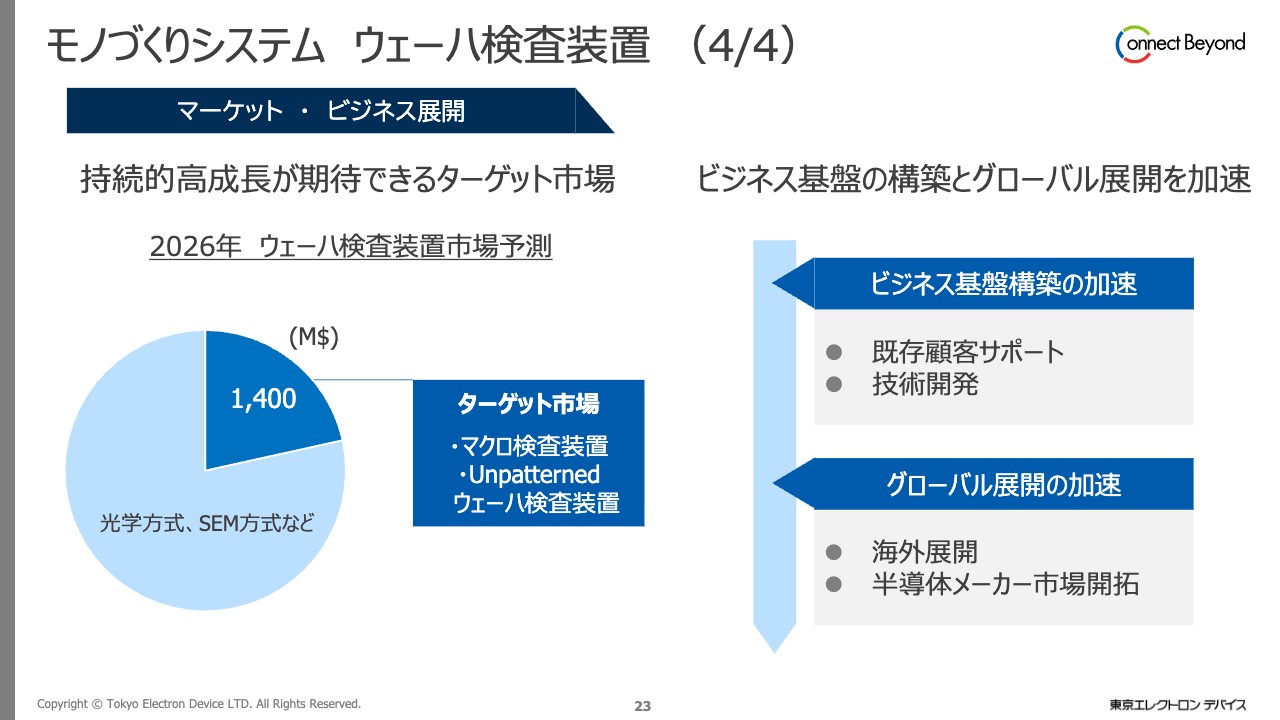

モノづくりシステム ウェーハ検査装置 (4/4)

マーケットと今後の事業展開についてご説明します。ウェーハ検査装置市場のうち、マクロ検査装置及びパターン成形前のウェーハ検査装置を当社のターゲット市場と位置付けており、この2つを合わせた市場規模は2026年に1,400ミリオンドルになると推定しています。

半導体市場はサイクルがありながらも、中長期的には高い成長が予想されています。特に、パワー半導体などに応用される化合物半導体市場の年平均成長率は、今後8年間で10パーセント以上だと予想されています。したがって、このターゲット市場においては長期的で高い成長性が期待できます。

今後のビジネス展開としては、まずNED社の技術を継承し顧客をサポートすることで、ビジネス基盤をより強固なものにしていきます。技術面では、相互の技術を組み合わせることにより技術開発を加速させ、新製品のラインアップの拡大を早期に行っていきます。

高成長が期待できる化合物半導体向けと、市場規模が大きいシリコン半導体向けの両マーケットに対して、競争力のある製品を提供していきます。

次の段階として、海外展開と半導体デバイスメーカーへの市場開拓を行っていきます。本事業は、当社の「VISION2025」における技術商社機能を持つメーカーに向けたチャレンジの一環であり、現在最も先行している事例の1つです。今後もさらなる利益成長に向けて取り組みを推進していきます。

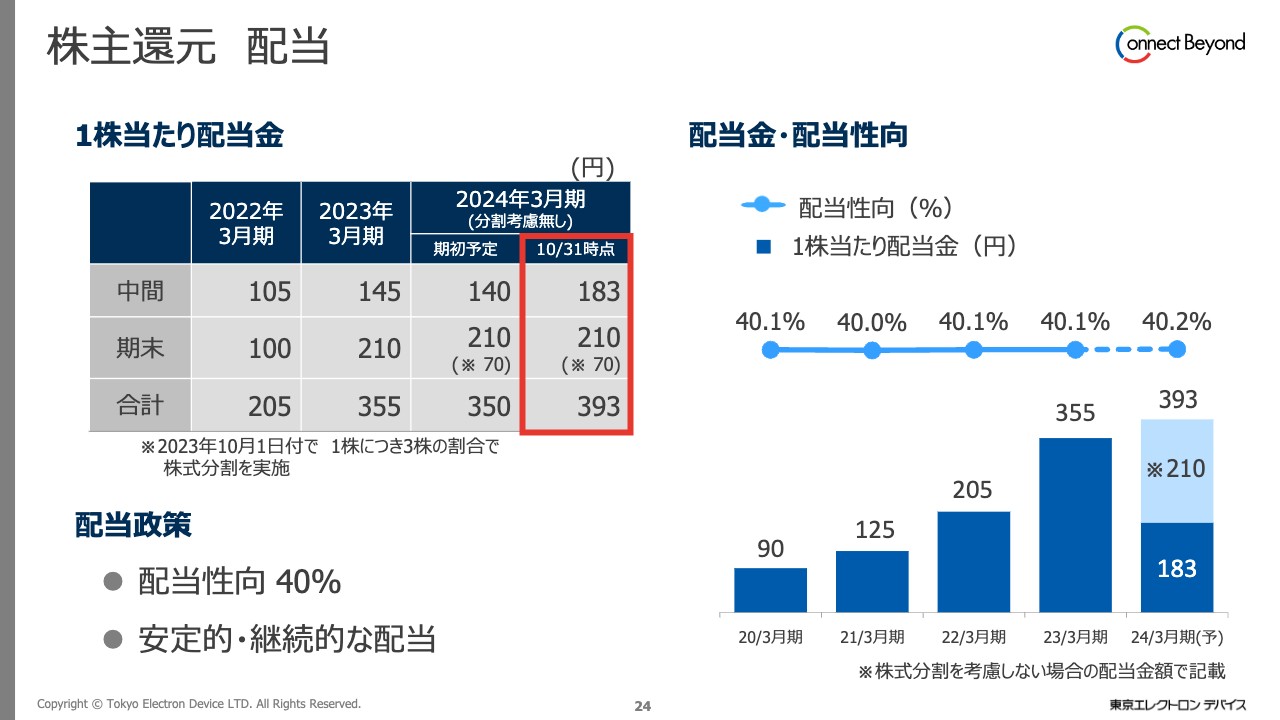

株主還元 配当

徳重:最後に、配当についてご説明します。今回の業績予想の修正と併せて、配当予想も修正しています。1株当たりの中間配当額を、従来予想より43円増額して183円としました。期末の配当予想額は分割換算前で210円(換算後では70円)としています。

この結果、年間配当額は前期比38円増額の393円(分割換算前)となり、4年連続で過去最高額を更新する予定です。私からの発表は以上です。ありがとうございました。

この銘柄の最新ニュース

東エレデバのニュース一覧- 前日に「買われた株!」総ザライ (1) ―本日につながる期待株は?― 2026/02/04

- 決算プラス・インパクト銘柄 【東証プライム】引け後 … みずほFG、村田製、TDK (2月2日発表分) 2026/02/03

- 東エレデバが5日ぶり急反騰、10~12月期は最終益93%増で受注も回復傾向 2026/02/03

- 決算プラス・インパクト銘柄 【東証プライム】寄付 … みずほFG、村田製、TDK (2月2日発表分) 2026/02/03

- [Summary] Consolidated Financial Results for the Nine Months Ended December 31, 2025(Under Japanese GAAP) 2026/02/02

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

東京エレクトロン デバイスの取引履歴を振り返りませんか?

東京エレクトロン デバイスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。