オルバヘルスケアホールディングスのニュース

カワニシHD、2Q累計は減益 医療器材の備品部分で、前期特需の反落を補えず

会社概要

前島洋平氏:決算説明会にご出席いただきまして、ありがとうございます。まず、当社の概要でございますが、本社所在地は岡山県岡山市でございます。創業は大正10年、1921年ですので、今年で98年目を迎えております。

医療器材の販売ビジネスそのもの(の歴史)は古く、オランダ医学が日本に入ってきた江戸時代の後半ごろから、徐々に発展したビジネスでございますが、(当社は)2000年に東証二部に上場しております。その他の概要はご覧のとおりでございます。

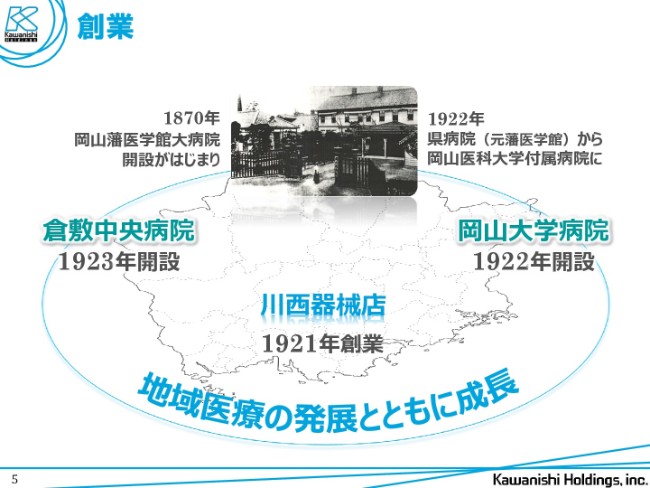

創業

当社は大正10年に、個人商店「川西器械店」として、岡山市で創業しました。私の祖父が創業者でございまして、それ以降、今日まで、当社は地域医療の発展とともに成長してきたという歴史がございます。のちほど触れますが、こちら(のスライドに記載の学校)が、私の母校の岡山大学医学部の昔の写真になります。

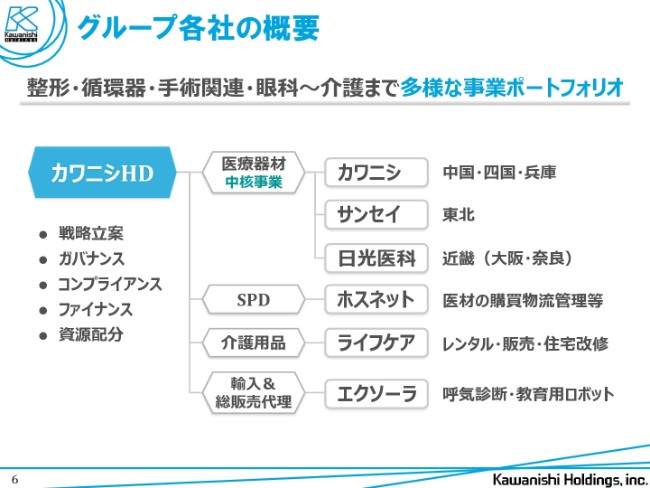

グループ各社の概要

グループ会社の概要でございます。当社、カワニシホールディングスが、グループ全体の戦略立案、ガバナンスなどを管理し、中核ビジネスの医療器材事業は、急性期医療に対する医療材料や機器の販売、購買のコンサルテーションを行っています。

中国・四国、東北、近畿を主要なエリアとしておりまして、この(スライドの)上の3社で(中核事業を担っているというかたち)ございます。このほか、病院の医材購買や物流管理という、いわゆるSPD事業を行うホスネット・ジャパン、介護ベッドなどのレンタルや販売を行うライフケア、そして医療機器の輸出入や販売などを行うエクソーラメディカルがあります。すなわち、整形外科、循環器、手術関連、眼科から介護まで、多様な事業ポートフォリオを形成しています。

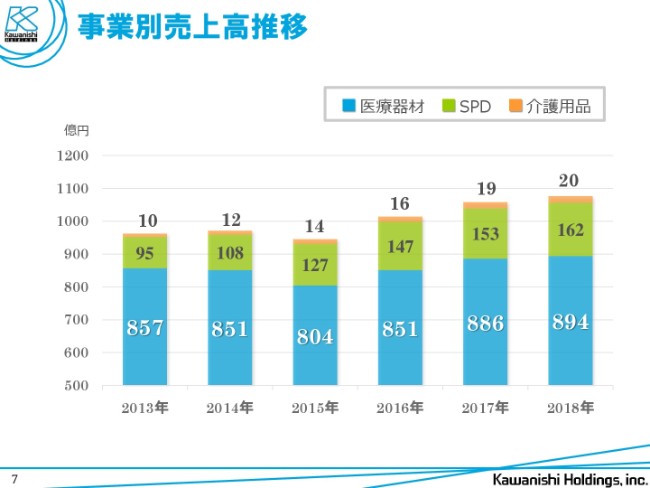

事業別売上高推移

スライドは、2013年6月期から2018年6月期までの、直近6年間の事業別売上高の推移でございます。ここ4年に関しては、医療器材事業、SPD事業、そしてまだ割合は少ないですが、介護用品事業も徐々に成長していることがおわかりになるかと思います。

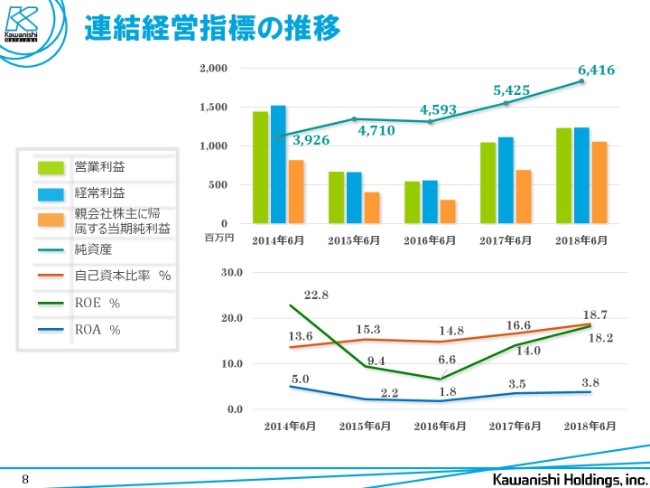

連結経営指標の推移

前期までの直近5年間の連結経営指標の推移をお示ししています。2014年は、病院の建て替えが集中した特需が利益を押し上げまして、2015年、2016年と特需後の反落がございましたが、2017年からは反転して成長に移っております。

(スライドの)下側ですけれども、ROEに関しては(前期は)18.2パーセントと市場の平均水準を上回り、自己資本比率も徐々に増加して、約18パーセントとなっております。

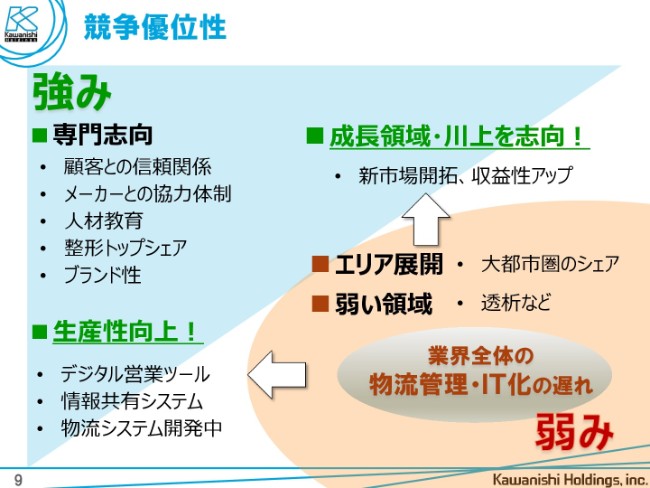

競争優位性

次に、医療機器卸売業界の中での当社のポジションでございますが、当社は業界内では4番目にあたります。業界全体での同業他社は1,000社余りといわれておりまして、まだ業界内でのアライアンスによる拡大の余地は大きいものと見ております。

また、当社の業界内における強み・弱みをお示ししています。強みですが、専門志向であり、同業他社に先駆けて、整形や循環器など、領域ごとの専門事業部を立ち上げて人材育成を重視してきました。その結果として得られた顧客・メーカーからの信頼や地域におけるブランド性が、なによりの強みとなります。

一方の弱みですが、大都市圏のシェアが低いことと、透析など、当社が弱い専門領域が存在することです。当社では、成長領域の新市場開拓や川上志向により、堅実な成長と収益性の向上を図ってまいります。

業界全体の構造的な問題として、他業種と比べて物流とIT化が遅れております。しかし当社では、デジタル営業ツールや情報共有システムを導入し、現在は物流システムの開発にも取り組んでおり、生産性の向上を目指しております。

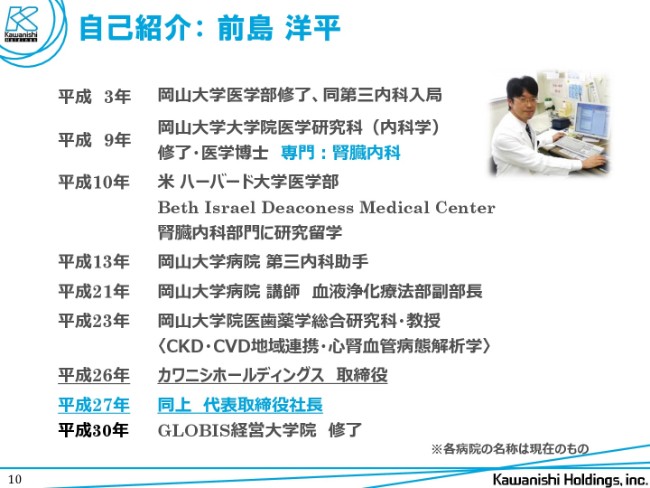

自己紹介:前島 洋平

続いて、私の自己紹介をさせていただきます。私は内科医です。岡山大学医学部、そして大学院を修了し、医学博士を取得したのち、アメリカのボストンにあるハーバード大学医学部の附属病院で3年間にわたって研究留学をしました。平成13年に日本に帰りまして、岡山大学病院の第三内科での助手や講師を経て、平成23年から慢性腎臓病の講座において、教授を3年間務めました。私の専門領域は腎臓内科でございます。

そして、平成26年に事業承継の目的でカワニシホールディングスに取締役として転職し、平成27年9月から代表取締役社長に就任し、現在に至っております。

カワニシグループの経営理念

次に、当社の経営理念でございます。当社には社員憲章というのがございまして、事業経営の社会的意義をこの(スライドに記載の)ように述べております。

私は就任時に、(これを)もう少しブレイクダウンして、「ビジネスを通じて、医学・医療の発展に貢献する」というわかりやすいグループ理念とし、学術本部を創設して、社員教育の充実や医工連携なども進めております。最終的には「国民の、健康寿命の延伸に寄与する」ということを目的としております。

Sustainable Development Goals

続きまして、SDGsでございます。これは岡山大学で取り組まれているのですが、「Sustainable Development Goals」というもので、2015年に国連が示した17の持続可能な開発目標でございます。

当社としてのSDGs活動

この17の目標の中で、当社では次の3つを目標として考えております。まず、当社のミッションである「すべての人に健康と福祉を」です。「産業と技術革新の基盤をつくろう」については、先端医療機器の開発・導入で、そして「パートナーシップで目標を達成しよう」については、医工連携や産官学医の連携で(目標達成を)目指します。

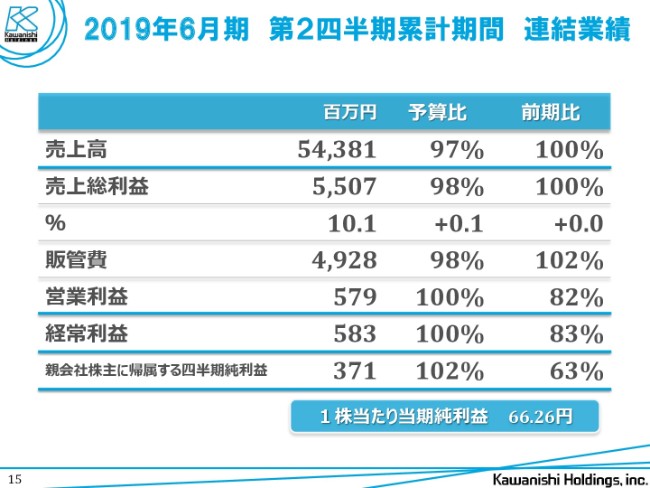

2019年6月期 第2四半期累計期間 連結業績

それでは、2019年6月期第2四半期業績の概要をご説明いたします。中期計画2年目の2019年6月期第2四半期累計期間の連結業績は、連結売上高が543億8,100万円、営業利益が5億7,900万円、経常利益が5億8,300万円、親会社株主に帰属する四半期純利益が3億7,100万円となりました。1株当たり当期純利益は、66.26円です。

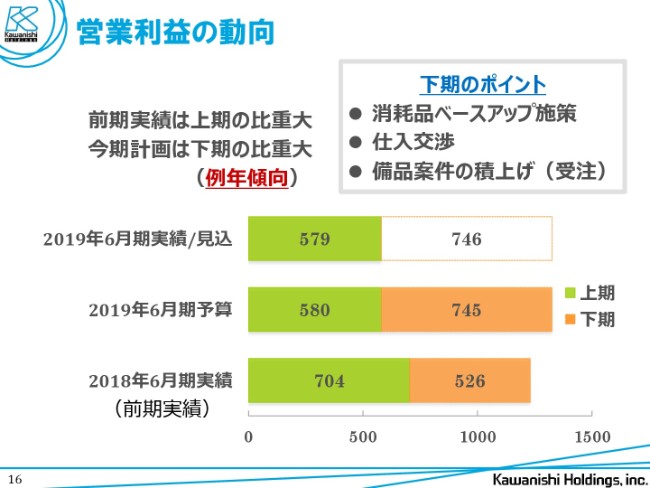

営業利益の動向

続きまして、連結の営業利益の推移でございます。2018年6月期は、緑色で表示している上半期の比重が大きかったのですが、今期は例年の傾向と同様に、下半期の比重が大きい予算立てとなっています。

この(スライドの)中央の図ですが、2019年6月期では、上期はほぼ予算どおりの進捗となっていまして、今期末の決算見込みも予算どおりとしています。下半期のポイントとしては、消耗品ベースアップ施策、仕入交渉、備品案件の受注積上げとなります。

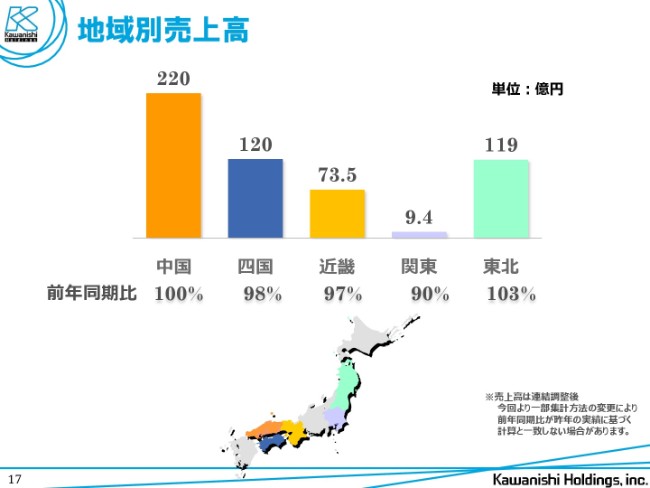

地域別売上高

こちらは、当社グループの売上高を各地域別にお示ししています。本社のある中国地方は、消耗品や介護用品が堅調に推移して220億円となり、前年同期比100パーセントでした。四国、近畿、関東地方では備品の反落により、売上高は前年同期比でそれぞれ98パーセント、97パーセント、90パーセントにとどまりました。東北は、消耗品の売上高が順調に増加したことで、前年同期比で103パーセントの119億円となりました。

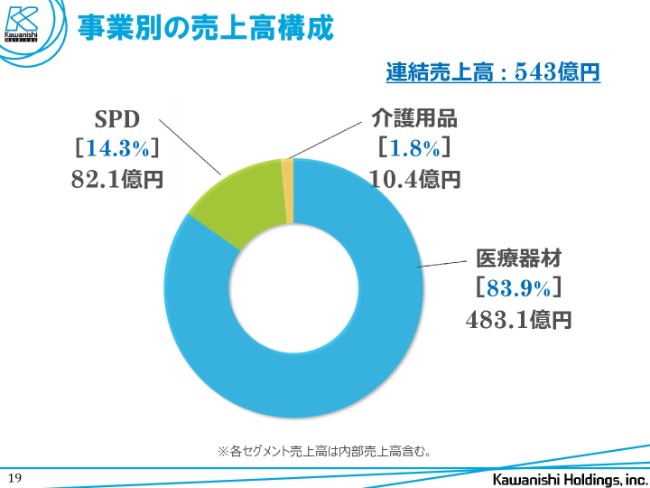

事業別の売上高構成

事業別の売上高の構成では、医療器材事業が全体の約84パーセント、SPD事業が14.3パーセントと、医療機器の販売に係る事業が全体の大部分を占めています。

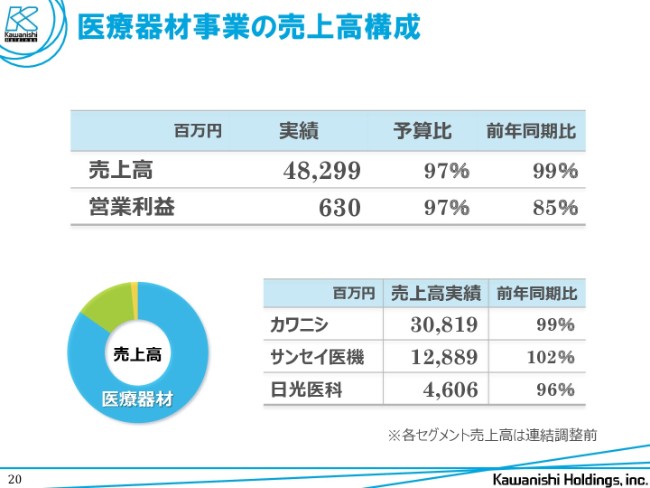

医療器材事業の売上高構成

医療器材事業では、売上高は482億9,900万円、前期比99パーセント。営業利益は6億3,000万円、前期比85パーセントとなりました。事業会社別の売上高・前期比はご覧のとおりでございます。

医療器材事業(消耗品売上高)

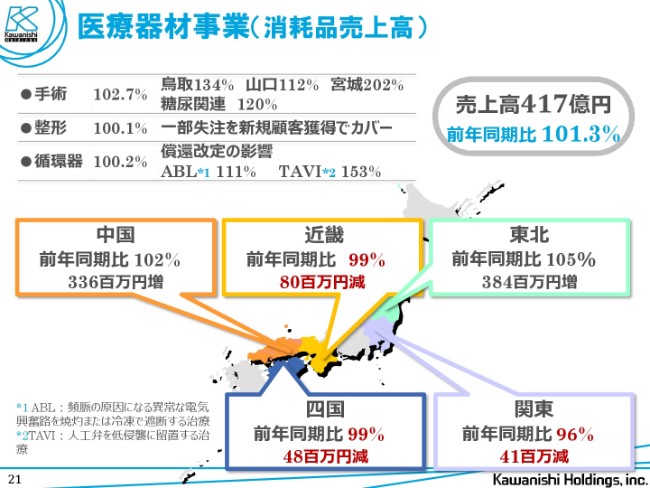

医療器材事業の業績を商品分類で区分し、消耗品と設備・備品に分けてご説明します。まず、私どもの業績のベースとなっている消耗品ですが、売上高は417億円、前年同期比101.3パーセントです。これを地域別に見ますと、中国地方ならびに東北地方で増収になりました。その他の地域では、償還改定の影響もあり、わずかながら減収となりました。

一方、分野別に見ると、手術関連が前年同期比2.7パーセント増で、鳥取・山口・仙台が順調であり、糖尿病関連も120パーセントでした。整形では、一部失注を新規顧客ならびに既存顧客のシェアアップでカバーしました。循環器は、4月の償還価格改定の影響を受けた最も大きな分野でございますが、ABLは前年同期比で111パーセント。人工大動脈弁の置換のTAVIにおいても、前年同期比153パーセントと、大きく伸ばすことができました。

医療器材事業(備品売上高)

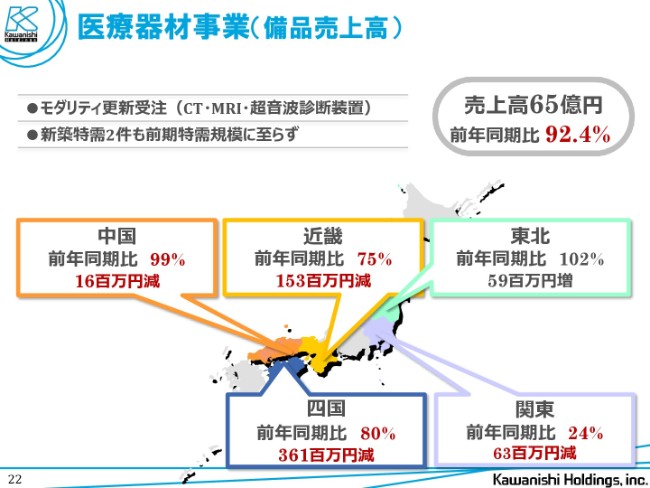

次に、設備・備品です。こちらは各種モダリティ、すなわちCTや超音波診断装置の更新などの大型案件と、東北にて新築特需2件を獲得しましたが、他の地域の前期特需の反落をカバーするには至らず、売上高は65億円、前年同期比92.4パーセントにとどまりました。地域別の増減はご覧のとおりです。

SPD事業①

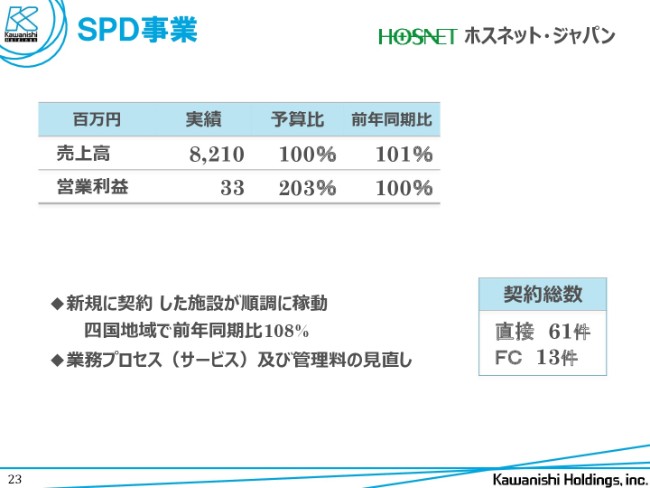

SPD事業でございますが、新規施設が順調に稼働して、四国で前年同期108パーセントとなったことなどから、売上高は82億1,000万円、前年同期比101パーセント。営業利益は3,300万円、前年同期比100パーセントとなりました。なお今期は収益性を改善するため、業務プロセスならびに管理料の見直しを進めています。

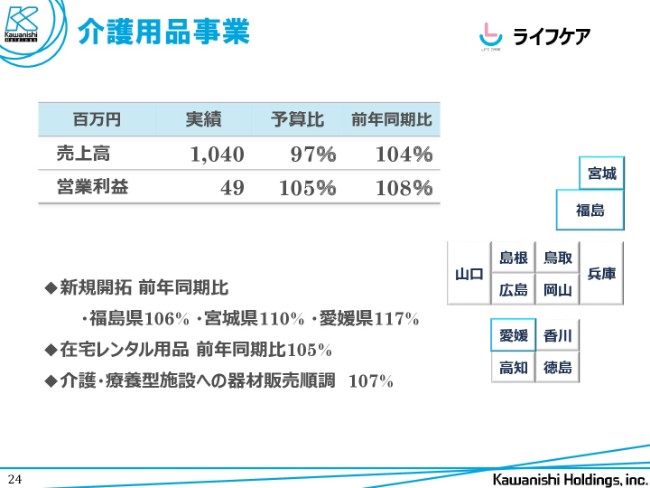

介護用品事業①

次に、介護用品事業ですが、売上高10億4,000万円で、前年同期比104パーセントでした。営業利益は4,900万円で、前年同期比108パーセントとなりました。新規開拓先では、前年同期比で、それぞれ福島が106パーセント、宮城が110パーセント、愛媛が117パーセントと順調です。

価格の上限が設定された、主力の在宅ベッドを含むレンタル用品は、前期比105パーセントと引き続き成長しています。また、規模はまだまだでございますが、介護・療養型施設への販売も順調に拡大しています。

連結貸借対照表

ここから、連結貸借対照表、キャッシュフロー計算書についてご説明します。まず、連結貸借対照表ですが、売上債権が22億100万円増加しています。また、仕入債務が26億6,400万円増加しています。純資産は4,700万円増加して、64億6,400万円となりました。

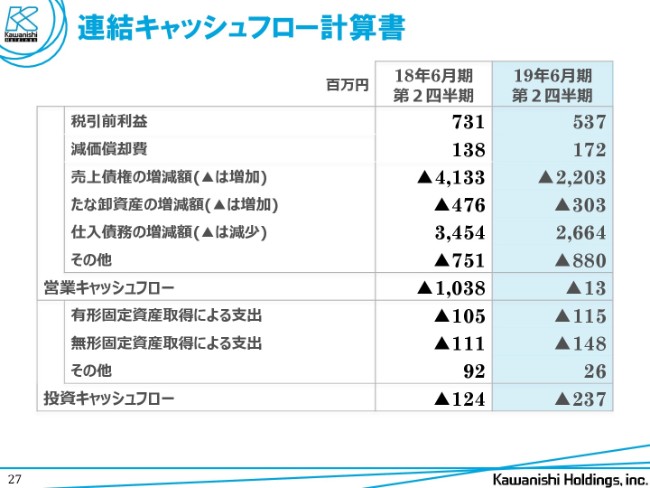

連結キャッシュフロー計算書①

次に、連結キャッシュフローですが、営業キャッシュフローについては、売上債権などの増加によりマイナス1,300万円となっています。投資活動によるキャッシュフローについてはご覧のとおりです。

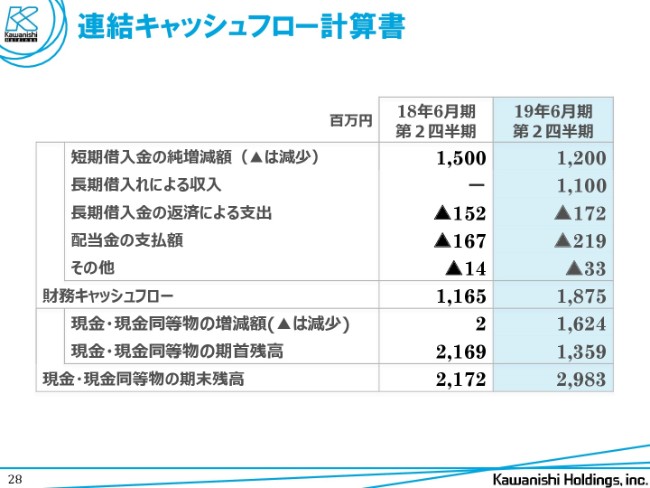

連結キャッシュフロー計算書②

財務活動によるキャッシュフローは、長期借入れが11億円増加したことなどにより、18億7,500万円の増加となりました。その結果、2018年12月末の現金および現金同等物の期末残高は29億8,300万円となりました。

2019年6月期 連結予算(見通し)

それでは、今期の業績見通し、ならびに配当方針でございます。まず、今期の連結業績の見通しですが、売上高1,108億8,100万円、営業利益13億2,400万円、経常利益13億3,600万円、親会社株主に帰属する当期純利益は8億6,100万円です。なお、当期純利益が減少するのは、前期に発生した退職給付制度の変更に伴う特別利益、および繰延税金資産の回収可能性の見直しによる税負担の軽減が、今期は発生する見込みがないためであります。

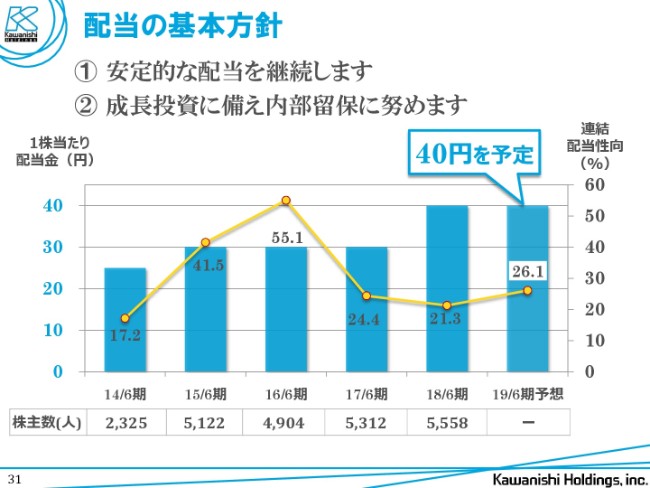

配当の基本方針

配当につきましては、安定的な配当を継続し、成長投資に備えた内部留保に努めていきます。2019年6月期は、1株当たり40円を予定しています。

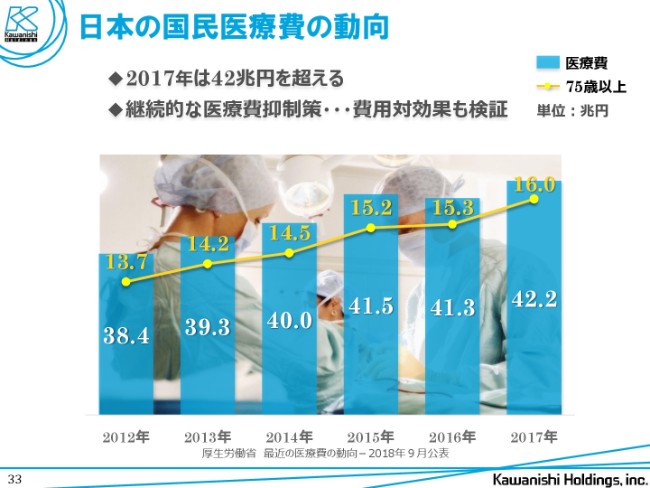

日本の国民医療費の動向

ここからは、市場動向と中期展望についてご説明します。まず、当社を取り巻く環境として、日本の医療費の動向ですが、徐々に増加しており、2017年は42兆円を突破しました。このため国としては、継続的な医療費の抑制策を取り続けていくものと見られます。また、医療費の費用対効果についても検証されます。

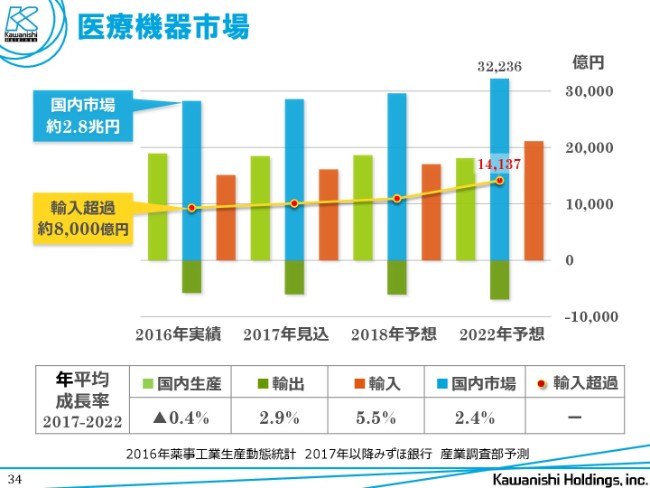

医療機器市場

医療機器市場に目を向けますと、青色の棒グラフが国内市場全体ですけれども、2016年は約2兆8,000億円で、今後は年平均で2.4パーセント成長し、2022年には約3兆2,000億円と予測されています。

この内容を見ますと、国内生産はマイナス0.4パーセントと、やや厳しい見通しとなっています。一方で、輸入が年平均5.5パーセント、輸出が年平均2.9パーセントと、海外製品の優位な市場性が続き、2016年の約8,000億円の輸入超過は、今後もさらに増えていくものと見込まれています。

国家プロジェクト参画

また、日本の医療機器を海外で普及させる目的で、経済産業省と関東経済産業局の国家プロジェクトが平成28年度よりスタートしており、私もプロジェクトマネージャーとして参画しています。

日本人医師の手術等の手技と連動した、国産医療機器の海外への紹介のためのプラットフォームを構築しており、「MEDICAL TAKUMI JAPAN」というページを公開しています。

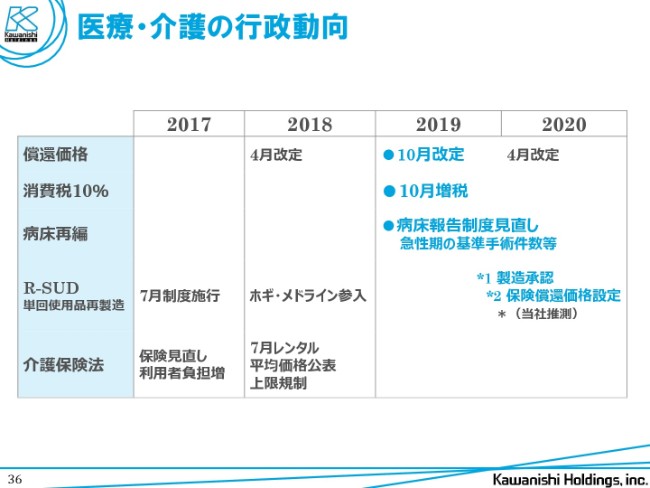

医療・介護の行政動向

中期の医療行政の動向等でございます。医療器材の保険償還価格は、消費増税の対応により、2019年10月に改定され、2020年4月にも改定されます。病床再編では、手術実績が乏しい急性病床を見直すため、急性期の基準に手術件数などを織り込む病床報告制度への見直しが始まります。

SUD、すなわち単回使用医療機器の再製造については、一部の施設で回収が開始されていますが、製造承認や保険償還価格設定には、なお時間を要するものと推測されます。また介護領域では、昨年7月に介護用品のレンタル価格の上限が公表され、10月から実施されています。

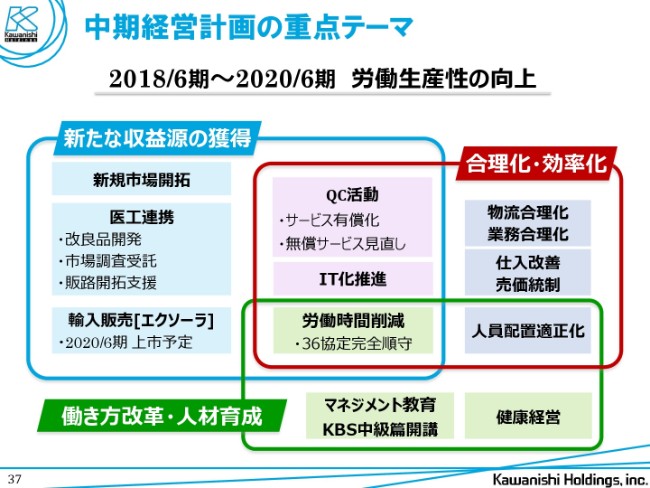

中期経営計画の重点テーマ

スライドは、中期経営計画の重点テーマ一覧です。「新たな収益源の獲得」「業務の合理化・効率化」「働き方改革・人材育成」という3つの柱があります。まず、「新たな収益源の獲得」では、新規市場開拓、医工連携、輸入販売などです。「業務の合理化・効率化」では、仕入改善、販売価格統制、IT化の推進、人員配置の最適化、不採算サービスの中止などを図ります。「働き方改革・人材育成」では、時間外労働の削減、マネジメント教育、健康経営を実施します。

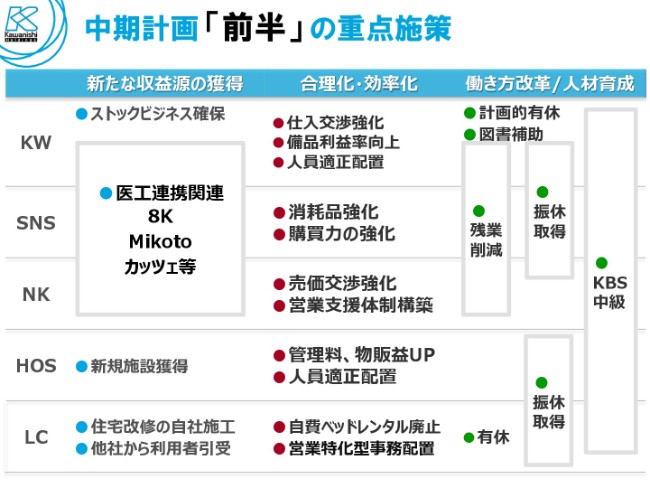

中期計画 「前半」 の重点施策

各事業会社の中期経営計画の前半の重点施策の振り返りを、先ほどの3つの柱で分けてお示ししています。まず、「新たな収益源の獲得」について、カワニシではストックビジネスの確保です。カワニシ、サンセイ医機、日光医科では、医工連携関連案件などがあります。ホスネットは新規施設開拓で、ライフケアは他社からの利用者引受などがあります。

「合理化・効率化」について、(カワニシでは)仕入交渉の強化、売価の交渉、人員適正配置。ホスネットでは管理料のアップ、ライフケアでは自費ベッドレンタルの廃止などがあります。そして、「働き方改革・人材育成」では、各社にて時間外労働の削減、振休の取得に取り組み、全社でKBS中級編も実施しています。

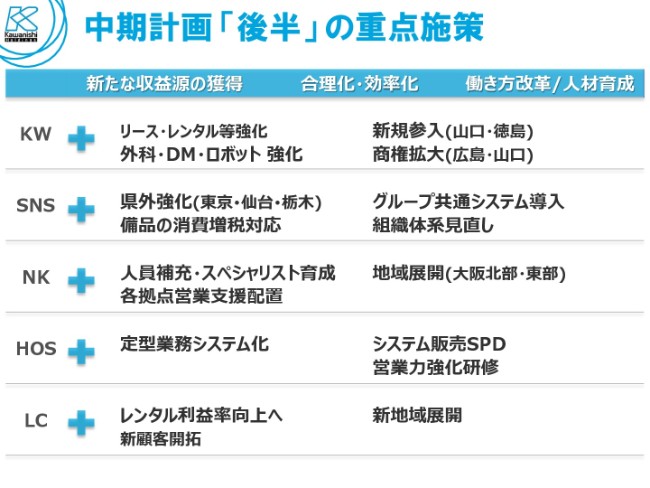

中期計画 「後半」 の重点施策

各事業会社の中期計画の後半の重点施策は、ご覧のとおりです。例えば、一番上のカワニシでは、外科や糖尿病やロボット分野を強化する、あるいは新規参入といったところがあります。サンセイでは、県外をしっかり強化していき、グループの共通システムを導入するといったことがあります。

NKは日光医科でございますが、地域展開を大阪の北部にも展開していきます。ホスネットに関しては、定型業務のシステム化やシステム販売のSPDも行います。(表の)一番下はライフケアでございますが、レンタルの利益率の向上や、新地域展開で、新規顧客を開拓するといったことが後半のテーマとなっています。

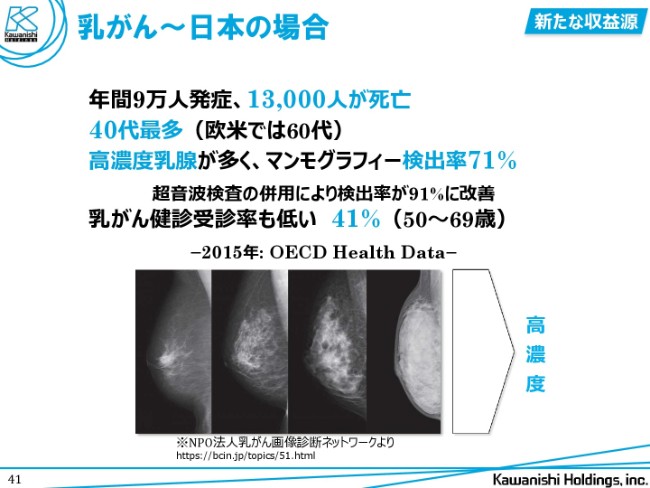

乳がん~日本の場合

続きまして、輸入販売です。重点テーマである、新たな収益源を目指す医療機器輸入販売事業についてご説明します。乳がんは、日本で年間約9万人が発症し、1万3,000人が亡くなられています。日本では40歳代がもっとも多くなっており、日本人ではがん病変の検出が難しい高濃度乳腺の方も多く、マンモグラフィーによる検出率が71パーセントにとどまっています。こちら(のスライドの画像)が高濃度乳腺でございます。

またマンモグラフィーは、痛みや被爆がございまして、それが乳がん検診受診率の低さの要因にもなり、早期発見・早期治療の妨げにもなっていると言われています。したがって、痛みなどがない早期診断法の確立が望まれています。

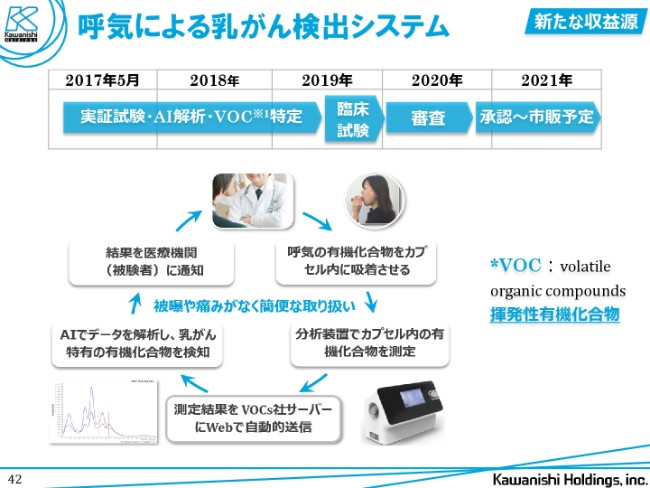

呼気による乳がん検出システム

そこで、当社グループのエクソーラメディカルでは、イスラエルの企業が開発した、呼気による乳がん検出システムの国内導入を進めています。スライドの下に検査プロセスを示していますが、痛みなどの侵襲がなく、検査が非常に簡単であります。

2017年から国内の医療機関で実証試験を開始していまして、現在はAIを用いた解析なども進めています。今後、臨床試験を経て、2020年から2021年ごろの市販を計画しています。

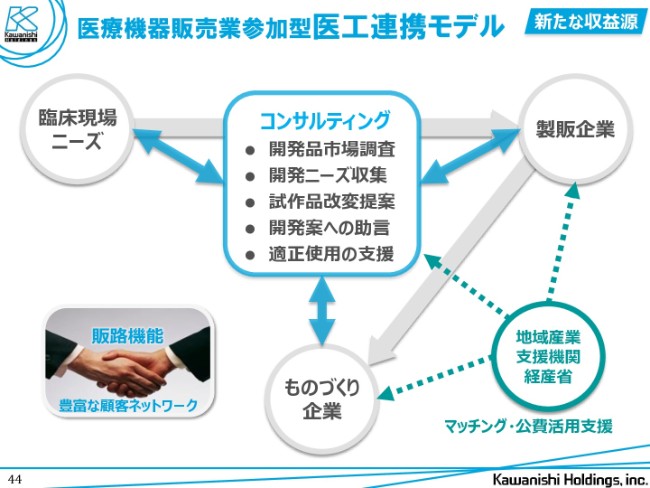

医療機器販売業参加型医工連携モデル

続いて、医工連携についてご説明します。スライドは、私たちが提唱している医療機器販売業参加型医工連携モデルです。当社の社員が、臨床現場でドクターやメディカルスタッフから医療機器開発ニーズをお伺いして、製造販売業やものづくり企業、そして産業支援機関と連携し、当社がコンサルティング機能を果たしながら、公的資金も活用して、新規医療機器の開発に貢献していきます。そして、最終的な販路・販売チャネルとしても機能して医療機関にお届けし、患者さんにとって最適な医療の実現に貢献していきます。

中国経産局受託事業

医工連携の事例として、中国経済産業局からの受託事業をご紹介します。この事例では、中国地域医療機器関連産業参入フォーラム「医の芽ネット」が活動主体となっています。販路開拓支援、ニーズ発掘・開発案件創出、個別研究会の立ち上げ、医療教育用シミュレーター等の市場調査をテーマとして事業を受託し、地域の医工連携の推進に参画しています。

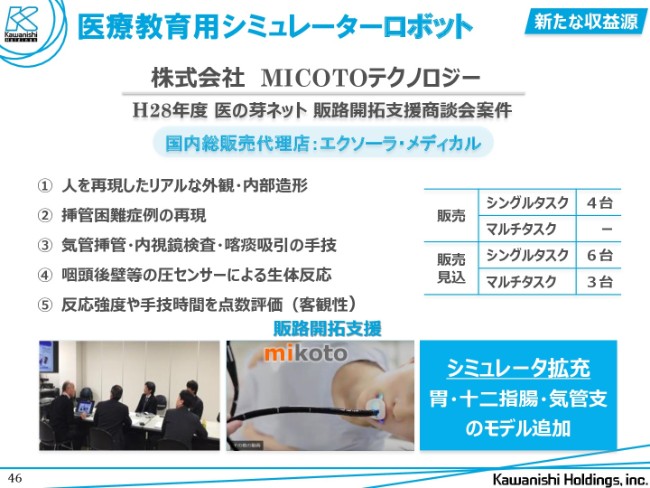

医療教育用シミュレーターロボット

この販路開拓支援商談会で、当社に医療教育用シミュレーターロボット「MICOTO」が紹介され、当社グループのエクソーラメディカルが国内総販売代理店となっています。

この「MICOTO」でございますが、人を再現した外観と内部造形によりまして、医師等による気管内挿管・胃カメラなどの手技の練習を可能にしました。また、ほとんど人と変わらない生体反応を実現し、手技にかかった時間などの点数化による客観的評価を表示することもできます。そして昨年、胃・十二指腸と気管支のモデルを追加しており、現時点ではご覧のような販売見込みとなっています。

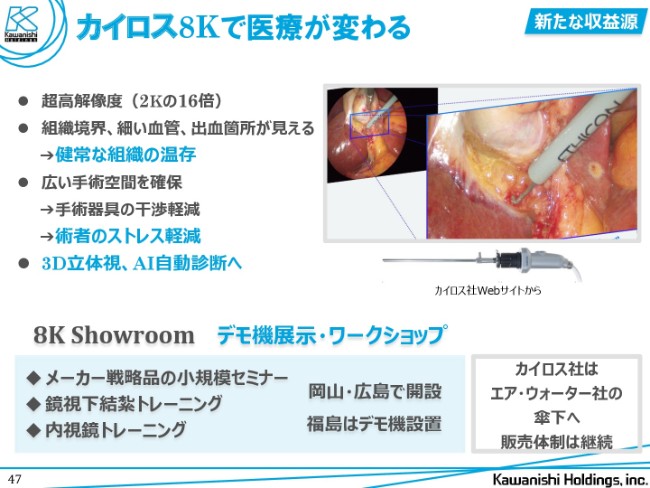

カイロス8Kで医療が変わる

続いて8K内視鏡でございます。この特徴は、内視鏡を臓器に近づけなくても高精細な画像が得られ、広い手術空間を確保でき、手術器具同士の干渉が軽減されて、術者のストレスが軽減されるところにあります。そして、視力約4.3に相当する超高解像度により、手術における高い安全性を確保できます。

事業会社にて、昨期から「8K Showroom」を開設し、キーオピニオンリーダーのドクターにもお越しいただいて、メーカー戦略品の小規模セミナーや鏡視下結紮トレーニングなどを開始しています。

成長市場 ロボット支援手術

また、昨年4月の診療報酬の改定では、肺がん・食道がん・胃がん・婦人科領域などで、このスライドでお示ししているロボット支援手術の保険適用が拡大されました。現在、この市場は「da Vinci」が席巻していますが、今年以降、国内外の数社の企業による手術支援ロボットの上市が予定されています。

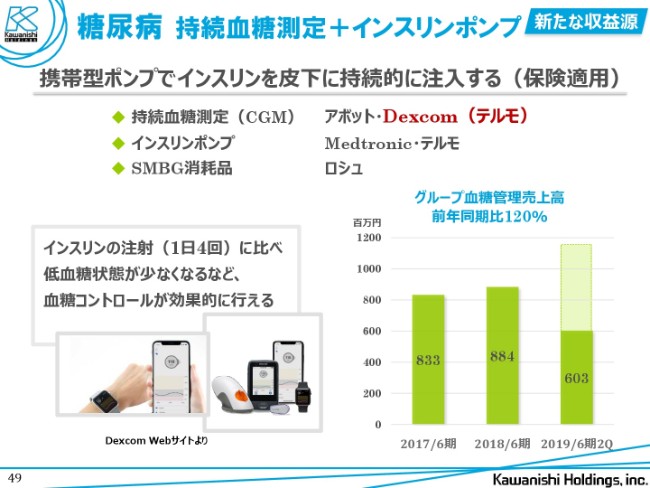

糖尿病 持続血糖測定+インスリンポンプ

糖尿病です。携帯型のポンプで皮下にインスリンを持続的に注入する「インスリンポンプ」が、1型糖尿病の患者さんを中心に使用されていますが、持続的な血糖測定と「インスリンポンプ」を連動させたシステムも開発・上市されており、今後の普及が見込まれます。

スライド右下のグラフは、当社グループの血糖管理関連の売上高をお示ししていますが、この上半期の売上高は前年同期比で120パーセントとなりました。

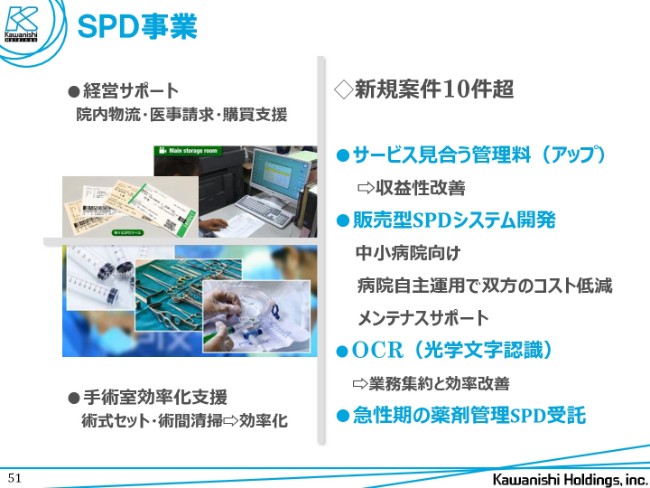

SPD事業②

次に、SPD事業・介護用品事業についてご説明します。まずSPD事業ですが、中期のテーマとして、2020年までに新規案件10件超の獲得を目指しています。一方で、サービスの付加価値に見合う管理料の見直しや交渉を進め、収益性を改善します。

また、中小病院向けの病院自主運営型SPDシステムにも取り組みます。なお、手術室の効率化支援や医事請求などの経営サポートも、引き続き実施していきます。

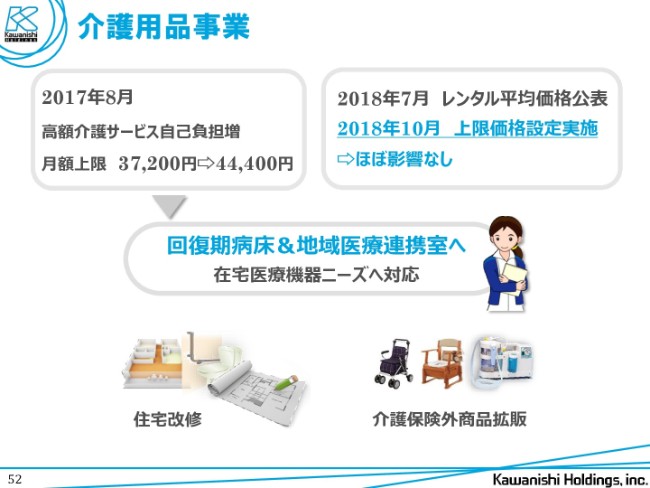

介護用品事業②

続いて、介護用品事業ですが、2017年8月の介護保険見直しにより、利用者負担が増加しています。また、昨年10月にはレンタル価格の上限設定が実施されましたが、当社にはほぼ影響がありませんでした。

当社としては、今後も介護保険の見直しが継続していくことを踏まえ、収益の多角化を図ります。回復期病床や地域医療連携室へ積極的に営業展開し、新規顧客を増やして、住宅改修・介護保険対象外の商品の拡販も進めます。

介護用品事業③

病院の機能分化が進む中で、介護の分野は「施設から在宅へ」という政府の政策的な要請が非常に強いビジネスです。中期の主要テーマはご覧のとおりですが、撤退事業者の利用者引き受けや、在宅市場での訪問ビジネスにも積極的に参入します。また、新規出店につきましても、エリアの市場性などを踏まえて再開していきます。

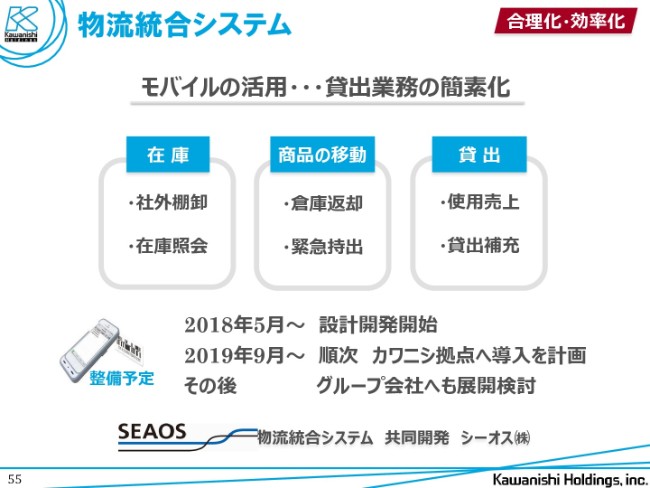

物流統合システム

次に、業務の合理化・効率化についてご説明します。昨年より倉庫システムの導入に着手しましたが、それをベースに、現在は物流統合システムの開発を行っています。モバイルを活用して、業務負荷の大きい貸出業務の簡素化を推進します。

これによって、在庫・商品の移動や業務プロセスの効率化が進み、労働時間の削減効果も期待できます。今後は、RFIDの運用による物流合理化等についても、SEAOS社などと共同で実現化を目指します。

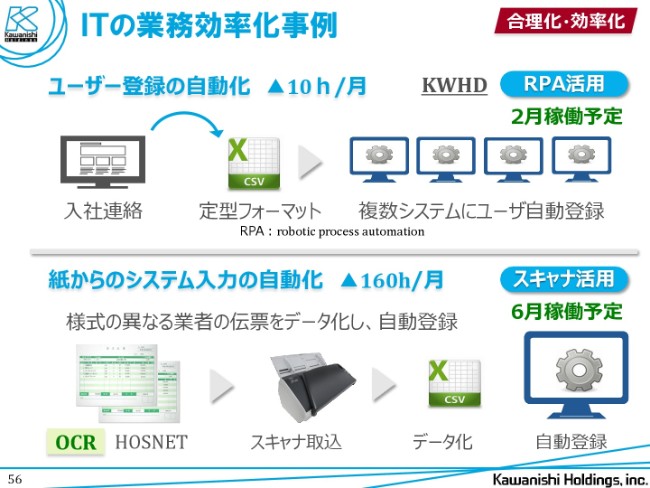

ITの業務効率化事例

次に、IT活用による業務効率化の事例でございますが、1つ目はRPA(Robotic Process Automation)の活用事例です。従業員の入社連絡について、RPAを活用することで複数のシステムに自動的に登録することが可能になり、業務負担の削減となります。これ以降、その他の定型的な業務へも拡大していく予定です。

また、OCRの活用事例として、様式の異なる業者の伝票をスキャナで取り込み、データ化することで自動登録し、業務負担を軽減します。現在、ホスネットで実証実験を進めており、6月の稼働を目標としています。

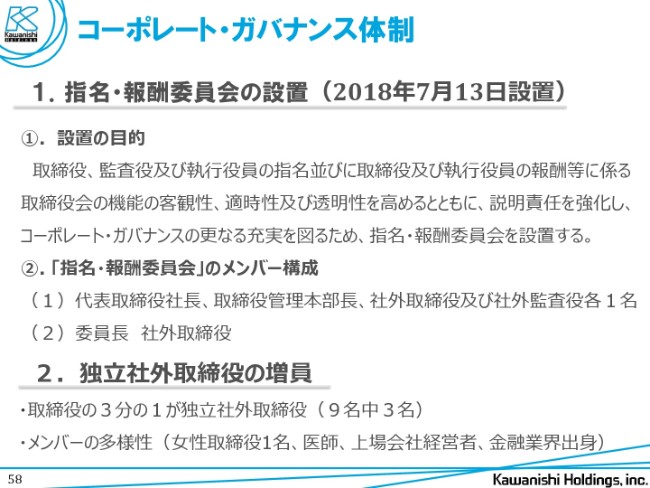

コーポレート・ガバナンス体制

次は、当社のガバナンスに関するご説明です。当社では、コーポレート・ガバナンスの体制をさらに強化しています。まず、昨年7月に指名・報酬委員会を設置しました。役員等の指名および報酬等にかかる取締役会の機能の客観性、適時性および透明性を高めます。

また、昨年9月の株主総会で、取締役の3分の1が独立社外取締役となり、1名、初めて女性が取締役に就任しました。ダイバーシティにも配慮した経営へのチェック機能が働きやすい体制となっています。

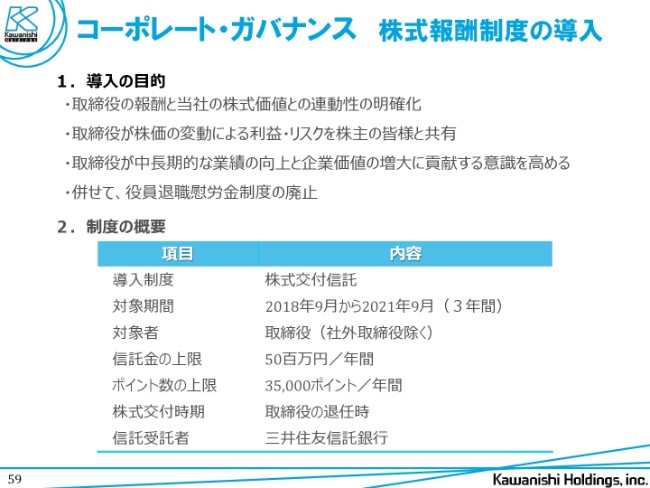

コーポレート・ガバナンス 株式報酬制度の導入

また、ご覧のような内容で、株式報酬制度の導入を進めています。昨年8月に開示していますが、あわせて役員退職慰労金制度を廃止しました。

海外の先端医療機器

次に、当社の発刊する海外医療情報誌『Medical Globe』関連の話題です。この『Medical Globe』は、クラリベイト・アナリティクスならびにAHC Media LLC.と提携し、海外の最先端の医療機器や医療現場の情報をいち早く日本にご紹介しています。

2010年10月の創刊以来、この1月で記念すべき100号を発刊しました。仕入元の医療機器メーカー、そして顧客先の医療機関、さらには大手製薬会社、大手シンクタンクでも有償でのご購読をいただいており、契約数は最近増加しています。

「海外医療機器の最新動向勉強会」

日本医工ものづくりコモンズの主催で、『Medical Globe』の情報を題材にした「海外医療機器の最新動向勉強会」が、東京の国立国際医療研究センターで2017年から始まりました。私を含めた『Medical Globe』の編集部と、経済産業省・厚生労働省・AMED・PMDA・特許庁、そしてドクター・医療機器メーカー・ものづくり企業も参加して、隔月で意見交換や情報共有を実施しています。

以降は、参考資料でございます。連結経営指標等の推移につきましては、資料をご参照いただければと思います。以上でございます。ありがとうございました。

この銘柄の最新ニュース

オルバヘルスのニュース一覧- “離島のごみ処理を島内で完結”「低熱分解型アップサイクルユニットOLSTECH」竹富町で運用実験開始 2024/11/26

- <11月18日の陽線包み足達成銘柄(買いシグナル)> 2024/11/19

- 連結子会社におけるリースによる固定資産の賃借に関するお知らせ 2024/11/15

- <11月05日の5日・25日移動平均線デッドクロス銘柄> 2024/11/06

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】 … ドリコム、東映アニメ、シーユーシー (10月25日~31日発表分) 2024/11/02

マーケットニュース

- 修正:ダウ平均は下落 本日から師走相場が始まる=米国株概況 (12/03)

- インフラ拡充加速で成長ロード躍進、「EV充電器」関連が株高本番へ <株探トップ特集> (12/02)

- NY株式:NYダウは128ドル安、ハイテクが支える (12/03)

- NY各市場 4時台 ダウ平均は113ドル安 ナスダックはプラス圏での推移 (12/03)

おすすめ条件でスクリーニングされた銘柄を見る

オルバヘルスケアホールディングスの取引履歴を振り返りませんか?

オルバヘルスケアホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。