ジャパンベストレスキューシステムのニュース

JBR、営業利益率10%超の高収益体制を確保 売上高も4期ぶりに過去最高を更新し、FY24中計を始動

業績総括

若月光博氏(以下、若月):取締役の若月でございます。本日はお忙しい中、ご視聴を賜りまして誠にありがとうございます。

私から2021年9月期決算の概要をご説明させていただきます。今回は中期計画も発表していますので、後半ではそちらのお話を加えさせていただきたいと思っています。では、資料に沿って第4四半期決算の説明と中期計画の2つについてお話しします。

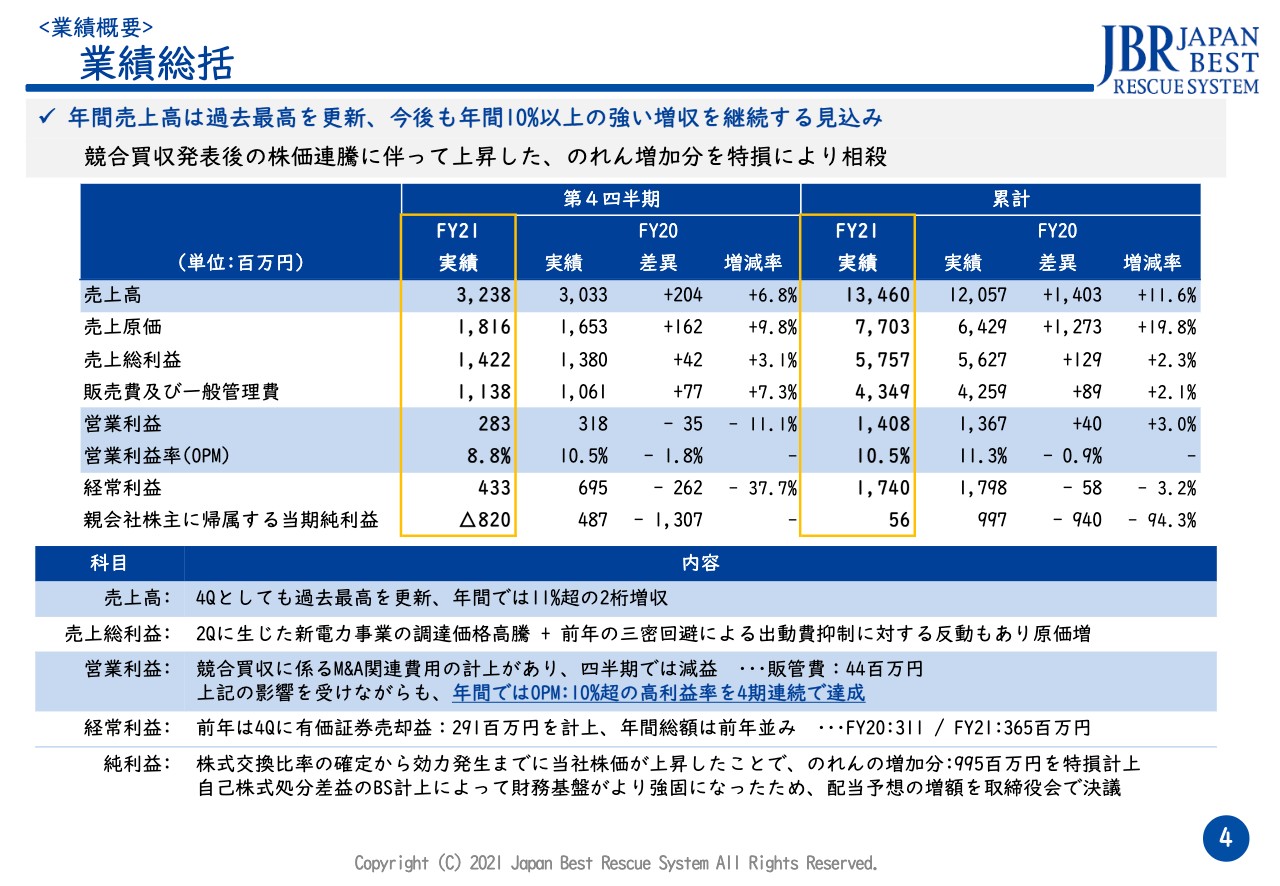

4ページは、第4四半期と年間累計の総括になります。年間の売上については過去最高を更新しています。今期も営業利益率で10.5パーセントということで、収益に関して10パーセント以上の増収を継続することができました。

9月30日にアクトコールとTSUNAGUの買収が成立していますが、合意してから買収までに株価が順調に上がった関係で、そのまま進むとのれんが増加するかたちになります。

増加したものをのちの業績に負担させるか、先に落とすか、という選択がありましたが、私たちは先に落とす選択を取りました。ですので、特損が10億円弱発生しており、第4四半期の当期純利益に関しては赤字で、通期では若干の黒字となっています。

ポイントだけお話しします。売上高は順調に増加しています。アクトコールとTSUNAGUという2社を買収していますが、期末日の9月30日付で買収したため、こちらの売上は入っていません。ですので、もともとのJBRとそのグループでの売上で伸びているということになります。

売上原価がやや上がっていますが、前の期は新型コロナウイルスの影響でみなさまの接触を控える動きが強く、出動費が抑制されていたため、そちらと比べると増えたということです。想定と違って増えてしまったということではなく、「元に戻った」「去年のほうがやや異常値だった」ということです。

営業利益に関しては、今回は買収費用が4,400万円ありました。また、子会社が最後に先行支出のようなものを少し使ったこともあり、利益率が下がっているところがあります。この特殊要因を除くとマイナスのインパクトはなく、事業そのものは順調だったと言えると思います。

経常利益では売却益が減っていますが、これは例年の傾向です。通年で3億円前後の利益が出ています。当期純利益は先ほどお伝えしたとおりです。P/Lに関しては9億9,500万円の特別損失が計上されています。

ウォーターフォール分析

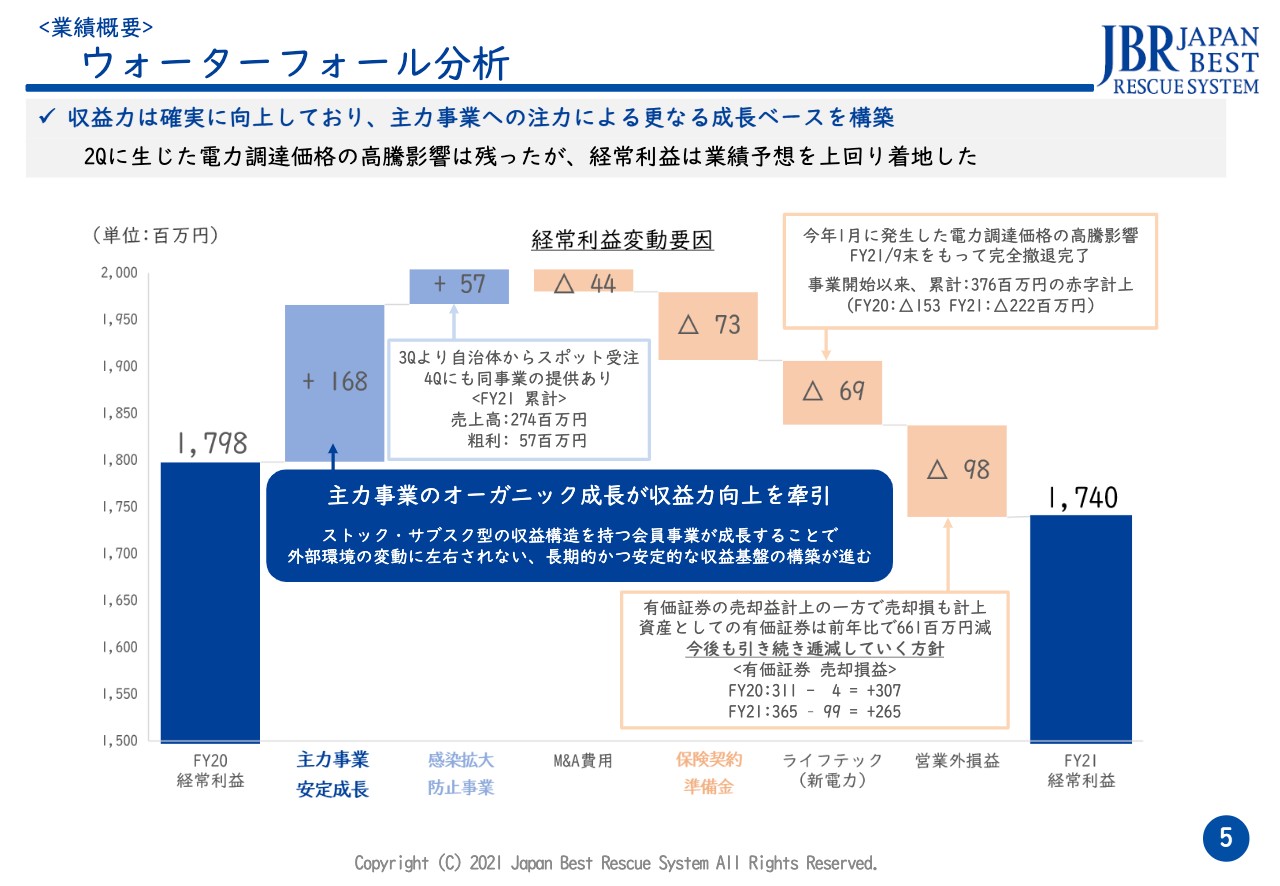

5ページはウォーターフォールです。スライド左側が前の期の経常利益の17億9,800万円で、一番右側が今期の17億4,000万円ですが、主な要因はスライドに記載のとおりです。プラス要因は、主力事業が安定成長したことと、ラストワンマイルという「足」が私たちにはあるということで動いた結果、5,700万円を受注できたということです。

マイナス要因としては、先ほどのM&Aの費用が4,400万円あります。また、保険契約準備金を7,000万円以上積み増していることと、ライフテックで赤字だったため、こちらの影響がけっこうありました。

2期合わせると、3億7,600万円の赤字を負担することになってしまいました。今期に関しては、2億2,000万円くらいの赤字の影響を受けています。営業外損益は順調に稼げてはいますが、去年と比べると少なかったということでこのようなかたちになっています。

当初業績予想に対する差異

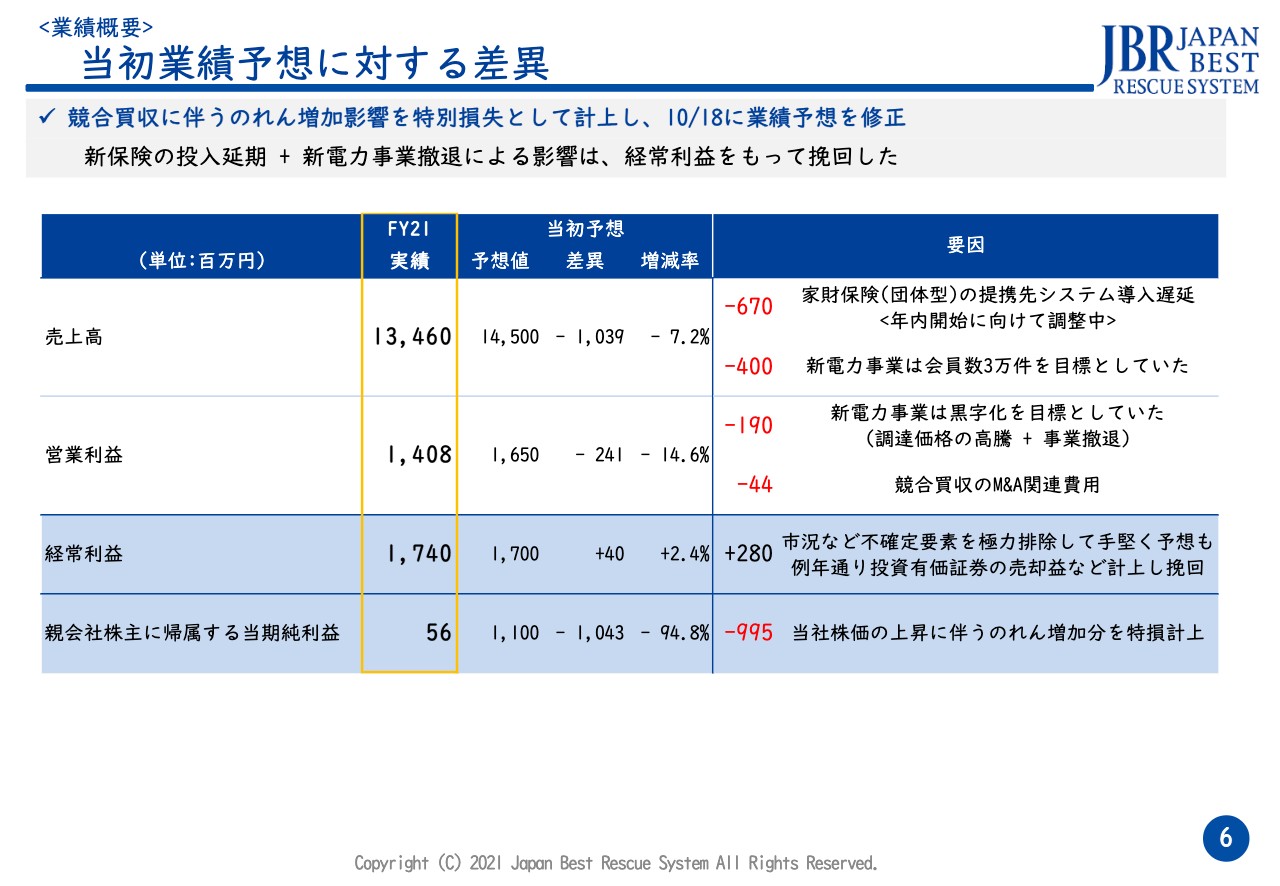

6ページは、予算との比較になります。当初予算と比べて売上は10億円以上の未達に終わっています。理由は2つあり、この2つでほぼ説明がつきます。保険の少額短期ではなく損保のほうですが、とある大手の企業と団体契約型で大きな契約自体は合意できていますが、情報の連携で想定どおりに進まないところがありました。

先方のシステムで、私たちのインターフェースのところですが、その改変作業を進めていただいている関係で時期がズレてしまいました。

「年内開始に向けて」とスライドに記載していますが、今の予定では年内ギリギリか、来年の年初のスタートで合意して進めています。こちらは6億7,000万円の予算で見ていましたが、入らなかったかたちになっています。

新電力は今期は黒字化の予定でしたが、第1四半期の後半から第2四半期の頭、12月の終わりから1月に調達価格の急激な高騰があり、ここから「続けていいのか」ということで撤退を決議しました。伸ばすどころか撤退を行う方向に進んだため、想定と変わったところが4億円あります。残りについては極めて順調だったと思っています。

営業利益については、新電力の黒字化を見込んでいたところが赤字のまま撤退したところでマイナス1億9,000万円、それから買収の費用が4,400万円ということで、このような言い方はよくないのですが、新電力のことがなければ予定どおりに進んだのではないかというかたちです。

経常利益は、だいたい予定どおりに数字を作れたと思っています。最後の利益はお話ししたとおりです。

連結貸借対照表

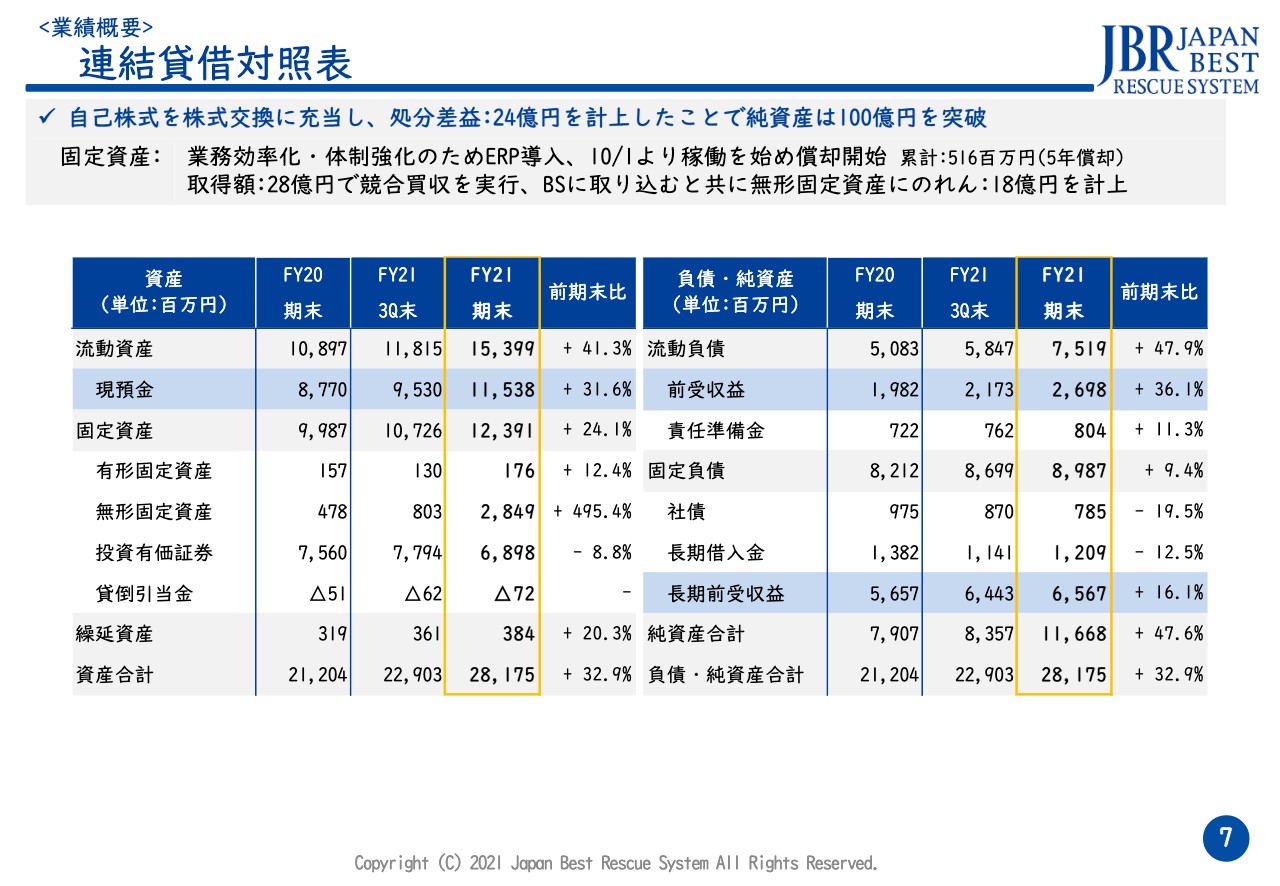

7ページはB/Sになります。先ほどP/L上のインパクトだけお話ししましたが、自己株式を使った株式交換でした。もともと購入した自己株と、今回使ったタイミングとの株価の差があるため、ここでP/Lを通らずにB/S上で処分差益が24億円出ています。

また、純資産の自己株が原価でマイナスのため、こちらがなくなることでさらにプラスになる部分がありました。加えて、先ほどの特別損失で落としたものもあります。

この1年間で稼いだ当期利益分もあるため、すべてを足し引きすると「純資産100億円は超えるよね」ということで、スライドには「100億円突破」と記載しています。しかし、実際はスライドの表の右下に記載のとおり、116億円まで上がりました。純資産という観点では大台を超えて、だいぶ強い体質になってきたと思っています。

その他で大きく変わった部分は、現預金が増えたことです。B/Sだけは買った会社を連結していますので、彼らが持っていた現金の部分が加わったインパクトもあります。それから無形固定資産が20億円くらい増えており、これがアクトコールののれん分と、ERPの開発費用がB/Sに乗っているためで、この2つによって増えています。ERPの開発はずっと進めており、10月1日に本稼働し、今期から償却が始まります。

投資有価証券は削減の方向で進めており、前期と比べると10億円までいかないものの、直近の第3四半期と比べるとだいたい10億円近く減っています。

また、スライド右側のとおり、責任準備金を少し積み増し、私たちの1つの指標になっている前受収益と長期前受収益も積み上がっています。しかし、アクトコールは基本は月々の契約か2年契約で、長期的にはあまり数字が乗りません。しかし、前受収益にはインパクトがあり、バランス上、前受収益のほうが大きく増えたようになっています。

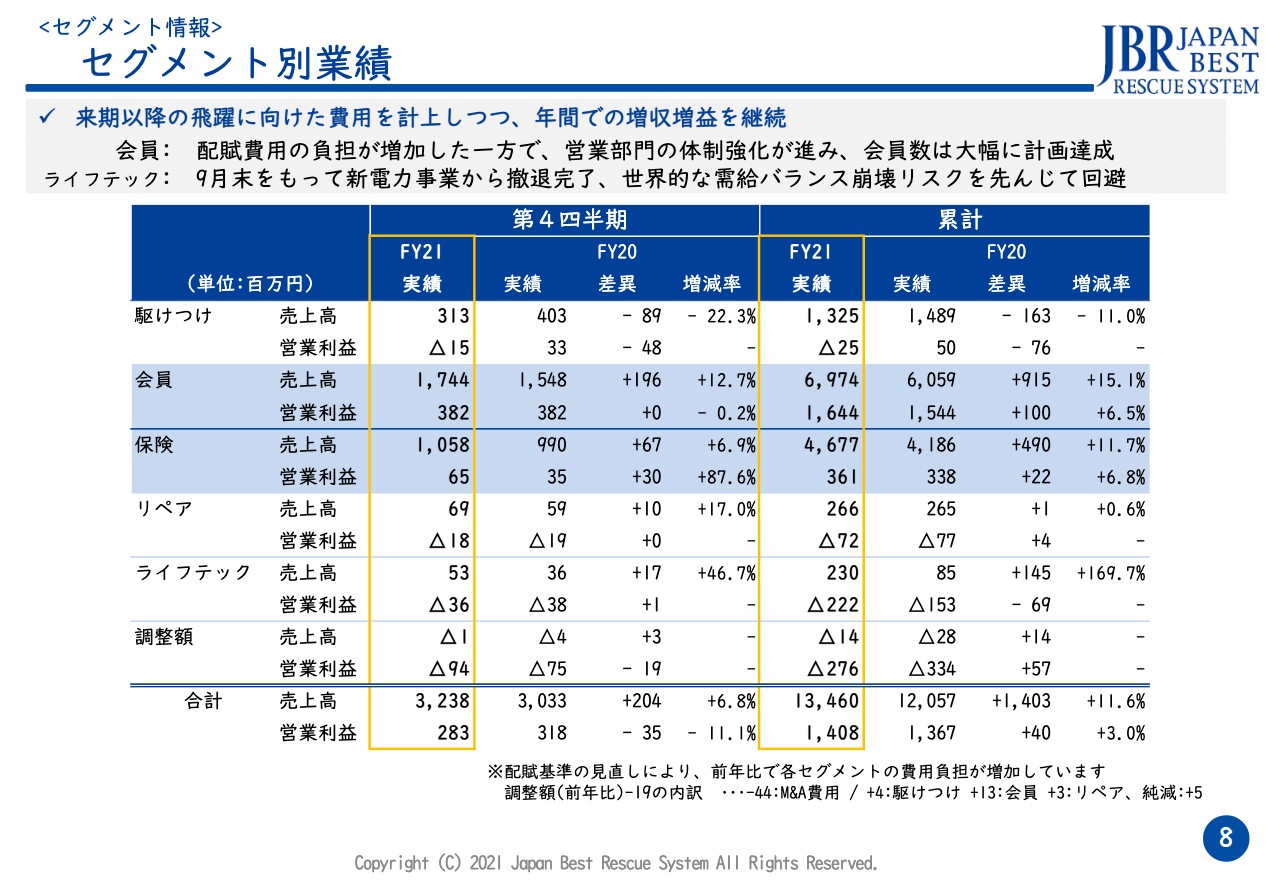

セグメント別業績

8ページはセグメント別です。ハイライトで示しているとおり、会員と保険については順調に伸びています。

配賦の関係で利益率が下がったようにも見えますが、一番下の調整額が変化している影響もあり、単純比較にはならないところがあります。細かなインパクトについては、小さいですが表の下に書き添えています。このような金額が、配賦の影響で利益を下げたように見えています。

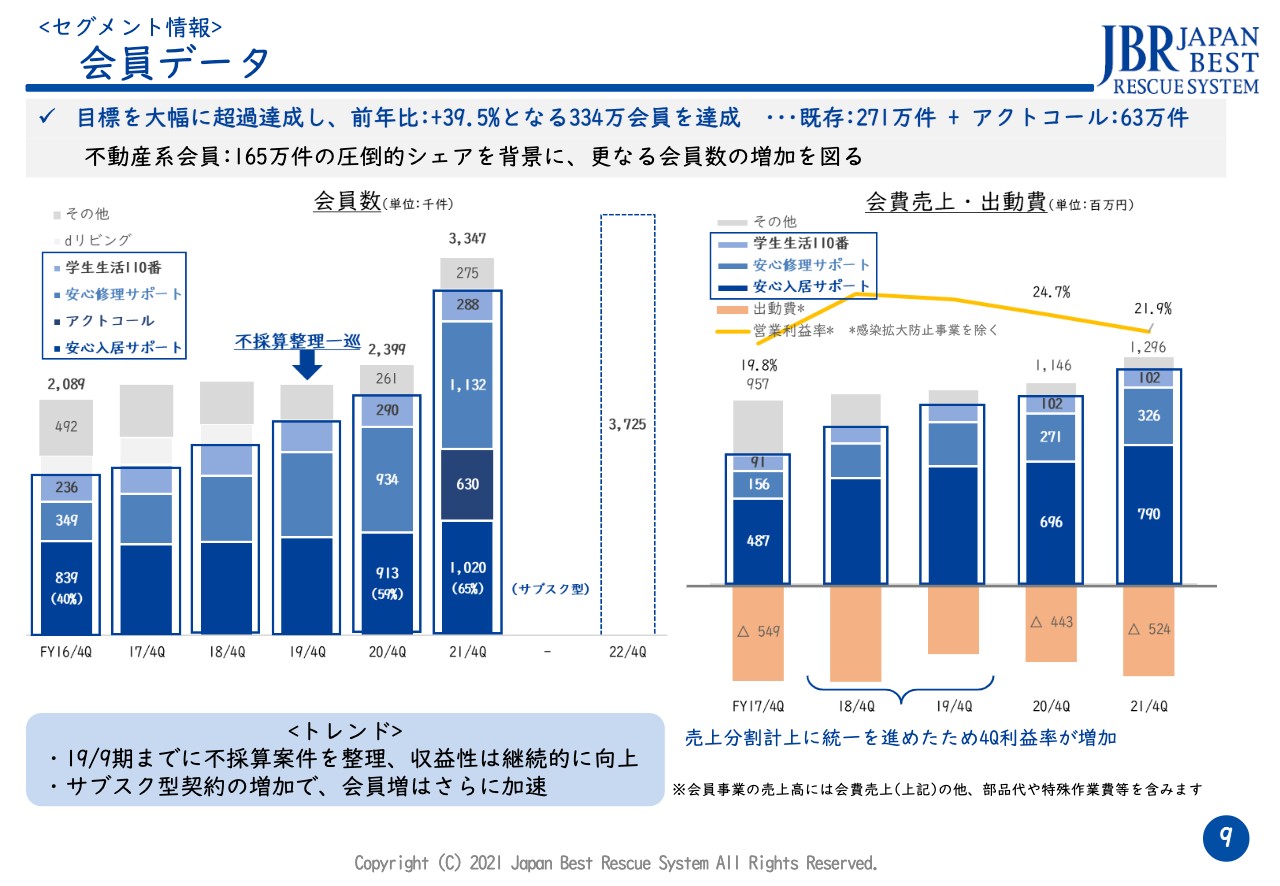

会員データ

9ページは、一番主力の会員事業の数字です。会員数は左のグラフで、前年比で39.5パーセント増えています。一番大きなインパクトは、下から2段目に新しい色で63万人と入っているところで、これがアクトコールの会員数になります。

一番下の「安心入居サポート」も10万人以上伸びて、下から3段目の「安心修理サポート」も20万人くらい伸びました。その結果、トータルの会員数は334万7,000人まで伸びています。

後で話が出ますが、計画を非常にかたく作ったところもあります。会員数のグラフの右側に「このくらいの会員数に着地する」と記載していますが、こちらでは37万人から38万人ほどしか増えていません。もともとJBRの「安心入居サポート」だけで、1年に10万人増え、「安心修理サポート」で20万人増えているため、言い方は悪いですが、同じ傾向でいけば何もしなくても届く数字です。ですから、あとは新規分がどれだけ積み上げられるかだと思っています。

不動産系で括ると、グラフでは下から1段目・2段目のもともとの私たちの「安心入居サポート」とアクトコールの同様のサービスで、この2つの会員数で165万件となっています。業界では2番目の非上場の会社が、だいたい30万人くらいの規模と聞いているため、会員数では圧倒的な差を付けたと言えます。そして、当社はとても存在感のある状態になったと思っています。

また、スライド右側は会員数を金額に置き換えたグラフとなります。上段が売上になる会費の部分で、下に飛び出しているのが出動費で、費用の中で一番大きいものとして挙げています。先ほどお伝えしたように、前年比では費用が増えていますが、特別に増えてしまったのではなく、昨年が少なく、それが元に戻っています。

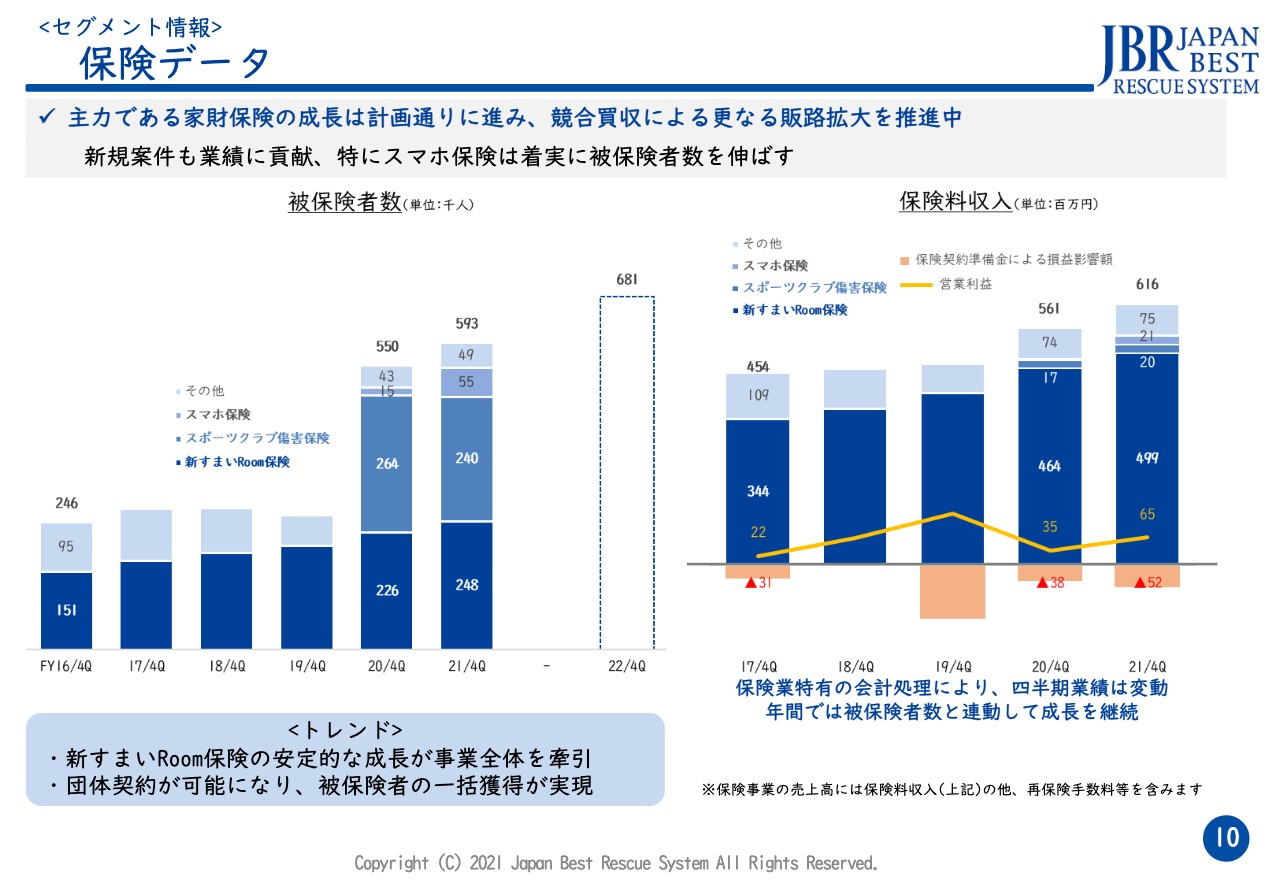

保険データ

10ページは、2番目に売上の大きい保険についてです。スライドの左側が会員数に近い、被保険者数になります。そして、右側がそれを金額に置き換えたもので、いつもご説明しているとおり、一番下の一番色が濃いものが家財保険「新すまいRoom保険」です。家財保険が安定していれば、非常に安定していると言えるため、確実に積み上がっています。

団体契約も伸びてはいますが、損保ができたことで、同じ保険で今までできなかったスタイルでの展開ができるため、そのあたりは期待して見ていただいてよろしいかと思います。

2番目に多い被保険者数として「スポーツクラブ」の傷害保険がありますが、これは伸びておらず、数字は減っています。しかし、新型コロナウイルスがこのまま落ち着いてくれれば、契約先が増えずとも、被保険者数は増えていく可能性があると思っています。

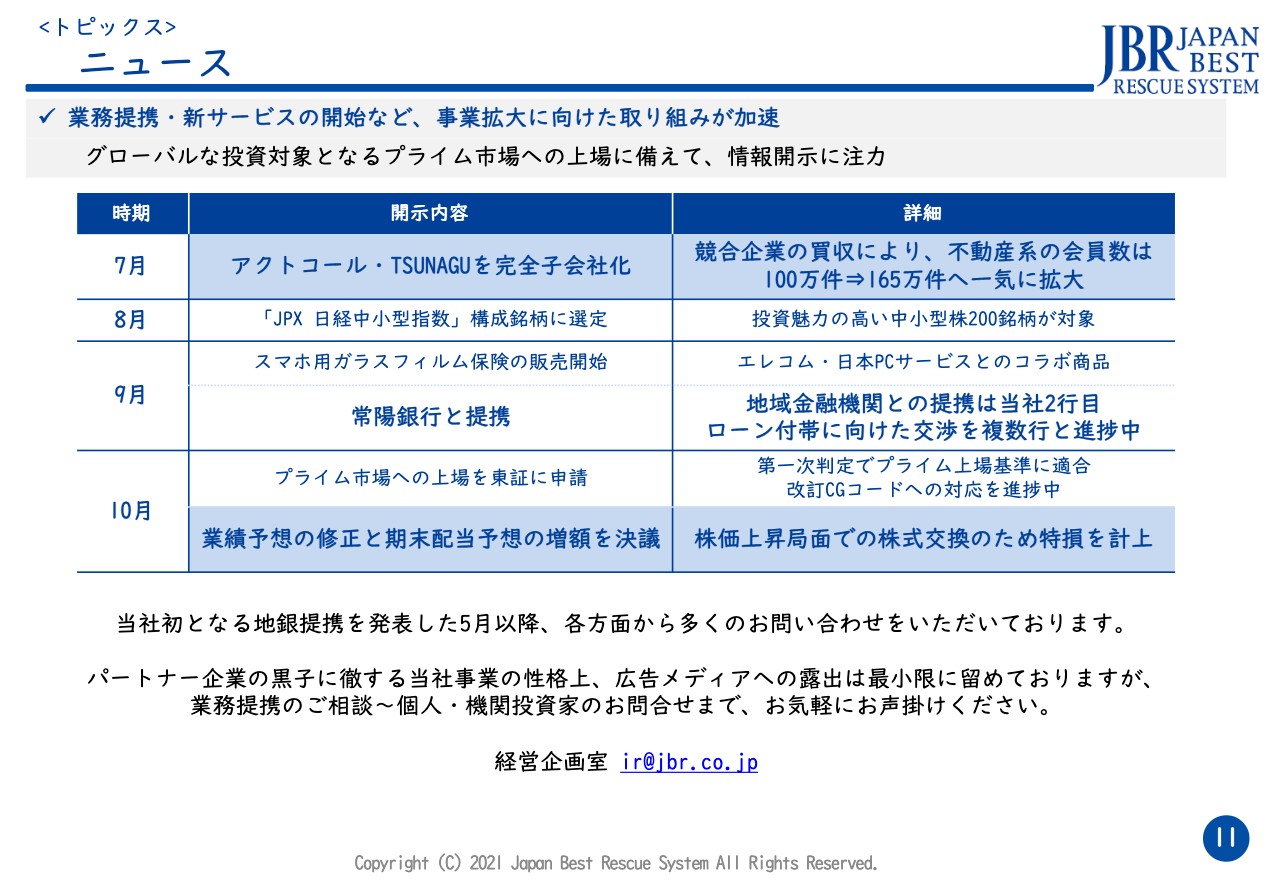

ニュース

11ページには、第4四半期のニュースなどを載せています。日経中小型株の指数に選ばれたことや、銀行としては2つ目となる常陽銀行と提携できたこと、市場としてはプライム市場で正式に申請することや、先ほどの買収に伴う特損のお話などをリリースしています。

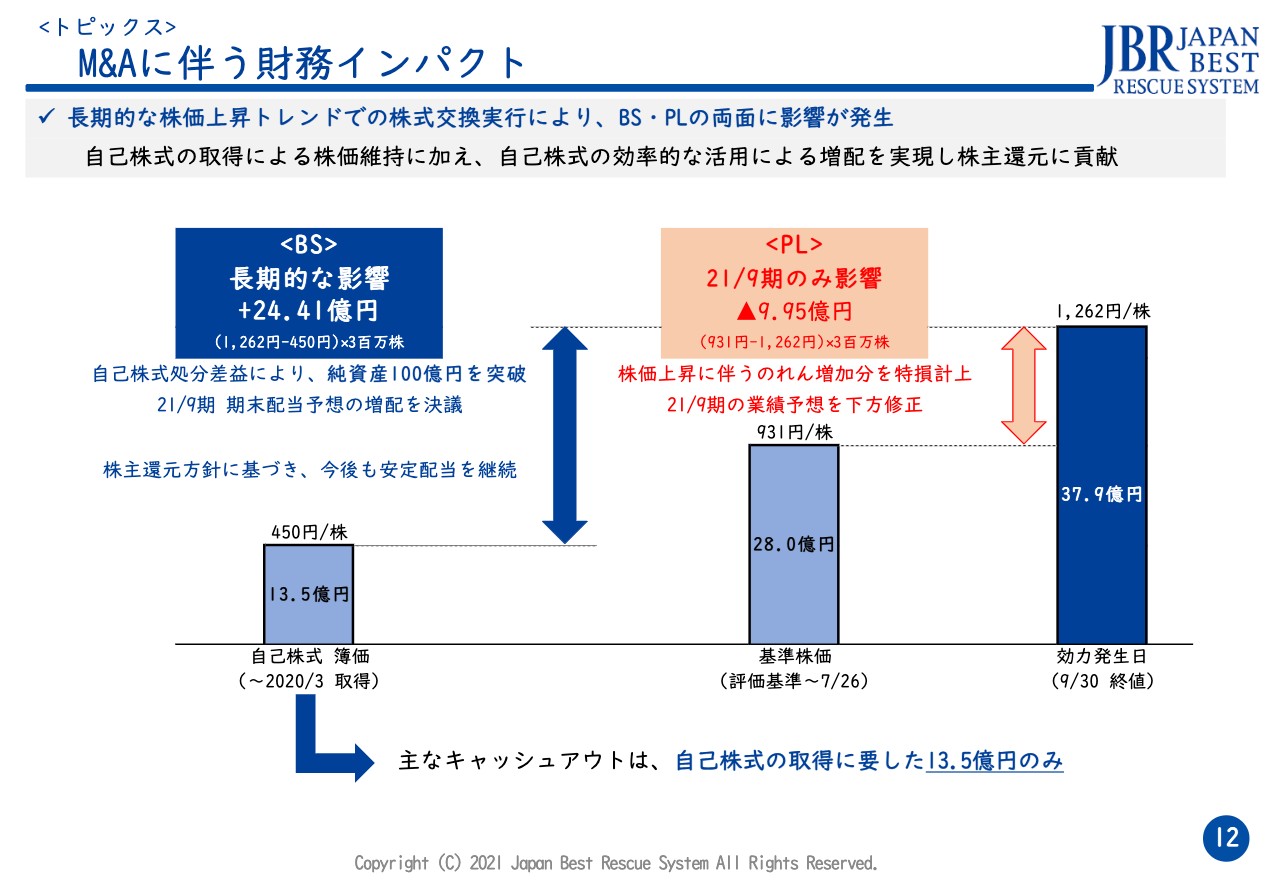

M&Aに伴う財務インパクト

今回のM&Aの説明を12ページに添えています。お話ししたP/L、B/Sへの影響をもう一度まとめていますが、長期的に見るとB/S上は24.41億円のプラスの効果がありました。

今回、使った自己株は、13.5億円で市場から購入しているため、合意した時は28億円の買収でした。実際は半分以下のキャッシュを過去に払っているため、それを使って28億円で買収しています。

株価が上昇したため10億円に近く、計算上のキャッシュアウトも変わりませんが、計算上の買収額のみ高くなったことになるため、将来ののれん負担を避けて、今期で特損の処理をしています。

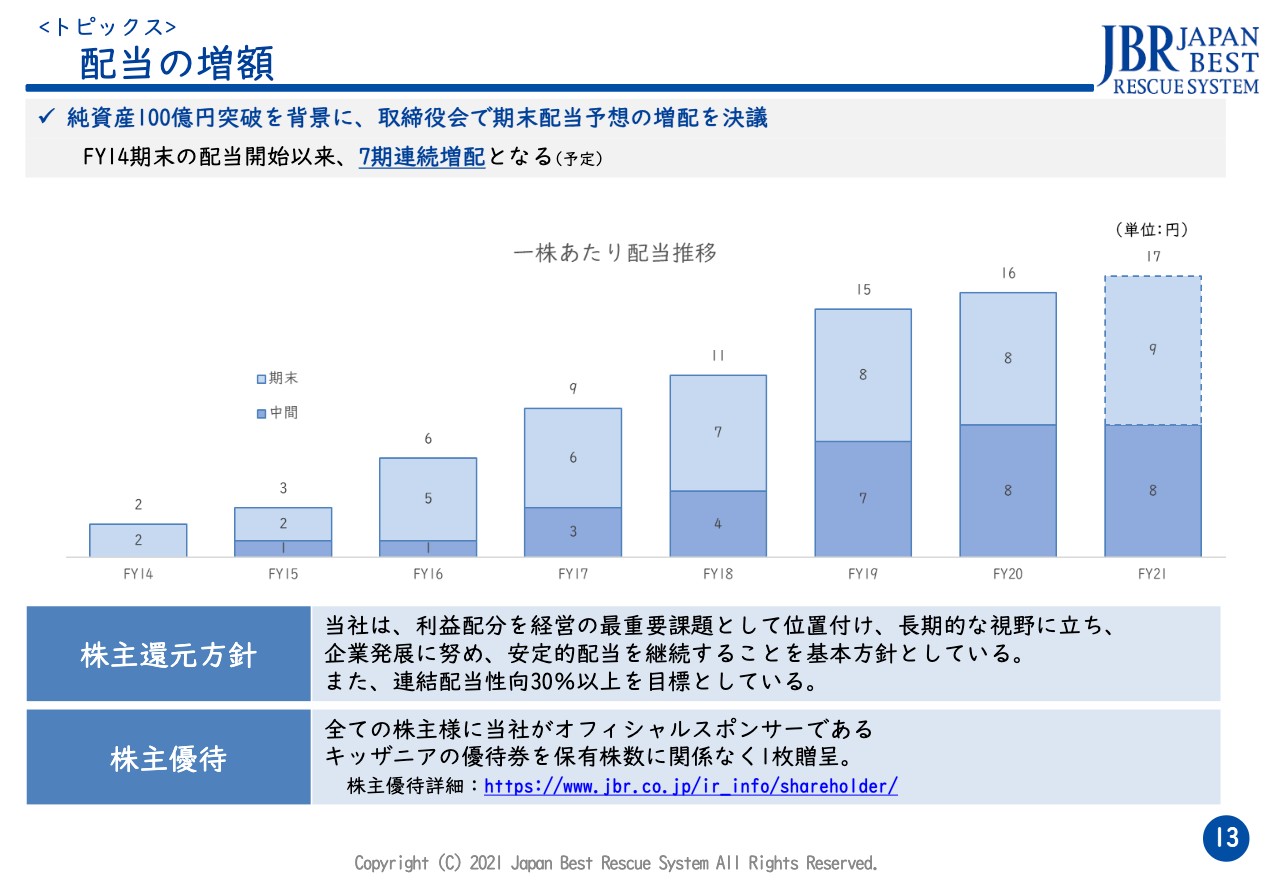

配当の増額

13ページは配当についてです。増配をずっと続けて、少し横ばい気味になりかけていますが、期末で配当原資が大きく増えたため、1円だけ増やしています。

還元方針や優待は特に変更なく、連結配当性向30パーセント以上と書いているものの、実際にはそれを大幅に上回る還元をしています。このスタンスは特に変えていません。

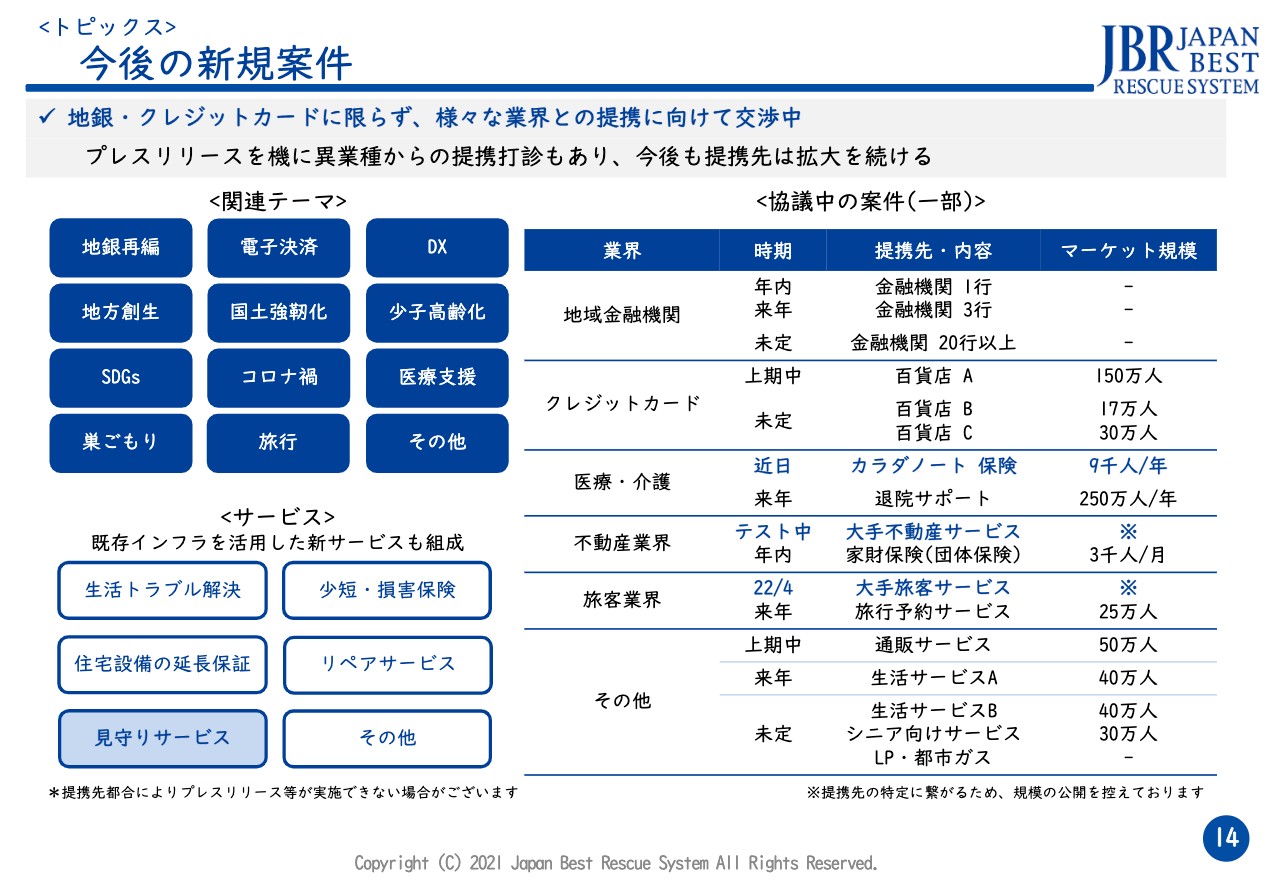

今後の新規案件

14ページの今後の新規案件についてアップデートしています。たくさんは挙げていませんが、なくなったわけではなく、ポイントを絞って記載しています。

スライド右側に、マーケットの規模に※印が付いているところは、数字を書くとどの会社かわかってしまいます。つまり数字が大きいということですが、この2社のインパクトは結構あると考えています。不動産業界の列ではテスト中と表しているとおり、特定のエリアでのテスト販売を開始しています。

旅客業界の列に書いてあるものは、2022年4月に両社でリリースの方向で、今は最終協議をしているところになります。

そして、スライドに書いてあるものはそれぞれのサービスごとの提携ですが、このような切り口ではなく、大型の資本提携でも合意が近いものがあります。そのあたりも後々アピールしていけたらと思っています。

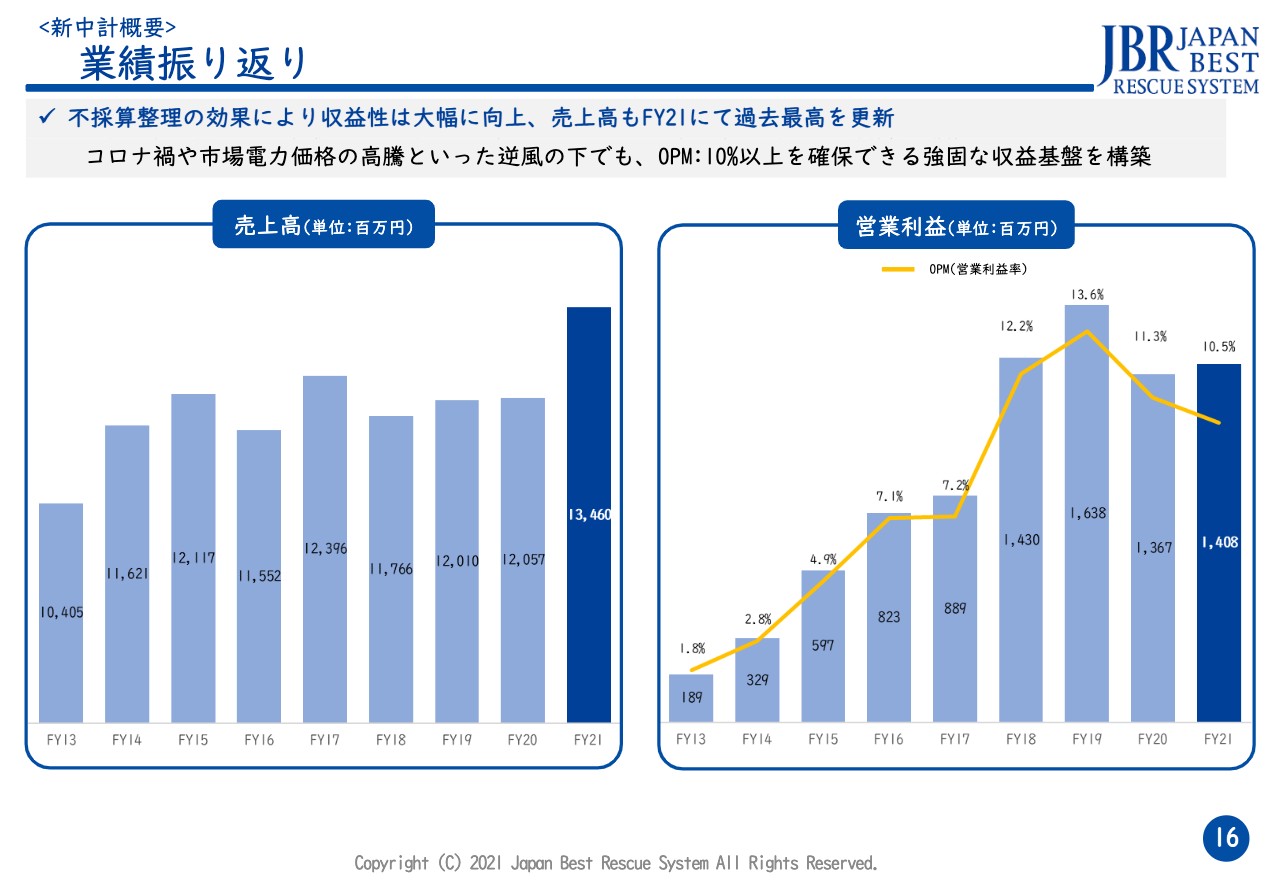

業績振り返り

ここまでは、業績についてお話をしてきました。続いて、中計のお話をしたいと思います。

今回、中計を発表してから株価が非常に下がったため、当社とみなさまの考えている数字に乖離があったのではないかと思っています。先に結論をお伝えすると、みなさまに見方を変えてもらう必要はないと思っています。そのあたりも含めてお話しします。

前期は、1年前に中計をローリングすることを検討して、いろいろな主力メンバーがいろいろとがんばってくれました。しかし、諸事情があり、もう一度メンバーを再構成して仕切り直し、トータルでは2年近くいろいろと揉んで考えてきたものになっています。非常にさまざまな資料を社内で作っていますが、要約したもので振り返りをご案内したいと思います。

まず、16ページの表についてです。売上はそれほど大きくは伸びていませんが、不採算の整理や処理方法などいろいろなことを変えています。そのようなものが整ったことにより、この後売上と利益の両方が伸び始めると宣言していました。売上はスライドのとおり、だいぶ大きく伸び始めています。今回は買収があったため、買収分をのせただけでも、すでに計画よりも伸びる見込みです。バランスで言うと、この表から突き抜けるような位置まで行くため、宣言のとおりにできていると思います。

スライド右側の利益についても、売上が伸びていない中で、いろいろな改善を進めた結果、利益率は継続的に上がっています。最後の2期では下がっているように見えますが、これは先ほどお伝えした電力の影響で、2期にわたって4億円近いマイナスを受けています。私たちが意思決定して行ったことですが、これはもうやめることをあらためて決定しました。この部分がなければ、特に下がっているわけではなく、収益改善、利益率改善は順調に進んでいると思っています。

新型コロナウイルスなど世の中のいろいろな影響がありましたが、当社ではプラスマイナスが相殺されて、トータルとしてはあまりダメージはなく、手前味噌ではありますが、いろいろな変化にも強いビジネスモデルになっていることを再認識したところがあります。

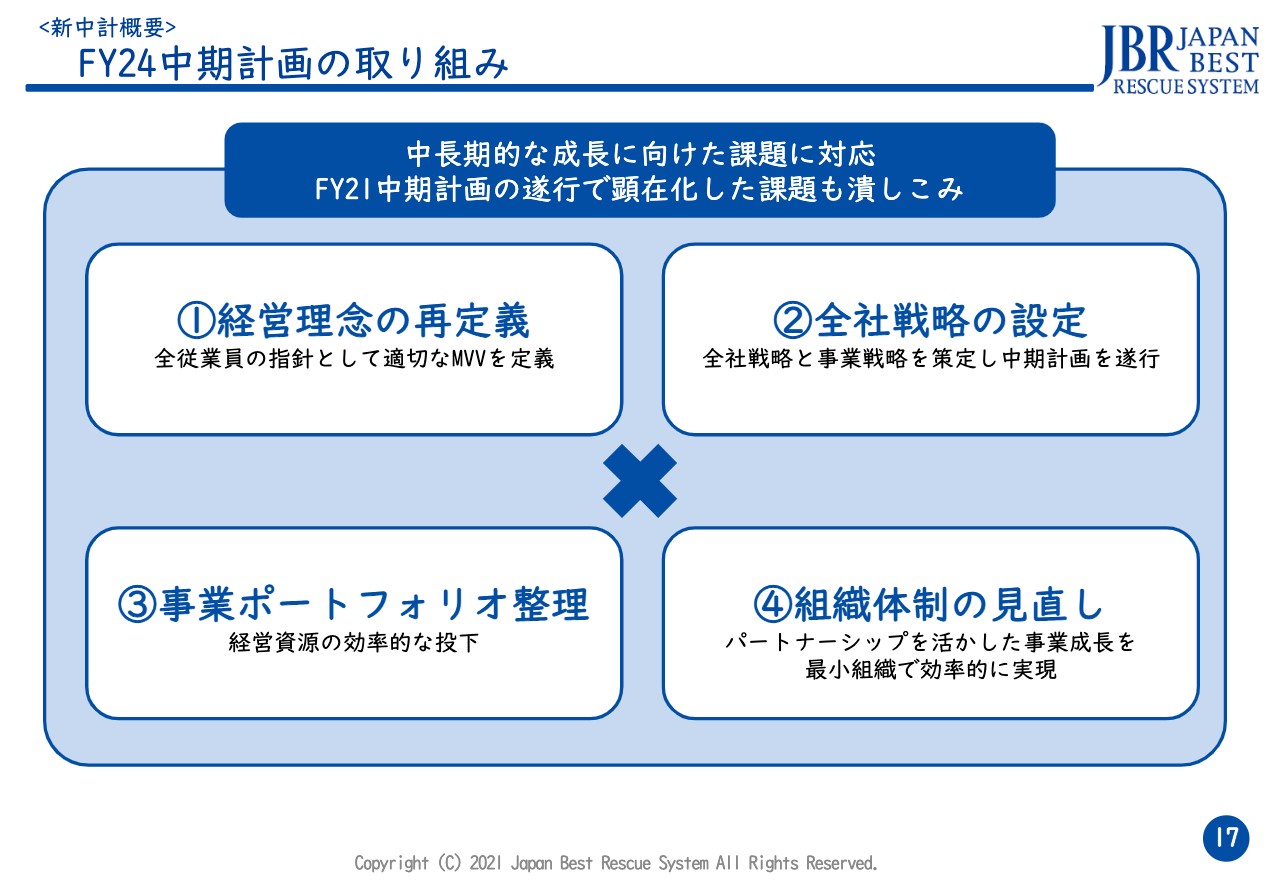

FY24中期計画の取り組み

この先ももっと伸ばして、利益率も改善してさらに上げていくことを軸に、大きく4つのことを中期計画で掲げています。17ページにあるとおり、1番目は経営理念からもう一度、ミッション、ビジョン、バリューを再定義しました。一度作ったものをもう一度見直して、また作り変えたりしています。

2番目は全社戦略の設定で、これについても時間をかけて、私たちはどういう会社になっていくのかということを追求しています。

3番目について、これまではカンパニー制のような、各事業の主体に任せる方法を続けてきました。しかし正直なところ、伸びた事業はよいものの、そうではない事業もその事業任せになっていたという反省もあり、もう少し各事業がどのような方向に行くのかを、明確に整理しようと取り組んでいます。

そして4番目は、戦略は組織を決めるというお話となります。そもそもどういう組織であるべきかをもう一度検討していきます。約5年前に今の組織にして、プラスもありましたが、マイナスも出ており、むしろマイナスのほうが大きかったところもあるかもしれません。今後のことを考えると、違う組織のほうがよいということになり、1月1日から組織を大きく変えることがすでに決定しています。

カンパニー制的な組織から、オーソドックスな機能別の本部制のような組織に変更します。

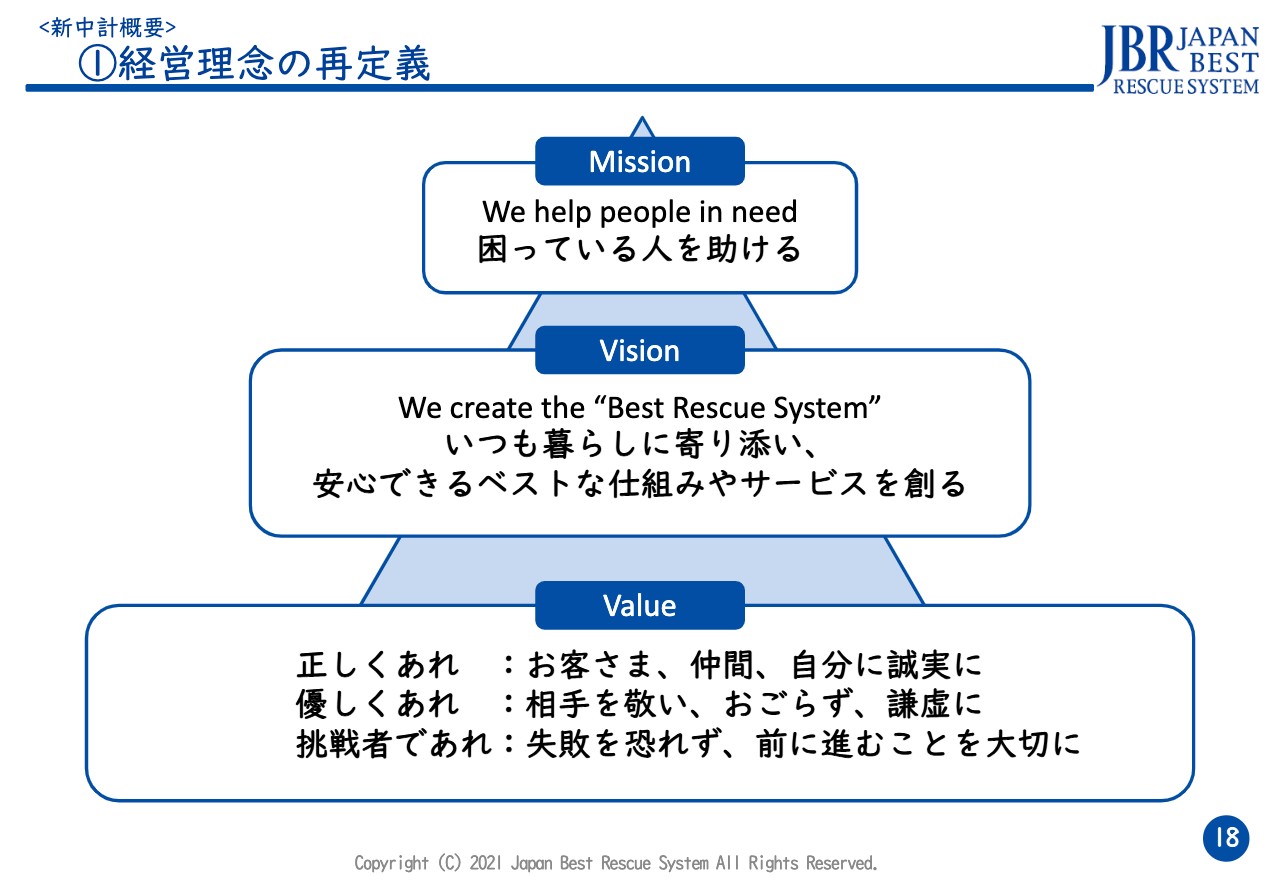

①経営理念の再定義

おさらいになりますが、18ページに経営理念を再定義しています。ミッションは「困っている人を助ける」ということで、会社内や名刺などさまざまなところに書いており、議論を重ねた結果、「私たちはやはりこれだ」ということになりました。

ビジョンのところは少し作り変えて、「We create the “Best Rescue System”」としています。社名が「ベストレスキューシステム」であるため、「いつも暮らしに寄り添い、安心できるベストな仕組みやサービスを創る」と書いています。

バリューは少し社内向けですが、「社員にはこのようなことを求めます。これらに合う人たちになってください」ということを、もう一度表現し直して、わかりやすい文章にも変えています。

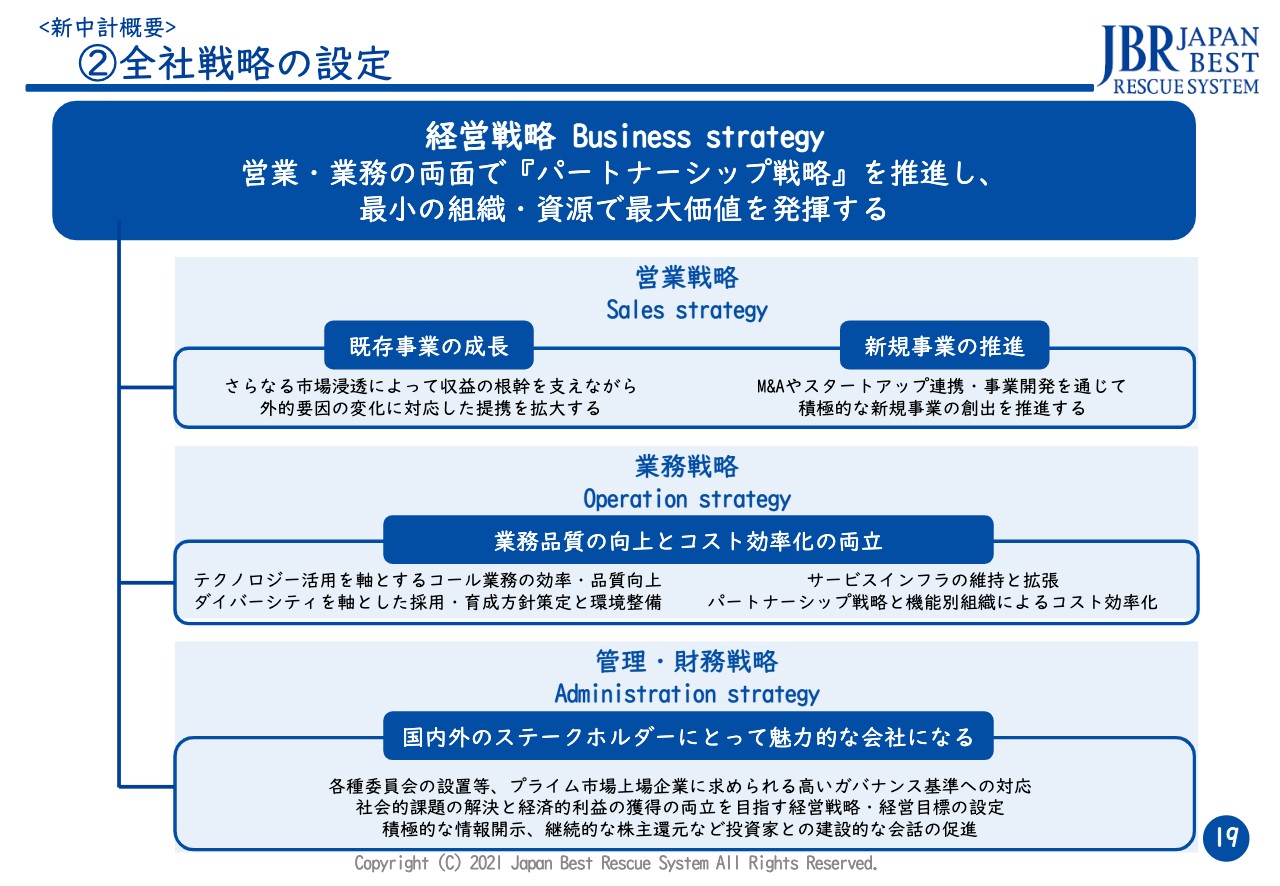

②全社戦略の設定

全社戦略を1枚にまとめると、19ページのようになります。スライドの一番上に書いているとおり、当社は営業と業務の両面で他社と組む方法をとっています。

JBRの組織は大きくせずに、「人は増やさず、業績は2倍、3倍、5倍、10倍をやりなさい」というのがもともとの社長の考え方で、一応はそのような方向でずっと運営してきています。今回のERPの投資も、そのような考え方に沿ったものになっています。

営業面においては、営業の既存事業がいろいろなかたちで分かれていたため、1ヶ所にまとめて、既存事業をさらに追求していくかたちになっています。

「外的要因の変化に対応した提携を拡大する」とありますが、何か特別にわかっている外的要因があるわけではありません。しかし、世の中は変化するため、マーケットの事情も変わり、お客さまの都合も変わってきます。ですので、それらに合わせて、いろいろなパーツやメニューを追加したり、あまり意味のないメニューは抜いたりというようなメンテナンスは続けています。そのようなことを市場に敏感になって追求し、常に伸びていけるようにしていこうということです。

そして今回、当社としては始まって以来最大の買収をしました。買収の検討は、常時いろいろな情報を得て検討して、「本当に選び抜いたものだけをやろう」という方向で行っています。その方向は変えず、同じように行っていこうと思っています。ガンガンと買収の数が多くはならないと思いますが、検討自体はこれまでよりは非常に積極的に行っているため、それは今後もいま以上にしていきたいと思っています。

それから、業務戦略については、コールセンターを中心とした業務の部隊など、各カンパニーにそれぞれの業務を処理する部隊がありましたが、そのようなところは全て一元化をすることになっています。今回からは業務本部というかたちになっており、ここで新しいテクノロジーを使っていきます。

今回のERPのように、業務の標準化や効率化を進めたり、育成や教育面を一層強化したり、あるいはインフラをもっと拡充していくことを考えています。インフラ面では今後は、市場から作業する方が減っていくのではないかと思っているため、当社を伸ばしていくためには最低でも維持しなければならず、当然ながら拡張するべきだと思っています。

ですので、そのあたりにも大きく力を入れられるように、先ほどお伝えしたように、組織の体制を機能別組織にして、各機能を集約することで効率化を図ろうと考えています。

スライドの一番下にある管理・財務戦略については、プライム市場に行くため、ガバナンスをもっと強化しなければならず、各種の委員会の設置をどのようにするかという協議も進んでいます。

また、SDGsなどの社会的な要請と会社の利益をどのようにマッチしていくかについても、より積極的にさまざまな開示をしていくため、徐々に整理しています。

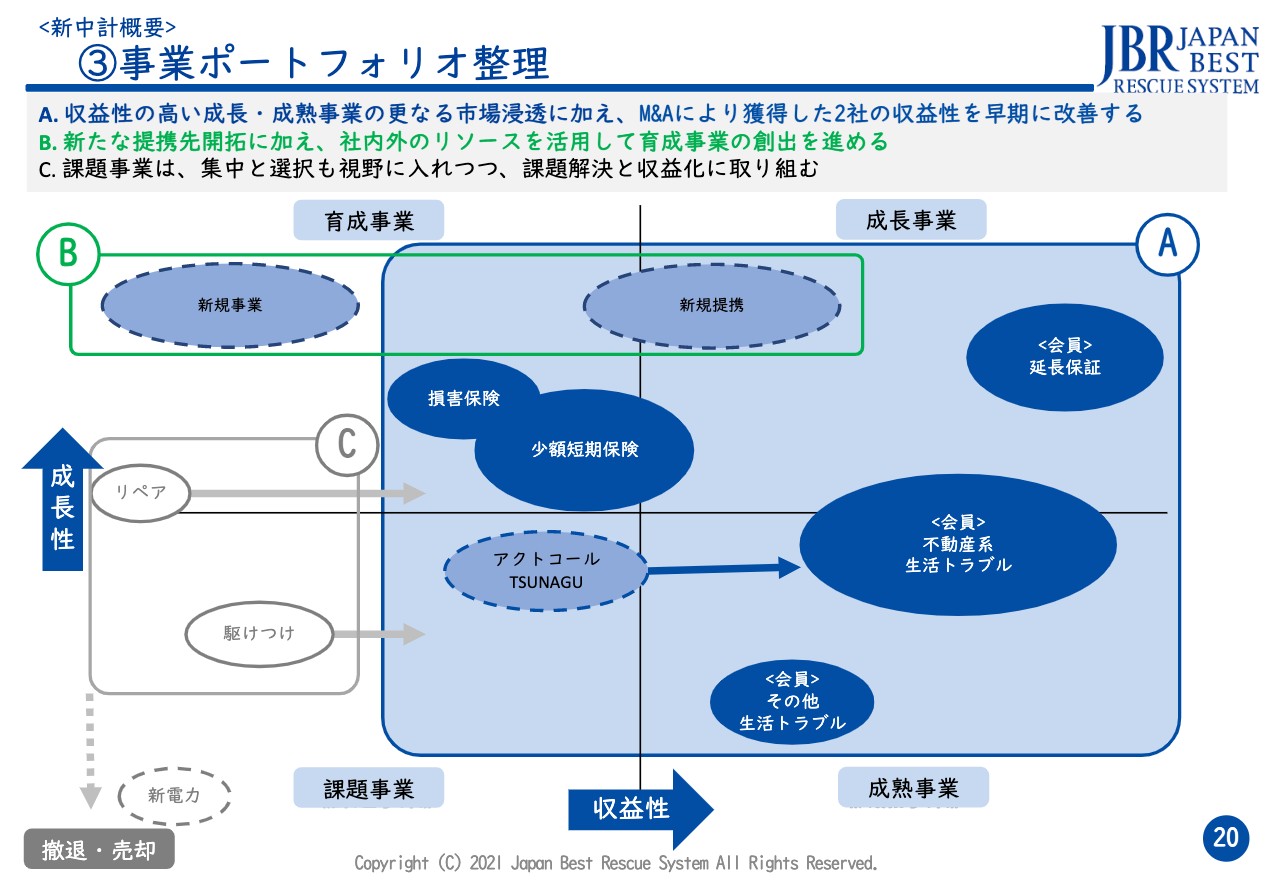

③事業ポートフォリオ整理

20ページは、ポートフォリオの整理として、代表的な1枚を載せています。こちらについても、いろいろな図を作って検討していますが、要約するとスライドのとおりです。「A」「B」「C」とありますが、青色の大きな四角が「A」になります。私たちの中で安定して収益の出る部分で、成熟したものも入りますが、まだ収益性の高い事業です。

このようなものを「A」の中に持ってきており、横軸が収益性のため収益性が高いものが右側にあります。右側にいけばいくほど収益性が高いため、できるだけ右に持っていきたいと思っています。「<会員>不動産系生活トラブル」には私たちの「安心入居サポート」が含まれており、非常に収益性が高い状態です。

実はアクトコールは業績を落としています。そちらを買収しているため、アクトコールが正常な状態に戻ると今の利益が2倍くらいになるイメージです。アクトコールが2倍になった利益率というのは、私たちが出している利益率の半分になります。

ですので、アクトコールの収益が下がった部分を戻すことが第1段階です。今のところ元に戻すと利益が2倍になりますが、そこに私たちが行ってきた方法を注入すると、利益率がもう1回2倍になると思っています。そのような意味では、アクトコールの箱というのは私たちの箱の中に実際の括りとして入ってきて、スライドの楕円がもっと大きくなるイメージで考えています。

保険は事業の性質上、極端に収益を高くすることは難しいため、あまり右に寄せられません。左右で言いますと、中央くらいの位置で楕円を大きくしていくイメージで考えています。

M&Aを含めた新規事業的なものは「B」になります。もともと欄外にあるものかもしれませんが、これを新しく稼げる事業に育てなければいけないと思っています。

「C」はスライドの左下近くです。リペアは収益性が非常に上がるという期待を持っています。各カンパニーに委ねた問題もありましたが、なかなか改善しなかったため、時間軸を決めて「いつまでにどうするの?」という議論を行っています。

可能であれば右側の箱の中にしっかり持っていけますし、考えたとおりにならない場合は「退場」することもケジメをつけて考えたいと思っています。

新電力については「B」から始まったお話だと思いますが、うまくいかなかったため撤退しています。また、駆けつけが収益をやや落としているため、こちらを右に持っていくことができなければ別の道も考えて、しっかりケジメをつけたいと思っています。

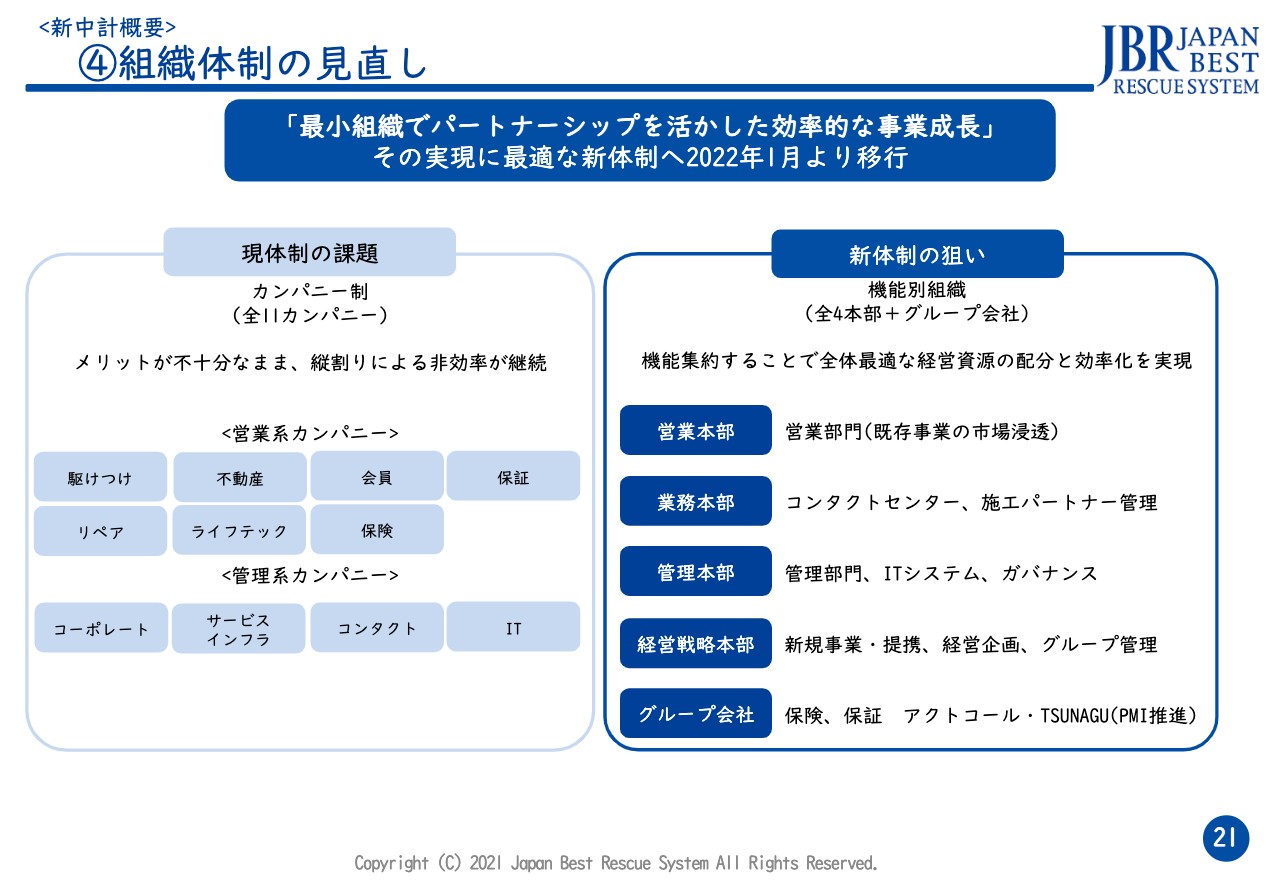

④組織体制の見直し

21ページは、今までお話ししてきた組織についてです。大きな会社ではないのですが、組織が分かれすぎていたと思っています。営業的な動きをする部分だけでも、スライドに記載した7つの箱があります。会社のインフラを守っているものも4つに分かれており、少しわかりにくいところもありました。

かなり複雑だったため、スライド右側のとおり、営業、業務、管理、経営戦略の4つの本部と、それぞれのグループ会社に整理しています。

分けすぎたことで部分最適の追求になっていたところもあったということで、新体制で全体最適を追求すると言いますか、いろいろな機能も分散していたため、集約することでよりノウハウを蓄積してスキルを高めていこうと思っています。結果としてこちらがかなりの効率化につながると考えているということです。

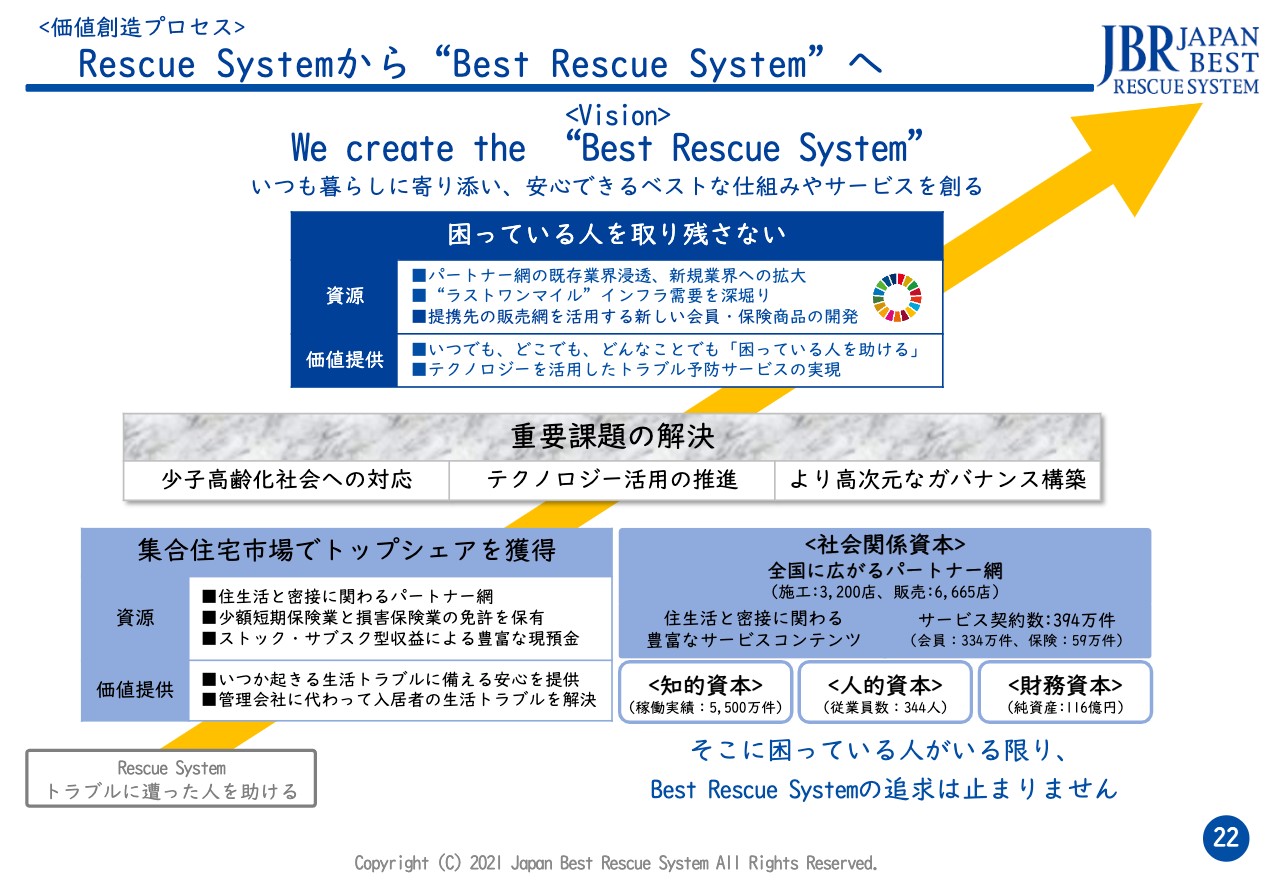

Rescue Systemから“Best Rescue System”へ

22ページです。スライドの図でお伝えしたいのは、左下のトラブルに遭った人を助ける「Rescue System」を、右上の状態に持っていきたいということです。

今回1つのステップとして前期末にできたこととしては、集合住宅市場では飛び抜けたトップシェアの位置をキープすることができました。

私たちはスライド右下に記載の社会関係資本にある知的資本・人的資本・財務資本を駆使することで、私たちが捉えている重要課題の少子高齢化社会への対応やテクノロジーの活用の推進、より高次元なガバナンス構築を整えていき、困っている人を取り残さないような、さらに違う次元のレベルに成長して事業展開していきたいと思っています。

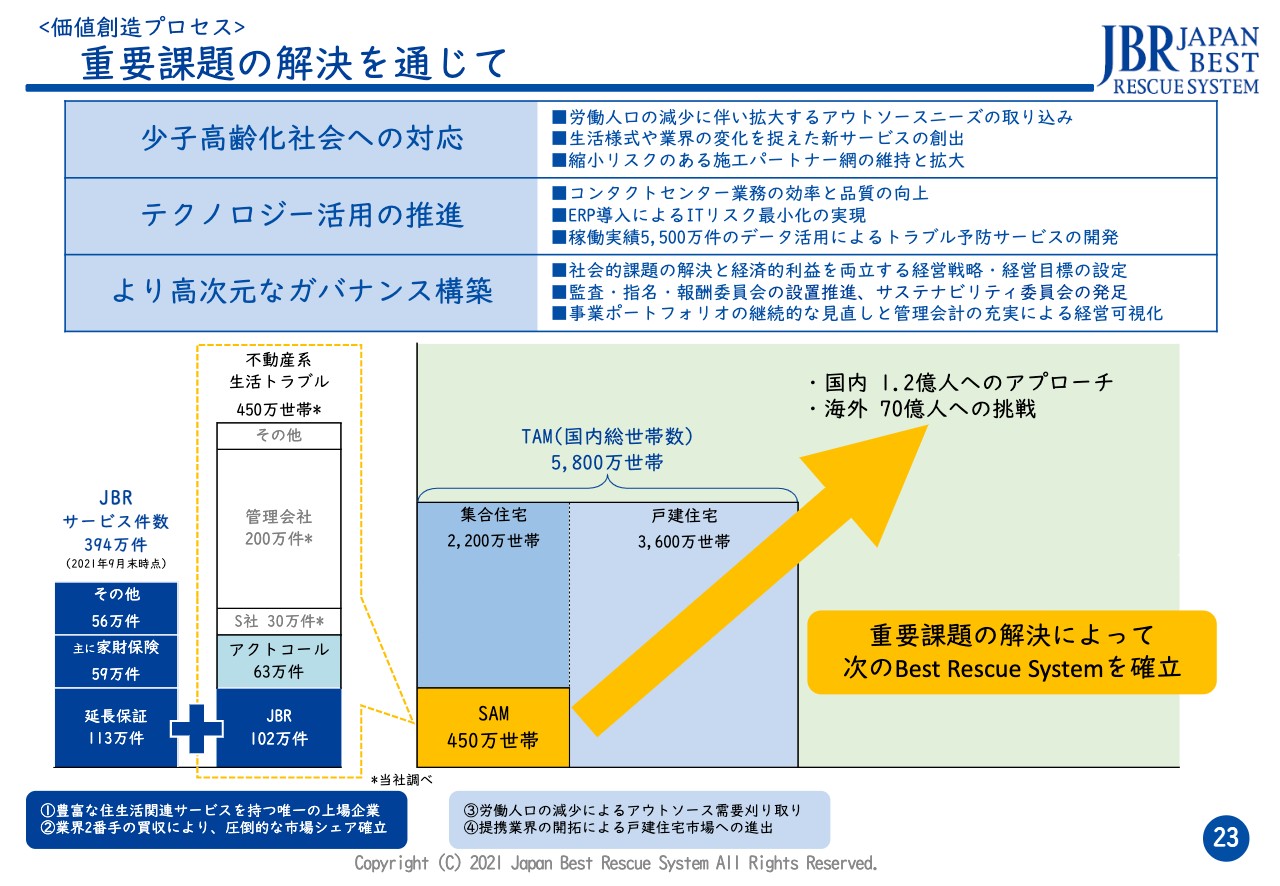

重要課題の解決を通じて

23ページに、重要課題の解決に向けてどのようなことを考えているのかについて、主なものを3つずつ挙げています。

世の中はアウトソースニーズが強まっていますので、そのようなものをしっかり取り込んでいこうと思っています。生活様式の変化は明らかに起こっていますので、そのようなものに沿ったサービスを考えたり、新サービスを作り出そうと考えています。

施工パートナーはだんだん高齢化が進んできます。若い方はなかなかそのような方向には来ないかもしれないため、今後はこのようなインフラの整備は課題になってくると思っています。

効率化できる余地はまだまだあると思っていますので、そこもコストを減らせる余力がある部分だと思っています。ERPも導入したため、効果が徐々に出てくるものと考えています。

トラブルが起こった場合は私たちが解決に行きますが、お客さまにとってはトラブルが起こらないほうがよいため、トラブル予防サービスも考えています。データもかなり蓄積できていますので、「そのような方向にも進めないだろうか」ということも考えています。

ガバナンスはさらに強化しなければいけないということで、新組織の中ではサステナビリティ委員会の発足や、計数管理などもしっかりできるように考えています。

スライドの図は見方がわかりにくいですが、左側からご説明します。JBRのサービス件数は394万件と記載しています。これは延長保証や「安心入居サポート」の会員サービスと保険を加えた数字です。重なる方もいると思いますので、「延べ」と言うのが正しいのかもしれませんが、これだけの会員数となっています。

不動産系だけの市場を見ると、集合住宅は2,200万世帯です。私たちやアクトコール、また私たちに次ぐ30万人の会員を持ったところなどでも、数としてはまだこれくらいです。大手では自前で行っているところがけっこうあるのですが、アウトソースニーズはかなりあるようですので、私たちはこのあたりを取っていけると思っています。

スライド右側の図をご覧ください。今取り上げたところは全体で450万世帯なのですが、集合住宅は2,200万世帯あるため、私たちのようなサービスや大手の自前のサービスが入っていないところが、まだ1,800万世帯あるという図です。

これはアパートやマンションのような集合住宅で、戸建て住宅はまだ3,600万世帯あります。先ほど「テスト導入を始めた」「4月にリリースできる予定です」とお伝えした大型の案件は、実はこの戸建てのマーケットのお話です。そのような意味では、ここに大きく踏み込む足がかりができてきたとは思っています。

あくまでも日本のマーケットのお話です。私たちは新型コロナウイルスの影響で今は海外に行けていませんが、海外でIRを行うと、「このサービスで、うちの国に出てきてくれませんか?」と今まで行った国のすべてで必ず言われており、ニーズがあるという認識はあります。

日本でうまくいっただけと言えばそのとおりですので、海外で同じことができる可能性はあるものの、どこまで壁が高いのかはまだわかりきっていません。いろいろな情報をすでに集め始めており、「これをするにあたってはこのようなことを行ったらいいのだろう」という情報は取ってきていますので、このようなことも挑戦していきたいと思っています。

海外も国によって事情が違うため、どこの国がよいのかという候補は挙げ始めていますが、海外で1つでもうまくいく例ができると当社がだいぶ違う会社に見えてくるのではないかと思っています。

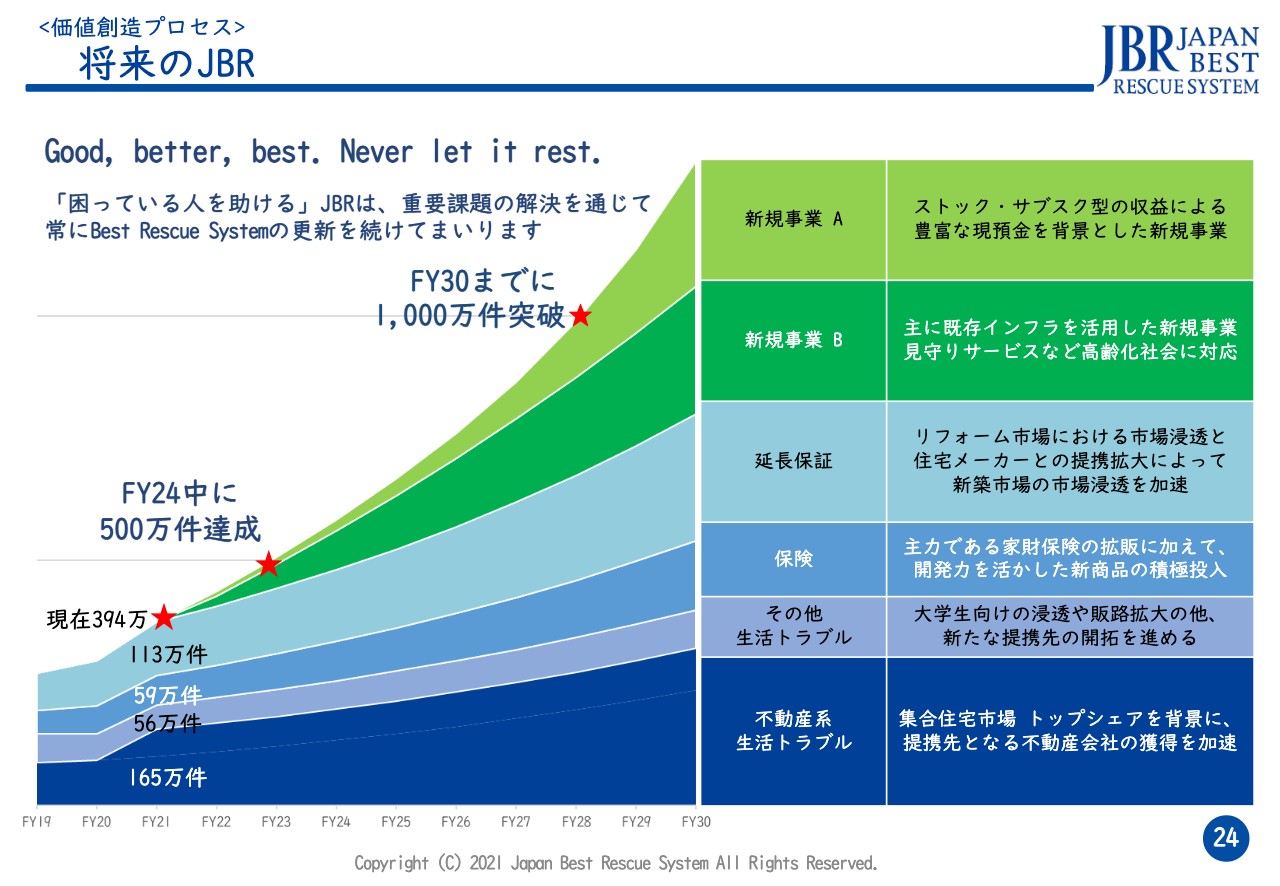

将来のJBR

24ページはミルフィーユのような図を掲載しています。現在は図の左側の位置にいます。こちらが順調に伸びていくと、それぞれ図のようなミックスで、右肩上がりで進む予定です。

2024年中に500万件達成の予定と記載していますが、2030年になる手前で1,000万件に到達するのではないかと考えています。

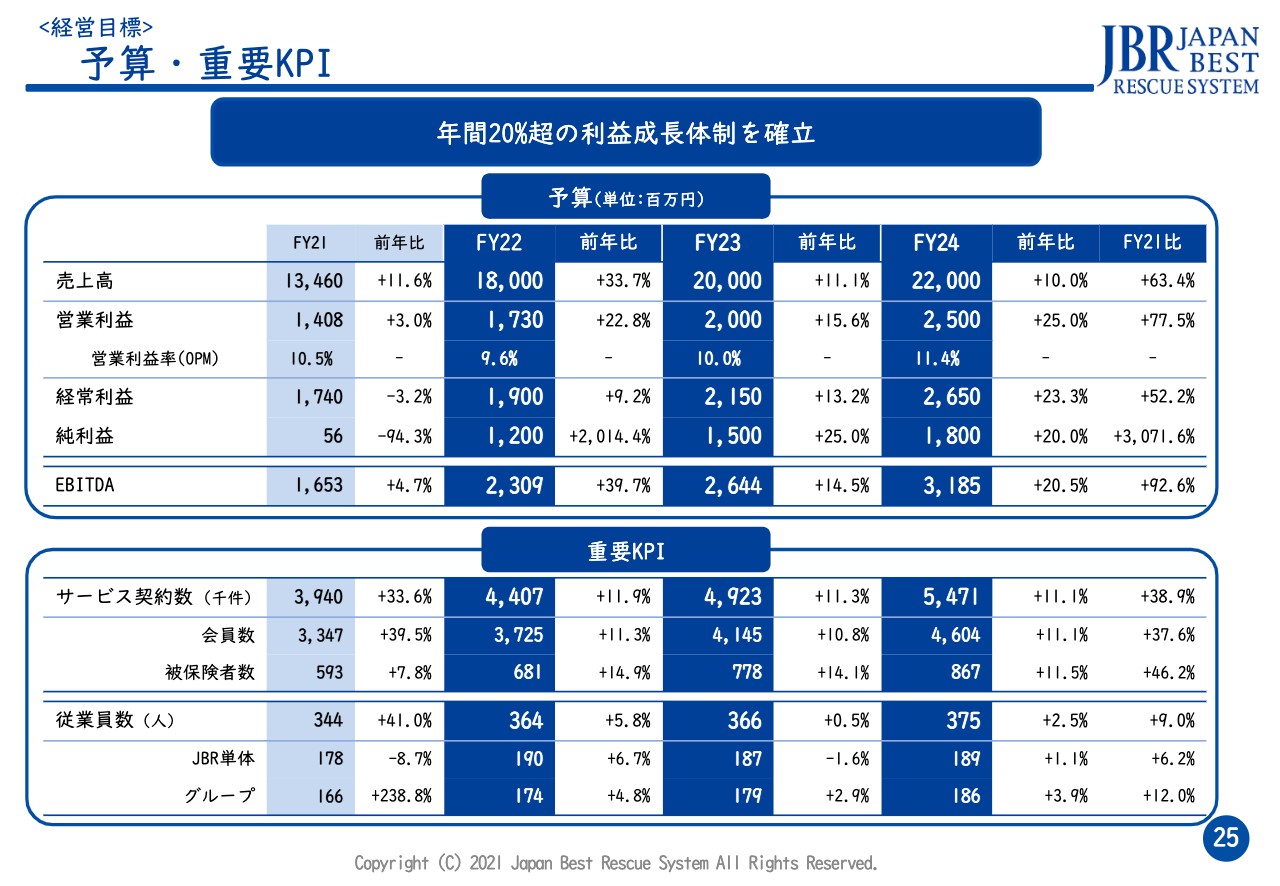

予算・重要KPI

25ページです。2023年に見込んでいる契約数は492万3,000人です。こちらをもう少しプラスにできると、先ほどお伝えした500万件達成は2023年中に可能になると思います。

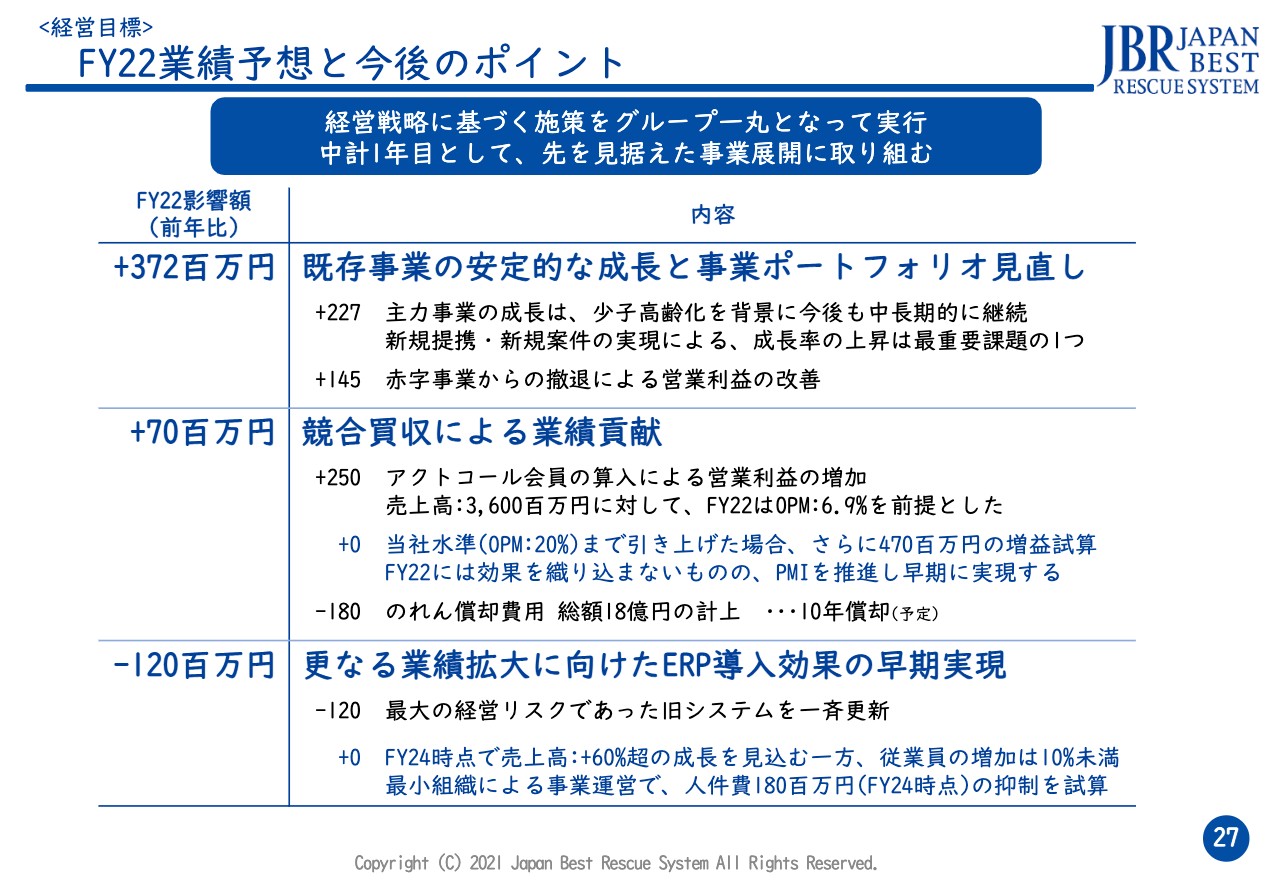

FY22業績予想と今後のポイント

26ページのウォーターフォールを27ページにまとめています。冒頭で「みなさま、見方を変えなくてよいのではないか」とお伝えしました。スライドに記載の3つが26ページのグラフで増加要因となっています。

「既存事業の安定的な成長と事業ポートフォリオ見直し」については、コメント上は「新規案件・新規提携が大事」と記載していますが、実は新規をほぼ見ていません。ですので、このように新しく決まったものはプラスオンになると考えています。

アクトコールの買収についてもスライドのとおりです。のれんなどを相殺した後は7,000万円しか見ておらず、決して強くは見ていません。先ほどお伝えしたとおり、2段階で利益改善の余地があると思っていますので、こちらもどれだけ早くできるかによってプラスのインパクトも出せると思っています。

ERPの償却が1億2,000万円発生しますが、2022年度中の効果はゼロと見ているため、年明けくらいから徐々に効果を出していくと思っています。

今は新しいものに慣れる段階のため負荷がかかっていますが、このあたりは効果を出していけるのではないかと思っています。そのような意味では、かなり保守的すぎるくらいの計画を立てさせていただきました。

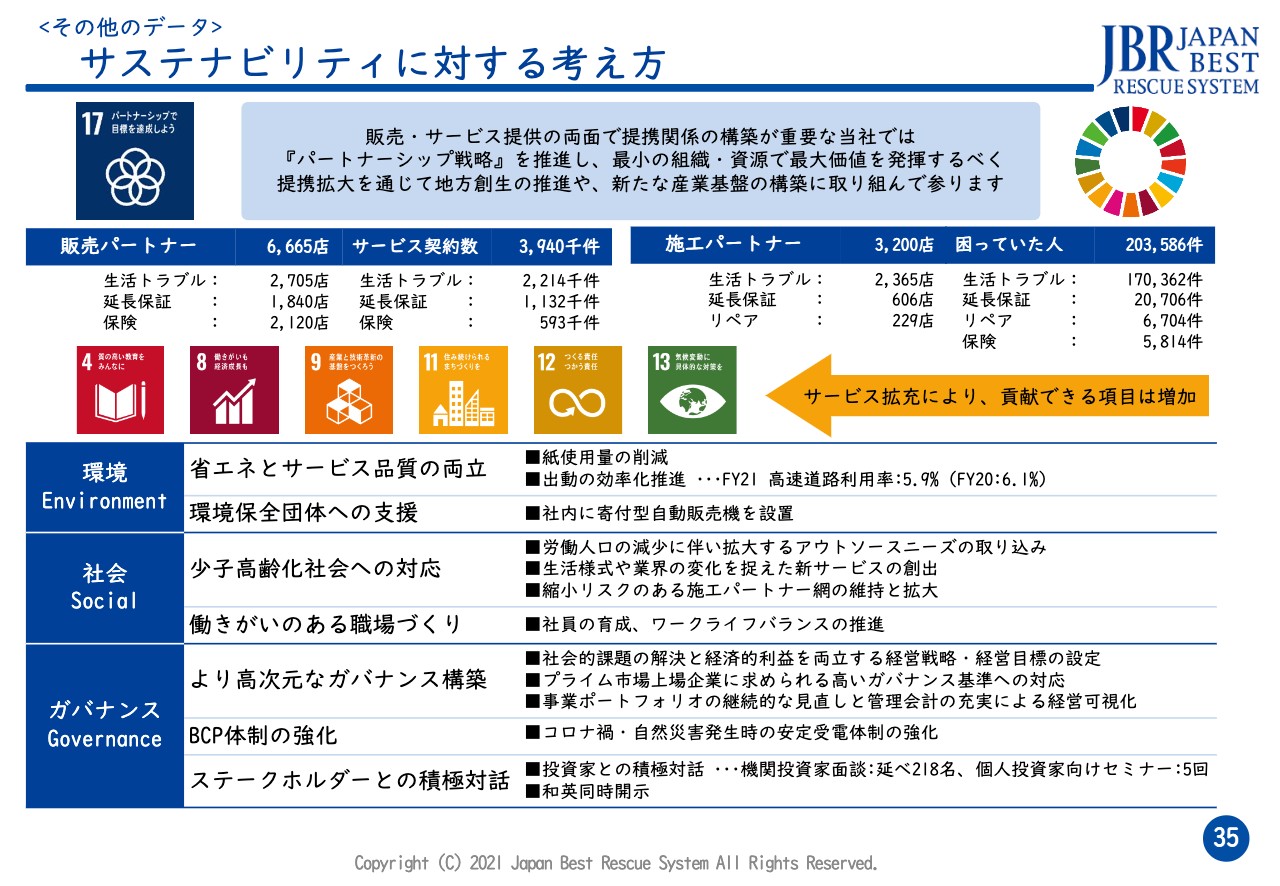

サステナビリティに対する考え方

35ページは、サステナビリティについてです。私たちのモデルは17番の「パートナーシップで目標を達成しよう」が事業そのものになります。

それ以外に数字を更新して載せていますが、「これだけの困っている人をこれだけのパートナーを使ってお助けしています」ということです。それぞれ、4番、8番、9番などに貢献できていると思います。

特別なことを行っていかなければならないのですが、私たちはそもそも事業を行うこと自体でこれらを十分に満たしていると考えています。少し時間をオーバーしてしまいましたが、ご説明は以上になります。ご清聴ありがとうございました。

この銘柄の最新ニュース

JBRのニュース一覧- AndDo Research Memo(2):フランチャイズチェーン網を活用し、不動産業界初のソリューションを次々と展開 2024/04/04

- 今週の【重要イベント】権利付き最終日、米CB消費者、鉱工業生産 (3月25日~3月31日) 2024/03/24

- 来週の【重要イベント】権利付き最終日、米CB消費者、鉱工業生産 (3月25日~3月31日) 2024/03/23

- 当社株式の上場廃止のお知らせ 2024/03/22

- <03月08日の25日・75日移動平均線デッドクロス銘柄> 2024/03/09

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ジャパンベストレスキューシステムの取引履歴を振り返りませんか?

ジャパンベストレスキューシステムの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。