コロンビア・ワークスのニュース

コロンビア・ワークス、強みである不動産開発、ストック収入源の不動産運営に加えアセットマネジメント事業の拡大を図る

会社説明

中内準氏:本日は貴重なお時間を頂戴し、ありがとうございます。コロンビア・ワークスの社長を務めている中内です。

本資料に沿って会社説明を実施させていただきます。よろしくお願いいたします。

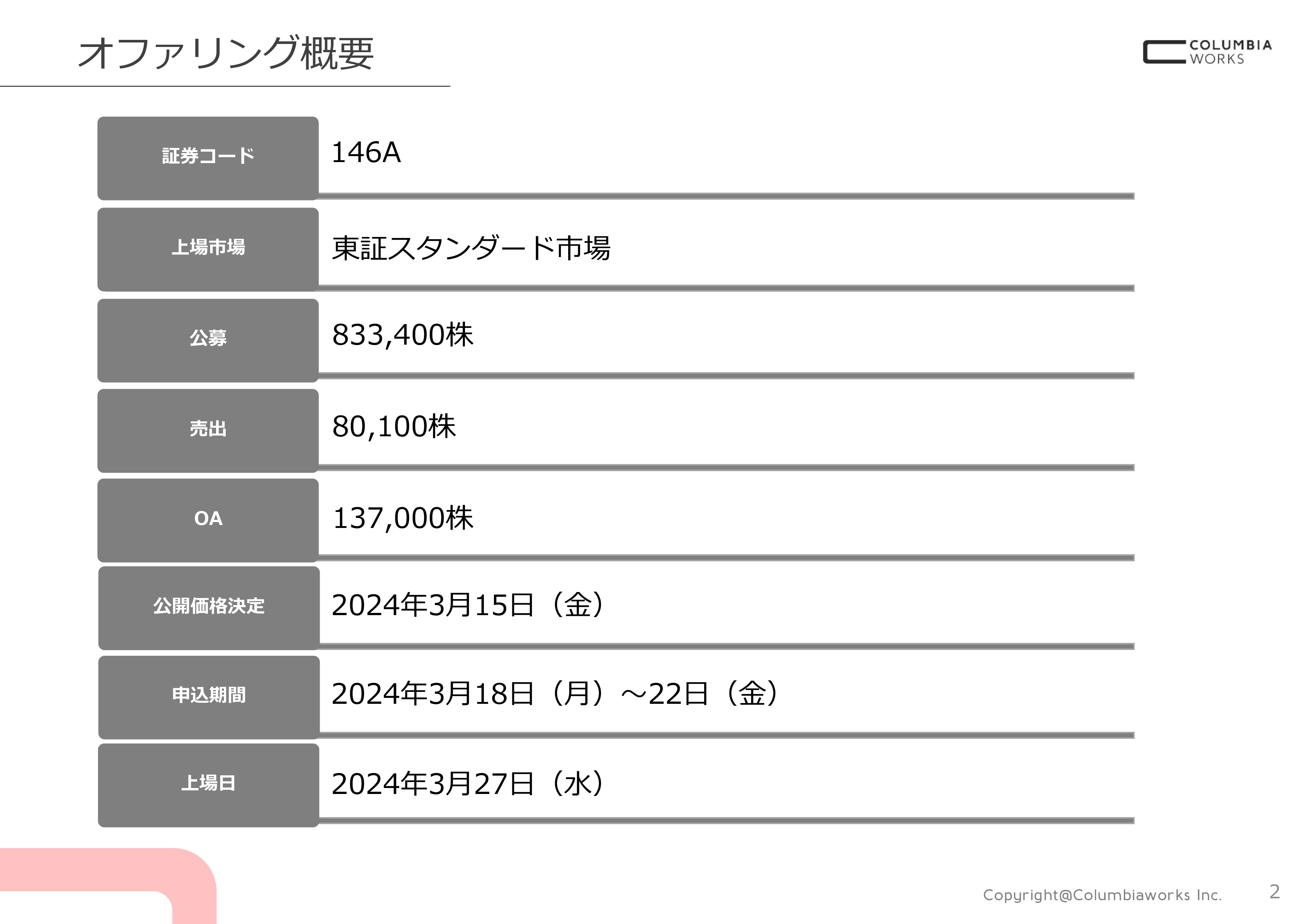

オファリング概要

本ページではオファリング概要を記載しております。当社は東証スタンダード市場へ3月27日に上場いたしました。

社⾧挨拶・経営方針・インベストメントハイライト

こちらに記載のとおり、「すべての人が自分の人生を楽しめる空間を作ること」を目的として、2013年に私がCFOの水山と共に当社を創業しました。

社会課題の解決、多様なライフスタイル提案、サービスが最大限発揮される開発といったコンセプトのもと、建物とサービスが一体となった都市開発を推し進めてまいりました。

その取組みの結果、足元では利用者ニーズ主体の物件開発と豊富な仕入・販売ネットワークを起点とした高位な売上利益成長率を実現しております。今後はオフバランス・流動化を背景としたさらなる成長・AUM拡大を目指す所存です。

会社概要・沿革

こちらのページでは当社の会社概要と沿革を記載しております。従業員数の推移、売上高の推移は図表のとおりです。

当社にて不動産開発事業を、子会社のコロンビア・コミュニティにて不動産賃貸事業を、コロンビアホテル&リゾーツでホテル運営サービスを営んでおります。

2023年にはコロンビア・アセットマネジメントを設立し、不動産コンサルティング事業を開始しました。今後関係各所の許認可を取得次第、アセットマネジメントビジネスを本格化させていく予定です。

これまでの取組み物件(一例)

こちらのページでは当社がこれまでに取り組んできた物件の一例を記載しております。創業以来、東京都を中心に時代の変遷に応じて、オフィス、クリニック、ホテル、レジデンスなど、さまざまなアセットの開発を行ってまいりました。札幌や京都などの主要都市においても開発実績を有しております。

足元ではマーケット環境や利用者ニーズ、投資家ニーズを鑑み、レジデンスの取組みが多くなっています。

経営陣

こちらのページでは当社の経営陣を記載しております。私自身は明和地所、オリックスにて不動産開発及び審査業務を行った後、当社を創業いたしました。

CFOの水山はオリックスにて商業施設の開発や流動化、不動産金融業務に従事し、当社を共同創業しております。

事業管掌取締役の魚住も森トラストやヒューリックにて大規模複合施設の仕入や企画開発、商業施設やレジデンスなどさまざまなアセットタイプを取扱う経験を有しております。従業員も含めて、さまざまなバックボーンを有した人材が揃い、建物とサービスが一体となった都市開発を推し進めていく体制を敷いております。

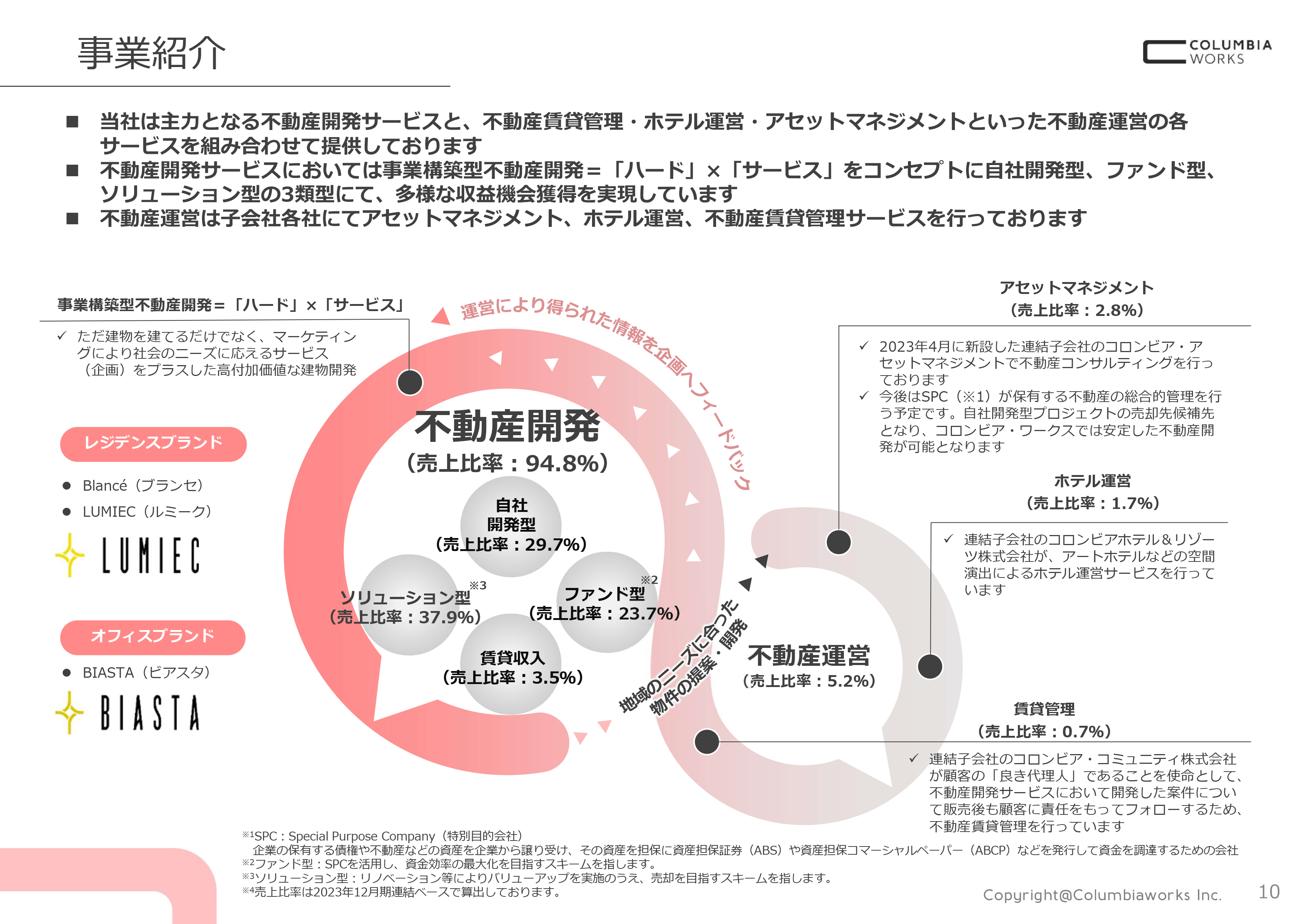

事業紹介

当社の事業をご紹介します。当社は主力事業である不動産開発サービスと賃貸・ホテル運営・アセットマネジメントを総称した不動産運営サービスを展開しております。売上の比率は2023年12月期の実績で不動産開発が約95パーセント、不動産運営が約5パーセントとなります。

当社の強みである不動産開発に加えて、ストック収入源である不動産運営サービスを循環的に接続させることで、不動産ビジネスにおけるエコシステムを形成していることが最も大きな特徴です。

2023年12月期では、ストック収入の根源となる賃料収入と不動産運営サービスを合わせた比率は8.7パーセントとなり、金額ベースでは、12億円を超えます。

不動産開発事業で開発利益を獲得しつつ、このエコシステムによりストック収入も伸ばしていく戦略を今後も拡大させていく予定です。

不動産開発事業においては、「自社開発型」「ファンド型」「ソリューション型」の3類型にて多様な収益機会獲得を実現しており、次ページ以降でご紹介いたします。

不動産開発サービス:多様な収益ポイント

3類型を図表にてまとめております。ここで最も特筆すべきは、「収益ポイントが多様化」していることです。

最もオーソドックスな自社開発型は投資実行から売上実現に約2年から2年半を要するかたちとなります。当社はこれだけではなく、開発SPCを活用したファンド型の開発とソリューション型を開発スキームとして持つことが特徴です。

ファンド型とソリューション型については土地(建物付きを含む)売却によって投資実行から約半年から1年で売上が実現され、非常に資産効率の良いスキームと言えます。

自社開発型とファンド型においては、コンストラクションマネジメント、プロパティマネジメント、ビルマネジメント等のフィーが獲得でき、コロンビア・アセットマネジメントの稼働によりアセットマネジメントフィーの獲得やオフバランス化、流動化の促進が期待されます。

なお、補足ではありますが、当社の業績計画の策定にあたっては、計画策定の時点で当社がすでに保有している案件を積み上げております。ファンド型、ソリューション型については期中仕入、期中販売が過去実績としてありますが、計画には織り込んでおりません。

2022年12月期で売上20億円分、2023年12月期で売上12億円分が期中仕入・期中販売に該当します。

不動産開発サービス(自社開発型)

3類型の詳細について、まずは自社開発型をご説明します。こちらは2023年12月期の実績で売上の約3割を占める事業です。弊社にて土地を購入して、自社のバランスシートを用いて物件を開発し、機関投資家等のプロ投資家へ物件を販売しております。

物件が所在するエリアの特性に合わせたQOL向上に貢献するサービスを付加し、差別化を図ることで高稼働・高賃料を実現しております。

また、売却後の物件のビルマネジメント、プロパティマネジメントに関わることでフィー収入も獲得いたします。

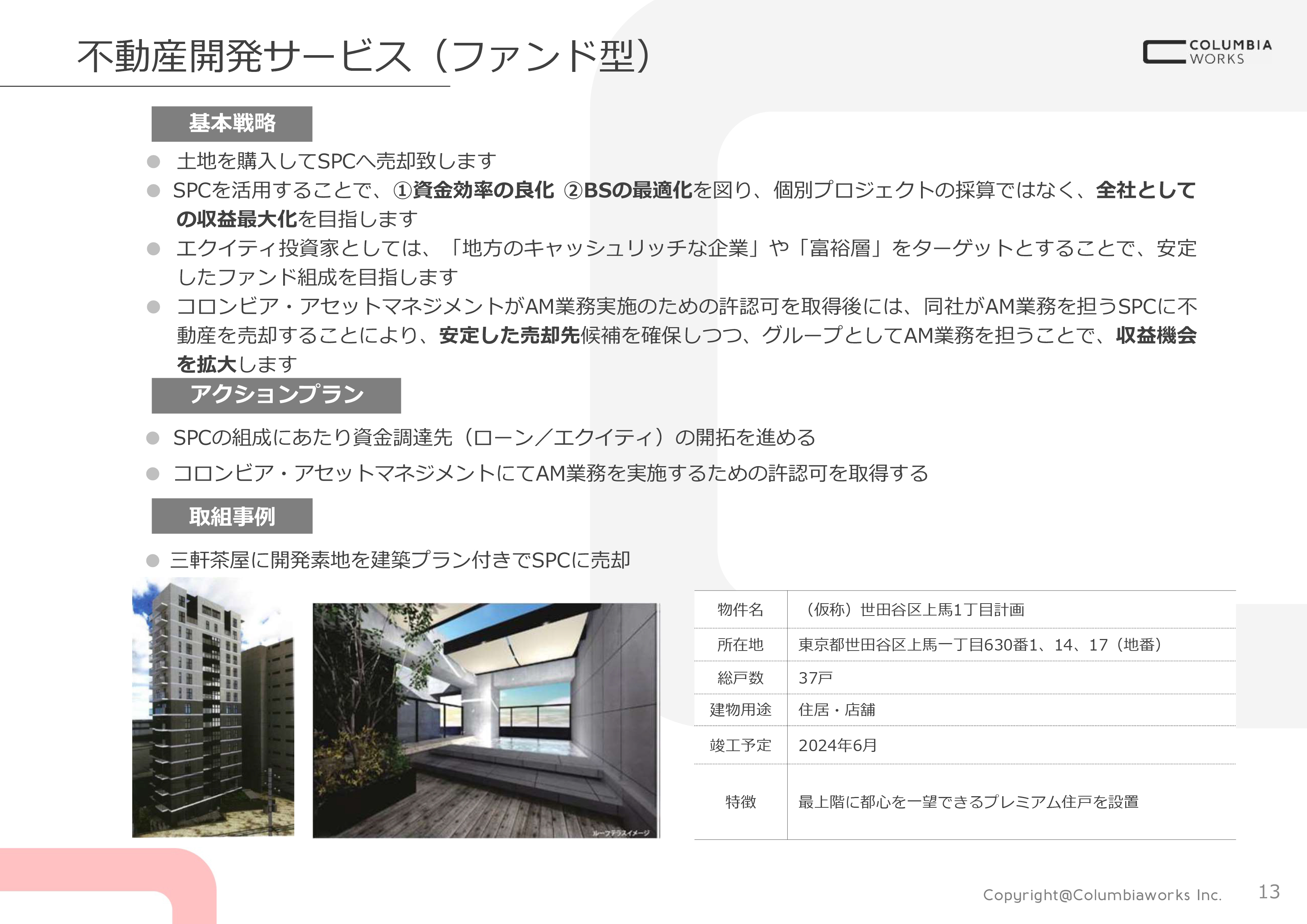

不動産開発サービス(ファンド型)

次にファンド型の取組みについてご説明します。こちらは2023年12月期の実績で売上の約25パーセントを占める事業です。

当社が土地を購入することは自社開発型と変わりありません。その後、当社のバランスシートを外すかたちで外部SPCに土地を売却の上、引き続き当社はコンストラクションマネジメントやプロパティマネジメント、ビルマネジメントでのフィー収入獲得を目指すスキームです。

このスキームの最も大きな特徴は、当社の資産効率が向上すること、土地転売益に加えコンストラクションマネジメントなどのフィー収入が獲得できるなど収益ポイントが多様化する点です。このスキームを積極的に活用していき、売上の約30パーセントから50パーセント程度はこのスキームで開発を行っていく方針です。

現在は、外部SPCへの売却を行っておりますが、コロンビア・アセットマネジメントがアセットマネジメント業務を本格化することで、より収益機会拡大が見込める事業と考えています。

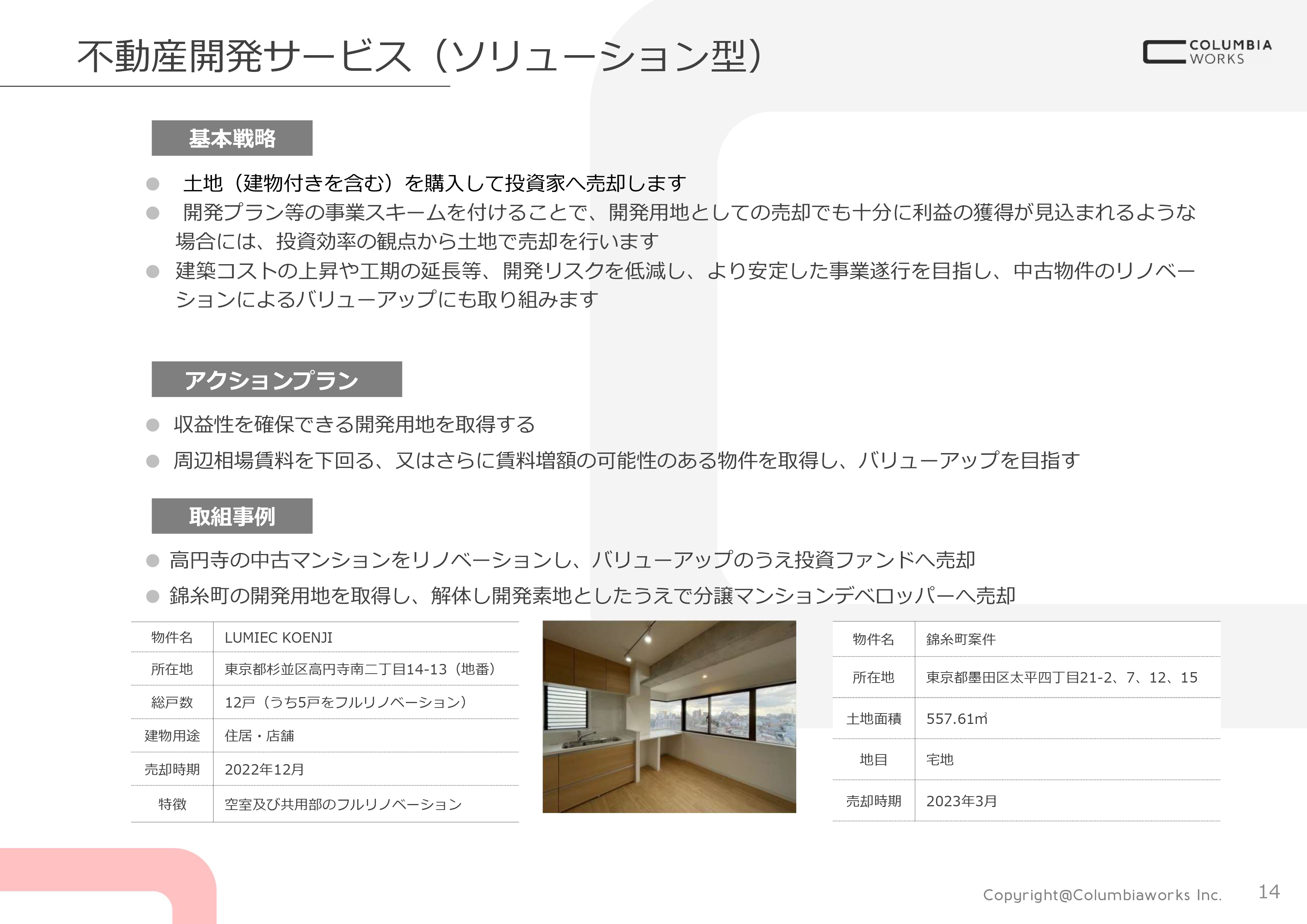

不動産開発サービス(ソリューション型)

こちらのページではソリューション型について記載をしております。ソリューション型においては不動産を購入して、土地のままもしくは建物をバリューアップした上で投資ファンドやマンションデベロッパー等へ売却いたします。

2023年12月期の実績としては、ソリューション案件5件のうち土地売買が3件、リノベーションが2件となります。このうち土地売買案件であった錦糸町案件は粗利率が高く、37.6パーセントの粗利率でした。

当社としては半年から1年程度の短期間で一定程度の売上利益を見込める案件のみを厳選して取り組んでいます。

不動産運営サービス(賃貸管理・ホテル運営)

こちらのページでは不動産運営サービスについて触れております。賃貸管理については、当社にて自社開発物件を中心にプロパティマネジメントへ関与することで着実に管理戸数を増やしております。

ホテル運営については、現在、アートホテル等のエリア特性に合致したサービスを提供しております。コロナで影響を受けたものの足元では単価・稼働率共に戻っており、当面は現在の3ホテルの運営を定常化させていくことに努めます。

業績推移

このページでは不動産開発サービスの3類型と不動産運営サービスの業績推移を掲載しております。当社はこれまでも安定的な売上成長を遂げてきましたが、2022年12月期から2023年12月期にかけては売上で31.3パーセント、経常利益で28.4パーセントと高い成長を実現することができました。

これは、資産効率のよいファンド型スキーム、ソリューション型スキームによる開発が順調に積み上がったことに加え、開発サービスから運営サービスへのエコシステムが順調に作用しており、不動産運営サービスにおいても着実に収益を積み上げられたことによる成果です。

これまでご説明のとおり、不動産開発における3類型の取組みと不動産運営サービスの取組みを今後はさらにそれぞれ加速・推進していきます。

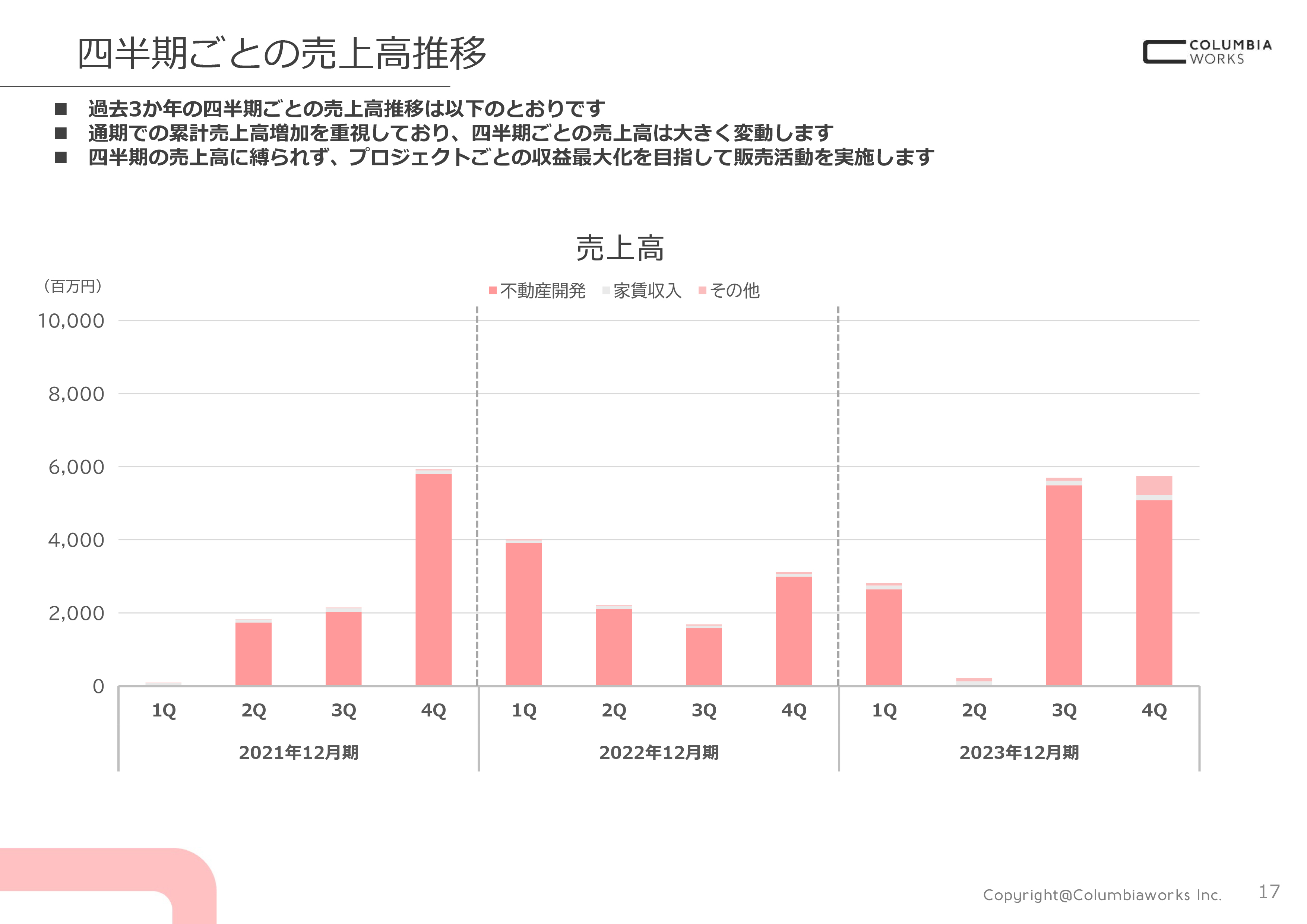

四半期ごとの売上高推移

このページでは、前ページの売上高を四半期ごとに分解して示しております。弊社では四半期ごとの業績よりも通期の業績を重視しております。そのため、直近3年間においても、四半期ごとの売上高に大きな変動があるものの、通期での予算達成及び増収増益を目指し事業に取り組んでおります。

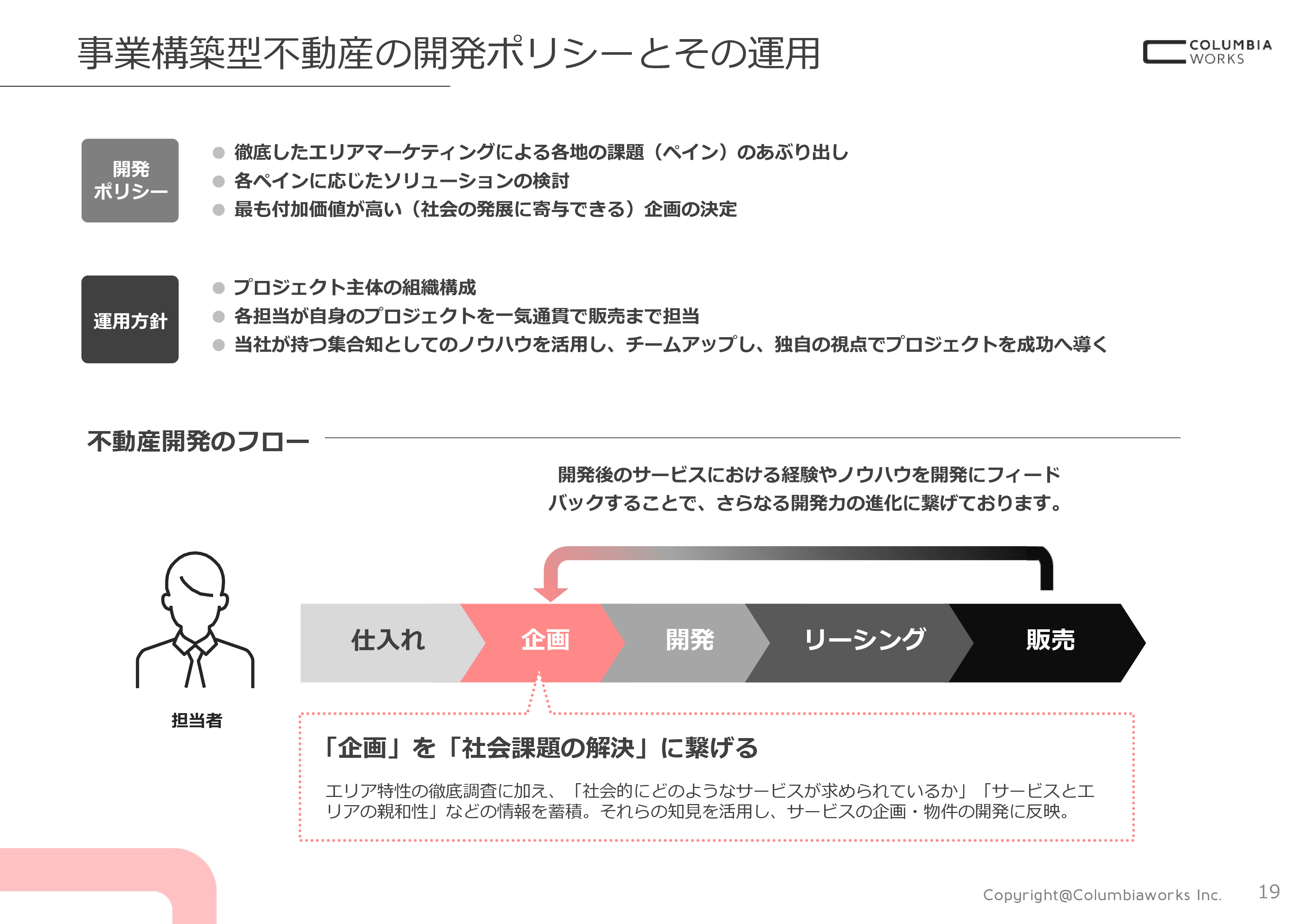

事業構築型不動産の開発ポリシーとその運用

ここからは当社の「強み」の源泉について、ご説明します。これまでお伝えしたとおり、ただ建物を建てるだけでなく、マーケティングにより社会のニーズに応えるサービスとして事業構築型不動産に取り組んでいることが当社の特徴と考えています。

本ページに記載の開発ポリシーと運用方針に則り、企画を社会課題の解決につなげる取組みに勤しんでいます。

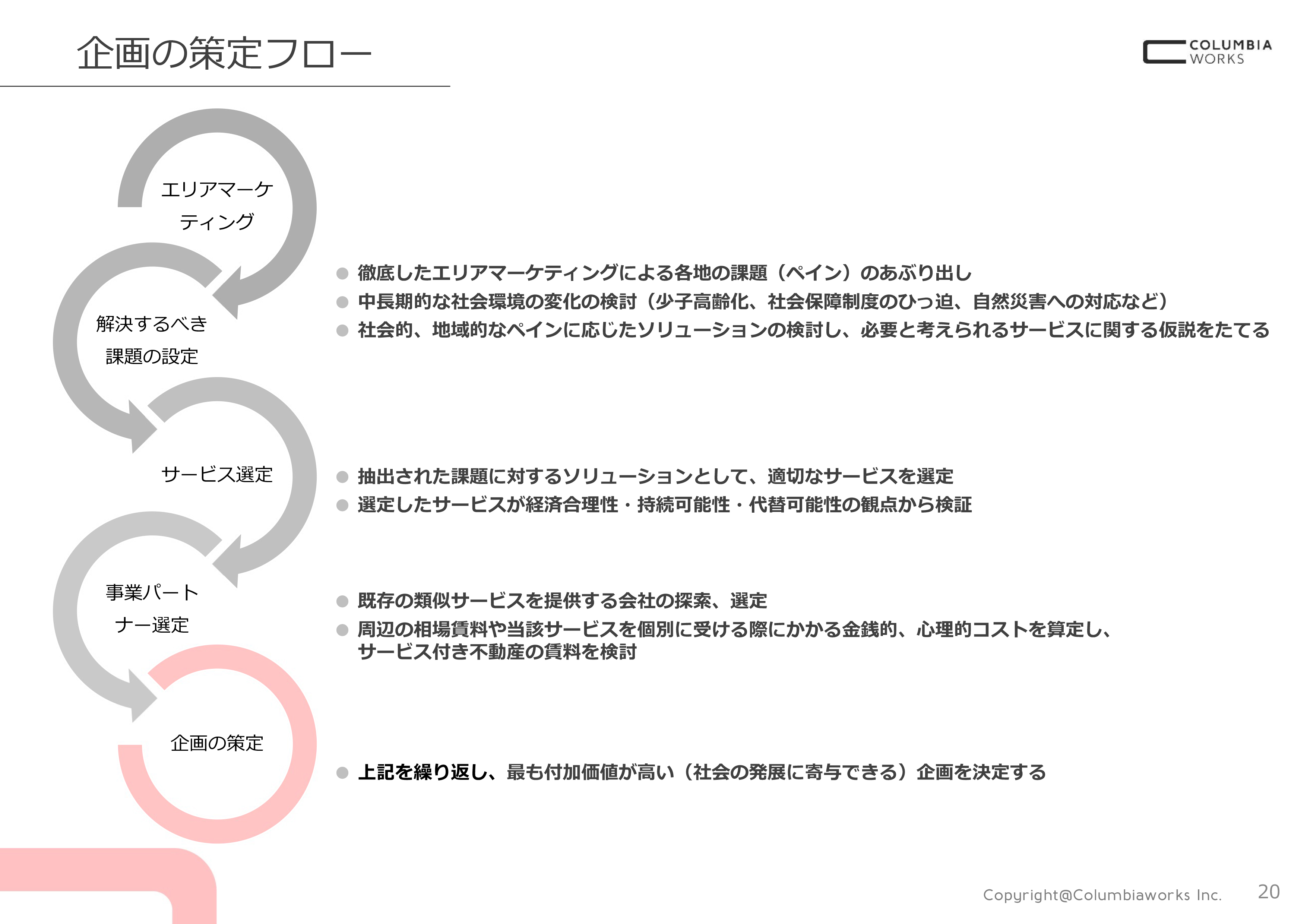

企画の策定フロー

当社の企画策定は、物件情報取得後の徹底したエリアマーケティングから始まります。物件周辺の施設の分布状況やその地域にいる人々の属性等を調べます。その上で、解決するべき課題を抽出し、当社が提供したいサービスを付加する上で必要な事業パートナー選定を行い、具現化してまいりました。

実際に次のページに取組み事例を記載しております。

取組み事例

本ページでは事業構築型不動産の取組みとして、2事例を掲載しております。トータルビューティーマンションにおいては、スポーツに関心の高いエリアでの健康意識増進に重点を置き、入居者が手軽に運動やセルフエステを受けることができるマンションを開発いたしました。

本件においては周辺賃料と比較して18.5パーセント高い賃料を獲得できており、稼働率も92パーセントと高稼働を実現しております。

朝食付きマンションにおいては、高収入の単身者・DINKsが多いエリアでの「朝の時間を有効活用したい」というニーズに応えるべく、朝食提供による多種多様な朝活支援が可能なサービスを開発いたしました。

本件においても周辺賃料と比較して12.1パーセント高い賃料を獲得できており、稼働率も95パーセントと高稼働を実現しております。

また、サービス付きマンションとすることで、竣工前からテナントの入居申し込みが獲得でき、早期のリーシングが可能で、一般的な物件と比較して早期に売却できることも他社物件と比較して優位性があります。

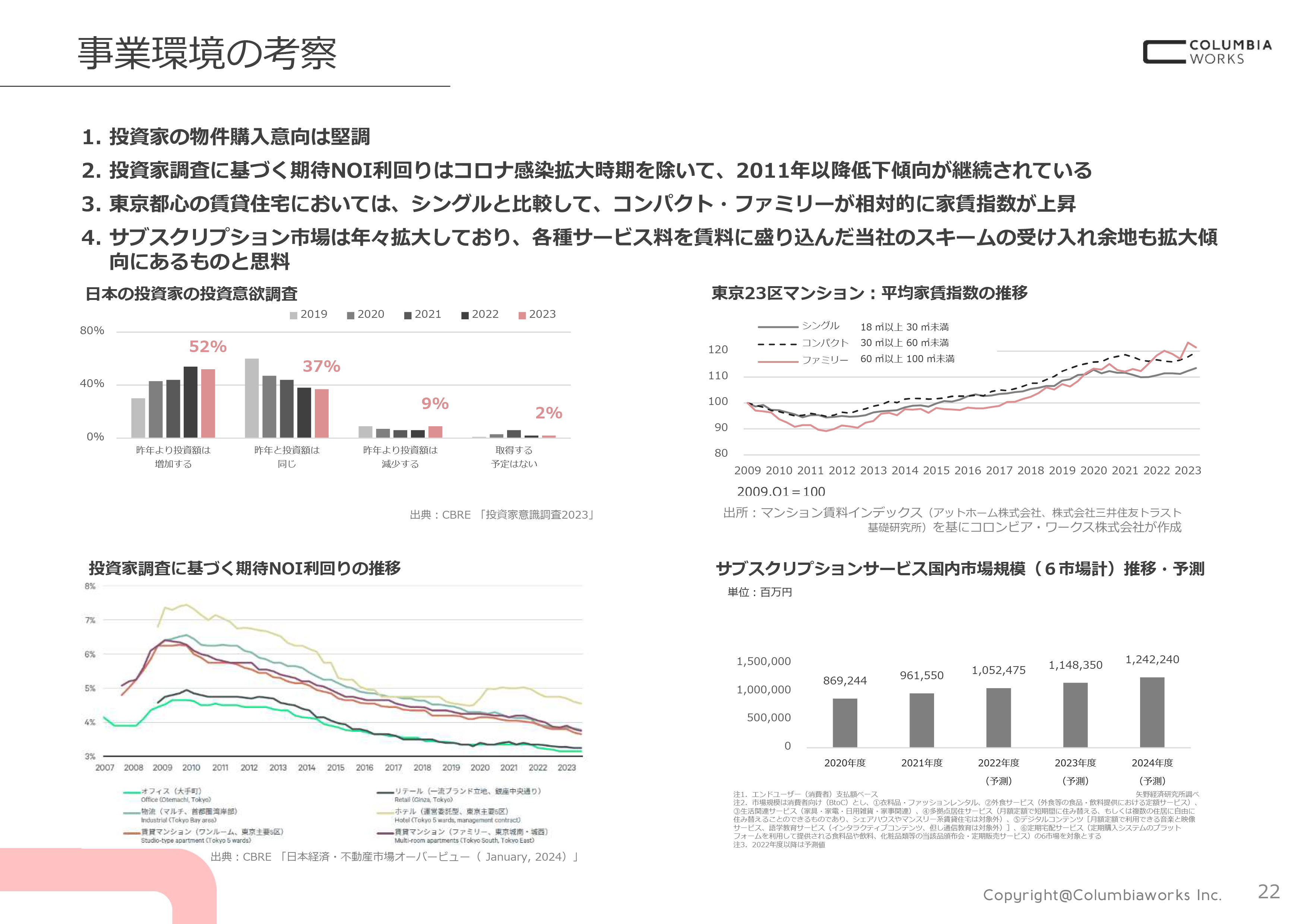

事業環境の考察

足元、当社においては前述のとおり、サービス付きレジデンスへの取組みが多くなっておりますが、その背景についてご説明します。

まず大前提として、投資家の物件取得意向が堅調であることと、期待NOI利回りが低下している状況です。このような中で、都心の賃貸住宅においては賃料に上昇傾向が見られます。あわせて、サブスクリプションサービスに対する世の中の理解も深まっています。

このようにマクロ環境、賃料、世の中のトレンドを組み合わせながら、企画に工夫を凝らし、事業構築型不動産の開発に取り組んでいます。

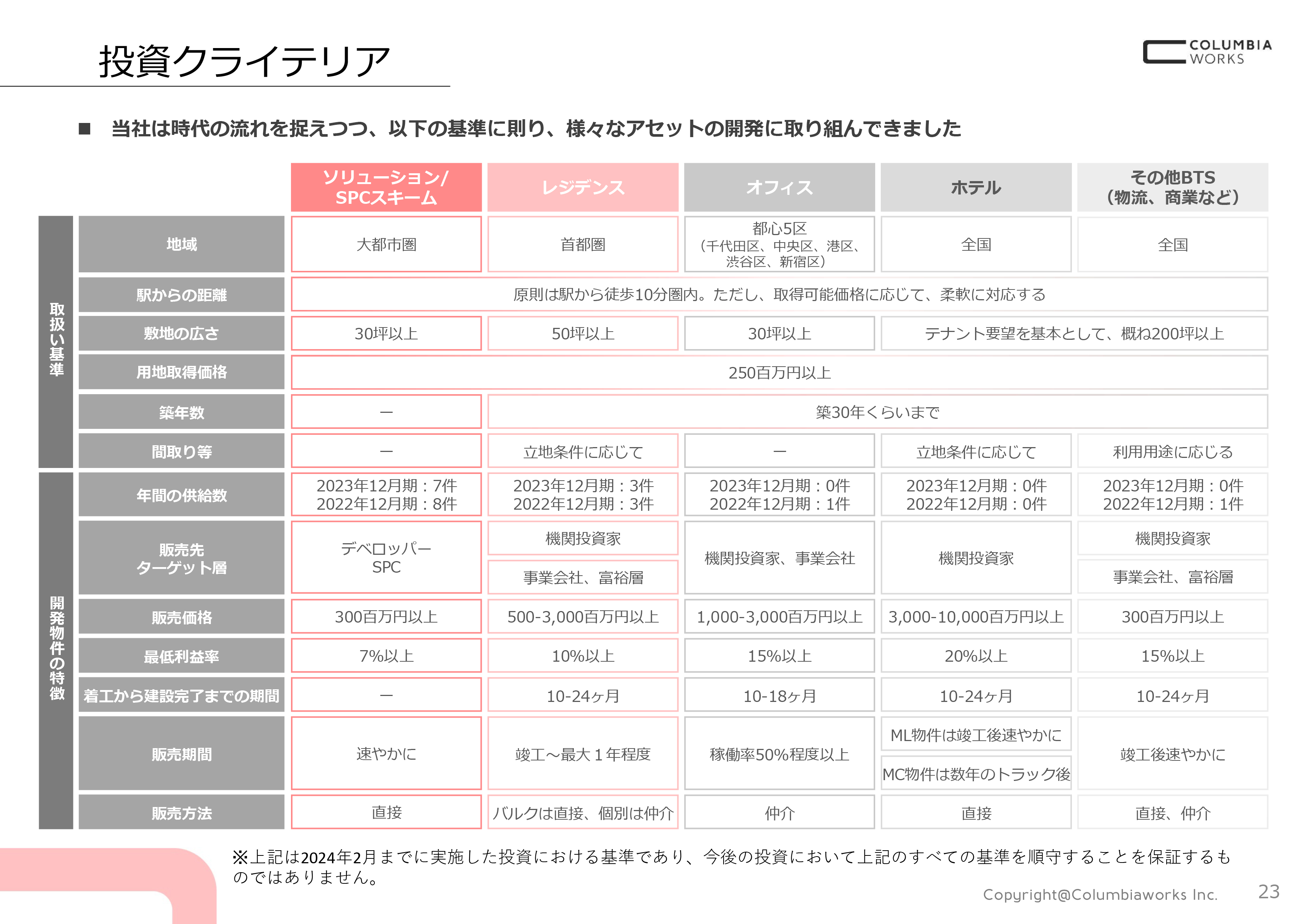

投資クライテリア

当社の投資クライテリアについてご説明します。各種スキーム、アセットタイプごとに本ページに記載のとおり、投資基準を設けて取り組むべき物件の判断を行っております。

足元ではマーケット環境や収益性を鑑みレジデンスへの取組みが増えておりますが、投資基準に則り、今後のパイプラインとしては物流や商業施設なども開発が増加します。

当社の特徴は、さまざまなアセットを1人の営業担当がワンストップで情報を吸い上げ素早く投資判断を行うことです。

当社としてリスクを最大限取れる環境となった場合のポートフォリオは、少なくともレジデンスへの取組みを半分程度を目安とし、残りはより利益率の高いホテルやオフィス、物流施設等のアセットへの取組みとする方針です。

当社の仕入物件規模は概ね20億円以内となります。この金額感ではレジデンスのみ、オフィスのみ、ホテルのみといった、専業開発企業は多く存在しますが、当社のようにすべてのアセットに取り組める開発企業は少なく、結果として数多くの案件情報が持ち込まれる理由にもなっています。

投資対象案件の情報源

仕入における特徴について記載しております。大手、独立系、銀行系を問わず、多くの仲介会社から年間2万件以上の情報を捕捉しております。当社が即断即決をすることから「まずはコロンビア・ワークスへ持ち込んでみよう」という機運が醸成できていると考えております。

また、当社はさまざまなアセットタイプを扱えることで幅広い提案ができることも、多くの物件情報が持ち込まれる理由です。その事例で具現化したものが「セントラルクリニック世田谷」です。

案件化しているのは年間10件程度ですが、当社の財務状況や規模を理由に取り組めていない物件情報は少なくとも年間50件程度は存在します。今後の当社の成長と共に、案件数と規模拡大に取り組んでいきたいと考えております。

2023年12月期 販売先実績

このページでは、2023年12月期の販売先実績を記載しております。案件規模は平均で13億円であり、販売先はプロ投資家、不動産事業者、資産運用会社となります。

販売先については機密保持もあり開示ができませんが、販売先ネットワークとしては、有力な欧米やアジア系の不動産ファンド、外資系や日系の生命保険会社、国内の年金や共済、日系の不動産アセットマネジメント、不動産会社や鉄道会社等、少なくとも100件程度の候補先を有しています。

バンクフォーメーション

こちらのページでは当社のバンクフォーメーションを記載しております。ご覧いただいてわかるとおり、主力は地方銀行や信用金庫となっており、特定の金融機関に調達を依存しないかたちで調達リスクの軽減と調達コストの最適化を目指しております。今後も同様の方針で新規取引行の開拓と既存先からの借入拡大をバランスよく実行する予定です。

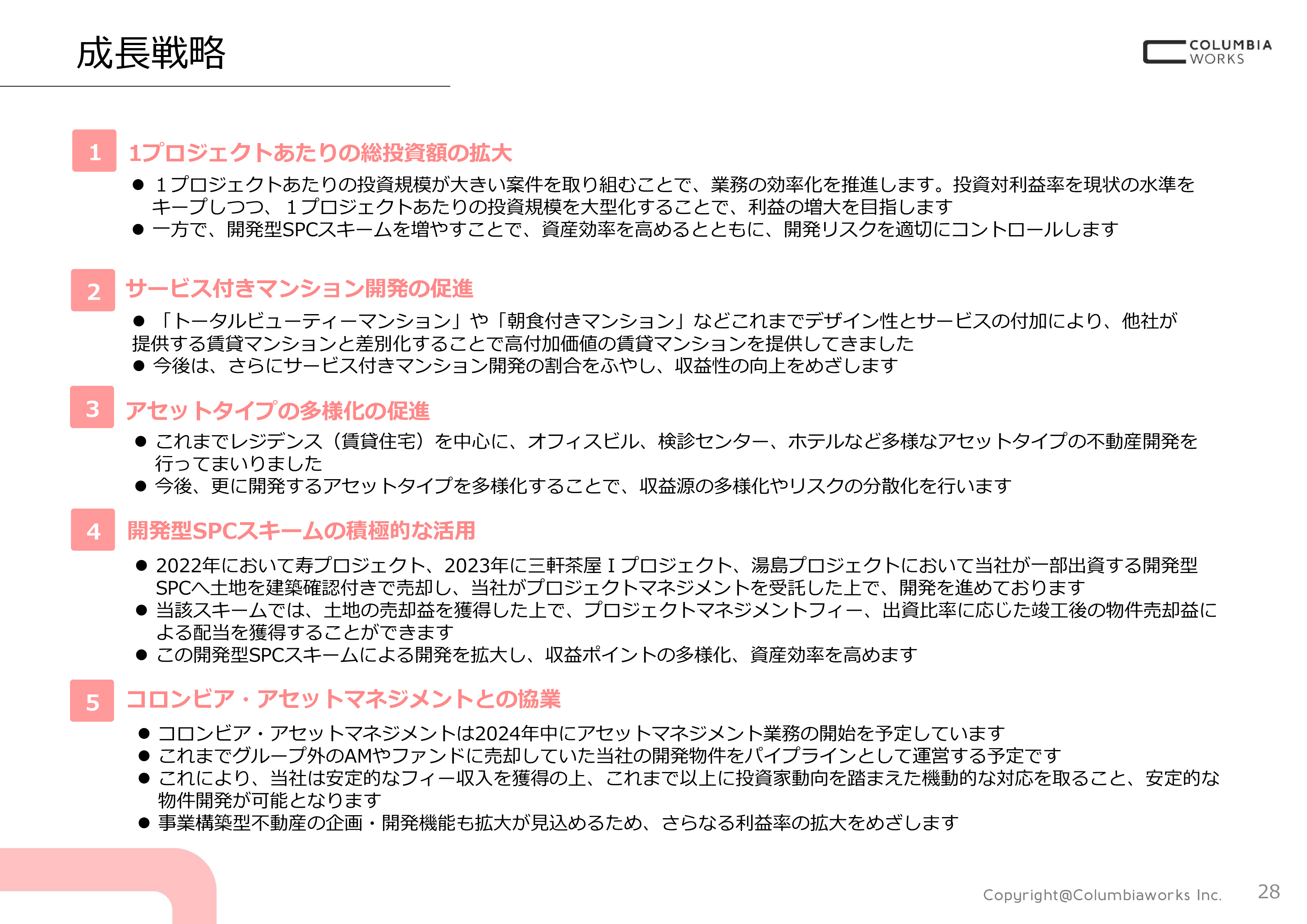

成⾧戦略

本ページでは、当社の成長戦略についてまとめております。既存ビジネスの延長としては、1プロジェクト当たりの総投資額拡大、サービス付きマンション開発やアセットタイプの多様化の促進、開発型SPCスキームの積極活用が挙げられます。また今期よりコロナで見合わせていた、ホテル開発投資を再開いたします。

これらの点についてはこれまでもご説明してきた方針に則り、取組みを拡大・加速してまいります。

また、新たな取組みとしてお伝えしたいことはコロンビア・アセットマネジメントとの協業となります。

(参考数値:2023年12月期の投資対利益率は28.6パーセント)

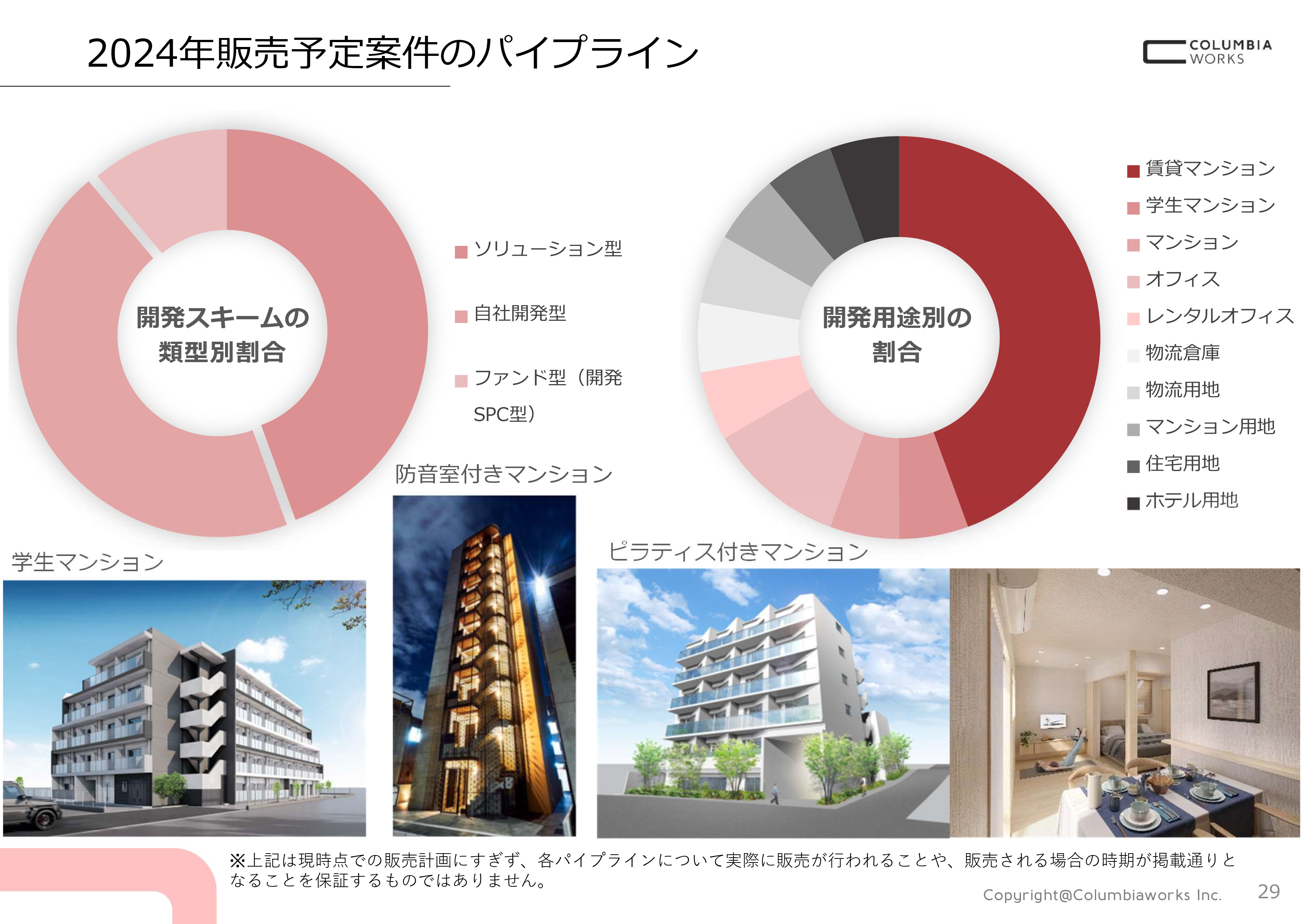

2024年販売予定案件のパイプライン

本ページでは今期の販売計画パイプラインを掲載しております。前ページの1から4に対応するかたちでお話をさせていただきます。

投資対利益率は、30.25パーセントを計画しており、2023年比で1.6パーセント増となります。

サービス付きマンションについては、ピラティスレッスンが受けられるマンションや防音室付きマンションなど、新しい取組みを行ってまいります。

開発用途についてもご覧のとおり、今期はオフィスや物流倉庫等、多様化を進めていく計画となっております。

ファンド型の発展形である開発SPC型についても前期に引き続きパイプラインを有しております。

なお、ファンド型とソリューション型については、前述のとおり、タイムライン上、今期中に投資、今期中に売却という案件が想定されますが、こちらは計画、パイプライン共に織り込んでおりません。

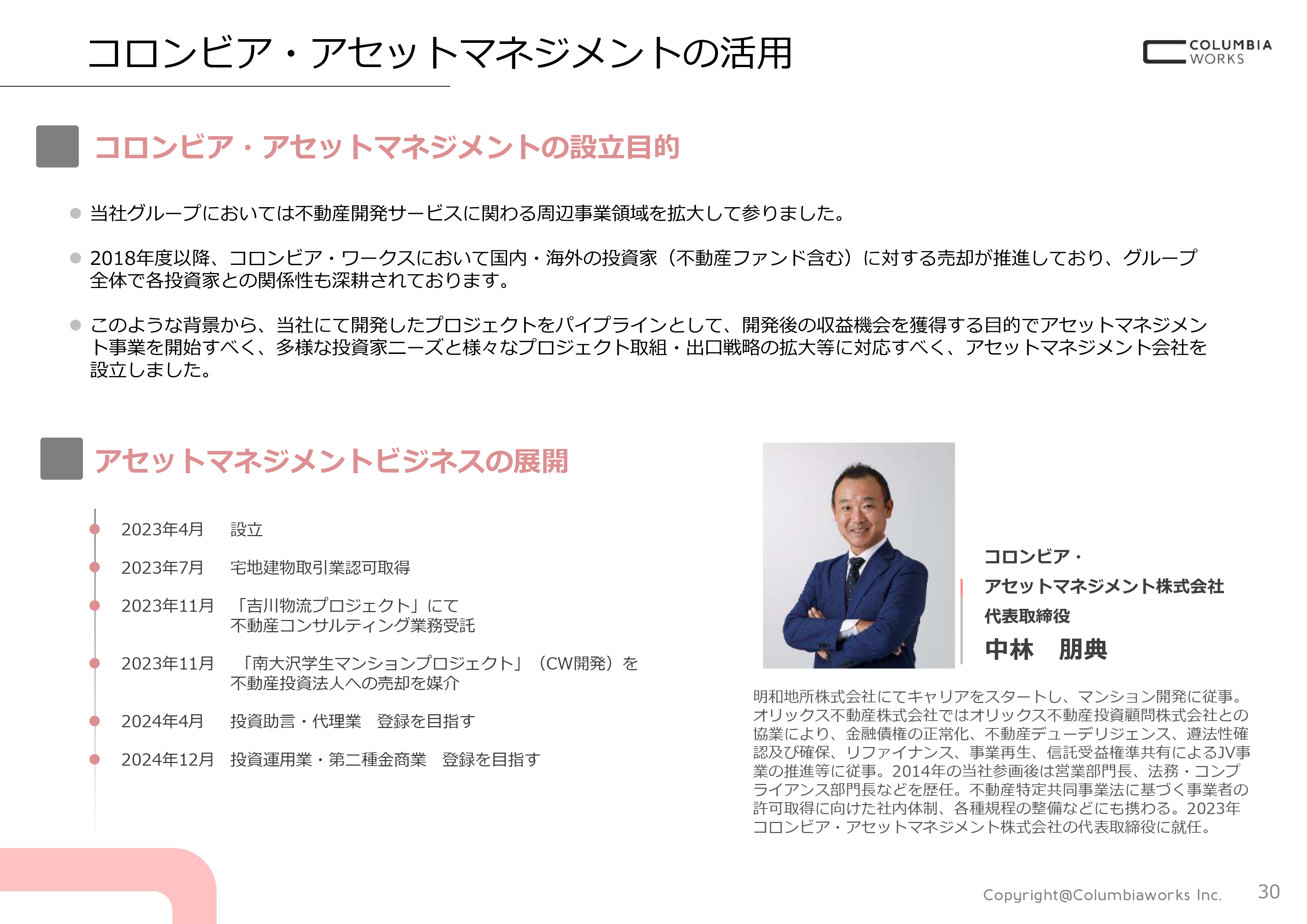

コロンビア・アセットマネジメントの活用

当社はこれまで、不動産開発と付随するプロパティマネジメント、ビルマネジメントに注力してまいりましたが、2023年に設立したコロンビア・アセットマネジメントを活用し、アセットマネジメント事業へ進出し、この事業を拡大させていく予定です。

足元のアセットマネジメントビジネスは小規模の不動産コンサルティング事業に留まっていますが、許認可を取得の上、AUMを拡大させていく予定です。あくまでもイメージではありますが2026年には、まず500億円規模のAUMを目指したいと考えております。

これにより、当社は開発のみならず流動化及びフィー収入の拡大を一定程度自社のコントロール下で行うことが可能となり、開発と運営の両輪を有する不動産総合企業となる足掛かりになるものと考えております。

なお、アセットマネジメントビジネスについても、当社の今後の計画において現時点ではコストのみを織り込み・売上利益は織り込んでおりません。

高収益・高効率経営の実現

最後にまとめとなりますが、これまでお伝えしたとおり、収益性の拡大と資産効率良化施策を実行し、すべての人の人生の質を向上するまちづくりを社会に提供し続ける企業となるべく、上場を梃子として成長を遂げたいと考えております。

ご清聴誠にありがとうございました。

この銘柄の最新ニュース

コロンビアのニュース一覧- 2025年12月期通期決算説明会開催のお知らせ 2026/02/06

- 「BIASTA JIMBOCHO」竣工に関するお知らせ 2026/02/05

- 湘南投資勉強会「IR説明会」書き起こし公開のお知らせ 2026/01/27

- 物件取得に伴う借入に関するお知らせ 2026/01/26

- 株式会社 IR Agentsから取材ノート公開のお知らせ 2026/01/09

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

コロンビア・ワークスの取引履歴を振り返りませんか?

コロンビア・ワークスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。