【QAあり】上組、営業収益は期初予想に対し増収 資金の効果的な活用と基幹事業の強化を図る

2025年3月期 第2四半期決算説明

田原典人氏(以下、田原):みなさま、おはようございます。上組の代表取締役専務執行役員の田原です。みなさまには平素より弊社経営や業務においてご支援、ご協力を賜りまして、誠にありがとうございます。この場をお借りして、心より御礼申し上げます。

また、本日はご多忙のところ、2025年3月期第2四半期決算説明会にご出席を賜りまして、重ねて御礼申し上げます。

限られた時間ですが、弊社へのさらなるご理解をいただき、株主、投資家のみなさまとの対話を通じて、企業価値の向上につながる機会にしたいと思います。

目次

本日の目次です。

まず、岸野から中間の決算についてご報告します。その後、中期経営計画の進捗について私よりご説明します。そして最後にご質問をお受けします。どうぞよろしくお願いします。

連結損益計算書(前期比較)

岸野保宏氏:みなさま、おはようございます。上組の上席執行役員財務金融本部長の岸野です。第86期中間決算についてご説明します。

2025年3月期第2四半期は、前期と比べ、穀物や飼料、青果物の取扱いが回復しました。

営業収益は前年比2.3パーセント増収の1,376億5,600万円、営業利益は前年比9.3パーセント増益の168億7,500万円、経常利益は前年比7.2パーセント増益の186億9,000万円、親会社株主に帰属する中間純利益は前年比7.2パーセント増益の135億1,900万円となりました。

2025年3月期第2四半期期初予想比較

期初予想との比較についてご説明します。

営業収益に関しては、期初予想に対して増収となりました。飼料、穀物における鳥インフルエンザの影響や、天候不順や病害による青果物の収穫量減少といった前期の事象を、今期の予測にやや保守的に織り込んでいたことが要因です。

営業利益に関しては、予想比で利益率が改善しました。電力燃料費等のコスト想定が下振れたことや、外注先からの値上げ要請に先行して、適正単価収受の取り組みが進んだことが要因です。

経常利益に関しては、受取配当金、持分投資損益の想定が上振れたことで、期初予想を上回っています。

セグメント別営業収益

セグメント別営業収益についてご説明します。

物流事業は、前年比2.6パーセント増収の1,197億8,100万円となりました。全体の営業収益に対しての構成比は87パーセントです。

その他事業は、前年比2.6パーセント増収の194億7,600万円となりました。全体の営業収益に対しての構成比は14.2パーセントです。

セグメント別営業収益

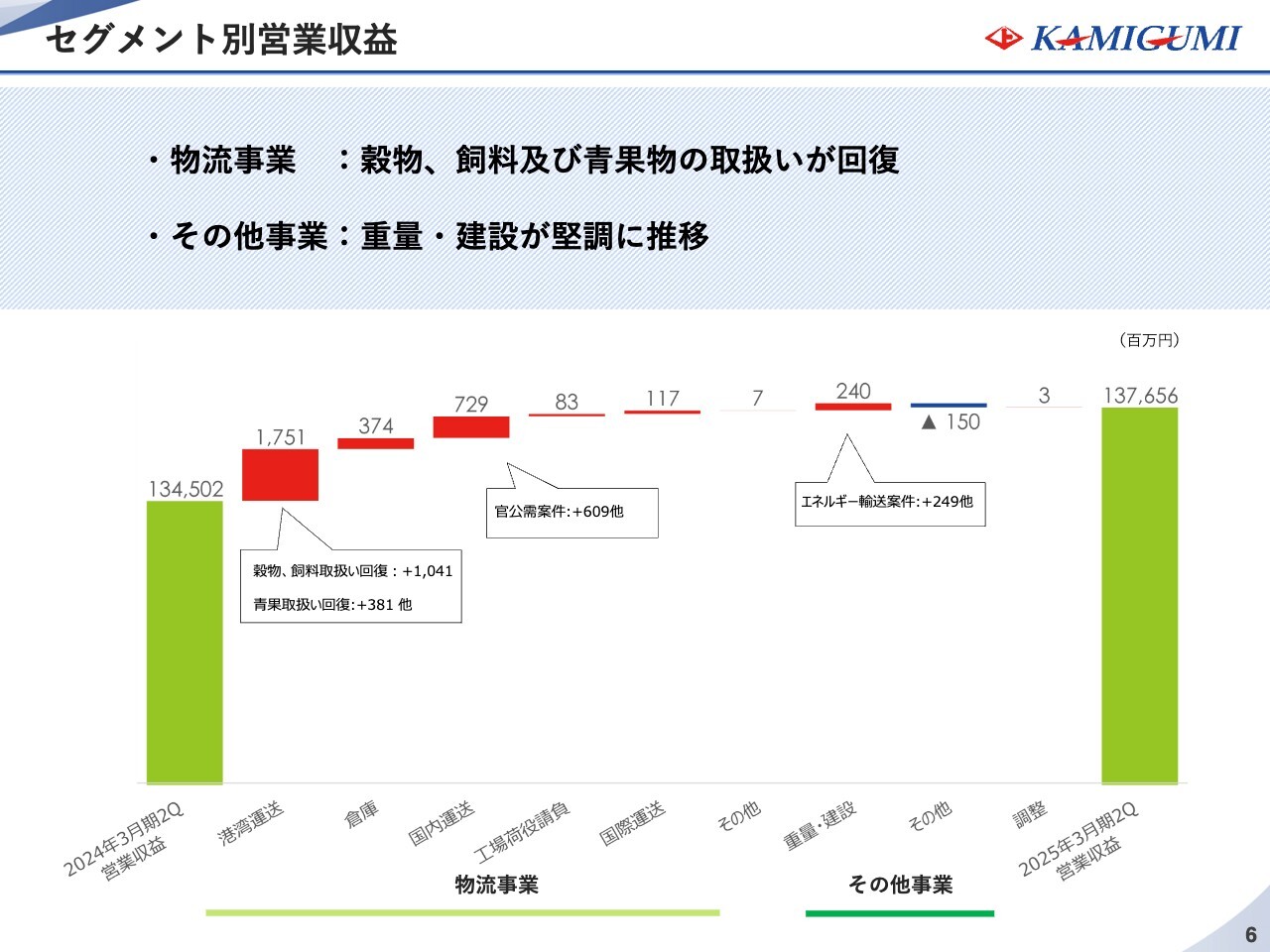

セグメント別の収益増減の詳細です。

物流事業セグメントの営業収益については、港湾運送の鳥インフルエンザの影響で落ち込んでいた穀物、飼料の取扱いの回復により、前年比10億4,100万円増収となりました。青果物は前期の天候不順や病害による落ち込みの回復により前年比3億8,100万円増収となりました。また、国内運送のスポットの官公需案件で前年比6億900万円増収となりました。

その他事業セグメントの営業収益については、重量・建設においては前年の風力案件は剥落したものの、それに代わる案件を受注できたこと、また一部原子力関連の輸送案件を受注したことで、前年比2億4,900万円増収となりました。

セグメント別営業利益

セグメント別営業利益についてご説明します。

物流事業は、前年比7.1パーセント増益の144億3,700万円となりました。全体の営業利益に対しての構成比は85.6パーセントです。増益の主な要因は、収益構造の中でも利益率の高いものの比重が大きくなったこと、適正単価収受の取り組みが外注費の値上げに先行して進んだことが挙げられます。

その他事業は、前年比 25.3パーセント増益の24億3,200万円となりました。全体の営業利益に対しての構成比は14.4パーセントです。増益の主な要因は、重量・建設で前期に比べ原子力関連をはじめ、直営率の高い案件を受注したためです。

株主還元

株主還元についてご説明します。

当期事業年度の中間配当については、50 円とします。

自己株式については、先の取締役会で 540万株、170億円分を上限に取得を決議しました。

2025年3月期業績予想(修正)

2025年3月期の修正業績予想についてご説明します。

2025年3月期に関しては、上期の実績をふまえ増収としているものの、足元の経済動向 等を踏まえ営業収益は保守的に見込み、1.1パーセント増収と予想しています。

一方で上期の投資、修繕の予定が一部後ずれしていることや、値上げによる外注費の増加を予想していることから、利益率の低下を予想しています。

以上のことから、2025年3月期の営業収益は2,740億円、営業利益は313億円、経常利益は342億円、親会社株主に帰属する当期純利益は250億円と予想しています。

これらの業績予想をもととする2025年3月期の配当予想は、1株当たり年間100円とし、その配当性向は41.7パーセントとしています。

以上で2025年3月期、第2四半期決算の説明を終わります。続いて、当社の中期経営計画の進捗について、田原よりご説明します。

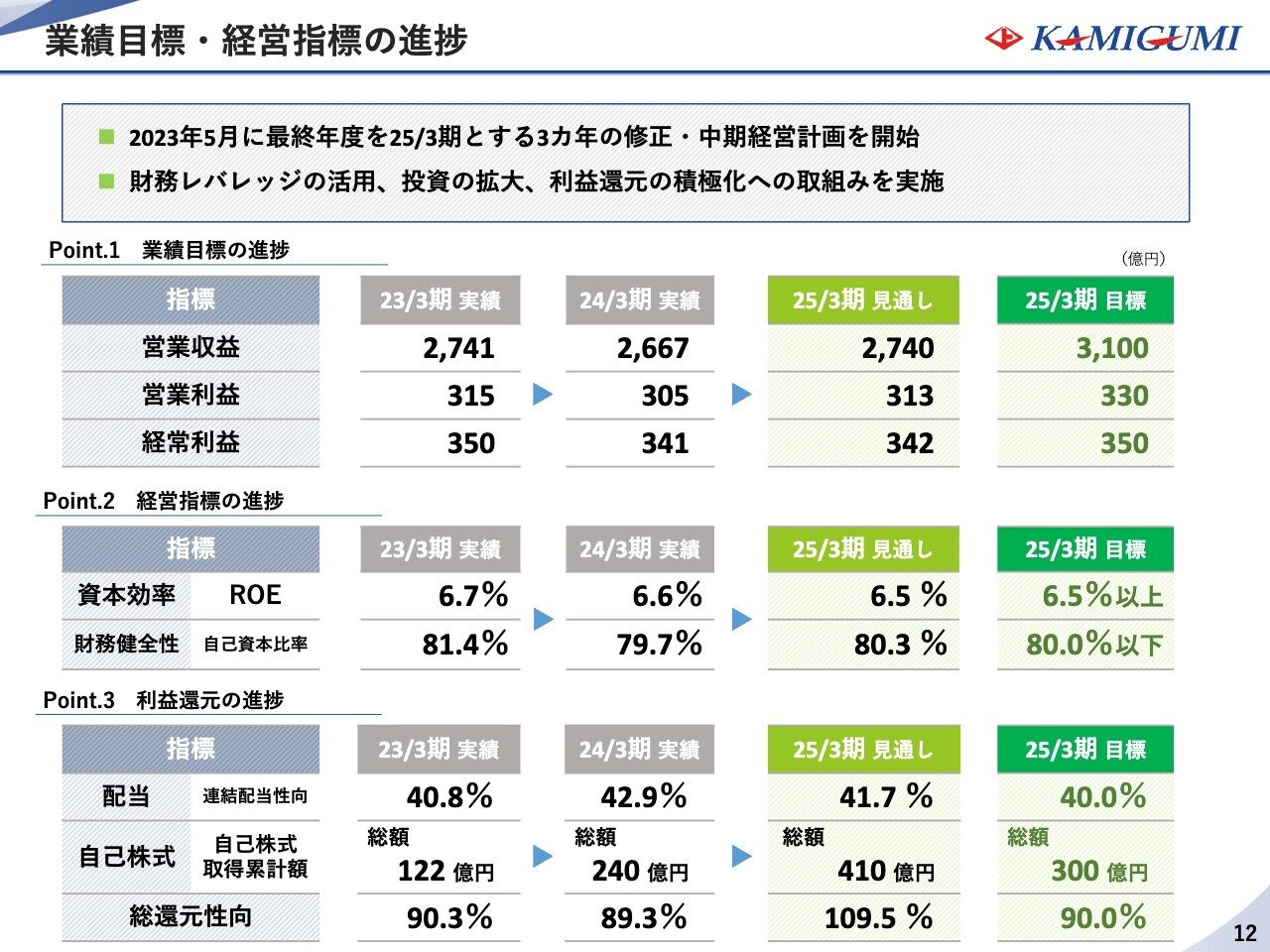

業績目標・経営指標の進捗

田原:続いて、中期経営計画の進捗についてご報告します。

当社は、本年を最終年度とする5ヶ年中計を策定し、資本コストを意識した経営をより加速すべく資本政策の取り組みを強化し、推し進めました。各指標の進捗はスライドのとおりです。

重点戦略への取組み①

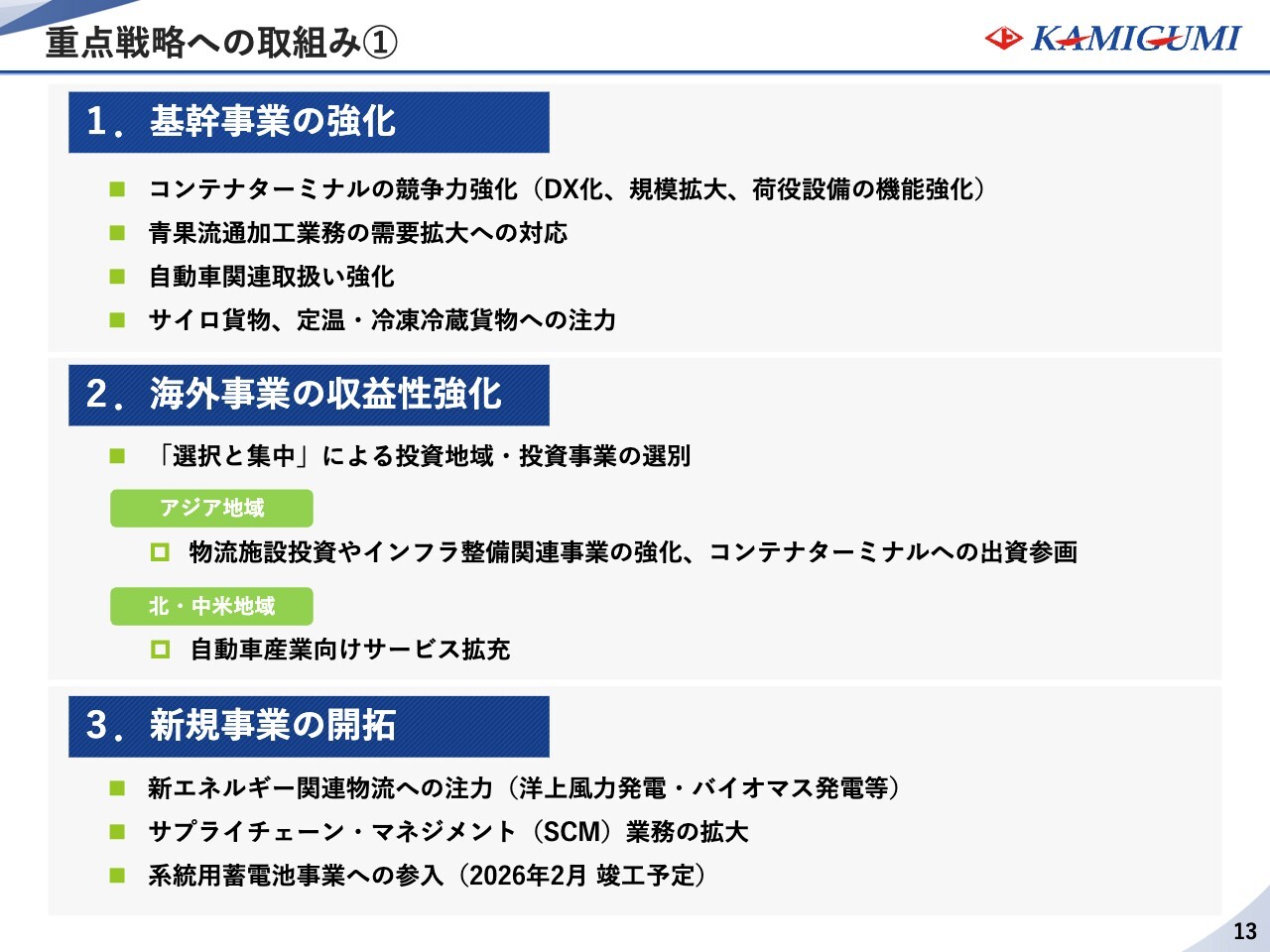

現行中計の重点戦略と期間内の取り組みについてご説明します。

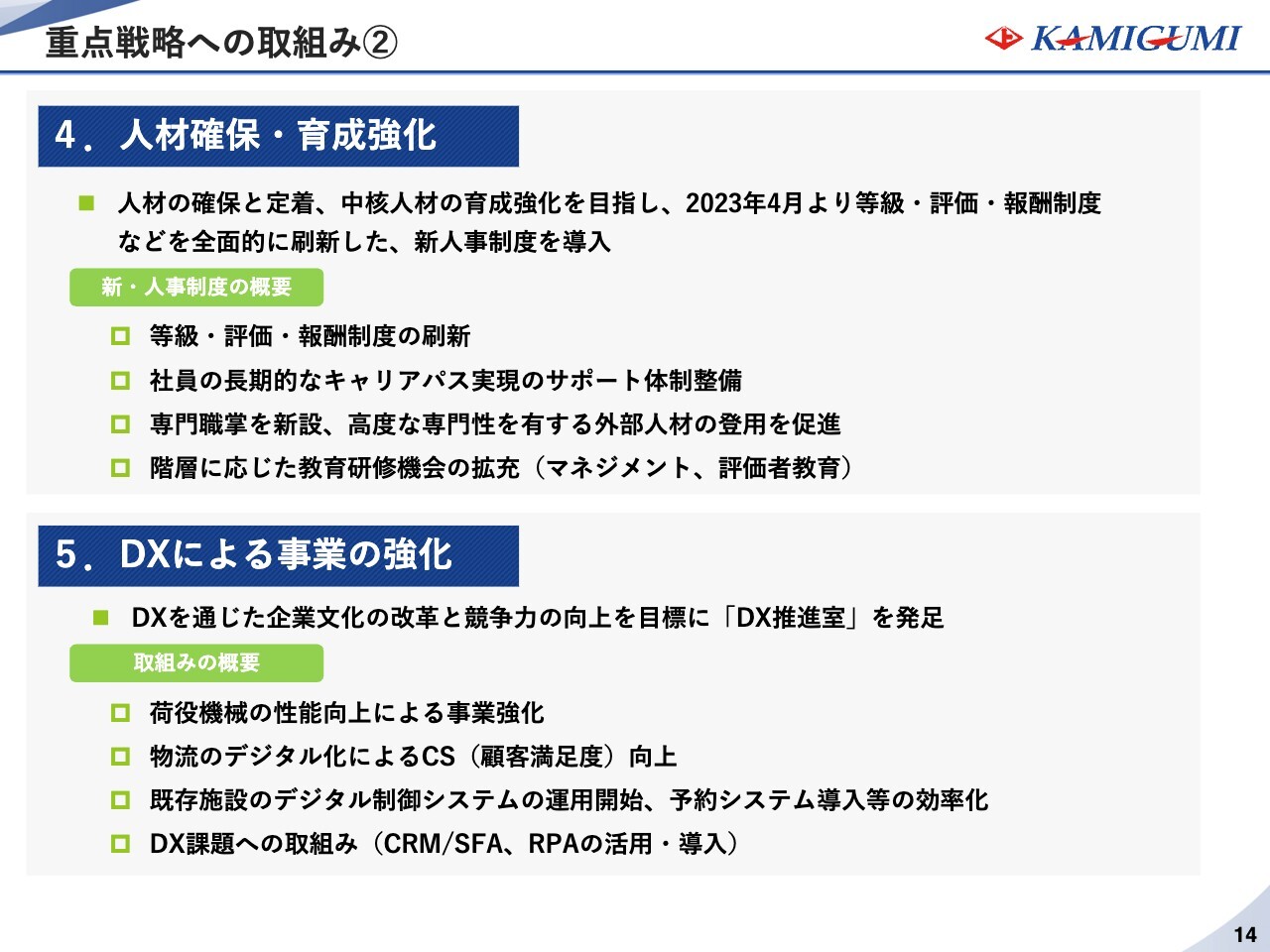

重点戦略への取組み②

現行中計では、2022年度より基幹事業、海外事業、新規事業、人材、DXを重点戦略に設定し、事業強化に取り組んでいます。主な取り組みはスライドのとおりです。

今期では新たに新規事業として、太陽光発電事業と連動した系統用蓄電池事業への新規参入を決定し、2026年2月竣工を目指し、建設を進めています。

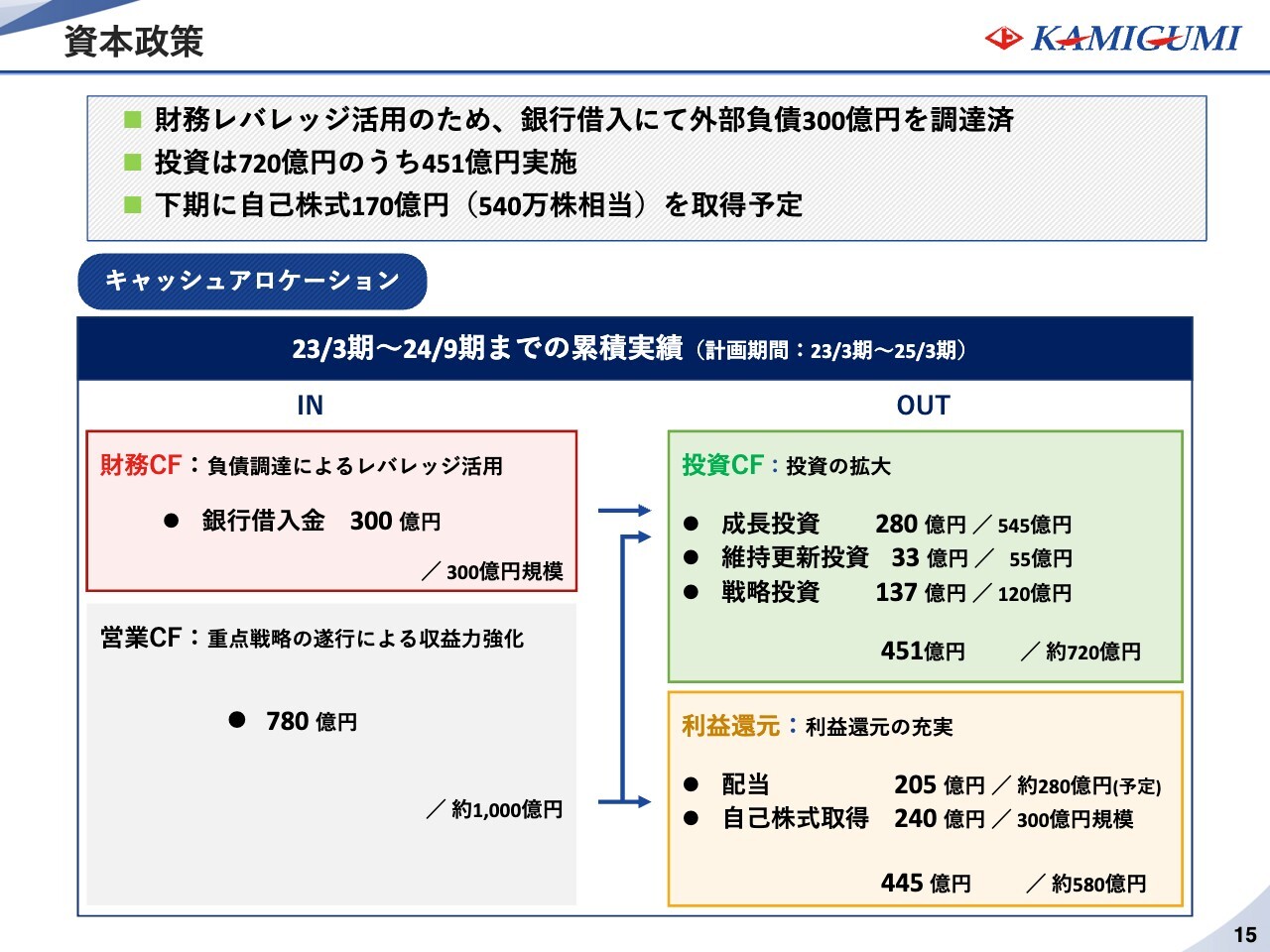

資本政策

資本政策についてご説明します。

当社は資本コストを意識した方針の下、財務レバレッジを活用し、300億円の外部調達を完了しました。また利益還元では自己株式 170 億円の追加取得を計画しており、期末時点では累計410億円を見込んでいます。各指標の進捗は、スライド記載のとおりです。

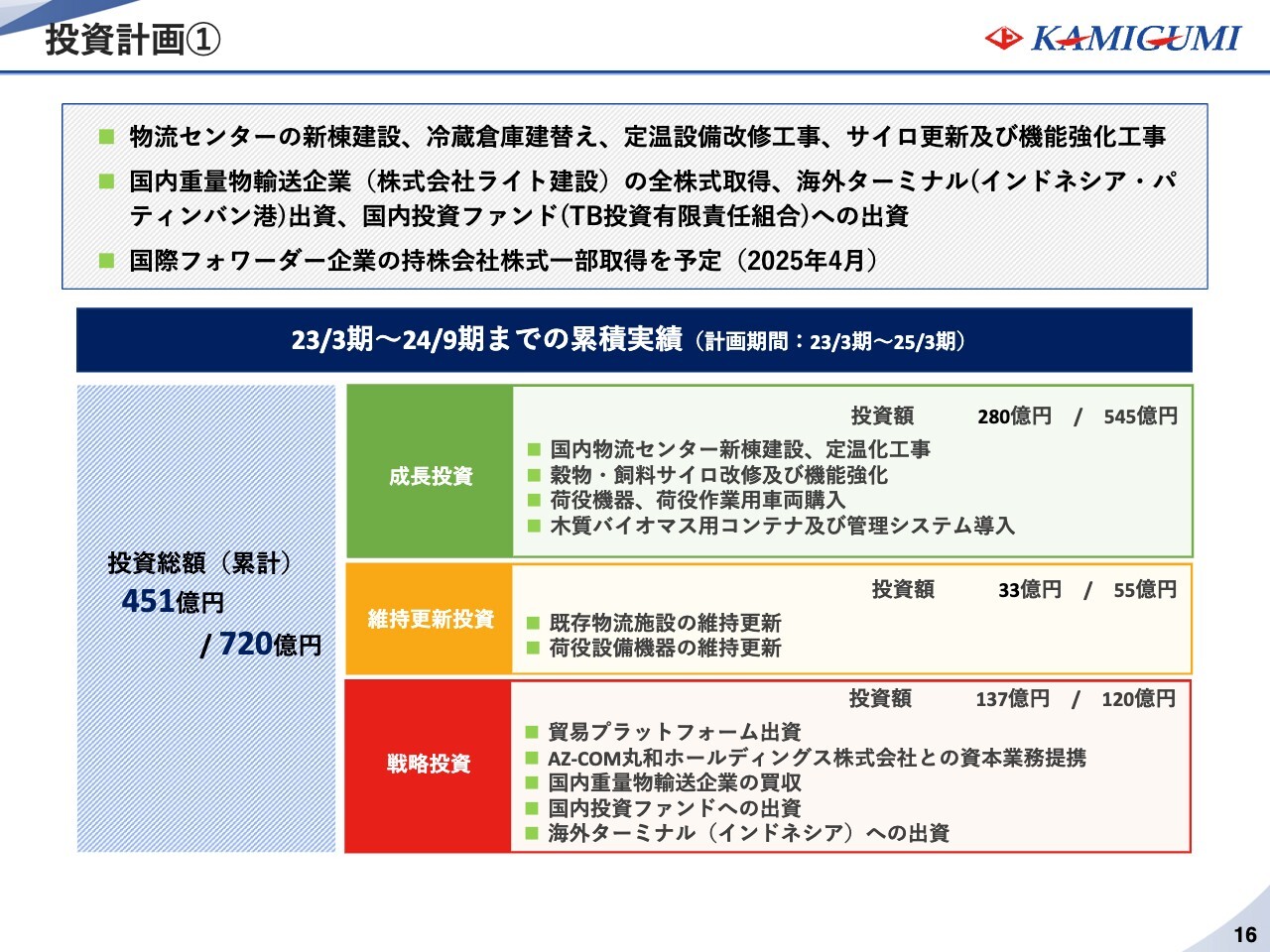

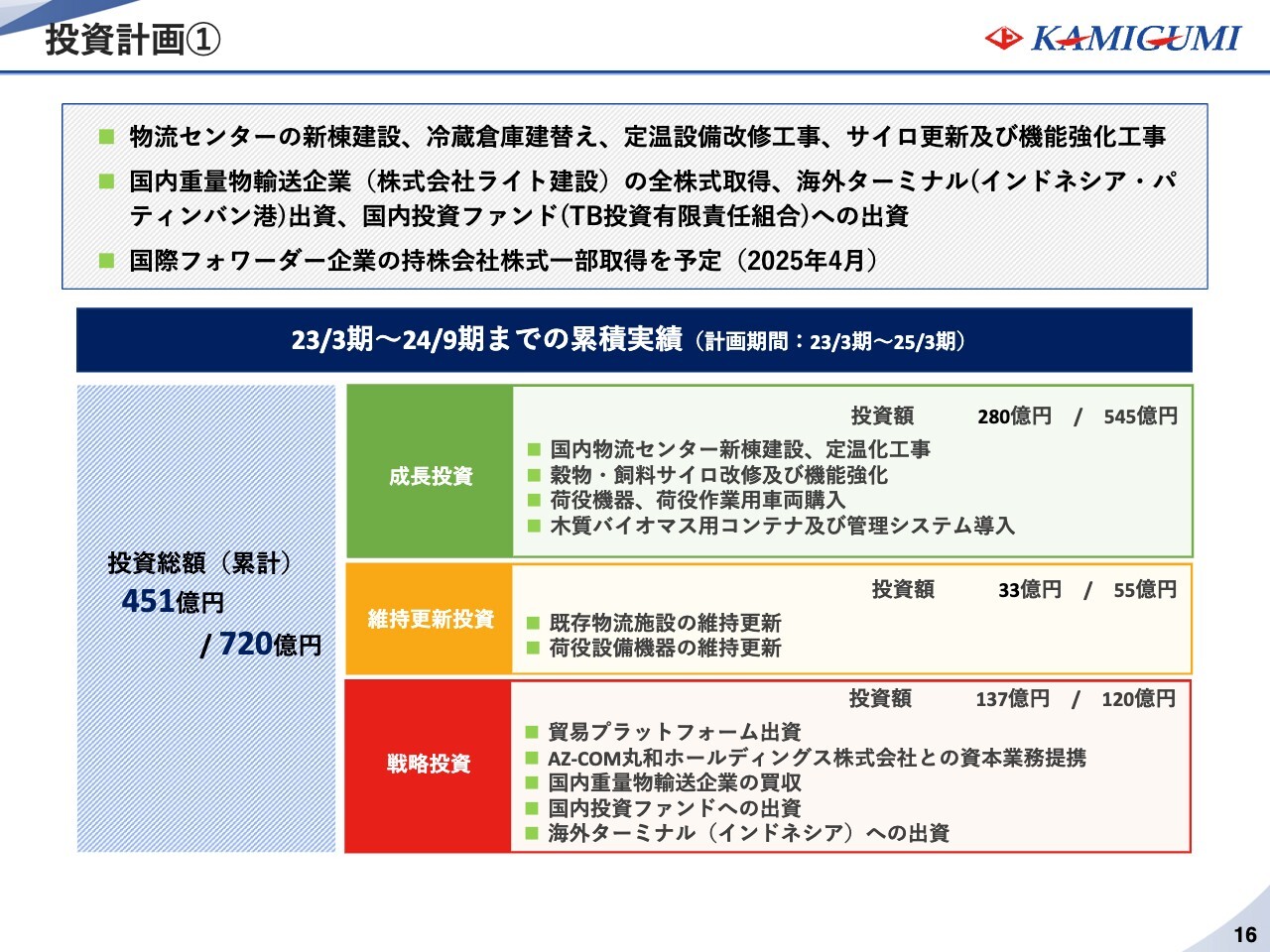

投資計画①

投資計画についてご説明します。

定温倉庫や冷凍冷蔵倉庫の建替え、倉庫機能、荷役機能強化などを実施しており、今年度では物流センターの新設計画などが進行しています。

戦略投資枠では、前年度までのM&Aや投資ファンドへの参画に加え、来年度にはケイラインロジスティックス株式会社の株式を間接取得予定です。これについては、後ほどご説明します。

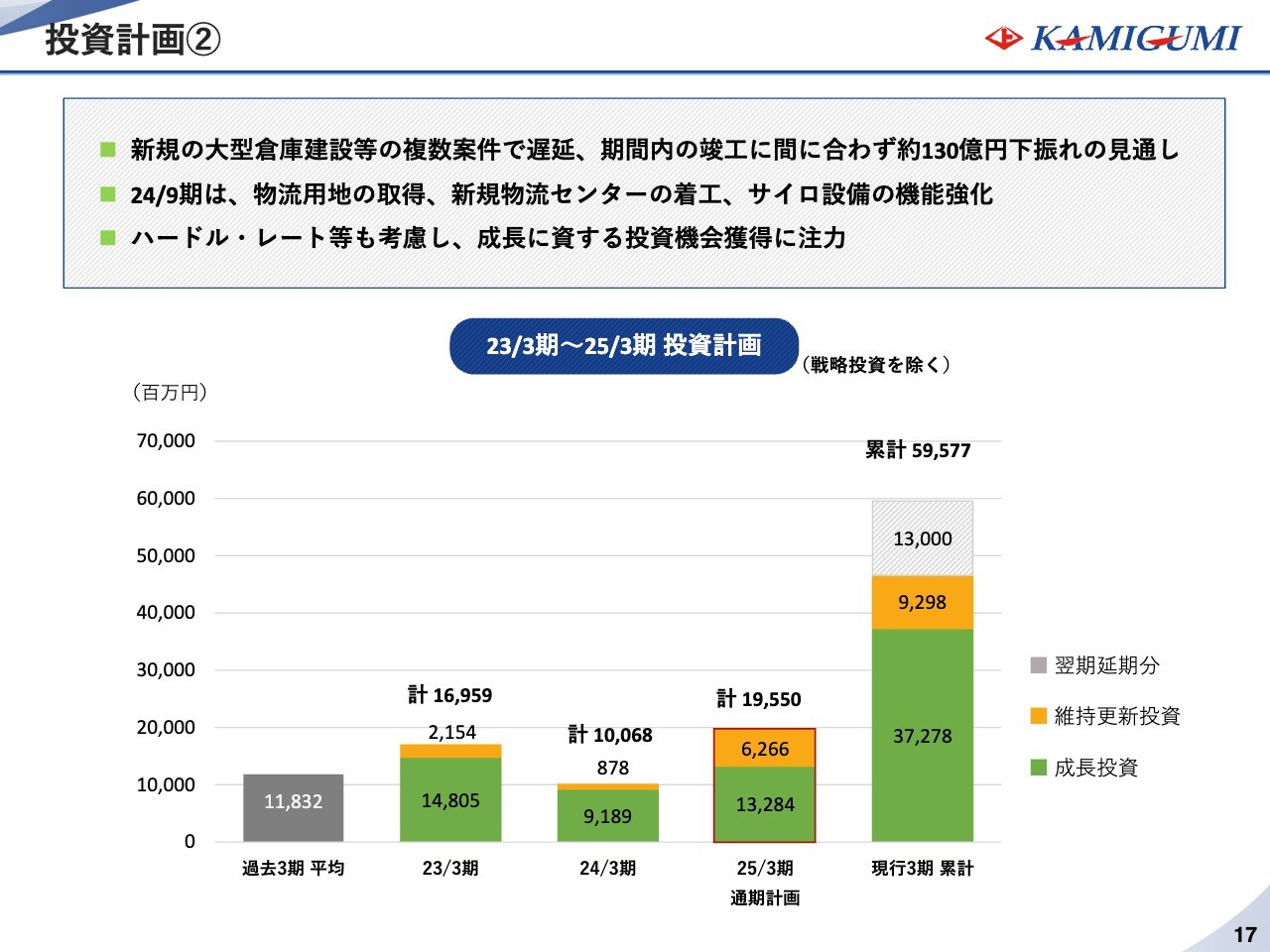

投資計画②

投資計画の進捗および見通しは、スライドのグラフのとおりです。

計画当初は3年累計600億円の投資を予定していましたが、複数の物流施設建設が建設資材の高騰、人手不足等による影響で遅延しており、約130億円下振れの見通しとなっています。

現時点では物流用地の取得や新規物流センターの建設着工、サイロ設備の機能強化が進行しており、今後も資金の効果的な活用とハードル・レートを考慮した投資を継続します。

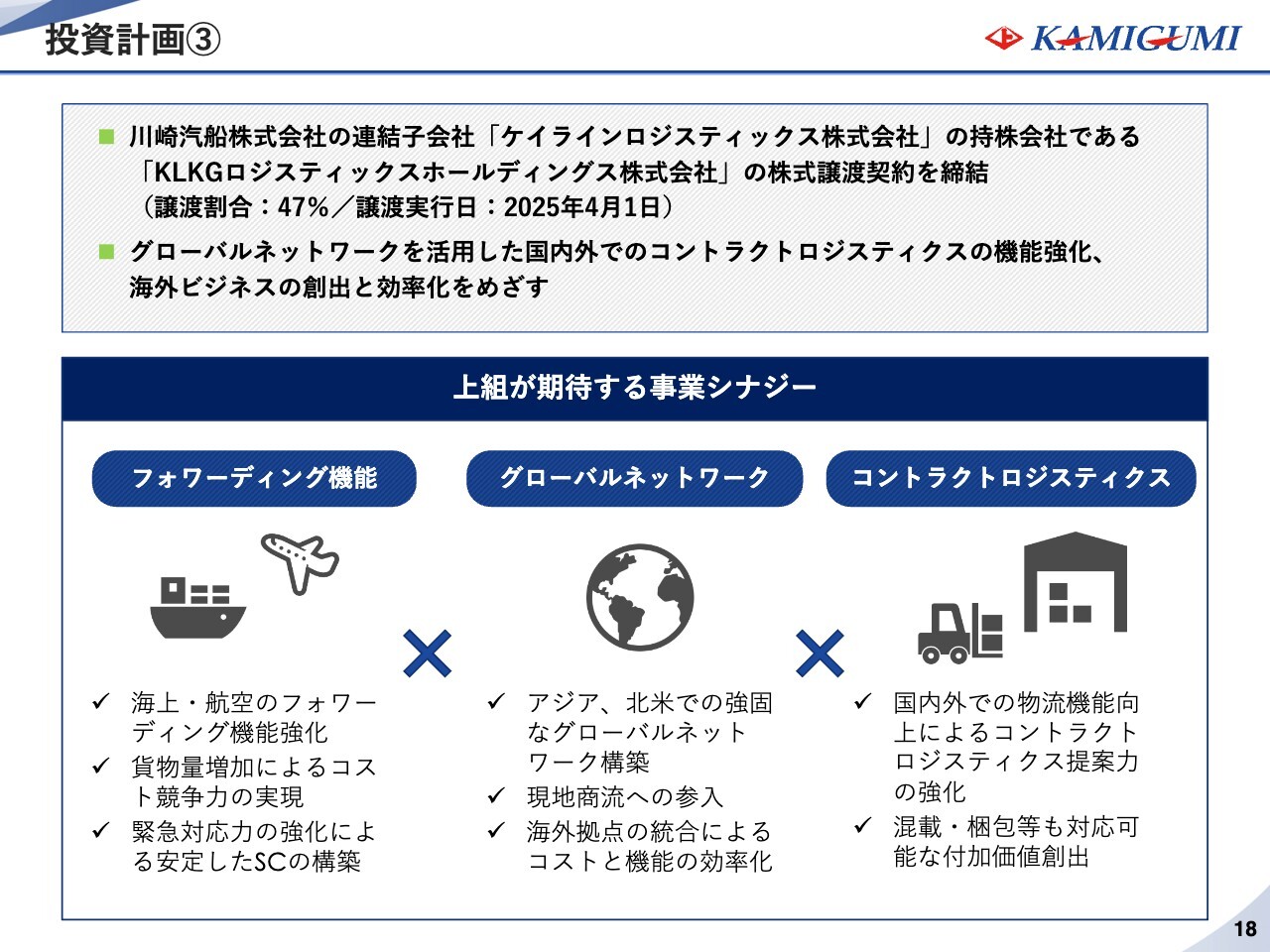

投資計画③

当社は9月27日、川崎汽船株式会社の連結子会社、ケイラインロジスティックス株式会社の持株会社である、KLKGロジスティックスホールディングス株式会社の株式譲渡契約を締結しました。譲渡実行日は2025年4月1日です。

本投資では対象会社が持つ海上および航空フォワーディング機能やグローバルネットワークと、当社が持つ国内外の物流アセットや一気通貫の複合輸送を活用したサービスメニューの拡大を図っています。

当社の成長戦略においてもサービス拡充や物流ニーズ獲得、現地物流への参入など、事業拡大につながるシナジー創出にも期待しています。

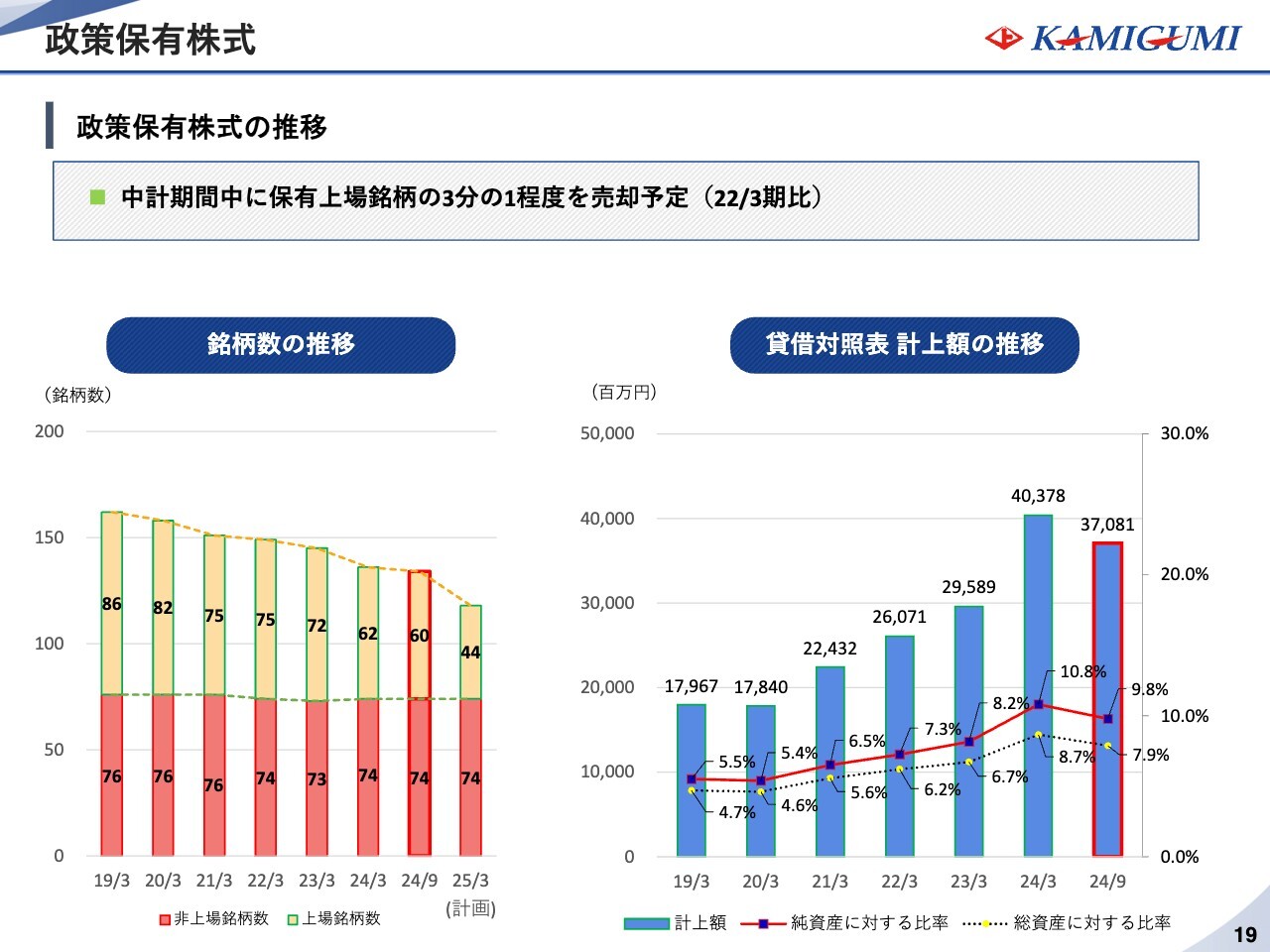

政策保有株式

政策保有株式についてご説明します。

従来の方針のとおり、縮減を進めています。今後も事業上の有用性や取引関係を検証し、経済的合理性をふまえ、銘柄の選定を着実に進めます。

サステナビリティへの対応状況

サステナビリティへの対応状況についてご説明します。

上期のトピックスを大きく2点に分けてご紹介します。

1点目は、ESG 評価機関の評価向上です。全社を挙げて非財務情報開示拡充に努めた結果、昨年12月基準でFTSEのスコアが大幅に上昇し、上位インデックスに採用されるに至りました。

2点目は、マテリアリティ見直し着手です。次期中計策定と併せ、経営戦略と連動したマテリアリティの見直しに着手することにしました。なお現行マテリアリティは引き続き、資料下段に記載のとおり、KPIの達成に向けて取り組みます。

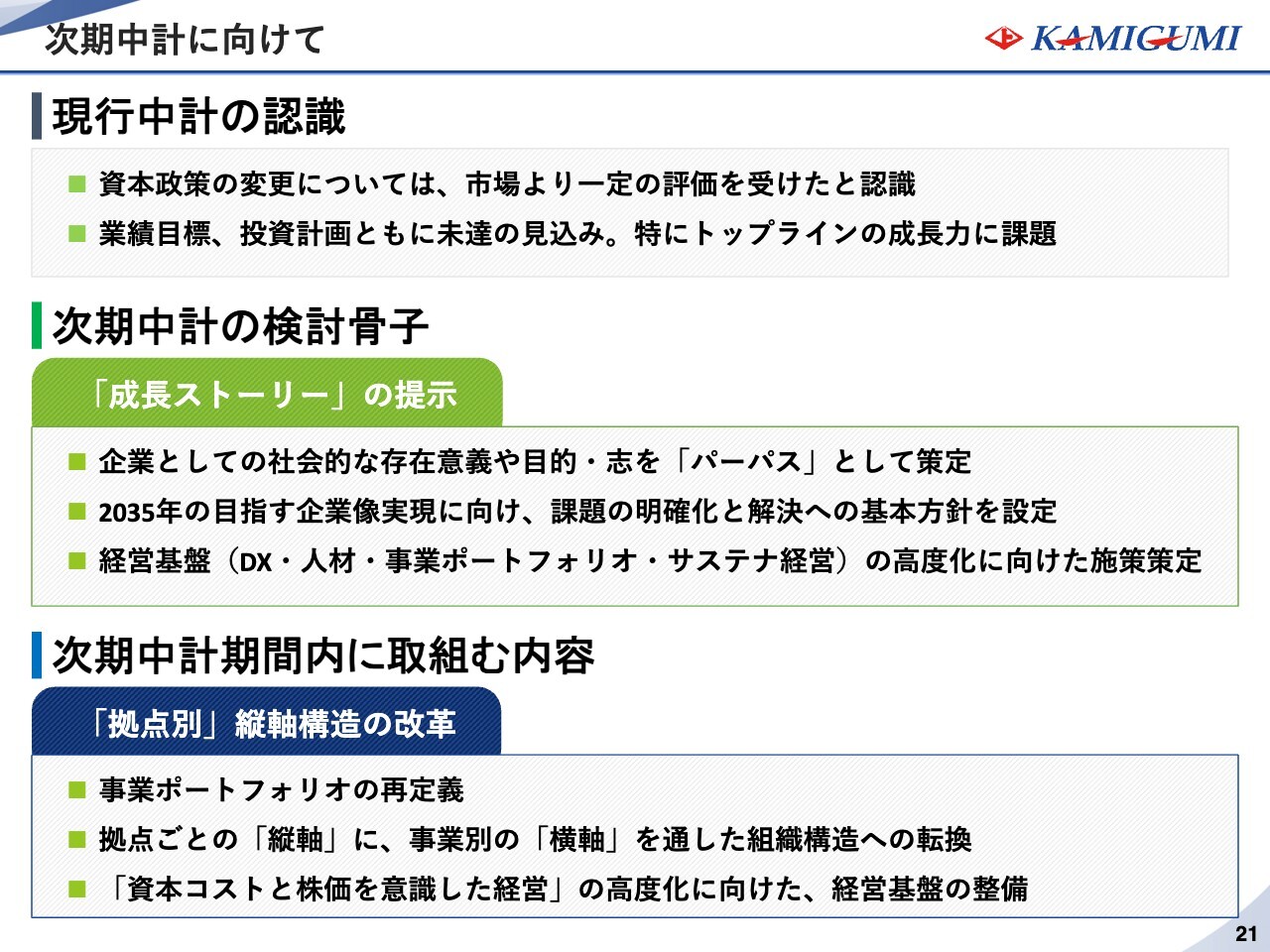

次期中計に向けて

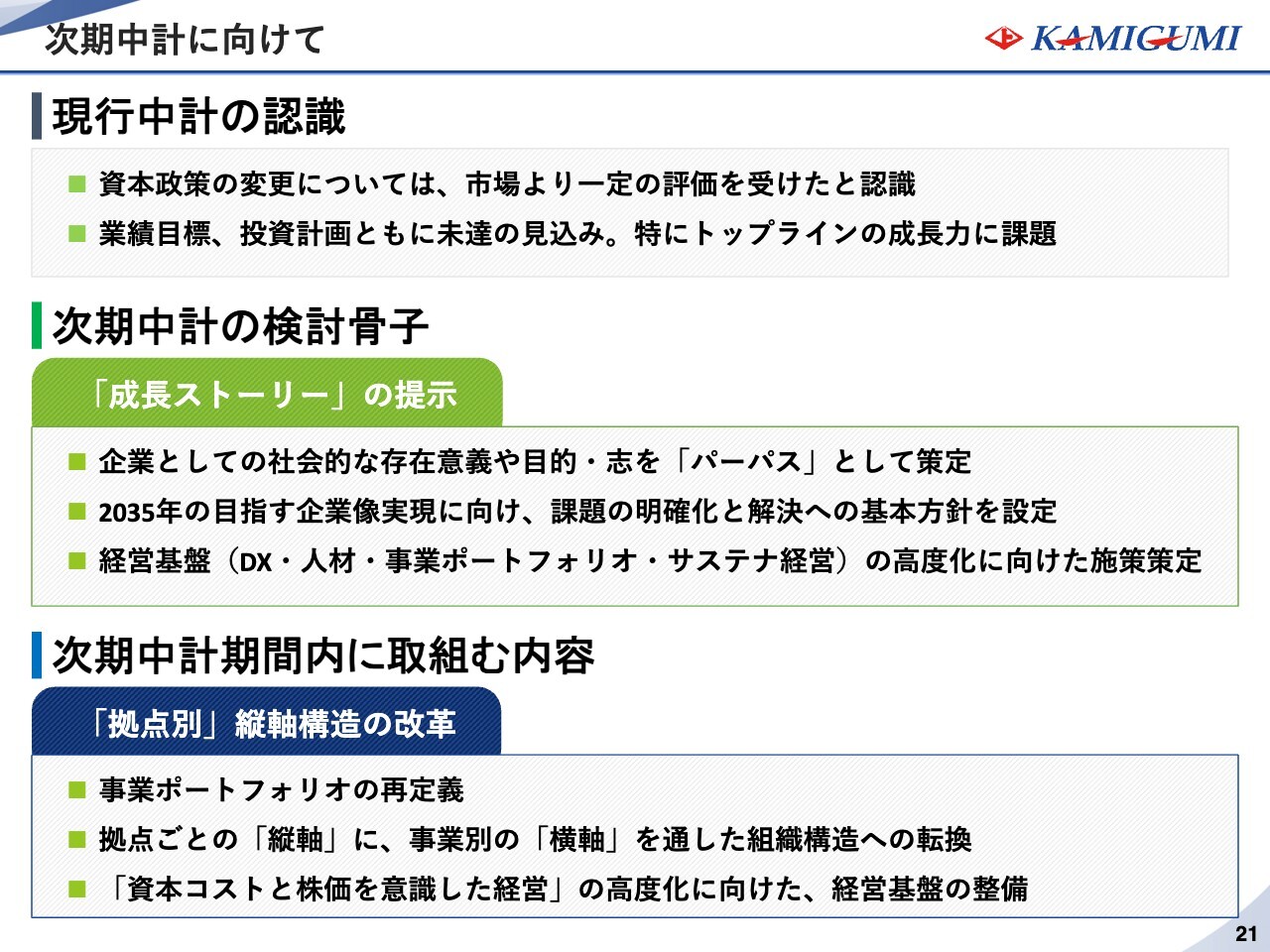

現行中計は本年度を最終年度としており、来年度より次期中計の始動を予定しています。

現行中計は資本政策の見直しにより、株式市場のみなさまからも一定のご評価をいただいたと認識しています。今後も資本コストを意識した取り組みを継続しますが、一方で業績目標や投資計画は目標未達を見込んでおり、売上成長力や事業戦略に課題を残しています。

次期中計では、明確な成長ストーリーの提示に向け、目指す姿からバックキャスティングで検討を進めています。足元の検討骨子はパーパス、2035年までの長期ビジョンの策定、ビジョンの実現に向けた課題の洗い出しと解決に向けた方針の設定、人材、DXなど経営基盤の高度化に向けた施策の策定などとなります。

なお当社では、拠点別の縦軸構造の改革を目指しており、次期中計期間において事業ポートフォリオの再定義、事業別の横串をとおした組織構造への転換を図り、資本コストと株価を意識した経営の高度化を進めます。

以上で2025年3月期、第2四半期決算にかかる当社からのご説明を終わります。ご清聴ありがとうございました。

質疑応答(要旨)①

Q:営業利益率が高くなっている背景と、現在の水準がサステナブルであるかの見通しについて教えてください。

A:昨期に比べ、自社アセットを利用した事業、特に穀物、飼料や青果物が持ち直しており、それらの比重が高くなったことで営業利益率が高い水準で着地できました。

また、今後もそれらのアセットを強化し内製化していくことで、一定の利益率の維持は可能だと考えています。

一方で、トップラインを上げていくためには相対的に利益率の高くない事業でも収益を積み上げていく必要があり、どの程度の水準感を目指していくのかを社内で議論しています。

質疑応答(要旨)②

Q:総還元性向90パーセント以上という方針の中で、今回発表された自社株買い、配当を合わせると総還元性向が110パーセントという水準になります。その意義や背景について、来年度以降の新たな中期経営計画(中計)における還元方針の方向感と併せて教えてください。

A:今回の110パーセントの総還元は、次期中計における還元方針とリンクするものではありません。現行の中計の枠組みの中で、キャッシュの状況に鑑み、ターゲットとしている指標の達成や「資本コストと株価」を意識し総合的に判断した結果です。

次期中計における還元方針については鋭意検討中であり、具体的な数値目標やターゲットに関しては差し控えます。何よりも成長に向けた「投資」を第一に、相応しい財務構造の検討をふまえて考えます。

質疑応答(要旨)③

Q:今年度の修正業績予想についておうかがいします。下期の計画が前年比5パーセント減益となっており保守的に見えますが、その要因を教えてください。また、現行中計における営業利益目標(330億円)の達成確度について、考えを教えてください。

A:下期において、外注費アップのプレッシャーが強まってくることを想定しています。また、上期に予定していたESG関連の投資が下期にずれ込んでいることもあり、これらを保守的に見込んでいます。

営業利益について、現時点では今回発表の修正予想(313億円)のとおりですが、少しでも上振れて着地できるよう努めたいと考えています。

質疑応答(要旨)④

Q:戦略投資について、過去の投資効果を定量的に示してください。

A:貿易プラットフォームは一部稼働にとどまります。

AZ-COM丸和ホールディングスとの提携については、共同提案等を進めているが軽微な実績にとどまり、公表すべき大きな成果はありませんが、人的交流等を通じて継続して協業を模索中です。

東芝関連のファンド出資については、将来的な取引拡大等を見越したものであり、現時点で効果の出るものではありません。

海外ターミナル(インドネシア)には、当社が海外に唯一持っている自社倉庫とのシナジーを想定して投資しました。ターミナルの完成によって、大きな投資効果を生むものと期待しています。

今中計期間における成長投資ではありませんが、KLKGホールディングスについては、持分利益面で効果が出ています。

質疑応答(要旨)⑤

Q:「拠点別縦軸構造の改革」、「ポートフォリオの再定義」について、 その目的や、具体的に何をするのかを教えてください。

また、トップラインを伸ばす中で、低採算の事業にも手を伸ばす必要があるとコメントがありました。最終的にROEを上げるとなると、資産効率や財務面でよりアクセルをかける必要があると思いますが、そのような方針であると理解していいでしょうか。

A:縦割り構造、拠点ごとの独立採算の文化により、全体最適の観点が弱く、投資機会や顧客獲得機会の逸失が生じています。事業別の横軸を通すことで、重要顧客に対するアカウ ント機能の強化と、ROIC経営の実現に向けた「事業ポートフォリオ」を意識した経営を実現したいという趣旨です。

ROE向上において、まずは利益拡大が第一であると考えています。そのうえで、資産効率では保有アセットの整理、財務面では最適資本構成の検討を踏まえたレバレッジの改善等を通じて分子、分母の両面で施策を打っていきたいです。

質疑応答(要旨)⑥

Q:今中計を通じ、資本コストへの社内意識の変化がありましたか?

また、ROEについて、計画以上の自社株買いを実施した結果、目標はクリアしたが伸び悩んだことに対する社内的な受け止めはどうかについて教えてください。

また、次期中計におけるROE目標設定と達成に向けた施策について、方向性をおうかがいしたいです。

A:現在、中計が進行中のため正式なレビューではありませんが、資本コストに対する意識は確実に高まっています。

ROEについては、かねてから発信しているとおり、現行中計の目標としている6.5パーセントは通過点です。特に財務レバレッジ、総資産回転率については改善の余地があると考えています。今後、トップラインの成長を目指していく上で事業リスクを取っていく方向ではありますが、それをふまえてもなお、一定程度レバレッジをかけられると見込んでいます。

総資産回転率については、受注獲得におけるアセットの重要性を前提としつつ、保有してい るアセットの効率性や持ち方が適正なのかどうかを、次期中計の期間も含めて検討していきたいと考えています。

質疑応答(要旨)⑦

Q:次期中計のタイミングでROA、ROICのターゲット、改善余地等は示されますか?

A:特に事業別のROICといった指標を、次期中計期間中にお示しできるかたちに持っていきたいと考えています。

質疑応答(要旨)⑧

Q:上期の価格改定による利益の増加について教えてください。

A:上期の価格改定による営業利益への貢献は、約8億程度です。

質疑応答(要旨)⑨

Q:ケイラインロジスティックス株式会社は、どのように収益貢献してくると考えていますか?

A:中計や、おそらく次期中計においても引き続き重要となる海外戦略において、ヨーロッパなど当社が未進出の地域に拠点・ネットワークを持っているケイラインロジスティックス株式会社と協業することで、同社自身の企業価値向上はもちろん、彼らのネットワークを当社の海外戦略の足掛かりとすることを狙っています。

質疑応答(要旨)⑩

Q:投資計画についておうかがいします。来年度以降も建設コストの問題など、計画のディレイにつながる要因は消えません。これまで投資計画の未達が続く中、今後の投資計画の立案においてこれらの要素をどう織り込みますか?

A:投資計画の遅延については、外部要因と内部要因の両面を認識しています。外部要因については、当社だけでなく設備投資全般に共通する、工期の問題であると理解しています。

一方で、内部的な課題として、前年の利益を上回ることを強く求める企業文化があり、それが設備投資によるPL負担を抑える方向に働いてしまっている点が挙げられます。

「投資なくして成長はない」という考え方のもと、投資促進の声掛けだけにとどまらず、社内風土の改革とともに評価基準にEBITDAを採用するなど、投資を引き出す施策も検討していきます。

また、投資計画の進捗をモニタリングし、検証と見直しが可能な社内体制を整え、投資計画の実行性を担保したいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9364

|

5,230.0

(13:55)

|

-15.0

(-0.28%)

|

関連銘柄の最新ニュース

-

本日の【上場来高値更新】 日鉄鉱、住友鉱など82銘柄 01/07 20:10

-

本日の【上場来高値更新】 地主、住友鉱など113銘柄 01/06 20:10

-

上組(9364) 法定事後開示書類(合併)(MCKGポートホールデ... 01/05 13:00

-

上組(9364) 自己株式の取得状況に関するお知らせ 01/05 10:00

-

今週の【上場来高値銘柄】大成建、モリタHD、住友商など104銘柄 12/13 09:00

新着ニュース

新着ニュース一覧-

今日 14:12

-

今日 14:10

-

今日 14:09

-

今日 14:09