【QAあり】三井物産、通期利益を上方修正し9,200億円に 基礎収益力拡大も順調に進捗

目次

堀健一氏(以下、堀):社長の堀です。本日は、お忙しい中ご参加いただき、誠にありがとうございます。

まず私から、上半期経営成績及び通期業績予想をご説明します。その後、経理部長の栗原より、詳細についてご説明します。

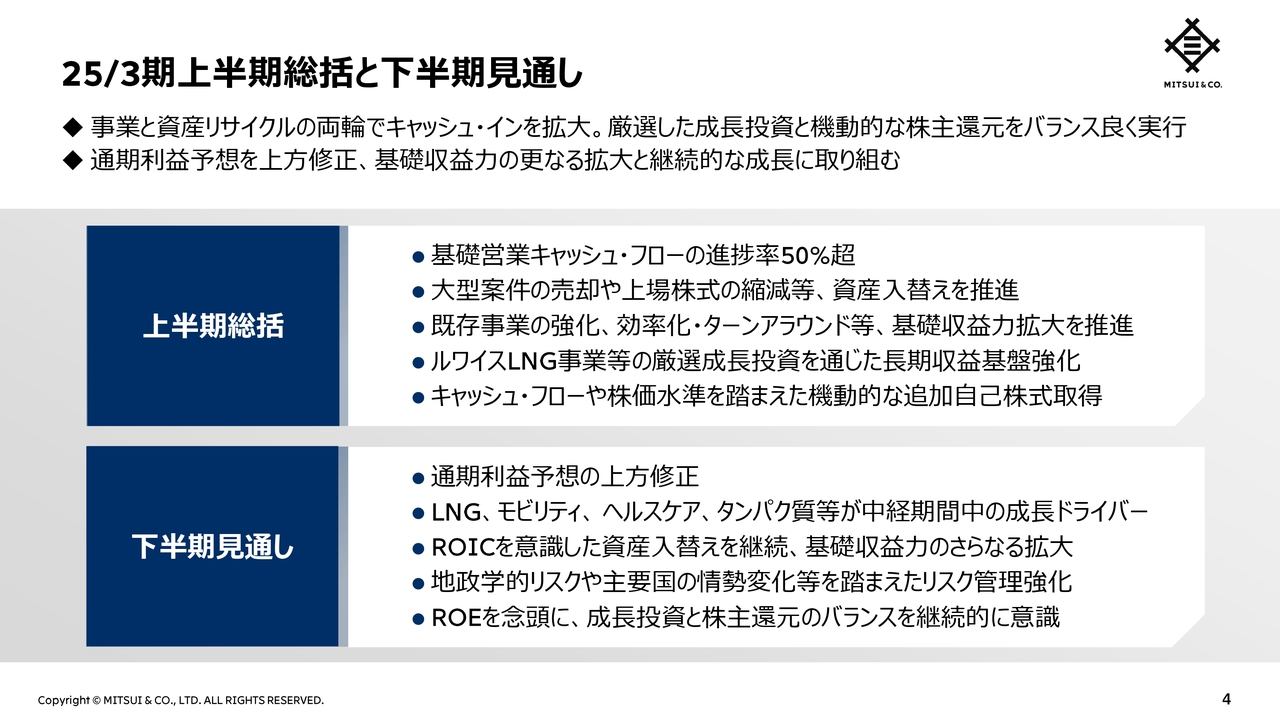

25/3期上半期総括と下半期見通し

初めに、当上半期の総括と、下半期の見通しについてお話しします。

上半期の基礎営業キャッシュ・フローは通期事業計画比50パーセント超と順調に進捗しました。大型案件や上場株式の売却により資産入替えも進捗し、事業と資産リサイクルの両輪でキャッシュ・インを拡大しました。

既存事業の強化や効率化・ターンアラウンドの進捗にも手応えを感じており、基礎収益力の拡大が進捗しています。ルワイスLNGなど競争力ある成長投資を通じて長期収益基盤の強化も進めました。

また、キャッシュ・フローや株価水準を踏まえて機動的に追加自己株式取得を決定し、成長投資と機動的な株主還元をバランスよく実行することを意識しました。

これらの上半期進捗と下半期の最新見通しを踏まえ、通期利益予想を上方修正します。引き続き下半期も、基礎収益力の拡大と継続的な成長に向けた取組みを推進します。

具体的には、特にLNG、モビリティ、ヘルスケア、タンパク質といった現中経期間中の成長ドライバーを中心に既存及び新規事業をさらに強化していきます。加えてROIC向上を意識した積極的な資産入替えを継続します。

これらにより、下半期に限らず、来期を含む中期経営計画の達成と、その先のさらなる成長に向けた事業ポートフォリオ良質化と収益基盤強化の取組みを継続します。

地政学的リスクの高まりや主要国の情勢変化などを踏まえたリスク管理体制を強化しながら、グローバルな事業ポートフォリオを活かし、新たな事業機会を獲得していきたいと考えています。

また今後ともROEの維持・向上を念頭に、成長投資と株主還元のバランスを継続的に意識した取組みを進めます。

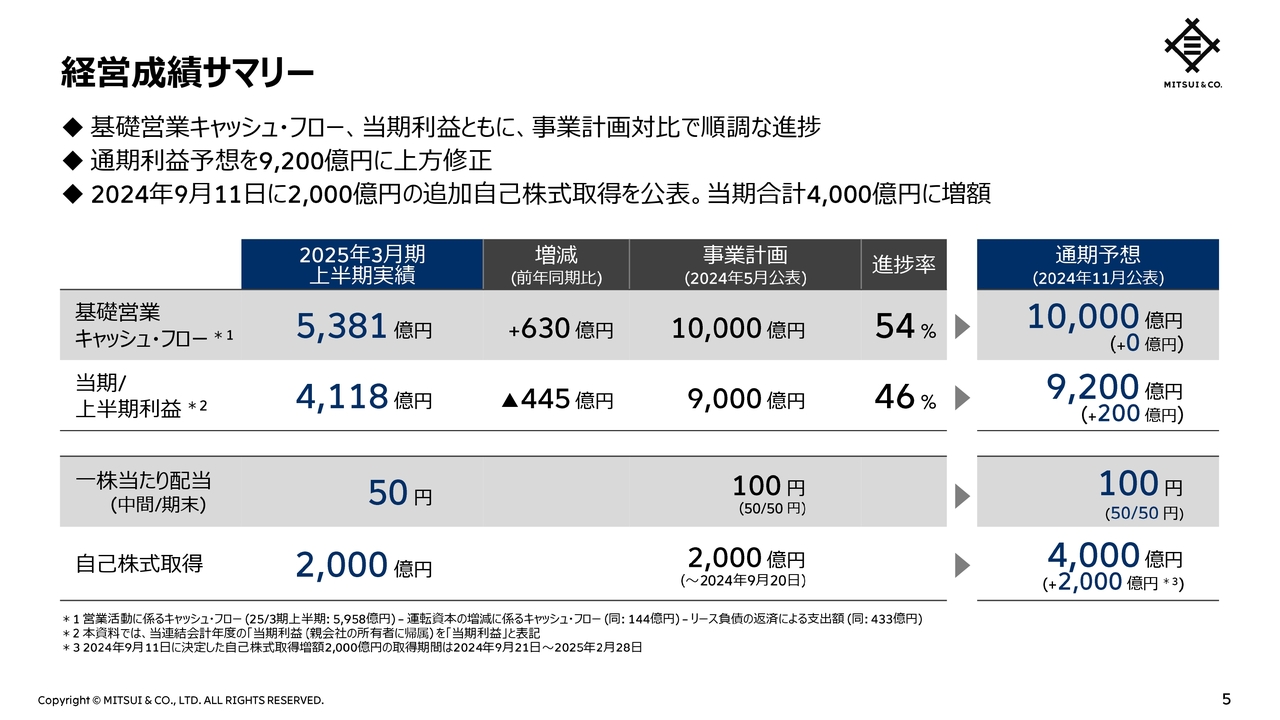

経営成績サマリー

当上半期の経営成績サマリーについてご説明します。

基礎営業キャッシュ・フローは前年同期比630億円増加の5,381億円、上半期利益は前年同期比445億円減益の4,118億円となりましたが、共に事業計画に対して順調に進捗しています。

上半期の進捗状況や下半期に見込むアップサイドも考慮して、当期利益の通期業績予想を事業計画から200億円上方修正し、9,200億円とします。

また、9月11日に公表しましたとおり、自己株式取得枠を2,000億円増額の4,000億円とし、買付け期間を2025年2月末まで延長しました。

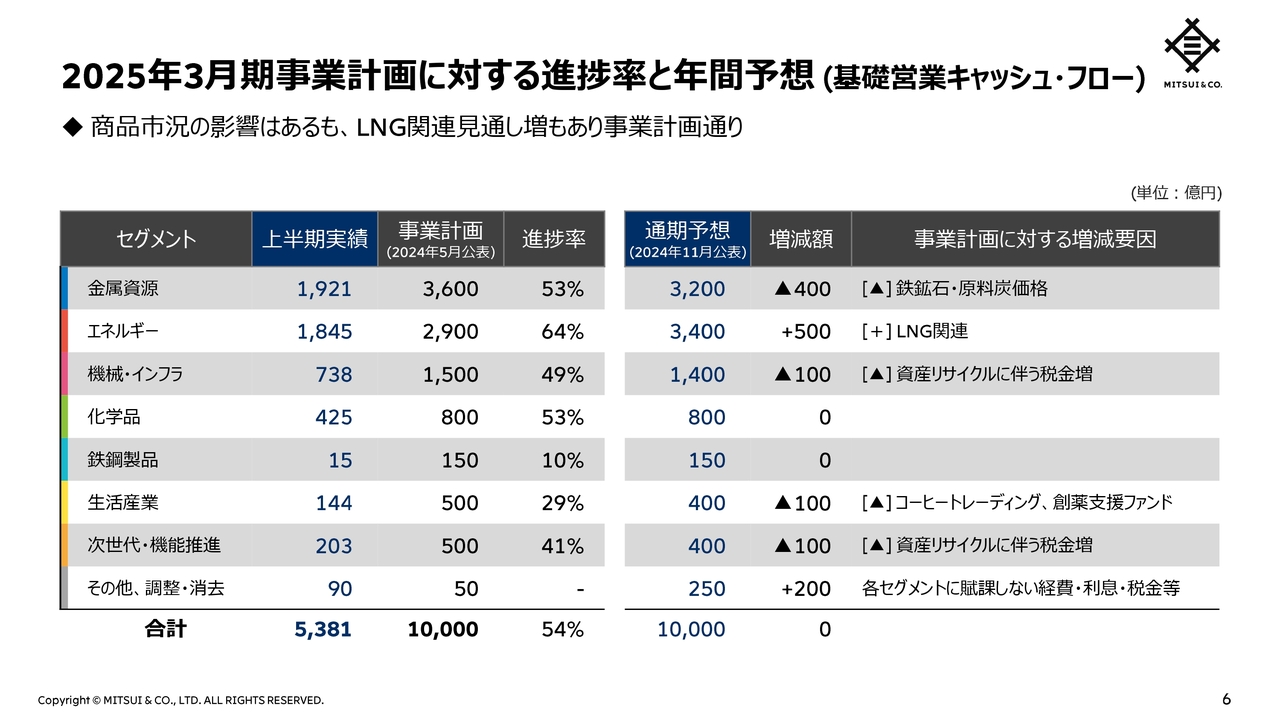

2025年3月期事業計画に対する進捗率と年間予想(基礎営業キャッシュ・フロー)

基礎営業キャッシュ・フローの年間予想をご説明します。

金属資源セグメントでは商品市況の影響を見込みますが、エネルギーセグメントの好調もあり、全社では事業計画どおり1兆円を達成する見込みです。

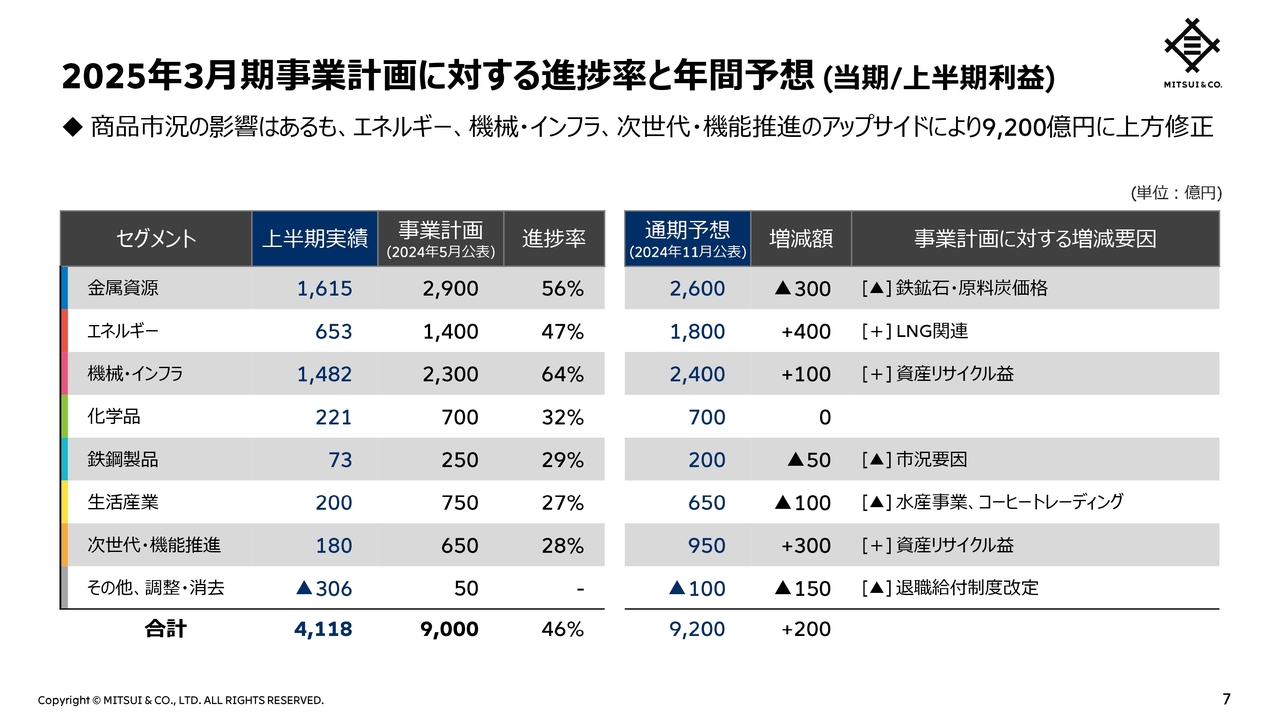

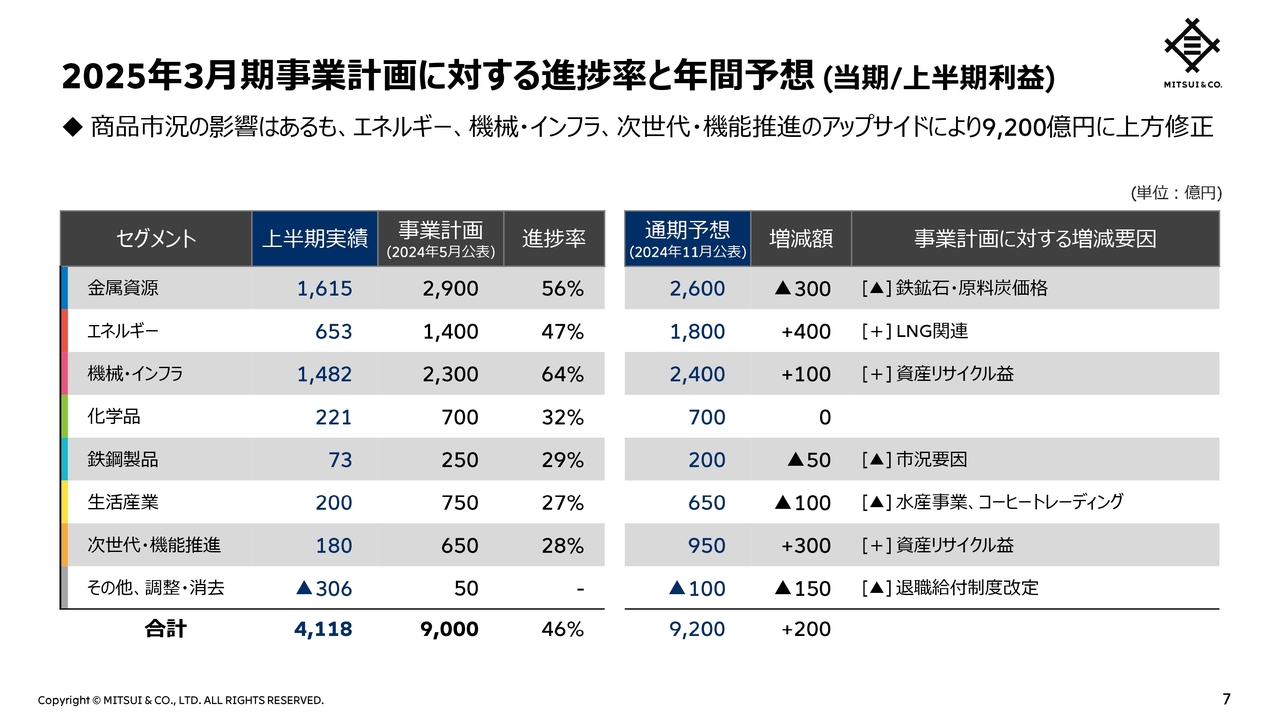

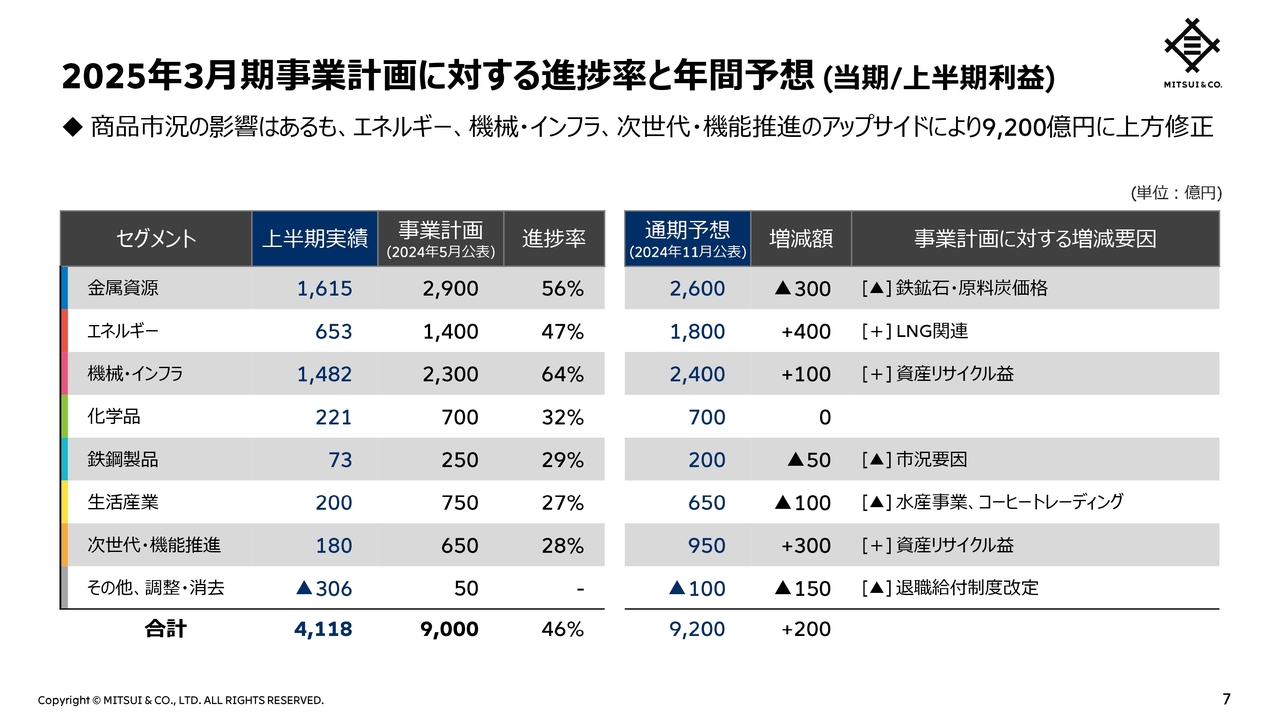

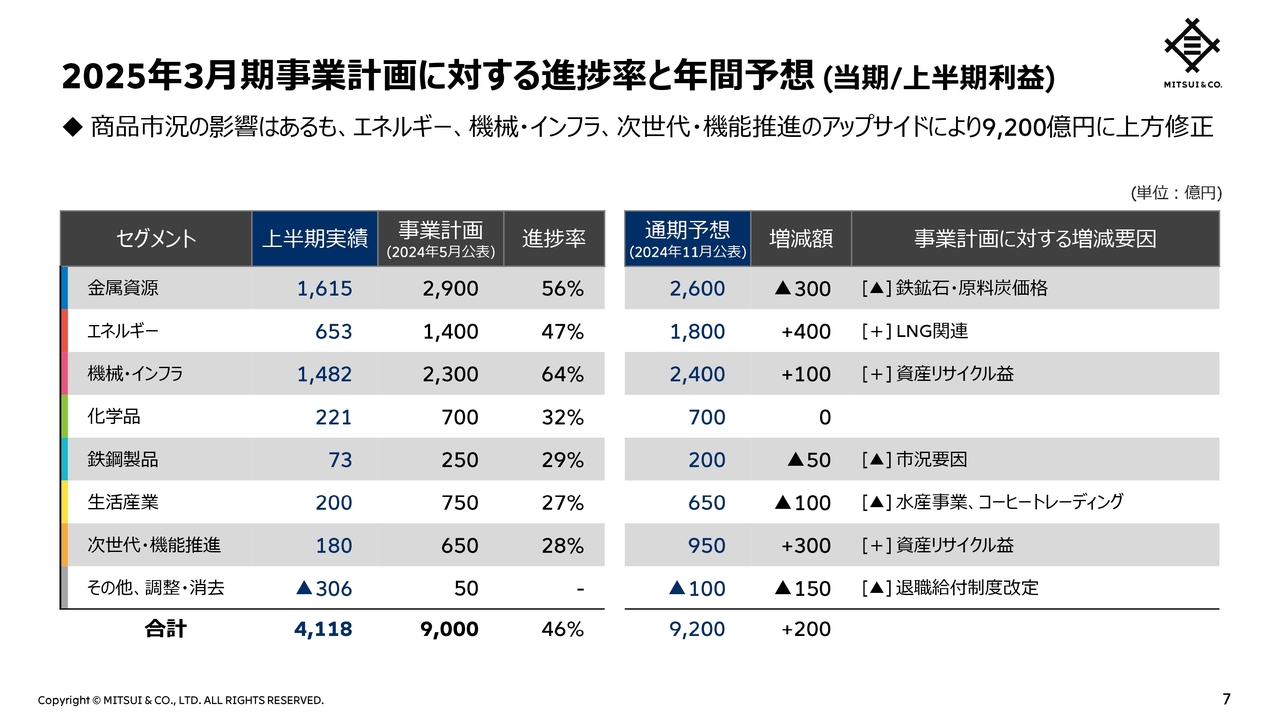

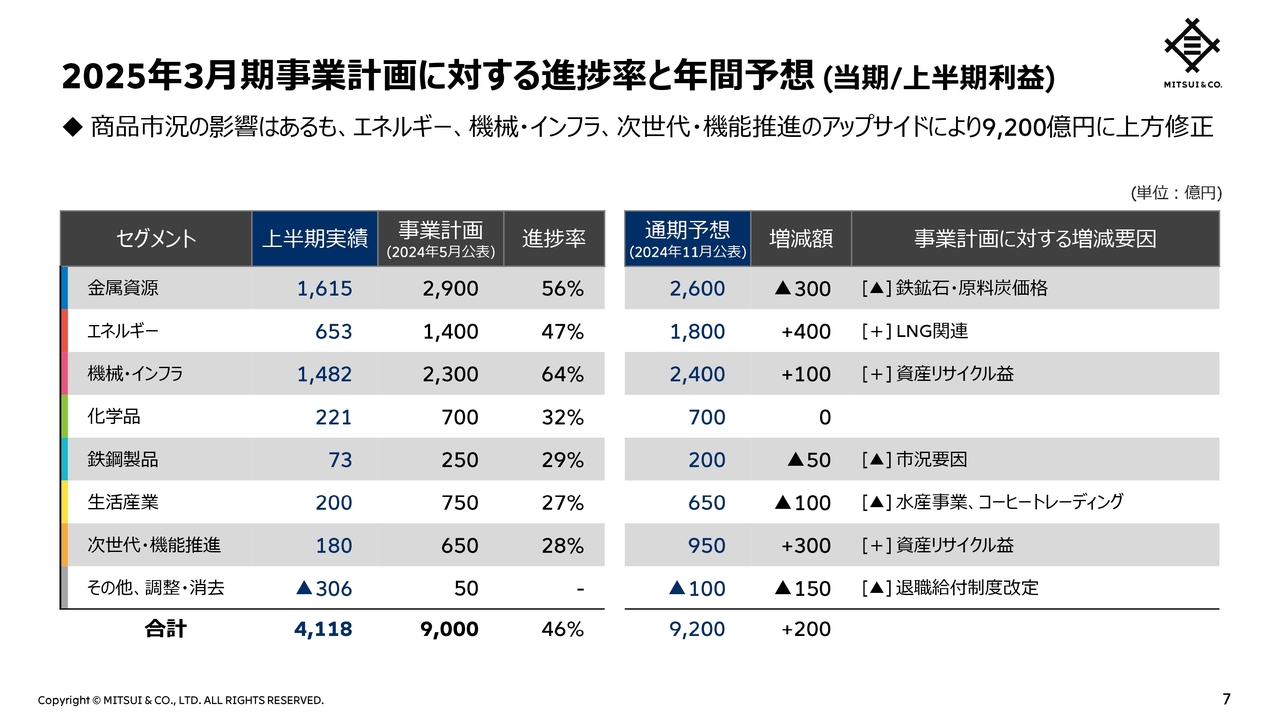

2025年3月期事業計画に対する進捗率と年間予想(当期/上半期利益)

当期利益の年間予想をご説明します。

こちらも金属資源では商品市況の影響を見込みますが、エネルギー、機械・インフラ、次世代・機能推進の各セグメントにおけるアップサイドにより、通期業績予想を事業計画から200億円上方修正し、9,200億円とします。

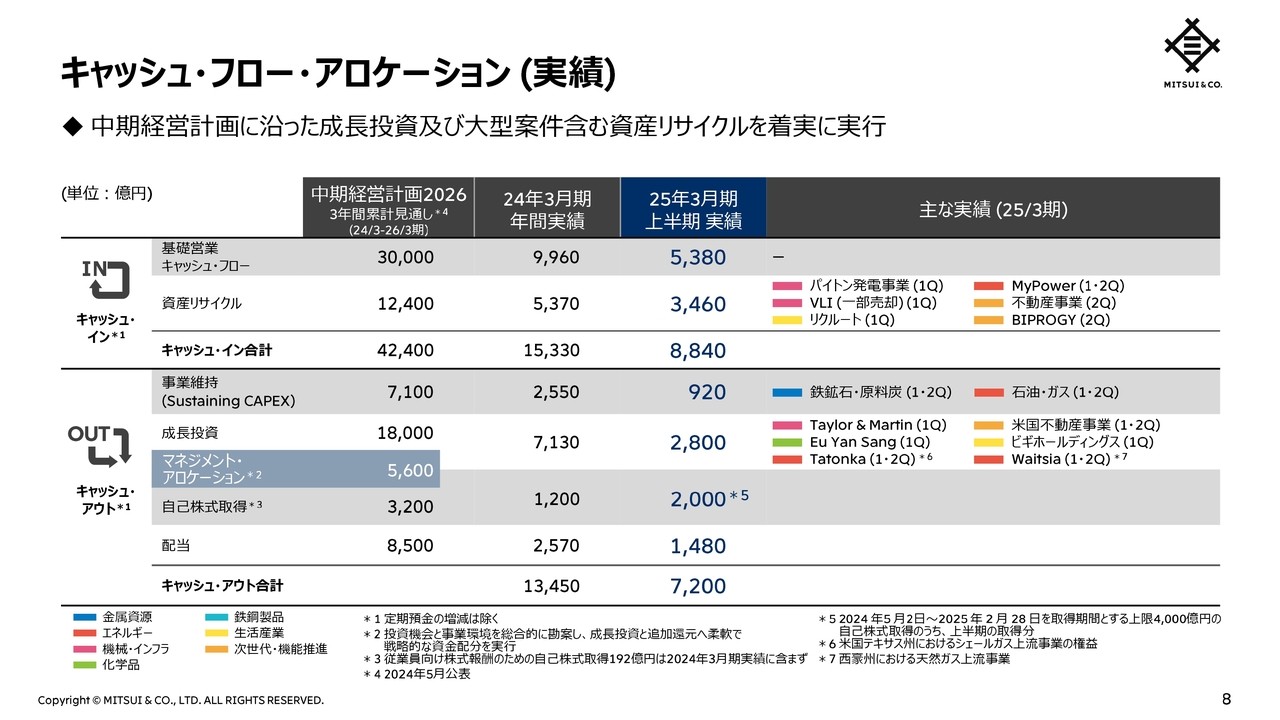

キャッシュ・フロー・アロケーション(実績)

キャッシュ・フロー・アロケーションの実績についてご説明します。

上半期は、中期経営計画で定めた3つの攻め筋に沿って成長投資を着実に実行し、また、大型の資産リサイクルも進めました。

キャッシュ・インは、基礎営業キャッシュ・フロー5,380億円と、資産リサイクル3,460億円を合わせて、8,840億円となりました。

一方、キャッシュ・アウトは、投融資3,720億円と、株主還元3,480億円を合わせて、7,200億円となりました。

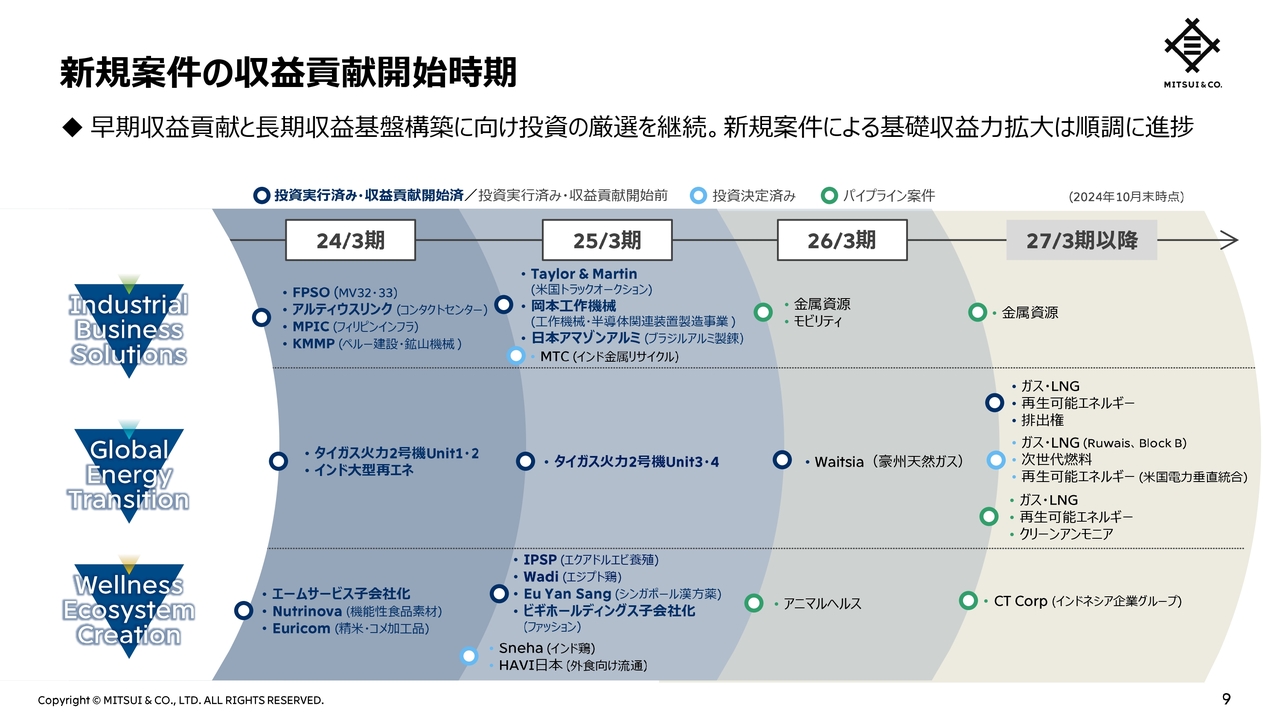

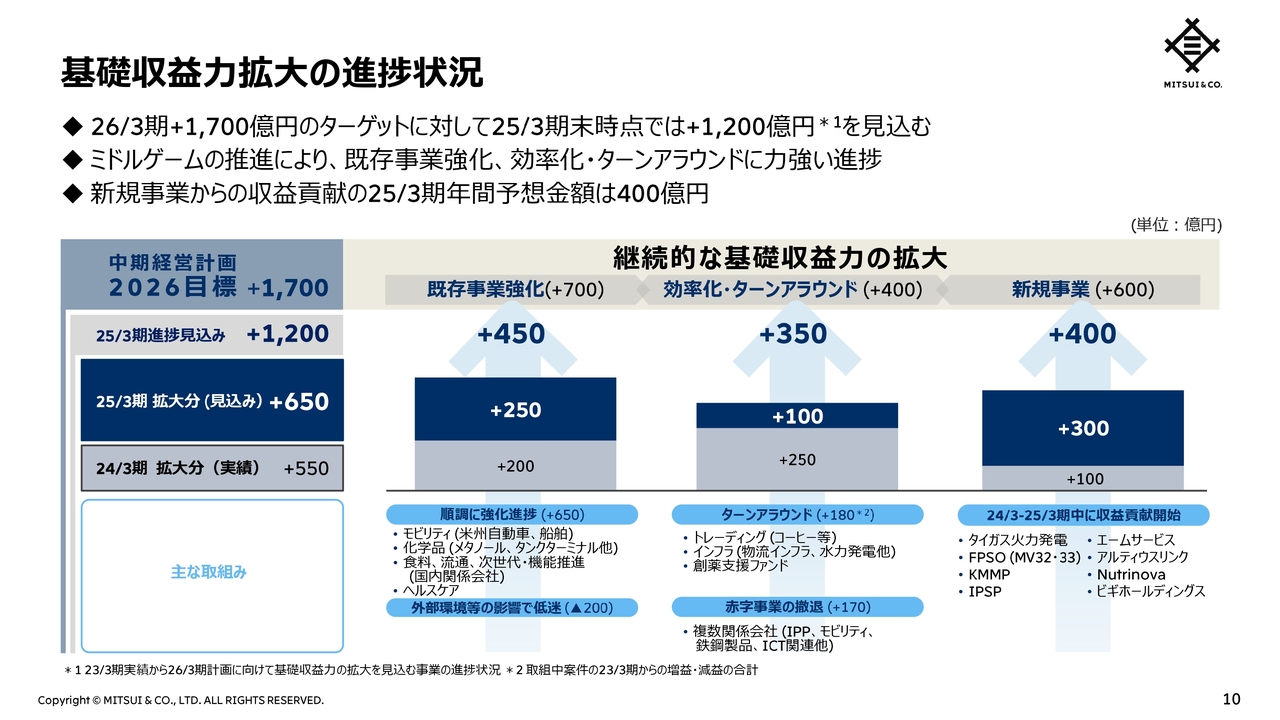

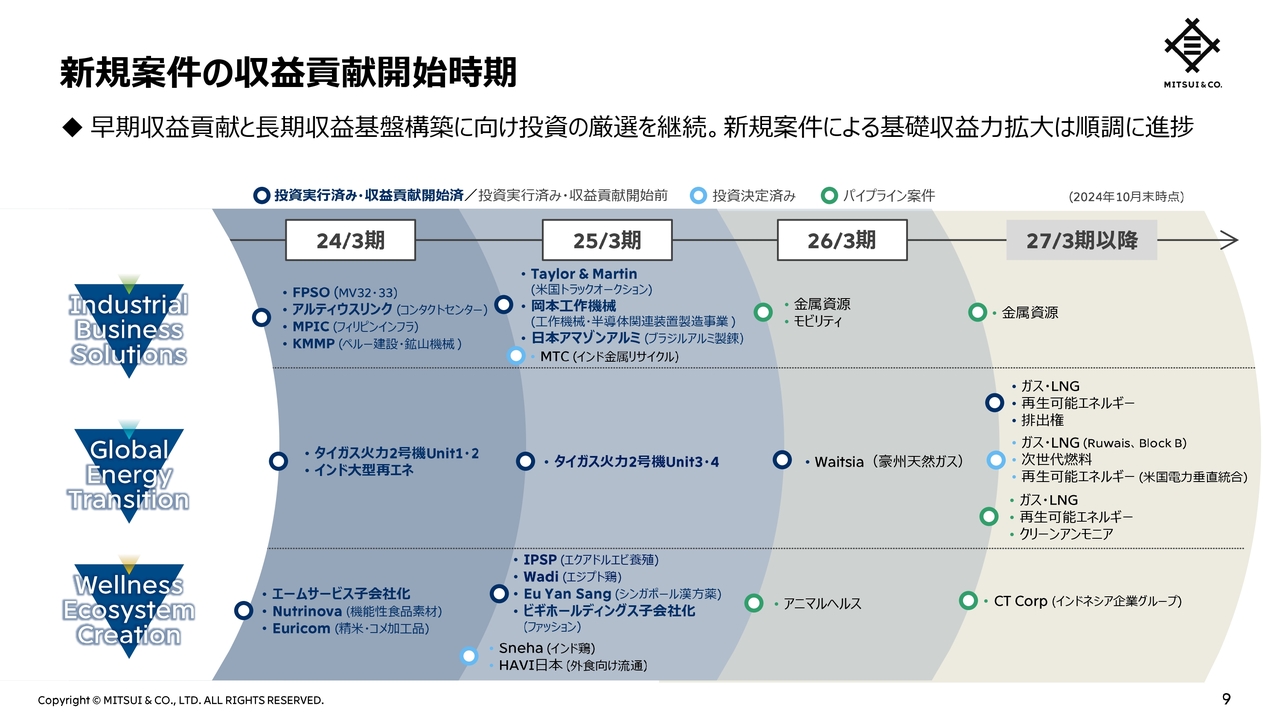

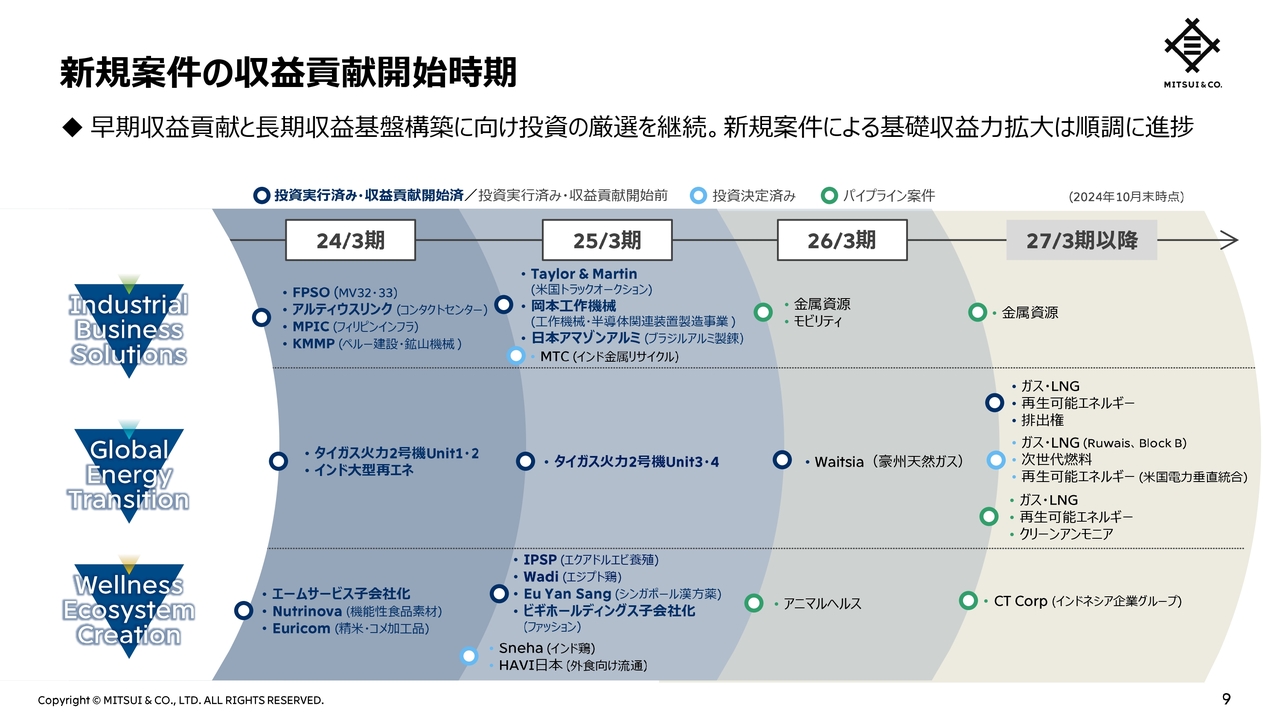

新規案件の収益貢献開始時期

中期経営計画で定めた攻め筋に沿って、厳選した成長投資を実行しています。こちらのスライドに太字で示した案件は、すでに収益貢献を開始しているものです。

早期収益貢献と長期の収益基盤構築に向け、成長投資をバランスよく実行しており、新規案件による基礎収益力の拡大は順調に進捗しています。

タイガス火力2号機のUnit4が本年10月1日に完工し、商業運転、収益貢献を開始しました。2号機の全4Unitが運転開始したことで、1号機と合わせて合計設備容量は5ギガワットとなりました。

当社は、これまで磨いてきたプロジェクトマネジメント機能を活かし、タイの電力需要の約10パーセントを担うこの大型プロジェクトを、2018年の1号機着工から6年間にわたり粘り強く推進し、予算内、スケジュールどおりの完工を達成しました。

2026年3月期以降のタイガス火力1号機・2号機による収益貢献は、本年5月に売却したパイトン石炭火力発電事業と同規模となる見込みです。

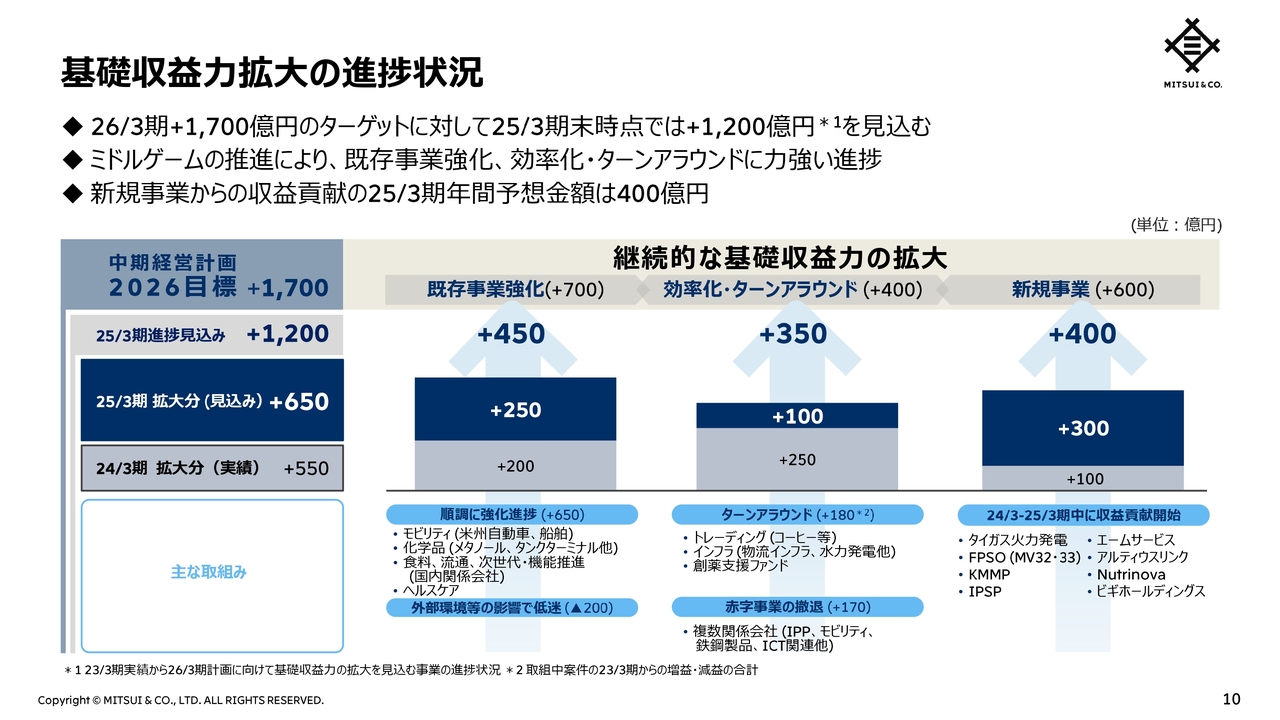

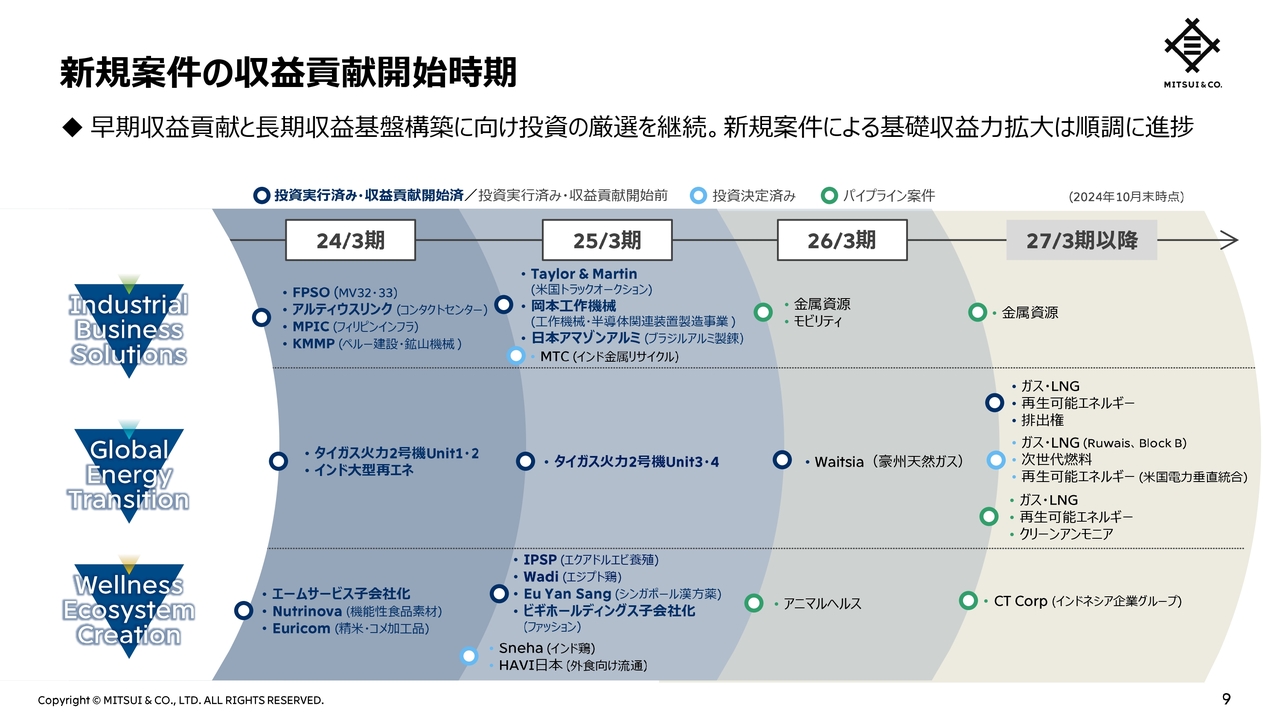

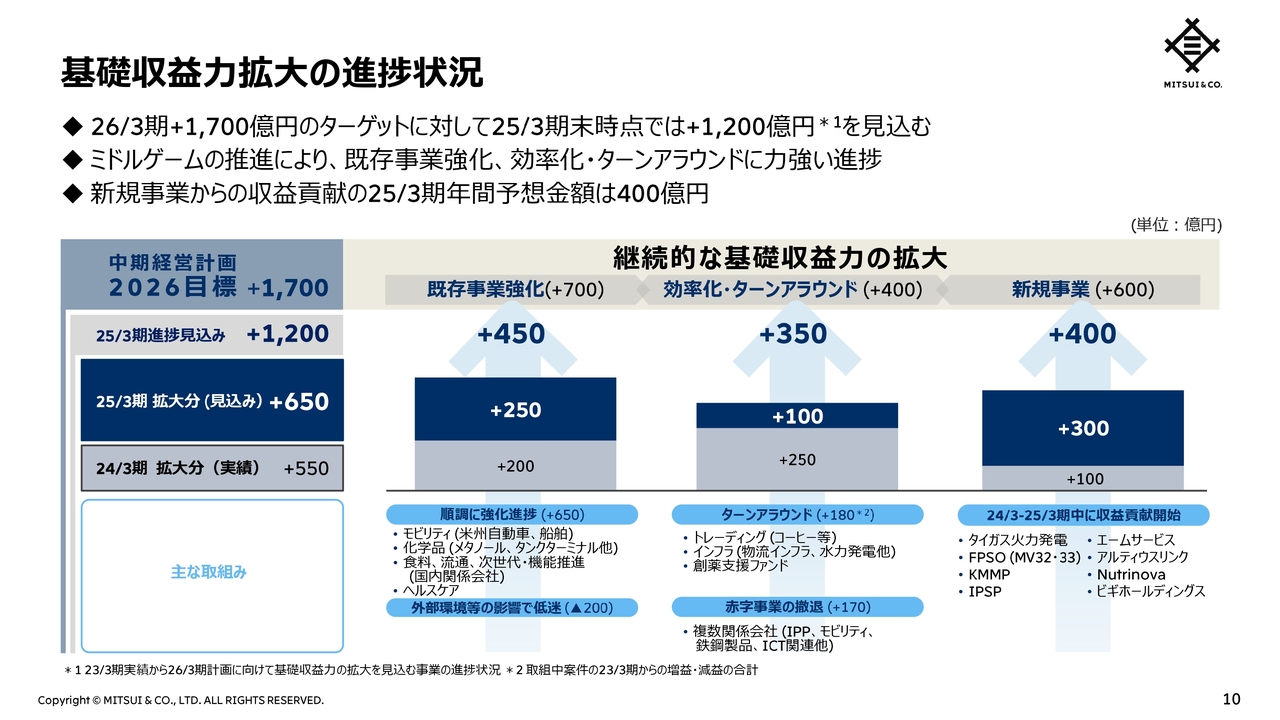

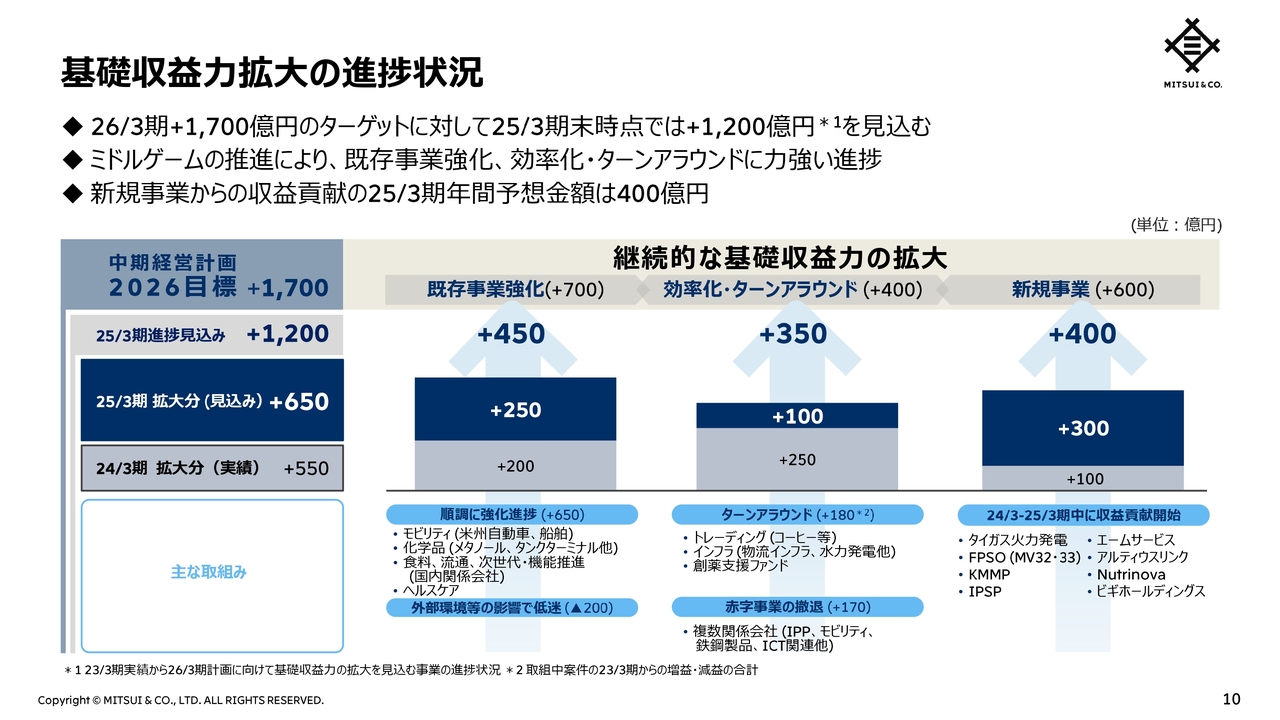

基礎収益力拡大の進捗状況

中期経営計画の3年間で、一過性要因や商品・為替の影響を除外した基礎収益力を1,700億円拡大します。こちらのスライドで、この基礎収益力の拡大の進捗についてご説明します。

中経2年目となる2025年3月期年間予想では、目標とする1,700億円に対して、1,200億円までの進捗を見込みます。

まず既存事業の強化においては、モビリティ、化学品、食料・流通及び次世代・機能推進の国内事業、ヘルスケアなどでミドルゲームの推進に順調な進捗が見られ、前期・今期の累計で450億円の基礎収益力拡大を見込みます。

効率化・ターンアラウンドでは、1案件あたりの金額は大きくありませんが、赤字事業からの撤退や業績改善などの積上げで350億円の基礎収益力拡大を見込みます。

また、新規事業については、前期に投資した案件の通年での業績貢献に加え、今期新たに複数の案件が収益貢献を開始することで、400億円の基礎収益力拡大を見込みます。

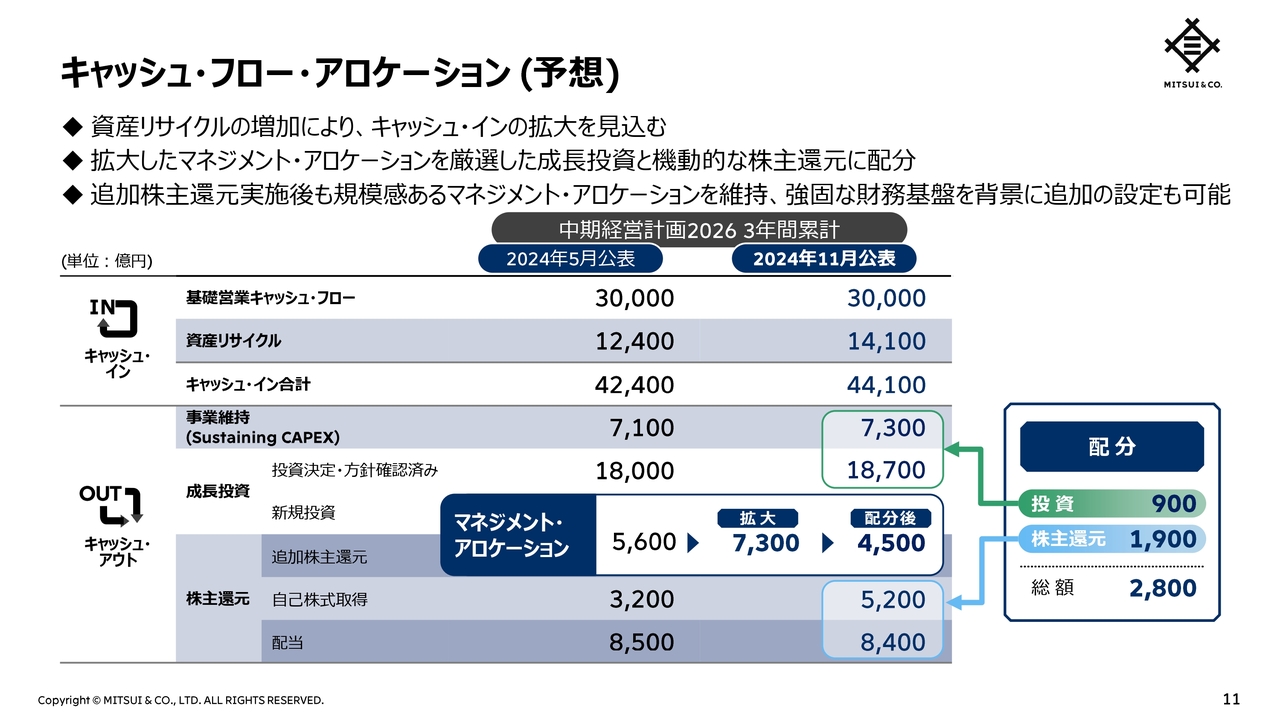

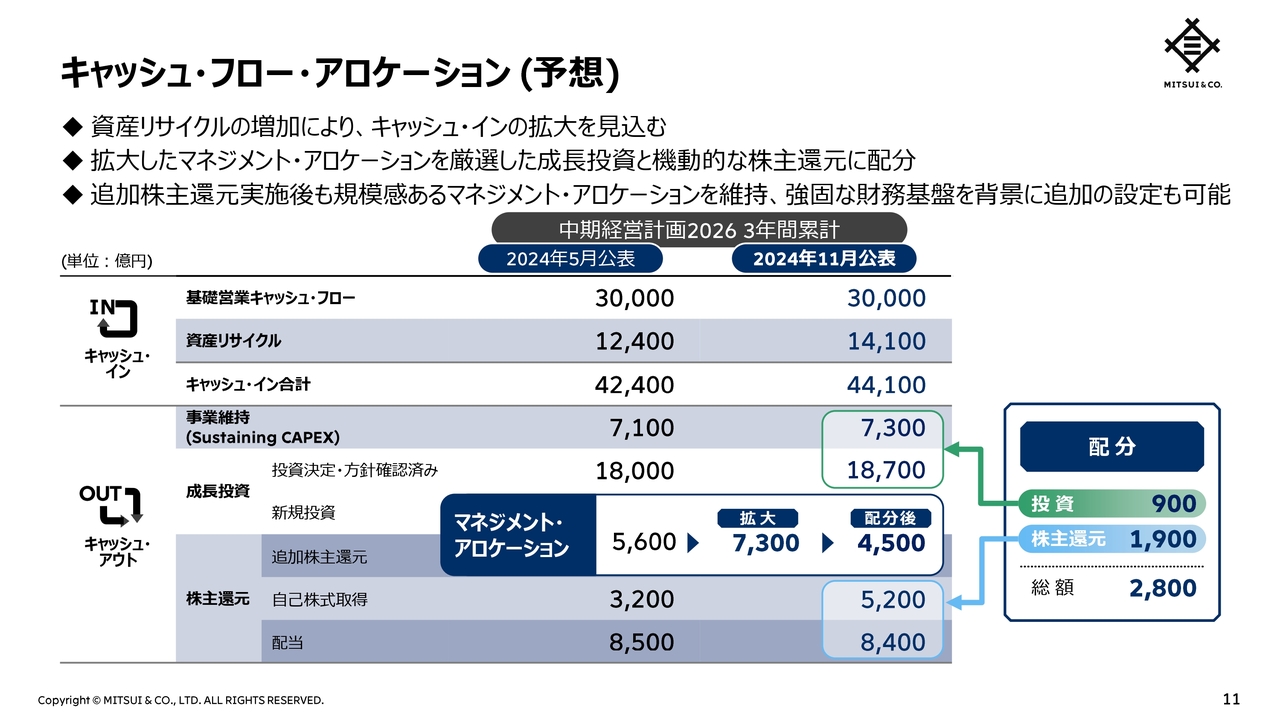

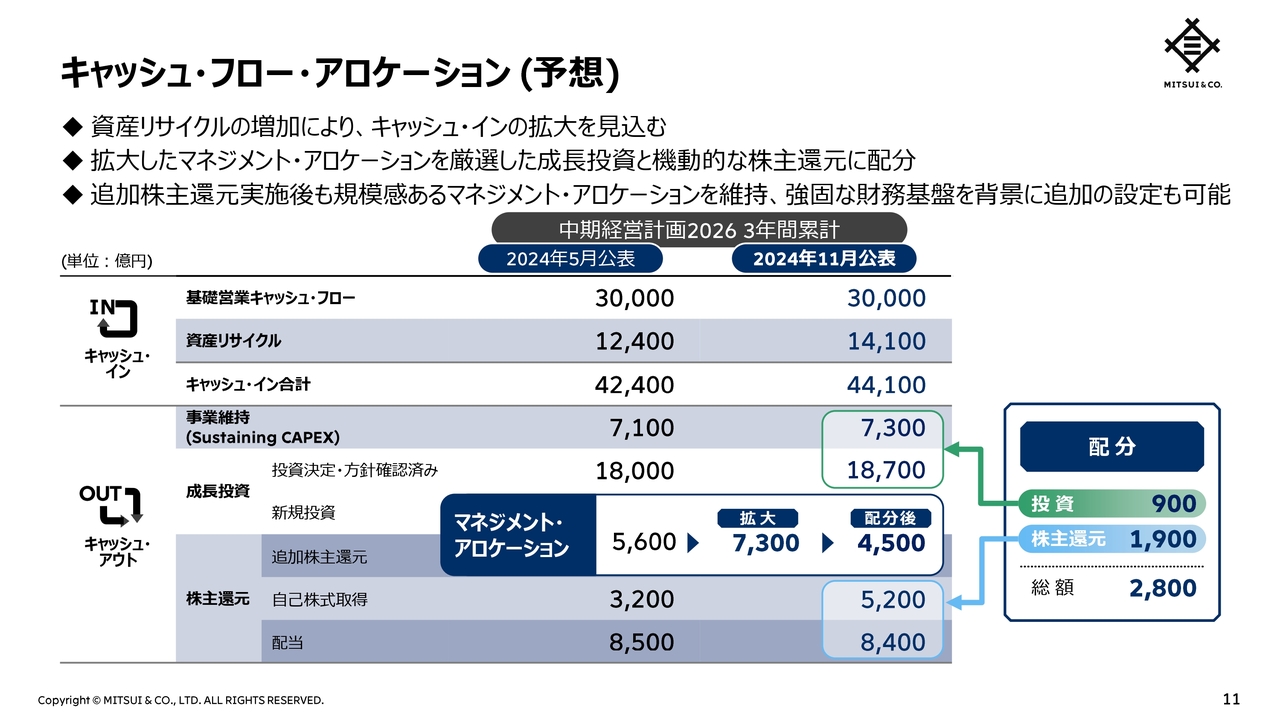

キャッシュ・フロー・アロケーション(予想)

資産リサイクルの増加により、中経期間中のキャッシュ・インは4.2兆円から1,700億円拡大し、4.4兆円を見込みます。これにより、マネジメント・アロケーションは本年5月の事業計画発表時の5,600億円から7,300億円に拡大します。

拡大したマネジメント・アロケーションのうち、投資に900億円、株主還元に1,900億円を配分しましたが、この配分後もマネジメント・アロケーションは4,500億円と規模感のあるレベルを維持しています。

また、強固な財務基盤を背景に、追加のマネジメント・アロケーションの設定も可能です。引き続き、バランスシートの厚みも念頭に、成長投資と株主還元の双方にバランスよく資金を配分していきます。

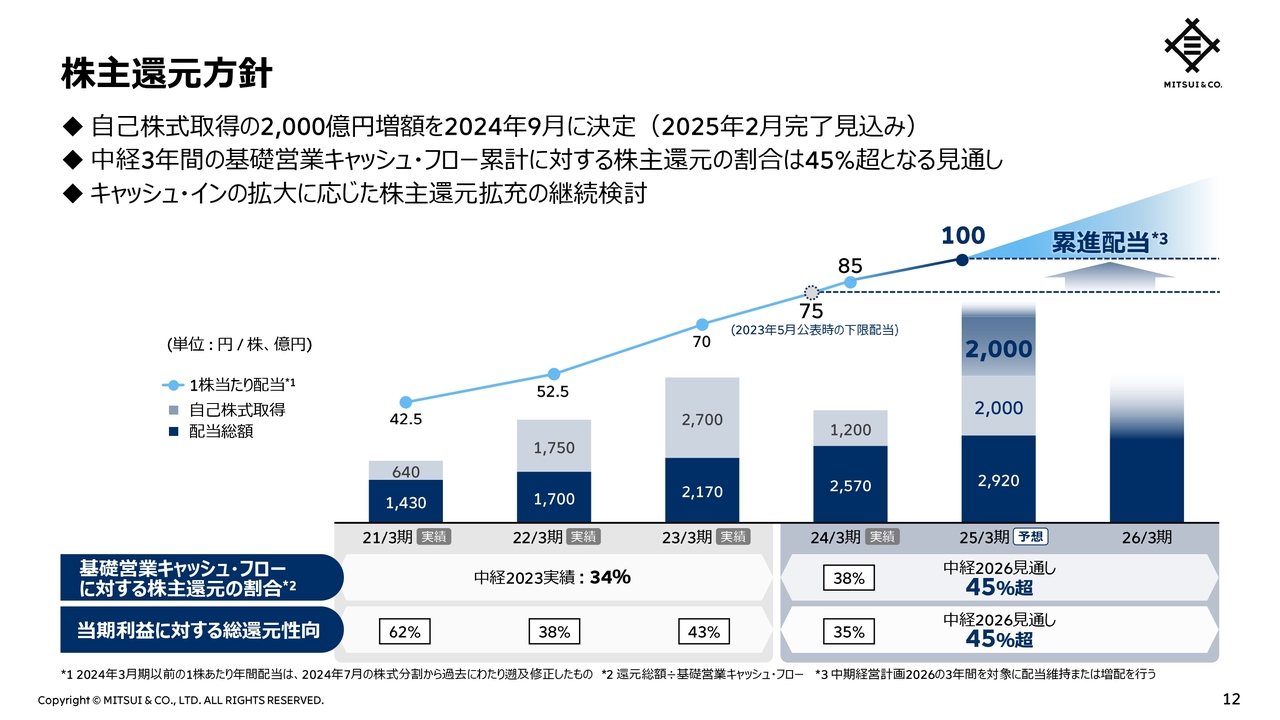

株主還元方針

株主還元方針についてご説明します。

すでにお話ししたとおり、本年9月に自己株式取得枠の2,000億円増額を決定しました。これにより、現中経期間中の基礎営業キャッシュ・フローに対する株主還元の割合は45パーセントを超える見通しです。

今後も、成長投資やミドルゲームの推進を通じた、キャッシュを伴う利益の成長と、それに応じた株主還元の拡充に取り組み、ROEの持続的な向上に繋げていきます。

以上で、私からの説明を終わらせていただきます。

続いて経理部長の栗原より、詳細をご説明します。

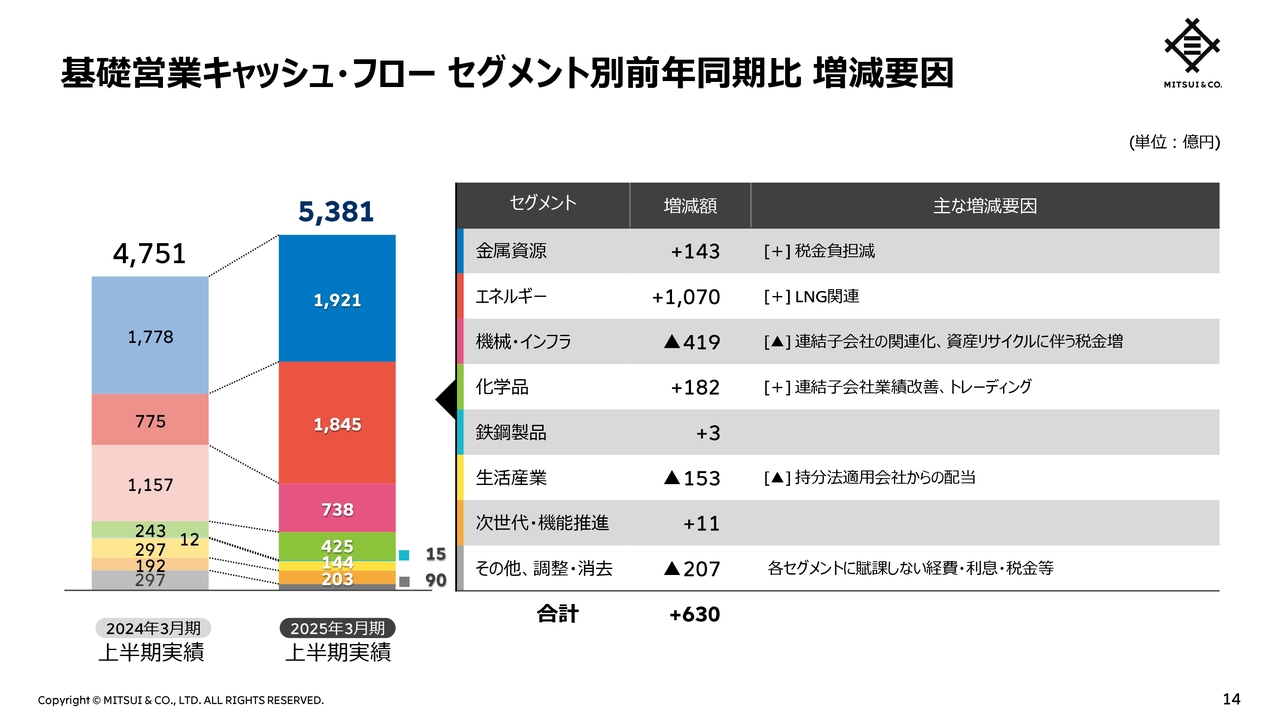

基礎営業キャッシュ・フロー セグメント別前年同期比増減要因

栗原雅男氏:経理部長の栗原です。それでは、当上半期業績の詳細についてご説明します。

まず、基礎営業キャッシュ・フローの前年同期比増減について、セグメント別にご説明します。

当上半期の基礎営業キャッシュ・フローは、前年同期比630億円増加の5,381億円の獲得となりました。

金属資源では、税金負担の減少を主因に、143億円増加の1,921億円の獲得となりました。

エネルギーでは、配当や物流などのLNG関連収益の増加を主因に、1,070億円増加の1,845億円の獲得となりました。

機械・インフラでは、連結子会社の関連化、及び資産リサイクルに伴う税金増を主因に、419億円減少の738億円の獲得となりました。

化学品では、連結子会社における業績改善及びトレーディングを主因に、182億円増加の425億円の獲得となりました。

鉄鋼製品では、3億円増加の15億円の獲得となりました。

生活産業では、持分法適用会社からの配当減を主因に、153億円減少の144億円の獲得となりました。

次世代・機能推進では、11億円増加の203億円の獲得となりました。

その他の要因として、各セグメントに賦課しない経費・利息・税金を主因として90億円の獲得となりました。

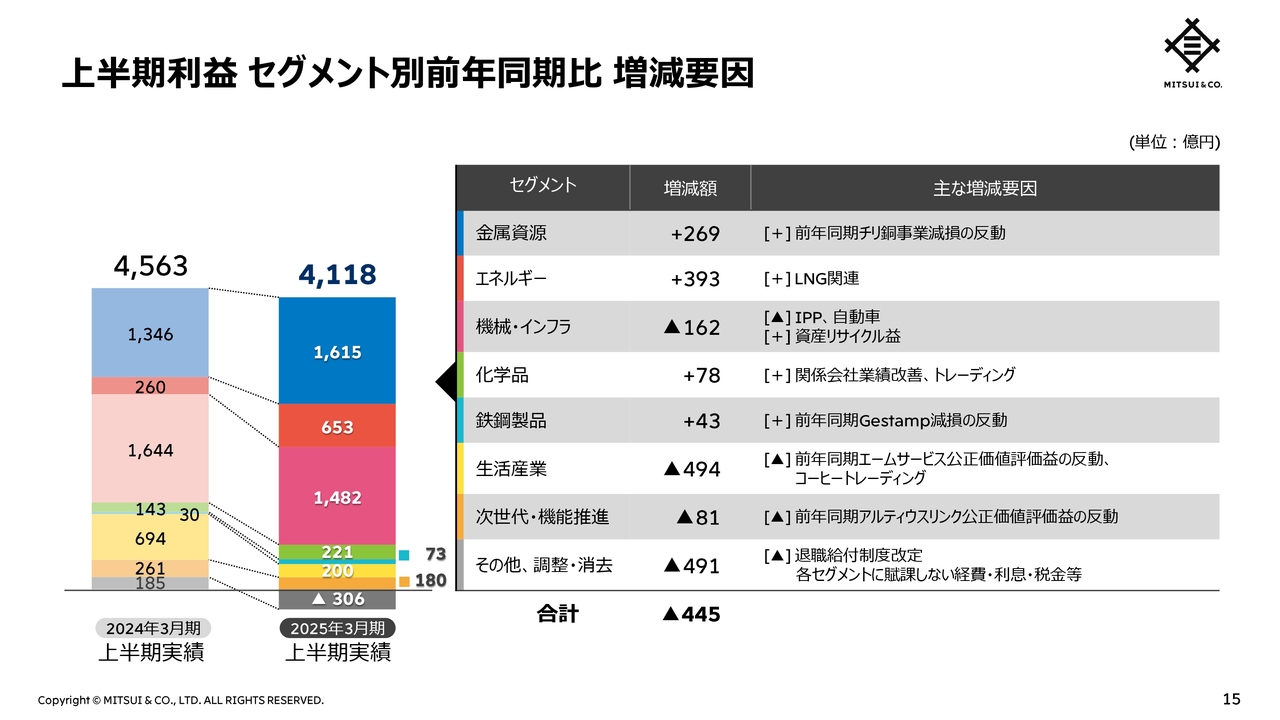

上半期利益 セグメント別前年同期比増減要因

次に、当上半期利益の前年同期比増減について、セグメント別にご説明します。当上半期利益は、前年同期比445億円減益の4,118億円となりました。

金属資源では、原料炭・鉄鉱石価格の下落がありましたが、前年同期のチリ銅事業減損の反動などを主因に、269億円増益の1,615億円の利益となりました。

エネルギーでは、配当に関する為替や物流などのLNG関連を主因に、393億円増益の653億円の利益となりました。

機械・インフラでは、資産リサイクル益の増加があった一方、IPP事業や自動車事業の減益を主因に、162億円減益の1,482億円の利益となりました。

化学品では、複数の関係会社における業績改善及びトレーディングを主因に、78億円増益の221億円の利益となりました。

鉄鋼製品では、前年同期のGestamp減損の反動などを主因に、43億円増益の73億円の利益となりました。

生活産業では、前年同期のエームサービス公正価値評価益の反動、及びコーヒートレーディングの減益を主因に、494億円減益の200億円の利益となりました。

次世代・機能推進では前年同期のアルティウスリンク公正価値評価益の反動を主因に、81億円減益の180億円の利益となりました。

その他は、退職給付制度の改定に伴う負担を主因として306億円の損失となりました。

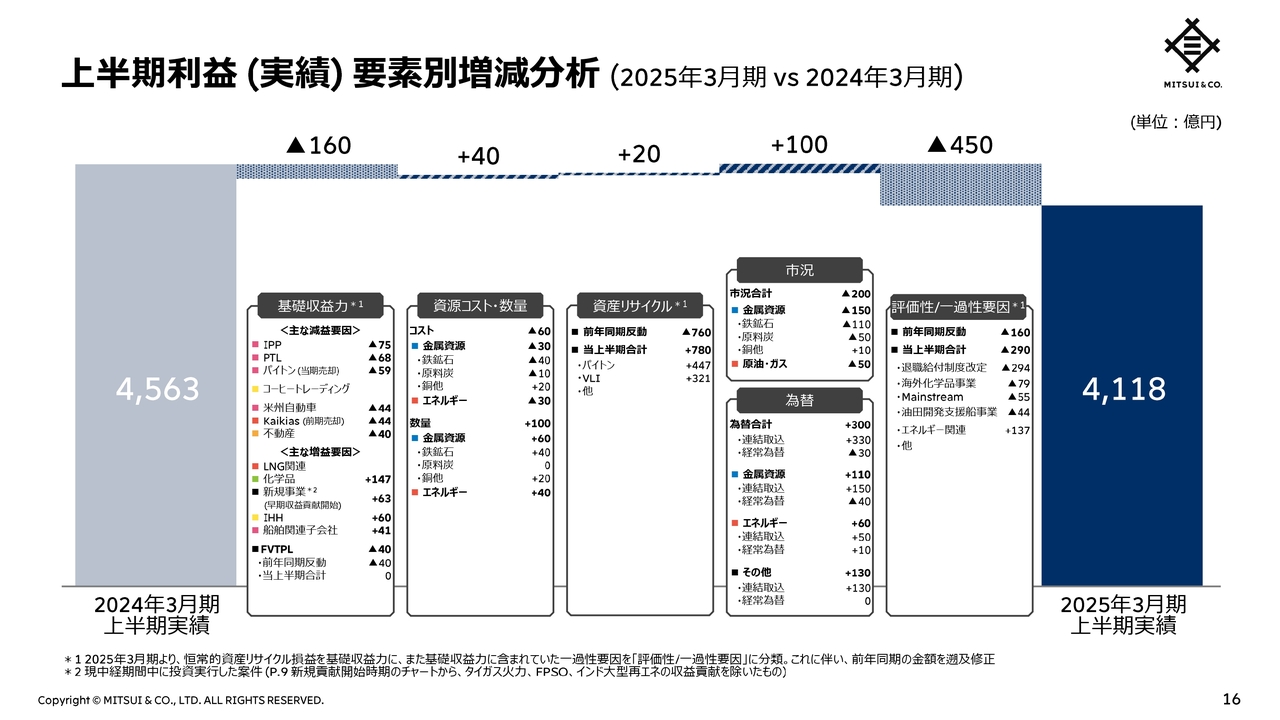

上半期利益(実績)要素別増減分析

ここでは、当上半期利益を前年同期と比較し、その増減を要素別にまとめています。

「基礎収益力」は、LNG関連、化学品の増益に加え、新規事業の業績貢献などがあった一方で、IPP、PTLの減益、今期のパイトン売却に伴う減益などにより、160億円の減益となりました。

「資源コスト・数量」は、鉄鉱石や原油・ガスの販売数量増を主因に、40億円の増益となりました。

「資産リサイクル」は、パイトン、VLIの売却益を主因に20億円の増益となりました。

「市況・為替」は、商品価格の下落により、鉄鉱石で110億円、原料炭で50億円、原油・ガスで50億円など、200億円の減益となりました。為替は、円安を主因として300億円の増益となりました。

「評価性/一過性要因」は、退職給付制度改定などを主因に450億円の減益となりました。

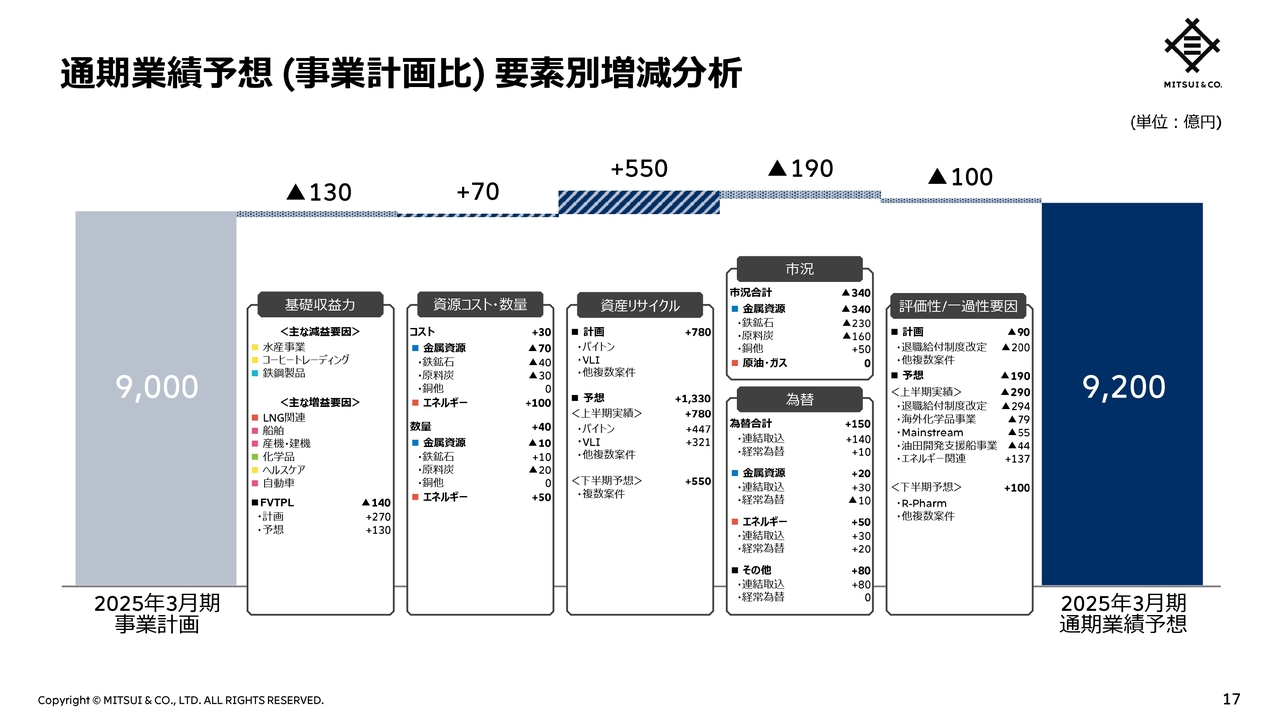

通期業績予想(事業計画比)要素別増減分析

ここでは、通期業績予想を事業計画と比較し、その増減を要素別にまとめています。

「基礎収益力」は、LNG関連、船舶、産機・建機、化学品など、幅広い事業で上振れを見込む一方、主にFVTPL益の減少や、水産事業、コーヒートレーディング、鉄鋼製品事業の減益などにより、130億円の減益を見込みます。

「資源コスト・数量」は、エネルギー上流事業における探鉱費のコスト改善などを主因に、70億円の増益を見込みます。

「資産リサイクル」は、上期のパイトン、VLIの売却益の上振れに加え、下期に見込む複数案件のリサイクルもあり、550億円の増益を見込みます。

「市況・為替」は、鉄鉱石・原料炭の価格下落を円安の影響が一部相殺し、190億円の減益を見込みます。

「評価性・一過性要因」は、退職給付制度改定の負担増加などを主因に100億円の減益を見込みます。

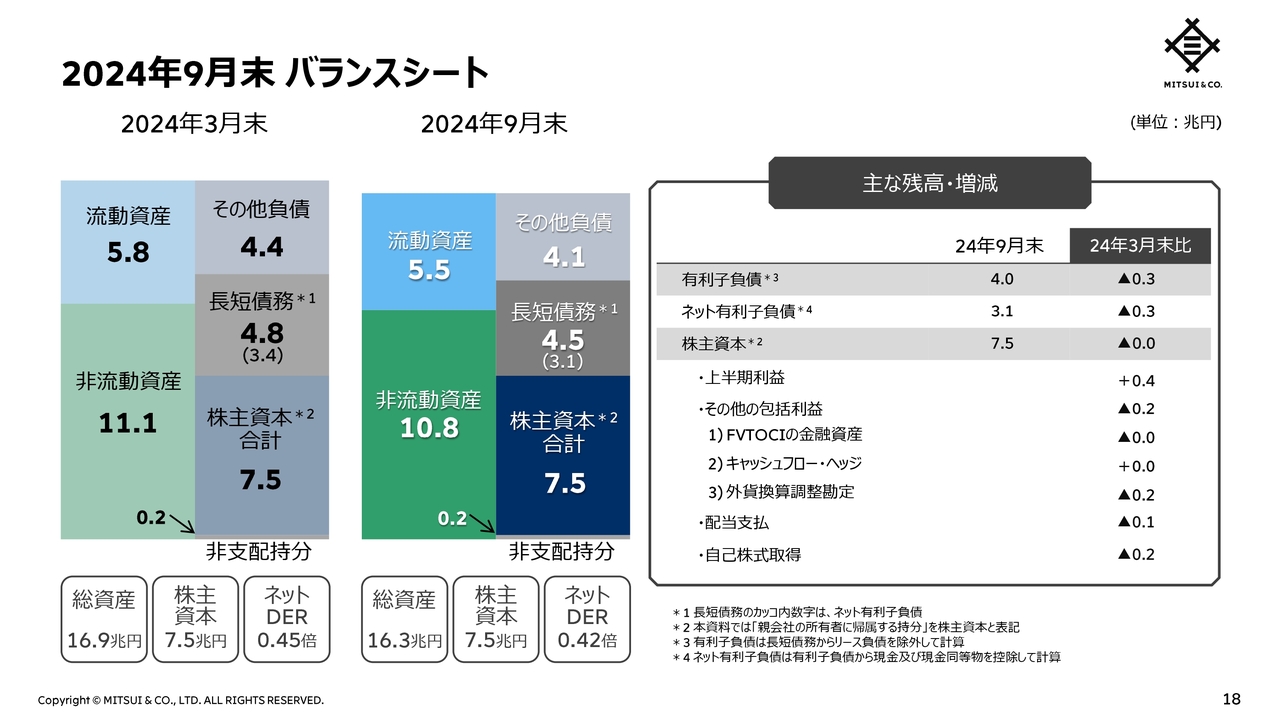

2024年9月末バランスシート

当上半期末のバランスシートについてご説明します。2024年3月末と比較して、ネット有利子負債は0.3兆円減少し、3兆1,000億円となりました。

一方、株主資本は7兆5,000億円から変化はありませんでした。この結果、ネットDERは0.42倍になりました。

以上をもちまして、私の説明を終わります。

質疑応答:来期業績に影響を与えうる外部要因と内部要因

質問者:業績全体の考え方について、今期の資産リサイクル益が1,000億円超と大きいので、マーケットはどうしても来期にかけての持続性の懸念や一過性利益の剥落を見がちです。来期に向けての考え方を外的要因と内的要因から教えてください。

外部経営環境について、例えば現場の声や、堀さんのネットワーク、海外の経営者との日頃の対話を通じ、今後の景気を肌感覚としてどのように感じているのか。また、内的な経営の自助努力では、例えば来期に向けて資産リサイクルの一定程度の手応えやミドルゲームの推進があるのか、つまり外部要因以外で確信をもった増益のメッセージがあるのか、これらの点について解説をお願いします。

堀:景況感を外と中の2つの面からお話しします。外部環境について、自分自身が回っていて、あるいはいろいろな経営者と世界中で話している中で、特に国ごとや地政学のリスクは上がっており、ボラティリティは確かに上がっていると感じます。

ただし、米国、北米の経済は、底堅いものが続いている見方が多く自分自身もそう思います。中国も下方リスクが少し出ていると思いますが、経済運営に関するコミットメントの中国の為政者からの発信がありますので、すでに若干小出しで出ていますが、纏まったかたちになるかどうかを注視しているところです。

また、G20の各国・地域が独自の経済運営を模索し、あるいはG20同士の繋がりも少し変化していて、当社は北半球と南半球の両方のグローバルな地域戦略をしっかり持つことが大事だと思っています。

日本国内もさまざまな課題はありますが、産業の再編が行われる中で伸びる仕事を押さえていきたいと考えていますし、いろいろな経営者と話している中で、日本国内でのチャンス、あるいは日本と海外の新しい繋がり方も見えてきています。

大きな流れでは、各経営者や当社も含めて、手元の選択肢をなるべく厚くしておきたいのが大変本質的なことだと考えています。そのため、手元の経営の選択肢を、オプションを確保しながら、前に進めていくことがポイントと思っています。

内的要因について、資産リサイクルが今期も相応にあるのはご指摘のとおりですが、資産リサイクルに関しては整理しておきたいことがあります。1つはそもそもの事業モデルの一環として資産を売って利益を実現していくモデルを行っている部門がいくつかあること。インフラのDevelop&Sellや、当社のコーポレートディベロップメント本部は、ビジネスモデル上このような事業がもともと多いです。

もう1つは先ほどの世界の概観の中で、選択肢を多く持ちながらポートフォリオを強くしていくために、資産の入替えを機動的かつ戦略的に、相当な決断力をもってやっていく必要があり、今はこれが重要と思っています。

この数年、その実績が見えていると思いますし、結果的には毎期一定程度あると思っています。当社は相応に投資しているので、例えばこの7年から8年をみても相当投資をしており、併せて資産の入替えをしていくということです。

中期経営計画(中経)3年目に向けて、この2つの側面から、資産リサイクルは実際に起こっていくと思いますし、もちろん成果を上げながら出していきたいので、ペースは年によって多少上下しますが、そこは一定程度組み込まれていると思います。

中経公表時の3年目の目標に、ビジネスモデルのものは別ですが資産リサイクルはそれほど入れていません。目線は多少高く、一定の商品市況及び為替にて策定した計画ですので、今足元でやっているミドルゲームからの基礎収益力の向上との組合せで、足元の施策をしっかりと積み上げていけば、市況や為替レベルに合わせて調整していきますが2026年3月期の中経達成を目指していける状況になっていると思います。

ただし、上半期が今終わったところで来年のことはまだ若干早いので今後じっくり詰めていきたいと思います。

質疑応答:キャッシュ・フロー・アロケーションの考え方

質問者:キャッシュ・フロー・アロケーションの考え方について、強固な財務基盤を背景に追加の設定も可能と力強くコメントしています。一方で、2,000億円の自社株買いの積み増しにより基礎営業キャッシュ・フローに対する株主還元の割合45パーセント超は容易に計算できるので、これ自体はマーケットも何もサプライズもないと思います。

マネジメント・アロケーションを4,500億円残している点について、あるべきバランスシートやベンチマークがなかなかわからないところもあり、45パーセントを超えた先の資本効率の上げ方をどのようにイメージすれば良いか、何かヒントをお願いします。

また、この強固な財務基盤、特に前中経で残している1.2兆円の使い方の議論の進展があれば解説をお願いします。

堀:キャッシュ・フロー・アロケーションについて、先ほど申し上げた外部要因を踏まえて選択肢を手元に置いておきたいということで、まさに前中経からバランスシートを少し強化させてもらった状況です。これは重要な選択肢と思っています。いざ経営環境が振れたときに、これを頼りに耐えていくことになりますので、一定の備えが必要と思っています。

一方で、同時に当社のパイプライン案件は、さらに案件そのものの数が増えています。規律を余計に利かせているので、実行したいけれども、まだ当社の目に適うリターンに仕上がっておらず、ホールドしているようなものもいくつかあります。

これが仕上げられると実行していきますので、その時に案件の規模等によっては自社株買いの機動性とも併せて、場合によってはバランスシートにあるゆとりを活用する選択肢も辞さない構えが非常に大事と思っています。

今、中経のキャッシュ・フロー・アロケーションは基本的にはフローで見ていると思いますが、その中にバランスシートを見ながら、少し積極策を踏むこともあり得るということです。これは前から申し上げていることではありますが、今、概観する世界観も踏まえて、今回の資料において道筋を少し入れているとご理解いただければと思います。

また、還元率について、結果論として、現中経の基礎営業キャッシュ・フローの3年間の見込みに対して45パーセント超えとなっていますが、そもそもの入り口は37パーセント程度というモデルで作っています。

これも前中経の3年目のあたりを思い出していただくと、株主還元の率が相当上がり、その3年間の実績を見た上で、次の中経はこれをベンチマークとして提示するのがよかろうということで、37パーセントを出しました。その後、順調に1年半経っており結果的に株主還元を少し増やすかたちになっている。このような感覚でいます。

投資家、市場とのエンゲージメントも継続しながら、次期中経をやるかやらないかはまだ決めていないですが、現中経の後の事業計画を発表する時にベンチマークを出していきたいとは思っています。現中経の実際の動きを見ながら、次のことを考えていきたいと思います。

ただし、時期的に詳しい議論をするのは時期尚早と思っています。資本効率と資本に対するリターンのベンチマークも当然、同時に提示していくことになりますが、まだ1年半経ったところなので、現中経3年間は今のベンチマークを続ける中で株主還元の率が結果的に上振れしていると理解していただければと思います。

質疑応答:基礎収益力拡大の数字の見方

質問者:資料10ページの基礎収益力の拡大の進捗について、資料16ページの要素別増減分析では前年同期比で160億円の基礎収益力マイナスですが、資料10ページでは1,200億円増益になっています。この差について教えてください。

堀:基礎収益力の拡大の進捗については、資料10ページがポイントです。資料16ページの前年同期の比較では前年からの反動もあり、基礎収益力の拡大が見えにくくなっています。資料10ページの既存事業強化やターンアラウンド等は年間ベースの数字ですが、上半期の効果が入っています。

一方、既存事業強化では外部環境等によるマイナスがあります。例えば鉄鋼の市況が少しアゲインストで想定どおりの既存事業強化の数字が出ていない、水産事業における市況の影響、あるいは穀物集荷事業が足元では対応に苦労している等ありますが、これらは下半期に回復してくると思います。このように環境要因の影響で低迷している部分については、基礎収益力の拡大から引き算しています。

また、コーヒートレーディングについては、2023年3月期のベンチマークに比べるとターンアラウンドでプラスになっていますが、予算に対しては未達でまだ課題があると思っています。在庫のポジション圧縮や、コーヒー相場のバックワーデーションが継続する中でヘッジコストの影響を少しでも緩和していくような手を打っています。

このように各論を見ると、まだ宿題が手元にある状態は変わらないと思っています。しかしながら、この基礎収益力の拡大1,700億円のターゲットを中経3年目において実現することに対して、1,200億円までの進捗には手応えを感じています。新規事業の収益貢献も積み上がっており、中経3年目で目標の600億円が見通せる状態と評価しています。

全社一丸となってのミドルゲームなので、一つひとつの各論をつなげていくことは非常に大事と思っています。

赤字事業からの撤退については、170億円の効果が出ています。1件1件はそれほど大きくなく、小口の集積ではありますが、ここは効き方が非常にはっきりしています。一過性のロスが出ることもありますが、撤退損を吸収しながら、将来の基礎収益力の強化につなげる大事な作業ですので、特に力を入れています。

質疑応答:成長投資の進捗評価・中経後半の見通し

質問者:中経の半分が終わって、約1兆円の成長投資を実行していますが、ここまでの進捗についての評価をお聞かせください。また、中経の後半戦における成長投資の見通しについて教えてください。

堀:成長投資については、足元のパイプラインの案件は前よりさらに増えています。今後実行していく確度が高い案件として、当社がよく知っている分野やその隣接地で、当社に知見があると自覚があり、また当社が主体者として進めていける案件がいくつかあります。

一方、投資規律を非常に利かせていますので、目標リターンが取れなければ実行しません。実行する時は比較的大型の案件が出てくる可能性はあります。これは嬉しい悲鳴ですが、複数案件が実現する時は会社の懐をよく考えてやっていきたいと思っています。

パイプラインの案件には、すぐ収益に貢献する即効性のあるものと、長期的に当社の収益基盤を万全にするものがあります。両方に投資したほうがバランスがとれるので、そのような舵取りでポートフォリオの強化をしていきたいと思います。

質疑応答:基礎収益力拡大が順調に進捗している領域・想定どおり進捗していない領域

質問者:決算説明会資料10ページにある「基礎収益力拡大の進捗状況」について、全体として順調に進捗している印象です。領域別などで見ると、当初の想定より順調に進捗しているものと、逆に想定どおり進捗していないものがあると思いますが、どういった領域が該当するか教えてください。

また、その際進捗が順調である背景や、順調でない場合の原因がどこにあるか、今後どのようなミドルゲームを通じて改善に繋げようしているか教えてください。

堀:順調に進捗している領域としては、船舶部門、米州の自動車関連は比較的良いと思います。化学品も順調だと思います。生活産業分野では、DM三井製糖や、フィード・ワン、あるいはブランド事業も想定どおりに進捗しています。

一方、コーヒートレーディングは注力していますが、市況環境は向かい風の要因が多く、成果に繋げられるよう手を打っています。また、決算説明会資料に創薬支援ファンドと記載していますが、ポートフォリオの中で少し綻びが出ているので、挽回していく、あるいは投資モデルを少し修正していくようなことも取り組んでいます。

ご紹介した領域は各論になりますが、経営としてそういう見方でポートフォリオ良質化を、ハンズオンで実施していることが大事だと思っています。現場の関係者もよく意識してやっているので、「基礎収益力拡大」に向けた取組みを中経に取り入れてよかったと思っています。

新規事業からの収益貢献も、比較的順調に進捗しています。国内のBPO(含むフードサービス)は順調に計画どおり進捗していますし、フードサイエンスや、タイのガス火力発電なども順調に進捗しており、手応えを感じています。

エビ等に代表されるタンパク質ポートフォリオに力を入れていますが、今は市況に打たれているところがあります。来期に向けて回復を期待していますが、足元の収益基盤と市況は少し区別して、今後お見せすることも考えています。

質疑応答:キャッシュ・フロー・アロケーションにおける負債の使い方・ROEの考え方

質問者:キャッシュ・フロー・アロケーションについて教えてください。決算説明会資料11ページに記載ある「強固な財務基盤を背景に追加の設定も可能」というところは、前中経3年間で財務体質を強化された部分のことを指し、そのためこの中経で株主還元後フリー・キャッシュ・フローを完璧にプラスにする必要はないということと推察しています。

その時、目指す指標、もしくは気にする指標を教えてください。例えばネットDERでこの水準までは許容できる、もしくはROE目標は現在12パーセントですが、投資が想定より進捗しているので、次期中経につながる意味で意識が上がってきているかなどということです。キャッシュ・フロー・アロケーションにおける負債の使い方及びROEに対する考え方を教えてください。

堀:指標について、例えばネットDERで目標を設定するかというと、当社は、今は設定しないというポジションです。世の中の変化が激しいことを踏まえ、ネットDERの目標を固めることにより、足元の選択肢を失いたくないというのが率直なところです。

ただ、今のネットDERを維持する必要性が高いのかというと、そうは思っていないと言えるかと思います。もう少しネットDERを緩めることは可能だと思っていますが、今晩に予定される米国大統領選など、これだけ経営環境が動いている時に、目標ネットDERを掲げるほうにリスクがあると思っています。

ROEは、この中経は12パーセント以上の目標がありますが、投資家のみなさまに2桁のROEを前提に、当社のポートフォリオの潜在性から考えてもこれぐらいは期待できるだろうということについて、絶えずレバレッジのあるべき姿とROEを考えながらやっていきたいと思います。

また、長期的に保ちたいROEがありますが、それに加えて、短期の強さの双方を追っていきたいと思っており、足元のROEの水準は重要視しています。

質疑応答:基礎収益力強化の成果がまだ見えていない分野

質問者:一つひとつの案件で、基礎収益力強化の結果を見せていただくことが大事だと考えています。米国の事業環境は底堅いというコメントがありましたが、例えば北米のトラックリース事業は好調期に比べれば減速感が見られます。

また、同じく機械・インフラセグメントではMainstreamの赤字額が縮小してはいますが、今後、本格的な立ち上がりを迎えるにあたってどういう見立てを持っているかお聞かせください。

米国が利下げに転じていく中、向かい風が追い風に変わる部分もあると思いますが、特に機械・インフラセグメントを中心にミドルゲーム、基礎収益力の強化に取り組んでいる成果がまだ見えていない分野について教えてください。

堀:北米のトラックリース事業は、コロナ禍後のサプライチェーンが混乱した時点を基準にすると見誤りますが、サプライチェーンが正常化した状態で基礎収益力が伸びるかという点については手応えを感じています。前年度対比では少し減速しているように見えますが、ベースの取扱いや取扱商品の幅は拡大していくと考えており、米国景気の潜在的な強さを取り込めるようモニターしていきます。

また、よくわかっている周辺事業として出資した米国の中古トラックオークション事業は、当社の北米モビリティ事業に補完的かつ収益に即効性のある事業です。

Mainstreamは成果を出したいと考えていますが、足元はターンアラウンドの対応をしています。チリのポートフォリオを整理する一方、例えば南アフリカや豪州等の案件は有望で、地域のバランスを変えているところです。

電力マーケットを含めて再生可能エネルギー事業への投資にはさまざまな規制があります。これは例えば火力発電の長期IPP契約のストラクチャーとは異なり、練度が足りていません。リスクを取る人が適切なリターンを得られるよう、産業全体が自己変革しながら進んでおり、当社はその半歩先に動きLesson Learntを活かして収益化したいと考えています。

また、足元では建設機械や船舶事業で基礎収益力向上の成果が出ており、引き続き機械・インフラセグメントを当社の新たな収益ドライバーとして見ていただけると考えています。

質疑応答:27/3期以降に収益貢献する新規案件

質問者:「新規案件の収益貢献開始時期」のスライドはわかりやすく、年が進むにつれて、先々の絵が具体化するのが理想です。27/3期以降が一括りになっていますが、27/3期に収益貢献を開始するものとそうでない案件があると思います。パイプライン案件が積み上がっている中、より具体性や確度が高いもの、前倒しで収益貢献を見込む案件があれば教えてください。

堀:27/3期以降に示している案件のうち、どの案件が27/3期に収益貢献を開始するか、確たることを申し上げるのは時期尚早ですが、金属資源やガスの事業等で手を打っています。

LNGの開発事業はプロジェクトの期間が長くランプアップまで少し時間を要するので1つずつ精査してお話しする必要がありますが、全体として金属資源、天然ガスの開発事業は一定の成果が毎年少しずつ出てくると見ていますし、再生可能エネルギーはターンアラウンドを進めたいと思います。

クリーンアンモニアやクリーンメタノールの案件も着々と進めており、規模の経済を達成するまで出だしは緩やかですが、27/3期以降の収益貢献が期待できます。CT Corpについても、将来のキャピタルイベントを目指して取り組んでいます。

質疑応答:LNG事業の増益要因・その持続性

質問者:LNG事業に関して、配当、物流それぞれ前回予想から何が変わって今回増益要因になっているのか、その持続性と併せて教えてください。

また、LNGに関してはここ数年、期初の見通しを超える水準感で収益を出されていると思いますが、現在三井物産が想定するベースとしての利益水準も上がってきているのか、中経の初年度で考えていたところからは少し上がってきているのか、一過的ではないかもしれませんが想定以上に利益が出過ぎているのか、肌感覚に関してコメントをいただければと思います。

堀:昨年比較では今期はやや平準化していますが、当社のLNG事業の配当や物流は、利益の実現が下期に傾斜しています。配当も物流も期首の想定よりも活発で、例えば物流では需給調整機能をお客さまに提供している中で仕事の機会が想定よりも増えたことで、物流利益のアップサイドが顕在化していくことを下期の予想に入れています。

配当も足元では好調に推移しており下半期の数字を修正しています。ここは積上げで相応の確度を見込んでおり、LNG事業のアップサイドがある程度顕在化していると見ていただければと思います。

利益水準につきましては、例えばアメリカのキャメロンLNG事業の生産量が順調に推移すると、当社が扱うLNGの量も増えていきます。LNGの生産計画は、標準的な前提を置いて期首に策定していますが、順調に生産が進んで少し計画を超える量となった場合には、当社の物流や需給調整機能に基づくさまざまな仕事の機会が増えることは事実です。これは事業計画に織り込む性質のものではないと考えており入れていません。

質疑応答:化学品・鉄鋼製品・生活産業の下期のキャッチアップ要因

質問者:上期の進捗率があまり高くない化学品、鉄鋼製品、生活産業それぞれの下期に向けてのキャッチアップ要因としてどういったものがあるのか、定性要因でも良いので教えてください。

堀:当社は四半期ごとの予算は発表していませんが、今年度の純利益見通しはどちらかというと下半期傾斜型となっており、上半期もおおむねインラインで進捗しているというのが当社の手応えです。ただ、仰るように一部キャッチアップが必要な部分もあります。

例えば鉄鋼製品では鋼材の需要が上半期はだいぶ弱かったので、下半期では米国の利下げなどを通じてトレード量や生産量を含めた一定程度の回復を見込んでいます。コスト削減等の徹底は行われていますので、この効果は確実に出てくると思いますが、鉄鋼製品に関しては多少のキャッチアップが必要と思っています。

化学品は上期も基礎営業キャッシュ・フローは順調に進捗しており、当期利益は一部資産の減損がありましたが、下半期には川下の領域で資産のリサイクルが予定されておりキャッチアップしていくことを見込んでいます。そういったことも含め、事業計画を達成する方向で進捗していると見ています。

生活産業は、先ほども申し上げたようにコーヒートレーディングのターンアラウンドを一定程度見込んでおり、これを実行していく必要があります。それから食料や流通事業では年末に向けての需要増をある程度見込んでおり、これを下半期に計画しています。生活産業全体では、FVTPLの改善等も見られていますので、下半期に若干キャッチアップは必要だと思いますが、足元の積上げで今回の数字を出しています。

次世代のところで、一部計画では想定していなかったキャピタルゲインやFVTPLが盛り込まれていますが、これは積上げで出てきているもので、確度は非常に高いと思っています。そのようなかたちで下半期を見ています。

全体的な確度としては期首計画からインラインで、いくつかご説明申し上げているアップサイドが出ているので、一部上方修正しているという総括ができると思っています。

質疑応答:来期以降に見込む利益の前倒しの有無

質問者:決算説明会資料7ページを見ると、機械・インフラ、次世代・機能推進の両セグメントの上方修正要因は資産リサイクル益となっており、後者の資産リサイクル益は、事業計画には織り込まれていなかったものという説明がありました。今期の上方修正に関して、もともと来期以降に見込んでいた利益が今期に前倒しで発生したなどの要因はありますか。

堀:年間予想の事業計画対比での上方修正要因に関して、来期に予定していたものを前倒しした、来期に発生する利益を先取りしたというものはありません。今期、通常の事業活動の中で発生した機会を拾えたとご理解いただければと思います。

質疑応答:下半期の鋼材・鉄鉱石の市況・需要

質問者:金属資源セグメントと鉄鋼製品セグメントの下方修正は、鉄鋼需要が弱いことが背景かと考えています。下半期の鋼材・鉄鉱石の市況・需要の想定を教えてください。

堀:金属資源・鉄鋼製品の両セグメントについては、中国要因は一定程度、モニターしていくべきと考えています。中国の不動産に関する各種政策は小出しに出されていますが、もう少し纏まったかたちで出てくるかどうか、また中国からの鋼材輸出状況も注視しています。

現状よりさらなる悪化があった場合は対応が必要となりますが、今足元で見えている状況は、両セグメントの市況要因として業績予想に織り込んでいます。

また、鉄鉱石の海上貿易に関して、中国現地の鉄鉱石生産者の競争力を考慮すると、鉄鉱石価格には一定の下方レジリエンスはあると思います。現在では中国が最大の鉄鉱石需要国ですが、中期的には、鉄鋼生産地域がインドなどに分散していく動きもあります。そのようなマクロの動きをよく見ながら、機動的に対応していきたいと思います。

質疑応答:ヘルスケア・タンパク質事業の評価と今後の展開

質問者:中経期間中の成長ドライバーとして挙げているヘルスケアとタンパク質について、現状の評価と今後の展開、特に注目ポイントがあれば、詳細を教えてください。

堀:タンパク質は、直近の案件ではエジプト、インドでのブロイラー事業があり、エジプトは地中海やアフリカ、インドはインド自体において人口と消費が伸びゆくところで投資を決定でき、非常に良かったと思います。エビやサーモンも飼料効率の良いタンパク質源であり、引き続き面で対応していきたいと思います。

若干、今は市況が弱く、特に主力の米国でのエビ、サーモンの市況が緩んでおり、ここは注視していきたいと思いますが、足元のオペレーション、それから将来のアップサイド取込みという意味では、着実に進んでいると思います。

特にタンパク質は、例えば鶏だと種鶏、エビやサーモンだと稚エビや卵といったジェネティクスのところが大事であり、飼料、アニマルヘルス、ジェネティクスに関する事業を選択的に増やし、全体でエコシステムを作っていきたいと考えています。

ヘルスケアは、上半期IHHの取込みがほぼ150億円水準になっていますが、IHHでは病院のM&Aが相当進んでおり、買収後のインテグレーションも前より高い練度で行われていると思います。買収により病院を増やしていくこともビジネスモデルになりますので、そのような手法も含めたオーガニックグロースが相当期待できると思っています。

ヘルスケアは病院事業を中心としていますが、その手前の新しい医療サービス、ヘルスケアサービス、それからフードサイエンスのところで未病対応のものがあり、最近ではロート製薬と共に漢方薬製造販売企業のEu Yan Sangへの投資を実行しています。これも相乗効果があると思いますし、アジアで伸びていますので、この分野も期待できると思っています。

病院事業から未病、ニュートリション、ニュートリションに欠かせない非常に重要な食品や科学、例えばNutrinovaの合成甘味料もそのうちに入ると思いますが、全体を見ながらウェルネスのエコシステムを作っていくところに長期的な戦略目標を置いており、ここは着実に伸ばしていきたいと思っています。

質疑応答:ヘルスケア事業の状況

質問者:ヘルスケアは加速しているのでしょうか。

堀:加速させていきたいと思っていますが、既存の事業にM&Aをかけていくとマルチプルが高過ぎるため、ディシプリンを利かせ、もう少し早めに入る、機能から入る、あるいは今のプラットフォームから成長していくといった方法により、選別的な案件形成で加速させていきたいと思っています。

また、以前よりお話ししているヘルスケアデータについては、今発表する案件はないものの、知見を増やしています。NVIDIAと連携し、コンピューティングタイムとさまざまな付帯サービスを組み合わせ、日本の製薬企業向けに創薬支援を行っています。創薬における現場、病院のあり方、そこでの治験の行い方もどんどん変わってきており、当社はそれらを第一線で見ていますので、そこから出てくる新規事業は大いにあり得ると思っています。

具体的にお話しする案件は手元にまだありませんが、中長期的にはこのへんは踏み込んでいきたいと思っています。

質疑応答:赤字事業の撤退

質問者:資料10ページの赤字事業の撤退について、グロスでどの程度の赤字事業があるのか教えてください。

堀:例えば、金属資源やエネルギー事業の開発段階において赤字が出てくる部分は当社のビジネスモデルとしてありますが、ほとんどの会社は先行投資による赤字となります。そうではなく、ゴーイングコンサーンとして赤字を出している状態が一番良くないため、これらを徹底的に一つひとつ拾い、改善させるため、赤字事業の撤退リストを作って対応しています。

小さいものが多いですが、そこに割いている経営資源がもったいないので、経営資源を有効活用する意味も含めて、徹底的に取り組んでいます。

質疑応答:Waitsiaの来期増益要因の確実性・収益貢献の規模感

質問者:資料9ページのパイプライン案件について、2026年3月期にWaitsiaが増益要因として掲載されています。来期に向けてのWaitsiaの改善、増益要因の確実性、あるいは利益の貢献額がどういった規模感なのか、教えてください。

堀:来期にかけてあるマイルストーンを達成していくと思っています。アップデートする機会があればまたご説明させていただきます。

※本内容は、企業提供の書き起こしになります。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8031

|

5,176.0

(02/06)

|

+53.0

(+1.03%)

|

関連銘柄の最新ニュース

-

今週の【上場来高値銘柄】ニッスイ、アステラス、ふくおかFGなど205銘柄 今日 09:00

-

日経平均寄与度ランキング(大引け)~日経平均は続落、アドバンテスト... 02/05 18:13

-

日経平均寄与度ランキング(前引け)~日経平均は続落、アドバンテスト... 02/05 13:06

-

本日の【上場来高値更新】 平河ヒューテ、ダイヘンなど121銘柄 02/04 20:10

-

日経平均寄与度ランキング(大引け)~日経平均は反落、アドバンテスト... 02/04 17:03

新着ニュース

新着ニュース一覧-

今日 17:10

-

今日 17:00

-

今日 16:00

-