【QAあり】西部技研、デシカント除湿機やVOC濃縮装置でグローバルに展開、従来の機器販売に加えソリューション提案に注力

アジェンダ

隈扶三郎氏(以下、隈):株式会社西部技研代表取締役社長執行役員の隈です。本日は、投資家のみなさまと対話できる機会をいただきまして誠にありがとうございます。それでは、プレゼンテーションを始めます。

まず会社概要、次に2024年12月期の期首に発表した中期経営計画、そして2024年12月期第2四半期の決算概要についてご説明します。

あらゆる空気に、あらたな価値を

隈:我々の最新のタグラインとして、「あらゆる空気に、あらたな価値を」を掲げています。

西部技研の原点

隈:会社の創業者は私の父です。父はもともと、九州大学の工学部で研究者をしていましたが、1962年に企業からの研究受託を目的とした個人の研究所を創業しました。その後、世の中に役立つ製品を開発したいと考えるようになり、1965年に現在の西部技研の前身である株式会社西部技術研究所を設立しました。

会社概要

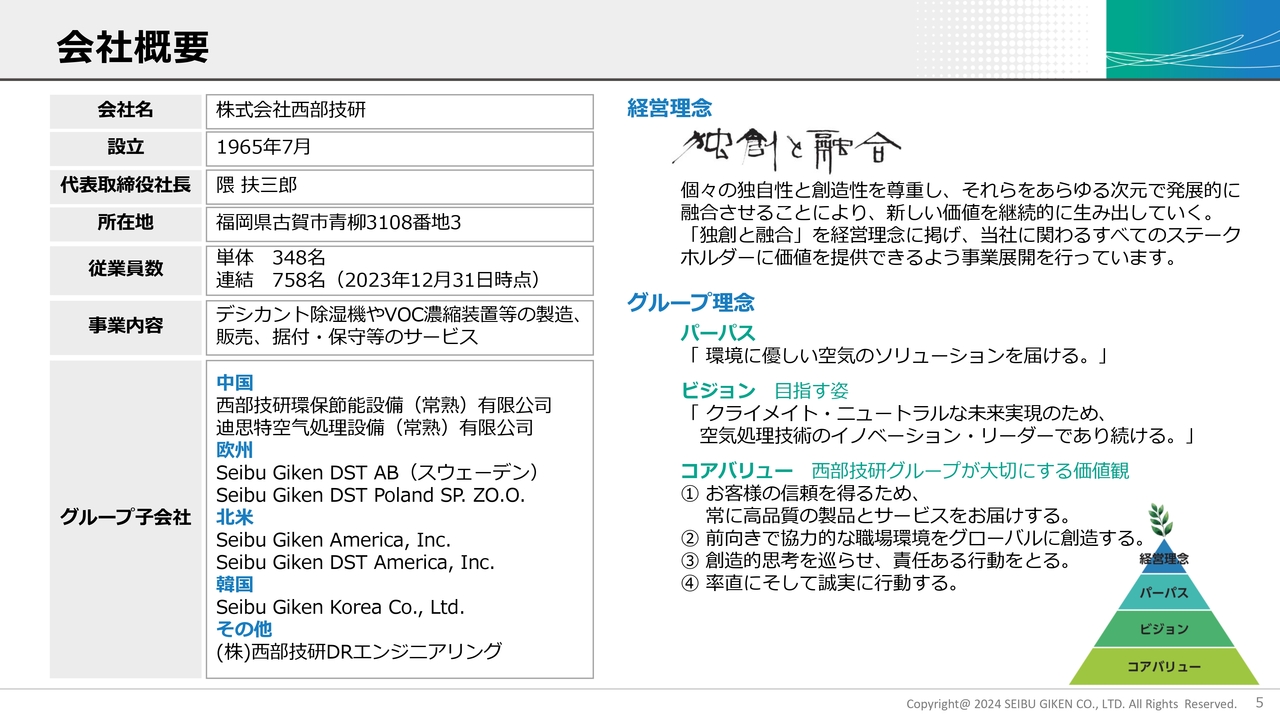

隈:会社概要です。設立は1965年7月で、来年で創立60周年を迎えます。本社は福岡県古賀市で、福岡市の隣町にあります。2023年12月31日時点の従業員数は、西部技研単体で348名、グループ会社を含めた連結で758名です。

事業内容は後ほど詳しくご説明しますが、デシカント除湿機やVOC濃縮装置といった、非常に特殊な空気処理装置の開発・設計・製造・販売を行っています。また、据付・保守等のサービスも提供しています。

グループ子会社については、中国に2社、欧州はスウェーデンとポーランドにそれぞれ1社あります。北米はペンシルバニア州に2社、韓国は華城(ファソン)市に1社あります。また、国内には西部技研DRエンジニアリングがあります。

経営理念は創業者が存命時に作ったもので、「独創と融合」です。3年前には、上場に際して連結経営を行うため、グループ全体としての理念としてパーパス・ビジョン・コアバリューを定めました。内容はスライドに記載のとおりです。

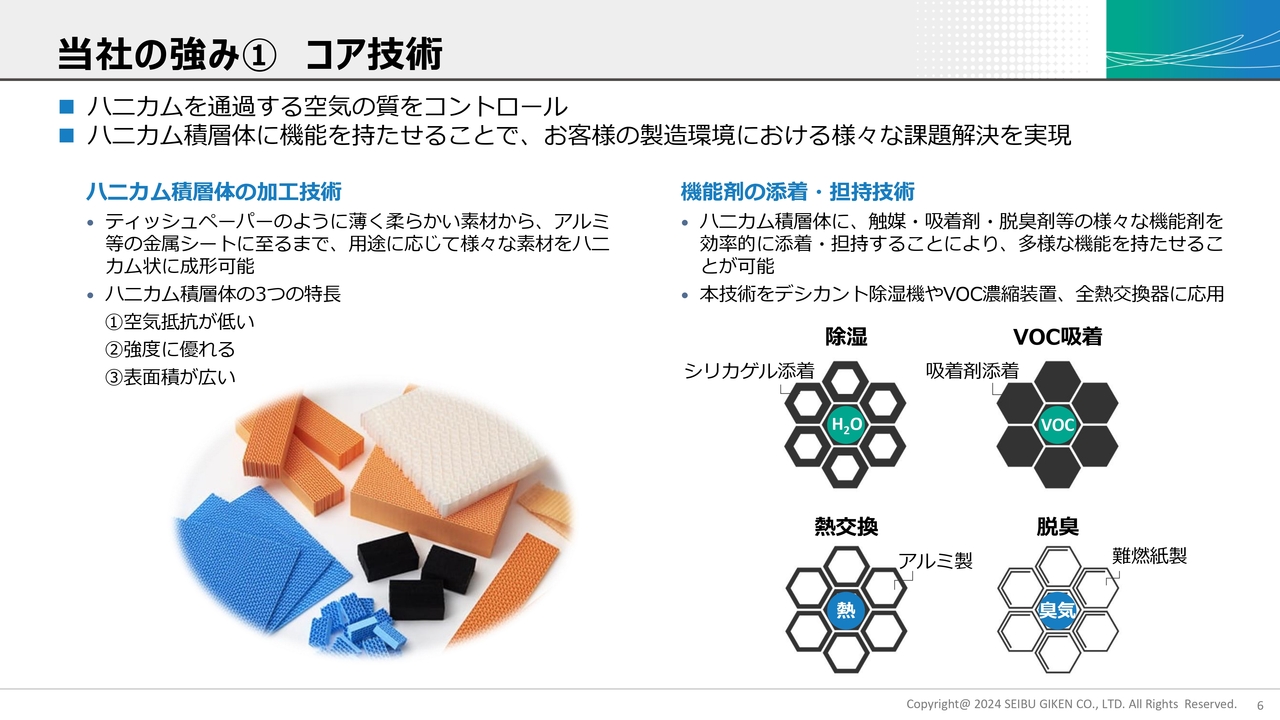

当社の強み① コア技術

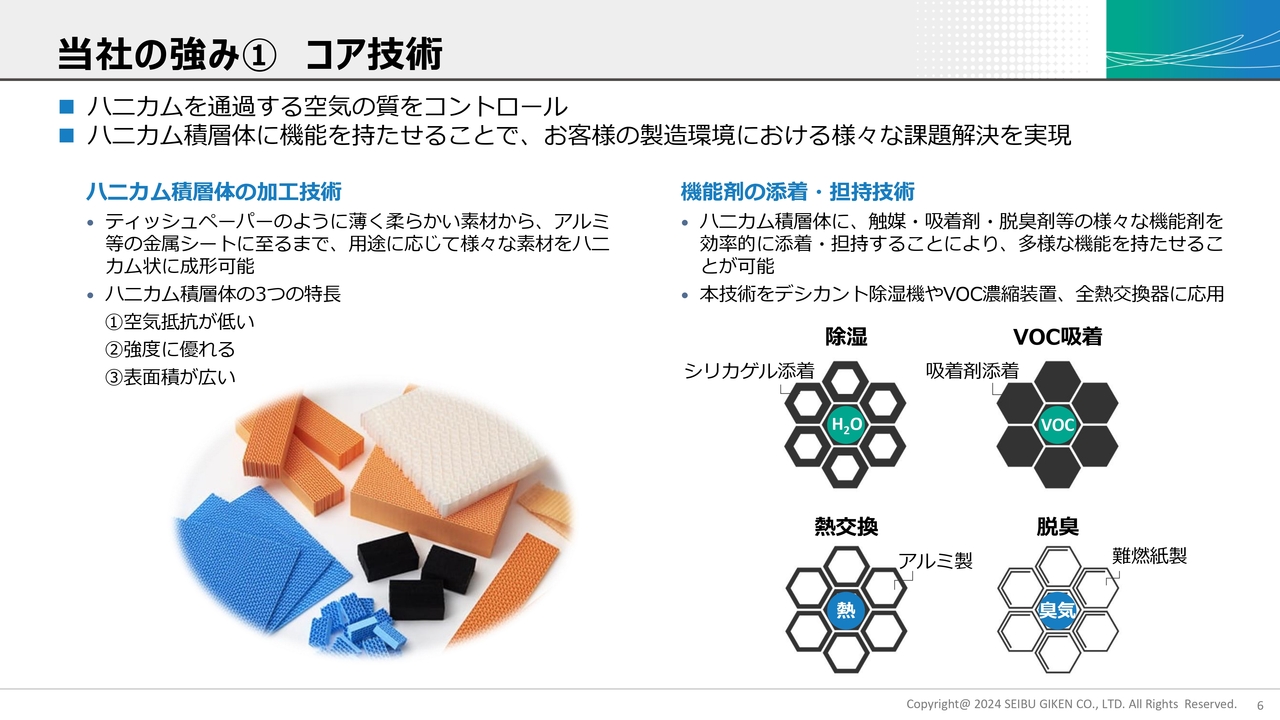

隈:製品のご説明をする前に、当社の1つ目の強みとして、コア技術についてお話しします。当社の製品は、心臓部にハニカム状、蜂の巣状の積層体を使っています。

こちらを空気中で使う場合、3つの特徴があります。1つ目は、空気抵抗が非常に低いことです。2つ目は、空気抵抗が低いにもかかわらず、展開した際の表面積が広いことです。つまり、空気を通過させた時に、空気に及ぼす作用を非常に効率的にコントロールできます。そして3つ目に、構造体として強度に優れています。

当社はこのハニカム構造にさまざまな機能剤を付加することにより、構造体ではなく機能剤として使用しています。

例えば除湿であれば、水分を吸着するシリカゲルという固体吸着剤をハニカムの中に化学的に合成しています。また、VOC(揮発性有機化合物)の吸着については、VOCを選択的に吸着する吸着剤をハニカム状に化学的に担持しています。また、全熱交換器や脱臭用途にも応用しています。

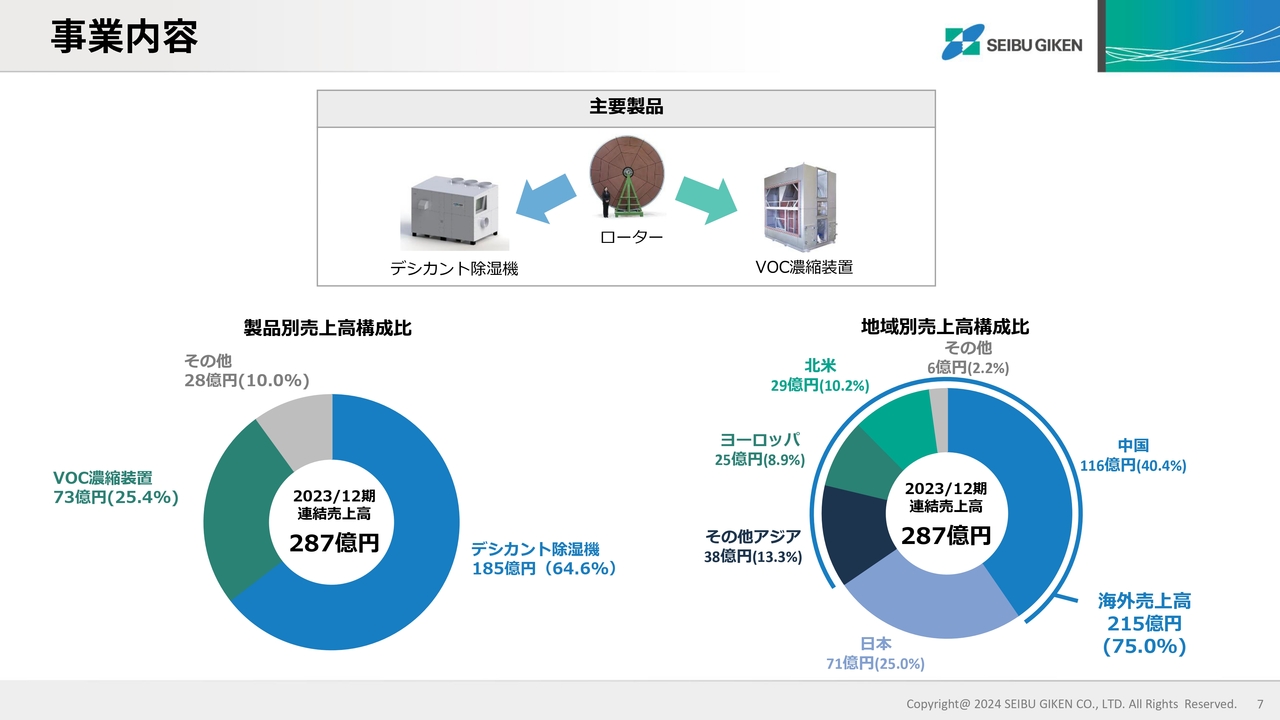

事業内容

隈:事業内容です。主力製品は、「ハニカムローター」と呼ばれる回転体を心臓部に持つデシカント除湿機、VOC濃縮装置です。

2023年12月期の製品別売上高構成比は、デシカント除湿機関連が全体の64.6パーセント、VOC濃縮装置関連が全体の25.4パーセントとなっています。地域別売上高構成比は、スライド右側に記載のとおりです。

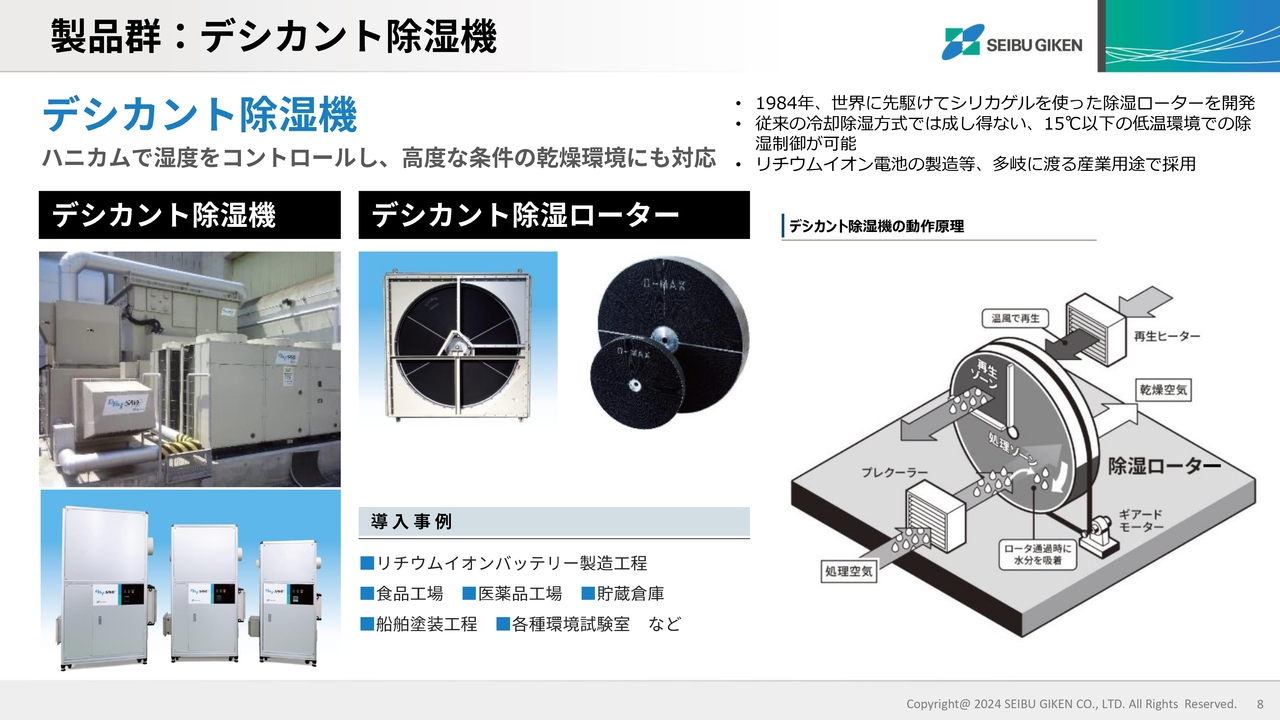

製品群:デシカント除湿機

隈:デシカント除湿機は、先ほどお伝えしたとおり、シリカゲルをハニカムローターの中に化学的に合成し、ハニカムローターをモジュール化して、最終的にはスライドに示したような完成品として販売しています。

用途事例として、最近売上が特に伸びている、車載用バッテリーを中心としたリチウムイオン電池の製造工程があります。また、食品工場、医薬品工場、貯蔵倉庫、各種試験室等でも使われています。

機能についてご説明します。まず、工程上で湿度を取りたい空気を処理空気として処理ゾーンに流します。除湿ローターは、シリカゲル(固体吸着剤)を6割ほど化学的に合成していますので、処理ゾーンを通過させるだけで、処理空気中の湿度が吸着・除去されて、乾燥空気を得ることができます。こちらを工程上に戻していきます。

しかし、吸着させ続けていると飽和してしまい、それ以上吸わなくなります。ですので、再生ゾーンの4分の1の部分では、反対側から再生ヒーターを通して100度から140度の温風をかけ、溜まった水分を脱着させます。

除湿ローターはゆっくり回転させていますので、再生ゾーンを通過した後はローター自体がリフレッシュされ、再び水分吸着を始めます。これにより、継続的・安定的に除湿された乾燥空気を得ることができます。

製品群:VOC濃縮装置

隈:VOC濃縮装置についてです。原理はデシカント除湿機とほぼ同じですが、VOC濃縮装置は、水分とは異なり、排気ガス中に含まれるVOCを選択的に吸着する合成ゼオライトを担持しています。

こちらは、自動車塗装工程や半導体製造工場で使われています。そこから出る大風量でVOC濃度が低い排ガスをローターに通過させると、ローターの吸着剤がVOCを効率的に吸着し、無害化された空気を得ることができます。これを大気に放出します。

こちらも脱着する必要がありますが、脱着の際に排ガスの風量を10分の1や20分の1にできます。そして、180度から200度で再生ゾーンで脱着させると、吸着したもののほぼすべてが脱着できます。

最終的にはVOCを無害化させるため燃焼装置にかけるのですが、VOC濃縮ローターを使わない場合と比較して、排ガスの風量を10分の1、20分の1にできると同時に、VOCの濃度を10倍、20倍にすることが可能です。

VOC自体は可燃性のため、濃度が上がってくると自ら燃焼します。この燃焼装置のキャパシティを10分の1分、20分の1にできるだけでなく、燃料もほぼ必要ないということです。いわゆるオペレーティングコスト、イニシャルコストのどちらも大幅に削減できる機器となっています。

製品群:その他

隈:その他の製品として、全熱交換器と呼ばれるビル空調に使う省エネの機器や、ハニカムフィルタがあります。ハニカムフィルタは、脱臭フィルタやコピー機で使用するオゾン分解フィルタ等に使われています。このような製品を日本のみで販売しています。

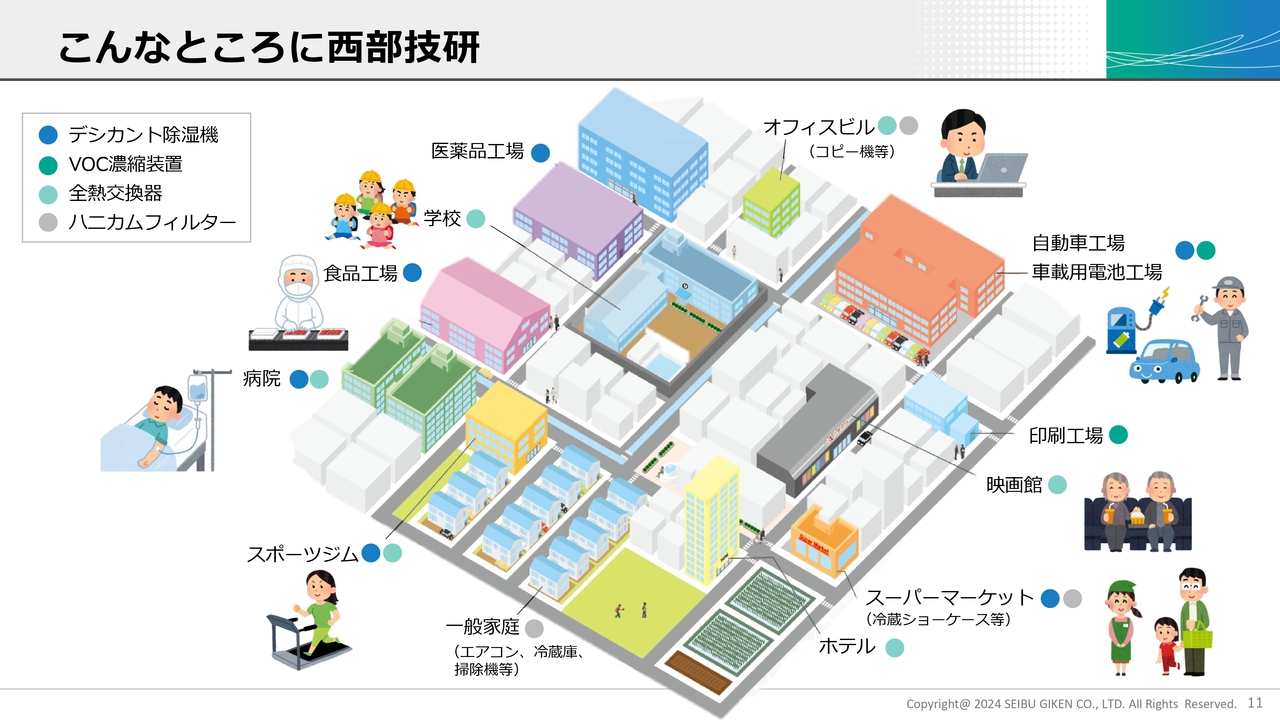

こんなところに西部技研

隈:我々の製品は、さまざまな用途で使われています。先ほどお伝えした自動車工場や印刷工場、医薬品工場、バッテリー工場といった工業用途だけでなく、スーパーマーケットやホテル、一般家庭、スポーツジムでも当社の4つの製品が使われています。

当社のあゆみ

隈:当社のあゆみです。先ほどお話ししたとおり、創業者は、1965年に前身となる西部技術研究所を創業して以来、さまざまなことに挑戦してきました。

1974年に、現在の製品の基礎となる連続ハニカム成形技術を確立したことにより、日本で初めて全熱交換器の開発に成功しました。

1984年には、現在の主力製品のデシカント除湿機の心臓部である、シリカゲルを使ったデシカント除湿ローターの商品化に成功しました。また、VOC濃縮ローターの開発・商品化にも成功し、当社の飛躍のきっかけとなっています。

2000年代に入ると、デシカント除湿機を中心に完成品まで製造するようになりました。また、そちらをエンドユーザーや工事業者に販売することに注力すると同時に、海外展開も進めました。

2010年代に入り、除湿機を中心とした機器販売だけでなく、ソリューションやトータルエンジニアリングの提供にも注力しました。海外展開もさらに加速させています。

2020年代に入ってからは、二次電池や半導体といった先端産業への事業展開を推進しています。市場成長が見込まれる中国、欧州、米国で、工場の増設と生産能力の向上を図っています。

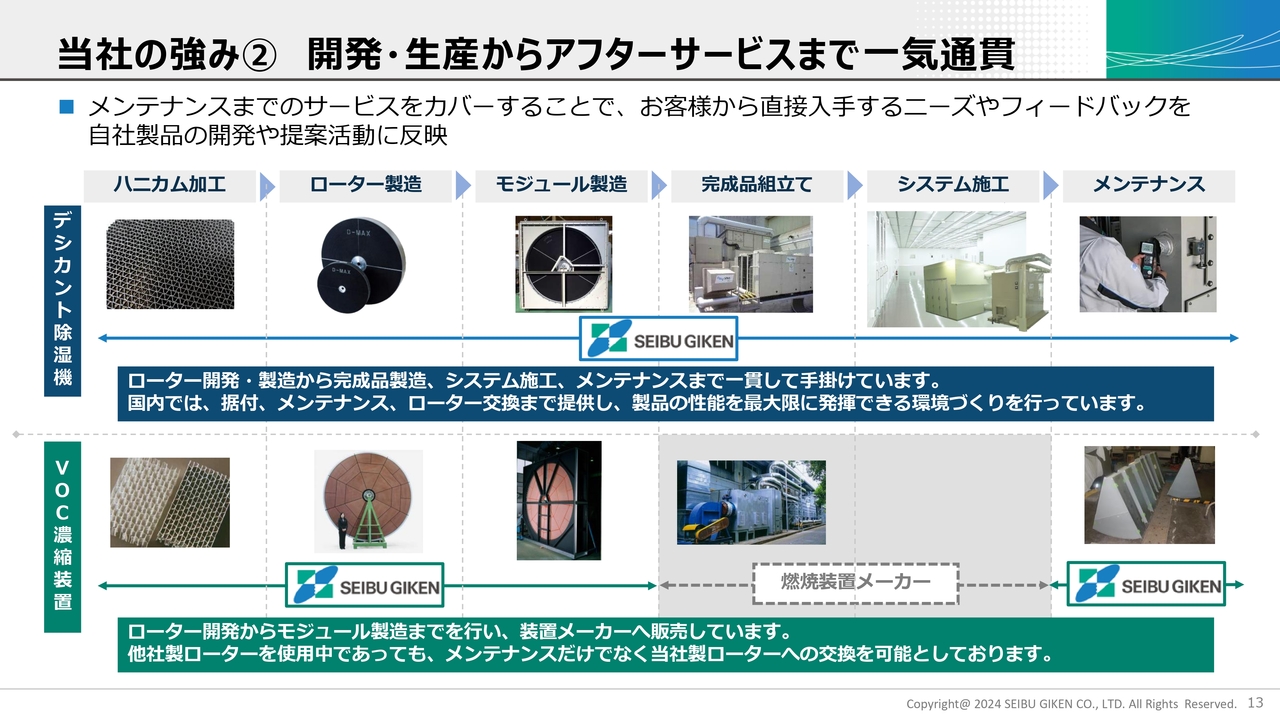

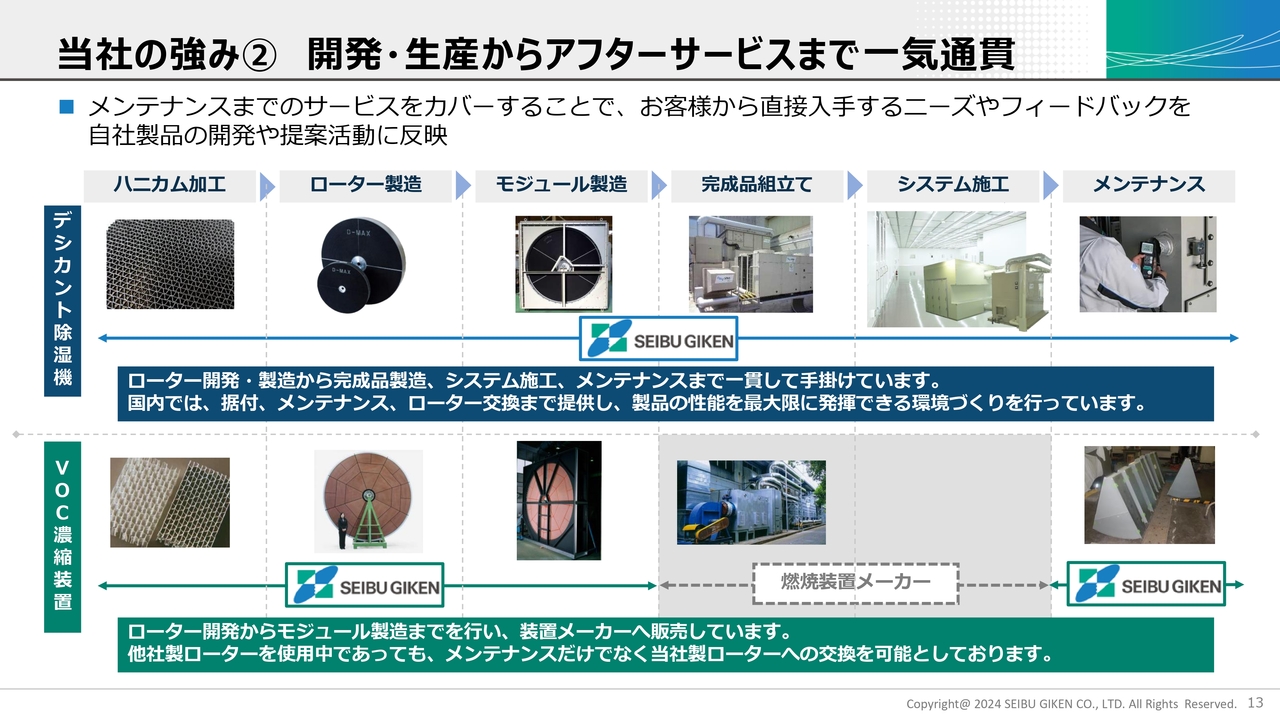

当社の強み② 開発・生産からアフターサービスまで一気通貫

隈:当社の強みの2つ目です。当社は開発・生産からアフターサービスまで、一気通貫で行っています。

例えばデシカント除湿機は、心臓部をハニカム加工し、ローター化し、さらにケーシングに入れてモジュール化し、完成品まで組み立てています。

また、需要が著しく伸びているバッテリーにおいては、製造工程全般をドライ化する必要がありますので、バッテリー工場の建屋にパネルルームを作り、そちらに電池の製造工程を集約しています。我々は、そのパネルルーム自体の施工も行っています。

いわゆる、半導体におけるクリーンルームのようなものです。ドライ化することから我々は「ドライルーム」と呼んでいますが、最近はその施工まで手掛けています。もちろん、ドライルームのメンテナンスも行っています。

VOC濃縮装置においては、デシカント除湿機とは異なり、ハニカムを作ってローター化し、モジュール化するところまで行っています。主には、最終的な処理装置である燃焼装置のメーカーに、VOC濃縮モジュールとして販売しています。ローター周りのメンテナンス、ローターの交換については当社が手掛けています。

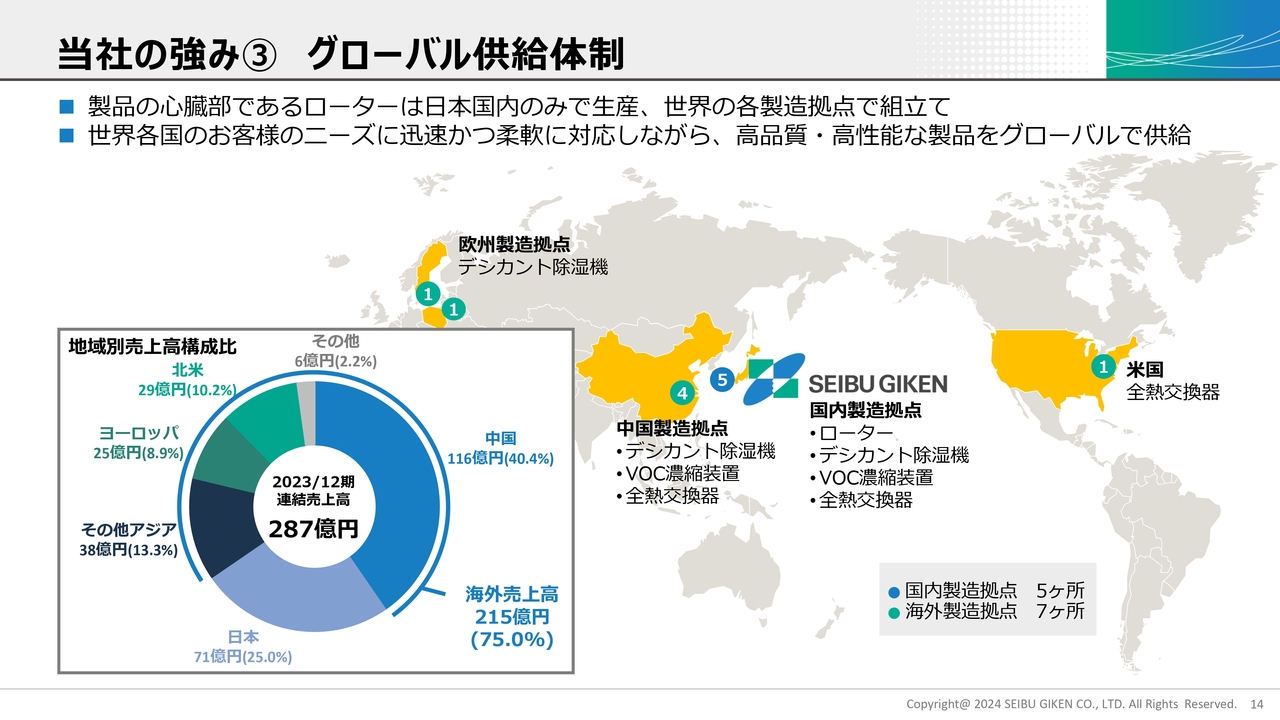

当社の強み③ グローバル供給体制

隈:当社の強みの3つ目は、グローバルな供給体制です。現在、日本に5つの工場を持っています。日本においては、ローター開発からモジュール製造、完成品の組み立てまで一貫して行っています。

一方で海外は、スウェーデン、ポーランドにはそれぞれ1つの工場があり、中国には合わせて4つの工場があります。また、アメリカにも自社工場があります。

海外拠点には、日本で製造したVOC濃縮装置、デシカント除湿機のハニカムローターを輸出しています。現地では、そのローターを使って、モジュールもしくは完成品に組み立てを行っています。

これにより、心臓部の基礎となる技術の漏洩を防ぐとともに、各地域においてお客さまの望むかたちでの組み立てが提供できる体制を整えています。

2023年12月期の地域別売上高構成比は、中国が非常に多く、その次に日本、その他アジア(韓国・台湾)、ヨーロッパと続いています。現在、中国は車載用のバッテリー関係の需要が落ちている傾向にあるため、今年は中国の売上比率がかなり下がってくると見ています。

業績動向

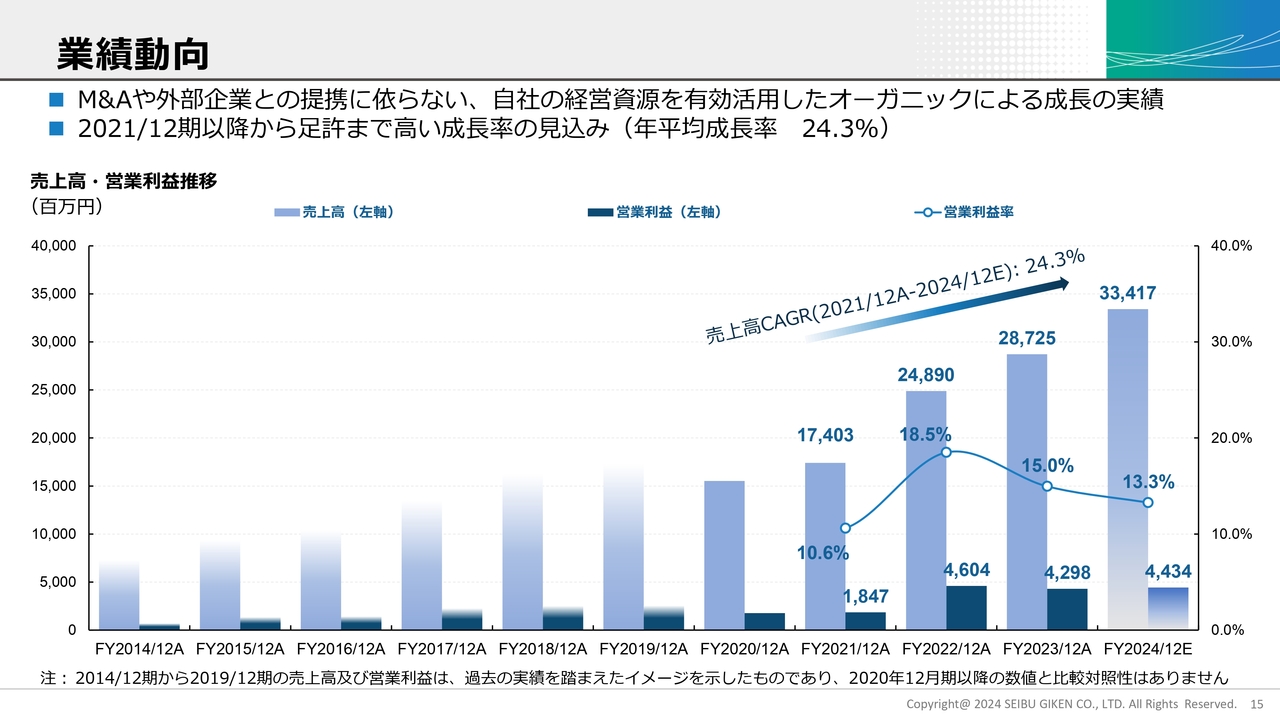

隈:業績の動向です。当社は2023年10月に上場する前、今から3年ほど前の2021年から連結決算を行っています。2024年は計画値になりますが、4年間で見ると、売上高CAGRは24.3パーセント成長しています。

一方で利益率は、2021年から2022年にかけて非常に高く伸びていますが、2023年には少し落ちています。こちらはまず、バッテリー市場におけるデシカント除湿機の販売が拡大し、特に中国向けの需要が拡大しました。

中国のバッテリーメーカーは100社ほどあると言われていますが、中国向けについてはトップメーカーと取引を行っていました。これにより、シェアを伸ばし、売上も伸ばすことができ、マージン率も高い状況にありました。

しかし、中国のバッテリーメーカーは、2023年の後半から車載用バッテリーの需要について供給過多とキャパシティオーバーが問題になり、新たな投資が制限されました。そのため、2023年後半から中国の車載用バッテリーの売上がかなり減速し、特にマージンが落ちました。2024年はその傾向がさらに顕著になっています。

売上そのものは、日本やアメリカなどの中国以外の地域でバッテリーの需要が伸びたおかげで進捗しています。しかし、中国で高いマージンを取れていたユーザーにおける投資抑制や価格競争の激化により、全体のマージンを押し下げています。

いったんここまでで、ご質問を受け付けたいと思います。

質疑応答:競合他社について

関本圭吾氏(以下、関本):スライド6ページのコア技術で、ハニカムの加工技術や機能剤を添える技術とあります。このあたりの技術を持っている企業や競合は他にもありますか? それとも、かなりユニークなビジネスなのでしょうか?

隈:おっしゃるとおり、このようなハニカムによるコア技術を使って除湿機やVOC濃縮装置を展開している会社は非常に少なく、どちらかといえばニッチな市場です。もちろん、この先もゼロというわけではなく、日本にも1社ほどハニカムから作っている会社もあります。

グローバルでは、スウェーデンにムンタース(Munters)という会社があります。こちらは、ハニカムを使ったデシカント除湿機のコンセプトそのものを発明し、商品化したオリジナルの会社です。

ムンタース社は歴史が長く、売上規模も当社より大きな会社です。我々はシリカゲルといった新しい技術を開発しましたので、ムンタース社の後を追って、現在2番手となっています。

関本:ありがとうございます。デシカント除湿機やVOC濃縮装置において、同じ目的や用途を達するための製品として、ハニカム成形技術を使わない競合製品はあるのでしょうか? このような意味での競争環境はどのようになっていますか?

隈:競合製品はあります。例えば除湿機については冷却式など他の方式もありますし、VOC濃縮装置についても吸着塔を使った製品があります。

我々のようなローターを使った製品だけがソリューションではない一方で、ローターを使ったデシカント除湿機は非常に安定した乾燥空気を得ることができます。非常にクリティカルなコントロールが必要な最たるものとしてバッテリーなどが挙げられますが、この分野ではほぼデシカント除湿機が使われているとご理解いただけたらと思います。

VOC濃縮装置についても、先ほどお話ししたとおり、自動車塗装工程などの大風量や低濃度の排ガスには、我々のローターを使った方法が非常に一般的であり、他の技術はなかなか使いづらいことがあります。

関本:非常に高い品質を求められる領域や特殊な領域において、市場が非常に伸びているということですか?

隈:おっしゃるとおりです。

質疑応答:デシカント除湿機とVOC濃縮装置の市場シェアについて

関本:御社はグローバルで2番手ということでしたが、現在、デシカント除湿機やVOC濃縮装置のそれぞれの市場シェアはどれくらいでしょうか?

隈:シェアについては客観的なデータがないため、具体的な数字はお伝えできませんが、デシカント除湿機については、グローバルでビジネスを展開しているのはムンタース社と当社だけです。

ムンタース社のシェアは非常に高いです。何パーセント程度かはなかなかわかりづらいのですが、我々が2番手の地位にあることは間違いありませんし、3番手以下とはかなりの差があると思っています。

一方でVOC濃縮装置については、グローバルに行っているメーカーとして我々がナンバーワンのシェアであることは間違いないと思います。

質疑応答:ムンタース社との違いについて

関本:ムンタース社と競争になる時は、技術的にはあまり変わらないため価格で競争することになるのか、それとも売りとなるポイントが違うのでしょうか?

隈:ムンタース社は非常に歴史があってシェアも大きいのですが、心臓部のローターにシリカゲルという固体吸着剤を最初に搭載したのは当社です。ムンタース社はそれまでは液体の吸収剤をローターに浸して使っていたため、さまざまなトラブルがありました。

我々は固体吸着剤のシリカゲルを使ったことでそのような問題を払拭し、ムンタース社も遅れること8年ほどかけてシリカゲルのローターを出しました。しかし、我々はそれ以降も日夜研究開発を進めているため、ローターの性能においては我々のほうが優れています。

装置の性能を決めるには、心臓部のローターの影響が大きいという意味では、まだある程度は当社の性能のほうが優れています。ムンタース社に対して優位点であるこのあたりを差別化要因として、ムンタース社の高いシェアに現在チャレンジしているところです。

質疑応答:売上高構成比について

関本:スライド13ページを見ると、ビジネスモデルにおける売上高の内訳として、おそらく完成品の販売やメンテナンスなど、売上割合が異なるものがあるかと思います。完成品の販売、ローターの販売、メンテナンスなどの割合について開示しているものはありますか?

隈:構成比の数字は開示していませんが、基本的にはデシカント除湿機は、現時点では完成品の販売が非常に多いです。現在はドライルーム等を含めたシステムエンジニアリングの売上が少しずつ伸びています。

VOC濃縮装置については、先ほどお話ししたとおり、モジュールとしての販売がほとんどで、残りはサービス関係の売上です。

質疑応答:メンテナンスについて

関本:メンテナンス等については、1回販売するとほぼ100パーセント入ってくるのでしょうか? 「まだメンテナンスはいいです」というお客さまもいらっしゃるのでしょうか?

隈:メンテナンスについては、さまざまなケースがあります。例えばエンドユーザーに販売した場合は我々が定期メンテナンスを行うケースが多いですが、代理店経由で販売した場合は代理店がメンテナンスを行うケースもあります。

工事業者に販売した場合は、我々が引き受けるケースもありますし、彼らが機器のメンテナンスを行うケースもあるため、ケースバイケースであるとご理解いただけたらと思います。

質疑応答:直販と代理店販売の割合について

関本:基本的に代理店と直販の両方を行っているのでしょうか? 代理店が多いなどありますか?

隈:地域によって異なりますが、日本については代理店経由、ユーザー直販、工事業者やサブコンに販売するケースの3つがあります。ただし、日本では代理店の比率はかなり低いです。

ヨーロッパでは伝統的に各国に代理店を置いており、代理店経由での販売が9割以上となっています。中国では、デシカント除湿機は最初から直販体制を築いたことから、ほとんどが直販です。

新中期経営計画の位置づけ

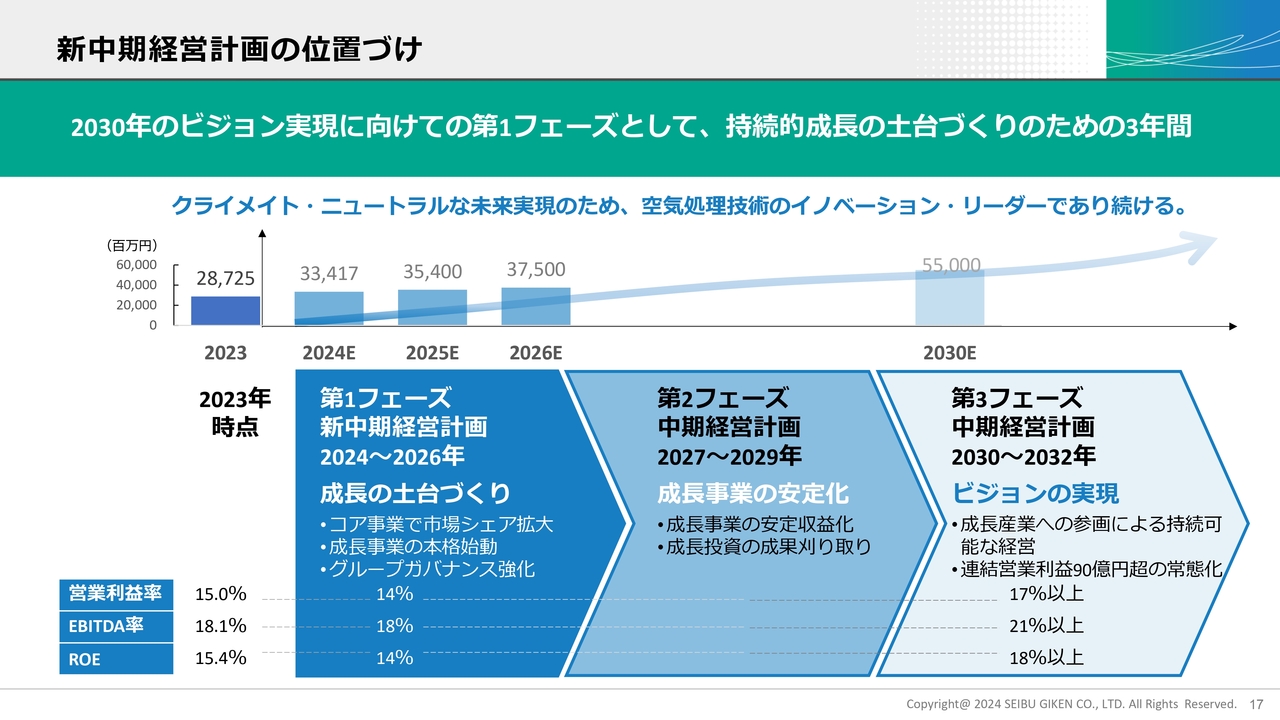

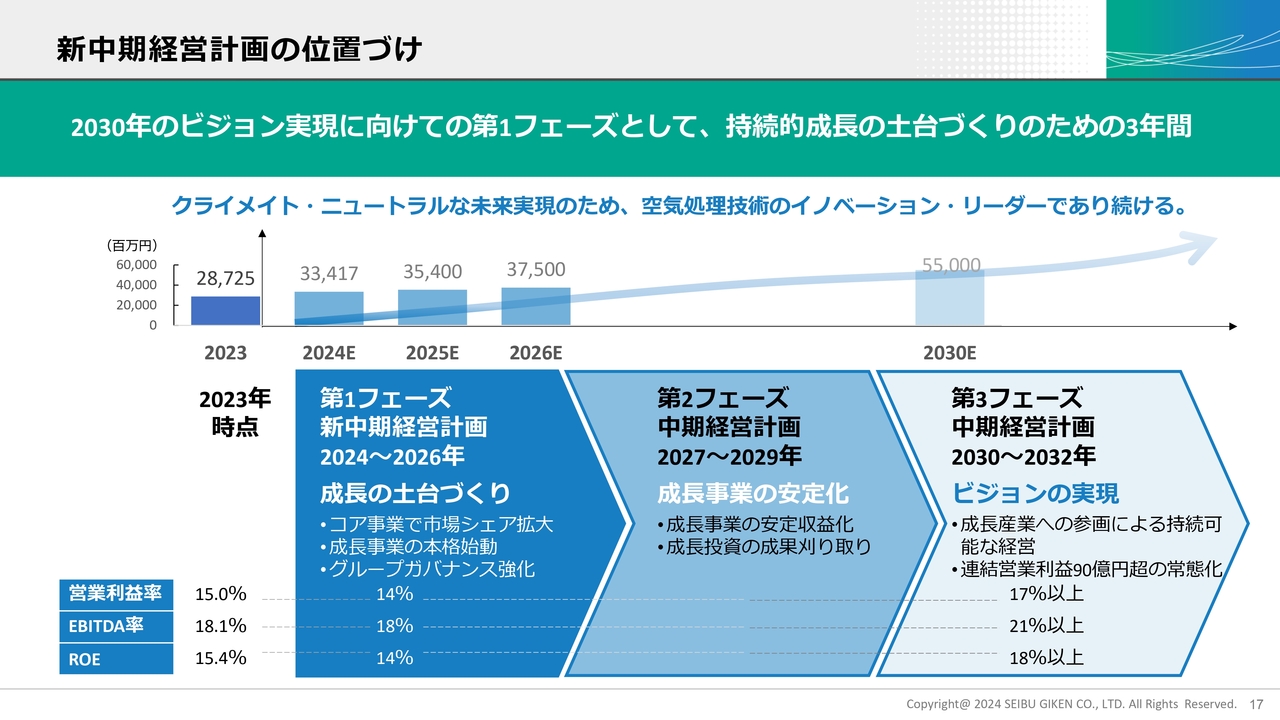

隈:中期経営計画についてご説明します。当社は、今期が期首に当たる3ヶ年の中期経営計画を発表しています。2030年のビジョンは売上高で550億円、定性的ビジョンは「クライメイト・ニュートラルな未来実現のため、空気処理技術のイノベーション・リーダーであり続ける」を掲げています。

これらを達成するため、足元の中期経営計画3ヶ年を第1フェーズと位置づけ、今年から2026年までを成長の土台作りとして、「コア事業で市場シェア拡大」「成長事業の本格始動」「グループガバナンス強化」の3つを掲げています。それぞれのKPIについては、スライドに記載の数値を目指しています。

成長戦略

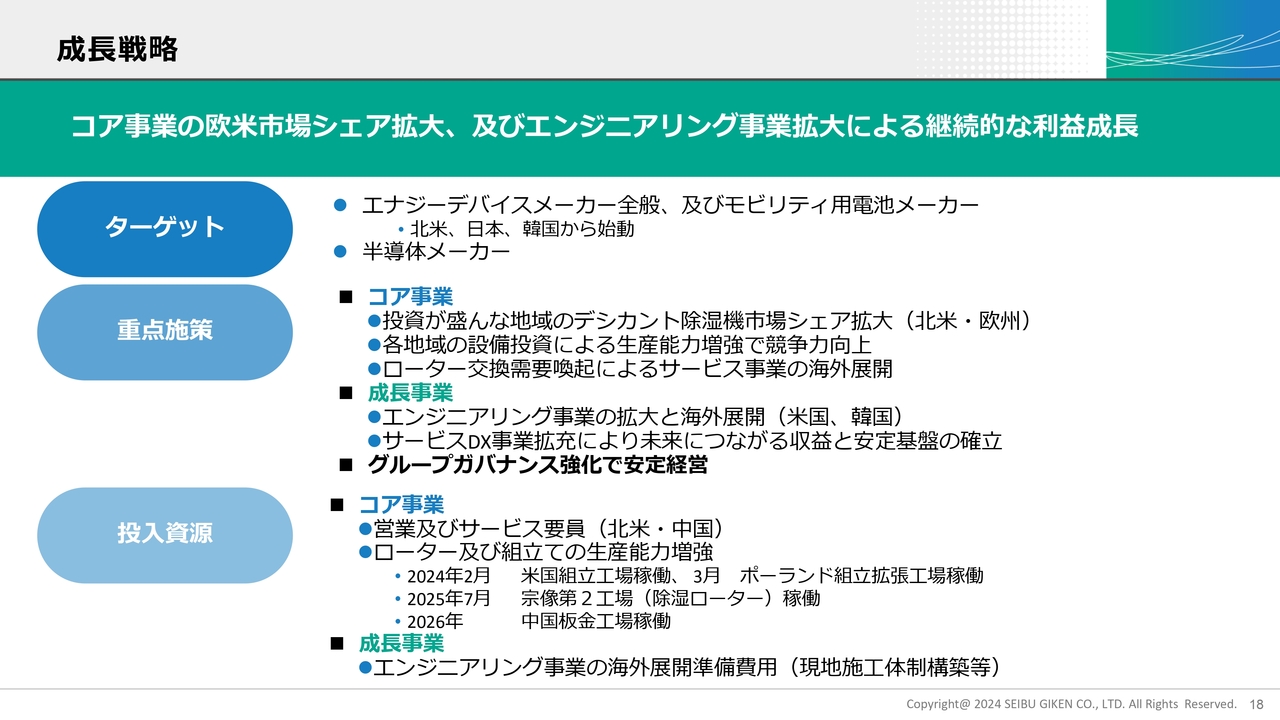

隈:成長戦略です。主なターゲットとなるのは、今後非常に伸びていくであろうエナジーデバイスメーカー全般、及びモビリティ用電池メーカー、半導体メーカーです。

重点施策として、コア事業は完成品やモジュールでの販売、特にデシカント除湿機については投資が盛んな北米や欧州等を伸ばしていきたいと思っています。また、伸びる市場に対して適切な生産能力の増強を図るために設備投資を行っています。

ローター交換については、機器を納めてから5年から7年程度で需要が大きくなります。日本ではすでにこのようなサービス事業を展開していますが、まだまだ展開できていない海外でも強化していきたいと思っています。

成長事業においては、ドライルームの施工といったシステムエンジニアリングが日本ではかなり伸びていますので、今後は海外展開も進めていきたい考えです。特に米国が重要であり、韓国等も視野に入れていきたいと思っています。

さらに、グループガバナンスの強化で安定経営を図っていきたいと思っています。

投入資源としては、コア事業においては営業強化のための北米および中国のサービス要員です。中国はこの5年から6年で除湿機の据付が非常に進んだことから、サービス事業を強化していきたいと考えています。

また、ローター及び組立ての生産能力増強のために、スライドに記載したような設備投資を行っているほか、新たな設備投資も計画しています。

成長事業については、エンジニアリング事業の海外展開の準備を進めています。さらに、例えば、先日発表した韓国のグンミョン・エンジ社との資本提携によるアメリカでの展開も、この準備のための布石です。

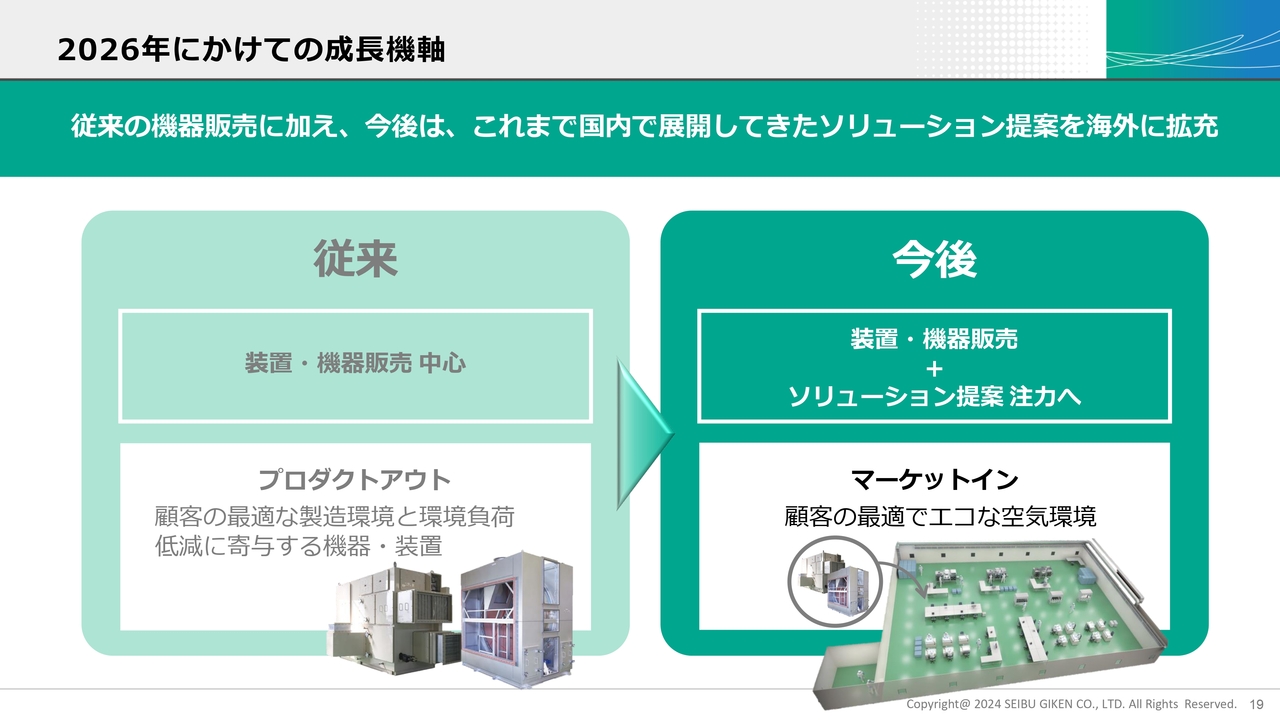

2026年にかけての成長機軸

隈:2026年にかけての成長機軸です。従来のコア事業に加え、マーケットインとしてドライルームの施工といったシステムの事業をプラスしていきたいと思っています。

当社の2つの巨大成長市場領域

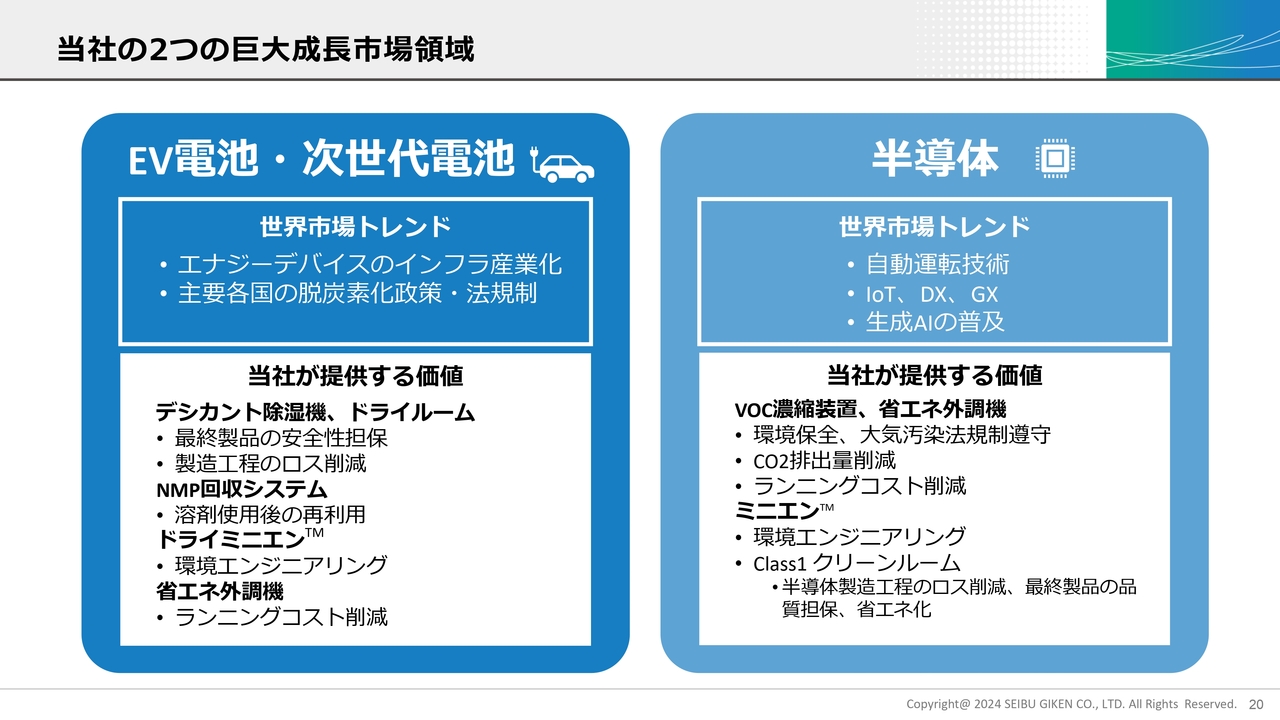

隈:我々の成長市場は、EV電池・次世代電池と半導体の2つです。バッテリー関係については後ほどご説明します。どちらの市場でも、スライドに記載の製品や技術を提供できます。

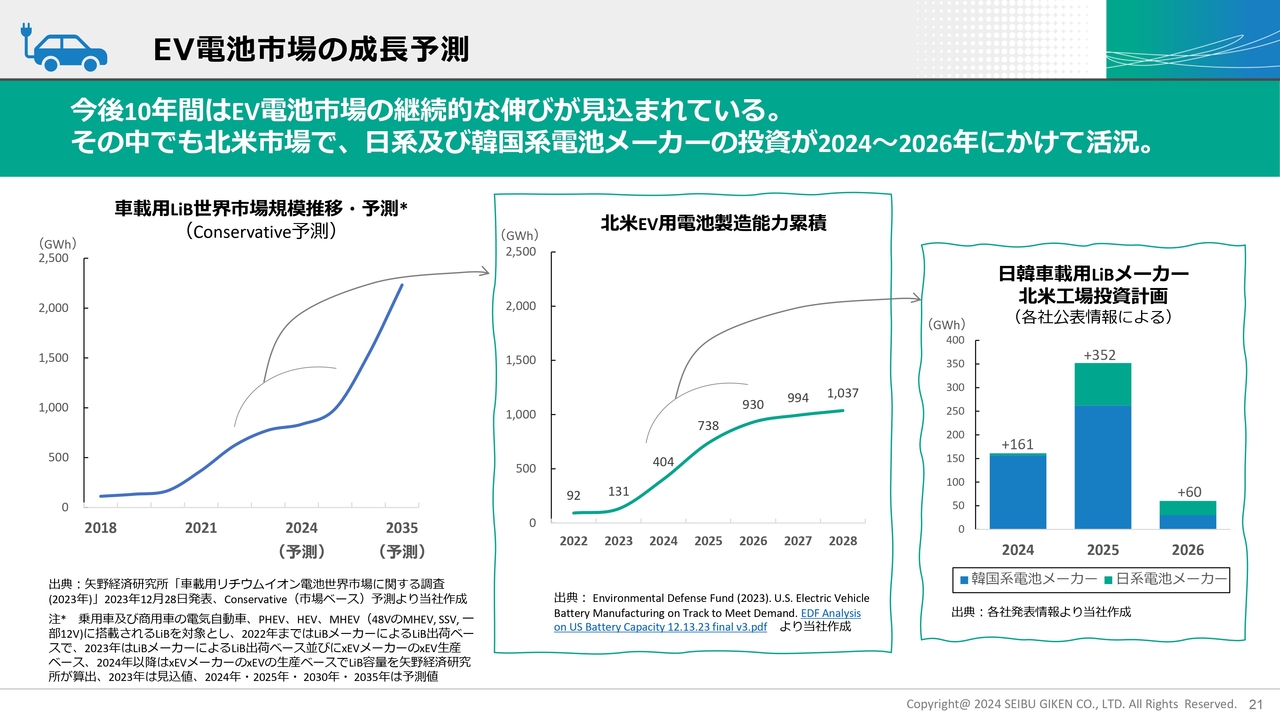

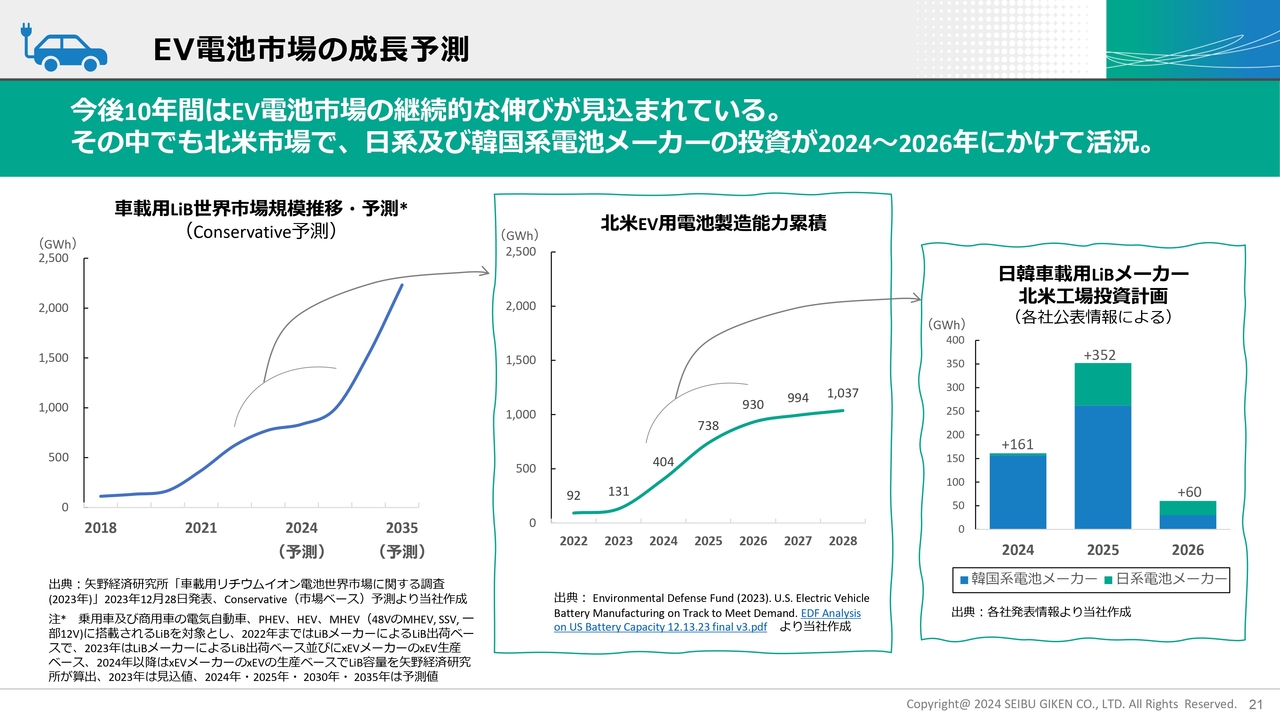

EV電池市場の成長予測

隈:EV電池市場の今後の成長予測です。スライドに示しているグラフは、外部の調査によるデータです。世界市場全体や足元での投資が非常に盛んな北米での需要、さらに我々がターゲットとしている韓国系や日系電池メーカーの北米での投資の伸びが見込まれています。

EV電池製造投資の現状

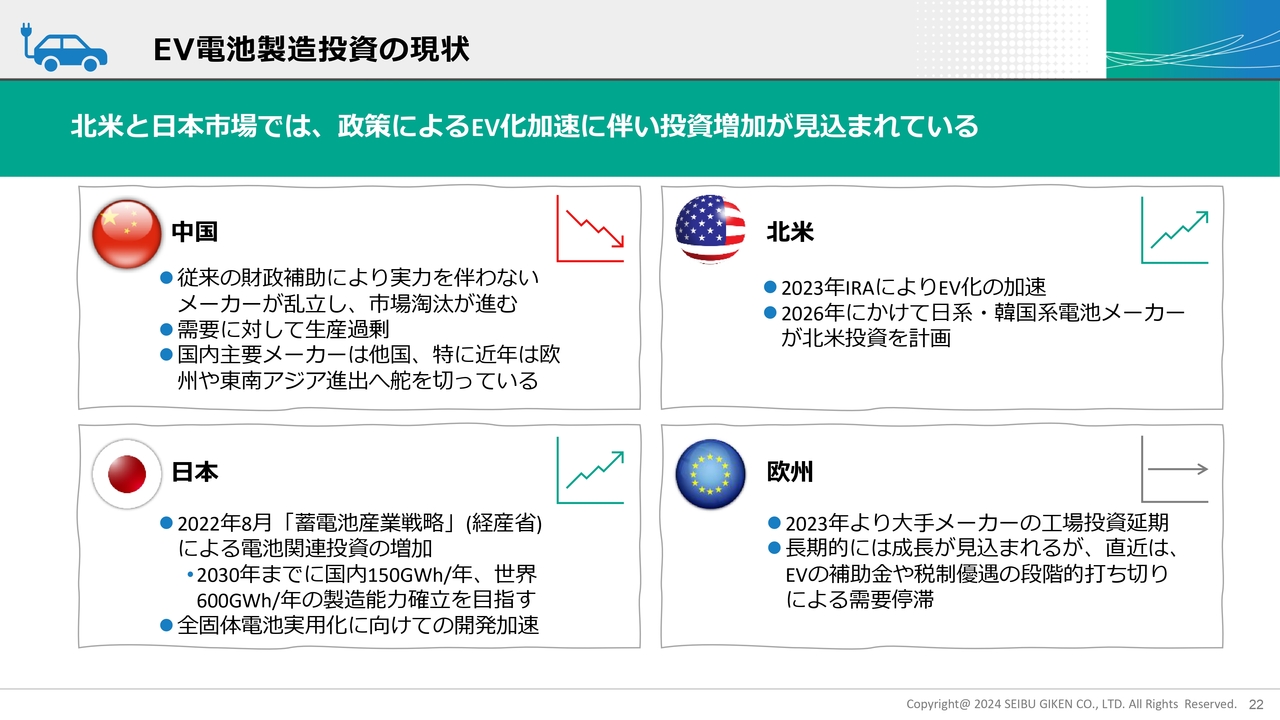

隈:EV電池市場全体の地域別のトレンドです。中国はここ4年から5年で非常に伸びてきましたが、残念ながら昨年後半から生産がキャパオーバーしました。現在は需要に対して投資が非常にダウントレンドとなっており、非常に厳しい状況です。

一方で、北米については今後はアップトレンドでかなり伸びていくだろうと見ています。

日本についても同様です。EV向けの電池投資は中国よりも遅れていましたが、足元では非常に大きな計画が来ていることから今後は伸びていくだろうと思います。

欧州については、昨年は非常に堅調でしたが、現在はEVそのものに対して若干ネガティブな雰囲気が出ているため、今後しばらくは横ばいで推移するだろうと見ています。

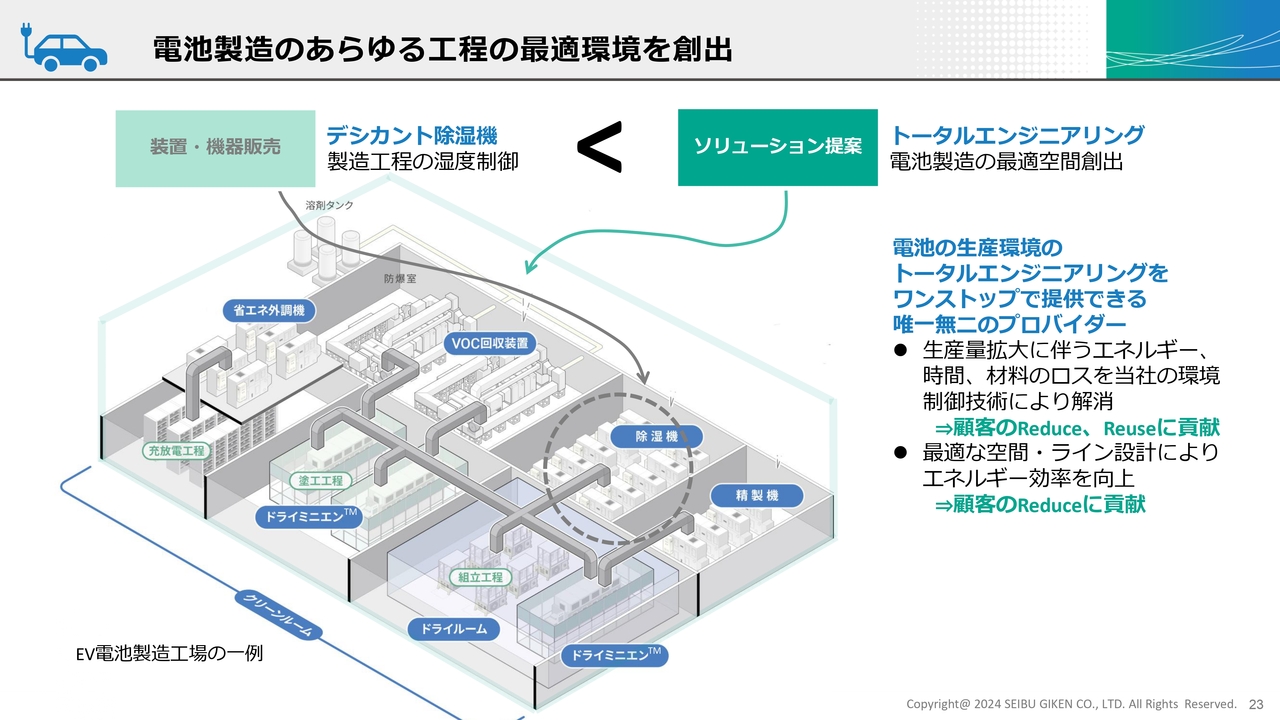

電池製造のあらゆる工程の最適環境を創出

隈:電池製造の工程の概略図です。我々が提供できる技術は、組立工程におけるドライルームの施工、さらにそのドライな空気を提供するためのデシカント除湿機、または特殊な溶媒を使う塗工工程です。

塗工工程では、VOCを回収するための濃縮装置プラス冷却装置といったシステムでの販売を行っています。またはドライミニエンと呼ばれていますが、ドライルームの中をさらにエンクロージャーで囲い、それに対するドライな環境、もしくは窒素環境も手がけています。

さらに充放電工程においては、全熱交換器を使った省エネ外調機の提案等も行っています。いわゆるバッテリー工程で必要となる特殊な空気処理については、全般的に当社から提供できるということです。

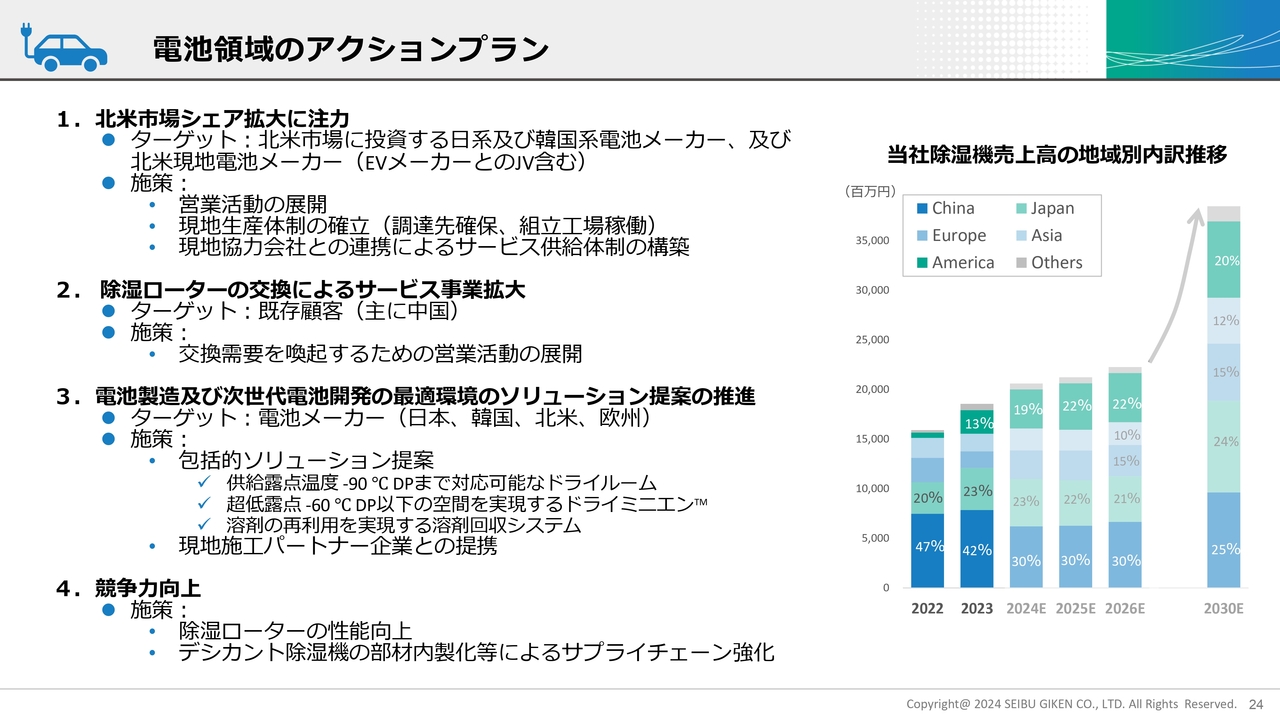

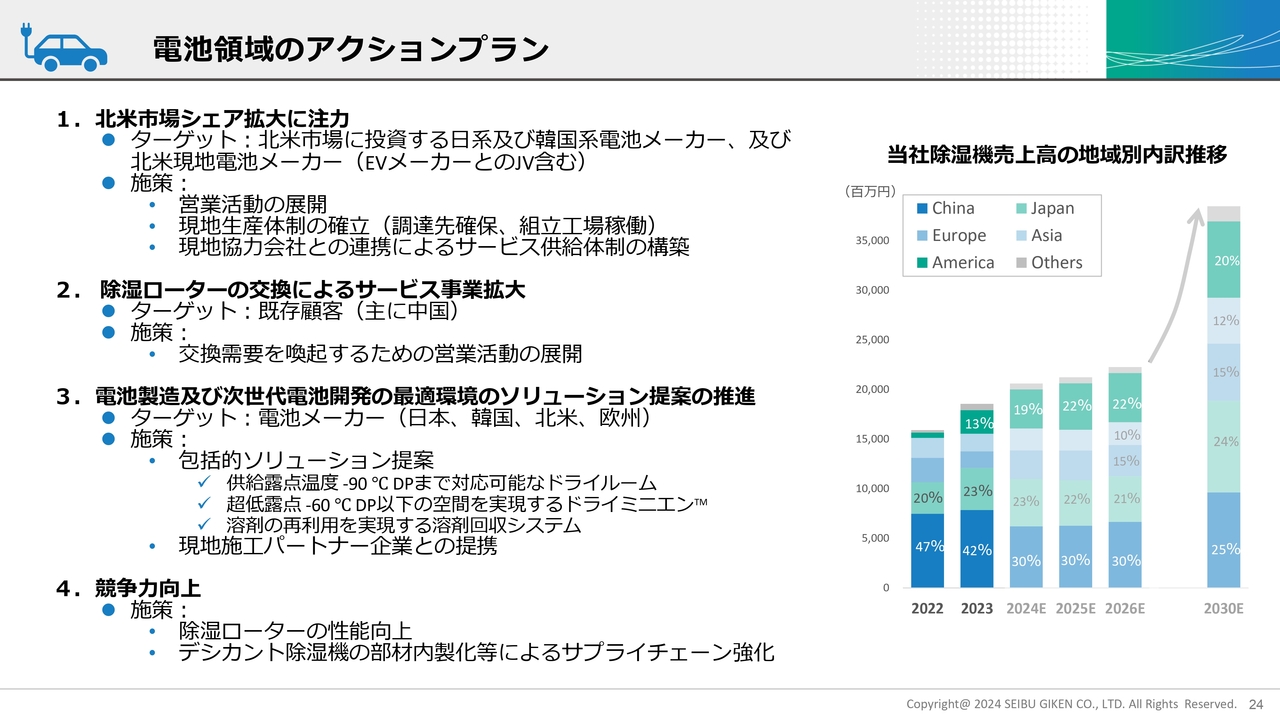

電池領域のアクションプラン

隈:電池領域のアクションプランです。1番目の北米市場では、現在伸びが非常に期待できる日系及び韓国系の電池メーカーの投資が盛んです。こちらで積極的に営業展開し、機器販売を拡大します。

2番目は中国です。現在は新規事業が落ちているとお話ししましたが、今後はこれまでに納めた装置や除湿機に関するローター交換等の需要が拡大していくことから、サービス事業を積極的に拡大していきたいと思っています。

3番目はソリューションです。日本では機器販売だけでなく、ドライルームやVOCの回収システム等を含めた提案をすでに行っていますが、北米や韓国、欧州等にも拡大していきたいと思っています。

4番目は、根本的な競争力の向上です。心臓部となる除湿ローターの性能向上に加え、デシカント除湿機の部材内製化を行い、サプライチェーン強化と同時にコストダウンを図っていきたいと思っています。

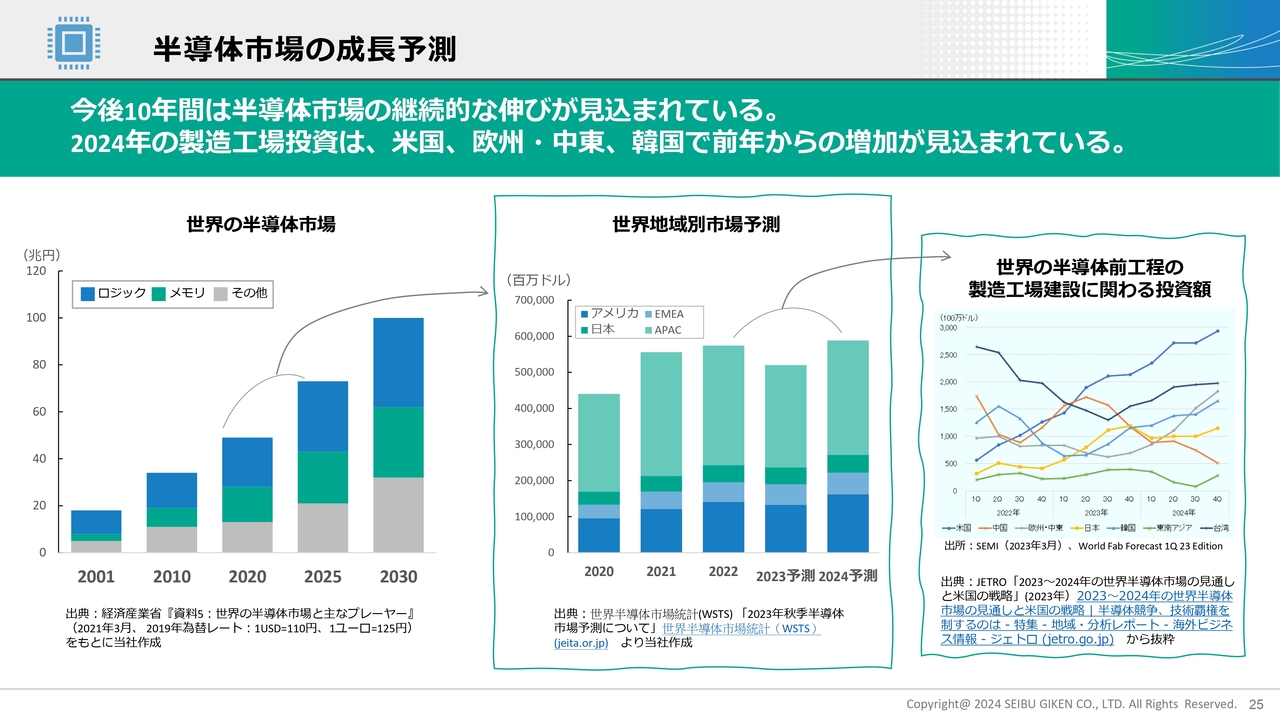

半導体市場の成長予測

隈:半導体市場です。こちらも、スライドに記載のとおり市場拡大のデータが出ています。

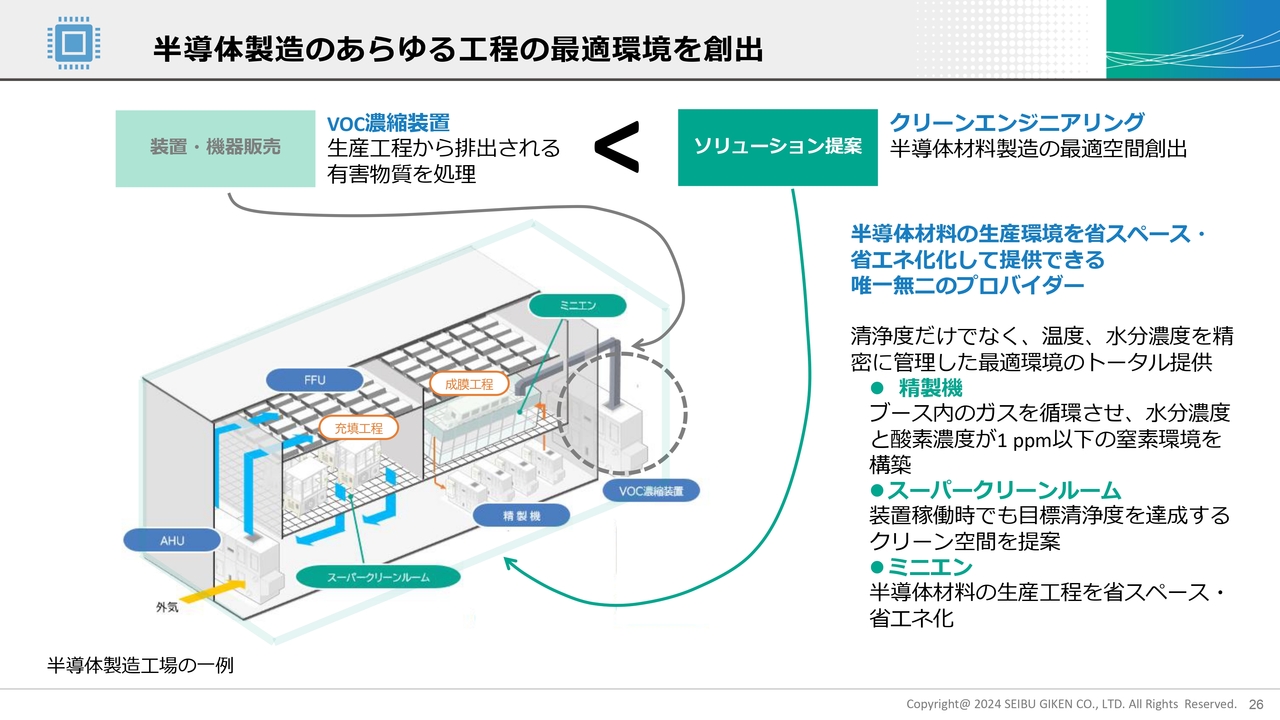

半導体製造のあらゆる工程の最適環境を創出

隈:半導体製造におけるメインは、いわゆる廃ガス処理です。VOCの廃ガス処理としての濃縮装置の提供のほかに、クリーンルームの提供も行っています。先ほどお伝えしたとおり、窒素環境の窒素精製機も半導体製造工程で提供することができます。さらに、我々は全熱交換器の技術を持っていることから、外調機などの技術や製品を提供できます。

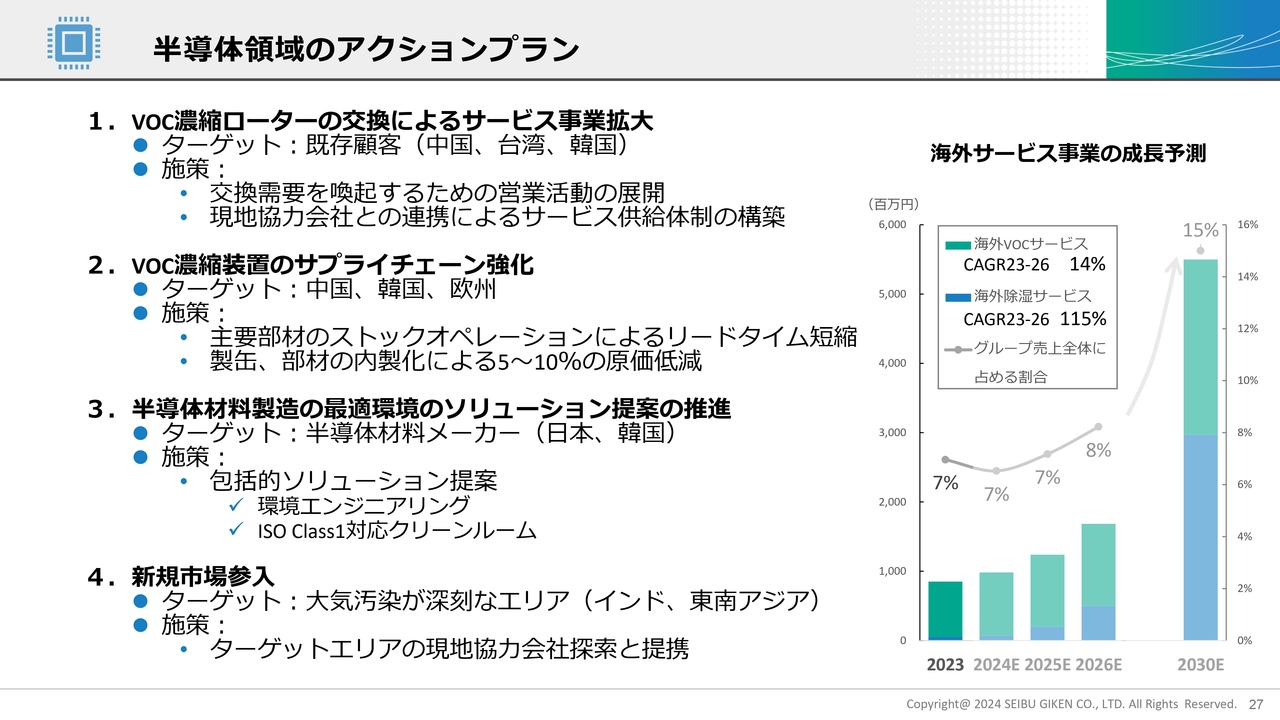

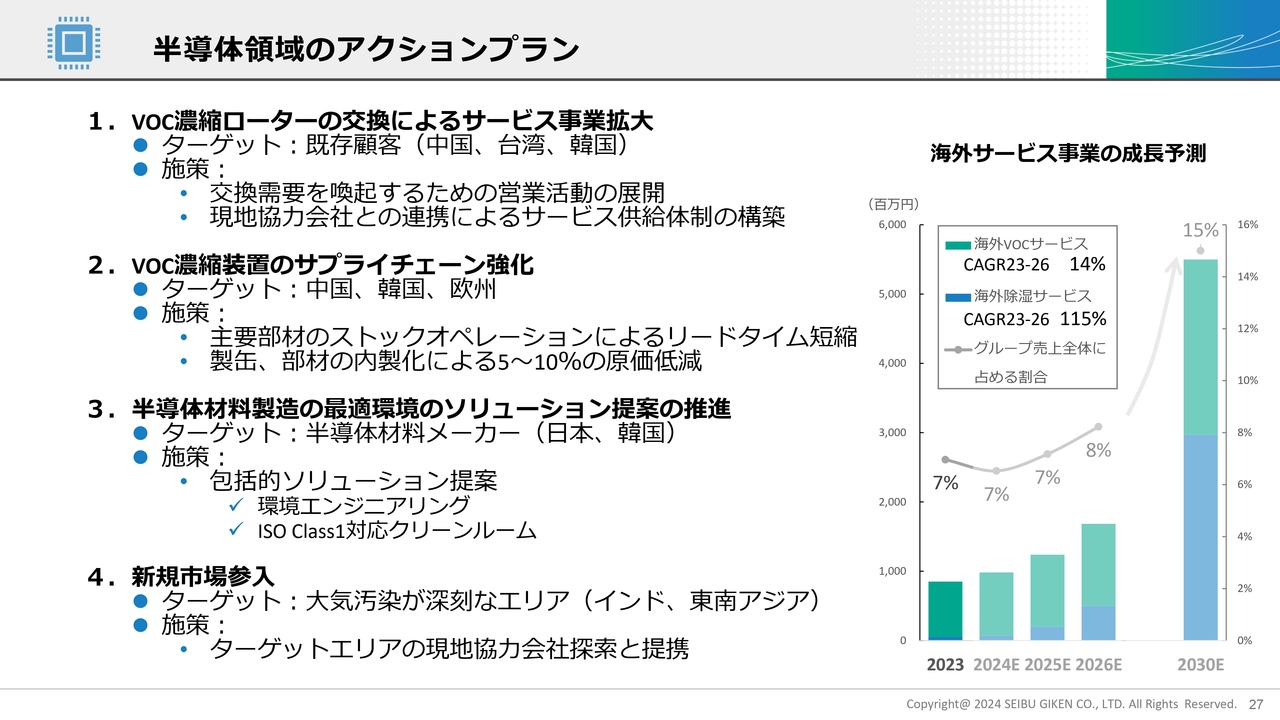

半導体領域のアクションプラン

隈:半導体領域のアクションプランです。足元ではVOC濃縮ローターの交換需要が出てきているため、積極的に行っていきます。

サプライチェーンの強化においては、海外でのストックオペレーションに加え、ローターや部材の内製化を行っていくことで原価低減を図っていきます。

VOCについても、半導体を中心としてクリーンルームを含めたソリューション提案を行っていきます。新規市場としては、大気汚染が深刻なインドや東南アジアのエリアにおいて、今後はVOCの拡販を図っていきたいと思っています。

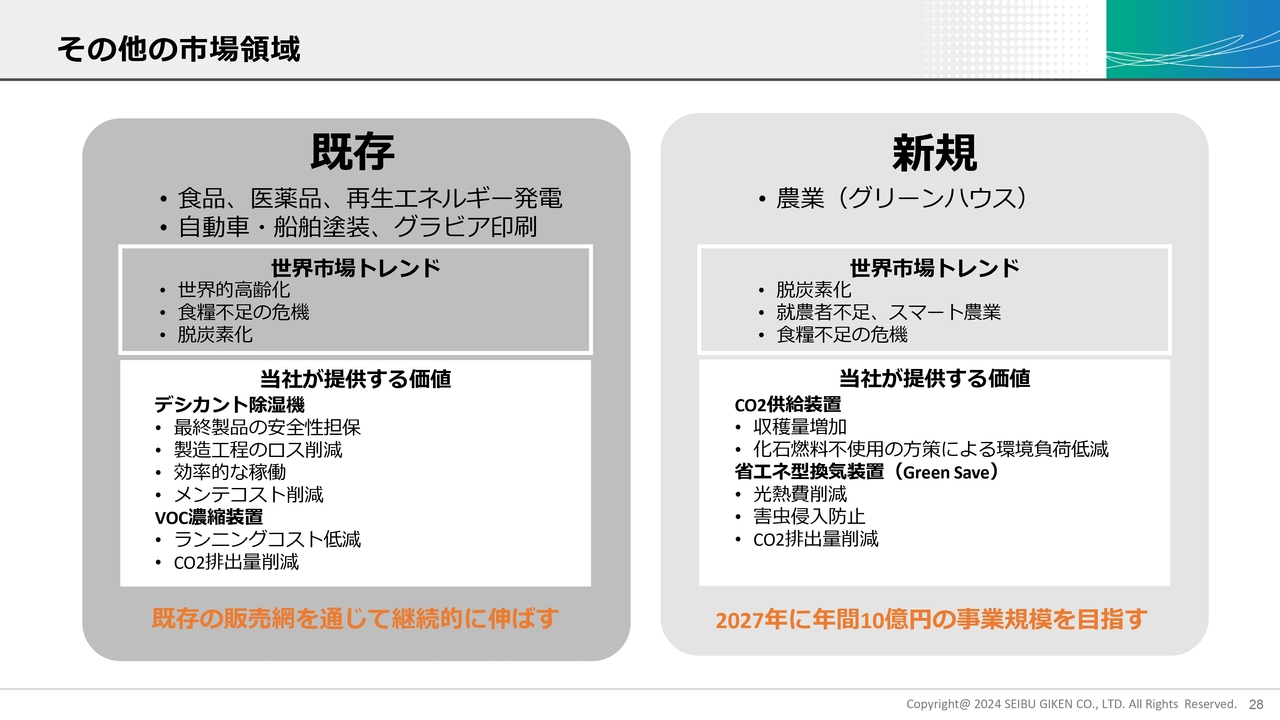

その他の市場領域

隈:その他の市場です。半導体やバッテリー以外では、例えば食品、医薬品、再生エネルギー発電、自動車・船舶塗装等があります。これらについては従来どおり市場が堅調に伸びることが予想されていることから、今までどおりデシカント除湿機やVOC濃縮装置の拡販を図っていきたいと思います。

また、新規事業として農業(グリーンハウス)があります。農業用途でのCO2供給装置や省エネ型換気措置を提案していくことで、2027年までに日本国内において年間10億円程度の事業規模を目指していきたいと思っています。

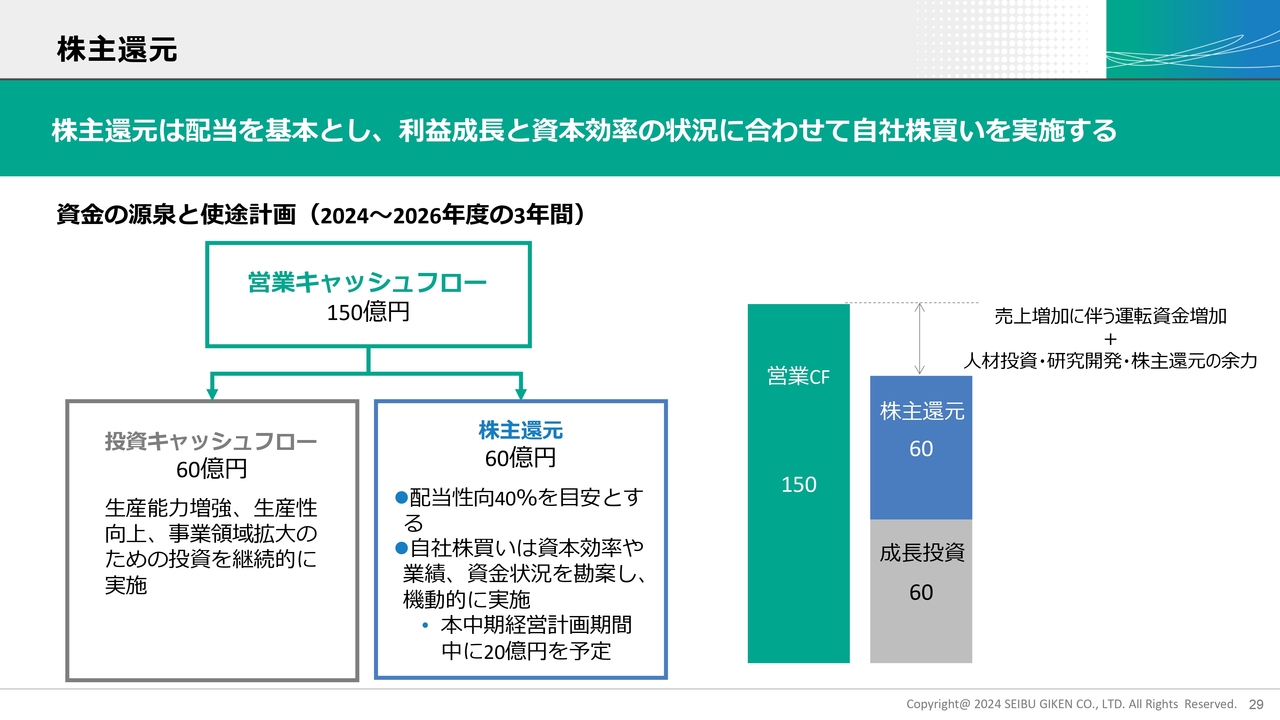

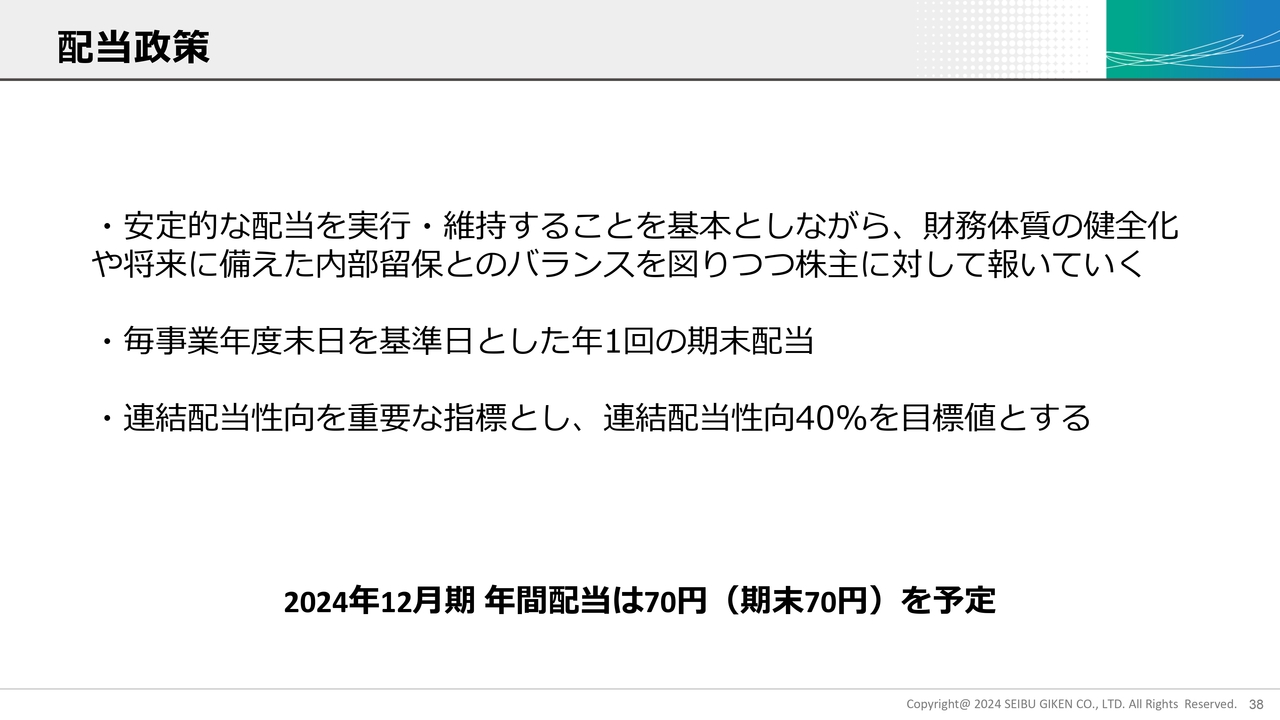

株主還元

隈:株主還元です。中期経営計画の発表時にお話ししたとおり、2024年から2026年までの3年間の株主還元は、配当性向40パーセントを目安としていきます。また、本中期経営計画3ヶ年の間に20億円の自社株買いを実施していきたいと考えています。

質疑応答:中期経営計画における営業利益率の推移について

関本:スライド17ページを見ると、2026年に向けて営業利益率が下がる見込みです。ソリューション提案などを行っていくと利益率は改善していくのではないかと思いますが、このあたりの水準についてどのように考えていますか?

隈:先ほど何度かお伝えしたとおり、残念ながら中国の車載向けバッテリーのデシカント除湿機の需要が昨年後半から落ちており、今年もかなり落ちている段階です。

この需要が高かった時は売上が非常に上がり、さらに我々はバッテリーのトップメーカーに対して販売したことで、マージンも非常に高い状況でした。例えば、中国のバッテリー向けの利益率は約20パーセントから、場合によっては20パーセント台後半を確保できました。

ここが今、非常にシュリンクしており、昨年の後半から今期にかけて営業利益率が落ちています。残念ながら他の地域も中国の昨年前半までの高収益は見込めないため、13パーセント程度で落ち着いていくと見ています。

一方で、ご指摘のとおり、ソリューション事業を行った場合、エンドユーザーへの直販となるため、利益率は機器販売よりも高いです。この比率が上がってきて、徐々に営業利益率も上がっていくといったストーリーとなっています。

関本:それが、2030年までに17パーセント以上まで改善するということですね。ただし、短期的には中国の影響が大きいということですか?

隈:そのとおりです。

質疑応答:電池領域の売上高を拡大していく施策について

関本:スライド24ページの電池領域のアクションプランについてです。スライド右側のグラフを見ると、非常にハイペースで伸びていく一方、これを伸ばすためのソリューション提案を行うには何が必要になってきますか? 人員を増やすのか、それとも販路を開拓しなければならないのか、どのように考えているかを教えてください。

隈:現在、ソリューション提案が完全にできているのは日本国内のみです。日本の市場では、日系のバッテリーメーカーに対しそのような提案ができており、採用していただき、シェアも拡大しています。

しかし、同じことを海外で行おうとすると、ドライルームの施工等が必要になります。例えばアメリカでは、日系のバッテリーメーカーが非常に大きな投資を進めています。

日系のバッテリーメーカーは、日本と同じことを行いたいということで、西部技研に対し、機器販売のみならず、例えばドライルームの施工やNMPの回収等についてもシステムの施工まで提供してほしいといったニーズがあります。しかし、残念ながらそのような施工は、今のところ我々の米国拠点では難しい状況です。

これを成し遂げるために、先日発表したとおり、韓国でドライルームの施工を行っている専用業者とタイアップし、JVを作ります。これにより、日系のバッテリーメーカーがアメリカで投資するバッテリー工場では、我々が元請けとなり、ドライルームの施工まで受けることが可能になると考えています。

ヨーロッパにおいても、今後徐々にドライルーム関係の物件が出てくるため、ドライルームを施工できる地元メーカーと提携し、販路を拡大していきたい考えです。また、資本提携や買収も将来的には考えられると思っています。

このように、他の業者と提携することで海外展開を進めていきたいと考えています。

関本:2026年から2030年に向けてかなり大きく伸びるタイミングで、そのようなソリューション提案をグローバルにできる体制になっているといいと考えているということでしょうか?

隈:そのとおりです。そこは1つの成長機軸であると思っています。

関本:2026年まで北米市場に注力するというのは、先ほど示していただいたとおり、北米で電池メーカーの投資がかなり盛んになるため、それを受け止めていくという考えでしょうか?

隈:おっしゃるとおりです。北米を中心に日本も電池投資が盛んなため、このあたりも進めていきます。欧州は今は若干鈍っていますが、案件はありますので、来年以降は物件となって出てくるかと思っています。

質疑応答:海外サービス事業の売上高を拡大していく施策について

関本:スライド27ページの海外サービスについてです。こちらも1つ前の質問と同じような観点で、人員やパートナーなど、事業を拡大するために必要なことを教えてください。

隈:基本的にはデシカント除湿機もVOC濃縮装置も同じですが、アフターサービスとしてローターの交換があります。

VOC濃縮装置については、今中国でもそのようなことが可能になっており、少しずつ需要が開拓できています。

デシカント除湿機は、バッテリー需要が盛り上がったのが6年ほど前からで、ローター交換には6年から7年かかるため、そのフェーズにはまだ来ていません。今後需要は出てきますが、残念ながら中国は直販体制で直接ユーザーに売るケースが多く、定期メンテナンスはユーザーがやってしまうため、なかなかそこには入れません。

いずれにしてもローターの交換需要は来ます。その時に、我々が納めた機器については他のローターメーカーに交換されないように、我々が取れるようなかたちを築いていこうと考え、体制作りを進めているところです。したがって、人員の充実やアプローチを積極的に行うことが必要になると考えています。

関本:人員の充実としては、この領域に詳しいエンジニアのような、非常に技術力のある方が必要なのか、あるいは法人営業のようなキャパシティのある方であれば幅広く採用できるのか、採用の難しさを教えてください。

隈:その機器を売った時の伝手で営業をかけるため、お客さまに対し、ローター交換を推奨できるようなサービスマンの充実が必要になると考えています。

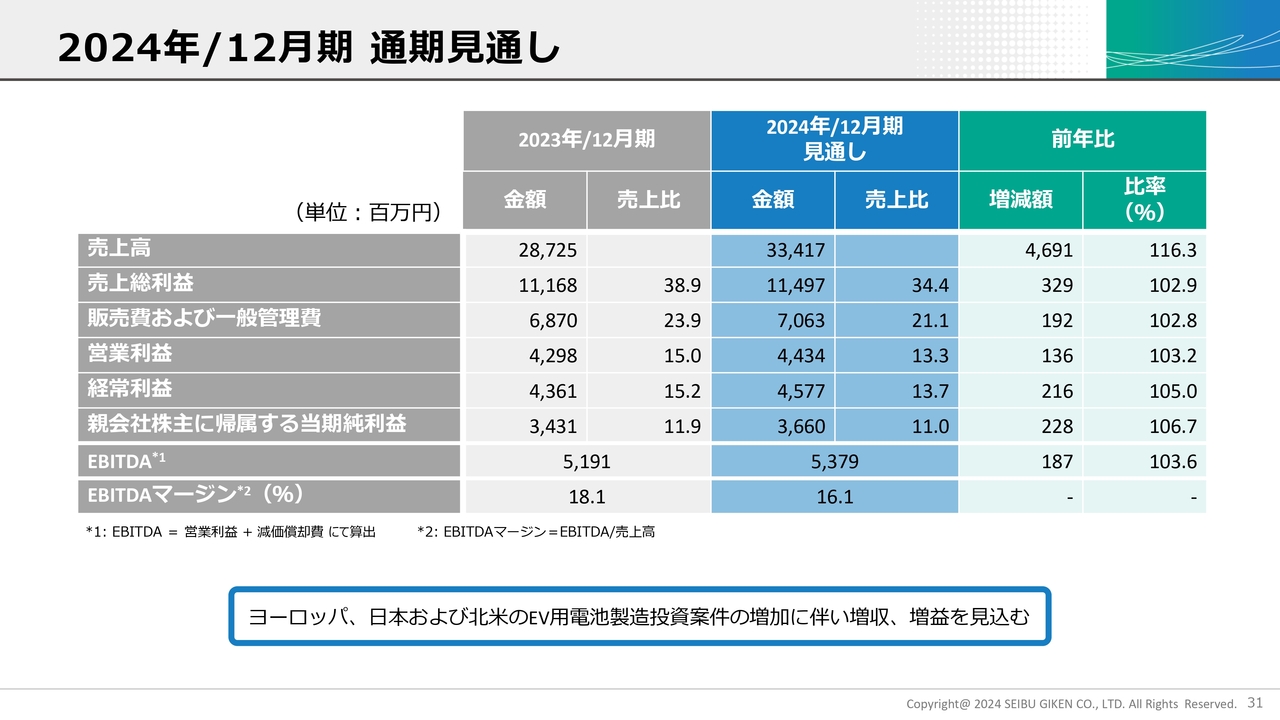

2024年/12月期 通期見通し

隈:2024年12月期第2四半期までの決算説明に移ります。まず、通期の見通しです。期初に掲げた数字を維持しています。ヨーロッパや日本、北米のEV用電池製造投資案件の増加に伴い、増収増益を見込んでいます。

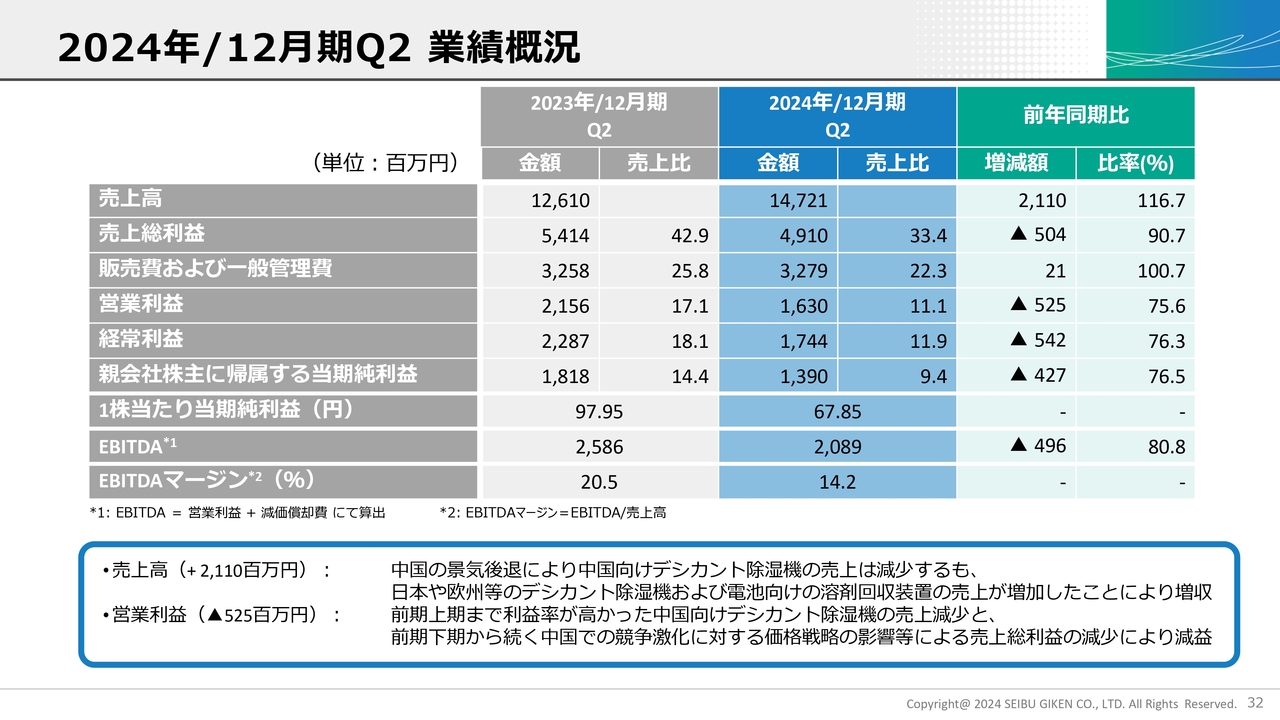

2024年/12月期Q2 業績概況

隈:第2四半期の概況です。前年比ではスライドの表のような数字となりました。売上高は、中国以外の市場が伸びたことにより前年比で伸びました。売上総利益と営業利益は、中国関係の需要が落ち込んだことにより、残念ながら前年比でマイナスとなっています。

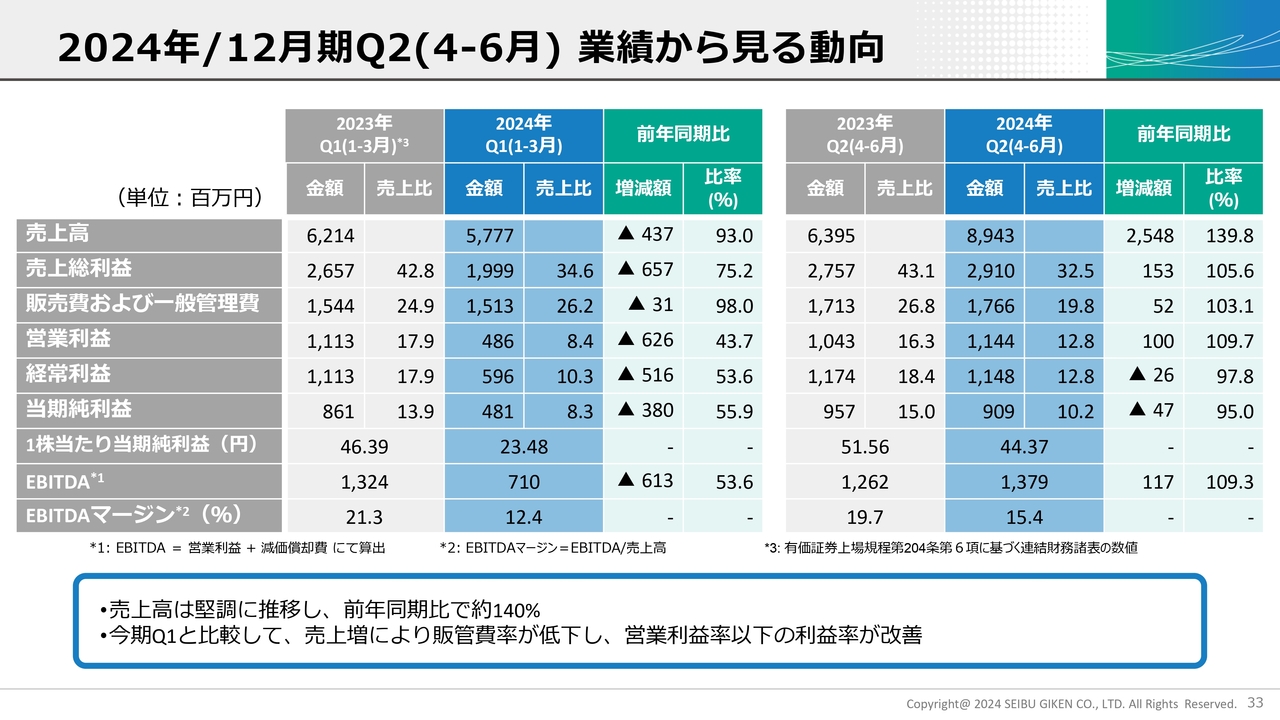

2024年/12月期Q2(4-6月) 業績から見る動向

隈:第1四半期と第2四半期の結果です。残念ながら、第1四半期は売上高も受注も非常にスローな入りとなりました。第1四半期に大型物件の出荷が少なかったことが要因です。

第2四半期は売上がかなり回復しているため、第3四半期以降も第2四半期並みに業績が推移すれば、通期の予算もインラインで進むと考えています。

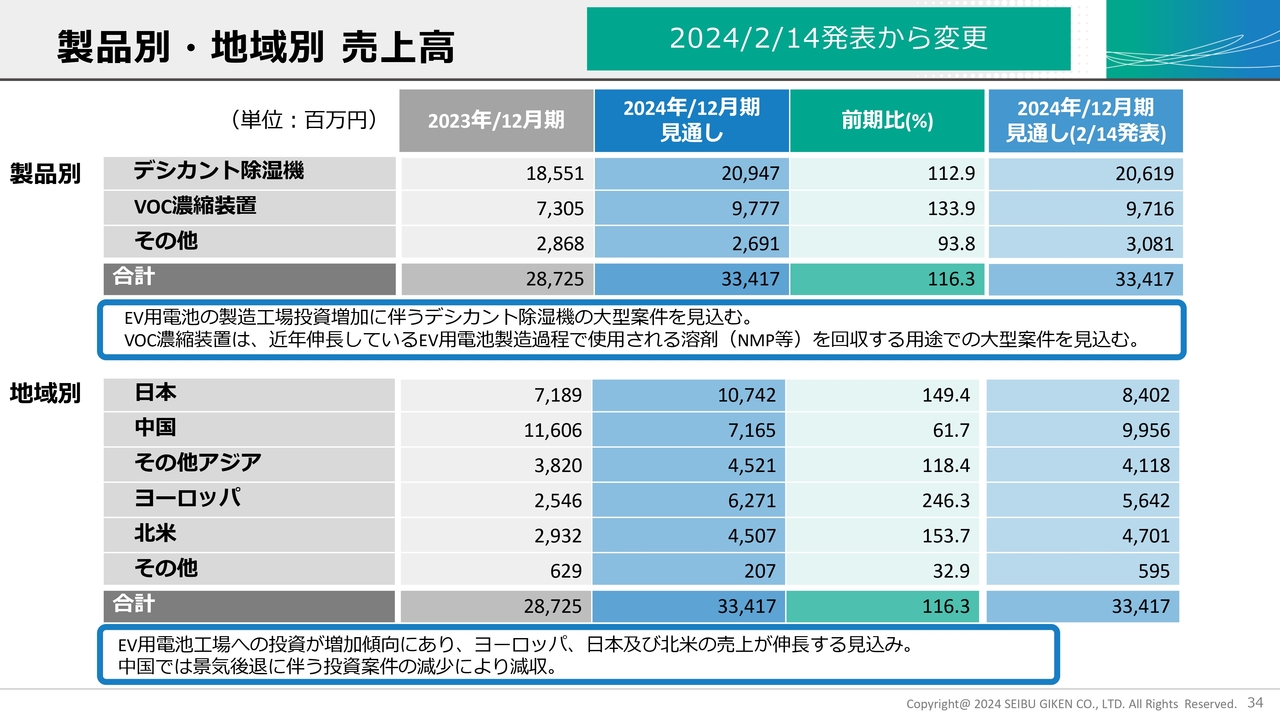

製品別・地域別 売上高

隈:製品別・地域別の売上高です。製品別はあまり変わっていません。一方で地域別では、期初は中国が非常にコンサバティブな予算でしたが、残念ながらバッテリー関係の投資の減少がより厳しく響き、さらに下方修正しました。

日本については非常に需要が伸びているということで上方修正、ヨーロッパについても上方修正、北米については期初に掲げたとおりに推移するだろうと見ています。

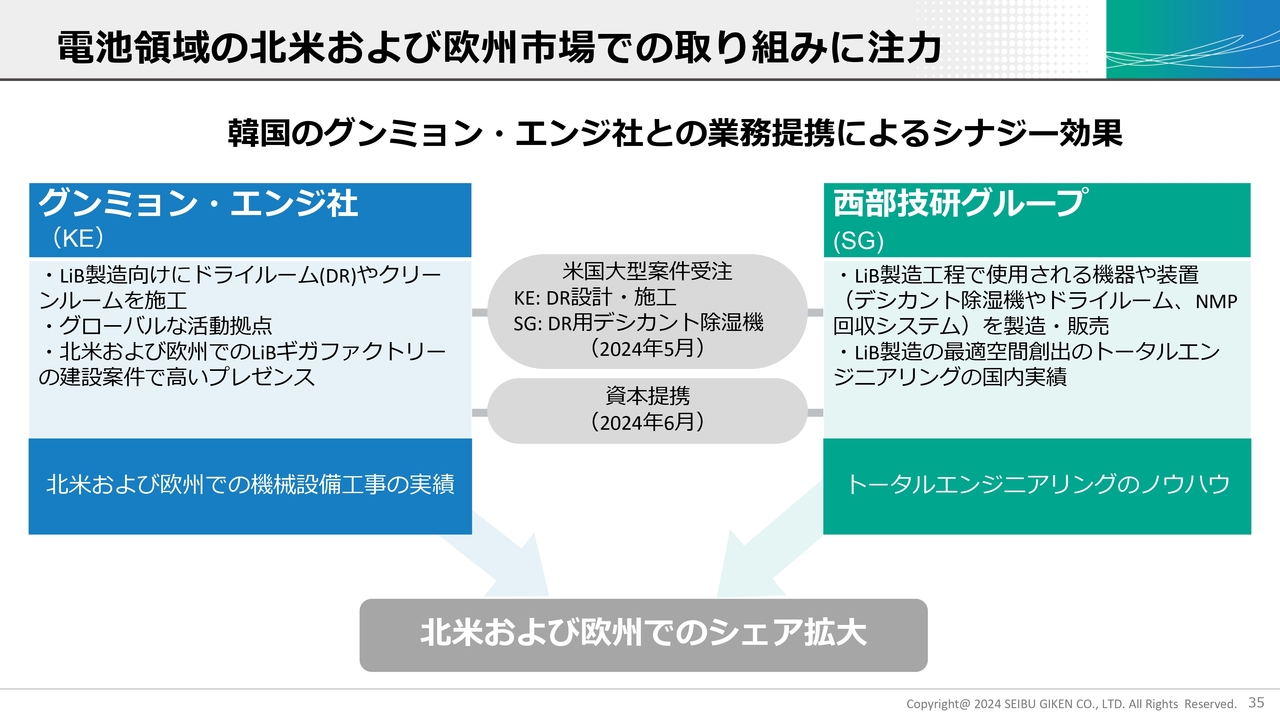

電池領域の北米および欧州市場での取り組みに注力

隈:電池領域の北米および欧州市場の取り組みに注力していきます。先ほど少しお伝えしましたが、韓国のグンミョン・エンジ社と2018年頃より韓国で提携しています。彼らが韓国のバッテリーメーカーに対しドライルームの施工を行う場合、我々の除湿機を優先的に使ってもらうという提携を行っており、これが功を奏しています。

彼らは韓国のみならず、すでに各地域に拠点を持っているため、例えば韓国のバッテリーメーカーが中国、欧州、米国へ投資する場合や、北米での日系メーカーの投資で、我々が除湿機の機器販売のみならず、トータルエンジニアリングを提案する際に、グンミョン・エンジ社のドライルーム施工技術を使って提案していきたいと考えています。

また、グンミョン・エンジ社は、単独では日本のバッテリーメーカーには入れないため、我々と連携することで日系のバッテリーメーカーにアクセスできます。両社にとって非常にメリットのある提携となっていると考えています。

同様に、欧州でも彼らが取る韓国メーカーのバッテリー案件には我々が除湿機を納め、我々がドライルームの施工を欧州で受注する場合もグンミョン・エンジ社と一緒に行っていきたいと思っています。

新製品の発売(2024年4月30日)

隈:新製品についてです。農業(グリーンハウス)用の、特にイチゴやトマトといった高級食材の収量増加のために、空気中のCO2をローターで集め供給するという非常に画期的な製品を世界で初めて実用化しました。今後、拡販を図っていきたいと思っています。すでに4月より商品化しており、展示会等にも積極的に出展しています。

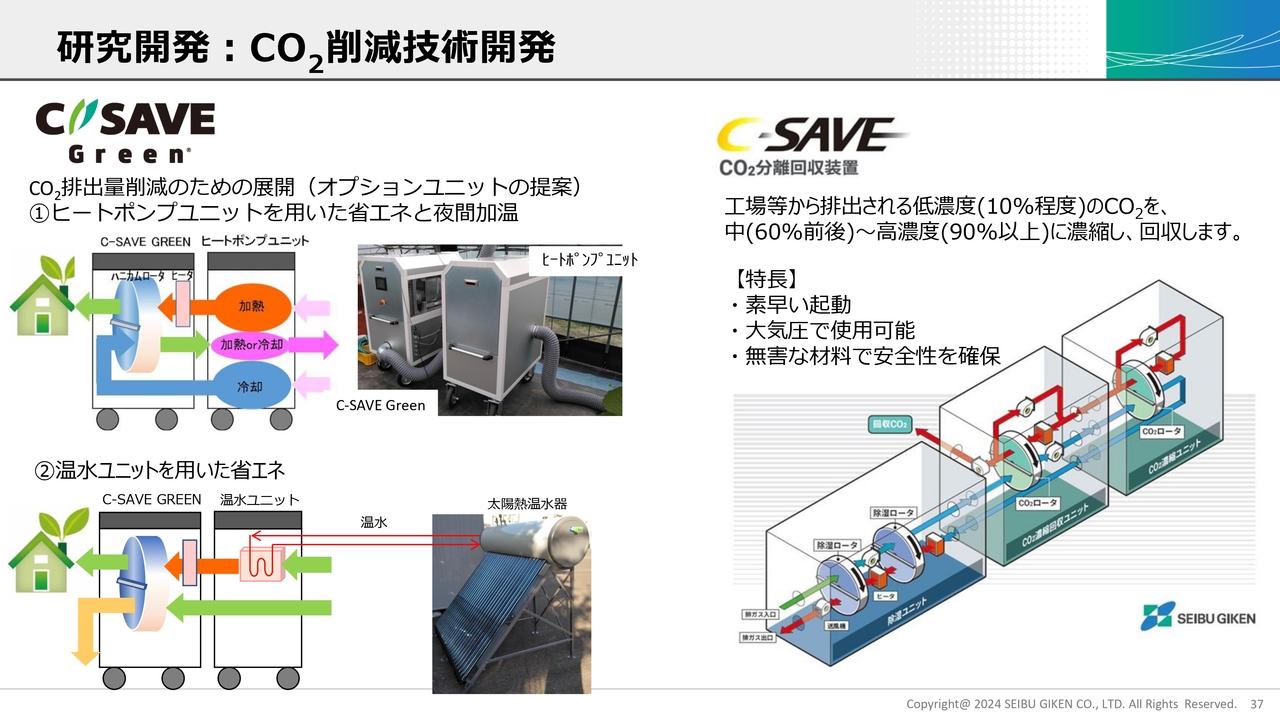

研究開発:CO2削減技術開発

隈:今後はグリーンハウス向けの「C-SAVE Green」について、ヒートポンプと組み合わせたり、太陽光の温水器を使った省エネ提案等も行っていきます。また、ここで磨いてきたCO2を除去・濃縮する技術を、工場等の排ガスから出るCO2の分離回収装置にも応用していきたいと思っています。

こちらができると非常に用途が広がり、需要も大きくなると考えています。2030年までにこれらの商品化を実現していきたい考えです。

配当政策

隈:最後に配当政策です。今期は中期経営計画に基づき、配当性向40パーセントを目標とし、予算達成の場合の年間配当は70円を予定しています。

質疑応答:中国市場の今後の展開について

関本:今期も含めて中国の部分が弱く出ている一方、今後の展開はどのように考えていますか? 中国市場の今後を考えた時に、まだまだシュリンクが続いていくのか、一定のところで止まると考えているのかを教えてください。

隈:中国市場は、残念ながらEV用バッテリー向けのデシカント除湿機が主力だったため、昨年後半から非常に落ち込んでいます。これがどれくらいで回復するかについては、なかなか難しいです。

ポイントとしては、次世代の電池です。例えば日系メーカーは全固体電池の開発を非常に進めており、中国メーカーも現地でヒアリングすると開発を非常に進めているということです。

トヨタ自動車が2027年の実用化を発表していますが、中国もそれと前後して出してくるだろうと聞いています。そうなるとまた再投資が加速するのではないかと思っています。

バッテリーについては、残念ながら現在のリチウムイオン電池は投資がかなり落ちています。EVそのものについては、中国は堅調に伸びているため、ある程度の段階で既存のリチウムイオン電池も需要がある程度戻ってくると思っています。しかし、それが今年末なのか、来年なのかということははっきりとお伝えできないのが残念なところです。

一方、電池についても、例えば車載用ではなく、定置用の蓄電池などの事業は少しずつ需要が増えています。統計によると、今のところ定置用の蓄電池は車載用のおよそ10分の1規模と言われていますが、今後伸びていくのではないかと見ています。

また、パワーデバイスを見た場合、キャパシタやペロブスカイト太陽電池などについても、リチウムイオン電池と同じようなドライな環境が必要です。例えば中国でこのようなものの需要が伸びてくると、我々のデシカント除湿機の需要がまた復活してくるのではないかと考えています。

質疑応答:株主還元について

関本:「今後がなかなか難しそうだと思う一方で、今回、中期経営計画の株主還元を非常にしっかり出していると思います。年間配当70円は可能なのでしょうか?」というご質問です。

隈:配当性向40パーセントに基づき、期初に掲げた予算を達成することで年間70円の配当を予定しています。今のところ最終的な着地にかなり近づいているため、若干プラスマイナスがあったとしても、基本的には70円という配当を前向きに考えていきたいと思っています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:上場からもうすぐ1年が経過しますが、2,600円の公募価格から半値近い現在の株価に対して、多くの個人株主は残念に感じていると思います。現状の株価に対して、社長はどのようなご感想・見解をお持ちでしょうか?

個人株主の多くは、御社の配当性向の高さや将来性などの魅力が、IRを含めて市場に対して十分にアピールできていないのではと感じておりますが、この点についても一言お願いいたします。

回答:公募価格から大きく下がっている現在の株価につきましては、大変心苦しく感じております。2023年12月期の業績(利益)が当初予想から下振れすることになり、みなさまのご期待に沿えられなかったことが一因と考えております。

当社といたしましては、現在進行している中期経営計画に沿って事業活動を着実に遂行することにより持続的な成長をお示しするとともに、当社についてご評価いただけるよう、具体的な取り組みの開示などIR活動の充実を図ってまいります。

<質問2>

質問:直近の大型設備投資であるポーランド工場、米国工場の増設後の状況と、現在建設中の宗像新工場の進捗や、竣工から本格稼働がどのくらいになりそうなのか教えてください。また、M&Aなども含めて、今後の設備投資・成長投資戦略へのお考えを聞かせてください。

回答:米国工場については2024年2月より、ポーランド工場(拡張)については2024年3月よりそれぞれ稼働しております。稼働率等につきましては開示しておりません。

除湿ローターを製造する宗像新工場につきましては、今年2月に中計でお示しした時期からは少々後ろ倒しとなっており、2025年第4四半期での竣工・稼働を見込んでおります。また、機器のケーシング、筐体(きょうたい)、ローターの部材等の板金加工を行う中国の工場の2026年の稼働を目指しております。

中計でお示ししておりますように、成長戦略としてエンジニアリング事業の拡大、海外展開を進めていくにあたり、それぞれの地域で強みを持つ現地施工会社との提携も検討してまいります。その方法として、資本提携やM&Aなどさまざまな可能性についても合わせて検討する必要があると考えております。

<質問3>

質問:近年、AIの普及などにより、温度・湿度を管理するデータセンター用の精密空調の需要は急激に拡大しているかと思いますが、御社の省エネシステムや主力の除湿機器などはこの分野にも関わってきますか? 関連している場合、機器の納入実績や今後の営業戦略などをお聞かせいただければと思います。

回答:データセンター向け空調に関しては冷却空調が主となり、特に低湿が要求されない一般的空調に近いものとなります。そのため、これまでデータセンター向け空調は扱っておりませんが、近年の市場の拡がりを受け、当社の全熱交換器を用いた外調機での参入の可能性について検討してまいります。

<質問4>

質問:中期計画では自社株買いも含めた株主還元をとありますが、上場以降の株価値下がりで自社株買いは行わないのでしょうか?

回答:自社株買いにつきましては、中期経営計画2024-2026の3か年の期間中に実施する予定としております。

<質問5>

質問:宇宙開発の領域に事業拡大する計画はありますか?

回答:そのような計画はございません。

<質問6>

質問:貴社の今年の想定為替レートを教えてください。

回答:当社の業績に影響を及ぼす主な通貨はCNY(中国人民元)、SEK(スウェーデンクローネ)、USD(米国ドル)であり、2024年12月期の想定為替レートにつきましては、CNYで19.70円、SEKで13.09円、USDで139.41円としております。

<質問7>

質問:価格競争となる競合技術とは何ですか? それに対しどう勝っているのでしょうか?

回答:当社の競争優位性について回答いたします。当社の主力品であるデシカント除湿機、VOC濃縮装置は、心臓部であるハニカムローターの性能が機器そのものの性能を左右いたします。

デシカント除湿機につきましては、その吸着剤として現在ではグローバルスタンダードになっているシリカゲルを使った除湿ローターを開発したのが当社であり、またVOC濃縮装置についてもVOC濃縮ローターを開発したのが当社であり、いずれも研究開発を継続して行うことで改良を重ねてきており、後発で出てきた他社製品と比較してその性能の優位性は保っていると認識しております。

一方で、近年の業績を牽引してきた中国でのデシカント除湿機については、2023年下期以降、過剰なEVバッテリー投資により案件自体が減少するとともに、景気低迷により顧客の価格感応度が上がったこともあり、ローカルメーカーも含めた競合環境が激化し、ある程度の価格対応が必要な状況となっております。

<質問8>

質問:会社の成長に向けて最も重要な課題は何でしょうか?

回答:本日ご説明しました中期経営計画の成長戦略の着実な実行こそが最重要の課題であり、これにより将来に向けて持続的な成長を図ってまいります。

<質問9>

質問:このような技術の会社ということですと、国際的な特許などはお持ちなのでしょうか?

回答:特許権は研究成果を事業化し、市場を獲得する上で極めて重要であると考えており、コア技術を活かすシステムフロー等、応用技術分野での特許権取得に注力しております。国際競争力を高めていくために国内だけでなく世界各国で特許を取得しており、その重要性は年々増しています。

一方、当社事業の根幹となるハニカムローターの製造技術等については特許出願による技術情報の公開を回避するため、戦略的に出願しない方針をとっております。

<質問10>

質問:売上の内訳は装置販売、ハニカム販売、メンテナンスのどれが大きいのでしょうか?

回答:機器等の売上が大きな部分を占めております。

<質問11>

質問:中国での利益が下がった要因がどこにあるのか気になります。

回答:中国での利益減少の要因といたしましては、2023年上期までは国の補助金などでEV普及に向けて積極的な投資が行われ、当社デシカント除湿機も高値で受注できていた中国のEVバッテリー関連市場において、2023年下期以降、過剰なEVバッテリー投資により案件自体が減少してデシカント除湿機の売上が下がったこと、さらに出てくる案件についても顧客の価格感応度が上がって価格競争が激しくなっていること等から、売上・利益が減少することとなりました。

<質問12>

質問:交換需要について、サードパーティ製のものに代替されるリスクはどう考えていますか?

回答:日本では、納入後の定期メンテナンスやローター交換などのサービス事業が確立できており、そのリスクは低いと考えますが、例えば中国では、メンテナンスを顧客自身で行うことが一般的であり、当社の目の届いていない顧客においてサードパーティ製のものに代替される可能性はあると認識しております。

そうならないよう、日本と同様に海外でも現地協力会社との連携等によりサービス供給体制を構築していくことは重要な課題ととらえ、中期経営計画の重点施策の一つとしております。

<質問13>

質問:インドへの販路拡大や投資などをお考えでしょうか?

回答:インドについては25年ほど前から現地の空調機メーカーに対して、デシカント除湿機等のモジュールを継続的に販売しており、主に製薬工場向けのシェアを伸ばしてきました。

今後はバッテリーをはじめとする大規模な工場投資の計画が増えてくると予測されるため、現状の取引先以外の販路を開拓していくとともに、東南アジアでの需要の拡大も見込んだ上で、当社自身で完成品の販売やドライルームの施工を提供しうる体制を築いていくことも想定して、投資の機会を探っていきたいと考えております。

<質問14>

質問:最近、大株主にゴールドマン・サックスやステート・ストリートなどが入っています。米大統領選挙でハリス氏が当選または優勢だと、貴社にとってプラスの影響などありますか?

回答:米国の大統領選挙に限らず、一国の政局の変化など未知の特定の事象により大株主の状況や当社業績がどのように変化するかについて、当社が憶測で言及することは控えさせていただきます。

<質問15>

質問:中国で工場の新設がありますが、技術の流出についてリスクをどのように考えているのでしょうか?

回答:当社のコア技術を用いて製造する心臓部のハニカムローターは、技術の漏出を抑えるため、その製法はブラックボックス化し、国内の限られた工場でのみ製造しております。中国に限らず、海外の工場は完成品等の組み立てを行う工場であり、技術流出リスクは低いと考えております。

なお、ご質問の「中国の工場の新設」とは2026年に新設を目指している中国の板金工場と思われますが、こちらも板金加工に伴う当社技術の流出リスクは低いと考えております。

<質問16>

質問:OEMで卸している企業はありますか?

回答:ハニカムフィルタなどのハニカム加工した製品でOEMの製品がございます。具体的な企業名等については相手先企業さまの事業戦略上の秘密事項に関わる可能性もあることから、当社からの開示はいたしておりません。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6223

|

2,084.0

(02/17)

|

+49.0

(+2.40%)

|

関連銘柄の最新ニュース

-

前日に「買われた株!」総ザライ (2) ―本日につながる期待株は?― 02/17 05:30

-

出来高変化率ランキング(14時台)~ミナトHD、コンヴァノなどがラ... 02/16 14:49

-

出来高変化率ランキング(13時台)~サンリオ、ベースなどがランクイン 02/16 13:57

-

出来高変化率ランキング(10時台)~TMN、ミナトHDなどがランクイン 02/16 10:40

-

出来高変化率ランキング(9時台)~モンスターラボ、Solvvyなど... 02/16 09:45

新着ニュース

新着ニュース一覧-

今日 06:43

-

今日 06:42

-

今日 06:40

-

今日 06:39