【QAあり】GENDA、2Qも期初計画を大幅上振れ 償却前営業利益YoY+56%、YoY減益予想だった営業利益も増益確保

新コーポレートロゴを制定

申真衣氏(以下、申):お忙しいところ、ご視聴いただきありがとうございます。代表取締役社長の申です。本日は2025年1月期第2四半期の決算説明を行います。

まず簡単に、GENDAの概要からご説明します。はじめに、本日GENDAは新しいコーポレートロゴを発表しました。エンターテインメントカンパニーという業態と、「世界中の人々の人生をより楽しく」というアスピレーション(大志)を体現すべく、新しいコーポレートロゴでは「Golden Smile」をチャーミングなシンボルとして加えました。

ロゴのフォントは、オーセンティックで格調高いセリフ書体を用いることで、知的でプロフェッショナルな印象を与えつつ、シンボルはグローバルに使用される顔文字を用いることで、ユニークで革新的な印象と現代カルチャーへの親しみを表現しています。

当社が掲げる大志と野望

ここからGENDAの概要をご説明します。人が人らしく生きるために「楽しさ」は不可欠と考え、GENDAは「世界中の人々の人生をより楽しくしたい」というアスピレーションを掲げています。

Speed is King、GRIT and GRIT、Enjoy our Journeyという3つのGENDAバリューを行動指針に、日々新しい挑戦を続け、世界一のエンターテインメント企業になることを目指しています。

現在のエンタメ・ビジネスの大局観

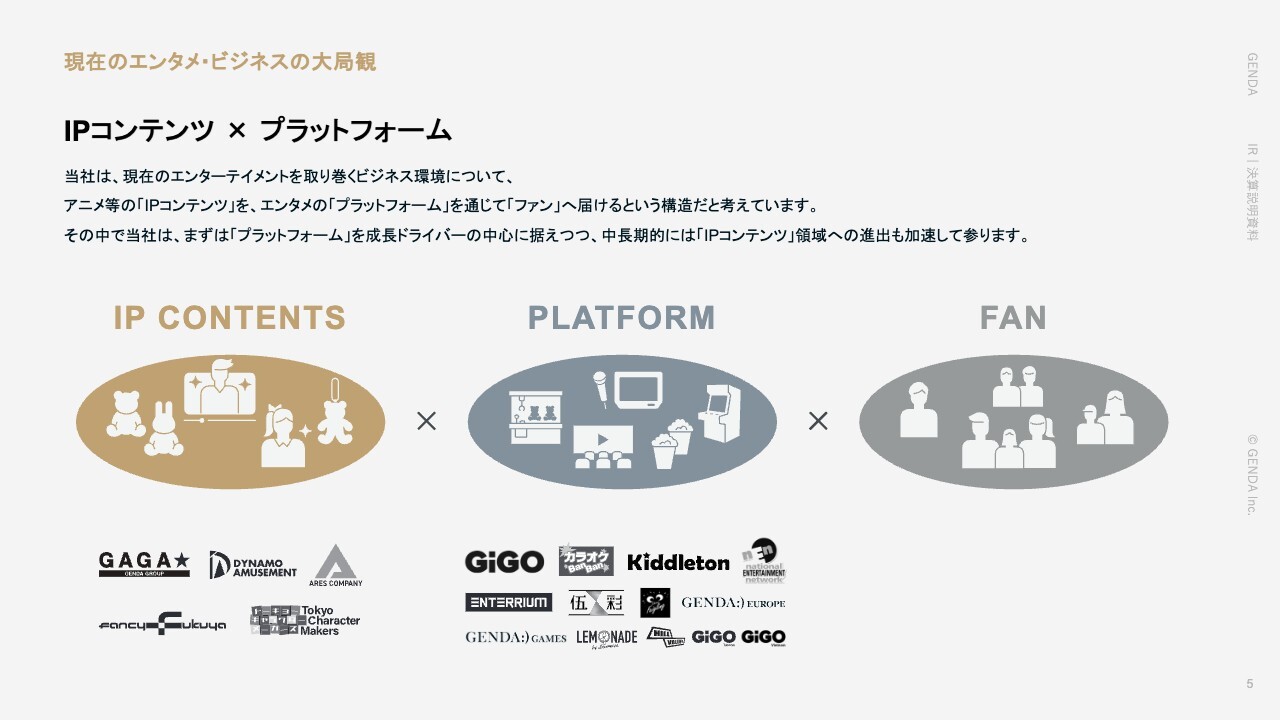

現在のエンタメビジネスは、アニメ等の「IPコンテンツ」をエンタメの「プラットフォーム」を通じて「ファン」へ届けるという構造だと考えています。GENDAは、まず「プラットフォーム」を当面の成長戦略の中心に据えつつ、中長期的には「IPコンテンツ」領域への進出も加速していく方針です。

当社の成長戦略=「エンタメ業界でのM&A」

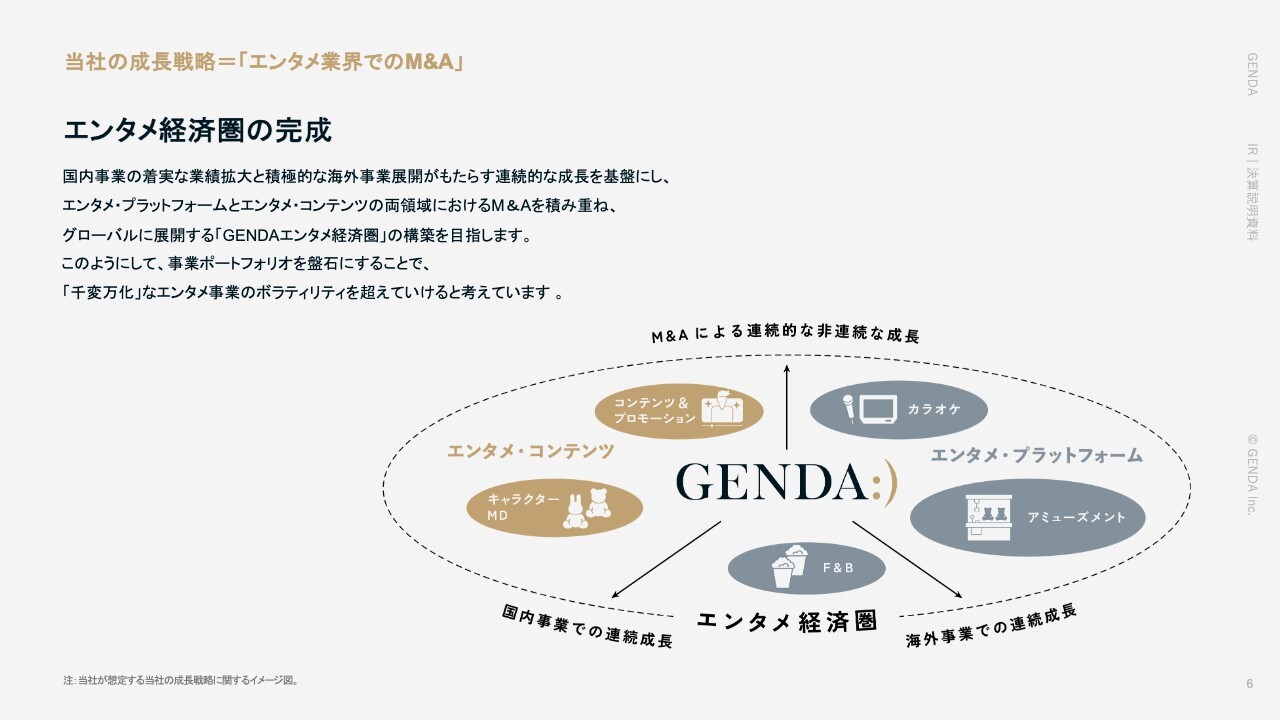

国内事業の着実な業績拡大と、積極的な海外事業展開がもたらす連続的な成長を基盤にし、エンタメ・プラットフォームとエンタメ・コンテンツの両領域におけるM&Aを積み重ね、グローバルに展開する「GENDAエンタメ経済圏」の構築を目指します。このように事業ポートフォリオを盤石にすることで、「千変万化」なエンタメ事業のボラティリティを超えていけると考えています。

M&A及び資本取引トラックレコード「33件」

こちらのスライドは、M&Aのトラックレコードです。先日、33件目となるゲームセンター1店舗の譲り受けを発表しました。10月にGiGOの店舗としてリニューアルオープンする予定です。

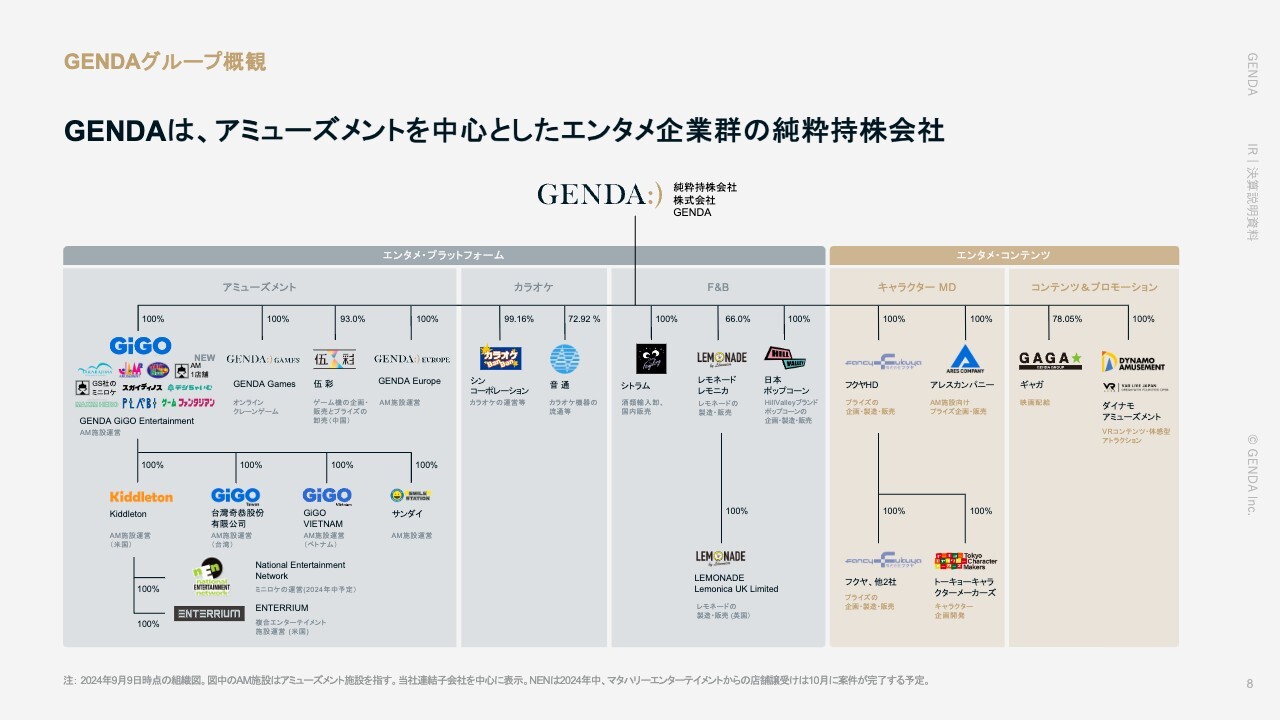

GENDAグループ概観

グループ組織図はスライドのとおりです。

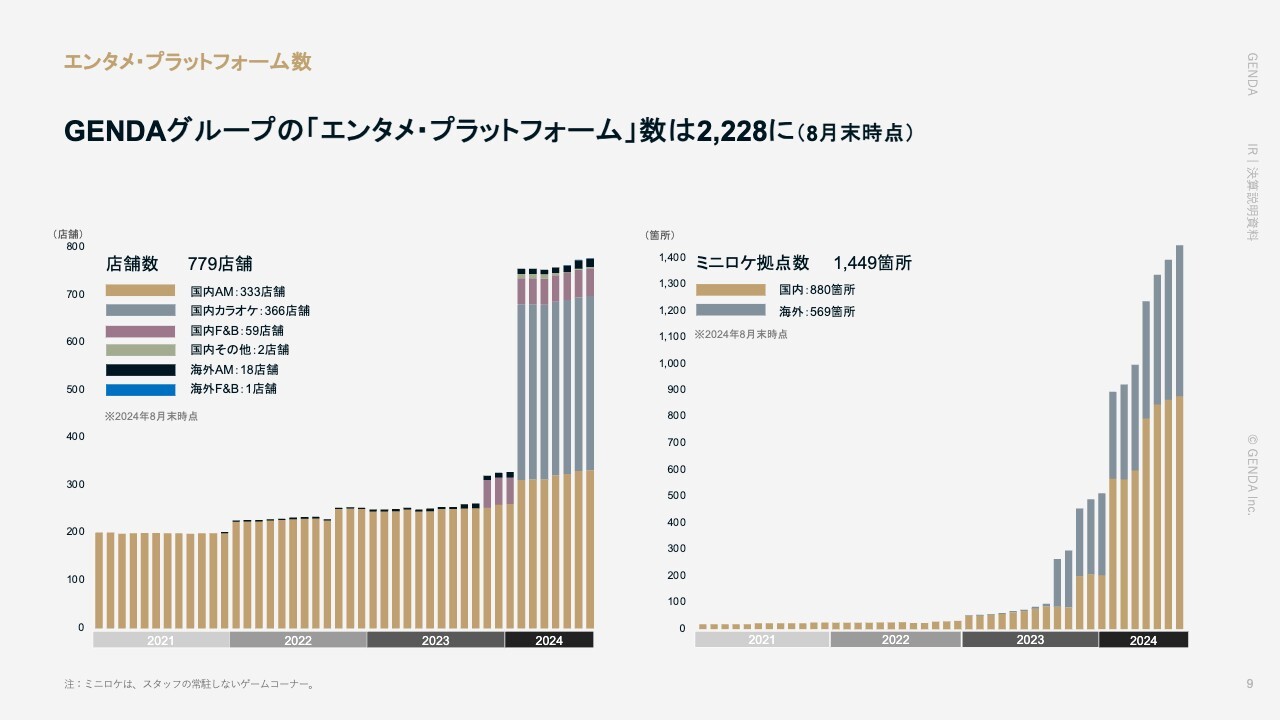

エンタメ・プラットフォーム数

8月末時点のGENDAグループの「エンタメプラットフォーム」数は2,228となりました。

本日のプレゼンテーションの要旨

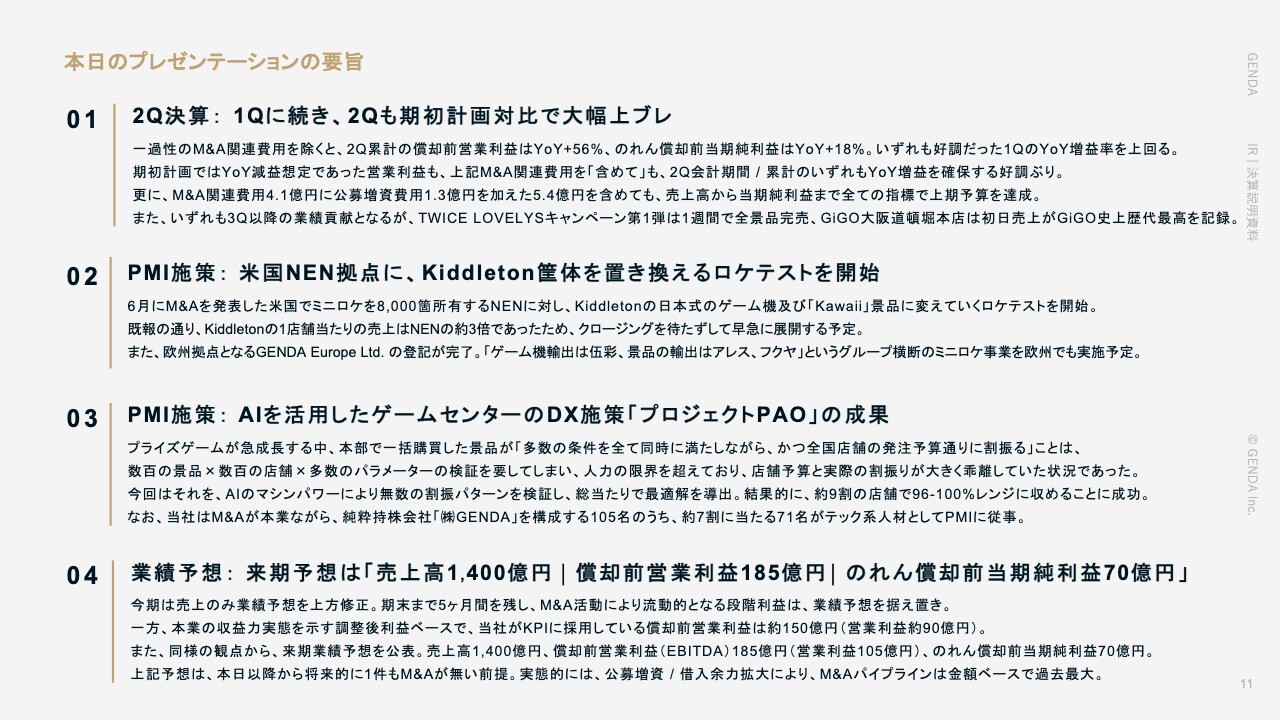

本日のプレゼンテーションの要旨についてご説明します。ポイントは4点です。

1点目は第2四半期決算で、第1四半期に続き、第2四半期も期初計画比で大幅な上振れとなりました。一過性のM&A費用を除くと、上期の償却前営業利益は前年同期比プラス56パーセント、のれん償却前当期純利益は前年同期比プラス18パーセントと、いずれも好調だった第1四半期の増益率をさらに上回りました。

期初計画では、前年同期比で減益想定だった営業利益も、M&A関連費用4億1,000万円を含めても、前年同期比で増益を確保するほど好調な実績となりました。さらに、M&A関連費用に公募増資費用1億3,000万円を含めても、売上高から当期純利益までのすべての指標で上期予算を達成しました。

また、第3四半期以降の業績貢献となりますが、GiGO限定で展開した「TWICE LOVELYS」とのキャンペーン第1弾は1週間で全景品が完売しました。GiGO大阪道頓堀本店は初日売上がGiGO史上歴代最高を記録するなど、足元の既存事業も引き続き好調です。

2点目はPMI施策です。6月にM&Aを発表した、米国でミニロケ8,000拠点を有するNEN(national entertainment network)に対して、Kiddletonの日本式のゲーム機及び「Kawaii」景品に変えていくロケテストを開始しています。すでにご案内のとおり、Kiddletonの1拠点当たりの売上はNENの約3倍であったため、クロージングを待たずして早急に展開していく予定です。

また、さらなる海外展開として、欧州拠点となるGENDA Europe Ltd.の登記が完了しました。「ゲーム機輸出は伍彩、景品の輸出はアレス、フクヤ」という、グループ横断のミニロケ事業を欧州でも開始する予定です。

3点目もPMI施策です。AIを活用したゲームセンターのDX施策「プロジェクトPAO」の成果についてご紹介します。

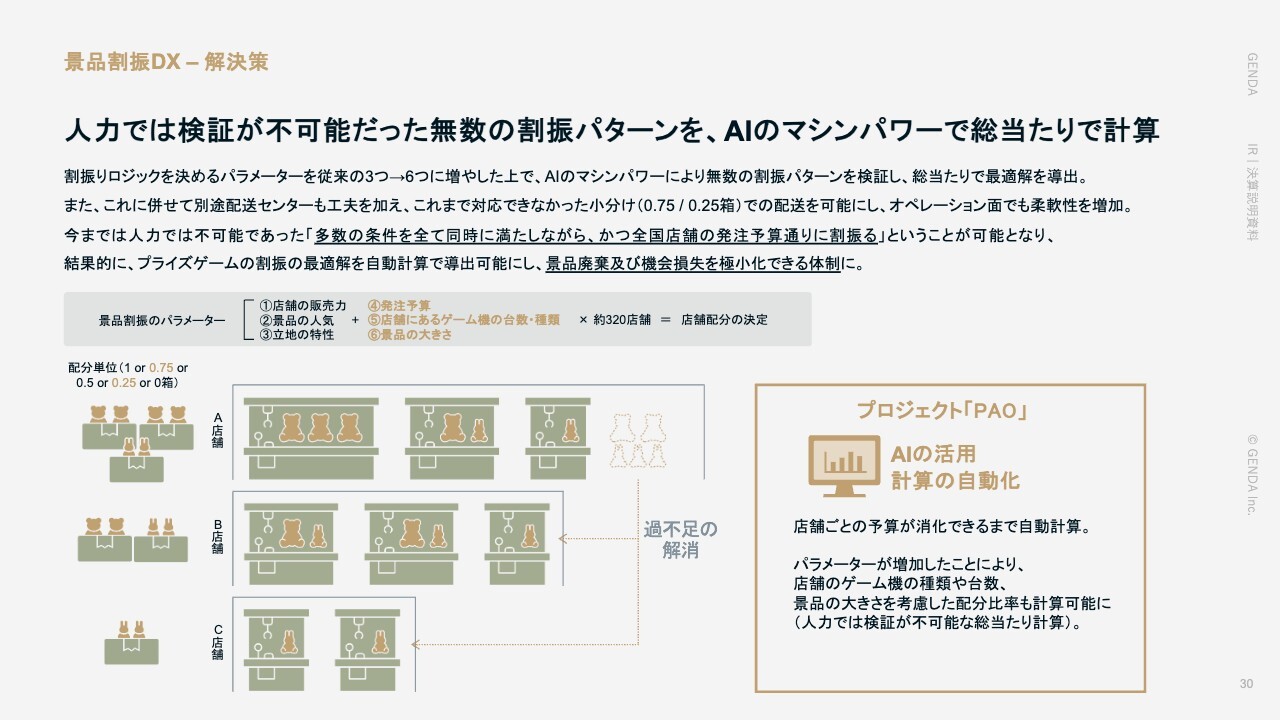

ゲームセンターのプライズゲームが急成長する中、本部で一括購買していた景品を、多数の条件をすべて同時に満たしながら、かつ全国の店舗の発注予算どおりに割振ることは、数百の景品×数百の店舗×多数のパラメーターの検証を要します。それは人力の限界を超えており、店舗予算と実際の割振りが大きく乖離していました。

今回、AIのマシンパワーにより無数の割振りパターンを検証し、総当たりで最適解を導き出すことに成功しました。結果的に約9割の店舗で発注予算の96パーセントから100パーセントのレンジに収めることができました。

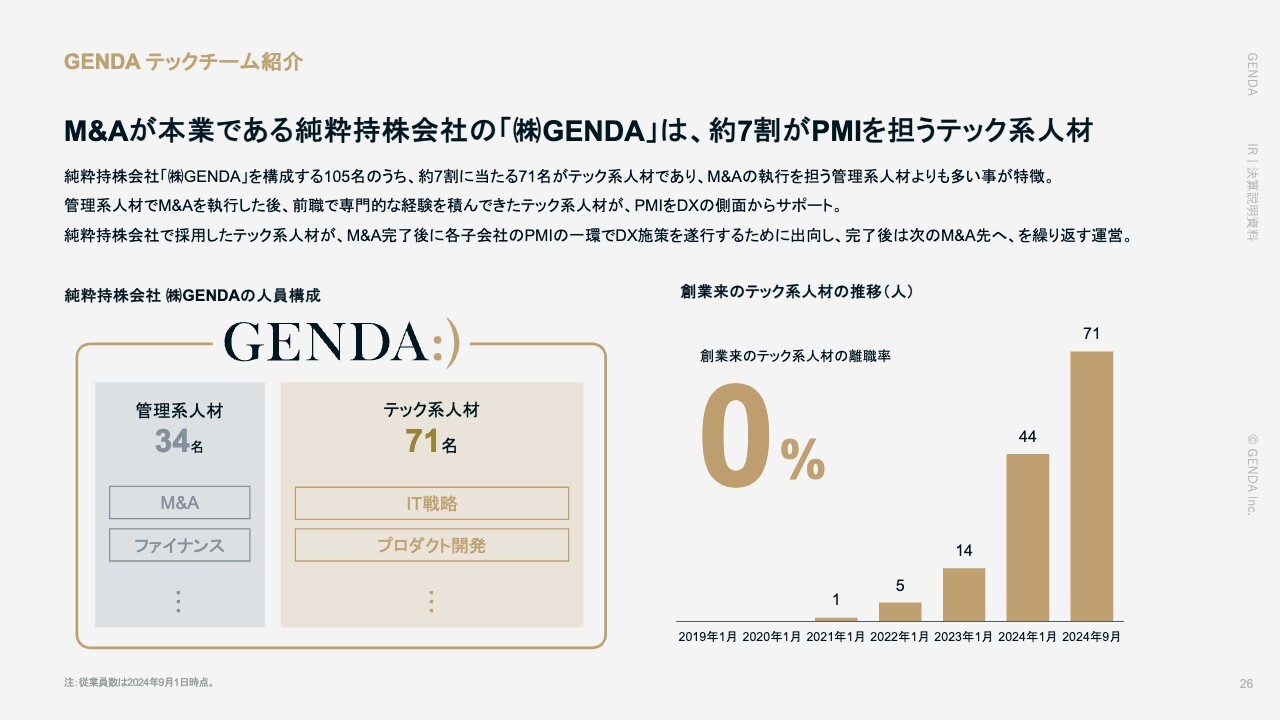

なお、当社はM&Aが本業ながら、純粋持株会社「株式会社GENDA」を構成する105名のうち約7割に当たる71名が、テック系人材としてPMIに従事しています。

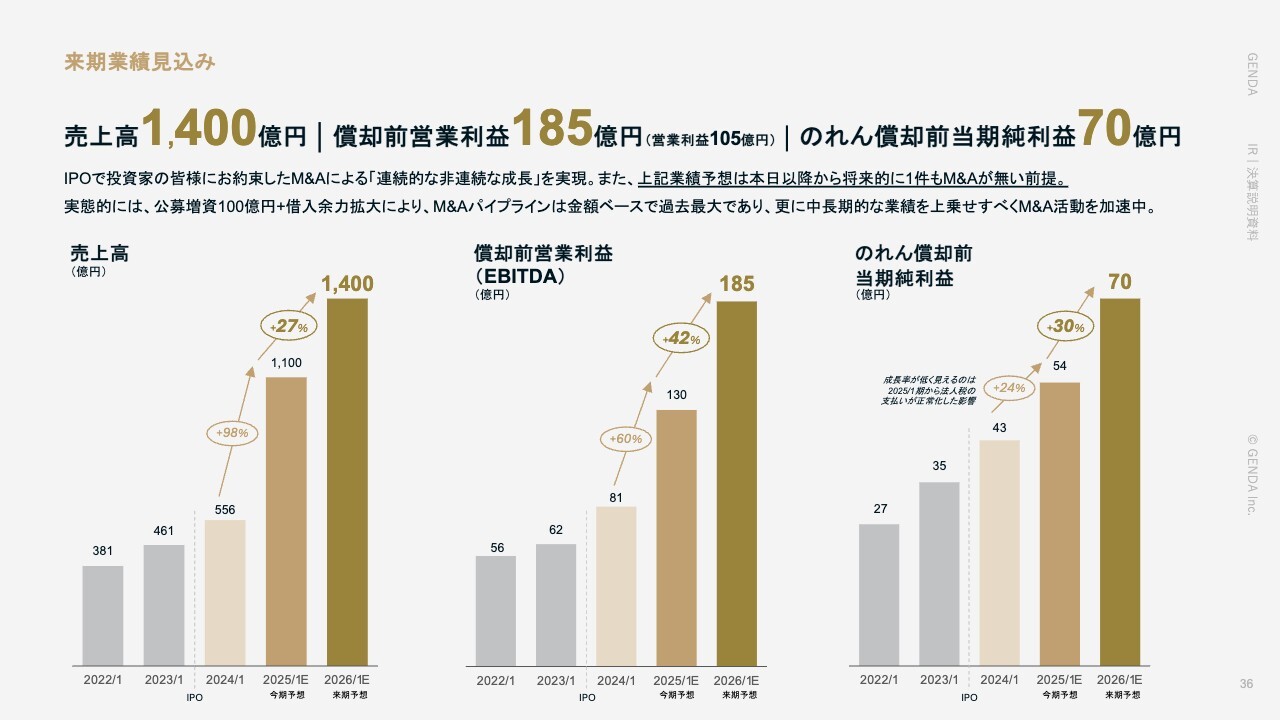

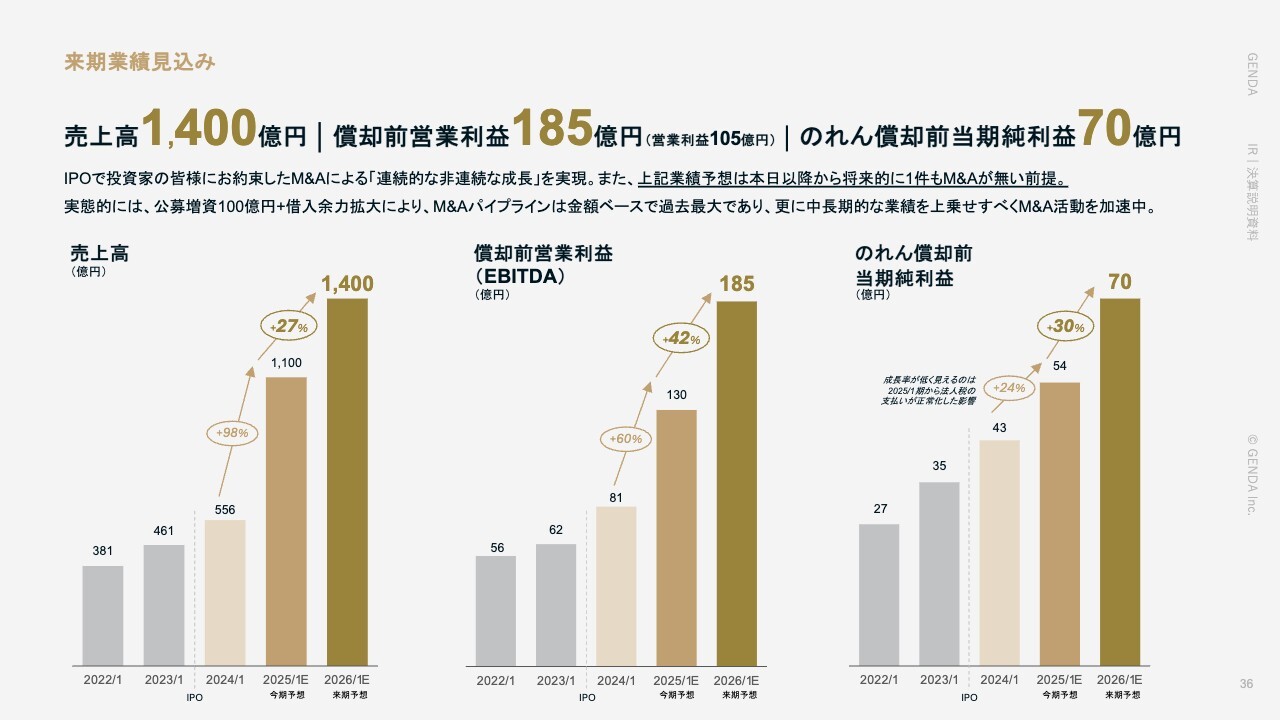

4点目は業績予想です。来期は売上高1,400億円、償却前営業利益185億円、のれん償却前当期純利益70億円という業績予想を公表しました。また、今期は売上のみ上方修正します。期末まで5ヶ月を残し、M&A活動により流動的である段階利益は業績予想を据え置きとしています。

一方、本業の収益力実態を示す調整後利益ベースで、当社がKPIに採用している償却前営業利益は約150億円、参考までに営業利益は約90億円です。来期業績は先ほどお伝えした数字に加え、営業利益は105億円を想定しています。

以上の予想は、本日以降から将来的に1件もM&Aがない前提です。しかし実態的には、公募増資と借入余力拡大により、M&Aパイプラインは金額ベースで過去最大となっています。

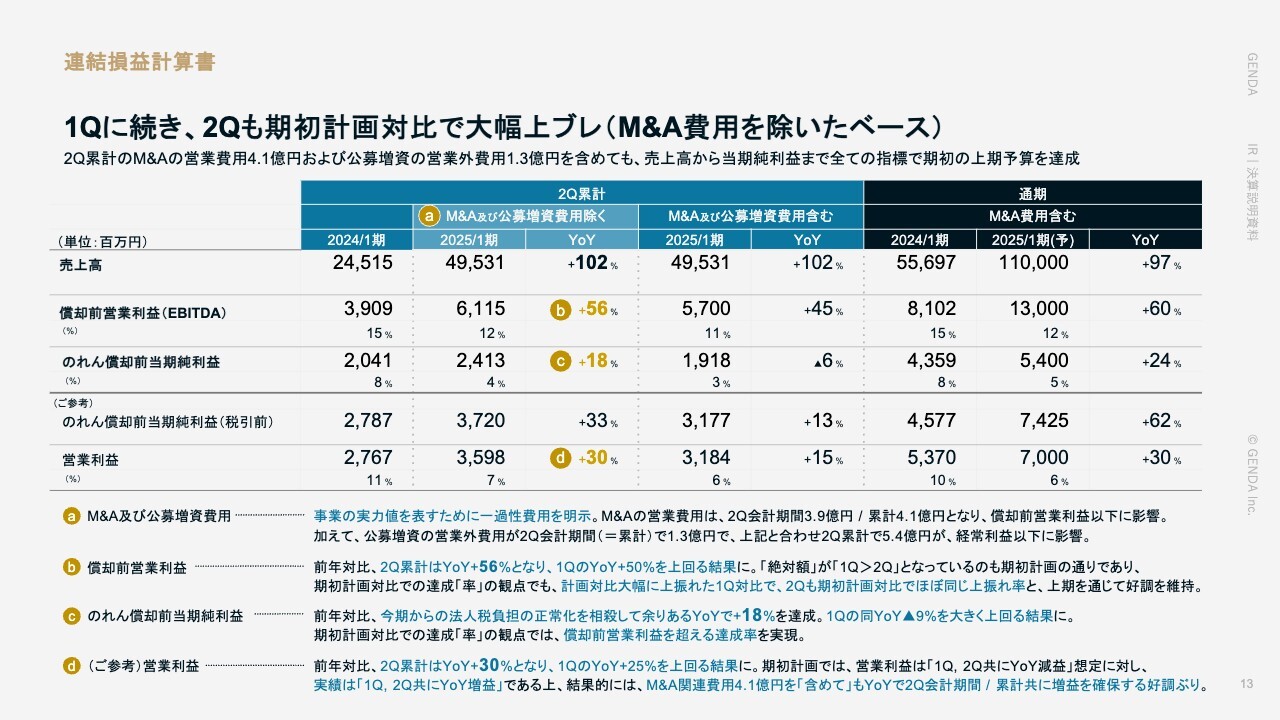

連結損益計算書

決算内容について詳細をご説明します。まず、連結損益計算書の実績です。

第1四半期に続き、第2四半期も期初計画比で大幅な上振れとなりました。第2四半期累計のM&Aの営業費用4億1,000万円及び公募増資の営業外費用1億3,000万円を含めても、売上高から当期純利益までのすべての指標で期初予算を達成し、非常に好調な業績となっています。

スライド下段に示した(a)M&A及び公募増資費用は、第1四半期から開示している一過性費用を除いた利益です。第2四半期では、M&A関連費用に加えて、7月に実施した海外公募増資費用も計上しています。M&Aの関連費用は営業費用として計上されますが、第2四半期のみでは3億9,000万円、第2四半期累計では4億1,000万円となり、会計上の営業利益以下に影響します。

加えて、営業外費用となる公募増資費用は、第2四半期で1億3,000万円でした。第2四半期累計で両者を合わせた5億4,000万円が、会計上の経常利益以下に影響します。

(b)償却前営業利益は、第2四半期累計で前年同期比プラス56パーセントとなり、第1四半期の前年同期比プラス50パーセントを上回る結果となりました。第2四半期の絶対額が第1四半期を下回ることも期初計画のとおりです。期初計画対比での達成率の観点でも、計画比で大幅に上振れした第1四半期と比較して、第2四半期でもほぼ同じ上振れ率となっており、上期を通じて好調を維持することができました。

(c)のれん償却前当期純利益は、今期から法人税負担の正常化を相殺して余りある業績となり、前年同期比プラス18パーセントを達成しました。これは第1四半期での前年同期比マイナス9パーセントを大きく上回る結果となっています。期初計画比における達成率の観点では、償却前営業利益以上の達成率となりました。

参考までに、(d)営業利益は第2四半期累計で前年同期比プラス30パーセントと、こちらも第1四半期の前年同期比プラス25パーセントを上回っています。期初計画では、営業利益は第1四半期、第2四半期ともに前年同期比で減益となる想定に対し、実績は第1四半期、第2四半期ともに前年同期比で増益となりました。さらにM&A関連費用4億1,000万円を含めても、第2四半期累計で増益となる好調な決算でした。

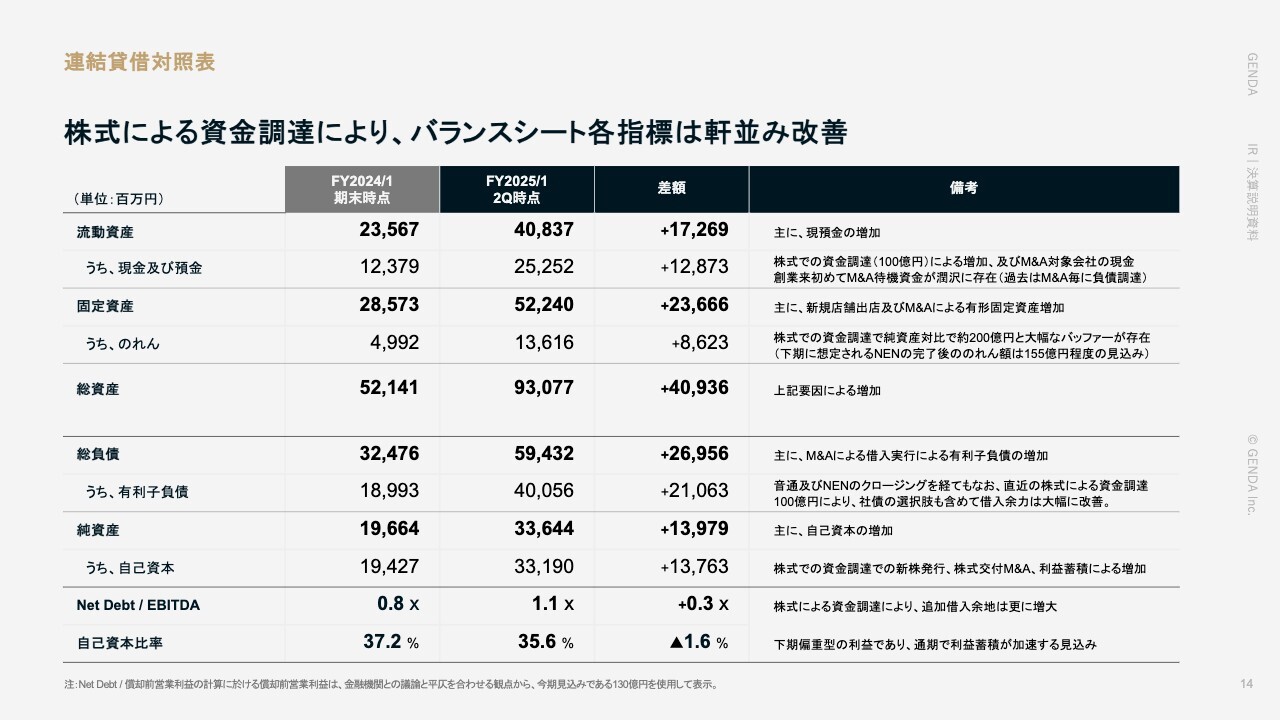

連結貸借対照表

連結貸借対照表です。株式による資金調達により、バランスシート各指標は軒並み改善しています。

現預金は株式での100億円の資金調達により、創業以来初めて、M&A待機資金が潤沢になっています。のれんも純資産比で約200億円と、大幅なバッファーとなっています。

有利子負債は、複数のM&A案件のクロージングを経てもなお、社債の選択肢も含め、借入余力は大幅に改善しました。借入余力を示すNet Debt/EBITDA倍率も、株式による資金調達によりさらに改善しています。

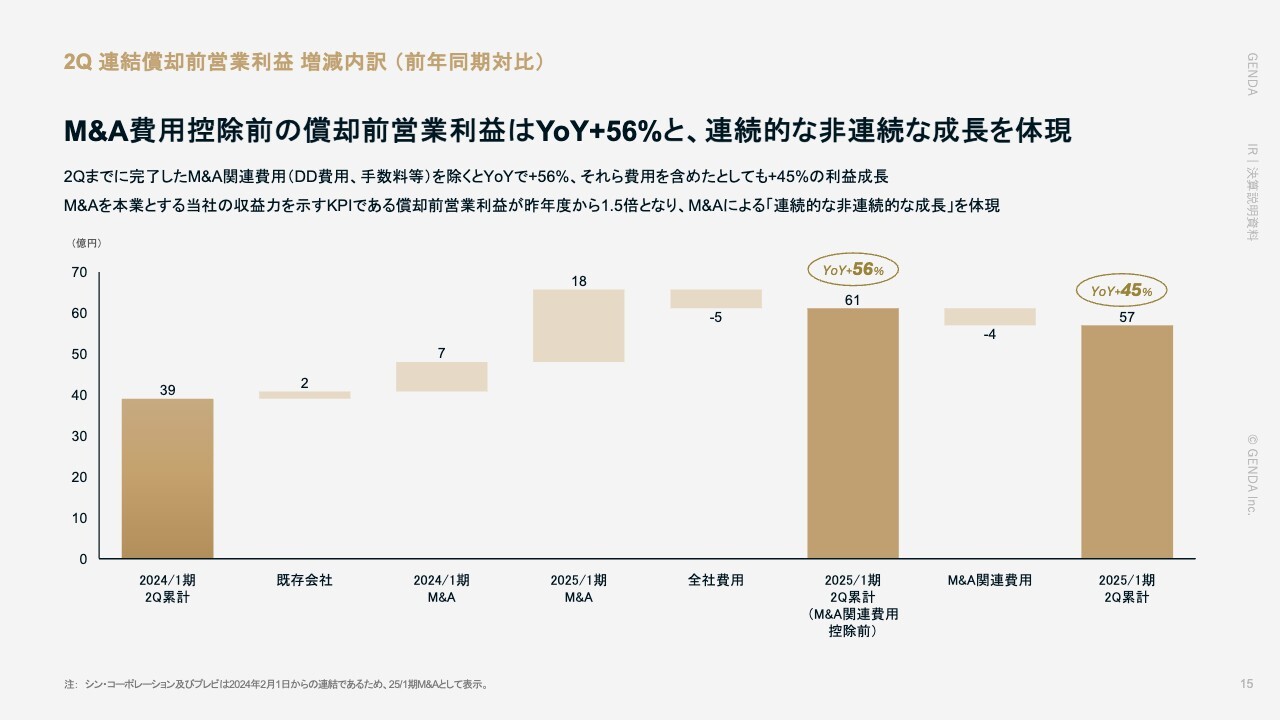

2Q 連結償却前営業利益 増減内訳(前年同期対比)

第2四半期の連結償却前営業利益の増減内訳です。M&A費用控除前の償却前営業利益は、前年同期比プラス56パーセントとなりました。

第2四半期までに完了したM&A関連費用を含めても、前年同期比プラス45パーセントの利益成長を実現しています。M&Aを本業とする当社の収益力を示すKPIである償却前営業利益が昨年度から約1.5倍となり、まさにM&Aによる「連続的な非連続な成長」を体現しています。

直近トピックス

直近トピックスの1つ目として、「TWICE LOVELYS キャンペーン」をご紹介します。GiGOの店舗では、アジアNo.1ガールズグループ「TWICE」から生まれたキャラクターの「TWICE LOVELYS」のGiGO限定景品のキャンペーンを全国で実施しました。

キャンペーン期間中は、ふだんはゲームセンターに来店しない層のお客さまも多数来店し、1ヶ月を想定していた第1弾の景品は1週間で全景品が完売し、足元の第2弾も人気を博しています。プライズゲームの人気を支えていたアニメ等のキャラクターだけでなく、人気アーティスト等のコラボレーションにも大きな可能性を見出すことができました。

直近トピックス

トピックスの2つ目は、GiGO大阪道頓堀本店のオープンと、その初日売上がGiGO史上最高を記録したことです。8月30日にGiGO総本店に続く2つ目の旗艦店、GiGO大阪道頓堀本店をオープンしました。

クレーンゲーム300台をはじめとしたゲームセンターらしいラインナップはもちろんのこと、関西初出店となる推し活専門ショップや、当社グループ初出店のフィギュア・アニメグッズ専門店、キャラクターグッズ専門店が並びます。また、GENDAグループが展開するフード&ビバレッジのレモネードとポップコーン、たい焼きも常設しています。

オープン初日は台風が接近する悪天候にもかかわらず、開店前から約200名のお客さまが並びました。結果的にはGiGO総本店のオープン初日売上を超え、1日当たりの売上高がGiGO歴代最高額となるほどのご好評をいただいています。人流が多く、人気飲食店が立ち並ぶ道頓堀エリアという好立地での出店で、インバウンド需要も見込んでいる非常に楽しみな店舗です。

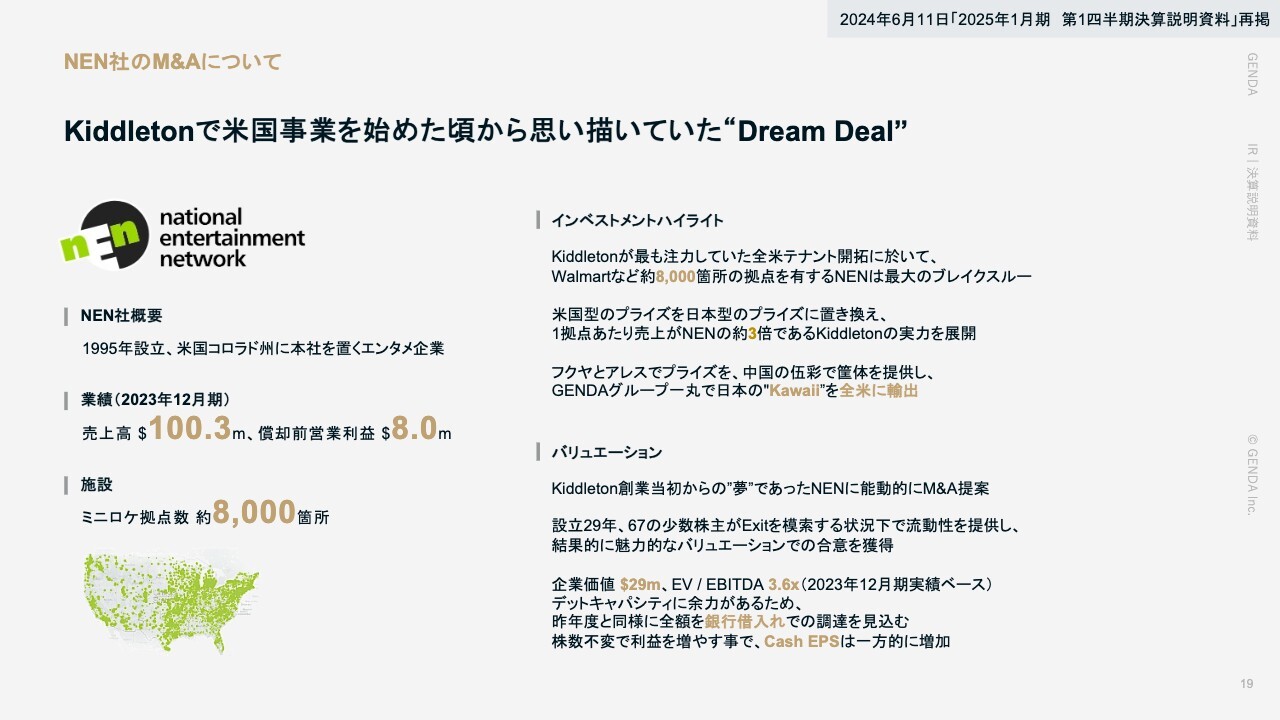

NEN社のM&Aについて

PMI施策として、米国のNENのロケテストをご紹介します。6月11日の第1四半期決算にて、米国のNENのM&Aを発表しました。GENDAの米国現地法人Kiddletonは、食品スーパーなどで無人のゲームコーナーを展開するミニロケ事業を手がけていますが、NENはそのミニロケ約8,000ヶ所を有する全米最大手です。

NEN進捗状況

本件のクロージングは今年中を予定していますが、それに先立ち、PMIに向けたロケテストを開始しています。M&A発表時に開示していたとおり、NENの既存店舗のゲーム機及び景品を、Kiddletonが展開する日本式のゲーム機及び「Kawaii」景品に変えていくというPMIを行います。そのため、実験的に数店舗でゲーム機と景品の入れ替えを実施しています。

すでにご案内のとおり、Kiddletonの1拠点当たりの売上はNENの約3倍であるため、クロージングを待たずに展開しています。

インベストメントハイライト 続き

先日発表したとおり、Kiddleton及びNENによる全米展開は、GENDAグループ一丸となって取り組む体制となっています。

米国で急成長中のミニロケ事業を、欧州にも展開

GENDAは、米国で急成長中のミニロケ事業を欧州にも展開することを決定しました。イギリスで現地法人GENDA Europe Ltd.を設立し、欧州への本格進出をスタートします。

すでに登記も完了しており、「ゲーム機は伍彩、景品はアレス、フクヤ」というグループ横断で「Kawaii」の全米展開をしてきたのと同様、欧州でもまったく同じスキームで実施する予定です。GENDAの目指すGlobal Entertainment Networkを、着実に拡大していきます。

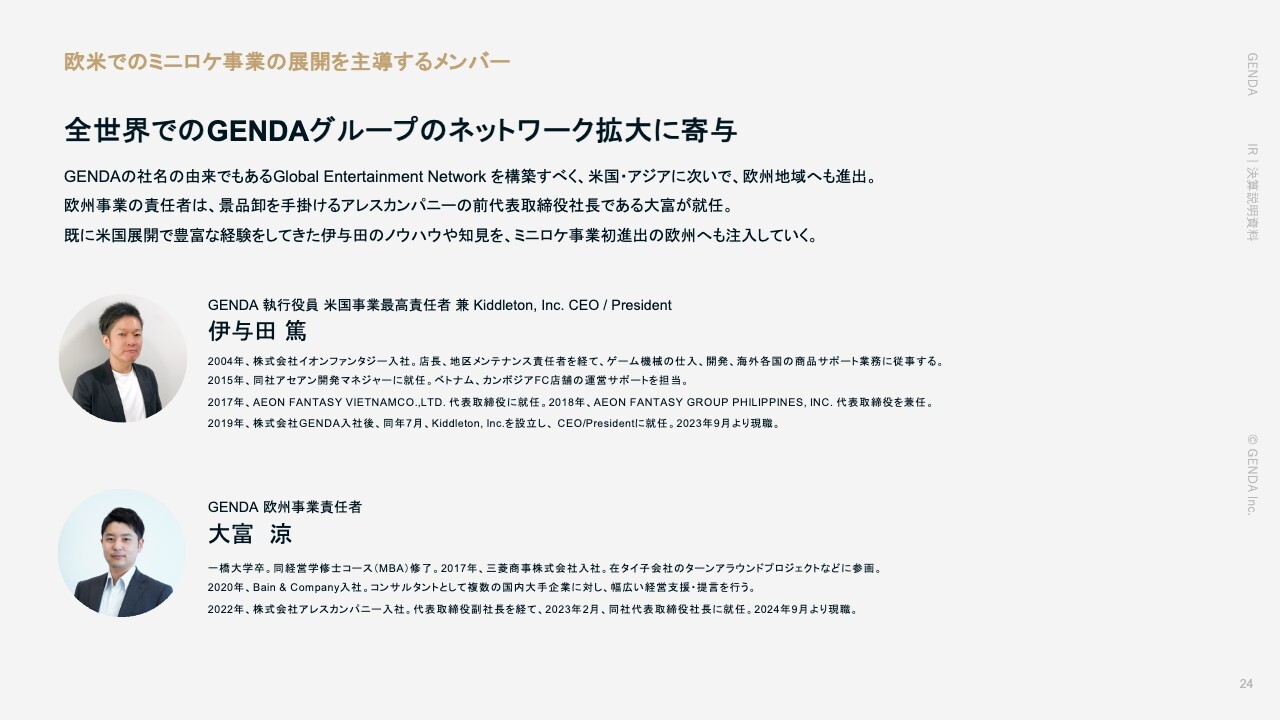

欧米でのミニロケ事業の展開を主導するメンバー

GENDAのグローバル拡大を主導するメンバーをご紹介します。欧州事業の責任者には、景品卸を手がけるアレスカンパニーの前代表取締役社長である大富涼が就任しました。GENDAの米国事業最高責任者はKiddletonのCEOでもある伊与田篤が務めています。

すでに米国展開で豊富な経験をしてきた伊与田のノウハウや知見を、初進出の欧州へも注入していくことで、グループ全体でのシナジーを発現していきたいと考えています。

GENDA テックチーム紹介

DXによる業務効率化の取り組みをご紹介します。M&Aが本業であるGENDAは、テックカンパニーでもあります。純粋持株会社「株式会社GENDA」を構成する約100名のうち、71名がテック関連のメンバーです。

管理系メンバーでクロージングしたM&A案件のPMIを、前職で専門的な経験を積んできたテック系人材がDXの側面からサポートしています。純粋持株会社でテック系人材を採用し、M&A完了後に各子会社のPMIの一環でDXを遂行するために出向し、完了後は次のM&A先への出向を繰り返す運営を行っています。

「ゲームセンター」のDX施策

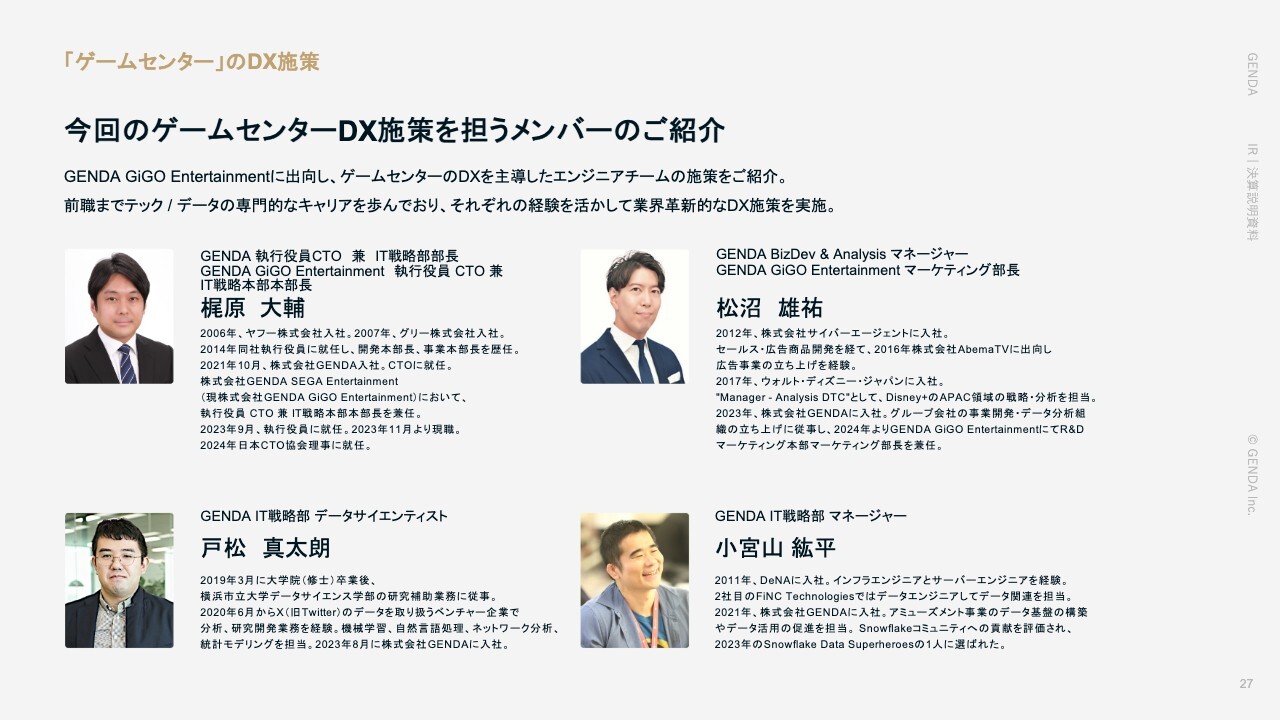

そのテックチームが、直近で手がけたゲームセンターのDX施策をご紹介します。スライドのメンバーがプロジェクトを主導しました。それぞれが前職までテックやデータの専門的なキャリアを歩んでおり、その経験を活かして業界革新的なDX施策を実施しています。

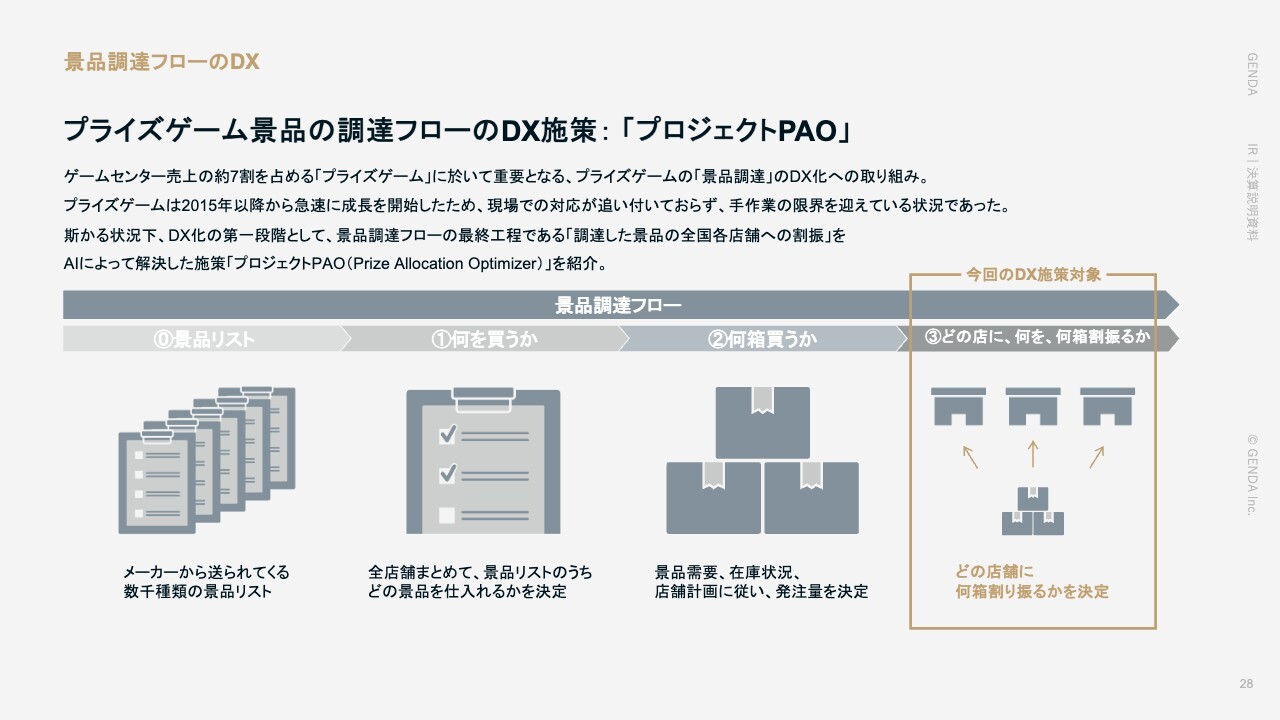

景品調達フローのDX

今回ご紹介する施策は、プライズゲーム景品の調達フローのDX施策「プロジェクトPAO」です。ゲームセンター売上の約7割を占めるプライズゲームで重要なのが景品調達ですが、プライズゲームは2015年以降から急速に成長したために現場での対応が追いついておらず、作業の限界を迎えている状況でした。

景品調達では、まず各メーカーから数千種類にも及ぶ景品リストが届きます。その中から何を買うかを決め、さらに何箱買うかを決めます。そこからどのお店に何を何箱割振るかを決定します。

この景品調達フローのDX化第1弾として「プロジェクトPAO」を立ち上げました。このプロジェクトは、どのお店に何を何箱割振るかをAIによって解決するものです。

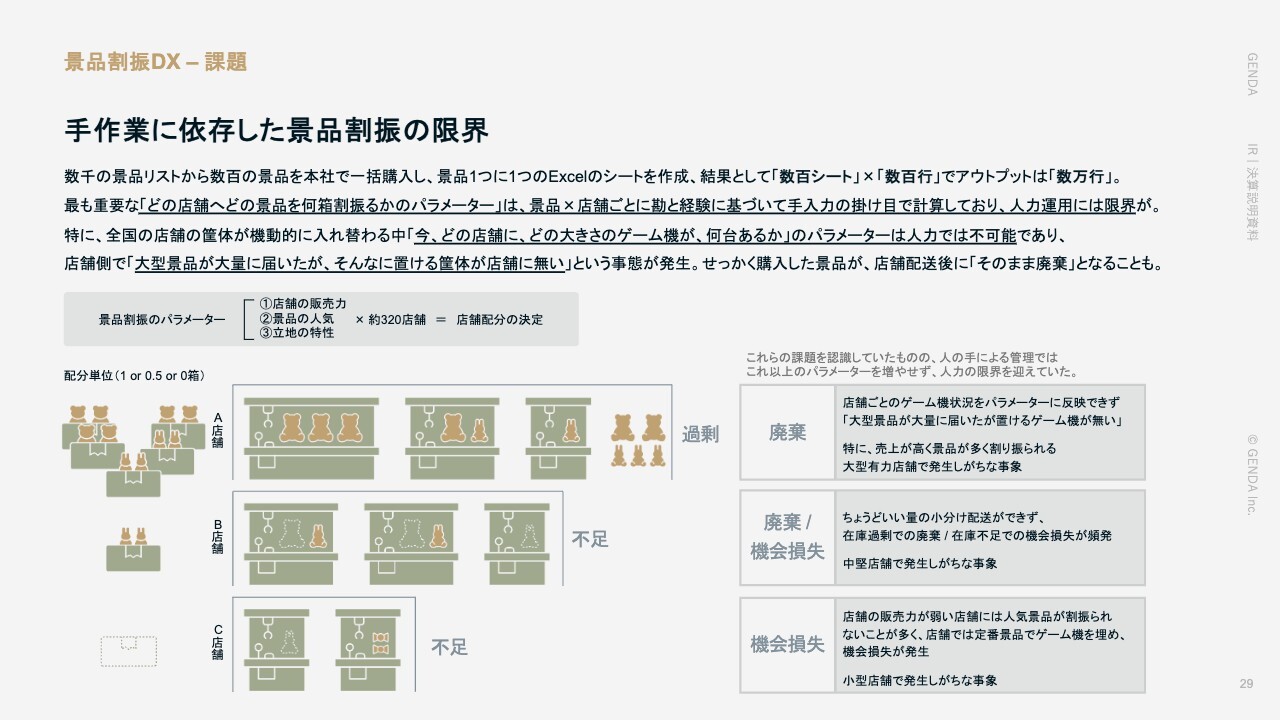

景品割振DX – 課題

課題は、手作業に依存した景品割振の限界でした。各景品メーカーが供給する数千種類の景品の中から、購入することを決めた数百の景品を本社で一括して仕入れます。

各店舗への景品の割振りは、その景品1種類につき1つのエクセルシートを作成し、日本全国数百店舗への割振りを掛け目で計算する仕組みとなっています。集計すると、1景品あたり「数百シート」×「数百行」で合計「数万行」にも及ぶデータをエクセルファイルで管理することとなります。

これに対して、最も重要な「どの店舗へどの景品を何箱割振るかのパラメーター」を人力で運用していたのですが、限界がありました。特に店舗のクレーンゲーム機は、全国で機動的に入れ替えをするため、「今、どの店舗に、どの大きさのゲーム機が、何台あるか」を柔軟かつ適時に判断してパラメーターへ反映することは、人力では不可能でした。

スライドの下部の図をご覧ください。例えば大型店舗のA店では、店舗の販売力が高いために景品が大量に届きます。ところが、店舗にあるゲーム機の種類や大きさは考慮されていないため、置けるゲーム機が店舗にないという事態が発生していました。せっかく仕入れた景品が過剰に搬入され、そのまま廃棄となることもありました。

一方で、小型店舗のC店では、販売力が弱いために、人気景品がまったく配送されないという状態も発生していました。人気の景品なら、1箱全部は無理でも少しなら売れるのに、配分はゼロで、その場合「ゲーム機を空のままにしておくのはもったいないから、定番景品で埋めよう」となり、お菓子などの定番景品を追加仕入れすることになります。お菓子よりも、旬なフィギュアなどの人気景品のほうが売上拡大に寄与するとわかっていても、小分け配送ができなかったためにまったく割振られず、機会損失につながっていました。

また、中型店舗のB店では、過剰に配送されることもあれば、不足となることもありました。このような事態を課題として認識していたものの、人力での管理ではこれらの課題を解決することができませんでした。

景品割振DX – 解決策

このような課題に対する解決策として、AIを活用して、DXのプロジェクト「PAO」を立ち上げ、人力では検証が不可能だった無数の割振りパターンを、AIのマシンパワーによって、総当たりで検証することを試みました。

具体的には、割振りロジックを決めるパラメーターを、従来の3つから6つに増やした上で、AIのマシンパワーにより無数の割振りパターンを検証しました。この結果、総当たりで最適解を導き出すことに成功しました。

これに合わせて配送センターでも工夫し、1箱、0.5箱、0箱というこれまでの配分に加え、0.75箱、0.25箱といった小分けでの配送を可能にし、オペレーション面でも柔軟性を向上させました。これによって、先ほどの事例にあったA店、B店、C店、それぞれのケースにおける過不足を解消することができています。

このように、プライズゲームの割振りの自動計算を可能にしたことで、景品廃棄及び機会損失を極小化できる体制が構築されました。

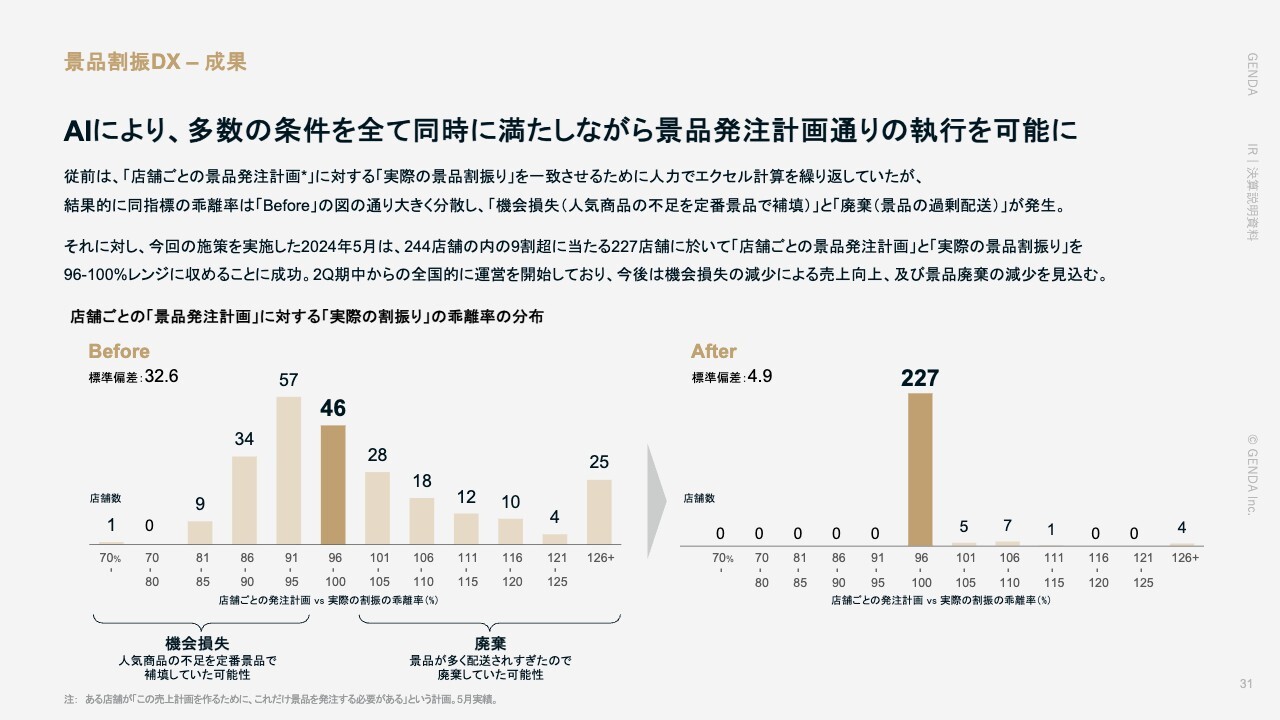

景品割振DX – 成果

プロジェクト「PAO」の成果は、スライドのとおりです。AIにより多数の条件をすべて同時に満たしながら、景品発注計画どおりに執行することが可能となりました。

以前は、「店舗ごとの景品発注計画」に対する「実際の景品割振り」を一致させるために、人力でエクセル計算を繰り返していましたが、結果的に同指標の乖離率は、スライド下のBeforeのグラフのとおり、大きく分散していました。

これは、人気商品の不足を定番景品で補填していたことによる機会損失と、景品が多く配送されてきているものの適切なゲーム機がなかったり、そもそも店舗の販売力以上の景品が配送されたりすることによる廃棄が発生していたことが要因です。これに対し、プロジェクト「PAO」を実施したところ、2024年5月は、244店舗のうち9割超にあたる227店舗で「店舗ごとの景品発注計画」と「実際の景品割振り」の乖離率を96パーセントから100パーセントのレンジに収めることに成功しています。

AIにより1度の計算でこれが可能となり、今後は機会損失の減少による売上向上と、景品廃棄の減少を見込んでいます。第2四半期中から全国的に運用を開始しました。

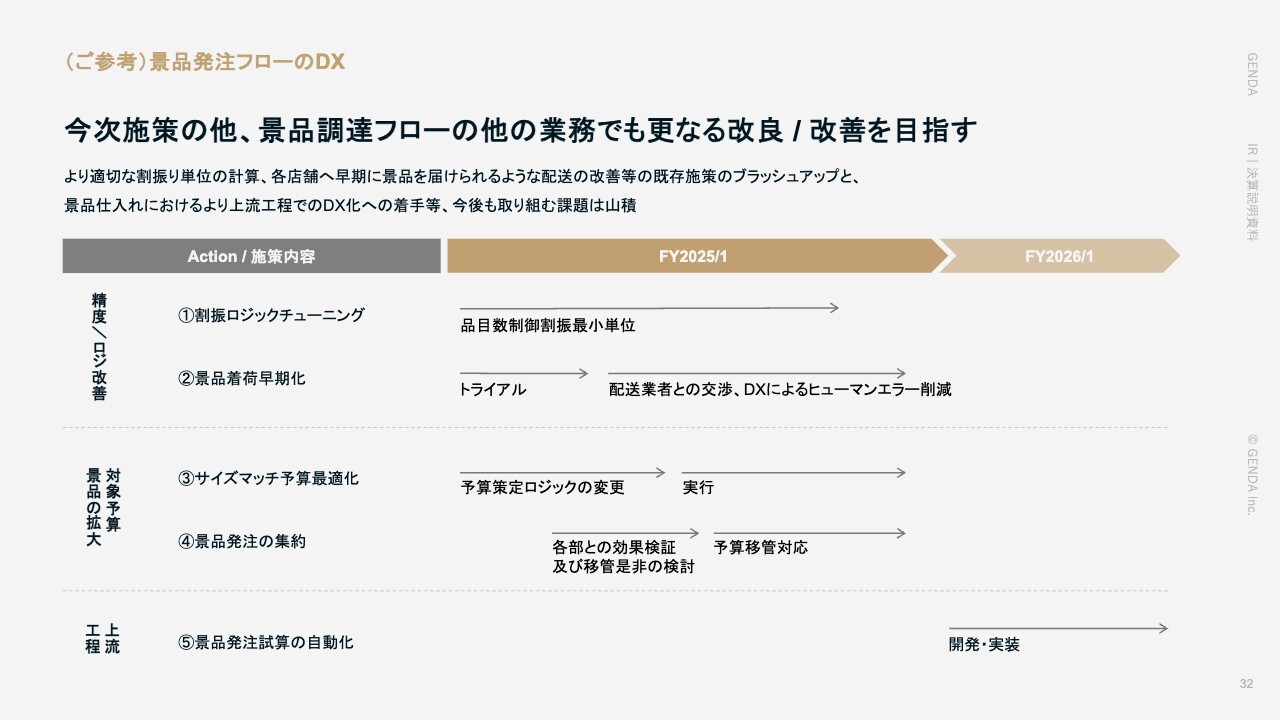

(ご参考)景品発注フローのDX

今後はプロジェクト「PAO」のブラッシュアップと、景品仕入れにおける、より上流工程でのDXの着手などに取り組みます。GENDAのテックチームが取り組むDX施策にご期待ください。

今期業績見込み

今期業績の見込みと、来期業績の考え方をご説明します。2025年1月期の業績予想は、売上高のみ1,000億円から1,100億円へ上方修正しました。これはアミューズメント及びカラオケが期初計画を上回っていることに加え、期初予算には織り込んでいなかったM&Aが完了したことによるものです。

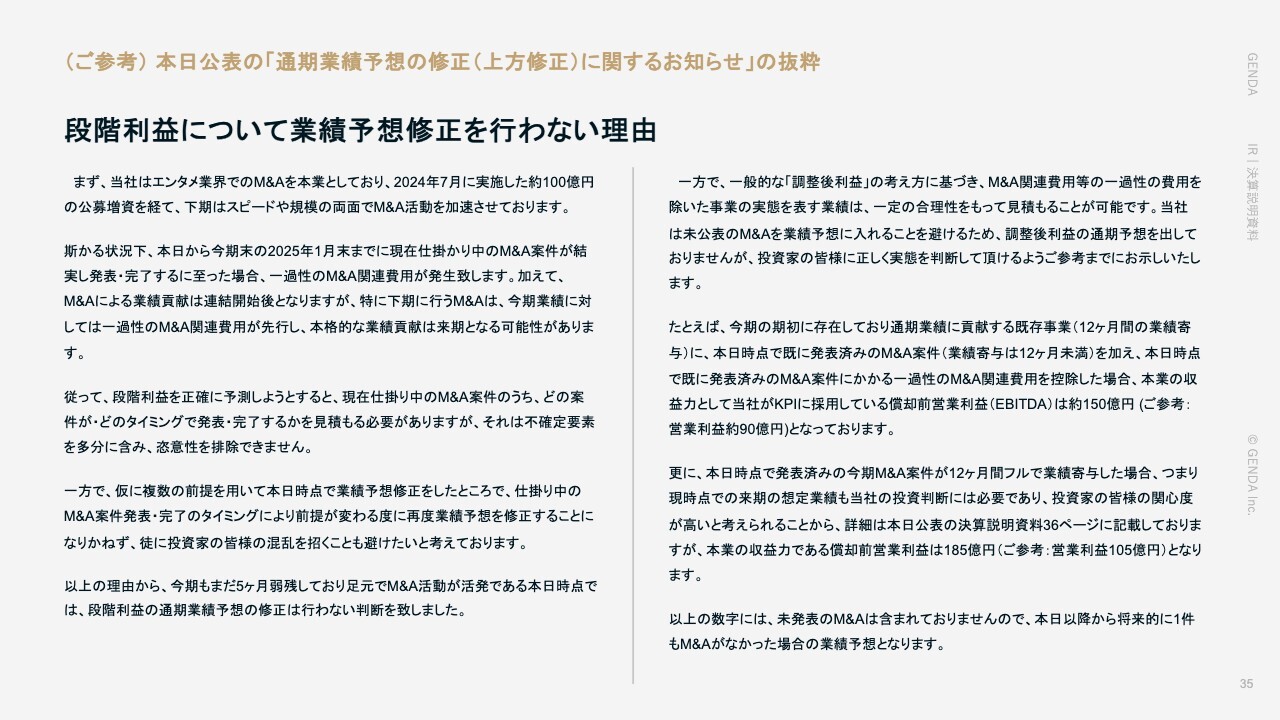

段階利益について業績予想修正を行わない理由

一方で、各段階利益は据え置きとしています。この理由についてご説明します。

当社はご案内のとおり、2024年7月にM&A待機資金として100億円を公募増資により調達しました。下期はスピードや規模の両面で、M&A活動を加速化させていきます。

このような状況の下、本日から今期末までに、現在仕掛かり中のM&A案件が結実し、発表・完了するに至った場合、一過性のM&A関連費用が発生します。加えて、M&Aによる業績貢献は連結開始後となりますが、特に下期に行うM&Aは、今期業績に対しては一過性のM&A関連費用が先行し、本格的な業績貢献は来期となる可能性があります。

したがって、段階利益を正確に予測しようとすると、現在仕掛かり中のM&A案件のうち、どの案件が、どのタイミングで発表・完了できるかを見積もる必要がありますが、それは不確定要素を多分に含み、恣意性を排除できません。

一方で、仮に複数の前提を用いて本日時点で業績予想を修正したところで、仕掛かり中のM&A案件を発表・完了するタイミングが変わるごとに、再度業績予想を修正することになりかねません。これは、いたずらに投資家のみなさまの混乱を招くことにもなるため、避けたいとも考えています。

以上の理由から、今期もまだ5ヶ月弱残しており、足元でM&A活動が活発である本日時点では、段階利益の通期業績予想の修正は行わない判断をしました。

参考までに、一過性のM&A関連費用を控除した場合の調整後利益について、お話しします。一過性のM&A費用が今後一切かからない場合、今期の償却前営業利益は約150億円を見込んでいます。

これを踏まえ、一般的な調整後利益の考え方に基づき、M&A関連費用等の一過性の費用を除いた事業の実態を示す業績は、一定の合理性をもって見積もることが可能です。当社は未公表のM&Aを業績予想に入れることを避けるため、調整後利益の通期予想を出していませんが、投資家のみなさまに正しく実態を判断していただけるよう、参考までにご案内します。

例えば今期の期初に存在しており、12ヶ月の業績に寄与する既存事業に、本日時点ですでに発表済みで、業績寄与は12ヶ月未満のM&A案件を加えたとします。さらに、本日時点ですでに発表済みのM&A案件にかかる一過性のM&A関連費用を控除した場合、本業の収益力であり、当社がKPIに採用している償却前営業利益は約150億円となります。

来期業績見込み

今期は残り5ヶ月となりますが、ここまでのM&Aに基づき、来期の業績見込みを発表します。2026年1月期は、売上高は前期比27パーセント増の1,400億円で、償却前営業利益は前期比42パーセント増の185億円、のれん償却前当期純利益は前期比30パーセント増の70億円となる予想です。参考までに営業利益は105億円を見込んでいます。

ここまでIPOで投資家のみなさまにお約束した、M&Aによる「連続的な非連続な成長」を実現してきています。また、以上の数字は今後当社が1件もM&Aできなかった場合の業績見込みです。実際には公募増資100億円と借入余力拡大により、M&Aパイプラインは金額ベースで過去最大となっており、さらに中長期的な業績を上乗せすべく、M&A活動を加速しています。

当社としては、この数字が来期目標となることは想定していません。さらに非連続な成長を実現できるよう、今後5ヶ月、そしてその後も、M&A活動にまい進していきます。

当社のM&Aに対する経営方針についてのご説明

M&Aに対する経営方針についてご説明します。当社は、単年の決算年度ごとの業績は重要な指標の1つで、上場企業として必須な定点観測だと考えています。

ただし、数ある上場企業の中から「連続的な非連続な成長」を目指す当社を選び、大切な資産を託してくださる投資家のみなさまに最も報いるためには、単年業績を瞬間的に極大化するのではなく、中長期的な業績を極大化させる意思決定をするべきだとも考えています。

そのため、単年業績の極大化を重視しすぎるがゆえに、目の前に実行可能であるM&Aがあるにもかかわらず投資を実行せず、結果的に中長期的に見て非連続な成長を逸するということは、回避しなければならないと判断しています。つまり、中長期的な業績を極大化できる機会があれば逃すことなく、適時適切に敢行することが重要です。

すでに潤沢なキャッシュフローを創出しているものの、いまだ創業7年目であり、このような志向を持つ当社は、一般的な「スタートアップ企業」と類似しています。つまり、成熟した定常状態ではなく、創出されたキャッシュフローを再投資することで、投下資本を大きく上回るキャッシュフローを生み出す成長の道筋が見えている状態にあります。

したがって、当面は短期的な利益の極大化を追求してキャッシュフローを溜め込むのではなく、2040年に世界一のエンタメ企業となることを目指して成長を実現していき、安定期を迎えた際にキャッシュフローで株主還元を行う方針です。現在はそれまでの成長過程にあります。それまでの道のりを支えてくださる投資家のみなさまには、毎年のキャッシュフローをM&A及び事業に再投資して成長することで、キャピタルゲインで大いに還元したいと思っています。

だからこそ、当社は「M&Aの規律」に基づく適切な投資判断を重視しています。M&Aにおいては、名目的な利益ではなく、キャッシュフローが最も重要な指標です。当社が実行するM&Aは、当社が支払うキャッシュに対して、対象会社から得られるキャッシュフローが上回ると見込まれるものに限られます。したがって、日本会計基準を適用する当社は、キャッシュフロー指標を重視する観点で、償却前営業利益、のれん償却前当期純利益、Cash EPSをKPIとしています。

以上の考えに基づき、今期の残り約5ヶ月間もM&Aを発表していく想定です。特にM&A発表のタイミングが年度後半となったことにより、対象会社の業績が一過性費用を控除した後に「今期」にはプラスに寄与せずとも、「来期以降」の当社連結業績を大きく成長させられるものであった時は、投資を敢行することを選択します。

ご案内のとおり、M&A後の企業群のPMIが想定以上に奏功しており、各事業自体は堅調である中、当社は本業であるM&A活動を精力的に行っています。特に、直近の約100億円の公募増資を経て、借入余力も大きく拡大し、M&Aパイプラインは過去最大の規模です。これらをいち早く遂行し、連続的な非連続な成長の果実を投資家のみなさまにお届けできるようにまい進します。

以上で、2025年1月期第2四半期の決算説明とします。ご視聴いただき、誠にありがとうございました。

質疑応答:第2四半期のEBITDA・営業利益が第1四半期よりも減っている理由について

質問者:少し短期的なお話ですが、第2四半期のEBITDAあるいは営業利益が第1四半期よりも減っているのは、期初の計画どおりとご説明にありましたが、その理由はどんなものだったのでしょうか? 前四半期比でもともと減益になる予想だったのか、実際に減益になった要因があるのかなど、具体的に教えてください。

渡邊太樹氏(以下、渡邊):取締役CFOの渡邊から回答します。第2四半期はもともと減益になると想定していました。その理由は、道頓堀総本店の開店等のコスト前倒しです。

減益想定の定義ですが、約4億円のM&A費用を足し戻した上で、減益となっています。この4億円が引かれた数字を見ると、さらに減益幅が大きく見えるわけですが、そのM&A費用を足し戻すと、例えばEBITDAベースでは、第1四半期は33億円で、第2四半期は28億円になります。

もともと4億円のM&A費用は想定していないため、この33億円と28億円はそれぞれもともとの期初予算対比での達成率としては同じです。8月以降のコストの前倒しで絶対額としては低くなりましたが、それも期初想定通りというイメージでございます。

我々は、8月が商戦期だと考えています。今期が5月から7月の締めですが、8月末にはGiGO大阪道頓堀本店をオープンしています。このようなもののコストは、開店と同時にかかるというよりは、その準備に一部コストが前倒しでかかってきます。

質疑応答:第1四半期の既存店売上について

質問者:第1四半期の段階で出していた既存店の売上の状況について教えてください。

渡邊:第2四半期の既存店の売上も計画を上回っております。既報のとおり、第1四半期のゲームセンターは前年同期比で107パーセントの成長となっており、既存店売上が想定よりかなり好調でした。第2四半期については前年同期比104パーセントで、第1四半期ほどではないですが、ある程度落ち着きながらも、計画よりも高いプラス4パーセントの伸びを維持しています。

主な原因としては、都市型店舗で前年同期比プラス10パーセント以上の既存店売上と依然として強い増収を維持していることが挙げられます。

カラオケはコロナ禍からの戻りが強く、第1四半期では前年同期比112パーセントの成長で、第2四半期の足元では前年同期比104パーセントになっています。コロナからの回復が落ち着いてきていますが、こちらも計画の0パーセントを依然として上回っております。

カラオケの客数と客単価についても分析しており、客数が第1四半期は前年同期比111パーセントだったのに対し、第2四半期は前年同期比107パーセントとなっています。客単価は、第1四半期に前年同期比100パーセントだったところ、第2四半期は前年同期比98パーセントとなっています。基本的には客数の増加がドライバーとして非常に大きく、ご案内のとおり、カラオケBanBanは35年の歴史の中で、今期に最高益を出すことは間違いない状況です。

1つだけ付言すると、設立71年になる、アミューズメントの景品の中身の企画を行うフクヤも、今期最高益が見えてきている状況と、事業は想定以上の好調さを維持しております。総じて、M&A費用を除く実態ベースでは、計画対比で非常に強い順調な状況だとご理解ください。

質疑応答:国内ゲームセンターのロールアップの進捗について

質問者:M&Aのトラックレコードについて、上場後で見ると22件の買収で、そのうち国内のゲームセンターが7件、それに関連するフクヤとアレスを含めて9件となっています。逆に言えば、国内のゲームセンターのロールアップ戦略以外のところに、かなりのお金や件数が投じられているのかと思っているのですが、国内のゲームセンターのロールアップ自体は、もう少し規模とスピード感を持って進むのかと個人的には思っていました。

これは案件がありながらも、なかなか条件が合わないのか、そもそも案件自体もIPO時に見込んでいたほどではないのですか? このあたりの感触があれば教えてください。

申:パイプラインとしては、複数案件ある状態です。パイプラインの中身が変化したわけではないのですが、たまたま波が少しありました。

プレビが今までのロールアップの中で一番大きい案件だったと思います。そこに山があって、その後は小さい案件がいくつか続いている状態ですが、ここから先のパイプラインに関しても楽観的な状況です。

質問者:米国や中国などのゲームセンターの買収は除いたとしても、飲食や音通をはじめとしたカラオケなどのゲームセンター以外の案件に、上場してからはより資金が向かっていると思います。国内のゲームセンターのロールアップに対してお金を投じるものとそれ以外のものに分けた時に、資本効率という考え方に立つと、国内のゲームセンターに投資したほうがよいのではないかと個人的には思っています。この観点ではどのように理解すればよいのか、補足をお願いします。

渡邊:ゲームセンターの資本効率は絶対的には良いですが、相対的に見ればその他の案件ではゲームセンターよりもさらに良いものがあるというのが実態です。この理由は、ゲームセンターは一定のメンテナンスCAPEXを必要とするからです。つまり、売上高を100パーセントに維持するためのCAPEXが、一定程度存在します。

一方で、例えば直近で一番目立つものとしてシトラムは、CAPEXは特に存在しません。こちらはEV/EBITDA倍率1.7倍でM&Aしていますが、このようなディールは直近のゲームセンター関連の米国のNENの3.6倍(2023年12月期実績ベース)と比較すると資本効率が良いと言えます。

このように、投資として意味のあるエントリーバリュエーション水準に保つことを心がけています。

一方で、ゲームセンターはM&Aした後のPMIが非常にうまくいきます。M&Aした後のPMIについては、資本効率をより改善していくわけですが、当然ここにもアルファがあると思います。表面的な取得価格のマルチプルだけではなく、その改善幅も大いにアピールしたいと思っています。

また、ゲームセンター以外の、例えばカラオケBanBanやアレスカンパニー、フクヤなども、M&A後に大きく伸びています。例えば、前回の決算でご説明したアレスについては、EBITDAが前年比4倍になりました。こちらを仮にEBITDAの4倍でM&Aしていたら、実質的には1倍のEBITDAでM&Aしたのと同義です。このようなPMIは、ゲームセンターのほうが確実に見えています。

M&Aのパイプラインについてはゲームセンターが一番多いのですが、発表/クロージングの順番はどうしても当社ではコントロールできません。ご指摘のとおり、規模が大きな案件についてはもう少し時間がかかることは当然ありますので、順番についてはご容赦いただけるとありがたく思います。

質疑応答:NENでのロケテストの手応えについて

質問者:NENとの協業において、数店舗でトライアルを始めたとのお話がありました。実際に始めてそれほどまだ時間は経っていないとは思いますが、いつくらいから始めたのでしょうか? また、何か感じていることがあれば教えてください。

申:一番早い店舗では、8月1週目からトライアルを開始しており、かなりの手応えを感じています。こちらについては、クロージング後に報告したいと考えています。

渡邊:こちらは想定どおり、今年中にクロージングできると思います。感触としては非常に良いのですが、まだクロージングしていない、つまりまだ我々の支配下ではない今の状態で開示するのが適切かどうかという話でもありますので、この程度のコメントに留めます。また追ってご報告できるのではないかと思います。

質疑応答:ゲームセンター事業の客数と客単価、ユーザーの属性について

質問者:国内のゲームセンター事業について質問です。カラオケについては、客数と客単価に分けての伸び率のご説明がありました。差し支えない範囲で、ゲームセンター事業の客数と客単価の伸び率、できれば客単価がそもそもどれくらいなのかを教えてください。また、ユーザーの年代別の構成などの属性についてもお聞かせいただけますか?

申:残念ながら、ゲームセンターに関しては、誰がどれくらいお金を投入したかを判別するのが難しいため、客数・客単価ともかなり大まかなデータしか取れていません。客単価に関しては、およそ2,000円から3,000円だと考えています。

ユーザーの構成としては、お子さま連れのご家族から高齢者まで、お店によってかなり幅広くご利用いただいていますが、メインの層となるのは20代から30代のヤングアダルト層です。性別では、女性のほうが少し多いようなお店もあります。

質疑応答:米国における事業展開について

質問者:米国における事業展開について質問です。8,000店舗にクレーンゲームを順次入れていくことになると思います。大型、小型などに分かれますが、何台くらいずつ置く予定になっていますか? 中身の景品は何種類くらい入れる予定ですか?

また、今回のご説明の中で「Kawaii」景品というキーワードが出てきましたが、こちらは御社で企画した商品が中心になると理解してよいでしょうか? 何か他から借りてくるといった展開もあるかもしれませんが、今後の方針も含めて教えてください。

申:各店舗に何台ずつ置くのかについては、もともと置いてあるのが平均2台くらいですので、面積としてはほぼ同じようなかたちになるのではないかと想定しています。我々は、4ブースのクレーンゲームが付いている筐体を1台と言っています。そのため、1台から2台だと、4ブースから8ブースが平均値になっていくと考えています。

使っている景品については、有名なIPもありますが、どちらかと言いますと、我々が「ノンキャラ」と呼んでいる、IP以外の景品が中心です。調達元はさまざまなメーカーがありますが、今後はグループ会社のフクヤとの連携を深めています。したがって、ここから先はフクヤからの景品調達が割合として高くなっていくことを想定しています。

質問者:素朴な疑問ですが、ノンキャラでも米国のお客さまには十分受け入れられると理解してよいのでしょうか?

申:日本のキャラクターは輪郭や色味が優しいため、有名なキャラクターでなくても、日本らしさや日本風な造形が米国のお客さまに新鮮に映っているのではないかと感じています。

質問者:逆に言うと、米国人に受けるように向こうの嗜好に合わせたわけではなく、あくまでも日本らしい「Kawaii」景品ということですか?

申:はい、おっしゃるとおりです。

質疑応答:PMIにより人材が薄まっていくリスクへの対策について

質問者:PMIについて質問です。これほどハイスピードにM&Aを進めると、やはり人材とリソースが取られてしまうと思います。PMIの質を保つ作戦などはありますか? PMIによって人材が薄まっていくリスクについてどのように考え、どのように対応するのか教えてください。

申:PMIについては、先ほどご説明したDXに関しては、DXしてそのままずっと同じメンバーが1つの事業体にいるわけではありません。変革した後の運用は当然、もっと少ない人数でできますから、次の会社に移ります。したがって、必要なリソースがどんどん増えていくわけではありません。DX以外のPMIに関してもそのような部分はありますし、積極的に採用も進めています。

渡邊:私からも補足すると、PMIについての質問をよく受けますが、我々の中の感触と外から見る時の印象が少し違うのかと思います。

確かにPMIは難しいところがあります。特に、法人格をなくしてMergerつまり合併し、給与体系や組織体系などを一緒にして進めていくことについては、まさにPost “Merger” Integrationの難しさが詰まっていると思っています。

一方で、我々はM&AのAであるAcquisitionにもたくさん取り組んでおり、組織図を見ればわかりますが、法人格がそのまま残っている会社も多く存在しています。特にゲームセンター以外はそうなっています。

私どもがM&Aの対象とする会社は、基本的にすでにその事業体としてかなり長く事業を続けていて、オーナー1人の力で動いているような会社ではないケースがほとんどです。そのような会社のAcquisitionをした場合、そのまま「As-Is」でいてくれるだけでも、エントリーバリュエーションがしっかりと抑えられていれば、リターンが出るかたちになっています。

その上で、グループ経営会議など、全社の社長を一堂に会して毎月いろいろな議論をすることで生まれるシナジーも多くあります。そのため、このようなことはしっかりと効率的に、限界効用の高い施策として取り組んでいます。

また、Mergerについて補足しますが、「ゲームセンター」は法人格をGiGOに統一してMerger、吸収合併しています。合併するハードルを相殺して、余りある良いことがあるからです。例えば、景品を一緒に買ってくることをはじめ、細かい部分では定期清掃を一緒にする、制服を一緒に買うなど、たくさんのことに取り組めます。このようなことを追求していきます。

ゲームセンターの場合、母体のセガエンタテインメント190店舗から始まっていますが、今は350店舗まで来ています。この大きな母体の中に、多くの店舗が吸収されたイメージです。

GENDAのPMIは、何か大きな手術をしているというより、グループシナジーを活かしたアップサイドが簡単に得られるようなPMIはしっかりと着手し、ダウンサイドについてはしっかり人員をかけて取り組めるベースがあります。グループ1万1,000人のリソースを活用し、しっかりとやっていくイメージです。

質疑応答:買収の割安水準の継続について

質問者:買収のバリュエーションについて質問です。今まではかなり安く買えていると認識していますが、今後も同じような低いバリュエーションで買えるのか、少しずつバリュエーションが切り上がっていくのか、どのような感覚を持っているのか教えてください。

渡邊:まず、絶対値としては低い水準が続くと思います。相対的に見ると、コロナ禍ほどの割安さはなくなってくるかもしれません。

ただし、ポイントとしては、例えばEBITDAマルチプルが3倍の会社と4倍の会社がある時に、「4倍のほうが高い」という議論をするかどうかだと思っています。我々はキャッシュフローを非常によく分析するわけですが、そもそも絶対的なマルチプルを押さえた上で、エントリーした後にPMIで更に実質的なエントリーバリュエーションを低くしていくことを考えています。

質疑応答:EBITDAの季節性について

司会者:「前期のEBITDAも第2四半期より第1四半期が高かったのですが、これは毎年の傾向ですか?」というご質問です。

申:季節性のブレについては、確約することはなかなか難しいところではありますが、第2四半期は夏期商戦に備えてゲーム機を移動するなど、毎年費用が発生します。そちらで発生する費用と、閑散期であることを総合すると、そのような季節性があるかもしれないと思っています。

質疑応答:粗利率の悪化について

司会者:「売上規模は第1四半期、第2四半期で同レベルですが、粗利率が前四半期比で1ポイント悪化している背景について教えてください」というご質問です。

渡邊:粗利率については、カラオケとゲームセンターで連結しているところもありますので、分けてご説明します。

まず、ゲームセンターについては、ほぼ変わらないと思っていただいてよいと思います。「昨年」の粗利率を見ると、第1四半期、第2四半期はほぼ「ゲームセンター to ゲームセンター」ですのでわかりやすいのですが、第1四半期と第2四半期に大きな差があったのは第1四半期のキャンペーンが非常にうまくいったためです。つまり、マージンを多少上げてもしっかり売上を作ることができたと言えます。加えて、昨年は一部の廃棄が第2四半期に寄ったところが大きくあります。

今年は定常的な廃棄のみとなっています。昨年お話ししたとおり、順調に進捗しており、定常的にルールとして決めていく廃棄はありますが、それ以外のところで大きくブレていることはありません。

一方で、カラオケについては、1Qの2月から4月にかけては歓送迎会があるため、2Q対比で売上が強く出るという季節性があります。依然としてカラオケは前年比で非常に好調に推移しています。

渡邊:最後に、来期業績について、念のため補足でご説明したいと思います。繰り返しになりますが、本日からM&Aが1件もない前提で考えると、来期は売上高1,400億円、EBITDA185億円、営業利益105億円、のれん償却前当期純利益70億円となる予想です。

現在は資金調達も経て、パイプラインは金額ベースで最大の状態になっています。したがって、私どもとしては、この残り5ヶ月ないしは当然その後もそうですが、こちらが最終的な来期の予想になるとは思っていません。

昨年の上期はIPOのために一切M&Aができない状況でしたが、今年は上期の時点ですでにかなり多くのM&Aができている点が大きく違います。現時点での実力値を正しくお示しするには、M&Aした会社が12ヶ月業績貢献し、かつM&A費用が無いベースで見せる必要があり、それはつまり来期業績となるため、現時点で来期の予想をスライドには載せています。

私どもとしては、M&Aをする上でさまざまな会社をベンチマークしてきました。成長可能性資料においても、3社ほどベンチマークしている会社がありますが、EBITDAにおいて、各社を絶対額でも成長率でも上回ることができております。これが終わりではまったくなく、先ほどお話ししたパイプラインをしっかり消化することによって、さらに非連続な成長を実現していきます。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9166

|

629.0

(02/27)

|

+41.0

(+6.97%)

|

関連銘柄の最新ニュース

-

新興市場見通し:出遅れ感のある中小型株への資金循環が意識されるか 02/28 14:17

-

前日に動いた銘柄 part2ユニチカ、マツモト、JMACSなど 02/28 07:32

-

東証グロ-ス指数は大幅に3日続伸、出遅れ修正の動き続く 02/27 16:50

-

新興市場銘柄ダイジェスト:GENDAが続伸、ELEMENTSが急騰 02/27 15:43

-

GENDA(9166) よくある質問と回答(2026年2月) 02/27 15:30

新着ニュース

新着ニュース一覧-

03/01 19:30

-

-

03/01 17:30

-

03/01 17:00