【QAあり】レジル、既存3事業に加え、脱炭素ソリューション事業を展開 利益・EBITDAとも前年比10%超の水準の成長率を目指す

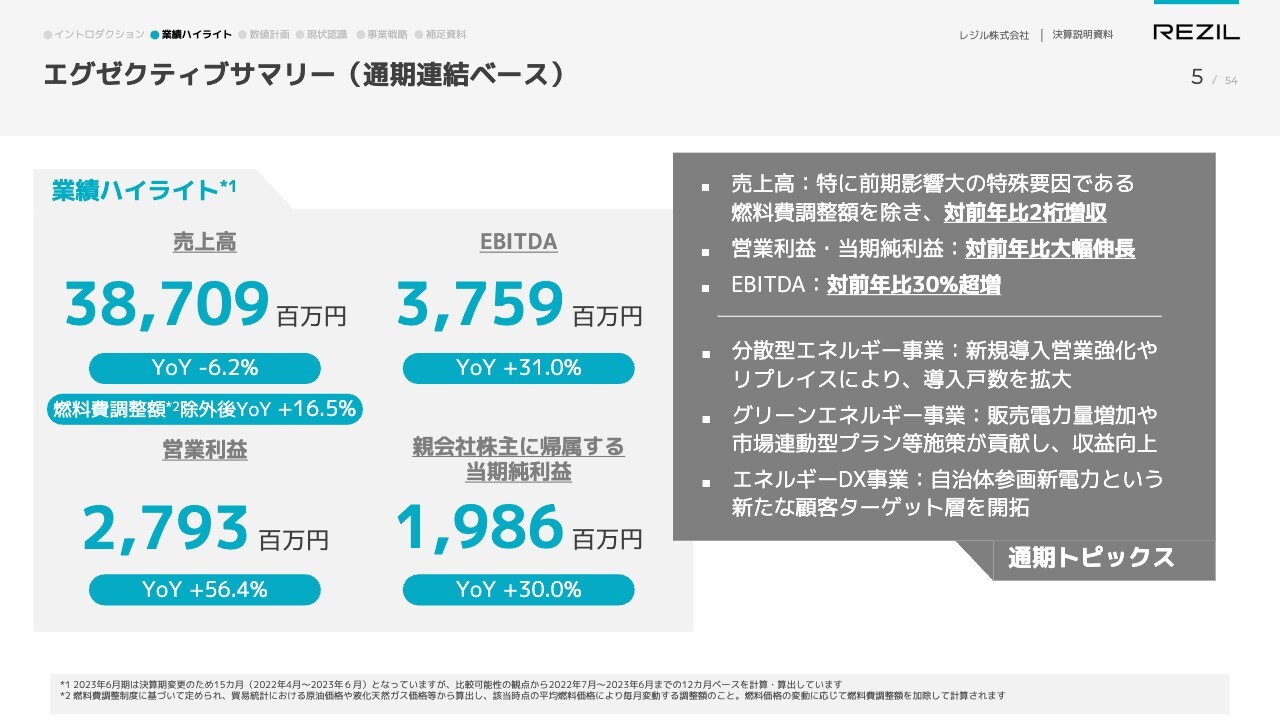

エグゼクティブサマリー(通期連結ベース)

山本直隆氏(以下、山本):本日は非常に暑い中ご参集いただき、誠にありがとうございます。取締役CFOの山本です。私より、2024年6月期の決算説明会のハイライト、業績、そして2025年6月期の計画についてお話しします。

まず、2024年6月期の通期決算ハイライトです。エグゼクティブサマリーは、通期の連結ベースで、売上高が387億900万円、営業利益が27億9,300万円、EBITDAが37億5,900万円、親会社株主に帰属する当期純利益が19億8,600万円です。

売上高については、2023年6月期は燃料調整費の影響が非常に大きかったため、こちらの影響を差し引いた金額ベースで比較すると、対前期比2桁の増収となっています。

営業利益は、昨年度対比56.4パーセント増、EBITDAは31パーセント増、親会社株主に帰属する当期純利益は30パーセント増となっています。

それぞれの事業のトピックスです。詳細は後ほど丹治からご説明しますが、分散型エネルギー事業は、営業リソースの投入が本格化し、新規導入営業強化やリプレイスへの対応を行いました。リプレイスは、既築で他社の一括受電サービス導入済のマンションから、当社が他社より引き継ぐ形態を指します。それにより導入戸数の拡大を図りました。

グリーンエネルギー事業は、猛暑の影響による販売電力量の増加や、市場連動型プランの拡販などの施策が貢献し、収益が向上しています。

エネルギーDX事業は、自治体参画新電力という新たな顧客ターゲットを開拓していった1年でした。

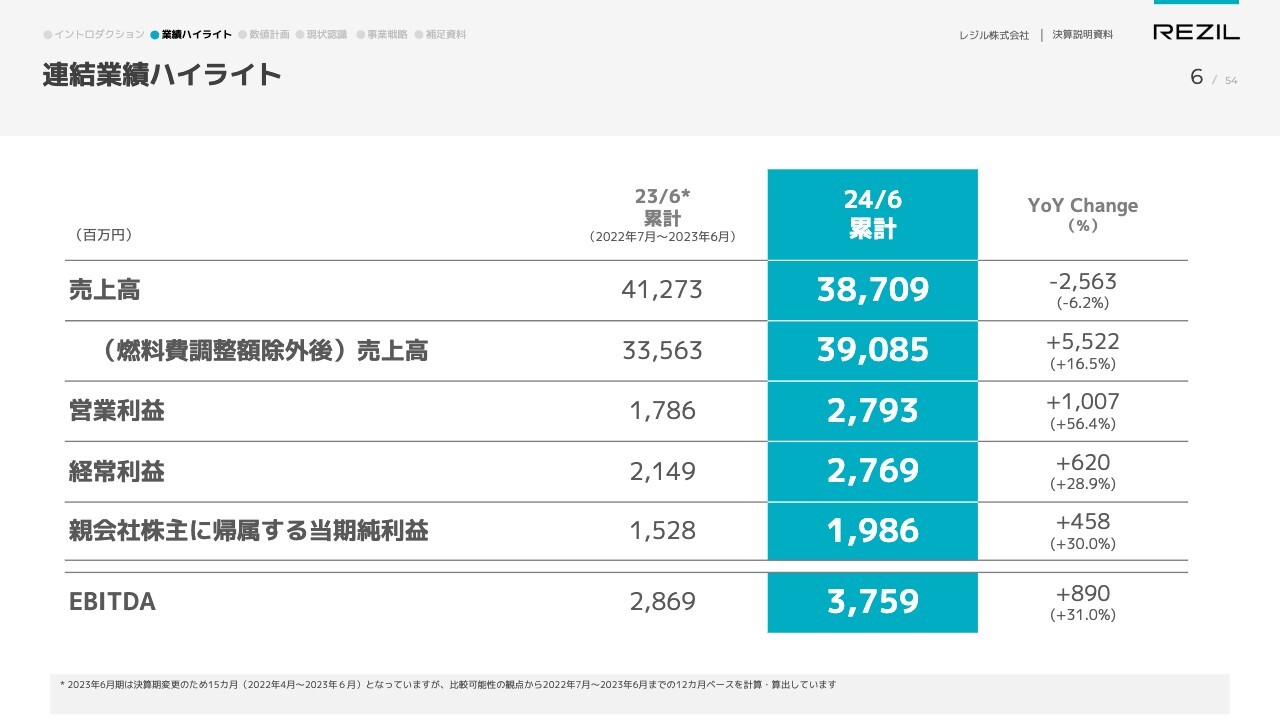

連結業績ハイライト

昨年度との対比のハイライトです。2023年6月期の累計数値ですが、当社は15ヶ月変則決算でしたので、12ヶ月で引き直した数字になります。

売上高は、昨年度の412億7,300万円に対し、2024年6月期は387億900万円、燃料費を含むベースでは6.2パーセント減となっています。

一方、燃料費を控除した売上高は、昨年度の335億6,300万円に対し、2024年6月期は390億8,500万円と、55億2,200万円増、16.5パーセント増となっています。なお、2023年6月期は影響の大きい一過性要因として燃料費調整額があったことやさまざまな政府等の助成策があり、営業利益額より経常利益額が多い着地となっています。

2023年6月期の営業利益は17億8,600万円、経常利益は21億4,900万円でした。それに対し、2024年6月期の営業利益は27億9,300万円で10億700万円増、経常利益は27億6,900万円で6億2,000万円増となっています。

なお、親会社株主に帰属する当期純利益は前期の15億2,800万円に対し2024年6月期は19億8,600万円、EBITDAは前期の28億6,900万円に対し2024年6月期は37億5,900万円と、約9億円増となりました。

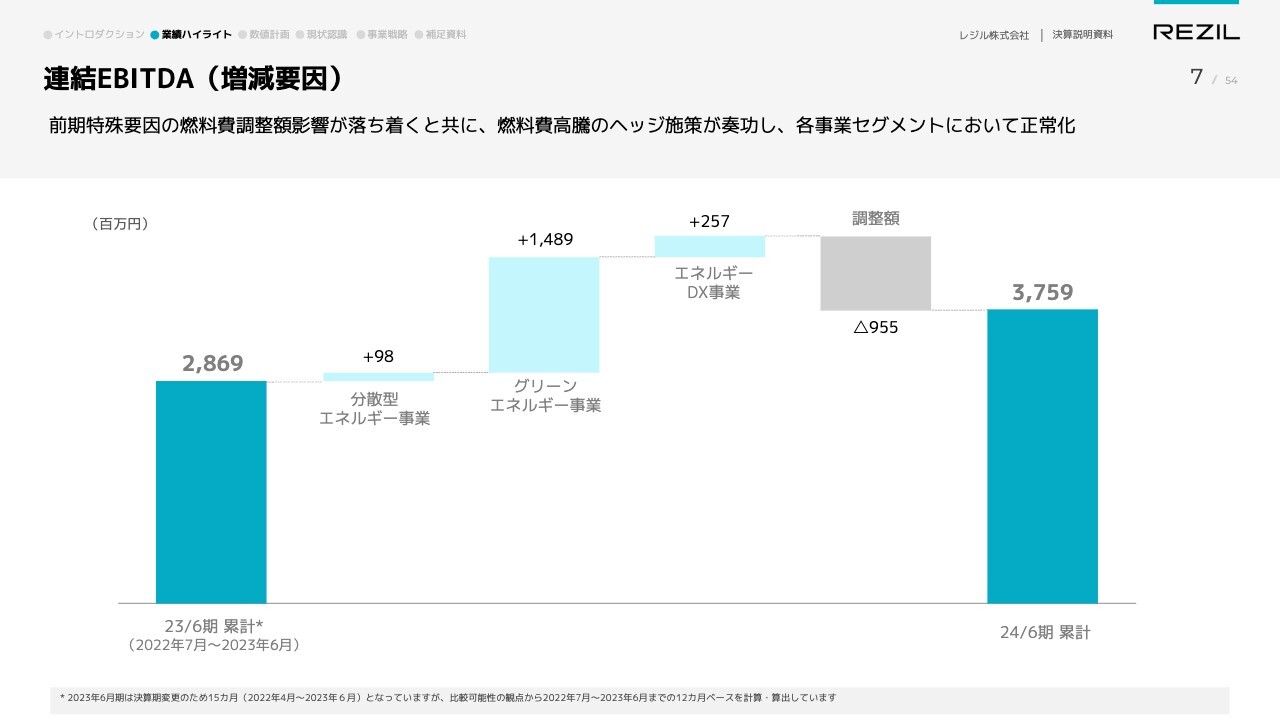

連結EBITDA(増減要因)

連結EBITDAの増減要因です。スライドのグラフは2023年6月期の12ヶ月累計ベースと2024年6月期の実績の対比で、28億6,900万円から37億5,900万円まで上がっています。主に燃料費の調整額の影響が落ち着き、やや平常状態に戻ったといえると思います。

また、燃料費の高騰のヘッジ施策が、主にグリーンエネルギー事業において奏功し、EBITDAは15億円増となっています。

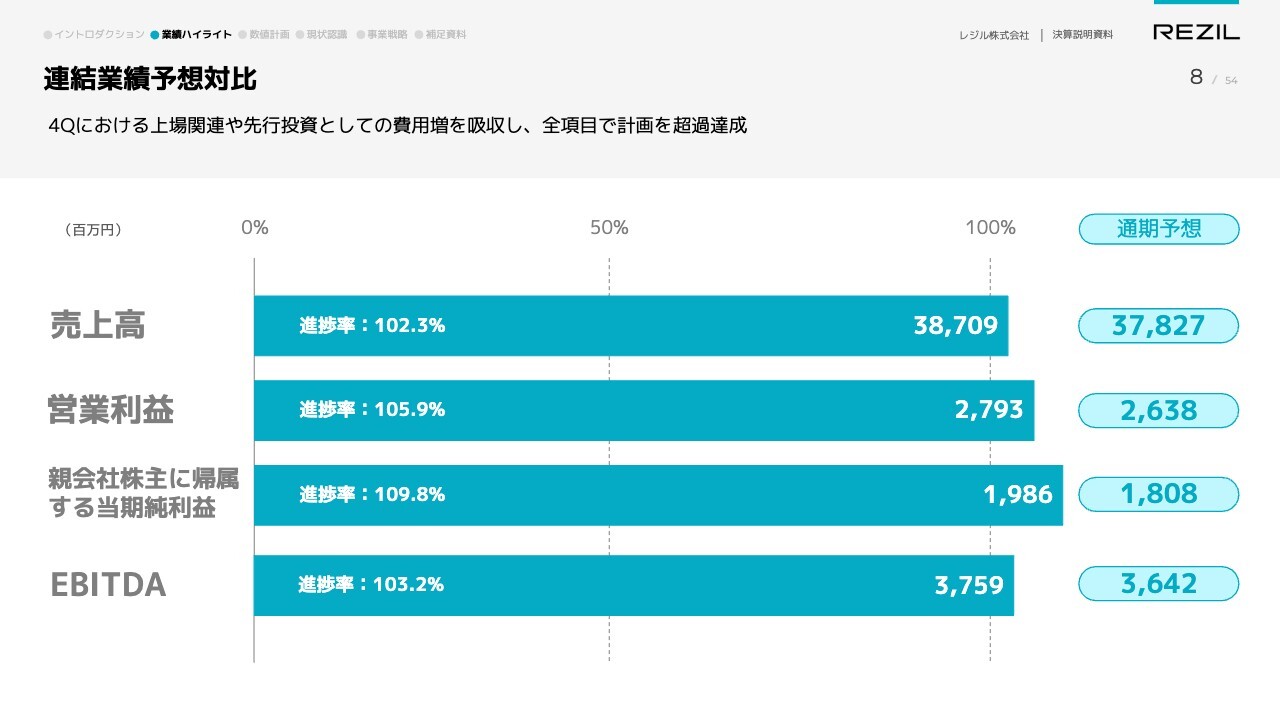

連結業績予想対比

連結業績予想対比です。こちらは、今年の4月の上場時に開示した連結業績予想との対比です。

売上高は通期予想378億2,700万円に対し387億900万円、進捗率は102.3パーセントです。営業利益は通期予想26億3,800万円に対し27億9,300万円、進捗率は105.9パーセントです。親会社株主に帰属する当期純利益は通期予想18億800万円に対し19億8,600万円、進捗率は109.8パーセントです。EBITDAは通期予想36億4,200万円に対し、37億5,900万円で終えています。

したがって、全項目で計画を超過達成できています。

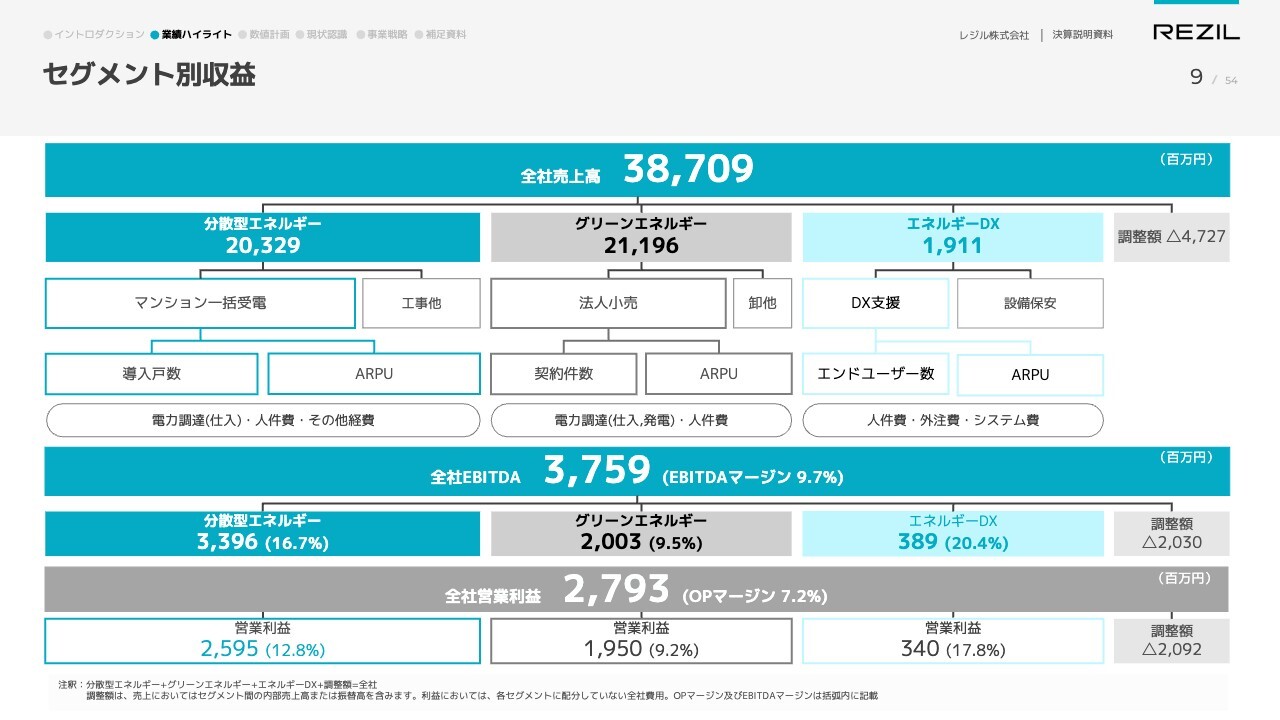

セグメント別収益

セグメント別収益です。全社売上高387億900万円の内訳として、分散型エネルギー事業が203億2,900万円、グリーンエネルギー事業が211億9,600万円、エネルギーDX事業が19億1,100万円となっています。

それに対し、全社EBITDAが37億5,900万円、マージンは9.7パーセントです。その内訳として、分散型エネルギー事業が33億9,600万円、グリーンエネルギー事業が20億300万円、エネルギーDX事業が3億8,900万円となっています。調整額が20億3,000万円入っているため、数値的にはややインフレして見えますが、マージンはそれぞれお示しした着地となっています。

なお、全社営業利益が27億9,300万円、売上高営業利益率が7.2パーセントとなっています。稼ぎ頭は前期と同じく分散型エネルギー事業で25億9,500万円、12.8パーセントです。グリーンエネルギー事業も19億5,000万円と、10パーセント近い営業利益になっています。エネルギーDX事業は3億4,000万円、18パーセントという数字です。

以上が当期の着地についてのご説明になります。

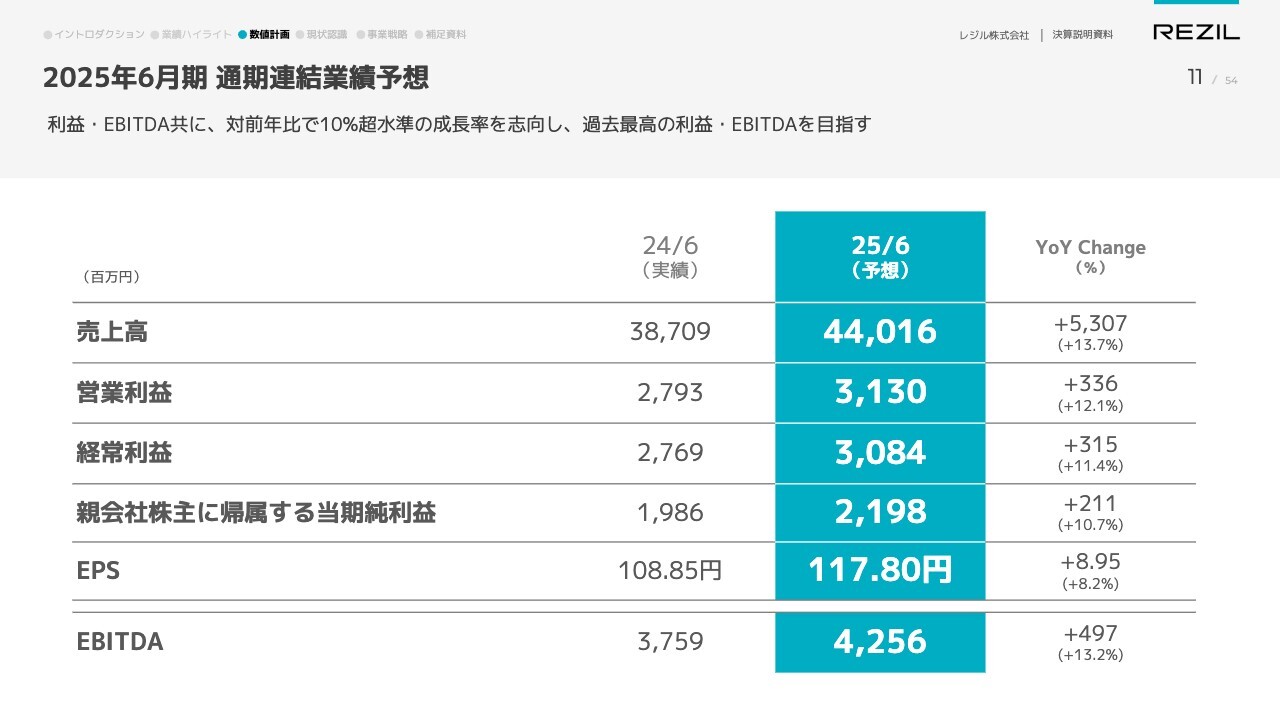

2025年6月期 通期連結業績予想

2025年6月期の計画についてご説明します。まず、通期の連結業績予想です。利益・EBITDAともに、対前年比で10パーセント超の水準の成長率を志向しています。結果として、過去最高の利益・EBITDAを目指すことになります。

売上高は2024年6月期の387億900万円という実績に対し、今期は13パーセント増の440億1,600万円、営業利益は27億9,300万円という実績に対し、同12パーセント増の31億3,000万円、経常利益は27億6,900万円という実績に対し、同11.4パーセント増の30億8,400万円、親会社株主に帰属する当期純利益は19億8,600万円という実績に対し、同10.7パーセント増の21億9,800万円を目指していきます。

EPSは108.85円という実績に対し、117.80円を見込んでいます。EBITDAは37億5,900万円という実績に対し42億5,600万円で、約5億円増を計画しています。

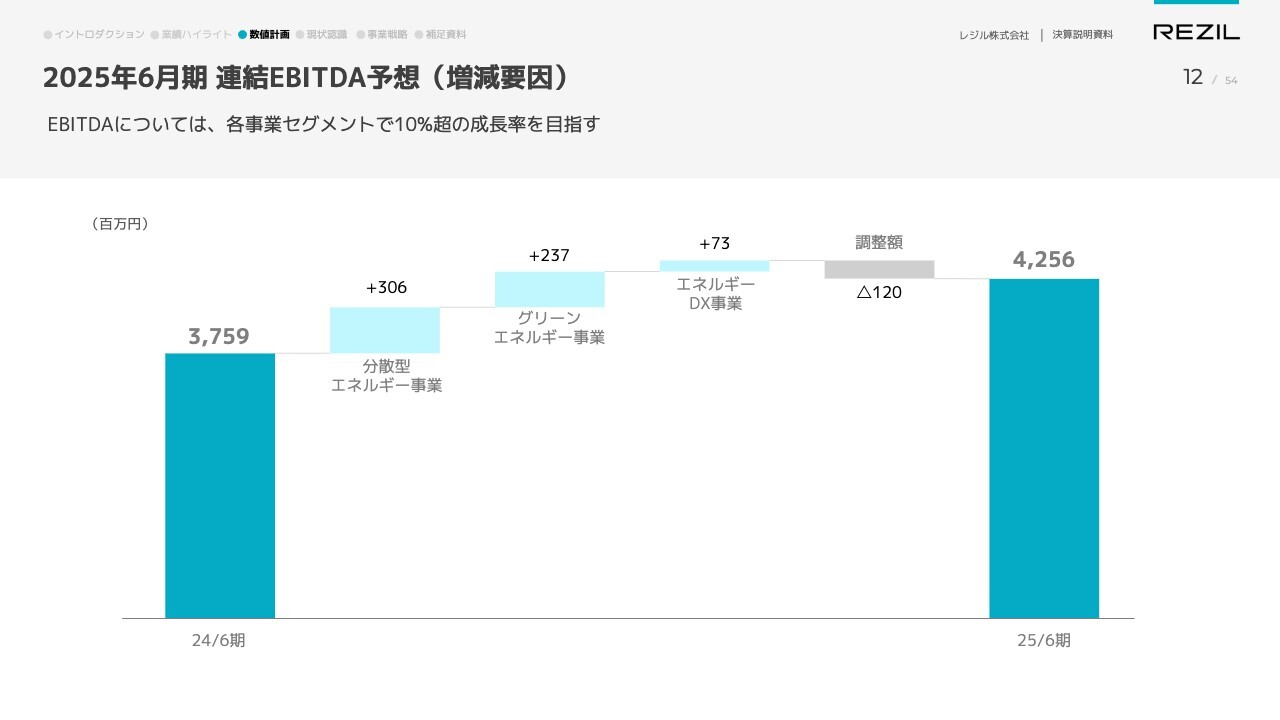

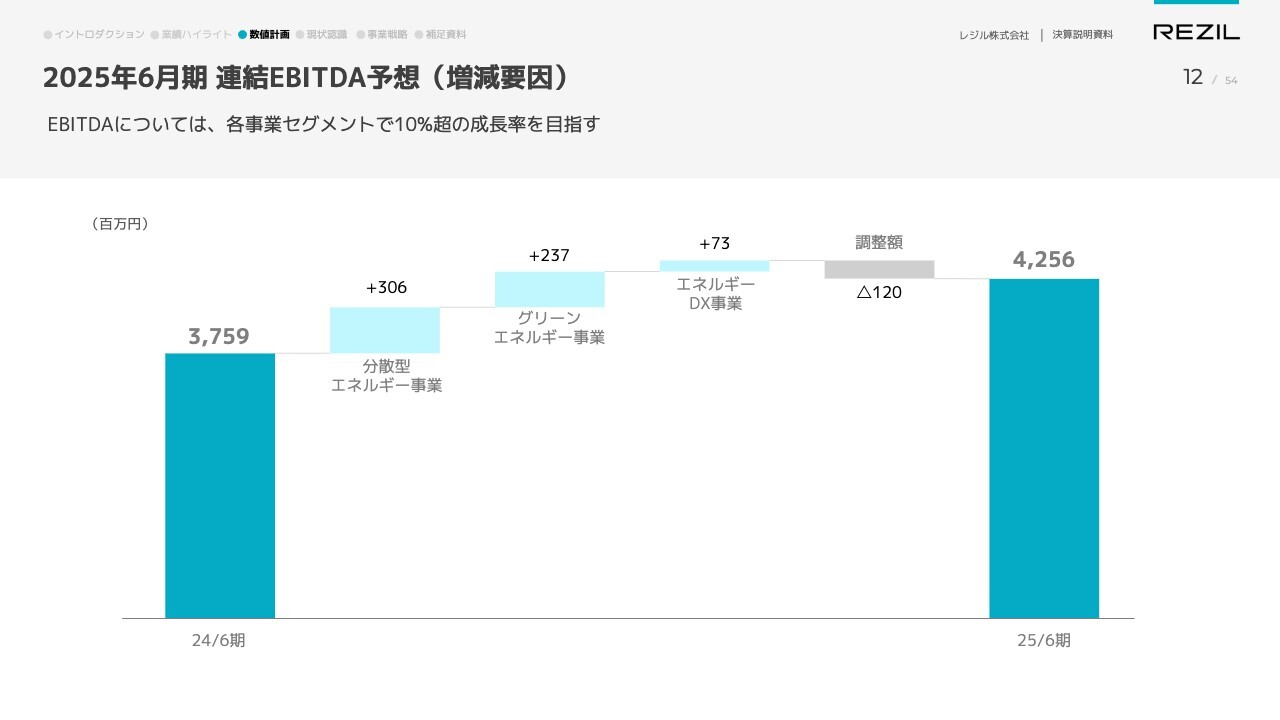

2025年6月期 連結EBITDA予想(増減要因)

連結EBITDAの予想の増減要因です。各事業セグメントで10パーセント超の成長率を目指す計画です。

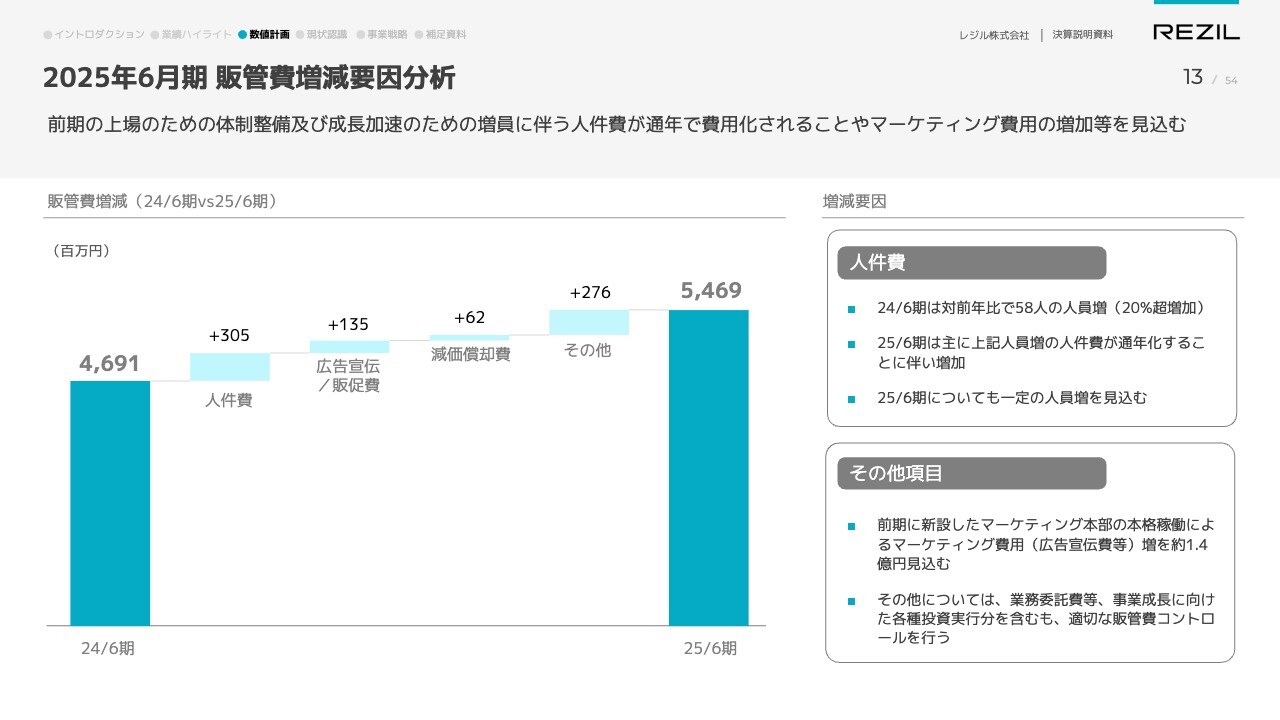

2025年6月期 販管費増減要因分析

販管費の増減の要因分析です。2024年6月期の販管費は46億9,100万円ですが、2025年6月期は約55億円への増加を見込んでいます。こちらは、前期中に上場に向けて人員体制を整備し陣容を拡充したことによる人件費増が最も大きくなっています。

2024年6月期の後半を中心に、今期以降の成長加速のために、増員を積極的に行っていました。こうした体制整備に伴う人件費が今期は通年で費用化される初めての年ということになります。このように、人件費が増える見込みであるということと、次の成長ステップのために、広告宣伝費やマーケティング費用、及び各事業での業務委託の増加を見込んでいます。

具体的に、人件費については、2024年6月期は通年で約60名の人員増がありました。これがフルに費用化されてきます。

2025年6月期はさらなる事業の強化も検討しています。マーケティング本部を前期に新設し、こちらの本格稼働によるマーケティング費用の増額も1億4,000万円見込んでいます。

その他については、業務委託の費用や、その他成長に関する投資の実行も積極的に行っていきますが、事業の稼ぐ力である粗利益率のマージンも踏まえながら、適切な販管費コントロールを行っていきたいと考えています。

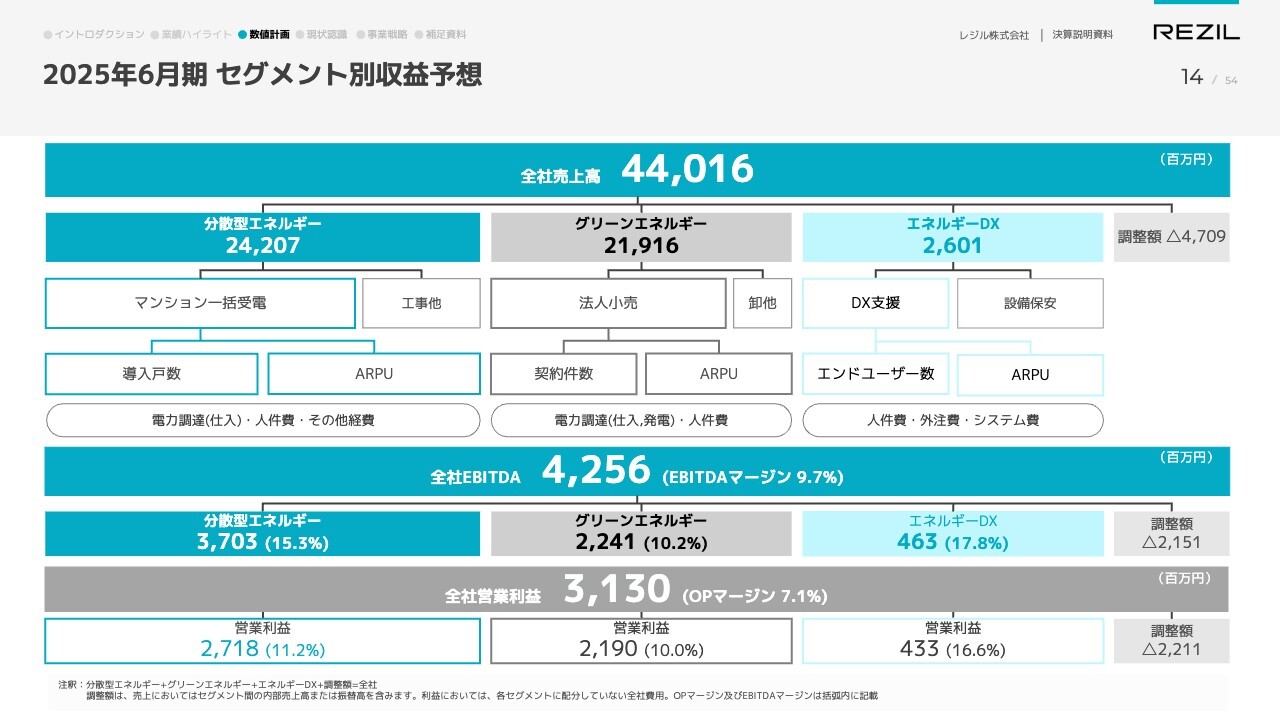

2025年6月期 セグメント別収益予想

セグメント別収益の予想です。全社売上高440億1,600万円のうち、分散型エネルギー事業の売上が242億700万円、グリーンエネルギー事業が219億1,600万円、エネルギーDX事業が26億100万円という内訳になります。

全社EBITDAは42億5,600万円、EBITDAマージンが9.7パーセントで、前期実績と同程度の成長を計画していますが、そのうち分散型エネルギー事業が37億300万円で15.3パーセント、グリーンエネルギー事業が22億4,100万円で10.2パーセント、エネルギーDX事業が4億6,300万円で17.8パーセントとなっています。

分散型エネルギー事業の営業利益は27億1,800万円、売上高マージンは11.2パーセントです。グリーンエネルギー事業は引き続き堅調な収益性を期待しており、営業利益が21億9,000万円、売上高営業利益率で10パーセントです。エネルギーDX事業の営業利益は4億3,300万円、売上高営業利益率で16.6パーセントという計画です。

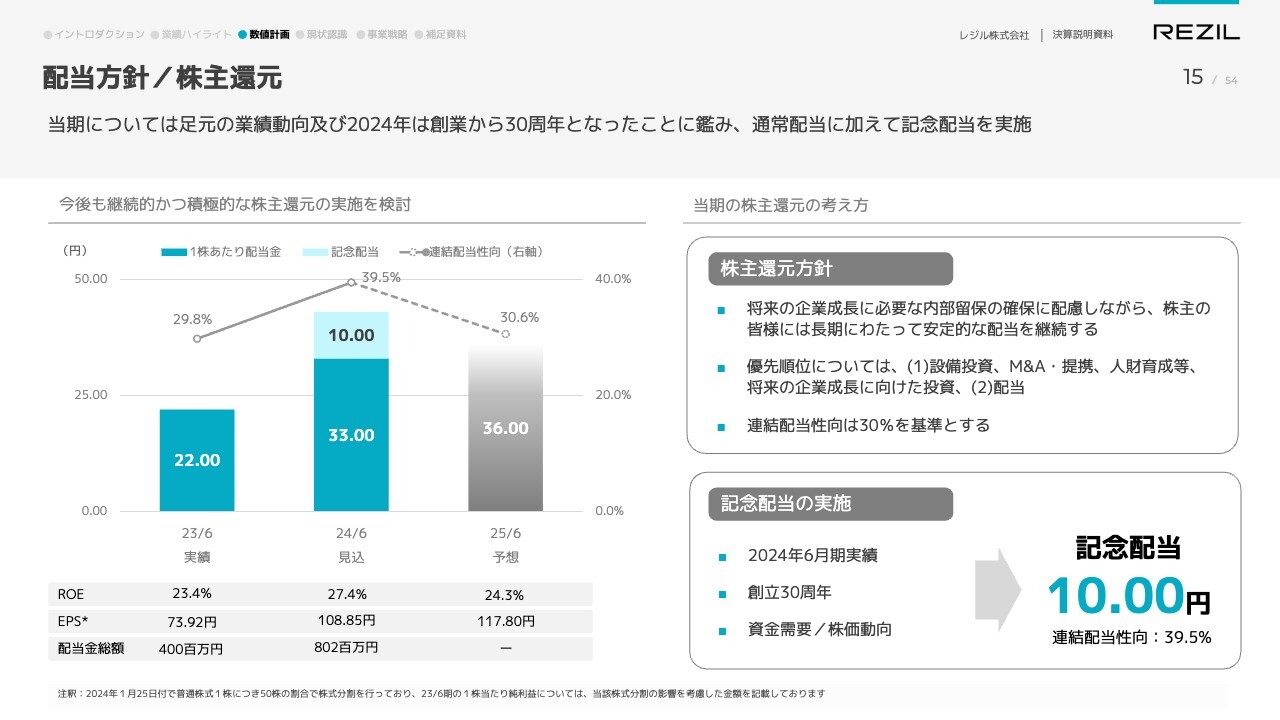

配当方針/株主還元

配当方針および株主還元の方針です。当期については、足元の業績動向、および2024年が当社創業から30周年となっているため、通常の配当は連結配当性向30パーセントを方針としていますが、これに加えて、記念配当として1株につき10円を加えています。

その結果、2024年6月期の連結配当性向は39.5パーセントとなっています。2025年6月以降も引き続き連結配当性向30パーセントとする方針に変更はなく、配当の実額、配当性向自体は、今期よりは下がる見込みです。

株主への還元方針については、前期から引き続き、将来の企業成長に必要な内部留保の確保に配慮しつつ、株主のみなさまには長期にわたって安定的な配当を継続することを目的としています。

優先順位については、まず設備投資、M&A、提携といったものから、人材育成、将来の企業成長に向けた投資を優先し、最後に配当としており、まずは将来の成長に向けた投資余力を確保したいと考えています。

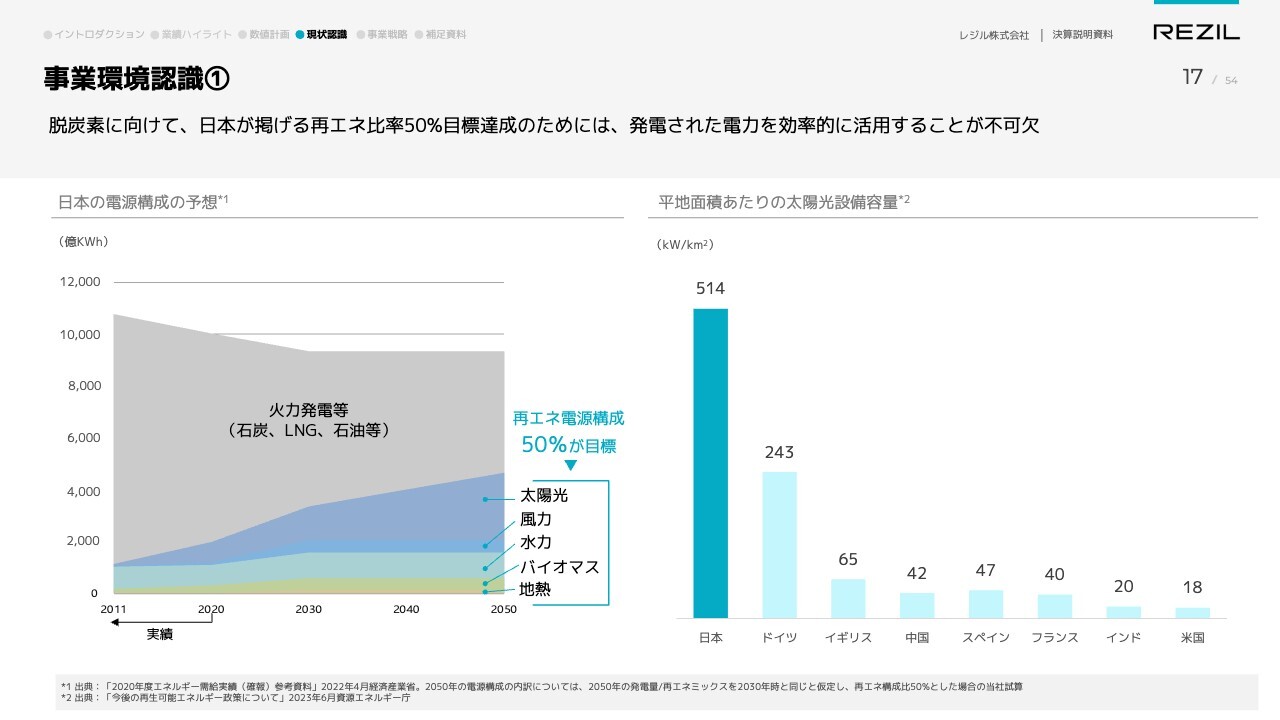

事業環境認識①

丹治保積氏(以下、丹治):代表取締役社長の丹治です。現状認識と今後の経営戦略についてご説明します。

まず、現状認識についてです。今、当社がどのような社会課題を解決していこうと思っているかということとその前提の共有です。1つ目は、2050年に向けて日本全体で再生可能エネルギー比率50パーセントを目指しています。

ただし残念ながら、島国の日本は平地が非常に少ないため、今やドイツの2倍ほどの太陽光設備の設置密度になっており、今後太陽光設備を増やしていくことに早くも限界が来つつあると考えています。したがって、設備というハード面の増加を補うソフト面、つまりエネルギーの利用効率をどのように最適化していくかというところに課題を感じています。

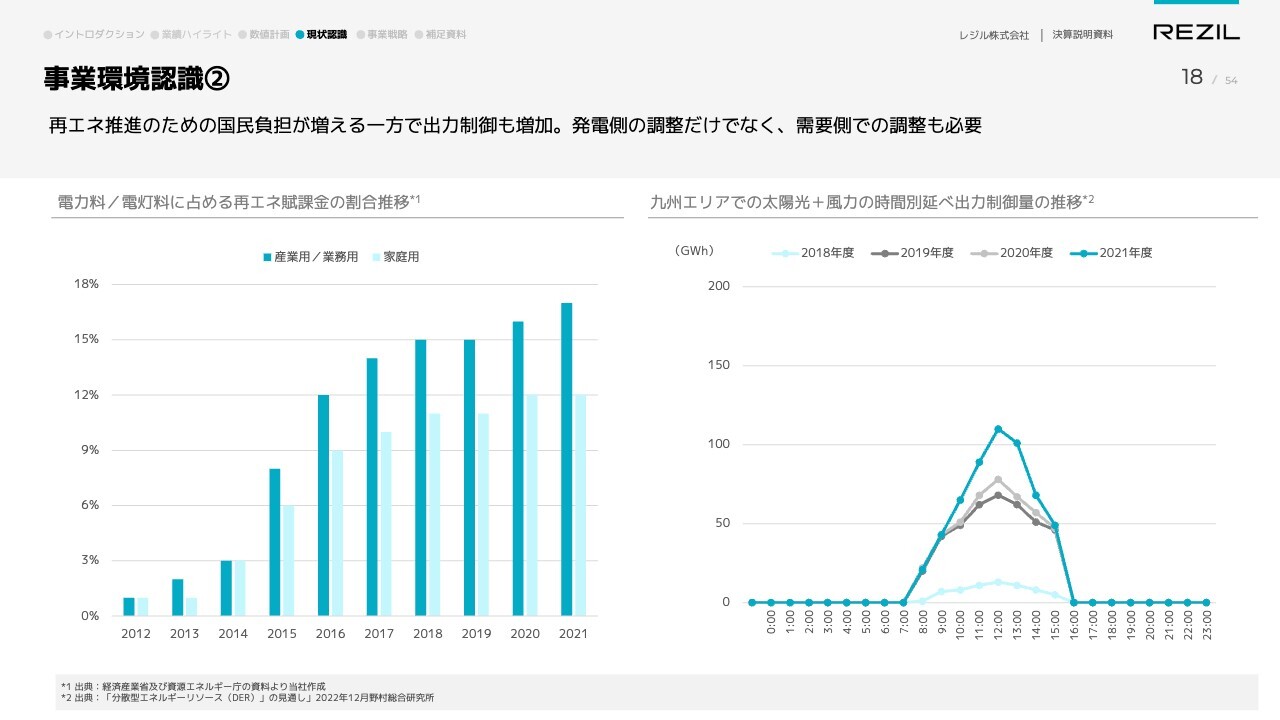

事業環境認識②

事業環境認識の2つ目です。再生可能エネルギーを増やすために、実は生活者のみなさまは、国民1人あたりの電気料金に対し12パーセントほどを再生可能エネルギー賦課金というかたちでお金を払っています。これが徐々に増加傾向にあり、最近のマスメディアでの報道も含め、電気代が高いという話がある状況です。

再生可能エネルギー発電のための費用を国民にも負担してもらうかたちで増やす一方、実は九州エリアで見ると出力制限というかたちで、作ったエネルギーを捨てているという実態も出てきています。これが、九州から徐々に東の方へ向けて広がりつつあります。

脱炭素に向け、国も、発電会社も、再生可能エネルギー企業も一生懸命がんばっているのですが、実は少し無駄が出てきています。この無駄をどう解決していくかが課題であると考えています。

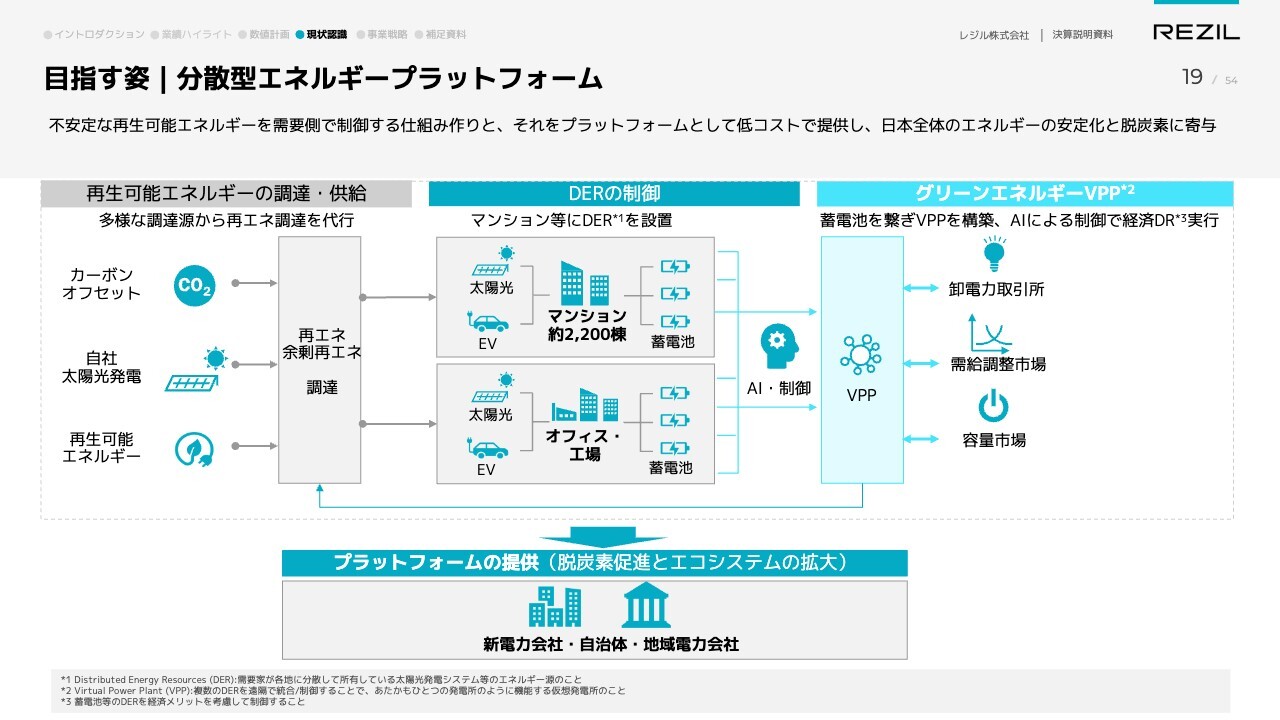

目指す姿 | 分散型エネルギープラットフォーム

当社が目指す姿として、分散型エネルギープラットフォームと銘打っています。具体的には、発電側で効率的なエネルギー利用のために今までさまざまなコントロールを行ってきました。地域の大手電力会社には、不安定な再生可能エネルギーに対応し調整をがんばっていただいたのですが、そろそろ使う側、つまり需要側で、エネルギーの最適化を行うべきではないかと思っています。

ただし、需要側でどのように最適化を行うかというと、例えば、蓄電池や自分の家の屋根の上の太陽光設備、EVの充電設備が必要になってきます。ただし、みなさまがここにお金をかけて、自費で最適化するのはなかなか難しいと思いますので、当社のサービス利用していただくことによって、社会課題の解決として仕組みを提供することにより、使う側の負担なく事業を展開し、収益と社会課題の解決を両輪で回していきたいと考えています。

Our Purpose/Mission

当社はパーパスとして、「結束点として、社会課題に抗い続ける」を掲げていますが、まだ売上400億円弱程度の企業規模であり、当社1社で社会課題を解決できるとは思っていません。しかし、さまざまな主体の結束点となることで大きなうねりを生み出せる、生み出していきたいと思っています。

また、脱炭素という社会課題に対し、「脱炭素を、難問にしない」というミッションを掲げ、脱炭素社会に向けて需要側の負担なく何ができるのかを、会社として考えて事業化していこうとしています。

振り返り | 過去2期での取り組みと成果

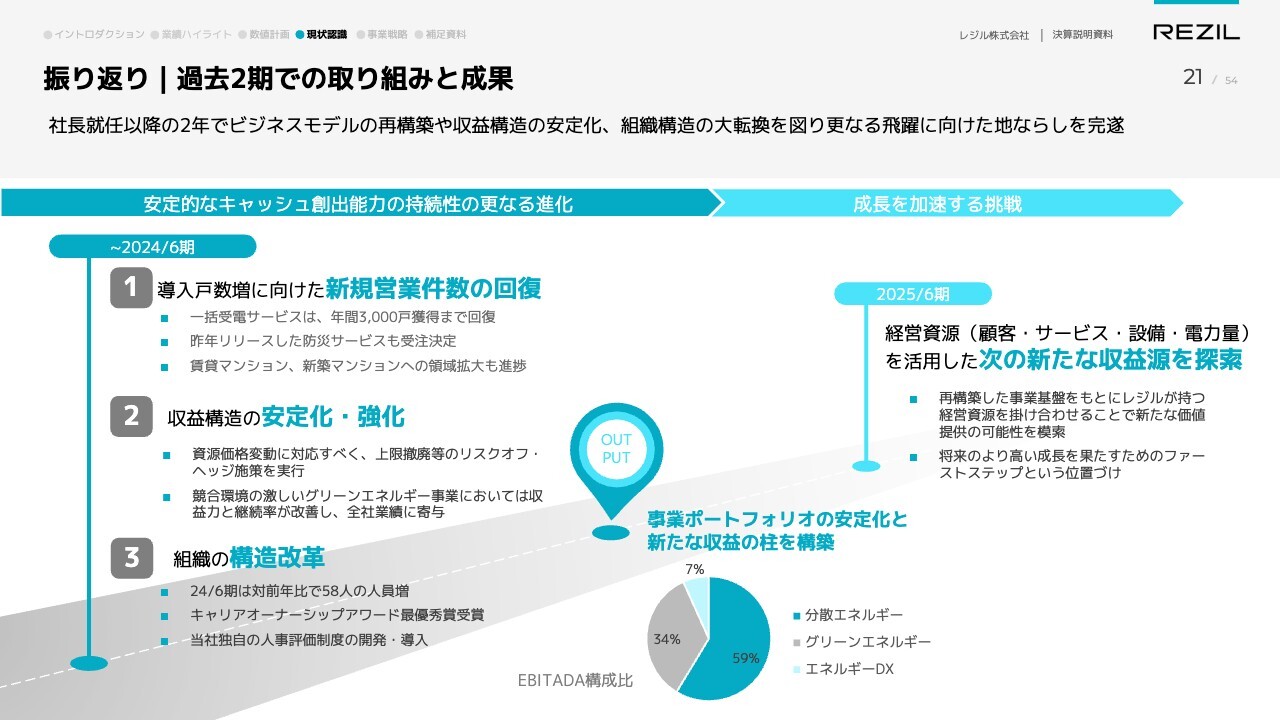

私が社長に就任して以来の経営と成果についての振り返りです。決算に関しては、先ほど山本から報告したとおり、2024年6月期は予想どおりの結果となり、経営者として安堵したところもあるというのが正直な感想です。基本的には、みなさまにお示しした計画を必ず守るということをコミットしており、今後もこのスタンスに変更はありません。

私が社長就任してからの2年を振り返ると、大きく3つの成果があります。

1つ目に、停滞していた分散型エネルギー事業の新規導入戸数が、ようやく年間3,000戸まで回復しました。導入戸数は今後も力強く伸びていくと確信しています。昨年リリースした「マンション防災サービス」も非常に好評で、次の展開につながっていくのではないかと思います。

さらに、従来は既築・分譲マンションが私たちのビジネス領域でしたが、いよいよ新築マンション、賃貸マンションというより大規模な市場に進出するための準備が整ったと考えています。

2つ目に、収益構造を安定化させました。先ほどのグリーンエネルギー事業の伸長を見ていただくとわかるように、2年前は赤字の事業でした。こちらを利益率10パーセント弱まで大きく伸長させることができています。加えて、分散型エネルギー事業の拡大、エネルギーDX事業の確実な収益化による寄与など、リカーリング収益を維持しながら、各事業における収益力を向上させてきました。

3つ目に、組織の構造改革を行いました。会社として経営戦略は要であり、その経営戦略の実行を支えるのはやはり組織、チームです。戦略遂行の上でこれまでリソースが不足していた部分に対し、しっかり採用・確保できるようになりました。上場の効果も大きく、投資いただいたみなさまに感謝しています。

また、昨年、「キャリアオーナーシップ経営AWARD 2024」において最優秀賞を受賞しました。働きがいのある会社を目指し、企業文化の改善に取り組んできた努力が認められたものです。

また当期は、当社独自の人事評価制度の開発・導入もしました。正社員200人規模の会社で、2024年6月期中に58人増えており今後は生産性の向上が課題になると認識しています。

この課題に対しては、「プレイス制度」と呼ぶ新しい人事制度を導入し、準備が整ったところです。今後着実に伸びていく組織の構造が出来上がりました。新規獲得の芽吹きもあり、これからさらに一段上の成長に向けて、盤石な体制を整えることができたと考えています。

2025年6月期はダイナミック・ケイパビリティの向上に取り組み、今まで私たちが作ってきた経営資源を次の新たな収益源としてどのように活用していくかというフェーズに移っていきたいと思っています。

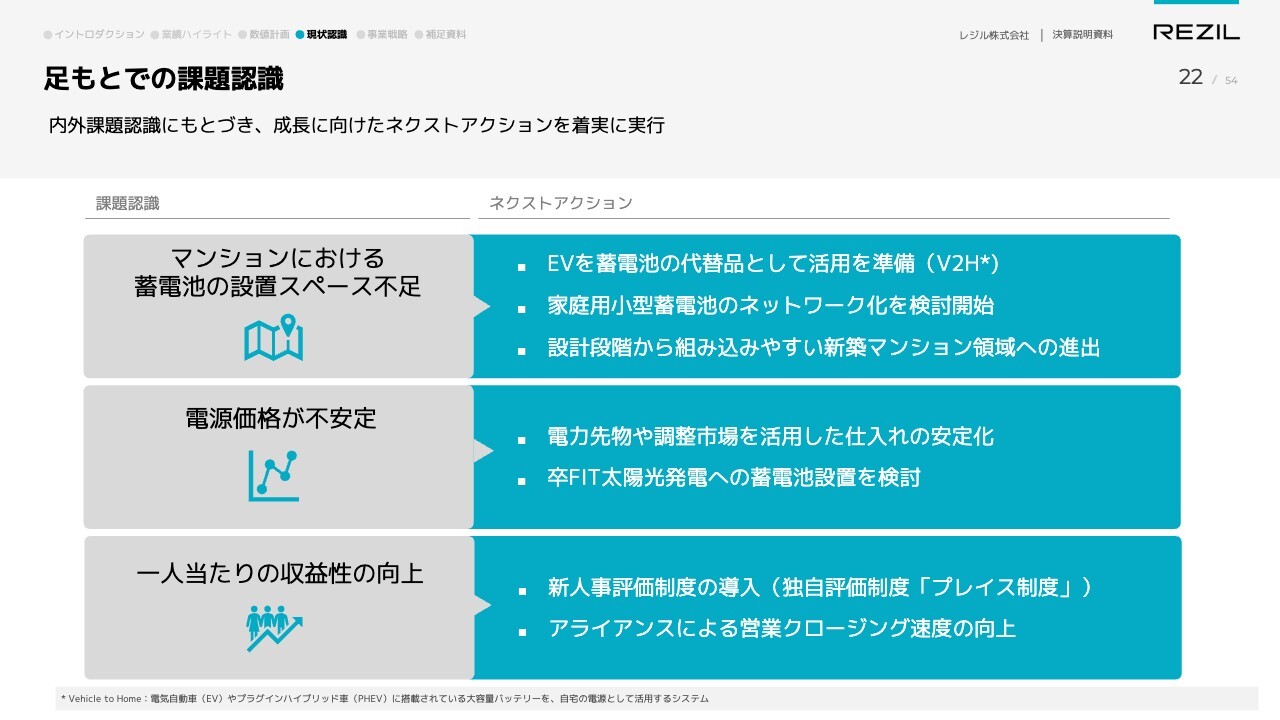

足もとでの課題認識

他方、さまざまな取り組みの中でもちろん課題もあります。「マンション防災サービス」はマンションに蓄電池を設置するサービスですが、実は設置スペースの不足という課題があります。

蓄電池のような大きな物は置けないマンションがかなり多いことから、蓄電池の代替品としてEVを活用する、家庭用小型蓄電池をネットワーク化して設置する、設計段階から組み込みやすい新築マンションに注力するなどの対策を検討しています。

もう1つは、電源価格が不安定であることです。資源価格の問題もありますが、ここまで気温が上昇するとは想像しておらず、需要の増加から夏場は仕入れ値がかなり高くなっています。

そのような問題に対して、電力の先物取引や調整市場を活用した仕入れのリスクヘッジ、また最近迎えている卒FIT太陽光発電に蓄電池を併設し、私たちが得意なエネルギーマネジメント分野での付加価値を付ける取り組みも始めています。

3つ目は、1人当たりの収益性の向上です。先ほどもお伝えしたように、社員の増加とともに高まった人的資源をどのように活用し、どのように生産性を上げていくかという課題に対する取り組みを始めています。

また営業活動等は、従来は自前主義で行ってきましたが、今後はアライアンスを活用した営業プロセスの短縮化を図っていきたいと思っています。

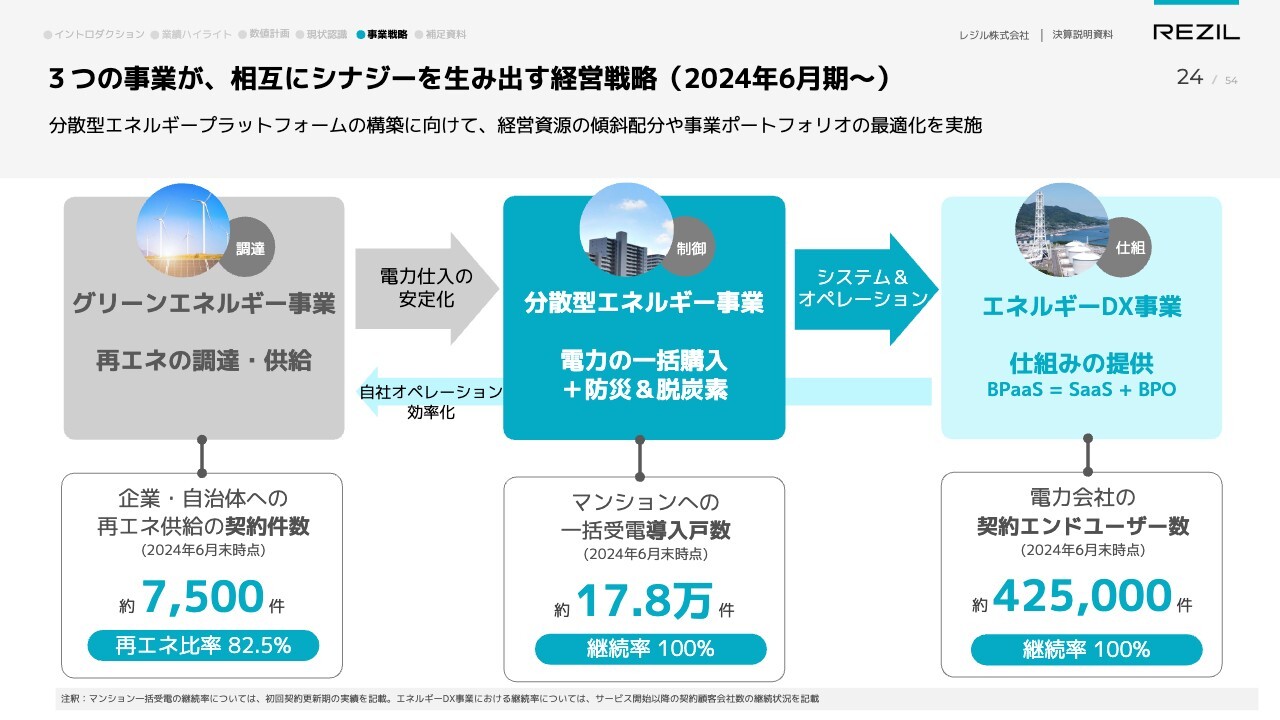

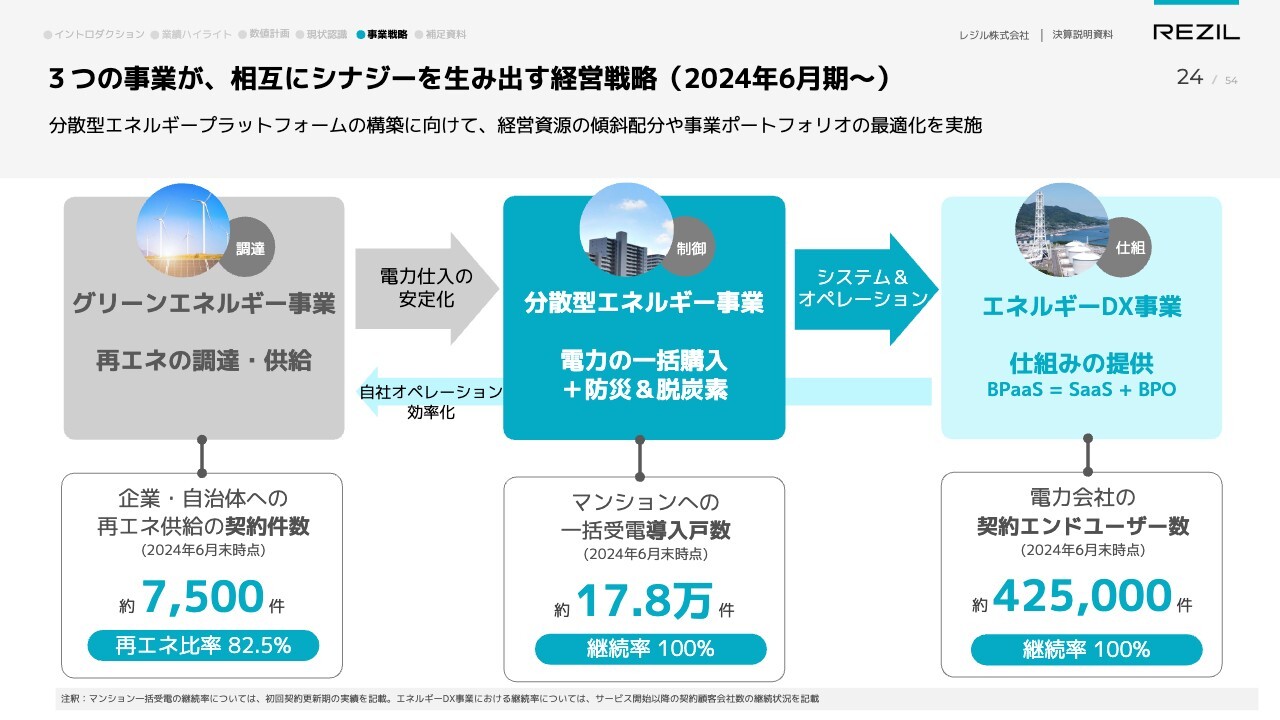

3つの事業が、相互にシナジーを生み出す経営戦略(2024年6月期〜)

事業戦略についてです。あらためてお伝えしますが、当社はグリーンエネルギー事業、分散型エネルギー事業、エネルギーDX事業の3つを軸足に収益を得ています。グリーンエネルギー事業は再生可能を含むエネルギーの調達・供給、分散型エネルギー事業はエネルギーの制御、エネルギーDX事業は仕組みの提供という展開で動いています。

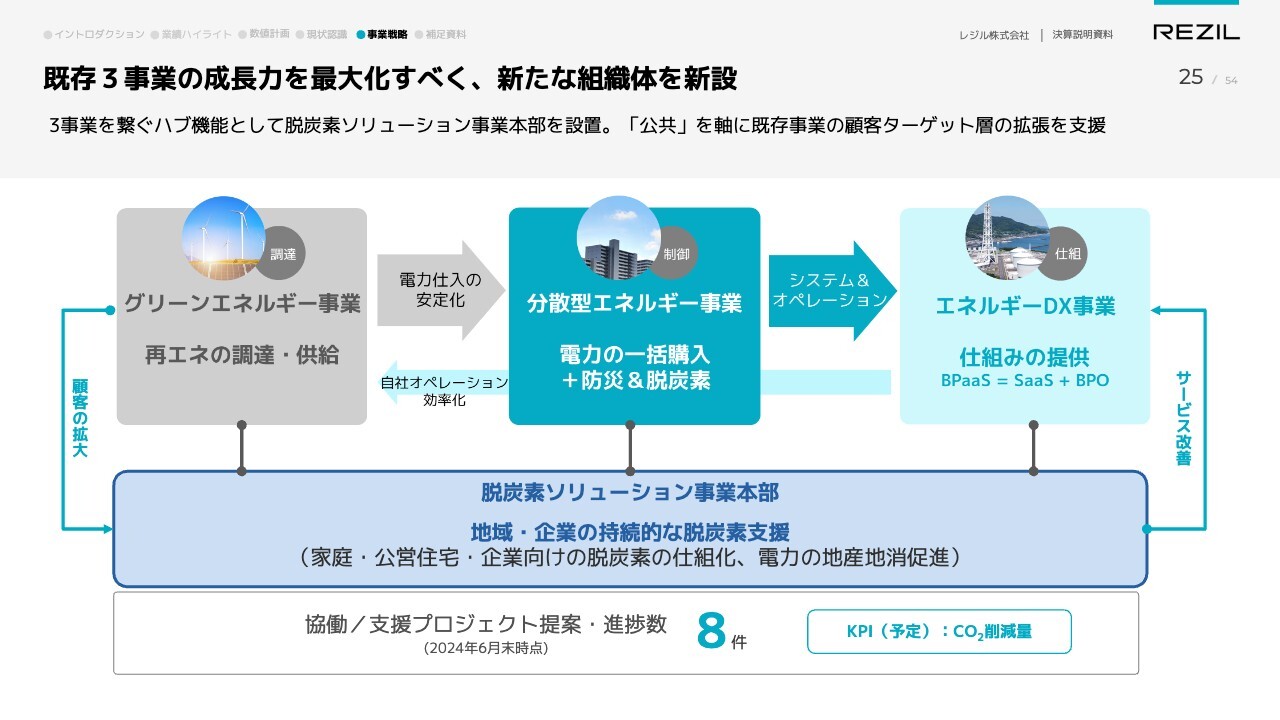

既存3事業の成長力を最大化すべく、新たな組織体を新設

この既存3事業に、今年7月から新たな組織を追加しました。それが「脱酸素ソリューション事業本部」です。

昨年までは準備段階で、地域脱炭素支援室として運営してきましたが、いよいよ自治体・企業との連携が事業化できるフェーズに入ったと判断し、新しい事業本部として昇格させたものです。

すでに8件のプロジェクトが立ち上がっています。さまざまな自治体・企業と連携しながら、脱炭素の仕組み化を支援していくプロジェクトです。

今まで私たちは、電力の供給、電力の制御、電力の仕組化を、それぞれの対象顧客に提供してきました。

これらを自治体・企業が求める用途に合わせて最適化し、組み合わせて提供していくのが脱炭素ソリューション事業本部の役割です。

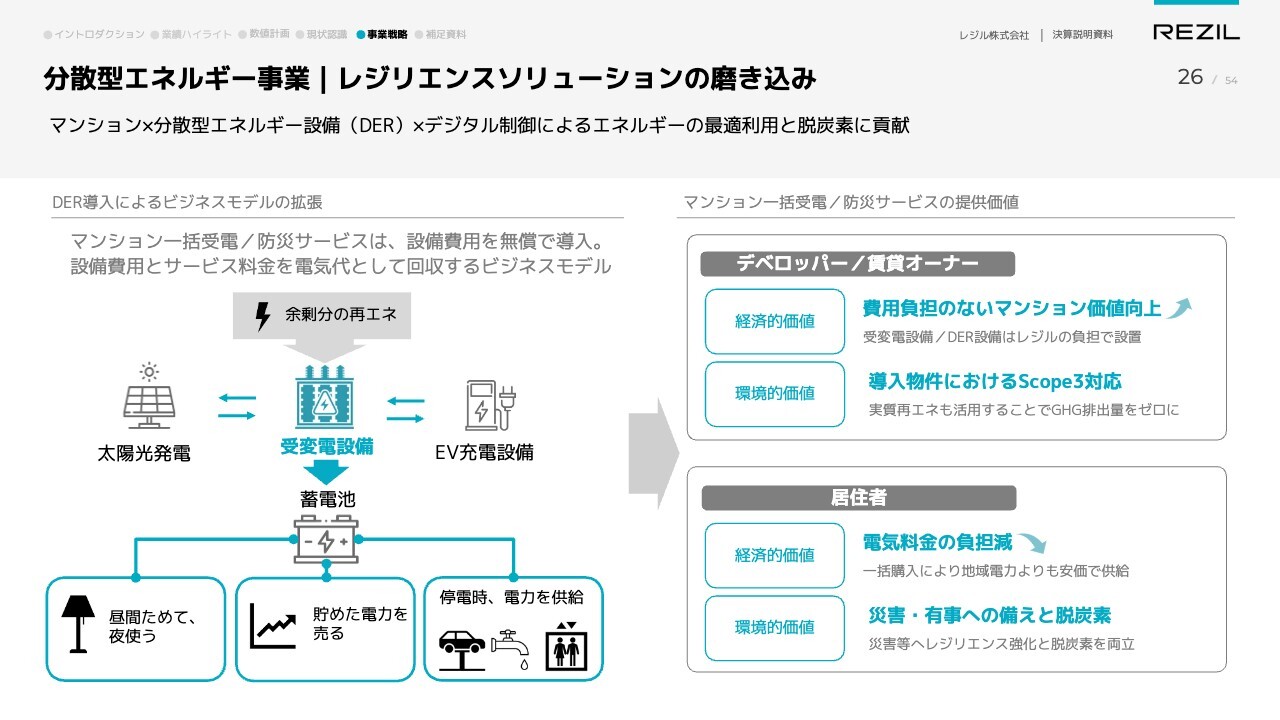

分散型エネルギー事業丨レジリエンスソリューションの磨き込み

各事業の最近のトピックスを順にご紹介します。

分散型エネルギー事業では、レジリエンスソリューションと呼ばれる、マンション一括受電/防災サービスに関して、しっかり磨き込みができる状態になってきたと思います。

最近では、新築デベロッパーや賃貸オーナーから非常にご好評をいただいており、今後は新築領域への展開が期待できると思っています。

大きな提供価値として、例えば、導入物件におけるScope3を軽減したい賃貸オーナーからは、供給電力が基本的にすべて実質再生可能エネルギーの「マンション防災サービス」がScope3に効果的であると評価をいただいています。

また、昨今電気料金が値上がりする中、当社の一括受電のマンションに関しては、巷で言われるほど料金が上がっていないと居住者に評価いただいていることから、経済的価値の向上に確実に貢献できていると思っています。

分散型エネルギー事業丨営業活動におけるポジショニング戦略

分散型エネルギー事業の今後の営業転換については、ポジショニング戦略で幅広い領域に展開していこうと思っています。従来は既存のマンションに対して営業を行ってきましたが、今後はスライド左図の3つの矢印のように新築や賃貸といった領域に営業を延伸させます。

1つ目に、賃貸・公営マンションへ領域を広げていきます。

2つ目に、新築・分譲マンションの設計段階から、「マンション防災サービス」を起点とするマンション全体の脱炭素、レジリエンスの向上を進めていきます。

3つ目は、リプレイスによる獲得です。すでに一括受電が導入されているマンションについて、昨今の電力仕入れの不安定化により、電気料金を上げざるを得ない一括受電会社も出てきているため、当社への乗り換え、つまりリプレイスを進めていきたいと思っています。

1つの事例として、先週リリースしたとおり、スターツプロシード投資法人が所有するREIT案件の賃貸マンションに、「マンション防災サービス」の導入が決定しました。

REIT案件であるため、スターツプロシード投資法人としては、Scope3のGHG排出量をゼロにすることは同社物件の価値を高めるだけでなく、ESG投資や資金調達といった観点からもポジティブに効いてくる上、入居者の方々には災害への備えができるのはすばらしいと賛同を得ています。今後このようなREIT物件が増えていくのではないかと期待しています。

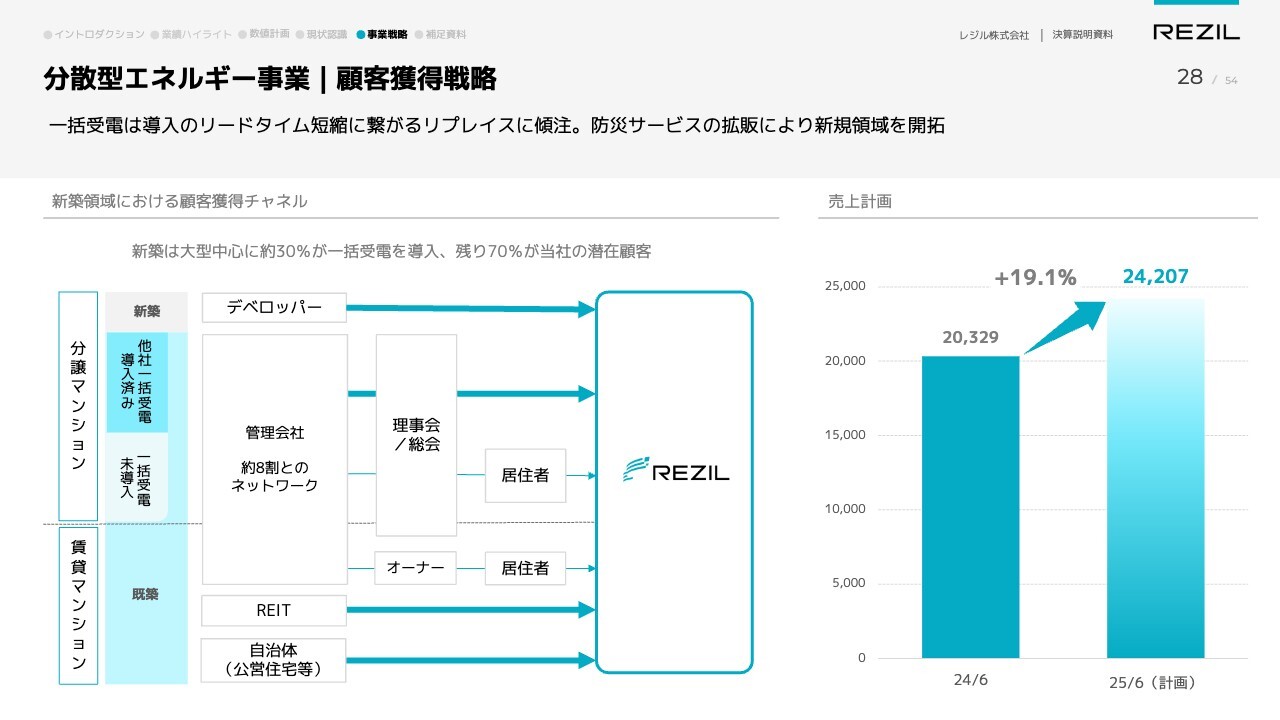

分散型エネルギー事業丨顧客獲得戦略

分散型エネルギー事業の顧客獲得戦略としては、先ほどご説明した3つの領域に進出します。市場が広がるだけではなく、実は意思決定プロセスが早まる点、つまり導入プロセスの短縮化が大きな魅力だと思っています。

デベロッパー、REIT、自治体を含め、基本的に発注側の所有者が了承すれば、「マンション防災サービス」で一括受電を導入することができます。

今まで私たちが対象としてきた領域では、管理会社から理事会・総会を通して、居住者全員の同意を得るまで1年にわたる長いプロセスを経て、2,200棟の実績を積み上げてきました。

今後は、デベロッパー、REIT、自治体などの所有者と直接交渉し、従来の営業・導入プロセスを縮めていきたいと思っています。

グリーンエネルギー事業丨再生可能エネルギー比率向上を推進

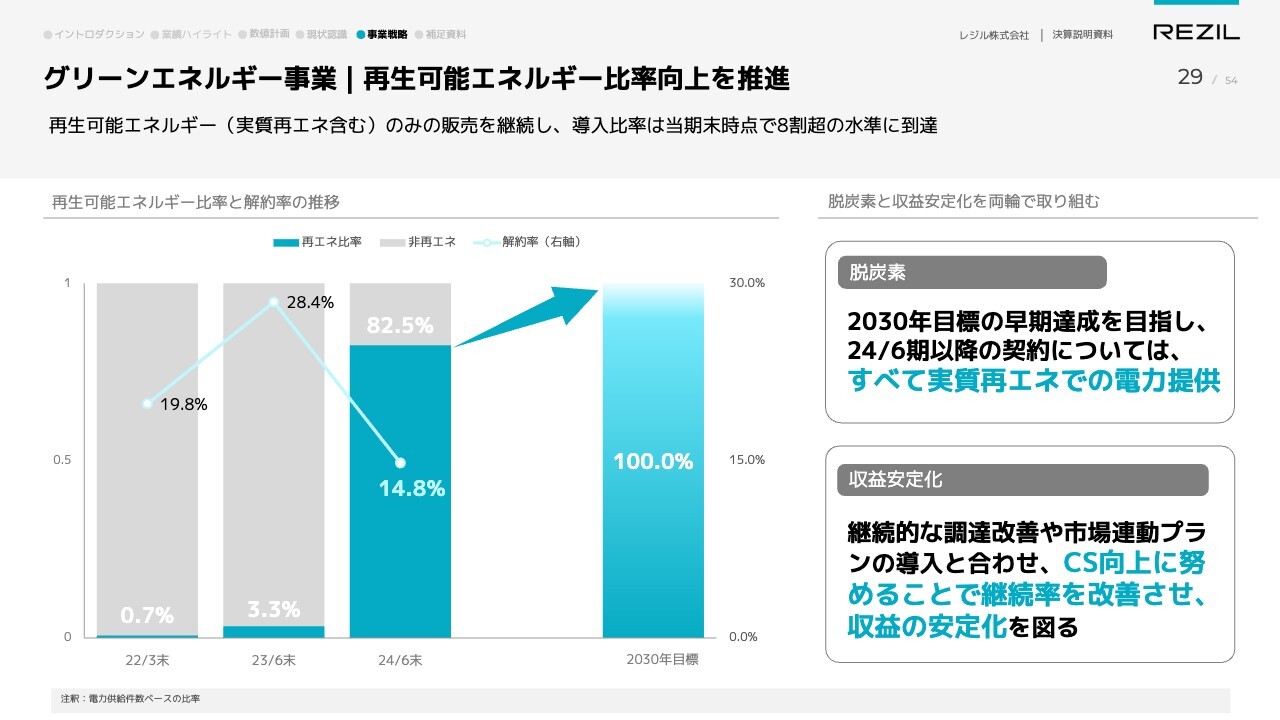

グリーンエネルギー事業に関するトピックスです。再生可能エネルギー比率が大幅に向上しました。

IPOをする際には、60パーセント程度の再生可能エネルギー比率とお伝えしましたが、現在は82.5パーセントまで積み上がっています。

また、解約率も年間約30パーセントから14.8パーセントまで下げることができ、再生可能エネルギー比率を上げつつ継続率を増やした点がグリーンエネルギー事業の特徴となっています。

グリーンエネルギー事業丨調達におけるリスクヘッジ

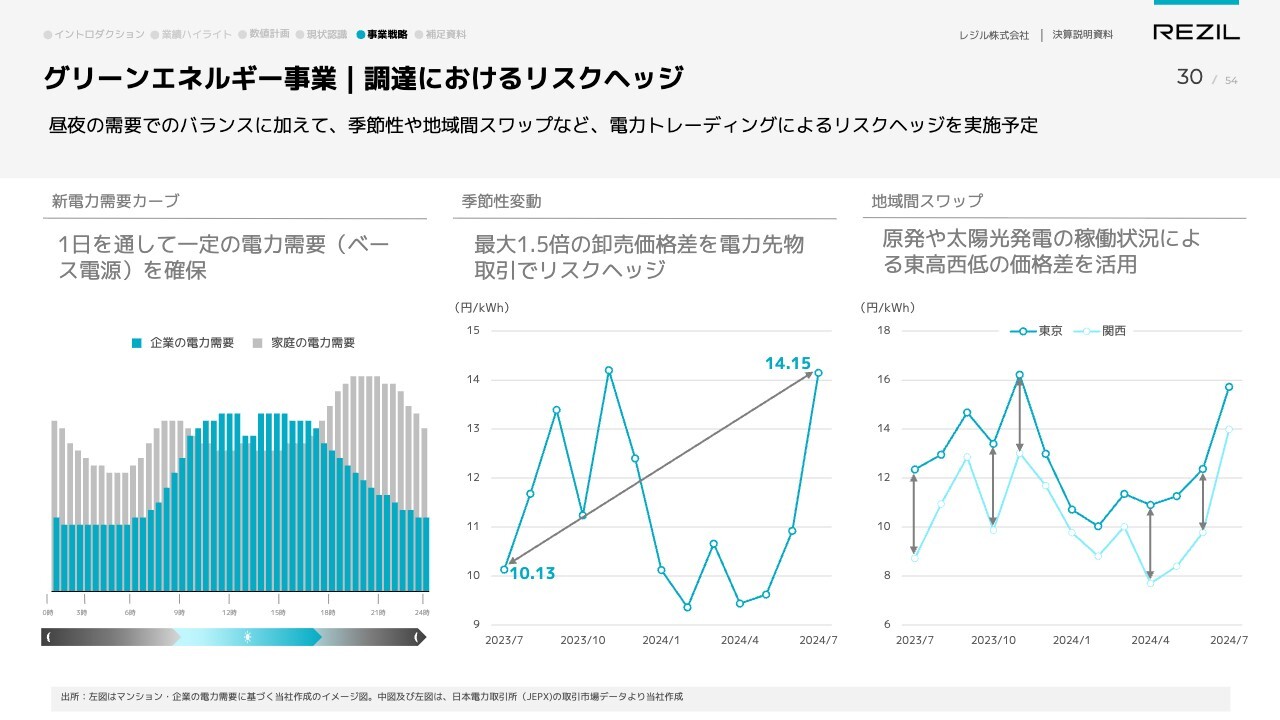

グリーンエネルギー事業については、調達に関しても施策を打とうとしています。従来は、昼夜の需要に対し、マンションと企業のミックスで調達力を増やす取り組みを行ってきました。

加えて、暑い夏から秋になると電力の消費が落ち着くような、季節変動によるリスクヘッジにチャレンジしていきたいと思います。

もう1つは地域間スワップです。電力に詳しい方はご存知かもしれませんが、実は西日本と東日本では電力の価格に若干差があります。当社は東西で約半分ずつの需要があるため、この地域の価格差をうまく活用できないか考えています。

まさに、自分たちの電力量というアセットを活用し、次の収益をどのように生み出すか、どのようにリスクヘッジするかという領域に踏み出していきます。

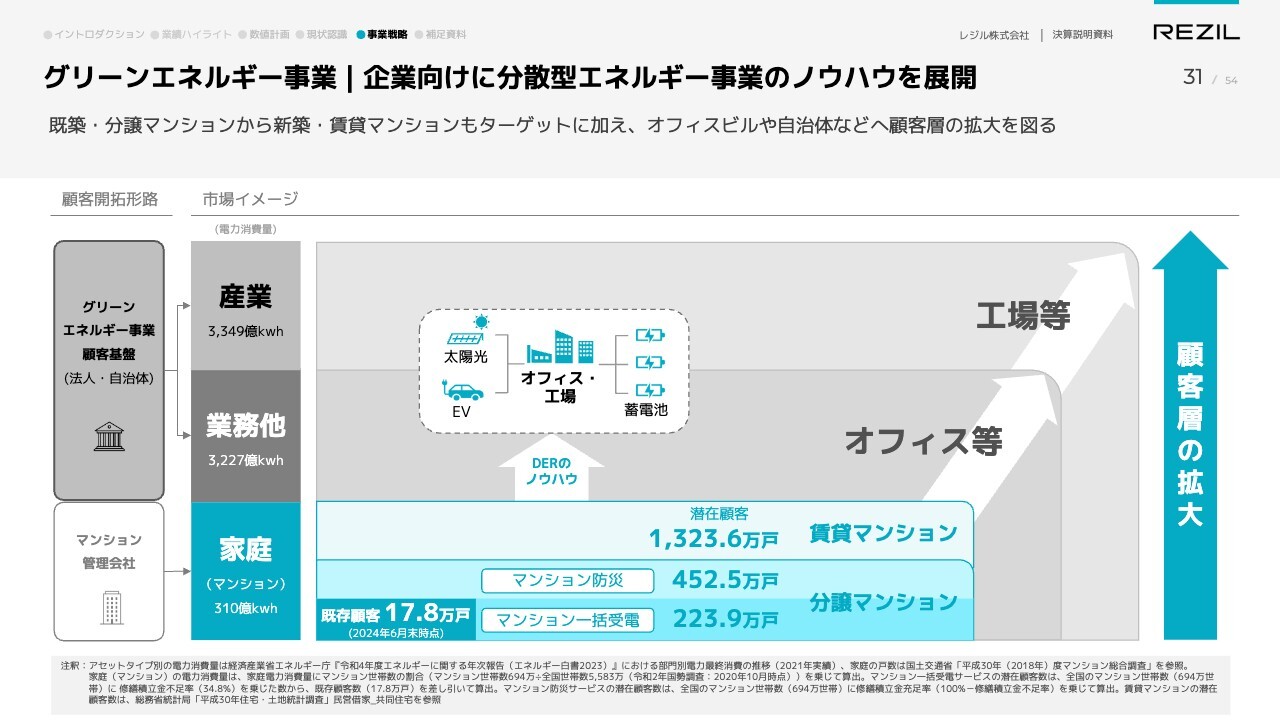

グリーンエネルギー事業丨企業向けに分散型エネルギー事業のノウハウを展開

最後に、企業向けに分散型エネルギー事業のノウハウを展開していきます。蓄電池を設置して電力をコントロールし、電気代を下げるほか、蓄電池設置による災害時のレジリエンス機能を企業側にも提供するべく動き出しました。マンションでの実績からノウハウも蓄積されたため、企業向けにも展開していきたいと考えています。

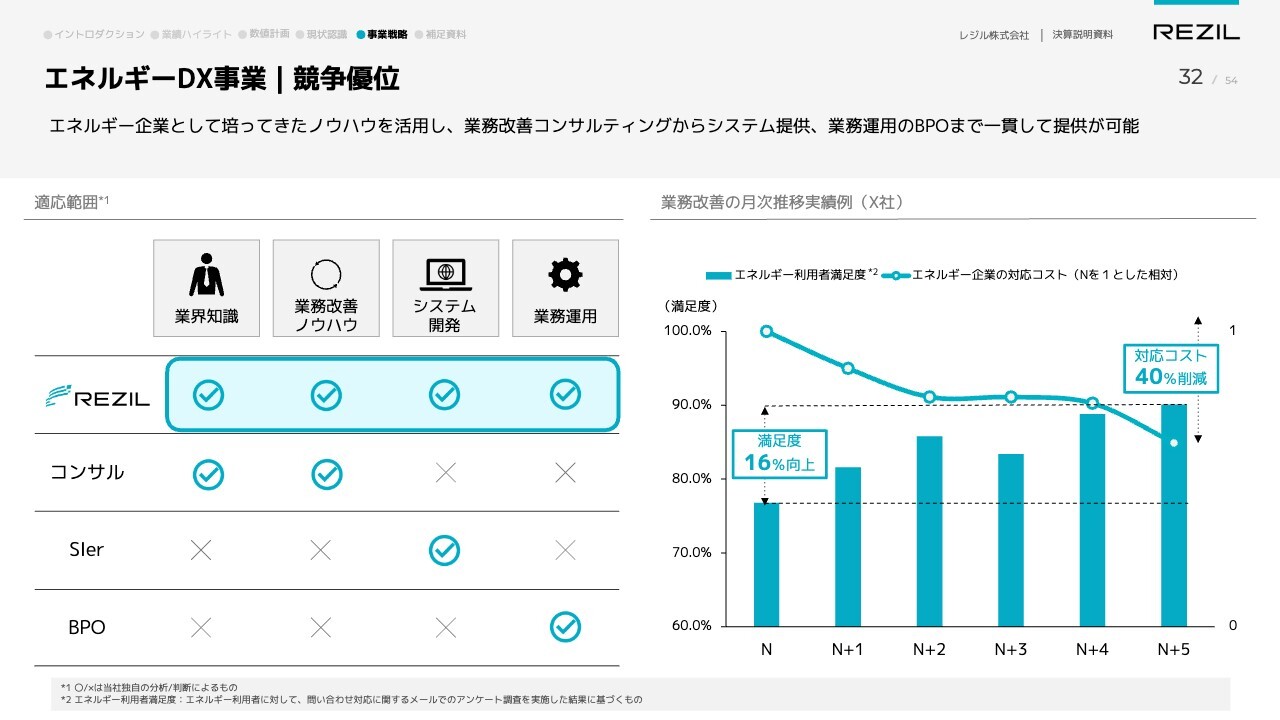

エネルギーDX事業丨競争優位

すでにご存知の方がいらっしゃるかもしれませんが、エネルギーDX事業は、私たちの持つ業界知識、業務改善ノウハウ、システム開発、業務運用などのエネルギービジネスを運営するための要素を1つのパッケージにして新電力といったエネルギー企業に提供しており、現在約10社ある電力会社の裏方を支えている事業です。

クライアント先の実績として、私たちのサービスを導入いただくことによってコストが20パーセントから40パーセント下がるということで、新電力企業等から問い合わせをいただいています。

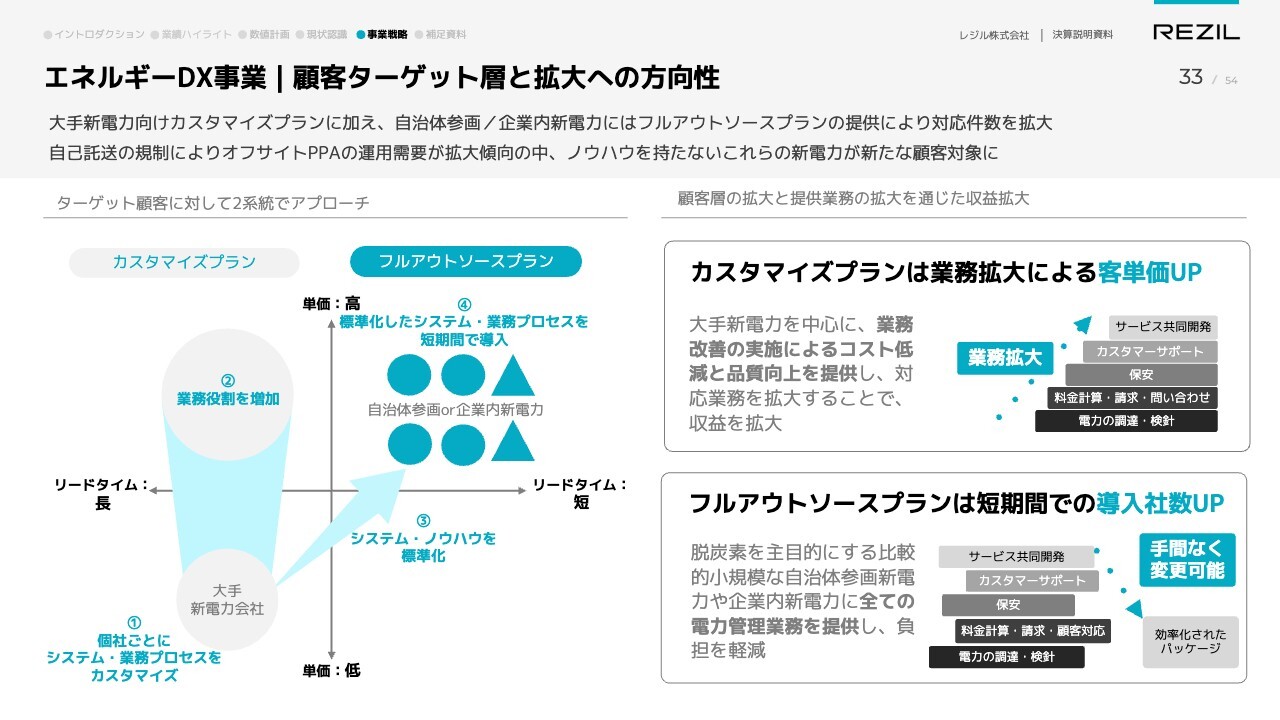

エネルギーDX事業丨顧客ターゲット層と拡大への方向性

エネルギーDX事業について、今までは対象顧客を大手新電力に絞って提案していましたが、最近は問い合わせが増加傾向にあり、私たちのリソースでカバーしきれないような状況になってきています。

そのため、戦略を一部見直し、標準化パッケージを開発し、足もとで増えている比較的規模の小さい自治体参画の新電力や、今後増えていく可能性を見込んでいる企業内新電力も新たな顧客対象とすることとしました。

専門的な話になりますが、自家発電した電気を自社設備へ送電する自己託送という仕組みがあります。少し前にこの仕組みに規制がかかり、基本的にオフサイトPPAに誘導する動きが出てきています。オフサイトPPAの導入が進むとすると、自地域内や自社内に電力会社(機能)を持つほうが効率的になる時代が来ると考えています。

実際に、脱炭素先行地域を目指して、みなさまが地域の脱炭素に向け進んでいくと、地域に電力会社があることで脱炭素を進めやすい状況になってきます。

ただし、残念ながら自治体も企業も社内に電力の専門家がいるわけではありません。したがって、私たちがエネルギーDXサービスを提供し、その裏側を担っていければと思っています。

今までは電力会社の裏側を支え、脱炭素に向けて進んできましたが、もう一歩次の未来に向け、ここで戦略的拡大策の展開を図りたいと思っています。

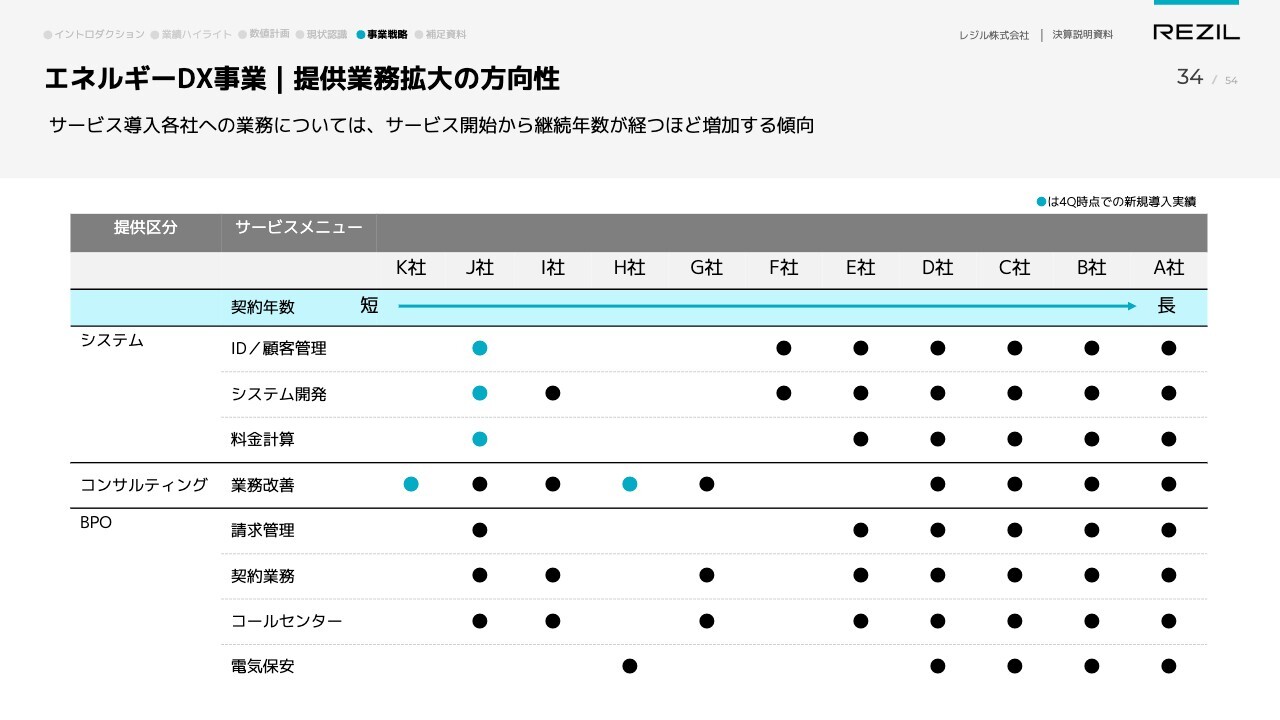

エネルギーDX事業丨提供業務拡大の方向性

エネルギー事業に関しては、既存のお客さまへの業務拡大は順調に進んでいます。スライドの丸印を見ていただくとわかるように、業務改善や新規導入が増え、順調な進捗を見せています。

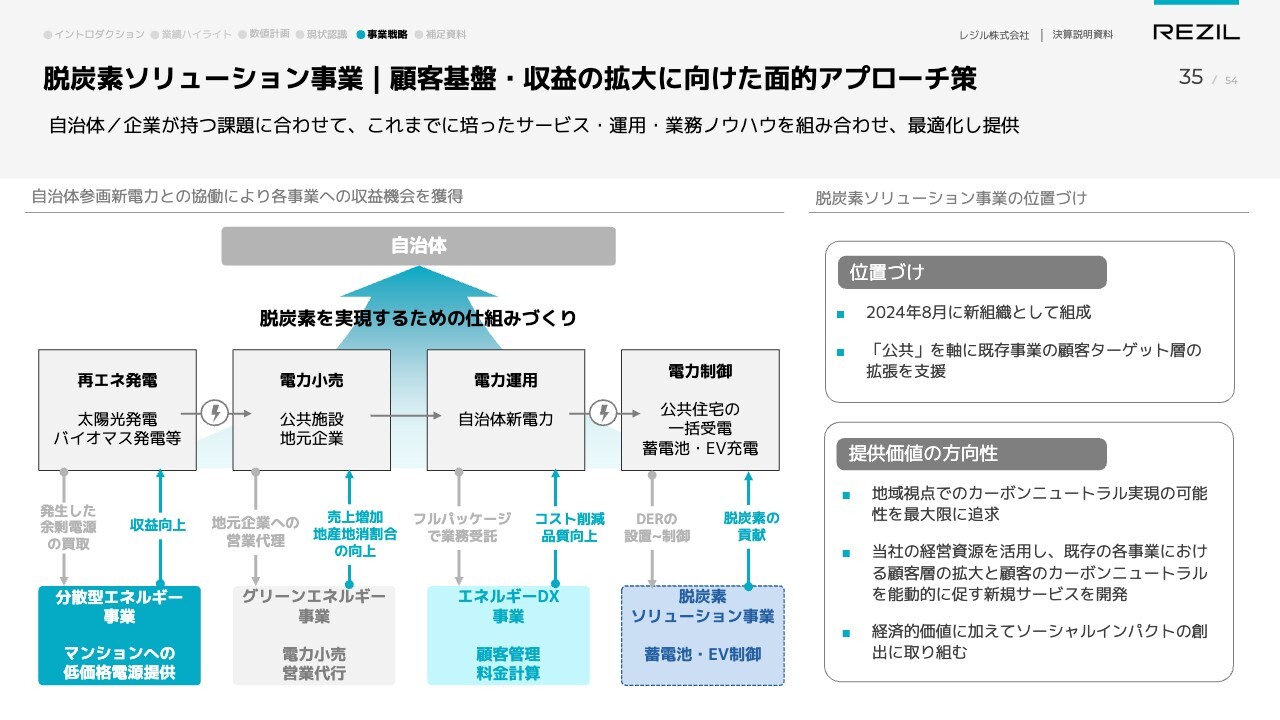

脱炭素ソリューション事業丨顧客基盤・収益の拡大に向けた面的アプローチ策

脱炭素ソリューション事業について、具体的な事業内容をスライドに示しています。

「再エネ発電」は、再生可能な発電の需給調整や、余剰電気をマンション側で受け取るなどの仕組みです。

「電力小売り」は、人口の少ない地域の電力会社が、地産地消で地元の電力会社の電気を売っていくのはなかなか難しいため、私たちが営業を代行します。

「電力運用」は、料金計算、請求、顧客管理を、プロフェッショナルである私たちが業務受託します。こちらは標準パッケージで、短納期、安価で対応します。

「電力制御」は、まさに私たちが20年来培ってきた電力制御の技術で、例えば公共住宅の電力制御や、施設の蓄電池制御を支援します。

以上のように、発電から制御までトータルで脱炭素に向けて支援していく事業です。

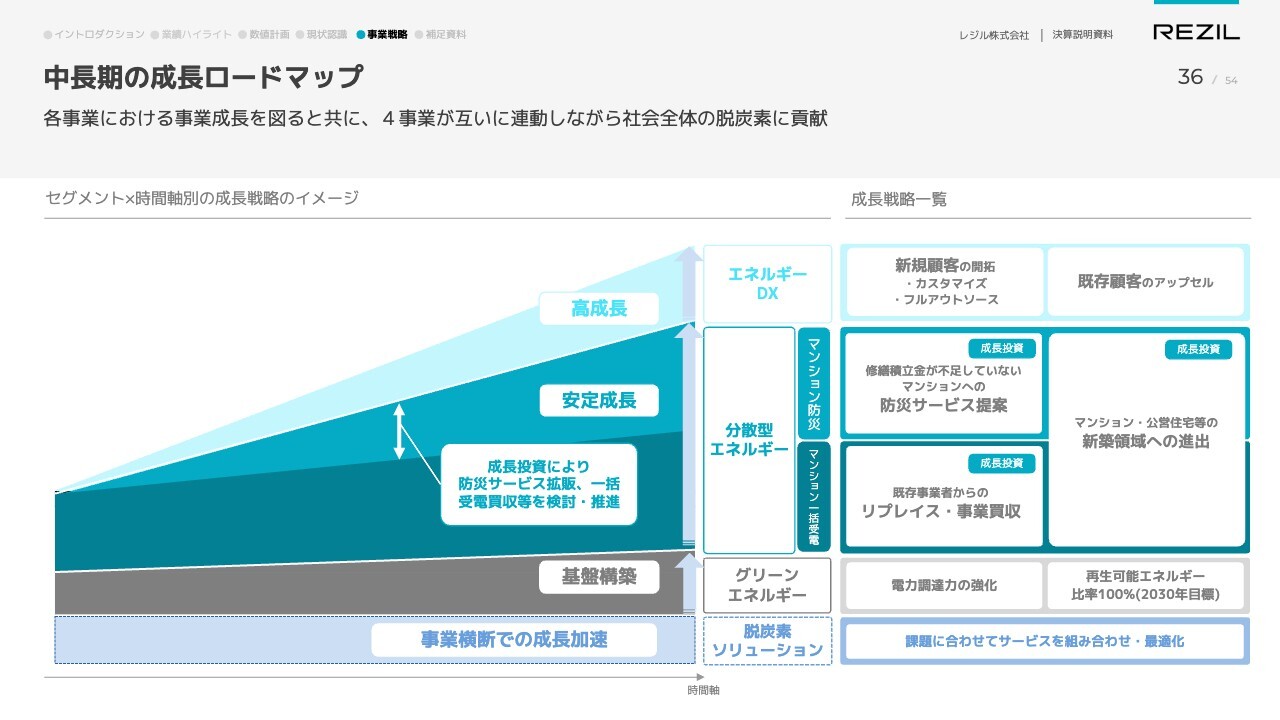

中長期の成長ロードマップ

このようなかたちで、各事業について課題ももちろんありますが、新しい課題に対する取り組み、施策はすでに打っています。新事業として脱炭素ソリューション事業も始めながら、次の成長に向けてもう一歩進んでいきたいと思います。

今期については、かねてよりみなさまにお約束しているとおり、利益面での10パーセントから15パーセントの成長はしっかり守っていきたいと思います。同時に裏側では、次の成長に向けた準備が着々と行われていることを認識いただければ幸いです。

スライドの図は中長期の成長ロードマップを示したものです。このようなかたちで事業横断の成長加速ということでの脱炭素ソリューション事業、グリーンエネルギー事業、分散型エネルギー事業、エネルギーDX事業を積み重ね、収益の拡大を図っていく考えです。

以上、2024年6月期の振り返りと2025年6月期の事業戦略についてご説明しました。ありがとうございました。

質疑応答:一括受電導入戸数とDXのエンドユーザー数について

質問者:3つの事業のKPIの実績を示していただきましたが、特に一括受電導入戸数と、DXのエンドユーザー数について、2025年6月末にどのぐらいを目指しているのか、今回アップデートがあれば教えてください。

山本:一括受電導入戸数は、これまで3,000戸伸びているのですが、足もとの営業活動の進捗やリプレイス案件の引き合い状況等を織り込んで、これまでよりもかなりダイナミックに伸ばしていく前提で計画を作っています。

質疑応答:EBITDA増加要因について

質問者:各セグメントの新年度の利益の増益要因についてうかがいます。EBITDAの予想では、どのセグメントも増えるということでしたが、どのような要因で増減するのか、内訳があれば教えてください。

山本:営業戦略上、細かな計画数値については回答を差し控えますが、分散型エネルギー事業は、これまでの計画よりはダイナミックな増分を計画しており、件数を増やしていく効果が出てくると思います。

グリーンエネルギー事業についても、営業体制も強化していますし、代理店ビジネスといった新しい売上の方法も検討しており、それらの成果が寄与してくると考えています。

加えて、今期も引き続き、昨期からの比較的良好な調達環境を維持できると考えていますので、調達の低減策もある程度奏功するという予想を踏まえた上での計画数字となっています。

エネルギーDX事業については、既存のお客さまのアカウントの拡大に加え、先ほど丹治からご説明した地方自治体の新電力がパイプラインで見えてくるところを反映して取り入れています。

丹治:分散型エネルギー事業は、これまでにご説明した施策の進捗により戸数が伸びを見込んでいます。従来、分譲マンションは受注してから着工まで1年近くタイムラグがありましたが、最近はリプレイス(スイッチング)、つまり契約を変更してから期間をあけずに収益が上がるところが出てくることを見込んでいます。今期に関しては、前期の営業成果の寄与があるということです。

グリーンエネルギー事業については、解約率が低下傾向にありますので、今期の利益確保は可能と考えています。

グリーンエネルギー事業は、前期の第4四半期に関しても収益性が改善していますが、調達が改善しています。調達は1年契約ですので、今期末までは引き続き改善効果が続くとご理解ください。

エネルギーDX事業については、着実にエンドユーザー件数が伸びており、単価との掛け算で収益が伸びています。

新たな顧客ターゲットとしている自治体参画新電力については、今期ではなく、来期以降の収益貢献となると見込んでいます。

質疑応答:賃貸・公営マンションの一括受電について

質問者:マンションの一括受電についてです。今後は新築の賃貸・公営等にも拡販を広げるとのことですが、御社が得意としてきた既築と比べて、収益性に変化はあるのでしょうか?

また、もし見込みどおりに取り込めるようになると、年間どのくらいずつ導入戸数が増えると期待できると見ているのでしょうか?

丹治:今まで営業は、それぞれのマンションと個別にコミュニケーションをしていましたが、今はデベロッパーやオーナーとコミュニケーションすることになりますので、対象先が絞られ営業効率が上がることが大きなメリットになります。

他方、デメリットもあります。成約してからマンションが完成するまでにおよそ2年程度を要します今まで新築領域に進出していなかったのは、この約2年もの間、リソースとして抱えることが企業体力的に難しかったためです。しかし最近では収益性や財務基盤が安定してきており、ようやく進出が可能になりました。

メリットとしては、新築物件は着実に毎年、計画・建設され積み上がっていくため市場が拡大し続けていること、また営業からの導入プロセスが短くなることです。一方で、収益化するのは既築に比べると若干先になります。

質疑応答:JEPXの変動による影響について

質問者:グリーンエネルギー事業の2025年6月期の見通しについて、今後JEPXが多少変動しても2025年6月期の利益水準にはそこまで影響がないと思ってよいのでしょうか?

丹治:グリーンエネルギーはプランが2つあり、市場連動型プランでお申し込みいただいているお客さまと、固定型でお申し込みいただいているお客さまがいます。固定型プランの調達はもう終わっており、市場連動型は市場に連動されますので、基本的はJEPXの変動リスクはないと考えています。

質疑応答:事業本部とマーケティング本部について

質問者:組織についてです。現在、全体の本部はいくつあるのでしょうか?

丹治:事業本部は4つあります。分散型エネルギー事業、グリーンエネルギー事業、エネルギーDX事業、そして新設した脱炭素ソリューション事業がプロフィット部門としての事業本部になっています。

これに加え、コーポレート部門はマーケティング本部、コーポレートガバナンス本部、経営管理本部の3つです。

質問者:今回、マーケティングを本部化したのは、従来はそれぞれの事業本部で行っていたのをまとめたということでしたが、どのようにまとめて効果を上げてようとしているのか、従来に比べて何が一段と良くなるのかを教えてください。

丹治:今までマーケティングに関しては各事業本部が個別に行っていました。私たちの事業は積み上げ型ですので、マーケティングがすぐに効果を表すということはあまりなく、マーケティングがおろそかになっていたという認識です。そのため各事業本部が持っていたマーケティング機能を1つに集約しました。

また、今まではレジルという会社のブランドやアイデンティティに関して、会社として注力できていませんでした。しかしながら、今後新築や賃貸へ進出していく際、お客さまからすれば「レジルってどんな会社なの?」とお考えになると思います。会社として企業告知やブランディングを確立していくために、マーケティング本部を新設しました。

質疑応答:脱炭素ソリューション事業の売上について

質問者:脱炭素ソリューション事業本部を新設するとのことですが、この本部が行う事業は従来の3本部のどこかにシーズがあったのでしょうか?また、当面はセグメントには出てきませんが、例えば今期で少し売上が立ったとすると、従来の3つの本部ではどこに上がってくるのでしょうか? それぞれに上がってくるのか、どのようなイメージでしょうか?

丹治:それぞれの事業本部にあったシーズを組み合わせていますので、今期の基本的な考え方としては、脱炭素ソリューション事業本部が上げた売上や利益に関しては、各事業本部に割り振るイメージです。一部、各事業本部ではない間に落ちてしまうものに関しては、「その他」のようなかたちの売上になるかもしれませんが、大きな金額ではないと考えています。

質問者:3つの事業本部の中でも、分散型エネルギー事業本部への寄与が大きいですか?

丹治:ご理解のとおりです。まずは、分散型エネルギー事業本部への寄与を見込んでいます。

質疑応答:来期の成長について

質問者:来期以降は数字の積み上げが累積的に効いて各KPIも向上するかと思います。変動要素はいろいろありますが、増益率や増収増益というように、成長性はより向上していくという理解でよいでしょうか?

丹治:基本的には利益ベースで年率10パーセントから15パーセントの積み上げを見込んでおり、2024年6月期に達成に向けた体制整備が出来たと思います。

前期は、上場対応もありましたので、新しい取り組みが十分でないところもあったと個人的に評価しています。前々期に行った各種改善・改革活動が、前期にようやく成果として出てきましたので、今期は、新たな取り組み・施策をしっかり取り組みを行い、成長性のさらなる向上を目指してチャレンジする考えです。

質疑応答:今期に向けての課題に対する取り組みについて

質問者:今期に向けての課題に対する取り組みについて、最も注力する分野・領域はどの部分でしょうか?

丹治:前期はグリーンエネルギー事業の収益性改善に目途がついたと思っていますので、次は分散型エネルギー事業の再成長です。2014年実績の年間3万戸レベルまでどのように近づけていくかが、今一番注力すべき分野と考えています。

質疑応答:中古・新築マンション案件の引き合いについて

質問者: 新築領域で御社と組むプロジェクトとしてはすでに進捗があるのでしょうか? もしくはまだ1戸ずつ取り組まなければならないのか、どのような状態でしょうか?

丹治:今は一つひとつ、各デベロッパーと話をしている最中です。

マンションに関しては、物件数自体は横ばいです。ただし、マンション自体の価格は上がっています。マンションの価格が上がっている中で、付加価値をどうつけるかというのがデベロッパーの課題と認識しています。防災サービスについては好感触を得ているという状況です。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

176A

|

2,732.0

(01/13)

|

0.0

(---)

|

関連銘柄の最新ニュース

-

レジル(176A) 当社株式の上場廃止に関するお知らせ 01/13 15:30

-

今週の【重要イベント】米消費者物価、米小売売上高、米生産者物価 (... 01/11 17:30

-

来週の【重要イベント】米消費者物価、米小売売上高、米生産者物価 (... 01/10 11:30

-

レジル(176A) 株式併合並びに単元株式数の定めの廃止及び定款の... 2025/12/23

-

レジル(176A) 法定事前開示書類(株式併合) 2025/12/08

新着ニュース

新着ニュース一覧-

今日 20:24

-

今日 20:11

-

今日 20:10

-

今日 20:07