【QAあり】ホーチキ、売上・利益は3期連続で過去最高を更新 国内事業のストックビジネスの伸長、海外事業のシステム販売拡大施策等が奏効

目次

細井元氏(以下、細井):ホーチキ株式会社社長の細井です。本日はお忙しい中、我々の決算説明会にご参加いただきありがとうございます。

本日の説明内容です。まず2024年3月期の連結決算概要についてご説明します。次に2025年3月期の連結業績予想、最後にHOCHIKIグループの新しい中長期経営計画「GLOBAL VISION 2030」の内容についてお話ししたいと思います。

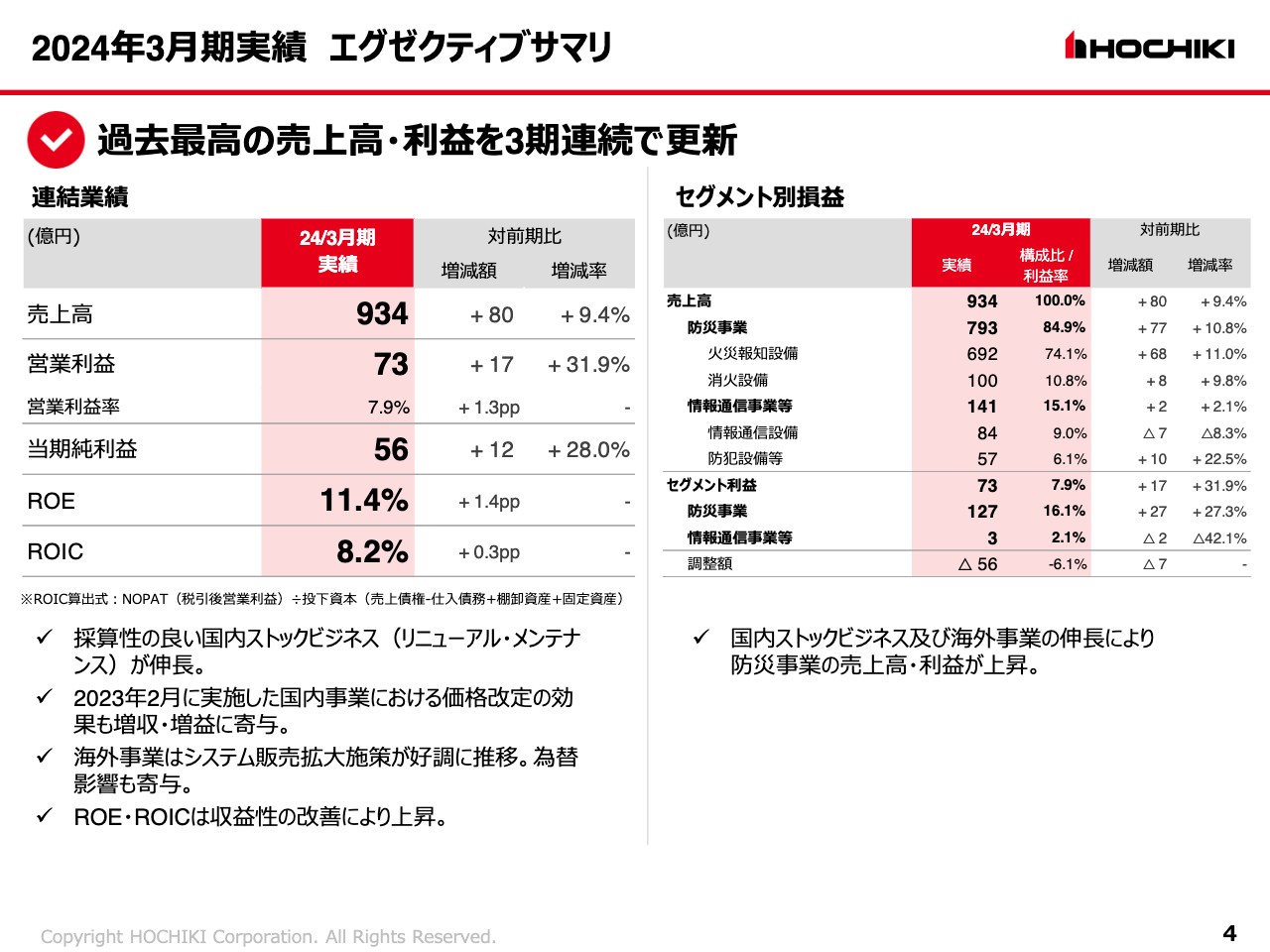

2024年3月期実績 エグゼクティブサマリ

前期決算のサマリです。連結業績については、売上高は934億円、営業利益は73億円、営業利益率は7.9パーセント、当期純利益は56億円となりました。それぞれ前期比で増収増益の着地となりました。過去最高の売上高・利益を3期連続で更新しています。資本の収益性を示すROEは11.4パーセント、ROICは8.2パーセントという結果です。

ポイントとして、採算性の良い国内のストックビジネス(リニューアル・メンテナンス)が順調に推移しました。また、昨年2月に国内の価格改定に踏み切り、その効果も業績に寄与しています。

我々の成長ドライバーである海外事業については、システム販売の拡大施策が順調に推移して数字を伸ばしています。為替の影響も業績に寄与しました。ROEとROICは、収益性の改善によって前期比で上昇しました。

セグメント別の損益です。売上高は前期比80億円の増収ですが、防災事業で大半の77億円を占めており、中でも火災報知設備で68億円となっています。火災報知設備に計上される国内ストックと、海外事業が業績を牽引しました。

前の3年間は部材の調達難や原材料価格の高騰など、さまざまな厳しい事業環境がありましたが、おかげさまで業績は堅調に推移したと評価しています。

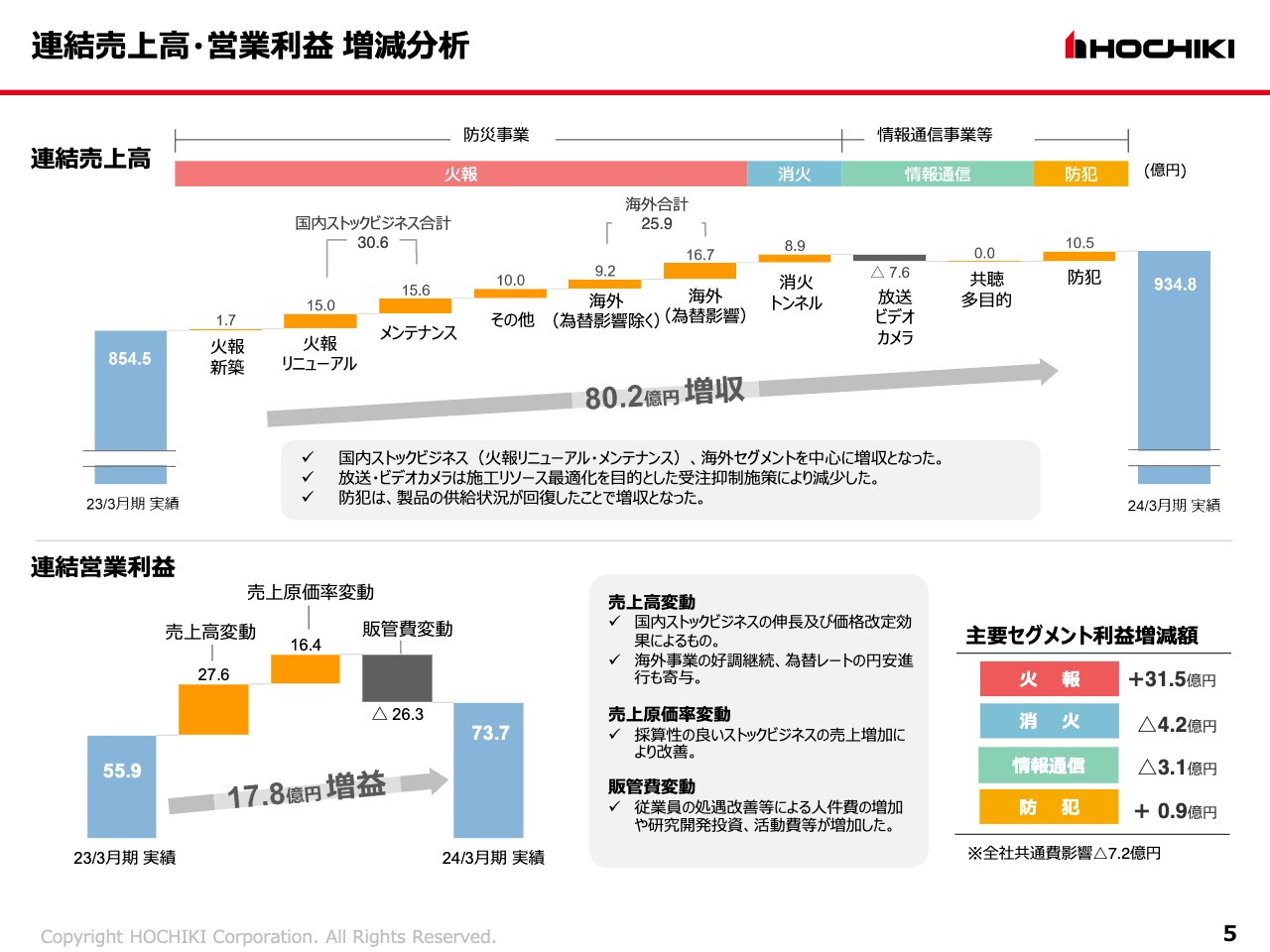

連結売上高・営業利益 増減分析

スライドの図は、連結売上高と連結営業利益の増減要因を分解したものです。上段の売上高については、80億円の増収の内訳として、国内ストックビジネスの合計で30億円、為替影響と海外の合計で26億円と、この2部門を合わせて56億円相当を稼いでいるという構成です。

下段の連結営業利益については、17億8,000万円の増益要因として、まず売上高変動による影響が27億円です。国内のストックの伸長と価格改定の効果がこの部分に入っています。また、売上原価率の変動で営業利益を16億円押し上げています。こちらは採算性の良いストックビジネスが伸びたことで、収益性が向上した効果です。

一方で販管費については、従業員の処遇改善、人件費の増加、試験研究費の投資などによって前期比で増えており、利益減少の要因になりました。

下段右側のセグメント利益の前期比での増減額は、コアの火災報知設備で大半の利益を稼いだという結果になっています。

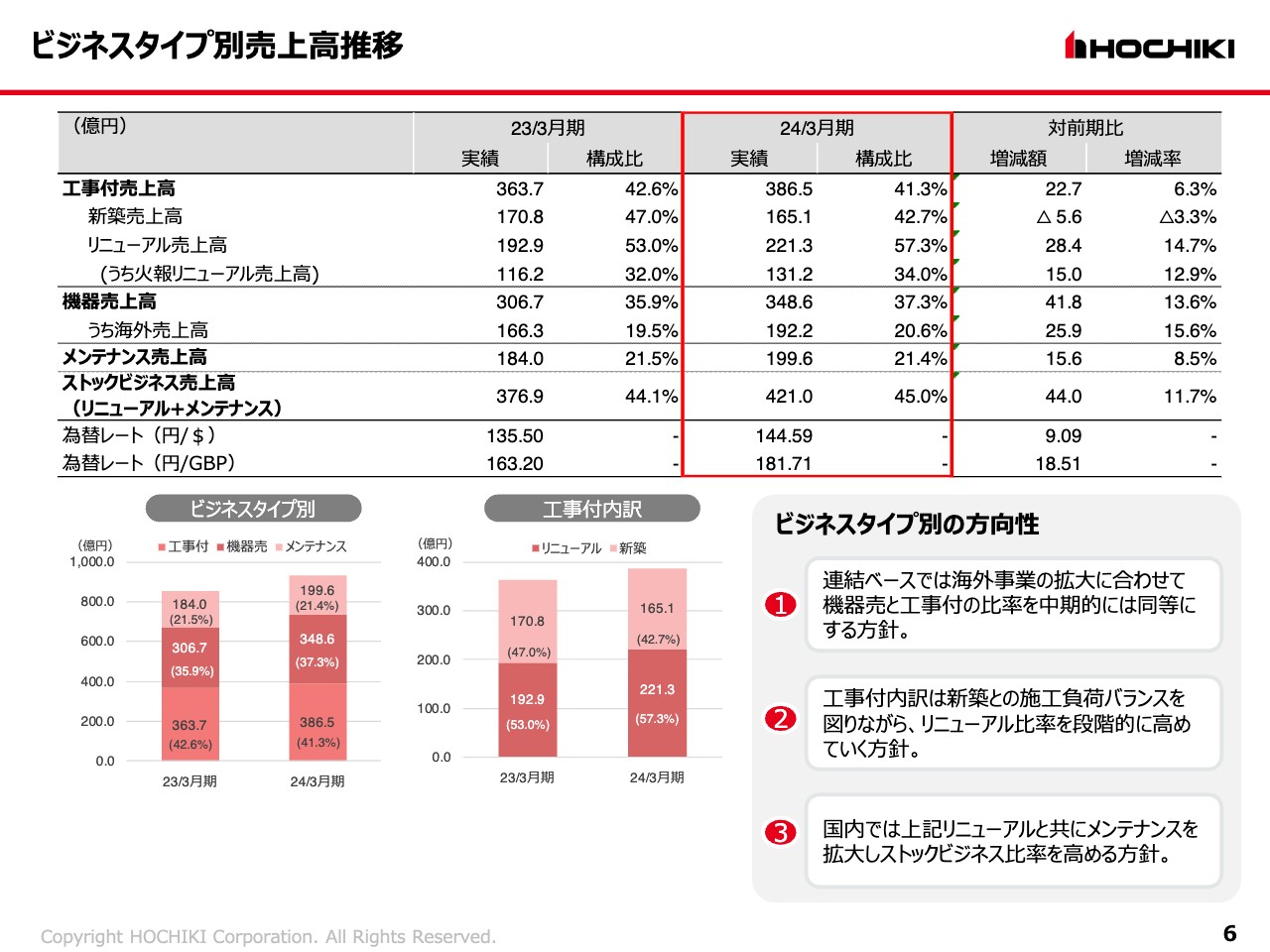

ビジネスタイプ別売上高推移

スライドは、ビジネスタイプ別の売上推移を前期と比較した表です。我々のビジネスタイプとして、工事付を伴うものと、代理店や販売店に機器のみを販売するもの、設備の導入後にメンテナンスサービスを行うものの3つに分けて管理しています。

スライド左下のグラフはその構成比です。2024年3月期は工事付が41.3パーセント、機器売が37.3パーセント、メンテナンスが21.4パーセントとなっています。2023年3月期と比較すると、工事付が1.3ポイント減少し、代わりに機器売の比率が上がってきています。

工事付には、商流や事業環境が異なる新築工事とリニューアル工事があります。その内訳としては、2024年3月期はリニューアル比率が前期比で4.3ポイント上がっています。

ビジネスタイプ別にそれぞれ必要な経営資源や収益性が異なります。我々としてはビジネスタイプ別の方向性として、連結ベースでは海外事業の拡大にあわせて、中期的には機器売と工事付の比率を同等まで持っていきたいと考えています。

工事付内訳についても、施工負荷バランスも図りながら、段階的にリニューアル比率を高めていく方針です。その内容は後ほど詳細にご説明します。また、国内ではストックビジネスが事業の強みだと認識しているため、リニューアルとメンテナンスを拡大してストックビジネスの比重を高めていく方針です。

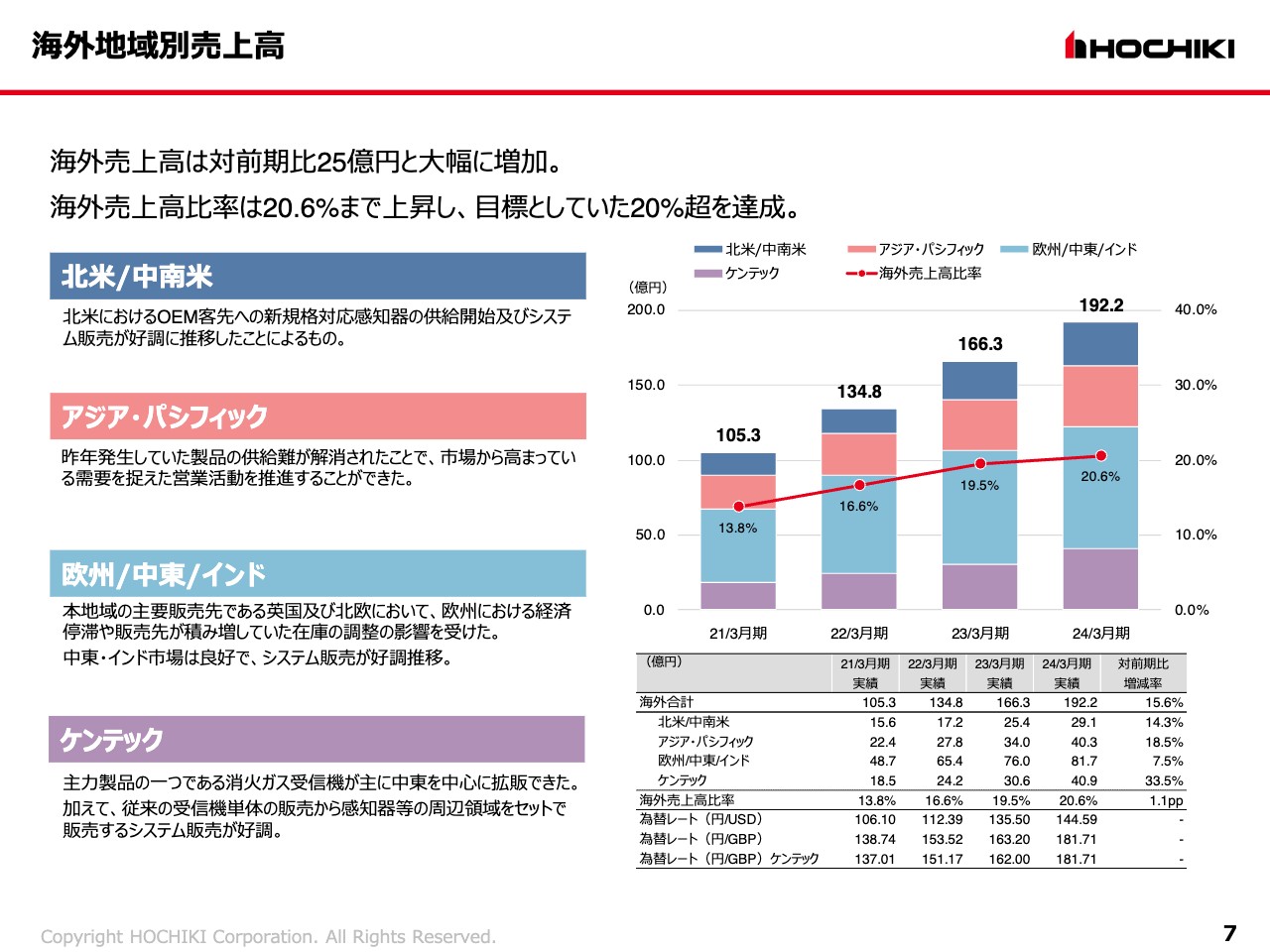

海外地域別売上高

海外の地域別の状況についてご説明します。前期の売上高は192億円と前期比で25億円増加しています。ターゲットとしていた売上高比率20パーセントをようやく達成しました。

地域別では、北米・中南米、アジア・パシフィック、欧州・中東・インド、ケンテックという4区分です。北米・中南米については、米国向けに新しく規格改定された新製品の感知器の供給が昨年度から始まり、OEMの客先の数字が伸びたことと、我々の戦略であるシステム販売が順調に推移したことで売上を伸ばせています。

アジア・パシフィックについても、前期比で大きく数字を伸ばしました。これは一昨年に部品の調達難で製品供給がだいぶ滞ったことによる反動増を、前期で確実に取り込んだことが大幅増収の要因と考えています。

もっともボリュームの大きい欧州・中東・インドのエリアは、前期は残念ながら芳しくありませんでした。円換算ベースでは為替影響もあり、前期比で増収となっていますが、為替影響を除いた現地通貨ベースでは残念ながら減収となりました。

要因として、主力市場であるイギリス、北欧などの経済停滞から非常に大きな影響を受けました。加えて、大手得意先が在庫調整に動き、前期はその調整期間だったことも売上を大きく伸ばせなかった要因だと認識しています。一方、これからの市場である中東、インドは着実に数字を伸ばしてきており、システム販売が好調に推移しています。

最後にケンテックです。こちらは我々のシステム販売の核となるパネルを全世界に販売している会社です。こちらの業績は非常に好調でした。消火ガス受信機が中東を中心に相当数売れたことと、システム販売の戦略にあわせてケンテック自身もパネルの単体販売というビジネス形態から、センサをセットにしてケンテックブランドでシステム販売するという方針で事業展開した結果、数字が大きく伸びてきました。

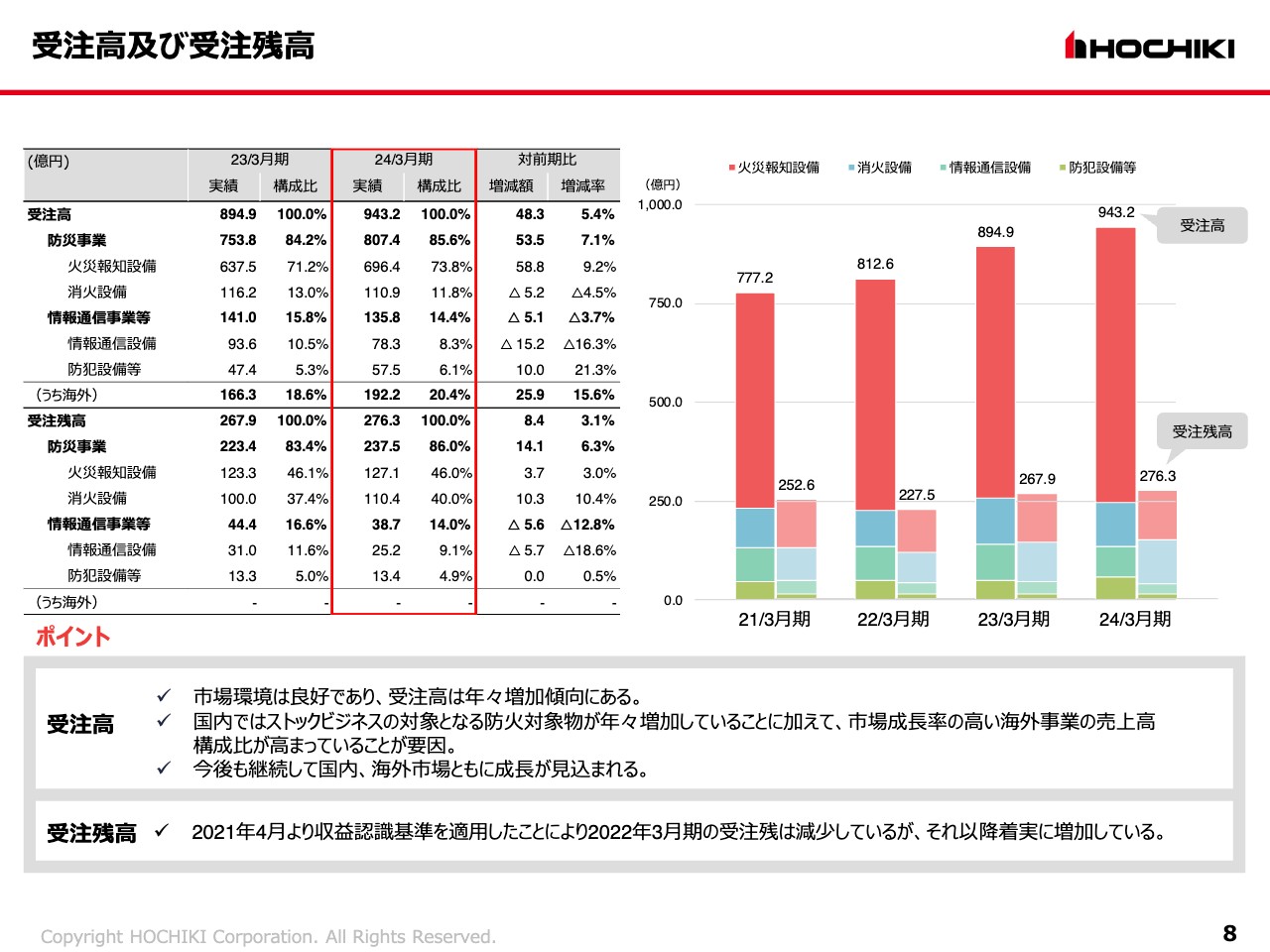

受注高及び受注残高

受注高と受注残高の状況です。スライドは参考としてご覧ください。受注高は確実に積み上がってきており、受注残高も2022年3月期に収益認識基準の適用によっていったん落ちましたが、それ以降は着実に積み上がっています。2024年3月期も2023年3月期を上回っており、受注環境は比較的好調に推移していると認識しています。

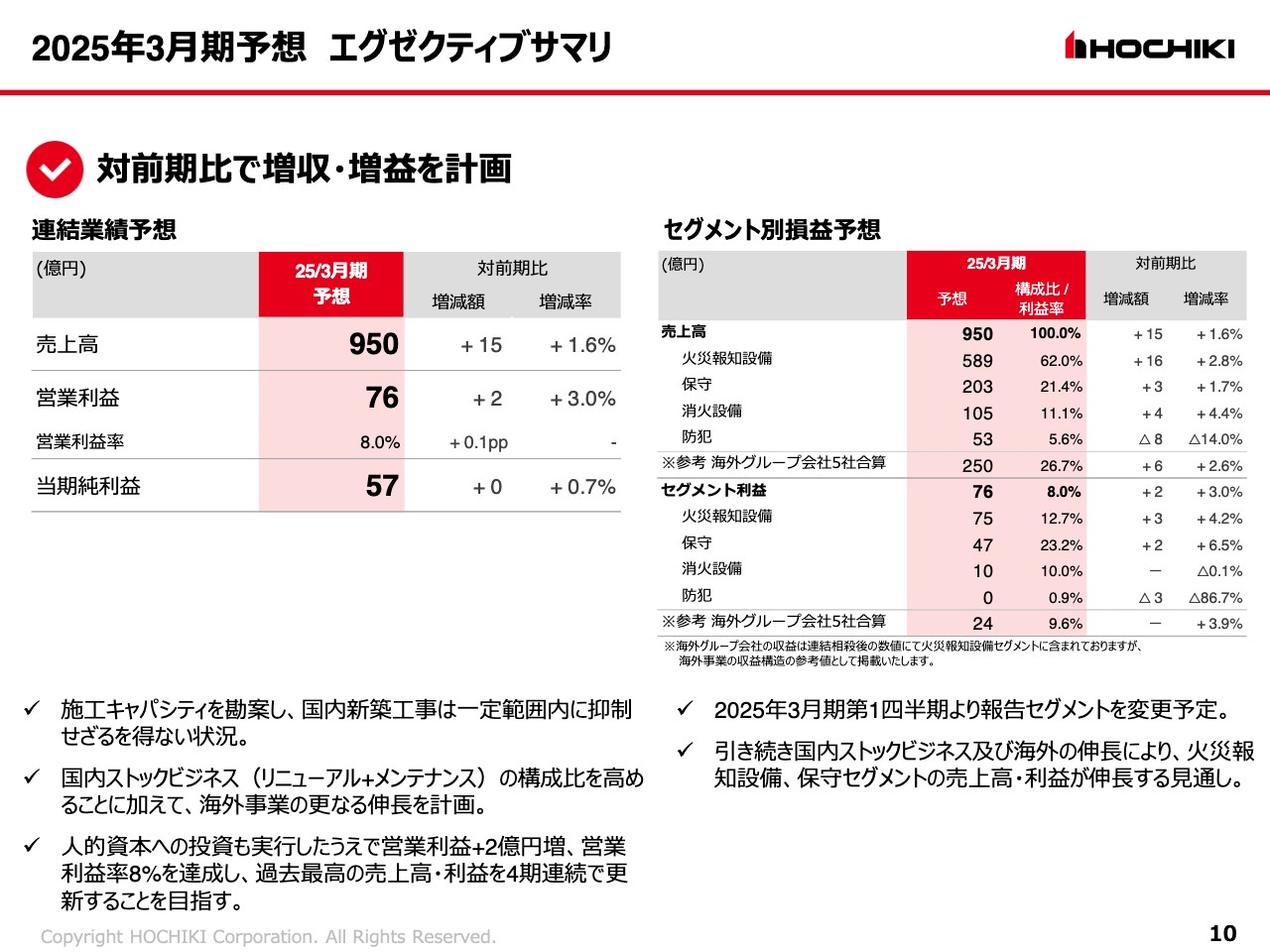

2025年3月期予想 エグゼクティブサマリ

2025年3月期の業績予想についてご説明します。売上高は950億円、営業利益は76億円、営業利益率は8パーセント、当期純利益は57億円と予想しています。数字的には、前期比で伸び率がかなり限定的です。

理由としては、為替が不透明な状況で、前期に比べると円高を想定していることがあります。加えて、本年度から建設業界の中でも始まる残業上限規制対応の関係で、新築工事と施工量は限定的な受注コントロールをせざるを得ないという判断のもと、トップラインが落ちている状況です。

それを補うかたちで、引き続きリニューアルとメンテナンスのストックビジネスの構成比を上げていくことで、トップラインの底上げを図ります。海外事業については、為替はコンサバティブに見ていますが、現地通貨ベースで引き続き伸長する見通しを立てているため、こちらでトップラインを稼ぐかたちです。

営業利益は2億円増益と、こちらも限定的な数字になっています。人的資本の投資を確実に実行していく計画を前提として、このような数字にとどまっています。しかし、営業利益率の8パーセントはなんとしても達成し、4期連続で過去最高の売上高と利益となるよう、目指していきたいと思います。

スライド右側にセグメント別の損益予想を示しています。本日、適時開示していますが、今期から我々のセグメントの報告区分を変更しています。従来は防災事業、情報通信事業等という2区分による損益開示でしたが、今の事業の実態にあわせて、火災報知設備、保守、消火設備、防犯設備の4区分で損益を開示します。

今期のセグメント別の見通しとしては、15億円増収の内訳において火災報知設備が16億円増となっています。引き続きコア事業の中で収益を上げていく計画です。

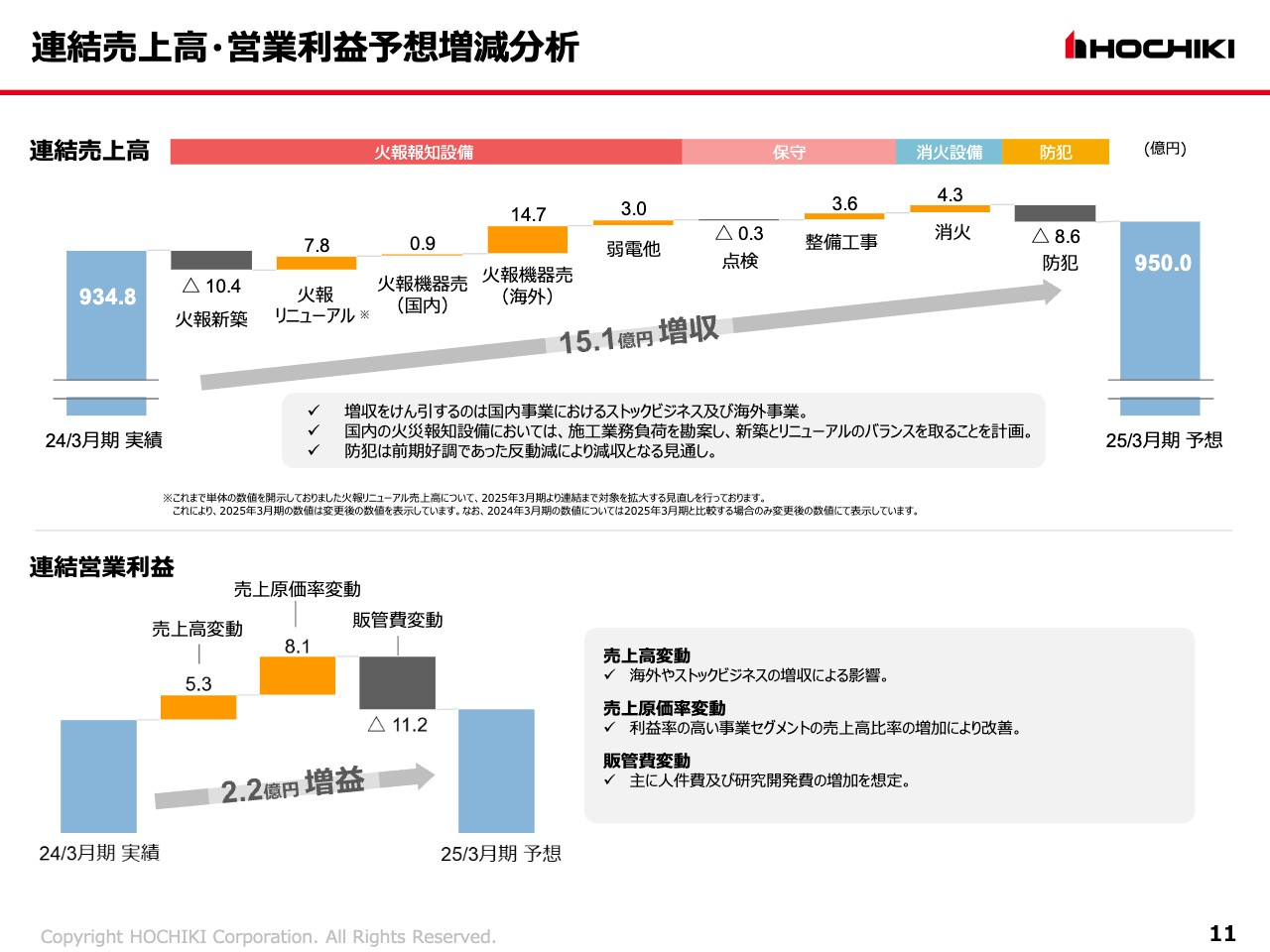

連結売上高・営業利益予想増減分析

スライドは、連結売上高と連結営業利益の増減要因を分解したグラフです。火災報知設備において新築は前期比で10億円ほど減収の計画ですが、代わりにリニューアル事業、海外事業などでトップラインを上げていくといった構成になっています。

連結営業利益については、引き続き海外事業とストックビジネスの増収によって営業利益を押し上げ、原価率の変動については収益性の高いセグメントの構成を高めることによって、利益の貢献に結びつけたいと思っています。一方、人的資本を含めた将来のための投資をしっかりと行うため、販管費は11億円の減益要因となっています。

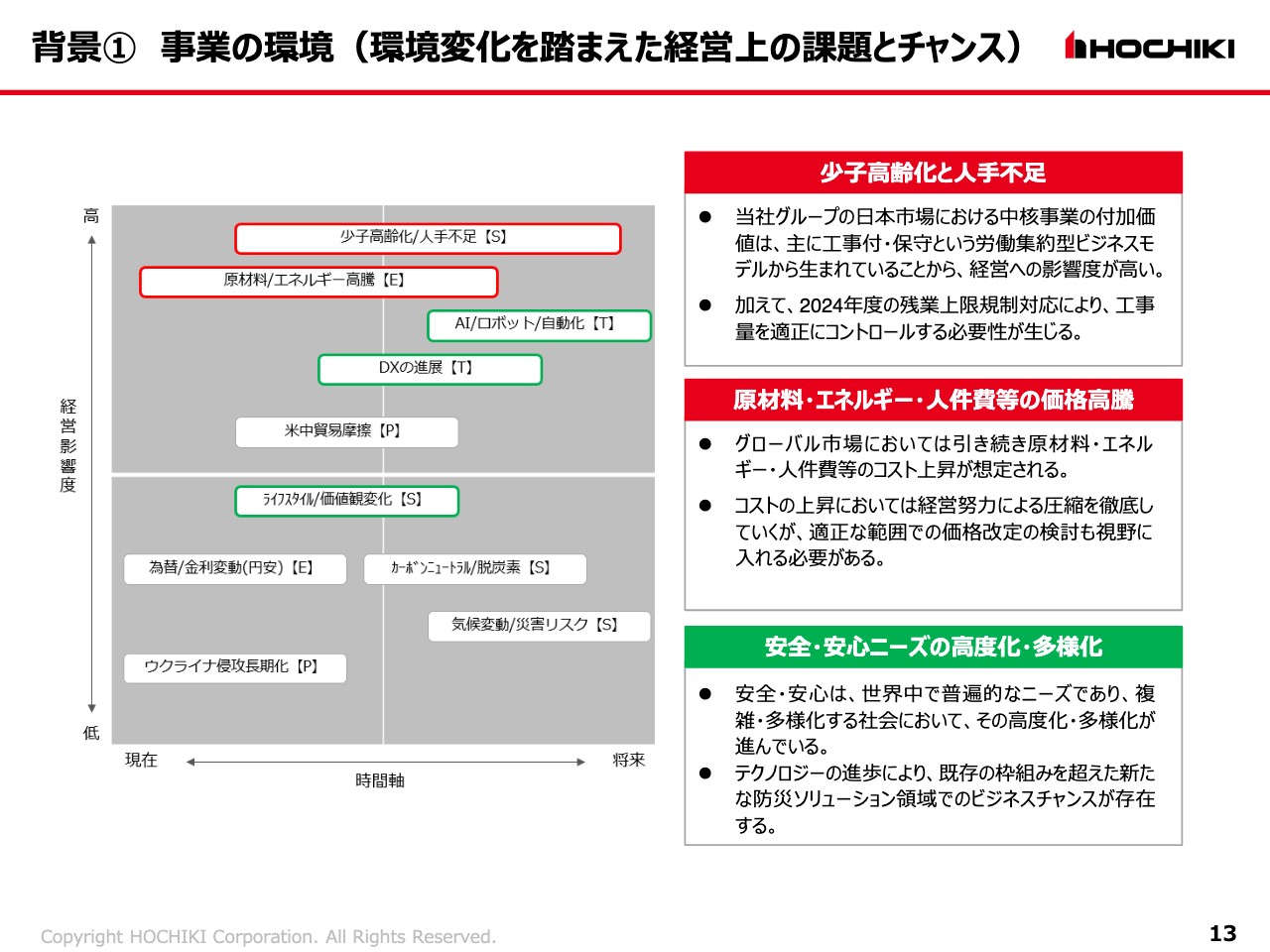

背景① 事業の環境(環境変化を踏まえた経営上の課題とチャンス)

我々の新しいビジョン「GLOBAL VISION 2030」についてご説明します。新中期経営計画策定の背景として、まず事業環境における課題とチャンスについてお話しします。最大の経営課題はやはり少子高齢化と人手不足です。

我々の場合は、国内の中核事業については工事も保守も労働集約型モデルです。このことから、人手不足は事業に直接インパクトを与えます。加えて、今年度から始まる2024年問題への対応については、工事量を適切にコントロールしながら収益と売上を上げていくという、ある意味では難しい経営が求められていると認識しています。

また、グローバル市場において引き続き原材料、エネルギー、人件費のコスト上昇が想定されています。我々も経営努力によってコスト圧縮をしていきますが、それでも圧縮し切れない部分は、適正な範囲で価格改定も視野に入れて検討しなければいけないと認識しています。

一方で、安全・安心のニーズの高度化と多様化は世界的に普遍的だと捉えており、複雑・多様化するこれからの社会においては、防災のニーズについても高度化・多様化が進んでくると見ています。テクノロジーの進歩にあわせて、既存の枠組みを超えた新しい防災ソリューションのビジネスチャンスが存在すると認識しており、それに向けた取り組みを推進していきたい考えです。

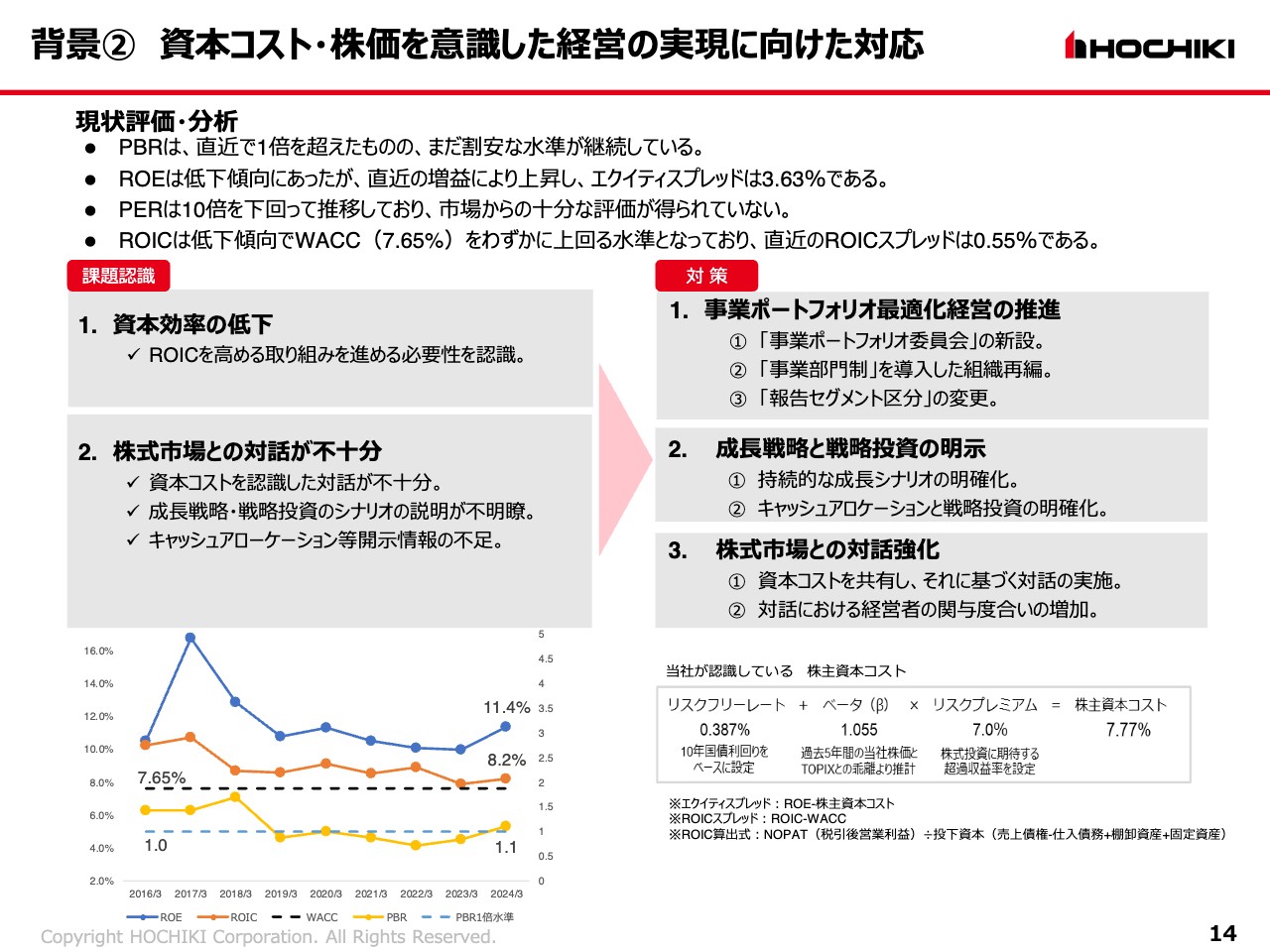

背景② 資本コスト・株価を意識した経営の実現に向けた対応

もう1つの背景は、東証から要請されている資本コストと株価を意識した経営の実現に向けた対応です。この内容についても本日、適時開示しており、そちらで詳細はご確認いただければと思います。

資本コストや株価を意識した経営に関する、我々の現状評価・分析についてです。PBRは直近で1倍を超えましたが、ぎりぎり超えているような状況で、まだ割安な水準だと認識しています。

ROEは直近の増益と収益率向上よって上昇し、エクイティスプレッドも3.63パーセントありますが、傾向としては漸減しています。PERは10倍を下回って推移しており、市場からの十分な評価は得られていないと反省しています。

ROICについても低下傾向です。我々の試算しているWACCが7.65パーセントですが、それをわずかに上回る低水準で推移しており、これも課題だと認識しています。

課題としては2つあります。1つは資本効率の低下です。この課題のために、ROICを高める取り組みを進める必要性を強く認識しています。もう1つは、株式市場との対話がこれまで十分ではなかったことです。資本コストを認識した対話に加え、成長戦略・戦略投資のシナリオの明示、キャッシュアロケーション等の開示の必要性を強く認識しています。

それらの対策として、スライド右側に3点挙げています。1点目に、事業ポートフォリオ最適化経営を推進していくことを考えています。詳細は後ほどご説明しますが、「事業ポートフォリオ委員会」の新設、「事業部門制」を導入した組織再編、加えて「報告セグメント区分」の変更を推進していきます。

2点目に、成長戦略とそれを裏付ける戦略投資について、きちんと明示していきたいと考えています。3点目に、株式市場や投資家のみなさまとしっかり対話していきます。このようなサイクルを回す取り組みを行うことで、PBRの改善を目指していきたい考えです。

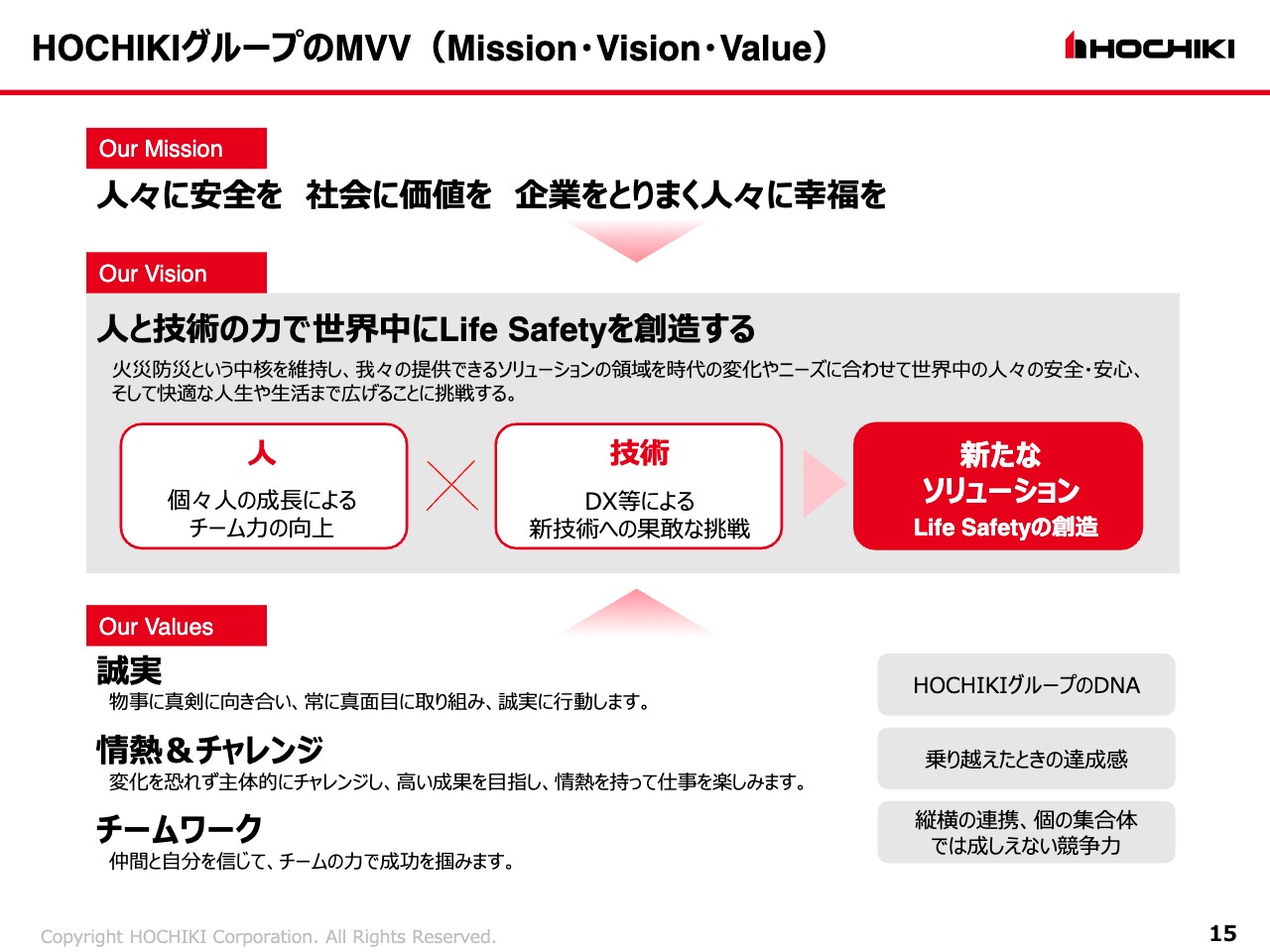

HOCHIKIグループのMVV(Mission・Vision・Value)

このような背景も踏まえて、HOCHIKIグループは新しい中期経営計画を策定するにあたり、あらためて当社の経営理念を基軸としたMission、Vision、ValueというMVVを策定しました。

これまで掲げていた経営理念をMissionとして最上位に置き、我々が実現したい姿をVisionとして「人と技術の力で世界中にLife Safetyを創造する」と定義しました。その実現に向けて、グループ全従業員が大切にすべき価値観を行動指針としてValueと位置づけ、「誠実」「情熱&チャレンジ」「チームワーク」を掲げています。

変化が早く、不確実性が非常に高い国内外の経営環境において、今後は当社グループもこのMVVを基軸にグループ経営をしっかりと進めていきたいと考えています。

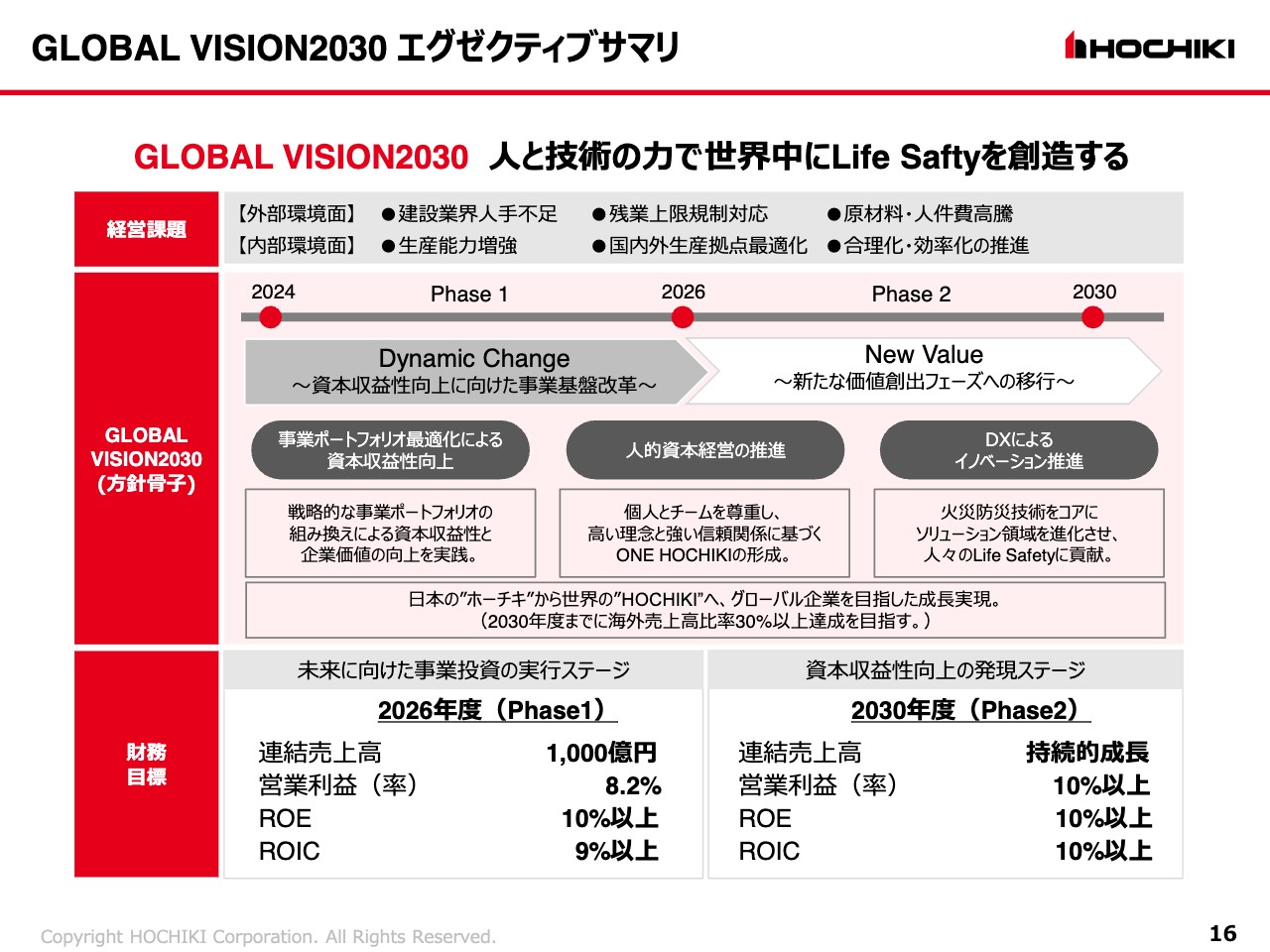

GLOBAL VISION2030 エグゼクティブサマリ

Visionのサマリです。今回のVisionは2030年をターゲットとしており、7年間の中期経営計画をPhase1、Phase2の2段階で構成しています。2024年度から2026年度までの3年間がPhase1、2027年度から2030年度までの4年間がPhase2です。

Phase1では、今後の持続的成長と中長期的な企業価値向上に必要な事業構造改革を実行します。言い換えると、未来に向けた事業投資を確実に実行するということです。このようなステージとして位置づけて「Dynamic Change」と銘打ちました。

Phase2では、事業構造改革や未来に向けた先行投資をしっかりと果実にしていくという意味合いで、新たな価値を創出するフェーズとしています。資本収益性向上が発現してくるステージと位置づけて、「New Value」と銘打ちました。

重点方針は、「事業ポートフォリオ最適化による資本収益性向上」「人的資本経営の推進」「DXによるイノベーション推進」の3点を掲げています。「日本の“ホーチキ”から世界の“HOCHIKI”へ、グローバル企業を目指した成長実現」が我々のVisionです。海外売上高比率30パーセント以上を早期に達成したいと考えています。

財務目標については、Phase1では連結売上高1,000億円、営業利益率8.2パーセント、ROE10パーセント以上、ROIC9パーセント以上を計画しています。Phase2では、連結売上高については持続的な成長の維持を目指すという定性的な表現にとどめたいと思います。営業利益率、ROE、ROICについては、それぞれ10パーセント以上を目標として設定しています。

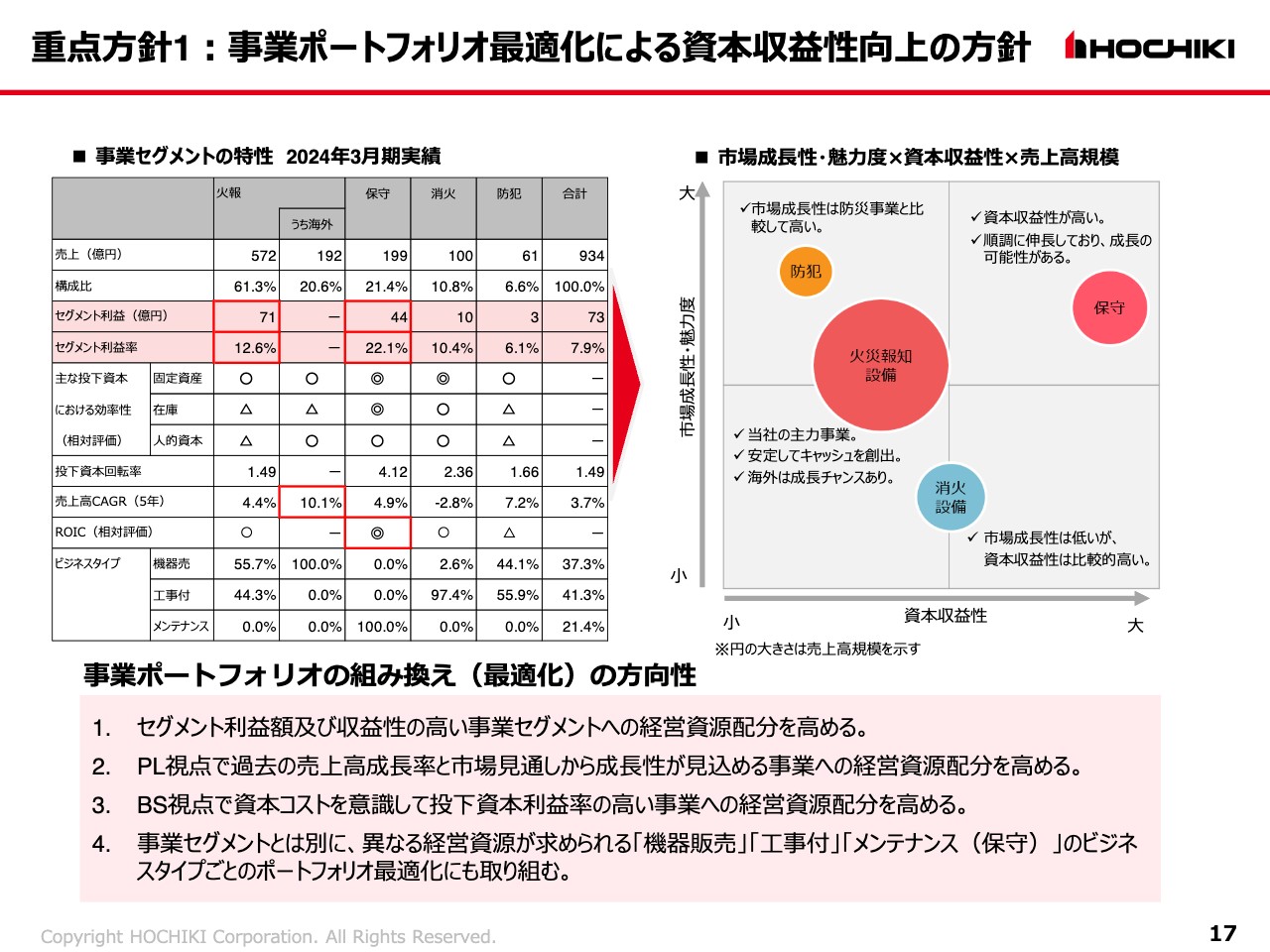

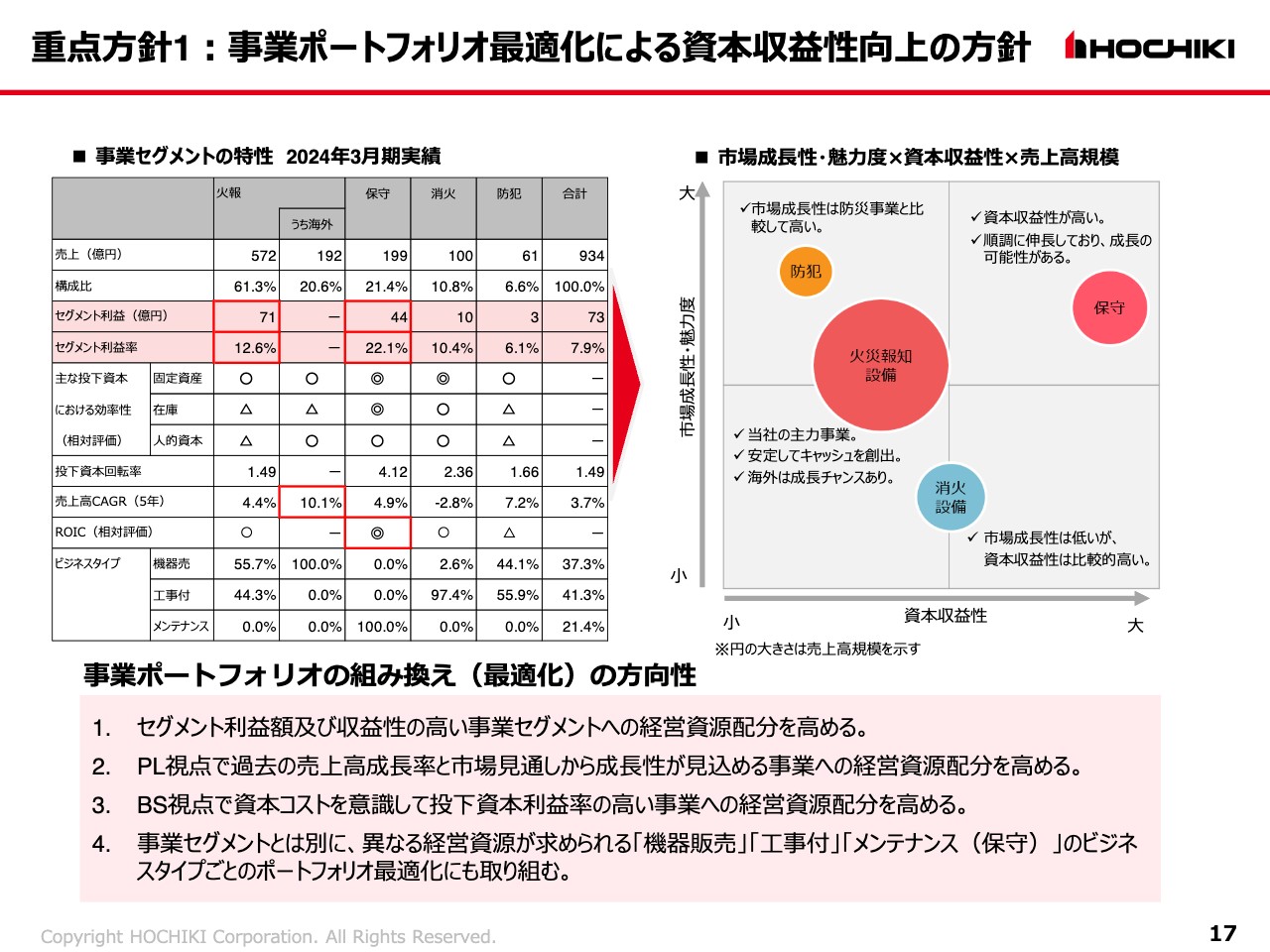

重点方針1:事業ポートフォリオ最適化による資本収益性向上の方針

3つの重点方針の内容について詳細にお話しします。まず、事業ポートフォリオ最適化による資本収益性向上の方針についてです。メインはやはり事業ポートフォリオの組み替え(最適化)の推進になるかと考えています。

セグメント利益と収益性の高い事業セグメントへの経営資源配分を高めていきます。また、過去の売上高成長率と今後の市場見通しから、成長性が見込まれる事業への経営資源配分を高めていきます。

さらに、P/L視点だけではなく資本コストを意識し、投下資本利益率の高い事業への経営資源配分を高めていきます。加えて、事業ポートフォリオだけではなく、ビジネスタイプにおける最適化にも取り組んでいきます。これにより、事業全体の収益性を向上させていく方針です。

スライド左上の表は、前期における事業セグメントごとの指標について、定量的・定性的に示しています。セグメント利益や売上高CAGRを記載していますが、事業別のROICについてはまだ定量的な数字を示すに至っていません。社内でも事業別のB/S管理の手法を確立し、みなさまにしっかりとお知らせできる状態になった時に、事業別のROIC、投下資本、B/Sなどを速やかに開示したいと思っています。

このような前期の評価に基づいて今の我々の事業の立ち位置をマッピングすると、スライド右上の図のようになります。やはり一番ボリュームが大きいのは火災報知設備です。この中には国内のみならず海外事業も含まれており、収益性の高いストックビジネスのリニューアル事業も入っています。ROICとして、もっとも収益性が高いのはやはり保守事業です。

火災報知設備事業の中にある海外事業とリニューアル事業に加え、保守事業をどのように伸ばしていくのかが、事業ポートフォリオ最適化のカギだと考えています。

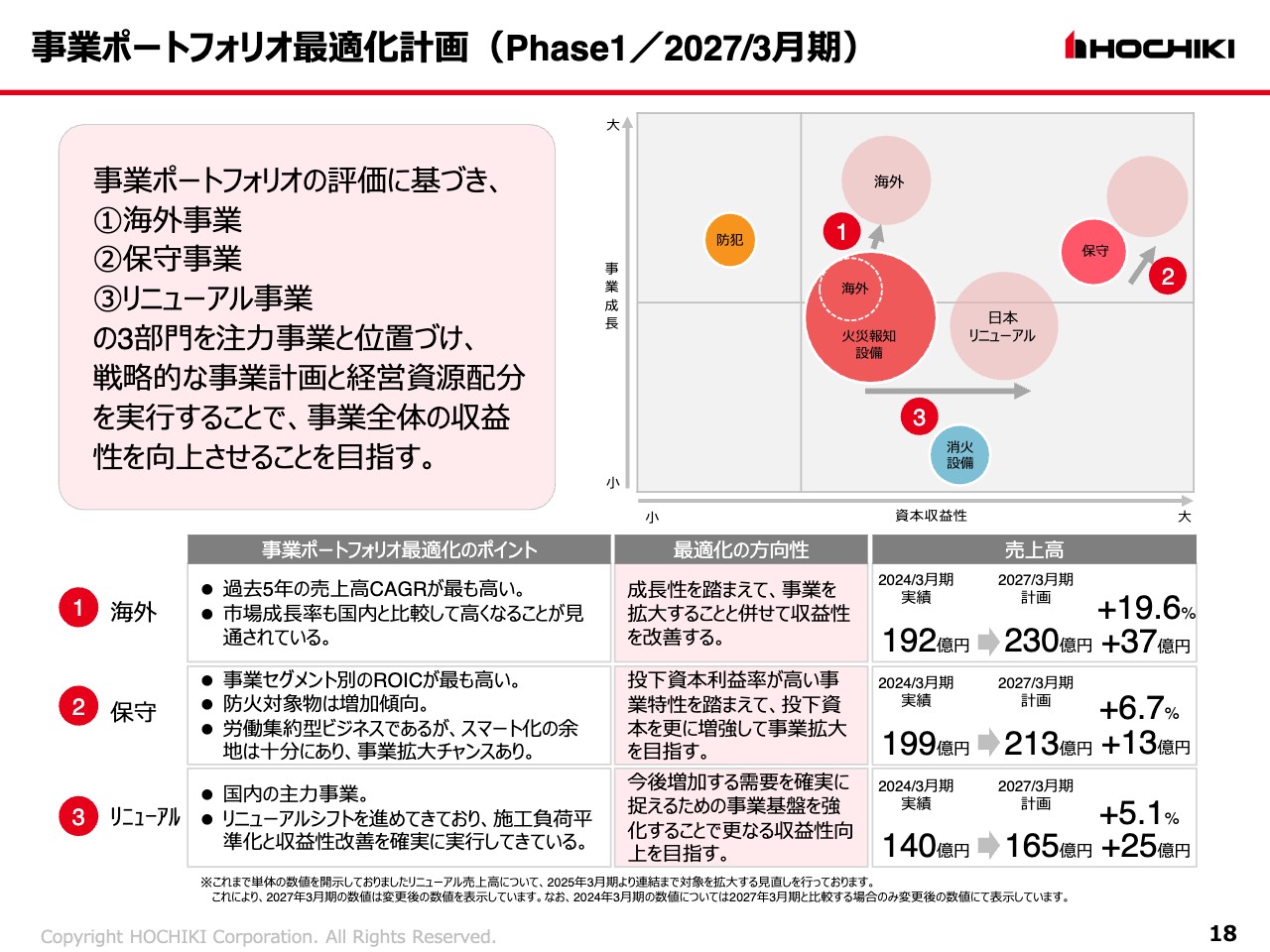

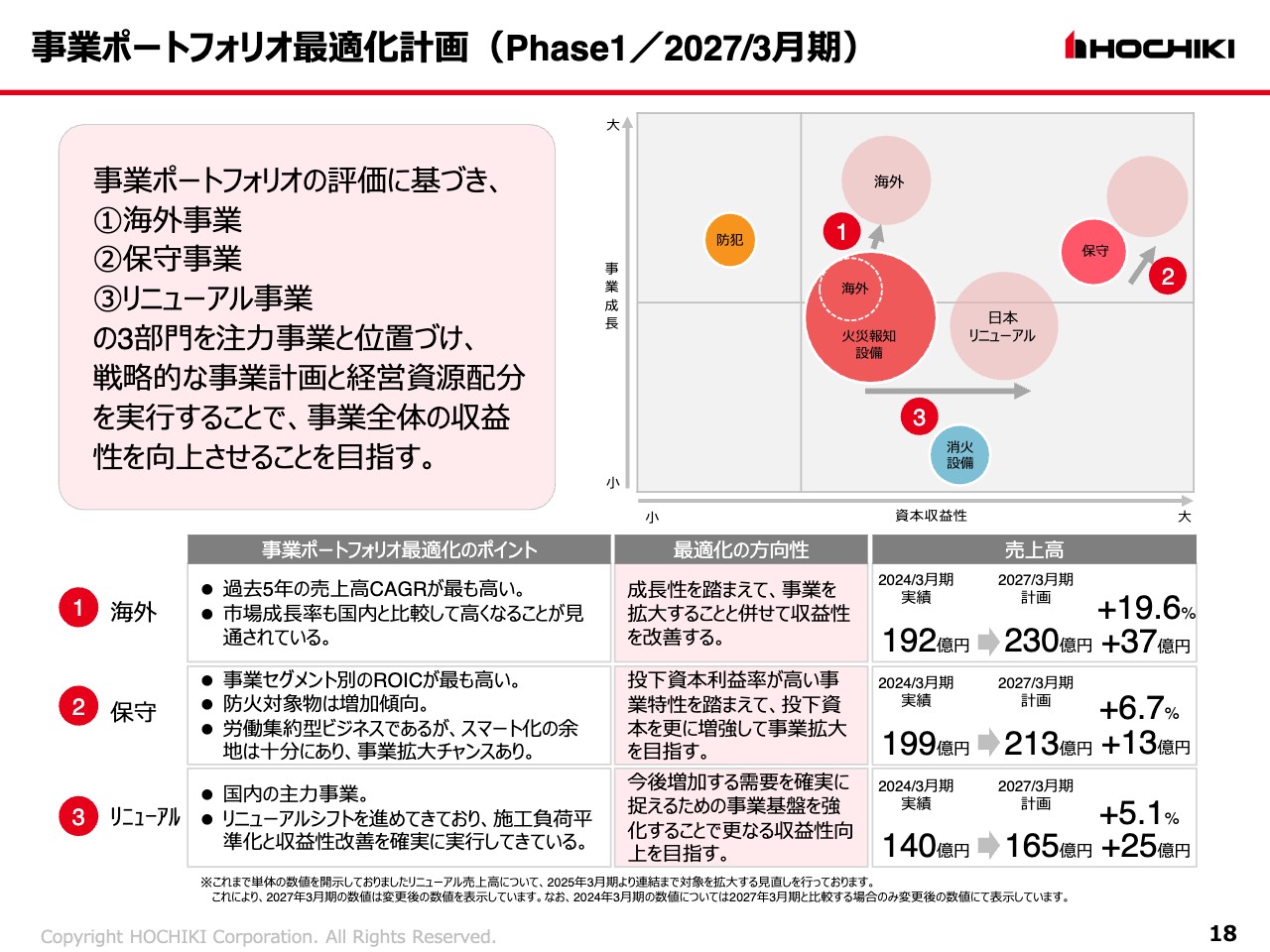

事業ポートフォリオ最適化計画(Phase1/2027/3月期)

このような方針に基づいた具体的な計画をご説明します。注力するのは海外、保守、リニューアルの3部門と位置づけています。

海外事業については、過去5年間の売上高CAGRがもっとも高く、成長性があります。この成長性を踏まえて事業を拡大していくと同時に、海外事業のビジネスタイプは機器売のみのため、収益性も高めていくという両輪を狙っていきたいと思っています。具体的には、2027年3月期で売上高230億円の計画を立てています。2024年3月期と比べると約37億円の増収という目標です。

保守事業は、ROICがもっとも高い事業です。投下資本利益率が非常に高い事業特性に加え、市場の魅力として対象物件がまだ多数あると考えており、投下資本をさらに増強して事業拡大を目指していきたいと思っています。こちらは、2027年3月期に売上高213億円とすることを目標としています。

リニューアル事業は国内の主力事業で、新築からリニューアルへのシフトを進めてきています。今後、市場としては需要が確実に増えてくる見通しで、需要を取り込める事業基盤の体制を投資も含めて行いながら、拡大を目指していきたいと考えています。こちらは、2027年3月期で売上高165億円を目標としています。

このように、注力事業への経営資源配分により、事業ポートフォリオをスライド右上の図のようにシフトさせていく狙いを持って、収益性改善を図っていきたいと考えています。

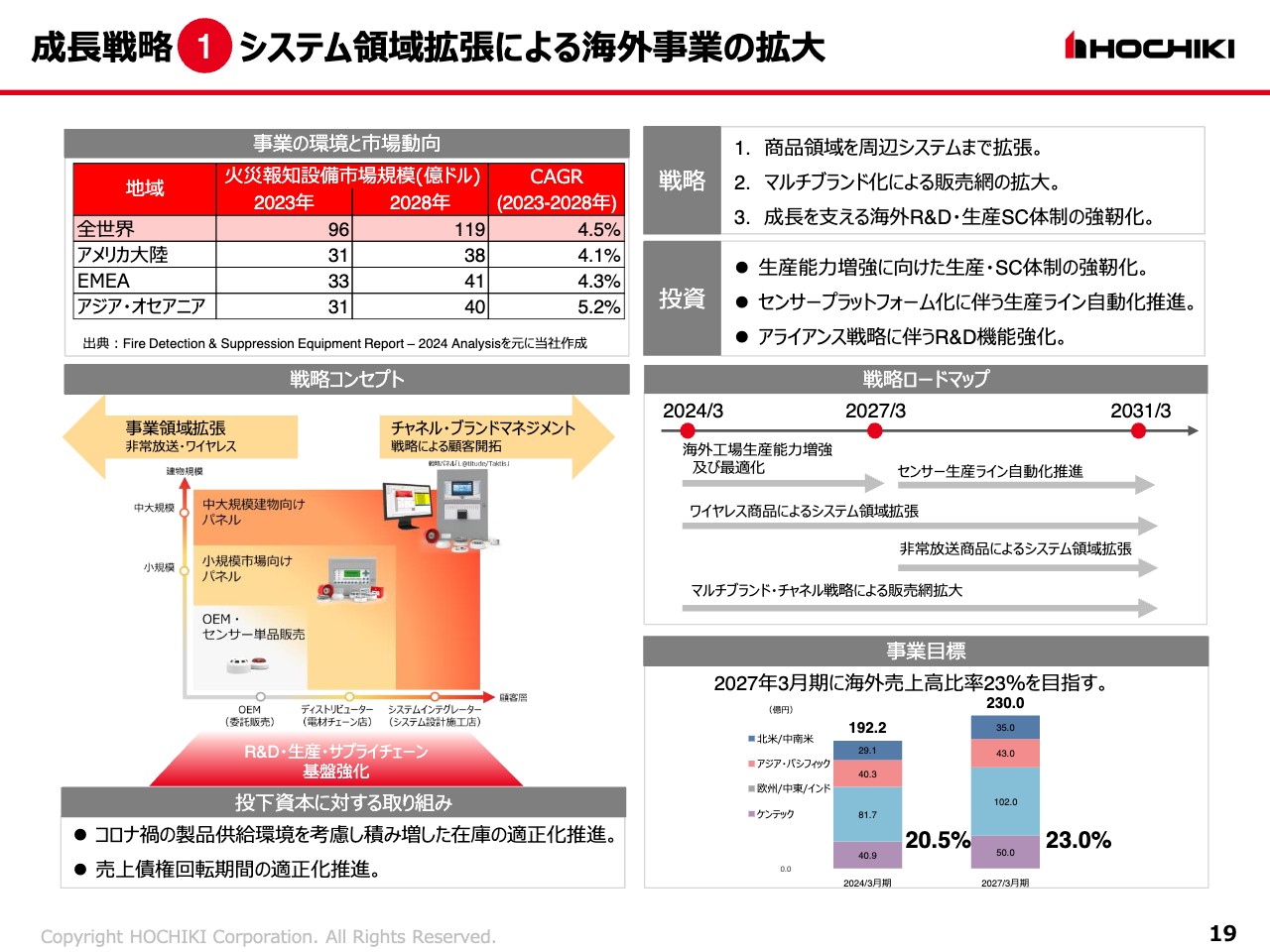

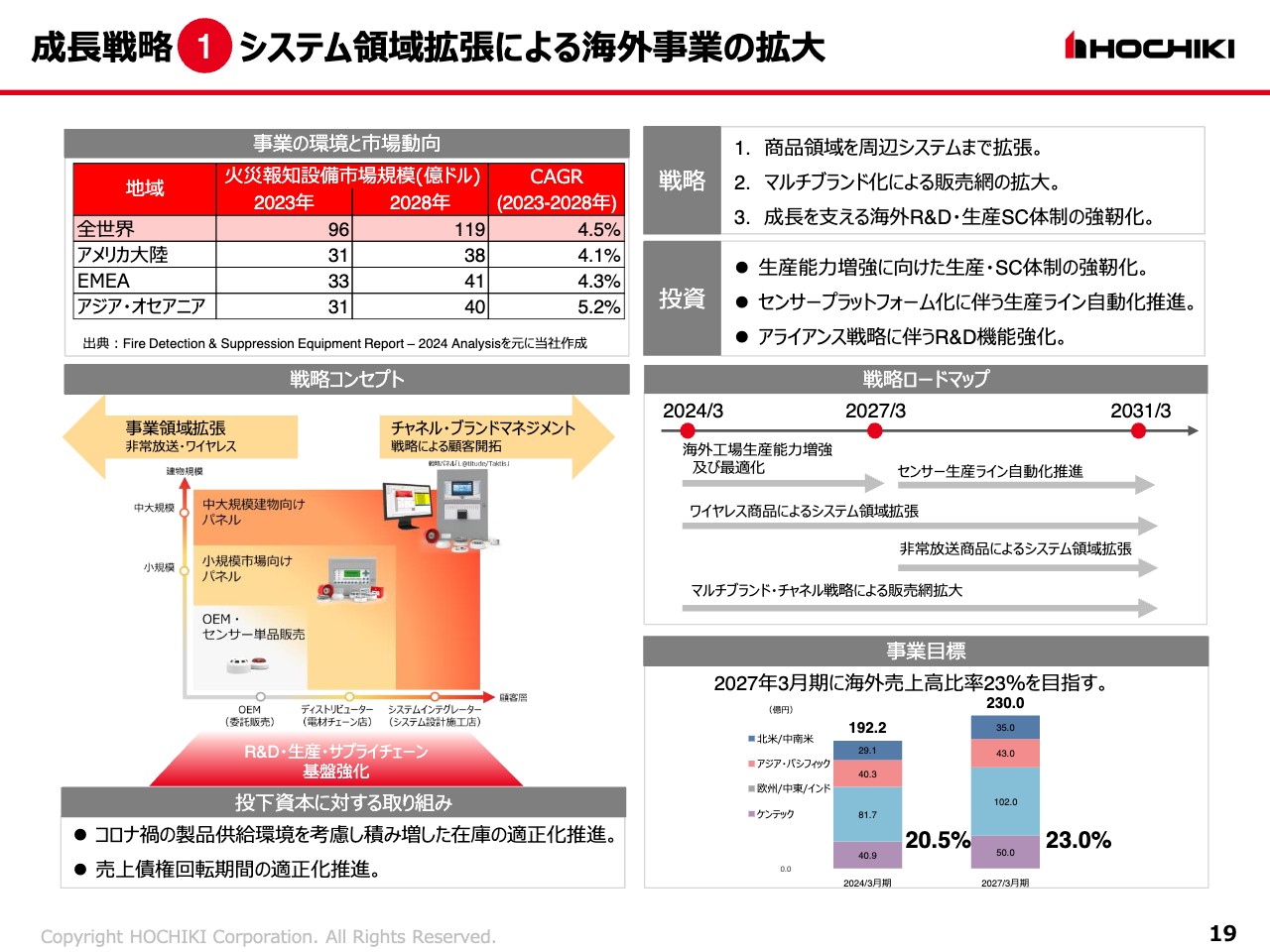

成長戦略① システム領域拡張による海外事業の拡大

3つの注力事業の成長戦略における、事業の拡大や収益性の改善への取り組みについてご説明します。はじめに海外事業です。スライド左上の表のとおり、海外は国内の建築の着工動向とは異なり、オーガニックな成長が今後も見込まれています。

そのような市場環境を受け、戦略としては、事業拡大のためにまず商品領域を周辺システムまで拡張していく取り組みを進めています。また、グループ内に複数の商品ブランドがあるため、こちらを各国の市場ニーズに応じてマルチに販売できる営業体制を構築することに取り組んでいます。

加えて、事業の成長にあわせて生産能力やサプライチェーンの強靭化などの増強が必要になるため、それに向けた取り組みを準備している段階です。

したがって、まずは生産能力増強に向けた投資が必要になります。さらに、今後は生産効率を高めていかなければなりません。実はセンサはかなり多品種にわたっており、そのプラットフォーム化を今推進しています。それにあわせて、生産ラインの自動化も視野に入れながら、計画的に投資を実行していきたいと考えています。

戦略コンセプトは、スライド左側に記載のとおりです。事業領域の拡張と販路拡大により、海外事業を拡大させていきたいと考えています。

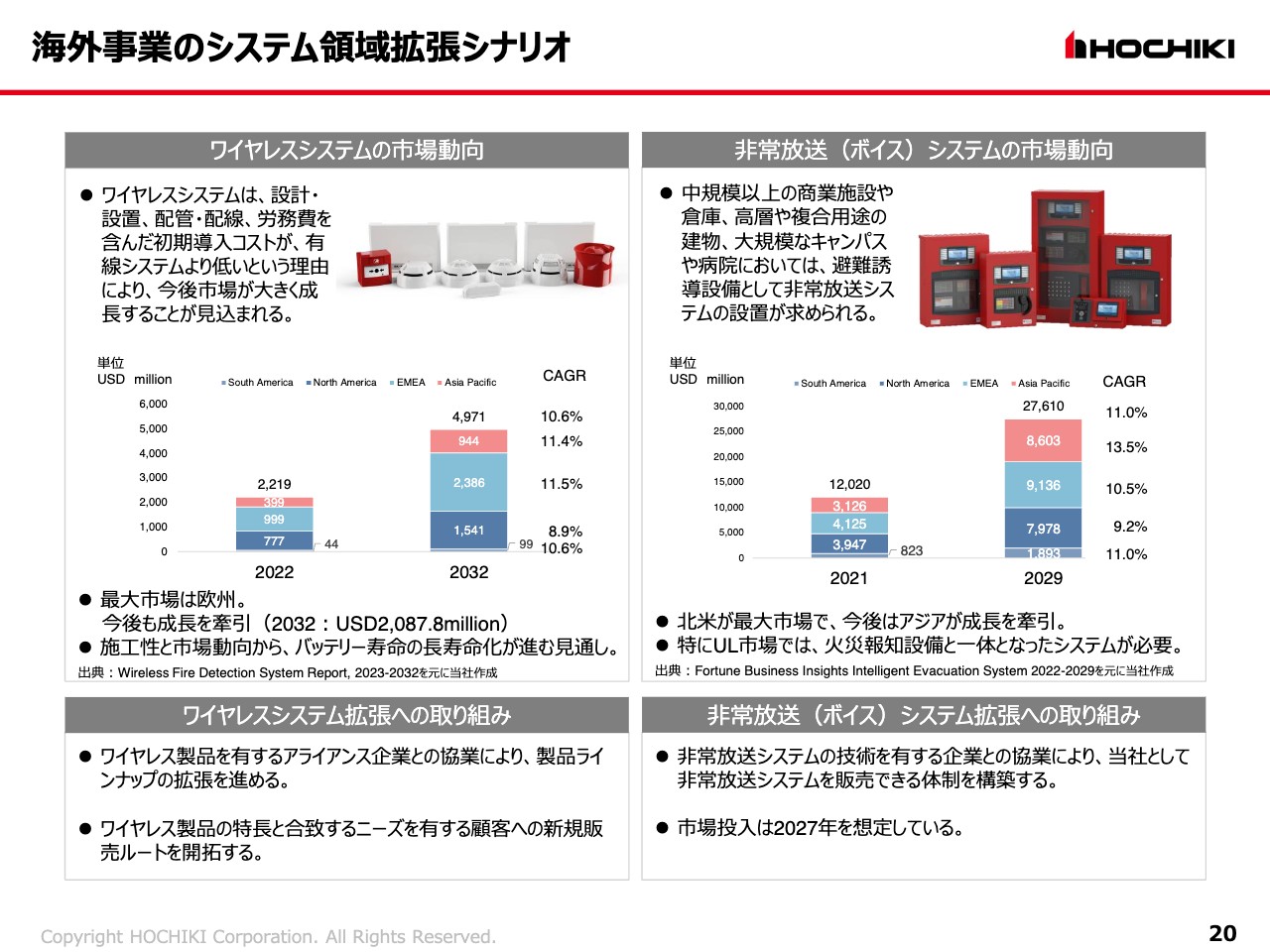

海外事業のシステム領域拡張シナリオ

スライドは参考資料としてご覧ください。海外事業で拡大していく2つの周辺領域についてです。ワイヤレスシステムと、日本では非常放送設備、海外ではボイスと呼んでいるシステムです。この2つを領域拡張のコンテンツと位置づけています。

スライドのグラフのとおり、ワイヤレスシステムも非常放送システムも、市場はこれから急激に伸びていくと推定されており、このマーケットにしっかりと参入していくことを領域拡張の戦略としています。

現在、ワイヤレスシステムについては専門メーカーとアライアンス契約を締結し、世界各国で販売する体制を構築し、本年度から本格化していきます。

非常放送システムについては、今後、ある意味では火災報知システムと連動した一体型が主流になってくると予想しています。したがって、こちらも海外の非常放送システムの専門メーカーとのアライアンス検討に着手しており、具体的な実行計画を立てて、この領域に参入していきたいと考えています。

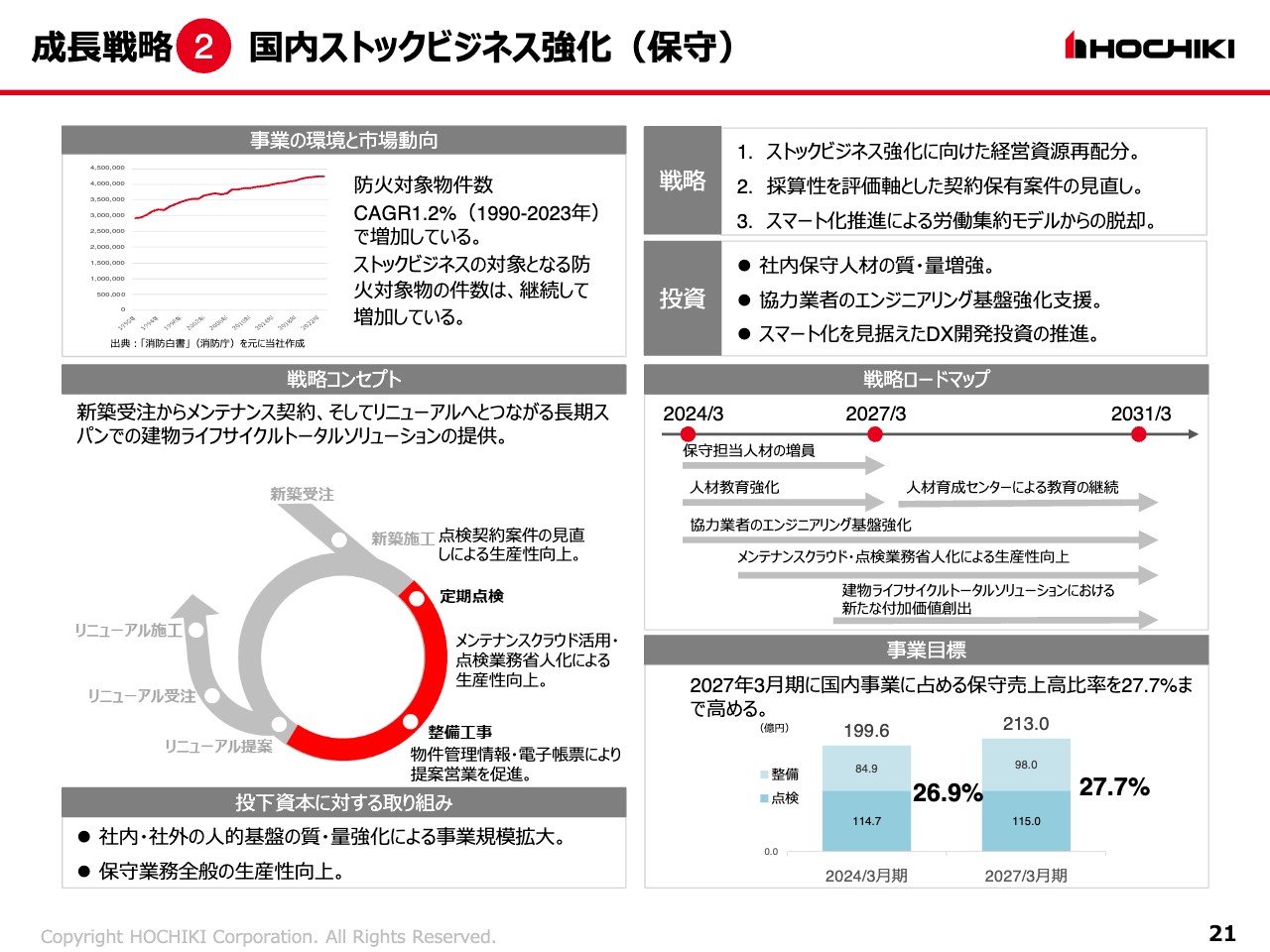

成長戦略② 国内ストックビジネス強化(保守)

ストックビジネスの保守事業です。スライド左上に市場環境について記載しています。我々が保守契約の営業ターゲットとしている防火対象物件の母数は、年々ストックとして積み上がってきています。営業としては、そこに市場があると考えています。したがって、戦略としても経営資源配分をしっかりと傾斜させ、効率の良い保守事業の体制を作っていくことになります。

特に、この事業は労働集約型モデルで、人に依拠するところが大きいビジネスです。もちろん、人を増やして人の質を上げていくところへの投資は進めていきますが、保守点検の作業効率を上げていくスマート化の推進も同時に進めていくことになります。

保守事業は、我々が国内で掲げている建物のライフサイクルに沿ったトータルソリューションの要です。この事業をしっかりと強化することにより、新築もリニューアルも、お客さまへの密着度を高められると思っています。このような位置づけで保守事業を拡大させていきたい考えです。

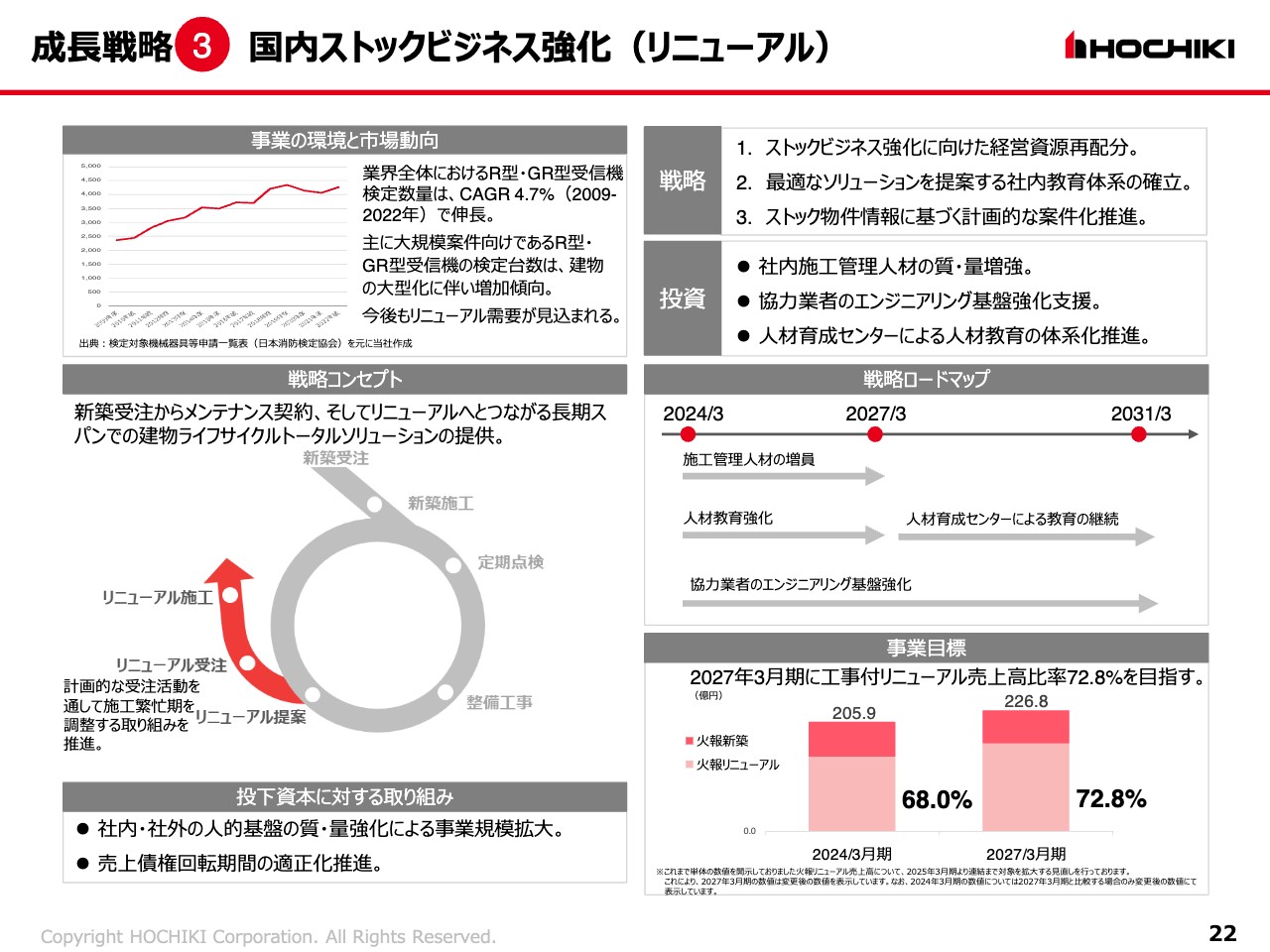

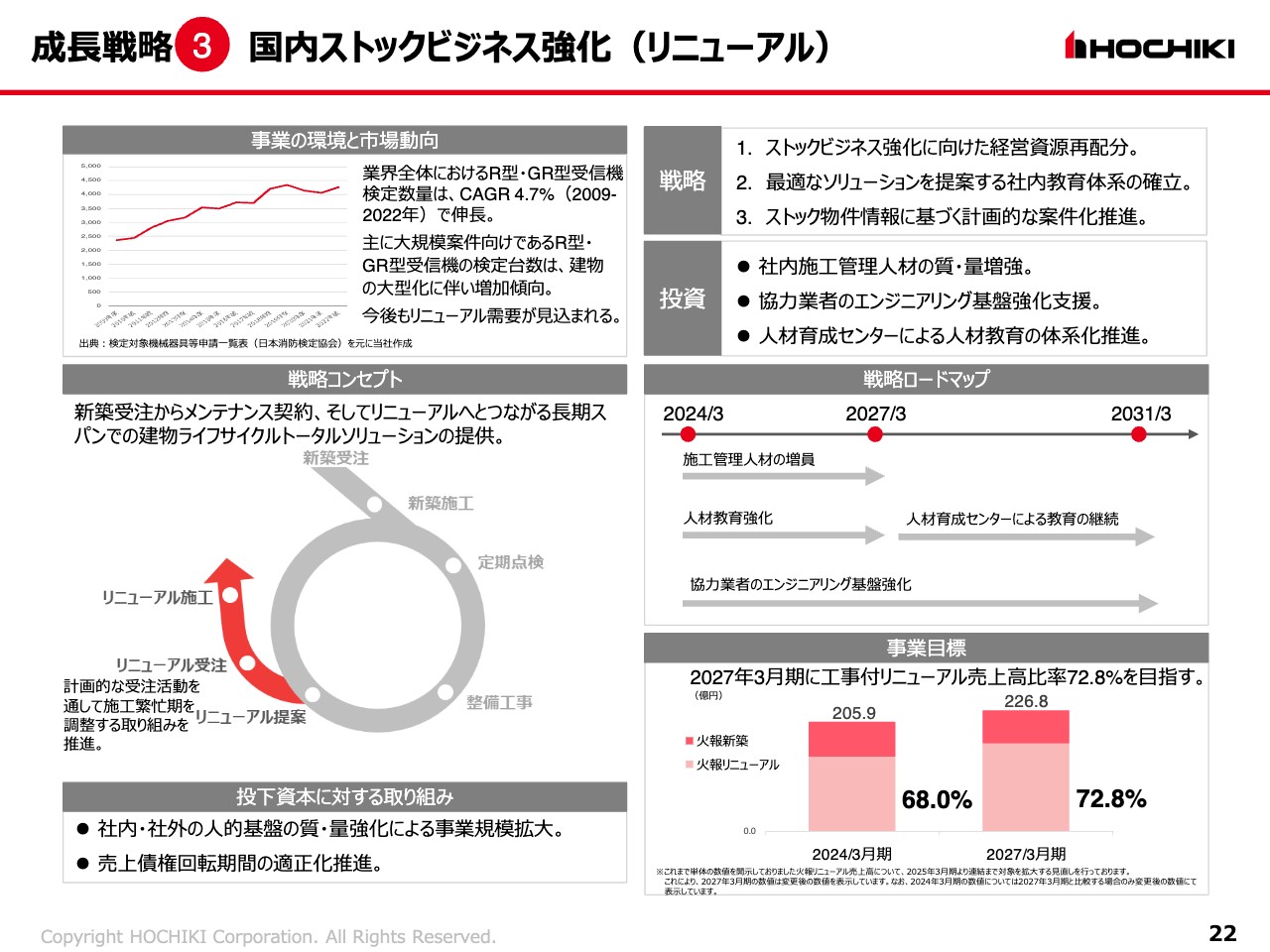

成長戦略③ 国内ストックビジネス強化(リニューアル)

リニューアル事業です。戦略コンセプトは保守事業と同様です。ライフサイクルのトータルソリューションの提供で、リニューアル事業の位置づけをしっかりと強化していきます。特に残業時間の上限規制対応も含め、年間をとおしていかに工事の施工負荷のバランスを取るかが経営課題となっています。

新築と比較すると、リニューアルは相対的に短い工期で終わることに加え、我々が工程を比較的調整しやすい部分もあります。計画的に案件をしっかり積み上げることで、施工負荷のバランスを取り、事業を拡大していきたいと考えています。

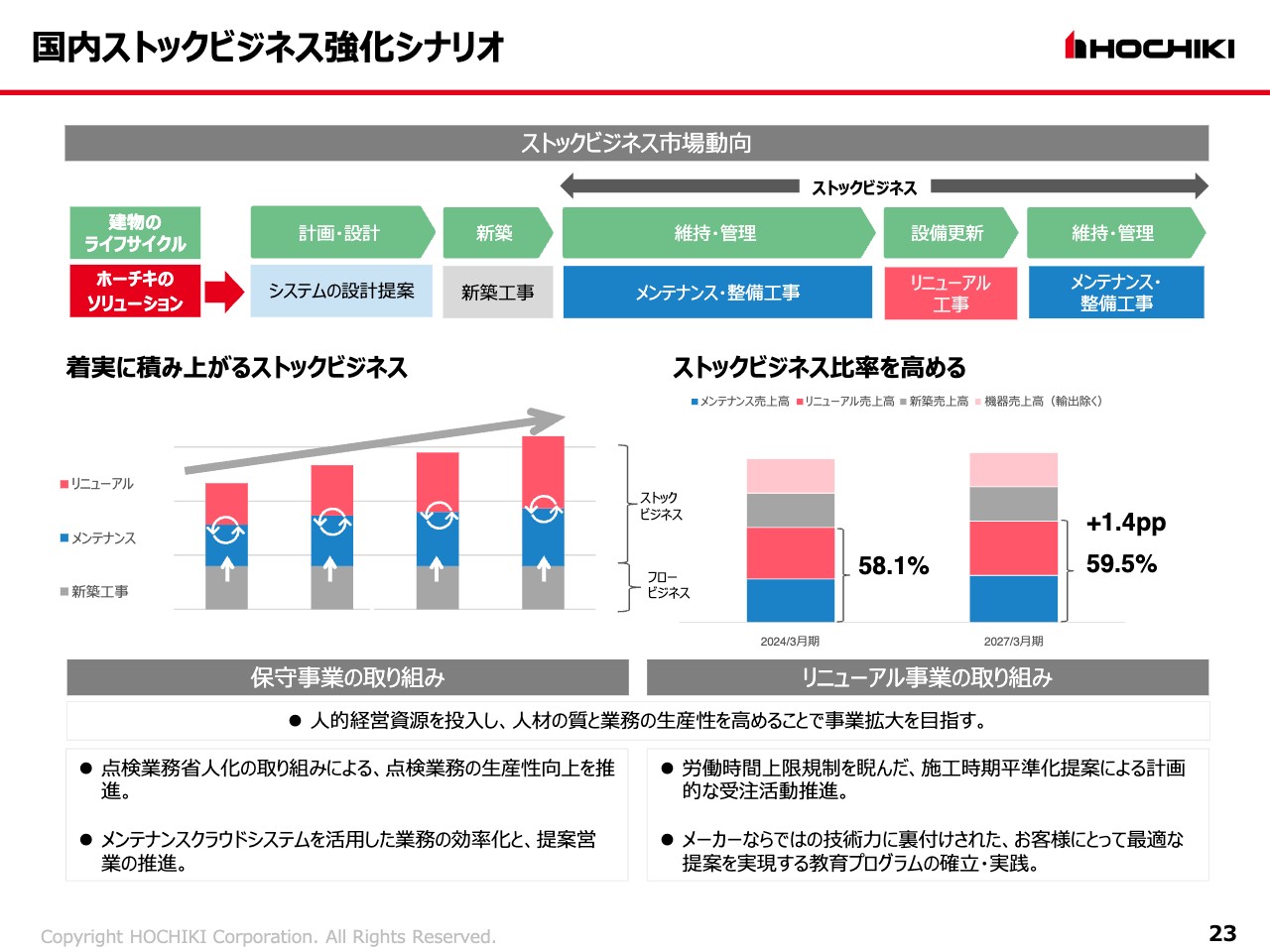

国内ストックビジネス強化シナリオ

ストックビジネスの内容を、スライド上段の建物のライフサイクルフローの中で示しています。現在、鉄筋コンクリートの寿命は50年、もしくはそれ以上といわれています。我々の火災報知設備などのリニューアルは平均で20年ほどです。

そうすると、1つの建物の中で2サイクルから3サイクルのリニューアルが発生し、その間、保守契約により何十年にもわたってお客さまと接点が持てます。これがストックビジネスの強みであり、我々の強みだろうと考えています。

したがって、今後は保守事業とリニューアル事業で必要な投資を行い、事業基盤をさらに拡大・強化していくことを考えています。

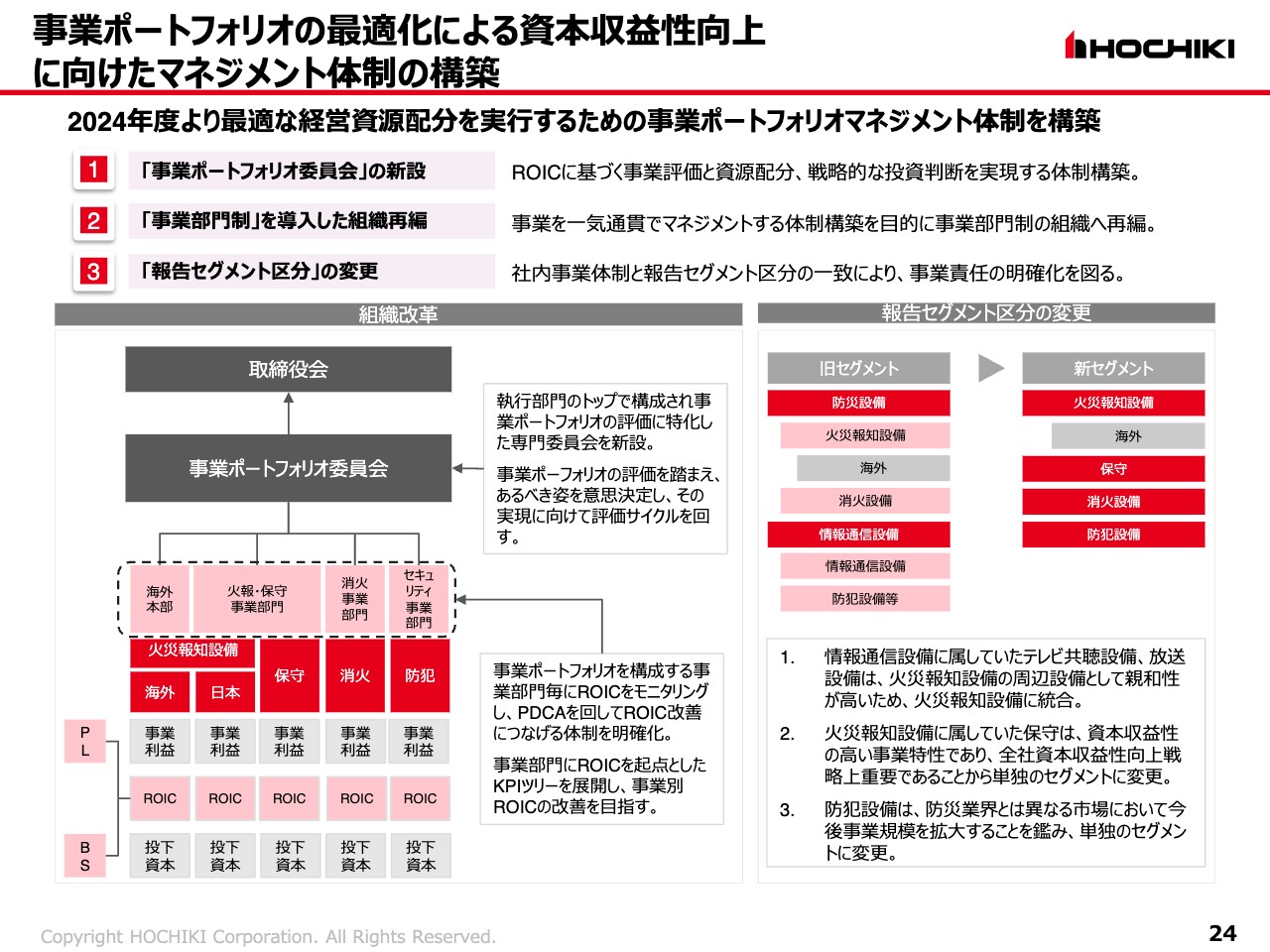

事業ポートフォリオの最適化による資本収益性向上に向けたマネジメント体制の構築

適時開示している資本コストと株価を意識した経営についてです。ポートフォリオ経営をこれから進めていくにあたり、社内のマネジメント体制を今年度から大きく変えています。

1点目に「事業ポートフォリオ委員会」を設置しました。ROICに基づく事業評価と資源配分など、戦略的な投資判断を実現するための社内体制を作っています。

2点目に、従来、機能別で分断されていた事業について、一気通貫でマネジメントする体制構築を目的として「事業部門制」を導入しました。

3点目に「報告セグメント区分」を変更しています。社内の事業体制と報告セグメント区分を一致させることにより、これまで以上に事業責任の明確化を図っていきます。このようなマネジメントの変更も、今年度から進めているところです。

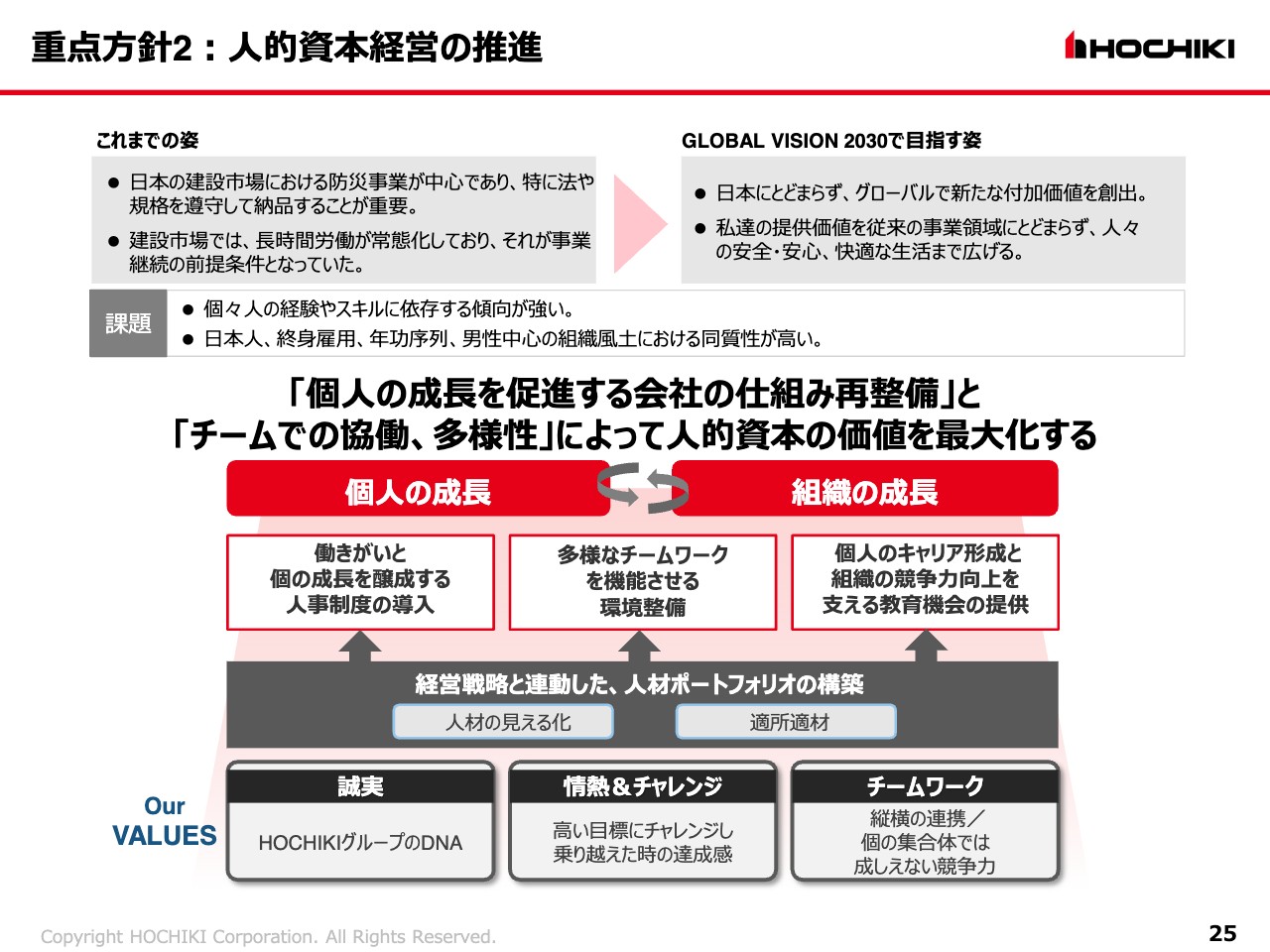

重点方針2:人的資本経営の推進

重点方針の2つ目の人的資本経営の推進についてです。当社の人材課題はさまざまあります。当社は人が資本であり、人がその価値を発揮して事業が拡大し、収益性が上がるという構造になっています。

その中でも当社の人的課題として、個々人の経験やスキルに依存せざるを得ない傾向が非常に強いことが挙げられます。また日本人、終身雇用、年功序列、男性中心、このような組織風土の同質性の高さも挙げられると認識しています。

人的資本経営の推進を掲げているため、今後は個人の成長を促す会社の仕組みの再整備に加え、チーム、協働、多様性などの風土醸成やこのような人的資本を最大化するための取り組みに力を入れていきたいと考えています。

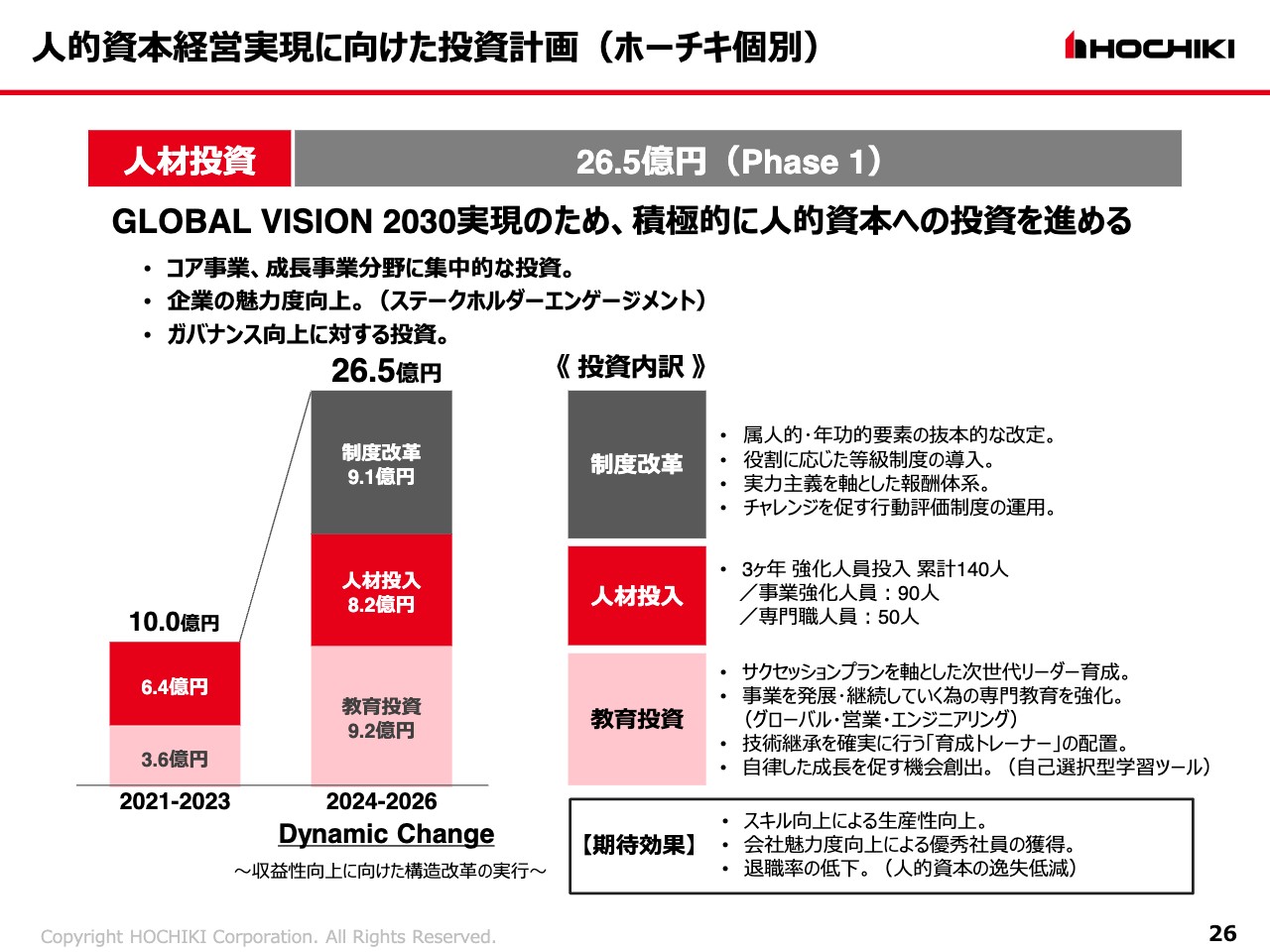

人的資本経営実現に向けた投資計画(ホーチキ個別)

ただの方針だけでは実現しないため、今後3年間で人的資本に26億円相当を投資する計画を立てています。前の3年間が10億円であったため、我々にとっては大きな投資です。

内訳としては、人事制度改革を含めたさまざまな制度改定費用、人材の量・質ともに底上げをしていくための費用、さらに教育機会を創出するための費用が含まれています。

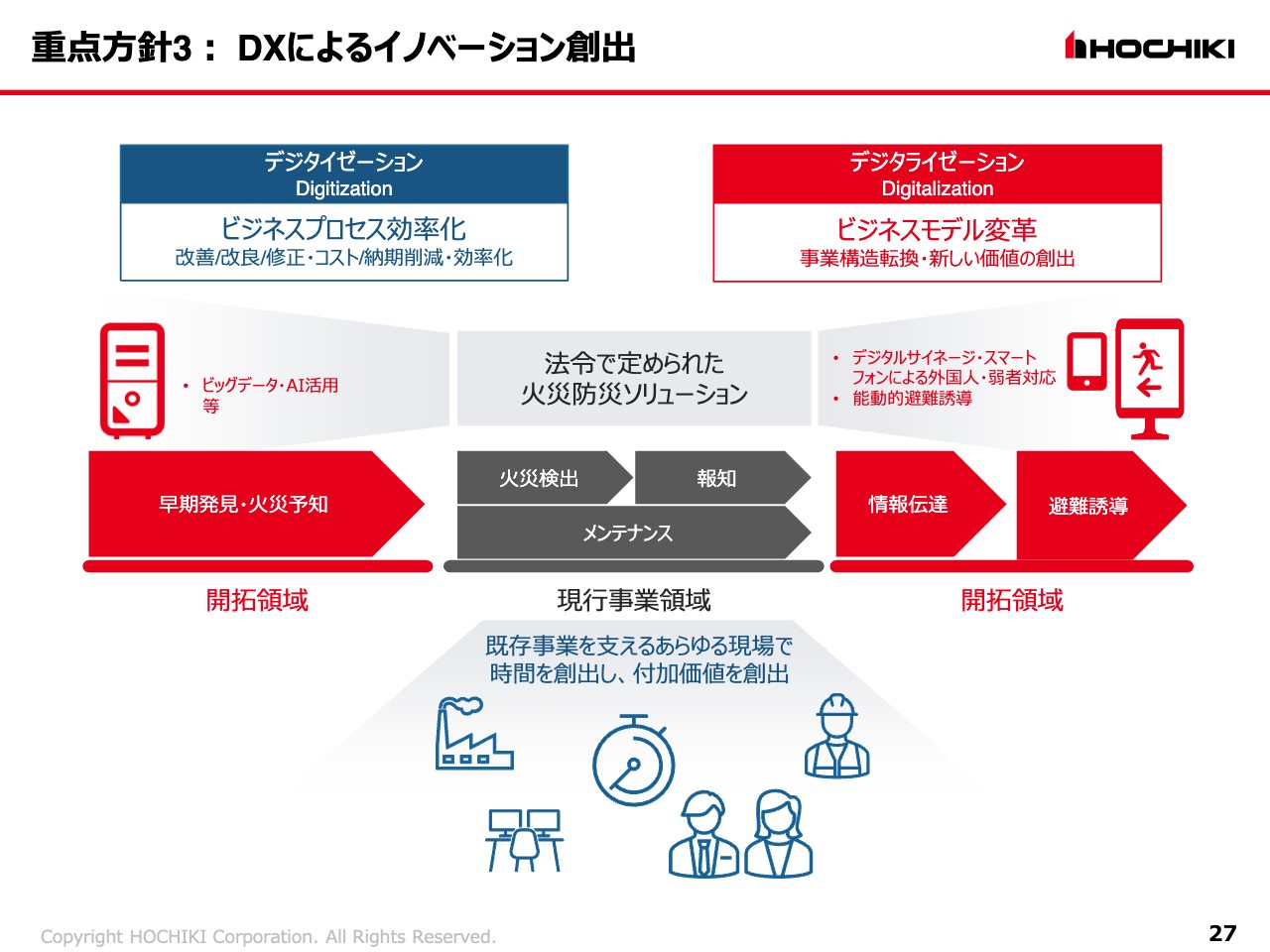

重点方針3: DXによるイノベーション創出

3つ目は、DXによるイノベーション創出です。こちらはまだこれから推進を強力にしていかなければいけない内容だと思っています。コンセプトはスライドに記載があるとおりです。

現状の我々のビジネス範囲は消防法という法令の枠の中で定められています。その中でビッグデータやAI等を活用して、早期の発見、火災予知につなげたり、火災の発見後の情報伝達、避難誘導のようなところにデジタルサイネージやスマートフォンなどを活用して領域を広げていくというチャレンジを行っていきたいです。

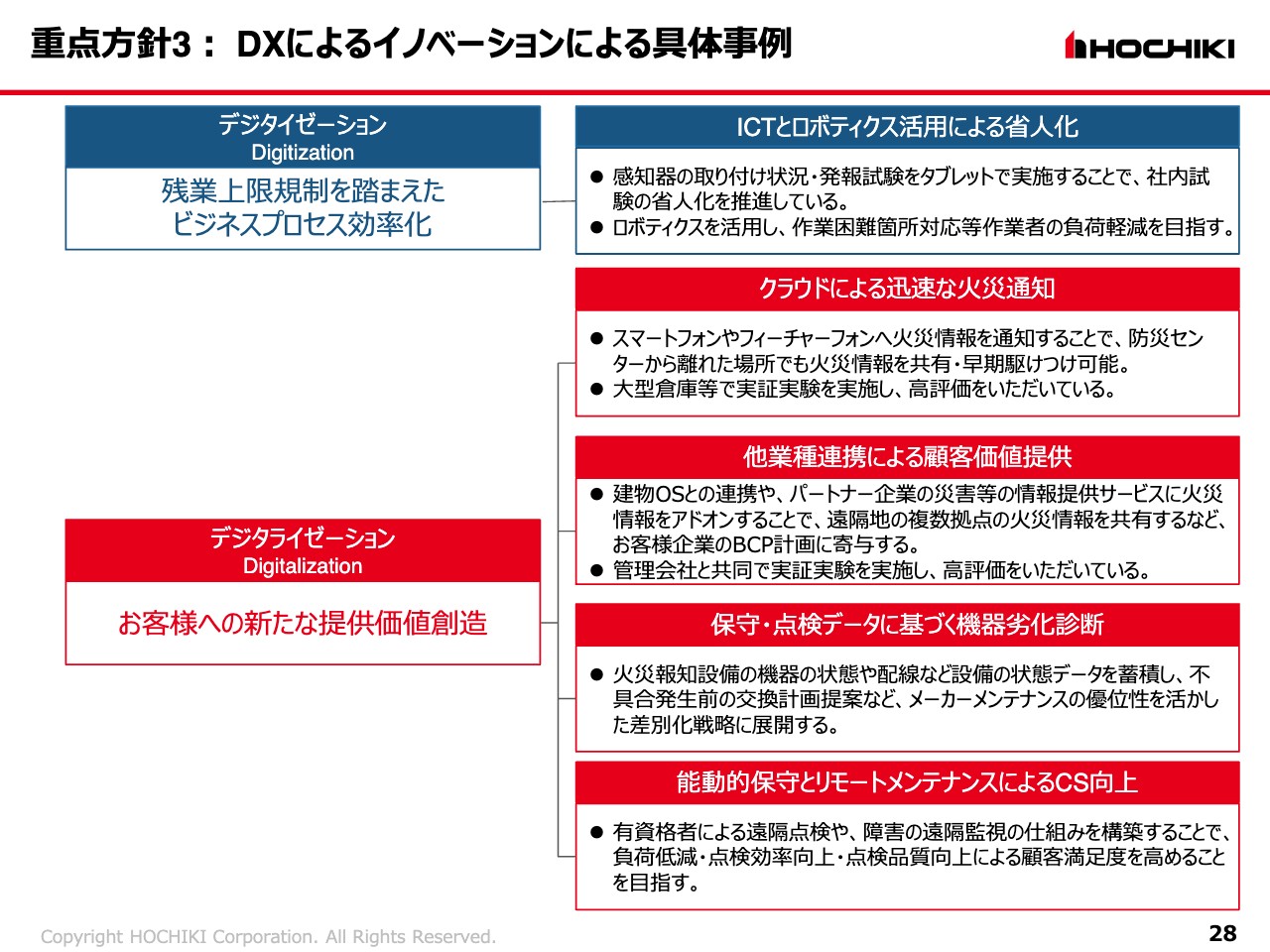

重点方針3: DXによるイノベーションによる具体事例

いくつかの取り組み事例をスライドに記載しています。すべての項目について、複数のパートナー企業とアライアンスをしっかりと組みながら、さまざまな実証実験および共同研究が進められています。このようなデジタライゼーションによる価値創出が早期に発現するよう、これからも取り組みを進めていくという方針です。

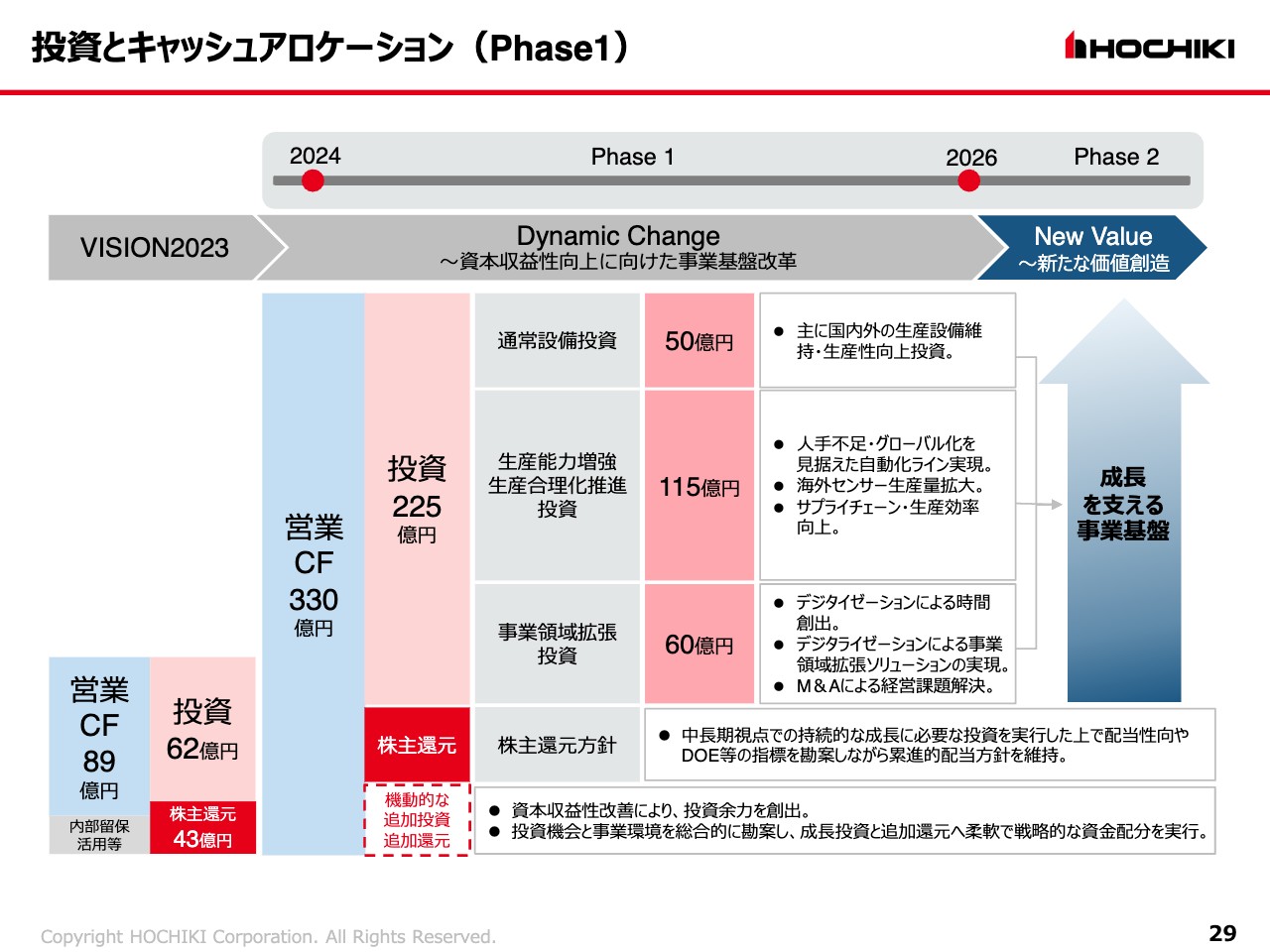

投資とキャッシュアロケーション(Phase1)

投資とキャッシュアロケーションです。こちらでは、Phase1の3年間の投資と、キャッシュアロケーションを示しています。営業キャッシュフローは、3年間累計で330億円を予想しています。

この利益の増加に加えて運転資本の効率性改善によって、投資および株主還元に向けた原資を確実に創出していきたいと考えています。そのようにして創出したキャッシュは投資に回し、現在225億円という当社にとっては非常に大きな投資を見込んでいます。

内容としては、主に国内外の生産設備の維持・向上を目的とした通常の設備投資が3年間で50億円です。また、生産能力の増強、生産合理化推進、いわゆる強靱化の投資で115億円です。加えてデジタライゼーション、領域拡張のためのM&Aなどで60億円の投資を見込んでいます。

株主還元については、中長期的視点で持続的な成長を確実に実行することを第一とします。その中で投資をした上で、配当性向やDOEなどの指標も勘案しながら累進的な配当をしていくことについては、これまでの方針と変わりありません。

資本収益性の改善を目指していくため、結果として生まれた投資余力は成長のための投資機会および事業環境を総合的に勘案して、成長投資や追加の株主還元などに戦略的かつ機動的に配分していきたいと考えています。

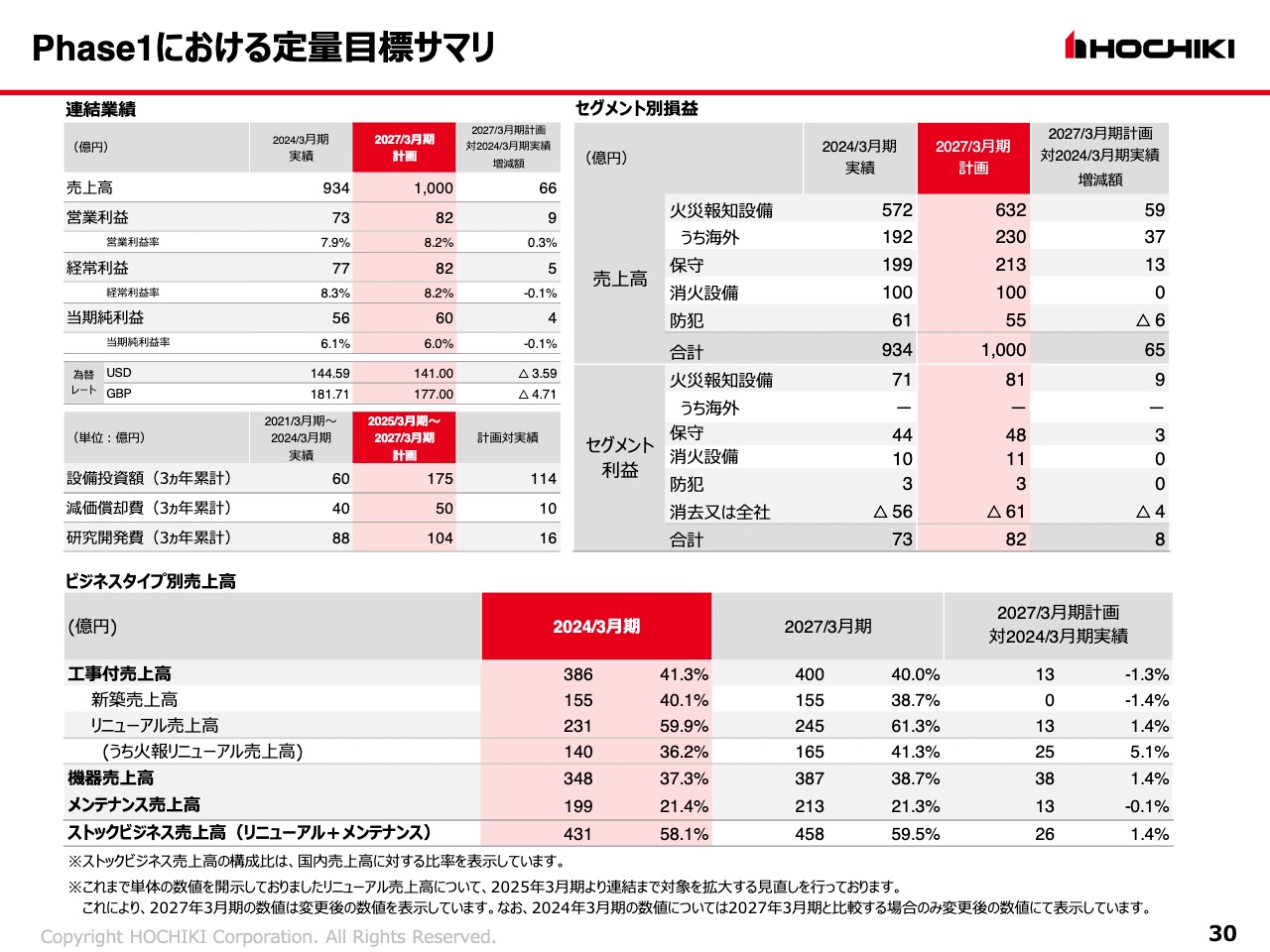

Phase1における定量目標サマリ

定量的な目標については、後ほどスライドをご参照ください。

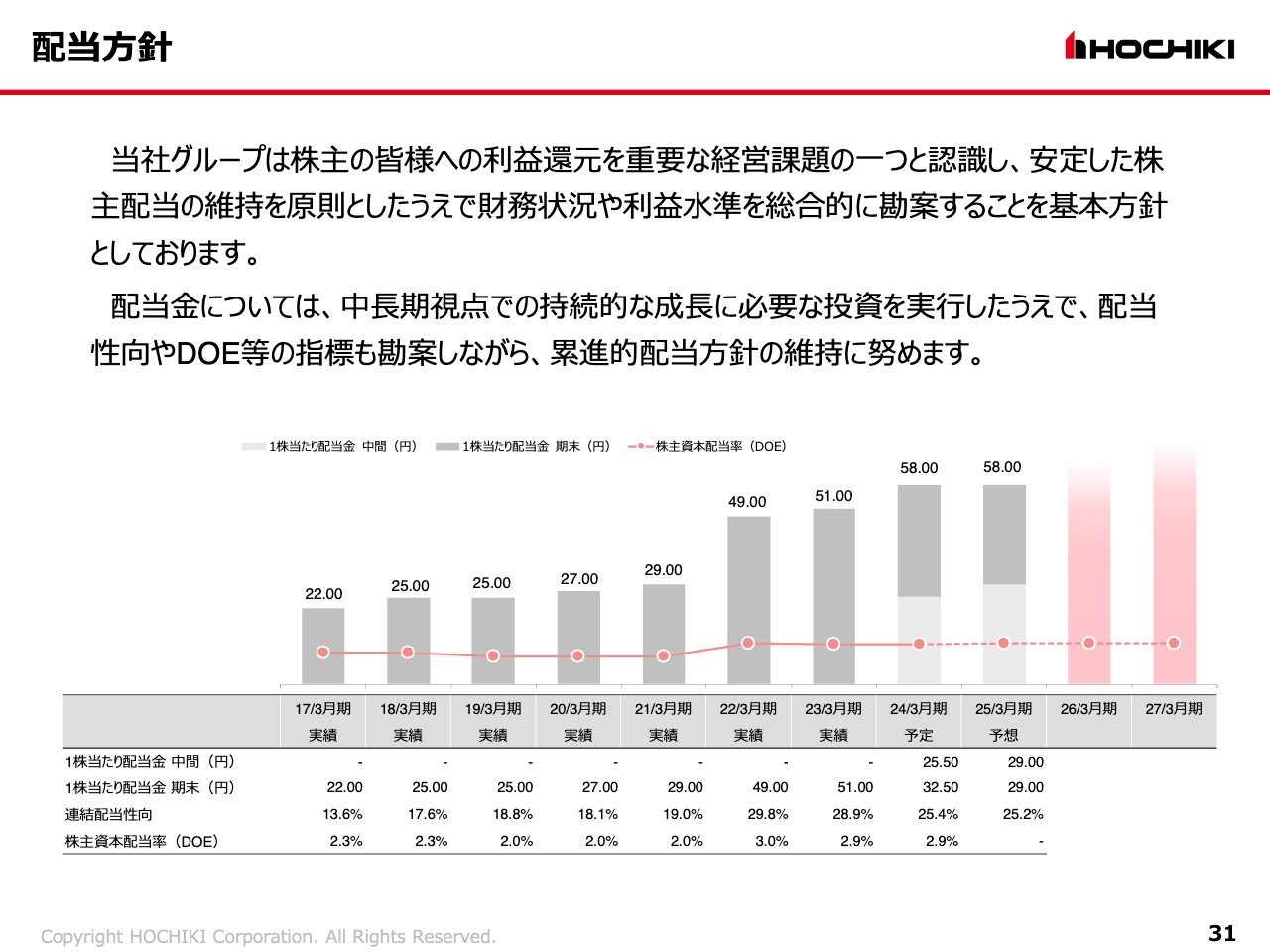

配当方針

配当方針です。配当金については、前期は前々期から7円増配の58円としています。

今期予想に関しては、現時点では同じく58円と予想しています。業績動向等を勘案した上で、適切なタイミングで見直しも検討し、変更する場合には速やかにお知らせしたいと考えています。

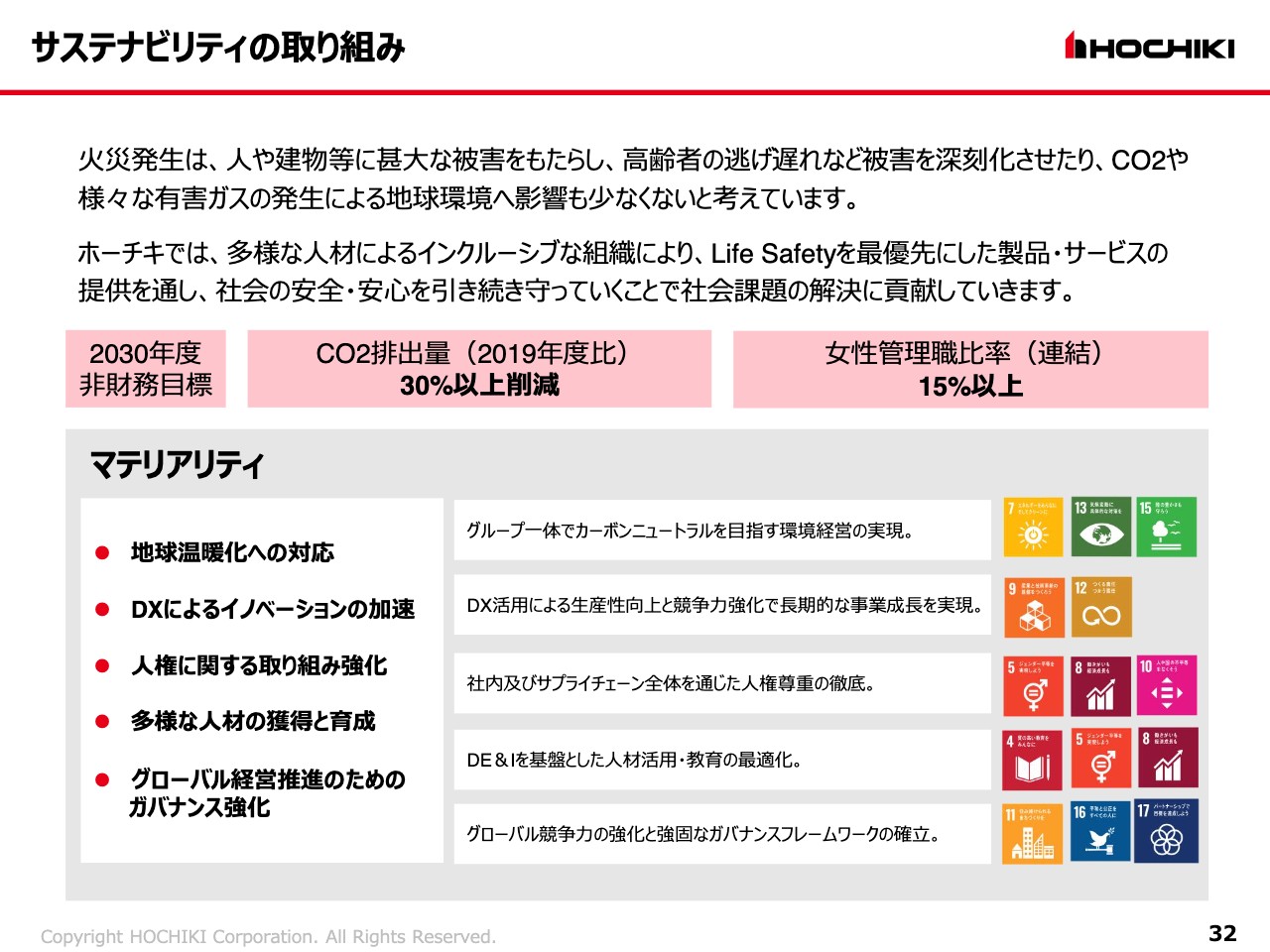

サステナビリティの取り組み

サステナビリティの取り組みです。現在さまざまな取り組みに着手しています。開示している目標は、2030年度におけるCO2排出量と、女性管理職の比率です。こちらをどのように実現していくのかについてはまだ試行錯誤しているところですが、これに向けた取り組みを今後も加速させていきたいと考えています。

マテリアリティについては、スライドに記載の5つに向けた取り組みを進めていきたいと思います。

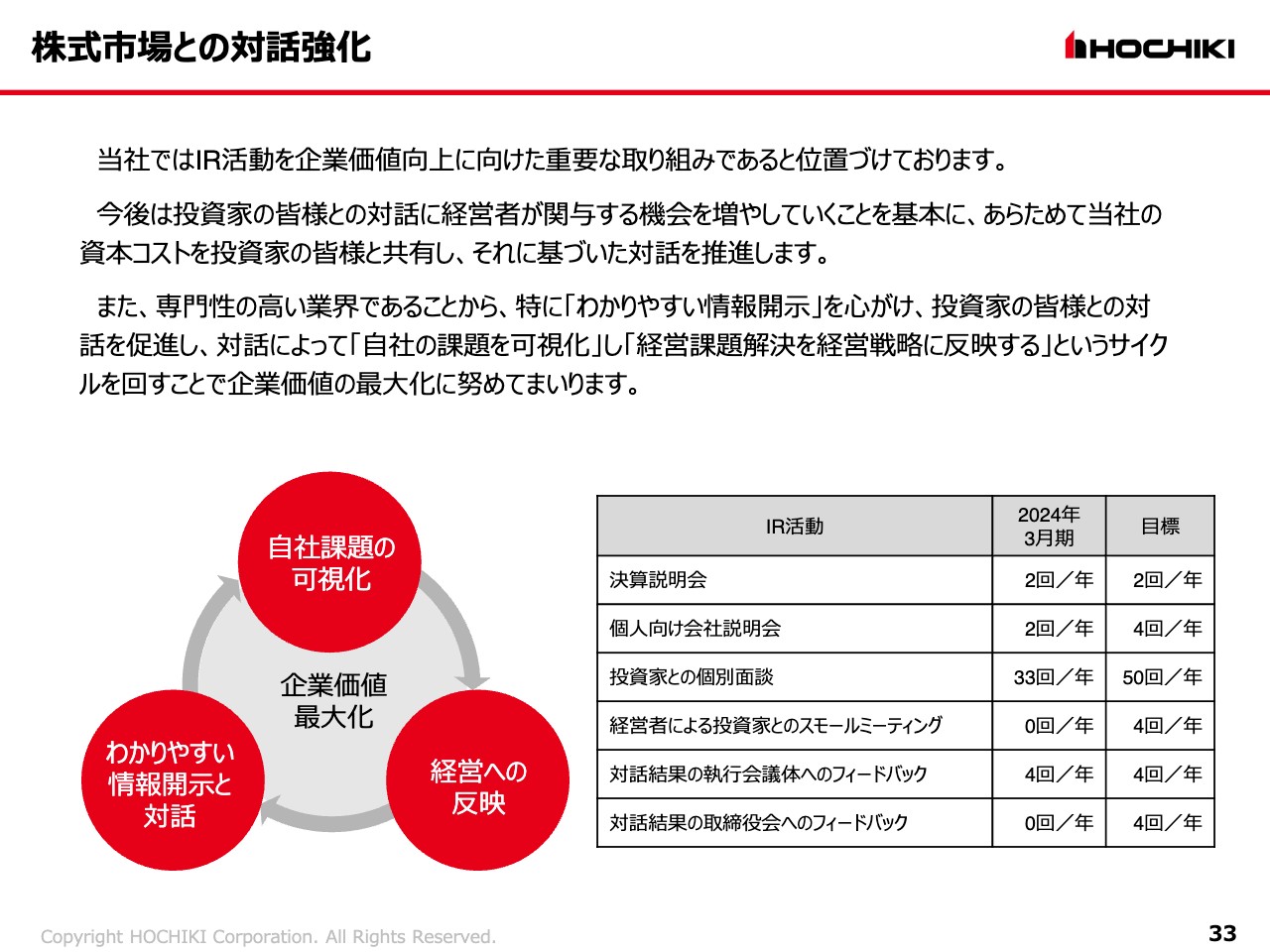

株式市場との対話強化

株式市場との対話強化です。これまで十分ではなかったという反省のもとに、今後は投資家のみなさまとの対話に、私を含めた経営者が積極的に関与する機会を増やしていきます。加えて、その内容についても、資本コストを投資家のみなさまと共有し、それに基づいた建設的な対話の推進を心がけていきます。

当社の属する業界がニッチで特殊性が高いこともあるため、事業概要についてはなるべくわかりやすい開示に努めていきます。そして、投資家のみなさまとの対話の中で自社の課題を可視化し、それを経営に反映していくというサイクルを今後も続けていきます。

引き続き、ご理解とご支援をお願いできればと思います。

質疑応答:海外事業の強化について

質問者:海外事業の強化について、欧米、東南アジア、中近東などいろいろあると思いますが、特に注力したいエリアをお聞かせいただきたいです。また、基本的にはオーガニックとのことですが、オプションとしてM&Aも検討の対象になるかどうかをお聞かせください。

細井:エリアについては、伸びしろとして一番ポテンシャルがあるのは東南アジアだと思っています。東南アジアは、まだ我々の事業展開が不十分なため、ニーズに合った領域の拡張および販売網の拡充で、一番効果が期待できると思います。

市場規模では北米が一番大きいものの、競争も激しいため、こちらはまだ少し時間がかかるかと考えています。最終的には最大市場の北米でプレゼンスを発揮する準備を進めていきたいと思います。

また、ご指摘のとおりオーガニックの成長だけでは事業拡大に結びつかないため、M&Aは事業を拡大するための有効な選択肢として取り組みを進めています。まだロングリストとショートリストを行ったり来たりしている状況ですが、M&Aの投資枠の中で、海外事業についても案件の検討を進めているところです。

質疑応答:海外事業の拡大における規格対応について

質問者:海外事業の拡大について、国内は消防法の枠があるとのことでしたが、海外はどうなのでしょうか。仮に海外でも消防法のようなものがあるのであれば、それに適合する機器の開発でローカルメーカーなどに後れをとり、海外事業の展開が進まないというような懸念はないのでしょうか?

細井:ご指摘のとおり、日本の規格は日本だけのもので、主要な国については各国の規格があります。世界的には米国のUL規格、ヨーロッパのEN規格が2大規格といわれています。これに付随してイギリスやフランス、ドイツ等、各国の規格があります。

したがって、グローバルでは各国の規格の認証を取得した製品をラインナップしなければビジネスにはなりません。我々は海外に進出してかなり長いため、規格を持っている種類としては、現状において競合に引けをとらないと思います。

ただし、規格は常に変更されるため、これからもビジネスを行っていく以上はその規格に沿った製品を供給していくところに一定の投資は必要になると考えています。

質疑応答:保守・リニューアル事業について

質問者:国内事業の保守事業とリニューアル事業を伸ばすポイントとなるのはマンパワーなのでしょうか?

細井:一義的にはやはりマンパワーです。保守事業もリニューアル事業も、需要自体はあると認識しています。それを確実に取り込むためには人が必要になってくるため、そちらの人に、質を伴わせてどのように体制強化するかがポイントになると考えています。

質疑応答:新築工事の減少の影響について

司会者:「2024年3月期実績および2025年3月期計画に関して、国内のストックビジネスが伸び、連結業績も向上するのは理解できますが、新築工事の減少が気になります。

新築工事の収益性は低いと思いますが、将来のストックビジネスの源泉になるため、この減少は将来の業績に影響しないでしょうか? また、新築工事の減少は、御社の施工キャパシティの問題でしょうか? または採算性を鑑みた選別受注でしょうか?」というご質問です。

細井:ご指摘のような側面は否定できないと思います。ただし、新築はやはり一定量取っていかないと、メンテナンスの契約やその後のリニューアルにもつながりません。

我々は「物件生涯価値」と呼んでいますが、新築の中でもメンテナンス契約率の高いもの、営繕工事の発生率が高いもの、最終的にはリニューアルの履行率が高いものと、建物用途別の選別受注を行うことによって、将来のストックへのつながりを維持したまま新築受注をコントロールしていくことになります。

また、現状では施工キャパシティの問題が大きいです。我々もメーカーとして一定のシェアを取っていくのは当然ですが、現状の2024年問題も含めた足元の施工キャパシティの中では、一定の制約を持たざるを得ないというのが実態です。

今後、人的投資を行いながら、リニューアルや保守だけではなく新築工事の体制強化も図れるような準備を進めていきたいと考えています。

質疑応答:消火設備と防犯の見通しの背景について

司会者:「今回の中期経営計画において、組み換え後の新規セグメントでは消火設備と防犯は成長を見込んでいませんが、何か理由はあるのでしょうか? 特に防犯はディーディーエル社とのシナジーのため、成長対象と見込んでいたかと記憶しています」というご質問です。

細井:消火設備は、事業特性として当社の中ではそれほど大きな成長を果たしていません。そのような中でも、消火設備を一定量、事業としてこなすことによって、メインである火災報知設備とのセット受注が可能になります。このようなコア事業とのシナジーを強く持つ事業であるため、成長させないのではなく、コア事業のシナジー効果が十分に発揮できる事業体制を作っていきたいというのが現状です。

ただし、火災報知設備よりもさらに、消火設備のほうが人手不足の問題が強いです。したがって、消火設備についても人的投資を行っていきますが、飛躍的に事業が拡大できるような事業体制までには一足飛びにいかないとして、大きな成長は描いていません。

防犯については一番成長率が高く、市場の拡大も大きく見込まれています。ただし、当社の中では事業規模がまだ小さいため、向こう3年間は収益性を上げるためにコア事業のほうに注力する計画です。

これから事業領域を拡大させていくという方針の中でも、火災報知設備の周辺領域である防犯については中長期的に拡大していくことを考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6745

|

5,960.0

(09:40)

|

-40.0

(-0.66%)

|

関連銘柄の最新ニュース

-

本日の【上場来高値更新】 浜ゴム、IMVなど122銘柄 02/19 20:10

-

本日の【上場来高値更新】 ミクロン、第一生命HDなど99銘柄 02/18 20:10

-

本日の【上場来高値更新】 双日、平山など67銘柄 02/17 20:10

-

今週の【上場来高値銘柄】石油資源、大林組、オリックスなど327銘柄 02/14 09:00

-

本日の【上場来高値更新】 石油資源、オープンHなど246銘柄 02/12 20:10

新着ニュース

新着ニュース一覧-

今日 10:01

-

今日 10:00

-