【QAあり】東急不動産HD、中期経営計画のすべての財務目標を2年前倒しで達成 FY2024は売上・各利益共に過去最高を更新する計画

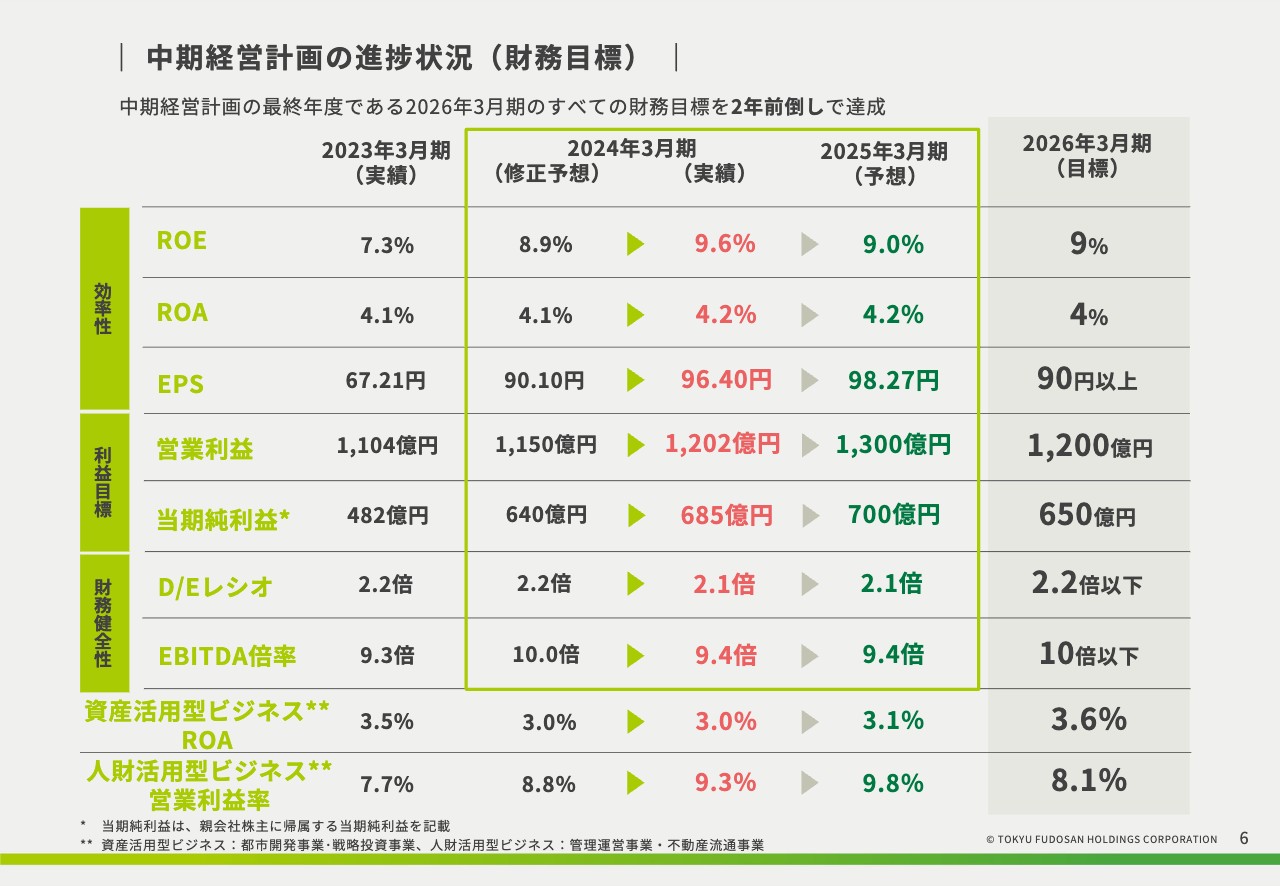

中期経営計画の進捗状況(財務目標)

西川弘典氏:最初に私から中期経営計画の進捗状況についてご説明します。決算説明資料の6ページをご覧ください。2024年3月期は堅調な不動産売買マーケットやインバウンドの増加など、良好な事業環境を捉え、中期経営計画の最終年度である2026年3月期の財務目標を2年前倒しで達成することができました。

足元では工事金高騰等、インフレの進行や国内金利の上昇懸念、人手不足など注視すべき事業環境はあるものの、2025年3月期についても不動産売買マーケットの好調や高水準のインバウンド需要などを見込み、さらなる成長を目指します。

これまで再構築フェーズと位置付けた現中期経営計画のもと、利益成長を遂げるだけではなく、効率性の向上も図るべく事業構造改革を推進してきました。今年2月には「Shibuya Sakura Stage」の持分の一部譲渡を決定しましたが、これも他人資本を活用して資産をオフバランスしつつ、フィー収益を得る、効率性向上に向けた取り組みの1つです。

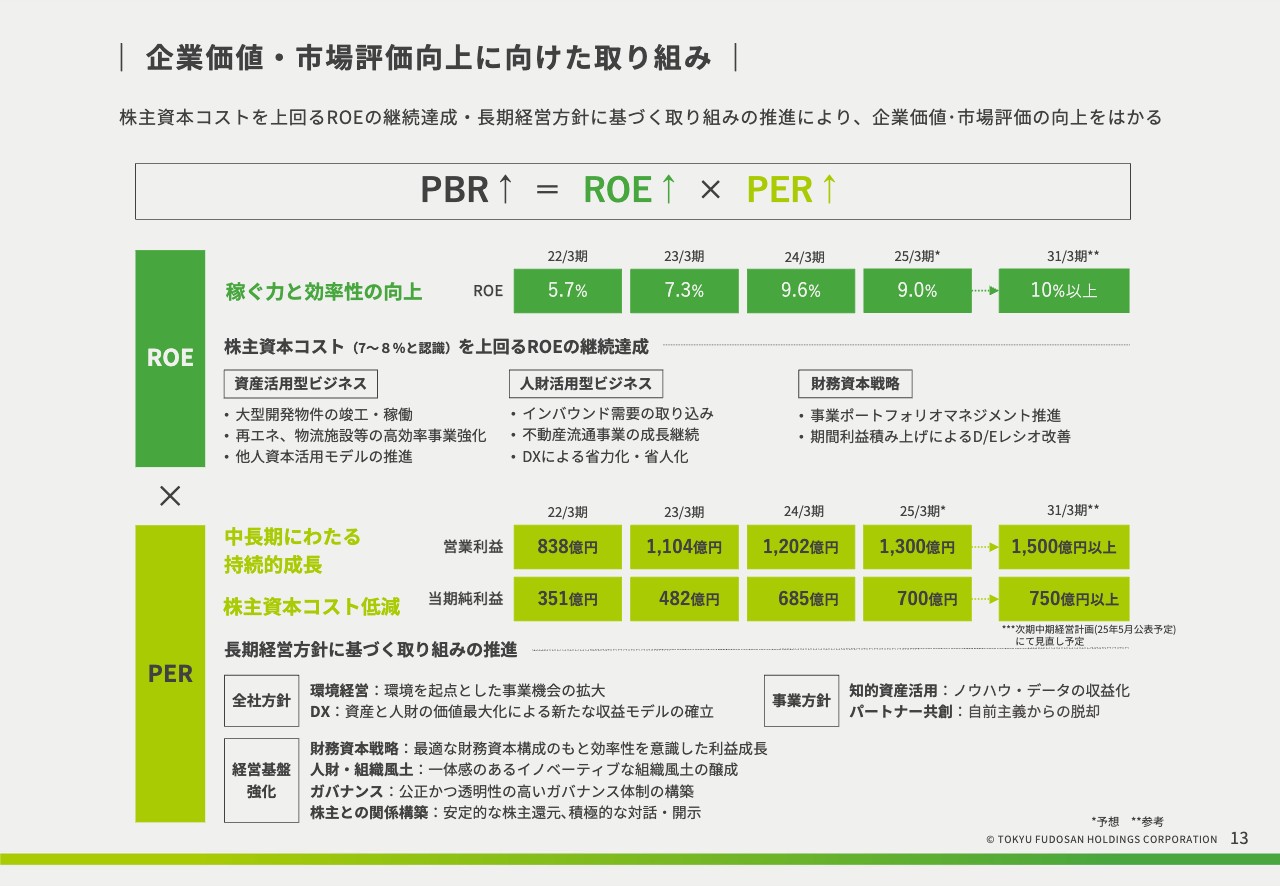

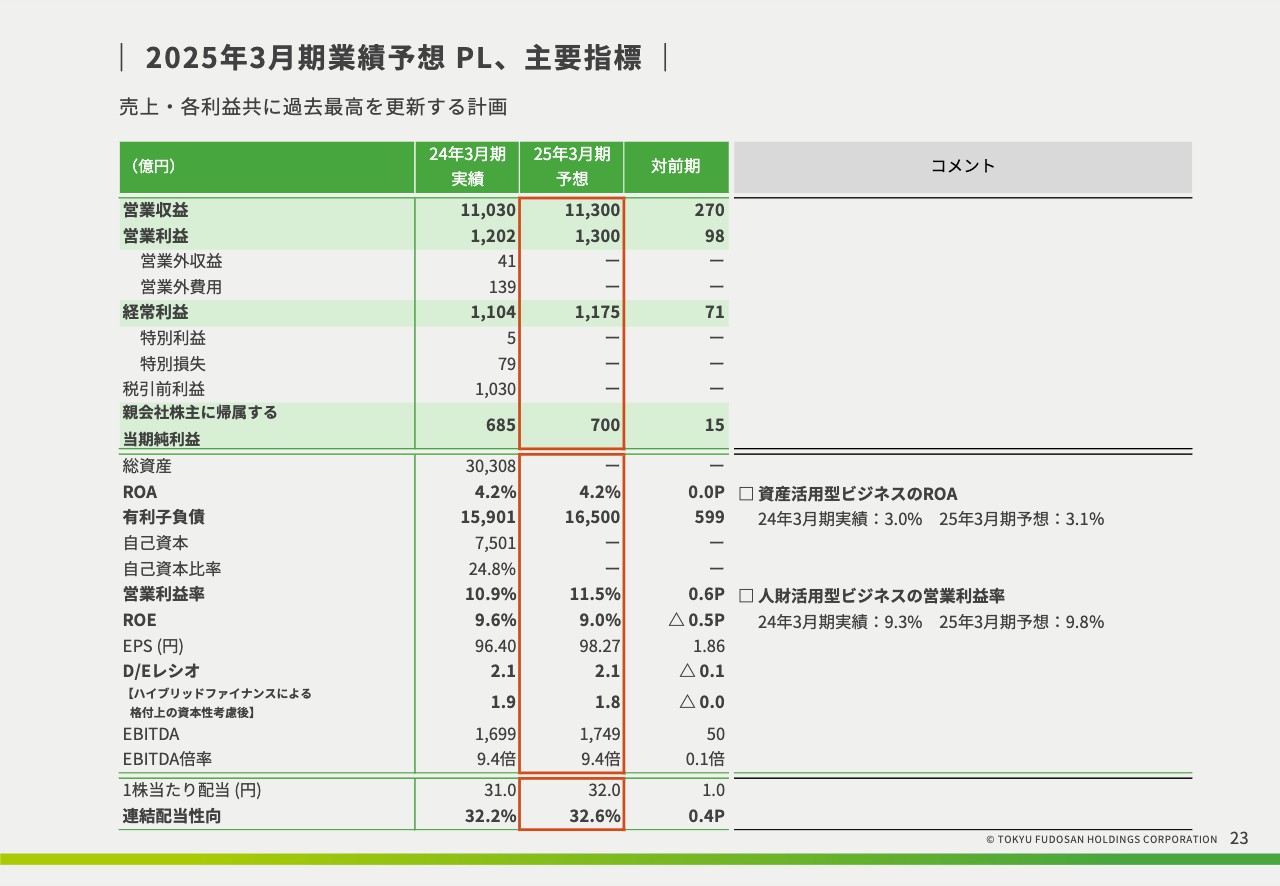

ROEは、2024年3月期は9.6パーセントとなり、2025年3月期も9.0パーセントと、中期経営計画で掲げた「稼ぐ力と効率性の向上」は一定の成果を上げたと評価をしています。今後も利益成長と効率性向上の両立を推進していきます。

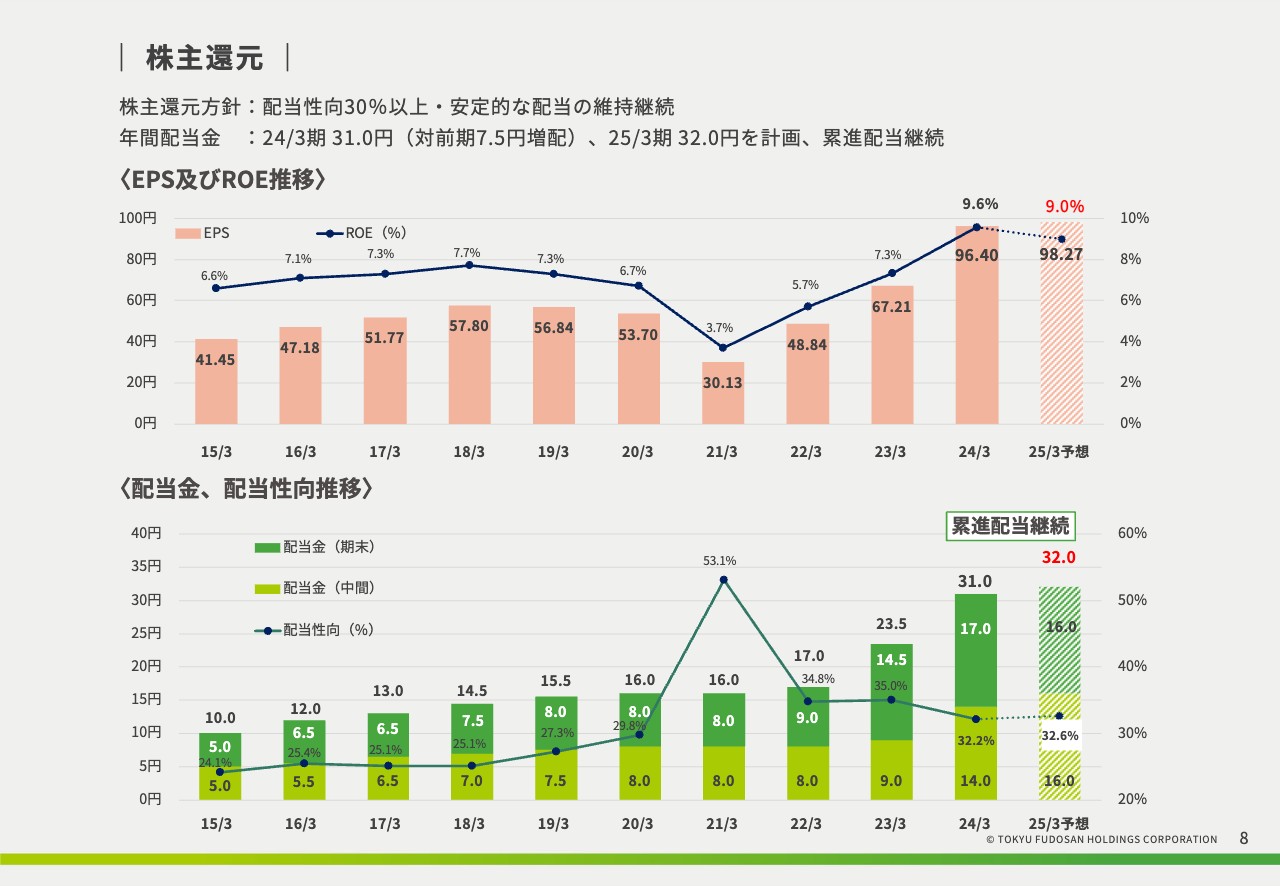

株主還元

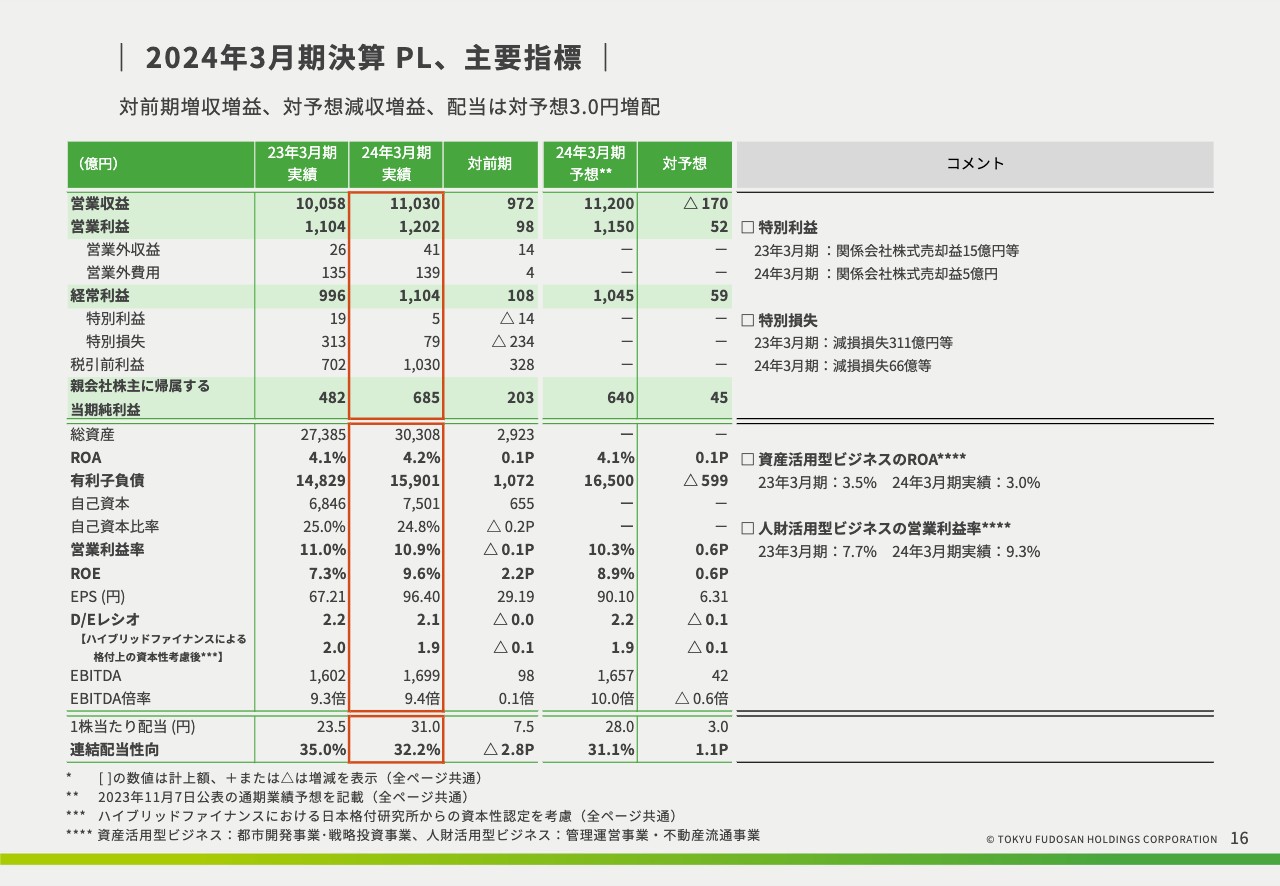

2024年3月期はEPS96.4円、配当金は直近予想から3円増配の31円とし、配当性向は32.2パーセントとなりました。2025年3月期の配当金については、EPS成長に伴う増配による安定的な配当の維持及び累進配当を継続し、対前期で1円増配の32円、配当性向32.6パーセントを計画しています。

今後も増益による増配を実現していきます。

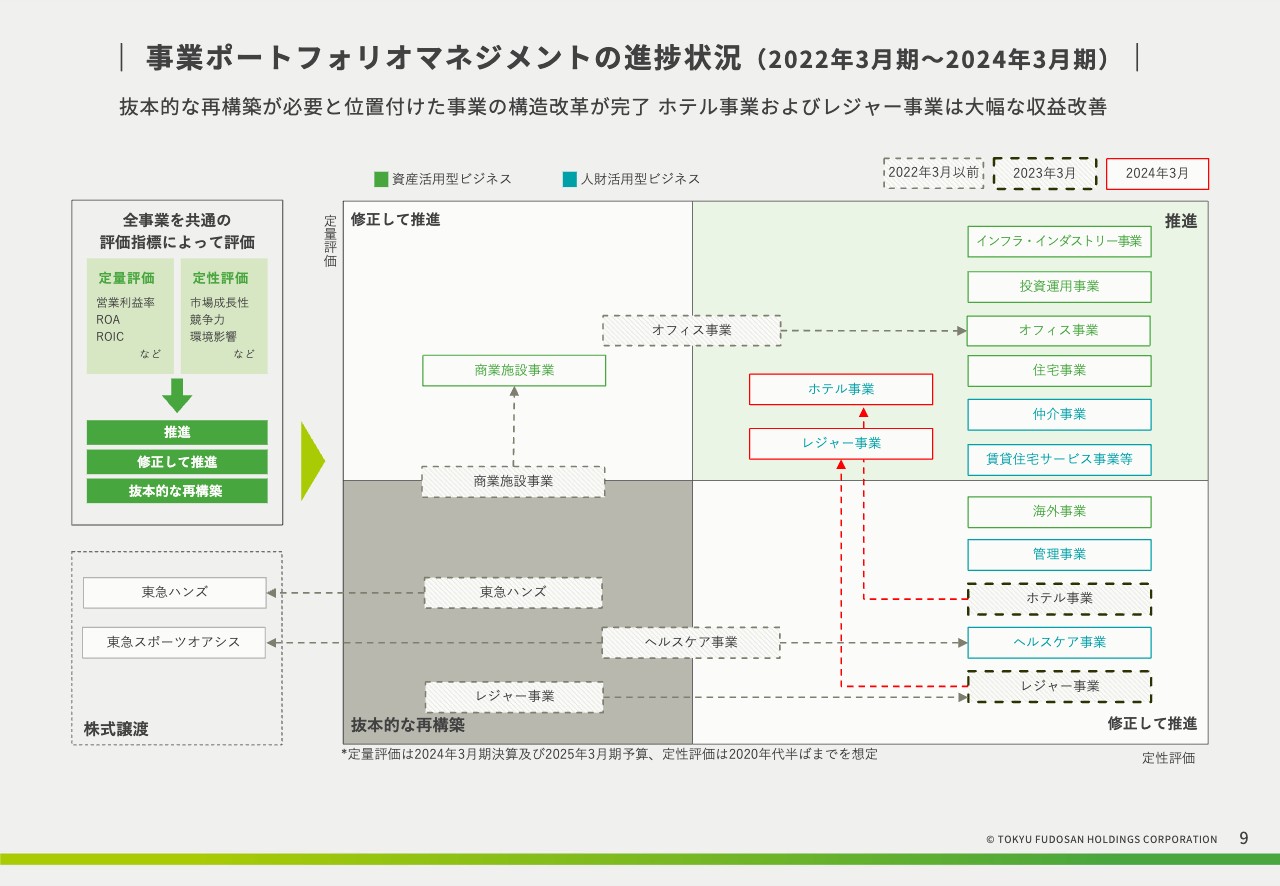

事業ポートフォリオマネジメントの進捗状況(2022年3月期~2024年3月期)

事業ポートフォリオマネジメントの進捗状況です。東急ハンズの株式譲渡、東急プラザ銀座の売却などにより、2023年3月期までで事業構造改革の目処付けを完了させましたが、2024年3月期においても、フィットネス運営会社である東急スポーツオアシスの全株式譲渡、低採算であったゴルフ場、スキー場の譲渡や閉鎖を実施し、事業ポートフォリオの改善を推進しています。

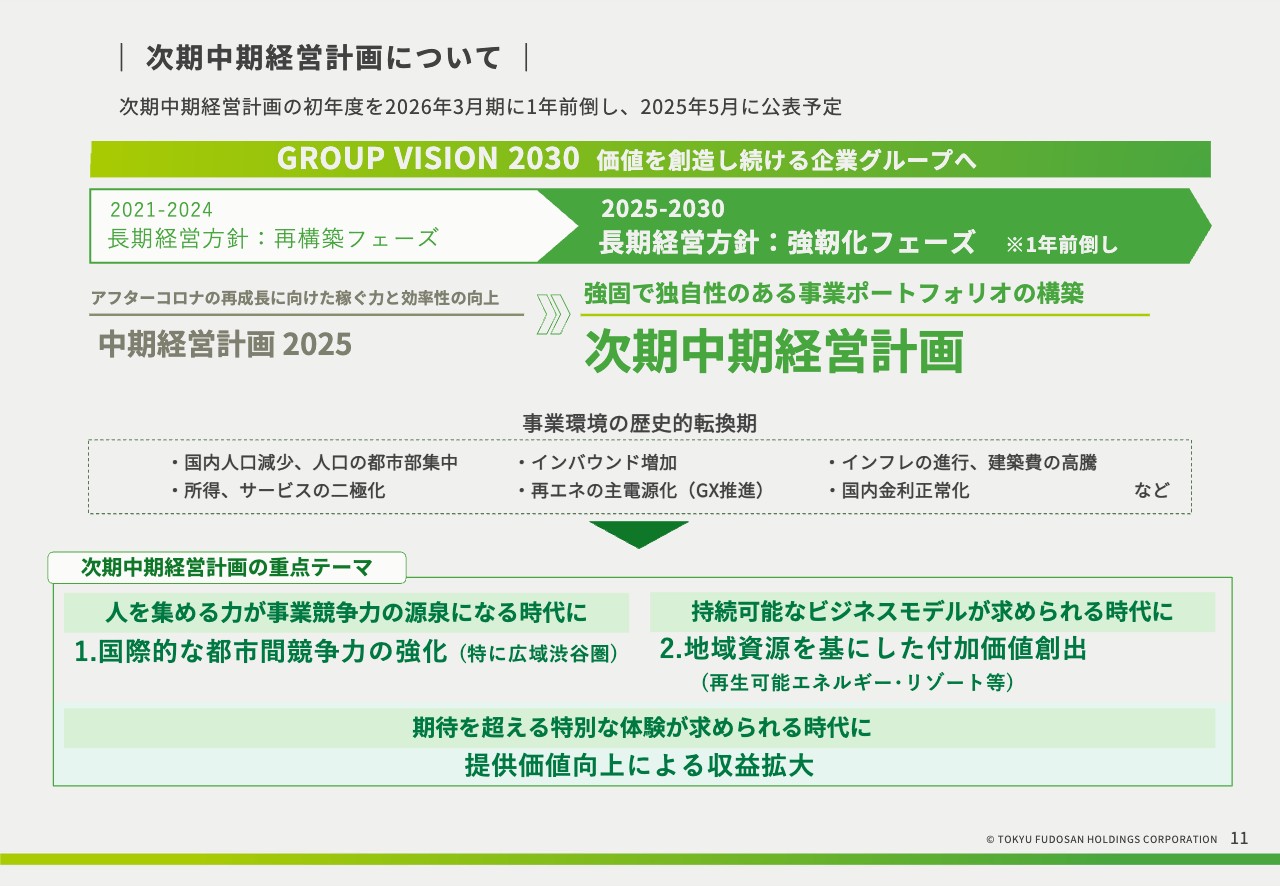

次期中期経営計画について

2023年3月期に現中期経営計画の財務目標を2年前倒しで達成したことを踏まえ、従来の計画を1年前倒しした2025年3月期から、長期経営方針後半の強靱化フェーズである次期中期経営計画をスタートさせる予定です。

今後、東京圏への人口集中や構造的な人手不足は一層加速し、インフレや金利のある事業環境になることが予想され、今まで以上に人財確保や付加価値創出が成長を左右する環境になっていくと認識しています。

一方で富裕層、超富裕層が増加し、インバウンドも急速に拡大するなど、当社グループにおけるビジネスチャンスも拡大していくと考えており、事業環境が歴史的転換点を迎える中で、さらなる事業変革を推進するチャンスだと捉えています。

これらの環境変化や経営資源を踏まえた上で、各事業の成長を目指すのはもちろんのこと、当社が今後重点的に取り組むべきテーマは次の2点と考えています。

1点目は、人を集める力が事業の競争力を一層左右することになる中で、特に広域渋谷圏の「国際的な都市間競争力の強化」を実現することです。2点目は、人口減少下でも持続可能なビジネスモデルを構築していくための「地域資源をベースにした付加価値創出」を実現することです。

また、インフレの環境下で、すべての事業において提供価値の向上を図り、コスト上昇を上回る収益拡大を実現していきます。

株価等の推移(2019.10.1~2024.5.13)

スライドは2019年10月から5月13日までの当社の株価、BPS、ROEの推移を示しています。当社の株価は今年3月にBPSを上回り、PBRは1倍を回復しましたが、1倍超えは最低ラインだと考えており、株主投資家のみなさまからの評価をより高めていく必要があると認識しています。

企業価値・市場評価向上に向けた取り組み

企業価値、市場評価の向上に向けて、各事業においてスライドに記載の取り組みを推進し、稼ぐ力と効率性の向上を図り、株主資本コストを上回るROEを継続的に達成していきます。

また、中長期にわたる成長を持続していくために、長期経営方針で掲げた環境経営、DXなどの取り組みを推進していくとともに、株主・投資家のみなさまに当社グループの成長への期待を一層抱いていただけるよう、成長への確かな道筋を次期中期経営計画において示すべく計画の策定を進めていきます。

次ページからは、担当の山根よりご説明をさせていただきます。

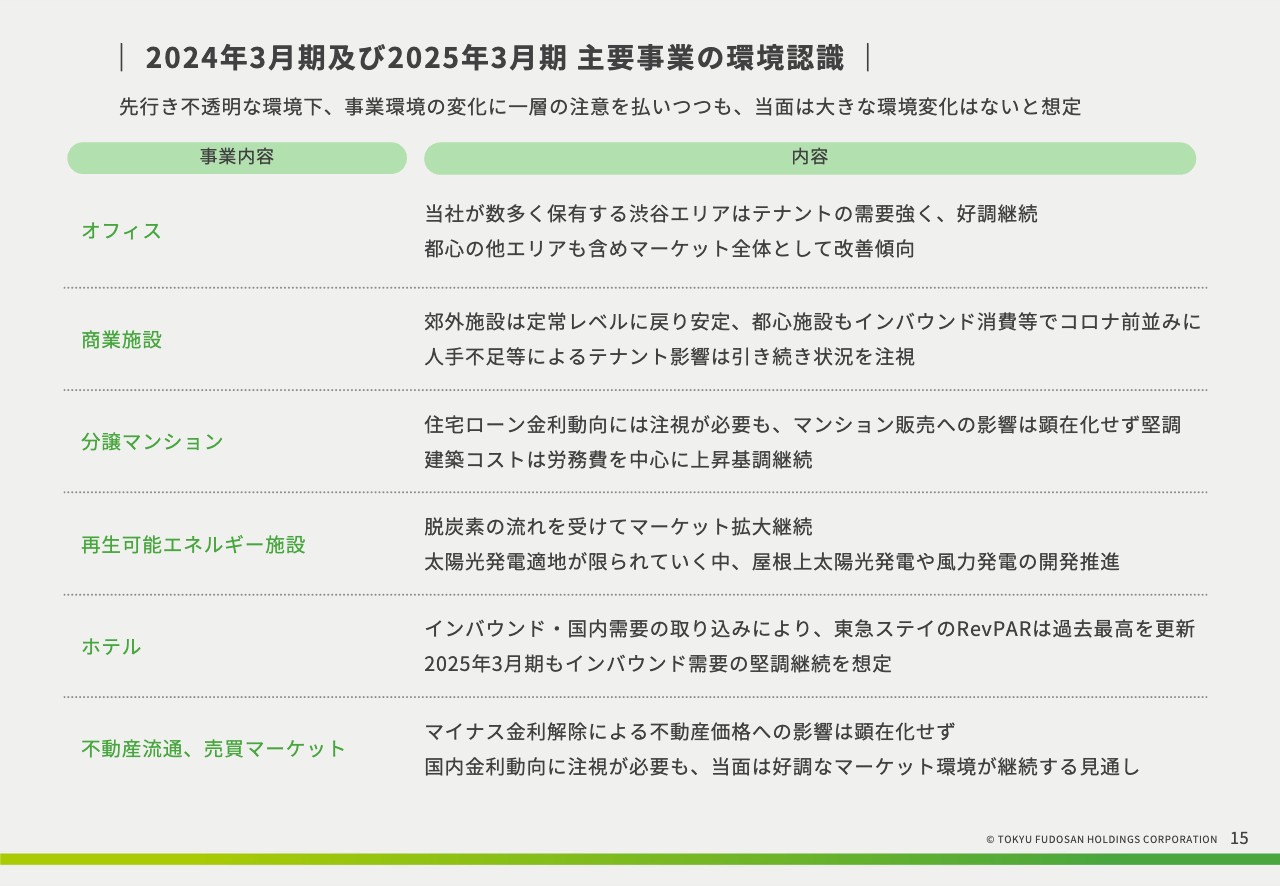

2024年3月期及び2025年3月期 主要事業の環境認識

山根英嗣氏:2024年3月期決算及び2025年3月期業績予想の概要です。主要事業の環境認識についてご説明します。オフィス事業では、当社が数多く保有する渋谷エリアではテナントの需要が強く、特に好調が継続していますが、都心の他エリアも含めマーケット全体として改善傾向にあります。

商業施設の売上では、郊外施設が定常レベルに戻り安定して推移しており、都心施設もインバウンド消費等でコロナ禍前水準に回復しています。

分譲マンション市場では、住宅ローン金利動向には注視が必要ですが、マンション販売への影響は顕在化しておらず、堅調です。建築コストは労務費を中心に上昇基調が継続しています。

再生可能エネルギー事業では、脱炭素への動きが一層強まっており、太陽光発電施設の適地が限られてきていますが、屋根上太陽光発電や風力発電等の開発を推進していきます。

ホテル事業では、インバウンド・国内需要の取り込みにより、東急ステイのRevPARは過去最高を更新しています。不動産流通事業、売買マーケット事業については、今後の国内金利動向に注視が必要ですが、金融緩和の継続により、当面は好調なマーケット環境が継続する見通しです。

2024年3⽉期決算PL、主要指標

2024年3月期決算の概要です。営業収益は1兆1,030億円、営業利益は1,202億円、経常利益は1,104億円、当期純利益は685億円となり、対前期で増収増益となりました。

特に当期純利益は、2023年3月期に事業構造改革等に伴う特別損失313億円を計上していた反動で、大幅増益となっています。

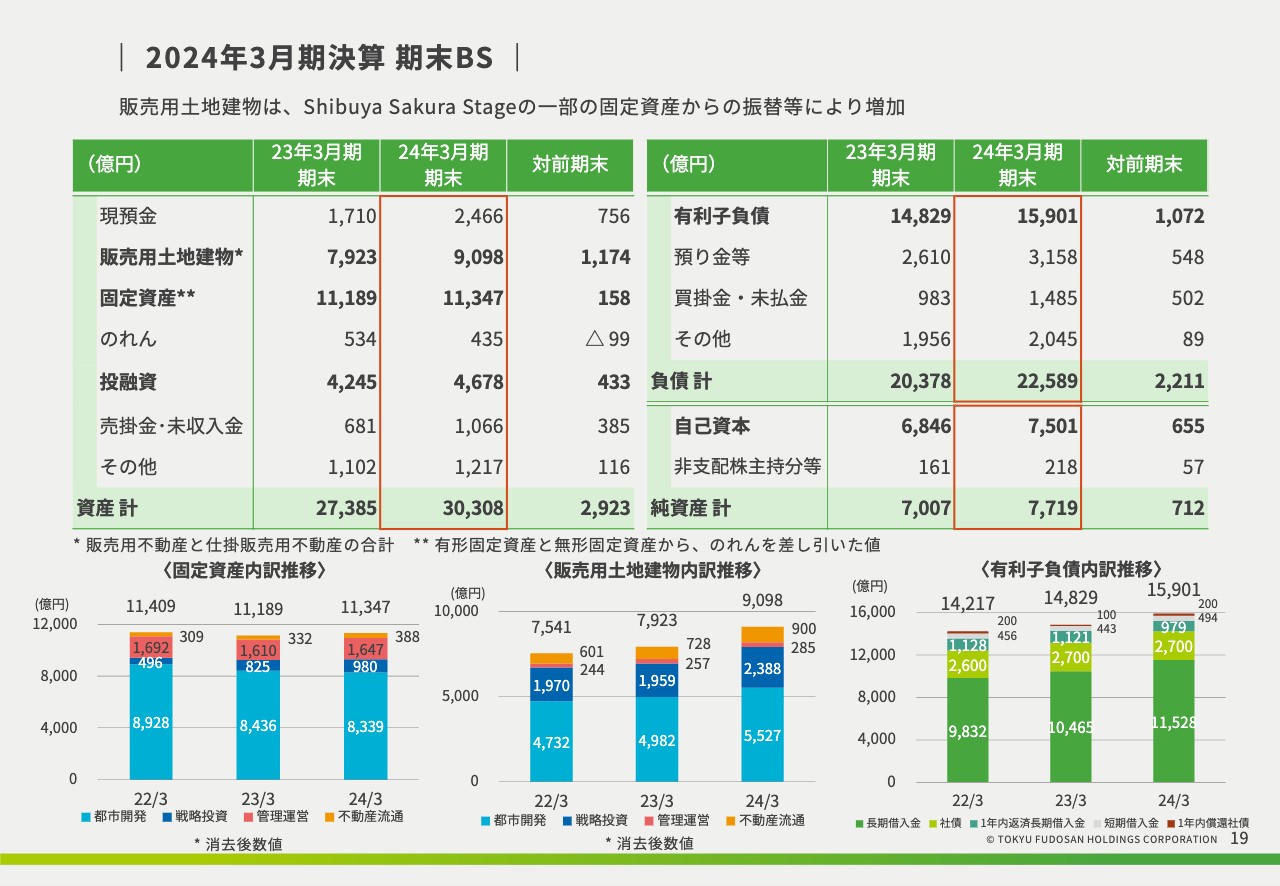

2024年3⽉期決算 期末BS

バランスシートの概要です。前期末と比較すると、販売用土地建物は「Shibuya Sakura Stage」の売却対象部分の振り替えや、新規案件の投資進捗等により1,174億円増加しています。

固定資産は「東急プラザ銀座」の売却による減少の一方、「Shibuya Sakura Stage」の竣工による増加等により158億円増加し、資産の部全体では合計2,923億円増加しています。

負債の部では、投資進捗に伴い、有利子負債が1,072億円増加しています。自己資本は前期末より655億円増加し、7,501億円となりました。

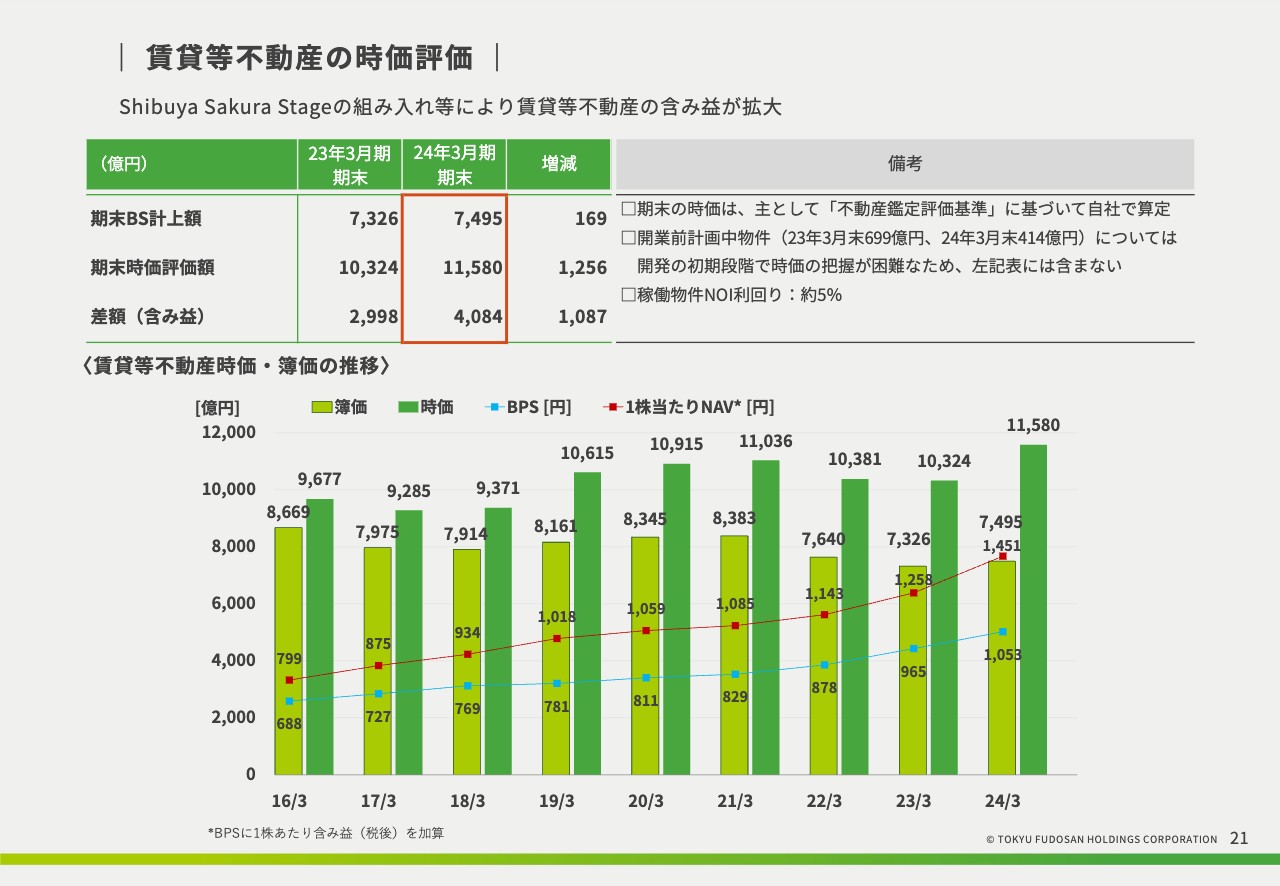

賃貸等不動産の時価評価

2024年3月期末時点での賃貸等不動産の時価評価についてです。スライド上段の表に記載のとおり、オフィスビルや商業施設等の賃貸等不動産の含み益は4,084億円となり、前期末と比べて1,087億円増加しています。

「Shibuya Sakura Stage」などの新規竣工物件が新たに加わったことが、含み益増加の主な要因です。なお、賃貸等不動産の稼働物件NOI回りは約5パーセントです。

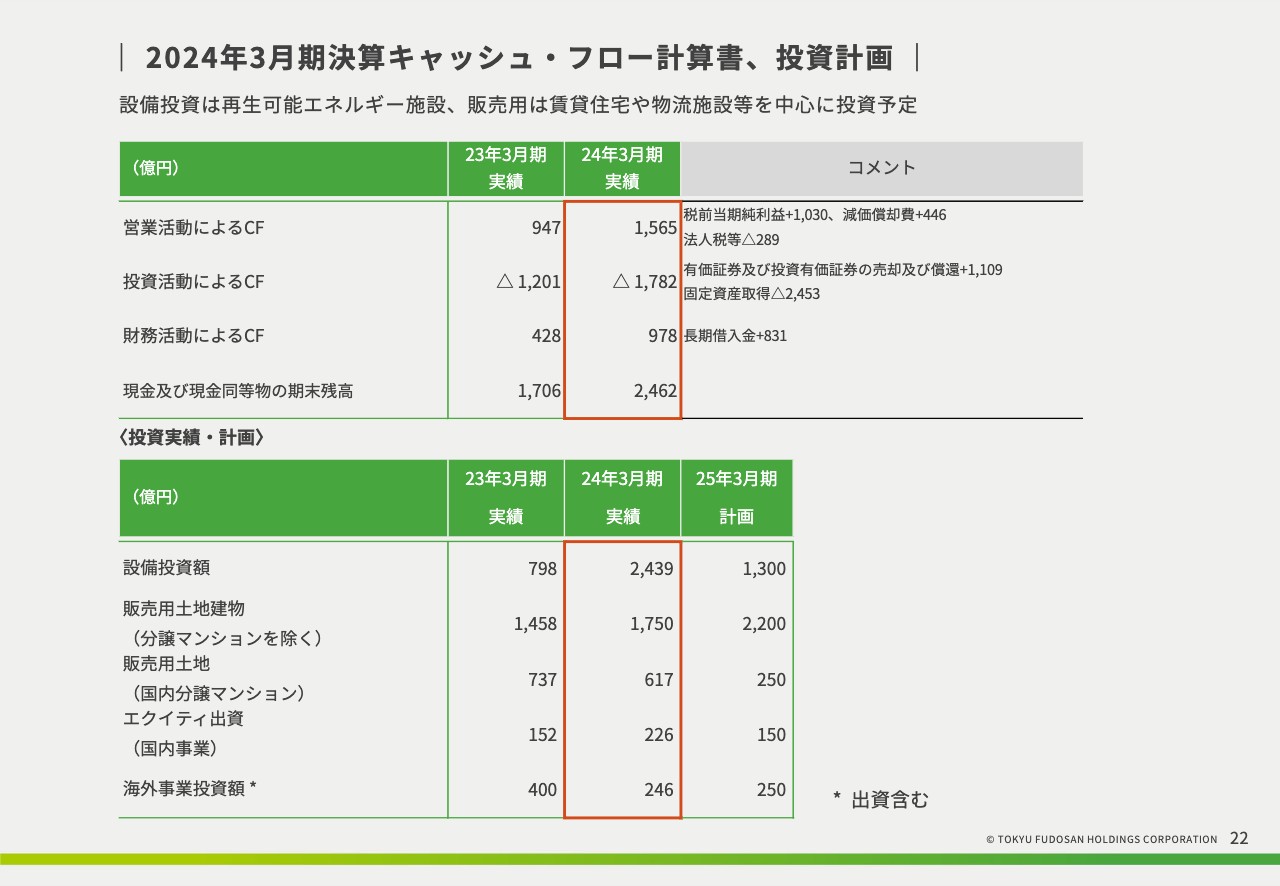

2024年3⽉期決算キャッシュ・フロー計算書、投資計画

キャッシュ・フロー及び投資計画と実績です。2025年3月期の投資計画は、「Shibuya Sakura Stage」の竣工と大型プロジェクトの開発が落ち着き、設備投資が2024年3月期から減少となる見込みです。

一方で、販売用土地建物においては、今後のさらなる利益成長に向け賃貸住宅や物流施設等への投資を進める計画です。

2025年3⽉期業績予想PL、主要指標

2025年3月期の業績予想の概要についてご説明します。営業収益が1兆1,300億円、営業利益が1,300億円、経常利益が1,175億円、当期純利益が700億円と、対前期で増収増益となる計画です。

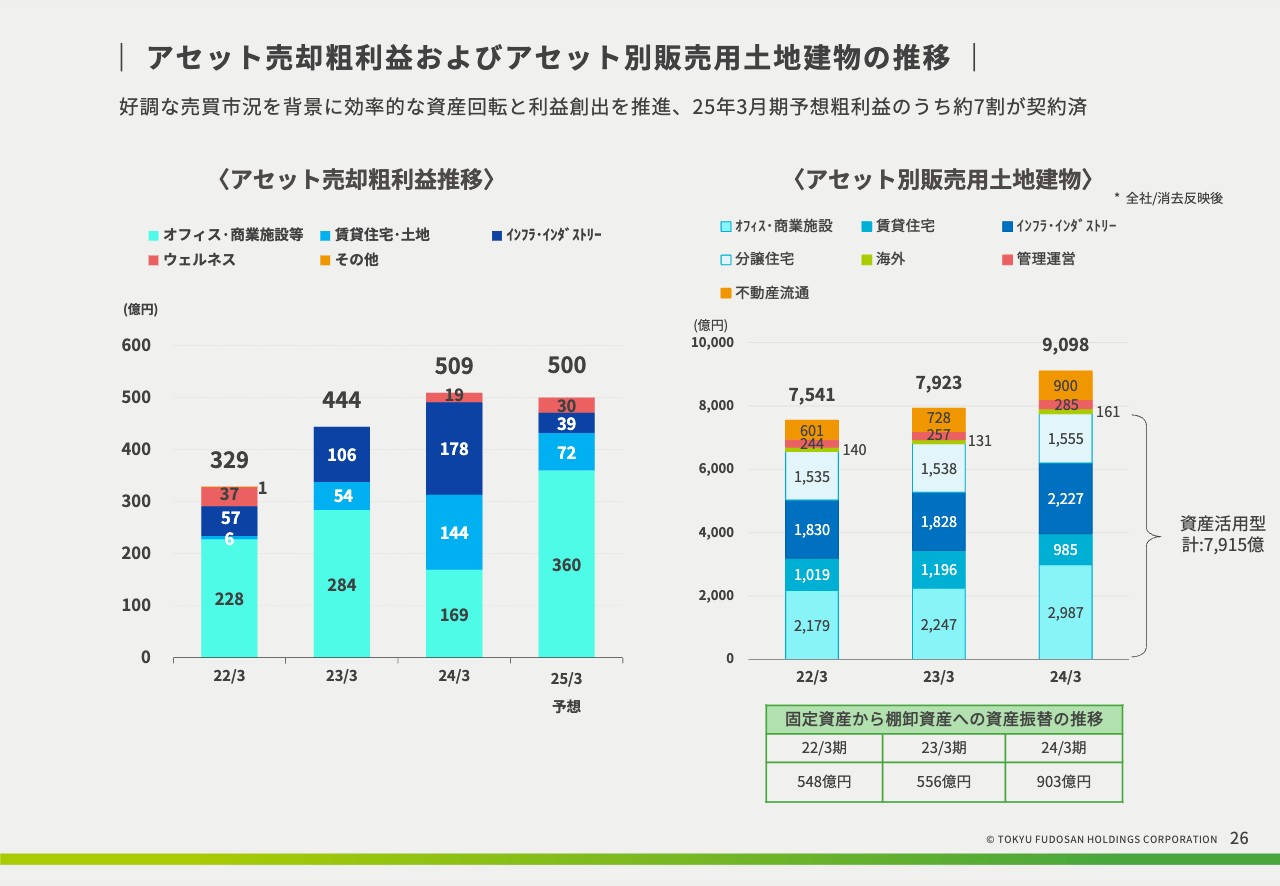

アセット売却粗利益およびアセット別販売用土地建物の推移

アセット売却粗利益およびアセット別販売用土地建物の簿価の推移です。好調な売買市況を背景に、効率的な資産回転による利益創出と回収資金の再投資を進めています。

スライド左側のグラフのとおり、2025年3月期のアセット売却粗利益は500億円と、前年同水準を予定しています。「Shibuya Sakura Stage」の一部持分売却もあり、この500億円のうち約7割が契約済みです。

スライド右側のグラフは、販売用土地建物の簿価の推移です。投資は順調に進捗しており、資産売却・販売を進めつつ、残高を増加させることができています。

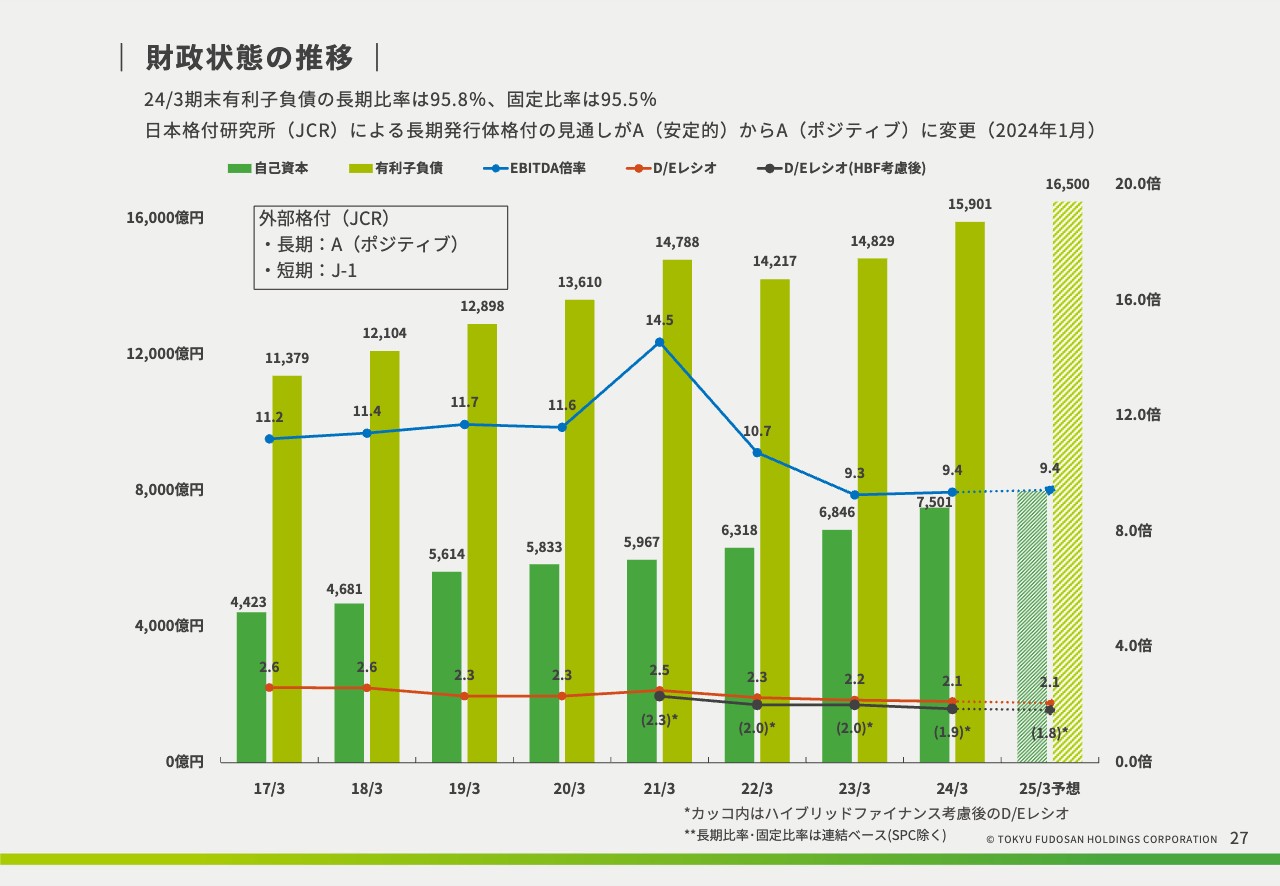

財政状態の推移

有利子負債の推移等についてです。2024年3月期末の有利子負債の長期比率は95.8パーセント、固定比率は95.5パーセントとなっており、安定的な資金調達を継続しています。

2025年3月期末の有利子負債は1兆6,500億円、D/Eレシオは2.1倍、ハイブリッドファイナンス考慮後のD/Eレシオは1.8倍を計画しています。引き続き、財務健全性の維持・向上を意識してBSコントロールを行っていきます。

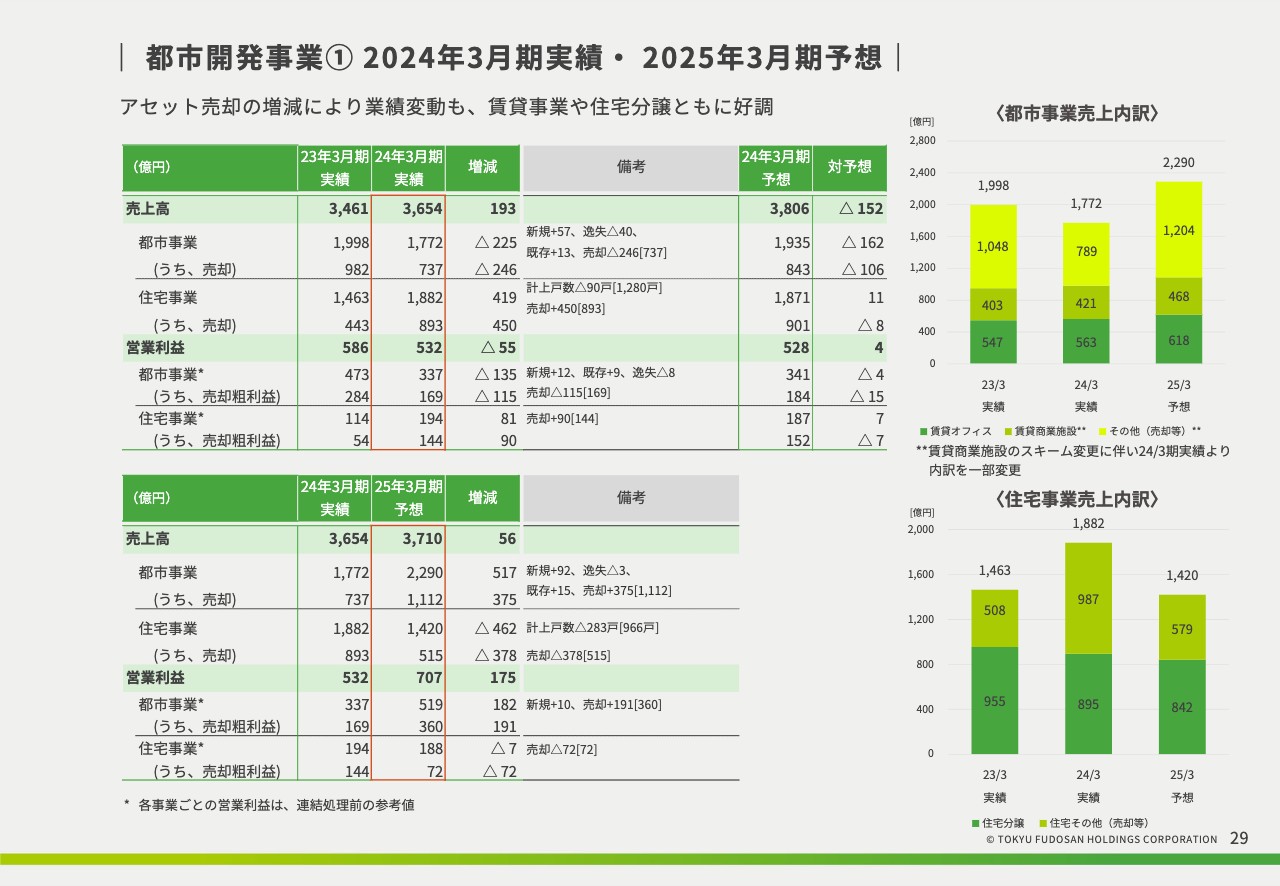

都市開発事業①2024年3⽉期実績・2025年3⽉期予想

ここからはセグメント別の概況についてご説明します。まずは都市開発事業セグメントです。

2024年3月期は対前期で増収減益となりました。2025年3月期は対前期で増収増益となる計画です。2024年3月期、2025年3月期ともに、アセット売却の増減により業績は変動しますが、賃貸事業や住宅分譲ともに好調に進捗しています。

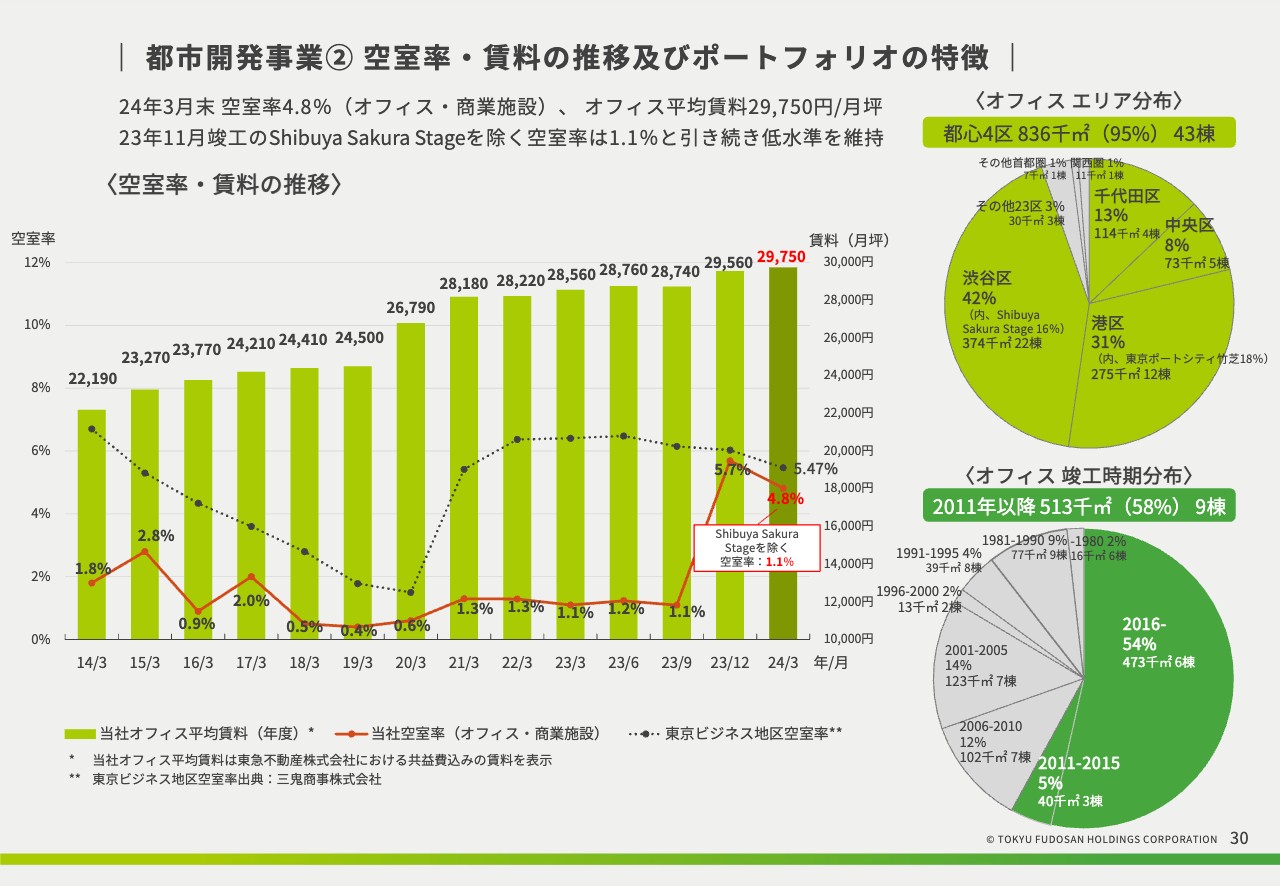

都市開発事業② 空室率・賃料の推移及びポートフォリオの特徴

空室率と賃料の推移です。2024年3月末の空室率は4.8パーセントとなりました。2023年11月に竣工した「Shibuya Sakura Stage」等の影響で一時的に上昇していますが、すでに同物件の契約率は約95パーセントとなっており、今後テナントさまへの引き渡しの進捗に応じて、空室率は低下していく見込みです。

なお、3月末時点での「Shibuya Sakura Stage」を除いた空室率は1.1パーセントと、引き続き低水準を維持しています。オフィスの平均賃料は、2024年3月末で一坪当たり2万9,750円となりました。

都市開発事業③ 主要プロジェクト(オフィス・商業施設等)

オフィス及び商業施設等の主要プロジェクトについてご説明します。2024年3月期は10月に「Forestgate Daikanyama」、11月に「COCONO SUSUKINO」が開業し、「Shibuya Sakura Stage」は12月から順次開業しています。2024年4月には「東急プラザ原宿『ハラカド』」が開業しています。

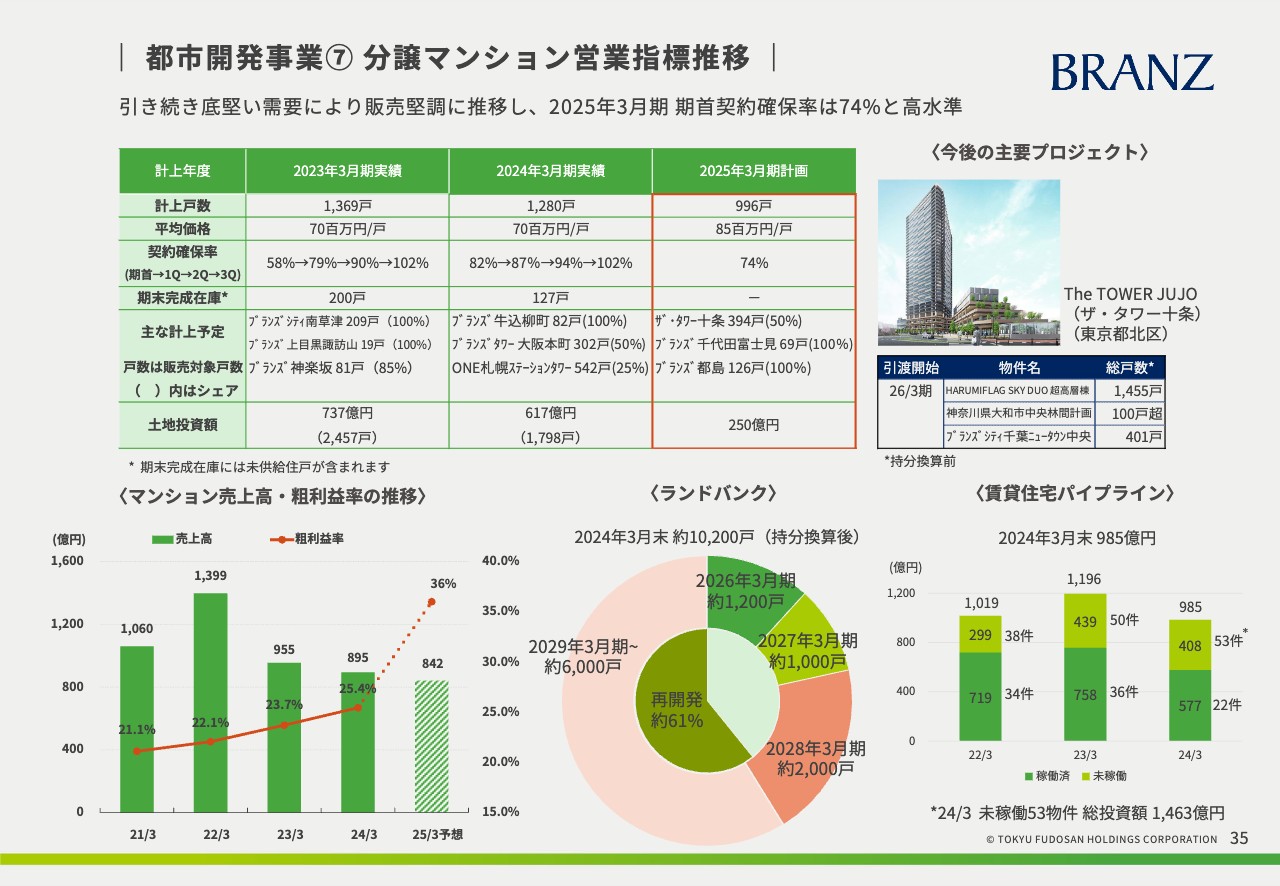

都市開発事業⑦ 分譲マンション営業指標推移

分譲マンションの営業指標推移です。分譲マンション計上戸数の2024年3月期実績は、1,280戸となりました。2025年3月期は996戸を計画しています。

計上戸数は減少しますが、スライド左下のグラフに記載のとおり、粗利益率は2024年3月期の25.4パーセントに対し、2025年3月期は36パーセントと、都心高額物件の計上などにより大幅な改善を見込んでいます。

マンションの販売状況は引き続き堅調で、2024年3月期の売上に対する契約率は、期初時点で74パーセントと高水準でのスタートとなっています。

投資については、前期に617億円、1,798戸相当の買収が進みました。来期以降のランドバンクは約1万200戸で、そのうち近年注力している再開発物件の割合は、約61パーセントを占めています。

都市開発事業⑧ 主要な大規模プロジェクト(住宅)

分譲マンションにおける今後の主要なプロジェクトです。都心再開発物件を中心として、今後も数多くの大型物件が控えています。引き続き、高付加価値の再開発物件に重点を置きながら、事業の強化に取り組んでいきます。

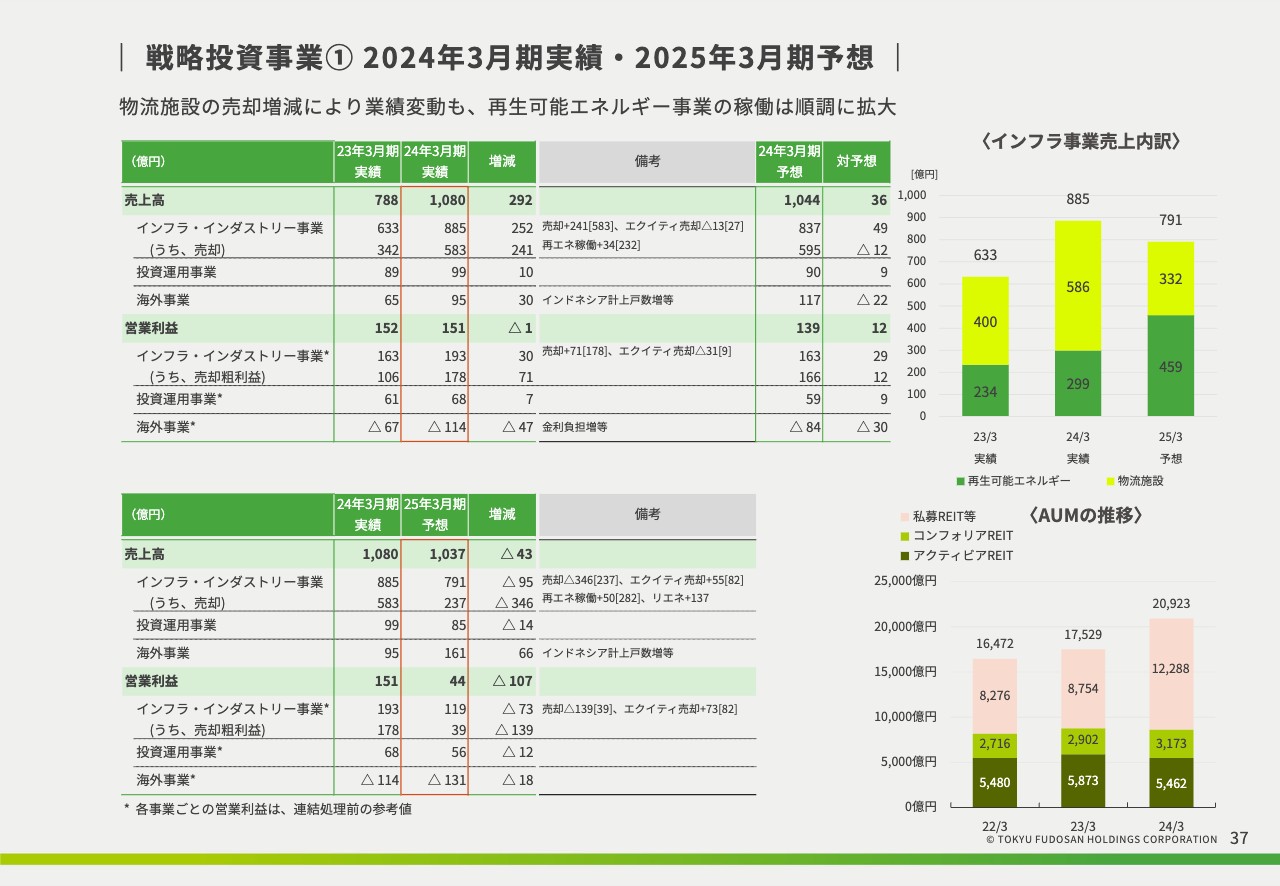

戦略投資事業① 2024年3月期実績・2025年3月期予想

戦略投資事業セグメントについてご説明します。2024年3月期は、対前期で増収減益となりました。インフラ・インダストリー事業は、アセット売却や再生可能エネルギー施設の稼働施設の増加等により増益となりました。海外事業は、アメリカの金利上昇による費用増等により減益となりました。

2025年3月期は、対前期で減収減益の計画です。インフラ・インダストリー事業において、物流施設のエクイティ売却や再生可能エネルギー施設の稼働施設数は増加するものの、アセット売却の減少により減益を見込んでいます。

戦略投資事業② 再生可能エネルギー事業

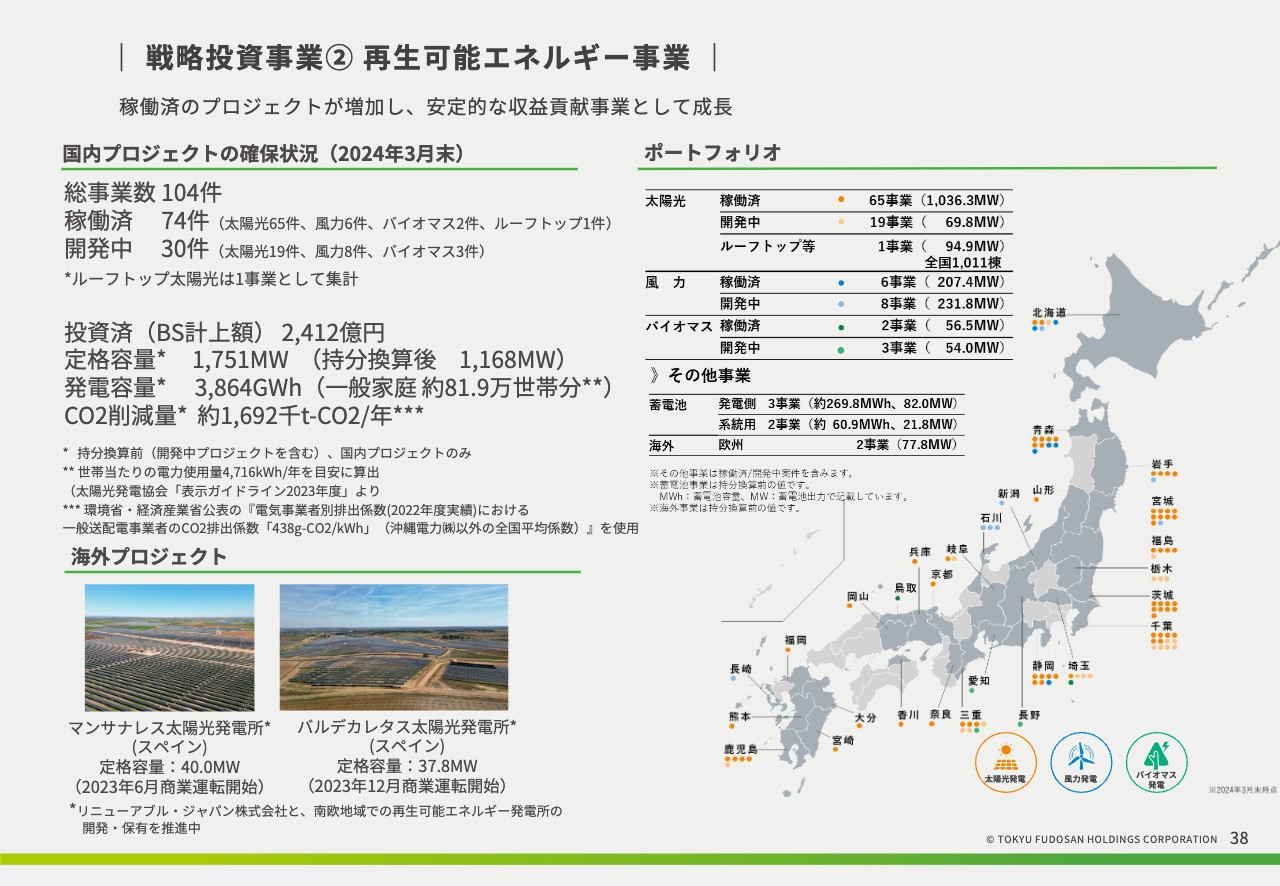

再生可能エネルギー事業のポートフォリオについてご説明します。2024年3月末現在で、稼働済が74件、開発中が30件、計104件のプロジェクトに国内各地で取り組んでいます。

国内における全プロジェクト稼働後の総定格容量は1,751メガワットと、対前期で174メガワット増加しました。持分換算後の総定格容量も1,168メガワットと、対前期で155メガワット増加しています。

戦略投資事業③ 再生可能エネルギー事業の拡大

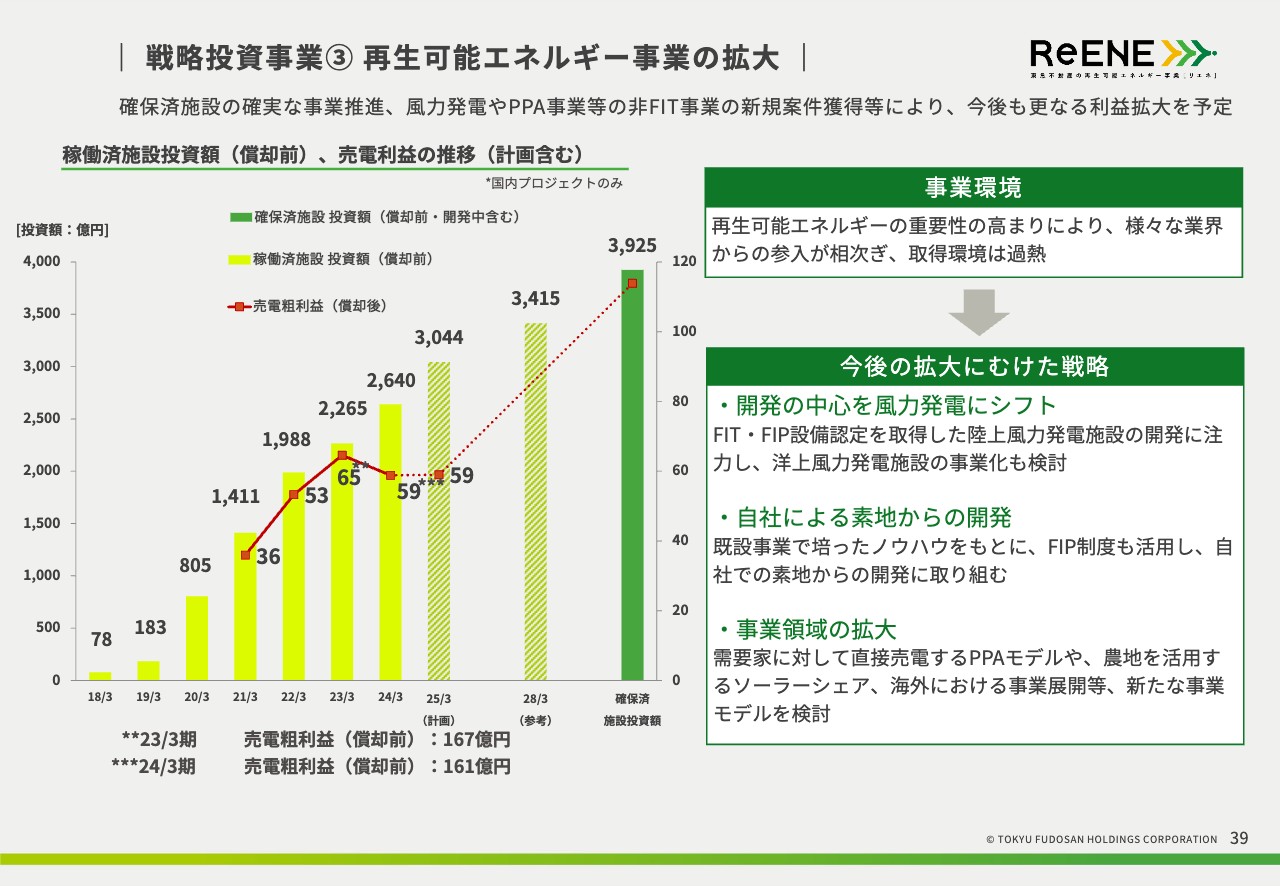

再生可能エネルギー事業のこれまでの実績と今後の計画についてご説明します。スライドの左側のグラフをご覧ください。2024年3月末時点の開発中も含めた確保済施設の総投資額3,925億円に対し、稼働済施設の総投資額は2,640億円となっています。2025年3月末には、稼働済施設が3,044億円に増加する見込みです。

折れ線グラフで表した売電粗利益は、2025年3月期は59億円の計画です。稼働施設の増加による増益がある一方、昨年9月より稼働を停止している鳥取県米子のバイオマス発電所の通期停止の影響などにより、対前期で横ばいを見込んでいます。

今後の再生可能エネルギー事業の拡大に向けて、開発の中心を太陽光発電から風力発電にシフトし、自社による素地からの開発や、PPAやソーラーシェア、海外における事業展開等の新たな事業領域の拡大を進め、さらなる成長を目指します。

戦略投資事業④ 物流施設事業

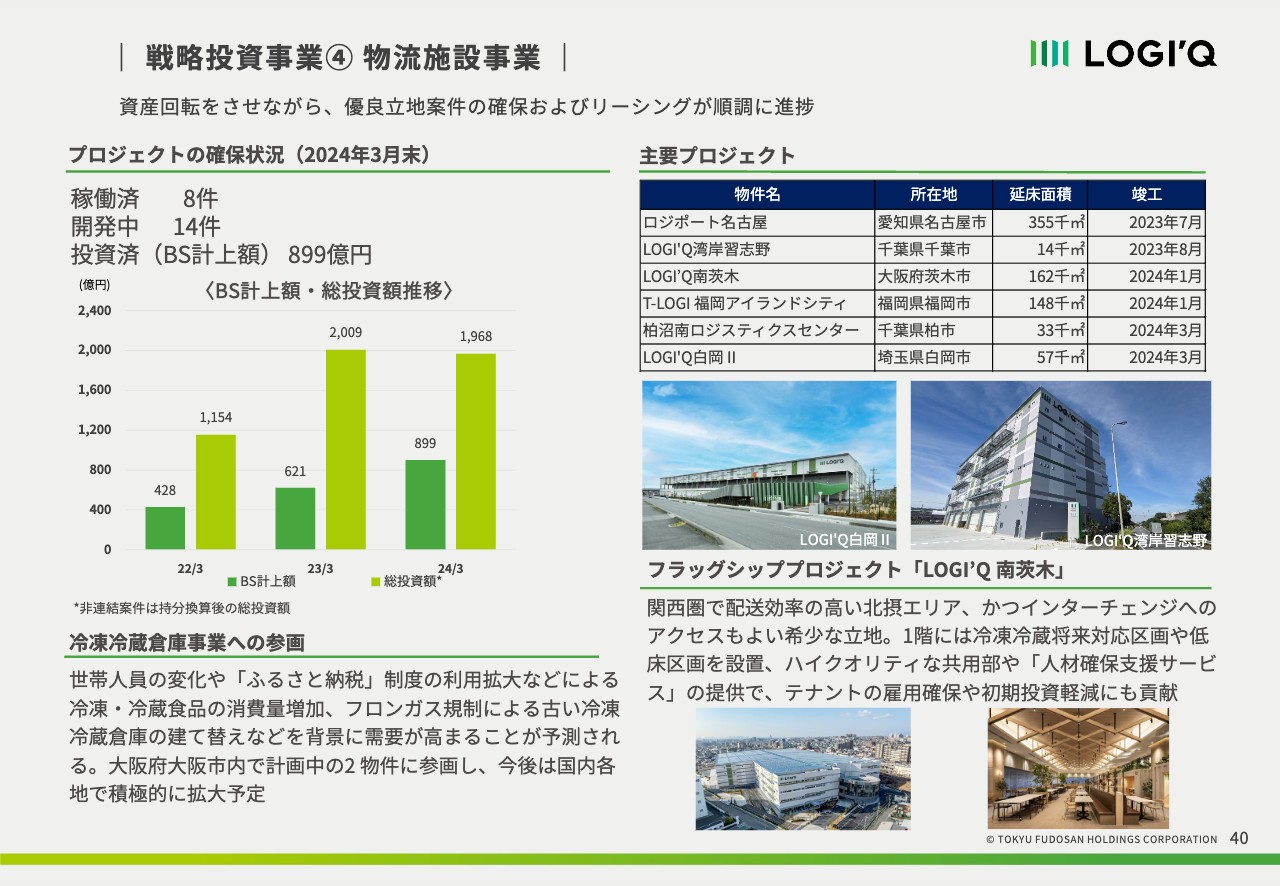

物流施設事業についてご説明します。売却を進めながらも、優良立地の新規案件の取得も進捗しており、2024年3月末時点の確保済施設のBS計上額は899億円です。すべての施設の竣工時には1,968億円の規模となります。

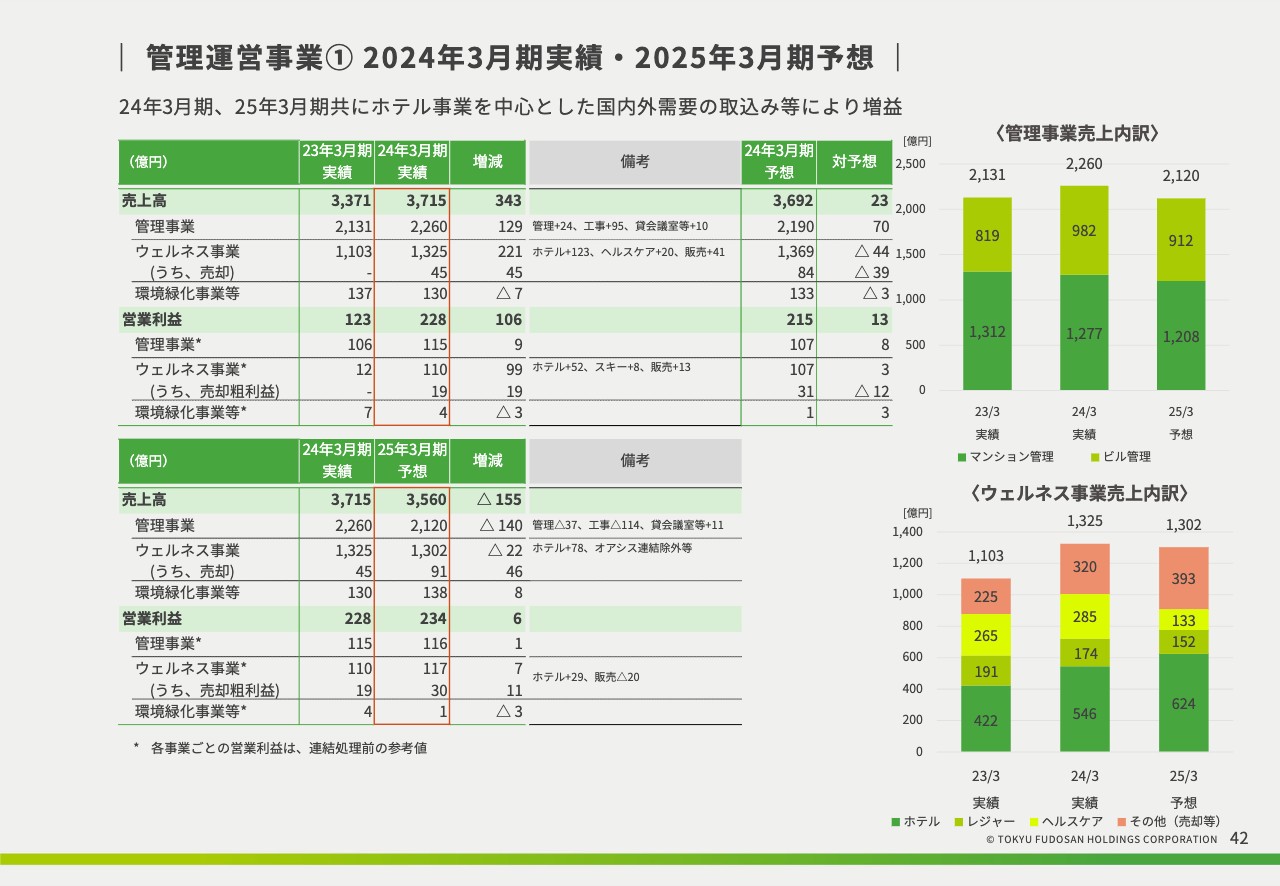

管理運営事業① 2024年3月期実績・2025年3月期予想

管理運営事業セグメントです。2024年3月期は、対前期で増収増益となりました。管理事業は、管理・工事・貸会議室事業の回復等により増益となりました。ウェルネス事業は、ホテル事業を中心とした内外需要の取り込み等により増益となっています。

2025年3月期は、対前期で減収増益の予想です。一部事業譲渡の影響で減収となりますが、ホテル事業のさらなる改善等を見込み、増益の計画です。

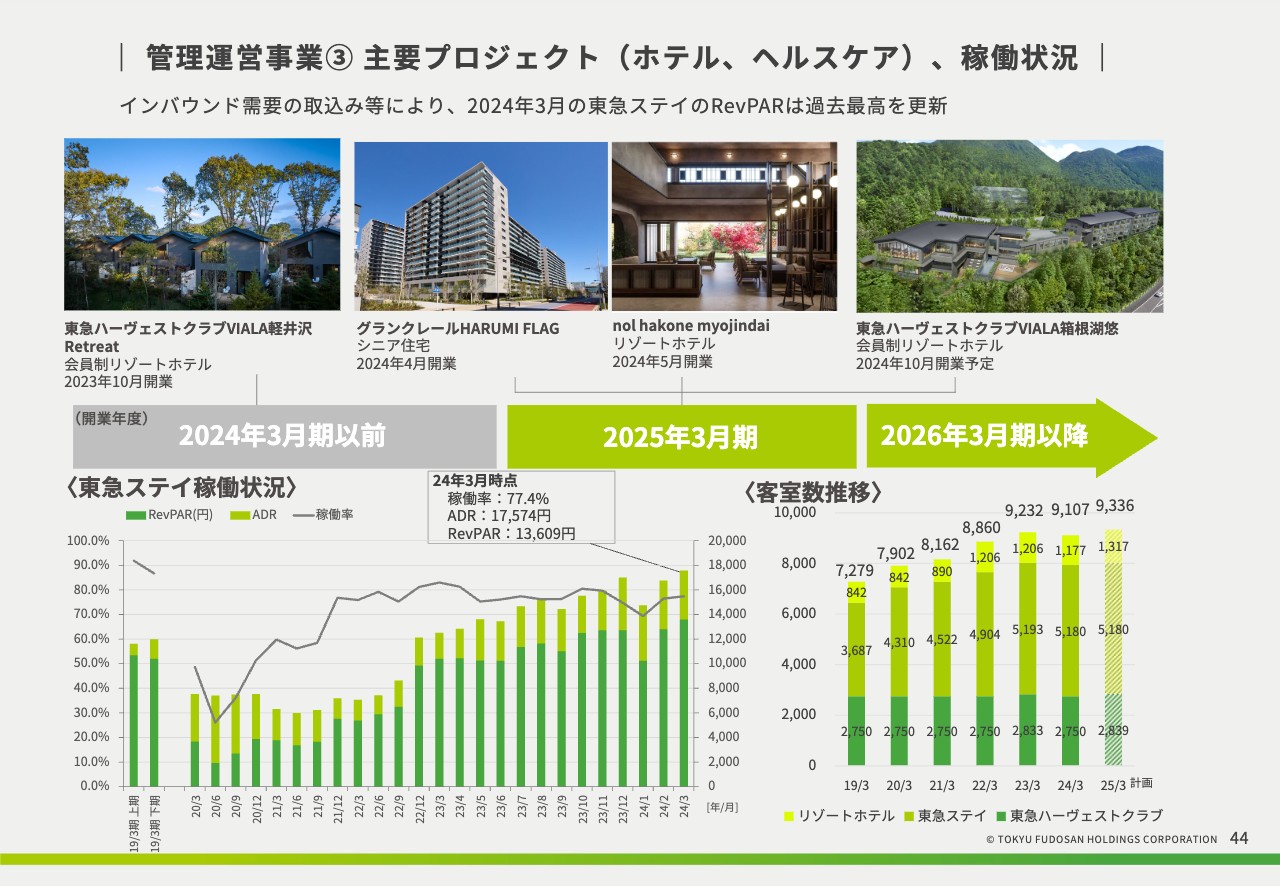

管理運営事業③ 主要プロジェクト(ホテル、ヘルスケア)、稼働状況

ホテル・ヘルスケア施設の今後の主要プロジェクト及び「東急ステイ」の稼働状況についてご説明します。スライドの上段には、主要プロジェクトを掲載しています。

2024年10月開業の「東急ハーヴェストクラブVIALA箱根湖悠」等、「ハーヴェストクラブ」の会員権の販売は順調に進捗しています。また、「Shibuya Sakura Stage」において、中長期滞在向けのホテル「ハイアットハウス 東京 渋谷」が、2024年2月に開業しています。

下段には、「東急ステイ」の稼働状況及び客室数の推移を掲載しています。インバウンド需要の拡大等により、2024年3月のRevPARは13,609円と、コロナ禍前の2019年3月の10,404円を大きく上回り、過去最高を更新しています。

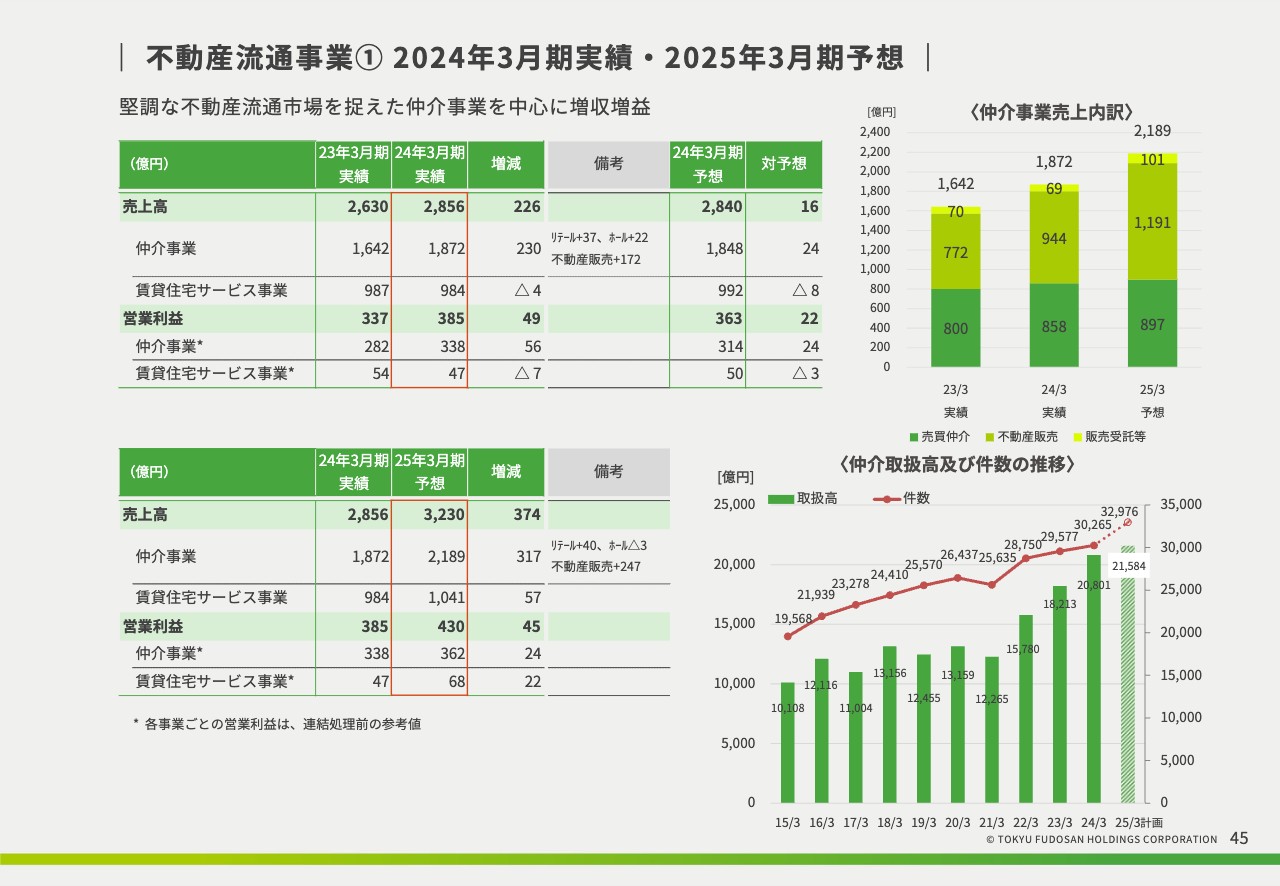

不動産流通事業① 2024年3月期実績・2025年3月期予想

不動産流通事業セグメントについてご説明します。2024年3月期は、売買仲介及び不動産販売の好調等により、対前期で増収増益となりました。2025年3月期は、引き続き活況な不動産販売市場を捉え、売買仲介を中心に対前期で増収増益の計画です。

スライドの右側下段には、仲介取扱高及び件数の推移を掲載しています。仲介取扱高・件数ともに、着実に伸ばすことができています。

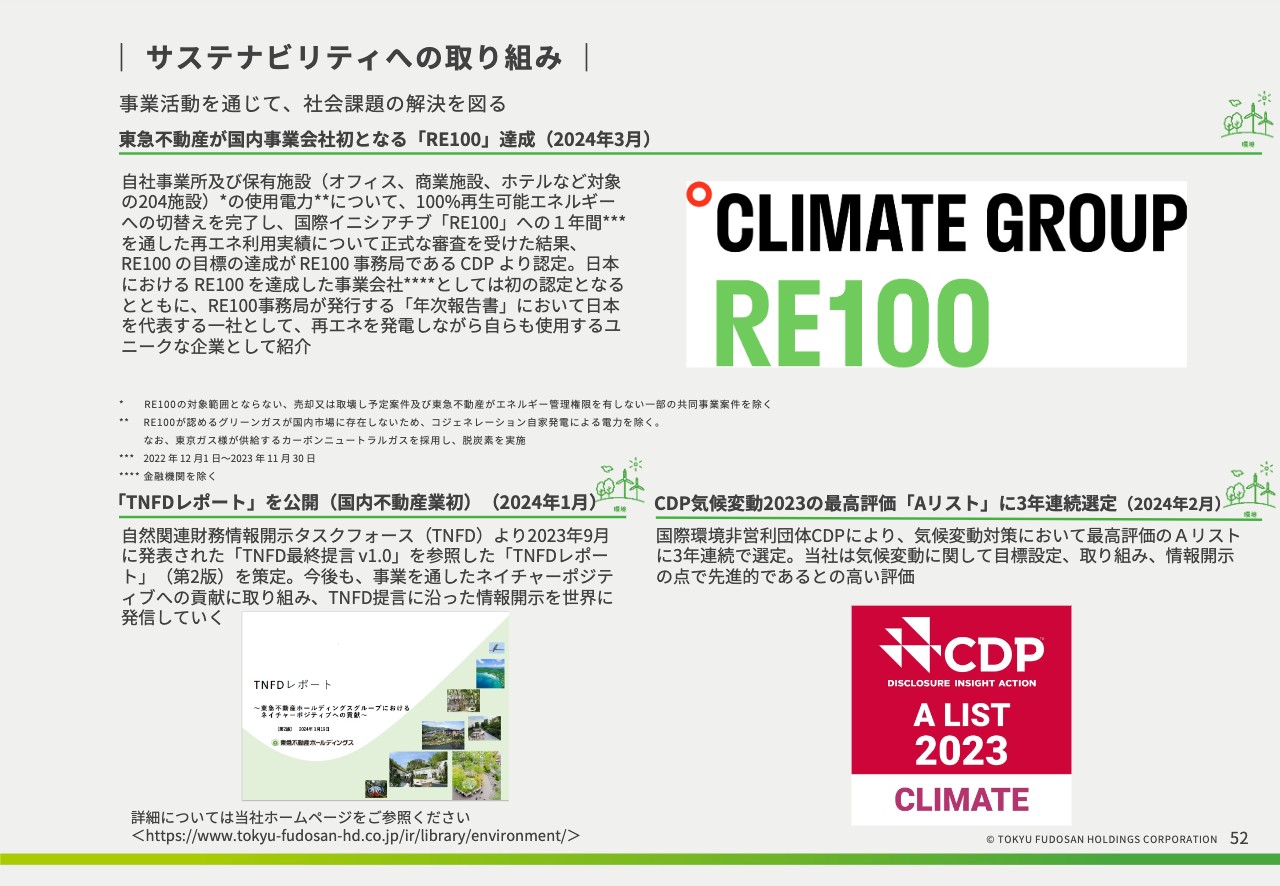

サステナビリティへの取り組み

サステナビリティの取り組み事例をご紹介します。

東急不動産株式会社の事業所及び保有施設の使用電力について、2022年12月1日付で100パーセント再エネへの切り替えを完了し、国際イニシアチブ「RE100」への1年間を通した再エネ利用実績について正式な審査を受けた結果、事務局であるCDPより「RE100」の目標の達成を認定されました。

「RE100」を達成した事業会社としては日本で初の認定となるとともに、「RE100 2023年開示報告書」において、日本における先進企業として取り上げられました。

今後も自社における再エネ電力利用の継続とともに、自社施設の再エネ化やコーポレートPPA等の再エネ電力供給により、お客さまへ環境価値を提供し、事業を通じた脱炭素社会の実現を目指していきます。

サステナブル経営〈外部評価〉

外部評価についてご説明します。当社グループでは、社会とともに当社グループの持続的な成長を実現するための取り組みを進めています。取り組みの社外評価として、GPIFが採用する主要銘柄への選定や、主要なESGインデックスへの組み入れ等で、高い評価を得ています。

FTSE 4good Index Series構成銘柄に14年連続で選定され、CDPでは気候変動対策が最高評価のAリストに3年連続で選定されています。引き続き、当社グループ全体でサステナブルな成長に向けて取り組みを進めていきます。

DXの取り組み

DXの取り組みの具体事例についてご説明します。渋谷のワーカーを中心とした、渋谷へ訪れる人々が職場やコミュニティを超えて気軽につながることができる、不動産業界初のエリア特化型アプリ「SHIBUYA MABLs」をリリースしました。

「SHIBUYA MABLs」を通じ、広域渋谷圏を訪れる人々への新たな体験価値を創出するとともに、広域渋谷圏における顧客接点の構築によるまちづくりのDX化を推進していきます。

質疑応答

<質問1>

Q:次期中期経営計画について、海外事業を含めた今後の利益見通しを知りたいです。

A:長期経営方針で2031年3月期のゴールを営業利益1,500億円としていますので、その利益額は次の中期経営計画において、当然射程内とお考えください。それぞれの事業で構造改革が終わり、パイプラインも決算説明資料のとおりございますので、今後、安定的な利益成長が見込めると考えています。

次期中期経営計画では、2025年3月期の営業利益予想である1,300億円を前提とした上で、2031年3月期の新たなゴールを作り上げていくことと、中間年度での目標数値も掲げることを考えています。

当社の海外事業は中長期的には営業利益100億円程度を計上できると考えていますが、現状アメリカの市況が良くないため、売却のタイミングは今ではないと思っています。アメリカの不動産マーケットはボラティリティがありつつ、中長期的には成長していくと考えています。

アメリカでは賃貸住宅のバリューアド事業を中心とした成長を考えていますが、それらの住宅投資においては、稼働率、賃料ともに安定的に推移しており、都市や街の選定に間違いはなかったと認識しています。

金利等の市況に悪影響を与えているものが落ち着けば、しっかりと利益を出していけると考えています。海外事業では市況の回復を待ち、その間は国内の他事業で十分カバーできるため、先ほど申し上げたような利益計画を立てていく方針です。

<質問2>

Q:建築費上昇の、今後の開発への影響はありますか? また、人手不足の事業への影響はありますか?

A:2027年3月期までの竣工物件の7割程度は建築工事契約を締結していますので、影響は大きくないと考えています。業界では建築費の上昇のため、計画を断念や見直しするという話も聞きますが、当社が手掛けているプロジェクトのエリア、特に渋谷では賃料が上昇傾向であり、建築費の上昇についても吸収できていくと考えています。

また、運営業を中心とした人手不足も対策をしていますので、足を引っ張る状況ではありません。大きな経済変動が起きない限り、先ほどの利益見通しを目指していけると考えています。

<質問3>

Q:ROEは上がってきていますが、9パーセント程度からさらに上げていくのは他社も含め不動産会社では難しくなってくると思われます。今後のROE上昇に向けたドライバーは何ですか?

A:ROE向上は基本的に、効率性を向上させ、利益率を上げて9パーセントから10パーセントを目指していきます。プロジェクトを進めていく中で今回の「Shibuya Sakura Stage」のような他人資本活用を効率よく進めていき、実現していきたいと考えています。

今後、どのプロジェクトで他人資本活用を進めていくのか、どの事業でフィー収入を上げていくのかは、次期中計経営計画において定めて、ROE向上のドライバーや9パーセントから10パーセントを達成していくためのシナリオを来年5月に提示したいと考えています。

<質問4>

Q:成長とROE目標を掲げる中で、BSのイメージはどうなるのでしょうか?

A:BSは、基本的には資産を積み上げていくというより、当社がタウンマネジメント、エリアマネジメントをやる上でイニシアチブを取れるシェアを持つという考え方で、さまざまな再開発を進めていきたいと思っています。

どれぐらいの投資でどのぐらいの利益を目指すか、そのために必要なBS規模はどの程度かは、この1年で検討を進め、次期中計でお話しできるようにしたいと考えております。

<質問5>

Q:今後の新規開発プロジェクトは完成して持ち続けるのではなく稼働の目処が立ったら売っていくのですか? 今後も「Shibuya Sakura Stage」のように半分位を売るモデルを追求していく考えですか?

A:大型プロジェクトは、プロジェクトによっては、持ち続けるのではなく、できた段階である程度売却をして効率性向上と利益成長を図っていこうと考えています。

売却の考え方は、そのエリアで当社がイニシアチブを取って周辺エリアをさらに開発していこうとする場所、具体的には渋谷が中心になると思いますが、そういった場所では、イニシアチブが取れる比率として50パーセント以上を保有という前提をおき、そうでないエリアにおいてはそのプロジェクトの性能に応じて持つ比率を変えていくことになろうかと思います。

<質問6>

Q:マンション事業の今年度計画は確保率も高く、粗利率36パーセントで大変良いと思いますが、今年度がピークになりますか? 次期中期経営計画でのマンション事業の位置付けを教えてほしいです。また来年度以降計上物件の契約済の金額をご教示いただきたいです。

A:分譲マンションは、買収時点では差益率はほぼ一定ですが、その後の市況変化や商品価値アップにより、利益率が上下します。

21年3月期からの粗利益率の推移は、21年3月期からしばらくは、ほぼ買収時の予定どおり、あるいは少し上振れた程度であったものが、市況改善あるいは商品価値アップにより徐々に上がってきており、25年3月期の粗利率は36パーセントとかなり高いレベルを見込んでいます。

都心や駅前タワーマンションは価格の上昇幅が大きく、また例えば十条のような再開発があると買収時点の価格決定がかなり前になるため差益が大きくなる傾向があります。当社のランドバンクでは61パーセントが再開発で、また東京の再開発の比率が高いため、買収時点の計画と比べて上振れるチャンスは十分あると考えております。

来年度以降計上予定物件の契約済金額は、売上で260億円程度です。

<質問7>

Q:中期経営計画の進捗状況の中で、資産活用型ビジネスのROAだけが未達ですが、その要因は何ですか?

A:全体のROAは4パーセントを超えていますが、資産活用型に限りますと、大型物件の竣工時において、資産はすぐ計上されるものの、収益のフル寄与まで少し時間が掛かります。24年3月期は「Shibuya Sakura Stage」の竣工があった影響で一時的に下がっておりますが、「Shibuya Sakura Stage」は契約も順調で賃料水準も高いため、収益のフル寄与後は、目標どおりの水準に改善していくと認識しています。

<質問8>

Q:脱炭素や再生可能エネルギー事業に関して、自治体とのパートナーシップにおける業界での立ち位置について教えてください。また、以前注力していくと説明のあったソーラーシェアリングの状況はどのようになっていますか?

A:地方自治体との連携は、全国に管理業を中心として、地域のみなさまとのネットワークを持っており、例えば、防犯、防災、レジリエンスなど自治体様とお話をする機会も多く、同じようにエネルギーに関してもご相談等を受ける機会が多いため、これを事業機会につなげることができていると考えています。

ソーラーシェアリングについては、さまざまな実証実験を推進中ですが、今後の新しい太陽光発電ビジネスを展開する可能性として非常に高いポテンシャルを感じております。また、次期中期経営計画の重点テーマとして、「地域資源を基にした付加価値創出」をあげていますが、具体的には再生可能エネルギーとリゾートの領域で、地方と共生しながら事業成長を図りたいと考えています。

また、それらを支えるのが、東急コミュニティーの管理業と認識しています。北海道での事例を挙げると、再生可能エネルギーでは、松前町の風力発電、石狩市のデータセンターなどで地方自治体と連携しています。リゾートでは、ニセコにおいて、街をあげて通年化、従業員の定住化を図り、観光立国の国策におけるひとつの拠点づくりを進めています。

地元と一体で地方創生の流れに乗りながら事業成長を図ることができていると考えています。また、管理業においては、東急コミュニティーは、「エスコンフィールドHOKKAIDO」の管理を受注していますが、街のレジリエンス強化、災害時の対応もしており、そういった知見を活用して、他の行政のみなさまとの連携強化も図ってまいりたいと考えています。

業界内での立ち位置を測る指標はありませんが、長くリゾートや管理業を行っている経験から、業界の中でも高い能力を持っていると考えています。

<質問9>

Q:不動産売買市場について、10年国債利回りが1パーセント近くで推移している中、投資家の需要をどう考えていますか?

A:金利は上昇傾向ですが、インフレ期待のある中で、キャップレート水準や売買の需給が変わる懸念は大きくないと考えています。2025年3月期に関しては、「Shibuya Sakura Stage」の売却があるため、アセット売却粗利益に占めるオフィスの割合が大きくなっていますが、オフィスだけではなく、賃貸住宅、物流施設、ホテルなど多様なアセットを持っていることで、様々な投資家のニーズに応えることができ、またオフィスの保有物件は希少性が高く投資家ニーズの高い都心物件が中心であり、アセット売却に関して市場動向以上に安定して推移できると考えています。

<質問10>

Q:仲介事業は利益成長が継続しているが、差別化要因はありますか? また、今後の利益見通しについて教えてください。

A:東急リバブルを中心に、豊富な川上情報を、事業間連携により最有効活用し、利益につなげるビジネスモデルが、組織としてかたち作ることができている点が強みです。個人で動くのでなく、人材の成長や定着、ノウハウの体系化がなされ、組織として仕組みを持って動くビジネスになっているため、市況に左右されにくいビジネスモデルとして収益を生む形を作ることができていると認識しています。

また、買取再販をしているという点もポイントだと思っています。不動産情報に対して、各社員があらゆる選択肢をご提供し、お客さまのニーズに応えながら利益を出していくことができており、この点も競争力につながっていると認識しています。

<質問11>

Q:決算説明資料9ページの「修正して推進」に分類されているビジネスにおいて、どういったところで追加的な修正が必要になるのでしょうか?

A:マンション管理は、今まで管理戸数を増やしていく戦略でしたが、足元で利益率中心に切り替えたということと、昨今のインフレ進行も踏まえて、管理費も交渉させていただき、利益率を上げていくことで、修正していきたいと考えています。

ヘルスケア事業では、フィットネス事業を手掛ける東急スポーツオアシスの全株式を譲渡したことに加え、シニア事業も効率性を追求していかなければならないと考えています。海外事業では相場が回復する時にしっかり利益を出せるような体制を整えていきたいと思います。

商業施設事業については、郊外型施設はコロナ禍中を含めて特に悪化しておりません。また、都心型施設も、路面店はブランド店・上層階は飲食店に借りていただき、場所さえ間違えなければ一定の収益を上げられています。ただ現在はアパレルや雑貨のテナントがEC化の進展で多く出店する必要がなくなってきたため、アパレルや雑貨のテナントに入居いただいていた中層階をどう修正していくのかを考えています。

その1つの答えが、4月17日に開業しました東急プラザ原宿「ハラカド」です。新しい体験価値を享受できる場所として、コンセプトフロアが集積した内容になっています。これが修正の仕方として良いのかどうか、もう少し時間をかけて検証し、また方針を定めていきたいと考えています。

<質問12>

Q:保有オフィスはほぼ満床であるが、オフィス賃料の値上げの状況はいかがでしょうか? 24年3月末29,750円の平均賃料は今後3万円を超えて順調に上がっていくと期待してよいでしょうか?

A:当社保有オフィスは都心4区に95パーセント所在しております。東京都心全体で現在、空室率が5パーセントから6パーセント程度、賃料は横ばいという市況ですが、渋谷区と千代田区が、空室率が低く賃料上昇余地のある区になっており、当社のオフィスビルはこの2つの区で55パーセントを占めていますので、構成要素として上昇余地があると考えています。

平均賃料は、「Shibuya Sakura Stage」で契約済みテナントの入居が進めば引き上がってくると思います。また、渋谷は空室率も低く、賃料交渉は貸手優位で進む傾向があります。足元の感覚としては、現契約の契約タイミングにもよりますが、7パーセントから8パーセントくらいの増額改定は十分できると考えております。

<質問13>

Q:渋谷の国際的な都市間競争力強化はどういうものを評価指標にしているのでしょうか? また広域渋谷圏の優れているところや、足りなくて貴社が注力するところをご教示いただきたいです。

A:「Shibuya Sakura Stage」や「Forestgate Daikanyama」、「ハラカド」が竣工し、広域渋谷圏での当社の存在感が相対的に上がってきている中、ここを当社のホームグラウンドにしたいと考えています。

食・住・遊が複層化したウェルビーイングな街づくりはどの都市も行っていることだと認識しています。その上で渋谷では、すでにスタートアップが集積している環境を活かし、産業育成能力のある街づくりを実現していきたいと思っています。

そのために今取り組んでいるものの一つが、マサチューセッツ工科大学と連携してスタートアップ支援を行うことです。またさまざまなビルでドライラボ、いわゆるデジタルコンテンツ系のラボだけではなく、生物や医薬なども扱えるようなウェットラボについても設備を整えてスタートアップの集積を図っていきたいと考えています。

渋谷においては、すでにある程度スタートアップのみなさまの地域内コミュニティーが出来上がっているというのが、渋谷のアドバンテージだと考えていますが、今後、それをより強化していく支援体制を作っていきたいと考えています。

また、エンターテイメントシティとしての渋谷は訪日外国人の方を中心に非常に注目されています。ただ残念ながら今のところはスクランブル交差点を渡って、ハチ公の写真を撮ったらお帰りになる状況で、あまり収益に結びついておりません。渋谷フクラスのセラヴィは夜のエンターテイメントを楽しむ場所として注目を浴びており、そういった都市観光の強化も地元のみなさん、渋谷区、東京都などと連携し進めていきたいと考えています。

<質問14>

Q:「RE100」では日本企業では初の認定となり、その他環境関連の第三者評価も高いと思いますが、自己評価を教えてほしいです。

A:「RE100」だけではなく、環境に関する賞を数多くいただくようになり、賃料は上がるのか、マンションは高く売れるのか等の実利につながるのかどうかという質問を受けることが多くなっております。

例えばオフィスでは、特に外資系企業や上場企業を中心に、環境対応がどの企業も求められるようになってきており、入居の重要な基準の1つになってきています。渋谷のオフィスでは、エリア自体の評価が高いため、エリア評価が賃料に与える影響が大きく、環境対応をしているビルとそうではないビルとの賃料の差が明確には測れておりませんが、環境対応しているビルが選ばれる傾向が強まってきていると思います。

マンションに関しては環境対応していることが、特に高額マンションに関しては当然という意識になってきており、必須要件になってくると考えております。それ以外でも、例えば入社を希望する学生は、以前はほとんどの学生が街づくりをやりたいという希望で当社を志望していましたが、最近は環境対応をやっている会社なので志望しましたという優秀な学生が増えてきています。

また、都市開発、地方開発においては、自治体の方から、環境を重視する街づくりパートナーとしてぜひ相談に乗ってほしいとお話を頂くように、環境が開発へつながるきっかけとなるキーワードになってきています。一つ一つを数値化するのは難しいですが、このような影響が出てきているのは実感しています。

加えて、社内でもサステナブル・アクション・アワードと称して、環境への取り組みを募集・表彰する取り組みを行っていますが、レベルの高い応募が増えてきており、また、それを対外的に発信することによって、ステークホルダーに対する影響力も増してきていると認識しております。

<質問15>

Q:再生可能エネルギー事業の売電利益が25年3月期は対前年で横ばいであるが、来期以降は増加していくのでしょうか? 再エネ施設の原則保有の方針に変化はないでしょうか?

A:再生可能エネルギー事業の24年3月期の売電粗利益は59億円でございましたが、予想の段階では49億円と公表していました。まず、予想の段階で23年3月期の65億円と比べて減益としていたのは米子市のバイオマス発電所が火災事故で稼働停止したことが主要因です。

一方で予想49億円から決算59億円と10億円上振れたのも米子バイオマス発電所に起因しています。バイオマス発電所においては、発電材料の購入のために為替予約をしておりますが、稼働していないため発電材料の購入がなくなった結果、24年3月期に為替予約に関する為替差益が計上されたことが主な上振れ要因です。

25年3月期はこの10億円程度の為替差益がなくなりますが、新規施設の稼働等により10億円程度利益が伸びる見込みであり、結果として昨年度と同水準の売電粗利益を見込んでいます。

今後については、予定通り買収が進んでおりますので、急激に伸びるような事業ではありませんが、中期経営計画通り順調に成長していくと考えています。施設売却については他のアセットを含め総合的に考えております。

現状では再生可能エネルギー発電事業は、回転型事業でなく、保有型事業として捉えていますが、まだ買収チャンスが大きい事業ですし、一部売却をして資金回収をするようなパターンも含めてさまざまなオプションがある事業だと考えております。

<質問16>

Q:海外事業は利払いが増えている中、借り換え等を進めるとのことだったが、どのような状況でしょうか? また、北米の住宅投資は金利が高い状態でも買い進んでいく方針でしょうか?

A:海外事業でのリファイナンスはすでに実施しています。従前よりベースレートに金利キャップを設定しており、リファイナンス前は、それにより足元の金利水準より低い水準に抑えることができていましたが、金利キャップが一回外れて再設定したため、金利キャップにおける上限金利が上昇しています。

その結果、ベースレートが上昇した一方で、リファイナンスによりスプレッドを引き下げることができましたので、リファイナンス前後で、ベースレートとスプレッドの合計である適用金利は大きくは変わらず抑えることができたという状況です。

北米の住宅投資については、資金調達コストが上がっている状況ですので、従来の目線ではなく、今のマーケットの中で利回りがどの程度取れるかという観点で、保有物件の売却も組み合わせながら、厳選して進めて行きたいと思います。

※質疑応答の内容は企業ご提供となります。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3289

|

1,439.0

(11:19)

|

-7.0

(-0.48%)

|

関連銘柄の最新ニュース

-

ミガロホールディングス---「FreeiD」を「コンフォリア・リヴ... 03/04 15:12

-

東急不HD(3289) 東急不動産ホールディングスグループ主要6事... 03/03 15:30

-

[PTS]デイタイムセッション終了 15時30分以降の上昇1878... 02/20 16:33

-

[PTS]デイタイムセッション終了 15時30分以降の上昇1527... 02/16 16:33

-

日経平均寄与度ランキング(前引け)~日経平均は大幅続伸、アドバンテ... 02/09 12:40

新着ニュース

新着ニュース一覧-

今日 11:35

-

今日 11:33

-

-

今日 11:32