酉島製作所、売上高・営業利益は4期連続で過去最高を更新

目次

原田耕太郎氏:みなさまお忙しい中、本日は株式会社酉島製作所の決算説明会にご参集いただきありがとうございます。代表取締役CEOの原田です。本日はすでに公表しています資料に基づいて、説明させていただきます。

その前に1点お話しさせてください。実は昨日、取締役会がありました。資料に基づき、今司会をしている平田より「このようなかたちでIRを行う」ことをご説明しました。その際に、社外取締役の方から「これはPRに近い。IRとして説明するなら、トリシマが今後グローバルに成長していくための基盤ができていることを、なぜもっとアピールしないのか」という話がありました。

そこで本日は、取締役会に出席していた、グローバル・アドミニストレーション・チームのヘッドのJames Timmersが偶然東京でミーティングがありましたので、飛び入りで参加をすることになりました。

私のプレゼンの後に、TGA(Torishima Global Administration)とはどのようなことをして、どのように酉島製作所の成長を支えていくのかについて、Jamesからご説明しますのでよろしくお願いします。

2023年度決算ハイライト

決算ハイライトです。受注高は880億円と、計画よりもかなり上振れた着地となっています。これは国内の官需、国内の民需、海外のすべての需要部門で受注が好調であった結果です。

売上高は811億円、営業利益は68億円で、4年連続で過去最高の売上・利益を更新しています。

営業利益率は8.4パーセントです。ROEについては、保有有価証券をかなり売却したことで特別利益が上がっているため、若干高めの12.8パーセントとなっています。営業利益率は若干低めに出ていますが、具体的には昨年度から水素、アンモニアを中心に研究開発投資を大きく増やしていますので、将来の成長のための投資とお考えいただければと思います。

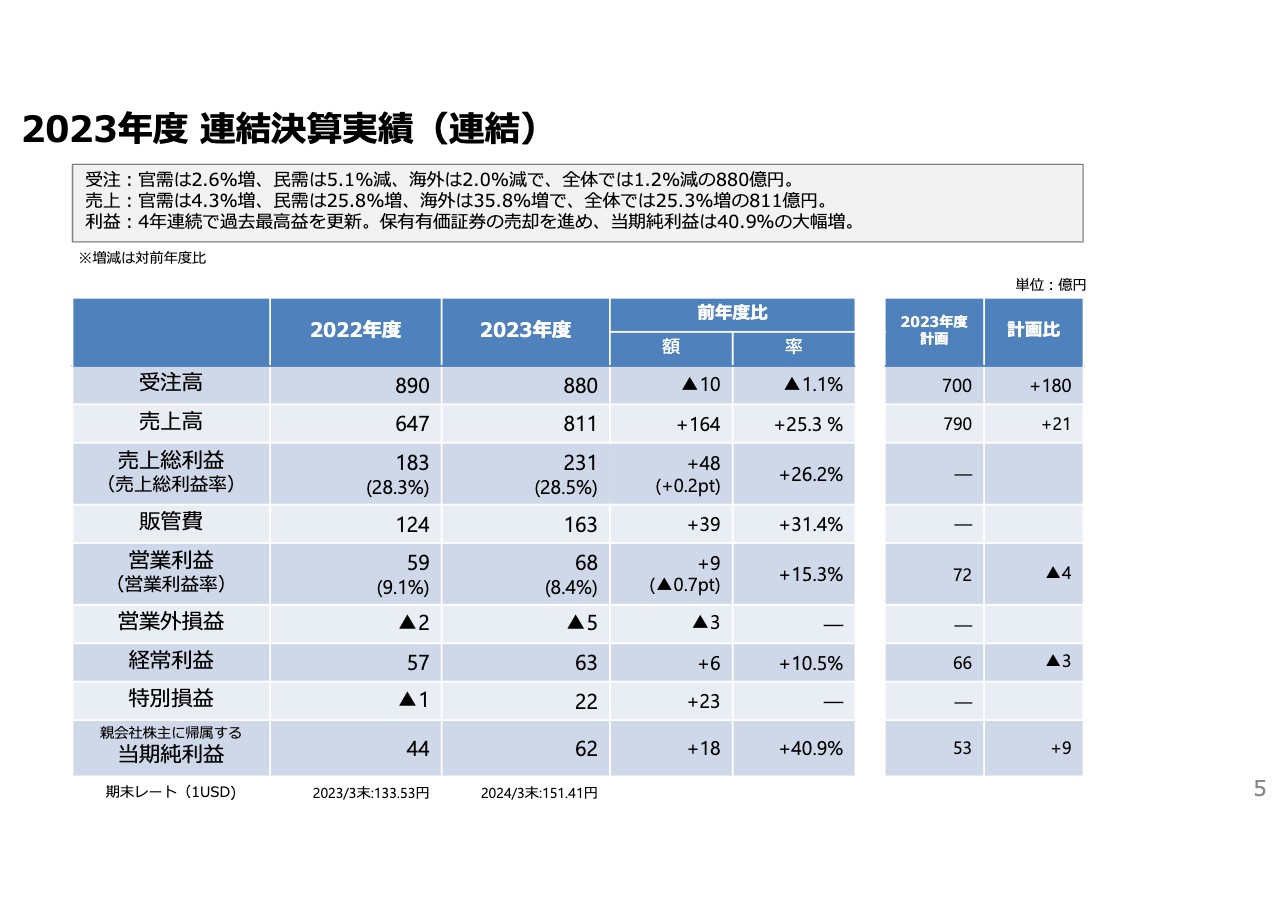

2023年度連結決算実績(連結)

連結決算としては、4年連続の増収増益となっています。販管費が31.4パーセント増と、売上高の25.3パーセント増に対して増加幅が大きくなっていますが、こちらは研究開発投資が大きかったためです。

また、営業外損益が昨年度よりも3億円悪化していますが、これは為替予約の実現損です。当社は、海外売上が大きな割合を占めますので、受注時に、7割から8割程度は為替予約等によりヘッジしています。

基本的には為替予約の契約期間は1年間、延長して半年と、トータル1年半となります。しかし、実際には受注してから2、3ヶ月で設計が決まり、そこから納期が1年から1年半、さらに納めてから資金回収までに2、3ヶ月ということで、2年ほどはかかります。

となると、どうしても為替予約の実現損が先行してしまいますので、今回のように売上の増加に伴い、実現損も増えている理由です。

全体としては売上総利益率は上昇していますので、利益は確保できているとご理解いただければと思います。

また、特別利益が20億円ほど出ていますが、これは保有有価証券の売却が大きな要因です。そのため、当期純利益は40.9パーセント増と大きく増加し、ROEも大きくなっています。

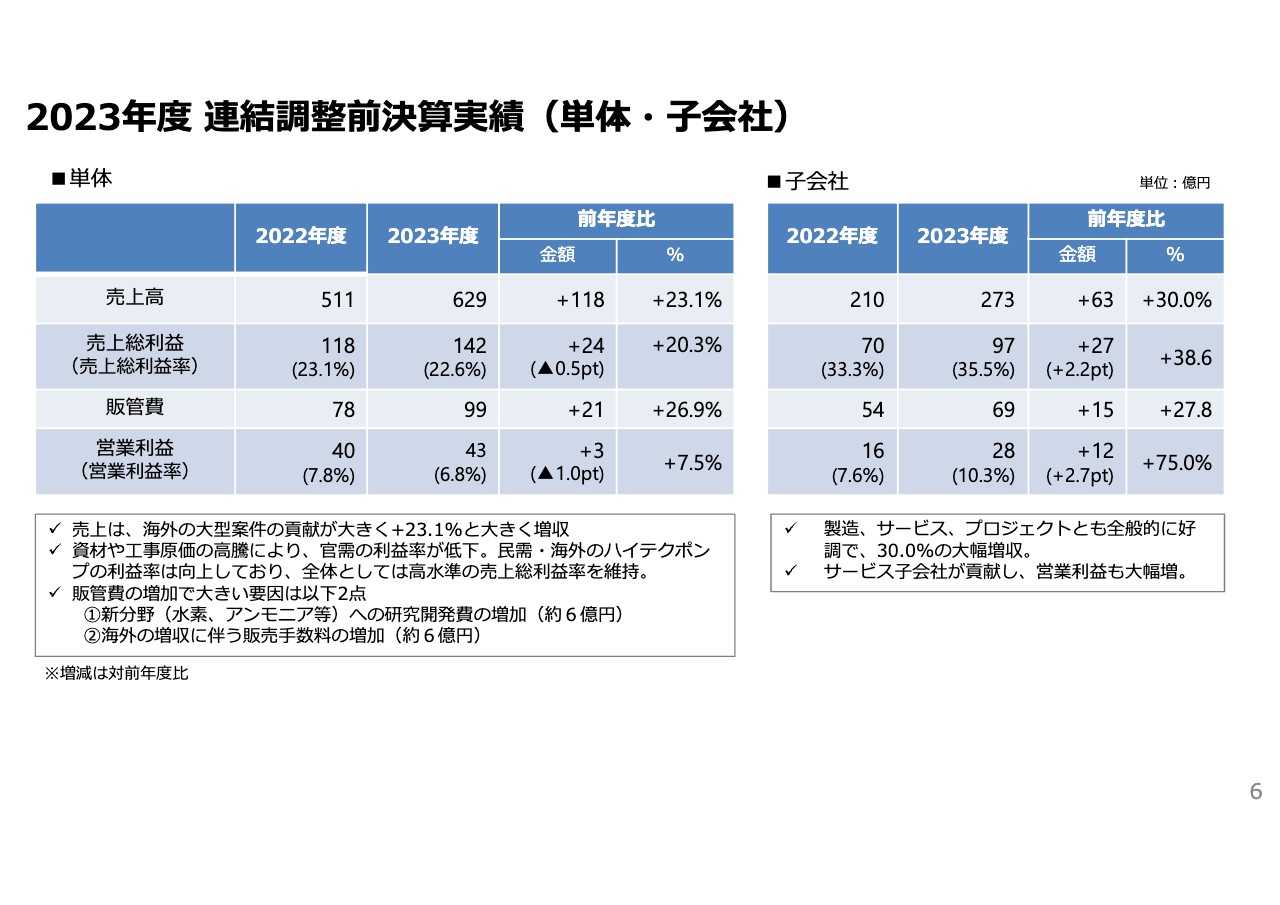

2023年度連結調整前決算実績(単体・子会社)

決算実績を単体と子会社で分解しています。お伝えしたとおり、単体の販管費が大きく伸びています。これについては、新分野への研究開発費の増加が約6億円、海外の増収に伴う販売手数料の増加が約6億円となっています。

販管費の伸びには他にも人件費などさまざまな要因がありますが、上にあげた12億円(6億円+6億円)を引くと、利益率としては悪い水準ではないと思っています。

利益率としては、官公需の利益率が低下しています。これは資材費や工賃、人件費の高騰によって工事原価がかなり上がってきているためです。一方で、政府側の積算基準は少しずつしか上がっていかないため、売価に反映されるタイミングは遅れ気味です。

民需・海外については利益率はきちんと上がっているため、全体としては高水準を維持しています。

子会社については売上も利益も大きく伸びています。全体的に良かったのですが、その中でもサービス子会社が大きく貢献し、利益については大きく伸びている状況です。

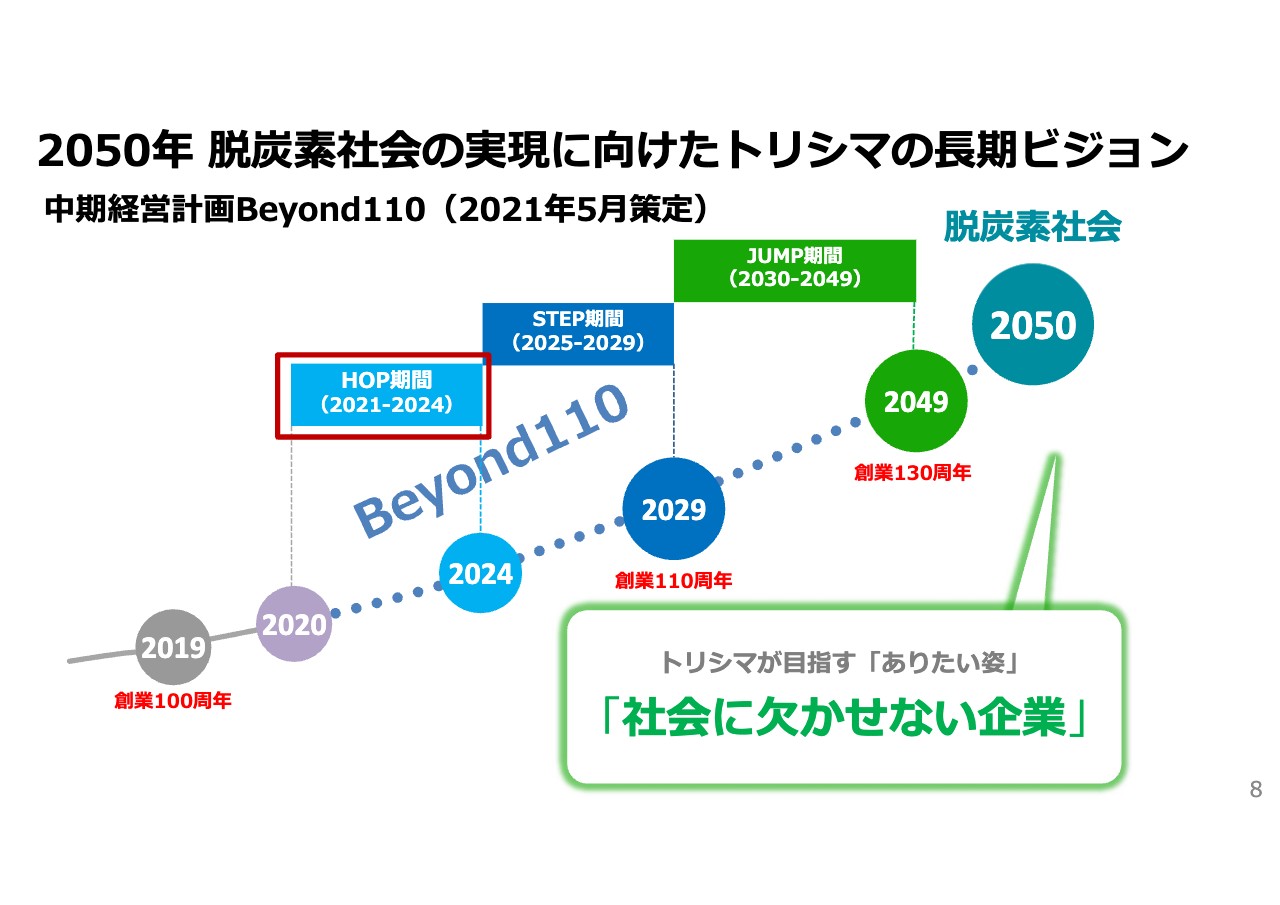

2050年脱炭素社会の実現に向けたトリシマの長期ビジョン

中期経営計画「Beyond110」については何度かお話ししていますが、創業100周年を迎えた2019年の後にコロナ禍があり、1年遅れで新しい長期ビジョンを出して、HOP期間・STEP期間・JUMP期間という流れに沿って進めてきています。

2049年の創業130年の際には、カーボンニュートラル社会、脱炭素社会に向けて大きく伸びていきたいというビジョンを描いています。

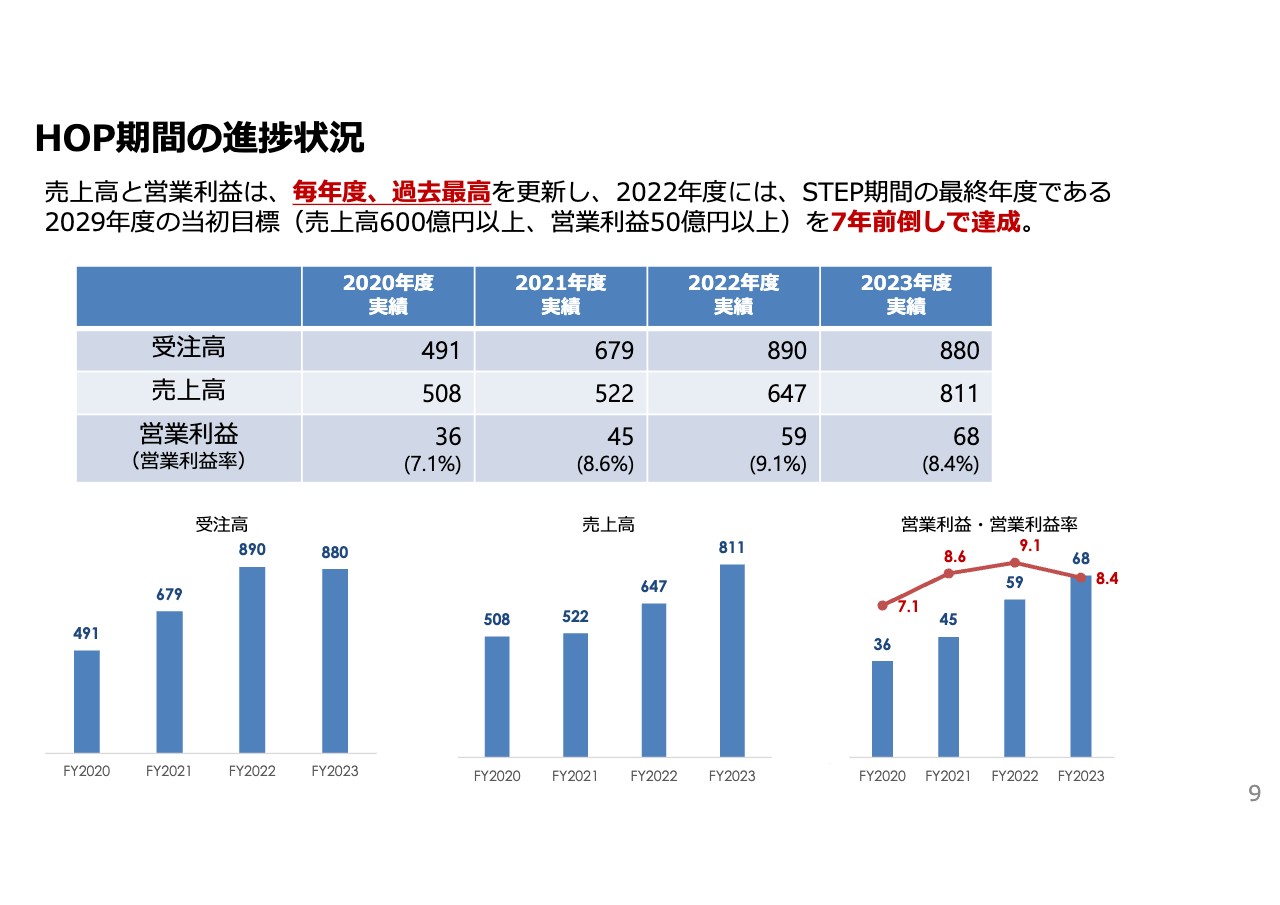

HOP期間の進捗状況

2029年度の目標として当初掲げていた「売上高600億円以上、営業利益50億円以上」については、実際には2022年度に達成しており、酉島製作所がこの3年、4年でかなり大きく成長してきた表れだと思っています。

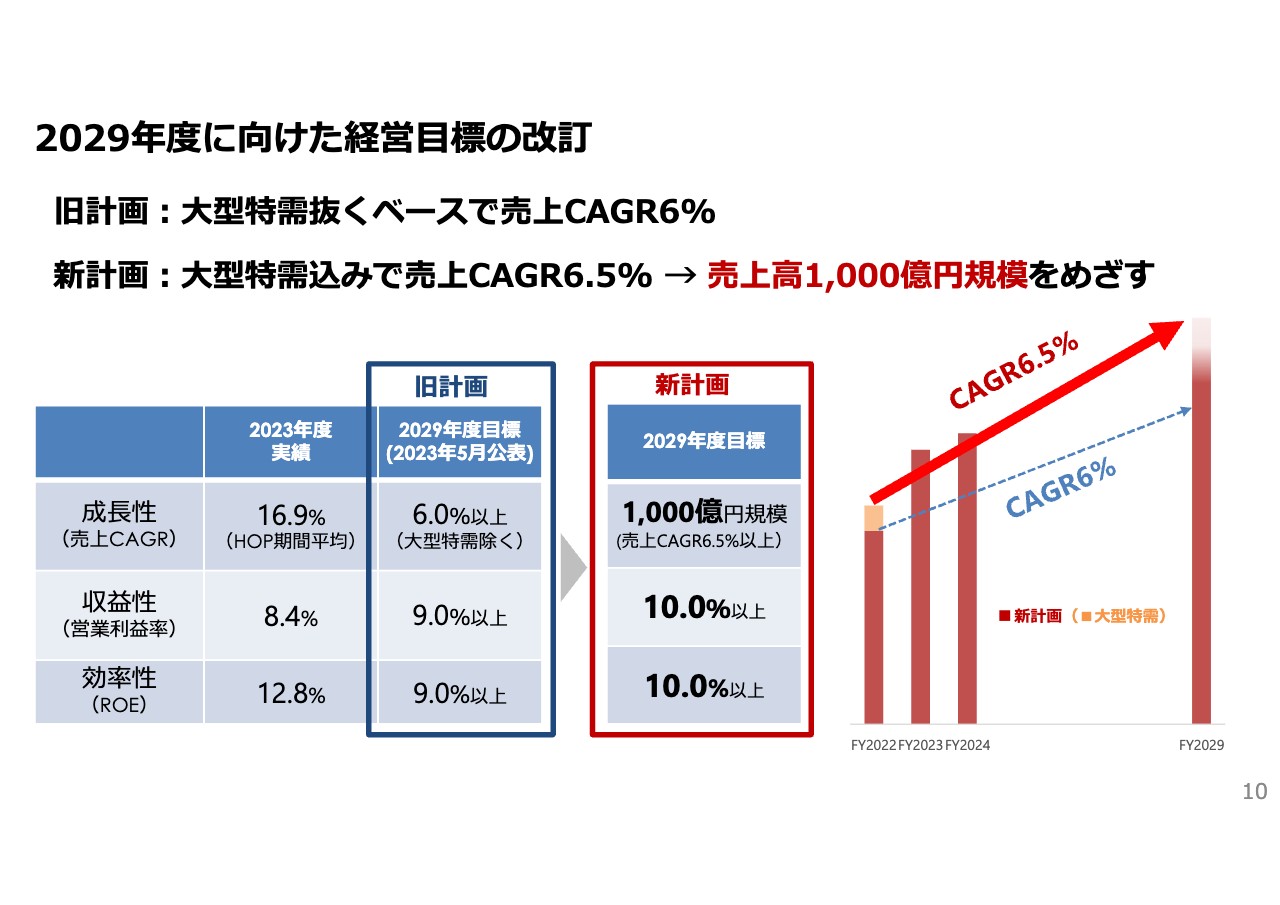

2029年度に向けた経営目標の改訂

HOP期間については、実際の売上CAGRの伸び率は16.9パーセントです。また、2023年度の実績ですが、営業利益率は8.4パーセントです。ROEについては、特別利益が多かったため12.8パーセントです。

昨年度は海外の受注が非常に大きく、特にエジプトで100億円を超える大きな受注が続きました。ですから2023年5月の時点では、そういった大型案件を除き、インフラ企業としては6パーセントの成長率で、安定的かつ長期的に伸ばしたいと考えていました。

ところが実際には、2023年度の受注も好調を維持しているということで、酉島製作所としては2029年には1,000億円を目指そうということで、目標を見直しました。また、収益性(営業利益率)は10パーセント、効率性は10パーセント以上を維持しながら成長しようということを、新たに中期経営計画として策定しました。

収益性の改善が課題となりますが、グローバル化を進めながらサービスを充実させていくこと、また、水素やアンモニアなどのオンリーワンの技術あるいは海水淡水化の分野で技術力を上げながら達成していきたいと考えています。

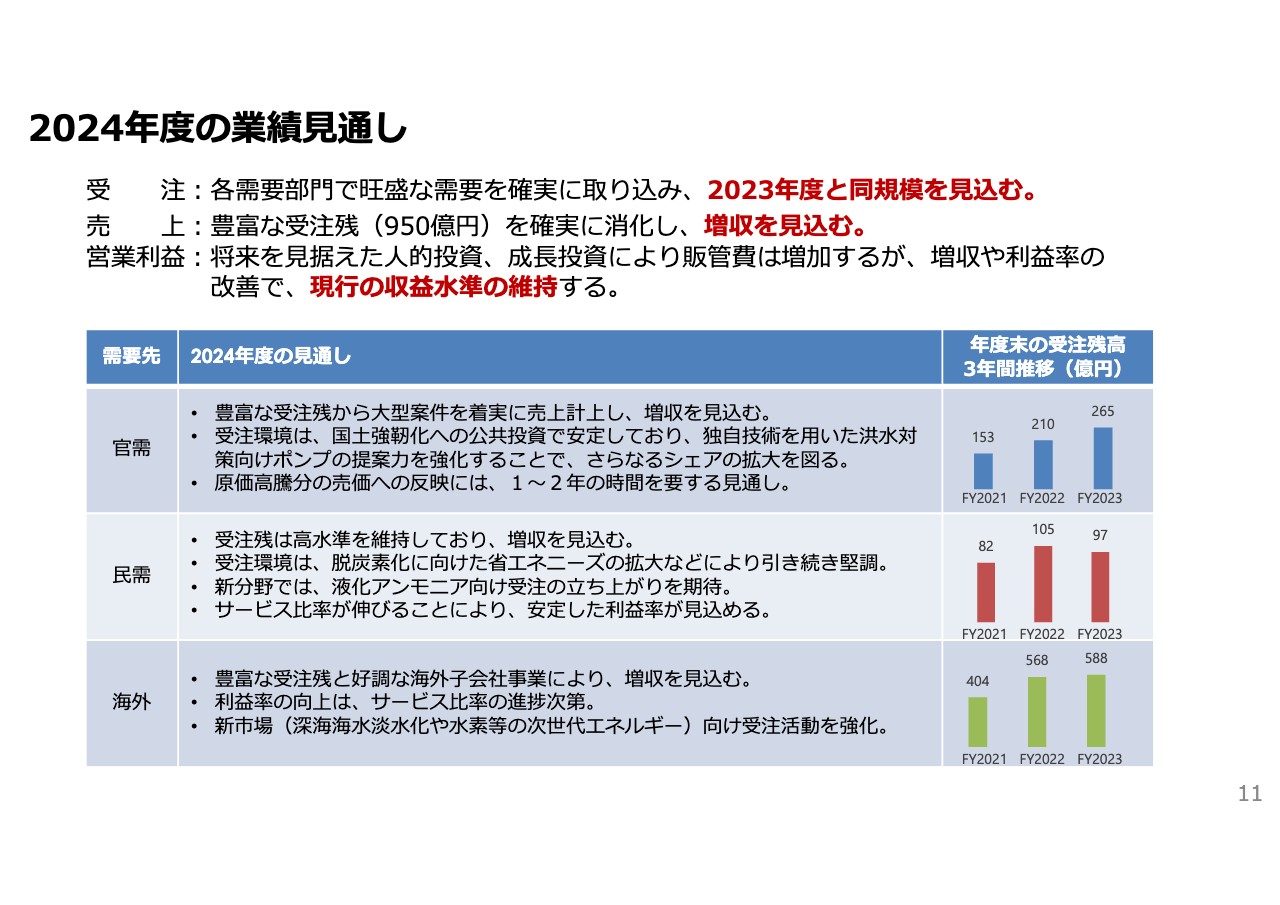

2024年度の業績見通し

2024年度の業績の見通しについてご説明します。市場の状況としては3部門とも非常に堅調なため、今期も前期と同等の受注を目指していきたいと考えています。

売上については、全分野で非常に高い受注残を抱えているため、こちらをきちんと売り上げることで、増収増益を目指しています。

ただし、先ほどお話ししたように、官公需の利益率の改善には少し時間がかかります。また、特にアンモニアや水素などの新しい分野、あるいは深海の海水淡水化プラント向けの研究開発投資については、さらに積極的に行っていきたいと考えています。

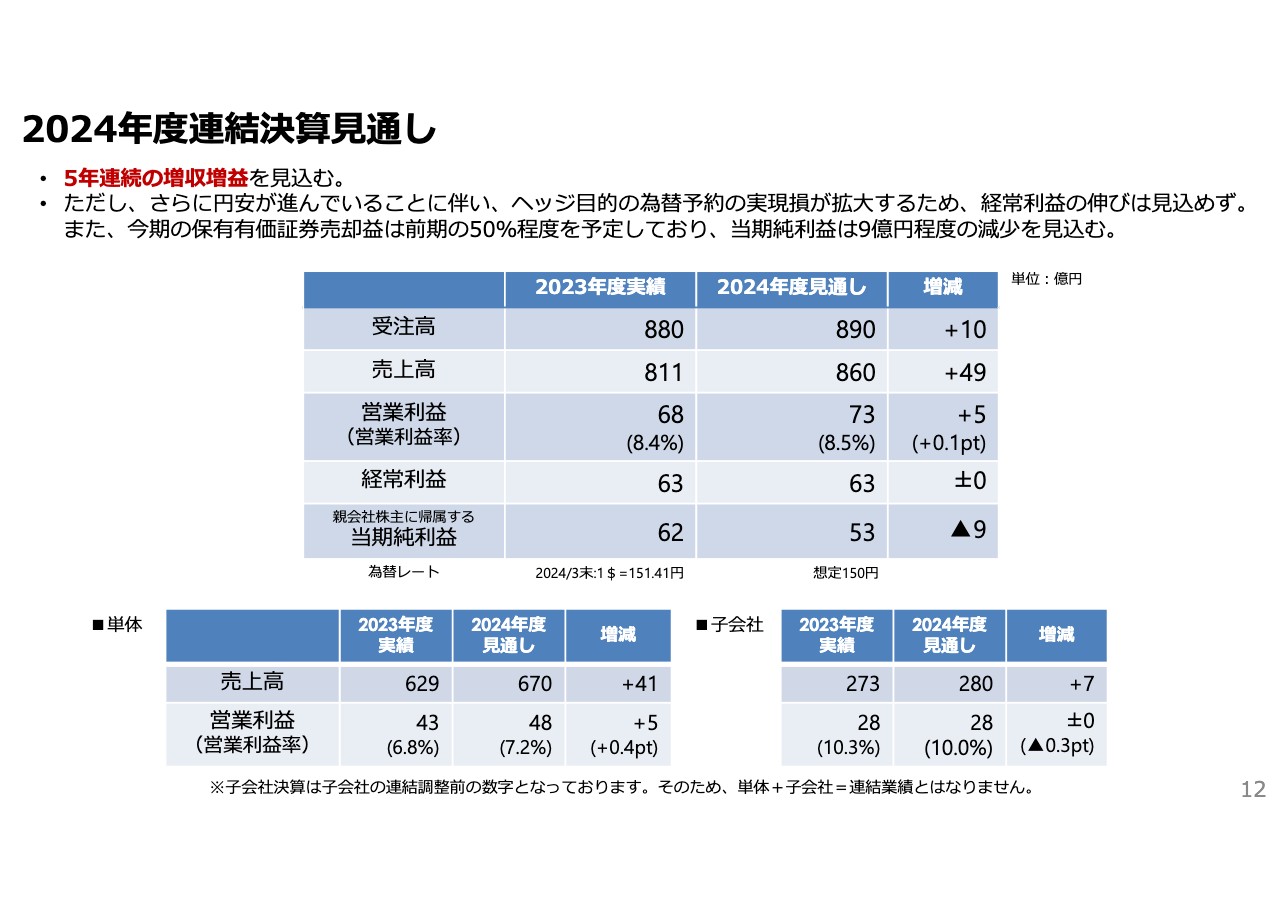

2024年度連結決算見通し

これまでの内容を加味し、全体として受注高はプラス10億円の890億円、売上高はプラス約50億円の860億円、営業利益はプラス5億円の73億円を計画しています。

経常利益については昨年度と同額ですが、昨年は日本とアメリカの金利差が縮まって円安が終わり、円高に向かうのではないかと見込んでおり、さらにヘッジ比率を上げたため、今期についてはもう少し大きな為替予約の実現損が出ると考えています。

2023年の年末には1ドル140円程度でしたが、今は155円から160円というレベルになってきています。そのため、為替予約の実現損がさらに増えるのではないかということで、経常利益については横ばいとなっています。

当期純利益については、今年も保有する有価証券の売却を進めていますが、昨年ほどではないため、その半分程度を想定し、53億円で計画しています。

子会社については、売上は伸びるものの、昨年はサービス会社の調子がかなり良かったところが、今年は製造会社を中心に若干利益率が下がると見込んでおり、営業利益としては横ばいと見ています。

ただし、それでも営業利益率としては10パーセントを維持し、海外は好調を維持すると見ています。

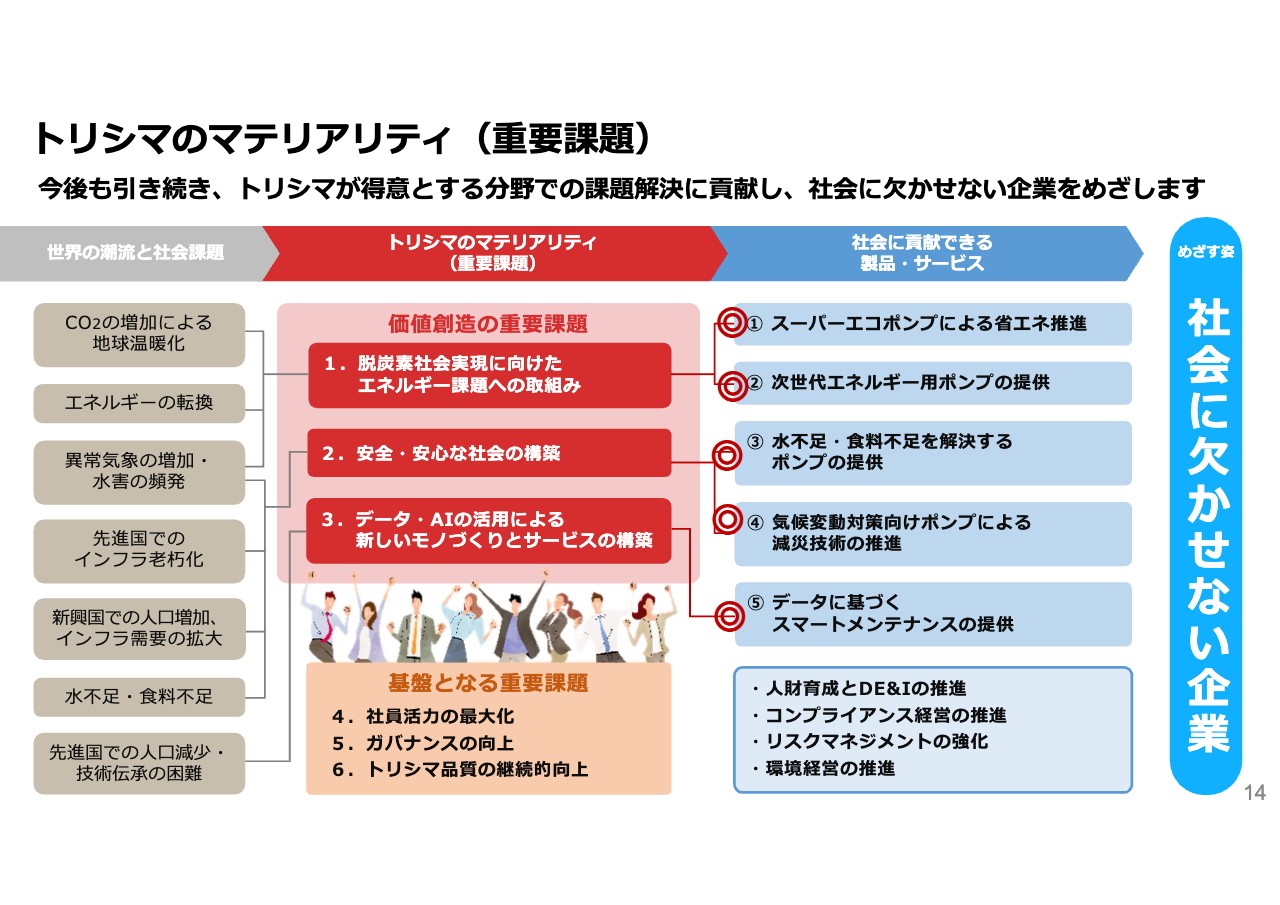

トリシマのマテリアリティ(重要課題)

トリシマのマテリアリティに沿って、これまでの取組み、そして今後の戦略をお話しさせていただきます。

スライドに記載のように、世界が抱える課題として、温暖化による異常気象が挙げられ、CO2を出さないエネルギーへの転換に取り組んでいます。また、先進国が今後インフラを更新していく中で新しい技術を取り入れていくことや、水不足・食料不足をどう解決するか、先進国で人口減少や技術継承が困難になる中でどのように既存のプラントをメンテナンスしていくかなど、さまざまな社会課題があります。

それらに対してトリシマのマテリアリティ(重要課題)を定めており、具体的な酉島製作所の製品・サービス、今後のアクティビティをスライドに記載しています。

トリシマのマテリアリティ 現在の概況及び今後の取組み

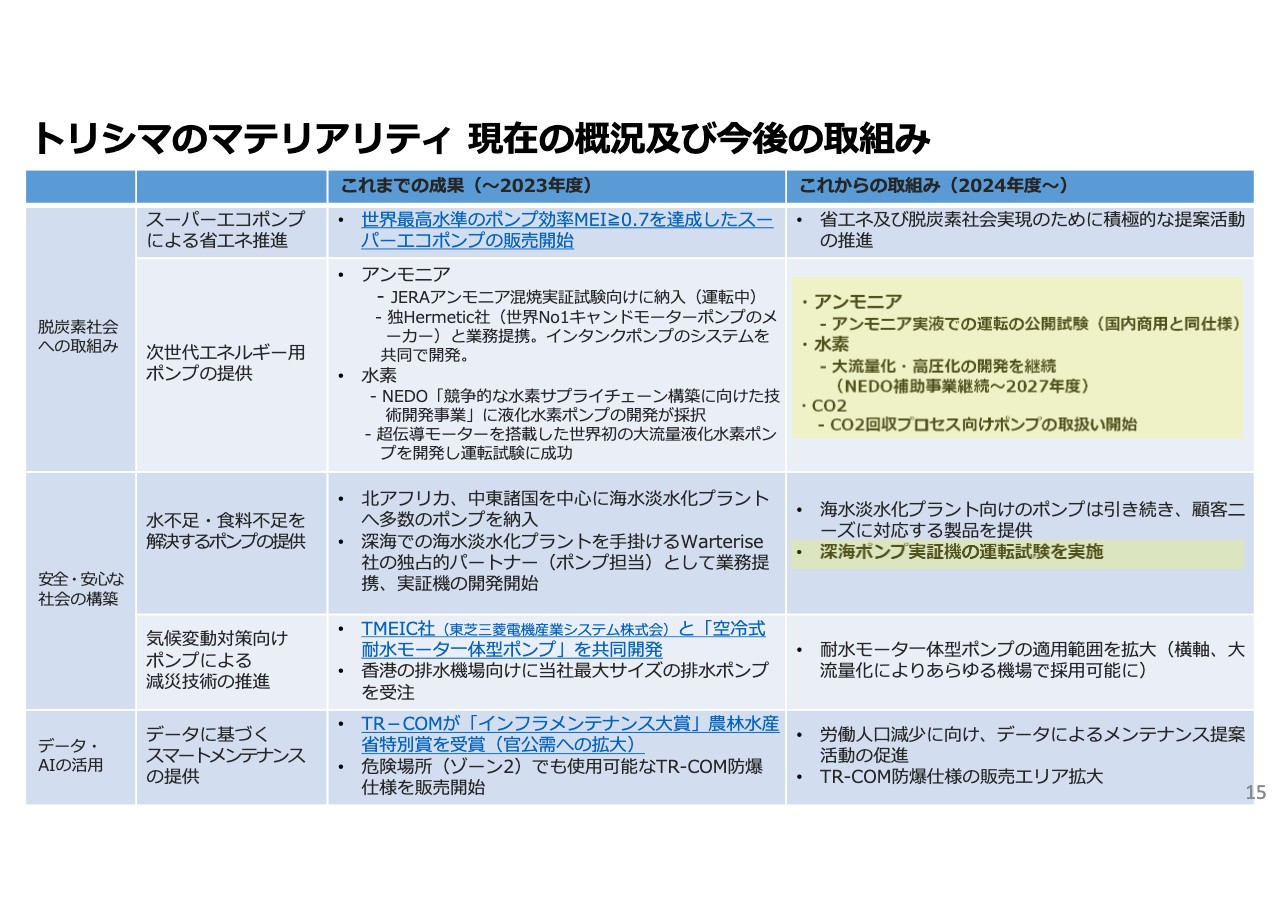

すべての分野で順調に進んでいますが、上から順に説明させていただきます。

省エネニーズがかなり強い中で「スーパーエコポンプ」を販売し、今後省エネ活動を推進していきたいと考えています。

また、CO2を出さない新しいエネルギーとして、アンモニアや水素は非常に注目されています。ゴールデンウィーク前に、日本で「長期脱炭素電源オークション」が行われ、アンモニアを石炭の火力発電所に混焼しようということで、北海道電力、JERA、神戸製鋼所など、いろいろなところが参入しており、かなり動き始めています。

水素についても、いろんな取組みが進んでいます。

実際に、酉島製作所としては3月に液化水素ポンプの運転試験を行って成功しました。「超電導モーター」という液体水素ならではの、マイナス253度でしか使えないようなモーターを世界で初めて搭載し、大流量のポンプを動かしたということで、市場でかなり注目を集めています。

また、水不足・食料不足については、海水淡水化のマーケットが増えています。中東だけではなく、インド、北アフリカ、オーストラリアなどでも今年はプラントが動き始めるため、今後もかなり伸びていくと考えています。

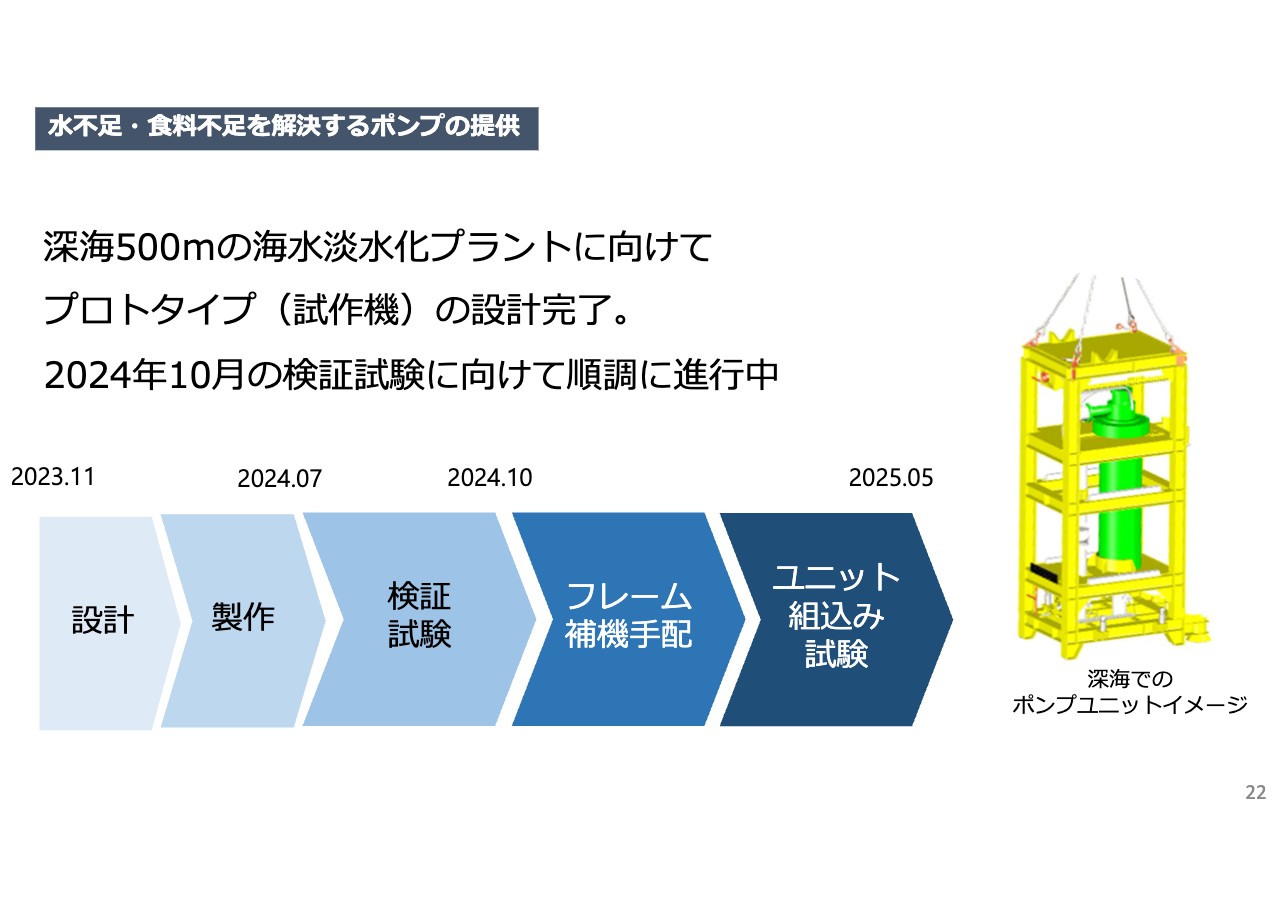

また、深海で海水を作ろうというスタートアップについては、実際すでにプラントが動き始める段階にきており、今年の10月、11月には実証機を用いた実証運転を行います。

また、気候変動によって雨の降り方が非常に激しくなってきています。その災害を少しでも減らせるよう、TMEIC社(東芝三菱電機産業システム株式会社)と組んで共同特許を取った空冷式の耐水モーターを開発しました。全国に適用範囲を拡大していく、あるいは製品の範囲を広げていくということで、TMEIC社とのコラボレーションも進んできています。

さらに、データに基づくスマートメンテナンスの提供については、今まで民需中心で進めてきましたが、官公需の現場でも今後必ずニーズが出てくると思います。実際、少しずつですがインフラプラントへの導入も増えてきており、昨年は農林水産省の「インフラメンテナンス大賞」をいただきました。

このように、すべての分野で順調に重要課題をこなしています。

今後の取組みとして、とくにポイントとなるところを黄色マーカーでハイライトしています。1つは、アンモニアです。今年の4月、5月にJERAがアンモニアの混焼試験を行い、当社のポンプも今そこで動かしていただいており、6月に結果が発表される予定です。

それがうまくいくと、先ほどお話しした「長期脱炭素電源オークション」で、すでに出ているものが実際のプラントとして動き始めるため、液化アンモニア向けの受注が今年度から立ち始めると考えています。

そして、水素です。2030年の商用化に向けて、2027年度くらいから具体的なプラントが始まるため、来年度くらいから実際に受注が立ってくるのではないかと思っています。

新しい分野としては、CO2に関するものです。天然ガスや化石燃料から水素やアンモニアを作る場合、排出されたCO2を「CCS(Carbon dioxide Capture and Storage)」に貯めて、それを地中に埋める、あるいはCO2をなんらかのかたちで使うと、「CCUS(Carbon dioxide Capture, Utilization and Storage)」となります。

大量にCO2をハンドリングするためには液化する必要があり、そのプロセス向けのポンプについても開発に鋭意取り組んでおり、こちらに関しても今年から実際の受注につながるのではないかと期待しています。

また、深海用の海水淡水化プラント向けのポンプの実機も出始めるということで、今年も積極的に新しい分野を進めていきたいと思っています。

さらに、世間では省エネを促進しているため、省エネのニーズをつかみながら、古いプラントの更新や新たなプロセスを作るところに酉島製作所のポンプを使っていただきたいと考えています。あらゆる方面で今、省エネを掲げたポンプの販売を進めています。

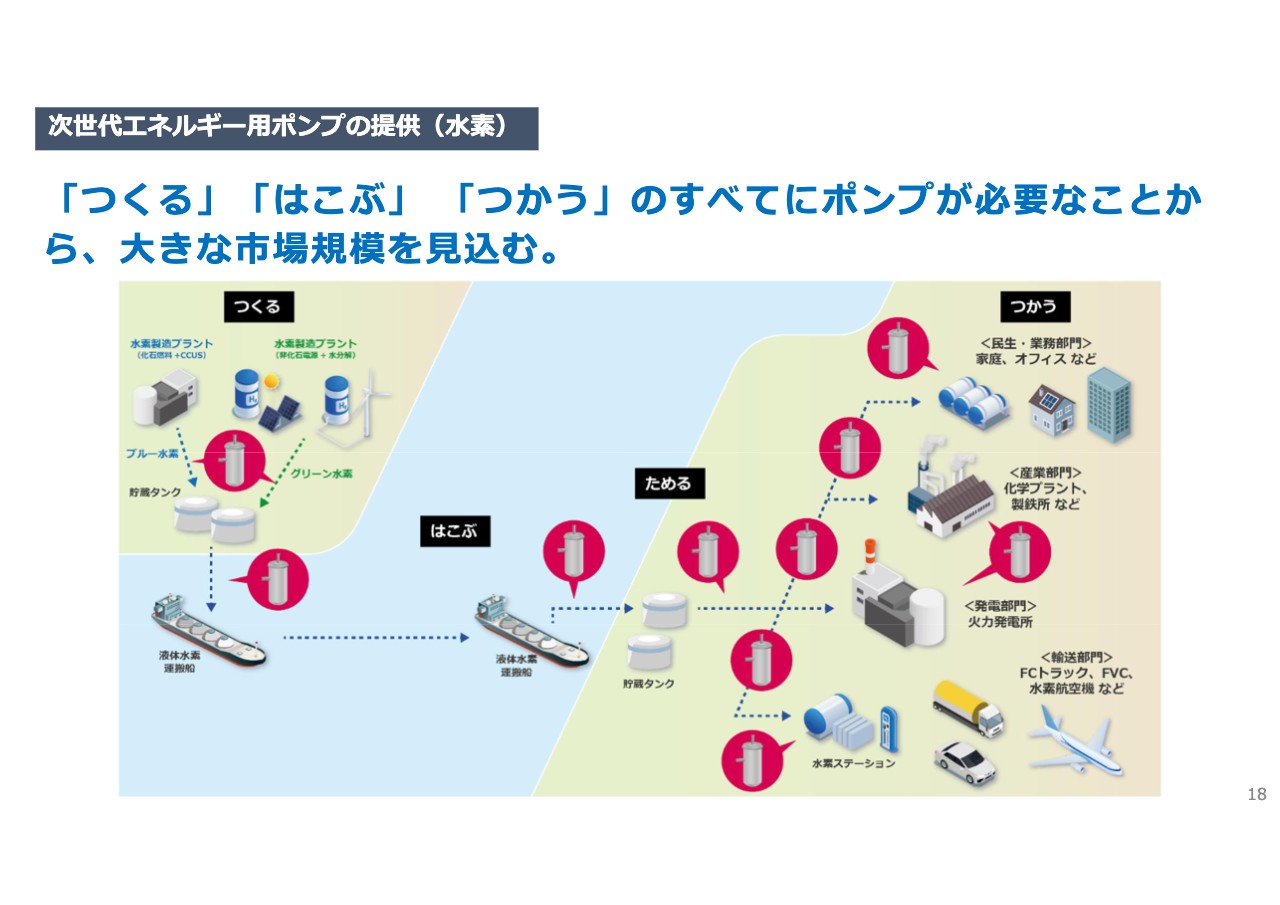

次世代エネルギー用ポンプの提供(水素)

水素は現在、発電用途が主に注目されていますが、実際は船や製造などにも使われますし、日本だけでなくさまざまな国に当社のポンプを納めていきたいと思っています。

次世代エネルギー用ポンプの提供(アンモニア)

アンモニアについては、実液アンモニアを使ったデモンストレーション、公開実証試験をインドネシアで行う予定です。

水不足・食料不足を解決するポンプの提供

深海用の海水淡水化プラントについても、2024年10月に検証試験を行う予定です。

これらの取組みを着実に形にしながら、2029年度の売上高1,000億円規模達成を目指していきます。

株主還元方針

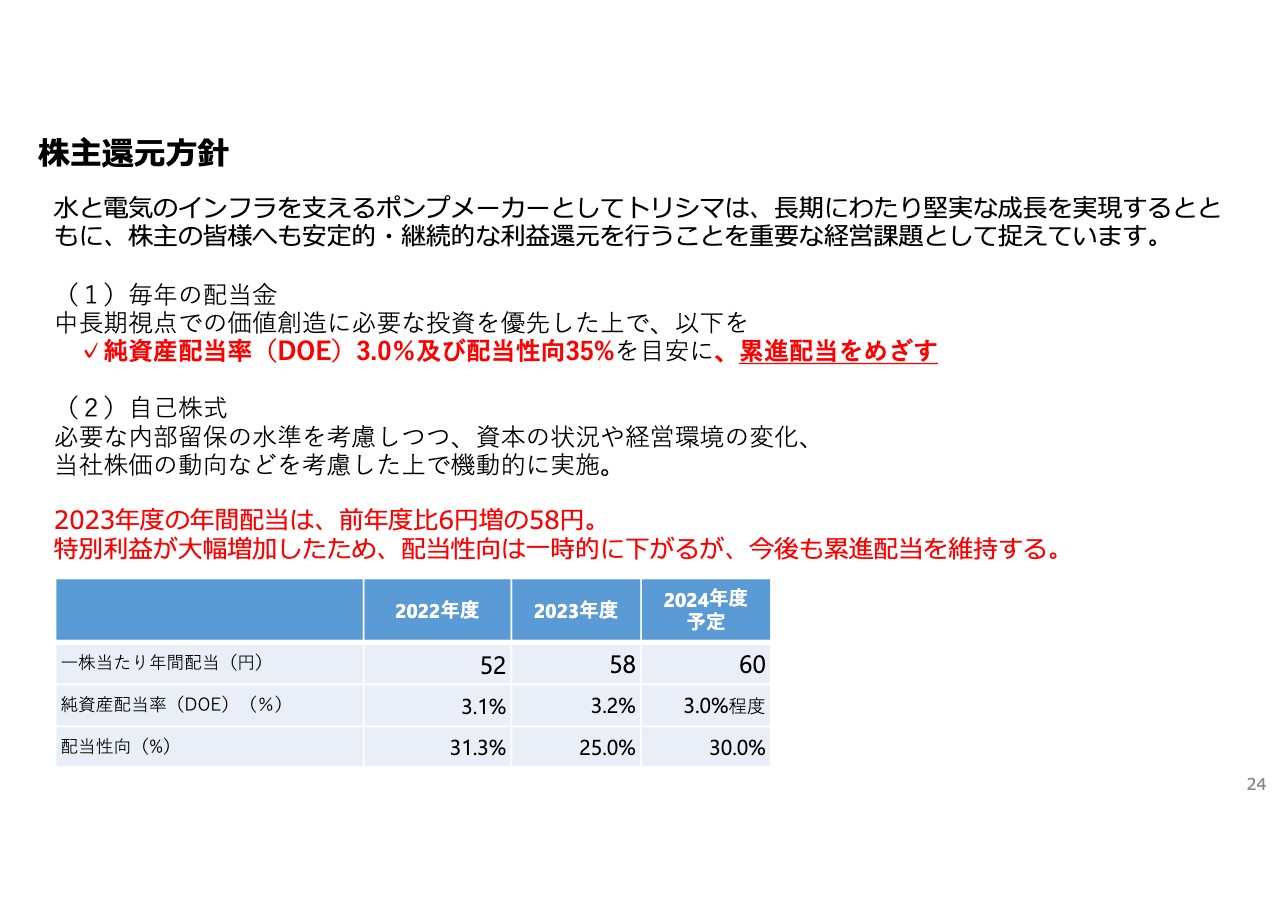

株主還元方針です。当社はインフラを支える会社になりますので、長期にわたり安定してみなさまに支えていただかなければいけないということで、累進配当を一番に目指しています。そのため、総資産配当率(DOE)3.0パーセント、配当性向35パーセントを目安に考えています。

昨年度は若干利益が大きかったため、配当性向は下がりましたが、年間では期初の計画より2円増配しまして58円の配当としています。今年度の年間配当は60円を予定しています。

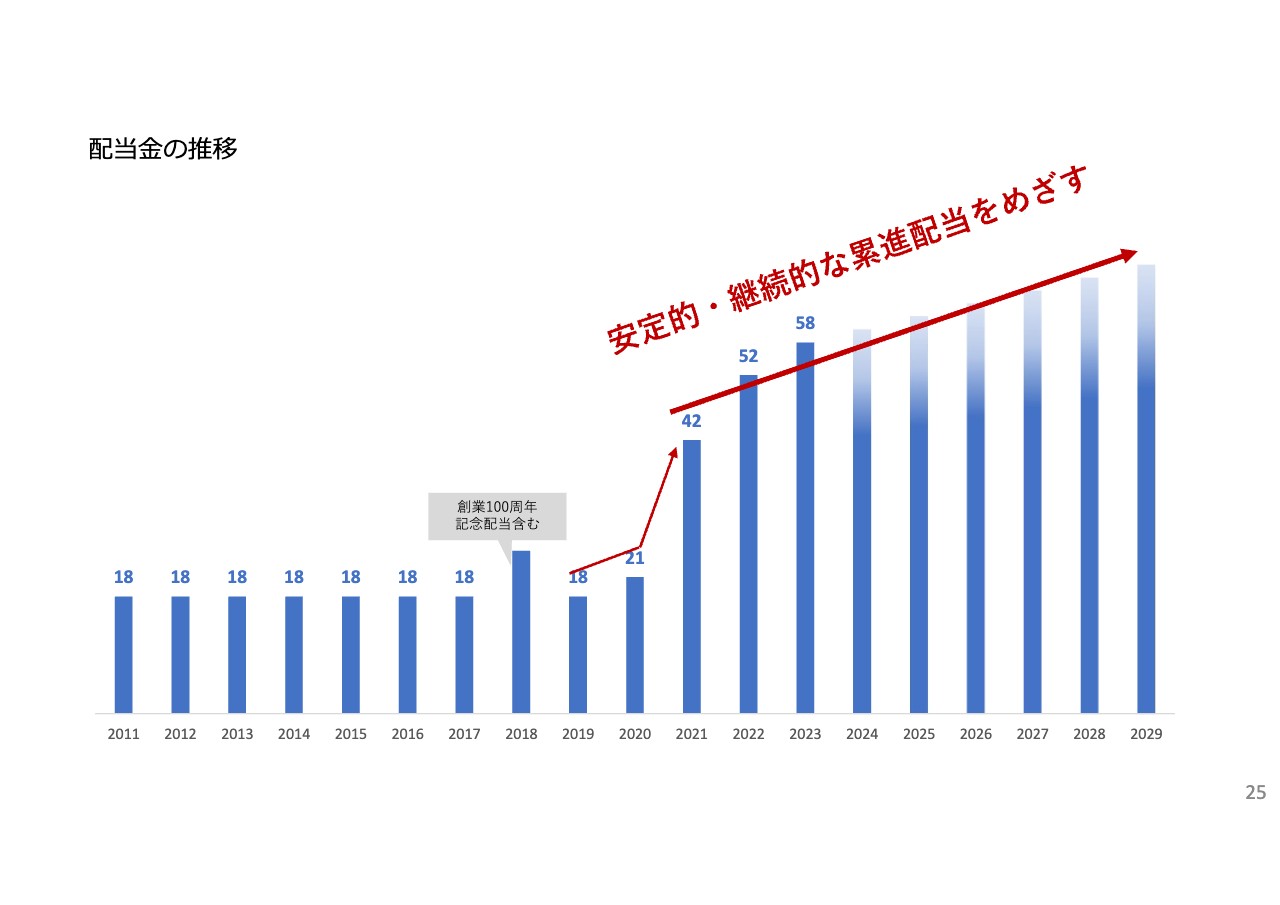

配当金の推移

配当金の推移です。スライドのグラフのとおり、2020年からジャンプアップしています。今後も累進配当をさらに進めていく予定です。みなさまに支えていただきながら成長していきたいと思っていますので、よろしくお願いします。

冒頭でもお伝えしたように、当社は水素、アンモニア、深海の海水淡水化などさまざまな事業を行っています。さらに、世界ネットワークも広げています。それに対応していくためには、社内の仕組み作りが大切です。

その取組みの一環として、「Torishima Global Administration」を立ち上げました。それについて少しJamesからご説明させていただきます。

Global Growth Support

James Timmers氏:はじめまして、James Timmersです。よろしくお願いします。

先ほどのCEOからの説明のとおり、2029年中期経営計画の見直しとして売上高1,000億円規模を目標に掲げました。

その中で「どのようにグローバルに成長していく組織を作っていくか」という点が大きなキーになってくると思います。したがって、グローバルチームとしてどのように発展していくのか、そのためにどのようなサポートを行っていくのかという点について、重要な5つのポイントをご説明します。

Global Growth Support

1つ目は、People(人材)です。優秀な人材を確保していくために、グローバルトレーニングとしてどのように社員に対して教育をしていくのか、また、優秀な人材をどのように採用していくのかがポイントになります。

2つ目は、Finance&Commercial(財政活動)です。トリシマグループがグローバルに対応できる財政機能や仕組みをより効率的に構築するためには、社内やチーム内などの関係性の強化をいかに図っていくかがポイントになってきます。

3つ目は、「One Torishima」です。酉島製作所は100年を超える歴史ある企業で、例えば経営理念や会社の歴史、酉島製作所のスピリッツのような部分を、どのように世界に共通認識を持って広めていくのかということが、1つのチームとして成長していくために必要なことだと思っています。

今後は、そのような部分をどのように広めていくかということに関して、取り組んでいきたいと思います。

4つ目は、Structure&Governance(ガバナンス体制)です。例えば、ITのシステムなどの効率的なビジネスの枠組みをどのように提供していくのか、そのためにトリシマグループはどのようにガバナンス体制を構築していくのかが重要になってきます。

5つ目は、Growth Acceleration(成長加速)です。トリシマグループがこれから成長していくために、M&Aを含めて、どのように地域各国への拡大に貢献していくのかが今後の課題となっています。

ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6363

|

2,472.0

(03/04)

|

-144.0

(-5.50%)

|

関連銘柄の最新ニュース

-

個人投資家・有限亭玉介:【データセンター需要は無視できない】エネル... 02/28 10:00

-

信用残ランキング【買い残増加】 ラインヤフー、IHI、NEC 02/22 08:10

-

決算マイナス・インパクト銘柄 【東証プライム】 … リクルート、楽... 02/14 15:30

-

決算マイナス・インパクト銘柄 【東証プライム】引け後 … SBG、... 02/13 17:20

-

決算マイナス・インパクト銘柄 【東証プライム】寄付 … 楽天グルー... 02/13 09:28

新着ニュース

新着ニュース一覧-

-

今日 00:29

-

今日 00:20

-

今日 00:10