アイ・パートナーズフィナンシャル、売上高・利益ともに大幅に改善し黒字転換 媒介する資産残高は過去最高を更新

2024年3月期決算説明会

田中譲治氏:2021年6月23日に東証マザーズ、現在の東証グロース市場に上場いたしましたアイ・パートナーズフィナンシャルの田中譲治です。本日ご参加いただきました個人投資家のみなさまには、深く感謝いたします。また、株主のみなさまには、しばらく株価が低迷していることを深くお詫びいたします。

なお、本日使用する資料は、5月15日に公表した2024年3月期決算説明資料と事業計画及び成長可能性に関する事項から抜粋して作成したものです。詳しくは、当社ホームページのIR情報にてご覧ください。

目次

本日は、スライドに記載の目次に沿ってご説明いたします。

会社概要

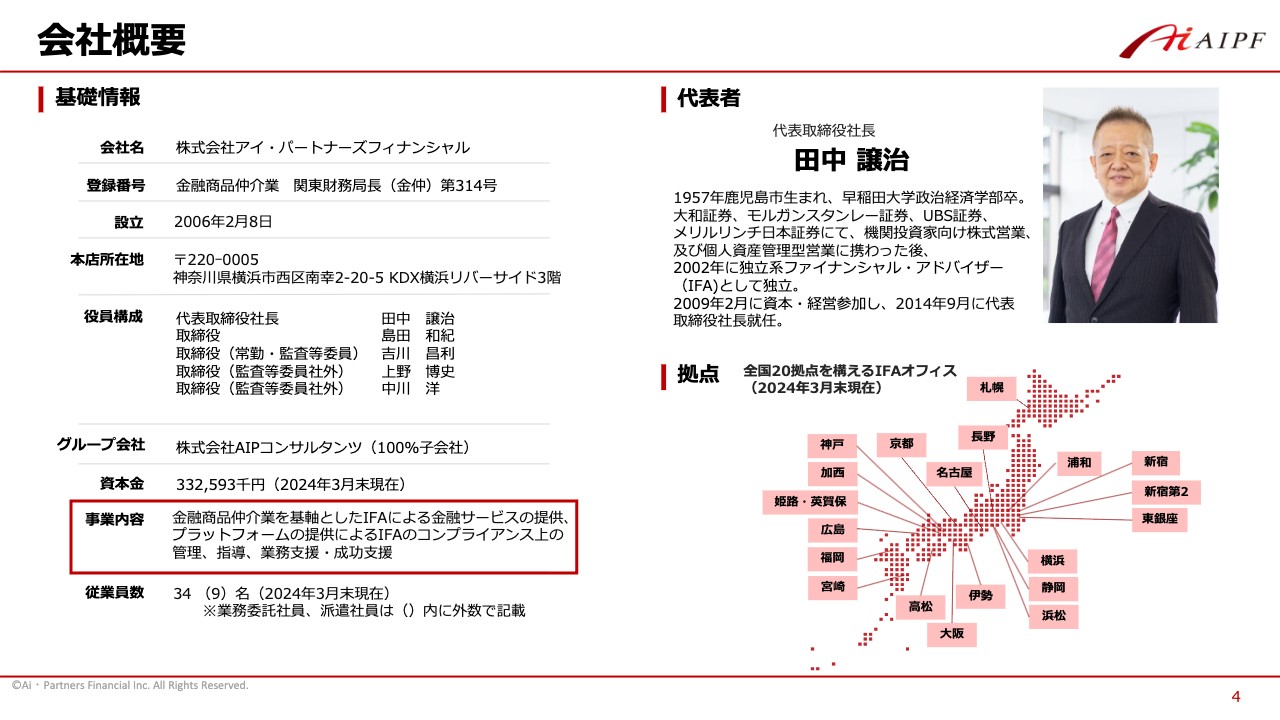

会社概要です。スライド内の赤枠で囲ったところをご覧ください。当社は、投資家に対しては、金融商品仲介業を基軸としたIFAによる金融サービスの提供を事業としています。また、IFAに対しては、プラットフォームの提供によるIFAのコンプライアンス上の管理、指導、業務支援・成功支援を主な事業にしています。

なお、主たる事業が金融商品仲介業である事業者としては、現在唯一の上場企業です。

事業内容

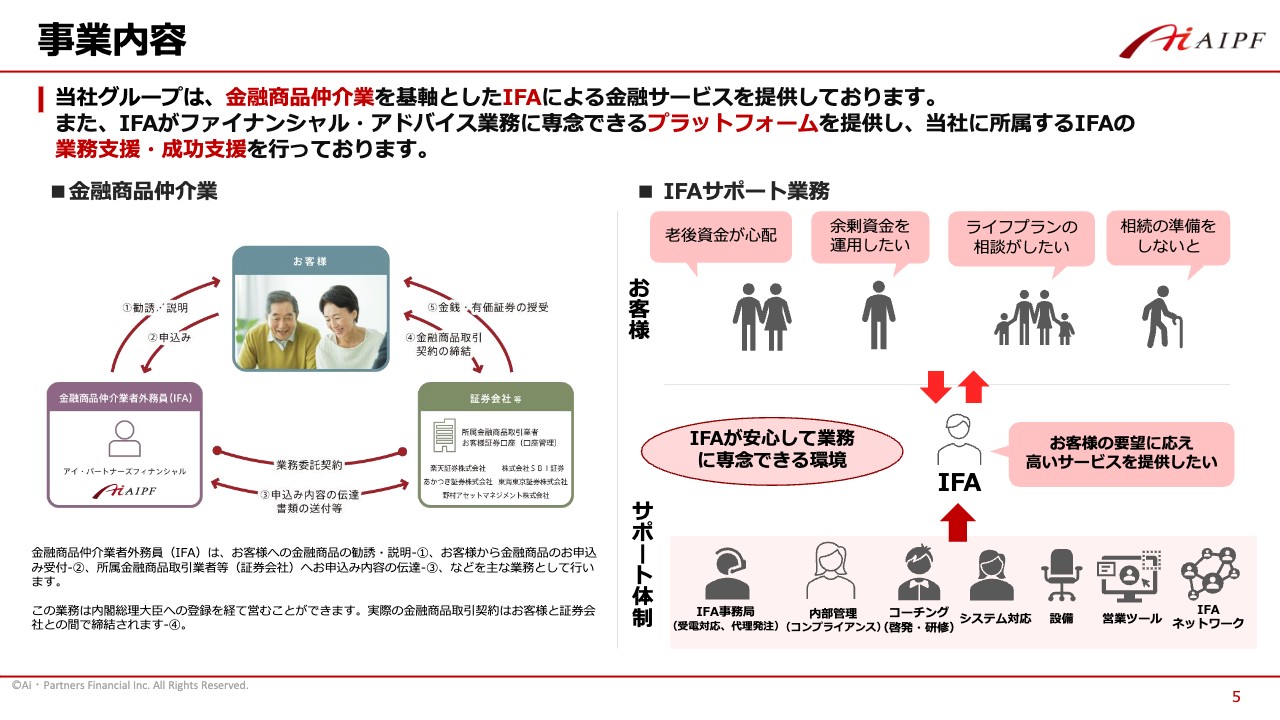

金融商品仲介業と当社のIFAサポート業務についてご説明します。毎回同じご説明をしているため、詳細は省略します。

当社は、楽天証券、SBI証券、あかつき証券、東海東京証券、野村アセットマネジメントと業務委託契約を結び、それぞれが提供する商品やサービスの媒介を行う会社だとご認識いただければと思います。

IFAとは

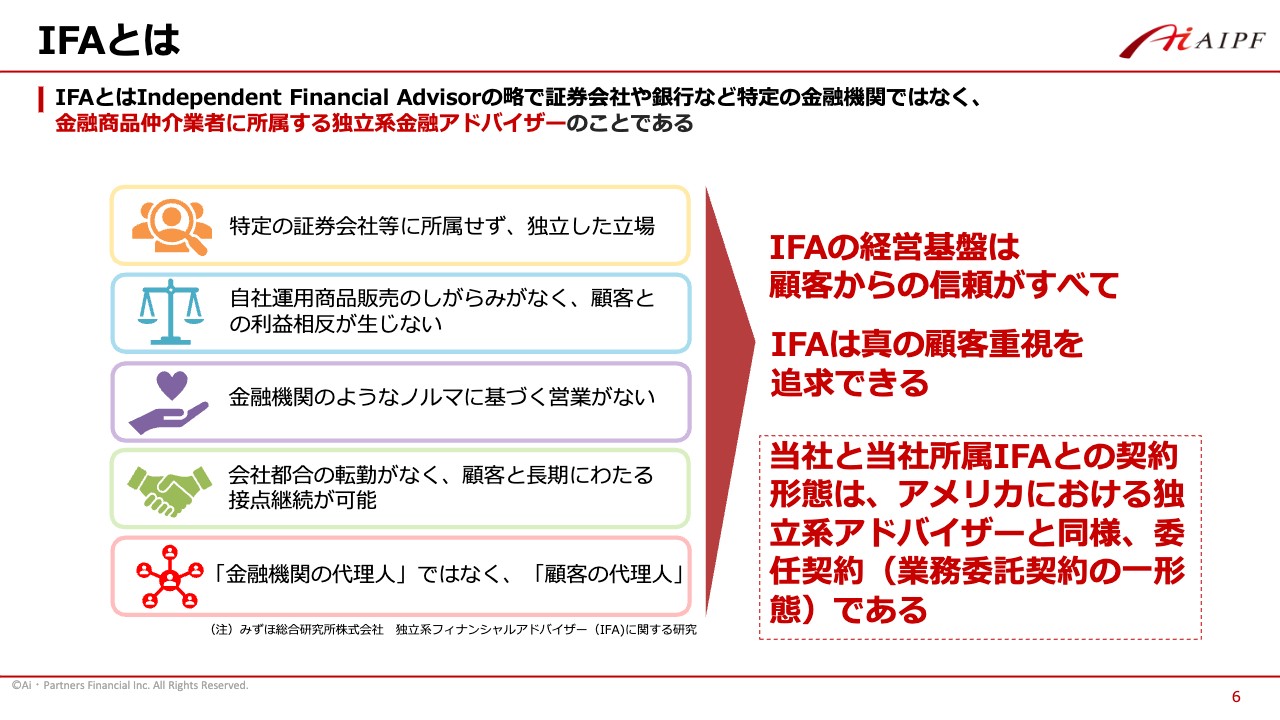

当社のIFAの特徴についてご説明します。一般的に、我が国においては、金融商品仲介業者に所属するファイナンシャルアドバイザーがIFAと呼ばれています。しかし、当社と当社所属のIFAとの契約形態は、アメリカにおける独立系アドバイザーと同様の「委任契約」です。

こちらは業務委託契約の一形態であるため、当社は当社所属のIFAに対し、いわゆる「ノルマ」などの会社都合の営業推進は一切行いません。

そのため、IFAのお客さまと当社との間には利益相反が一切ありません。つまり、当社所属のIFAは、お客さまの立場に立ち、真のお客さま重視を追求できるファイナンシャル・アドバイザーだということです。

事業内容

当社のIFAが、IFAのお客さまに提供するサービスについてご説明します。スライド左側に記載の金融商品仲介サービスでは、独立・中立の立場からお客さまに寄り添った資産運用のアドバイスを行います。

スライド右側のその他金融サービスでは、子会社であるAIPコンサルタンツの主な事業として保険代理店を営んでいます。また、AIPコンサルタンツは、現在50社以上の証券・保険以外の商品・サービスを提供している事業会社と提携しており、IFAのお客さまと、それらの会社のマッチングサービスを行っています。

昨今、人生の伴走者になれるIFAを求める投資家が増えています。したがって、そのような投資家に対しては、資産運用のアドバイスだけではなく、人生のリスク管理のための保険の提供や、人生におけるさまざまなイベントに対応する証券・保険以外の商品・サービスの紹介も不可欠になってきています。

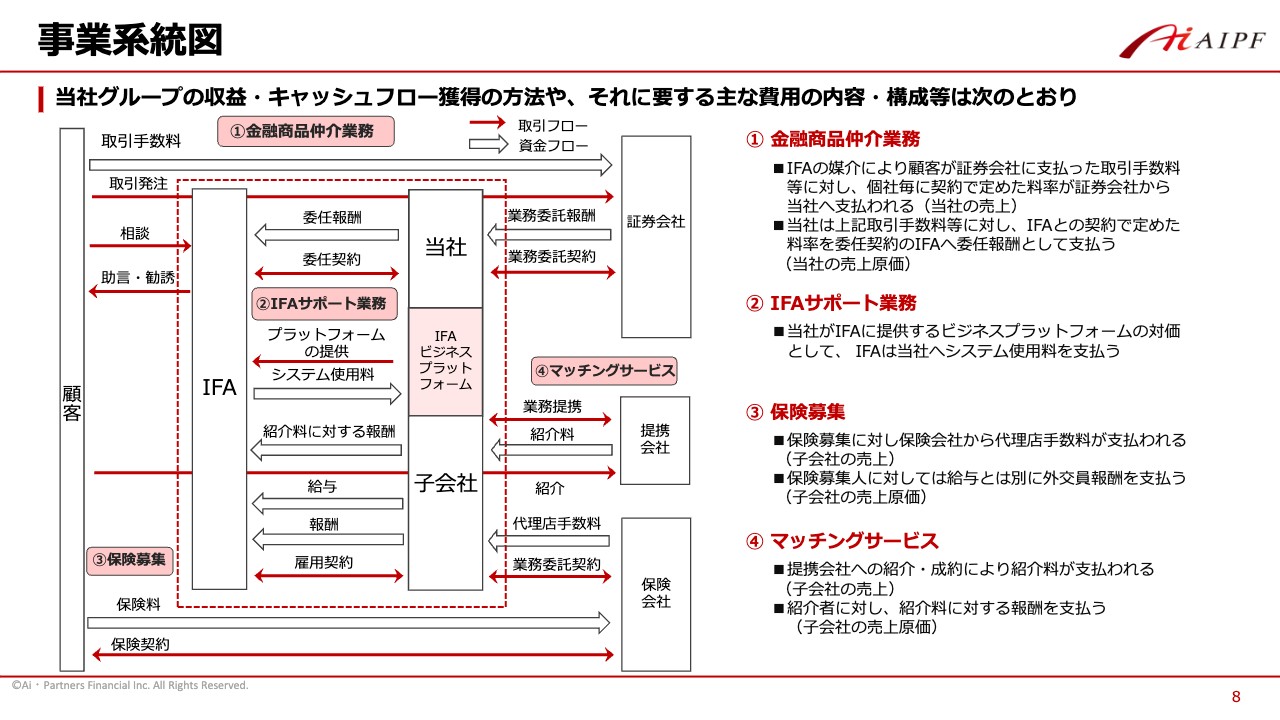

事業系統図

当社グループの収益・キャッシュフロー獲得の方法や、それに要する主な費用の内容・構成等、つまり当社の収益構造についてご説明します。スライドには、図とともに示しています。

当社の収益構造を簡単にご説明すると、IFAのお客さまが証券会社に支払った手数料の一定率が、証券会社から業務委託報酬として当社に支払われます。この収入と、当社がIFAから受け取るシステム使用料が当社の連結売上高の大半を占めます。

また、証券会社からの業務委託報酬の大半を、IFAに報酬として支払っています。そのため、IFAに報酬として支払った差額とIFAから受け取るシステム使用料が、当社の粗利の大半となります。したがって、その粗利が販管費等を上回れば黒字になるという、実にシンプルな収支構造です。

政府は「資産所得倍増プラン」を推進中

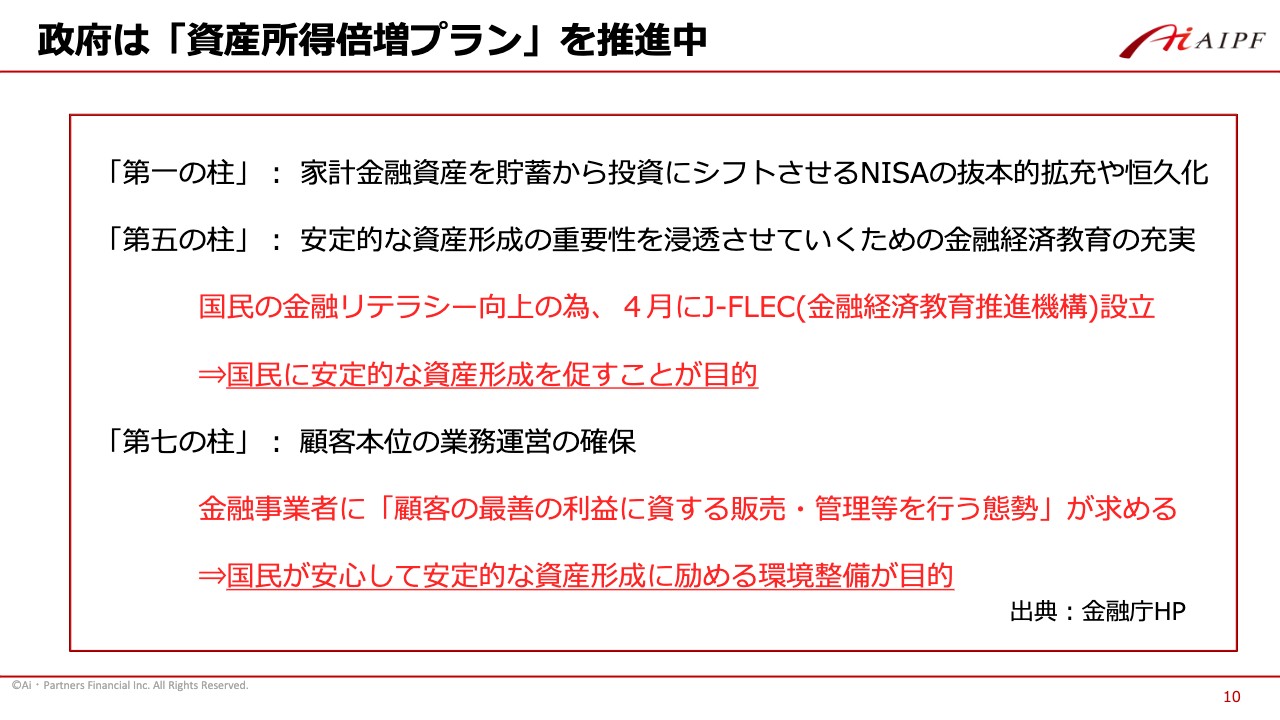

みなさまの関心が一番高いと思われる、経営環境と成長戦略についてご説明します。まずは経営環境についてです。

最初にお話ししたいのは、リテール対面証券ビジネスは、現在政府が推進している「資産所得倍増プラン」に大きな影響を受けるということです。「資産所得倍増プラン」には7本の柱があります。今回は、リテール対面証券ビジネスに特に大きな影響を与えそうな3本の柱についてお話しします。

第1の柱は、NISAの抜本的拡充や恒久化です。みなさまご存知のように今年から新NISAがスタートし、すでに大きな影響を与えています。

第5の柱として、4月にJ-FLEC(金融経済教育推進機構)が設立され、8月頃から稼働予定とのことです。この機構の目的は、国民の安定的な資産形成のために国民の金融リテラシー向上を促すことです。

そのため、金融事業者に属さない、つまり金融事業者からお金をもらっていない、例えばFPのような方たちが認定ファイナンシャルアドバイザーとなり、セミナー講師や投資家の運用相談を担う予定となっています。ちなみに、認定ファイナンシャルアドバイザーは、個別の金融商品の勧誘や説明はできません。

J-FLECの設立目的は、極論すると、顧客本位でない悪質な業者と取引をしないように投資に必要な知識を習得させ、国民の金融リテラシー向上を目指し、証券市場で安定的な資産形成を促すことです。

第7の柱は、顧客本位の業務運営の確保です。金融庁は、従来の金融機関に対し、顧客本位の業務運営を促してきました。しかしながら、促すだけでは実効性がないということで、いよいよそのルールのベース化、つまり法令化に踏み込もうとしています。

ルールベース化されると、違反した時にペナルティが科されるため、金融機関に対して一歩踏み込み、顧客本位の業務運営を求めることにつながります。つまり、政府はリテール対面金融機関に対し「ハイリスク・ハイリターンの金融商品の販売員」ではなく「国民の安定的な資産形成に対応できるアドバイザー機能」を明確に求めているということです。

これまでの内容をまとめます。まず、政府が推進している「資産所得倍増プラン」は、国民に証券市場で安定的な資産形成を促すために、投資優遇制度の拡充を行います。加えて、正しい投資知識の取得を政府がお手伝いします。さらに、金融機関が安定的な資産形成をサポートし、特に顧客の最善の利益を追求するように、法的な整備も行うということです。

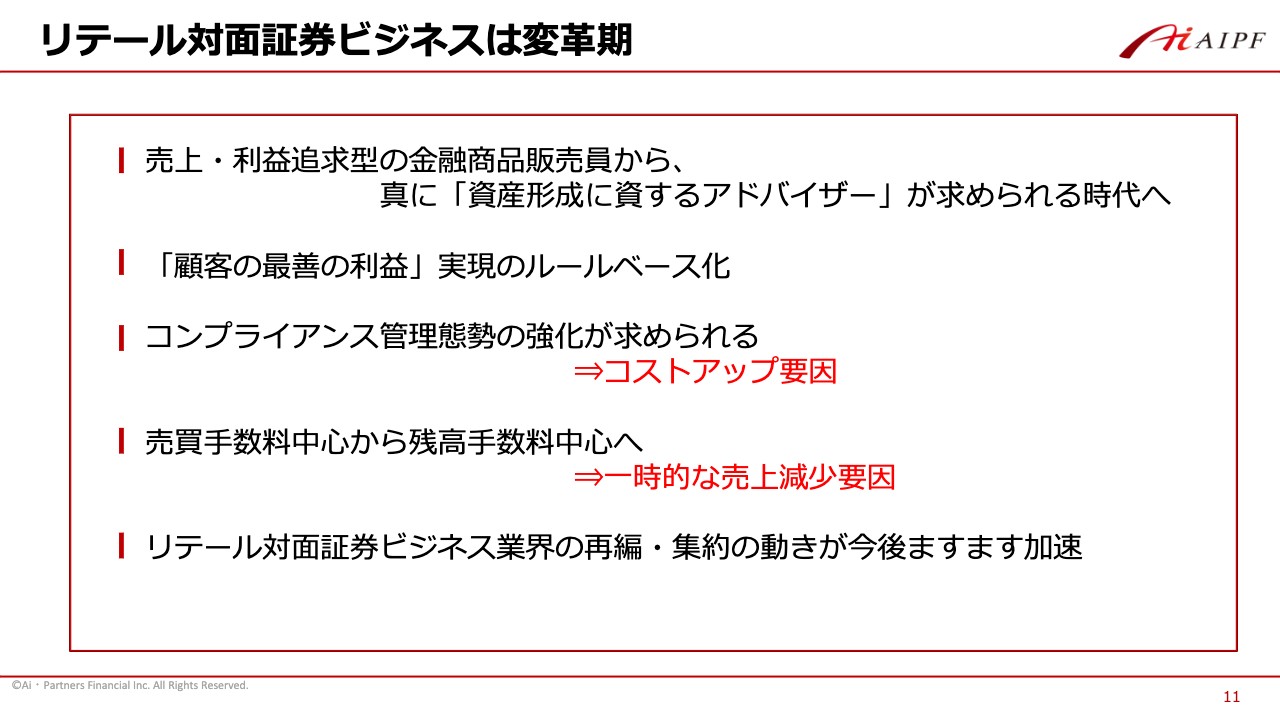

リテール対面証券ビジネスは変革期

前のスライドでお話ししたとおり、現在のリテール対面証券ビジネスは大変な変革期にあり、大きな変革を求められています。どのような変革が求められているかを、スライドに基づいてご説明します。

まずは、売上・利益追求型の金融商品販売員から、真に「資産形成に資するアドバイザー」が求められる時代へとなります。わかりやすく言うと、一頃問題になった「仕組債」などのハイリスク・ハイリターンの金融商品販売員から、投資家の適合性やニーズ等に合った安定的な資産形成に資するアドバイザーが求められる時代になったということです。

「顧客の最善の利益」実現のルールベース化については先ほどご説明しましたが、その実現のためには、さらなるコンプライアンス管理態勢の強化が求められています。これは金融機関、特に多くの中小金融商品仲介業者にとっては、非常に大きなコストアップ要因になります。

また中期的には、手数料の受け取り方が、売買手数料から残高手数料中心に変わっていくと思います。これは金融事業者にとって、一時的あるいは中期的になる可能性もありますが、売上減少要因となります。

このように、コストアップや売上減少要因が予想される状況下では、リテール対面証券ビジネス業界の再編・集約の動きが、今後ますます加速するのは必至だと思っています。

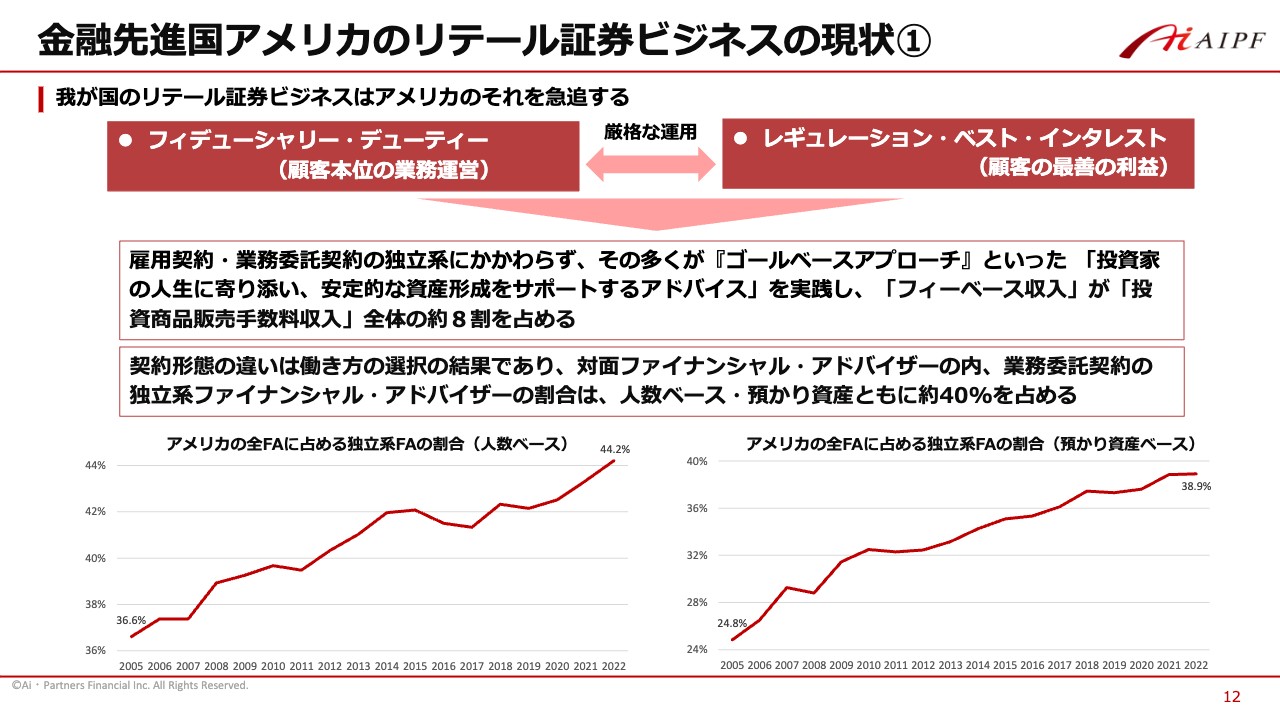

金融先進国アメリカのリテール証券ビジネスの現状①

我が国のリテール対面証券ビジネスは、アメリカのそれを急追しています。そこで、アメリカのリテール対面証券ビジネスの現状を簡単にご説明します。

アメリカにおいては、我が国の金融行政が推進している「顧客本位の業務運営」や「顧客の最善の利益」が相当ルールベース化されています。実際、日本の金融行政はアメリカの金融行政をかなり参考にして、それを追いかけています。

したがって、アメリカのリテール対面証券ビジネス業者は、これらの法令化された「顧客本位の業務運営」や「顧客の最善の利益などの遵守」を、かなり厳しく求められています。

その結果アメリカにおいては、雇用契約アドバイザーであろうと、業務委託契約の独立系アドバイザーであろうと、大半のアドバイザーが「ゴールベースアプローチ」といった「投資家の人生に寄り添い、安定的な資産形成をサポートするアドバイス」を実践しています。そして投資商品販売手数料収入は、売買時の手数料収入ではなく残高手数料収入が全体の約8割を占めています。

先ほどお話ししたファイナンシャル・アドバイザーの契約形態の違い、すなわち雇用契約か業務委託契約かの違いがなぜ発生するかと言うと、これは働き方の選択の結果なのです。つまり、医者が勤務医で働くか開業するかの違い、あるいは会計士が監査法人に勤めるか開業して会計士をするかの違いです。

スライド下部のグラフをご覧ください。アメリカの対面ファイナンシャル・アドバイザーのうち、業務委託契約の独立系ファイナンシャル・アドバイザーの割合は、コンプライアンスルールが非常に厳しくなった20年の間に、人数ベースでも預かり資産ベースでも増え続けています。そして現在は、それぞれが約4割を占めています。

一方、我が国においては、証券外務員のうち、当社のIFAのような業務委託契約の証券外務員が占める割合はおそらく1割未満だと思われます。したがって、今後は我が国でもIFAが大幅に増えるだろうと思っています。そしてこれが、当社が「IFA業界が成長分野である」と確信している大きな理由の1つです。

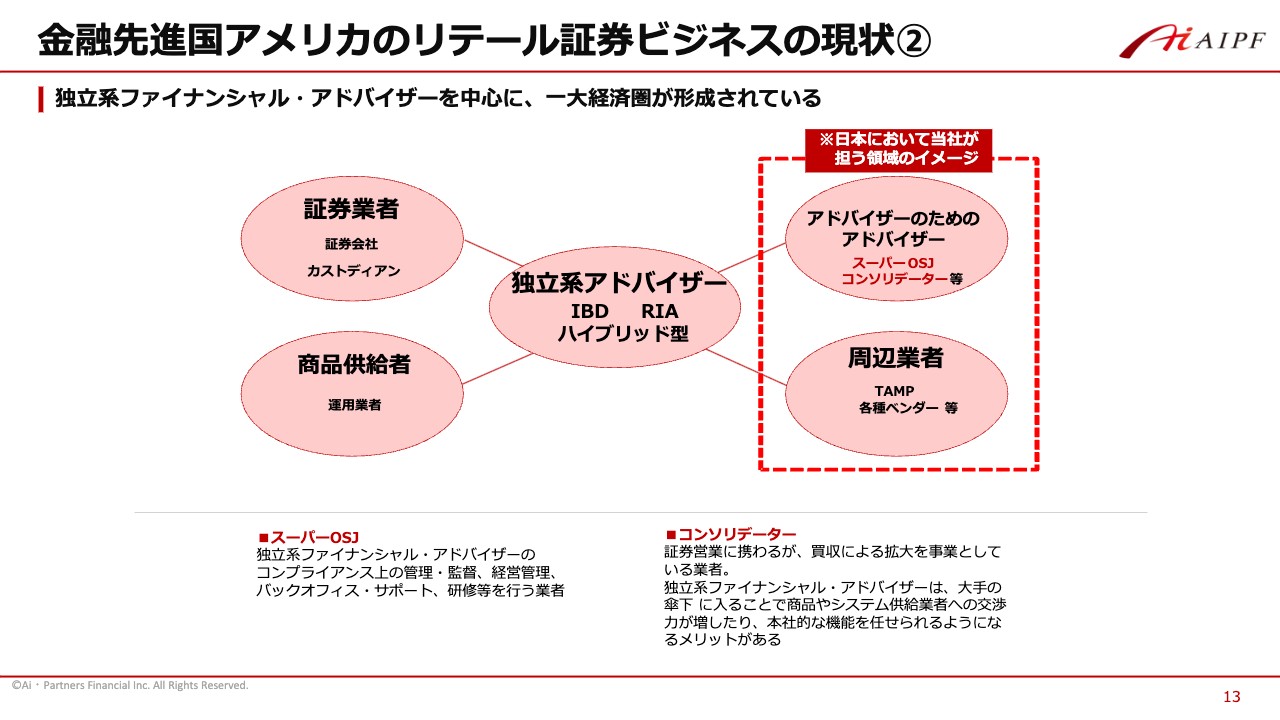

金融先進国アメリカのリテール証券ビジネスの現状②

アメリカのリテール証券ビジネスの現状を、もう1つご説明します。アメリカにおいては、独立系アドバイザーを中心とした一大経済圏が形成されています。スライド右側の赤い破線で囲った部分はプラットフォーマーです。当社は現在この部分を行い、また目指しています。

スライド下段では「スーパーOSJ」と「コンソリデーター」について取り上げています。「スーパーOSJ」は、独立系ファイナンシャル・アドバイザーのコンプライアンス上の管理・監督、経営管理、バックオフィス・サポート、研修等を行う業者で、現在当社が行っている業務にかなり近く、そして充実させようとしている業務です。

「コンソリデーター」は、独立系のファイナンシャル・アドバイザーでもありながら、中小のファイナンシャル・アドバイザーをどんどん吸収して大きくし、スケールメリットを担っています。これは今後当社が行おうと思っている分野です。

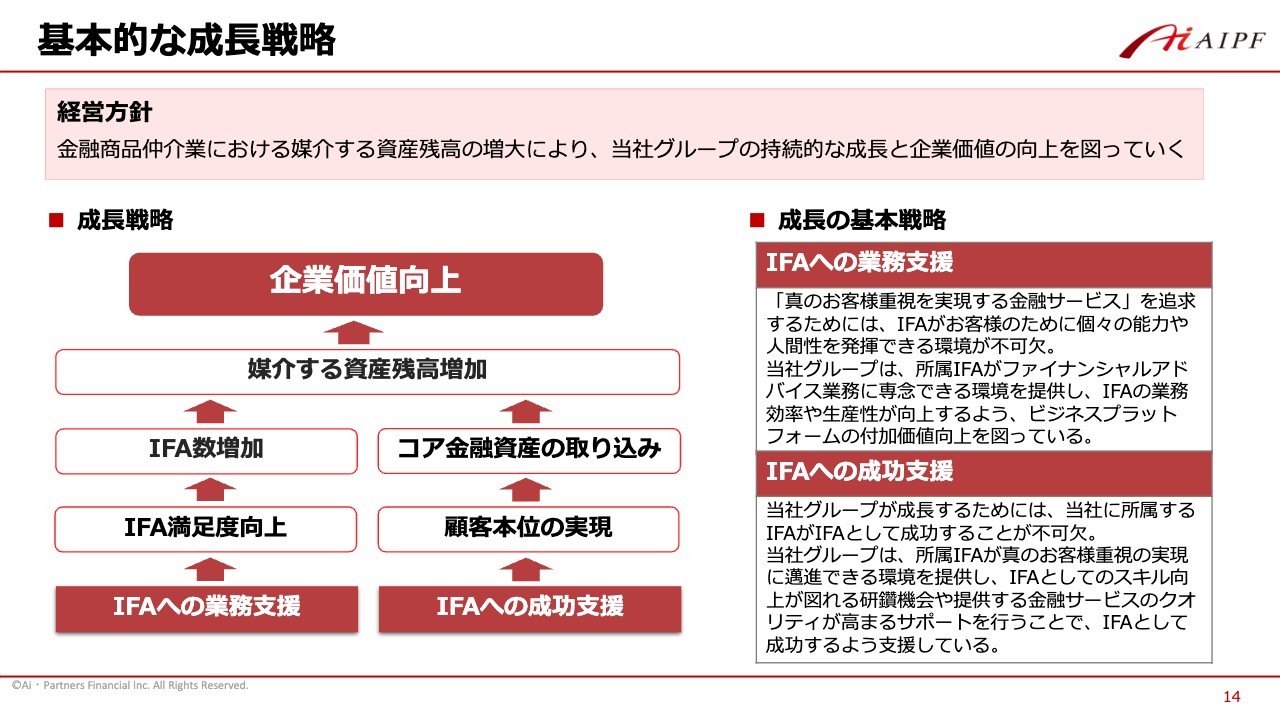

基本的な成長戦略

当社の基本的な成長戦略についてご説明します。基本的に従来と変わっていません。多くの顧客の信頼を得ている優秀なIFAを増やし、媒介する資産残高の増大により、当社グループの持続的な成長と企業価値の向上を図っていきます。

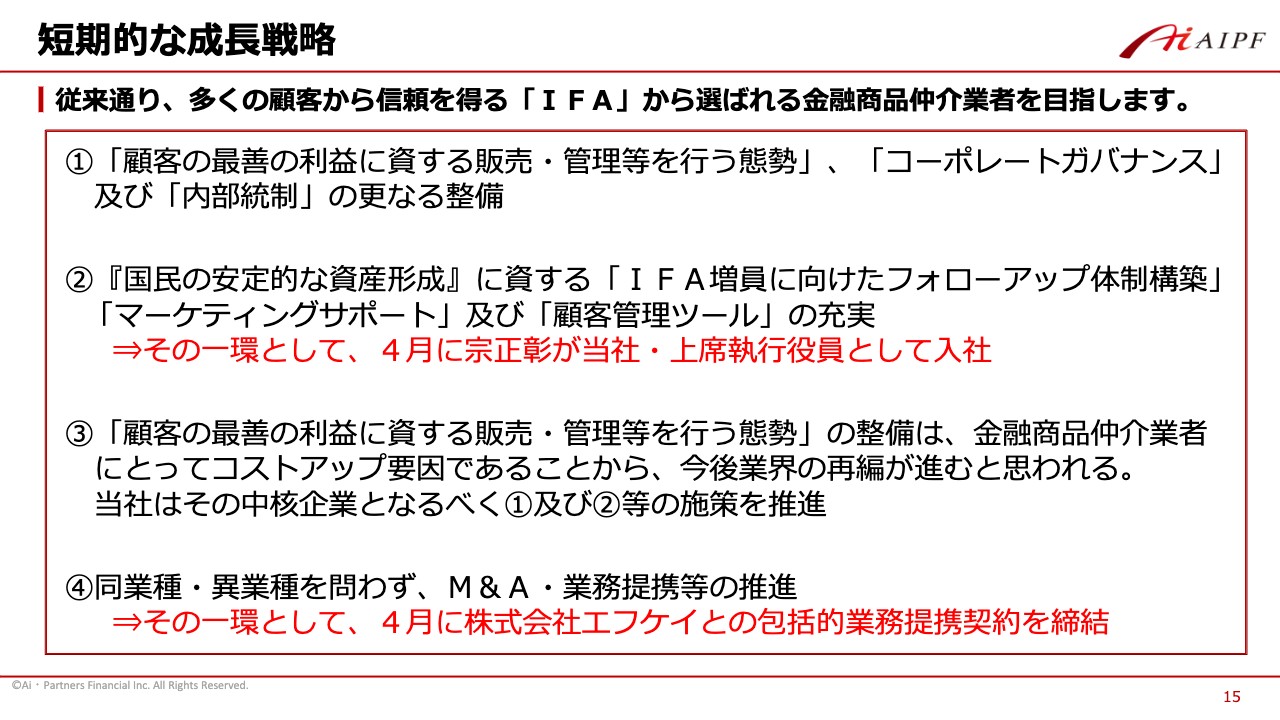

短期的な成長戦略

基本的な成長戦略を実現するための、短期的かつ具体的な成長戦略についてご説明します。

先ほど、アメリカのリテール対面証券の現状をご説明した際「アメリカの独立系アドバイザーは対面のアドバイザーの約4割を占め、我が国のIFA拡大余地はかなり大きい」とお話ししました。当社の短期的な成長戦略は、多くのお客さまから信頼を得る「IFA」から選ばれる金融商品仲介業者を目指すということに尽きます。

そのための具体的な施策を、スライドに4つ記載しました。1つ目は「顧客の最善の利益に資する販売・管理等を行う態勢」「コーポレートガバナンス」「内部統制」のさらなる整備です。

以前より、IFA業界の健全な発展を目的とした、委託元の証券会社及び金融商品仲介業者有志での会議を継続的に行っています。こちらは昨年から当社が中心となりましたが、実はかなり強引に行っています。そのくらい、IFA業界を健全化しなければならないという使命感に燃えているということです。

近い将来、その内容をまとめた文書を公表する予定ですが、いずれにせよ、金融商品仲介業界及びIFA業界のリーダーとして、これらの整備を行っていきます。

2つ目は「国民の安定的な資産形成」に資する「IFA増員に向けたフォローアップ体制構築」「マーケティングサポート」「顧客管理ツール」の充実です。その一環として、4月に宗正彰が上席執行役員として当社へ入社しました。彼はラジオ等でも積極的に発信しており、その発信力に期待して採用した部分ももちろんあります。

しかし、彼はもともとファンドマネージャーかつアナリストであり、前職は三井住友DSアセットマネジメントです。したがって、彼を採用した一番大きな目的は、IFAに対して「国民の安定的な資産形成」のためのポートフォリオ営業の推進にあります。

3つ目は「顧客の最善の利益に資する販売・管理等を行う態勢」の整備です。これは特に、中小の金融商品仲介業者にとって相当大きなコストアップの要因となるため、今後、業界の再編が進むことは必至だと思います。当社はその中核企業となるべく、①及び②などの施策を推進していきます。

4つ目は「同業者、異業種を問わず、M&A・業務提携等の推進」です。4月に、大手保険代理店である株式会社エフケイとの包括的業務提携契約を締結しました。これはその一例だとお考えいただいてかまいません。エフケイとの包括的業務提携の具体的な進捗については、随時公表予定です。

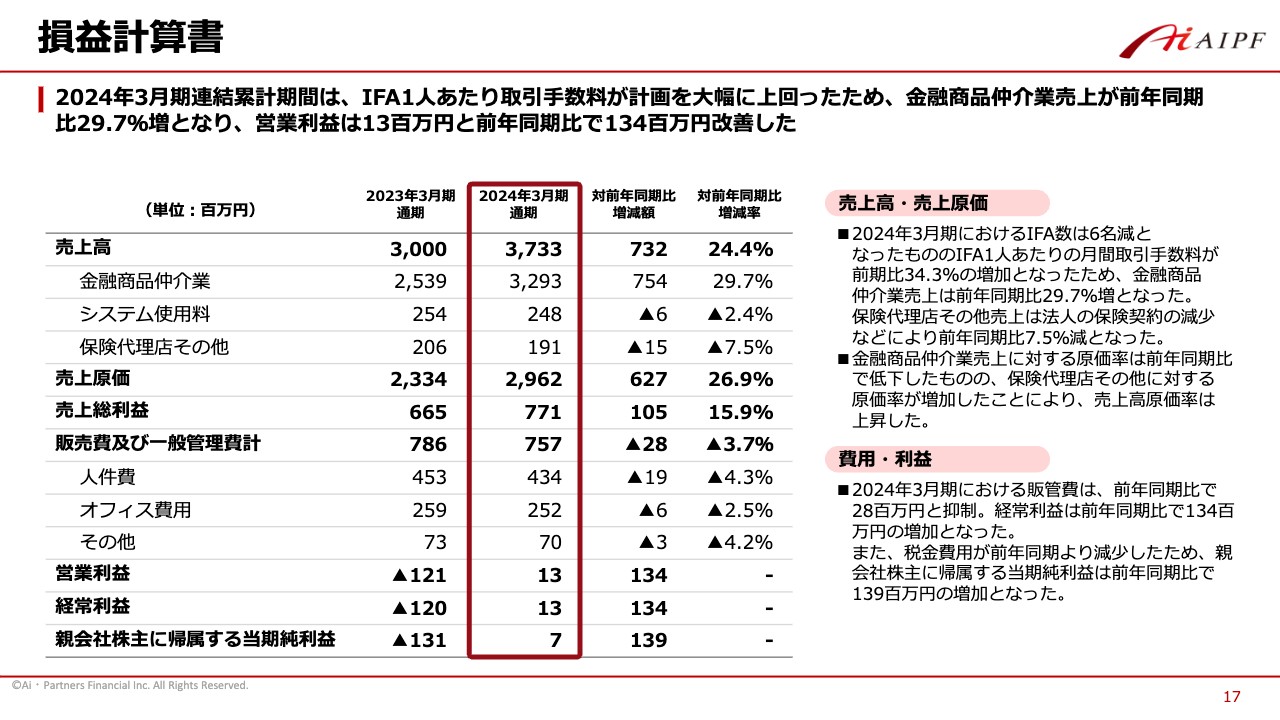

損益計算書

2024年3月期の決算概要についてご説明します。前期は前々期に比べて売上高も利益も大幅に改善し、前々期の大幅赤字から黒字に転換しました。詳細は、2024年3月期決算説明資料をご覧ください。

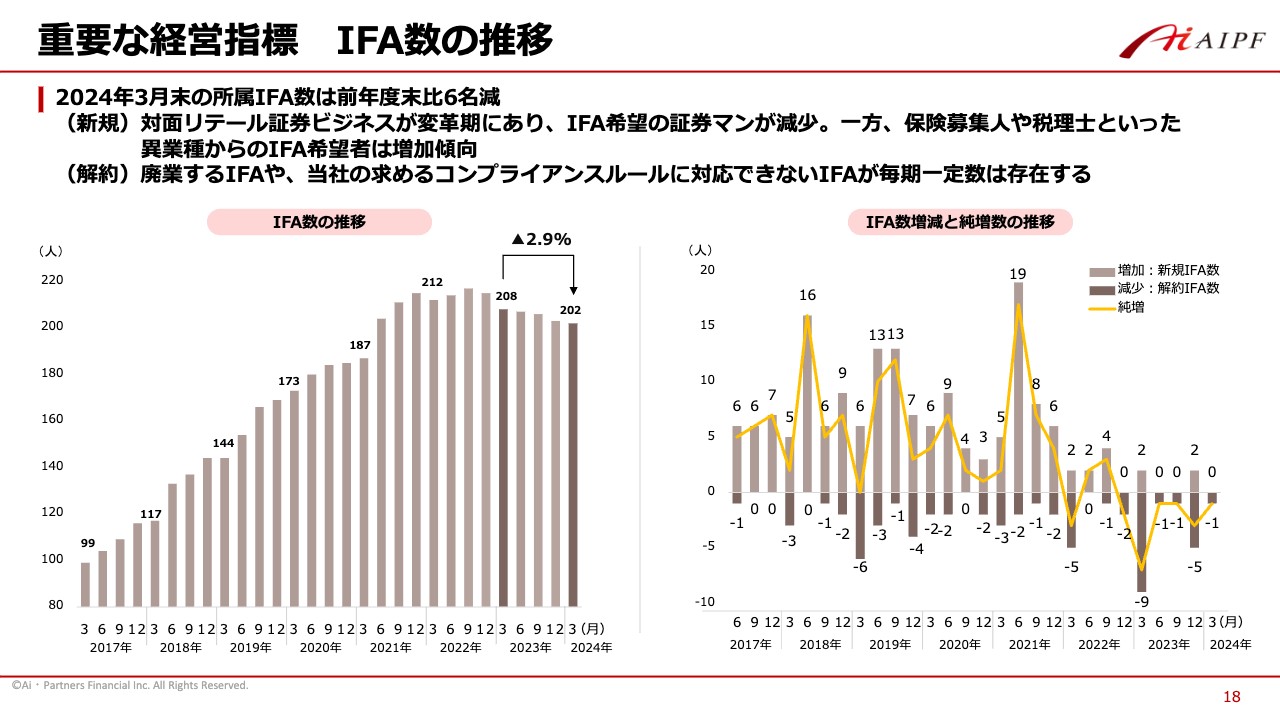

重要な経営指標 IFA数の推移

当社の重要な経営指標である、IFA数の推移についてご説明します。2024年3月末の所属IFA数は、前年度末比で6名減り202名になりました。これは、対面リテール証券ビジネスが変革期にあり、IFA希望の証券マンが減少していることが大きな理由の1つです。

一方で、保険募集人や税理士といった異業種からのIFA希望者はかなり増えています。また、廃業するIFAや当社の求めるコンプライアンスルールに対応できないIFAが、毎期一定数存在するため、今後も当社との契約を解除するIFAは若干名いると思っています。

ただし、当社のIFA数は前期末で底を打ったと考えており、今期はプラスに転じるのではないかと見通しています。

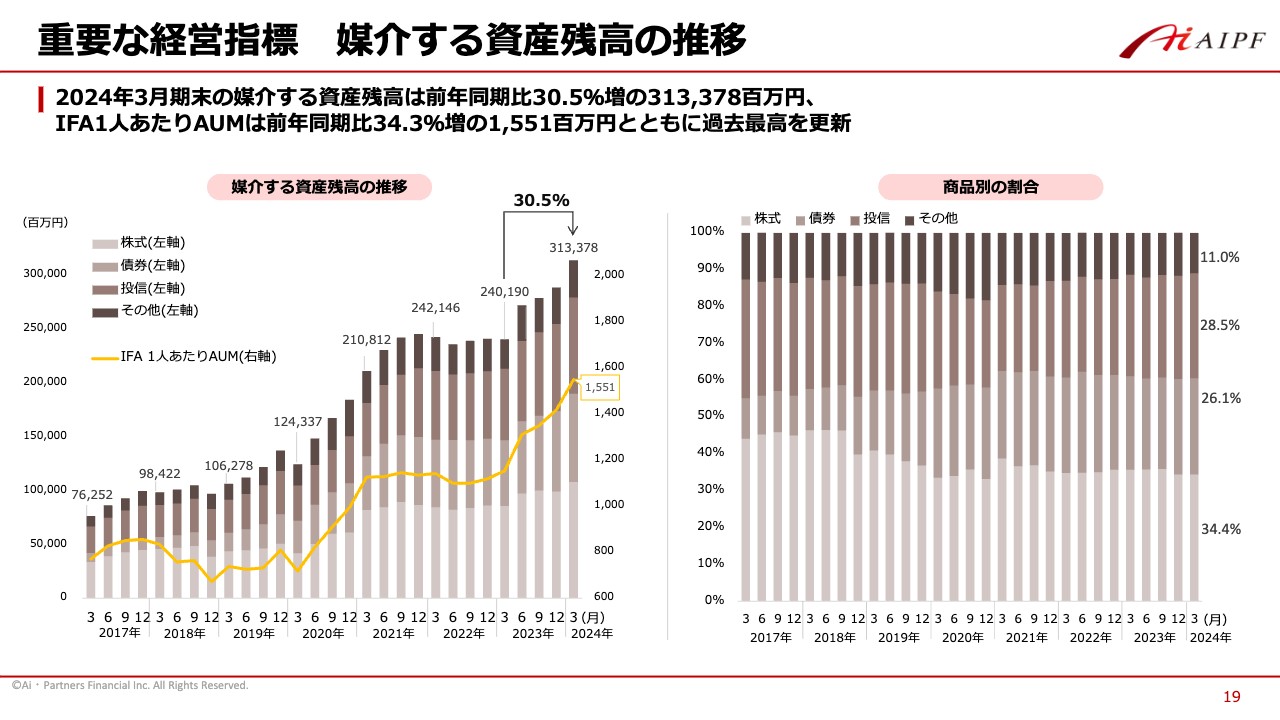

重要な経営指標 媒介する資産残高の推移

当社のもう1つの重要な経営指標である、媒介する資産残高の推移についてご説明します。前期末の媒介する資産残高は、前年同期比30.5パーセント増の3,133億7,800万円、IFA1人あたりの媒介する資産残高は、前年同期比34.3パーセント増の15億5,100万円と、ともに過去最高を更新しました。

IFA数が減少しているにもかかわらず、媒介する資産残高が前年同期比で30.5パーセント増えている事実には、ぜひ注目していただきたいと思います。

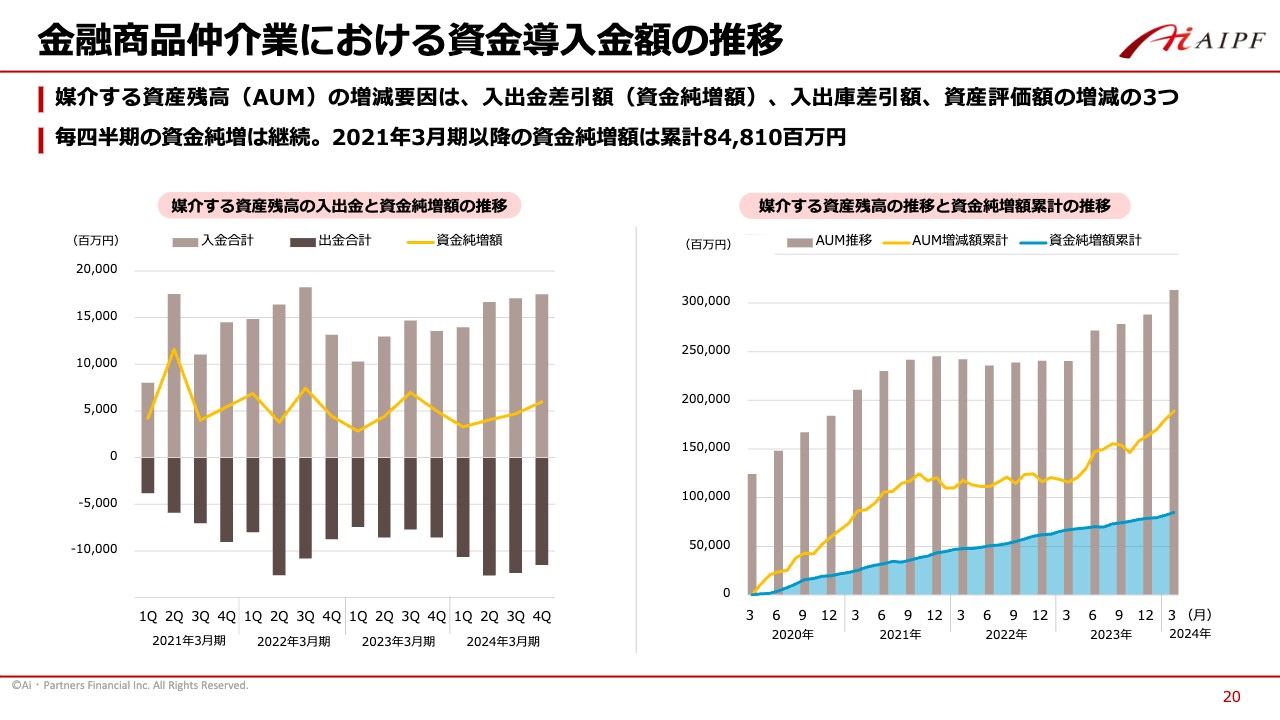

金融商品仲介業における資金導入金額の推移

金融商品仲介業における資金導入金額の推移についてご説明します。当社の重要な経営指標である媒介する資産残高の増減要因は、入出金差引額、入出庫差引額、マーケットの値上がり・値下がりによる資産評価額の増減の3つです。

スライドのグラフをご覧いただくとわかるように、前期の入出金差引額はこれまで同様堅調でした。入出庫差引額は正確なデータが手に入らないため数字では示せませんが、こちらも着実に増えており、堅調だったということは間違いありません。

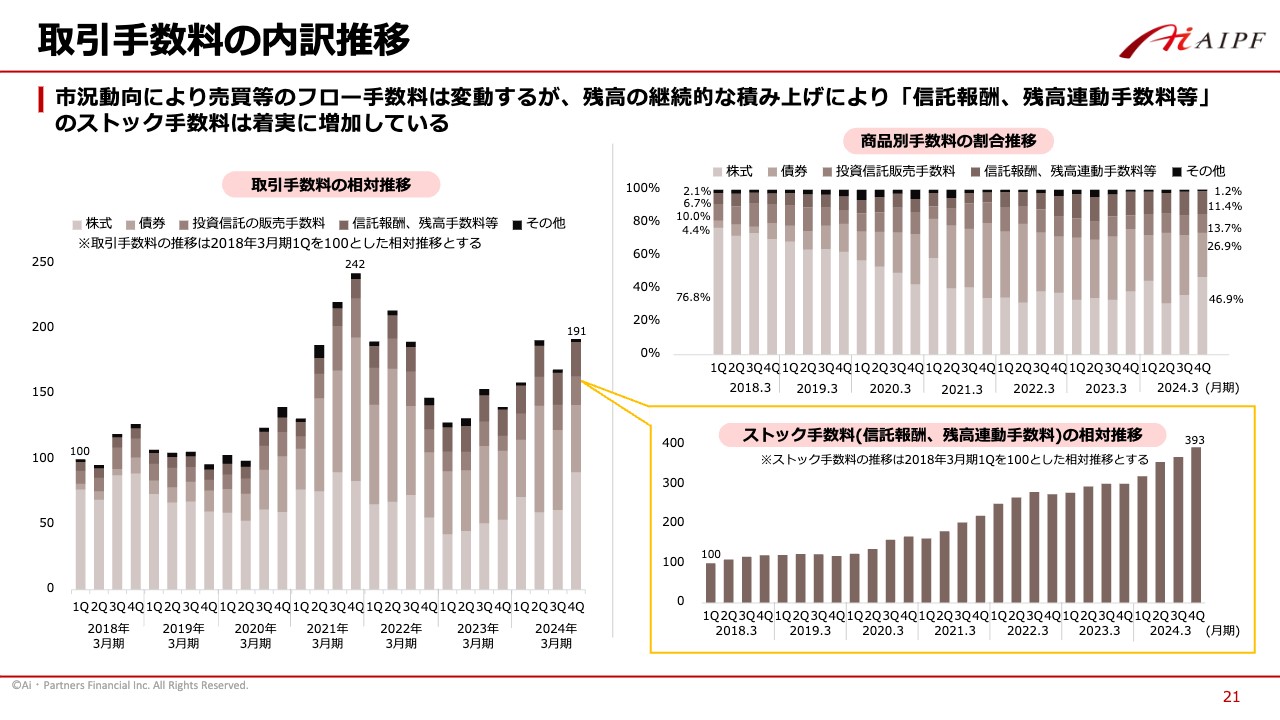

取引手数料の内訳推移

取引手数料の内訳推移です。ご注目いただきたいのは、スライド右下のストック手数料(信託報酬、残高連動手数料)の相対推移のグラフです。特に、前期は急激に増えていることをご確認いただきたいと思います。

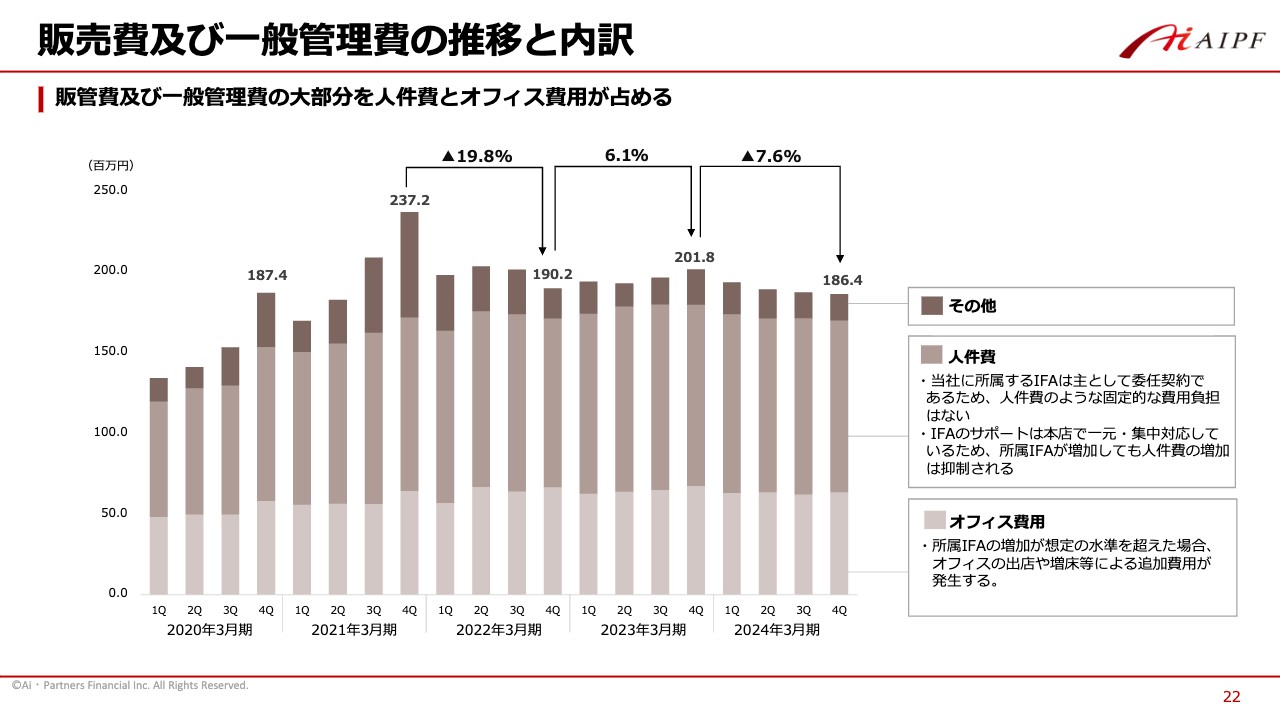

販売費及び一般管理費の推移と内訳

販売費及び一般管理費の推移と内訳についてです。スライドのグラフをご覧いただくと、前期は前々期に比べ販管費が減少していることをご理解いただけると思います。

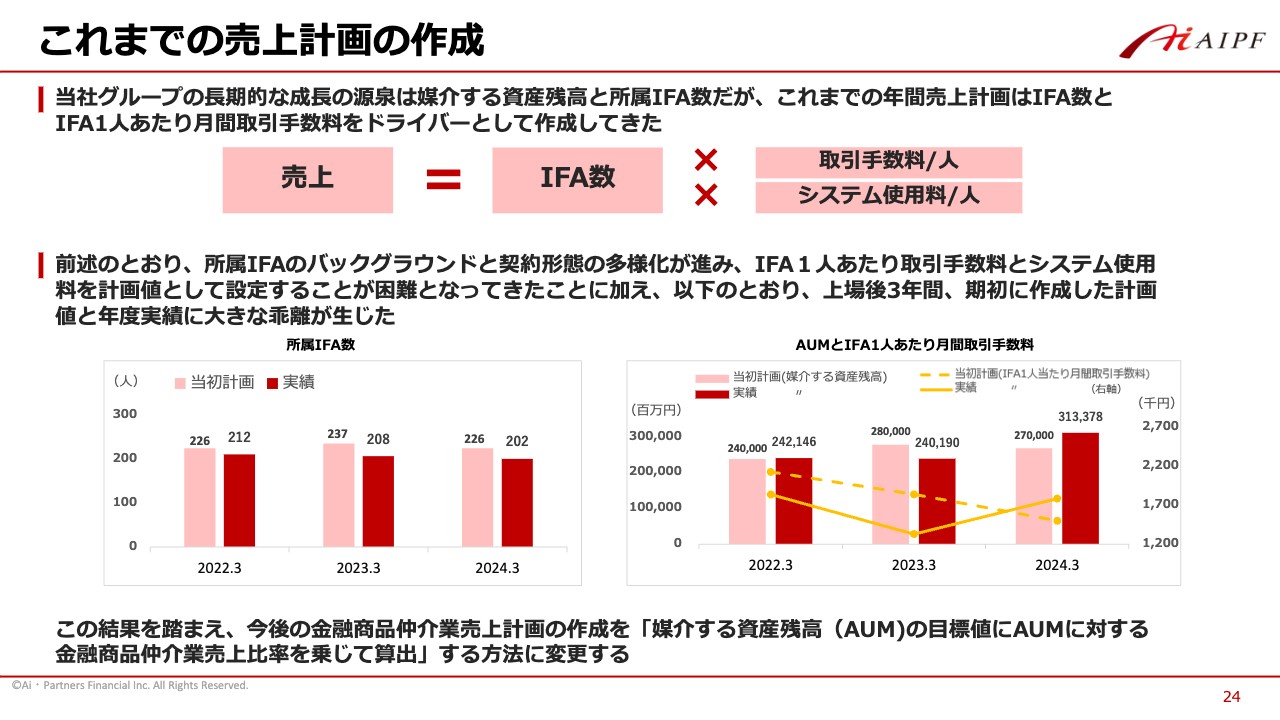

これまでの売上計画の作成

今後の計画についてご説明します。まずお話ししたいのは、今期から1年の業績予想を公表しないということです。

証券会社が1年の業績予想を公表しない中、当社は上場時からの流れもあり、IFA数とIFA1人あたりの月間取引手数料の予想に基づいて1年の業績予想を公表してきました。しかし、それらの予想も、マーケットの影響を非常に大きく受けることがわかりました。

したがって、証券会社と同様に、1年の業績予想を公表しないことにしました。また、逆に公表することが、投資家のみなさまに間違った投資判断材料を提供することになったと深く反省しています。

今後の売上計画の作成と開示について

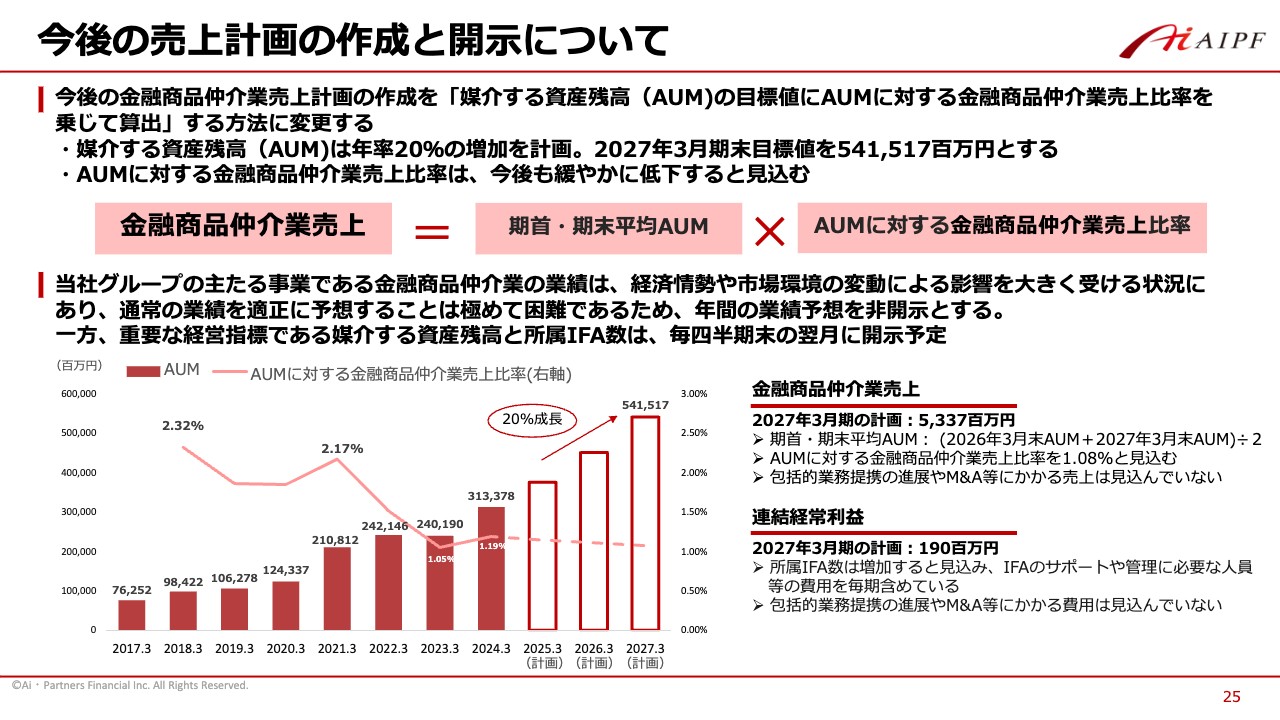

今後の売上計画の作成と開示についてご説明します。今後の金融商品仲介業売上計画の作成方法を、これまでの「IFA数とIFA1人あたりの月間取引手数料の予想に基づく方法」から「媒介する資産残高の目標値に対する金融商品仲介業売上比率を乗じて算出する方法」に変更します。

わかりやすく言うと、媒介する資産残高に一定率を掛けて金融商品仲介業売上高を算出する方法に変更するということです。

そして、媒介する資産残高は年率20パーセント増加すると予想し、計画を立てます。この予想の根拠は、スライド左下のグラフに示している、過去7年間の媒介する資産残高の年間増加率の平均が20パーセント以上であることです。

7年の間には、マーケットが非常に悪かった年やIFA数が減少した年も含まれます。したがって、この期間の媒介する資産残高の年間増加率の平均を、今後の媒介する資産残高の増加率の根拠とし、その数値を20パーセントとすることは妥当だと考えています。

なお、媒介する資産残高の増加率は、これまで同様に1年ごとで大きく変動すると思いますので、今期の業績予想は公表しません。しかし、中期であれば短期よりも確度が高いと判断しています。そこで、中期計画として、約3年後の2027年3月期末の媒介する資産残高目標値を、5,415億1,700万円と公表しました。

また、媒介する資産残高に対する金融商品仲介業売上比率は、前々期が1.05パーセント、前期比は1.19パーセントでした。今後はおそらく緩やかに低下していくと見込み、2027年3月期は1.08パーセントとしています。

その結果、2027年3月期の金融商品仲介業売上は、これまでの単体のシステム使用料等を含まない数字で、53億3,700万円と計画しています。

また、スライド左下の折れ線グラフは、媒介する資産残高に対する金融商品仲介業売上比率を2018年から示したものです。過去においては、媒介する資産残高に対する金融商品仲介売上比率は2パーセント以上の時もありました。数年前は2パーセント以上でしたが、それに比べると現在の数字はかなり健全な水準に下がっています。

ですので、今回の計画の基準に用いている数字は、妥当であると考えています。その結果として、2027年3月期の連結経常利益の計画は1億9,000万円としました。なお、2027年3月期の販管費は、前期の販管費から2割近く増えると見込んで試算しています。

なお、スライド中央に記載のとおり、重要な経営指標である媒介する資産残高と所属IFA数は、毎四半期末の翌月に開示予定としています。加えて、この中期経営計画には、今後推進したいと考えているM&A等は一切反映されていません。まずは、この中期経営計画を達成すべく尽力していきます。

田中氏からのご挨拶

以上をもちまして、株式会社アイ・パートナーズフィナンシャル個人投資家向けオンライン決算説明会を終わります。長時間のご視聴ありがとうございました。

今後、証券市場で安定的な資産形成に励む投資家が増えます。一方で、顧客保護の業務運営がさらに厳しくリテール対面証券ビジネス業者に求められる中で、我が国でもアメリカ同様、業務委託契約の独立系IFAが、中期的に大幅に増加することが期待されると思います。そのため我々は、IFA業界は非常に大きな成長分野であると確信しています。

そして、金融商品仲介業者の中で最も管理体制整備等が進んでいる弊社の契約を、ますます多くのIFAが希望すると思われます。また、弊社を中心に業界の再編も進むと考えていますので、成長分野のリーディングカンパニーである弊社に、今後も大きく注目していただきたいと思います。

なお、冒頭でご説明したとおり、今回お示ししている資料は、5月15日に当社ホームページのIR情報に公表した2024年3月期決算説明資料と事業計画及び成長可能性に関する事項を基に作成しています。そちらもぜひご覧いただければ幸いです。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7345

|

565.0

(12:33)

|

-13.0

(-2.24%)

|

関連銘柄の最新ニュース

-

AIPF、上期経常が赤字転落で着地・7-9月期は95%減益 11/14 16:00

-

AIPF(7345) 2025年3月期第2四半期(中間期)決算説明資料 11/14 16:00

-

AIPF(7345) 2025年3月期第2四半期(中間期)決算短信... 11/14 16:00

-

東証グロース(前引け)=値上がり優勢、HmcommがS高 11/08 11:33

-

東証グロ-ス指数は続伸、買い一巡後に上げ幅縮小もプラス圏で終了 11/07 17:40

新着ニュース

新着ニュース一覧-

今日 13:07

-

今日 13:02

-

今日 13:01